La Orden de 30 de diciembre de 1992 («Boletín Oficial del Estado» del 31) aprobó los modelos 308 y 309 de declaración-liquidación del Impuesto sobre el Valor Añadido.

La Orden de 13 de marzo de 1998 («Boletín Oficial del Estado» del 14) aprobó el modelo 310 de declaración-liquidación ordinaria del régimen simplificado del Impuesto sobre el Valor Añadido.

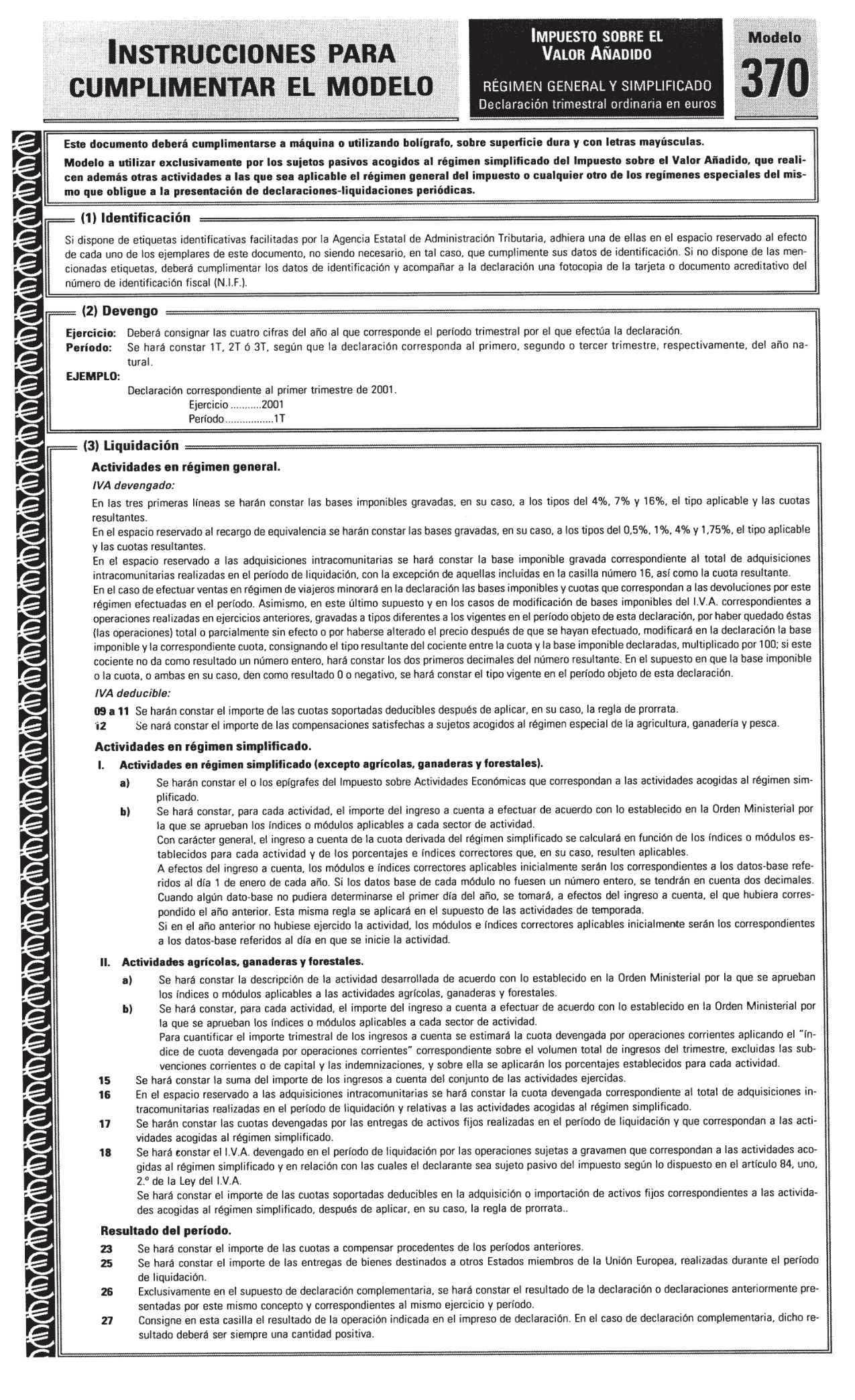

La Orden de 26 de marzo de 1998 («Boletín Oficial del Estado» del 31) aprobó el modelo 370 de declaración-liquidación trimestral ordinaria del régimen general y simplificado del Impuesto sobre el Valor Añadido.

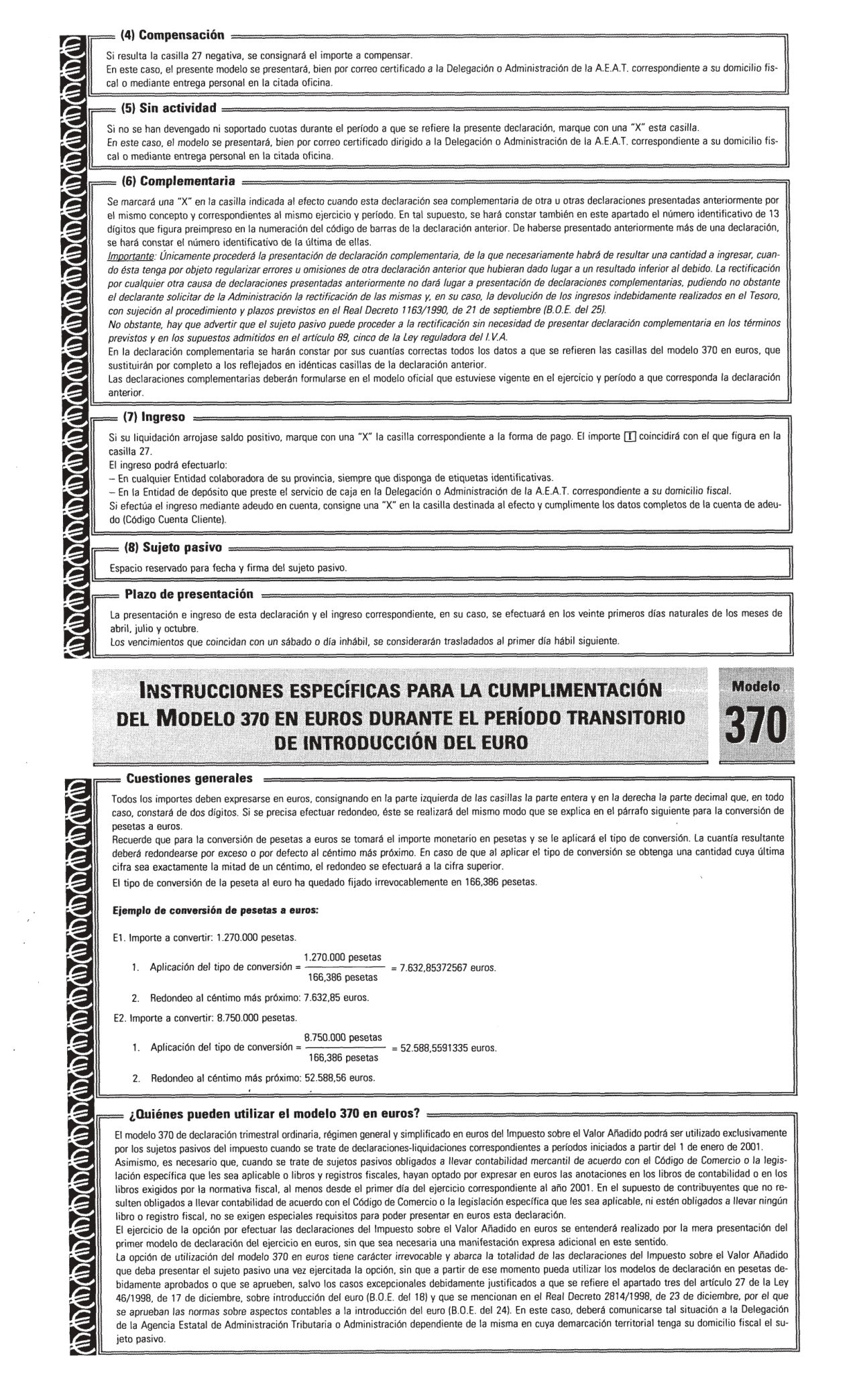

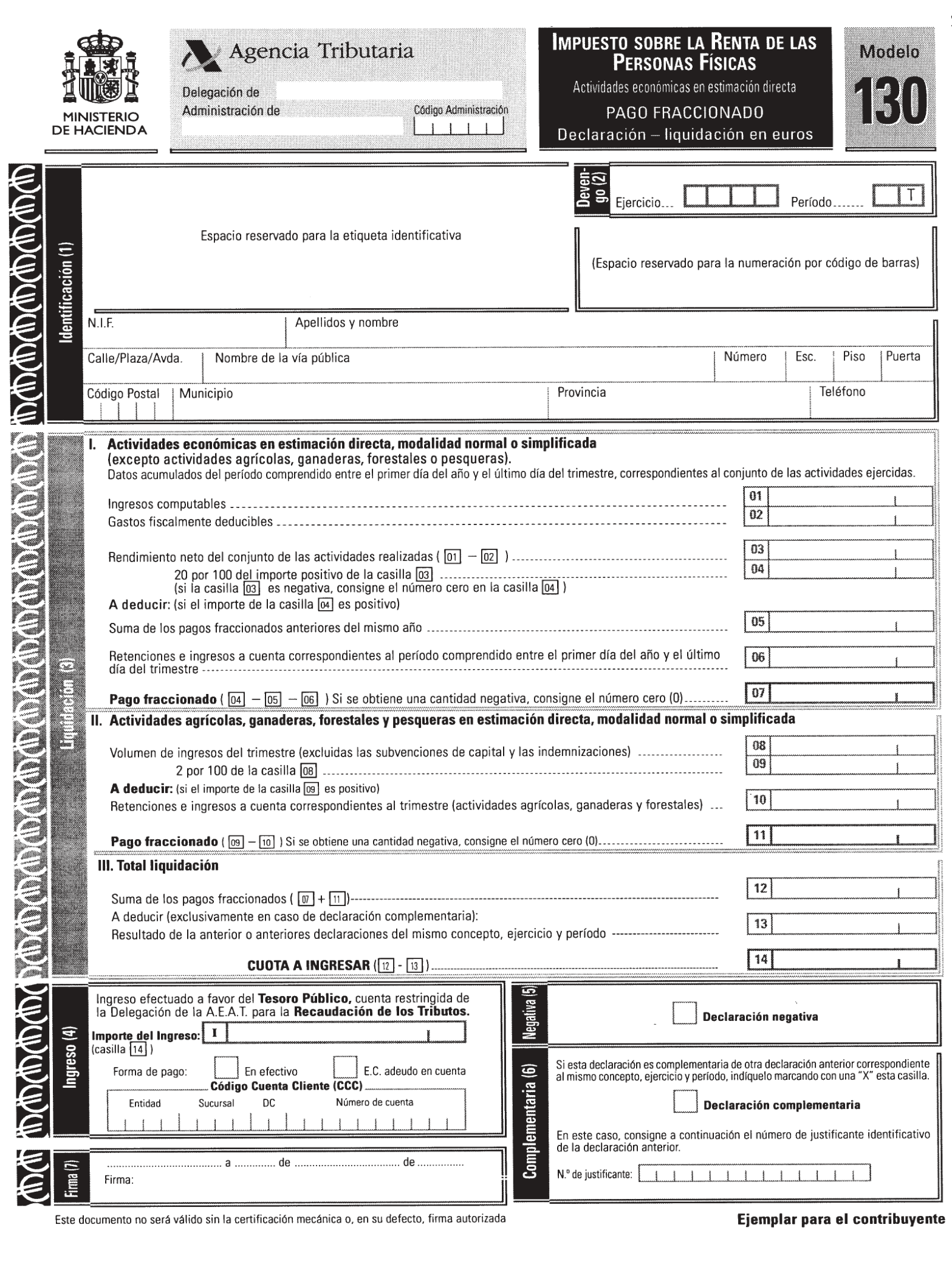

La Orden de 18 de marzo de 1999 («Boletín Oficial del Estado» del 25) aprobó los modelos 130 y 131 de declaración-liquidación de pagos fraccionados del Impuesto sobre la Renta de las Personas Físicas correspondientes, respectivamente, a actividades económicas en estimación directa y a actividades económicas en estimación objetiva.

La Orden de 6 de septiembre de 2000 («Boletín Oficial del Estado» del 13) aprobó los modelos 110 y 111 de declaración-documento de ingreso de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta.

La aprobación de la presente Orden se justifica por la necesaria adecuación de los expresados modelos de declaración-liquidación y de declaración-documento de ingreso a la adopción por España de la moneda única europea desde el día 1 de enero de 1999, comienzo del período transitorio en la utilización del euro, período que culminará el día 1 de enero de 2002. Así, mediante la presente Orden, se aprueban determinados modelos de declaración-liquidación y de declaración-documento de ingreso en euros del Impuesto sobre el Valor Añadido y del Impuesto sobre la Renta de las Personas Físicas, así como los plazos, procedimientos y condiciones para su presentación con arreglo a las habilitaciones previstas en el artículo 33 de la Ley 46/1998, de 17 de diciembre («Boletín Oficial del Estado» del 18), sobre Introducción del Euro, y en el artículo 5 del Real Decreto 1966/1999, de 23 de diciembre («Boletín Oficial del Estado» del 30), por el que se modifican e introducen diversas normas tributarias y aduaneras para su adaptación a la introducción del euro durante el período transitorio.

De acuerdo con las citadas normas, la utilización por parte de los sujetos pasivos o contribuyentes de los modelos en euros, opción voluntaria durante el período transitorio, exige que, cuando estén obligados a llevar contabilidad mercantil de acuerdo con el Código de Comercio o la legislación específica que les sea aplicable o libros y registros fiscales, expresen en euros las anotaciones en los libros de contabilidad o en los libros registros exigidos por la normativa fiscal desde el primer día del ejercicio económico.

El ejercicio de la opción por la utilización de los modelos de declaración en euros se entenderá realizado mediante la mera presentación de los mismos, sin que sea precisa una manifestación expresa adicional en este sentido.

En lo relativo al formato e identificación de los modelos en euros, se ha pretendido evitar errores sobre la unidad de cuenta en que se ha de expresar la declaración, asegurando que todos los sujetos que intervengan o medien en la relación tributaria tengan certeza absoluta de que están ante un modelo en euros o en pesetas. Por ello, los modelos en euros se distinguen físicamente de sus homólogos en pesetas tanto por la diferencia de espacios como por la existencia de decimales. Asimismo, el diseño de los nuevos modelos en euros lleva el signo gráfico representativo del euro.

Por lo que respecta al lugar y plazo de presentación de los modelos en euros, serán los mismos que los fijados para los modelos en pesetas en cada una de las respectivas Órdenes ministeriales.

Asimismo, en el apartado décimo de esta Orden se habilita el sistema de presentación telemática a las declaraciones correspondientes a los modelos 110, 130, 131, 310 y 111 en euros, de acuerdo con las condiciones y procedimiento previstos en las respectivas Órdenes que aprueban la presentación telemática de los citados modelos en pesetas.

Por todo ello, y haciendo uso de la autorización que se contiene en el artículo 33 de la Ley 46/1998, de 17 de diciembre, sobre Introducción del Euro, y de lo establecido en el artículo 2 del Real Decreto 557/2000, de 27 de abril, de reestructuración de los Departamentos ministeriales («Boletín Oficial del Estado» del 28), en cuya virtud corresponde al Ministerio de Hacienda el ejercicio de las competencias hasta ahora atribuidas al Ministerio de Economía y Hacienda a través de los órganos a que se refiere el apartado 1 del citado artículo, así como de las restantes que tengo conferidas, dispongo:

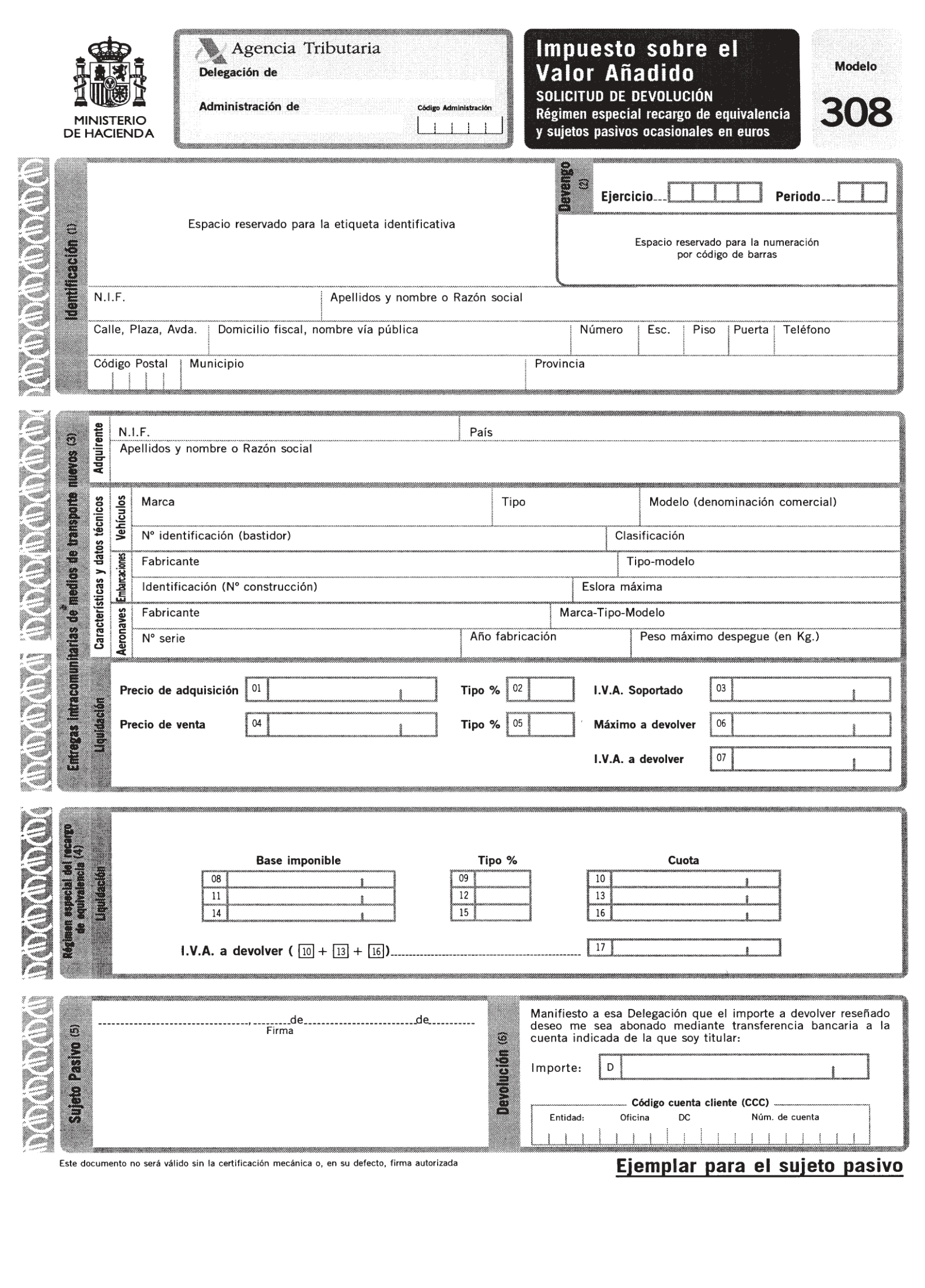

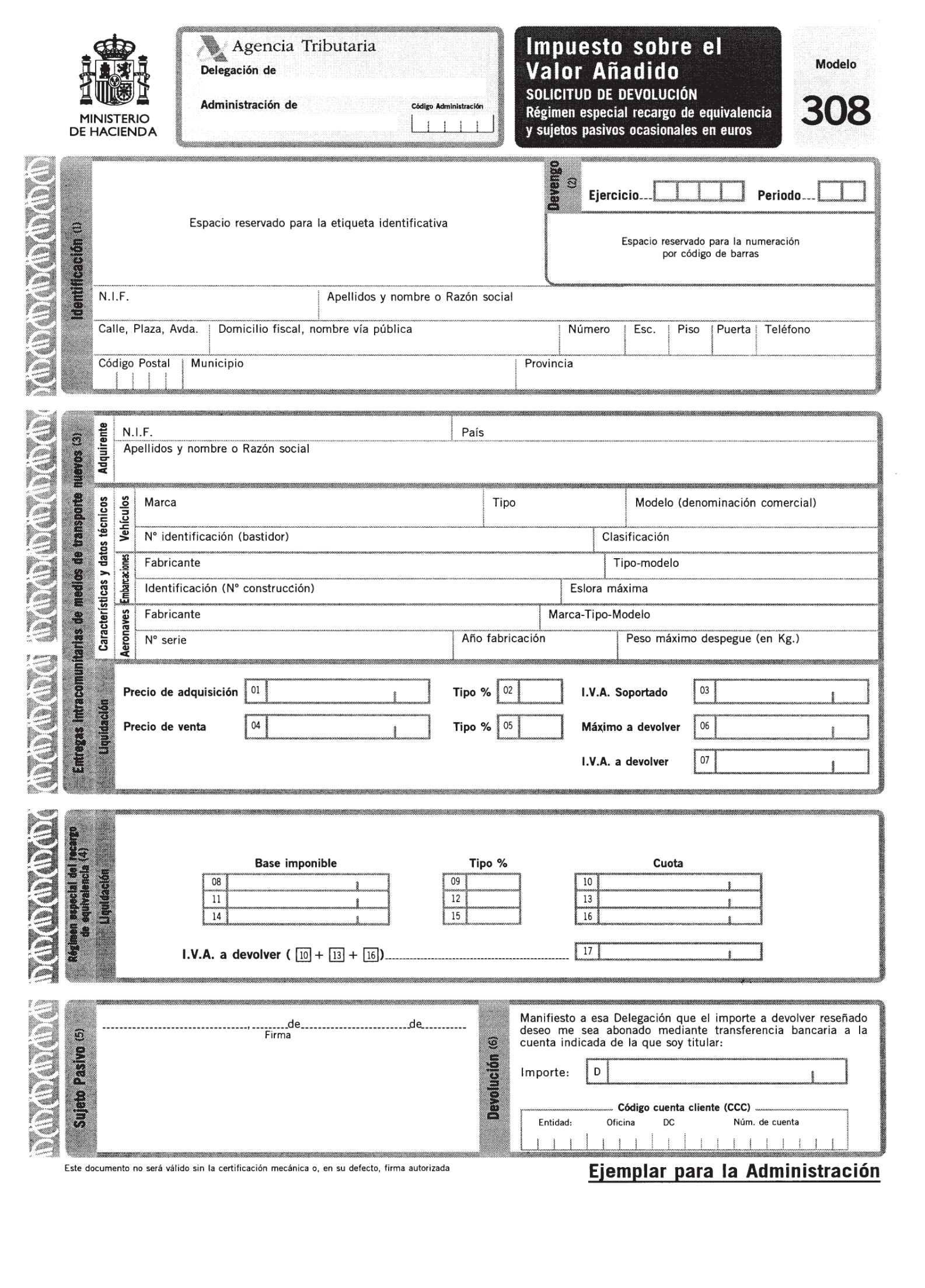

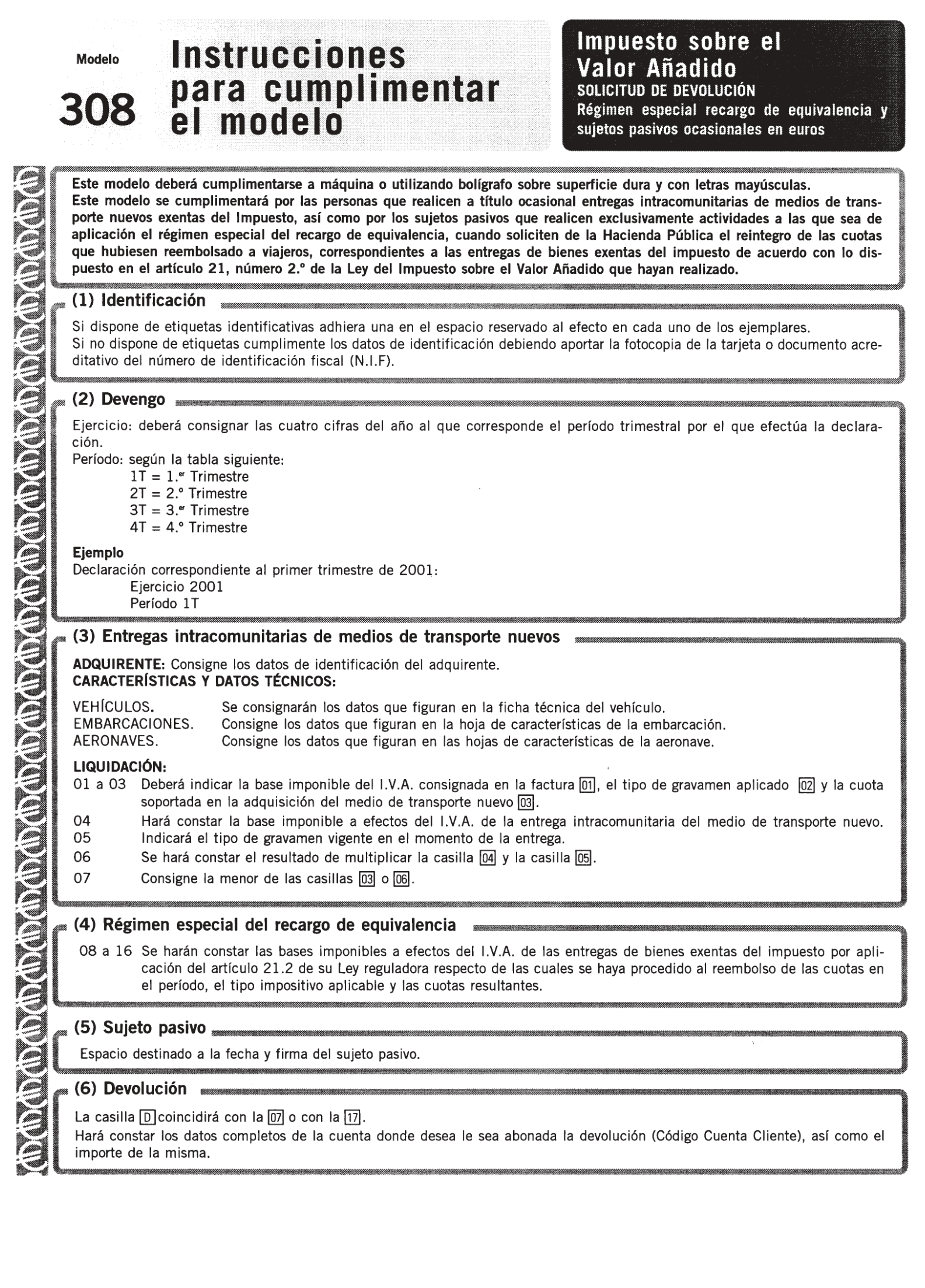

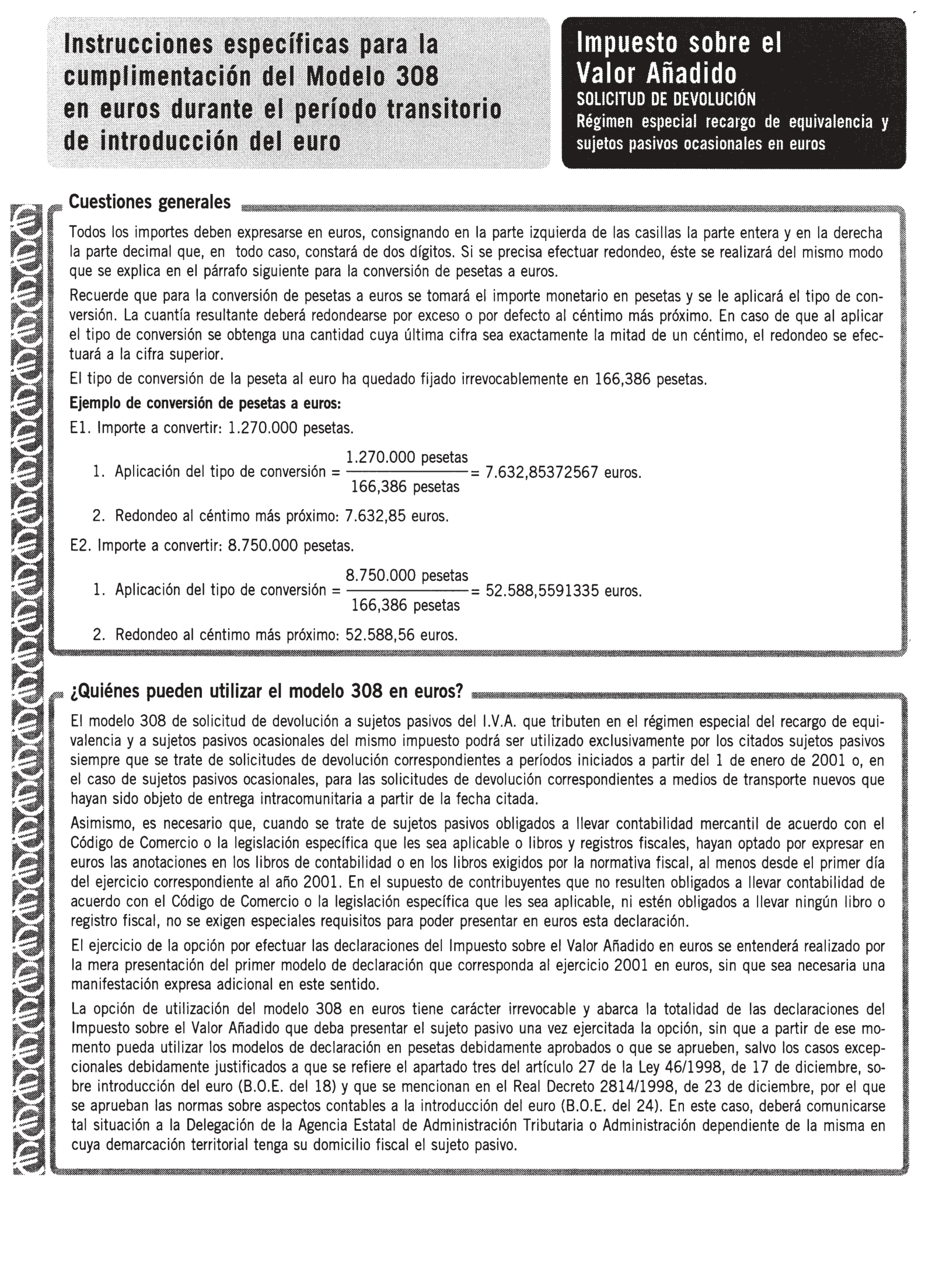

Uno. Se aprueba el modelo 308, «Solicitud de devolución. Recargo de equivalencia y sujetos pasivos ocasionales del Impuesto sobre el Valor Añadido en euros», que figura como anexo I en la presente Orden y que consta de dos ejemplares: Ejemplar para el sujeto pasivo y ejemplar para la Administración. El número de justificante que habrá de figurar en dicho modelo en euros será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 304.

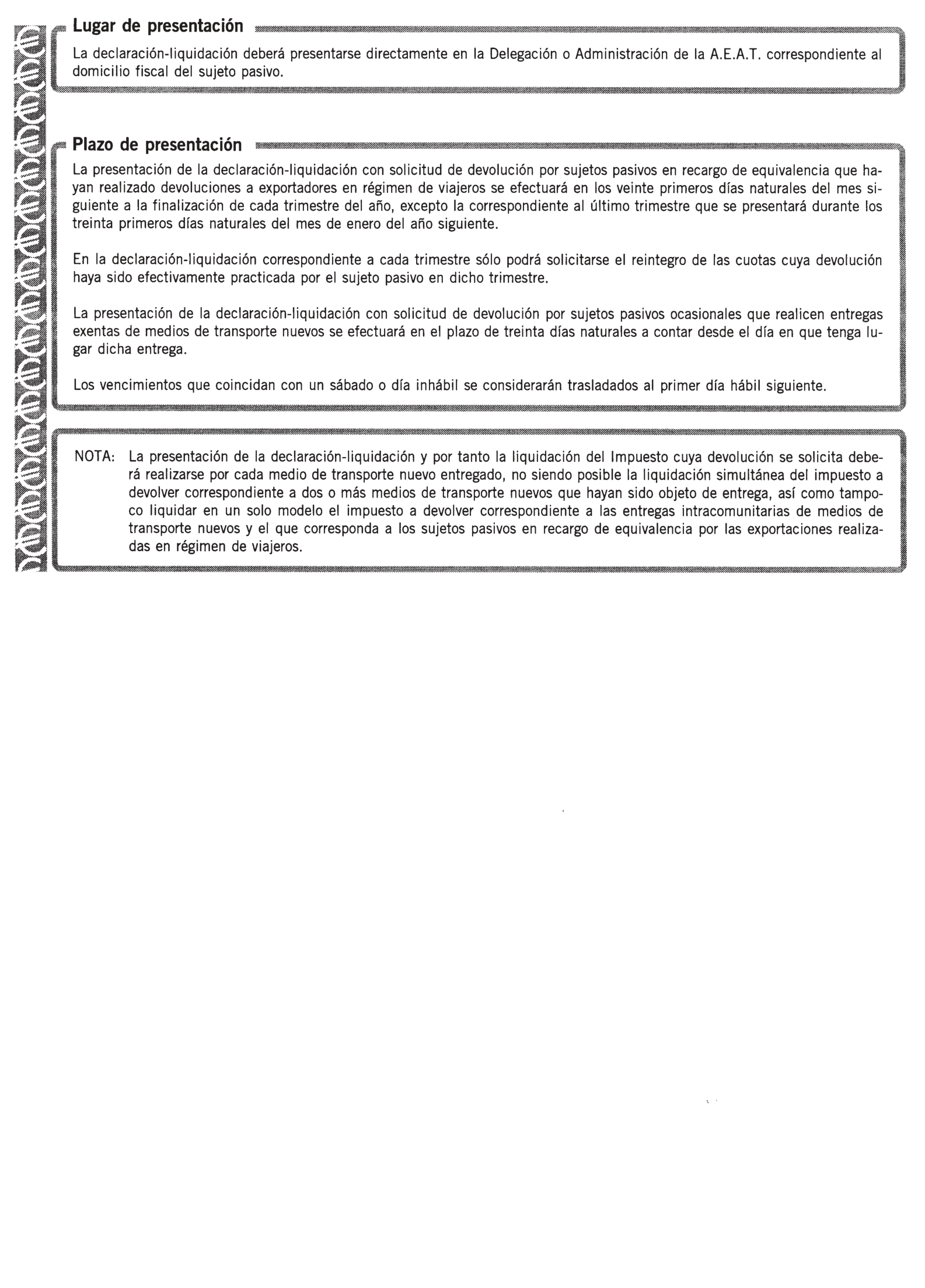

Dos. Este modelo será presentado por los sujetos pasivos en régimen especial del recargo de equivalencia que hayan efectuado las devoluciones a exportadores en régimen de viajeros a que se refiere el artículo 117 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido («Boletín Oficial del Estado» del 29), y que soliciten el reintegro del importe de las cuotas que hayan sido objeto de devolución. Deberán usar igualmente este modelo los sujetos pasivos que realicen con carácter ocasional entregas de medios de transporte nuevos y que, conforme con lo dispuesto en los artículos 93, apartado dos, y 94, apartado dos, de la citada Ley 37/1992, soliciten la devolución de las cuotas soportadas o satisfechas en la adquisición del medio de transporte.

Tres. La opción por la presentación en euros del modelo 308 se realizará según lo establecido en el apartado noveno de la presente Orden.

Cuatro. El lugar y el plazo de presentación del modelo 308 en euros serán los mismos que los previstos para el modelo 308 en pesetas, aprobado por la Orden de 30 de diciembre de 1992.

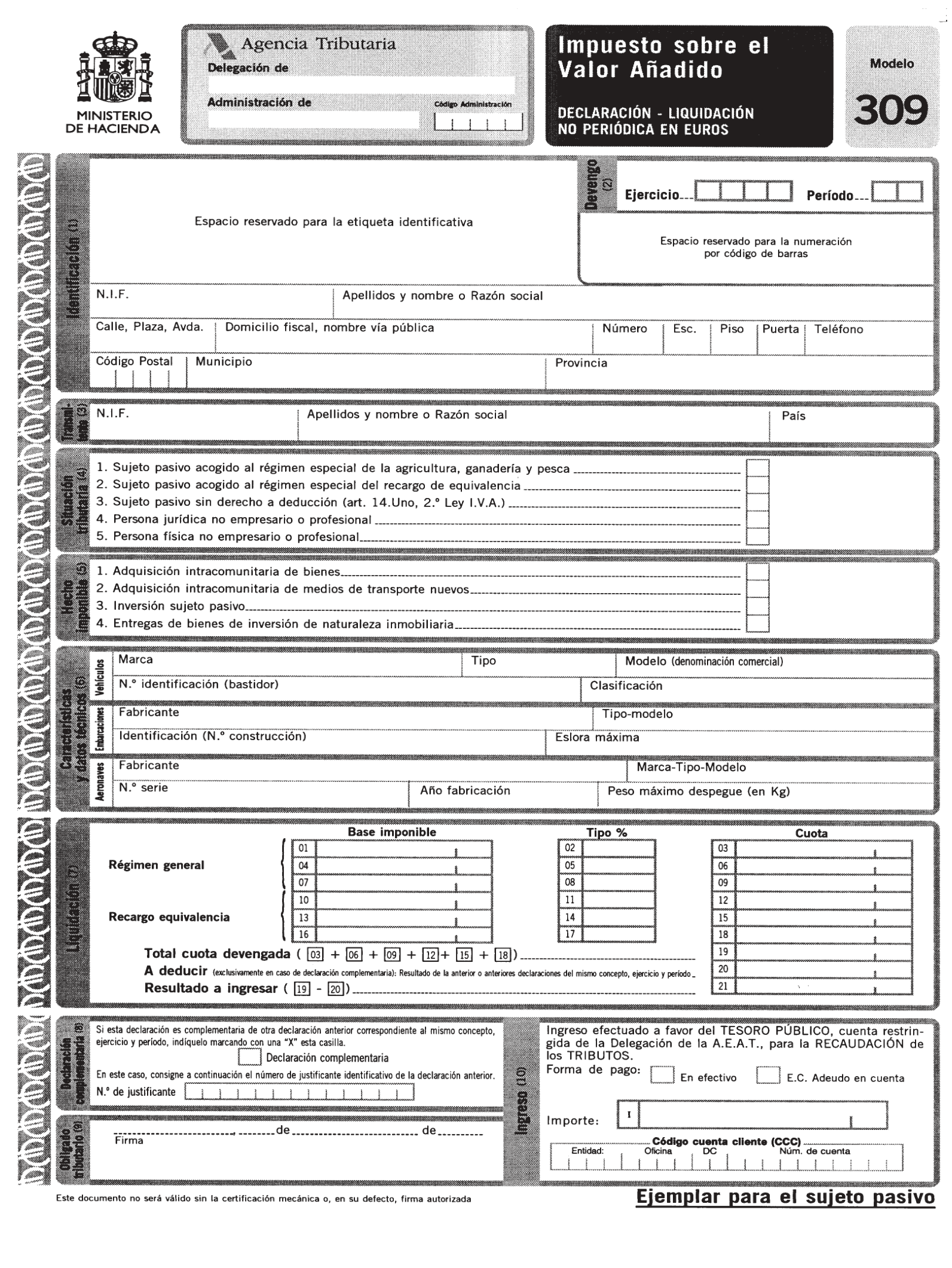

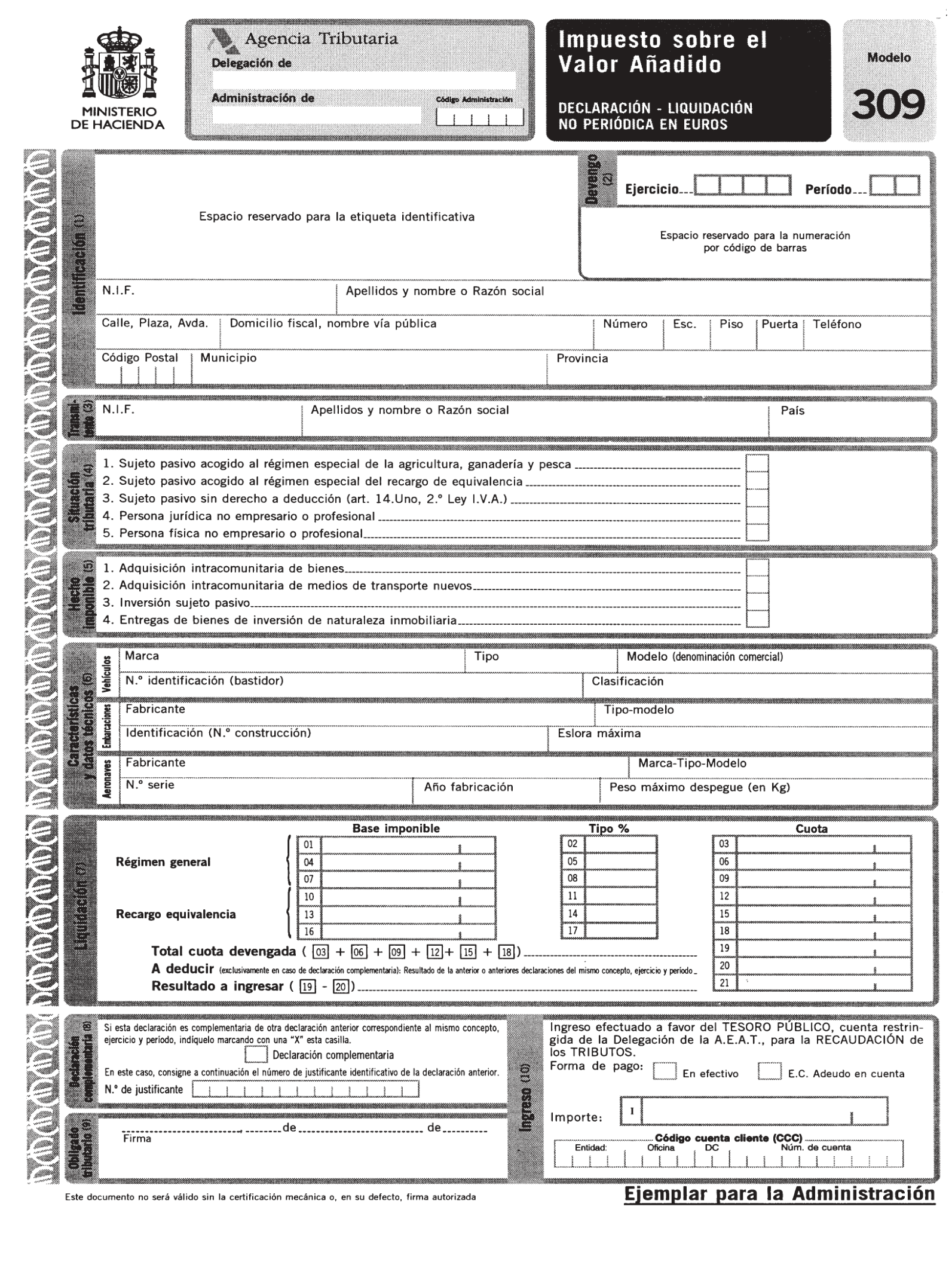

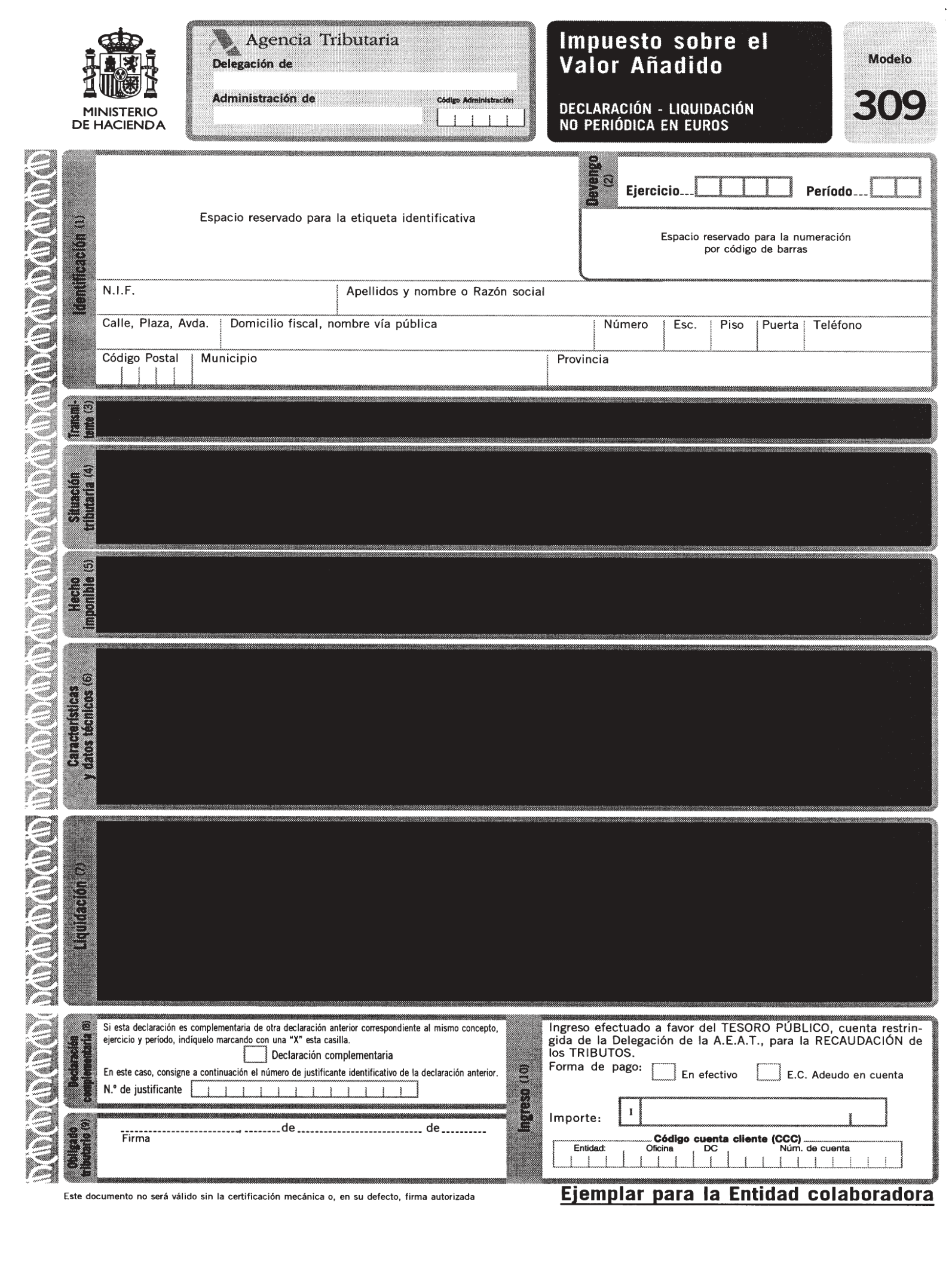

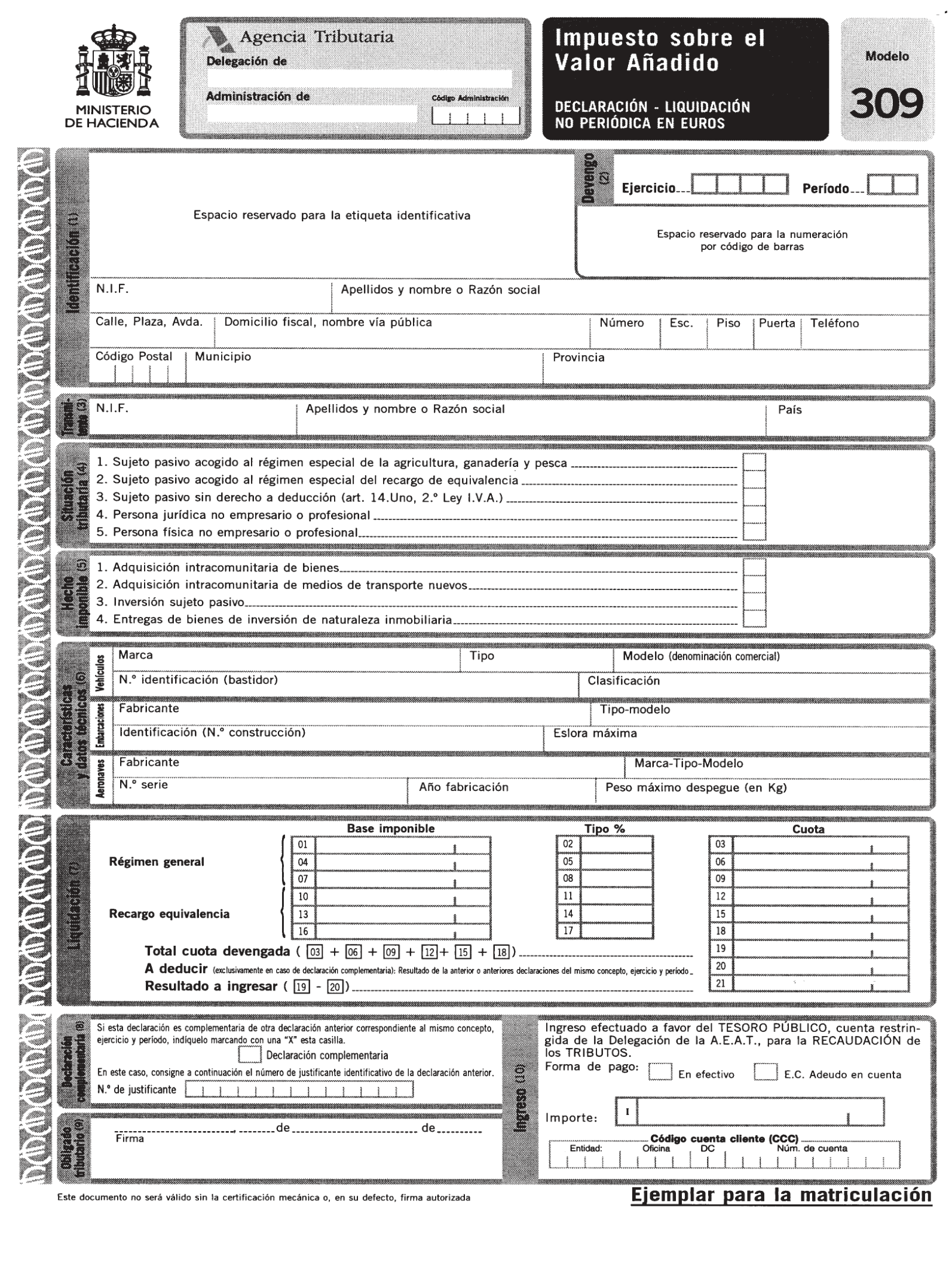

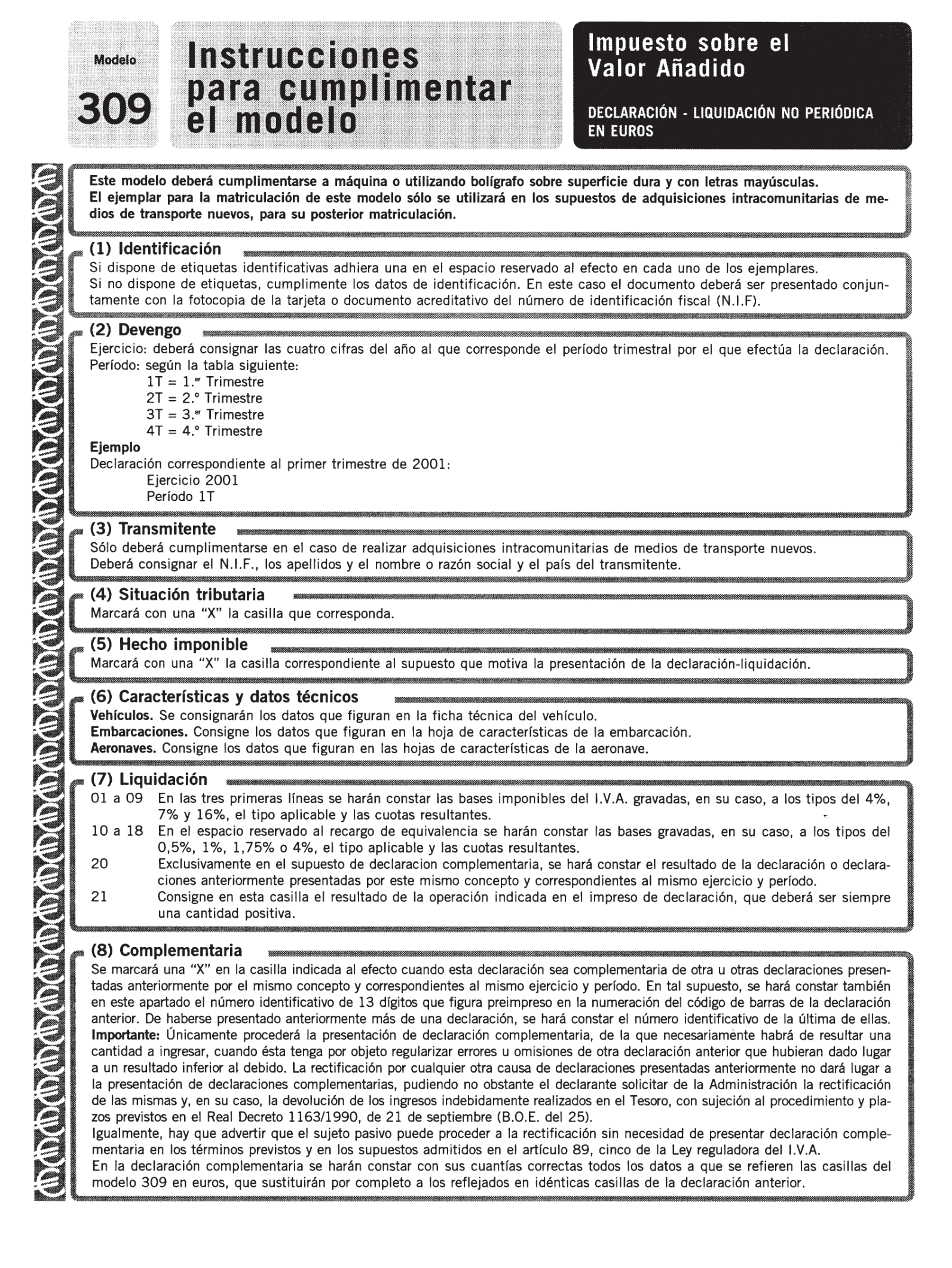

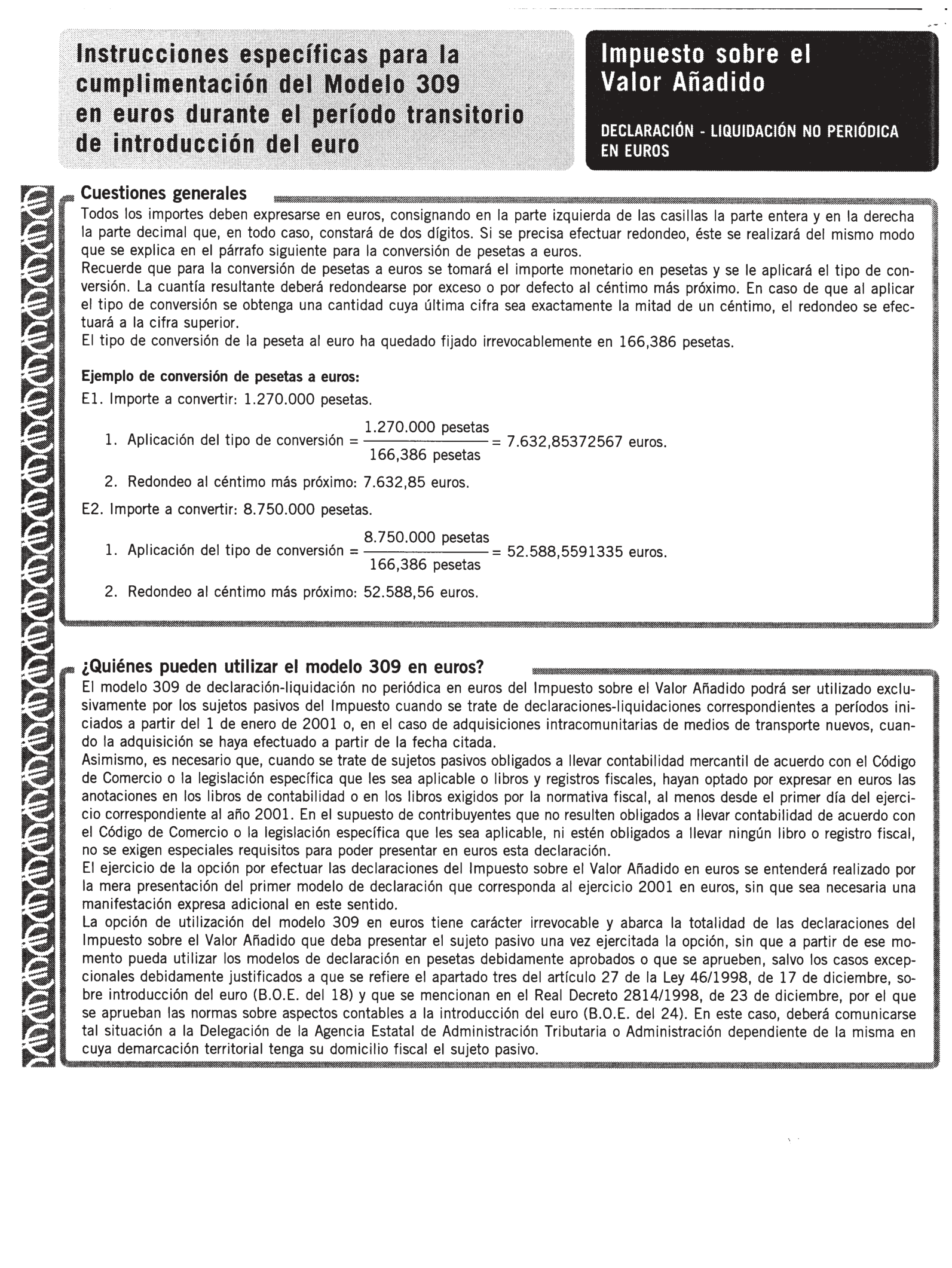

Uno. Se aprueba el modelo 309, «Declaración-liquidación no periódica del Impuesto sobre el Valor Añadido en euros», que figura como anexo II en la presente Orden y que consta de cuatro ejemplares: Ejemplar para el sujeto pasivo, ejemplar para la Administración, ejemplar para la entidad colaboradora y ejemplar para la matriculación. El número de justificante que habrá de figurar en dicho modelo en euros será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 305.

Dos. Este modelo será presentado por las personas y entidades que se indican a continuación, en la medida en que realicen adquisiciones intracomunitarias de bienes y estén identificadas a efectos del IVA por haber alcanzado su volumen de adquisiciones intracomunitarias el límite establecido en el artículo 14 de la Ley 37/1992, del Impuesto sobre el Valor Añadido, o por haber ejercitado la opción contemplada en el mismo artículo:

a) Sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando se trate de adquisiciones intracomunitarias de bienes destinados al desarrollo de la actividad sometida a dicho régimen.

b) Sujetos pasivos que realicen exclusivamente operaciones que no originan el derecho a la deducción total o parcial del Impuesto.

c) Personas jurídicas que no actúen como empresarios o profesionales.

Los sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca presentarán, además, el modelo 309 cuando realicen en el ejercicio de su actividad entregas de bienes inmuebles sujetas y no exentas del Impuesto sobre el Valor Añadido, así como cuando resulten ser sujetos pasivos de dicho tributo, de acuerdo con lo dispuesto en el artículo 84, apartado uno, número 2.o, de su Ley reguladora.

Deberán presentar igualmente dicho modelo los sujetos pasivos del Impuesto sobre el Valor Añadido que tributen en el régimen especial del recargo de equivalencia y que estén obligados al pago de dicho Impuesto y del citado recargo por las adquisiciones intracomunitarias de bienes que efectúen, así como en los supuestos contemplados en el artículo 84, apartado uno, número 2.o, de la Ley 37/1992. De la misma forma, habrán de presentar el modelo citado los sujetos pasivos que realicen exclusivamente actividades a las que sea de aplicación el régimen especial del recargo de equivalencia, cuando realicen operaciones en relación con las cuales hayan ejercitado la renuncia a la aplicación de la exención contemplada en el artículo 20, apartado dos de la Ley 37/1992 y en el artículo 8, apartado 1, de su Reglamento.

Asimismo, deberán presentar el modelo 309 aquellas personas o entidades que no tengan la condición de empresarios o profesionales y realicen adquisiciones intracomunitarias de medios de transporte nuevos, a título oneroso.

Tres. La opción por la presentación en euros del modelo 309 se realizará según lo establecido en el apartado noveno de la presente Orden.

Cuatro. El lugar y el plazo de presentación del modelo 309 en euros serán los mismos que los previstos para el modelo 309 en pesetas, aprobado por la Orden de 30 de diciembre de 1992.

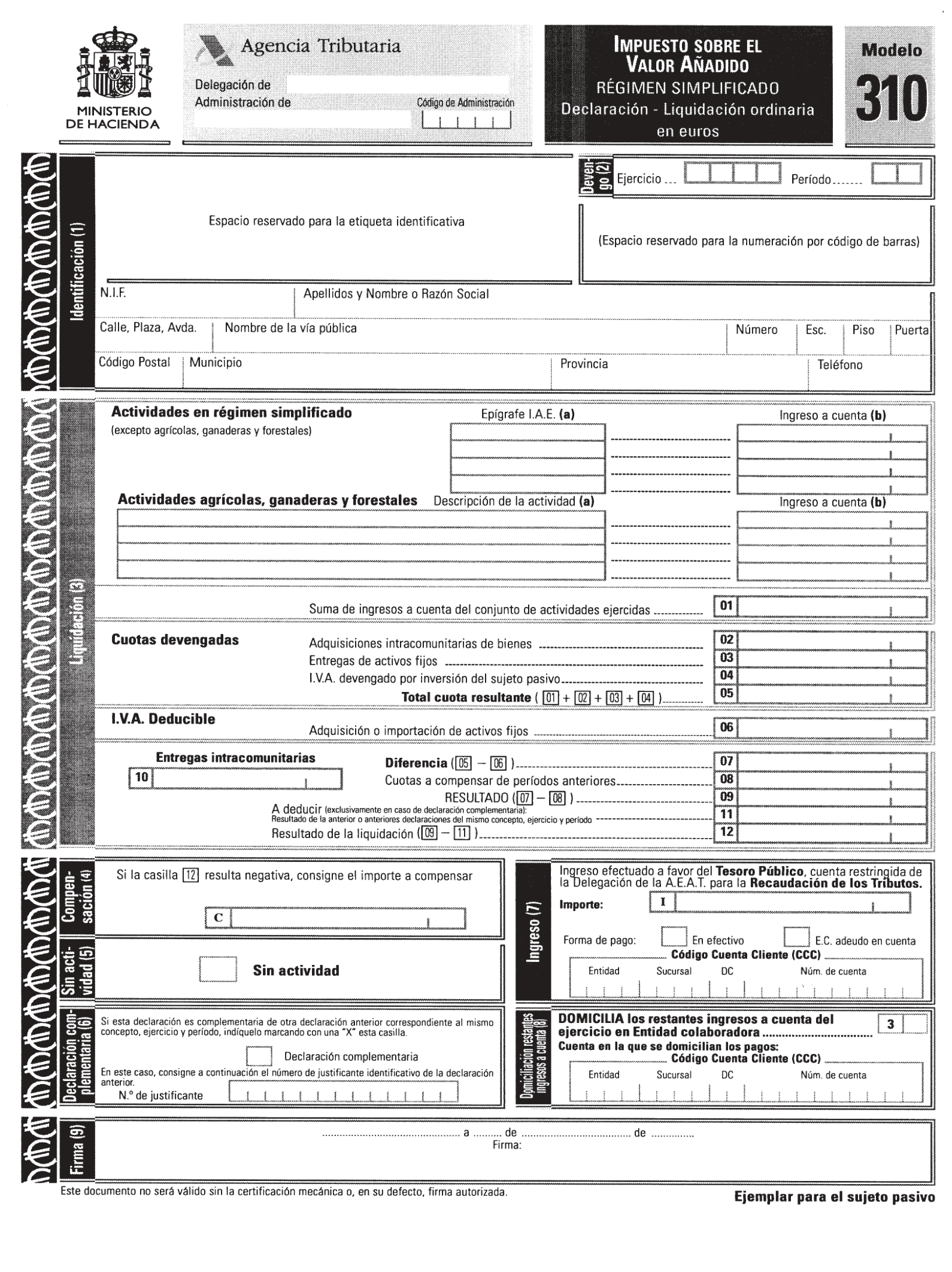

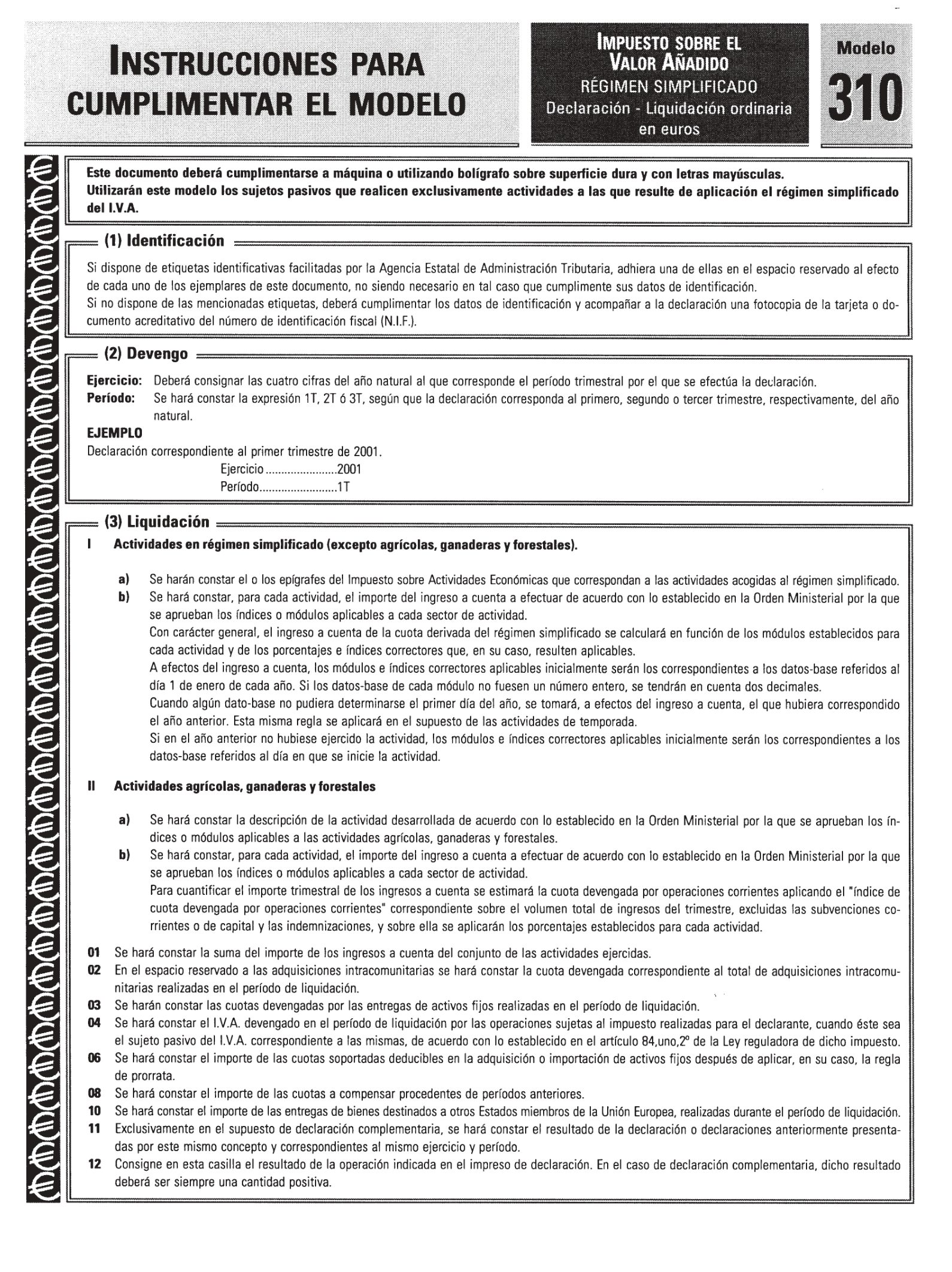

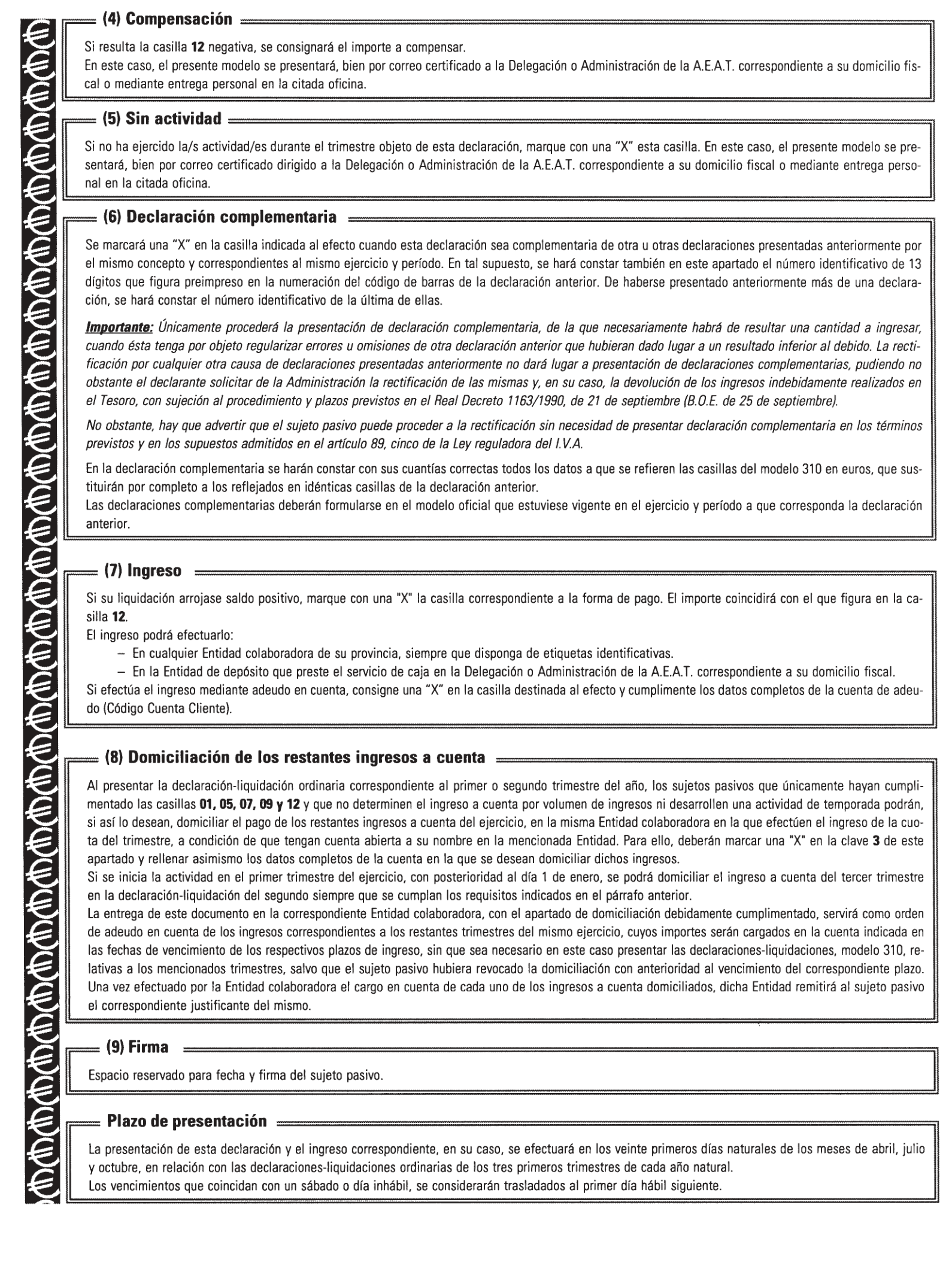

Uno. Se aprueba el modelo 310, «Impuesto sobre el Valor Añadido. Régimen especial simplificado. Declaración-liquidación ordinaria en euros», que figura como anexo III en la presente Orden y que consta de dos ejemplares: Ejemplar para el sujeto pasivo y ejemplar para la entidad colaboradora-AEAT. El número de justificante que habrá de figurar en dicho modelo en euros será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 313.

Dos. Este modelo deberá ser utilizado por los sujetos pasivos del Impuesto sobre el Valor Añadido que ejerzan exclusivamente actividades por las que deban presentar declaración por dicho Impuesto que tributen en el régimen simplificado, para realizar las declaraciones-liquidaciones ordinarias de los tres primeros trimestres del año natural correspondientes a dicho régimen.

Tres. La opción por la presentación en euros del modelo 310 se realizará según lo establecido en el apartado noveno de la presente Orden.

Cuatro. El lugar, el plazo de presentación y los requisitos de domiciliación bancaria de la declaración-liquidación con resultado a ingresar del modelo 310 en euros serán los mismos que los previstos para el modelo 310 en pesetas, aprobado por la Orden de 13 de marzo de 1998.

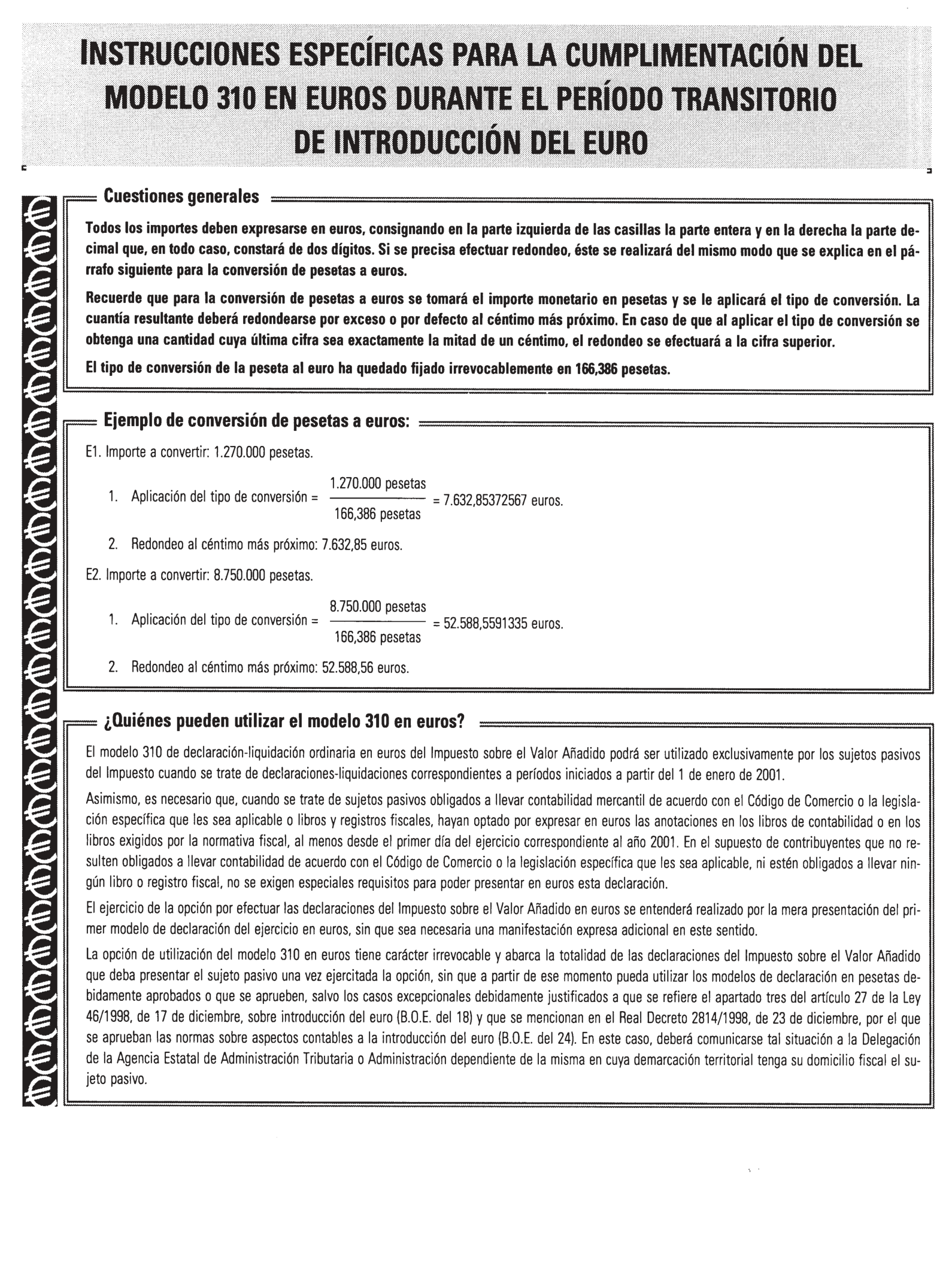

Uno. Se aprueba el modelo 370, «Régimen general y simplificado. Declaración trimestral ordinaria del Impuesto sobre el Valor Añadido en euros», que figura como anexo IV en la presente Orden y que consta de dos ejemplares: Ejemplar para el sujeto pasivo y ejemplar para la entidad colaboradora-AEAT. El número de justificante que habrá de figurar en dicho modelo en euros será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 373.

Dos. Este modelo será presentado por los sujetos pasivos acogidos al régimen simplificado del Impuesto sobre el Valor Añadido que realicen además otras actividades a las que sea aplicable el régimen general del Impuesto o cualquier otro de los regímenes especiales del mismo que obligue a la presentación de declaraciones-liquidaciones periódicas, con exclusión de los sujetos pasivos inscritos en el Registro de Exportadores y Otros Operadores Económicos. Dicho modelo será de utilización para las declaraciones-liquidaciones correspondientes a los tres primeros trimestres del año natural.

Tres. La opción por la presentación en euros del modelo 370 se realizará según lo establecido en el apartado noveno de la presente Orden.

Cuatro. El lugar y el plazo de presentación del modelo 370 en euros serán los mismos que los previstos para el modelo 370 en pesetas, aprobado por la Orden de 26 de marzo de 1998.

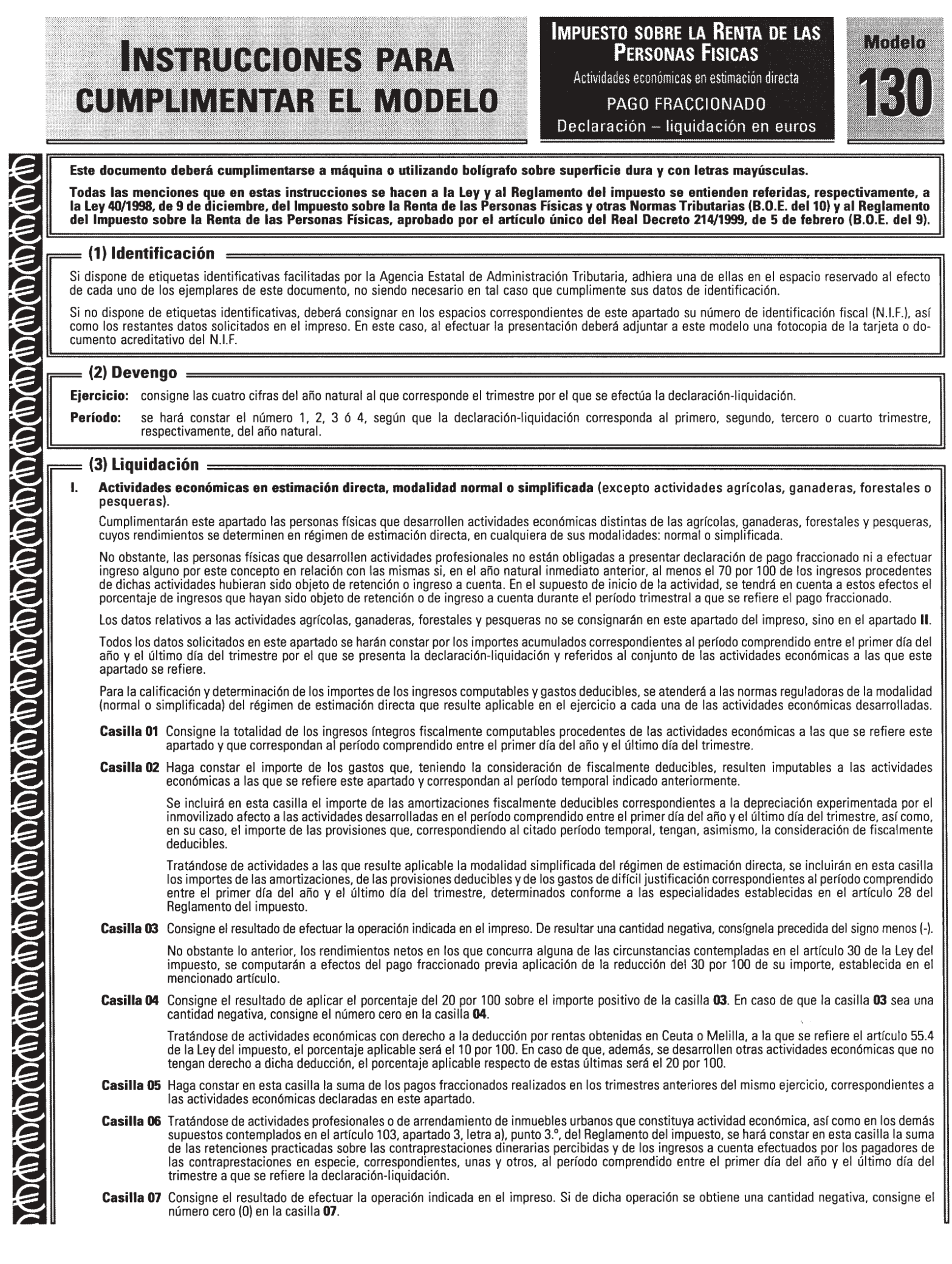

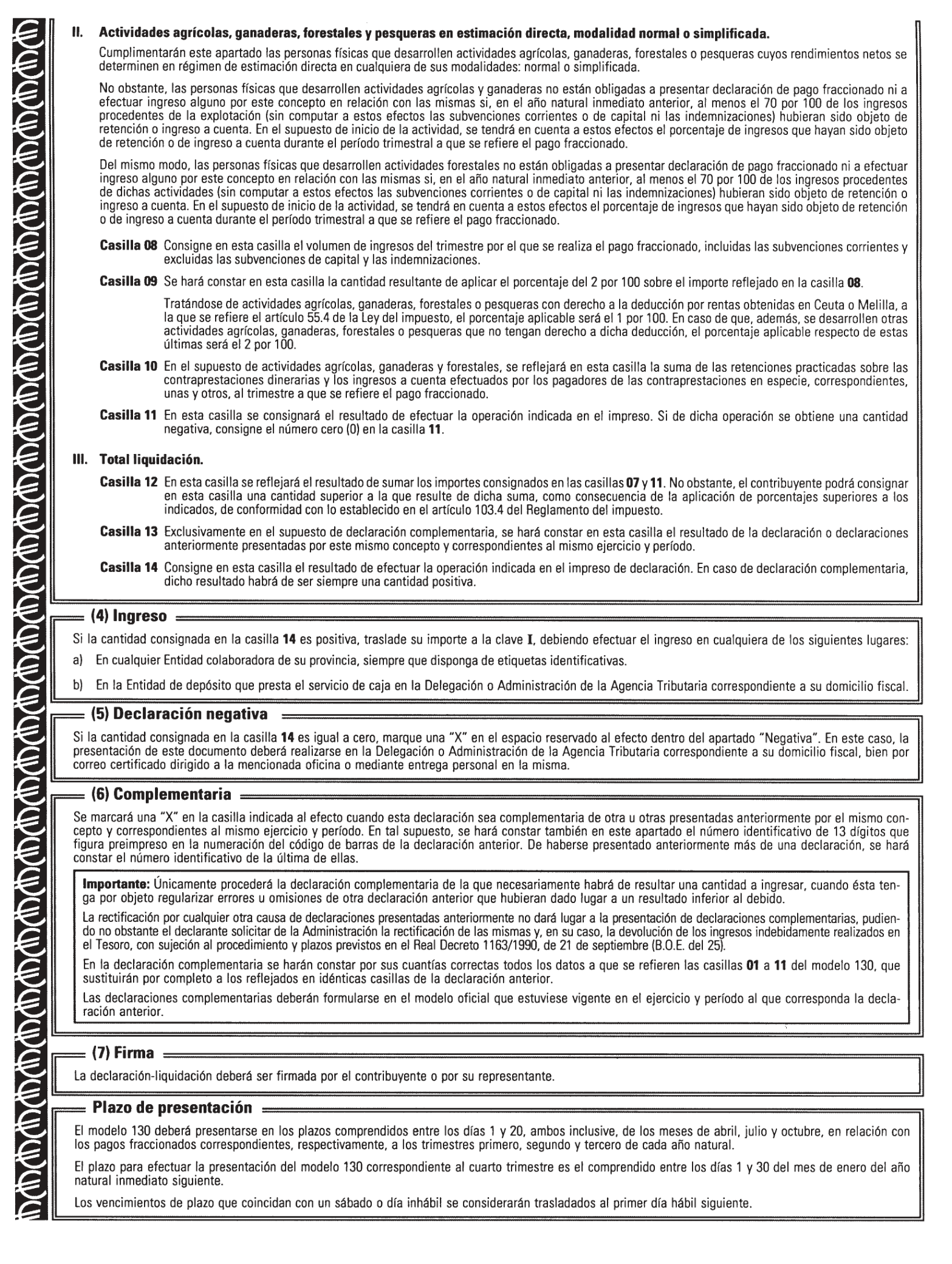

Uno. Se aprueba el modelo 130, «Impuesto sobre la Renta de las Personas Físicas. Actividades económicas en estimación directa. Pago fraccionado. Declaración-liquidación en euros», que figura como anexo V en la presente Orden y que consta de dos ejemplares: Ejemplar para el contribuyente y ejemplar para la entidad colaboradora-AEAT. El número de justificante que habrá de figurar en dicho modelo en euros será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 132.

Dos. Este modelo deberá ser utilizado por los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que ejerzan actividades económicas, incluidas las agrícolas, ganaderas, forestales y pesqueras, y determinen su rendimiento neto con arreglo al régimen de estimación directa, tanto en su modalidad normal como en la simplificada, siempre que, conforme a lo dispuesto en el artículo 102 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el artículo único del Real Decreto 214/1999, de 5 de febrero («Boletín Oficial del Estado» del 9), estén obligados a autoliquidar y, en su caso, ingresar el pago fraccionado.

Tres. La opción por la presentación en euros del modelo 130 se realizará según lo establecido en el apartado noveno de la presente Orden.

Cuatro. El lugar y el plazo de presentación del modelo 130 en euros, así como el ingreso correspondiente, se ajustarán a lo previsto para el modelo 130 en pesetas, aprobado por la Orden de 18 de marzo de 1999.

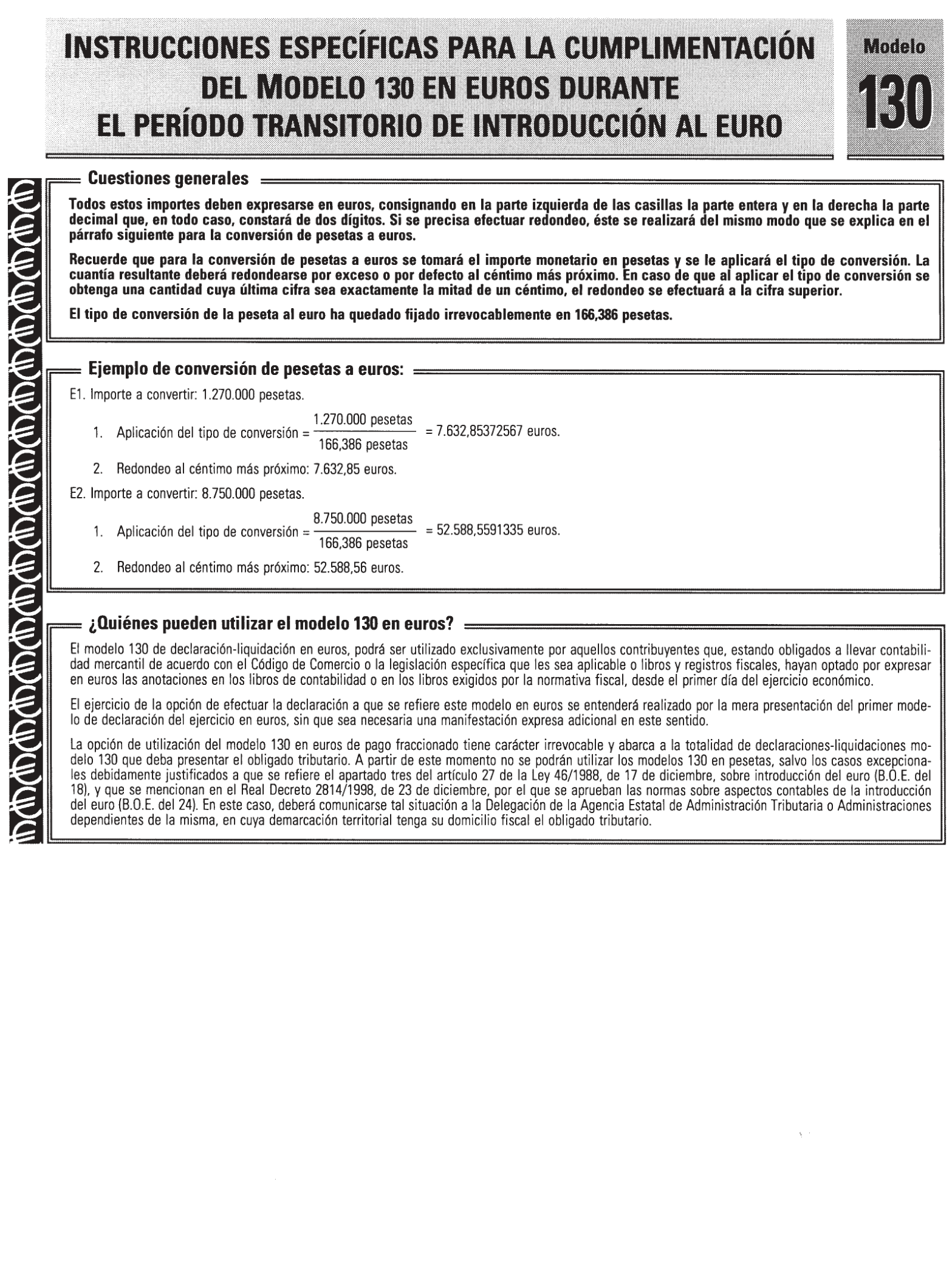

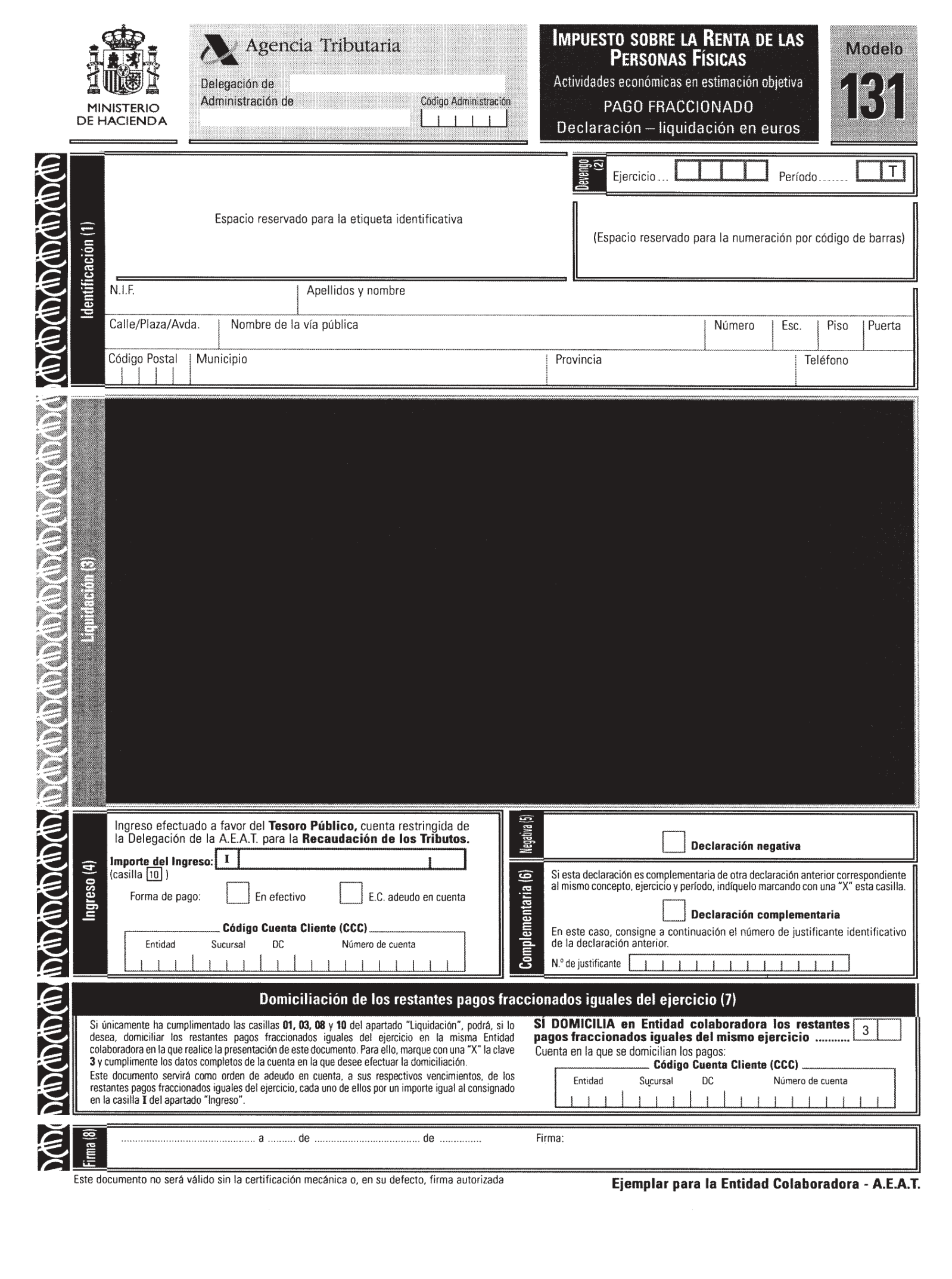

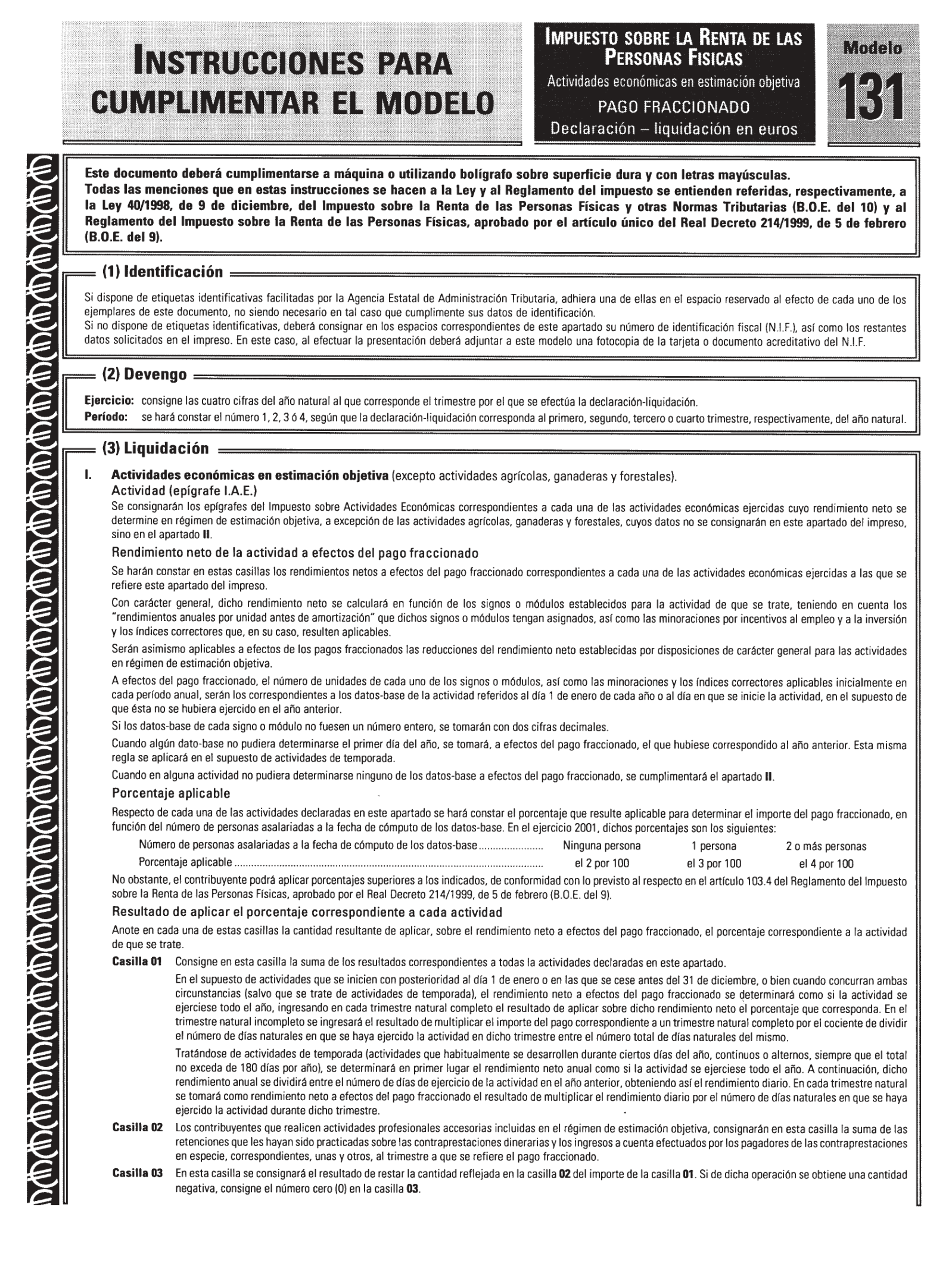

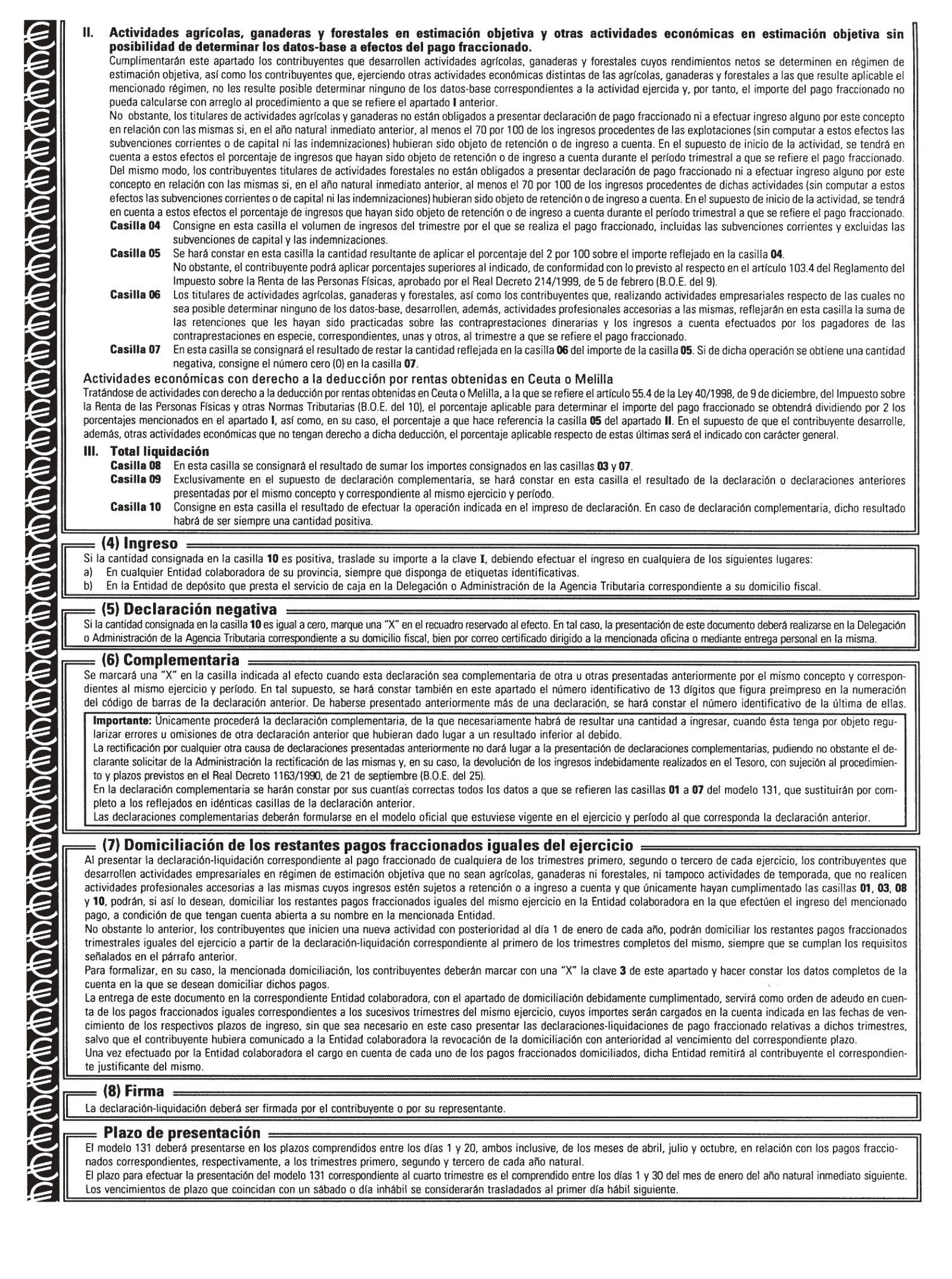

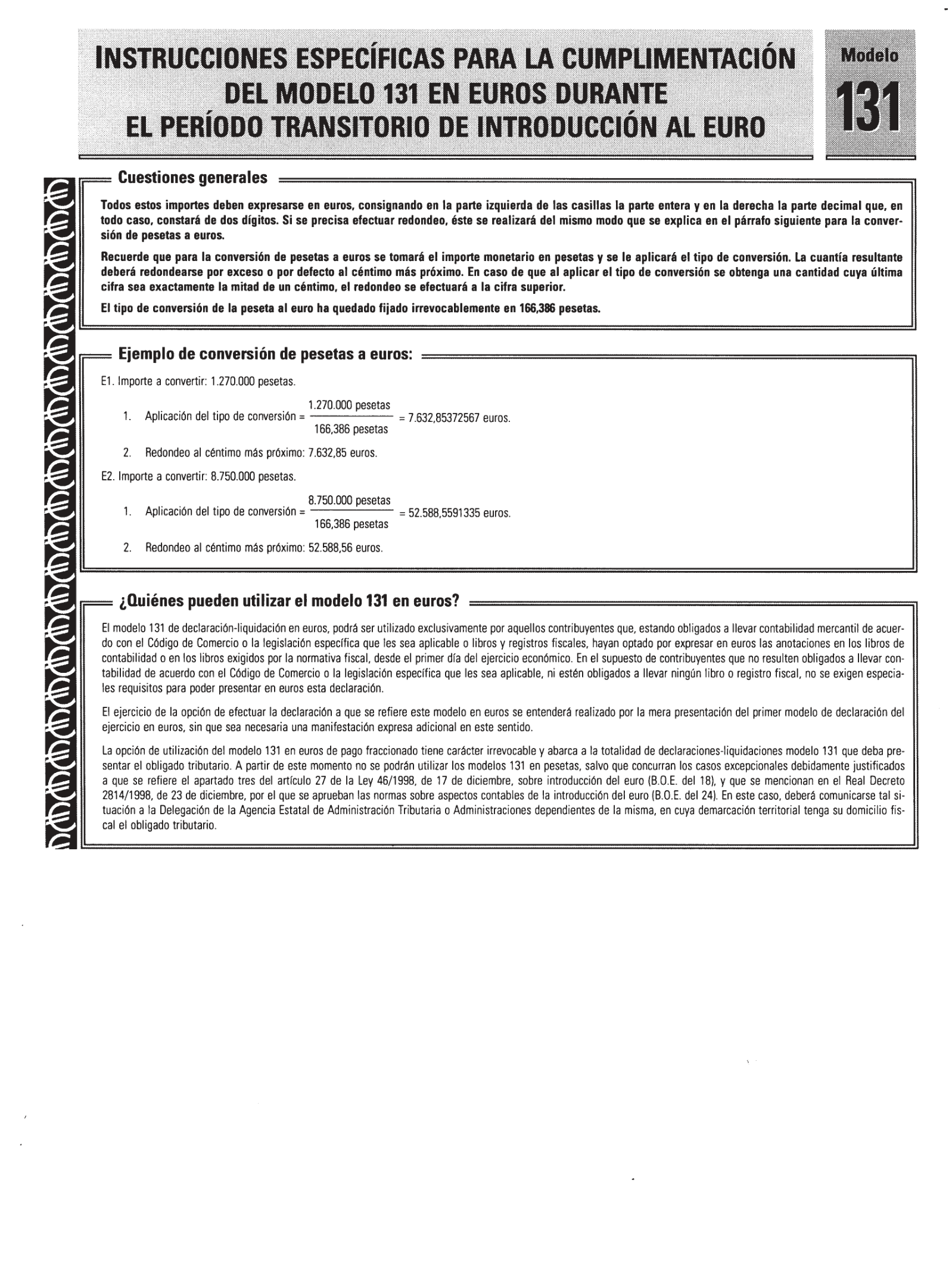

Uno. Se aprueba el modelo 131, «Impuesto sobre la Renta de las Personas Físicas. Actividades económicas en estimación objetiva. Pago fraccionado. Declaración-liquidación en euros», que figura como anexo VI en la presente Orden y que consta de dos ejemplares: Ejemplar para el contribuyente y ejemplar para la entidad colaboradora-AEAT. El número de justificante que habrá de figurar en dicho modelo en euros será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 133.

Dos. Este modelo deberá ser utilizado por los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que ejerzan actividades económicas, incluidas las agrícolas, ganaderas y forestales, y que determinen su rendimiento neto con arreglo al régimen de estimación objetiva, siempre que, conforme a lo dispuesto en el artículo 102 del Reglamento del citado Impuesto, estén obligados a autoliquidar y, en su caso, ingresar el pago fraccionado.

Tres. La opción por la presentación en euros del modelo 131 se realizará según lo establecido en el apartado noveno de la presente Orden.

Cuatro. El lugar y el plazo de presentación, el ingreso y requisitos de domiciliación bancaria de las declaraciones-liquidaciones con resultado a ingresar del modelo 131 en euros, serán los mismos que los previstos para el modelo 131 en pesetas, aprobado por la Orden de 18 de marzo de 1999.

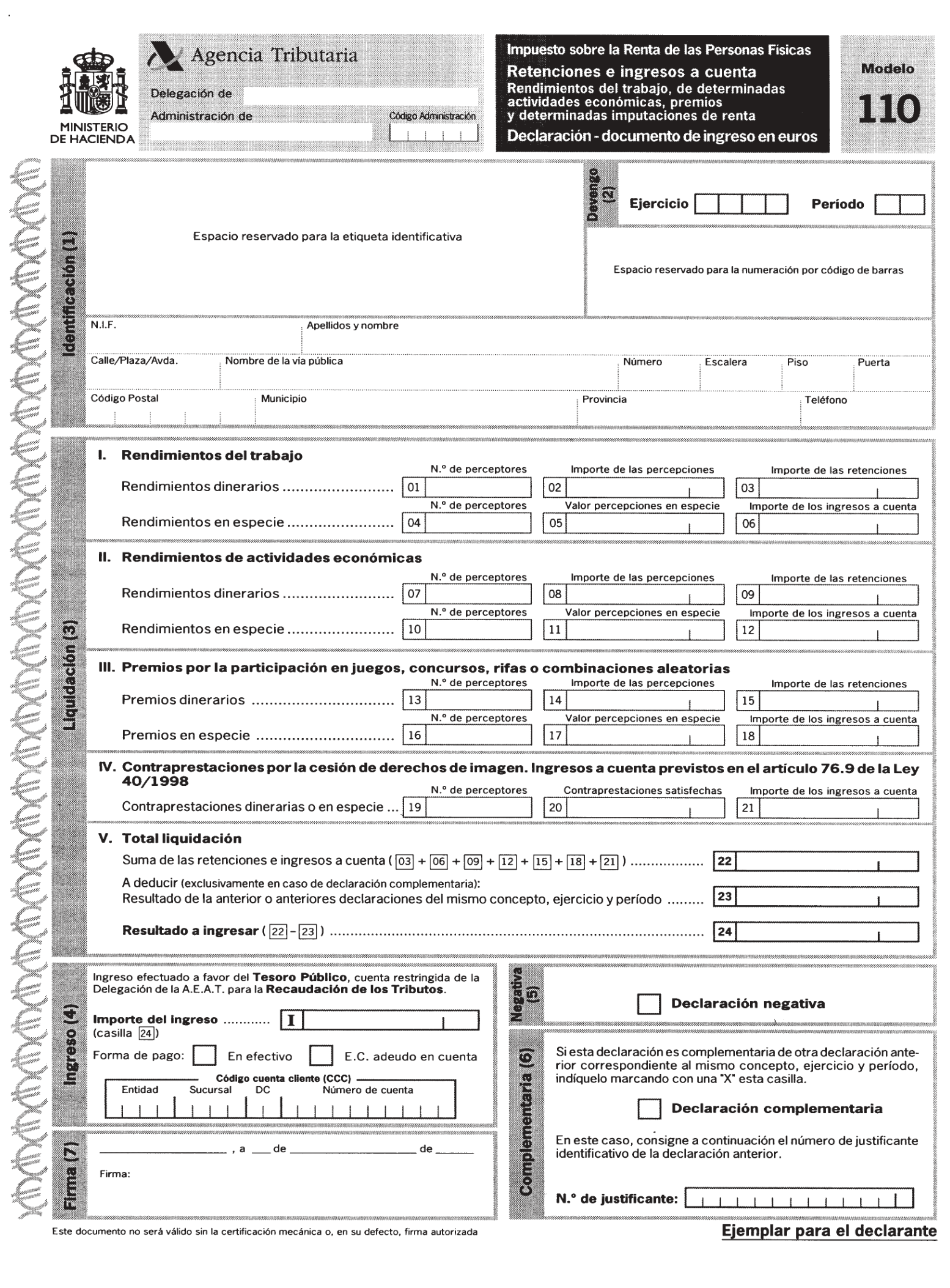

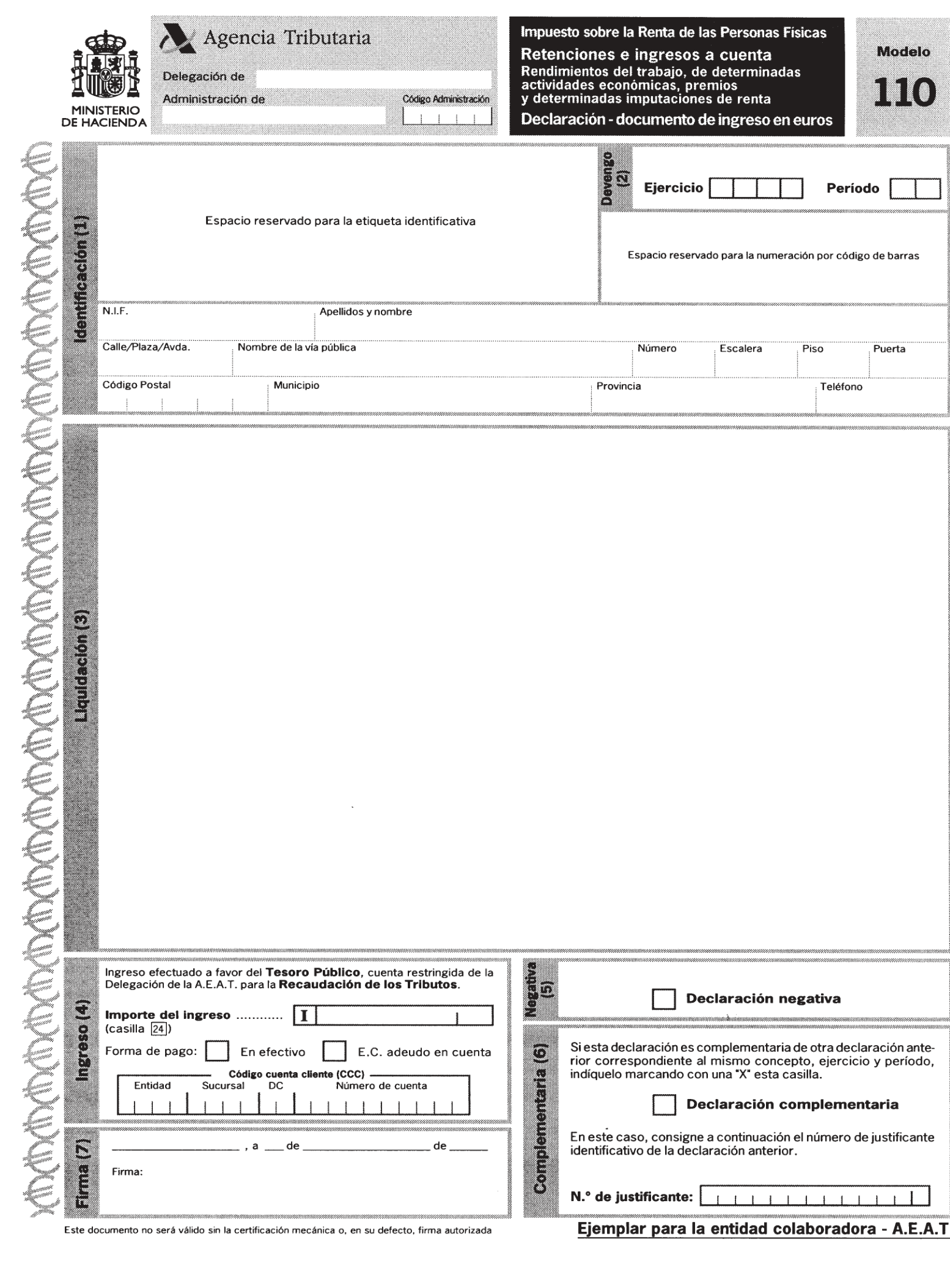

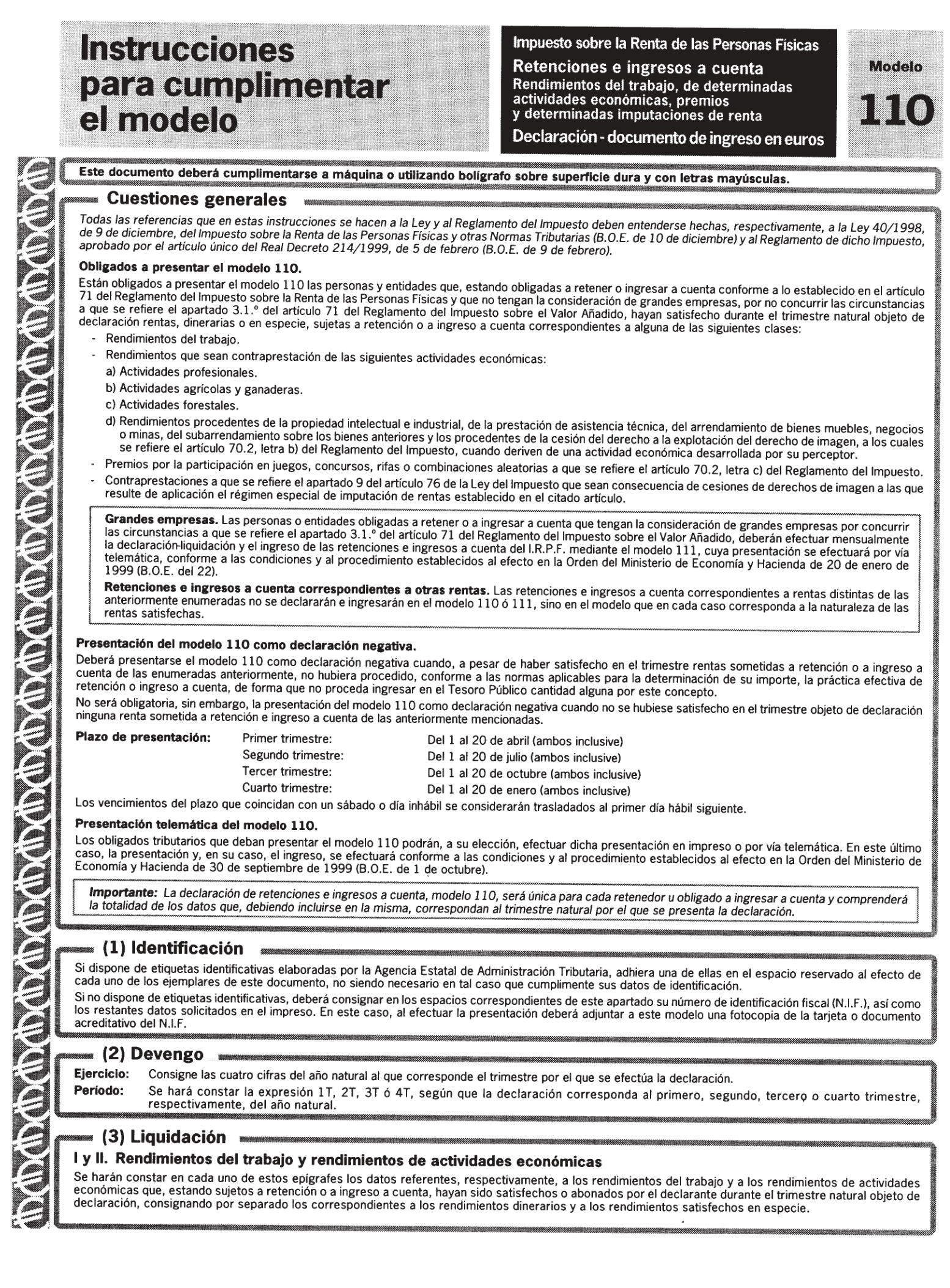

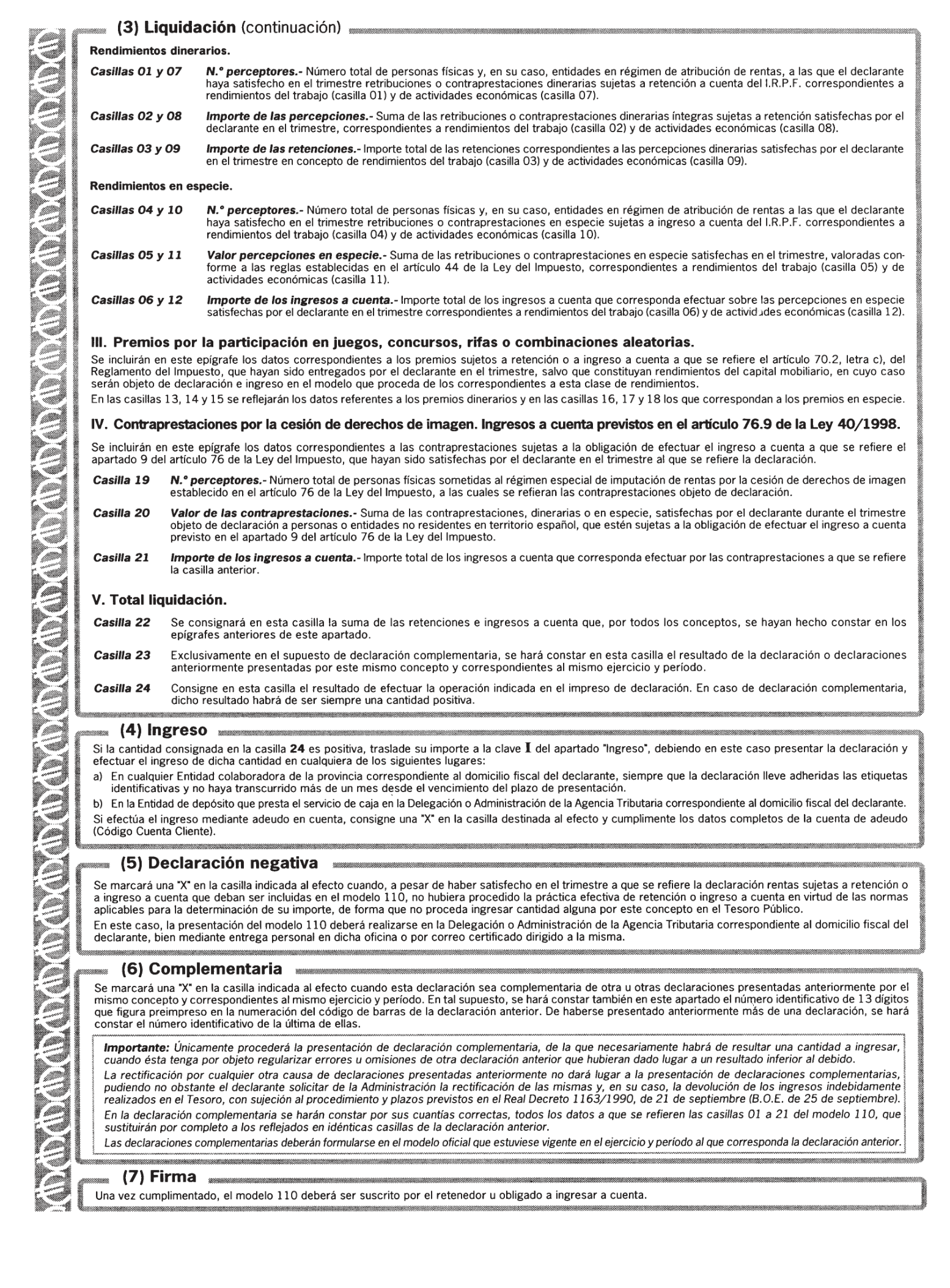

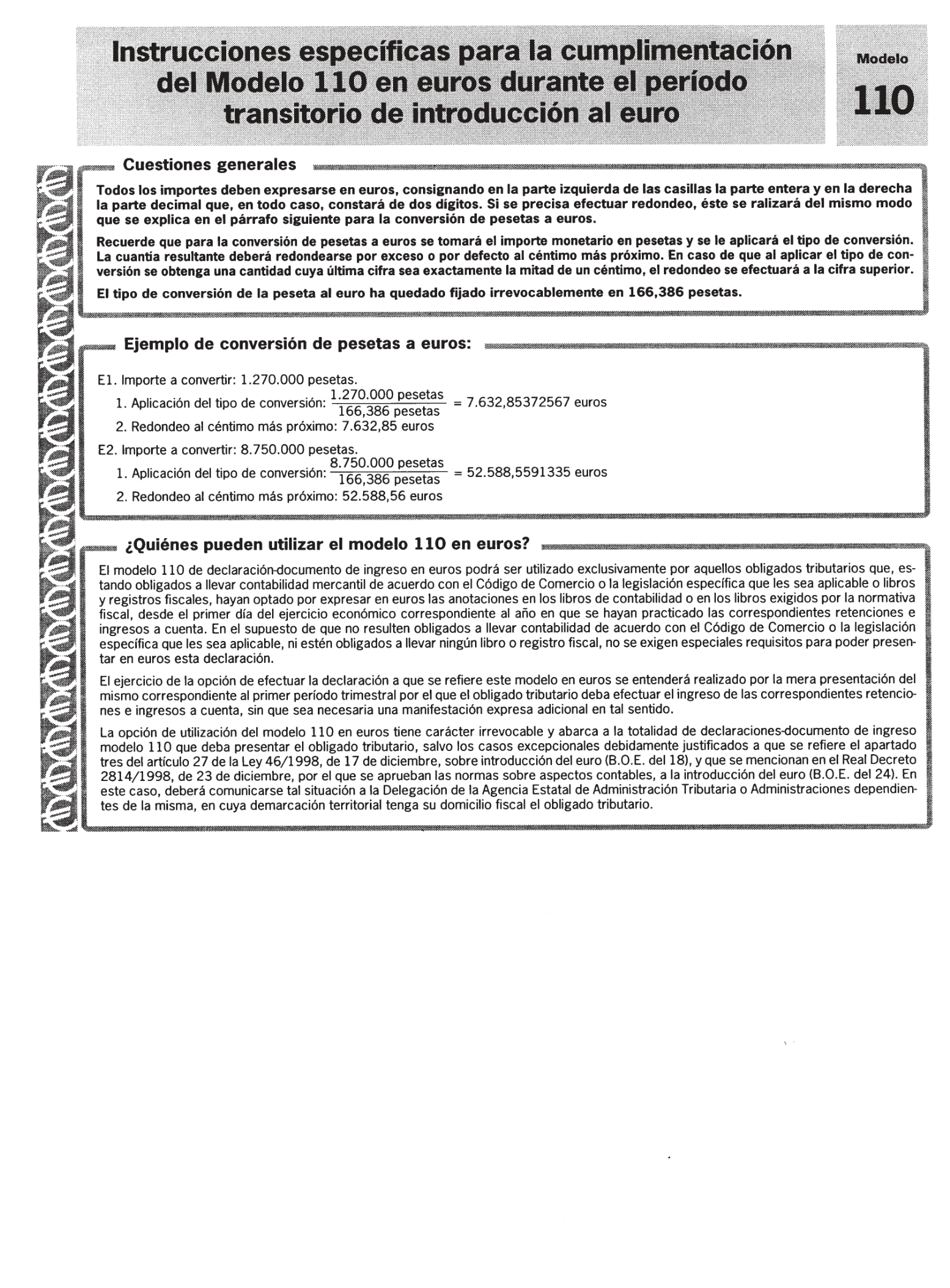

Uno. Se aprueba el modelo 110, «Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta. Rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta. Declaración-documento de ingreso en euros», que figura como anexo VII en la presente Orden y que consta de dos ejemplares: Ejemplar para el declarante y ejemplar para la entidad colaboradora-AEAT. El número de justificante que habrá de figurar en dicho modelo en euros será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 112.

Dos. Este modelo deberá ser utilizado por los retenedores y obligados a ingresar a cuenta por razón de las rentas a que el mismo se refiere, a excepción de aquéllos en los que concurran las circunstancias a que se refiere el apartado 3.1.o del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por Real Decreto 1624/1992, de 29 de diciembre.

Tres. La opción por la presentación en euros del modelo 110 se realizará según lo establecido en el apartado noveno de la presente Orden.

Cuatro. El lugar y el plazo de presentación del modelo 110 en euros, así como el ingreso correspondiente, se ajustarán a lo previsto para el modelo 110 en pesetas, aprobado por la Orden de 6 de septiembre de 2000.

Uno. Se aprueba el modelo 111, «Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta. Rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta. Declaración-documento de ingreso en euros. Grandes empresas», para la presentación por vía telemática de las declaraciones correspondientes a los obligados tributarios que tengan la consideración de grandes empresas, por concurrir las circunstancias a que se refiere el apartado 3.1.o del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por Real Decreto 1624/1992, de 29 de diciembre.

Los datos fiscales del modelo 111 a transmitir por vía telemática, así como los relativos al ejercicio y período objeto de declaración, deberán ajustarse a los que figuran en los apartados «liquidación» y «devengo» del modelo 110, aprobado en la presente Orden.

Dos. La opción por la declaración en euros del modelo 111 se realizará según lo establecido en el apartado noveno de la presente Orden.

Tres. Las condiciones generales y procedimiento para la presentación telemática del modelo 111 en euros serán las mismas que las previstas para el modelo 111 en pesetas, aprobado por la Orden de 6 de septiembre de 2000.

Uno. Los modelos aprobados por la presente Orden podrán ser presentados por los sujetos pasivos del

Impuesto sobre el Valor Añadido, por los contribuyentes del Impuesto sobre la Renta de las Personas Físicas y por los obligados a retener o ingresar a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta siempre que, cuando se trate de sujetos pasivos o contribuyentes obligados a llevar contabilidad mercantil de acuerdo con el Código de Comercio o la legislación específica que les sea aplicable o libros y registros fiscales, hayan optado por expresar en euros las anotaciones en los libros de contabilidad o en los libros exigidos por la normativa fiscal, al menos desde el primer día del ejercicio correspondiente al año 2001. En el caso de los modelos 110 y 111, este requisito deberá entenderse referido al primer día del ejercicio económico correspondiente al año en que se hayan practicado las correspondientes retenciones e ingresos a cuenta. En el supuesto de sujetos pasivos, contribuyentes u obligados a retener que no resulten obligados a llevar su contabilidad de acuerdo con el Código de Comercio o la legislación específica que les sea aplicable ni estén obligados a llevar ningún libro o registro fiscal, no se exigen especiales requisitos para poder presentar en euros su declaración.

Dos. El ejercicio de la opción por presentar los modelos en euros se entenderá realizado:

a) Tratándose de declaraciones periódicas, mediante la mera presentación de los modelos aprobados por la presente Orden correspondientes al primer período por el que el sujeto pasivo, contribuyente u obligado a retener deba presentar declaración.

b) Si se trata de declaraciones no periódicas, mediante la simple presentación de los modelos aprobados por la presente Orden correspondientes a la primera declaración que deba efectuar el sujeto pasivo.

El ejercicio de la opción citada no requiere una manifestación expresa adicional en este sentido.

Tres. La opción por la utilización de los modelos en euros tiene carácter irrevocable y abarca a la totalidad de las declaraciones de un mismo Impuesto que deba presentar el sujeto pasivo, contribuyente u obligado a retener una vez realizada la opción. A partir de ese momento no se podrán utilizar los modelos de declaración en pesetas debidamente aprobados o que se aprueben relativos a dicho Impuesto, salvo que se produzca la revocación de la opción para expresar en euros las anotaciones en los libros de contabilidad, en los casos excepcionales, debidamente justificados, a que se refiere el apartado tres del artículo 27 de la Ley 46/1998, de 17 de diciembre, sobre Introducción del Euro («Boletín Oficial del Estado» del 18), y que se mencionan en el Real Decreto 2814/1998, de 23 de diciembre, por el que se aprueban las normas sobre aspectos contables de la introducción del euro («Boletín Oficial del Estado» del 24). En este caso, deberá comunicarse tal situación a la Delegación de la Agencia Estatal de Administración Tributaria o Administraciones dependientes de la misma, en cuya demarcación territorial tenga su domicilio fiscal el sujeto pasivo, contribuyente u obligado a retener.

1. Las declaraciones correspondientes a los modelos 110 y 130 en euros aprobados en la presente Orden podrán presentarse por vía telemática con las mismas condiciones y procedimiento que para los modelos 110 y 130 en pesetas, de acuerdo con lo previsto en la Orden de 30 de septiembre de 1999, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones correspondientes a los modelos 110, 130, 300 y 330 («Boletín Oficial del Estado» de 1 de octubre).

2. Las declaraciones correspondientes a los modelos 131 y 310 en euros aprobados en esta Orden podrán presentarse por vía telemática con las mismas condiciones y procedimiento que para los modelos 131 y 310 en pesetas, de acuerdo con lo previsto en la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345 («Boletín Oficial del Estado» del 28).

3. La declaración correspondiente al modelo 111 en euros aprobado en esta Orden deberá presentarse por vía telemática con las mismas condiciones y procedimiento que para el modelo 111 en pesetas, de acuerdo con lo previsto en la Orden de 20 de enero de 1999, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones mensuales de grandes empresas correspondientes a los códigos 111, 320 y 332 («Boletín Oficial del Estado» del 22).

Modificación de la Orden de 15 de junio de 1995, por la que se desarrolla parcialmente el Reglamento General de Recaudación.

En el anexo VII, «Presentación centralizada ingresos entidades colaboradoras especificaciones técnicas validaciones», de la Orden de 15 de junio de 1995 por la que se desarrolla parcialmente el Reglamento General de Recaudación, en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria, se añadirá en lo referente a tipo de registro 3 (registro de detalle) y dentro del apartado «Número de justificante» lo siguiente:

«310, siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que la posición tercera del número de justificante será 3: Leve.

370, siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que la posición tercera del número de justificante será 3: Leve.

130, siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que la posición tercera del número de justificante será 2: Leve.

131, siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que la posición tercera del número de justificante será 3: Leve.

110, siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que la posición tercera del número de justificante será 2: Leve.

No se cumple rutina c/control: Leve.»

La presente Orden entrará en vigor el mismo día de su publicación en el «Boletín Oficial del Estado».

Los modelos aprobados por la presente Orden serán objeto de utilización por los sujetos pasivos, contribuyentes u obligados a retener de acuerdo con las siguientes reglas:

1.a El modelo 308 en euros, que figura en el anexo I de la presente Orden, será utilizado por primera vez para solicitar la devolución correspondiente al primer trimestre del año 2001 o, en el caso de sujetos pasivos ocasionales que realicen entregas intracomunitarias exentas de medios de transporte nuevos, para las solicitudes de devolución correspondientes a medios de transporte nuevos que hayan sido objeto de entrega intracomunitaria a partir del 1 de enero de 2001.

2.a El modelo 309 en euros, que figura en el anexo II de la presente Orden, será utilizado por primera vez para efectuar las declaraciones-liquidaciones correspondientes al primer trimestre del año 2001 o, en el caso de declaraciones-liquidaciones motivadas por adquisiciones intracomunitarias de medios de transporte nuevos, para aquellas que correspondan a adquisiciones intracomunitarias efectuadas a partir del 1 de enero de 2001.

3.a El modelo 310 en euros, que figura en el anexo III de la presente Orden, será utilizado por primera vez para realizar las declaraciones-liquidaciones ordinarias del régimen simplificado del Impuesto sobre el Valor Añadido correspondientes al primer trimestre del año 2001.

4.a El modelo 370 en euros, que figura en el anexo IV de la presente Orden, será utilizado por primera vez para realizar las declaraciones-liquidaciones trimestrales ordinarias del Impuesto sobre el Valor Añadido correspondientes al primer trimestre del año 2001.

5.a El modelo 130 en euros, que figura en el anexo V de la presente Orden, será utilizado por primera vez para realizar los pagos fraccionados por las actividades económicas en estimación directa del Impuesto sobre la Renta de las Personas Físicas correspondientes al primer trimestre del año 2001.

6.a El modelo 131 en euros, que figura en el anexo VI de la presente Orden, será utilizado por primera vez para realizar los pagos fraccionados por las actividades económicas en estimación objetiva del Impuesto sobre la Renta de las Personas Físicas correspondientes al primer trimestre del año 2001.

7.a El modelo 110 en euros, que figura en el anexo VII de la presente Orden, será utilizado por primera vez para realizar las retenciones e ingresos a cuenta por los rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta del Impuesto sobre la Renta de las Personas Físicas correspondientes al primer trimestre del año 2001.

8.a El modelo 111 en euros será utilizado por primera vez para realizar las retenciones e ingresos a cuenta por los rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta del Impuesto sobre la Renta de las Personas Físicas a presentar por las grandes empresas correspondientes al primer mes del año 2001.

Lo que comunico a VV. II. para su conocimiento y efectos.

Madrid, 30 de enero de 2001.

MONTORO ROMERO

Ilmos. Sres. Director general de la Agencia Estatal de Administración Tributaria y Director general de Tributos.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid