Contingut no disponible en català

La información fiscal constituye un elemento clave para la efectividad de las actuaciones de asistencia, investigación y control que tiene encomendadas la Agencia Estatal de Administración Tributaria.

Con el objetivo de mejorar la calidad de la información fiscal, con carácter general, cada ejercicio debe actualizarse la normativa relativa al suministro de información derivado de determinadas obligaciones informativas, actualización que, al igual que en ejercicios precedentes, conviene realizar, en la medida de lo posible, de manera integradora en una misma norma con la finalidad de tener una mayor garantía de conocimiento por parte de los diferentes obligados tributarios de las modificaciones que se llevan a cabo.

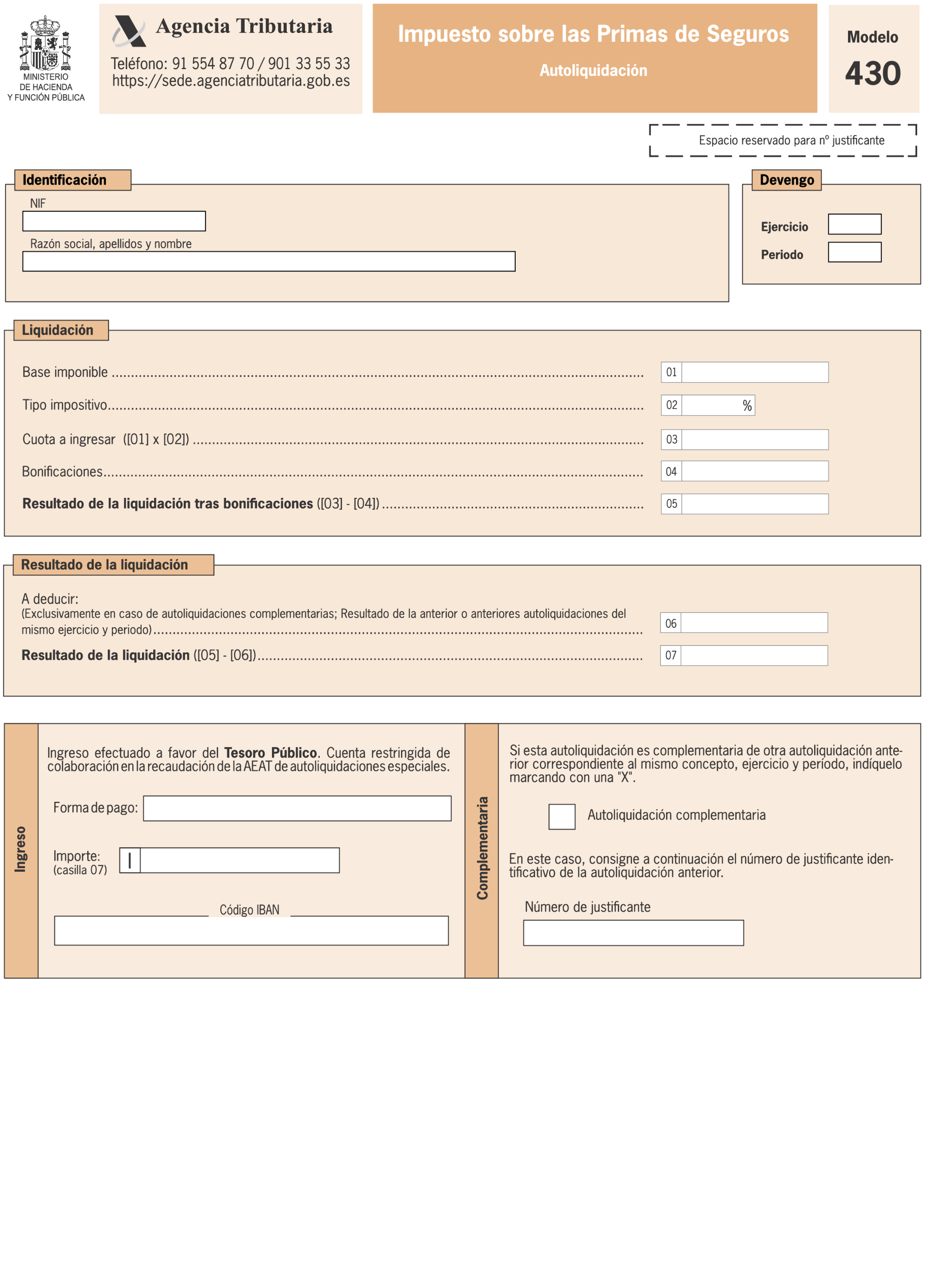

La presente orden contiene las modificaciones normativas destinadas a actualizar convenientemente dicha información tributaria relativa a las obligaciones informativas y cuyas principales modificaciones se describen a continuación, así como la aprobación normativa de un nuevo modelo 430 «Impuesto sobre las Primas de Seguros. Autoliquidación».

De esta forma, en primer lugar, con el propósito de actualizar la declaración-liquidación mensual modelo 430, y en aras de facilitar el cumplimiento de dicha obligación tributaria, se ha considerado conveniente aprobar un nuevo modelo 430, como ya se hizo en el caso del modelo 480, «Impuesto sobre las Primas de Seguros. Declaración Resumen Anual». En particular, se homogeneiza la información relativa a la identificación del declarante en la declaración-liquidación mensual modelo 430 con la contenida en la declaración resumen anual modelo 480. Así, los artículos 1, 2, 3 y 4 de la presente orden aprueban este nuevo modelo, y las condiciones y formas de presentación del mismo.

A continuación, los artículos 5 y 6 modifican, respectivamente, la Orden de 17 de noviembre de 1999, por la que se aprueba el modelo 188, del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes, en relación con las rentas o rendimientos del capital mobiliario procedentes de operaciones de capitalización y de contratos de seguro de vida o invalidez, y la Orden de 18 de noviembre de 1999, por la que se aprueba el modelo 194, del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes sobre rendimientos del capital mobiliario y rentas derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier clase de activos representativos de la captación y utilización de capitales ajenos.

La modificación de ambos modelos tiene como finalidad actualizar los diseños de registro de ambos modelos en un doble sentido: por un lado, actualizar las referencias normativas de los campos «NIF del declarante», «NIF del perceptor» y «NIF del representante legal»; por otro lado, adaptar dichos diseños de registro a lo establecido en la nueva disposición adicional quincuagésima séptima de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, introducida por la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023, que extiende para los períodos impositivos 2022 y 2023 la deducción prevista en el número 1.º del apartado 4 del artículo 68 de la citada Ley 35/2006, en los mismos términos y condiciones, a los contribuyentes con residencia habitual y efectiva en la isla de La Palma, debiendo entenderse, a estos efectos, que las referencias realizadas a Ceuta y Melilla en dicho artículo y en su desarrollo reglamentario lo son a la isla de La Palma.

Ello supone que los perceptores de rentas y rendimientos sometidos a retención o ingreso a cuenta del Impuesto sobre la Renta de las Personas Físicas, que en el ejercicio 2023 tengan su residencia habitual y efectiva en la citada isla, por las que puedan aplicar la deducción prevista en el número 1.º del apartado 4 del artículo 68 de la Ley 35/2006, se podrán beneficiar igualmente de la reducción del porcentaje de retención que la Ley y el Reglamento del Impuesto sobre la Renta de las Personas Físicas establecen para tales rentas y rendimientos. Por ello, resulta necesario identificar en los modelos 188 y 194 a los residentes en la isla de La Palma de forma diferenciada respecto al resto de residentes en Santa Cruz de Tenerife. Adicionalmente, en el modelo 194 se crea un nuevo campo «Ceuta o Melilla / Isla de La Palma» en el registro de tipo 2, registro de perceptor, de los diseños de registro del modelo, para informar si se trata de rendimientos obtenidos en dichos territorios con derecho a la deducción establecida en el artículo 68.4 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los impuestos sobre sociedades, sobre la renta de no residentes y sobre el patrimonio (LIRPF) y, por tanto, a los que se les hubiera aplicado el tipo reducido de retención.

Por su parte, el artículo 7 modifica la Orden de 20 de noviembre de 2000, por la que se aprueba el modelo 180, del resumen anual de retenciones e ingresos a cuenta sobre determinadas rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos, al objeto de desglosar la isla de La Palma en los campos «Código provincia» y «Dirección del inmueble», del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo, de modo que puedan identificarse los rendimientos a los que resulte de aplicación la reducción del porcentaje de retención mencionada en el párrafo anterior.

El artículo 8 modifica la Orden EHA/3895/2004, de 23 de noviembre, por la que se aprueba el modelo 198, de declaración anual de operaciones con activos financieros y otros valores mobiliarios, con la finalidad, por un lado, de introducir en los diseños de registro del modelo las modificaciones necesarias para informar adecuadamente de las compensaciones y sanciones derivadas de lo dispuesto en el Reglamento Delegado (UE) 2018/1229 de la Comisión, de 25 de mayo de 2018, por el que se completa el Reglamento (UE) n.º 909/2014 del Parlamento Europeo y del Consejo, en lo que respecta a las normas técnicas de regulación relativas a la disciplina de liquidación. Por otro lado, debido a la derogación del Real Decreto 1416/1991, de 27 de septiembre, sobre operaciones bursátiles especiales y sobre transmisión extrabursátil de valores cotizados y cambios medios ponderados, se modifica el campo «Clave de operación», del registro de tipo 2, registro de declarado, de los diseños de registro del modelo, para eliminar las claves B y U, por resultar actualmente innecesarias. Por el mismo motivo se suprime el campo «Código de relación», del registro de tipo 2, registro de declarado, de los diseños de registro del modelo. También se incluye una nueva clave L en el campo «Clave de valor», del registro de tipo 2, registro de declarado, de los diseños de registro del modelo, para identificar los contratos por diferencias. Asimismo, se amplía el número de posiciones de los campos «Número de orden», «Número de orden de la operación relacionada» y «Número de activos financieros y otros valores» y se especifica cómo informar el campo de «Gastos de la operación» en caso de que existan múltiples declarados asociados a una operación.

A su vez, el artículo 9 modifica la Orden EHA/3290/2008, de 6 de noviembre, por la que se aprueban el modelo 216 «Impuesto sobre la Renta de no Residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta. Declaración-documento de ingreso» y el modelo 296 «Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente. Declaración anual de retenciones e ingresos a cuenta».

Así, con el objetivo de identificar los registros de perceptor, en el registro de tipo 2, registro de perceptor, del modelo 296, se crea un nuevo campo denominado «Identificador de registro o número de orden» y se añade un Anexo al registro de tipo 2, registro de perceptor, denominado «Anexo de desglose de retenciones e ingresos a cuenta ingresados en el Estado, en las Diputaciones Forales del País Vasco y en la Comunidad Foral de Navarra» para informar de manera diferenciada las retenciones e ingresos a cuenta ingresados en el Estado, en las Diputaciones Forales del País Vasco y en la Comunidad Foral de Navarra, a cumplimentar exclusivamente en el caso de que las retenciones e ingresos a cuenta deban ser ingresadas en proporción al volumen de operaciones según lo dispuesto en el segundo párrafo del apartado 2 del artículo 30 del Convenio Económico entre el Estado y la Comunidad Foral de Navarra y en el apartado Cuatro del artículo 22 y el apartado Dos del artículo 23 del Concierto Económico con la Comunidad Autónoma del País Vasco. Con ello se pretende disponer de una información de contraste completa y reducir el número de requerimientos tanto a las entidades pagadoras como a los perceptores de estos rendimientos exigibles de forma conjunta por el Estado y/o Diputaciones Forales del País Vasco y/o la Comunidad Foral de Navarra.

Con la finalidad ya mencionada respecto a los artículos 5, 6 y 7, el artículo 10 modifica la Orden EHA/3300/2008, de 7 de noviembre, por la que se aprueba el modelo 196, de Resumen anual de retenciones e ingresos a cuenta sobre rendimientos del capital mobiliario y rentas obtenidas por la contraprestación derivada de cuentas en toda clase de instituciones financieras, desglosando la isla de La Palma en el campo «Código provincia» del registro de tipo 2, registro de declarado, de los diseños de registro del modelo. Igualmente, de manera similar a lo expuesto en relación al modelo 194, se crea un nuevo campo «Ceuta o Melilla / Isla de La Palma» en el registro de tipo 2.

El artículo 11 modifica la Orden EHA/3481/2008, de 1 de diciembre, por la que se aprueba el modelo 189 de declaración informativa anual acerca de valores, seguros y rentas, al objeto de actualizar las referencias normativas del campo «Código país», así como de ampliar el número de posiciones del campo «Número de valores», ambos del registro de tipo 2, registro de declarado, de los diseños de registro del modelo.

El artículo 12 modifica la Orden EHA/3377/2011, de 1 de diciembre, por la que se aprueba el modelo 193 de resumen anual de retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario. En primer lugar, en línea con lo ya señalado en relación con los modelos 188, 194, 180 y 196, se desglosa la isla de La Palma en el campo «Código de provincia», del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo, se actualiza la descripción del campo «% de retención» y se crea un nuevo campo, «Ceuta o Melilla/Isla de La Palma».

También, en el registro de tipo 2, registro de perceptor, de los diseños de registro del modelo se incluye una nueva subclave 15 dentro de la clave de percepción C, en el campo «Naturaleza», para informar de los anticipos a cuenta derivados de la cesión de la explotación de derechos de autor, cuando tales anticipos tengan la consideración de rendimientos del capital mobiliario, que se vayan a devengar a lo largo de varios años, puesto que el porcentaje de retención e ingreso a cuenta en estos casos es un porcentaje reducido en base a la modificación del artículo 101.9 de la Ley 35/2006 efectuada por la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023. Asimismo, se incluye una nueva categoría en el campo «Pago», del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo para informar de los pagos que realice el declarante en calidad de mediador de otro tipo de rendimientos o rentas obtenidas por la cesión a terceros de capitales propios consignados con clave de percepción «B» y naturaleza «06». Por otro lado, se introduce una modificación técnica en el campo «Naturaleza del declarante», del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo para indicar que siempre que en dicho campo se consigne «S», el campo «Penalizaciones» (posiciones 182-192, del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo) se consignará a ceros. Por último, en línea con la modificación del modelo 296, se crean los nuevos campos «Retenciones e ingresos a cuenta ingresados en el Estado, en las Diputaciones Forales del País Vasco y en la Comunidad Foral de Navarra» del registro de tipo 2, registro de perceptor, para informar de manera diferenciada las retenciones e ingresos a cuenta ingresados en el Estado, en las Diputaciones Forales del País Vasco y en la Comunidad Foral de Navarra, a cumplimentar exclusivamente en el caso de que las retenciones e ingresos a cuenta relativas a rendimientos del capital mobiliario o rentas sujetas a retención deban ser ingresadas en proporción al volumen de operaciones según lo previsto en el artículo 12.1 segundo párrafo y en el artículo 10.1.f) segundo párrafo del Convenio Económico entre el Estado y la Comunidad Foral de Navarra y en el artículo 9.Uno.Primera. a) segundo párrafo y en el artículo 7.Uno.c) segundo párrafo del Concierto Económico con la Comunidad Autónoma del País Vasco.

El artículo 13 modifica la Orden HAP/2455/2013, de 27 de diciembre, por la que se aprueba el modelo 165, «Declaración informativa de certificaciones individuales emitidas a los socios o partícipes de entidades de nueva o reciente creación", para introducir en el registro de tipo 1, registro de declarante, de los diseños de registro del modelo un nuevo campo que identifique a los declarantes que tengan la consideración de «Empresa emergente», según lo establecido en el apartado 1 del artículo 3 de la Ley 28/2022, de 21 de diciembre, de fomento del ecosistema de las empresas emergentes.

Dicha identificación se considera conveniente dadas las especialidades de la deducción por inversión en empresas de nueva o reciente creación, prevista en el apartado 1 del artículo 68 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.

El artículo 14 modifica la Orden HAP/2250/2015, de 23 de octubre, por la que se aprueba el modelo 184 de declaración informativa anual a presentar por las entidades en régimen de atribución de rentas, incluyendo en el registro de tipo 2, registro de socio, heredero, comunero o partícipe, de los diseños de registro del modelo, dos nuevos campos para informar del «Rendimiento neto previo de actividades económicas en estimación objetiva (excepto agrícolas, ganaderas y forestales)» y del «Rendimiento neto minorado de actividades agrícolas, ganaderas y forestales en estimación objetiva». Dichos campos han sido introducidos teniendo en consideración la modificación de la letra c del apartado 1 del artículo 308 del texto refundido de la Ley General de la Seguridad Social, aprobado por Real Decreto Legislativo 8/2015, de 30 de octubre, efectuada por el Real Decreto-ley 13/2022, de 26 de julio.

Por último, el artículo 15, como viene siendo habitual en cada ejercicio, actualiza el contenido de los anexos I y II de la orden HAP/1695/2016, de 25 de octubre, por la que se aprueba el modelo 289, de declaración informativa anual de cuentas financieras en el ámbito de la asistencia mutua.

De acuerdo con lo dispuesto en la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, la elaboración de esta orden se ha efectuado de acuerdo con los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica, transparencia y eficiencia.

Se cumplen los principios de necesidad y eficacia por ser desarrollo de la normativa reglamentaria y el instrumento adecuado para dicho desarrollo.

Se cumple también el principio de proporcionalidad al contener la regulación necesaria para conseguir los objetivos que justifican su aprobación.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico, generando un marco normativo estable, predecible, integrado, claro y de certidumbre que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados sin introducción de cargas administrativas innecesarias.

El principio de transparencia, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado», se ha garantizado mediante la publicación del proyecto de orden y la Memoria de Análisis de Impacto Normativo en el portal web del Ministerio de Hacienda y Función Pública, a efectos de que pueda ser conocido dicho texto en el trámite de audiencia e información pública por todos los ciudadanos.

Por último, en relación con el principio de eficiencia, se ha procurado que la norma genere las menores cargas administrativas para los ciudadanos, así como los menores costes indirectos, fomentando el uso racional de los recursos públicos y el pleno respeto a los principios de estabilidad presupuestaria y sostenibilidad financiera.

Por todo lo anterior, en ejercicio de la habilitación establecida con carácter general en el apartado 2 del artículo 30 y en el artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, y de las otorgadas con carácter específico por los artículos 37, 37.bis, 39 y 42 del mismo texto; 69, 70 y 108 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo; 68 del Reglamento del Impuesto sobre Sociedades, aprobado por Real Decreto 634/2015, de 10 de julio; 15 del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio y por el artículo 4 del Real Decreto 1021/2015, de 13 de noviembre, por el que se establece la obligación de identificar la residencia fiscal de las personas que ostenten la titularidad o el control de determinadas cuentas financieras y de informar acerca de las mismas en el ámbito de la asistencia mutua, es necesario proceder a la aprobación de una nueva orden de modificación de las declaraciones informativas relativas a los modelos 188, 194, 180, 198, 296, 196, 189, 193, 165, 184 y 289, así como a la aprobación de un nuevo modelo 430.

Las habilitaciones anteriores deben entenderse conferidas en la actualidad a la persona titular del Ministerio de Hacienda y Función Pública, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 2/2020, de 12 de enero, por el que se reestructuran los departamentos ministeriales, modificado por Real Decreto 507/2021, de 10 de julio.

En su virtud dispongo:

Uno. Se aprueba el modelo 430, «Impuesto sobre las Primas de Seguros. Autoliquidación», que figura en el anexo de la presente orden.

Dos. El número identificativo que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 430.

Tres. El citado modelo estará disponible exclusivamente en formato electrónico y su presentación se realizará por vía electrónica, de acuerdo con las condiciones generales y el procedimiento establecido en el artículo cuarto de esta orden.

Uno. Son sujetos pasivos del Impuesto y están obligados a presentar el modelo 430 «Impuesto sobre las Primas de Seguros. Autoliquidación», las entidades aseguradoras cuando realicen las operaciones gravadas por el impuesto, con arreglo a lo previsto en el apartado nueve del artículo 12 de la Ley 13/1996, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social.

Dos. Estarán obligados a presentar esta autoliquidación mensual modelo 430, los sujetos pasivos mencionados en el apartado anterior, que hayan realizado en el mes a que se refiere la autoliquidación alguna operación sujeta y no exenta del impuesto.

La presentación e ingreso del modelo 430 se efectuará en los veinte primeros días naturales del mes siguiente a la finalización del correspondiente periodo de liquidación mensual, excepto la correspondiente al periodo de liquidación del mes de julio, que se presentará durante el mes de agosto y los veinte primeros días naturales del mes de septiembre inmediatamente posteriores.

La presentación del modelo 430, «Impuesto sobre las Primas de Seguros. Autoliquidación» se efectuará de forma obligatoria por vía electrónica a través de Internet, con sujeción a la habilitación y condiciones del artículo 6 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria y de acuerdo con el procedimiento establecido en los artículos 7 a 10 de esa misma orden.

Se introducen las siguientes modificaciones en la Orden de 17 de noviembre de 1999:

Uno. Se modifica el campo «N.I.F. DEL DECLARANTE», que ocupa las posiciones 9-17 del registro de tipo 1, registro de declarante, de los diseños de registro del modelo 188, contenidos en el anexo V de la Orden de 17 de noviembre de 1999, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 9‑17 Alfanumérico N.I.F. DEL DECLARANTE. Se consignará el N.I.F. del declarante. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones de la izquierda, de acuerdo con las reglas previstas en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007 de 27 de julio (BOE del 5 de septiembre)».

Dos. Se modifica el campo «N.I.F. DEL PERCEPTOR», que ocupa las posiciones 18-26 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 188, contenidos en el anexo V de la Orden de 17 de noviembre de 1999, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 18‑26 Alfanumérico N.I.F. DEL PERCEPTOR. Si el perceptor dispone de NIF asignado en España, se consignará: Si es una persona física se consignará el NIF del perceptor de acuerdo con las reglas previstas en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, (BOE del 5 de septiembre). Si el perceptor es una persona jurídica o una entidad sin personalidad jurídica (Comunidad de bienes, Sociedad civil, herencia yacente, etc.), se consignará el número de identificación fiscal correspondiente a la misma. Para la identificación de los menores de 14 años en sus relaciones de naturaleza o con trascendencia tributaria habrán de figurar tanto los datos de la persona menor de 14 años, incluido su número de identificación fiscal, como los de su representante legal. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. Sólo se cumplimentará con los NIF asignados en España».

Tres. Se modifica el campo «N.I.F. DEL REPRESENTANTE LEGAL», que ocupa las posiciones 27-35 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 188, contenidos en el anexo V de la Orden de 17 de noviembre de 1999, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 27-35 Alfanumérico NIF DEL REPRESENTANTE LEGAL Si el perceptor es menor de 14 años se consignará en este campo el número de identificación fiscal de su representante legal (padre, madre o tutor). Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. En cualquier otro caso el contenido de este campo se rellenará a espacios».

Cuatro. Se modifica el campo «CÓDIGO PROVINCIA», que ocupa las posiciones 76-77 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 188, contenidos en el anexo V de la Orden de 17 de noviembre de 1999, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 76-77 Numérico CÓDIGO PROVINCIA Se consignarán los dos dígitos numéricos que correspondan a la provincia o, en su caso, ciudad autónoma o Isla de La Palma, del domicilio del perceptor, según la siguiente relación:

Provincia CP Provincia CP ALBACETE. 02 JAÉN. 23 ALICANTE/ALACANT. 03 LEÓN. 24 ALMERÍA. 04 LLEIDA. 25 ARABA/ÁLAVA. 01 LUGO. 27 ASTURIAS. 33 MADRID. 28 ÁVILA. 05 MÁLAGA. 29 BADAJOZ. 06 MELILLA. 52 BARCELONA. 08 MURCIA. 30 BIZKAIA. 48 NAVARRA. 31 BURGOS. 09 OURENSE. 32 CÁCERES. 10 PALENCIA. 34 CÁDIZ. 11 PALMAS, LAS. 35 CANTABRIA. 39 PONTEVEDRA. 36 CASTELLÓN/CASTELLÓ. 12 RIOJA, LA. 26 CEUTA. 51 SALAMANCA. 37 CIUDAD REAL. 13 S.C.TENERIFE (a excepción de Isla de La Palma). 38 CÓRDOBA. 14 SEGOVIA. 40 CORUÑA, A. 15 SEVILLA. 41 CUENCA. 16 SORIA. 42 GIPUZKOA. 20 TARRAGONA. 43 GIRONA. 17 TERUEL. 44 GRANADA. 18 TOLEDO. 45 GUADALAJARA. 19 VALENCIA/VALÉNCIA. 46 HUELVA. 21 VALLADOLID. 47 HUESCA. 22 ZAMORA. 49 ILLES BALEARES. 07 ZARAGOZA. 50 ISLA DE LA PALMA. 53»

Se introducen las siguientes modificaciones en la Orden de 18 de noviembre de 1999:

Uno. Se modifica el campo «N.I.F. DEL DECLARANTE», que ocupa las posiciones 9-17 del registro de tipo 1, registro de declarante, de los diseños de registro del modelo 194, contenidos en el anexo X de la Orden de 18 de noviembre de 1999, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 9‑17 Alfanumérico Se consignará el N.I.F. del declarante. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones de la izquierda, de acuerdo con las reglas previstas en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007 de 27 de julio (BOE del 5 de septiembre)».

Dos. Se modifica el campo «N.I.F. DEL PERCEPTOR», que ocupa las posiciones 18-26 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 194, contenidos en el anexo X de la Orden de 18 de noviembre de 1999, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 18‑26 Alfanumérico N.I.F. DEL PERCEPTOR. Si el perceptor dispone de NIF asignado en España, se consignará: Si es una persona física se consignará el NIF del perceptor de acuerdo con las reglas previstas en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, (BOE del 5 de septiembre). Si el perceptor es una persona jurídica o una entidad sin personalidad jurídica (Comunidad de bienes, Sociedad civil, herencia yacente, etc.), se consignará el número de identificación fiscal correspondiente a la misma. Para la identificación de los menores de 14 años en sus relaciones de naturaleza o con trascendencia tributaria habrán de figurar tanto los datos de la persona menor de 14 años, incluido su número de identificación fiscal, como los de su representante legal. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. Sólo se cumplimentará con los NIF asignados en España».

Tres. Se modifica el campo «N.I.F. DEL REPRESENTANTE LEGAL», que ocupa las posiciones 27-35 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 194, contenidos en el anexo X de la Orden de 18 de noviembre de 1999, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 27-35 Alfanumérico NIF DEL REPRESENTANTE LEGAL Si el perceptor es menor de 14 años se consignará en este campo el número de identificación fiscal de su representante legal (padre, madre o tutor). Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. En cualquier otro caso el contenido de este campo se rellenará a espacios».

Cuatro. Se modifica el campo «CÓDIGO PROVINCIA», que ocupa las posiciones 76-77 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 194, contenidos en el anexo X de la Orden de 18 de noviembre de 1999, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 76-77 Numérico CÓDIGO PROVINCIA Se consignarán los dos dígitos numéricos que correspondan a la provincia o, en su caso, ciudad autónoma o Isla de La Palma, del domicilio del perceptor, según la siguiente relación:

Provincia CP Provincia CP ALBACETE. 02 JAÉN. 23 ALICANTE/ALACANT. 03 LEÓN. 24 ALMERÍA. 04 LLEIDA. 25 ARABA/ÁLAVA. 01 LUGO. 27 ASTURIAS. 33 MADRID. 28 ÁVILA. 05 MÁLAGA. 29 BADAJOZ. 06 MELILLA. 52 BARCELONA. 08 MURCIA. 30 BIZKAIA. 48 NAVARRA. 31 BURGOS. 09 OURENSE. 32 CÁCERES. 10 PALENCIA. 34 CÁDIZ. 11 PALMAS, LAS. 35 CANTABRIA. 39 PONTEVEDRA. 36 CASTELLÓN/CASTELLÓ. 12 RIOJA, LA. 26 CEUTA. 51 SALAMANCA. 37 CIUDAD REAL. 13 S.C.TENERIFE (a excepción de Isla de La Palma). 38 CÓRDOBA. 14 SEGOVIA. 40 CORUÑA, A. 15 SEVILLA. 41 CUENCA. 16 SORIA. 42 GIPUZKOA. 20 TARRAGONA. 43 GIRONA. 17 TERUEL. 44 GRANADA. 18 TOLEDO. 45 GUADALAJARA. 19 VALENCIA/VALÉNCIA. 46 HUELVA. 21 VALLADOLID. 47 HUESCA. 22 ZAMORA. 49 ILLES BALEARES. 07 ZARAGOZA. 50 ISLA DE LA PALMA. 53».

Cinco. Se modifica el campo «% RETENCIÓN», que ocupa las posiciones 170-173 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 194, contenidos en el anexo X de la Orden de 18 de noviembre de 1999, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 170-173 Numérico % RETENCIÓN Se consignará el porcentaje de retención o de ingreso a cuenta aplicado que será, con carácter general, el 19%. El porcentaje de retención o de ingreso a cuenta se reducirá en un 60% cuando se trate de rendimientos del capital mobiliario procedentes de Ceuta y Melilla que se beneficien de la deducción del artículo 68.4 de la Ley 35/2006, de 27 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los impuestos sobre sociedades, sobre la renta de no residentes y sobre el patrimonio (LIRPF). Asimismo, con carácter excepcional, en los términos y periodos previstos en la disposición adicional quincuagésima séptima de la LIRPF, el porcentaje de retención también se reducirá en un 60 por ciento cuando se trate de rendimientos del capital mobiliario obtenidos en la Isla de La Palma por contribuyentes con residencia habitual y efectiva en dicho territorio, con derecho a la deducción del artículo 68.4 de la LIRPF. Este campo se subdivide en otros dos: 170-171 ENTERO: Numérico. Parte entera: Se consignará la parte entera del porcentaje (si no tiene, consignar CEROS). 172-173 DECIMAL: Numérico. Parte decimal: Se consignará la parte decimal del porcentaje (si no tiene, consignar CEROS)».

Seis. Se introduce un nuevo campo, «CEUTA O MELILLA/ISLA DE LA PALMA», que ocupará la posición 188 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 194, contenidos en el anexo X de la Orden de 18 de noviembre de 1999, que tendrá la siguiente redacción, y se actualizan en consecuencia las posiciones correspondientes a «BLANCOS»:

«Posiciones Naturaleza Descripción de los campos 188 Numérico CEUTA O MELILLA/ISLA DE LA PALMA Se consignará "1" en los supuestos en que, por tratarse de rendimientos de capital mobiliario obtenidos en Ceuta o Melilla con derecho a la deducción establecida en el artículo 68.4 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los impuestos sobre sociedades, sobre la renta de no residentes y sobre el patrimonio (LIRPF), el pagador hubiera determinado el tipo de retención de acuerdo con lo previsto en el artículo 90.2 del Reglamento del Impuesto. Se consignará "2" en los supuestos en que, por tratarse de rendimientos de capital mobiliario obtenidos en la isla de La Palma, con derecho a la deducción del artículo 68.4 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los impuestos sobre sociedades, sobre la renta de no residentes y sobre el patrimonio (LIRPF), prevista con carácter excepcional por la disposición adicional quincuagésima séptima de la misma Ley, el pagador hubiera determinado el tipo de retención de acuerdo con lo previsto en el artículo 90.2 del Reglamento del Impuesto. Se consignará "0" en cualquier otro supuesto».

Se introducen las siguientes modificaciones en la Orden de 20 de noviembre de 2000:

«Posiciones Naturaleza Descripción de los campos 76-77 Numérico CÓDIGO PROVINCIA Se consignarán los dos dígitos numéricos que correspondan a la provincia o, en su caso, ciudad autónoma o Isla de La Palma, del domicilio del perceptor, según la siguiente relación:

Provincia CP Provincia CP ALBACETE. 02 JAÉN. 23 ALICANTE/ALACANT. 03 LEÓN. 24 ALMERÍA. 04 LLEIDA. 25 ARABA/ÁLAVA. 01 LUGO. 27 ASTURIAS. 33 MADRID. 28 ÁVILA. 05 MÁLAGA. 29 BADAJOZ. 06 MELILLA. 52 BARCELONA. 08 MURCIA. 30 BIZKAIA. 48 NAVARRA. 31 BURGOS. 09 OURENSE. 32 CÁCERES. 10 PALENCIA. 34 CÁDIZ. 11 PALMAS, LAS. 35 CANTABRIA. 39 PONTEVEDRA. 36 CASTELLÓN/CASTELLÓ. 12 RIOJA, LA. 26 CEUTA. 51 SALAMANCA. 37 CIUDAD REAL. 13 S.C.TENERIFE (a excepción de Isla de La Palma). 38 CÓRDOBA. 14 SEGOVIA. 40 CORUÑA, A. 15 SEVILLA. 41 CUENCA. 16 SORIA. 42 GIPUZKOA. 20 TARRAGONA. 43 GIRONA. 17 TERUEL. 44 GRANADA. 18 TOLEDO. 45 GUADALAJARA. 19 VALENCIA/VALÉNCIA. 46 HUELVA. 21 VALLADOLID. 47 HUESCA. 22 ZAMORA. 49 ILLES BALEARES. 07 ZARAGOZA. 50 ISLA DE LA PALMA. 53».

Dos. Se modifica el campo «DIRECCIÓN DEL INMUEBLE», que ocupa las posiciones 135-327 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 180, contenidos en el anexo VI de la Orden de 20 de noviembre de 2000, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 135-327 Alfanumérico DIRECCIÓN DEL INMUEBLE. Se consignará la dirección correspondiente al inmueble arrendado. Este campo se subdivide en: 135-139 TIPO DE VÍA Se consignará el código alfabético de tipo de vía, normalizado según Instituto Nacional de Estadística (INE). 140-189 NOMBRE VÍA PÚBLICA Se consignará el nombre largo de la vía pública, si no cupiese completo el nombre, no se harán constar los artículos, preposiciones ni conjunciones y se pondrán en abreviatura los títulos (vgr. cd = Conde). Los demás casos se abreviarán utilizando las siglas de uso general. 190-192 TIPO DE NUMERACIÓN Se consignará el tipo de numeración (Valores: NÚM ; KM. ; S/N; etc.). 193-197 NÚMERO DE CASA Se consignará el número de casa o punto kilométrico. 198-200 CALIFICADOR DEL NÚMERO Se consignará el calificador del número (valores BIS; DUP; MOD; ANT; etc / metros si Tipo Numer = KM.) 201-203 BLOQUE Se consignará el bloque (número o letras). 204-206 PORTAL Se consignará el portal (número o letras). 207-209 ESCALERA Se consignará la escalera (número o letras). 210-212 PLANTA O PISO Se consignará la planta o el piso (número o letras). 213-215 PUERTA Se consignará la puerta (número o letras). 216-255 COMPLEMENTO Datos complementarios del domicilio. Valores: Literal libre. (Ejemplos: “Urbanización ..........”; “Centro Comercial........, local ..........”; “Mercado de .......... puesto nº .........”; “Edificio .........”; etc). 256-285 LOCALIDAD O POBLACIÓN Se consignará el nombre de la localidad, de la población, etc, si es distinta al Municipio. 286-315 MUNICIPIO Se consignará el nombre de municipio. Se consignará el correspondiente al inmueble arrendado. 316-320 CÓDIGO DE MUNICIPIO Se consignará el CODIGO de municipio normalizado según Instituto Nacional de Estadística (INE). 321-322 CÓDIGO PROVINCIA Se consignará el código de la provincia. Se consignarán los dos dígitos numéricos que correspondan a la provincia o, en su caso, ciudad autónoma o Isla de La Palma, que corresponda al inmueble arrendado, según la siguiente relación:

Provincias CP Provincias CP ARABA/ÁLAVA. 01 LEÓN. 24 ALBACETE. 02 LLEIDA. 25 ALICANTE/ALACANT. 03 LUGO. 27 ALMERÍA. 04 MADRID. 28 ASTURIAS. 33 MÁLAGA. 29 ÁVILA. 05 MELILLA. 52 BADAJOZ. 06 MURCIA. 30 BARCELONA. 08 NAVARRA. 31 BURGOS. 09 OURENSE. 32 CÁCERES. 10 PALENCIA. 34 CÁDIZ. 11 PALMAS, LAS. 35 CANTABRIA. 39 PONTEVEDRA. 36 CASTELLÓN/CASTELLÓ. 12 RIOJA, LA. 26 CEUTA. 51 SALAMANCA. 37 CIUDAD REAL. 13 S.C.TENERIFE (a excepción de Isla de La Palma). 38 CÓRDOBA. 14 SEGOVIA. 40 CORUÑA, A. 15 SEVILLA. 41 CUENCA. 16 SORIA. 42 GIRONA. 17 TARRAGONA. 43 GRANADA. 18 TERUEL. 44 GUADALAJARA. 19 TOLEDO. 45 GIPUZKOA. 20 VALENCIA/VALÉNCIA. 46 HUELVA. 21 VALLADOLID. 47 HUESCA. 22 BIZKAIA. 48 ILLES BALEARS. 07 ZAMORA. 49 ISLA DE LA PALMA. 53 ZARAGOZA. 50 JAÉN. 23 323-327 CÓDIGO POSTAL Se consignará el código postal correspondiente a la dirección del inmueble arrendado».

Se introducen las siguientes modificaciones en la Orden EHA/3895/2004, de 23 de noviembre:

Uno. Se introduce un nuevo campo, «SANCIONES», que ocupará las posiciones 198-214 del registro de tipo 1, registro de declarante, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que tendrá la siguiente redacción, y se actualizan en consecuencia las posiciones correspondientes a «BLANCOS»:

«Posiciones Naturaleza Descripción de los campos 198-214 Numérico SANCIONES Campo numérico de 17 posiciones Se consignará la suma de las cantidades, sin coma decimal, reflejadas en los campos SANCIONES (posiciones 442-453 correspondientes al registro de tipo 2). Este campo se subdivide en dos: 198-212 Parte entera del importe de las sanciones. 213-214 Parte decimal del importe de las sanciones».

«Posiciones Naturaleza Descripción de los campos 215-500 ------------ BLANCOS».

Dos. Se modifican las posiciones 84-90 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que pasan a tener el siguiente contenido:

«Posiciones Naturaleza Descripción de los campos 84-90 ------------ BLANCOS».

Tres. Se modifica el campo «CLAVE DE OPERACIÓN», que ocupa la posición 134 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 134 Alfabético CLAVE DE OPERACIÓN Clave Significado A Adquisición o constitución de derechos. C Canje. Se declararán dos operaciones, la de canje propiamente dicha y la de suscripción que corresponda. Estas operaciones relacionadas deben identificar, además del número de orden de la operación correspondiente (campo NÚMERO DE ORDEN, posiciones 177 a 184), el número de orden de la operación relacionada correspondiente de canje/suscripción (campo NÚMERO DE ORDEN DE LA OPERACIÓN RELACIONADA, posiciones 454 a 461). D Conversión. Se declararán dos operaciones, la de conversión propiamente dicha y la de suscripción que corresponda. Estas operaciones relacionadas deben identificar, además del número de orden de la operación correspondiente (campo NÚMERO DE ORDEN, posiciones 177 a 184), el número de orden de la operación relacionada correspondiente de conversión/suscripción (campo NÚMERO DE ORDEN DE LA OPERACIÓN RELACIONADA, posiciones 454 a 461). E Cancelación o extinción de derechos. F Devolución de prima de emisión. Se consignará esta clave en este tipo de operaciones cuando no proceda consignar la clave H. G Reducción de capital con devolución de aportaciones. Se consignará esta clave en este tipo de operaciones cuando no proceda consignar la clave I. H Devolución de prima de emisión de valores no admitidos a negociación en alguno de los mercados regulados en la Directiva 2004/39/CE, del Parlamento Europeo y del Consejo, de 21 de abril de 2004, representativos de la participación en fondos propios de sociedades o entidades. I Reducción de capital con devolución de aportaciones correspondiente a valores no admitidos a negociación en alguno de los mercados regulados en la Directiva 2004/39/CE, del Parlamento Europeo y del Consejo, de 21 de abril de 2004, representativos de la participación en fondos propios de sociedades o entidades. J Reducción de capital con amortización de valores. K Reducción de capital procedente de beneficios no distribuidos. L Split y contrasplit de valores. Se declararán dos operaciones, la de split o contrasplit propiamente dicha y la de suscripción que corresponda. Estas operaciones relacionadas deben identificar, además del número de orden de la operación correspondiente (campo NÚMERO DE ORDEN, posiciones 177 a 184), el número de orden de la operación relacionada correspondiente de Split (o contrasplit)/suscripción (campo NÚMERO DE ORDEN DE LA OPERACIÓN RELACIONADA, posiciones 454 a 461). O Préstamos de valores regulados en la disposición adicional decimoctava de la Ley 62/2003, de 30 de diciembre, de medidas fiscales, administrativas y del orden social. P Constitución Préstamo de Valores. Q Extinción Préstamo de Valores. S Suscripción. T Transmisión, amortización o reembolso. V Canje de valores en que se cumplan los requisitos del artículo 80 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. Se declararán dos operaciones, la de canje propiamente dicha y la de suscripción que corresponda. Estas operaciones relacionadas deben identificar, además del número de orden de la operación correspondiente (campo NÚMERO DE ORDEN, posiciones 177 a 184), el número de orden de la operación relacionada correspondiente de canje/suscripción (campo NÚMERO DE ORDEN DE LA OPERACIÓN RELACIONADA, posiciones 454 a 461). X Entrega de acciones liberadas. Se consignará esta clave para aquellas acciones que correspondan a derechos de suscripción poseídos previamente por el declarado. Respecto del resto de derechos de suscripción previamente poseídos por el declarado que fuesen insuficientes y hubiese adquirido otros derechos para la suscripción de las nuevas acciones, no se consignará esta clave X, sino que se declararán dos registros independientes relacionados: uno correspondiente a la adquisición de los derechos de suscripción (clave de operación A), y otro por la suscripción de las acciones (clave de operación S). Estas operaciones relacionadas deben identificar, además del número de orden de la operación correspondiente (campo NÚMERO DE ORDEN, posiciones 177 a 184), el número de orden de la operación relacionada correspondiente de adquisición/suscripción (campo NÚMERO DE ORDEN DE LA OPERACIÓN RELACIONADA, posiciones 454 a 461). Y Fusión cuando se cumplan los requisitos del artículo 77 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. Se declararán dos operaciones: la de fusión propiamente dicha y la de suscripción que corresponda. Estas operaciones relacionadas deben identificar, además del número de orden de la operación correspondiente (campo NÚMERO DE ORDEN, posiciones 177 a 184), el número de orden de la operación relacionada correspondiente de fusión/suscripción (campo NÚMERO DE ORDEN DE LA OPERACIÓN RELACIONADA, posiciones 454 a 461). Si la operación de fusión no cumple con los requisitos del artículo 77 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, se consignará la clave C. Z Escisión cuando se cumplan los requisitos del artículo 77 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. Se declararán dos operaciones: la de escisión propiamente dicha y la de suscripción que corresponda. Estas operaciones relacionadas deben identificar, además del número de orden de la operación correspondiente (campo NÚMERO DE ORDEN, posiciones 177 a 184), el número de orden de la operación relacionada correspondiente de escisión/suscripción (campo NÚMERO DE ORDEN DE LA OPERACIÓN RELACIONADA, posiciones 454 a 461). Si la operación de escisión no cumple con los requisitos del artículo 77 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, se consignará la clave C. W Otras operaciones. Cuando deban relacionarse operaciones (claves de operación C, D, L, V, X, Y, y Z), se cumplimentará el campo EJERCICIO OPERACIÓN RELACIONADA (posiciones 368-371) cuando este ejercicio corresponda a un ejercicio distinto al de la declaración».

Cuatro. Se modifica el campo «CLAVE DE VALOR», que ocupa la posición 137 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 137 Alfabético CLAVE DE VALOR Clave Significado A Acciones y participaciones en sociedades de responsabilidad limitada. B Activos financieros con rendimientos explícitos excluidos de la obligación de practicar retención, a excepción de los activos financieros cuya descripción sea la de la clave J. C Activos financieros con rendimientos implícitos excluidos de la obligación de practicar retención. D Principales segregados. E Cupones segregados. F Derechos de garantía. G Derechos de disfrute. H Derechos de suscripción. K Participaciones preferentes u otros instrumentos de deuda. M Acciones y participaciones en Instituciones de Inversión Colectiva. Sólo se podrá consignar esta clave si en el campo de clave de operación se ha consignado «P» o «Q». J Activos financieros con rendimiento explícito excluidos de la obligación de practicar retención, emitidos por Entes Públicos Territoriales con plazo de amortización igual o inferior a dos años y cuyo importe de la operación (valor de amortización) coincida con el valor de nominal. L Contratos por diferencias. I Otros».

Cinco. Se modifican las posiciones 138-149 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que pasan a tener el siguiente contenido:

«Posiciones Naturaleza Descripción de los campos 138-149 ------------ BLANCOS».

Seis. Se modifica el campo «NÚMERO DE ORDEN», que ocupará las posiciones 177-184 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que tendrá la siguiente redacción y se actualizan en consecuencia las posiciones correspondientes a «BLANCOS»:

«Posiciones Naturaleza Descripción de los campos 177-184 Numérico NÚMERO DE ORDEN. Se numerará secuencialmente cada operación de forma que todos los declarados (incluidos los terceros por cuenta de quien se perciban los rendimientos en el caso de participaciones preferentes) de la misma operación tengan idéntico número de orden. 185-187 ------------ BLANCOS».

Siete. Se modifican las posiciones 209-215 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que pasan a tener el siguiente contenido:

«Posiciones Naturaleza Descripción de los campos 209-215 ------------ BLANCOS».

Ocho. Se modifica el campo «COMPENSACIONES», que ocupa las posiciones 224-235 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 224-235 Numérico COMPENSACIONES. En el supuesto de operación de préstamo de valores, para la que se haya consignado una «O» en el campo «CLAVE DE OPERACION» (posición 134 del registro de tipo 2), en este campo se consignará el importe de las compensaciones. Para el resto de claves del campo «CLAVE DE OPERACION» (posición 134 del registro de tipo 2), a excepción de las claves V, Y y Z, se consignará el importe de las compensaciones y ajustes de liquidación derivadas del procedimiento de liquidación de valores negociables establecidos en los artículos 81 a 84 del Real Decreto 878/2015, de 2 de octubre. Se consignará el importe de las compensaciones derivadas de lo dispuesto en el Reglamento Delegado (UE) 2018/1229 de la Comisión, de 25 de mayo de 2018, por el que se completa el Reglamento (UE) nº 909/2014 del Parlamento Europeo y del Consejo en lo que respecta a las normas técnicas de regulación relativas a la disciplina de liquidación. Este campo se subdivide en dos: 224-233 Parte entera del importe de las compensaciones. 234-235 Parte decimal del importe de las compensaciones».

Nueve. Se modifica el campo «GASTOS DE LA OPERACIÓN», que ocupa las posiciones 329-340 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 329-340 Numérico GASTOS DE LA OPERACIÓN Cuando en el campo «CLAVE DE VALOR» (posición 137) se cumplimente la clave A, y en el campo «CLAVE DE MERCADO» se cumplimente la clave A, B o P, se consignará en este campo, en su caso, el importe correspondiente a los gastos inherentes a dicha operación. Cuando existan múltiples declarados asociados a la operación se consignará, en cada uno, el importe íntegro de gastos de la operación imputable a cada uno de ellos en función del porcentaje de su participación. Este campo podrá no ser cumplimentado cuando el perceptor de la renta sea un contribuyente del Impuesto sobre Sociedades o del Impuesto sobre la Renta de No Residentes con establecimiento permanente. Este campo se subdivide en dos: 329-338 Parte entera del importe de los gastos de la operación. 339-340 Parte decimal del importe de los gastos de la operación».

Diez. Se modifican las posiciones 341-347 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que pasan a tener el siguiente contenido:

«Posiciones Naturaleza Descripción de los campos 341-347 ------------ BLANCOS».

Once. Se modifica el campo «NÚMERO DE ACTIVOS FINANCIEROS Y OTROS VALORES», que ocupará las posiciones 428-441 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 428-441 Numérico NÚMERO DE ACTIVOS FINANCIEROS Y OTROS VALORES. Se subdivide en dos campos: 428-437 Parte entera de los valores, derechos, participaciones o contratos objeto de la operación (si no tiene, se configurará a ceros). 438-441 Parte decimal de los valores, derechos, participaciones o contratos objeto de la operación (si no tiene, se configurará a ceros)».

Doce. Se introduce un nuevo campo, «SANCIONES», que ocupará las posiciones 442-453 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 442-453 Numérico SANCIONES. Se consignará el importe de las sanciones derivadas de lo dispuesto en el Reglamento Delegado (UE) 2018/1229 de la Comisión, de 25 de mayo de 2018, por el que se completa el Reglamento (UE) n.º 909/2014 del Parlamento Europeo y del Consejo en lo que respecta a las normas técnicas de regulación relativas a la disciplina de liquidación. Este campo se subdivide en dos: 442-451 Parte entera del importe de las sanciones. 452-453 Parte decimal del importe de las sanciones».

Trece. Se modifica el campo «NÚMERO DE ORDEN DE LA OPERACIÓN RELACIONADA», que ocupará las posiciones 454-461 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, que tendrá la siguiente redacción, y se actualizan en consecuencia las posiciones correspondientes a «BLANCOS»:

«Posiciones Naturaleza Descripción de los campos 454-461 Numérico NÚMERO DE ORDEN DE LA OPERACIÓN RELACIONADA. Se cumplimentará este campo en las operaciones relacionadas correspondientes a las claves de operación (posición 134) C, D, L, V, Y y Z, consignando el número de orden que figure en el campo NUMERO DE ORDEN (posiciones 177 a 184) de la operación relacionada respectiva. Asimismo, se cumplimentará en las operaciones de adquisición de derechos de suscripción (clave de operación A) y suscripción de las acciones (clave de operación S) en las que deban relacionarse dichas operaciones, tal y como se señala en el campo CLAVE DE OPERACIÓN (clave X). 462-500 ------------ BLANCOS».

Catorce. Se actualizan las referencias a las nuevas posiciones del campo «NÚMERO DE ORDEN DE LA OPERACIÓN RELACIONADA», que ocupa las posiciones 454-461 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 198, contenidos en el anexo II de la Orden EHA/3895/2004, de 23 de noviembre, en los campos «EJERCICIO OPERACIÓN RELACIONADA (posiciones 368-371 del registro de tipo 2, registro de declarado); «NIF DEL INTERMEDIARIO (posiciones 372-380 del registro de tipo 2, registro de declarado) y «APELLIDOS Y NOMBRE, RAZÓN SOCIAL O DENOMINACIÓN DEL INTERMEDIARIO» (posiciones 381-420 del registro de tipo 2, registro de declarado).

Se introducen las siguientes modificaciones en la Orden EHA/3290/2008, de 6 de noviembre:

Uno. Se crea un nuevo campo en el registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 296, contenido en el anexo III de la Orden EHA/3290/2008, de 6 de noviembre, en la posición y con la redacción que se indica a continuación:

«Posiciones Naturaleza Descripción de los campos 77-84 Alfanumérico IDENTIFICADOR DE REGISTRO O NÚMERO DE ORDEN Identifica de forma única el registro declarado. Este campo se puede cumplimentar de acuerdo con el criterio elegido por el declarante (clave externa autogenerada, código alfanumérico, número de secuencia correlativo, etc.). 85-90 ------- BLANCOS».

Dos. Se crea el Anexo al registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 296, contenido en el Anexo III de la Orden EHA/3290/2008, de 6 de noviembre, denominado «Anexo de desglose de retenciones e ingresos a cuenta ingresados en el Estado, en las Diputaciones Forales del País Vasco y en la Comunidad Foral de Navarra» con los campos que se indican a continuación:

«MODELO 296

Tipo de registro 2: Anexo de desglose de retenciones e ingresos a cuenta ingresados en el Estado, en las Diputaciones Forales del País Vasco y en la Comunidad Foral de Navarra.

Cuando el tipo de renta relacionada en el campo «Clave» (posición 100-101 del registro de tipo 2. Registro de perceptor) tenga los valores 1 (dividendos y otras rentas de participación en fondos propios de entidades, sólo si campo «pago», posición 148 del registro de tipo 2. Registro de perceptor, toma el valor 1), 2 (intereses y otras rentas derivadas de la cesión a terceros de capitales propios, sólo si campo "pago", posición 148 del registro de tipo 2. Registro de perceptor, toma el valor 1), 3 a 11 (cánones), 12 (rendimientos de capital mobiliario de operaciones de capitalización y de contratos de seguros de vida o invalidez), 13 ( otros rendimientos de capital mobiliario no citados anteriormente) o 22 (retribuciones de administradores y miembros de Consejos de Administración), por corresponderse con las rentas a que se refiere el apartado Cuatro del artículo 22 y el apartado Dos del artículo 23 del Concierto Económico con el País Vasco o el segundo párrafo del apartado 2 del artículo 30 del Convenio Económico con la Comunidad Foral de Navarra; se cumplimentará el "Anexo de desglose de retenciones e ingresos a cuenta ingresados en el Estado, en las Diputaciones Forales del País Vasco y en la Comunidad Foral de Navarra" (Tipo de Hoja "F") si el ingreso de las retenciones o ingresos a cuenta se reparte entre el Estado y las Haciendas Forales en proporción al volumen de operaciones.

El campo «IDENTIFICADOR DE REGISTRO O NÚMERO DE ORDEN» (posiciones 77-84 del tipo de registro 2) tendrá el mismo contenido en el registro de perceptor (registro de tipo 2) y en el "Anexo de desglose de retenciones e ingresos a cuenta ingresados en el Estado, en las Diputaciones Forales del País Vasco y en la Comunidad Foral de Navarra" (Tipo de Hoja "F") correspondiente a ese perceptor.

Posiciones Naturaleza Descripción de los campos 1 Numérico TIPO DE REGISTRO. Constante "2" 02-abr Numérico MODELO DECLARACIÓN. Constante '296' 05-ago Numérico EJERCICIO. Consignar lo contenido en estas mismas posiciones del registro de tipo 1 sep-17 Alfanumérico NIF DEL DECLARANTE. Consignar lo contenido en estas mismas posiciones del registro de tipo 1 18-26 Alfanumérico NIF DEL PERCEPTOR Su contenido será el que se haya consignado en el campo NIF DEL PERCEPTOR, posiciones 18-26, del registro de tipo 2 del registro de perceptor para el IDENTIFICADOR DE REGISTRO O NÚMERO DE ORDEN, posiciones 77-84 de este Anexo, correspondiente a este registro. 27-35 Alfanumérico NIF DEL REPRESENTANTE LEGAL Su contenido será el que se haya consignado en el campo NIF DEL REPRESENTANTE LEGAL, posiciones 27-35, del registro de tipo 2 del registro de perceptor para el IDENTIFICADOR DE REGISTRO O NÚMERO DE ORDEN, posiciones 77-84 de este Anexo, correspondiente a este registro. 36 Alfabético F/J Su contenido será el que se haya consignado en el campo F/J, posición 36, del registro de tipo 2 del registro de perceptor para el IDENTIFICADOR DE REGISTRO O NÚMERO DE ORDEN, posiciones 77-84 de este Anexo, correspondiente a este registro. 37-76 Alfanumérico APELLIDOS Y NOMBRE, RAZÓN SOCIAL O DENOMINACIÓN DEL PERCEPTOR. Su contenido será el que se haya consignado en el campo APELLIDOS Y NOMBRE, RAZÓN SOCIAL O DENOMINACIÓN DEL PERCEPTOR, posiciones 37-76, del registro de tipo 2 del registro de perceptor para el IDENTIFICADOR DE REGISTRO O NÚMERO DE ORDEN, posiciones 77-84 de este Anexo, correspondiente a este registro. 77-84 Alfanumérico IDENTIFICADOR DE REGISTRO O NÚMERO DE ORDEN Identifica el registro de perceptor. Se consignará el mismo contenido del campo IDENTIFICADOR DE REGISTRO O NÚMERO DE ORDEN, posiciones 77-84 del tipo de registro 2 (registro de perceptor) que se corresponda con el registro de perceptor detallado en este Anexo. 85-149 Numérico RETENCIONES E INGRESOS A CUENTA INGRESADOS EN EL ESTADO, EN LAS DIPUTACIONES FORALES DEL PAÍS VASCO Y EN LA COMUNIDAD FORAL DE NAVARRA. En el caso de las rentas a que se refieren el artículo 30.2 segundo párrafo del Convenio Económico entre el Estado y la Comunidad Foral de Navarra, y los artículos 22.Cuatro y 23.Dos del Concierto Económico con la Comunidad Autónoma del País Vasco, si el ingreso de las retenciones e ingresos a cuenta se reparte entre el Estado y las Haciendas Forales en proporción al volumen de operaciones, la entidad pagadora, además de consignar las cuantías de retenciones totales practicadas e ingresos totales a cuenta efectuados sobre los citados rendimientos en el campo “Retenciones e ingresos a cuenta” (posiciones 121-133 del registro de tipo 2. Registro de perceptor), cumplimentará los siguientes subcampos, para identificar de forma diferenciada las retenciones e ingresos a cuenta ingresados a cada una de las Administraciones competentes: (85-97) HACIENDA ESTATAL. Campo numérico de 13 posiciones. Se consignará, sin signo y sin coma decimal, el importe de las retenciones e ingresos a cuenta, correspondientes a los rendimientos a que se refieren el artículo 30.2 segundo párrafo del Convenio Económico entre el Estado y la Comunidad Foral de Navarra, y los artículos 22.Cuatro y 23.Dos del Concierto Económico con la Comunidad Autónoma del País Vasco, efectivamente ingresados en la Hacienda Pública Estatal. Los importes deben consignarse en euros. Este campo se subdivide en dos: 85-95 Parte entera del importe de las retenciones practicadas e ingresos a cuenta efectuados; si no tiene contenido, se consignará a ceros. 96-97 Parte decimal del importe de las retenciones practicadas e ingresos a cuenta efectuados; si no tiene contenido, se consignará a ceros. (98-110) COMUNIDAD FORAL DE NAVARRA. Campo numérico de 13 posiciones. Se consignará, sin signo y sin coma decimal, el importe de las retenciones e ingresos a cuenta, correspondientes a los rendimientos a que se refiere el artículo 30.2 segundo párrafo del Convenio Económico entre el Estado y la Comunidad Foral de Navarra, efectivamente ingresados en la Comunidad Foral de Navarra. En otro caso, este campo se consignará relleno a ceros. Los importes deben consignarse en euros. Este campo se subdivide en dos: 98-108 Parte entera del importe de las retenciones practicadas e ingresos a cuenta efectuados; si no tiene contenido se consignará a ceros. 109-110 Parte decimal del importe de las retenciones practicadas e ingresos a cuenta efectuados; si no tiene contenido se consignará a ceros. (111-123) DIPUTACIÓN FORAL DE ARABA/ÁLAVA. Campo numérico de 13 posiciones. Se consignará, sin signo y sin coma decimal, el importe de las retenciones e ingresos a cuenta, correspondientes a los rendimientos a que se refieren los artículos 22.Cuatro y 23.Dos del Concierto Económico con la Comunidad Autónoma del País Vasco, efectivamente ingresados en la Diputación Foral de Araba/Álava. En otro caso, este campo se consignará relleno a ceros. Los importes deben consignarse en euros. Este campo se subdivide en dos: 111-121 Parte entera del importe de las retenciones practicadas e ingresos a cuenta efectuados; si no tiene contenido se consignará a ceros. 122-123 Parte decimal del importe de las retenciones practicadas e ingresos a cuenta efectuados; si no tiene contenido se consignará a ceros. (124-136) DIPUTACIÓN FORAL DE GIPUZKOA. Campo numérico de 13 posiciones. Se consignará, sin signo y sin coma decimal, el importe de las retenciones e ingresos a cuenta, correspondientes a los rendimientos a que se refiere los artículos los artículos 22.Cuatro y 23.Dos del Concierto Económico con la Comunidad Autónoma del País Vasco, efectivamente ingresados en la Diputación Foral de Gipuzkoa. En otro caso, este campo se consignará relleno a ceros. Los importes deben consignarse en euros. Este campo se subdivide en dos: 124-134 Parte entera del importe de las retenciones practicadas e ingresos a cuenta efectuados; si no tiene contenido se consignará a ceros. 135-136 Parte decimal del importe de las retenciones practicadas e ingresos a cuenta efectuados; si no tiene contenido se consignará a ceros. (137-149) DIPUTACIÓN FORAL DE BIZKAIA. Campo numérico de 13 posiciones. Se consignará, sin signo y sin coma decimal, el importe de las retenciones e ingresos a cuenta, correspondientes a los rendimientos a que se refieren los artículos 22.Cuatro y 23.Dos del Concierto Económico con la Comunidad Autónoma del País Vasco, efectivamente ingresados en la Diputación Foral de Bizkaia. En otro caso, este campo se consignará relleno a ceros. Los importes deben consignarse en euros. Este campo se subdivide en dos: 137-147 Parte entera del importe de las retenciones practicadas e ingresos a cuenta efectuados; si no tiene contenido se consignará a ceros. 148-149 Parte decimal del importe de las retenciones practicadas e ingresos a cuenta efectuados; si no tiene contenido se consignará a ceros. 150-499 ----- BLANCOS 500 Alfabético TIPO DE HOJA Constante “F”».

Se introducen las siguientes modificaciones en la Orden EHA/3300/2008, de 7 de noviembre:

Uno. Se modifica el campo «CÓDIGO DE PROVINCIA», que ocupa las posiciones 472-473 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 196, contenidos en el anexo II de la Orden EHA/3300/2008, de 7 de noviembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 472-473 Numérico CODIGO PROVINCIA Se consignará el código de la provincia. Se consignarán los dos dígitos numéricos que correspondan a la provincia o, en su caso, ciudad autónoma o Isla de La Palma, según la siguiente relación:

Provincias CP Provincias CP ALBACETE. 02 JAÉN. 23 ALICANTE/ALACANT. 03 LEÓN. 24 ALMERÍA. 04 LLEIDA. 25 ARABA/ÁLAVA. 01 LUGO. 27 ASTURIAS. 33 MADRID. 28 ÁVILA. 05 MÁLAGA. 29 BADAJOZ. 06 MELILLA. 52 BARCELONA. 08 MURCIA. 30 BIZKAIA. 48 NAVARRA. 31 BURGOS. 09 OURENSE. 32 CÁCERES. 10 PALENCIA. 34 CÁDIZ. 11 PALMAS, LAS. 35 CANTABRIA. 39 PONTEVEDRA. 36 CASTELLÓN/CASTELLÓ. 12 RIOJA, LA. 26 CEUTA. 51 SALAMANCA. 37 CIUDAD REAL. 13 S.C.TENERIFE (a excepción de Isla de La Palma). 38 CÓRDOBA. 14 SEGOVIA. 40 CORUÑA, A. 15 SEVILLA. 41 CUENCA. 16 SORIA. 42 GIPUZKOA. 20 TARRAGONA. 43 GIRONA. 17 TERUEL. 44 GRANADA. 18 TOLEDO. 45 GUADALAJARA. 19 VALENCIA/VALÉNCIA. 46 HUELVA. 21 VALLADOLID. 47 HUESCA. 22 ZAMORA. 49 ILLES BALEARES. 07 ZARAGOZA. 50 ISLA DE LA PALMA. 53 En el caso de domicilio en el extranjero, se consignará la clave 99».

Dos. Se introduce un nuevo campo, «CEUTA O MELILLA/ISLA DE LA PALMA», que ocupará la posición 480 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 196, contenidos en el anexo II de la Orden EHA/3300/2008, de 7 de noviembre, que tendrá la siguiente redacción, y se actualizan en consecuencia las posiciones correspondientes a «BLANCOS»:

«Posiciones Naturaleza Descripción de los campos 480 Numérico CEUTA O MELILLA/ISLA DE LA PALMA Se consignará "1" en los supuestos en que, por tratarse de rendimientos de capital mobiliario obtenidos en Ceuta o Melilla con derecho a la deducción establecida en el artículo 68.4 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los impuestos sobre sociedades, sobre la renta de no residentes y sobre el patrimonio (LIRPF), el pagador hubiera determinado el tipo de retención de acuerdo con lo previsto en el artículo 90.2 del Reglamento del Impuesto. Se consignará "2" en los supuestos en que, por tratarse de rendimientos de capital mobiliario obtenidos en la isla de La Palma, con derecho a la deducción del artículo 68.4 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los impuestos sobre sociedades, sobre la renta de no residentes y sobre el patrimonio (LIRPF), prevista con carácter excepcional por la disposición adicional quincuagésima séptima de la misma Ley, el pagador hubiera determinado el tipo de retención de acuerdo con lo previsto en el artículo 90.2 del Reglamento del Impuesto. Se consignará "0" en cualquier otro supuesto».

«Posiciones Naturaleza Descripción de los campos 481-500 ------------ BLANCOS».

Se introducen las siguientes modificaciones en la Orden EHA/3481/2008, de 1 de diciembre:

Uno. Se modifica el campo «CÓDIGO PAÍS», que ocupa las posiciones 78-79 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 189, contenidos en el anexo II de la Orden EHA/3481/2008, de 1 de diciembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 78-79 Alfabético CÓDIGO PAÍS En el caso de no residentes que operen en territorio español sin establecimiento permanente se consignarán el código que corresponda al país o territorio de residencia del declarado, de acuerdo con los códigos alfabéticos de países y territorios que figuran en la Orden EHA/3496/2011, de 15 de diciembre, en su Anexo II (BOE 26/12/2011). En el caso de residentes o de no residentes que operen en territorio español mediante establecimiento permanente, las posiciones 78 a 79 se consignarán a blancos».

Dos. Se modifica el campo «NÚMERO DE VALORES», que pasará a ocupar las posiciones 130-146 del registro de tipo 2, registro de declarado, de los diseños de registro del modelo 189, contenidos en el anexo II de la Orden EHA/3481/2008, de 1 de diciembre, que tendrá la siguiente redacción, y se actualizan en consecuencia las posiciones del campo «NOMINAL UNITARIO DE LOS VALORES» y «BLANCOS»:

«Posiciones Naturaleza Descripción de los campos 130-146 Numérico NÚMERO DE VALORES Se consignará el número total de acciones o participaciones en el capital o en los fondos propios de entidades jurídicas negociadas en un mercado organizado, de valores representativos de la cesión a terceros de capitales propios negociados en mercados organizados o de acciones o participaciones en el capital social o fondo patrimonial de una institución de inversión colectiva, respecto de los que tenga un determinado porcentaje de participación del declarado. A estos efectos, cuando existan múltiples declarados, se consignará, en cada uno de ellos, el número de valores total sobre los que tenga un determinado porcentaje de participación. Solo se informará este campo cuando en el campo “CLAVE DE VALOR”, posición 81, se haya consignado “A”, “B” ó “C”. Se subdivide en dos campos: 130-140 Parte entera de los valores. Si no tiene contenido, se configurará a ceros. 141-146 Parte decimal de los valores. Si no tiene contenido, se configurará a ceros. 147-164 Numérico NOMINAL UNITARIO DE LOS VALORES Cuando se consigne la clave “A” en el campo “CLAVE DE VALOR” (posición 81 del registro de tipo 2, registro de declarado), se consignará el NOMINAL unitario de las acciones o participaciones en el capital social o en los fondos propios de entidades jurídicas negociadas en mercados organizados correspondiente al declarado. Este campo se subdivide en dos: 147-160 Parte entera del importe del nominal unitario de la operación. 161-164 Parte decimal del importe del nominal unitario de la operación. 165-500 ------------ BLANCOS».

Se introducen las siguientes modificaciones en la Orden EHA/3377/2011, de 1 de diciembre:

Uno. Se modifica el campo «CÓDIGO PROVINCIA», que ocupa las posiciones 77-78 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 193, contenidos en el anexo II de la Orden EHA/3377/2011, de 1 de diciembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 77‑78 Numérico CÓDIGO PROVINCIA. Con carácter general, se consignarán los dos dígitos numéricos que correspondan a la provincia o, en su caso, ciudad autónoma o Isla de La Palma, del domicilio del perceptor, según la siguiente relación:

Provincia CP Provincia CP ALBACETE. 02 JAÉN. 23 ALICANTE/ALACANT. 03 LEÓN. 24 ALMERÍA. 04 LLEIDA. 25 ARABA/ÁLAVA. 01 LUGO. 27 ASTURIAS. 33 MADRID. 28 ÁVILA. 05 MÁLAGA. 29 BADAJOZ. 06 MELILLA. 52 BARCELONA. 08 MURCIA. 30 BIZKAIA. 48 NAVARRA. 31 BURGOS. 09 OURENSE. 32 CÁCERES. 10 PALENCIA. 34 CÁDIZ. 11 PALMAS, LAS. 35 CANTABRIA. 39 PONTEVEDRA. 36 CASTELLÓN/CASTELLÓ. 12 RIOJA, LA. 26 CEUTA. 51 SALAMANCA. 37 CIUDAD REAL. 13 S.C.TENERIFE (a excepción de Isla de La Palma). 38 CÓRDOBA. 14 SEGOVIA. 40 CORUÑA, A. 15 SEVILLA. 41 CUENCA. 16 SORIA. 42 GIPUZKOA. 20 TARRAGONA. 43 GIRONA. 17 TERUEL. 44 GRANADA. 18 TOLEDO. 45 GUADALAJARA. 19 VALENCIA/VALÉNCIA. 46 HUELVA. 21 VALLADOLID. 47 HUESCA. 22 ZAMORA. 49 ILLES BALEARES. 07 ZARAGOZA. 50 ISLA DE LA PALMA. 53».

Dos. Se modifica el campo «NATURALEZA», que ocupa las posiciones 93-94 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 193, contenidos en el anexo II de la Orden EHA/3377/2011, de 1 de diciembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 93-94 Numérico NATURALEZA Se consignará el número que corresponda en función de la clave alfabética consignada en el campo “CLAVE DE PERCEPCIÓN” según la relación siguiente: Naturaleza asociada a la clave de percepción A: 01. Primas por asistencia a juntas. 02. Dividendos y participaciones en beneficios en cualquier tipo de entidad cuando no proceda la naturaleza 07 ni 08. 03. Rendimientos o rentas procedentes de cualquier clase de activos, excepto la entrega de acciones liberadas, que, estatutariamente o por decisión de los órganos sociales, faculten para participar en los beneficios, ventas, operaciones, ingresos o conceptos análogos de una entidad por causa distinta de la remuneración del trabajo personal. 04. Rendimientos o rentas que se deriven de la constitución o cesión de derechos o facultades de uso o disfrute, cualquiera que sea su denominación o naturaleza, sobre los valores o participaciones que representen la participación en los fondos propios de la entidad. 05. Cualquier otra utilidad, distinta de las contenidas en los dígitos anteriores, procedente de una entidad por la condición de socio, accionista, asociado o participe. 06. Rendimientos exentos. 07. Dividendos y beneficios distribuidos por las instituciones de inversión colectiva. 08. Dividendos no sometidos a retención ni ingreso a cuenta. Naturaleza asociada a la clave de percepción B y D: 01. Intereses de obligaciones, bonos, certificados de depósito u otros títulos privados. 02. Intereses de obligaciones, bonos, cédulas, deuda pública u otros títulos públicos. 03. Intereses de préstamos no bancarios. 04. Rendimientos o rentas que disfruten de un régimen transitorio de beneficios en operaciones financieras a que se refiere la disposición transitoria sexta de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. 05. Rendimientos o rentas satisfechos por una entidad financiera como consecuencia de la transmisión, cesión o transferencia, total o parcial, de un crédito titularidad de aquélla. 06. Otros rendimientos de capital mobiliario o rentas no incluidos en los dígitos anteriores. 07. Rendimientos exentos. Naturaleza asociada a la clave de percepción C: 01. Rendimientos o rentas procedentes de la propiedad intelectual cuando el perceptor no sea el autor, distintos de los previstos en la subclave 15. 02. Rendimientos o rentas procedentes de la propiedad industrial que no se encuentre afecta a actividades económicas realizadas por el perceptor. 03. Rendimientos o rentas procedentes de la prestación de asistencia técnica, salvo que dicha prestación tenga lugar en el ámbito de una actividad económica. 04. Rendimientos o rentas procedentes del arrendamiento o subarrendamiento de bienes muebles, negocios o minas que no constituyan actividades económicas. 05. Rentas vitalicias o temporales que tengan por causa la imposición de capitales, siempre que no hayan sido adquiridas por herencia, legado o cualquier otro título sucesorio y no se deriven de operaciones de capitalización o de contratos de seguro de vida o invalidez. 06. Rendimientos procedentes de la cesión del derecho a la explotación de la imagen o del consentimiento o autorización para su utilización, salvo que dicha cesión tenga lugar en el ámbito de una actividad económica, siempre que se trate de perceptores (registros) que tengan la condición de contribuyentes por el Impuesto sobre la Renta de las Personas Físicas. 07. Rendimientos procedentes del subarrendamiento de bienes inmuebles urbanos que no constituyan una actividad económica, siempre que se trate de perceptores (registros) que tengan la condición de contribuyentes por el Impuesto sobre la Renta de las Personas Físicas. 08. Rentas procedentes de la cesión del derecho a la explotación de la imagen o del consentimiento para su utilización, aun cuando constituyan ingresos derivados de explotaciones económicas, siempre que se trate de perceptores (registros) que tengan la condición de sujetos pasivos del Impuesto sobre Sociedades o de contribuyentes por el Impuesto sobre la Renta de no Residentes que obtengan rentas mediante establecimiento permanente 09. Rentas obtenidas como consecuencia de premios derivados de la participación en juegos, concursos, rifas o combinaciones aleatorias, estén o no vinculados a la oferta, promoción o venta de determinados bienes, productos o servicios, siempre que se trate de perceptores (registros) que tengan la condición de sujetos pasivos del Impuesto sobre Sociedades o de contribuyentes por el Impuesto sobre la Renta de no Residentes que obtengan rentas mediante establecimiento permanente. 10. Contraprestaciones obtenidas como consecuencia de la atribución de cargos de administrador o consejero en otras sociedades, siempre que se trate de perceptores (registros) que tengan la condición de sujetos pasivos del Impuesto sobre Sociedades o de contribuyentes por el Impuesto sobre la Renta de no Residentes que obtengan rentas mediante establecimiento permanente. En el supuesto de perceptores que tengan la condición de contribuyentes por el Impuesto sobre la Renta de las Personas Físicas, estas rentas deben declararse en el modelo 190. 11. Rendimientos exentos. 12. Otros rendimientos de capital mobiliario o rentas no incluibles en los dígitos anteriores de esta clave a integrar en la base imponible general. 13. Otros rendimientos de capital mobiliario o rentas no incluibles en los dígitos anteriores de esta clave a integrar en la base imponible del ahorro. 14. Otros rendimientos de capital mobiliario o rentas no incluibles en los dígitos anteriores de esta clave en los supuestos en los que el perceptor no sea un contribuyente del Impuesto sobre la Renta de las Personas Físicas. 15. Anticipos a cuenta derivados de la cesión de la explotación de derechos de autor, cuando tales anticipos tengan la consideración de rendimientos del capital mobiliario, que se vayan a devengar a lo largo de varios años».

Tres. Se modifica el campo «PAGO», que ocupa la posición 95 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo 193, contenidos en el anexo II de la Orden EHA/3377/2011, de 1 de diciembre, que tendrá la siguiente redacción:

«Posiciones Naturaleza Descripción de los campos 95 Numérico PAGO. Sólo para claves de percepción “A”, “B” o “D”. Se consignará cualquiera de los números que a continuación se relacionan para indicar si el pago que ha realizado el declarante ha sido por uno de los siguientes conceptos: 1. Como emisor 2. Como mediador de valor nacional. 3. Como mediador de valor extranjero. 4. Como mediador de valor extranjero no retenedor. 5. Como mediador de otro tipo de rendimientos o rentas obtenidas por la cesión a terceros de capitales propios consignados con clave de percepción “B” y naturaleza “06”».