Edukia ez dago euskaraz

Con el objeto de reducir las emisiones ocasionadas por los gases fluorados de efecto invernadero, la Ley 16/2013, de 29 de octubre, por la que se establecen determinadas medidas en materia de fiscalidad medioambiental y se adoptan otras medidas tributarias y financieras, creó, con efectos 1 de enero de 2013, en su artículo 5 el Impuesto sobre los Gases Fluorados de Efecto Invernadero.

Posteriormente, la Ley 7/2021, de 20 de mayo, de cambio climático y transición energética, recoge los objetivos mínimos nacionales de reducción de emisiones de gases de efecto invernadero, de energías renovables y de eficiencia energética de la economía española para los años 2030 y 2050. En concreto, las emisiones del conjunto de la economía española en el año 2030 deberán reducirse en, al menos, un 23 por ciento respecto al año 1990 y se deberá alcanzar la neutralidad climática a más tardar en el año 2050.

En el ámbito de la Unión Europea, el Gobierno, al amparo del Reglamento (UE) 2021/241 del Parlamento y del Consejo, de 12 de febrero de 2021, por el que se establece el Mecanismo de Recuperación y Resiliencia, ha elaborado y remitido a la Comisión Europea el Plan de Recuperación, Transformación y Resiliencia de España.

Las medidas recogidas en este Plan se articulan alrededor de cuatro ejes principales (la transición ecológica, la transformación digital, la cohesión social y la igualdad de género) que se desarrollan a través de diez políticas palanca que se desglosan en treinta componentes o líneas de acción. En concreto, el componente o línea de acción con número veintiocho y título «Adaptación del sistema impositivo a la realidad del siglo XXI», recoge la modificación del Impuesto sobre los Gases Fluorados de Efecto Invernadero con el objeto de garantizar su control y simplificar, en la medida de lo posible, el cumplimiento de las obligaciones formales para los obligados tributarios facilitando así la gestión del impuesto para la Administración Tributaria.

Mediante la Ley 14/2022, 8 de julio, de modificación de la Ley 19/2013, de 9 de diciembre, de transparencia, acceso a la información pública y buen gobierno, con el fin de regular las estadísticas de las microempresas, pequeñas y medianas empresas (PYME) en la contratación pública, se modifica el mencionado artículo 5 de la Ley 16/2013, de 29 de octubre, por la que se establecen determinadas medidas en materia de fiscalidad medioambiental y se adoptan otras medidas tributarias y financieras, y se deroga el Reglamento del impuesto sobre los Gases Fluorados de Efecto Invernadero, aprobado por Real Decreto 1042/2013, de 27 de diciembre.

Los gases objeto del impuesto son los hidrofluorocarburos, perfluorocarburos y el hexafluoruro de azufre que están relacionados en el anexo I del Reglamento (UE) número 517/2014 del Parlamento Europeo y del Consejo, de 16 de abril, sobre los Gases Fluorados de efecto invernadero. Forman parte del ámbito objetivo tanto los mencionados gases como las mezclas que los contengan.

La modificación supone que constituye hecho imponible del impuesto, la fabricación, importación o adquisición intracomunitaria de los gases que forman parte del ámbito objetivo del impuesto siendo los contribuyentes, respectivamente, los fabricantes, importadores o adquirentes intracomunitarios. Constituye, asimismo, hecho imponible del impuesto, la tenencia irregular en territorio español de los mencionados gases siendo contribuyentes quienes los posean, comercialicen, transporten o utilicen.

El devengo del impuesto se produce, en el caso de la fabricación, con la utilización de los gases fabricados o con su entrega o puesta a disposición en territorio español, o con el cobro si se realizan pagos anticipados. En la importación, el devengo se produce en el momento en que hubiera tenido lugar el devengo de los derechos de importación y en la adquisición intracomunitaria el día 15 del mes siguiente a aquel en que se inicie el transporte o expedición o en la fecha de expedición de la factura, si fuese anterior.

Se regula, además, la figura del almacenista que permitirá diferir el devengo del impuesto al momento de la entrega o puesta a disposición, de los gases almacenados, a quien no ostente tal condición o al momento de su utilización.

La cuota del impuesto resulta de aplicar a la base imponible, expresada en kilogramos, el tipo impositivo que, a su vez, resulta de aplicar el coeficiente de 0,015 al potencial de calentamiento atmosférico de los gases o mezclas objeto del impuesto, con el límite de 100 euros por kilogramo, siendo aquel el dispuesto en el anexo I del Reglamento (UE) número 517/2014 del Parlamento Europeo y del Consejo, de 16 de abril, sobre los Gases Fluorados de efecto invernadero.

Por otra parte, se regulan supuestos de no sujeción para aquellos casos en que los gases objeto del impuesto tengan potencial de calentamiento atmosférico igual o inferior a 150 o cuando se envíen fuera del territorio español. Tampoco resultarán gravados por el impuesto, al estar exentos, aquellos gases que se destinen a ser utilizados como materia prima para su transformación química en un proceso en el que estos gases sean enteramente alterados en su composición, también aquellos que se destinen a ser comercializados para su destrucción, a ser usados en equipos militares, aquellos que formen parte del equipaje personal de los viajeros, los que se destinen a la navegación marítima o aérea internacional, o aquellos que se destinen a ser utilizados para la fabricación de sistema eléctricos o en inhaladores dosificadores para el suministro de ingredientes farmacéuticos, siendo estas dos últimas exenciones de carácter transitorio.

El apartado 1 del artículo 117 del Reglamento General de las actuaciones y los procedimientos de Gestión e Inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos aprobado por el Real Decreto 1065/2007, de 27 de julio, señala que «en el ámbito de competencias del Estado, los modelos de declaración, autoliquidación y comunicación de datos se aprobarán por el Ministro de Economía y Hacienda, que establecerá la forma, lugar y plazos de su presentación y, en su caso, del ingreso de la deuda tributaria, así como los supuestos y condiciones de presentación por medios electrónicos, informáticos y telemáticos.». Asimismo, en relación con la regulación del censo de obligados tributarios sometidos a este impuesto y el procedimiento para su inscripción en el Registro territorial, así como el procedimiento y plazos para el cumplimiento de la obligación de llevanza de la contabilidad de los gases incluidos en el ámbito objetivo del impuesto, el Real Decreto por el que se aprueba el Reglamento del Impuesto sobre los Gases Fluorados de Efecto Invernadero autoriza a la persona titular del Ministerio de Hacienda y Función Pública para dictar las disposiciones necesarias para su desarrollo y cumplimiento y del Reglamento que aprueba. En desarrollo de las mencionadas habilitaciones se aprueba la presente orden.

Por otra parte, el artículo 117 del Reglamento General de las actuaciones y los procedimientos de Gestión e Inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, habilita, de acuerdo con el Real Decreto 2/2020, de 12 de enero, por el que se reestructuran los departamentos ministeriales, a la persona titular del Ministerio de Hacienda y Función Pública para determinar los supuestos y condiciones en que los obligados tributarios deben presentar por medios telemáticos sus autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria.

El ejercicio de la potestad reglamentaria desarrollada mediante esta orden se ajusta a los principios de buena regulación previstos en el artículo 129 de la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas.

Así, se cumple con los principios de necesidad, eficacia, y proporcionalidad por cuanto que la plena aplicación del Impuesto sobre los Gases Fluorados de Efecto Invernadero exige la incorporación al ordenamiento jurídico a través de una norma de rango adecuado, la regulación de los aspectos necesarios del censo de obligados tributarios sometidos a este impuesto y el procedimiento para su inscripción en el Registro territorial, así como el procedimiento y plazos para el cumplimiento de la obligación de llevanza de la contabilidad de los gases incluidos en el ámbito objetivo del impuesto.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico, generando un marco normativo estable, predecible, integrado, claro y de certidumbre, que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados, sin introducción de cargas administrativas innecesarias.

El principio de transparencia se ha garantizado mediante la publicación del proyecto de orden, así como de su Memoria del Análisis de Impacto Normativo, en el portal web, del Ministerio de Hacienda y Función Pública, a efectos de que pudieran ser conocidos dichos textos en el trámite de audiencia e información pública por todos los ciudadanos. Todo ello, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado».

Por último, en relación con el principio de eficiencia, se ha procurado que la norma genere las menores cargas administrativas y costes indirectos para los ciudadanos, fomentando el uso racional de los recursos públicos.

En su virtud, dispongo:

1. Se aprueba el modelo 587 «Impuesto sobre los Gases Fluorados de Efecto Invernadero. Autoliquidación», cuyo formato electrónico figura en el anexo I de la presente orden.

2. Se aprueba el modelo A23 «Impuesto sobre los Gases Fluorados de Efecto Invernadero. Solicitud de devolución», cuyo formato electrónico figura en el anexo II de la presente orden.

1. Quienes fabriquen o quienes realicen la adquisición intracomunitaria de gases objeto del impuesto y los almacenistas de gases fluorados están obligados a la presentación del modelo 587 y a ingresar el importe de la deuda tributaria resultante del mismo. En las importaciones, el impuesto se liquidará en la forma prevista para la deuda aduanera, según lo dispuesto en la normativa aduanera.

2. Quedan exceptuados de la obligación dispuesta en el apartado anterior quienes realicen la adquisición intracomunitaria de gases objeto del impuesto en aquellos periodos de liquidación en los que no resulte cuota a ingresar.

3. La presentación del modelo 587 y, en su caso, el pago de la deuda tributaria se efectuará entre los días 1 y 20 del mes siguiente a la finalización del período de liquidación. En caso de domiciliación bancaria del pago, el plazo será desde el día 1 hasta el día 15 del mes siguiente a aquel en que finaliza el periodo de liquidación. A estos efectos, el periodo de liquidación coincidirá con el trimestre natural.

4. Los contribuyentes cuyas cuantías de deducción superen el importe de las cuotas devengadas en el último período de liquidación del año natural, de conformidad con lo previsto en el número 3 del apartado quince del artículo 5 de la Ley 16/2013, de 29 de octubre, podrán solicitar la devolución del saldo existente a su favor mediante la presentación del modelo 587 correspondiente a dicho periodo de liquidación.

1. Los importadores y los adquirentes a que se refiere el número 1 del apartado quince del artículo 5 de la Ley 16/2013, de 29 de octubre, podrán solicitar la devolución del importe del impuesto pagado mediante la presentación del modelo A23.

2. El modelo A23 se deberá presentar acompañado de los justificantes que acrediten la existencia de los hechos descritos en el número 1 del apartado Quince del artículo 5 de la Ley 16/2013, de 29 de octubre, y el pago del impuesto cuya devolución se solicita.

3. La presentación del modelo A23 se efectuará entre los días 1 y 20 del mes siguiente a aquel en que finalice el trimestre en que se produzcan los mencionados hechos que motivan la solicitud de devolución.

Los modelos 587 y A23 se presentarán de forma obligatoria por vía electrónica a través de Internet, de acuerdo con lo dispuesto en los artículos 2.a), 6, 7, 8, 9, 11, 18, 19.a), 20 y 21 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución de naturaleza tributaria.

La obligación de presentar el modelo 587 y, en su caso, de efectuar el pago de la deuda tributaria deberá cumplirse por cada uno de los establecimientos en que los obligados desarrollen su actividad ante la Administración tributaria competente por razón del territorio. Cuando el sujeto pasivo sea titular de varios establecimientos, la oficina gestora podrá autorizar la presentación y el pago de una única autoliquidación centralizada en una entidad colaboradora autorizada. En el caso de los adquirentes intracomunitarios, la obligación de presentar el modelo 587 y, en su caso, de efectuar el pago de la deuda tributaria deberá cumplirse ante la oficina gestora correspondiente al domicilio fiscal.

El tratamiento de los datos personales aportados por el obligado tributario en el cumplimiento de sus derechos y obligaciones tributarias derivados de esta Orden se regirán por lo establecido en la disposición final segunda de la Orden HAP/2194/2013, de 22 de noviembre.

1. En los términos previstos reglamentariamente, deberán solicitar la inscripción en el registro territorial del impuesto sobre los gases fluorados de efecto invernadero los contribuyentes y los representantes de los contribuyentes no establecidos en territorio de aplicación del impuesto, nombrados para que les representen ante la Administración tributaria en relación con sus obligaciones con este impuesto.

2. Quedan exceptuados de la obligación de inscripción dispuesta en el apartado anterior los importadores que no sean operadores económicos conforme a la definición prevista en el número 5 del artículo 5 del Reglamento (UE) n.º 952/2013 del Parlamento Europeo y del Consejo, de 9 de octubre de 2013, por el que se establece el Código aduanero de la Unión.

3. Con carácter general, las personas o entidades que resulten obligadas a inscribirse en el Registro territorial conforme a los apartados anteriores deberán figurar de alta en el Censo de Empresarios, Profesionales y Retenedores en el epígrafe correspondiente a la actividad a desarrollar y presentarán ante la oficina gestora que corresponda una solicitud en la que conste:

a) El nombre y apellidos o razón social, domicilio fiscal y número de identificación fiscal del solicitante, así como, en su caso, del representante, que deberá acompañar la documentación que acredite su representación.

b) El lugar en que, en su caso, se encuentre situado el establecimiento donde ejerza su actividad con expresión de su dirección, en su caso, número de parcela, localidad y la acreditación del derecho a disponer de las instalaciones por cualquier título.

La referida solicitud de inscripción deberá acompañarse de:

a) En caso de que resulte exigible, la documentación acreditativa de su capacitación con relación a los productos objeto de este Impuesto.

b) En el caso de los almacenistas de gases fluorados, la correspondiente autorización de la oficina gestora para adquirir los gases objeto del impuesto con aplicación del régimen de apartado nueve 4 del artículo 5 de la Ley 16/2013, de 29 de octubre, reguladora del Impuesto.

c) En el caso de los importadores, la previa autorización F-GAS para los supuestos en los que al importador le resulte exigible conforme a lo dispuesto en el Reglamento (UE) 517/2014 del Parlamento Europeo y del Consejo, de 16 de abril de 2014.

4. La solicitud de inscripción en el Registro territorial deberá efectuarse con carácter previo al inicio de la actividad por vía electrónica, a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria. Si se trata de actividades ya iniciadas a la entrada en vigor de este artículo, la solicitud de inscripción deberá efectuarse durante el mes siguiente a la mencionada entrada en vigor.

5. Recibida la solicitud, y tramitado el oportuno expediente, la oficina gestora, acordará, si procede, la inscripción en el Registro territorial del impuesto.

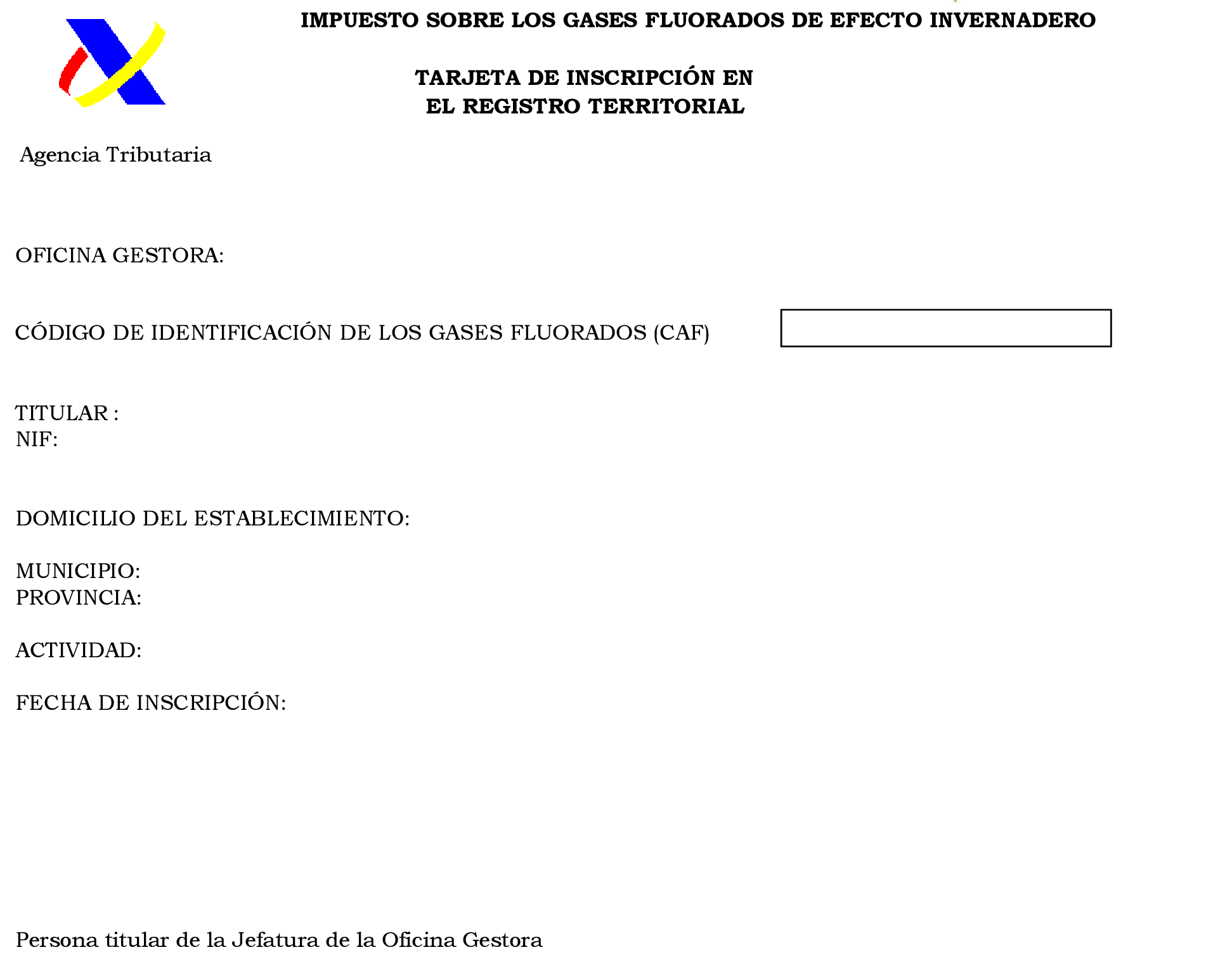

El acuerdo de inscripción será notificado al interesado, junto con la tarjeta acreditativa de la inscripción que incluirá el código de identificación de gases fluorados (CAF) que le corresponde.

6. Se aprueba el modelo de tarjeta de inscripción en el Registro territorial, que figura como anexo III de la presente orden.

1. El código de identificación de los gases fluorados de efecto invernadero (CAF) es el código que identifica a los obligados inscritos en el Registro territorial del Impuesto sobre los Gases Fluorados de Efecto Invernadero.

2. El código constará de 13 caracteres distribuidos, conforme a lo dispuesto reglamentariamente.

3. Los obligados tributarios deberán obtener tantos CAF como actividades y tantos CAF como establecimientos en los que desarrollen su actividad. Quedan exceptuados, los importadores y quienes realicen adquisiciones intracomunitarias de gases objeto del impuesto que solo deberán tener un CAF por actividad.

4. Los contribuyentes deberán solicitar la inscripción en el Registro territorial y presentar, en su caso, la correspondiente autoliquidación ante la Administración tributaria competente por razón del territorio.

5. Se aprueban las claves de actividad del Impuesto sobre los Gases Fluorados de Efecto Invernadero que figuran como anexo IV en la presente orden.

1. Quienes fabriquen o quienes realicen adquisiciones intracomunitarias de gases objeto del impuesto, así como los almacenistas de gases fluorados, están obligados a la llevanza de contabilidad de los productos objeto del impuesto conforme al formato electrónico que figura en el anexo V de la presente orden.

2. Quienes realicen adquisiciones intracomunitarias de gases objeto del impuesto quedan exceptuados de llevar contabilidad en aquellos periodos de liquidación en los que no resulte cuota a ingresar por no realizar adquisiciones intracomunitarias.

3. La presentación de la contabilidad por los fabricantes, los adquirentes intracomunitarios y los almacenistas deberá efectuarse entre los días 1 y 20 del mes siguiente al periodo de liquidación al que se refiera, mediante su suministro electrónico en sede de la Agencia Estatal de Administración Tributaria.

4. Quedan exceptuados de las obligaciones contables dispuestas en este artículo los importadores.

Quienes realicen la fabricación de gases objeto del impuesto y los almacenistas de gases fluorados deberán incluir en su contabilidad de existencias la cantidad de gases fluorados de efecto invernadero objeto del Impuesto sobre los Gases Fluorados de Efecto Invernadero existentes en sus establecimientos a 1 de septiembre de 2022.

La presentación de la contabilidad correspondiente al mes de septiembre de 2022 deberá efectuarse en el plazo previsto para la presentación de la contabilidad correspondiente al último trimestre de 2022, conforme a lo dispuesto en el artículo 7 de esta orden.

Los obligados a la presentación de autoliquidación correspondiente al segundo cuatrimestre de 2022, habrán de utilizar el modelo 587 establecido en la Orden HAP/685/2014, de 29 de abril, por la que se aprueba el modelo 587 «Impuesto sobre los Gases Fluorados de Efecto Invernadero. Autoliquidación» y se establece la forma y procedimiento para su presentación.

Los obligados a presentar la declaración recapitulativa de operaciones con gases fluorados de efecto invernadero, conforme al artículo 5 del Reglamento del Impuesto sobre los Gases Fluorados de Efecto Invernadero, aprobado por el Real Decreto 1042/2013, de 27 de diciembre, por el que se aprueba el Reglamento del Impuesto sobre los Gases Fluorados de Efecto Invernadero, y por el que se modifican el Reglamento del Procedimiento para el ejercicio de la potestad sancionadora, aprobado por el Real Decreto 1398/1993, de 4 de agosto, el Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 1777/2004, de 30 de julio, el Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, y el Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, deberán presentarla durante el mes de marzo de 2023 respecto de las operaciones realizadas desde el 1 de enero de 2022 hasta el 31 de agosto de 2022 conforme al modelo 586 y forma, procedimiento y condiciones generales de presentación este modelo de acuerdo con la Orden HAP/369/2015, de 27 de febrero, por la que se aprueba el modelo 586 «Declaración recapitulativa de operaciones con gases fluorados de efecto invernadero», y se establece la forma y procedimiento para su presentación, y se modifican las claves de actividad del impuesto recogidas en el anexo III de la Orden HAP/685/2014, de 29 de abril, por la que se aprueba el modelo 587 «Impuesto sobre los Gases Fluorados de Efecto Invernadero. Autoliquidación», y se establece la forma y procedimiento para su presentación.

Con efectos 1 de septiembre de 2022, quedan derogadas:

1. La Orden HAP/685/2014, de 29 de abril, por la que se aprueba el modelo 587 «Impuesto sobre los Gases Fluorados de Efecto Invernadero. Autoliquidación», y se establece la forma y procedimiento para su presentación.

2. La Orden HAP/369/2015, de 27 de febrero, por la que se aprueba el modelo 586 «Declaración recapitulativa de operaciones con gases fluorados de efecto invernadero», y se establece la forma y procedimiento para su presentación, y se modifican las claves de actividad del impuesto recogidas en el anexo III de la Orden HAP/685/2014, de 29 de abril, por la que se aprueba el modelo 587 «Impuesto sobre los Gases Fluorados de Efecto Invernadero. Autoliquidación», y se establece la forma y procedimiento para su presentación.

3. La Resolución de 28 de enero de 2014, del Departamento de Aduanas e Impuestos Especiales de la Agencia Estatal de Administración Tributaria, por la que se aprueba el modelo de tarjeta de inscripción en el Registro territorial del Impuesto sobre los Gases Fluorados de Efecto Invernadero.

La Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, queda modificada como sigue:

Uno. En el apartado 2 de la disposición adicional única se añaden los siguientes modelos:

«Modelo 587. Impuesto sobre los Gases Fluorados de Efecto Invernadero. Autoliquidación».

«Modelo A23. Impuesto sobre los Gases Fluorados de Efecto Invernadero. Solicitud de devolución».

Dos. En el apartado 2 de la disposición adicional única se añade la siguiente declaración:

«Suministro electrónico de asientos contables a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria previsto en el artículo 5 dieciséis de la Ley 16/2013, de 29 de octubre.»

La Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las Entidades de crédito que actúan como colaboradoras en la gestión recaudatoria de la Agencia Tributaria, queda modificada como sigue:

En el anexo II, «Código 022-Autoliquidaciones especiales», se añade el siguiente modelo:

«Modelo: 587.

Denominación: “Impuesto sobre los Gases Fluorados de Efecto Invernadero. Autoliquidación”.

Período de ingreso: T.»

La Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria, queda modificada como sigue:

Uno. En el anexo I, «Relación de modelos de autoliquidaciones cuyo ingreso puede ser domiciliado a través de las Entidades Colaboradoras de la Agencia Estatal de Administración Tributaria», se añade el siguiente modelo:

«Modelo: 587.

Denominación: Impuesto sobre los Gases Fluorados de Efecto Invernadero Autoliquidación.»

Dos. En el anexo II, «Plazos generales de presentación telemática de autoliquidaciones con domiciliación de pago», se añade el siguiente modelo y plazo:

«Modelo: 587.

Plazo: el plazo será desde el día 1 hasta el día 20 del mes siguiente a aquel en que finaliza el período de liquidación correspondiente al trimestre natural. En caso de domiciliación bancaria del pago, el plazo será desde el día 1 hasta el día 15 del mes siguiente a aquel en que finaliza el periodo de liquidación.»

La Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución de naturaleza tributaria, queda modificada como sigue:

Uno. En el artículo 1.2 de la Orden HAP/2194/2013, de 22 de noviembre, se añade el siguiente modelo:

«Modelo 587. Impuesto sobre los Gases Fluorados de Efecto Invernadero. Autoliquidación.»

Dos. En el artículo 1.4 de la Orden HAP/2194/2013, de 22 de noviembre, se añade el siguiente modelo:

«Modelo A23. Impuesto sobre los Gases Fluorados de Efecto Invernadero. Solicitud de devolución.»

La presente orden entrará en vigor el 1 de septiembre de 2022.

Madrid, 30 de agosto de 2022.–La Ministra de Hacienda y Función Pública, María Jesús Montero Cuadrado.

Formato electrónico modelo 587. Impuesto sobre los Gases Fluorados de Efecto Invernadero. Autoliquidación.

Contenido de la declaración

A. Datos de cabecera.

Oficina gestora

Se indicará el código identificativo de la oficina gestora de impuestos especiales donde se debe presentar la autoliquidación, de acuerdo con siguiente tabla:

| D01600 | Álava. | D29200 | Málaga. |

| D02200 | Albacete. | D30200 | Murcia. |

| D03200 | Alicante. | D31600 | Navarra. |

| D04200 | Almería. | D32200 | Ourense. |

| D05200 | Ávila. | D33200 | Oviedo. |

| D06200 | Badajoz. | D34200 | Palencia. |

| D07200 | Illes Balears. | D35200 | Las Palmas. |

| D08200 | Barcelona. | D36200 | Pontevedra. |

| D09200 | Burgos. | D37200 | Salamanca. |

| D10200 | Cáceres. | D38200 | Santa Cruz de Tenerife. |

| D11200 | Cádiz. | D39200 | Santander. |

| D12200 | Castellón. | D40200 | Segovia. |

| D13200 | Ciudad Real. | D41200 | Sevilla. |

| D14200 | Córdoba. | D42200 | Soria. |

| D15200 | A Coruña. | D43200 | Tarragona. |

| D16200 | Cuenca. | D44200 | Teruel. |

| D17200 | Girona. | D45200 | Toledo. |

| D18200 | Granada. | D46200 | Valencia. |

| D19200 | Guadalajara. | D47200 | Valladolid. |

| D20600 | Guipúzcoa. | D48600 | Vizcaya. |

| D21200 | Huelva. | D49200 | Zamora. |

| D22600 | Huesca. | D50200 | Zaragoza. |

| D23200 | Jaén. | D51200 | Cartagena. |

| D24200 | León. | D52200 | Gijón. |

| D25200 | Lleida. | D53200 | Jerez de la Frontera. |

| D26200 | La Rioja. | D54200 | Vigo. |

| D27200 | Lugo. | D55200 | Ceuta. |

| D28200 | Madrid. | D56200 | Melilla. |

Identificación

El campo NIF debe cumplimentarse con el número de identificación fiscal del obligado tributario. En el apartado CAF se hará constar el código de identificación de los gases fluorados de efecto invernadero correspondiente al establecimiento al que se refiere la autoliquidación. Si se trata de una autoliquidación centralizada, no se cumplimentará el apartado CAF.

Periodo de liquidación

Ejercicio: Deberán consignarse las cuatro cifras del año al que corresponde el período por el que se efectúa la declaración.

Período: Se consignará:

– 1T para los meses de enero, febrero y marzo,

– 2T para los meses de abril, mayo y junio,

– 3T para los meses de julio, agosto y septiembre

– 4T para los meses de octubre, noviembre y diciembre.

NRC: Número de referencia completo suministrado por la entidad colaboradora.

– En el caso de ingresos con domiciliación de pago, no se consignará este dato y sí el de la cuenta de domiciliación.

– En el caso de ingresos parciales, se consignarán tantos NRC como importes ingresados a que correspondan.

– En los casos de reconocimiento de deuda sin ningún tipo de ingreso, incluidos los supuestos de solicitud de aplazamiento o de compensación, así como en las autoliquidaciones con cuota cero, no se consignará este dato.

Importe ingresado:

– Se consignará el importe efectivamente ingresado, en euros con dos decimales.

– En el caso de ingresos con domiciliación de pago, figurará el importe a domiciliar.

– En el caso de ingresos parciales, se consignarán los importes ingresados correspondientes a los NRC referenciados.

– En el caso de ingreso y reconocimiento de deuda, se hará constar adicionalmente el importe no ingresado por el que se reconozca la deuda, incluso en los casos de solicitud de aplazamiento o compensación.

– En los casos de reconocimiento de deuda sin ningún tipo de ingreso, incluidos los supuestos de solicitud de aplazamiento o de compensación, así como en las autoliquidaciones con cuota cero, no se consignará este dato.

B. Datos de contacto.

El campo persona de contacto será de cumplimentación obligatoria. Podrán añadirse datos relativos a teléfono, fax o dirección de correo electrónico de contacto.

C. Liquidación.

Conforme a lo dispuesto en el apartado dieciséis del artículo 5 de la Ley 16/2013, de 29 de octubre, los contribuyentes están obligados a autoliquidar las cuotas devengadas por el Impuesto sobre los Gases Fluorados de Efecto Invernadero. Quedan exceptuadas de esta obligación las cuotas devengadas en las importaciones de gases fluorados de efecto invernadero que se liquidarán en la forma prevista para la deuda aduanera.

En el apartado catorce del artículo 5 y en el número 3 del apartado quince del artículo 5 de la Ley 16/2013, de 29 de octubre, se regulan las deducciones, compensaciones y devoluciones que, en su caso, se pueden ejercer en dicha autoliquidación.

Una autoliquidación deberá efectuarse cumplimentando el cuadro adjunto de liquidación cuyos campos tienen el siguiente contenido:

|

CAF (1) |

Identidad (2) | Base imponible (3) |

Tipo Impositivo (4) |

Cuota íntegra (5) |

Deducción (6) |

Compensación (7) |

Cuota íntegra a ingresar, a compensar o a devolver (8) |

|---|---|---|---|---|---|---|---|

CAF (1): código de identificación de los gases fluorados de efecto invernadero que debe cumplimentarse en caso de presentación centralizada.

Identidad (2): código que permite la identificación de los gases fluorados de efecto invernadero objeto de liquidación conforme a las tablas publicadas en la Sede electrónica de la Agencia Estatal de Administración Tributaria.

Estas tablas identifican a los gases objeto del impuesto que figuran en el anexo I del Reglamento (UE) número 517/2014 del Parlamento Europeo y del Consejo, de 16 de abril de 2014, sobre los gases fluorados de efecto invernadero.

Base imponible (3): peso de los gases fluorados de efecto invernadero objeto de liquidación. La base imponible debe expresarse en kilogramos con tres decimales, redondeado por defecto o por exceso, según que la cuarta cifra decimal sea o no inferior a 5.

Tipo impositivo (4): tipo impositivo aplicable a los gases fluorados de efecto invernadero objeto de liquidación conforme a las tablas publicadas en la Sede electrónica de la Agencia Estatal de Administración Tributaria.

El tipo impositivo correspondiente a los gases fluorados de efecto invernadero resulta de aplicar el coeficiente del 0,015 a su potencial de calentamiento atmosférico conforme al anexo I de Reglamento (UE) número 517/2014 del Parlamento Europeo y del Consejo, de 16 de abril de 2014, sobre los gases fluorados de efecto invernadero, con el límite máximo de 100 euros por kilogramo.

El tipo impositivo correspondiente a las mezclas de gases fluorados de efecto invernadero objeto del impuesto resulta de aplicar el coeficiente del 0,015 a su potencial de calentamiento atmosférico, con el límite máximo de 100 euros por kilogramo. El potencial de calentamiento atmosférico de las mezclas se obtiene de la media ponderada de la suma de las fracciones en peso de cada uno de los gases fluorados objeto del impuesto multiplicados por sus potenciales de calentamiento conforme a lo dispuesto en anexo I de Reglamento (UE) número 517/2014 del Parlamento Europeo y del Consejo, de 16 de abril de 2014, sobre los gases fluorados de efecto invernadero.

En el caso de productos, equipos o aparatos que contengan gases fluorados de efecto invernadero objeto del impuesto y se desconozca su potencial de calentamiento atmosférico, se presumirá, salvo prueba en contrario, conforme a lo dispuesto en el artículo 5 doce de la Ley 16/2013, de 29 de octubre, que el tipo impositivo a aplicar es de 100 euros el kilogramo.

El tipo impositivo aplicable a los gases fluorados de efecto invernadero objeto de liquidación se expresa en euros, con dos decimales.

Cuota íntegra (5): importe resultante de multiplicar la cantidad declarada en la casilla (3) por el tipo impositivo declarado en la casilla (4).

El importe de la cuota íntegra debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

Deducción (6): importe del impuesto pagado en periodos de liquidación anteriores que minora el importe declarado en la casilla (5), al producirse en el periodo de liquidación alguna de las circunstancias dispuestas en el apartado 1 del artículo 5 catorce de la Ley 16/2013, de 29 de octubre.

El importe de la deducción debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

Compensación (7): importe pendiente de compensación correspondiente a periodos de liquidación anteriores que minora el importe declarado en la casilla (5), conforme a lo dispuesto en el apartado 2 del artículo 5 catorce de la Ley 16/2013, de 29 de octubre.

El importe objeto de compensación debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

Cuota íntegra a ingresar, a compensar o a devolver (8): importe resultante de minorar el importe declarado en la casilla (5) con la suma de los importes declarados en las casillas (6) y (7) que puede ser positivo si es a ingresar o negativo si es a compensar en periodos de liquidación posteriores o a devolver en el último periodo de liquidación del año natural conforme a lo dispuesto, respectivamente, en el apartado 2 del artículo 5 catorce y en el apartado 3 del artículo 5 quince de la Ley 16/2013, de 29 de octubre.

El importe de la cuota íntegra a ingresar, a compensar o a devolver debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

Formato electrónico modelo A23. Impuesto sobre los Gases Fluorados de Efecto Invernadero. Solicitud de devolución.

Contenido de la solicitud

A. Datos de cabecera.

Oficina gestora

Se indicará el código identificativo de la oficina gestora de impuestos especiales donde se debe presentar el modelo de solicitud, de acuerdo con siguiente tabla:

| D01600 | Álava. | D29200 | Málaga. |

| D02200 | Albacete. | D30200 | Murcia. |

| D03200 | Alicante. | D31600 | Navarra. |

| D04200 | Almería. | D32200 | Ourense. |

| D05200 | Ávila. | D33200 | Oviedo. |

| D06200 | Badajoz. | D34200 | Palencia. |

| D07200 | Illes Balears. | D35200 | Las Palmas. |

| D08200 | Barcelona. | D36200 | Pontevedra. |

| D09200 | Burgos. | D37200 | Salamanca. |

| D10200 | Cáceres. | D38200 | Santa Cruz de Tenerife. |

| D11200 | Cádiz. | D39200 | Santander. |

| D12200 | Castellón. | D40200 | Segovia. |

| D13200 | Ciudad Real. | D41200 | Sevilla. |

| D14200 | Córdoba. | D42200 | Soria. |

| D15200 | A Coruña. | D43200 | Tarragona. |

| D16200 | Cuenca. | D44200 | Teruel. |

| D17200 | Girona. | D45200 | Toledo. |

| D18200 | Granada. | D46200 | Valencia. |

| D19200 | Guadalajara. | D47200 | Valladolid. |

| D20600 | Guipúzcoa. | D48600 | Vizcaya. |

| D21200 | Huelva. | D49200 | Zamora. |

| D22600 | Huesca. | D50200 | Zaragoza. |

| D23200 | Jaén. | D51200 | Cartagena. |

| D24200 | León. | D52200 | Gijón. |

| D25200 | Lleida. | D53200 | Jerez de la Frontera. |

| D26200 | La Rioja. | D54200 | Vigo. |

| D27200 | Lugo. | D55200 | Ceuta. |

| D28200 | Madrid. | D56200 | Melilla. |

Identificación

El campo NIF debe cumplimentarse con el número de identificación fiscal del obligado tributario.

Importe solicitud

Importe a devolver:

Se consignará el importe cuya devolución se solicita, en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario, conforme a lo dispuesto en el artículo 5 quince de la Ley 16/2013, de 29 de octubre. La devolución se podrá solicitar por cheque o por transferencia bancaria en cuyo caso deberá indicarse el Código IBAN.

B. Datos de contacto.

El campo persona de contacto será de cumplimentación obligatoria. Podrán añadirse datos relativos a teléfono, fax o dirección de correo electrónico de contacto.

C. Solicitud.

Estos datos se presentarán con arreglo al siguiente cuadro:

| Artículo 5 quince Ley 16/2013. | Importe solicitado (2) |

| Importe total solicitado (3). |

El apartado quince del artículo 5 de la Ley 16/2013, de 29 de octubre, en su número 1, enumera los hechos que facultan para solicitar la devolución del impuesto previamente pagado y quienes tienen derecho a solicitarlo. Para poder dar cumplimiento a lo dispuesto en dicho precepto, en esta orden se aprueba un cuadro de «solicitud de devolución».

El contenido de las casillas es el siguiente:

(1) Apartado quince artículo 5 Ley 16/2013: debe cumplimentarse con la letra del número 1 del apartado quince del artículo 5 de la Ley 16/2013, de 29 de octubre, que permita determinar el hecho en que se fundamenta la solicitud de devolución

Si se solicita la devolución por envío de los gases fluorados de efecto invernadero objeto del impuesto por los que se hubiera soportado el impuesto fuera del territorio de aplicación del impuesto, debe cumplimentarse con la letra a si se solicita por el importador o con la letra b si se solicita por el adquirente de los gases cuando no ostenta la condición de contribuyente.

Si se solicita la devolución por el adquirente de los gases objeto del impuesto cuando no ostenta la condición de contribuyente, por destinarlos a la navegación marítima o aérea internacional, debe cumplimentarse con la letra c.

(2) Importe solicitado: debe indicarse el importe cuya devolución se solicita. El importe debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

(3) Importe total solicitado: debe indicarse el importe total cuya devolución se solicita. El importe, que resulta de la suma de las cantidades indicadas en la casilla (2), debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

En los términos previstos reglamentariamente, los caracteres identificativos de la actividad que desarrolla la persona o entidad inscrita en el registro territorial son los siguientes:

G1: Fabricante de gases fluorados.

G2: Adquirente intracomunitario de gases fluorados.

G3: Importador de gases fluorados.

G4: Almacenista de gases fluorados.

G5: Representante de contribuyente del Impuesto sobre los Gases Fluorados de Efecto Invernadero no establecido en territorio español.

Conforme a lo dispuesto en el artículo 5 dieciséis de la Ley 16/2013, de 29 de octubre, los contribuyentes deberán llevar una contabilidad de existencias que debe llevarse por medios electrónicos en la sede electrónica de la Agencia Estatal de Administración Tributaria y que debe incluir los siguientes campos:

| Número de asiento (1) | Concepto (2) |

Identidad del gas (3) |

Identidad del producto, equipo o aparato (4) |

Fecha (5) |

Cantidad (6) |

PCA (7) |

Régimen Fiscal (8) | Destinatario o Proveedor (9) | Destinatario o Proveedor (10) |

|---|---|---|---|---|---|---|---|---|---|

Número de asiento (1): número del asiento contable que debe ser correlativo durante el periodo de liquidación al que se refiera siendo los primeros, en el caso de los fabricantes o almacenistas, el correspondiente a las existencias iniciales.

Concepto (2): concepto que corresponde al hecho contabilizado diferenciando entre:

– Existencias iniciales, al comienzo del periodo de liquidación, de gases fluorados de efecto invernadero objeto del impuesto almacenadas por fabricantes o por almacenistas de gases fluorados (identificado con el número 1).

– Fabricación, importación, adquisición intracomunitaria y demás adquisiciones de gases fluorados de efecto invernadero objeto del impuesto realizadas, según el caso, por fabricantes, adquirentes intracomunitarios o almacenistas de gases fluorados (identificado con el número 2).

– Entrega o puesta a disposición, de los gases fluorados de efecto invernadero objeto del impuesto contabilizados y almacenados, realizadas por fabricantes o por almacenistas de gases fluorados (identificado con el número 3).

– Demás bajas en contabilidad, de los gases fluorados de efecto invernadero objeto del impuesto contabilizados y almacenados, realizadas por fabricantes o por almacenistas de gases fluorados (identificado con el número 4).

Identidad del gas (3): código que permite la identificación de los gases fluorados de efecto invernadero objeto del impuesto contabilizados conforme a las tablas publicadas en la Sede electrónica de la Agencia Estatal de Administración Tributaria.

Estas tablas identifican los gases fluorados de efecto invernadero objeto del impuesto que figuran en el anexo I del Reglamento (UE) número 517/2014 del Parlamento Europeo y del Consejo, de 16 de abril de 2014, sobre los gases fluorados de efecto invernadero, así como las mezclas que los contengan.

Identidad del producto, equipo o aparato (4): código que permite la identificación del producto, equipo o aparato que contiene el fluorados de efecto invernadero objeto del impuesto contabilizado.

Este campo debe cumplimentarse en caso de que los gases fluorados de efecto invernadero objeto del impuesto se contengan en los productos, equipos o aparatos que están relacionados en el anexo VI de esta orden.

Fecha (5): fecha, con expresión del día, mes y año, correspondiente al hecho contabilizado.

Cantidad de gas (6): cantidad de gas fluorado de efecto invernadero objeto del impuesto contabilizado que debe expresarse en kilogramos con tres decimales, redondeado por defecto o por exceso, según que la cuarta cifra decimal sea o no inferior a 5.

PCA (7): potencial de calentamiento atmosférico del gas fluorado de efecto invernadero objeto del impuesto contabilizado que se determinara conforme a lo dispuesto en el anexo I de Reglamento (UE) número 517/2014 del Parlamento Europeo y del Consejo, de 16 de abril de 2014, sobre los gases fluorados de efecto invernadero.

El potencial de calentamiento atmosférico debe expresarse con dos decimales, redondeado por defecto o por exceso, según que la tercera cifra decimal sea o no inferior a 5.

Régimen Fiscal (8): de cumplimentación conforme a lo indicado en el anexo VI de esta orden.

Proveedor o destinatario (9): Este campo solo debe cumplimentarse, con el nombre o razón social del proveedor, cuando el gas fluorado de efecto invernadero objeto del impuesto contabilizado es objeto de importación, adquisición intracomunitaria o demás adquisiciones (concepto identificado con el número 2) o, con el nombre o razón social del destinatario, cuando el gas o mezcla contabilizado es objeto de entrega o puesta a disposición (concepto identificado con el número 3).

Proveedor o destinatario (10): Este campo debe cumplimentarse con el NIF, NIF IVA, NIE correspondiente al proveedor o destinatario declarado en la casilla anterior. En caso de que disponga de CAF, el proveedor o destinatario debe identificarse con este.

| Producto, equipo o aparato | Código |

|---|---|

| Refrigeradores y congeladores domésticos. | a |

| Compartimientos industriales e instalaciones comerciales de refrigeración. | b |

| Compartimientos industriales e instalaciones comerciales de congelación. | c |

| Equipos de aire acondicionado portátiles. | d |

| Equipos de refrigeración para sistemas de aire acondicionado de edificios, bombas de calor y deshumidificadores. | e |

| Aire acondicionado para vehículos de turismo. | f |

| Aire acondicionado para furgonetas, camiones y carretillas transportadoras elevadoras. | g |

| Aire acondicionado para caravanas, auto caravanas y vehículos especiales. | h |

| Aire acondicionado para autobuses o autocares. | i |

| Aerosoles con capacidad total igual o inferior a 250 mililitros. | j |

| Aerosoles con capacidad total igual o inferior a 500 mililitros y superior a 250 mililitros. | k |

| Aerosoles con capacidad total superior a 500 mililitros e igual o inferior 1.000 mililitros. | l |

| Puertas y portones aislados. | m |

| Espuma sellante. | n |

| Poliestireno extruido para aislamiento. | ñ |

| Paneles para cámaras frigoríficas y congeladores. | o |

| Tanques de enfriamiento de leche, sistemas de refrigeración indirecta. | p |

| Tanques de enfriamiento de leche, sistema de expansión directa. | q |

| Otros. | r |

| Artículo 5 Ley 16/2013 | Código | |

|---|---|---|

| Sujeción. | Sujeto y no exento. | a |

| No sujeción siete 1a. | PCA igual o inferior a 150. | b |

| No sujeción siete 1b. | Envío fuera de territorio de aplicación del impuesto por fabricante. | c |

| No sujeción siete 1c. | Envío fuera de territorio de aplicación del impuesto por almacenista. | d |

| Exención ocho 1a. | Transformación química. | e |

| Exención ocho 1b. | Destrucción. | f |

| Exención ocho 1c. | Equipos militares. | g |

| Exención ocho 1d. | Envío fuera de territorio de aplicación del impuesto por adquirente intracomunitario. | h |

| Exención ocho 1d. | Navegación internacional. | i |

| Régimen nueve 4. | Diferimiento en el devengo. | j |

| Exención diecinueve. | Sistemas eléctricos. | k |

| Exención veinte. | Ingredientes farmacéuticos. | l |

Estatuko Aldizkari Ofiziala Estatu Agentzia

Manoteras Etorb., 54 - 28050 Madril