Las disposiciones contenidas en la presente orden tienen por objeto, por lo que se refiere a la modificación de la Orden EHA/3316/2010, de 17 de diciembre, la simplificación y mejora de los procedimientos de presentación de las autoliquidaciones aprobadas por dicha orden, así como la homogeneización de los procedimientos de presentación con los de otras obligaciones tributarias.

Entre las modificaciones incorporadas cabe destacar la creación de dos nuevos códigos de tipo de renta, códigos 35 y 36. El 35 está destinado a identificar los supuestos de declaraciones relativas a rendimientos de inmuebles arrendados que contengan agrupación de rentas que incluya las de varios pagadores, como consecuencia de la modificación incorporada al artículo 2 de la Orden EHA/3316/2010, de 17 de diciembre, con el objetivo de reducir el número de declaraciones que estarían obligados a presentar los no residentes con inmuebles arrendados en períodos de corta duración, puesto que hasta ahora la agrupación de rentas era posible por inmueble y pagador, mientras que, tras la modificación, podrán agruparse por inmueble, en los términos previstos en el artículo 2 antes citado.

Por lo que se refiere al nuevo código de tipo de renta 36, cabe señalar que está previsto para identificar las autoliquidaciones realizadas al amparo de un procedimiento especial de declaración y acreditación incorporado mediante un nuevo artículo 18 de la Orden EHA/3316/2010, de 17 de diciembre, cuya finalidad es simplificar el procedimiento de declaración y acreditación aplicable en el caso de ganancias patrimoniales exentas derivadas de la transmisión de derechos de suscripción procedentes de valores. Este tipo de ganancias, a diferencia de lo que ocurre en el ámbito del IRPF, no son ganancias sujetas a retención en el ámbito del Impuesto sobre la Renta de no Residentes para rentas obtenidas sin establecimiento permanente, por lo que es exigible de los contribuyentes, para devengos producidos a partir de 1 de enero de 2017, la obligación de presentar declaración, incluso aunque estén exentas. Teniendo en cuenta la existencia de múltiples contribuyentes que han obtenido ganancias exentas de este tipo de pequeño importe, se ha considerado oportuno habilitar un procedimiento simplificado de declaración y acreditación.

En cuanto a la modificación en el anexo III de la Orden EHA/3290/2008, de 6 de noviembre, tiene por objeto la mejora en la información e identificación sobre determinados perceptores de rentas que se deben incluir en la declaración informativa anual modelo 296 conforme a lo dispuesto en el artículo 17.5 del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación de las declaraciones.

La disposición final segunda, número 2, del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por Real Decreto Legislativo 5/2004, de 5 de marzo, establece que los modelos de declaración de este impuesto y los de sus pagos a cuenta se aprobarán por el Ministro de Hacienda, que establecerá la forma, lugar y plazos para su presentación, así como los supuestos y condiciones de su presentación por medios telemáticos.

Por otro lado, la disposición final única del Reglamento del Impuesto sobre la Renta de no Residentes autoriza al Ministro de Economía y Hacienda para dictar las disposiciones necesarias para la aplicación de dicho Reglamento.

Las habilitaciones al Ministro de Hacienda y Administraciones Públicas deben entenderse conferidas en la actualidad al Ministro de Hacienda y Función Pública, de acuerdo con lo dispuesto en el Real Decreto 415/2016, de 3 de noviembre, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

Se introducen las siguientes modificaciones en la Orden EHA/3316/2010, de 17 de diciembre:

Uno. Se modifica el apartado 2 del artículo 1, que queda redactado como sigue:

«2. Cuando para incluir la documentación que deba adjuntarse a la autoliquidación sea necesario utilizar un sobre, éste podrá ser tanto el sobre de retorno general «Programa de ayuda», conforme a lo previsto en la disposición adicional única de la Orden EHA/702/2006, de 9 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de la Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2005, se establecen el procedimiento de remisión del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas y las condiciones para su confirmación o suscripción, se determinan el lugar, forma y plazos de presentación de los mismos, así como las condiciones generales y el procedimiento para su presentación por medios telemáticos o telefónicos, como un sobre ordinario, si bien siempre se hará constar en el mismo el concepto IMPUESTO SOBRE LA RENTA DE NO RESIDENTES y el número de justificante del documento de ingreso o devolución que figure en la autoliquidación, de modo que pueda relacionarse el contenido del sobre con la autoliquidación a la que corresponda.

Asimismo, cuando la documentación se remita desde el extranjero por correo certificado, podrá utilizarse un sobre ordinario en el que se hará constar igualmente el número de justificante del documento de ingreso o devolución.»

Dos. Se modifica el apartado 1 del artículo 2 que queda con la siguiente redacción:

«1. Podrá declararse en este modelo cualquier tipo de renta (rendimientos, rentas imputadas de bienes inmuebles, ganancias patrimoniales).

Se utilizará tanto para declarar de forma separada cada devengo de renta como para declarar de forma agrupada varias rentas obtenidas en un período determinado, de acuerdo con las siguientes reglas:

a) Rentas derivadas de transmisiones de bienes inmuebles: Se declarará de forma separada cada devengo de renta. Excepcionalmente, cuando el inmueble objeto de transmisión sea de titularidad compartida por un matrimonio en el que ambos cónyuges sean no residentes, se podrá realizar una única autoliquidación. En el caso de pérdidas, también se deberá presentar esta autoliquidación si se desea ejercer el derecho a la devolución de la retención que hubiese sido practicada.

b) Resto de rentas: Podrán agruparse varias rentas obtenidas por un mismo contribuyente siempre que correspondan al mismo código de tipo de renta, procedan del mismo pagador, les sea aplicable el mismo tipo de gravamen y, además, si derivan de un bien o derecho, procedan del mismo bien o derecho. No obstante, tratándose de rendimientos de inmuebles arrendados o subarrendados no sujetos a retención podrán agruparse con esos mismos requisitos excepto el relativo a rentas que procedan del mismo pagador, si bien cuando se declaren rendimientos de inmuebles procedentes de varios pagadores será necesario indicar un código específico de tipo de renta, el 35.

En ningún caso las rentas agrupadas pueden compensarse entre sí.

El período de agrupación será trimestral si se trata de autoliquidaciones con resultado a ingresar, o anual si se trata de autoliquidaciones de cuota cero o con resultado a devolver.»

Tres. Se modifica el segundo párrafo del apartado 1 del artículo 9, que queda redactado como sigue:

«2. Cuando sea necesario utilizar un sobre, que podrá ser el sobre de retorno general o un sobre ordinario, para incluir la documentación que deba adjuntarse a la autoliquidación, se hará constar en el mismo el concepto Impuesto sobre la Renta de no Residentes y el número de justificante del documento de ingreso que figure en la autoliquidación, de modo que pueda relacionarse el contenido del sobre con la autoliquidación a la que corresponda.»

Cuatro. Se modifica el párrafo tercero del apartado 1 del artículo 11, que queda redactado como sigue:

«No obstante, cuando conforme a lo previsto en los artículos 7 y 9, deba acompañarse a las autoliquidaciones 210 o 213 alguna documentación, se introducirá ésta en el sobre de retorno general o en un sobre ordinario y se hará constar en el mismo el concepto IMPUESTO SOBRE LA RENTA DE NO RESIDENTES y el número de justificante del documento de ingreso que figure en la autoliquidación. El sobre podrá presentarse en la entidad colaboradora que lo hará llegar a la Agencia Estatal de Administración Tributaria, o bien podrá presentarse, personalmente o por correo certificado, en la Delegación de la Agencia Estatal de Administración Tributaria competente, o Administraciones dependientes de la misma, o en la Delegación Central de Grandes Contribuyentes o en las Unidades de Gestión de Grandes Empresas correspondientes, en cuanto a las autoliquidaciones realizadas por obligados tributarios adscritos a las mismas.»

Cinco. Se modifican las letras a), b) y c) del apartado 1 del artículo 12, que queda con la siguiente redacción:

«a) La persona que realiza la autoliquidación (contribuyente, representante del contribuyente, responsable solidario, retenedor o adquirente obligado a retener, según corresponda) deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado, con carácter previo a la presentación, en el Censo de Obligados Tributarios a que se refiere el artículo 3 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio. Para verificar el cumplimiento de este requisito el obligado tributario podrá acceder a la opción «mis datos censales» disponible en la Sede electrónica de la Agencia Tributaria.

En el caso de presentación por los dos cónyuges de una única autoliquidación modelo 210 de rentas derivadas de transmisiones de bienes inmuebles, las circunstancias anteriores deberán concurrir en cada uno de ellos.

b) Deberá disponer de un certificado electrónico, que podrá ser el asociado al Documento Nacional de Identidad electrónico (DNI-e) o cualquier otro certificado electrónico reconocido que, según la normativa vigente en cada momento, resulte admisible por la Agencia Tributaria.

En el caso de presentación por ambos cónyuges de una única autoliquidación modelo 210 de rentas derivadas de transmisiones de bienes inmuebles, la presentación se realizará utilizando el certificado electrónico de uno de ellos quien deberá haber sido previamente apoderado para la presentación de la autoliquidación y dicho apoderamiento deberá figurar incorporado en el Registro de apoderamientos regulado por la Resolución de 18 de mayo de 2010, de la Dirección General de la Agencia Estatal de Administración Tributaria, en relación con el registro y gestión de apoderamientos y el registro y gestión de las sucesiones y de las representaciones legales de menores e incapacitados para la realización de trámites y actuaciones por Internet ante la Agencia Tributaria.

c) La presentación por vía telemática de las autoliquidaciones correspondientes a los modelos 210, 211 y 213 podrán ser efectuadas por aquellos representantes voluntarios de los obligados tributarios con poderes o facultades para presentar electrónicamente en nombre de los mismos declaraciones y autoliquidaciones ante la Agencia Tributaria o representarles ante ésta, en los términos establecidos en cada momento por la Dirección General de la Agencia Tributaria, y por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

Si el remitente de la declaración es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, será esta persona o entidad autorizada quién deberá disponer de su certificado electrónico reconocido, en los términos señalados en la letra b) anterior.»

Seis. Se modifica la letra c) del apartado 1 del artículo 13, que queda con la siguiente redacción:

«c) A continuación, se procederá a transmitir la autoliquidación que corresponda con un sistema de identificación y autenticación utilizando el certificado electrónico a que se refiere el artículo 12.1.b) de la presente orden.

Si transmite la autoliquidación una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá utilizar su propio certificado electrónico.»

Siete. Se modifica la letra b) del apartado 2 del artículo 13, que queda con la siguiente redacción:

«b) A continuación, se procederá a transmitir la autoliquidación que corresponda con un sistema de identificación y autenticación utilizando el certificado electrónico a que se refiere el artículo 12.1.b) de la presente orden.

Si transmite la autoliquidación una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá utilizar su propio certificado electrónico.»

Ocho. Se modifica el segundo párrafo del apartado 3 del artículo 13, que queda con la siguiente redacción:

«El procedimiento de transmisión telemática de las declaraciones con solicitud de aplazamiento o fraccionamiento, reconocimiento de deuda con solicitud de compensación o simple reconocimiento de deuda será el previsto en los apartados anteriores, con la particularidad de que el presentador, al cumplimentar el formulario, hará constar la opción u opciones que ejercerá posteriormente respecto de la cantidad no ingresada. En ningún caso podrán simultanearse las opciones de aplazamiento o fraccionamiento y la de simple reconocimiento de deuda. Si la autoliquidación es aceptada, la Agencia Tributaria, a través de su Sede electrónica, devolverá en pantalla la declaración validada con un código seguro de verificación, la fecha y hora de la presentación y una clave de liquidación de diecisiete caracteres. Con dicha clave podrá solicitarse por vía electrónica compensación, aplazamiento o fraccionamiento del importe total de la declaración o autoliquidación, en el mismo momento de su obtención, o en un momento posterior, a través del procedimiento habilitado al efecto en la Sede electrónica de la Agencia Tributaria. En ningún caso, la presentación electrónica de la autoliquidación tendrá, por si misma, la consideración de solicitud de compensación, aplazamiento o fraccionamiento de deuda. Por ello, una vez terminada dicha presentación, el obligado tributario deberá presentar ante la Agencia Tributaria, por cualquiera de los medios previstos al efecto, la correspondiente solicitud de compensación, aplazamiento o fraccionamiento.»

Nueve. Se añade un nuevo artículo 18, con la siguiente redacción:

«Artículo 18. Procedimiento especial de declaración y de acreditación en el caso de ganancias exentas derivadas de la transmisión de derechos de suscripción procedentes de valores.

1. Tratándose de ganancias exentas, tanto por normativa interna como por convenio, derivadas de la transmisión de derechos de suscripción procedentes de valores, se podrá utilizar un procedimiento especial de declaración y acreditación de acuerdo con las siguientes reglas:

a) En una misma autoliquidación modelo 210 de cuota cero podrán agruparse ganancias exentas obtenidas por contribuyentes que sean residentes del mismo país, procedentes de valores de un mismo emisor.

b) La persona que realiza la autoliquidación podrá ser bien un representante común a todos los contribuyentes o bien la entidad depositaria o gestora de los valores que tenga encomendado su depósito o gestión.

c) Las ganancias exentas correspondientes a cada uno de los contribuyentes durante el año natural sean inferiores a 500 euros por emisor.

Al cumplimentar la autoliquidación modelo 210 de cuota cero se tendrán en cuenta las siguientes particularidades: se marcará agrupación anual; se consignará el código de tipo de renta 36, código específico que identifica este procedimiento especial; en el apartado destinado a «Contribuyente», en el campo «Apellidos y nombre, razón social o denominación» se hará constar «PROCEDIMIENTO ARTÍCULO 18 ORDEN EHA/3316/2010» y en el campo «Residencia fiscal Código país» el que corresponda al de residencia de los contribuyentes, quedando el resto de campos de este apartado sin contenido; en el apartado «Pagador/retenedor/emisor/adquirente del inmueble» se hará constar al emisor de los valores.

2. A los efectos del cumplimiento de la normativa sobre documentación prevista en el artículo 7.1 de esta Orden, en lugar de la citada en dicho apartado podrá adjuntarse un certificado emitido por el representante o la entidad depositaria o gestora que contenga la relación de contribuyentes, con indicación de los siguientes datos: el país de residencia de los contribuyentes, el importe obtenido por la venta de los derechos de suscripción correspondiente a cada uno de ellos y la suma de esos importes. Asimismo, debe contener una manifestación expresa de que dispone de las declaraciones formuladas por cada contribuyente incluido en la relación alegando su condición de residente fiscal en el país de residencia consignado en la autoliquidación.

3. Si la persona que realiza la autoliquidación es la entidad depositaria o gestora de los valores no será preciso adjuntar la documentación a la autoliquidación y bastará con que la conserven a disposición de la Administración Tributaria durante el período de prescripción.

4. Este procedimiento especial de acreditación se entenderá sin perjuicio de la facultad de la Administración tributaria de exigir, en su caso, a cualquier contribuyente incluido en la relación citada en el número 2 anterior la justificación de su derecho a la aplicación de exención mediante un certificado de residencia fiscal expedido por las autoridades fiscales del país de residencia.»

Diez. En la relación de tipos de renta de la Hoja informativa-210 del anexo I se añaden los tipos de renta 35 y 36, sustituyéndose los apartados «Rendimientos de inmuebles arrendados o subarrendados» y «Ganancias patrimoniales» por la siguiente redacción:

|

Rendimientos de inmuebles arrendados |

|

|

Rendimientos de inmuebles arrendados o subarrendados, excepto los supuestos indicados como tipo de renta 35 |

01 |

|

Rendimientos de inmuebles arrendados o subarrendados no sujetos a retención cuando se agrupan los obtenidos de varios pagadores |

35 |

|

Ganancias patrimoniales |

|

|

De acciones admitidas a negociación |

24 |

|

De Instituciones de Inversión Colectiva (Fondos |

25 |

|

De transmisiones de bienes inmuebles, excepto los supuestos indicados como tipos de renta 33 y 34 |

28 |

|

De transmisión (por contribuyente de un Estado UE, o de un Estado del EEE con efectivo intercambio de información tributaria) de la que fue vivienda habitual, exenta por reinversión en una nueva vivienda habitual, cuando la reinversión se produce antes de la transmisión |

33 |

|

De transmisión (por contribuyente de un Estado UE, o de un Estado del EEE con efectivo intercambio de información tributaria) de la que fue vivienda habitual, exenta por reinversión en una nueva vivienda habitual, cuando la reinversión se produce después de la transmisión |

34 |

|

Premios sobre determinadas loterías y apuestas sujetos al Gravamen especial (Disposición adicional quinta Ley IRNR), solicitud de devolución por aplicación de convenio |

31 |

|

De transmisiones de derechos de suscripción cuya ganancia exenta se declara mediante el procedimiento especial previsto en el artículo 18 de la Orden EHA/3316/2010, de 17 de diciembre |

36 |

|

Otras ganancias |

26 |

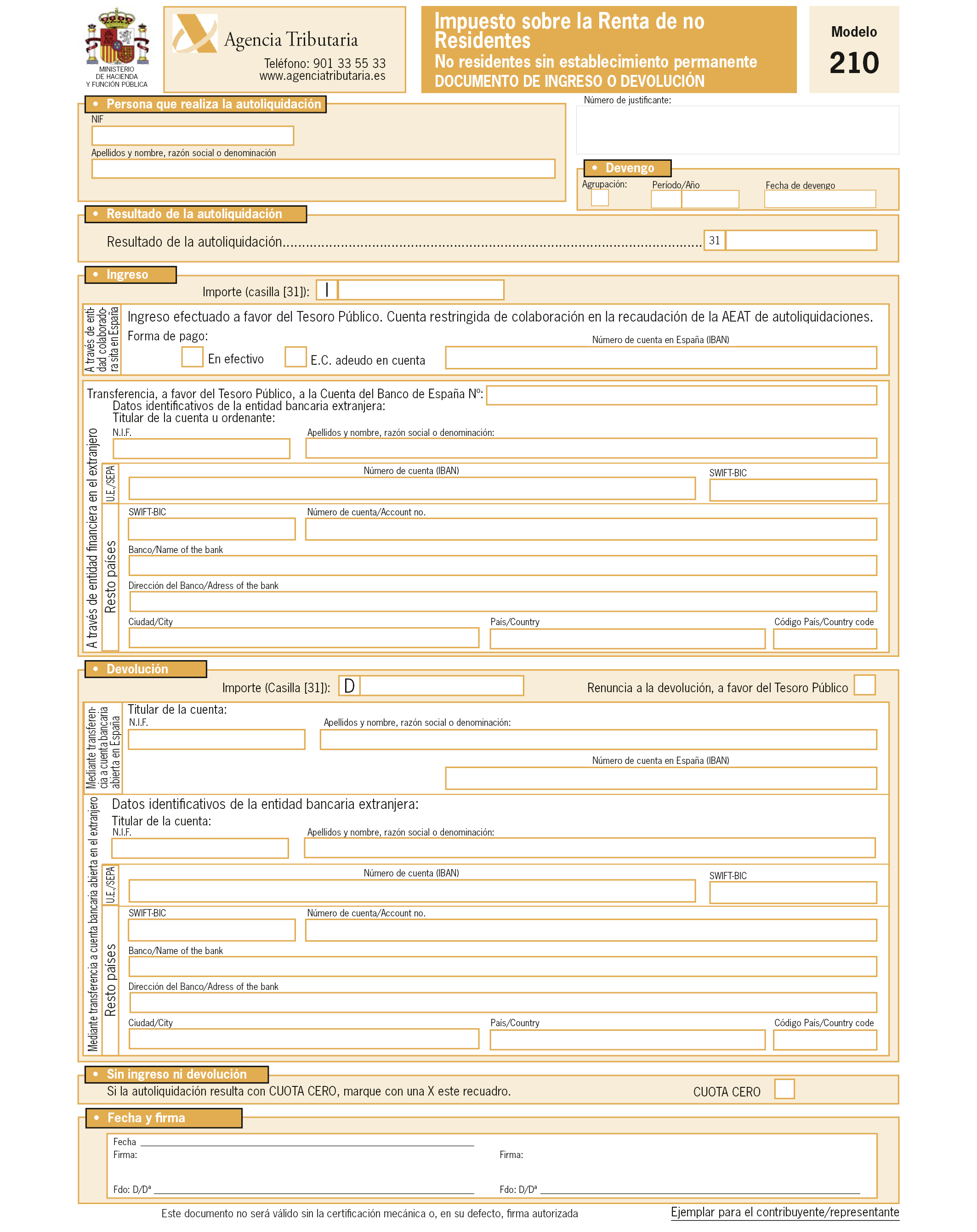

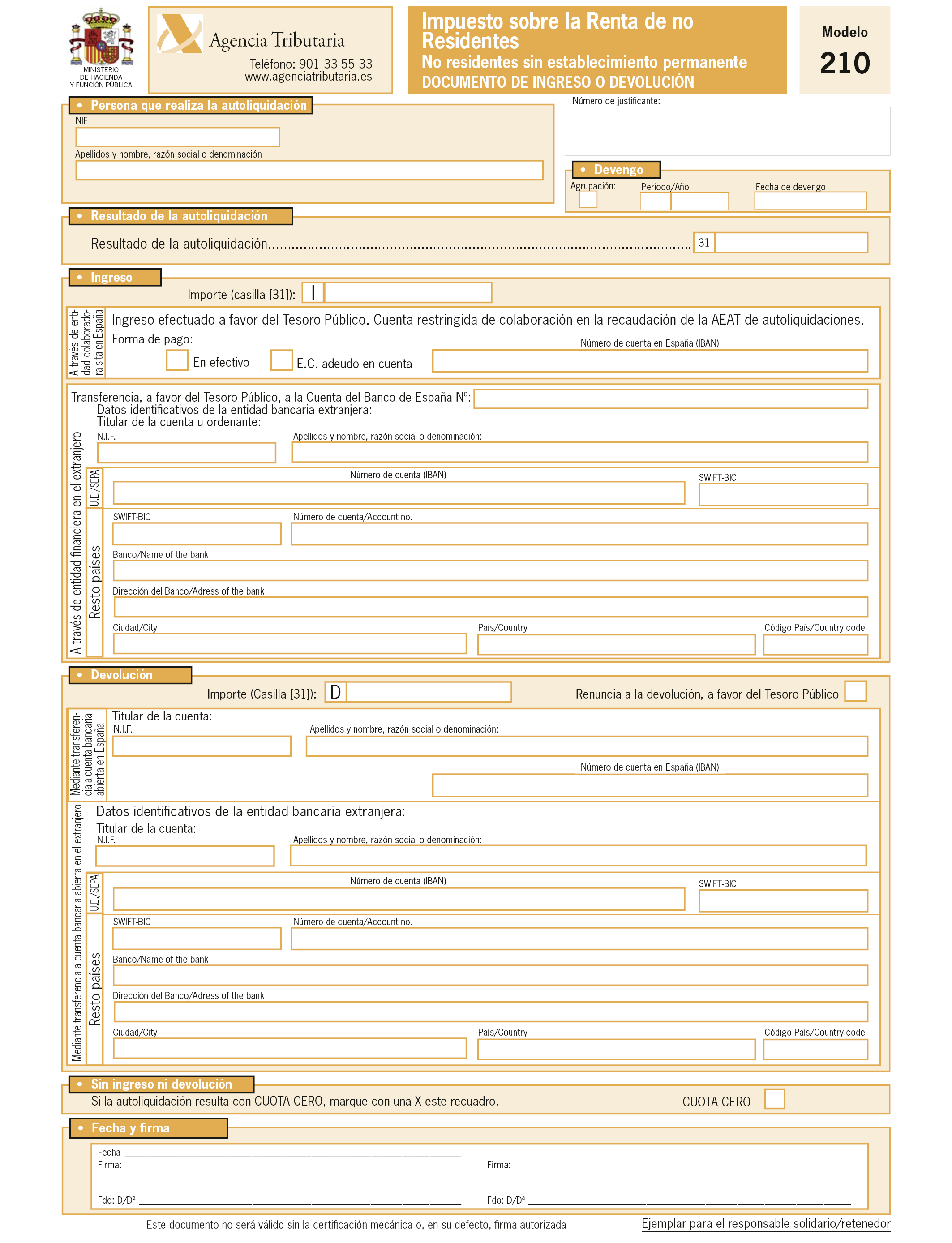

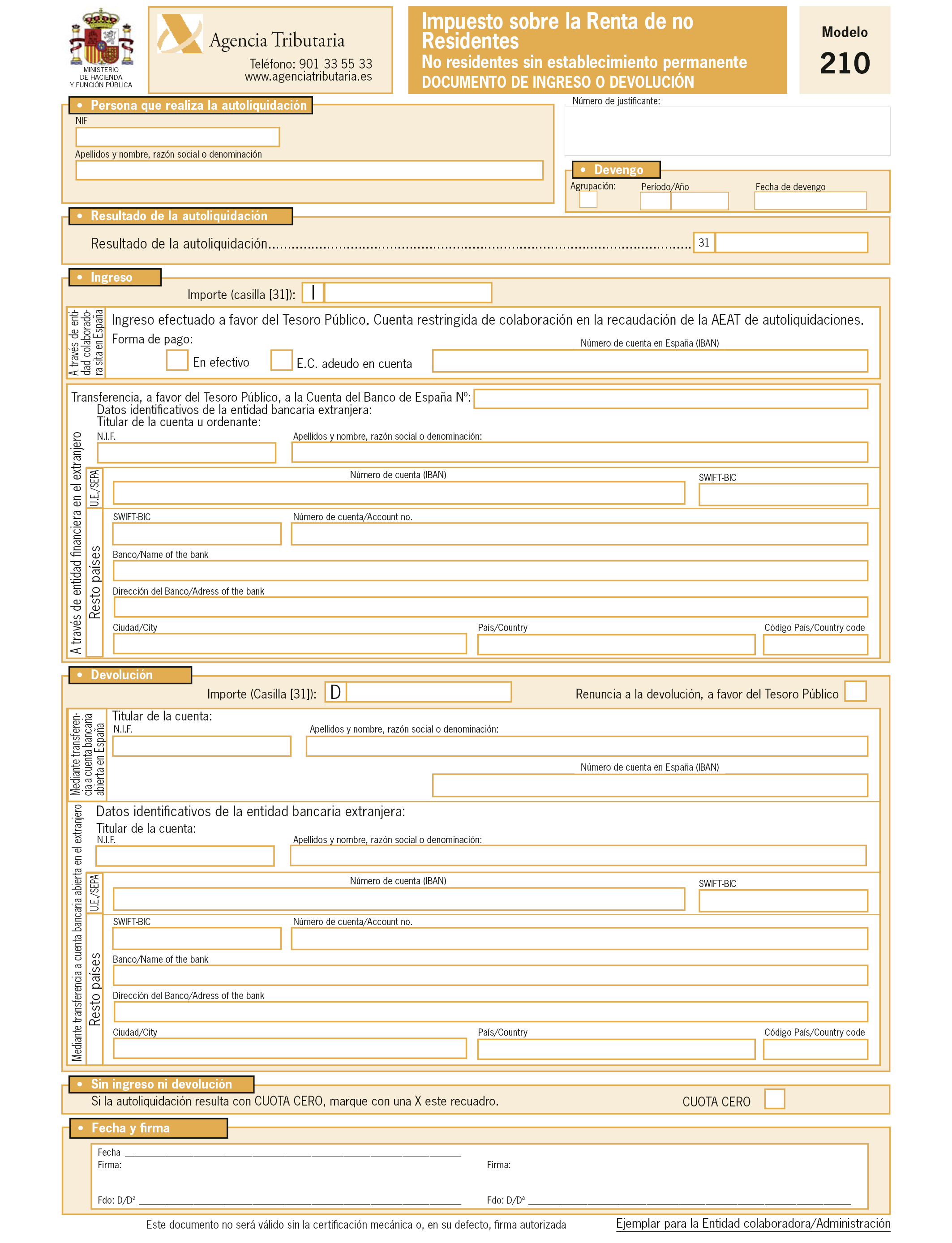

Once. Se modifica el documento de ingreso o devolución del modelo 210 contenido en el anexo I de la Orden EHA/3316/2010, de 17 de diciembre, que queda tal como figura en el anexo de la presente Orden.

Doce. Se suprimen los sobres de los modelos 210 y 213 contenidos, respectivamente, en los anexos I y III de la Orden EHA/3316/2010, de 17 de diciembre.

Se introduce la siguiente modificación en la Orden EHA/3290/2008, de 6 de noviembre:

Se modifica el anexo III de la Orden EHA/3290/2008, de 6 de noviembre, introduciéndose un nuevo tipo de subclave «11», por lo que se da nueva redacción a las instrucciones de cumplimentación del campo «Subclave», posiciones 102 y 103 del registro de tipo 2, registro de declarado, que quedan redactadas del modo siguiente:

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

102-103 |

Numérico |

Subclave: «Se consignará la que corresponda en función de las circunstancias tenidas en cuenta para el cálculo de la retención o ingreso a cuenta, según la relación siguiente: 01. Retención practicada a los tipos generales o escalas de tributación del artículo 25 de la Ley del Impuesto sobre la Renta de no Residentes. 02. Retención practicada aplicando límites de imposición de Convenios. 03. Exención interna (principalmente: artículo 14 de la Ley del Impuesto sobre la Renta de no Residentes). 04. Exención por aplicación de un Convenio. 05. Sin retención por previo pago del Impuesto por el contribuyente o su representante. 06. El perceptor declarado es una entidad extranjera de gestión colectiva de derechos de la propiedad intelectual, habiéndose practicado retención aplicando el límite de imposición, o la exención, de un Convenio, conforme a lo previsto en el artículo 18 de esta Orden. 07. El perceptor es un contribuyente del Impuesto sobre la Renta de las Personas Físicas del régimen especial aplicable a los trabajadores desplazados a territorio español, a que se refiere el artículo 93 de la Ley del Impuesto sobre la Renta de las Personas Físicas. 08. El perceptor declarado es una entidad residente en el extranjero comercializadora de acciones o participaciones de instituciones de inversión colectiva españolas, habiéndose practicado retención aplicando un límite de imposición fijado en el Convenio inferior al previsto en el artículo 25 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, conforme al procedimiento especial previsto en el artículo 19 de esta Orden 09. El perceptor declarado es una entidad residente en el extranjero comercializadora de acciones o participaciones de instituciones de inversión colectiva españolas, habiéndose practicado retención aplicando el tipo de gravamen previsto en el artículo 25 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, conforme el procedimiento especial previsto en el artículo 19 de esta Orden. 10. Ingreso a cuenta a que se refiere el artículo 36.2 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, realizado por una entidad en régimen de atribución de rentas en relación con la renta atribuida a un miembro no residente. 11. El perceptor declarado es un contribuyente que ha acreditado al pagador haber hecho uso del procedimiento previsto en el artículo 32 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes. En los supuestos a que se refieren las subclaves 06, 07, 08, 09, 10 y 11 de la relación anterior, se consignarán siempre estas subclaves específicas sin tener en consideración el resto de subclaves.» |

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

El artículo primero de esta orden será de aplicación a las autoliquidaciones modelo 210 correspondientes a devengos producidos a partir de 1 de enero de 2018. No obstante, el procedimiento especial de declaración y acreditación previsto en el apartado nueve será aplicable a los devengos producidos a partir de 1 de enero de 2017.

La nueva subclave del modelo 296 se utilizará por primera vez en la declaración informativa correspondiente al ejercicio 2017.

Madrid, 21 de diciembre de 2017.–El Ministro de Hacienda y Función Pública, Cristóbal Montoro Romero.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid