El artículo 79.3.a) de la Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas («Boletín Oficial del Estado» del 10), en la redacción dada al mismo por el artículo cuadragésimo primero de la Ley 46/2002, de 18 de diciembre, de reforma parcial del Impuesto sobre la Renta de las Personas Físicas y por la que se modifican los Impuestos sobre Sociedades y sobre la Renta de no Residentes («Boletín Oficial del Estado» del 19), fija en 8.000 euros anuales el límite excluyente de la obligación de declarar para los contribuyentes que perciban rendimientos íntegros del trabajo procedentes de más de un pagador, siempre que la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, supere en su conjunto la cantidad de 1.000 euros anuales. No obstante, dicho límite se amplía, con carácter general, hasta 22.000 euros anuales cuando se trate de contribuyentes cuyos únicos rendimientos del trabajo consistan en las prestaciones pasivas a que se refiere el artículo 16.2.a) de la Ley del Impuesto y la determinación del tipo de retención aplicable se hubiera realizado de acuerdo con el procedimiento especial que reglamentariamente se establezca.

El artículo 77 bis del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado en el artículo único del Real Decreto 214/1999, de 5 de febrero («Boletín Oficial del Estado» del 9), añadido al mismo por el artículo trigésimo tercero del Real Decreto 27/2003, de 10 de enero, por el que se modifica el Reglamento del Impuesto sobre la Renta de las Personas Físicas («Boletín Oficial del Estado» del 11), establece este procedimiento especial, cuyo objetivo fundamental consiste en lograr que el importe total de las retenciones e ingresos a cuenta sobre las pensiones y haberes pasivos procedentes de más de un pagador soportados por los contribuyentes que se acojan al mismo, coincida con el que hubieran soportado de haber procedido los citados rendimientos de un solo pagador. Con ello, el límite excluyente de la obligación de declarar aplicable a estos rendimientos se eleva de 8.000 a 22.000 euros anuales.

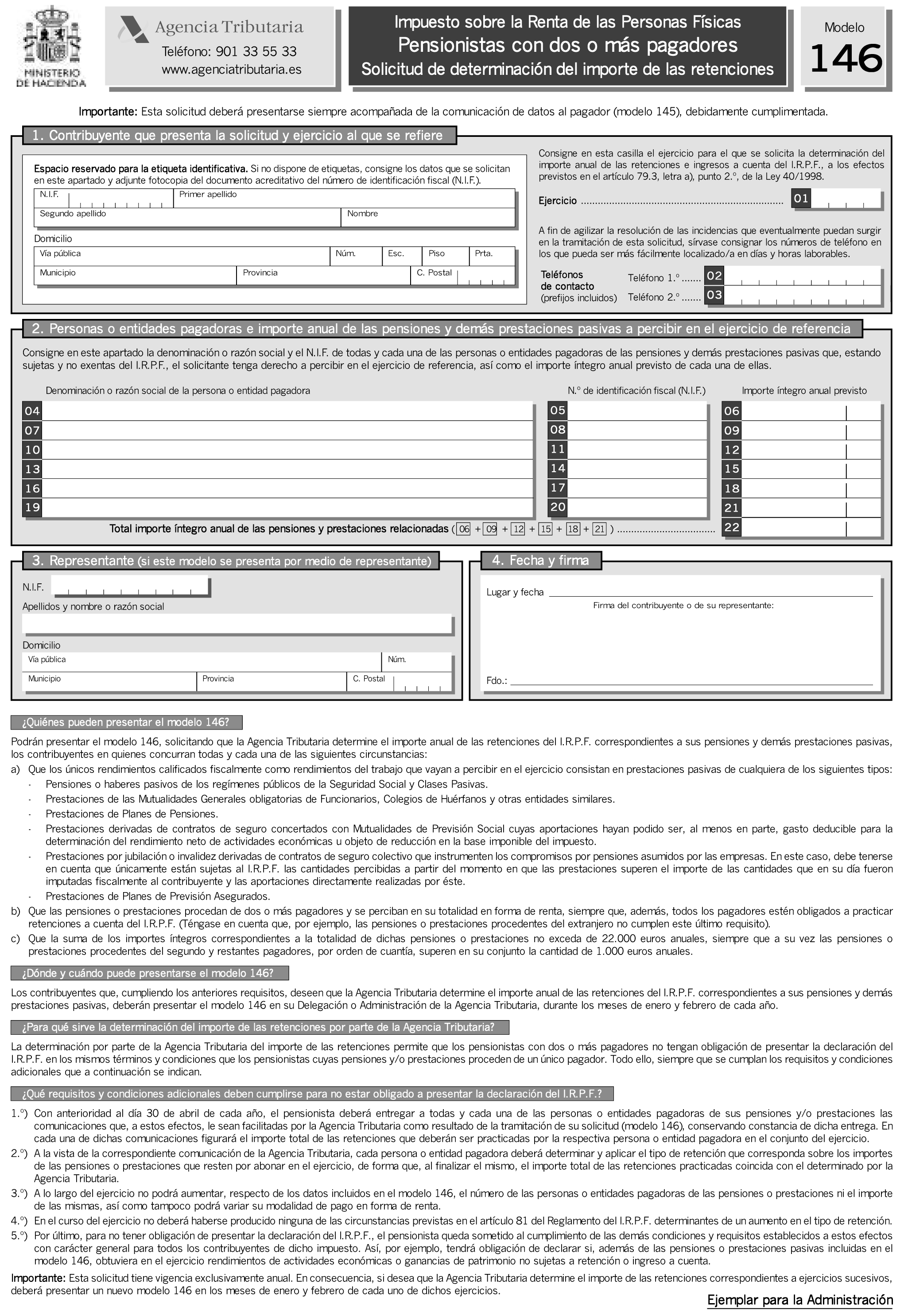

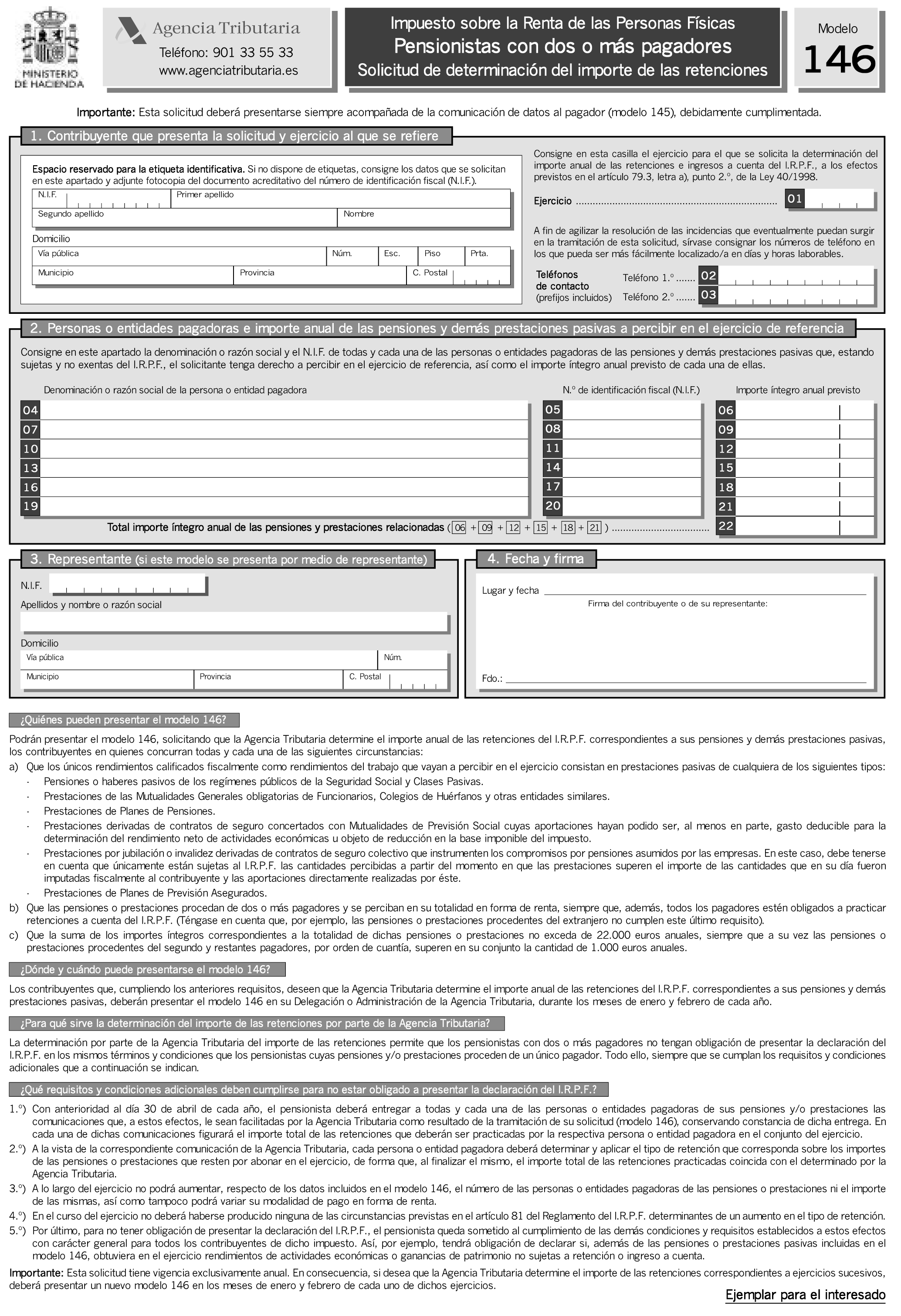

Con arreglo a este propósito, la norma reglamentaria articula un procedimiento especial, que se inicia a instancia del contribuyente mediante una solicitud en la que deben relacionarse los importes íntegros de las pensiones y demás prestaciones pasivas derivadas de los sistemas de previsión social que se percibirán a lo largo del año, así como la identificación de los respectivos pagadores. La solicitud deberá acompañarse del modelo de comunicación al pagador de la situación personal y familiar del perceptor a que se refiere el artículo 82.1 del Reglamento del Impuesto.

A la vista de los datos contenidos en ambos documentos, la Administración tributaria determinará, teniendo en cuenta la totalidad de las prestaciones pasivas y de acuerdo con lo dispuesto en los artículos 77, 78 y 79 del Reglamento del Impuesto, el importe anual de las retenciones e ingresos a cuenta a practicar por cada uno de los pagadores, entregando al interesado una comunicación destinada a cada uno de los respectivos pagadores en la que figurará dicho importe. El interesado deberá dar traslado de dichas comunicaciones a cada uno de sus pagadores antes del día 30 de abril, obteniendo y conservando constancia de dicho traslado.

Cada pagador, una vez recibida la correspondiente comunicación y teniendo en cuenta las prestaciones por él ya satisfechas y las retenciones ya practicadas, deberá determinar el tipo de retención aplicable a las prestaciones pendientes de satisfacer hasta el fin del ejercicio.

Este nuevo procedimiento especial se caracteriza, además, por tener una vigencia exclusivamente anual, por lo que cada año debe solicitarse su aplicación. Además, el tipo de retención determinado por cada pagador con arreglo a este procedimiento no podrá modificarse en el resto del ejercicio por nueva solicitud del contribuyente, ni tampoco en el caso de que se produzca alguna de las circunstancias determinantes de la regularización del tipo de retención, salvo que, a lo largo del período impositivo, se produzca un aumento de las prestaciones a satisfacer por un mismo pagador, de forma que su importe total supere los 22.000 euros anuales. En este caso, el pagador determinará el tipo de retención aplicando el procedimiento general del artículo 77 del Reglamento del Impuesto, practicando la correspondiente regularización.

Con objeto de asegurar la adecuada aplicación del procedimiento en ejercicios sucesivos en los supuestos en que así lo solicite el contribuyente, la norma reglamentaria establece en el segundo párrafo del apartado 3 del artículo 77 bis que cada pagador, al inicio del ejercicio siguiente, aplicará provisionalmente el mismo tipo de retención que viniera aplicando al finalizar el ejercicio inmediato anterior, salvo renuncia expresa del contribuyente ante el respectivo pagador, durante los meses de noviembre y diciembre.

Finalmente, para completar la articulación normativa de este nuevo procedimiento, el comentado artículo en su apartado 2, letra a), segundo párrafo, habilita al Director general de la Agencia Estatal de Administración Tributaria para aprobar por Resolución el modelo a cuyo contenido debe ajustarse la solicitud de los interesados y para determinar el lugar de presentación de la misma.

Por todo ello, considerando el derecho general de los contribuyentes a ser informados y asistidos por la Administración tributaria en el cumplimiento de sus obligaciones tributarias acerca del contenido y alcance de las mismas, que se contiene en la letra a) del artículo tercero de la Ley 1/1998, de 26 de febrero, de Derechos y Garantías de los Contribuyentes, y haciendo uso de la habilitación conferida en el citado artículo 77 bis.2.a), segundo párrafo, del Reglamento del Impuesto sobre la Renta de las Personas Físicas,

Esta Dirección General ha resuelto lo siguiente:

Se aprueba el modelo 146 «Impuesto sobre la Renta de las Personas Físicas. Pensionistas con dos o más pagadores. Solicitud de determinación del importe de las retenciones», que figura en el anexo de la presente Resolución y que consta de dos ejemplares: Uno para la Administración y otro para el interesado.

De acuerdo con lo dispuesto en el artículo 16.2.a) de la Ley del Impuesto sobre la Renta de las Personas Físicas y en el artículo 77 bis del Reglamento del citado Impuesto, pueden solicitar la aplicación de la determinación del tipo de retención los contribuyentes en quienes concurran las siguientes circunstancias respecto del ejercicio en que se solicita:

a) Que los únicos rendimientos calificados fiscalmente como rendimientos del trabajo que vayan a percibir en el ejercicio consistan en prestaciones pasivas de cualquiera de los siguientes tipos:

Pensiones o haberes pasivos de los regímenes públicos de la Seguridad Social y Clases Pasivas y demás prestaciones públicas por situaciones de incapacidad, jubilación, accidente, enfermedad, viudedad, orfandad o similares.

Prestaciones de las Mutualidades Generales obligatorias de Funcionarios, Colegios de Huérfanos u otras entidades similares.

Prestaciones de Planes de Pensiones.

Prestaciones de contratos de seguro concertados con Mutualidades de Previsión Social cuyas aportaciones hayan podido ser, al menos en parte, gasto deducible para la determinación del rendimiento neto de actividades económicas u objeto de reducción en la base imponible del Impuesto.

Prestaciones por jubilación o invalidez derivados de contratos de seguro colectivo que instrumenten los compromisos por pensiones asumidos por las empresas. En este caso, debe tenerse en cuenta que únicamente están sujetas al Impuesto sobre la Renta de las Personas Físicas las cantidades percibidas a partir del momento en que las prestaciones superen el importe de las cantidades que en su día fueron impuestas fiscalmente al contribuyente y las aportaciones directamente realizadas por éste.

Prestaciones de Planes de Previsión Asegurados.

b) Que las pensiones o prestaciones procedan de dos o más pagadores y el importe percibido del segundo y restantes pagadores, por orden de cuantía, supere en su conjunto la cantidad de 1.000 euros anuales.

c) Que las prestaciones se perciban, en su totalidad, en forma de renta.

d) Que la suma del importe íntegro anual correspondiente a dichas pensiones o prestaciones no supere la cuantía de 22.000 euros anuales.

e) Que todos los pagadores estén obligados a practicar retención a cuenta.

De acuerdo con lo establecido en el artículo 77 bis.2.a) del Reglamento del Impuesto, la solicitud de determinación del importe de las retenciones ajustada al modelo 146 se presentará por los contribuyentes a que se refiere el apartado segundo de la presente Resolución durante los meses de enero y febrero de cada año, en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal.

De acuerdo con lo establecido en el artículo 77 bis 2 del Reglamento del Impuesto, la Agencia Estatal de Administración Tributaria entregará al contribuyente en el plazo máximo de diez días una comunicación dirigida a cada uno de los respectivos pagadores en la que figurará el importe total anual de las retenciones a practicar por cada uno de ellos.

El contribuyente deberá dar traslado de las citadas comunicaciones a cada uno de los pagadores antes del día 30 de abril de cada año, obteniendo y conservando constancia de dicho traslado.

De acuerdo con lo dispuesto en el artículo 77 bis, apartados 2 y 3, del Reglamento del Impuesto, el procedimiento de determinación del importe de las retenciones tiene vigencia exclusivamente anual y será irrevocable por el contribuyente para el ejercicio respecto del que se haya solicitado, una vez que haya dado traslado a los respectivos pagadores de la comunicación recibida de la Agencia Estatal de Administración Tributaria.

De acuerdo con lo establecido en el artículo 77 bis 3 del Reglamento del Impuesto, cada pagador, al inicio del ejercicio siguiente, aplicará provisionalmente el mismo tipo de retención que viniera aplicando al finalizar el ejercicio inmediato anterior, salvo renuncia expresa del contribuyente ante el respectivo pagador, durante los meses de noviembre y diciembre.

En los restantes supuestos, si el contribuyente no trasladara al pagador la comunicación de la Agencia Estatal de Administración Tributaria a que se refiere el apartado cuarto de la presente Resolución antes del día 30 de abril del ejercicio siguiente, no resultará aplicable en dicho ejercicio este procedimiento, por lo que el pagador deberá determinar el tipo de retención que resulte aplicable a la prestación por él satisfecha conforme al procedimiento de determinación del tipo de retención contemplado en el artículo 77 del Reglamento del Impuesto, practicando la correspondiente regularización.

La presente Resolución entrará en vigor el mismo día de su publicación en el «Boletín Oficial del Estado» y resultará aplicable en relación con la solicitud de determinación del importe de las retenciones por cada período impositivo que se inicie a partir del día 1 de enero de 2003.

Madrid, 13 de enero de 2003.–El Director general, Salvador Ruiz Gallud.

Ilmos. Sres. Directores de Departamento y Delegados especiales de la Agencia Estatal de Administración Tributaria.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid