Contingut no disponible en català

La Ley 7/2022, de 8 de abril, de residuos y suelos contaminados para una economía circular, creó, con efectos 1 de enero de 2023, entre las medidas fiscales para incentivar la economía circular, el Impuesto especial sobre los envases de plástico no reutilizables.

El impuesto se configura como un instrumento económico para proteger el medio ambiente, al incentivar comportamientos respetuosos con el entorno natural, corregir externalidades ambientales y prevenir la generación de residuos haciendo efectivo el principio de que el mejor residuo es el que no se genera. Este impuesto se articula como un tributo de naturaleza indirecta que recae sobre la utilización en territorio español de envases que, conteniendo plástico, no son reutilizables.

Constituye hecho imponible del impuesto, conforme a lo dispuesto en el artículo 72 de la Ley 7/2022, de 8 de abril, la fabricación, importación o adquisición intracomunitaria de los productos que forman parte del ámbito objetivo del impuesto siendo los contribuyentes, conforme a lo dispuesto en el artículo 76 de dicha ley, respectivamente, los fabricantes, importadores o adquirentes intracomunitarios.

Constituye, asimismo, hecho imponible del impuesto, la introducción irregular en territorio español de productos que forman parte del ámbito objetivo del impuesto siendo los contribuyentes quienes posean, comercialicen, transporten o utilicen los productos objeto de introducción irregular.

El artículo 82 de la Ley 7/2022, de 8 de abril, dispone para los fabricantes y los adquirentes intracomunitarios obligaciones de inscripción en el registro territorial, de autoliquidación y de, respectivamente, llevar una contabilidad o de presentar un libro registro de existencias.

Conforme a lo dispuesto en la presente Orden, los adquirentes intracomunitarios que realicen adquisiciones intracomunitarias en las que el peso total de plástico no reciclado no exceda de 5 kilogramos en un mes natural, estarán exceptuados de la obligación de inscripción. Además, estarán exceptuados de la obligación de presentar un libro registro de existencias en aquellos periodos de liquidación en los que no resulte cuota a ingresar.

Por otra parte, conforme a lo dispuesto en el artículo 82 de la Ley 7/2022, de 8 de abril, los importadores quedan exceptuados de las obligaciones de inscripción y de llevanza de contabilidad o de presentación de libro registro de existencias. En este caso, el impuesto se liquidará en la forma prevista para la deuda aduanera, según lo dispuesto por la legislación aduanera. Tendrán, además, la obligación de consignar la cantidad de plástico no reciclado importado, expresado en kilogramos, en la declaración aduanera de importación y si le resulta de aplicación la exención regulada en el artículo 75.f) de la Ley 7/2022, de 8 de abril.

En relación con el censo de obligados tributarios, también estarán obligados a inscribirse en el registro territorial los representantes de los contribuyentes del Impuesto especial sobre envases de plástico no reutilizables no establecidos en territorio español.

La presente orden, para facilitar el cumplimiento de las referidas obligaciones a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, aprueba un formato electrónico de la solicitud de inscripción en el registro territorial regulando el censo de los obligados tributarios sometidos a este impuesto. Además, aprueba un formato electrónico del modelo de autoliquidación, del modelo de solicitud de devolución, de la contabilidad y del libro registro de existencias.

Las disposiciones finales primera a cuarta de la presente orden introducen modificaciones en diversas órdenes ministeriales, con la finalidad de incluir en estas disposiciones, una mención a los nuevos modelos 592 y A22.

El artículo 82 de la mencionada Ley 7/2022, de 8 de abril, dispone normas generales para la gestión del impuesto, habilitando a la persona titular del Ministerio de Hacienda y Función Pública para regular el censo de obligados tributarios sometidos a este impuesto y el procedimiento para su inscripción en el Registro territorial, los modelos, plazos y condiciones para la presentación de autoliquidación y de solicitud de devolución del impuesto y el procedimiento y plazos para el cumplimiento de la obligación de llevanza de contabilidad de los productos incluidos en el ámbito objetivo del impuesto o de presentación de libro registro de existencias. En desarrollo de la mencionada habilitación legal se aprueba la presente orden.

Por otra parte, señalar que el artículo 98.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria, habilita, de acuerdo con el Real Decreto 2/2020, de 12 de enero, por el que se reestructuran los departamentos ministeriales, a la persona titular del Ministerio de Hacienda y Función Pública para determinar los supuestos y condiciones en que los obligados tributarios deben presentar por medios telemáticos sus autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria.

El ejercicio de la potestad reglamentaria desarrollada mediante esta orden se ajusta a los principios de buena regulación previstos en el artículo 129 de la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas.

Así, se cumple con los principios de necesidad, eficacia, y proporcionalidad por cuanto que el desarrollo de las normas contenidas en la Ley 7/2022, de 8 de abril, precisan de su incorporación al ordenamiento jurídico a través de una norma de rango adecuado que debe contener la regulación de los aspectos necesarios para el cumplimiento de las obligaciones derivadas del impuesto especial sobre envases de plástico no reutilizables.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico, generando un marco normativo estable, predecible, integrado, claro y de certidumbre, que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados, sin introducción de cargas administrativas innecesarias.

El principio de transparencia se ha garantizado mediante la publicación del proyecto de orden, así como de su Memoria del Análisis de Impacto Normativo, en el portal web del Ministerio de Hacienda y Función Pública, a efectos de que pudieran ser conocidos dichos textos en el trámite de audiencia e información pública por todos los ciudadanos. Todo ello, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado».

Por último, en relación con el principio de eficiencia, se ha procurado que la norma genere las menores cargas administrativas y costes indirectos para los ciudadanos, fomentando el uso racional de los recursos públicos.

En su virtud, de acuerdo con el Consejo de Estado, dispongo:

1. Se aprueba el modelo 592, «Impuesto especial sobre los envases de plástico no reutilizables. Autoliquidación», cuyo formato electrónico figura en el anexo I de la presente orden.

2. Se aprueba el modelo A22, «Impuesto especial sobre los envases de plástico no reutilizables. Solicitud de devolución», cuyo formato electrónico figura en el anexo II de la presente orden.

1. Conforme a lo dispuesto en el apartado 1 del artículo 82 de la Ley 7/2022, de 8 de abril, de residuos y suelos contaminados para una economía circular, los fabricantes y los adquirentes intracomunitarios de productos incluidos en el ámbito objetivo del impuesto están obligados a la presentación del modelo 592 y, en su caso, a ingresar el importe de la deuda tributaria resultante del mismo.

2. La presentación del modelo 592 y, en su caso, el pago de la deuda tributaria se efectuará dentro de los veinte primeros días naturales siguientes a aquel en que finaliza el periodo de liquidación que corresponda. En caso de domiciliación bancaria del pago, el plazo será desde el día 1 hasta el día 15 del mes siguiente a aquel en que finaliza el periodo de liquidación que corresponda.

Conforme a lo dispuesto en el apartado 1 del artículo 82 de la Ley 7/2022, de 8 de abril, el periodo de liquidación coincidirá con el trimestre natural, salvo que se trate de contribuyentes cuyo periodo de liquidación en el ámbito del Impuesto sobre el Valor Añadido fuera mensual, atendiendo al volumen de operaciones u otras circunstancias previstas en la normativa de dicho impuesto, en cuyo caso será también mensual el periodo de liquidación de este impuesto.

3. Si al liquidar el impuesto resulta que la cuantía de las deducciones supera el importe de las cuotas devengadas en el periodo de liquidación, el exceso podrá ser compensado, conforme a lo dispuesto en el apartado 3 del artículo 80 de la Ley 7/2022, de 8 de abril, en las autoliquidaciones posteriores siempre que no hayan transcurrido cuatro años contados a partir de la finalización del periodo de liquidación en el que se produjo dicho exceso.

4. Cuando las cuantías de deducción superan el importe de las cuotas devengadas en el último periodo de liquidación del año natural, conforme a lo dispuesto en el apartado 4 del artículo 80 de la Ley 7/2022, de 8 de abril, los contribuyentes podrán solicitar la devolución del saldo existente a su favor en la autoliquidación correspondiente a dicho periodo de liquidación.

1. Conforme a lo dispuesto en el artículo 81 de la Ley 7/2022, de 8 de abril, los importadores y los adquirentes a los que se refiere el artículo 81.1 de la Ley 7/2022, de 8 de abril, podrán solicitar la devolución del importe del impuesto pagado mediante la presentación del modelo A22.

2. Conforme a lo dispuesto en el apartado 2 del artículo 81 de la Ley 7/2022, de 8 de abril, la solicitud de devolución deberá ir acompañada de los justificantes que acrediten los hechos en que se fundamenta, así como aquellos que acrediten el pago del impuesto.

3. La presentación del modelo A22 se efectuará dentro de los veinte primeros días naturales siguientes a aquel en que finaliza el trimestre en que se produzcan los hechos que motivan la solicitud de devolución.

1. Los modelos 592 y A22 se presentarán de forma obligatoria por vía electrónica a través de Internet, de acuerdo con lo dispuesto en los artículos 2.a), 6, 7, 8, 9, 11, 18, 19.a), 20 y 21 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución de naturaleza tributaria.

2. La presentación del modelo 592 y, en su caso, el pago simultáneo de las cuotas se efectuará, con carácter general, por cada uno de los sujetos pasivos, en entidad colaboradora autorizada.

3. La obligación de presentar el modelo 592 y, en su caso, de efectuar el pago de la deuda tributaria deberá cumplirse por cada uno de los establecimientos en que el fabricante desarrolle su actividad. Cuando sea titular de varios establecimientos, la oficina gestora podrá autorizar la presentación y el pago de una única autoliquidación centralizada en una entidad colaboradora autorizada. En el caso de los adquirentes intracomunitarios, la obligación de presentar el modelo 592 y, en su caso, de efectuar el pago de la deuda tributaria deberá cumplirse ante la oficina gestora correspondiente al domicilio fiscal.

1. Conforme a lo dispuesto en el apartado 2 del artículo 82 de la Ley 7/2022, de 8 de abril, los fabricantes de productos objeto del impuesto deberán solicitar la inscripción en el registro territorial correspondiente a la oficina gestora de impuestos especiales donde radique el establecimiento en el que ejerzan su actividad.

No están obligados a inscribirse aquellos cuya actividad no tenga la consideración de fabricación conforme a lo dispuesto en el artículo 71.1b) de la Ley 7/2022, de 8 de abril.

2. Conforme a lo dispuesto en el apartado 2 del artículo 82 de la Ley 7/2022, de 8 de abril, los adquirentes intracomunitarios de productos objeto del impuesto deberán solicitar la inscripción en el registro territorial correspondiente a la oficina gestora de impuestos especiales donde radique su domicilio fiscal.

Quedan exceptuados de la obligación de inscripción, los adquirentes intracomunitarios que realicen adquisiciones intracomunitarias en las que el peso total de plástico no reciclado no exceda de 5 kilogramos en un mes natural, resultando obligados en el momento en que las adquisiciones intracomunitarias que realicen excedan dicha cantidad. A estos efectos, se tendrán en cuenta tanto las adquisiciones intracomunitarias ya realizadas como aquellas que se prevén realizar en el mes natural.

3. Conforme a lo dispuesto en el apartado 2 del artículo 82 de la Ley 7/2022, de 8 de abril, los representantes de los contribuyentes del Impuesto especial sobre envases de plástico no reutilizables no establecidos en territorio español deberán solicitar la inscripción en el registro territorial correspondiente a la oficina gestora de impuestos especiales donde radique su domicilio fiscal.

4. Los obligados mencionados en los apartados anteriores deberán presentar una solicitud de inscripción, acompañada de la siguiente documentación:

a) Documentación acreditativa de la representación, cuando el obligado actúe mediante representante.

b) Identificación y descripción del establecimiento en el que los fabricantes desarrollen la actividad.

c) Indicación del epígrafe del Impuesto sobre Actividades Económicas que le corresponde.

5. La solicitud de inscripción en el registro territorial deberá efectuarse con carácter previo al inicio de la actividad por vía electrónica, a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria. Recibida la solicitud, y tramitado el oportuno expediente, la oficina gestora, acordará la inscripción en el registro territorial del impuesto.

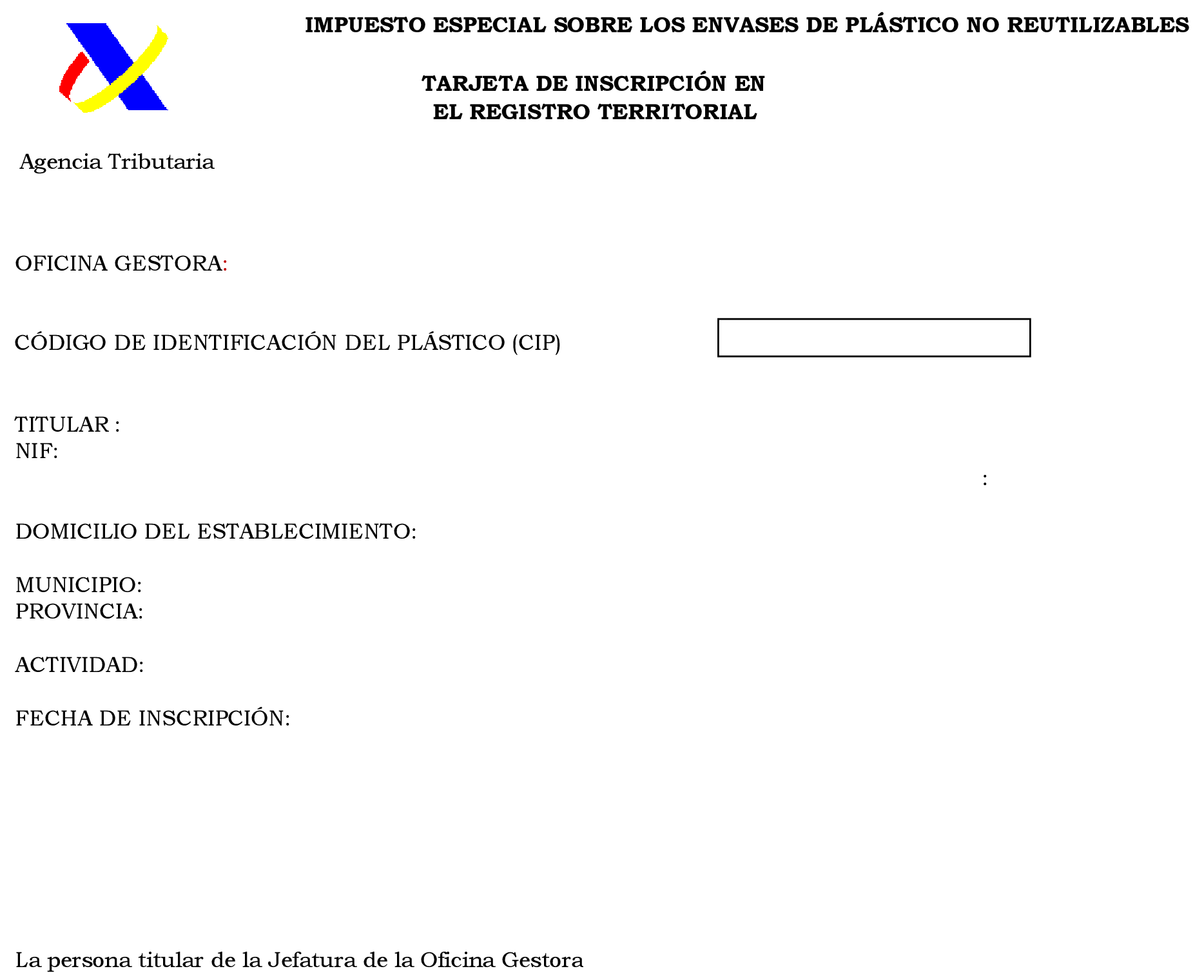

El acuerdo de inscripción será notificado al interesado, junto con la tarjeta acreditativa de la inscripción que incluirá el código de identificación del plástico (CIP), regulado en el artículo 6 de esta orden, que le corresponde.

6. Los representantes de los contribuyentes del Impuesto especial sobre envases de plástico no reutilizables no establecidos en territorio español, conforme al artículo 82.7 de la Ley 7/2022, de 8 de abril, deberán haber sido nombrados y estar inscritos en el registro territorial con anterioridad a la realización de la primera operación que constituya hecho imponible del impuesto.

7. De acuerdo con lo previsto en el artículo 82.8 de la Ley 7/2022, de 8 de abril, los contribuyentes y las personas físicas o jurídicas que representen a los contribuyentes no establecidos en el territorio español que deban inscribirse en el registro territorial del Impuesto especial sobre los envases de plástico no reutilizables deberán hacerlo durante los 30 días naturales siguientes a la entrada en vigor de la presente orden.

8. Se aprueba el modelo de tarjeta de inscripción en el registro territorial, que figura como Anexo III en la presente orden.

1. El código de identificación del plástico (CIP) es el código, configurado en la forma en la que se establece en el apartado 2 de este artículo, que identifica a los obligados inscritos en el registro territorial del Impuesto especial sobre envases de plástico no reutilizables.

2. El código constará de trece caracteres, distribuidos en la forma siguiente:

a) Las letras ES configurarán los dos primeros caracteres.

b) En tanto la persona titular del Ministerio de Hacienda y la Función Pública no disponga su sustitución por otros caracteres, los caracteres tercero, cuarto y quinto serán ceros.

c) Los caracteres sexto y séptimo identifican a la oficina gestora en que se efectúa la inscripción en el registro territorial.

d) Los caracteres octavo y noveno identifican la actividad que se desarrolla.

e) Los caracteres décimo, undécimo y duodécimo expresarán el número secuencial de inscripción, dentro de cada actividad, en el registro territorial de la oficina gestora.

f) El carácter decimotercero será una letra de control.

3. Los obligados tributarios deberán obtener tantos CIP como actividades. Los fabricantes, además, deberán tener tantos códigos como establecimientos en los que desarrollen su actividad.

4. Los contribuyentes deberán solicitar la inscripción en el registro territorial y presentar, en su caso, la correspondiente autoliquidación ante la Administración tributaria competente por razón del territorio.

5. Se aprueban las claves de actividad del Impuesto especial sobre los envases de plástico no reutilizables previstas en el apartado 2.d) de este artículo, que figura como anexo IV en la presente orden.

1. Todos los fabricantes contribuyentes por el impuesto en los términos definidos por la Ley 7/2022, de 8 de abril, están obligados a la llevanza de contabilidad de los productos objeto del impuesto conforme al formato electrónico que figura en el Anexo V de la presente orden.

El cumplimiento de esta obligación se realizará mediante un sistema contable en soporte informático, a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, con el suministro electrónico de los asientos contables dentro del mes siguiente al periodo de liquidación al que se refiera. A estos efectos, el mes de agosto se considera inhábil.

2. Los adquirentes intracomunitarios de productos objeto del impuesto que estén obligados a inscribirse en el registro territorial deben llevar un libro registro de existencias, conforme al formato electrónico que figura en el anexo V de esta orden.

El cumplimiento de esta obligación se realizará a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria dentro del mes siguiente al periodo de liquidación al que se refiera. A estos efectos, el mes de agosto se considera inhábil.

3. Los adquirentes intracomunitarios quedan exceptuados de la obligación de presentar el libro registro de existencias en aquellos periodos de liquidación en los que no resulte cuota a ingresar.

Los datos personales aportados por el obligado tributario en el cumplimiento de sus derechos y obligaciones tributarias serán tratados con la finalidad de la aplicación del sistema tributario y aduanero. Este tratamiento se ajustará al Reglamento (UE) 2016/679 del Parlamento Europeo y del Consejo de 27 de abril de 2016 y a la Ley Orgánica 3/2018, de 5 de diciembre, de Protección de Datos Personales y garantía de los derechos digitales. En la Sede electrónica de la Agencia Estatal de Administración Tributaria se facilitará la información que exige el artículo 13 del Reglamento relativa a los posibles tratamientos y el ejercicio de los derechos sobre los mismos.

Los fabricantes deberán incluir en su contabilidad las existencias de productos objeto del Impuesto especial sobre los envases de plástico no reutilizables que tengan almacenadas a la entrada en vigor del impuesto.

1. Los fabricantes obligados a la llevanza de contabilidad conforme a lo dispuesto en el artículo 7 de esta orden, podrán realizar el suministro electrónico de los asientos contables correspondientes a los periodos de liquidación comprendidos en el primer semestre de 2023, dentro del mes de julio de 2023.

2. Los adquirentes intracomunitarios obligados a llevar un libro registro de existencias conforme a lo dispuesto en el artículo 7 de esta orden, podrán presentar el libro registro correspondiente a los periodos de liquidación comprendidos en el primer semestre de 2023, dentro del mes de julio de 2023.

La Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, queda modificada como sigue:

Uno. En el apartado 2 de la disposición adicional única se añaden los siguientes modelos:

«Modelo 592. Impuesto especial sobre los envases de plástico no reutilizables. Autoliquidación».

«Modelo A22. Impuesto especial sobre los envases de plástico no reutilizables. Solicitud de devolución».

Dos. En el apartado 2 de la disposición adicional única se añade la siguiente declaración:

«Suministro electrónico de asientos contables a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria previsto en el artículo 82.4 de la Ley 7/2022, de 8 de abril, de residuos y suelos contaminados para una economía circular.»

La Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que actúan como colaboradoras en la gestión recaudatoria de la Agencia Tributaria, queda modificada como sigue.

Uno. En el anexo II, «Código 022-Autoliquidaciones especiales», se añade el siguiente modelo:

«Modelo: 592.

Denominación: “Impuesto especial sobre los envases de plástico no reutilizables. Autoliquidación”.

Período de ingreso: M-T.»

La Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria, queda modificada como sigue:

Uno. En el anexo I, «Relación de modelos de autoliquidaciones cuyo ingreso puede ser domiciliado a través de las Entidades Colaboradoras de la Agencia Estatal de Administración Tributaria», se añade el siguiente modelo:

«Modelo: 592.

Denominación: “Impuesto especial sobre los envases de plástico no reutilizables Autoliquidación”.»

Dos. En el anexo II, «Plazos generales de presentación telemática de autoliquidaciones con domiciliación de pago», se añade el siguiente modelo y plazo:

«Modelo: 592.

Plazo: el plazo será desde el día 1 hasta el día 15 del mes siguiente a aquel en que finaliza el periodo de liquidación que corresponda.»

La Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución de naturaleza tributaria, queda modificada como sigue:

Uno. En el artículo 1.2 de la Orden HAP/2194/2013, de 22 de noviembre, se añade el siguiente modelo:

«Modelo 592. Impuesto especial sobre los envases de plástico no reutilizables. Autoliquidación.»

Dos. En el artículo 1.4 de la Orden HAP/2194/2013, de 22 de noviembre, se añade el siguiente modelo:

«Modelo A22. Impuesto especial sobre los envases de plástico no reutilizables. Solicitud de devolución.»

Conforme a lo dispuesto en apartado 1.e) de la disposición final undécima de la ley 7/2022, de 8 de abril, la presente orden se dicta al amparo de la competencia exclusiva del Estado en materia de Hacienda General prevista en el artículo 149.1.14.ª de la Constitución Española.

La presente orden entrará en vigor el día 1 de enero de 2023.

Madrid, 28 de diciembre de 2022.–La Ministra de Hacienda y Función Pública, María Jesús Montero Cuadrado.

Formato electrónico modelo 592. Impuesto especial sobre los envases de plástico no reutilizables. Autoliquidación

Contenido de la declaración

A. Datos de cabecera.

Oficina gestora

Se indicará el código identificativo de la oficina gestora de impuestos especiales de acuerdo con la tabla de códigos contenida en el anexo VI de la presente Orden.

Identificación

El campo NIF debe cumplimentarse con el número de identificación fiscal del obligado tributario. En el apartado CIP se hará constar el código de identificación del plástico del establecimiento al que se refiere la autoliquidación. Si se trata de una autoliquidación centralizada, no se cumplimentará el apartado CIP.

Periodo de liquidación

Ejercicio: Deberán consignarse las cuatro cifras del año al que corresponde el período por el que se efectúa la declaración.

Período: En función del periodo de liquidación que corresponda debe consignarse lo siguiente:

– Si el periodo de liquidación es mensual: 1 por mes de enero, 2 por mes de febrero, 3 por mes de marzo, 4 por mes de abril, 5 por mes de mayo, 6 por mes de junio, 7 por mes de julio, 8 por mes de agosto, 9 por mes de septiembre, 10 por mes de octubre, 11 por mes de noviembre y 12 por mes de diciembre.

– Si el periodo de liquidación es trimestral: 1T por meses de enero, febrero y marzo, 2T por meses de abril, mayo y junio, 3T por meses de julio, agosto y septiembre y 4T por meses de octubre, noviembre y diciembre.

NRC: Número de referencia completo suministrado por la entidad colaboradora.

– En el caso de ingresos con domiciliación de pago, no se consignará este dato y sí el de la cuenta de domiciliación.

– En el caso de ingresos parciales, se consignarán tantos NRC como importes ingresados a que correspondan.

– En los casos de reconocimiento de deuda sin ningún tipo de ingreso, incluidos los supuestos de solicitud de aplazamiento o de compensación, así como en las autoliquidaciones con cuota cero, no se consignará este dato.

Importe ingresado:

– Se consignará el importe efectivamente ingresado, en euros con dos decimales.

– En el caso de ingresos con domiciliación de pago, figurará el importe a domiciliar.

– En el caso de ingresos parciales, se consignarán los importes ingresados correspondientes a los NRC referenciados.

– En el caso de ingreso y reconocimiento de deuda, se hará constar adicionalmente el importe no ingresado por el que se reconozca la deuda, incluso en los casos de solicitud de aplazamiento o compensación.

– En los casos de reconocimiento de deuda sin ningún tipo de ingreso, incluidos los supuestos de solicitud de aplazamiento o de compensación, así como en las autoliquidaciones con cuota cero, no se consignará este dato.

Importe a devolver:

– Se consignará el importe cuya devolución se solicita, en euros con dos decimales, conforme a lo dispuesto en el artículo 80.4 de la Ley 7/2022, de 8 de abril. La devolución se podrá solicitar por cheque o por transferencia bancaria en cuyo caso deberá indicarse el Código IBAN.

B. Datos de contacto.

El campo persona de contacto será de cumplimentación obligatoria. Podrán añadirse datos relativos a teléfono, fax o dirección de correo electrónico de contacto.

C. Liquidación.

Conforme al artículo 82 de la Ley 7/2022, de 8 de abril, deben ser objeto de autoliquidación las cuotas devengadas por el Impuesto especial sobre los envases de plástico no reutilizables en los supuestos de fabricación o adquisición intracomunitaria. Quedan exceptuadas de esta obligación las cuotas devengadas con motivo de la importación de productos objeto del impuesto que se liquidaran en la forma prevista para la deuda aduanera.

El artículo 80 de dicha Ley, por su parte, regula las deducciones, compensaciones y solicitudes de devolución que, en su caso, se pueden ejercer en el modelo de autoliquidación.

Para dar cumplimiento a lo dispuesto en ambos preceptos, debe cumplimentarse el cuadro de «liquidación» adjunto siendo el contenido de sus casillas el siguiente:

Liquidación

|

CIP (1) |

Cantidad (2) |

Base imponible (3) |

Tipo impositivo (4) |

Cuota íntegra (5) |

Deducción (6) |

Compensación (7) |

Cuota íntegra a ingresar, a compensar o a devolver (8) |

|---|---|---|---|---|---|---|---|

CIP (1): código de identificación del plástico del contribuyente que debe cumplimentarse en caso de presentación centralizada.

Cantidad (2): cantidad total de plástico contenida en los productos que forman parte del ámbito objetivo del impuesto que sea objeto de autoliquidación en el periodo de liquidación.

La cantidad total debe expresarse en kilogramos con tres decimales, redondeado por defecto, si la cuarta cifra decimal es inferior a 5, o por exceso, en caso contrario.

Base imponible (3): cantidad de plástico no reciclado contenido en la cantidad declarada en la casilla (2).

La cantidad de plástico no reciclado que constituye la base imponible debe expresarse en kilogramos con tres decimales, redondeado por defecto, si la cuarta cifra decimal es inferior a 5, o por exceso, en caso contrario.

Tipo impositivo (4): tipo impositivo aplicable conforme a lo dispuesto en el artículo 78 de la Ley 7/2022, de 8 de abril.

Cuota íntegra (5): importe resultante de multiplicar la cantidad declarada en la casilla (3) por el tipo impositivo declarado en la casilla (4).

El importe de la cuota íntegra debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

Deducción (6): importe del impuesto pagado en periodos de liquidación anteriores que minora el importe declarado en la casilla (5), al producirse en el periodo de liquidación alguna de las circunstancias dispuestas en los apartados 1 y 2 del artículo 80 de la Ley 7/2022, de 8 de abril.

El importe de la deducción debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

Compensación (7): importe pendiente de compensación correspondiente a periodos de liquidación anteriores que minora el importe declarado en la casilla (5), conforme a lo dispuesto en el apartado 3 del artículo 80 de la Ley 7/2022, de 8 de abril.

El importe objeto de compensación debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

Cuota íntegra a ingresar, a compensar o a devolver (8): importe resultante de minorar el importe declarado en la casilla (5) con la suma de los importes declarados en las casillas (6) y (7) que puede ser positivo si es a ingresar o negativo si es a compensar en periodos de liquidación posteriores o a devolver en el último periodo e liquidación del año natural conforme a lo dispuesto, respectivamente, en los apartados 3 y 4 del artículo 80 de la Ley 7/2022, de 8 de abril.

El importe de la cuota íntegra a ingresar, a compensar o a devolver debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

Formato electrónico modelo A22. Impuesto Especial sobre los envases de plástico no reutilizables. Solicitud de devolución

Contenido de la solicitud

A. Datos de cabecera.

Oficina gestora

Se indicará el código identificativo de la oficina gestora de impuestos especiales de acuerdo con la tabla de códigos contenida en el anexo VI de la presente orden.

Identificación

El campo NIF debe cumplimentarse con el número de identificación fiscal del obligado tributario.

Importe solicitud

Importe a devolver:

– Se consignará el importe cuya devolución se solicita, en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario, conforme a lo dispuesto en el artículo 81 de la Ley 7/2022, de 8 de abril. La devolución se podrá solicitar por cheque o por transferencia bancaria en cuyo caso deberá indicarse el Código IBAN.

B. Datos de contacto.

El campo persona de contacto será de cumplimentación obligatoria. Podrán añadirse datos relativos a teléfono, fax o dirección de correo electrónico de contacto.

C. Solicitud.

Estos datos se presentarán con arreglo al siguiente cuadro:

Solicitud de devolución

| Artículo 81.1 Ley 7/2022 (1) | Importe solicitado (2) |

|---|---|

| Importe total solicitado (3) |

El artículo 81 de la Ley 7/2022, de 8 de abril, enumera los hechos que facultan para solicitar la devolución del impuesto especial previamente pagado y quienes tienen derecho a solicitarlo. Para poder dar cumplimiento a lo dispuesto en dicho precepto, en esta orden se aprueba un cuadro de «solicitud de devolución». El contenido de las casillas es el siguiente:

(1) Artículo 81.1 Ley 7/2022: debe cumplimentarse con la letra del apartado 1 del artículo 81 de la Ley 7/2022, de 8 de abril, que permita determinar el hecho en que se fundamenta la solicitud de devolución.

Si se solicita la devolución del importe del impuesto pagado en la importación, debe cumplimentarse con la letra a (envío fuera del territorio de aplicación del impuesto), la letra b (inadecuación o destrucción) o la letra c (devolución de producto).

Si se solicita la devolución del importe del impuesto pagado en la adquisición, debe cumplimentarse con la letra d (envío fuera del territorio de aplicación del impuesto), la letra e (envases de medicamentos, productos sanitarios, alimentos para usos médicos especiales, preparados para lactantes de uso hospitalario o residuos peligrosos de origen sanitario), la letra f (modificación y reutilización) o la letra g (no destinados a obtener o permitir el cierre, comercialización o presentación de envases).

(2) Importe solicitado: debe indicarse el importe cuya devolución se solicita. El importe debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

(3) Importe total solicitado: debe indicarse el importe total cuya devolución se solicita. El importe, que resulta de la suma de las cantidades indicadas en la casilla (2), debe expresarse en euros con dos decimales, redondeado por defecto, si la tercera cifra decimal es inferior a 5, o por exceso, en caso contrario.

Conforme a lo dispuesto en el apartado 2d) del artículo 2 de esta orden, los caracteres identificativos de la actividad que desarrolla la persona o entidad inscrita en el registro territorial son los siguientes:

FP: Contribuyente por fabricar productos objeto del Impuesto especial sobre los envases de plástico no reutilizables.

AP: Contribuyente por realizar adquisiciones intracomunitarias de productos objeto del Impuesto especial sobre los envases de plástico no reutilizables.

RP: Representante de contribuyente no establecido en territorio español al que se refiere el artículo 82.7 de la Ley 7/2022, de 8 de abril.

La contabilidad de los fabricantes dispuesta en al artículo 82 de la Ley 7/2022, de 8 de abril, y en el artículo 7 de esta Orden debe incluir los siguientes campos con el siguiente contenido:

|

Número de asiento (1) |

Concepto (2) |

Clave producto (3) |

Descripción producto (4) |

Fecha (5) |

Justificante (6) |

Kilogramos (7) |

Kilogramos no reciclados (8) |

Régimen fiscal (9) |

Destinatario o proveedor (10) |

Destinatario o proveedor (11) |

|---|---|---|---|---|---|---|---|---|---|---|

Número de asiento (1): número del asiento contable que debe ser correlativo durante el periodo de liquidación al que se refiera, siendo los primeros los correspondientes a las existencias iniciales.

Concepto (2): concepto que corresponde al hecho contabilizado diferenciando entre:

– Existencia inicial, al comienzo del periodo de liquidación, de productos que forman parte del ámbito objetivo del impuesto (identificado con el número 1).

– Fabricación, conforme a lo dispuesto en el artículo 71.1b) de la Ley 7/2022, de 8 de abril, de productos que forman parte del ámbito objetivo del impuesto (identificado con el número 2).

– Devolución de productos para su destrucción o para su reincorporación al proceso de fabricación que da derecho a la deducción del apartado 2 del artículo 80 de la Ley 7/2022, de 8 de abril (identificado con el número 3).

– Entrega o puesta a disposición de los productos contabilizados (identificado con el número 4).

– Demás bajas de los productos contabilizados diferentes de su entrega o puesta a disposición (identificado con el número 5).

Clave producto (3): letra que identifica el producto contabilizado, diferenciando entre producto del apartado a) (identificado con la letra a), producto del apartado b) (identificado con la letra b) y producto del apartado c) (identificado con la letra c) del artículo 68.1 de la Ley 7/2022, de 8 de abril.

Descripción producto (4): breve descripción del producto contabilizado que permite su identificación. La descripción en la contabilidad debe ser la misma para todos los productos de idénticas características.

Fecha (5): fecha, con expresión del día, mes y año, correspondiente al hecho contabilizado.

Justificante (6): número o referencia correspondiente al justificante del hecho contabilizado.

Kilogramos (7): cantidad de plástico contenida en los productos que forman parte del ámbito objetivo del impuesto que sean objeto de contabilización que debe expresarse en kilogramos con tres decimales, redondeado por defecto, si la cuarta cifra decimal es inferior a 5, o por exceso, en caso contrario.

Kilogramos no reciclados (8): cantidad de plástico no reciclado contenido en la cantidad de plástico contabilizada en la casilla (7) que debe expresarse en kilogramos con tres decimales, redondeado por defecto, si la cuarta cifra decimal es inferior a 5, o por exceso, en caso contrario.

Régimen fiscal (9): de cumplimentación conforme a lo indicado en el anexo VII de esta orden.

Destinatario o proveedor (10): Este campo debe cumplimentarse cuando el producto contabilizado es objeto de entrega o puesta a disposición, de envío fuera del territorio español o de devolución para su destrucción o reincorporación al proceso de fabricación, tras su entrega o puesta a disposición.

Si es objeto de entrega o puesta a disposición debe cumplimentarse con el nombre o la razón social del destinatario. Si es objeto de envío fuera del territorio español con el nombre o razón social del destinatario. Y si es objeto de devolución con el nombre o la razón social del proveedor.

Destinatario o proveedor (11): Este campo debe cumplimentarse con el NIF, NIF IVA o NIE correspondiente al destinatario o proveedor declarado en la casilla anterior.

El libro registro de existencias de los adquirentes intracomunitarios dispuesto en al artículo 82 de la Ley 7/2022, de 8 de abril, y en el artículo 7 de esta Orden debe incluir los siguientes campos con el siguiente contenido:

|

Número de asiento (1) |

Concepto (2) |

Clave producto (3) |

Fecha (4) |

Justificante (5) |

Kilogramos (6) |

Kilogramos no reciclados (7) |

Régimen fiscal (8) |

Proveedor o destinatario (9) |

Proveedor o destinatario (10) |

|---|---|---|---|---|---|---|---|---|---|

Número de asiento (1): número del asiento contable que debe ser correlativo durante el periodo de liquidación al que se refiera.

Concepto (2): concepto que corresponde al hecho contabilizado diferenciando entre:

– Adquisición intracomunitaria (identificado con el número 1).

– Envío fuera del territorio español conforme a lo dispuesto en la letra a) del apartado 1 del artículo 80 de la Ley 7/2022, de 8 de abril (identificado con el número 2).

– Inadecuación o destrucción conforme a lo dispuesto en la letra b) del apartado 1 del artículo 80 de la Ley 7/2022, de 8 de abril (identificado con el número 3).

– Devolución para destrucción o reincorporación al proceso de fabricación conforme a lo dispuesto en la letra c) del apartado 1 del artículo 80 de la Ley 7/2022, de 8 de abril (identificado con el número 4).

Clave producto (3): letra que identifica el producto contabilizado, diferenciando entre producto del apartado a) (identificado con la letra a), producto del apartado b) (identificado con la letra b) y producto del apartado c) (identificado con la letra c) del artículo 68.1 de la Ley 7/2022, de 8 de abril.

Fecha (4): fecha, con expresión del día, mes y año, correspondiente al hecho contabilizado.

Justificante (5): número o referencia correspondiente al justificante del hecho contabilizado.

Kilogramos (6): cantidad de plástico contenida en los productos que forman parte del ámbito objetivo del impuesto que sean objeto de contabilización que debe expresarse en kilogramos con tres decimales, redondeado por defecto, si la cuarta cifra decimal es inferior a 5, o por exceso, en caso contrario.

Kilogramos no reciclados (7): cantidad de plástico no reciclado contenida en la cantidad de plástico contabilizada en la casilla (6) que debe expresarse en kilogramos con tres decimales, redondeado por defecto, si la cuarta cifra decimal es inferior a 5, o por exceso, en caso contrario.

Régimen fiscal (8): de cumplimentación conforme a lo indicado en el anexo VIII de esta orden.

Proveedor o destinatario (9): Este campo debe cumplimentarse cuando el producto contabilizado es objeto de adquisición intracomunitaria, de envío fuera de territorio español o de devolución, tras su entrega o puesta a disposición, para su destrucción o reincorporación al proceso de fabricación.

Si es objeto de adquisición intracomunitaria debe cumplimentarse con el nombre o la razón social del proveedor. Si es objeto de envío fuera del territorio español debe cumplimentarse con el nombre o razón social del destinatario. Y si es objeto de devolución tras su entrega o puesta a disposición debe cumplimentarse con el nombre o razón social del proveedor.

Proveedor o destinatario (10): Este campo debe cumplimentarse con el NIF, NIF IVA o NIE correspondiente al proveedor o destinatario declarado en la casilla anterior.

| D01600 | Álava. | D29200 | Málaga. |

| D02200 | Albacete. | D30200 | Murcia. |

| D03200 | Alicante. | D31600 | Navarra. |

| D04200 | Almería. | D32200 | Ourense. |

| D05200 | Ávila. | D33200 | Oviedo. |

| D06200 | Badajoz. | D34200 | Palencia. |

| D07200 | Illes Balears. | D35200 | Las Palmas. |

| D08200 | Barcelona. | D36200 | Pontevedra. |

| D09200 | Burgos. | D37200 | Salamanca. |

| D10200 | Cáceres. | D38200 | Santa Cruz de Tenerife. |

| D11200 | Cádiz. | D39200 | Santander. |

| D12200 | Castellón. | D40200 | Segovia. |

| D13200 | Ciudad Real. | D41200 | Sevilla. |

| D14200 | Córdoba. | D42200 | Soria. |

| D15200 | A Coruña. | D43200 | Tarragona. |

| D16200 | Cuenca. | D44200 | Teruel. |

| D17200 | Girona. | D45200 | Toledo. |

| D18200 | Granada. | D46200 | Valencia. |

| D19200 | Guadalajara. | D47200 | Valladolid. |

| D20600 | Guipúzcoa. | D48600 | Vizcaya. |

| D21200 | Huelva. | D49200 | Zamora. |

| D22600 | Huesca. | D50200 | Zaragoza. |

| D23200 | Jaén. | D51200 | Cartagena. |

| D24200 | León. | D52200 | Gijón. |

| D25200 | Lleida. | D53200 | Jerez de la Frontera. |

| D26200 | La Rioja. | D54200 | Vigo. |

| D27200 | Lugo. | D55200 | Ceuta. |

| D28200 | Madrid. | D56200 | Melilla. |

| Régimen Fiscal | Código |

|---|---|

| Sujeción y no exención. | a |

| No sujeción artículo 73.a) Ley 7/2022, de 8 de abril. | b |

| No sujeción artículo 73.b) Ley 7/2022, de 8 de abril. | c |

| No sujeción artículo 73.c) Ley 7/2022, de 8 de abril. | d |

| No sujeción artículo 73.d) Ley 7/2022, de 8 de abril. | e |

| Exención artículo 75.a).1.º Ley 7/2022, de 8 de abril. | f |

| Exención artículo 75.a).2.º Ley 7/2022, de 8 de abril. | g |

| Exención artículo 75.a).3.º Ley 7/2022, de 8 de abril. | h |

| Exención artículo 75.c) Ley 7/2022, de 8 de abril. | i |

| Exención artículo 75.g).1.º Ley 7/2022, de 8 de abril. | j |

| Exención artículo 75.g).2.º Ley 7/2022, de 8 de abril. | k |

| Régimen Fiscal | Código |

|---|---|

| Sujeción y no exención Ley 7/2022, de 8 de abril. | a |

| No sujeción artículo 73.c) Ley 7/2022, de 8 de abril. | b |

| No sujeción artículo 73.d) Ley 7/2022, de 8 de abril. | c |

| Exención artículo 75.a).1.º Ley 7/2022, de 8 de abril. | d |

| Exención artículo 75.a).2.º Ley 7/2022, de 8 de abril. | e |

| Exención artículo 75.a).3.º Ley 7/2022, de 8 de abril. | f |

| Exención artículo 75.b) Ley 7/2022, de 8 de abril. | g |

| Exención artículo 75.c) Ley 7/2022, de 8 de abril. | h |

| Exención artículo 75.d) Ley 7/2022, de 8 de abril. | i |

| Exención artículo 75.e) Ley 7/2022, de 8 de abril. | j |

| Exención artículo 75.f) Ley 7/2022, de 8 de abril. | k |

| Exención artículo 75.g).1.º Ley 7/2022, de 8 de abril. | l |

| Exención artículo 75.g).2.º Ley 7/2022, de 8 de abril. | m |

Agència Estatal Butlletí Oficial de l'Estat

Avda. de Manoteras, 54 - 28050 Madrid