Edukia ez dago euskaraz

Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La Resolución de la Intervención General de la Administración del Estado (IGAE) de 8 de enero de 1997, con las modificaciones introducidas en la misma mediante Resolución de 18 de noviembre de 2003, regula la estructura, justificación, tramitación y rendición de la cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos que se ha de remitir al Tribunal de Cuentas por parte de la Agencia Estatal de Administración Tributaria (AEAT), estableciéndose en su anexo los modelos y contenido a los que se habrá de ajustar la información que debe recogerse en dicha cuenta.

La aprobación en el año 2010 de un nuevo Plan General de Contabilidad Pública (PGCP), mediante Orden EHA/1037/2010, de 13 de abril, ha dado lugar a un proceso de revisión de la normativa contable de las entidades integrantes del sector público administrativo estatal, al objeto de que dicha normativa, que hasta ese momento estaba basada en la aplicación del PGCP anterior (el aprobado en el año 1994), pasase a inspirarse en los principios y criterios recogidos en el nuevo PGCP de 2010 e incluyese una regulación de las cuentas a rendir acorde al contenido de las cuentas anuales que se prevén en el mismo.

Una de las normas afectadas por este proceso ha sido la Instrucción de Contabilidad para la Administración General del Estado (AGE) que se aprobó por Orden HAC/1300/2002 de 23 de mayo, cuya revisión ha dado lugar a una nueva Instrucción de Contabilidad para la AGE, aprobada mediante Orden EHA/3067/2011 de 8 de noviembre. En esta nueva Instrucción de Contabilidad se efectúa un cambio relevante en la Cuenta de la AGE, pasando de especificarse su contenido completo, como se hacía en la anterior Instrucción, a realizar una remisión al contenido previsto en la tercera parte del PGCP para las «Cuentas anuales», a la vez que se establecen determinadas especialidades con respecto a las mismas, sin perjuicio de las adecuaciones que posteriormente se regularon en la adaptación del PGCP a la AGE aprobada por Resolución de la IGAE de 17 de noviembre de 2011.

Algunos de los cambios introducidos en el nuevo contenido de la Cuenta de la AGE afectan a la información que se recoge en la misma como consecuencia de operaciones derivadas de la gestión de los tributos estatales y recursos de otras Administraciones y entes públicos, siendo particularmente relevantes los dos cambios siguientes:

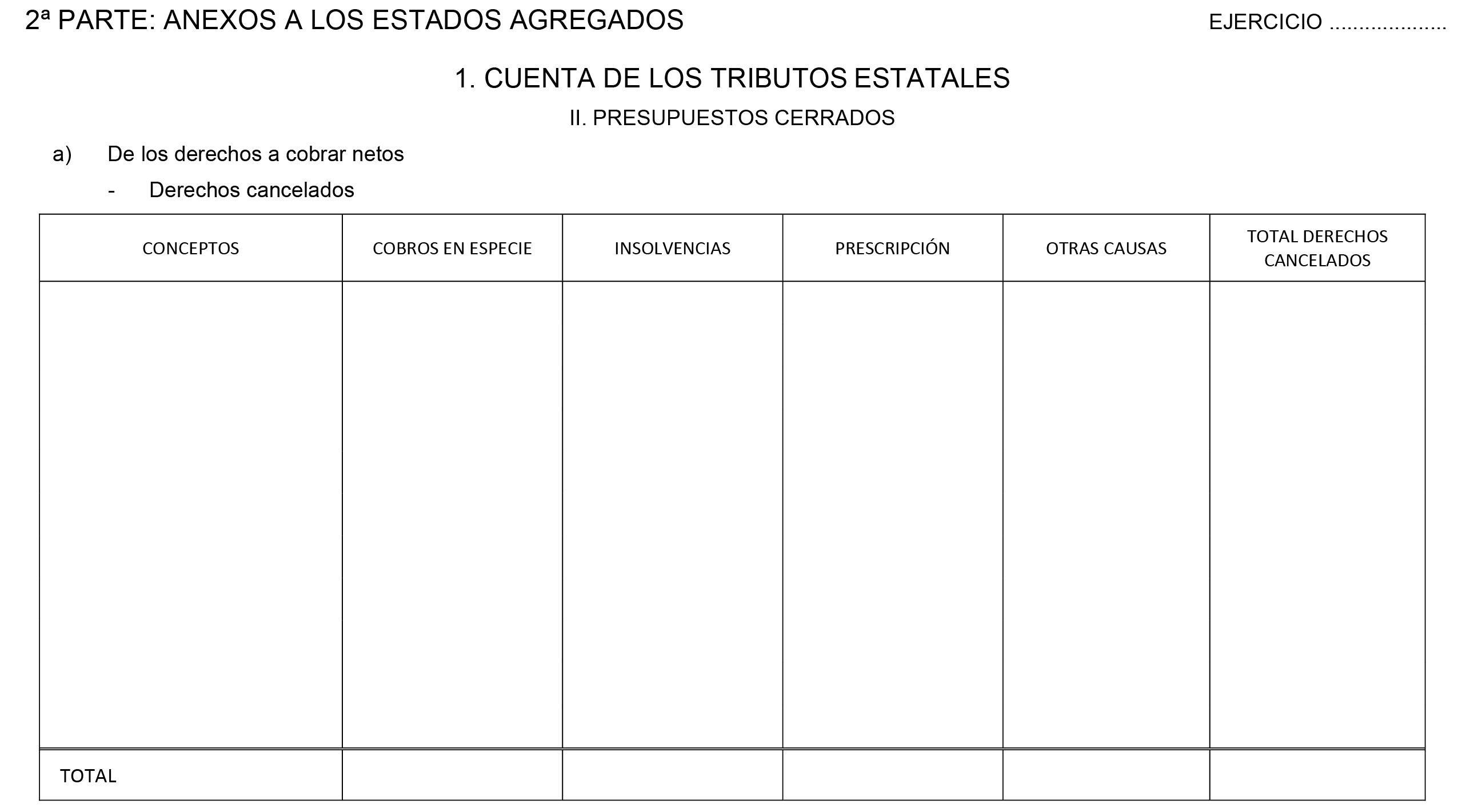

– Las cancelaciones de derechos como consecuencia de cobros en especie, insolvencias, prescripción u otras causas, pasan a considerarse como motivos de disminución de los derechos reconocidos, minorando éstos al objeto de determinar los derechos a cobrar netos (en la regulación anterior estas cancelaciones minoraban los derechos a cobrar netos para determinar los derechos pendientes de cobro).

– La prescripción de obligaciones derivadas de devoluciones de ingresos presupuestarios pasa a considerarse como causa de extinción de dichas obligaciones, minorando el total de devoluciones reconocidas al objeto de determinar las devoluciones pendientes de pago (en la regulación anterior la prescripción minoraba las devoluciones pendientes de pago de ejercicios anteriores para determinar el total de devoluciones reconocidas).

Esta nueva situación en la presentación de la información relativa a los ingresos presupuestarios, junto con algunos otros cambios de menor entidad, fundamentalmente relativos a la denominación de determinados datos, hacen necesario armonizar el contenido de la cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos con el de la Cuenta de la AGE, de forma que exista la adecuada coherencia entre ambas.

Además de la armonización anterior, también se ha creído conveniente incluir en la cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos determinada información de carácter complementario que venga a ampliar la existente hasta el momento, básicamente para contemplar algunos aspectos de la gestión realizada por la AEAT que, como se ha señalado, no se han considerado en las cuentas hasta ahora rendidas. Dichos aspectos, que se incorporan a la cuenta a través de una 3.ª parte con el título de «Información adicional de carácter complementario», pueden quedar resumidos en los siguientes puntos:

– Comparación de datos entre los de la cuenta del ejercicio y los relativos al ejercicio anterior.

– Datos relativos a las cantidades que se adeuden por recursos de otras Administraciones y entes públicos, con indicación de los pagos realizados por la propia AEAT.

– Datos sobre la gestión de cobro en periodo ejecutivo realizada por la AEAT.

– Datos sobre la gestión de cobro realizada por la AEAT y la realizada por otros Estados o Entidades en el marco de la asistencia mutua.

– Datos sobre la gestión realizada por la AEAT en relación con las tasas de Organismos Autónomos del Estado recaudadas en periodo voluntario.

– Información sobre saldos existentes a fin de ejercicio en las cuentas de transferencias de las Delegaciones de la AEAT.

– Datos de la situación y movimientos de loa anticipos que, desde la Administración General del Estado, se entreguen a la AEAT para la realización de los pagos que tenga encomendados como consecuencia de la gestión los tributos estatales y recursos de otras Administraciones y entes públicos.

– Valoración del deterioro de los créditos del Sector Público Estatal.

– Estimación de las devoluciones de ingresos a realizar por tributos estatales como consecuencia de solicitudes pendientes de acuerdo de devolución a fin de ejercicio.

– Información sobre impuestos devengados pendientes de liquidar.

– Información sobre aportaciones a la Unión Europea por recursos propios tradicionales.

En cuanto al procedimiento actual de tramitación y rendición de la cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos, también recogido en la anteriormente mencionada Resolución de la IGAE de 8 de enero de 1997, éste se basa en el envío en papel de la cuenta, teniendo establecidos unos trámites que no se corresponden con los regulados para las entidades integrantes del sector público estatal en el procedimiento de rendición de cuentas que se contempla en la Ley 47/2003, de 26 de noviembre, General Presupuestaria.

Al ser la AEAT una entidad sujeta a la Instrucción de Contabilidad para la Administración Institucional del Estado, aprobada por Orden EHA/2045/2011, de 14 de julio, por lo que se refiere a la actividad desarrollada en la gestión de su propio presupuesto y patrimonio, también ha de rendir cuentas de dicha actividad de acuerdo con lo previsto en la citada Instrucción de Contabilidad, dándose así la circunstancia de que la AEAT rinde al Tribunal de Cuentas dos tipos de cuentas:

a) Las propias cuentas anuales de la AEAT, relativas a la gestión de su presupuesto y patrimonio, cuyo procedimiento de obtención, formulación, aprobación y rendición se basa en la utilización de medios informáticos y telemáticos, viniendo regulado este procedimiento, así como el contenido de las cuentas anuales, en la Instrucción de Contabilidad para la Administración Institucional del Estado a la que ya antes se ha hecho referencia.

b) La cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos, por lo que se refiere a la gestión realizada por la AEAT en relación con dichos tributos y recursos, cuya regulación, tanto por lo que se refiere a su contenido, como a su tramitación y rendición, figura recogida en la varias veces mencionada Resolución de la IGAE de 8 de enero de 1997.

Esta situación que se presenta en la AEAT: dos tipos distintos de cuentas, con contenidos diferentes, como no podía ser de otra forma, pero también con procedimientos diferentes en cuanto a su obtención, formulación, aprobación y rendición, pone de manifiesto una falta de uniformidad en dichos procedimientos que debe ser corregida. A estos efectos, se hace necesaria la introducción de determinados cambios en el procedimiento de tramitación y rendición de la cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos establecido en la Resolución de la IGAE de 8 de enero de 1997, cambios estos que se circunscriben fundamentalmente a los tres objetivos siguientes:

– La utilización de un soporte informático que venga a sustituir al papel en la obtención de la cuenta.

– La utilización de procedimientos telemáticos y la firma electrónica en los envíos de información que se deban producir entre los diferentes órganos implicados en el proceso de rendición de la cuenta.

– La homogeneización de las actuaciones a que debe estar sujeto el procedimiento de tramitación de la cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos, con los que están establecidos en el caso de las cuentas anuales de las entidades sujetas a la Instrucción de Contabilidad para la Administración Institucional del Estado.

En cuanto a los plazos a considerar para la formulación y rendición de la cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos, es preciso tener en cuenta que la gestión realizada por la AEAT recogida en dicha cuenta, se realiza por cuenta del Estado, por lo que las operaciones registradas en la misma deben incorporarse a la contabilidad de la Administración General del Estado de acuerdo con lo establecido en la Instrucción de contabilidad de los tributos estatales y recursos de otras Administraciones y entes públicos gestionados por la AEAT, aprobada por Resolución de 30 de diciembre de 1991 de la IGAE. Por este motivo, es preciso establecer que la aprobación y remisión a la IGAE de la citada cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos se debe producir como máximo el día 7 de junio, o día hábil anterior, después del cierre del ejercicio económico a que la misma se refiera, con la finalidad de poder incluir en la cuenta de la Administración General del Estado la gestión incluida en aquella cuenta. Como consecuencia de ello, es preciso que la formulación de la cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos se produzca como máximo el día 15 de marzo, o día hábil anterior, después del cierre del ejercicio económico al que la misma se refiera, a fin de que se pueda disponer del tiempo necesario para efectuar la auditoría de la misma.

Teniendo en cuenta todo lo expuesto, se hace necesario elaborar una nueva regulación para la cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos que venga a sustituir a la que se contiene en la Resolución de la IGAE de 8 de enero de 1997

Por todo ello, y en virtud de las competencias que se atribuyen a la IGAE en el artículo 103 de la Ley 31/1990, de 27 de diciembre, de Presupuestos Generales del Estado para 1991, según la redacción dada al mismo por las disposiciones adicionales decimoséptima y vigésima tercera de la Ley 18/1991, de 6 de junio, del Impuesto sobre la Renta de las Personas Físicas, por lo que se refiere a la determinación de las cuentas y documentación relativas a la gestión de los tributos y demás recursos de derecho público gestionados por la AEAT que se deben rendir al Tribunal de Cuentas, se dispone lo siguiente:

1. Con periodicidad anual, la Agencia Estatal de Administración Tributaria (AEAT) rendirá al Tribunal de Cuentas, por conducto de la Intervención General de la Administración del Estado (IGAE), una Cuenta de la gestión realizada respecto de los tributos estatales y recursos de otras Administraciones y entes públicos.

2. Dicha Cuenta constituirá una unidad indivisible que deberá contener fielmente reflejadas todas las operaciones que figuren registradas en la contabilidad de los tributos y recursos de otras Administraciones y entes públicos.

Los procedimientos que se regulan en los siguientes apartados se deberán ajustar a los requisitos que, para la transmisión y recepción de comunicaciones a través de medios y aplicaciones informáticas, telemáticas y electrónicas, se establecen en la Ley Orgánica 15/1999, de 13 de diciembre, de Protección de Datos de Carácter Personal; en la Ley 30/1992, de 26 de noviembre, de Régimen Jurídico de las Administraciones Públicas y del Procedimiento Administrativo Común; en la Ley 11/2007, de 22 de junio, de acceso electrónico de los ciudadanos a los Servicios Públicos; en la vigente normativa sobre firma electrónica; así como en cualquier otra disposición que se dicte en desarrollo de dichas normas.

La Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos se ajustará al contenido y modelos que se incluyen en el Anexo de esta Resolución, debiéndose presentar con el nivel de desagregación por agrupaciones o conceptos que determine la IGAE y que serán objeto de publicación en la oficina virtual del Portal de la IGAE (http://www.pap.minhap.gob.es/). Dicha Cuenta se obtendrá mediante la generación de fichero en formato «pdf» comprensivo de la información anterior, debiéndose seguir en su tramitación el procedimiento establecido en los apartados siguientes.

1. El Director General de la AEAT efectuará la formulación de la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos, para la realización de su auditoría, como máximo el día 15 de marzo, o día hábil anterior, después del cierre del ejercicio a que la misma se refiera, utilizando los medios informáticos y telemáticos habilitados al efecto por la IGAE para la tramitación electrónica de controles financieros.

2. A la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos se unirá una diligencia, firmada electrónicamente por el Director del Servicio de Gestión Económica, con el siguiente contenido:

«Don/doña ……................................................................................................ (nombre y apellidos del Director del Servicio de Gestión Económica) ..............................................., Director del Servicio de Gestión Económica de la Agencia Estatal de Administración Tributaria, hago constar que todas las operaciones registradas en la contabilidad de los tributos y recursos de otras Administraciones y entes públicos, con imputación al ejercicio …………, han sido fielmente reflejadas en la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos correspondiente a dicho ejercicio.

La información anterior queda contenida en el fichero firmado con el siguiente código seguro de verificación ……….., de la AEAT.

En …………….., a …… de ……………………… de ………….

Firma»

3. La formulación de la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos se acreditará mediante una diligencia, firmada electrónicamente por el Director General de la AEAT, con el siguiente contenido:

«Don/doña …..............................................................................…................. (nombre y apellidos del Director General de la Agencia Estatal de Administración Tributaria)..................................., Director General de la Agencia Estatal de Administración Tributaria, formulo la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos correspondiente al ejercicio de............, de acuerdo con lo que se establece en la Resolución de la Intervención General de la Administración del Estado de fecha ………... (fecha de aprobación de la presente Resolución)…………

La información anterior queda contenida en el fichero firmado con el siguiente código seguro de verificación……………………., de la AEAT.

En …………….., a …… de ……………………… de ………….

Firma»

4. Cuando se precise formular de nuevo la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos, introduciendo rectificaciones en la anteriormente formulada, se deberá seguir el mismo procedimiento indicado en los puntos anteriores.

1. Una vez concluida la auditoría de la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos, el auditor pondrá a disposición del Presidente de la AEAT un fichero en formato «pdf» conteniendo el informe de auditoría referido a dicha cuenta como máximo el día 31 de mayo, o día hábil anterior, después del cierre del ejercicio a que la Cuenta se refiera, acreditándose dicho trámite mediante la correspondiente firma electrónica y utilizando los medios informáticos y telemáticos habilitados al efecto por la IGAE para la tramitación electrónica de controles financieros.

2. Cuando con posterioridad a la emisión del informe de auditoría definitivo se proceda a la reformulación de la cuenta, deberá seguirse el procedimiento indicado en el apartado cuarto de esta Resolución, y se pondrá la nueva cuenta reformulada a disposición del auditor para la emisión de un nuevo informe de auditoría.

1. El Director del Servicio de Gestión Económica pondrá a disposición del Presidente de la AEAT la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos, junto con el informe de auditoría correspondiente, utilizando los medios informáticos y telemáticos habilitados al efecto por la IGAE para la aprobación de dicha Cuenta y de su rendición al Tribunal de Cuentas a través de la IGAE.

2. A la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos se unirá una diligencia, firmada electrónicamente por el Director del Servicio de Gestión Económica, con el siguiente contenido:

«Don/doña …...............................................................................…................. (nombre y apellidos del Director del Servicio de Gestión Económica).............................., Director del Servicio de Gestión Económica de la Agencia Estatal de Administración Tributaria, hago constar que todas las operaciones registradas en la contabilidad de los tributos y recursos de otras Administraciones y entes públicos, con imputación al ejercicio …………, han sido fielmente reflejadas en la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos correspondiente a dicho ejercicio.

Asimismo se pone a disposición del cuentadante dicha Cuenta y el informe definitivo de auditoría referido a la misma, emitido con fecha ……… (fecha de emisión del informe de auditoría) ………

La información anterior queda contenida en el fichero ……….., cuyo resumen electrónico es …………

En …………….., a …… de ……………………… de ………….

Firma»

3. La Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos se aprobará por el Presidente de la AEAT, acreditándose dicha aprobación mediante una diligencia, firmada electrónicamente por él mismo, utilizando a tal efecto los medios informáticos y telemáticos a los que se refiere el punto 1 anterior, cuyo contenido será el siguiente:

«Don/doña ……................................................................................................ (nombre y apellidos del Presidente de la Agencia Estatal de Administración Tributaria)................................., Presidente de la Agencia Estatal de Administración Tributaria, apruebo la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos correspondiente al ejercicio de............, que coincide con la auditada, de acuerdo con lo que se establece en la Resolución de la Intervención General de la Administración del Estado de fecha ………... (fecha de aprobación de la presente Resolución)…………

Asimismo se remite dicha Cuenta y el informe definitivo de auditoría referido a la misma, emitido con fecha ………(fecha de emisión del informe de auditoría) ………

La información anterior queda contenida en el fichero ……………………., cuyo resumen electrónico es …………………

En …………….., a …… de ……………………… de ………….

Firma»

4. La formación del fichero, su puesta a disposición del Presidente de la AEAT, la aprobación de la Cuenta de los tributos estatales y recursos de otras Administraciones, así como las condiciones de la firma prevista en este apartado sexto por parte del Director del Servicio de Gestión Económica de la AEAT y del Presidente de la AEAT, se ajustarán a las especificaciones técnicas que se definan por la IGAE y que serán objeto de publicación en la oficina virtual del Portal de la IGAE (http://www.pap.minhap.gob.es/).

5. La Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos aprobada según el procedimiento establecido en los puntos anteriores, deberá ser enviada a la IGAE junto con el informe definitivo de auditoría, a través de los medios informáticos y telemáticos indicados en los puntos anteriores, como máximo el día 7 de junio, o día hábil anterior, después del cierre del ejercicio económico a que la misma se refiera.

6. Una vez recibida la documentación que se señala en el punto anterior, la IGAE la pondrá a disposición del Tribunal de Cuentas, dentro del plazo legalmente establecido y a través de los medios o el soporte que convengan entre ambas partes.

1. Una copia de los ficheros a que se refiere el apartado sexto anterior, quedará en poder de la AEAT, debiendo conservarse por ésta al menos durante un periodo de seis años contados desde la fecha de la remisión al Tribunal de Cuentas de la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos, salvo que por norma de rango suficiente se establezcan otros plazos o se hubiera interrumpido el plazo de prescripción de la posible responsabilidad contable de acuerdo con lo que se establece en la disposición adicional tercera de la Ley 7/1988, de 5 de abril, de funcionamiento del Tribunal de Cuentas.

2. Sin perjuicio de lo anterior, la IGAE obtendrá una copia o duplicado de los ficheros relativos a la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos recibidos de la AEAT, quedando en su poder a efectos estadísticos.

1. Los justificantes de las diferentes operaciones que figuren en la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos deberán conservarse por la AEAT debidamente ordenados y estarán a disposición del Tribunal de Cuentas y de la IGAE, al objeto de posibilitar y facilitar las actuaciones de control y verificación de la contabilidad previstas en la Ley General Presupuestaria.

2. Con independencia del tipo de soporte en que originalmente se hubieran plasmado, los justificantes a que se refiere el punto anterior podrán conservarse en soporte informático. En estos casos, las copias obtenidas de dichos soportes informáticos gozarán de la validez y eficacia de la justificación original, siempre que quede garantizada su autenticidad, integridad y conservación.

3. Tanto los justificantes formalizados en documentos en papel como los que lo estén en soportes electrónicos, informáticos o telemáticos se deberán conservar durante un plazo de seis años contados desde la fecha de remisión al Tribunal de Cuentas de la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos donde se pongan de manifiesto las respectivas operaciones, salvo que por norma de rango suficiente se establezcan otros plazos o se hubiera interrumpido el plazo de prescripción de la posible responsabilidad contable de acuerdo con lo que se establece en la disposición adicional tercera de la Ley 7/1988, de 5 de abril, de funcionamiento del Tribunal de Cuentas.

Una vez transcurrido el plazo que corresponda según lo previsto en el párrafo anterior, y siempre que se hubiese emitido el preceptivo informe del Tribunal de Cuentas sobre la respectiva cuenta, se podrá proceder a la destrucción de dichos justificantes, teniendo en cuenta lo previsto en el artículo 46 del Real Decreto 1671/2009, de 6 de noviembre, por el que se desarrolla parcialmente la Ley 11/2007, de 22 de junio, de acceso electrónico de los ciudadanos a los servicios públicos.

Queda derogada la Resolución de la IGAE, de 8 de enero de 1997, por la que se determina la estructura, justificación, tramitación y rendición de la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos, así como cualquier otra disposición de igual o inferior rango que se oponga a lo previsto en la presente Resolución.

La presente Resolución entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado», siendo aplicable a la Cuenta de los tributos estatales y recursos de otras Administraciones y entes públicos de los ejercicios 2015 y siguientes.

Madrid, 10 de marzo de 2015.–El Interventor General de la Administración del Estado, José Carlos Alcalde Hernández.

ÍNDICE DEL CONTENIDO

1.ª Parte: Estados agregados.

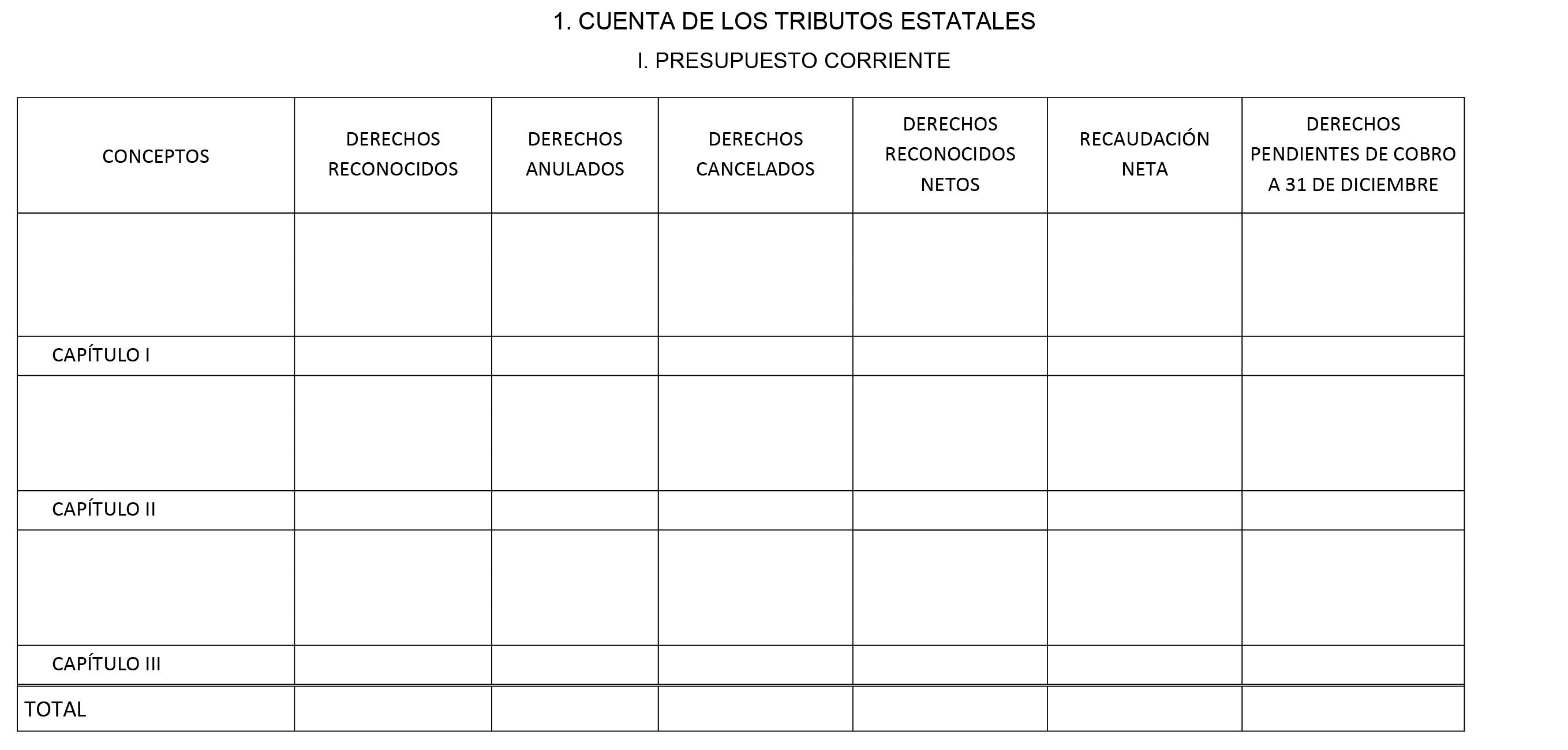

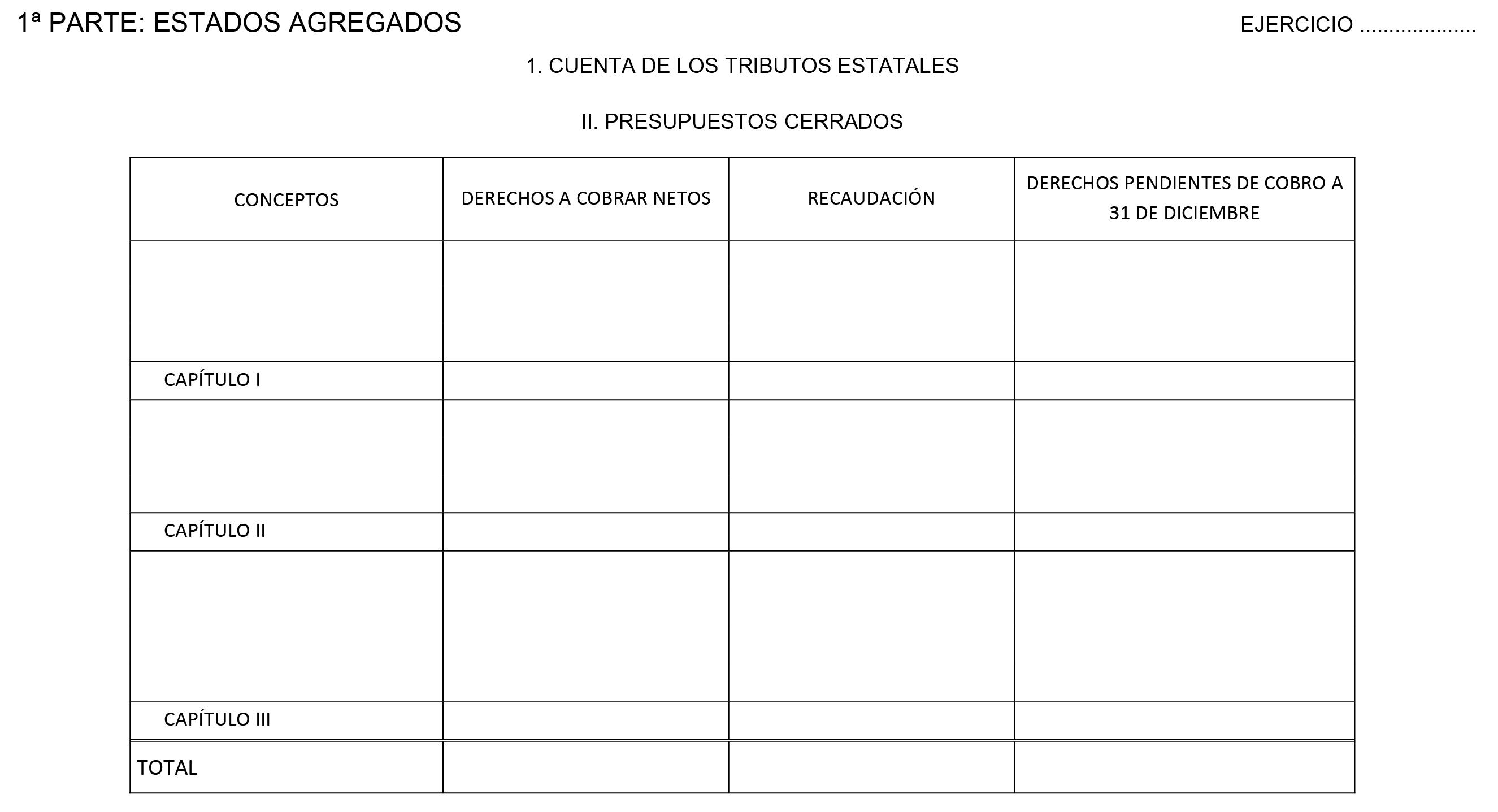

1. Cuenta de los tributos estatales.

I. Presupuesto corriente.

II. Presupuestos cerrados.

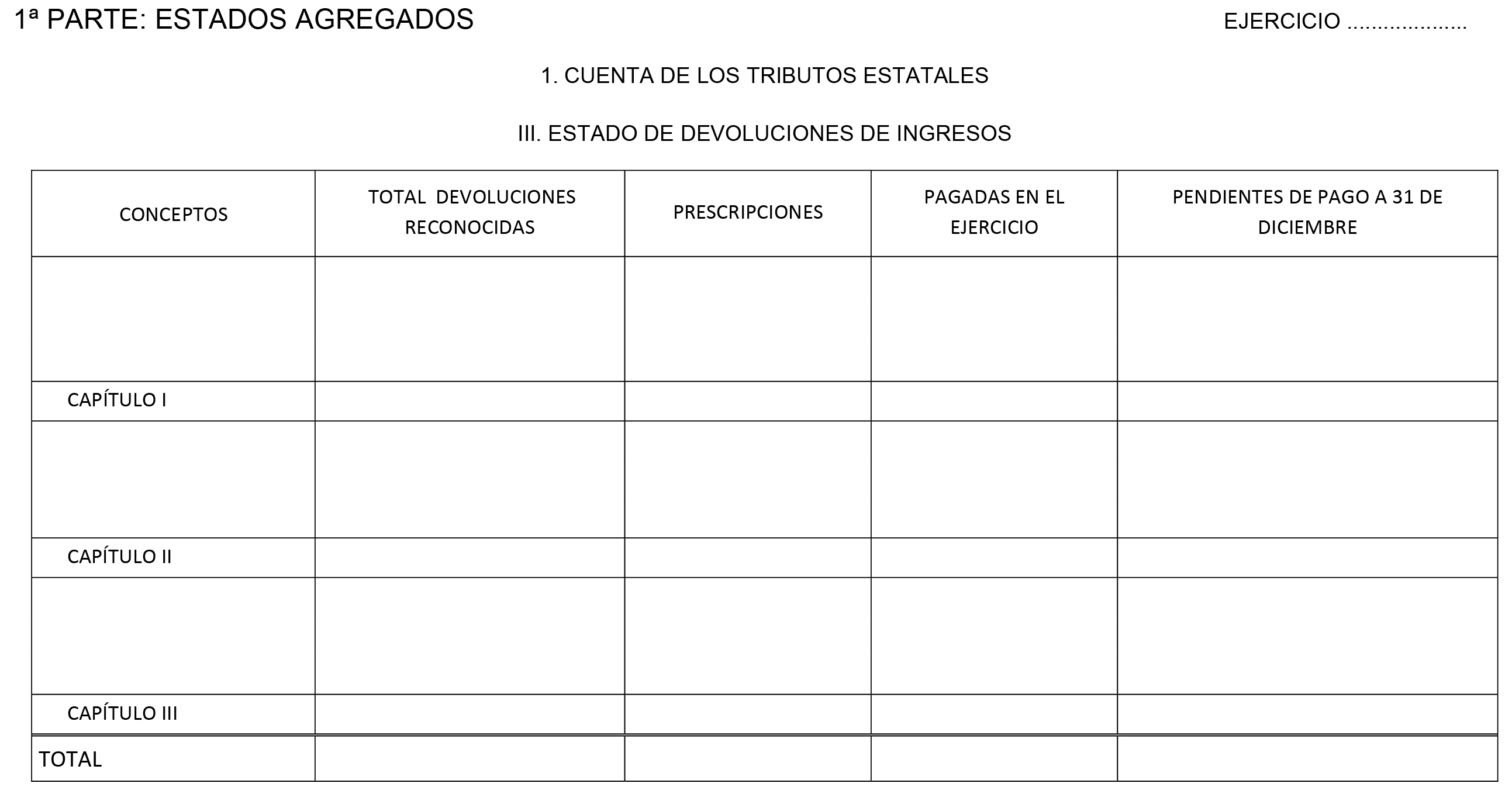

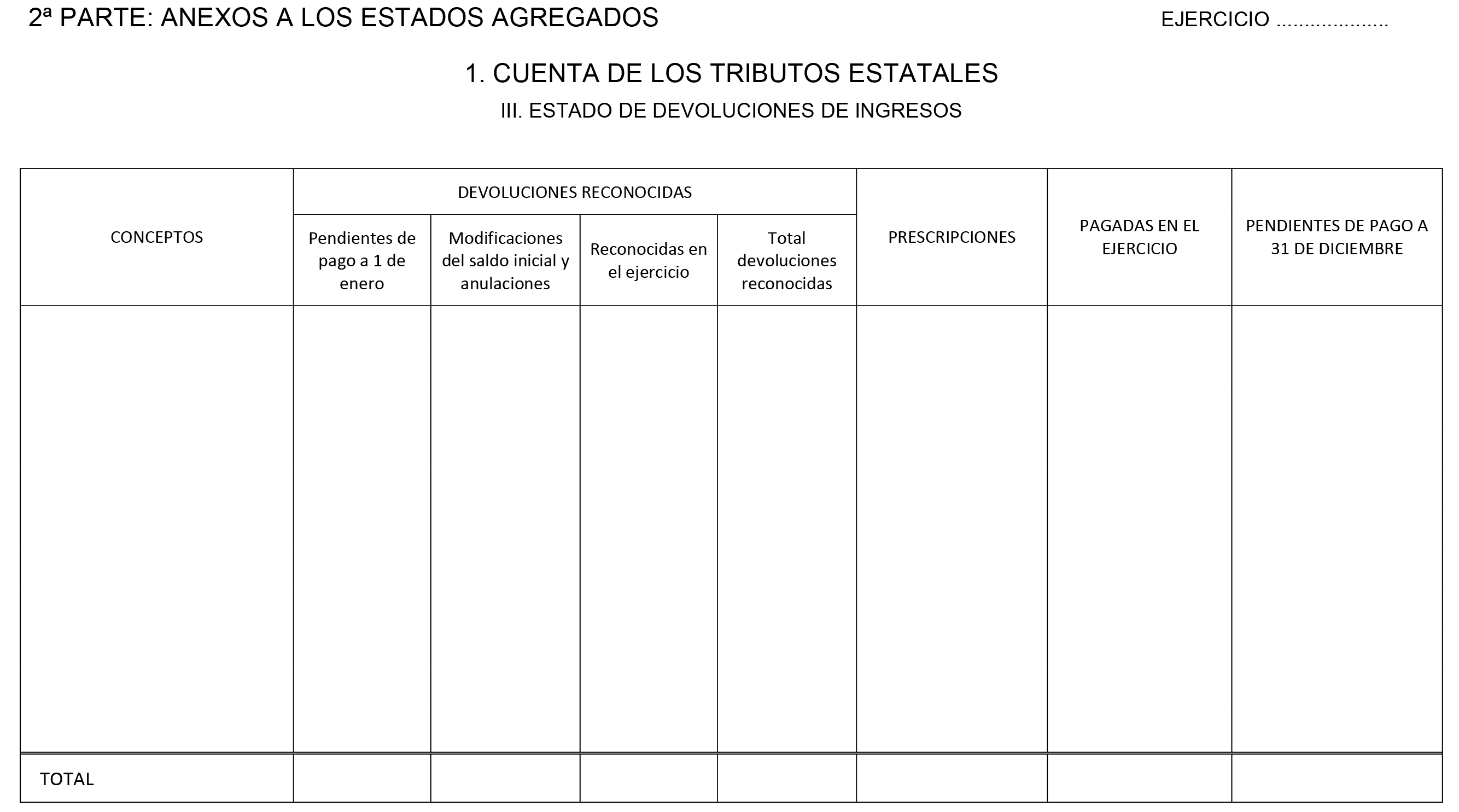

III. Estado de devoluciones de ingresos.

2. Cuenta de los recursos de otras administraciones y entes públicos.

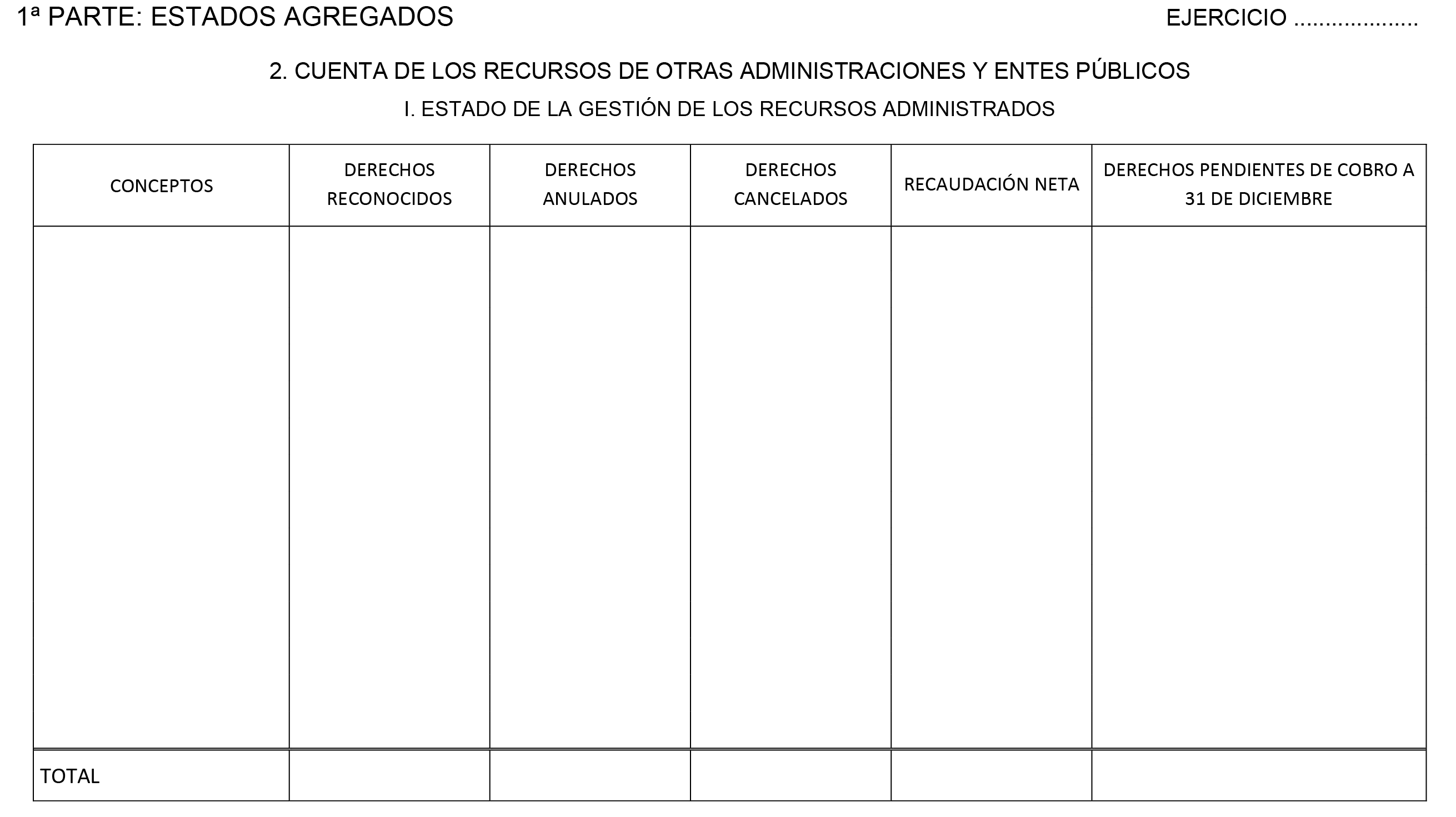

I. Estado de la gestión de los recursos administrados.

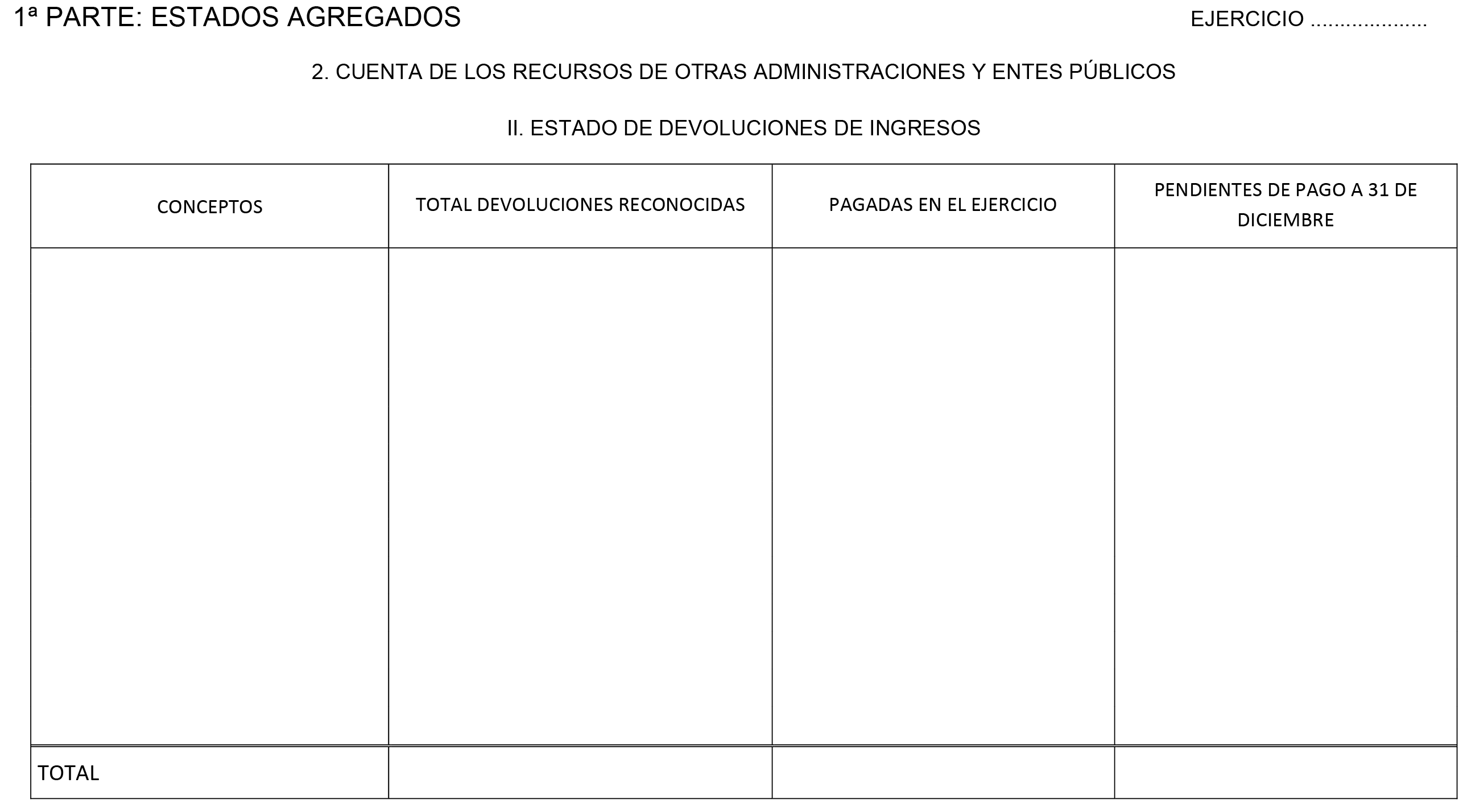

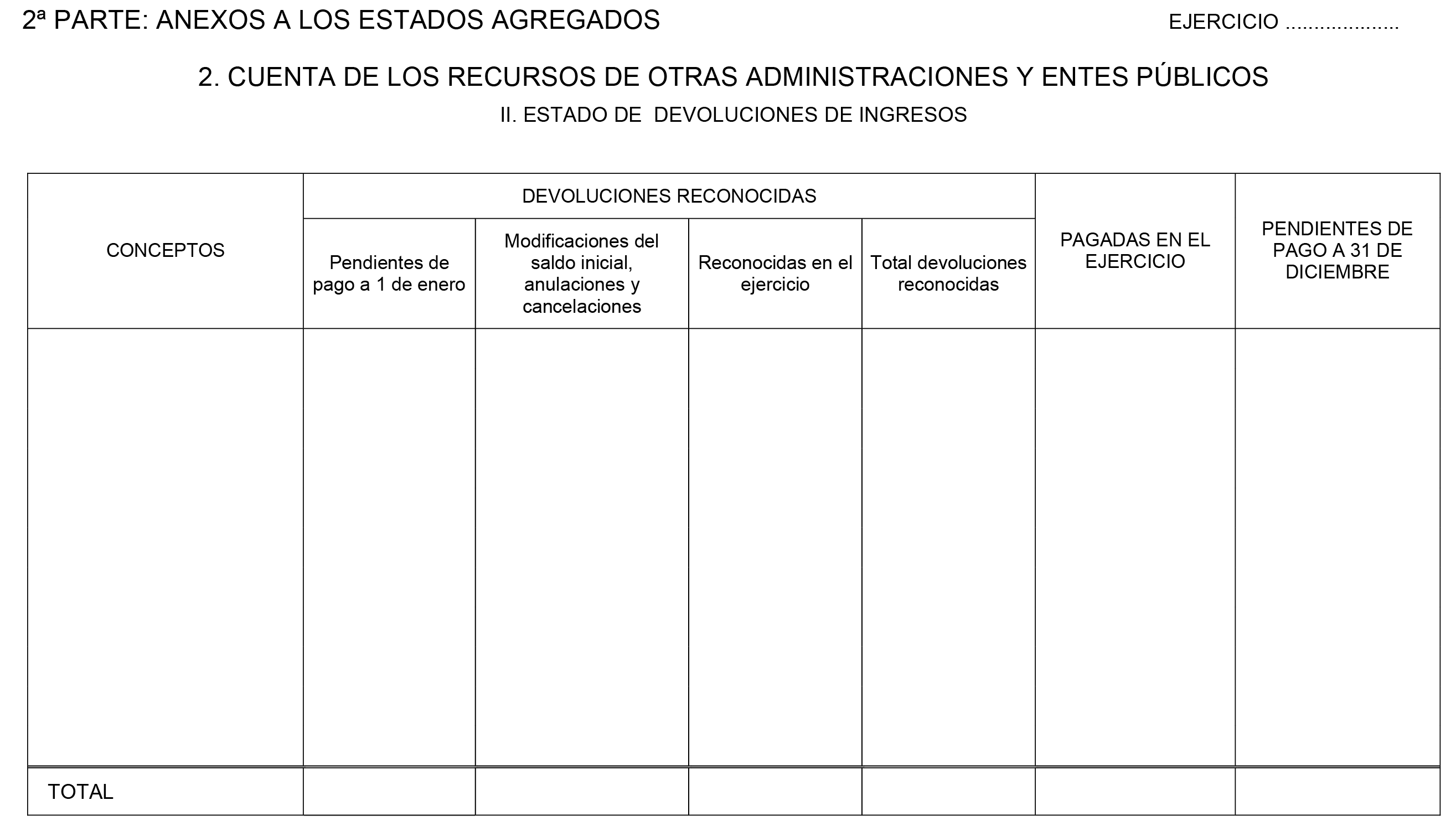

II. Estado de devoluciones de ingresos.

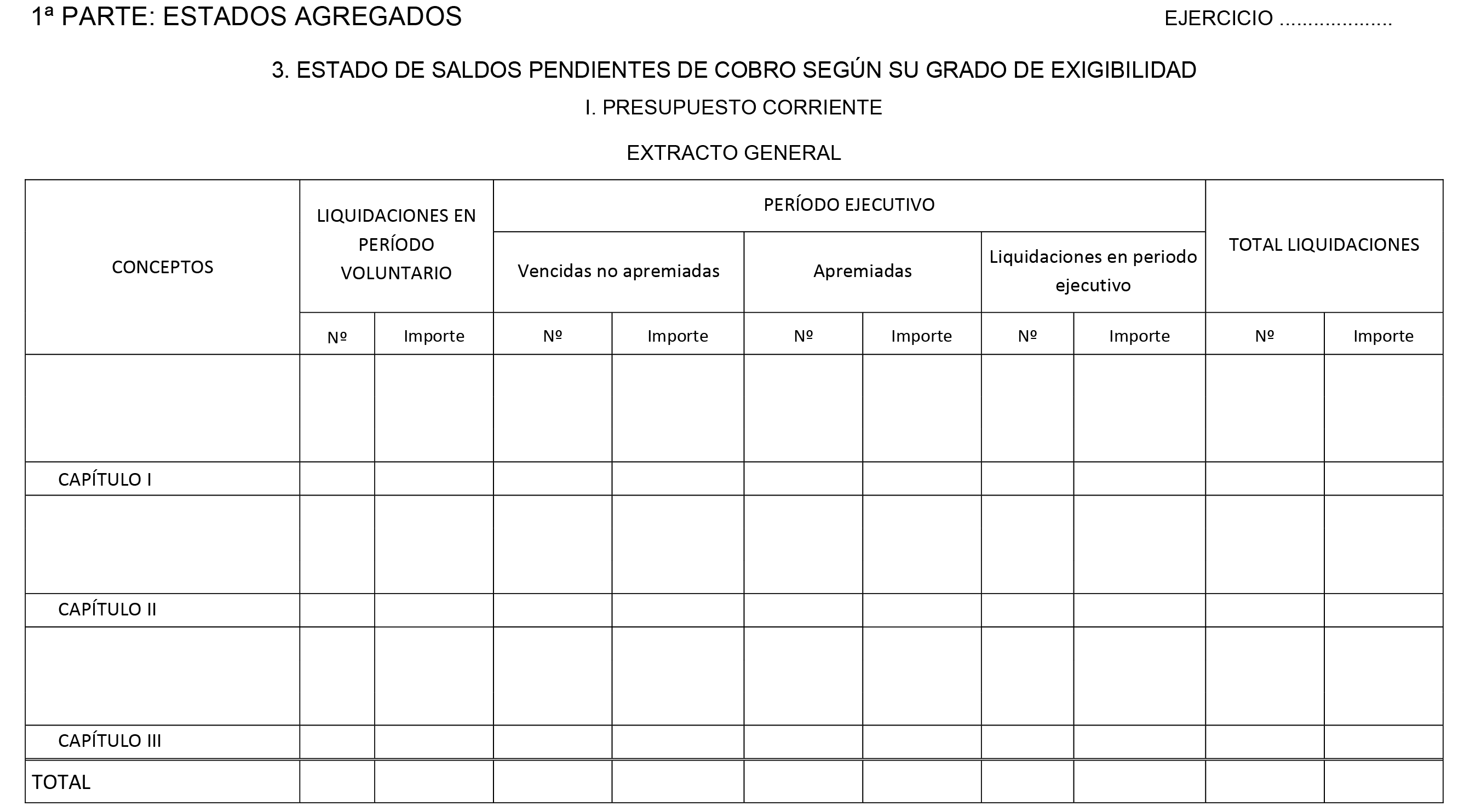

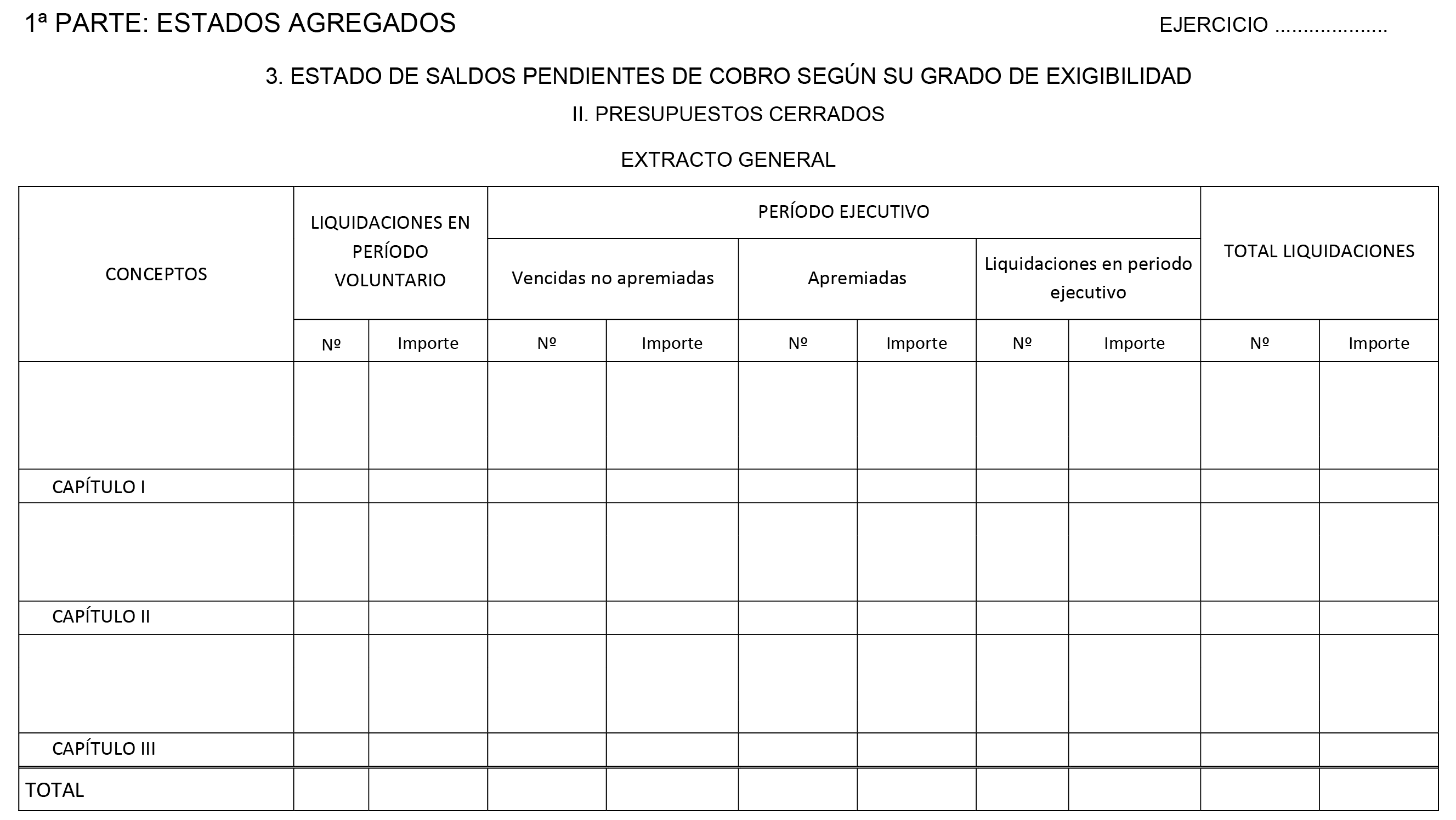

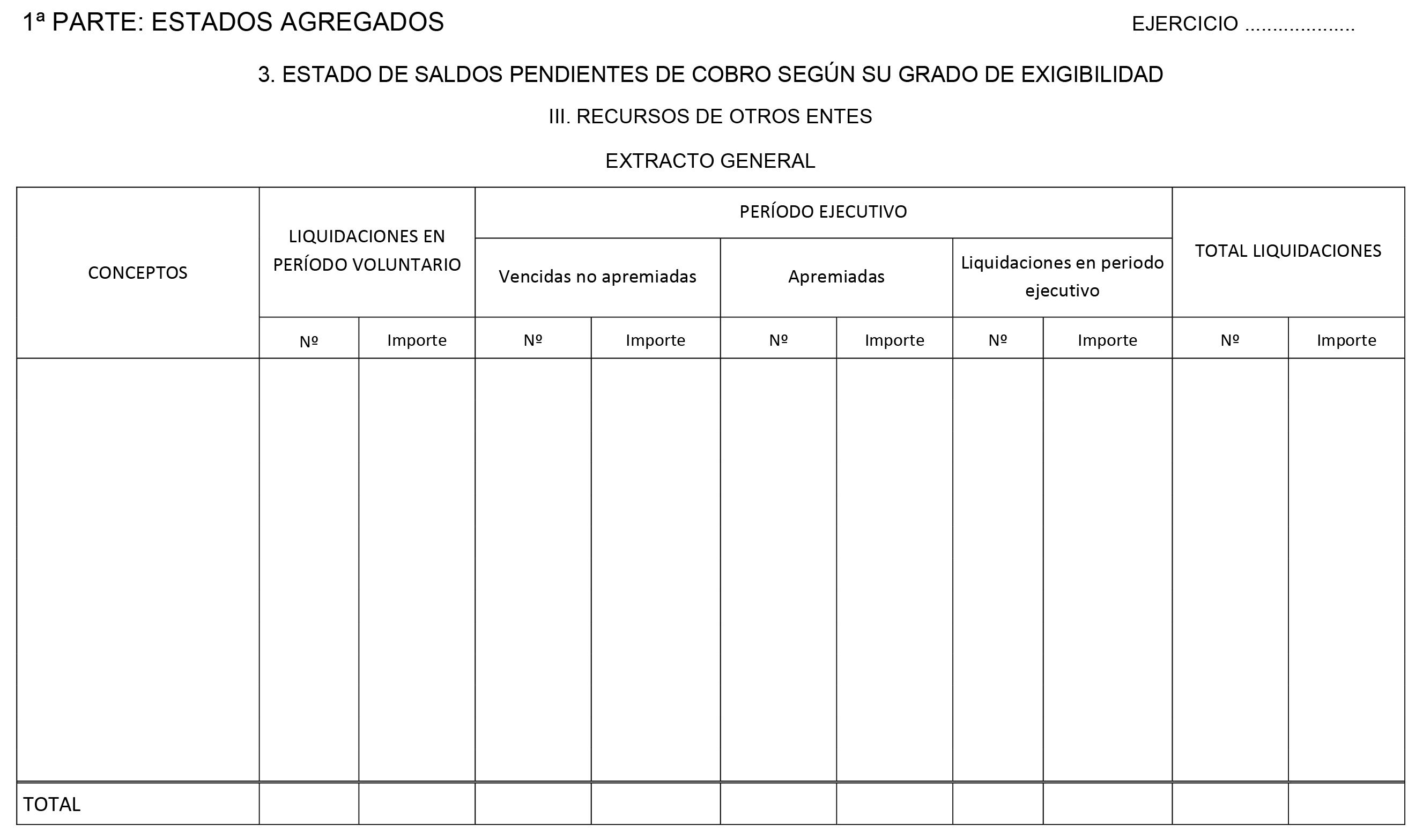

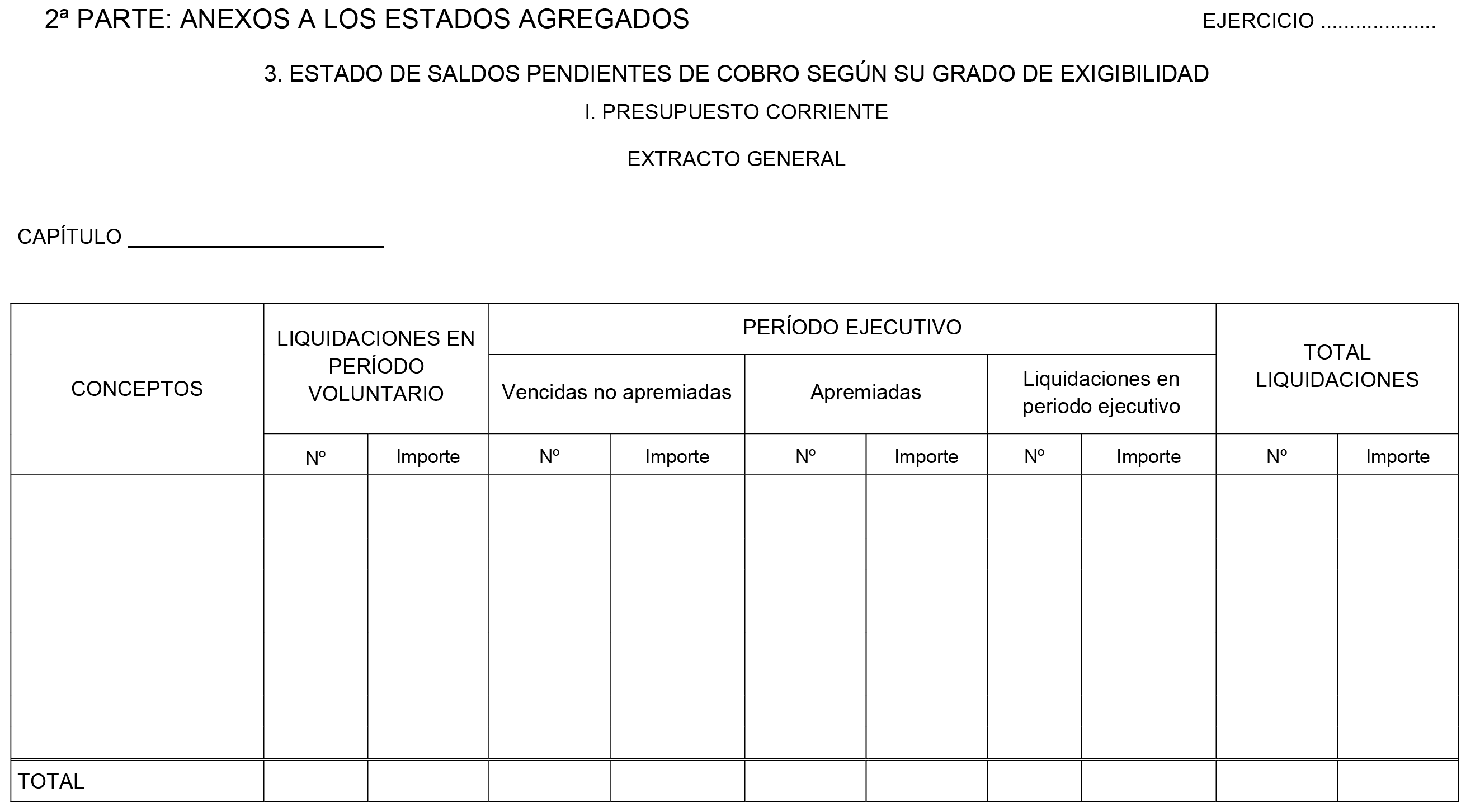

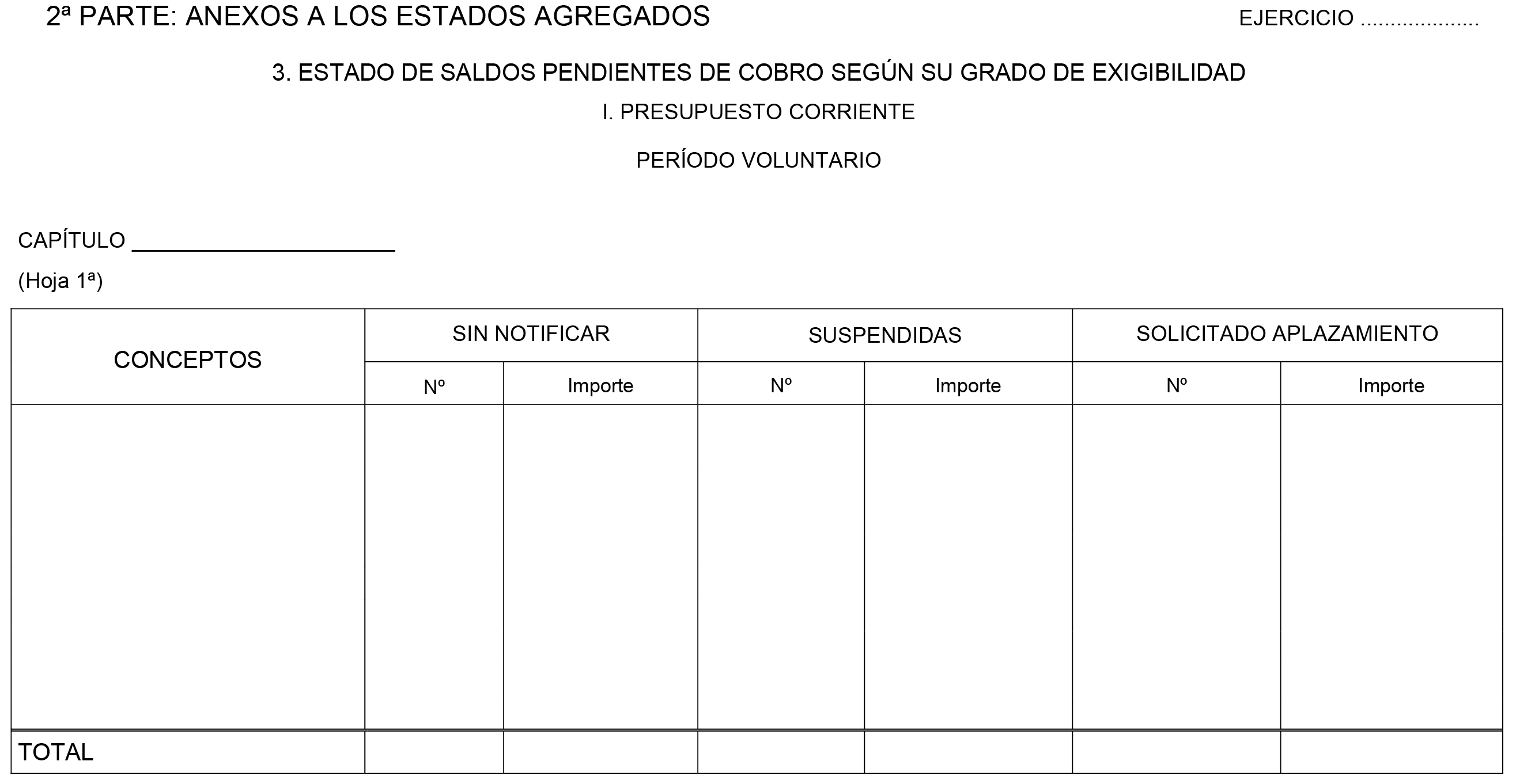

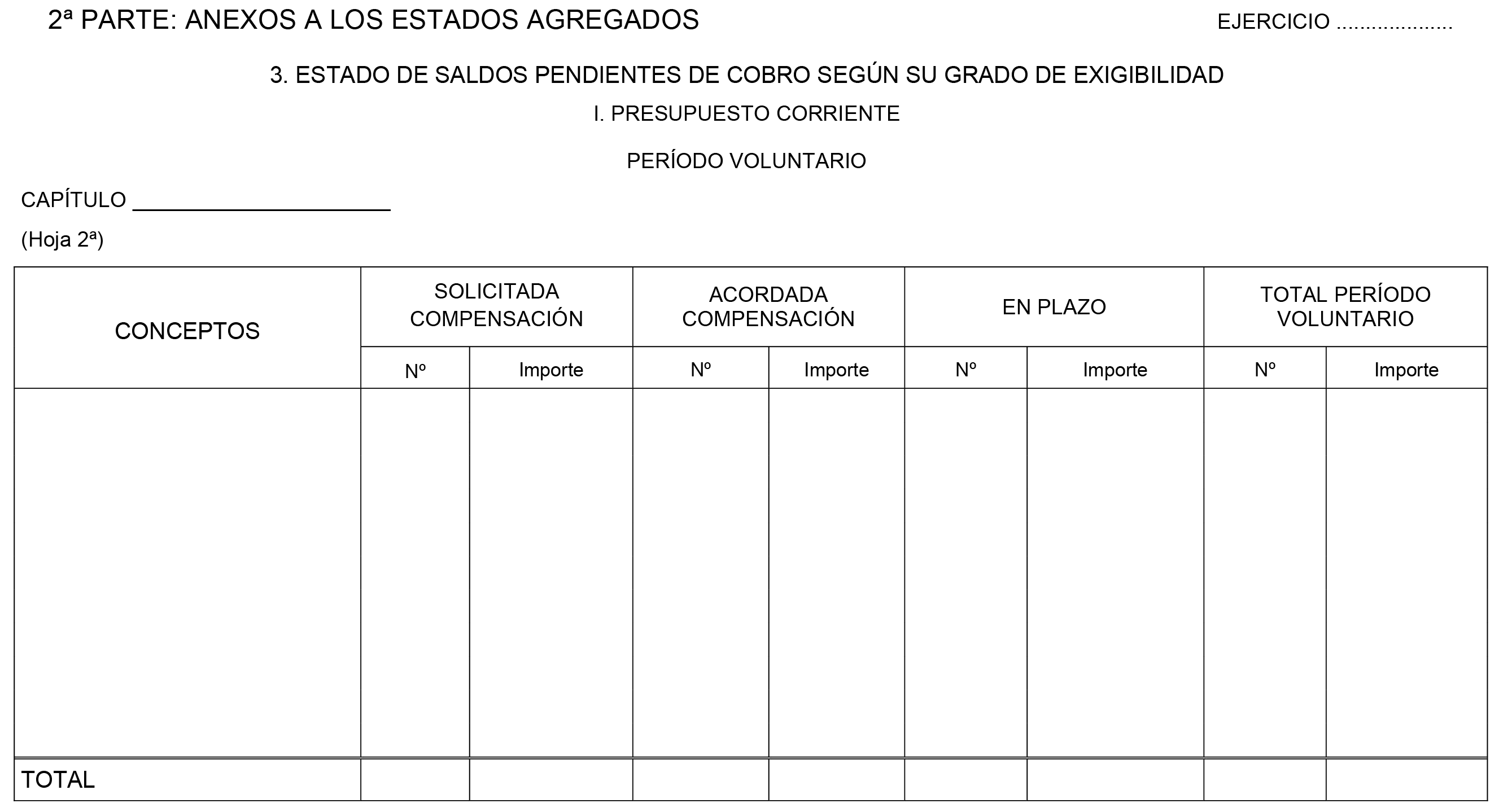

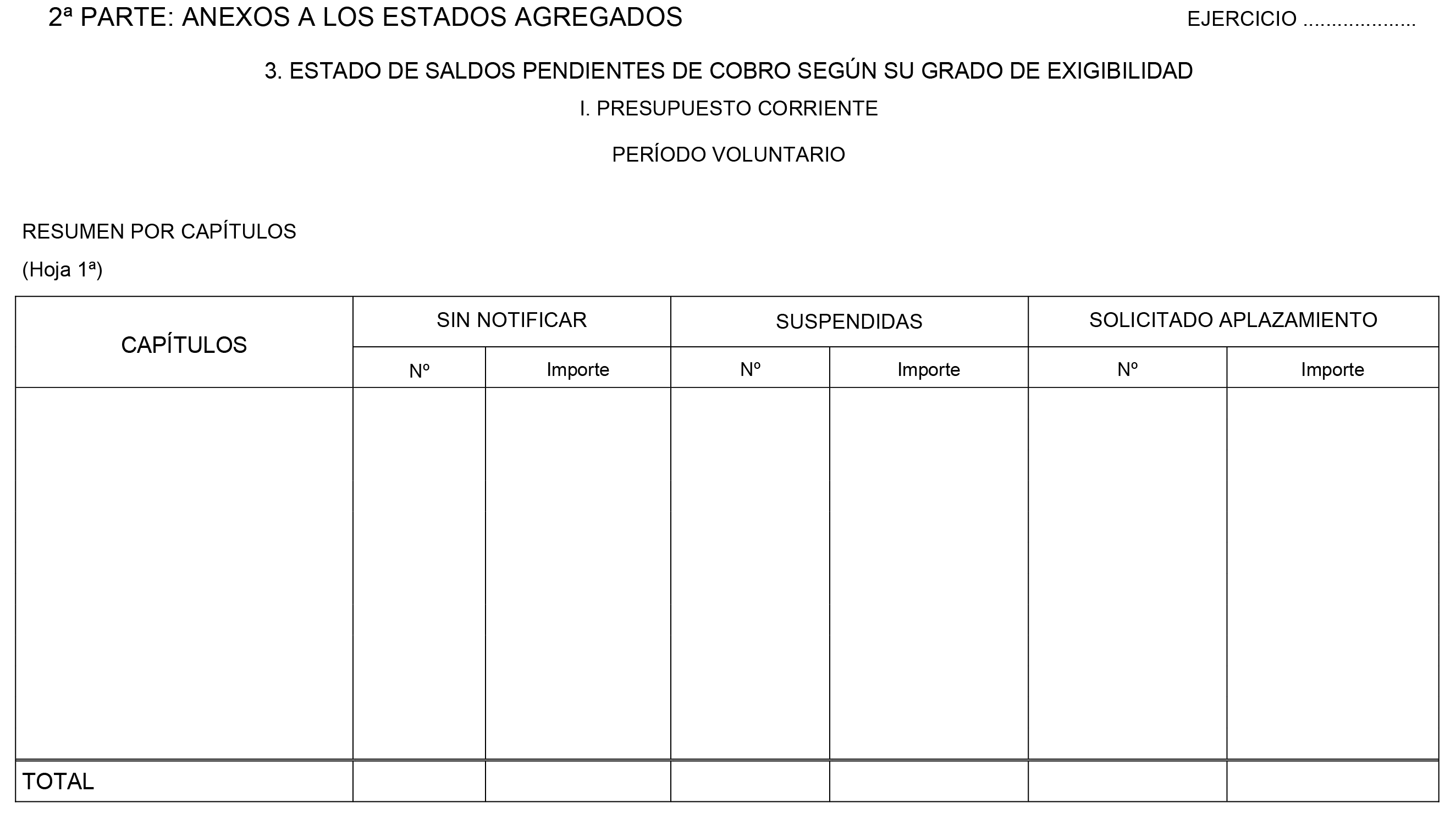

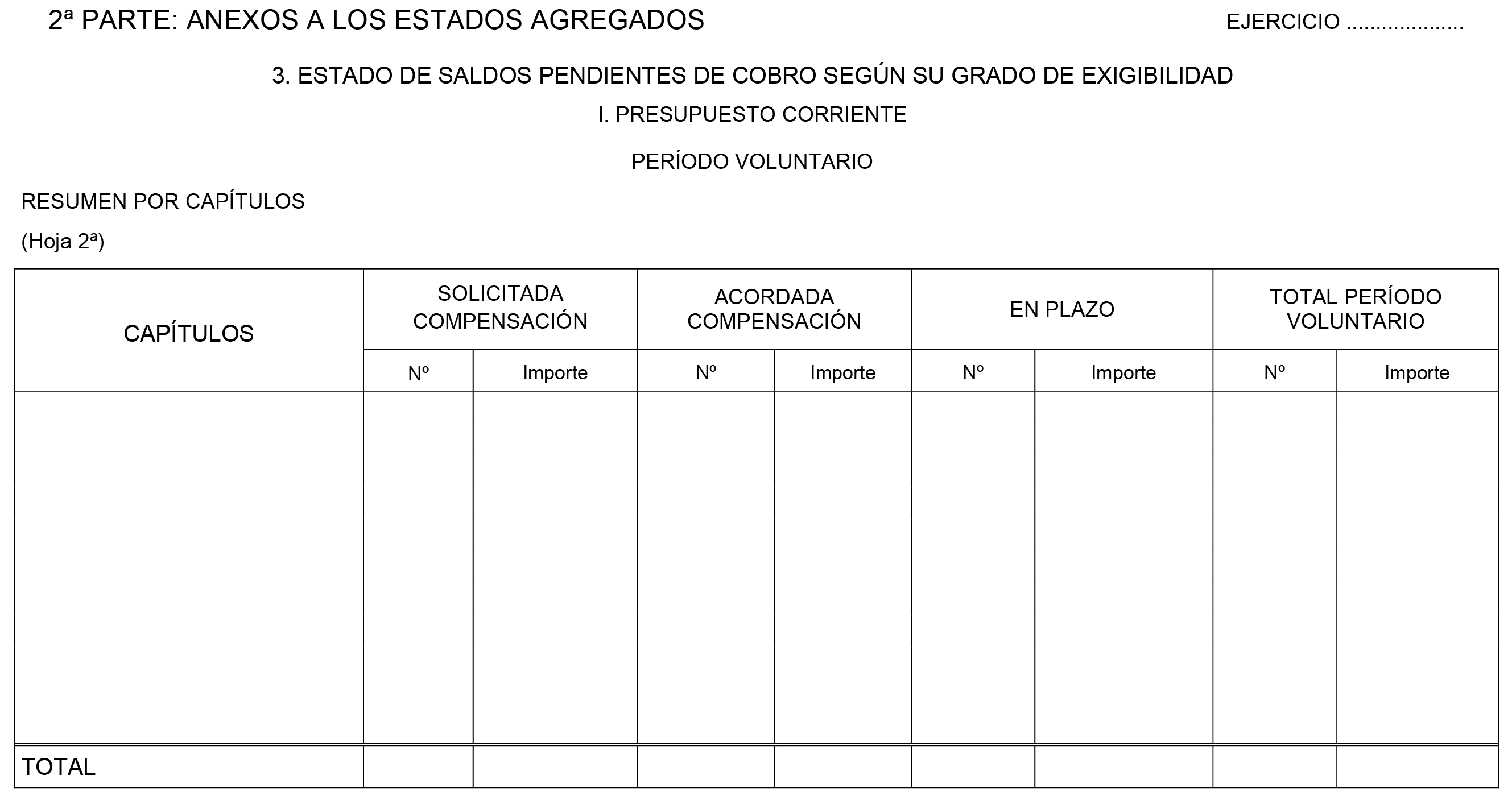

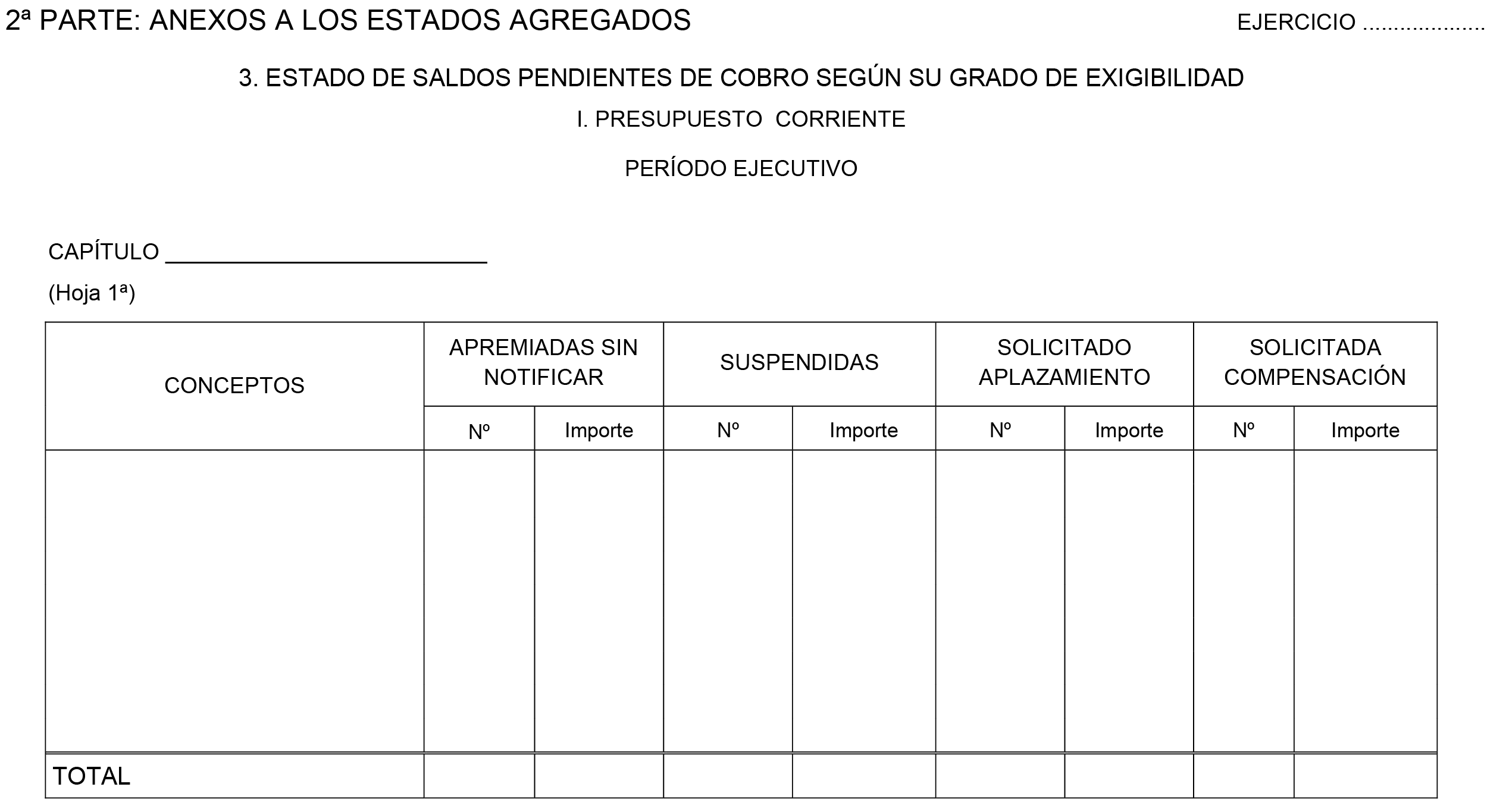

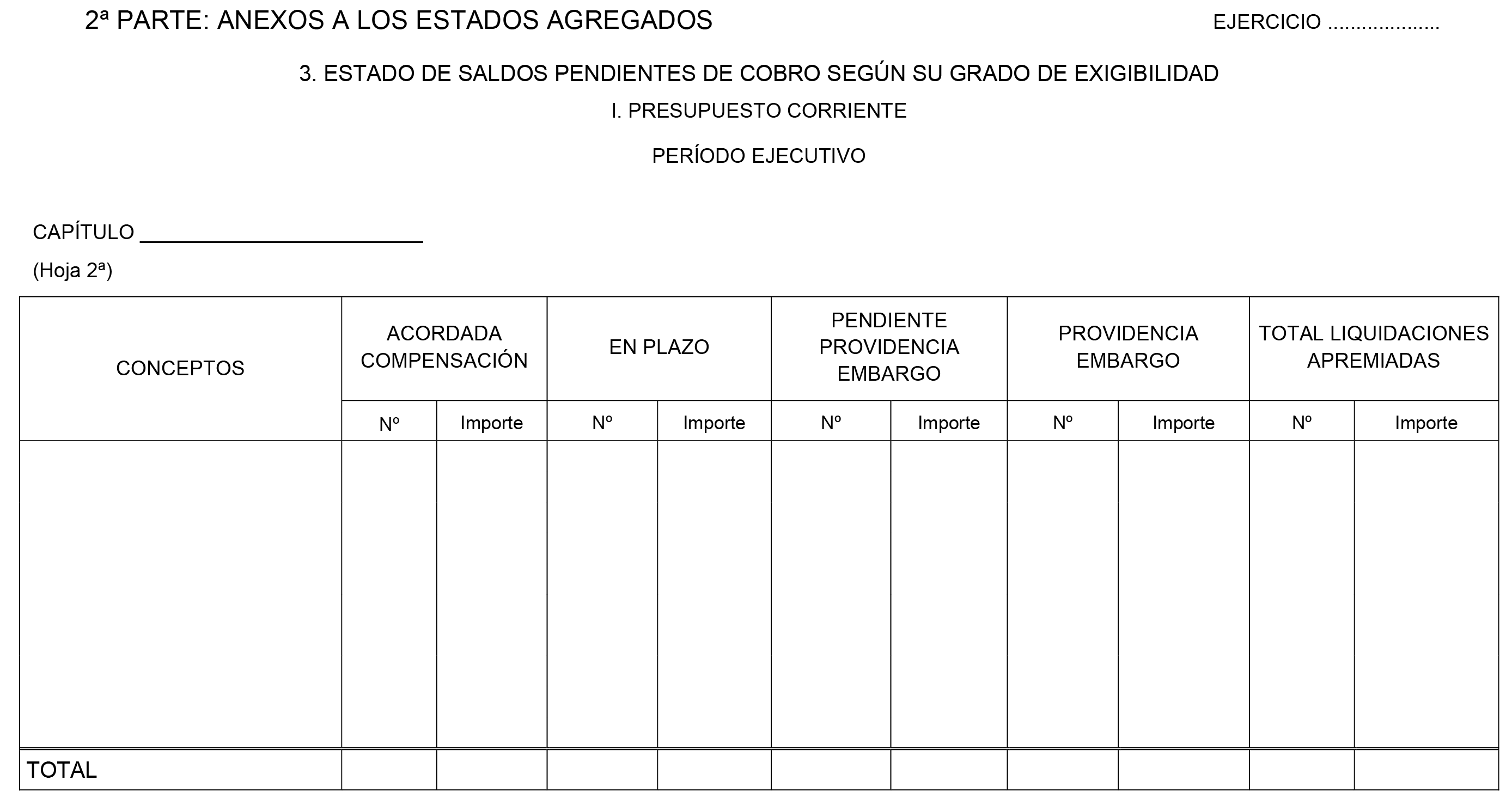

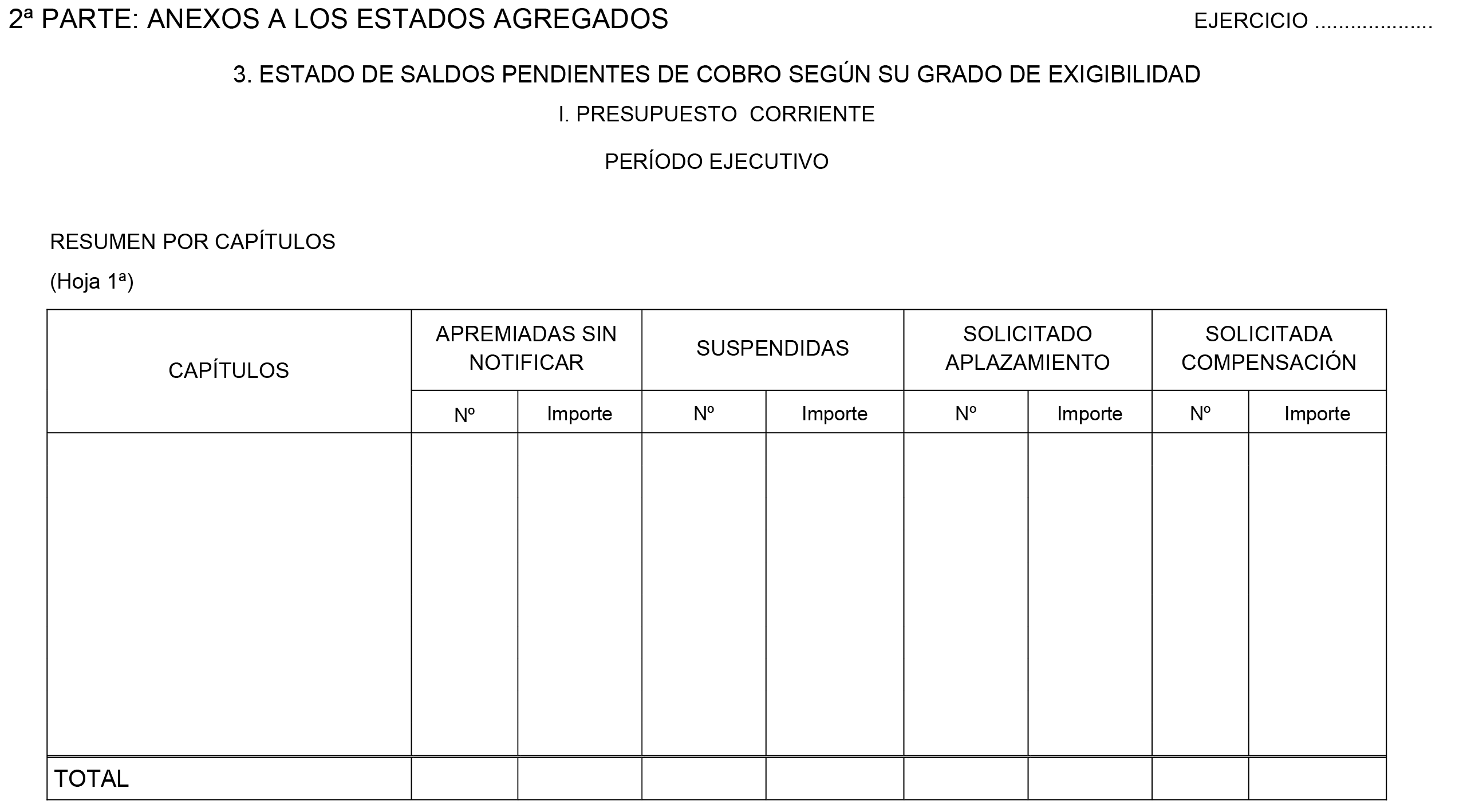

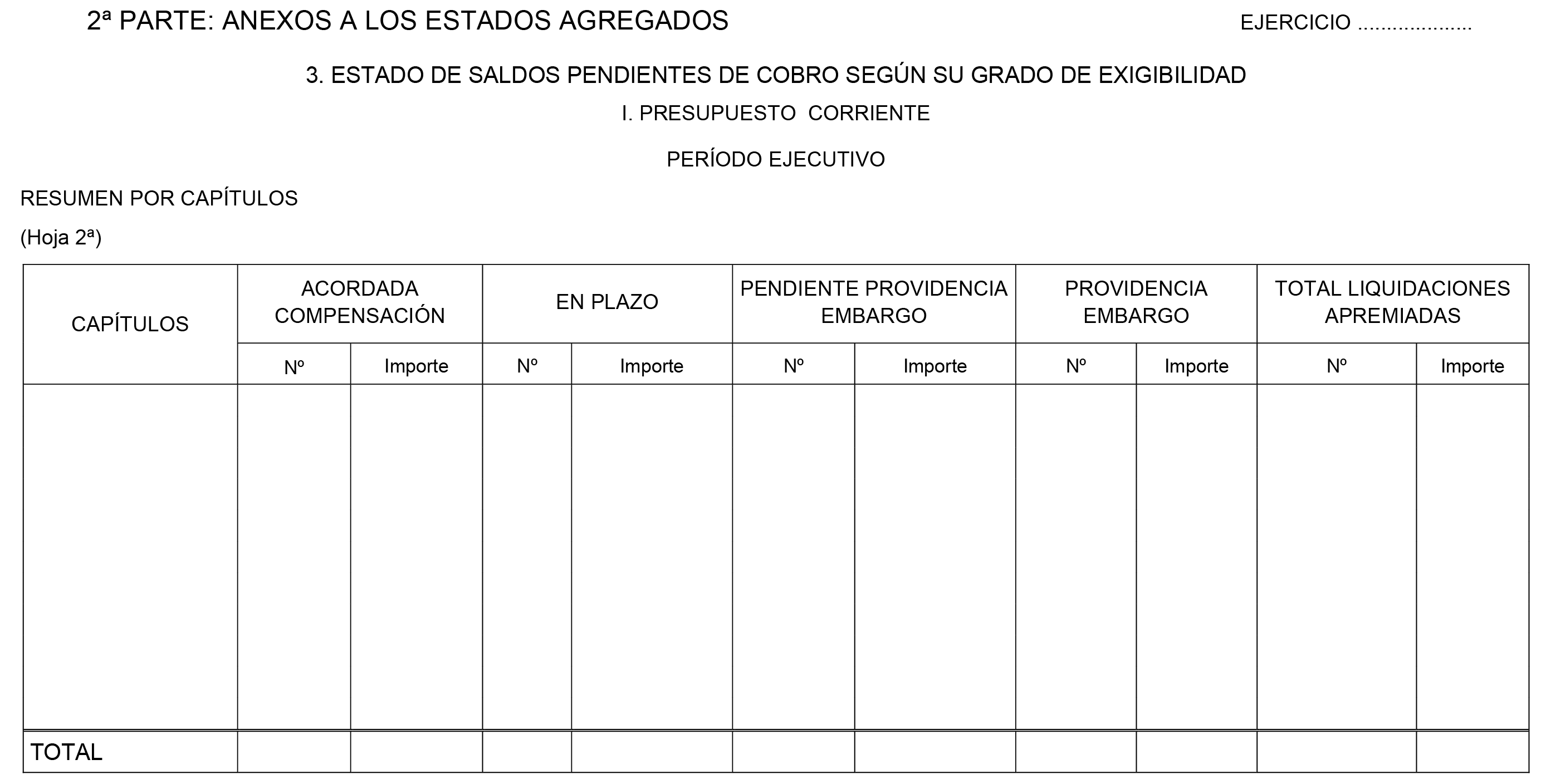

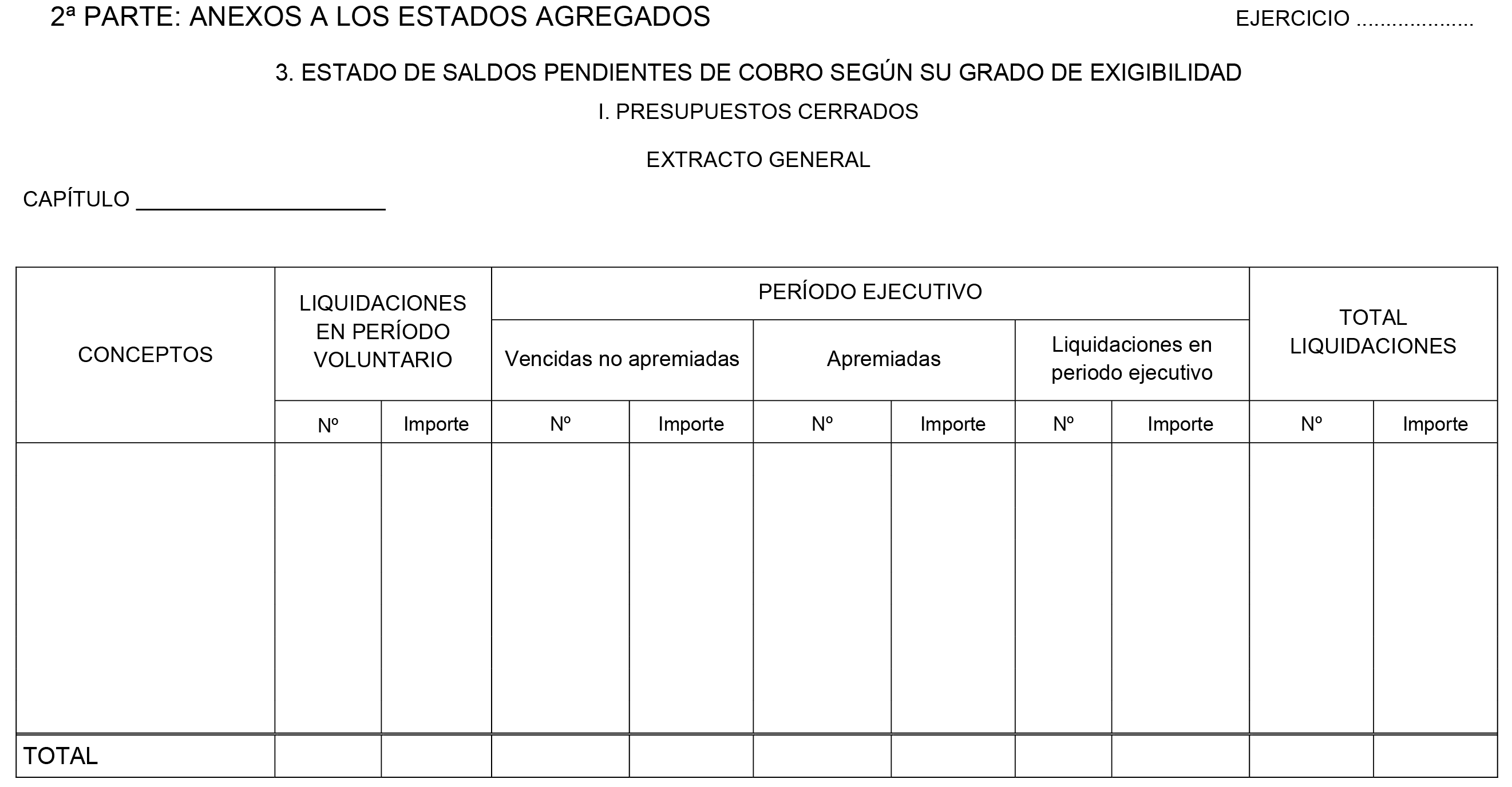

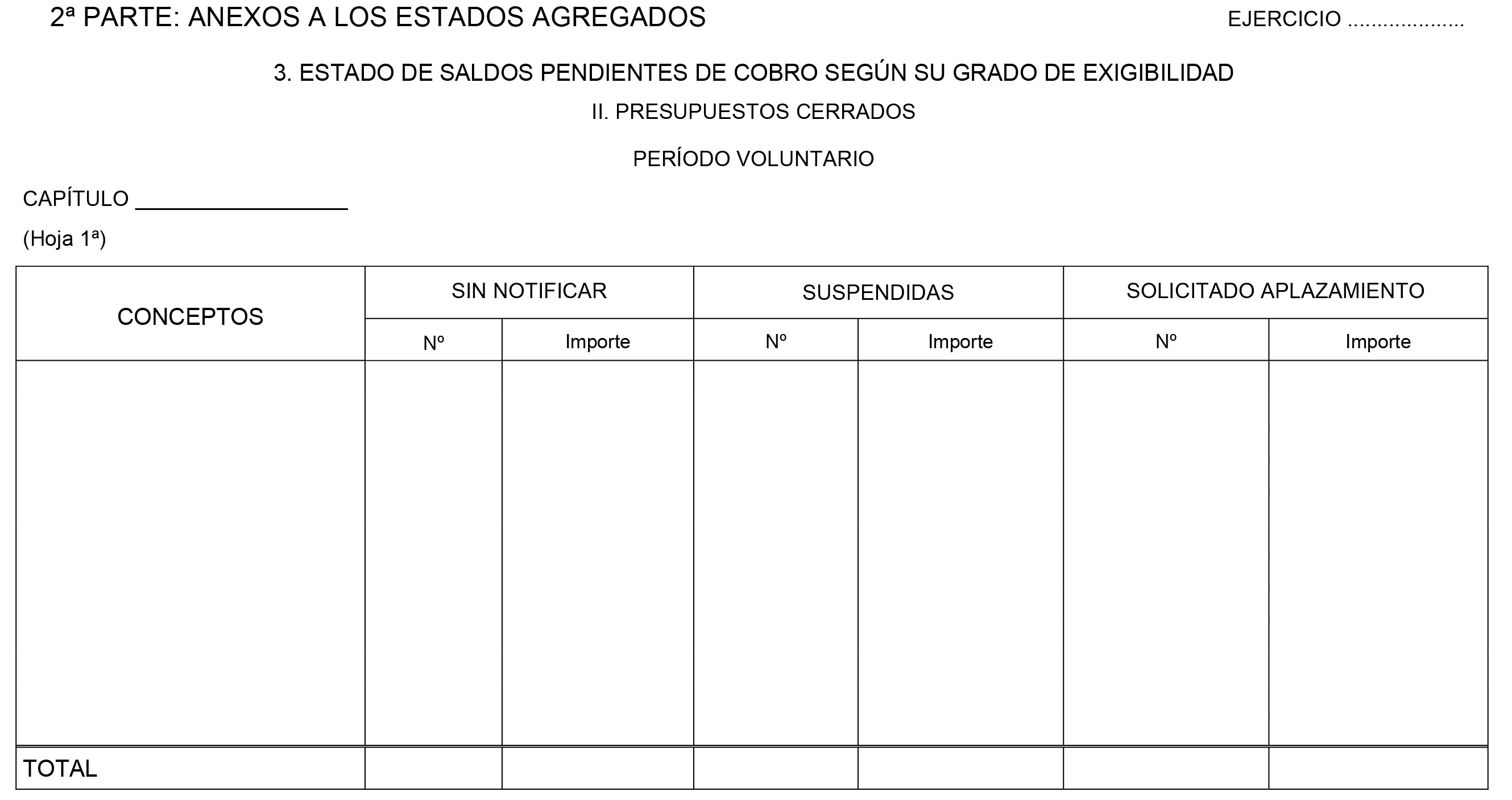

3. Estado de saldos pendientes de cobro según su grado de exigibilidad.

I. Presupuesto corriente. Extracto general.

II. Presupuestos cerrados. Extracto general.

III. Recursos de otros entes. Extracto general.

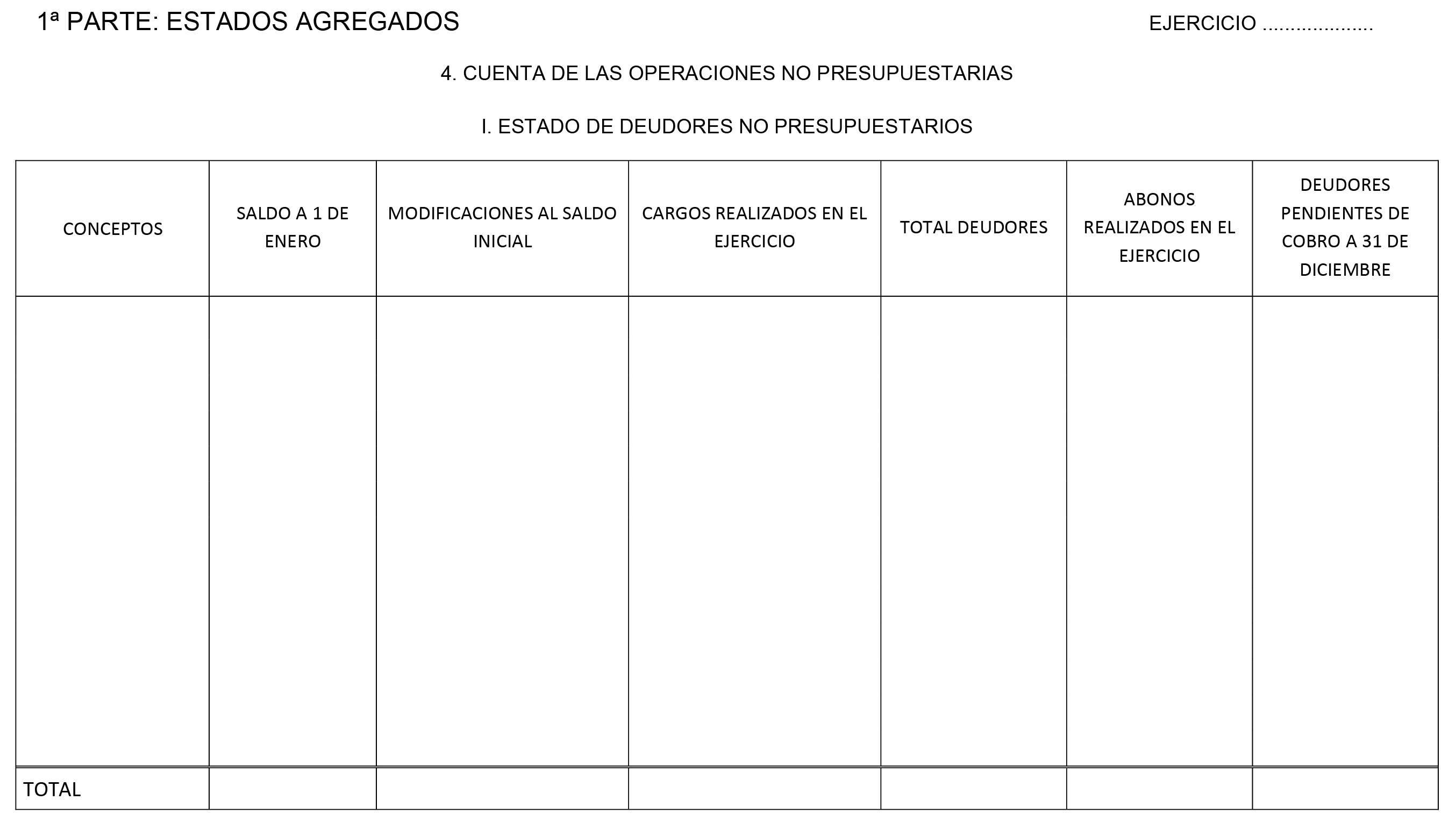

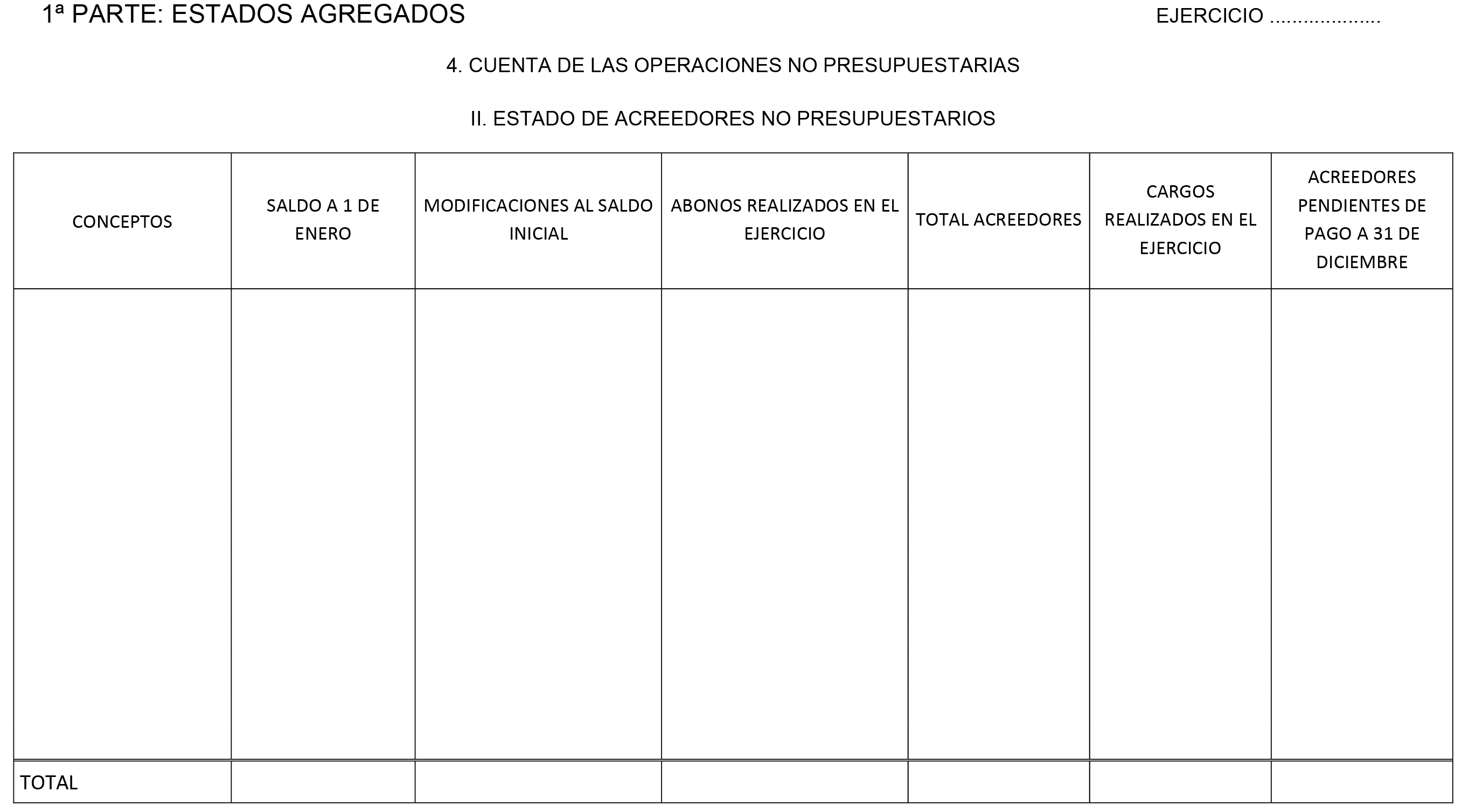

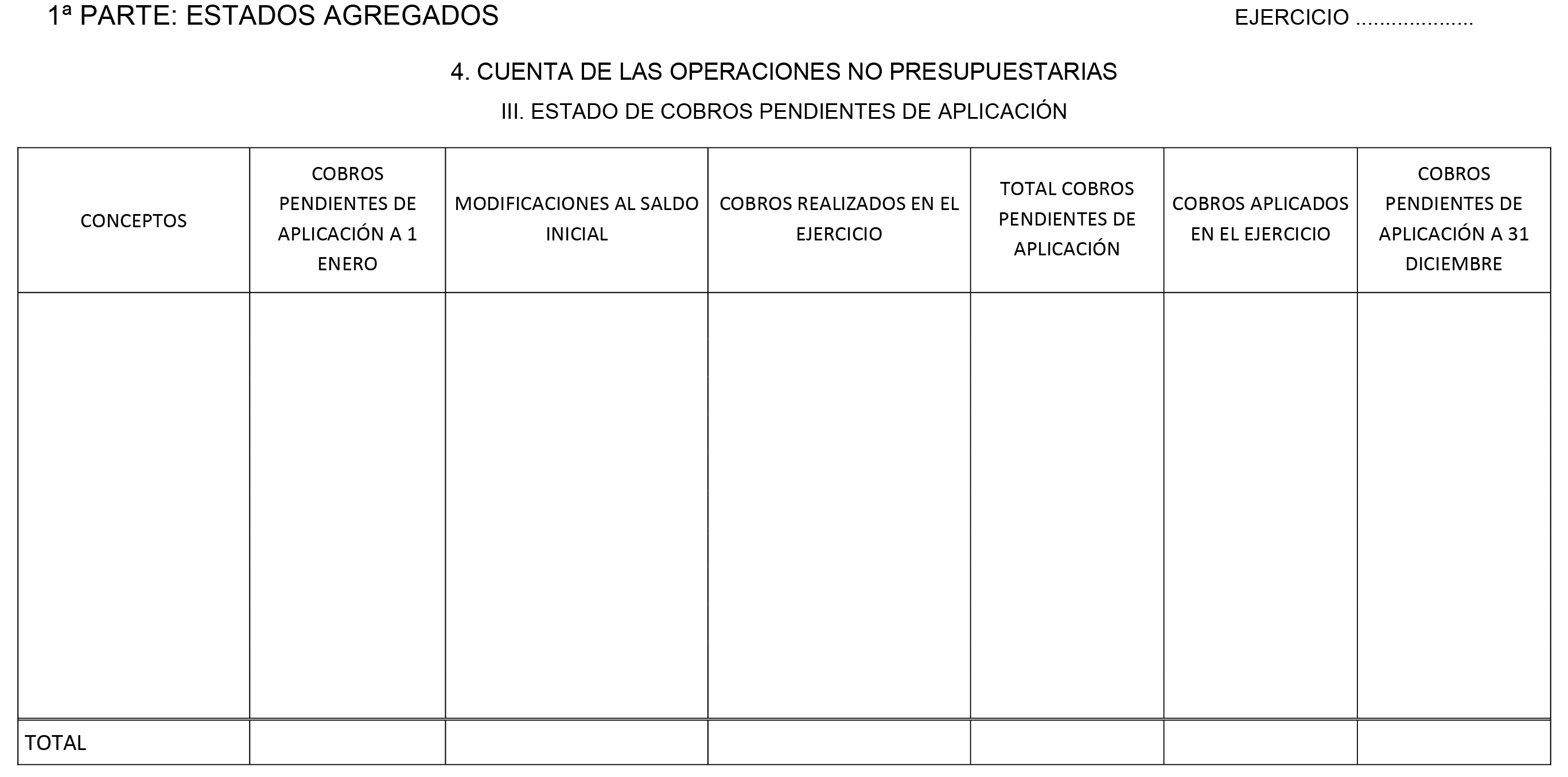

4. Cuenta de las operaciones no presupuestarias.

I. Estado de deudores no presupuestarios.

II. Estado de acreedores no presupuestarios.

III. Estado de cobros pendientes de aplicación.

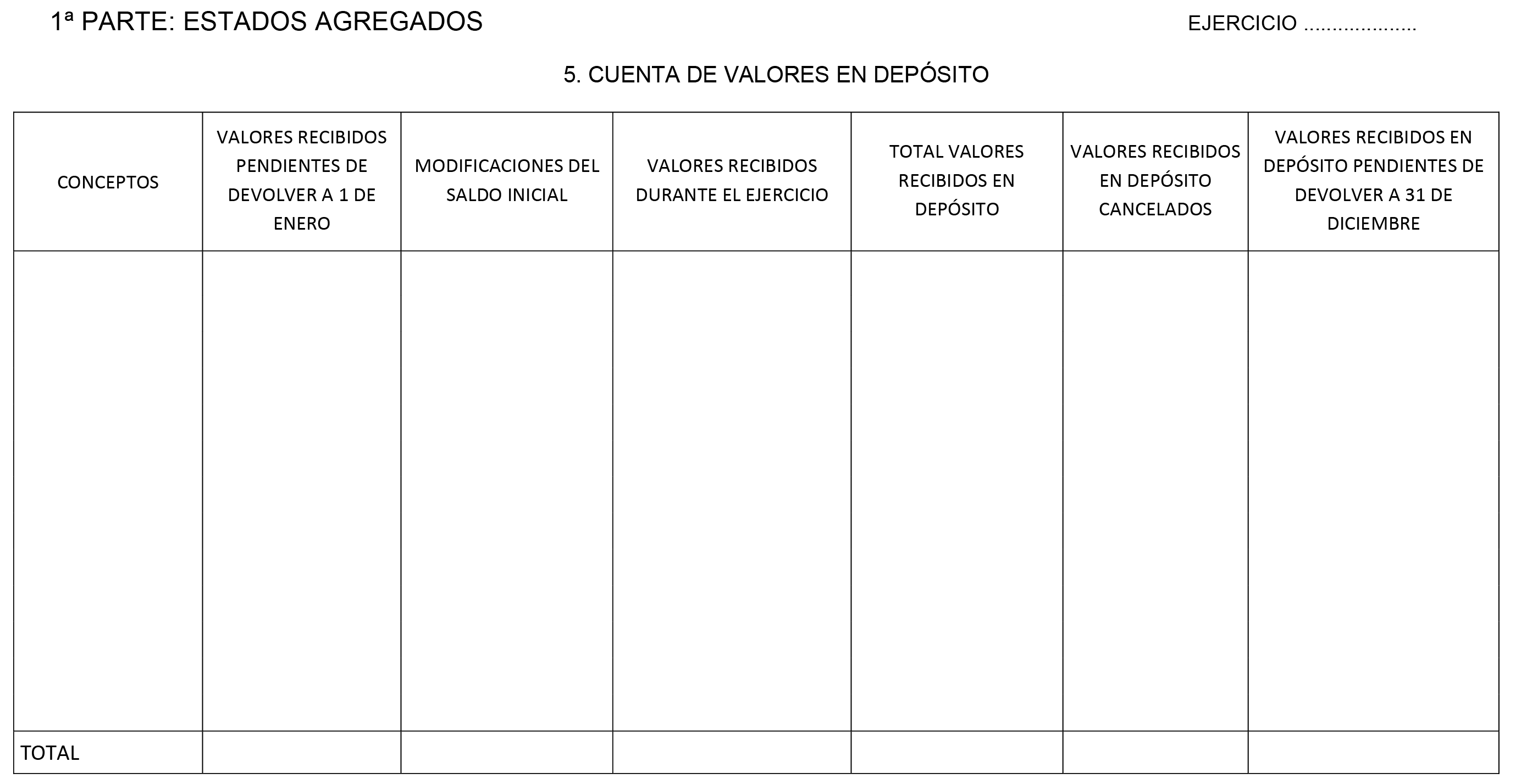

5. Cuenta de valores en depósito.

2.ª Parte: Anexos a los estados agregados.

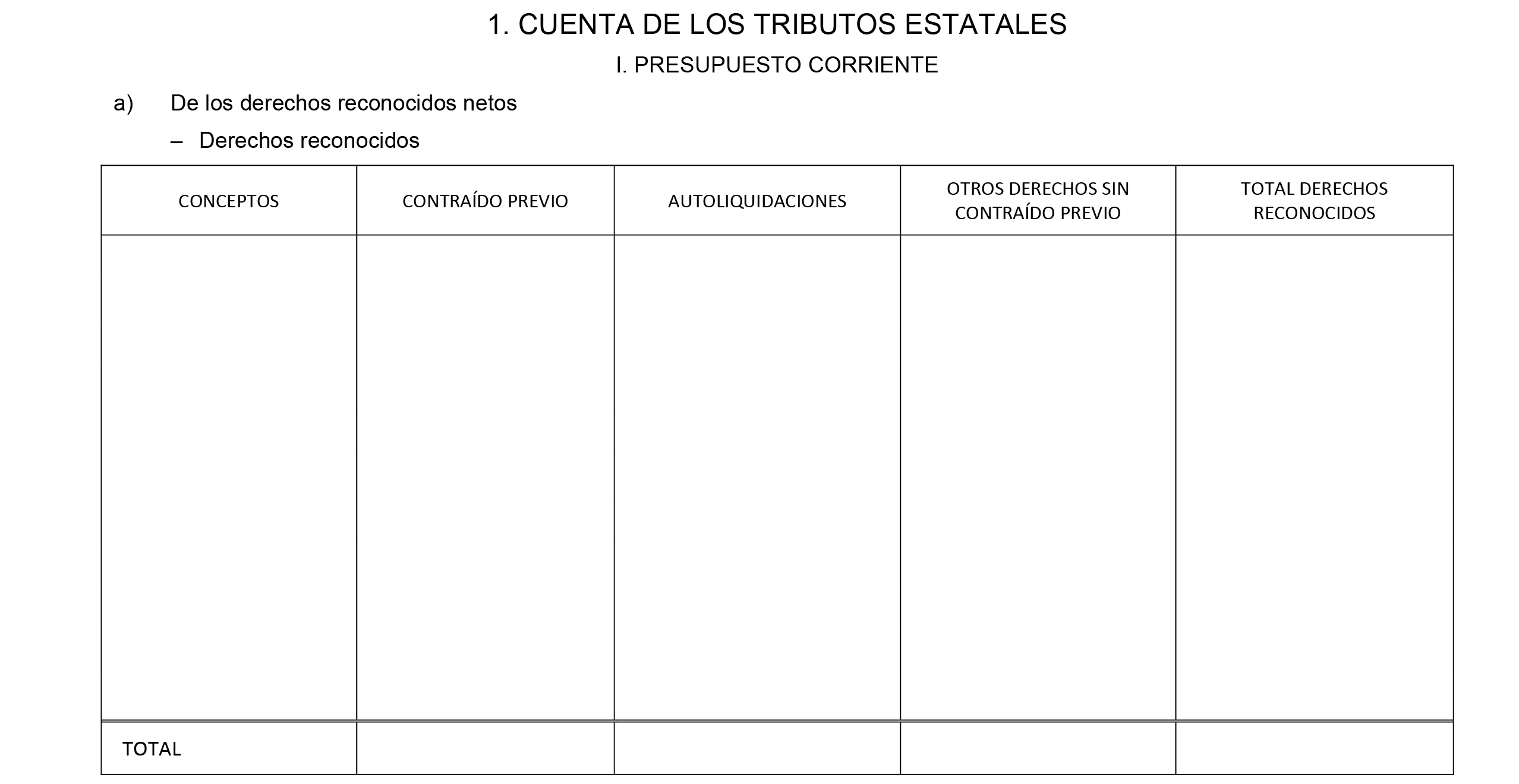

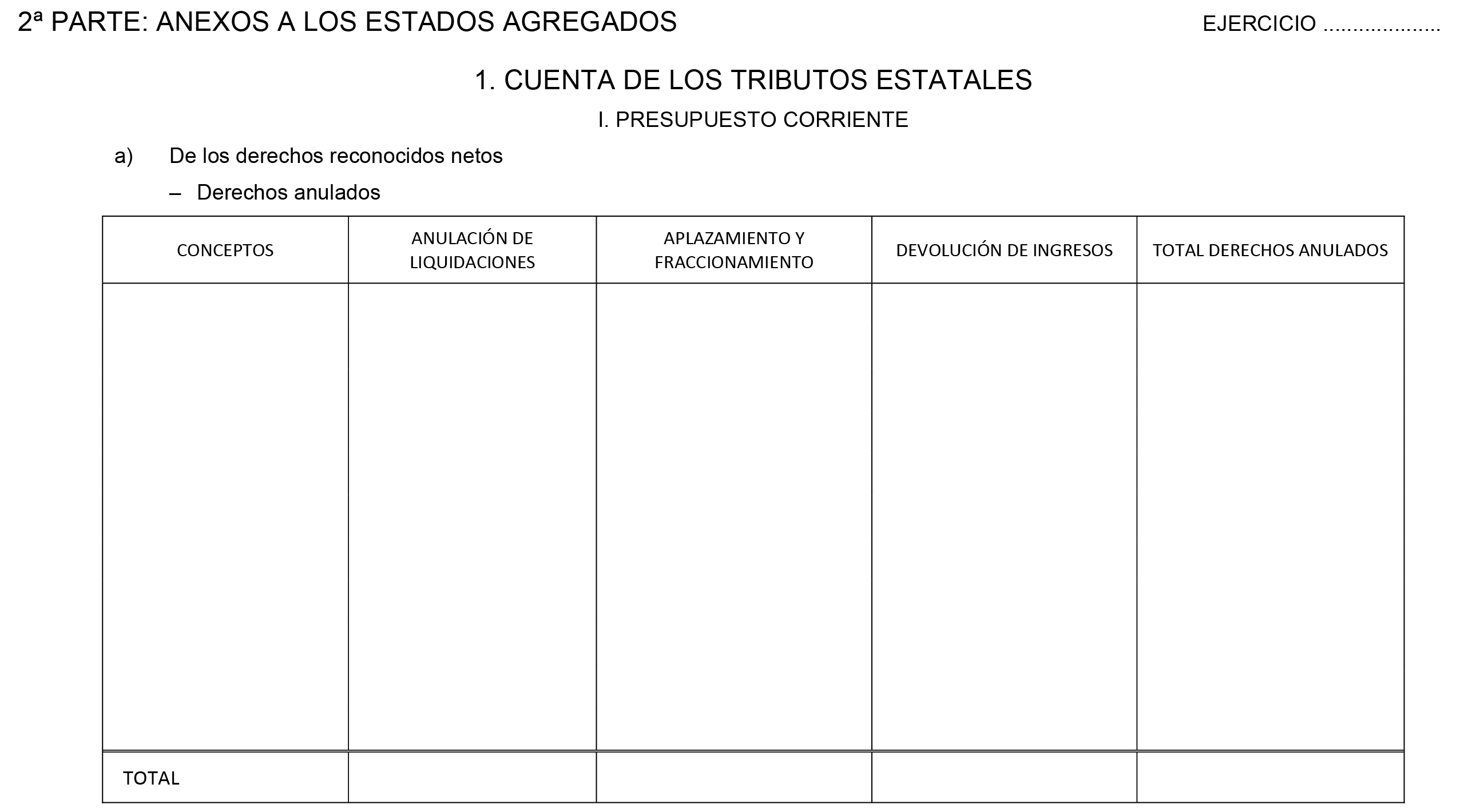

1. Cuenta de los tributos estatales.

I. Presupuesto corriente.

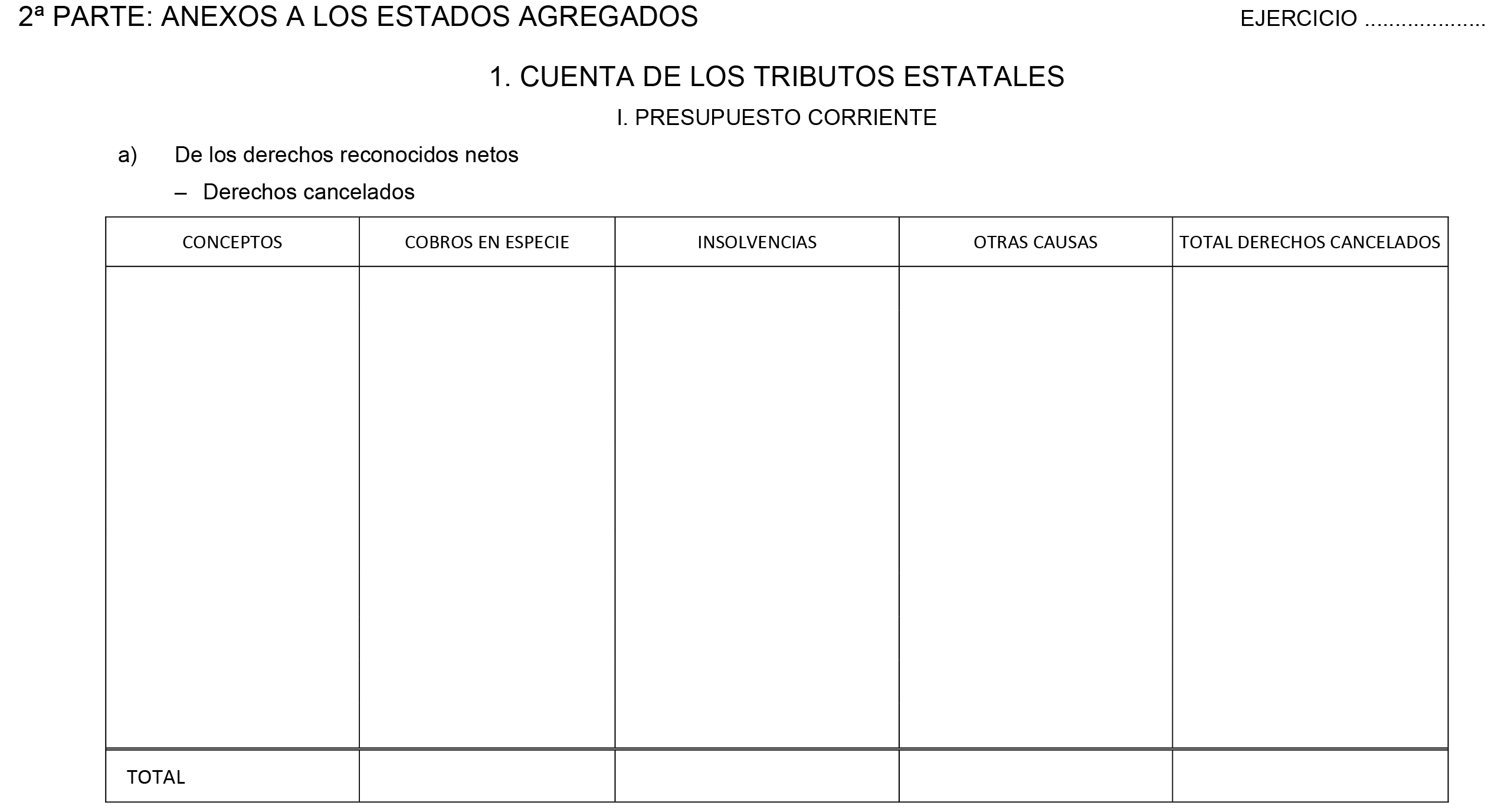

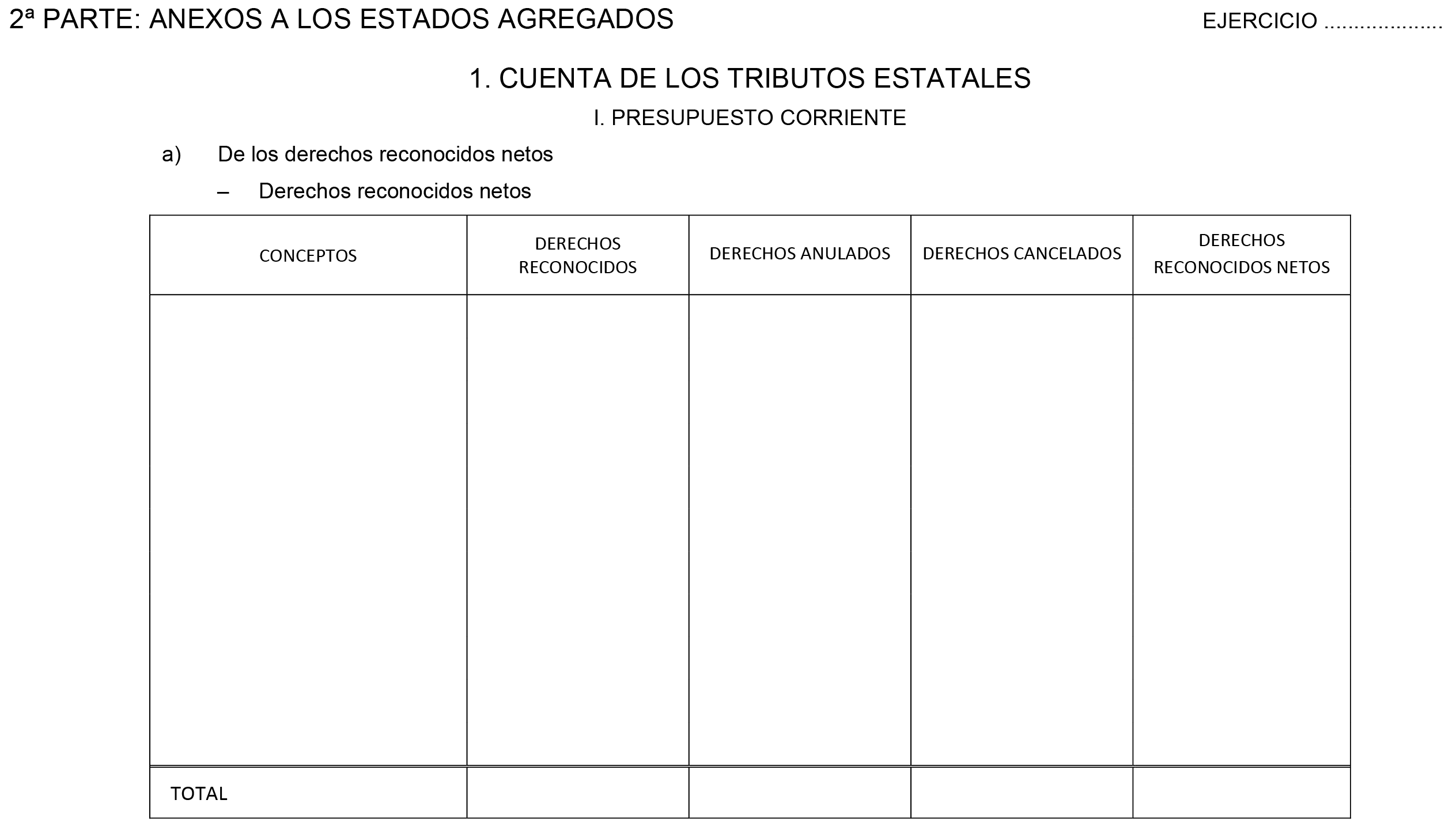

a) De los derechos reconocidos netos.

– Derechos reconocidos.

– Derechos anulados.

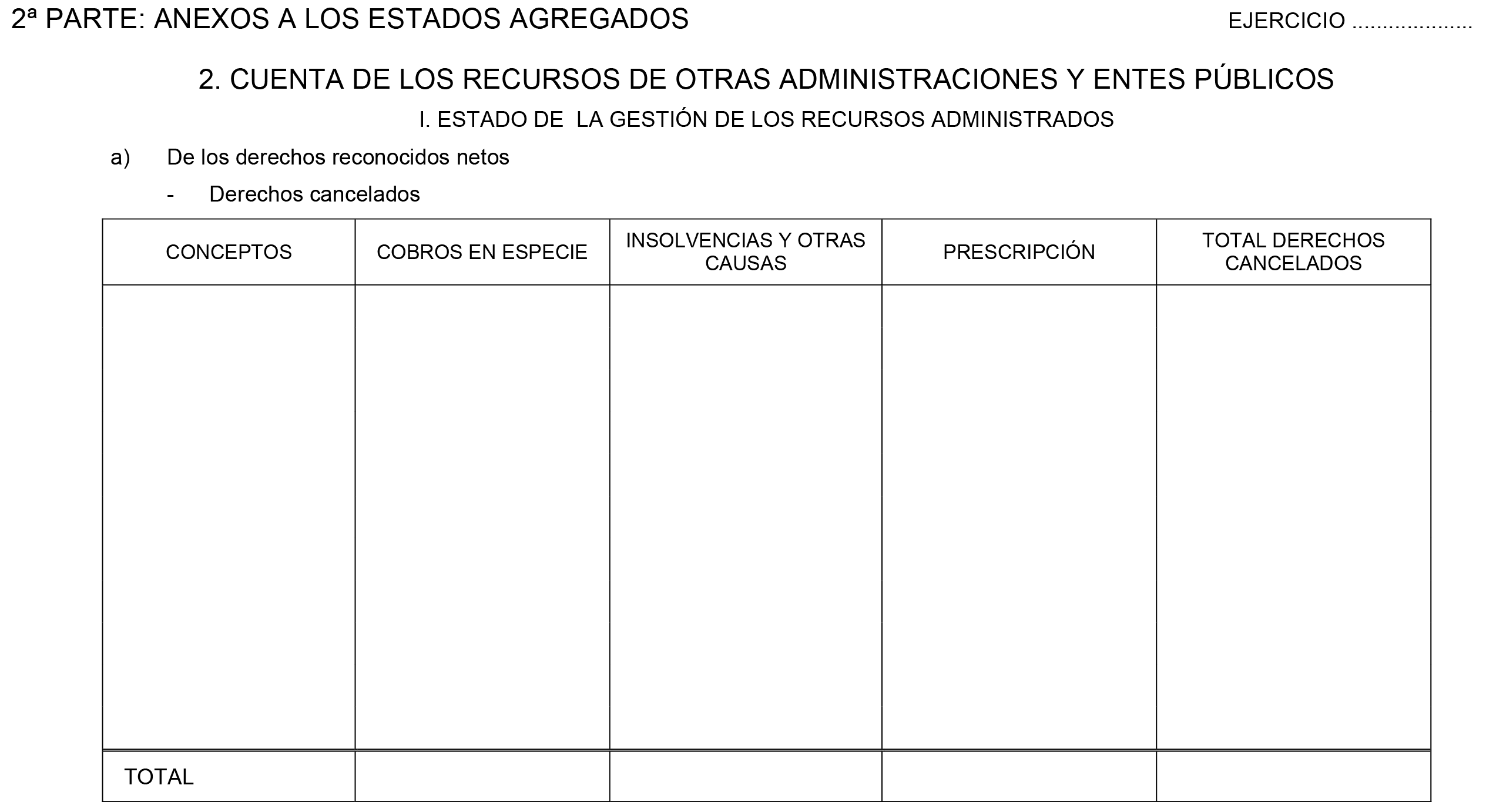

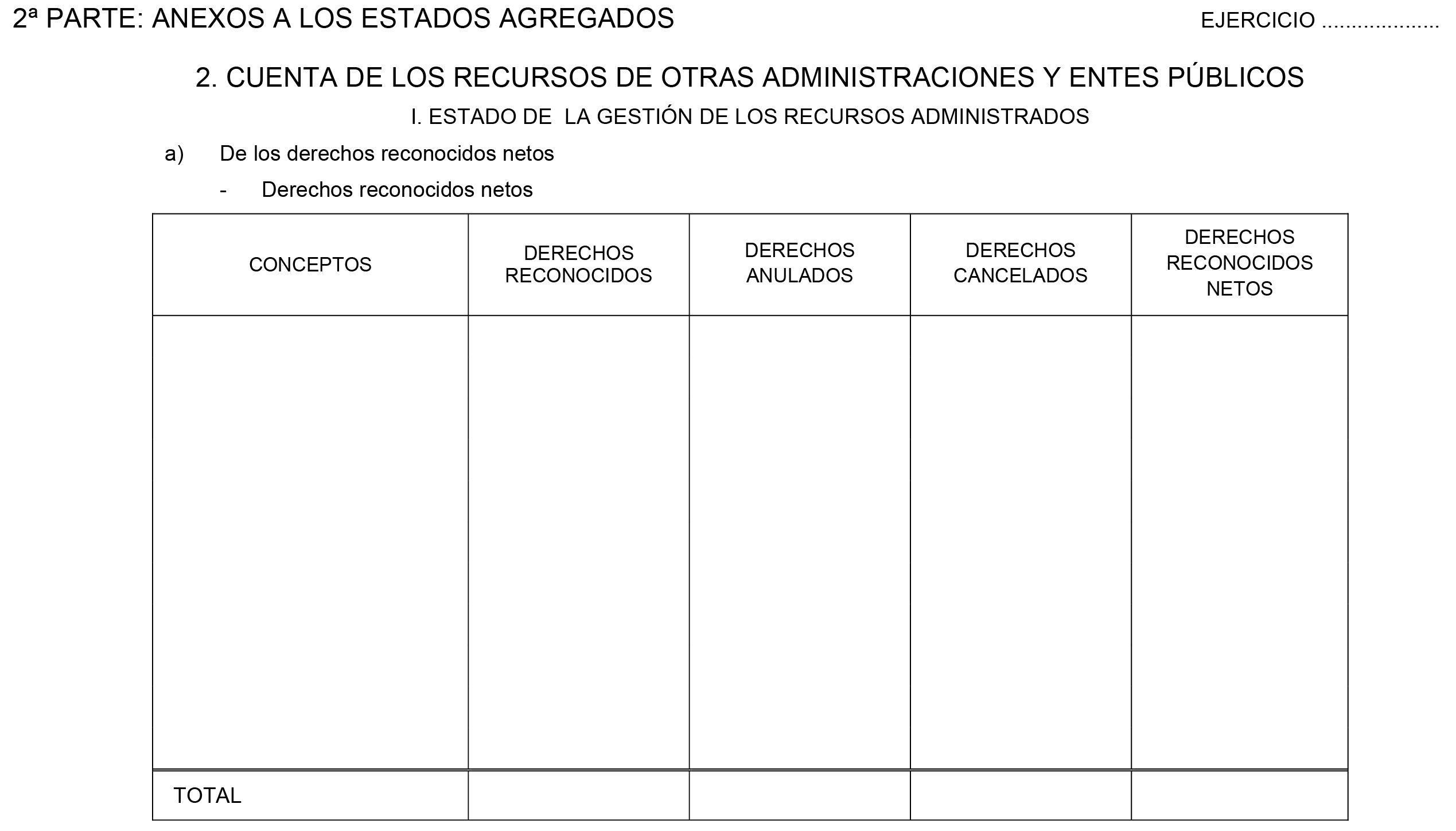

– Derechos cancelados.

– Derechos reconocidos netos.

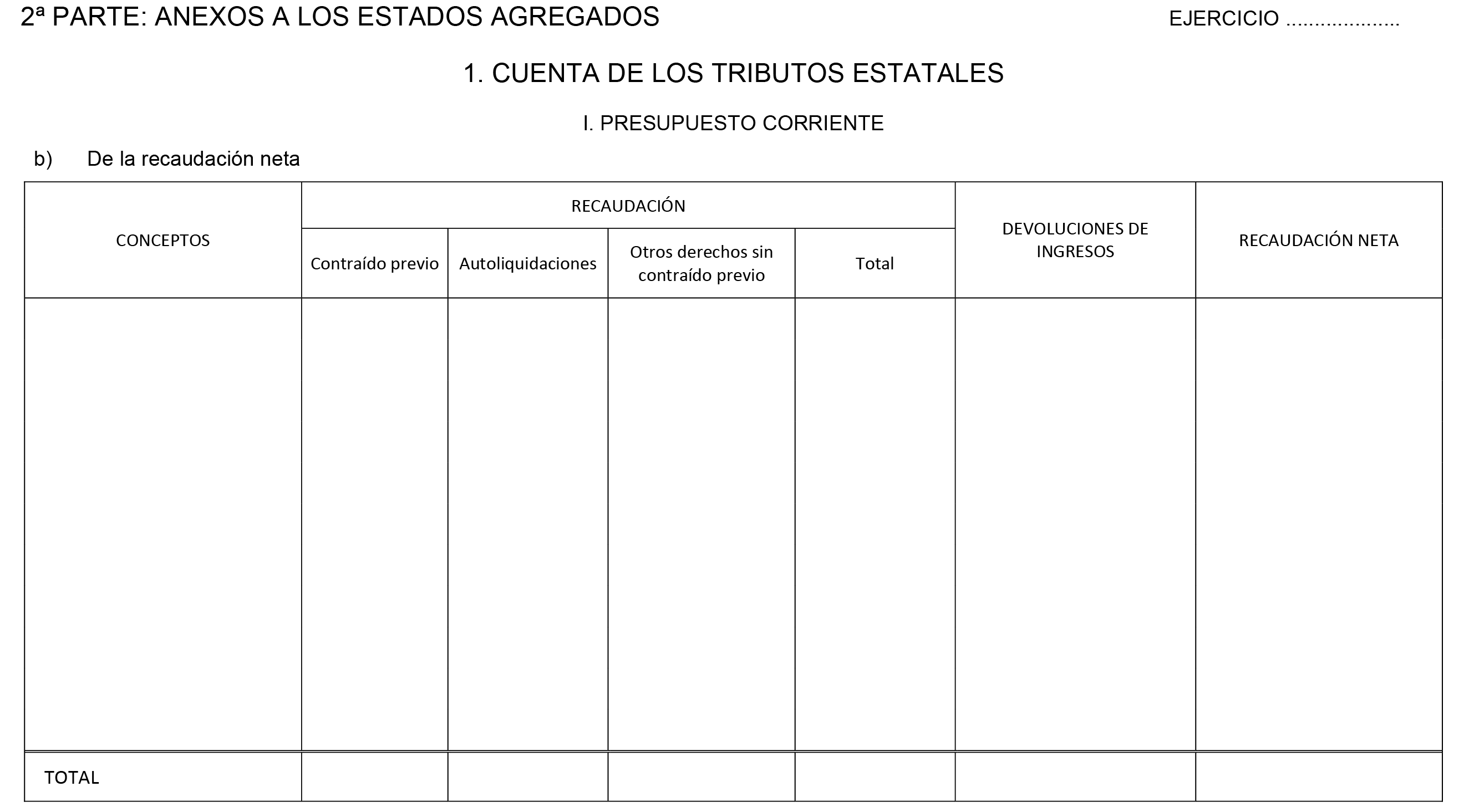

b) De la recaudación neta.

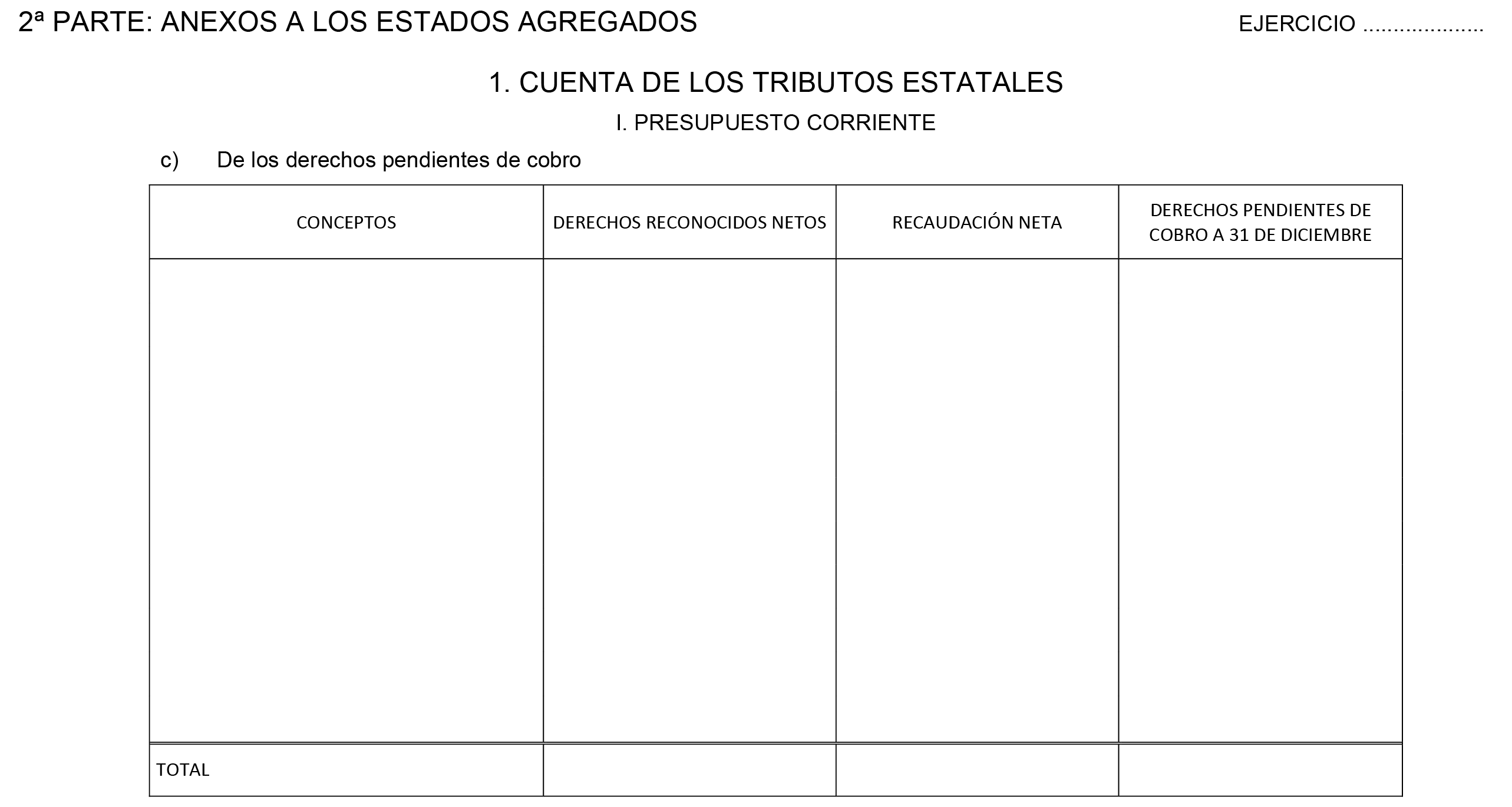

c) De los derechos pendientes de cobro.

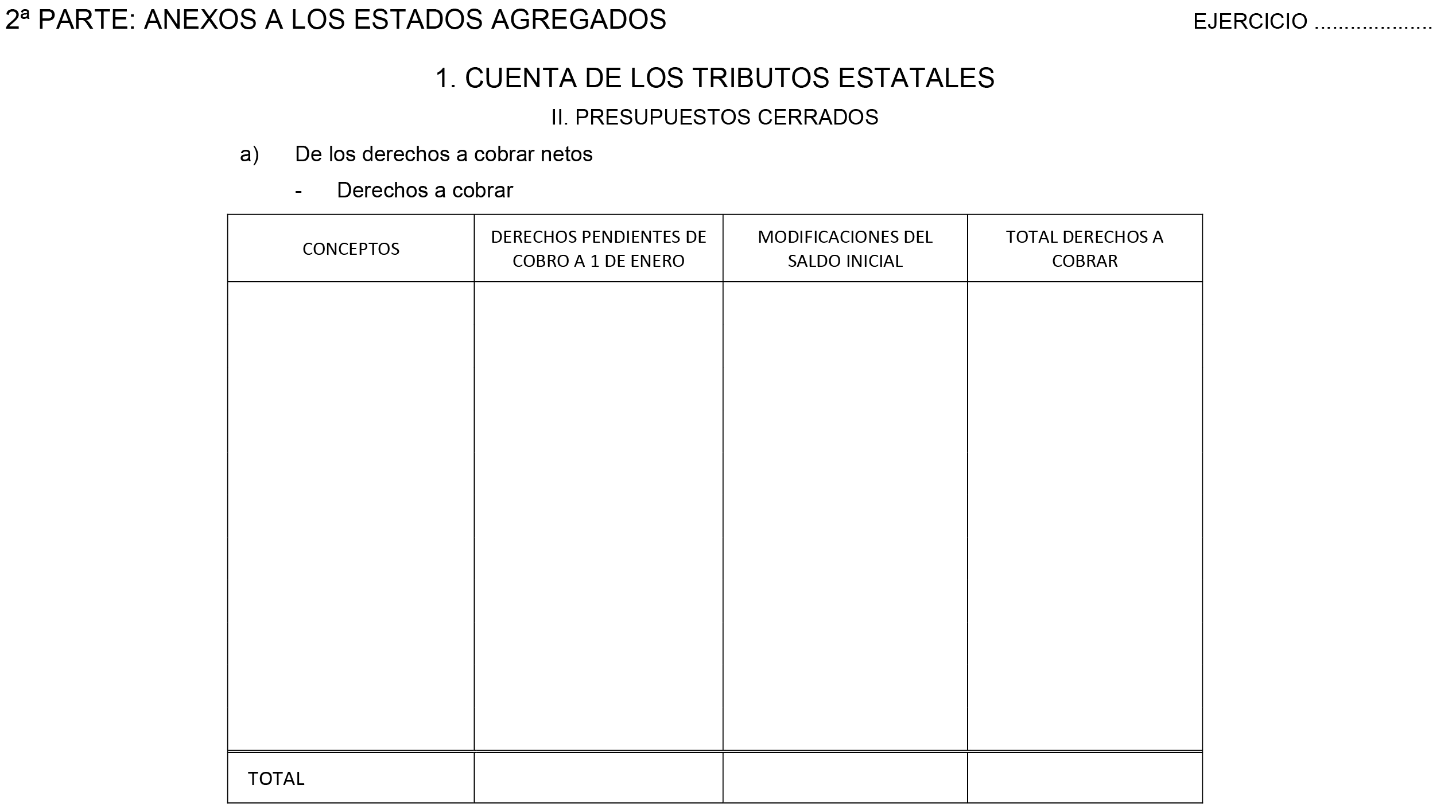

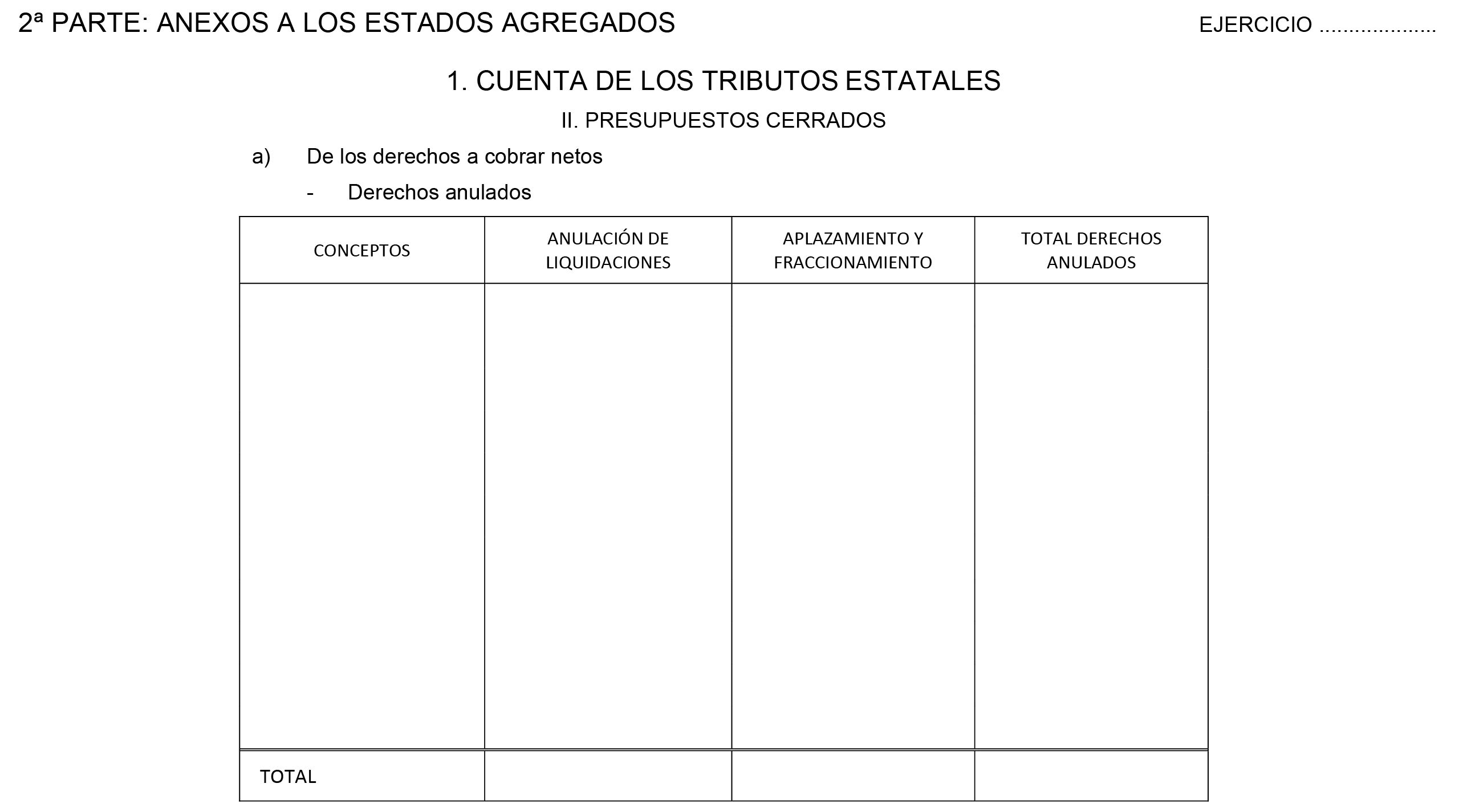

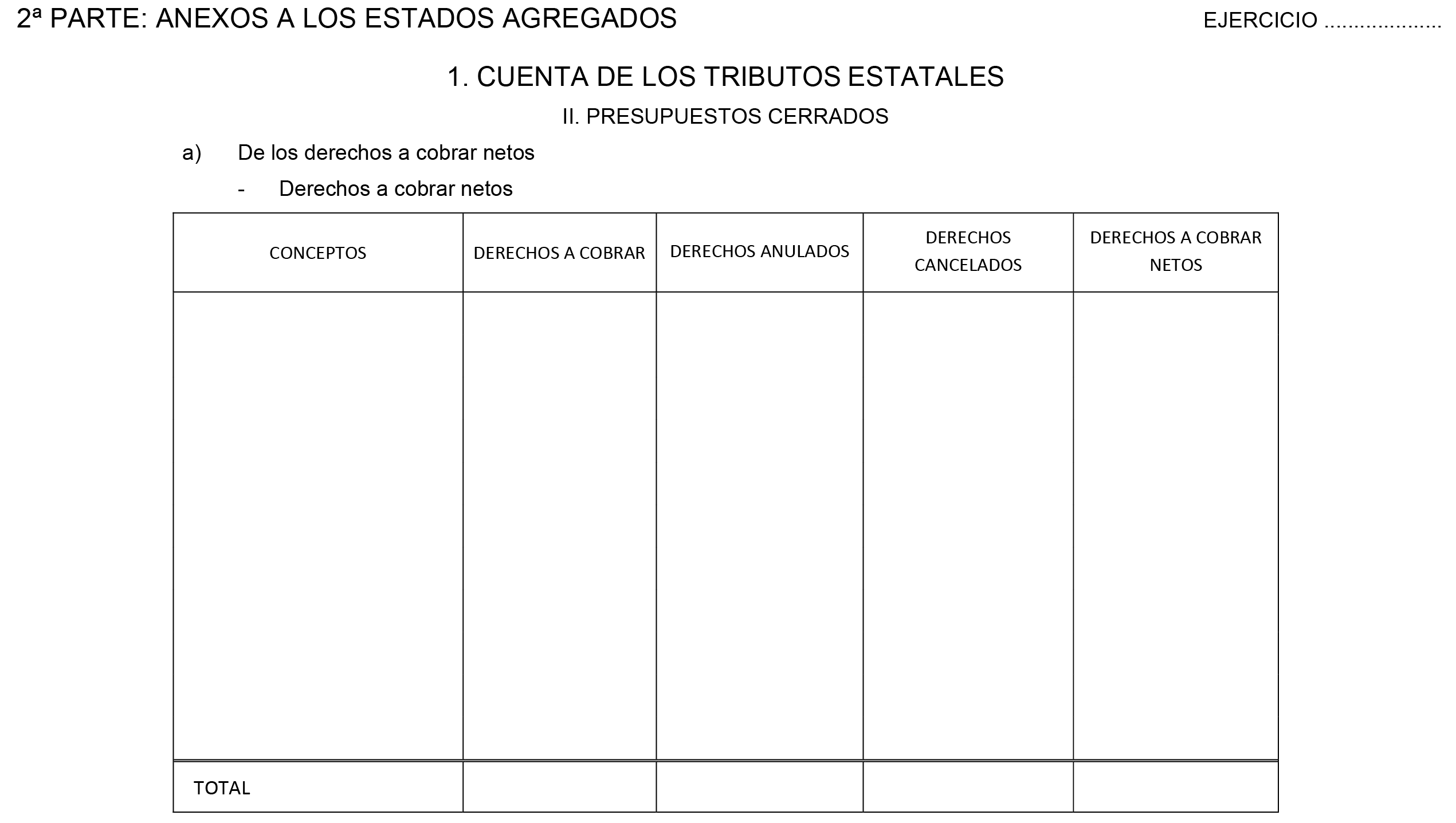

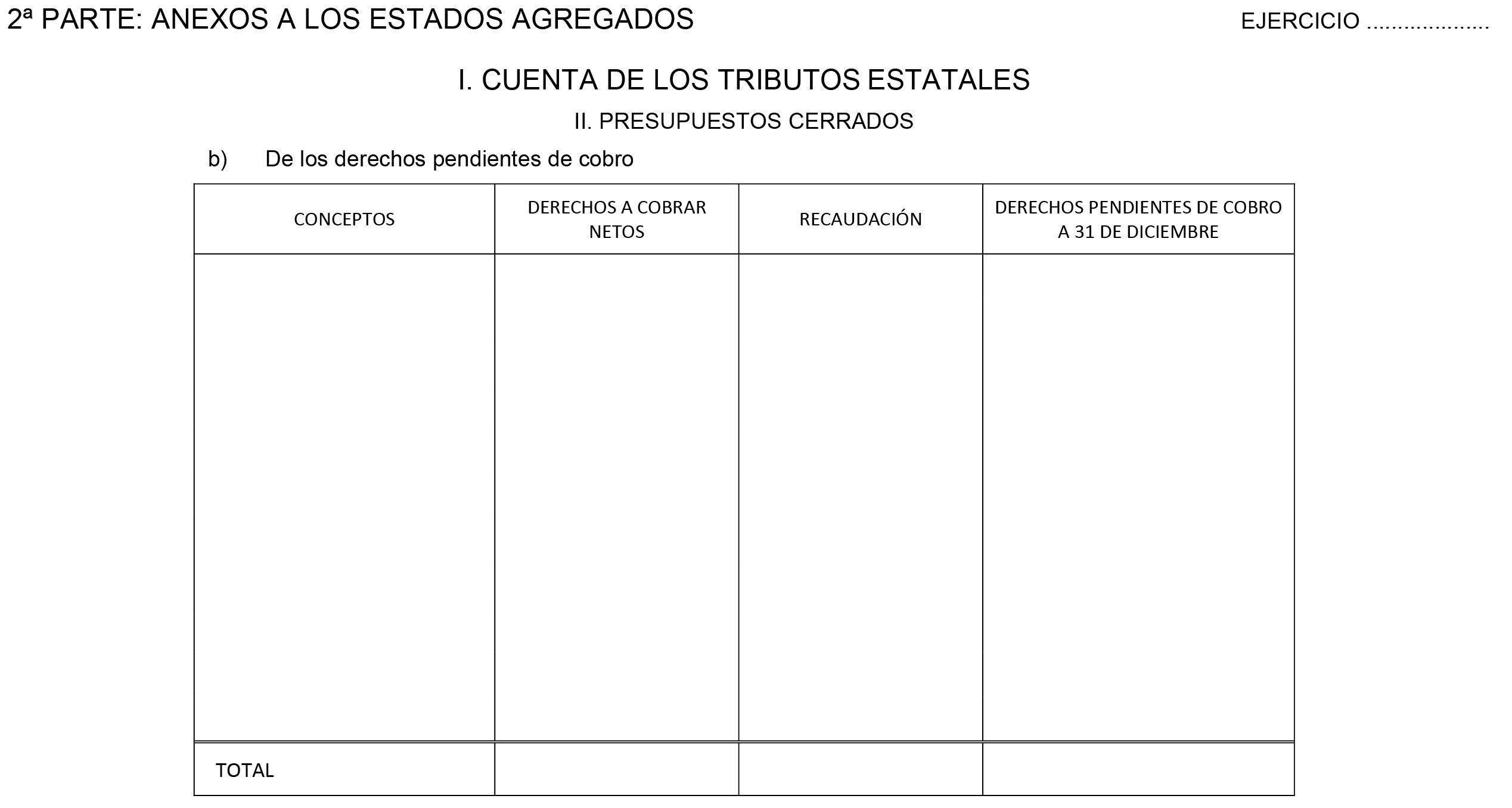

II. Presupuestos cerrados.

a) De los derechos a cobrar netos.

– Derechos a cobrar.

– Derechos anulados.

– Derechos cancelados.

– Derechos a cobrar netos.

b) De los derechos pendientes de cobro.

III. Estado de devoluciones de ingresos.

2. Cuenta de los recursos de otras administraciones y entes públicos.

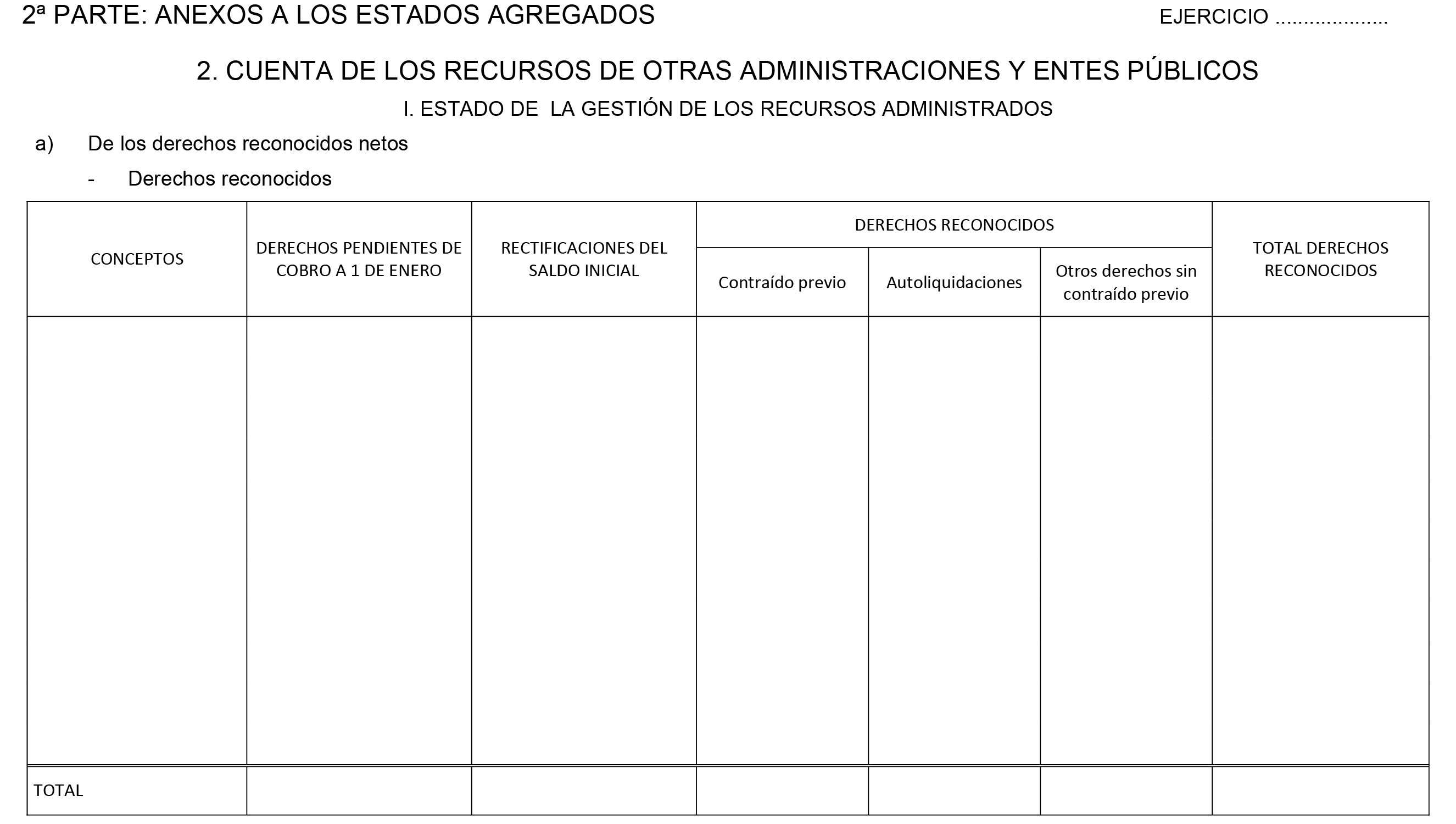

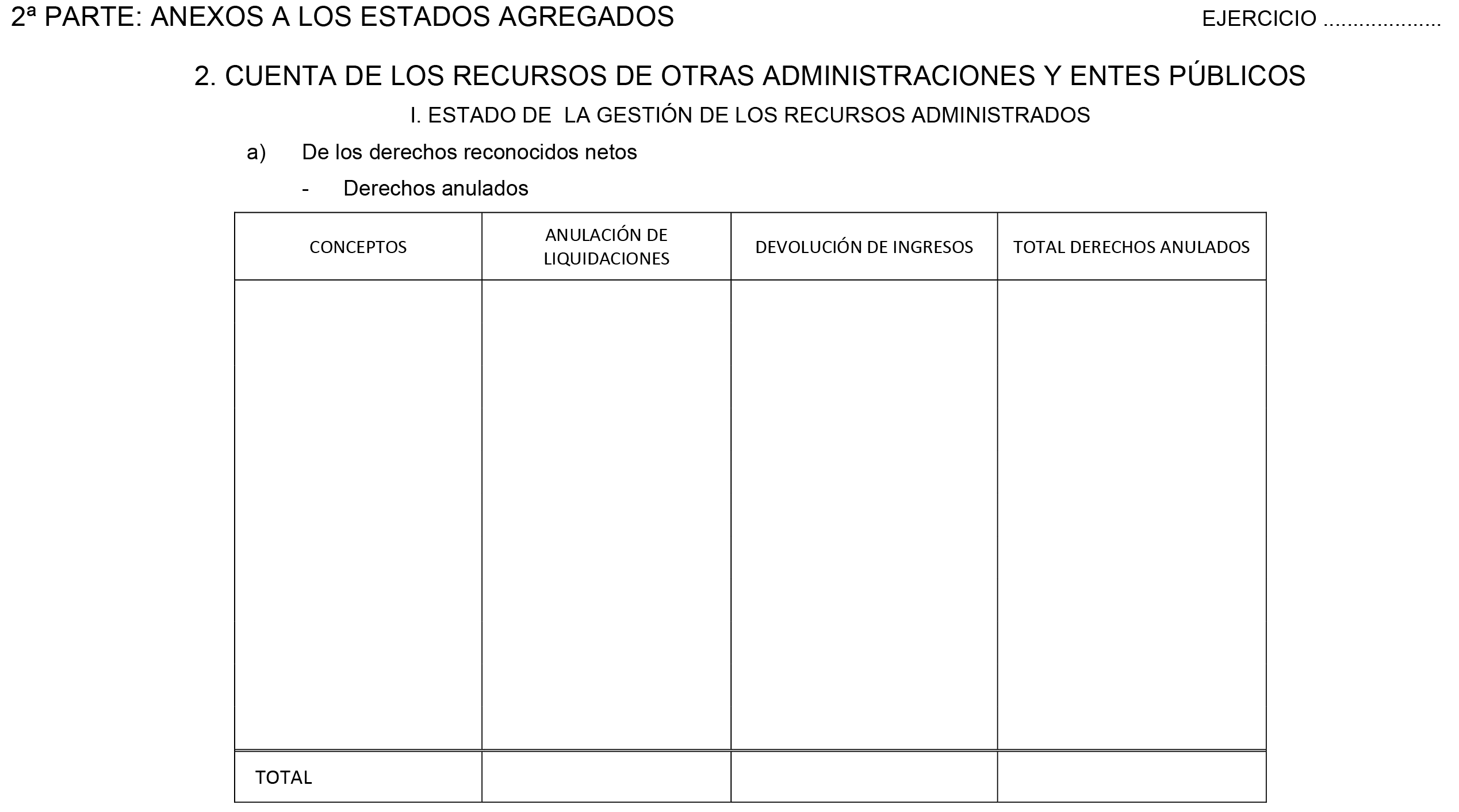

I. Estado de la gestión de los recursos administrados.

a) De los derechos reconocidos netos.

– Derechos reconocidos.

– Derechos anulados.

– Derechos cancelados.

– Derechos reconocidos netos.

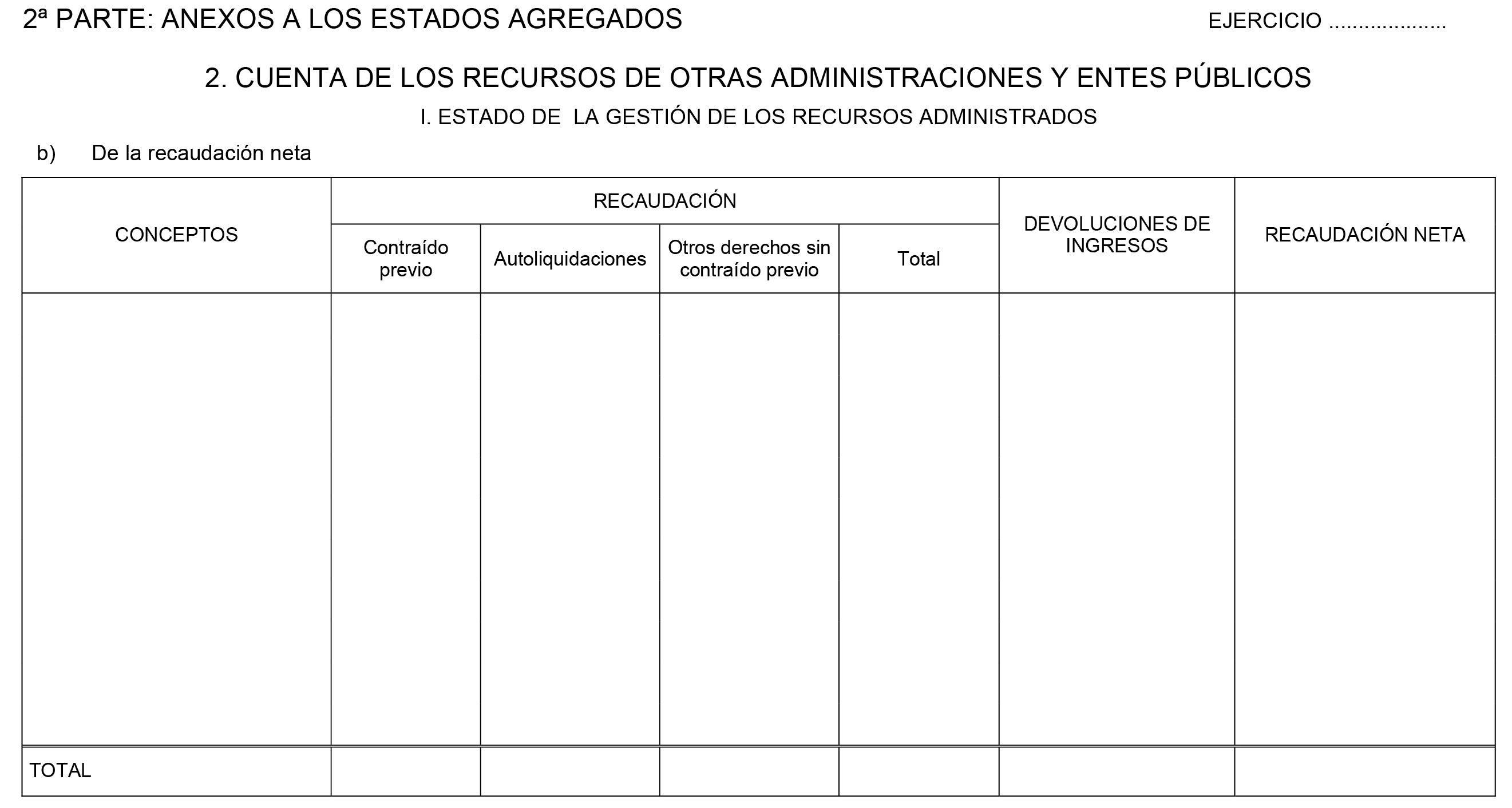

b) De la recaudación neta.

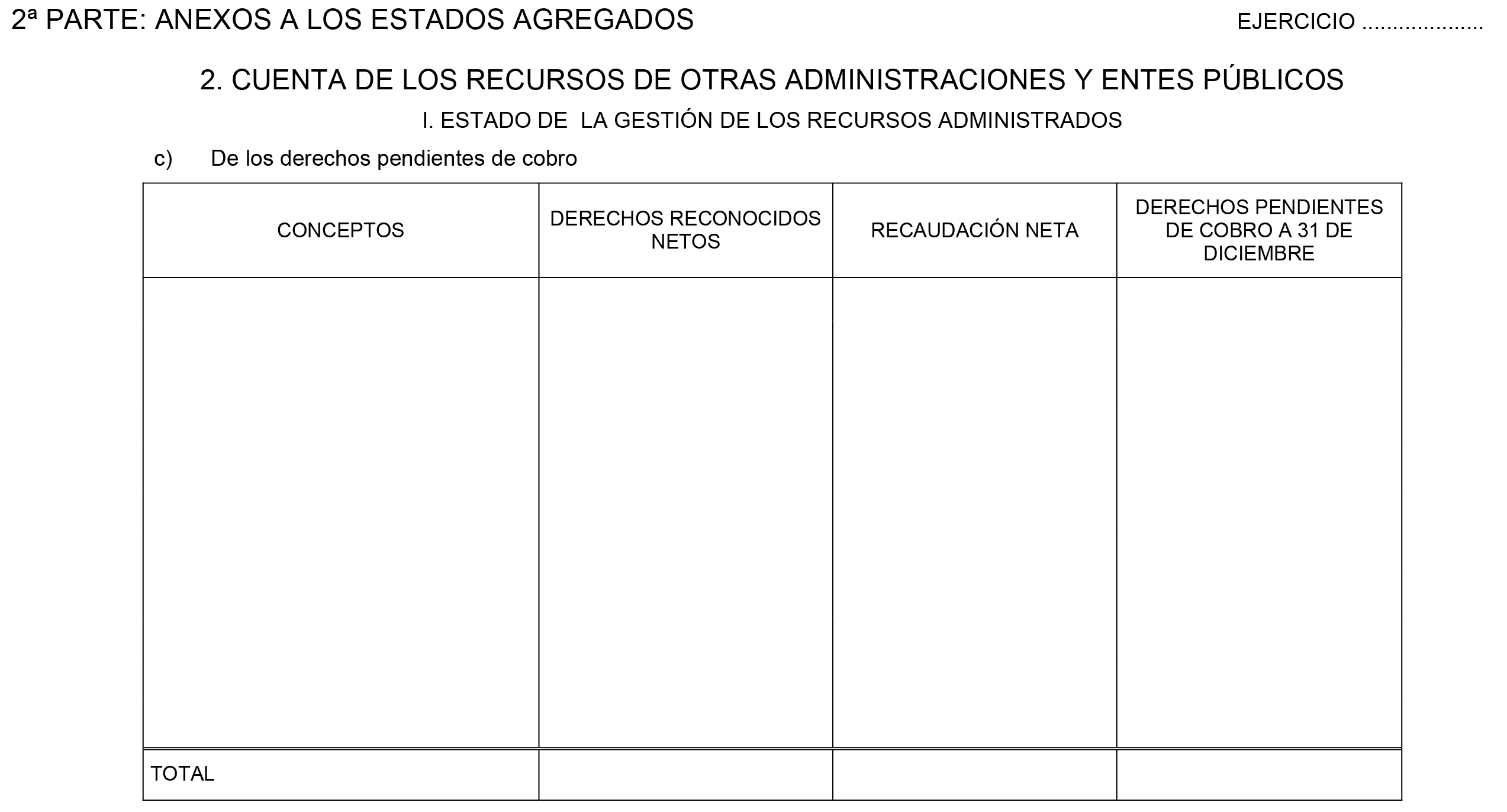

c) De los derechos pendientes de cobro.

II. Estado de devoluciones de ingresos.

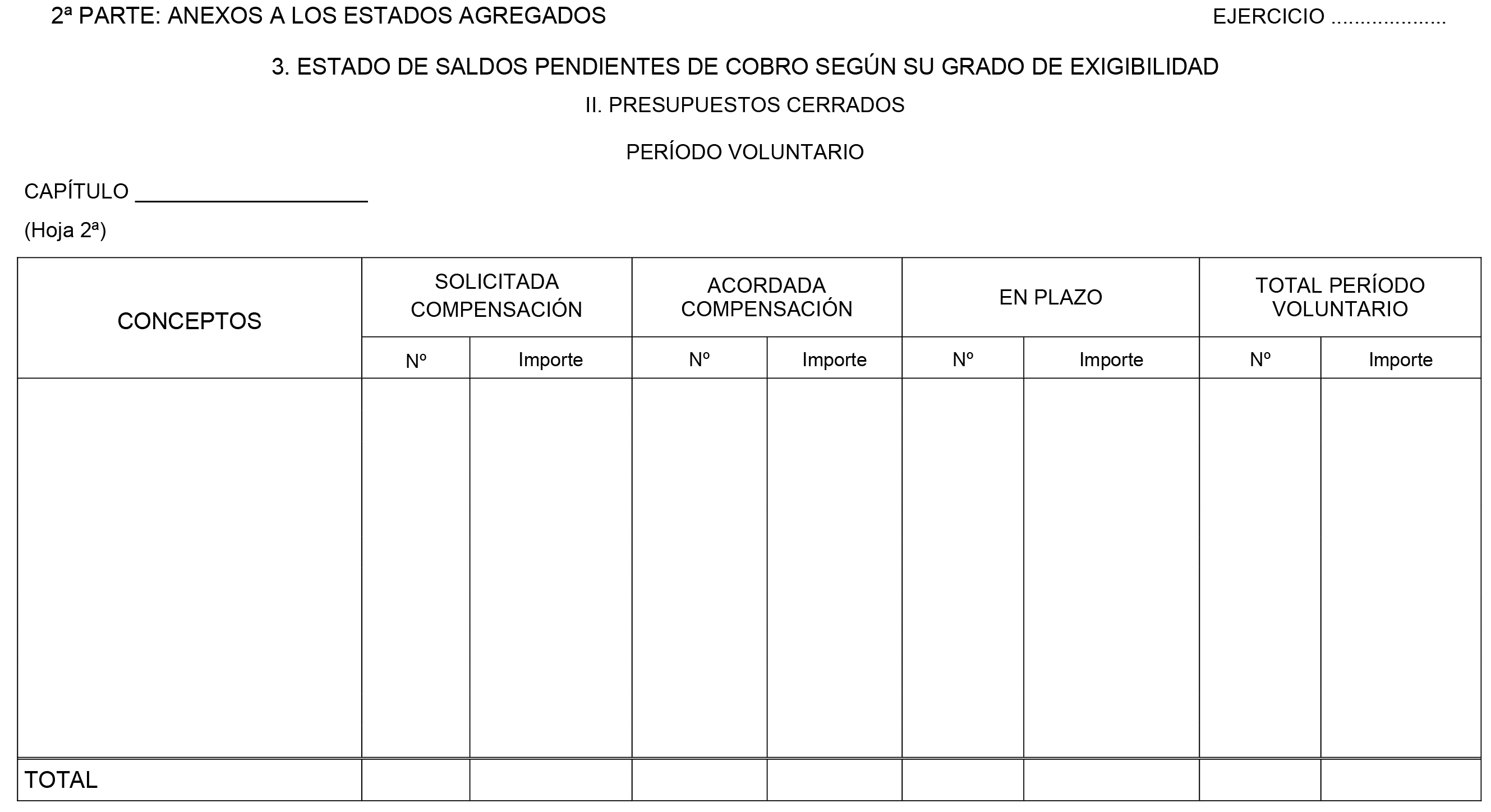

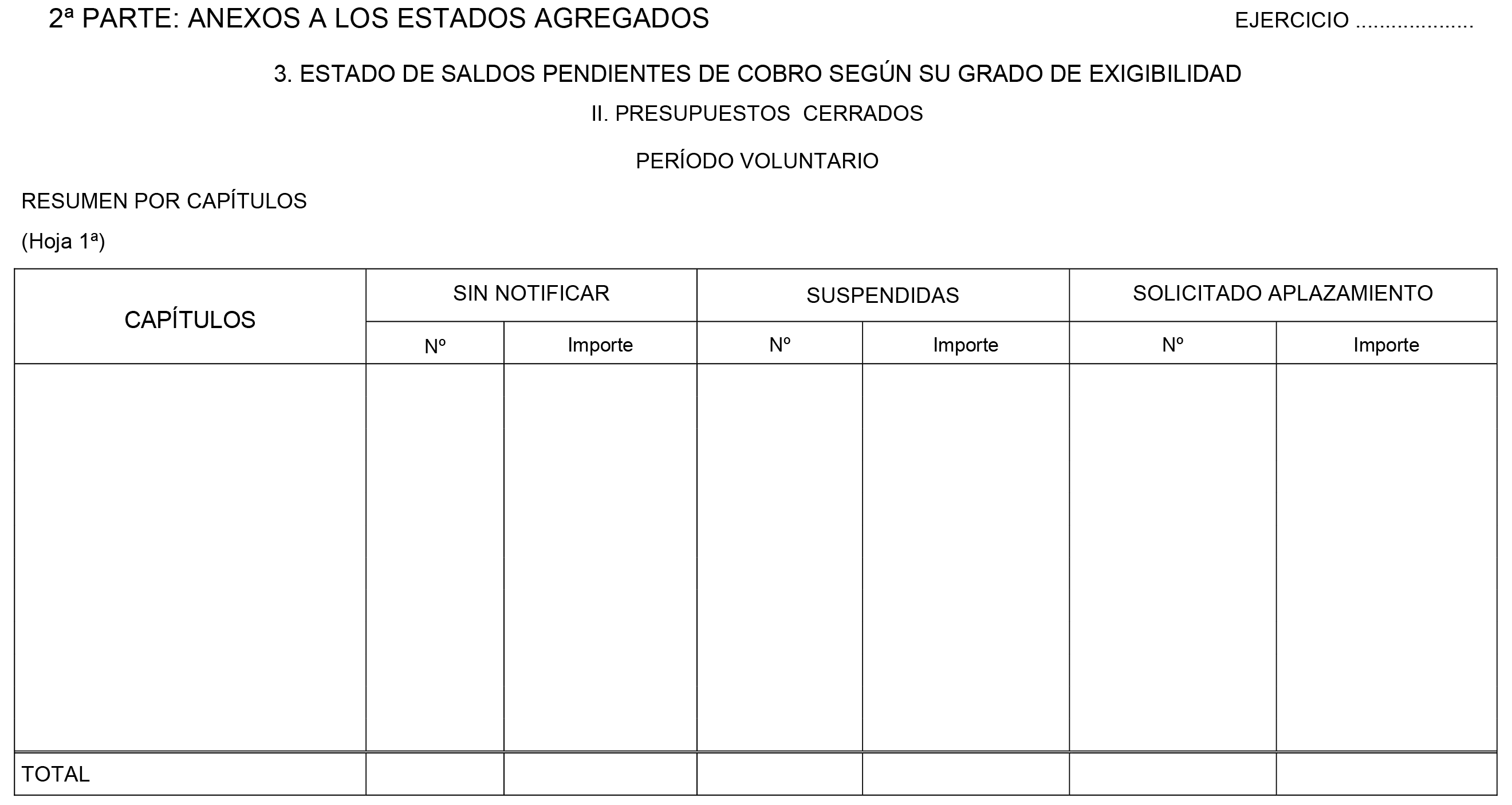

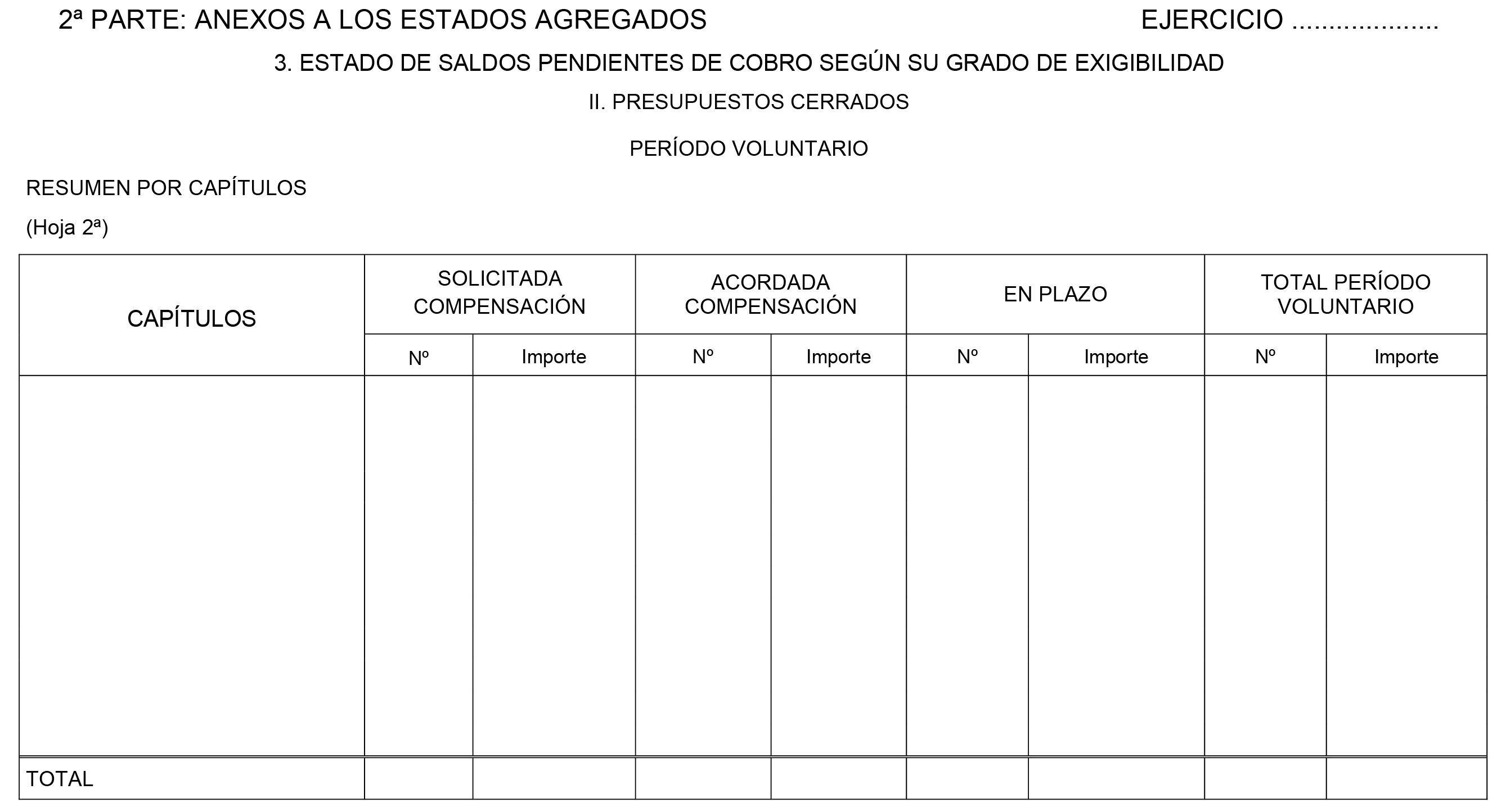

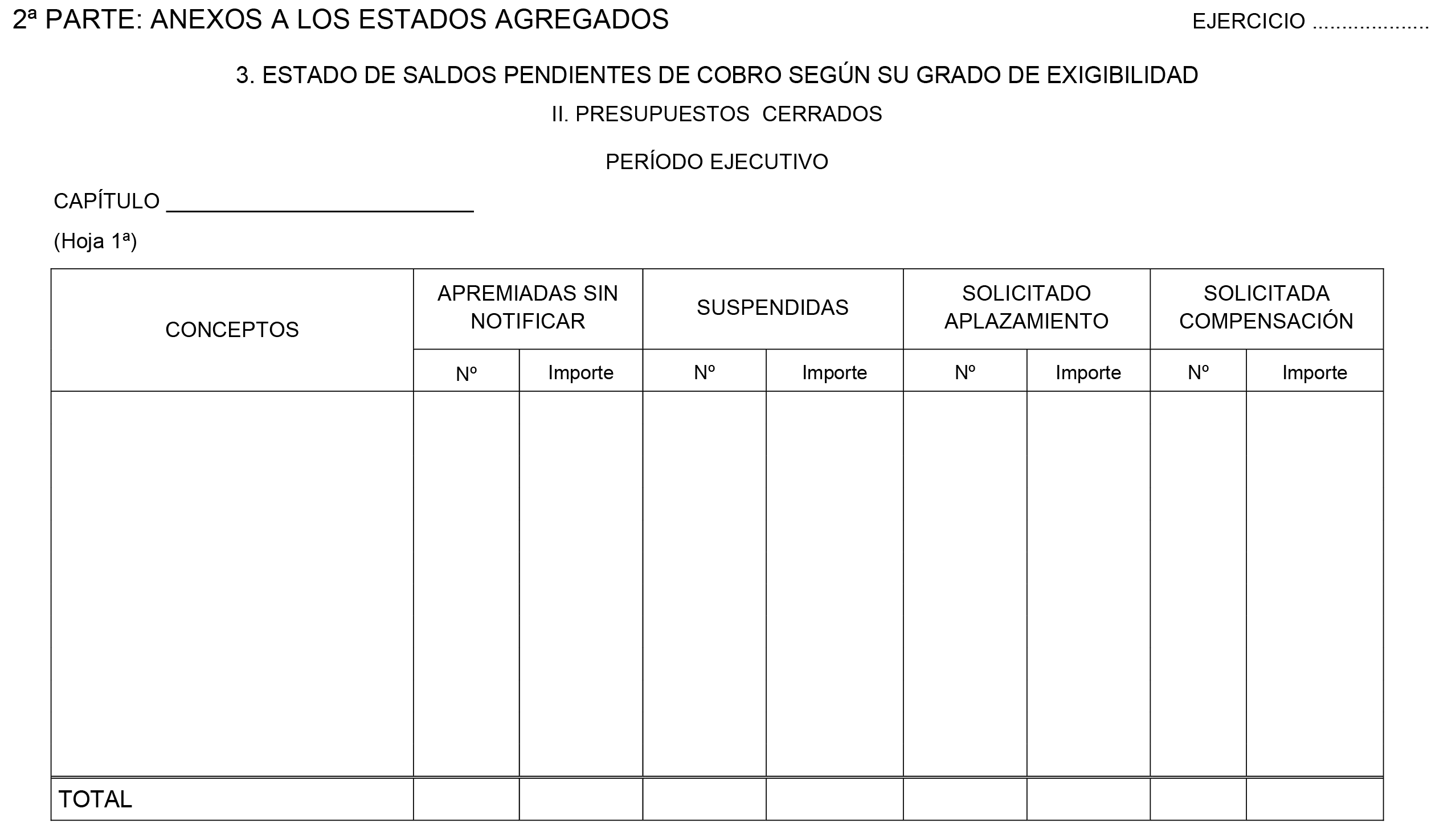

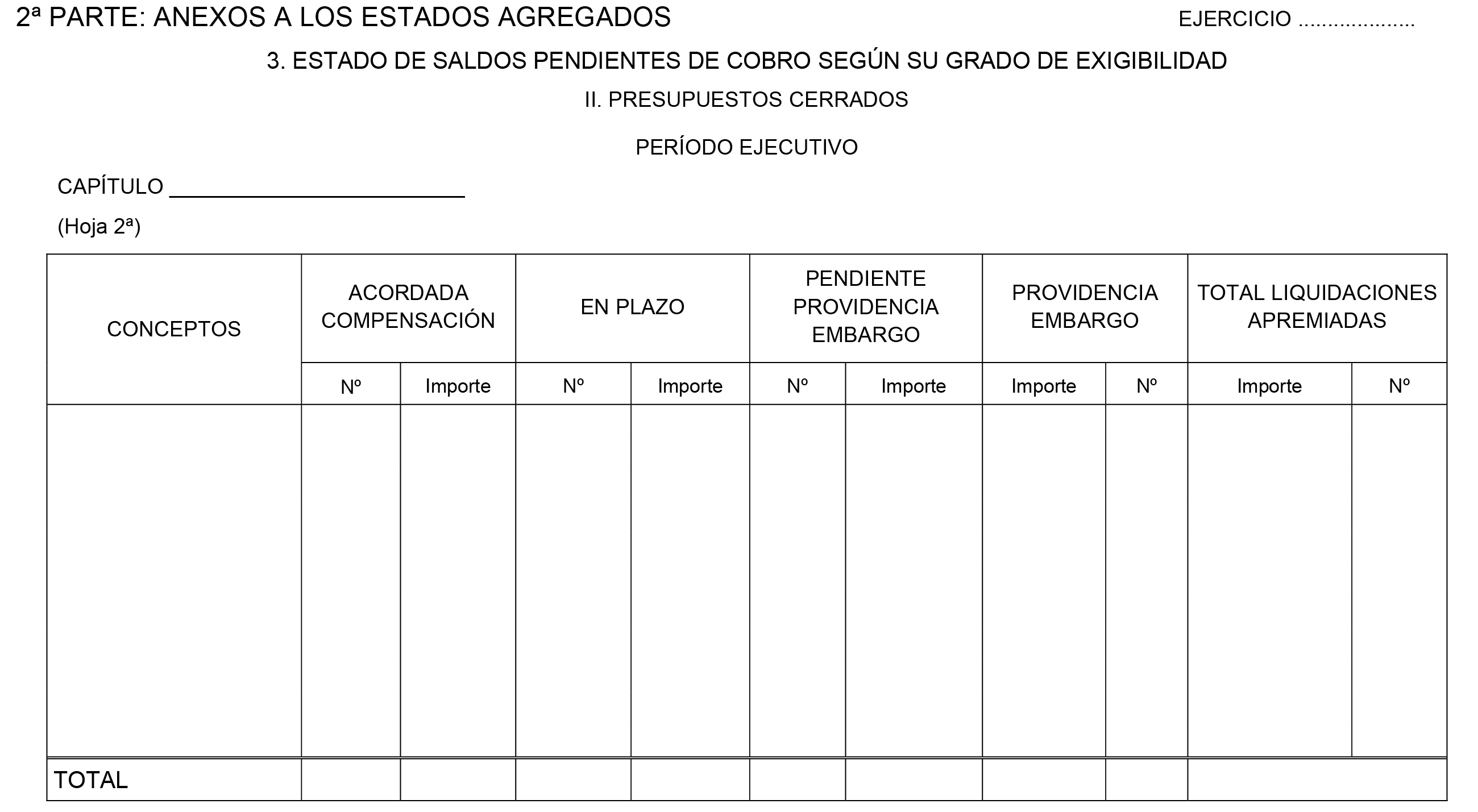

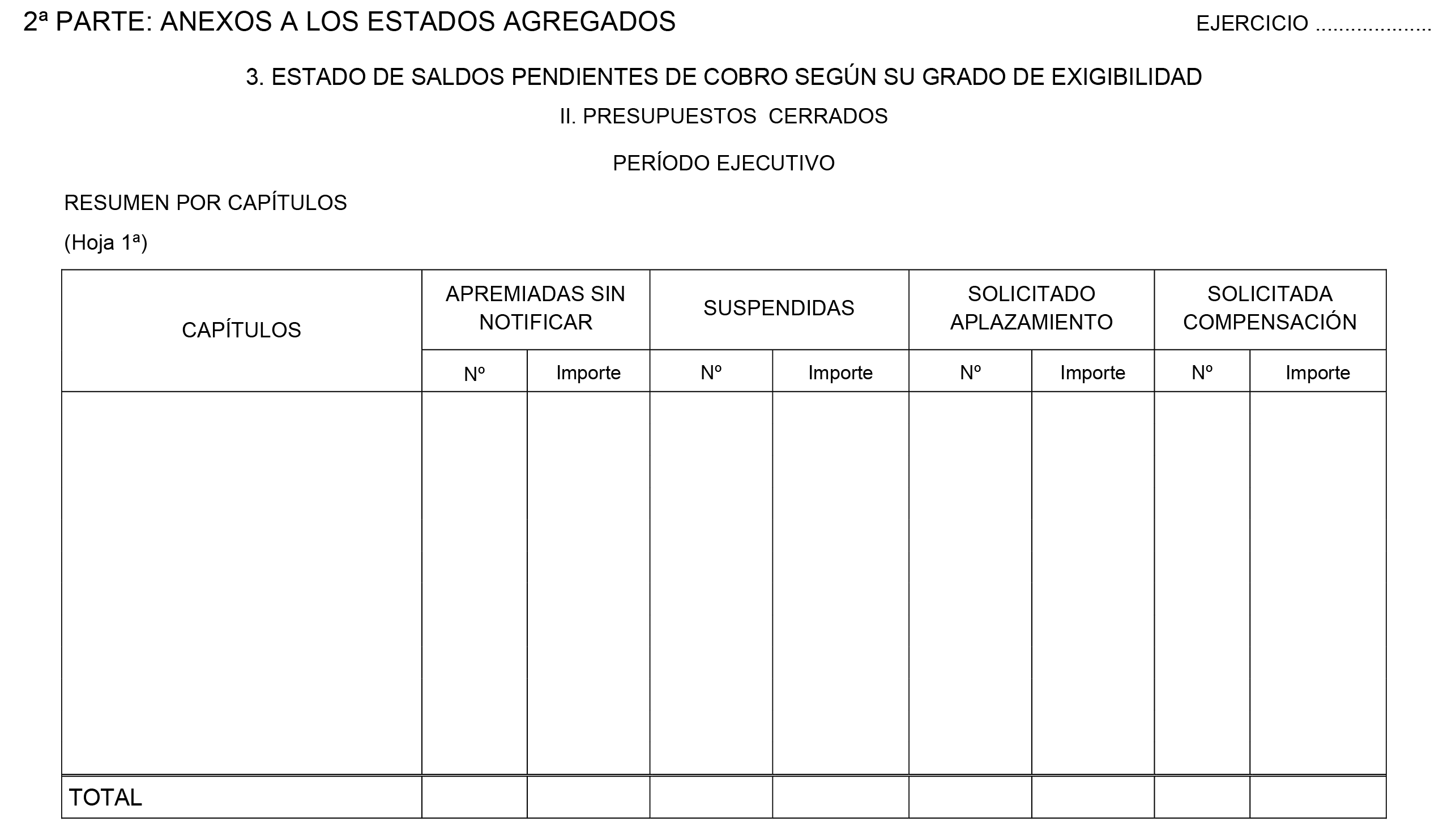

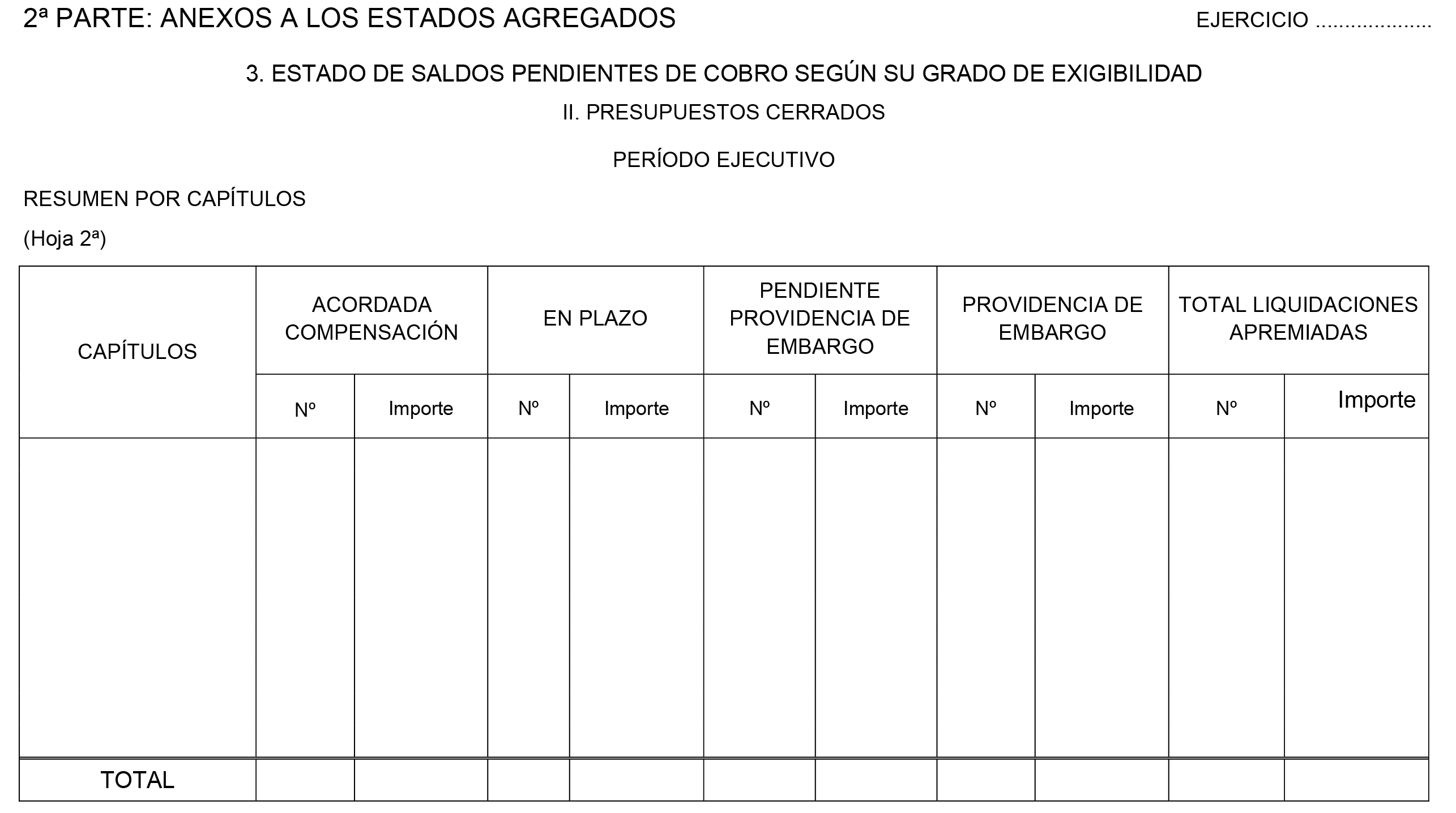

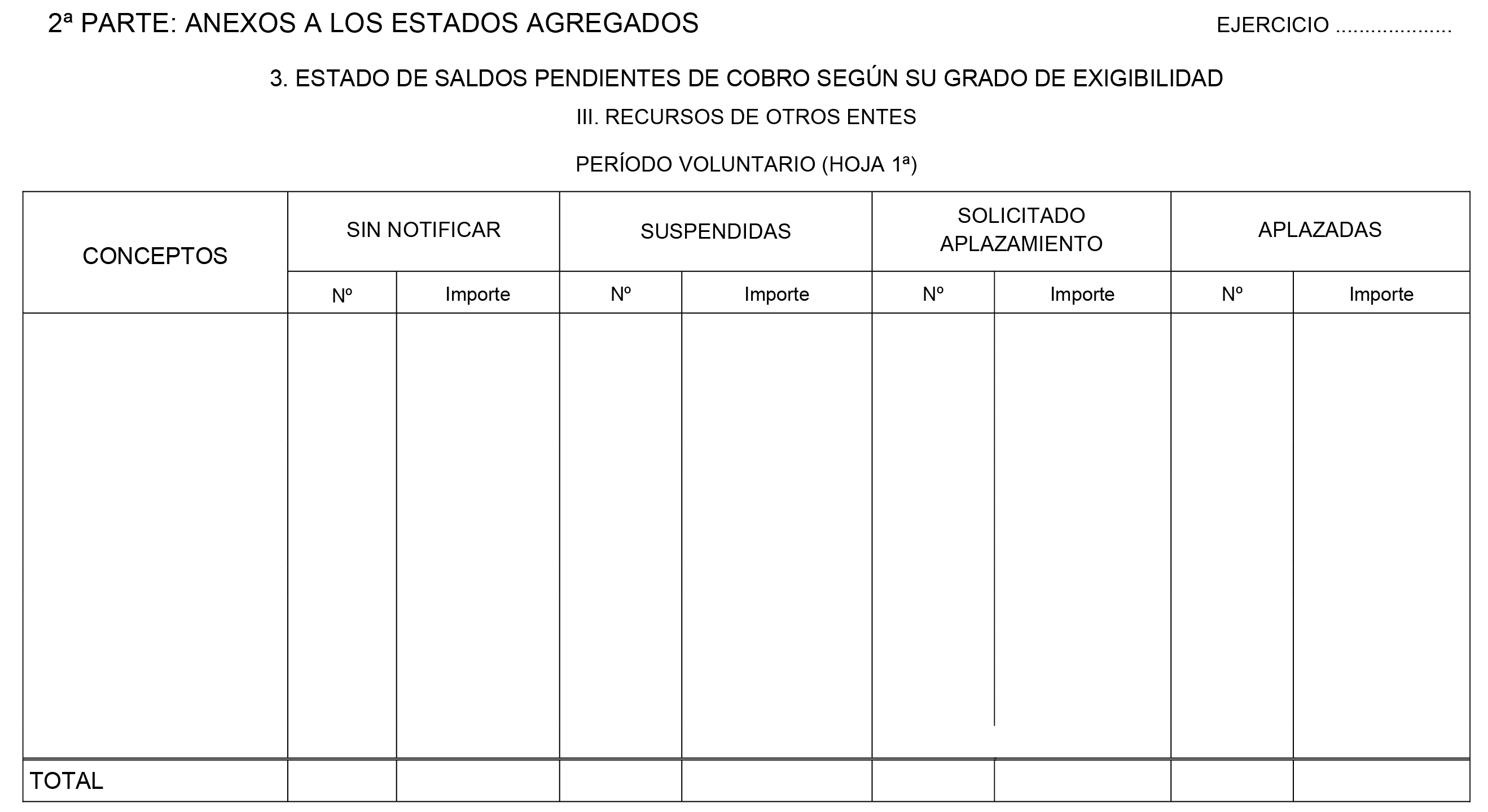

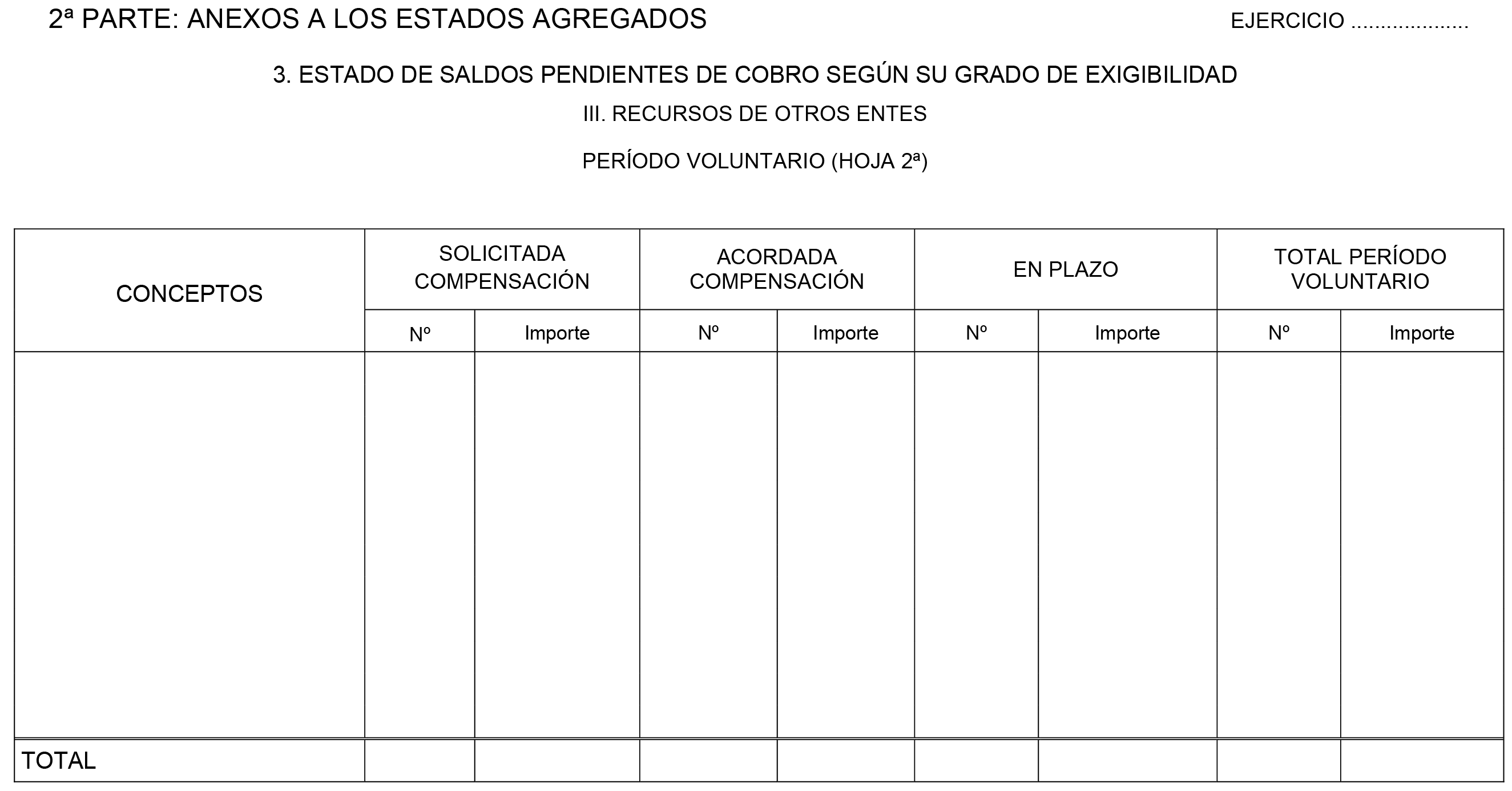

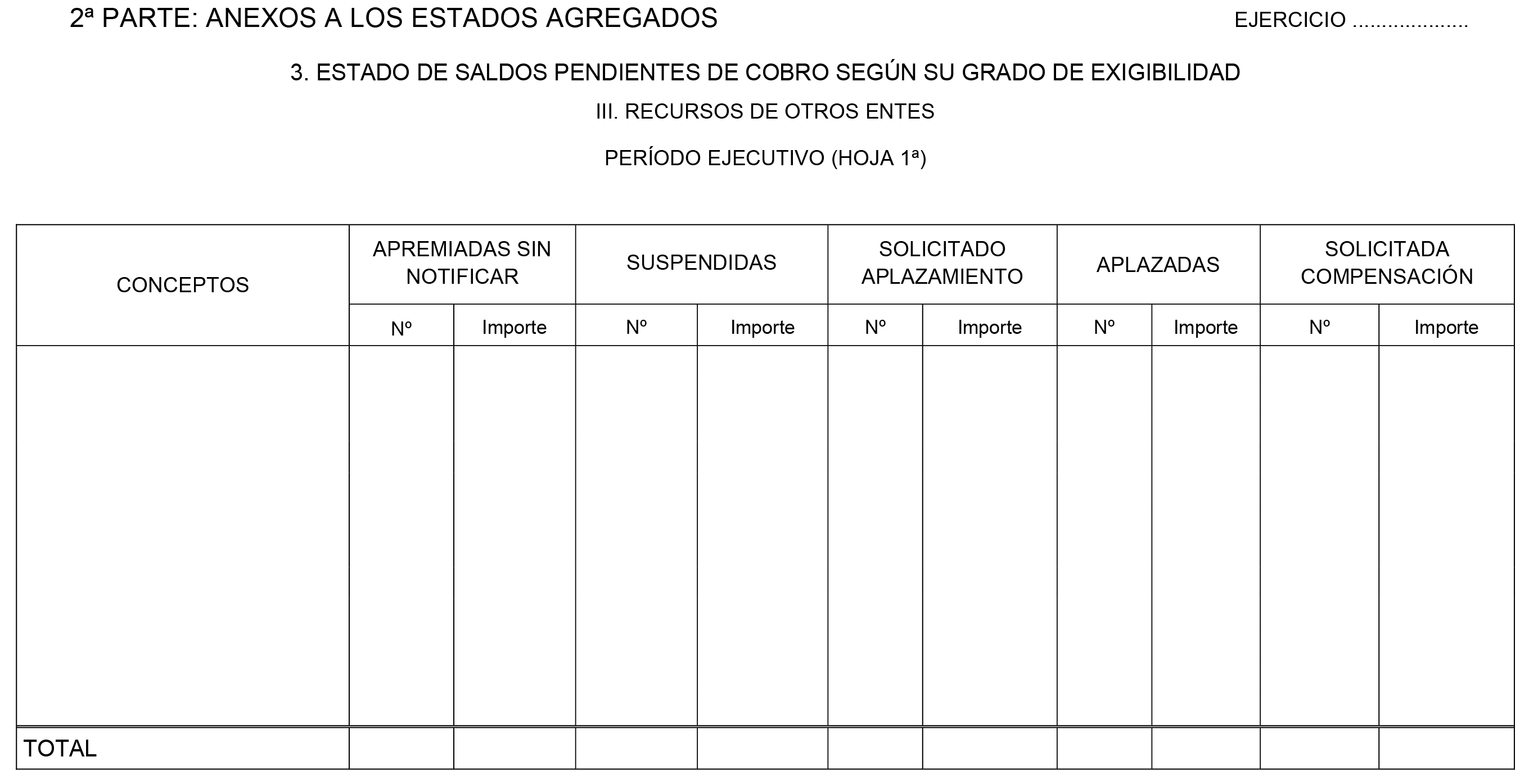

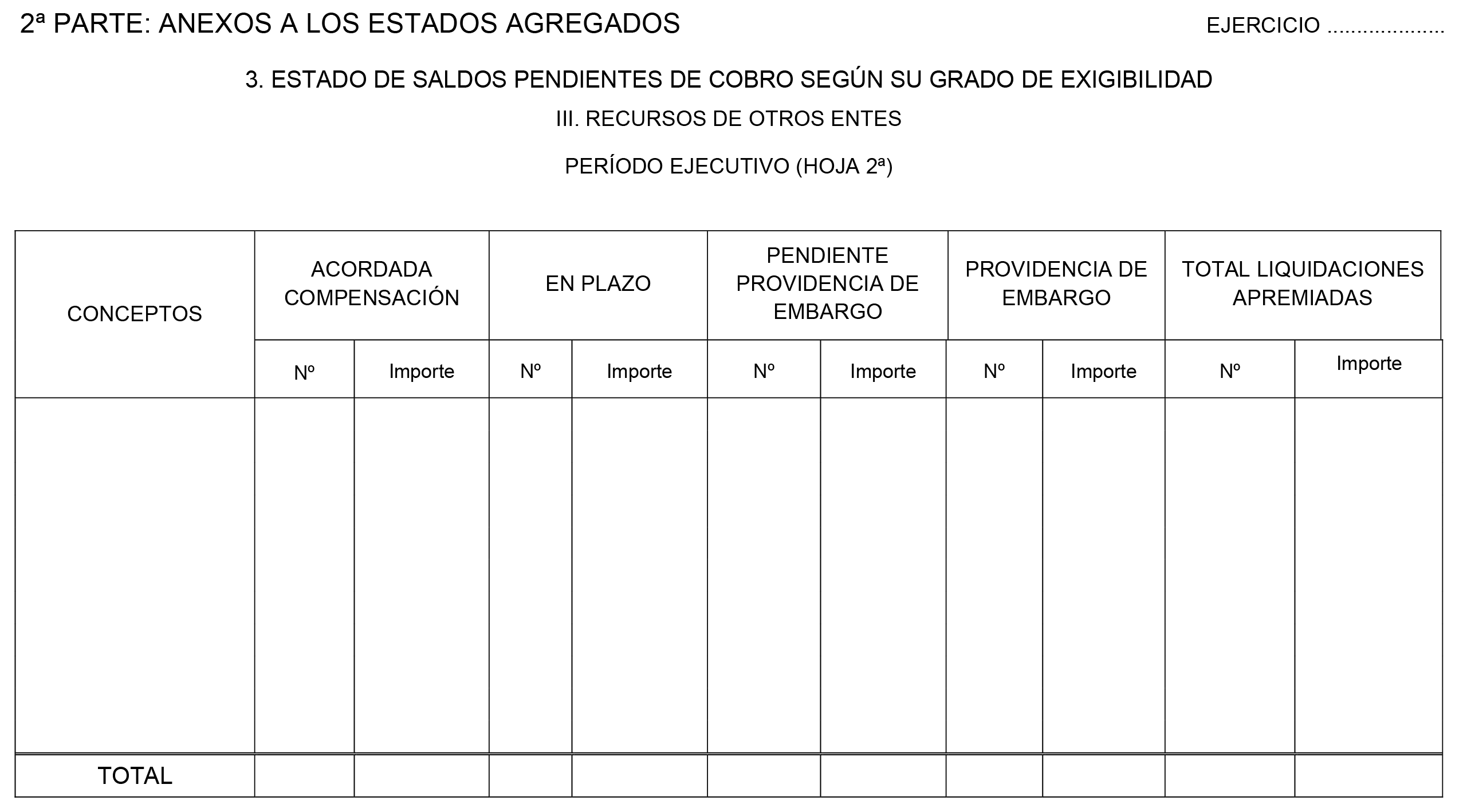

3. Estado de saldos pendientes de cobro según su grado de exigibilidad.

I. Presupuesto corriente.

– Extracto general.

– Periodo voluntario (2 hojas).

– Periodo voluntario. Resumen por capítulos (2 hojas).

– Periodo ejecutivo (2 hojas).

– Periodo ejecutivo. Resumen por capítulos (2 hojas).

II. Presupuestos cerrados.

– Extracto general.

– Periodo voluntario (2 hojas).

– Periodo voluntario. Resumen por capítulos (2 hojas).

– Periodo ejecutivo (2 hojas).

– Periodo ejecutivo. Resumen por capítulos (2 hojas).

III. Recursos de otros entes.

– Periodo voluntario (2 hojas).

– Periodo ejecutivo (2 hojas).

3.ª Parte: Información adicional de carácter complementario.

1. Información sobre tributos estatales y recursos de otras administraciones y entes públicos.

A) Tributos estatales.

I. Liquidaciones de contraído previo.

a) Liquidaciones recaudadas del presupuesto corriente.

b) Liquidaciones recaudadas de presupuestos cerrados.

II. Autoliquidaciones.

III. Otros derechos sin contraído previo.

IV. Devoluciones de ingreso.

a) Devoluciones pagadas.

b) Devoluciones pendientes de pago.

B) Recursos de otras administraciones y entes públicos.

I. Liquidaciones de contraído previo.

II. Autoliquidaciones.

III. Otros derechos sin contraído previo.

IV. Devoluciones de ingreso.

a) Devoluciones pagadas.

b) Devoluciones pendientes de pago.

V. Pagos de recursos de otras administraciones y entes públicos.

C) Datos relevantes en la comparación de la información entre ejercicios.

2. Otra información adicional.

I. Gestión de cobro en periodo ejecutivo en virtud de ley o convenio.

a) Deudas en gestión de cobro en periodo ejecutivo en virtud de ley o convenio.

b) Pagos realizados.

II. Información sobre asistencia mutua en el cobro de créditos.

a) Gestión de cobro realizada por la AEAT en el marco de la asistencia mutua.

b) Gestión de cobro realizada por otros Estados o Entidades en el marco de la asistencia mutua.

III. Tasas de organismos autónomos del estado recaudadas en periodo voluntario.

a) Ingresos recibidos.

b) Pagos realizados.

IV. Información sobre ingresos en las cuentas de transferencias de las delegaciones de la AEAT.

V. Anticipos para pagos.

VI. Deterioro del valor de créditos de entidades del sector público estatal.

VII. Estimación de devoluciones de ingresos a efectuar por solicitudes pendientes de acuerdo de devolución a fin de ejercicio por tributos estatales.

VIII. Impuestos devengados pendientes de liquidar.

IX. Información sobre las aportaciones a la Unión Europea por los recursos propios tradicionales.

1. Información sobre los tributos estatales y recursos de otras administraciones y entes públicos.

A) Tributos estatales.

Como información adicional a la recogida para la Cuenta de los tributos estatales en las partes 1.ª y 2.ª anteriores, en esta parte 3.ª se proporcionarán los datos que seguidamente se indican.

I. Liquidaciones de contraído previo.

a) Liquidaciones recaudadas del presupuesto corriente. (Complemento a la información contenida en el apartado 1.I.b. de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos a que correspondan, se compararán las liquidaciones de contraído previo del presupuesto corriente recaudadas durante el ejercicio a que se refiere la cuenta y las recaudadas en el ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de apuntes relativos a liquidaciones ingresadas y el importe acumulado de las mismas, con distinción de las recaudadas en periodo voluntario y las que lo hubiesen sido en periodo ejecutivo, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

b) Liquidaciones recaudadas de presupuestos cerrados. (Complemento a la información contenida en el apartado 1.II.b. de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos a que correspondan, se compararán las liquidaciones de contraído previo de presupuestos cerrados recaudadas durante el ejercicio a que se refiere la cuenta y las recaudadas en el ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de apuntes relativos a liquidaciones ingresadas y el importe acumulado de las mismas, con distinción de las recaudadas en periodo voluntario y las que lo hubiesen sido en periodo ejecutivo, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

II. Autoliquidaciones. (Complemento a la información contenida en el apartado 1.I.b. de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos a que correspondan, se compararán las autoliquidaciones ingresadas durante el ejercicio a que se refiere la cuenta con las ingresadas en el ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de apuntes relativos a autoliquidaciones ingresadas y el importe acumulado de las mismas, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

III. Otros derechos sin contraído previo. (Complemento a la información contenida en el apartado 1.I.b. de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos a que correspondan este tipo de derechos, se compararán los ingresos efectuados durante el ejercicio a que se refiere la cuenta con los realizados en el ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de ingresos efectuados y el importe de los mismos, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

IV. Devoluciones de ingreso.

a) Devoluciones pagadas. (Complemento a la información contenida en el apartado 1.III de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos a que correspondan, se compararán las devoluciones de ingreso pagadas durante el ejercicio a que se refiere la cuenta con las pagadas en el ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de apuntes relativos a devoluciones pagadas y el importe acumulado de las mismas, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

b) Devoluciones pendientes de pago. (Complemento a la información contenida en el apartado 1.III. de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos a que correspondan, se compararán las devoluciones de ingreso pendientes de pago a final del ejercicio a que se refiere la cuenta con las pendientes de pago a fin del ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de apuntes relativos a devoluciones pendientes de pago y el importe acumulado de las mismas, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

B) Recursos de otras administraciones y entes públicos.

Como información adicional a la recogida para la Cuenta de los recursos de otras Administraciones y entes públicos en las partes 1.ª y 2.ª anteriores, en esta parte 3.º se proporcionarán los datos que seguidamente se indican.

I. Liquidaciones de contraído previo. (Complemento a la información contenida en el apartado 2.I.b. de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos relativos a recursos de otras Administraciones y entes públicos, se compararán las liquidaciones de contraído previo recaudadas durante el ejercicio a que se refiere la cuenta y las recaudadas en el ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de apuntes relativos a liquidaciones ingresadas y el importe acumulado de las mismas, con distinción de las recaudadas en periodo voluntario y las que lo hubiesen sido en periodo ejecutivo, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

II. Autoliquidaciones. (Complemento a la información contenida en el apartado 2.I.b. de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos relativos a recursos de otras Administraciones y entes públicos, se compararán las autoliquidaciones recaudadas durante el ejercicio a que se refiere la cuenta y las recaudadas en el ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de apuntes relativos a autoliquidaciones ingresadas y el importe acumulado de las mismas, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

III. Otros derechos sin contraído previo. (Complemento a la información contenida en el apartado 2.I.b. de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos de recursos de otras Administraciones y entes públicos a que correspondan este tipo de derechos, se compararán los ingresos efectuados durante el ejercicio a que se refiere la cuenta con los realizados en el ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de ingresos efectuados y el importe de los mismos, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

IV. Devoluciones de ingreso.

a) Devoluciones pagadas. (Complemento a la información contenida en el apartado 2.II. de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos de recursos de otras Administraciones y entes públicos a que correspondan, se compararán las devoluciones de ingreso pagadas durante el ejercicio a que se refiere la cuenta con las pagadas en el ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de apuntes relativos a devoluciones pagadas y el importe acumulado de las mismas, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

b) Devoluciones pendientes de pago. (Complemento a la información contenida en el apartado 2.II. de la 2.ª parte de esta Cuenta).

Para cada uno de los conceptos de recursos de otras Administraciones y entes públicos a que correspondan, se compararán las devoluciones de ingreso pendientes de pago a final del ejercicio a que se refiere la cuenta con las pendientes de pago a fin del ejercicio anterior, con expresión de las diferencias que se hubiesen producido.

La información a aportar pondrá de manifiesto el número de apuntes relativos a devoluciones pendientes de pago y el importe acumulado de las mismas, indicándose, en su caso, en relación con las diferencias significativas entre ambos ejercicios, aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

V. Pagos de recursos de otras administraciones y entes públicos.

Para cada uno de los conceptos de recursos de otras Administraciones y entes públicos se informará, en su caso, de las cantidades que resulten a favor de dichas Administraciones o entes públicos como consecuencia de la gestión realizada durante el ejercicio a que se refiere la cuenta.

En el caso de las cantidades cuyo pago corresponda realizar a la AEAT, para cada concepto afectado se facilitará información de las cantidades pendientes de pagar al inicio del ejercicio, las que resultasen a pagar en el propio ejercicio contable, los pagos realizados durante el mismo y los importes pendientes de pagar a fin de ejercicio.

C) Datos relevantes en la comparación de la información entre ejercicios.

Para los apartados no incluidos en las letras A) y B) anteriores, en este apartado se pondrán de manifiesto las diferencias que sean significativas en la comparación de los datos de la Cuenta que se presenta con los de la Cuentas del ejercicio anterior.

Cuando se considere que no se producen diferencias significativas en los datos de la Cuenta respecto a los del ejercicio anterior, en este apartado se indicará exclusivamente la ausencia de tales diferencias significativas.

La información a facilitar para dichas diferencias será la siguiente:

– Estado de la Cuenta en el que se haya presentado la diferencia.

– Dato de dicho estado a que corresponda.

– Concepto presupuestario o no presupuestario implicado.

– Importe de la diferencia.

– En relación con las diferencias significativas entre ambos ejercicios, se comentarán aquellas circunstancias que, de acuerdo con la información disponible en la contabilidad de la AEAT, pudieran ser relevantes para la correcta comprensión de estas diferencias.

2. Otra información adicional.

Al margen de los datos a que se refiere el apartado 1 anterior, en este apartado 2 se proporcionará la información adicional que a continuación se detalla.

I. Gestión de cobro en periodo ejecutivo en virtud de ley o convenio.

a) Deudas en gestión de cobro en periodo ejecutivo en virtud de ley o convenio.

Se informará de las liquidaciones cuya gestión de cobro en periodo ejecutivo se realice por la AEAT, diferenciando las mismas según procedan del Sector Estatal, del Sector Autonómico o del Sector Local. En el caso de liquidaciones procedentes del Sector Estatal se distinguirá entre las que correspondan a la Administración General del Estado, a Organismos Autónomos o a otros entes públicos. Para las liquidaciones del Sector Autonómico se distinguirá, para cada Comunidad Autónoma, entre las procedentes de la propia Administración General de la Comunidad Autónoma o las correspondientes a otros entes autonómicos.

Los datos que se aportarán serán los que seguidamente se señalan, con indicación para cada uno de ellos del número de apuntes relativos a liquidaciones e importe acumulado de las mismas:

– Liquidaciones incorporadas a la gestión de cobro pendientes a fin de año anterior.

– Liquidaciones recibidas en el ejercicio.

– Liquidaciones dadas de baja por cobro.

– Liquidaciones dadas de baja por otros motivos.

– Liquidaciones pendientes de cobro al final del ejercicio.

– Devoluciones de cobros.

Además se informará de las liquidaciones que no se hubiesen incorporado a la gestión recaudatoria como consecuencia de inexistencia del deudor en el censo de la AEAT indicando:

– Las procedentes de ejercicios anteriores (número de apuntes e importe).

– Las recibidas durante el ejercicio (número de apuntes e importe).

b) Pagos realizados.

En el caso de las liquidaciones cobradas cuyo pago corresponda realizar a la AEAT, se facilitará información de las cantidades pendientes de pagar al inicio del ejercicio, las que resultasen a pagar en el propio ejercicio contable, los pagos realizados durante el mismo y los importes pendientes de pagar a fin de ejercicio.

II. Información sobre asistencia mutua en el cobro de créditos.

a) Gestión de cobro realizada por la AEAT en el marco de la asistencia mutua.

Se informará de los créditos procedentes de otros Estados o entidades internacionales o supranacionales cuya gestión recaudatoria se realice por la AEAT como consecuencia de peticiones de asistencia mutua realizadas por dichos Estados o entidades conforme a la normativa sobre asistencia mutua a la que se refiere el artículo 1.2 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

Esta información se referirá a los derechos de cobro de otros Estados o entidades internacionales o supranacionales para los que se hubiese solicitado petición de asistencia mutua a la AEAT, en aplicación de la normativa sobre asistencia mutua entre los Estados miembros de la Unión Europea o en el marco de los convenios para evitar la doble imposición o de otros convenios internacionales, y pondrá de manifiesto los datos que seguidamente se señalan, indicando para cada uno de ellos el número de apuntes relativos a derechos de que se trate y el importe acumulado de los mismos:

– Derechos en gestión de cobro al inicio del ejercicio.

– Derechos comunicados en el ejercicio para su gestión de cobro.

– Derechos recaudados en el ejercicio.

– Derechos retornados sin cobrar.

– Derechos en gestión de cobro a fin de ejercicio.

b) Gestión de cobro realizada por otros Estados o Entidades en el marco de la asistencia mutua.

Se informará de los créditos cuya gestión recaudatoria se hubiese trasladado a otros Estados o entidades internacionales o supranacionales como consecuencia de peticiones de asistencia mutua realizadas por la AEAT conforme a la normativa sobre asistencia mutua a la que se refiere el artículo 1.2 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

Esta información se referirá a las liquidaciones para las que la AEAT hubiese cursado las oportunas peticiones de asistencia mutua a que se refiere el artículo 5.3 del Reglamento General de Recaudación, aprobado por R.D. 939/2005 de 29 de julio, y, para cada uno de los conceptos afectados por dichas peticiones, pondrá de manifiesto los datos que seguidamente se señalan, indicando para cada uno de ellos el número de apuntes relativos a liquidaciones de que se trate y el importe acumulado de las mismas:

– Liquidaciones en gestión de cobro al inicio del ejercicio.

– Liquidaciones remitidas en el ejercicio para su gestión de cobro.

– Liquidaciones recaudadas en el ejercicio.

– Liquidaciones retornadas sin cobrar.

– Liquidaciones en gestión de cobro a fin de ejercicio.

III. Tasas de organismos autónomos del estado recaudadas en periodo voluntario.

a) Ingresos recibidos.

Se informará de las tasas recaudadas por la AEAT de las que fuesen titulares Organismos Autónomos del Estado, diferenciando las mismas en función del Organismo Autónomo a que correspondan.

Para cada uno de los Organismos Autónomos del Estado se indicará en número total de ingresos que se hubiesen producido durante el ejercicio y el importe acumulado de los mismos.

b) Pagos realizados.

Para cada uno de los Organismos Autónomos del Estado a que correspondan los ingresos a que se refiere el apartado a) anterior, se facilitará información de las cantidades pendientes de pagar al inicio del ejercicio, las que resultasen a pagar en el propio ejercicio contable, los pagos realizados durante el mismo y los importes pendientes de pagar a fin de ejercicio.

IV. Información sobre ingresos en las cuentas de transferencias de las delegaciones de la AEAT.

Para los ingresos en «cuentas de transferencias» de las Delegaciones de la AEAT a que se refiere la Resolución de la Presidencia de la AEAT, de 19 de febrero de 2004, se informará de aquéllos que a fecha de fin de ejercicio estuviesen pendientes de trasladar al Tesoro Público vía Entidad de depósito que preste el Servicio de colaboración en la gestión recaudatoria o, en su caso, pendientes de retrocesión.

Estos ingresos se detallarán para cada una de las Delegaciones de la AEAT indicando su importe acumulado, totalizándose a efectos de poner de manifiesto en montante a que asciendan en su conjunto.

V. Anticipos para pagos.

En este apartado se suministrará información de la situación y movimientos de los anticipos que desde la Administración General del Estado se entreguen a la AEAT para la realización de los pagos que tenga encomendados como consecuencia de la gestión los tributos estatales y recursos de otras Administraciones y entes públicos.

La información de la situación y movimientos de los anticipos para pagos se referirá a los siguientes datos:

– Saldo existente al comienzo del ejercicio.

– Importe anticipado durante el ejercicio.

– Importe utilizado.

– Saldo existente al finalizar el ejercicio.

Esta información se presentará para cada uno de los distintos tipos de anticipos que se reciban, según el detalle siguiente:

– Anticipos para pagos de tasas y efectos timbrados.

– Anticipos para pagos de devoluciones.

– Anticipos para pagos a los entes de la liquidación mensual de los recursos gestionados por su cuenta.

– Cualesquiera otros anticipos para pagos, detallándose éstos individualmente según sus características.

Además, si el anticipo se hubiese concedido para atender pagos de distinta naturaleza, dentro del tipo de anticipo de que se trate, el importe utilizado se desglosará indicando las cantidades que correspondan a cada una de dichas naturalezas.

VI. Deterioro del valor de créditos de entidades del sector público estatal.

Respecto a los créditos derivados de deudas por tributos estatales y de deudas no tributarias a favor de la Administración General del Estado, de sus Organismos Autónomos o de otros entes del Sector Público Estatal, cuya gestión de cobro en periodo ejecutivo se realice por la AEAT, se informará sobre el deterioro de valor de dichos créditos, de acuerdo con los criterios fijados en Plan General de Contabilidad Pública en relación con el deterioro de los créditos y partidas a cobrar y con los procedimientos para la determinación de dicho deterioro establecidos por la Intervención General de la Administración del Estado.

Para cada una de las entidades a que correspondan los créditos, y con diferenciación de las circunstancias que motiven el deterioro de los créditos, esta información pondrá de manifiesto los siguientes datos:

– Número de deudas.

– Importe en periodo voluntario.

– Importe en periodo ejecutivo.

– Total importe pendiente.

– Deterioro del valor antes de minoraciones por deudas garantizadas.

– Minoraciones por deudas garantizadas.

– Deterioro a fin de ejercicio.

Además, se indicarán los criterios que se hubiesen seguido para la determinación de los importes que se contienen en la información señalada.

VII. Estimación de devoluciones de ingresos a efectuar por solicitudes pendientes de acuerdo de devolución a fin de ejercicio por tributos estatales.

Respecto a los tributos estatales a que se refiere el punto 1 de la 1.ª parte de esta Cuenta, se informará de las solicitudes de devolución de ingresos presentadas durante el ejercicio que se estime que vayan a ser acordadas en el ejercicio siguiente, así como de las devoluciones acordadas durante el ejercicio que correspondan a solicitudes presentadas en el ejercicio anterior.

Para cada uno de los conceptos a que correspondan las devoluciones, se facilitarán los siguientes datos:

– Importe de solicitudes de devolución presentadas en el ejercicio anterior que quedaron pendientes de acuerdo de devolución al finalizar dicho ejercicio.

– Importe de la estimación de devoluciones a efectuar realizada a fin de ejercicio anterior por las solicitudes presentadas durante el mismo.

– Importe de las devoluciones acordadas durante el ejercicio por solicitudes presentadas en el ejercicio anterior.

– Diferencia entre la estimación de devoluciones a realizar y las devoluciones realmente acordadas.

– Importe de solicitudes de devolución presentadas durante el ejercicio que quedaron pendientes de acuerdo de devolución al finalizar el mismo.

– Porcentaje o cálculo a aplicar sobre las solicitudes presentadas para determinar la estimación a fin de ejercicio de las devoluciones a acordar en el ejercicio siguiente.

– Importe de la estimación de devoluciones a acordar en el ejercicio siguiente correspondiente a solicitudes presentadas durante el ejercicio.

Además, se indicarán los criterios que se hubiesen seguido para la determinación del porcentaje o cálculo a utilizar en la estimación de las devoluciones a acordar en el ejercicio siguiente. Dichos criterios deberán ajustarse a los que se contengan en Plan General de Contabilidad Pública en relación con la provisión para devolución de ingresos y con los procedimientos que, en relación con dicha provisión, se establezcan por la Intervención General de la Administración del Estado.

VIII. Impuestos devengados pendientes de liquidar.

Se informará sobre los impuestos devengados en el ejercicio al que se refiera la Cuenta como consecuencia de la realización del hecho imponible para los que, a 31 de diciembre de dicho ejercicio, no se ha contabilizado el correspondiente derecho presupuestario.

Al menos se incluirá la información de las siguientes autoliquidaciones, presentadas e ingresadas a principios del ejercicio siguiente, de las que se disponga información hasta la formulación de la Cuenta:

• Impuesto sobre la Renta de las Personas Físicas e Impuesto sobre Sociedades.

− Retenciones e ingresos a cuenta de renta y sociedades correspondientes a diciembre y al cuarto trimestre del ejercicio.

− Pago fraccionado de renta correspondiente al cuarto trimestre del ejercicio.

• Impuesto sobre la Renta de No Residentes.

− Diciembre del ejercicio.

• Impuesto sobre el Valor Añadido.

− Diciembre y cuarto trimestre del ejercicio.

• Impuestos Especiales.

− Octubre, noviembre, diciembre y cuarto trimestre del ejercicio.

• Impuestos Medioambientales.

− Declaración anual del ejercicio de los impuestos sobre la producción de combustible nuclear gastado y residuos radiactivos resultantes de la generación de energía nucleoeléctrica y sobre el almacenamiento de combustible nuclear gastado y residuos radiactivos en instalaciones centralizadas.

− Tercer cuatrimestre del ejercicio del impuesto sobre los gases fluorados de efecto invernadero.

− Pago fraccionado del impuesto sobre el valor de la producción de la energía eléctrica correspondiente al cuarto trimestre del ejercicio.

• Impuesto sobre las Primas de Seguros.

– Diciembre del ejercicio.

Para los sujetos pasivos del Impuesto sobre el Valor Añadido acogidos a la sede electrónica de la Agencia Estatal de Administración Tributara, mediante el suministro electrónico de los registros de facturación, se incluirán las autoliquidaciones correspondientes al mes de noviembre presentadas antes del cierre del ejercicio que se ingresen en la cuenta corriente del Tesoro Público en el Banco de España en el ejercicio siguiente.

En el caso de que se aprobaran nuevos modelos de autoliquidación no señalados anteriormente pero que cumplan las condiciones del primer párrafo, también se tendrán en cuenta los ingresos devengados derivados de los citados modelos.

IX. Información sobre las aportaciones a la unión europea por los recursos propios tradicionales.

Se aportará una memoria resumen de la información rendida durante el ejercicio a la Comisión Europea y a la Secretaría General del Tesoro y Política Financiera en relación con los recursos propios tradicionales de la Unión Europea.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Estatuko Aldizkari Ofiziala Estatu Agentzia

Manoteras Etorb., 54 - 28050 Madril