Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.[Disposición derogada]

Norma derogada, con efectos de 3 de febrero de 2024, por la disposición derogatoria única de la Orden HAC/66/2024, de 25 de enero. Ref. BOE-A-2024-1990

No obstante, se mantiene la validez de las marcas fiscales previstas en esta Orden, ya adheridas a los envases y/o recipientes con cigarrillos o picadura para liar fabricados o importados en la Unión Europea con anterioridad al 20 de mayo de 2024, en todo caso, con la fecha límite de 20 de mayo de 2026, según establece la disposición transitoria 1 de la citada Orden.

La entrada en vigor de la Directiva 2014/40/UE del Parlamento Europeo y del Consejo, de 3 de abril de 2014, relativa a la aproximación de las disposiciones legales, reglamentarias y administrativas de los Estados miembros en materia de fabricación, presentación y venta de los productos del tabaco y los productos relacionados y por la que se deroga la Directiva 2001/37/CE, prevé que las unidades de envasado de los productos del tabaco se identifiquen de forma única y segura y registren sus movimientos con el objeto de facilitar la trazabilidad y reforzar la seguridad de estos productos en la Unión Europea.

Para ello, todos los Estados miembros se asegurarán de que todas las unidades de envasado de productos del tabaco estén marcadas con un identificador único, y además los Estados miembros deberán exigir que se integre en todos los envases que se comercializan una medida de seguridad que sea visible, indeleble e inamovible. En un primer momento temporal de entrada en vigor de esta normativa, solo estarán sujetos al sistema de trazabilidad y a las nuevas medidas de seguridad los cigarrillos y la picadura para liar, a partir del 20 de mayo de 2019; siendo obligatorios estos nuevos sistemas para el resto de productos del tabaco a partir del 20 de mayo de 2024.

En base a la posibilidad amparada en la Decisión de ejecución (UE) 2018/576, de la Comisión, de 15 de diciembre de 2017, sobre las normas técnicas de las medidas de seguridad que se aplican a los productos del tabaco, se permite a los Estados miembros incluir, total o parcialmente, las medidas de seguridad en las marcas fiscales exigibles por la normativa del Impuesto sobre las Labores del Tabaco, y en base a las habilitaciones al Ministerio de Hacienda y Función Pública, previstas en los artículos 21.13 y 22.2 del Real Decreto 579/2017, de 9 de junio, por el que se regulan determinados aspectos relativos a la fabricación, presentación y comercialización de los productos del tabaco y los productos relacionados, se ha aprobado la Orden HAC/1365/2018, de 12 de diciembre, por la que se aprueban las normas técnicas relativas a la trazabilidad y las medidas de seguridad de los productos del tabaco.

El artículo 13 de la Orden HAC/1365/2018, relativo al uso de marcas fiscales como medida de seguridad, prevé que todos los elementos de autenticación exigidos en España como medida de seguridad se incluirán en las marcas fiscales de productos del tabaco, designándose a la Entidad Pública Empresarial Fábrica Nacional de Monedad y Timbre (Real Casa de la Moneda) como suministradora oficial de dichos elementos de autenticación a incluir en las marcas fiscales del tabaco.

Esta normativa citada obliga a importantes cambios en el sistema previsto para marcas fiscales, reguladas en el artículo 26 del Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, y en este sentido se ha dado nueva redacción a dicho artículo 26 a través de la modificación de este Reglamento mediante el Real Decreto 1512/2018, de 28 de diciembre. La nueva redacción recoge cambios en los productos que deben llevar adherida marca fiscal o precinta, manteniendo la obligación para los cigarrillos, e incorporando como novedad a los envases de picadura de liar, y en la fecha de implantación de las nuevas marcas fiscales, que deberán estar adheridas a los envases que se comercialicen en España a partir del 20 de mayo de 2019.

Por último, la inclusión en la marca fiscal de los elementos de autenticación que constituyen la medida de seguridad que se ha establecido en España, implicará que en las ventas a viajeros, cualquiera que sea su destino (dentro de la Unión Europea o terceros países), efectuadas en los establecimientos minoristas situados en puertos y aeropuertos, así como estas mismas ventas o el consumo realizadas a bordo de buques o aeronaves, ambas englobadas en el concepto de tienda libre de impuestos del apartado 31 del artículo 4 de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales, a partir del 20 de mayo de 2019, deberán llevar adherida en cada uno de los envases unitarios (cajetillas en caso de cigarrillos o paquetes de picadura para liar) una marca fiscal que incorpore estas medidas de seguridad.

Por todo lo expuesto, habiéndose decidido que las nuevas medidas de seguridad deben ir incorporadas en las marcas fiscales que se deben adherir a los envases o recipientes de cigarrillos y picadura para liar fuera del régimen suspensivo, se considera necesaria la aprobación de una Orden Ministerial específica para regular estas nuevas marcas fiscales.

El artículo 98.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria, atribuye competencias al Ministro de Hacienda para determinar los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus declaraciones, autoliquidaciones, comunicaciones, solicitudes y cualesquiera otros documentos con trascendencia tributaria. El artículo 26, párrafo 2, del Reglamento de Impuestos Especiales, habilita al Ministro de Hacienda para la aprobación del modelo de precinta fiscal.

Las habilitaciones al Ministerio de Hacienda y Función Pública anteriormente citadas deben entenderse conferidas en la actualidad al Ministerio de Hacienda, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 355/2018, de 6 de junio, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

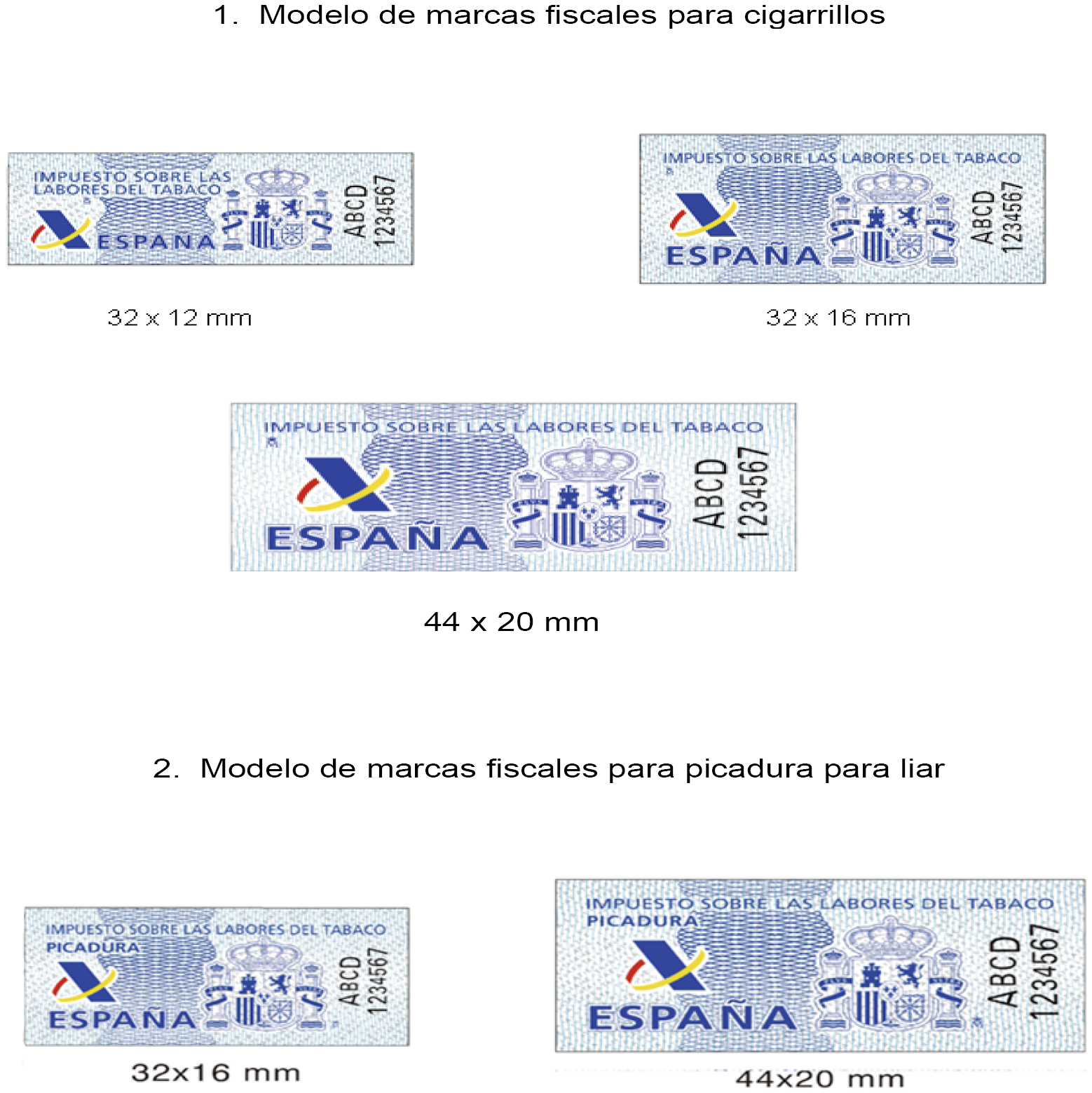

1. A efectos de lo dispuesto en el artículo 26.2 b) y c) del Reglamento de los Impuestos Especiales, aprobado por Real Decreto 1165/1995, de 7 de julio, se aprueban los siguientes modelos de marcas fiscales o precintas:

a) Marcas fiscales para cigarrillos y picadura para liar. Anexo I.

b) Marcas fiscales para cigarrillos y picadura para liar destinados para su venta a viajeros con destino al ámbito territorial comunitario no interno, o con destino a terceros países o territorios terceros, a los se refiere el artículo 5 de la Directiva 2008/118/CEE, de 16 de diciembre, relativa al régimen general de los impuestos especiales. Anexo II.

2. Las marcas fiscales citadas en los anexos I o II deberán ser adheridas, en las condiciones y con los requisitos establecidos en el artículo 26 del Reglamento de los Impuestos Especiales y en cumplimiento de los requisitos de medidas de seguridad que impone el artículo 16 de la Directiva 2014/40/UE del Parlamento Europeo y del Consejo, de 3 de abril de 2014, en todas y cada una de las unidades de envasado mínimo, cajetillas en el caso de cigarrillos, y envases o recipientes unitarios que contengan picadura para liar.

1. Se aprueba el modelo 515 «Solicitud de marcas fiscales del Impuesto sobre las Labores del Tabaco», cuyo contenido figura en el Anexo III de la presente orden.

2. La presentación del modelo 515 deberá realizarse por vía telemática en la Sede electrónica de la Agencia Estatal de Administración Tributaria. A tal efecto, el contenido de la solicitud deberá presentarse ajustado al contenido que figura como anexo III de esta orden.

3. La presentación telemática de la solicitud, con el modelo 515, podrá ser efectuada por el propio titular, persona física o jurídica, del establecimiento solicitante, o bien por su apoderado o por un tercero que actúe en su representación de acuerdo con lo dispuesto en los artículos 79 a 81 del Reglamento General de las actuaciones y procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y las condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

No obstante, si el titular del establecimiento o su apoderado son personas físicas y realizan la solicitud a través del formulario web, podrán utilizar, además del certificado electrónico reconocido, el sistema Cl@ve de identificación, autenticación y firma electrónica común para todo el sector público administrativo estatal, regulado en la Orden PRE/1838/2014, de 8 de octubre, por la que se publica el Acuerdo de Consejo de Ministros, de 19 de septiembre de 2014, por el que se aprueba Cl@ve, la plataforma común del Sector Público Administrativo Estatal para la identificación, autenticación y firma electrónica mediante el uso de claves concertadas.

4. Si la solicitud contuviera errores, se rechazará la solicitud indicando los motivos por los que no ha sido aceptada. En caso de rechazo, el obligado tributario deberá realizar las correcciones necesarias y proceder a la presentación de una nueva solicitud. Una vez aceptada la solicitud el sistema devolverá un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación, como justificante de la misma.

5. El formato y diseño del contenido de la «Solicitud de marcas fiscales del Impuesto sobre las Labores del Tabaco», definido en el anexo III de la presente orden, serán los que en cada momento consten en la Sede electrónica de la Agencia Estatal de Administración Tributaria.

1. Los fabricantes y titulares de depósitos fiscales y de depósitos de recepción, así como, en su caso, los destinatarios registrados ocasionales, los receptores autorizados, los representantes fiscales de vendedores a distancia, los expedidores registrados y los importadores, formularán las solicitudes de marcas fiscales por vía telemática a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, mediante el modelo 515 aprobado en el anexo III de la presente orden.

2. Una vez recibida la solicitud a través del modelo 515, la oficina gestora de impuestos especiales donde se haya registrado el establecimiento solicitante o, en su defecto, la correspondiente a su domicilio fiscal, deberá autorizar o denegar la entrega física por parte de la Fábrica Nacional de Moneda y Timbre, verificando el cumplimiento de los requisitos establecidos en el artículo 26 del Reglamento de Impuestos Especiales. En ambos casos, la oficina gestora enviará un mensaje electrónico al solicitante indicándole que, o bien, se va a realizar la entrega física de las mismas, o por el contrario y en su caso, la causa que impide acceder a lo solicitado y la posibilidad de subsanar los defectos o errores advertidos.

3. Autorizada la solicitud por la oficina gestora competente, la entrega física se realizará directamente por parte de la Fábrica Nacional de Moneda y Timbre al establecimiento solicitante en el lugar indicado en la solicitud.

La recepción de la entrega física se deberá comunicar a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, por parte del titular del establecimiento solicitante, en las veinticuatro horas siguientes a dicha recepción. Además, el titular del establecimiento solicitante deberá indicar inmediatamente a la oficina gestora competente o al Servicio de Intervención, cualquier incidencia o error en la cantidad, numeración y/o tipo de marcas fiscales efectivamente recibidas.

En caso de comunicación de cualquier incidencia en la recepción física, la oficina gestora competente deberá realizar las actuaciones oportunas de verificación de éstas, con celeridad, en tanto que el establecimiento receptor no podrá disponer de las precintas afectadas, hasta que la oficina gestora les autorice expresamente.

1. Conforme con lo previsto en el artículo 26.10 del Reglamento de los Impuestos Especiales, los titulares de los establecimientos receptores de marcas fiscales deberán llevar un libro de marcas fiscales donde, al menos, se anoten:

a) Número documento interno del movimiento.

b) Fecha del movimiento (DD/MM/AAAA).

c) Código y descripción del modelo de precinta fiscal.

d) Las existencias iniciales de cada periodo mensual.

e) Número de precintas entregadas por la Fábrica Nacional de Moneda y Timbre.

f) Número de precintas enviadas para su adhesión a cada fábrica de tabaco, identificada por razón social, Número de IVA o CAE, en su caso, y país donde está situada dicha fábrica.

g) Otros movimientos (número de precintas destruidas con autorización de la oficina gestora, precintas devueltas a la Fábrica Nacional de Moneda y Timbre o devueltas por los fabricantes).

h) Las existencias finales de cada periodo mensual.

2. Por otro lado, además del libro de marcas fiscales anterior, los titulares de los establecimientos receptores de marcas fiscales, también deberán llevar un libro de contabilidad donde se registren de forma separada por cada fábrica de tabaco o proveedor, al menos la siguiente información:

a) Número de documento interno del movimiento.

b) Fecha del movimiento (DD/MM/AAAA).

c) Número de precintas enviadas a cada fábrica o proveedor para la adhesión a los envases o recipientes.

d) Número de precintas recibidas en el establecimiento, ya adheridas a los envases o recipientes, desde cada fábrica de tabaco o proveedor.

e) Otros movimientos.

3. Los receptores de marcas fiscales, comunicarán con carácter mensual por vía telemática a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, en un fichero con formato XLS o CSV que permita el posterior tratamiento de los datos, los movimientos incluidos en los libros de contabilidad descritos en los apartados anteriores.

4. En todo caso, los asientos de los libros de contabilidad de marcas fiscales deberán permitir a la oficina gestora competente y a los Servicios de Intervención de impuestos especiales verificar, en cualquier momento, el cumplimiento de los requisitos y condiciones exigidas por la normativa vigente, sobre todo en materia de garantías del artículo 26, apartado 5 y recuento de marcas fiscales del mismo artículo 26, apartado 9 del Reglamento de los Impuestos Especiales.

1. Conforme a lo establecido en el artículo 26.2. c) del Reglamento de los Impuestos Especiales, todos los envases unitarios de cigarrillos (cajetillas) y envases o recipientes unitarios de picadura para liar, destinados a la venta a viajeros, tanto en embarcaciones o en aeronaves cuyos productos hayan sido previamente entregados por depósitos fiscales autorizados exclusivamente para este tipo de suministros, como en los depósitos fiscales minoristas situados en puertos o aeropuertos, definidos respectivamente en el artículo 11.2.10º 1´ y 2´ de dicho Reglamento, deberán llevar adherida una marca fiscal conforme al modelo aprobado por el anexo II de la presente orden.

2. A los efectos de lo establecido en este artículo se entenderá, por viajero intracomunitario, a todo pasajero que esté en posesión de un título de transporte válido, por vía marítima o aérea, a través del cual acredite tal condición, y que realice un desplazamiento entre dos puertos o aeropuertos situados en el territorio de aplicación de la Directiva 2008/118/CEE, del Consejo, de 16 de diciembre de 2008, relativa al régimen general de los impuestos especiales, que se inicia en territorio español y termina fuera del mismo y en el que no se realizan escalas intermedias en puntos situados fuera del territorio de aplicación de la referida Directiva.

No obstante, cuando se trate de ventas de cigarrillos o picadura para liar a bordo de buques y aeronaves, tendrá también la consideración de viaje intracomunitario el desplazamiento de retorno al territorio español en el que se cumplan el resto de condiciones establecidas en el párrafo anterior.

3. A los efectos de lo establecido en este artículo se entenderá, por viajero con destino a tercer país o territorio tercero, a todo pasajero que esté en posesión de un título de transporte válido, por vía marítima o aérea, en el que figure como destino final un aeropuerto o puerto situado en un tercer país o territorio tercero al que se refiere el artículo 5 de la Directiva 2008/118/CEE, del Consejo, de 16 de diciembre de 2008, relativa al régimen general de los impuestos especiales.

1. Antes del 1 de septiembre de 2019, los fabricantes y titulares de depósitos fiscales y de depósitos de recepción, así como, en su caso, los destinatarios registrados ocasionales, los receptores autorizados, los representantes fiscales de vendedores a distancia, los expedidores registrados y los importadores, presentarán ante la oficina gestora de impuestos especiales, declaración comprensiva de las precintas fiscales que tengan en existencias sin utilizar de los modelos P9, P0 y ME vigentes hasta la fecha de entrada en vigor de la presente orden, con expresión de su numeración. Con posterioridad a la presentación de dicha declaración, harán entrega a la Intervención de las precintas señaladas para su destrucción.

2. Las oficinas gestoras de impuestos especiales procederán, antes del 31 de diciembre de 2019, a la destrucción de las precintas a que se refiere el apartado anterior, así como de las existencias de precintas sin entregar de los modelos P9, P0 y ME que tengan las propias oficinas gestoras. De dicha destrucción se levantará el acta correspondiente, confirmando, el tipo, la numeración y cantidad de las precintas destruidas, lugar y fecha de la destrucción.

Se mantiene la validez de las precintas, previstas en la Orden EHA/3482/2007, de 20 de noviembre, por la que se aprueban determinados modelos, se refunden y actualizan diversas normas de gestión en relación con los Impuestos Especiales de Fabricación y con el Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos, ya adheridas a los envases y/o recipientes con cigarrillos fabricados o importados en la Unión Europea con anterioridad al 20 de mayo de 2019, en todo caso, con la fecha límite del 20 de mayo de 2020.

Quedan derogados, en todo lo relativo a las precintas para cigarrillos y marca especial para cigarrillos, el artículo 5 y los anexos XXX precintas para cigarrillos, anexo XXXI «marca especial» para cigarrillos, aprobadas por la Orden EHA/3482/2007, de 20 de noviembre, por la que se aprueban determinados modelos, se refunden y actualizan diversas normas de gestión en relación con los Impuestos Especiales de Fabricación y con el Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos y se modifica la Orden EHA/1308/2005, de 11 de mayo, por la que se aprueba el modelo 380 de declaración-liquidación del Impuesto sobre el Valor Añadido en operaciones asimiladas a las importaciones, se determinan el lugar, forma y plazo de presentación, así como las condiciones generales y el procedimiento para su presentación por medios telemáticos.

Los anexos XXXII (Modelo 517) petición de marcas fiscales a la oficina gestora de impuestos especiales, soporte papel y XXXIII (modelo 517), petición de marcas fiscales a la oficina gestora de impuestos especiales, formato electrónico, aprobados en la citada Orden EHA/3482/2007, de 20 de noviembre, se mantienen para la solicitud de marcas fiscales exigidas en los envases o recipientes de bebidas derivadas.

Se añade al apartado 2 de la disposición adicional única de la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, el siguiente modelo de solicitud.

Modelo 515 «Solicitud de marcas fiscales del Impuesto sobre las Labores del Tabaco».

Los datos personales aportados por el obligado tributario en el cumplimiento de sus derechos y obligaciones tributarias serán tratados con la finalidad de la aplicación del sistema tributario y aduanero Este tratamiento se ajustará al Reglamento (UE) 2016/679 del Parlamento Europeo y del Consejo de 27 de abril de 2016 y a la Ley Orgánica 3/2018, de 5 de diciembre, de Protección de Datos Personales y garantía de los derechos digitales. En la Sede electrónica de la Agencia Estatal de Administración Tributaria se facilitará la información que exige el artículo 13 del Reglamento relativa a los posibles tratamientos y el ejercicio de los derechos sobre los mismos.

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Madrid, 9 de abril de 2019.–La Ministra de Hacienda, María Jesús Montero Cuadrado.

El modelo 515 aprobado incluye los siguientes campos y descripciones de cumplimentación de los mismos.

1. Oficina Gestora: dato obligatorio.

Desplegable con los códigos de todas las oficinas gestoras disponibles.

2. Identidad del solicitante:

Nombre, apellidos o razón o denominación social del solicitante. Dato obligatorio (en ningún caso podrá reflejar el nombre comercial).

NIF del solicitante. Dato obligatorio.

CAE del solicitante.

CAR del solicitante.

3. Lugar de entrega física de las marcas fiscales.

Deberá indicarse la dirección completa del establecimiento para la recepción directa de las marcas fiscales.

– Tipo de vía.

– Denominación completa de la vía.

– Número de la vía.

– Código postal.

– Datos complementarios del domicilio (p.ej. Urbanización, polígono industrial, etc).

– Localidad.

– Municipio.

– Provincia.

4. Datos de Contacto del Solicitante.

En este bloque, opcionalmente se indicarán los datos de contacto relativos a la solicitud de precintas. La Oficina Gestora de la AEAT o la Fábrica Nacional de Moneda y Timbre harán uso de estos datos para remitir información de la solicitud y de las entregas asociadas a la misma.

– NIF.

– Nombre, apellidos o razón social.

– Teléfono.

– Dirección de correo electrónico.

En todo caso, el solicitante deberá manifestar expresamente su conformidad a la autorización para la cesión de los datos de contacto a la Fábrica Nacional de Moneda y Timbre a los únicos efectos de gestionar los envíos e incidencias asociadas a las entregas físicas de las precintas fiscales.

5. Fecha Envío Preferente.

Se debe indicar la fecha preferente de entrega de precintas. La fecha de entrega real podrá variar en función de la disponibilidad de las mismas.

6. Petición Marca Fiscal.

Debe indicar el modelo (código y descripción), tipo y cantidad de precinta/s solicitada/s.

Podrá solicitar varios tipos de precinta en una misma solicitud.

7. Campo de observaciones.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid