Contingut no disponible en català

Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La Ley 7/2012, de 29 de octubre, de modificación de la normativa tributaria y presupuestaria y de adecuación de la normativa financiera para la intensificación de las actuaciones en la prevención y lucha contra el fraude introduce a través de la nueva disposición adicional decimoctava de la Ley 58/2003, de 17 de diciembre, General Tributaria, una nueva obligación específica de información en materia de bienes y derechos situados en el extranjero.

El desarrollo reglamentario de esta nueva obligación de información ligada al ámbito internacional se encuentra en los artículos 42 bis, 42 ter y 54 bis del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos aprobado por el Real Decreto 1065/2007, de 27 de julio y que han sido introducidos por el Real Decreto 1558/2012, de 15 de noviembre, por el que se adaptan las normas de desarrollo de la Ley 58/2003, de 17 de diciembre, General Tributaria, a la normativa comunitaria e internacional en materia de asistencia mutua, se establecen obligaciones de información sobre bienes y derechos situados en el extranjero, y se modifica el reglamento de procedimientos amistosos en materia de imposición directa, aprobado por Real Decreto 1794/2008, de 3 de noviembre.

Por otra parte, en lo referente a los obligados tributarios que han de cumplir con la citada obligación de información, es necesario señalar que ésta reviste carácter general, no ligada a un impuesto específico, lo que ha motivado que la normativa haya usado como criterio delimitador un concepto amplio como es el de residencia. Sin embargo, no puede obviarse lo establecido en el apartado 3 de la disposición adicional decimoctava de la Ley 58/2003, de 17 de diciembre, General Tributaria, que preceptúa la posibilidad de que las leyes de los diversos tributos puedan establecer consecuencias especificas en caso de incumplimiento de la obligación de información. En este sentido, la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio y el texto refundido de la Ley del Impuesto sobre Sociedades, aprobado por el Real Decreto Legislativo 4/2004, de 5 de marzo, han regulado consecuencias específicas para los contribuyentes obligados a tributar por dichos impuestos por la integridad de su renta, por lo que, claramente, la totalidad de dichos sujetos resulta también obligada a cumplimentar la nueva declaración informativa.

Los citados artículos del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos establecen en la práctica obligaciones de información sobre tres categorías diferentes de bienes y derechos situados en el extranjero:

Artículo 42 bis. Obligación de informar acerca de cuentas en entidades financieras situadas en el extranjero.

Artículo 42 ter. Obligación de información sobre valores, derechos, seguros y rentas depositados, gestionados u obtenidas en el extranjero.

Artículo 54 bis. Obligación de información sobre bienes inmuebles y derechos sobre bienes inmuebles situados en el extranjero.

Con el objeto de disminuir las cargas formales derivadas del cumplimiento de las obligaciones de información tributaria se ha considerado conveniente refundir en un solo modelo informativo las tres obligaciones mencionadas anteriormente y, aunque la transmisión de la declaración informativa se deba realizar obligatoriamente por medios telemáticos, se pone a disposición de los obligados tributarios un programa de ayuda con el objeto de facilitar tanto la obtención de los ficheros como su adecuada transmisión y que, al mismo tiempo, facilita su correcta cumplimentación.

Los apartados 5 del artículo 42 bis, 5 del artículo 42 ter y 7 del artículo 54 bis, así como el artículo 117 del mencionado Reglamento habilitan, en el ámbito del Estado, al Ministro de Hacienda y Administraciones Públicas para aprobar el modelo de declaración 720, «Declaración informativa sobre bienes y derechos situados en el extranjero».

En su virtud dispongo:

1. Se aprueba el modelo 720 «Declaración informativa de bienes y derechos situados en el extranjero» cuyos diseños físicos y lógicos figuran en el anexo de esta Orden.

El número identificativo que habrá de figurar en el modelo 720 será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 720.

El número identificativo que habrá de figurar en el modelo 720 en el caso de tratarse de una declaración sustitutiva o complementaria que incorpore registros no declarados previamente será un número secuencial cuyos tres primeros dígitos se correspondan con el código 720.

La presentación de declaraciones complementarias que modifiquen el contenido de datos declarados en otra declaración presentada anteriormente que se refiera al mismo período, se realizará desde el servicio de consulta y modificación de declaraciones informativas dentro de los trámites asociados al modelo 720 y que se encuentra disponible en la Sede electrónica de la Agencia Estatal de Administración Tributaria, en la dirección electrónica https://www.agenciatributaria.gob.es. En este caso la declaración complementaria quedará identificada por el código electrónico de su presentación, no siendo necesario indicar ningún número identificativo.

2. Para efectuar la presentación telemática de la declaración correspondiente al modelo 720 el declarante o, en su caso, el presentador autorizado, deberá utilizar previamente un programa para obtener el fichero con la declaración. Este programa podrá ser el formulario desarrollado por la Agencia Estatal de Administración Tributaria para la declaración correspondiente al modelo 720 u otro que obtenga un fichero con el mismo formato. El contenido del dicho fichero se deberá ajustar a los diseños físicos y lógicos que se describen en el anexo de esta Orden.

Estarán obligados a presentar el modelo 720, «Declaración informativa de bienes y derechos situados en el extranjero», las personas físicas y jurídicas residentes en territorio español, los establecimientos permanentes en dicho territorio de personas o entidades no residentes y las entidades a que se refiere el artículo 35.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria, cuando se encuentren en alguno de los supuestos siguientes:

a) Cuando, en su condición de titular, representante, autorizado, beneficiario, persona o entidad con poderes de disposición o titular real conforme a lo previsto en el apartado 2 del artículo 4 de la Ley 10/2010, de 28 de abril, de prevención del blanqueo de capitales y de la financiación del terrorismo, tengan la obligación de informar acerca de las cuentas en entidades financieras situadas en el extranjero de acuerdo con lo dispuesto en los apartados 1, 3 y 5 del artículo 42 bis del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, con las excepciones previstas en el apartado 4 del mencionado artículo.

b) Cuando, de acuerdo con lo dispuesto en los apartados 1 y 5 del artículo 42 ter del Reglamento aprobado por el Real Decreto 1065/2007, de 27 de julio, y teniendo en cuenta las excepciones previstas en el apartado 4 del citado artículo, resulten titulares o titulares reales conforme a lo previsto en el apartado 2 del artículo 4 de la Ley 10/2010, de 28 de abril, y siempre que estén situados en el extranjero, de valores o derechos representativos de la participación en cualquier tipo de entidad jurídica, valores representativos de la cesión a terceros de capitales propios o valores aportados para su gestión o administración a cualquier instrumento jurídico, incluyendo fideicomisos y «trusts» o masas patrimoniales que, no obstante carecer de personalidad jurídica, puedan actuar en el tráfico económico.

c) Cuando, según lo dispuesto en los apartados 2 y 5 del artículo 42 ter del Reglamento aprobado por el Real Decreto 1065/2007, de 27 de julio, con las excepciones previstas en el apartado 4 del citado artículo, resulten titulares o titulares reales conforme a lo previsto en el apartado 2 del artículo 4 de la Ley 10/2010, de 28 de abril, de acciones y participaciones en el capital social o fondo patrimonial de instituciones de inversión colectiva situadas en el extranjero.

d) Cuando, según lo dispuesto en los apartados 3 y 5 del artículo 42 ter del Reglamento aprobado por el Real Decreto 1065/2007, de 27 de julio, con las excepciones previstas en el apartado 4 del citado artículo, resulten tomadores a 31 de diciembre de cada año de seguros de vida o invalidez cuando la entidad aseguradora se encuentre situada en el extranjero o cuando sean beneficiarios a 31 de diciembre de cada año de rentas temporales o vitalicias como consecuencia de la entrega de un capital en dinero, de derechos de contenido económico o de bienes muebles o inmuebles, a entidades situadas en el extranjero.

En caso de que el tomador del seguro sea persona distinta del beneficiario de la renta y conserve el derecho de rescate, será dicho tomador el obligado a presentar el modelo 720.

e) Cuando, según lo dispuesto en los apartados 1, 5 y 7 del artículo 54 bis del Reglamento aprobado por el Real Decreto 1065/2007, de 27 de julio, con las excepciones previstas en el apartado 6 del citado artículo, sean titulares o tengan la consideración de titular real conforme a lo previsto en el apartado 2 del artículo 4 de la Ley 10/2010, de 28 de abril, respecto de bienes inmuebles y derechos sobre bienes inmuebles situados en el extranjero.

El modelo 720, «Declaración informativa sobre bienes y derechos situados en el extranjero», comprenderá los siguientes contenidos:

a) La información a suministrar sobre cuentas en entidades financieras situadas en el extranjero regulada en el artículo 42 bis del Reglamento aprobado por el Real Decreto 1065/2007, de 27 de julio y que comprenderá la información descrita en los apartados 2 y 3 del citado artículo.

b) La información a suministrar sobre valores o derechos situados en el extranjero regulada en el apartado 1 del artículo 42 ter del Reglamento aprobado por el Real Decreto 1065/2007, de 27 de julio, y que comprenderá la información que se describe en el mismo apartado 1 del mencionado artículo.

c) La información a suministrar según el apartado 2 del artículo 42 ter del Reglamento aprobado por el Real Decreto 1065/2007, de 27 de julio, sobre las acciones y participaciones en el capital social o fondo patrimonial de instituciones de inversión colectiva situadas en el extranjero, y que comprenderá la información descrita en el citado apartado 2 de dicho artículo.

d) La información a suministrar del apartado 3 del artículo 42 ter del Reglamento aprobado por el Real Decreto 1065/2007, de 27 de julio, sobre seguros de vida e invalidez cuando la entidad aseguradora se encuentre situada en el extranjero o sobre las rentas temporales o vitalicias obtenidas como consecuencia de la entrega de un capital en dinero, de derechos de contenido económico o de bienes muebles o inmuebles, a entidades situadas en el extranjero y que comprenderá la información que se describe en el citado apartado 3 del mencionado artículo.

e) La información a suministrar sobre bienes inmuebles y derechos sobre bienes inmuebles situados en el extranjero regulada en el artículo 54 bis del Reglamento aprobado por el RD 1065/2007, de 27 de julio, y que comprenderá la información descrita en los apartados 2, 3 y 4 del citado artículo.

La presentación del modelo 720, «Declaración informativa sobre bienes y derechos situados en el extranjero», se efectuará por vía telemática a través de Internet, de acuerdo con las condiciones y el procedimiento previsto en los artículos 5 y 6 de esta Orden.

1. La presentación de la declaración por vía telemática a través de Internet podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

2. La presentación telemática estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (NIF).

b) El declarante deberá tener instalado en el navegador un certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, sistemas de firma electrónica incorporados al Documento Nacional de Identidad (DNI-e), o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria previamente instalado en el navegador a tal efecto, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

Si la presentación telemática va a ser realizada por una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, será esta persona o entidad autorizada quien deberá tener instalado en el navegador su certificado.

c) Para efectuar la presentación telemática, el declarante, o en su caso, el presentador, deberá transmitir los ficheros ajustados a los diseños de registros tipo 1 y tipo 2 que figuran en el anexo de esta Orden.

3. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del presentador de la declaración por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

1. El procedimiento para la presentación telemática por Internet de las declaraciones correspondientes al modelo 720 será el siguiente:

a) El declarante o, en su caso, el presentador, se pondrá en comunicación con la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, en la dirección electrónica https://www.agenciatributaria.gob.es y seleccionará el modelo a transmitir (modelo 720).

b) A continuación procederá a transmitir la correspondiente declaración con la firma electrónica generada al seleccionar el certificado previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos de registro de tipo 1 que figuran en el anexo de la Orden, validados con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

d) En el supuesto de que la presentación fuera rechazada se mostrará en pantalla un mensaje con la descripción de los errores detectados, debiendo proceder a la subsanación de los mismos.

e) El declarante, o en su caso, el presentador deberá conservar la declaración aceptada, modelo 720, así como el registro tipo 1 debidamente validado con el correspondiente código seguro de verificación.

f) Con posterioridad a la recepción del fichero transmitido y con el fin de que la información sea procesada e incorporada al sistema de información de la Agencia Estatal de Administración Tributaria correctamente, el Departamento de Informática Tributaria de la Agencia Estatal de Administración Tributaria efectuará un proceso de validación de datos suministrados de forma telemática, en el que se verificará que las características de la información se ajustan a las especificaciones establecidas de acuerdo con los diseños físicos y lógicos descritos en el anexo de esta Orden.

g) Una vez realizado dicho proceso, en el servicio de consulta y modificación de declaraciones informativas en la Sede electrónica de la Agencia Estatal de Administración Tributaria (https://www.agenciatributaria.gob.es), se ofrecerá al obligado tributario la información individualizada de los errores detectados en las declaraciones para que pueda proceder a su corrección. En caso de que no se hayan subsanado los defectos observados se podrá requerir al obligado para que en el plazo de 10 días, contados a partir del día siguiente al de la notificación del requerimiento, subsane los defectos de que adolezca. Transcurrido dicho plazo sin haber atendido el requerimiento, de persistir anomalías que impidan a la Administración tributaria el conocimiento de los datos, se le tendrá, en su caso, por no cumplida la obligación correspondiente y se procederá al archivo sin más trámite.

2. En aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación por Internet en el plazo a que se refiere el artículo 7 de esta Orden, dicha presentación podrá efectuarse durante los tres días naturales siguientes al de finalización de dicho plazo.

La presentación del modelo 720, «Declaración informativa sobre bienes y derechos situados en el extranjero», se realizará entre el 1 de enero y el 31 de marzo del año siguiente a aquel al que se refiera la información a suministrar.

De acuerdo con la disposición adicional única del Real Decreto 1715/2012, de 28 de diciembre, por el que se modifica el Reglamento de los Impuestos Especiales aprobado por Real Decreto 1165/1995, de 7 de julio y se introducen otras disposiciones relacionadas con el ámbito tributario, la presentación de la «Declaración informativa sobre bienes y derechos situados en el extranjero», modelo 720, correspondiente al ejercicio 2012 se realizará entre el 1 de febrero y el 30 de abril de 2013.

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado», y será de aplicación, por primera vez, para la presentación de la declaración informativa correspondiente al ejercicio 2012.

Madrid, 30 de enero de 2013.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

B) Diseños lógicos

Descripción de los registros

Para cada declarante se incluirán dos tipos diferentes de registro, que se distinguen por la primera posición, con arreglo a los siguientes criterios:

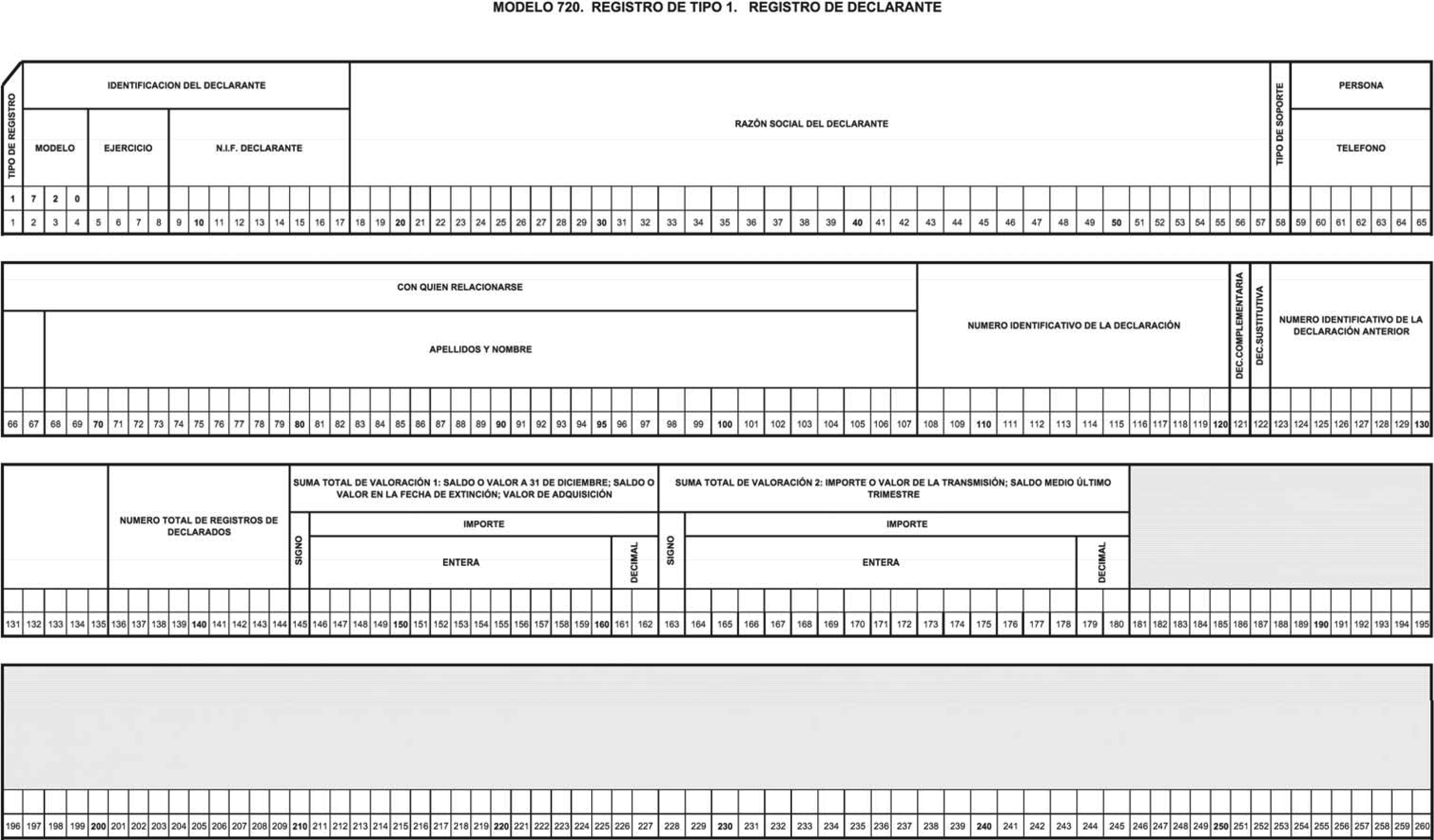

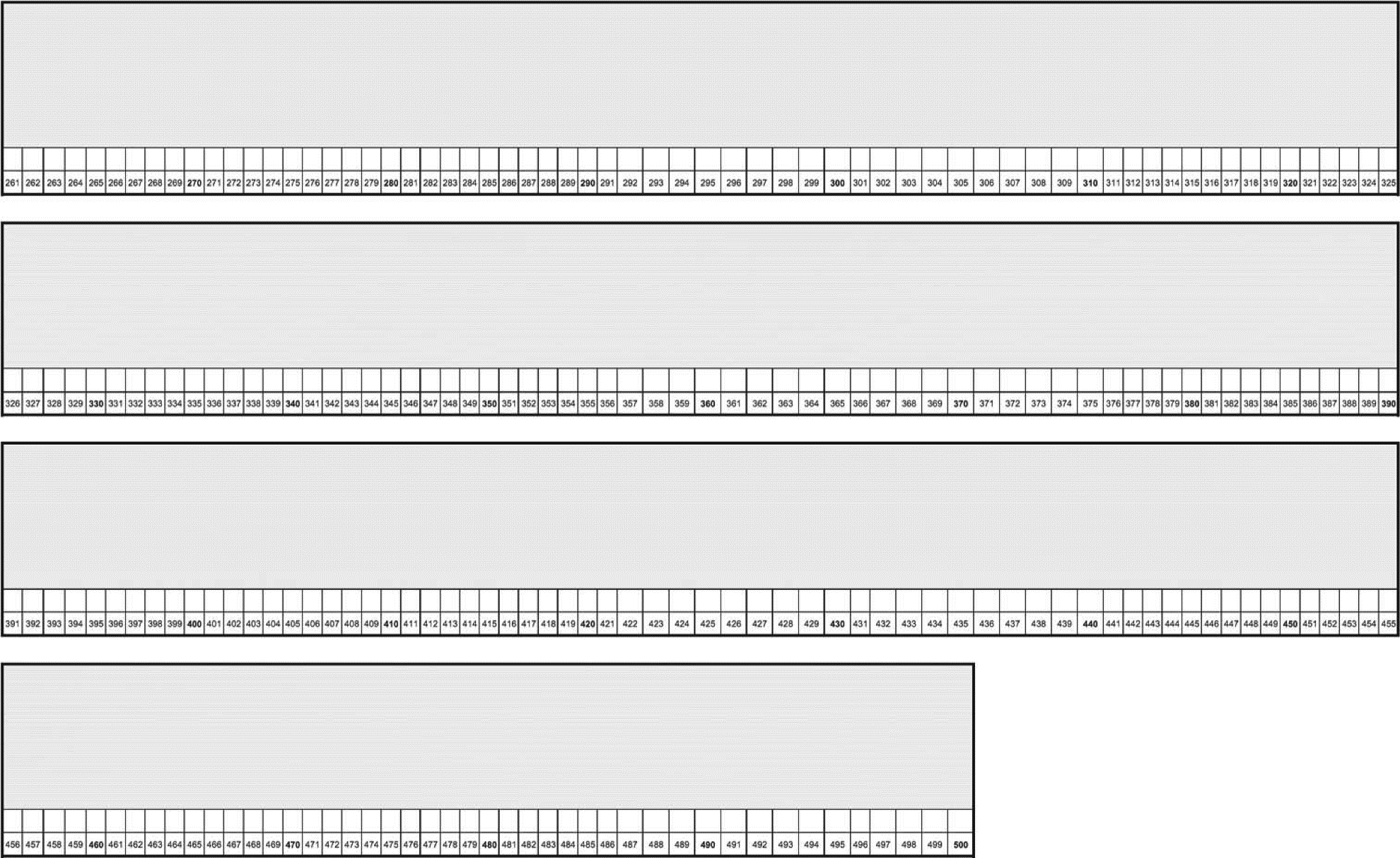

Tipo 1. Registro del declarante: Datos identificativos y resumen de la declaración. Diseño de tipo de registro 1 de los recogidos más adelante en estos mismos apartados y anexo de la presente Orden.

Tipo 2. Registro de detalle: Diseño de tipo de registro 2 de los recogidos más adelante en estos mismos apartados y anexo de la presente Orden.

El orden de presentación será el del tipo de registro, existiendo un único registro del tipo 1 y tantos registros del tipo 2 como bienes y derechos se reflejen en la declaración, pero teniendo en cuenta que puede existir más de un registro para cada bien o derecho en función de la distinta condición que pueda tener un mismo declarante y las distintas fechas de adquisición que puedan existir.

Todos los campos alfanuméricos y alfabéticos se presentarán alineados a la izquierda y rellenos de blancos por la derecha, en mayúsculas sin caracteres especiales, y sin vocales acentuadas.

Para los caracteres específicos del idioma se utilizará la codificación ISO-8859-1. De esta forma la letra «Ñ» tendrá el valor ASCII 209 (Hex. D1) y la «Ç» (cedilla mayúscula) el valor ASCII 199 (Hex. C7).

Todos los campos numéricos se presentarán alineados a la derecha y rellenos a ceros por la izquierda sin signos y sin empaquetar.

Todos los campos tendrán contenido, a no ser que se especifique lo contrario en la descripción del campo. Si no lo tuvieran, los campos numéricos se rellenarán a ceros y tanto los alfanuméricos como los alfabéticos a blancos.

MODELO 720

A. TIPO DE REGISTRO 1: REGISTRO DE DECLARANTE.

(POSICIONES, NATURALEZA Y DESCRIPCIÓN DE LOS CAMPOS)

| POSICIONES | NATURALEZA | DESCRIPCIÓN DE LOS CAMPOS |

|---|---|---|

| 1 | Numérico |

TIPO DE REGISTRO. Constante número «1». |

| 2-4 | Numérico |

MODELO DECLARACIÓN. Constante «720». |

| 5-8 | Numérico |

EJERCICIO. Las cuatro cifras del ejercicio fiscal al que corresponde la declaración. |

| 9-17 | Alfanumérico |

N.I.F. DEL DECLARANTE. Se consignará el N.I.F. del declarante. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones de la izquierda, de acuerdo con las reglas previstas en el Real Decreto 1065/2007, de 27 de Julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, (B.O.E del 5 de septiembre). |

| 18-57 | Alfanumérico |

APELLIDOS Y NOMBRE O RAZÓN SOCIAL DEL DECLARANTE Si es una persona física se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo necesariamente en este orden. Para personas jurídicas y entidades en régimen de atribución de rentas, se consignará la razón social completa, sin anagrama. En ningún caso podrá figurar en este campo un nombre comercial. |

| 58 | Alfabético |

TIPO DE SOPORTE. Se cumplimentará una de las siguientes claves: «T»: Transmisión telemática |

| 59-107 | Alfanumérico |

PERSONA CON QUIÉN RELACIONARSE. Datos de la persona con quién relacionarse. Este campo se subdivide en dos: 59-67 TELÉFONO: Campo numérico de 9 posiciones. 68-107 APELLIDOS Y NOMBRE: Se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este orden. |

| 108-120 | Numérico |

NÚMERO IDENTIFICATIVO DE LA DECLARACIÓN. Se consignará el número identificativo correspondiente a la declaración. Campo de contenido numérico de 13 posiciones. El número identificativo que habrá de figurar, será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 720. |

| 121-122 | Alfabético |

DECLARACIÓN COMPLEMENTARIA O SUSTITUTIVA. En el caso excepcional de segunda o posterior presentación de declaraciones, deberá cumplimentarse obligatoriamente uno de los siguientes campos: 121 DECLARACIÓN COMPLEMENTARIA: Se consignará una «C» si la presentación de esta declaración tiene por objeto incluir registros que, debiendo haber figurado en otra declaración del mismo ejercicio presentada anteriormente, hubieran sido completamente omitidas en la misma. La modificación del contenido de datos declarados en otra declaración del mismo ejercicio presentada anteriormente, se realizará desde el servicio de consulta y modificación de declaraciones informativas en la Oficina Virtual de la Agencia Tributaria (www.agenciatributaria.es). 122 DECLARACIÓN SUSTITUTIVA: Se consignará una «S» si la presentación tiene como objeto anular y sustituir completamente a otra declaración anterior, del mismo ejercicio. Una declaración sustitutiva sólo puede anular a una única declaración anterior. |

| 123-135 | Numérico |

NÚMERO IDENTIFICATIVO DE LA DECLARACIÓN ANTERIOR. En el caso de que se haya consignado una «C» en el campo «Declaración complementaria» o en caso de que se haya consignado «S» en el campo «Declaración sustitutiva», se consignará el número identificativo correspondiente a la declaración a la que sustituye o complementa. Campo de contenido numérico de 13 posiciones. En cualquier otro caso deberá rellenarse a CEROS. |

| 136-144 | Numérico |

NÚMERO TOTAL DE REGISTROS DECLARADOS. Se consignará el número total de registros de tipo 2 declarados por el declarante. |

| 145-162 | Alfanumérico |

SUMA TOTAL DE VALORACIÓN 1: SALDO O VALOR A 31 DE DICIEMBRE; SALDO O VALOR EN LA FECHA DE EXTINCIÓN; VALOR DE ADQUISICIÓN. Campo Alfanumérico de 18 posiciones. Este campo se subdivide en dos: 145 SIGNO: campo alfabético que se cumplimentará cuando el resultado de la suma para obtener la «SUMA TOTAL DE VALORACIÓN 1: SALDO O VALOR A 31 DE DICIEMBRE; SALDO O VALOR EN LA FECHA DE EXTINCIÓN; VALOR DE ADQUISICIÓN» (posiciones 146-162 de este registro de tipo 1) sea menor de 0 (cero). En este caso se consignará una «N»; en cualquier otro caso el contenido de este campo será un espacio. 146-162 IMPORTE: Campo numérico de 17 posiciones. Se consignará sin coma decimal, la suma total de las cantidades reflejadas en los campos «VALORACIÓN 1: SALDO O VALOR A 31 DE DICIEMBRE; SALDO O VALOR EN LA FECHA DE EXTINCIÓN; VALOR DE ADQUISICIÓN» (posiciones 433-446 del registro de tipo 2) correspondientes a los registros declarados. En el supuesto de que en estos registros declarados se hubiera consignado «N» en el campo «SIGNO VALORACIÓN 1: SALDO O VALOR A 31 DE DICIEMBRE; SALDO O VALOR EN LA FECHA DE EXTINCIÓN; VALOR DE ADQUISICIÓN» (Posición 432 del registro tipo 2), dichas cantidades se computarán con signo menos al totalizar los importes que deben reflejarse en esta suma. Los importes deben consignarse en EUROS. Este campo se subdivide en dos: 146-160: Parte entera del importe, si no tiene contenido se consignará a ceros. 161-162: Parte decimal del importe, si no tiene contenido se consignará a ceros. |

| 163-180 | Alfanumérico |

SUMA TOTAL DE VALORACIÓN 2: IMPORTE O VALOR DE LA TRANSMISIÓN; SALDO MEDIO ÚLTIMO TRIMESTRE. Campo Alfanumérico de 18 posiciones. Este campo se subdivide en dos: 163 SIGNO: campo alfabético que se cumplimentará cuando el resultado de la suma para obtener la «SUMA TOTAL DE VALORACIÓN 2: IMPORTE O VALOR DE LA TRANSMISIÓN; SALDO MEDIO ÚLTIMO TRIMESTRE» (posiciones 164-180 de este registro de tipo 1) sea menor de 0 (cero). En este caso se consignará una «N«; en cualquier otro caso el contenido de este campo será un espacio. 164-180 IMPORTE: Campo numérico de 17 posiciones. Se consignará sin coma decimal, la suma total de las cantidades reflejadas en los campos «VALORACIÓN 2: IMPORTE O VALOR DE LA TRANSMISIÓN; SALDO MEDIO ÚLTIMO TRIMESTRE» (posiciones 448-461 del registro de tipo 2) correspondientes a los registros declarados. En el supuesto de que en estos registros declarados se hubiera consignado «N» en el campo «SIGNO VALORACIÓN 2: IMPORTE O VALOR DE LA TRANSMISIÓN; SALDO MEDIO ÚLTIMO TRIMESTRE» (Posición 447 del registro tipo 2), dichas cantidades se computarán con signo menos al totalizar los importes que deben reflejarse en esta suma. Los importes deben consignarse en EUROS. Este campo se subdivide en dos: 164-178: Parte entera del importe, si no tiene contenido se consignará a ceros. 179-180: Parte decimal del importe, si no tiene contenido se consignará a ceros. |

| 181-500 | ------------ | BLANCOS |

* Todos los importes serán positivos.

* Los campos numéricos que no tengan contenido se rellenarán a ceros.

* Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos.

* Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda.

* Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, en mayúsculas, sin caracteres especiales y sin vocales acentuadas, excepto que se especifique lo contrario en la descripción del campo.

B. TIPO DE REGISTRO 2: REGISTRO DE DETALLE.

(POSICIONES, NATURALEZA Y DESCRIPCIÓN DE LOS CAMPOS)

| POSICIONES | NATURALEZA | DESCRIPCIÓN DE LOS CAMPOS |

|---|---|---|

| 1 | Numérico |

TIPO DE REGISTRO. Constante «2». |

| 2-4 | Numérico |

MODELO DECLARACIÓN. Constante «720». |

| 5-8 | Numérico |

EJERCICIO. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

| 9-17 | Alfanumérico |

N.I.F. DEL DECLARANTE. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

| 18-26 | Alfanumérico |

N.I.F. DEL DECLARADO. Consignar lo contenido en la posición del N.I.F del declarante posiciones 9-17 del registro de tipo 1. |

| 27-35 | Alfanumérico |

N.I.F. DEL REPRESENTANTE LEGAL. Si el declarado es menor de edad o incapacitado y su representante legal dispone de NIF asignado en España de acuerdo con las reglas previstas en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio (B.O.E del 5 de septiembre), se consignará en este campo el número de identificación fiscal de su representante legal. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. |

| 36 – 75 | Alfanumérico |

APELLIDOS Y NOMBRE, RAZÓN SOCIAL O DENOMINACIÓN DEL DECLARADO. Consignar lo contenido en el campo de «APELLIDOS Y NOMBRE, RAZÓN SOCIAL O DENOMINACIÓN DEL DECLARANTE» del registro de tipo 1. a) Para personas físicas se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este mismo orden. Si el declarado es menor de edad o incapacitado, se consignarán en este campo los apellidos y nombre del menor de edad o incapacitado. b). Tratándose de personas jurídicas y entidades, se consignará la razón social o denominación completa de la entidad, sin anagramas. |

| 76 | Numérico |

CLAVE DE CONDICIÓN DEL DECLARANTE Se consignará una de las siguientes claves en función de la condición con la que figura el declarante en el bien o derecho declarado: 1 Titular. 2 Representante. 3 Autorizado. 4 Beneficiario. 5 Usufructuario. 6 Tomador. 7 Con poder de disposición. 8 Otras formas de titularidad real conforme a lo previsto en el artículo 4.2. de la Ley 10/2010, de 28 de abril. |

| 77-101 | Alfanumérico |

TIPO DE TITULARIDAD SOBRE EL BIEN O DERECHO. En el caso de consignarse la clave «8» en el campo «CLAVE DE CONDICIÓN DEL DECLARANTE» (posición 76): se informará el tipo de titularidad que ostenta. |

| 102 | Alfabético |

CLAVE TIPO DE BIEN O DERECHO. Se consignará la clave alfabética que corresponda en función del tipo de bien o derecho que se posea a lo largo del ejercicio: ● «C»: Cuentas abiertas en entidades que se dediquen al tráfico bancario o crediticio y se encuentren situadas en el extranjero. ● «V»: Valores o derechos situados en el extranjero representativos de la participación en cualquier tipo de entidad jurídica, valores situados en el extranjero representativos de la cesión de capitales propios a terceros o aportados para su gestión o administración a cualquier instrumento jurídico, incluyendo fideicomisos y «trusts» o masas patrimoniales que, no obstante carecer de personalidad jurídica, puedan actuar en el tráfico económico. ● «I»: Acciones y participaciones en el capital social o fondo patrimonial de Instituciones de Inversión Colectiva situadas en el extranjero. ● «S»: Seguros de vida o invalidez y rentas temporales o vitalicias, cuyas entidades aseguradoras se encuentren situadas en el extranjero. ● «B»: Titularidad y derechos reales sobre inmuebles ubicados en el extranjero. No deberá suministrase información relativa a los seguros de vida que cubran exclusivamente el riesgo de muerte (sin perjuicio de que puedan cubrir riesgos complementarios en otros ramos distintos al de vida) y que no tengan valor de rescate. |

| 103 | Numérico |

SUBCLAVE DE BIEN O DERECHO Se consignara la subclave numérica que corresponda al tipo de bien o derecho que se esté declarando, según la relación de subclaves siguientes: Subclaves a utilizar en los registros correspondientes a la clave C (cuentas bancarias o de crédito situadas en el extranjero): 1 Cuenta corriente. 2 Cuenta de ahorro. 3 Imposiciones a plazo. 4 Cuentas de crédito. 5 Otras cuentas. Subclaves a utilizar en los registros correspondientes a la clave V (valores y derechos situados en el extranjero): 1 Valores o derechos representativos de la participación en cualquier tipo de entidad jurídica. 2 Valores representativos de la cesión de capitales propios a terceros. 3 Valores aportados para su gestión o administración a cualquier instrumento jurídico, incluyendo fideicomisos y «trusts» o masas patrimoniales que, no obstante carecer de personalidad jurídica, puedan actuar en el tráfico económico Subclaves a utilizar en los registros correspondientes a la clave S (seguros y rentas temporales o vitalicias): 1 Seguros de vida o invalidez, cuya entidad aseguradora se encuentra en el extranjero. 2 Rentas temporales o vitalicias generadas como consecuencia de la entrega de un capital en dinero, de derechos de contenido económico o de bienes muebles o inmuebles, cuya entidad receptora o gestora se encuentre en el extranjero. Subclaves a utilizar en los registros correspondientes a la clave B (titularidad y derechos reales sobre inmuebles ubicados en el extranjero): 1 Titularidad del bien inmueble. 2 Derechos reales de uso o disfrute sobre bienes inmuebles. 3 Nuda propiedad sobre bienes inmuebles. 4 Multipropiedad, aprovechamiento por turnos, propiedad a tiempo parcial o fórmulas similares sobre bienes inmuebles. 5 Otros derechos reales sobre bienes inmuebles. Cuando el campo «CLAVE TIPO DE BIEN O DERECHO» (posición 102) corresponda a la clave I (acciones o participaciones en el capital social o fondo patrimonial Instituciones de Inversión Colectiva situadas en el extranjero) la subclave numérica de la posición 103 deberá informarse sin contenido (a cero). |

| 104-128 | Alfanumérico |

TIPO DE DERECHO REAL SOBRE INMUEBLE. Cuando el campo «CLAVE TIPO DE BIEN O DERECHO» toma el valor «B» y la «SUBCLAVE DEL BIEN O DERECHO» declarada sea «5», se deberá indicar en el espacio reservado, el tipo de derecho real que ostenta sobre el bien inmueble. |

| 129-130 | Alfabético |

CÓDIGO DE PAÍS. En este campo se consignará el código que corresponda al país o territorio donde: — se encuentre situada la cuenta de la entidad dedicada al tráfico bancario o crediticio en los casos donde se declaró como «CLAVE TIPO DE BIEN O DERECHO» (posición 102) «C» — se encuentren depositados o gestionados los bienes y derechos declarados con la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) «V». — se encuentren situadas las instituciones de inversión colectiva en los casos donde se declaró como «CLAVE TIPO DE BIEN O DERECHO» (posición 102) «I». — se encuentre situada la entidad aseguradora o la entidad a la que se entregaron los bienes y derechos constitutivos de las rentas temporales o vitalicias, en los casos en los que se declaró como «CLAVE TIPO DE BIEN O DERECHO» (posición 102) «S». — se encuentren situados los bienes inmuebles en los casos donde se declaró como «CLAVE TIPO DE BIEN O DERECHO» (posición 102) «B». Se identificará el país o territorio de acuerdo con los códigos alfabéticos de países y territorios que figuran en la Orden EHA/3496/2011, de 15 de diciembre, en su anexo II (BOE 26/12/2011). |

| 131 | Numérico |

CLAVE DE IDENTIFICACIÓN. Cuando el campo «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «V» o «I» se informará este campo de acuerdo a: Clave Descripción 1 Identificación por código ISIN (código de 12 posiciones). 2 Valores extranjeros sin código ISIN. Cuando el campo «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome otro valor distinto de «V» o «I» deberá informarse sin contenido (a cero). |

| 132-143 | Alfanumérico |

IDENTIFICACIÓN DE VALORES. Cuando en el campo «CLAVE TIPO DE BIEN O DERECHO» (posición 102) se haya consignado el valor «V» o «I» Se hará constar: El código ISIN, configurado de acuerdo a la Norma Técnica 1/1998, de 16 de diciembre, de la Comisión Nacional del Mercado de Valores y la Circular 2/2010, de 28 Julio de Diciembre, de la Comisión Nacional del mercado de Valores (supuesto de Campo «CLAVE DE IDENTIFICACIÓN«, posición 131, configurado con valor 1). Para valores extranjeros que tengan asignado ISIN se hará constar éste en todo caso. En los demás casos, se reflejará la clave «ZXX«, siendo «XX» el código del país emisor de acuerdo con los códigos alfabéticos de países y territorios que figuran en la Orden EHA/3496/2011, de 15 de Diciembre en su Anexo II de la Disposición Adicional primera Anexo II (BOE 26 de Diciembre de 2011) (supuesto de campo «CLAVE DE IDENTIFICACIÓN«, posición 131, configurado con valor 2) Únicamente se informará este campo si en el campo «CLAVE TIPO DE BIEN O DERECHO» (posición 102) se ha consignado «V» o «I». En cualquier otro caso se informará sin contenido (espacios en blanco). |

| 144 | Alfabético |

CLAVE IDENTIFICACIÓN DE CUENTA. Cuando en el campo «CLAVE TIPO DE BIEN O DERECHO» (posición 102) se haya consignado «C» y en función de la identificación de la cuenta se consignará una de las siguientes claves: I Identificación de la cuenta con código IBAN O Otra identificación. |

| 145-155 | Alfanumérico |

CÓDIGO BIC. Se consignara en este campo el código BIC (Bank International Code). |

| 156-189 | Alfanumérico |

CÓDIGO DE CUENTA. Se consignarán los caracteres del código de cuenta. Cuando el campo «CLAVE IDENTIFICACIÓN DE CUENTA» (posición 144) tome el valor «I» se consignará este código de cuenta con formato IBAN, si toma el valor «O» se consignará la codificación de la cuenta asignada por la entidad bancaria. |

| 190-230 | Alfanumérico |

IDENTIFICACIÓN DE LA ENTIDAD. Se consignará en este campo la Razón Social o Denominación de las entidades siguientes según el valor del campo «CLAVE TIPO DE BIEN O DERECHO» (posición 102): ● Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «C»: Razón social o denominación de la entidad bancaria o crediticia. ● Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «V» o «I»: Razón social o denominación de la entidad participada, cesionaria del capital, o entidad encargada de la gestión o administración de los valores, o de la sociedad o fondo patrimonial de las instituciones de inversión colectiva. ● Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «S»: Razón social o denominación de la entidad aseguradora. Este campo quedará en blanco cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «B». |

| 231–250 | Alfanumérico |

NÚMERO DE IDENTIFICACIÓN FISCAL EN EL PAÍS DE RESIDENCIA FISCAL Se consignará el número de identificación fiscal de las entidades declaradas en el campo anterior, asignado en el país o territorio de residencia fiscal. Este campo quedará en blanco cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «B». |

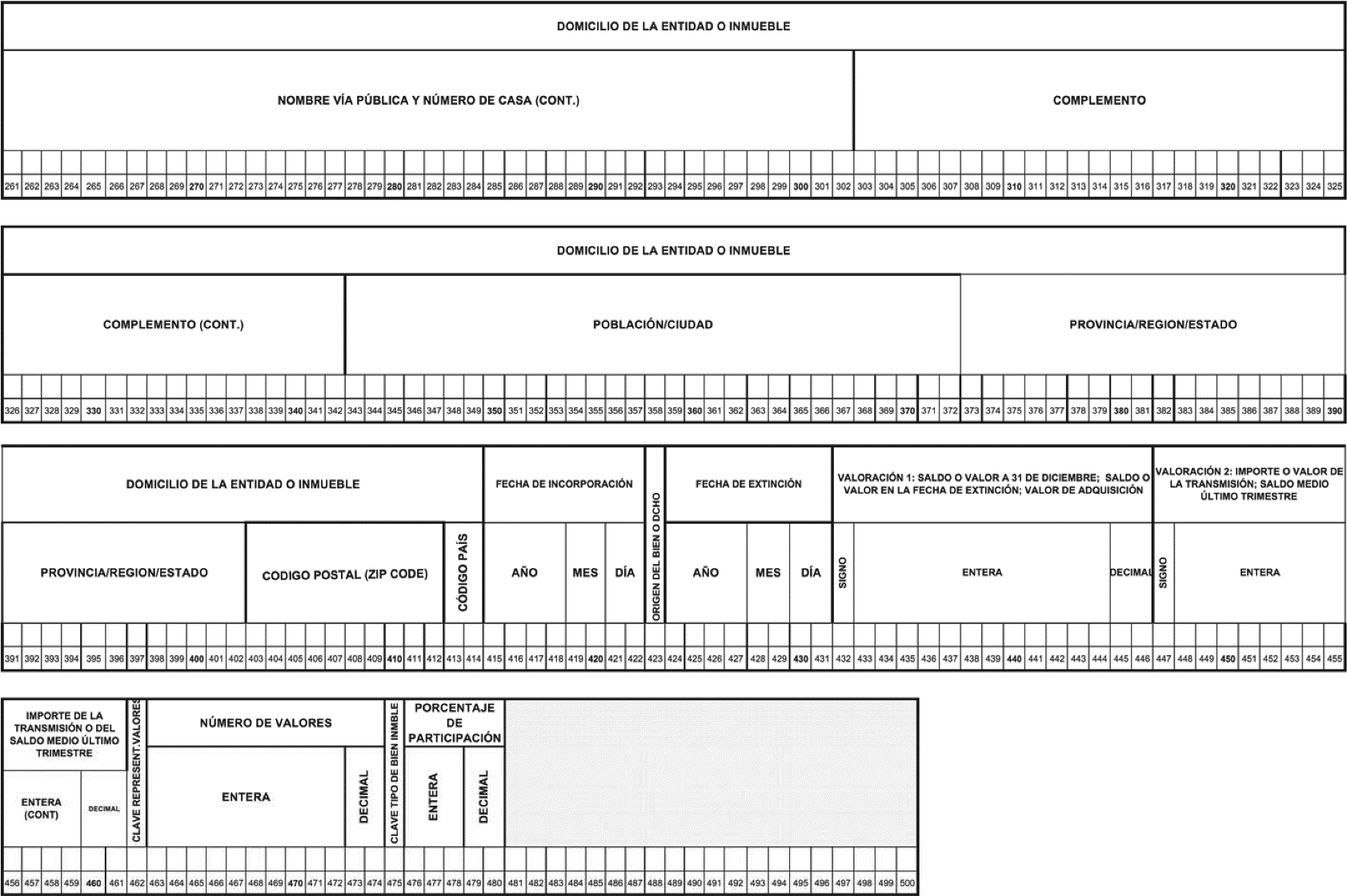

| 251-414 | Alfanumérico |

DOMICILIO DE LA ENTIDAD O UBICACIÓN DEL INMUEBLE. Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «C», «V», «I» o «S», se consignará en este campo la dirección de la entidad identificada en los dos campos anteriores. Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «B», independiente de la subclave declarada, se consignará la dirección del inmueble objeto de la declaración. Este campo se subdivide en: 251-302 NOMBRE VÍA PUBLICA Y NÚMERO DE CASA Se consignará el nombre largo de la vía pública, si no cupiese completo el nombre, no se harán constar los artículos, preposiciones ni conjunciones y se pondrán en abreviatura los títulos (vgr. cd = Conde). Los demás casos se abreviarán utilizando las siglas de uso general. Asimismo se consignará el número o punto kilométrico. 303-342 COMPLEMENTO. En su caso, se harán constar en este campo los datos adicionales que resulten necesarios para la completa identificación del domicilio. 343-372 POBLACIÓN/CIUDAD. Se consignará el nombre de la población o ciudad en la que se encuentra situado el domicilio 373-402 PROVINCIA/REGIÓN/ESTADO. Se consignará en este campo el nombre de la Provincia, Región, Estado, Departamento o cualquier otra subdivisión política o administrativa, donde se encuentre situado el domicilio. 403-412 CÓDIGO POSTAL (ZIP CODE). Se consignará el código postal referido al domicilio 413-414 CÓDIGO PAÍS. Se cumplimentará el código del país o territorio correspondiente al domicilio, de acuerdo con los códigos alfabéticos de países y territorios que figuran en la Orden EHA/3496/2011, de 15 de Diciembre en su Anexo II de la Disposición Adicional primera Anexo II (BOE 26 de Diciembre de 2011). |

| 415-422 | Numérico |

FECHA DE INCORPORACIÓN. Se hará constar las siguientes fechas según el valor del campo «CLAVE TIPO DE DE BIEN O DERECHO» (posición 102) declarada: ‒ Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «C» se consignará la fecha de apertura de la cuenta, de la concesión de la autorización o del poder de disposición, o de cualquier otra forma de titularidad real. ‒ Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «V» se consignará la fecha de adquisición de la titularidad o titularidad real de los valores. ‒ Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «I» se consignará la fecha de adquisición de la titularidad o titularidad real sobre las acciones o participaciones en la IIC. ‒ Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «S» se consignará la fecha de contratación con la entidad aseguradora o con la entidad receptora de los bienes y derechos constitutivos de las rentas vitalicias o temporales. ‒ Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «B» se consignará la fecha de adquisición de la titularidad o titularidad real sobre el bien inmueble o del derecho real sobre el mismo. ‒ Cuando existan diferentes fechas de incorporación respecto del tipo de bien o derecho declarado deberán consignarse las mismas en diferentes registros. De este modo cuando la «CLAVE TIPO DE BIEN O DERECHO» tome el valor «V» o «I» se deberán declarar tanto registros como fechas de adquisición diferentes existan. Se indicarán los cuatro dígitos del año, los dos del mes (de 01 a 12) y los dos del día (de 01 a 31) con el formato AAAAMMDD. |

| 423 | Alfabético |

ORIGEN DEL BIEN O DERECHO. Se consignará el «Origen del bien o derecho» de acuerdo con las siguientes claves alfabéticas. ● «A»: Bien o derecho que se declara por primera vez o que se incorpora en el ejercicio de la declaración. ● «M»: Bien o derecho que ya ha sido declarado en ejercicios anteriores. Se deberá declarar un bien o derecho de nuevo dependiendo de la clave «CLAVE TIPO DE BIEN O DERECHO» (posición 102) declarada en los siguientes casos: ○ Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «C», si el saldo conjunto de las cuentas a 31 de diciembre o el saldo medio conjunto del último trimestre de las cuentas hubiese experimentado un incremento superior a 20.000 € respecto del que determino la presentación de la última declaración. ○ Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «V», «I» o «S», si el saldo y valor a 31 de diciembre conjuntamente considerado de todos ellos hubiese experimentado un incremento superior a 20.000 € respecto del que determino la presentación de la última declaración. ○ Cuando la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «B», si el valor de adquisición y valor a 31 de diciembre conjuntamente considerados hubiese experimentado un incremento superior a 20.000 € respecto del que determino la presentación de la última declaración. ● «C»: Bien o derecho que se declara porque se extingue la titularidad, se revoca la autorización o poder de disposición, o se extingue cualquier otra forma de titularidad real sobre el mismo. |

| 423- 431 | Numérico |

FECHA DE EXTINCIÓN. Este campo solo deberá cumplimentarse cuando el campo «ORIGEN DE BIEN O DERECHO» (posición 423) sea «C». En este caso deberá indicarse una de las fechas siguientes según sea la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) declarada: ‒ Si la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) declarada es «C»: fecha de la revocación de la autorización, de la representación, del poder de disposición, de la posición de beneficiario, del cese como titular o titular real de la cuenta bancaria o de crédito. ‒ Si la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) es «V», «I» o «S»: fecha de la transmisión o extinción de la titularidad o cualquier otra forma de titularidad real declarada sobre los valores, acciones o participaciones en IIC, seguros o rentas temporales y vitalicias. ‒ Si la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) toma el valor «B»: fecha de transmisión o extinción de, la titularidad, titularidad real o de los derechos reales sobre los bienes inmuebles. Se indicarán los cuatro dígitos del año, los dos del mes (de 01 a 12) y los dos del día (de 01 a 31) con el formato AAAAMMDD. |

|

432-446 |

Alfanumérico |

VALORACIÓN 1: SALDO O VALOR A 31 DE DICIEMBRE; SALDO O VALOR EN LA FECHA DE EXTINCIÓN; VALOR DE ADQUISICIÓN. Se hará constar el valor de los bienes y derechos declarados en euros o su contravalor en los casos de operaciones de divisas. Asimismo, cuando existan múltiples partícipes asociados al bien o derecho declarado el importe NO se prorrateará. Este campo, se subdivide en: 432 SIGNO: campo alfabético. Si el saldo es negativo, se consignará una “N”, en cualquier otro caso el contenido de este campo será un espacio. 433-446 IMPORTE: campo numérico de 14 posiciones. Se hará constar sin coma decimal el saldo. Los importes deberán consignarse en EUROS. Este campo se subdivide en dos: 433-444 Parte entera del saldo, si no tiene contenido se consignará a ceros. 445-446 Parte decimal del saldo, si no tiene contenido se consignará a ceros. El importe a consignar en este campo dependerá del valor consignado en el campo “CLAVE TIPO DE BIEN O DERECHO” (posición 102): – Si la “CLAVE TIPO DE BIEN O DERECHO” es “C”: saldo a 31 de diciembre o saldo en la fecha en la que se extinga o cese la titularidad, representación, autorización, poder de disposición o titularidad real de la cuenta. – Si la “CLAVE TIPO DE BIEN O DERECHO” es “V”: saldo a 31 de diciembre o en la fecha de extinción de la titularidad declarada. – Si la “CLAVE TIPO DE BIEN O DERECHO” es “I”: valor liquidativo a 31 de diciembre o en la fecha de extinción de la titularidad o titularidad real declarada. Esta valoración deberá suministrarse conforme a las reglas establecidas en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio. – Si la “CLAVE TIPO DE BIEN O DERECHO” es “S”, y la “SUBCLAVE DE BIEN O DERECHO” (posición 103) declarada es “1” se hará constar el valor de rescate a 31 de diciembre, o el valor de la provisión matemática a 31 de diciembre en aquellos casos en los que el tomador no tenga la facultad de ejercer el derecho de rescate total en dicha fecha (excepción hecha de los contratos de seguros temporales que solo incluyan prestaciones para caso de fallecimiento o invalidez u otras garantías complementarias de riesgo). En los casos en los que la “SUBCLAVE DE BIEN O DERECHO” (posición 103) sea “2”, se informará del valor de capitalización a 31 de diciembre de la renta temporal o vitalicia. Esta valoración deberá suministrarse conforme a las reglas establecidas en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio. – Si la “CLAVE TIPO DE BIEN O DERECHO” es “B” y la “SUBCLAVE DE BIEN O DERECHO” (posición 103) es “1” se consignará el valor de adquisición del bien inmueble incluyendo en su caso los impuestos satisfechos. Cuando la “SUBCLAVE DE BIEN O DERECHO” (posición 103) sea “2”, “3”, o “4” deberá informarse del valor a 31 de diciembre según las reglas de valoración establecidas en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio. Los importes declarados, salvo los correspondientes a la “CLAVE TIPO DE BIEN O DERECHO” “B” y “SUBCLAVE DE BIEN O DERECHO” “1” se refieren al ejercicio de la declaración. |

| 447-461 | Alfanumérico |

VALORACIÓN 2: IMPORTE O VALOR DE LA TRANSMISIÓN; SALDO MEDIO ÚLTIMO TRIMESTRE. Se hará constar el valor de los bienes y derechos declarados en euros o su contravalor en los casos de operaciones de divisas. Asimismo cuando existan múltiples partícipes asociados al bien o derecho declarado el importe NO se prorrateará. Este campo se subdivide en: 447 SIGNO: campo alfabético. Si el saldo es negativo se consignará una «N«, en cualquier otro caso el contenido de este campo será un espacio. 448-461 IMPORTE: campo numérico de 14 posiciones. Se hará constar sin coma decimal el importe. Los importes deben consignarse en EUROS. Este campo se subdivide en dos: 448-459 Parte entera del saldo, si no tiene contenido se consignará a ceros. 460-461 Parte decimal del saldo, si no tiene contenido se consignará a ceros. Solamente deberá informarse de este campo: ‒ Si el campo «ORIGEN DEL BIEN O DERECHO» (posición 423) es «C» y la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) es «B». En este caso se consignará el importe o valor de transmisión de la titularidad o titularidad real sobre el bien inmueble o del derecho real sobre el mismo. ‒ Si el campo «ORIGEN DEL BIEN O DERECHO» (posición 423) es «A» o «M» y la «CLAVE TIPO DE BIEN O DERECHO» (posición 102) es «C». En este caso se indicará el saldo medio de la cuenta en el último trimestre del ejercicio de la declaración. |

| 462 | Alfabético |

CLAVE DE REPRESENTACIÓN DE VALORES. Solo se informará este campo cuando en el campo «CLAVE TIPO DE BIEN O DERECHO» (posición 102) se haya consignado «V» o «I». Se consignará una de las claves siguientes: Clave Descripción A Valores representados mediante anotaciones en cuenta. B Valores no representados mediante anotaciones en cuenta |

| 463-474 | Numérico |

NÚMERO DE VALORES. Solo se informará este campo cuando en el campo «CLAVE TIPO DE BIEN O DERECHO» (posición 102) se haya consignado «V» o «I». Se consignará el número de acciones, participaciones o valores respecto de los que se ostente cualquier condición de declarante. Se subdivide en dos campos: 463-472 Parte entera de los valores. 473-474 Parte decimal de los valores. (si no tiene contenido se consignará a ceros). |

| 475 | Alfabético |

CLAVE TIPO DE BIEN INMUEBLE. Exclusivamente se informará este campo cuando el campo «CLAVE TIPO DE BIEN O DERECHO» (posición 102) tome el valor «B». En estos casos se deberá indicar el tipo de bien inmueble sobre el que se ha declarado la titularidad, titularidad real o derecho real. U: Urbano. R: Rústico. |

| 476-480 | Numérico |

PORCENTAJE DE PARTICIPACIÓN. En el caso de múltiples sujetos con la misma «CLAVE DE CONDICIÓN DE DECLARANTE» (posición 76) sobre el bien o derecho declarado, se consignará por cada declarante el porcentaje de su participación. Este campo se subdivide en: 476-47 Parte entera del porcentaje; si no tiene contenido, se consignará a ceros. 479-480 Parte decimal del porcentaje; Figurará la parte decimal del porcentaje; si no tiene contenido se consignará a ceros. Si la cuenta, valor, seguro, renta, inmueble o derecho real sobre este último tiene un solo declarante con la misma «CLAVE DE CONDICIÓN DE DECLARANTE» (posición 76), el valor a declarar en este campo será 100 en la parte entera, y 00 en la parte decimal |

| 481-500 | ---------------- | BLANCOS |

* Todos los importes serán positivos.

* Los campos numéricos que no tengan contenido se rellenarán a ceros.

* Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos.

* Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda.

* Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, en mayúsculas, sin caracteres especiales y sin vocales acentuadas, excepto que se especifique lo contrario en la descripción del campo.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agència Estatal Butlletí Oficial de l'Estat

Avda. de Manoteras, 54 - 28050 Madrid