Content not available in English

Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La Orden de 23 de diciembre de 1998, por la que se desarrollan determinados preceptos de la normativa reguladora de los seguros privados y se establecen las obligaciones de información como consecuencia de la introducción del euro, supuso en esencia un gran avance respecto a la regulación del régimen de estimación de la provisión de seguros de vida cuando la entidad hubiese asignado inversiones a determinadas operaciones de seguro, calculándose la misma aplicando un tipo de interés estimado en función de la tasa interna de rentabilidad de las referidas inversiones. Asimismo, la citada Orden sirvió para desarrollar los requisitos exigibles para la utilización de instrumentos derivados con finalidad de cobertura de riesgos.

Desde su entrada en vigor, el 1 de enero de 1999, se han sucedido y se vienen produciendo cambios en el entorno financiero, de los productos de seguros y regulatorio, que aconsejan la revisión de sus disposiciones.

La presente Orden tiene por objeto la adaptación, modificación y actualización del contenido de la Orden de 23 de diciembre de 1998 a la realidad de los mercados financieros y a las necesidades actuales de las entidades aseguradoras respecto al marco de la inmunización financiera y al régimen de sus inversiones. La diversidad de cambios y precisiones que se introducen respecto al texto de la Orden de 23 de diciembre de 1998 aconsejan su incorporación en una nueva Orden que, al tiempo de recoger los cambios citados, reproduzca aquellos preceptos que no han sufrido modificación alguna.

En este contexto, se deroga la práctica totalidad de la Orden de 23 de diciembre de 1998, con la excepción del artículo 1, pasando el resto de sus disposiciones y las correspondientes modificaciones a integrar la presente Orden; se derogan también las disposiciones subsistentes de la Orden de 24 de julio de 2001, por la que se aprueban los modelos de información a suministrar por las entidades aseguradoras; así como la Orden ECO/77/2002, de 10 de enero, que modificó la Orden de 23 de diciembre de 1998.

Con relación a la inmunización financiera, se amplían las categorías de activos que pueden ser utilizadas, se aclara el concepto de grupo homogéneo de pólizas y el plazo para la verificación del cumplimiento de las hipótesis y requisitos que resulten exigibles, y se introduce la posibilidad de extender su marco jurídico a las pólizas con prima periódica. Respecto a la inmunización por casamiento de flujos, se aclara el régimen para estimar el tipo de interés de la provisión de seguros de vida cuando se cuente con activos asignados por un importe superior al necesario para dar cumplimiento a los requisitos. En cuanto a la inmunización por duraciones financieras, se acota el requisito de la equivalencia de las duraciones financieras corregidas y sensibilidades de los activos y pasivos, así como la perturbación de la curva de tipos a realizar para el análisis de sensibilidades.

Con relación al régimen de los bienes y derechos en los que pueden invertir las entidades aseguradoras, y en desarrollo del régimen jurídico contenido en el Reglamento de Ordenación y Supervisión de los Seguros Privados, aprobado por el Real Decreto 2486/1998, de 20 de noviembre, se precisa la delimitación de los instrumentos derivados, los requisitos que les resultan exigibles según tengan o no la condición de negociados en mercados regulados del ámbito de la Organización para la Cooperación y el Desarrollo Económico (OCDE), se concreta el concepto de activo financiero estructurado, su tipología y los requisitos que ha de cumplir.

Adicionalmente, se precisa qué ha de entenderse, a efectos de la norma, por agentes financieros y permutas de flujos ciertos o predeterminados, así como cuándo ha de suponerse cerrada una posición en instrumentos derivados adquiridos con finalidad de inversión.

Por lo demás, se incorporan a su articulado, conforme a la redacción contenida en la Orden de 23 de diciembre de 1998, las disposiciones relativas a la activación y aptitud para cobertura de los recobros en el seguro de crédito y caución, a la aptitud para cobertura de provisiones técnicas de los seguros agrarios combinados, el concepto de siniestralidad y la delimitación de las calificaciones aplicables para la determinación de las primas de riesgo a aplicar en la valoración de los títulos de renta fija.

La disposición final segunda del texto refundido de la Ley de Ordenación y Supervisión de los Seguros Privados, aprobado por el Real Decreto Legislativo 6/2004, de 29 de octubre, habilita al Ministro de Economía y Hacienda a desarrollar su reglamento en cuanto sea necesario y así se prevea en él. La disposición final segunda del Real Decreto 2486/1998, de 20 de noviembre, por el que se aprueba el Reglamento de Ordenación y Supervisión de los Seguros Privados, habilita al Ministro de Economía y Hacienda para realizar el desarrollo normativo de las disposiciones contenidas en el Reglamento de Ordenación y Supervisión de los Seguros Privados, en cuanto sea necesario para la mejor ejecución y desarrollo del mismo.

En su virtud, de acuerdo con el Consejo de Estado, dispongo:

A los efectos de lo dispuesto en el artículo 50.1.a).3.º del Reglamento de Ordenación y Supervisión de los Seguros Privados y en el artículo 6 de esta Orden, los agentes financieros habrán de ser entidades financieras o sociedades de valores del ámbito de la OCDE sujetas a supervisión prudencial de la autoridad de control de los respectivos Estados, dedicadas de forma habitual y profesional a la realización de operaciones de este tipo y que tengan solvencia suficiente. A estos efectos, se presumirá que la solvencia es suficiente cuando cuente con calificación crediticia favorable de una agencia especializada de reconocido prestigio y se incluya entre los tres primeros grupos de más alta calificación crediticia a que se refiere el artículo 17 de la presente Orden.

1. A los efectos previstos en el artículo 33.2.a) del Reglamento de Ordenación y Supervisión de los Seguros Privados, se entenderá que los flujos de cobro procedentes del activo o conjunto de activos asignados al cumplimiento de las obligaciones derivadas de una póliza o grupo homogéneo de pólizas coinciden suficientemente en tiempo y cuantía con el régimen de flujos probables de pago de prestaciones y gastos siempre que el saldo financiero al final de la operación sea mayor o igual que cero, y que en todos y cada uno de los meses se cumpla alguno de los siguientes requisitos:

a) Que los flujos de cobros y pagos coincidan perfectamente en tiempo y cuantía, o bien que aquéllos sean anteriores en tiempo e iguales o superiores a éstos en cuantía.

b) Que el saldo financiero obtenido al final de cada mes, resultante de capitalizar al tipo de reinversión los cobros y los pagos diarios que se hayan producido en ese mes y en los anteriores, resulte positivo en todos y cada uno de los meses. A estos efectos, podrá utilizarse la simplificación de considerar que todos los pagos efectuados en cada mes lo han sido el día 15 del mismo y que todos los cobros efectuados en dicho mes lo han sido el último día del mismo.

c) Que, no resultando positivo alguno de los saldos mensuales calculados conforme a la letra anterior, el saldo negativo no supere el total de pagos correspondientes al mes en cuestión y a los dos precedentes. Además, el saldo negativo en cualquier 31 de diciembre de la operación no podrá superar el 12,5 por 100 de los pagos totales del año natural respectivo. A estos efectos, los saldos financieros negativos que se produzcan se capitalizarán al tipo de reinversión que corresponda en cada momento incrementado en un 50 por 100.

El tipo de reinversión a utilizar será el que resulte en cada momento de la aplicación de lo dispuesto en los apartados a.1.º o b.1.º del artículo 33.1 del Reglamento de Ordenación y Supervisión de los Seguros Privados. No obstante, si se aseguran tipos a plazo contratados en un mercado regulado o mediante operaciones de permuta financiera, se podrán tener éstos en consideración, tanto para la reinversión de los saldos financieros positivos como, en su caso, para la determinación del coste de financiación de los negativos.

2. De entre los activos aptos para la cobertura de provisiones técnicas relacionados en el artículo 50 del Reglamento de Ordenación y Supervisión de los Seguros Privados, los activos a asignar habrán de estar incluidos en alguna de las siguientes categorías:

a) Valores negociables de renta fija, según quedan definidos en el artículo 17 de la presente norma. En el caso de que incorporen opciones de compra a favor del emisor, el plazo que se computará corresponderá únicamente a los flujos que se produzcan hasta el momento del vencimiento de la primera opción, excluyendo tanto los flujos posteriores como el correspondiente al ejercicio de la opción. Tales flujos podrán tenerse en cuenta, no obstante, desde el momento en que desaparezca la contingencia.

b) Depósitos en entidades de crédito y permutas de flujos predeterminados contratadas con las mismas.

c) Activos financieros estructurados a los que se refiere el artículo 50.1.b) del Reglamento de Ordenación y Supervisión de los Seguros Privados y los artículos 9 al 12 de la presente Orden, siempre que, cumpliéndose los requisitos que en cada caso resulten exigibles para su consideración como aptos para la inversión de las provisiones técnicas, dispongan de vencimiento cierto y sus flujos nominales sean ciertos en plazo e importe, siempre que se cumplan los siguientes requisitos:

1.º) no contengan como colaterales instrumentos derivados que exponen a la entidad a un nivel de endeudamiento o pérdidas que excedan del valor del activo financiero estructurado, y;

2.º) cuando se trate de instrumentos financieros estructurados de entre los previstos en el apartado Dos del artículo 11 de esta Orden, la operación en su conjunto no podrá quedar deshecha por acontecimientos o eventos que afecten a una parte de los colaterales incluidos en el activo financiero estructurado.

d) Instrumentos financieros derivados que sean utilizados como instrumentos de cobertura de los compromisos asumidos en virtud de las operaciones de seguro.

e) Las participaciones en fondos de inversión que pertenezcan a la categoría de garantizados de renta fija, según se definen en el anexo de la Circular 1/2009, de 4 de febrero, de la Comisión Nacional de Mercado de Valores, sobre las categorías de instituciones de inversión colectiva en función de su vocación inversora, o equivalentes, y siempre que el reglamento de gestión del fondo prevea el cálculo del valor liquidativo y el reembolso de las participaciones en un plazo no superior a tres días.

f) Tesorería. Se equipararán a tesorería las participaciones en fondos de inversión que pertenezcan a las categorías de monetario a corto plazo o monetario, según se definen en el Anexo de la Circular 1/2009, de 4 de febrero, de la Comisión Nacional de Mercado de Valores, sobre las categorías de instituciones de inversión colectiva en función de su vocación inversora, o equivalentes.

Resultarán igualmente admisibles activos financieros negociables de entre los previstos en este apartado 2, con vencimiento cierto y flujos nominales igualmente ciertos en plazo, aunque determinables en importe, cuando el compromiso asumido en la póliza se referencie a los índices o valores que sirven de referencia para determinar los flujos de los activos financieros.

Los activos asignados deberán contar en el momento de la adquisición con una calificación crediticia correspondiente a alguno de los tres primeros grupos previstos en el artículo 17 de la presente orden. Podrá mantenerse la asignación de tales activos cuando la calificación crediticia haya descendido con posterioridad a niveles pertenecientes a los Grupos 4 y 5, en los términos previstos en los artículos 2.3 y 3.4.a) de la presente orden. Igualmente resultará admisible, para nuevos contratos o para la renovación de activos que hayan llegado a su vencimiento, la utilización de instrumentos de deuda pública española que cuenten, en el momento de la adquisición, con calificación crediticia correspondiente a los Grupos 4 o 5 así como otros instrumentos de deuda pública con calificación crediticia no inferior al Grupo de calificación crediticia de los instrumentos de deuda pública española. No resultará aplicable la exigencia a la tesorería ni a las participaciones en fondos de inversión.

Ninguno de los activos relacionados anteriormente podrá ser emitido por la entidad que figure como tomador de la póliza de seguro respectiva, o por otra u otras que constituyan con aquélla una unidad de decisión, en los términos del artículo 20.2 del Real Decreto Legislativo 6/2004, de 29 de octubre, por el que se aprueba el Texto Refundido de la Ley de Ordenación y Supervisión de los Seguros Privados.

3. El tipo de interés máximo por el que se evaluará la provisión matemática será el implícito de comparar el valor actual de los activos que verifiquen alguna de las condiciones enumeradas en el apartado 1 anterior, actualizados al tipo que resulte de multiplicar su tasa interna de rentabilidad, deducida de su precio de adquisición, por los porcentajes enumerados en el párrafo siguiente, con los pagos previstos por prestaciones y gastos.

Con carácter general los porcentajes a que se refiere el párrafo anterior serán del 95, 92, 89, 80 y 63 por 100, según los títulos pertenezcan a los Grupos 1 a 5 de entre los enumerados en el artículo 17 de la presente orden. Tratándose de instrumentos de deuda pública se aplicará en todo caso el 95 por 100. En el caso de las participaciones en fondos de inversión, incluidas las equiparables a la tesorería, se aplicará el porcentaje correspondiente a la calificación crediticia media de los activos que componen el fondo según la última información pública disponible o, en su defecto, el 89 por 100 salvo en el caso de participaciones en fondos de inversión monetarios a corto plazo que se aplicará el 92 por 100. En el caso de activos financieros estructurados no negociables se aplicarán los porcentajes que correspondan a la calificación crediticia de la estructura o, en su defecto, la calificación crediticia media que corresponda a los colaterales y a la contraparte de la permuta de flujos. La Dirección General de Seguros y Fondos de Pensiones establecerá por resolución la sistemática y modo de aproximar la calificación crediticia media.

No obstante lo anterior, la entidad podrá reducir el valor actual de los activos citados en los párrafos anteriores en alguno de los importes siguientes:

a) Valor actual de los flujos de cobro elegidos por la entidad, actualizados al tipo que resulte de multiplicar la tasa interna de rentabilidad de los activos, deducida de su precio de adquisición, por los porcentajes enumerados en el párrafo anterior. La exclusión de tales flujos en ningún caso podrá suponer el incumplimiento de alguno de los requisitos del apartado 1.

b) Valor actual del saldo financiero positivo obtenido al final de la operación que se prevé en el apartado 1, actualizado a la tasa interna de rentabilidad media de los activos reducida en los correspondientes coeficientes por riesgo de crédito.

4. La entidad tomará nota, al final de cada trimestre natural, de la verificación del cumplimiento o no de las hipótesis y requisitos recogidos en este método en el libro de inversiones. De producirse algún incumplimiento, la entidad lo indicará en dicho libro con especificación de las actuaciones oportunas para su subsanación. Tanto la verificación como la indicación de su resultado en el libro de inversiones deberán estar completadas transcurridos tres meses desde el final de cada trimestre natural. Si después de otros tres meses continuase sin subsanarse el incumplimiento puesto de manifiesto, resultará aplicable lo dispuesto en el artículo 33.4 del Reglamento de Ordenación y Supervisión de los Seguros Privados, salvo que se justifiquen adecuadamente, ante la Dirección General de Seguros y Fondos de Pensiones, las medidas a adoptar.

Al menos anualmente se deberán realizar análisis prospectivos de escenarios sobre la evolución del ejercicio del derecho de rescate. Dichos análisis deberán estar basados en hipótesis prudentes y adecuadamente justificadas que reflejen el comportamiento real del ejercicio de dicho derecho. Si se apreciaran desviaciones que pudieran generar algún incumplimiento de los requisitos exigidos en los apartados anteriores de este artículo, la entidad deberá prever las medidas a adoptar para garantizar el cumplimiento de los mismos. Los análisis realizados así como las medidas a adoptar en caso de desviaciones deberán estar en todo momento a disposición de la Dirección General de Seguros y Fondos de Pensiones.

5. La entidad podrá modificar la composición de la cartera de inversiones asignadas a la operación, incorporando nuevas adquisiciones en sustitución de las anteriores, siempre que se sigan cumpliendo, en todo momento, los requisitos establecidos en la presente Orden.

6. A efectos de lo dispuesto en la artículo 52.1.a) del Reglamento, el valor contable, en el caso de los títulos de renta fija, estará compuesto por el precio de adquisición más la rentabilidad implícita positiva o negativa y la explícita periodificada hasta el momento de la valoración.

1. Las operaciones a que se refiere el artículo 33.2.b) del Reglamento, en el que se regula el tipo de interés aplicable para el cálculo de la provisión de seguros de vida, deberán cumplir los siguientes requisitos:

a) El valor actual de los flujos de cobro procedentes de las inversiones asignadas a la operación de seguro debe ser en todo momento igual o superior al valor actualizado de los flujos probables correspondientes a las obligaciones derivadas de los contratos, determinado a tipos de interés de mercado correspondientes al plazo de cada flujo.

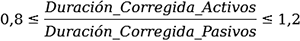

b) Las duraciones financieras corregidas de los activos y los pasivos, calculadas a tipos de interés de mercado, no podrán diferir entre sí más de un 20%. Esta condición se verificará mediante la siguiente expresión:

c) La sensibilidad, ante variaciones de los tipos de interés, de los valores actuales de activos y pasivos deberá ser equivalente. A estos efectos deberán analizarse las variaciones que se produzcan en los valores actuales de activos y pasivos ante perturbaciones, de magnitud de cien puntos básicos, en los tipos de interés de la curva utilizada correspondientes a los plazos que se consideren más representativos, debiendo efectuarse el análisis para los plazos correspondientes al primero y último de los flujos previstos y para, al menos, dos puntos intermedios más de la citada curva, de forma que exista entre cada uno de los puntos analizados una distancia temporal de no menos de dos años. Se considerará que las mencionadas perturbaciones, introducidas en un solo punto concreto de la curva, se transmiten, atenuadas proporcionalmente, a todos los puntos que se encuentren entre el considerado y el anterior y posterior. Cuando el plazo residual de la operación sea inferior a seis años, deberá efectuarse el análisis en los extremos de la curva de tipos de interés y en, al menos, un punto intermedio; cuando dicho plazo sea igual o inferior a cuatro años bastará con efectuarlo con referencia a los extremos del citado plazo residual.

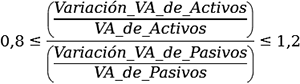

A los efectos de esta letra c) se considerarán sensibilidades equivalentes aquellas en las que el cociente de las variaciones relativas de los valores actuales de los activos entre las variaciones relativas de los valores actuales de los pasivos, oscile entre 0,8 y 1,2.

La expresión mediante la que se verificará el cumplimiento de las condiciones de equivalencia, en cuanto a la sensibilidad, para cada uno de los puntos considerados más representativos, en los términos recogidos en este párrafo c), será:

donde:

Variación_VA_de_Activos = Valor actual de los flujos de activos antes de la perturbación menos el valor actual de esos mismos flujos de activos después de la perturbación.

Variación_VA_de_Pasivos = Valor actual de los flujos de pasivos antes de la perturbación menos el valor actual de esos mismos flujos de pasivos después de la perturbación.

VA_de_Activos = Valor actual de los flujos de activos antes de la perturbación.

VA_de_Pasivos = Valor actual de los flujos de pasivos antes de la perturbación.

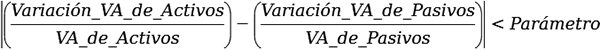

En estos cálculos se utilizarán los tipos de interés de mercado. No obstante lo anterior, también se considerará que las sensibilidades son equivalentes si se verifica que:

En cada escenario de análisis, el valor del parámetro dependerá del número de años afectados por la perturbación de la curva del tipo de interés, según la siguiente escala:

|

Parámetro |

Número de años |

|---|---|

|

0,0010 |

5 o superior |

|

0,0008 |

4 |

|

0,0003 |

3 |

|

0,0001 |

2 o inferior |

Para un número de años intermedio entre los niveles anteriores, el valor del parámetro se obtendrá por interpolación lineal.

Para la aplicación de lo dispuesto en este artículo, la entidad deberá remitir a la Dirección General de Seguros y Fondos de Pensiones el soporte técnico y las definiciones de los conceptos financieros utilizados. En particular, la indicada información deberá detallar:

1.º la curva de tipos de interés utilizada;

2.º la definición de la duración financiera y el método utilizado para su cálculo;

3.º los criterios utilizados para la selección de los tipos de interés representativos y para el correspondiente análisis de sensibilidades.

2. Los activos que se podrán utilizar serán los previstos en artículo 2.2. No obstante, y con los mismos requisitos de calificación, se podrán utilizar valores negociables de renta variable que se negocien en mercados regulados, siempre que se cumplan las siguientes condiciones:

a) En ningún caso podrá estar invertido en renta variable un importe superior al 25 por 100 del valor de la provisión matemática al comienzo de la operación de seguro.

b) Los valores negociables de renta variable se utilizarán para la cobertura de pasivos con vencimiento superior a diez años desde la adquisición de los mencionados valores. En consecuencia, no podrá invertirse inicialmente en renta variable un importe superior al valor actual de las prestaciones y gastos a satisfacer a más de diez años desde el inicio de la operación de seguro, ni las adquisiciones posteriores podrán hacer que el volumen total de la inversión supere, en el momento en que se efectúen, el valor actual de las prestaciones y gastos con vencimiento superior a diez años en dicho momento.

c) En ningún momento la inversión en renta variable superará el 50 por 100 de la provisión matemática.

d) Se minimizará el riesgo específico de los valores mediante su diversificación. Las acciones deberán tener una frecuencia de negociación superior al 80 por 100 de los días hábiles en el último trimestre en el mercado regulado en que se negocien y deberá procurarse, además, una razonable diversificación por sectores de actividad.

e) A los efectos del apartado 4.a), la rentabilidad que se asignará a la renta variable no superará la tasa de rentabilidad media de las obligaciones del Estado con duración inicial equivalente o más próxima a la de cada uno de los flujos pasivos que se estén cubriendo con los valores de renta variable, ponderada por los plazos e importes correspondientes a dichos flujos, y medida en el momento de la adquisición de los citados valores.

f) Cuando resten cinco años para el vencimiento de las prestaciones cubiertas con renta variable, y por el importe de la diferencia entre la provisión matemática de toda la operación de seguro y el valor contable de los activos de renta fija definido en el artículo 2.6, más el valor de mercado de los de renta variable, la entidad asignará otros activos, no computados para cobertura del resto de provisiones técnicas de la entidad, que pertenezcan a alguna de las categorías a que se refiere el artículo 2.2, los cuales quedarán afectos a estas operaciones. El importe a asignar será de un quinto de la diferencia cuando resten cinco años, un cuarto cuando resten cuatro años, un tercio cuando resten tres años, la mitad cuando resten dos años y la totalidad cuando reste un año.

g) Las plusvalías, la rentabilidad por dividendos, la venta de los derechos de suscripción y cualquier otro rendimiento generado por la cartera, que en su caso se materialice, se asignarán únicamente a estas operaciones.

h) Si durante el ejercicio económico, la diferencia entre las plusvalías y las minusvalías derivadas de la enajenación de títulos de renta variable fuese negativa, la entidad deberá asignar por dicho importe nuevos activos a estas operaciones, de entre los pertenecientes a alguna de las categorías a que se refiere el artículo 2.2.

i) A los efectos de la verificación del cumplimiento de los requisitos contenidos en el apartado 1, no se computarán los pasivos que se pretendan cubrir con renta variable.

j) En caso de producirse exceso en la cobertura de las provisiones técnicas atribuidas a estas operaciones de seguro, no podrá computarse dicho exceso para la cobertura de otras provisiones técnicas.

3. Al menos al final de cada trimestre natural se verificarán los requisitos enumerados anteriormente, procediendo en su caso a la adecuación de los activos y pasivos, de lo que quedará constancia en el libro de inversiones. De incumplirse alguno de los requisitos, la entidad lo indicará en dicho libro, con especificación de las actuaciones oportunas para su subsanación. Tanto la verificación como la indicación de su resultado en el libro de inversiones deberán estar completadas transcurridos tres meses desde el final de cada trimestre natural. Si después de otros tres meses continuase sin subsanarse el incumplimiento puesto de manifiesto, resultará aplicable lo dispuesto en el artículo 33.4 del Reglamento de Ordenación y Supervisión de los Seguros Privados, salvo que se justifiquen adecuadamente ante la Dirección General de Seguros y Fondos de Pensiones las medidas a adoptar. No obstante lo anterior, en relación con las duraciones financieras, éstas se ajustarán como mínimo cada dos revisiones trimestrales.

4. El tipo de interés a aplicar en el cálculo de la provisión matemática se obtendrá a través de las siguientes fases:

a) Se determinará el valor actual de los activos actualizando sus flujos al tipo de interés que resulte de multiplicar su tasa interna de rentabilidad deducida de su precio de adquisición, por los siguientes porcentajes: 93, 90, 87, 78 y 61 por 100, según los valores pertenezcan a los Grupos 1 a 5 de entre los enumerados en el artículo 17. Tratándose de instrumentos de deuda pública se aplicará en todo caso el 93 por 100. En el caso de las participaciones en fondos de inversión, incluidas las equiparables a la tesorería, distintas de las contempladas en el apartado 6, se aplicará el porcentaje correspondiente a la calificación crediticia media de los activos que componen el fondo según la última información pública disponible o, en su defecto, el 87 por 100 salvo en el caso de participaciones en fondos de inversión monetarios a corto plazo que se aplicará el 90 por 100. En el caso de activos financieros estructurados no negociables se aplicarán los porcentajes que correspondan a la calificación crediticia de la estructura o, en su defecto, la calificación crediticia media que corresponda a los colaterales y a las permutas de flujos ciertos o predeterminados realizadas con entidades financieras. La Dirección General de Seguros y Fondos de Pensiones establecerá por resolución la sistemática y modo de aproximar la calificación crediticia media.

A los efectos anteriores, a la rentabilidad asignada a los valores de renta variable de conformidad con el apartado 2, se le aplicará en todo caso el 93 por 100. Este mismo porcentaje se aplicará también a las participaciones en instituciones de inversión colectiva recogidas en el apartado 6.

b) El tipo de interés a utilizar en el cálculo de la provisión matemática será la tasa interna de rentabilidad implícita resultante de comparar los valores actuales determinados conforme a la letra anterior con los cobros procedentes de los valores en cartera, considerando como procedentes de la renta variable los correspondientes a la rentabilidad atribuida a la misma.

5. Asimismo, será aplicable en este caso lo dispuesto en el artículo 2 de esta orden en relación con el valor contable de los activos afectos, únicamente en el caso de los valores de renta fija. Para los de renta variable se computará a efectos de cobertura su precio de adquisición más la rentabilidad atribuida neta de los dividendos percibidos.

6. Las referencias hechas en los apartados anteriores a la renta variable han de entenderse también realizadas a las acciones y participaciones en instituciones de inversión colectiva de carácter financiero que garanticen su reembolso diariamente y a los fondos de inversión cotizados.

7. La Dirección General de Seguros y Fondos de Pensiones podrá desarrollar mediante resolución las particularidades operativas y las obligaciones de información de las operaciones a que se refiere este artículo.

A efectos de lo dispuesto en los artículos 2 y 3 de la presente Orden, para el cálculo de la provisión matemática podrán agruparse aquellas pólizas que constituyan un grupo homogéneo. En la creación de los distintos grupos homogéneos de pólizas deberá plantearse como objetivo esencial la salvaguarda de la totalidad de los derechos de los tomadores, asegurados y beneficiarios. La entidad deberá conservar en soporte informático el detalle de los flujos de pago probabilizados que corresponda, al menos, a cada producto comercial incluido en los distintos grupos homogéneos.

Los sistemas previstos en los artículos 2 y 3 de la presente Orden resultarán aplicables a las pólizas con prima periódica, con las siguientes particularidades:

a) Los flujos de cobro incluirán los flujos probables correspondientes a primas futuras.

b) Los flujos de pago incluirán los flujos probables correspondientes a prestaciones y gastos derivados de las citadas primas futuras.

c) En caso de que la entidad se acoja al sistema previsto en el artículo 33.2.a) del Reglamento de Ordenación y Supervisión de Seguros Privados, el tipo de interés máximo por el que se evaluará la provisión matemática será el implícito de comparar: (i) el valor actual de los activos en los términos previstos en el artículo 2.3 de la presente Orden y, en la fecha prevista para su cobro, los flujos previstos en la letra a) anterior, con (ii) los pagos previstos por prestaciones y gastos, incluidos los flujos de pago previstos en la letra b) anterior.

En caso de que la entidad se acoja al sistema previsto en el artículo 33.2.b) del Reglamento de Ordenación y Supervisión de Seguros Privados, el tipo de interés a aplicar en el cálculo de la provisión matemática será el implícito de comparar: (i) el valor actual de los activos en los términos previstos en el artículo 3.4.a) de la presente Orden y, en la fecha prevista para su cobro, los flujos previstos en la letra a) anterior, con (ii) los cobros procedentes de los valores de la cartera, considerando como procedentes de la renta variable los correspondientes a la rentabilidad atribuida a la misma, y, en la fecha prevista para su cobro, las primas futuras previstas en la letra a) anterior.

Los instrumentos derivados no negociados adquiridos por las entidades aseguradoras deberán cumplir los requisitos siguientes:

a) Las contrapartes deberán ser entidades financieras sujetas a supervisión de autoridad de control de los Estados miembros del Espacio Económico Europeo, o sujetas a supervisión prudencial de organismos supranacionales de los que España sea miembro, dedicadas de forma habitual y profesional a la realización de operaciones de este tipo y que tengan solvencia suficiente. A estos efectos, se presumirá que la contraparte tiene solvencia suficiente cuando cuente con calificación crediticia favorable de una agencia especializada de reconocido prestigio y se incluya entre los tres primeros grupos de más alta calificación crediticia a que se refiere el artículo 17 de la presente Orden.

b) Las operaciones podrán quedar sin efecto en cualquier momento a petición de la entidad, de modo que las cláusulas contractuales de cada operación deberán permitir en todo momento su liquidación o cesión a un tercero. Para asegurar el cumplimiento de este requisito, bien la contraparte o bien el intermediario financiero que hubiera asumido este compromiso y reúna los requisitos establecidos en el apartado a) anterior, estarán obligados a ofrecer cotizaciones de compra y de venta con fines de negociación y cierre de operaciones que se ajusten a las condiciones de mercado en cualquier momento a petición de la entidad. La diferencia máxima en que oscilarán ambos tipos de cotizaciones deberá haberse fijado en cada contrato, así como en los documentos informativos periódicos de la entidad elaborados con posterioridad a la firma del mismo. En el caso de que se prevea la cesión a un tercero, éste deberá subrogarse en la posición, como mínimo al precio que haya facilitado la contraparte o el intermediario financiero mencionados anteriormente para deshacer la operación en la misma fecha.

El cumplimiento de este requisito por la entidad aseguradora también podrá quedar acreditado si al menos un agente financiero que cumpla los requisitos establecidos en el artículo 1 de esta Orden ofrece precios en firme de compra y venta, que se ajustan a las condiciones vigentes en el mercado en cada momento, de forma que permita a la entidad realizar sus inversiones o cerrar posiciones al citado precio.

c) Las cláusulas contractuales de las operaciones deberán incorporar documentación precisa acerca del método de valoración conforme al cual se vayan a determinar las cotizaciones señaladas en la letra anterior.

d) Cuando la contraparte pertenezca al mismo grupo que la entidad aseguradora, deberá poderse probar que la operación se realiza a precios de mercado. Se presumirá que se ha realizado a precios de mercado cuando la contraparte haya llevado a cabo otras operaciones similares en condiciones análogas con entidades no pertenecientes al grupo, o cuando la entidad haya cerrado operaciones en esas condiciones con otra contraparte ajena al grupo.

e) No resulta admisible la liquidación de posiciones en instrumentos derivados con subyacentes no financieros mediante la entrega física de los subyacentes.

f) En el supuesto de que la contraparte de la entidad aseguradora pueda liquidar periódicamente la operación antes del vencimiento, ésta deberá liquidarse a valor de mercado, sin ningún tipo de penalización, descuento o comisión a cargo de la entidad aseguradora. Además, la liquidación anticipada deberá ser advertida a la entidad aseguradora con antelación suficiente, de forma que le permita adquirir en el mercado los activos precisos para dar cumplimiento a las disposiciones de ordenación y supervisión de los seguros privados.

Los instrumento derivados adquiridos en mercados regulados del ámbito de la Organización para la Cooperación y el Desarrollo Económico (OCDE) que cumplan las condiciones exigidas por la Directiva 2004/39/CE del Parlamento Europeo y del Consejo, de 21 de abril, relativa a los mercados de instrumentos financieros, deberán garantizar la liquidez de las posiciones, no resultando admisible su liquidación, cuando cuenten con subyacentes no financieros, mediante la entrega física de los subyacentes. La liquidez de las posiciones se entenderá acreditada cuando el mercado cuente con una cámara de compensación.

A efectos de la determinación de las pérdidas potenciales a las que se refiere el artículo 52 ter del Reglamento de Ordenación y Supervisión de los Seguros Privados, las posiciones abiertas en instrumentos derivados sólo se entenderán cerradas mediante la suscripción de un instrumento derivado de signo contrario, si las contrapartes de ambos instrumentos derivados coinciden o, en su defecto, si la contraparte del instrumento financiero inverso tiene una calificación crediticia no inferior a los tres primeros grupos de más alta calificación crediticia a que se refiere el artículo 17 de la presente Orden.

1. A los efectos de lo dispuesto en el artículo 50.1.b) del Reglamento de Ordenación y Supervisión de los Seguros Privados se entenderá por activo financiero estructurado aquel activo compuesto por combinación de dos o más activos, instrumentos derivados o combinación de ambos que se instrumenten a través de un único negocio jurídico, en los que concurra alguna de las circunstancias siguientes:

a) Que el valor de mercado del activo financiero estructurado venga determinado por el valor de mercado de los instrumentos financieros y activos que lo integran, salvo que el activo financiero estructurado contenga instrumentos derivados cuyo subyacente se referencie a una calificación, índice o evento de crédito.

b) Que el riesgo de crédito del activo estructurado dependa del riesgo de crédito de los instrumentos que lo integran, denominados colaterales, o que el activo financiero estructurado contenga instrumentos derivados cuyo subyacente se referencie a una calificación, índice o evento de crédito, o que el riesgo de crédito del activo estructurado dependa del riesgo de crédito de los instrumentos que lo integran.

2. No tendrán la consideración de activos financieros estructurados los siguientes bienes y derechos:

a) Aquellos activos que puedan ser considerados aptos para la inversión de las provisiones técnicas conforme a lo dispuesto en los apartados 5.a) y 6 del artículo 50 del Reglamento de Ordenación y Supervisión de los Seguros Privados.

b) Los activos financieros, distintos de los activos financieros estructurados no negociables, en los que la fecha de todos sus flujos sea fija, su cuantía determinada o determinable mediante un método objetivo al emitirse el activo, y que incorporen instrumentos derivados, distintos de contemplados en la letra b) del apartado anterior, que puedan afectar al importe de cualesquiera de sus flujos o la fecha de cobro o vencimiento, siempre que se garantice a la fecha de vencimiento del activo el importe total satisfecho o a satisfacer en la suscripción sin considerar los gastos inherentes a la operación. Si el activo fuese adquirido en un momento posterior conforme a las condiciones existentes en el mercado, se atenderá a las condiciones de la emisión para su calificación como estructurado o no.

Los activos financieros estructurados se clasifican en:

1. Activos financieros estructurados negociables, que son aquellos que, habiendo sido admitidos a negociación en mercados regulados en el ámbito de la Organización para la Cooperación y el Desarrollo Económico (OCDE), sean susceptibles de tráfico generalizado e impersonal en un mercado financiero en los términos previstos en el artículo 50.1.a) del Reglamento de Ordenación y Supervisión de los Seguros Privados.

2. Activos financieros estructurados no negociables, que son aquéllos que no reúnen alguna de las condiciones anteriores.

Uno. Los activos financieros estructurados negociables a los que se refiere el artículo 9.1.a) de esta Orden, estarán sometidos a las siguientes condiciones:

1. Para su consideración como inversión apta para la cobertura de las provisiones técnicas deberán cumplir los siguientes requisitos:

a) Liquidez. Se entenderá cumplido el requisito de liquidez cuando los activos financieros estructurados cumplan cualesquiera de los requisitos previstos en los párrafos 1.º, 2.º y 3.º del artículo 50.1.a) del Reglamento de Ordenación y Supervisión de los Seguros Privados.

b) Seguridad. Deberán disponer de una calificación crediticia, actualizada anualmente, emitida por una agencia de calificación de reconocido prestigio de, al menos, A.

2. Deberán asimismo cumplir, además de los principios contenidos en el artículo 49 del Reglamento de Ordenación y Supervisión de los Seguros Privados y con las particularidades que a continuación se indican, las siguientes condiciones:

a) Los valores representativos de los activos financieros estructurados negociables contemplados en esta disposición deberán cumplir las reglas de titularidad y situación de las inversiones a las que se refiere el artículo 51 del Reglamento de Ordenación y Supervisión de los Seguros Privados y de valoración de las inversiones a las que se refiere el artículo 52 del Reglamento de Ordenación y Supervisión de los Seguros Privados.

b) Los límites de diversificación y dispersión a los que se refiere el artículo 53 del Reglamento de Ordenación y Supervisión de los Seguros Privados se aplicarán con referencia al activo financiero estructurado.

c) Congruencia monetaria. A efectos de lo dispuesto en el artículo 55 del Reglamento de Ordenación y Supervisión de los Seguros Privados se entenderá como moneda de realización de los referidos activos financieros estructurados, su moneda de reembolso.

Dos. Los activos financieros estructurados negociables, a los que se refiere el artículo 9.1.b) de esta Orden, estarán sometidos a los siguientes requisitos:

1. Para su consideración como inversión apta para la cobertura de las provisiones técnicas, deberán cumplir las siguientes condiciones:

a) Liquidez. Se entenderá cumplido el requisito de liquidez cuando los activos financieros estructurados cumplan cualesquiera de los requisitos previstos en los párrafos 1.º, 2.º y 3.º del artículo 50.1.a) del Reglamento de Ordenación y Supervisión de los Seguros Privados.

b) Seguridad. Deberán disponer de una calificación crediticia, actualizada anualmente, emitida por una agencia de calificación de reconocido prestigio de, al menos, AA.

2. Deberán asimismo cumplir, además de los principios contenidos en el artículo 49 del Reglamento de Ordenación y Supervisión de los Seguros Privados y con las particularidades que a continuación se indican, las siguientes condiciones:

a) Los valores representativos de los activos financieros estructurados negociables deberán cumplir las reglas de titularidad y situación de las inversiones a las que se refiere el artículo 51 del Reglamento de Ordenación y Supervisión de los Seguros Privados y de valoración de las inversiones a las que se refiere el artículo 52 del Reglamento de Ordenación y Supervisión de los Seguros Privados.

b) Los límites de diversificación y dispersión a los que se refiere el artículo 53 del Reglamento de Ordenación y Supervisión de los Seguros Privados se aplicarán con referencia al activo financiero estructurado.

c) Congruencia monetaria. A efectos de lo dispuesto en el artículo 55 del Reglamento de Ordenación y Supervisión de los Seguros Privados se entenderá como moneda de realización de los referidos activos financieros estructurados, su moneda de reembolso.

1. Para su consideración como inversión apta para la cobertura de las provisiones técnicas los activos financieros estructurados no negociables deberán cumplir los requisitos previstos en el artículo 6 de la presente Orden.

2. Deberán asimismo respetar, además de los principios contenidos en el artículo 49 del Reglamento de Ordenación y Supervisión de los Seguros Privados y con las particularidades que a continuación se indican, los siguientes requisitos:

a) Los valores representativos de los activos financieros estructurados no negociables deberán cumplir las reglas de titularidad y situación de las inversiones a las que se refiere el artículo 51 del Reglamento de Ordenación y Supervisión de los Seguros Privados y de valoración de las inversiones a las que se refiere el artículo 52 del Reglamento de Ordenación y Supervisión de los Seguros Privados.

b) Los colaterales deben estar identificados y pertenecer a algunas de las categorías previstas en el artículo 50 del Reglamento de Ordenación y Supervisión de los Seguros Privados, y estar depositados en una entidad financiera del Espacio Económico Europeo en los términos previstos en el artículo 51 del Reglamento de Ordenación y Supervisión de los Seguros Privados.

c) Los límites de diversificación y dispersión a los que se refiere el artículo 53 del Reglamento de Ordenación y Supervisión de los Seguros Privados se aplicarán con referencia a cada uno de los colaterales de la estructura.

d) Congruencia monetaria. A efectos de lo dispuesto en el artículo 55 del Reglamento de Ordenación y Supervisión de los Seguros Privados se entenderá como moneda de realización de los referidos activos financieros estructurados, su moneda de reembolso.

3. Las cláusulas contractuales de los activos financieros estructurados no negociables en ningún caso podrán prever su liquidación unilateral anticipada por acontecimientos o hechos que afecten a la solvencia o situación financiera de la entidad aseguradora adquirente de los mismos.

4. Los requisitos previstos en los párrafos anteriores de este artículo resultarán igualmente aplicables a los activos financieros estructurados que, teniendo carácter de negociables en los términos previstos en el artículo 10.1 de la presente Orden, no cumplan todos y cada uno de los requisitos que para los mismos establece el artículo 11 de la misma.

1. Sin perjuicio de lo dispuesto en los artículos anteriores, los activos financieros estructurados que tengan como subyacentes o colaterales riesgos derivados de contratos de seguros, para su consideración como aptos para la inversión de las provisiones técnicas, no podrán suponer la inversión de éstas en activos que impliquen riesgos derivados de los propios contratos de seguros de la entidad o de las entidades de su mismo grupo, ni en riesgos derivados de ramos que tengan autorizados en los que la siniestralidad tenga un comportamiento cíclico o derive de riesgos extraordinarios definidos en el Reglamento del seguro de riesgos extraordinarios, aprobado por el Real Decreto 300/2004, de 20 de febrero.

2. Se entenderá por ramos cuya siniestralidad tiene un comportamiento cíclico, aquéllos en los que la misma varía en el tiempo de forma ordenadamente periódica. En todo caso, se considerarán ramos cuya siniestralidad muestra un comportamiento cíclico, los ramos 14 y 15 de la clasificación de ramos de seguros prevista en el apartado 1.a) del artículo 6 del texto refundido de la Ley de ordenación y supervisión de los seguros privados.

3. El régimen jurídico aplicable a estos activos financieros será el regulado en el artículo 12.

1. A los efectos de la regulación de ordenación y supervisión de los seguros privados se entiende por permutas de flujos ciertos o predeterminados aquellas permutas de flujos entre una entidad aseguradora y una entidad financiera cuyos flujos no se referencien a unos tipos de interés que actúan como subyacentes.

2. Las permutas de flujos ciertos o predeterminados contratadas para la cobertura de las provisiones técnicas habrán de cumplir los requisitos exigidos para los instrumentos derivados no negociados en mercados regulados del ámbito de la Organización para la Cooperación y el Desarrollo Económico (OCDE) previstos en el artículo 6 de la presente orden. No obstante, seguirá resultando apto para la cobertura de las provisiones técnicas aquéllas permutas de flujos ciertos o predeterminados asignados a las operaciones previstas en el artículo 33.2 del Reglamento de Ordenación y Supervisión de los Seguros Privados cuando la calificación crediticia de la contraparte, inicialmente perteneciente a los Grupos 1 a 3 del artículo 17 de la presente orden haya descendido con posterioridad a los niveles de los Grupos 4 y 5 o cumplan lo dispuesto en la disposición adicional única.

1. De acuerdo con lo previsto en el segundo párrafo del apartado 1 «Reconocimiento» de la norma de registro y valoración 8.ª «Instrumentos financieros» del Plan de contabilidad de las entidades aseguradoras, aprobado por el Real Decreto 1317/2008, de 24 de julio, se podrán activar los recobros por parte de aquellas entidades que operen en el seguro de crédito y caución, utilizando para ello métodos estadísticos que cumplan los requisitos que, para la provisión de prestaciones, se establecen en los apartados 1 y 3 del artículo 43 del Reglamento de Ordenación y Supervisión de los Seguros Privados. Además, será necesario que con periodicidad no superior a dos años se efectúe una valoración por experto independiente contrastando la bondad de los cálculos realizados. En la memoria de las cuentas anuales deberán explicarse detallada y justificadamente las hipótesis y métodos de cálculo utilizados.

2. De conformidad con lo previsto en el artículo 50.19 del Reglamento de Ordenación y Supervisión de los Seguros Privados, a efectos de la valoración para cobertura de provisiones técnicas los recobros activados se computarán en el 80 por 100 del importe activado.

Para las entidades aseguradoras que operan en el sistema de Seguros Agrarios Combinados, regulado en la Ley 87/1978, de 28 de diciembre, serán aptos para la cobertura de las provisiones técnicas correspondientes a dichas operaciones los créditos que de ellas se deriven frente a la «Agrupación Española de Entidades Aseguradoras de los Seguros Agrarios Combinados, Sociedad Anónima», hasta el importe de las mencionadas provisiones.

Se entiende por siniestralidad la suma del importe de las prestaciones y de los gastos imputables a las prestaciones pagados por la entidad en cada ejercicio, corregida por la variación de la provisión de prestaciones.

A efectos de lo dispuesto en los artículos 2 y 3, en relación a los porcentajes aplicables en la determinación del tipo de interés máximo de la provisión matemática, se establece la siguiente clasificación:

Grupo 1: AAA y AA.

Grupo 2: A.

Grupo 3: BBB.

Grupo 4: BB.

Grupo 5: B.

Grupo 6: Inferior o sin calificación.

La existencia de subdivisiones realizadas por las diferentes agencias de calificación no afectará a la asignación anterior.

En caso de que el emisor o la emisión tuvieran dos o más calificaciones pertenecientes a los Grupos mínimos exigibles, el porcentaje aplicable será la media aritmética de los correspondientes a cada una de las calificaciones.

A efectos de lo establecido en el apartado 2.2 de la norma de valoración 5.ª del Plan de Contabilidad de las Entidades Aseguradoras, constituirá un grupo homogéneo independiente las participaciones en fondos de inversión mobiliaria establecidos en el Espacio Económico Europeo y sometidos a coordinación de conformidad con la Directiva 85/611/CEE, por la que se coordinan las disposiciones legales, reglamentarias y administrativas sobre determinados organismos de inversión colectiva en valores mobiliarios (OICVM) y, por tanto, en el cálculo de las correcciones valorativas de dichas participaciones podrán compensarse plusvalías y minusvalías de diferentes fondos, sin que en ningún caso pueda reconocerse el importe positivo derivado de las diferencias positivas menos las diferencias negativas.

Quedarán excluidos de este grupo homogéneo las participaciones en fondos especializados en valores no negociados.

1. El régimen especial previsto en este artículo resultará aplicable a los instrumentos de deuda pública previstos en el artículo 50.4 del Reglamento de Ordenación y Supervisión de los Seguros Privados, aprobado por el Real Decreto 2486/1998, de 20 de noviembre, que cumplan los siguientes requisitos:

a) Estén asignados a operaciones distintas de las previstas en el artículo 33.2 del citado Reglamento, y

b) Cuenten, en el momento de la adquisición, con una calificación crediticia no inferior al grupo de calificación crediticia de los instrumentos de deuda pública española y con el límite del grupo 5 previsto en el artículo 17.

2. La valoración a efectos del artículo 52.1.a) del Reglamento de Ordenación y Supervisión de los Seguros Privados se efectuará según el coste amortizado tal y como se define en el Plan de Contabilidad de Entidades Aseguradoras.

3. A efectos del patrimonio propio no comprometido previsto en el artículo 59 del Reglamento de Ordenación y Supervisión de los Seguros Privados, no se computarán con signo positivo ni se deducirán con signo negativo las plusvalías o minusvalías no realizadas, contabilizadas o no, derivadas de tales activos.

A efectos de lo dispuesto en el artículo 2.2 de la presente orden, durante los años 2012, 2013, 2014 y 2015 resultará admisible, para nuevos contratos o para la renovación de activos que hayan llegado a su vencimiento, la utilización de activos distintos de los instrumentos de deuda pública que cuenten, en el momento de la adquisición, con calificación crediticia correspondiente a los Grupos 4 o 5 siempre que dicho Grupo no resulte inferior en más de un nivel al Grupo de calificación crediticia de los instrumentos de deuda pública española.

En ningún caso serán admisibles activos que incluyan cláusulas de subordinación.

Asimismo, el volumen de activos acogidos a la situación prevista en la presente disposición no podrá representar un valor superior al 5% del valor de la cartera de inversión asignada al producto inmunizado. Se considerarán a tales efectos los valores computados en el estado de cobertura de provisiones técnicas.

Las entidades que se acojan al contenido de esta disposición deberán comunicarlo previamente a la Dirección General de Seguros y Fondos de Pensiones.

Quedan derogados los artículos 2, 3, 4, 5, 6, 7, 8, 9, 11 y 12 de la Orden de 23 de diciembre de 1998, por la que se desarrollan determinados preceptos de la normativa reguladora de los seguros privados y se establecen las obligaciones de información como consecuencia de la introducción del euro; la Orden de 24 de julio de 2001, por la que se aprueban los modelos de información a suministrar por las entidades aseguradoras; la Orden ECO/77/2002, de 10 de enero, por la que se modifica la Orden de 23 de diciembre de 1998 por la que se desarrollan determinados preceptos de la normativa reguladora de los seguros privados y se establecen las obligaciones de información como consecuencia de la introducción del euro, y se desarrolla la norma de valoración 5.ª 2.2 del Plan de Contabilidad de las Entidades Aseguradoras; y cuantas disposiciones de igual o inferior rango se opongan a lo dispuesto en esta Orden.

La presente Orden entrará en vigor el día siguiente al de su publicación en el Boletín Oficial del Estado.

Los requisitos previstos para los activos financieros estructurados en los artículos 9, 10, 11 y 12 sólo serán exigibles cuando hayan sido contratados a partir de la entrada en vigor de esta Orden.

Madrid, 16 de febrero de 2007.–El Vicepresidente Segundo del Gobierno y Ministro de Economía y Hacienda, Pedro Solbes Mira.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

State Agency Official State Gazette

Avda. de Manoteras, 54 - 28050 Madrid