Contenu non disponible en français

Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La Directiva 76/308/CEE, del Consejo, de 15 de marzo, sobre asistencia mutua en materia de recaudación de determinados créditos ha sido objeto de una profunda modificación por la Directiva 2.001/44/CE, del Consejo, de 15 de junio, en lo relativo a las peticiones de información, notificación, cobro y adopción de medidas cautelares entre los Estados miembros de la Unión Europea. Estas modificaciones han sido incorporadas al ordenamiento jurídico español a través del Real Decreto 704/2002, de 19 de julio, en cuya Disposición Final Primera se autoriza al Ministro de Hacienda para dictar, en el ámbito de sus competencias, las normas que sean precisas para el desarrollo del Real Decreto.

La aprobación y entrada en vigor de la Directiva 2002/94/CE, de la Comisión, de 9 de diciembre, por la que se fijan normas detalladas para la aplicación de determinadas disposiciones de la Directiva 76/308/CEE, del Consejo referente a la asistencia mutua en materia de cobro de los créditos correspondientes a determinadas exacciones, derechos, impuestos y otras medidas, y que sustituye a la Directiva 77/794/CEE de la Comisión, de 4 de noviembre, por la que se fijan las modalidades prácticas necesarias para la aplicación de la Directiva 76/308/CEE, hace necesario trasladar su contenido al ordenamiento jurídico español, a los efectos de regular un procedimiento que constituya un instrumento válido para llevar a cabo la asistencia mutua en materia de recaudación, desde el punto de vista tanto de la tramitación de las peticiones de asistencia y desarrollo de las actuaciones de recaudación como de la forma y plazos de transmisión de comunicaciones y cantidades cobradas entre las autoridades competentes de los Estados miembros.

En su virtud, de acuerdo con el Consejo de Estado, dispongo:

Las actuaciones de asistencia mutua en materia de recaudación con los demás Estados miembros de la Unión Europea se rigen por el Real Decreto 704/2002, de 19 de julio, por el que se incorporan las modificaciones de determinadas Directivas comunitarias sobre asistencia mutua en materia de recaudación, y por la presente Orden Ministerial, así como por la Ley General Tributaria y el Reglamento General de Recaudación.

La presente Orden Ministerial tiene por objeto el establecimiento de normas y procedimientos dirigidos al cobro en territorio español, a petición de un Estado miembro de la Unión Europea, de los créditos a que se refiere el apartado siguiente que hayan nacido en ese Estado miembro, y al cobro en cualquier Estado miembro de la Unión Europea de los créditos a que se refiere el apartado siguiente nacidos en territorio español, en el marco de la asistencia mutua en materia de recaudación regulada en el Real Decreto 704/2002, de 19 de julio, por el que se incorporan las modificaciones de determinadas Directivas comunitarias sobre asistencia mutua en materia de recaudación.

En particular, la presente Orden prevé normas detalladas para la tramitación de las peticiones de información, notificación, adopción de medidas cautelares y cobro de créditos. Asimismo, se establecen normas para la conversión de monedas, transferencia de las cantidades cobradas, fijación de una cantidad mínima para los créditos que pueden dar lugar a una petición de asistencia y forma de transmisión de las comunicaciones entre autoridades.

La asistencia mutua en materia de recaudación será aplicable a los siguientes créditos:

a) Las devoluciones, intervenciones y otras medidas que formen parte del sistema de financiación total o parcial del Fondo Europeo de Orientación y de Garantía Agrícola (FEOGA), incluidas las cantidades que hayan de percibirse en el marco de estas acciones.

b) Las exacciones reguladoras agrícolas y los derechos previstos en la organización común de mercado para el sector del azúcar.

c) Los derechos de importación.

d) Los derechos de exportación.

e) El Impuesto sobre el Valor Añadido.

f) Los Impuestos Especiales sobre las labores del tabaco, el alcohol y las bebidas alcohólicas y sobre los hidrocarburos.

g) Los impuestos sobre la renta y el patrimonio.

h) Los impuestos sobre las primas de seguros.

i) Los intereses, recargos, sanciones administrativas y gastos de los créditos a que se refieren las letras a) a h), con la exclusión de cualquier sanción de carácter penal con arreglo a la legislación en vigor en el Estado miembro en que esté ubicada la autoridad requerida.

El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria es el órgano competente para formular peticiones de asistencia o para recibirlas, actuando según los casos como autoridad requirente o requerida.

A efectos de la presente Orden, se entenderá por:

a) «Transmisión por vía electrónica»: la transmisión que utiliza equipos de tratamiento electrónico de datos (incluida la compresión digital) y que emplea hilos, transmisión por radio, tecnologías ópticas u otros medios electromagnéticos.

b) «Red CCN/CSI»: la plataforma común basada en la red de comunicación común (CCN) y en la interfaz común de sistemas (CSI) creada por la Comunidad para asegurar todas las transmisiones por vía electrónica entre las autoridades aduaneras y fiscales competentes de los diferentes Estados miembros.

c) Autoridad requirente: la autoridad competente de un Estado miembro que formule una petición de asistencia relativa a uno de los créditos mencionados en el apartado 3 del presente Capítulo Primero.

d) Autoridad requerida: la autoridad competente de un Estado miembro a la que se dirija una petición de asistencia relativa a uno de los créditos mencionados en el apartado 3 del presente Capítulo Primero.

e) Derechos de importación: los derechos de aduana y otros derechos de efecto equivalente sobre las importaciones, así como las exacciones reguladoras agrícolas y otros derechos a la importación establecidos en el marco de la política agrícola común o en las disposiciones específicas aplicables a determinados productos derivados del tratamiento de los productos agrícolas.

f) Derechos de exportación: los derechos de aduana y otros derechos de efecto equivalente sobre las exportaciones, así como las exacciones reguladoras agrícolas y otros derechos a la exportación establecidos en el marco de la política agrícola común o en las disposiciones específicas aplicables a determinados productos derivados del tratamiento de los productos agrícolas.

g) Impuestos sobre la renta o el patrimonio: los impuestos sobre la renta total, sobre el patrimonio total o sobre los elementos de la renta o del patrimonio, comprendidos los impuestos sobre los beneficios procedentes de la enajenación de bienes muebles o inmuebles, los impuestos sobre el importe de los salarios pagados por los empresarios y los impuestos sobre la plusvalía, cualquiera que sea el sistema de percepción. En particular, en España, tienen dicha consideración el Impuesto sobre la Renta de las Personas Físicas, el Impuesto sobre el Patrimonio, el Impuesto sobre Sociedades y el Impuesto sobre la Renta de no Residentes.

h) Impuestos sobre las primas de seguros: los enumerados en el artículo 1 de la «Directiva 2001/44/CE, del Consejo, de 15 de junio de 2001, por la que se modifica la Directiva 76/308/CEE, relativa a la asistencia mutua en materia de cobro de los créditos resultantes de operaciones que formen parte del sistema de financiación del Fondo Europeo de Orientación y de Garantía Agrícola, así como de las exacciones reguladoras agrícolas y de los derechos de aduana, y en relación con el impuesto sobre el valor añadido y determinados impuestos especiales», en relación con el artículo 3 de la «Directiva 76/308/CEE, del Consejo, de 15 de marzo de 1976, sobre la asistencia mutua en materia de cobro de los créditos correspondientes a determinadas exacciones, derechos, impuestos y otras medidas». En particular, en España, el Impuesto sobre las Primas de Seguros.

1. Las peticiones de asistencia mutua podrán referirse a uno o varios créditos, siempre que en este último caso el deudor sea la misma persona o entidad. No se admitirán ni formularán peticiones de asistencia mutua cuando la cuantía total del crédito o créditos pertinentes sea inferior a 1.500 euros.

2. El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria no estará obligado a garantizar la asistencia derivada de las peticiones de cobro o adopción de medidas cautelares remitidas por la autoridad requirente cuando, debido a la situación del deudor, el cobro pueda crear dificultades económicas y sociales graves en España, en la medida en que las disposiciones legales y reglamentarias y las prácticas administrativas españolas vigentes permitan dicha acción para créditos nacionales similares.

3. El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria no estará obligado a garantizar la asistencia derivada de las peticiones de información, notificación, cobro o adopción de medidas cautelares, cuando la petición inicial se refiera a créditos de más de cinco años, contados a partir del momento en que se haya emitido el título ejecutivo, con arreglo a las disposiciones legales, reglamentarias y prácticas administrativas vigentes en el Estado miembro en el que esté ubicada la autoridad requirente, hasta la fecha de la petición. Sin embargo, en caso de que se hayan impugnado el crédito o el título, el plazo empezará a contar a partir del momento en que el Estado requirente determine que el crédito o el título que permita la ejecución del cobro ya no pueden impugnarse.

4. Cuando el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria decidiese no prestar asistencia por alguno de los motivos aludidos en los apartados 2 y 3 anteriores, comunicará por escrito a la autoridad requirente los motivos de su negativa inmediatamente después de haber adoptado dicha decisión y, en cualquier caso, en el plazo de tres meses a partir de la fecha de acuse de recibo de la petición de asistencia. Esta negativa motivada se comunicará igualmente a la Comisión Europea.

1. Las cuestiones concernientes a la prescripción se rigen exclusivamente por las normas jurídicas vigentes en el Estado miembro requirente.

2. Los actos para el cobro efectuados por la autoridad requerida conforme a la petición de asistencia y que si hubieran sido efectuados por la autoridad requirente habrían tenido por efecto suspender o interrumpir la prescripción, según las disposiciones jurídicas vigentes en el Estado miembro donde la autoridad requirente tenga su sede, se considerarán, a estos efectos, como si hubieran sido realizados en este último Estado.

La información y los documentos enviados a la autoridad requerida sólo podrán comunicarse por ésta:

a) a la persona o entidad mencionada en la petición de asistencia;

b) a las personas y autoridades encargadas del cobro de los créditos, y sólo para este fin;

c) a las autoridades judiciales u otras instancias a las que se hayan sometido asuntos correspondientes al cobro de los créditos.

A las peticiones de asistencia, al título que permita la ejecución del cobro y a los restantes documentos anejos se unirá una traducción en la lengua oficial del Estado miembro en el que la autoridad requerida tenga su sede, sin perjuicio de la facultad de esta última de renunciar a que se le envíe tal traducción.

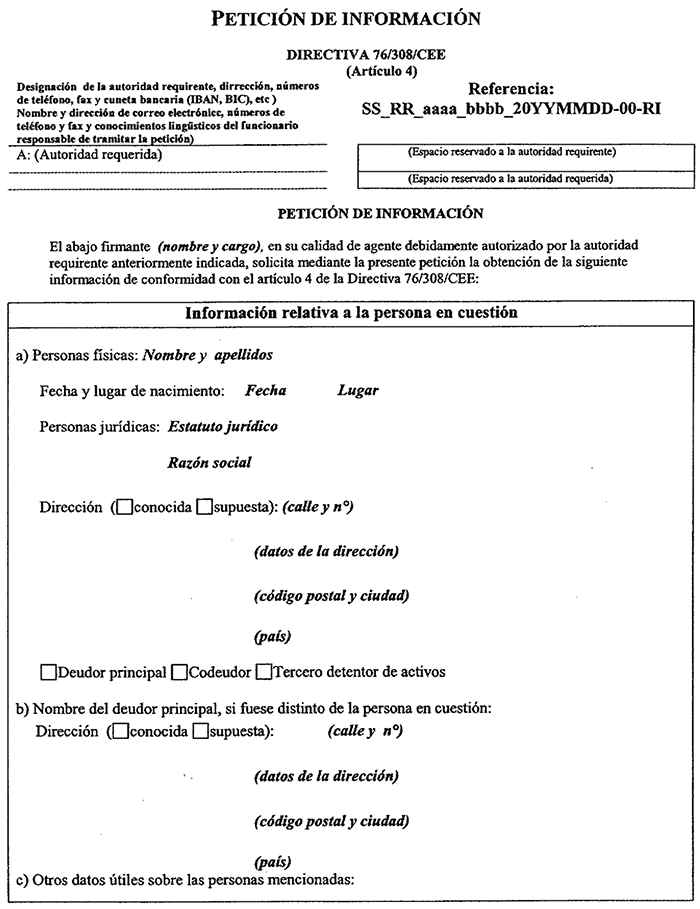

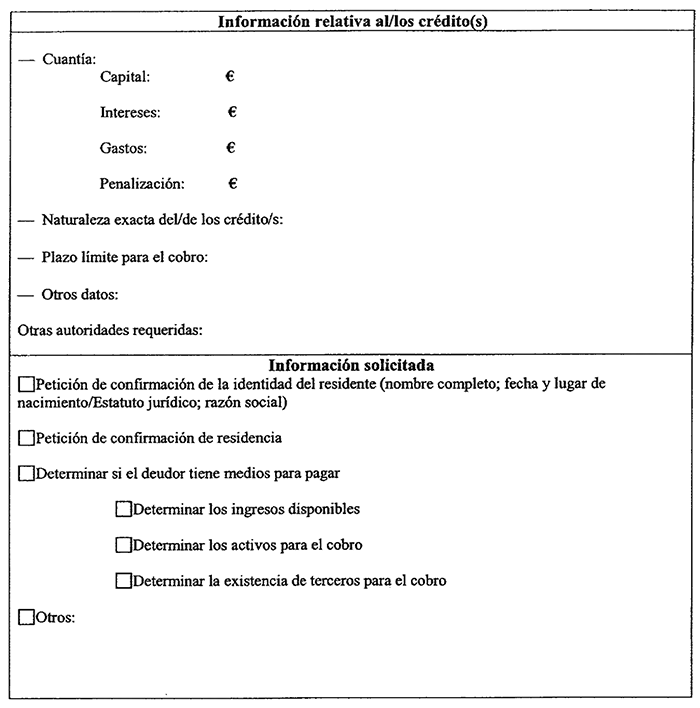

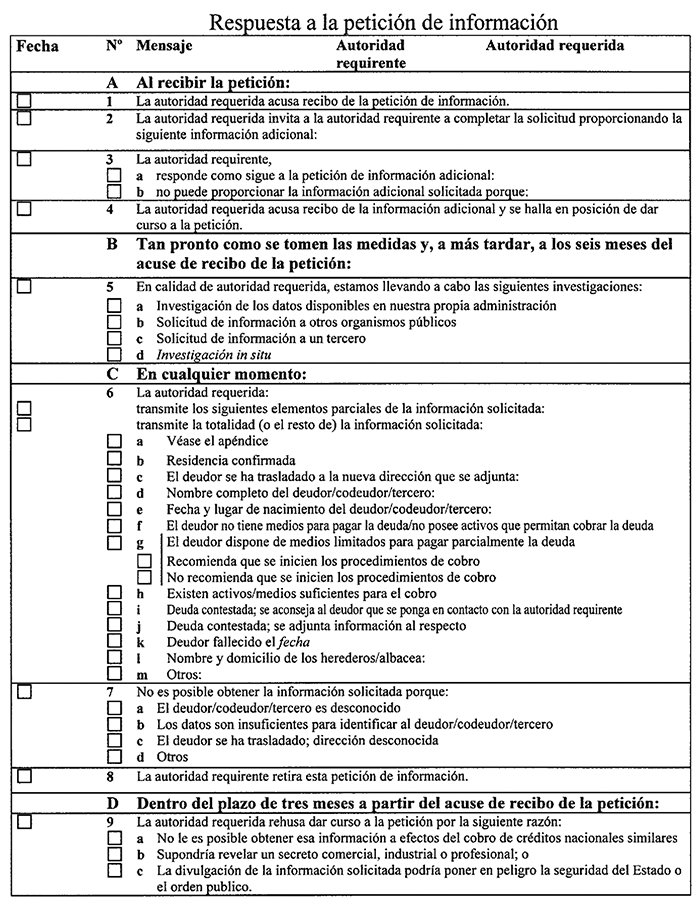

La petición de información de datos útiles para el cobro de un crédito formulada por la autoridad habilitada de un Estado miembro deberá realizarse por escrito, según el modelo que figura en el anexo I de la presente Orden. Si es posible se enviará por vía electrónica. Si la petición no se ha recibido por esta vía, en la forma mencionada en el apartado 2 del Capítulo Octavo de esta Orden, deberá llevar el sello oficial de la autoridad requirente e ir firmada por un funcionario debidamente autorizado para presentarla.

La petición indicará el nombre, la dirección y cualquier otra información pertinente a la que tenga normalmente acceso la autoridad requirente, relativa a la persona o entidad sobre la que versen los datos que hayan de facilitarse, a efectos de su identificación, así como la naturaleza y el montante del crédito para cuyo cobro se solicita la información.

Las peticiones de información recibidas podrán referirse:

a) Al deudor.

b) A cualquier otra persona o entidad obligada al pago del crédito en aplicación de las disposiciones vigentes en el Estado miembro donde la autoridad requirente tenga su sede.

c) A cualquier tercero que se encuentre en posesión de bienes pertenecientes a cualquiera de las personas o entidades mencionadas en las letras a) o b).

El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requerida, acusará recibo de la petición de información, por escrito, en el plazo más breve posible y, en cualquier caso, en los siete días siguientes al de la recepción. Asimismo, si procediere, podrá solicitar a la autoridad requirente, inmediatamente después de la recepción de la petición, que facilite toda la información adicional necesaria para tramitar la petición.

1. El Departamento de Recaudación remitirá la petición de información recibida a la Dependencia de Recaudación correspondiente al domicilio fiscal de la persona o entidad sobre la que versen los datos que hayan de facilitarse, para que proceda a su tramitación, por si misma o previo traslado, en su caso, al órgano competente para la gestión recaudatoria.

2. El Jefe del órgano encargado de tramitar la petición de asistencia comunicará al Departamento de Recaudación toda la información disponible, a medida que la vaya obteniendo, y, en cualquier caso, en un plazo no superior a cuatro meses desde la recepción de la petición por la Dependencia de Recaudación. Este plazo será igualmente aplicable si no fuese posible obtener la información solicitada.

3. El Departamento de Recaudación, en su condición de autoridad requerida, transmitirá a la autoridad requirente la información solicitada a medida que la vaya obteniendo. Si todo o parte de dicha información no se hubiera podido obtener en un plazo razonable, se informará de ello a la autoridad requirente, indicando los motivos. En todo caso, transcurrido el plazo de seis meses desde la fecha del acuse de recibo de la petición, el Departamento de Recaudación comunicará a la autoridad requirente el resultado de las indagaciones efectuadas para obtener la información solicitada. Si la autoridad requirente solicitase por escrito la continuación de las indagaciones en el plazo de dos meses a partir de la fecha de recepción de la comunicación del resultado de las indagaciones efectuadas, la solicitud será tratada de acuerdo con las disposiciones aplicables a la petición inicial.

Para obtener la información solicitada por la autoridad requirente, los órganos de recaudación de la Agencia Estatal de Administración Tributaria ejercerán las potestades que tengan atribuidas por las disposiciones legales o reglamentarias del ordenamiento jurídico español aplicables al cobro de créditos similares nacidos en España.

El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria no estará obligado a transmitir la información solicitada:

a) Cuando su comunicación fuese susceptible de perjudicar la seguridad o el orden público del Estado.

b) Cuando revele un secreto comercial, industrial o profesional.

c) Cuando no estuviese en condiciones de obtener dicha información para el cobro de créditos similares nacidos en el territorio nacional.

Cuando, por las razones expuestas, el Departamento de Recaudación decida no dar curso favorable a la petición de información, lo comunicará por escrito a la autoridad requirente indicando los motivos que lo impiden. Esta comunicación se realizará inmediatamente después de haber adoptado la decisión y, en todo caso, antes de que hayan transcurrido tres meses desde la fecha de acuse de recibo de la solicitud.

En caso de que la autoridad requirente retire la petición de información comunicándolo por escrito al Departamento de Recaudación, éste ordenará de inmediato el archivo de la petición y la paralización de las indagaciones.

Cuando en una Delegación o en un órgano centralizado de la Agencia Estatal de Administración Tributaria existan créditos comprendidos en el ámbito de aplicación de la presente Orden Ministerial para cuyo cobro sea necesario obtener información en otro Estado miembro de la Unión Europea sobre el deudor, sobre cualquier otra persona o entidad obligada al pago o sobre un tercero que se encuentre en posesión de bienes pertenecientes a alguno de los anteriores, se solicitará al Departamento de Recaudación que dirija una petición de información a dicho Estado Miembro.

El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requirente, procederá, a la vista de la solicitud recibida y de ser la misma procedente, a cumplimentar, por escrito, el modelo que figura en el anexo I de la presente Orden, enviándolo a la autoridad competente del referido Estado miembro, si es posible, por vía electrónica, en la forma mencionada en el apartado 2 del Capítulo Octavo de esta Orden. Si la petición no pudiera efectuarse por esta vía, el documento llevará el sello oficial del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, e irá firmado por un funcionario debidamente autorizado para ello.

Cuando el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria haya dirigido una petición similar a la autoridad competente de otro Estado miembro, lo indicará así en la petición de información, identificando a dicha autoridad.

La petición indicará el nombre, la dirección y cualquier otra información pertinente a que tenga acceso el Departamento de Recaudación, relativa a la persona o entidad sobre la que versen los datos que hayan de facilitarse, a efectos de su identificación, así como la naturaleza y el montante del crédito para cuyo cobro se solicita la información.

Si una vez recibida la petición de información por la autoridad requerida, ésta solicitase al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria el envío de información adicional, éste facilitará los datos adicionales a que tenga acceso y que sean necesarios para tramitar la petición de información.

El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria podrá, en el plazo de dos meses desde la recepción del resultado de las indagaciones, solicitar a la autoridad requerida, si lo estima pertinente, que continúe con la investigación.

El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria podrá retirar en cualquier momento la petición de información transmitida a la autoridad requerida. Esta decisión deberá comunicarse por escrito a la autoridad requerida.

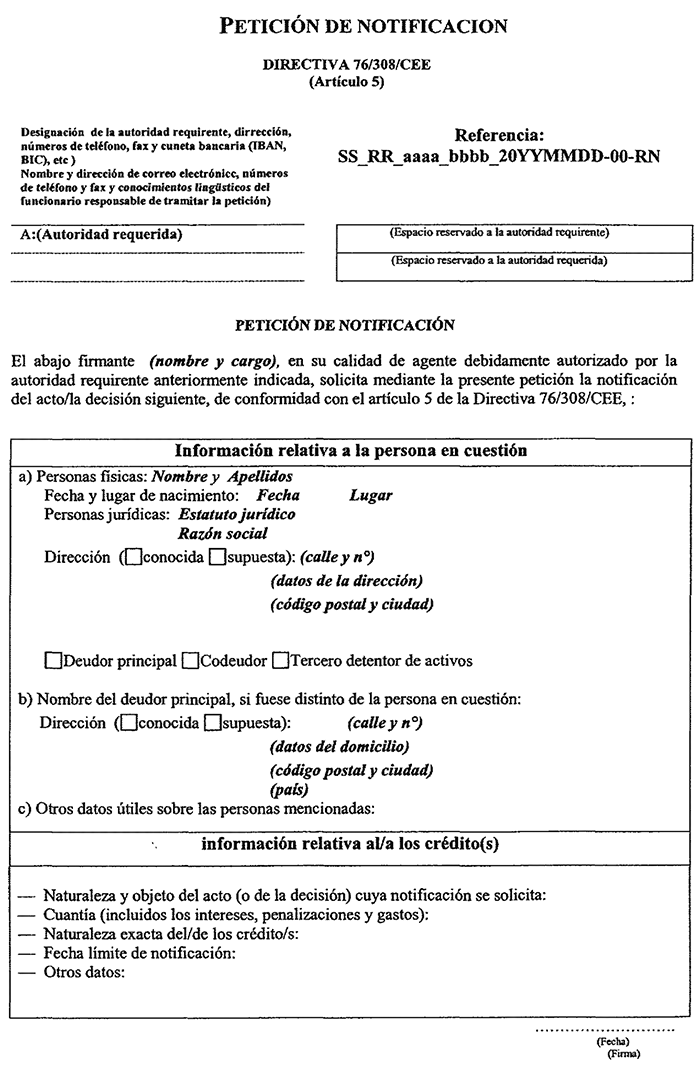

La petición de notificación de actos y decisiones, comprendidos los judiciales, relativos a un crédito o a su cobro, formulada por la autoridad habilitada de un Estado miembro, deberá realizarse por escrito, por duplicado y según el modelo que figura en el anexo II de la presente Orden. Llevará el sello oficial de la autoridad requirente e irá firmada por un funcionario debidamente autorizado para ello.

La petición indicará el nombre, la dirección y cualquier otra información pertinente a la que tenga normalmente acceso la autoridad requirente, relativa al destinatario de la notificación que se haya de practicar, a efectos de su identificación, la naturaleza y el objeto del acto o decisión que ha de notificarse y, en su caso, el nombre y la dirección del deudor, el crédito señalado en el acto o decisión y todas las demás informaciones útiles.

La petición deberá ir acompañada de dos copias del acto o decisión cuya notificación se solicita. En la medida en que no se indique en el acto o decisión cuya notificación se solicita, la petición deberá referirse al procedimiento de impugnación del crédito o de su cobro, de conformidad con la legislación vigente en el Estado miembro donde la autoridad requirente tenga su sede.

Las peticiones de notificación recibidas podrán referirse a cualquier persona o entidad a la que, de conformidad con las disposiciones vigentes en el Estado miembro donde la autoridad requirente tenga su sede, se deba informar de actos o decisiones, comprendidos los judiciales, relativos a un crédito o a su cobro, que le afecten.

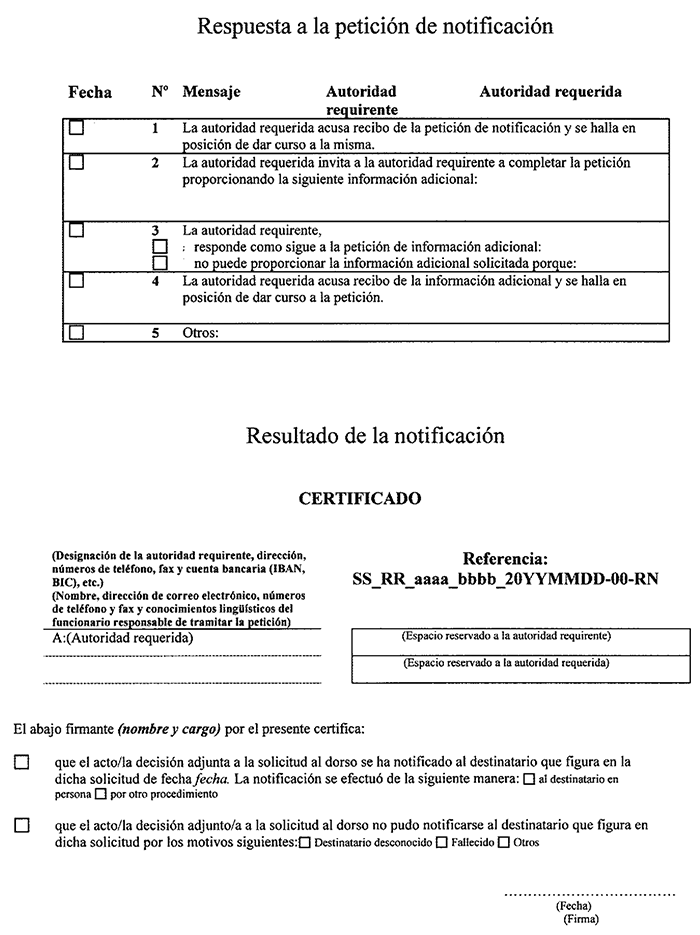

El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requerida, acusará recibo de la petición de notificación, por escrito, en el plazo más breve posible y, en cualquier caso, en los siete días siguientes al de su recepción. En caso necesario y sin comprometer el plazo para la notificación indicado en la petición, el Departamento de Recaudación podrá solicitar a la autoridad requirente que facilite información adicional necesaria para tramitar la petición.

1. Inmediatamente después de la recepción de la petición de notificación, el Departamento de Recaudación, en su condición de autoridad requerida, remitirá la petición del Estado miembro y los duplicados del acto o decisión que ha de ser objeto de notificación a la Dependencia de Recaudación correspondiente al domicilio fiscal de la persona o entidad a la que ha de notificarse dicho acto o decisión, para que proceda a su tramitación, por sí misma o previo traslado, en su caso, si así lo considera necesario, al órgano competente para la gestión recaudatoria.

2. Una vez practicada la notificación, el Jefe del órgano que hubiese tramitado la petición de asistencia expedirá certificación acreditativa de las actuaciones realizadas y la remitirá sin demora al Departamento de Recaudación para su envío a la autoridad requirente. En todo caso, transcurridos tres meses desde su recepción por la Dependencia de Recaudación, el Jefe del órgano que hubiese tramitado la petición comunicará al Departamento el resultado de las gestiones realizadas.

3. Ni el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria ni ninguno de los órganos que colaboren en el procedimiento cuestionarán nunca la validez del acto o decisión cuya notificación se solicita, inadmitiendo cualquier reclamación o recurso que pudiera plantearse en tal sentido, y archivándolos sin más trámite.

4. El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requerida, informará a la autoridad requirente de la fecha de notificación tan pronto como ésta se haya efectuado, remitiendo a la autoridad requirente uno de los ejemplares de su petición con el certificado que figura en el reverso debidamente cumplimentado. Asimismo, el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria informará a la autoridad requirente acerca de la imposibilidad de efectuar dicha notificación.

La notificación se efectuará de conformidad con lo previsto en la Ley General Tributaria, Reglamento General de Recaudación y demás disposiciones aplicables.

Cuando, de conformidad con las disposiciones españolas, deban notificarse a cualquier persona o entidad, actos o decisiones, incluídos los judiciales, relativos a créditos comprendidos en el ámbito de aplicación de la presente Orden Ministerial o a su cobro, y aquélla notificación deba practicarse en otro Estado miembro de la Unión Europea, la Delegación correspondiente u órgano centralizado de la Agencia Estatal de Administración Tributaria solicitará al Departamento de Recaudación que dirija una petición de notificación a dicho Estado miembro.

1. El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requirente, procederá, a la vista de la solicitud recibida, y de ser la misma procedente, a remitir a la autoridad competente del referido Estado miembro la correspondiente petición de notificación.

Dicha petición se realizará por escrito con arreglo al modelo que figura en el anexo II de la presente Orden, por duplicado, llevará el sello oficial del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria e irá firmada por un funcionario debidamente autorizado para ello. La petición indicará el nombre, la dirección y cualquier otra información pertinente a la que tenga acceso el Departamento de Recaudación, relativa al destinatario de la notificación que se haya de practicar, a efectos de su identificación, la naturaleza y el objeto del acto o decisión que ha de notificarse y, en su caso, el nombre y la dirección del deudor, el crédito señalado en el acto o decisión y otra información útil.

La petición irá acompañada de dos copias del acto o decisión cuya notificación se solicita, en el que deberán indicarse los recursos o reclamaciones que procede interponer contra el mismo, plazo para interponerlos y órgano o tribunal competente para conocer, de acuerdo con la legislación española. Si el acto o decisión no mencionase estos extremos, deberán indicarse en la petición de notificación.

2. Si una vez recibida la petición de notificación por la autoridad requerida, ésta solicitase al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria el envío de información adicional, éste facilitará los datos adicionales a que tenga acceso y que sean necesarios para tramitar la petición de información.

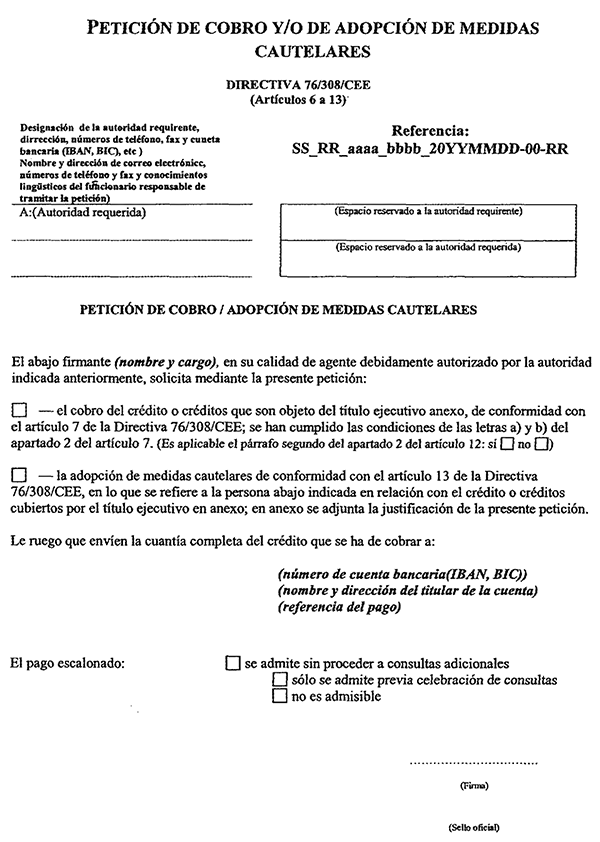

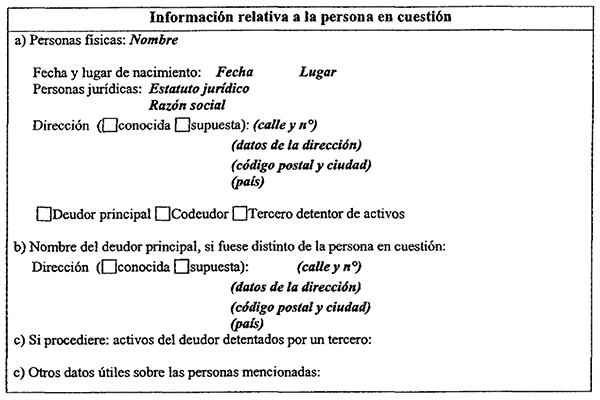

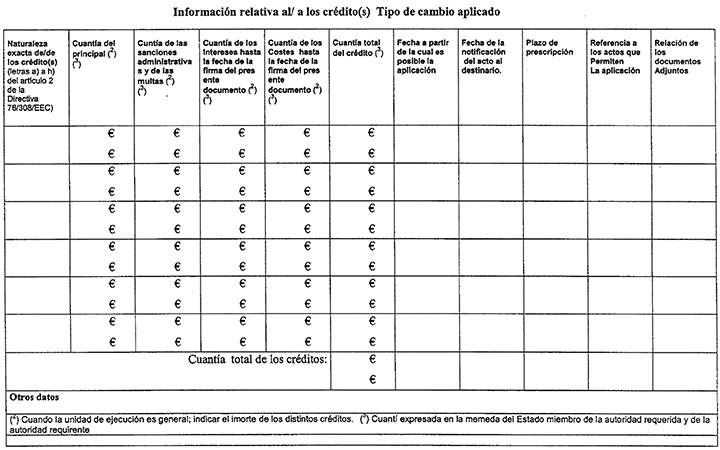

1. La petición de cobro o de adopción de medidas cautelares formulada por la autoridad habilitada de un Estado miembro deberá realizarse por escrito, según el modelo que figura en el anexo III de la presente Orden, incluirá una declaración de que se cumplen las condiciones previstas por la Directiva 76/308/CEE para iniciar el procedimiento de asistencia mutua en el caso concreto, llevará el sello oficial de la autoridad requirente y estará firmada por un funcionario debidamente autorizado para formularla. Asimismo deberá indicar:

a) El nombre, la dirección y cualquier otra información pertinente a efectos de identificación del deudor, persona o entidad obligada al pago o del tercero que posea sus activos.

b) El nombre, la dirección y cualquier otra información pertinente a efectos de identificación de la autoridad requirente.

c) Una referencia al título que permita la ejecución o la adopción de medidas cautelares, expedido en el Estado miembro donde tenga su sede la autoridad requirente.

d) La naturaleza y cuantía del crédito, incluidos el principal, intereses, recargos, sanciones y gastos debidos, indicados en euros y en la moneda del Estado miembro donde tenga su sede la autoridad requirente.

e) La fecha de notificación del título al interesado por parte de la autoridad requirente o por la autoridad requerida.

f) La fecha a partir de la cual y el plazo durante el que es posible la ejecución o la adopción de medidas cautelares, con arreglo a las disposiciones vigentes en el Estado miembro donde tenga su sede la autoridad requirente.

g) Cualquier otra información pertinente.

La petición de cobro o de adopción de medidas cautelares deberá ir acompañada de un ejemplar oficial o de una copia autenticada del título que permita la ejecución o la adopción de medidas cautelares, emitido en el Estado miembro en el que la autoridad requirente tiene su sede, y en su caso, del original o de una copia certificada conforme de otros documentos necesarios para el cobro. El título podrá estar expedido en relación con varios créditos, siempre que se refieran a una misma persona o entidad. Todos los créditos objeto de un mismo título se considerará constituyen un único crédito.

2. La petición de cobro contendrá además una declaración de la autoridad requirente confirmando, por un lado, que el crédito o el título que permita su ejecución no han sido impugnados en el Estado miembro donde aquella autoridad tiene su sede, salvo que se aplique lo dispuesto en los números 2, 3 y 4 del apartado 7 del presente Capítulo Sexto, y por otro, que habiéndose puesto en práctica en dicho Estado miembro los procedimientos de cobro pertinentes con base en el título ejecutivo mencionado, no se ha obtenido el ingreso íntegro del crédito.

3. Si la moneda del Estado miembro donde tiene su sede la autoridad requirente no es el euro, esta última habrá de indicar en ambas monedas el importe del crédito, utilizando el tipo de cambio de la última cotización de venta registrada en el mercado o mercados de divisas más representativos del Estado miembro donde la autoridad requirente tiene su sede en la fecha de la firma de la petición de cobro.

La petición de cobro o de adopción de medidas cautelares podrá referirse:

a) Al deudor.

b) A cualquier otra persona o entidad obligada al pago del crédito en aplicación de las disposiciones vigentes en el Estado miembro donde la autoridad requirente tenga su sede.

c) A cualquier tercero que se encuentre en posesión de bienes pertenecientes a cualquiera de las personas o entidades mencionadas en las letras a) o b).

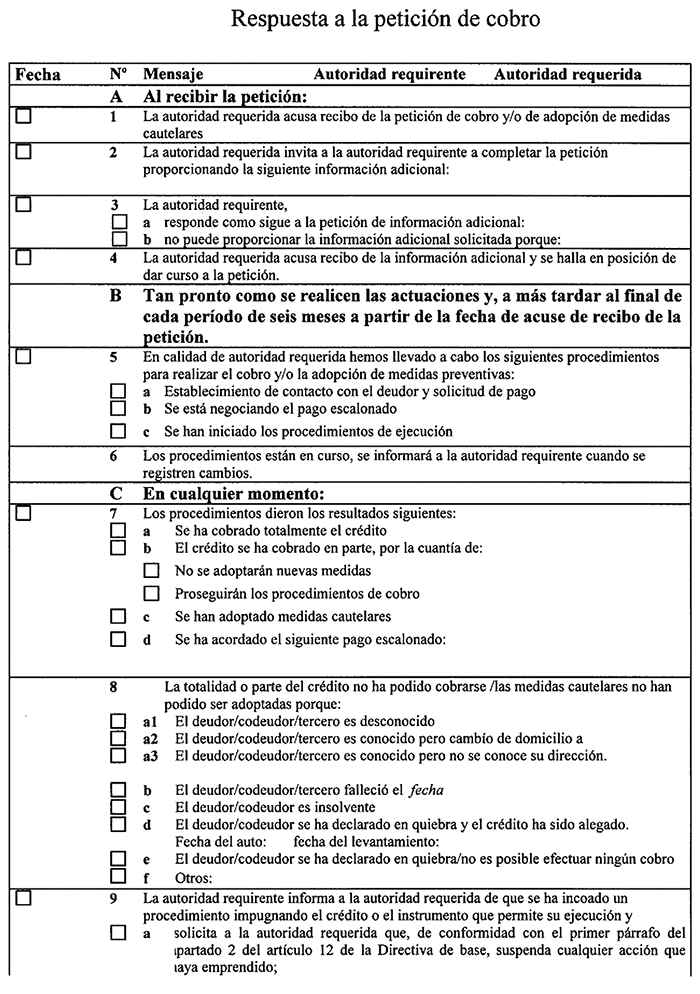

El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requerida, acusará recibo de la petición de cobro o de adopción de medidas cautelares, y, si la misma no contuviese la información o elementos mencionados en el apartado 1 del presente Capítulo Sexto, solicitará a la autoridad requirente que la complete, todo ello por escrito y en el plazo más breve posible y, en todo caso, en los siete días siguientes a la recepción de la petición.

1. Una vez comprobado que la petición de cobro o de adopción de medidas cautelares reúne los requisitos exigidos, el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria la remitirá a la Dependencia de Recaudación correspondiente al domicilio fiscal del deudor, persona o entidad obligada al pago o al lugar donde radiquen los bienes para que proceda a su tramitación, por si misma o previo traslado, en su caso, al órgano competente para la gestión recaudatoria.

2. A tales efectos, el título remitido por la autoridad requirente será directa y automáticamente reconocido como título que permite el cobro o la adopción de medidas cautelares en España. No obstante, el mismo también podrá ser homologado, reconocido, completado o sustituido por un título que permita el cobro o la adopción de medidas cautelares de conformidad con la Ley General Tributaria y el Reglamento General de Recaudación, en cuyo caso dicha operación se realizará a ser posible en el plazo de tres meses a partir de la recepción de la petición, salvo cuando alguna de estas formalidades dé lugar a la impugnación del crédito o del título expedido por la autoridad requirente, en cuyo caso se estará a lo dispuesto en el apartado 7 del presente Capítulo Sexto. Si se rebasase el plazo de tres meses, el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria informará por escrito a la autoridad requirente de los motivos del retraso, en el plazo más breve posible y, en cualquier caso, en los siete días siguientes a la expiración del mismo. No podrá ser denegada la homologación, reconocimiento, complemento o sustitución del título si éste hubiera sido expedido de forma válida en el Estado miembro donde tiene su sede la autoridad requirente. Corresponderá a las Delegaciones de la Agencia Estatal de Administración Tributaria, como órganos de recaudación territorial, la expedición del título para la ejecución que permita la realización del crédito en territorio nacional y la gestión recaudatoria.

Los instrumentos de cobro emitidos no contendrán recargos ni gastos distintos de los liquidados en los documentos del país de origen. No obstante, se devengarán los intereses de demora previstos en la Ley General Tributaria y Reglamento General de Recaudación, cuyo importe, de efectuarse su cobro, será transferido al Estado miembro donde esté ubicada la autoridad requirente.

3. Las actuaciones dirigidas al cobro del crédito o a la adopción de medidas cautelares se ajustarán a lo dispuesto en la Ley General Tributaria, Reglamento General de Recaudación y demás disposiciones reglamentarias o administrativas aplicables a estas actuaciones en relación con créditos similares nacidos en España, con las salvedades contenidas en los artículos 23 y 26 del Real Decreto 704/2002, de 19 de julio. El cobro se efectuará en euros.

4. El Jefe del órgano que hubiese tramitado la petición de asistencia comunicará al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria cualquier noticia o actuación relativa a la petición de cobro o adopción de medidas cautelares tan pronto como se produzca, y en todo caso, en un plazo no superior a cuatro meses desde la recepción de la petición por la Dependencia de Recaudación. En cualquier caso, una vez transcurridos diez meses desde dicha recepción sin que se haya podido cobrar, total o parcialmente, el crédito o adoptar las medidas solicitadas, el Jefe del órgano que hubiese tramitado la petición de asistencia dará cuenta al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria del resultado de sus gestiones.

1. Cuando el interesado solicite el aplazamiento o fraccionamiento del pago, el Jefe del órgano que esté tramitando la petición de asistencia emitirá Informe sobre la posibilidad de acceder a lo solicitado y, en su caso, las condiciones de su concesión, de acuerdo con la legislación española, y lo remitirá, de ser favorable, al Departamento de Recaudación a fin de que éste formule la preceptiva consulta a la autoridad requirente. En ese caso, los órganos de recaudación paralizarán el procedimiento hasta recibir instrucciones del Departamento, sin que dicha paralización suponga el levantamiento de los embargos o medidas cautelares previamente adoptadas.

2. Si la autoridad requirente prestase su conformidad al aplazamiento o fraccionamiento, el mismo se tramitará y formalizará como si de un crédito nacional se tratara, con la consiguiente liquidación de intereses de demora, cuyo importe, de efectuarse su cobro, se remitirá a la autoridad requirente junto con el crédito principal.

3. Si, por el contrario, la autoridad requirente no estuviese conforme con la concesión de aplazamiento o fraccionamiento, se continuará con la tramitación del expediente.

Si no fuera posible cobrar todo o parte del crédito o adoptar medidas cautelares dentro de un plazo razonable, teniendo en cuenta la especificidad del caso, el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requerida, informará de ello a la autoridad requirente, indicando los motivos. En todo caso, cada seis meses, contados a partir de la fecha del acuse de recibo de la petición, el Departamento de Recaudación informará a la autoridad requirente de la situación o resultado del procedimiento de cobro o de adopción de medidas cautelares.

Si la autoridad requirente, a la vista de la información suministrada y en el plazo de dos meses desde su recepción, solicitase por escrito la continuación del procedimiento, dicha petición se tramitará con arreglo a las disposiciones aplicables a la petición inicial.

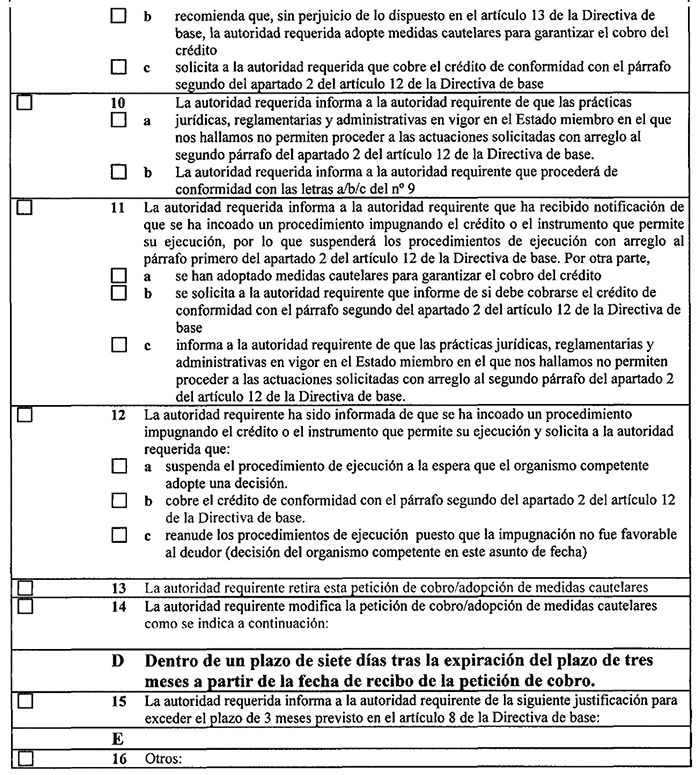

1. El crédito y el título ejecutivo que permita el cobro o la adopción de medidas cautelares, emitido en el Estado miembro donde la autoridad requirente tiene su sede, sólo podrán ser impugnados ante éste último, sin que pueda admitirse en España ningún recurso ni reclamación contra aquéllos, y sin que su interposición produzca efectos suspensivos, debiendo indicarse así al interesado que los presentase.

2. Cuando el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requerida, reciba comunicación escrita de la autoridad requirente, o del interesado debidamente acreditada, informando acerca de cualquier acción de impugnación del crédito o del título ejecutivo que permita el cobro o la adopción de medidas cautelares, interpuesta en el Estado miembro donde la autoridad requirente tiene su sede, se acordará inmediatamente, y así se comunicará a la Dependencia de Recaudación a la que se remitió en su día la petición de asistencia, la suspensión del procedimiento, a la espera de la resolución que en su día se dicte, pudiendo adoptarse medidas cautelares para garantizar el cobro en los términos admitidos por las disposiciones españolas en vigor, y sin perjuicio de lo dispuesto en el número 3 siguiente. Si fuera el interesado quien comunicara la existencia de una acción de impugnación, el Departamento de Recaudación lo pondrá inmediatamente en conocimiento de la autoridad requirente.

3. No obstante, si en el supuesto anterior la autoridad requirente solicitase la continuación del procedimiento de cobro o de adopción de medidas cautelares el Departamento de Recaudación informará a aquélla, con la mayor brevedad posible y, en cualquier caso, en el plazo de un mes desde que se haya recibido la comunicación informando de la existencia de una acción de impugnación, acerca de las disposiciones legislativas y reglamentarias o prácticas administrativas vigentes en España que no permitan continuar, en todo o en parte, el procedimiento, y en particular:

Que, conforme a la ley española, la ejecución de las sanciones tributarias quedará automáticamente suspendida sin necesidad de aportar garantía, por la presentación en tiempo y forma del recurso o reclamación administrativa que contra aquéllas proceda y sin que puedan ejecutarse hasta que sean firmes en vía administrativa.

Que, conforme a la ley española, no se podrá proceder a la enajenación de los bienes y derechos embargados hasta que el acto de liquidación de la deuda tributaria ejecutada sea firme, salvo en los supuestos de fuerza mayor, bienes perecederos, bienes en los que exista un riesgo de pérdida inminente de valor o cuando el contribuyente solicite de forma expresa su enajenación.

Que, conforme a la ley española, para asegurar el cobro de la deuda tributaria, se podrán adoptar medidas cautelares de carácter provisional cuando existan indicios racionales de que, en otro caso, dicho cobro puede verse frustrado o gravemente dificultado, y que estas medidas han de ser proporcionadas al daño que se pretende evitar, sin que en ningún caso puedan adoptarse aquéllas que puedan producir un perjuicio de difícil o imposible reparación.

En el supuesto contemplado en este número 3, el procedimiento continuará, en todo o en parte, si lo permite la normativa tributaria vigente en España.

4. Si el resultado de la impugnación fuese favorable al interesado, la autoridad requirente responderá de la devolución de cualquier importe cobrado, y de las compensaciones debidas con arreglo a la normativa española. Una vez tenga conocimiento de aquella circunstancia y siempre que no se hayan transferido las cantidades cobradas al Estado miembro donde tiene su sede la autoridad requirente, el Departamento de Recaudación lo comunicará inmediatamente a la Dependencia de Recaudación a la que se remitió en su día la petición de asistencia, a los efectos de tramitar, en su caso, por sí misma o previo traslado, en su caso, al órgano encargado de tramitar la petición de asistencia, y a petición del interesado, el oportuno expediente de devolución de ingresos indebidos. El Departamento de Recaudación a su vez informará, en la medida de lo posible, a la autoridad requirente acerca de las solicitudes de devolución presentadas por el interesado y del detalle y forma de cálculo de las cantidades que van a ser objeto de devolución, en concepto de importes cobrados y compensaciones debidas, calculadas estas últimas con arreglo a la normativa española. Una vez abonada la devolución al interesado, el Departamento de Recaudación solicitará a la autoridad requirente de forma motivada el reintegro de las cantidades procedentes por los conceptos antes señalados. Si se hubieran transferido las cantidades cobradas al Estado miembro donde tiene su sede la autoridad requirente y el interesado solicitara la devolución, se le indicará que debe dirigirse a la autoridad requirente para obtener dicho reintegro.

5. Si el resultado de la acción de impugnación planteada en el Estado miembro requirente ante un tribunal judicial o administrativo fuese favorable a la autoridad requirente y permitiese el cobro o la adopción de medidas cautelares en dicho Estado miembro, la decisión de ese tribunal será considerada a dichos efectos título que permite la ejecución.

6. La impugnación de los actos de ejecución de la petición de cobro o adopción de medidas cautelares adoptados por los órganos de recaudación españoles se ejercerá ante los órganos administrativos o Tribunales españoles, con arreglo al ordenamiento jurídico español.

Si la autoridad requirente informase por escrito al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria de que la cuantía del crédito objeto de la petición de cobro o adopción de medidas cautelares ha sufrido una modificación, por cualquier motivo, remitiéndose en caso necesario un nuevo título o una petición complementaria de asistencia, el Departamento de Recaudación actuará del siguiente modo:

a) Si la modificación diese lugar a una disminución de la cuantía del crédito, ello se comunicará inmediatamente a la Dependencia de Recaudación a la que se remitió en su día la petición de asistencia, a los efectos de que las actuaciones que se lleven a cabo se circunscriban al nuevo importe del crédito. Si ya se hubiera cobrado una cantidad superior, y siempre que no se hubiera transferido la misma al Estado miembro donde tiene su sede la autoridad requirente, el Departamento de Recaudación ordenará la devolución del exceso al interesado.

b) Si la modificación diese lugar a un aumento de la cuantía del crédito, y la autoridad requirente hubiera dirigido al Departamento de Recaudación una petición complementaria de cobro o de adopción de medidas cautelares, aquél tramitará esta petición conjuntamente con la petición inicial. Si ello no fuera posible debido al grado de avance del procedimiento en curso, el Departamento de Recaudación sólo estará obligado a dar curso a la petición complementaria si la misma fuese de una cuantía igual o superior a 1.500 euros.

Para convertir a euros la cuantía modificada del crédito la autoridad requirente aplicará el tipo de cambio utilizado en la petición inicial.

Si la autoridad requirente informase por escrito al Departamento de Recaudación de que la petición de cobro o de adopción de medidas cautelares ha quedado sin efecto a consecuencia del pago del crédito, su anulación, o por cualquier otro motivo, el Departamento de Recaudación ordenará a la Dependencia de Recaudación a la que se remitió en su día la petición de asistencia que dé término a las actuaciones y devuelva la documentación recibida, por sí misma o previo traslado, en su caso, al órgano encargado de tramitar la petición de asistencia.

Cuando en una Delegación o en un órgano centralizado de la Agencia Estatal de Administración Tributaria existan créditos comprendidos en el ámbito de aplicación de la presente Orden Ministerial para cuyo cobro sea necesario efectuar actuaciones ejecutivas o adoptar medidas cautelares en otro Estado miembro de la Unión Europea, sobre el deudor principal, sobre cualesquiera otros obligados al pago o sobre cualquier tercero que se encuentre en posesión de bienes pertenecientes a alguno de los anteriores, se solicitará al Departamento de Recaudación que dirija una petición de cobro o de adopción de medidas cautelares a dicho Estado miembro.

1. El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requirente, procederá, a la vista de la solicitud recibida y de ser la misma procedente, a remitir a la autoridad competente del Estado miembro la correspondiente petición de cobro o de adopción de medidas cautelares.

Dicha petición se realizará por escrito, con arreglo al modelo que figura en el anexo III de la presente Orden, incluirá una declaración de que se cumplen las condiciones previstas por la Directiva 76/308/CEE para iniciar el procedimiento de asistencia mutua en el caso concreto, llevará el sello oficial del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria y estará firmada por un funcionario debidamente autorizado para ello. Asimismo deberá indicar:

a) El nombre, la dirección y cualquier otra información pertinente a efectos de la identificación del deudor, persona o entidad obligada al pago o del tercero que posea sus activos.

b) El nombre, la dirección y cualquier otra información pertinente a efectos de identificación del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requirente.

c) Una referencia al título que permita la ejecución o la adopción de medidas cautelares expedido en España.

d) La naturaleza y cuantía del crédito, incluidos el principal, intereses, recargos, sanciones y gastos debidos, indicados en euros y en la moneda del Estado miembro donde tenga su sede la autoridad requerida.

e) La fecha de notificación al interesado del crédito, en período voluntario, y del título ejecutivo, por parte de la autoridad requirente o por la autoridad requerida.

f) La fecha a partir de la cual y el plazo durante el cual es posible la ejecución o la adopción de medidas cautelares con arreglo a las disposiciones vigentes en España.

g) Cualquier otra información pertinente.

La petición de cobro o de adopción de medidas cautelares irá acompañada de un ejemplar oficial o de una copia autenticada del título que permita la ejecución o la adopción de medidas cautelares emitido en España, y en su caso, del original o de una copia certificada conforme de otros documentos necesarios para el cobro. El título ejecutivo podrá estar expedido en relación con varios créditos, siempre que se refieran a una misma persona o entidad. Se considerará que todos los créditos objeto de un mismo título constituyen un único crédito.

2. La petición de cobro contendrá además una declaración del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en su condición de autoridad requirente, confirmando, por un lado, que el crédito o el título que permita su ejecución no han sido impugnados en España, salvo que se aplique lo dispuesto en el apartado 4 del presente Capítulo Séptimo, y por otro, que habiéndose puesto en práctica en España los procedimientos de cobro pertinentes con base en el título ejecutivo mencionado, no se ha logrado el pago íntegro de dicho crédito.

3. Si la moneda del Estado miembro donde tiene su sede la autoridad requerida no es el euro, habrá de indicarse en ambas monedas el importe del crédito que se ha de cobrar, utilizando el tipo de cambio de la última cotización de venta registrada en el mercado o mercados de divisas españoles más representativos en la fecha de la firma de la petición de cobro.

4. Si una vez recibida la petición por la autoridad requerida, ésta solicitase al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria el envío de información adicional, éste facilitará los datos adicionales a que tenga acceso y que sean necesarios para tramitarla.

5. El Departamento de Recaudación comunicará a la autoridad requerida, en cuanto tenga conocimiento, todas las informaciones útiles relacionadas con la petición de asistencia.

El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, a la vista de la información que remita la autoridad requerida, podrá solicitar, si lo estima pertinente, la continuación del procedimiento de cobro o de adopción de medidas cautelares. La petición se hará por escrito, en el plazo de dos meses, contados a partir de la fecha de recepción de la información.

El Departamento de Recaudación de la Agencia Estatal de Administración Tributaria informará por escrito a la autoridad requerida, inmediatamente después de tener conocimiento, acerca de cualquier recurso o reclamación interpuestos en España frente al crédito o al título ejecutivo, pudiendo solicitar a aquélla la continuación del procedimiento de cobro o de adopción de medidas cautelares, en la medida en que ello sea acorde con la Ley General Tributaria, Ley 1/1998, de 26 de febrero, de Derechos y Garantías de los Contribuyentes, Reglamento General de Recaudación y demás normativa aplicable.

Si el resultado de la impugnación fuese favorable al interesado, el Departamento de Recaudación, responderá de la devolución de cualquier importe cobrado en el Estado miembro en el que la autoridad requerida tenga su sede y de las compensaciones debidas con arreglo a la normativa vigente en dicho Estado miembro. En estos casos, cuando se reciba comunicación escrita de la autoridad requerida informando acerca de la adopción de una acción con vistas a la devolución al interesado de las sumas cobradas y compensaciones debidas, el Departamento de Recaudación, previa solicitud motivada de la autoridad requerida, y siempre que no hubiera recibido de aquélla los importes cobrados al interesado, reembolsará al Estado miembro las cantidades que sean procedentes en el plazo de dos meses a partir de la recepción de la solicitud.

Si el resultado de la acción de impugnación planteada en España ante un tribunal judicial o administrativo fuese favorable al Departamento de Recaudación y permitiese el cobro o la adopción de medidas cautelares en España, la decisión de ese tribunal será considerada a dichos efectos título que permite la ejecución.

Cuando, por cualquier motivo, la cuantía del crédito objeto de la petición de cobro o de adopción de medidas cautelares hubiera sufrido una modificación, el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, lo comunicará inmediatamente por escrito a la autoridad requerida, y en caso necesario, emitirá un nuevo título o una petición complementaria de asistencia. Para convertir la cuantía modificada del crédito a la moneda del Estado miembro donde la autoridad requerida tenga su sede, el Departamento de Recaudación aplicará el tipo de cambio utilizado en la petición inicial.

Si la petición de cobro o de adopción de medidas cautelares quedara sin efecto a consecuencia del pago del crédito, su anulación o por cualquier otro motivo, el Departamento de Recaudación informará inmediatamente por escrito a la autoridad requerida para que ésta suspenda las acciones que hubiera entablado y ponga fin al procedimiento.

1. La información se comunicará por escrito de conformidad con la presente Orden, y en la medida de lo posible, sólo por vía electrónica, salvo en lo relativo a las peticiones de notificación, al acto o decisión cuya notificación se solicita, a las peticiones de cobro o de adopción de medidas cautelares y al título ejecutivo. No obstante, las autoridades competentes de los Estados miembros podrán acordar la renuncia a la comunicación documental de estas peticiones y actos.

2. El Departamento de Recaudación tendrá la consideración, a los efectos de la presente Orden Ministerial, de oficina central responsable de la comunicación por vía electrónica con los demás Estados miembros, y se comunicará a su vez con las oficinas centrales designadas en cada uno de los demás Estados miembros. Dichas oficinas estarán conectadas a la red CCN/CSI.

Cuando fuesen varias las autoridades designadas para actuar como corresponsales en un Estado miembro en cuanto a la aplicación de la asistencia mutua en materia de recaudación, la transmisión por vía electrónica de todas las comunicaciones entre esas autoridades y el Departamento de Recaudación se efectuará a través de la oficina central de dicho Estado miembro.

3. La información almacenada en bases de datos electrónicas y la intercambiada por vía electrónica tendrá garantías de confidencialidad, independientemente de la forma de transmisión. Dicha información estará protegida por la obligación de secreto profesional y deberá gozar de la protección concedida a cualquier información similar por la legislación española.

4. Esta información sólo se podrá facilitar a las personas o entidades y autoridades a que se refiere el apartado 8 del Capítulo Primero de esta Orden Ministerial. Asimismo se podrá utilizar en el ámbito de procedimientos judiciales o administrativos incoados para el cobro de los créditos enumerados en el apartado 3 del Capítulo primero de la presente Orden. Las personas acreditadas por la Autoridad de Acreditación de Seguridad de la Comisión Europea sólo podrán tener acceso a dicha información cuando se considere necesario para el mantenimiento y desarrollo de la red CCN/CSI.

5. Las comunicaciones efectuadas por vía electrónica se efectuarán con las precauciones necesarias para asegurar que todas las comunicaciones están debidamente autorizadas.

6. La comunicación de información y otros datos por parte del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria cuando actúe como autoridad requerida, a la autoridad requirente, se efectuará en castellano, o en la lengua que se haya convenido con la autoridad requirente.

Cualquier cantidad cobrada en España, incluidos los intereses de demora a que aluden los apartados 4 y 5 del Capítulo Sexto, se transferirá a la autoridad requirente en euros, en el plazo de un mes a partir de la fecha en la que se hubiera efectuado el cobro, reteniéndose todo coste relacionado con el mismo surgido en aplicación de la normativa española.

Podrán acordarse disposiciones diferentes para la transferencia de cuantías inferiores a 1.500 euros.

España renunciará, a condición de reciprocidad, a cualquier devolución de gastos resultantes de las peticiones de asistencia mutua derivadas de la aplicación de la presente Orden.

La remisión de los fondos por el Estado español a los demás Estados miembros de la Unión Europea se ajustará a lo que se disponga en las normas reguladoras del régimen económico-financiero de la Agencia Estatal de Administración Tributaria.

La cuenta receptora de las transferencias de fondos recaudados por el Estado miembro que realice el cobro será la que el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria tenga abierta en el Banco de España, en la agrupación «Cuentas restringidas de recaudación de las cuentas del Tesoro Público». Desde esta cuenta, el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria realizará la transferencia oportuna a la cuenta del órgano de la Agencia Estatal de Administración Tributaria al que corresponda el ingreso.

En los casos en que los cobros presenten un problema específico, el importe de los gastos sea importante o estén relacionados con la lucha contra la delincuencia organizada, las autoridades requirentes y requeridas podrán acordar modalidades específicas de reembolso. En España se designará, como mínimo, a un funcionario debidamente autorizado para acordar modalidades de reembolso con arreglo a lo dispuesto en este apartado.

Cuando el Departamento de Recaudación, en calidad de autoridad requerida, decida solicitar la aplicación de modalidades de reembolso, notificará a la autoridad requirente, por escrito, las razones por las que considera que el cobro del crédito presenta un problema específico, supone costes muy elevados o está relacionado con la lucha contra la delincuencia organizada, añadiendo una valoración detallada de los costes cuyo reembolso solicita de la autoridad requirente. Si en un plazo de dos meses a partir de la fecha del acuse de recibo por la autoridad requirente, no se llegase a un acuerdo entre aquélla y el Departamento de Recaudación acerca de las modalidades de reembolso, el Departamento de Recaudación, en su condición de autoridad requerida, continuará los procedimientos de cobro de la manera habitual.

Cuando el Departamento de Recaudación, en calidad de autoridad requirente, reciba solicitud escrita de la autoridad requerida relativa a la aplicación de modalidades específicas de reembolso por alguno de los motivos señalados en el apartado anterior, añadiendo una valoración detallada de los costes cuyo reembolso se solicita, acusará recibo por escrito de la solicitud, en la mayor brevedad posible y, en cualquier caso, en los siete días siguientes a la recepción de la misma, y en el plazo de dos meses a partir de la fecha del acuse de recibo, comunicará a la autoridad requerida si está de acuerdo, y en qué medida lo está, con las modalidades de reembolso propuestas.

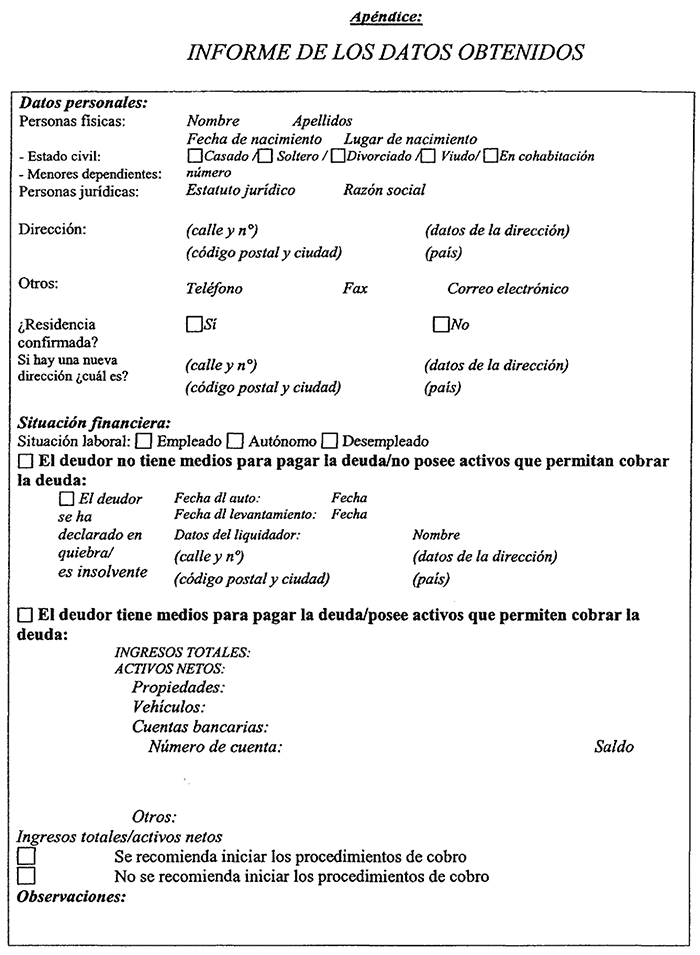

Las autoridades españolas informarán a la Comisión Europea, antes del 15 de marzo de cada año, si es posible por vía electrónica, de los casos en los que se ha recurrido a los procedimientos previstos en la Directiva 76/308/CEE y de los resultados obtenidos en los años civiles anteriores, de conformidad con el modelo que figura en el anexo IV de la presente Orden.

En tanto no se contemple la transmisión de fondos por el Estado Español a otros Estados miembros de la Unión Europea, en el marco de la asistencia mutua en materia de recaudación, en las normas reguladoras del régimen económico-financiero de la Agencia Estatal de Administración Tributaria, continuará en vigor la Disposición Séptima de la Orden de 9 de octubre de 1989, por la que se desarrolla el Real Decreto 1068/1988, de 16 de septiembre, que incorpora al ordenamiento jurídico español determinadas Directivas comunitarias sobre asistencia mutua en materia de recaudación, en lo relativo a remisión de los fondos.

Queda derogada la Orden de 9 de octubre de 1989, por la que se desarrolla el Real Decreto 1068/1988, de 16 de septiembre, que incorpora al ordenamiento jurídico español determinadas Directivas comunitarias sobre asistencia mutua en materia de recaudación, así como cuantas otras disposiciones de igual o inferior rango se opongan a lo establecido en esta Orden.

La presente Orden entrará en vigor al día siguiente de su publicación en el Boletín Oficial del Estado.

Madrid, 31 de Julio de 2003.

MONTORO ROMERO

Ilmo. Sr. Director General de la Agencia Estatal de Administración Tributaria e Ilmos. Sres. Directores del Departamento.

|

Peticiones de asistencia mutua para el cobro de créditos enviadas y recibidas por ........................................ durante el año |

||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Estado miembro |

Peticiones de información |

Peticiones de notificación |

Peticiones de cobro |

|||||||||

|

Número recibido |

Número enviado |

Número recibido |

Número enviado |

Peticiones enviadas |

Peticiones recibidas |

|||||||

|

Número |

Cuantía de los créditos en cuestión |

Cuantía de los créditos cobrados por peticiones realizadas durante el año (X) |

Número |

Cuantía de los créditos en cuestión |

Cuantía de los créditos cobrados por peticiones realizadas durante el año (X) |

|||||||

|

Cuantía |

Año |

Cuantía |

Año |

|||||||||

|

Belgique/België |

|

|

|

|

|

|

|

|

|

|

|

|

|

Бъпгария |

|

|

|

|

|

|

|

|

|

|

|

|

|

Česká Republika |

|

|

|

|

|

|

|

|

|

|

|

|

|

Danmark |

|

|

|

|

|

|

|

|

|

|

|

|

|

Deutschland |

|

|

|

|

|

|

|

|

|

|

|

|

|

Eesti |

|

|

|

|

|

|

|

|

|

|

|

|

|

Eλλα´ δα |

|

|

|

|

|

|

|

|

|

|

|

|

|

España |

|

|

|

|

|

|

|

|

|

|

|

|

|

France |

|

|

|

|

|

|

|

|

|

|

|

|

|

Ireland |

|

|

|

|

|

|

|

|

|

|

|

|

|

Italia |

|

|

|

|

|

|

|

|

|

|

|

|

|

Kú∏ρος |

|

|

|

|

|

|

|

|

|

|

|

|

|

Latvija |

|

|

|

|

|

|

|

|

|

|

|

|

|

Lietuva |

|

|

|

|

|

|

|

|

|

|

|

|

|

Luxembourg |

|

|

|

|

|

|

|

|

|

|

|

|

|

Magyarország |

|

|

|

|

|

|

|

|

|

|

|

|

|

Malta |

|

|

|

|

|

|

|

|

|

|

|

|

|

Nederland |

|

|

|

|

|

|

|

|

|

|

|

|

|

Österreich |

|

|

|

|

|

|

|

|

|

|

|

|

|

Polska |

|

|

|

|

|

|

|

|

|

|

|

|

|

Portugal |

|

|

|

|

|

|

|

|

|

|

|

|

|

România |

|

|

|

|

|

|

|

|

|

|

|

|

|

Slovenija |

|

|

|

|

|

|

|

|

|

|

|

|

|

Slovensko |

|

|

|

|

|

|

|

|

|

|

|

|

|

Suomi/Finland |

|

|

|

|

|

|

|

|

|

|

|

|

|

Sverige |

|

|

|

|

|

|

|

|

|

|

|

|

|

United Kingdom |

|

|

|

|

|

|

|

|

|

|

|

|

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agence d'État Bulletin Officiel de l'État

Av. Manoteras, 54 - 28050 Madrid