Contingut no disponible en valencià

La Ley 24/2001, de 27 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social introdujo diversas modificaciones en la regulación del Impuesto sobre Sociedades, con efectos en los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2002. Estas modificaciones han tenido su reflejo en los modelos de declaración del Impuesto que se aprueban en esta Orden, los cuales incorporan los nuevos apartados y opciones derivados de aquéllas. Entre las modificaciones legales deben destacarse, por su mayor trascendencia a los efectos de esta Orden, las siguientes:

Ampliación de la obligación de declarar de las entidades parcialmente exentas. Estas entidades, que en ejercicios anteriores sólo debían declarar respecto de sus rentas no exentas, excepto que dichas rentas estuvieran sujetas a obligación de retener, quedan obligadas, con la nueva Ley, a declarar todas las rentas obtenidas en su actividad, estén o no exentas. Este nuevo régimen de declaración no incide, no obstante, en el régimen sustantivo de tributación de estas entidades, que no se modifica.

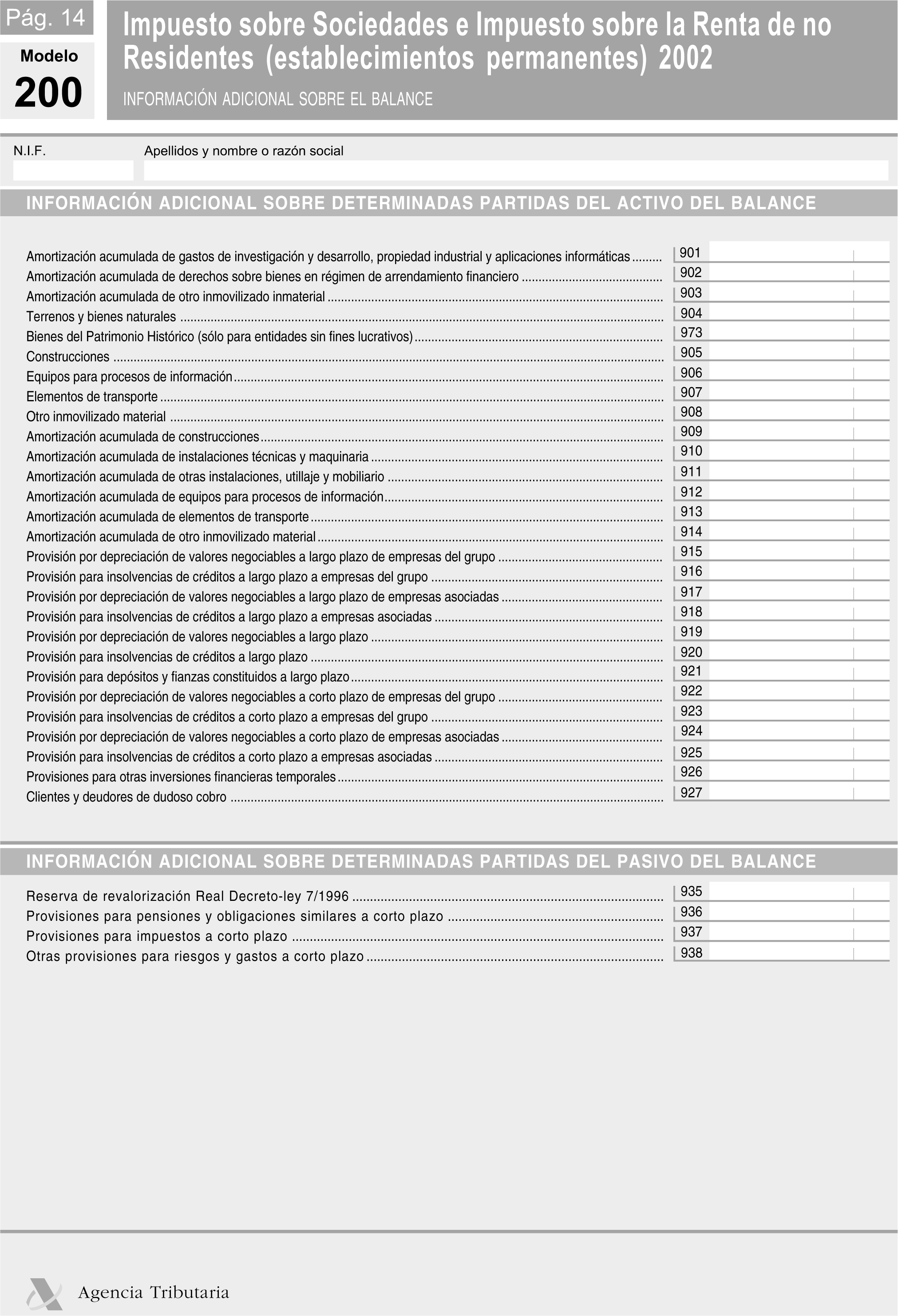

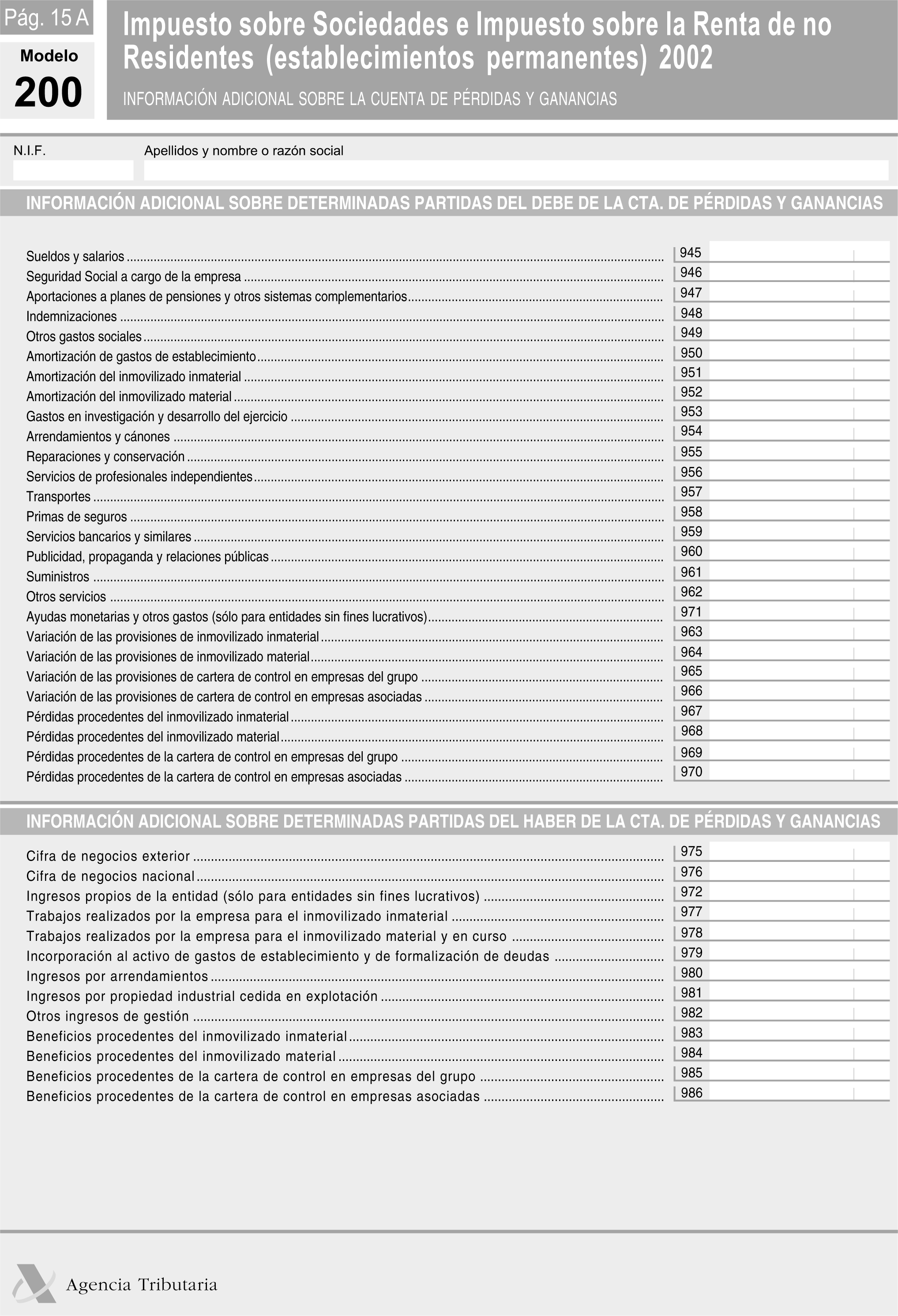

Para la declaración de los rendimientos, tanto exentos como no exentos, se han efectuado las pertinentes adaptaciones en los modelos de declaración. A este respecto, y dadas las escasas singularidades que se contienen en la adaptación del Plan General de Contabilidad a las entidades sin fines de lucro, se ha optado por mantener el formato general de los modelos 200 y 201, introduciendo, como información adicional, algunas casillas nuevas correspondientes a conceptos específicos que figuran en dicha adaptación del Plan General de Contabilidad.

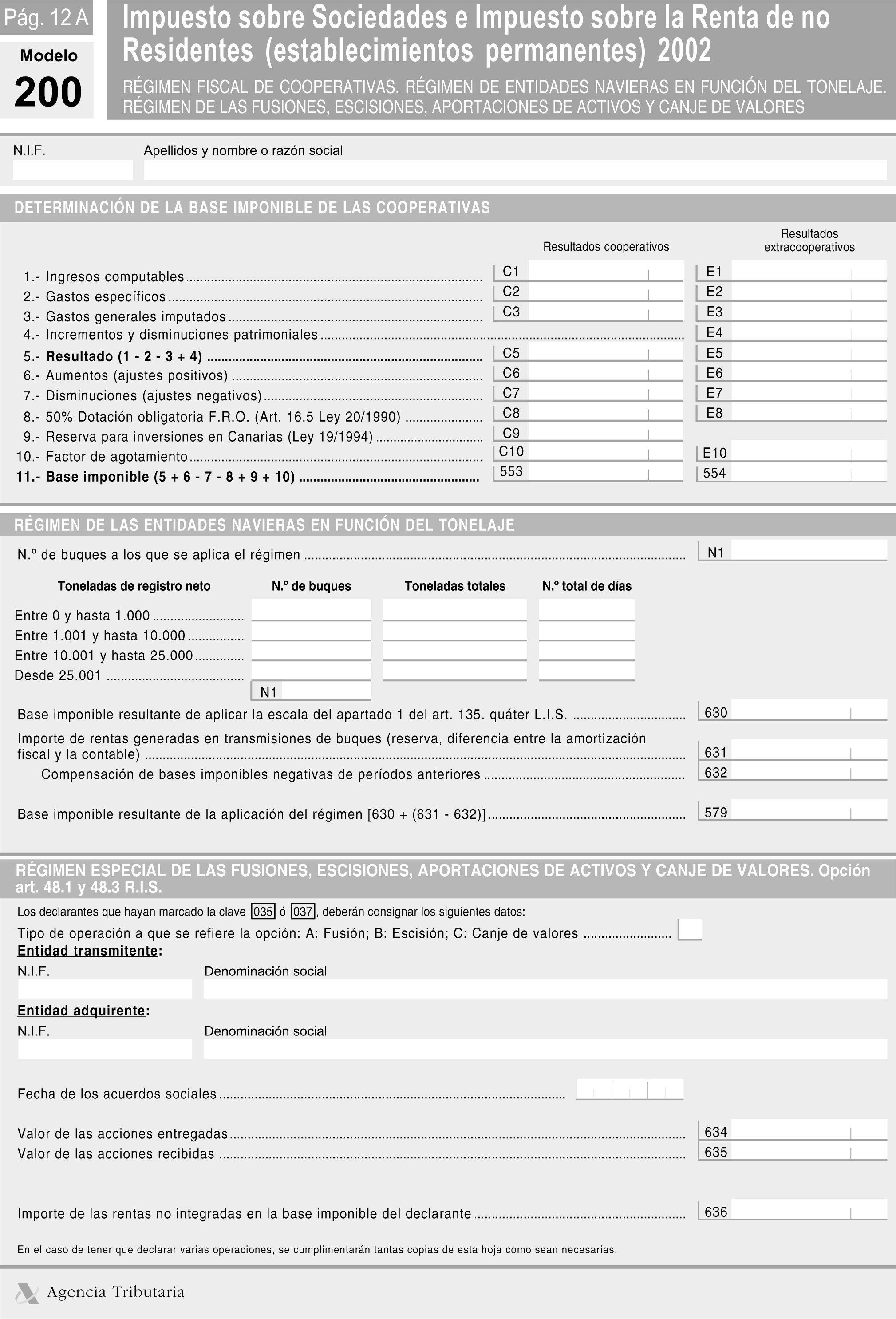

Creación del régimen especial de las entidades navieras en función del tonelaje. Este régimen presenta, como peculiaridad principal, la aplicación a la determinación de la base imponible del régimen de estimación objetiva, posibilidad ésta que constituye, igualmente, novedad de la reforma.

Establecimiento de un régimen fiscal específico para las transmisiones de activos realizadas en cumplimiento de disposiciones con rango de Ley y de la normativa de defensa de la competencia en procesos de concentración empresarial. Se establece un régimen especial para la integración de las rentas generadas en las transmisiones referidas.

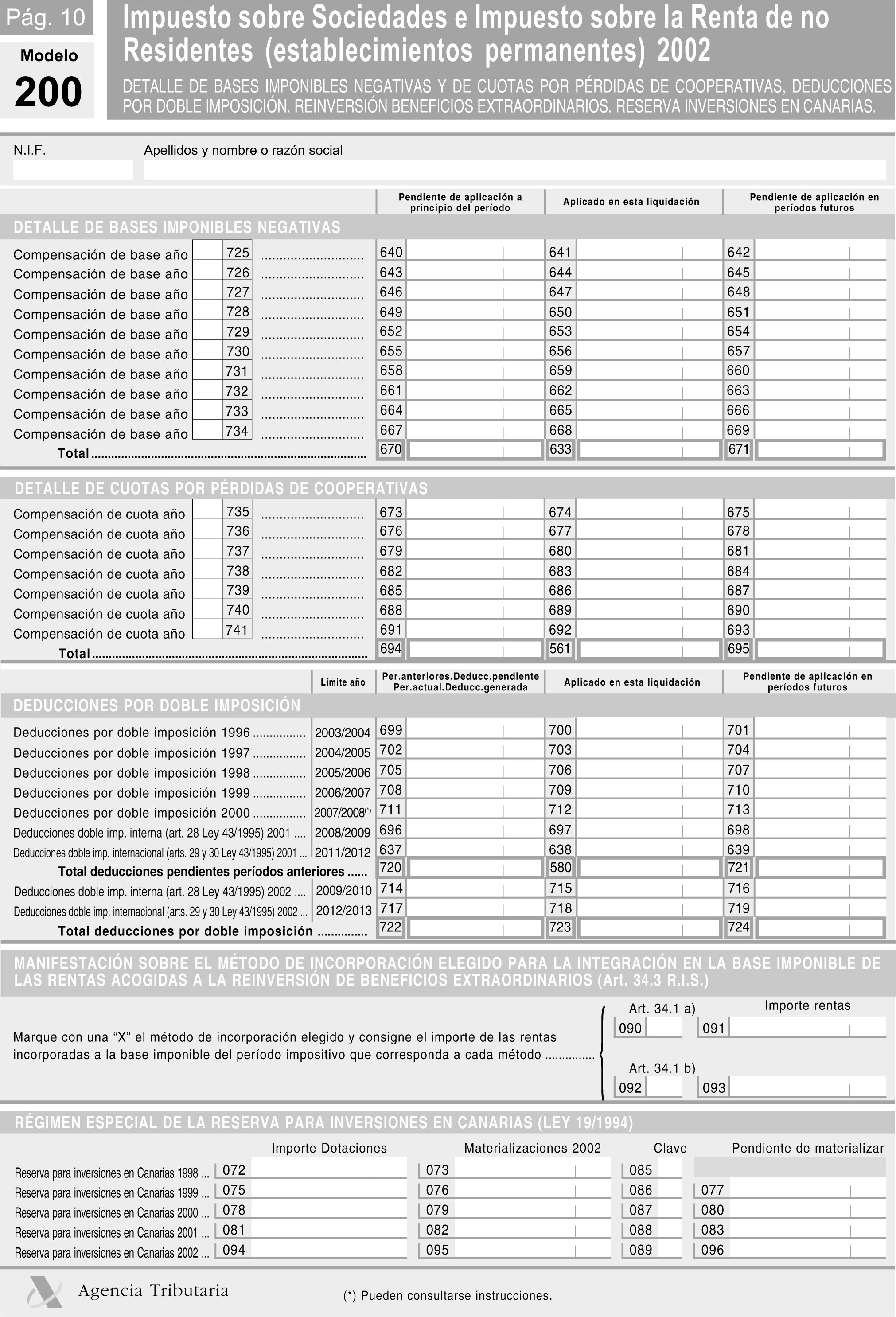

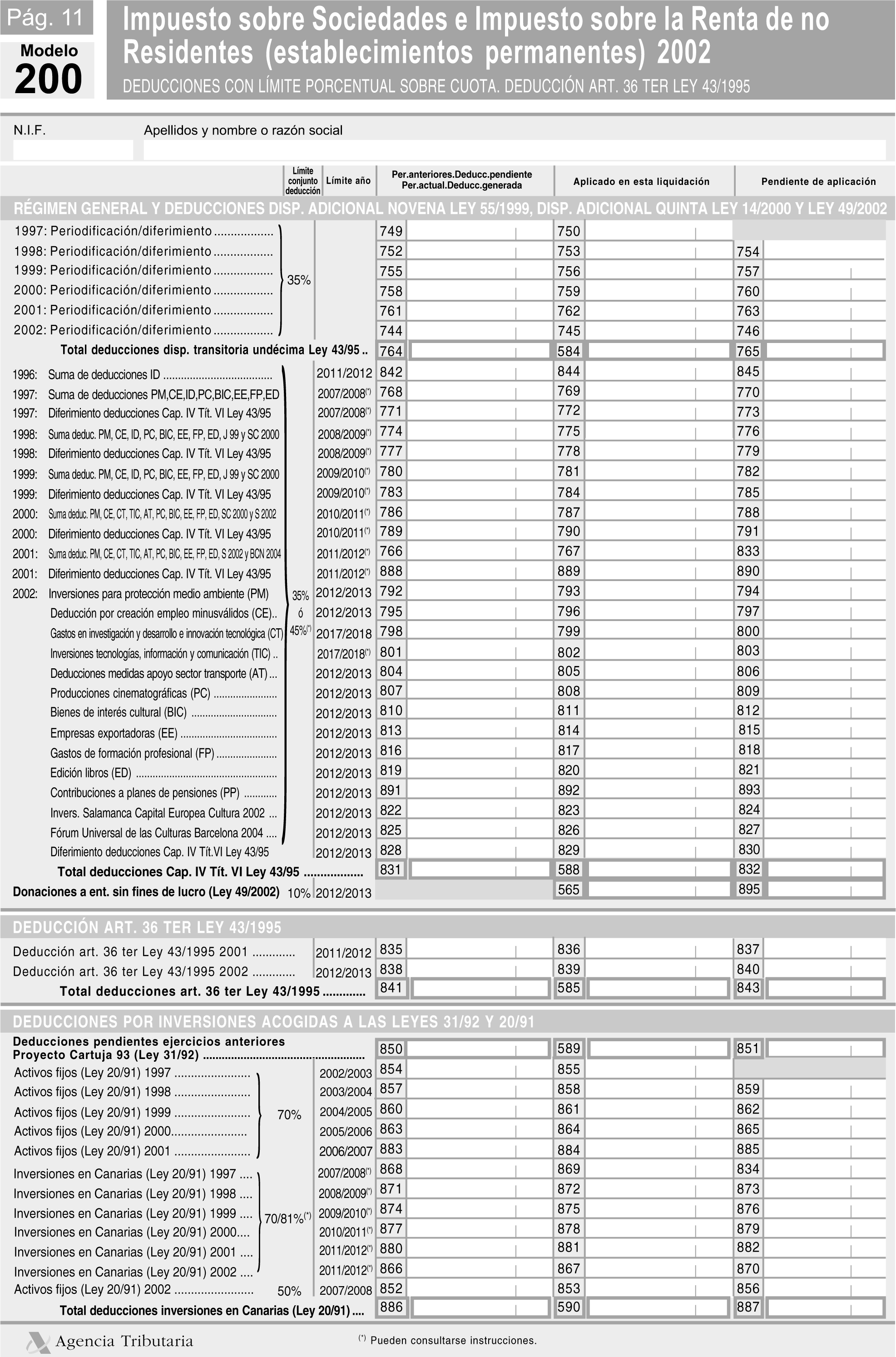

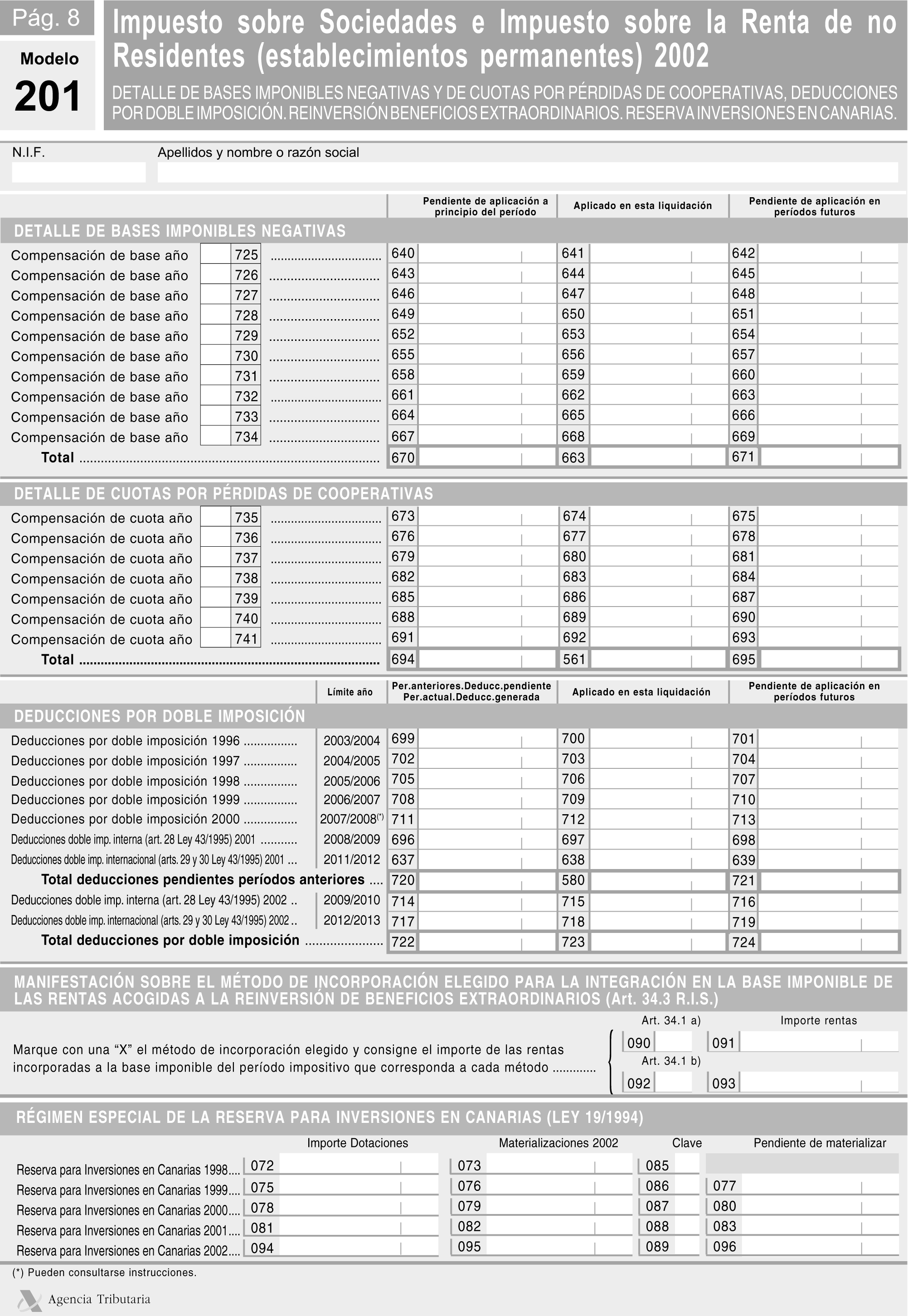

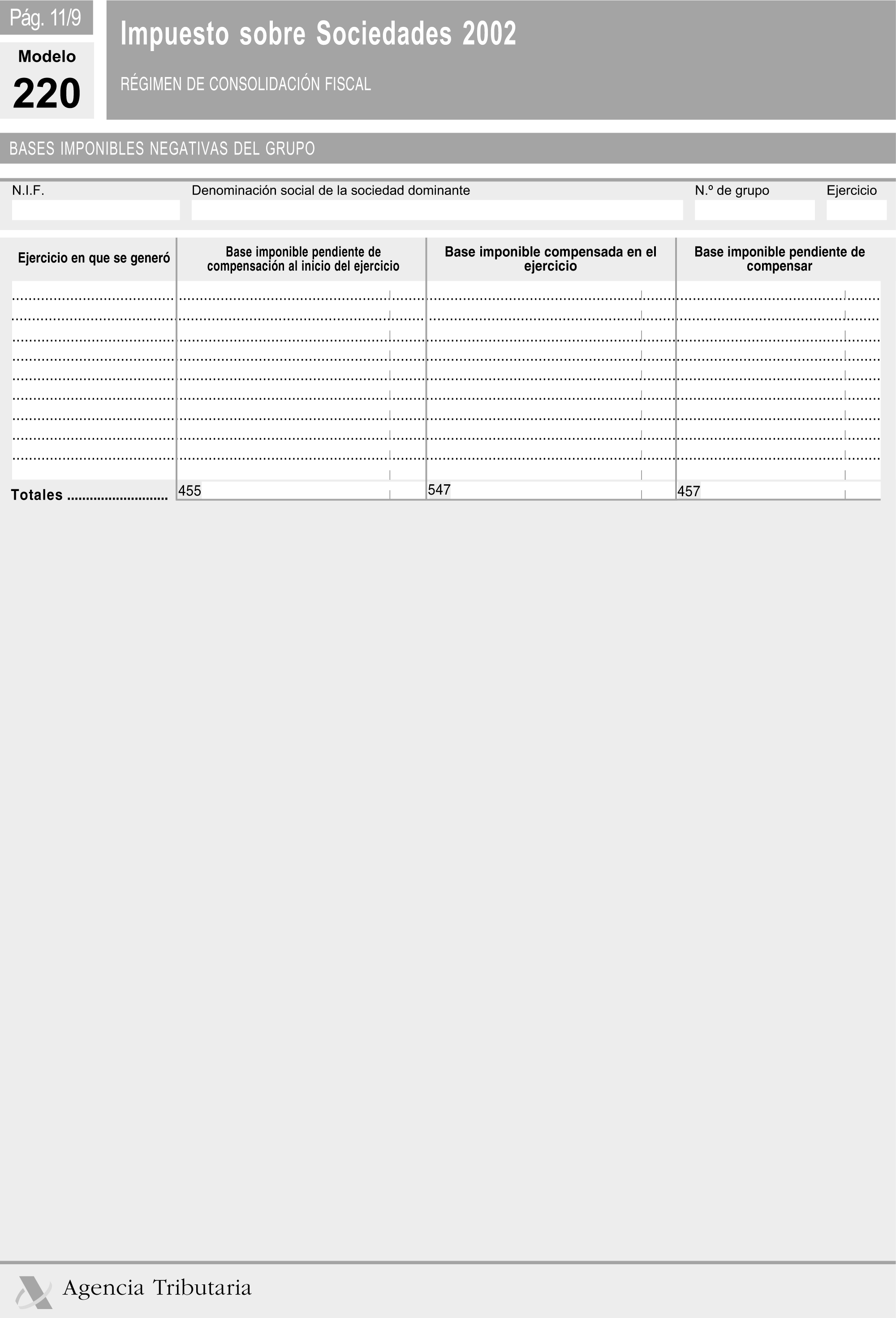

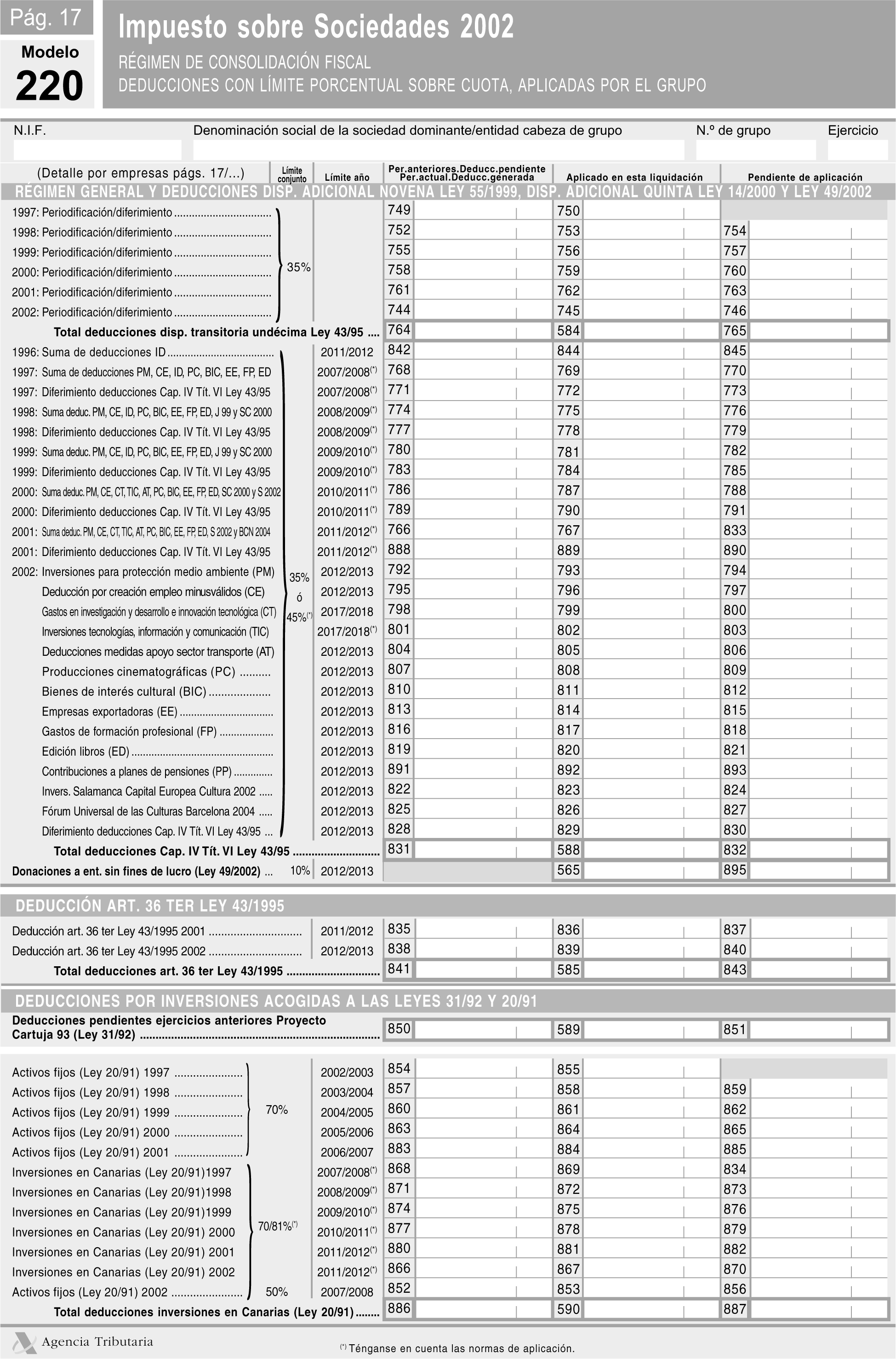

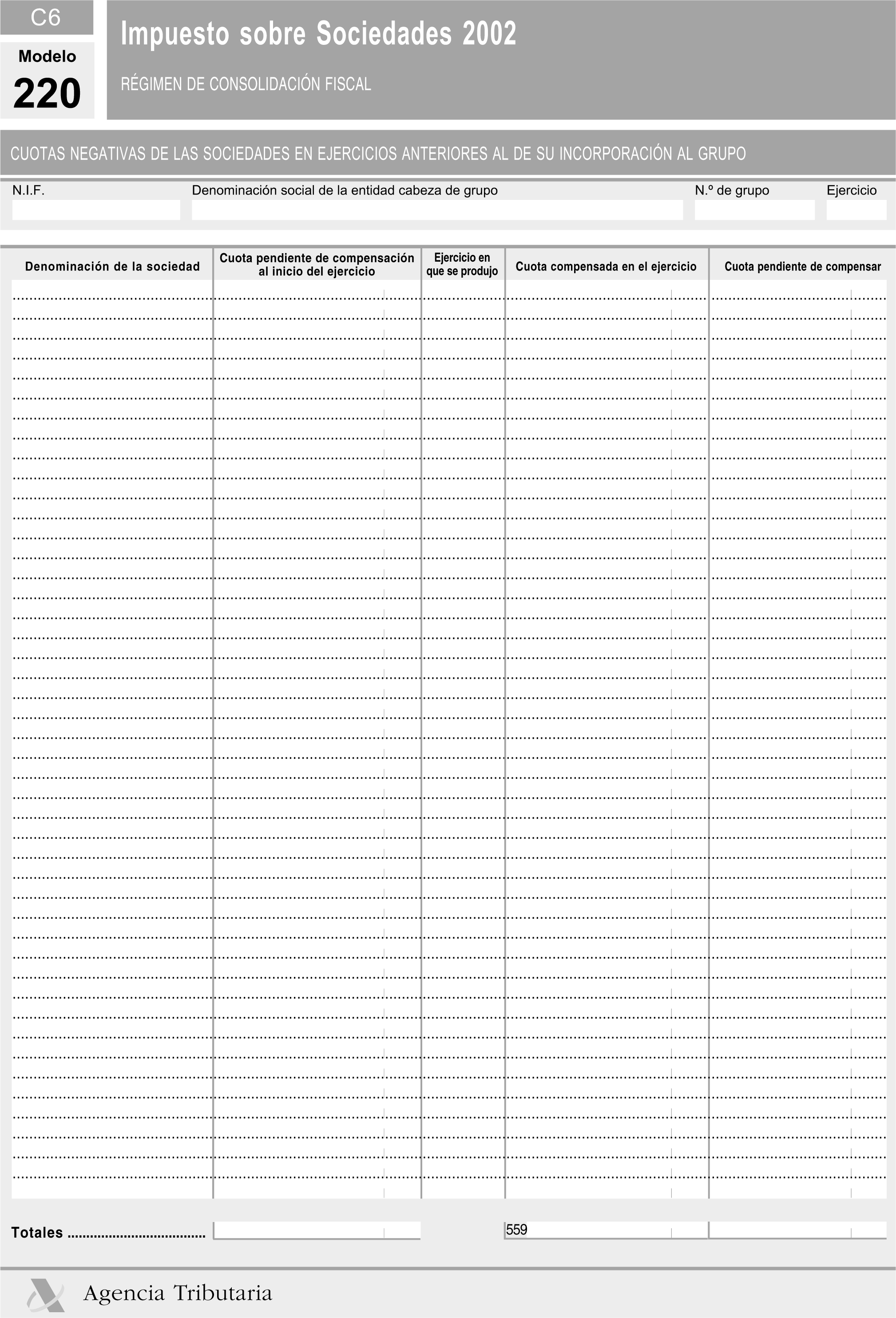

Ampliación del plazo de aplicación de las bases imponibles negativas pendientes de ejercicios anteriores, pasando de diez a quince años. Esta misma ampliación tiene lugar a efectos de compensar las cuotas íntegras negativas, en el caso de las cooperativas. Igualmente se amplía el plazo de aplicación de deducciones pendientes de ejercicios anteriores, pasando, con carácter general, de cinco a diez años.

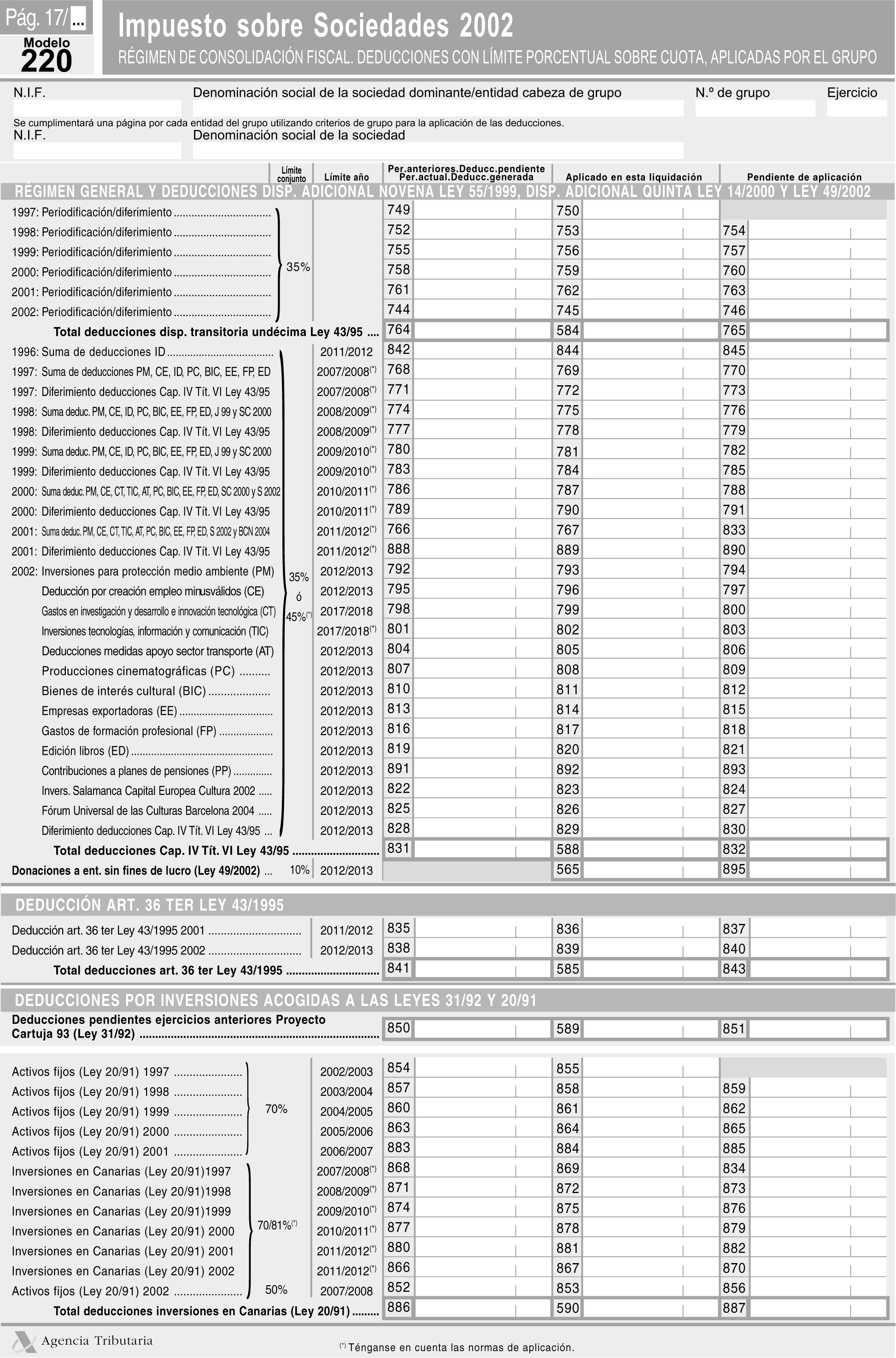

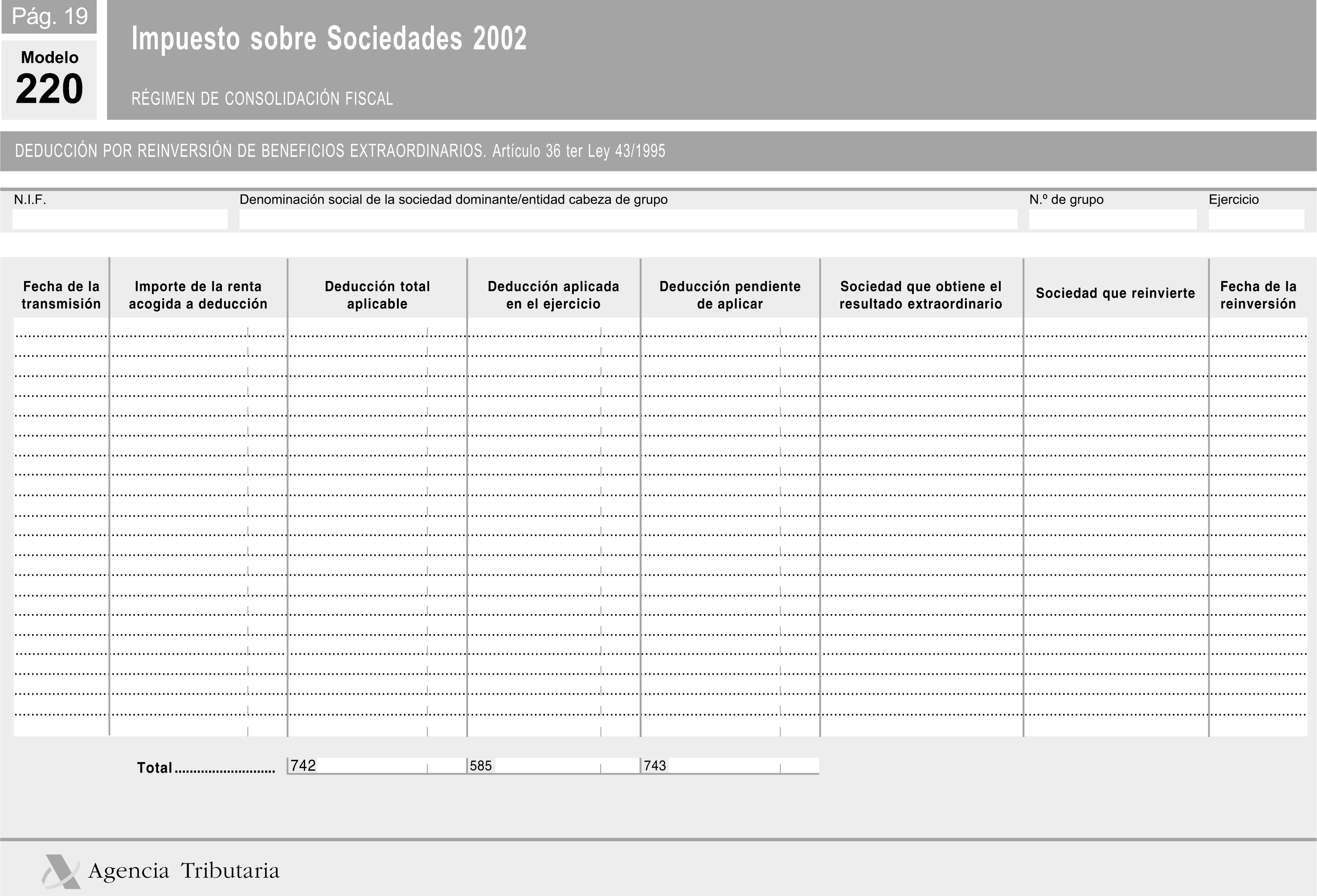

Creación de nuevas deducciones. En este ejercicio surte sus efectos, con plenitud, la deducción por reinversión de beneficios extraordinarios, recogida en el artículo 36.ter de la Ley del Impuesto. Esta deducción tuvo una primera aplicación en la declaración del Impuesto para el ejercicio 2001, por virtud de lo dispuesto en la disposición transitoria tercera de la Ley 24/2001; en los ejercicios iniciados a partir de 1 de enero de 2002 alcanza su plena eficacia.

Se contempla en esta declaración, también, la aplicación de la nueva deducción por contribuciones empresariales a planes de pensiones de empleo o mutualidades de previsión social, prevista en el nuevo artículo 36.quáter de la Ley.

Igualmente, se incorpora una nueva deducción por donativos realizados en favor de entidades beneficiarias de la actividad de mecenazgo, con motivo de la aprobación de la Ley 49/2002, de 23 de diciembre, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, si bien, dada la fecha de su entrada en vigor, sólo será de aplicación a los sujetos pasivos del Impuesto sobre Sociedades cuyos períodos impositivos se inicien a partir del 25 de diciembre de 2002.

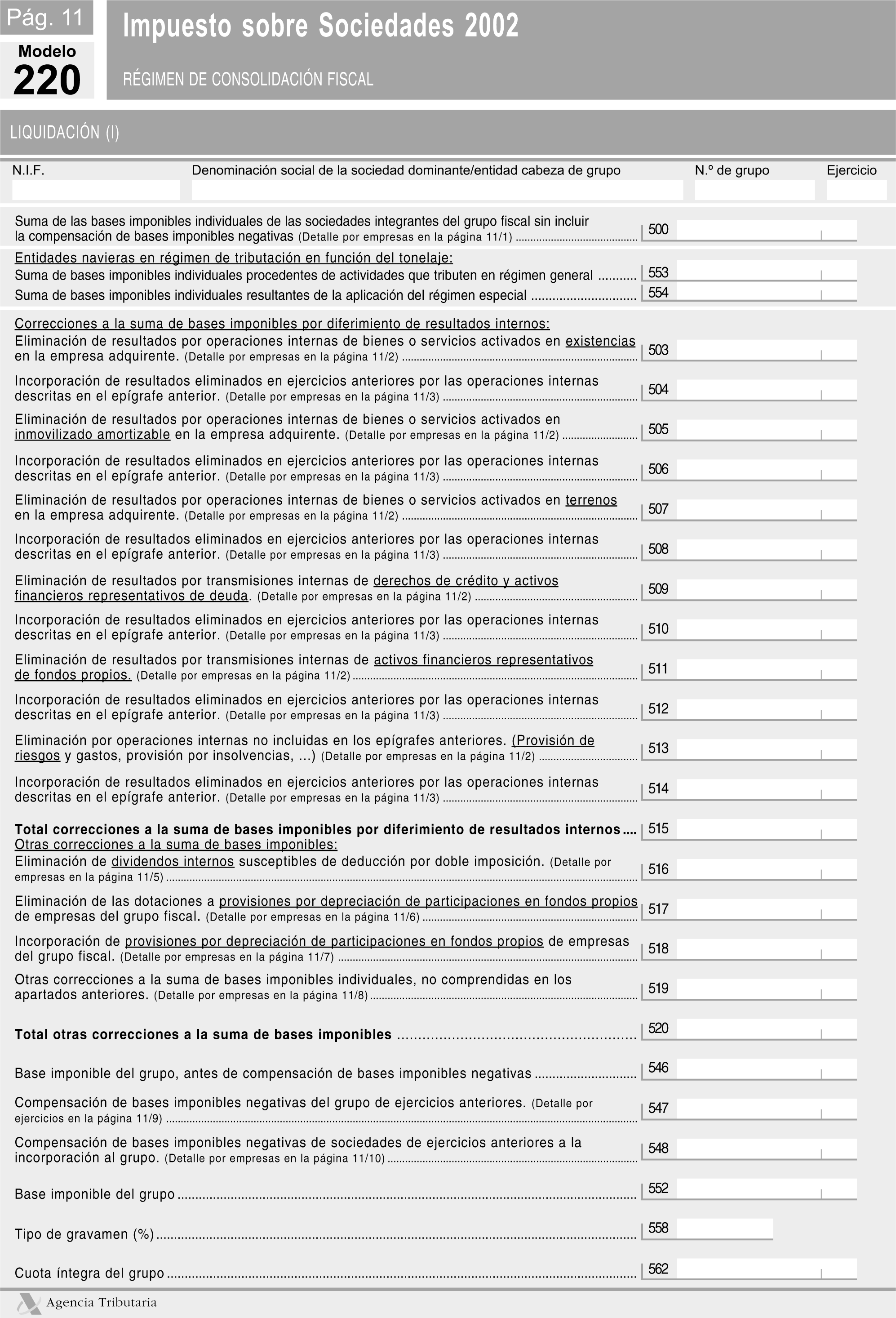

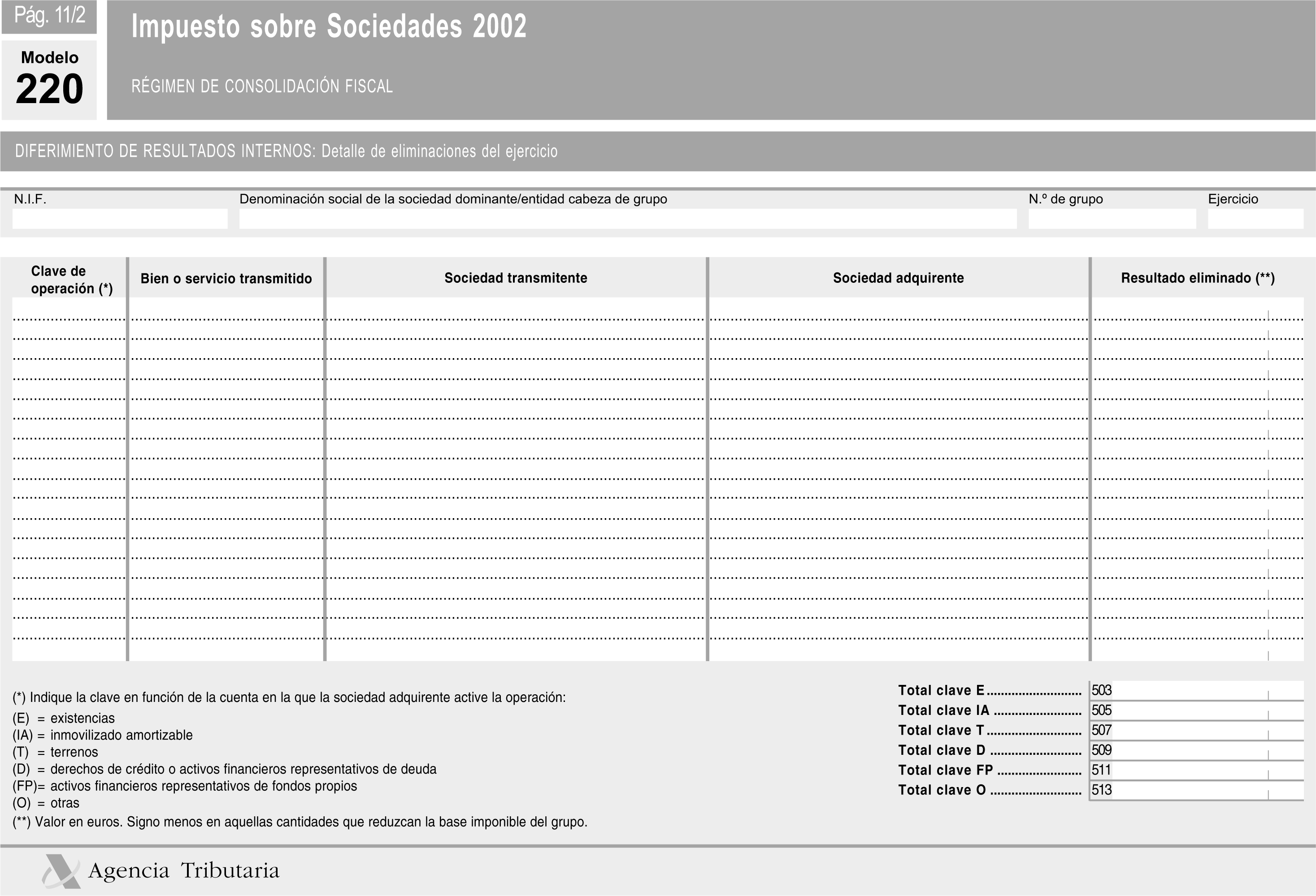

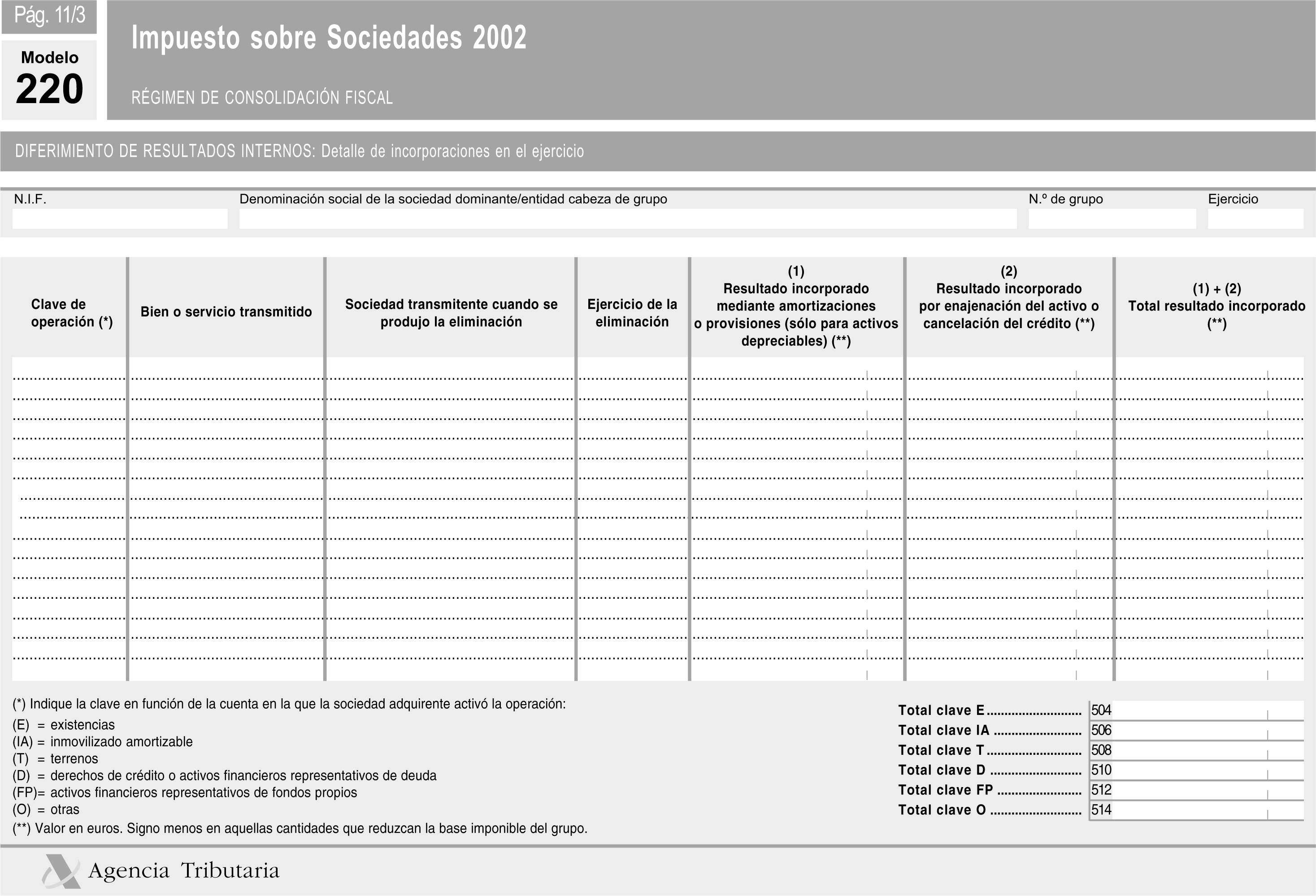

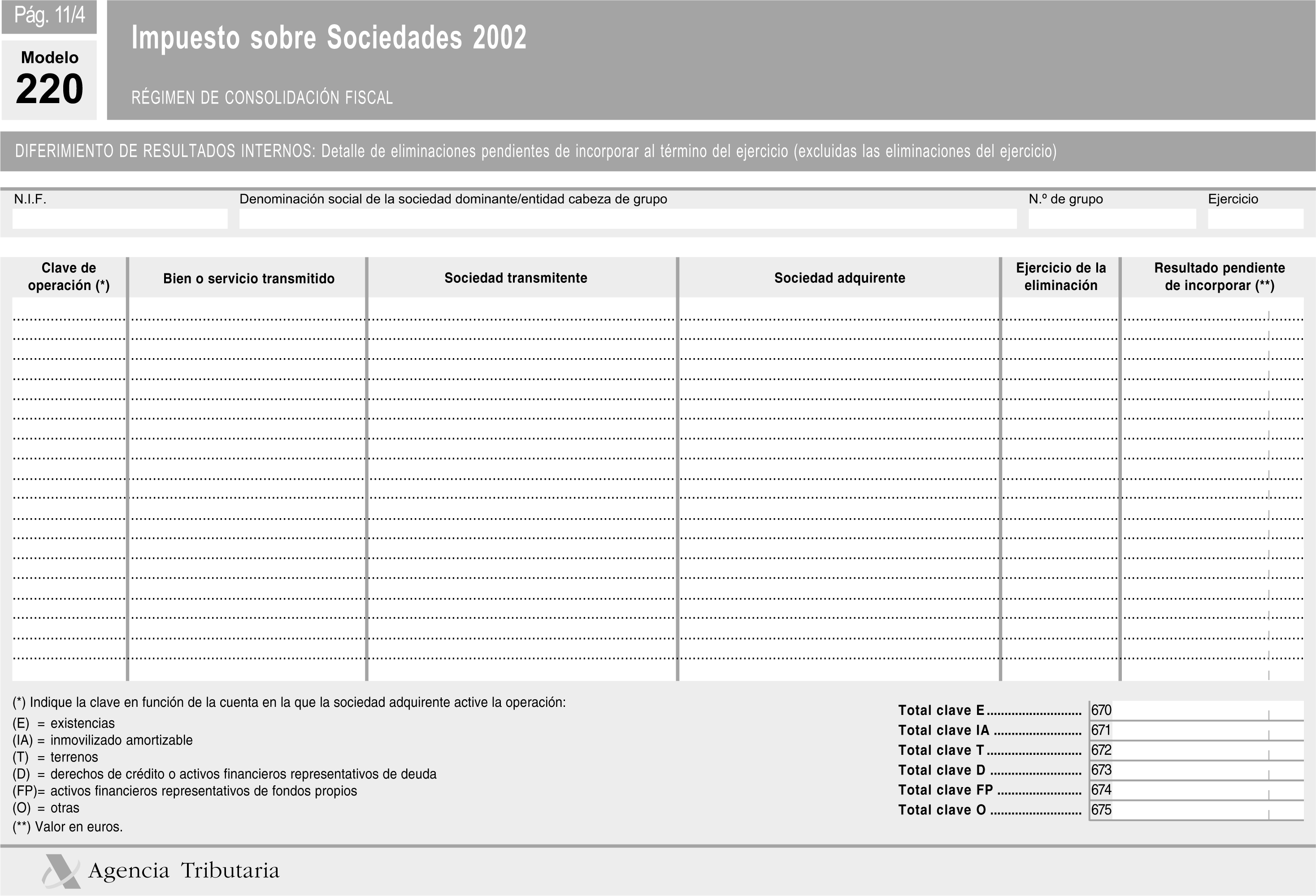

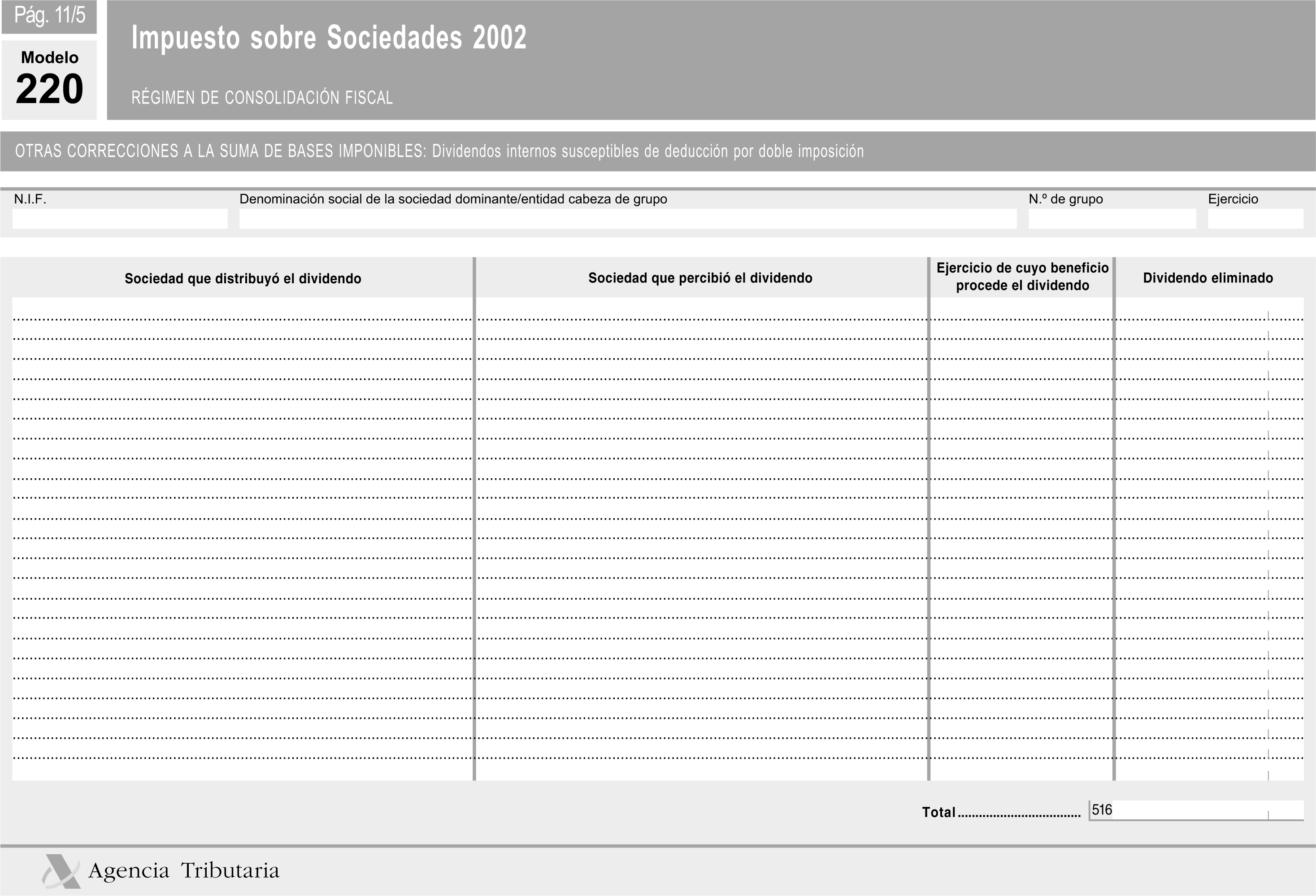

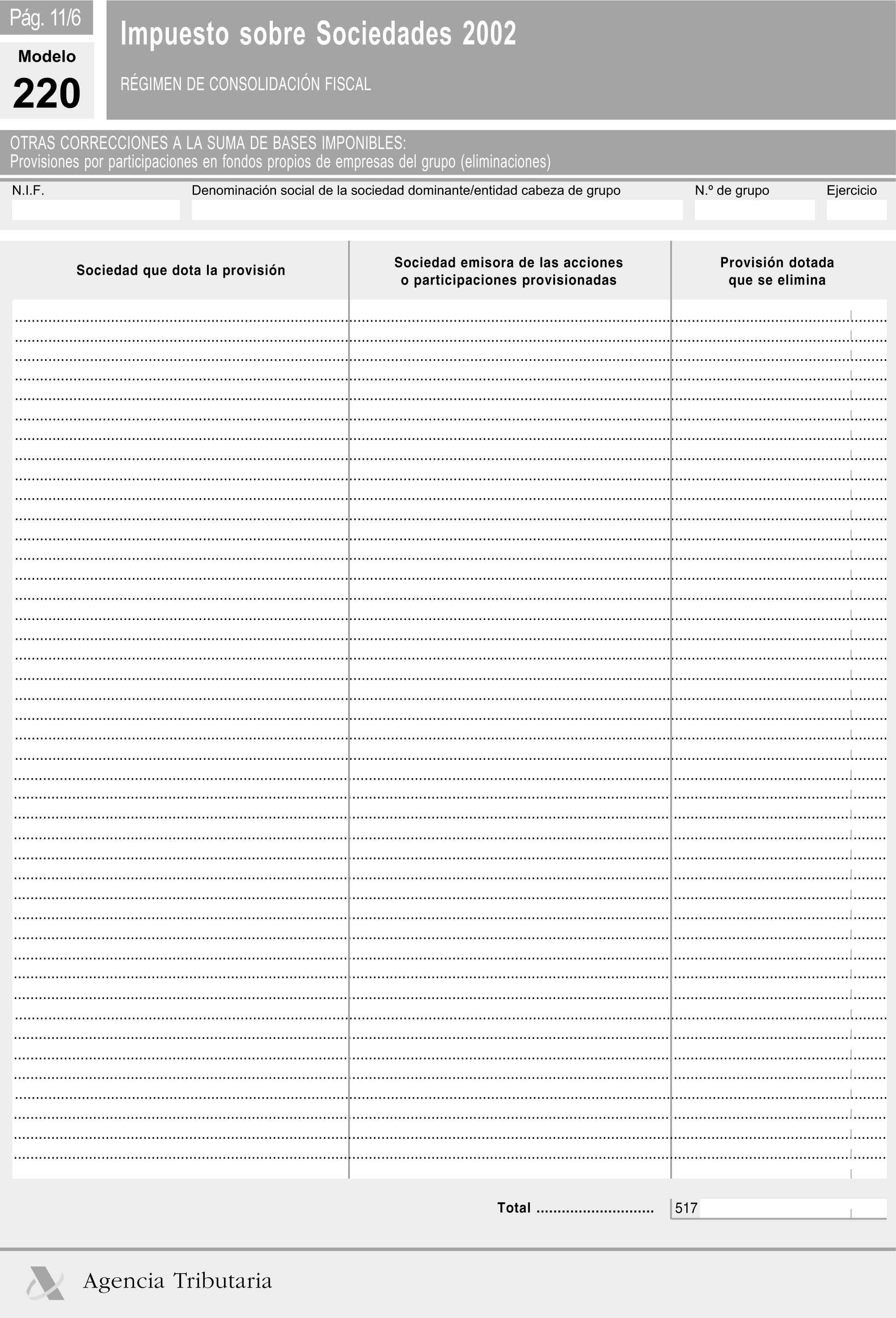

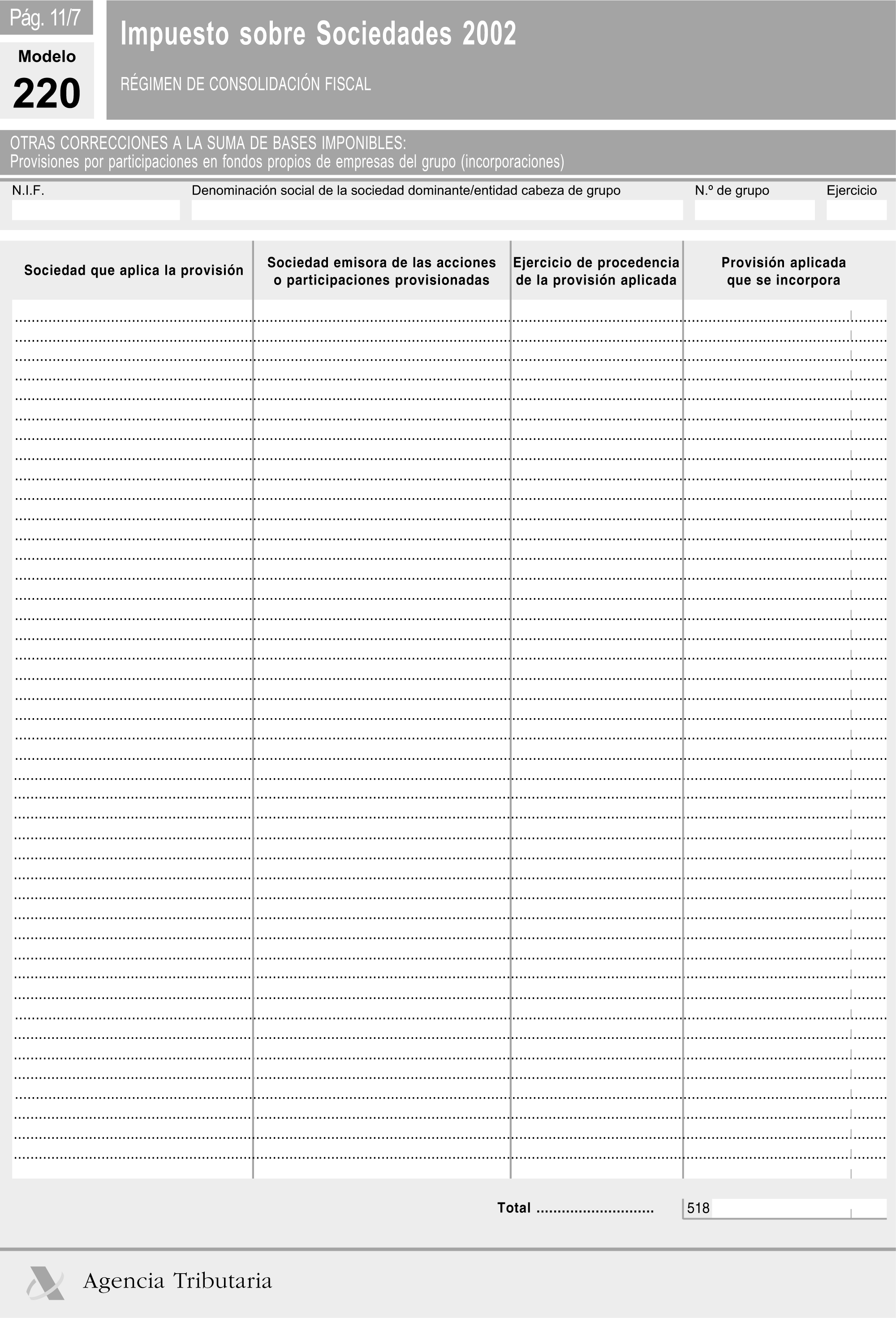

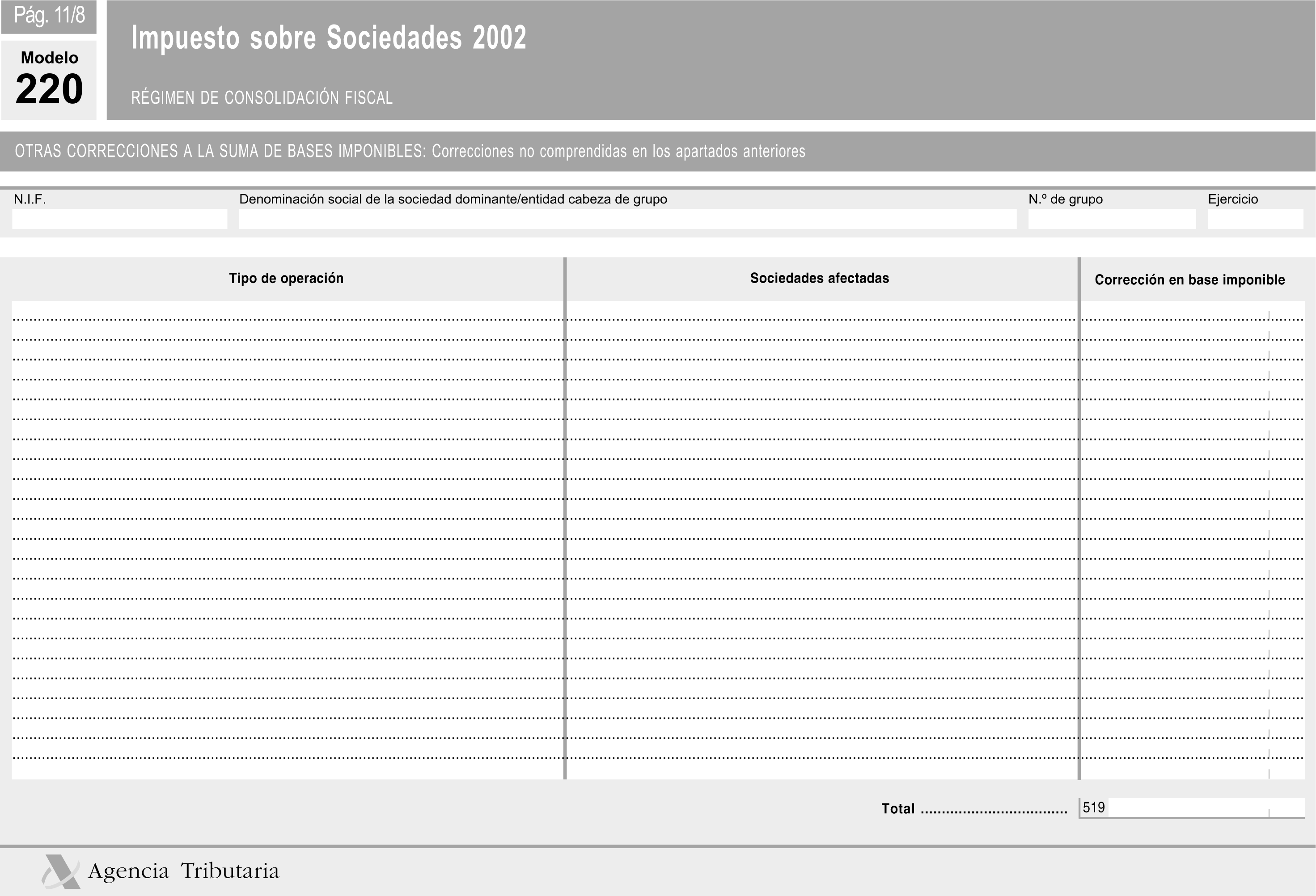

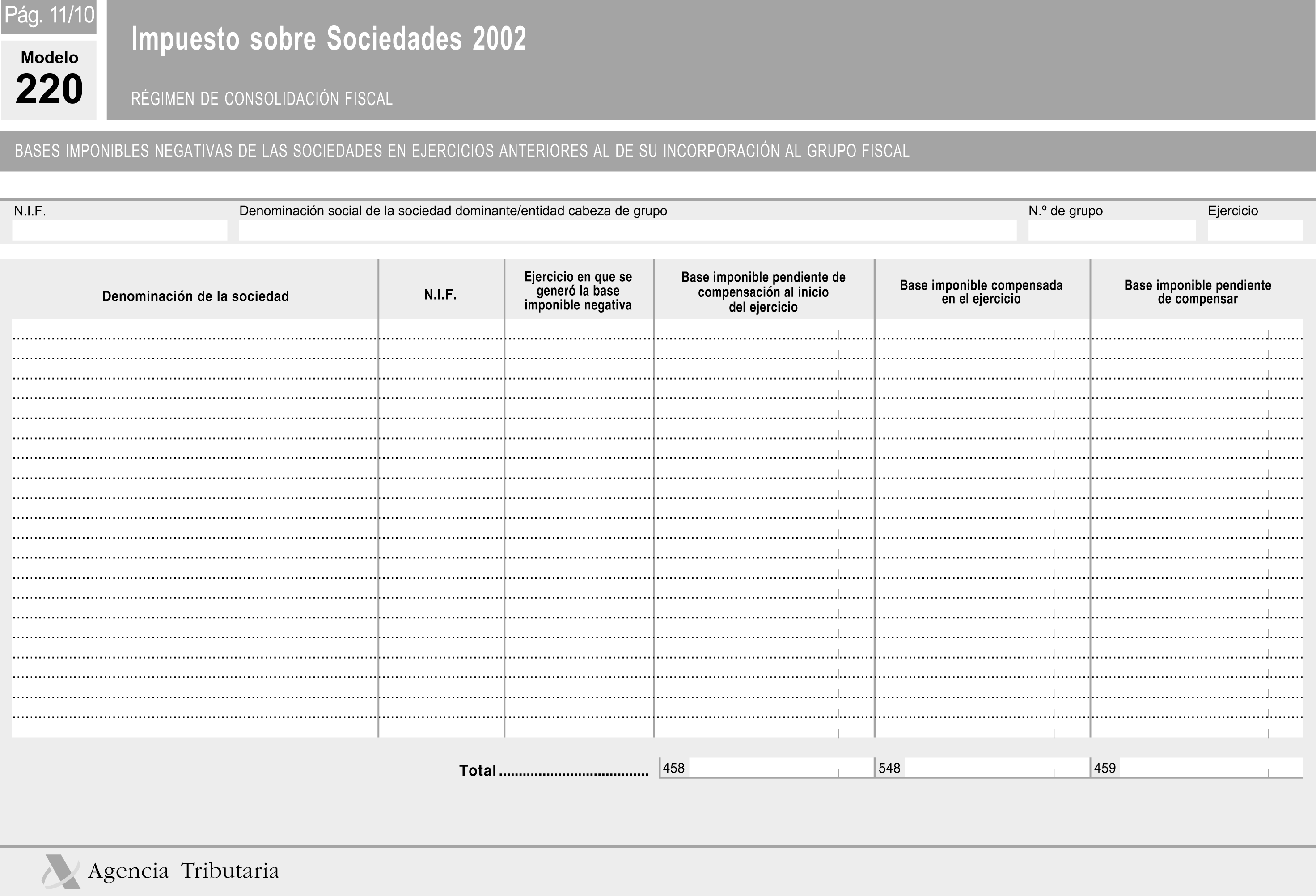

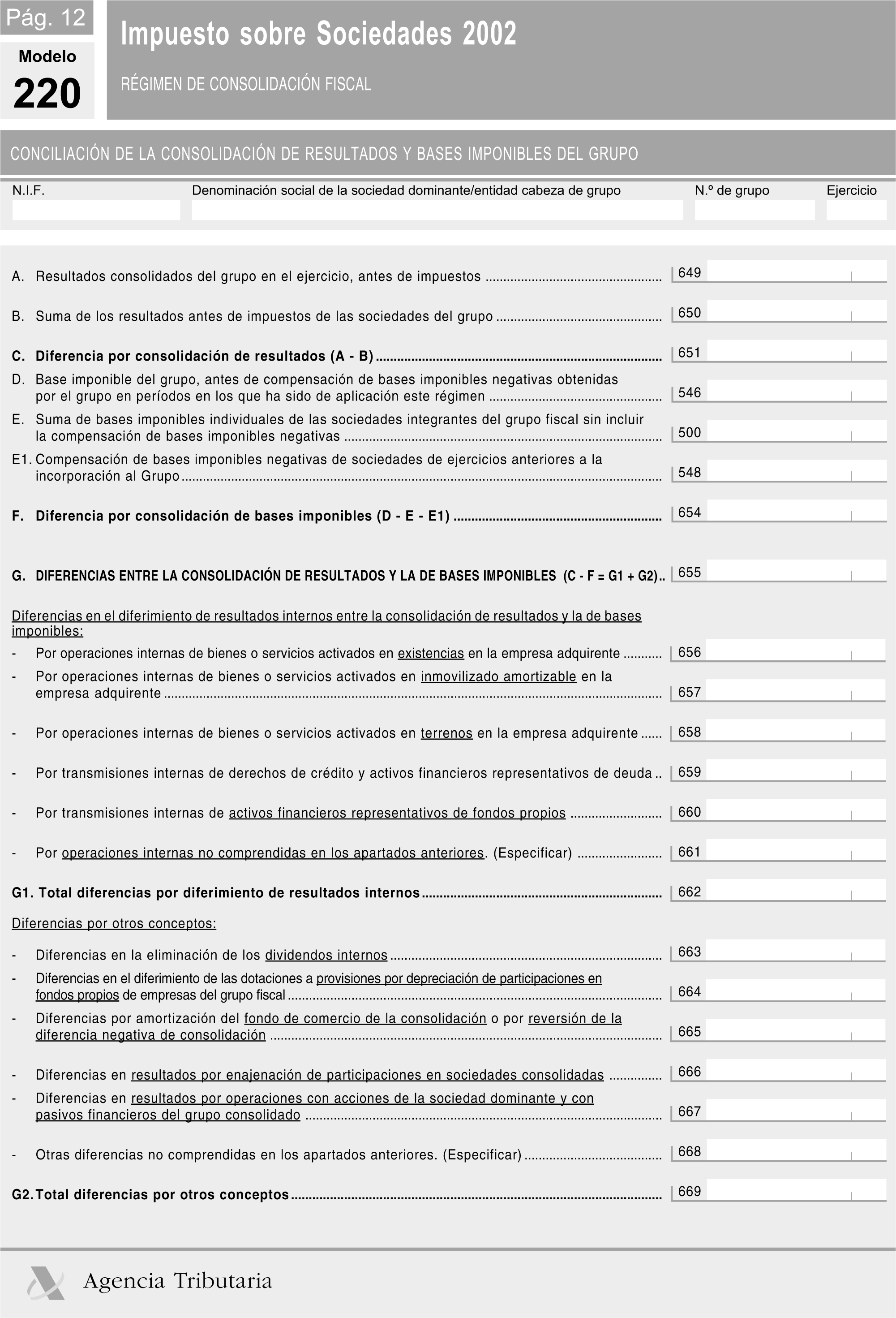

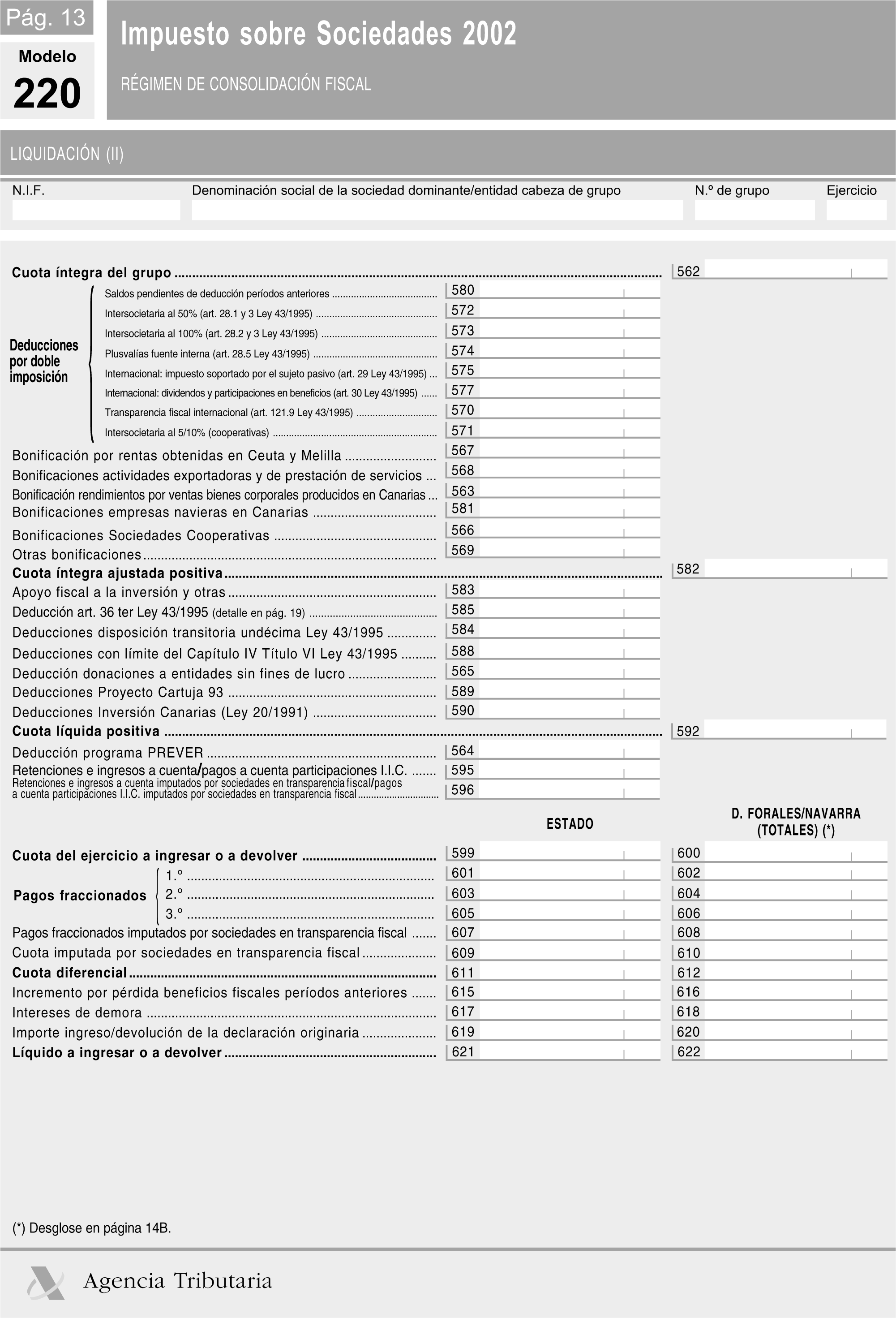

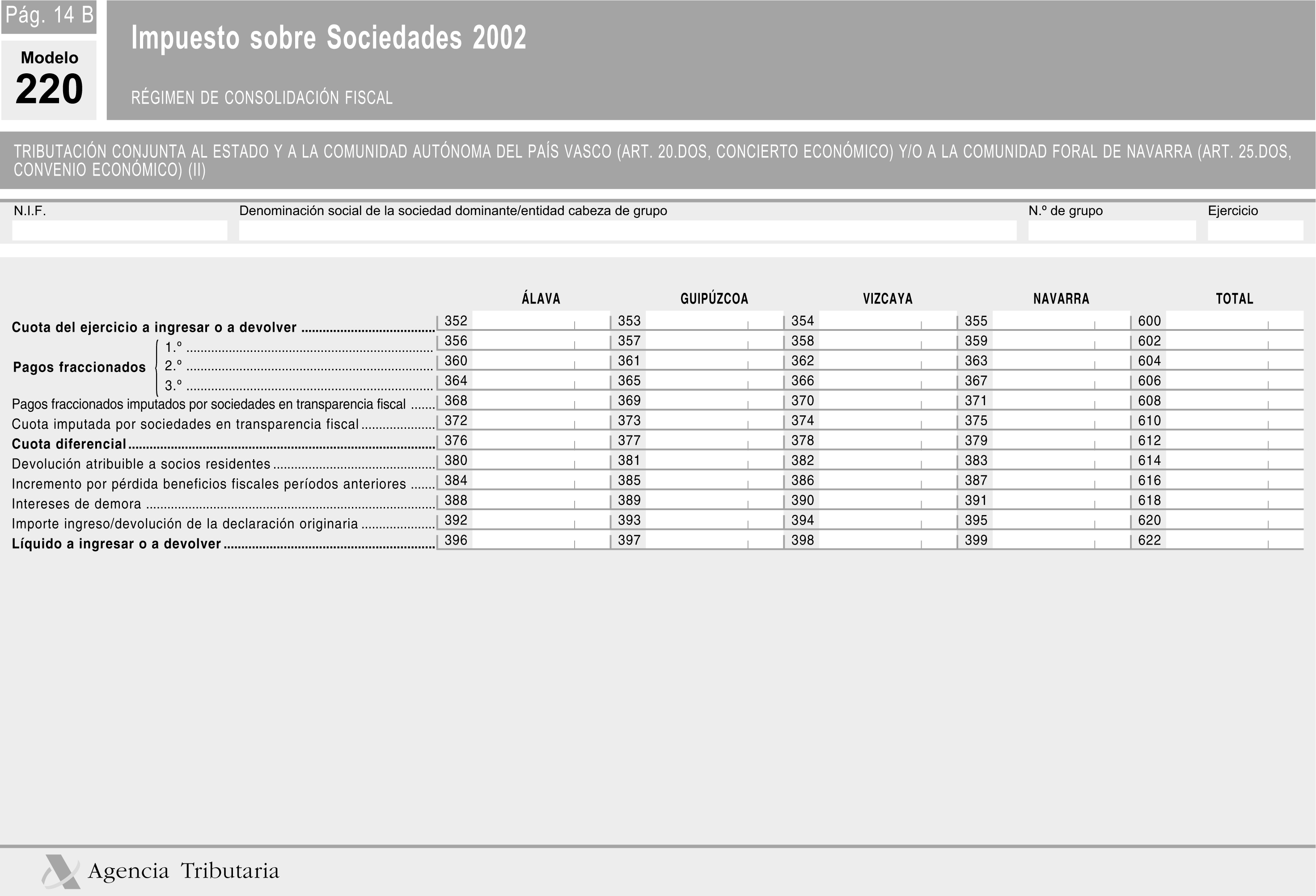

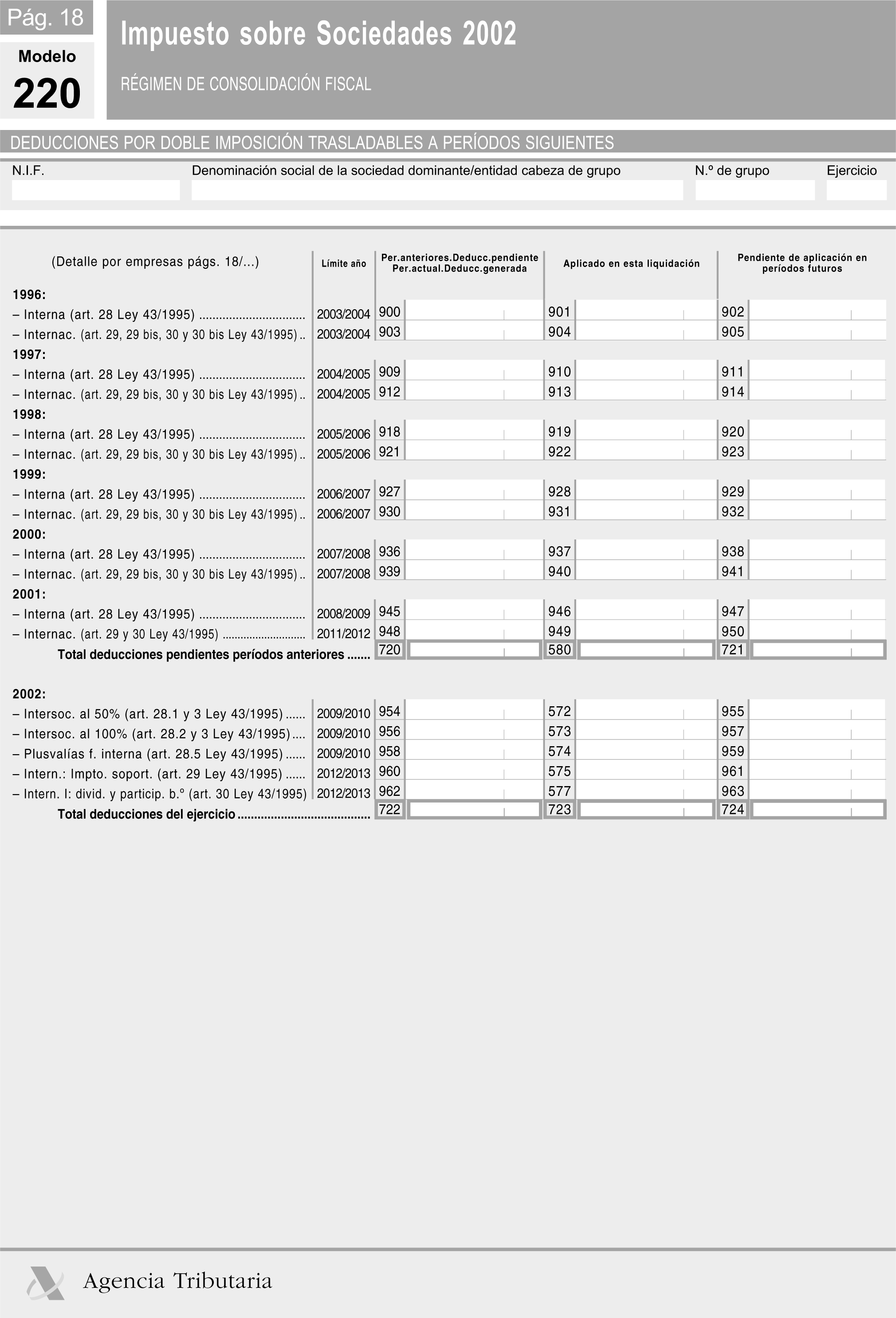

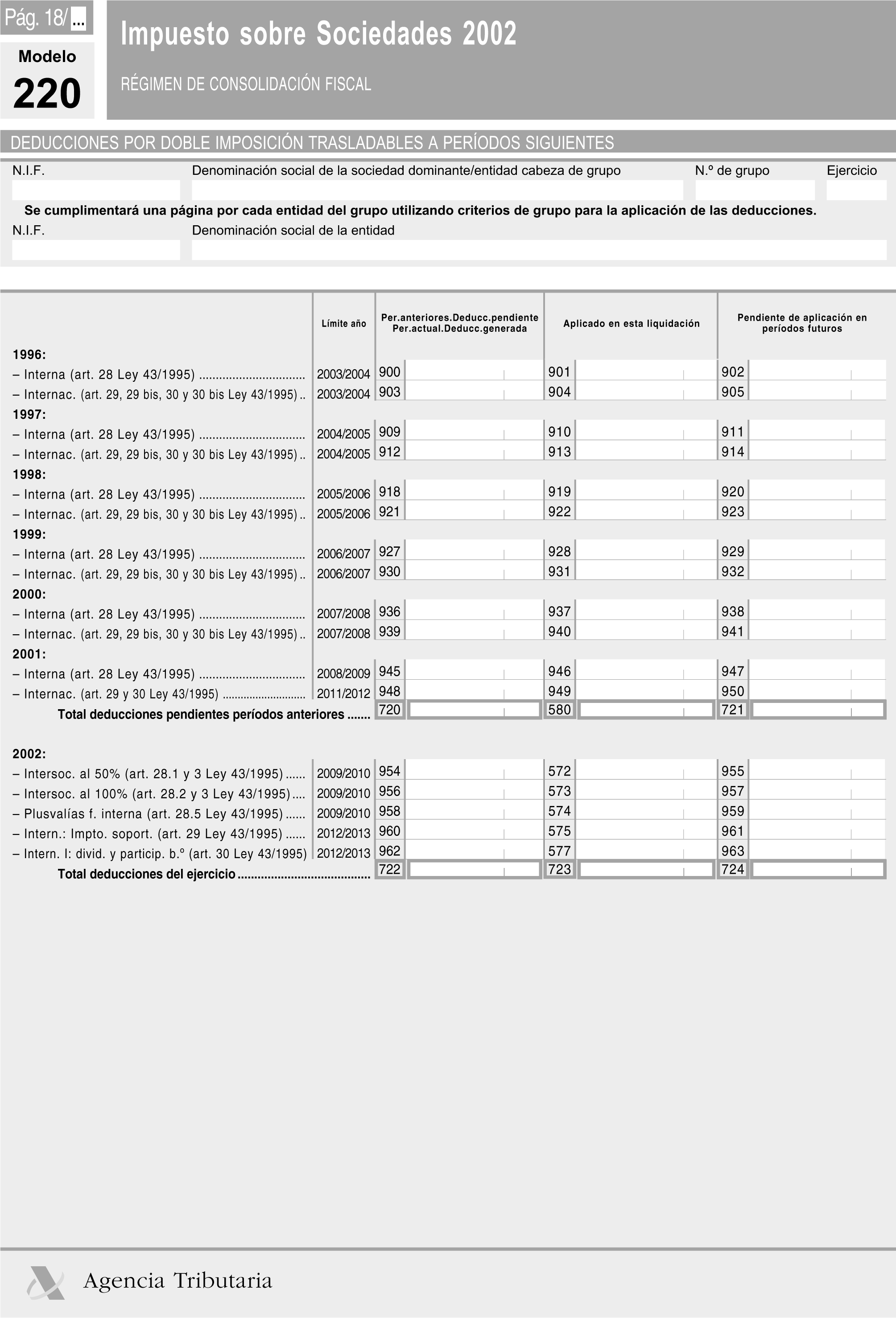

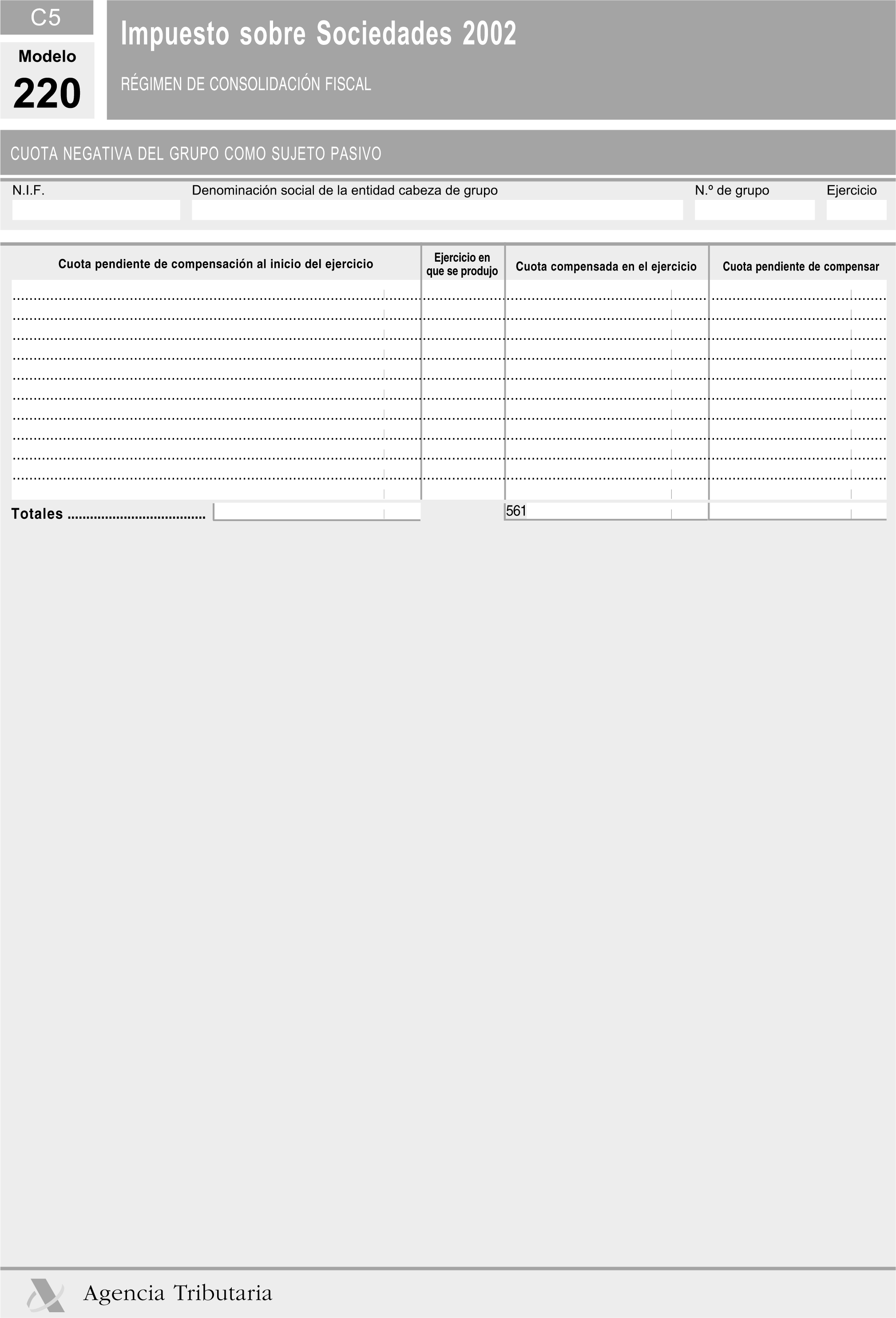

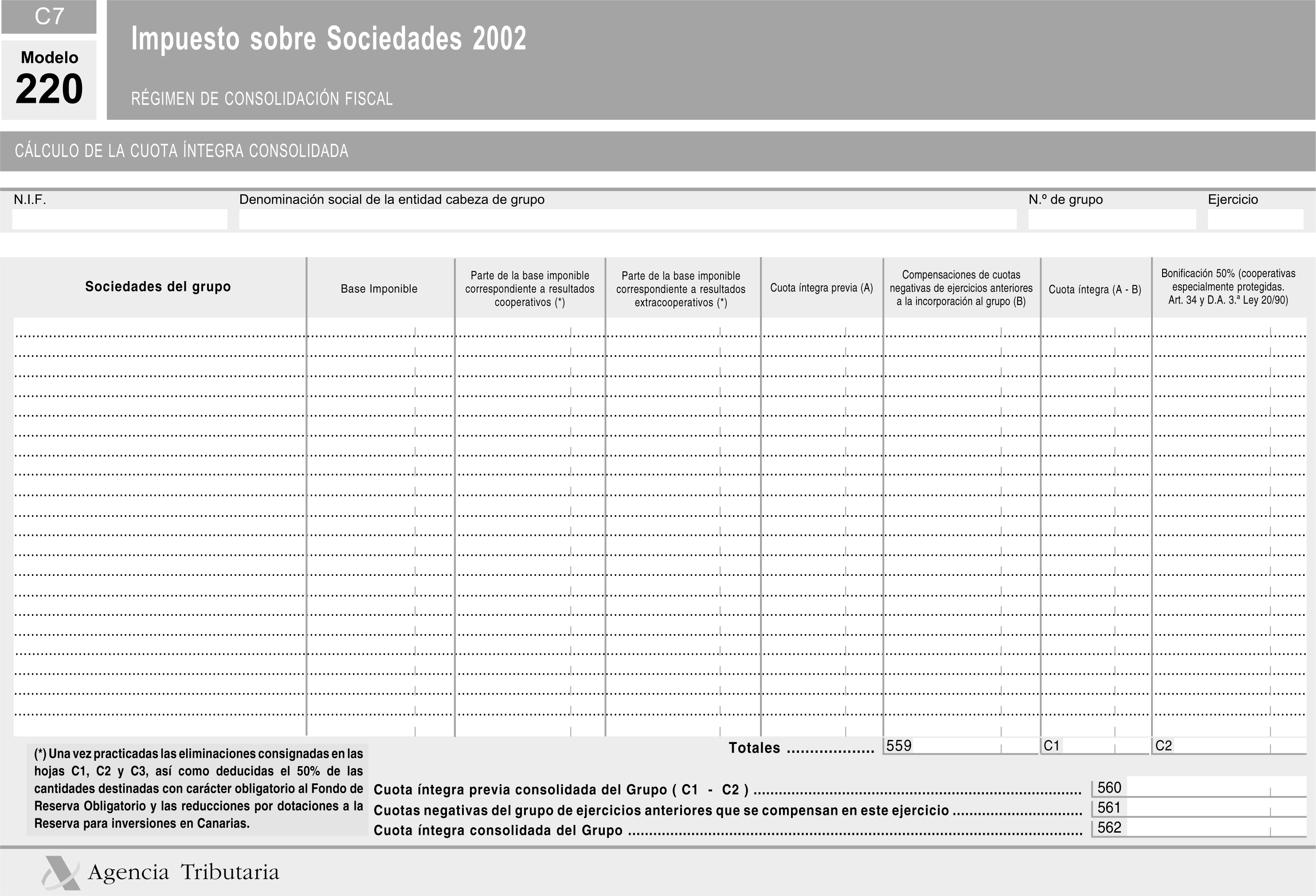

Modificaciones en el esquema liquidatorio para los grupos fiscales. La Ley 24/2001 introdujo diversas modificaciones en el régimen de consolidación fiscal, empezando por su propia denominación, las cuales han sido trasladadas al modelo específico de declaración previsto para el mismo. Estas modificaciones han incidido principalmente en el esquema liquidatorio, en cuanto las bases imponibles negativas de las sociedades del grupo que estas traían de antes de su incorporación al mismo se van a compensar una vez aplicadas las bases negativas del propio grupo, a diferencia de lo que sucedía hasta ahora.

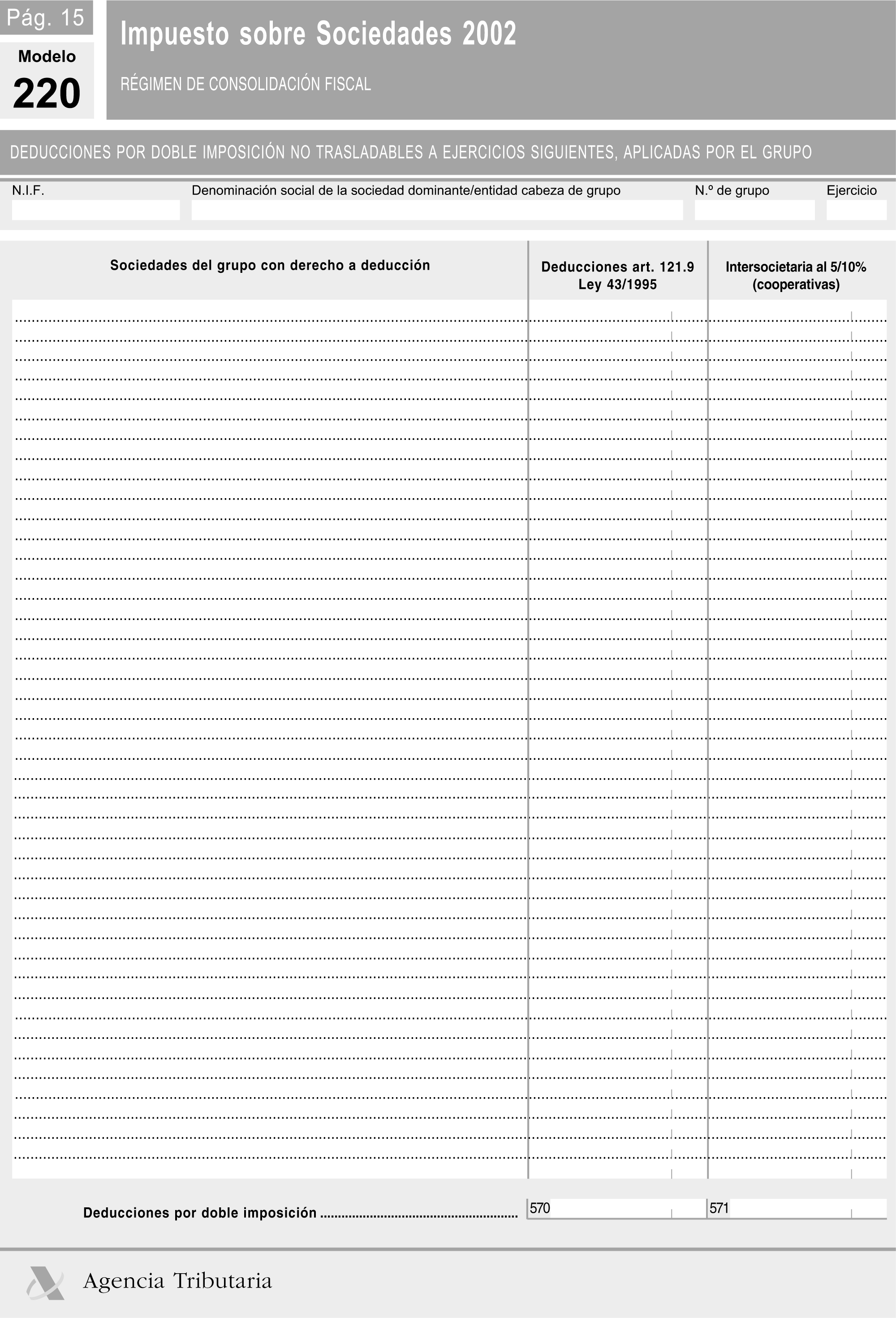

Adicionalmente, en los modelos para este ejercicio se ha incorporado un mayor desglose de algunas magnitudes declaradas, tales como las deducciones por doble imposición trasladables a ejercicios posteriores, o la deducción por reinversión de beneficios extraordinarios.

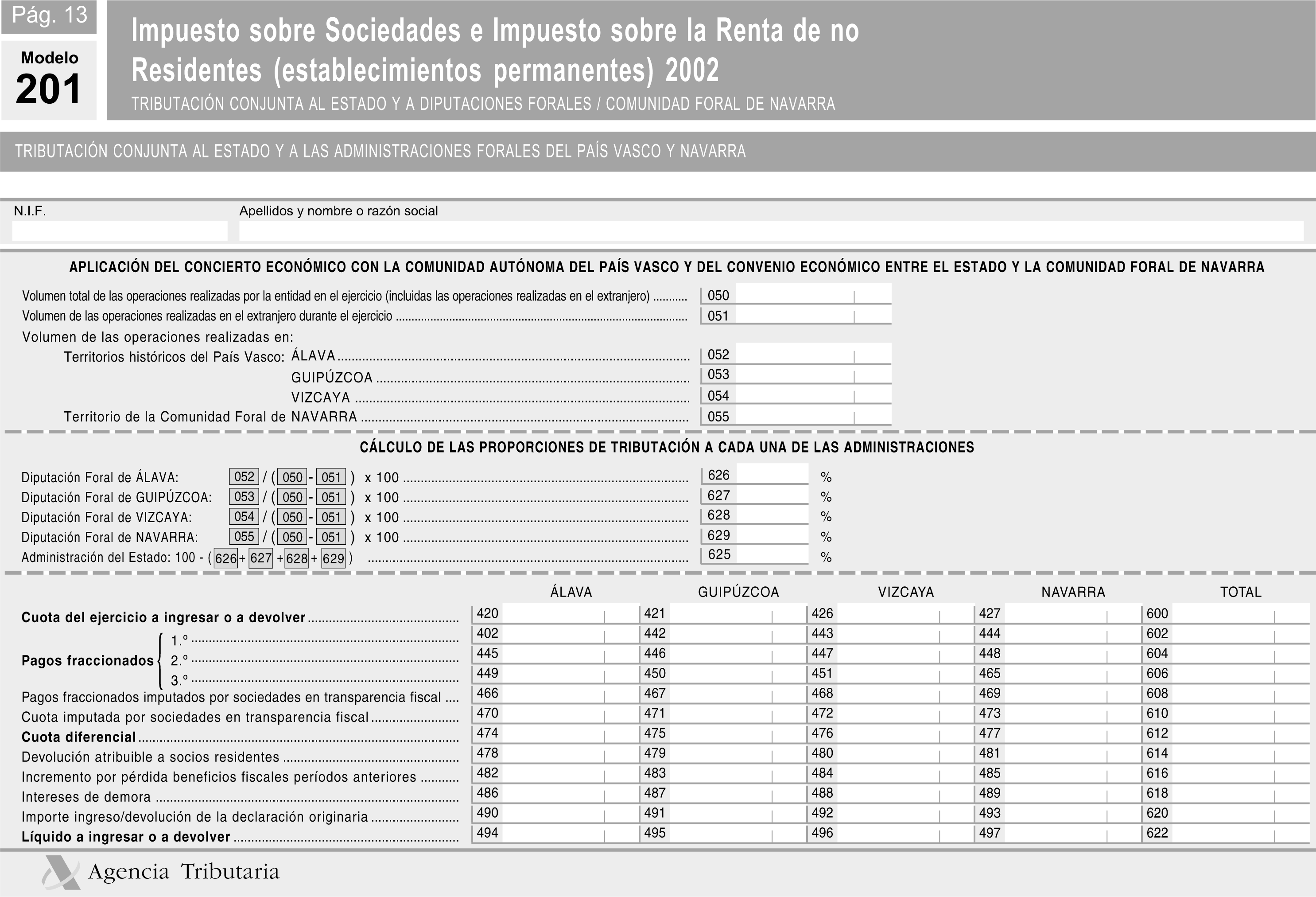

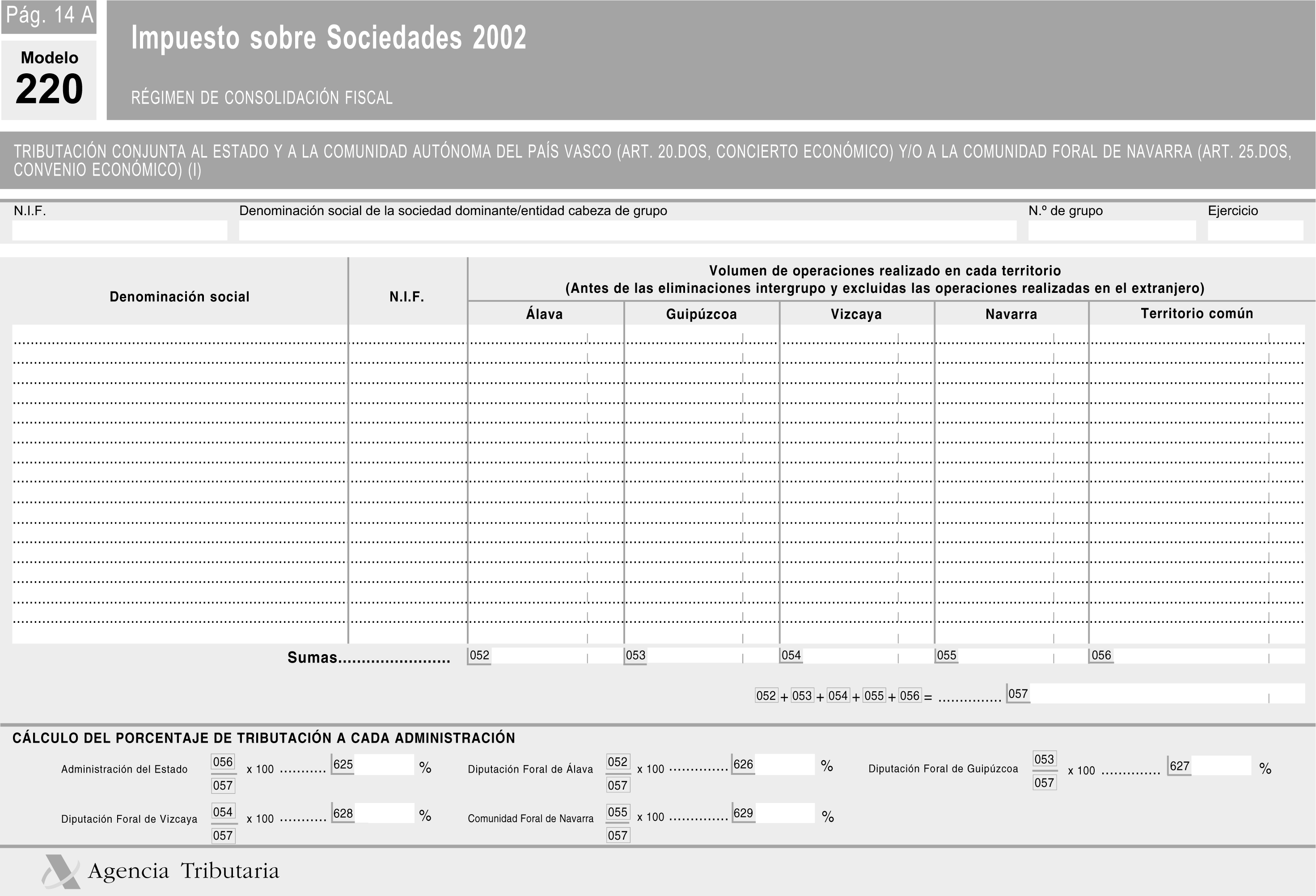

Junto a las modificaciones que se han expuesto, se ha efectuado en los modelos que ahora se aprueban las pertinentes adaptaciones al nuevo Concierto Económico con la Comunidad Autónoma del País Vasco, aprobado por la Ley 12/2002, de 23 de mayo.

Se prevé también en esta Orden la presentación por parte de los sujetos pasivos de la información a que obligan los artículos 14.bis y 49.bis del Reglamento del Impuesto sobre Sociedades, ambos introducidos por el Real Decreto 252/2003, de 28 de febrero, por el que se modifica el Reglamento del Impuesto sobre Sociedades aprobado por Real Decreto 537/1997, de 14 de abril, así como el Real Decreto 2281/1998, de 23 de octubre, por el que se desarrollan las disposiciones aplicable a determinadas obligaciones de suministro de información a la Administración tributaria y se modifica el Reglamento de Planes y Fondos y Planes de Pensiones, aprobado por el Real Decreto 1307/1988, de 30 de septiembre, y el Real Decreto 2027/1995, de 22 de diciembre, por el que se regula la declaración anual de operaciones con terceras personas.

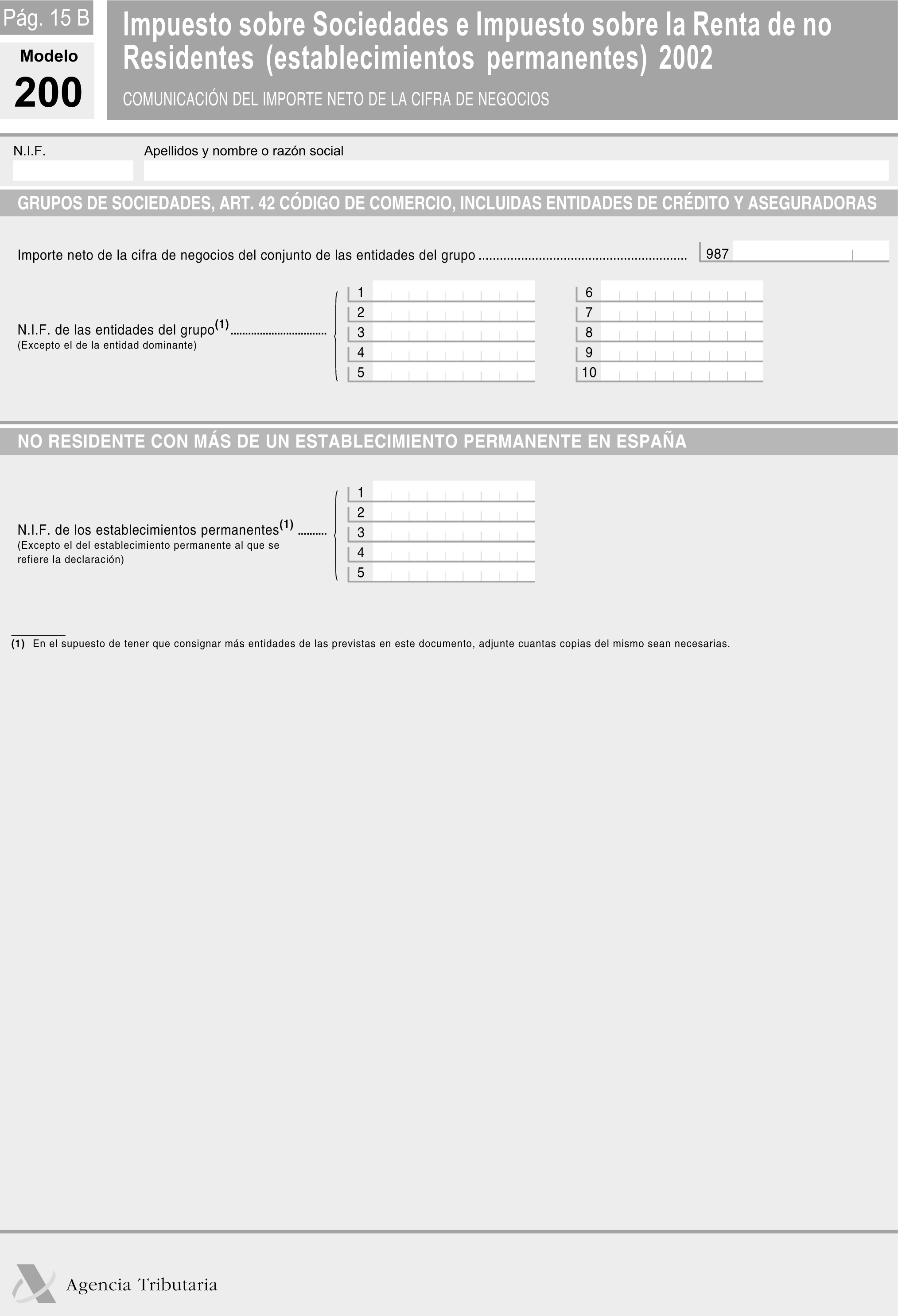

Por otro lado, también la modificación del Impuesto sobre Actividades Económicas introducida por la Ley 51/2002, de 27 de diciembre, de reforma de la Ley 39/1988, de 28 de diciembre, Reguladora de las Haciendas Locales, ha tenido incidencia en los modelos que ahora se aprueban; dicha modificación ha supuesto, entre otras cosas, el establecimiento en el mencionado Impuesto de un conjunto de exenciones a favor de ciertas entidades jurídicas, algunas de las cuales están condicionadas a no superar un determinado importe neto de cifra de negocios. Se hace preciso por ello que la Administración Tributaria conozca dicha cifra en todos los casos, para lo cual se han incorporado a los modelos 200 y 201 determinadas claves destinadas específicamente a disponer de la mencionada cifra de negocios para todas las sociedades declarantes, cualquiera que sea su objeto social, así como del importe de la cifra de negocios de los grupos mercantiles de sociedades, en los casos en que la entidad declarante pertenezca a uno de ellos.

Por lo demás, se mantienen los criterios de utilización de cada uno de los modelos establecidos en ejercicios anteriores, especificándose que las entidades navieras acogidas al régimen especial de tributación en función del tonelaje deberán presentar su declaración, preceptivamente, mediante el modelo 200.

No se recogen tampoco novedades significativas en cuanto a las formas de presentación de la declaración, que son las mismas que en el ejercicio anterior, siendo posible la presentación tanto en papel impreso como por vía telemática para los modelos 200 y 201, y sólo en papel para el modelo 220.

En cuanto a los sobres de retorno, se aprueban en esta Orden los de todos los modelos, excepto el del Programa de Ayuda. Pese a que la Orden HAC/639/2002, de 21 de marzo, por la que se aprueban los modelos de declaración-liquidación del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2001, se dictan instrucciones relativas al procedimiento de declaración e ingreso y se establecen las condiciones generales y el procedimiento para su presentación telemática («Boletín Oficial del Estado» del 26), los estableció en su momento con carácter indefinido, determinadas modificaciones en la documentación a incluir en los sobres hace necesaria su nueva aprobación.

La disposición final única del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 537/1997, de 14 de abril («Boletín Oficial del Estado» del 24; corrección de errores de 5 de junio), en la nueva redacción dada por el Real Decreto 252/2003, citado anteriormente, habilita al Ministro de Economía y Hacienda, entre otras, para:

a) Aprobar el modelo de declaración por el Impuesto sobre Sociedades y determinar los lugares y forma de presentación del mismo.

b) Aprobar la utilización de modalidades simplificadas o especiales de declaración, incluyendo la declaración consolidada de los grupos de sociedades.

c) Establecer los supuestos en que habrán de presentarse las declaraciones por este Impuesto en soporte directamente legible por ordenador o por medios telemáticos.

d) Establecer los documentos o justificantes que deben acompañar a la declaración.

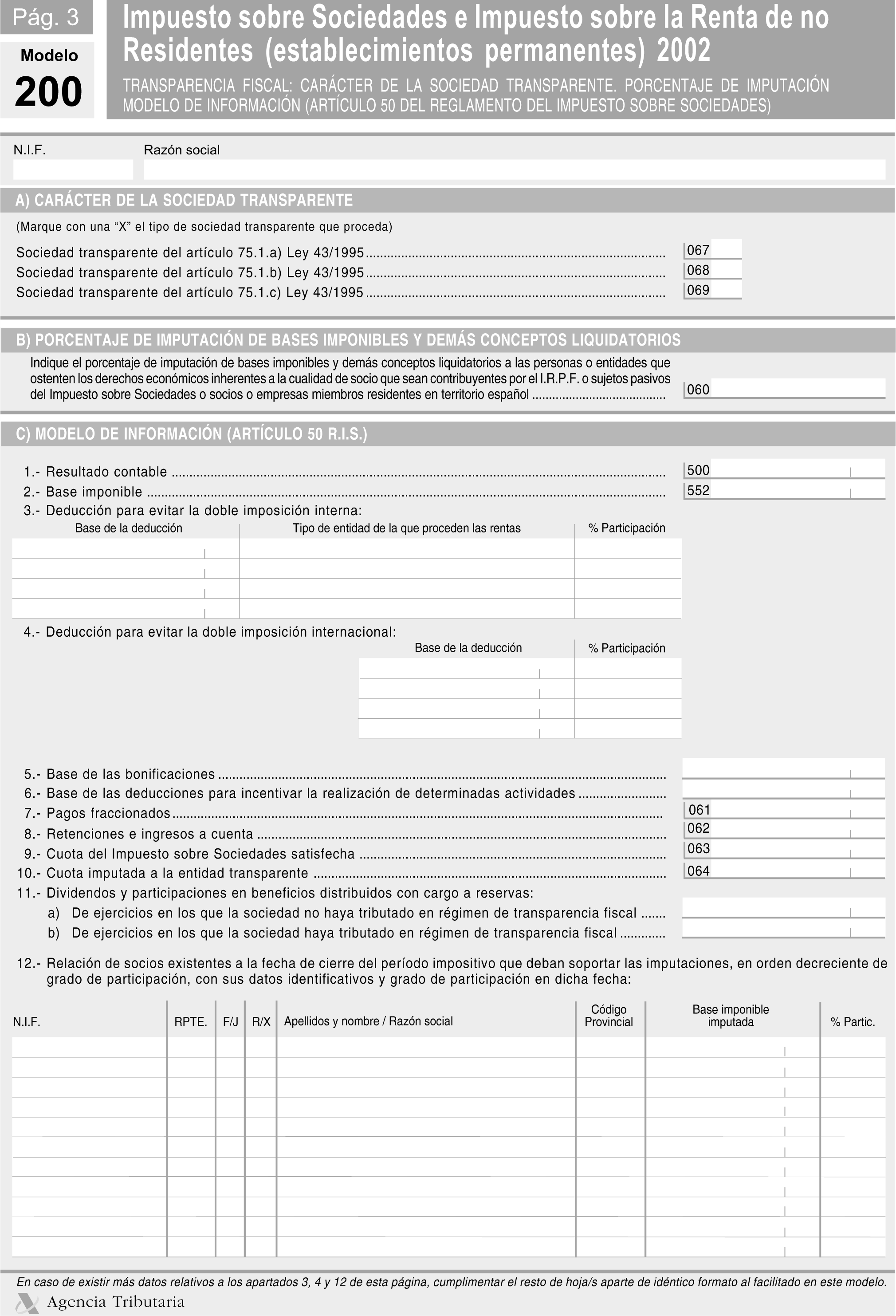

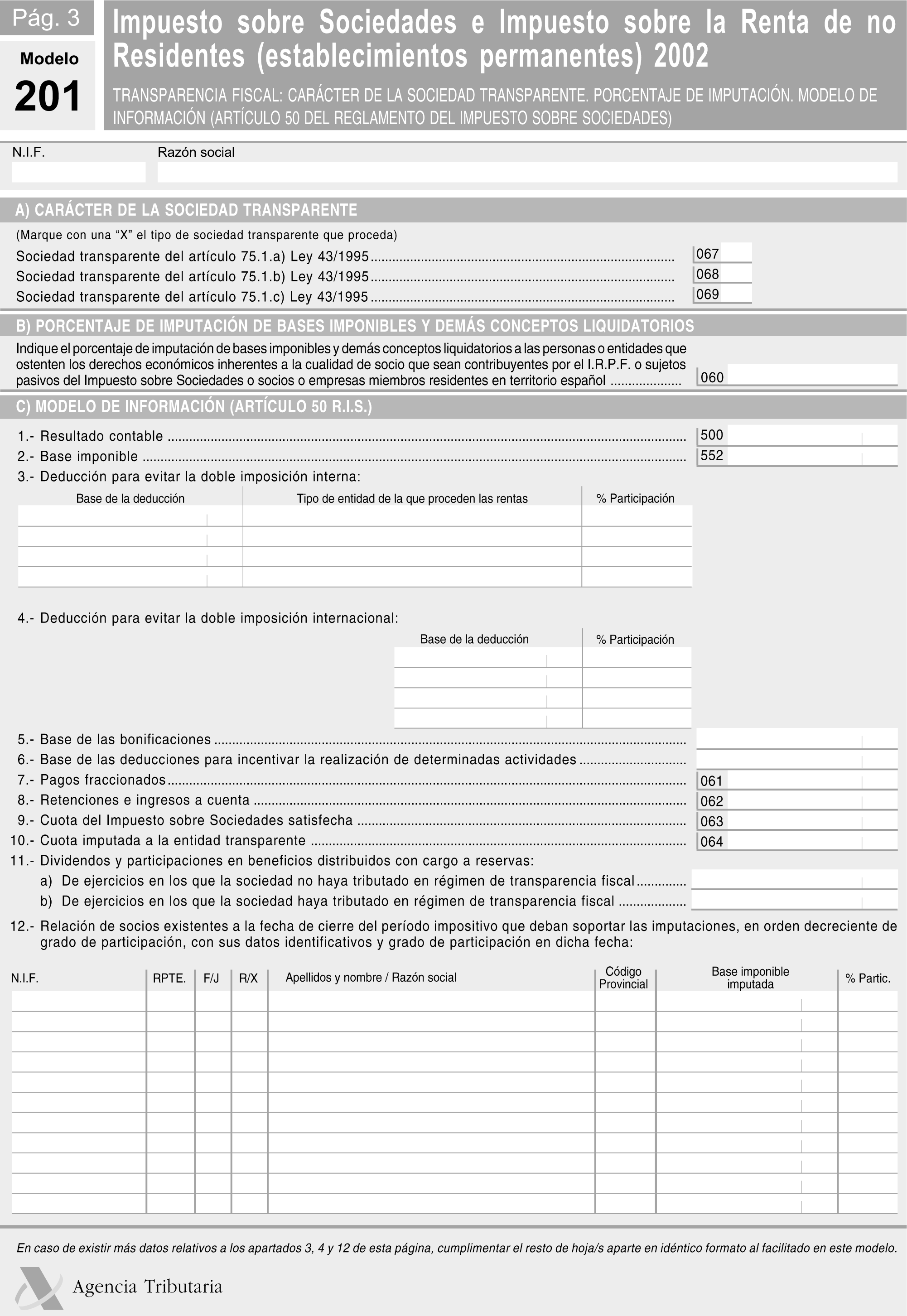

e) Aprobar el modelo de información que deben rendir las sociedades en régimen de transparencia fiscal.

El artículo 20 de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias, habilita al Ministro de Economía y Hacienda para determinar la forma y el lugar en que los establecimientos permanentes deben presentar la correspondiente declaración, así como la documentación que deben acompañar a ésta. La disposición final segunda de esta misma Ley habilita al Ministro de Economía y Hacienda para aprobar los modelos de declaración de este Impuesto, para establecer la forma, lugar y plazos para su presentación, así como para establecer los supuestos y condiciones de presentación de los mismos por medios telemáticos.

Por otra parte, la disposición final segunda de la citada Ley 50/1998 autoriza al Ministro de Economía y Hacienda para que determine, mediante Orden, los supuestos y condiciones en que los contribuyentes y las entidades incluidas en la colaboración social en la gestión tributaria a que se refiere el artículo 96 de la Ley General Tributaria, podrán presentar por medios telemáticos declaraciones, declaraciones-liquidaciones, autoliquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria.

En este sentido, el artículo 55 bis del Reglamento del Impuesto sobre Sociedades, introducido por el Real Decreto 3472/2000, de 29 de diciembre («Boletín Oficial del Estado» del 30), establece la forma en que la Administración tributaria podrá hacer efectiva la colaboración social en la presentación de declaraciones por este impuesto. En el apartado 4 del citado artículo se determina que mediante Orden del Ministro de Hacienda se establecerán los supuestos y condiciones en que las entidades que hayan suscrito los acuerdos previstos en el apartado 1 del precitado artículo podrán presentar por medios telemáticos declaraciones, declaraciones-liquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria, en representación de terceras personas.

Todas las habilitaciones al Ministro de Economía y Hacienda expresadas en los párrafos anteriores deben entenderse realizadas en la actualidad al Ministro de Hacienda, de acuerdo con lo dispuesto en el artículo 2 del Real Decreto 557/2000, de 27 de abril («Boletín Oficial del Estado» del 28) de reestructuración de los Departamentos Ministeriales.

En consecuencia, y haciendo uso de las autorizaciones que tengo conferidas, dispongo:

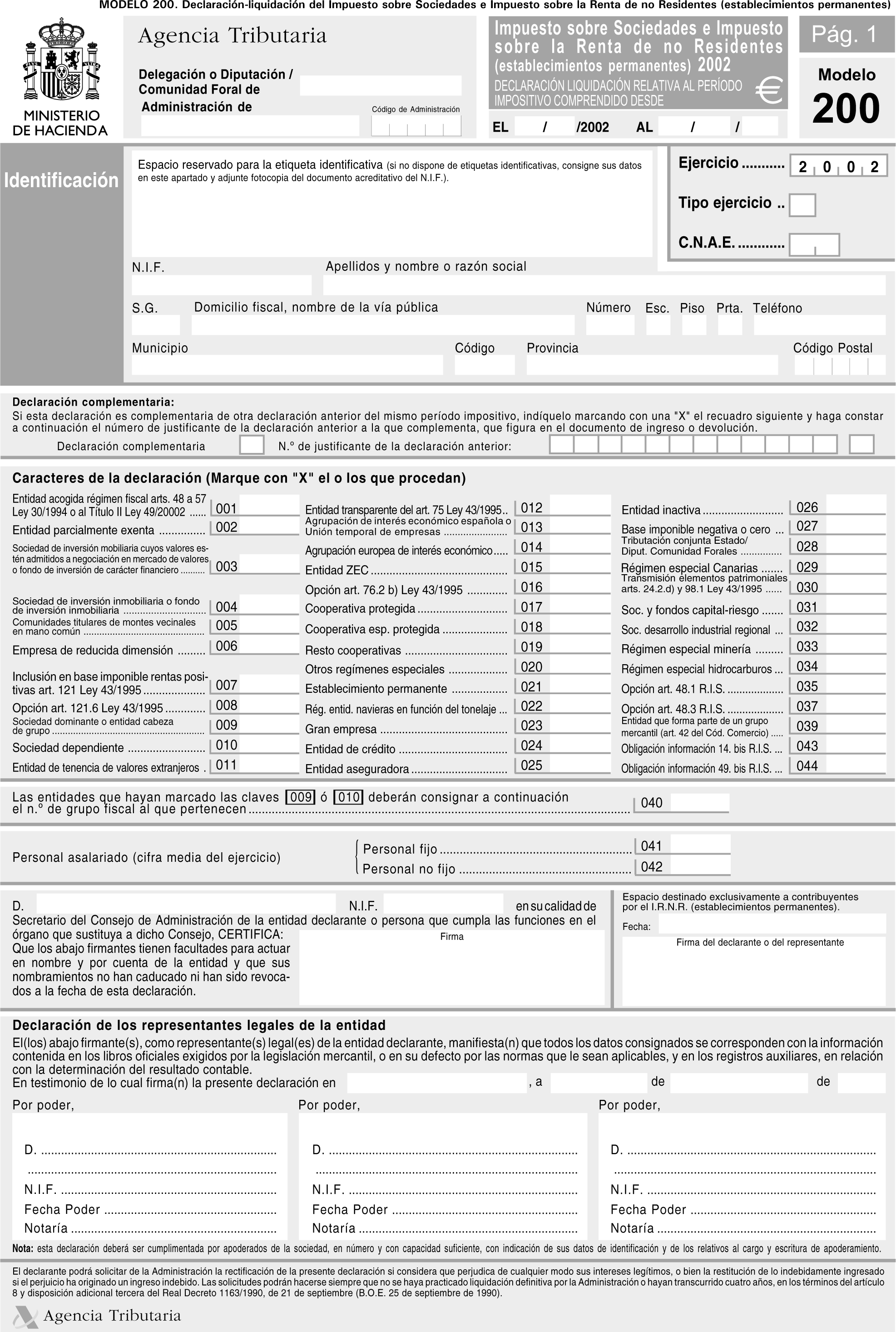

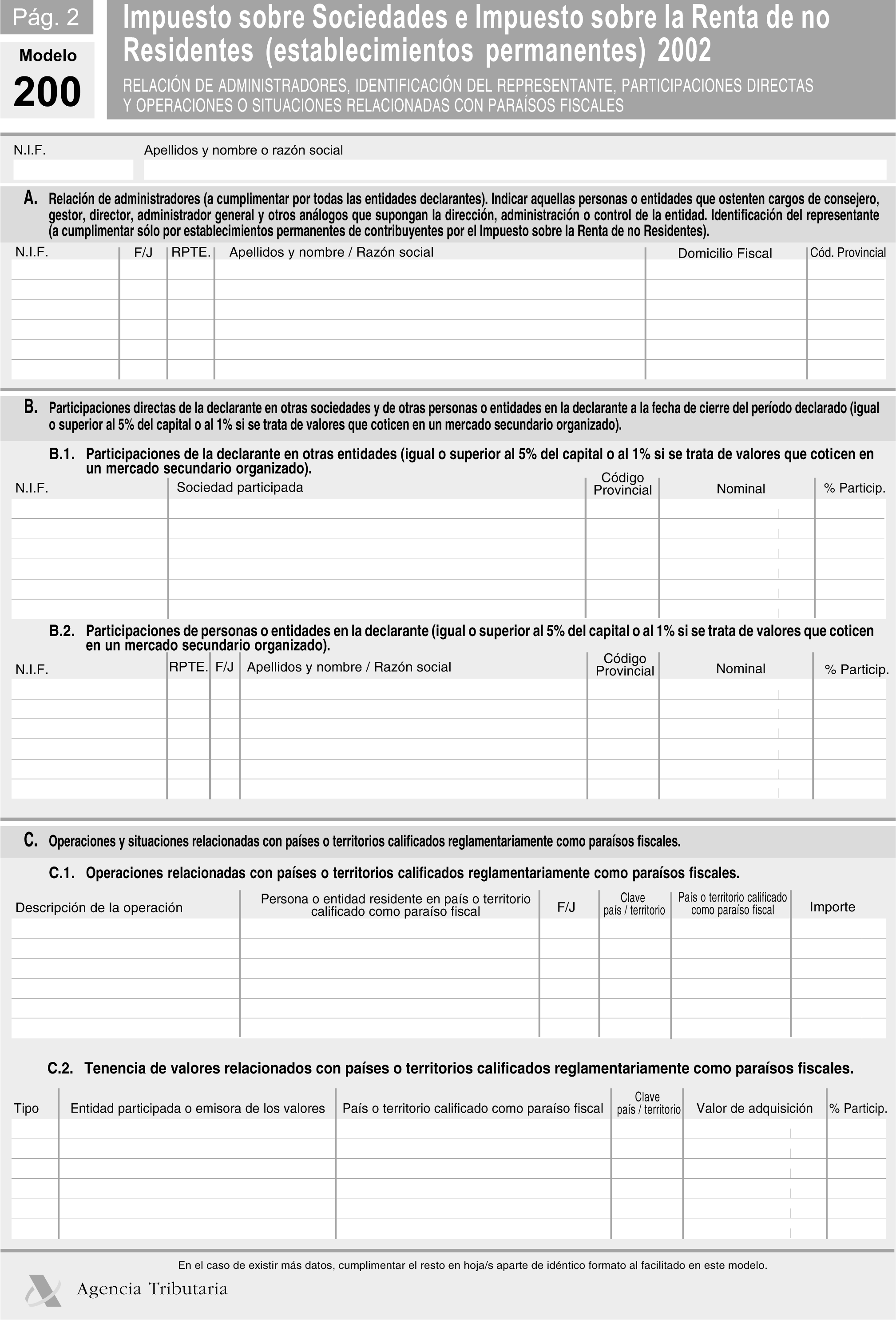

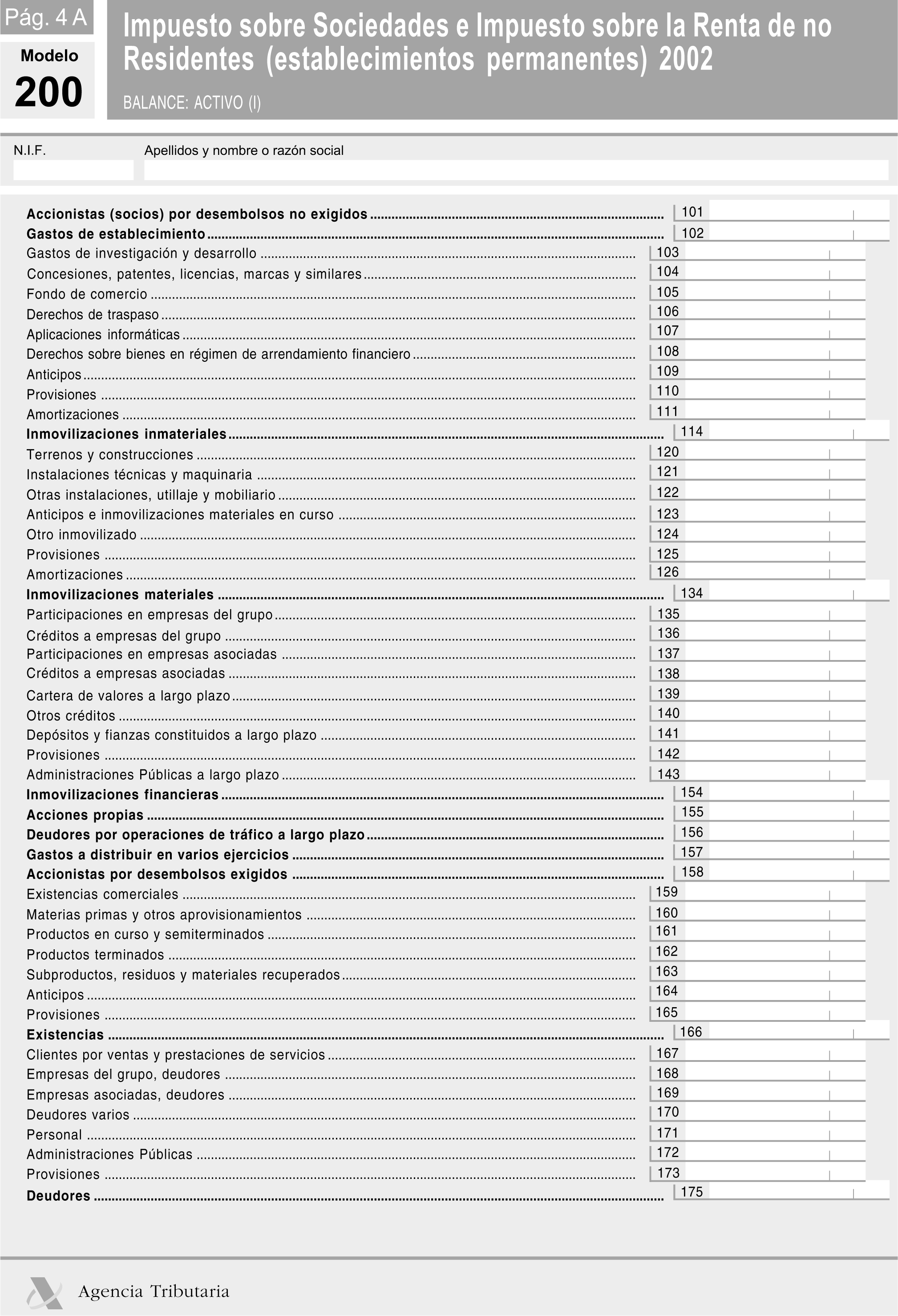

Uno. Se aprueban los modelos de declaración-liquidación del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes), sus documentos de ingreso o devolución y su sobre de retorno, para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2002, consistentes en:

a) Declaraciones-liquidaciones del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes):

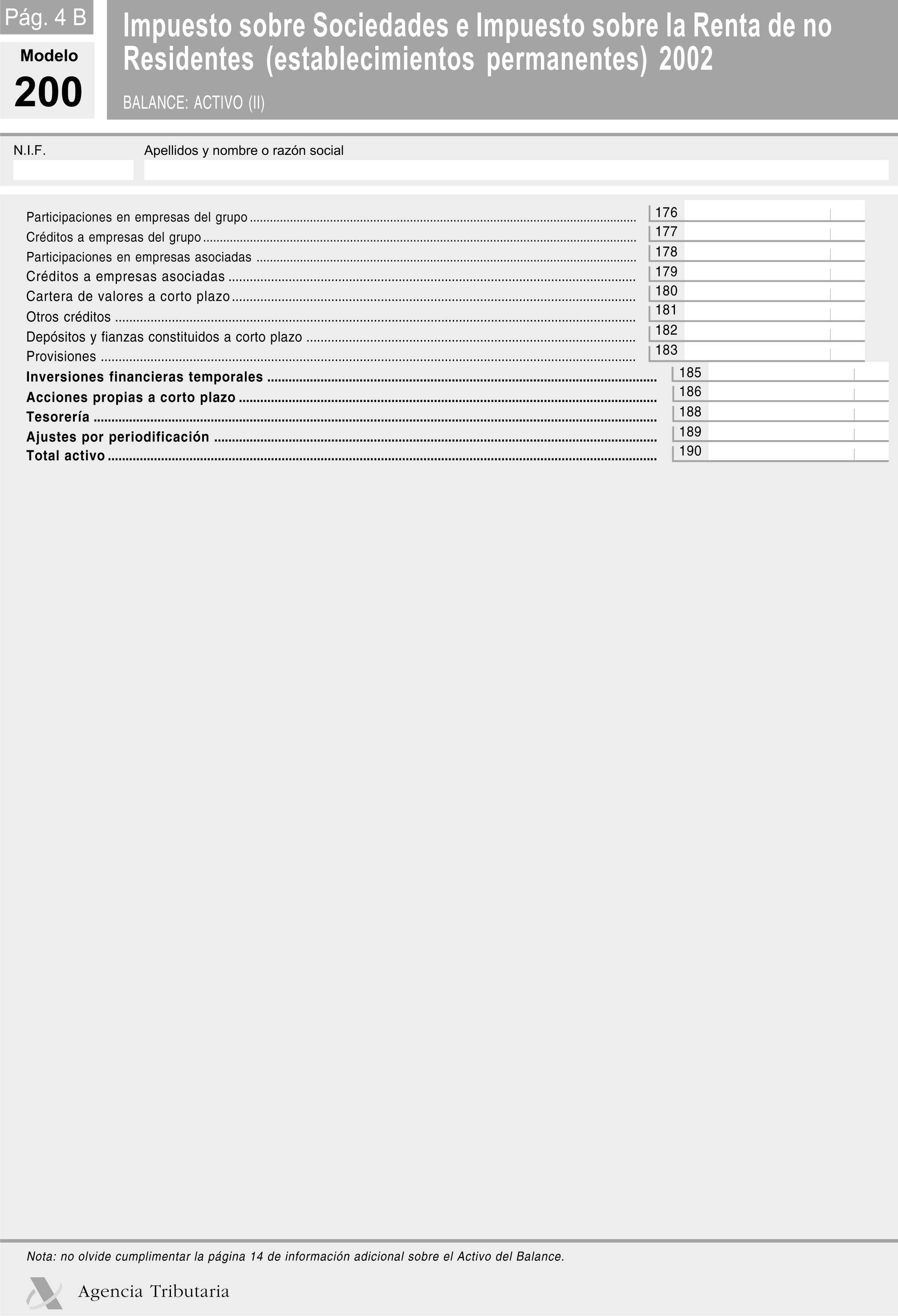

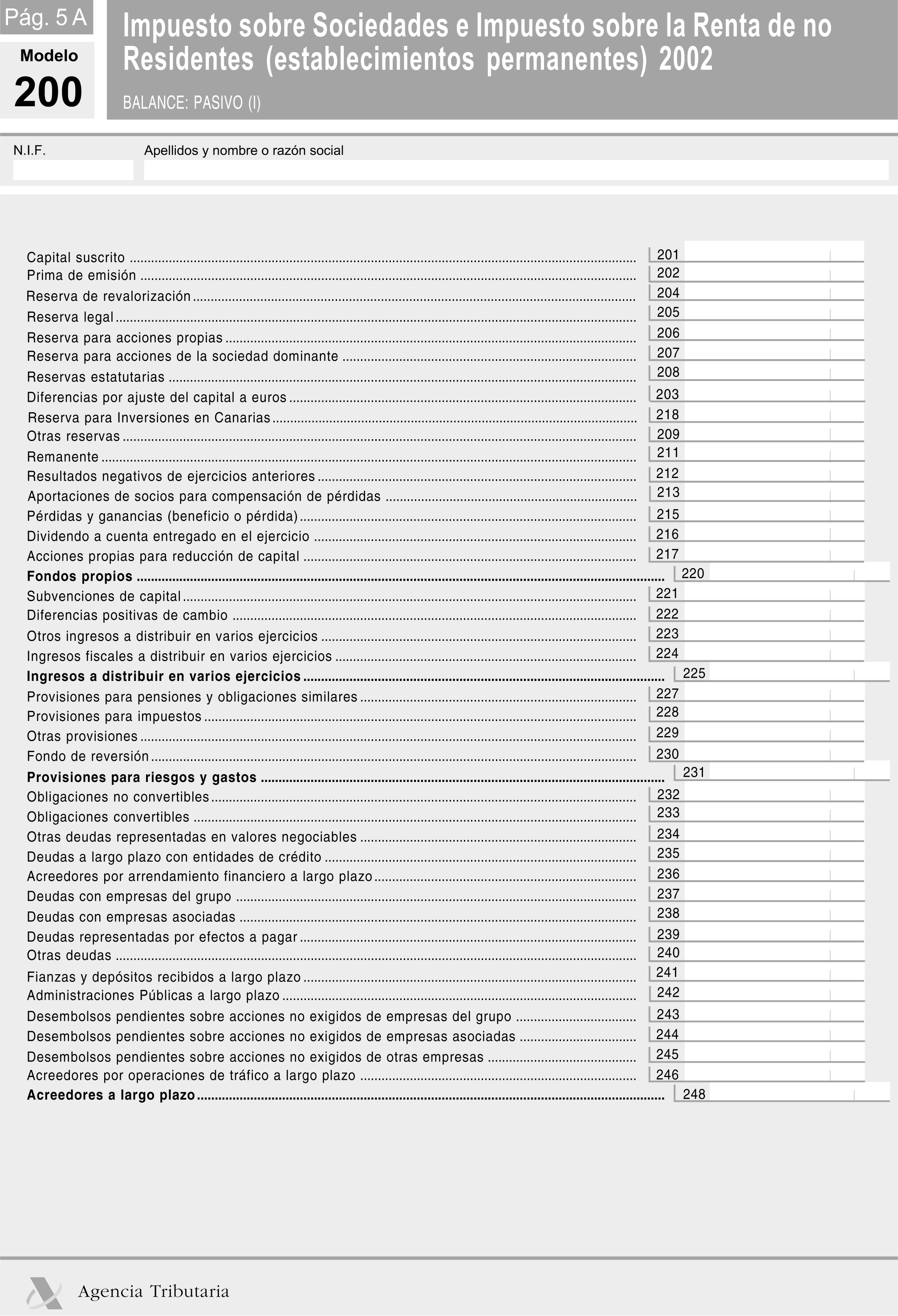

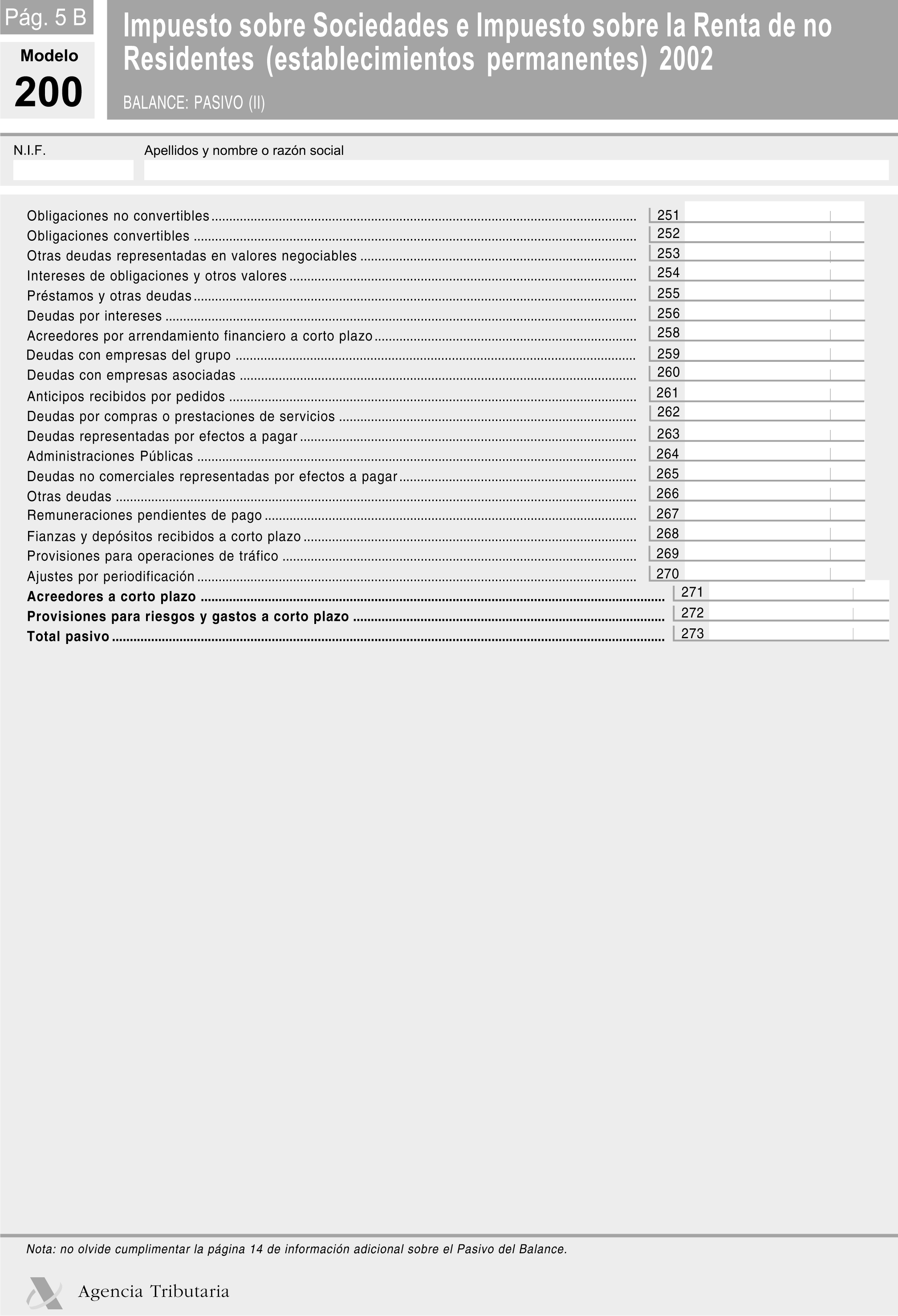

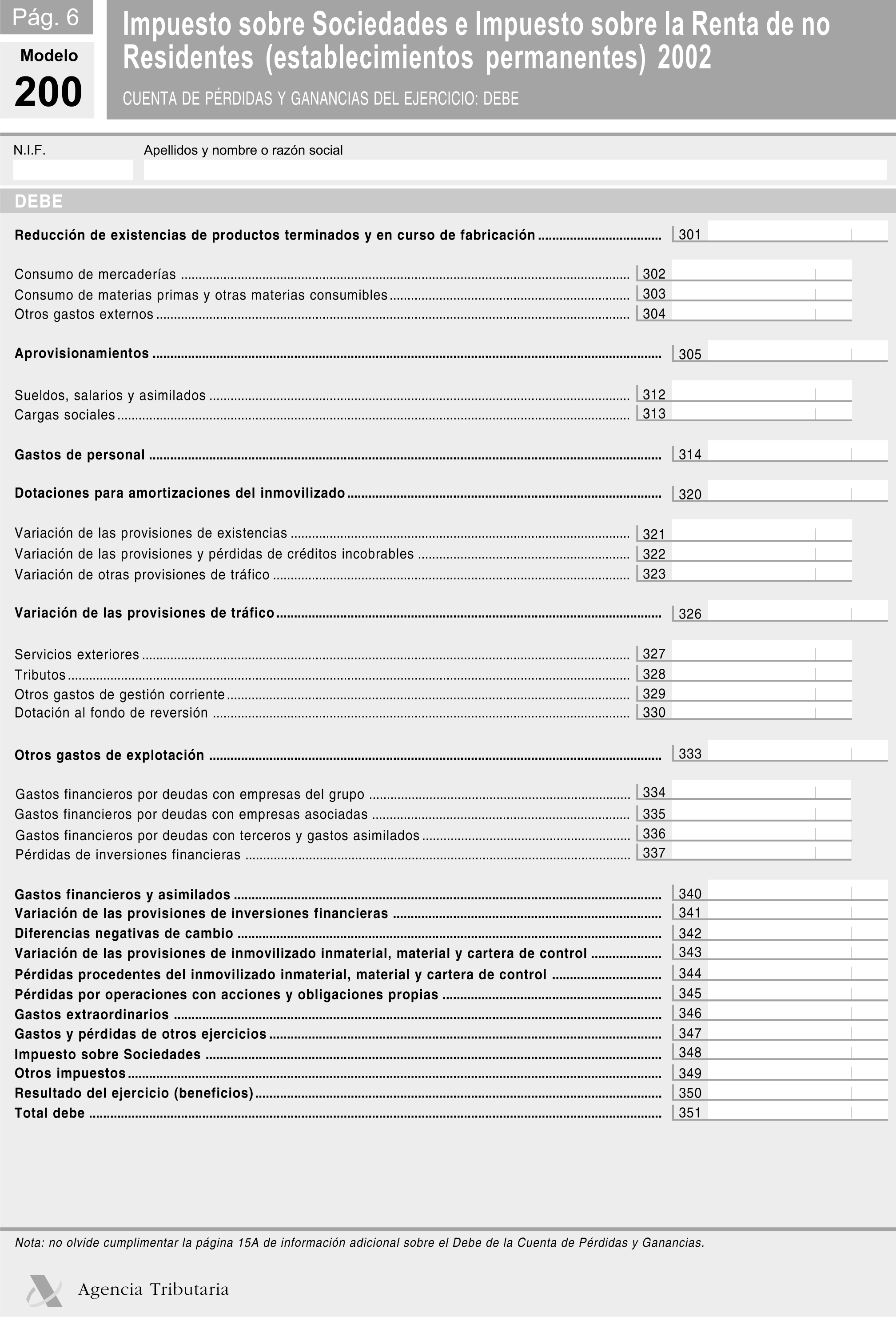

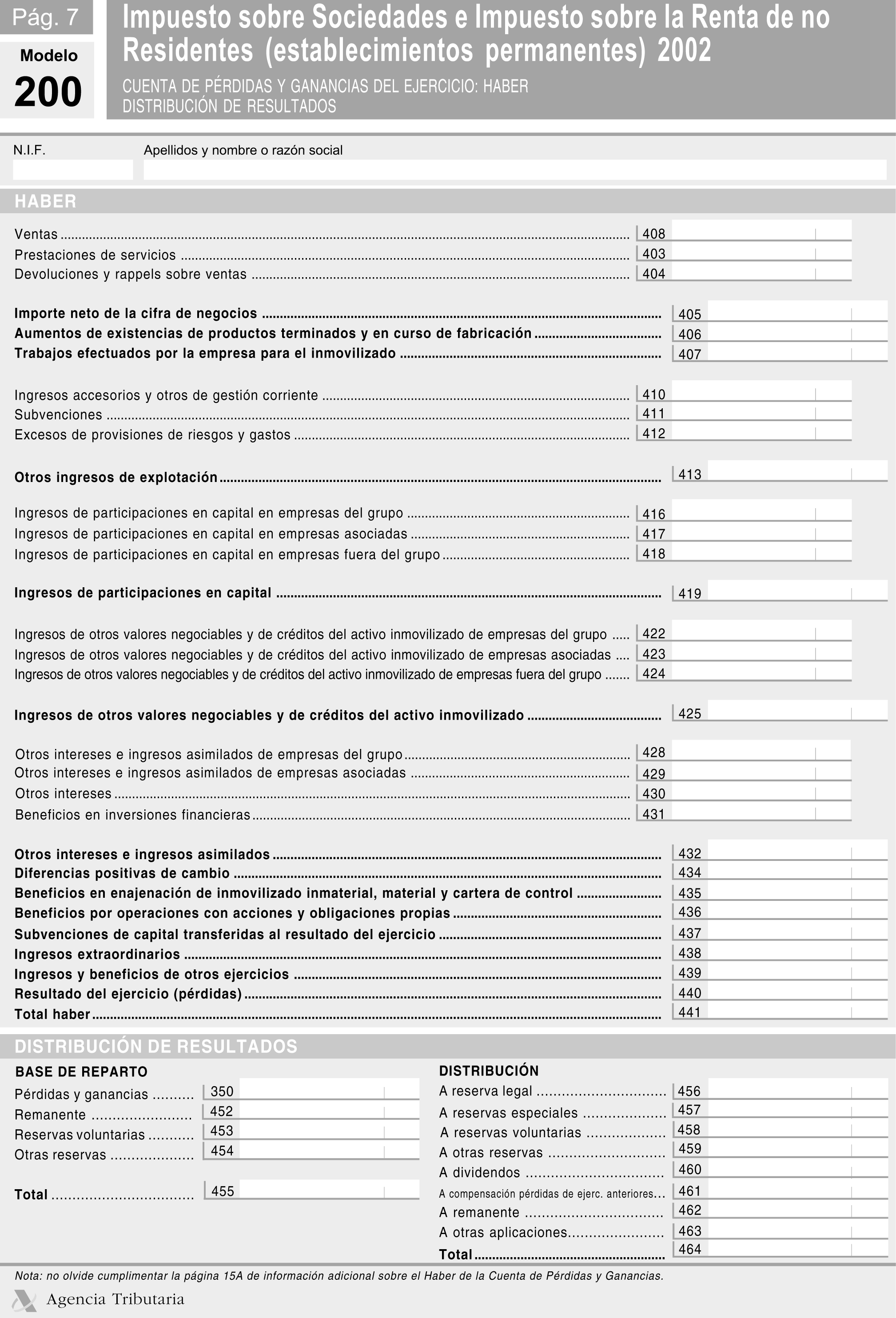

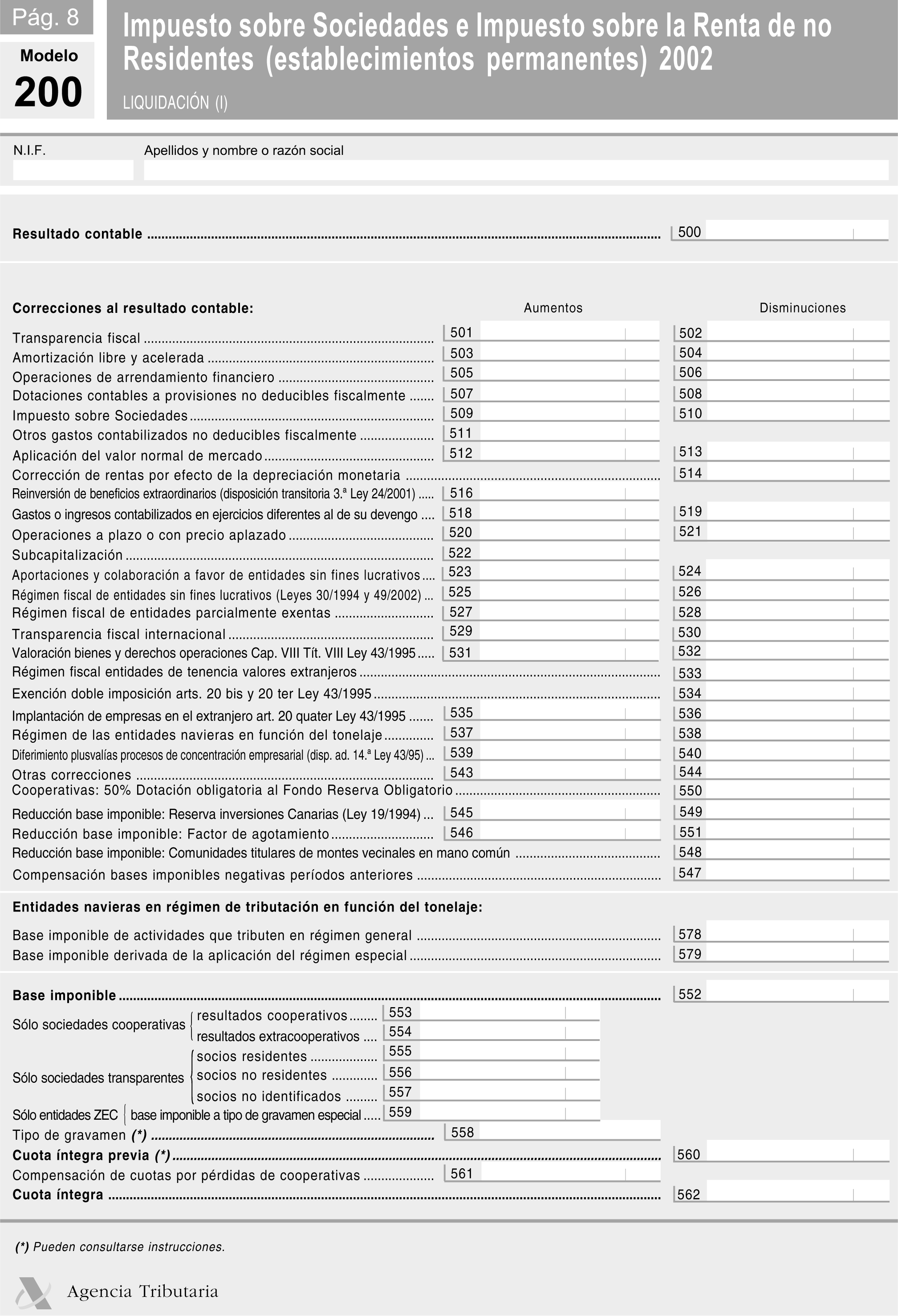

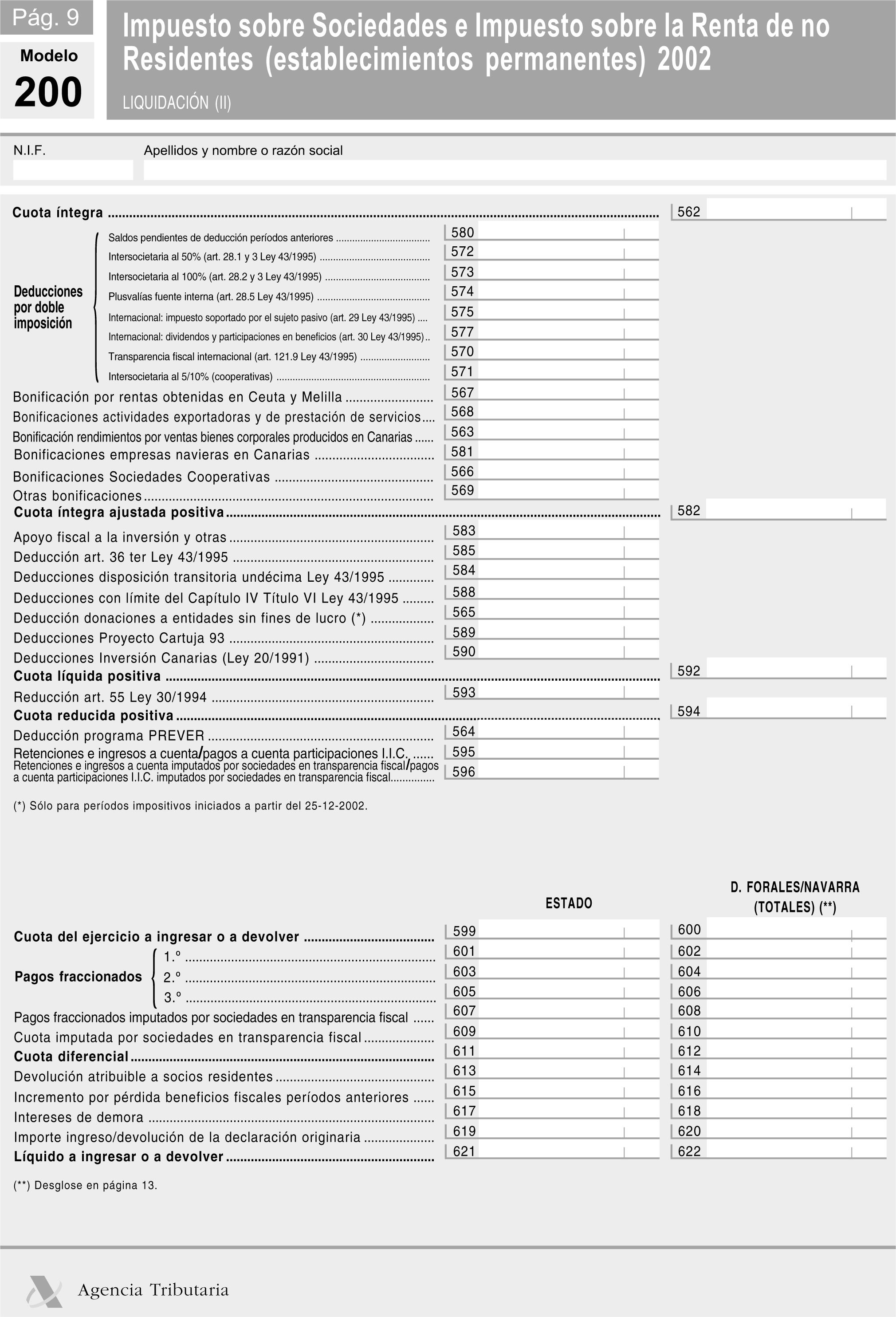

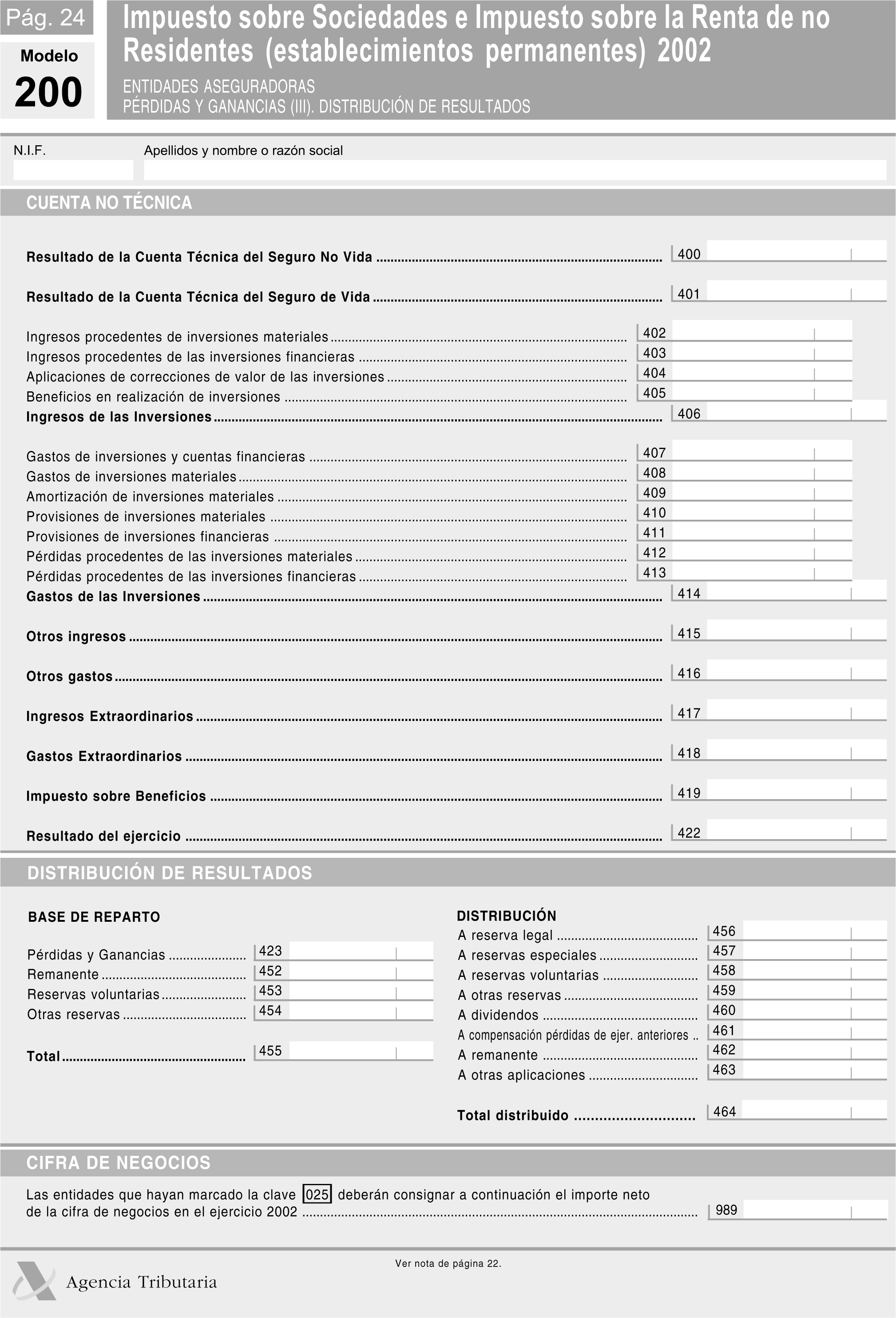

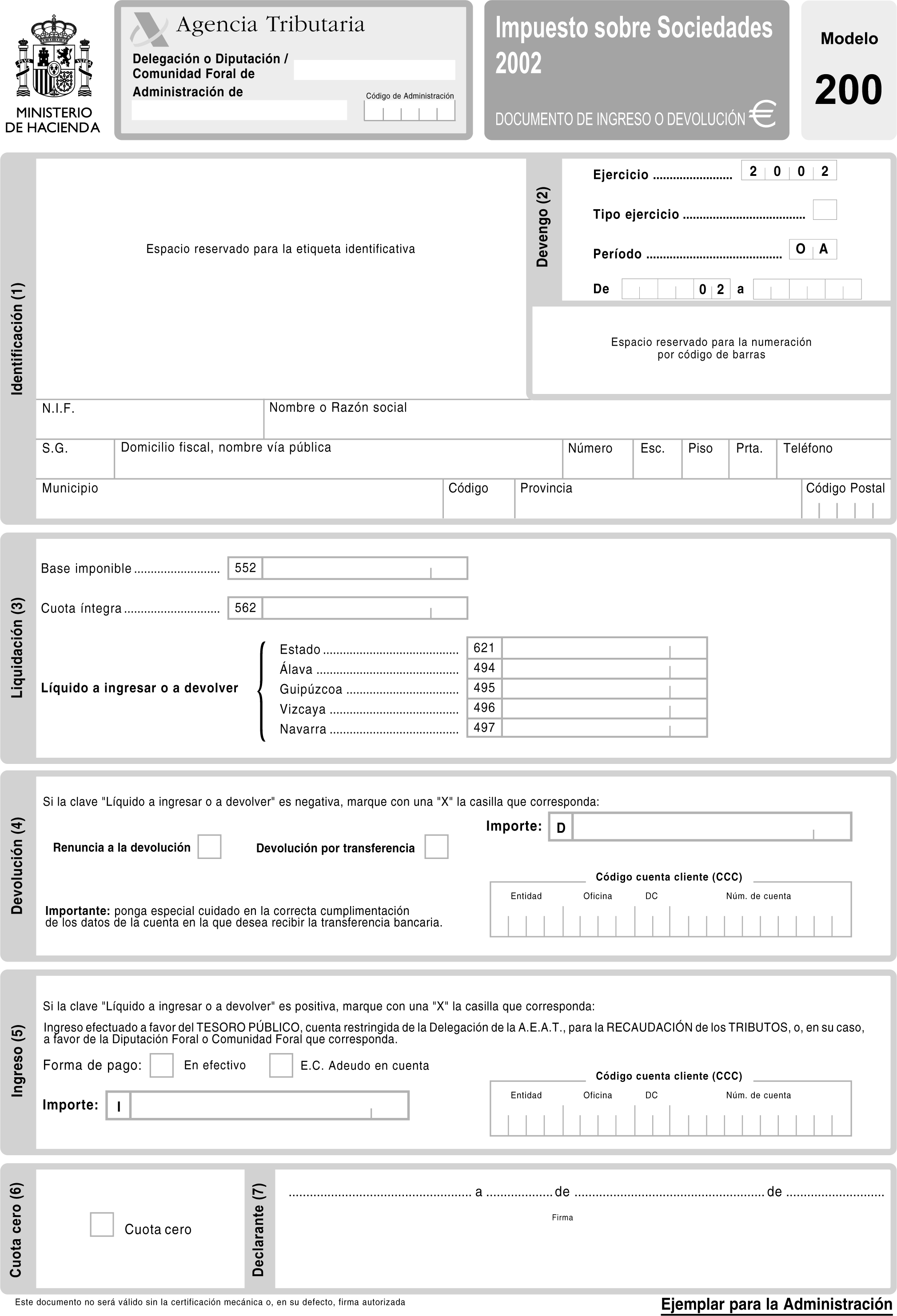

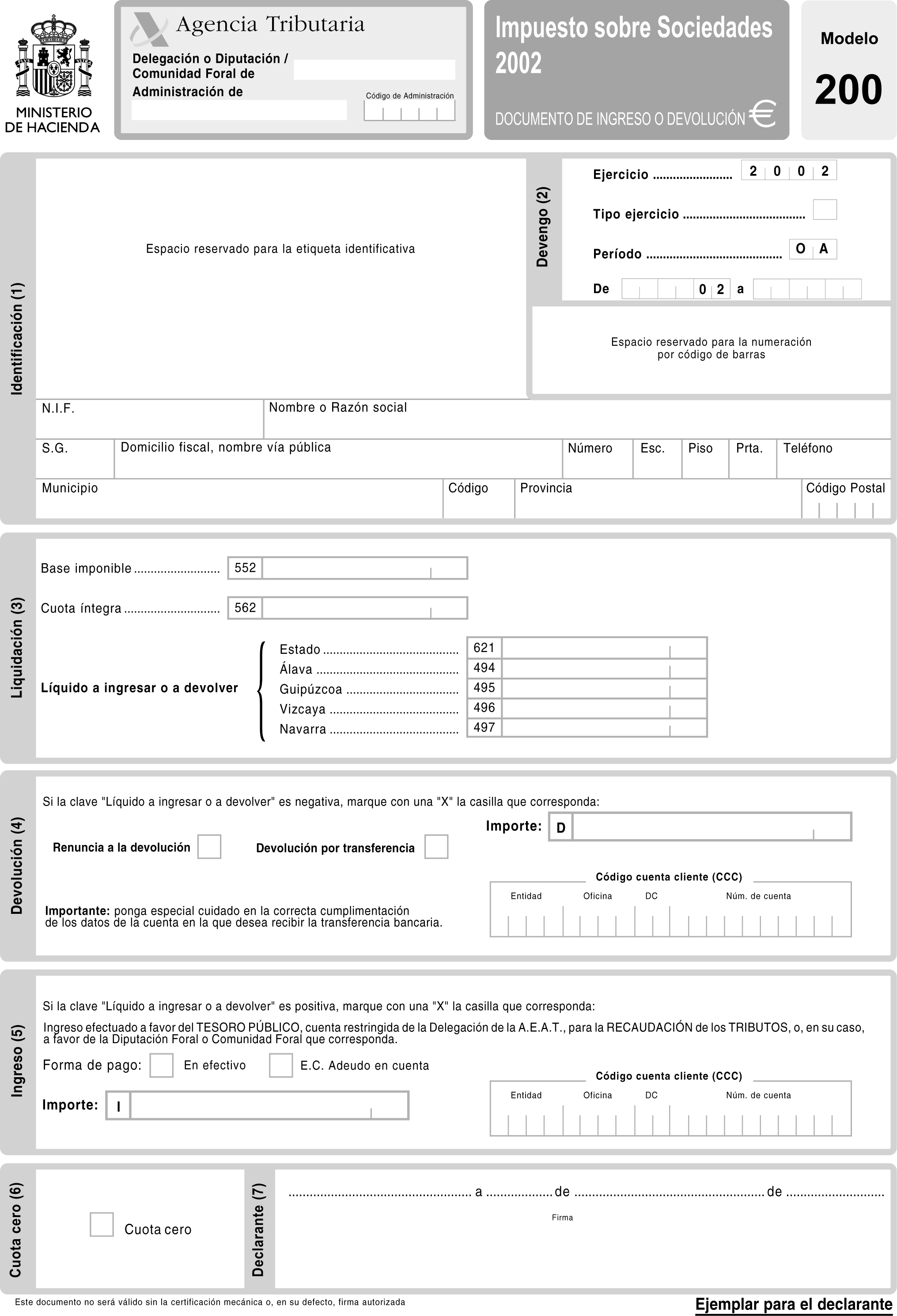

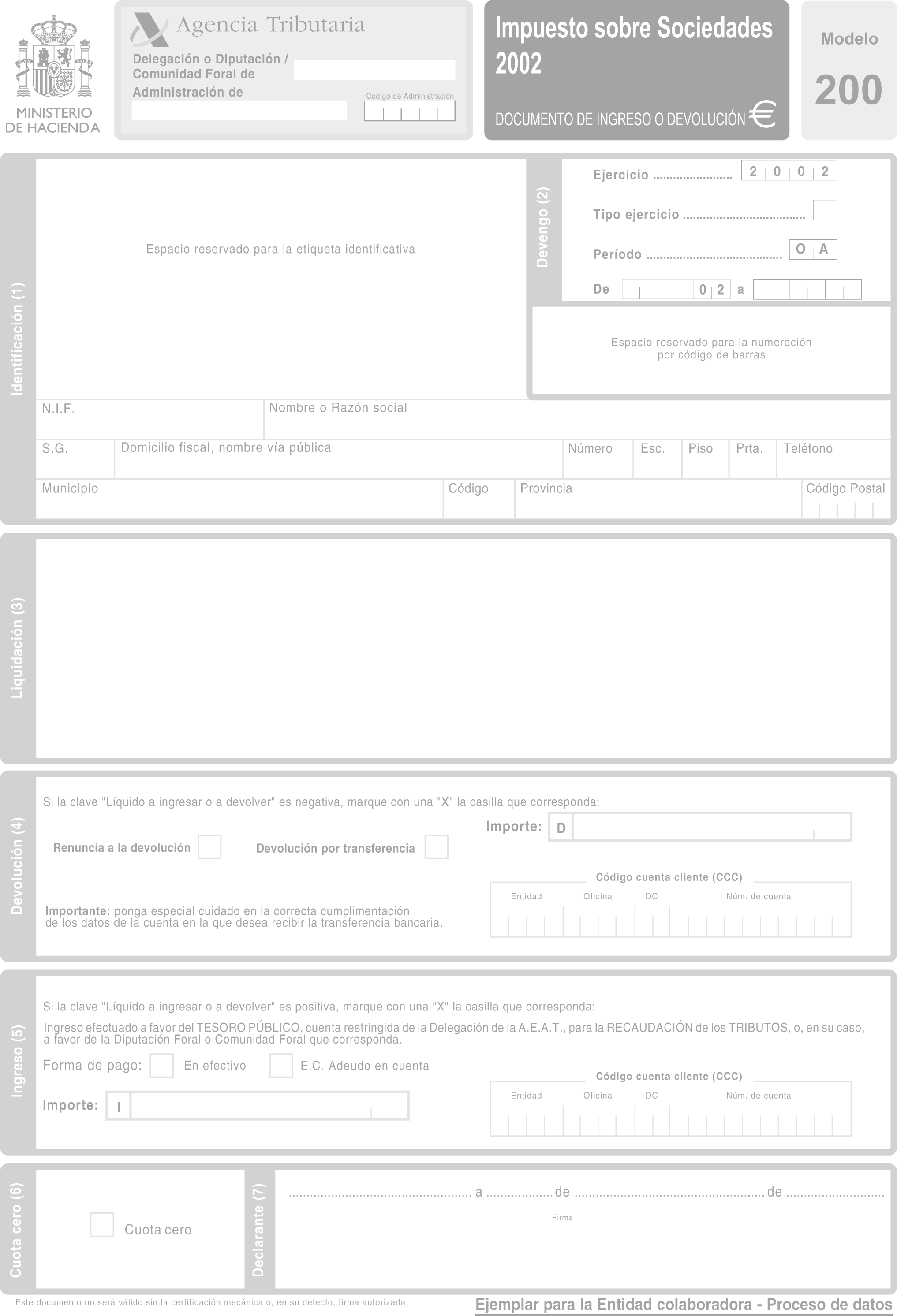

Modelo 200: Declaración-liquidación del Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes), que figura en el Anexo I de la presente Orden.

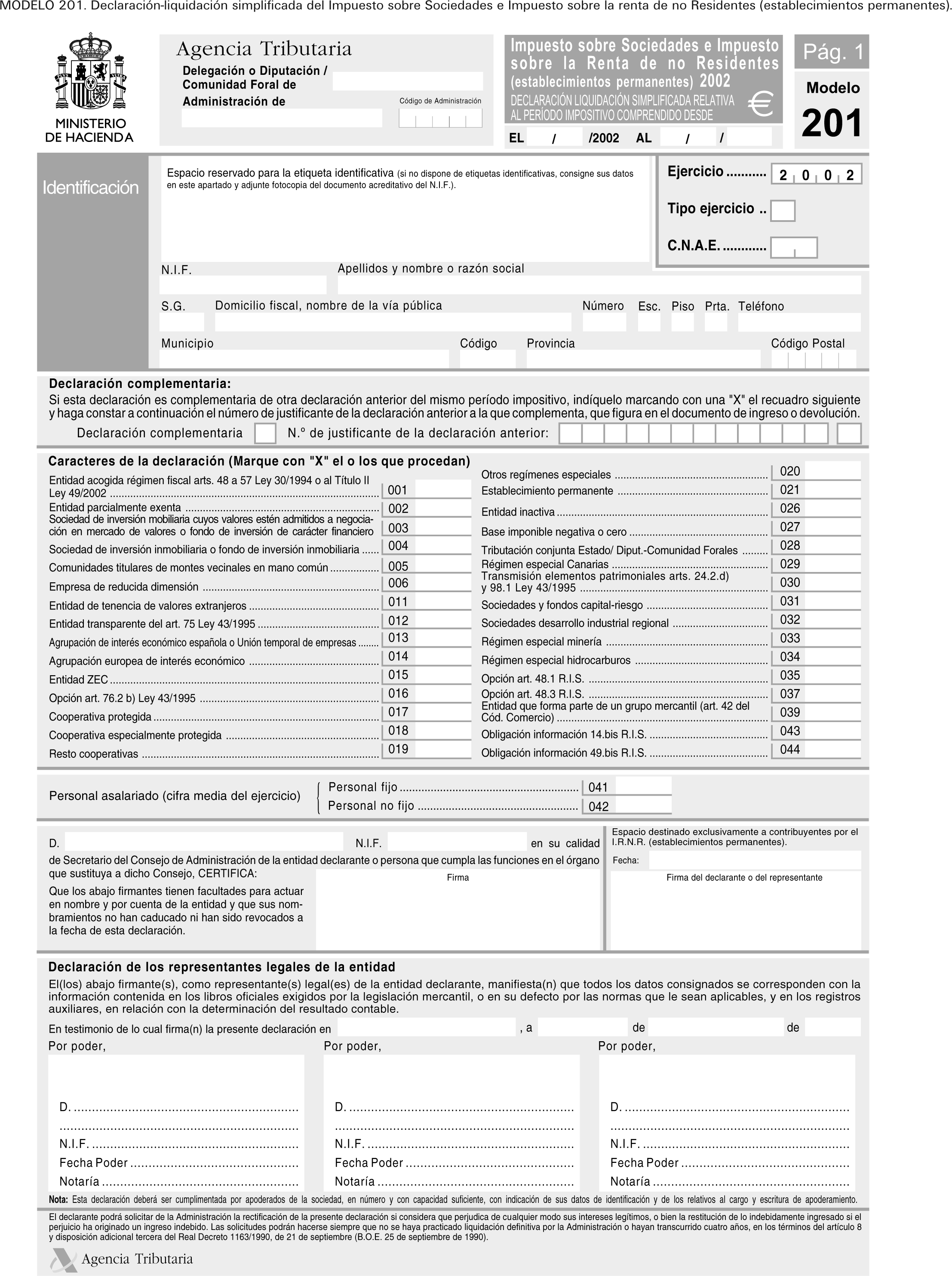

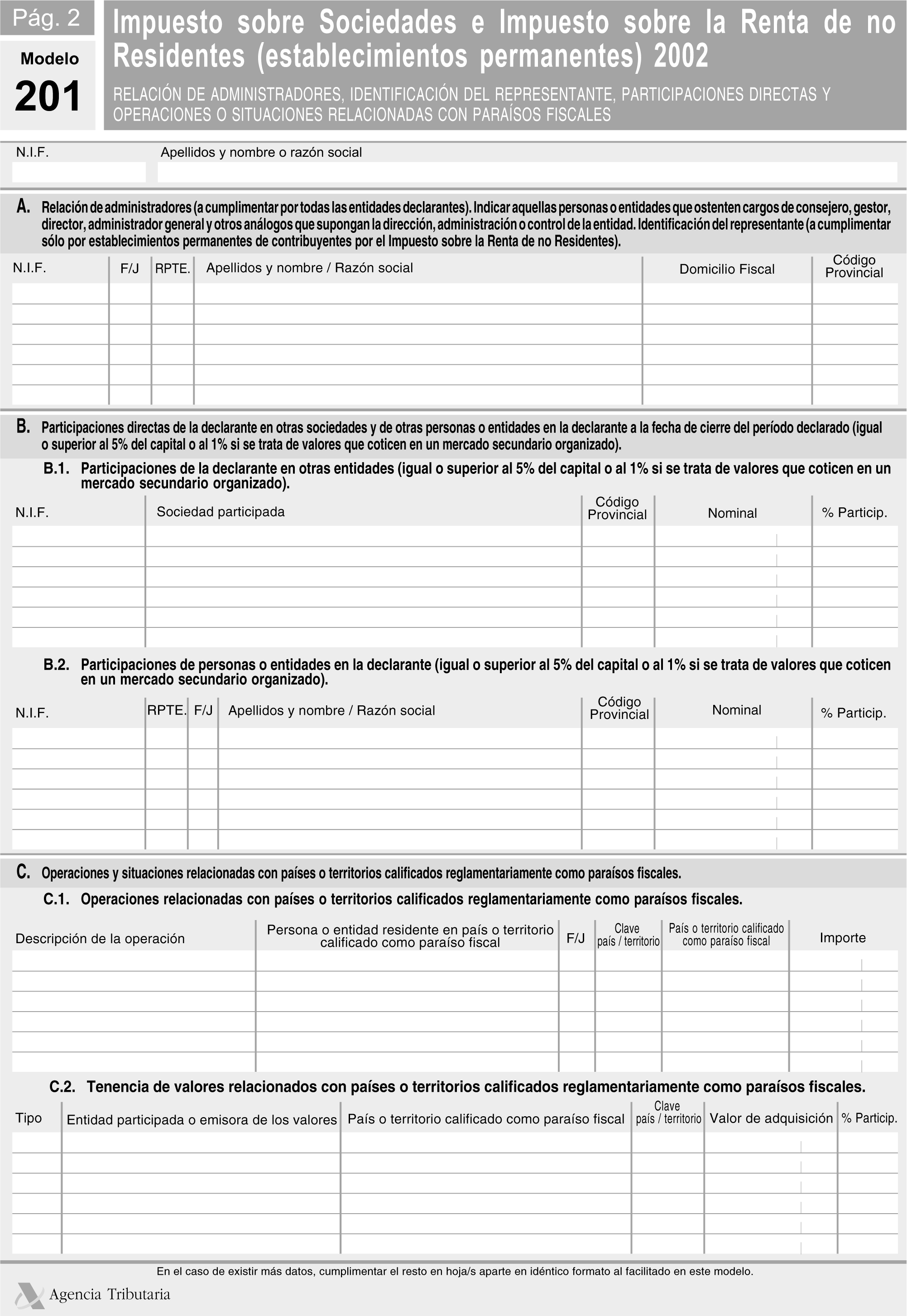

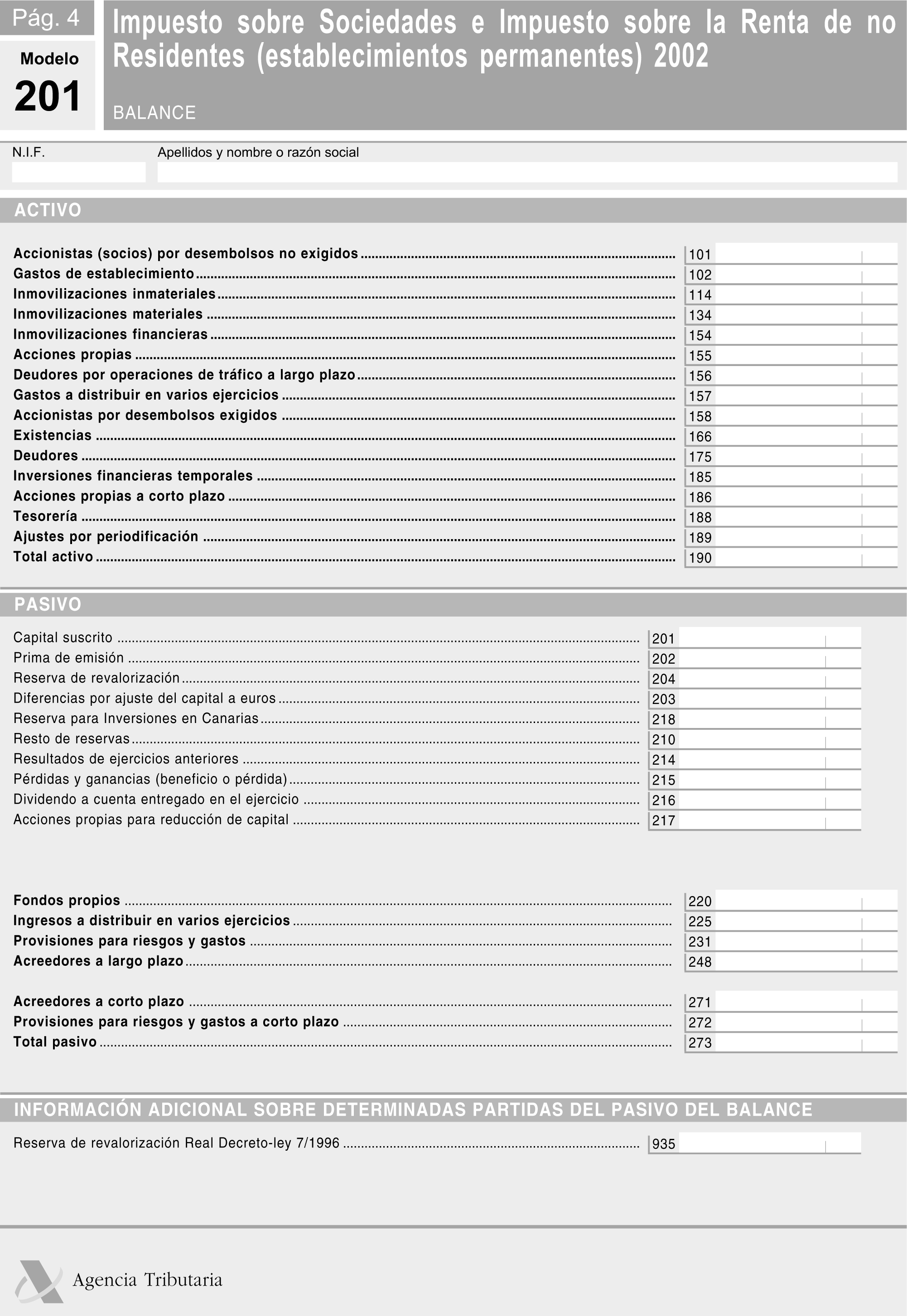

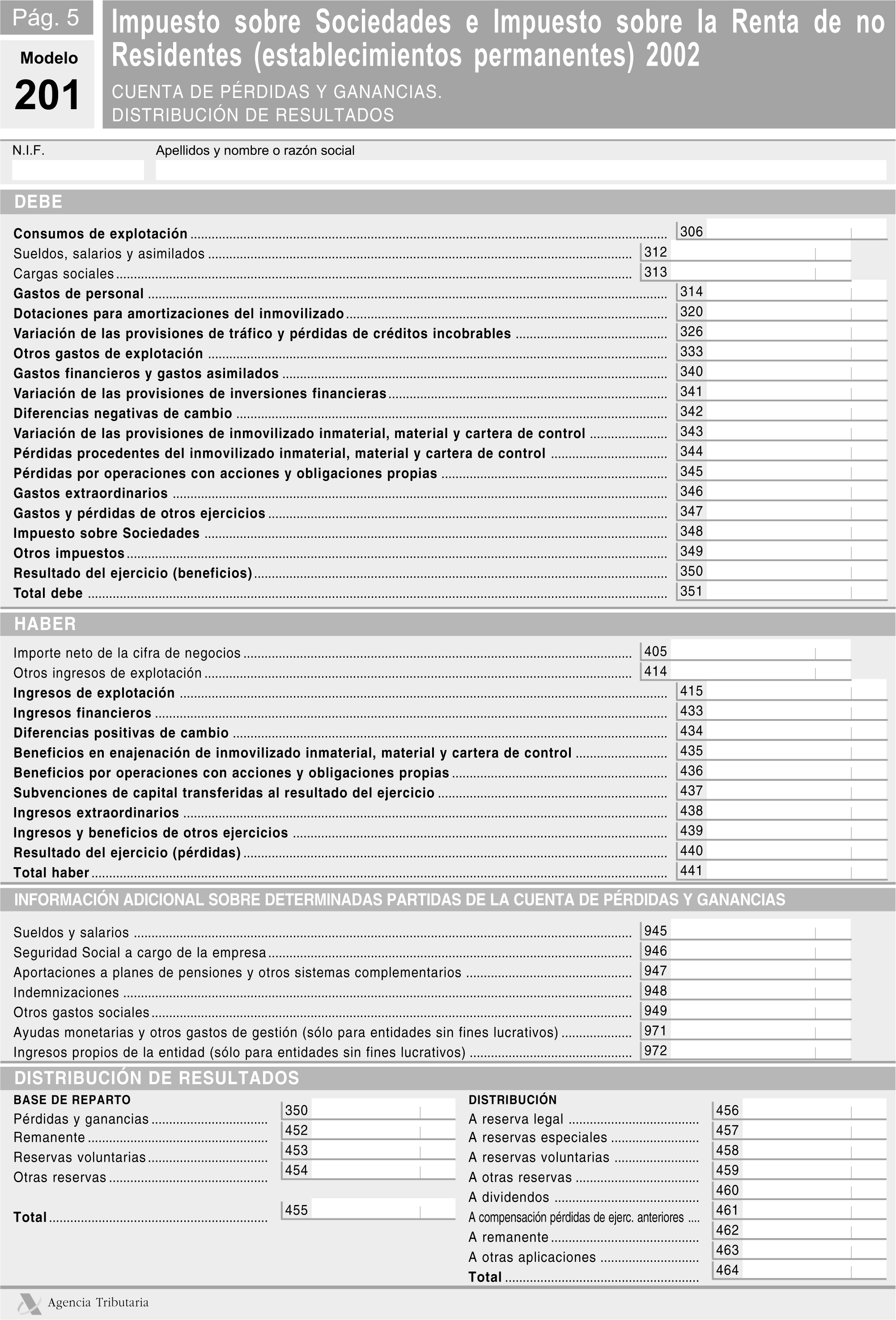

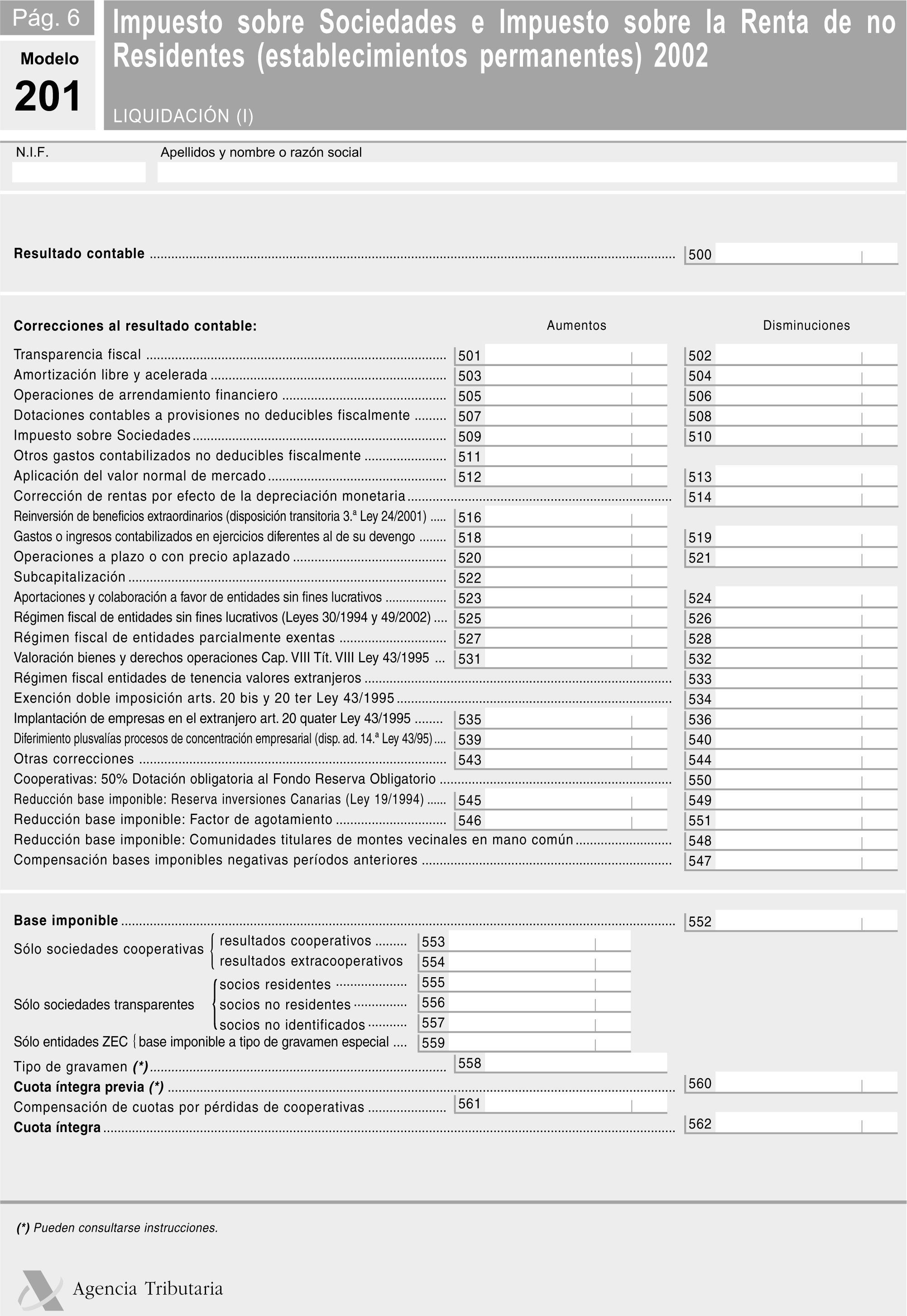

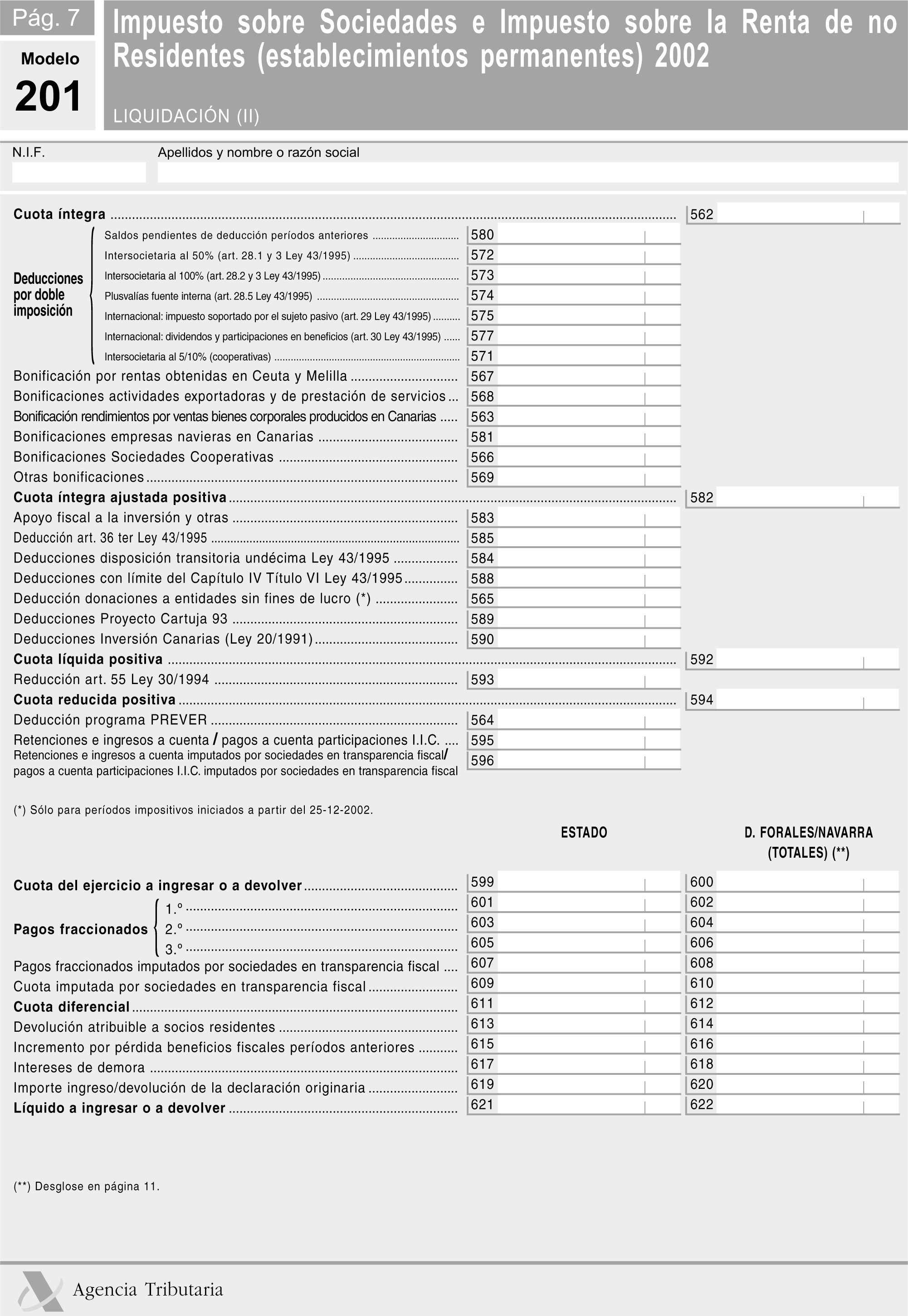

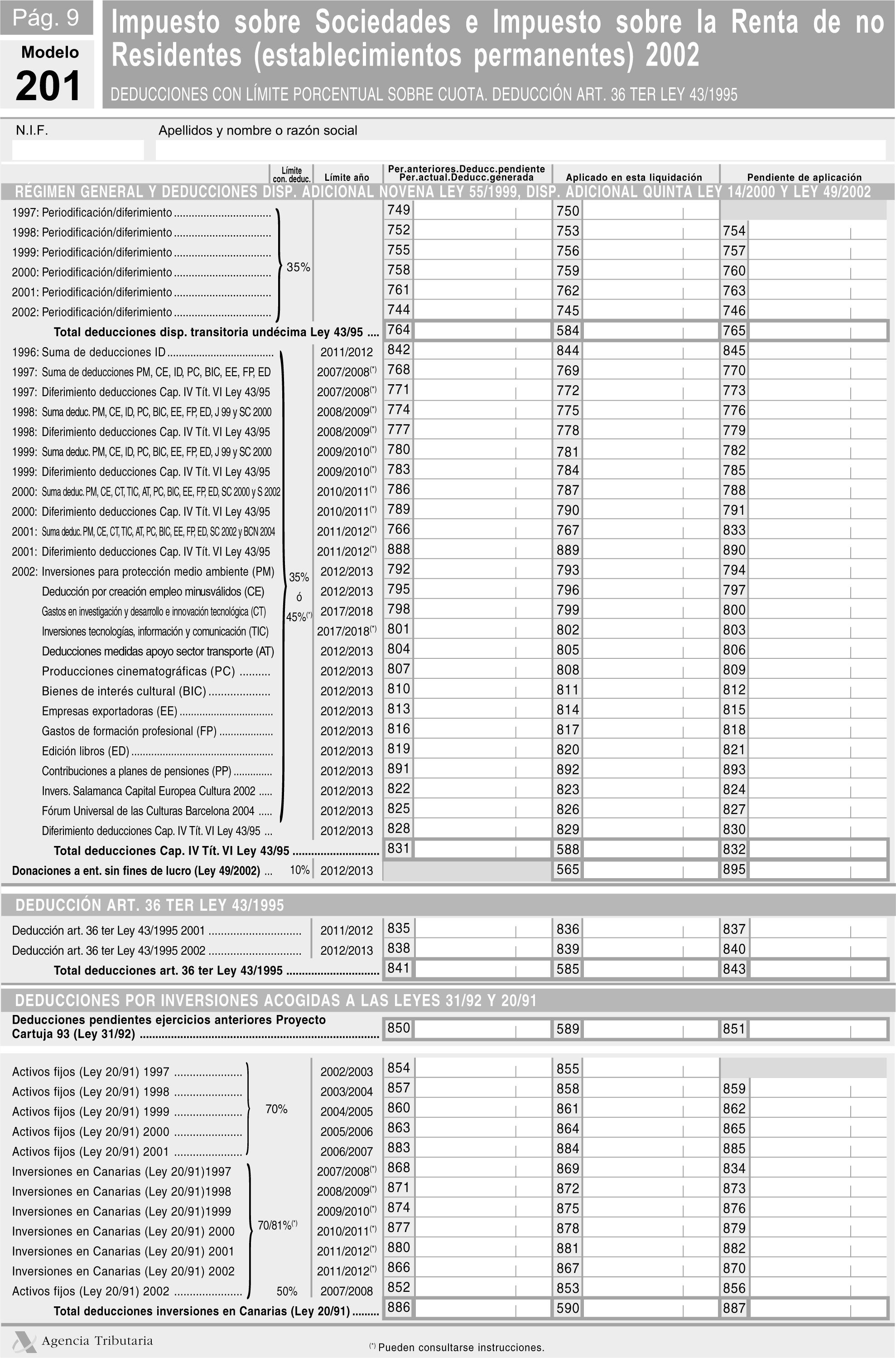

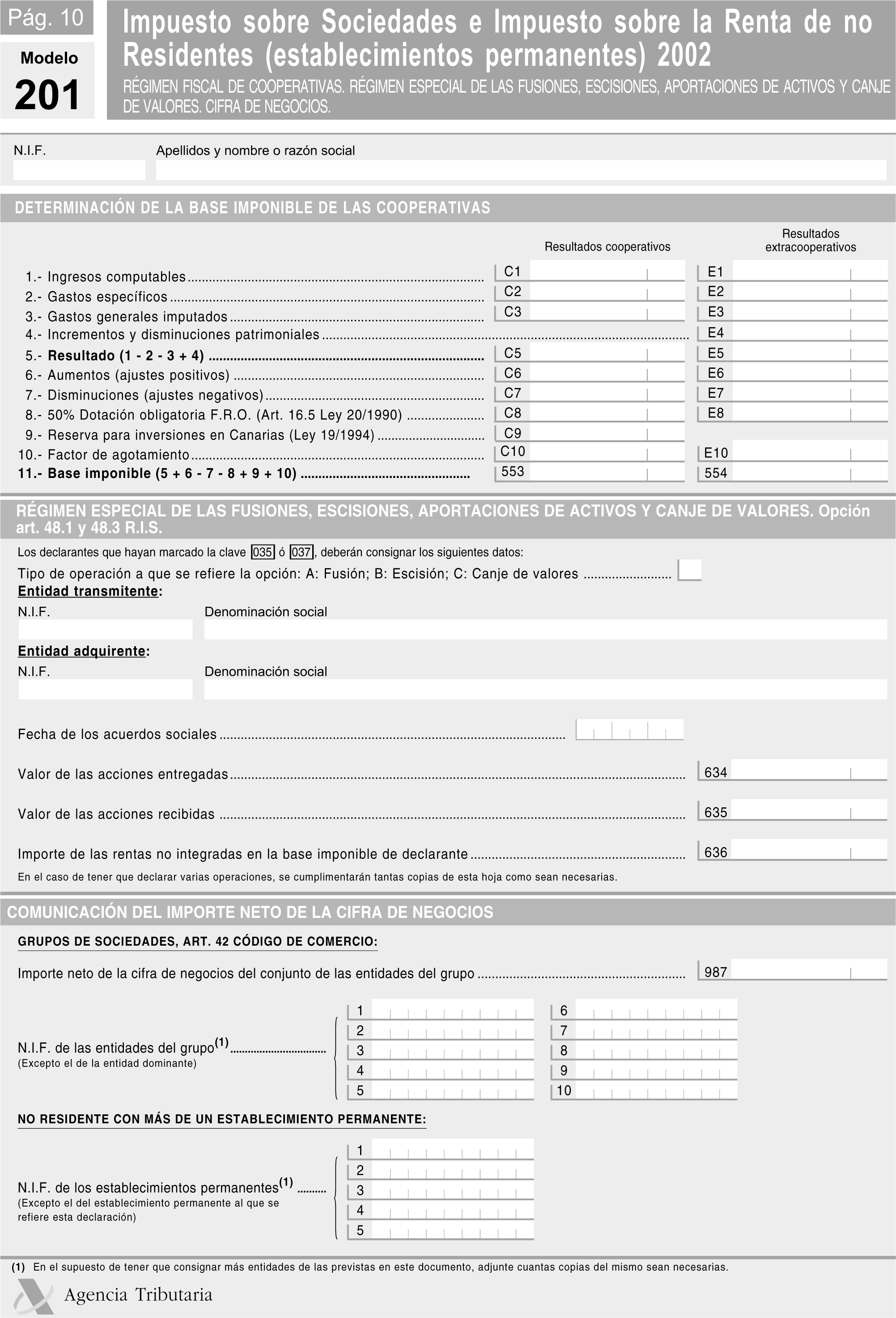

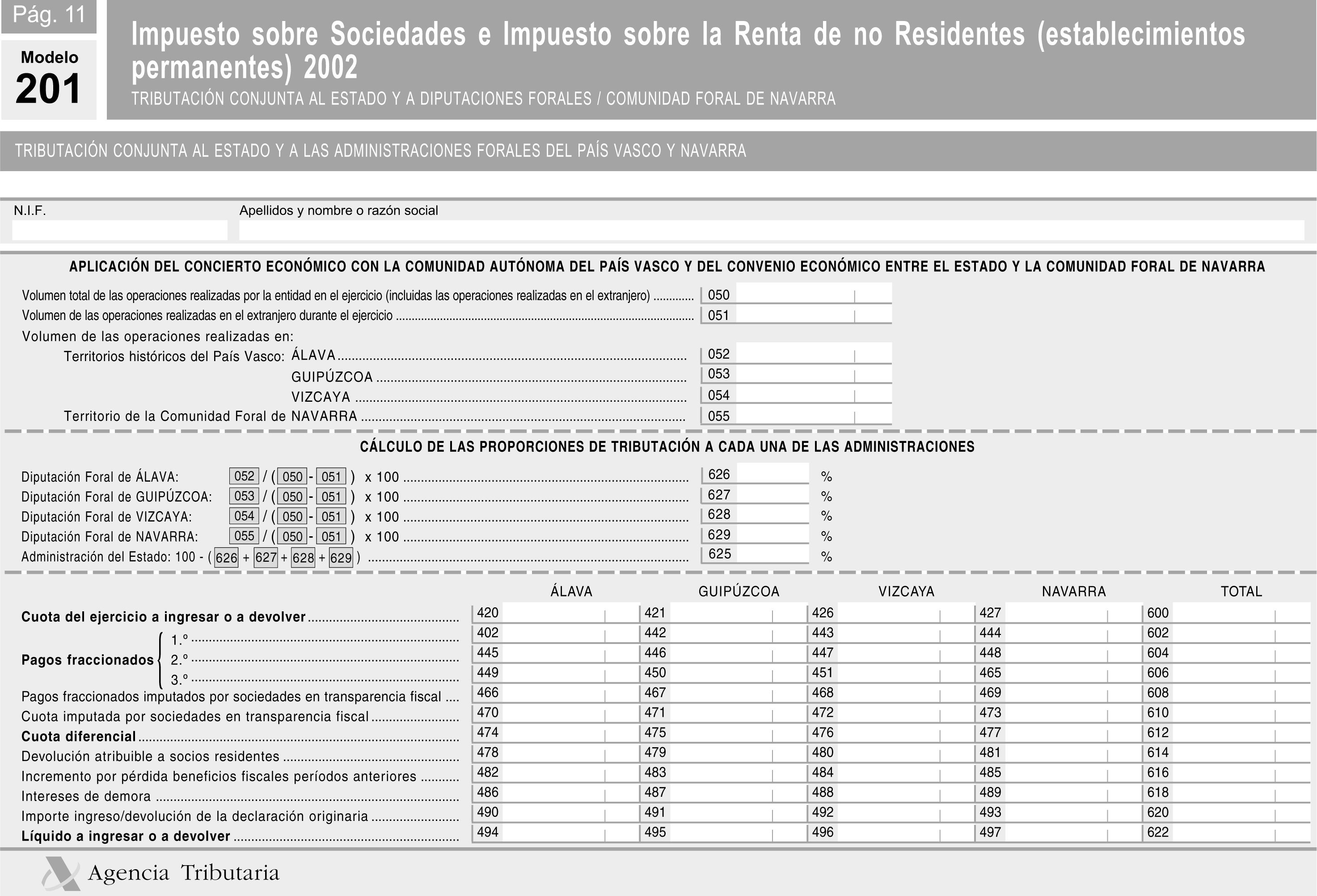

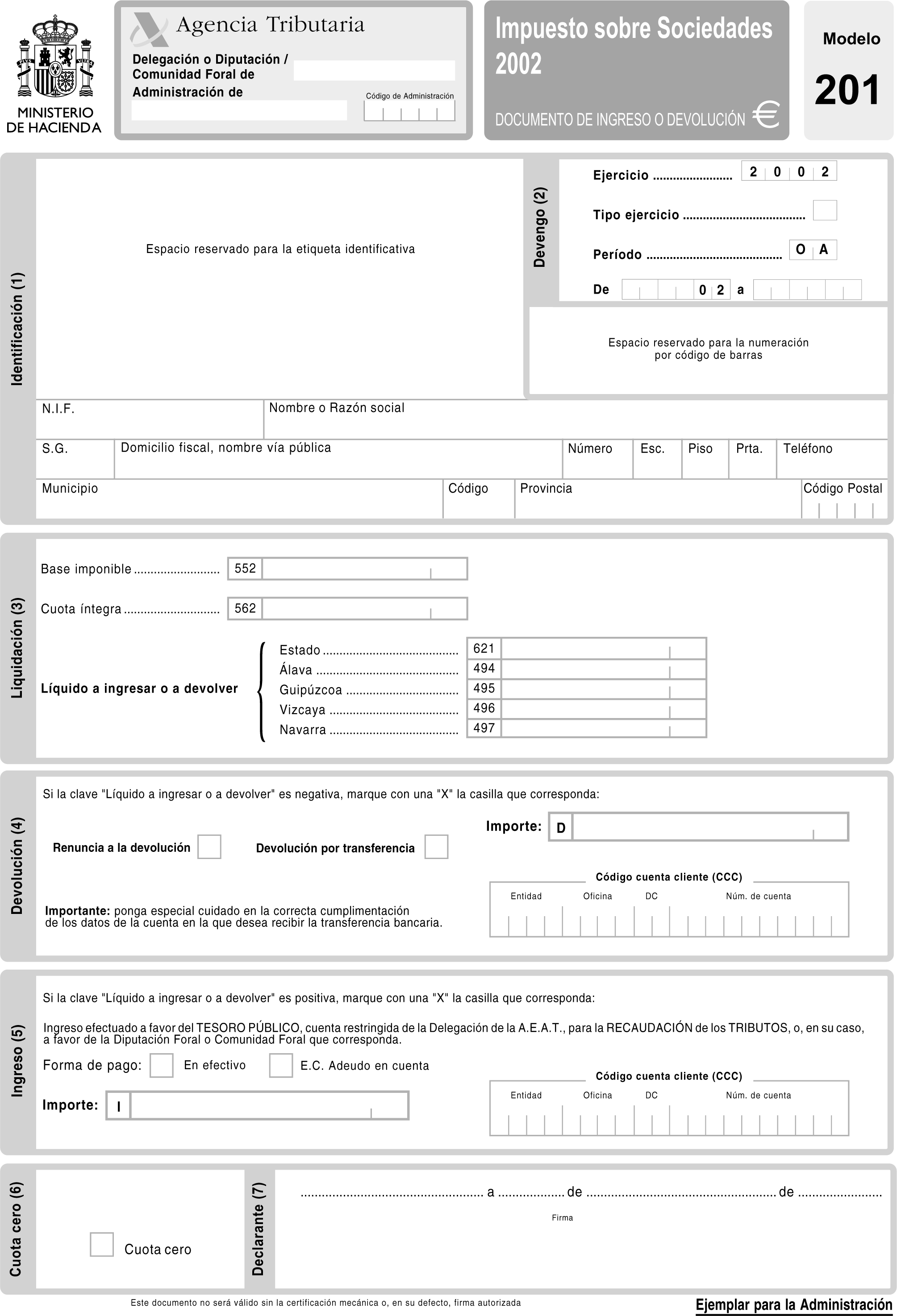

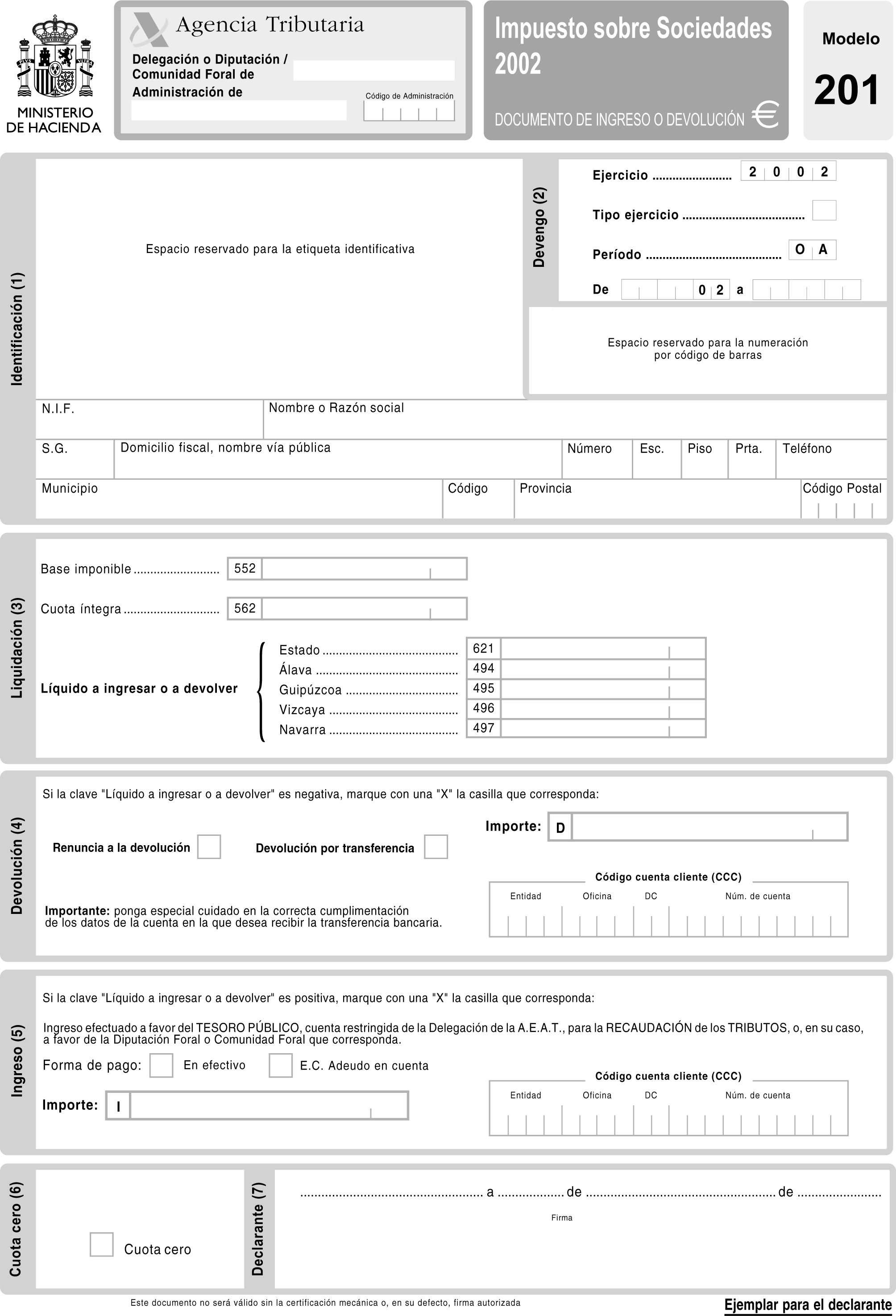

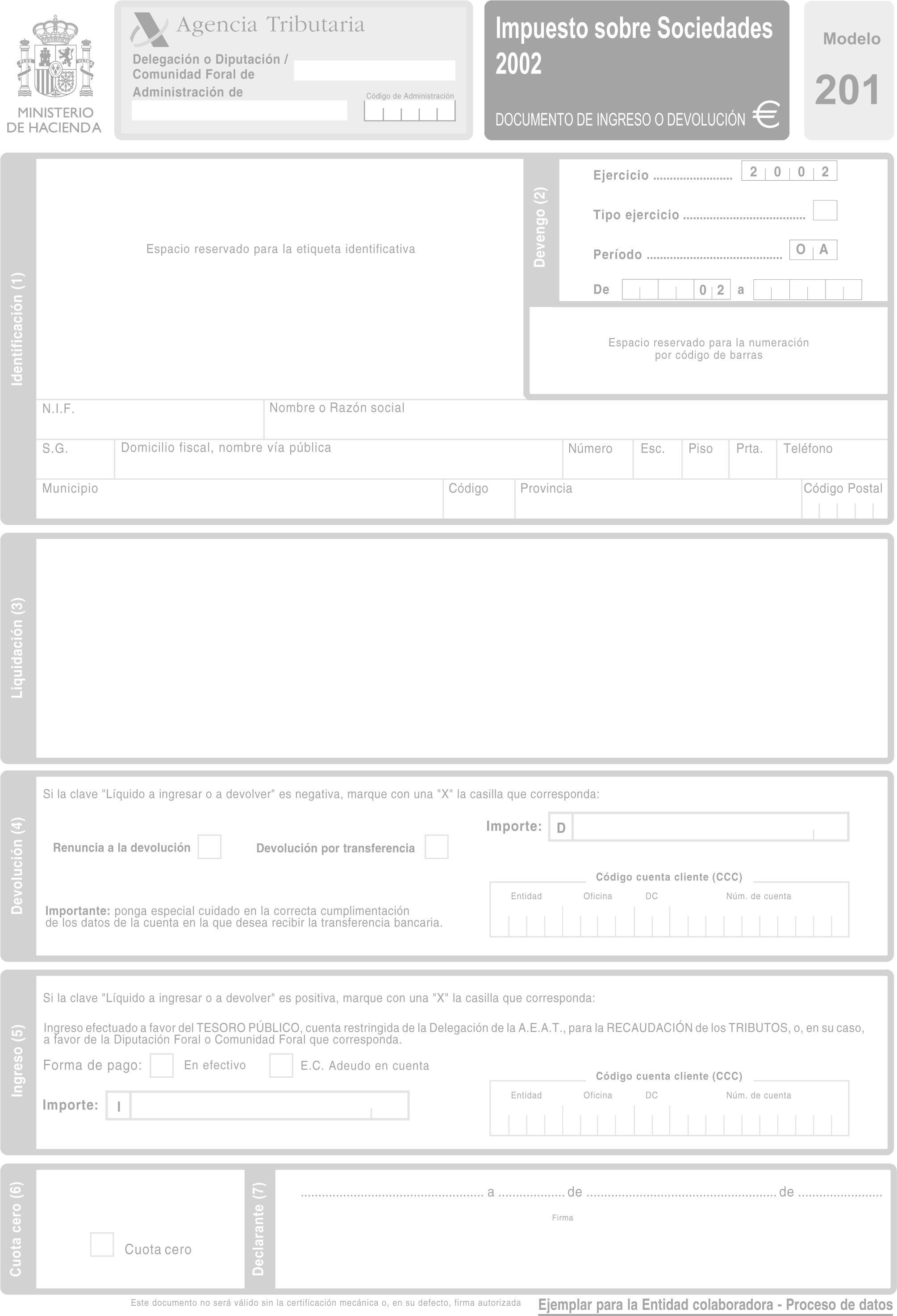

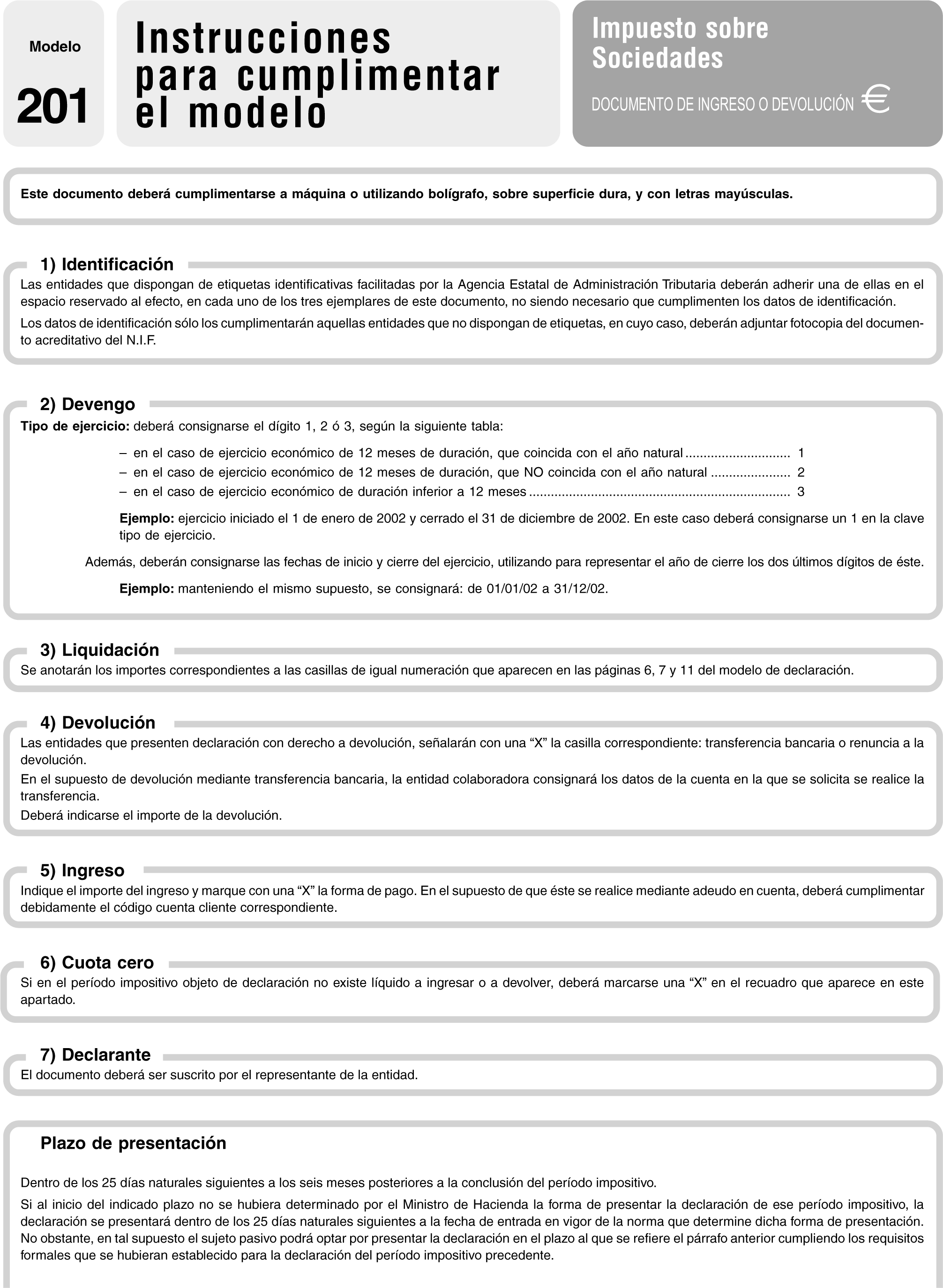

Modelo 201: Declaración-liquidación simplificada del Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes), que figura en el Anexo II de la presente Orden.

Cada uno de estos modelos consta de un ejemplar para la Administración y otro para el declarante.

b) Documentos de ingreso o devolución:

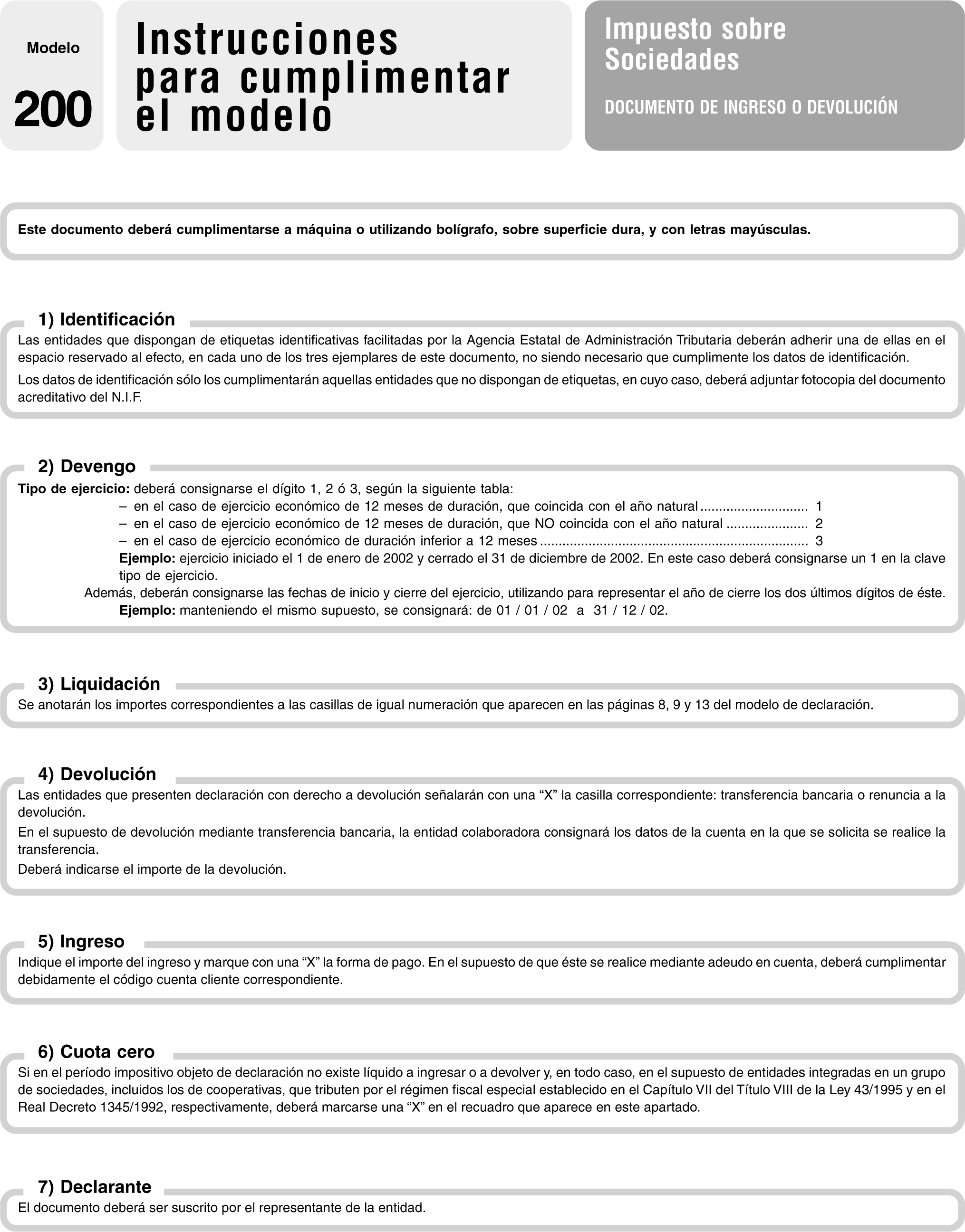

Modelo 200: Documento de ingreso o devolución del Impuesto sobre Sociedades, que figura en el Anexo I de esta Orden.

Modelo 201: Documento de ingreso o devolución del Impuesto sobre Sociedades, que figura en el Anexo II de esta Orden.

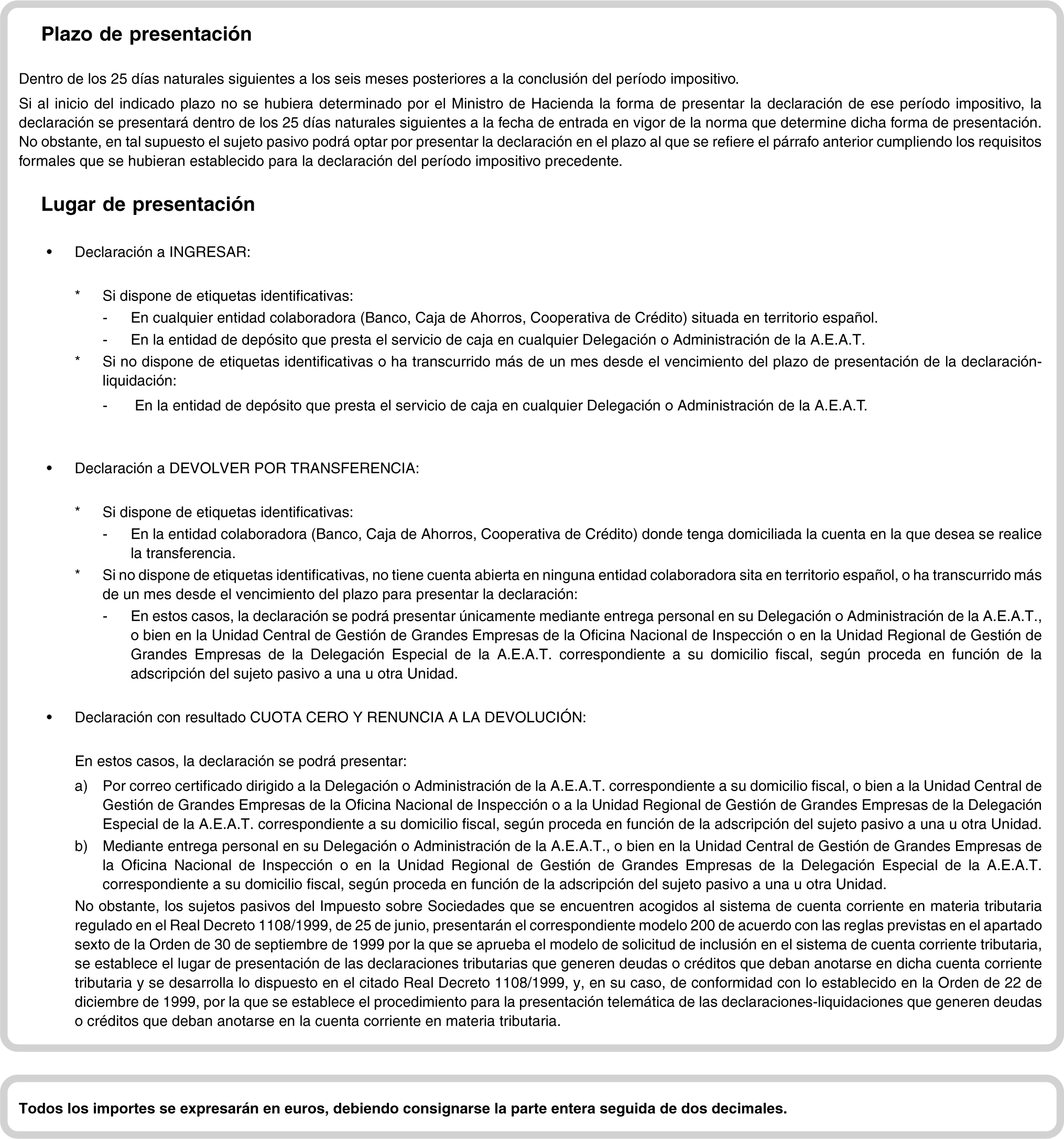

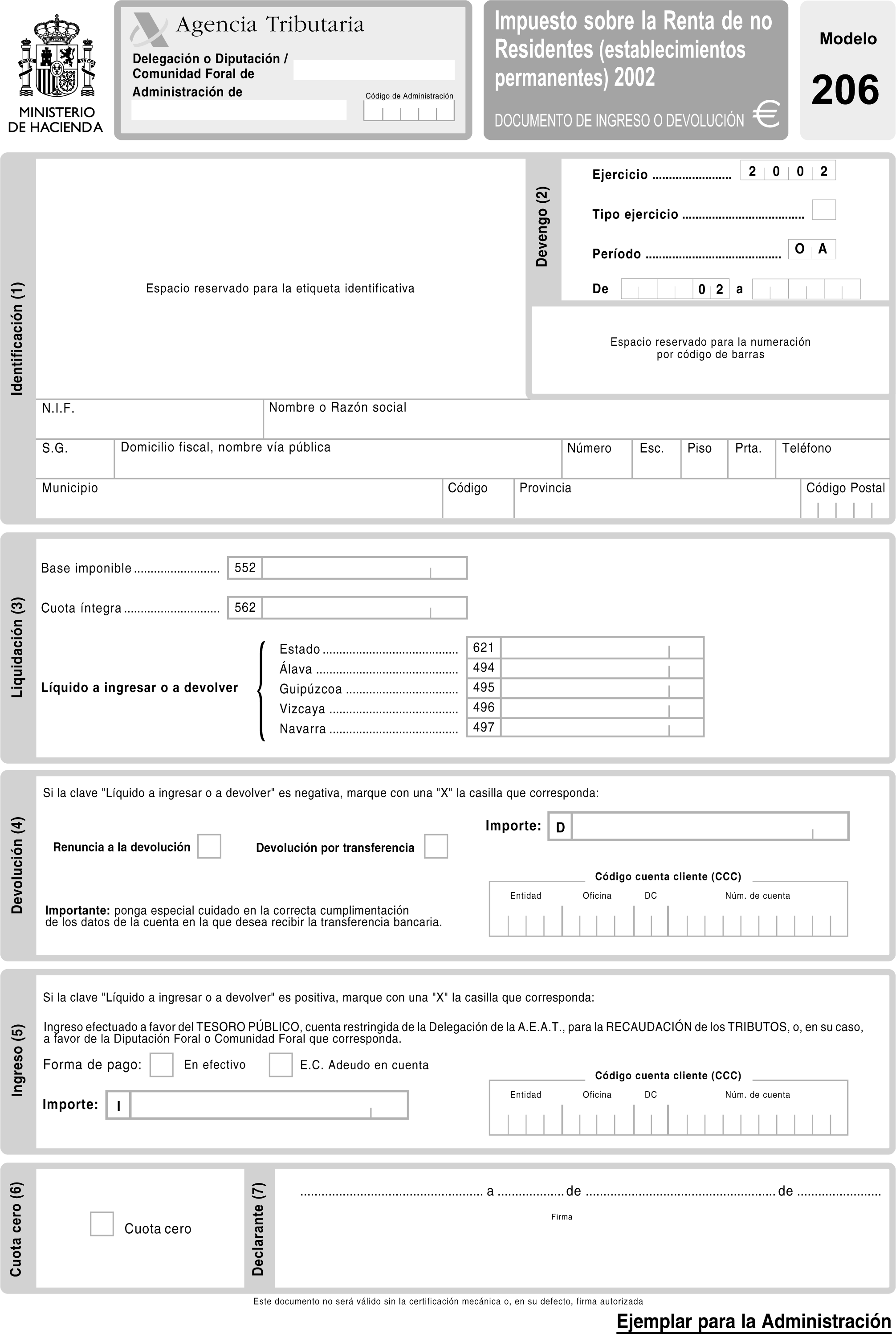

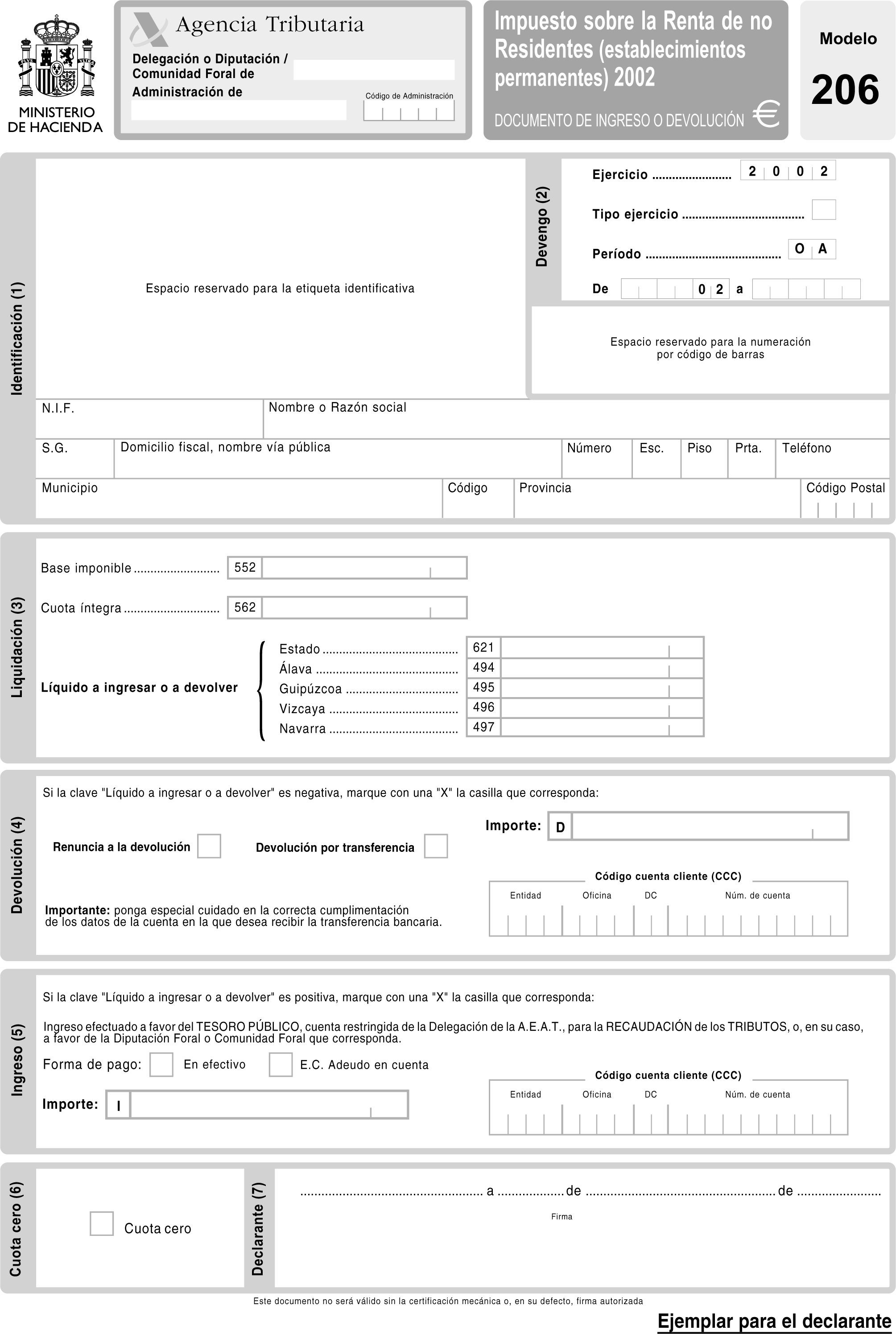

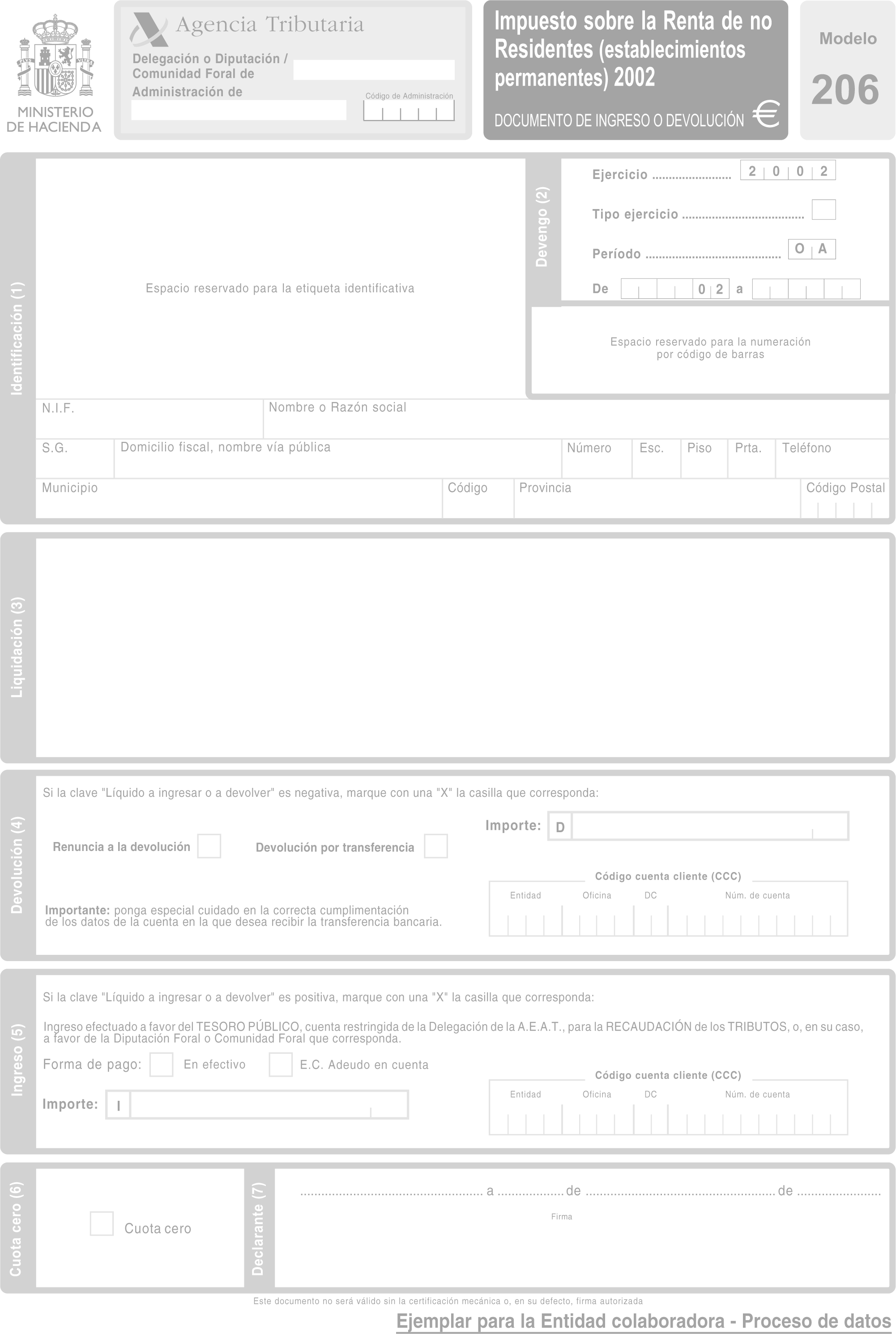

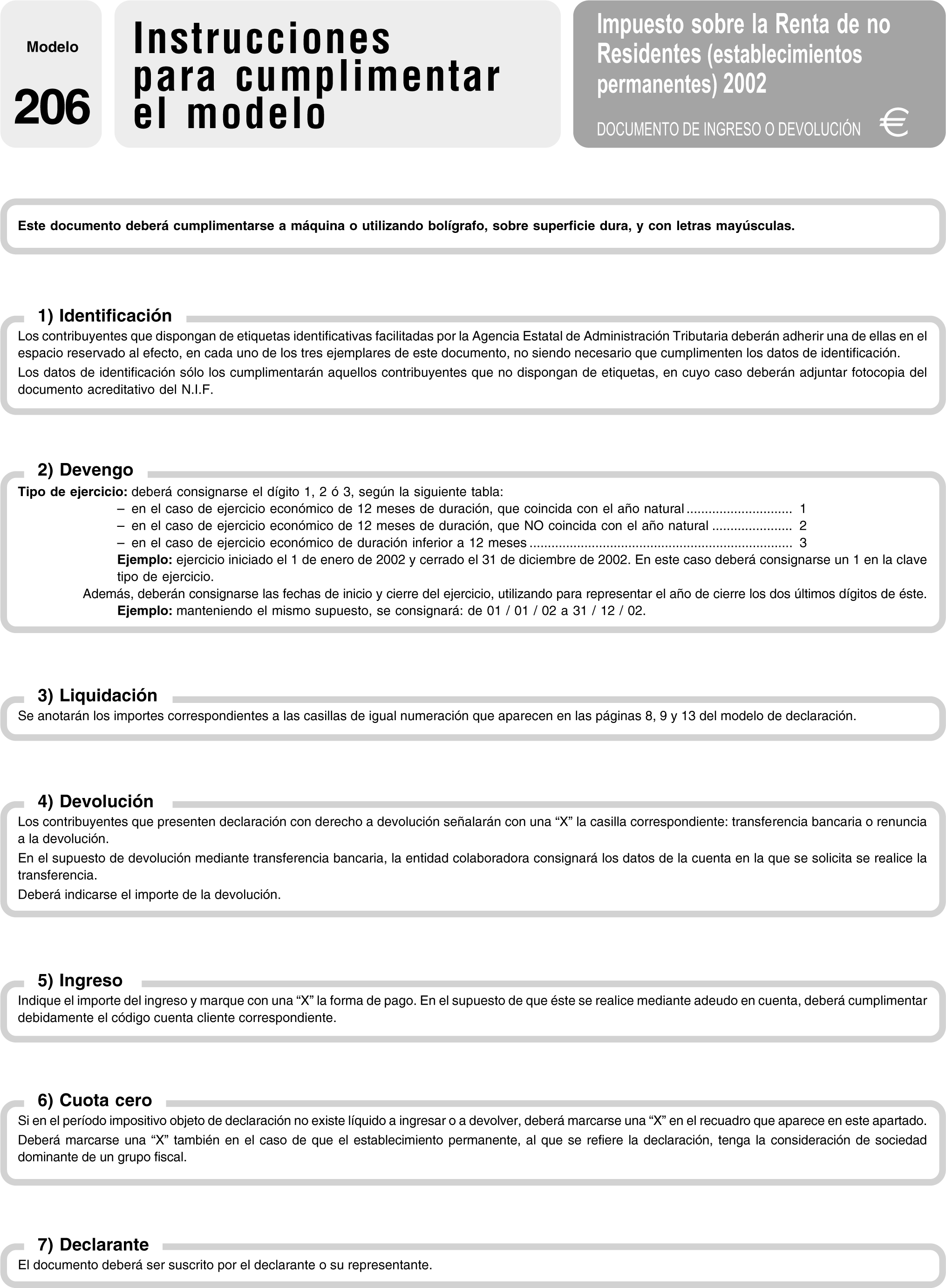

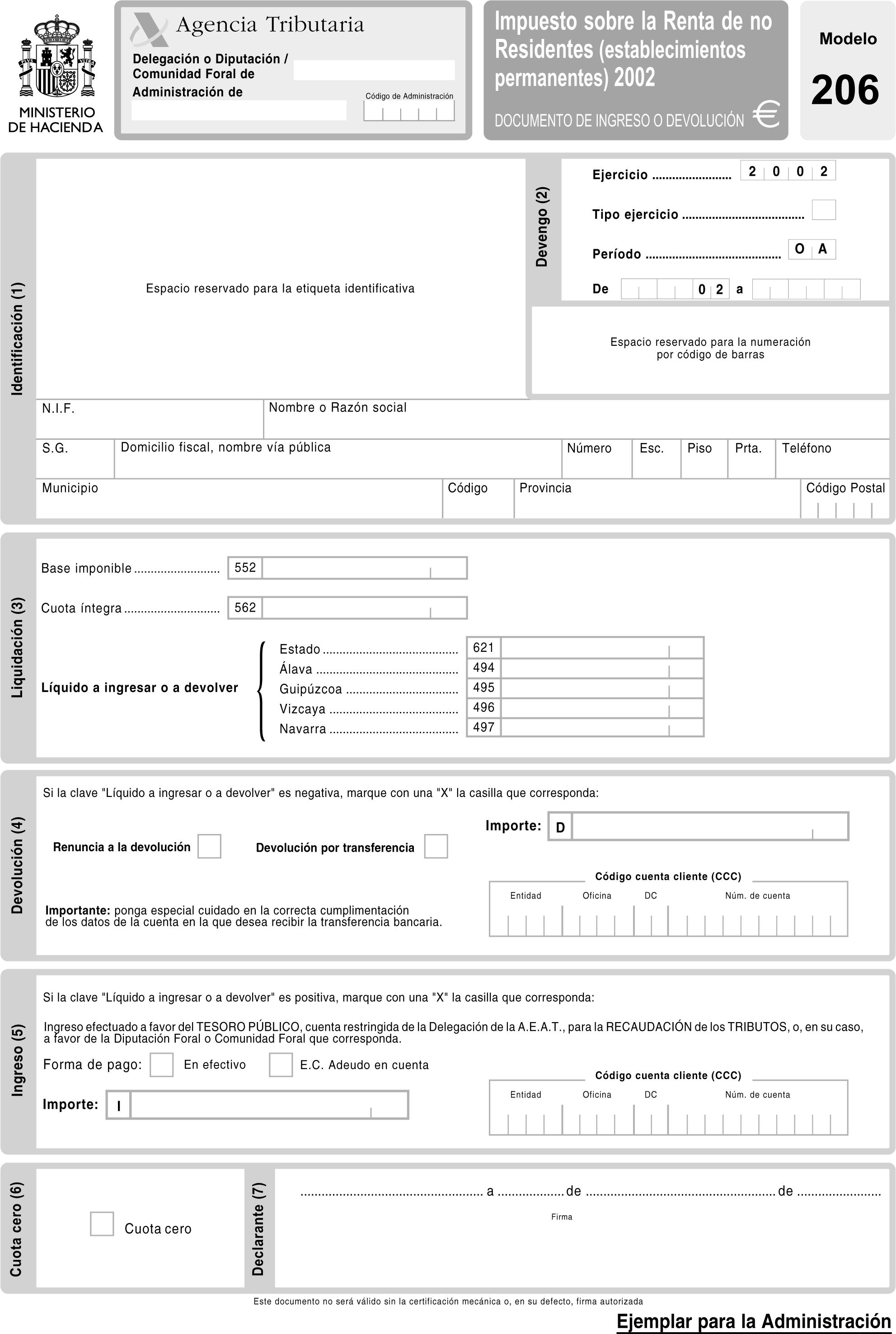

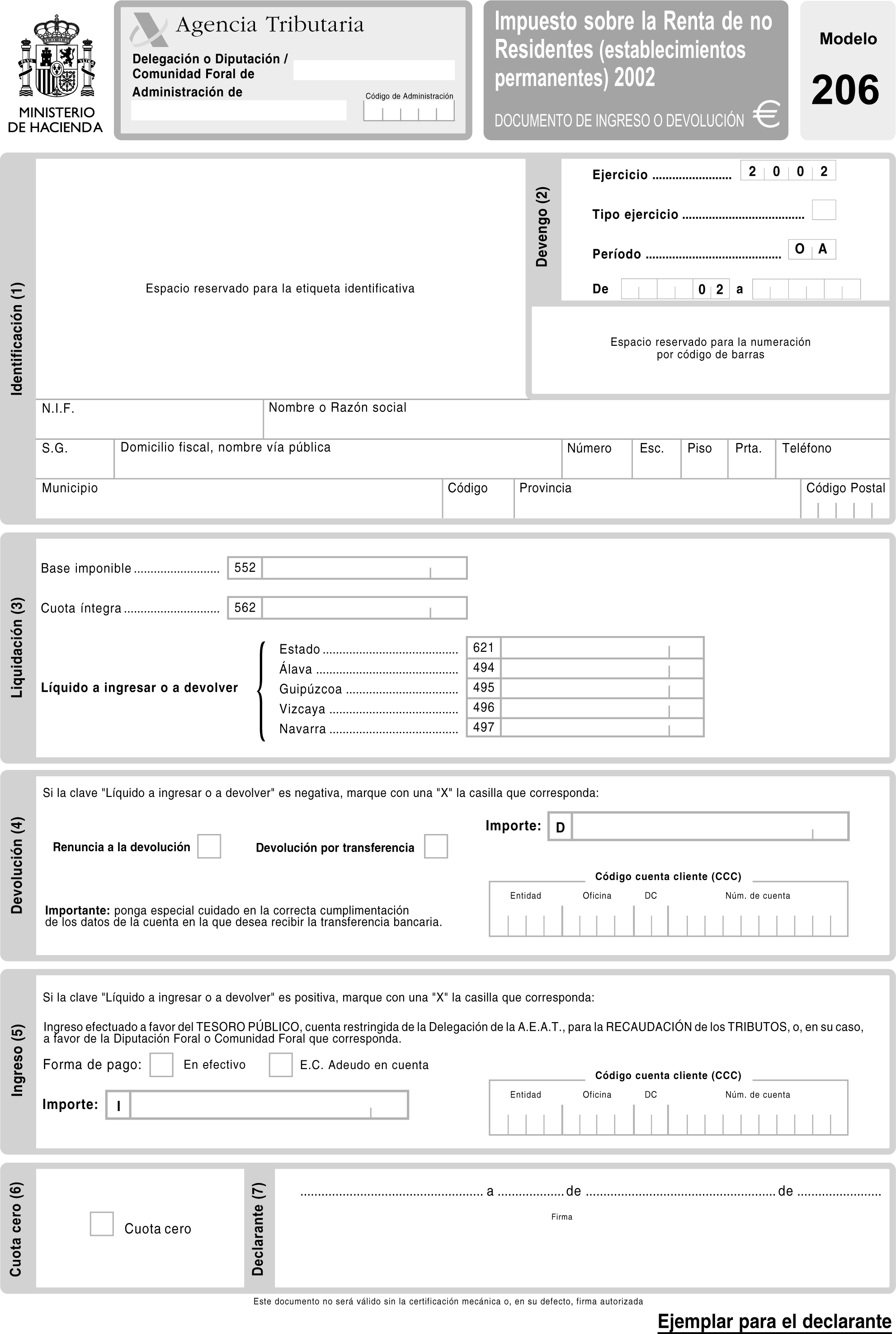

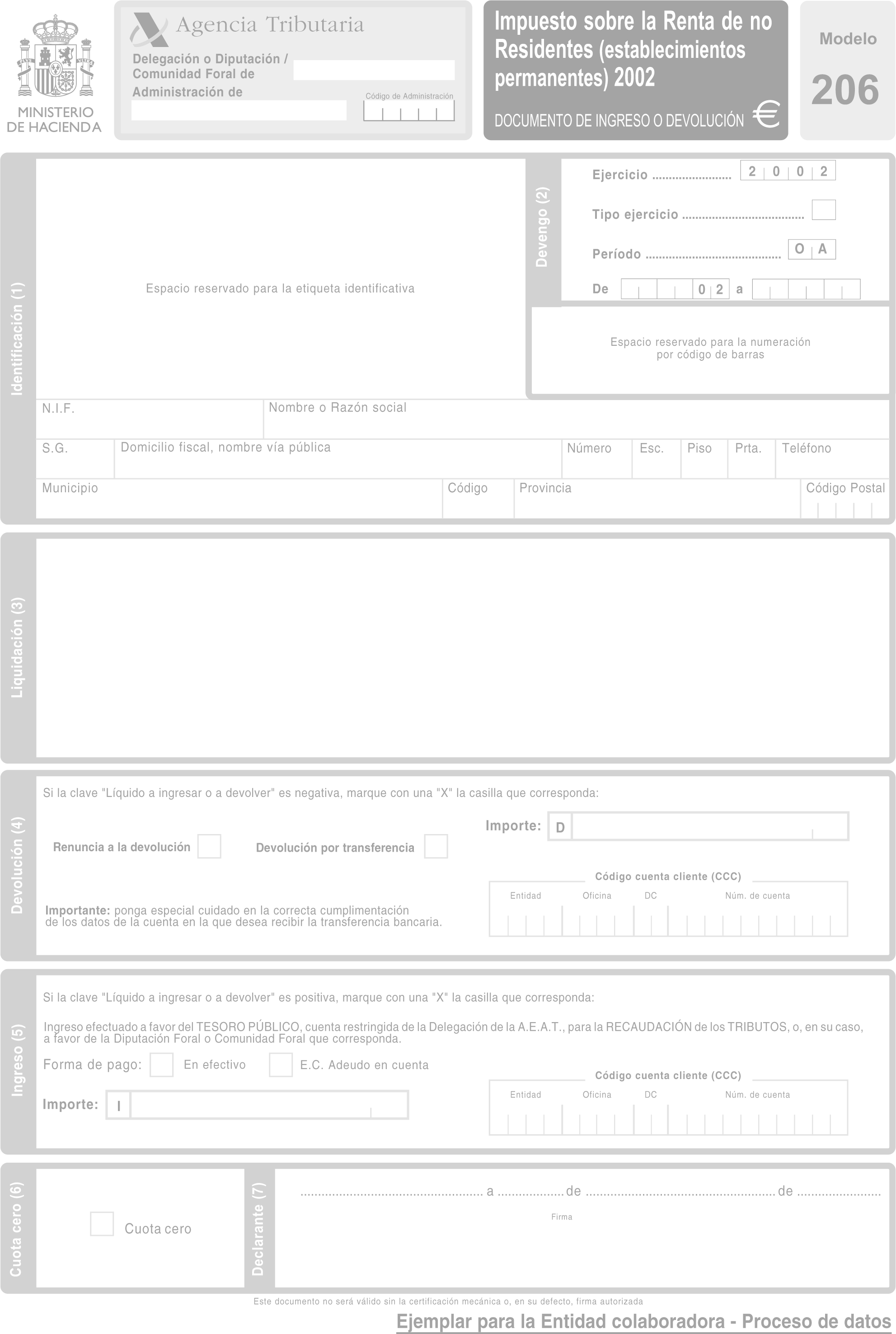

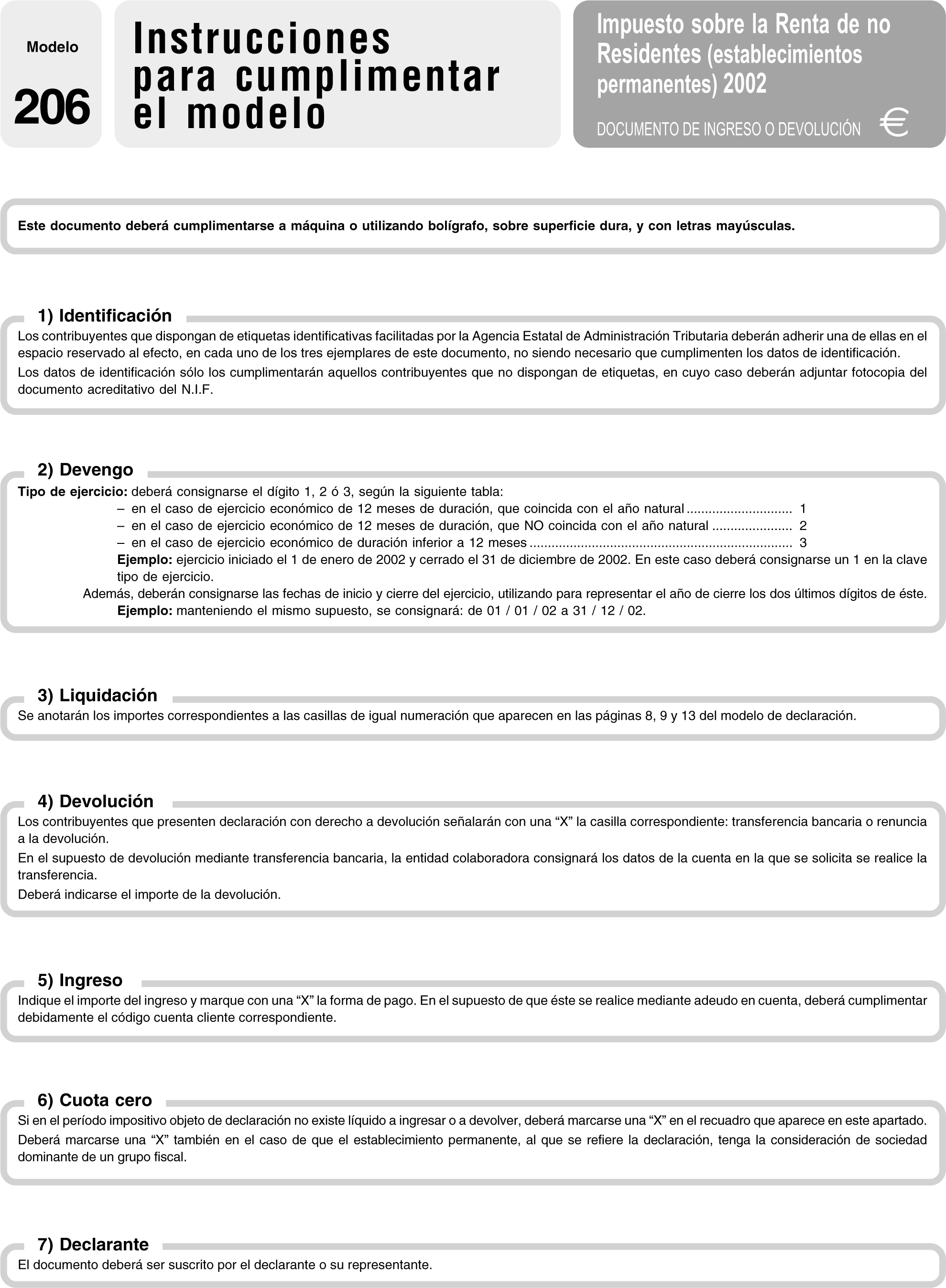

Modelo 206: Documento de ingreso o devolución del Impuesto sobre la Renta de no Residentes (establecimientos permanentes), que figura en los Anexos I y II de esta Orden.

Cada uno de los documentos de ingreso o devolución consta de un ejemplar para la Administración, otro para el declarante y otro para la Entidad colaboradora-Proceso de datos.

c) Sobre de retorno:

Sobre de retorno del modelo 200, que figura en el anexo I de esta Orden. Este sobre será el aplicable también para la presentación del modelo 201.

Este sobre de retorno tendrá carácter indefinido, en tanto no sea modificado mediante la correspondiente Orden.

Dos. El modelo 200, que figura como Anexo I de la presente Orden, es aplicable, con carácter general, a todos los sujetos pasivos del Impuesto sobre Sociedades y a todos los contribuyentes por el Impuesto sobre la Renta de no Residentes (establecimientos permanentes) obligados a presentar y suscribir la declaración por cualquiera de estos impuestos y su uso es obligatorio para aquéllos que no puedan utilizar el modelo 201.

Tres. No obstante lo anterior, los sujetos pasivos o contribuyentes podrán utilizar el modelo 201, que figura como Anexo II de esta Orden, siempre que cumplan los siguientes requisitos:

a) Que no estén obligados durante 2003 a la presentación de declaraciones-liquidaciones con periodicidad mensual por el Impuesto sobre el Valor Añadido y por retenciones a cuenta del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades o del Impuesto sobre la Renta de no Residentes, al no haber superado su volumen de operaciones, calculado conforme a lo dispuesto en el artículo 121 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, modificado por el apartado doce del artículo 6 de la Ley 55/1999, de 29 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social, la cantidad de 6.010.121,04 euros durante el año natural en que se inicie el período impositivo que es objeto de declaración.

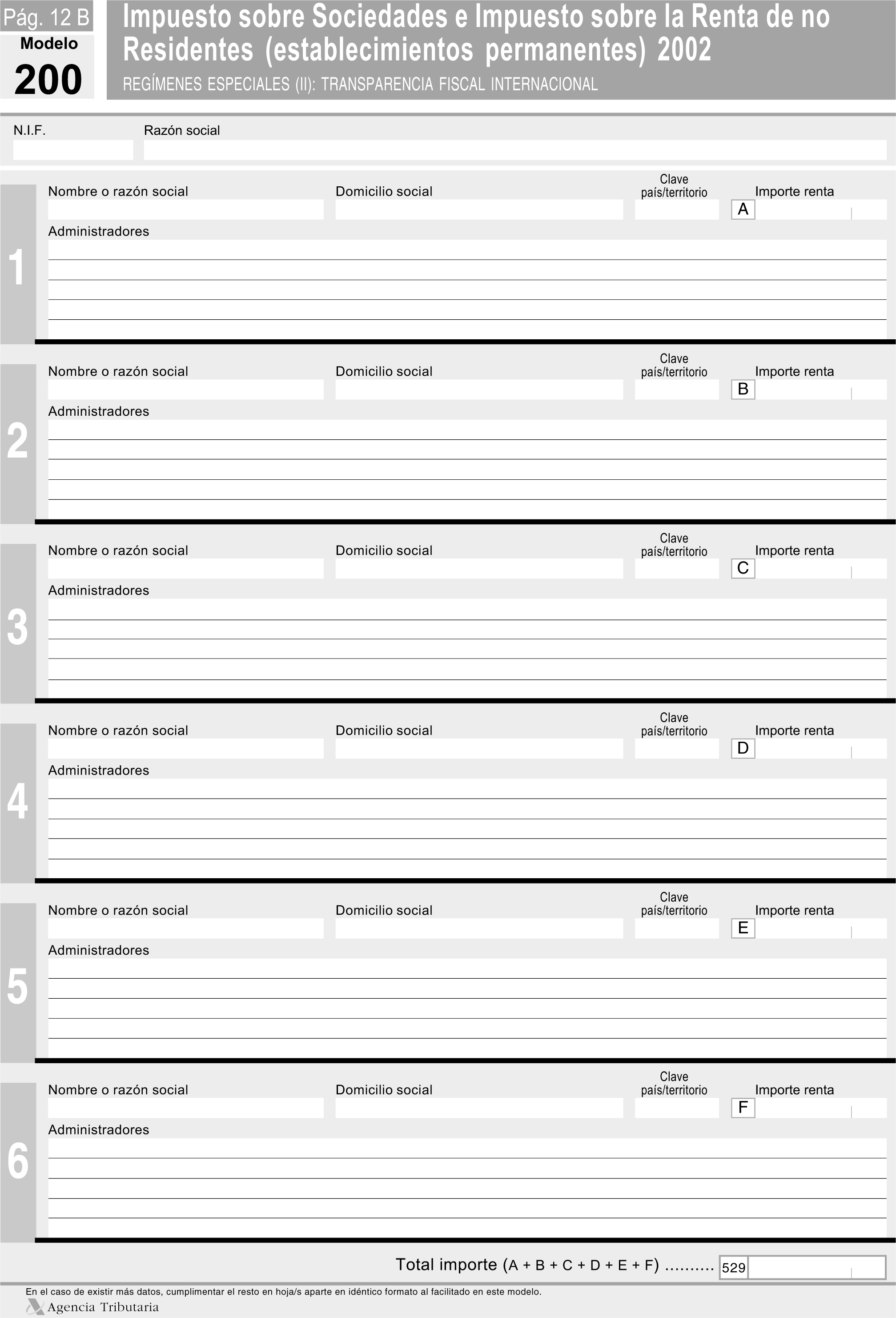

b) Que no tengan la obligación de incluir en la base imponible del período impositivo objeto de declaración determinadas rentas positivas obtenidas por entidades no residentes, en aplicación de lo establecido en el artículo 121 de la Ley 43/1995, de 27 de diciembre, del Impuesto sobre Sociedades.

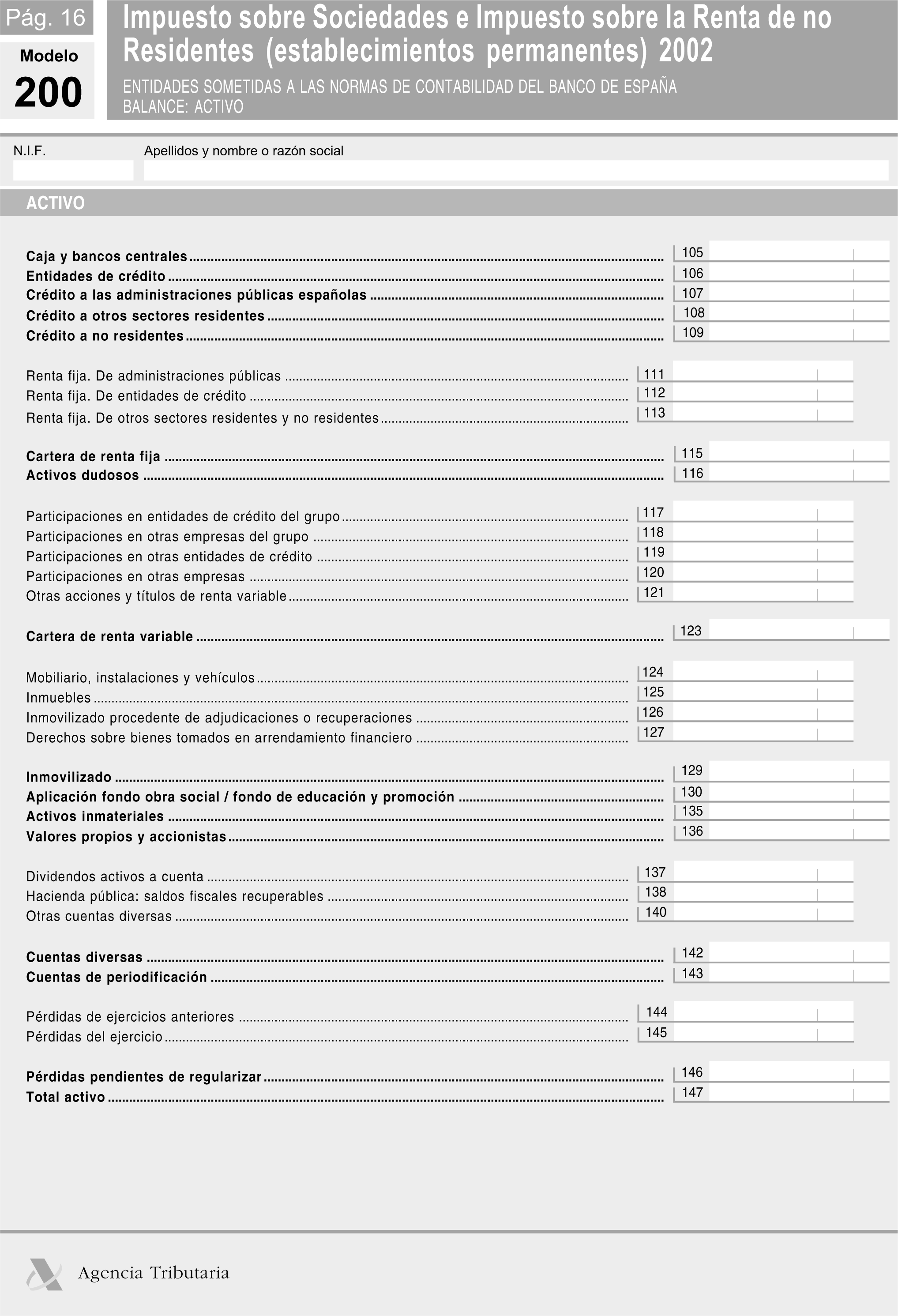

c) Que no estén obligados a llevar su contabilidad de acuerdo con las normas establecidas por el Banco de España.

d) Que no se trate de sujetos pasivos del Impuesto sobre Sociedades que se encuentran integrados en un grupo fiscal, incluidos los de cooperativas, que tributen por el régimen de consolidación fiscal establecido en el Capítulo VII del Título VIII de la citada Ley 43/1995 y en el Real Decreto 1345/1992, de 6 de noviembre, por el que se dictan normas para la adaptación de las disposiciones que regulan la tributación sobre el beneficio consolidado a los grupos de sociedades cooperativas («Boletín Oficial del Estado» de 5 de diciembre), respectivamente.

e) Que no les resulte de aplicación obligatoria el Plan de Contabilidad de las Entidades Aseguradoras, aprobado por el Real Decreto 2014/1997, de 26 de diciembre («Boletín Oficial del Estado» del 30).

f) Que no determinen su base imponible según el régimen de las entidades navieras en función del tonelaje (capítulo XVII del Título VIII de la Ley 43/1995).

Uno. La declaración-liquidación del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes) se presentará con arreglo al modelo que corresponda de los aprobados en el apartado anterior de la presente Orden, firmado por el declarante o por el representante legal o representantes legales del mismo y debidamente cumplimentados todos los datos que le afecten de los recogidos en el mismo.

Dos. Igualmente, serán válidos los modelos de declaración-liquidación del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes) ajustados a los contenidos del modelo 201 que se generen exclusivamente mediante la utilización del módulo de impresión a estos efectos desarrollado por la Agencia Estatal de Administración Tributaria.

Los modelos así generados se presentarán en el sobre de retorno del Programa de Ayuda que se aprobó por la Orden HAC/639/2002, de 21 de marzo, por la que se aprueban los modelos de declaración-liquidación del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2001, se dictan instrucciones relativas al procedimiento de declaración e ingreso y se establecen las condiciones generales y el procedimiento para su presentación telemática («Boletín Oficial del Estado» del 26).

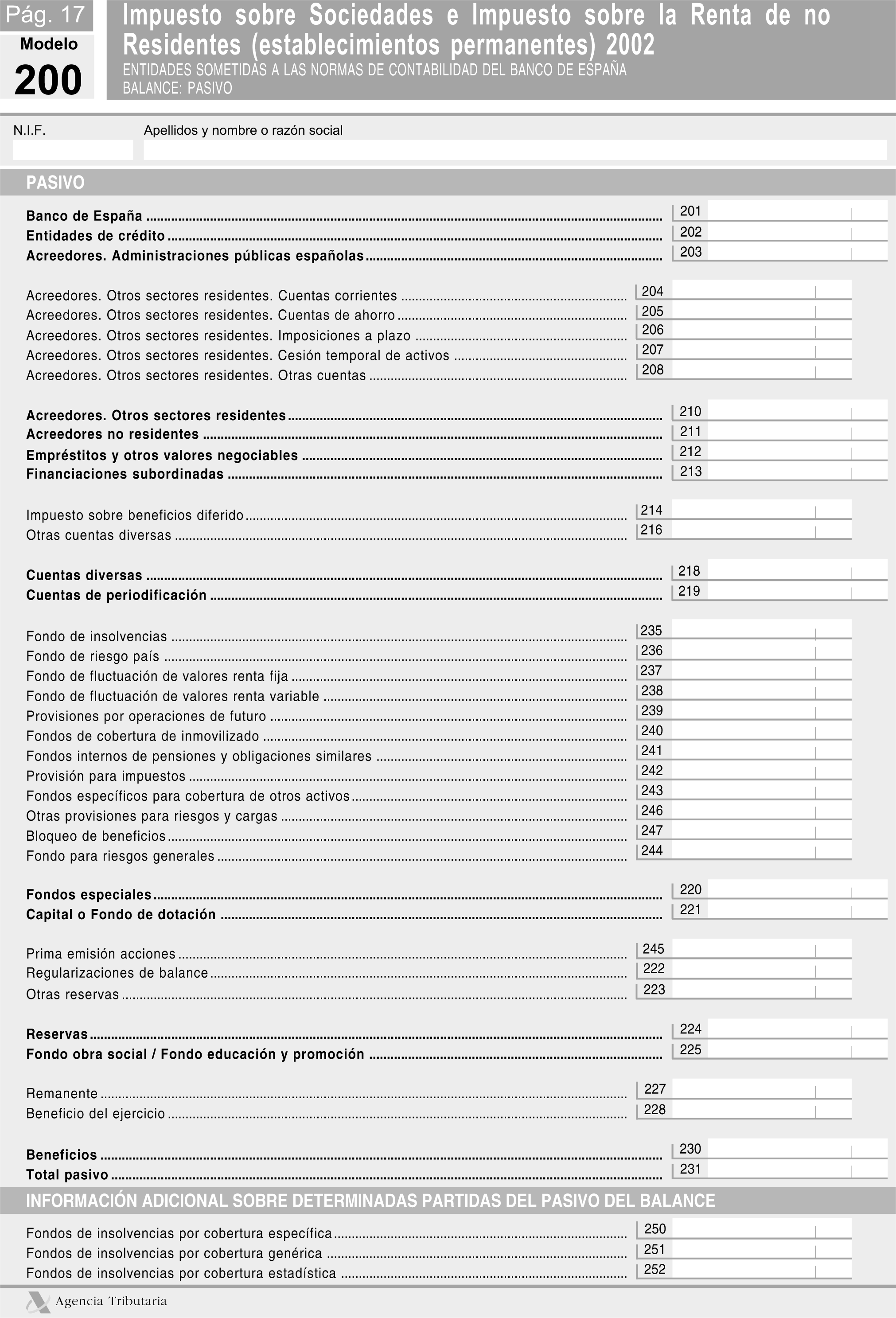

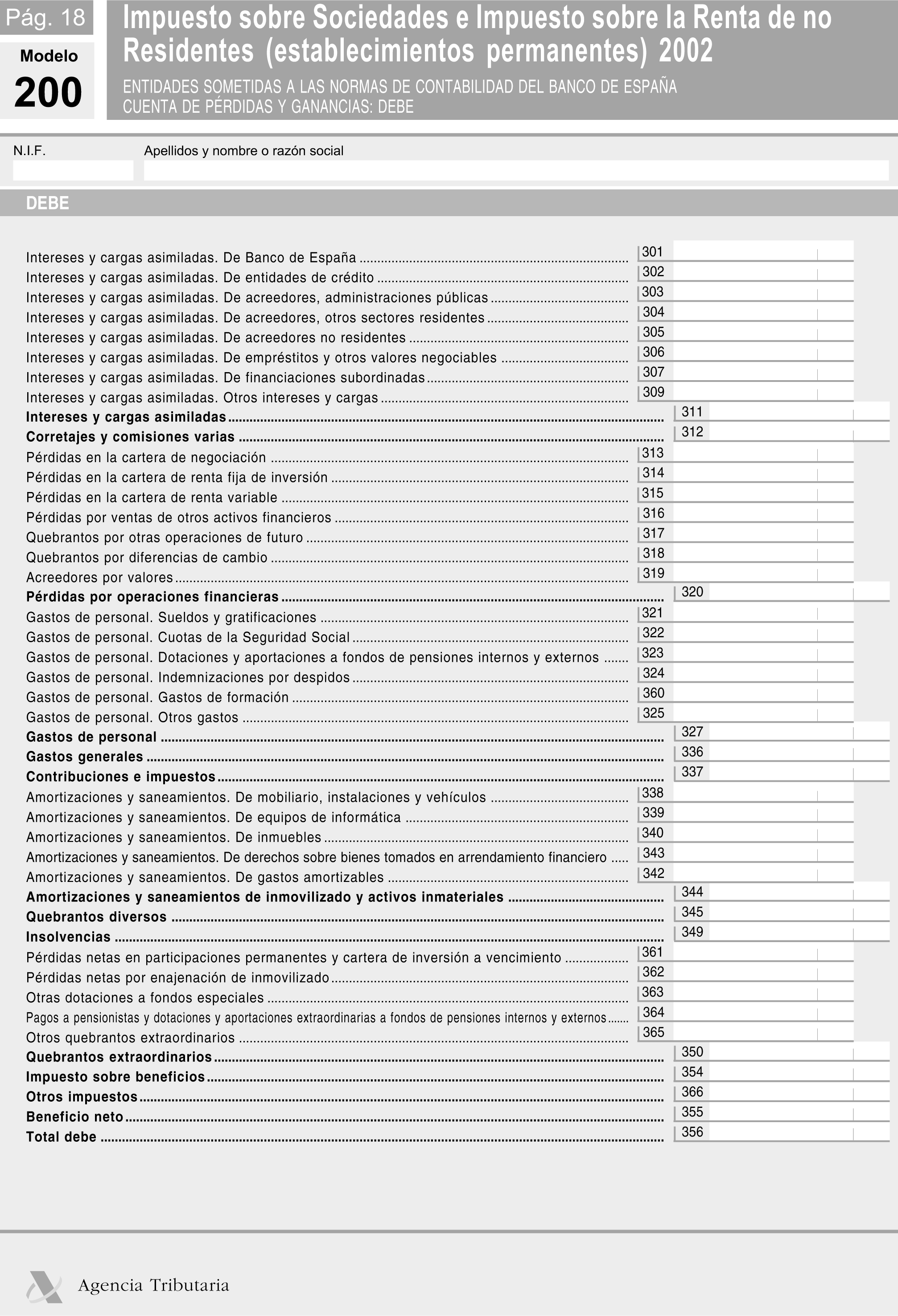

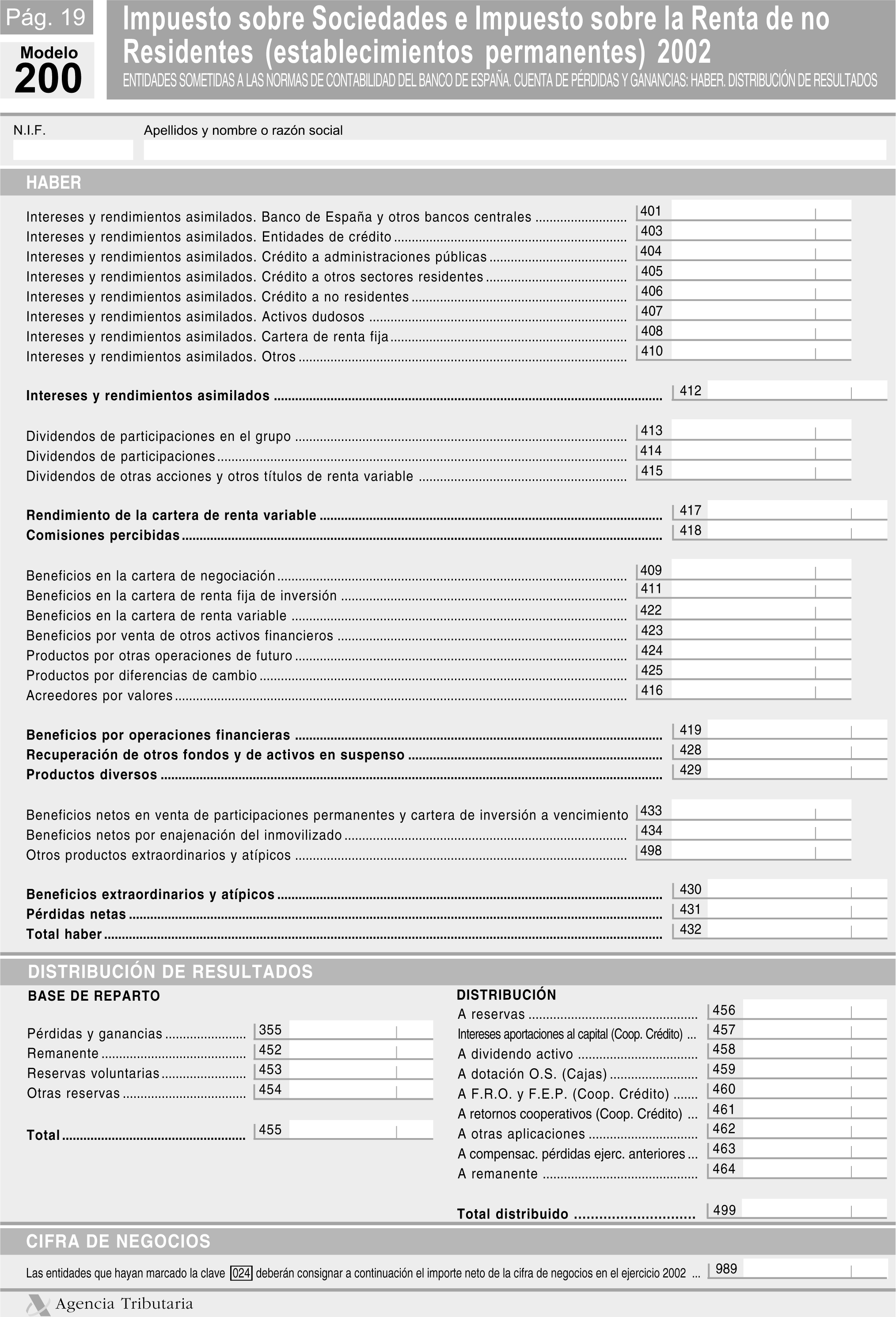

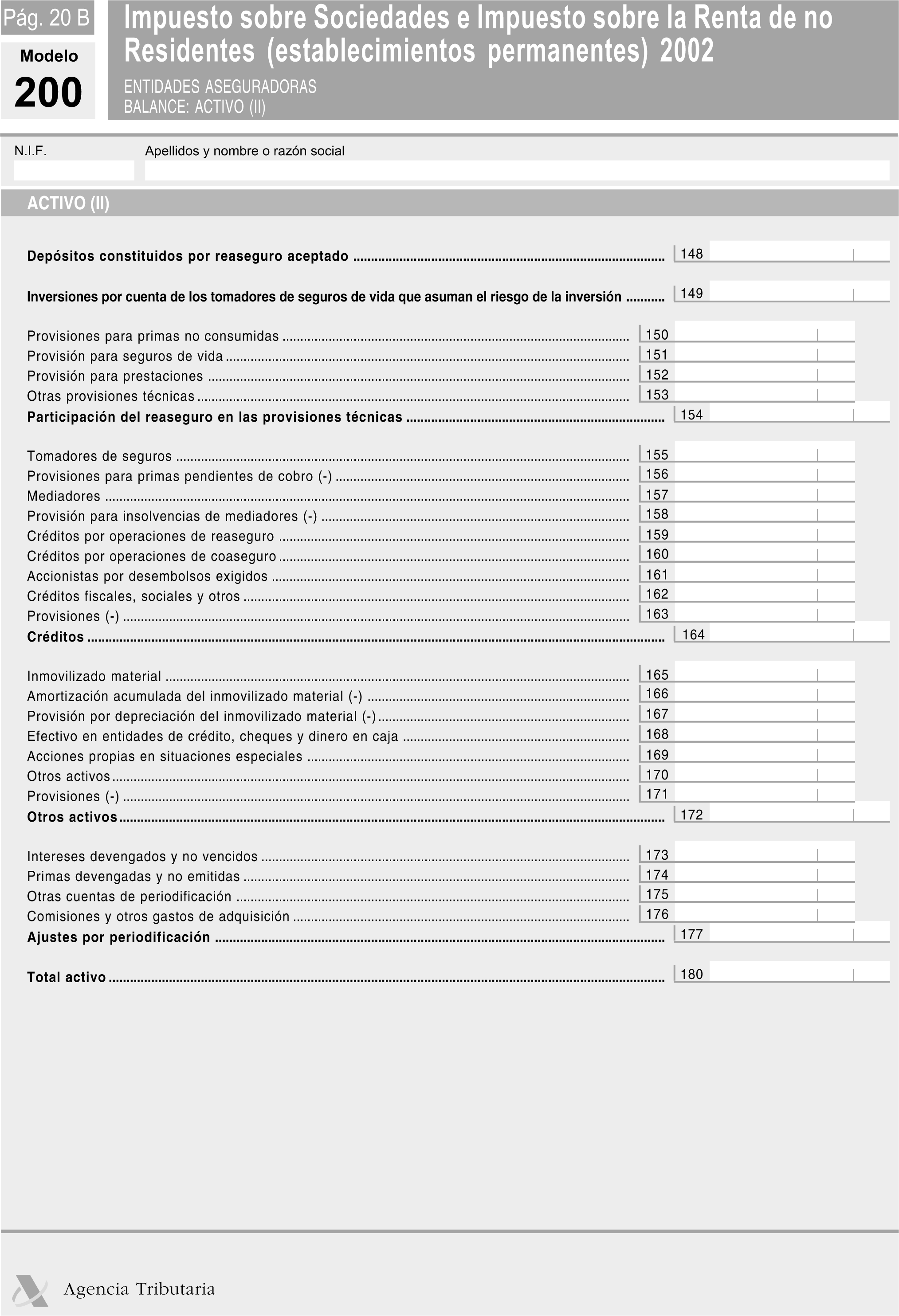

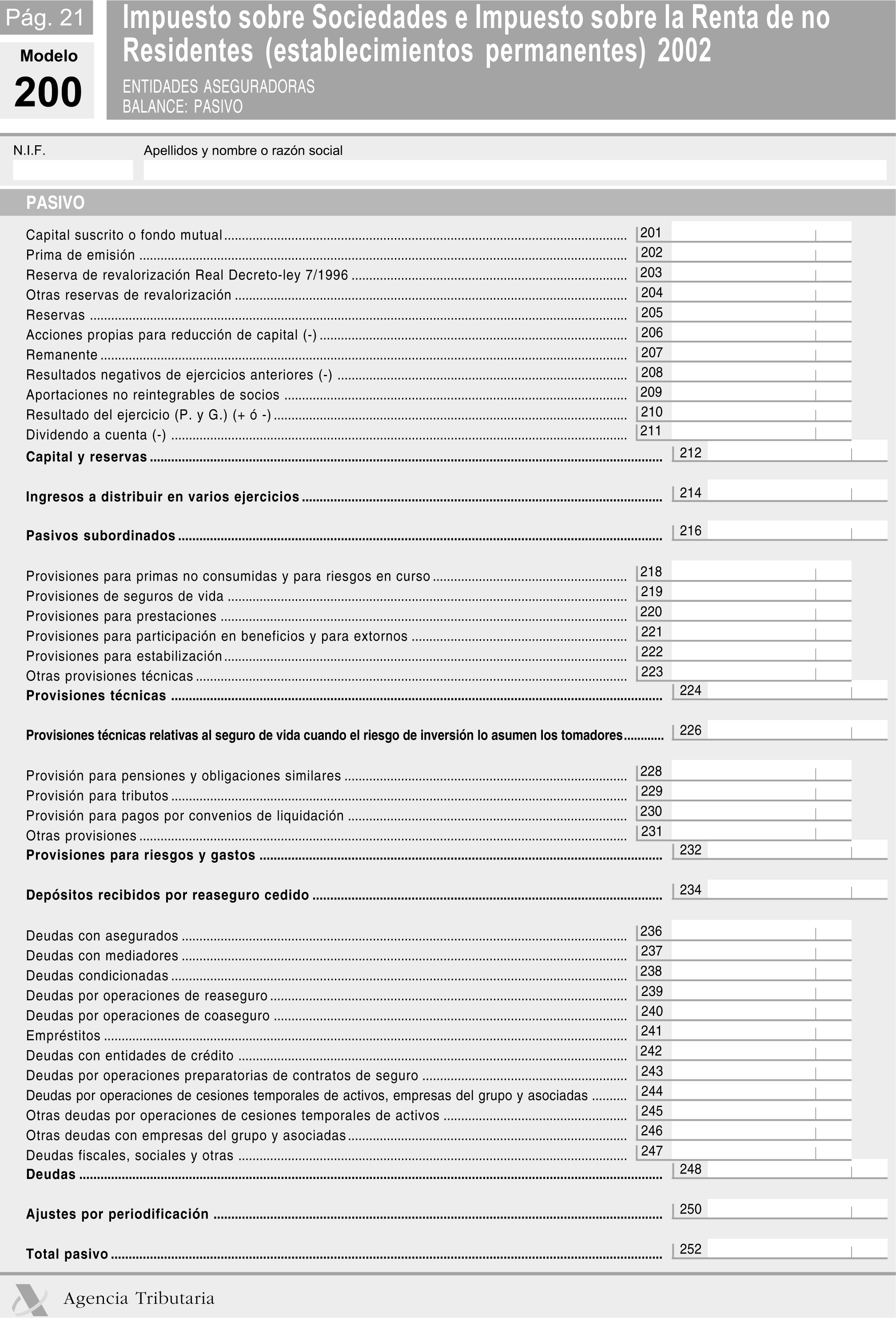

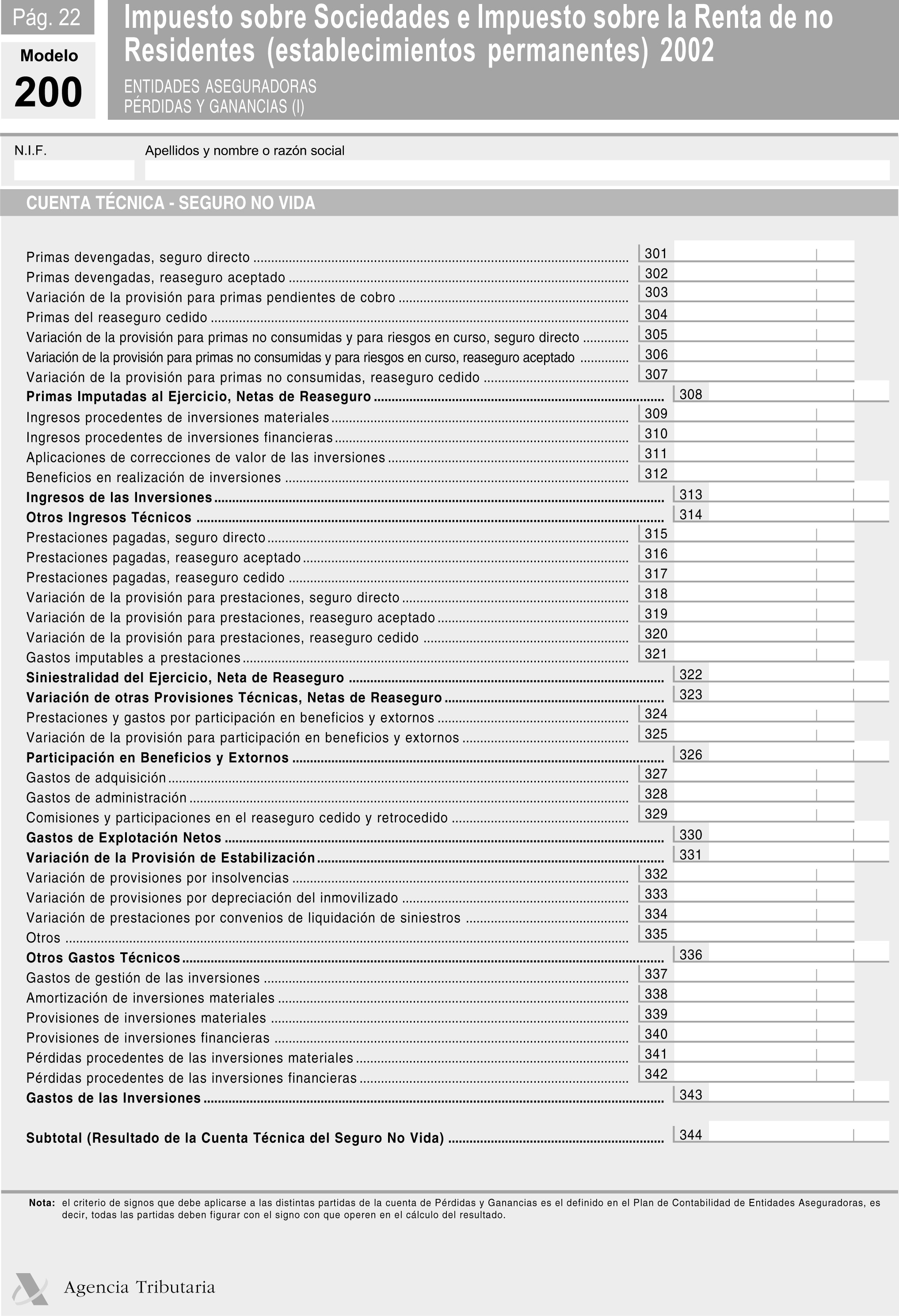

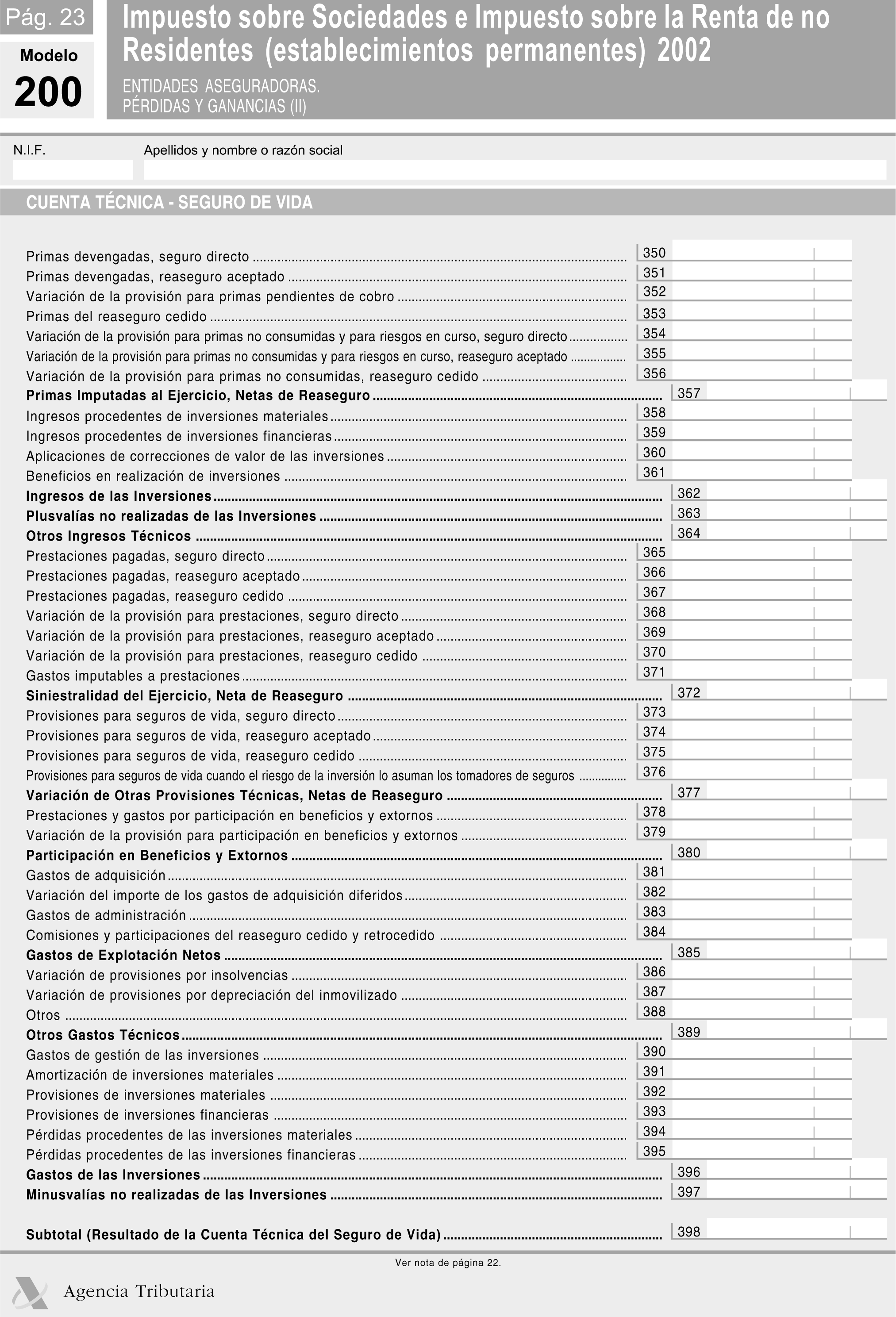

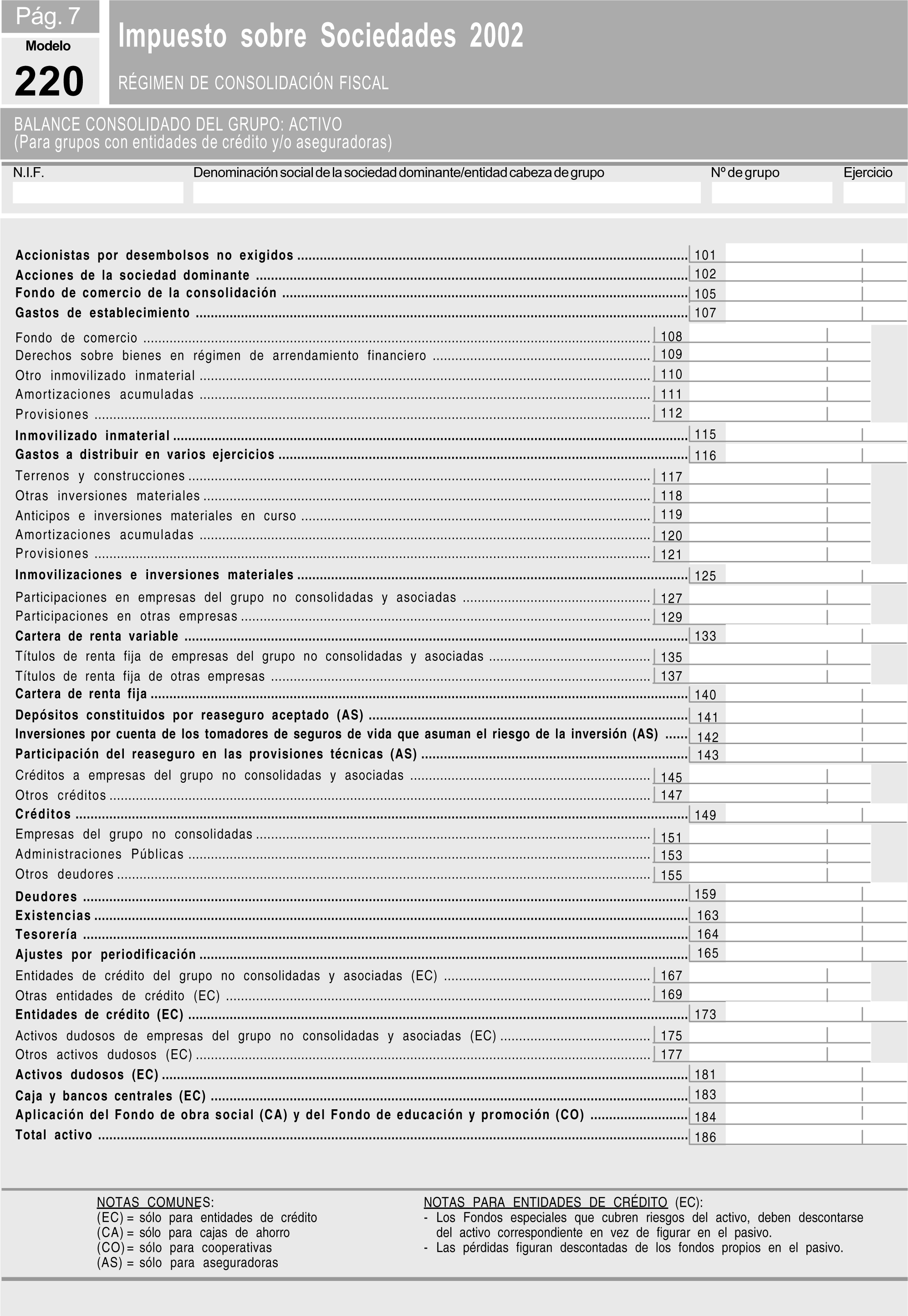

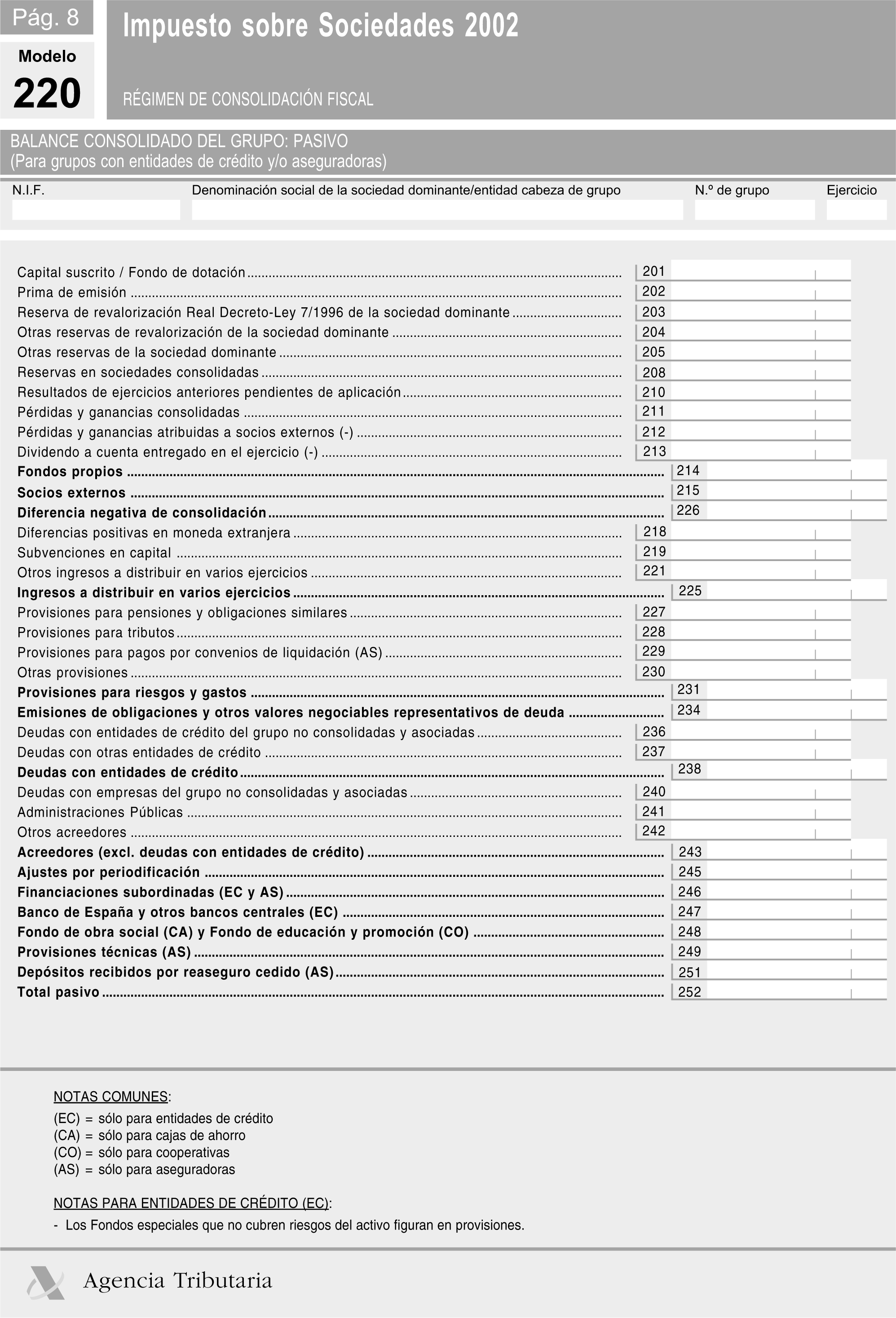

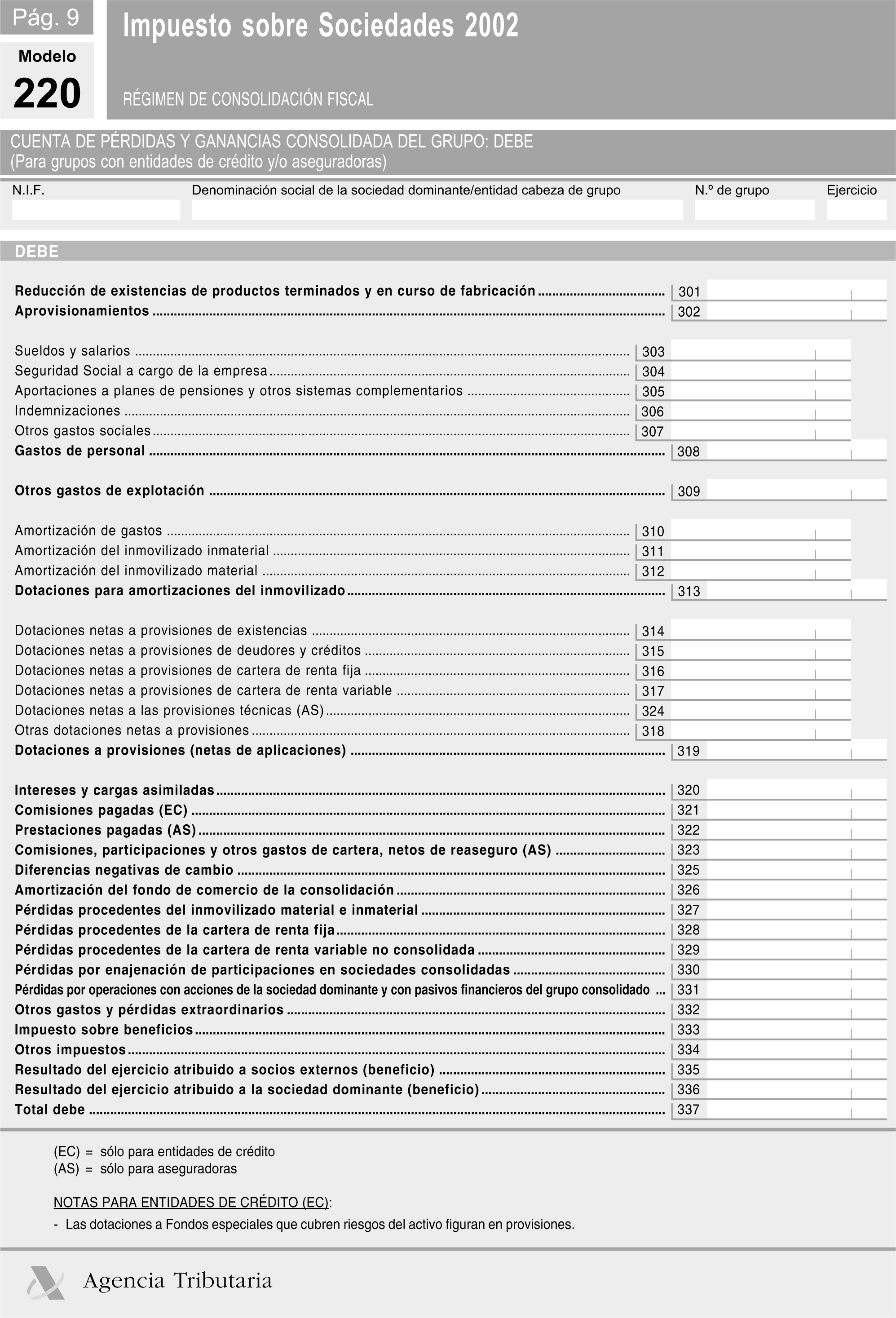

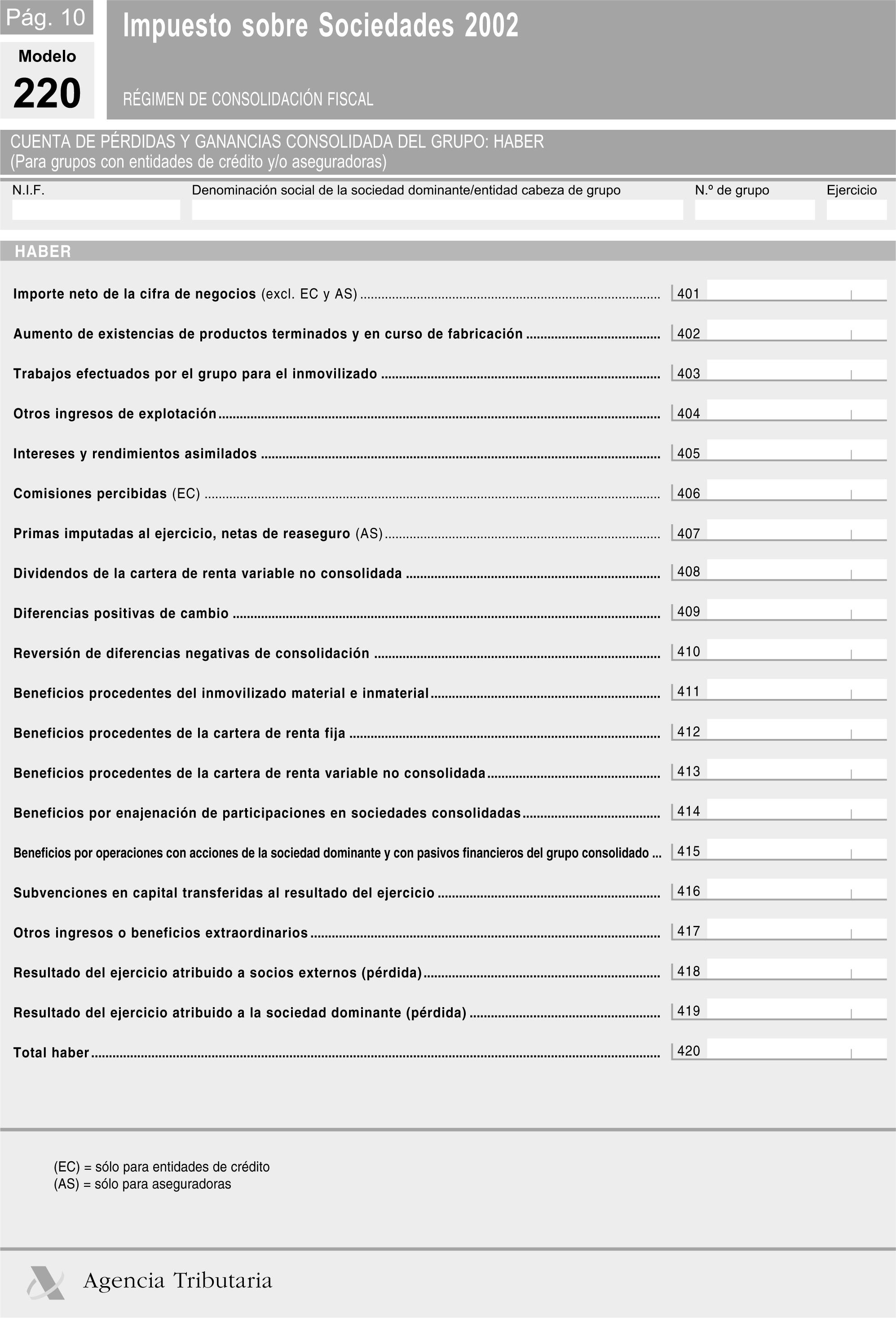

Tres. Los declarantes obligados a llevar su contabilidad de acuerdo con las normas establecidas por el Banco de España cumplimentarán los datos relativos al balance y cuenta de pérdidas y ganancias en las páginas específicas que, en el modelo 200, se incorporan para estos declarantes, en sustitución de las que se incluyen con carácter general.

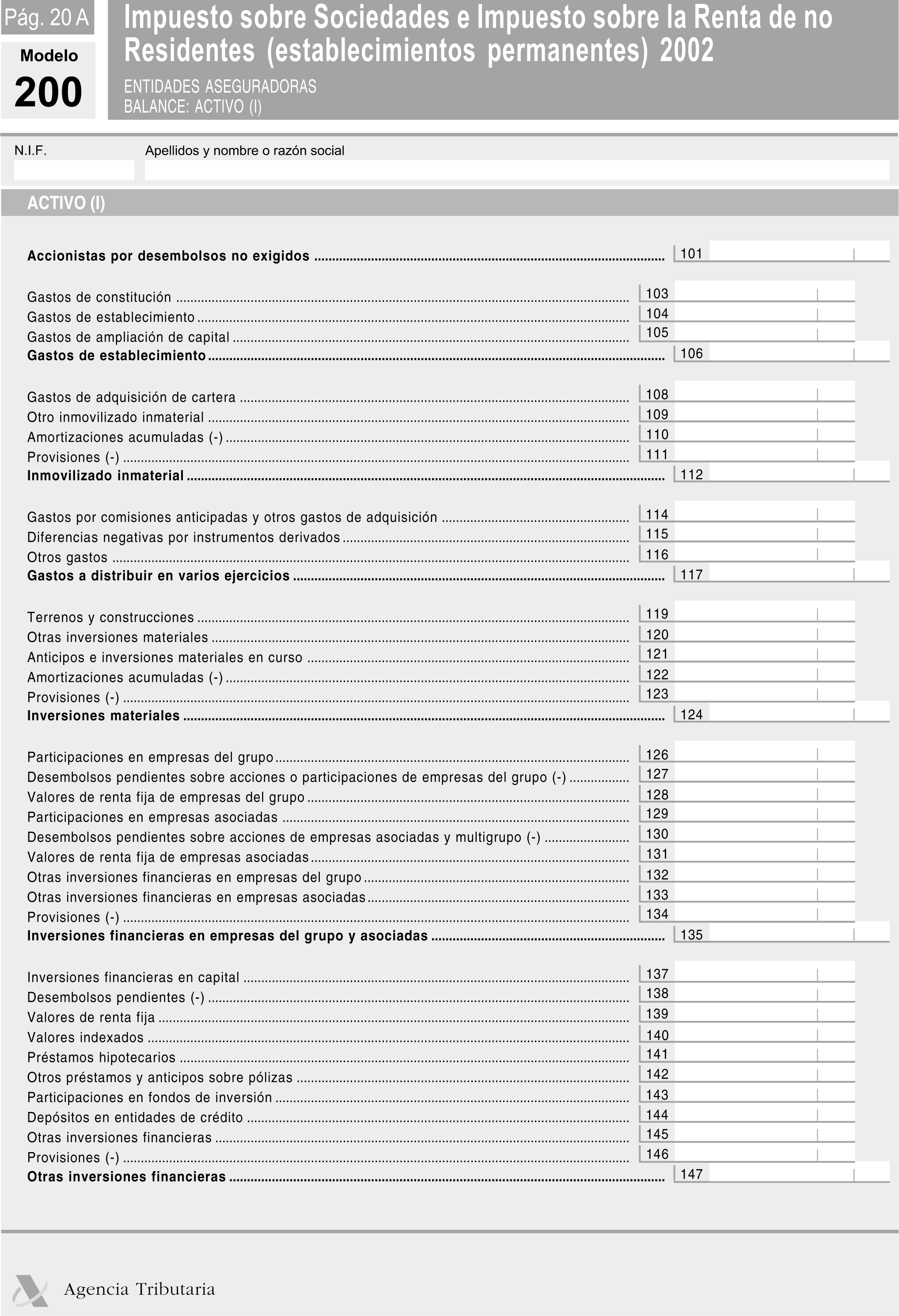

Asimismo, los declarantes a los que sea de aplicación obligatoria el Plan de Contabilidad de las entidades aseguradoras aprobado por el Real Decreto 2014/1997, de 26 de diciembre, cumplimentarán los datos relativos al balance y cuenta de pérdidas y ganancias en las páginas específicas que, en el modelo 200, se incorporan para estos declarantes, en sustitución de las que se incluyen con carácter general.

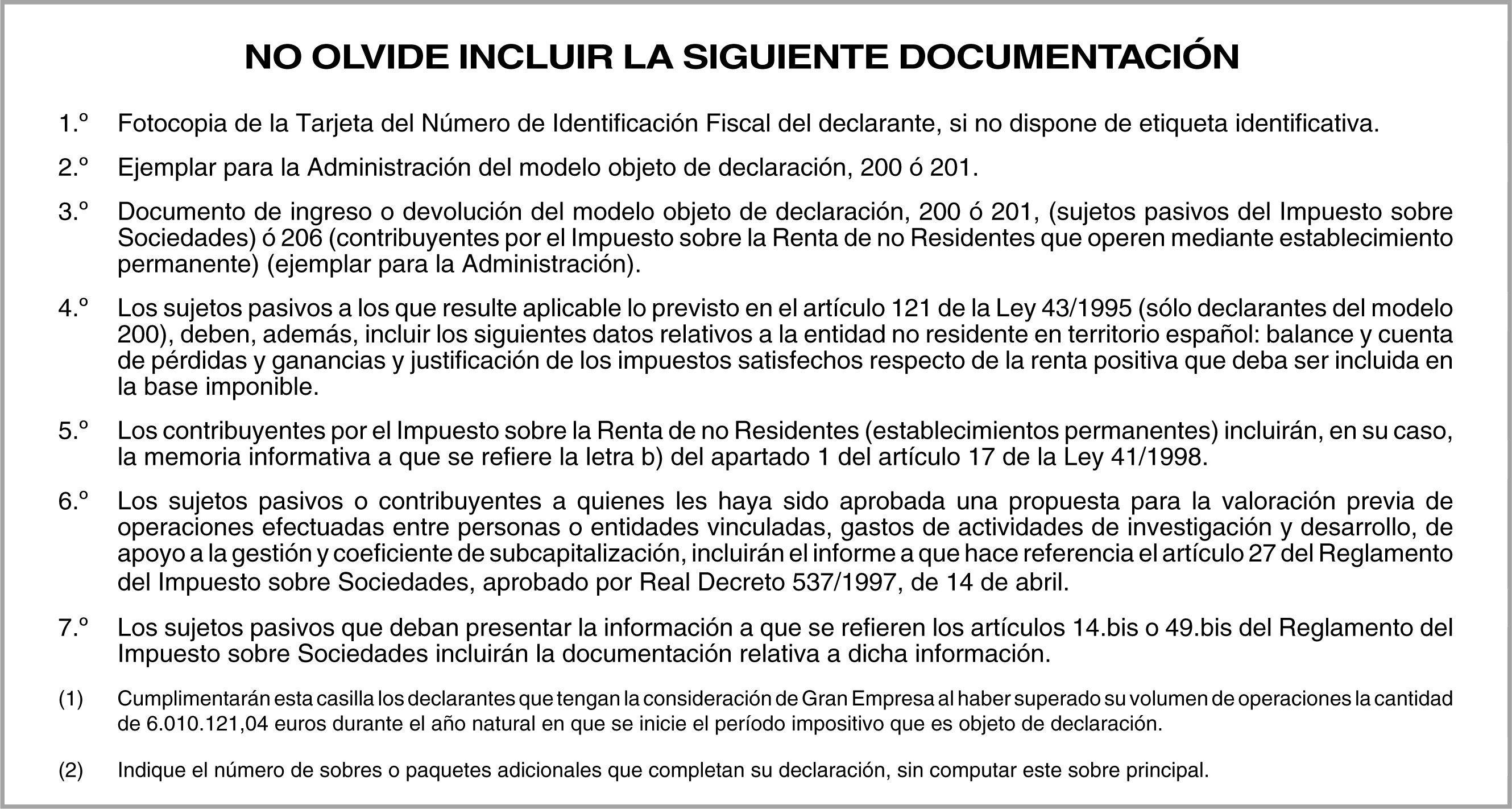

Cuatro. El sujeto pasivo o contribuyente deberá introducir en el sobre de retorno que corresponda los siguientes documentos, debidamente cumplimentados:

a) Fotocopia de la tarjeta del Número de Identificación Fiscal, en el caso de no disponer de etiquetas identificativas.

b) Ejemplar para la Administración del modelo de declaración-liquidación.

c) Ejemplar para la Administración del documento de ingreso o devolución que figura en los Anexos I ó II, según corresponda, de esta Orden.

d) Los sujetos pasivos del Impuesto sobre Sociedades que incluyan en la base imponible determinadas rentas positivas obtenidas por entidades no residentes según lo dispuesto en el artículo 121 de la Ley 43/1995, deberán presentar, además, los siguientes datos relativos a cada una de las entidades no residentes en territorio español:

Balance y cuenta de pérdidas y ganancias.

Justificación de los impuestos satisfechos respecto de la renta positiva que deba ser incluida en la base imponible.

e) Los contribuyentes por el Impuesto sobre la Renta de no Residentes (establecimientos permanentes) incluirán, en su caso, la memoria informativa a que se refiere la letra b) del apartado 1 del artículo 17 de la Ley 41/1998.

f) Los sujetos pasivos o contribuyentes a quienes les haya sido aprobada una propuesta para la valoración previa de operaciones efectuadas entre personas o entidades vinculadas, gastos de actividades de investigación y desarrollo, de apoyo a la gestión y coeficiente de subcapitalización, el informe a que hace referencia el artículo 27 del Reglamento del Impuesto sobre Sociedades, aprobado por Real Decreto 537/1997, de 14 de abril.

g) Los sujetos pasivos a los que les resulte de aplicación lo establecido, bien en el artículo 14.bis o bien en el artículo 49.bis, ambos del Reglamento del Impuesto sobre Sociedades, según la redacción dada al mismo por el Real Decreto 252/2003, de 28 de febrero, por el que se modifica el Reglamento del Impuesto sobre Sociedades aprobado por Real Decreto 537/1997, de 14 de abril, así como el Real Decreto 2281/1998, de 23 de octubre, por el que se desarrollan las disposiciones aplicable a determinadas obligaciones de suministro de información a la Administración tributaria y se modifica el Reglamento de Planes y Fondos y Planes de Pensiones, aprobado por el Real Decreto 1307/1988, de 30 de septiembre, y el Real Decreto 2027/1995, de 22 de diciembre, por el que se regula la declaración anual de operaciones con terceras personas, presentarán la información prevista en dichos artículos.

Uno. Al tiempo de presentar la declaración-liquidación, los sujetos pasivos o contribuyentes deberán ingresar la deuda tributaria resultante de la autoliquidación practicada, con la única excepción de las entidades integradas en un grupo fiscal, incluidos los de cooperativas, que tributen por el régimen fiscal especial establecido en el capítulo VII del título VIII de la Ley 43/1995 y en el Real Decreto 1345/1992, respectivamente.

Para la realización del ingreso de la deuda tributaria resultante de la autoliquidación practicada, deberá utilizarse el documento de ingreso o devolución correspondiente de los que figuran en los Anexos I y II de la presente Orden.

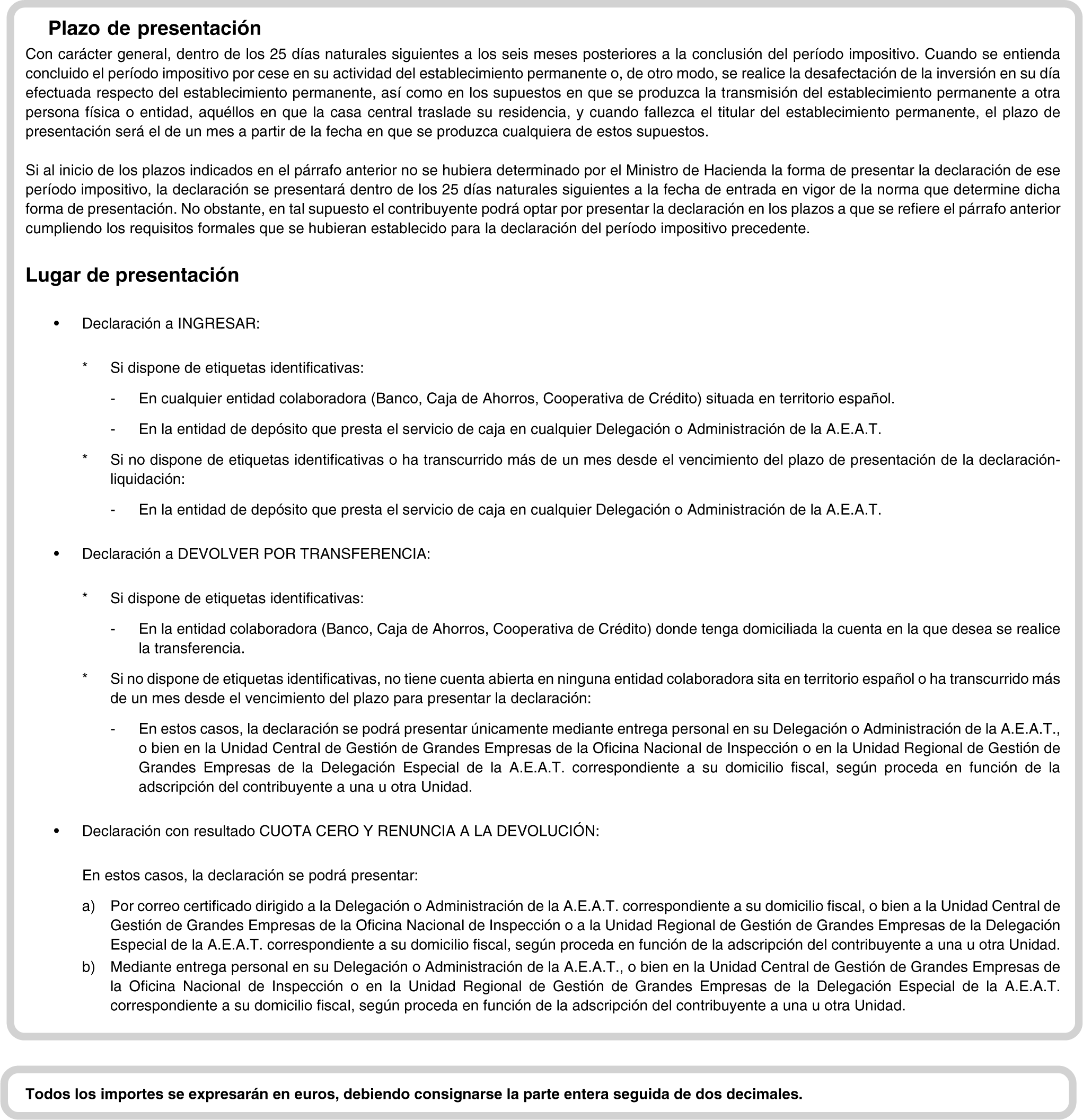

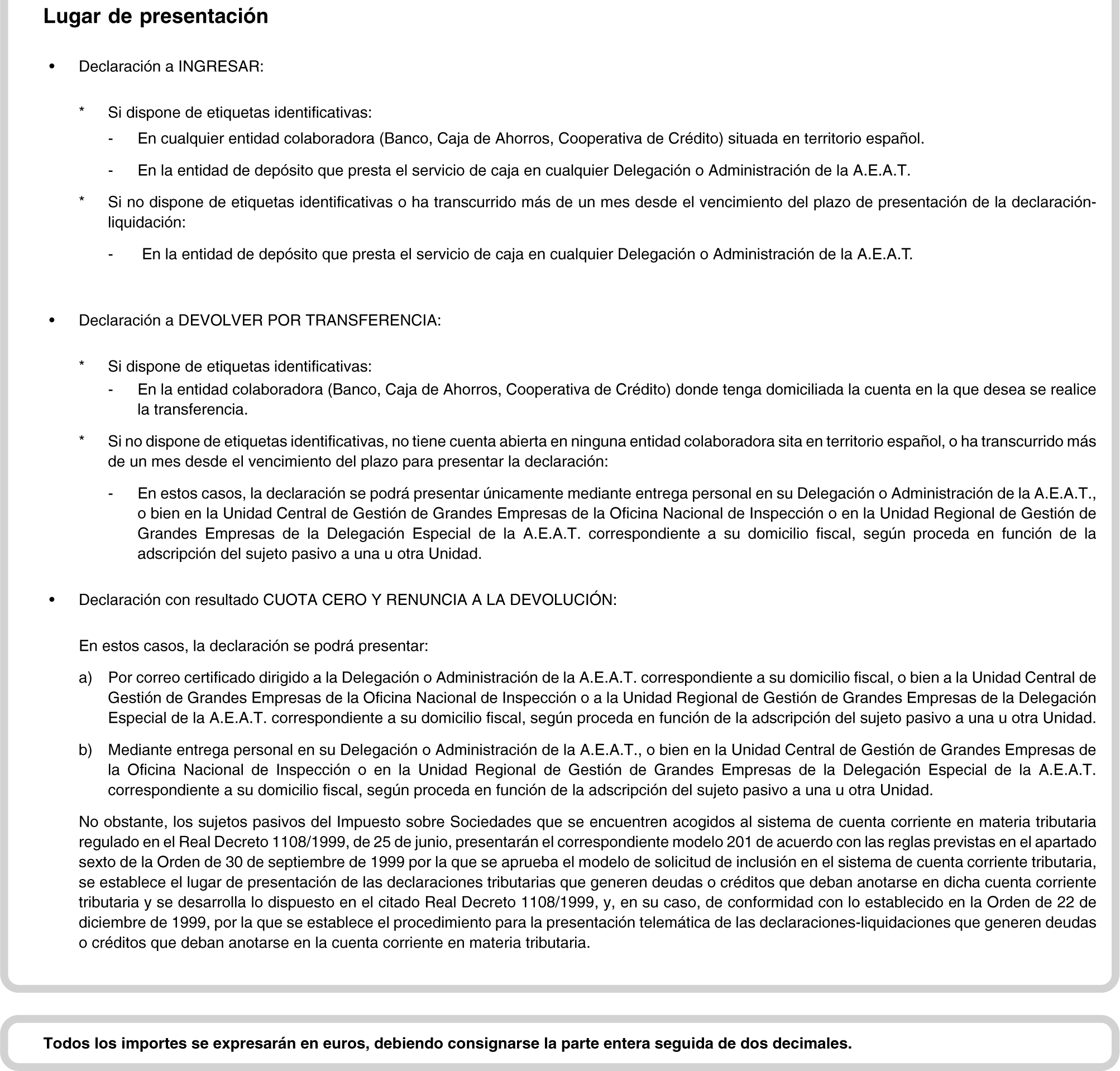

La presentación e ingreso resultante de la autoliquidación por el Impuesto sobre Sociedades o por el Impuesto sobre la Renta de no Residentes (establecimientos permanentes) practicada mediante los modelos 200 y 201 se efectuará en la entidad de depósito que presta el servicio de caja en cualquiera de las Delegaciones o Administraciones de la Agencia Estatal de Administración Tributaria, o en cualquier entidad colaboradora sita en territorio español.

Para poder presentar la declaración-liquidación con resultado a ingresar en entidades colaboradoras será necesario que aquélla lleve adheridas, en los espacios correspondientes destinados al efecto, las etiquetas identificativas facilitadas por la Agencia Estatal de Administración Tributaria y que no haya transcurrido más de un mes desde el vencimiento del plazo de presentación de la declaración-liquidación.

Dos. El documento de ingreso o devolución correspondiente de los que figuran en los Anexos I y II de la presente Orden, deberá ser utilizado por el sujeto pasivo o contribuyente cuando, de la autoliquidación practicada por éste proceda la devolución, la cual se realizará mediante transferencia bancaria, sin perjuicio de que se pueda ordenar la realización de la devolución mediante la emisión de cheque cruzado del Banco de España cuando ésta no pueda realizarse mediante transferencia bancaria.

La presentación de los modelos 200 y 201, cuyo resultado sea a devolver, se efectuará en cualquier entidad colaboradora sita en territorio español, en la que el sujeto pasivo o contribuyente tenga cuenta abierta a su nombre, en la que desee recibir el importe de la devolución.

Para poder presentar la declaración-liquidación con resultado a devolver en entidades colaboradoras, será necesario que aquélla lleve adheridas, en los espacios correspondientes destinados al efecto, las etiquetas identificativas facilitadas por la Agencia Estatal de Administración Tributaria y que no haya transcurrido más de un mes desde el vencimiento del plazo de presentación de la declaración-liquidación.

Tres. No obstante lo dispuesto en el subapartado anterior, cuando el sujeto pasivo o contribuyente no tenga cuenta abierta en entidad colaboradora sita en territorio español, se podrá hacer constar dicha circunstancia acompañando a la declaración escrito dirigido al Delegado de la Agencia Estatal de Administración Tributaria en cuya demarcación territorial tenga el sujeto pasivo o contribuyente su domicilio fiscal, quien, a la vista del mismo, y previas las pertinentes comprobaciones, ordenará, si procede, la realización de la devolución que proceda mediante la emisión de cheque cruzado del Banco de España. En el supuesto de sujetos pasivos o contribuyentes adscritos a las Unidades Regionales de Gestión de Grandes Empresas o a la Unidad Central de Gestión de Grandes Empresas, el escrito será dirigido al Delegado Especial de la Agencia Estatal de Administración Tributaria que corresponda a su domicilio fiscal o al Jefe de la Oficina Nacional de Inspección, respectivamente.

En este supuesto, así como cuando el sujeto pasivo o contribuyente no pueda presentar la declaración-liquidación a través de entidades colaboradoras según lo dispuesto en el último párrafo del subapartado anterior, los modelos 200 y 201 de declaración-liquidación se presentarán en la Delegación de la Agencia Estatal de Administración Tributaria o cualquiera de sus Administraciones dependientes en cuya demarcación territorial tenga su domicilio fiscal el sujeto pasivo o contribuyente, o bien en la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección, o en la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal, según proceda en función de la adscripción del sujeto pasivo o contribuyente a una u otra Unidad. Dicha presentación deberá realizarse directamente, mediante entrega personal en dichas oficinas.

Cuatro. De igual manera, el documento de ingreso o devolución correspondiente de los que figuran en los Anexos I y II de la presente Orden, deberá ser utilizado por el sujeto pasivo o contribuyente que renuncie a la devolución resultante de la autoliquidación practicada, así como por el sujeto pasivo o contribuyente si en el período impositivo no existe líquido a ingresar o a devolver, debiendo entenderse incluido en este supuesto, en todo caso, a las entidades integradas en un grupo fiscal, incluidos los de cooperativas, que tributen por el régimen fiscal de consolidación establecido en el capítulo VII del título VIII de la Ley 43/1995 y en el Real Decreto 1345/1992, respectivamente.

En estos supuestos, los modelos 200 y 201 de declaración-liquidación se presentarán en los lugares expresados en el último párrafo del subapartado tres anterior. La presentación podrá realizarse directamente, mediante entrega personal en dichas oficinas, o por correo certificado dirigido a las mismas.

Cinco. Para la presentación de los modelos 200 y 201 de declaración-liquidación, en los supuestos de aplicación del artículo 18 del Concierto Económico con la Comunidad Autónoma del País Vasco, aprobado por la Ley 12/2002, de 23 de mayo, o del artículo 20 del Convenio Económico entre el Estado y la Comunidad Foral de Navarra, en la redacción dada por la Ley 28/1990, de 26 de diciembre, se seguirán las siguientes reglas:

Primera. Para los declarantes que tributen conjuntamente a la Administración del Estado y a las Diputaciones Forales del País Vasco y estén sometidos a la normativa del Estado, el lugar de presentación será la Delegación de la Agencia Estatal de Administración Tributaria o cualquiera de las Administraciones dependientes de la misma que corresponda a su domicilio fiscal, o bien la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal y, además, la Diputación Foral de cada uno de los territorios en que operen.

Segunda. Para los declarantes que tributen conjuntamente a la Administración del Estado y a la Comunidad Foral de Navarra y estén sometidos a la normativa del Estado, el lugar de presentación será la Delegación de la Agencia Estatal de Administración Tributaria o cualquiera de las Administraciones dependientes de la misma que corresponda a su domicilio fiscal, o bien la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal y, además, la Administración de la Comunidad Foral de Navarra.

Seis. Los sujetos pasivos del Impuesto sobre Sociedades que se encuentren acogidos al sistema de cuenta corriente en materia tributaria regulado en el Real Decreto 1108/1999, de 25 de junio («Boletín Oficial del Estado» de 7 de julio), presentarán el correspondiente modelo 200 ó 201 de acuerdo con las reglas previstas en el apartado sexto de la Orden de 30 de septiembre de 1999 por la que se aprueba el modelo de solicitud de inclusión en el sistema de cuenta corriente en materia tributaria, se establece el lugar de presentación de las declaraciones tributarias que generen deudas o créditos que deban anotarse en dicha cuenta corriente tributaria y se desarrolla lo dispuesto en el Real Decreto 1108/1999, de 25 de junio, por el que se regula el sistema de cuenta corriente en materia tributaria («Boletín Oficial del Estado» de 1 de octubre) y, en su caso, de conformidad con lo establecido en la Orden de 22 de diciembre de 1999, por la que se establece el procedimiento para la presentación telemática de las declaraciones-liquidaciones que generen deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria («Boletín Oficial del Estado» del 29).

Uno. La presentación telemática de declaraciones del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes podrá ser efectuada por los sujetos pasivos del Impuesto sobre Sociedades y por los contribuyentes del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes que puedan o deban utilizar el modelo 200 de declaración-liquidación aprobado por esta Orden.

No obstante lo anterior, no podrán efectuar la presentación telemática del modelo 200 de declaración-liquidación:

1. Los sujetos pasivos o contribuyentes que deban acompañar a la declaración cualesquiera documentos, solicitudes o manifestaciones de opciones no contempladas expresamente en el propio modelo de declaración.

En particular, no podrán efectuar la presentación telemática de declaraciones los sujetos pasivos o contribuyentes que deban acompañar a la declaración los documentos que se indican en las letras d), e), f) y g) del subapartado cuatro del apartado segundo de esta Orden ni, en aquellos casos en que la declaración resulte a devolver, los que soliciten la devolución mediante cheque cruzado del Banco de España.

2. Los declarantes que tributen conjuntamente a la Administración del Estado y a las Diputaciones Forales del País Vasco y a la Comunidad Foral de Navarra, no podrán efectuar la presentación telemática de las declaraciones que deban presentarse ante las Diputaciones Forales del País Vasco y la Comunidad Foral de Navarra. En sentido contrario, sí podrán efectuar la presentación telemática de las declaraciones que deban presentarse ante la Administración del Estado.

Dos. La presentación telemática de declaraciones del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes también podrá ser efectuada por los sujetos pasivos del Impuesto sobre Sociedades y por los contribuyentes del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes que puedan utilizar el modelo 201 de declaración-liquidación simplificada aprobado por esta Orden.

No obstante lo anterior, no podrán efectuar la presentación telemática del modelo 201 de declaración-liquidación simplificada:

1. Los sujetos pasivos que tributen simultáneamente en régimen de transparencia fiscal y en régimen fiscal de las cooperativas.

2. Las sociedades cooperativas en las que concurran los supuestos establecidos en los artículos 115 y 118 de la Ley 43/1995, de 27 de diciembre, del Impuesto sobre Sociedades, o en el apartado 8 del artículo 27 de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias.

3. Los sujetos pasivos que hayan obtenido en el período impositivo objeto de declaración rentas derivadas de la transmisión de elementos patrimoniales a las que sea de aplicación lo establecido en los artículos 24.2.d) y 98.1 de la Ley 43/1995, del Impuesto sobre Sociedades.

4. Los sujetos pasivos o contribuyentes en los que concurran las circunstancias de exclusión contempladas en los números 1 y 2 del subapartado anterior.

Tres. Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en el Real Decreto 1377/2002, de 20 de diciembre («Boletín Oficial del Estado del 21»), que desarrolla la colaboración social en la gestión de los tributos para la presentación telemática de declaraciones, comunicaciones y otros documentos tributarios, y en el apartado séptimo y en las disposiciones adicionales segunda y tercera de la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345 («Boletín Oficial del Estado» del 28) podrán hacer uso de dicha facultad, respecto de las declaraciones previstas en los subapartados uno y dos anteriores.

Cuatro. A partir del 30 de junio de 2004 no se podrá efectuar la presentación telemática de la declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes (modelos 200 y 201) prevista en esta Orden. Transcurrida dicha fecha, deberá efectuarse la presentación de la declaración mediante el correspondiente modelo de impreso.

Uno. Requisitos para la presentación telemática de declaraciones del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes. La presentación telemática de las declaraciones estará sujeta a las siguientes condiciones:

1.º) El declarante deberá disponer de Número de Identificación Fiscal (N.I.F.).

2.º) El declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda de acuerdo con el procedimiento establecido en los Anexos III y VI de la Orden de 24 de abril de 2000 («Boletín Oficial del Estado» del 29), por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas para el ejercicio 1999, y en el Anexo II de la Orden de 10 de abril de 2001 (B.O.E. del 17) por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas para el ejercicio 2000, salvo que la presentación telemática vaya a ser realizada por una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, en cuyo caso será la persona o entidad autorizada quien deberá tener instalado en el navegador su certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda.

3.º) Para realizar la presentación telemática de la declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes (modelo 200), el sujeto pasivo o contribuyente se deberá conectar con la Agencia Estatal de Administración Tributaria en la dirección https://aeat.es para descargar un programa que le permitirá cumplimentar y transmitir los datos fiscales de los formularios que aparecerán en la pantalla del ordenador y que estarán ajustados al contenido del citado modelo aprobado por esta Orden, o bien transmitir con el mismo programa un fichero de las mismas características que el que se genera con la cumplimentación de los citados formularios.

Para efectuar la presentación telemática de la declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes (modelo 201), el sujeto pasivo o contribuyente deberá utilizar previamente un programa de ayuda para obtener el fichero con la declaración a transmitir. Este programa podrá ser el programa de ayuda para el modelo 201 desarrollado por la Agencia Estatal de Administración Tributaria u otro que obtenga un fichero con el mismo formato.

4.º) Los declarantes que opten por esta modalidad de presentación deberán tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas.

Dos. Simultaneidad del ingreso y la presentación telemática de la declaración. Tratándose de declaraciones a ingresar, la transmisión telemática de la declaración deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante de la misma. No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión telemática de la declaración en la misma fecha del ingreso, podrá realizarse dicha transmisión telemática hasta el segundo día hábil siguiente al del ingreso.

Tres. Presentación de declaraciones con deficiencias de tipo formal. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

Uno. Si se trata de declaraciones a ingresar, el procedimiento a seguir para su presentación será el siguiente:

1.º) El declarante se pondrá en comunicación con la entidad colaboradora por vía telemática o acudiendo a sus oficinas, o bien personándose en la entidad de depósito que presta el servicio de caja en la Delegación o Administración de la Agencia Estatal de Administración Tributaria, en cuya circunscripción tenga el domicilio fiscal el sujeto pasivo o contribuyente, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

N.I.F. del sujeto pasivo o contribuyente (9 caracteres).

Período al que corresponde la declaración = 0A (cero A).

Documento de ingreso o devolución:

Impuesto sobre Sociedades = 200. Ejercicio fiscal 2002.

Impuesto sobre Sociedades = 201. Ejercicio fiscal 2002.

Impuesto sobre la Renta de no Residentes (establecimientos permanentes) = 206. Ejercicio fiscal 2002.

Tipo de autoliquidación = «I» Ingreso.

Importe a ingresar (deberá ser mayor que cero), expresado en euros.

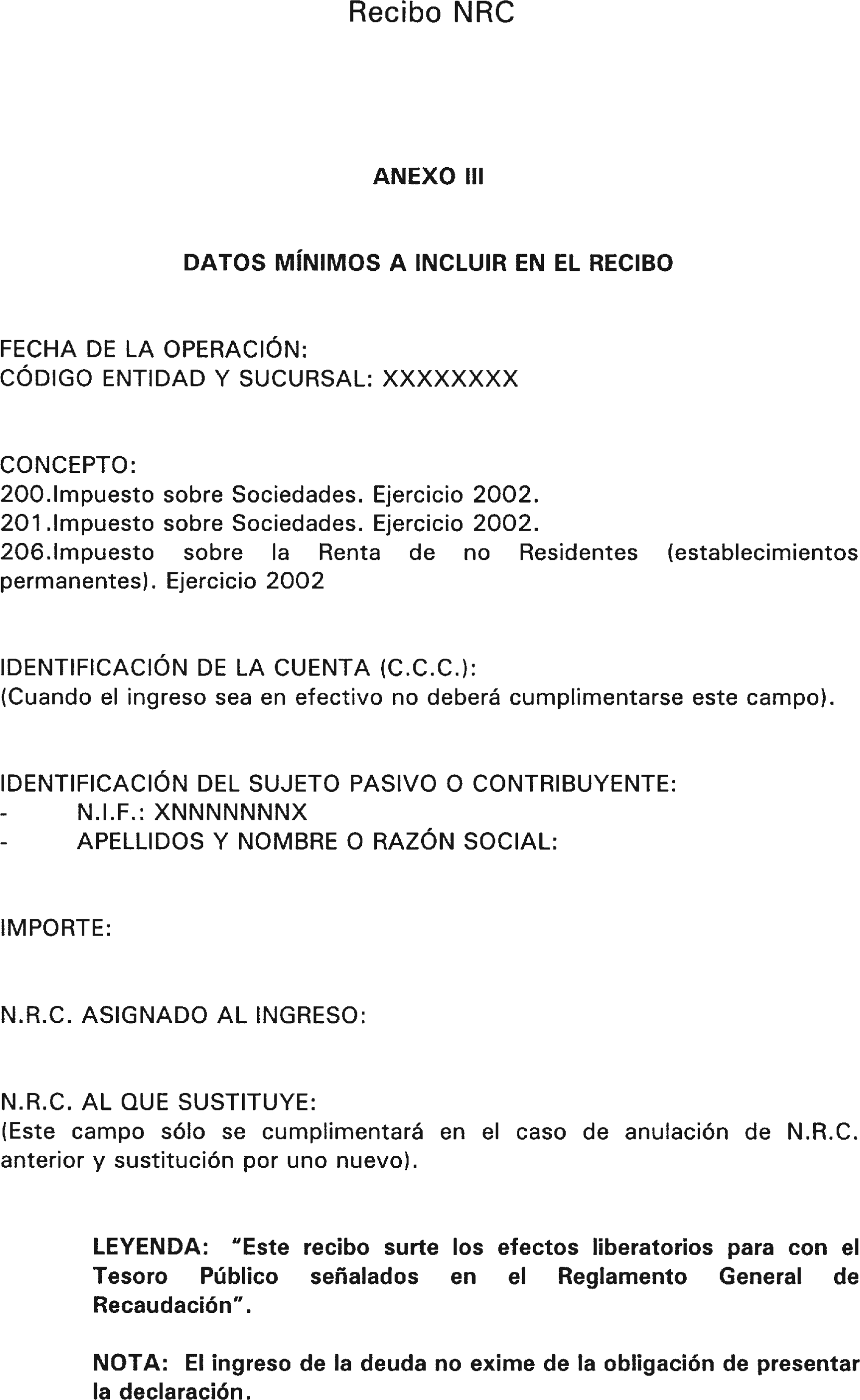

La entidad colaboradora, una vez contabilizado el importe, asignará un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe a ingresar.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá como mínimo los datos señalados en el Anexo III de esta Orden.

No obstante lo anterior, los sujetos pasivos del Impuesto sobre Sociedades que se encuentren acogidos al sistema de cuenta corriente en materia tributaria deberán tener en cuenta el procedimiento establecido en la Orden de 22 de diciembre de 1999, por la que se establece el procedimiento para la presentación telemática de las declaraciones-liquidaciones que generen deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria.

2.º) El declarante, una vez realizada la operación anterior, se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es. Una vez seleccionado el concepto fiscal y el tipo de declaración a transmitir, introducirá el NRC suministrado por la entidad colaboradora, salvo que se encuentre acogido al sistema de cuenta corriente en materia tributaria.

3.º) A continuación, procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

4.º) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del Documento de ingreso o devolución, modelo 200, 201 ó 206 según corresponda, validados por un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos con el programa de ayuda con el que se generó el fichero, o en los formularios de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

El presentador deberá imprimir y conservar la declaración aceptada, así como, en su caso, el documento de ingreso o devolución, debidamente validados con el correspondiente código electrónico.

Dos. Si el resultado de la declaración es a devolver, tanto con solicitud de devolución como con renuncia a la misma, así como si en el período impositivo no existe líquido a ingresar o a devolver, se procederá como sigue:

1.º) El declarante se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es. Una vez seleccionado el concepto fiscal y el tipo de declaración a transmitir.

2.º) A continuación, procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

3.º) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del documento de ingreso o devolución, modelo 200, 201 ó 206 según corresponda, validado con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos con el programa de ayuda con el que se generó el fichero, o en los formularios de entrada, o repitiendo la presentación, si el error fuese originado por otro motivo.

El presentador deberá imprimir y conservar la declaración aceptada, así como el documento de ingreso o devolución debidamente validado con el correspondiente código electrónico.

El procedimiento y condiciones para la suscripción de los convenios o acuerdos de colaboración para que las entidades incluidas en la colaboración en la gestión tributaria puedan presentar por vía telemática declaraciones en representación de terceras personas, será el previsto en el Real Decreto 1377/2002, de 20 de diciembre, que desarrolla la colaboración social en la gestión de los tributos para la presentación telemática de declaraciones, comunicaciones y otros documentos tributarios, y en el apartado séptimo y en la disposición adicional tercera de la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345 («Boletín Oficial del Estado» del 28).

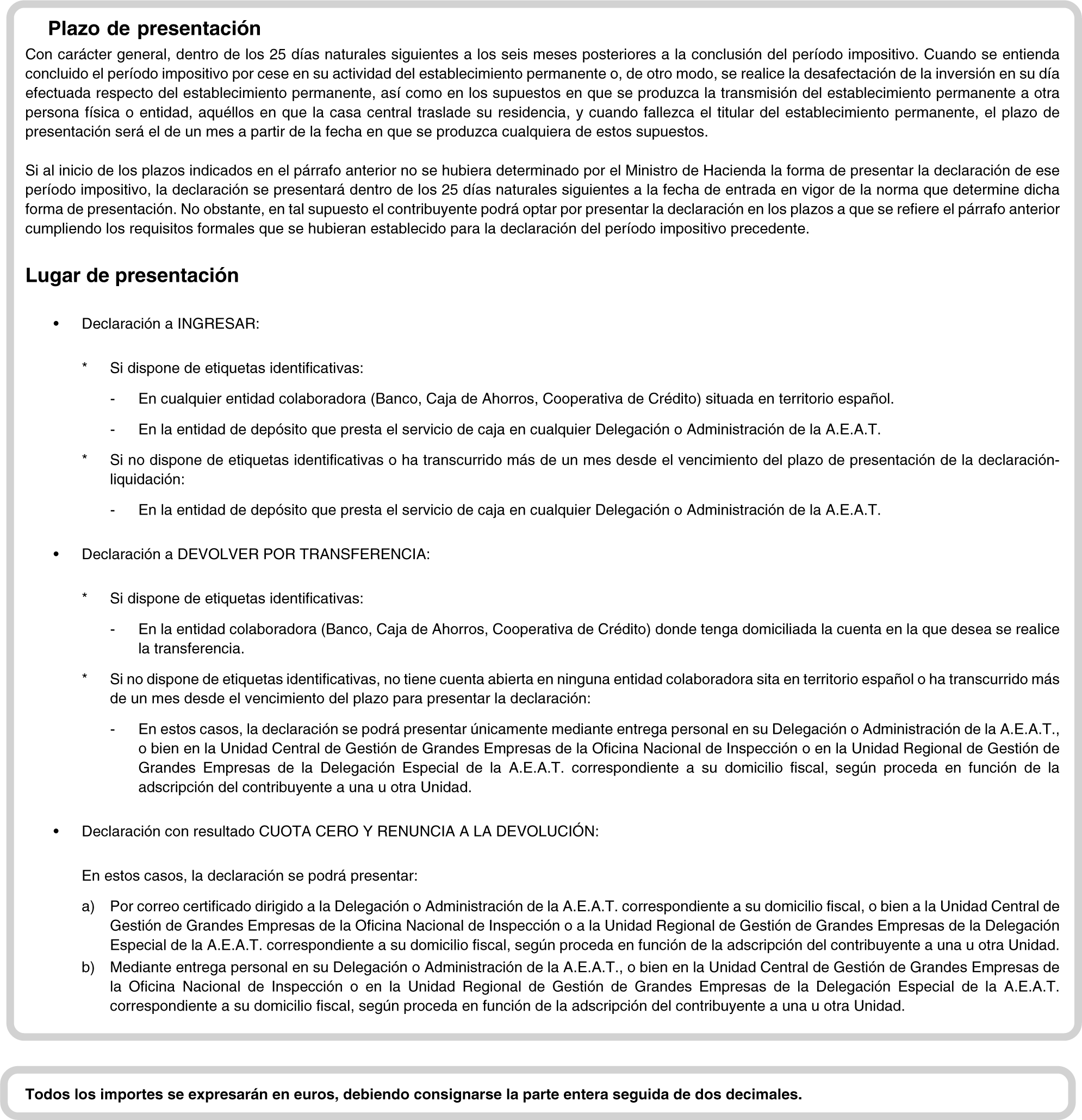

Uno. De acuerdo con lo dispuesto en el apartado 1 del artículo 142 de la Ley 43/1995, los modelos 200 y 201 de declaración-liquidación del Impuesto sobre Sociedades aprobados en el apartado primero de la presente Orden, se presentarán en el plazo de los 25 días naturales siguientes a los seis meses posteriores a la conclusión del período impositivo.

Los sujetos pasivos cuyo plazo de declaración a que se refiere el párrafo anterior se hubiera iniciado con anterioridad a la entrada en vigor de la presente Orden, deberán presentar la declaración dentro de los 25 días naturales siguientes a la entrada en vigor de esta misma Orden, salvo que opten por presentar la declaración utilizando los modelos contenidos en la Orden HAC/639/2002, de 21 de marzo, que aprobó los modelos de declaración-liquidación aplicables a los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2001, en cuyo caso el plazo de presentación será el señalado en el párrafo anterior.

Dos. De acuerdo con lo dispuesto en el artículo 20 de la Ley 41/1998, los modelos 200 y 201 de declaración-liquidación del Impuesto sobre la Renta de no Residentes (establecimientos permanentes) aprobados en el apartado primero de la presente Orden, se presentarán en el plazo de los 25 días naturales siguientes a los seis meses posteriores a la conclusión del período impositivo.

No obstante lo anterior, cuando de conformidad con lo establecido en el apartado 2 del artículo 19 de la Ley 41/1998, se entienda concluido el período impositivo por cese en su actividad del establecimiento permanente o, de otro modo, se realice la desafectación de la inversión en su día efectuada respecto del establecimiento permanente, así como en los supuestos en que se produzca la transmisión del establecimiento permanente a otra persona física o entidad, aquéllos en que la casa central traslade su residencia, y cuando fallezca el titular del establecimiento permanente, el plazo de presentación será el de un mes a partir de la fecha en que se produzca cualquiera de los supuestos mencionados en este párrafo.

Los contribuyentes cuyo plazo de declaración a que se refieren los dos párrafos anteriores se hubiera iniciado con anterioridad a la entrada en vigor de la presente Orden, deberán presentar la declaración dentro de los veinticinco días naturales siguientes a la entrada en vigor de esta misma Orden, salvo que opten por presentar la declaración utilizando los modelos contenidos en la Orden HAC/639/2002, de 21 de marzo, que aprobó los modelos de declaración-liquidación aplicables a los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2001, en cuyo caso el plazo de presentación será el señalado en los dos párrafos anteriores, según corresponda.

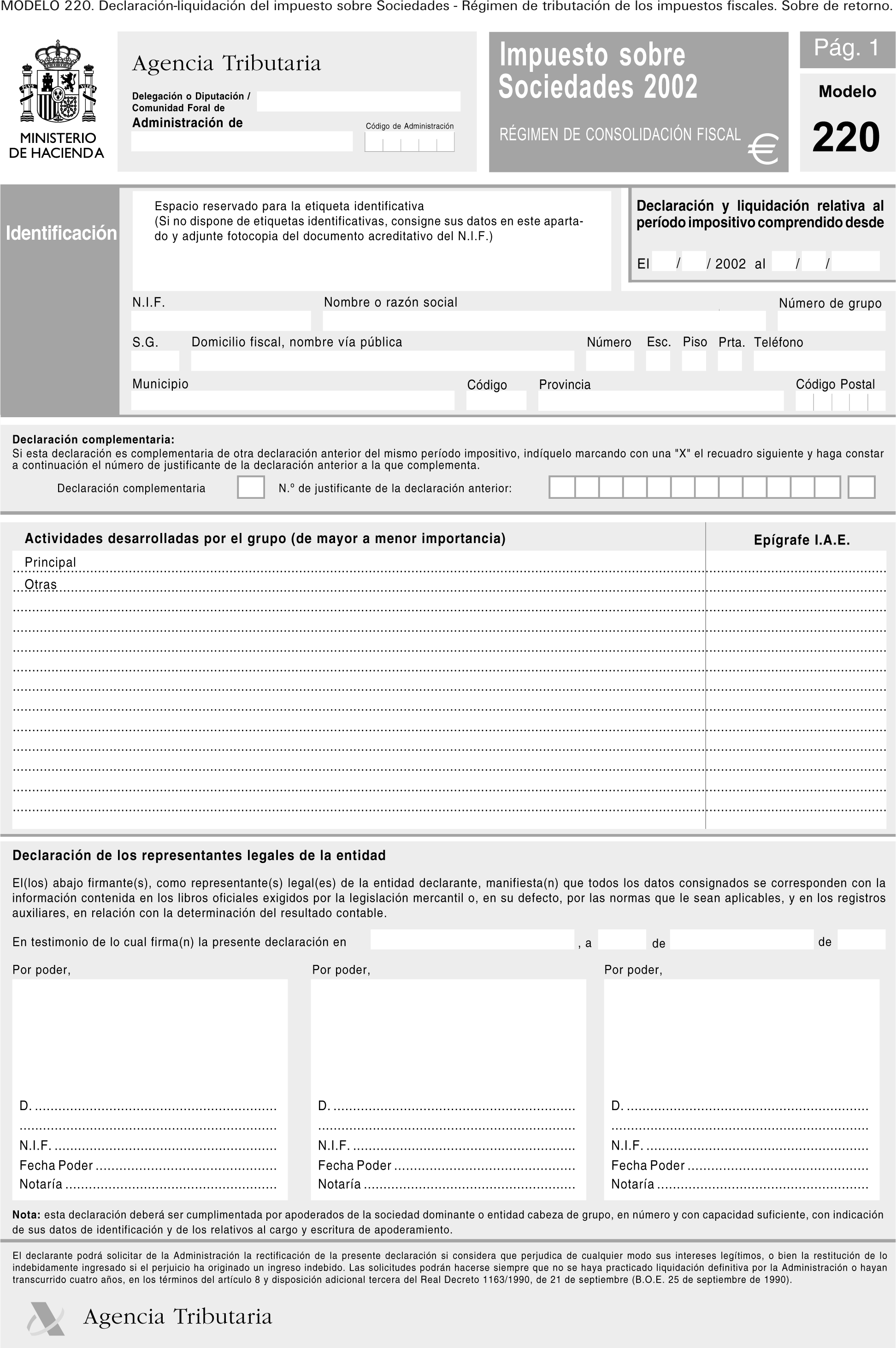

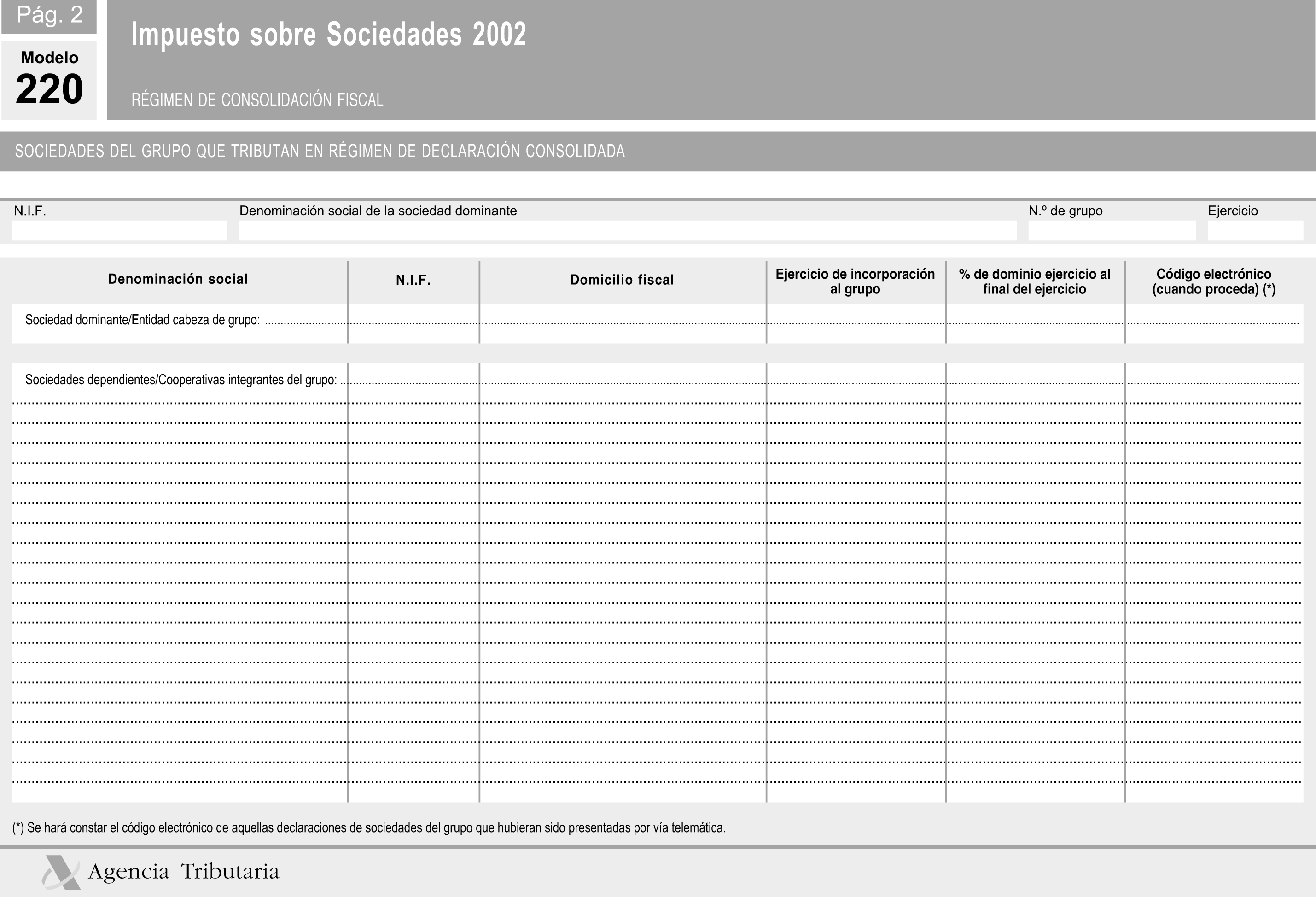

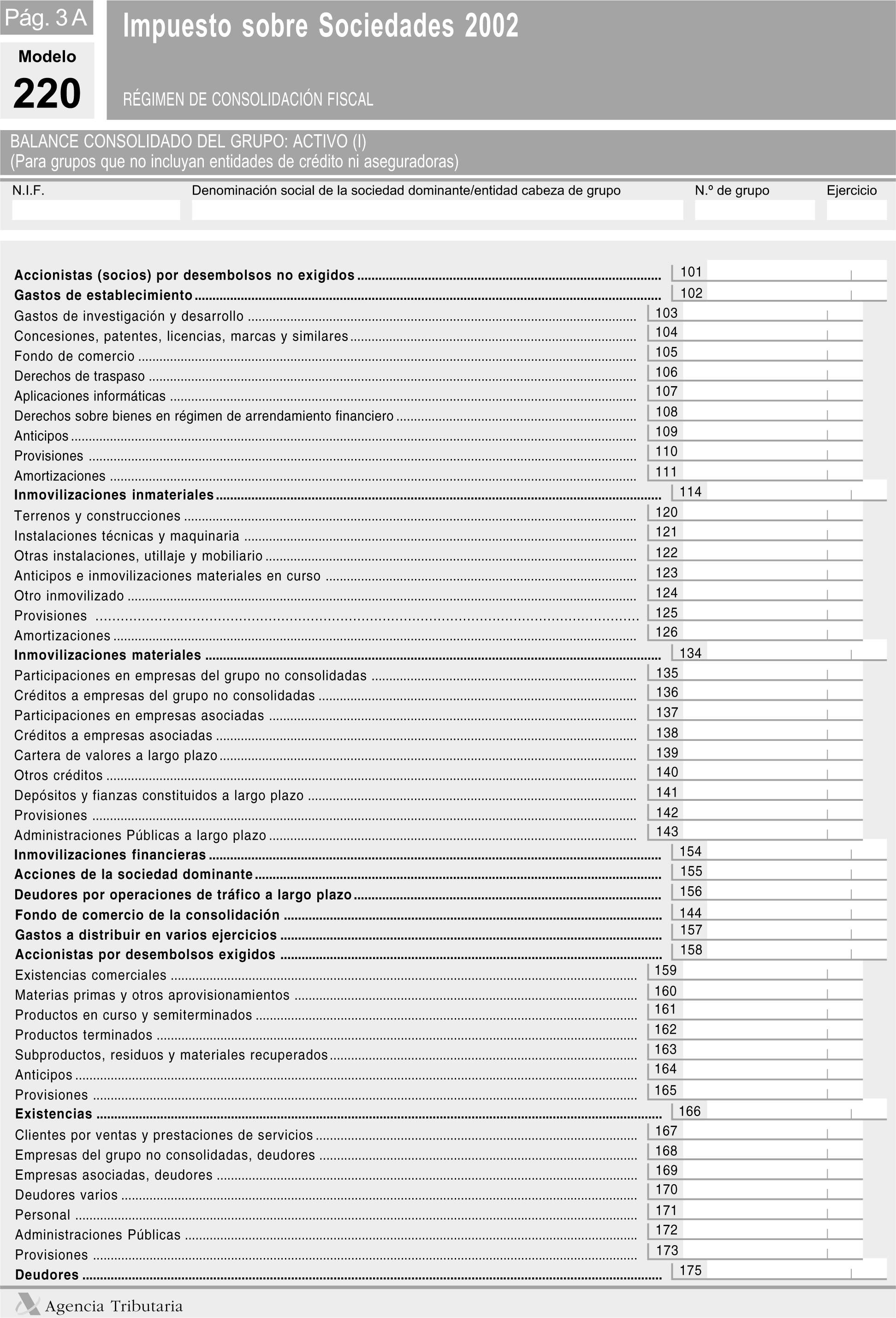

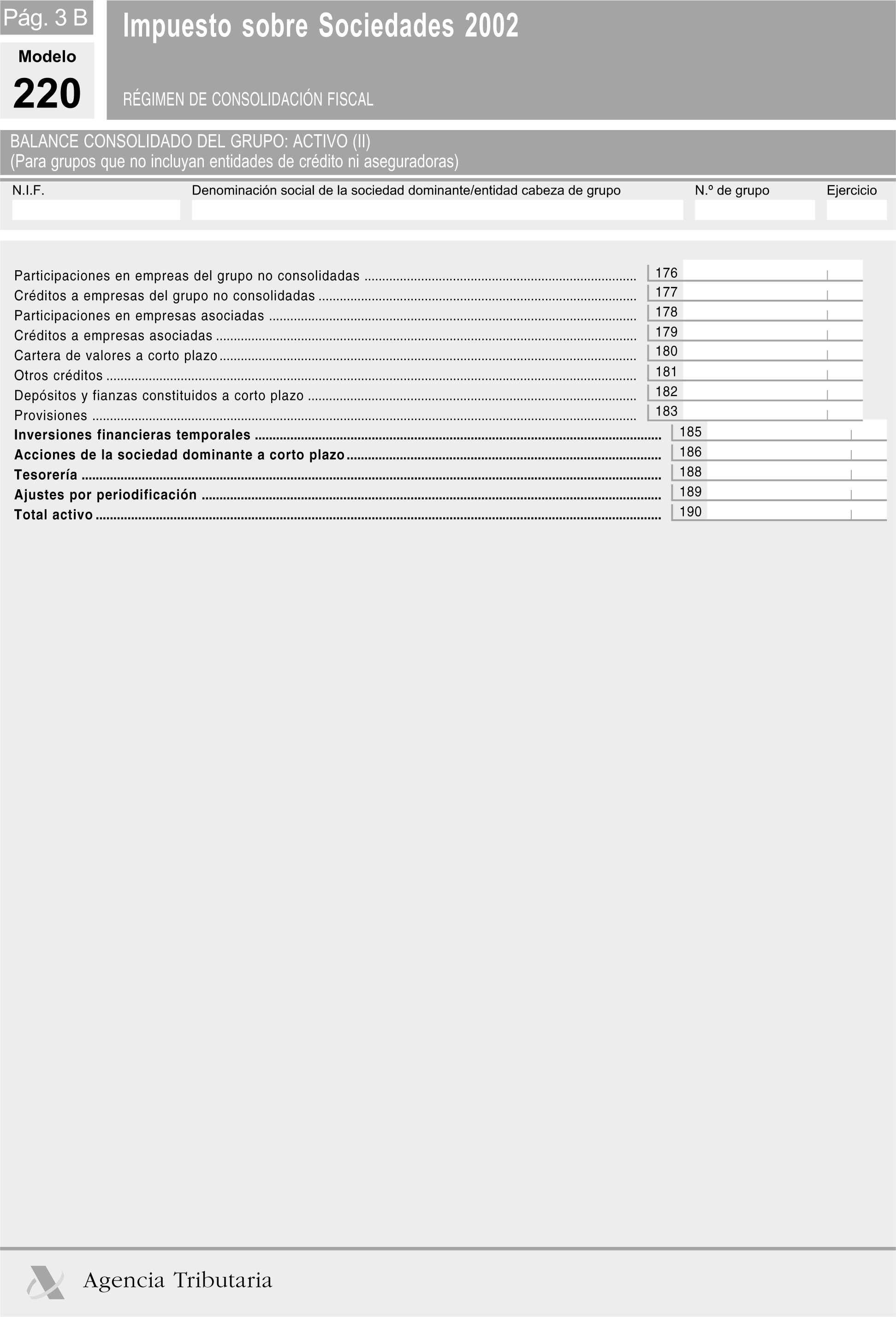

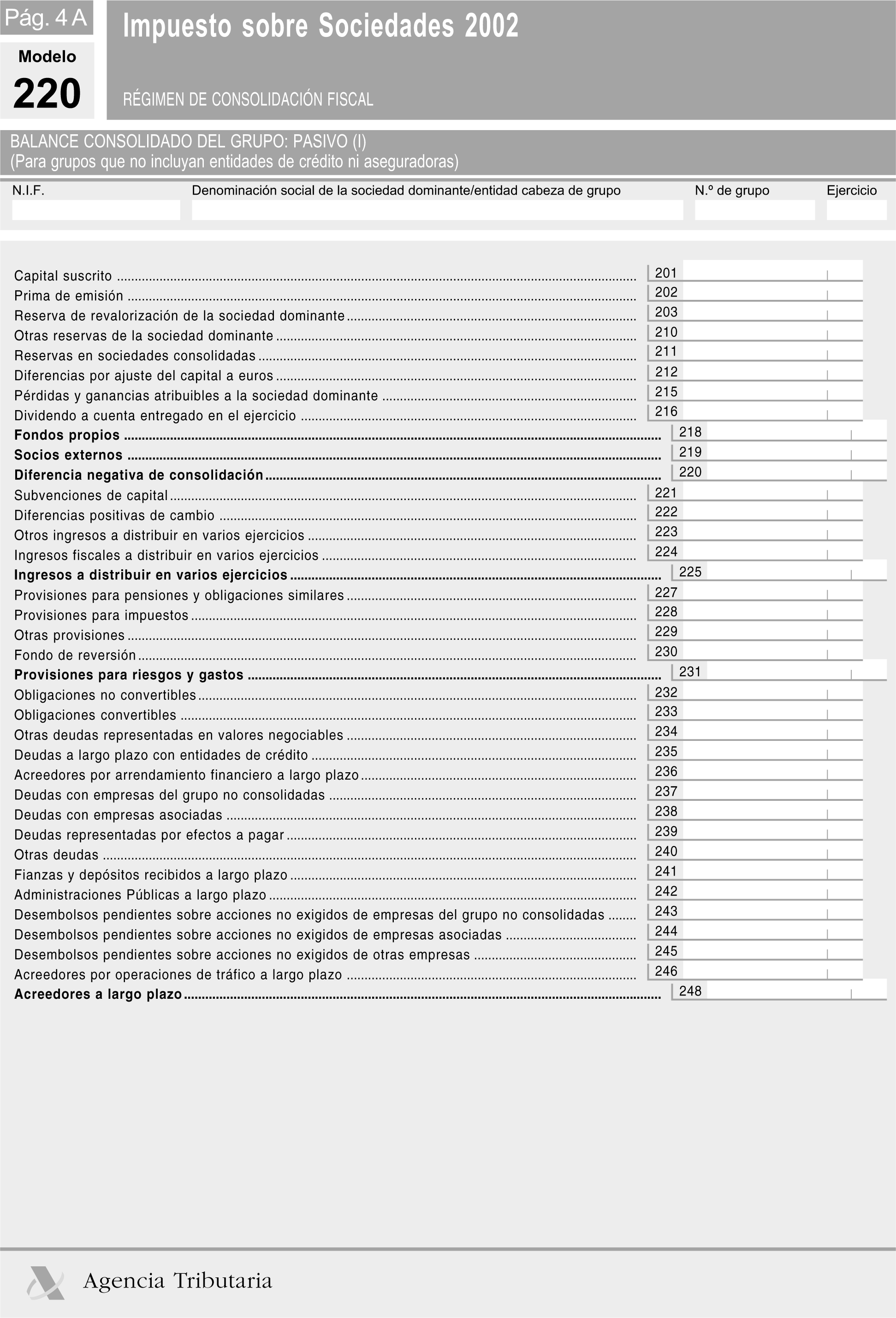

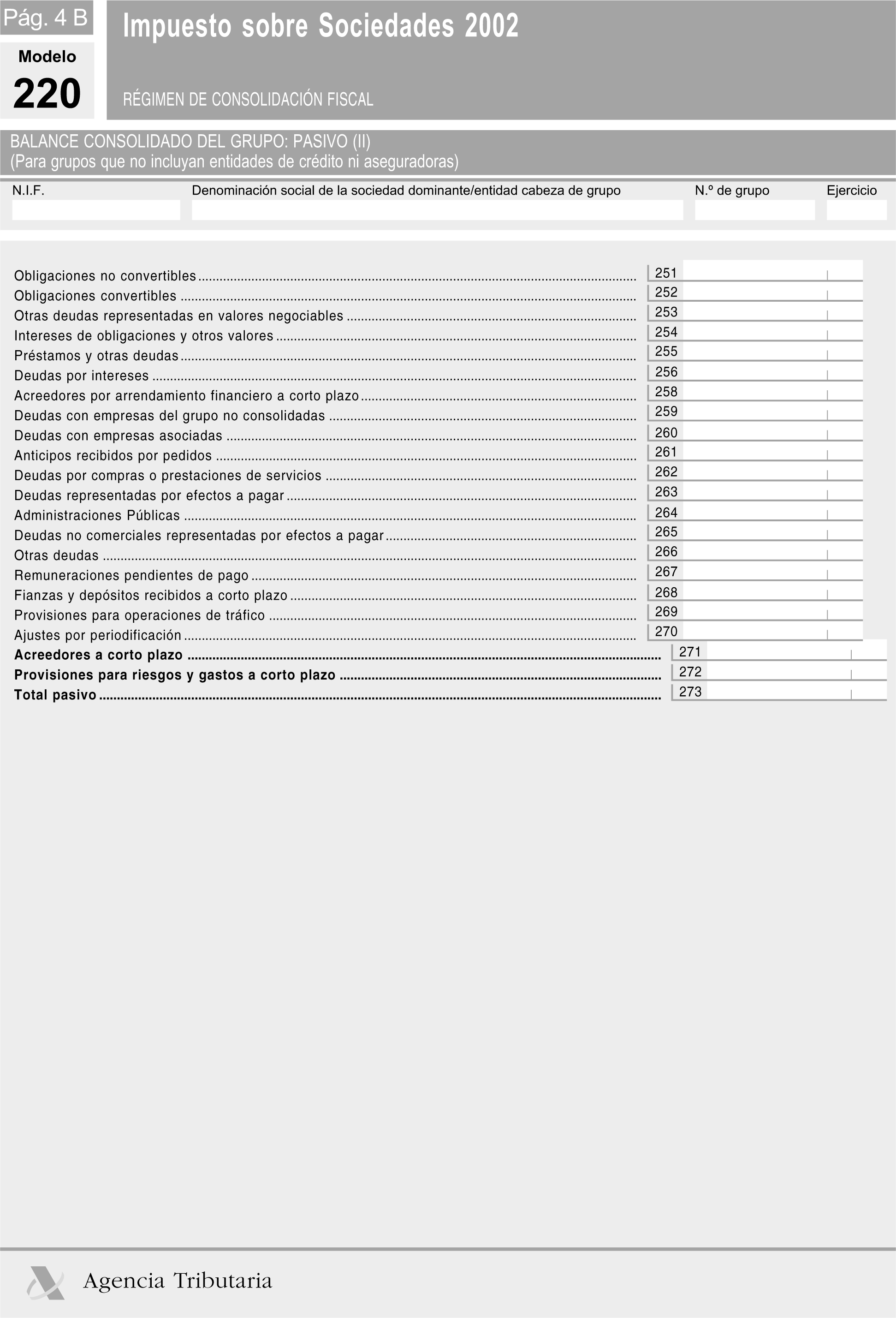

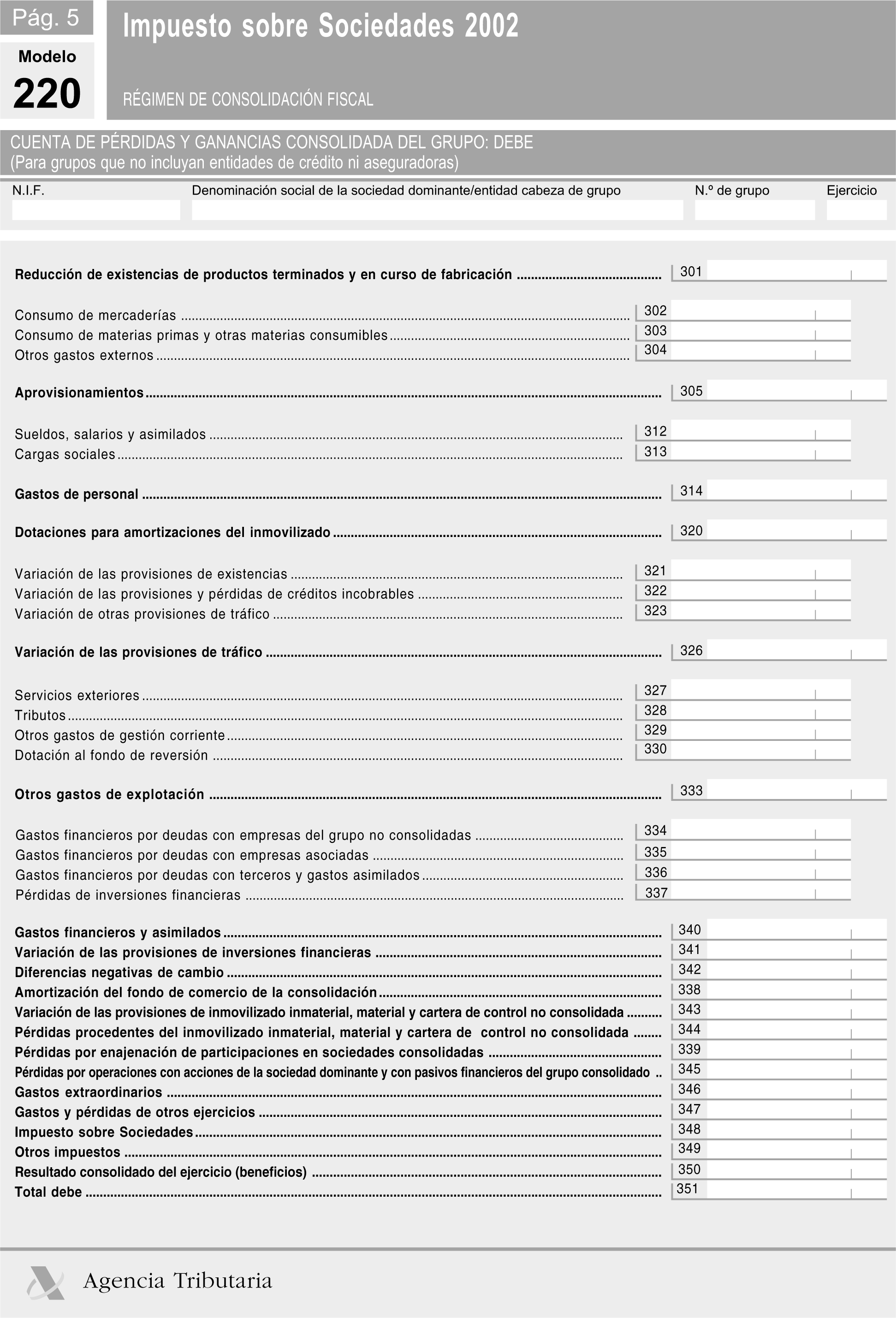

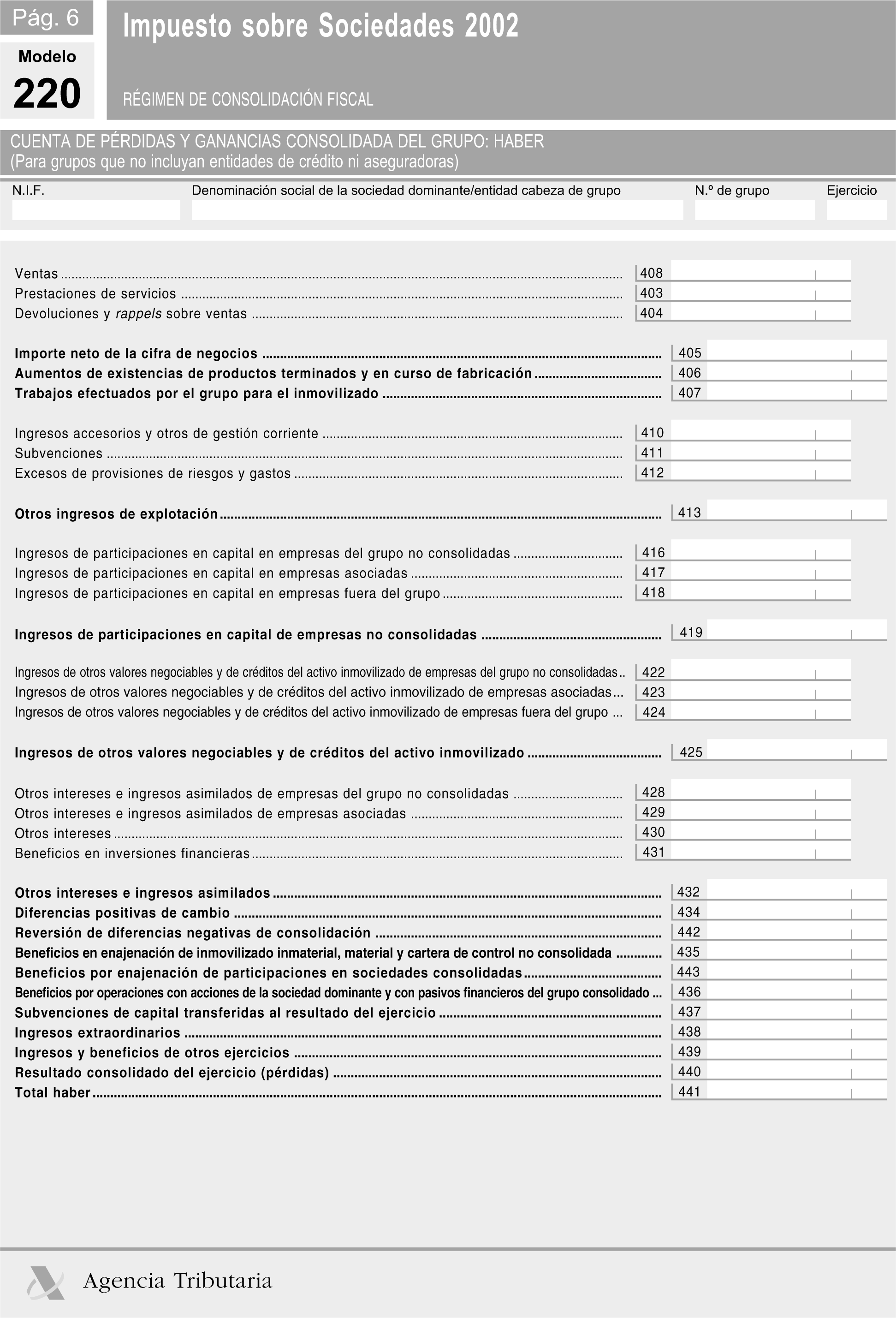

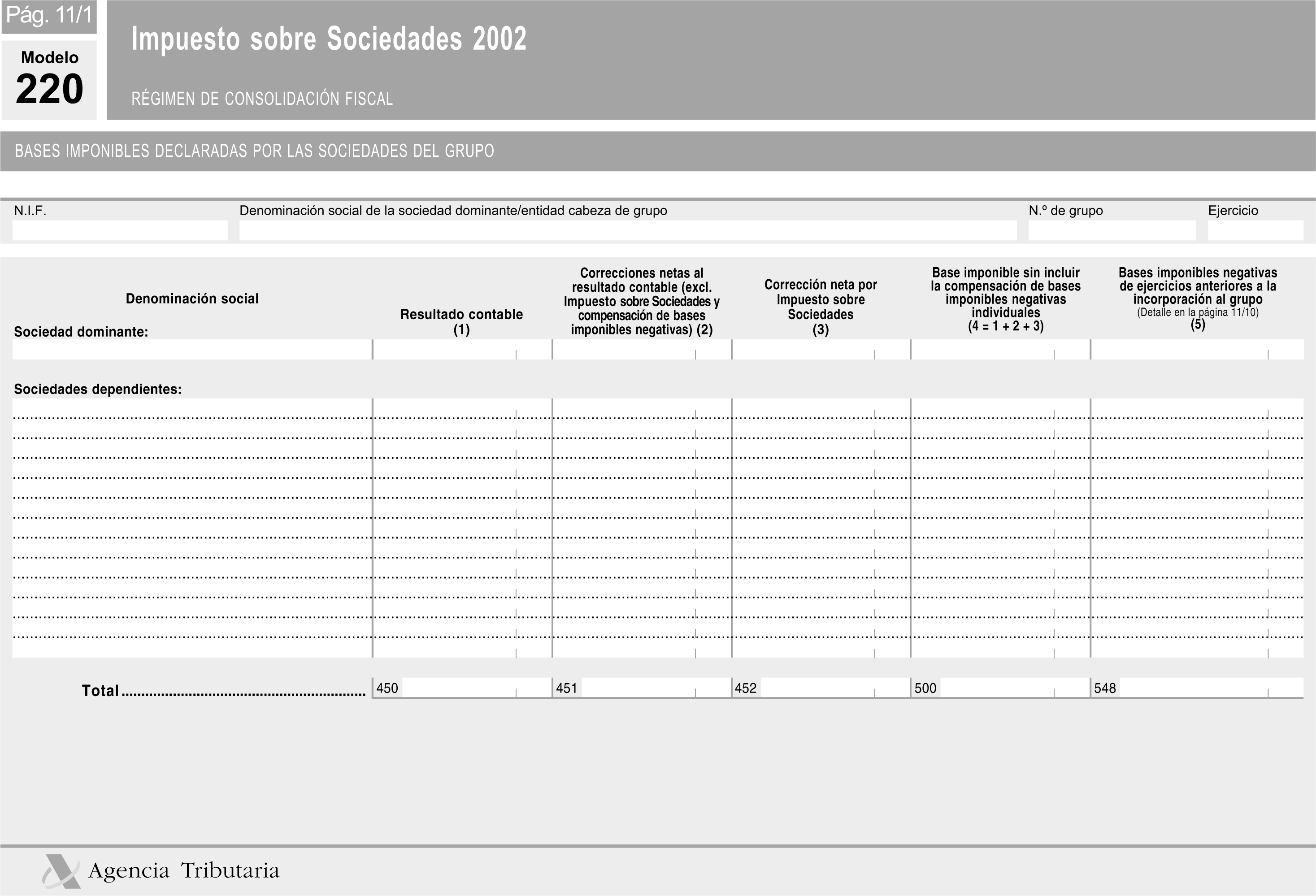

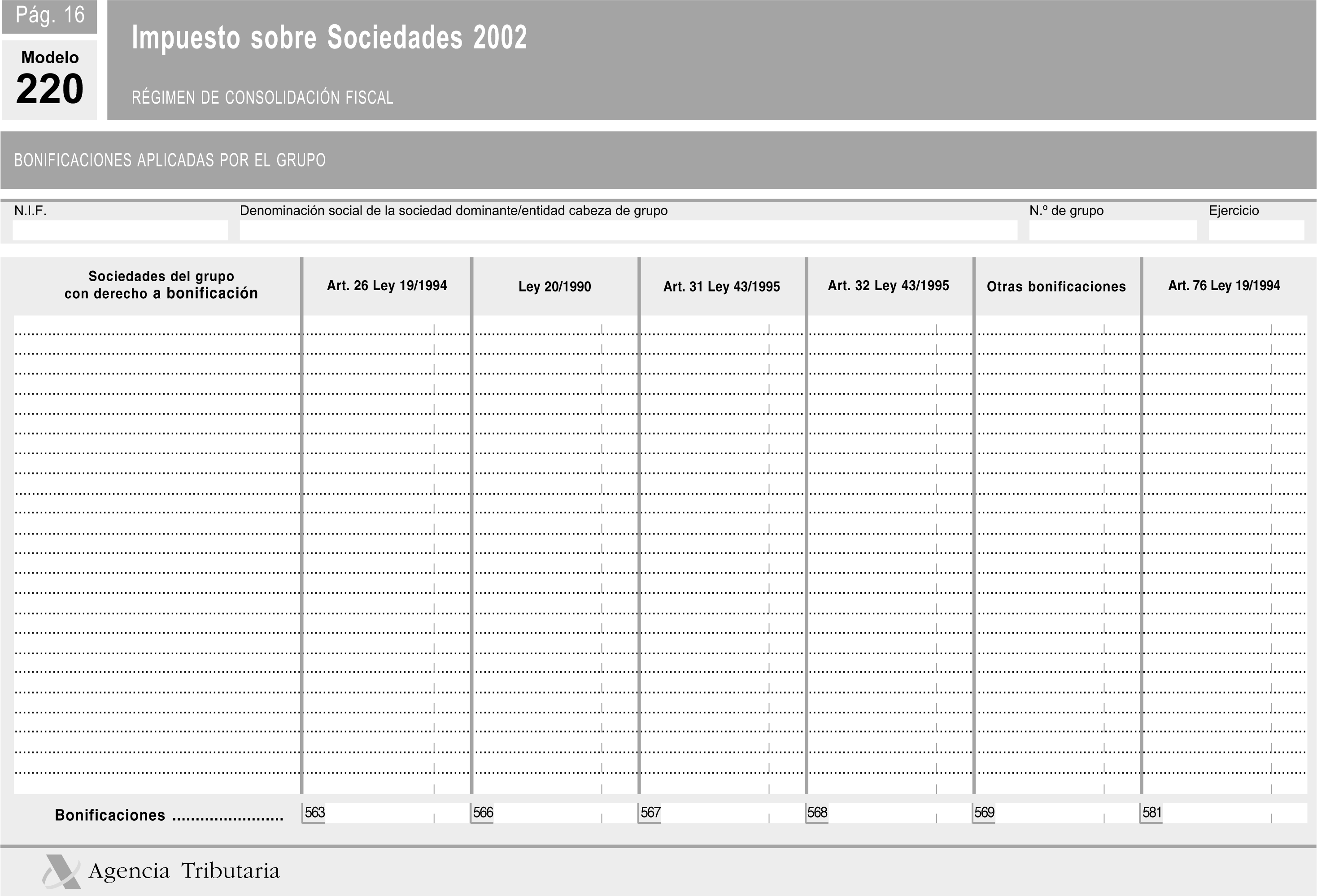

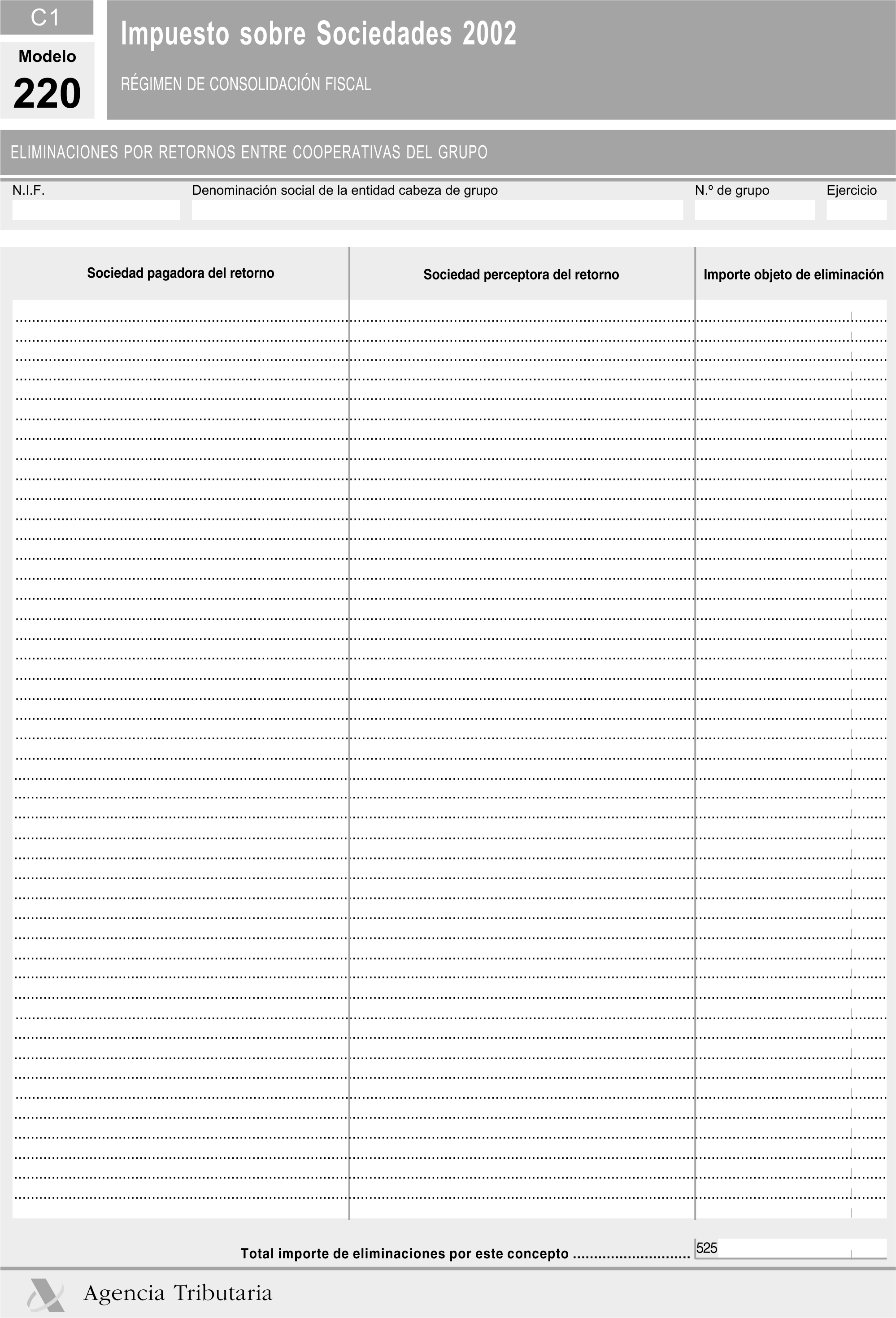

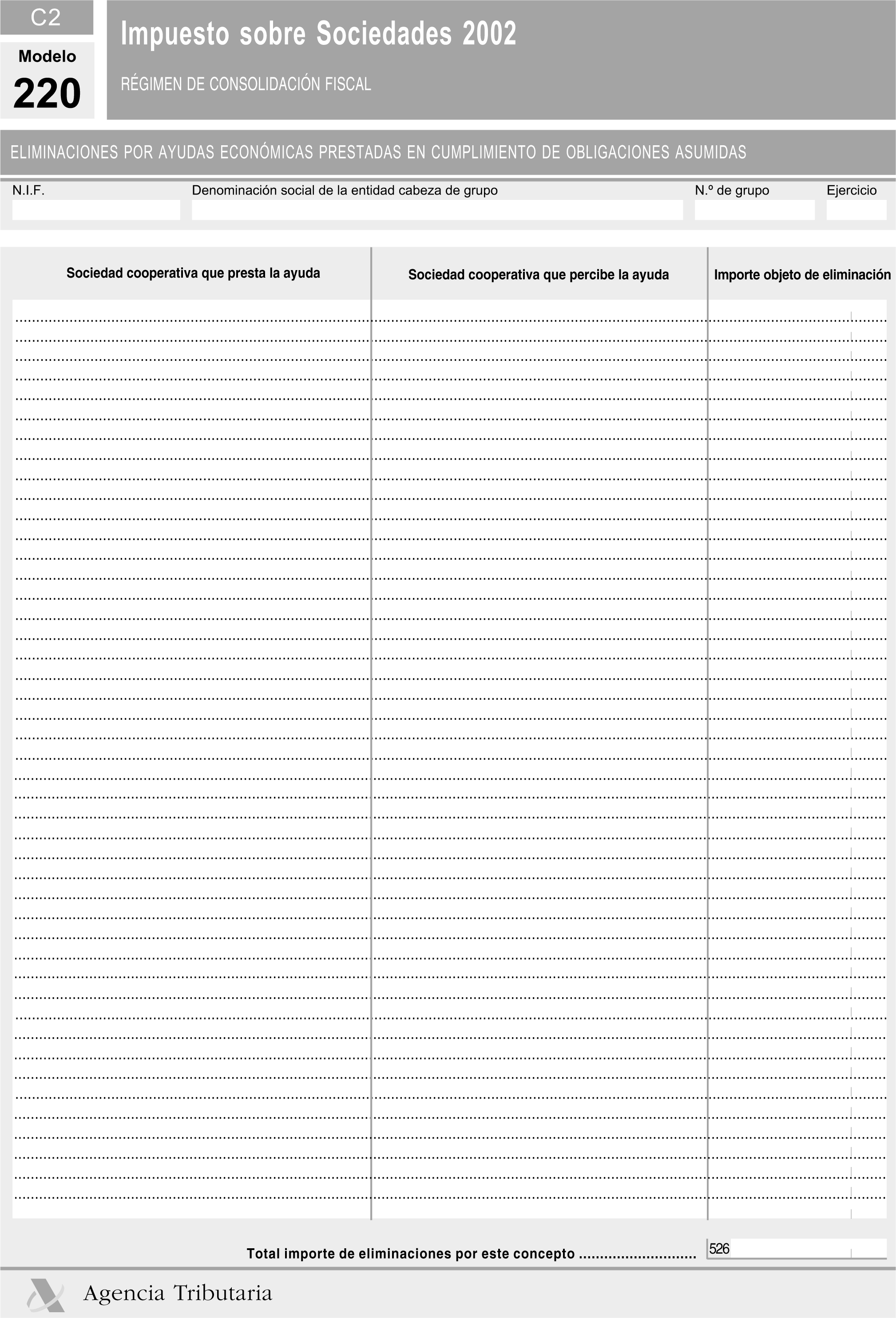

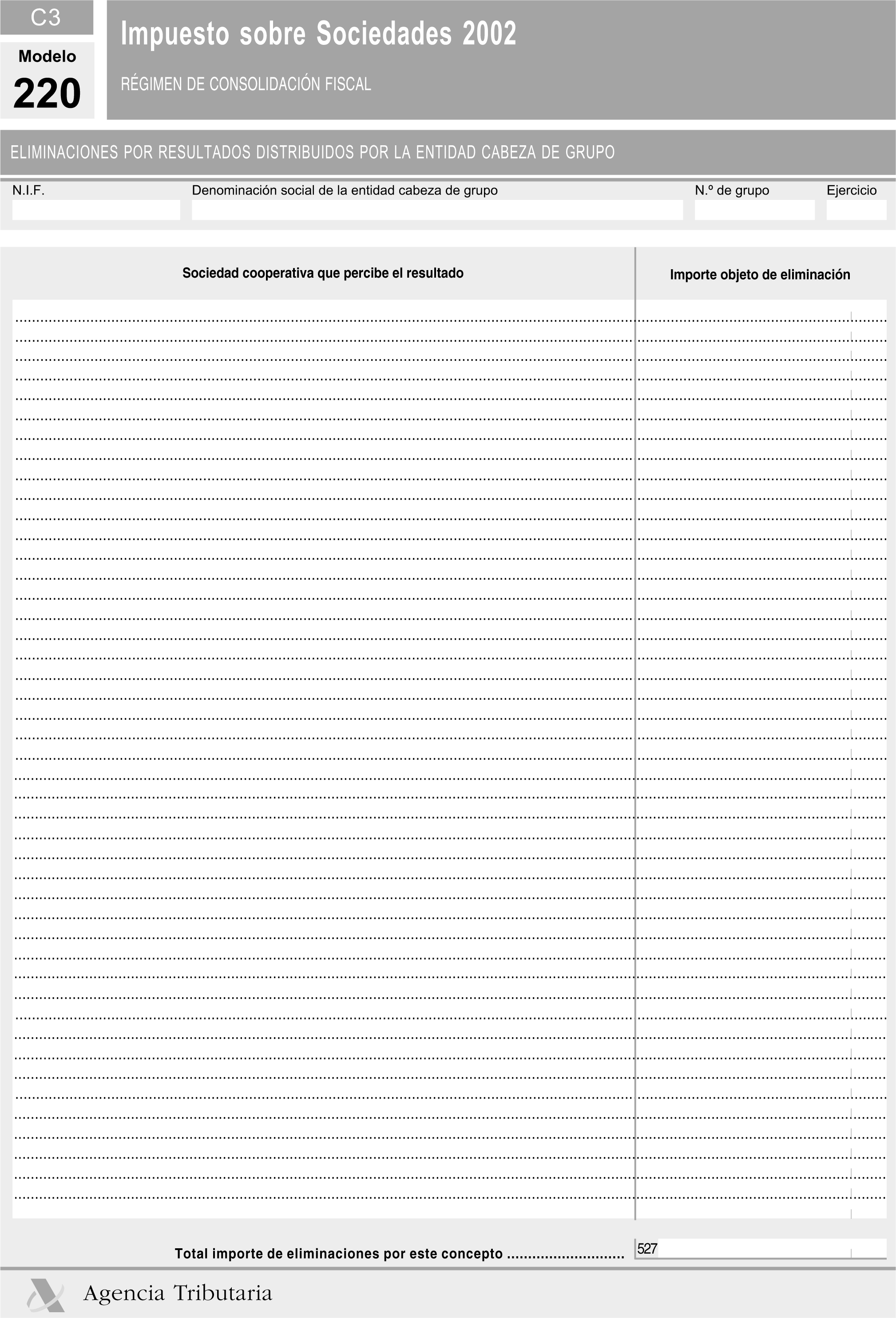

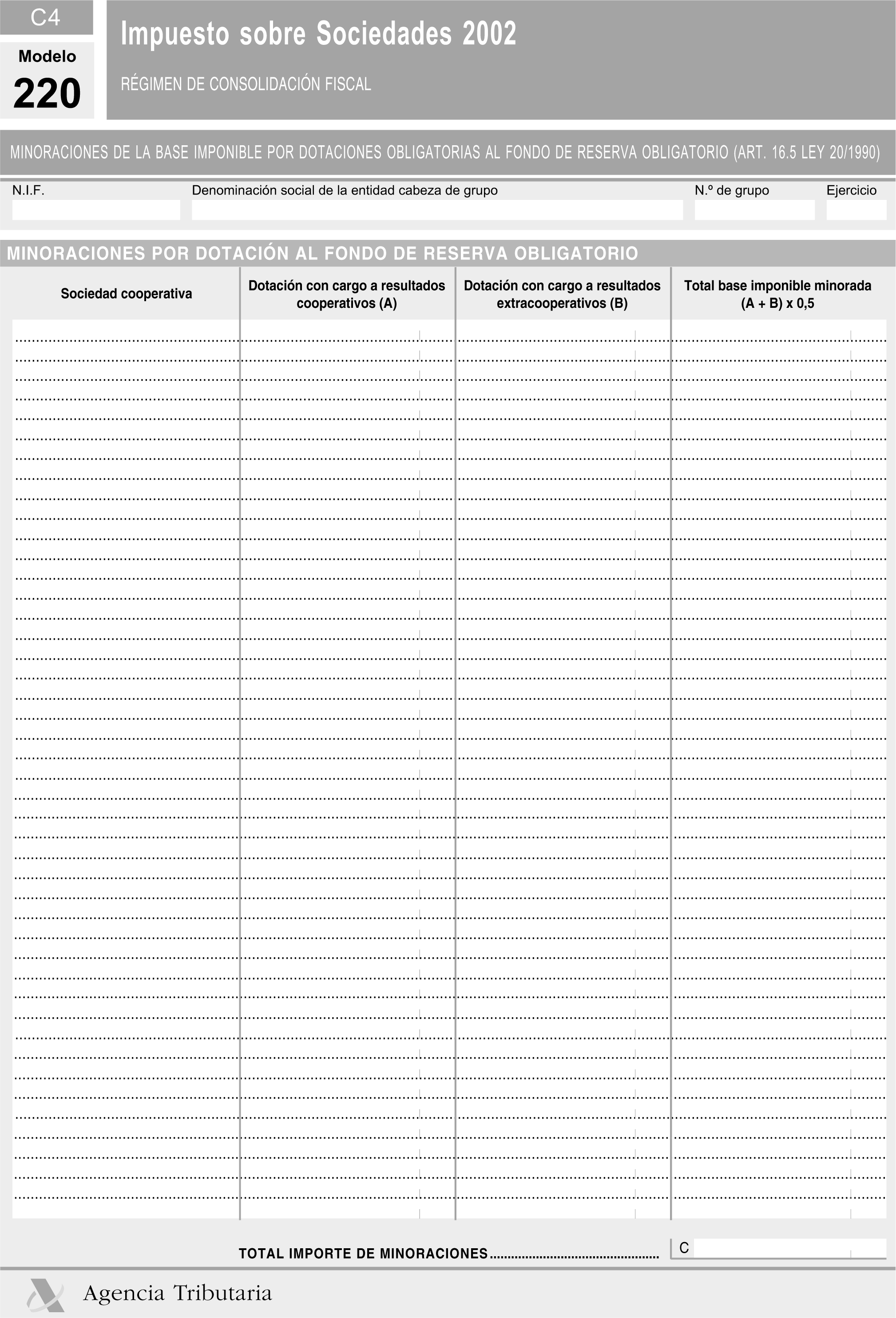

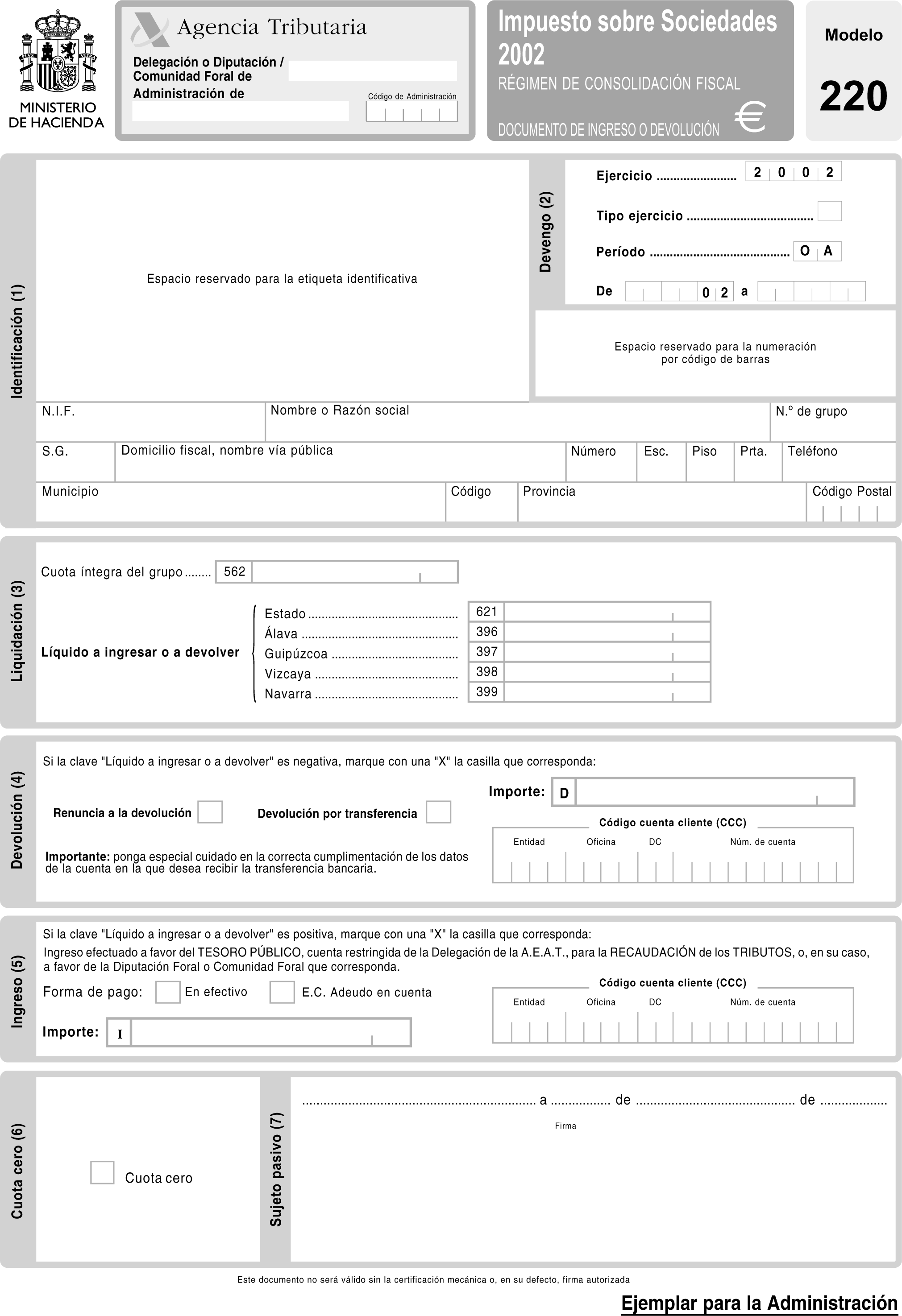

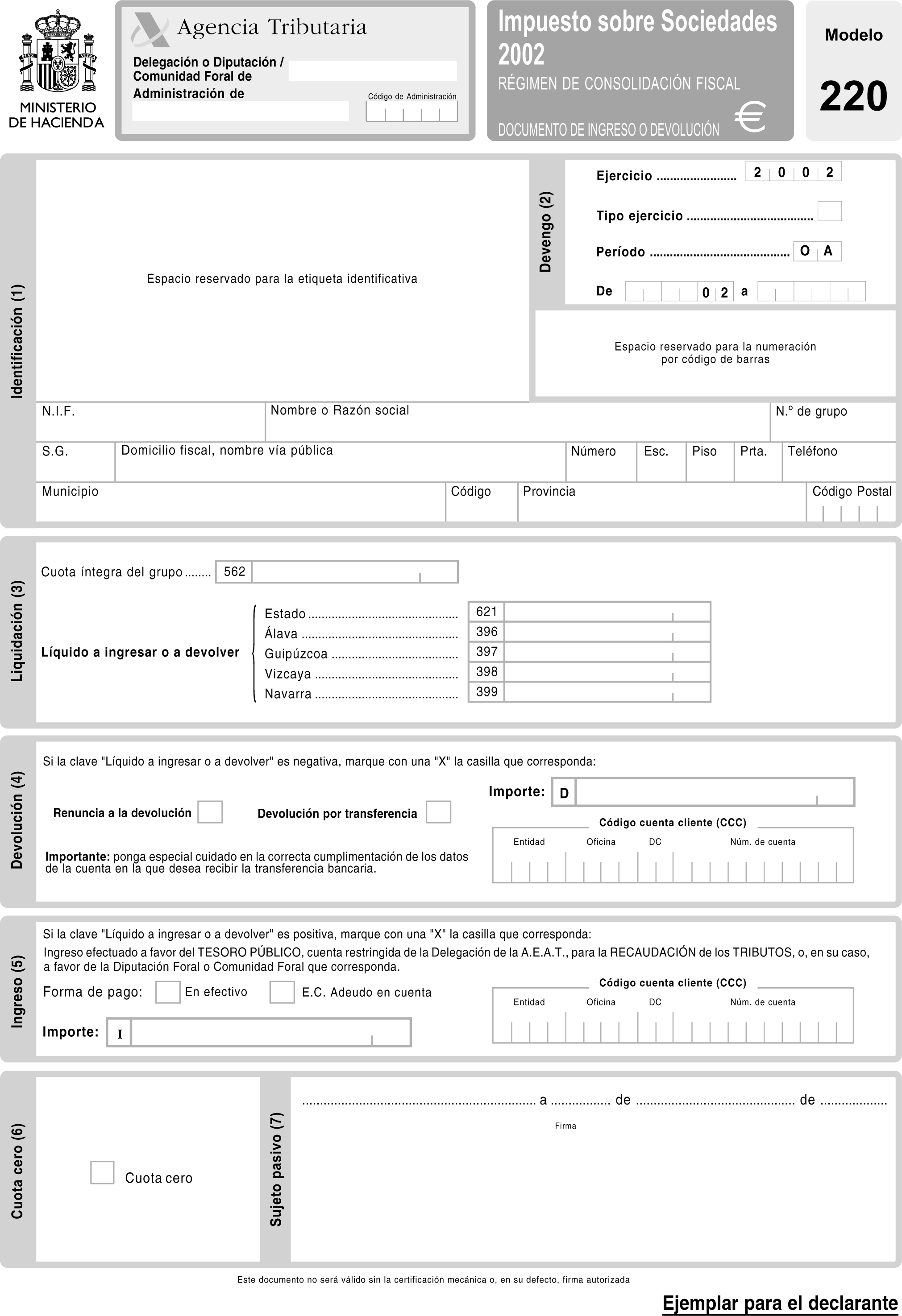

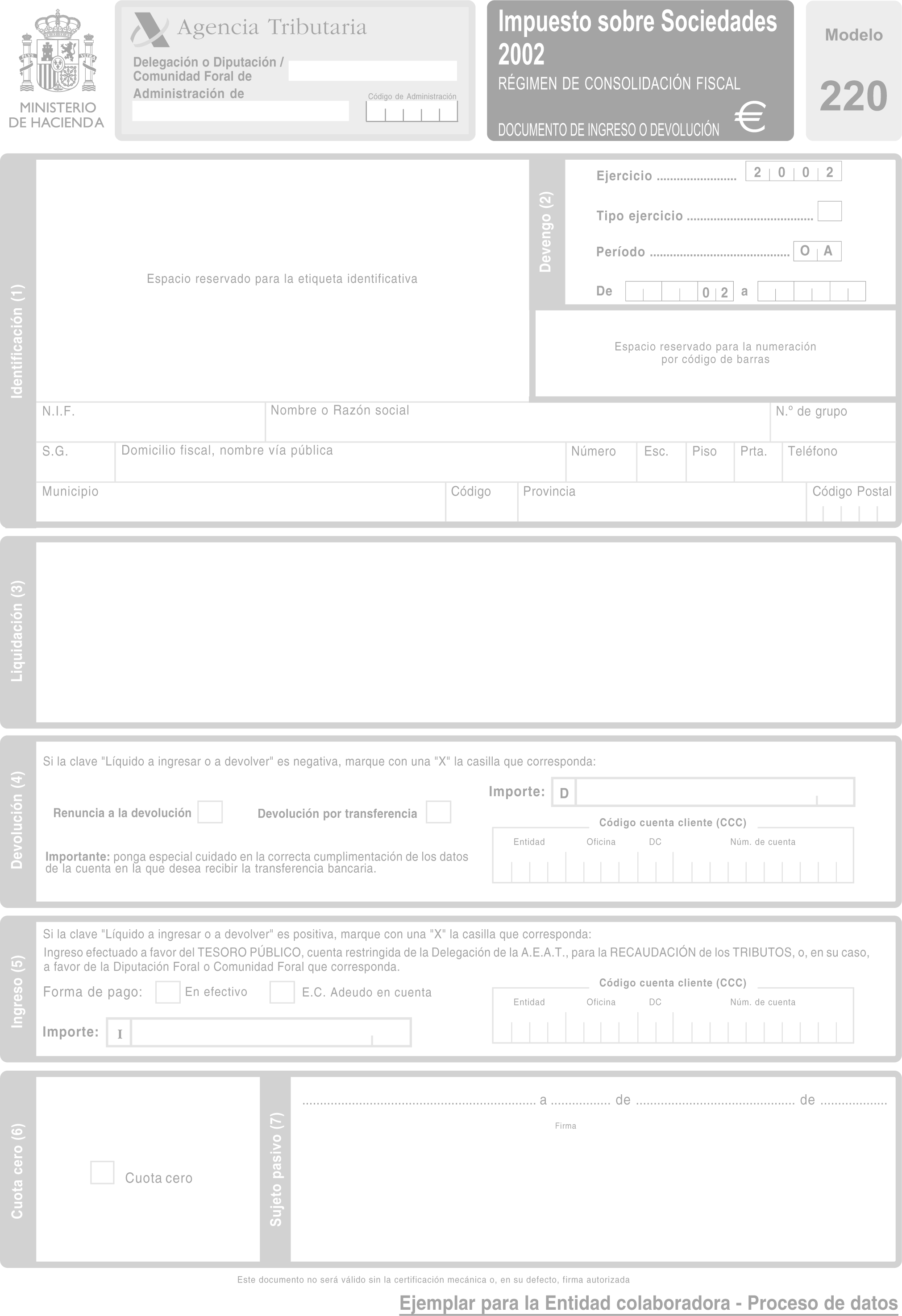

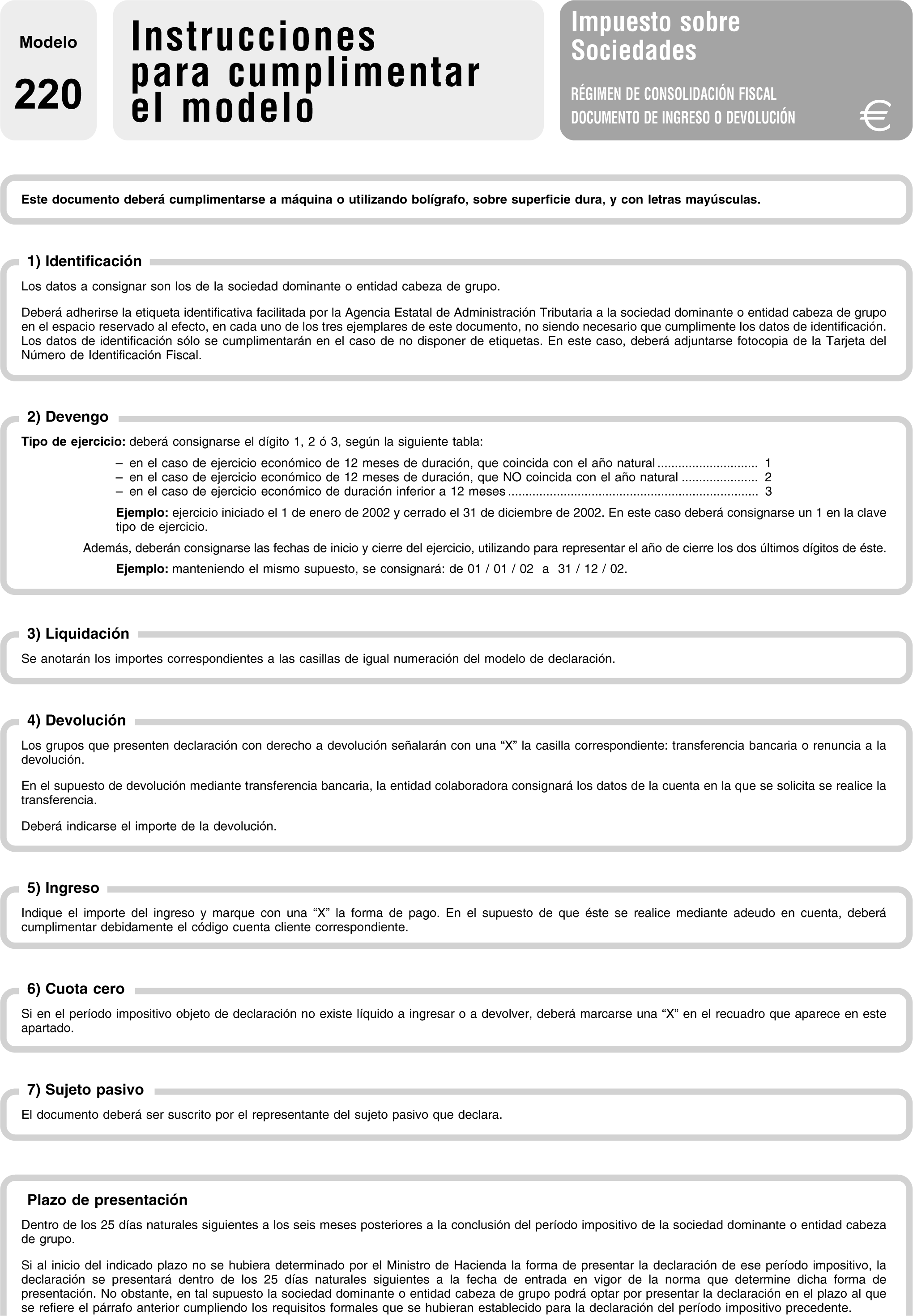

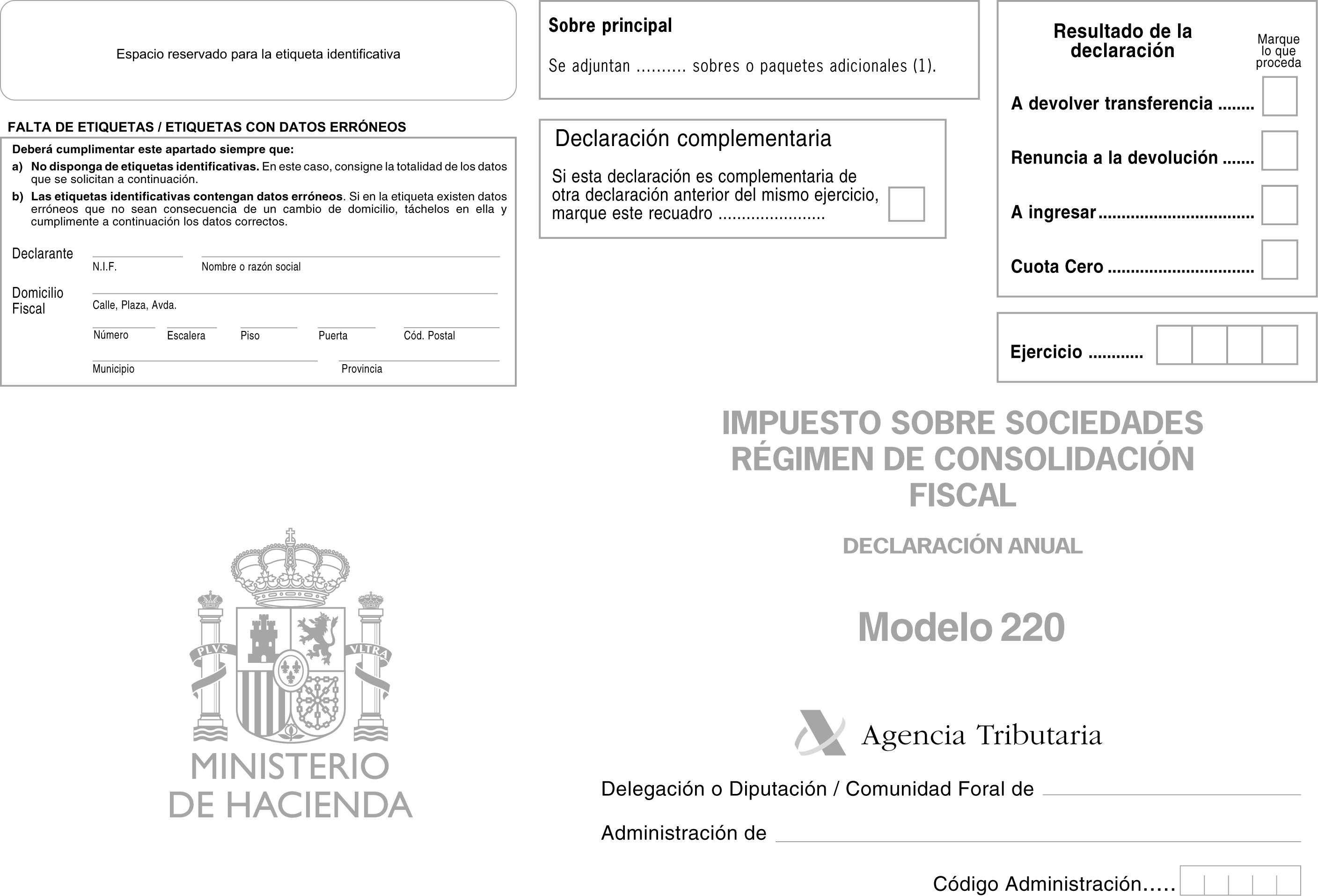

Se aprueba el modelo de declaración-liquidación, su correspondiente documento de ingreso o devolución y su sobre de retorno, para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2002, correspondiente a los grupos fiscales, incluidos los de cooperativas, que tributen por el régimen fiscal especial establecido en el capítulo VII del título VIII de la citada Ley 43/1995 y en el Real Decreto 1345/1992, de 6 de noviembre, respectivamente, consistente en:

a) Declaración-liquidación por el Impuesto sobre Sociedades:

Modelo 220: Declaración-liquidación del Impuesto sobre Sociedades-Régimen de tributación de los grupos fiscales, que figura en el Anexo IV de la presente Orden.

Este modelo consta de un ejemplar para la Administración y otro para el declarante.

b) Documento de ingreso o devolución:

Modelo 220: Documento de ingreso o devolución del Impuesto sobre Sociedades-Régimen de tributación de los grupos fiscales, que figura en el Anexo IV de esta Orden.

El documento de ingreso o devolución consta de un ejemplar para la Administración, otro para el declarante y otro para la entidad colaboradora -proceso de datos.

c) Sobre de retorno:

Sobre de retorno del modelo 220, que figura en el Anexo IV de esta Orden. Este sobre de retorno tendrá carácter indefinido, en tanto no sea modificado por la Orden correspondiente.

Uno. La declaración-liquidación del Impuesto sobre Sociedades correspondiente a los grupos fiscales, incluidos los de cooperativas, que tributen por el régimen de consolidación fiscal establecido en el capítulo VII del título VIII de la citada Ley 43/1995 y en el Real Decreto 1345/1992, de 6 de noviembre, respectivamente, se presentará con arreglo al modelo aprobado en el apartado anterior de la presente Orden, firmado por el representante legal o representantes legales de la sociedad dominante o entidad cabeza de grupo y debidamente cumplimentados todos los datos que le afecten de los recogidos en el mismo.

Dos. Las sociedades dominantes o entidades cabeza de los grupos presentarán, junto con el modelo 220 de declaración-liquidación, una fotocopia de las declaraciones-liquidaciones en régimen de tributación individual, a que se refiere el subapartado siguiente, de cada una de las sociedades integrantes del grupo, incluida la declaración-liquidación de la sociedad dominante o de la entidad cabeza de grupo.

No obstante, si la presentación de la declaración individual se hubiera efectuado por vía telemática, no se presentará la fotocopia mencionada. En estos casos deberá hacerse constar, en el apartado correspondiente del modelo 220, el código electrónico correspondiente a la declaración individual presentada por vía telemática.

Tres. Las declaraciones-liquidaciones que, de conformidad con lo dispuesto en el apartado 3 del artículo 79 de la Ley 43/1995, vienen obligadas a formular cada una de las sociedades integrantes del grupo, incluso la dominante o entidad cabeza del mismo, se formularán en el modelo 200, que será cumplimentado en todos sus extremos, hasta cifrar los importes líquidos teóricos que en régimen de tributación individual habrían de ser ingresados o percibidos por las respectivas entidades. Asimismo, cuando en la liquidación contenida en dichas declaraciones resulte una base imponible negativa o igual a cero, se deberán consignar, no obstante, en las hojas de los modelos 200 todos los datos relativos a bonificaciones y deducciones.

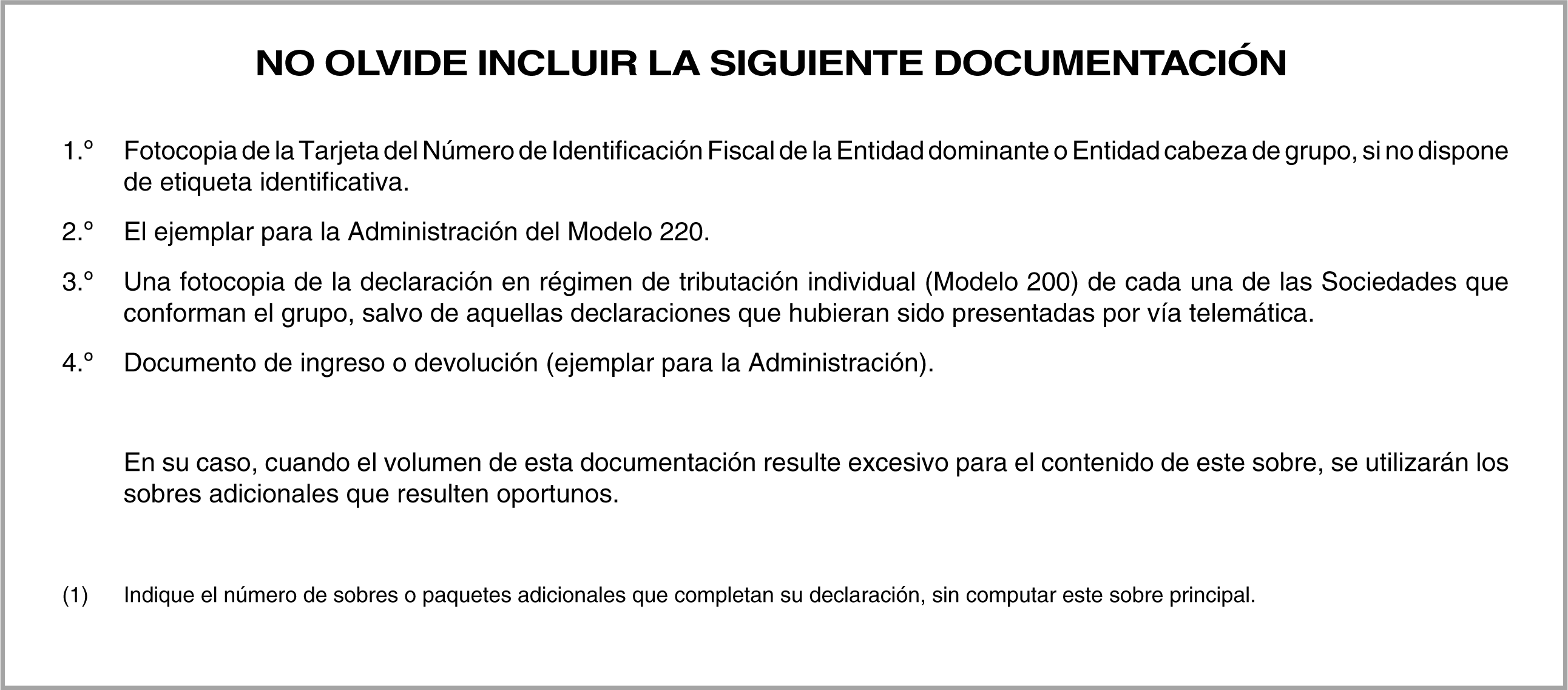

Cuatro. La sociedad dominante o entidad cabeza de grupo deberá introducir en el sobre de retorno los siguientes documentos, debidamente cumplimentados:

a) Fotocopia de la tarjeta del Número de Identificación Fiscal de la sociedad dominante o entidad cabeza de grupo, en el caso de no disponer de etiquetas identificativas.

b) Ejemplar para la Administración del modelo de declaración-liquidación.

c) Las fotocopias de las declaraciones en régimen de tributación individual, modelo 200, cuando proceda, de acuerdo con lo dispuesto en el subapartado dos del presente apartado de esta Orden.

d) Ejemplar para la Administración del documento de ingreso o devolución que figura en el Anexo IV de esta Orden.

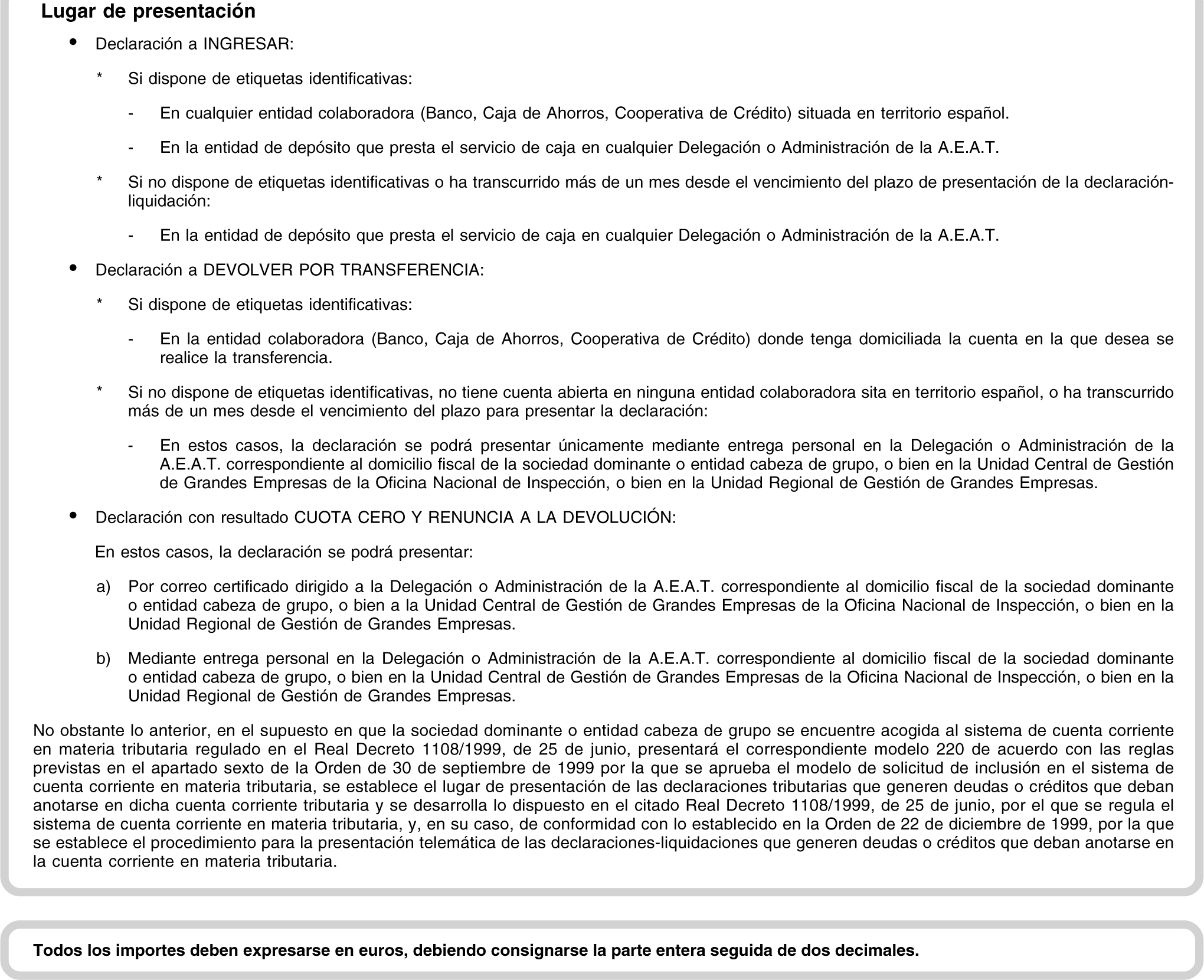

Uno. Al tiempo de presentar la declaración-liquidación, la sociedad dominante o entidad cabeza de grupo deberá ingresar la deuda tributaria resultante de la autoliquidación practicada, utilizando el documento de ingreso o devolución que figura en el Anexo IV de esta Orden.

La presentación e ingreso resultante de la autoliquidación por el Impuesto sobre Sociedades practicada mediante el modelo 220 se efectuará en la entidad de depósito que presta el servicio de caja en cualquiera de las Delegaciones o Administraciones de la Agencia Estatal de Administración Tributaria, o en cualquier entidad colaboradora sita en territorio español.

Para poder presentar la declaración-liquidación en entidades colaboradoras será necesario que aquélla lleve adheridas, en los espacios correspondientes destinados al efecto, las etiquetas identificativas facilitadas por la Agencia Estatal de Administración Tributaria y que no haya transcurrido más de un mes desde el vencimiento del plazo de presentación de la declaración-liquidación.

Dos. El mismo documento de ingreso o devolución será utilizado por la sociedad dominante o entidad cabeza de grupo cuando de la autoliquidación practicada por ésta proceda la devolución, la cual se realizará mediante transferencia bancaria, sin perjuicio de que se pueda ordenar la realización de la devolución mediante la emisión de cheque cruzado del Banco de España cuando ésta no pueda realizarse mediante transferencia bancaria.

La presentación del modelo 220 cuyo resultado sea a devolver se efectuará en cualquier entidad colaboradora sita en el territorio español en la que la sociedad dominante o entidad cabeza de grupo tenga cuenta abierta a su nombre en la que desee recibir el importe de la devolución.

Para poder presentar la declaración-liquidación en entidades colaboradoras será necesario que aquélla lleve adheridas, en los espacios correspondientes destinados al efecto, las etiquetas identificativas facilitadas por la Agencia Estatal de Administración Tributaria y que no haya transcurrido más de un mes desde el vencimiento del plazo de presentación de la declaración-liquidación.

Cuando la sociedad dominante o entidad cabeza de grupo no pueda presentar la declaración-liquidación a través de entidades colaboradoras según lo dispuesto en el párrafo anterior, el modelo 220 de declaración-liquidación se presentará en la Delegación de la Agencia Estatal de Administración Tributaria o en cualquiera de sus Administraciones dependientes en cuya demarcación territorial tenga su domicilio fiscal la sociedad dominante o entidad cabeza de grupo, o bien en la Unidad Central de Gestión de Grandes Empresas o en la respectiva Unidad Regional de Gestión de Grandes Empresas, en función de la adscripción del grupo a una u otra Unidad. Dicha presentación deberá realizarse directamente, mediante entrega personal en dichas oficinas.

Tres. De igual manera, el citado documento de ingreso o devolución será utilizado por la sociedad dominante o entidad cabeza de grupo si en el período no se ha devengado cuota alguna y no existe líquido a ingresar o a devolver, así como en el supuesto en que el grupo renuncie a la devolución resultante de la autoliquidación practicada.

En estos supuestos, el modelo 220 de declaración-liquidación se presentará en los mismos lugares expresados en el último párrafo del subapartado dos anterior. La presentación podrá realizarse directamente, mediante entrega personal en dichas oficinas, o por correo certificado dirigido a las mismas.

Cuatro. Para la presentación de la declaración, en los supuestos en que, de acuerdo con lo dispuesto en el Concierto Económico con la Comunidad Autónoma del País Vasco o en el Convenio Económico entre el Estado y la Comunidad Foral de Navarra, el grupo se encuentre sujeto al régimen de tributación consolidada correspondiente a la Administración del Estado y deba tributar conjuntamente a ambas Administraciones, estatal y foral, se seguirán las siguientes reglas:

Primera. Las sociedades dominantes o entidades cabeza de los grupos presentarán la declaración en la Delegación de la Agencia Estatal de Administración Tributaria o cualquiera de sus Administraciones dependientes en cuya demarcación territorial tenga su domicilio fiscal la sociedad dominante o entidad cabeza de grupo fiscal, o bien en la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o en la Unidad Regional de Gestión de Grandes Empresas de la respectiva Delegación Especial de la Agencia Estatal de Administración Tributaria, en función de la adscripción del grupo a una u otra Unidad y, además, en las Diputaciones Forales y, en su caso, Comunidad Foral que corresponda, efectuando ante cada una de dichas Administraciones el ingreso o solicitando la devolución que por aplicación de lo dispuesto en el artículo 20 del Concierto Económico con la Comunidad Autónoma del País Vasco y el artículo 25 del Convenio Económico entre el Estado y la Comunidad Foral de Navarra, proceda.

Segunda. Las sociedades integrantes del grupo presentarán, a su vez, las declaraciones en régimen de tributación individual, modelo 200, a que se refiere el subapartado tres del apartado décimo de la presente Orden, ante la Delegación de la Agencia Estatal de Administración Tributaria o en cualquiera de sus Administraciones dependientes en cuya demarcación territorial tengan su domicilio fiscal o ante la Unidad Central de Gestión de Grandes Empresas o la respectiva Unidad Regional de Gestión de Grandes Empresas, según la adscripción a una u otra Unidad y, además, ante las Diputaciones Forales del País Vasco y, en su caso, Administración de la Comunidad Foral de Navarra de cada uno de los territorios en los que operen.

Cinco. En el supuesto en que la sociedad dominante o entidad cabeza de grupo se encuentre acogida al sistema de cuenta corriente en materia tributaria regulado en el Real Decreto 1108/1999, de 25 de junio, presentará el correspondiente modelo 220 de acuerdo con las reglas previstas en el apartado sexto de la Orden de 30 de septiembre de 1999 por la que se aprueba el modelo de solicitud de inclusión en el sistema de cuenta corriente en materia tributaria, se establece el lugar de presentación de las declaraciones tributarias que generen deudas o créditos que deban anotarse en dicha cuenta corriente tributaria y se desarrolla lo dispuesto en el Real Decreto 1108/1999, de 25 de junio, por el que se regula el sistema de cuenta corriente en materia tributaria y, en su caso, de conformidad con lo establecido en la Orden de 22 de diciembre de 1999, por la que se establece el procedimiento para la presentación telemática de las declaraciones-liquidaciones que generen deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria.

De acuerdo con lo dispuesto en el apartado 2 del artículo 96 de la Ley 43/1995, el modelo 220 de declaración-liquidación aprobado en el apartado noveno de la presente Orden, se presentará dentro del plazo correspondiente a la declaración en régimen de tributación individual de la sociedad dominante o entidad cabeza de grupo.

Cuando de la declaración resulte una cantidad a ingresar, la presentación e ingreso de las declaraciones correspondientes a los modelos que se enumeran en esta disposición podrá realizarse en la entidad de depósito que presta el servicio de caja en cualquiera de las Delegaciones o Administraciones de la Agencia Estatal de Administración Tributaria. La declaración se acompañará de fotocopia de la tarjeta o documento acreditativo del número de identificación fiscal, si la misma no lleva adheridas las etiquetas identificativas elaboradas por la Agencia Estatal de Administración Tributaria.

Las declaraciones que lleven adherida dicha etiqueta podrán también presentarse para su ingreso en cualquier entidad colaboradora en la gestión recaudatoria sita en territorio español, siempre que no haya transcurrido más de un mes desde el vencimiento del plazo de presentación.

Las reglas expresadas en los párrafos anteriores serán de aplicación a los siguientes modelos de declaración:

Modelo 110. Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta. Rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta.

Modelo 115. Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre determinadas rentas y rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

Modelo 117. Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes. Retenciones e ingresos a cuenta/Pago a cuenta. Rentas o ganancias patrimoniales obtenidas como consecuencia de las transmisiones o reembolsos de acciones y participaciones representativas del capital o del patrimonio de las instituciones de inversión colectiva.

Modelo 123. Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario. Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre determinadas rentas.

Modelo 124. Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre rendimientos del capital mobiliario y rentas derivados de la transmisión, amortización, reembolso, canje o conversión de cualquier clase de activos representativos de la captación y utilización de capitales ajenos.

Modelo 126. Impuesto sobre la Renta de las personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre rendimientos del capital mobiliario y rentas obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras, incluyendo las basadas en operaciones sobre activos financieros.

Modelo 128. Impuesto sobre la Renta de las personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedentes de operaciones de capitalización y de contratos de seguros de vida o invalidez.

Modelo 216. Impuesto sobre la Renta de no Residentes. Retenciones e ingresos a cuenta. Rentas obtenidas sin mediación de establecimiento permanente.

Modelo 430. Impuesto sobre las Primas de Seguros. Declaración-liquidación mensual.

La presente Orden entrará en vigor el día siguiente al de su publicación en el Boletín Oficial del Estado.

Lo que comunico a VV.II. para su conocimiento y efectos.

Madrid, 10 de abril de 2003.

MONTORO ROMERO

Ilmo. Sr. Director general de la Agencia Estatal de Administración Tributaria e Ilmo. Sr. Director general de Tributos.

Agència Estatal Butlletí Oficial de l'Estat

Avda. de Manoteras, 54 - 28050 Madrid