Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.FELIPE VI

REY DE ESPAÑA

A todos los que la presente vieren y entendieren.

Sabed: Que las Cortes Generales han aprobado y Yo vengo en sancionar la siguiente ley:

PREÁMBULO

I

Los Presupuestos Generales del Estado fundamentan su marco normativo básico en nuestra Carta Magna, la Constitución Española de 27 de diciembre de 1978, así como en la Ley General Presupuestaria y en la Ley Orgánica de Estabilidad Presupuestaria y Sostenibilidad Financiera.

El Tribunal Constitucional ha ido precisando el contenido posible de la ley anual de Presupuestos Generales del Estado y ha venido a manifestar que existe un contenido necesario, constituido por la determinación de la previsión de ingresos y la autorización de gastos que pueden realizar el Estado y los Entes a él vinculados o de él dependientes en el ejercicio de que se trate. Junto a este contenido necesario, cabe la posibilidad de que se añada un contenido eventual, aunque estrictamente limitado a las materias o cuestiones que guarden directa relación con las previsiones de ingresos, las habilitaciones de gasto o los criterios de política económica general, que sean complemento necesario para la más fácil interpretación y más eficaz ejecución de los Presupuestos Generales del Estado y de la política económica del Gobierno.

Por otra parte, el Tribunal Constitucional señala que el criterio de temporalidad no resulta determinante de la constitucionalidad o no de una norma desde la perspectiva de su inclusión en una Ley de Presupuestos. Por ello, si bien la Ley de Presupuestos puede calificarse como una norma esencialmente temporal, nada impide que accidentalmente puedan formar parte de la misma, preceptos de carácter plurianual o indefinido.

De otro lado, en materia tributaria, el apartado 7 del artículo 134 de la Constitución dispone que la Ley de Presupuestos no puede crear tributos, aunque sí modificarlos cuando una Ley tributaria sustantiva así lo prevea.

Las materias que queden al margen de estas previsiones son materias ajenas a la Ley de Presupuestos Generales del Estado. De esta forma, el contenido de la Ley está constitucionalmente acotado –a diferencia de lo que sucede con las demás Leyes, cuyo contenido resulta, en principio, ilimitado– dentro del ámbito competencial del Estado y con las exclusiones propias de la materia reservada a Ley Orgánica.

Consecuentemente, la Ley de Presupuestos Generales del Estado para 2021 regula únicamente, junto a su contenido necesario, aquellas disposiciones que respetan la doctrina del Tribunal Constitucional sobre el contenido eventual.

Los Presupuestos Generales del Estado para 2021, elaborados en el marco de la ley 47/2003, de 26 de noviembre, General Presupuestaria, se hallan indefectiblemente condicionados por los efectos de la emergencia de salud pública provocada por la pandemia del COVID-19 y la consiguiente perturbación de la economía, de alcance global.

La absoluta excepcionalidad de la situación y la necesidad de llevar a cabo actuaciones inmediatas y eficaces para minimizar sus efectos negativos, motivaron la adopción del Real Decreto 463/2020, de 14 de marzo, por el que se declara el estado de alarma para la gestión de la situación de crisis sanitaria ocasionada por el COVID-19, así como la intensificación de la actividad legislativa a fin de adoptar sucesivas medidas temporales de carácter extraordinario para mitigar el impacto sanitario, social y económico de la pandemia.

Por otra parte, la gravedad de la situación derivada del brote de la enfermedad fue reconocida por la Comisión europea en la Comunicación 2020/C 91 I/01 (DOUE de 20 de marzo), sobre el marco temporal relativo a las medidas de ayuda estatal destinadas a respaldar la economía en el contexto del actual brote de COVID-19. En dicho documento, se evaluó el impacto negativo de esta circunstancia en la economía mundial y de la Unión, alertando del riesgo de que se produzca una grave recesión que afecte a toda la economía de la UE y se hizo un llamamiento a articular una respuesta coordinada por parte de sus instituciones, así como de los Estados miembros, esencial para mitigar las inevitables repercusiones que habrán de producirse a nivel económico.

En esta línea, los Ministros de Economía de la Unión adoptaron el 23 de marzo una declaración conjunta sobre el Pacto de Estabilidad y Crecimiento habida cuenta de la crisis de la COVID-19. Compartiendo el criterio de la Comisión, coincidieron en la existencia de una ralentización económica grave que justifica la activación de la cláusula general de salvaguardia del marco presupuestario de la UE.

Por lo demás, la situación de emergencia sanitaria, declarada como pandemia internacional el 11 de marzo de 2020 por la Organización Mundial de la Salud, no es un hecho temporalmente acotado. Antes al contrario, sus consecuencias continúan a día de hoy. A pesar de la proactividad de los estados en cuanto a la adopción de medidas preventivas en materia de salud pública, sanitarias y de estímulo a la investigación, no es posible realizar una previsión certera sobre la fecha en que podrá por fin tenerse por superada.

En este contexto, resulta imposible cumplir con los Acuerdos aprobados por el Consejo de Ministros el día 11 de febrero de 2020 y ratificados por el Congreso de los Diputados y el Senado respectivamente los días 27 de febrero y 4 de marzo. Dichos Acuerdos, adoptados en el marco del artículo 15 de la Ley Orgánica 2/2012, de 27 de abril, de Estabilidad Presupuestaria y Sostenibilidad Financiera establecían, por un lado, los objetivos de estabilidad presupuestaria y de deuda pública para el conjunto de Administraciones Públicas y de cada uno de sus subsectores para el año 2020 para su remisión a las Cortes Generales y la fijación del límite de gasto no financiero del presupuesto del Estado para 2020 y, por otro lado, los objetivos de estabilidad presupuestaria y de deuda pública para el conjunto de las Administraciones Públicas y de cada uno de sus subsectores para el período 2021-2022 para su remisión a las Cortes Generales y el límite de gasto no financiero del presupuesto del Estado para 2021.

Lo inédito de la situación ha motivado la adopción de un nuevo Acuerdo del Consejo de Ministros, de 6 de octubre de 2020, que suspende los objetivos de estabilidad presupuestaria y deuda pública y establece un límite de gasto no financiero para 2021 de 196.097 millones de euros. Esta cifra –que no admite comparación homogénea con ejercicios anteriores dado el excepcional contexto de incertidumbre derivado de la situación de pandemia– incluye transferencias extraordinarias a las Comunidades Autónomas y a la Seguridad Social, así como parte de los fondos europeos procedentes del acuerdo alcanzado por el Consejo Europeo el 21 de julio de 2020 en el marco del plan extraordinario Next Generation EU. A este respecto, la Ley recoge como modificación estructural la creación del Servicio 50 en cada una de las Secciones, correspondientes a los departamentos ministeriales, para la adecuada gestión de dichos fondos.

La suspensión de los objetivos de estabilidad presupuestaria y deuda pública ha sido ratificada por el Pleno del Congreso de los Diputados el día 20 de octubre de 2020, de acuerdo con el procedimiento previsto en el artículo 135.4 de la Constitución, así como en el artículo 11.3 de la Ley Orgánica 2/2012, de 27 de abril, de Estabilidad Presupuestaria y Sostenibilidad Financiera, apreciándose la concurrencia de una situación de emergencia extraordinaria que escapa al control de las Administraciones Públicas y perjudica considerablemente la situación financiera o la sostenibilidad económica o social del Estado. Se autoriza de esta forma incurrir excepcionalmente en déficit estructural con la finalidad de permitir la adopción de las medidas necesarias a fin de mitigar los efectos adversos de la pandemia a nivel socioeconómico y abordar un programa de recuperación coherente con el proyecto de la Unión Europea.

Lo anterior no obsta al deber de cumplir con el compromiso de estabilidad presupuestaria consagrado constitucionalmente, avanzando hacia un escenario de consolidación fiscal y sostenibilidad financiera a medio plazo que permita atender las exigencias de equilibrio presupuestario derivadas del Pacto fiscal europeo, tan pronto como lo permitan las circunstancias que dieron lugar a esta situación extraordinaria.

II

La parte esencial de la Ley de Presupuestos se recoge en el Título I, «De la aprobación de los Presupuestos y de sus modificaciones», por cuanto que en su Capítulo I, bajo la rúbrica «Créditos iniciales y financiación de los mismos» se aprueban la totalidad de los estados de ingresos y gastos del sector público estatal y se consigna el importe de los beneficios fiscales que afectan a los tributos del Estado.

En este Capítulo I se define el ámbito de los Presupuestos Generales del Estado teniendo en cuenta la clasificación que realiza la Ley 40/2015, de 1 de octubre de Régimen Jurídico del Sector Público, clasificación que se hace presente en el resto de la Ley.

El ámbito de los Presupuestos Generales del Estado se completa con el presupuesto de gastos de funcionamiento e inversiones del Banco de España, que, de acuerdo con su legislación específica, no se consolida con los restantes presupuestos del sector público estatal.

El Capítulo II contiene las normas de modificación y ejecución de créditos presupuestarios, las limitaciones presupuestarias y los créditos vinculantes que han de operar durante la vigencia de la Ley, así como las ampliaciones e incorporaciones de crédito que se relacionan en los Anexos de la Ley.

El Capítulo III, «De la Seguridad Social» regula la financiación de la asistencia sanitaria prestada por el Instituto de Gestión Sanitaria y por el Instituto Social de la Marina. Asimismo, se recogen la totalidad de las transferencias que se realizan desde el Estado a la Seguridad Social. La Ley recoge el régimen de aportaciones necesarias para el traspaso de la gestión del Régimen de Clases Pasivas al Ministerio de Inclusión, Seguridad Social y Migraciones conforme a lo dispuesto en el artículo 22 del Real Decreto 2/2020, de 12 de enero, por el que se reestructuran los departamentos ministeriales, y la disposición adicional tercera del Real Decreto 497/2020, de 28 de abril, por el que se desarrolla la estructura orgánica básica del Ministerio de Inclusión, Seguridad Social y Migraciones.

III

El Título II de la Ley de Presupuestos, relativo a la «Gestión Presupuestaria», se estructura en tres capítulos.

El Capítulo I regula la gestión de los presupuestos docentes. En él se fija el módulo económico de distribución de fondos públicos para sostenimiento de centros concertados y el importe de la autorización de los costes de personal de la Universidad Nacional de Educación a Distancia (UNED).

En el Capítulo II relativo a la «Gestión presupuestaria de la Sanidad y de los Servicios Sociales», se recogen competencias específicas en materia de modificaciones presupuestarias en el ámbito del Instituto Nacional de Gestión Sanitaria y del Instituto de Mayores y Servicios Sociales y se incluyen normas sobre la aplicación de remanentes de tesorería en el presupuesto del Instituto de Mayores y Servicios Sociales.

El Capítulo III recoge «Otras normas de gestión presupuestaria» y en él se establece el porcentaje de participación de la Agencia Estatal de Administración Tributaria en la recaudación bruta obtenida en 2021 derivada de su actividad propia, fijándose dicho porcentaje en un 5 por ciento.

IV

El Título III de la Ley de Presupuestos Generales del Estado se rubrica como «De los gastos de personal», y se estructura en tres capítulos.

En el Capítulo I, tras definir lo que constituye el «sector público» a estos efectos, trata de los gastos del personal con la previsión general de que, durante el año 2021, tanto las retribuciones del personal al servicio del sector público como la masa salarial del personal laboral experimentarán un crecimiento del 0,9 por ciento respecto de los vigentes a 31 de diciembre de 2020. Asimismo, se incluye en este capítulo la regulación de la Oferta de Empleo Público, que se sujetará a una tasa de reposición de efectivos del 100 %. Se prevé una tasa adicional del 10 % respecto de determinados ámbitos o sectores que requieran un refuerzo de efectivos. Se mantiene por otro lado, la tasa de reposición del 115 % en el caso de las Fuerzas y Cuerpos de Seguridad del Estado, cuerpos de Policía Autonómica y Policías Locales. Finalmente, la contratación de personal temporal o el nombramiento de personal estatutario temporal y de funcionarios interinos se reserva para casos excepcionales y para cubrir necesidades urgentes e inaplazables.

En el Capítulo II, bajo la rúbrica «De los regímenes retributivos», se regula la actualización para el año 2021 de las retribuciones de los altos cargos del Gobierno de la Nación y sus Órganos Consultivos; de la Administración General del Estado, las correspondientes a los altos cargos del Consejo de Estado, del Consejo Económico y Social, así como a los miembros del Tribunal de Cuentas, del Tribunal Constitucional y del Consejo General del Poder Judicial, y a los altos cargos de las Fuerzas Armadas, de la Policía y de la Guardia Civil, así como a determinados cargos del Poder Judicial y del Ministerio Fiscal. La necesidad de inclusión de estas previsiones en la Ley de Presupuestos Generales del Estado deriva de que la aprobación de los Presupuestos de estos Órganos y, por ende, de las referidas retribuciones, ha de hacerse por las Cortes Generales. Los principios de unidad y universalidad del presupuesto exigen que esa aprobación se realice en un documento único, comprensivo de todos los gastos del Estado, como es la Ley de Presupuestos Generales del Estado.

Este capítulo se completa con las normas relativas a las retribuciones de los funcionarios del Estado, personal de las Fuerzas Armadas, Cuerpo de la Guardia Civil y Cuerpo Nacional de Policía, y del personal estatutario y del no estatutario de la Seguridad Social, así como las del personal laboral del sector público estatal.

Junto a las normas reguladoras del personal al servicio de la Administración de Justicia, mención específica merecen las relativas a la regulación de las retribuciones de los miembros de la Carrera Judicial y Fiscal, de los del Cuerpo de Secretarios Judiciales y del personal al servicio de la Administración de Justicia.

El Capítulo III de este Título contiene una norma de cierre, aplicable al personal cuyo sistema retributivo no tenga adecuado encaje en las normas contenidas en el Capítulo II. Junto a ella, recoge, como en Leyes de Presupuestos anteriores, otras disposiciones comunes en materia de régimen de personal activo, así como las relativas a la prohibición de ingresos atípicos y la actualización de las cuantías a percibir por los conceptos de recompensas, cruces, medallas y pensiones de mutilación. Asimismo, se establecen los requisitos para la determinación o modificación de retribuciones del personal laboral y no funcionario que exigirán del informe favorable de la Comisión Ejecutiva de la Comisión Interministerial de Retribuciones.

V

El Título IV de la Ley de Presupuestos Generales del Estado, bajo la rúbrica «De las pensiones públicas», se divide en seis capítulos.

El Capítulo I establece la revalorización de las pensiones abonadas por el sistema de la Seguridad Social, así como de Clases Pasivas, que se revalorizarán en 2021 con carácter general un 0,9 %, siendo el porcentaje del 1,8 por ciento en el caso de las pensiones no contributivas.

El Capítulo II está dedicado a regular la determinación inicial de las pensiones del Régimen de Clases Pasivas del Estado y especiales de guerra.

El Capítulo III contiene las limitaciones en el señalamiento inicial de las pensiones públicas, instrumentando un sistema de doble limitación al fijar un máximo a la cuantía íntegra mensual y un máximo a la cuantía íntegra anual.

El Capítulo IV regula la «Revalorización y modificación de los valores de las pensiones públicas», abordando la revalorización de las pensiones contributivas abonadas por el sistema de la Seguridad Social, así como las de Clases Pasivas. Asimismo, se determinan las pensiones que no se revalorizan y la limitación del importe de la revalorización de las pensiones públicas.

El Capítulo V recoge el sistema de complementos por mínimos, que regula en dos artículos, relativos, respectivamente, a pensiones de Clases Pasivas y pensiones del sistema de la Seguridad Social.

El Capítulo VI contiene, de una parte, la determinación inicial y revalorización de las pensiones no contributivas de la Seguridad Social y, de otra, la fijación de la cuantía de las pensiones del extinguido Seguro Obligatorio de Vejez e Invalidez.

VI

El Título V, «De las Operaciones Financieras», se estructura en tres capítulos, relativos, respectivamente, a deuda pública, avales públicos y otras garantías y relaciones del Estado con el Instituto de Crédito Oficial. El importe máximo de los avales a otorgar por el Consejo de Ministros no podrá exceder de 500.000 miles de euros.

El objeto fundamental de este Título es autorizar la cuantía hasta la cual el Estado y los Organismos Públicos puedan realizar operaciones de endeudamiento, materia que se regula en el Capítulo I, bajo la rúbrica «Deuda Pública».

VII

En el ámbito tributario se adoptan diversas medidas encaminadas a hacer compatible un crecimiento económico equilibrado y un aumento de los ingresos tributarios que permita el fortalecimiento del Estado del bienestar y reduzca desigualdades.

A tal fin contribuye la modificación que se introduce en el Impuesto sobre la Renta de las Personas Físicas mediante la imposición de un mayor gravamen a las rentas más altas, tanto en la base imponible general como en la base del ahorro que grava las rentas del capital.

Dicha medida se ve acompañada por la reducción del límite general aplicable en la base imponible de las aportaciones y contribuciones a sistemas de previsión social, si bien se prevé que el nuevo límite pueda incrementarse para las contribuciones empresariales.

Por otra parte, la situación que padece la economía española, en el marco de la actual crisis sanitaria hace aconsejable el establecimiento de un marco normativo estable que permita a los pequeños autónomos poder continuar aplicando el método de estimación objetiva para el cálculo del rendimiento neto de su actividad económica evitando, además, un incremento de sus obligaciones formales y de facturación. A tal efecto, se prorrogan para el período impositivo 2021 los límites cuantitativos que delimitan en el Impuesto sobre la Renta de las Personas Físicas el ámbito de aplicación del método de estimación objetiva, con excepción de las actividades agrícolas, ganaderas y forestales, que tienen su propio límite cuantitativo por volumen de ingresos.

A semejanza de la antedicha medida, se prorrogan para el período impositivo 2021 los límites para la aplicación del régimen simplificado y el régimen especial de la agricultura, ganadería y pesca, en el Impuesto sobre el Valor Añadido.

En el Impuesto sobre Sociedades se modifica el precepto que regula la exención sobre dividendos y rentas derivadas de la transmisión de valores representativos de los fondos propios de entidades residentes y no residentes en territorio español para prever que los gastos de gestión referidos a tales participaciones no sean deducibles del beneficio imponible del contribuyente, fijándose que su cuantía sea del 5 por ciento del dividendo o renta positiva obtenida, de forma que el importe que resultará exento será del 95 por ciento de dicho dividendo o renta.

Con la misma finalidad y la adaptación técnica necesaria, se modifica el artículo que regula la eliminación de la doble imposición económica internacional en los dividendos procedentes de entidades no residentes en territorio español.

Esta regulación es conforme con la facultad que, de acuerdo con lo dispuesto en la Directiva 2011/96/UE del Consejo, de 30 de noviembre, de 2011, relativa al régimen fiscal común aplicable a las sociedades matrices y filiales de Estados miembros diferentes, conservan los Estados miembros para prever que los gastos de gestión referidos a la participación en la entidad filial no sean deducibles del beneficio imponible de la sociedad matriz, pudiendo fijarse a tanto alzado sin que, en este caso, su cuantía pueda exceder del 5 por ciento de los beneficios distribuidos por la sociedad filial.

Por razones de sistemática, esta medida debe proyectarse sobre aquellos otros preceptos de la Ley del Impuesto que, asimismo, eliminan la doble imposición en la percepción de dividendos o participaciones en beneficios y de rentas derivadas de la transmisión.

Con la finalidad de permitir el crecimiento de las empresas que tengan un importe neto de la cifra de negocios inferior a 40 millones de euros y que no formen parte de un grupo mercantil, tales contribuyentes no aplicarán la reducción en la exención de los dividendos antes señalada, durante un período limitado a tres años, cuando procedan de una filial, residente o no en territorio español, constituida con posterioridad al 1 de enero de 2021.

Por otra parte, se suprime la exención y eliminación de la doble imposición internacional en los dividendos o participaciones en beneficios y en las rentas derivadas de la transmisión de las participaciones en el capital o en los fondos propios de una entidad cuyo valor de adquisición sea superior a 20 millones de euros, con la finalidad de ceñir la aplicación de esas medidas a las situaciones en las que existe un porcentaje de participación significativo del 5 por ciento, regulándose un régimen transitorio por un periodo de cinco años.

Para terminar, se modifica la regulación de la limitación en la deducibilidad de los gastos financieros suprimiendo la adición al beneficio operativo de los ingresos financieros de participaciones en instrumentos de patrimonio que se correspondan con dividendos cuando el valor de adquisición de dichas participaciones sea superior a 20 millones de euros.

En el Impuesto sobre la Renta de no Residentes, se adecua la exención por intereses y demás rendimientos obtenidos por la cesión a terceros de capitales propios, así como las ganancias patrimoniales derivadas de bienes muebles obtenidos sin mediación de establecimiento permanente, a lo establecido en el Acuerdo sobre el Espacio Económico Europeo, de manera que los Estados que formen parte en el aludido Acuerdo puedan acogerse a la exención de igual modo que los Estados miembros de la Unión Europea. Asimismo, en consonancia con la medida que se introduce en el Impuesto sobre Sociedades, se modifica la exención relativa a los beneficios distribuidos por las sociedades filiales residentes en territorio español a sus matrices residentes en otros Estados integrantes del Espacio Económico Europeo o a los establecimientos permanentes de estos últimos situados en el Espacio Económico Europeo, suprimiéndose la posibilidad de que se acceda a la exención cuando el valor de adquisición de la participación sea superior a 20 millones de euros, quedando como requisito la exigencia de una participación directa e indirecta, de al menos el 5 por ciento, siempre que se cumplan las restantes condiciones establecidas en el texto refundido de la Ley del Impuesto.

En el Impuesto sobre el Patrimonio son dos las medidas que se introducen, la elevación del tipo de gravamen aplicable al último tramo de la tarifa y el mantenimiento con carácter indefinido de su gravamen, ambas para contribuir a la consolidación de las finanzas públicas.

En el Impuesto sobre el Valor Añadido, se modifica el tipo impositivo aplicable a las bebidas que contienen edulcorantes añadidos, tanto naturales como aditivos edulcorantes, que pasan a tributar al tipo impositivo general del 21 por ciento, medida que constituye un compromiso social para racionalizar y promover su consumo responsable, en particular entre la población infantil y juvenil. A su vez, la medida resulta especialmente coherente con la finalidad perseguida de internalizar los costes externos de nuestro Estado del bienestar, derivados de dietas poco saludables basadas en un elevado consumo de bebidas que contengan edulcorantes añadidos en su composición.

Se actualiza en un 2 por ciento la escala de gravamen de los títulos y grandezas nobiliarios aplicable en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

Con la finalidad de coadyuvar al cumplimiento de los objetivos de ingresos de los Presupuestos Generales del Estado, se eleva del 6 al 8 por ciento el tipo de gravamen del Impuesto sobre las Primas de Seguros.

En el ámbito de los tributos locales, se crean nuevos epígrafes o grupos en las Tarifas del Impuesto sobre Actividades Económicas, con el fin de clasificar de forma específica las actividades de comercialización de los suministros de carácter general (electricidad y gas), que hasta la fecha carecen de dicha clasificación, se crea un epígrafe para las grandes superficies comerciales que no se dedican principalmente a la ropa o a la alimentación y que hasta ahora carecían de epígrafe propio, de suerte que se les da un tratamiento similar a los demás centros comerciales, dentro del Grupo 661, «Comercio mixto integrado o en grandes superficies» y se crea un epígrafe para la nueva actividad de suministro de energía a vehículos eléctricos a través de puntos de recarga instalados en cualquier lugar, ya sea en la vía pública, gasolineras, garajes públicos y privados o en cualquier otro emplazamiento.

Por lo que se refiere a las tasas, se eleva en un 1 por ciento el importe a exigir por las de cuantía fija, excepto las que se hayan creado o actualizado específicamente por normas dictadas desde el 1 de enero de 2019, al objeto de adecuar aquél al aumento de costes de la prestación o realización de los servicios o actividades por los que se exigen. No obstante, se mantienen los importes de las tasas sobre el juego, recogidas en el Real Decreto-ley 16/1977, de 25 de febrero, por el que se regulan los aspectos penales, administrativos y fiscales de los juegos de suerte, envite o azar y apuestas.

Las tasas exigibles por la Jefatura Central de Tráfico se ajustarán, una vez aplicado el coeficiente anteriormente indicado, al céntimo de euro inmediato superior o inferior según resulte más próximo, cuando el importe originado de la aplicación conste de tres decimales.

Se mantiene con carácter general la cuantificación de los parámetros necesarios para determinar el importe de la tasa por reserva del dominio público radioeléctrico.

En el ámbito de las tasas ferroviarias, se actualizan las tasas por licencia de empresa ferroviaria, por otorgamiento de autorización de seguridad y certificado de seguridad, por homologación de centros, certificación de entidades y material rodante, otorgamiento de títulos y autorizaciones de entrada en servicio y por la prestación de servicios y realización de actividades en materia de seguridad ferroviaria.

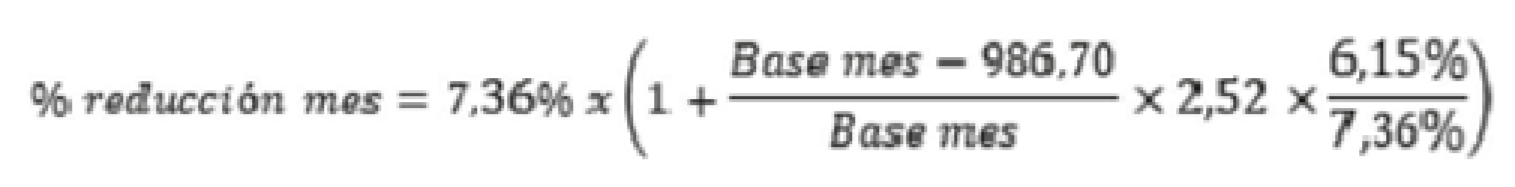

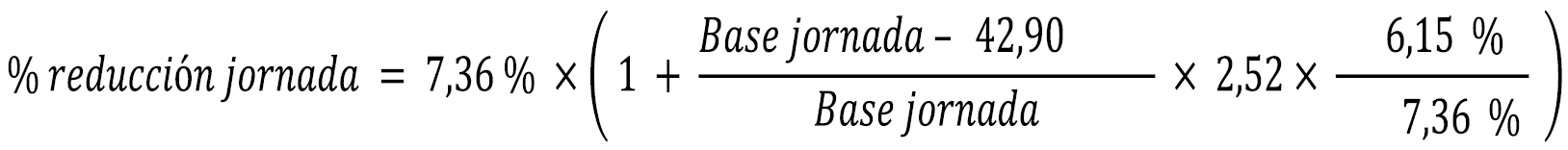

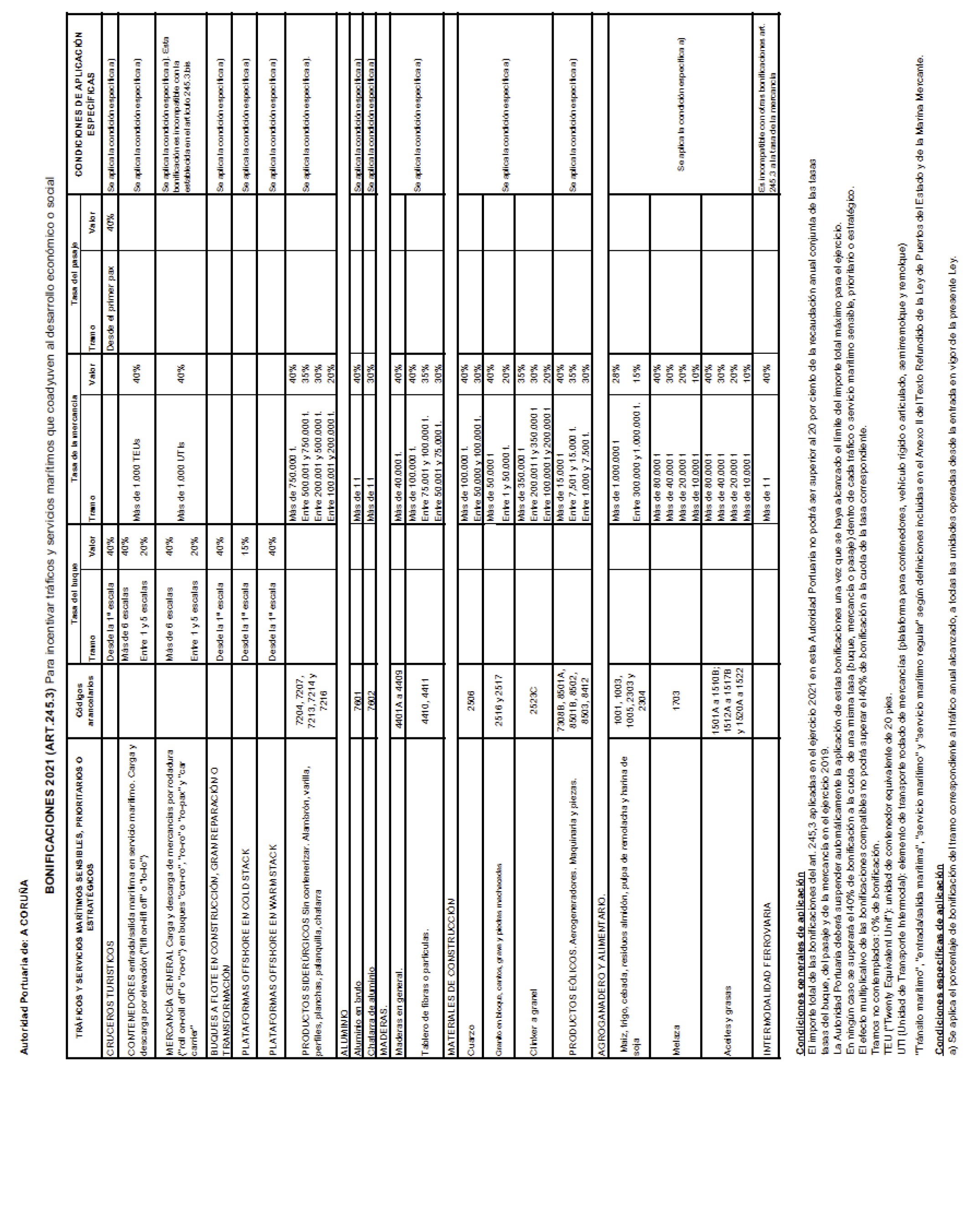

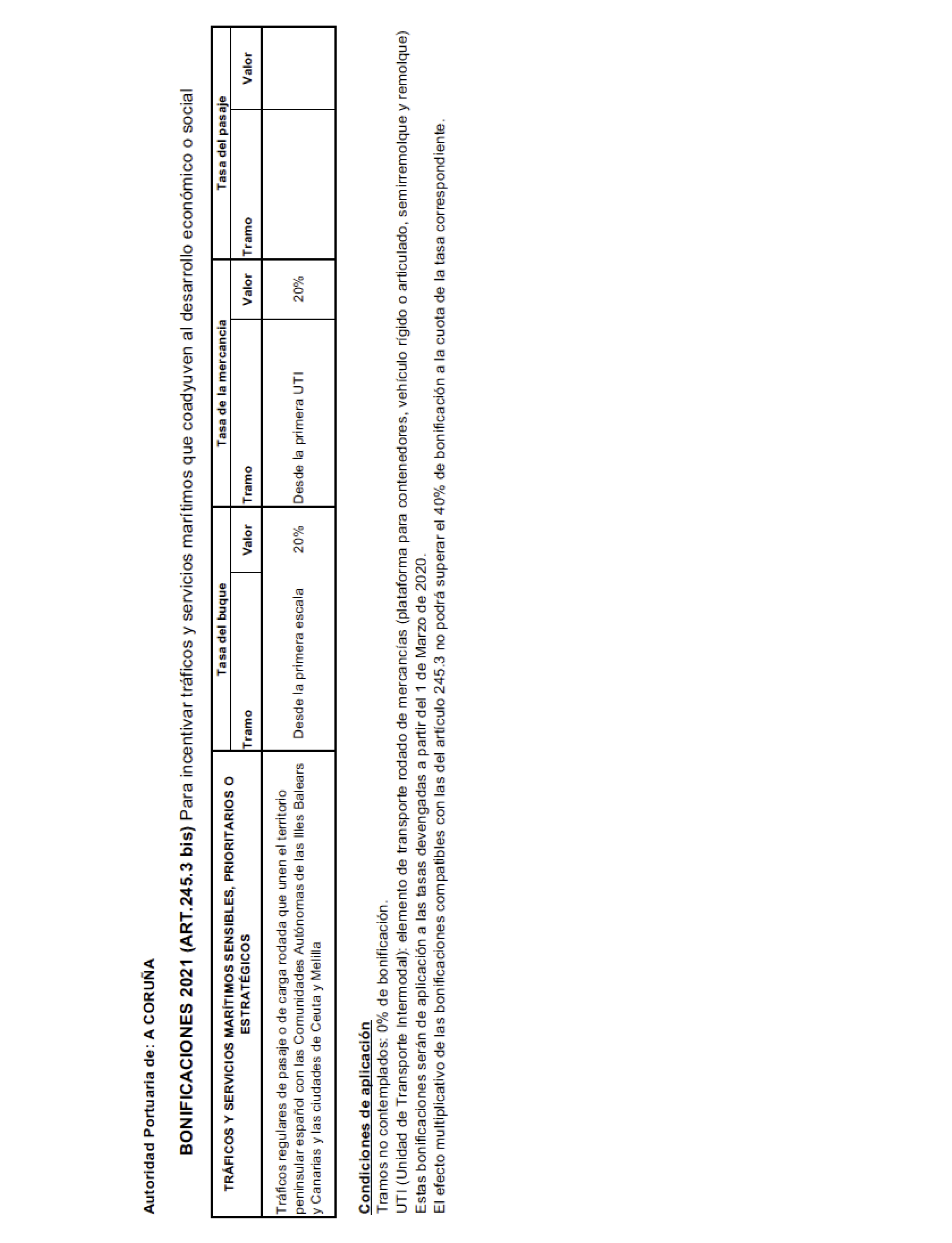

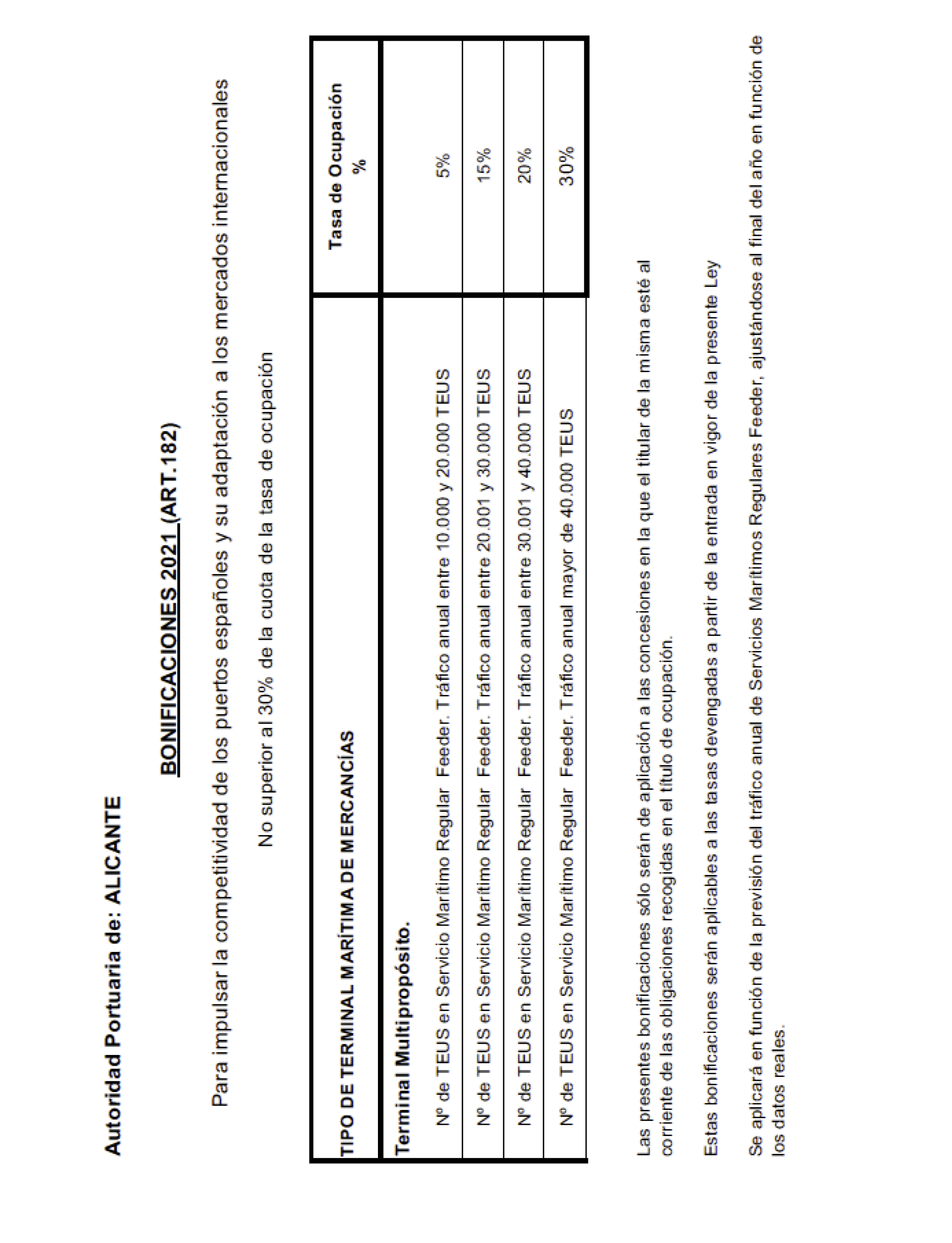

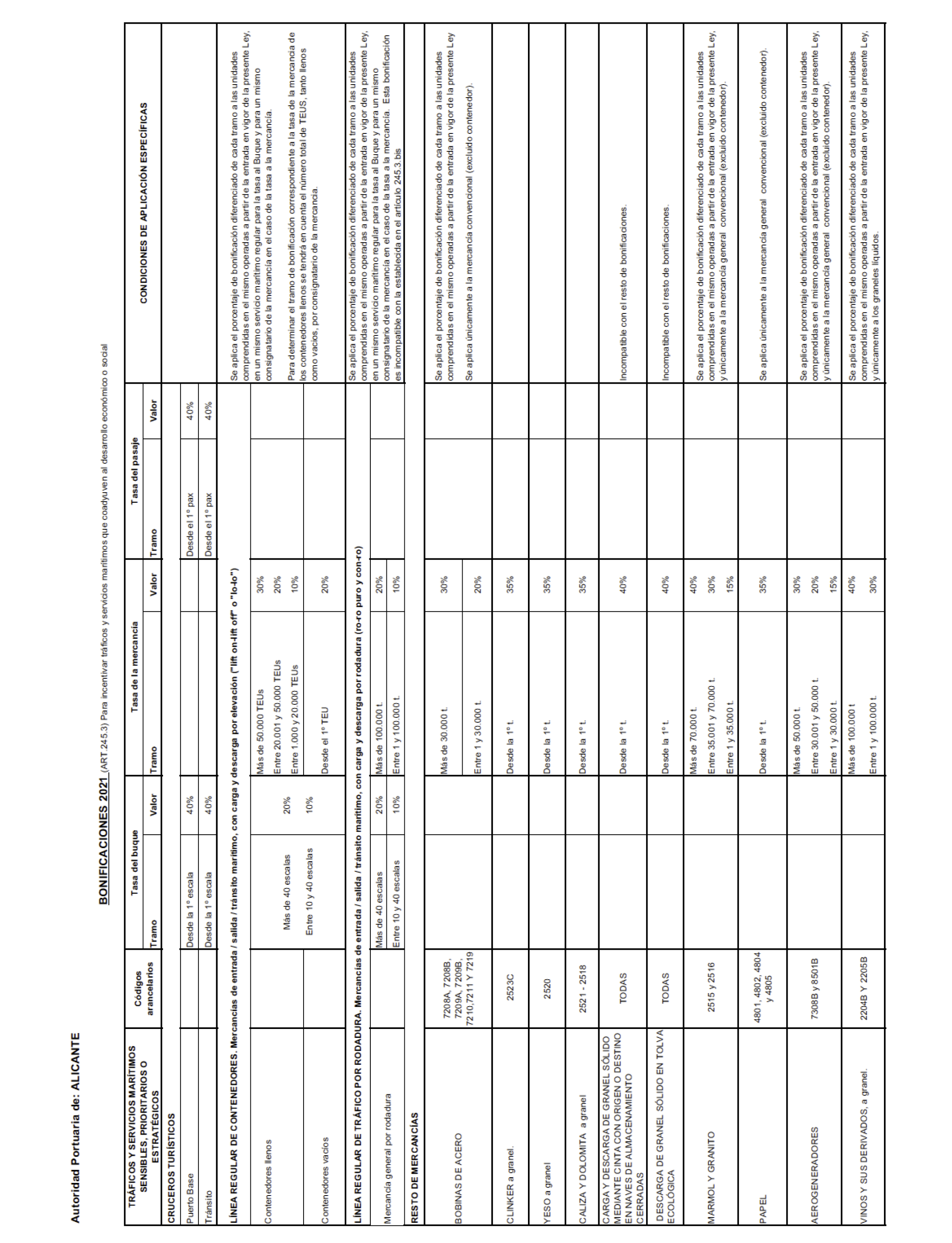

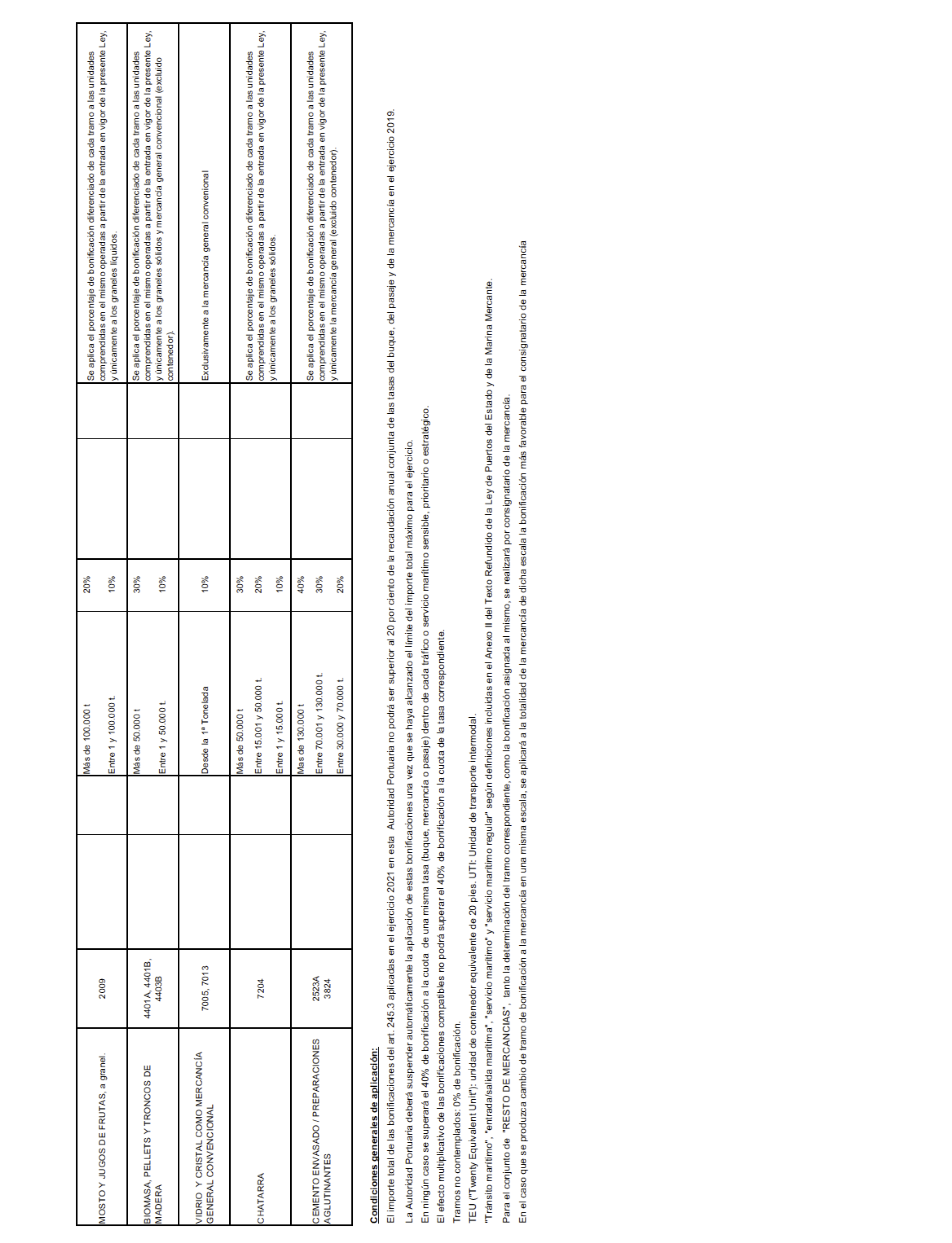

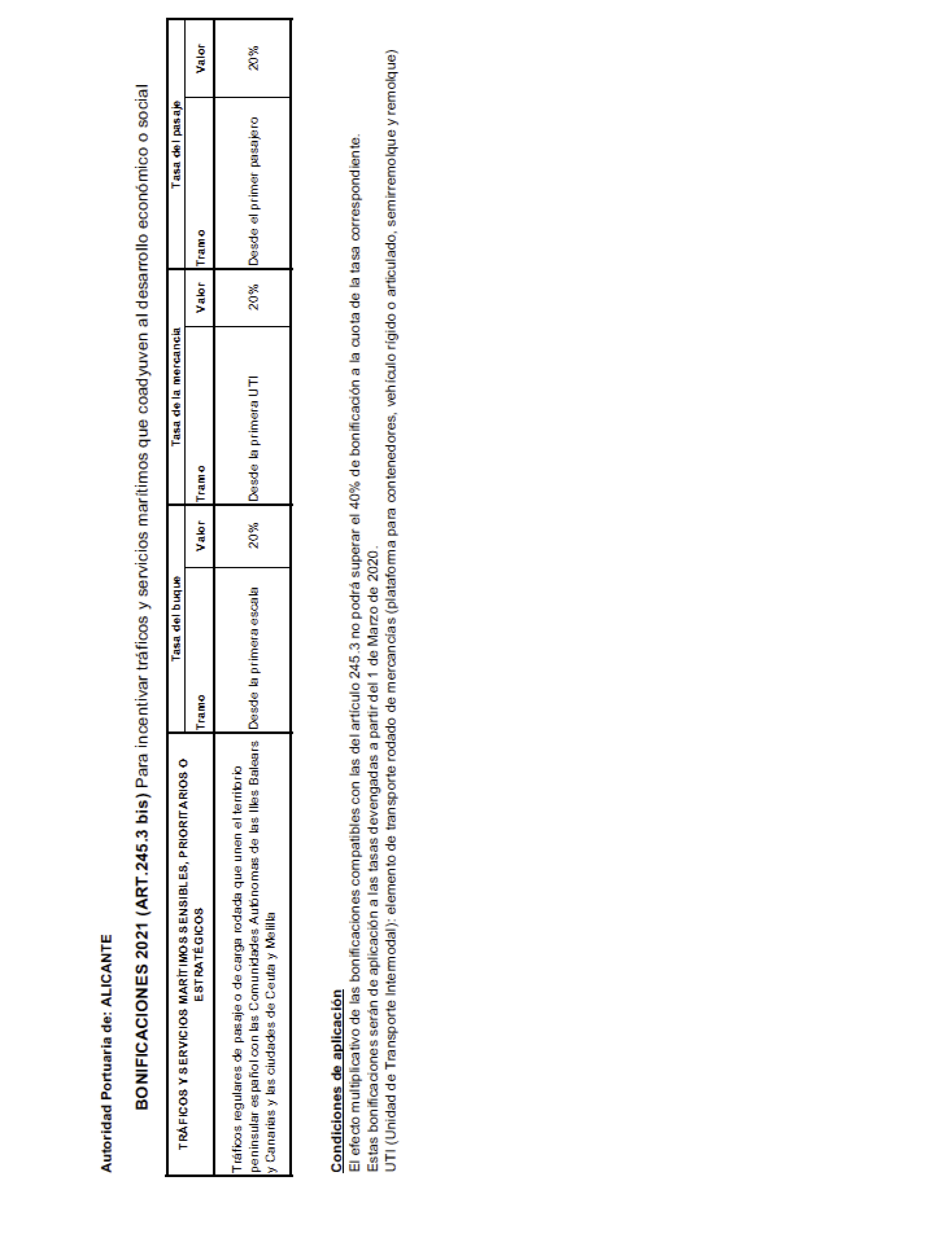

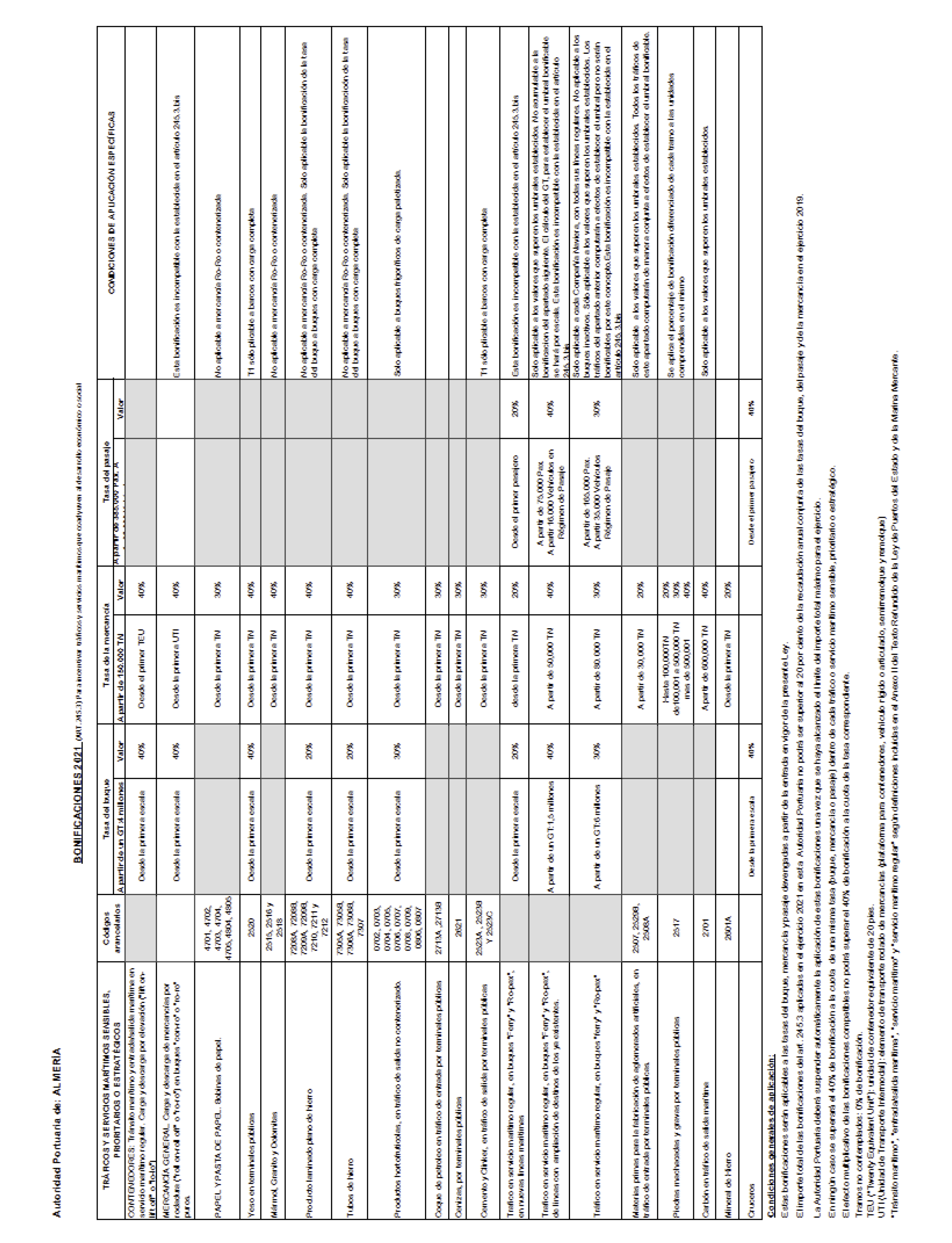

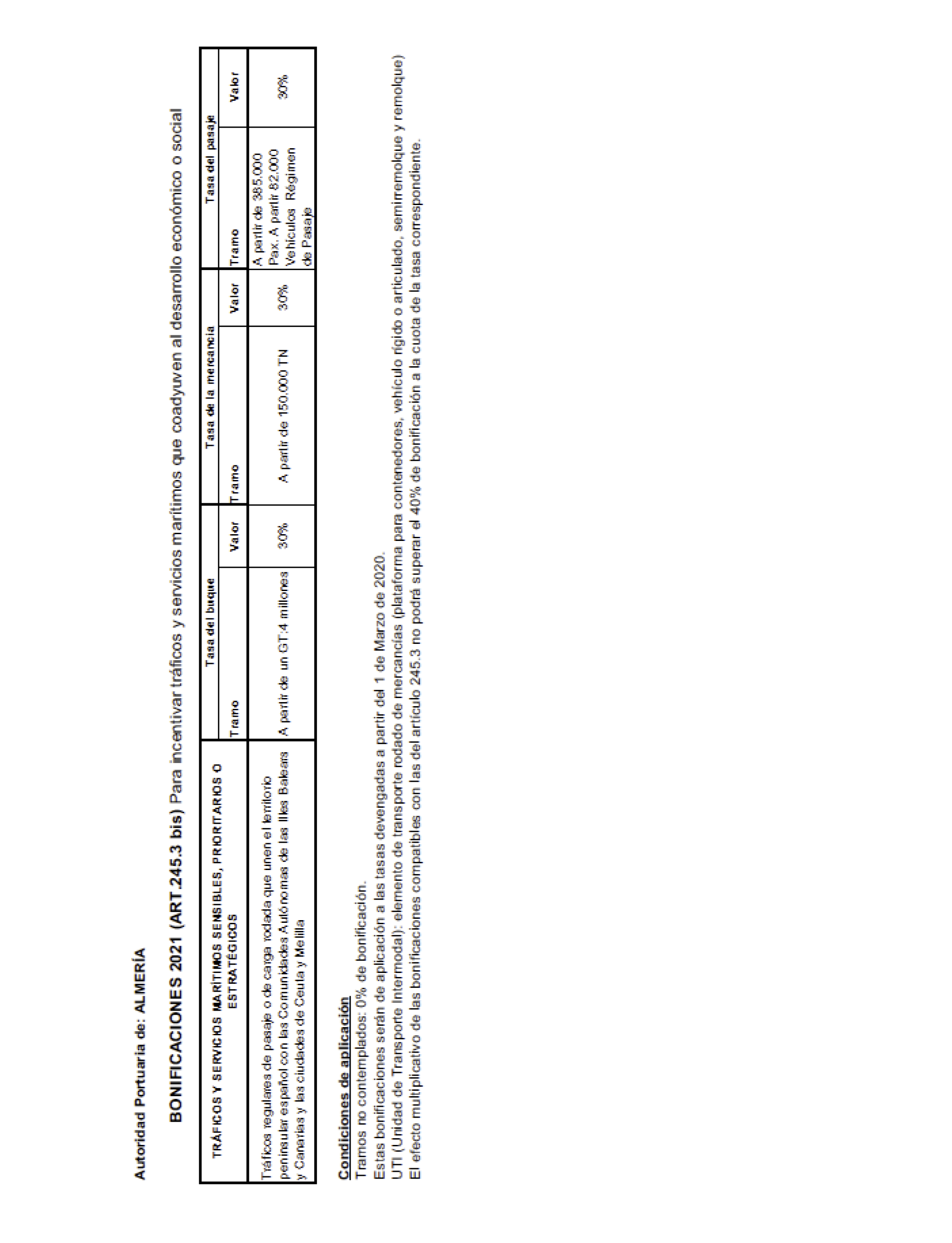

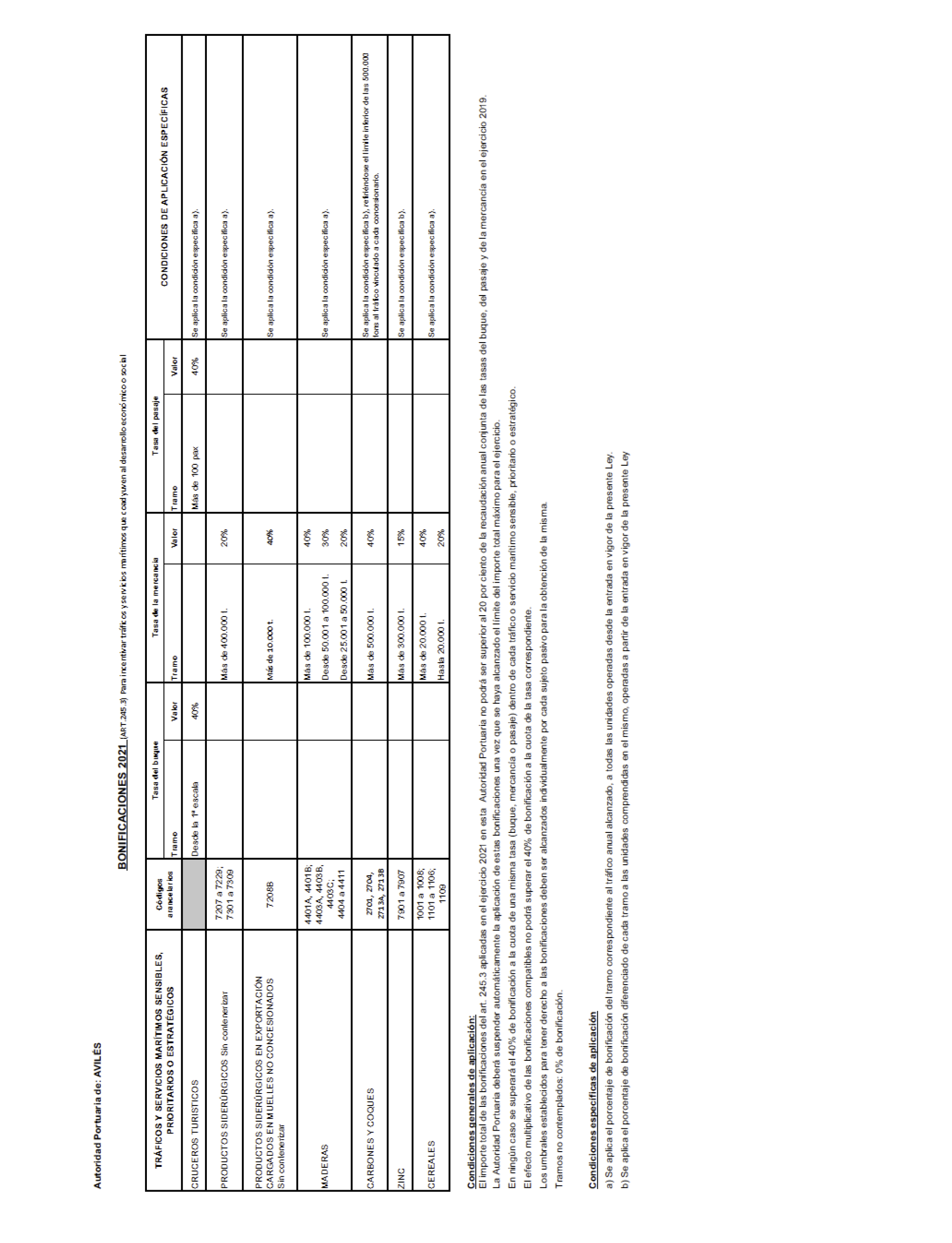

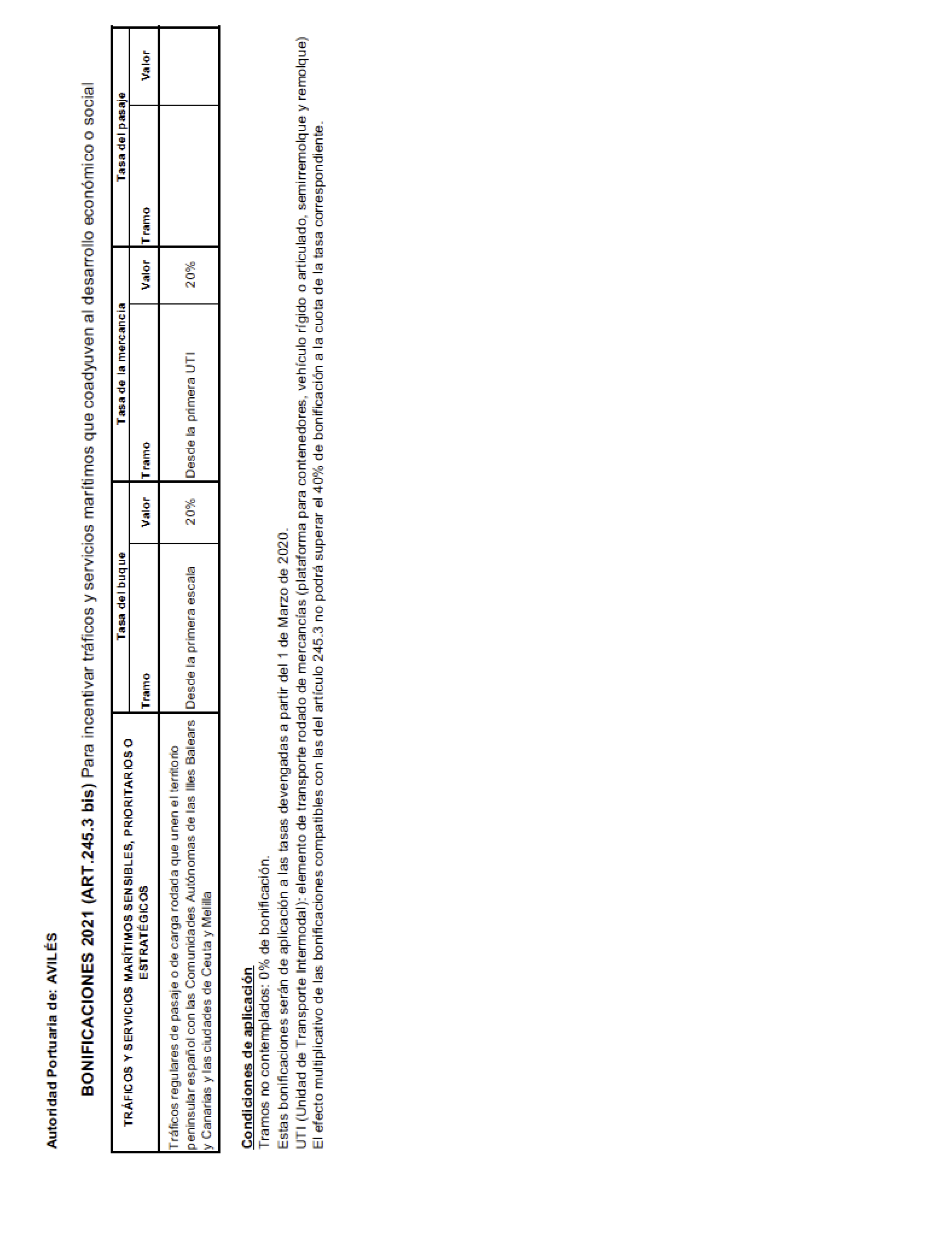

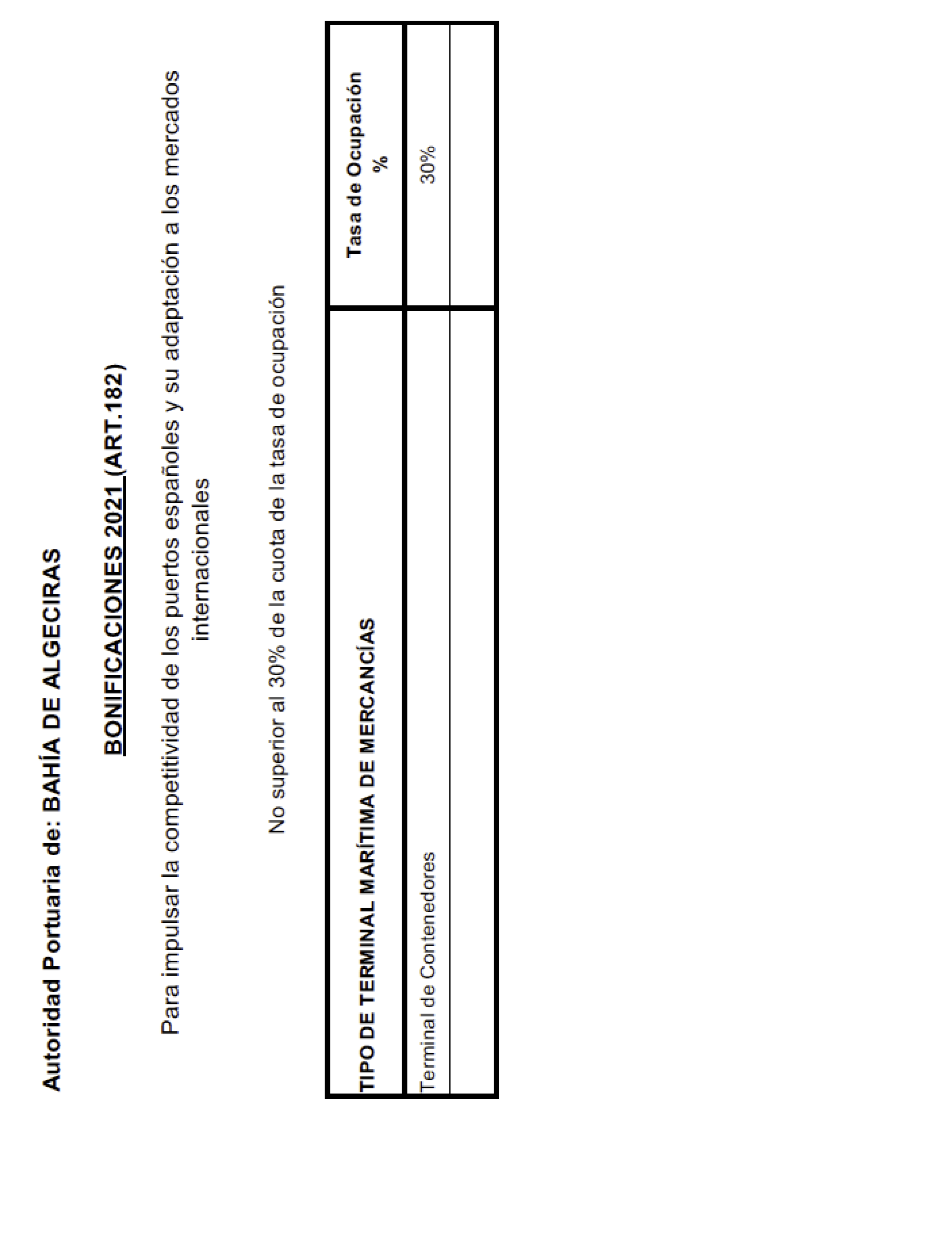

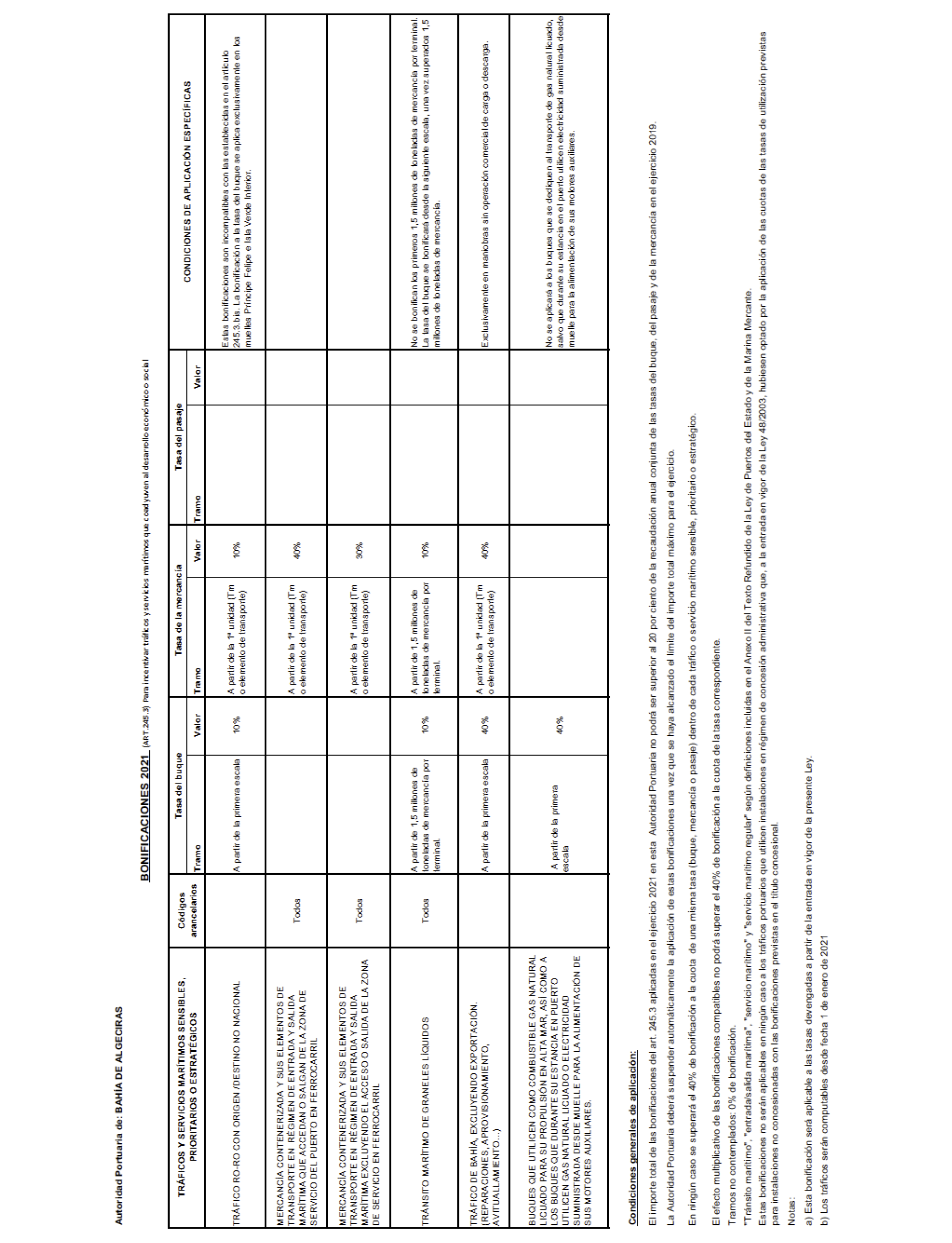

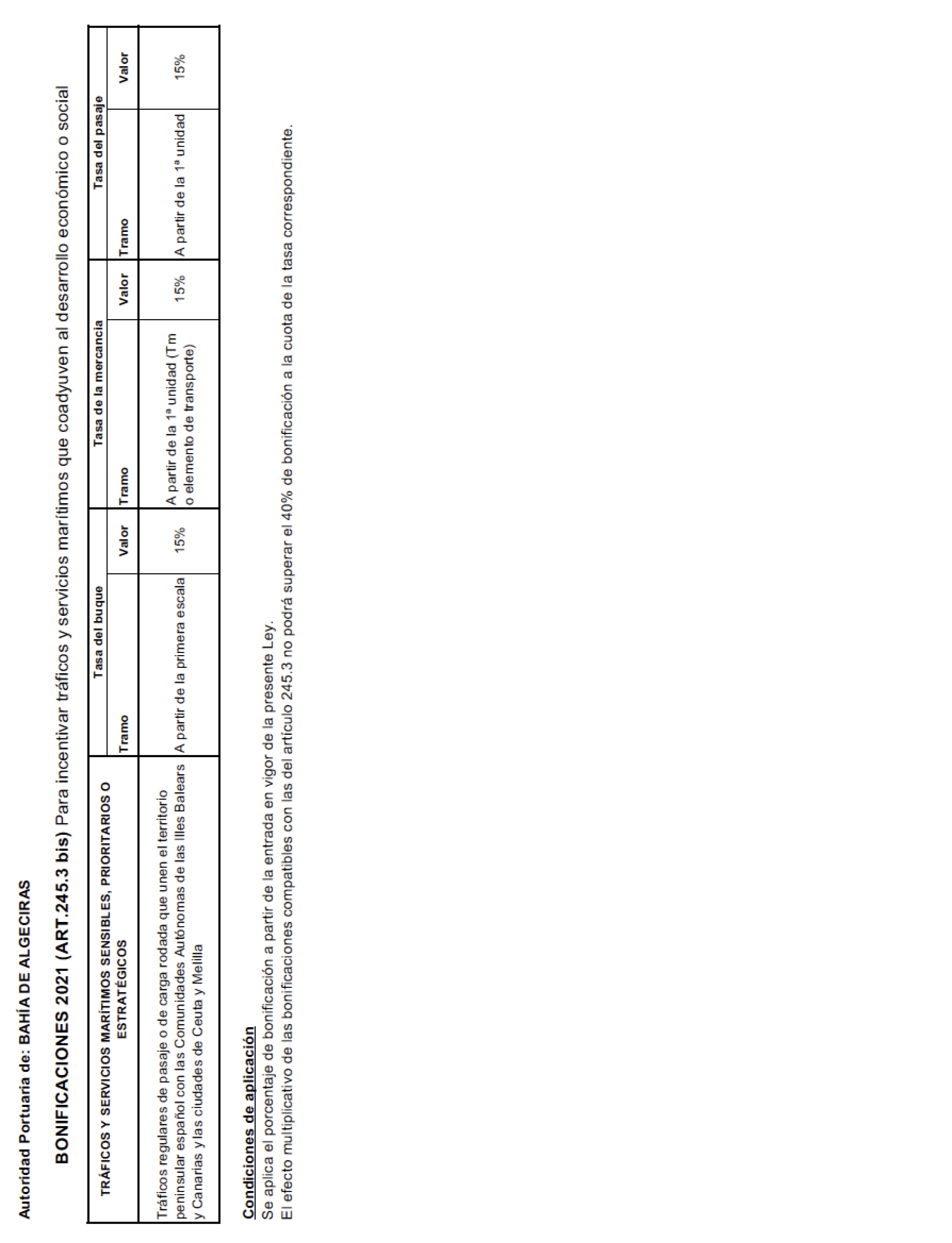

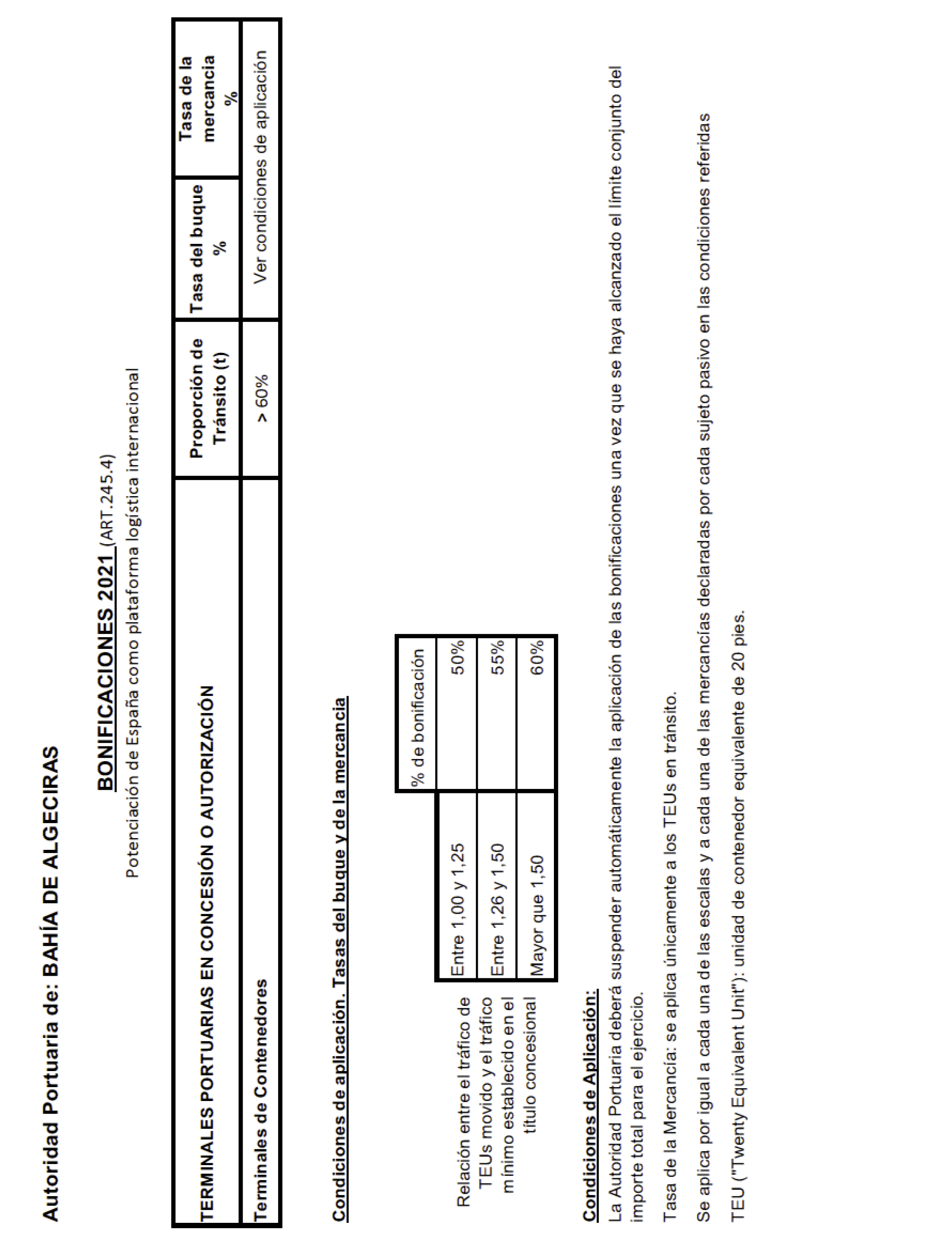

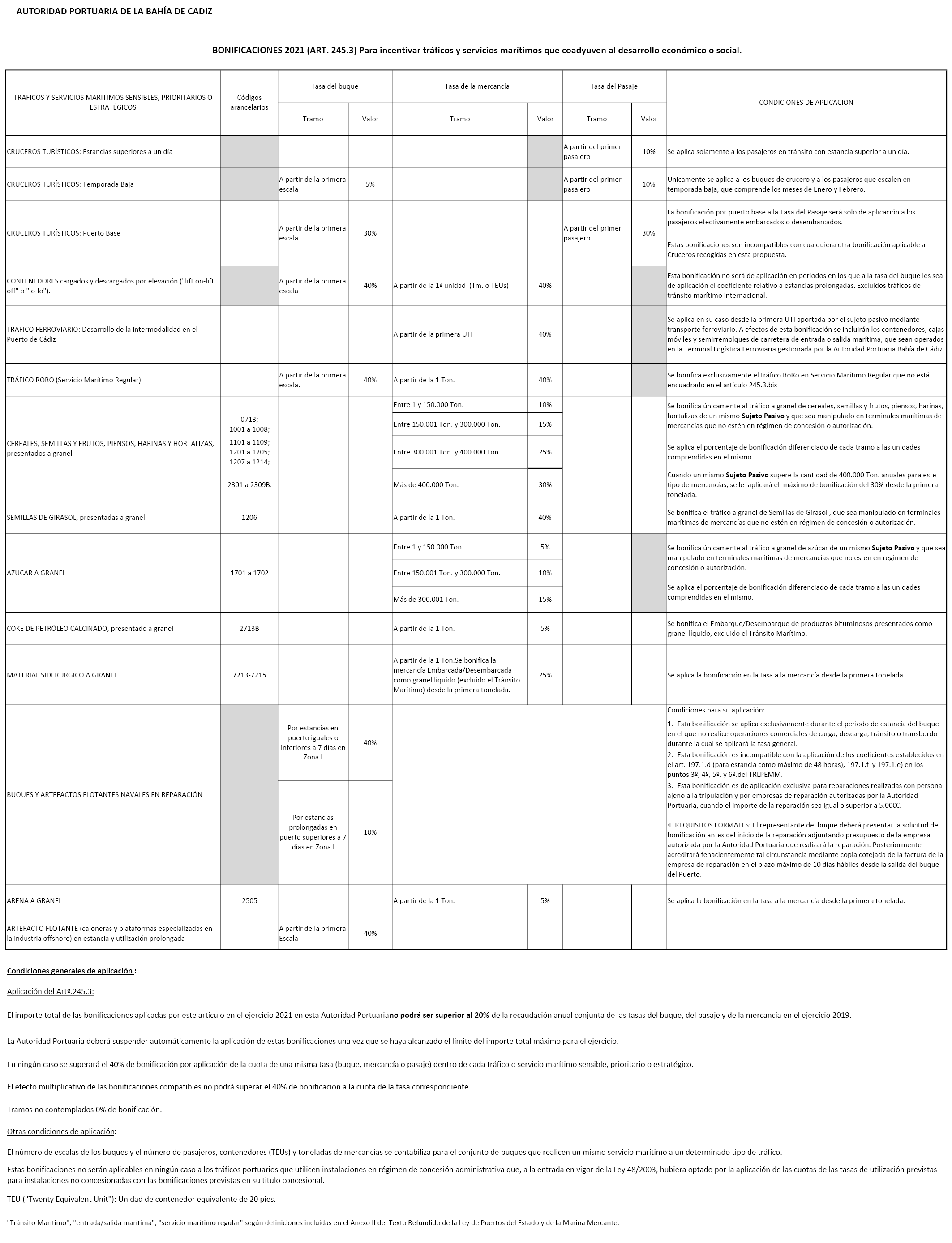

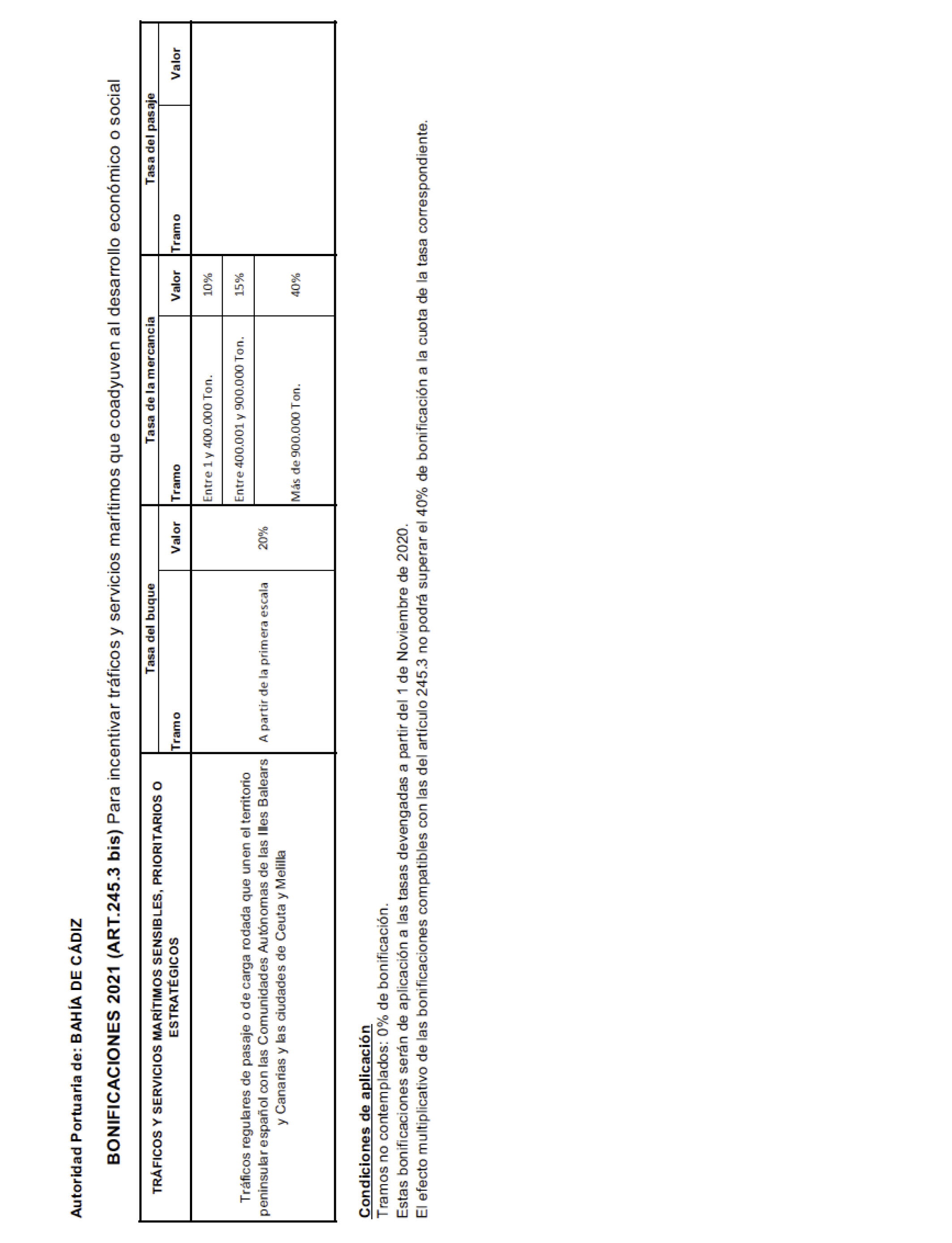

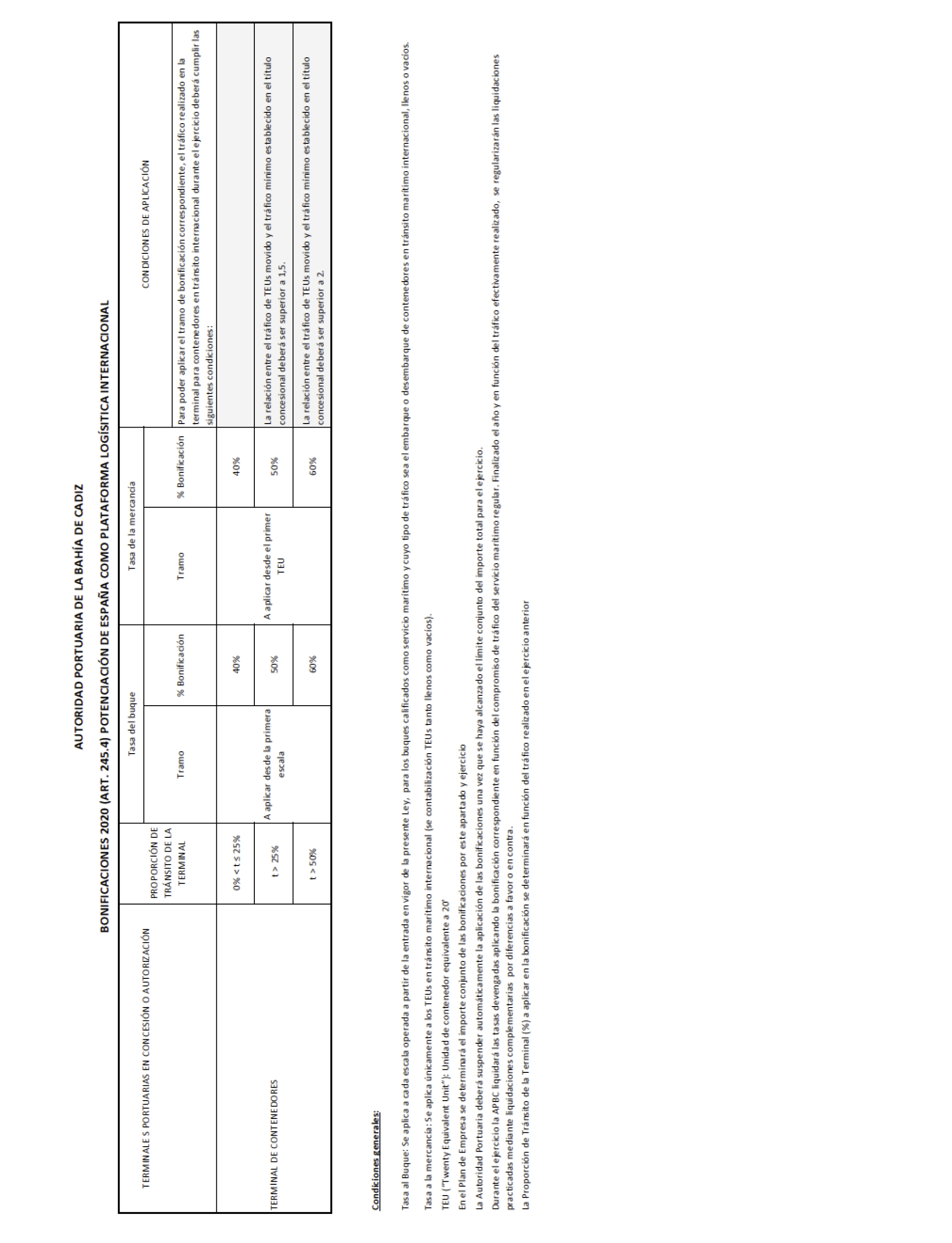

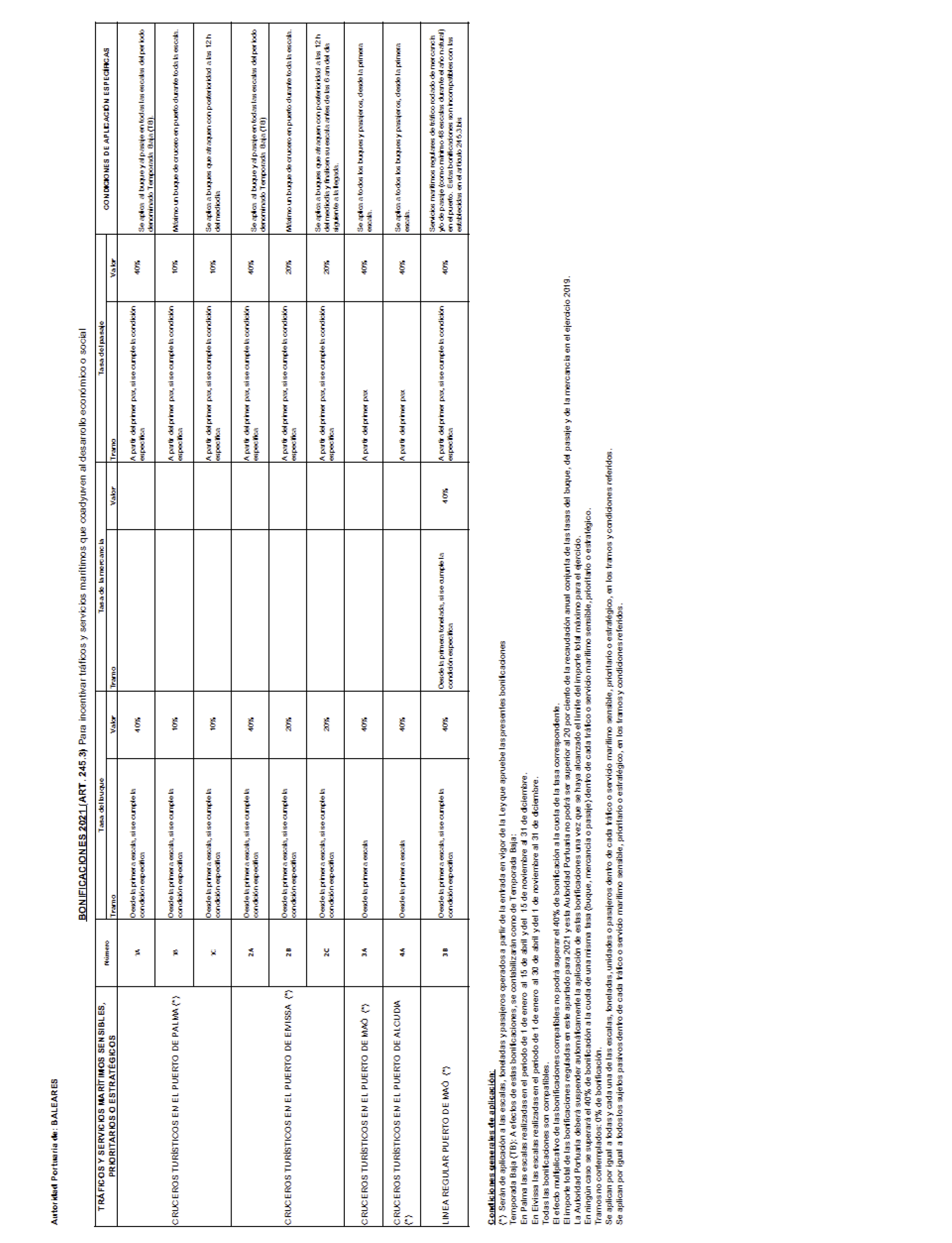

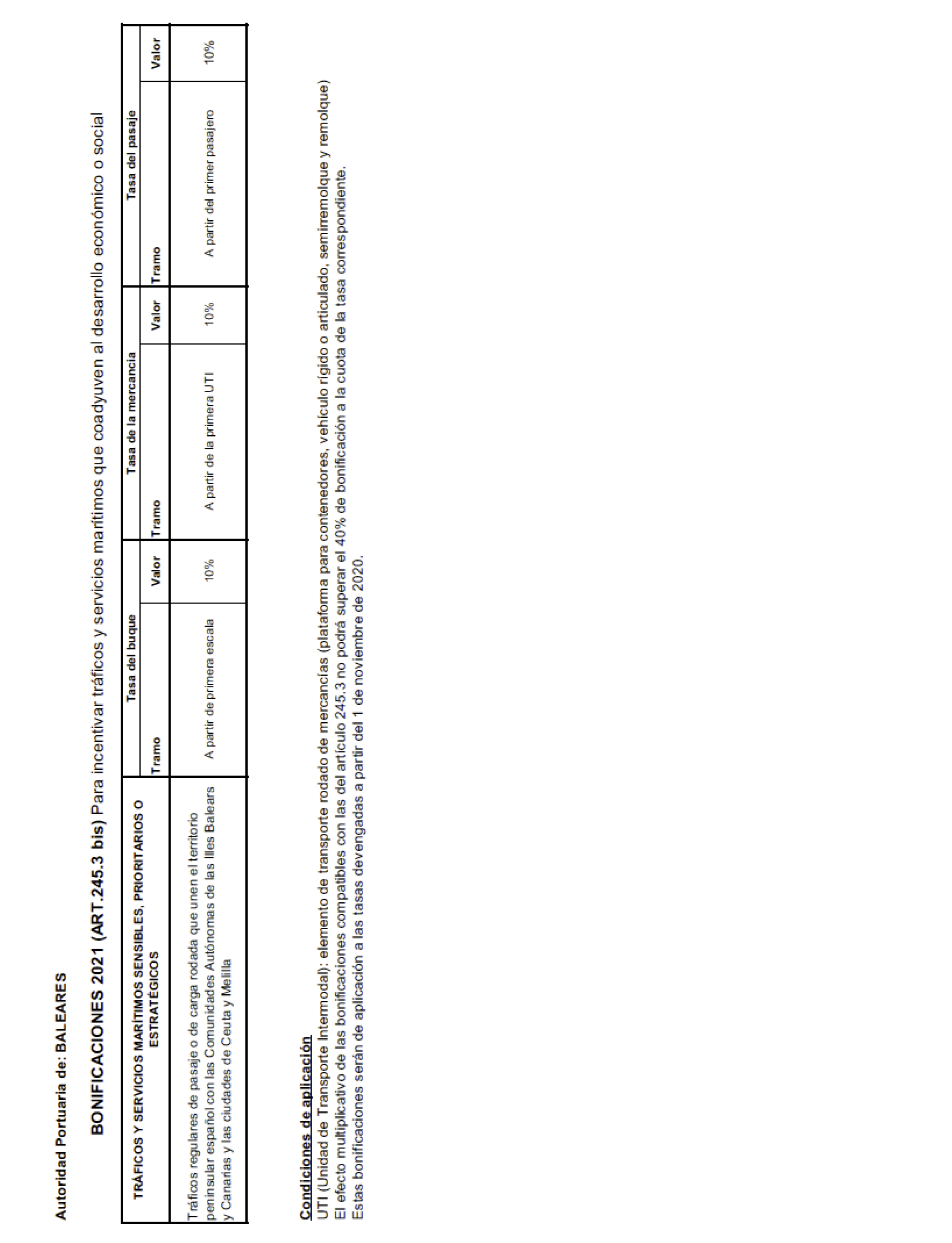

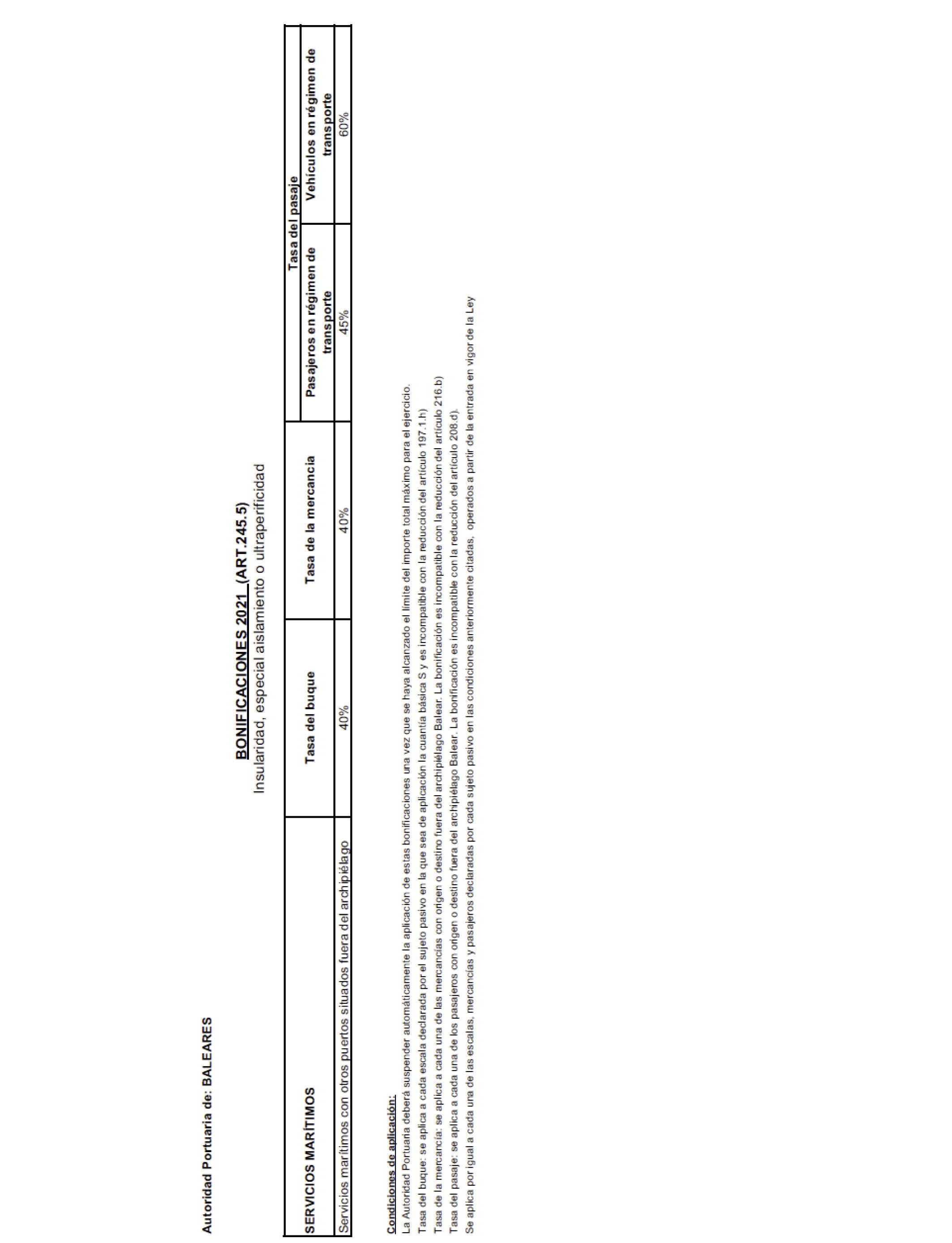

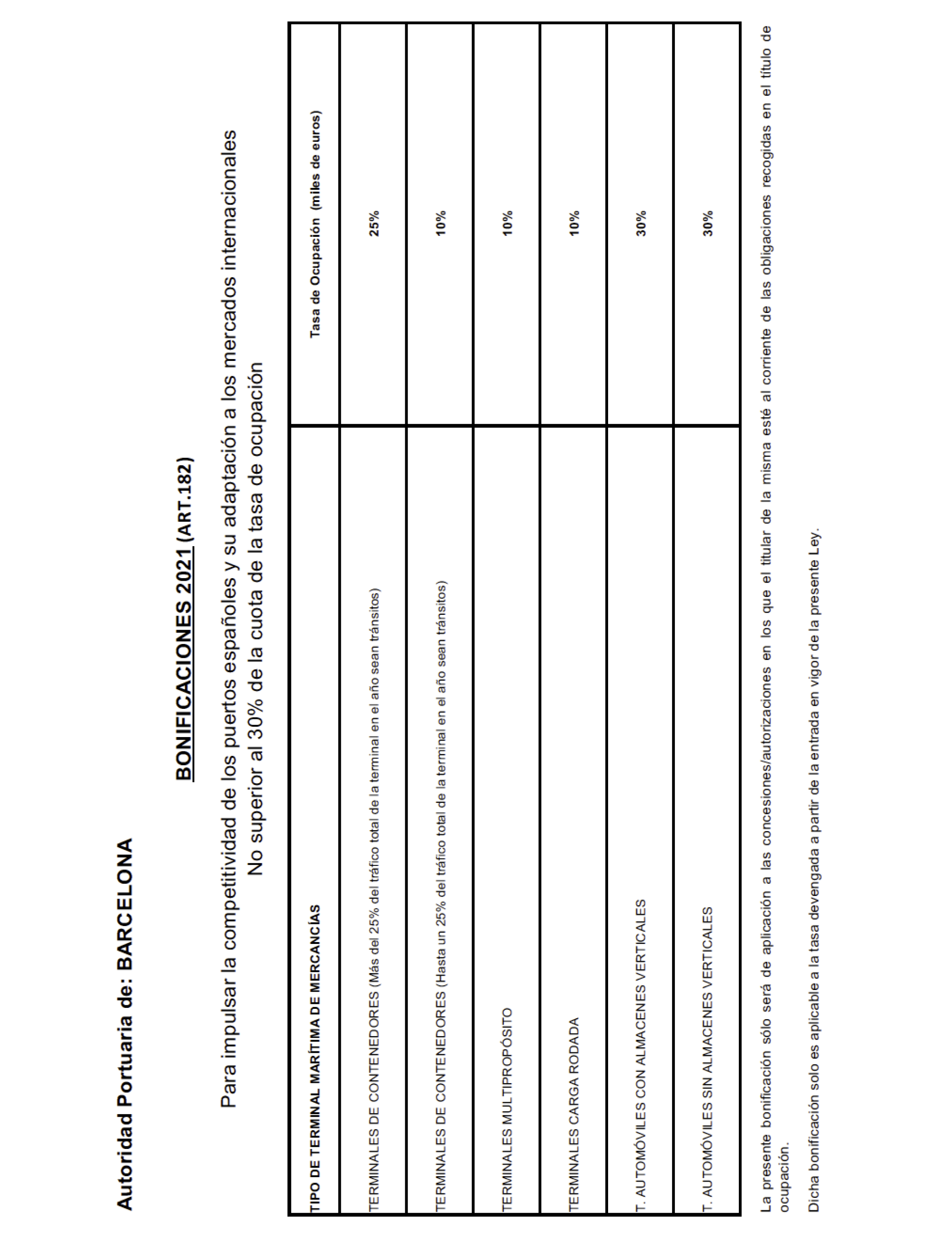

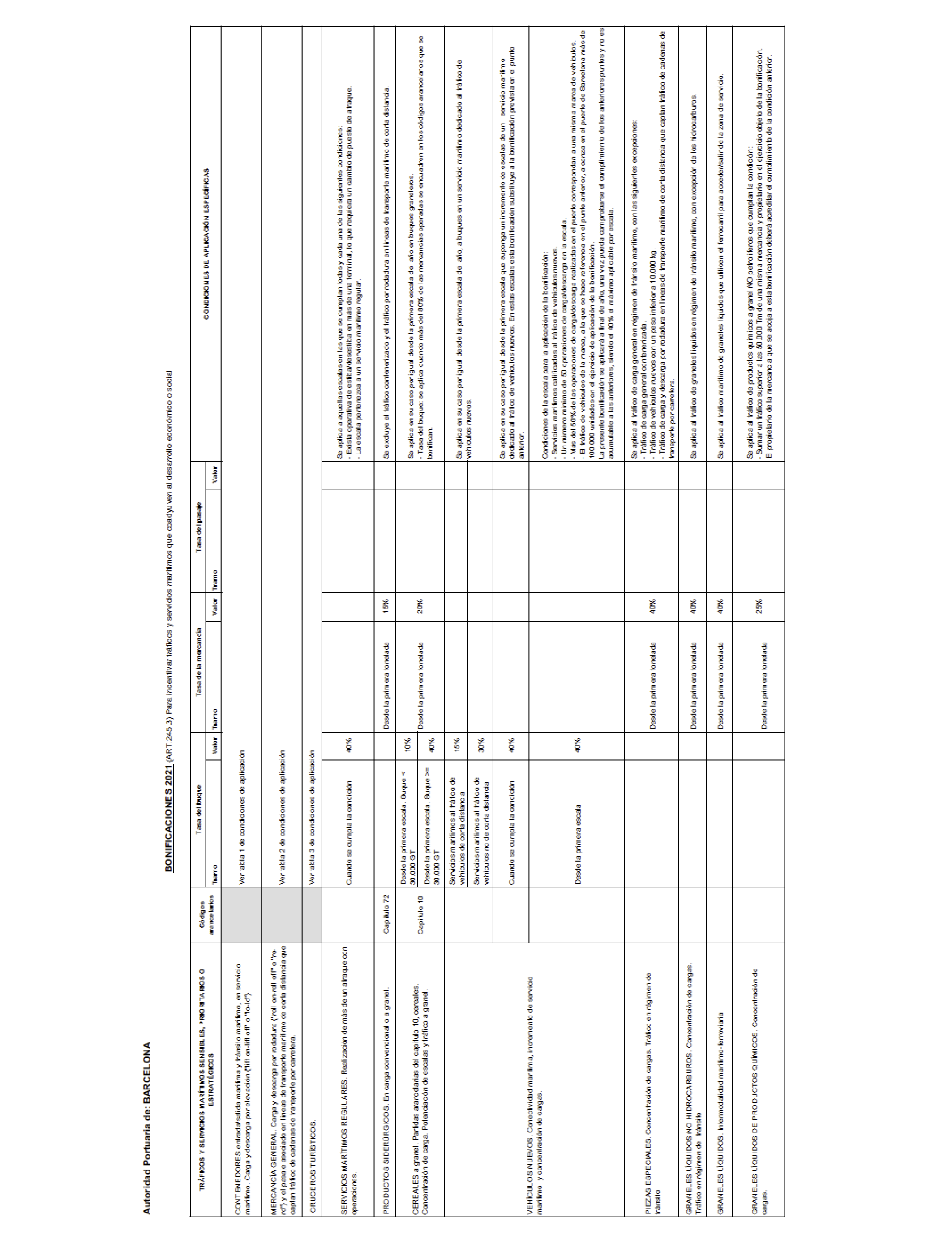

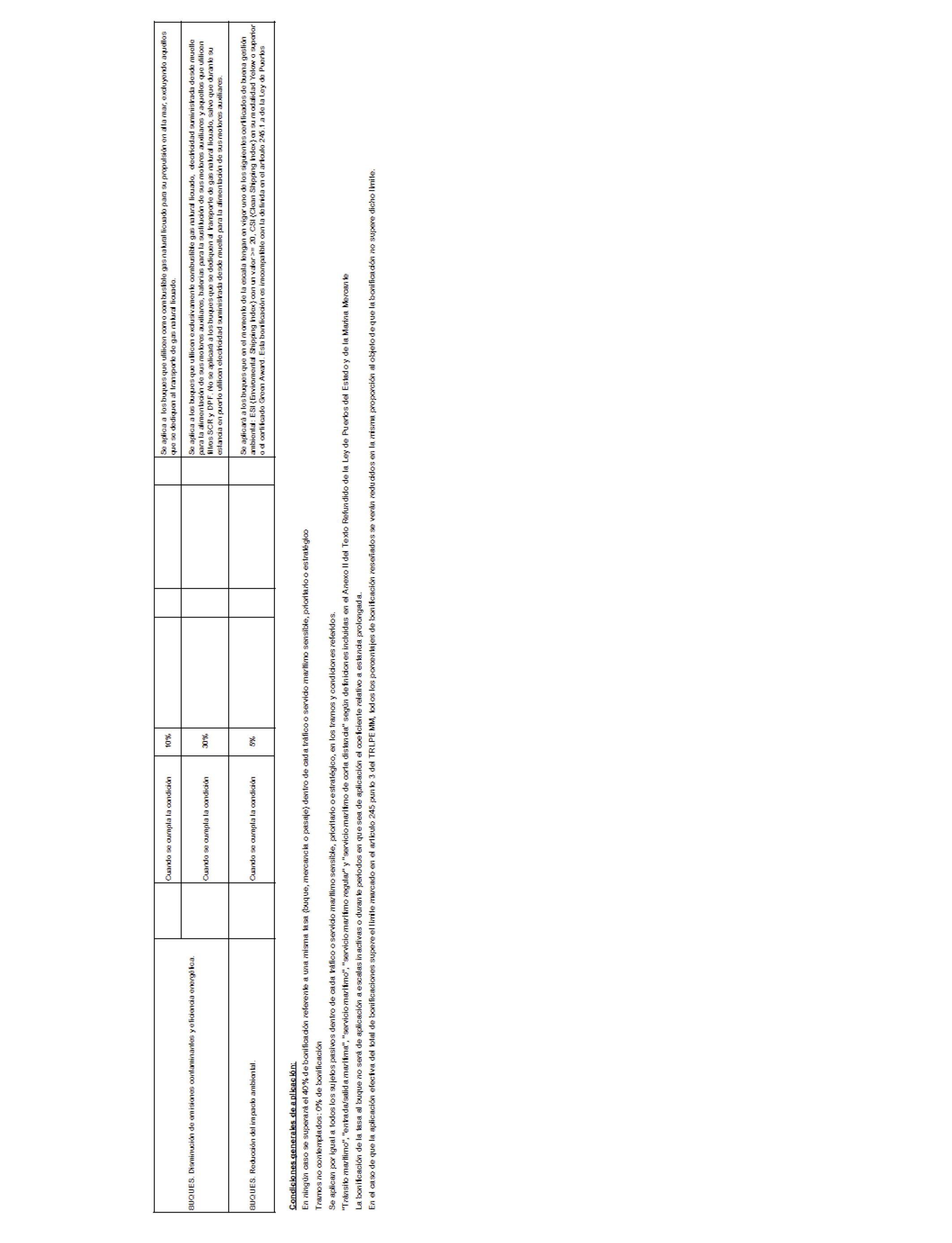

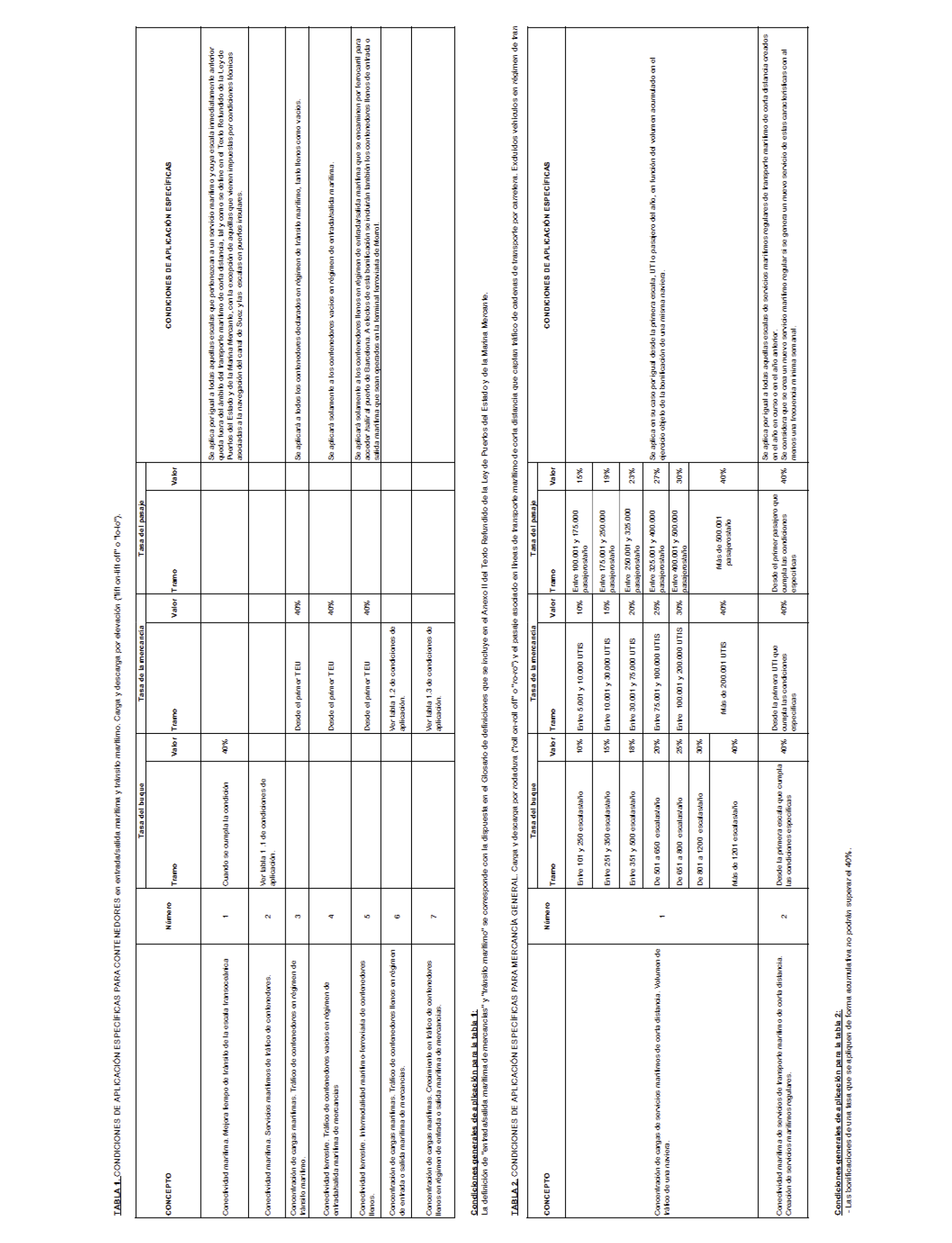

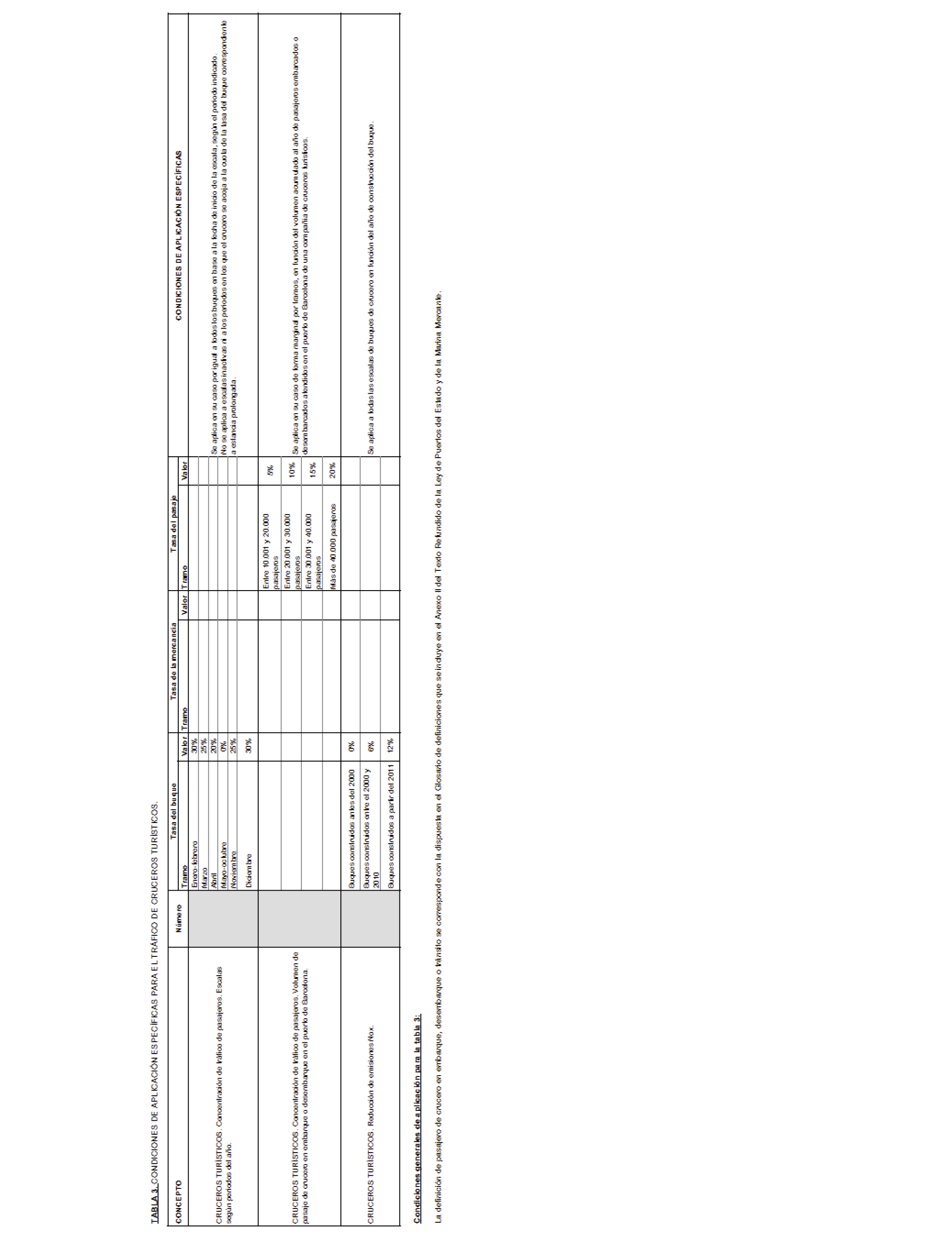

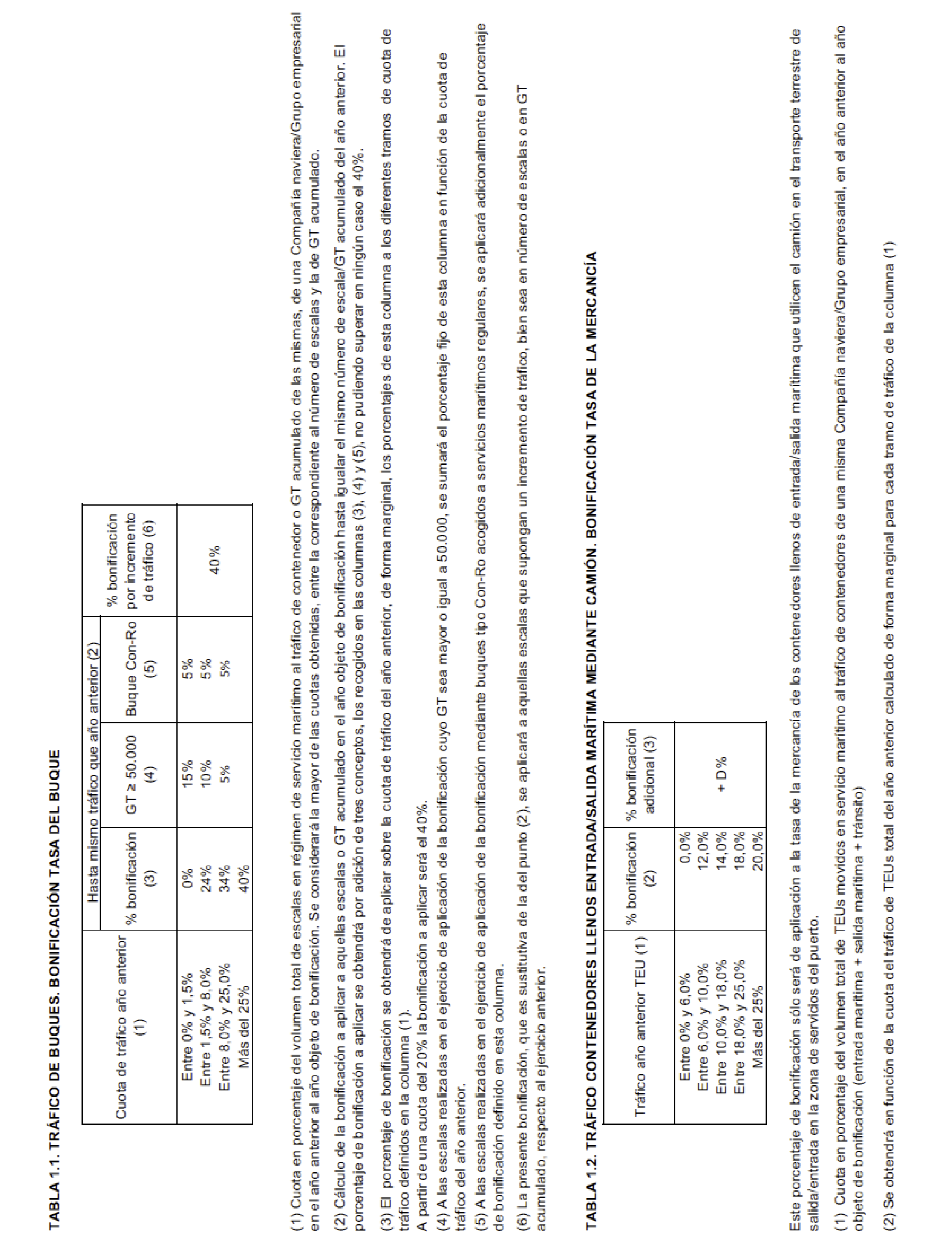

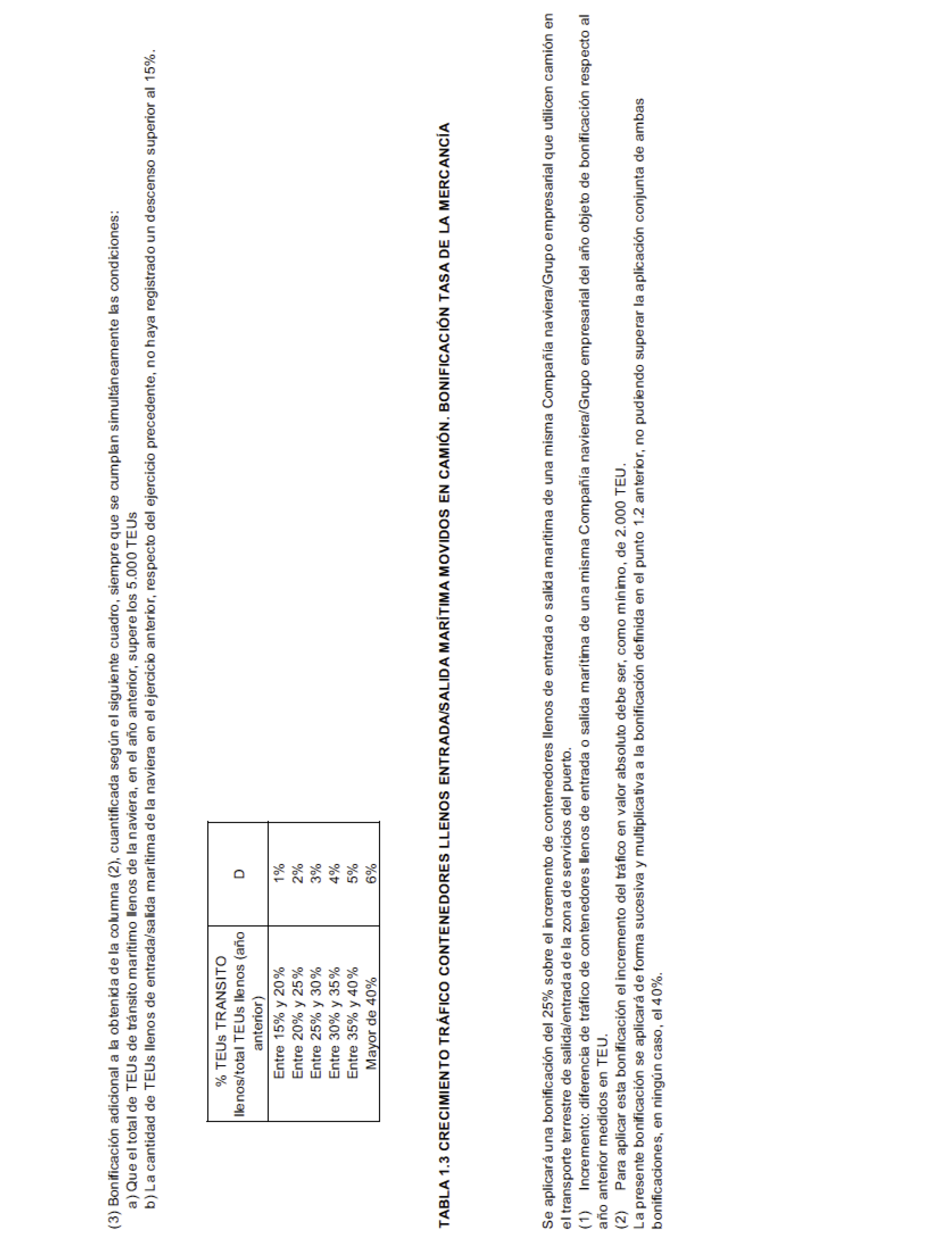

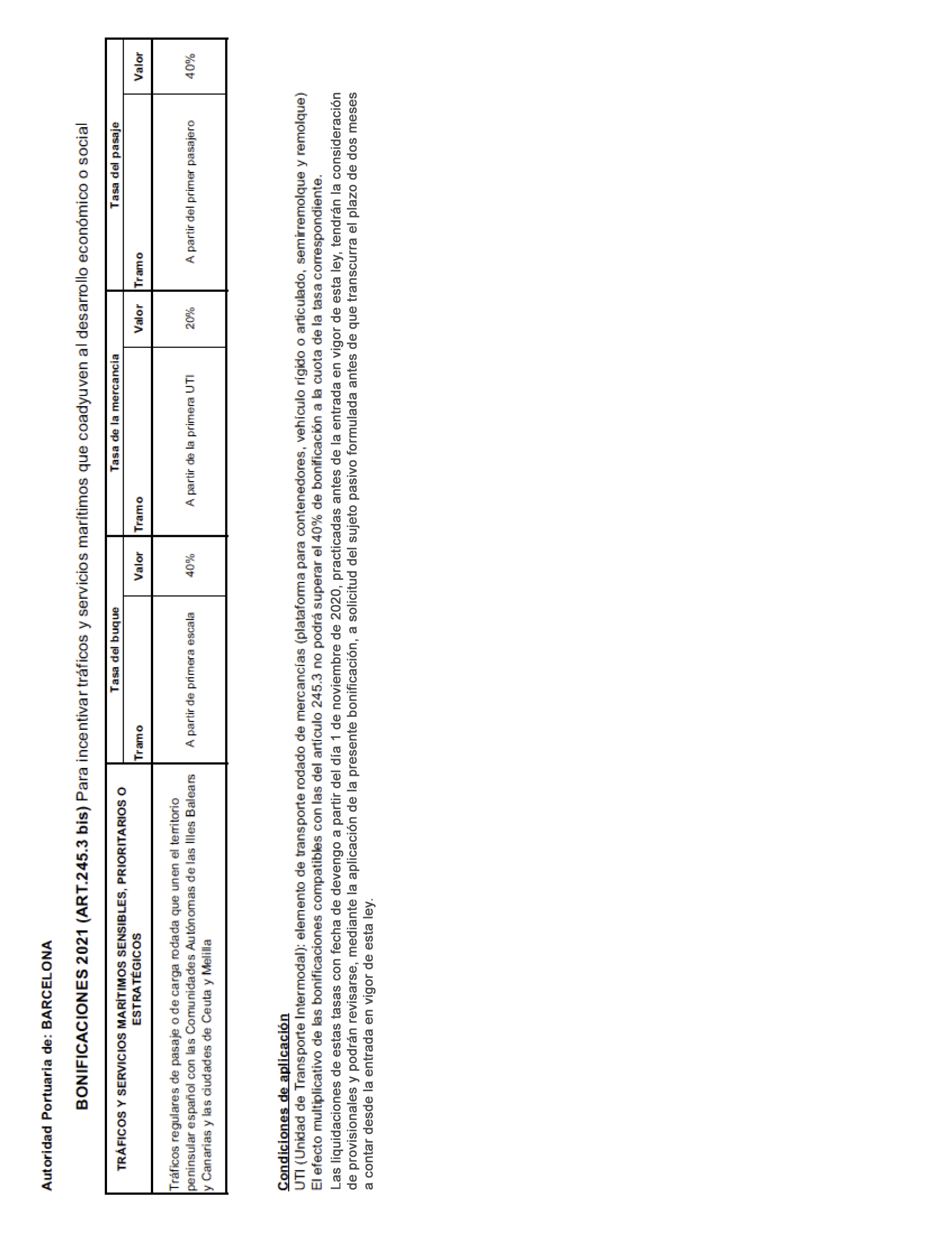

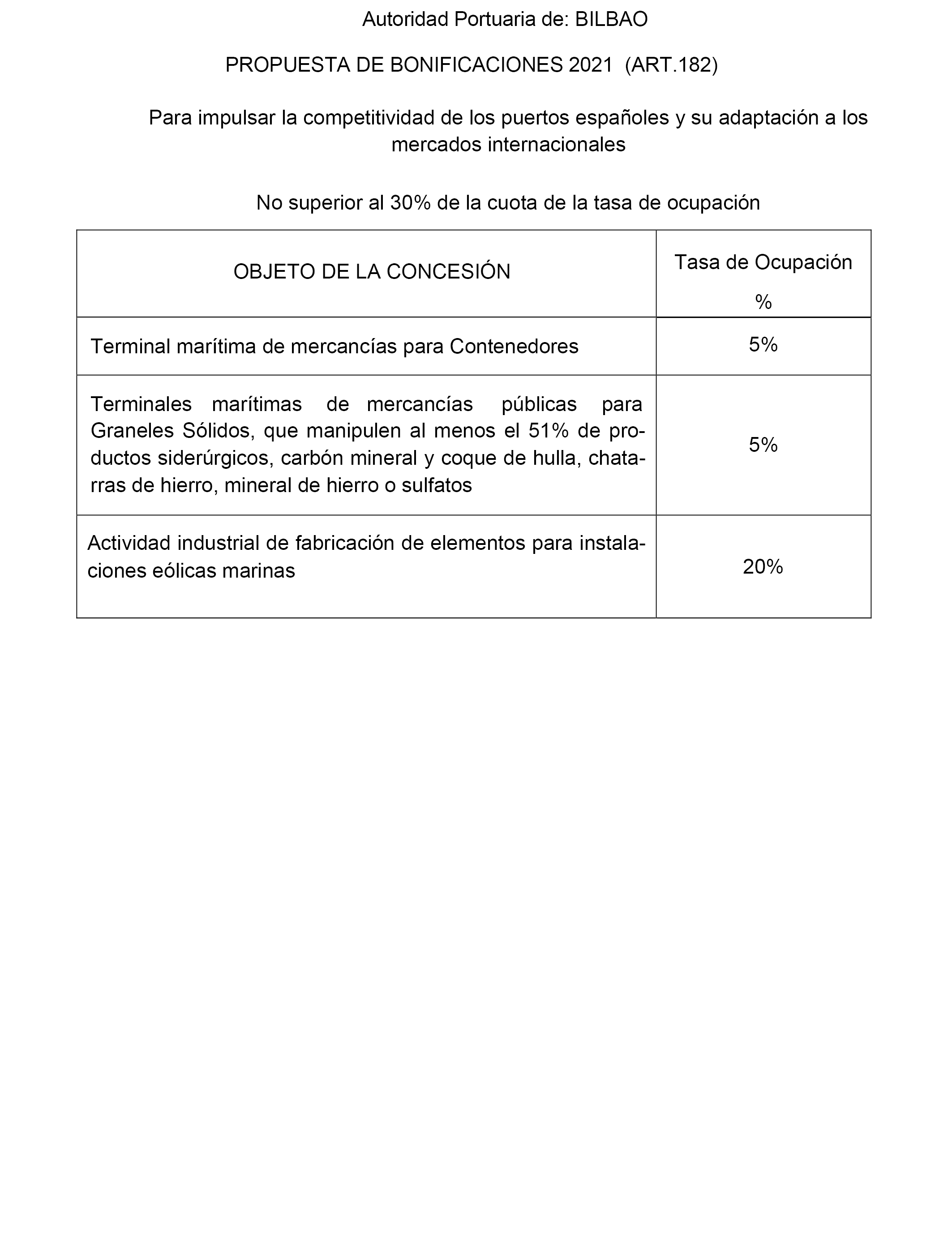

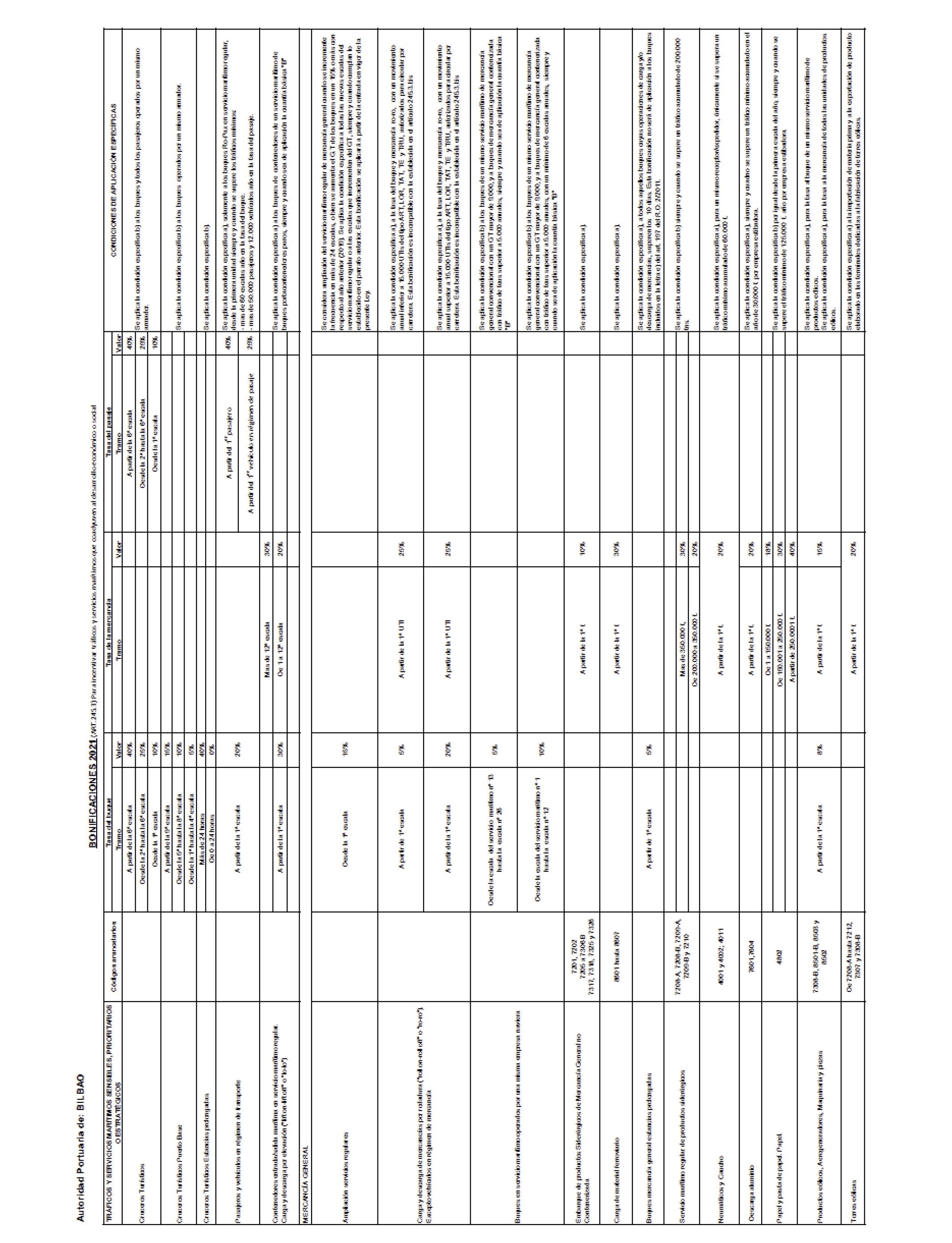

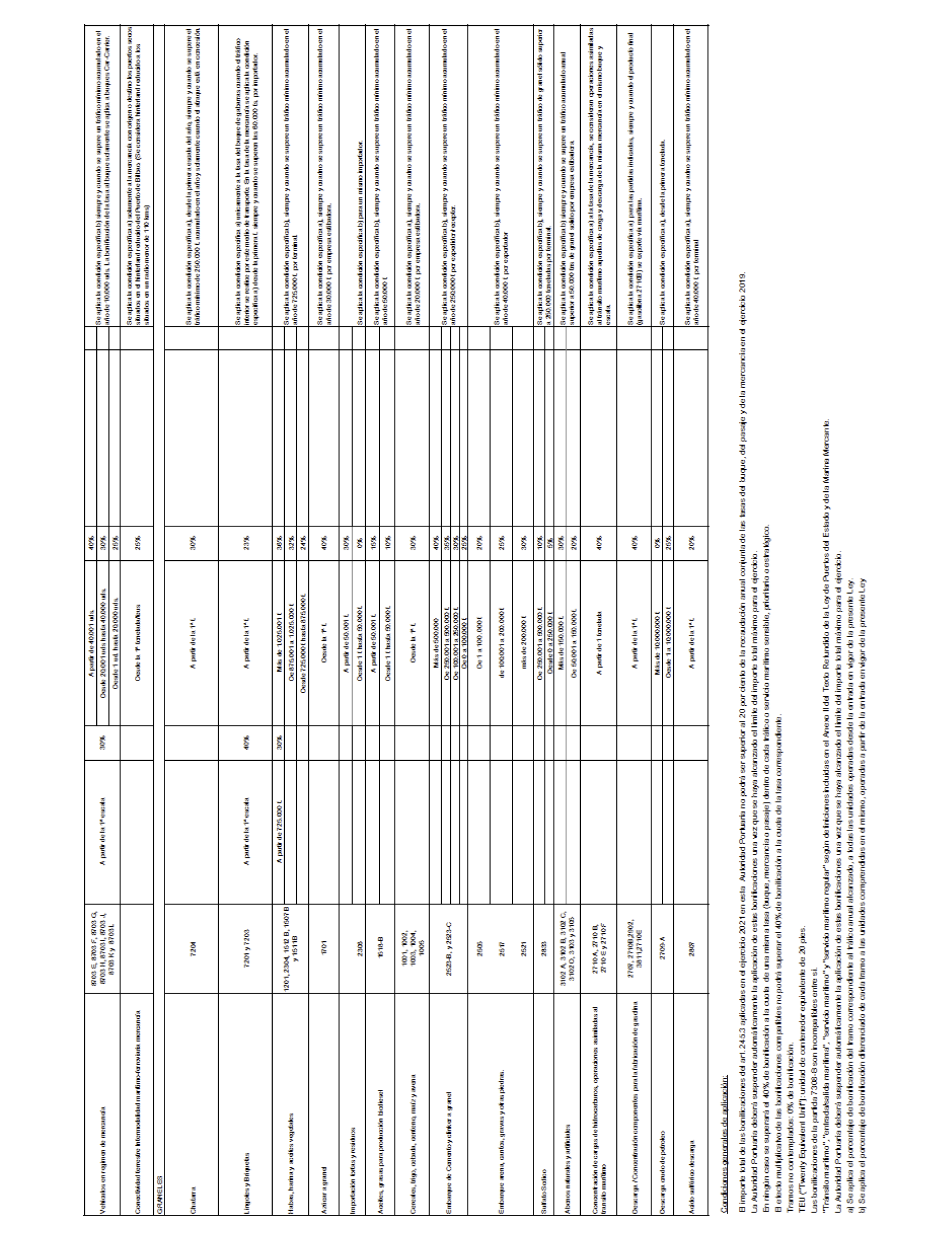

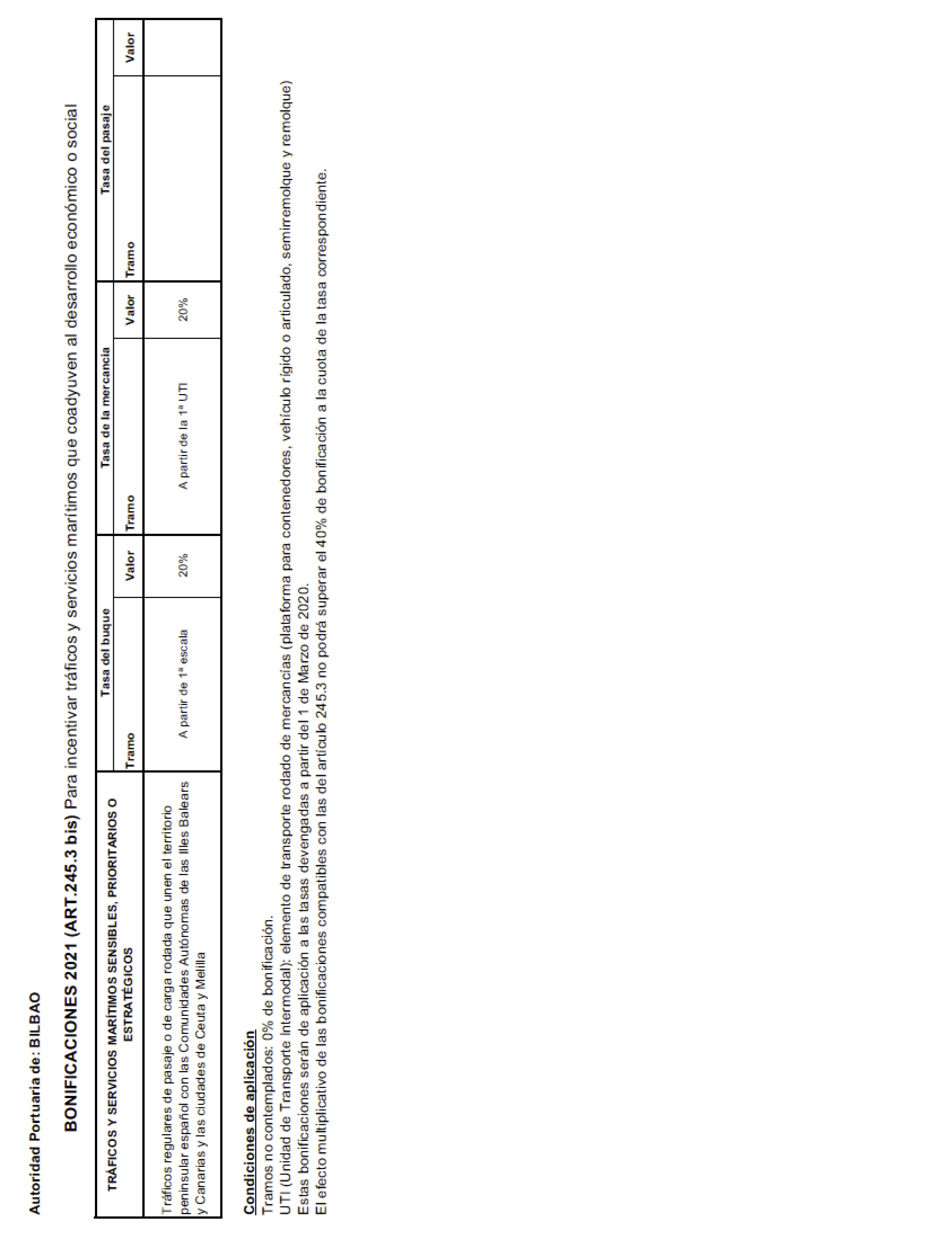

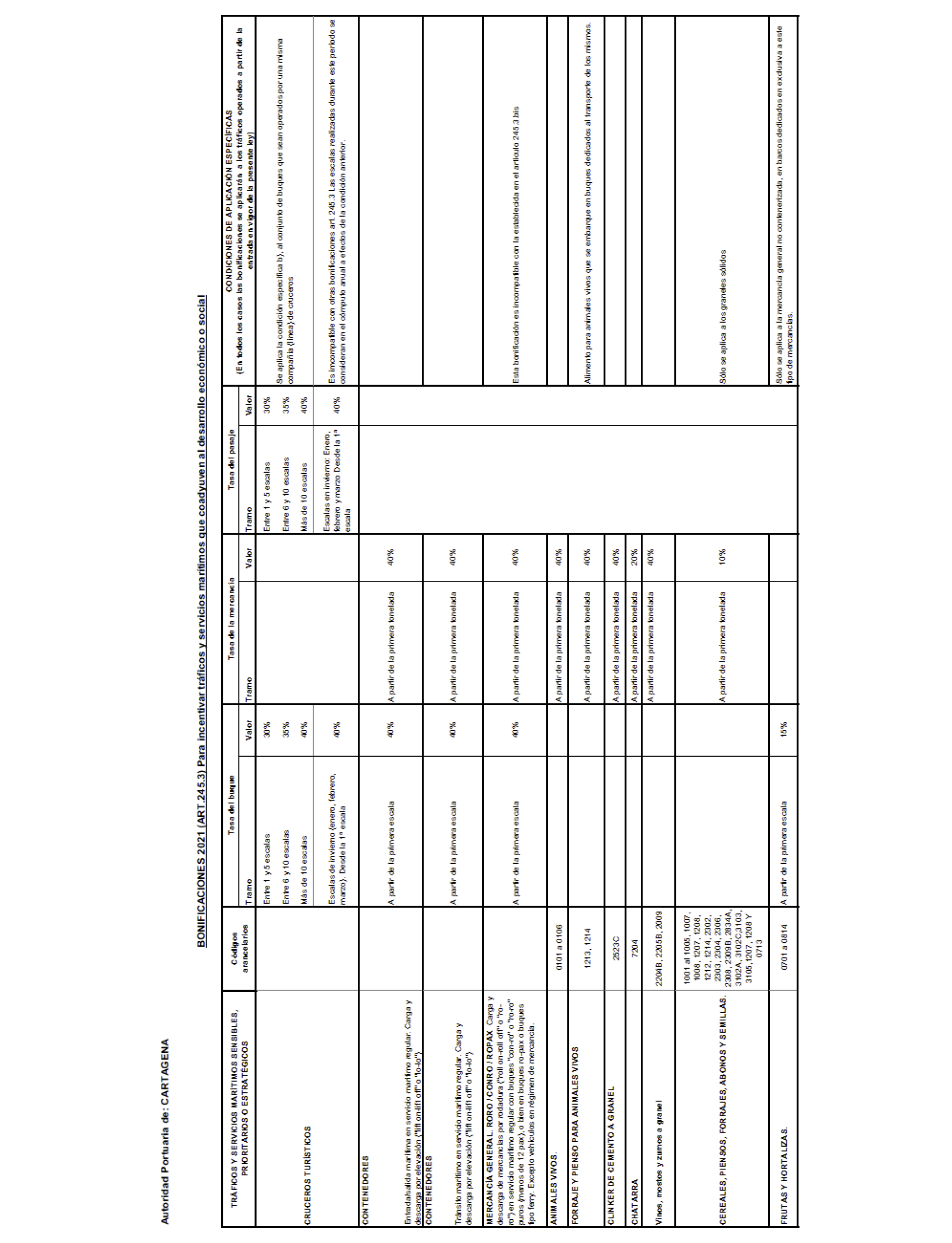

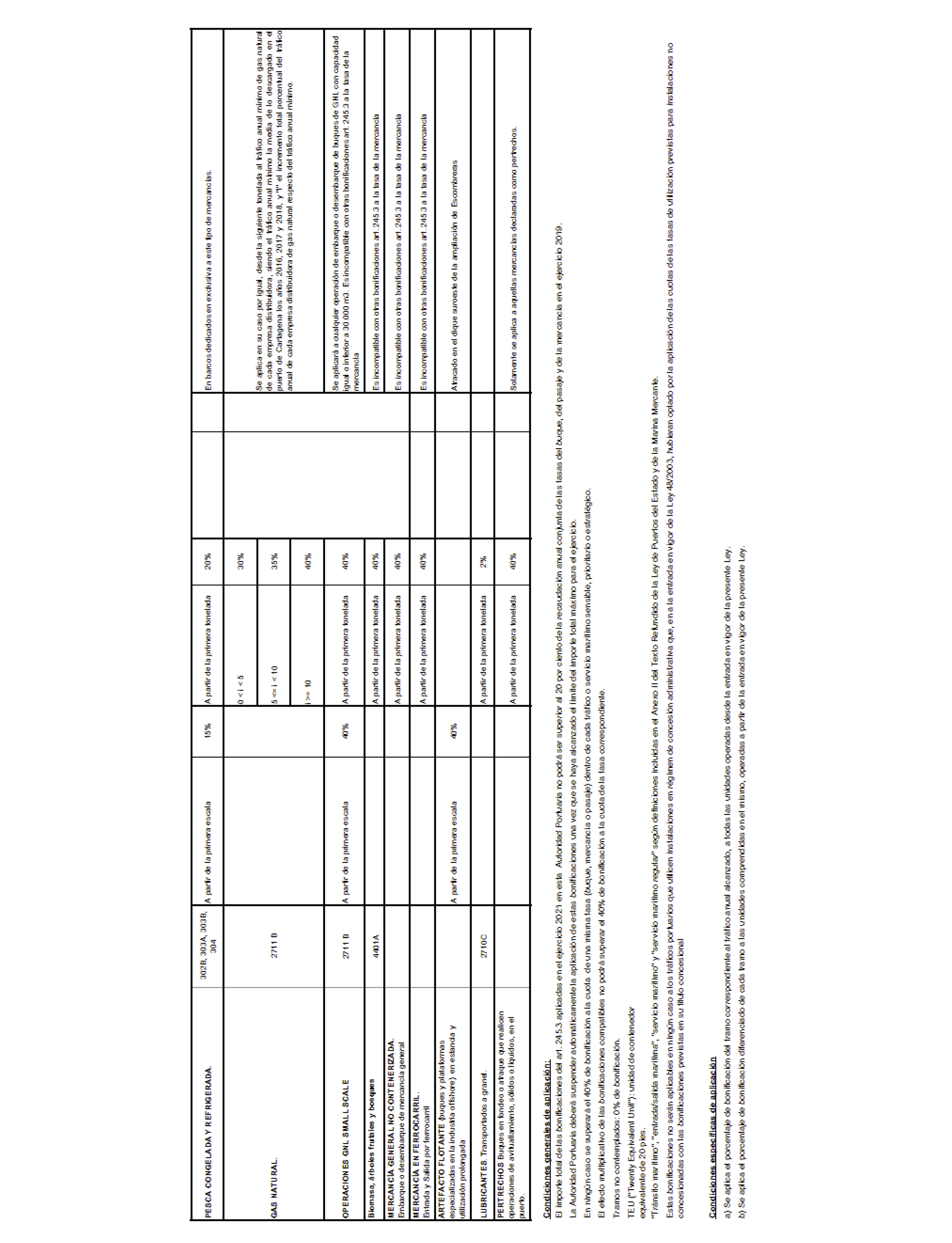

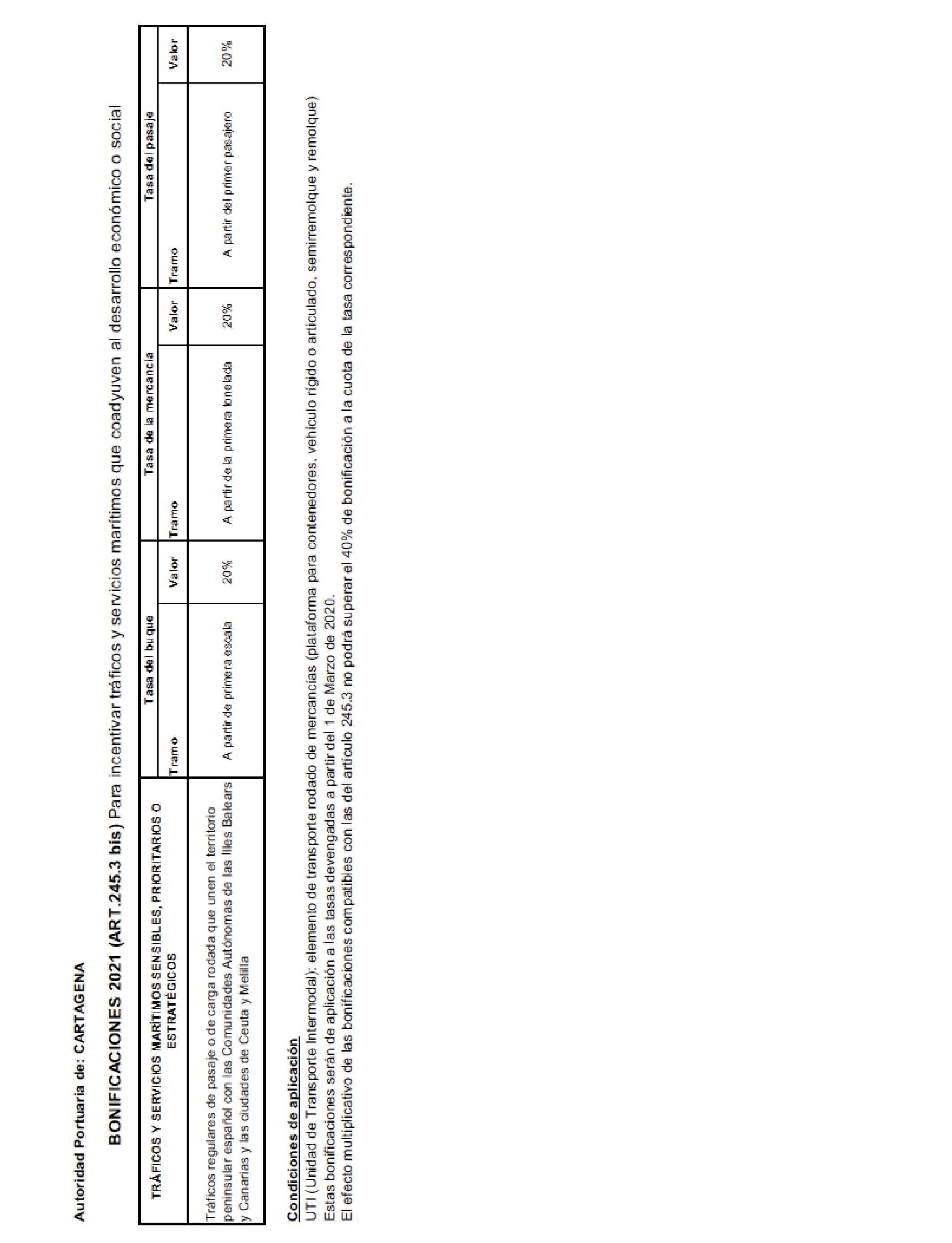

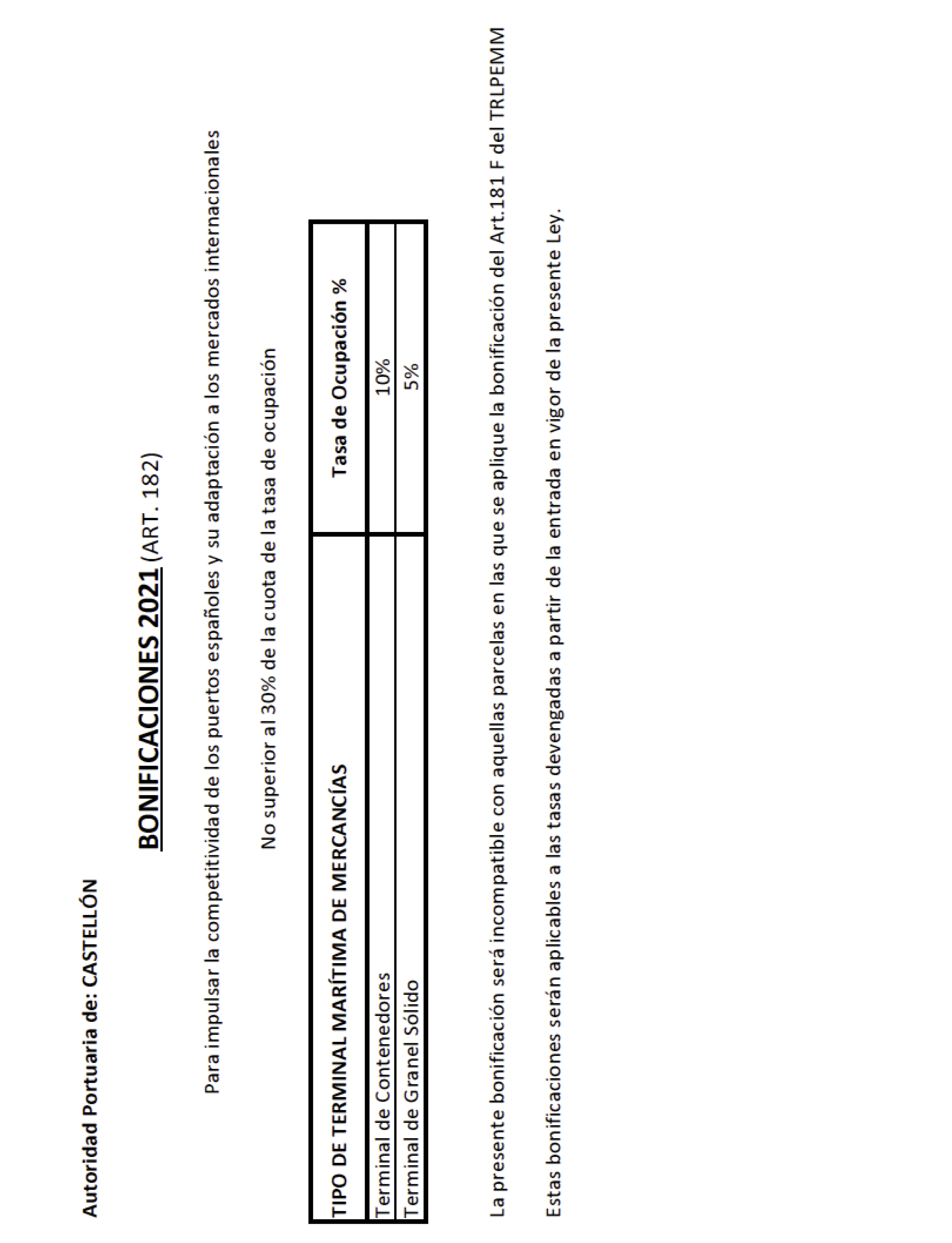

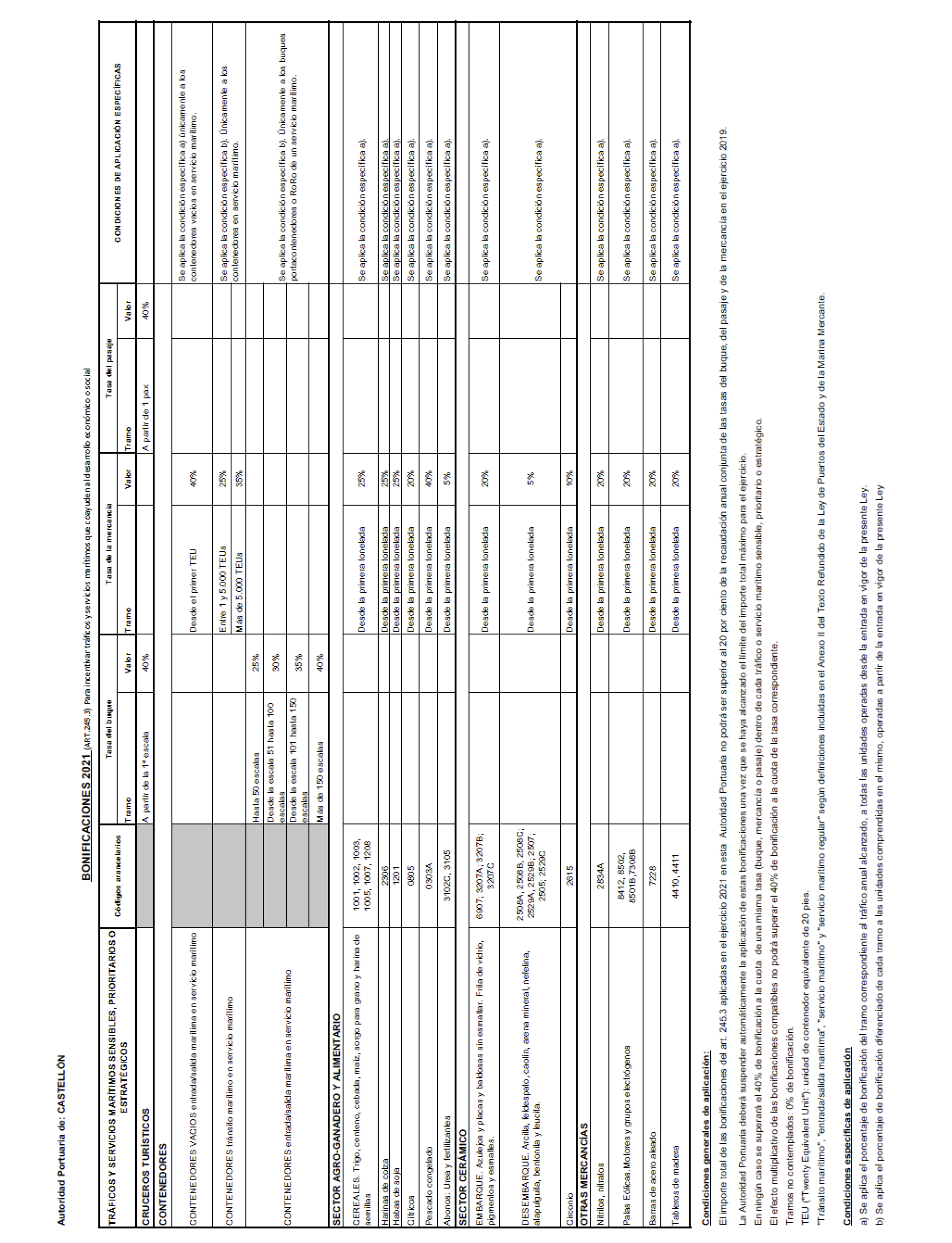

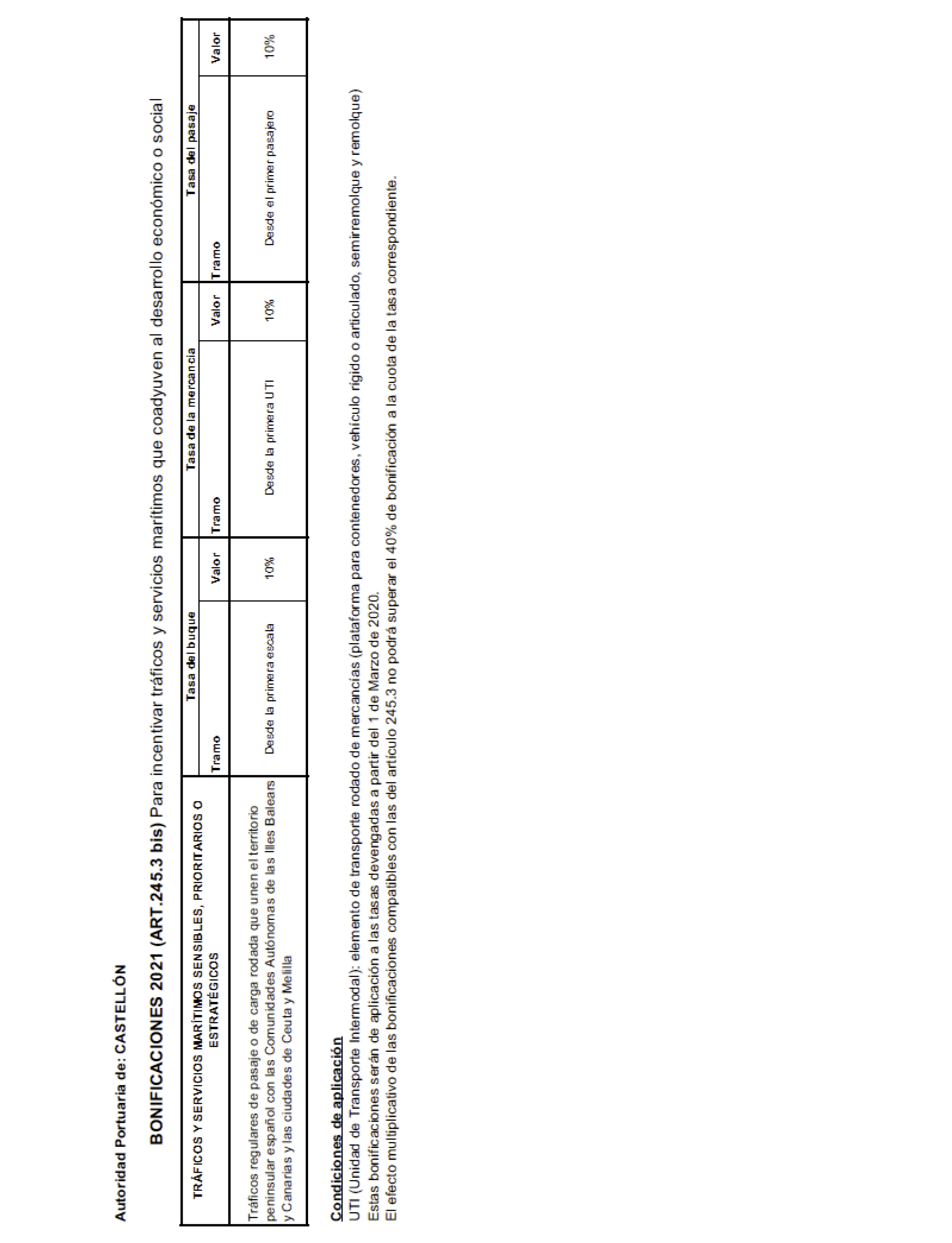

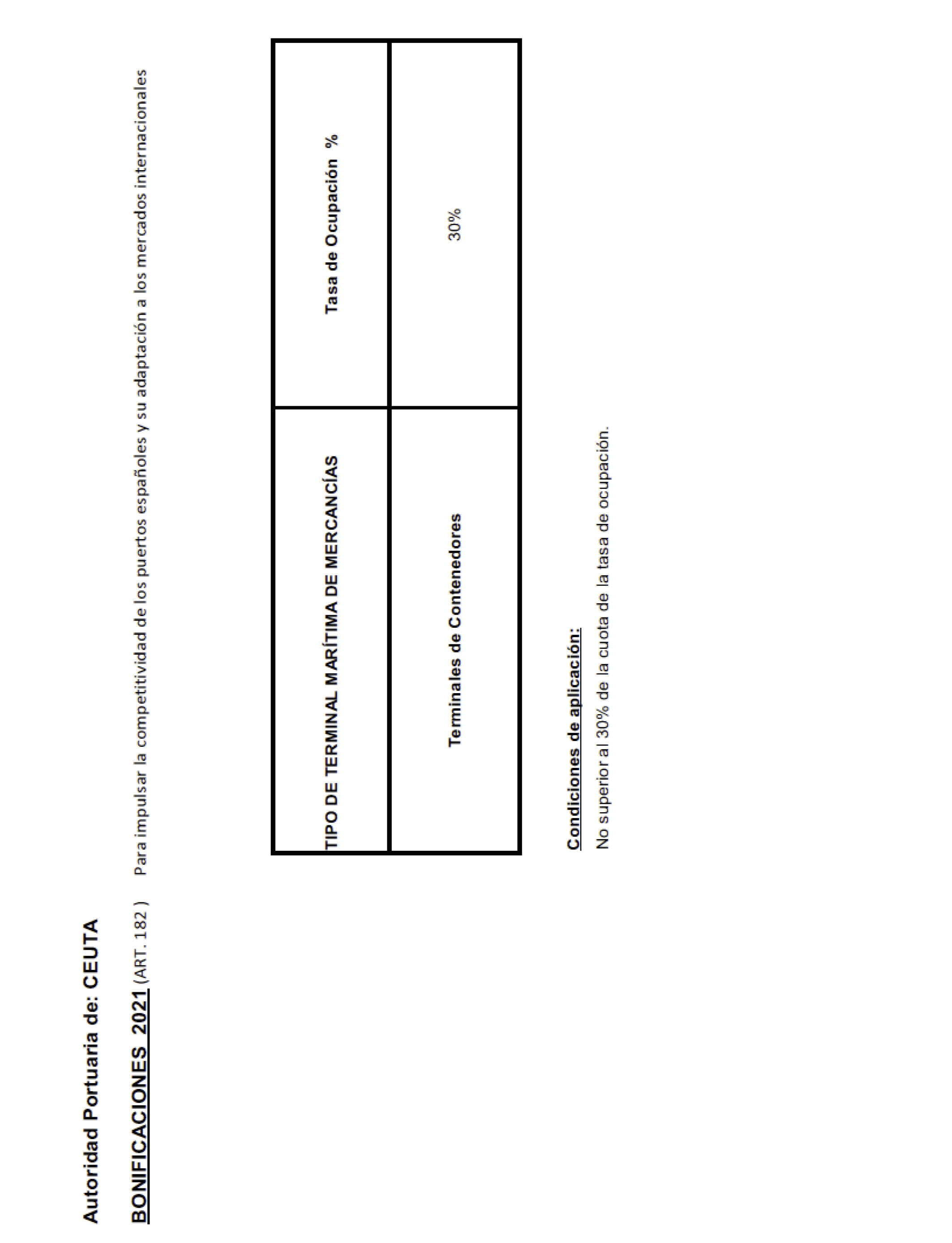

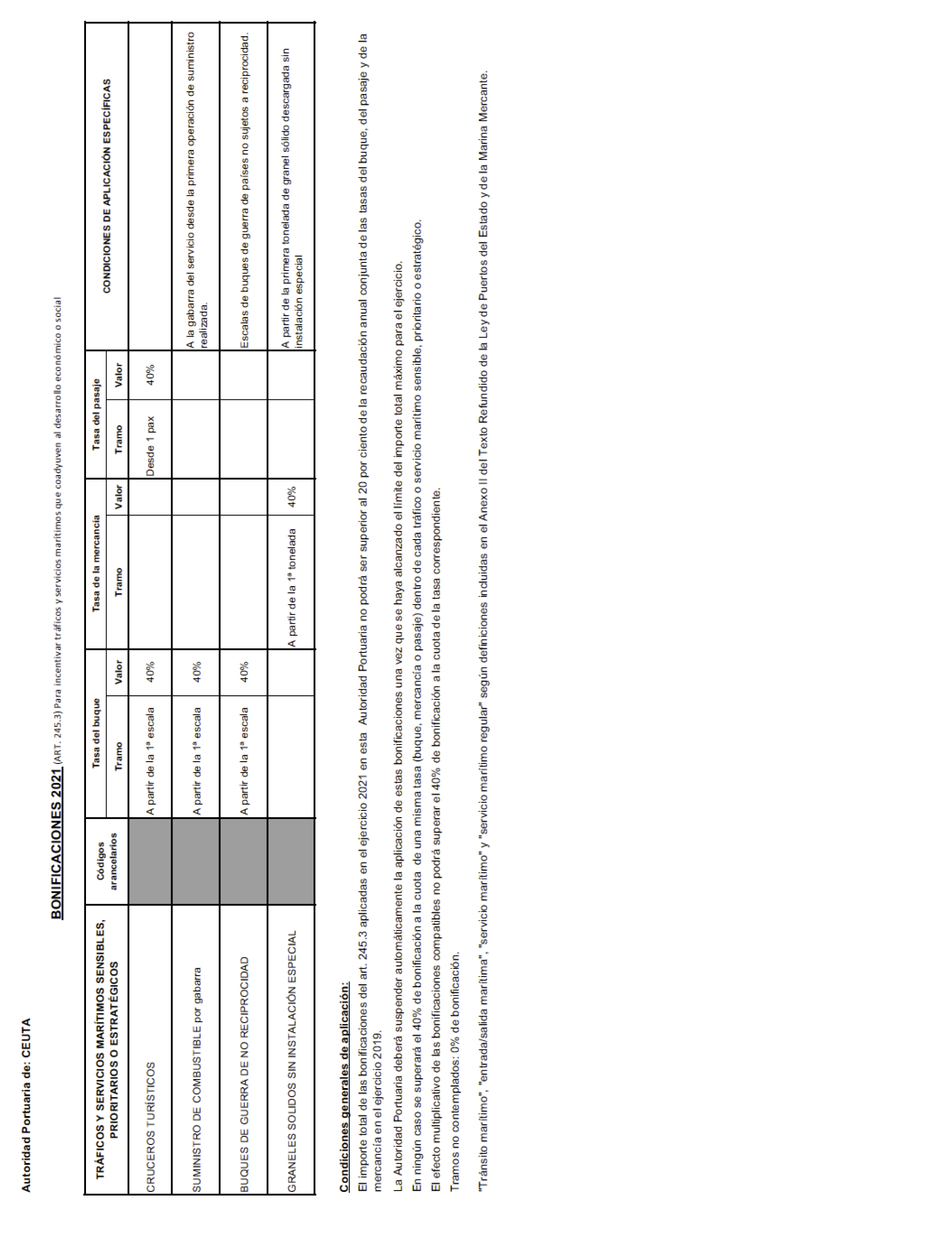

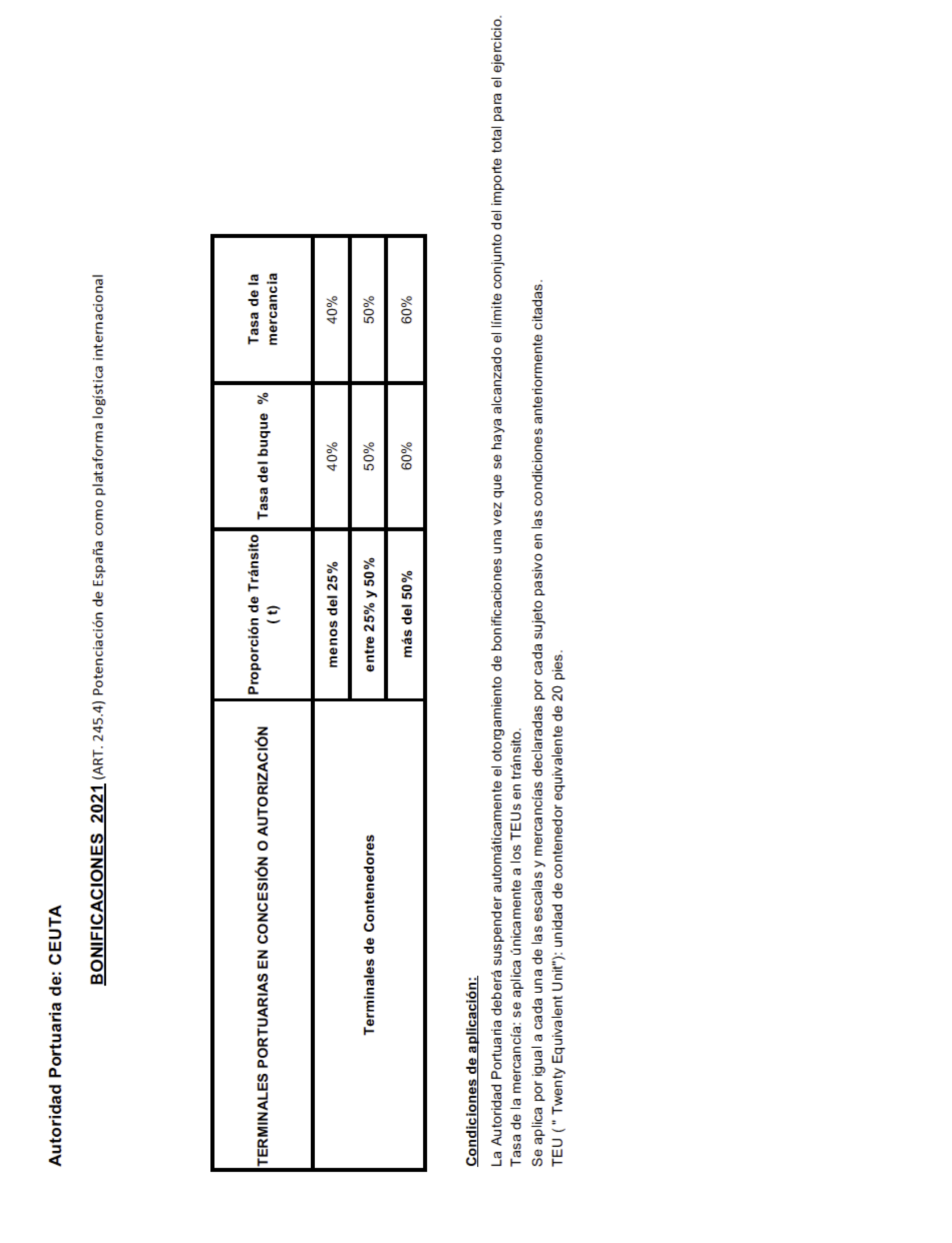

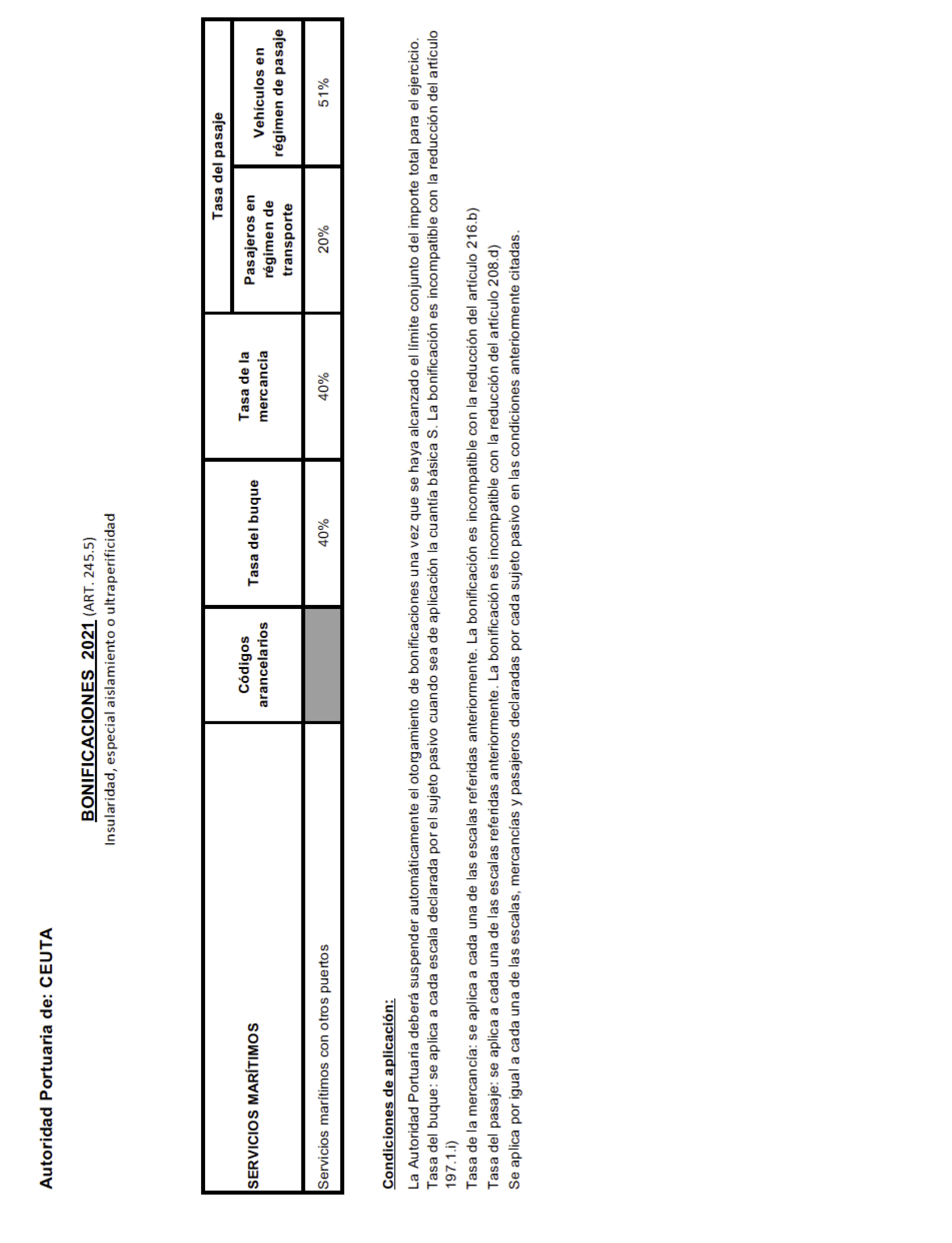

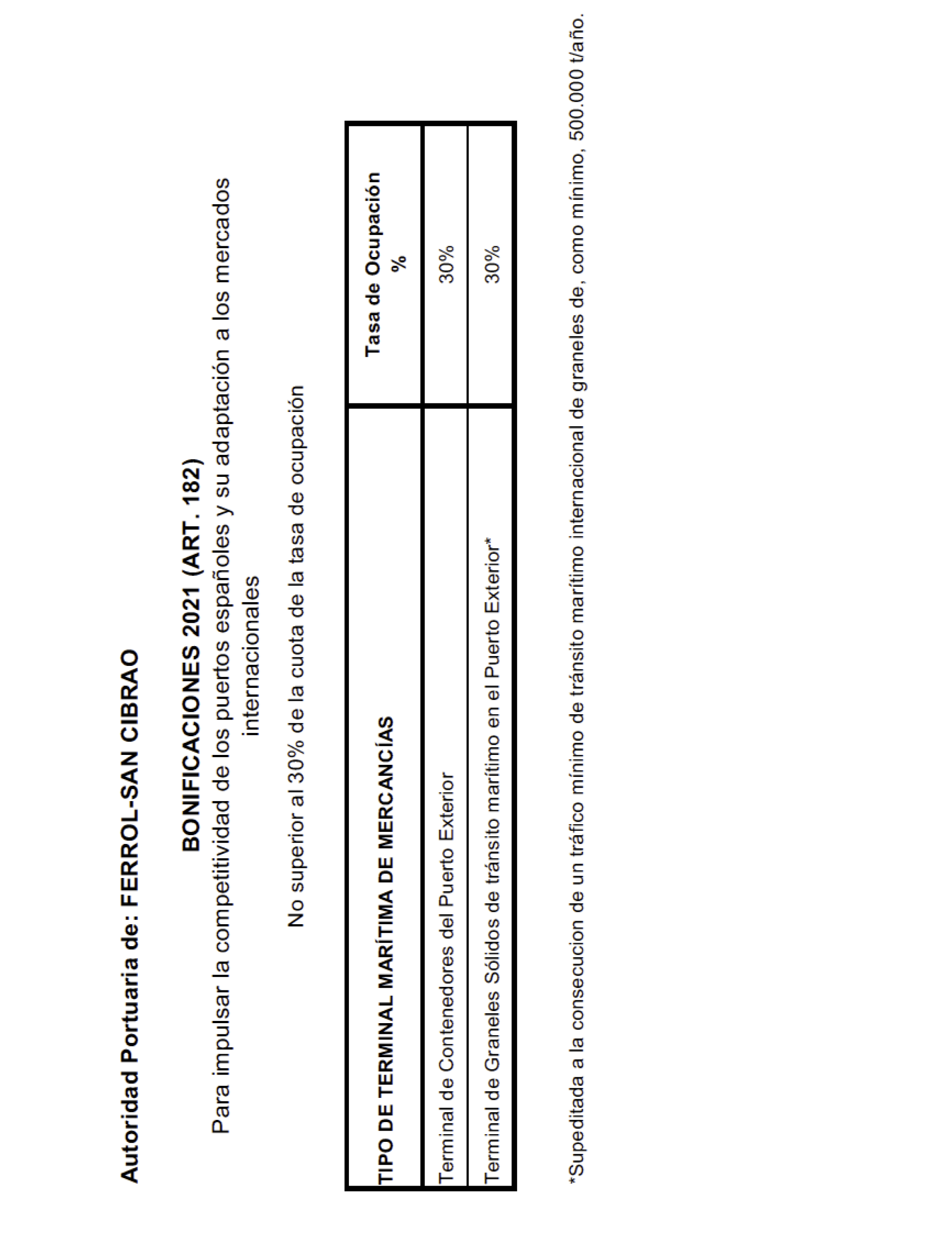

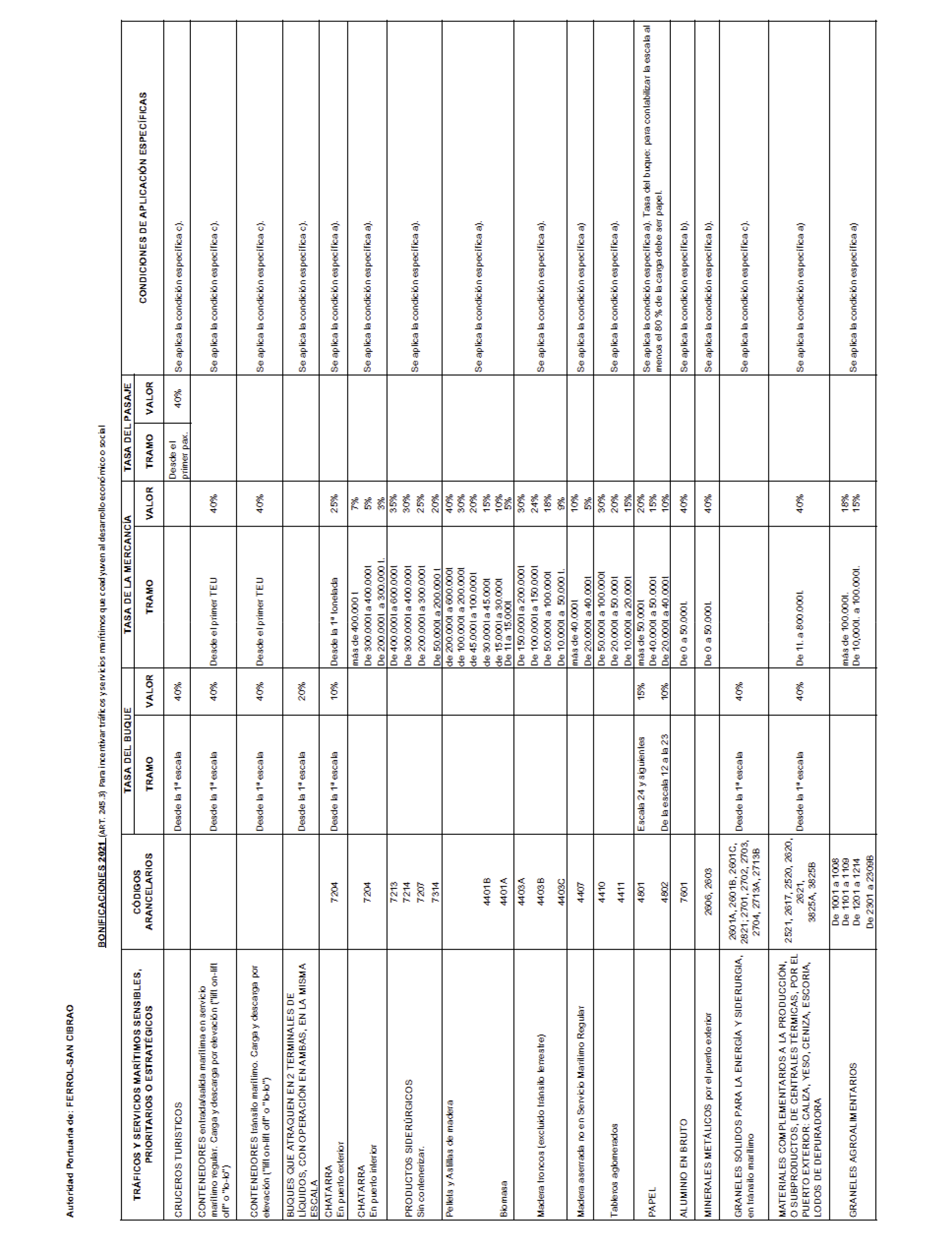

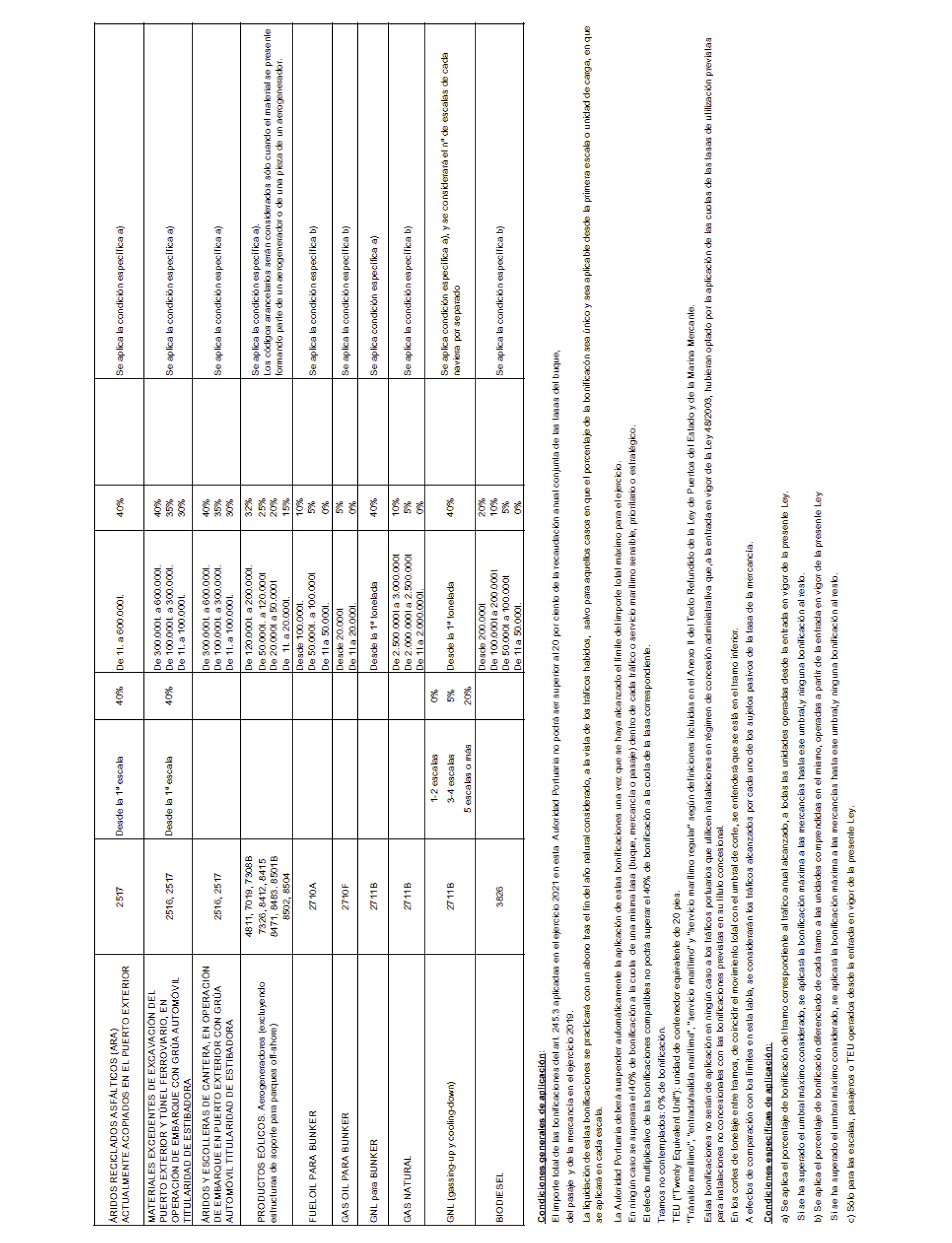

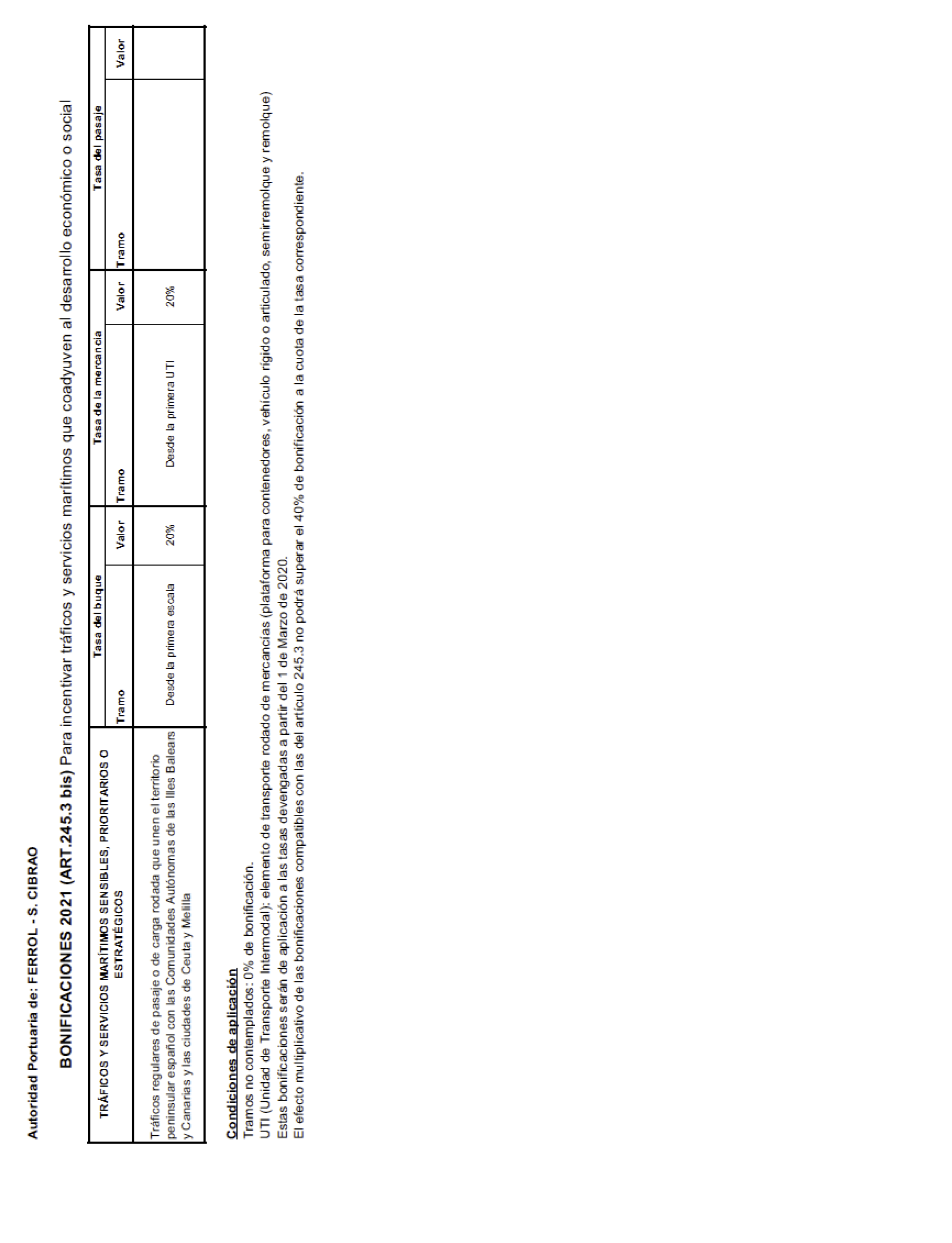

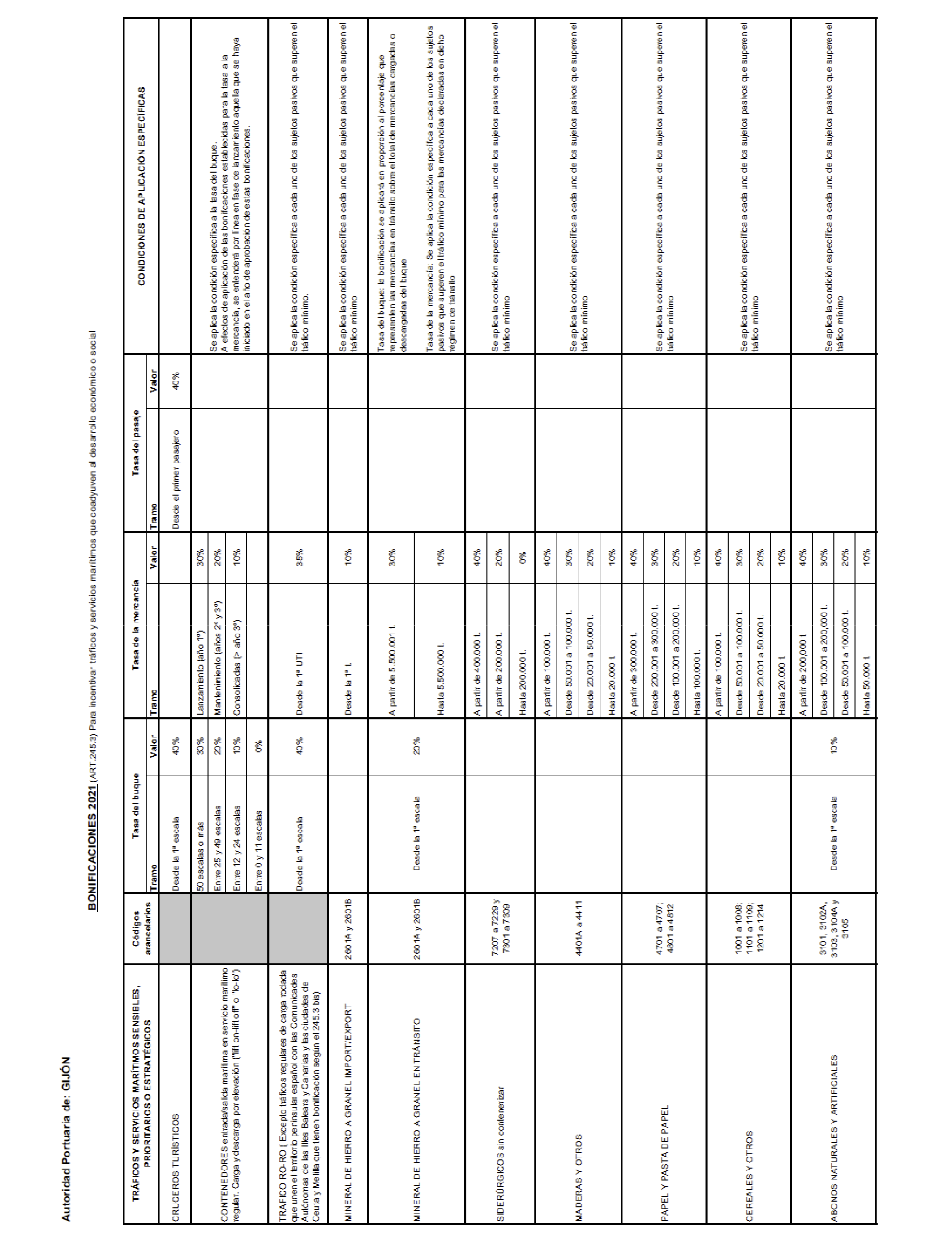

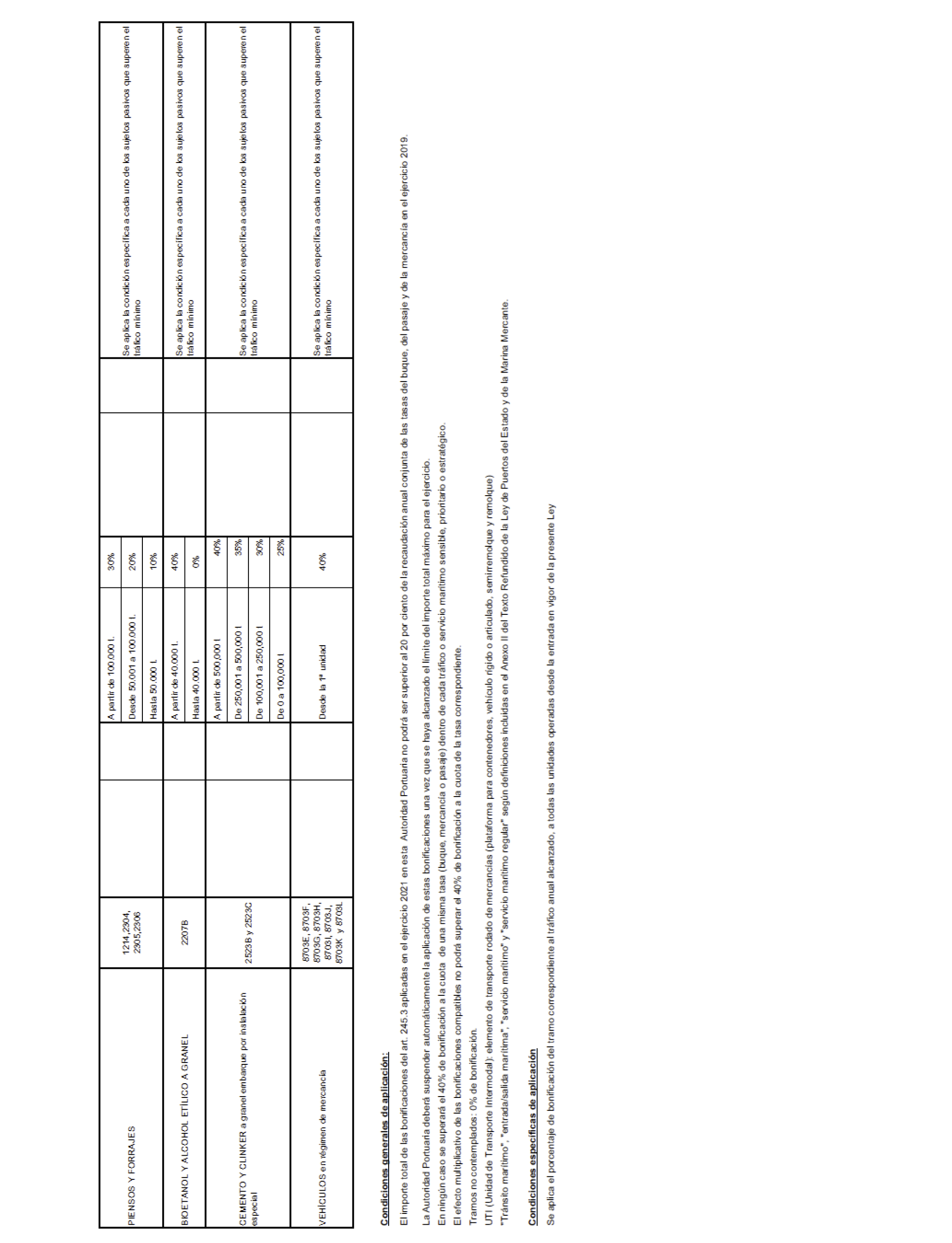

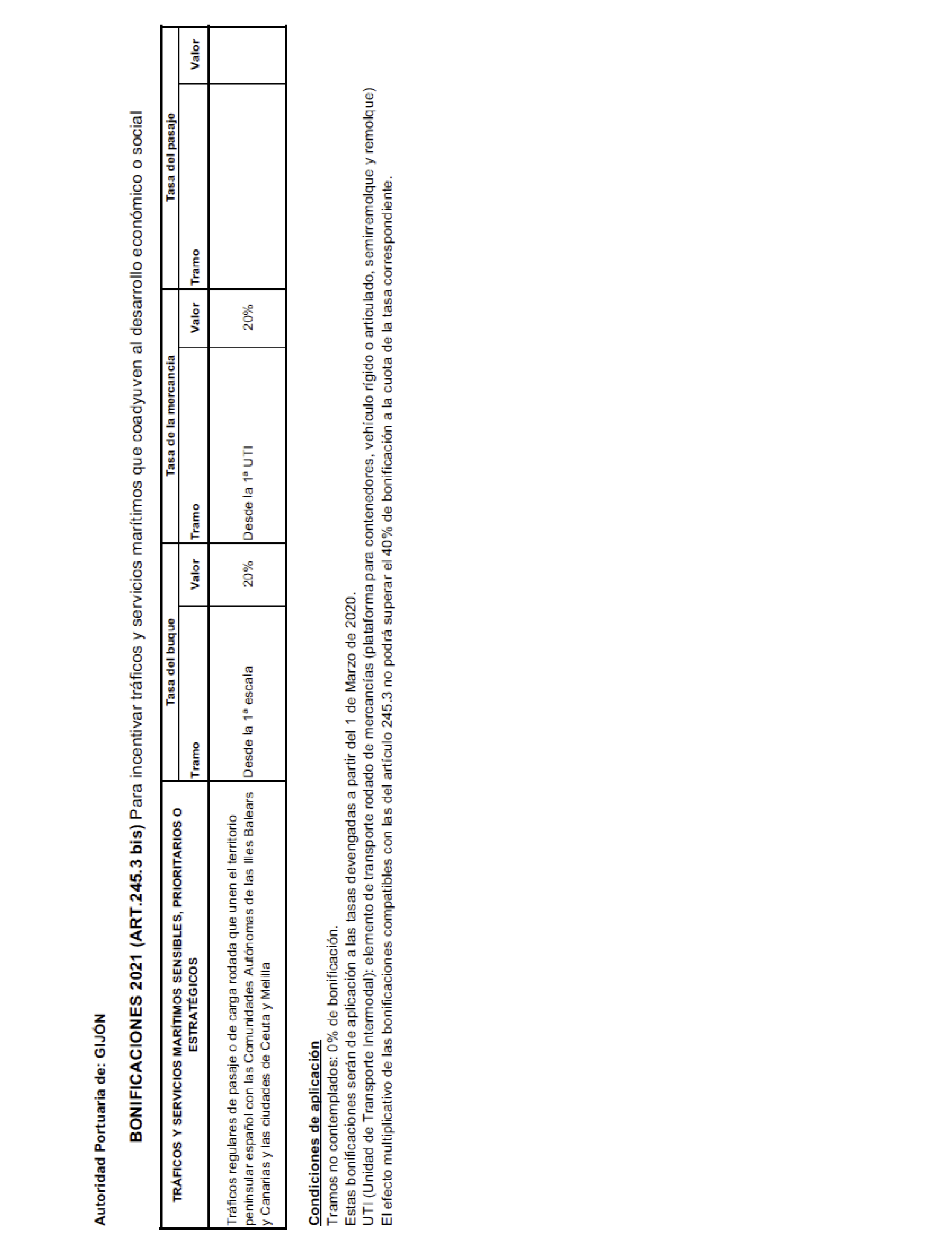

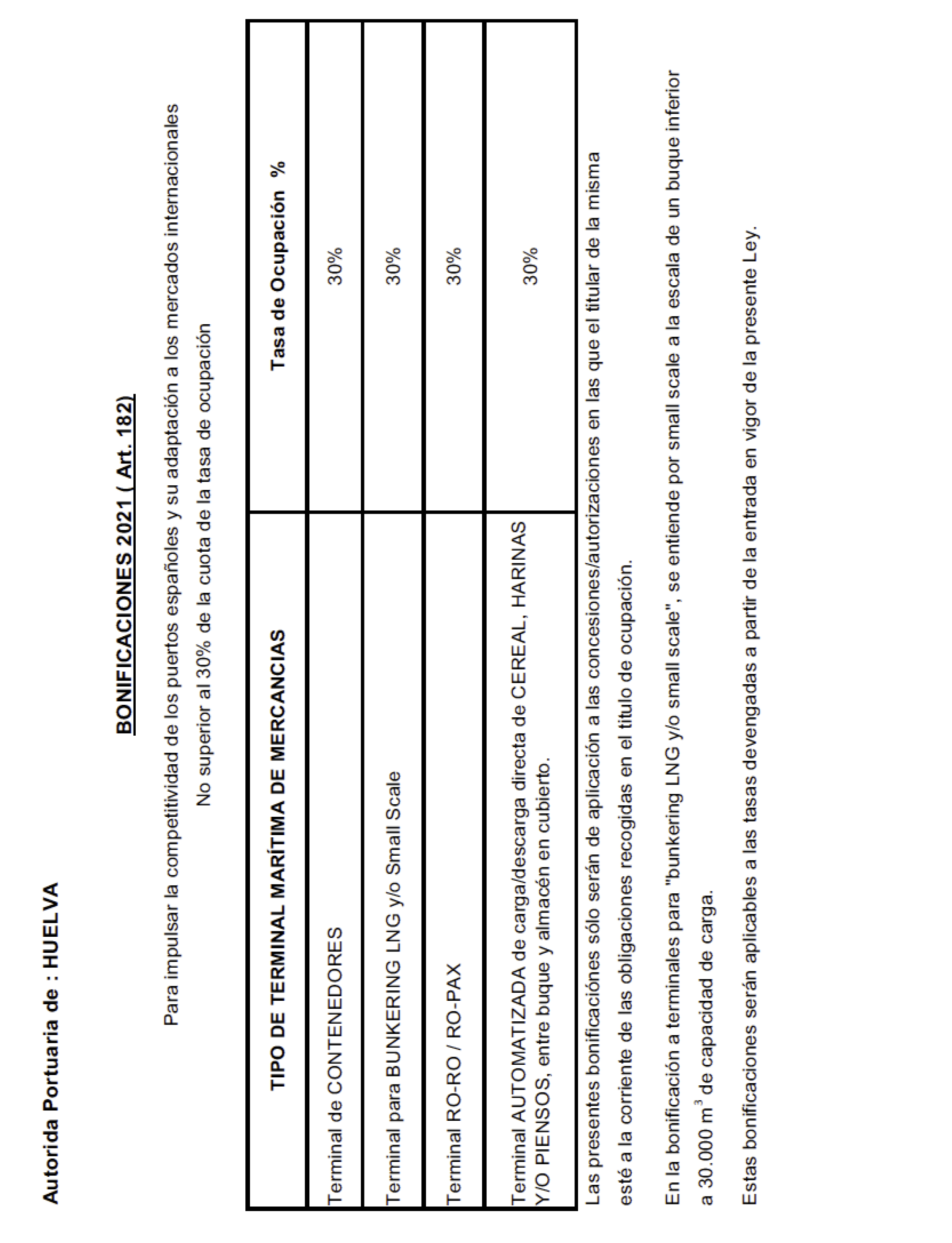

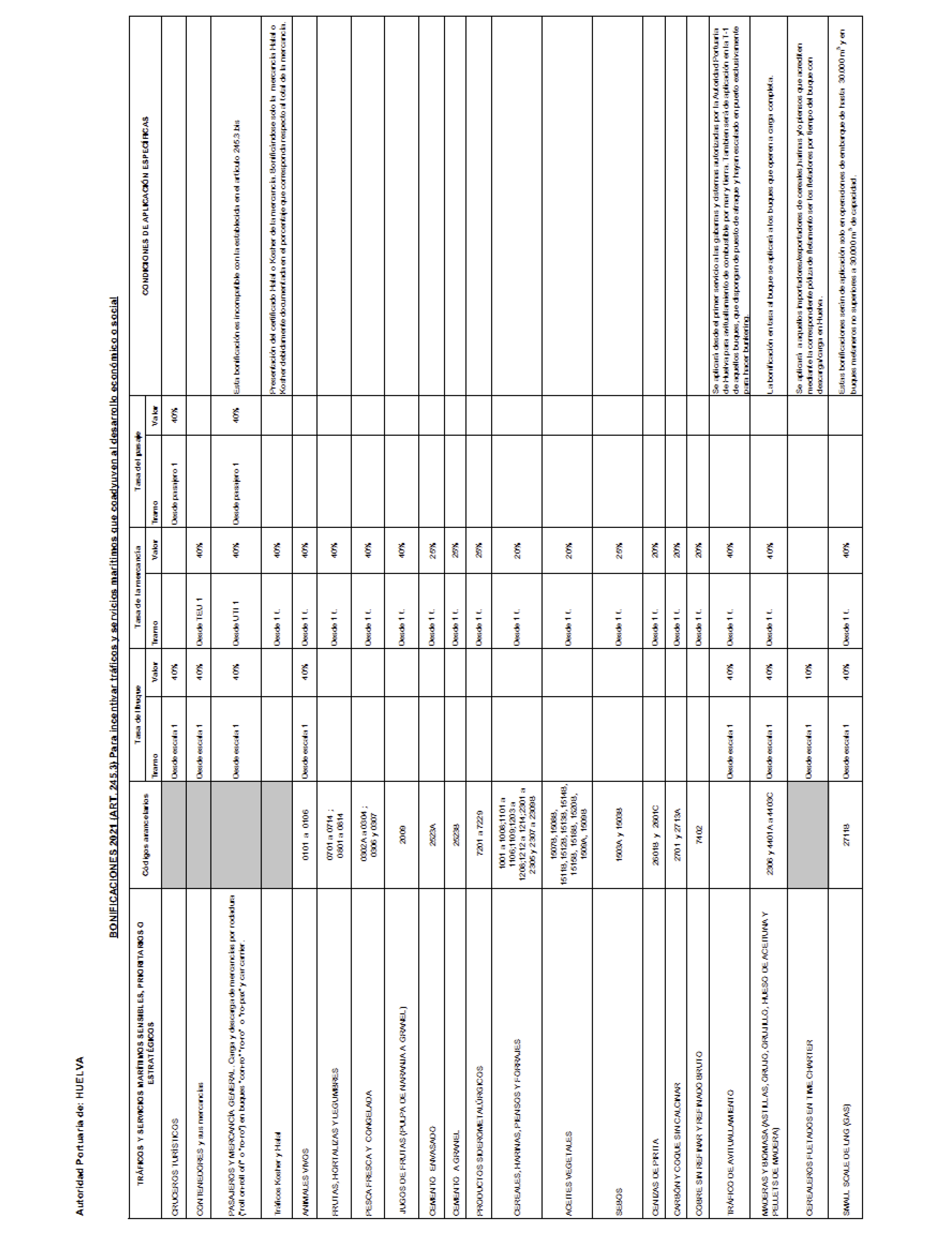

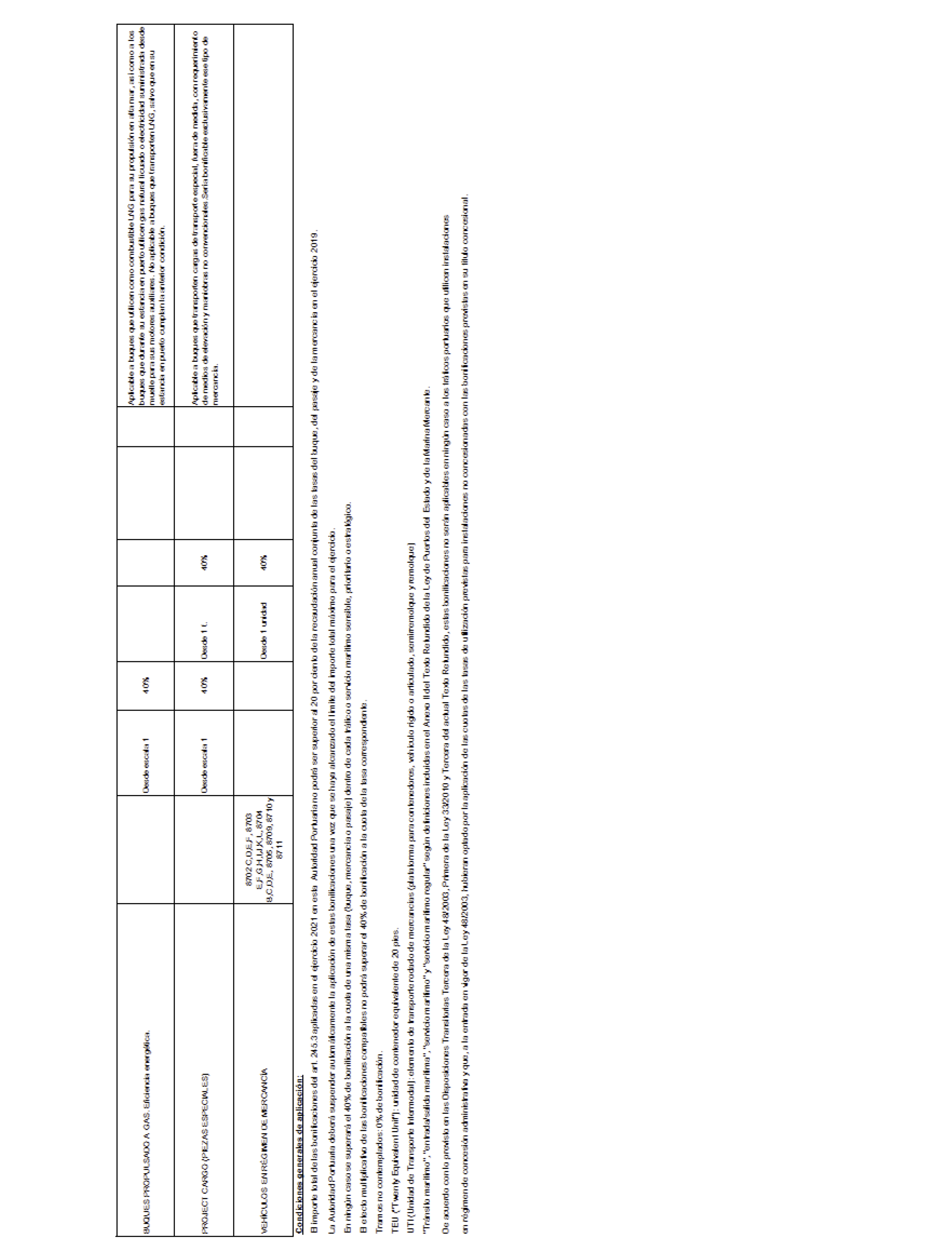

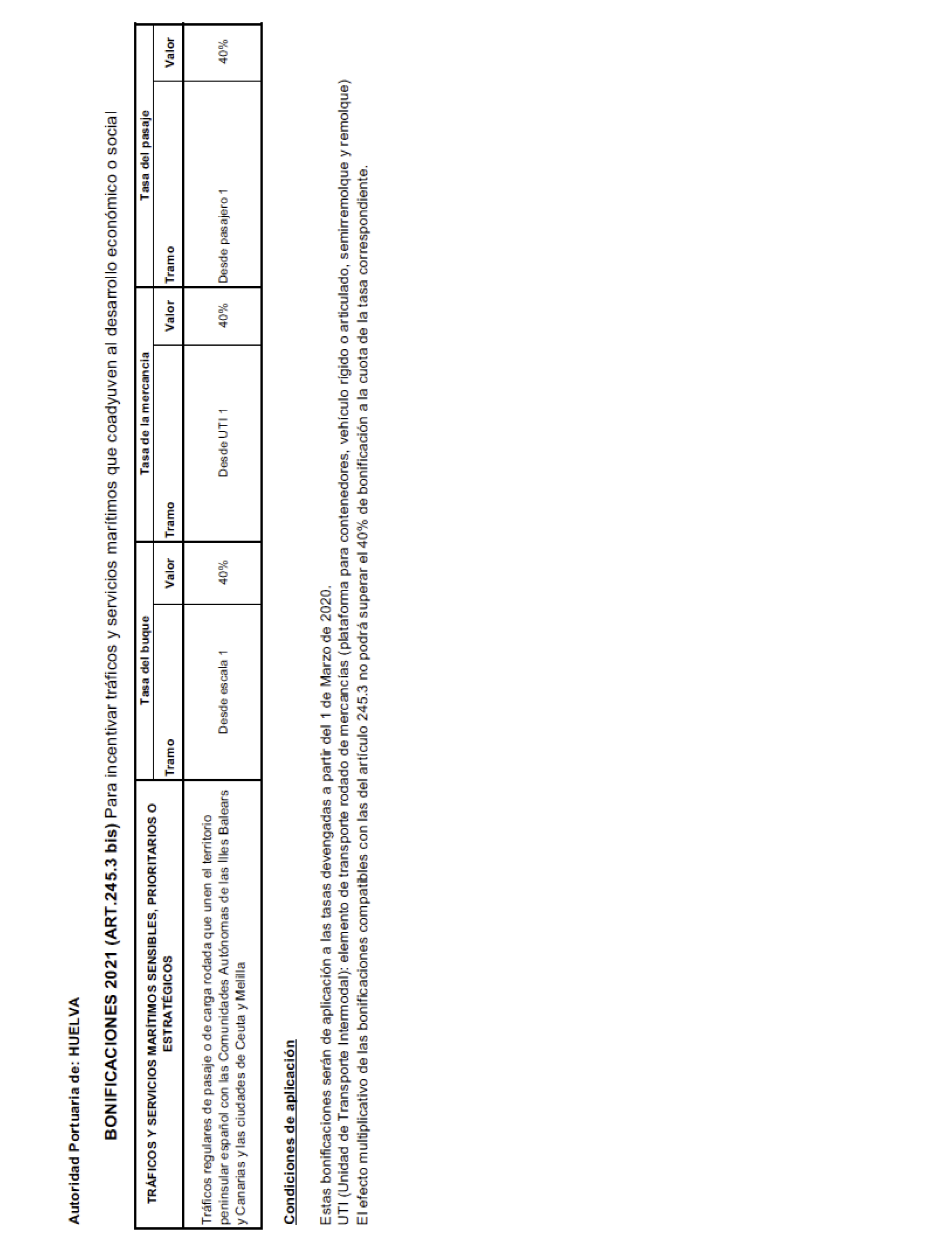

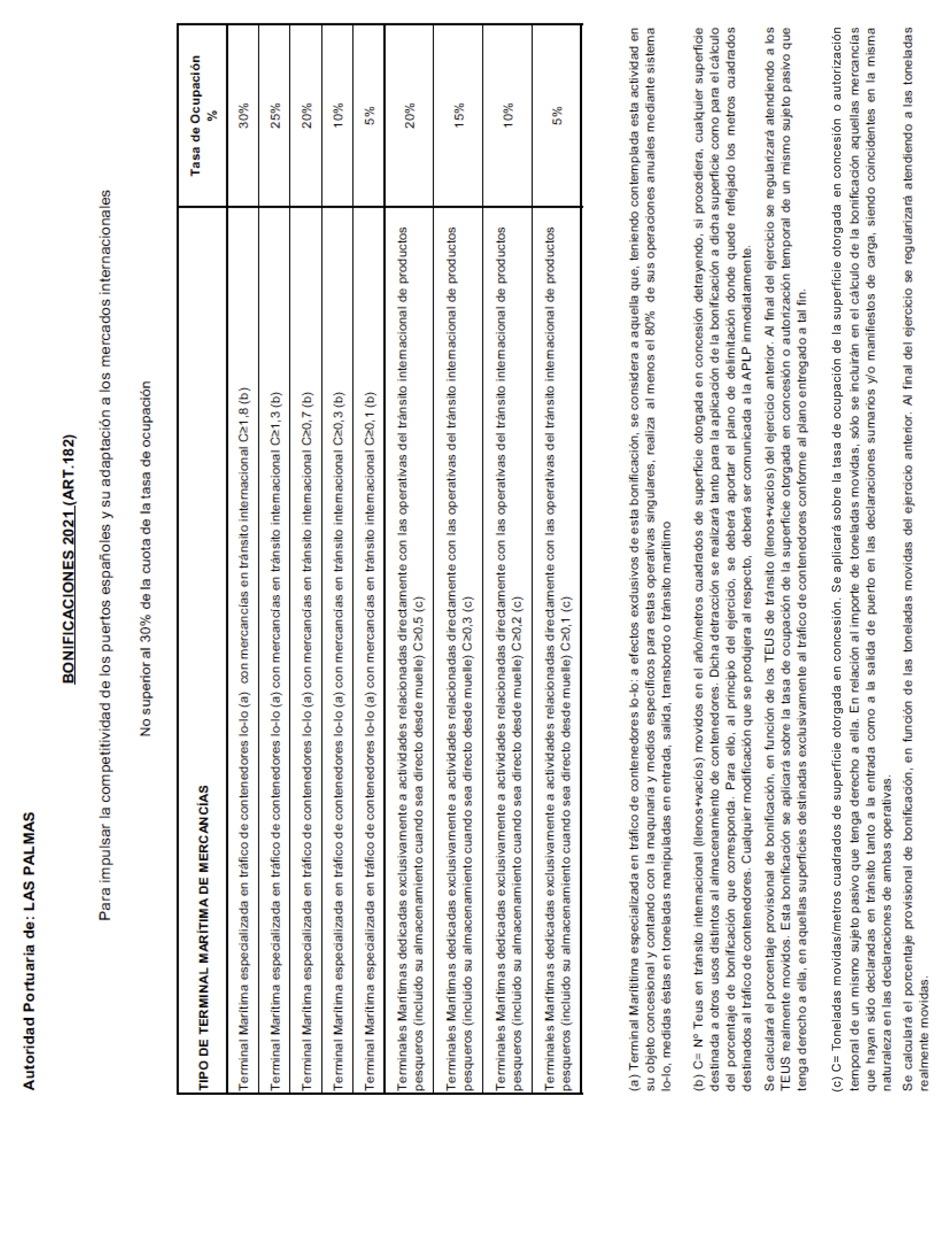

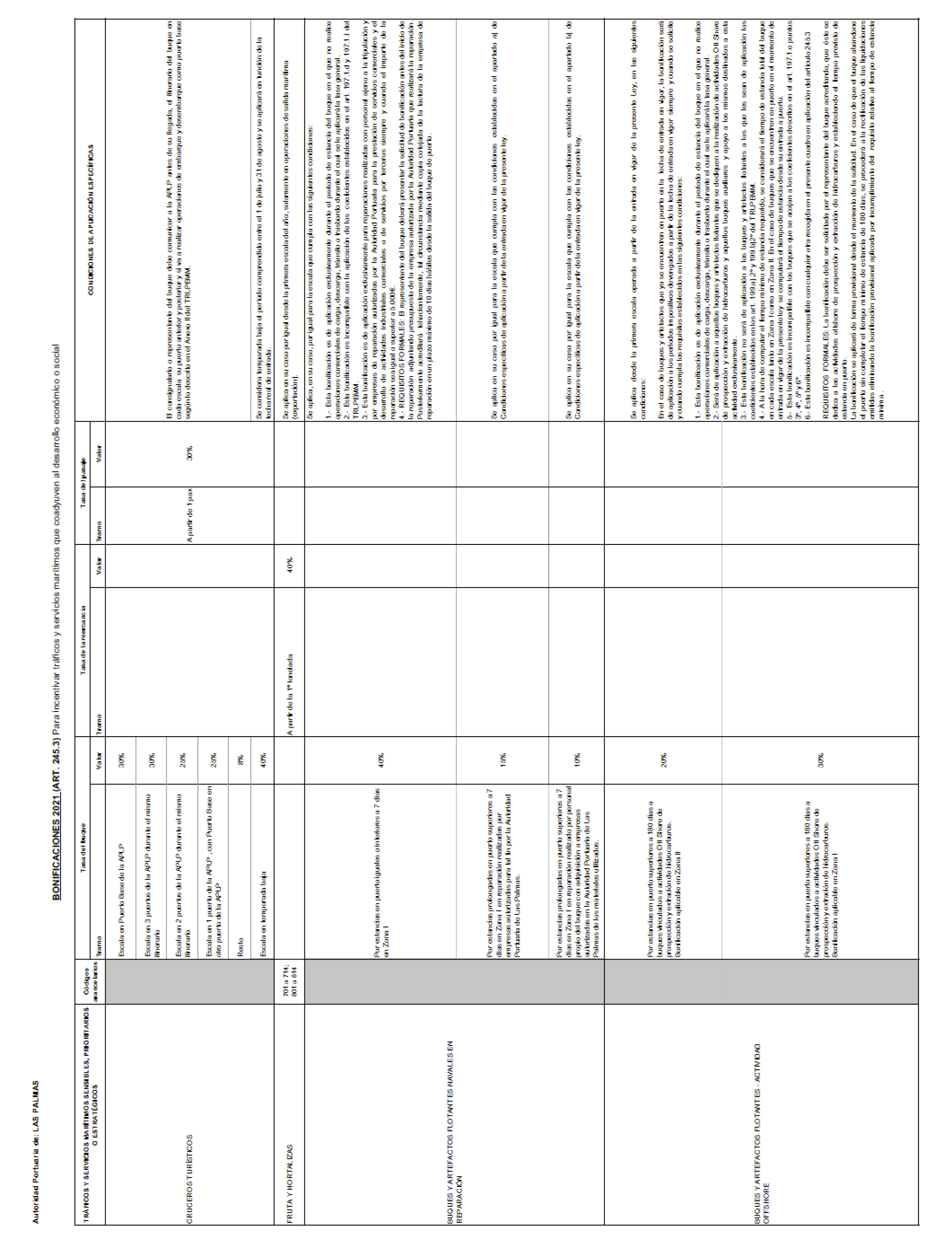

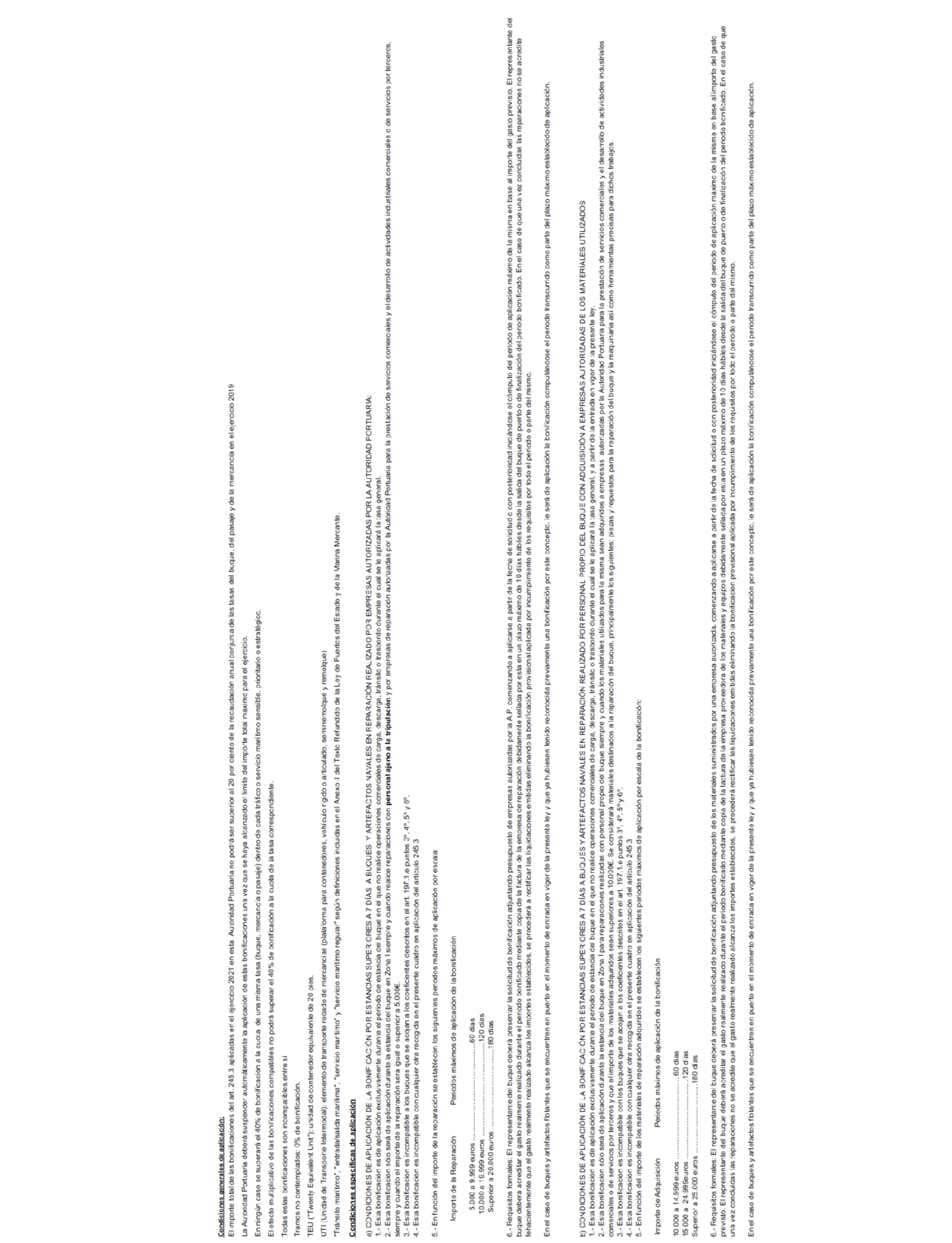

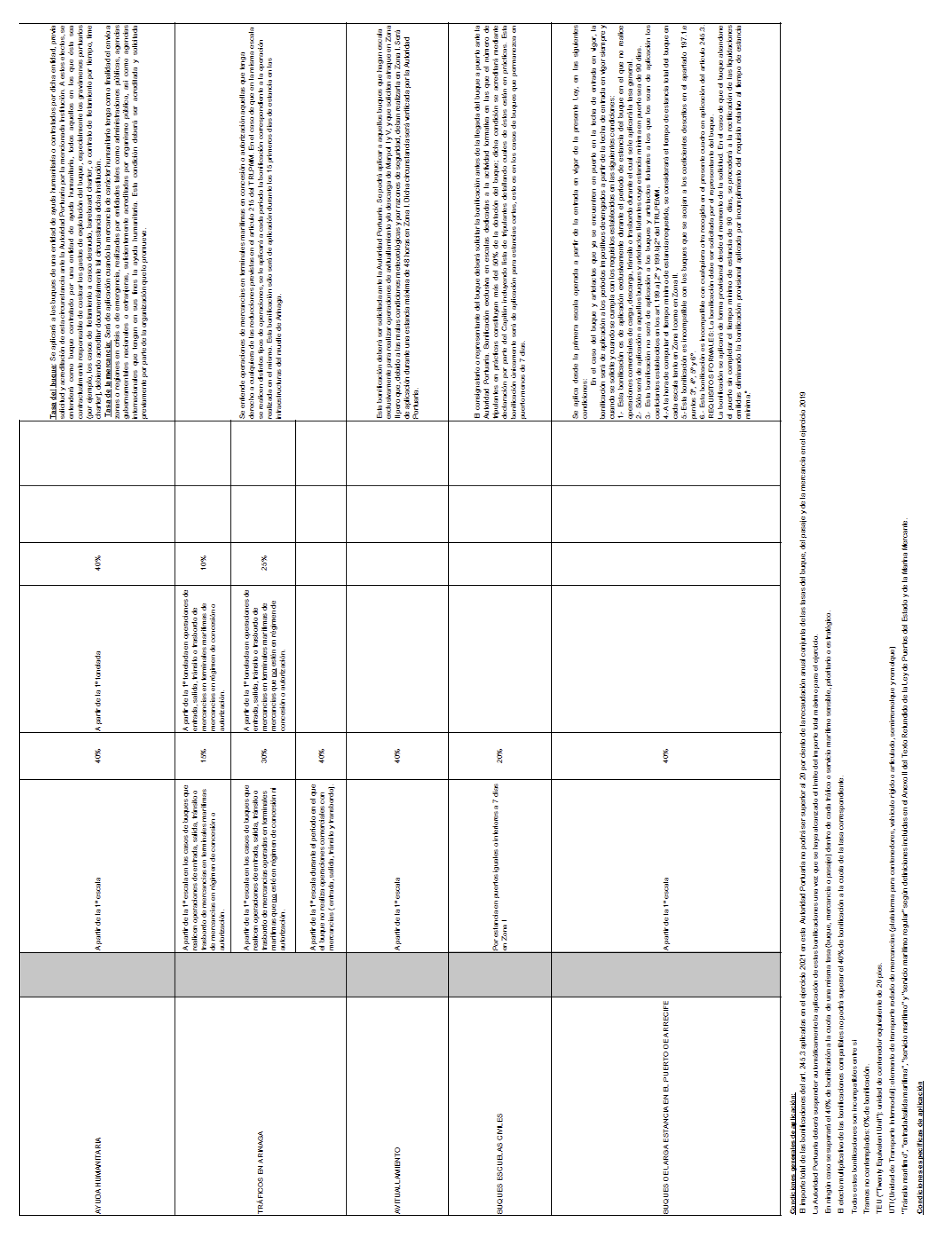

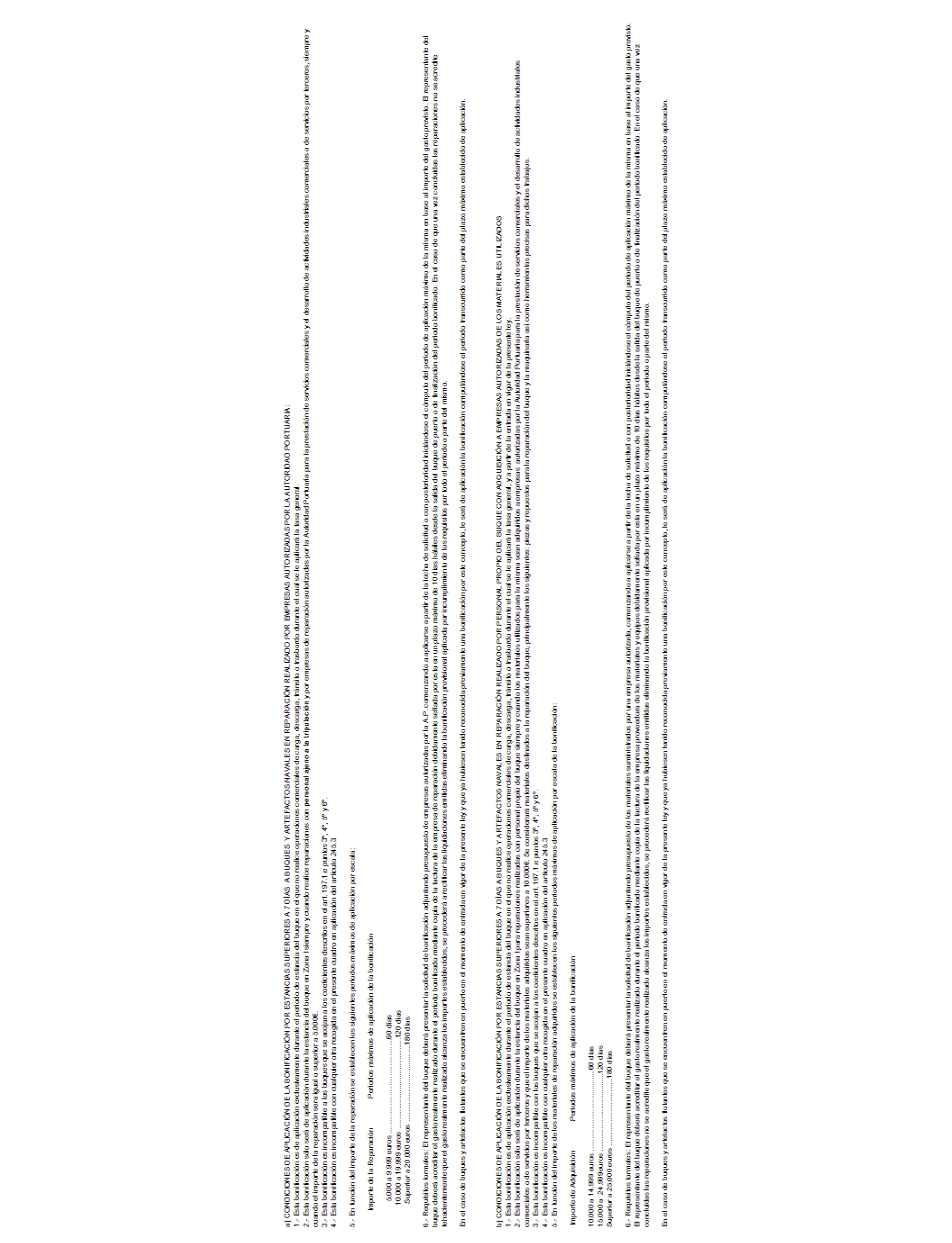

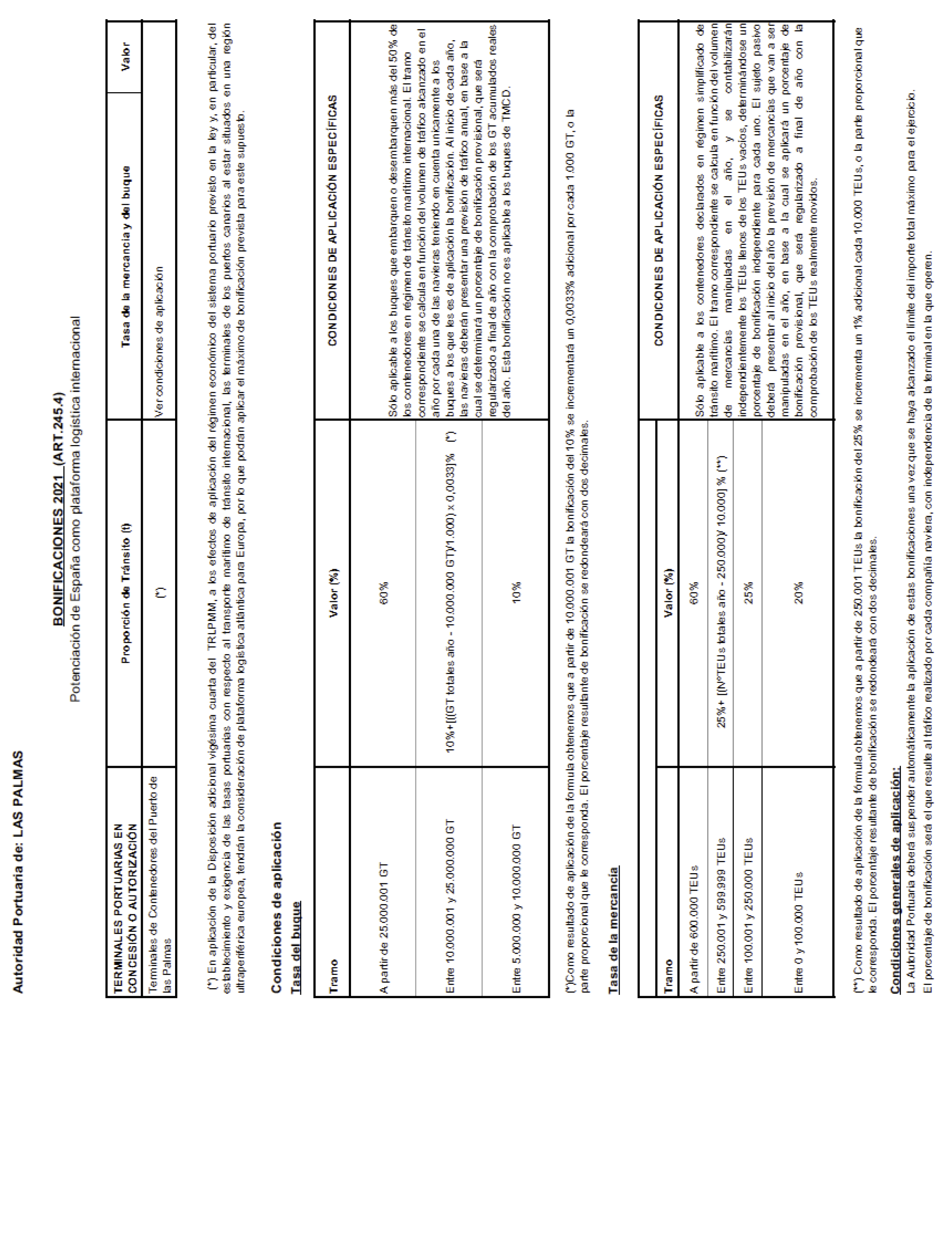

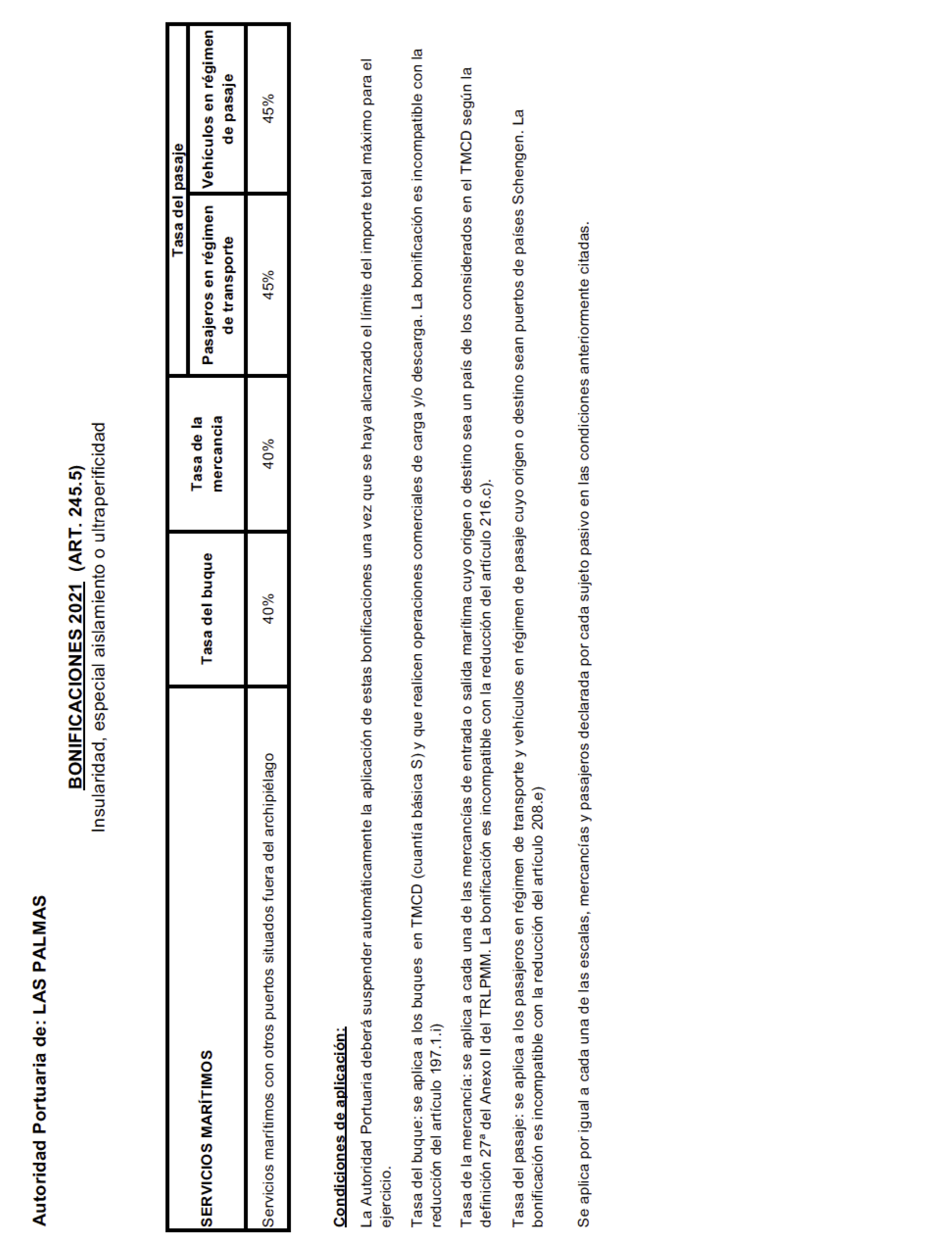

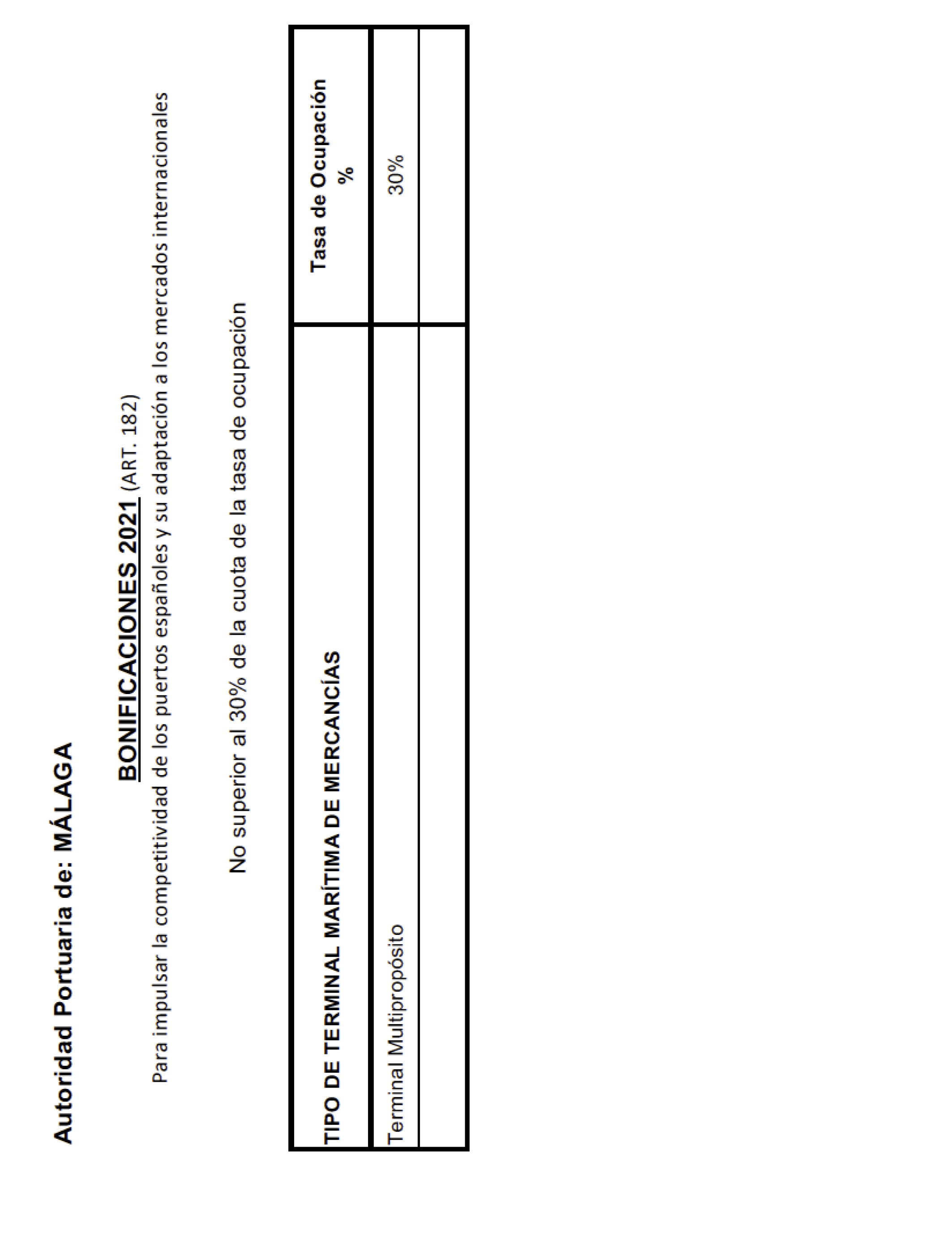

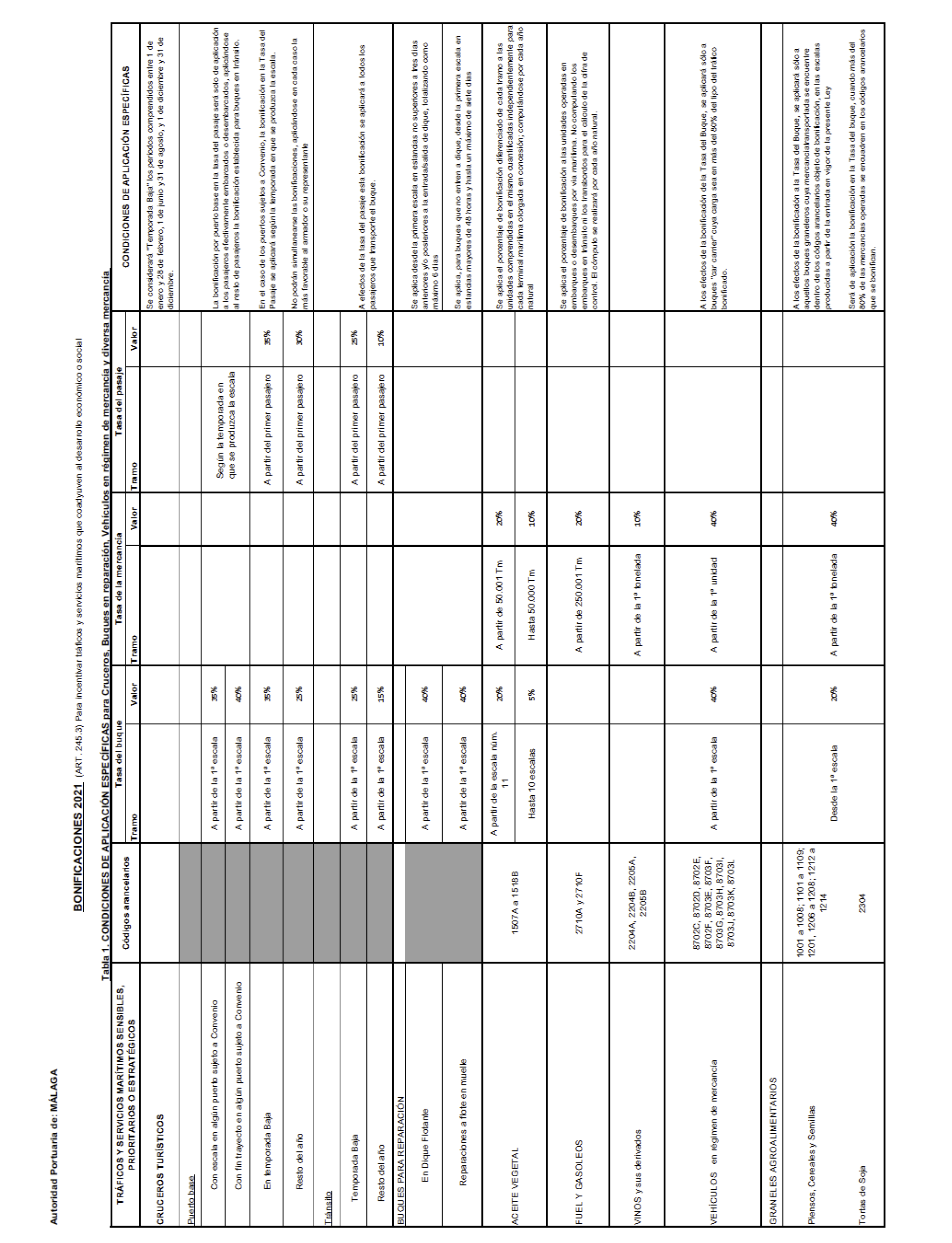

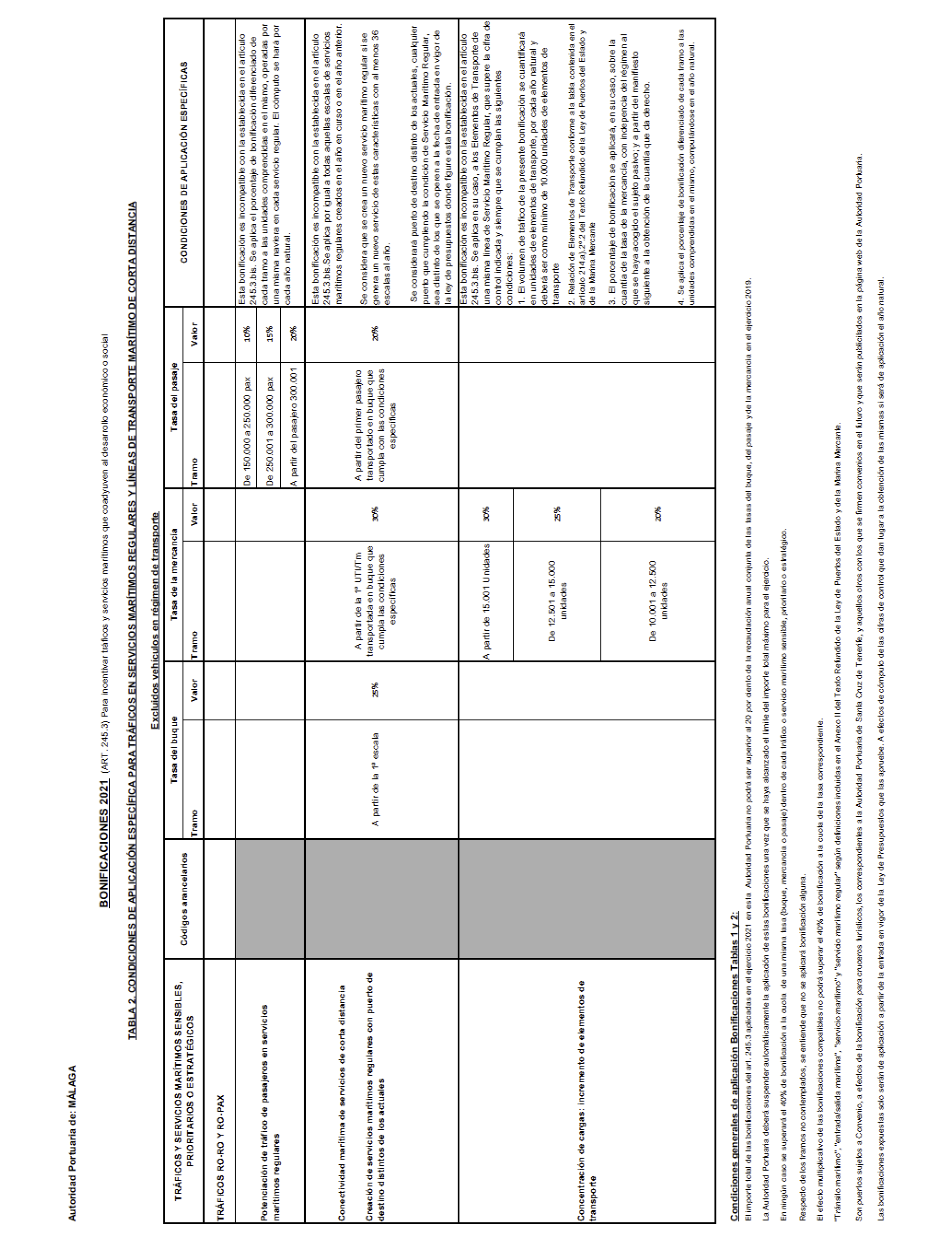

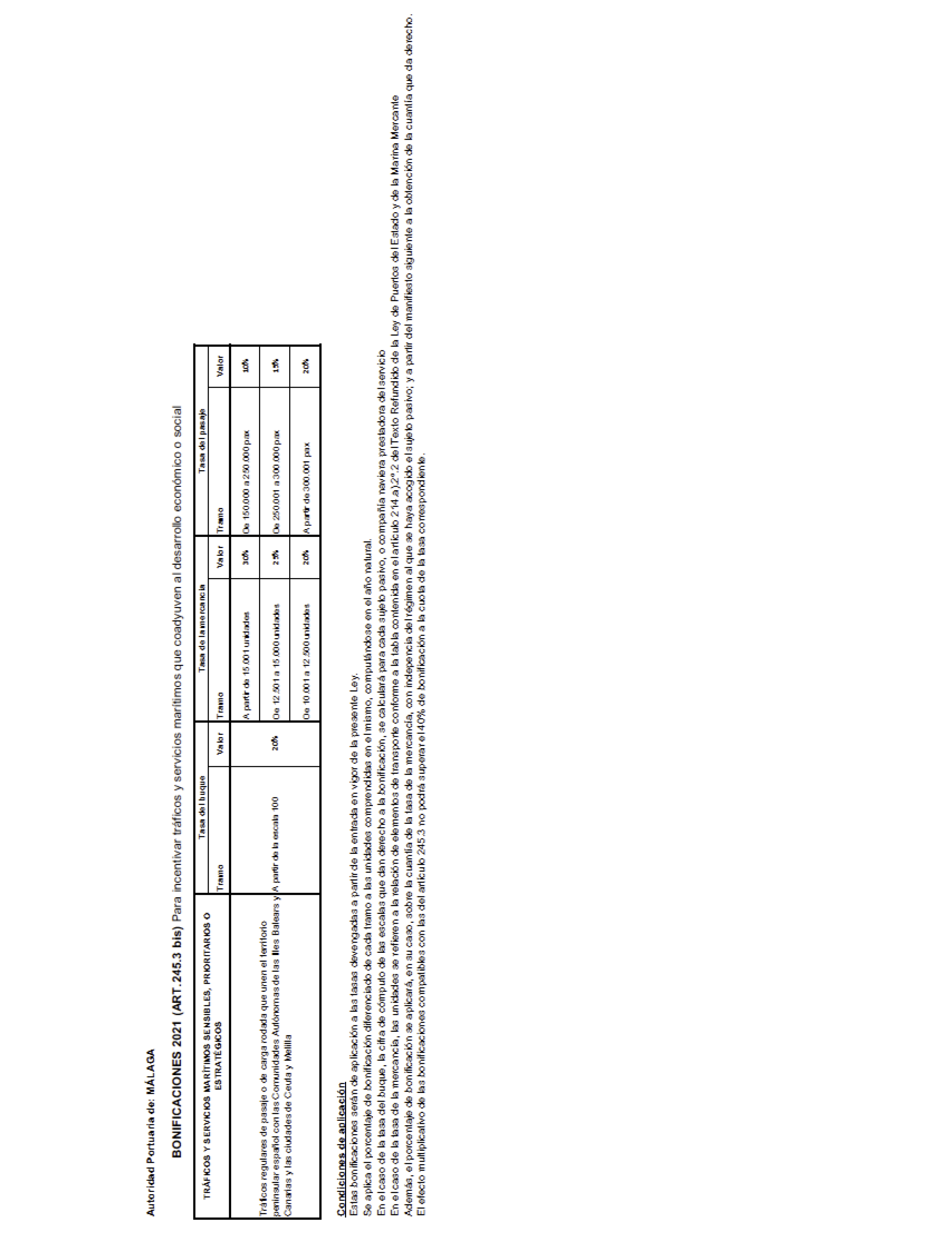

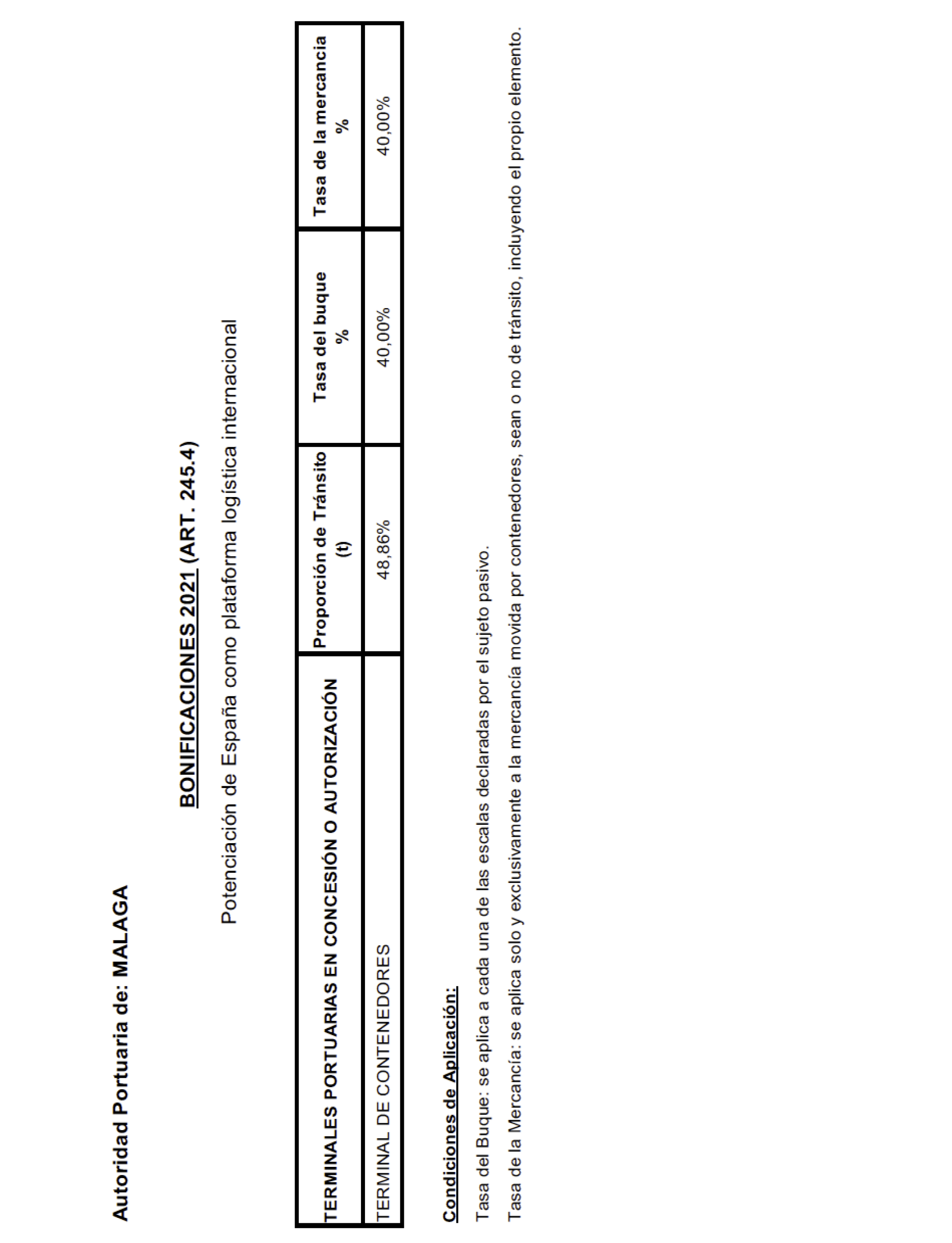

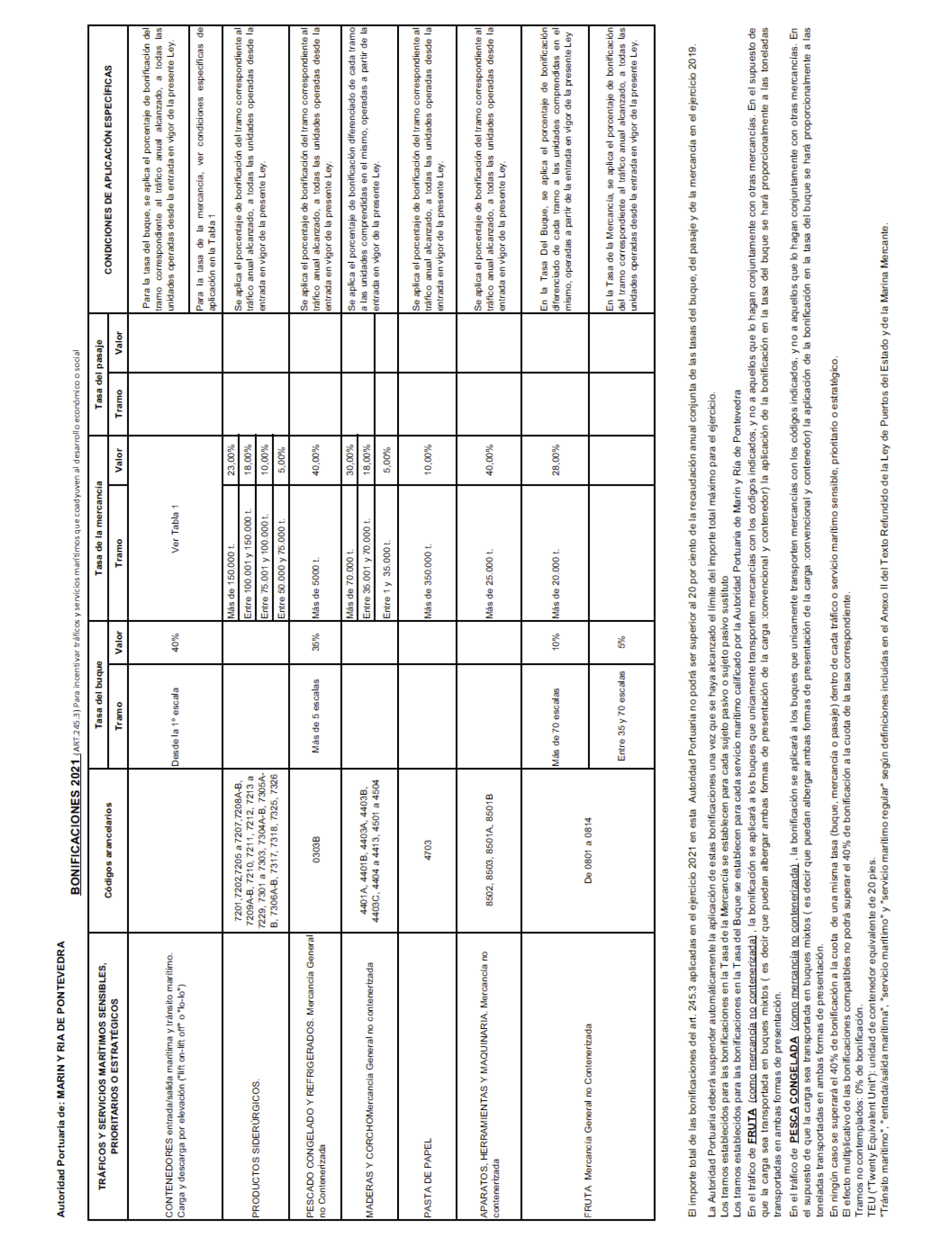

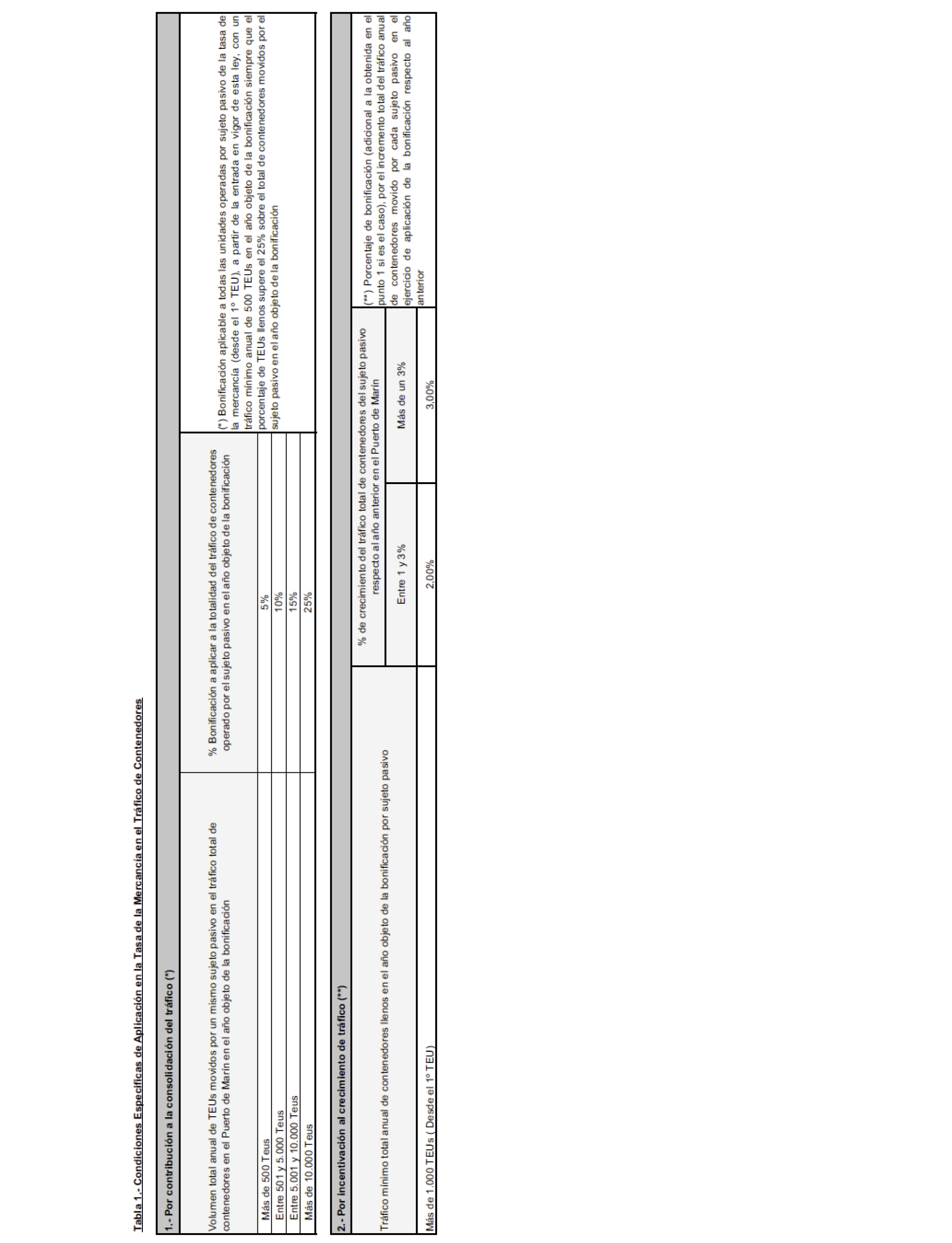

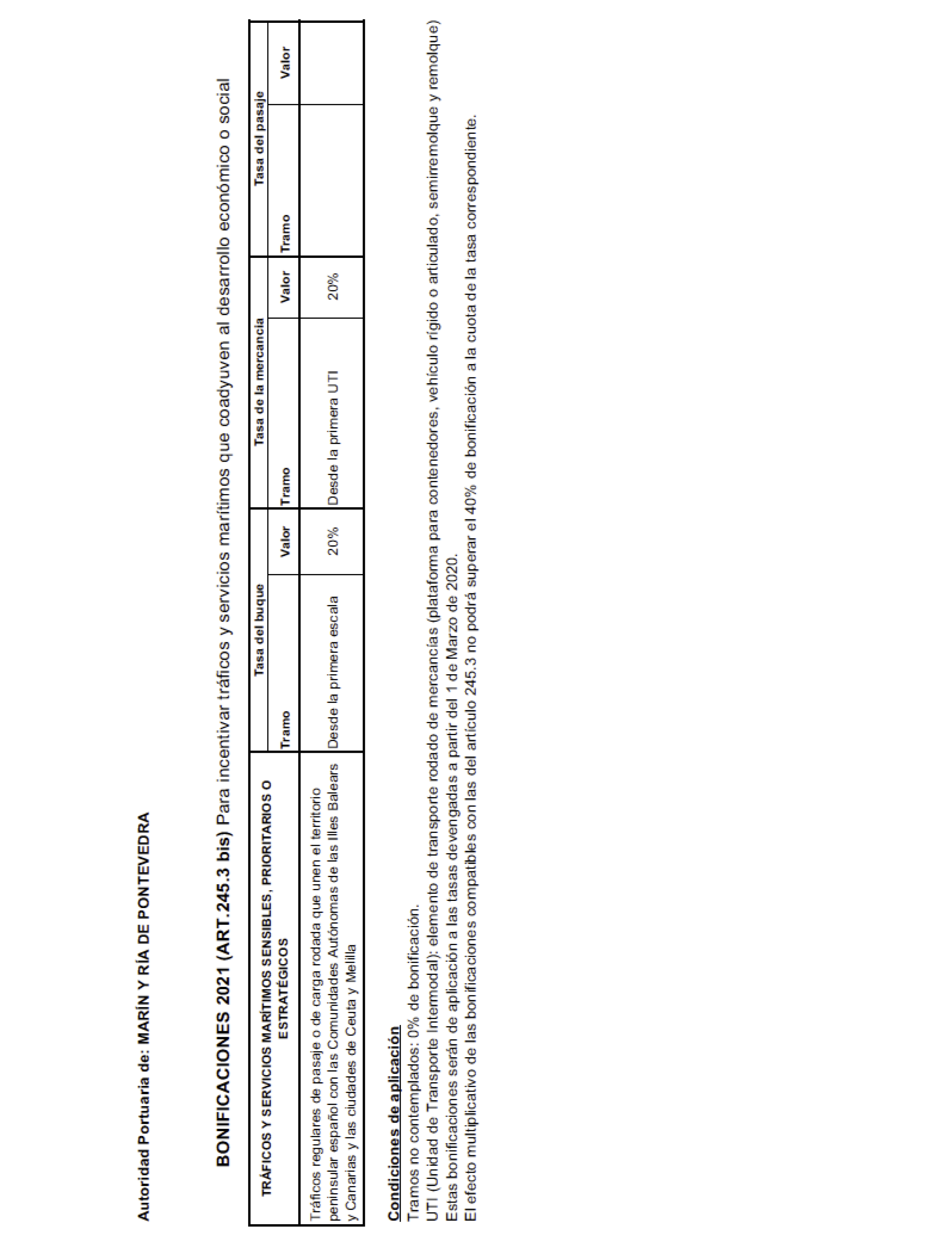

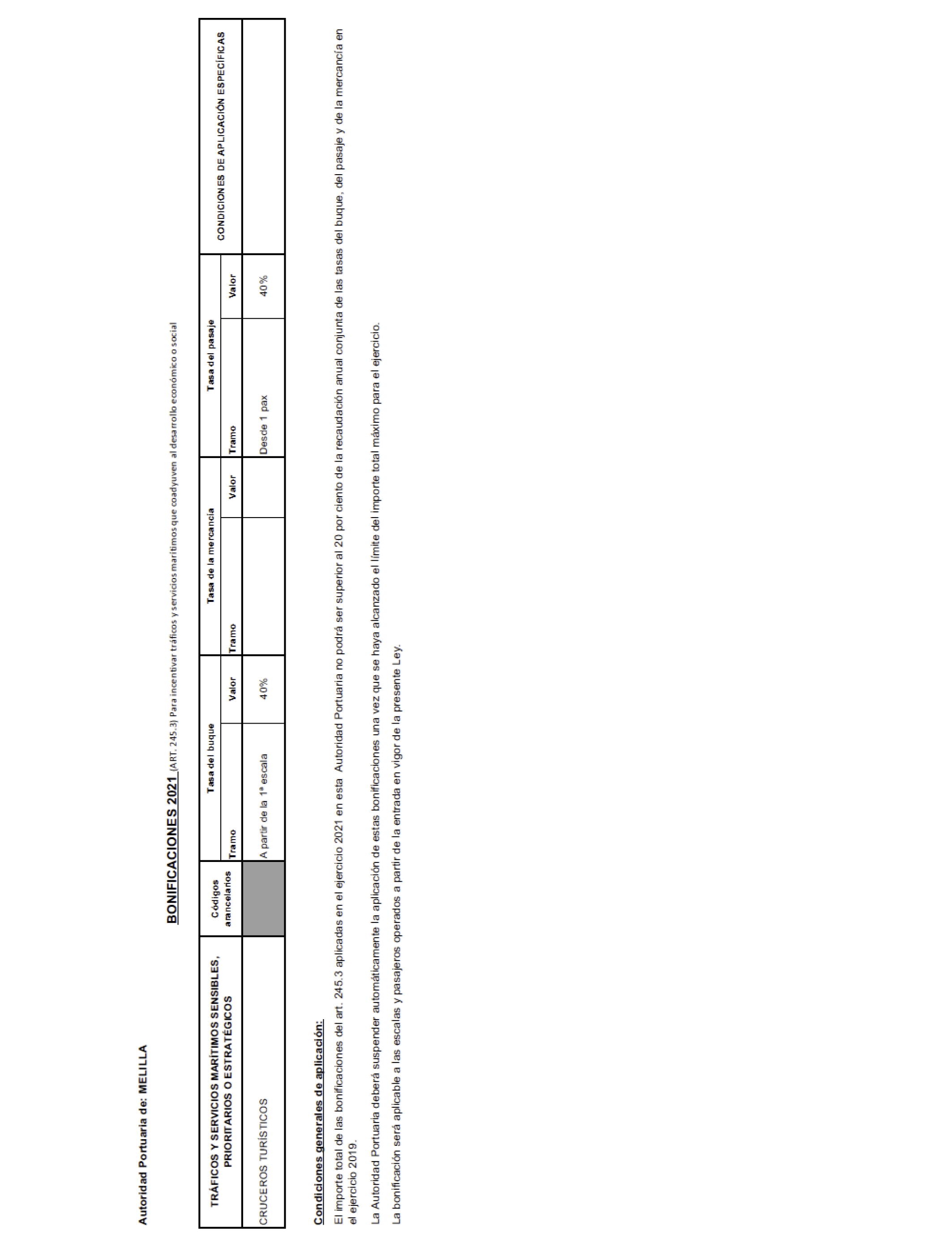

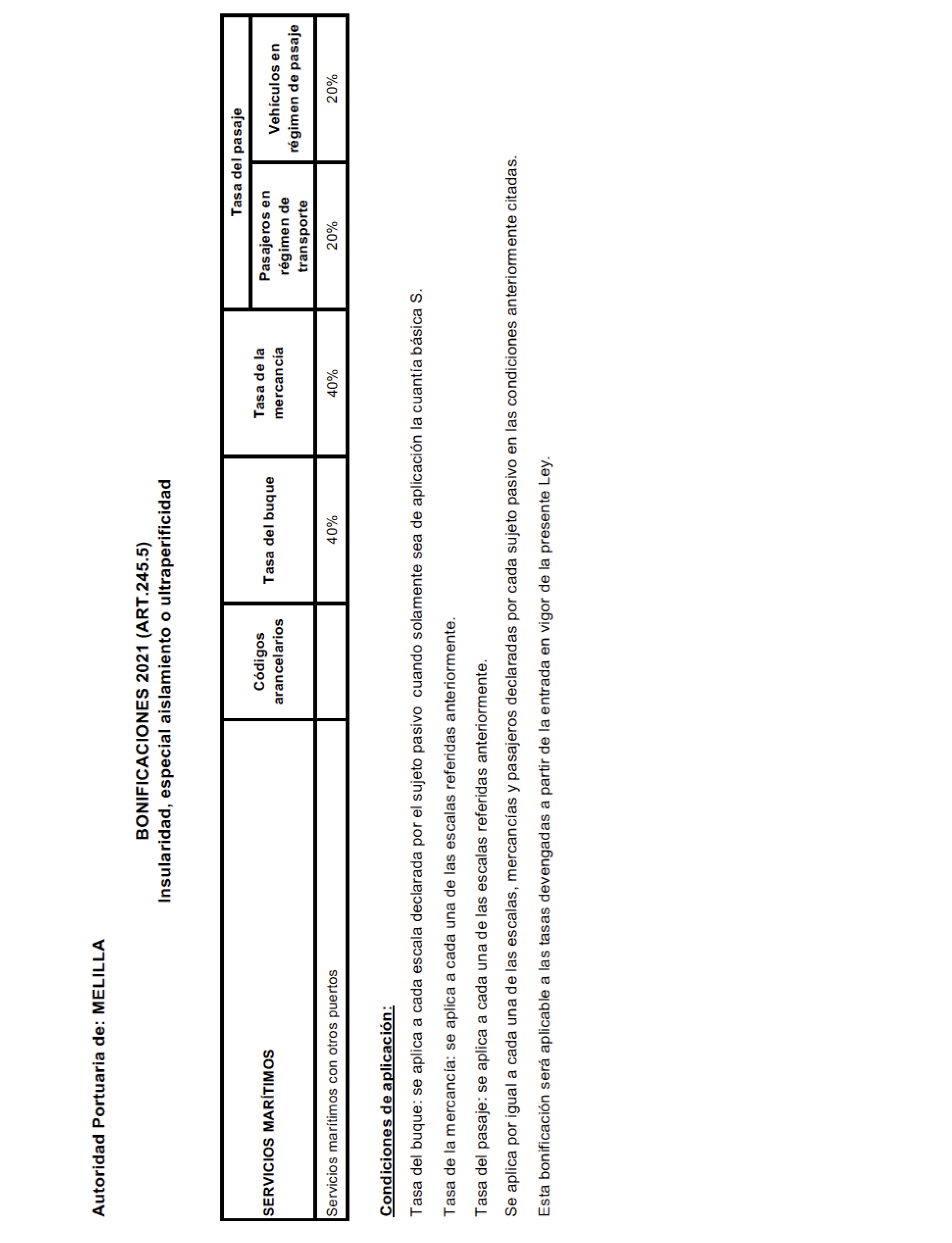

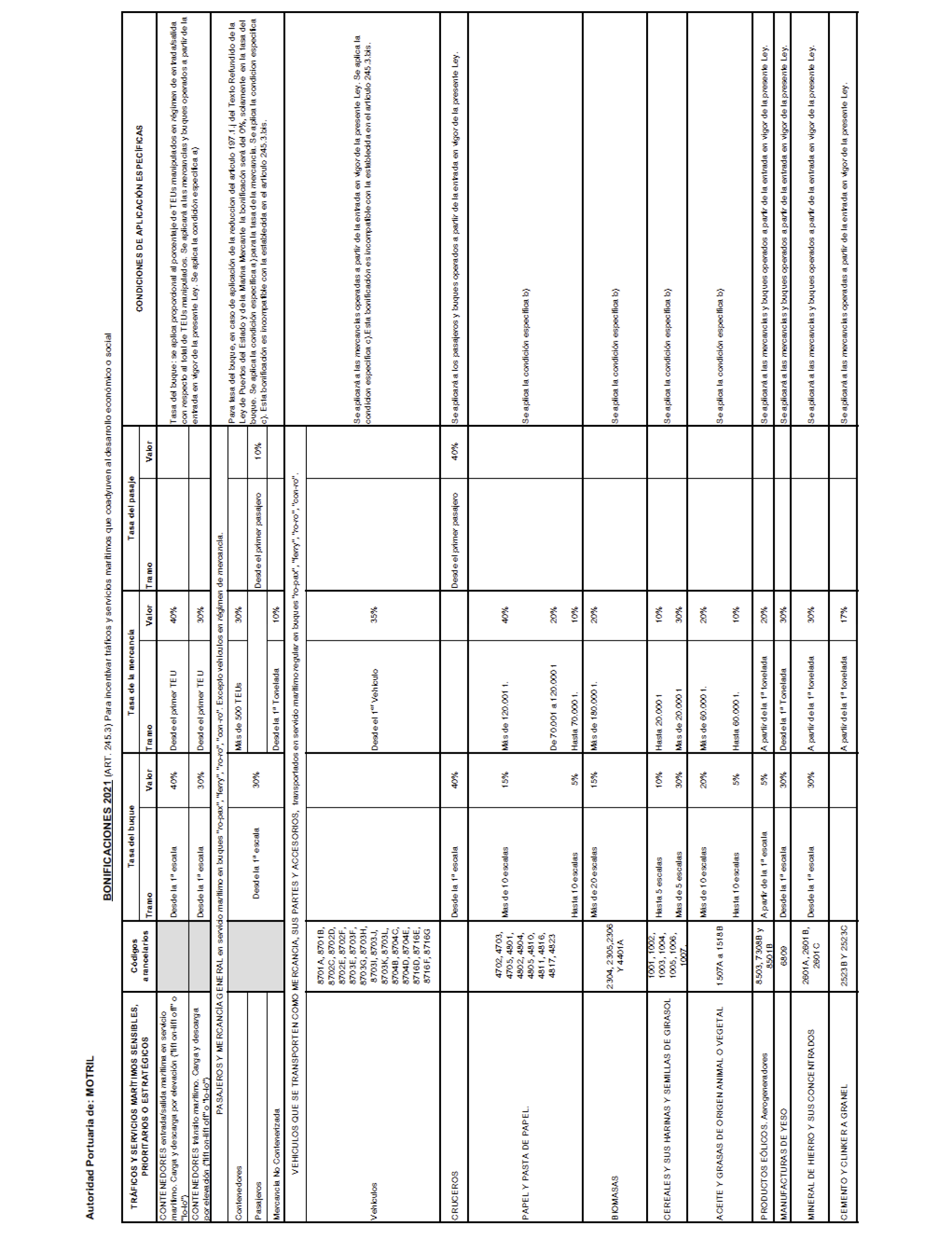

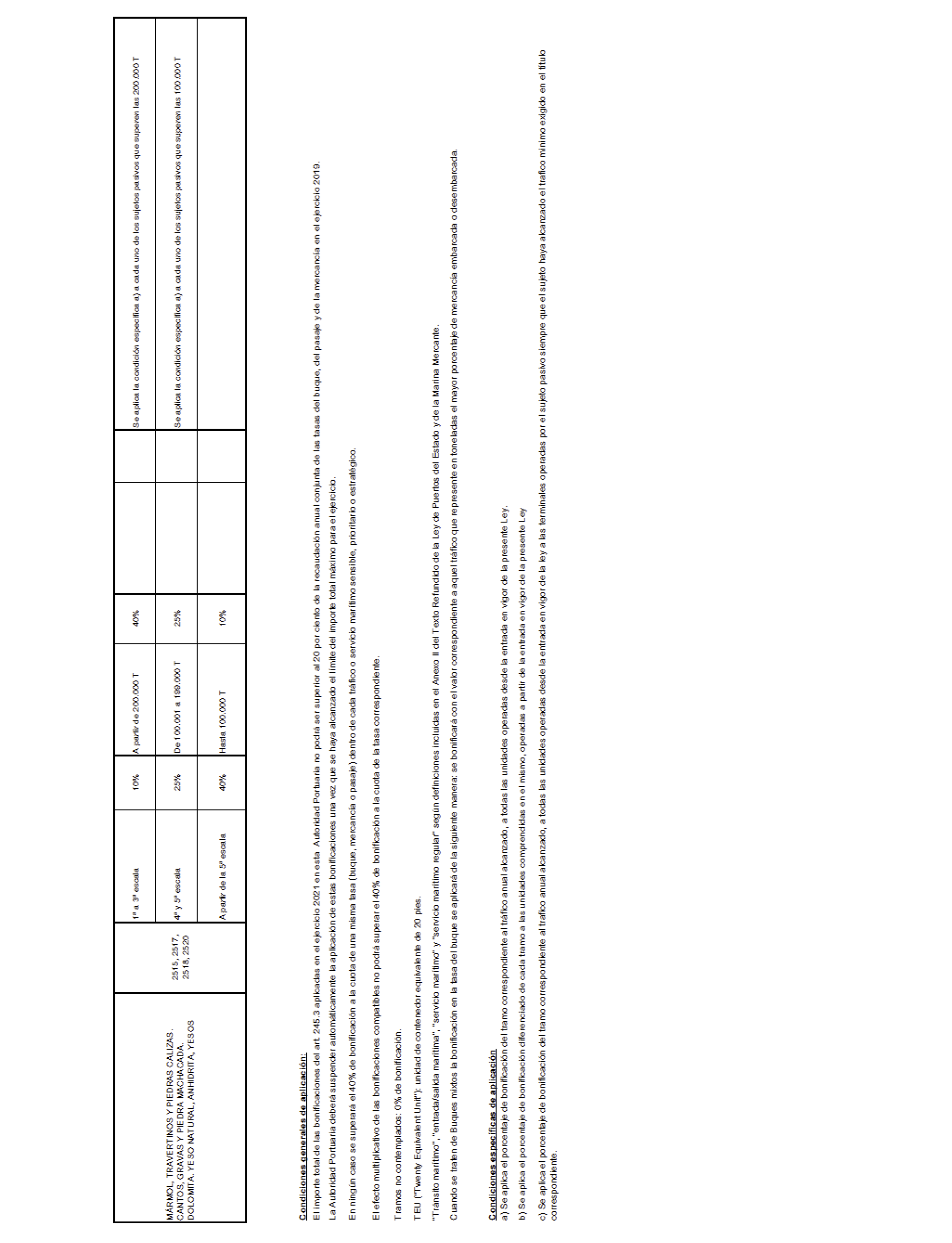

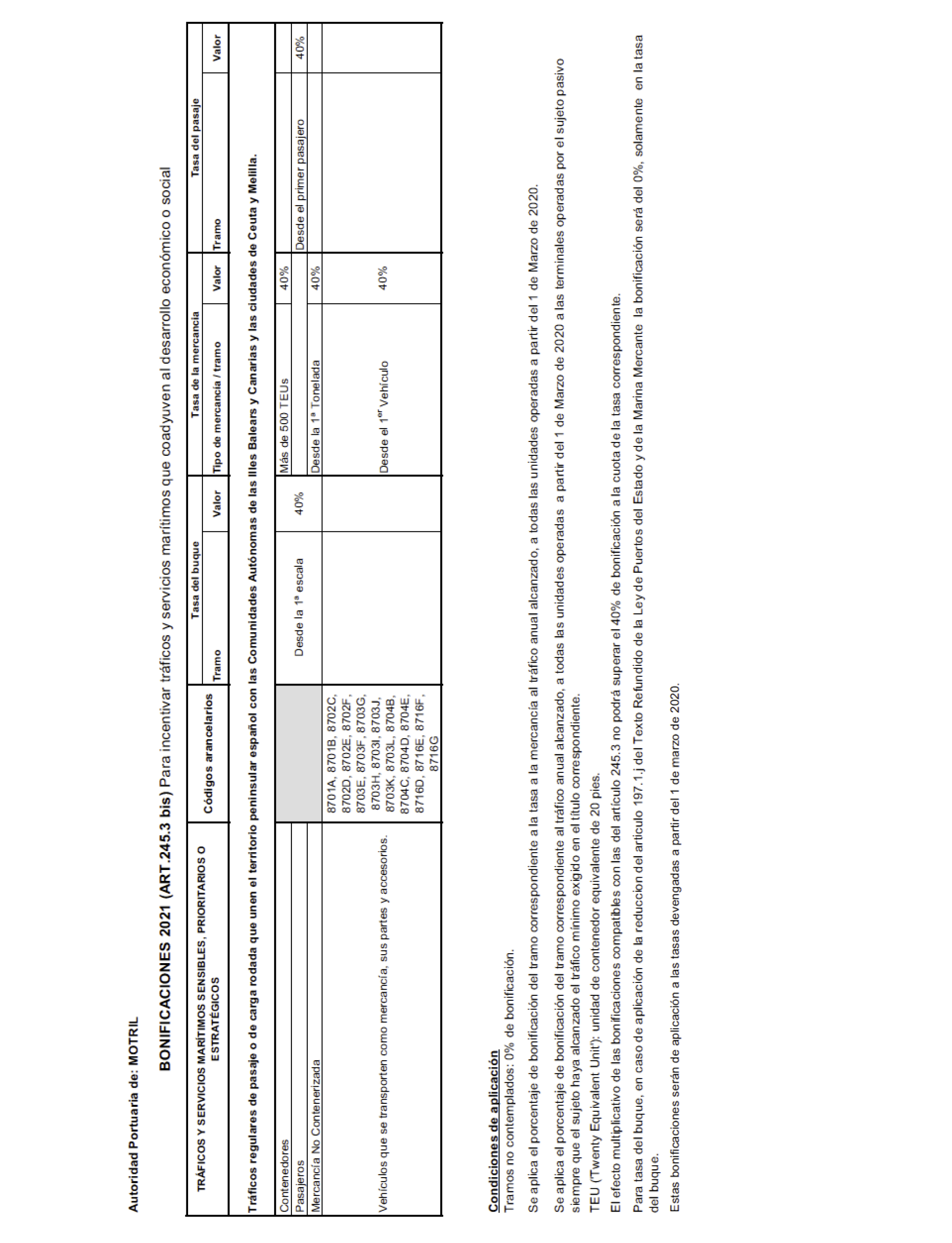

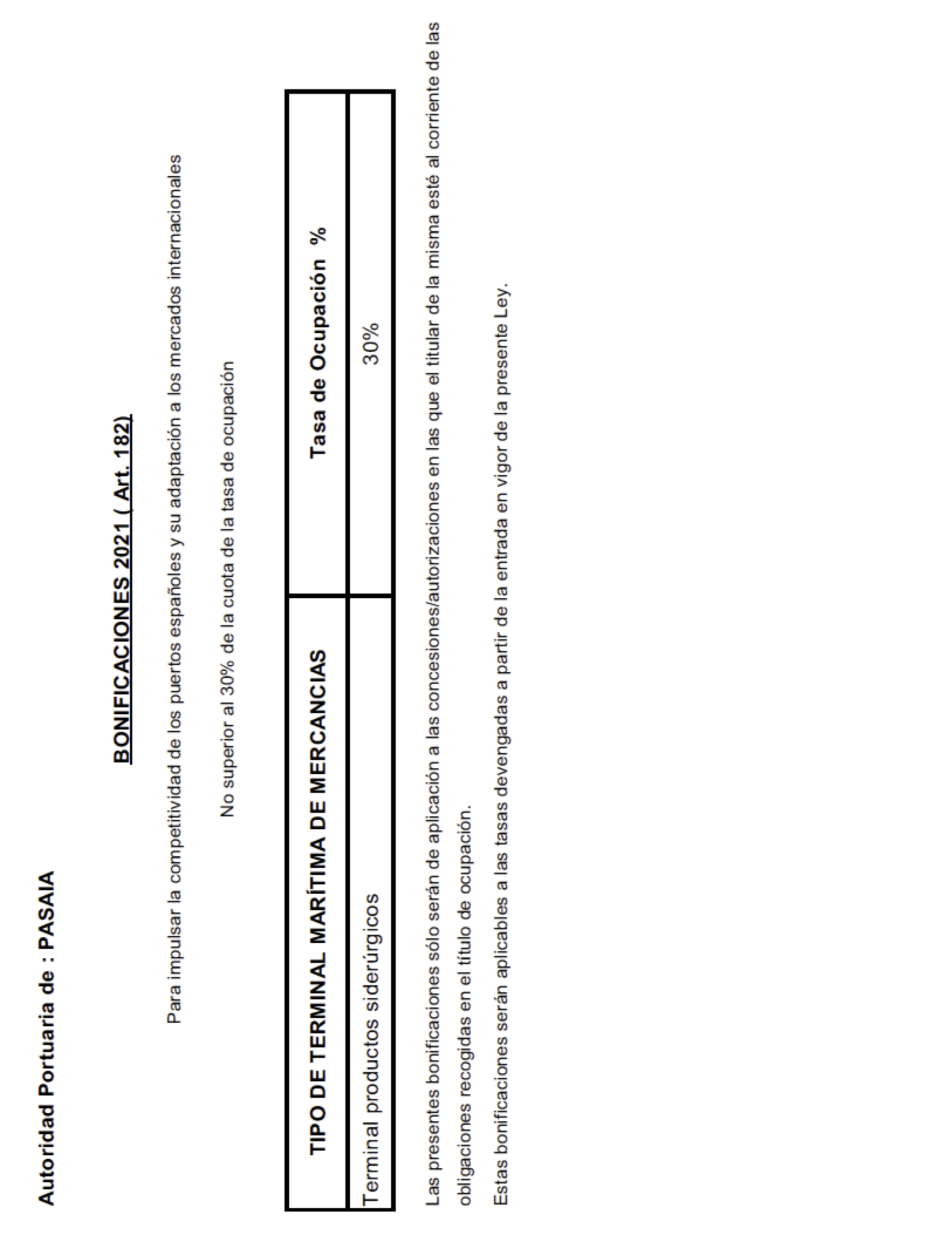

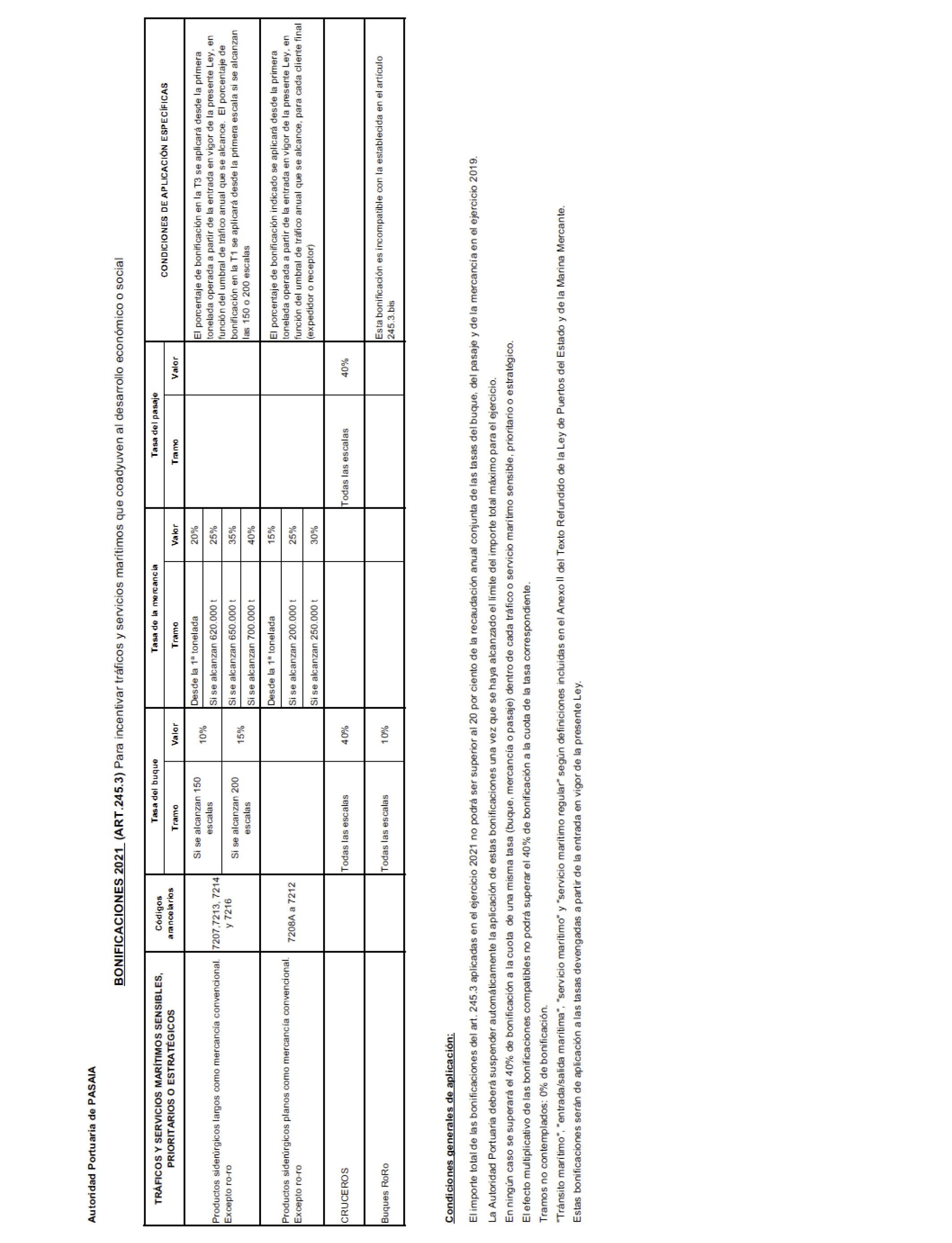

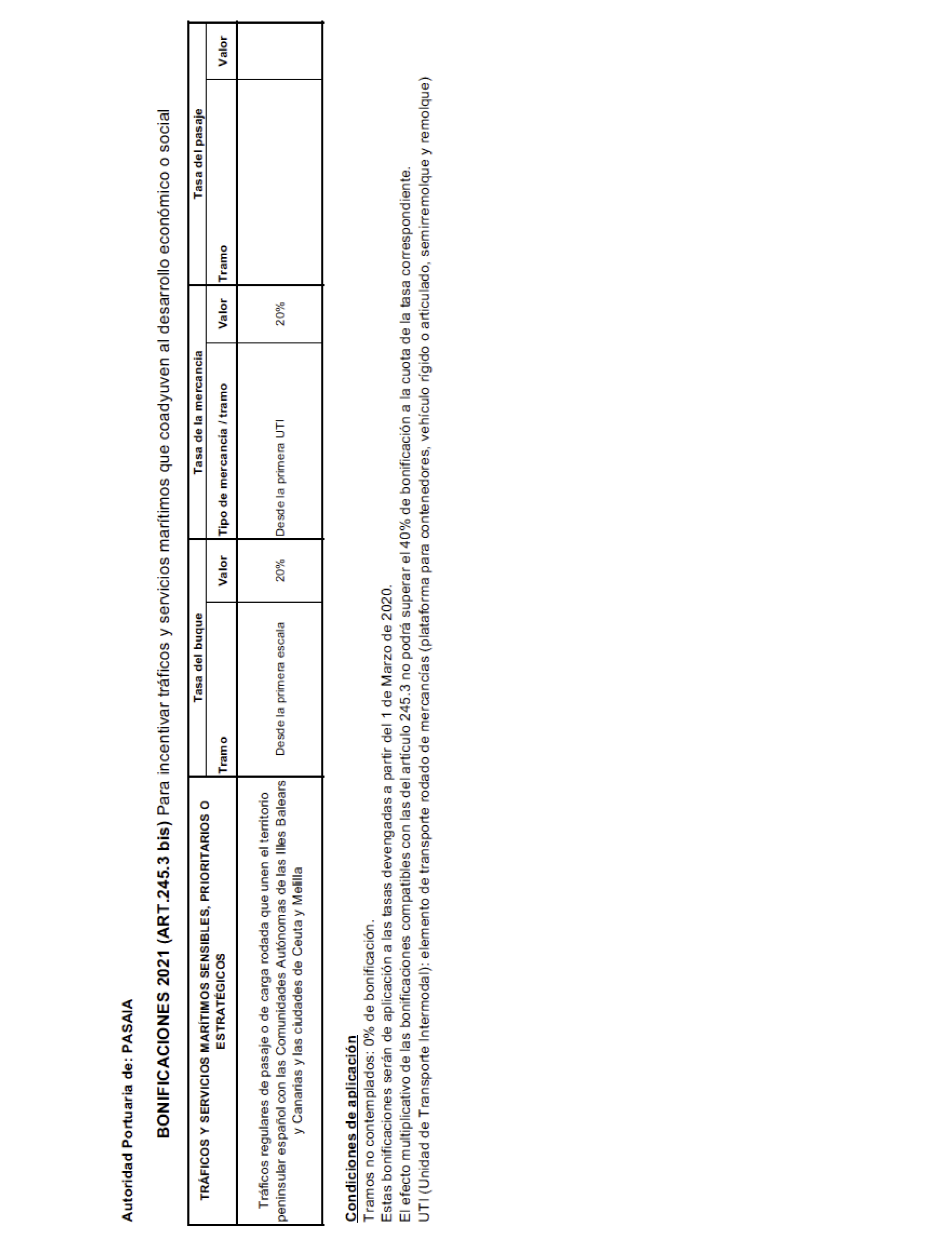

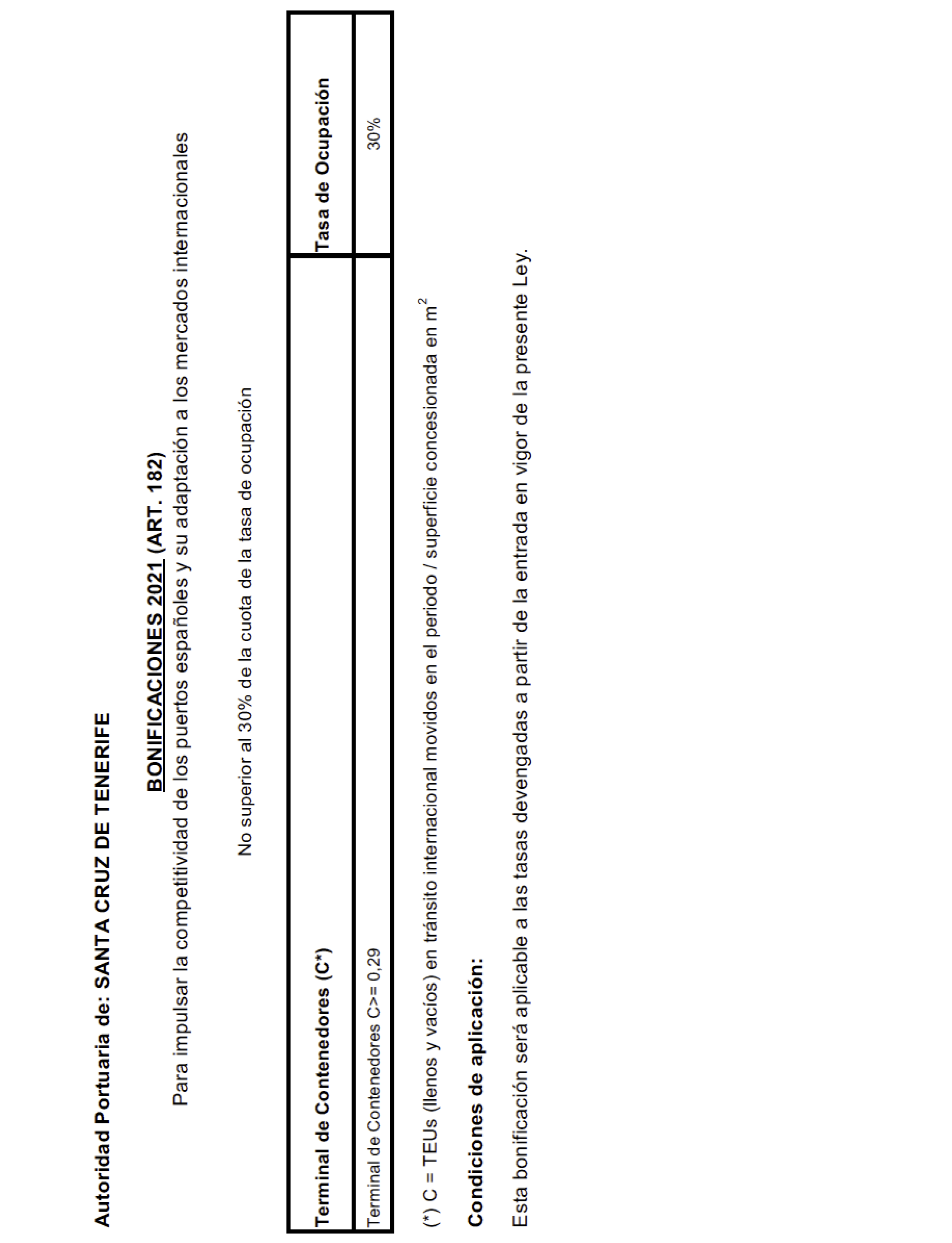

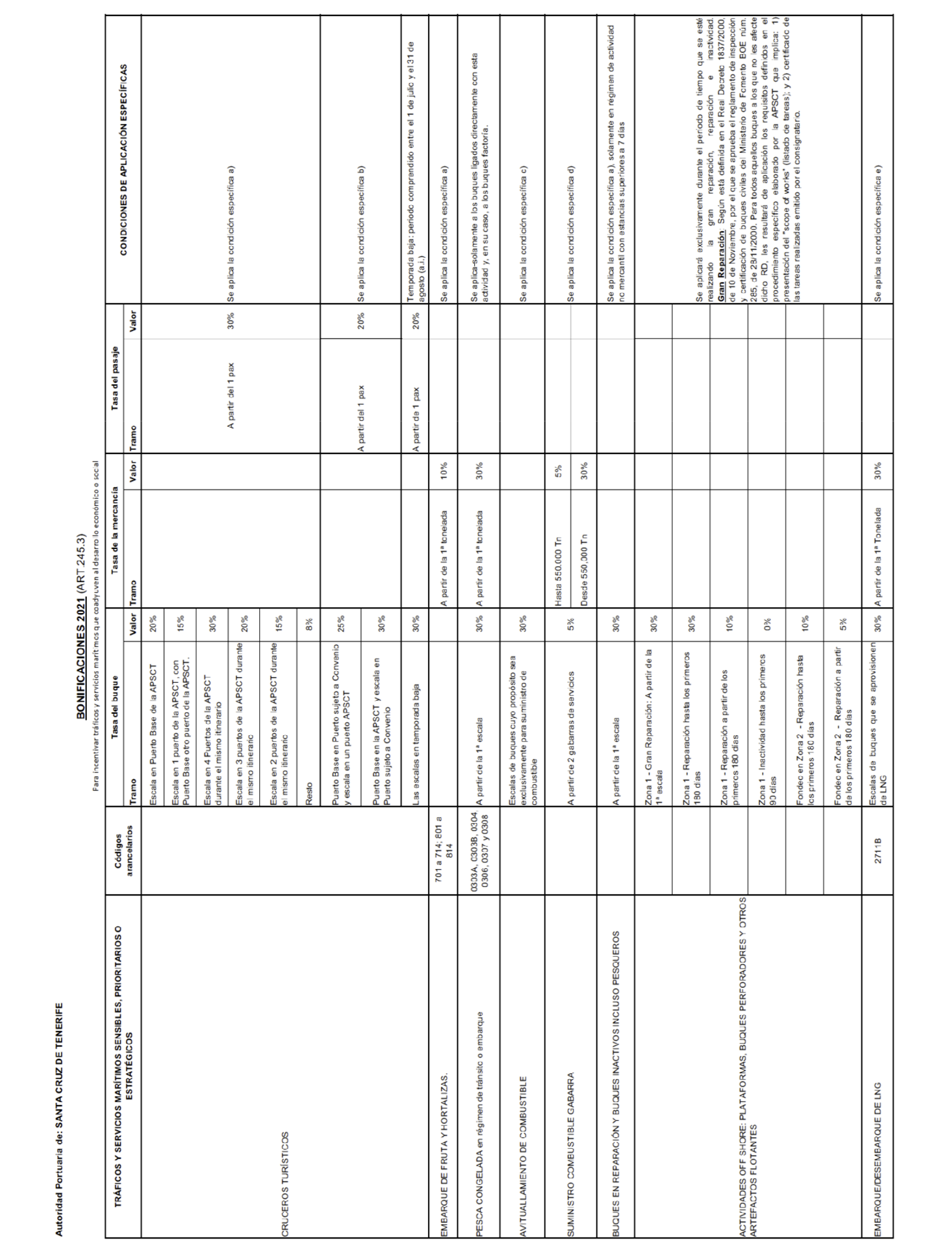

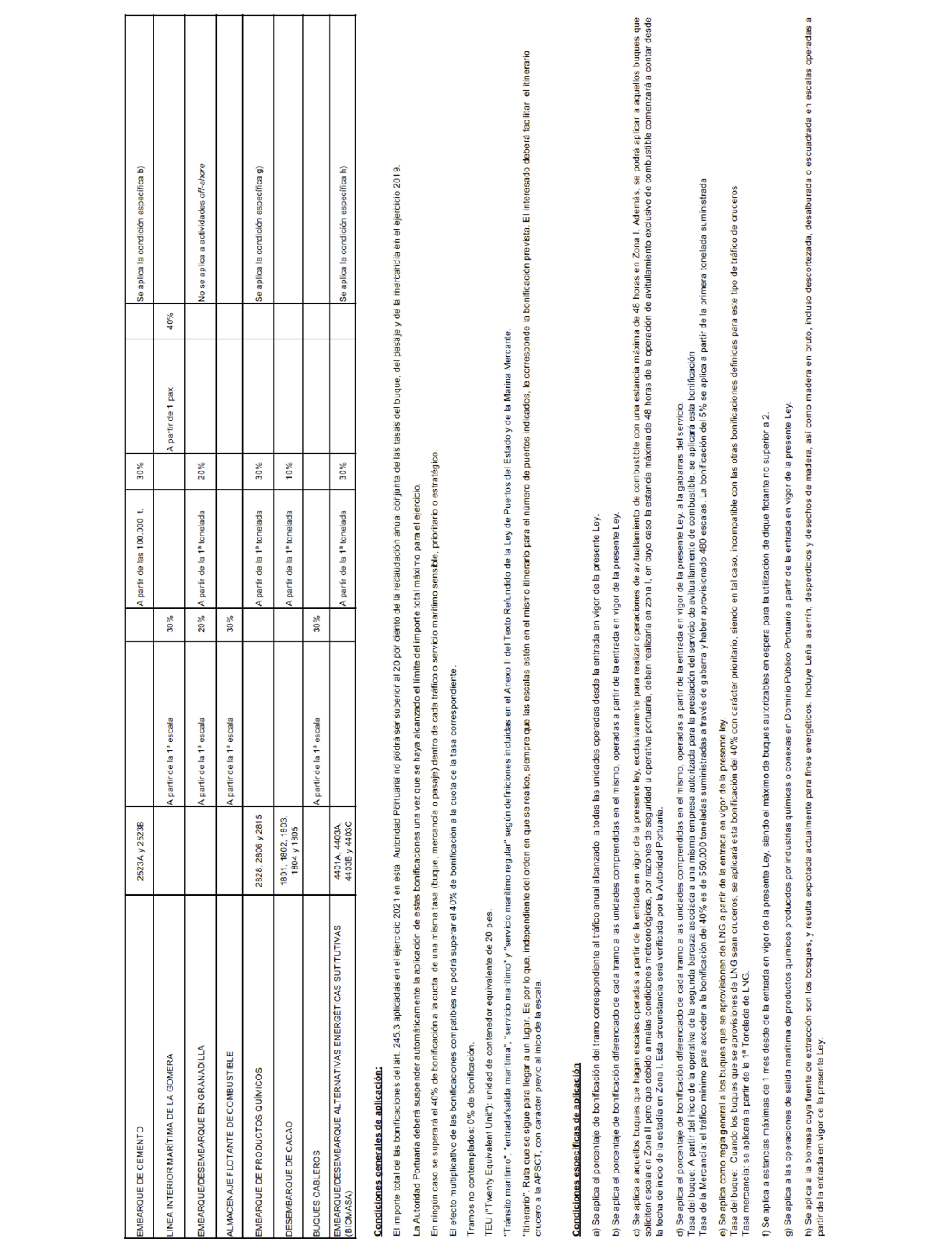

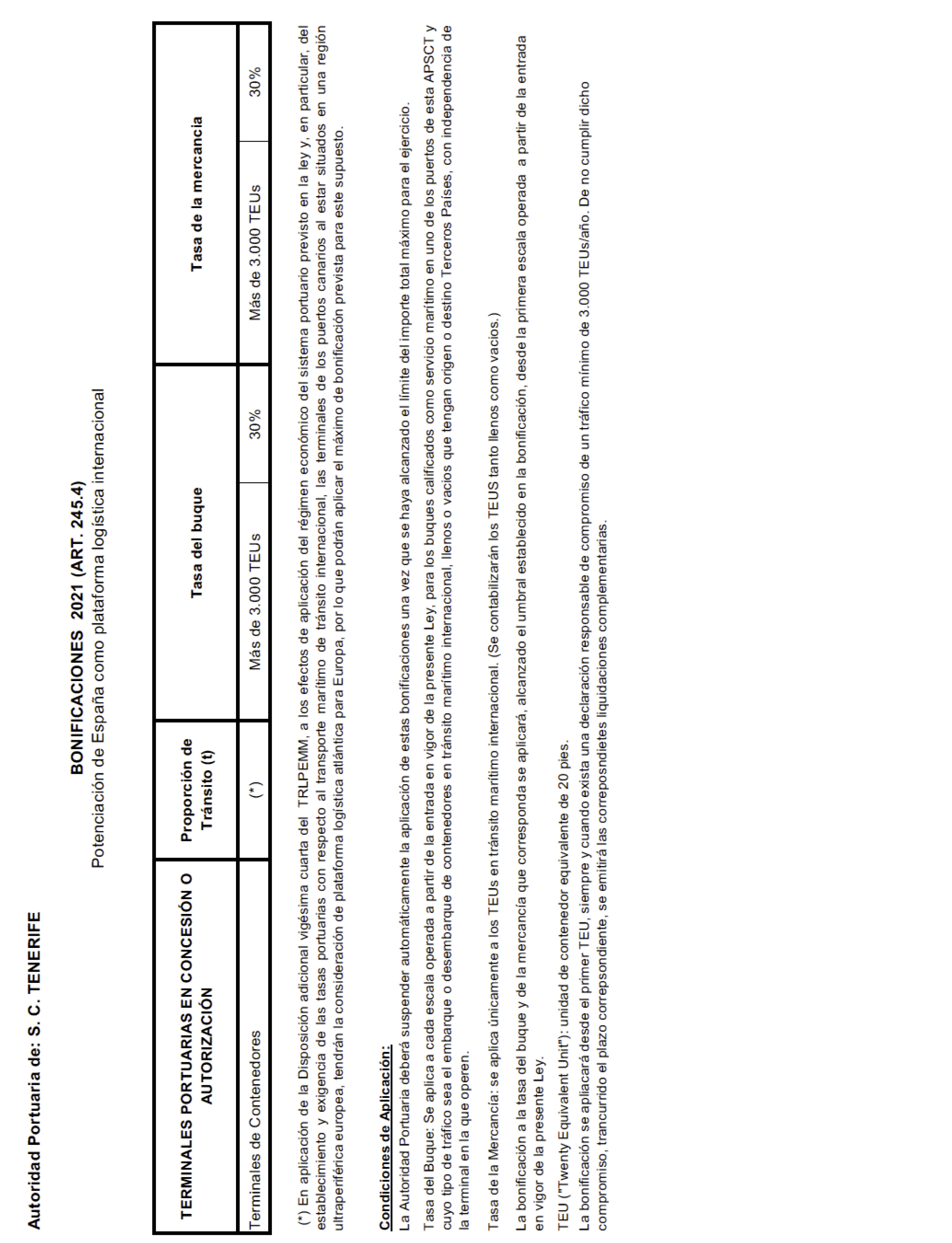

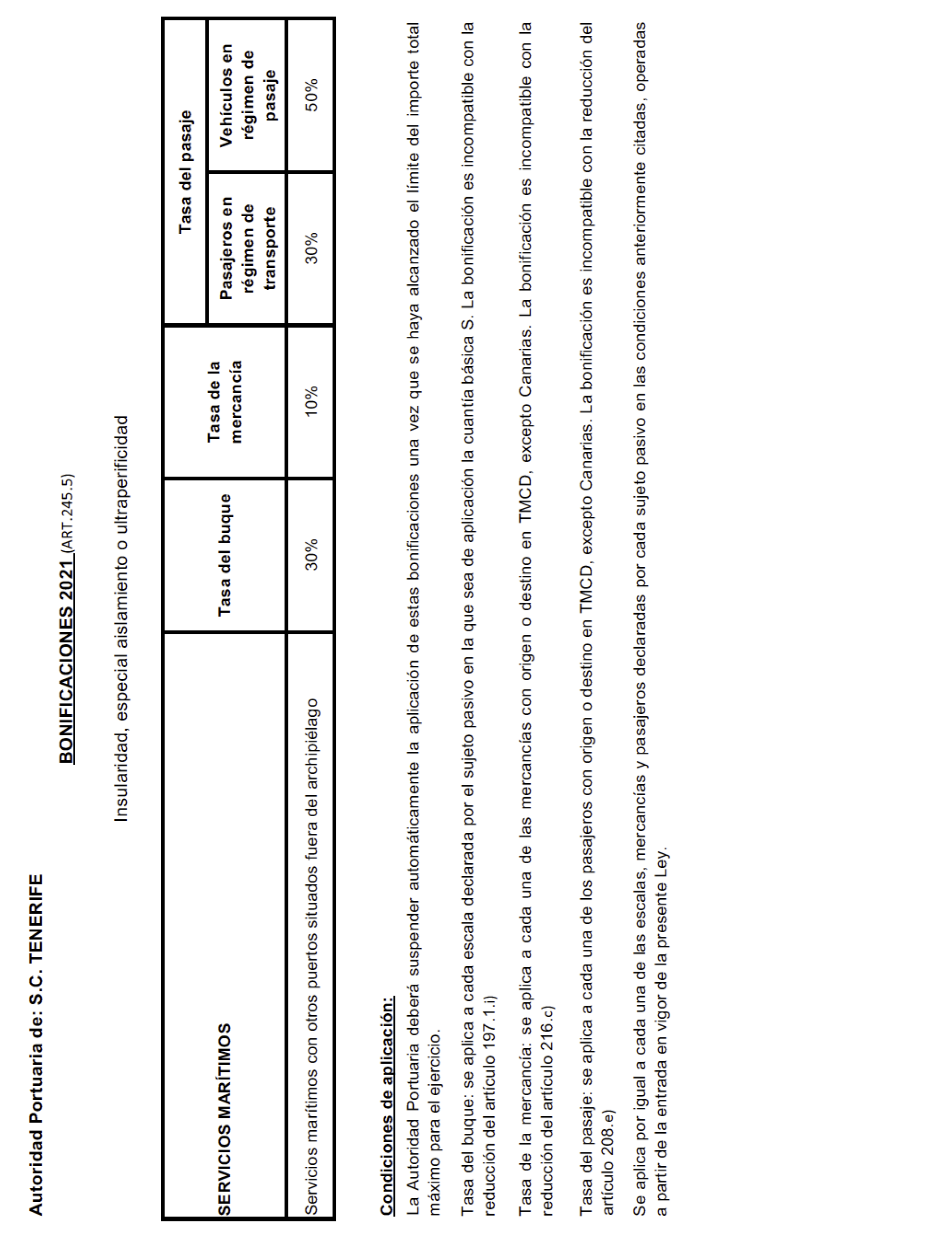

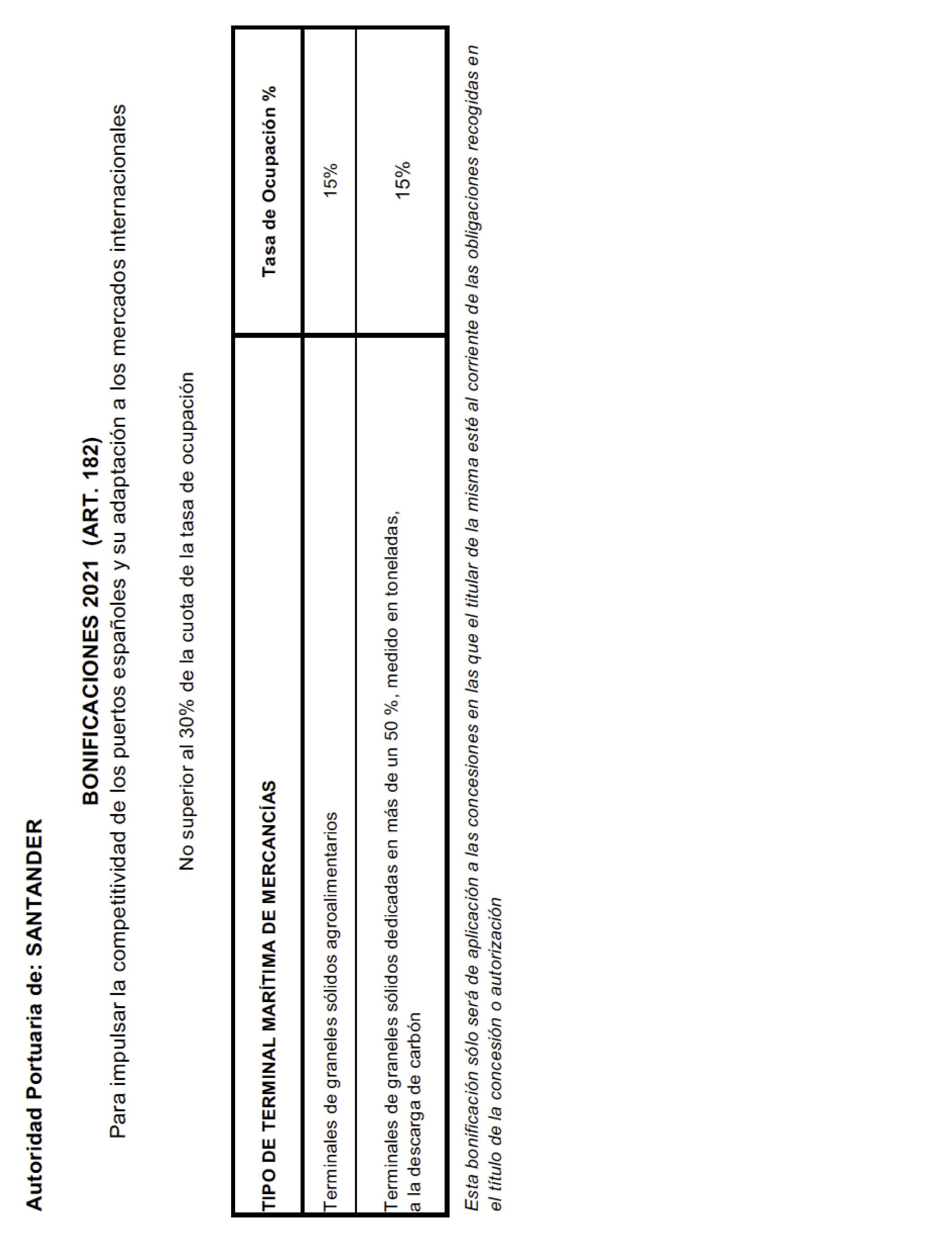

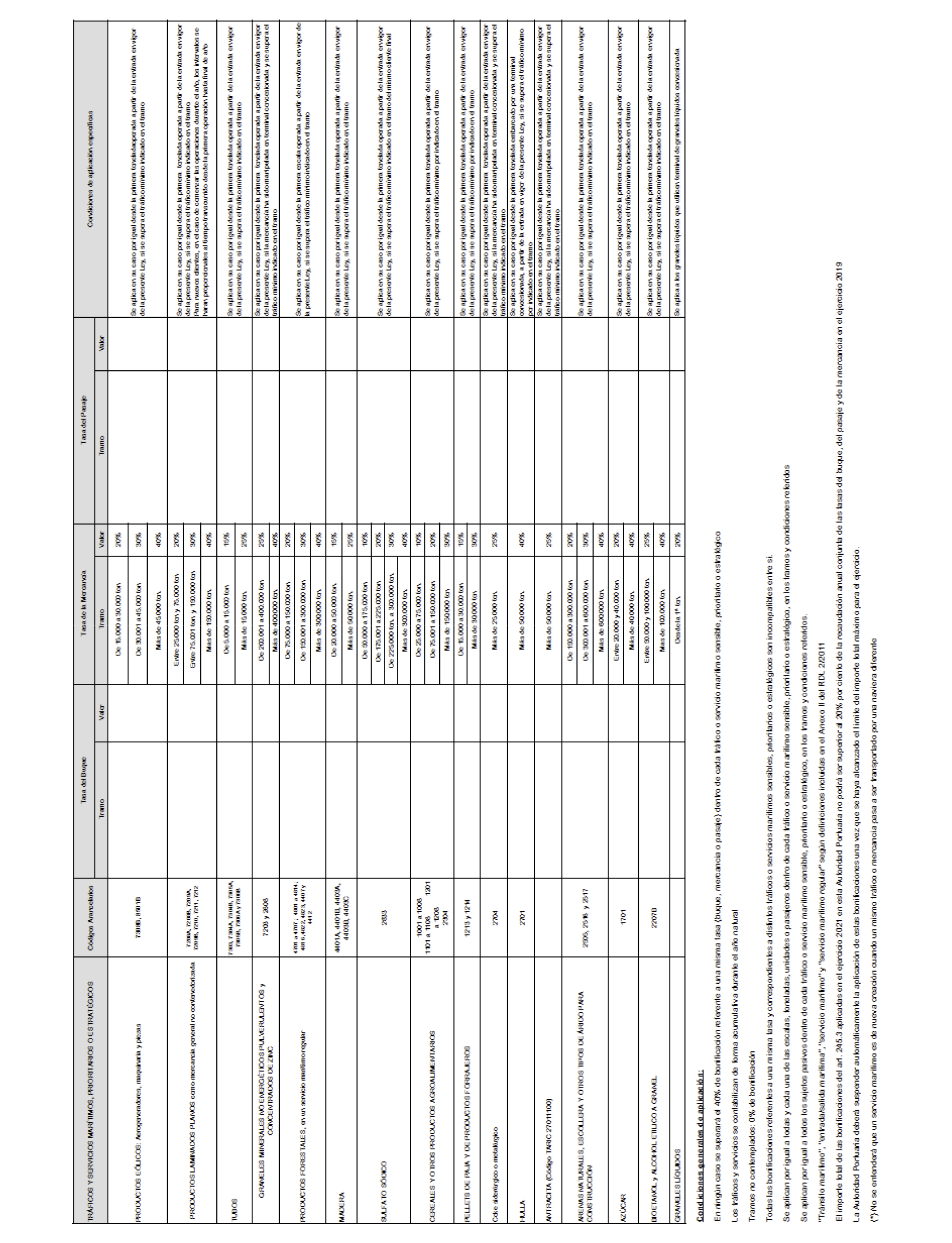

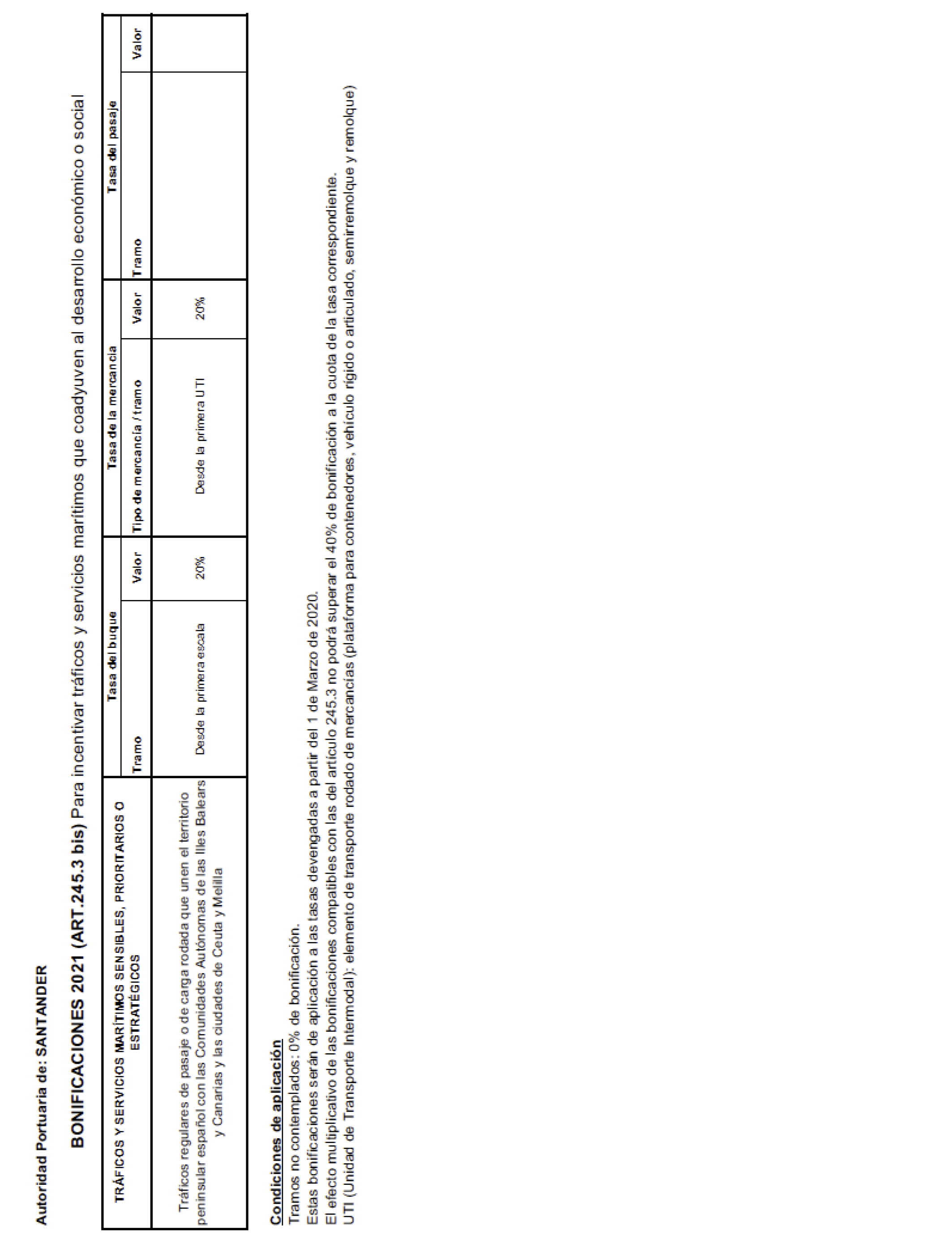

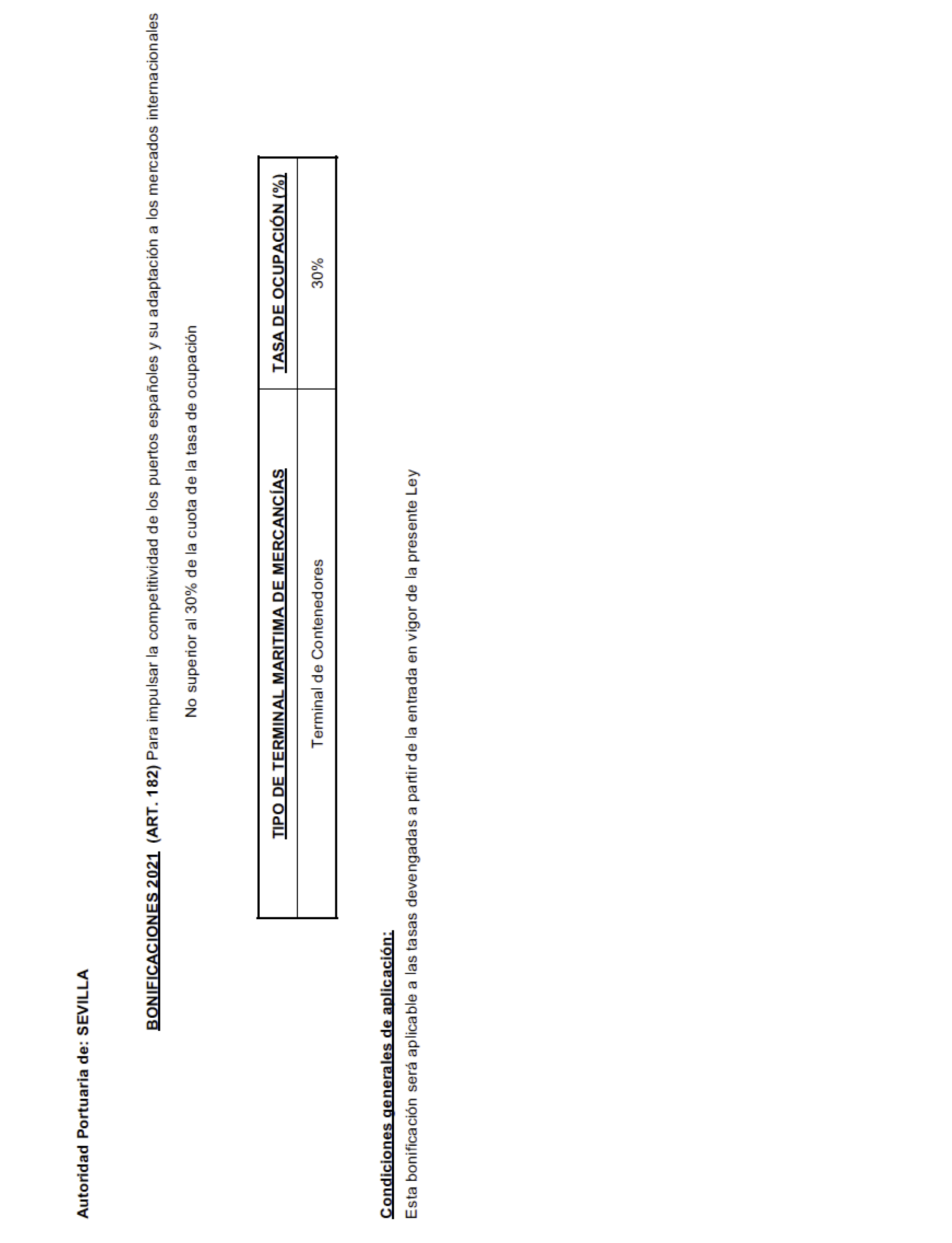

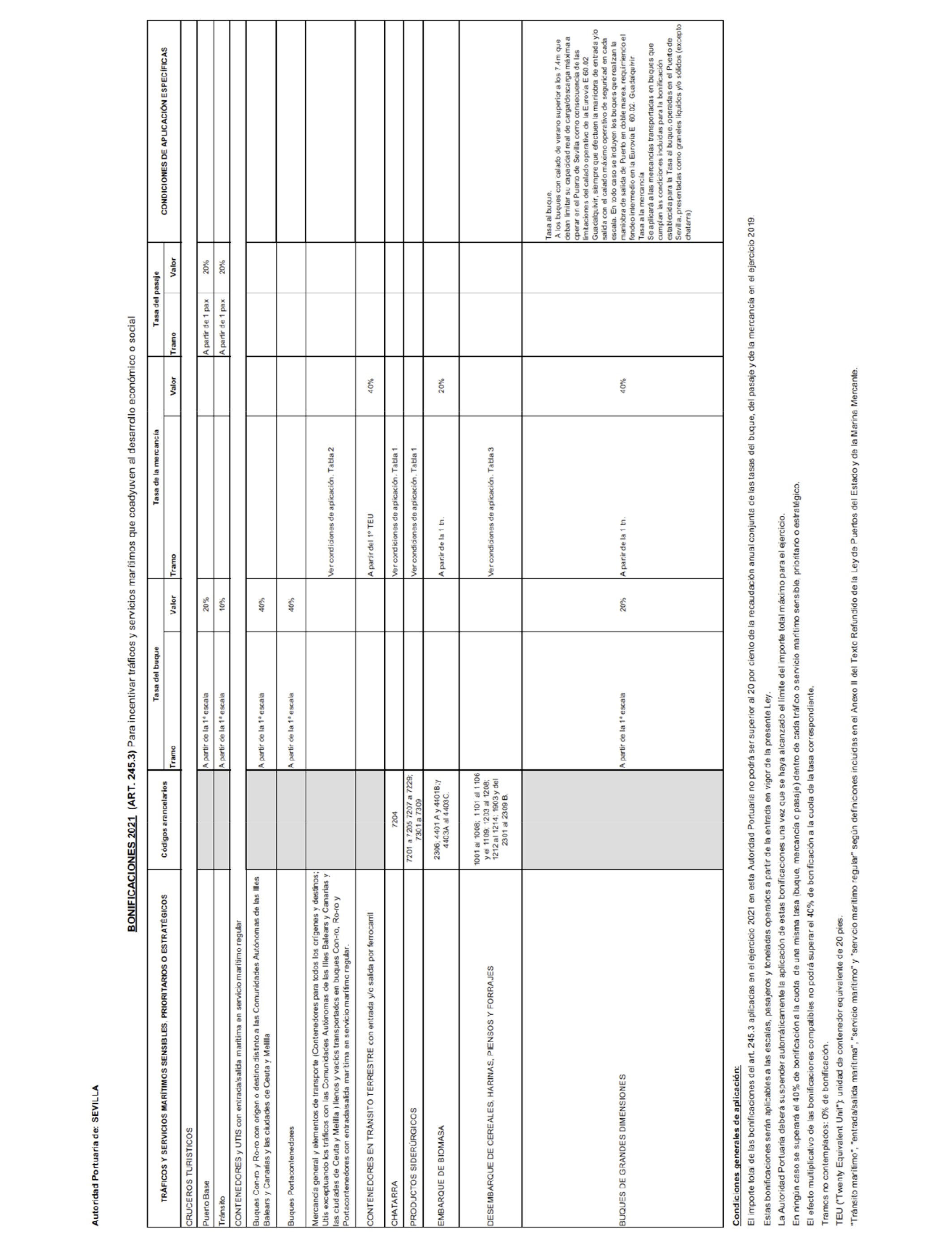

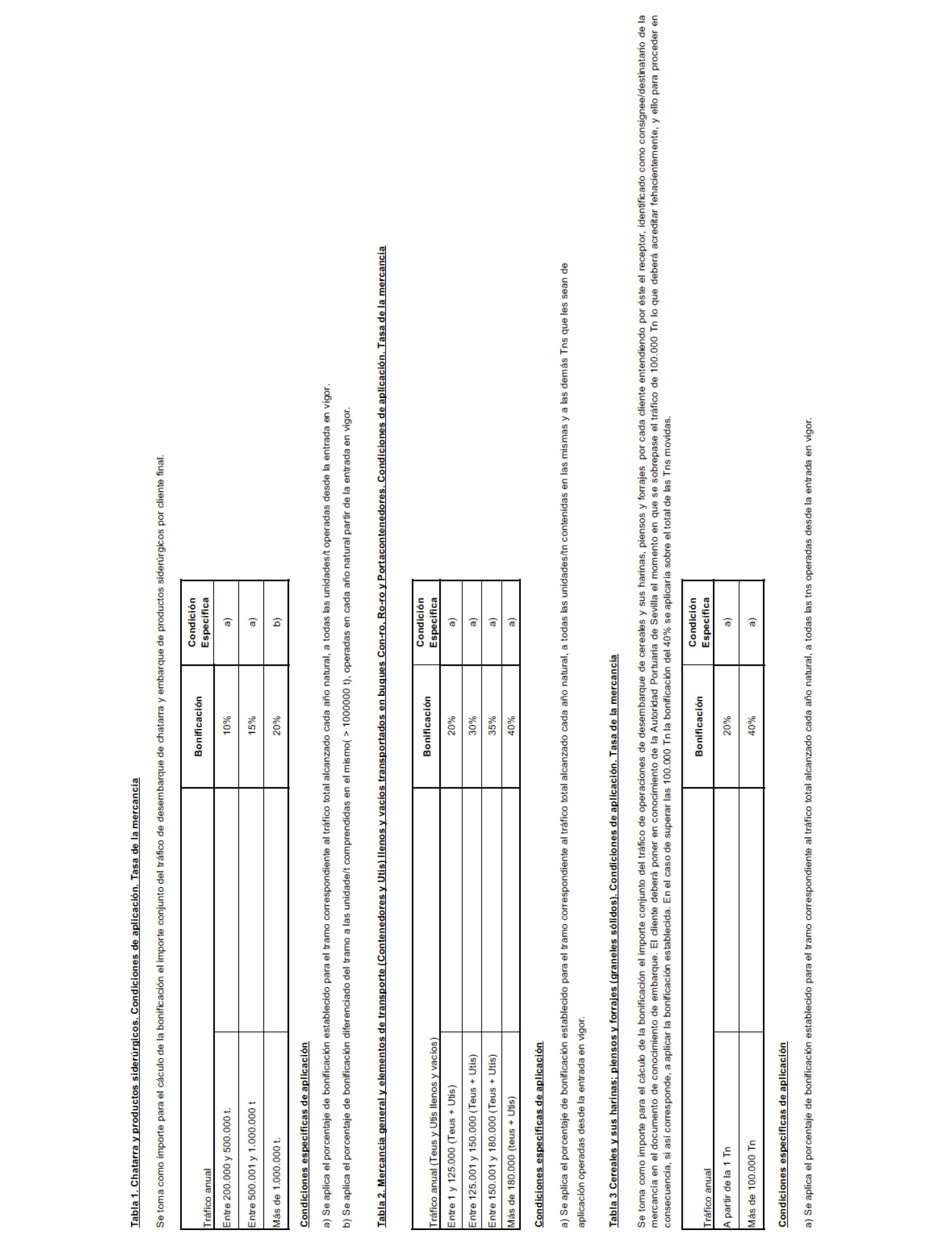

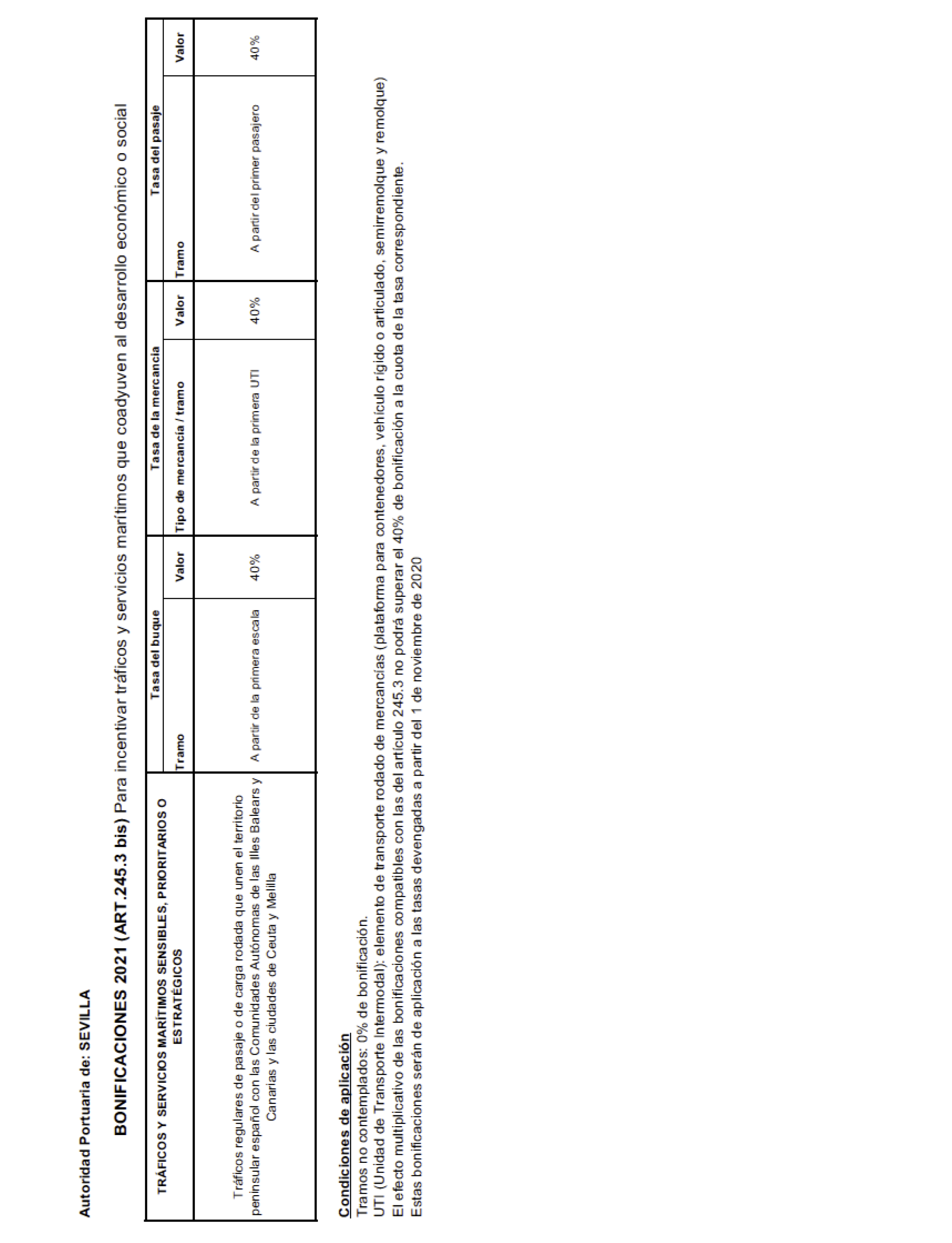

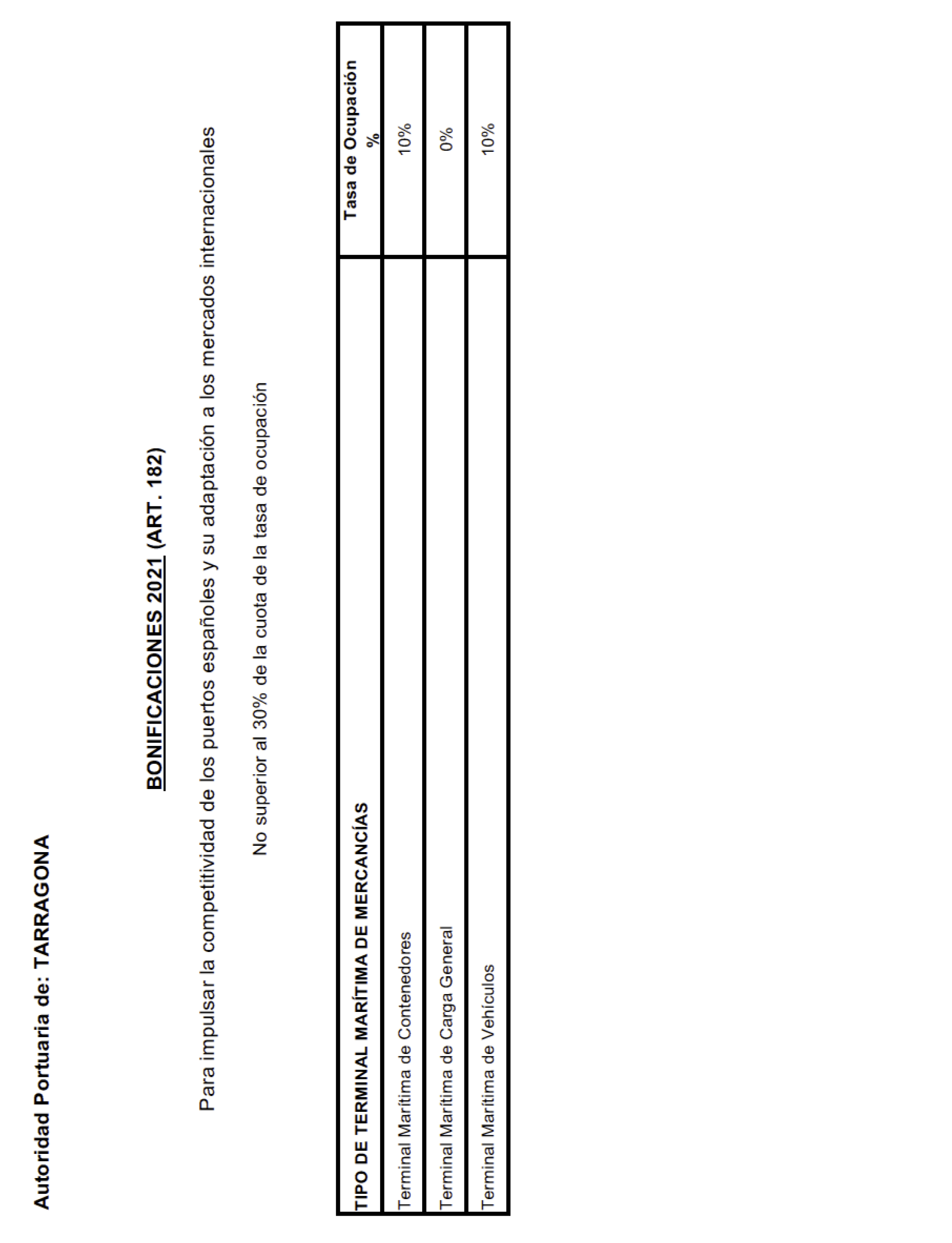

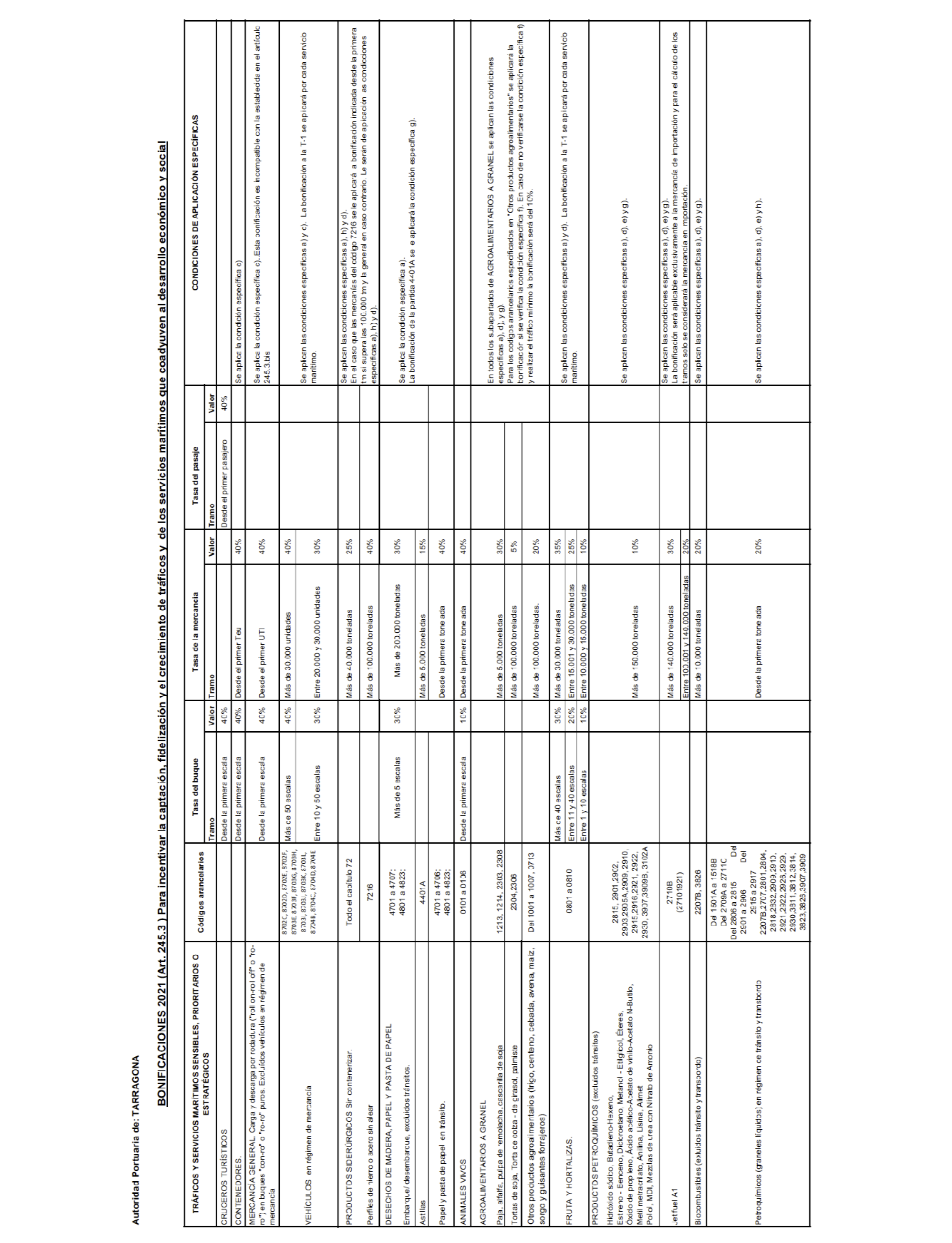

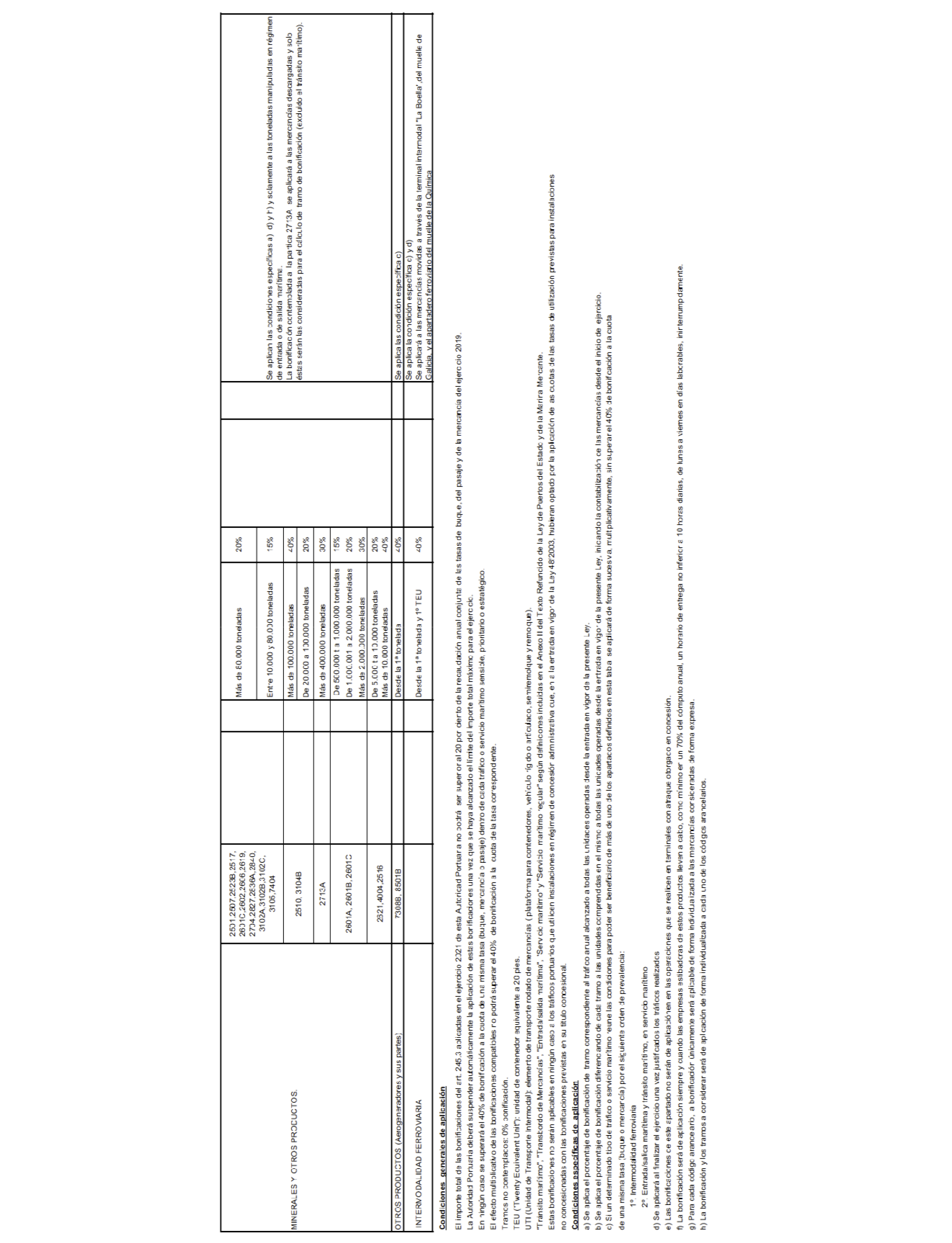

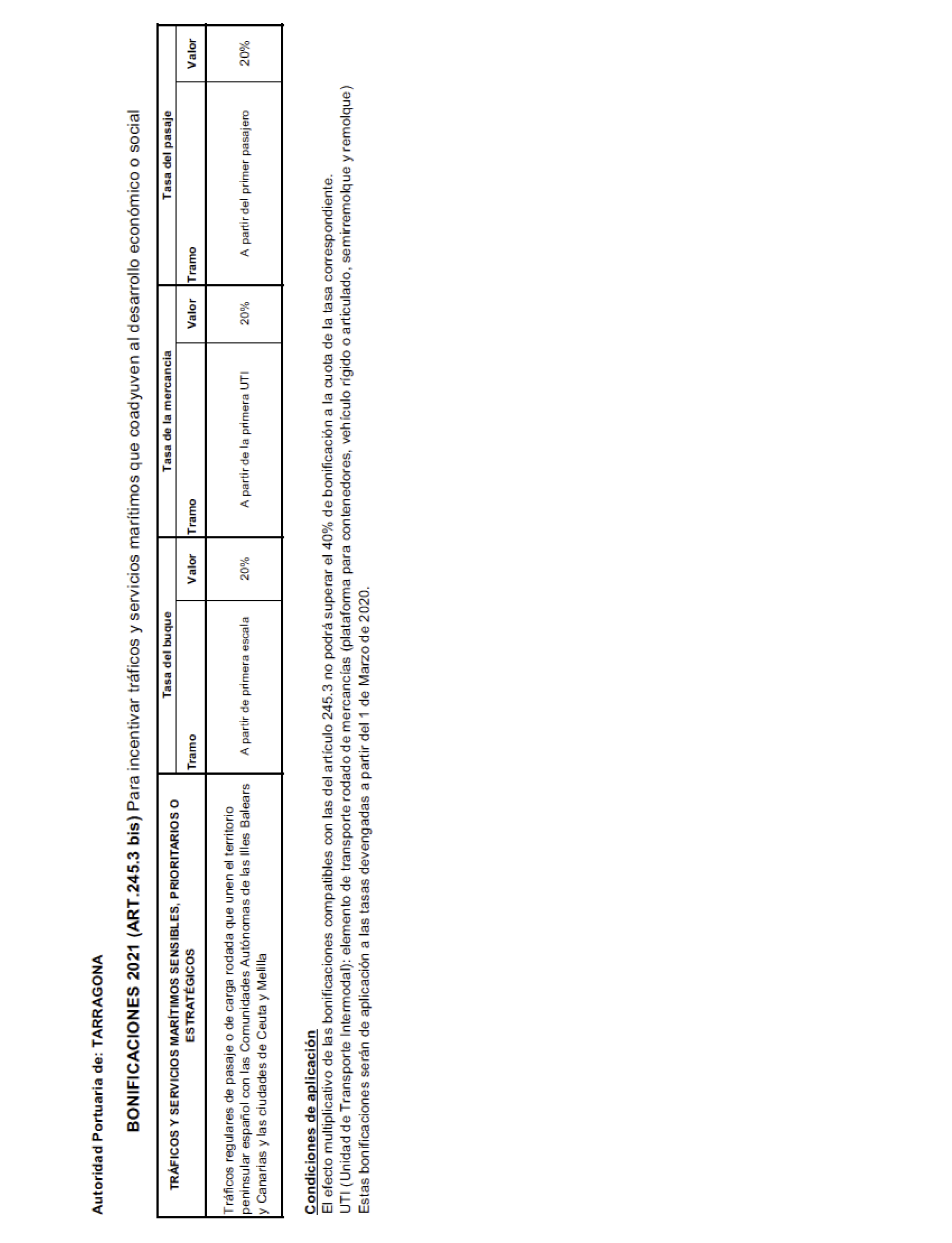

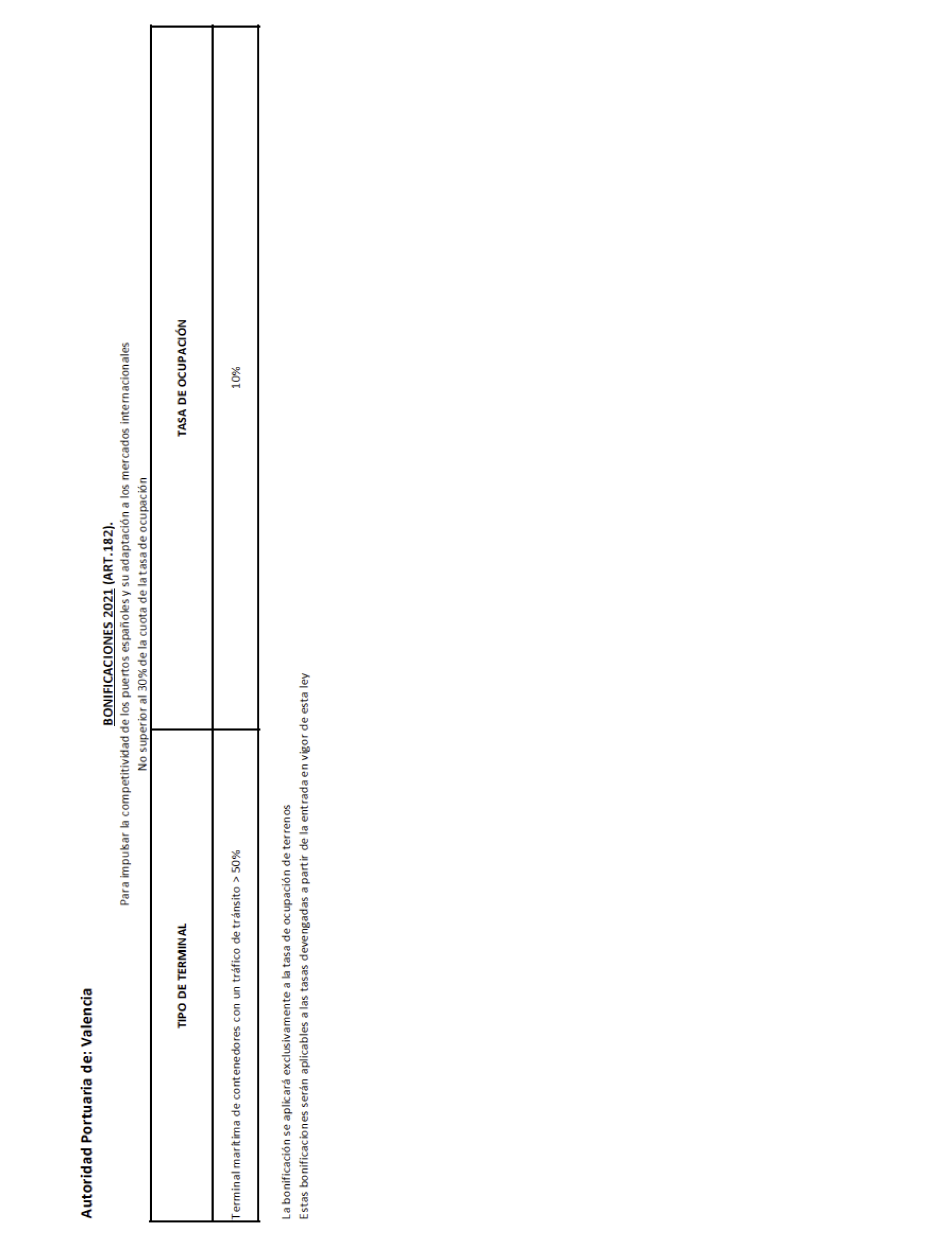

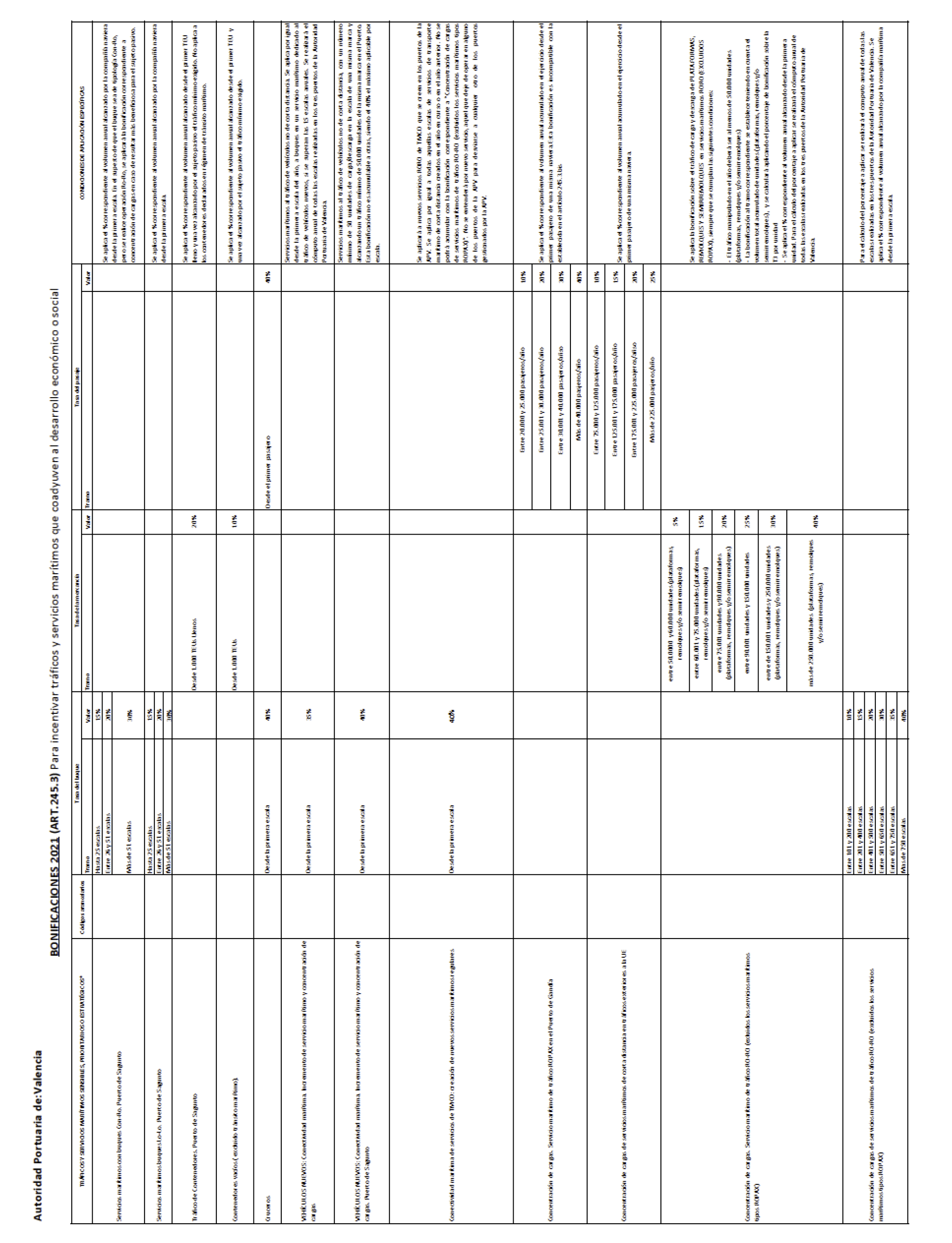

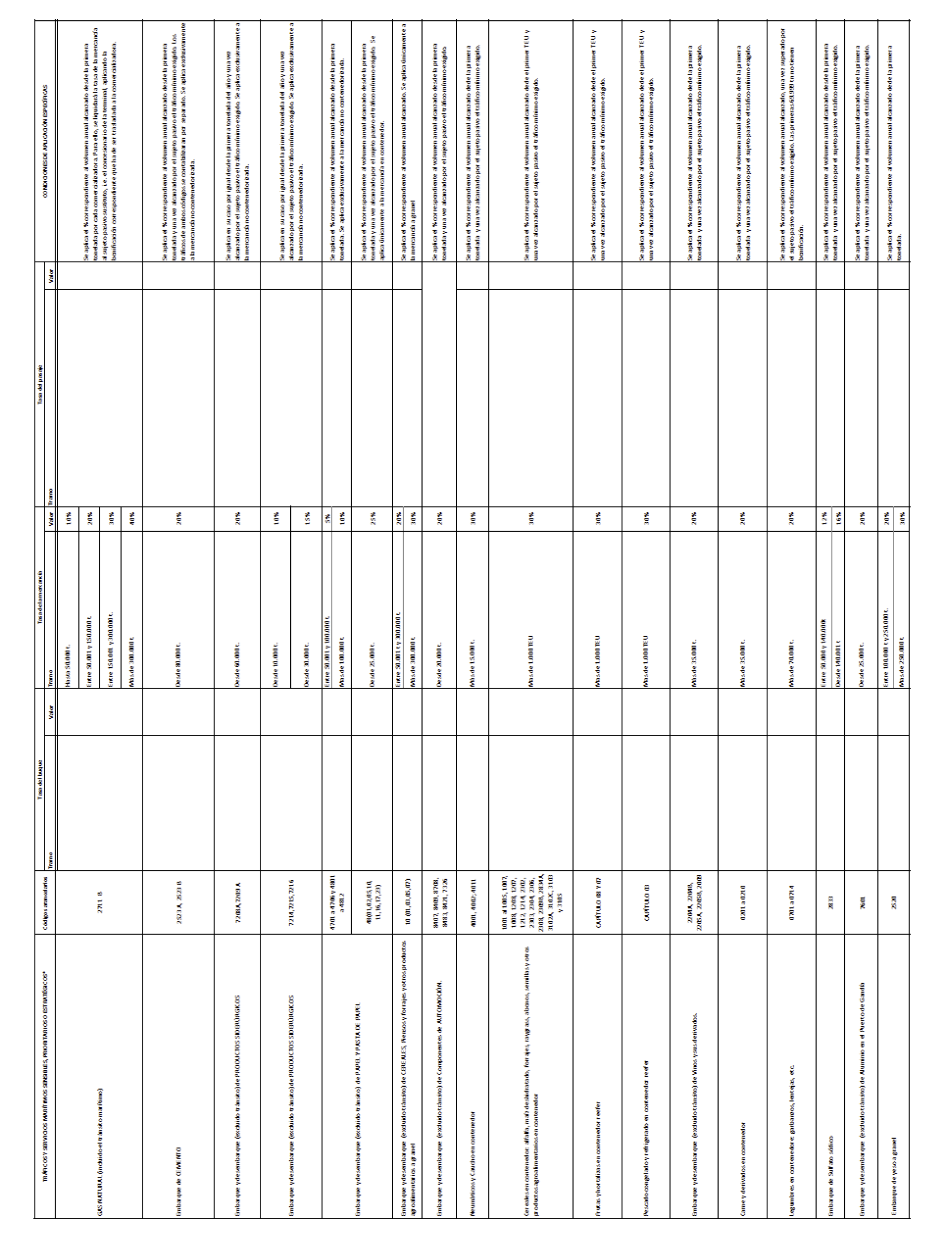

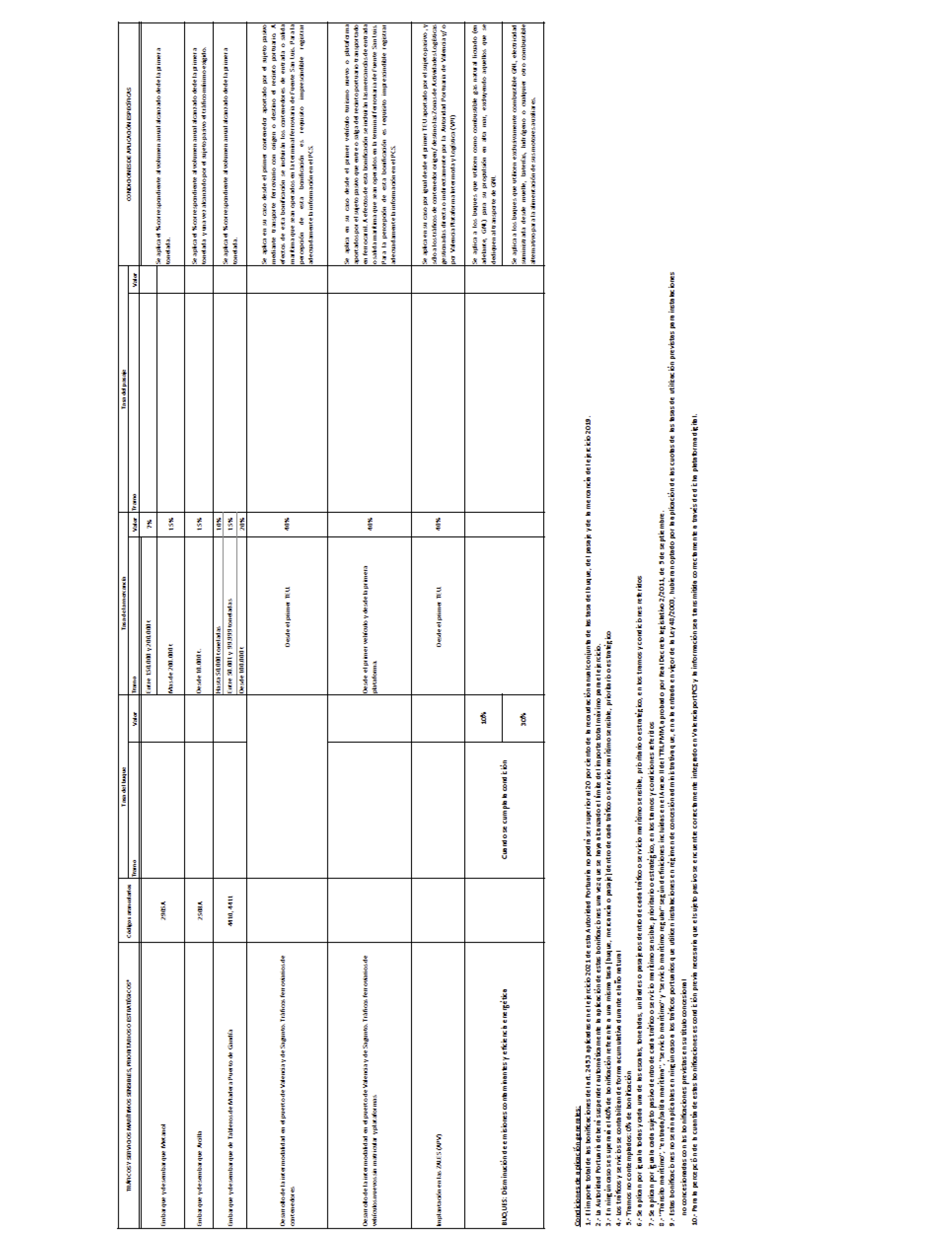

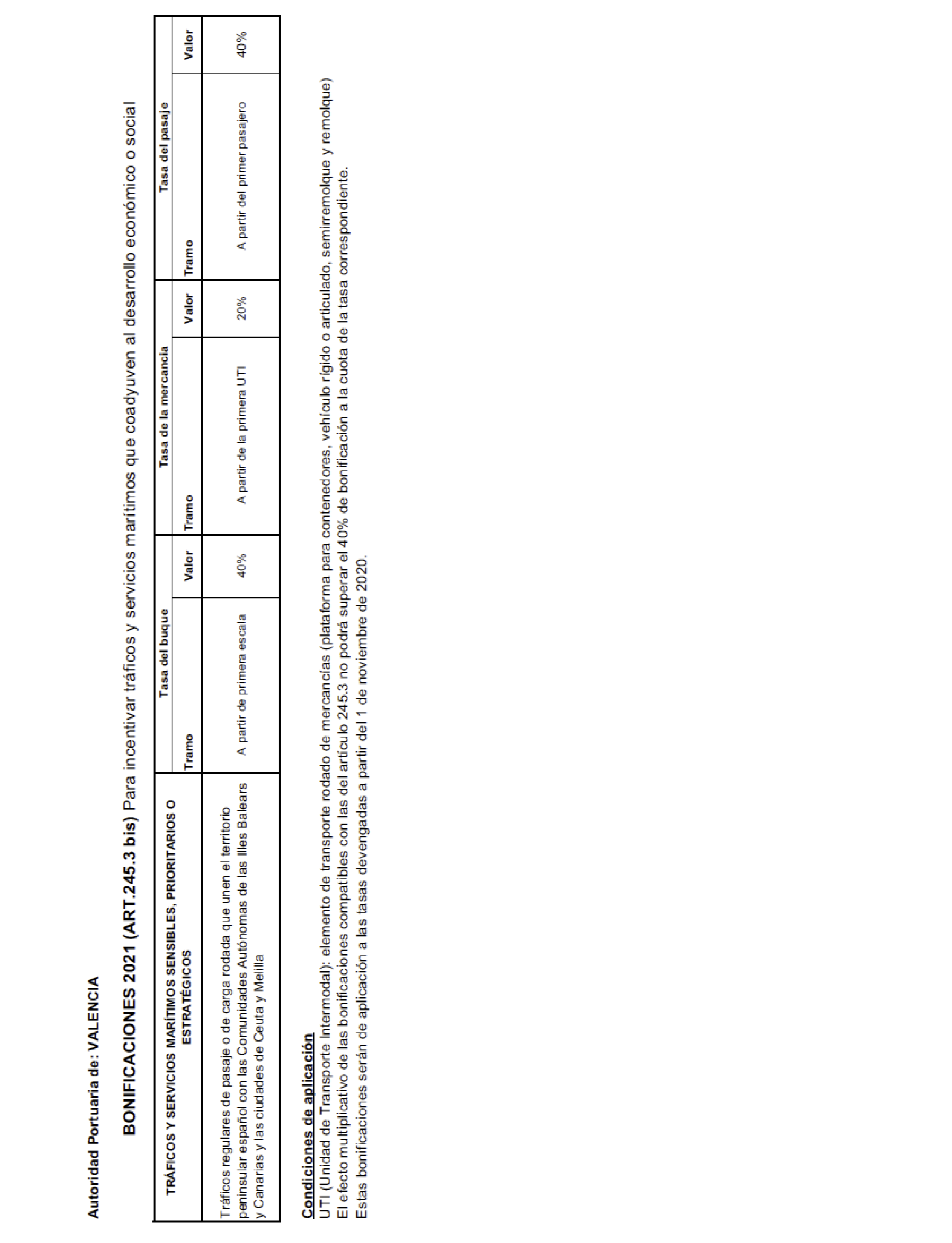

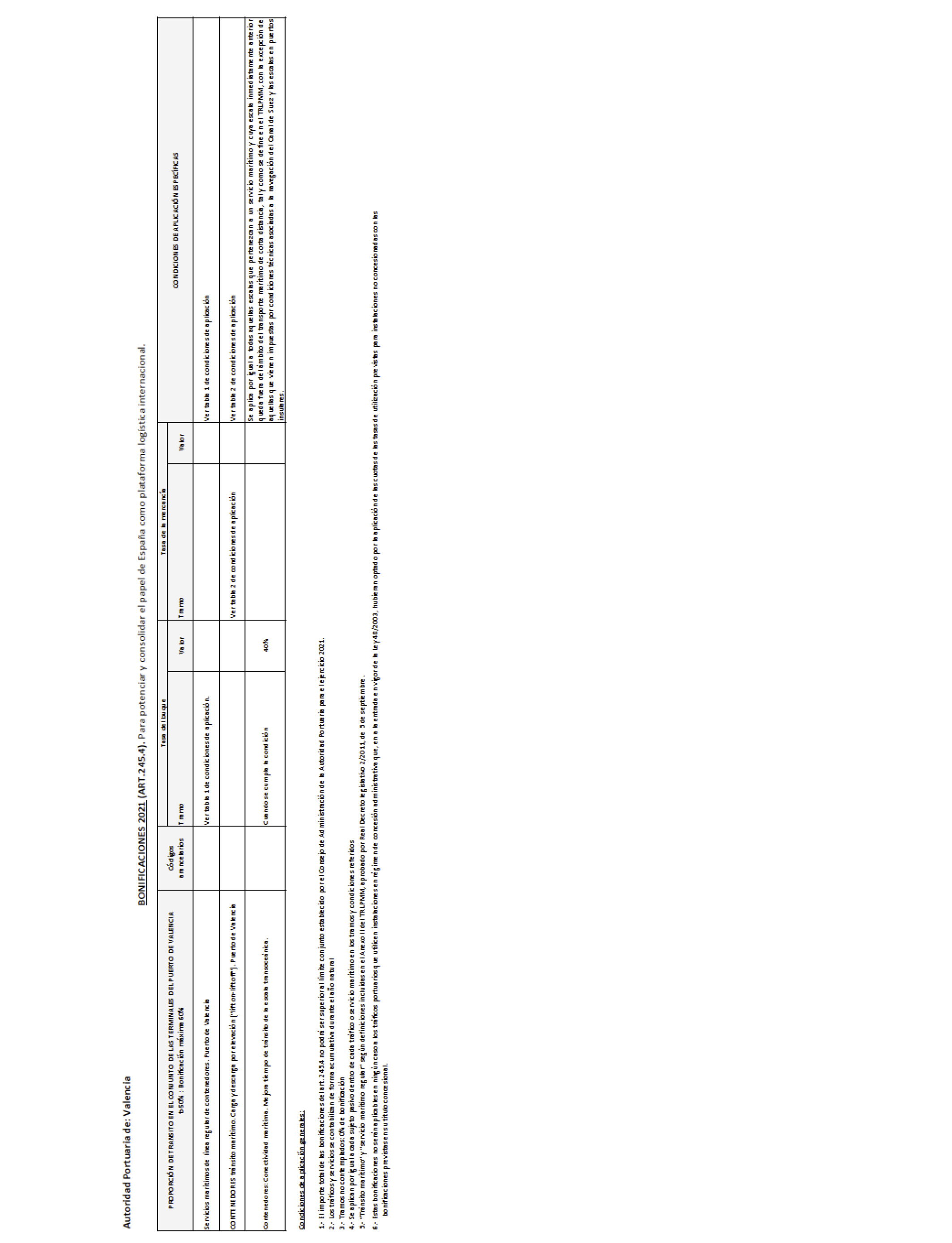

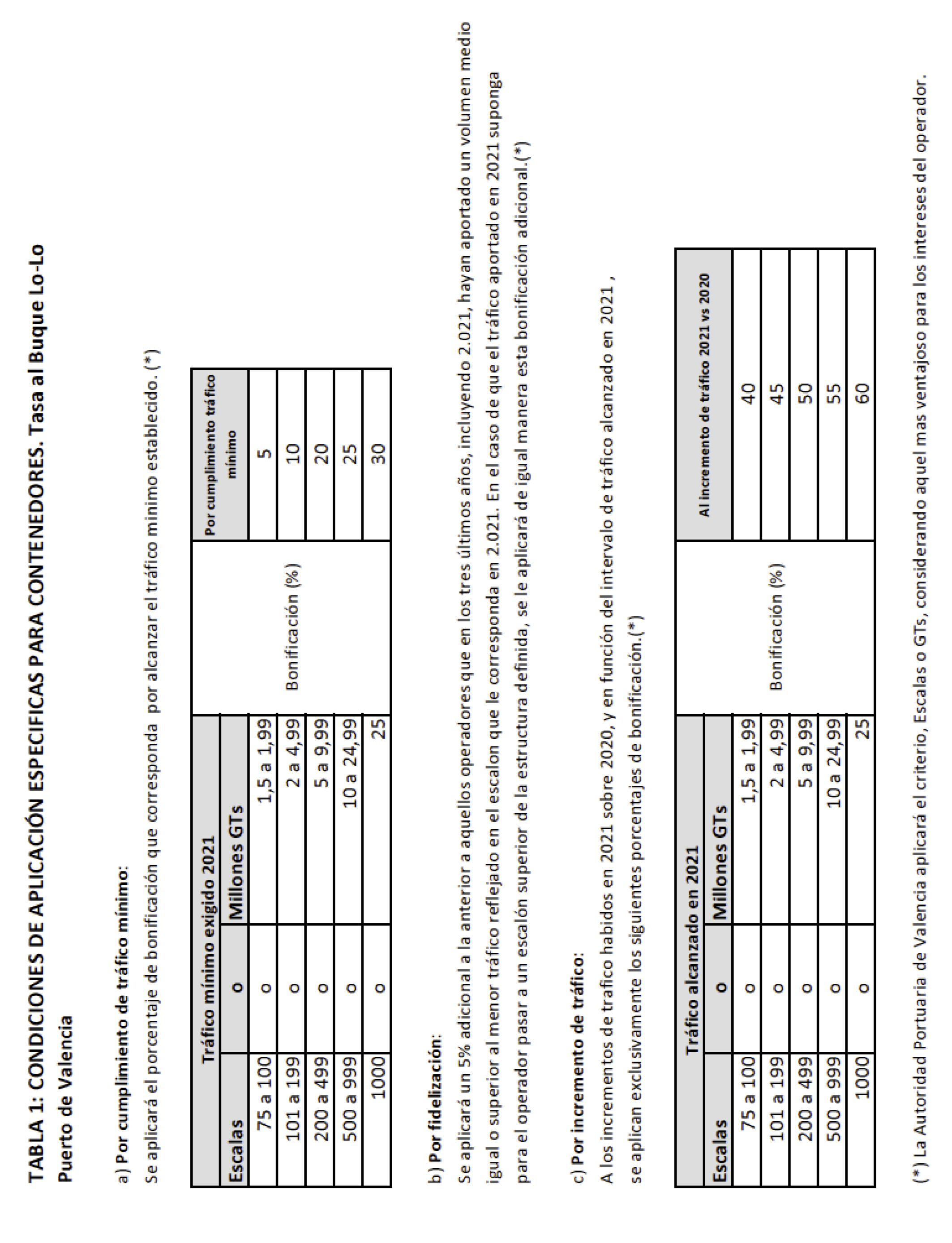

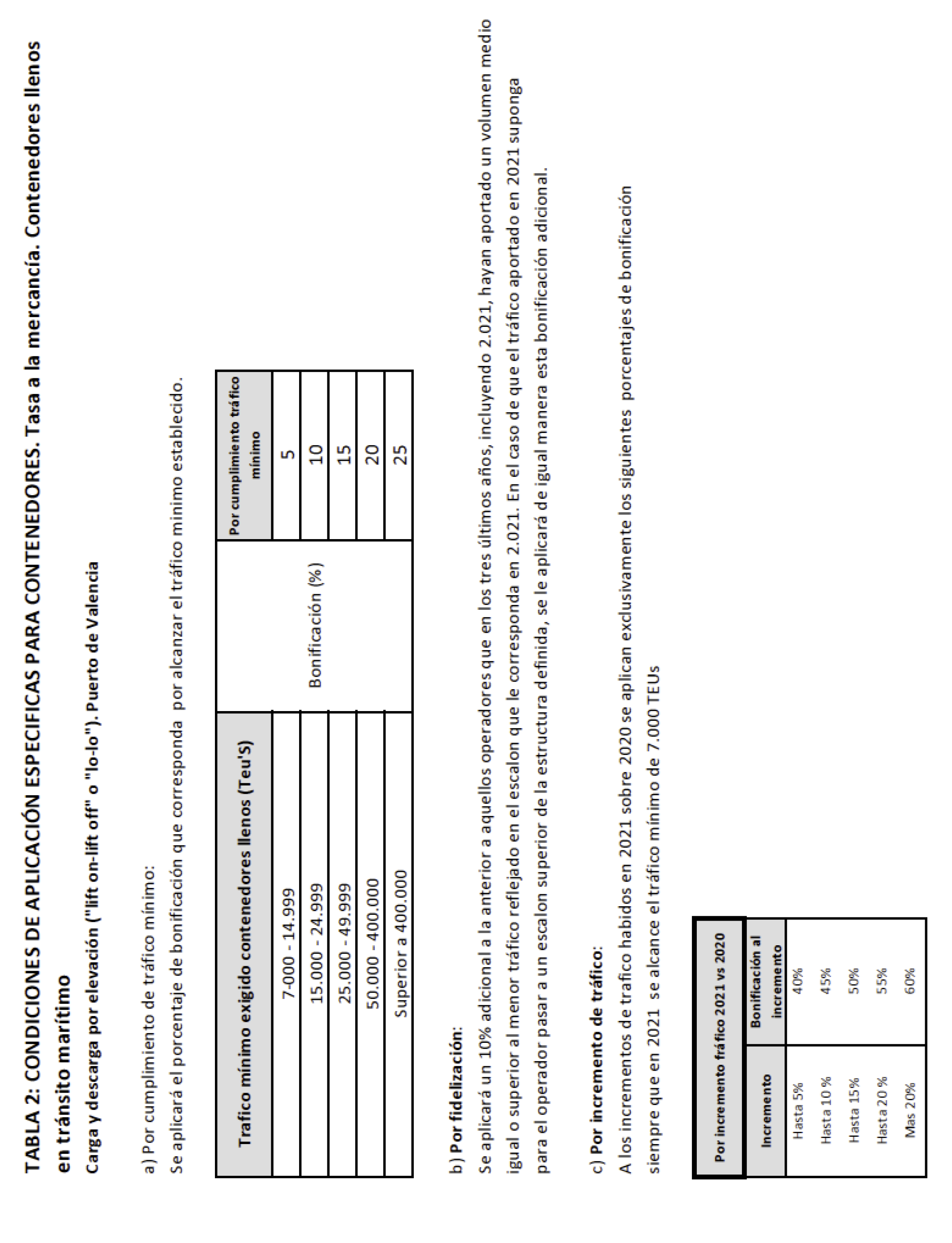

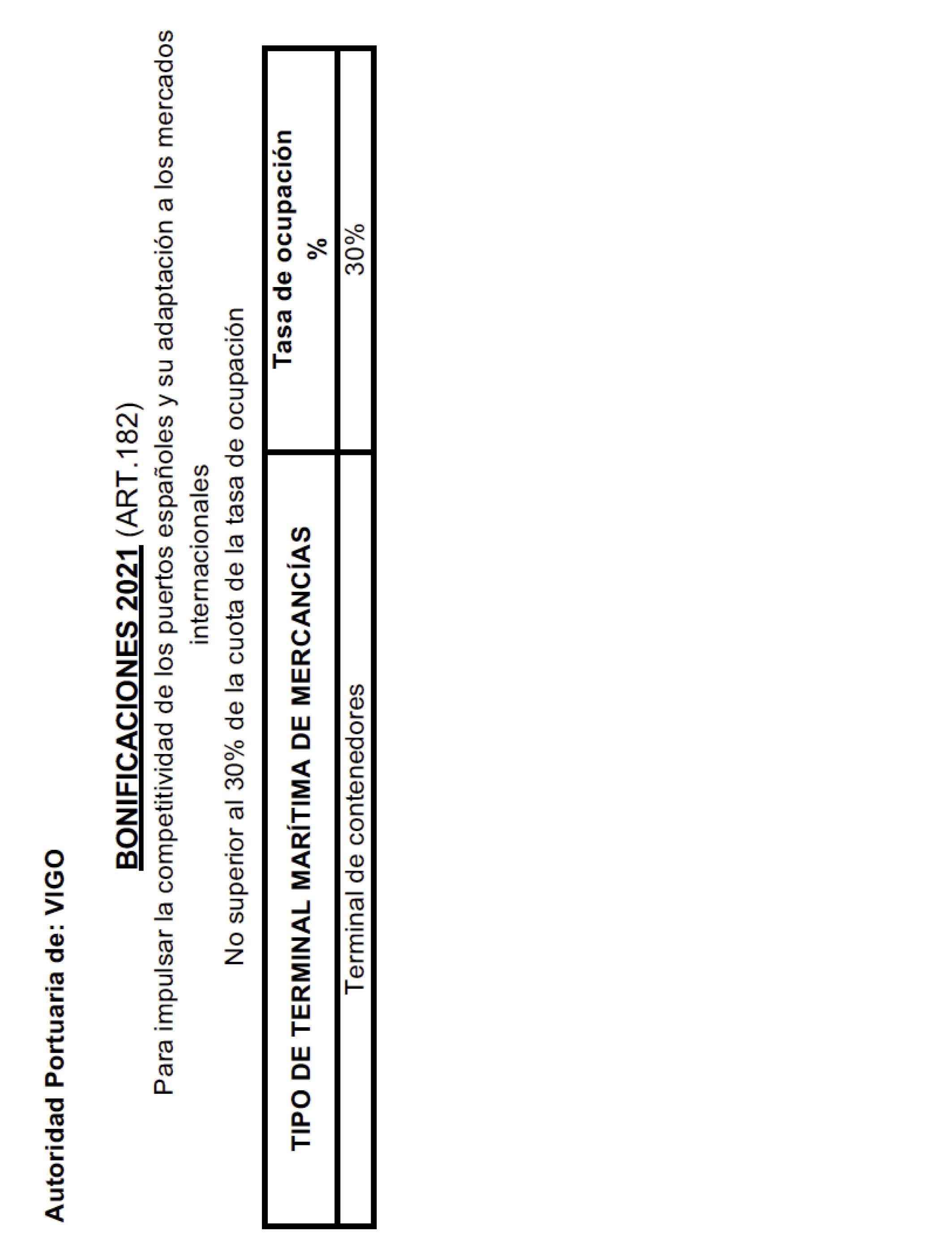

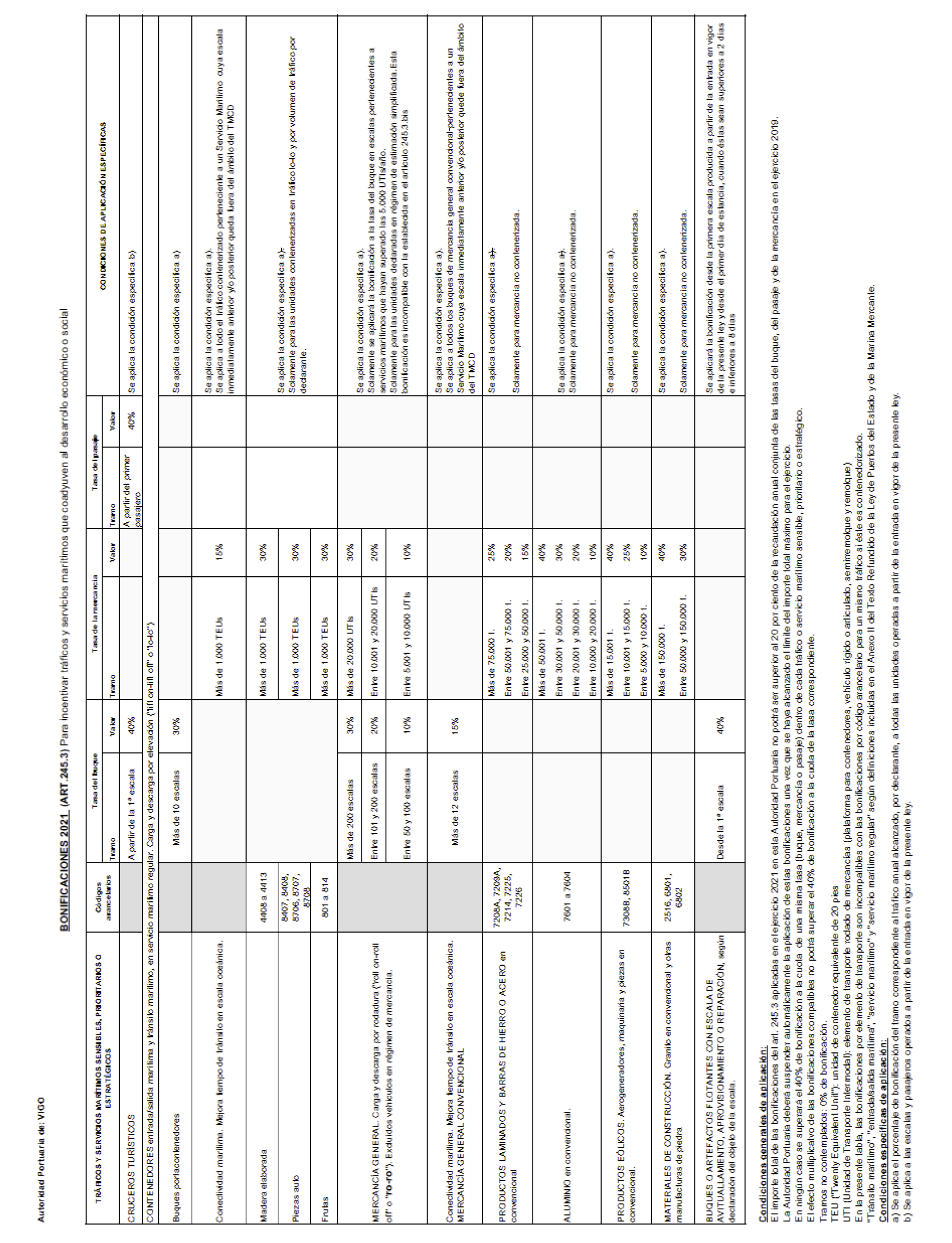

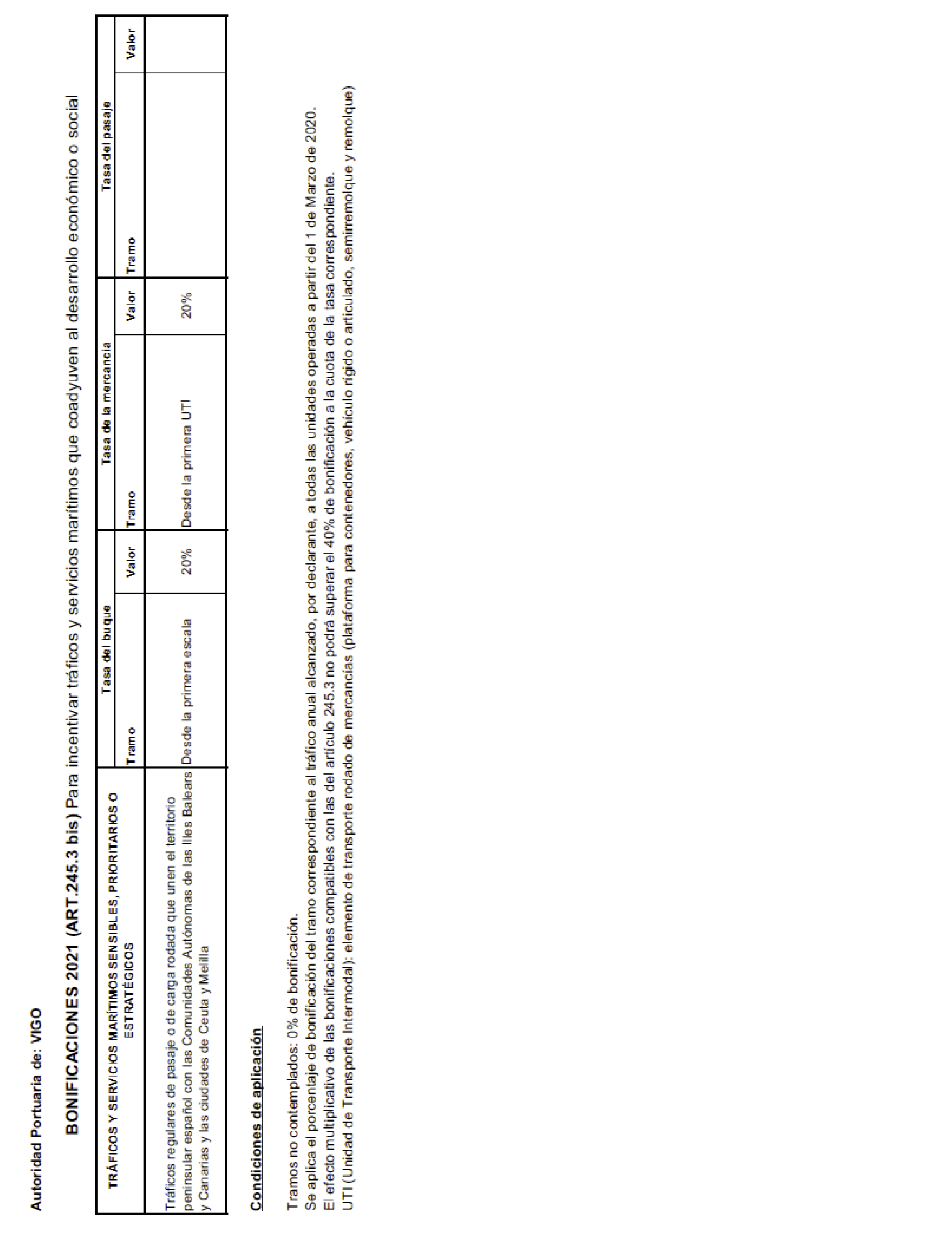

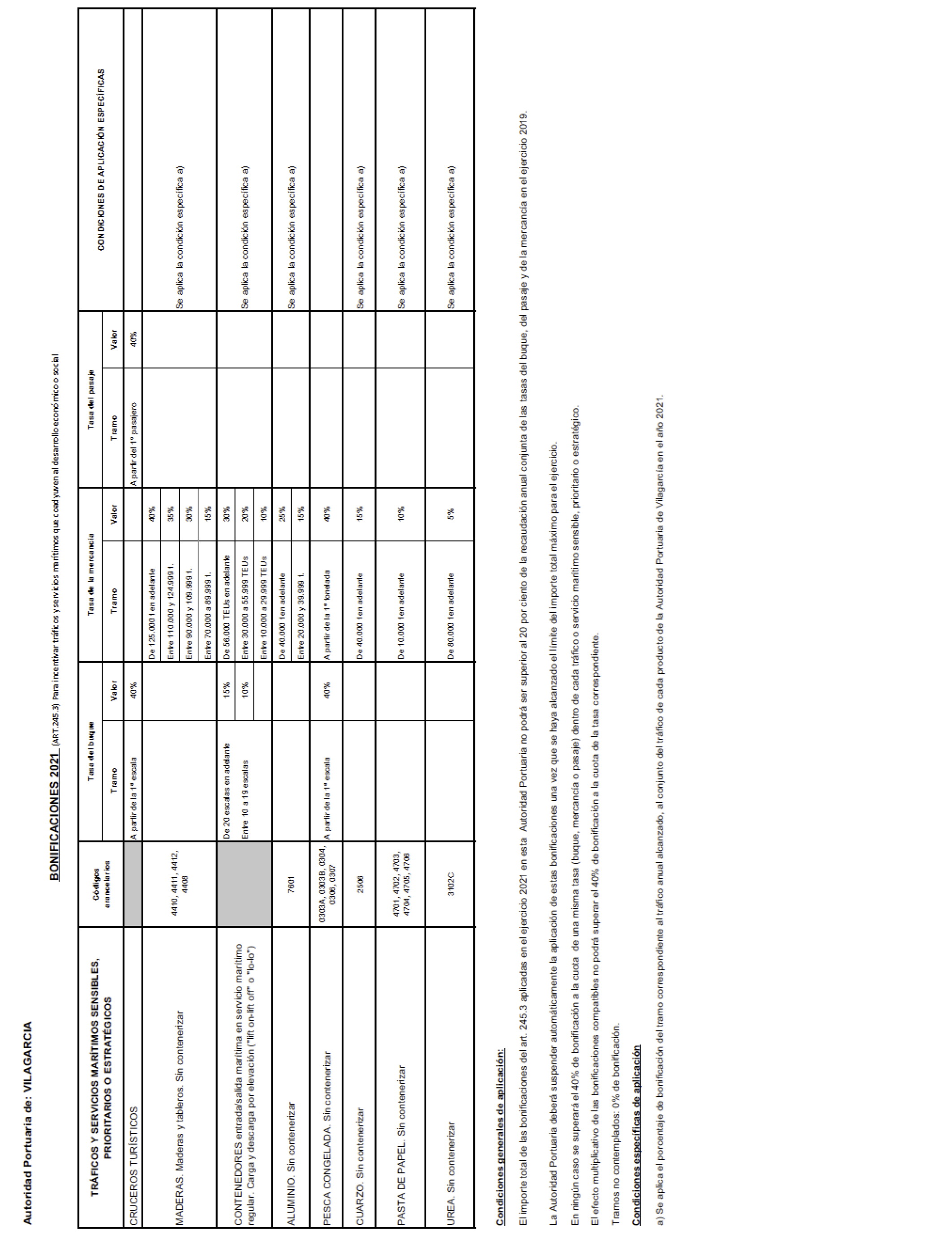

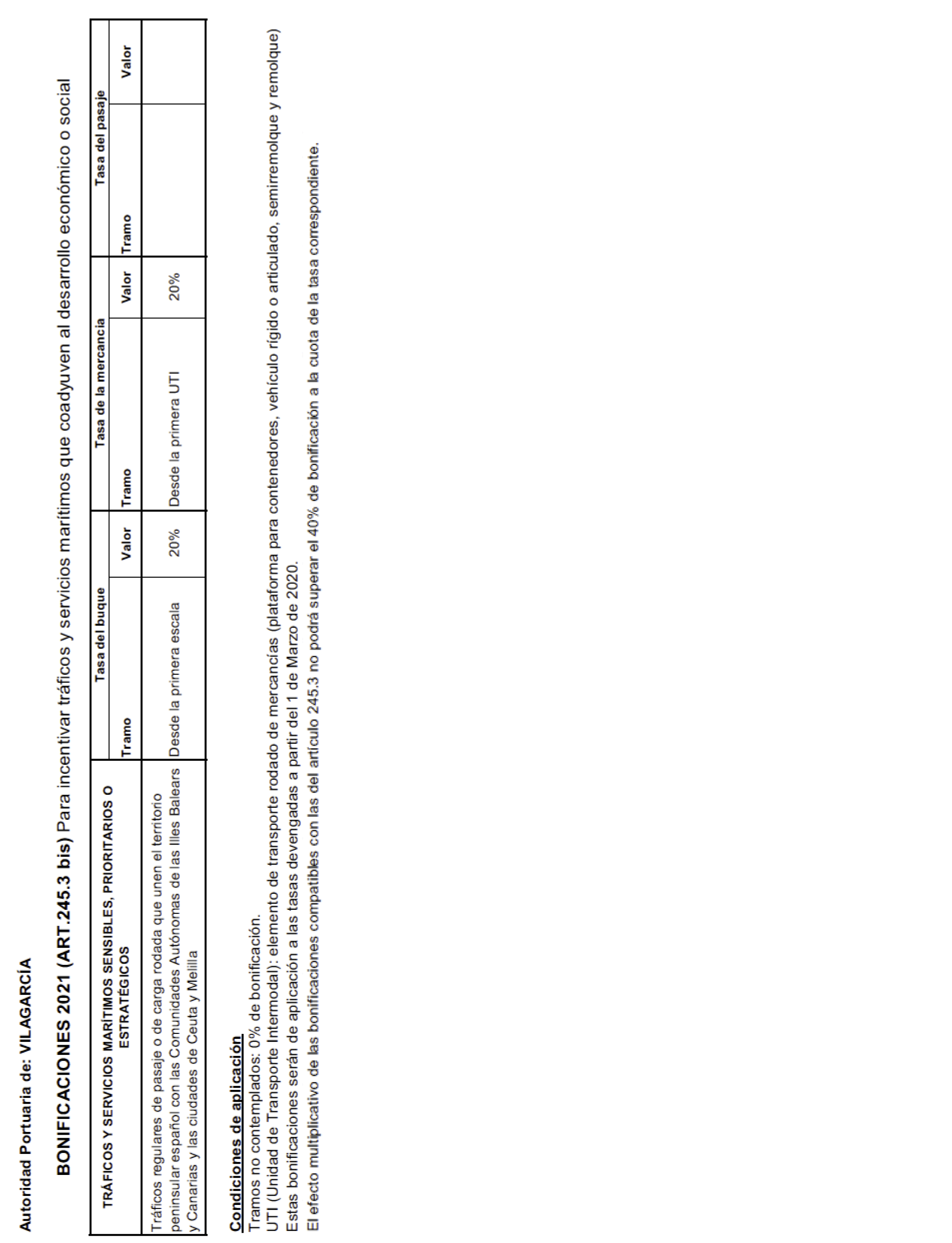

También se mantienen las cuantías básicas de las tasas portuarias. Se establecen las bonificaciones y los coeficientes correctores aplicables en los puertos de interés general a las tasas de ocupación, del buque, del pasaje y de la mercancía, así como los coeficientes correctores de aplicación a la tarifa fija de recepción de desechos generados por buques, de acuerdo con lo dispuesto en el Texto Refundido de la Ley de Puertos del Estado y de la Marina Mercante, aprobado por el Real Decreto Legislativo 2/2011, de 5 de septiembre.

VIII

El Título VII se estructura en dos capítulos, dedicados respectivamente, a Entidades Locales y Comunidades Autónomas.

Dentro del Capítulo I se contienen normas relativas a la financiación de las Entidades Locales, englobando en el mismo a los municipios, provincias, cabildos y consejos insulares, así como Comunidades Autónomas uniprovinciales.

El núcleo fundamental está constituido por la articulación de la participación de las Entidades Locales en los tributos del Estado, tanto en la determinación de su cuantía, como en la forma de hacerla efectiva. Cabe destacar como instrumento la participación, mediante cesión, en la recaudación de determinados impuestos como el IRPF, IVA y los impuestos especiales sobre fabricación de alcoholes, sobre hidrocarburos y sobre las labores del tabaco; la participación a través del Fondo Complementario de Financiación con atención específica a las compensaciones a las entidades locales por pérdidas de recaudación en el Impuesto sobre Actividades Económicas, que incluye tanto la inicialmente establecida por la Ley 51/2002, de 27 de diciembre, como la compensación adicional instrumentada a través de la Ley 22/2005, de 18 de noviembre, así como a la participación en el Fondo de Aportación a la Asistencia Sanitaria para el mantenimiento de los centros sanitarios de carácter no psiquiátrico de las Diputaciones, Comunidades Autónomas insulares no provinciales, y Consejos y Cabildos insulares.

Es preciso señalar que en 2020 se ha debido proceder a la revisión, de periodicidad cuatrienal, del ámbito subjetivo de aplicación de los modelos de participación en tributos del Estado aplicables a los municipios. Dicha revisión tiene incidencia en aquel año y en los años 2021 a 2023, por lo que se incluye en esta Ley la regulación de esa revisión, en la Sección 1.ª del citado Capítulo I.

Asimismo, se recoge la regulación de los regímenes especiales de participación de Ceuta y Melilla, de las entidades locales de las Islas Canarias, así como al relativo a las entidades locales de los Territorios Históricos del País Vasco y Navarra.

No obstante, esta regulación se completa con otras transferencias, constituidas por subvenciones, así como la compensación a los ayuntamientos de los beneficios fiscales concedidos a las personas físicas o jurídicas en los tributos locales, dando cumplimiento a lo previsto en el artículo 9 del Real Decreto Legislativo 2/2004, de 5 de marzo, por el que se aprueba el Texto Refundido de la Ley Reguladora de las Haciendas Locales.

Igualmente, se regulan las obligaciones de información a suministrar por las entidades Locales, las normas de gestión presupuestaria, el otorgamiento de anticipos a los ayuntamientos para cubrir los desfases que puedan ocasionarse en la gestión recaudatoria de los tributos locales y la articulación de procedimiento para dar cumplimiento a las compensaciones de deudas firmes contraídas con el Estado por las Entidades Locales, incluyendo las que, en su caso, se deban aplicar como consecuencia de incumplimientos reiterados de los plazos de pago establecidos en la normativa de medidas de lucha contra la morosidad, en aplicación del artículo 18 de la Ley Orgánica 2/2012, de 27 de abril, de Estabilidad Presupuestaria y Sostenibilidad Financiera.

El Capítulo II regula determinados aspectos de la financiación de las Comunidades Autónomas de régimen común y de las Ciudades con Estatuto de Autonomía.

El sistema de financiación vigente en el año 2021 fue aprobado por el Consejo de Política Fiscal y Financiera en su reunión de 15 de julio de 2009 e incorporado al ordenamiento jurídico mediante la modificación de la Ley Orgánica de Financiación de las CCAA y la aprobación de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias.

Los recursos financieros que el sistema asigna para la cobertura de las necesidades globales de financiación de cada Comunidad Autónoma están constituidos por el Fondo de Suficiencia Global, la Transferencia del Fondo de Garantía de Servicios Públicos Fundamentales y la Capacidad Tributaria. El Presupuesto de gastos del Estado recoge el Fondo de Suficiencia Global y la aportación del Estado al Fondo de Garantía. La recaudación de los tributos que el Estado les ha cedido total o parcialmente, sin embargo, por su naturaleza, no tienen reflejo en los Presupuestos Generales del Estado.

Además, para favorecer la convergencia entre Comunidades Autónomas y el desarrollo de aquellas que tengan menor renta per cápita, la Ley 22/2009 regula dos Fondos de Convergencia Autonómica dotados con recursos adicionales del Estado: el Fondo de Competitividad y el Fondo de Cooperación.

Por otra parte, en el año 2021 se practicará la liquidación del sistema de financiación correspondiente a 2019, regulándose en el indicado capítulo los aspectos necesarios para su cuantificación.

Se regula en el citado capítulo el régimen de transferencia en el año 2021 correspondiente al coste efectivo de los servicios asumidos por las Comunidades Autónomas, así como el contenido mínimo de los Reales Decretos que aprueben las nuevas transferencias.

Por último, se recoge la regulación de los Fondos de Compensación Interterritorial, distinguiendo entre Fondo de Compensación y Fondo Complementario. Ambos Fondos tienen como destino la financiación de gastos de inversión por las Comunidades Autónomas. No obstante, el Fondo Complementario puede destinarse a la financiación de gastos de puesta en marcha o funcionamiento de las inversiones realizadas con cargo a la Sección 36 de los Presupuestos Generales del Estado.

IX

La Ley de Presupuestos Generales del Estado contiene en el Título VIII, bajo la rúbrica «Cotizaciones Sociales», la normativa relativa a las bases y tipos de cotización de los distintos regímenes de la Seguridad Social, procediendo a su actualización.

El Título consta de dos artículos relativos, respectivamente, a «Bases y tipos de cotización a la Seguridad Social, Desempleo, Protección por cese de actividad, Fondo de Garantía Salarial y Formación Profesional durante el año 2021» y «Cotización a derechos pasivos y a las Mutualidades Generales de Funcionarios para el año 2021».

X

El contenido de la Ley de Presupuestos se completa con diversas disposiciones adicionales, transitorias, derogatorias y finales, en las que se recogen preceptos de índole muy variada. No obstante, para una mejor sistematización, se han agrupado por materias y por referencia a los Títulos de la Ley correspondientes.

Así, como normas complementarias en relación con la gestión presupuestaria, se mantiene que la previsión de que la suscripción de convenios por parte del sector público estatal con las Comunidades Autónomas exigirá informe favorable, preceptivo y vinculante del Ministerio de Hacienda, siempre que supongan transferencia de recursos estatales o conlleven un compromiso de realización de gasto o se den ambas circunstancias simultáneamente.

Se incluyen disposiciones en materia de gestión presupuestaria relativas a los préstamos y anticipos financiados con cargo a los Presupuestos Generales del Estado con la finalidad de atender al cumplimiento de los objetivos de estabilidad presupuestaria y endeudamiento.

Se prevé la reserva de 85.000 miles de euros de la cuantía total prevista para la concesión de subvenciones y ayudas financiadas para asegurar la correcta absorción del Fondo Europeo de Desarrollo Regional (FEDER) para el periodo 2014-2020. Se establece igualmente el régimen de anticipos que tendrán las ayudas derivadas del Programa de ayuda a los más desfavorecidos financiadas por el Fondo de Ayuda Europa para las Personas más Desfavorecidas (FEAD).

Se autoriza el traspaso de remanentes de tesorería del organismo autónomo Instituto Nacional de Administración Pública hasta un límite máximo de 500.140 euros, destinados a la ejecución de los Planes de Formación para el Empleo asignados a dicho organismo.

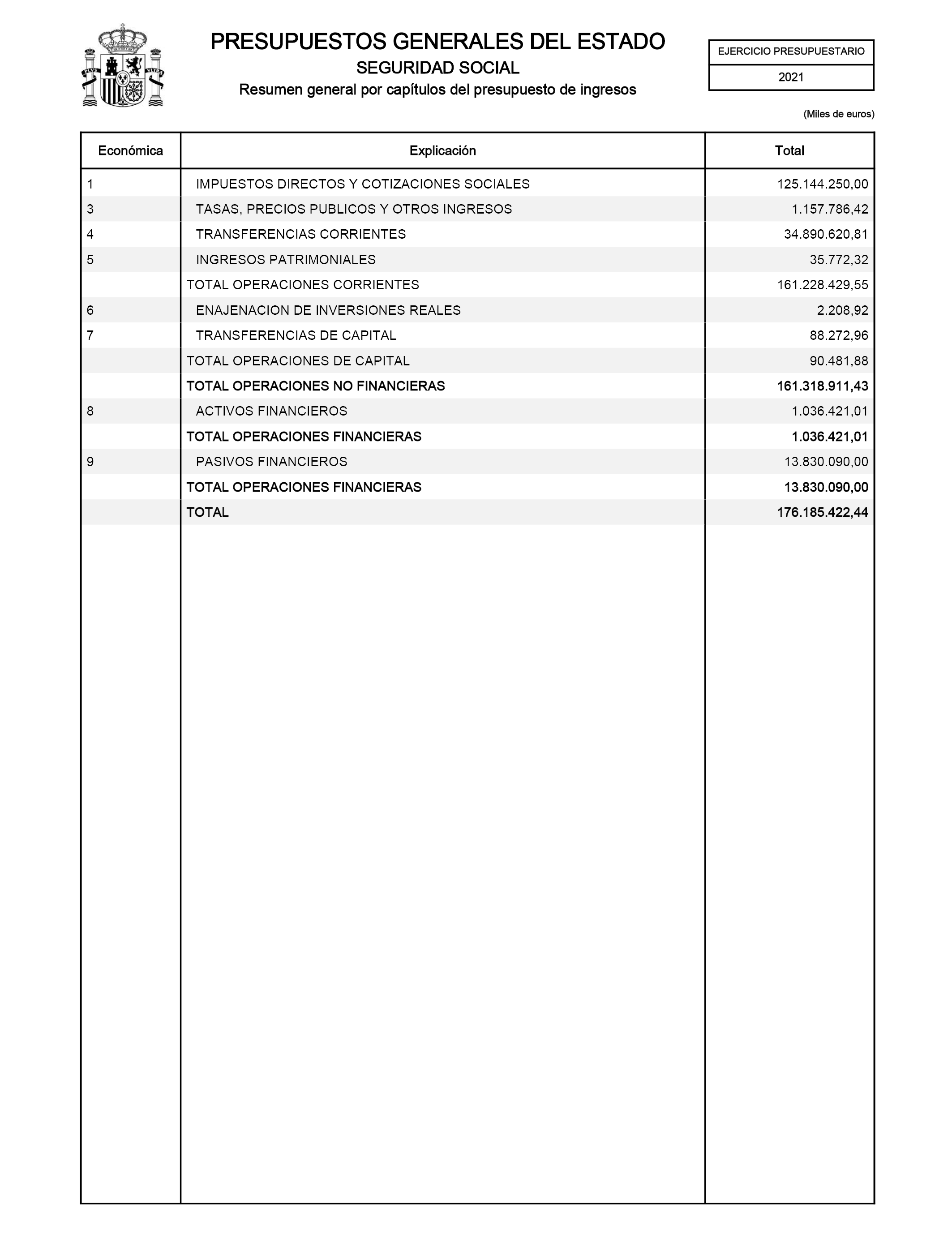

Se prevé que el Estado conceda un préstamo por importe de hasta 13.830.090,00 miles de euros a la Tesorería de la Seguridad Social al objeto de proporcionar cobertura adecuada a las obligaciones de la Seguridad Social y posibilitar el equilibrio presupuestario de la misma, cuya cancelación se producirá en un plazo máximo de diez años a partir del 1 de enero del año siguiente al de su concesión.

Como es habitual, se establece también la subvención estatal anual para gastos de funcionamiento y seguridad de partidos políticos para 2021, de conformidad con lo dispuesto en la Ley Orgánica 8/2007, de 4 de julio, sobre Financiación de los Partidos Políticos.

Además, se recogen medidas de apoyo financiero a actuaciones en Parques Científicos y Tecnológicos y se prevé la generación de crédito derivada de la tasa por la gestión administrativa del juego prevista en los apartados 2 letra f) y 5 letra f) del artículo 49.2. de la Ley 13/2011, de regulación del juego, para el cumplimiento de las finalidades establecidas en dichos preceptos.

Se establece el porcentaje de afectación a fines de los recursos obtenidos por la Oficina de Recuperación y Gestión de Activos que será del 50 por ciento.

Por lo que se refiere al ámbito de los gastos de personal, se fijan en las adicionales de la ley el límite máximo para la Oferta de Empleo Público para el acceso a las carreras judicial y fiscal, establecido en 240 plazas, así como las plantillas máximas de militares profesionales de tropa y marinería a alcanzar a 31 de diciembre del ejercicio, que no podrán superar los 79.000 efectivos.

Se regula la posibilidad, con las limitaciones y requisitos que se contemplan, de que las sociedades mercantiles públicas, las entidades públicas empresariales a que se refiere el artículo 18 apartado Uno, de la Ley de Presupuestos, y las fundaciones del sector público y consorcios puedan proceder a la contratación de nuevo personal. En todo caso, la tasa de reposición será del 100 %. En cuanto al personal directivo, durante el año 2021, el número de puestos existentes en el ámbito del sector público estatal no podrá incrementarse respecto al año anterior.

Se establece que las modificaciones de las plantillas de personal estatutario de los Centros y Servicios sanitarios de organismos dependientes de la Administración General del Estado serán aprobadas previo informe favorable del Ministerio de Hacienda, a través de la Secretaría de Estado de Presupuestos y Gastos.

En el marco de las necesidades derivadas de la gestión de autopistas en virtud del Convenio entre la Administración General del Estado y la Sociedad Estatal de Infraestructuras del Transporte Terrestre S.M.E. S.A, se autoriza a ésta la realización de contratos indefinidos con un límite del 100 % de la tasa de reposición con las limitaciones que específicamente se establecen.

Se regulan, por otro lado, las modalidades de contratación temporal docente que podrán efectuar los Centros Universitarios de la Defensa, de conformidad con lo dispuesto en la Ley Orgánica 6/2001, de 21 de diciembre, de Universidades.

Se actualizan las retribuciones del personal de las Mutuas Colaboradoras con la Seguridad Social y de sus centros mancomunados, así como los módulos para la compensación económica por la actuación de Jueces de Paz y Secretarios de Juzgados de Paz.

Se establece, en materia de régimen retributivo de los miembros de las Corporaciones Locales el límite máximo total que pueden percibir sus miembros por todos los conceptos retributivos y asistencias, excluidos los trienios a los que, en su caso, tengan derecho aquellos funcionarios de carrera que se encuentren en situación de servicios especiales.

Se prevén una serie de normas dirigidas a lograr un mayor control en la gestión de los gastos de personal, en relación con los incentivos al rendimiento de las Agencias Estatales. Asimismo, se mantiene suspendido durante este ejercicio, lo dispuesto en el artículo 26.3 del Real Decreto 462/2002, de 24 de mayo, de indemnizaciones por razón del servicio, relativas al personal destinado en el extranjero.

Como novedad, se introduce el mandato al Gobierno para presentar un proyecto de ley sobre fondos de pensiones públicos de empleo en el que se atribuya a la Administración General del Estado capacidad legal para su promoción.

Se establece, como norma de cierre, que cualquier actuación que propongan los departamentos ministeriales durante el ejercicio no podrá suponer aumento neto de los gastos de personal al servicio de la Administración.

En relación con diversas prestaciones públicas, se establecen las cuantías de las prestaciones familiares de la Seguridad Social, de los subsidios económicos contemplados en el texto refundido de la Ley General de derechos de las personas con discapacidad y de su inclusión social, aprobado por el Real Decreto Legislativo 1/2013, de 29 de noviembre y las pensiones asistenciales y se fija la actualización de las prestaciones económicas reconocidas al amparo de la Ley 3/2005, de 18 de marzo, a las personas de origen español desplazadas al extranjero durante la guerra civil. Se mantiene el aplazamiento de la aplicación de la disposición adicional vigésima octava de la Ley 27/2011, de 1 de agosto, sobre actualización, adecuación y modernización del Sistema de la Seguridad Social. Asimismo, se introducen normas relativas al incremento de las prestaciones por gran invalidez del Régimen Especial de las Fuerzas Armadas y se fija la cuantía para el año 2021 de las ayudas sociales a los afectados por el Virus de Inmunodeficiencia Humana (VIH).

Las normas de índole económica se refieren, en primer lugar, al interés legal del dinero, al interés de demora y al interés de demora al que se refiere el artículo 38.2 de la Ley 38/2003 de 17 de noviembre, General de Subvenciones.

Se recogen los preceptos relativos a la Garantía del Estado para obras de interés cultural cedidas temporalmente para su exhibición en instituciones de competencia exclusiva del Ministerio de Cultura y Deporte y sus organismos adscritos. Se autoriza por otra parte, el recurso al endeudamiento de la Entidad pública empresarial ADIF-Alta Velocidad, así como de la Universidad Nacional de Educación a Distancia. Igualmente, se recogen autorizaciones para la formalización de garantías a Puertos del Estado y la Autoridad Portuaria de Barcelona, así como a Renfe Operadora.

En relación con la cobertura por cuenta del Estado de los riesgos de la internacionalización de la economía española, se establece el límite máximo de cobertura para nueva contratación que puede asegurar y distribuir CESCE durante la vigencia de esta Ley en 9.000.000,00 miles de euros, excluidas las Pólizas Abiertas de Corto Plazo, salvo las de Créditos Documentarios. Se contempla la dotación de los fondos de fomento a la inversión española con interés español en el exterior.

De otra parte, tiene su oportuno reflejo en las disposiciones adicionales de la Ley el apoyo a la investigación científica y al desarrollo tecnológico. Así, se fija el importe máximo de la línea de apoyo a proyectos empresariales de empresas de base tecnológica creada por el apartado 2 de la disposición adicional segunda de la Ley 6/2000, de 13 de diciembre, por la que se aprueban medidas de estímulo al ahorro familiar y a la pequeña y mediana empresa, que se fija en 20.500,00 miles de euros. Se reglamenta el apoyo financiero a pequeñas y medianas empresas con una dotación de 57.500,00 miles de euros a la línea de financiación prevista en la disposición adicional vigésimo quinta de la Ley 2/2004, de 27 de diciembre, de Presupuestos Generales del Estado de 2005. Además, se regula también el apoyo a los jóvenes emprendedores, donde se prevé una aportación de 20.500,00 miles de euros a la línea de financiación creada en la disposición adicional vigésima tercera de la Ley 39/2010, de 22 de diciembre, de Presupuestos Generales del Estado para el año 2011.

Se crea una línea de financiación destinada a favorecer la financiación de los proyectos empresariales de empresas de base tecnológica promovidos por las PYMES del sector agroalimentario, así como una línea de financiación destinada a favorecer la financiación de los créditos a personas físicas y jurídicas del sector pesquero, extractivo, acuícola y transformador mediante el reafianzamiento de avales, con objeto de mejorar su acceso al crédito.

Se crea el Fondo de Apoyo a la Inversión Industrial Productiva cuya finalidad es prestar apoyo financiero para promover inversiones de carácter industrial que contribuyan a favorecer el desarrollo industrial, reforzar la competitividad industrial y mantener las capacidades industriales del territorio. Por otra parte, se regulan medidas de apoyo financiero a emprendedoras digitales y empresas emergentes.

En el ámbito tributario, se establecen las actividades y programas prioritarios de mecenazgo y se regulan los beneficios fiscales aplicables a diversos acontecimientos que se califican como de excepcional interés público.

En cuanto a los Entes Territoriales, se suspende la aplicación del artículo 2.1.a), b) y d) del Real Decreto 1207/2006, de 20 de octubre, por el que se regula la gestión del Fondo de cohesión sanitaria y se establece la naturaleza extrapresupuestaria de dichos apartados. Por otra parte, se establece que el importe de los gastos por la asistencia sanitaria a pacientes residentes en España derivados entre Comunidades Autónomas, así como los relativos a la asistencia sanitaria cubierta por el Fondo de Garantía Asistencial se satisfaga mediante compensación de los saldos positivos o negativos, resultantes de su liquidación, correspondientes a cada Comunidad Autónoma.

Se acuerda la transferencia a la Comunidad Autónoma del País Vasco de la plena propiedad de los terrenos anteriormente ocupados por la central nuclear de Lemóniz, así como la donación de la Casa del Mar de Bermeo, en Vizcaya, propiedad de la Tesorería General de la Seguridad Social, a la Cofradía de Pescadores de Bermeo. Como en ejercicios anteriores, se autorizan los pagos a cuenta por los servicios de cercanías y regionales traspasados a la Generalitat de Cataluña.

Por otra parte, se recogen las disposiciones relativas a la asignación de cantidades a fines de interés social.

Respecto de las entidades locales, se establecen los criterios para el cálculo del índice de evolución de los ingresos tributarios del Estado en relación con la participación en los mismos por parte de aquéllas. Se modifica también el ámbito objetivo del Fondo de Ordenación contenido en el Fondo de financiación a Entidades Locales. Excepcionalmente, las entidades locales podrán concertar nuevas operaciones de endeudamiento para cancelar parcial o totalmente, su deuda pendiente con el fondo en liquidación para la Financiación de los Pagos a Proveedores cuando se cumplan determinados requisitos. También con carácter excepcional, se autoriza exclusivamente en 2021 la formalización de conversión de deuda a corto plazo que estén vigentes en operaciones de crédito a largo plazo por parte de entidades locales que presente remanente de tesorería en los términos que se indican.

Se recoge la regulación de la concesión de subvenciones normativas destinadas a la financiación de actuaciones concretas y excepcionales a determinados municipios del Campo de Gibraltar.

Se establece un régimen excepcional en materia de endeudamiento autonómico en 2021 como consecuencia de las circunstancias económicas extraordinarias de la crisis sanitaria provocada por el COVID-19. Por otro lado, se contempla la integración definitiva de la financiación revisada de la policía autonómica de Cataluña en el Fondo de Suficiencia del Sistema de Financiación Autonómica correspondiente a la Comunidad Autónoma de Cataluña. Se incluye una dotación presupuestaria específica destinada a dotar de mayor financiación a las Comunidades Autónomas y ciudades de Ceuta y Melilla en 2021.

Se regula igualmente, la concesión de subvenciones nominativas destinadas a la financiación del transporte público regular de viajeros de Madrid, Barcelona y las Islas Canarias. Se establece también un régimen de subvenciones al servicio de transporte colectivo urbano prestado por las Entidades Locales que reúnan ciertos requisitos. Se recoge por otra parte, la asunción parcial de la deuda del Consorcio Valencia 2007 por la Administración General del Estado.

Además de un régimen de compensaciones a entidades locales, se prevén aportaciones para la financiación de planes de empleo en Extremadura y Andalucía y aportaciones financieras del Servicio Público de Empleo Estatal al plan Integral de Empleo de Canarias.

Igualmente, se determina el indicador público de renta de efectos múltiples (IPREM) para 2021. Por otro lado, se mantiene la bonificación del 50 por ciento en la cotización empresarial en los supuestos de cambio de puesto de trabajo por riesgo durante el embarazo o durante la lactancia natural, así como en los supuestos de enfermedad profesional.

Se recoge, además, la aplicación de los fondos procedentes de la cuota de formación profesional a la financiación del sistema de formación profesional para el empleo, con el objeto de impulsar y extender entre las empresas y los trabajadores ocupados y desempleados una formación que responda a sus necesidades del mercado laboral y contribuya al desarrollo de una economía basada en el conocimiento, en términos similares a los recogidos para el ejercicio 2018. En concreto, se atribuye al Servicio Público de Empleo Estatal la gestión de los programas de formación profesional para el empleo que le correspondan normativamente, con cargo a los créditos en su presupuesto de gastos. Igualmente, se contempla la gestión por el Servicio Público de Empleo Estatal de los servicios y programas financiados con cargo a la reserva de crédito de su presupuesto de gastos, conforme a lo dispuesto en el artículo 18.h) del texto refundido de la Ley de Empleo, aprobado mediante Real Decreto Legislativo 3/2015, de 23 de octubre.

Siendo necesario acompañar la expansión del sector del turismo y sectores vinculados a él con medidas de apoyo a la contratación, se establecen medidas de apoyo a la prolongación del periodo de actividad de los trabajadores con contratos fijos discontinuos en los sectores de turismo y comercio y hostelería vinculados a la actividad turística.

Se aplaza la aplicación de determinados preceptos de la Ley 20/2007, de 11 de julio, del Estatuto del Trabajo Autónomo y se suspende el sistema de reducción de las cotizaciones por contingencias profesionales por disminución de la siniestralidad laboral. Finalmente, se establece la forma de financiación de la acción protectora de la Seguridad Social, mediante la realización de tres transferencias del Estado a los presupuestos de la Seguridad Social en cumplimiento de la recomendación primera del Pacto de Toledo 2020.

Se establece la financiación conforme a baremo de los honorarios derivados de la prestación a personas físicas del servicio del turno de oficio previa designación judicial. Igualmente, se regulan las aportaciones para la financiación del sector eléctrico en el ejercicio 2021 relativa a tributos y cánones.

Como novedad, se prevén ingresos procedentes de las subastas de derechos de emisión de gases de efecto invernadero con vigencia indefinida o hasta que entre en vigor la nueva Ley de Cambio Climático y Transición Energética.

En relación con la disposición derogatoria que contiene la Ley, se autoriza incluir las anualidades acogidas a la moratoria prevista en la Disposición adicional 47 de la Ley de Presupuestos Generales del Estado para el año 2015, dentro de la financiación del Programa S-80.

Por otra parte, se establece el procedimiento a seguir para calcular la responsabilidad patrimonial de la Administración en relación con determinados contratos de concesión de autopistas en los que se suscribió un convenio entre las empresas concesionarias y los expropiados para la suspensión del expediente expropiatorio a cambio de los aprovechamientos urbanísticos de los terrenos destinados a la autopista.

Se crea la Comisión Interministerial de Presupuestación con Perspectiva de Género y se autoriza la creación de un consorcio, adscrito a la Administración General del Estado, para la explotación del Centro Nacional de Análisis Genómico.

Se incluyen normas relativas a la administración de los Reales Patronatos regulados en el artículo 5 de la Ley 23/1982, de 16 de junio, reguladora del Patrimonio Nacional, así como en relación con la administración de la Santa Cruz del Valle de los Caídos y sobre las obligaciones de Patrimonio nacional con la Sociedad Estatal Hipódromo de la Zarzuela, S.A.S.M.E.

Se contienen diversas disposiciones transitorias relativas por un lado, a la indemnización por residencia del personal al servicio del sector público estatal y a los complementos personales y transitorios. Se recoge el régimen transitorio aplicable a los Vocales del Consejo General del Poder Judicial que no tengan dedicación exclusiva en tanto no sea de aplicación el sistema previsto en la Ley Orgánica 4/2018, de 28 de diciembre, de Reforma de la Ley Orgánica 6/1985, de 1 de julio, del Poder Judicial.

Se recoge la ampliación excepcional del plazo previsto en las disposiciones adicionales vigésima novena, trigésima y trigésima primera de la Ley 6/2018, de 3 de julio, de Presupuestos Generales del Estado para el año 2018 para la autorización y publicación de los procesos de estabilización de empleo temporal. Se incluye también un régimen transitorio aplicable a la comercialización de billetes subvencionados de transporte regular de pasajeros, marítimo y aéreo. Finalmente, la Ley establece la modificación temporal de las cuantías unitarias de los cánones ferroviarios.

Las Disposiciones derogatorias alcanzan, en concordancia con el articulado de la Ley, al Real Decreto-ley 13/2011, de 16 de septiembre, por el que se restablece el Impuesto sobre el Patrimonio, con carácter temporal, así como a la Disposición adicional 47.ª de la Ley 36/2014, de 26 de diciembre, de Presupuestos Generales del Estado para el año 2015 en relación con el reintegro de la financiación comprometida en el marco del Convenio de colaboración suscrito con el entonces Ministerio de Industria, Energía y Turismo para el desarrollo tecnológico del programa de submarinos S-80.

La Ley se cierra con un conjunto de disposiciones finales, en las que se recogen las modificaciones realizadas a varias normas legales. En particular, la Ley acomete la modificación de la Ley 12/1975, de 12 de marzo, de Protección de las Obtenciones Vegetales; de la Ley 70/1978, de 26 de diciembre, de reconocimiento de servicios previos en la Administración Pública; del Real Decreto 849/1986, de 11 de abril, por el que se aprueba el Reglamento del Dominio Público Hidráulico, que desarrolla los títulos preliminar I, IV, V, VI y VII de la Ley 29/1985, de 2 de agosto, de Aguas; del texto refundido de la Ley de Clases Pasivas del Estado, aprobado por Real Decreto Legislativo 670/1987, de 30 de abril; de la Ley 3/2000, de 7 de enero, de Régimen Jurídico de la Protección de las Obtenciones Vegetales; del texto refundido de la Ley sobre Infracciones y Sanciones en el Orden Social, aprobado por Real Decreto Legislativo 5/2000, de 4 de agosto; del texto refundido de la Ley de Aguas, aprobado por Real Decreto Legislativo 1/2001, de 20 de julio; de la Ley 24/2001, de 27 de diciembre, de Medidas Fiscales, Administrativas y de Orden Social; de la Ley 9/2003, de 25 de abril, por la que se establece el Régimen Jurídico de la utilización confinada, liberación voluntaria y comercialización de organismos modificados genéticamente; de la Ley 21/2003, de 7 de julio, de Seguridad Aérea; de la Ley 33/2003, de 3 de noviembre, de Patrimonio de las Administraciones Públicas; de la Ley 38/2003, de 17 de noviembre, General de Subvenciones; de la Ley 47/2003, de 26 de noviembre, General Presupuestaria; del texto refundido de la Ley del Catastro Inmobiliario, aprobado por Real Decreto Legislativo 1/2004, de 5 de marzo; del texto refundido de la Ley reguladora de las Haciendas Locales, aprobado por Real Decreto Legislativo 2/2004, de 5 de marzo; de la Ley 8/2006, de 24 de abril, de tropa y marinería; de la Ley 8/2009, de 28 de agosto, de financiación de la Corporación de Radio y Televisión Española S.A., S.M.E.; de la Ley 26/20019, de 2 de diciembre, de Presupuestos Generales del Estado para el año 2010; de la Ley 13/2011, de 27 de mayo, de Regulación del Juego; de la Ley 14/2011, de 1 de junio, de la Ciencia, la Tecnología y la Innovación; del texto refundido de la Ley de Puertos del Estado y de la Marina Mercante, aprobado por Real Decreto Legislativo 2/2011, de 5 de septiembre; de la Ley 2/2012, de 29 de junio, de Presupuestos Generales del Estado para el año 2012; de la Ley 3/2012, de 6 de julio, de medidas urgentes para la reforma del mercado laboral; de la Ley 17/2012, de 27 de diciembre, de Presupuestos Generales del Estado para el año 2013; de la Ley 36/2014, de 26 de diciembre, de Presupuestos Generales del Estado para el año 2015; de la Ley 30/2015, de 9 de septiembre, por la que se regula el Sistema de Formación Profesional para el empleo en el ámbito laboral; de la Ley 40/2015, de 1 de octubre, de régimen jurídico del Sector Público; del texto refundido de la Ley de garantías y uso racional de los medicamentos y productos sanitarios, aprobado por Real Decreto Legislativo 1/2015 de 24 de julio; del texto refundido de la Ley del Estatuto de los Trabajadores, aprobado por Real Decreto Legislativo 2/2015, de 23 de octubre; del texto refundido de la Ley del Estatuto Básico del Empleado Público, aprobado por Real Decreto Legislativo 5/2015, de 30 de octubre; del texto refundido de la Ley General de la Seguridad Social, aprobado por Real Decreto Legislativo 8/2015, de 30 de octubre; de la Ley 9/2017, de 8 de noviembre, de Contratos del Sector Público, por la que se transponen al ordenamiento jurídico español las Directivas del Parlamento Europeo y del Consejo 2014/23/UE y 2014/24/UE, de 26 de febrero de 2014; del Real Decreto-ley 28/2018, de 28 de diciembre, para la revalorización de las pensiones públicas y otras medidas urgentes en materia social, laboral y de empleo; y del Real Decreto-ley 17/2020, de 5 de mayo, por el que se aprueban medidas de apoyo al sector cultural y de carácter tributario para hacer frente al impacto económico y social del COVID-2019.

La Ley finaliza con la tradicional disposición relativa a la habilitación al Gobierno para llevar a cabo el desarrollo reglamentario que requiera la presente Ley.

En los Presupuestos Generales del Estado para el ejercicio del año 2021 se integran:

a) Los presupuestos con carácter limitativo de las siguientes entidades:

1. Del Estado.

2. De los organismos autónomos.

3. De las integrantes del Sistema de la Seguridad Social.

4. Del resto de entidades del sector público estatal a las que resulte de aplicación el régimen de especificaciones y de modificaciones regulado en la Ley 47/2003, de 26 de noviembre, General Presupuestaria o cuya normativa específica confiera a su presupuesto carácter limitativo.

b) Los presupuestos con carácter estimativo de las siguientes entidades:

1. De las entidades públicas empresariales, de las sociedades mercantiles estatales, de las fundaciones del sector público estatal y del resto de entidades del sector público estatal que aplican los principios y normas de contabilidad recogidos en el Código de Comercio y el Plan General de Contabilidad de la empresa española, así como en sus adaptaciones y disposiciones que lo desarrollan.

2. De los consorcios, las universidades públicas no transferidas, los fondos sin personalidad jurídica y de las restantes entidades de derecho público del sector público administrativo estatal con presupuesto estimativo.

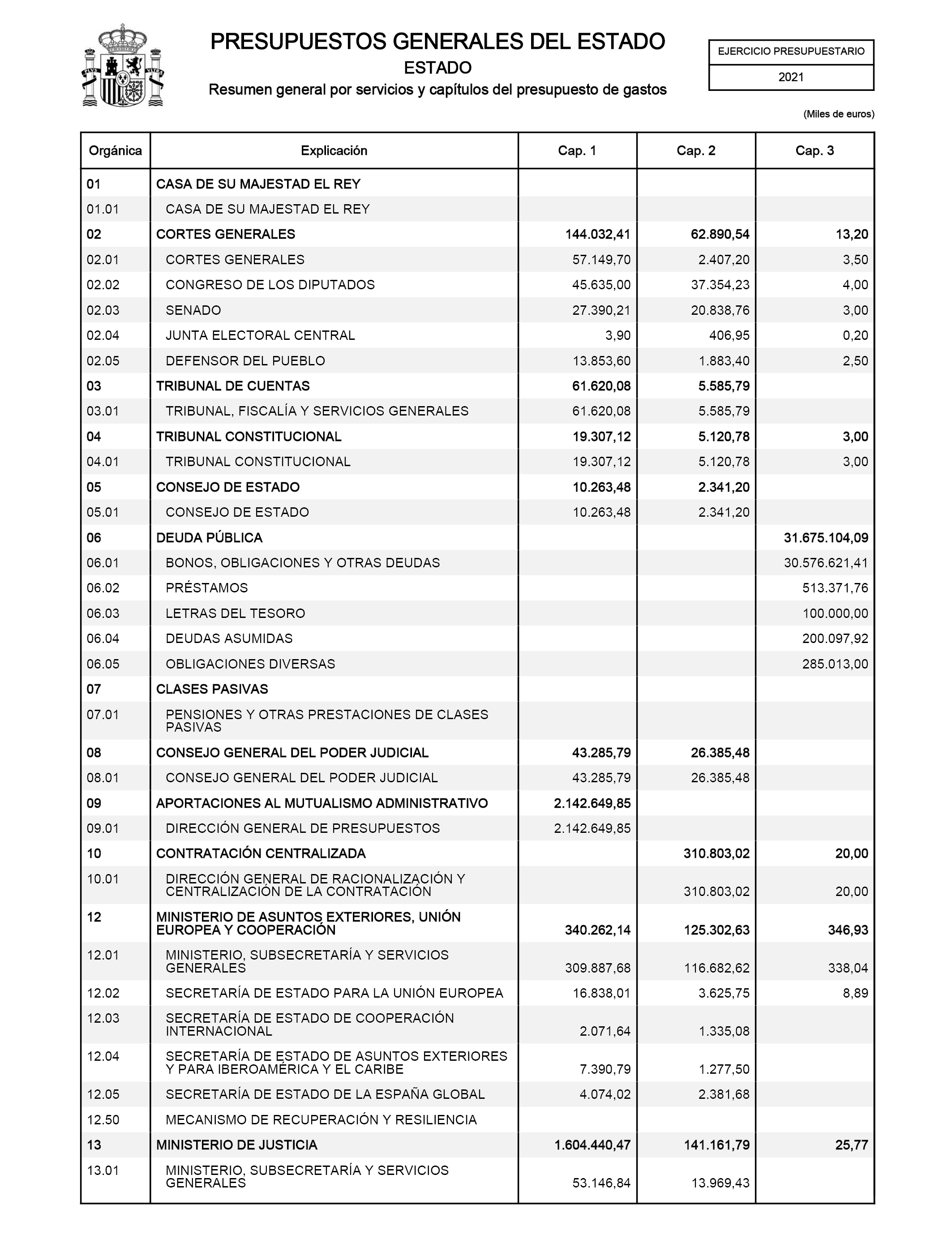

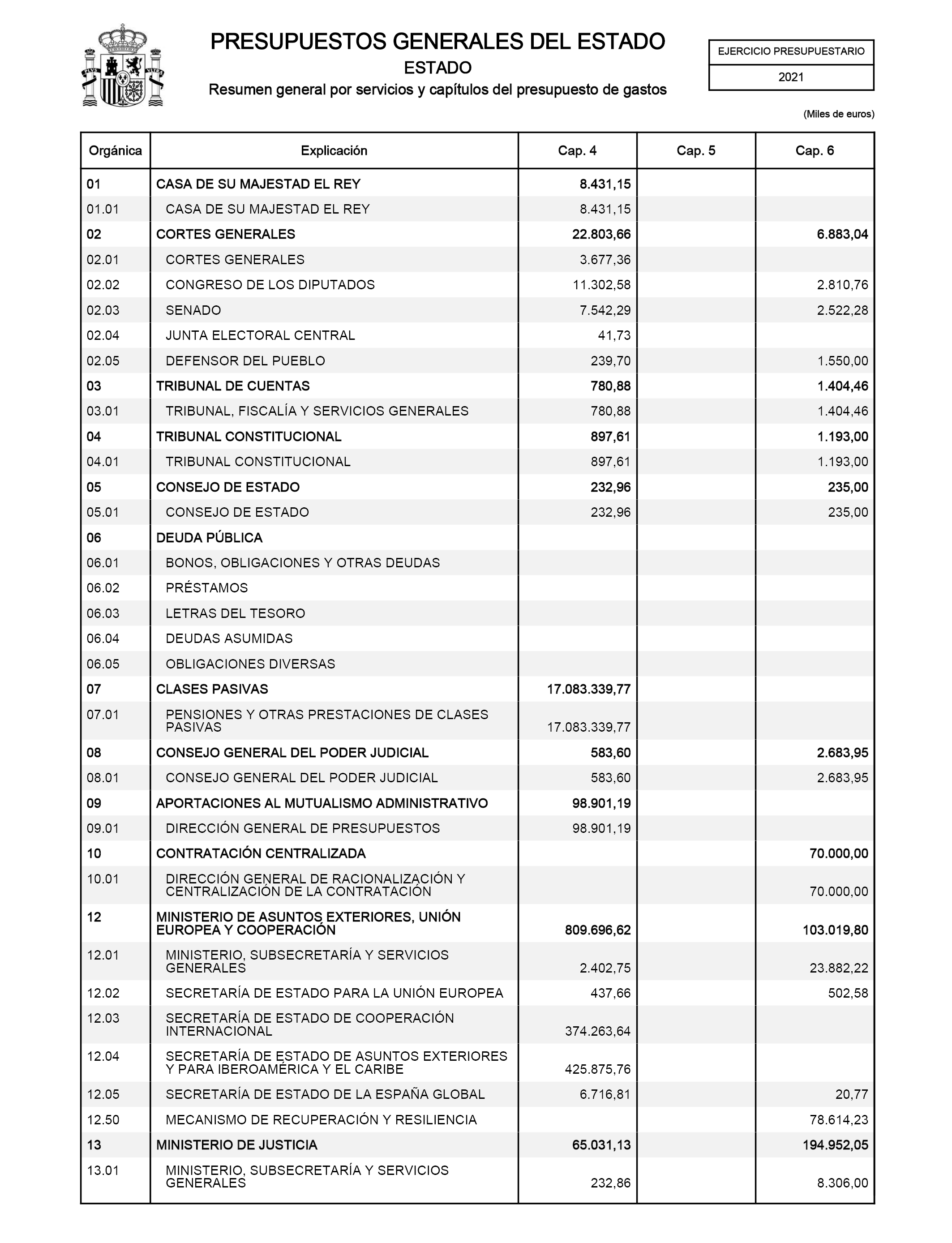

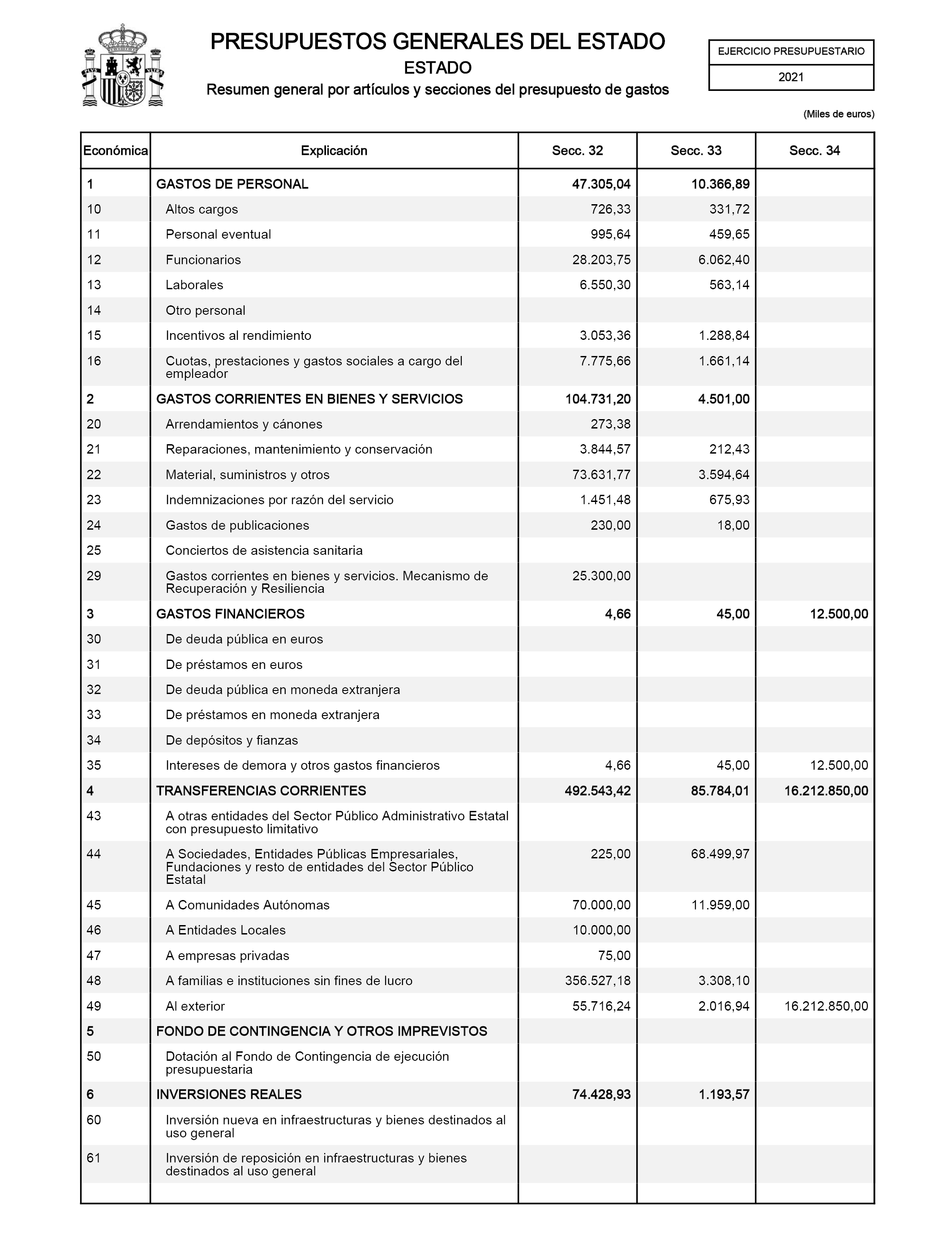

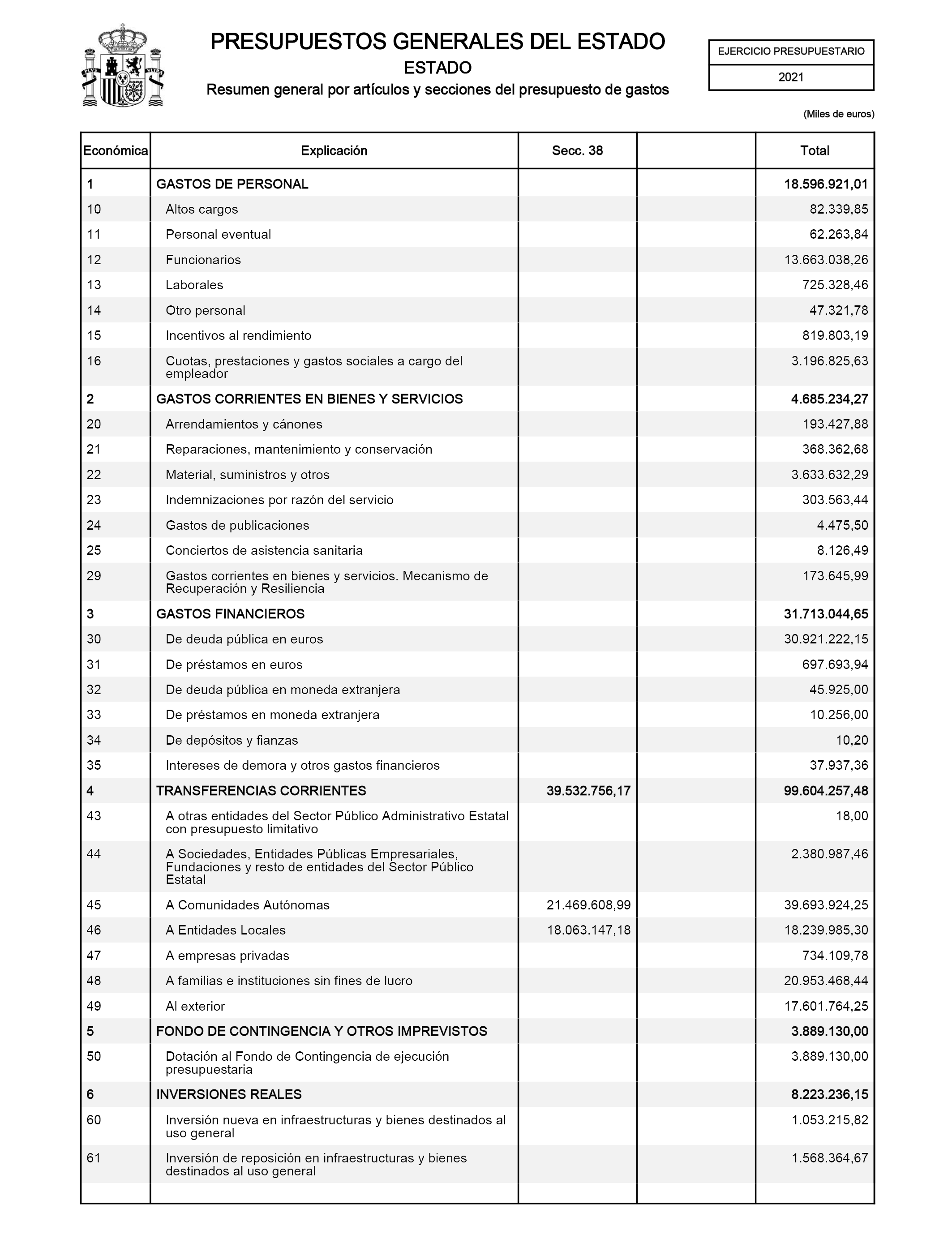

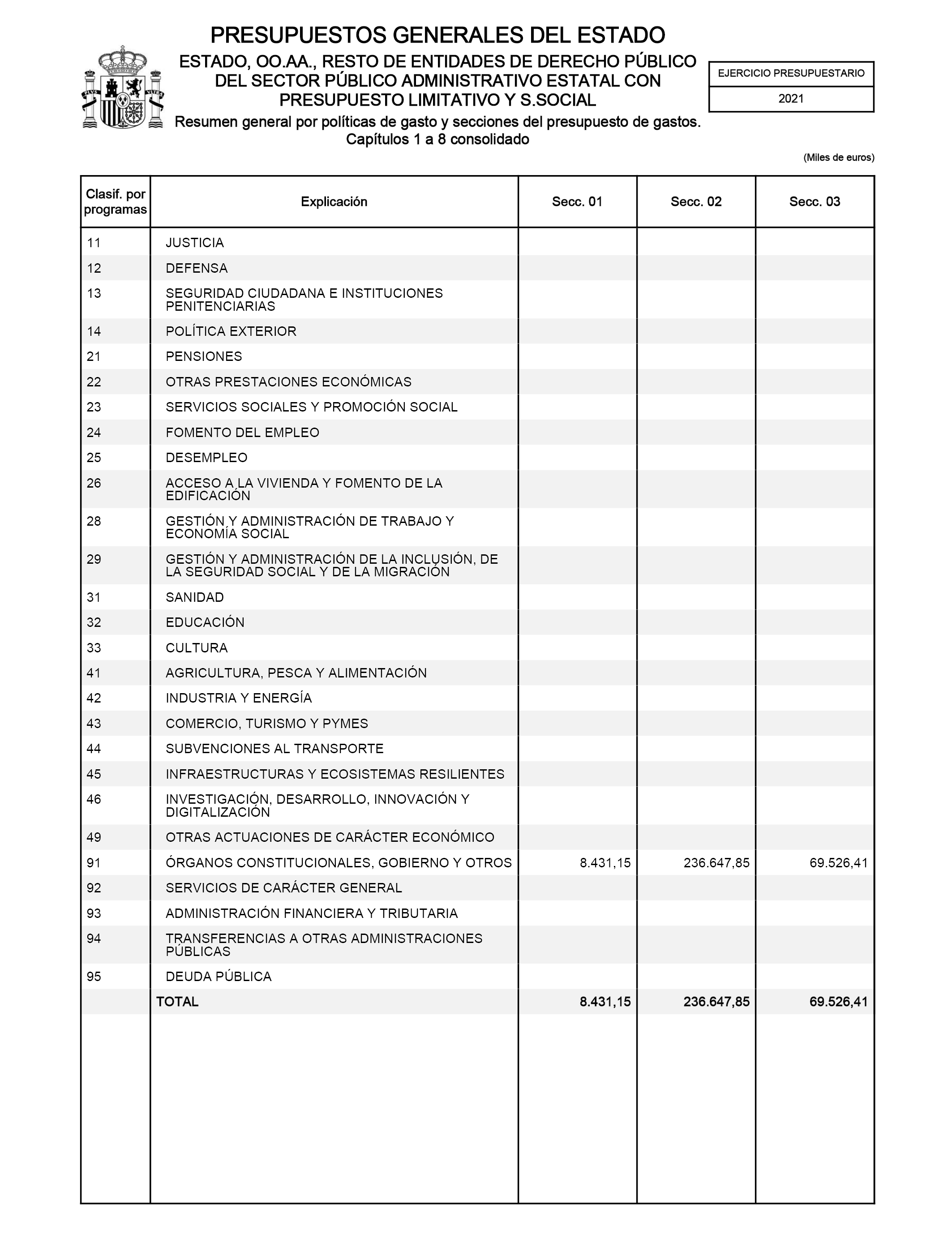

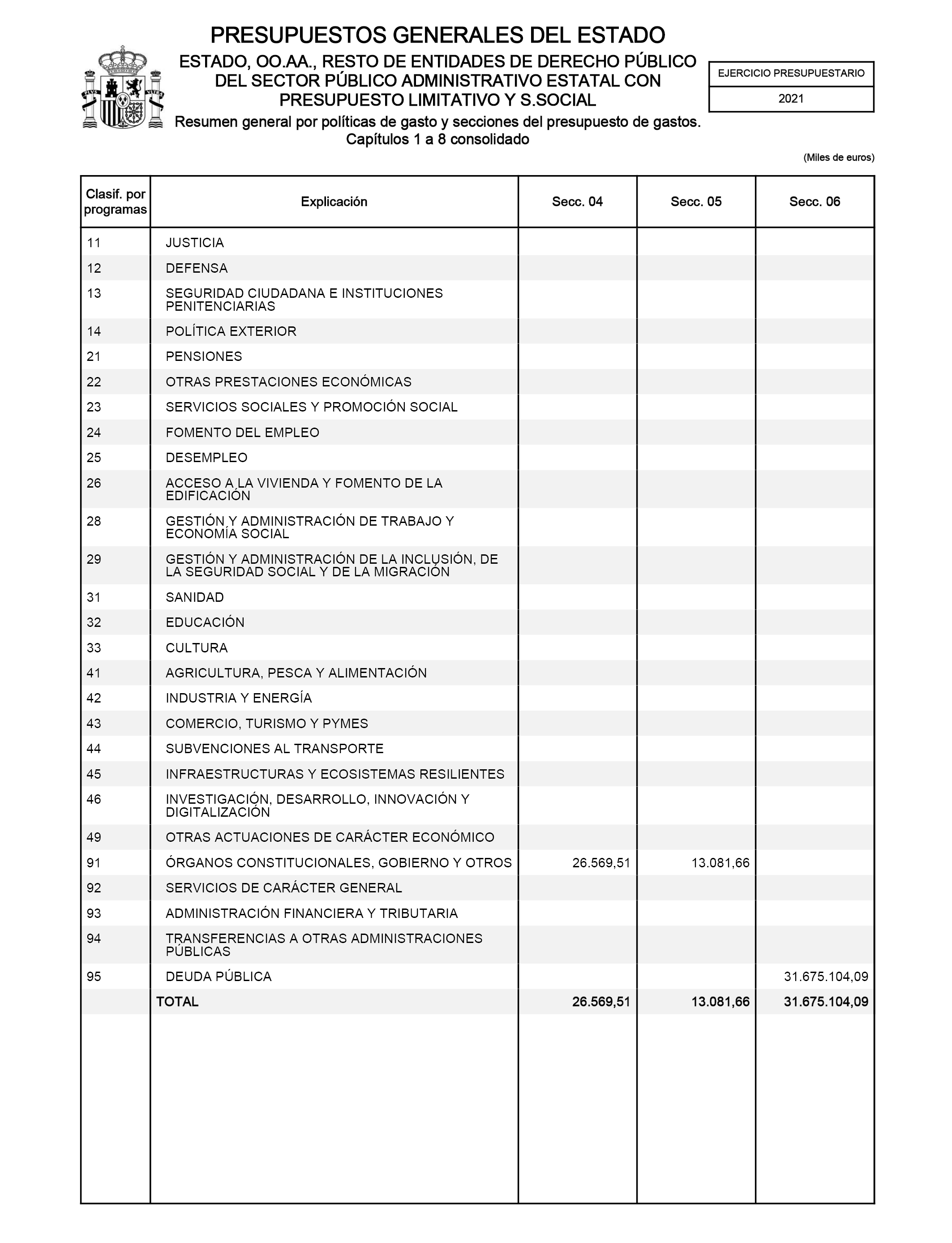

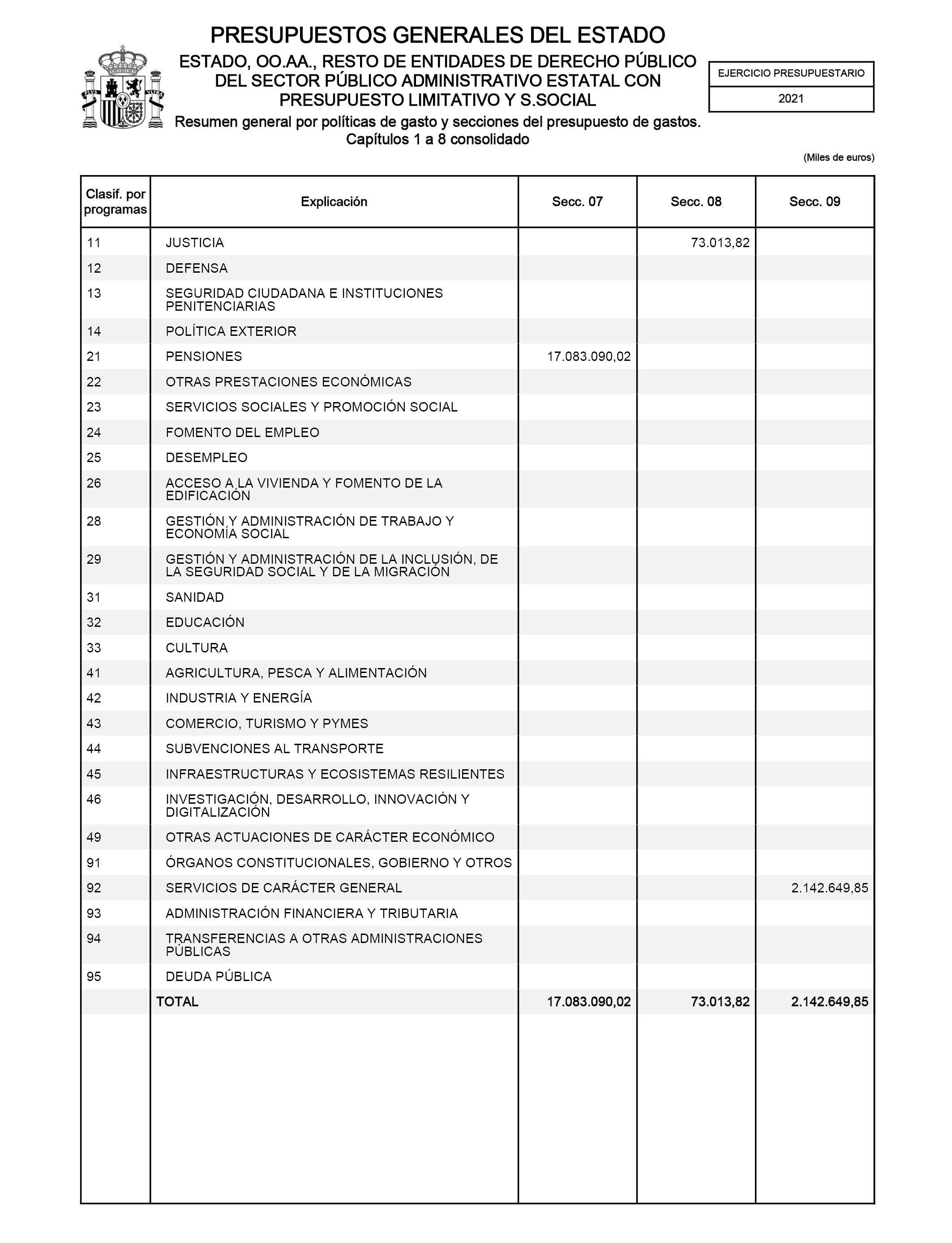

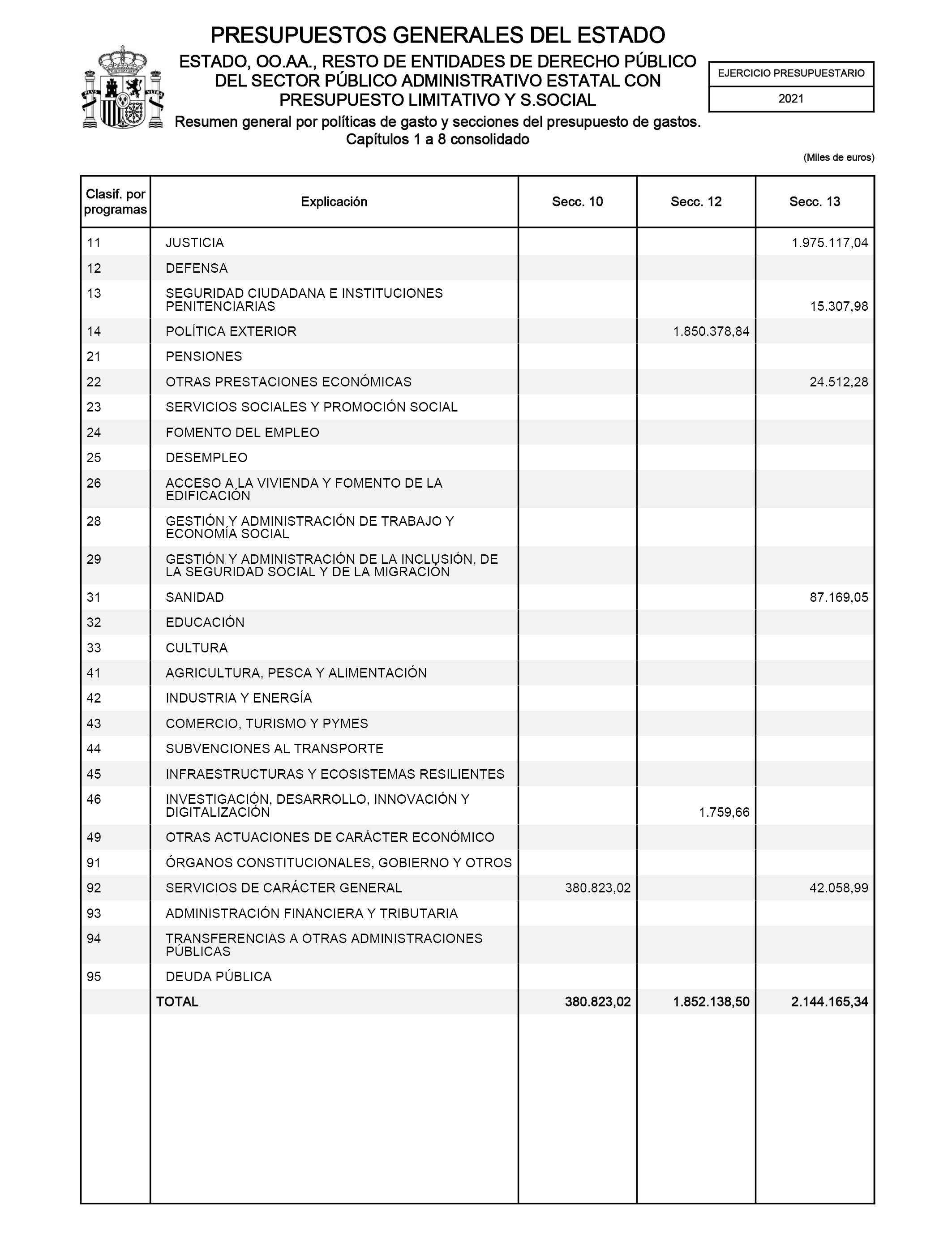

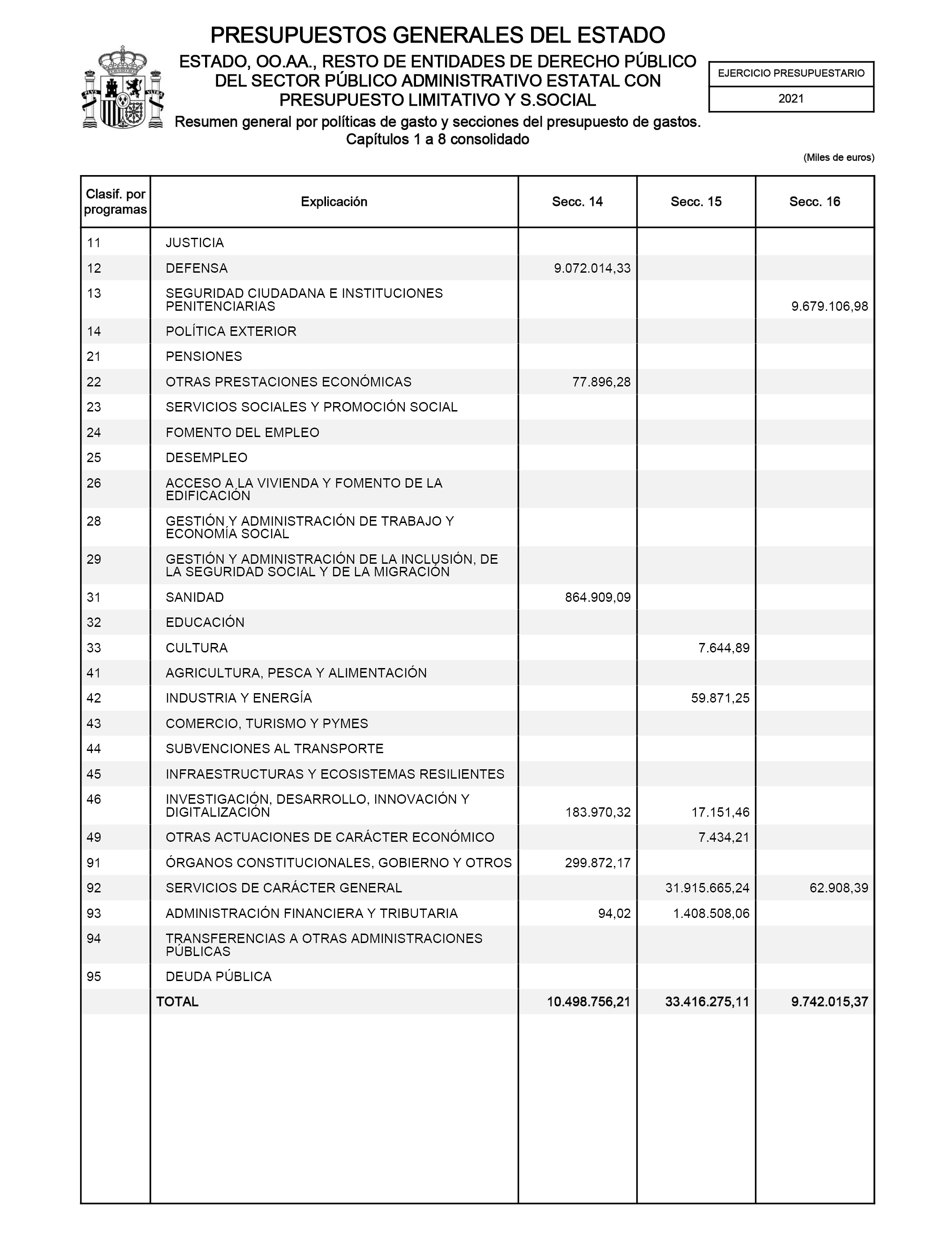

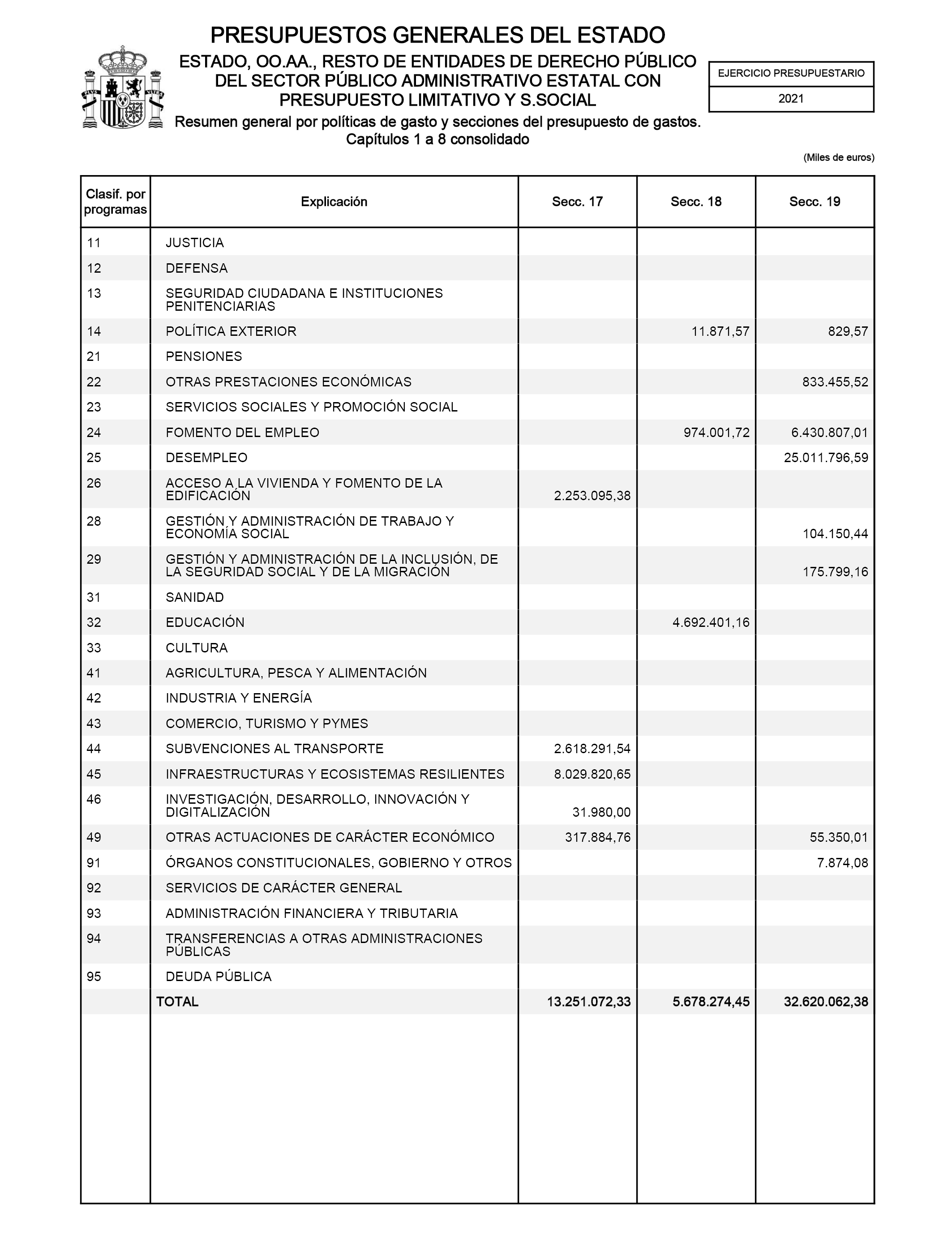

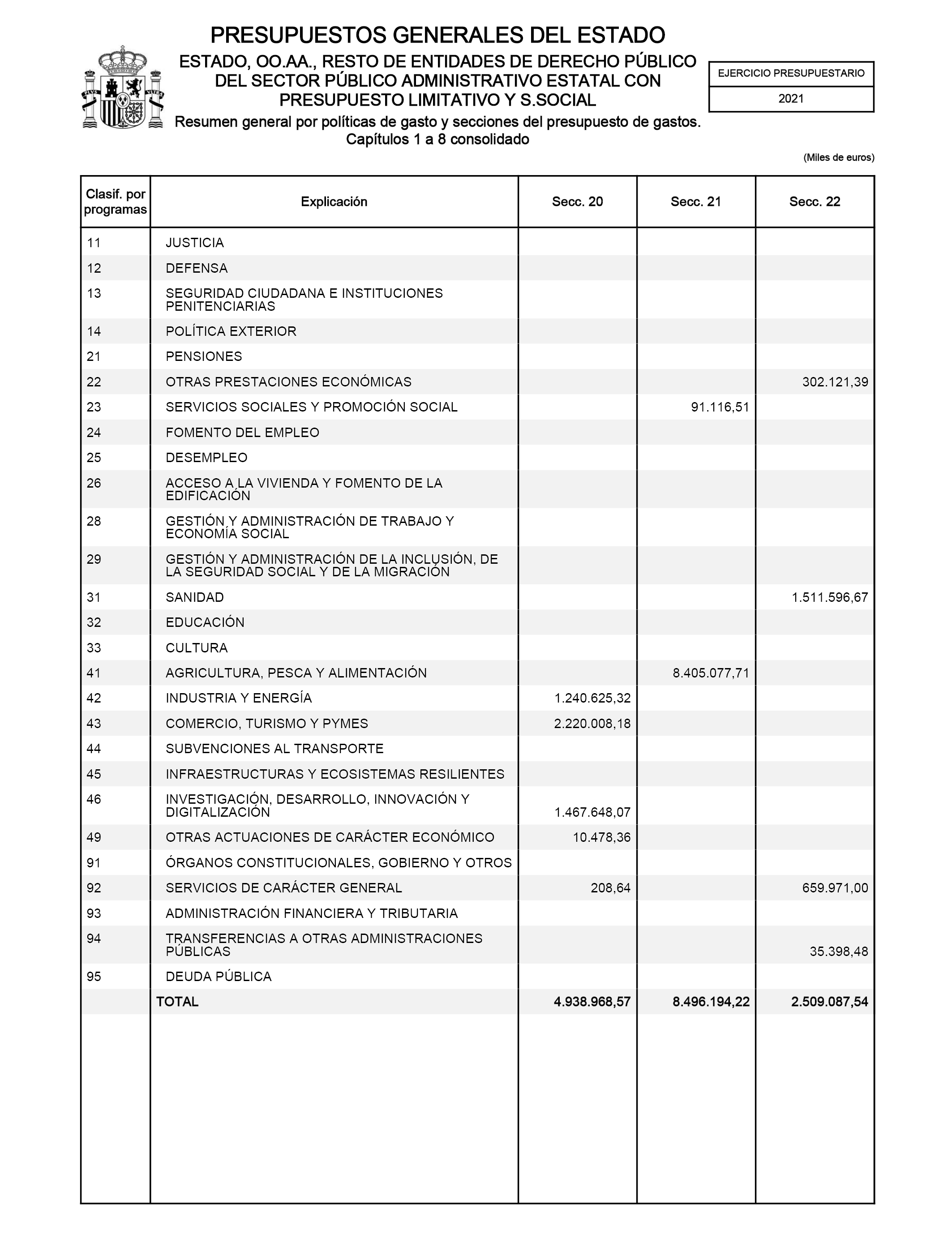

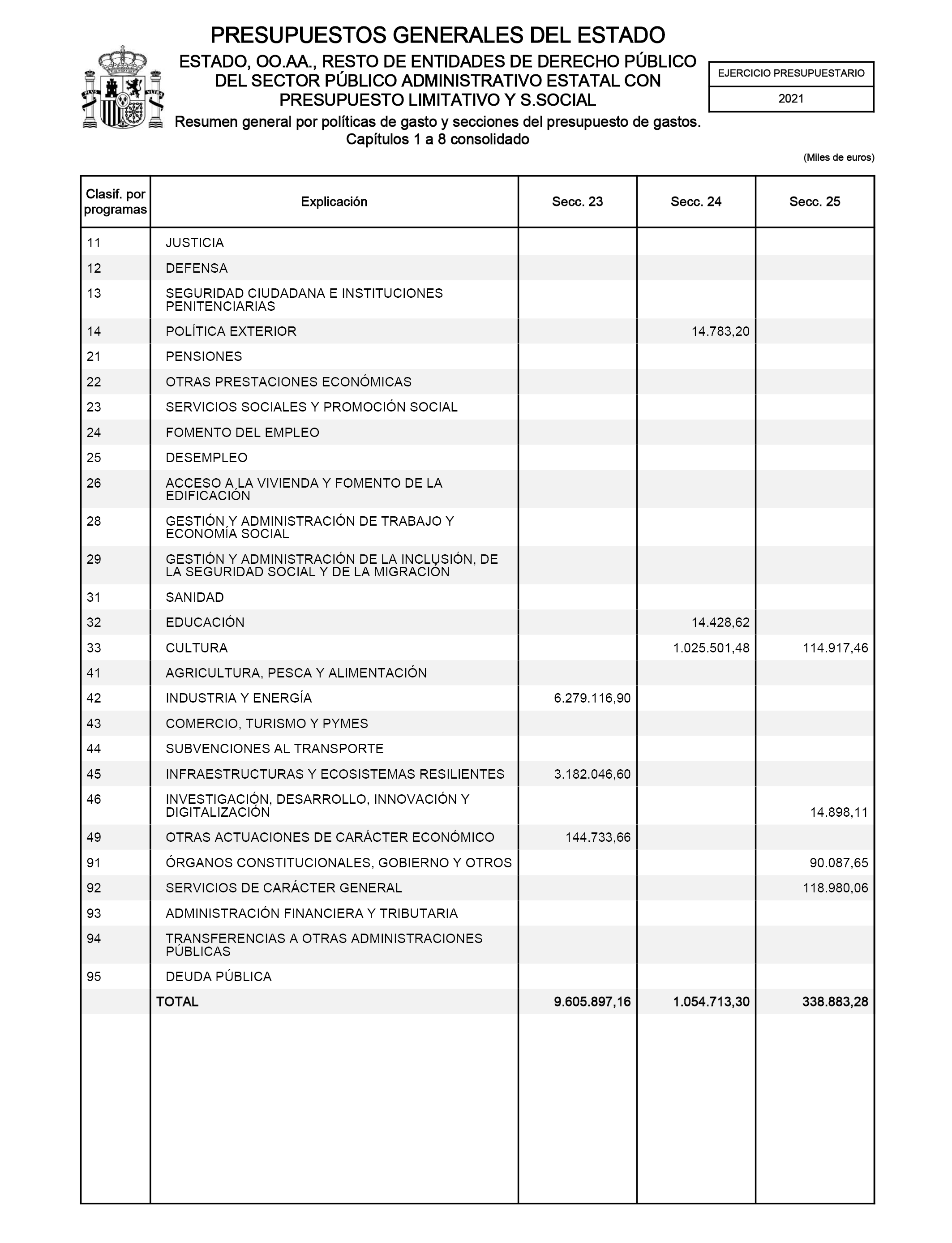

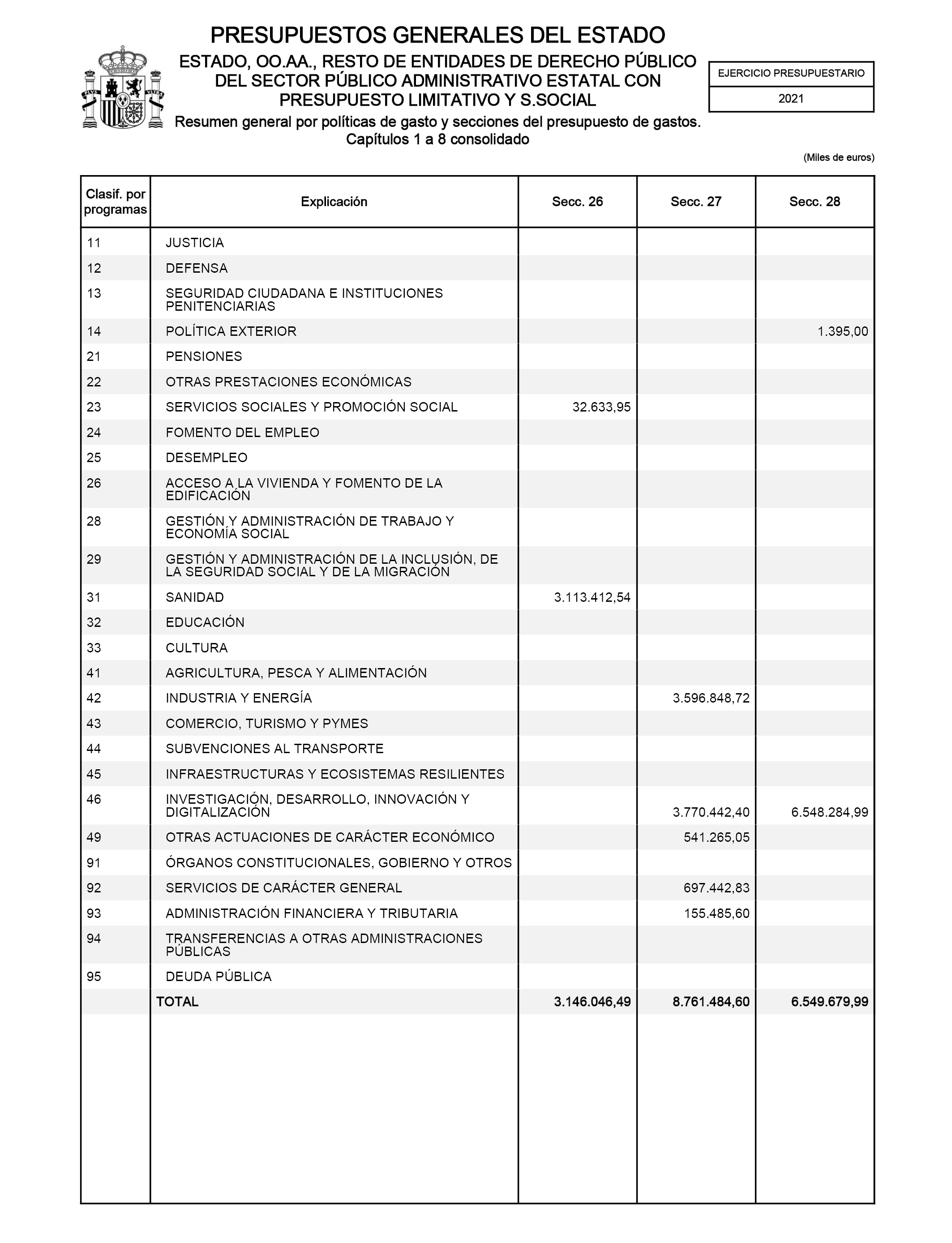

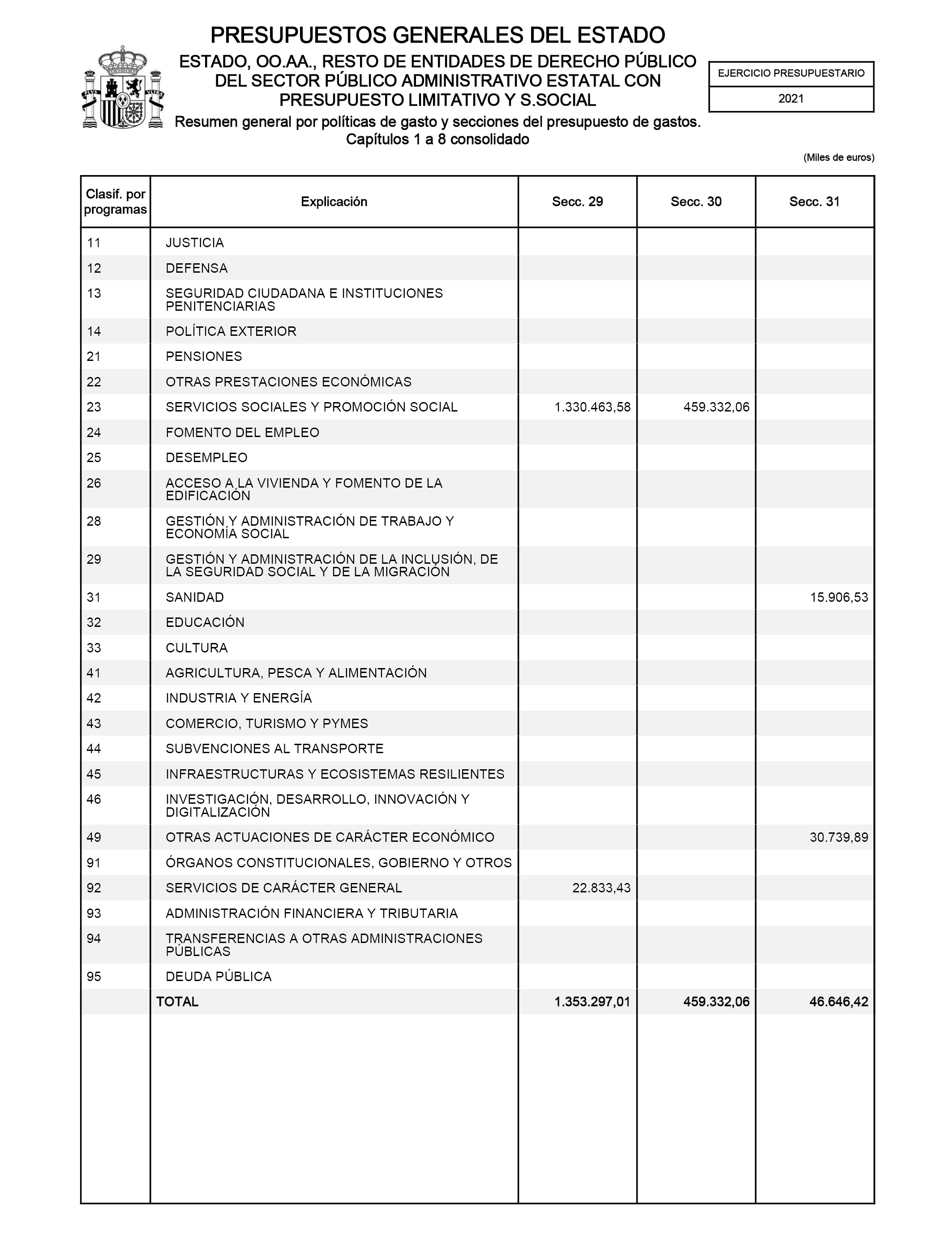

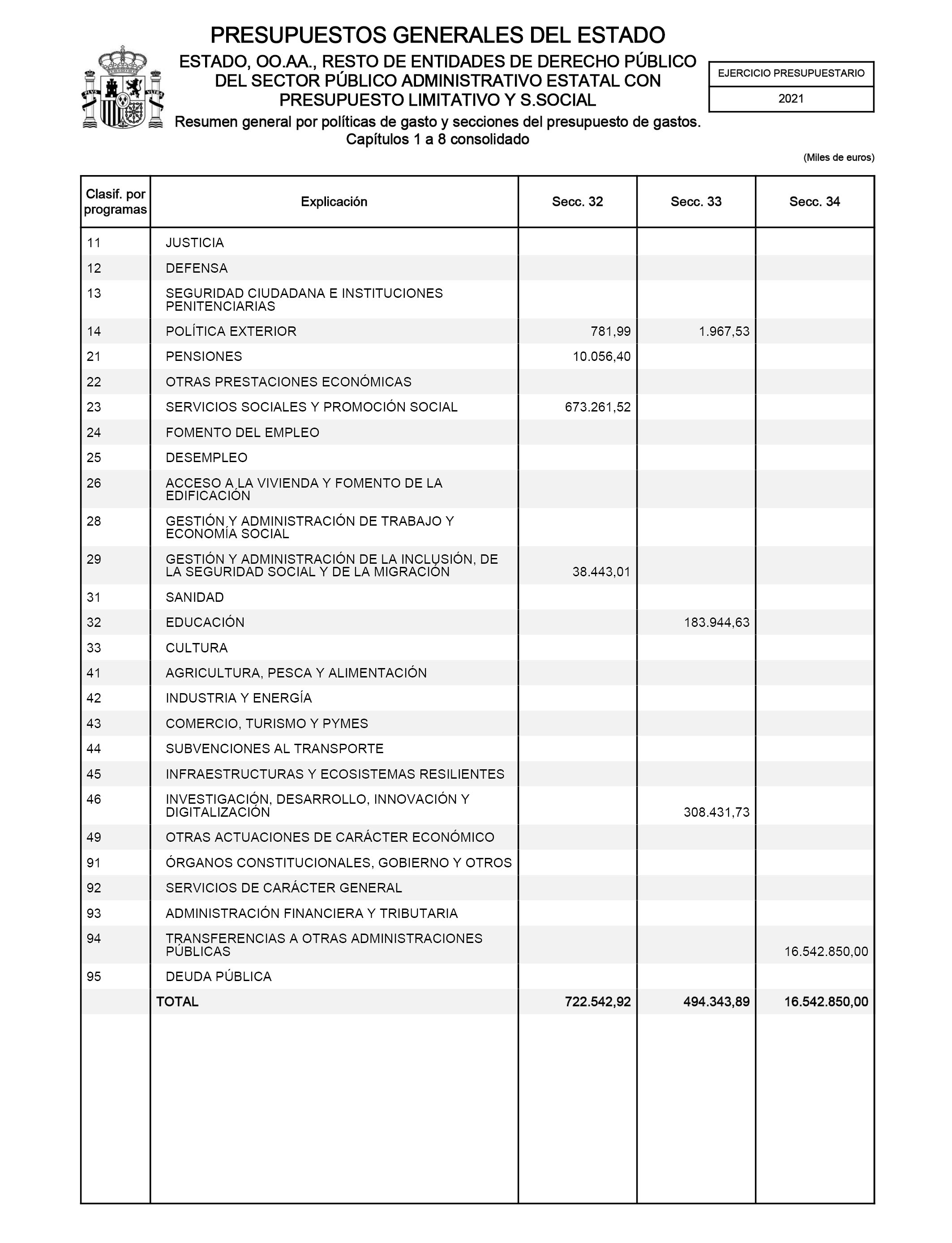

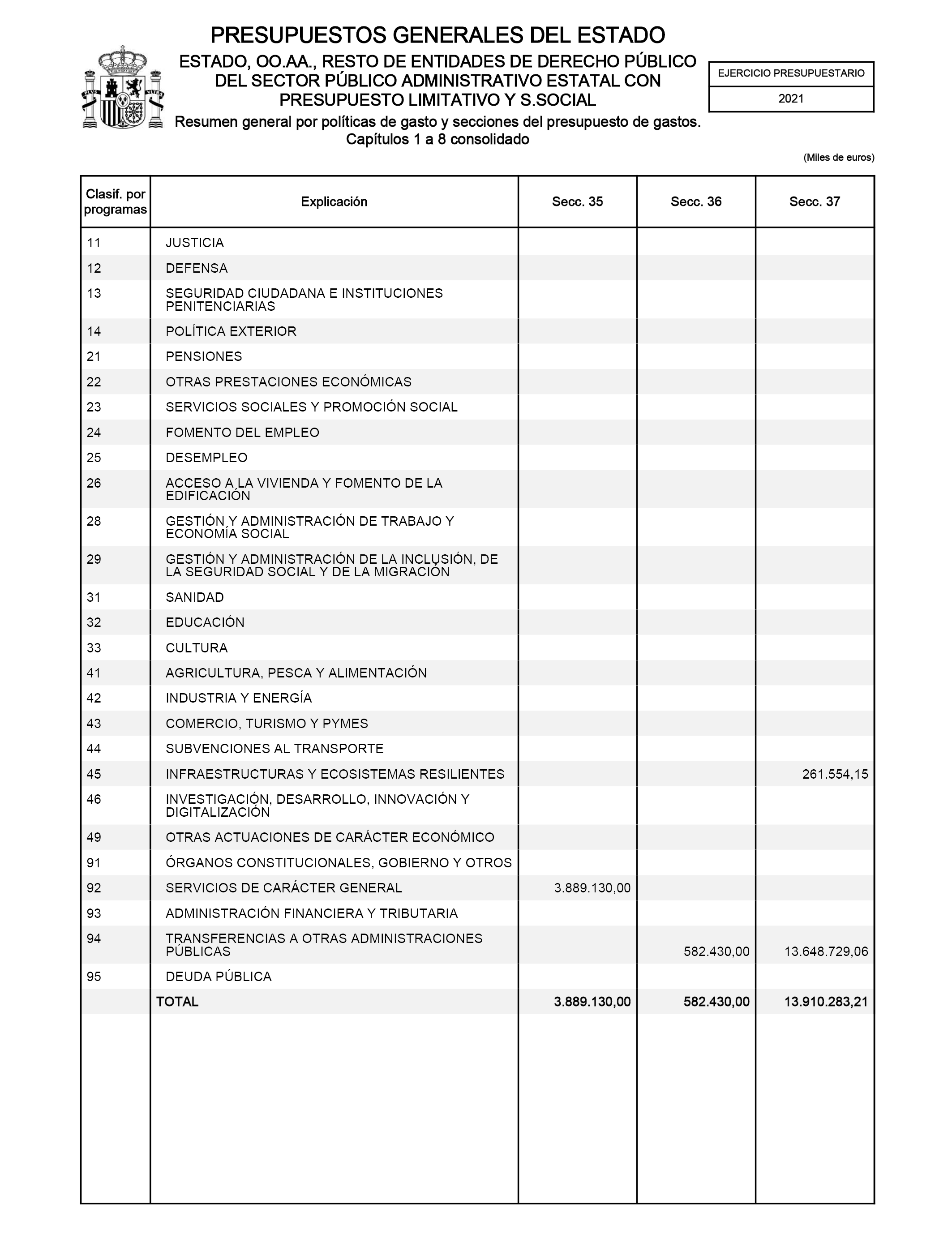

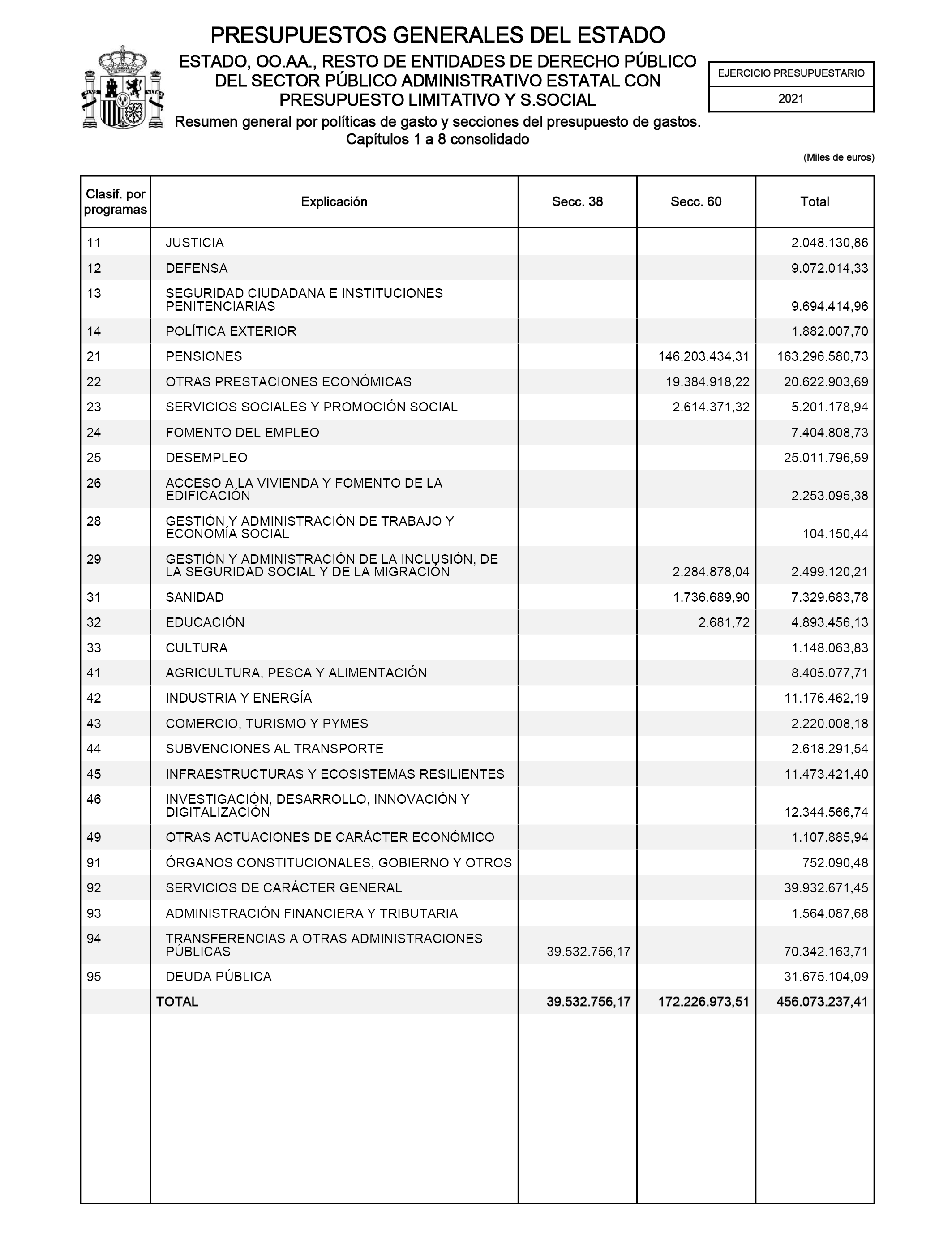

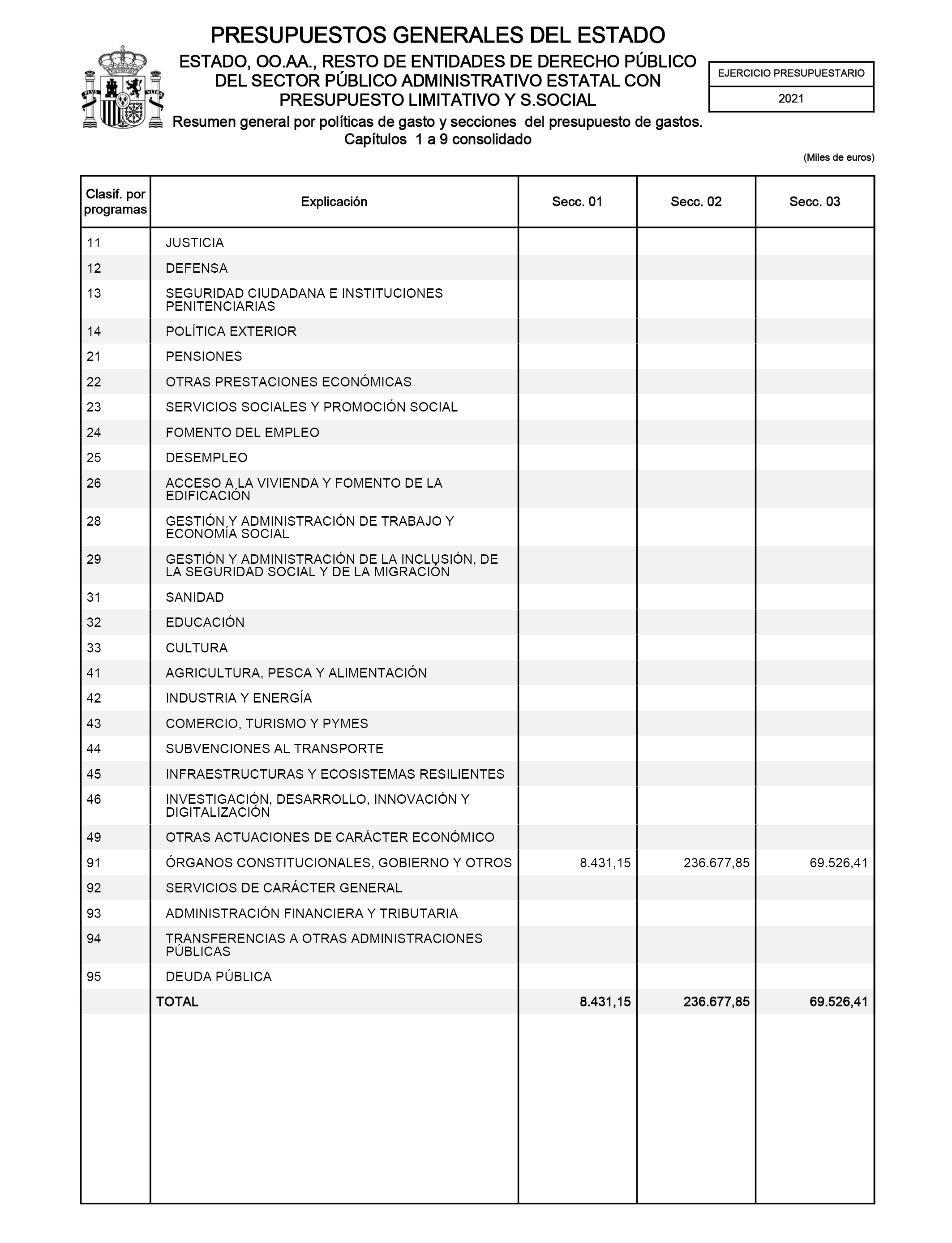

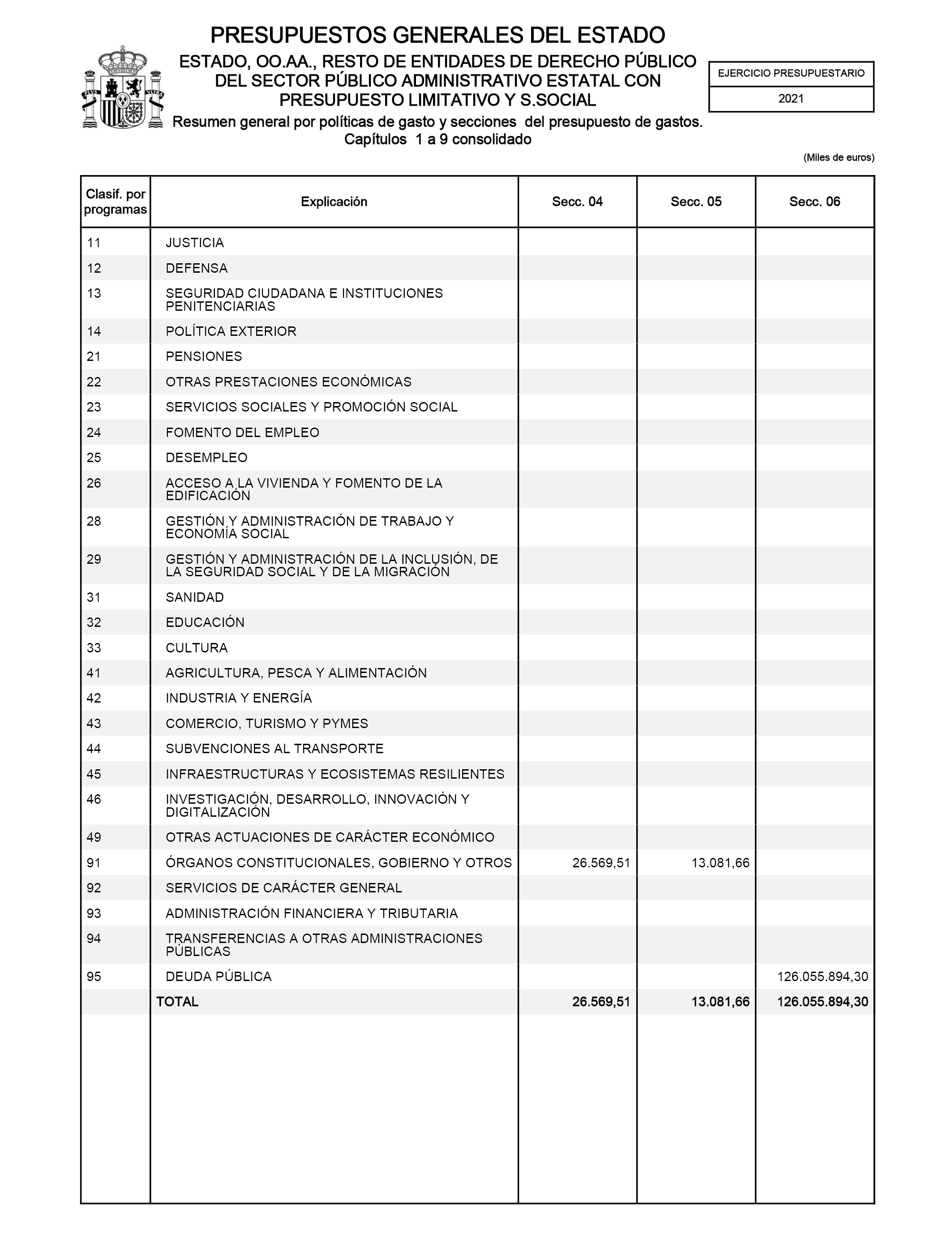

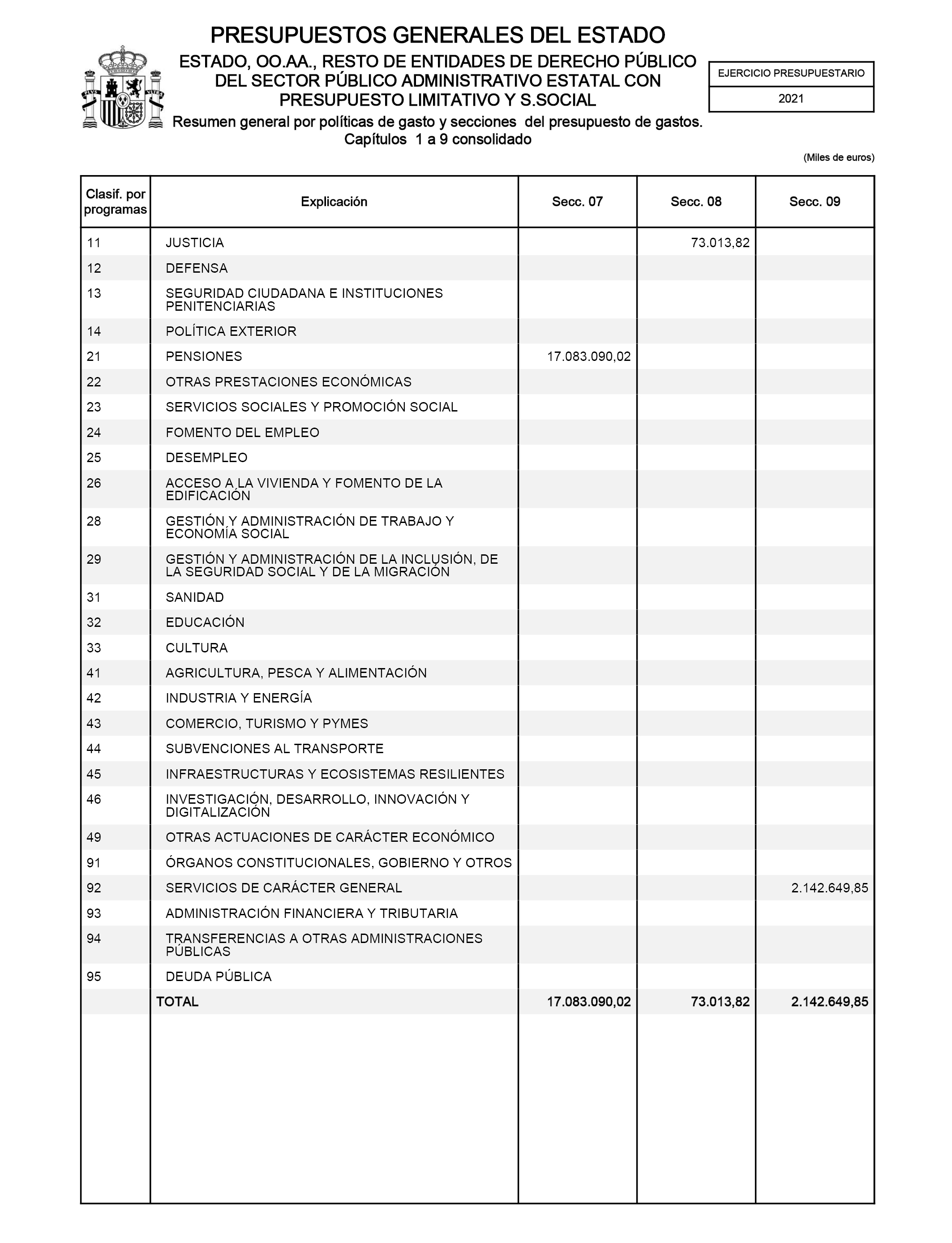

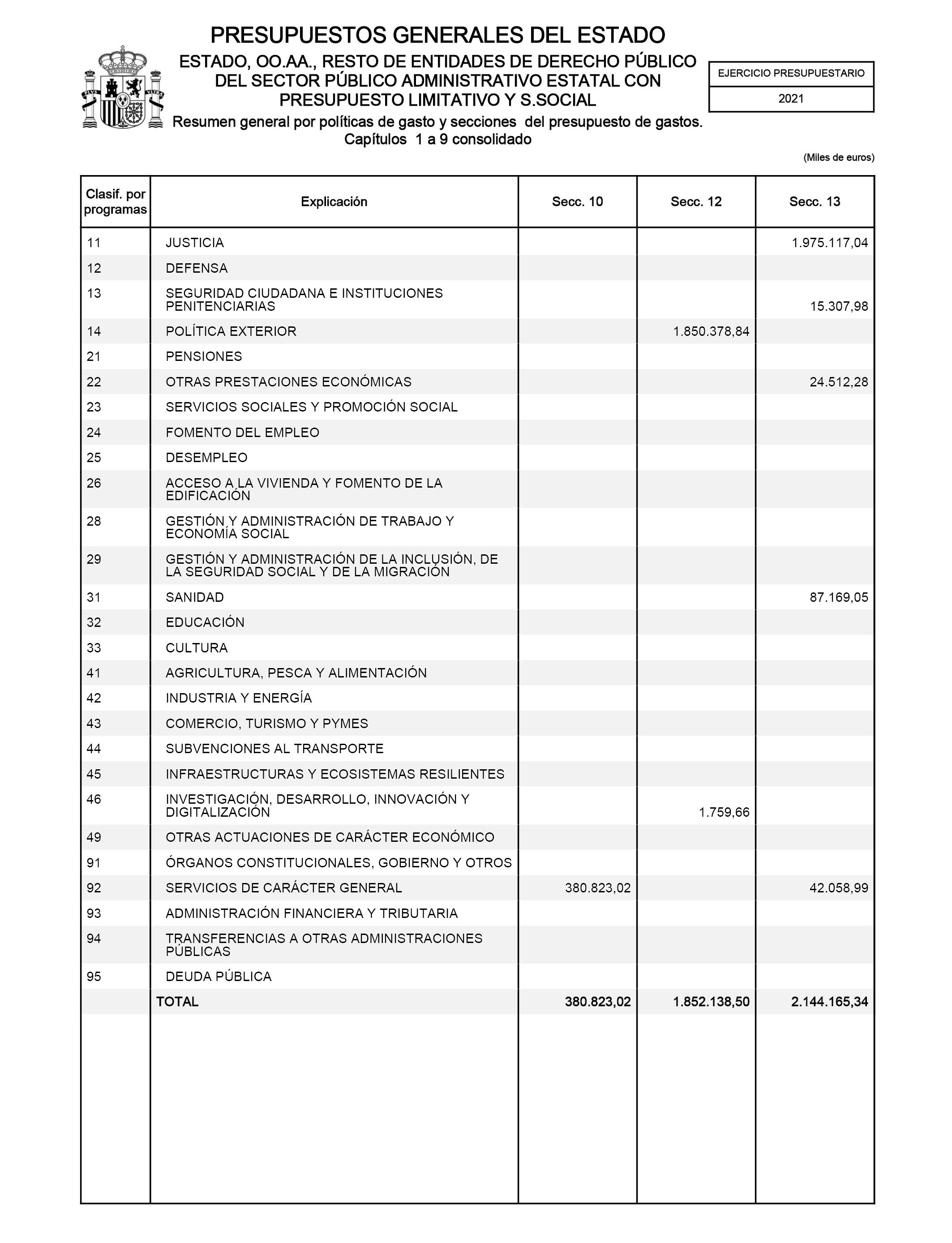

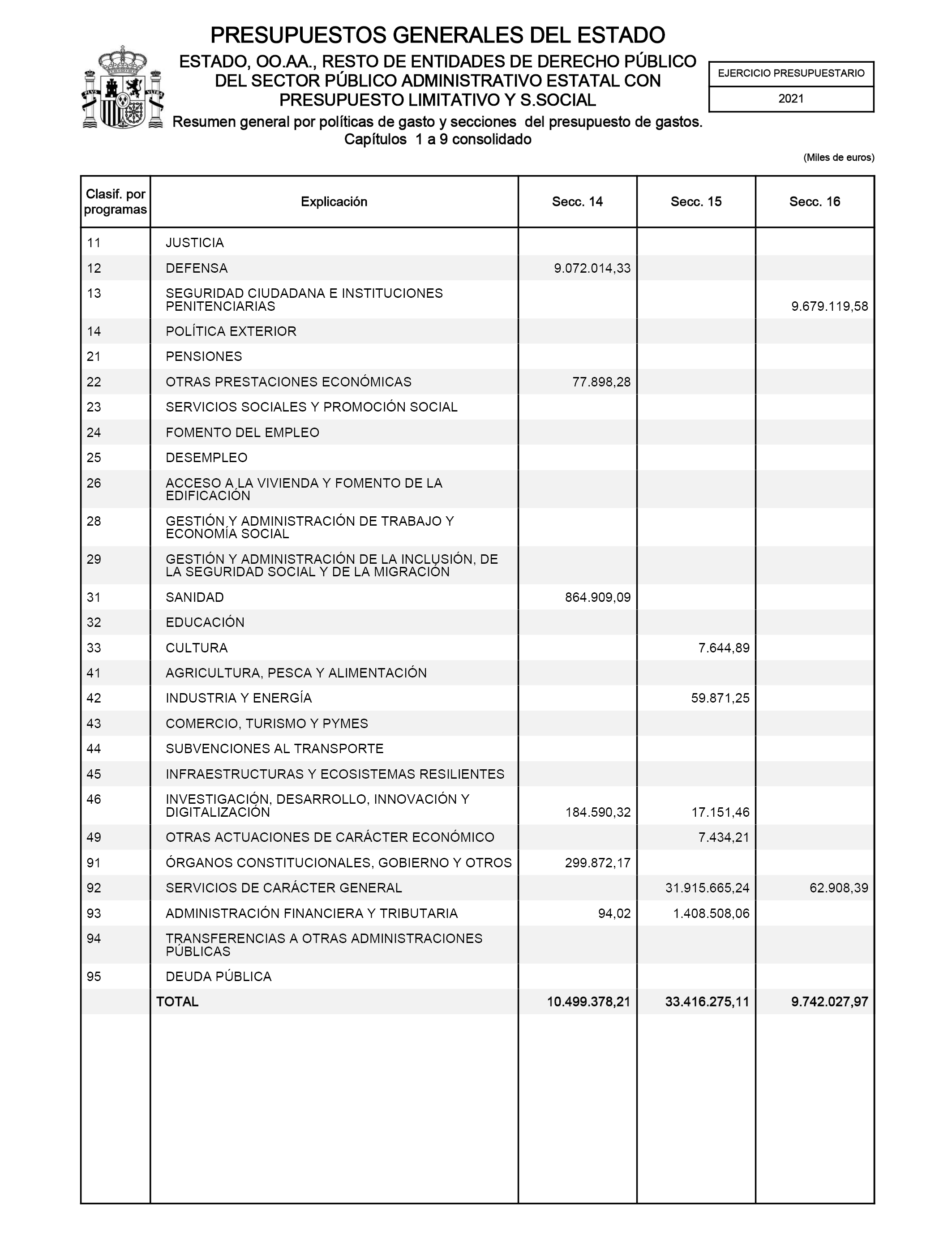

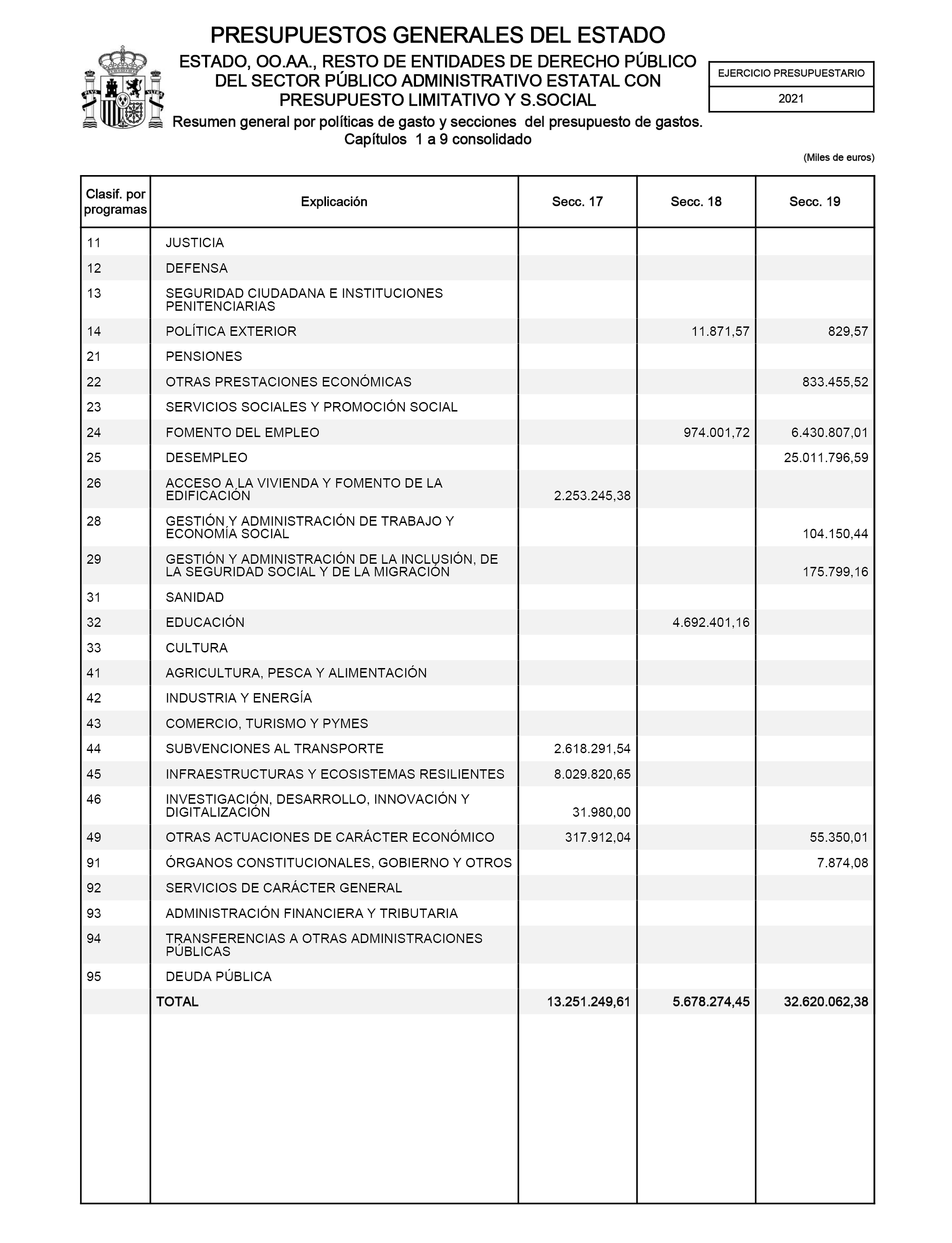

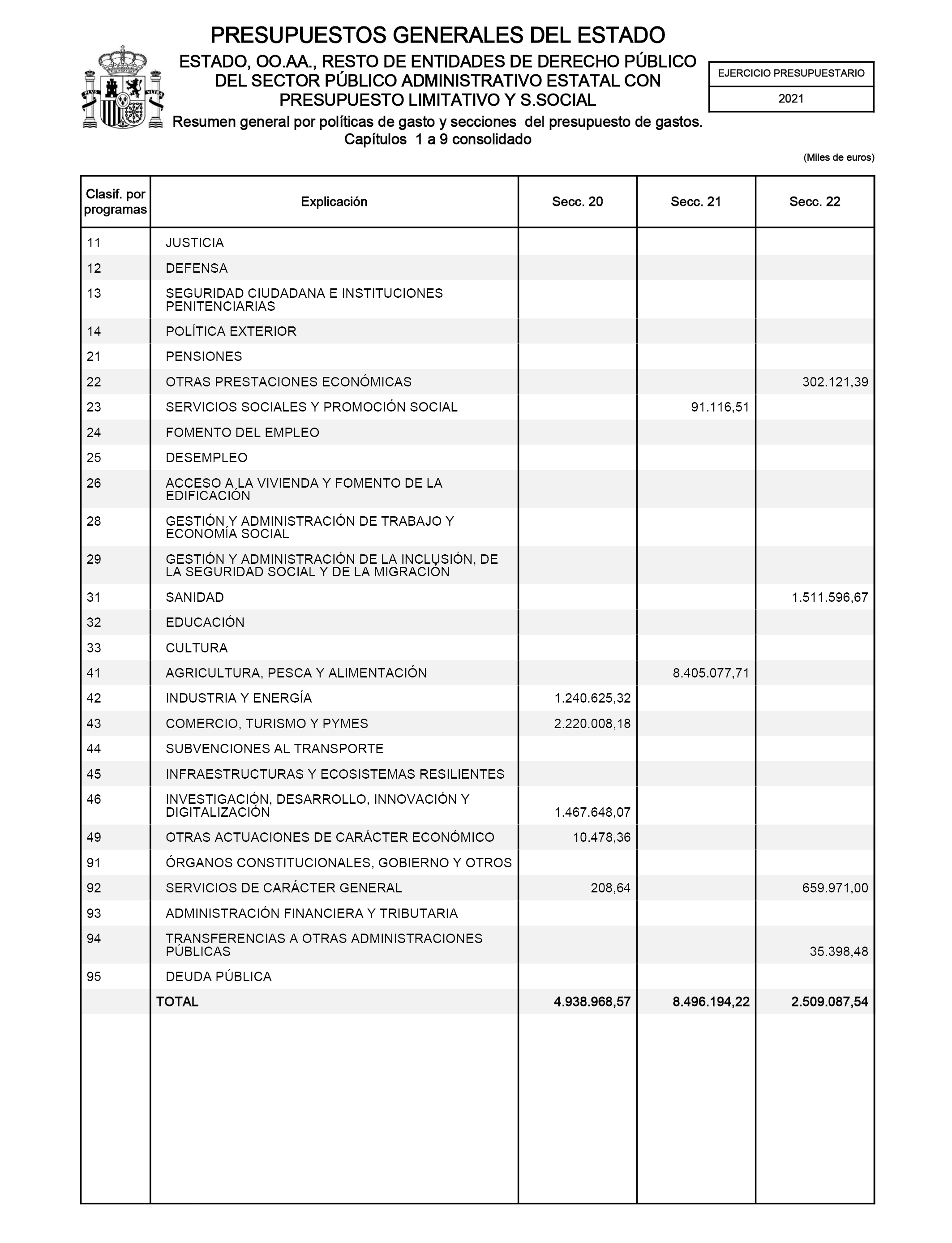

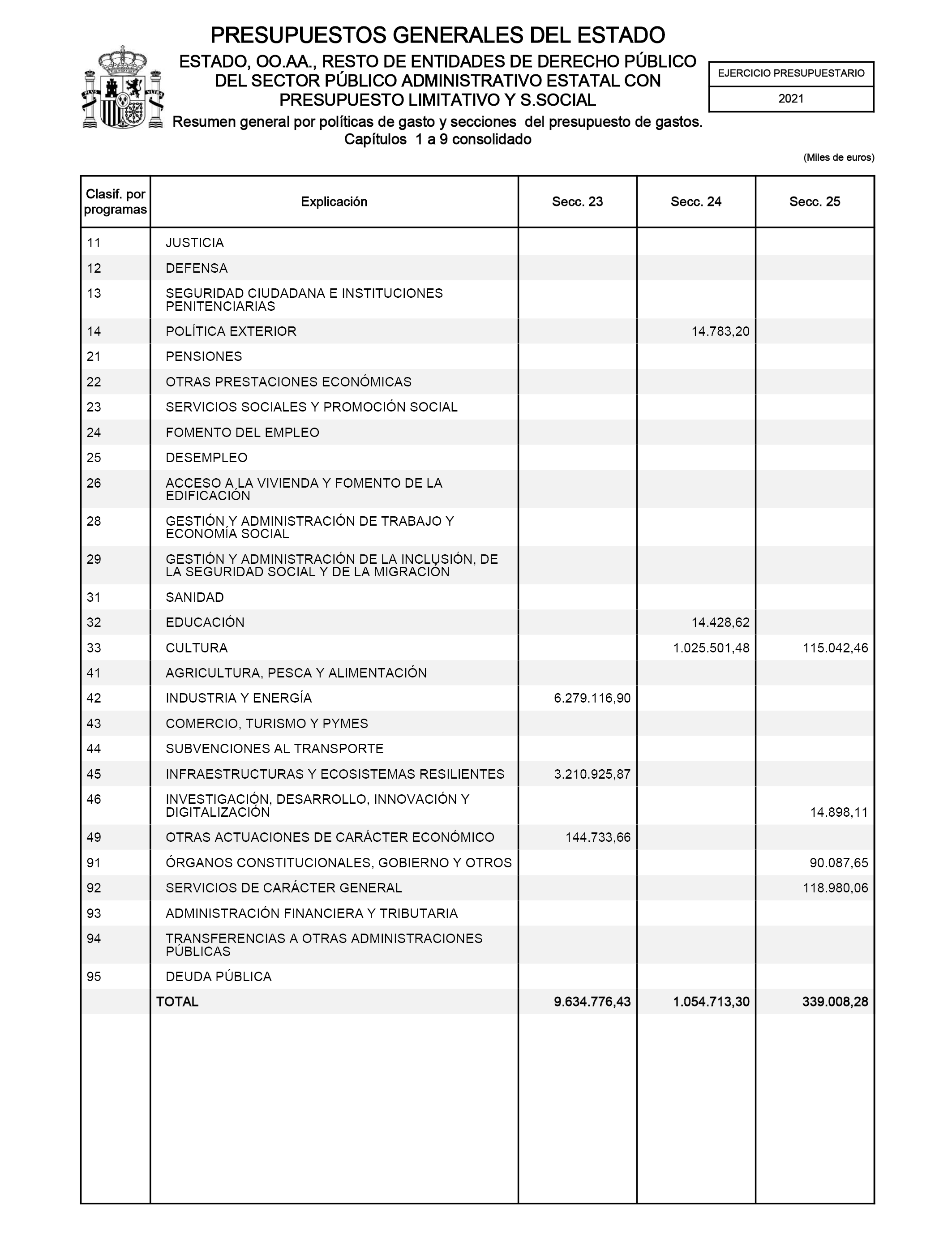

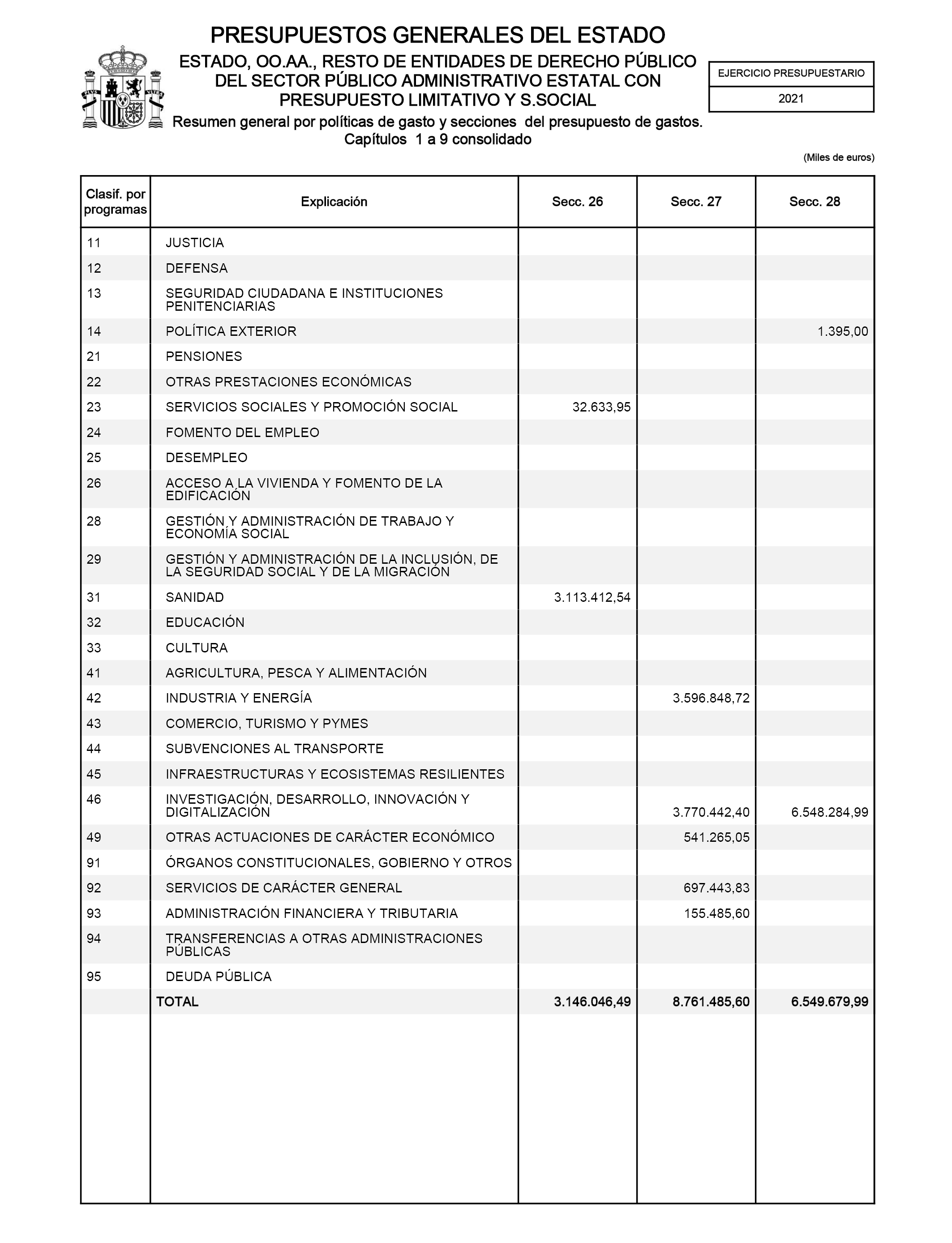

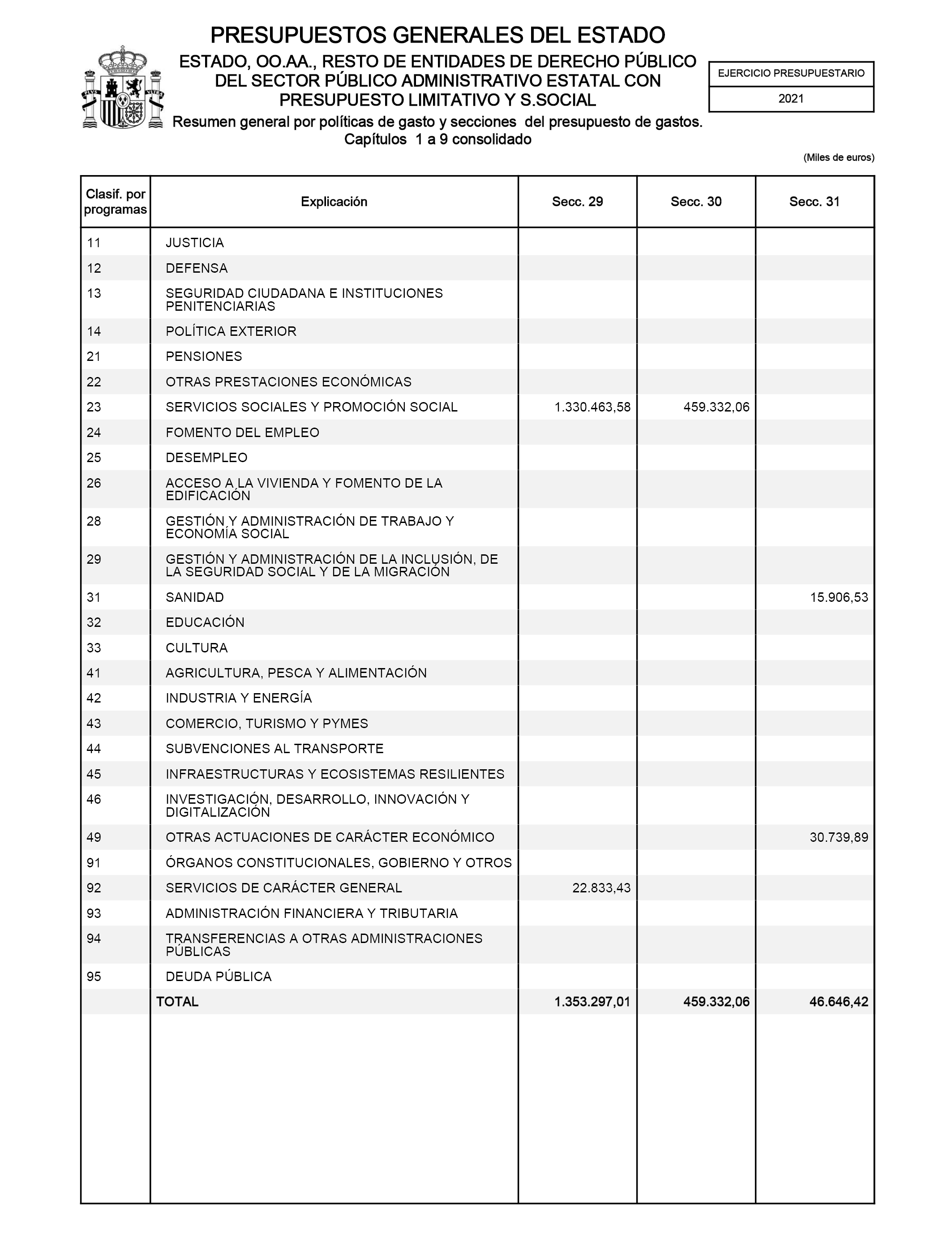

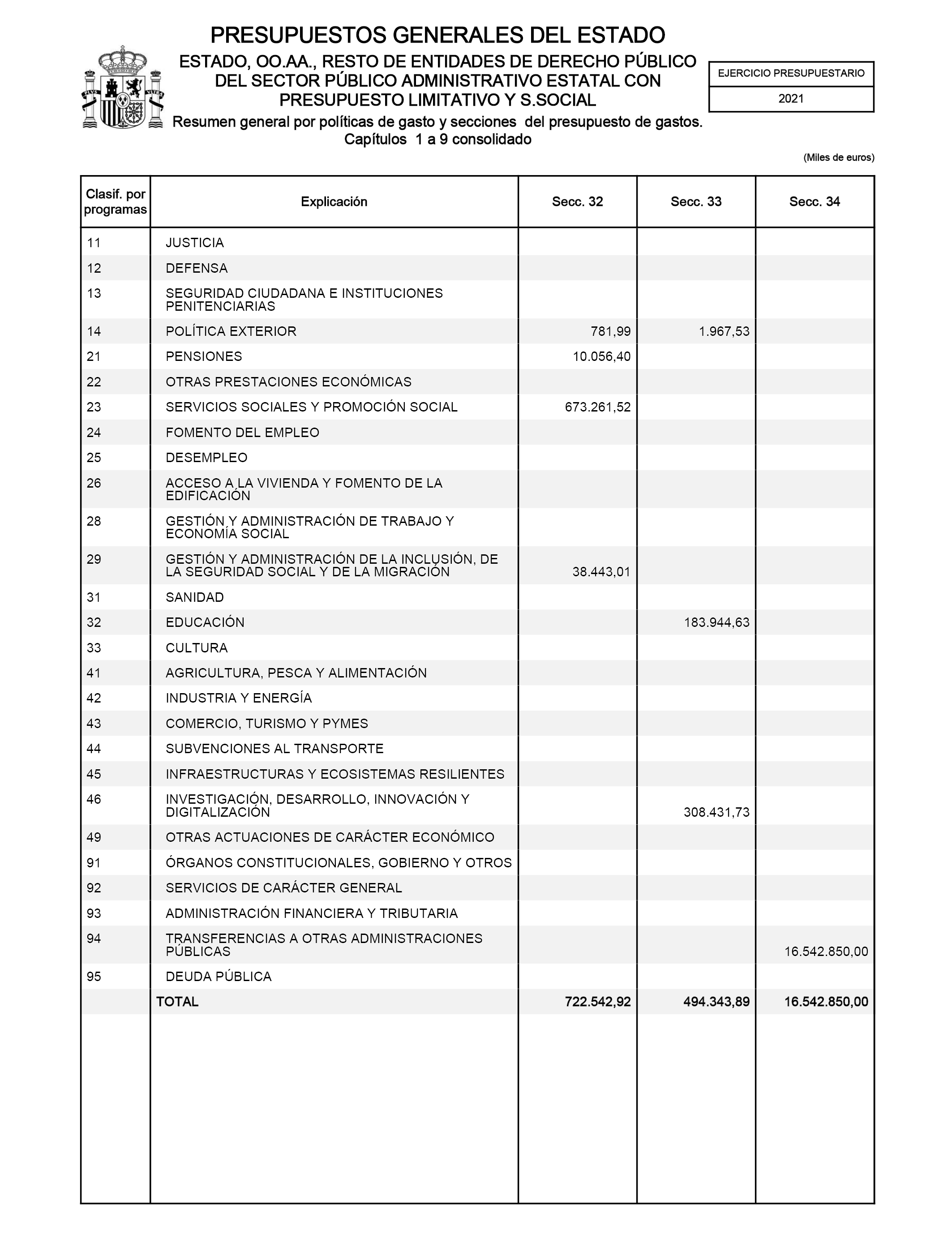

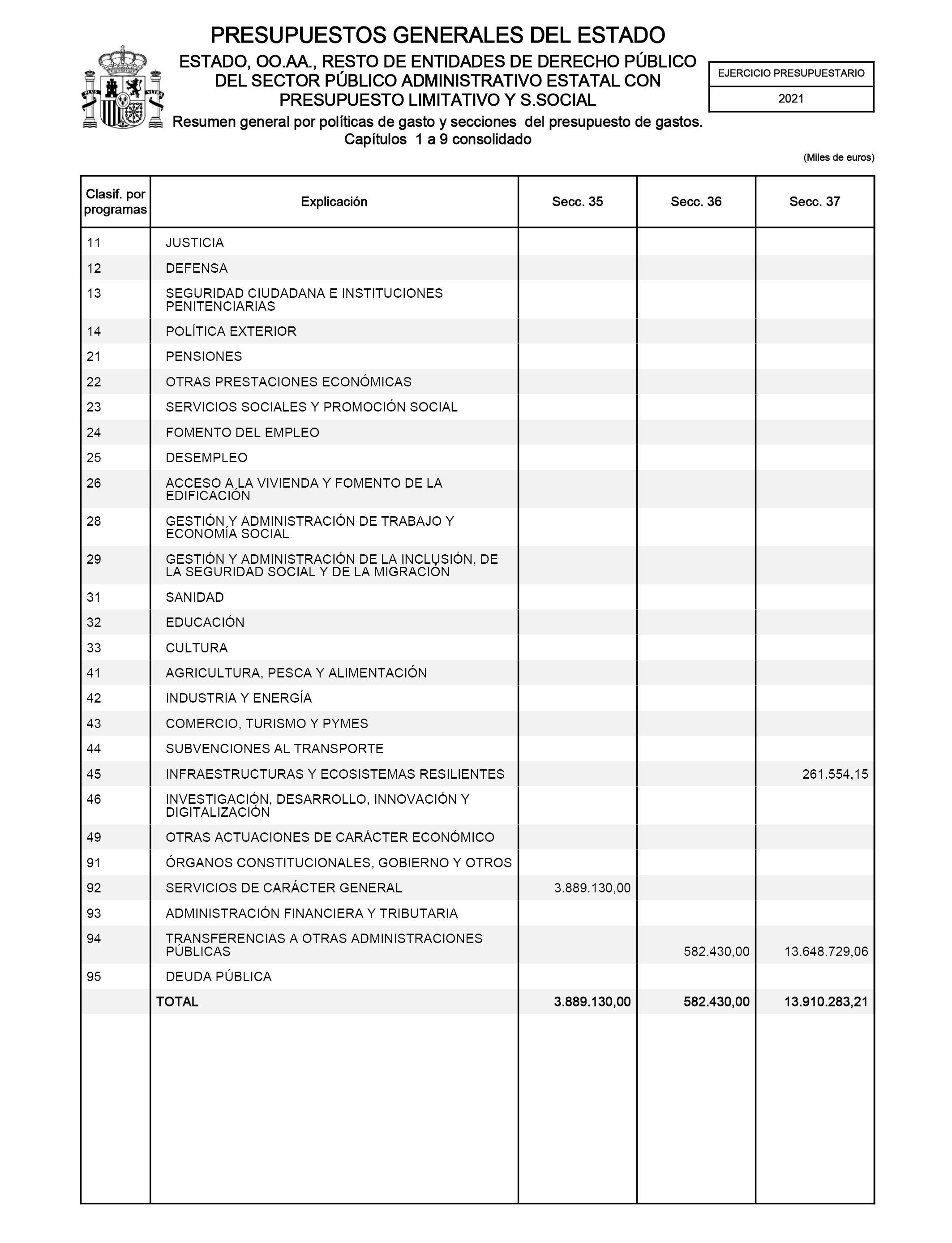

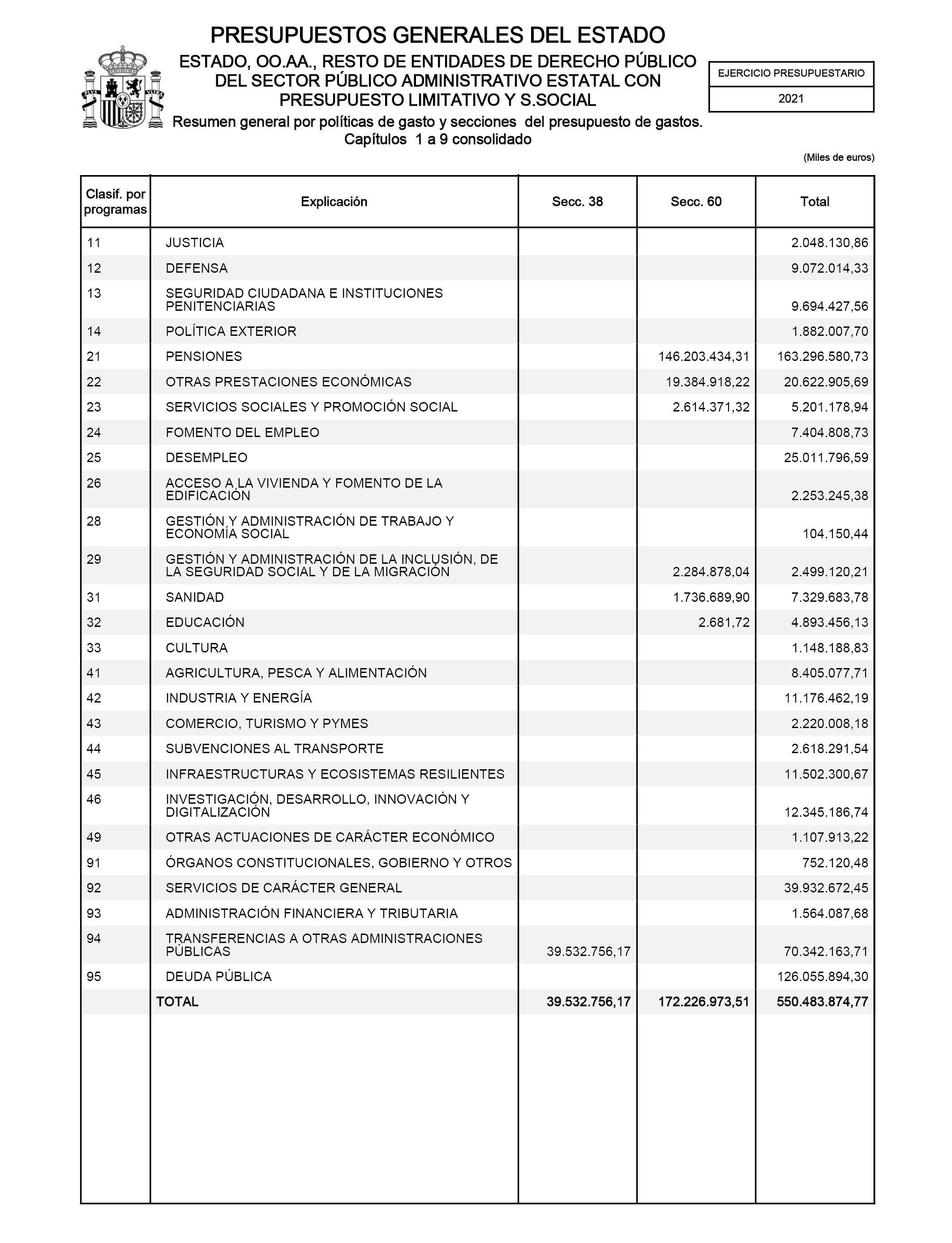

Uno. Para la ejecución de los programas integrados en los estados de gastos de los presupuestos de las entidades mencionadas en la letra a) artículo anterior se aprueban créditos en los Capítulos económicos I a VIII por importe de 456.073.237,41 miles de euros, según la distribución por programas detallada en el Anexo I de esta Ley. La agrupación por políticas de los créditos de estos programas es la siguiente:

|

Miles de euros |

|

|---|---|

|

Justicia. |

2.048.130,86 |

|

Defensa. |

9.072.014,33 |

|

Seguridad ciudadana e instituciones penitenciarias. |

9.694.414,96 |

|

Política exterior. |

1.882.007,70 |

|

Pensiones. |

163.296.580,73 |

|

Otras prestaciones económicas. |

20.622.903,69 |

|

Servicios sociales y promoción social. |

5.201.178,94 |

|

Fomento del empleo. |

7.404.808,73 |

|

Desempleo. |

25.011.796,59 |

|

Acceso a la vivienda y fomento de la edificación. |

2.253.095,38 |

|

Gestión y administración de trabajo y economía social. |

104.150,44 |

|

Gestión y administración de la inclusión de la Seguridad Social y de la migración. |

2.499.120,21 |

|

Sanidad. |

7.329.683,78 |

|

Educación. |

4.893.456,13 |

|

Cultura. |

1.148.063,83 |

|

Agricultura, pesca y alimentación. |

8.405.077,71 |

|

Industria y energía. |

11.176.462,19 |

|

Comercio, turismo y PYMES. |

2.220.008,18 |

|

Subvenciones al transporte. |

2.618.291,54 |

|

Infraestructuras y ecosistemas resilientes. |

11.473.421,40 |

|

Investigación, desarrollo, innovación y digitalización. |

12.344.566,74 |

|

Otras actuaciones de carácter económico. |

1.107.885,94 |

|

Órganos constitucionales, Gobierno y otros. |

752.090,48 |

|

Servicios de carácter general. |

39.932.671,45 |

|

Administración financiera y tributaria. |

1.564.087,68 |

|

Transferencias a otras Administraciones Públicas. |

70.342.163,71 |

|

Deuda Pública. |

31.675.104,09 |

1. En las cifras contenidas en este Anexo I no se han repercutido las enmiendas números: 2423, 3257, 3258, 3261, 3266, 3268, 3054, 3056, 3068, por no poder instrumentarse contablemente

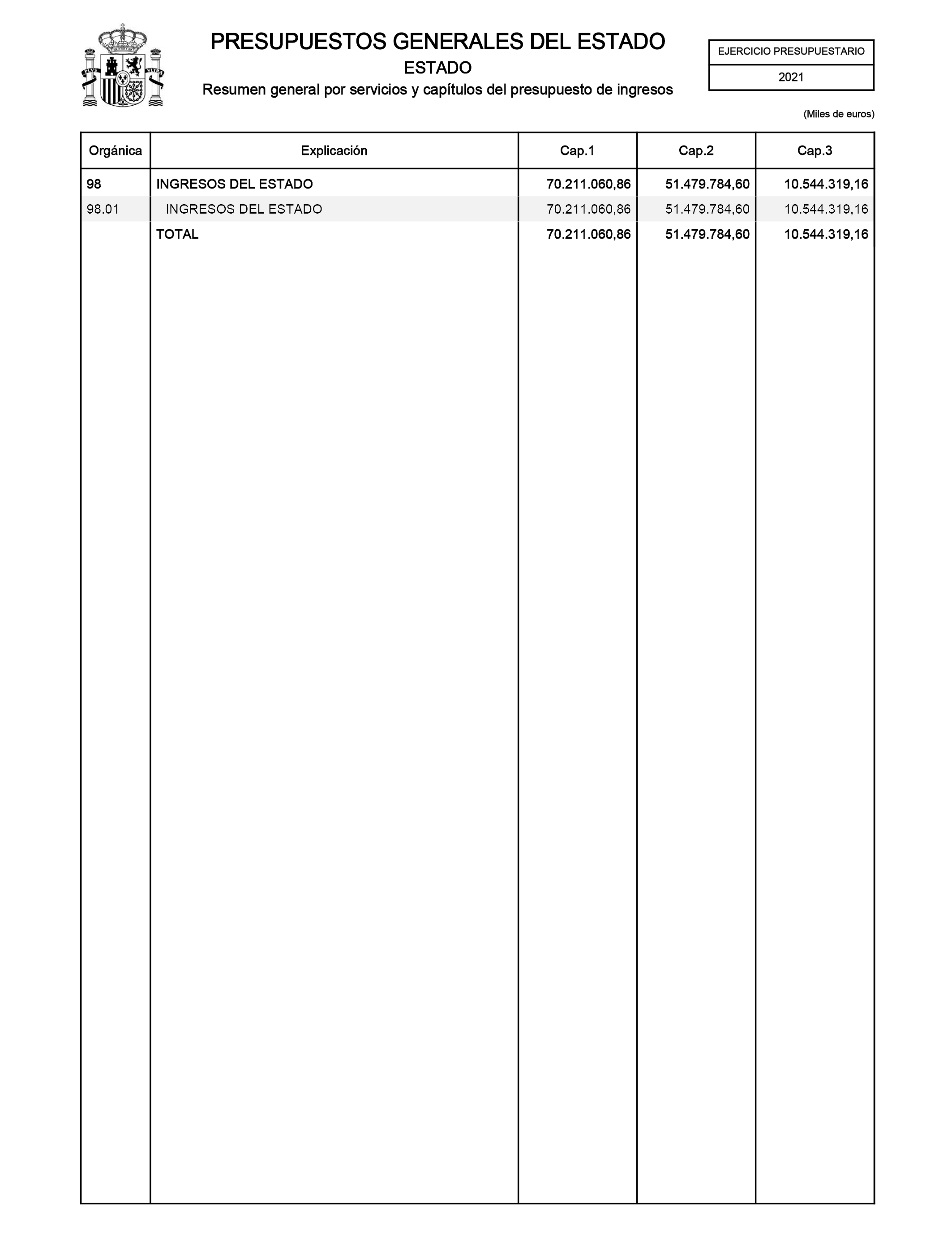

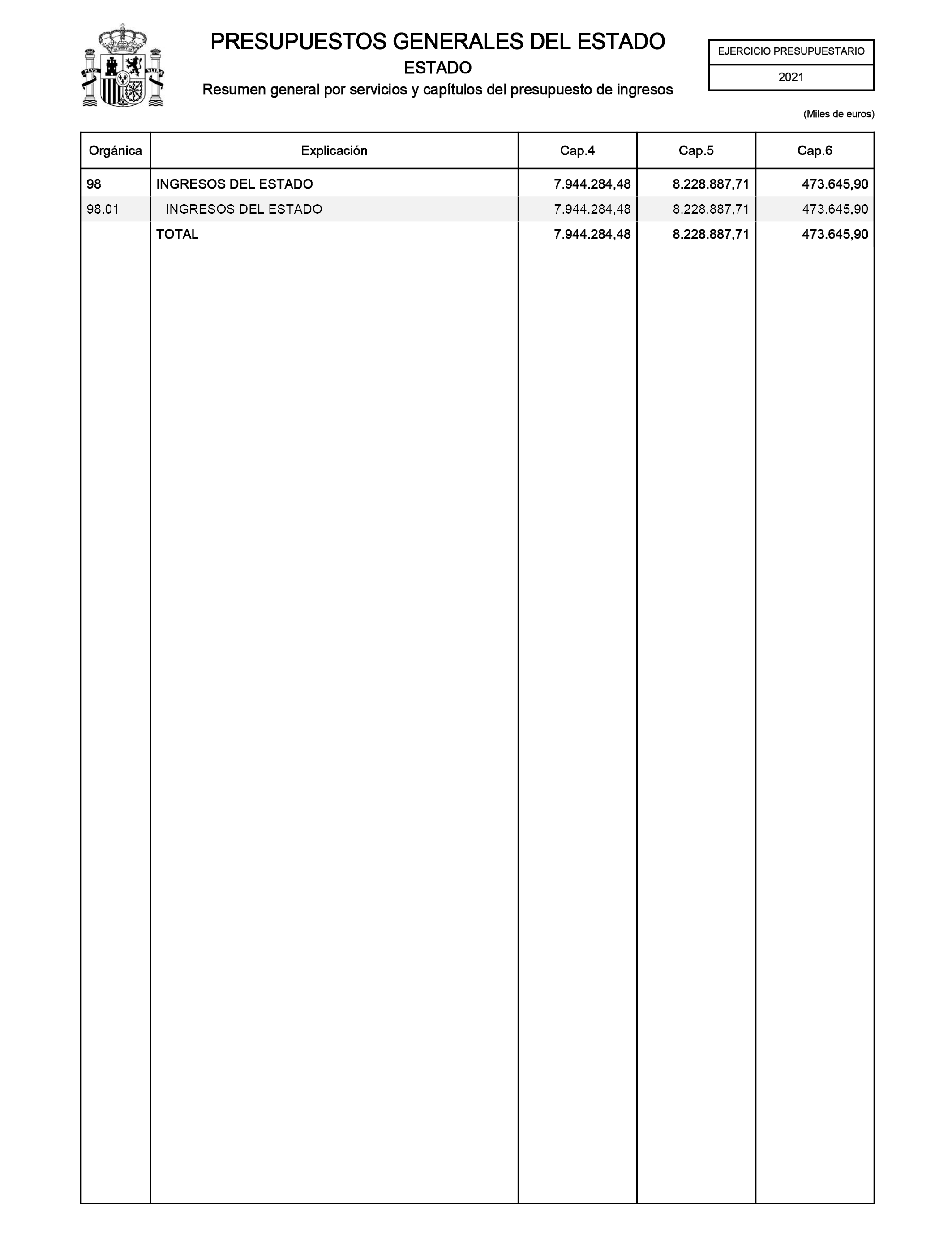

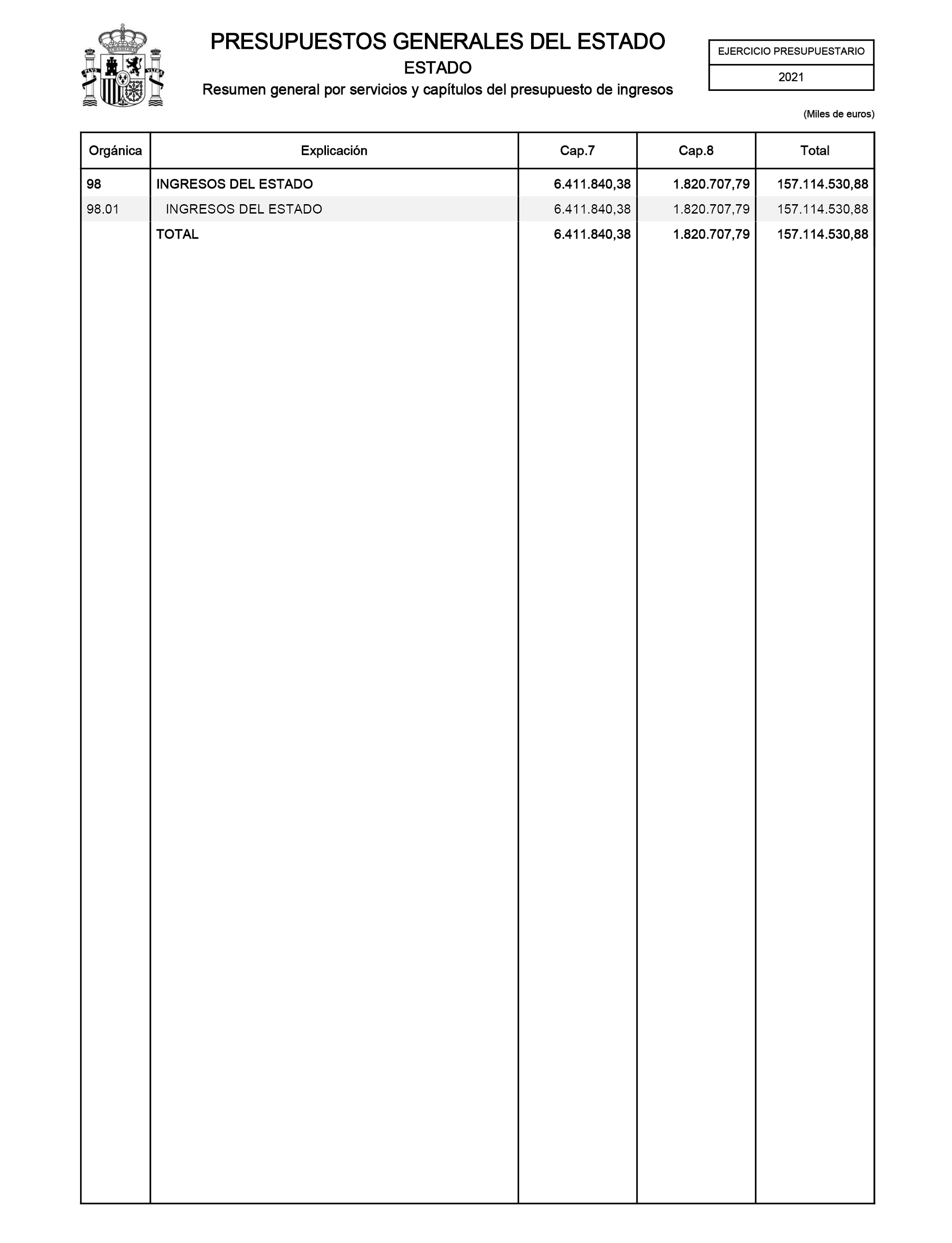

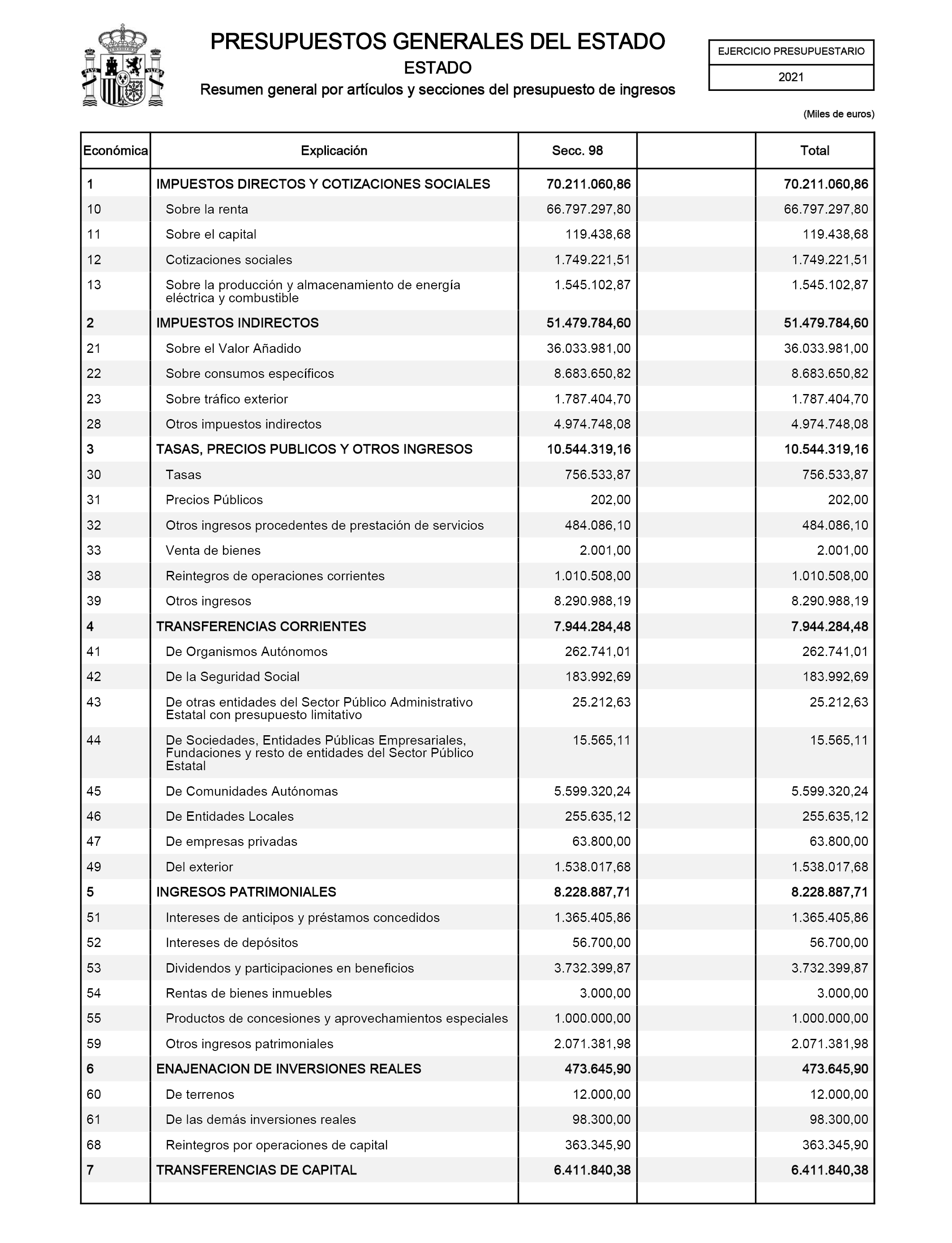

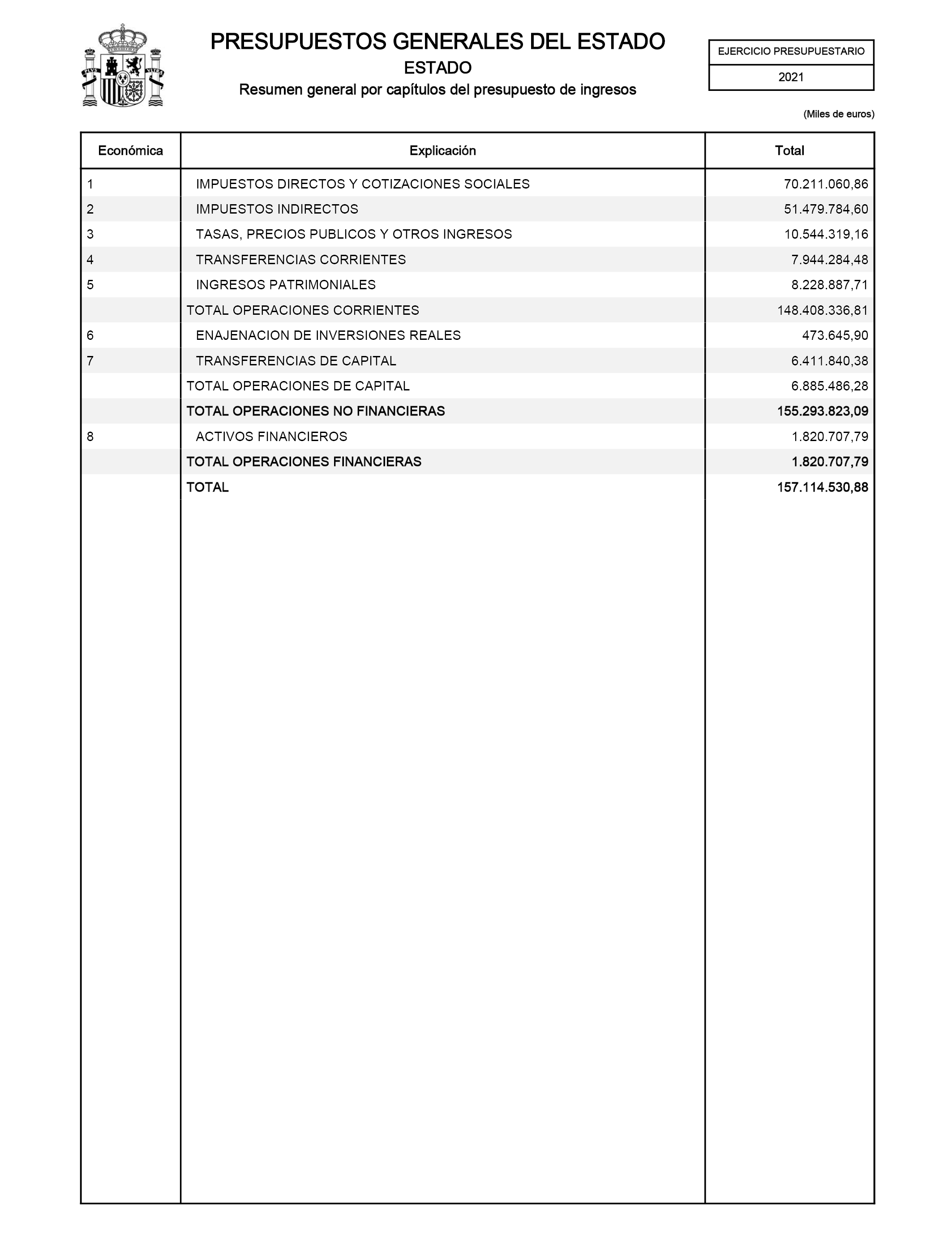

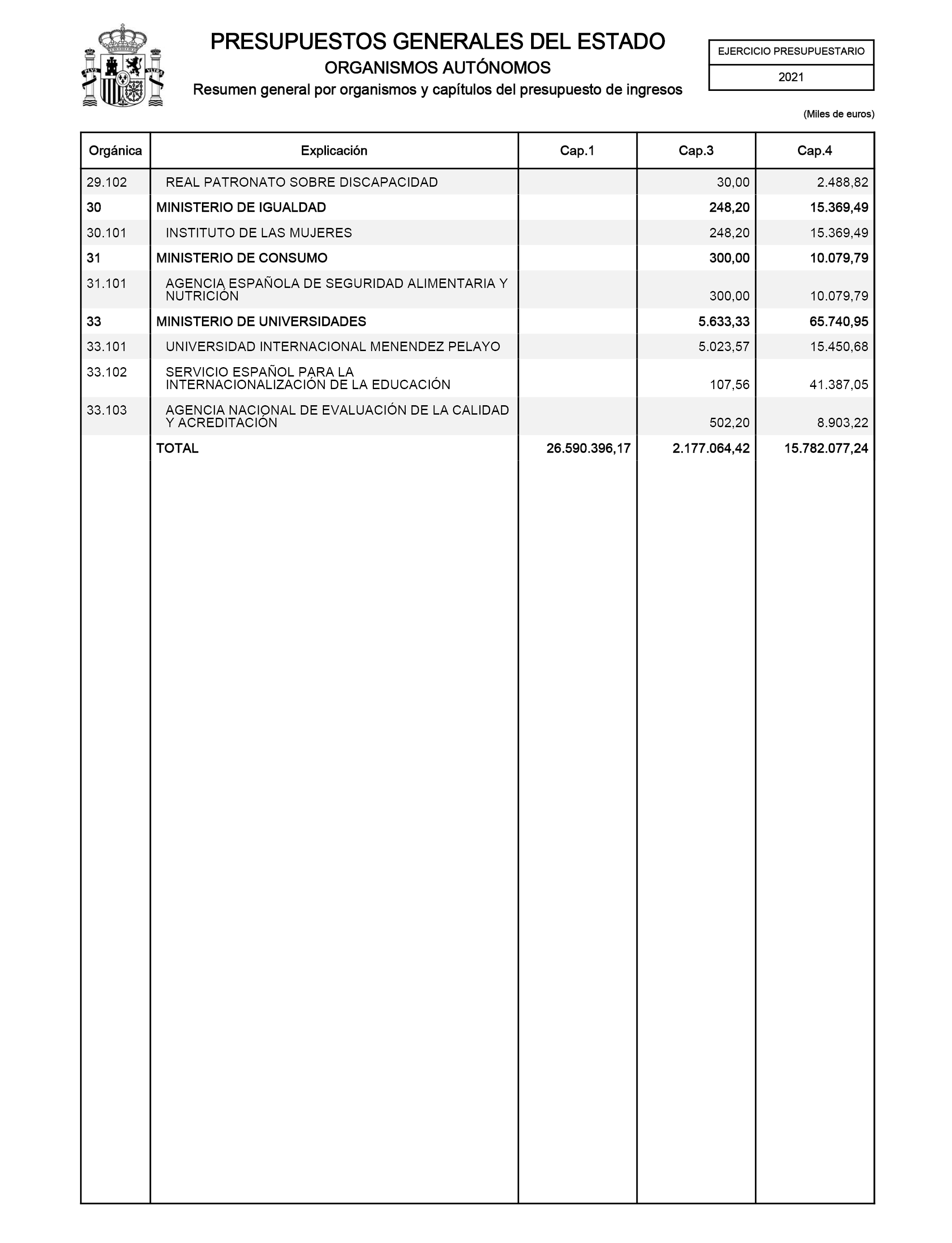

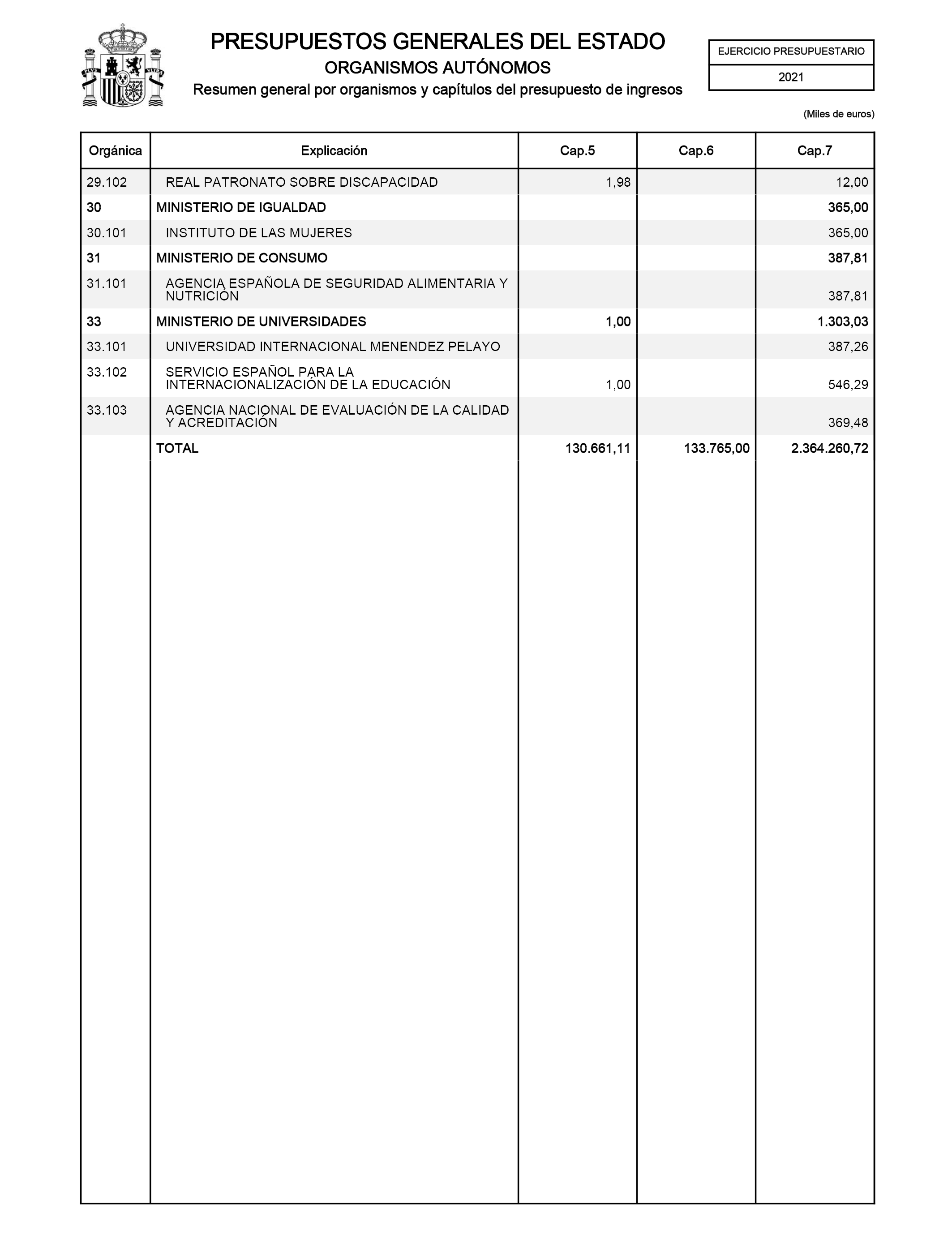

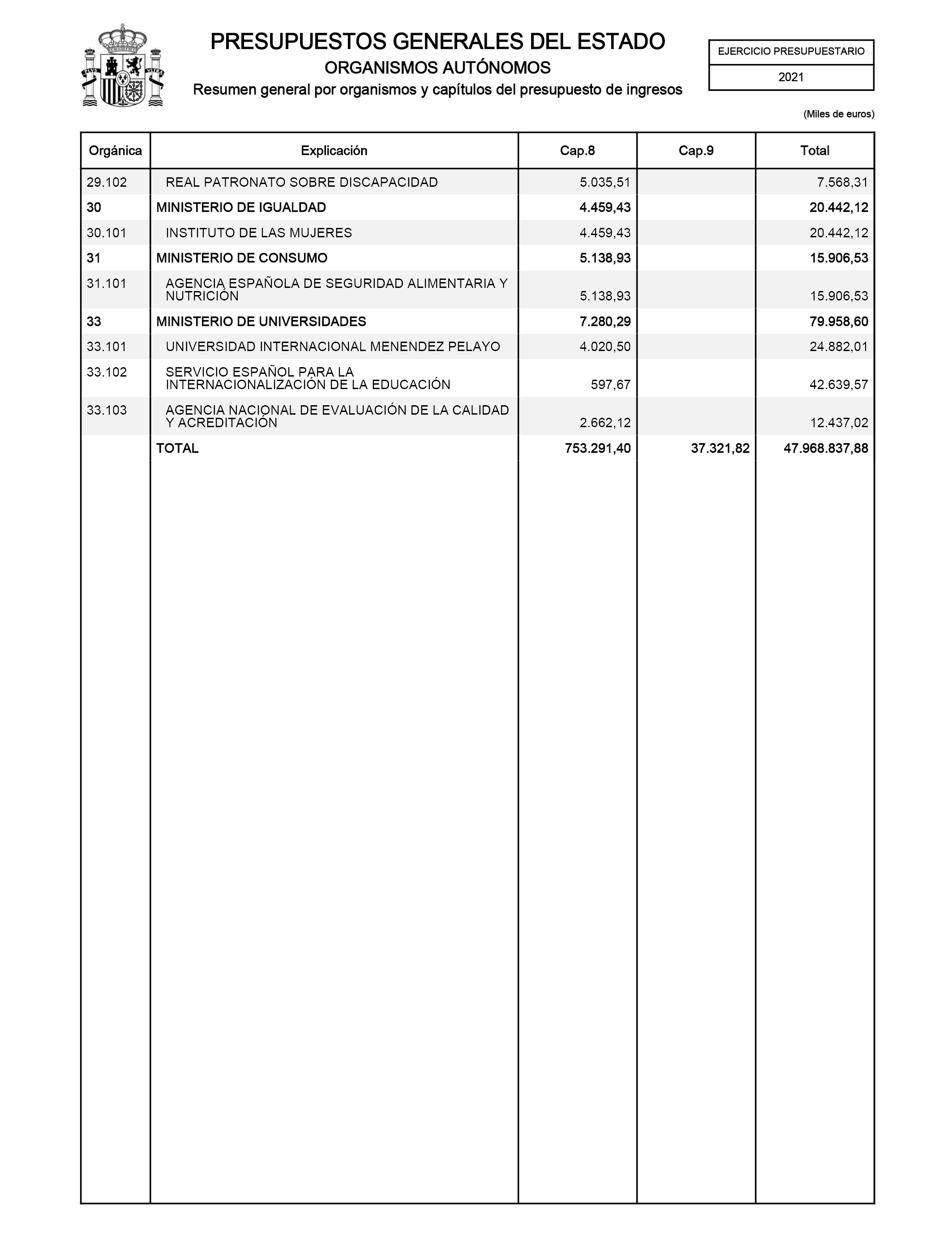

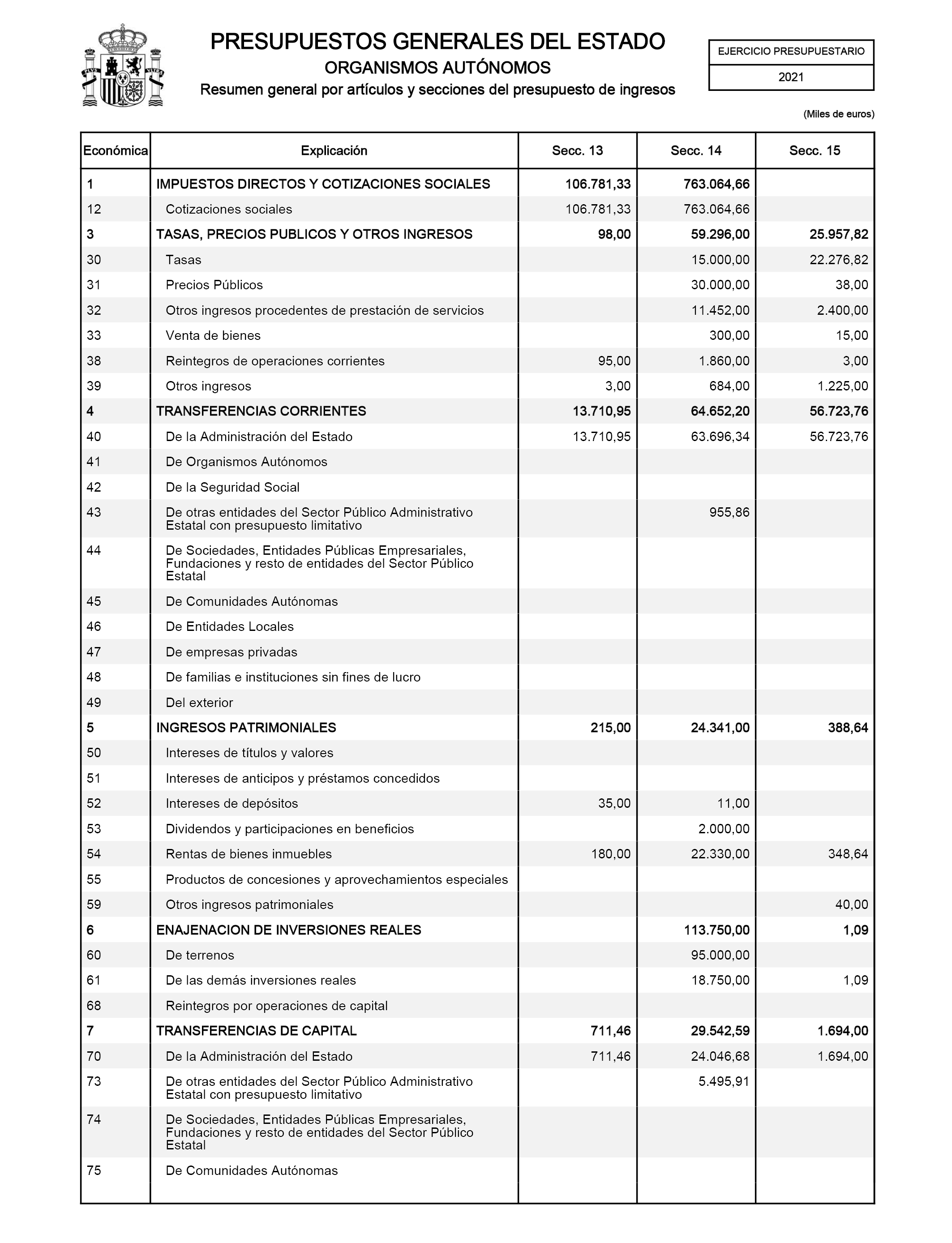

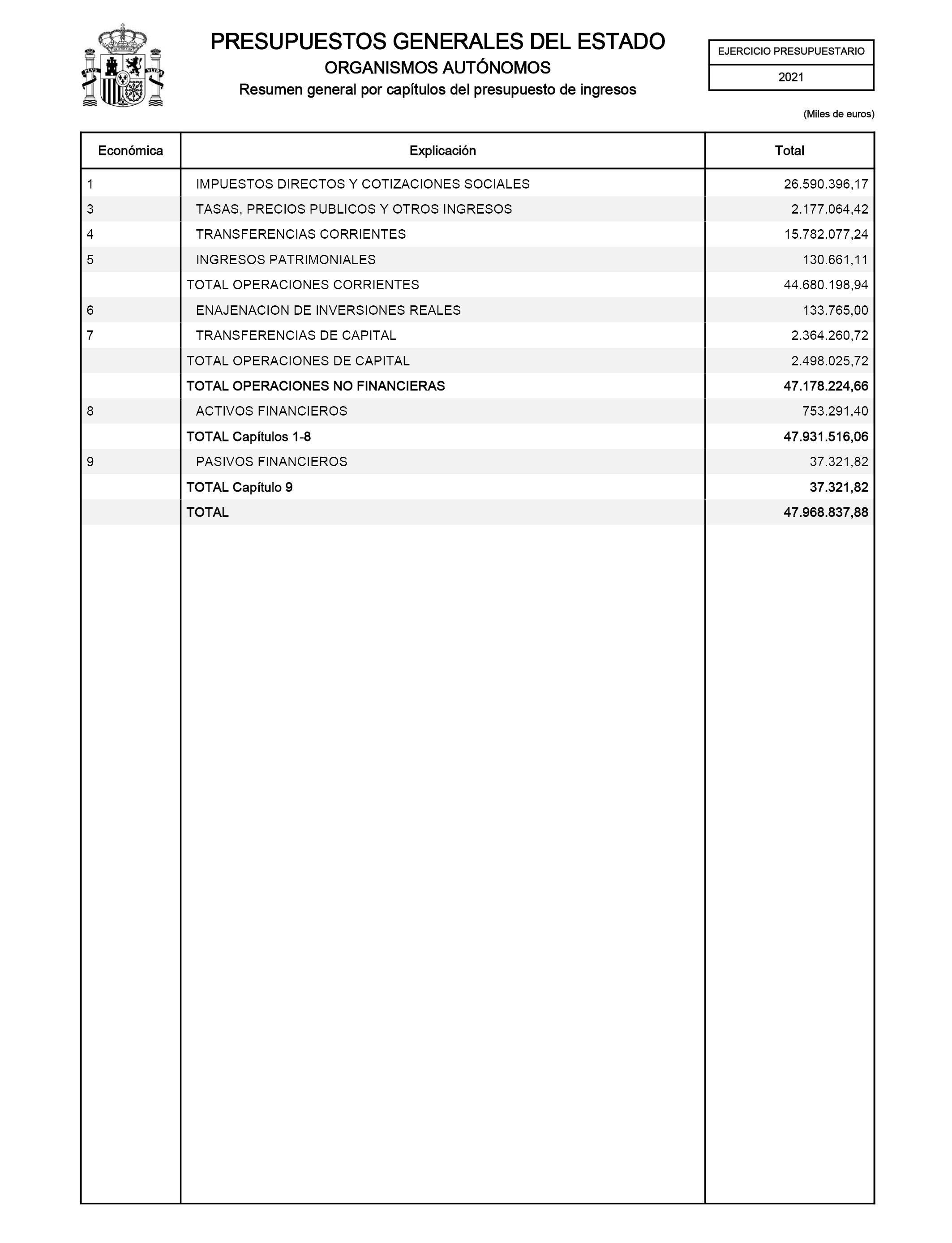

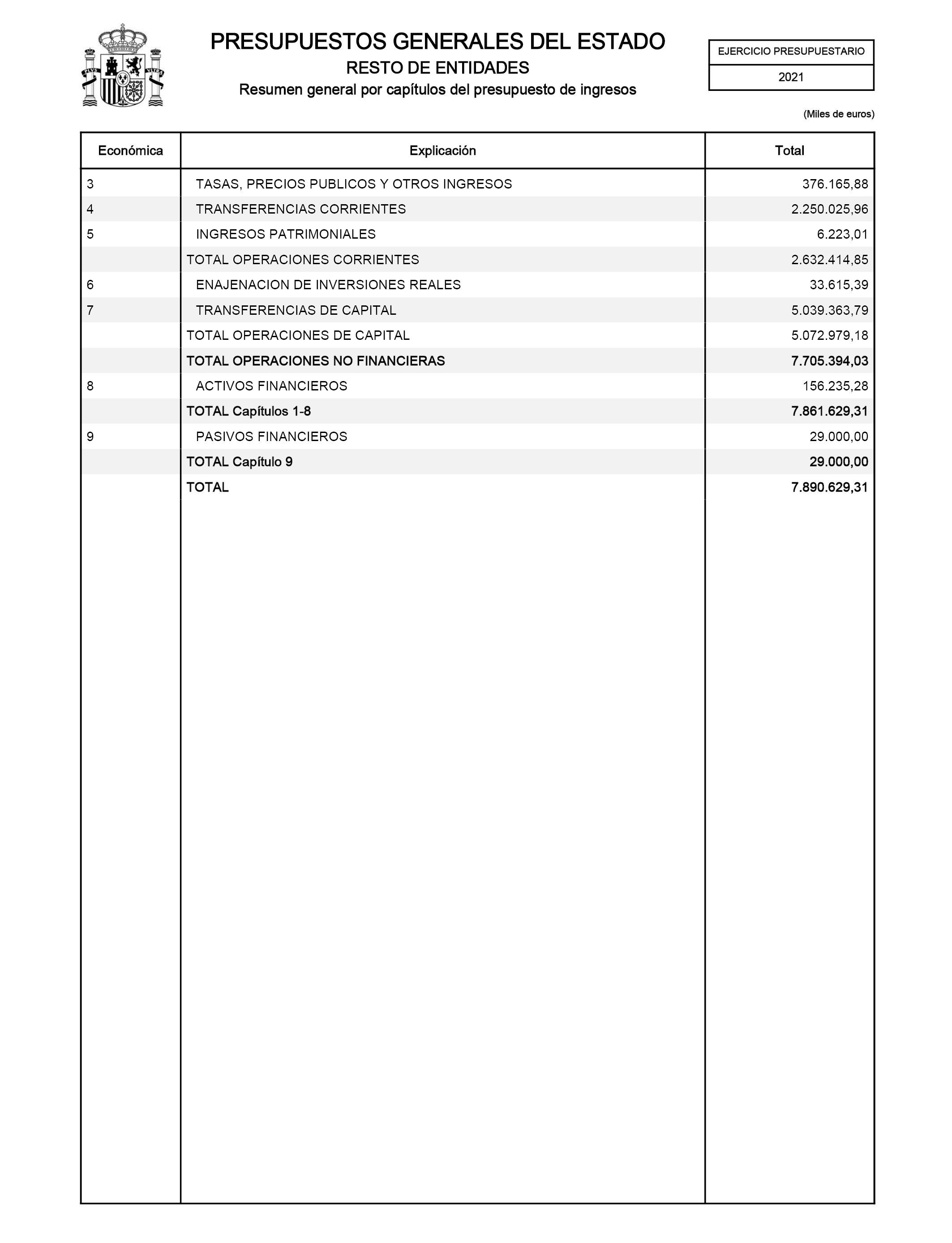

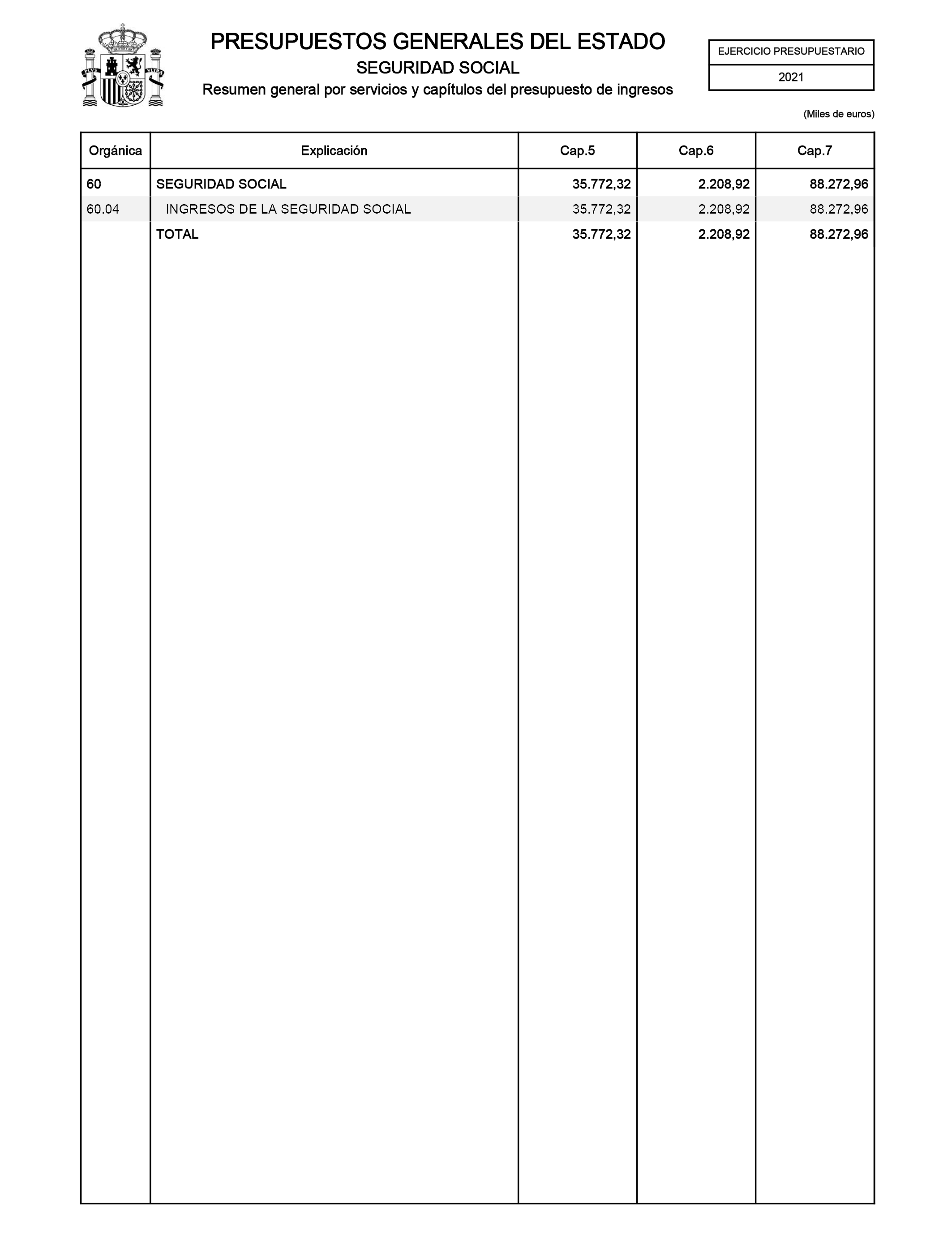

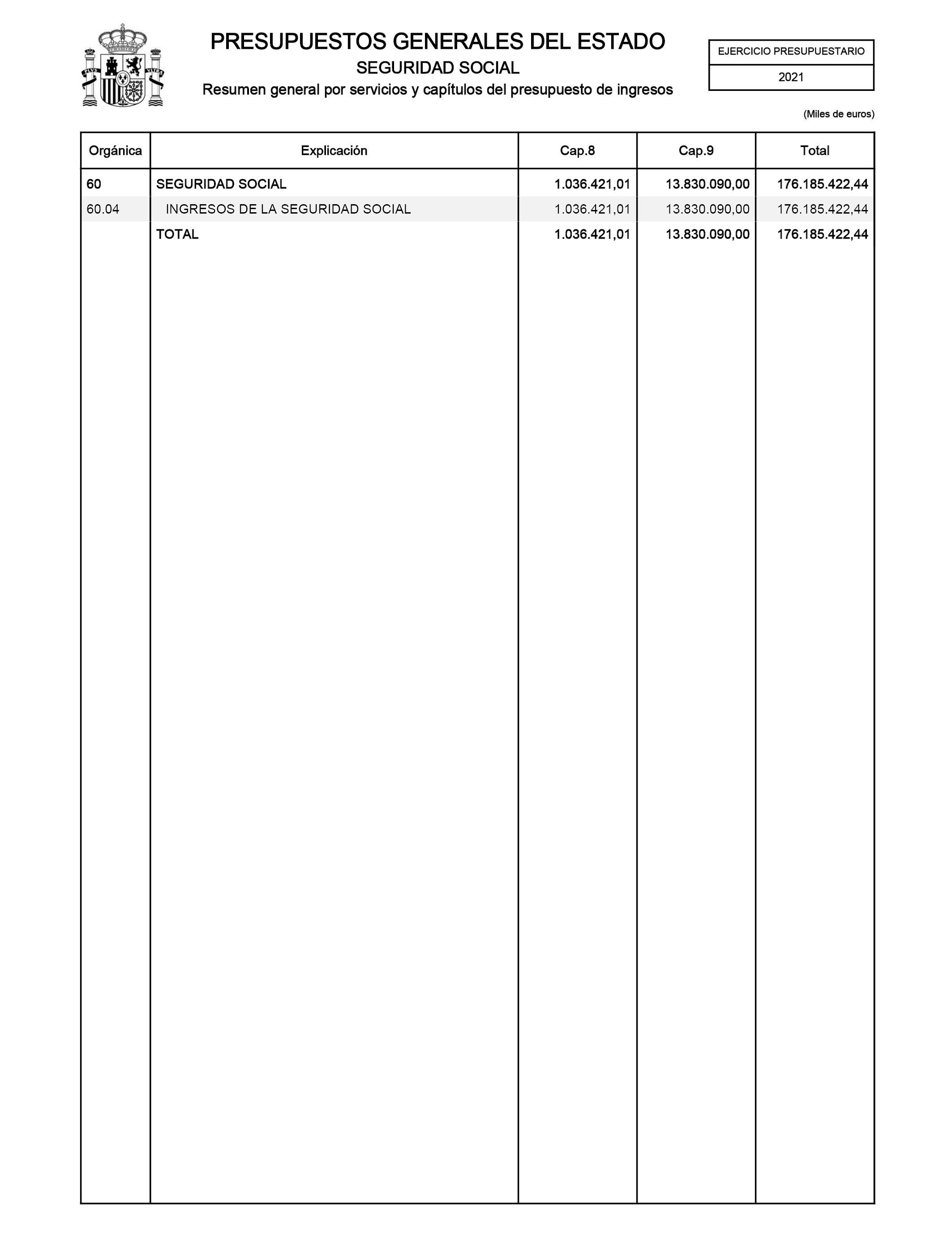

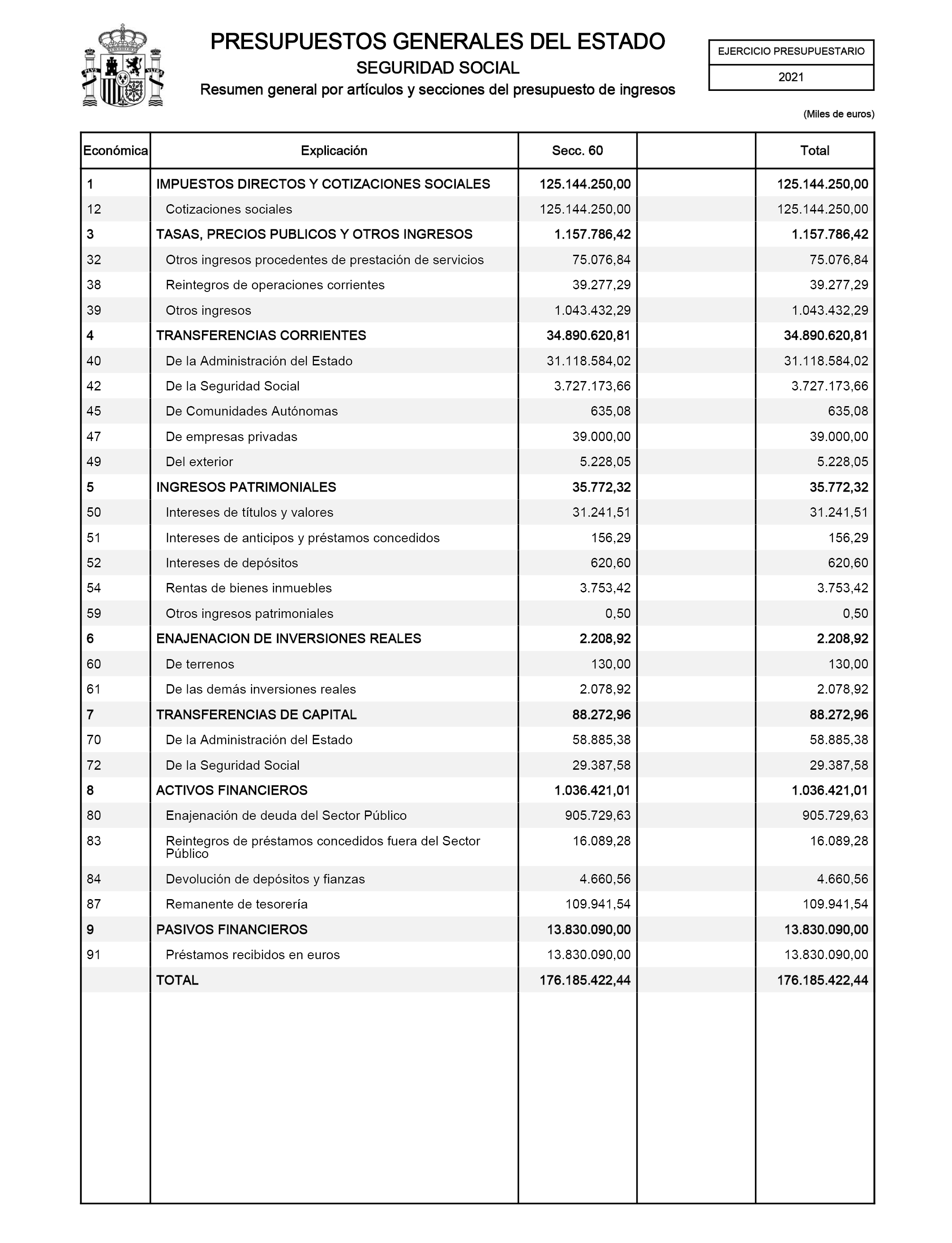

Dos. En los estados de ingresos de las entidades a que se refiere el apartado anterior, se recogen las estimaciones de los derechos económicos que se prevé liquidar durante el ejercicio presupuestario. La distribución de su importe consolidado, expresado en miles de euros, se recoge a continuación:

|

Entes |

Capítulos económicos |

||

|---|---|---|---|

|

Capítulos I a VII Ingresos no financieros |

Capítulo VIII Activos financieros |

Total ingresos |

|

|

Estado. |

154.795.626,76 |

1.820.707,79 |

156.616.334,55 |

|

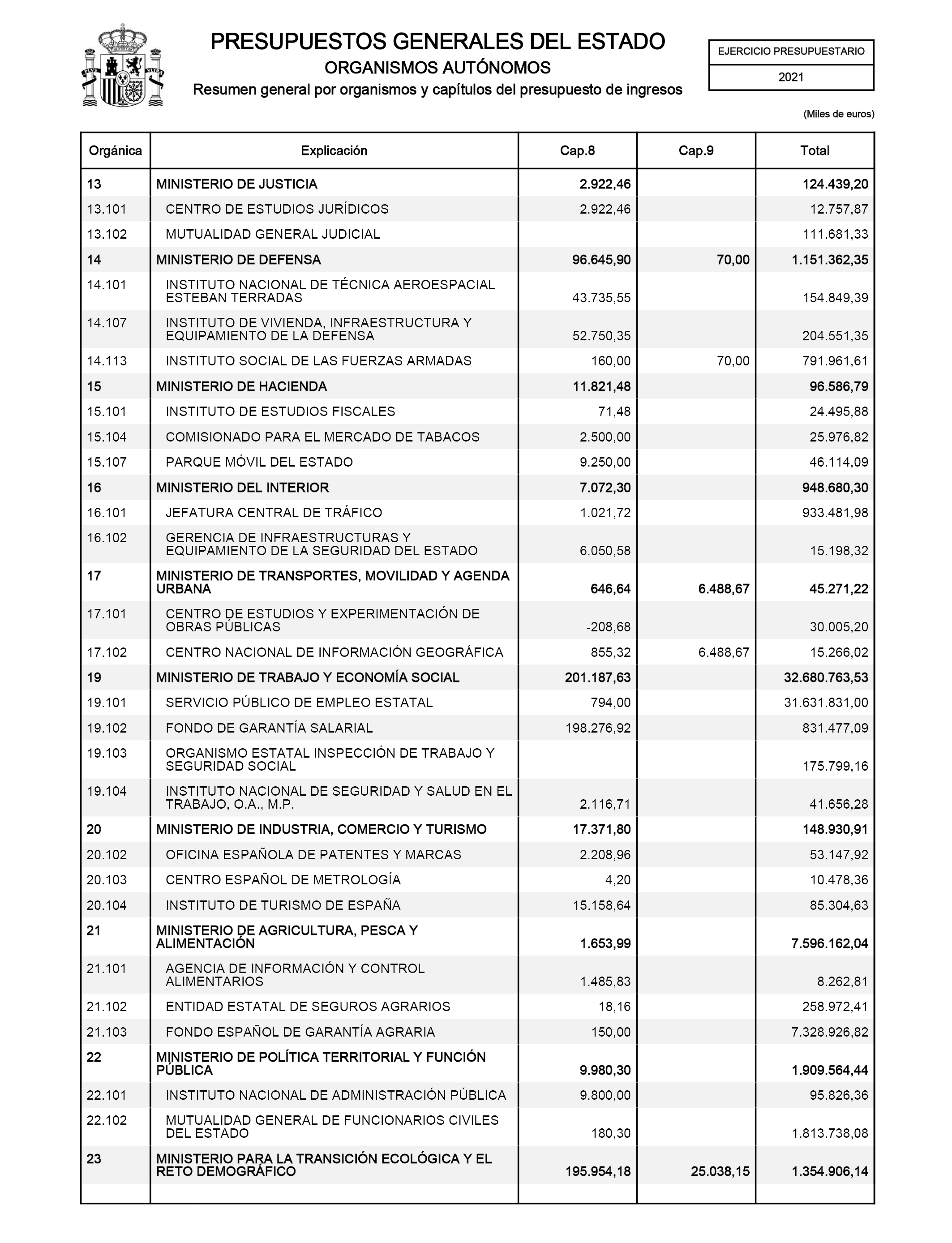

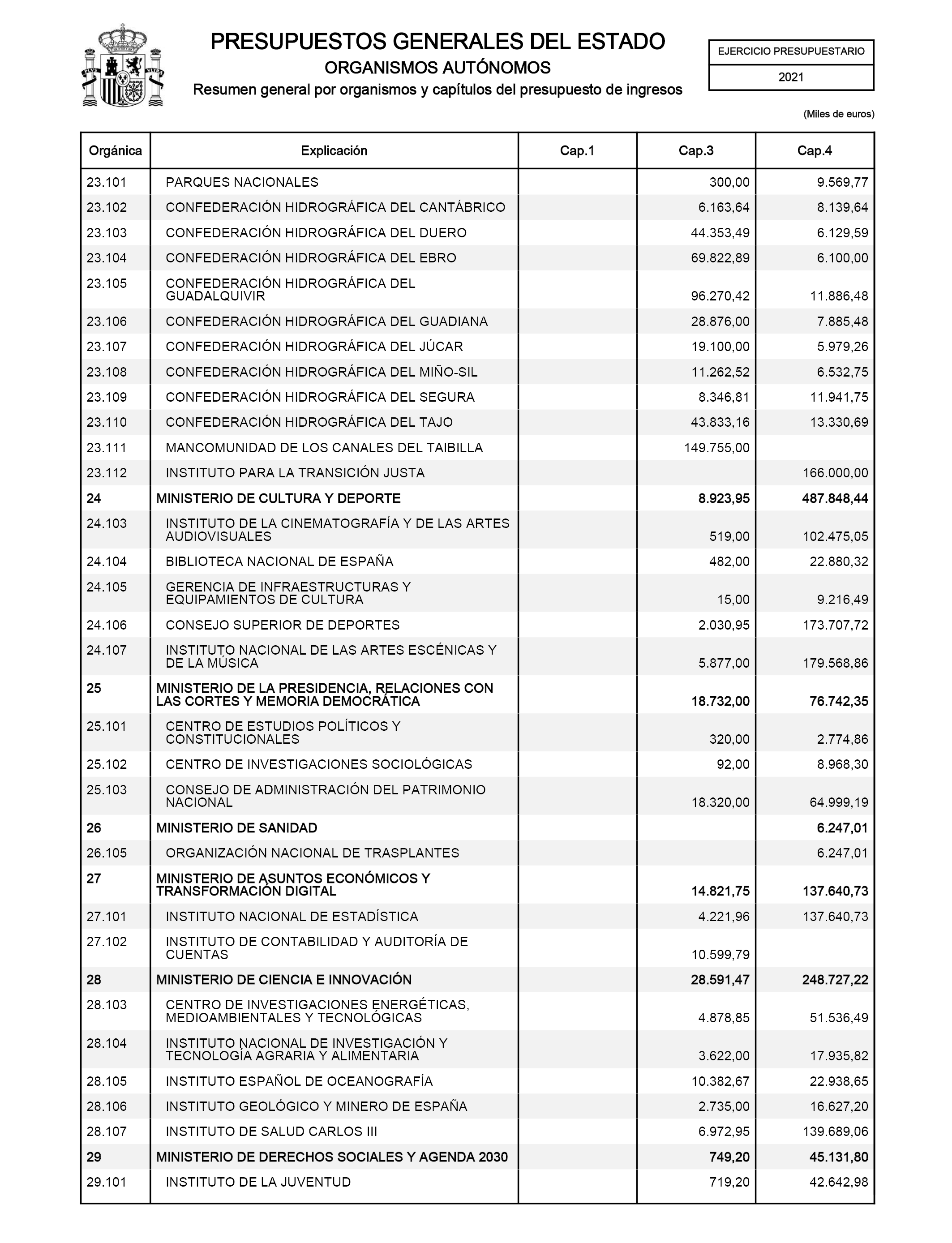

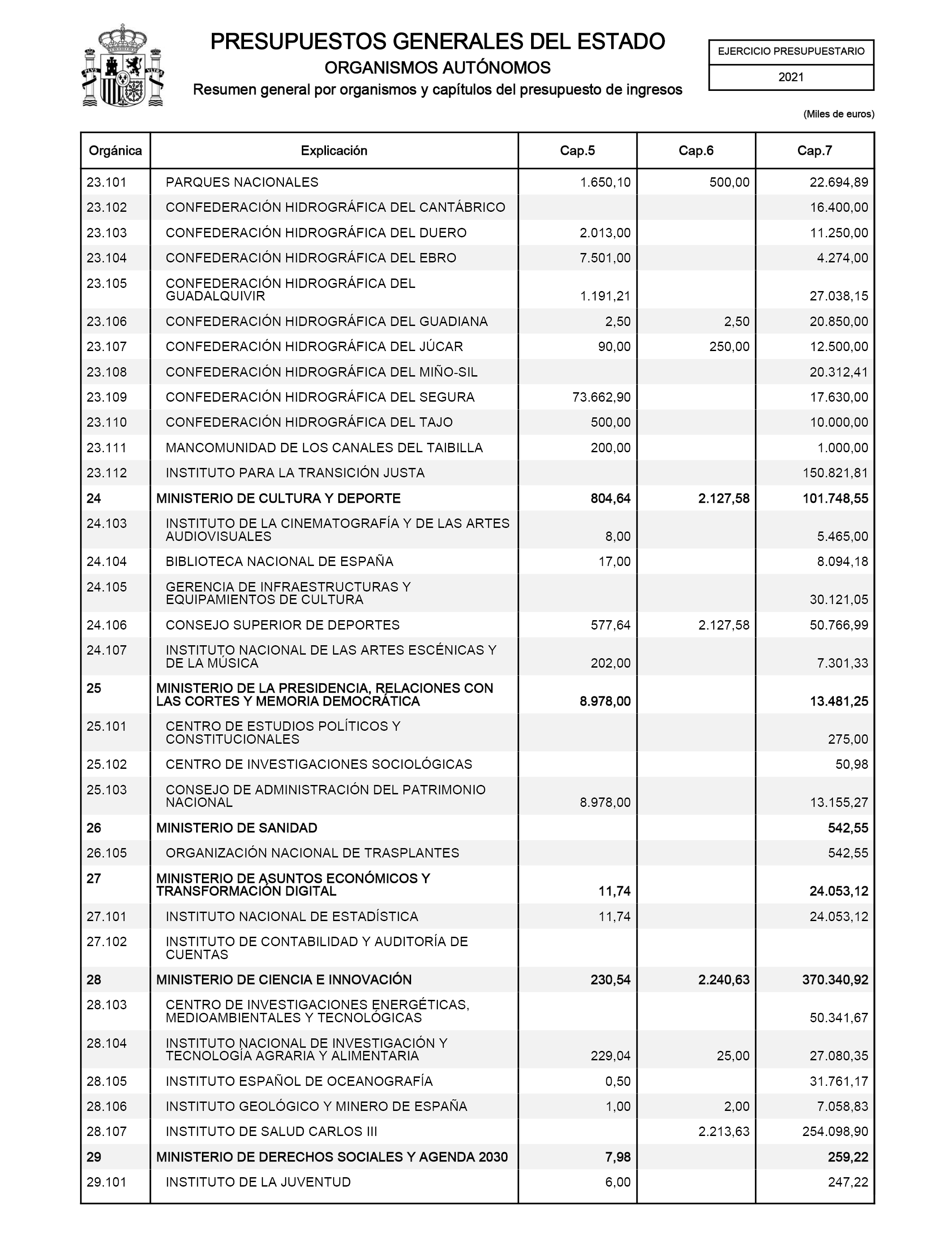

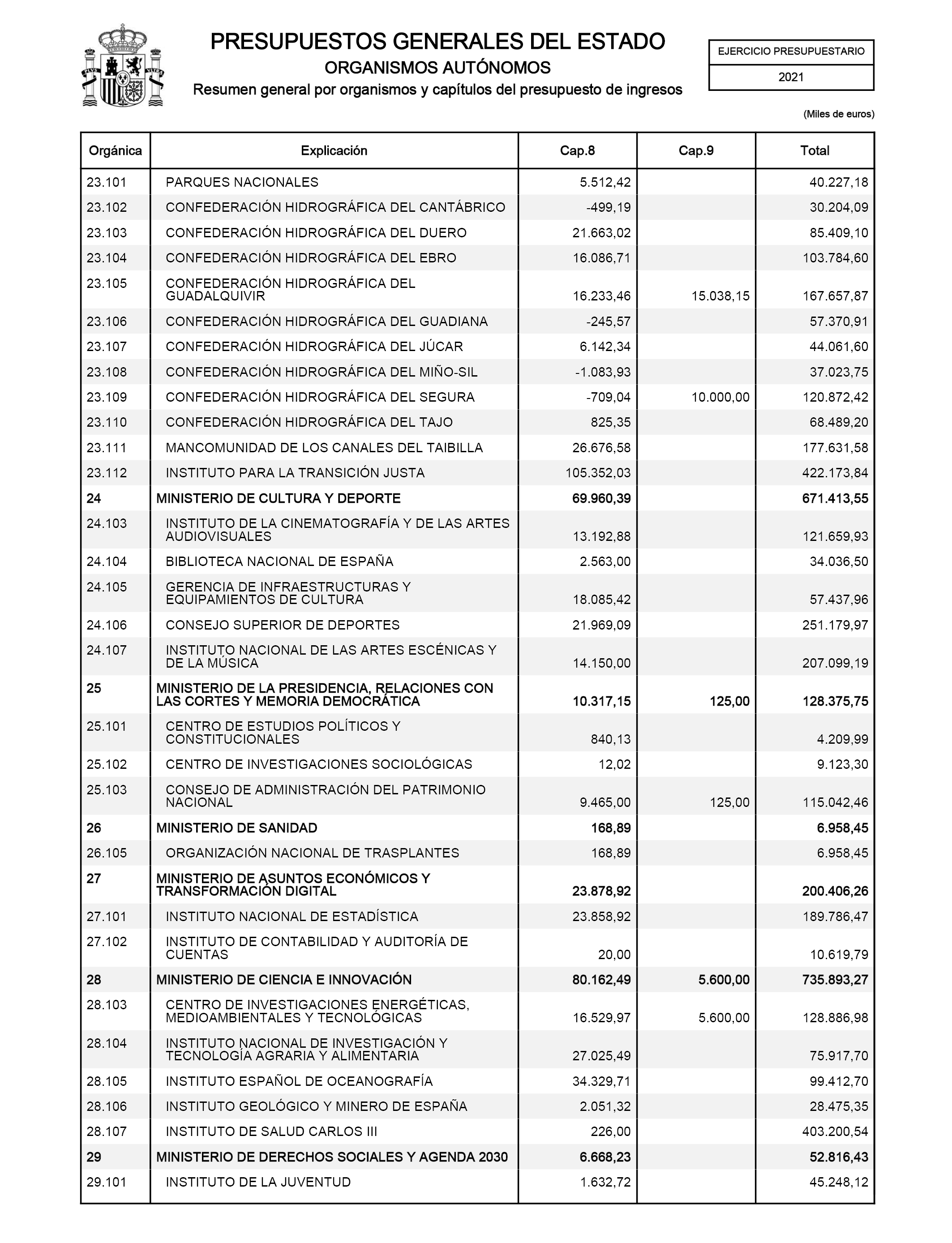

Organismos autónomos. |

38.364.588,58 |

753.291,40 |

39.117.879,98 |

|

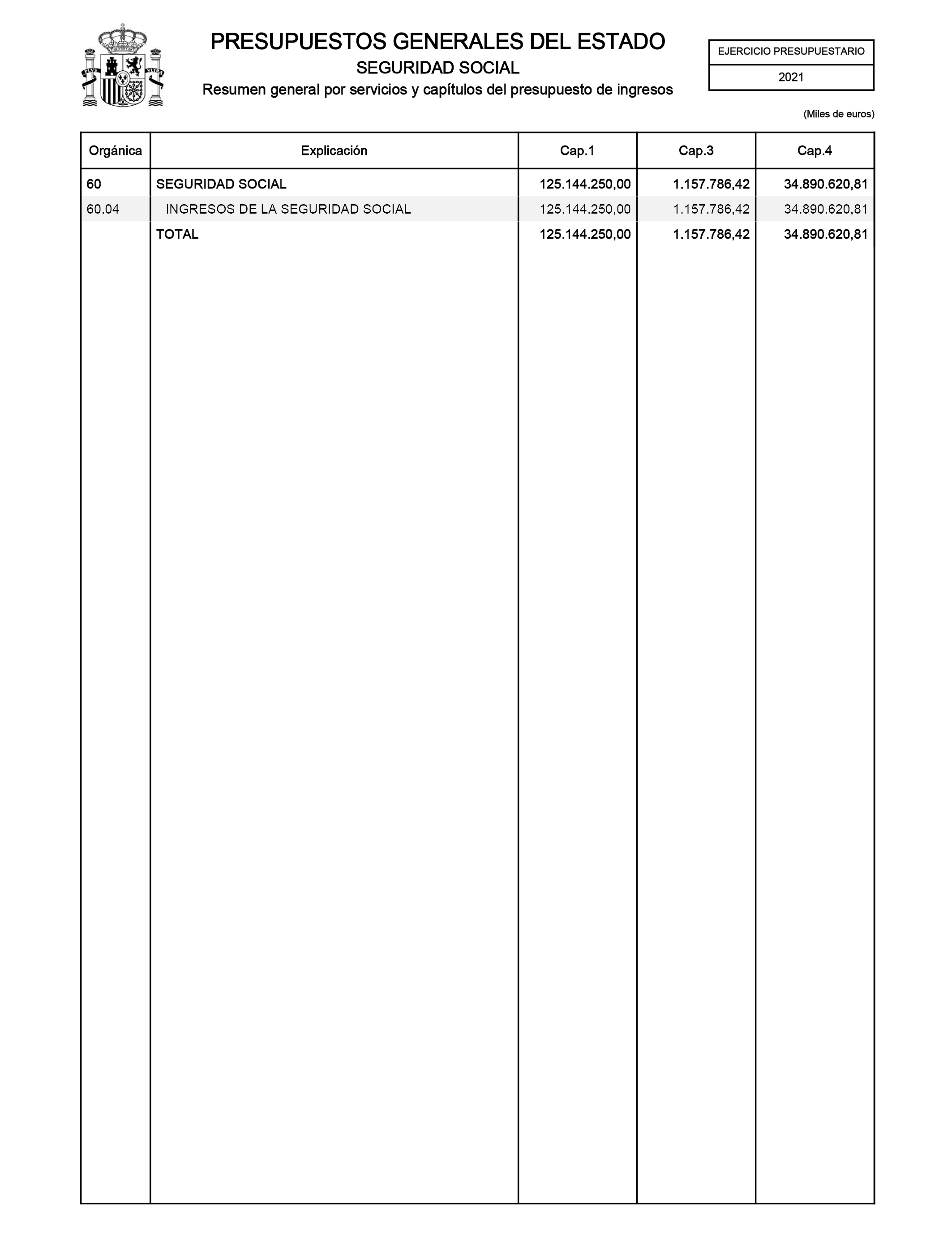

Seguridad Social. |

126.384.880,79 |

1.036.421,01 |

127.421.301,80 |

|

Resto de entidades del sector público administrativo con presupuesto limitativo. |

684.956,62 |

156.235,28 |

841.191,90 |

|

Total. |

320.230.052,75 |

3.766.655,48 |

323.996.708,23 |

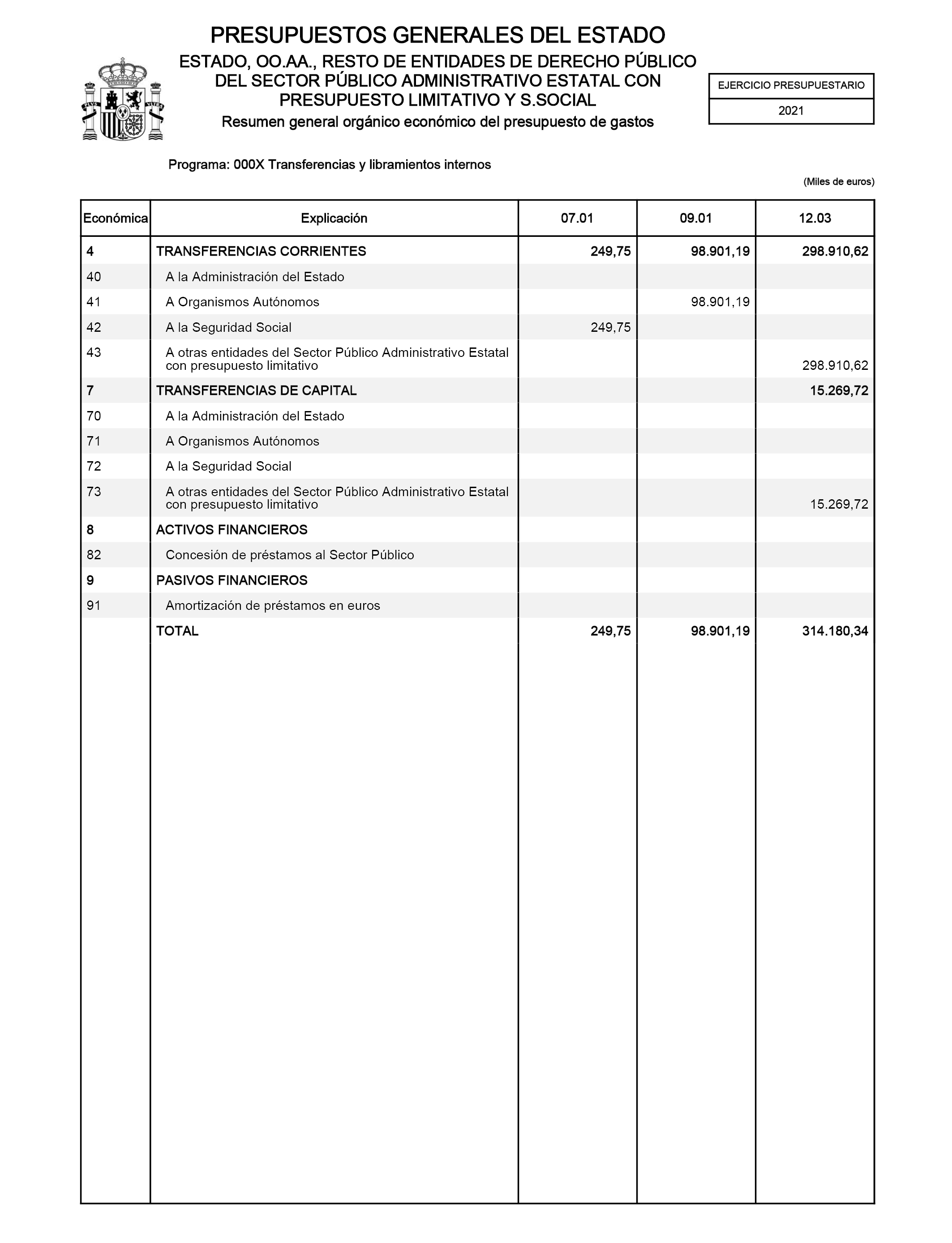

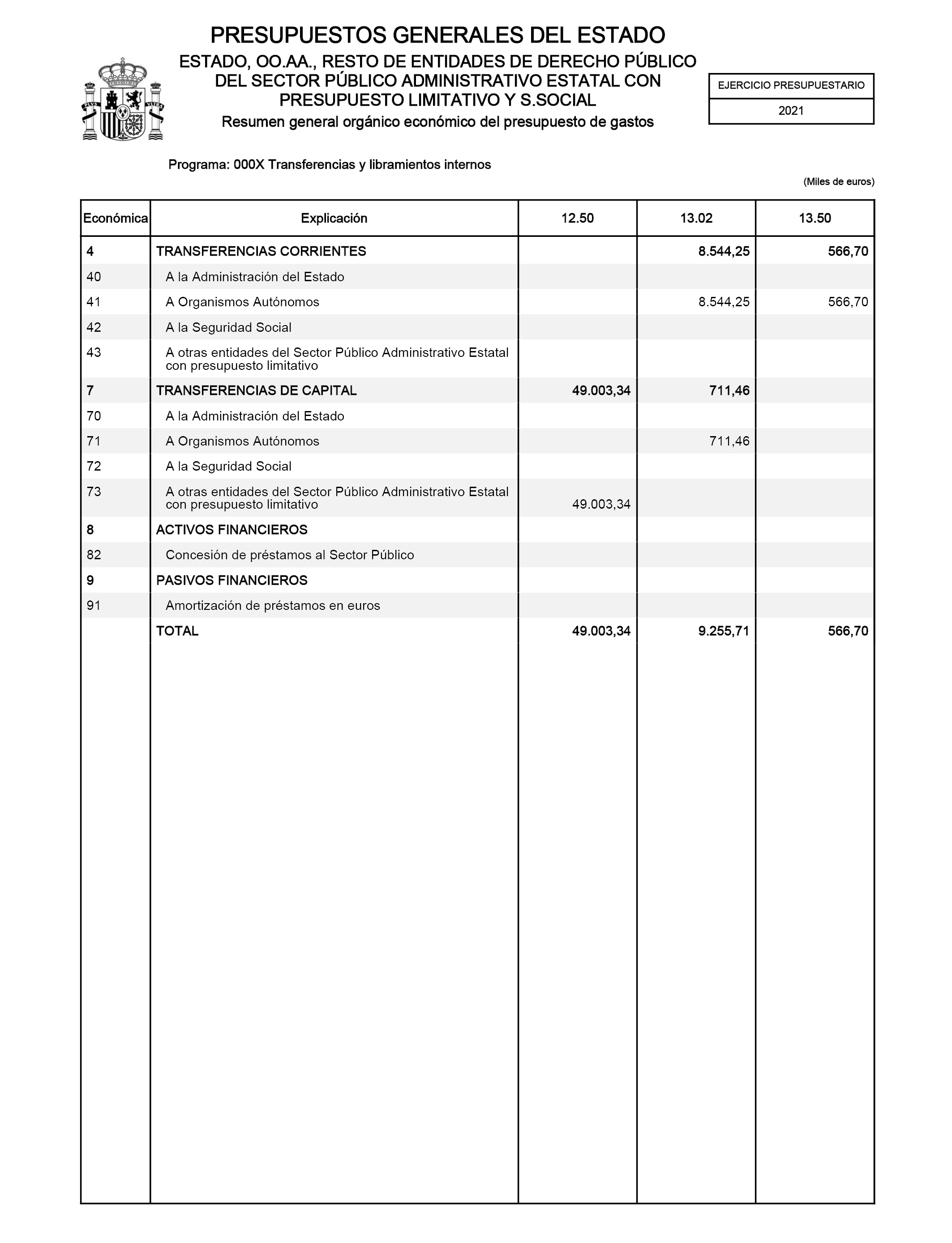

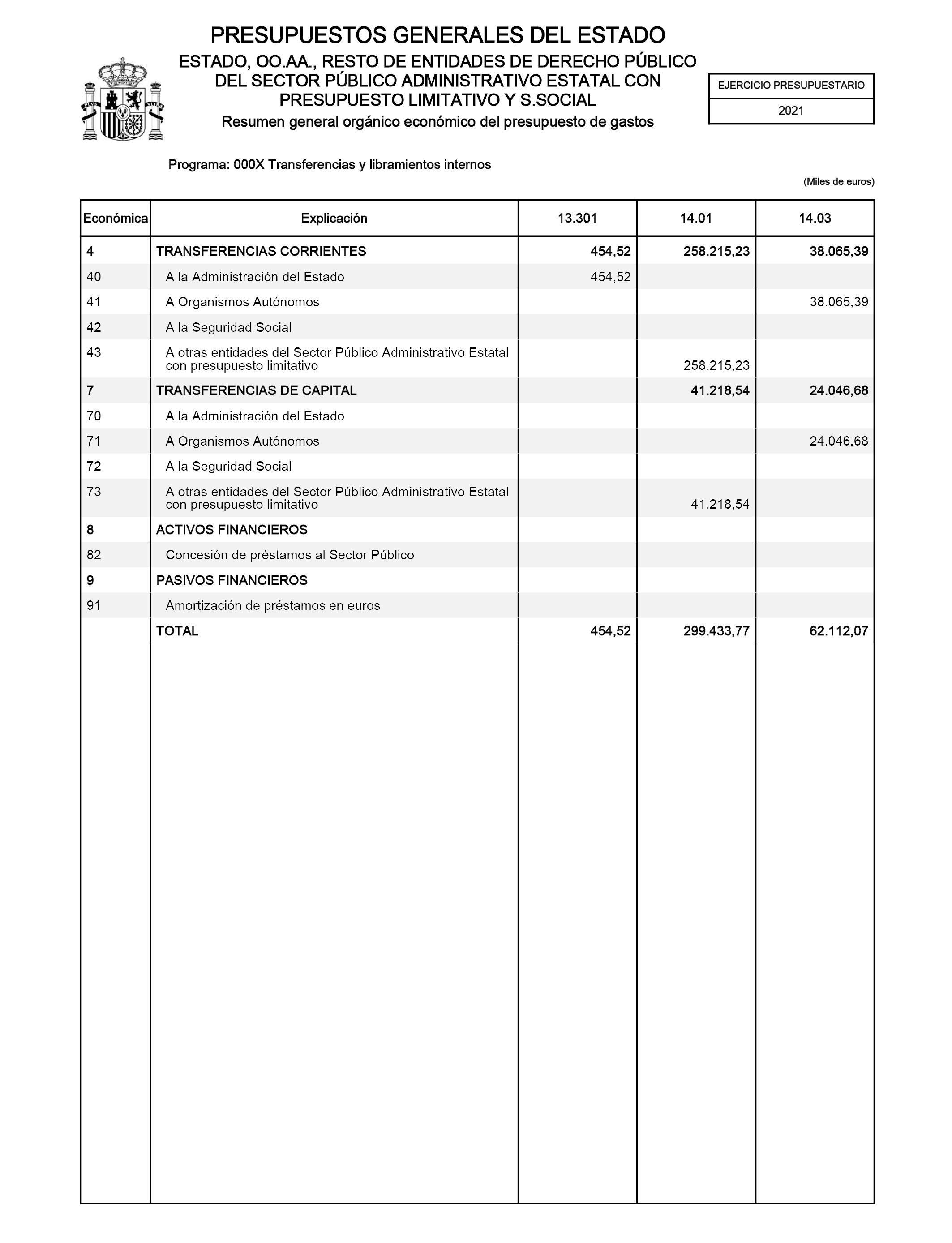

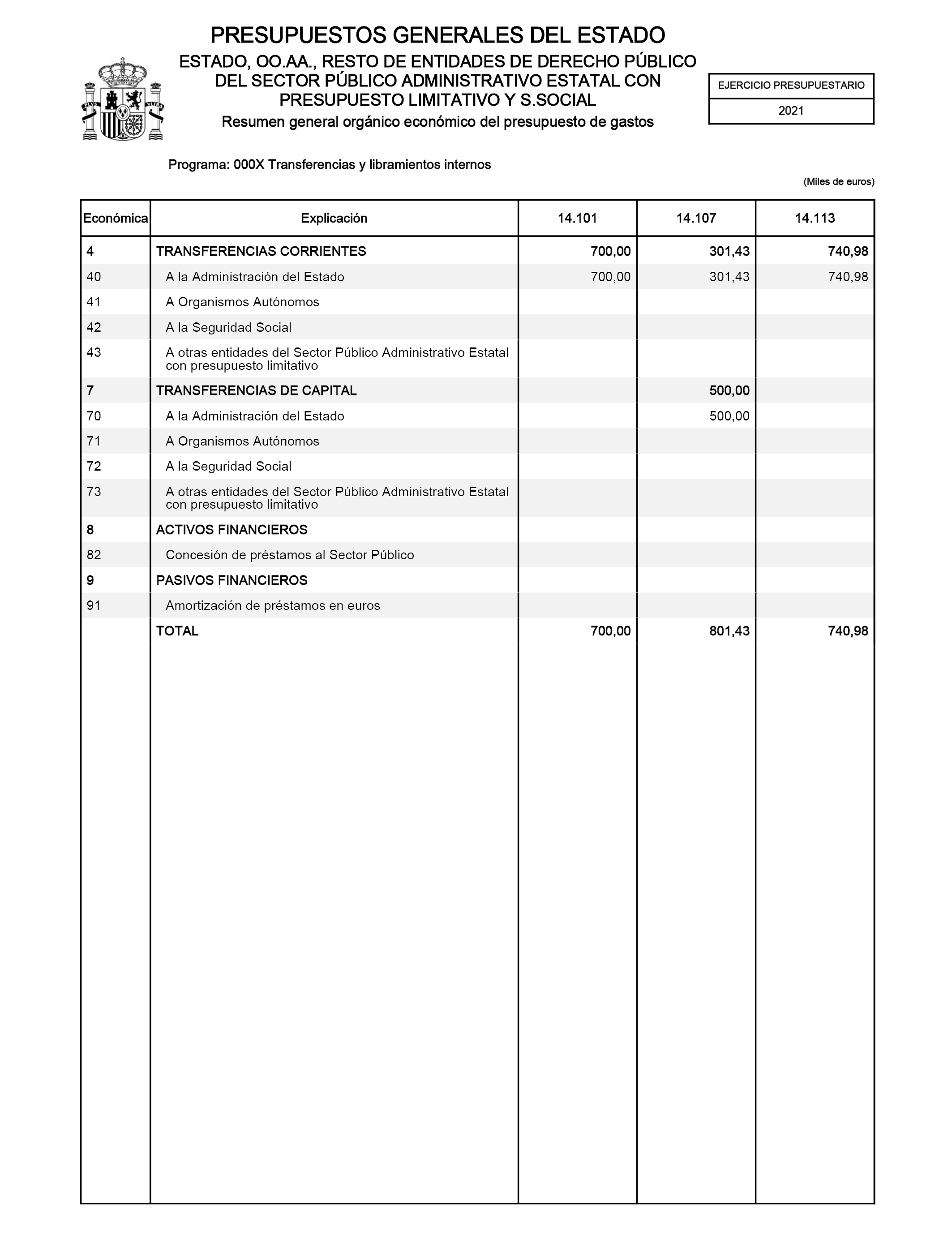

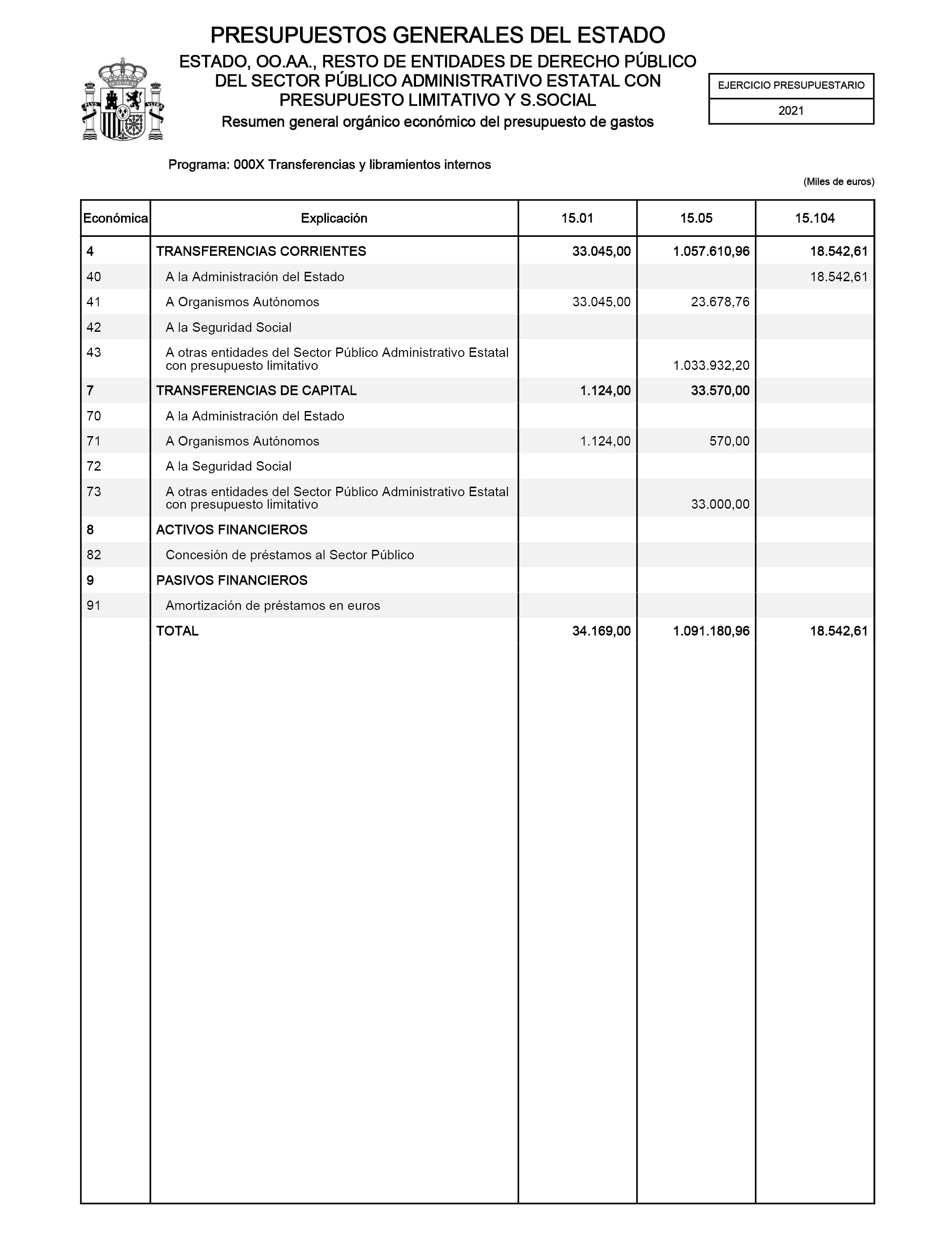

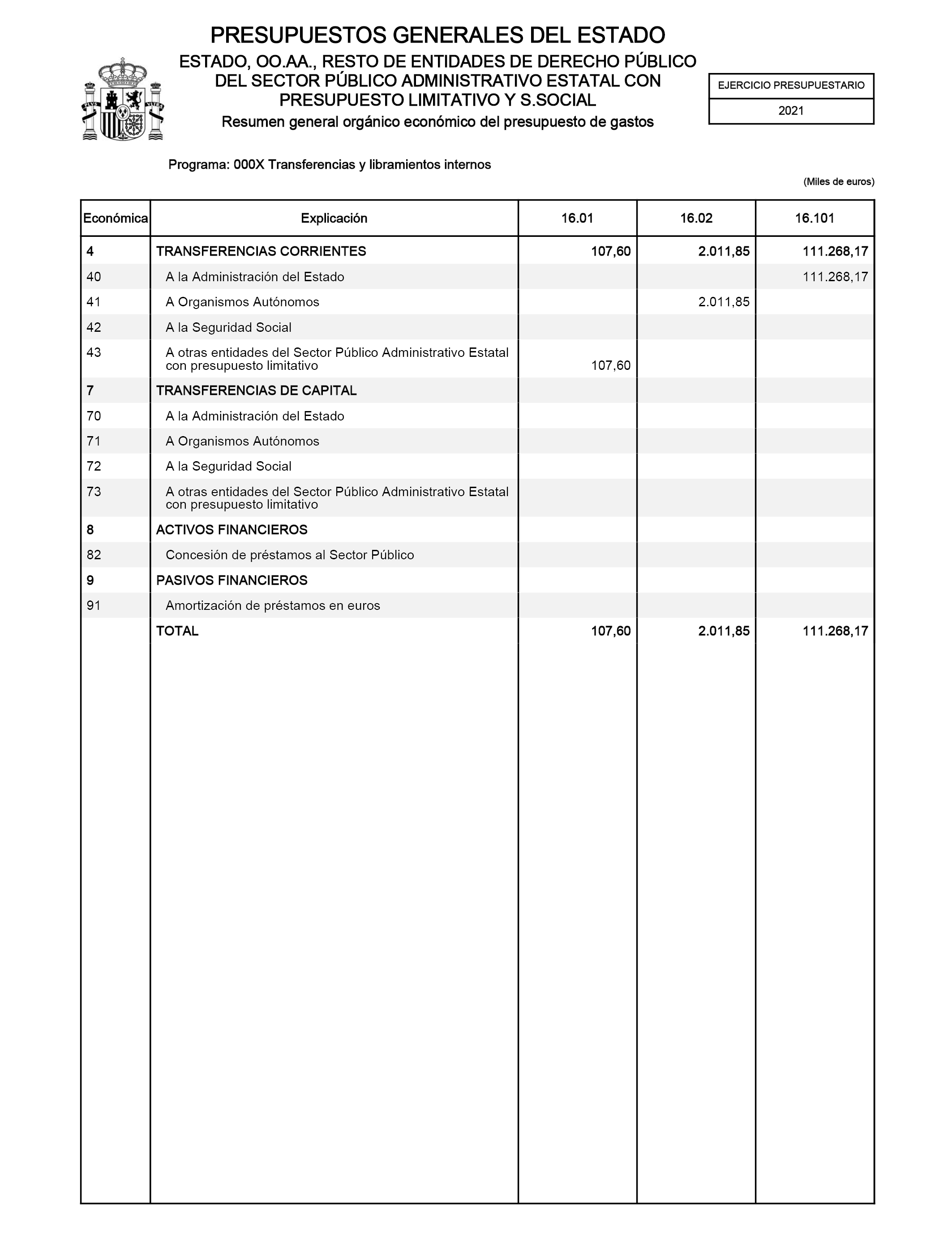

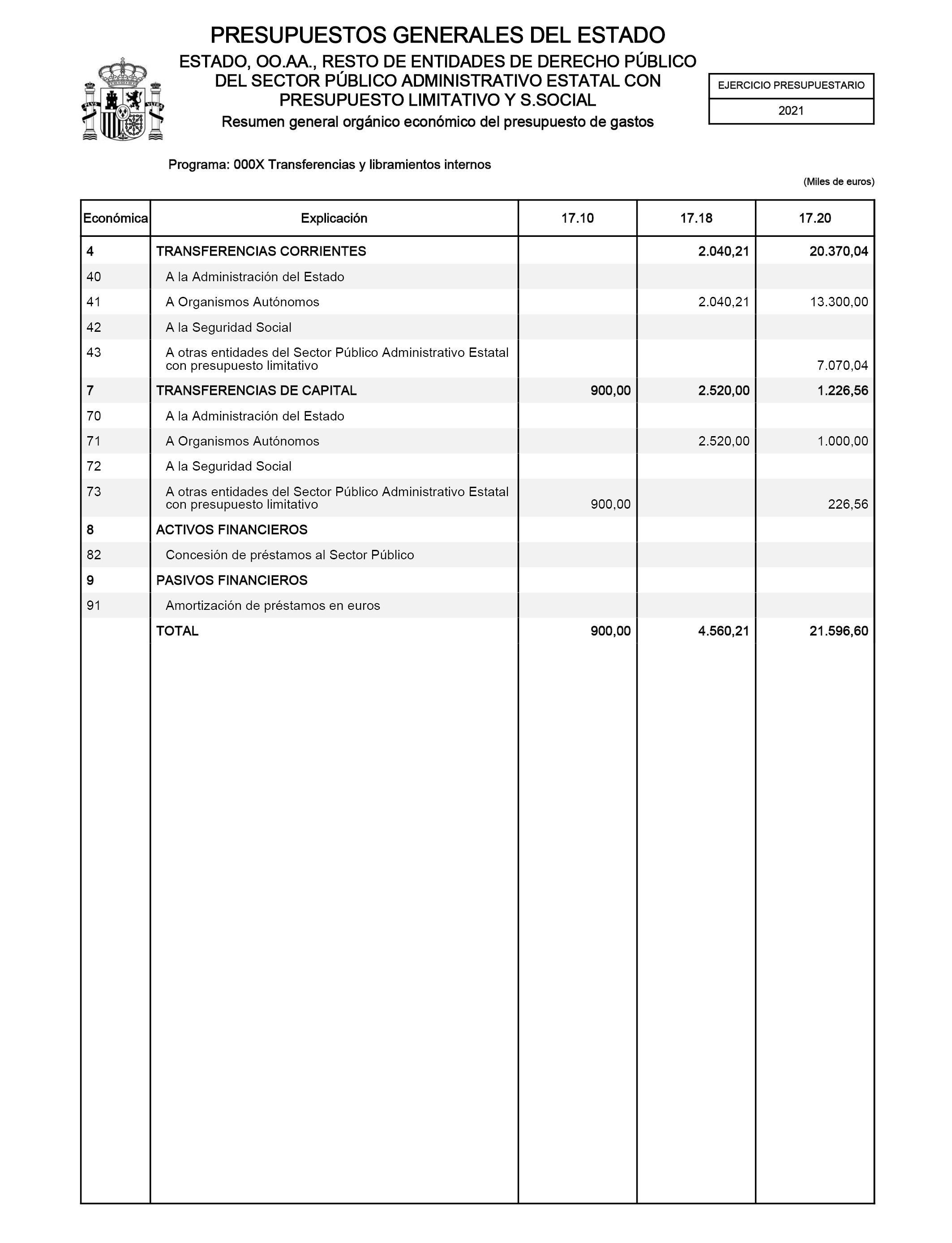

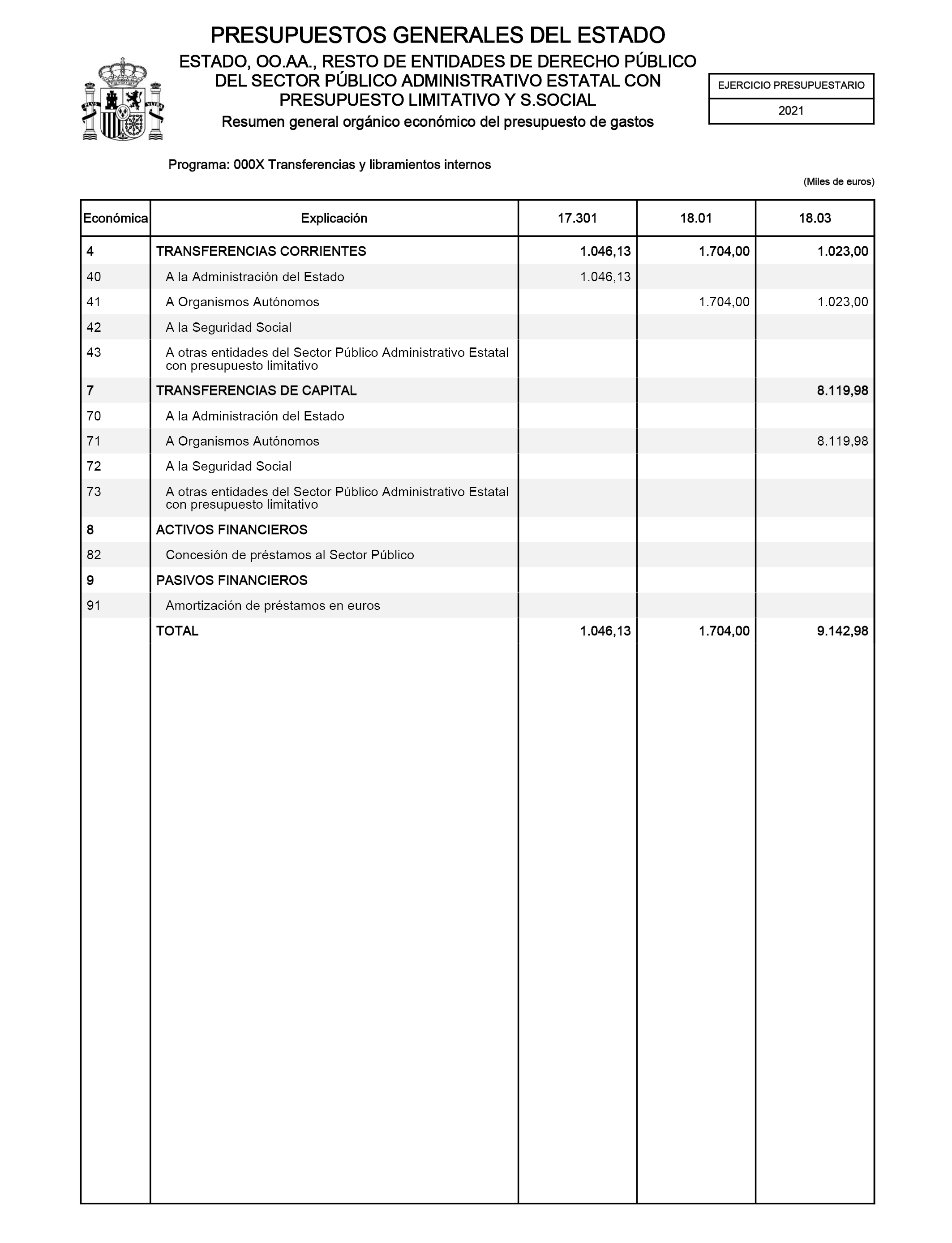

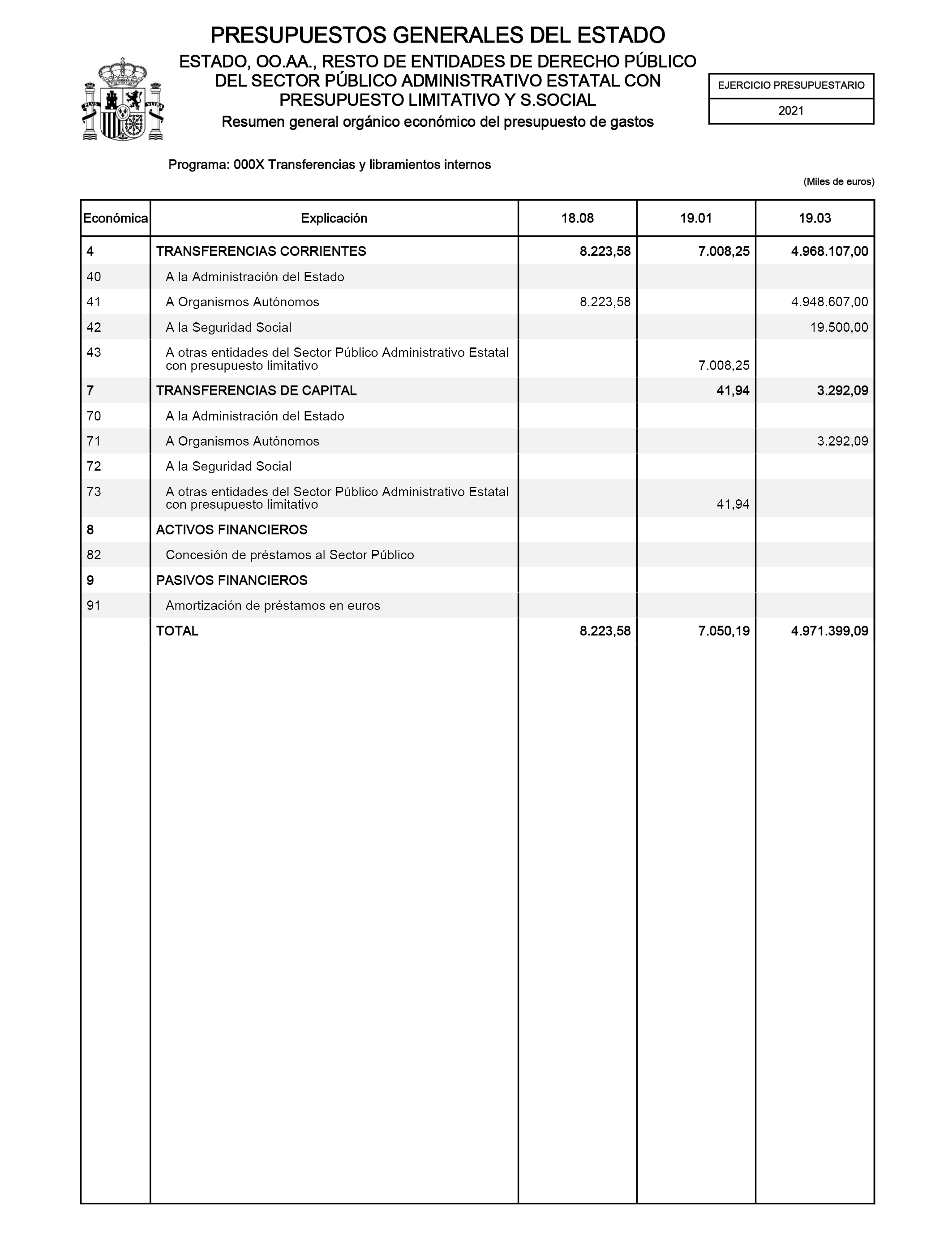

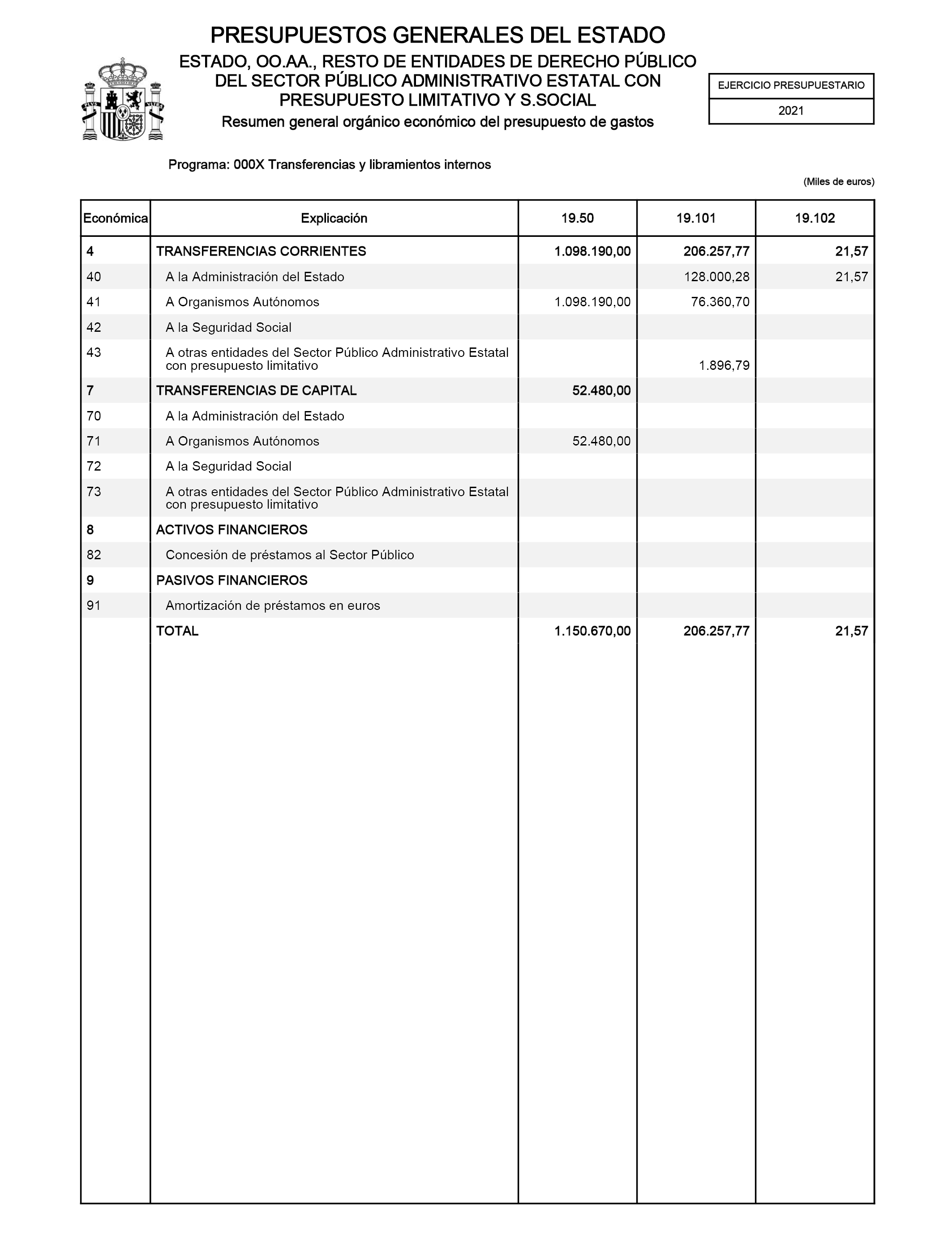

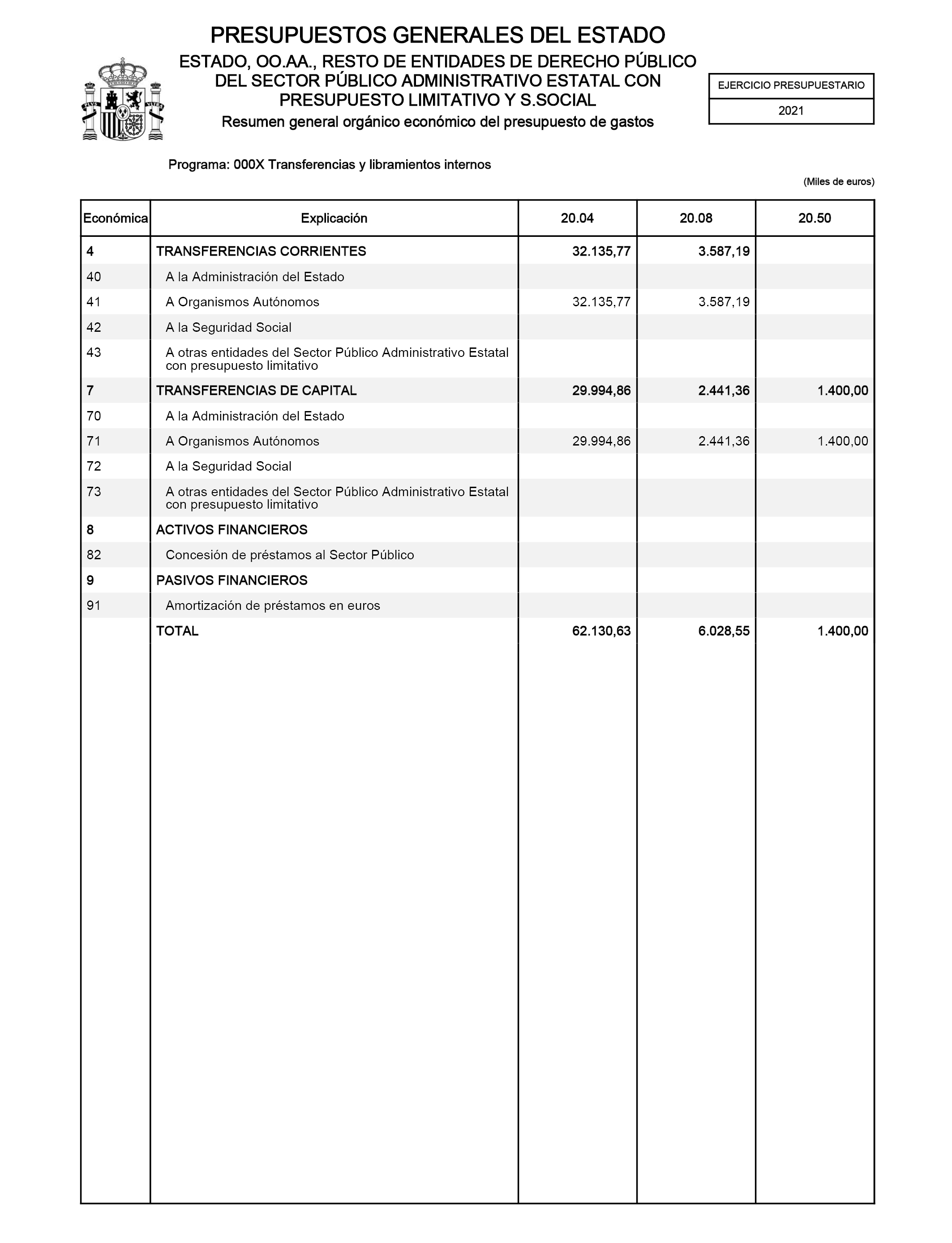

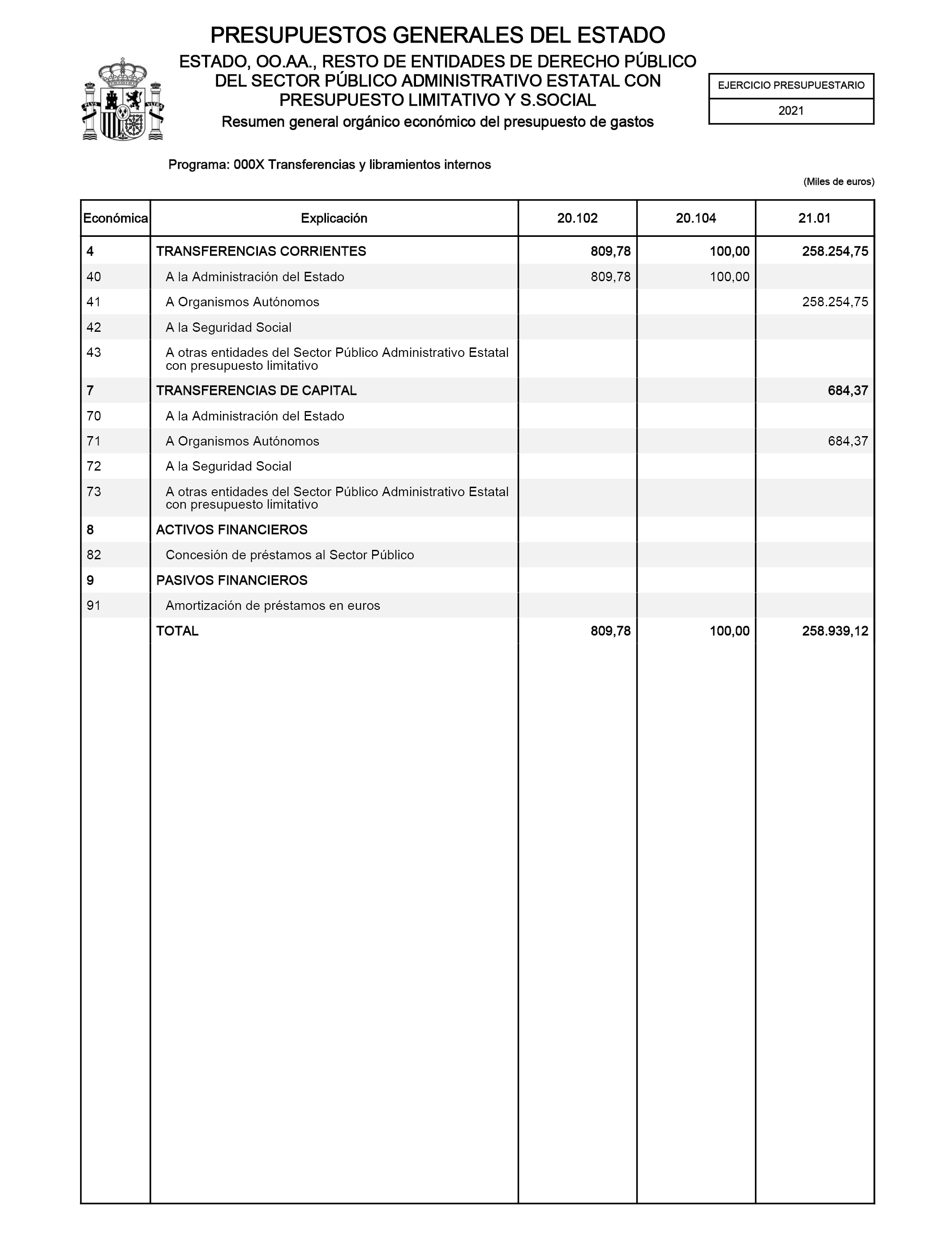

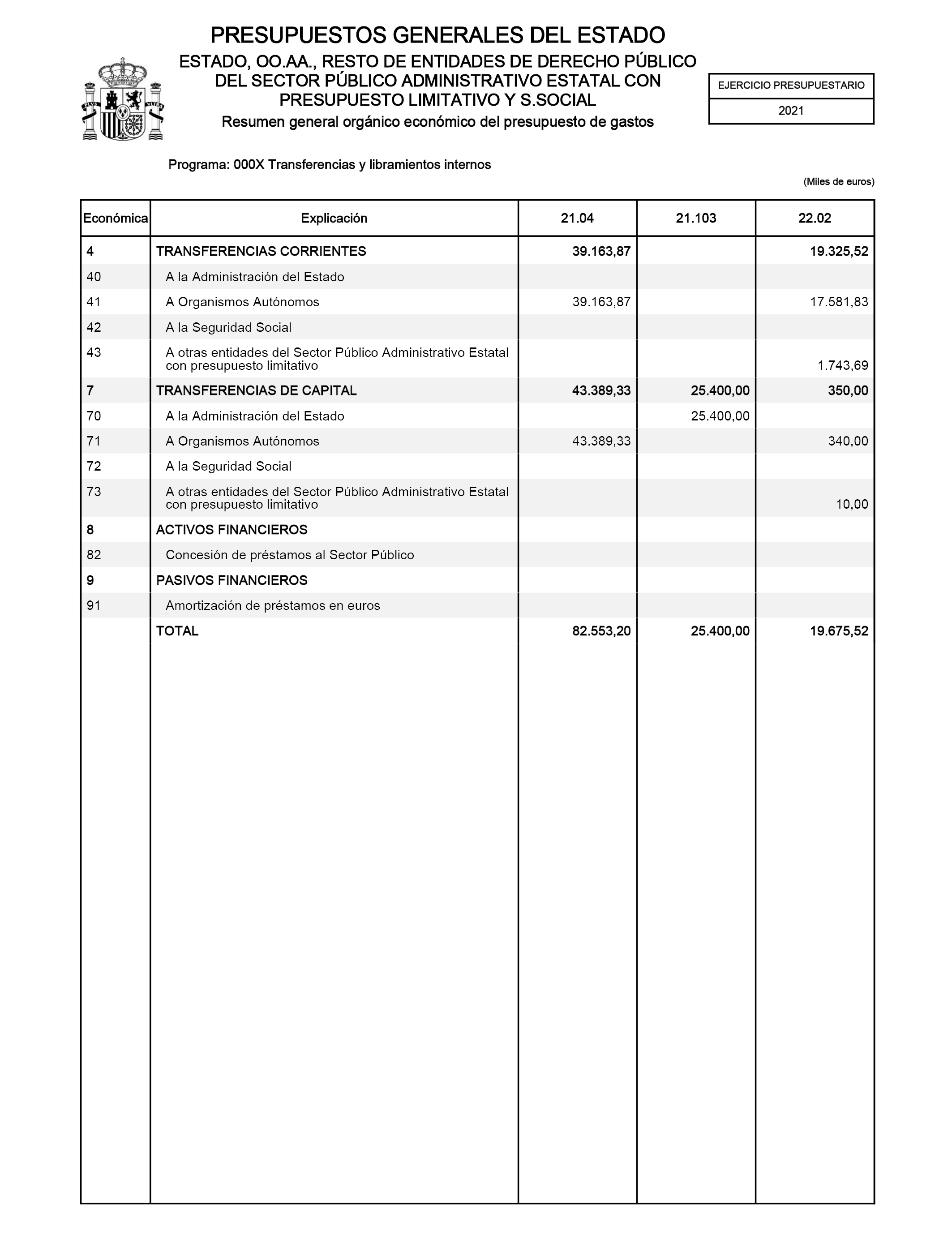

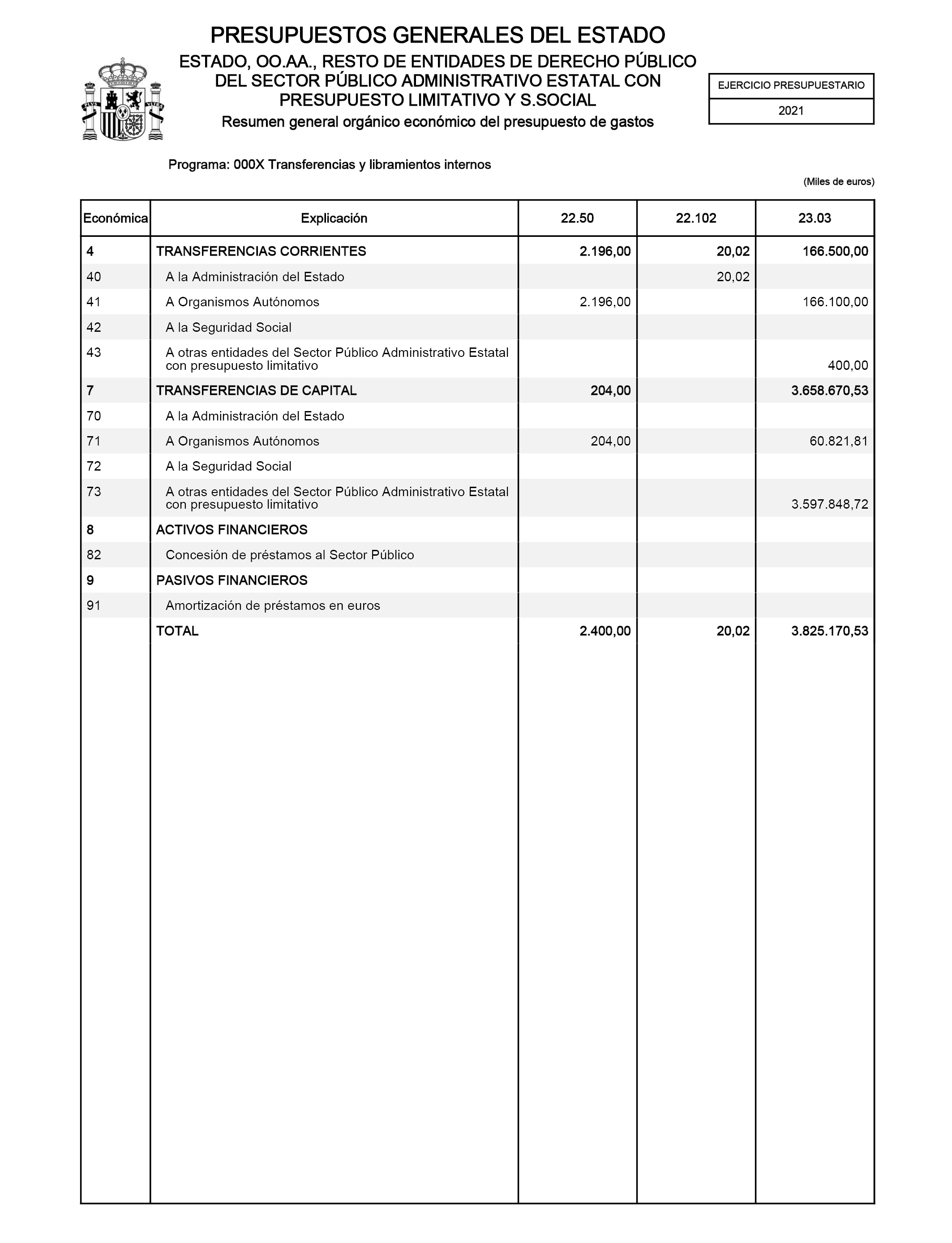

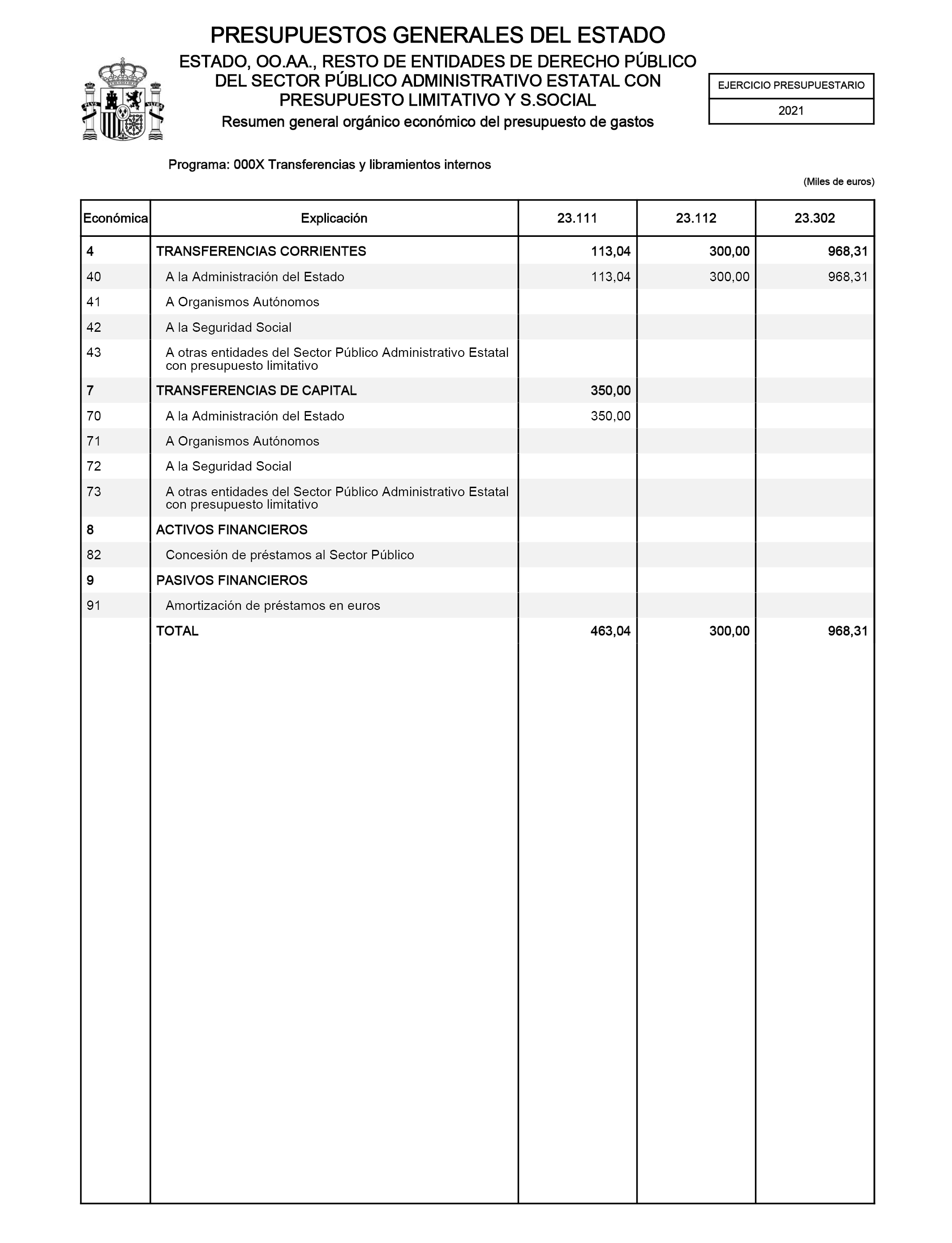

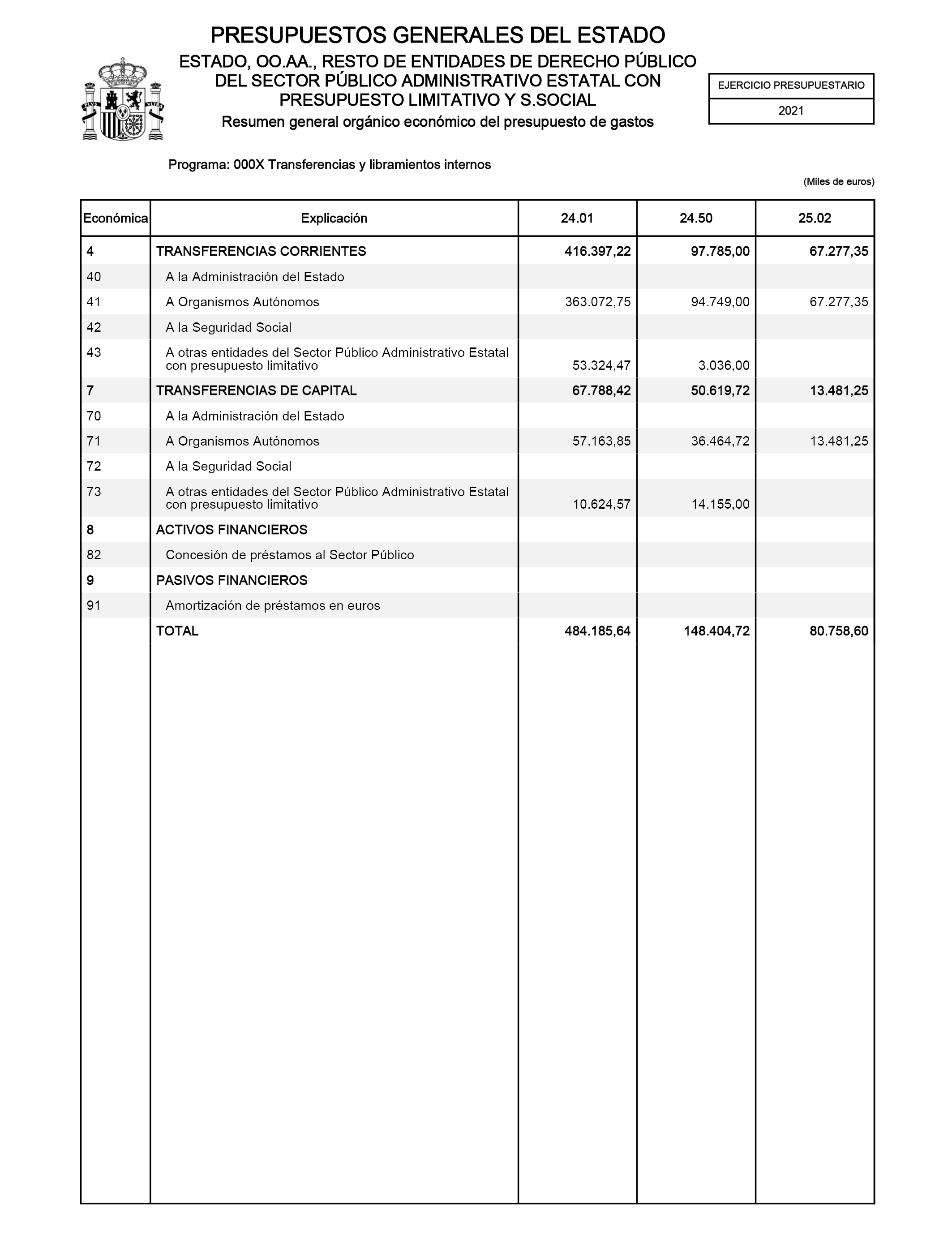

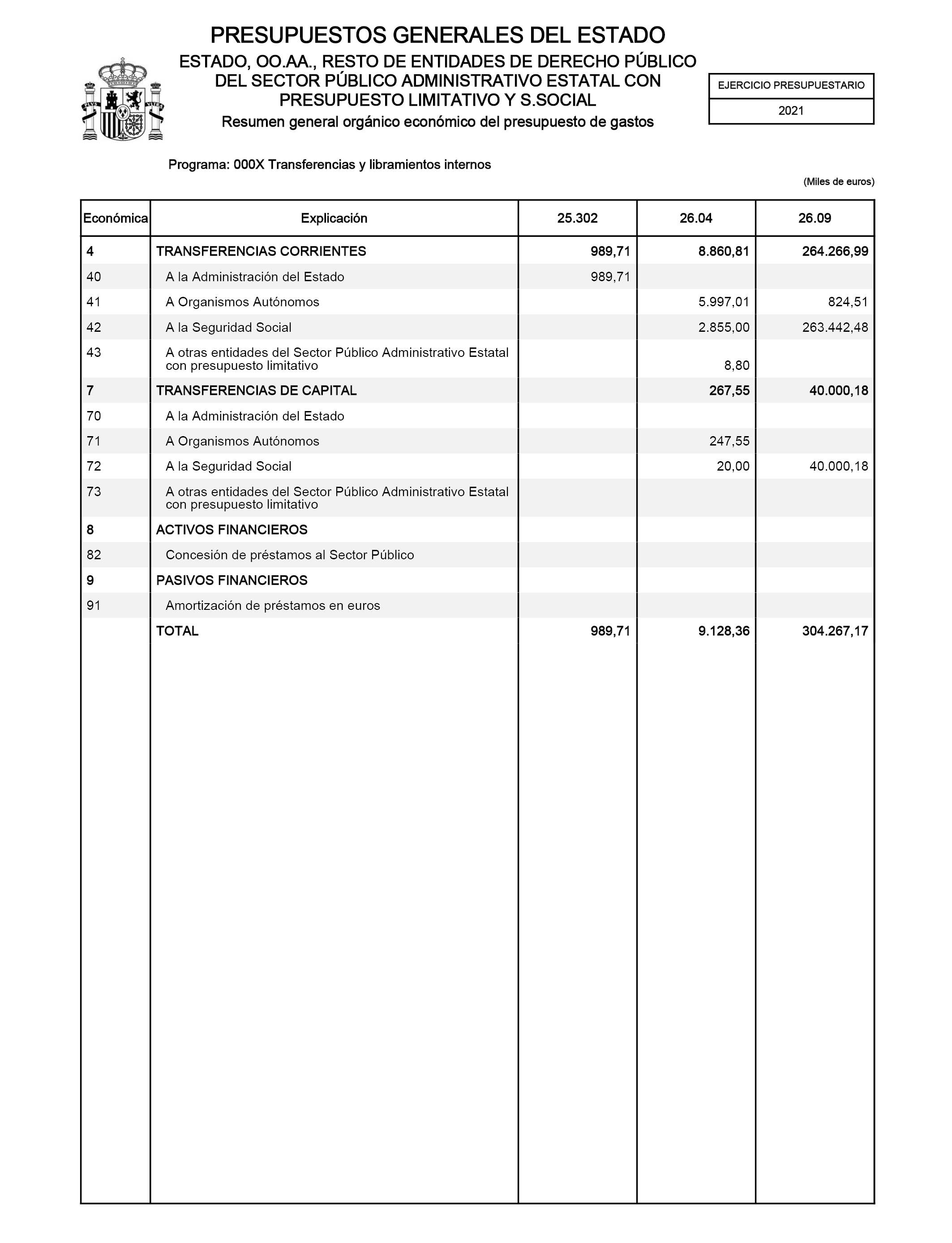

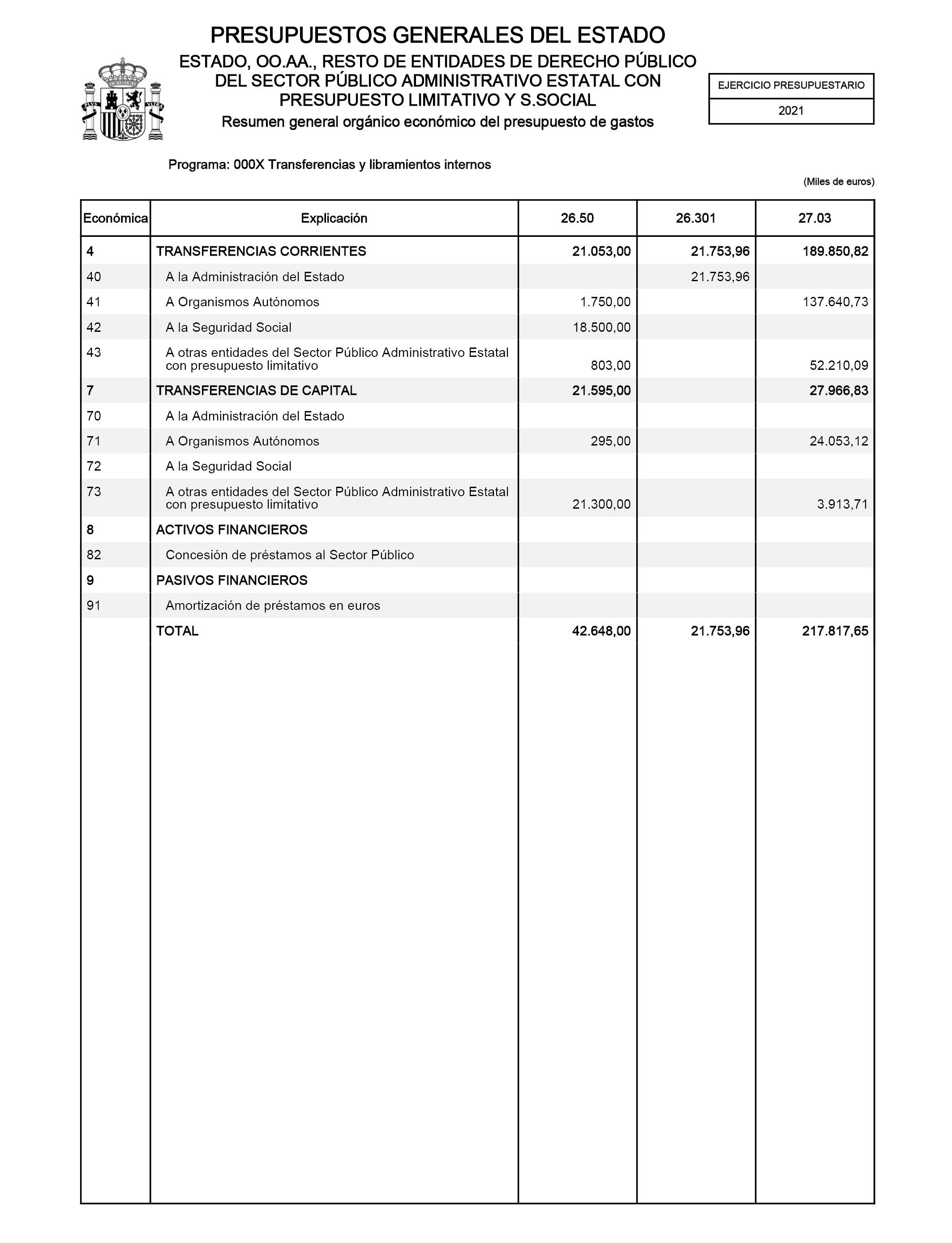

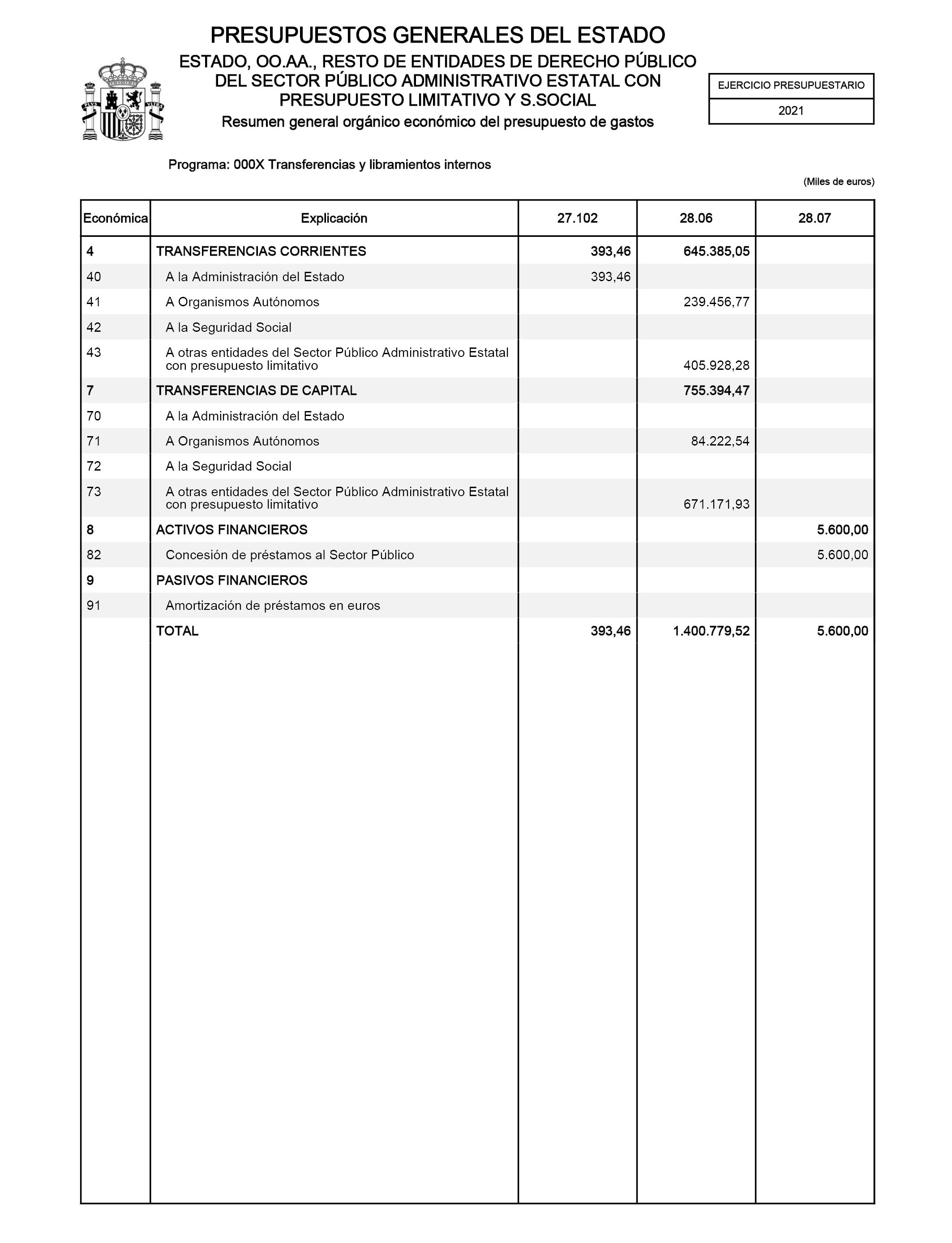

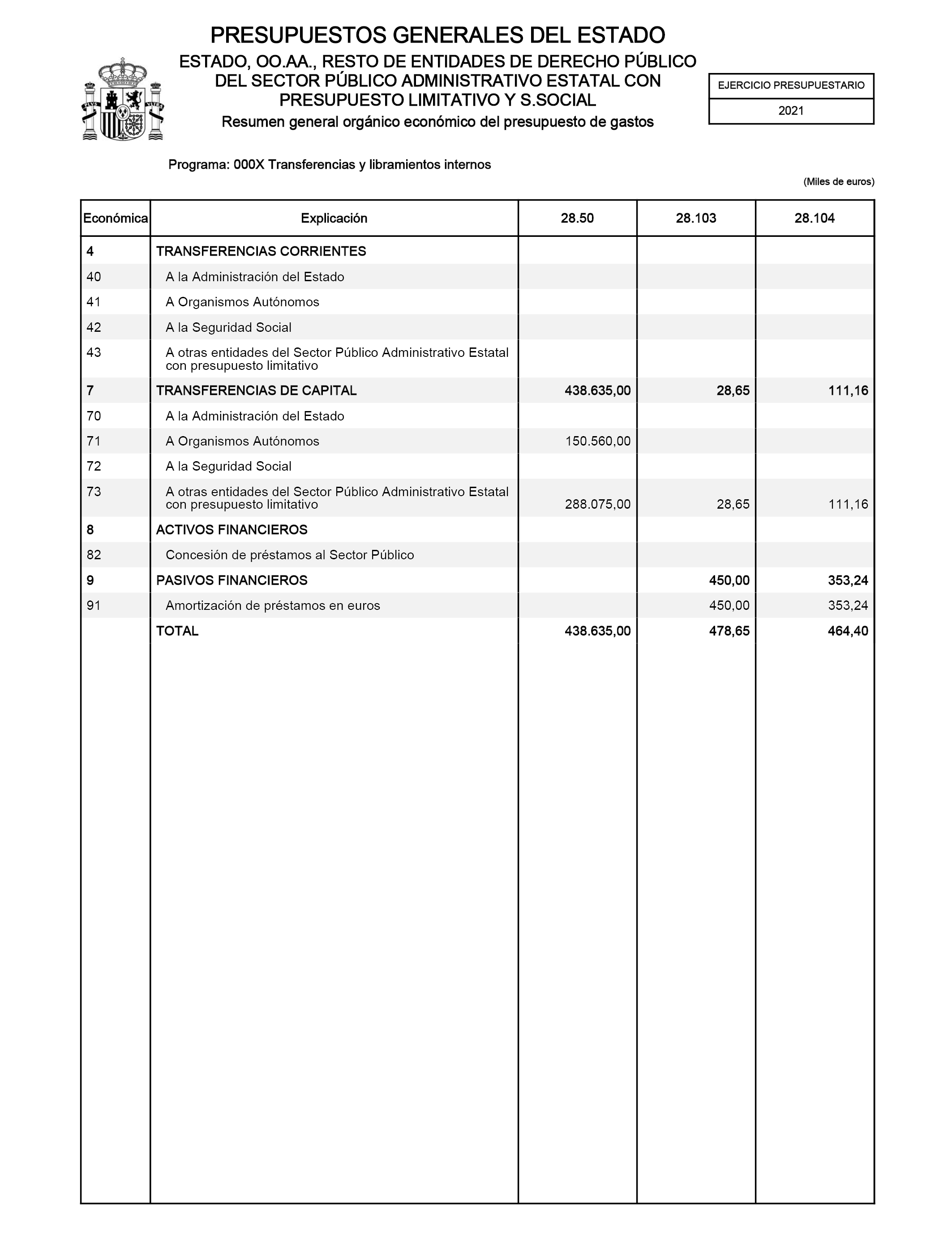

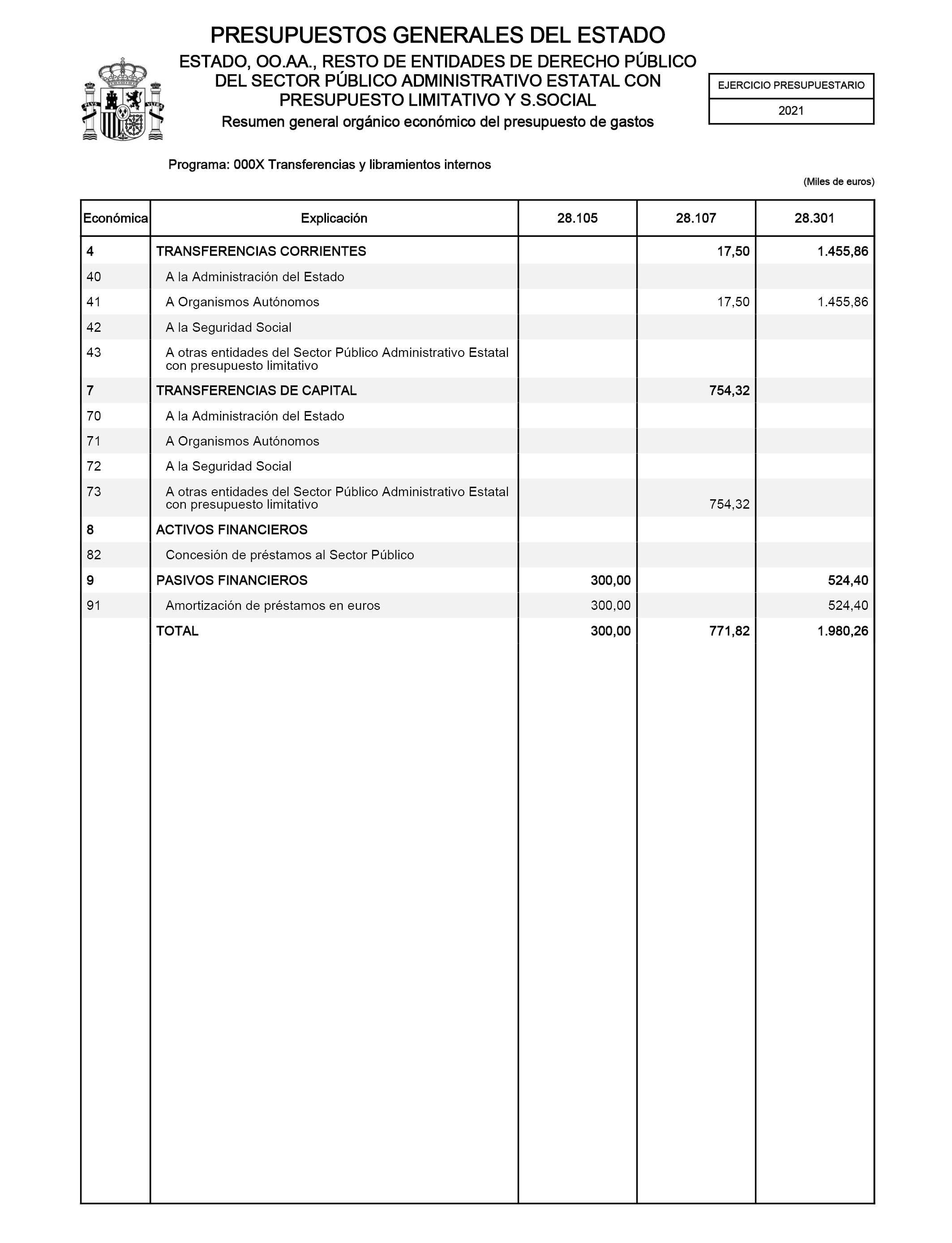

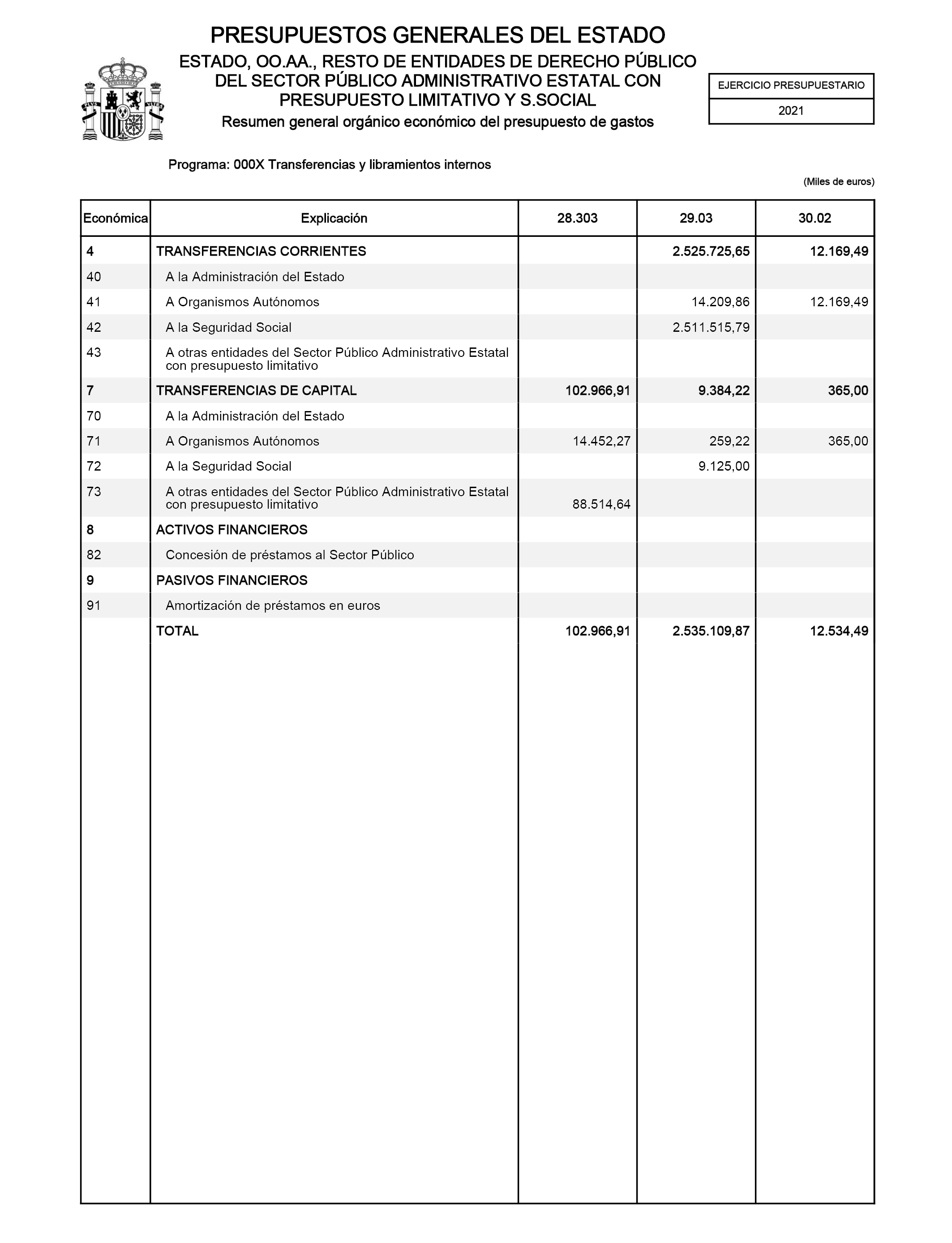

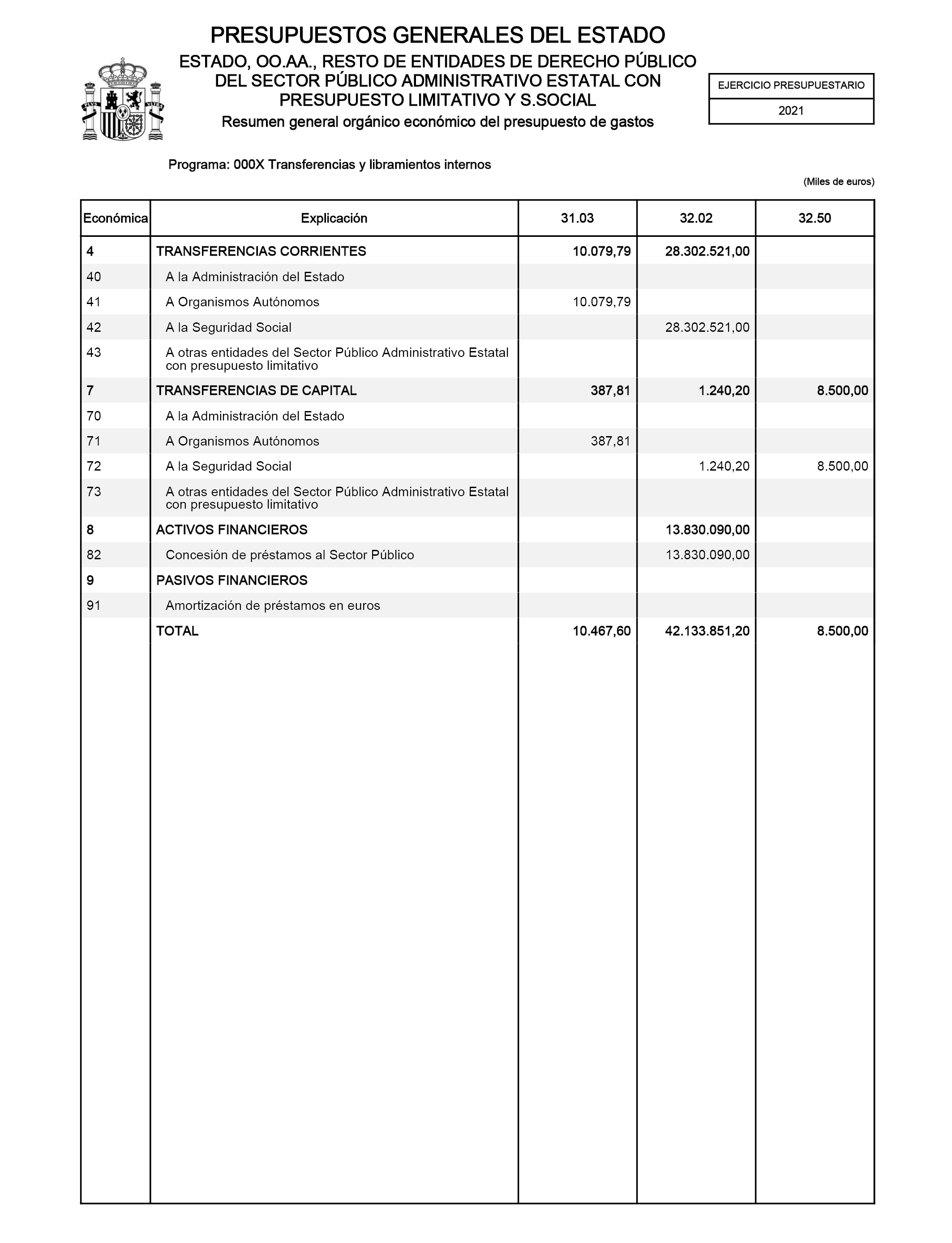

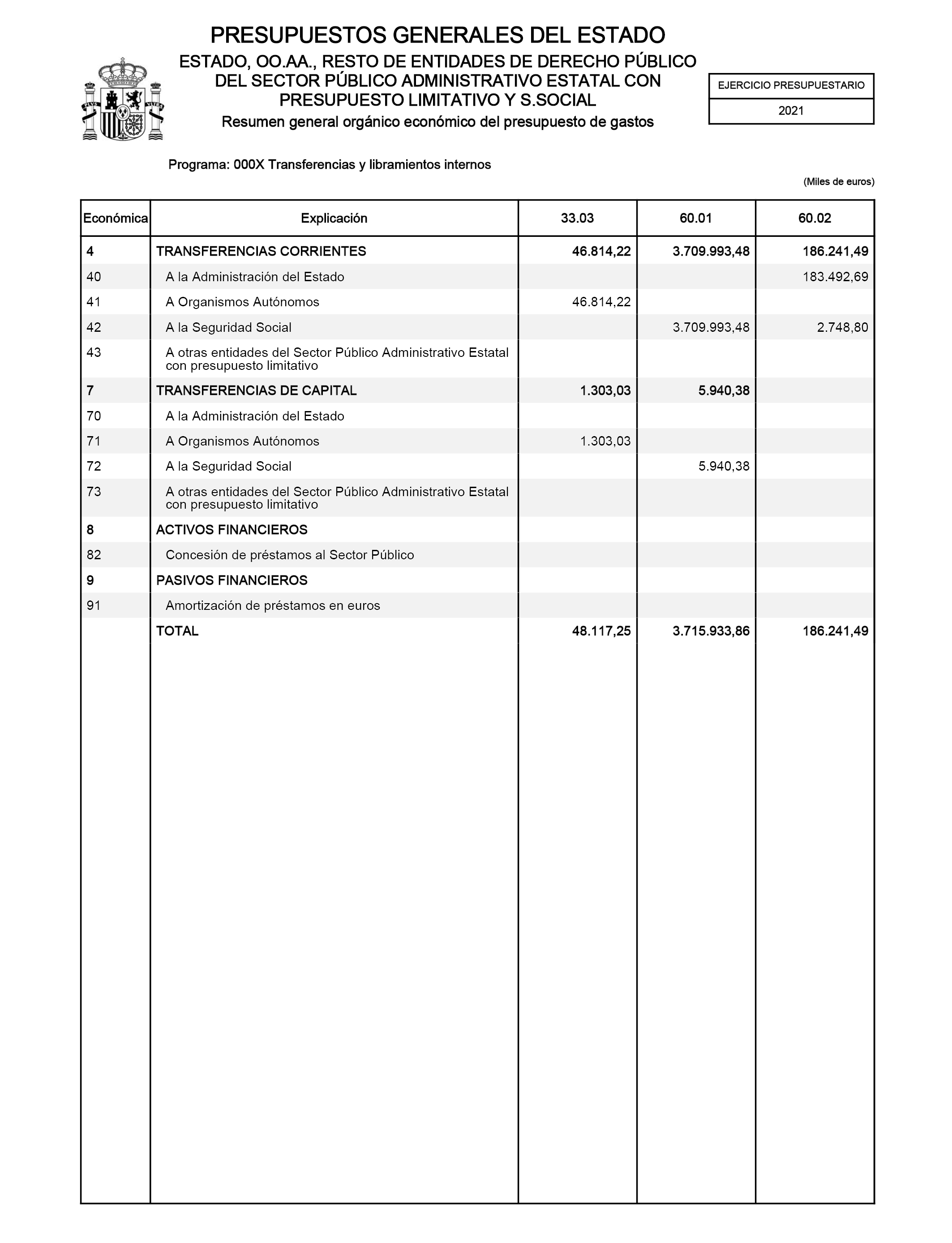

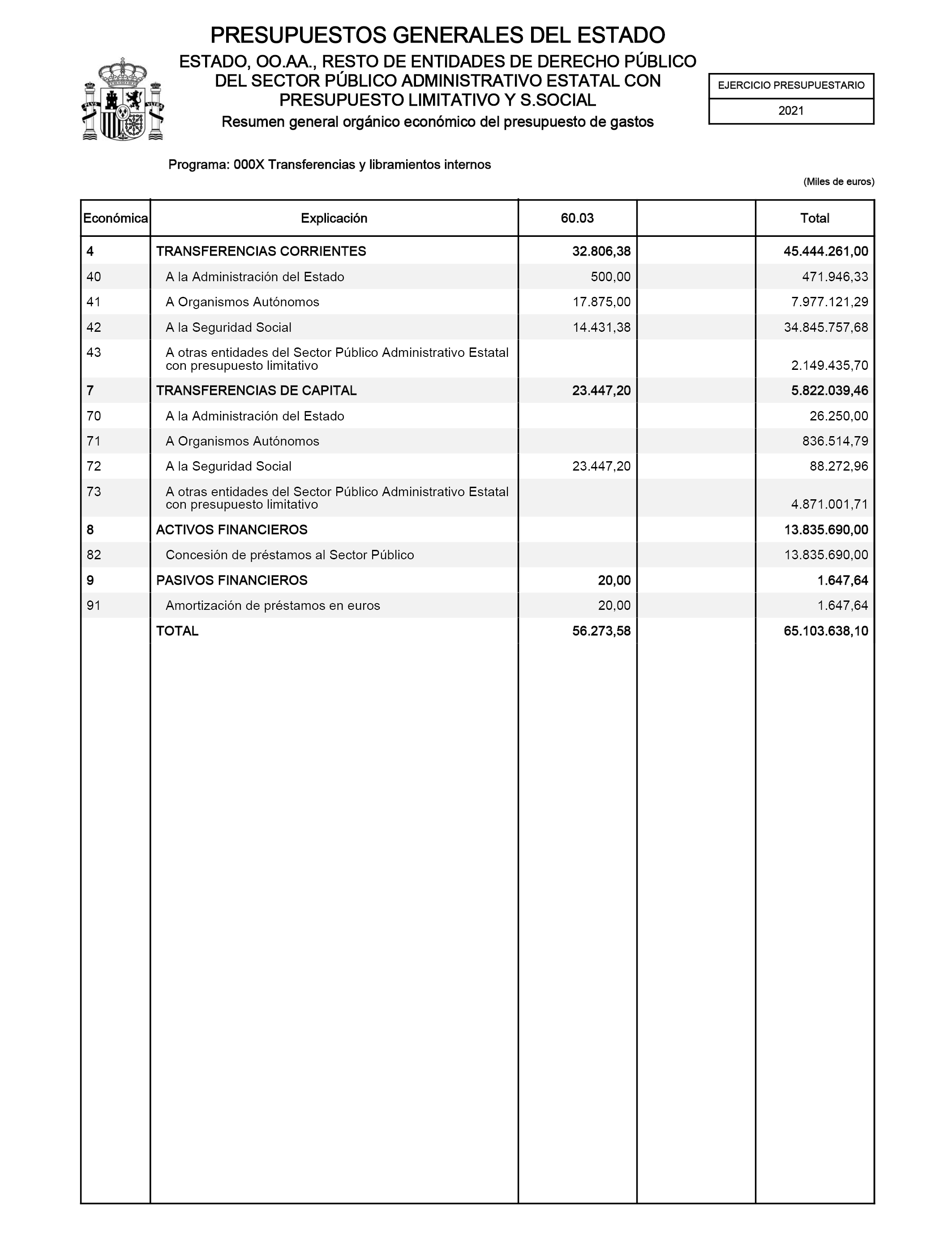

Tres. Para las transferencias y libramientos internos entre las entidades a que se refiere el apartado Uno de este artículo, se aprueban créditos por importe de 65.101.990,46 miles de euros con el siguiente desglose por entidades:

Miles de euros

|

Transferencias y libramientos según origen |

Transferencias y libramientos según destino |

||||

|---|---|---|---|---|---|

|

Estado |

Organismos Autónomos |

Seguridad Social |

Resto de entidades del sector público administrativo con presupuesto limitativo |

Total |

|

|

Estado. |

– |

8.702.307,91 |

45.007.559,40 |

6.929.131,85 |

60.638.999,16 |

|

Organismos autónomos. |

288.991,01 |

83.145,04 |

– |

2.790,92 |

374.926,97 |

|

Resto de entidades del sector público administrativo con presupuesto limitativo. |

25.212,63 |

15.908,13 |

– |

88.514,64 |

129.635,40 |

|

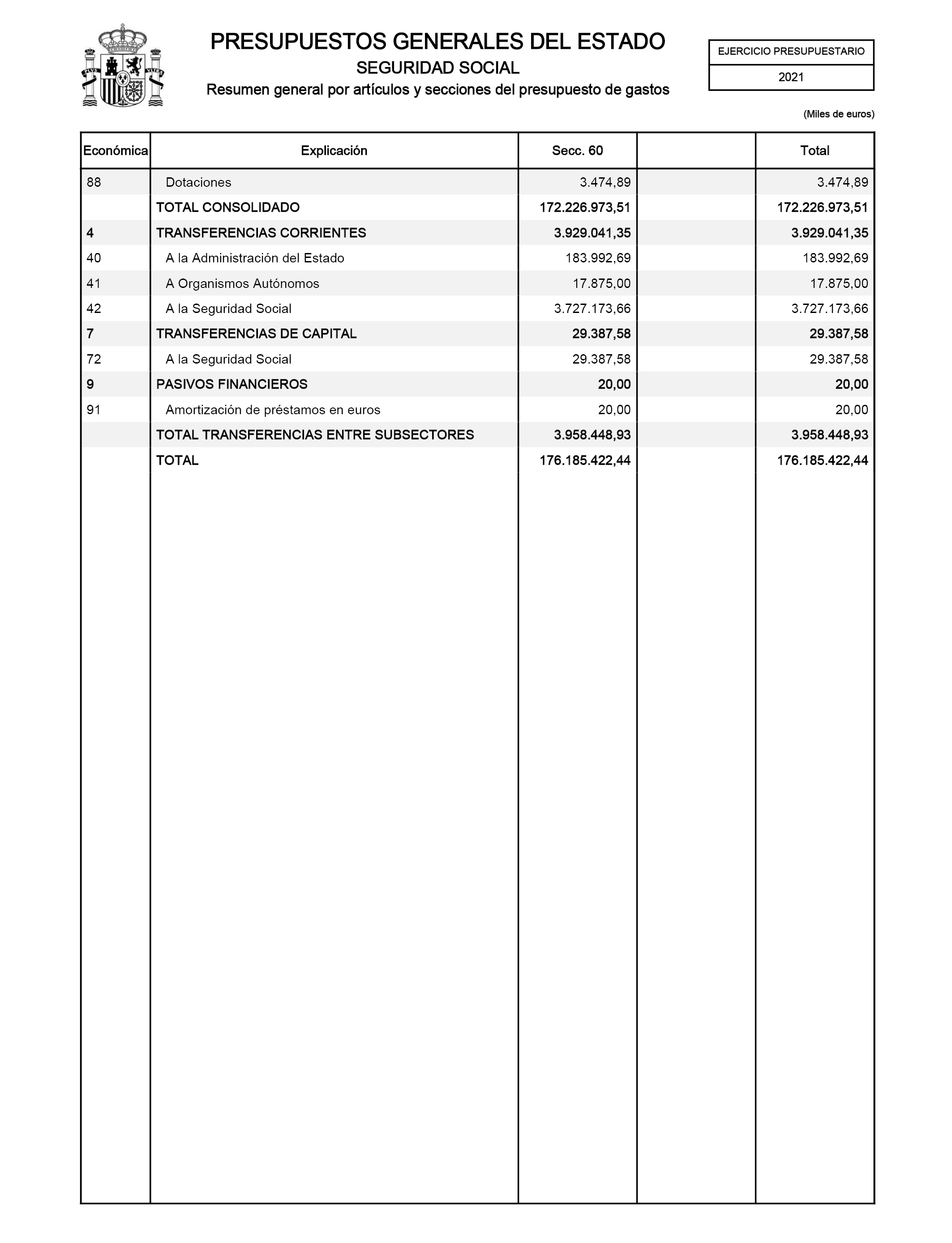

Seguridad Social. |

183.992,69 |

17.875,00 |

3.756.561,24 |

– |

3.958.428,93 |

|

Total. |

498.196,33 |

8.819.236,08 |

48.764.120,64 |

7.020.437,41 |

65.101.990,46 |

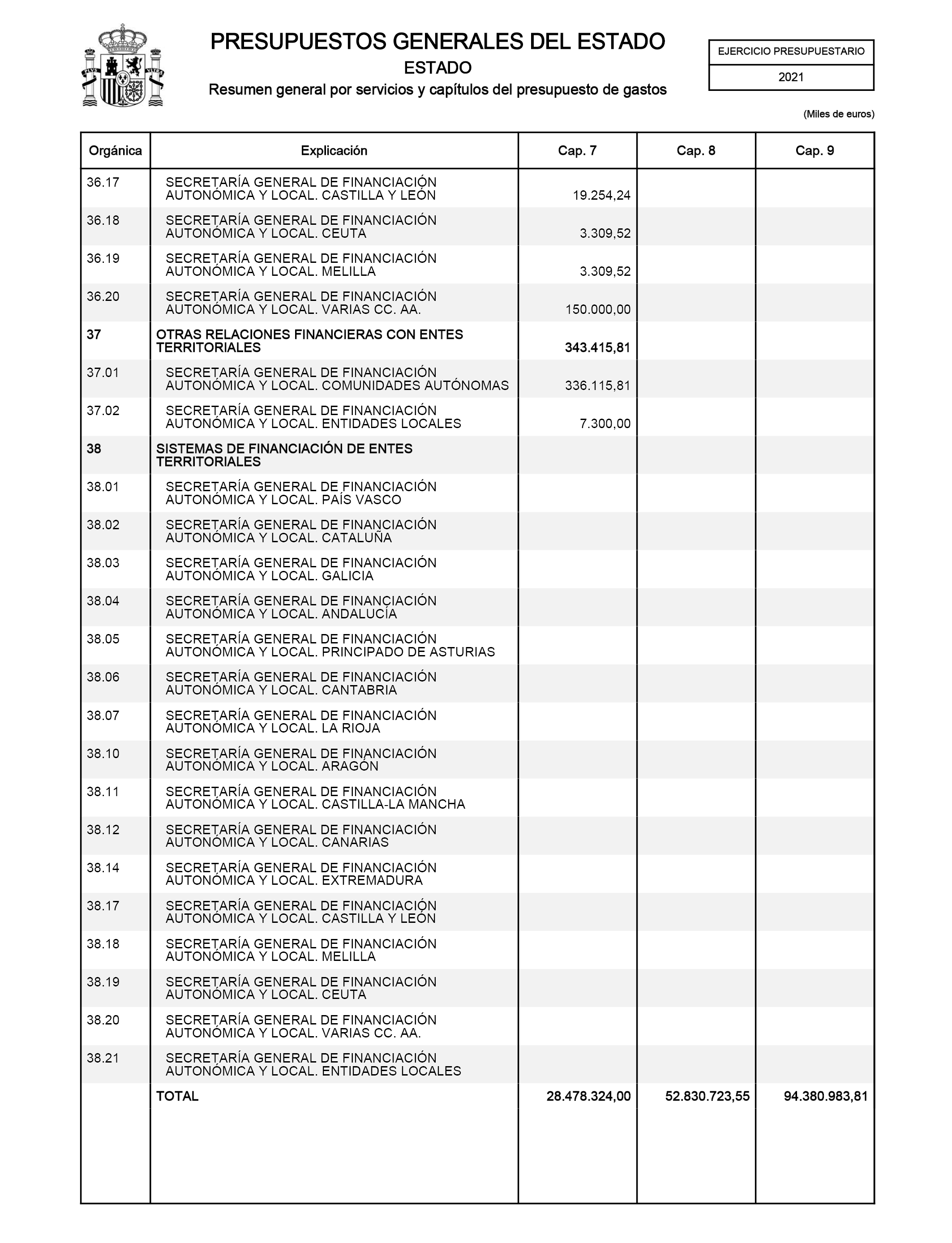

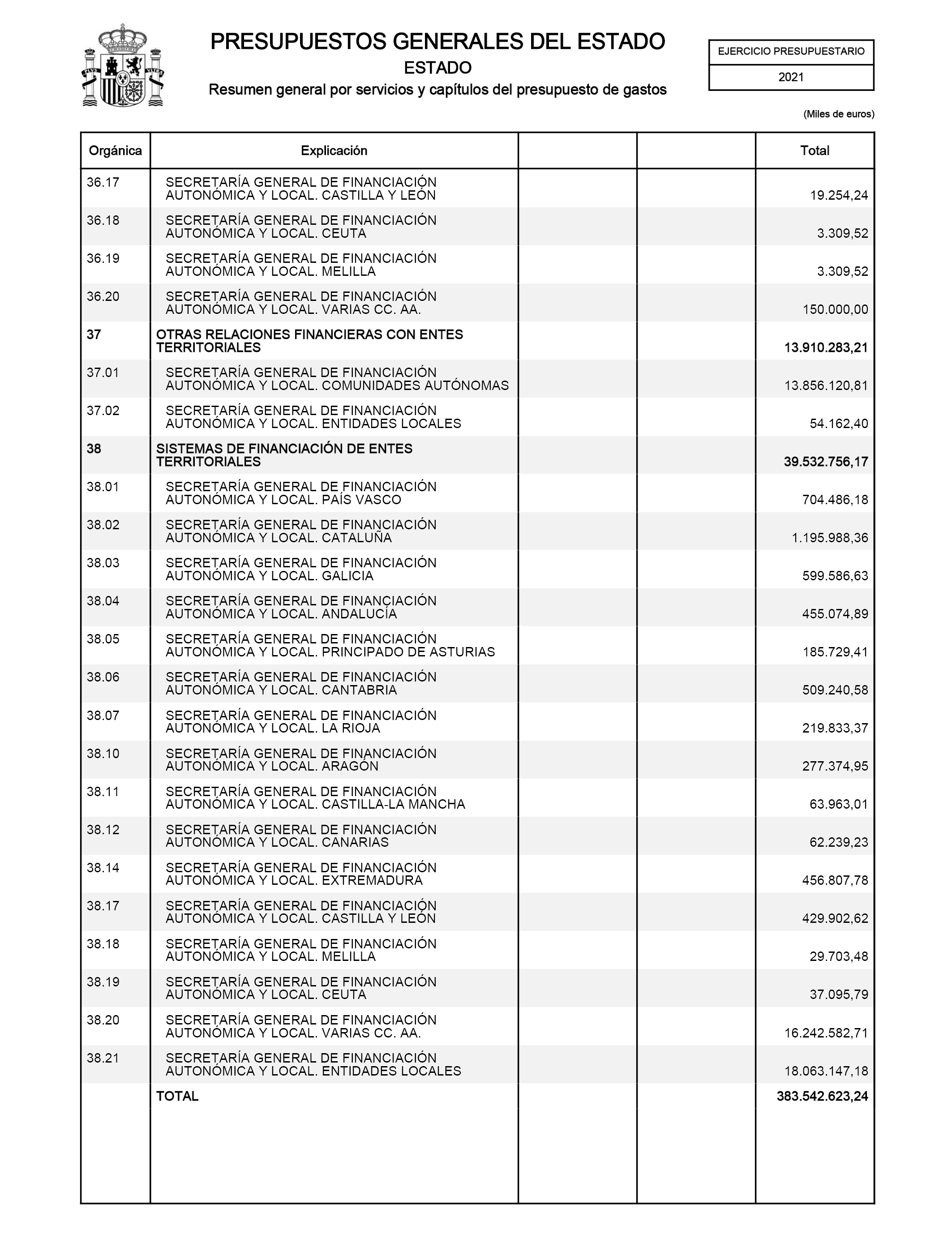

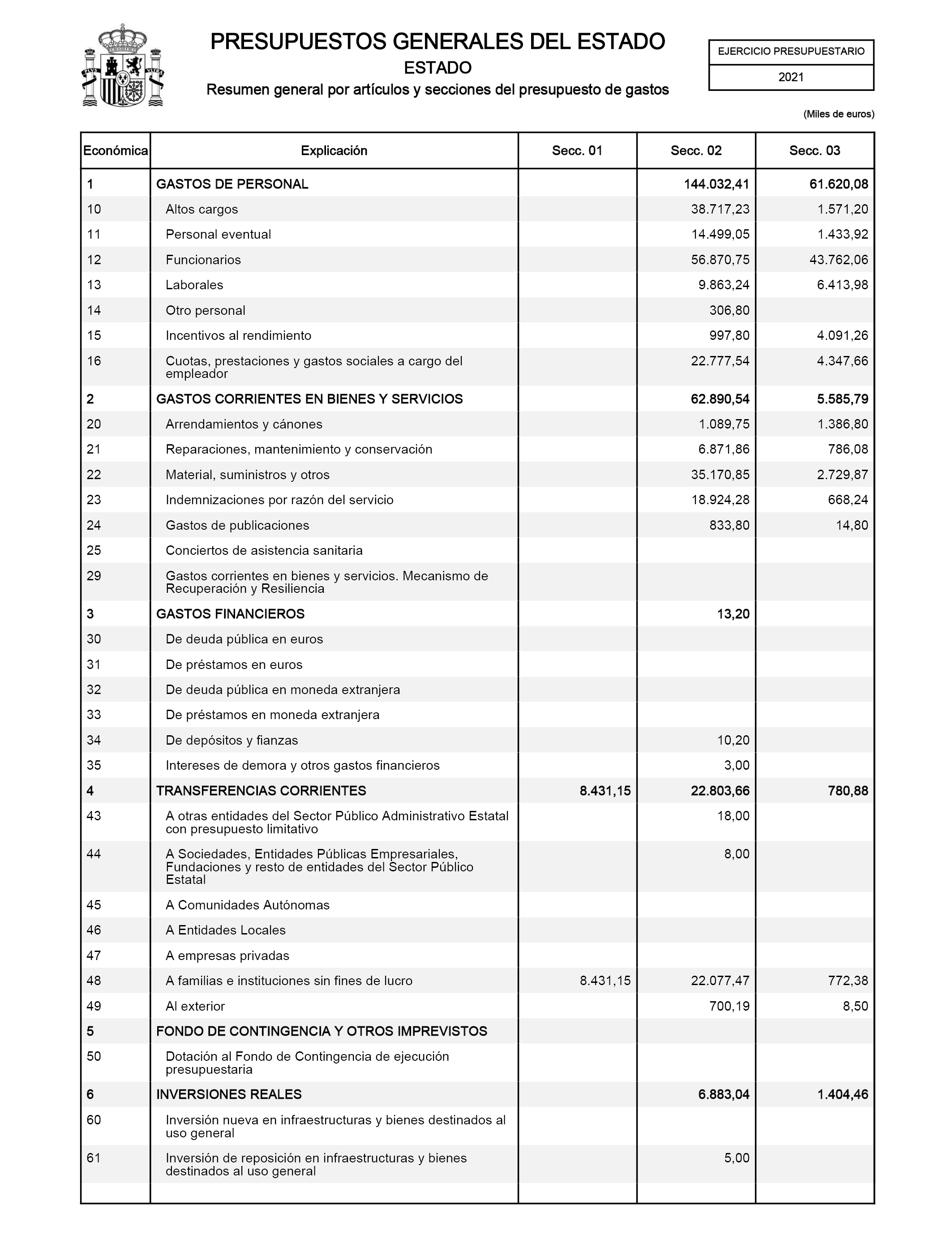

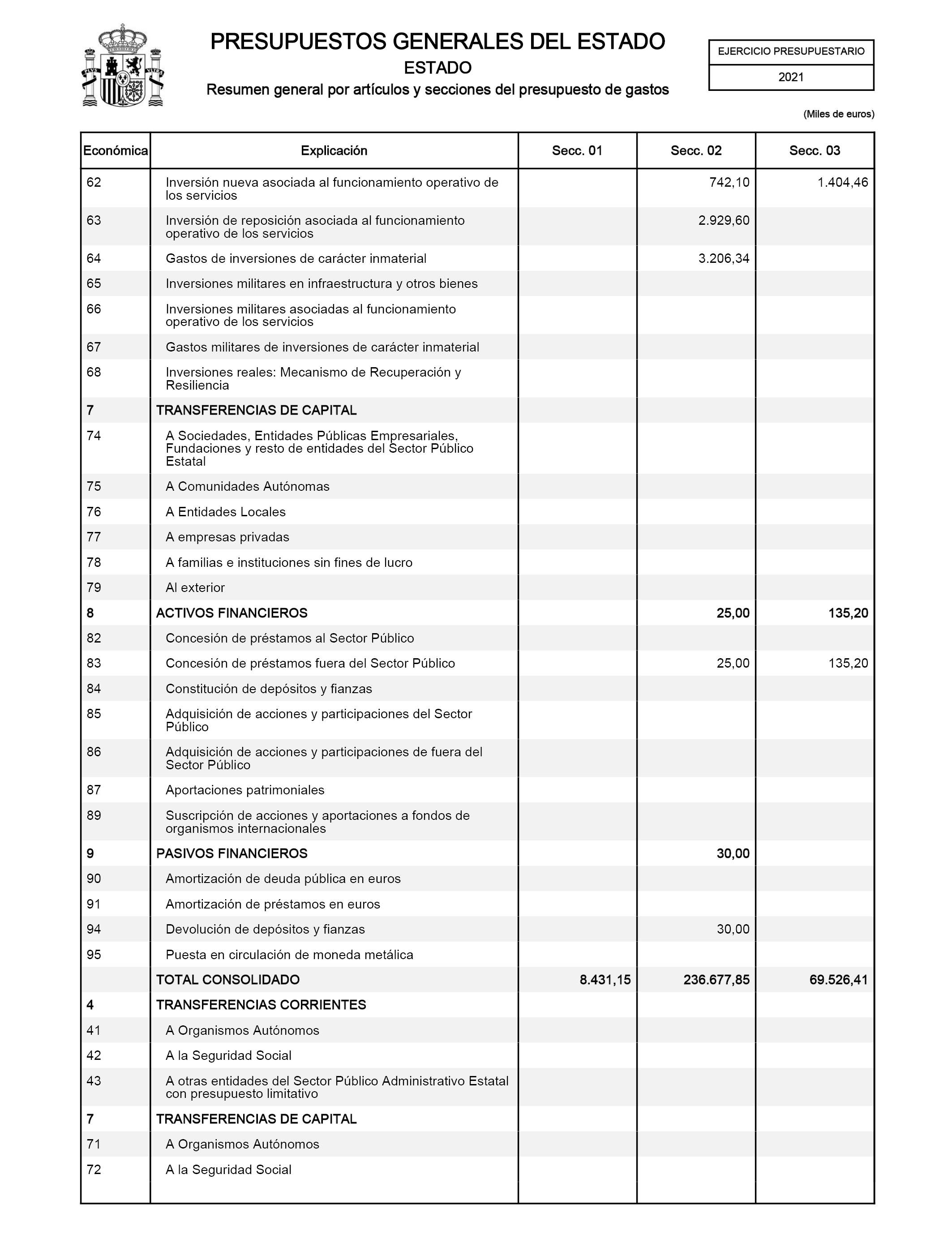

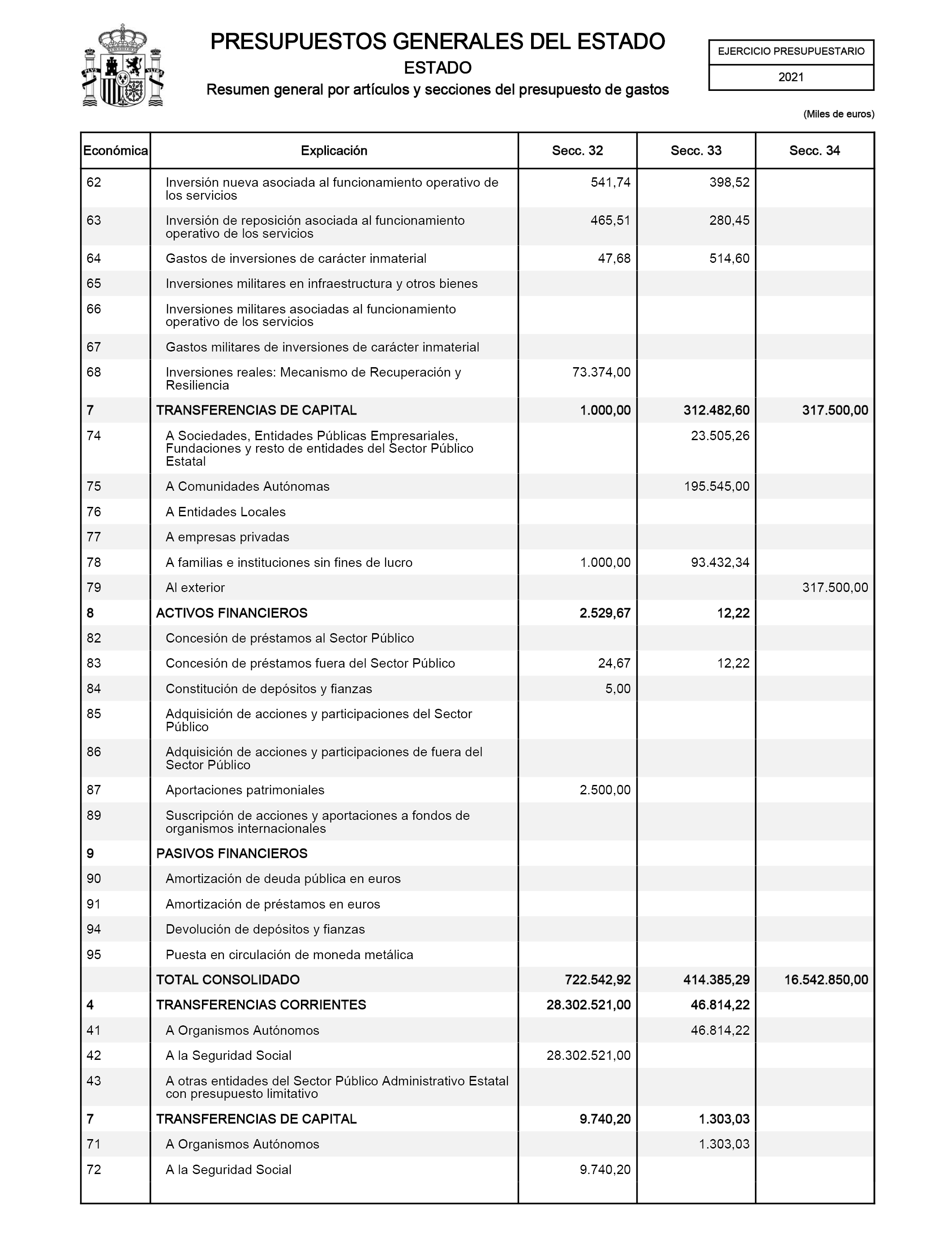

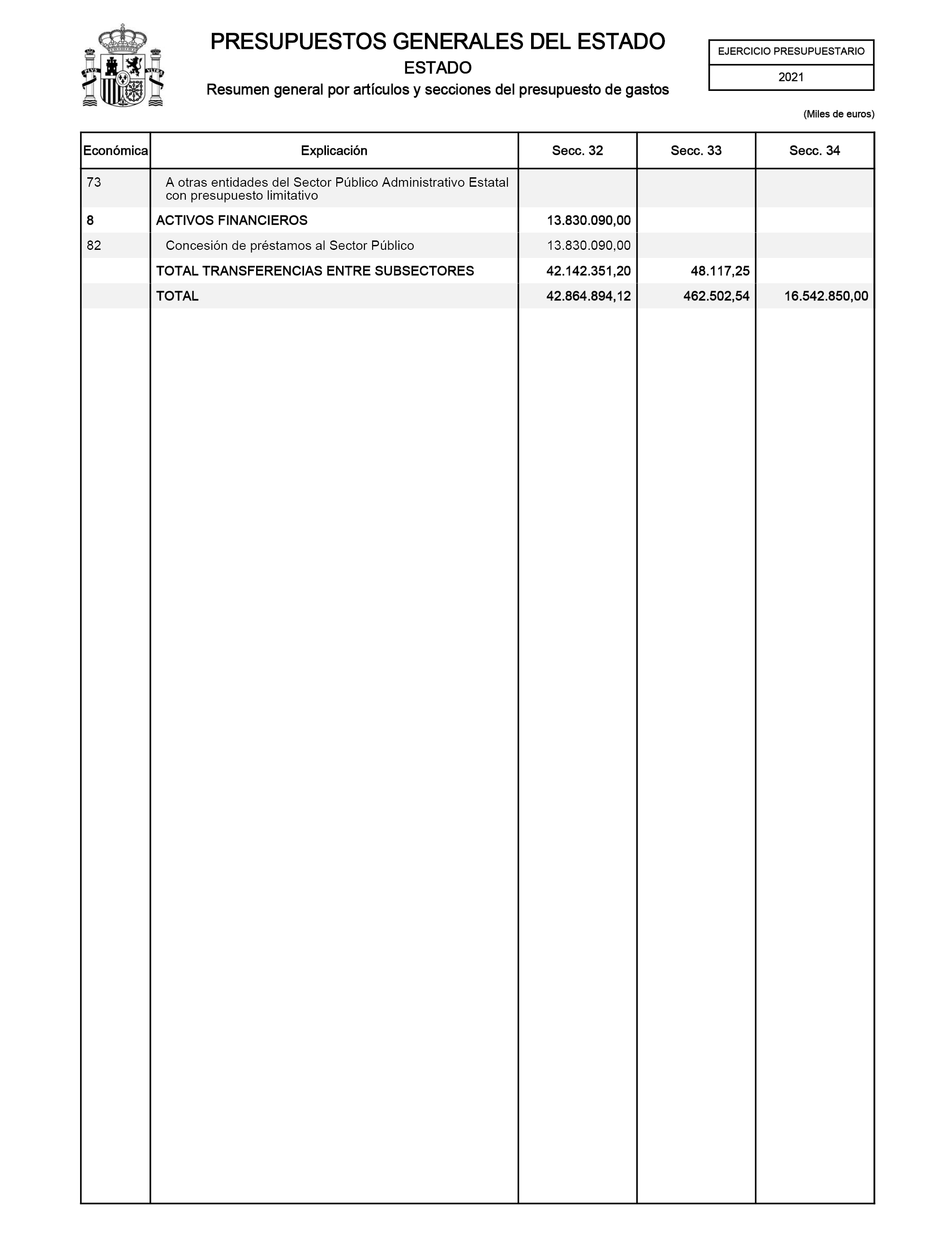

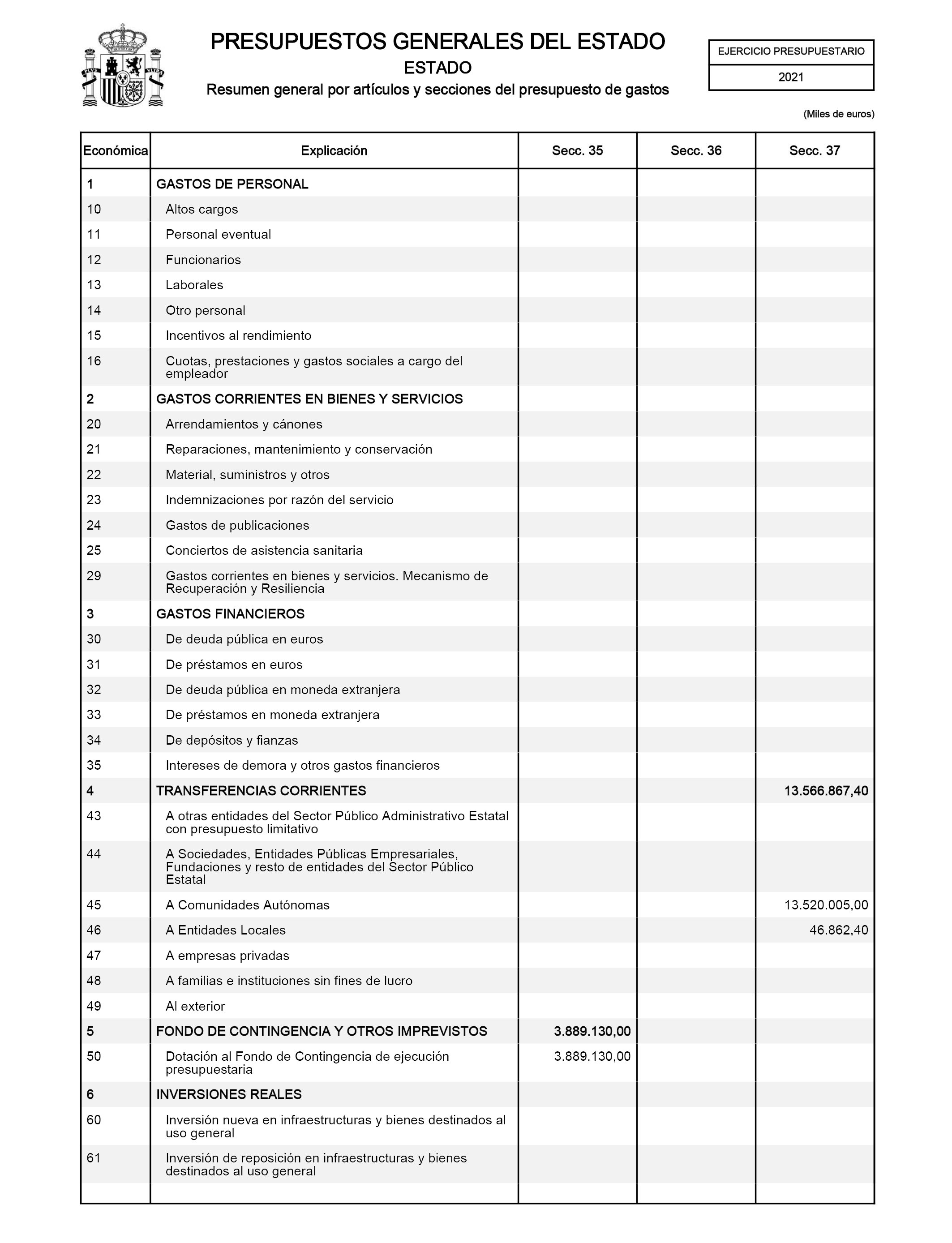

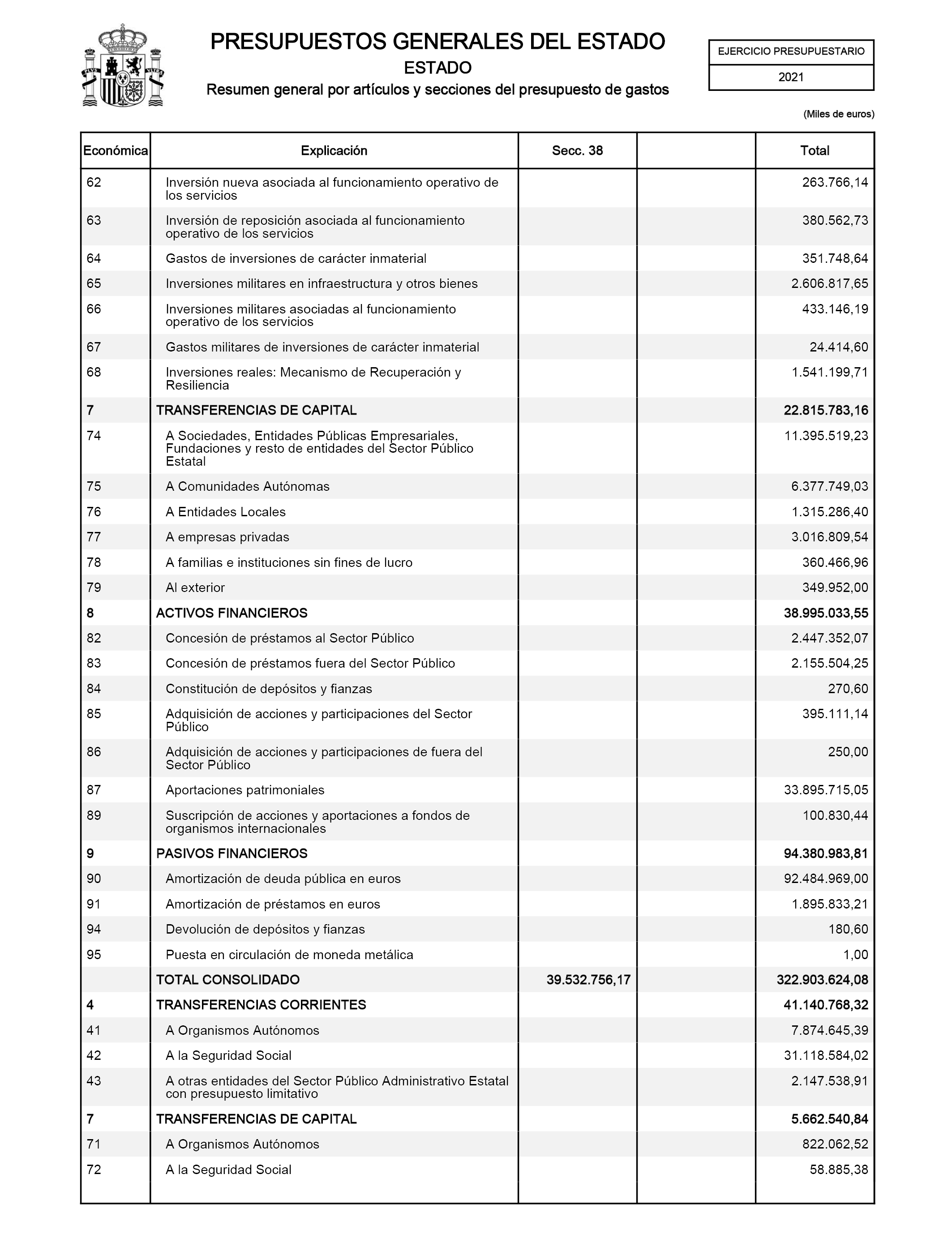

Cuatro. Los créditos incluidos en los programas y transferencias entre subsectores de los estados de gastos aprobados en este artículo, se distribuyen orgánica y económicamente, expresados en miles de euros, según se indica a continuación:

|

Entes |

Capítulos económicos |

||

|---|---|---|---|

|

Capítulos I a VII Gastos no financieros |

Capítulo VIII Activos financieros |

Total gastos |

|

|

Estado. |

236.330.915,88 |

52.830.723,55 |

289.161.639,43 |

|

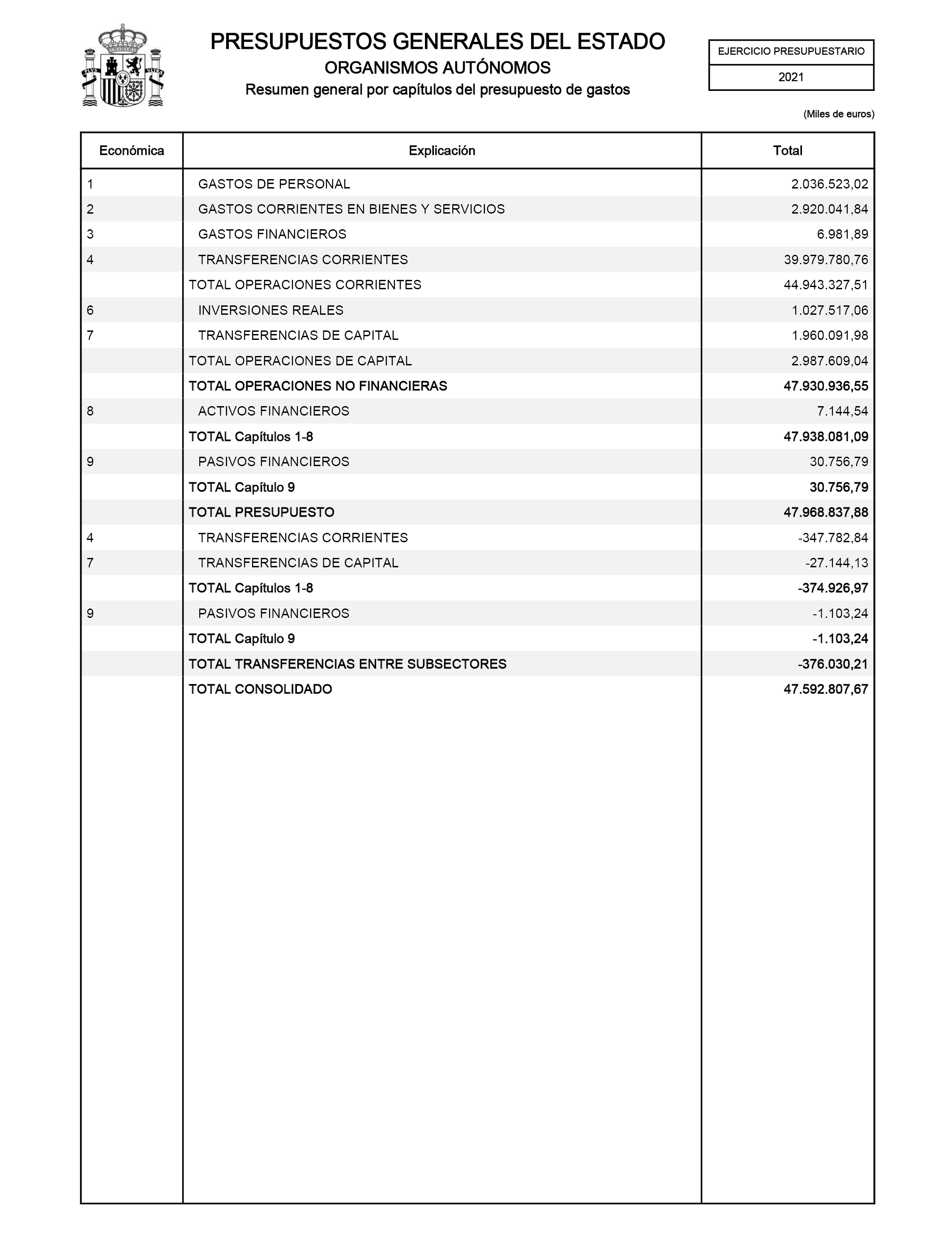

Organismos autónomos. |

47.930.936,55 |

7.144,54 |

47.938.081,09 |

|

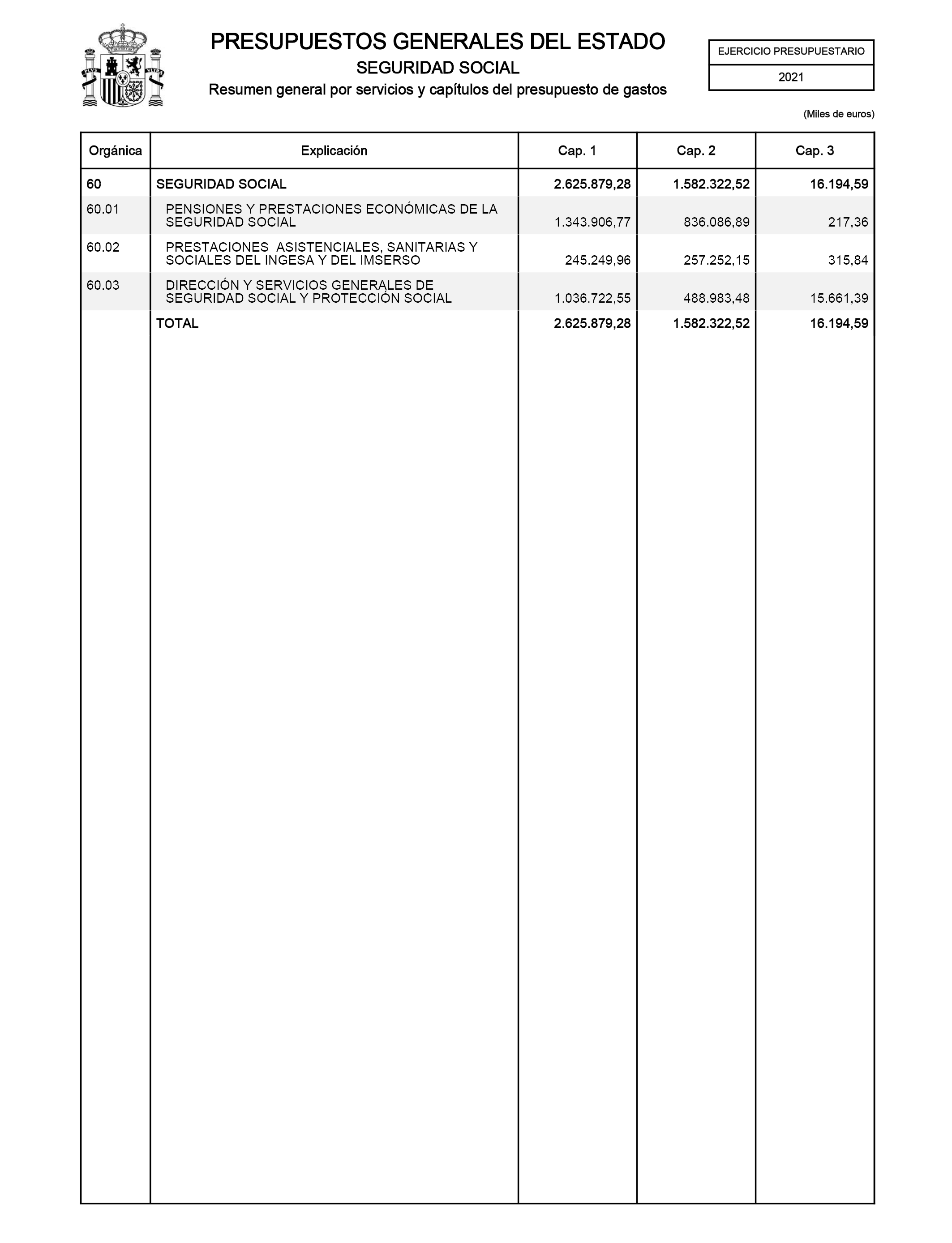

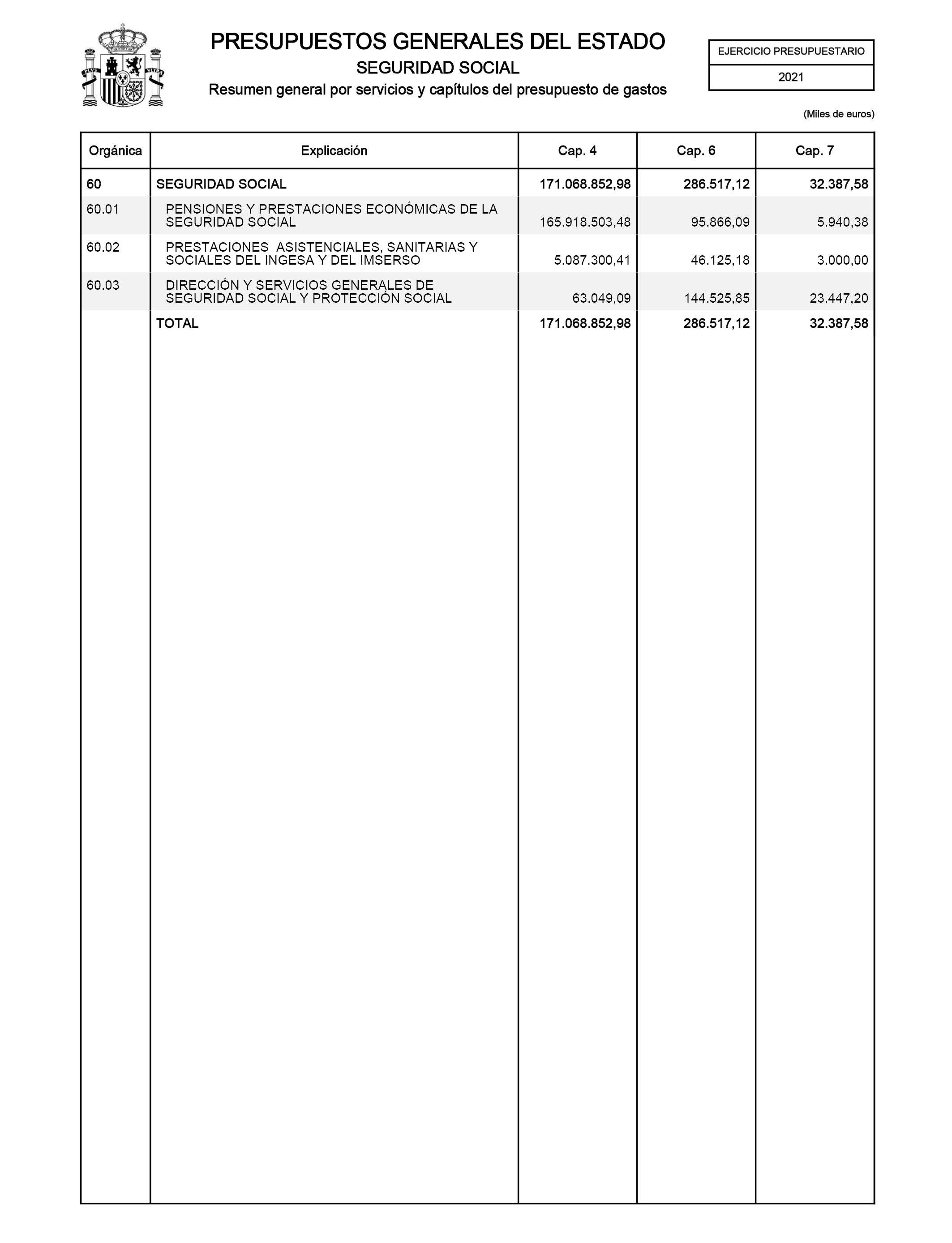

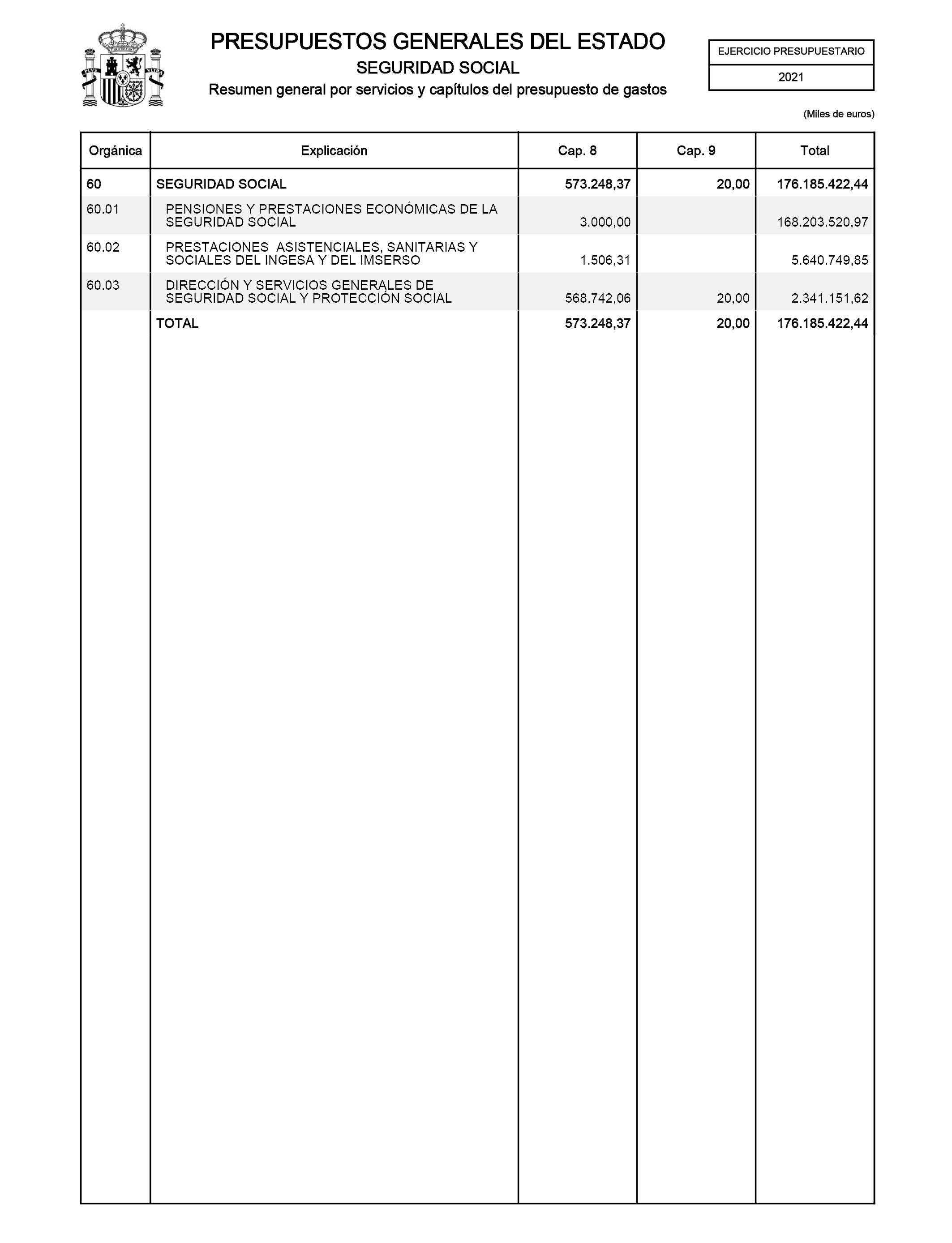

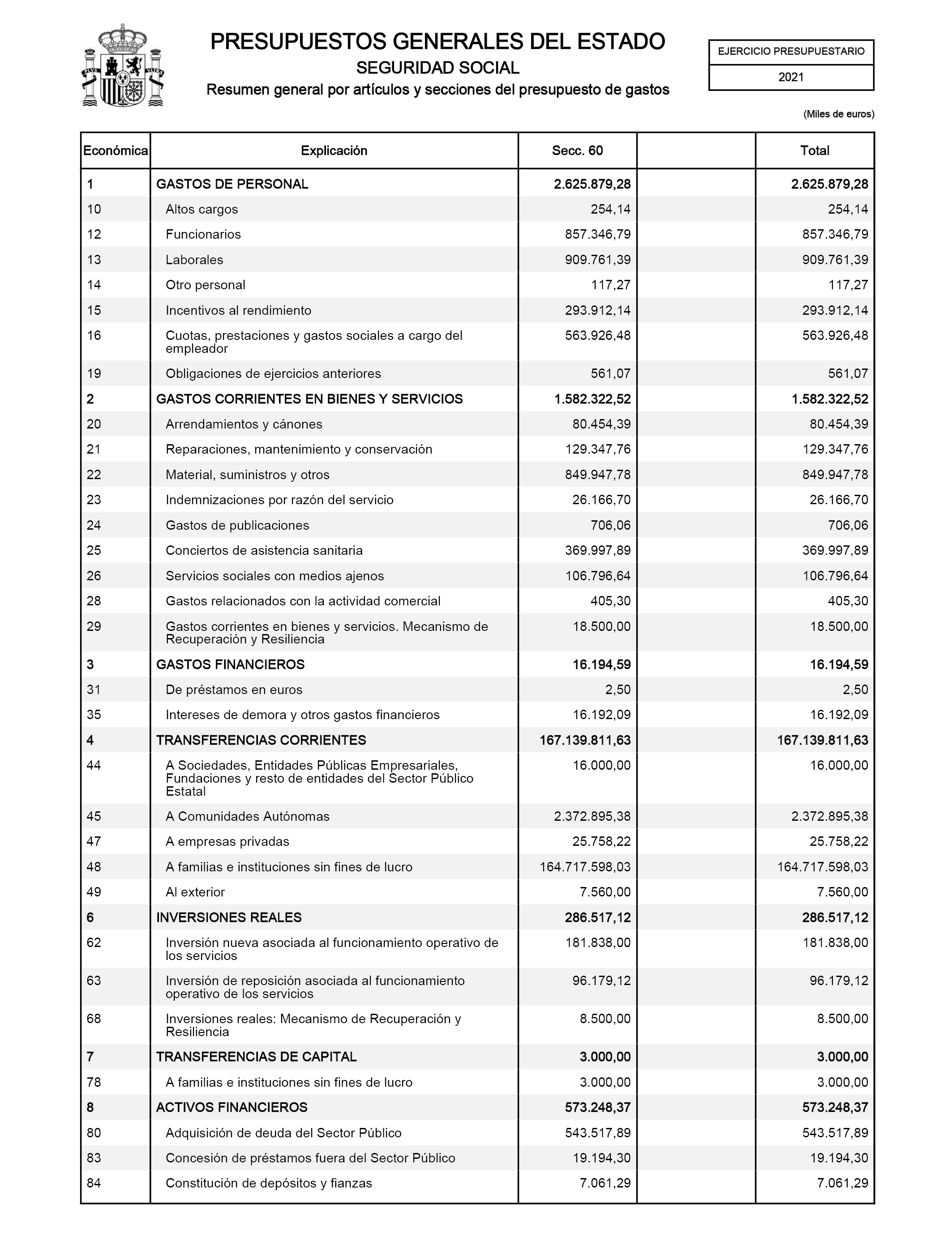

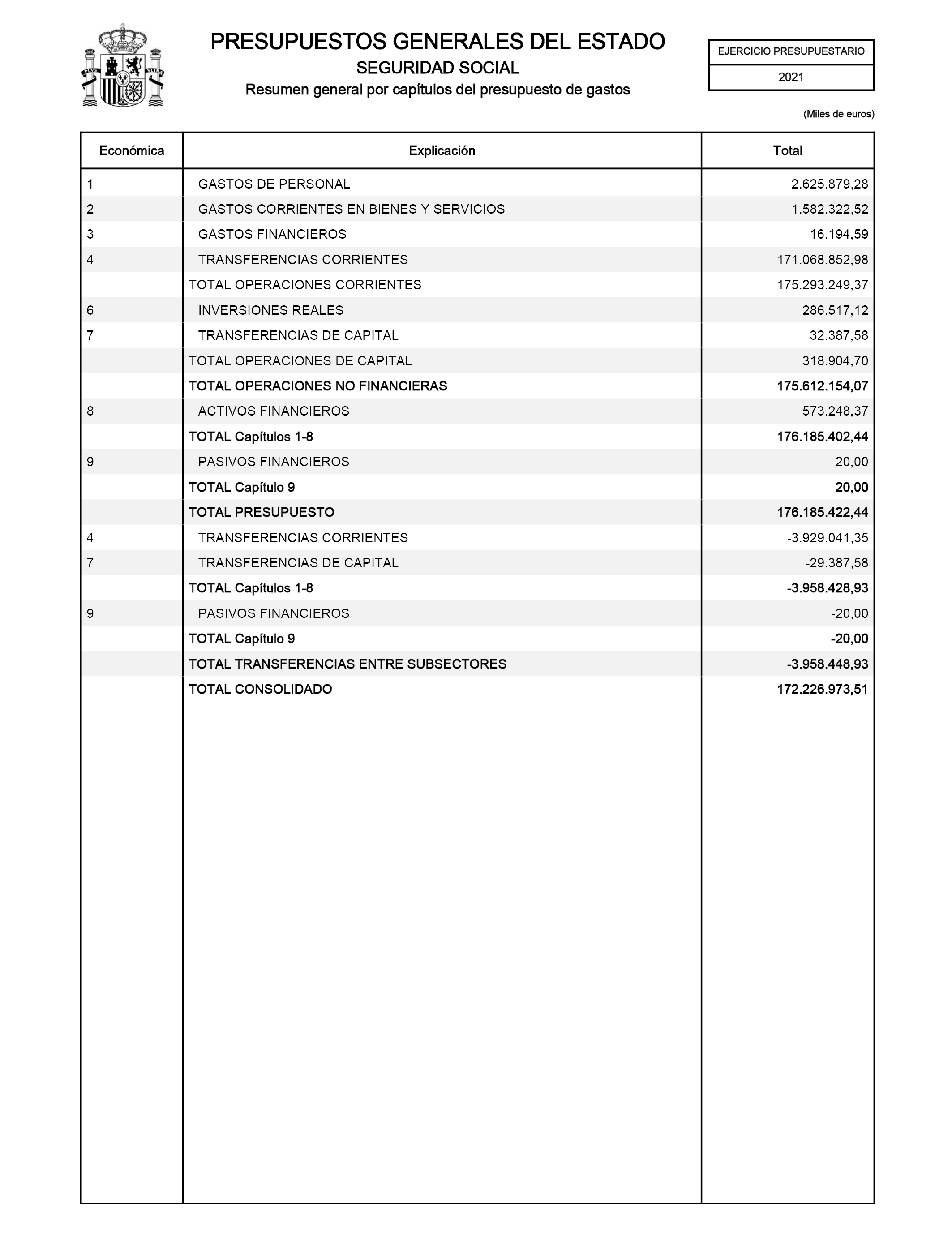

Seguridad Social. |

175.612.154,07 |

573.248,37 |

176.185.402,44 |

|

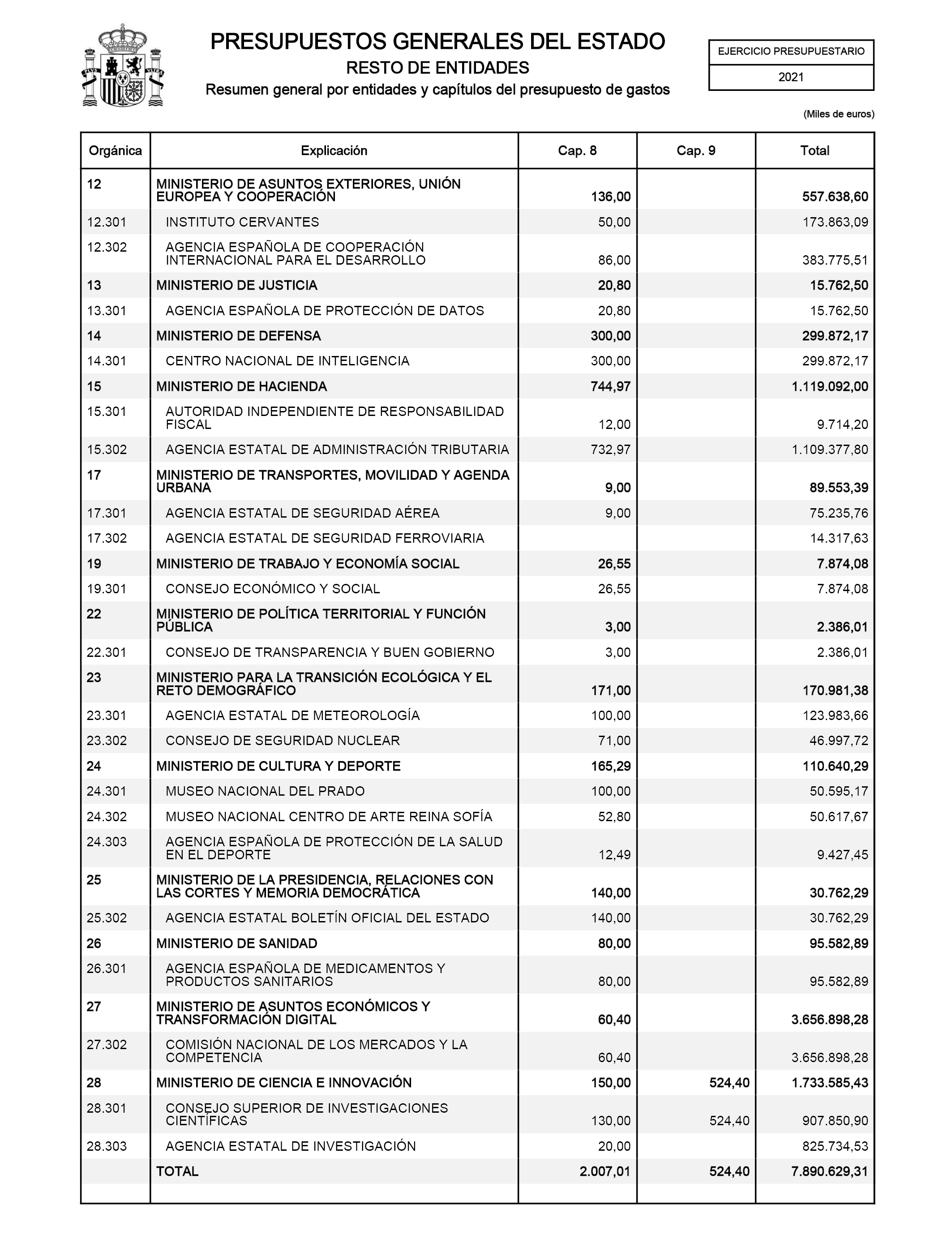

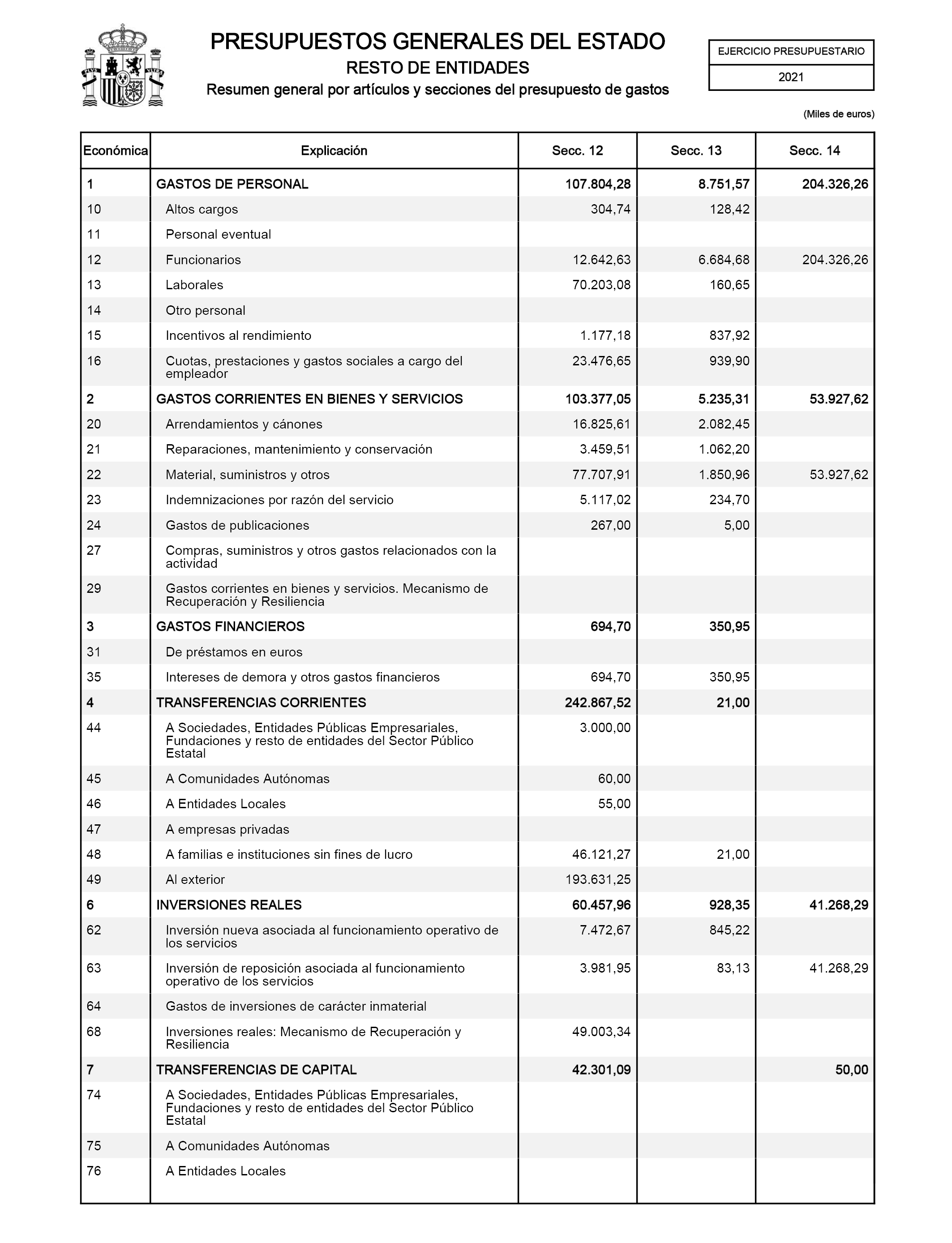

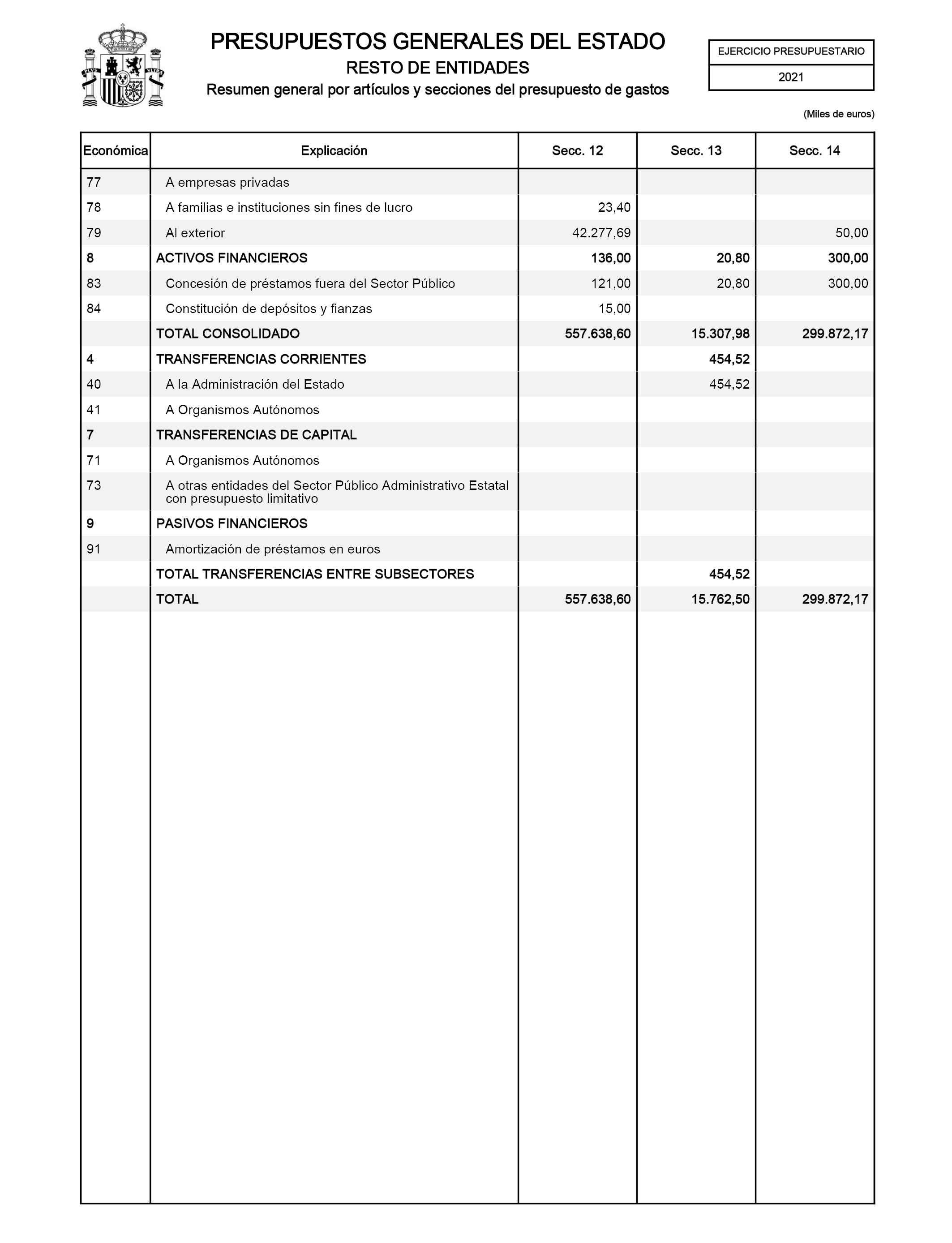

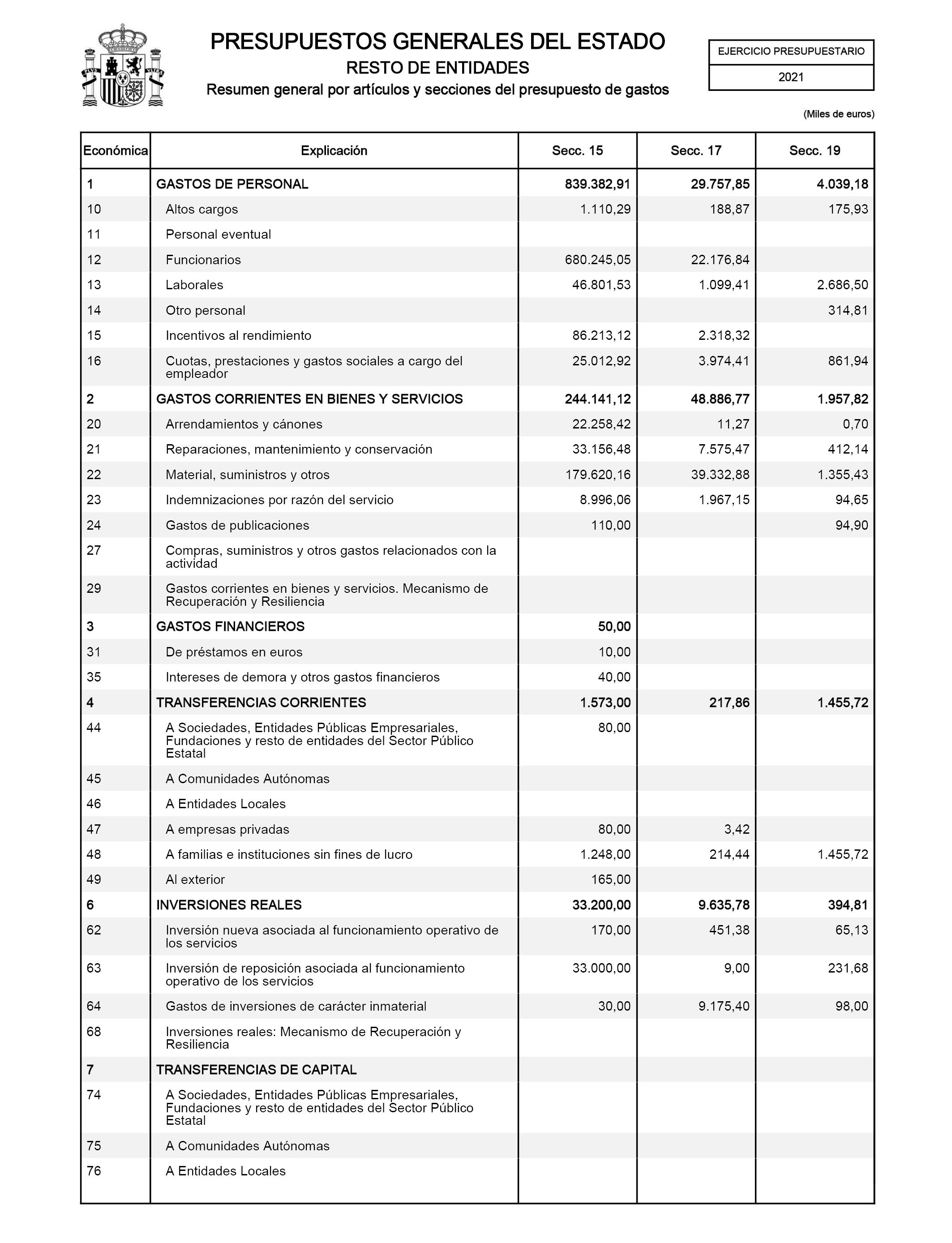

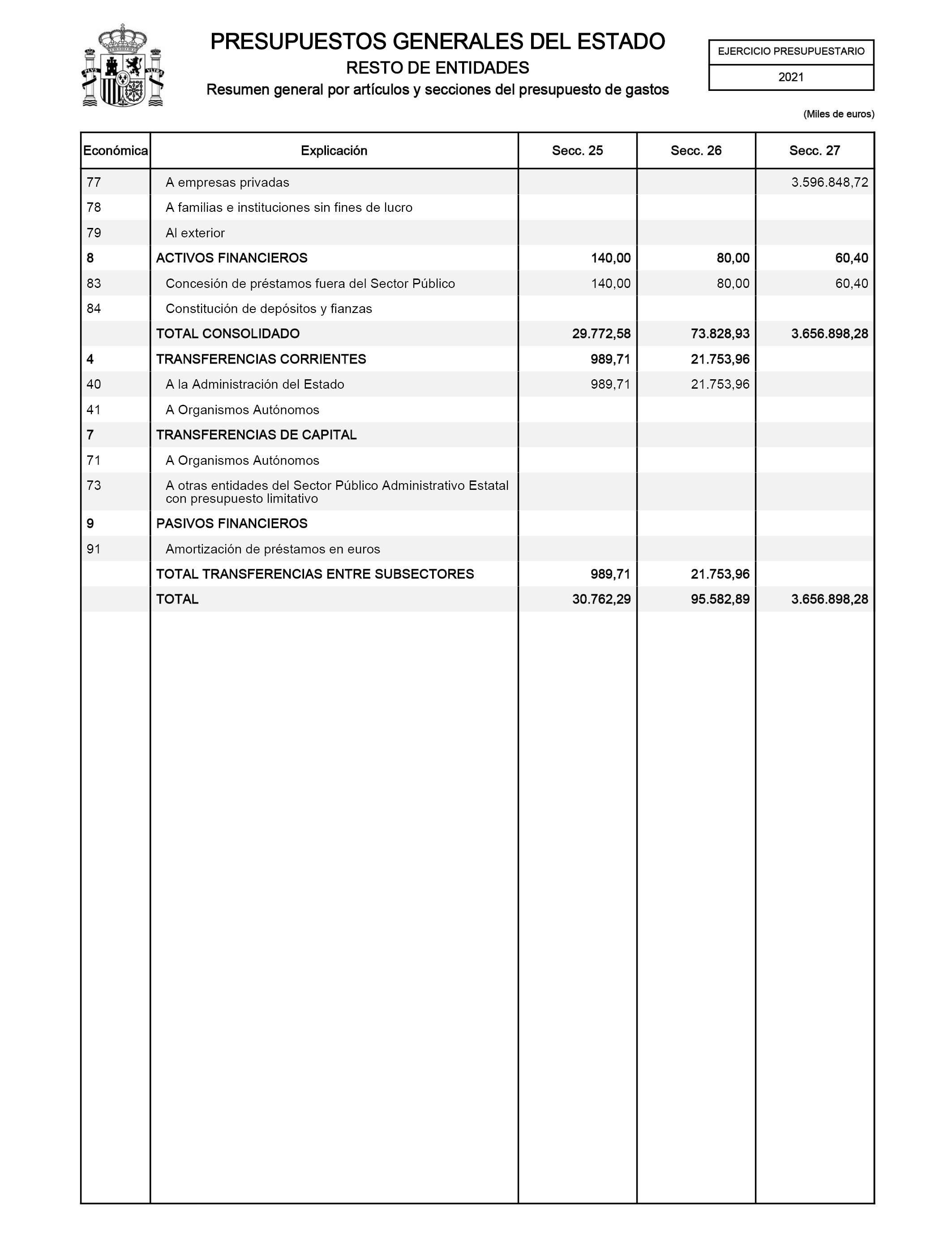

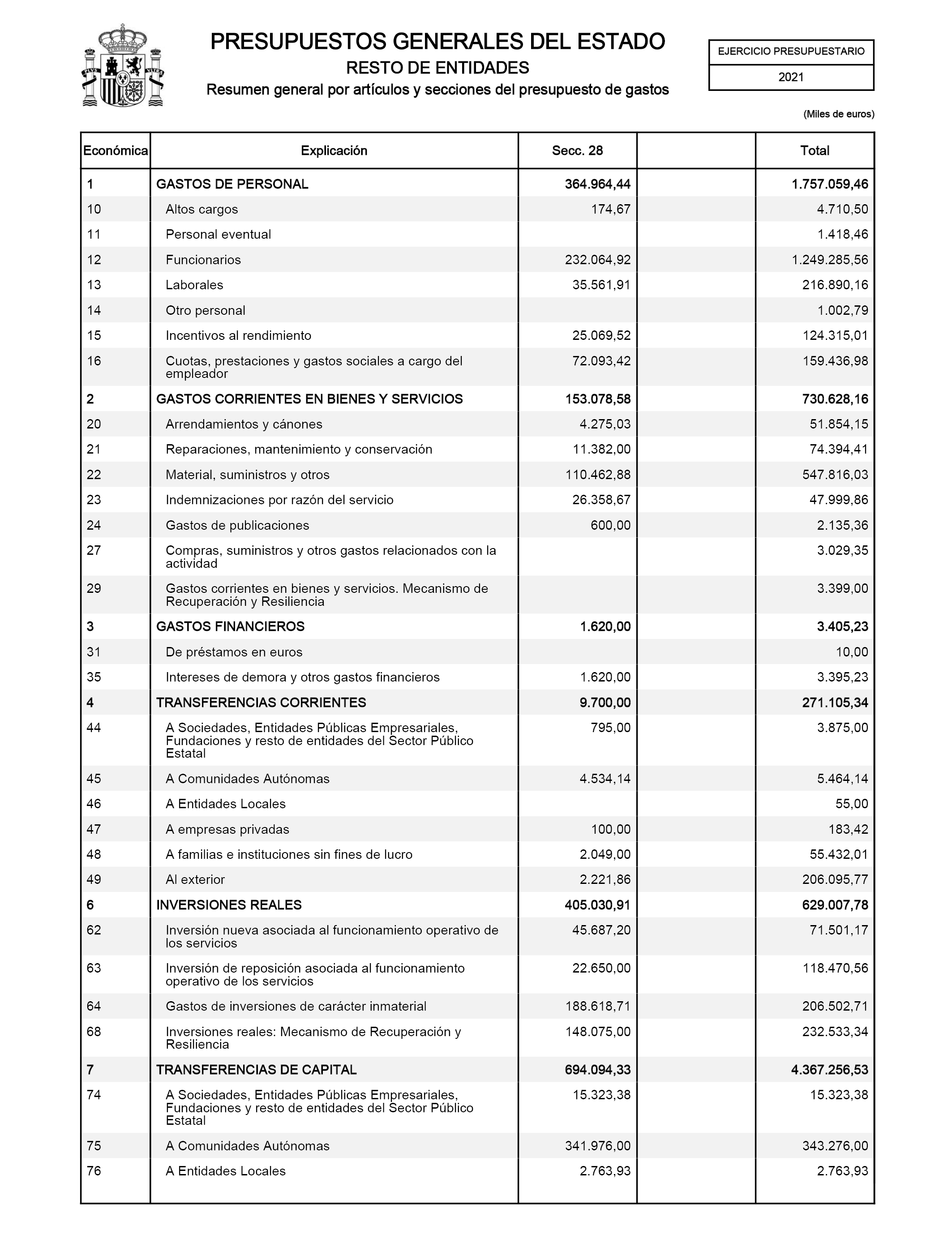

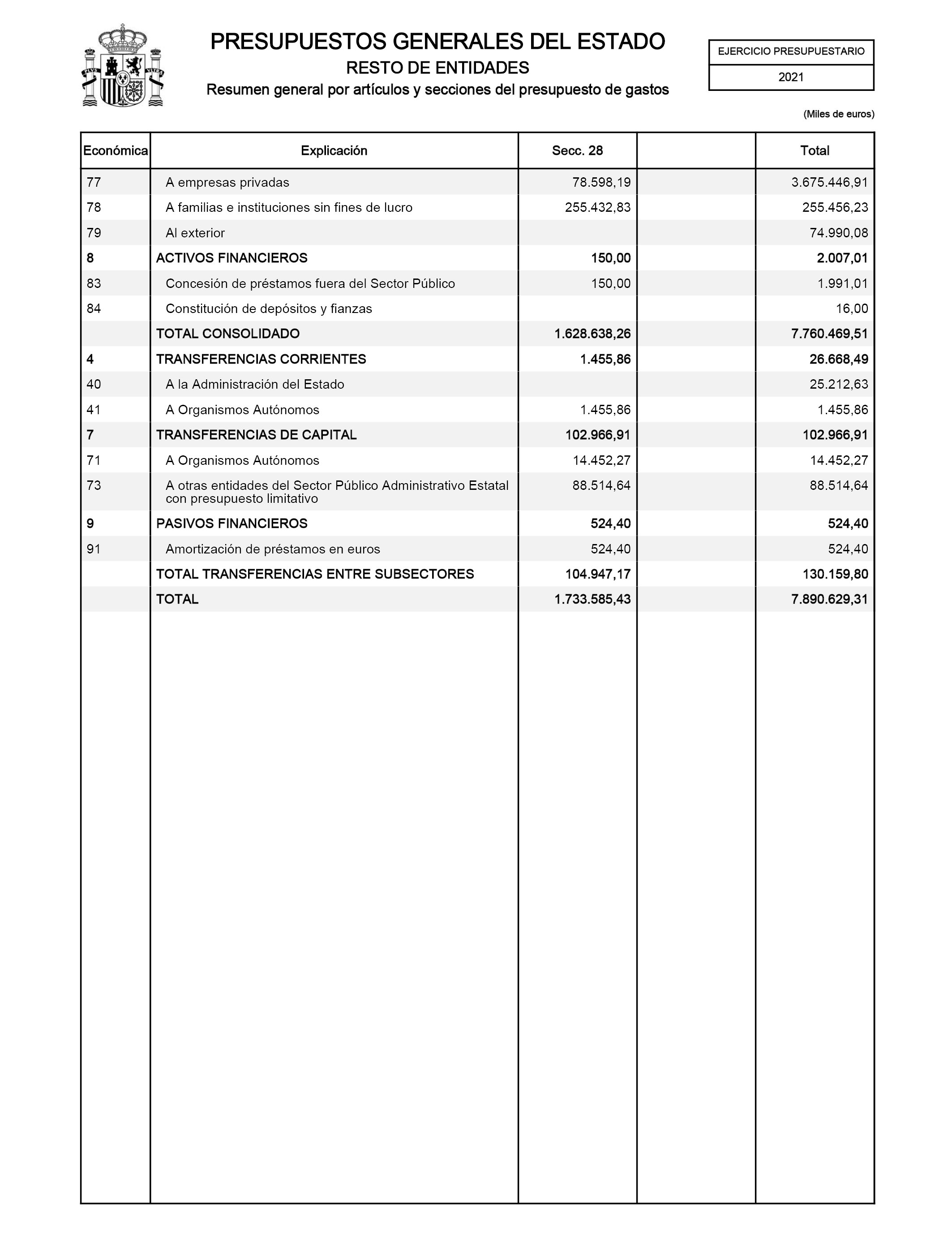

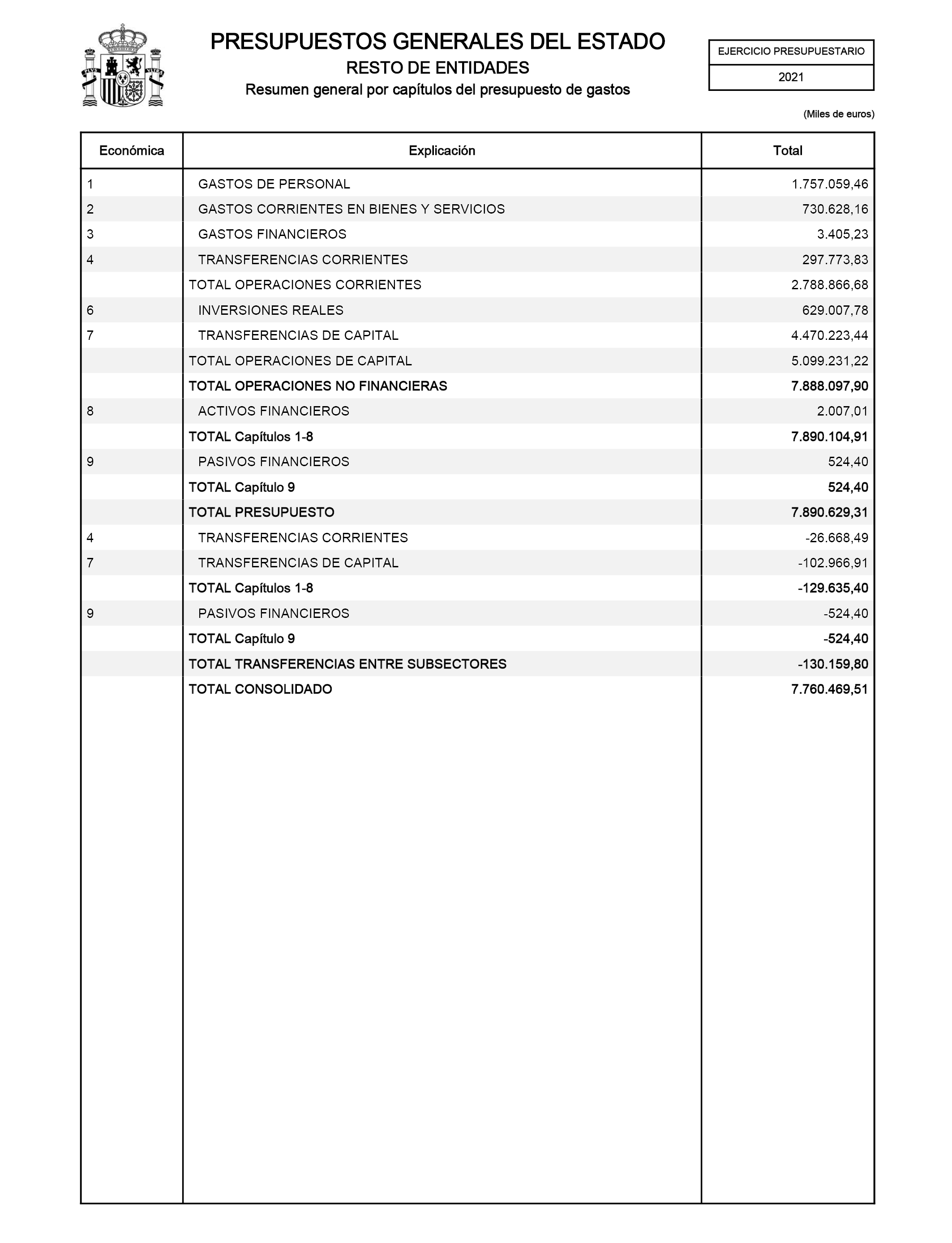

Resto de entidades del sector público administrativo con presupuesto limitativo. |

7.888.097,90 |

2.007,01 |

7.890.104,91 |

|

TOTAL. |

467.762.104,40 |

53.413.123,47 |

521.175.227,87 |

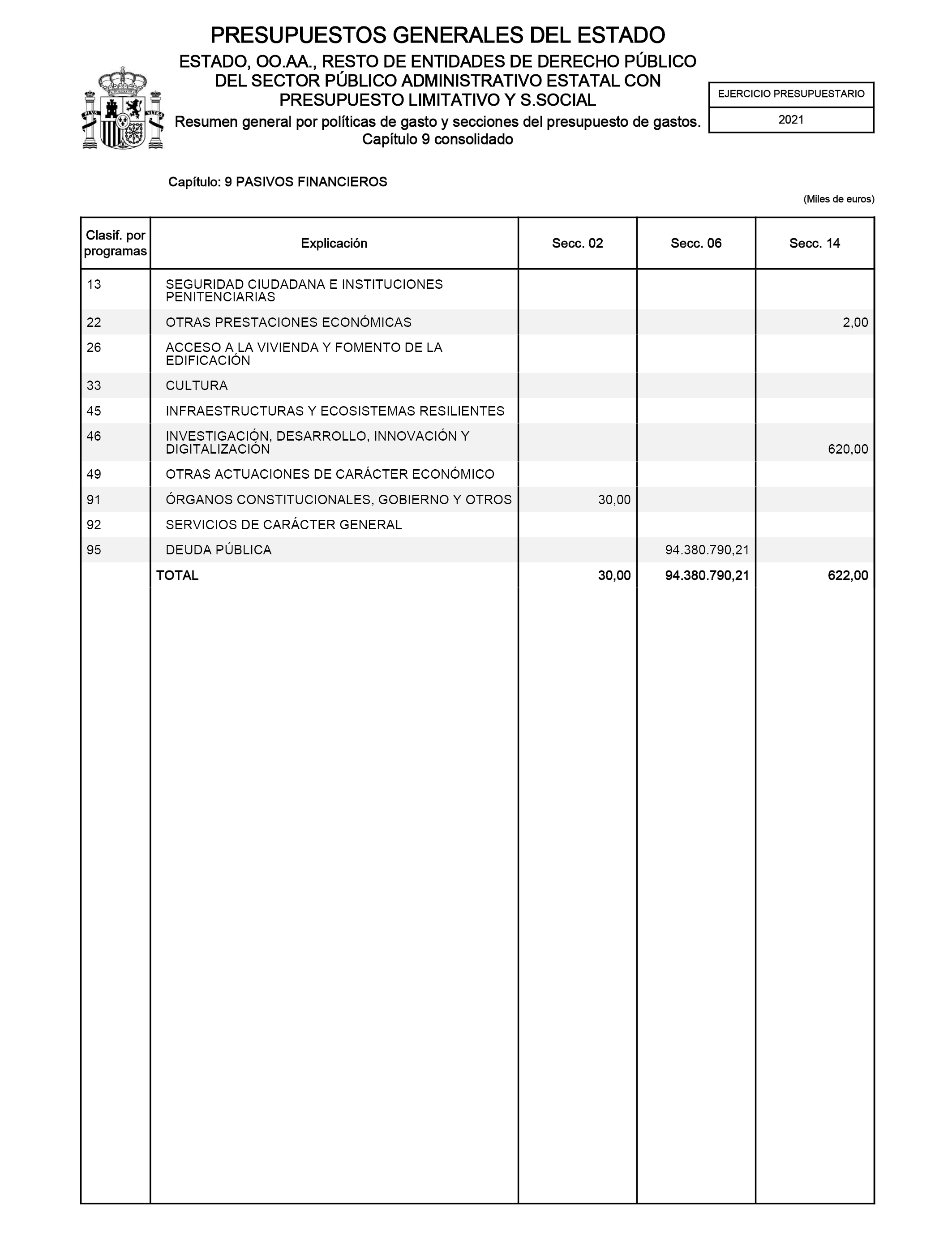

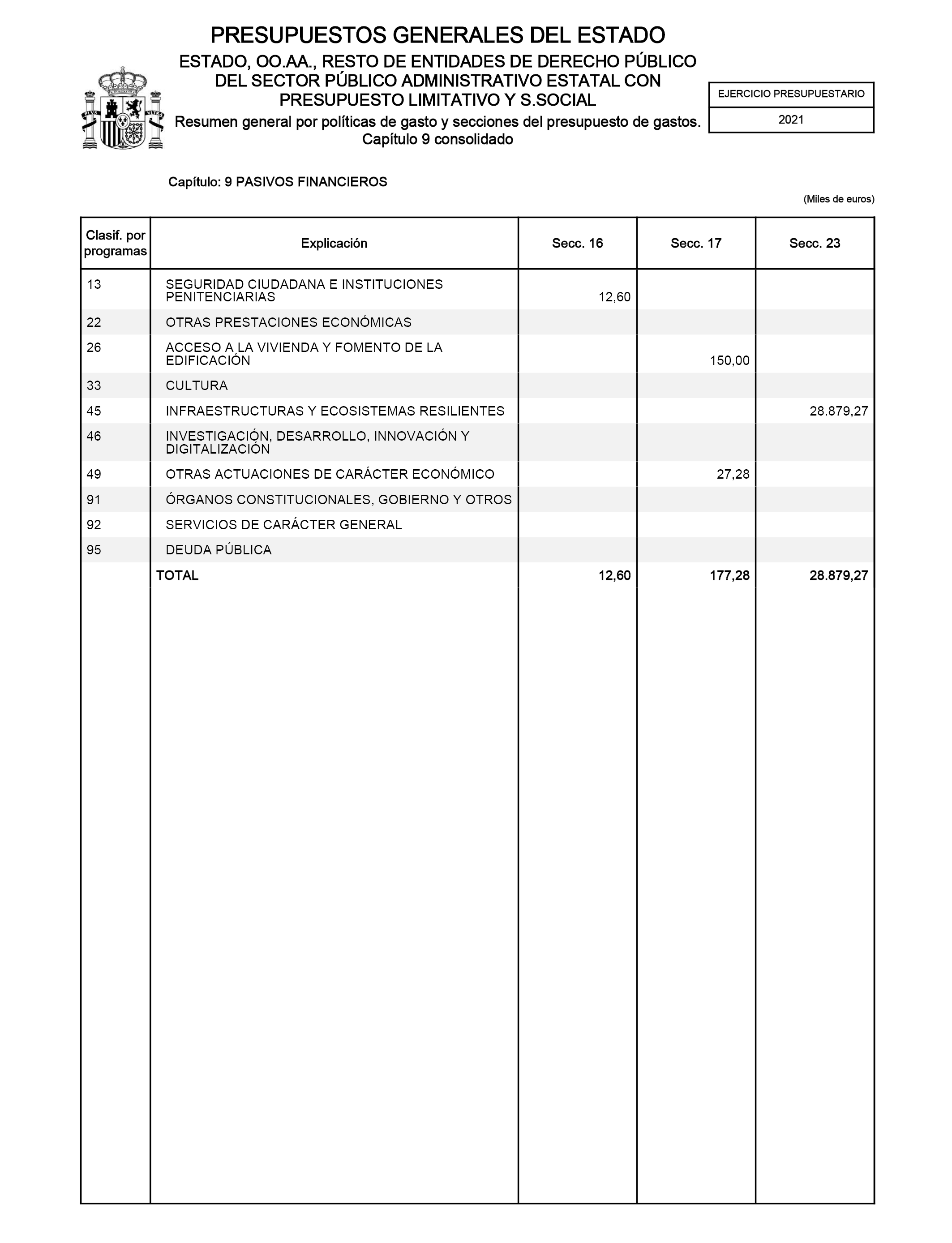

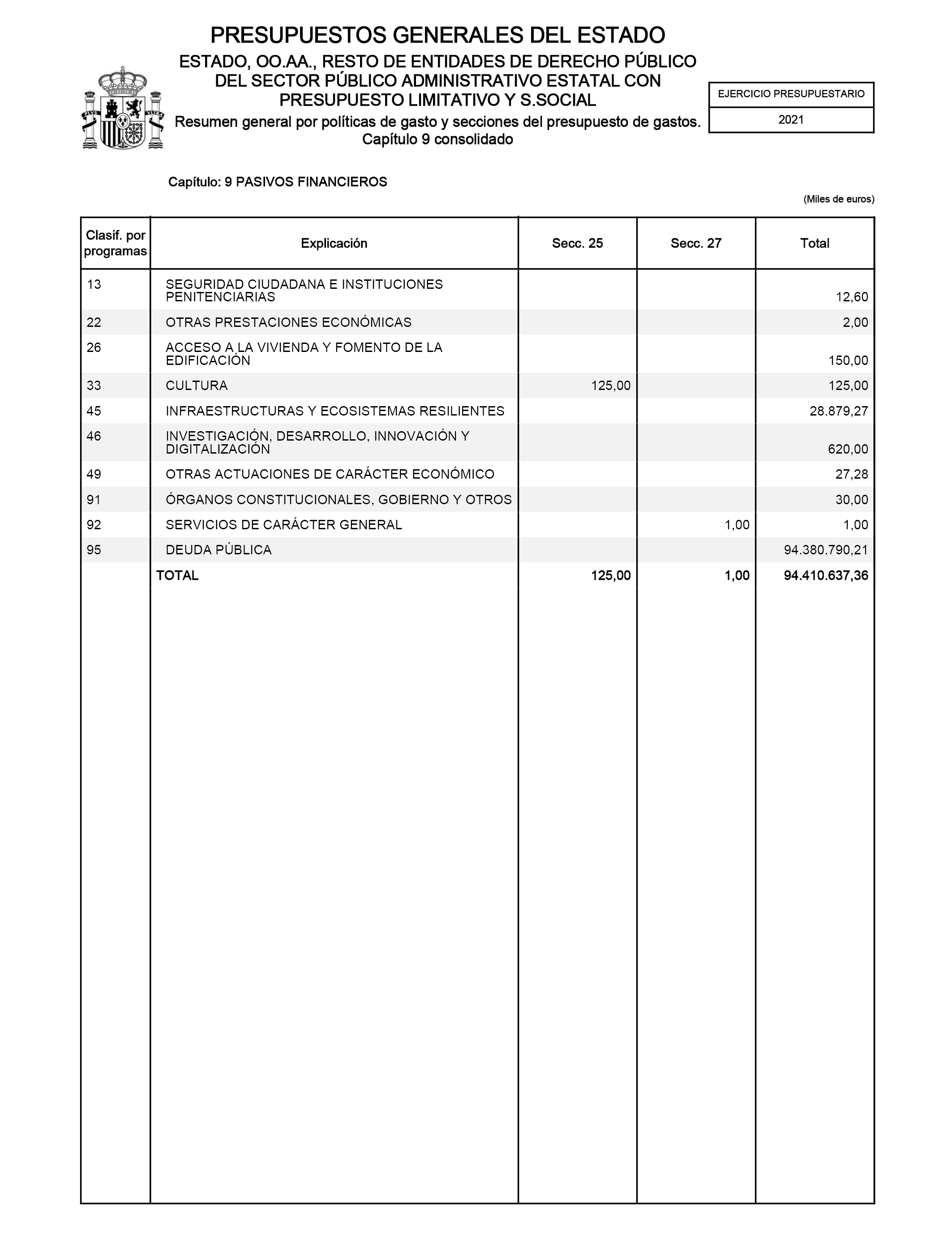

Cinco. Para la amortización de pasivos financieros, se aprueban créditos en el Capítulo IX de los estados de gastos de las entidades a que se refiere el apartado Uno, por importe de 94.410.637,36 miles de euros cuya distribución por programas se detalla en el Anexo I de esta Ley.

Los beneficios fiscales que afectan a los tributos del Estado se estiman en 39.049.080,00 miles de euros. Su ordenación sistemática se incorpora como Anexo al Estado de ingresos del Estado.

Los créditos aprobados en el apartado Uno del artículo 2 de esta Ley, que ascienden a 456.073.237,41 miles de euros se financiarán:

a) Con los derechos económicos a liquidar durante el ejercicio, que se detallan en los estados de ingresos correspondientes y que se estiman en 323.996.708,23 miles de euros; y

b) Con el endeudamiento neto resultante de las operaciones que se regulan en el Capítulo I del Título V de esta Ley.

Uno. Se aprueban los presupuestos de las entidades de derecho público que aplican los principios y normas de contabilidad recogidos en el Código de Comercio y el Plan General de Contabilidad de la empresa española, así como en sus adaptaciones y disposiciones que lo desarrollan, que se especifican en el Anexo IX, en los que se incluyen las estimaciones de gastos y previsiones de ingresos referidos a los mismos y a sus estados financieros, sin perjuicio de los mecanismos de control que, en su caso, pudieran contener las disposiciones que les resulten de aplicación.

Dos. Se aprueban los presupuestos de las sociedades mercantiles estatales, que recogen sus estimaciones de gastos y previsiones de ingresos, presentado de forma individualizada o consolidados con el grupo de empresas al que pertenecen, relacionándose en este último caso las sociedades objeto de presentación consolidada. Sin perjuicio de lo anterior, se incluyen, en cualquier caso, de forma separada los de las sociedades mercantiles estatales que reciben subvenciones con cargo a los Presupuestos Generales del Estado.

Tres. Se aprueban los presupuestos de las fundaciones del sector público estatal que recogen sus estimaciones de gastos y previsiones de ingresos que se relacionan en el Anexo X.

Cuatro. Se aprueban los presupuestos de los fondos sin personalidad jurídica, que se relacionan en el Anexo XI, en los que se incluyen las estimaciones de gastos y previsiones de ingresos referidos a los mismos y a sus estados financieros, sin perjuicio de los mecanismos de control que, en su caso, pudieran contener las disposiciones que les resulten de aplicación.

Cinco. Se aprueban los presupuestos de los Consorcios y de las restantes entidades del sector público administrativo estatal con presupuesto estimativo, que se relacionan en el Anexo VIII, en los que se incluyen las estimaciones de gastos y previsiones de ingresos referidos a las mismas y a sus estados financieros, sin perjuicio de los mecanismos de control que, en su caso, pudieran contener las disposiciones que les resulten de aplicación.

De acuerdo con lo previsto en el artículo 4.2 de la Ley 13/1994, de 1 de junio, de Autonomía del Banco de España, se aprueba el presupuesto de gastos de funcionamiento e inversiones de Banco de España, que se une a esta Ley.

Durante la vigencia de estos presupuestos, tanto las modificaciones como la gestión de los créditos presupuestarios autorizados en esta Ley, se sujetarán a las siguientes reglas:

Primera. Las modificaciones de créditos presupuestarios se ajustarán a lo dispuesto en esta Ley, y a lo que al efecto se dispone en la Ley 47/2003, de 26 de noviembre, General Presupuestaria, en los extremos que no resulten modificados por aquella.

Segunda. Con independencia de los niveles de vinculación establecidos en los artículos 43 y 44 de la Ley General Presupuestaria, todo acuerdo de modificación presupuestaria deberá indicar expresamente la Sección, Servicio u órgano público a que se refiera, así como el programa, artículo, concepto y subconcepto, en su caso, afectados por la misma.

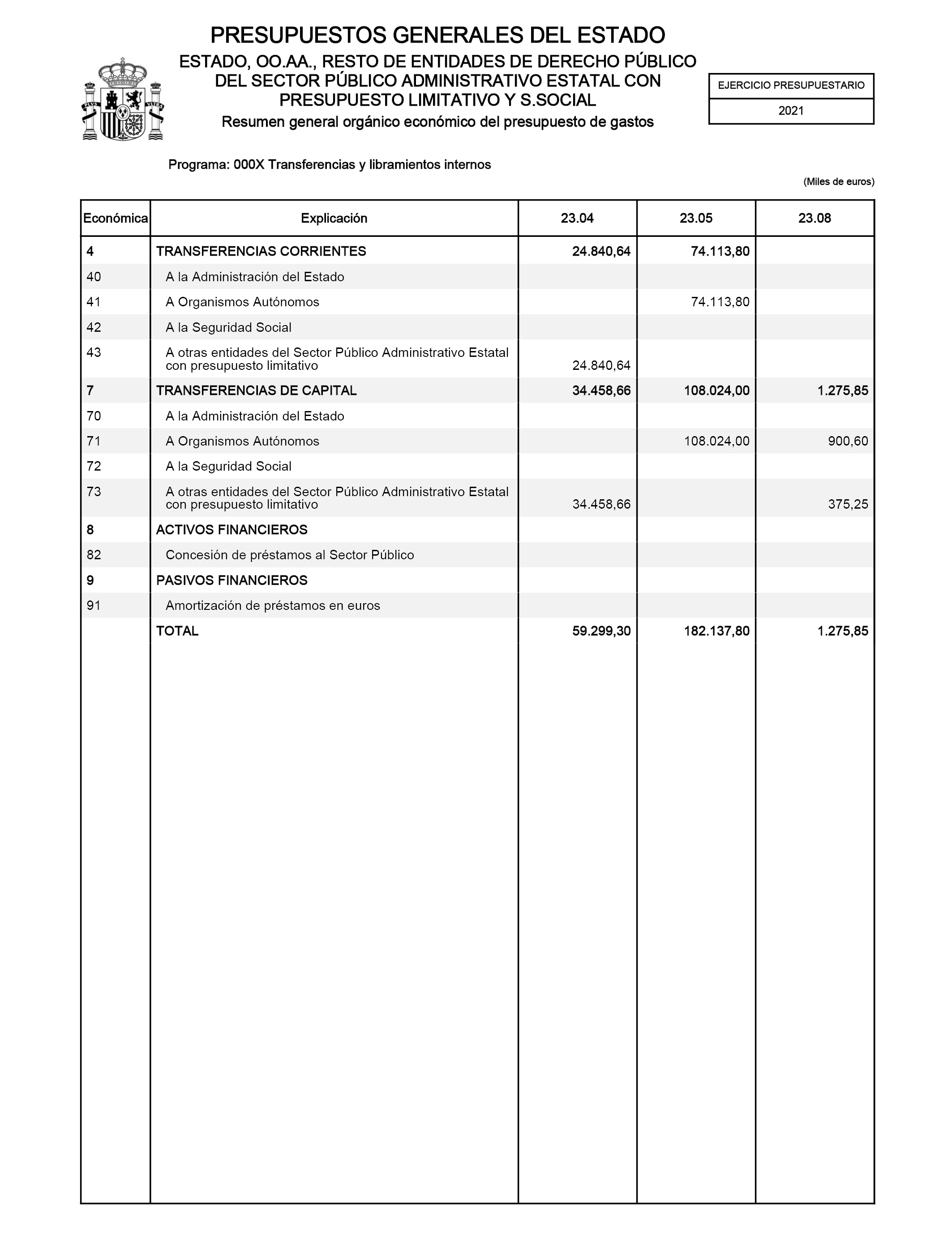

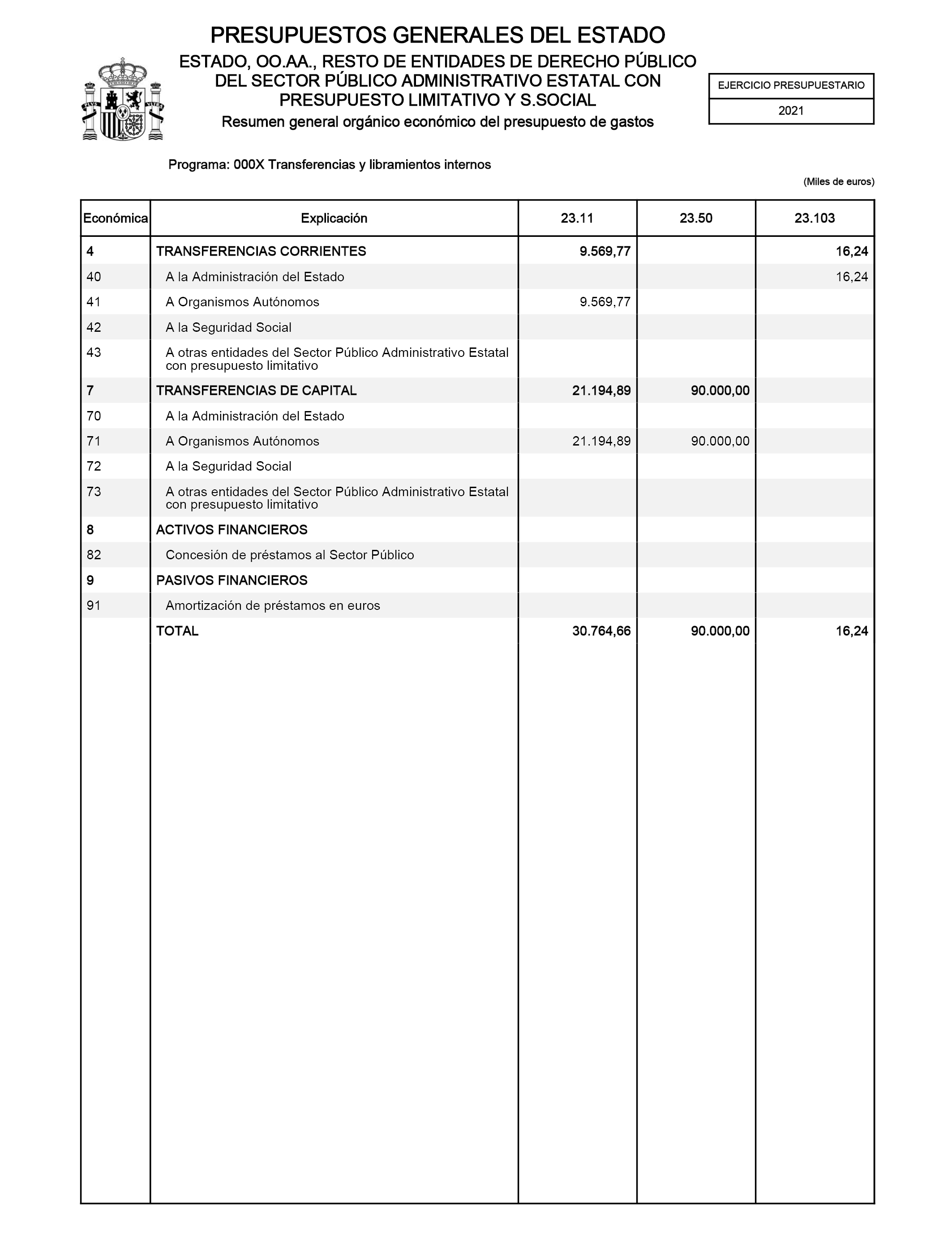

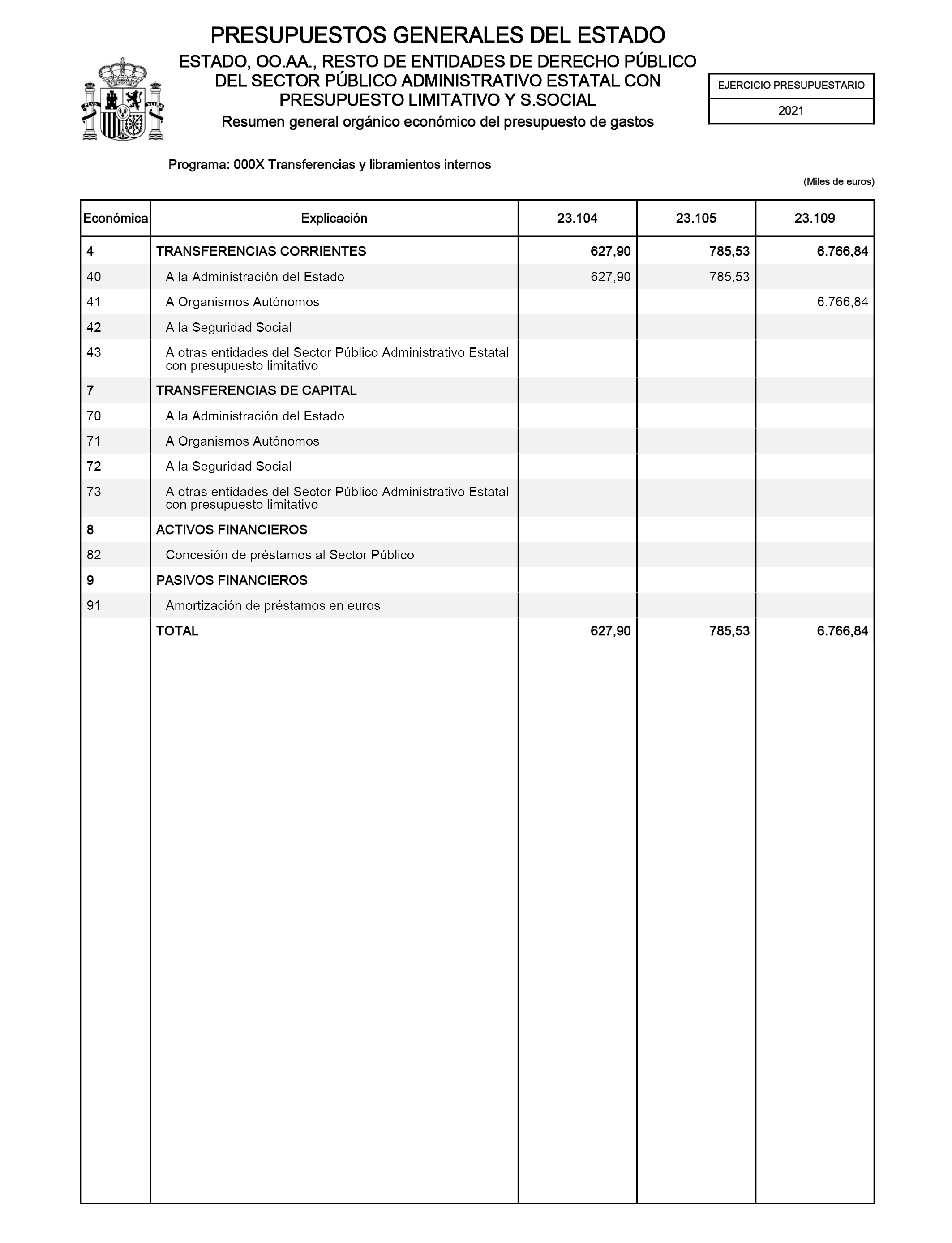

Tercera. Las transferencias de crédito y los libramientos que se realicen entre o con cargo a los artículos 40 a 43, 70 a 73, subconcepto 820.00 «Préstamos a corto plazo a entidades del sector público estatal con presupuesto limitativo», subconcepto 821.00 «Préstamos a largo plazo a entidades del sector público estatal con presupuesto limitativo», subconcepto 910.00 «Amortización de préstamos a corto plazo de entidades del sector público estatal con presupuesto limitativo» y subconcepto 911.00 «Amortización de préstamos a largo plazo de entidades del sector público estatal con presupuesto limitativo» de la clasificación económica del gasto deberán de efectuarse a través el programa presupuestario 000X «Transferencias y libramientos internos».

Cuarta. Los gastos que proceda efectuar en el marco de las convocatorias públicas realizadas en el ámbito de la política 46 «Investigación, desarrollo, innovación y digitalización», cuando los destinatarios sean organismos autónomos u otras entidades del sector público administrativo estatal con presupuesto limitativo, habrán de imputarse desde el momento de la resolución de concesión de las correspondientes convocatorias, en todas sus fases de ejecución, tanto las relativas al presupuesto en vigor como las que afecten a presupuestos de ejercicios posteriores, al programa presupuestario 000X «Transferencias y libramientos internos».

A estos efectos, en los presupuestos de la Agencia Estatal de Investigación y del Instituto de Salud Carlos III, los límites autorizados por el Consejo de Ministros para adquirir compromisos de gasto de carácter plurianual en aplicación del artículo 47 de la Ley 47/2003, de 26 de noviembre, General Presupuestaria, se distribuirán entre los programas 463B y 000X o 465A y 000X si ello fuera necesario para imputar los gastos que se deriven de las resoluciones de concesión de convocatorias de ayudas.

Quinta. Los créditos dotados en el servicio 50 «Mecanismo de Recuperación y Resiliencia» de cada sección, así como el resto de los créditos vinculados al Mecanismo de Recuperación y Resiliencia consignados en los presupuestos de gastos de las entidades referidas en los apartados 2.º, 3.º y 4.º de la letra a) del artículo 1 de la presente Ley y los dotados en el Ministerio de Sanidad en su servicio 51 «Ayuda a la recuperación para la cohesión y los territorios de Europa (React-EU)» sólo podrán ejecutarse con la finalidad de financiar actuaciones que resulten elegibles conforme a su marco regulatorio.

A los efectos anteriores, el Gobierno fijara los criterios aplicables a la gestión de los créditos vinculados a dicho Plan a fin de garantizar la consecución de los objetivos previstos en el mismo.

Las propuestas de gasto a financiar con estos créditos deberán incorporar una memoria específica que cuantifique y justifique las estimaciones de gasto para cada actividad y en qué medida contribuyen al cumplimiento de los objetivos recogidos en el plan estratégico aprobado. Todo ello deberá realizarse siguiendo lo establecido en la normativa reguladora del Mecanismo de Recuperación y Resiliencia.

El Gobierno podrá acordar las transferencias de los citados créditos entre secciones en orden a garantizar una correcta absorción del Mecanismo de Recuperación y Resiliencia de conformidad con el artículo 9. Uno.2 de esta ley.

Sexta. En las entidades referidas en los apartados 2.º, 3.º y 4.º de la letra a) del artículo 1 de la presente Ley, los ingresos por transferencias recibidas de la Administración del Estado, procedentes del Mecanismo para la Recuperación y Resiliencia y del REACT-EU, están legalmente afectados a financiar los créditos presupuestarios destinados a cubrir los proyectos o líneas de acción que se integren dentro del Plan de Recuperación, Transformación y Resiliencia. En caso de no realizarse el gasto, las citadas entidades deberán reintegrar al Tesoro Público los fondos recibidos que no vayan a destinarse a la finalidad asignada.

Con la finalidad de permitir su seguimiento, en la formulación de las cuentas anuales, en el remanente de tesorería afectado, se distinguirá la parte afectada destinada a cubrir estas actuaciones.

A los efectos de acompasar los libramientos recibidos en las referidas entidades a sus necesidades financieras y evitar que surjan excesivas desviaciones acumuladas positivas, los créditos para transferencias dotados en el servicio 50 «Mecanismo de Recuperación y Resiliencia» de cada sección y través del programa presupuestario 000X «Transferencias y libramientos internos» se librarán en función de los compromisos que las citadas entidades vayan asumiendo con terceros como consecuencia de la realización de gastos que resulten elegibles.

Séptima. En los organismos públicos y resto de entidades del sector público estatal con presupuesto estimativo, las Comunidades Autónomas y Corporaciones Locales y sus entidades dependientes, los ingresos por transferencias recibidas de la Administración General del Estado, procedentes del Mecanismo para la Recuperación y Resiliencia y del REACT-EU, están legalmente afectados a financiar los proyectos o líneas de acción que se integren dentro del Plan de Recuperación, Transformación y Resiliencia, con el grado de detalle especificado en el mismo. En caso de no realizarse el gasto o en caso de incumplimiento total o parcial de los objetivos previstos, las citadas entidades deberán reintegrar los fondos recibidos al Tesoro Público. El procedimiento de reintegro a estos efectos se regulará por Orden de la persona titular del Ministerio de Hacienda.

En el caso de la financiación de proyectos gestionados por entidades privadas, a través de los dos citados instrumentos, la articulación de dicha financiación deberá ir vinculada al cumplimiento de los objetivos previsto en el plan, así como a la estimación de costes vinculada a los mismos. En caso de no realizarse el gasto o en caso de incumplimiento total o parcial de los objetivos previstos, las citadas entidades deberán reintegrar los fondos recibidos. El procedimiento de reintegro a estos efectos se regulará por Orden de la persona titular del Ministerio de Hacienda.

Uno. Durante la vigencia de estos presupuestos se considerarán vinculantes los siguientes créditos de los presupuestos del Estado, Organismos Autónomos y resto de entidades del sector público administrativo estatal con presupuesto limitativo:

1. Los créditos consignados para atender obligaciones de ejercicios anteriores, con el nivel de desagregación económica con que aparezcan en los estados de gastos.

2. Los créditos 150 «Productividad», 151 «Gratificaciones», 153 «Complemento de dedicación especial» y demás conceptos incluidos en el artículo 15 «Incentivos al rendimiento».

3. Los créditos 162.00 «Formación y perfeccionamiento del personal», 162.01 «Economatos y comedores» y 162.04 «Acción Social».

4. Los créditos 221.09 «Labores Fábrica Nacional Moneda y Timbre» y 227.06 «Estudios y trabajos técnicos».

5. Los créditos dotados en el servicio 50 «Mecanismo de Recuperación y Resiliencia» de cada sección, así como el resto de los créditos vinculados al Mecanismo de Recuperación y Resiliencia consignados en los presupuestos de gastos de las entidades referidas en los apartados 2.º y 4.º de la letra a) del artículo 1 de la presente Ley y los dotados en el Ministerio de Sanidad en su servicio 51 «Ayuda a la recuperación para la cohesión y los territorios de Europa (React-EU)» se especificarán económicamente por su importe global, con la excepción de los gastos de personal, cuya especificación vendrá determinada por los artículos 43 y 44 de la Ley 47/2003, de 26 de noviembre, General Presupuestaria, y los créditos que establezcan asignaciones identificando perceptor o beneficiario, que tendrán carácter limitativo y vinculante. Su especificación orgánica y funcional vendrá determinada, respectivamente por el servicio y el programa.

Dos. Durante la vigencia de estos presupuestos se considerarán vinculantes los siguientes créditos:

1. En el presupuesto de la Sección 13 «Ministerio de Justicia», vinculará a nivel de subconcepto el crédito 13.02.112A.227.11 «Para programas de atención a víctimas del delito y de lucha contra la criminalidad y demás fines previstos en la disposición adicional sexta de la Ley de Enjuiciamiento Criminal» y el crédito 13.02.112A.227.12 «Para toda clase de gastos derivados del funcionamiento y gestión de la Oficina de Recuperación y Gestión de Activos (ORGA)».

2. En el presupuesto de la Sección 16 «Ministerio del Interior», vinculará a nivel de subconcepto el crédito 16.03.132A.221.10 «A la Fábrica Nacional de Moneda y Timbre por afectación de las tasas del DNI y pasaportes».

3. En el presupuesto de la Sección 19 «Ministerio de Trabajo y Economía Social», vincularán a nivel de concepto, el crédito 19.01.281M.207 «Arrendamientos de edificios PSA» y los créditos 19.01.281M.628 y 19.01.281M.638 «Patrimonio Sindical Acumulado».

4. En el presupuesto de la Sección 23 «Ministerio para la Transición Ecológica y el Reto Demográfico», vincularán a nivel de concepto el crédito 23.05.452A.615 «Inversiones en actuaciones medioambientales y PIMA ADAPTA. Actuaciones financiadas con ingresos procedentes de subastas de derechos de emisión» y el crédito 23.06.456D.614 «PIMA ADAPTA Costas. Actuaciones financiadas con ingresos procedentes de subastas de derechos de emisión».