I

El objetivo principal de la presente circular es actualizar la Circular 4/2017, de 27 de noviembre, a entidades de crédito, sobre normas de información financiera pública y reservada, y modelos de estados financieros.

En primer lugar, las modificaciones que la presente circular incorpora en la Circular 4/2017, de 27 de noviembre, recogen los cambios en las normas internacionales de información financiera adoptadas en la Unión Europea (NIIF-UE) realizados en virtud del Reglamento (UE) 2021/25 de la Comisión, de 13 de enero de 2021, por el que se modifica el Reglamento (CE) n.º 1126/2008, por el que se adoptan determinadas Normas Internacionales de Contabilidad de conformidad con el Reglamento (CE) n.º 1606/2002 del Parlamento Europeo y del Consejo, en lo que respecta a la Norma Internacional de Contabilidad n.º 39 y a las Normas Internacionales de Información Financiera 4, 7, 9 y 16.

Los cambios mencionados en el párrafo anterior son el resultado de la fase 2 del proyecto del Consejo de Normas Internacionales de Contabilidad (International Accounting Standards Board, IASB) para dar respuesta a la reforma de los índices de tipos de interés de referencia conocidos como IBOR (InterBank Offered Rates). Estos cambios completan los introducidos en la fase 1 por el Reglamento (UE) 2020/34 de la Comisión, de 15 de enero de 2020, por el que se modifica el Reglamento (CE) n.º 1126/2008, por el que se adoptan determinadas Normas Internacionales de Contabilidad de conformidad con el Reglamento (CE) n.º 1606/2002 del Parlamento Europeo y del Consejo, en lo que respecta a la Norma Internacional de Contabilidad n.º 39 y a las Normas Internacionales de Información Financiera 7 y 9.

En segundo lugar, los modelos e instrucciones para la elaboración de los estados financieros reservados conocidos como FINREP, entre otros aspectos, han sido modificados por el Reglamento de Ejecución (UE) 2021/451 de la Comisión, de 17 de diciembre de 2020, por el que se establecen normas técnicas de ejecución para la aplicación del Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo en relación con la comunicación de información con fines de supervisión por parte de las entidades, y por el que se deroga el Reglamento de Ejecución (UE) n.º 680/2014. En virtud de este reglamento de ejecución, se han introducido cambios en FINREP, entre otros, en lo relativo a las operaciones reestructuradas, refinanciadas o de refinanciación (forborne exposures).

La presente circular realiza ajustes en el tratamiento de las operaciones reestructuradas, refinanciadas o de refinanciación recogido en el anejo 9, sobre «Análisis y cobertura del riesgo de crédito», de la Circular 4/2017, de 27 de noviembre, para mantenerlo alineado con el de FINREP.

En tercer lugar, las Directrices de la Autoridad Bancaria Europea (EBA, por sus siglas en inglés) sobre concesión y seguimiento de préstamos (EBA/GL/2020/06) tienen como objetivo, entre otros, mejorar las prácticas, procesos y procedimientos relacionados con la concesión de operaciones crediticias. Las citadas directrices han sido adoptadas como propias por el Banco de España, tanto para las entidades de crédito menos significativas como para los establecimientos financieros de crédito, y por el Banco Central Europeo, en lo que respecta a las entidades de crédito significativas.

Parte del contenido de estas directrices es similar a determinados puntos del apartado I.A), sobre «Concesión de operaciones», del anejo 9 de la Circular 4/2017, de 27 de noviembre. En la medida en que su contenido se ha recogido en las citadas directrices europeas, resulta oportuno y conveniente suprimir dichos puntos del anejo 9.

Como consecuencia de lo anterior, la presente circular suprime la disposición adicional única de la Circular 4/2019, de 26 de noviembre, que remite precisamente a los puntos que se van a suprimir del anejo 9 de la Circular 4/2017, de 27 de noviembre.

En definitiva, las modificaciones descritas en los párrafos anteriores preservan la convergencia de la normativa contable española de las entidades financieras con el marco de las NIIF-UE, con sujeción a lo establecido en el Código de Comercio, a la vez que mantienen la alineación y evitan solapamientos con las normas y directrices europeas citadas.

En cuarto lugar, la presente circular modifica el anejo 9 de la Circular 4/2017, de 27 de noviembre, para actualizar las soluciones alternativas para la estimación colectiva de las coberturas de la pérdida por riesgo de crédito y los descuentos sobre el valor de referencia de los activos adjudicados o recibidos en pago de deudas. Dicha actualización recoge la evolución de los datos de las operaciones declaradas por las entidades al Banco de España y, además, en el caso de las soluciones alternativas, incorpora previsiones actualizadas sobre las condiciones macroeconómicas futuras.

Respecto de la utilización de las soluciones alternativas actualizadas, conviene subrayar que, de acuerdo con lo establecido en los puntos 52 y 53 del anejo 9 de la Circular 4/2017, de 27 de noviembre, la decisión de desarrollar metodologías internas para la estimación colectiva de las coberturas de la pérdida por riesgo de crédito o de recurrir a las soluciones alternativas corresponde a la propia entidad. Ahora bien, las entidades pueden optar por no desarrollar metodologías internas y continuar recurriendo a las soluciones alternativas siempre y cuando consideren que, en aplicación del principio de eficacia y simplicidad del citado anejo 9, los resultados obtenidos son adecuados a la realidad de sus operaciones crediticias, del entorno económico vigente y de la información prospectiva disponible.

En quinto lugar, se modifica la Circular 4/2017, de 27 de noviembre, para recoger la actualización de los requerimientos de datos estadísticos de la Unión Económica y Monetaria (UEM), de conformidad con las modificaciones establecidas por el Reglamento (UE) 2021/379 del Banco Central Europeo, de 22 de enero, relativo a las partidas del balance de entidades de crédito y del sector de las instituciones financieras monetarias (refundición) (BCE/2021/2).

La nueva información que se solicita de conformidad con el Reglamento (UE) 2021/379 del Banco Central Europeo consiste, por un lado, en requerimientos de datos adicionales para mejorar el análisis de la evolución monetaria y crediticia y, por otro, en modificaciones de algunos de los requerimientos de datos y de las definiciones existentes para favorecer una mejor integración con otros conjuntos de datos estadísticos.

En sexto lugar, se modifica la Circular 4/2017, de 27 de noviembre, para simplificar los requerimientos de envío de estados financieros reservados aplicables a las sucursales de entidades de crédito extranjeras que operen en España cuya sede central se encuentre en un Estado miembro del Espacio Económico Europeo. Además, se exime de presentar el estado FI 40 a todas las sucursales en España de entidades de crédito extranjeras.

Por último, se realizan modificaciones puntuales en los estados financieros individuales reservados de la Circular 4/2017, de 27 de noviembre, a fin de introducir nuevos requerimientos de datos para verificar el cumplimiento de normas o recopilar información estadística, así como para realizar los ajustes técnicos y las correcciones identificadas como necesarias desde la última actualización de dicha circular.

II

Esta circular consta de dos normas, una disposición transitoria, una disposición final y tres anejos.

La norma 1 actualiza la Circular 4/2017, de 27 de noviembre, de la siguiente forma:

– En la norma 64, sobre «Criterios de reconocimiento, valoración y presentación», en primer lugar, se introduce una mención a la necesidad de tener en cuenta las especificidades del título II para la presentación de la información en los estados reservados. En segundo lugar, se modifica el modo de determinar el importe en libros bruto para los activos financieros a valor razonable con cambios en otro resultado global, siguiendo los cambios realizados en FINREP.

– Se modifica la norma 67, sobre «Estados individuales reservados», para precisar que los estados FI 1 a FI 45 se confeccionarán aplicando las instrucciones para la presentación de los estados financieros reservados (FINREP) del Reglamento de Ejecución (UE) 2021/451 de la Comisión y para incorporar la correspondencia entre las categorías para la clasificación de las operaciones en función del riesgo de crédito y las «fases» que se utilizan en FINREP. Además, se realizan los cambios necesarios para recoger el régimen simplificado de requerimientos de envío de estados financieros reservados aplicable a las sucursales de entidades de crédito extranjeras que operen en España cuya sede central se encuentre en un Estado miembro del Espacio Económico Europeo.

– Se modifica la Norma 69, sobre «Estados reservados relativos a los requerimientos estadísticos de la Unión Económica y Monetaria», para dar cumplimiento a la actualización de los requerimientos de datos estadísticos de la UEM. La nueva información que se solicita consiste, por un lado, en nuevos requerimientos de datos para mejorar el análisis de la evolución monetaria y crediticia y, por otro, en modificaciones de algunos de los requerimientos de datos y las definiciones de información existentes para favorecer una mejor integración con otros conjuntos de datos estadísticos. La actualización supone la modificación de algunos estados, la eliminación de uno y la incorporación de seis estados nuevos.

– Para completar la adaptación a los cambios que ha habido en las NIIF-UE como consecuencia de la reforma de los IBOR, se sustituye la disposición adicional segunda, sobre «Análisis retrospectivo de la eficacia de las relaciones de cobertura directamente afectadas por la reforma de los índices de tipos de interés de referencia», por otra sobre «Transacciones directamente afectadas por la reforma de los índices de tipos de interés de referencia». En particular, se introducen excepciones relativas al reflejo contable de los cambios requeridos por la reforma de los IBOR en la base para determinar los flujos contractuales de un activo o pasivo financiero, en la documentación de una cobertura contable y en la base para determinar los pagos por arrendamiento.

– En el anejo 4, sobre «Estados individuales reservados», se incorporan modificaciones puntuales a fin de introducir nuevos requerimientos de datos para verificar el cumplimiento de normas o recopilar información estadística, así como para realizar los ajustes técnicos y las correcciones identificadas como necesarias.

– Se sustituye el anejo 6, sobre «Estados reservados relativos a los requerimientos estadísticos de la Unión Económica y Monetaria», por el del anejo 1 de la presente circular, que incluye los nuevos modelos.

– Se sustituye el anejo 7.1, sobre «Sectorización mínima en la base de datos», por el anejo 2 de la presente circular, que incluye la sectorización actualizada.

– Se sustituye el anejo 7.3, sobre «Sectorización en los estados de requerimientos estadísticos de la Unión Económica y Monetaria», por el anejo 3 de la presente circular, que incluye la sectorización actualizada.

– Respecto al anejo 9, sobre «Análisis y cobertura del riesgo de crédito», en primer lugar, se suprimen determinados puntos cuyo contenido está recogido en las Directrices de la EBA sobre concesión y seguimiento de préstamos (EBA/GL/2020/06). En segundo lugar, se realizan ajustes en los criterios para la reclasificación fuera de la categoría de riesgo dudoso de las operaciones reestructuradas, refinanciadas o de refinanciación para mantenerlos alineados con los que se recogen en los estados financieros reservados (FINREP) del Reglamento de Ejecución (UE) 2021/451 de la Comisión. En tercer lugar, se modifican las tablas con los porcentajes de las soluciones alternativas para la estimación colectiva de las coberturas de la pérdida por riesgo de crédito y de descuento sobre el valor de referencia de los activos adjudicados o recibidos en pago de deudas.

La norma 2 actualiza la Circular 4/2019, de 26 de noviembre, suprimiendo su disposición adicional única, que deviene irrelevante con la entrada en vigor de la presente circular.

De acuerdo con la disposición transitoria única, las entidades aplicarán retroactivamente las excepciones introducidas por esta circular en la disposición adicional segunda de la Circular 4/2017, de 27 de noviembre. No obstante, las entidades podrán optar por no reexpresar la información comparativa incluida en las cuentas anuales del ejercicio 2021 y solo tendrán que reexpresar las relaciones de cobertura interrumpidas antes de la fecha de aplicación inicial de las mencionadas excepciones.

Finalmente, según establece la disposición final única, la presente circular entra en vigor el día siguiente al de su publicación en el Boletín Oficial del Estado, con las siguientes especificidades:

– El nuevo régimen de estados financieros reservados para las sucursales de entidades de crédito extranjeras que operen en España cuya sede central se encuentre en un Estado miembro del Espacio Económico Europeo se aplicará por primera vez para los datos de 31 de enero de 2022.

– Los cambios en los estados financieros reservados individuales se aplicarán por primera vez para los datos de 31 de enero de 2022 para los estados de frecuencia mensual, de 31 de marzo de 2022 para los de frecuencia trimestral, de 30 de junio de 2022 para los de frecuencia semestral y de 31 de diciembre de 2022 para los de frecuencia anual.

– La actualización de los requerimientos de datos estadísticos de la UEM se aplicará por primera vez para los datos de 31 de enero de 2022 para los estados con frecuencia mensual y de 31 de marzo de 2022 para aquellos con frecuencia trimestral.

– Las modificaciones en los criterios para proceder a la reclasificación fuera de la categoría de riesgo dudoso de las operaciones reestructuradas, refinanciadas o de refinanciación se aplicará desde el 31 de diciembre de 2021. No obstante, las entidades podrán optar por aplicarlos desde el 30 de junio de 2021.

– Las nuevas tablas con las soluciones alternativas para la estimación colectiva de las coberturas de la pérdida por riesgo de crédito y los descuentos sobre el valor de referencia de los activos adjudicados o recibidos en pago de deudas se aplicarán desde el 30 de junio de 2022.

III

Esta circular atiende a los principios de buena regulación exigidos por el artículo 129 de la Ley 39/2015, de 1 de octubre, del procedimiento administrativo común de las Administraciones Públicas.

Respecto a los principios de seguridad jurídica y eficiencia administrativa, la presente circular modifica la Circular 4/2017, de 27 de noviembre, y la Circular 4/2019, de 26 de noviembre, para preservar la convergencia de la normativa contable española de las entidades financieras con el marco de las NIIF-UE, con sujeción a lo establecido en el Código de Comercio, así como para mantener la alineación y evitar solapamientos con otras normas y directrices europeas que sirven como referencia para la elaboración de la información financiera.

De esta forma, las normas contables nacionales aplicables a las entidades financieras mantendrán la coherencia con los principios contables más avanzados recogidos en el marco de las NIIF-UE, evitando la coexistencia para un mismo grupo emisor de valores en la UE de un marco contable para las cuentas consolidadas y otro diferente para las cuentas individuales.

Respecto a los principios de necesidad y eficacia estipulados en la citada ley, esta circular sirve para actualizar las soluciones alternativas para la estimación colectiva de las coberturas de la pérdida por riesgo de crédito y los descuentos sobre el valor de referencia de los activos adjudicados o recibidos en pago de deudas, así como los requerimientos de datos estadísticos de la UEM.

Ahondando en la aplicación del principio de proporcionalidad, esta circular modifica la Circular 4/2017, de 27 de noviembre, para simplificar los requerimientos de envío de estados financieros reservados aplicables a las sucursales de entidades de crédito extranjeras que operen en España cuya sede central se encuentre en un Estado miembro del Espacio Económico Europeo.

El principio de transparencia se alcanza a través de la consulta pública previa a los potenciales afectados, fijada por el artículo 133 de la Ley 39/2015, de 1 de octubre, y de la audiencia e información pública a los interesados, de modo que estas forman parte del proceso de tramitación de la presente circular.

IV

Las habilitaciones del Banco de España para emitir esta circular son las mismas que las que usó para la aprobación de la Circular 4/2017, de 27 de noviembre, y la Circular 4/2019, de 26 de noviembre; respectivamente, la Orden del Ministerio de Economía y Hacienda, de 31 de marzo de 1989, por la que se faculta al Banco de España para establecer y modificar las normas contables de las entidades de crédito, y la disposición adicional tercera de la Orden ECE/228/2019, de 28 de febrero, sobre cuentas de pago básicas, procedimiento de traslado de cuentas de pago y requisitos de los sitios web de comparación.

Adicionalmente, los artículos 7 y 10 del Reglamento (UE) n.º 2021/379 del Banco Central Europeo prevén que sean los bancos centrales nacionales los que determinen la frecuencia y oportunidad con las que se deben recibir los estados reservados relativos a los requerimientos estadísticos de la UEM, así como las normas de presentación de información en estos estados.

Tanto la consulta pública previa como la audiencia e información públicas se han llevado a cabo, mediante su publicación en el sitio web del Banco de España; dando la oportunidad a los destinatarios de la norma y a los interesados en general de realizar sus observaciones.

En consecuencia, en uso de las facultades que tiene concedidas, el Consejo de Gobierno del Banco de España, a propuesta de la Comisión Ejecutiva, y de acuerdo con el Consejo de Estado, ha aprobado la presente circular, que contiene las siguientes normas:

Se introducen las siguientes modificaciones en la Circular 4/2017, de 27 de noviembre:

a) En la norma 64, sobre «Criterios de reconocimiento, valoración y presentación»:

i. Se modifica el apartado 1, que queda redactado en los siguientes términos:

«Las entidades elaborarán los estados financieros reservados, individuales y consolidados, aplicando los criterios identificados en el apartado 4 de la norma 1 de esta circular, con las especificidades establecidas para la presentación de los estados reservados recogidas en este título.

Las sucursales de entidades de crédito extranjeras cuya sede central se encuentre en un Estado miembro del Espacio Económico Europeo, en la confección de los estados financieros reservados, utilizarán los criterios que, conforme a lo indicado en el apartado 2 de la norma 2, apliquen en la formulación de su información financiera pública. Las sucursales informarán detalladamente al Banco de España sobre los criterios que vayan a aplicar cuando sean diferentes de los establecidos en el título I, actualizando dicha información cada vez que se produzcan modificaciones.»

ii. Se modifica la letra b) del apartado 6, que queda redactada en los siguientes términos:

«b) Importe en libros bruto: conforme a lo dispuesto en la norma 12, importe en libros de los instrumentos de deuda antes de deducir el importe de los ajustes por riesgo de crédito según se definen en las siguientes letras:

i) Para activos financieros mantenidos para negociar, el importe en libros bruto será el valor razonable.

ii) Para los activos financieros valorados a valor razonable con cambios en resultados que no deban clasificarse como mantenidos para negociar, el importe en libros bruto será el valor razonable en caso de que los instrumentos se califiquen como «no dudosos». En caso de que los instrumentos se califiquen como «dudosos», el importe en libros bruto será el valor razonable después de añadir cualquier ajuste acumulado de valor razonable negativo debido al riesgo de crédito, sin exceder el valor razonable del instrumento en el reconocimiento inicial. La valoración debe realizarse a nivel de instrumentos financieros individuales.

iii) Para los instrumentos a coste amortizado o valor razonable con cambios en otro resultado global, el importe en libros bruto será el coste amortizado antes de ajustar por deterioro de valor acumulado.»

b) En la norma 67, «Estados individuales reservados»:

i. Se modifica el apartado 5, que queda redactado del siguiente modo:

«5. Los estados FI 1 a FI 45 se confeccionarán aplicando íntegramente los criterios para la presentación de la información que se regulan en el Reglamento de Ejecución (UE) 2021/451 de la Comisión, de 17 de diciembre de 2020, por el que se establecen normas técnicas de ejecución para la aplicación del Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo en relación con la comunicación de información con fines de supervisión por parte de las entidades, y por el que se deroga el Reglamento de Ejecución (UE) n.º 680/2014.

En particular, la definición de dudoso (non-performing) que se utilizará para estos estados será la establecida en el artículo 47bis del Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo y en el anejo V del Reglamento de Ejecución (UE) 2021/451 de la Comisión. Adicionalmente, la categoría de “fase 1” se corresponderá con la de riesgo normal, la de “fase 2” con la de riesgo normal en vigilancia especial y la de “fase 3” con la de riesgo dudoso; siendo las categorías de riesgo normal, normal en vigilancia especial y dudoso las establecidas en el apartado 11 de la norma 29 y en el anejo 9. En cualquier caso, la estimación de las coberturas por riesgo de crédito se realizará teniendo en cuenta la clasificación de los riesgos en estas últimas categorías. Por último, los activos financieros comprados u originados con deterioro crediticio se clasificarán en estas fases o se presentarán de forma separada, según corresponda de acuerdo con lo establecido en el Reglamento de Ejecución (UE) 2021/451 de la Comisión.»

ii. Se modifica la letra c) del apartado 6, que queda redactada del siguiente modo:

«c) El estado FI 40, que habrán de remitir las entidades que no tengan que enviar estados consolidados reservados conforme a lo dispuesto en la norma 68, salvo que formen parte de un grupo consolidable que sí los remita o sean sucursales en España de entidades de crédito extranjeras.»

iii. Se modifica la letra f) del apartado 6, que queda redactada del siguiente modo:

«f) Los estados FI 10, FI 11, FI 12, FI 13, FI 15, FI 140.3, FI 141 y FI 143 que no remitirán las sucursales en España de entidades extranjeras cuya sede central se encuentre en un Estado miembro del Espacio Económico Europeo. Además, el estado FI 131 no lo tendrán que remitir aquellas sucursales en España de entidades de crédito extranjeras cuya sede central se encuentre en un Estado miembro del Espacio Económico Europeo que, en aplicación de lo establecido en la norma 2, apartado 2, letra b), hayan decidido aplicar los criterios de valoración y cobertura del riesgo de crédito que utilice su sede central y así hayan informado de ello al Banco de España.»

c) En la norma 69, «Estados reservados relativos a los requerimientos estadísticos de la Unión Económica y Monetaria»:

i. Se sustituye la tabla del apartado 1 por la siguiente:

| Estado | Denominación | Periodicidad | Plazo máximo de presentación |

|---|---|---|---|

| UEM 1 | Balance resumido (negocios en España). | Mensual. | Día 10 del mes siguiente. |

| UEM 2 | Desglose por sujetos y residencia de algunos activos y pasivos (negocios en España). | Mensual. | Día 10 del mes siguiente. |

| UEM 3 | Saneamientos y recuperaciones de préstamos en el mes. Importes netos (negocios en España). | Mensual. | Día 10 del mes siguiente. |

| UEM 4 | Desglose por sujetos de algunos activos y pasivos con el «Resto de Administraciones Públicas» (negocios en España). | Trimestral. | Día 20 del mes siguiente. |

| UEM 5 | Desglose por países de algunos activos y pasivos (negocios en España). | Trimestral. | Día 20 del mes siguiente. |

| UEM 6 | Desglose por monedas de algunos activos y pasivos (negocios en España). | Trimestral. | Día 20 del mes siguiente. |

| UEM 7 | Ajustes a los movimientos de la cartera de valores en el mes (negocios en España). | Mensual. | Día 10 del mes siguiente. |

| UEM 8 | Desglose de «Resto de entidades financieras que no son IFM» residentes en España (negocios en España). | Trimestral. | Día 20 del mes siguiente. |

| UEM 9 | Desglose de algunos activos y pasivos (negocios en España). | Mensual. | Día 10 del mes siguiente. |

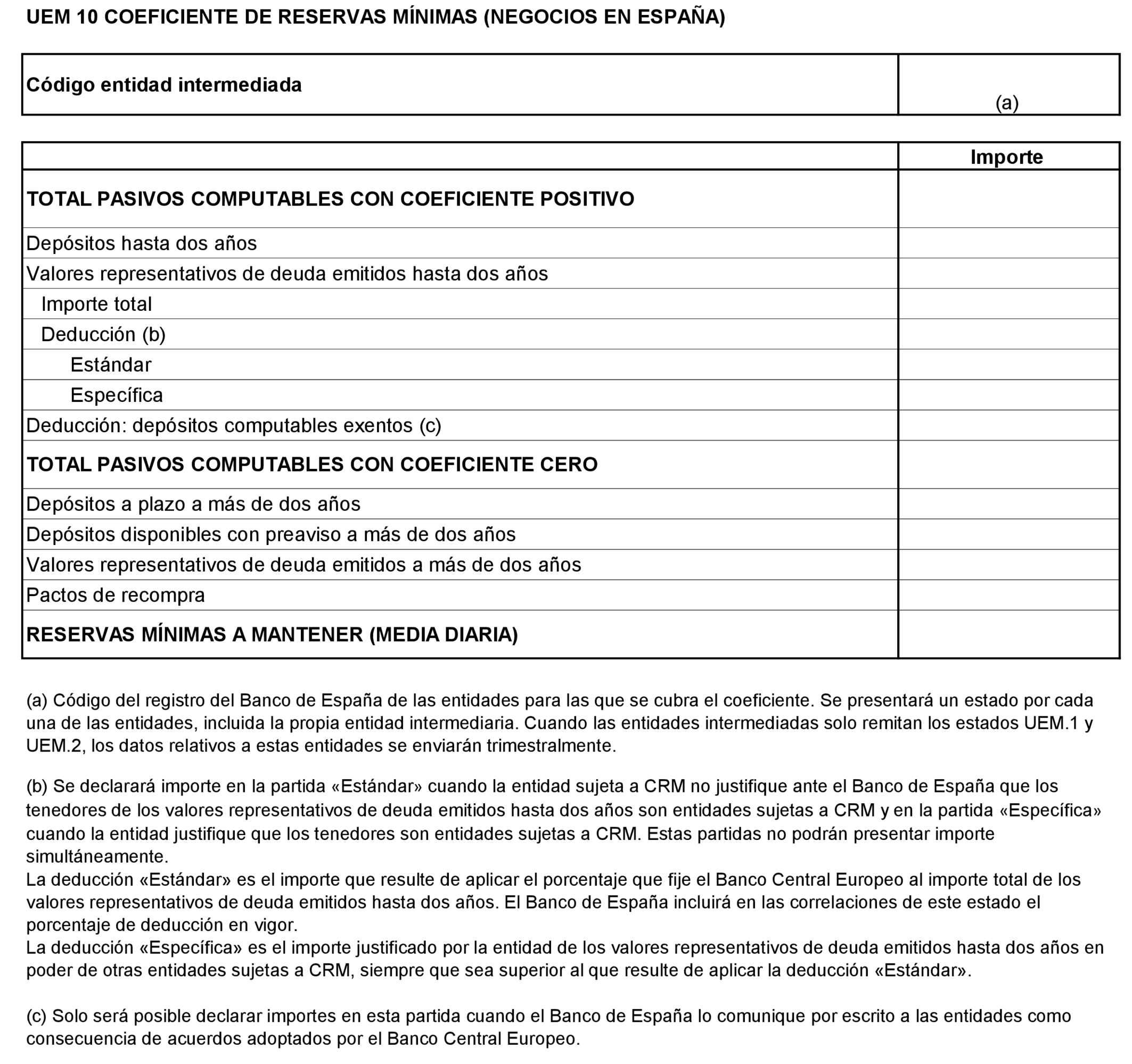

| UEM 10 | Coeficiente de reservas mínimas. | Mensual. | Día 10 del mes siguiente. |

| UEM 11.1 | Flujos netos de préstamos (adquisiciones menos enajenaciones). Datos mensuales (negocios en España). | Mensual. | Día 10 del mes siguiente. |

| UEM 11.2 | Saldos vivos de los préstamos transferidos. Datos mensuales (negocios en España). | Mensual. | Día 10 del mes siguiente. |

| UEM 11.3 | Ajustes de revalorización de los préstamos transferidos. Datos mensuales (negocios en España). | Mensual. | Día 10 del mes siguiente. |

| UEM 13 | Desglose de algunos préstamos (negocios en España). | Trimestral. | Día 20 del mes siguiente. |

| UEM 14 | Ajustes de revalorización trimestrales (negocios en España). | Trimestral. | Día 20 del mes siguiente. |

| UEM 15.1 | Gestión centralizada nocional de tesorería (negocios en España). | Mensual. | Día 10 del mes siguiente. |

| UEM 15.2 | Gestión centralizada nocional de tesorería. Saneamientos y recuperaciones de préstamos en el mes. Importes netos (negocios en España). | Mensual. | Día 10 del mes siguiente. |

| UEM 16 | Desglose de instrumentos de patrimonio y activos inmobiliarios (negocios en España). | Mensual. | Día 10 del mes siguiente. |

ii. Se modifica el párrafo quinto del apartado 1, que queda redactado en los siguientes términos:

«Las entidades que solo envíen los estados UEM 1 y UEM 2 trimestralmente cubrirán el coeficiente de reservas mínimas conforme a lo dispuesto en el artículo 5.6 del Reglamento (UE) n.º 2021/378 del Banco Central Europeo, de 22 de enero de 2021, relativo a la aplicación de las reservas mínimas (refundición) (BCE/2021/1).»

iii. Se añade el siguiente párrafo al final del apartado 1:

«Las entidades estarán exentas de enviar los estados UEM 15.1 y UEM 15.2 cuando los saldos vivos de los depósitos o préstamos de cuentas de gestión centralizada nocional de tesorería de la entidad frente a los residentes en la zona del euro (excluidas las instituciones financieras monetarias) no excedan de 500 millones de euros. En caso de superar este umbral, las entidades no tendrán que presentar los estados UEM 15 mientras el Banco de España no se lo solicite por escrito, dándoles, como mínimo, un plazo de seis meses desde la fecha de la comunicación para que comiencen a presentar estos estados.»

iv. Se modifica el numeral ii) de la letra b) del apartado 2, que queda redactado del siguiente modo:

«El agregado denominado “Instituciones Financieras Monetarias” (IFM) está compuesto por el Banco Central Europeo, los bancos centrales y autoridades monetarias nacionales, los bancos multilaterales de desarrollo que realicen actividades similares a las de un banco central, las entidades de crédito según se definen en el apartado 1, punto 1, letra a), del artículo 4 del Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo, de 26 de junio de 2013, y el resto de las instituciones financieras monetarias a las que se refiere el numeral i) de la letra a) del apartado 6 de la norma 66. El Banco Central Europeo se clasificará en el sector residentes en la UEM sin asignarlo a ningún país concreto. Asimismo, se incluirán en este agregado aquellas entidades que califique como tales el Banco Central Europeo.»

v. Se añade un numeral iv) a la letra b) del apartado 2, con la siguiente redacción:

«iv) La entidad de crédito distinta de IFM será aquella entidad de crédito cuya actividad no esté contemplada en el apartado 1, punto 1, letra a), del artículo 4 del Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo, de 26 de junio de 2013.»

vi. Se modifica el numeral v) de la letra c) del apartado 2, que queda redactado en los siguientes términos:

«v) Activos no financieros: importe en libros de los activos distintos de los activos financieros, incluido el activo fijo, registrados en el activo del balance reservado.»

vii. Se añade un numeral vi) a la letra h) del apartado 2, con la siguiente definición:

«vi) Gestión centralizada nocional de tesorería: sistema de centralización de tesorería facilitado por una IFM o varias IFM a un grupo de entidades («participantes en la cuenta centralizadora») en el que el interés que debe pagar o recibir la IFM se calcula en función de una posición neta «nocional» de todas las cuentas vinculadas a la cuenta centralizadora y cuando cada participante en la cuenta centralizadora: a) mantiene una cuenta separada, y b) puede cubrir descubiertos con los depósitos de otros participantes sin transferir fondos entre cuentas.»

d) La disposición adicional segunda, sobre «Análisis retrospectivo de la eficacia de las relaciones de cobertura directamente afectadas por la reforma de los índices de tipos de interés de referencia», se sustituye por la siguiente:

«Disposición adicional segunda. Transacciones directamente afectadas por la reforma de los índices de tipos de interés de referencia.

1. Los procesos de reforma de los índices de tipos de interés de referencia serán los iniciados para cumplir con lo establecido en el Reglamento (UE) 2016/1011 del Parlamento Europeo y del Consejo, de 8 de junio de 2016, sobre los índices utilizados como referencia en los instrumentos financieros y en los contratos financieros o para medir la rentabilidad de los fondos de inversión, y por el que se modifican las Directivas 2008/48/CE y 2014/17/UE y el Reglamento (UE) n.º 596/2014, así como los procesos similares puestos en marcha fuera del Espacio Económico Europeo siguiendo asimismo las recomendaciones del informe Reforming Major Interest Rate Benchmarks, publicado el 22 de julio de 2014 por el Consejo de Estabilidad Financiera.

2. Cuando la entidad tenga que realizar un análisis retrospectivo de la eficacia de las relaciones de cobertura contables directamente afectadas por los procesos de reforma de los índices de tipos de interés de referencia, según el apartado 34 de la norma 31, no se requerirá que los cambios en el instrumento de cobertura oscilen dentro de un rango de variación del 80 % al 125 % respecto de los cambios en la partida cubierta atribuibles al riesgo cubierto, siempre que concurran el resto de las condiciones que permiten aplicar los criterios de la contabilidad de coberturas.

3. Lo establecido en el apartado anterior será de aplicación a partir del 1 de enero de 2020.

No obstante, la entidad podrá optar por empezar a aplicarlo con anterioridad a dicha fecha a las relaciones de cobertura existentes en el ejercicio 2019.

La excepción establecida en el apartado 2 de esta norma para el análisis retrospectivo de la eficacia de una relación de cobertura dejará de aplicarse cuando desaparezcan las incertidumbres sobre los flujos de efectivo futuros referenciados a los índices de tipos de interés afectados por los procesos de reforma.

Cuando deje de aplicarse la excepción establecida en el apartado 2 de esta norma, y el análisis retrospectivo de la eficacia de la relación de cobertura se realice en términos acumulados, la entidad podrá optar por considerar únicamente los cambios en el valor razonable de la partida cubierta y el instrumento de cobertura que se produzcan desde ese momento, sin tomar en consideración los acumulados con anterioridad. Esta decisión se tomará por separado para cada relación de cobertura.

4. Las variaciones en la base para determinar los flujos de efectivo contractuales de un activo o pasivo financiero requeridas por los procesos de reforma de los índices de tipos de interés de referencia se tratarán, a la hora de determinar el coste amortizado, como si fueran una actualización periódica de los pagos futuros de intereses en un instrumento a tipo variable. De este modo, dichas variaciones en la base darán lugar a una actualización del tipo de interés efectivo sin tener generalmente un impacto material sobre el importe en libros.

5. A los efectos de lo establecido en el apartado 4 se considerará que la base para determinar los flujos de efectivo contractuales de un activo o pasivo financiero ha variado cuando:

a) Se modifiquen las condiciones contractuales para cambiarla. Por ejemplo, si se modifican las condiciones contractuales para sustituir el índice de tipos de interés de referencia por otro alternativo.

b) Pase a determinarse de una forma distinta sin que haya una modificación de las condiciones contractuales. Entre otros, este supuesto se da cuando el método para el cálculo del índice de tipo de interés de referencia se ve alterado sin que se modifiquen las condiciones contractuales del instrumento financiero.

c) Se active una cláusula implícita de modificación para cambiarla. Por ejemplo, si se hace uso de una cláusula sobre índices de tipos de interés de referencia alternativos prevista en el contrato original sin necesidad de formalizar un nuevo contrato.

6. A los efectos de lo establecido en el apartado 4, se considerará que la reforma de los índices de tipos de interés de referencia requiere una variación en la base para determinar los flujos de efectivo contractuales cuando se cumplan las dos condiciones siguientes:

a) La variación es consecuencia directa de dicha reforma, y

b) la base después de la variación es económicamente equivalente a la base inmediatamente anterior.

Entre otros, es un ejemplo de variación económicamente equivalente la sustitución del índice de tipos de interés de referencia por otro índice alternativo más el diferencial fijo necesario para compensar la diferencia de base entre el primero y el segundo.

7. Si se realizan cambios adicionales a las variaciones en la base para determinar los flujos de efectivos contractuales requeridas por la reforma de los índices de tipos de interés de referencia, en primer lugar, la entidad aplicará la simplificación del apartado 4 a las variaciones en la base.

A continuación, la entidad analizará si dichos cambios adicionales conllevan o no la baja del balance del activo o pasivo financiero existente. Si los cambios adicionales no conllevan la baja del balance, la entidad aplicará, según proceda, el tratamiento de las modificaciones contractuales, recogido en el apartado 10 de la norma 29, o el de los cambios en las estimaciones de los flujos de efectivo contractuales en la valoración por el coste amortizado, que implica reconocer el correspondiente ajuste en el importe en libros bruto del activo o el importe en libros del pasivo inmediatamente en la cuenta de pérdidas y ganancias. Si los cambios adicionales conllevan la baja del balance, la entidad reconocerá un nuevo instrumento financiero.

8. La entidad deberá modificar la designación y documentación de una relación de cobertura para reflejar los cambios requeridos por la reforma de los índices de tipos de interés de referencia.

La designación de la cobertura se modificará únicamente para realizar uno o varios de los cambios siguientes: designar un tipo de referencia alternativo como riesgo cubierto, modificar la identificación de la partida cubierta, modificar la identificación del instrumento de cobertura, o modificar la forma en que la entidad evaluará la eficacia de la cobertura.

En este contexto, se considerará que la reforma de los índices de tipos de interés de referencia requiere un cambio en una relación de cobertura cuando se trate de:

a) Variaciones en la base para determinar los flujos de efectivo contractuales de un instrumento financiero bajo alguno de los supuestos recogidos en el apartado 5, siempre que se cumplan las condiciones establecidas en el apartado 6.

b) Cambios en un instrumento de cobertura siguiendo un enfoque para abordar las consecuencias directas de la reforma distinto al de realizar variaciones en la base para determinar los flujos de efectivo contractuales, siembre que el instrumento de cobertura existente no se dé de baja del balance y el resultado del cambio sea similar al de una variación en la base económicamente equivalente a la base inmediatamente anterior.

La entidad deberá modificar la designación de la relación de cobertura para reflejar los cambios requeridos por la reforma de los índices de tipos de interés de referencia durante el ejercicio en el que se realiza el cambio. Dicha modificación de la designación no constituirá ni la interrupción de la relación de cobertura existente ni la designación de una nueva.

Si se realizan cambios adicionales a los requeridos por la reforma de los índices de tipos de interés de referencia descritos anteriormente, en primer lugar, la entidad analizará si dichos cambios adicionales conllevan o no la interrupción de la relación de cobertura existente. Si los cambios adicionales no conllevan la interrupción de la relación de cobertura, la entidad aplicará las excepciones recogidas en este apartado a los cambios requeridos por la reforma de los índices de tipos de interés de referencia. Si los cambios adicionales conllevan la interrupción, la entidad tendrá que proceder a la designación de una nueva relación de cobertura para poder aplicar los criterios de contabilidad de coberturas a los instrumentos financieros correspondientes.

Cuando se aplique lo establecido en los párrafos anteriores de este apartado a grupos de partidas designadas como partidas cubiertas, la entidad distribuirá las partidas cubiertas en subgrupos con arreglo al tipo de interés de referencia que se cubre y designará el tipo de referencia como el riesgo cubierto para cada subgrupo. De este modo, los cambios requeridos por la reforma de los índices de tipos de interés podrán aplicarse a unas partidas del grupo antes que a otras. Por ejemplo, si se sustituye el índice de tipo interés de referencia por otro alternativo, la entidad designará el tipo de referencia alternativo como el riesgo cubierto respecto de un subgrupo de partidas cubiertas y seguirá designando el tipo de interés de referencia existente como el riesgo cubierto respecto de otro subgrupo de partidas cubiertas hasta que el cambio se aplique a estas últimas partidas o hasta que estas expiren y se sustituyan por otras que se referencien al tipo alternativo. La entidad evaluará por separado si cada subgrupo cumple con los requisitos para ser considerado una partida cubierta.

Cuando un tipo de referencia alternativo no especificado contractualmente designado como partida cubierta no sea identificable por separado en la fecha de su designación, se considerará cumplido tal requisito si, y solo si, la entidad prevé razonablemente que en un plazo de veinticuatro meses el tipo de referencia alternativo será identificable por separado. Este plazo se aplica a cada tipo de referencia alternativo por separado y comienza en la fecha en que la entidad designa cada tipo de referencia alternativo por primera vez. Si, con posterioridad, la entidad prevé razonablemente que el tipo de referencia alternativo no será identificable por separado en dicho plazo deberá interrumpir, de forma prospectiva, la contabilidad de coberturas en las relaciones de cobertura afectadas.

9. Las variaciones en la base para determinar los pagos por arrendamiento requeridas por la reforma de los índices de tipos de interés de referencia se tratarán por el arrendatario como si fueran una actualización periódica de los importes de los futuros pagos por arrendamiento variables que dependan de un índice de tipos de interés de referencia, de acuerdo con el apartado 23 de la norma 33.

Se considerará que la base para determinar los pagos por arrendamiento ha variado cuando se den alguno de los supuestos recogidos en las letras a) a c) del apartado 5.

Asimismo, se considerará que la reforma de los índices de tipos de interés de referencia requiere una variación en la base para determinar los pagos por arrendamiento cuando se cumplan las dos condiciones recogidas en el apartado 6.

Si se realizan cambios adicionales a las variaciones en la base para determinar los pagos por arrendamiento requeridas por la reforma de los índices de tipos de interés de referencia, el arrendatario contabilizará todos los cambios realizados al mismo tiempo, incluidas las mencionadas variaciones en la base, registrando un nuevo arrendamiento, modificaciones en el arrendamiento existente o cambios en la valoración del pasivo por arrendamiento, según proceda de acuerdo con lo establecido en los apartados 23 y 26 de la norma 33.

10. Lo establecido en los apartados 4 a 9 anteriores será de aplicación a partir del 1 de enero de 2021. No obstante, la entidad podrá optar por empezar a aplicarlos con anterioridad a dicha fecha en el ejercicio 2020. Si hace uso de esta opción, la entidad deberá informar de este hecho en la memoria de las cuentas anuales individuales y consolidadas del ejercicio 2021.

11. La entidad deberá incluir en la memoria de las cuentas anuales individuales y consolidadas la siguiente información sobre el efecto de la reforma de los índices de tipos de interés de referencia en sus instrumentos financieros y su estrategia de gestión del riesgo:

a) La naturaleza y el alcance de los riesgos a los que está expuesta la entidad derivados de instrumentos financieros directamente afectados por la reforma de los tipos de interés de referencia, y el modo en que gestiona esos riesgos.

b) Cómo está gestionando la entidad el proceso de transición a los índices de tipos de interés de referencia alternativos, y los avances realizados para culminar esta transición.

12. Para cumplir con lo establecido en el apartado anterior, la entidad proporcionará:

a) Información cuantitativa sobre los instrumentos financieros cuya transición a un índice de tipos interés de referencia alternativo aún esté pendiente al cierre del período, desglosando por índice de tipo de interés de referencia significativo sujeto a la reforma y mostrando por separado los derivados, los activos financieros no derivados y los pasivos financieros no derivados.

b) En caso de haberse producido, una descripción de los cambios en la estrategia de gestión del riesgo de la entidad mediante el uso de la contabilidad de coberturas como consecuencia de los riesgos derivados de instrumentos financieros directamente afectados por la reforma de los índices de tipos de interés de referencia.

13. La entidad deberá incluir en la memoria de las cuentas anuales individuales y consolidadas la siguiente información sobre las relaciones de cobertura directamente afectadas por la reforma de los índices de tipos de interés de referencia:

a) Los índices de tipos de interés de referencia significativos a los que las relaciones de cobertura de la entidad están expuestas.

b) En qué medida las exposiciones incluidas en la estrategia de gestión del riesgo de la entidad mediante el uso de la contabilidad de coberturas se ven directamente afectadas por la reforma de los índices de tipos de interés de referencia.

c) Una descripción de las hipótesis o juicios significativos que la entidad haya realizado para la aplicación de los criterios de la contabilidad de coberturas a las relaciones directamente afectadas por la reforma de los índices de tipos de interés de referencia, tales como las relativas a la existencia o desaparición de incertidumbre sobre el importe y el calendario de los flujos de efectivo basados en índices de tipos de interés de referencia.

d) El importe nominal de los instrumentos de cobertura.»

e) En el anejo 4, «Estados reservados individuales»:

i. Se modifica la nota a) del estado FI 104, que queda redactada en los siguientes términos:

«a) En este estado se declararán todas las emisiones de valores representativos de deuda, con independencia de la partida del balance en que estén registradas. En particular, se incluirán aquellas emisiones admisibles como capital regulatorio que, de acuerdo con sus características, se hayan contabilizado en rúbricas de patrimonio neto y no de pasivo, tales como los bonos contingentes convertibles. Por el contrario, no se incluirán los valores clasificados como «Pasivos financieros con naturaleza jurídica de capital».

Deberán incluirse filas para cada uno de los tramos de las emisiones que tengan saldo a la fecha del estado y para aquellos que, aunque no tengan saldo a fin de mes, hayan tenido movimiento en el mes. El Banco de España emitirá una aplicación técnica para homogeneizar la información que se debe incluir en las diferentes filas y columnas del estado.»

ii. Se suprimen las notas b) a u) del estado FI 104.

iii. Se modifica la nota f) del estado FI 130-1, que queda redactada en los siguientes términos:

«f) Operaciones que cuenten con garantías reales diferentes de las garantías inmobiliarias, cualesquiera que sean su instrumentación, incluidos los préstamos de recompra inversa, y la relación entre su importe y la valoración de la garantía (loan to value). A estos efectos, no se considerarán como garantía real ni las reservas de dominio ni los arrendamientos financieros sobre bienes muebles. Si la operación está cubierta tanto por garantías inmobiliarias como por otras garantías reales, se clasificará como garantizada por bienes inmuebles, por lo que no se consignará nada en esta columna.»

iv. Se modifica la nota g) del estado FI 130-2, que queda redactada en los siguientes términos:

«g) Operaciones que cuenten con garantías reales diferentes de las garantías inmobiliarias, cualesquiera que sean su instrumentación, incluidos los préstamos de recompra inversa, y la relación entre su importe y la valoración de la garantía (loan to value). A estos efectos, no se considerarán como garantía real ni las reservas de dominio ni los arrendamientos financieros sobre bienes muebles. Si la operación está cubierta tanto por garantías inmobiliarias como por otras garantías reales, se clasificará como garantizada por bienes inmuebles, por lo que no se consignará nada en esta columna.»

v. Se modifica la nota f) del estado FI 130-3, que queda redactada en los siguientes términos:

«f) Operaciones que cuenten con garantías reales diferentes de las garantías inmobiliarias, cualesquiera que sean su instrumentación, incluidos los préstamos de recompra inversa, y la relación entre su importe y la valoración de la garantía (loan to value). A estos efectos, no se considerarán como garantía real ni las reservas de dominio ni los arrendamientos financieros sobre bienes muebles. Si la operación está cubierta tanto por garantías inmobiliarias como por otras garantías reales, se clasificará como garantizada por bienes inmuebles, por lo que no se consignará nada en esta columna.»

vi. Se modifica el título superior izquierdo del estado FI 138-1.2, sustituyéndose «FC 138-1.2» por «FI 138-1.2».

vii. Se añade la fila «3 Resto de finalidades» antes del «TOTAL», al final de los modelos de los estados FI 143-1 y FI 143-2.

viii. Se añade la fila «Cláusulas de limitación a la baja del tipo de interés», para el sector «Hogares excluidas ISFLSH (actividad no empresarial)», al final del apartado «A) TOTAL CARTERA» del estado FI 160-3.

ix. Se añade la fila «Horas trabajadas por los asalariados (q)» al final de la categoría de «EMPLEADOS» del estado FI 180.

x. Se añade una nota q) al estado FI 180, con la siguiente redacción:

«q) El total de horas trabajadas por los asalariados: el total de horas trabajadas por los asalariados representa el número de horas efectivamente trabajadas por los asalariados durante el año.

Se incluye el tiempo dedicado a labores adyacentes que contribuyen indirectamente a la actividad de la entidad (por ejemplo, planificación, preparación, labores administrativas y similares), así como el tiempo transcurrido sin trabajo efectivo, pero considerado y remunerado como tal por la entidad (por ejemplo, breves interrupciones, breves perturbaciones debidas a la atonía de la producción, períodos de formación y similares).

También se incluye el tiempo dedicado al trabajo, incluso en labores adyacentes, sin remuneración real (por ejemplo, horas extraordinarias no remuneradas).

Queda excluido el tiempo remunerado sin trabajo efectivo (por ejemplo, vacaciones anuales, bajas por enfermedad, permisos de maternidad, días festivos, descansos prolongados, pausas para comer, huelgas, desplazamientos trabajo-domicilio y similares).»

f) El contenido del anejo 6, sobre «Estados reservados relativos a los requerimientos estadísticos de la Unión Económica y Monetaria», se sustituye por el del anejo 1 de la presente circular.

g) Se sustituye el contenido del anejo 7.1, sobre «Sectorización mínima en la base de datos», por el del anejo 2 de esta circular.

h) Se sustituye el contenido del anejo 7.3, sobre «Sectorización en los estados de requerimientos estadísticos de la Unión Económica y Monetaria», por el del anejo 3 de esta circular.

i) En el anejo 9, «Análisis y cobertura del riesgo de crédito»:

i. Se modifica el punto 11, que queda redactado en los siguientes términos:

«11. Las políticas para la concesión de operaciones deberán incluir la política de precios, que deberá estar orientada a cubrir, al menos, los costes de financiación, de estructura y de riesgo de crédito inherentes a cada clase de operación.

La entidad calculará el coste del riesgo de crédito para los distintos grupos homogéneos de riesgo en los que se encuadren las operaciones de manera coherente con su historial de reconocimiento de coberturas, riesgos fallidos, importes fallidos en riesgos que permanecen en balance y recuperaciones, así como con la evolución económica prevista. A los efectos de este cálculo, no se incluirán los ingresos o ahorros de gastos procedentes de otras operaciones cruzadas con el titular.

La revisión periódica de la política de precios deberá dar respuesta a los cambios habidos en la estructura de costes y en los riesgos de cada clase de operación.

La concesión de una operación con un tipo de interés por debajo de su coste es un supuesto en el que el precio de la transacción podría no ser representativo de su valor razonable. Cuando se dé este supuesto, la entidad procederá a estimar el valor razonable de la operación en el momento de su reconocimiento inicial para confrontarlo con el precio de la transacción. Si el precio de la transacción difiere del valor razonable estimado, la operación concedida se tendrá que registrar inicialmente por su valor razonable. La diferencia entre este y el importe dispuesto se reconocerá como un gasto en la cuenta de pérdidas y ganancias, bien inmediatamente, o bien de forma diferida como un ajuste del valor razonable, según corresponda, de acuerdo con lo establecido en el apartado 29 de la norma 22.»

ii. Se suprimen los puntos 12 a 17, sin que los restantes puntos vean alterada su numeración.

iii. Se modifica el punto 102, que queda redactado en los siguientes términos:

«102. Durante el período de prueba descrito, una nueva refinanciación o reestructuración de las operaciones de refinanciación, refinanciadas o reestructuradas, o la existencia de importes vencidos en dichas operaciones con una antigüedad superior a treinta días, supondrá la reclasificación de estas operaciones a la categoría de riesgo dudoso por razones distintas de la morosidad, siempre que estuvieran clasificadas en la categoría de riesgo dudoso antes del inicio del período de prueba. De acuerdo con lo dispuesto en la letra b) del punto 120, cuando la reclasificación descrita se deba a la existencia de importes vencidos en la operación con una antigüedad superior a treinta días, el período mínimo de un año establecido en este último punto comenzará a computarse desde la fecha de reclasificación a la categoría de riesgo dudoso.»

iv. Se modifica el punto 120, que queda redactado en los siguientes términos:

«120. Para proceder a la reclasificación fuera de la categoría de riesgo dudoso, será necesario que se verifiquen todos los criterios que, con carácter general, determinan la reclasificación de las operaciones fuera de esta categoría, y los criterios específicos que se recogen a continuación:

a) Que se haya concluido, después de una revisión exhaustiva de la situación patrimonial y financiera del titular, que no es previsible que pueda tener dificultades financieras.

b) Que haya transcurrido un período mínimo de un año desde la fecha de refinanciación o reestructuración o, si fuese posterior, desde la fecha de reclasificación de aquella a la categoría de riesgo dudoso.

c) Que el titular haya pagado las cuotas devengadas de principal e intereses, reduciendo el principal renegociado, desde la fecha en la que se formalizó la operación de refinanciación o reestructuración, o, si fuese posterior, desde la fecha de reclasificación de aquella a la categoría de riesgo dudoso. En consecuencia, la operación no podrá presentar importes vencidos. Adicionalmente, será necesario que el titular haya satisfecho mediante pagos regulares un importe equivalente a todos los importes (principal e intereses) que se hallasen vencidos a la fecha de la operación de refinanciación o reestructuración, o que se hubieran dado de baja como consecuencia de ella.

Por tanto, la existencia de cláusulas contractuales que dilaten el reembolso, como períodos de carencia para el principal, implicará que la operación permanezca identificada como riesgo dudoso hasta que se cumplan los criterios descritos en esta letra.

d) Que el titular no tenga ninguna otra operación con importes vencidos en más de noventa días en la fecha de reclasificación a la categoría de riesgo normal en vigilancia especial de la operación de refinanciación, refinanciada o reestructurada.»

| Cobertura del importe no cubierto con garantías eficaces (%) | Antigüedad importes vencidos | |||||||

|---|---|---|---|---|---|---|---|---|

| Más de 90 días, sin exceder 6 meses | Más de 6 meses, sin exceder 9 meses | Más de 9 meses, sin exceder 1 año | Más de 1 año, sin exceder 15 meses | Más de 15 meses, sin exceder 18 meses | Más de 18 meses, sin exceder 21 meses | Más de 21 meses | ||

| Segmentos de riesgo de crédito | A. Sociedades no financieras y empresarios individuales. | |||||||

| A.1. Financiación especializada. | ||||||||

| A.1.1. Para la financiación a la construcción y promoción inmobiliaria, incluyendo suelo. | 70 | 75 | 85 | 90 | 95 | 100 | 100 | |

| A.1.2. Para la financiación a la construcción de obra civil. | 55 | 65 | 70 | 80 | 95 | 100 | 100 | |

| A.1.3. Resto de financiación especializada(a). | 55 | 65 | 75 | 90 | 95 | 100 | 100 | |

| A.2. Finalidades distintas de la financiación especializada. | ||||||||

| A.2.1. Grandes empresas(b). | 55 | 65 | 75 | 90 | 95 | 100 | 100 | |

| A.2.2. Pymes. | 65 | 70 | 75 | 85 | 90 | 95 | 100 | |

| A.2.3. Empresarios individuales. | 35 | 45 | 60 | 65 | 80 | 95 | 100 | |

| B. Hogares (excluidos empresarios individuales). | ||||||||

| B.1. Adquisición de vivienda. | ||||||||

| B.1.1. Para la adquisición de vivienda habitual (importe inferior o igual al 80 % del valor de la garantía)(c). | 45 | 50 | 65 | 70 | 85 | 95 | 100 | |

| B.1.2. Para la adquisición de vivienda habitual (importe superior al 80 % del valor de la garantía)(c). | 45 | 50 | 65 | 70 | 85 | 95 | 100 | |

| B.1.3. Para la adquisición de vivienda distinta de la habitual(d). | 45 | 50 | 65 | 70 | 85 | 95 | 100 | |

| B.2. Crédito al consumo. | 55 | 65 | 80 | 85 | 95 | 100 | 100 | |

| B.2.1. Del cual: Deudas por tarjetas de crédito. | 55 | 65 | 80 | 85 | 95 | 100 | 100 | |

| B.3. Otros fines. | 55 | 65 | 80 | 85 | 95 | 100 | 100 | |

|

(a) Resto de financiación especializada son las operaciones para financiación de proyectos con finalidades distintas de la financiación de construcción o promoción inmobiliaria, incluyendo suelo, y de la financiación de construcción de obra civil. (b) Con carácter general, para las operaciones con Administraciones Públicas y sociedades financieras se aplicarán los porcentajes correspondientes a grandes empresas. Cuando se trate de operaciones de financiación especializada, se aplicarán los porcentajes que correspondan según su finalidad. (c) Viviendas habituales son las viviendas terminadas con cédula de habitabilidad u ocupación en vigor, expedida por la autoridad administrativa correspondiente, donde el titular vive habitualmente y tiene los vínculos personales más fuertes. (d) Viviendas distintas de la vivienda habitual son las viviendas terminadas con la correspondiente cédula de habitabilidad u ocupación en vigor, pero que no están cualificadas para su consideración en la letra anterior. Entre estas viviendas se incluyen las segundas residencias y las viviendas adquiridas para su alquiler a terceros. |

||||||||

| Cobertura del importe no cubierto con garantías eficaces (%) | Clasificación por riesgo de crédito | ||

|---|---|---|---|

| Riesgo normal | Riesgo normal en vigilancia especial | ||

| Segmentos de riesgo de crédito | A. Sociedades no financieras y empresarios individuales. | ||

| A.1. Financiación especializada. | |||

| A.1.1. Para la financiación a la construcción y promoción inmobiliaria, incluyendo suelo. | 1,9 | 30,0 | |

| A.1.2. Para la financiación a la construcción de obra civil. | 2,0 | 18,8 | |

| A.1.3. Resto de financiación especializada(a). | 0,6 | 9,6 | |

| A.2. Finalidades distintas de la financiación especializada. | |||

| A.2.1. Grandes empresas(b). | 0,6 | 9,6 | |

| A.2.2. Pymes. | 1,1 | 17,8 | |

| A.2.3. Empresarios individuales. | 1,4 | 13,9 | |

| B. Hogares (excluidos empresarios individuales). | |||

| B.1. Adquisición de vivienda. | |||

| B.1.1. Para la adquisición de vivienda habitual (importe inferior o igual al 80 % del valor de la garantía)(c). | 0,7 | 18,0 | |

| B.1.2. Para la adquisición de vivienda habitual (importe superior al 80 % del valor de la garantía)(c). | 0,7 | 18,0 | |

| B.1.3. Para la adquisición de vivienda distinta de la habitual(d). | 0,7 | 18,0 | |

| B.2. Crédito al consumo. | 1,8 | 20,2 | |

| B.2.1. Del cual: Deudas por tarjetas de crédito. | 1,0 | 11,6 | |

| B.3. Otros fines. | 1,8 | 20,2 | |

|

(a) Resto de financiación especializada son las operaciones para financiación de proyectos con finalidades distintas de la financiación de construcción o promoción inmobiliaria, incluyendo suelo, y de la financiación de construcción de obra civil. (b) Con carácter general, para las operaciones con Administraciones Públicas y sociedades financieras distintas de aquellas identificadas como sin riesgo apreciable se aplicarán los porcentajes correspondientes a grandes empresas. Cuando se trate de operaciones de financiación especializada, se aplicarán los porcentajes que correspondan según su finalidad. (c) Viviendas habituales son las viviendas terminadas con cédula de habitabilidad u ocupación en vigor, expedida por la autoridad administrativa correspondiente, donde el titular vive habitualmente y tiene los vínculos personales más fuertes. (d) Viviendas distintas de la vivienda habitual son las viviendas terminadas con la correspondiente cédula de habitabilidad u ocupación en vigor, pero que no están cualificadas para su consideración en la letra anterior. Entre estas viviendas, se incluyen las segundas residencias y las viviendas adquiridas para su alquiler a terceros. |

|||

vii. Se sustituye la tabla incluida en el punto 172 por la que figura a continuación:

| Descuento sobre valor de referencia (%) | |||

|---|---|---|---|

| Tipos de bienes inmuebles adjudicados o recibidos en pago de deudas. | Edificios y elementos de edificios terminados. | Viviendas terminadas. | 25 |

| Oficinas, locales comerciales y naves polivalentes. | 30 | ||

| Resto. | 32 | ||

| Suelo urbano y urbanizable ordenado. | 35 | ||

| Resto de bienes inmuebles. | 40 | ||

Se suprime la disposición adicional única, sobre «Previsiones con finalidad prudencial», en la Circular 4/2019, de 26 de noviembre.

1. La entidad aplicará esta disposición transitoria en sus cuentas anuales individuales y consolidadas correspondientes al ejercicio 2021.

Los criterios de los apartados 4 a 9 de la disposición adicional segunda incorporada en la Circular 4/2017, de 27 de noviembre, por la letra d) de la norma 1 se aplicarán retroactivamente, con las excepciones recogidas en los apartados 2 y 3. A estos efectos, según lo establecido en el apartado 10 de dicha disposición adicional segunda, la fecha de aplicación inicial de los mencionados apartados 4 a 9 será el 1 de enero de 2021 u, opcionalmente, el 1 de enero de 2020.

2. La entidad solo reexpresará las relaciones de cobertura interrumpidas antes de la fecha de aplicación inicial de los apartados 4 a 9 de la disposición adicional segunda incorporada en la Circular 4/2017, de 27 de noviembre, cuando se cumplan las dos condiciones siguientes:

a) La interrupción se debió exclusivamente a cambios requeridos por la reforma de los índices de tipos de interés de referencia y no se habría producido si los mencionados apartados 4 a 9 se hubieran aplicado en ese momento, y

b) la relación de cobertura interrumpida continuaría cumpliendo con los criterios requeridos para la contabilidad de coberturas (una vez tenidas en cuenta las excepciones recogidas en los mencionados apartados 4 a 9) en la fecha de aplicación inicial de dichos apartados.

Cuando la entidad reexprese una relación de cobertura interrumpida, el plazo de veinticuatro meses en el que se prevé que el tipo de referencia alternativo va a ser identificable por separado, de acuerdo con el apartado 8 de la disposición adicional segunda incorporada en la Circular 4/2017, de 27 de noviembre, comenzará en la fecha de aplicación inicial de los apartados 4 a 9 de dicha disposición adicional.

3. La entidad no estará obligada a reexpresar la información comparativa correspondiente a ejercicios anteriores. Si optara por no reexpresarla, la entidad reconocerá en el saldo de apertura de las reservas –u otra partida del patrimonio neto, según proceda– cualquier diferencia entre el importe en libros al comienzo del ejercicio de aplicación inicial y el importe en libros previo.

La presente circular entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» con las siguientes especificidades:

a) Las modificaciones en la norma 67 y el anejo 4, ambos sobre «Estados individuales reservados», de la Circular 4/2017, de 27 de noviembre, introducidos por las letras b) y e), respectivamente, de la norma 1 se aplicarán por primera vez para los datos de 31 de enero de 2022 para los estados de frecuencia mensual, de 31 de marzo de 2022 para los de frecuencia trimestral, de 30 de junio de 2022 para los de frecuencia semestral y de 31 de diciembre de 2022 para los de frecuencia anual.

b) Las modificaciones en la norma 69 y el anejo 6, ambos sobre «Estados reservados relativos a los requerimientos estadísticos de la Unión Económica y Monetaria», de la Circular 4/2017, de 27 de noviembre, introducidos por las letras c) y f), respectivamente, de la norma 1 se aplicarán por primera vez para los datos de 31 de enero de 2022 para los estados con frecuencia mensual y de 31 de marzo de 2022 para aquellos con frecuencia trimestral.

c) Las modificaciones en los criterios para proceder a la reclasificación fuera de la categoría de riesgo dudoso de las operaciones reestructuradas, refinanciadas o de refinanciación introducidos por el numeral iv) de la letra i) de la norma 1 se aplicarán desde el 31 de diciembre de 2021. No obstante, las entidades podrán optar por aplicarlas desde el 30 de junio de 2021.

d) Las nuevas tablas incorporadas en los puntos 140, 144 y 172 del anejo 9 por los numerales v), vi) y vii), respectivamente, de la letra i) de la norma 1 se aplicarán con el 30 de junio de 2022 como primera fecha de referencia.

Madrid, 22 de diciembre de 2021.–El Gobernador del Banco de España, Pablo Hernández de Cos.

UEM 1: Balance resumido (negocios en España).

UEM 2: Desglose por sujetos y residencia de algunos activos y pasivos (negocios en España).

UEM 3: Saneamientos y recuperaciones de préstamos en el mes. Importes netos (negocios en España).

UEM 4: Desglose por sujetos de algunos activos y pasivos con el «Resto de Administraciones Públicas» (negocios en España).

UEM 5: Desglose por países de algunos activos y pasivos (negocios en España).

UEM 6: Desglose por monedas de algunos activos y pasivos (negocios en España).

UEM 7: Ajustes a los movimientos de la cartera de valores en el mes (negocios en España).

UEM 8: Desglose de «Resto de entidades financieras que no son IFM» residentes en España (negocios en España).

UEM 9: Desglose de algunos activos y pasivos (negocios en España).

UEM 10: Coeficiente de reservas mínimas (negocios en España).

UEM 11.1: Flujos netos de préstamos (adquisiciones menos enajenaciones). Datos mensuales (negocios en España).

UEM 11.2: Saldos vivos de los préstamos transferidos. Datos mensuales (negocios en España).

UEM 11.3: Ajustes de revalorización de los préstamos transferidos. Datos mensuales (negocios en España).

UEM 13: Desglose de algunos préstamos (negocios en España).

UEM 14: Ajustes de revalorización trimestrales (negocios en España)

UEM 15.1: Gestión centralizada nocional de tesorería (negocios en España).

UEM 15.2: Gestión centralizada nocional de tesorería. Saneamientos y recuperaciones de préstamos en el mes. Importes netos (negocios en España).

UEM 16: Desglose de instrumentos de patrimonio y activos inmobiliarios (negocios en España).

– Administración Central.

• Estado.

• Organismos autónomos y similares.

• Empresas.

– Administraciones Autonómicas o Regionales.

• Administración General.

• Organismos autónomos y similares.

• Empresas.

– Administraciones Locales.

• Administración General.

• Organismos autónomos y similares.

• Empresas.

– Administraciones de la Seguridad Social.

– Organismos internacionales y supranacionales (excepto bancos multilaterales de desarrollo).

• Administraciones Públicas.

• Otros intermediarios financieros.

– Bancos multilaterales de desarrollo.

• Instituciones financieras monetarias.

• Resto.

– Bancos centrales (incluido el Banco Central Europeo) y autoridades monetarias nacionales.

– Entidades de crédito [artículo 4, apartado 1, punto 1, letra a), del Reglamento (UE) 575/2013].

– Entidades de crédito sujetas a requerimientos de reservas que no son IFM [aquella entidad de crédito cuya actividad no esté contemplada en el artículo 4, apartado 1, punto 1, letra a), del Reglamento (UE) n.º 575/2013].

– Establecimientos financieros de crédito (EFC).

– Entidades de dinero electrónico.

– Fondos del mercado monetario (FMM).

– Otras instituciones financieras monetarias.

– Entidades de seguros.

– Fondos de pensiones.

– Fondos de inversión mobiliaria, excepto los FMM.

– Fondos de inversión inmobiliaria.

– Fondos de inversión libre.

– Fondos de capital riesgo.

– Sociedades de inversión mobiliaria.

– Sociedades de inversión inmobiliaria.

– Sociedades de inversión libre.

– Resto de las instituciones de inversión colectiva.

– Sociedades de valores (ESI).

– Sociedades anónimas cotizadas de inversión en el mercado inmobiliario.

– Sociedades de capital-riesgo.

– Sociedades y fondos de titulización.

– Entidades de contrapartida central.

– Sociedades de gestión de activos (Ley 9/2012).

– Resto de los otros intermediarios financieros.

– Entidades «holding» que gestionan filiales mayoritariamente financieras.

– Agencias de valores (ESI).

– Sociedades gestoras de cartera (ESI).

– Sociedades gestoras de otros intermediarios financieros.

– Sociedades de garantía recíproca y reafianzamiento.

– Sociedades de tasación.

– Entidades de pago.

– Establecimientos de cambio de moneda.

– Entidades de asesoramiento financiero (EAFI).

– Corredores y agentes de seguros.

– Resto de los auxiliares financieros.

– Filiales instrumentales emisoras de valores que se clasifican como sociedades financieras.

– Empresas holding que no gestionan filiales.

– Otras entidades financieras especializadas.

– Resto de las instituciones financieras de ámbito limitado y prestamistas de dinero.

– Sociedades no financieras.

– Instituciones sin fines de lucro al servicio de los hogares (ISLSH).

– Hogares, excluidas ISFLSH.

• Empresarios individuales.

• Resto.

A. Instituciones financieras monetarias (IFM)

– Instituciones financieras monetarias que no son fondos del mercado monetario (FMM).

• Bancos centrales.

○ Bancos centrales (incluido el Banco Central Europeo) y autoridades monetarias nacionales.

• Entidades tomadoras de depósitos, excepto bancos centrales.

○ Entidades de crédito.

□ Entidades de crédito [artículo 4, apartado 1, punto 1, letra a), del Reglamento (UE) 575/2013].

○ Resto de entidades tomadoras de depósitos, excepto bancos centrales.

□ Establecimientos financieros de crédito (EFC).

□ Entidades de dinero electrónico.

□ Otras instituciones financieras monetarias.

• Resto de IFM.

○ Bancos multilaterales de desarrollo. Instituciones financieras monetarias.

– FMM.

B. Sectores que no son IFM

– Entidades de crédito sujetas a requerimientos de reservas que no son IFM.

– Administraciones Públicas.

• Administración Central.

○ Estado.

○ Organismos autónomos y similares.

○ Empresas.

• Resto de Administraciones Públicas.

○ Administraciones Autonómicas o Regionales.

□ Administración General.

□ Organismos autónomos y similares.

□ Empresas.

○ Administraciones Locales.

□ Administración General.

□ Organismos autónomos y similares.

□ Empresas.

○ Administraciones de la Seguridad Social.

○ Organismos internacionales y supranacionales (excepto bancos multilaterales de desarrollo). Administraciones Públicas.

– Otros sectores.

• Fondos de inversión que no son FMM.

○ Fondos de inversión mobiliaria, excepto los FMM.

○ Fondos de inversión inmobiliaria.

○ Fondos de inversión libre.

○ Fondos de capital-riesgo.

○ Sociedades de inversión mobiliaria.

○ Sociedades de inversión inmobiliaria.

○ Sociedades de inversión libre

○ Resto de las instituciones de inversión colectiva.

• Resto de sectores que no son IFM.

○ Resto de entidades financieras que no son IFM.

□ Otros intermediarios financieros.

♦ Sociedades de valores (ESI).

♦ Sociedades anónimas cotizadas de inversión en el mercado inmobiliario.

♦ Sociedades de capital-riesgo.

♦ Sociedades y fondos de titulización.

♦ Entidades de contrapartida central.

♦ Sociedades de gestión de activos (Ley 9/2012).

♦ Organismos internacionales y supranacionales (excepto bancos multilaterales de desarrollo). Otros intermediarios financieros.

♦ Bancos multilaterales de desarrollo. Resto.

♦ Resto de los otros intermediarios financieros.

□ Auxiliares financieros.

♦ Entidades holding que gestionan filiales mayoritariamente financieras.

♦ Agencias de valores (ESI).

♦ Sociedades gestoras de cartera (ESI).

♦ Sociedades gestoras de otros intermediarios financieros.

♦ Sociedades de garantía recíproca y reafianzamiento.

♦ Sociedades de tasación.

♦ Entidades de pago.

♦ Establecimientos de cambio de moneda.

♦ Entidades de asesoramiento financiero (EAFI).

♦ Corredores y agentes de seguros.

♦ Resto de los auxiliares financieros.

□ Instituciones financieras de ámbito limitado y prestamistas de dinero.

♦ Filiales instrumentales emisoras de valores que se clasifican como sociedades financieras.

♦ Empresas holding que no gestionan filiales.

♦ Otras entidades financieras especializadas.

♦ Resto de las instituciones financieras de ámbito limitado y prestamistas de dinero.

○ Entidades de seguros.

○ Fondos de pensiones.

○ Sociedades no financieras.

○ Hogares.

□ Instituciones sin fines de lucro al servicio de los hogares (ISFLSH).

□ Hogares, excluidas ISFLSH.

♦ Empresarios individuales (actividad empresarial).

♦ Hogares (actividad no empresarial).

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid