Contingut no disponible en català

ÍNDICE

Capítulo 1. Disposiciones generales.

Norma 1. Ámbito de aplicación.

Norma 2. Exenciones.

Capítulo 2. Liquidez.

Sección 1.ª Definiciones.

Norma 3. Definiciones.

Sección 2.ª Colchón de liquidez.

Norma 4. Ratio de cobertura de liquidez.

Norma 5. Composición del colchón de liquidez.

Norma 6. Requisitos generales de liquidez de los activos.

Norma 7. Gestión operativa de los activos líquidos.

Norma 8. Valoración de activos líquidos.

Norma 9. Operaciones de financiación garantizada y permutas de garantías reales.

Norma 10. Incumplimiento de los criterios de admisibilidad de un activo líquido y enfoques alternativos en el tratamiento de la liquidez.

Norma 11. Salidas netas de liquidez.

Norma 12. Valor mínimo del colchón de liquidez.

Sección 3.ª Estructura de fuentes de financiación.

Norma 13. Ratio de financiación estable neta.

Norma 14. Reglas generales para el cálculo de la ratio de financiación estable neta.

Norma 15. Financiación estable disponible.

Norma 16. Financiación estable requerida.

Capítulo 3. Obligaciones en materia de solvencia.

Norma 17. Informe anual de autoevaluación del capital interno.

Norma 18. Revisión y evaluación supervisoras por parte del Banco de España.

Capítulo 4. Obligaciones de información al Banco de España en materia de solvencia.

Norma 19. Disposiciones generales.

Norma 20. Información periódica que hay que rendir sobre fondos propios, requerimientos de fondos propios, grandes exposiciones, apalancamiento y préstamos dudosos.

Norma 21. Información periódica que hay que rendir sobre los fondos propios de los establecimientos financieros de crédito híbridos.

Norma 22. Información periódica que hay que rendir sobre el colchón de liquidez.

Norma 23. Información periódica que hay que rendir sobre la estructura de fuentes de financiación.

Norma 24. Información periódica que hay que rendir sobre riesgo de tipo de interés del balance.

Norma 25. Información periódica que hay que rendir sobre remuneraciones.

Capítulo 5. Autorización de establecimientos financieros de crédito.

Norma 26. Garantías exigibles en la autorización de establecimientos financieros de crédito sujetos al control de personas extranjeras.

Disposiciones transitorias.

Disposición transitoria primera. Introducción del colchón de liquidez.

Disposición transitoria segunda. Introducción de la estructura de fuentes de financiación.

Disposición transitoria tercera. Aplicación de las disposiciones finales y transitorias del Reglamento Delegado (UE) 2015/61.

Disposiciones finales.

Disposición final primera. Modificación de la Circular 1/2009.

Disposición final segunda. Modificación de la Circular 3/2019.

Disposición final tercera. Entrada en vigor.

Anejos.

Anejo 1. Información sobre los fondos propios de los establecimientos financieros de crédito híbridos.

Anejo 2. Información sobre el colchón de liquidez y la estructura de fuentes de financiación.

I

A) Antecedentes. Marco jurídico previo de los establecimientos financieros de crédito.

Los establecimientos financieros de crédito eran considerados, hasta finales de 2013, entidades de crédito, y como tales se regían, en materia de supervisión y solvencia, por la legislación sobre fondos propios y supervisión en base consolidada de las entidades de crédito, dictada a partir de la Ley 36/2007, de 16 de noviembre, por la que se modifican la Ley 13/1985, de 25 de mayo, de coeficientes de inversión, recursos propios y obligaciones de información de los intermediarios financieros, y otras normas del sistema financiero.

Los establecimientos financieros de crédito perdieron su condición de entidad de crédito con la adaptación del derecho español al régimen jurídico fundamental de la Unión Europea en materia de supervisión y solvencia y de acceso a la actividad de las entidades de crédito, materializado en la Directiva 2013/36/UE del Parlamento Europeo y del Consejo, de 26 de junio de 2013, relativa al acceso a la actividad de las entidades de crédito y a la supervisión prudencial de las entidades de crédito y las empresas de inversión, por la que se modifica la Directiva 2002/87/CE y se derogan las directivas 2006/48/CE y 2006/49/CE, y en el Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo, de 26 de junio de 2013, sobre los requisitos prudenciales de las entidades de crédito y las empresas de inversión, y por el que se modifica el Reglamento (UE) n.º 648/2012.

En particular, es el Real Decreto-ley 14/2013, de 29 de noviembre, de medidas urgentes para la adaptación del derecho español a la normativa de la Unión Europea en materia de supervisión y solvencia de entidades financieras, el que introdujo en el ordenamiento jurídico español la definición actualizada de entidad de crédito contenida en el Reglamento (UE) n.º 575/2013, que, con efectos de 1 de enero de 2014, excluía los establecimientos financieros de crédito, por no estar entre sus actividades el recibir del público depósitos u otros fondos reembolsables.

Al mismo tiempo, el Real Decreto-ley 14/2013 dispuso un régimen provisional aplicable a este tipo de entidades hasta la aprobación de su nuevo régimen jurídico.

B) Régimen jurídico actualmente aplicable a los establecimientos financieros de crédito.

El título II de la Ley 5/2015, de 27 de abril, de fomento de la financiación empresarial, estableció el nuevo régimen jurídico general de los establecimientos financieros de crédito.

La disposición adicional segunda de la Ley 5/2015 pone de manifiesto la voluntad del legislador de que los establecimientos financieros de crédito permanezcan sometidos a unos requisitos prudenciales comparables en términos de solidez a los de las entidades de crédito a efectos de lo dispuesto en el apartado 5 del artículo 119 del Reglamento (UE) n.º 575/2013. Por este motivo, el artículo 7 de la Ley 5/2015 establece que los establecimientos financieros de crédito se regirán por lo dispuesto en dicha ley y en su normativa de desarrollo, y que, para todo lo no contemplado en la citada normativa, su régimen jurídico será el previsto para las entidades de crédito.

El artículo 12 de la Ley 5/2015 dispone que la normativa de solvencia aplicable a los establecimientos financieros de crédito será la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito, y su normativa de desarrollo, con las particularidades que se prevean reglamentariamente. En este sentido, el artículo 39 de la Ley 10/2014 especifica que la normativa de solvencia de las entidades de crédito (aplicable, por tanto, a los establecimientos financieros de crédito) es la prevista en el Reglamento (UE) n.º 575/2013, en esa ley y en sus disposiciones de desarrollo.

El mismo artículo 12 de la Ley 5/2015 recoge algunas particularidades de la normativa de solvencia de las entidades de crédito para los establecimientos financieros de crédito. En concreto, entre otras cuestiones, están exentos de:

– la obligación de mantener un colchón de conservación de capital y un colchón de capital anticíclico (recogidos en los artículos 44 y 45 de la Ley 10/2014), para aquellos establecimientos financieros de crédito que tengan la condición de pyme de acuerdo con la Recomendación 2003/361/CE, de la Comisión, de 6 de mayo de 2003, sobre la definición de microempresas, pequeñas y medianas empresas, y

– la aplicación de la parte sexta (relativa a la liquidez) del Reglamento (UE) n.º 575/2013.

El Real Decreto 309/2020, de 11 de febrero, sobre el régimen jurídico de los establecimientos financieros de crédito y por el que se modifican el Reglamento del Registro Mercantil, aprobado por el Real Decreto 1784/1996, de 19 de julio, y el Real Decreto 84/2015, de 13 de febrero, por el que se desarrolla la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito, se encargó de desarrollar el régimen jurídico de los establecimientos financieros de crédito previsto en el título II de la Ley 5/2015. En lo que respecta a las diferencias con la normativa de entidades de crédito, el artículo 3 del Real Decreto 309/2020 introduce particularidades adicionales y concreta el alcance de la aplicación supletoria a los establecimientos financieros de crédito del régimen jurídico de las entidades de crédito.

C) Materias objeto de desarrollo reglamentario por el Banco de España.

El Real Decreto 309/2020 también tiene como uno de sus objetivos fundamentales desarrollar las obligaciones en materia de solvencia y de liquidez de los establecimientos financieros de crédito. Con tal fin, el título II del Real Decreto 309/2020 recoge las diferentes obligaciones previstas por el legislador.

Respecto a los requerimientos de liquidez, el artículo 30 del Real Decreto 309/2020 estipula que los establecimientos financieros de crédito deberán mantener, en los términos que determine el Banco de España, un colchón de liquidez para hacer frente a sus salidas de liquidez durante un período suficientemente amplio de tensión en los mercados financieros.

Del mismo modo, dicho artículo obliga a los establecimientos financieros de crédito a mantener, en los términos que determine el Banco de España, una estructura adecuada de fuentes de financiación y de vencimientos en sus activos, pasivos y compromisos, con el fin de evitar potenciales desequilibrios o tensiones de liquidez que puedan dañar o poner en riesgo su situación financiera.

El artículo 31 del Real Decreto 309/2020 contiene las obligaciones de información en materia de solvencia de los establecimientos financieros de crédito, que son las mismas que las que el Reglamento de Ejecución (UE) 2021/451 de la Comisión, de 17 de diciembre de 2020, por el que se establecen normas técnicas de ejecución para la aplicación del Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo en relación con la comunicación de información con fines de supervisión por parte de las entidades, y por el que se deroga el Reglamento de Ejecución (UE) 680/2014, y el Reglamento de Ejecución (UE) 2021/453 de la Comisión, de 15 de marzo de 2021, por el que se establecen normas técnicas de ejecución orientadas a la aplicación del Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo en lo que respecta a los requisitos específicos de presentación de información por riesgo de mercado –que han sustituido al Reglamento de Ejecución (UE) 680/2014 de la Comisión, de 16 de abril de 2014, por el que se establecen normas técnicas de ejecución en relación con la comunicación de información con fines de supervisión por parte de las entidades, de conformidad con el Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo– establecen para las entidades de crédito.

Asimismo, dicho artículo exige a los establecimientos financieros de crédito comunicar al Banco de España, en la forma que este establezca, la composición de su capital social y la información necesaria para evaluar el cumplimiento de lo dispuesto en relación con el colchón de liquidez y el mantenimiento de una estructura adecuada de fuentes de financiación y de vencimientos en activos, pasivos y compromisos.

Además, el Real Decreto 309/2020 establece que el Banco de España determinará el modo en que las entidades híbridas deberán integrar la información sobre el cumplimiento de los requerimientos de recursos propios derivados de la operativa de servicio de pagos o de la emisión de dinero electrónico con la información del Reglamento de Ejecución (UE) 2021/451 y del Reglamento de Ejecución (UE) 2021/453.

Por otro lado, el artículo 9 del Real Decreto 309/2020, relativo a la autorización de los establecimientos financieros de crédito sujetos al control de personas domiciliadas o autorizadas en un Estado no miembro de la Unión Europea, establece en su apartado 3 que, en esos casos, cabrá exigir la prestación de una garantía que alcance la totalidad de las actividades de dicha entidad mediante contrato de seguro de caución, aval solidario o cualquier otra garantía que determine el Banco de España.

Finalmente, el artículo 29 del Real Decreto 309/2020, relativo a las obligaciones en materia de solvencia, establece en su apartado 1 que el Banco de España, cuando lo considere necesario para el ejercicio de su función supervisora, determinará los supuestos específicos en los que los establecimientos financieros de crédito deben realizar el informe anual de autoevaluación del capital interno y el Banco de España la revisión y la evaluación supervisoras.

D) Justificación del desarrollo de las distintas materias en la Circular del Banco de España.

a) Requerimientos de liquidez.

Los establecimientos financieros de crédito no reciben depósitos ni fondos reembolsables del público, y su actividad de trasformación de plazos y de transformación de liquidez es más limitada que la de las entidades de crédito. Asimismo, se ha tenido en cuenta que los establecimientos financieros de crédito presentan un menor riesgo para la estabilidad financiera, en comparación con las entidades de crédito, dados su reducido tamaño y las escasas interconexiones que presentan con las entidades de crédito.

Además, los establecimientos financieros de crédito en la actualidad no tienen acceso a las facilidades permanentes ni a las operaciones de mercado abierto del Eurosistema. Tampoco tienen acceso al mercado de préstamos interbancarios. Por este motivo, el conjunto de elementos con los que un establecimiento financiero de crédito puede hacer frente a las salidas netas de liquidez en el período definido es más restringido que el disponible para las entidades de crédito.

Con el objetivo de tener en cuenta todas estas particularidades, el apartado 3 del artículo 30 del Real Decreto 309/2020 prevé una ampliación del listado de activos líquidos, permitiendo que el colchón de liquidez esté constituido, entre otros, por depósitos de entidades de crédito y por los importes disponibles y no utilizados de las líneas de crédito que cumplan determinadas condiciones. Estos elementos no forman parte de los activos líquidos establecidos en la normativa de entidades de crédito.

A la hora de cumplir con el encargo que el artículo 30 del Real Decreto 309/2020 hace al Banco de España, la circular establece unos requerimientos de liquidez que, en cuanto a su estructura, se inspiran en la ratio de cobertura de liquidez (LCR, por sus siglas en inglés) –exigida a las entidades de crédito en virtud del Reglamento Delegado (UE) 2015/61 de la Comisión, de 10 de octubre de 2014, por el que se completa el Reglamento (UE) n.° 575/2013 del Parlamento Europeo y del Consejo en lo que atañe al requisito de cobertura de liquidez aplicable a las entidades de crédito– y en el cálculo simplificado de la ratio de financiación estable neta (NSFR, por sus siglas en inglés) –recogido en los capítulos 5, 6 y 7 del título IV de la parte sexta del Reglamento (UE) n.º 575/2013–. En cuanto al contenido, los componentes que integran los requerimientos de liquidez incorporan criterios de adaptación y proporcionalidad, tomando en consideración la idiosincrasia y la naturaleza de los establecimientos financieros de crédito, su particular estructura de financiación, y el riesgo de liquidez de sus actividades.

El resultado es un mecanismo que permite la comparabilidad en términos de solidez de los regímenes y, al mismo tiempo, respeta la exención prevista en el artículo 12 de la Ley 5/2015 por la que no serán de aplicación los requerimientos de liquidez previstos en la parte sexta del Reglamento (UE) n.º 575/2013 a los establecimientos financieros de crédito.

Por lo que se refiere al colchón de liquidez, la circular mantiene, en su norma 5, una estructura de colchón en tres categorías de liquidez análogas a las determinadas para las entidades de crédito –nivel 1, nivel 2A y nivel 2B–, con exigencias mínimas de composición por categoría de liquidez, que han sido adaptadas a la naturaleza de la operativa de los establecimientos financieros de crédito. Esta estructura garantiza que un elevado volumen de activos clasificados como nivel 1 pueda ser utilizado de forma inmediata en una situación de tensión de liquidez.

Para evitar que el colchón de activos líquidos requerido sea muy bajo o, incluso, igual a cero en los períodos con una situación de entradas de liquidez altas en relación con las salidas, el apartado 2 del artículo 30 del Real Decreto 309/2020 establece que el colchón de liquidez no podrá ser inferior a un porcentaje de las salidas brutas de caja. Esta exigencia es similar al límite máximo que se impone a las entradas en la LCR de las entidades de crédito. La restricción que se plantea en esta circular difiere respecto a la que se exige a las entidades de crédito en el artículo 33 del Reglamento Delegado (UE) 2015/61. La circular establece, en su norma 12, que el colchón no podrá ser inferior al 10 % de las salidas brutas de forma general (25 % para entidades de crédito), y al 5 % (0 % o 10 %, según los casos, para entidades de crédito) cuando se cumplan ciertas características en cuanto al perfil de riesgo de liquidez de las actividades del establecimiento financiero de crédito y a la composición de su balance.

La fijación en la circular de un valor mínimo del colchón menor que el de las entidades de crédito se justifica por los menores riesgos para la estabilidad financiera que presentan en comparación con la actividad de las entidades de crédito. Además, reducir el peso del colchón mínimo en los períodos con entradas de liquidez altas permite que el tamaño del colchón se adapte mejor a la operativa de cada establecimiento financiero de crédito. Por último, la reducción del valor mínimo del colchón mediante el incremento de la computabilidad de las entradas no implica desproteger el perfil de liquidez de los establecimientos financieros de crédito, dado que los índices de entrada y de salida que la circular establece reflejan exigentes hipótesis de grave inestabilidad financiera.

La circular mantiene, en su norma 11, el tratamiento contemplado en el artículo 23 del Reglamento Delegado (UE) 2015/61 por el que los establecimientos financieros de crédito, al igual que las entidades de crédito, podrán calcular el volumen y la probabilidad de las potenciales salidas de liquidez asociadas a determinados productos y servicios, como, entre otros, tarjetas de crédito o líneas de financiación concedidas no comprometidas. Estas salidas se evaluarán sobre la base de un escenario de grave inestabilidad financiera que tendrá en cuenta los perjuicios reputacionales derivados de la contracción de la concesión de estos productos al mercado. Además, el Banco de España, en el caso de las posiciones fuera de balance asociadas a financiación comercial, podrá establecer un índice de salida de hasta el 5 %.

Otra de las particularidades que se desarrollan en esta circular es la incorporación, en la norma 11, de la previsión real de los gastos operativos asociados a la actividad del establecimiento financiero de crédito en una situación de grave inestabilidad financiera al denominador de la ratio. Estos flujos de salida, a pesar de tener asociado un índice de salida del 0 % en la LCR de entidades de crédito, se consideran una parte relevante de los flujos de los establecimientos financieros de crédito, por lo que se les asigna un índice de salida del 100 %.

La circular también considera la relevancia que, para los establecimientos financieros de crédito, tiene la financiación provista por otras entidades o empresas del grupo o multigrupo al que pertenecen. Así, en la norma 11 se asignan índices de salida, que oscilan entre el 0 % y el 50 %, a los vencimientos de financiación procedente del grupo, siempre que existan compromisos firmes de renovación o pueda demostrarse que la renovación de este tipo de instrumentos es estable en el tiempo, aun en situaciones de grave inestabilidad financiera.

Resulta necesario también regular en la circular las circunstancias en las que un activo podrá considerarse líquido, esto es, los requisitos generales de liquidez y la exigencia de gestión operativa relativa al acceso sin trabas a los activos, para adaptar, en aplicación del principio de proporcionalidad, las establecidas para las entidades de crédito en el Reglamento Delegado (UE) 2015/61. Asimismo, se establecen, en la norma 8, los criterios de valoración de los activos que componen el colchón de liquidez, con las debidas adaptaciones derivadas de las diferencias entre el listado de activos líquidos del Real Decreto 309/2020 y el previsto para las entidades de crédito en el Reglamento Delegado (UE) 2015/61.

Del mismo modo, en línea con el Reglamento Delegado (UE) 2015/61, la circular configura un régimen de incumplimiento de los criterios de admisibilidad de los activos que supondrá la denegación de su reconocimiento y prevé la aplicación de enfoques alternativos ante una situación deficitaria de activos en una determinada divisa.

En relación con la estructura adecuada de fuentes de financiación y de vencimientos en sus activos, pasivos y compromisos, en la adaptación de la versión simplificada del requisito relativo del NSFR se ha mantenido, no obstante, la exigencia de una ratio del 100 % entre la financiación estable disponible y la financiación estable requerida. Las principales adaptaciones realizadas en esta circular, por un lado, reducen la exigencia de la financiación estable requerida a los préstamos a clientes al corriente de pago y, por otro, dan un mayor reconocimiento a la financiación estable disponible provista por el grupo.

b) Obligaciones de información.

Con la intención de adaptar las obligaciones de información al tipo de actividad, modelo de negocio, tamaño e importancia relativa de los establecimientos financieros de crédito, se habilita al Banco de España para fijar una frecuencia de remisión menor que la prevista, fijar umbrales en función de determinadas variables relevantes, establecer que no se remitan determinadas plantillas que las entidades no utilicen en el cálculo de sus requerimientos de recursos propios, o cualquier otra que se considere poco relevante, o que no completen aquellos elementos que no les sean de aplicación, y establecer requerimientos de información sobre riesgo de tipo de interés en el balance y sobre remuneraciones adaptados o simplificados.

En desarrollo de esa habilitación, la circular establece unas obligaciones de información para los establecimientos financieros de crédito similares a las de las entidades de crédito –manteniendo los formatos de los estados del Reglamento de Ejecución (UE) 2021/451 y del Reglamento de Ejecución (UE) 2021/453–, pero simplificadas, y, en consideración del principio de proporcionalidad, acordes al tamaño y a la naturaleza de las operaciones que realizan este tipo de entidades.

Con carácter general, los establecimientos financieros de crédito deberán remitir los estados del Reglamento de Ejecución (UE) 2021/451 y del Reglamento de Ejecución (UE) 2021/453 equivalentes a los que establecía su normativa previa, evitando incorporar información nueva. En relación con nuevos requerimientos para los establecimientos financieros de crédito, como es el caso de la ratio de apalancamiento, se solicita exclusivamente el estado relativo a su cumplimiento, pero no la información de desglose.

Asimismo, no se completarán aquellos elementos de los estados que no sean de aplicación a la entidad declarante, ni se remitirán aquellos estados sin contenido alguno o cuya relevancia sea mínima, o determinados estados del Reglamento de Ejecución (UE) 2021/451 que únicamente son exigidos a las entidades de crédito de tamaño medio y grande por sus especiales características.

Adicionalmente, se han fijado determinados criterios –un umbral mínimo de volumen de activos totales y otro en función de la estimación del impacto del riesgo de interés sobre el valor económico del patrimonio neto y sobre el margen de intermediación sensible al horizonte temporal de un año– para establecer la obligatoriedad de que los establecimientos financieros de crédito remitan la información relativa al riesgo de tipo de interés.

Por lo que respecta a las obligaciones de información sobre los requerimientos de liquidez, la circular adapta los estados actualmente vigentes de la LCR y de la NSFR de las entidades de crédito, modificándolos para tener en cuenta la reducida operativa de los establecimientos financieros de crédito, conforme al principio de proporcionalidad, e incorporando las particularidades establecidas en el Real Decreto 309/2020 y en esta circular.

Por otro lado, la circular incorpora un nuevo estado, que los establecimientos financieros de crédito híbridos deberán remitir anualmente –con carácter adicional a los demás requerimientos de esta circular–, y que refleja la suma de los requerimientos de recursos propios derivados de la operativa de servicios de pago –calculados según el método aplicable entre los establecidos en el anexo del Real Decreto 736/2019, de 20 de diciembre, de régimen jurídico de los servicios de pago y de las entidades de pago, y por el que se modifican el Real Decreto 778/2012, de 4 de mayo, de régimen jurídico de las entidades de dinero electrónico, y el Real Decreto 84/2015, de 13 de febrero, por el que se desarrolla la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito– o de la emisión de dinero electrónico –calculados según el Real Decreto 778/2012, de 4 de mayo, de régimen jurídico de las entidades de dinero electrónico–, y de los requerimientos de fondos propios derivados de las actividades distintas de las de pago o de dinero electrónico –calculados según el Reglamento (UE) n.º 575/2013–.

c) Composición del capital social.

En relación con la composición del capital social, el Real Decreto 309/2020 rebaja el umbral de la obligación de declarar los accionistas que no tengan la consideración de entidades financieras desde el 2,5 % establecido en la normativa actualmente vigente –la Circular 1/2009, de 18 de diciembre, del Banco de España, a entidades de crédito y otras supervisadas, en relación con la información sobre la estructura de capital y cuotas participativas de las entidades de crédito, y sobre sus oficinas, así como sobre los altos cargos de las entidades supervisadas–, al 1 %. De esta forma, se incorpora una disposición final que modifica en este sentido la redacción de dicha circular.

d) Otras cuestiones.

En relación con las garantías que cabe exigir para la autorización de un establecimiento financiero de crédito sujeto al control de personas domiciliadas o autorizadas en un Estado no miembro de la Unión Europea, además de las mencionadas en el Real Decreto 309/2020, la circular reconoce la pignoración de determinados activos emitidos por la administración central de un Estado miembro, así como cualquier otra garantía que el Banco de España considere admisible según el caso.

Adicionalmente, teniendo en cuenta el peso relativo, por volumen de activos, de los establecimientos financieros de crédito en el conjunto del sistema financiero español y el hecho de que no captan depósitos ni otros fondos reembolsables del público, se ha considerado oportuno no sujetar, con carácter general, a los establecimientos financieros de crédito a la obligación de realizar el informe anual de autoevaluación del capital interno, ni al Banco de España la revisión y evaluación supervisoras, reservando al Banco de España la posibilidad de exigirlas según el caso, tras la valoración de los riesgos a los que esté sometido un establecimiento financiero de crédito, el tipo de actividad que realice, su estructura societaria y organizativa, y las posibles deficiencias identificadas en los procedimientos y funciones de control interno.

Finalmente, se modifica la Circular 3/2019, de 22 de octubre, del Banco de España, por la que se ejerce la facultad conferida por el Reglamento (UE) n.º 575/2013 de definir el umbral de significatividad de las obligaciones crediticias vencidas, para adaptarla a la Orientación (UE) 2020/978 del Banco Central Europeo, de 25 de junio de 2020, sobre el ejercicio por las autoridades nacionales competentes de la facultad que les confiere el artículo 178, apartado 2, letra d), del Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo, respecto de las entidades menos significativas, de establecer el umbral de importancia de sus obligaciones crediticias en mora, que determina que el impago del deudor se produce cuando ambos componentes del umbral de significatividad se exceden durante más de 90 días consecutivos, en lugar de durante 90 días consecutivos exactos, que es lo que ahora dispone la circular.

II

En ejecución de las habilitaciones específicas recogidas en el Real Decreto 309/2020, el Banco de España desarrolla la presente circular con el objetivo fundamental de completar la normativa de solvencia de los establecimientos financieros de crédito, así como para adaptar sus obligaciones de información al tipo de actividad, modelo de negocio, tamaño e importancia relativa de los establecimientos financieros de crédito.

El contenido de la circular se ha dividido en cinco capítulos, en función de las diversas materias que se regulan.

El capítulo 1 establece el ámbito de aplicación de la circular –que se circunscribe a los establecimientos financieros de crédito, a los grupos consolidables de establecimientos financieros de crédito con matriz en España y a los subgrupos únicos de liquidez de establecimientos financieros de crédito–, así como el régimen de exenciones.

El capítulo 2 recoge la normativa de liquidez. La sección 1.ª prevé una serie de definiciones. La sección 2.ª establece las normas sobre el colchón de liquidez: la composición y el cálculo del colchón, los requisitos generales de liquidez de los activos, la gestión operativa de los activos líquidos, las normas de valoración de los activos, las consecuencias que se derivan del incumplimiento de los requisitos de admisibilidad de los activos líquidos, los enfoques alternativos de tratamiento de la liquidez, lo relativo a las salidas y a las entradas de liquidez, y el valor mínimo del colchón. La sección 3.ª incluye las normas relativas a la estructura de las fuentes de financiación.

El capítulo 3 recoge otra normativa relativa a los establecimientos financieros de crédito; en concreto, las circunstancias en las que los establecimientos financieros de crédito deben realizar el informe anual de autoevaluación del capital interno y el Banco de España la revisión y la evaluación supervisoras.

El capítulo 4 establece cuáles son las obligaciones de información en materia de solvencia, así como las normas que representan la adaptación de la información general de las entidades de crédito a las circunstancias específicas de los establecimientos financieros de crédito.

El capítulo 5 establece las clases de garantías que el Banco de España considerará válidas a efectos de la autorización de establecimientos financieros de crédito españoles cuyo control vaya a ser ejercido por personas domiciliadas o autorizadas en un Estado no miembro de la Unión Europea.

La circular prevé tres disposiciones transitorias. Las dos primeras, en línea con lo previsto en su día en el Reglamento (UE) n.º 575/2013 para las entidades de crédito, con la finalidad de realizar una implantación progresiva y gradual de los nuevos requerimientos de liquidez desde la fecha de entrada en vigor, que resulta necesaria para garantizar una adaptación que no tenga consecuencias indeseadas para el sector o para la concesión de créditos en su ámbito de especialización, teniendo en cuenta los diferentes modelos de negocio e inversión y los entornos, más restringidos, de financiación de los establecimientos financieros de crédito. La disposición transitoria tercera incorpora por referencia tres disposiciones transitorias del Reglamento Delegado (UE) 2015/61, de las que, de este modo, también podrán beneficiarse los establecimientos financieros de crédito.

Por último, la circular incluye dos disposiciones finales dedicadas a la modificación de las circulares 1/2009, y 3/2019, y otra que prevé la entrada en vigor de la circular a los tres meses de su publicación, en línea con lo previsto en la disposición final quinta del Real Decreto 309/2020; en particular, que el artículo 30 del citado real decreto entrará en vigor a los tres meses de la publicación de la circular.

III

La presente circular se adecua a los principios de necesidad y de eficacia exigidos por el apartado 1 del artículo 129 de la Ley 39/2015, de 1 de octubre, del procedimiento administrativo común de las Administraciones Públicas, ya que contiene las normas necesarias para completar la normativa de solvencia específica de los establecimientos financieros de crédito del Real Decreto 309/2020, y es el instrumento jurídico más adecuado para dar efectivo cumplimiento a los mandatos encomendados al Banco de España en dicha normativa.

La circular atiende también a los principios de proporcionalidad, seguridad jurídica y eficiencia establecidos en la citada ley, puesto que prevé las medidas y los requisitos imprescindibles para dar cumplimiento a los mandatos encomendados al Banco de España en el Real Decreto 309/2020. La circular desarrolla la normativa de liquidez que es de aplicación a los establecimientos financieros de crédito, y adapta las obligaciones de información de las entidades de crédito en materias de solvencia y estructura accionarial a la actividad, modelo de negocio, tamaño e importancia relativa de los establecimientos financieros de crédito.

El principio de transparencia en la elaboración de la presente circular se verifica mediante la consulta pública previa a las personas y a las entidades potencialmente afectadas, y el trámite de audiencia pública. Ambos procesos se han llevado a cabo mediante su publicación en el sitio web del Banco de España y la remisión de escritos informativos a las asociaciones representativas del sector y a los organismos públicos interesados, dando oportunidad a los destinatarios de la norma, a los organismos competentes y a los interesados en general de manifestar sus observaciones.

En consecuencia, en uso de las facultades que tiene concedidas, el Consejo de Gobierno del Banco de España, a propuesta de la Comisión Ejecutiva, y de acuerdo con el Consejo de Estado, ha aprobado la presente circular, que contiene las siguientes normas:

1. Esta circular será de aplicación a:

a) Los establecimientos financieros de crédito regulados en el artículo 6 de la Ley 5/2015, incluidos los establecimientos financieros de crédito híbridos definidos en los apartados 2 y 3 del citado artículo.

b) Los grupos consolidables de establecimientos financieros de crédito.

c) Los subgrupos únicos de liquidez de establecimientos financieros de crédito.

Las referencias en la circular al «establecimiento» o a los «establecimientos» se entenderán hechas a todas o a alguna de las letras a), b) y c) anteriores, según lo establecido en los apartados siguientes en cuanto al ámbito de aplicación de cada capítulo de la circular.

2. El capítulo 2 será de aplicación a los establecimientos financieros de crédito, a los grupos consolidables de establecimientos financieros de crédito y a los subgrupos únicos de liquidez de establecimientos financieros de crédito que se formen como resultado de la concesión de una exención conforme al apartado 2 de la norma 2.

3. Con respecto al capítulo 3:

a) La norma 17, sobre el informe anual de autoevaluación del capital interno, será de aplicación a los establecimientos financieros de crédito y a los grupos consolidables de establecimientos financieros de crédito.

b) La norma 18, sobre el proceso de revisión y evaluación supervisoras, será de aplicación a los establecimientos financieros de crédito, a los grupos consolidables de establecimientos financieros de crédito y a los subgrupos únicos de liquidez de establecimientos financieros de crédito que se formen como resultado de la concesión de una exención conforme al apartado 2 de la norma 2.

4. Con respecto al capítulo 4:

a) Las normas 20, 21, 24 y 25, sobre obligaciones de información, serán de aplicación a los establecimientos financieros de crédito y a los grupos consolidables de establecimientos financieros de crédito.

b) Las normas 19, sobre disposiciones generales, y 22 y 23, sobre las obligaciones de información referidas al colchón de liquidez y a la estructura de financiación, serán de aplicación a los establecimientos financieros de crédito, a los grupos consolidables de establecimientos financieros de crédito y a los subgrupos únicos de liquidez de establecimientos financieros de crédito que se formen como resultado de la concesión de una exención conforme al apartado 2 de la norma 2.

5. El capítulo 5 será de aplicación a los establecimientos financieros de crédito.

1. En virtud del apartado 4 del artículo 30 del Real Decreto 309/2020, lo dispuesto en el capítulo 2 de esta circular no será de aplicación a los establecimientos financieros de crédito integrados en un grupo consolidable de entidades de crédito, siempre que las entradas y las salidas de caja del establecimiento financiero de crédito hayan sido incluidas por el grupo o subgrupo a efectos del cálculo de la ratio de cobertura de liquidez establecida en el artículo 412 del Reglamento (UE) n.º 575/2013, y desarrollada en el Reglamento Delegado (UE) 2015/61. Los establecimientos financieros de crédito a los que aplique esta exención deberán informar al Banco de España, acreditando el cumplimiento de sus requisitos.

2. El Banco de España podrá eximir total o parcialmente de la aplicación en base individual del capítulo 2 a un establecimiento financiero de crédito y a todos o a varios de sus establecimientos financieros de crédito filiales, en cuyo caso los supervisará como un subgrupo único de liquidez, siempre que se cumplan todas las condiciones siguientes:

a) Que el establecimiento financiero de crédito matriz en base consolidada o un establecimiento financiero de crédito filial en base subconsolidada cumpla con las obligaciones establecidas en el capítulo 2.

b) Que el establecimiento financiero de crédito matriz en base consolidada o un establecimiento financiero de crédito filial en base subconsolidada:

1. Controle y vigile en todo momento las posiciones de liquidez de todos los establecimientos financieros de crédito del grupo o del subgrupo a los que se aplique la exención.

2. Controle y vigile en todo momento las posiciones de financiación de todos los establecimientos financieros de crédito del grupo o del subgrupo, cuando se aplique la exención respecto del requisito relativo a la ratio de financiación estable neta establecido en la sección 3.ª del capítulo 2.

3. Garantice un nivel suficiente de liquidez a todos los establecimientos financieros de crédito del grupo o del subgrupo a los que se aplique la exención.

4. Garantice un nivel suficiente de financiación estable a todos los establecimientos financieros de crédito del grupo o del subgrupo a los que se aplique la exención respecto del requisito relativo a la ratio de financiación estable neta establecido en la sección 3.ª del capítulo 2.

c) Que los establecimientos financieros de crédito a los que se aplique la exención hayan celebrado contratos que, a satisfacción del Banco de España, prevean la libre circulación de fondos entre ellos a fin de poder cumplir sus obligaciones individuales y conjuntas a su vencimiento.

d) Que no existan actualmente, ni es previsible que vayan a existir, impedimentos importantes, de tipo práctico o jurídico, para el cumplimiento de los contratos a los que se refiere la letra c).

3. Cuando un establecimiento financiero de crédito esté exento de los requerimientos del capítulo 2 en base individual, estará también exento de la aplicación en base individual de la evaluación prevista en artículo 42 de la Ley 10/2014, y de las exigencias del artículo 53 del Real Decreto 84/2015. No obstante, si lo considera oportuno atendiendo al perfil de riesgo del establecimiento financiero de crédito, podrá aplicar tales requisitos en base individual.

En los supuestos en los que proceda, de acuerdo con la norma 18 de esta circular, el Banco de España aplicará el artículo 42 de la Ley 10/2014, y el artículo 53 del Real Decreto 84/2015, a nivel del subgrupo único de liquidez.

4. Cuando un establecimiento financiero de crédito esté exento de los requerimientos del capítulo 2 en base individual, estará también exento de la aplicación en base individual de los requisitos de información sobre el colchón de liquidez y la estructura de fuentes de financiación establecidos en las normas 22 y 23. No obstante, si el Banco de España lo considera oportuno atendiendo al perfil de riesgo del establecimiento financiero de crédito, podrá exigir tales requisitos en base individual.

El Banco de España exigirá los requisitos de información sobre el colchón de liquidez y la estructura de fuentes de financiación establecidos en las normas 22 y 23, a nivel del subgrupo único de liquidez.

5. La exención sobre el cumplimiento individual de los requerimientos de fondos propios, límites a las grandes exposiciones y requerimientos sobre el apalancamiento establecidos en el Reglamento (UE) n.º 575/2013 implicará la exención de las obligaciones de información establecidas en la norma 20. No obstante, el Banco de España podrá solicitar dicha información en caso de que sea precisa para el ejercicio de sus funciones supervisoras.

6. El Banco de España, en el ejercicio de su función supervisora, podrá eximir a un establecimiento financiero de crédito integrado en un grupo consolidable de entidades de crédito, o en un grupo consolidable de establecimientos financieros de crédito, del cumplimiento individual de las obligaciones de información establecidas en la norma 20 de esta circular, atendiendo, entre otros factores, al tamaño, perfil de riesgo, magnitud del superávit o déficit de fondos propios y circunstancias particulares del establecimiento financiero de crédito, y de su grupo consolidable de entidades de crédito o de su grupo consolidable de establecimientos financieros de crédito.

Serán de aplicación a todo el presente capítulo:

a) Las definiciones contenidas en el artículo 411 del Reglamento (UE) n.º 575/2013, excepto las definiciones 10), 11), 12), 13), 14), 15) y 17).

b) Las definiciones contenidas en el artículo 3 del Reglamento Delegado (UE) 2015/61, excepto las definiciones 1), 2), 3), 4), 7) y 11).

c) Las siguientes definiciones:

1.ª «Grave inestabilidad financiera»: deterioro repentino o grave de la posición de liquidez o solvencia de un establecimiento debido a cambios en las condiciones de mercado o a factores idiosincrásicos que puede resultar en un riesgo significativo de que en los 30 días siguientes el establecimiento no pueda cumplir sus obligaciones a su vencimiento.

Los escenarios siguientes podrán considerarse indicadores de circunstancias en las cuales un establecimiento podría encontrarse sometido a una situación de grave inestabilidad financiera:

i) una pérdida parcial o total de su capacidad de financiación mayorista garantizada y no garantizada, incluidas las fuentes de financiación contingente, como las líneas de liquidez o de crédito comprometidas o no comprometidas recibidas;

ii) utilizaciones no programadas de las líneas de liquidez y de crédito concedidas por el establecimiento.

Los establecimientos podrán tener en cuenta otros escenarios que consideren relevantes.

2.ª «Activos de nivel 1»: aquellos activos considerados de nivel 1 con arreglo al capítulo 2 del título II del Reglamento Delegado (UE) 2015/61.

Se consideran también activos de nivel 1 los depósitos en entidades de crédito admisibles.

3.ª «Activos de nivel 2»: aquellos activos considerados de nivel 2 con arreglo al capítulo 2 del título II del Reglamento Delegado (UE) 2015/61, excepto las líneas de liquidez comprometidas de uso restringido de bancos centrales que se regulan en la letra d) del apartado 1 del artículo 12 y en el artículo 14 del citado Reglamento, y los depósitos y otro tipo de financiación de liquidez en redes de cooperativas de crédito y sistemas institucionales de protección que se regulan en el artículo 16 del mismo.

Los activos de nivel 2 se subdividen, a su vez, en activos de nivel 2A y de nivel 2B, de acuerdo con el capítulo 2 del título II del Reglamento Delegado (UE) 2015/61.

El importe disponible y no utilizado de las líneas de crédito admisibles se clasificará como activo de nivel 2A.

Se consideran también activos de nivel 2 los valores negociables admisibles a los que no les corresponda un recorte de valoración expreso en el Reglamento Delegado (UE) 2015/61, a los que se refiere la letra b) del apartado 2 de la norma 8. Este tipo de valores negociables admisibles se clasificarán como activos de nivel 2B.

4.ª «Colchón de liquidez»: el volumen computable de efectivo y otros activos líquidos equivalentes, de depósitos en entidades de crédito admisibles, de importe disponible y no utilizado de las líneas de crédito admisibles y de valores negociables admisibles que posee un establecimiento, de conformidad con la sección 2.ª del capítulo 2.

5.ª «Divisa de referencia»: la divisa de referencia será el euro.

6.ª «Efectivo y otros activos líquidos equivalentes», que comprende:

i) Monedas y billetes.

ii) El resto de los activos de nivel 1 que se enumeran en el artículo 10 del Reglamento Delegado (UE) 2015/61, con la excepción de las exposiciones en forma de bonos garantizados de calidad sumamente elevada previstos en la letra f) del apartado 1 de dicho artículo 10.

iii) Las acciones o participaciones en organismos de inversión colectiva que tengan como activos líquidos subyacentes los previstos en las letras a) y b) del apartado 2 del artículo 15 del Reglamento Delegado (UE) 2015/61, siempre que se cumplan los requisitos previstos en los apartados 1, 3 y 4 de dicho artículo 15.

7.ª «Depósitos en entidades de crédito admisibles», que comprende los importes de los saldos reembolsables en efectivo mantenidos por un establecimiento en entidades de crédito que cumplan una de estas dos condiciones:

i) Su vencimiento residual es igual o inferior a 30 días naturales, incluidos los depósitos a la vista.

ii) Su vencimiento residual es superior a 30 días naturales, siempre que: la entidad de crédito depositaria esté contractualmente obligada a reembolsar anticipadamente el depósito a petición del establecimiento; dicho reembolso tenga lugar dentro del período de referencia para el cálculo de la ratio de cobertura de liquidez; y se considere que es razonable esperar que dicho reembolso se produzca, incluso en el caso de que el establecimiento deba abonar penalizaciones contractuales a la entidad de crédito.

8.ª «Línea de crédito admisible»: un compromiso de facilitar financiación conforme a unas determinadas condiciones y plazos previamente estipulados, que cumpla las siguientes condiciones:

i) La contraparte que concede la línea de crédito no tiene capacidad para rescindirla unilateralmente.

ii) La contraparte que concede la línea de crédito no ha sido declarada en concurso.

iii) El compromiso de crédito tiene vigencia durante un período igual o superior a 30 días naturales.

9.ª «Importe disponible y no utilizado de líneas de crédito admisibles»: es el importe total que la contraparte se ha obligado a prestar a un establecimiento en virtud de una línea de crédito admisible, menos la cantidad que el establecimiento haya pedido prestada haciendo uso de la línea.

10.ª «Valores negociables admisibles»: son derechos de contenido patrimonial, cualquiera que sea su denominación, que, por su configuración jurídica y su régimen de transmisión, sean susceptibles de tráfico generalizado e impersonal en un mercado financiero, y que además cumplan las siguientes condiciones:

1. Estar admitidos a cotización en un mercado regulado.

2. No haber sido emitidos por el propio establecimiento financiero de crédito ni por otras entidades de su grupo. Tampoco se admitirán bonos de titulización respaldados por préstamos o créditos concedidos por el propio establecimiento financiero de crédito o por entidades de su grupo.

3. Recibir una ponderación de riesgo, como máximo, del 50 % a efectos de los requerimientos de fondos propios por riesgo de crédito establecidos en el Reglamento (UE) n.º 575/2013.

4. Estar libres de cargas.

Se incluyen en esta categoría, siempre que cumplan los criterios de admisibilidad de esta definición y sus condiciones, los siguientes elementos:

i) Los activos líquidos de nivel 1 previstos en la letra f) del apartado 1 del artículo 10 del Reglamento Delegado (UE) 2015/61.

ii) Los activos líquidos de nivel 2 previstos en los artículos 11, 12 y 13 del Reglamento Delegado (UE) 2015/61.

iii) Las acciones o participaciones en organismos de inversión colectiva que tengan como activos líquidos subyacentes los previstos en las letras c) a h) del apartado 2 del artículo 15 del Reglamento Delegado (UE) 2015/61, siempre que se cumplan los requisitos previstos en los apartados 1, 3 y 4 de dicho artículo 15.

11.ª «Activos líquidos»: se consideran activos líquidos todos aquellos activos y partidas fuera de balance que, de acuerdo con la norma 6 y el apartado 2 de la norma 7, sean admisibles como componentes del colchón de liquidez.

12.ª «Salidas brutas de liquidez»: el importe que resulte de sumar todas las salidas de liquidez de un establecimiento conforme a la letra a) del apartado 3 de la norma 11.

13.ª «Salidas netas de liquidez»: el importe que resulte de deducir las entradas de liquidez de un establecimiento de sus salidas brutas de liquidez, calculadas con arreglo a lo indicado en el apartado 3 de la norma 11.

14.ª «Subgrupo único de liquidez»: aquel grupo o subgrupo consolidable de establecimientos financieros de crédito, formado por una matriz y una o varias filiales, que haya obtenido del Banco de España la exención prevista en el apartado 2 de la norma 2.

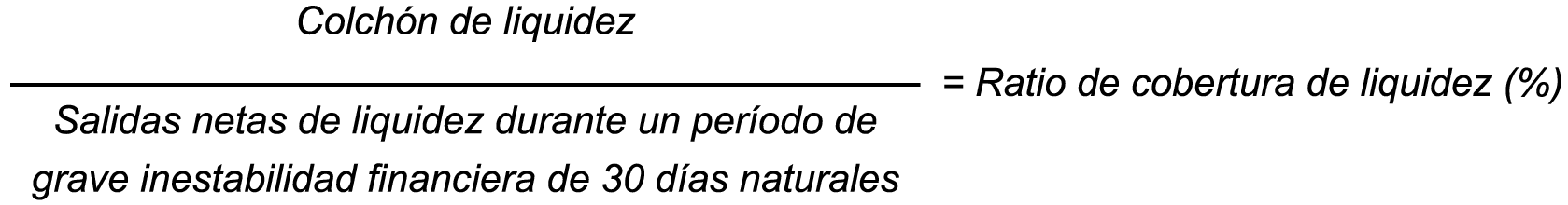

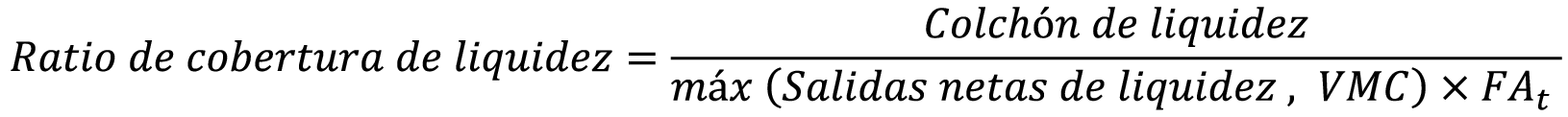

1. El requerimiento de mantener un colchón de liquidez previsto en el apartado 1 del artículo 30 del Real Decreto 309/2020, se entenderá cumplido cuando se respete la ratio entre el colchón de liquidez del que disponga un establecimiento y sus salidas netas de liquidez a lo largo de un período de grave inestabilidad financiera de 30 días naturales. Esta ratio se expresará mediante el siguiente porcentaje:

2. Los establecimientos evitarán el doble cómputo de las salidas de liquidez, las entradas de liquidez y los activos líquidos. En particular, en tanto que el importe disponible y no utilizado de las líneas de crédito admisibles y los depósitos en entidades de crédito admisibles se consideren activos líquidos, no podrán considerarse entradas de liquidez.

A menos que se especifique lo contrario en esta circular, cuando una partida pueda ser incluida en más de una categoría de salidas de liquidez, se contabilizará en aquella que produzca la mayor salida de liquidez contractual para esta partida.

3. Los establecimientos deberán mantener una ratio de cobertura de liquidez mínima del 100 %.

4. Sin perjuicio de lo dispuesto en el apartado 3, durante períodos de grave inestabilidad financiera, los establecimientos podrán convertir en efectivo sus activos líquidos para cubrir sus salidas netas de liquidez, aun cuando tal utilización de los activos líquidos pueda resultar en que su ratio de cobertura de liquidez se sitúe por debajo del 100 %. En estos supuestos, los establecimientos deberán cumplir con el apartado 5.

5. Cuando, en un momento dado, la ratio de cobertura de liquidez de un establecimiento haya caído, o pueda preverse razonablemente que caerá, por debajo del 100 %, debe notificarlo inmediatamente al Banco de España y presentar un plan de retorno al cumplimiento.

Hasta tanto no se haya restablecido el cumplimiento, el establecimiento informará sobre los elementos a los que se refiere la norma 22, diariamente al término de cada día hábil, salvo que el Banco de España autorice otra frecuencia.

El Banco de España decidirá si otorga esa autorización considerando la situación particular del establecimiento, y la escala y la complejidad de sus actividades.

El Banco de España supervisará la ejecución del plan de retorno al cumplimiento y, cuando proceda, exigirá un retorno más rápido al cumplimiento.

6. Los establecimientos calcularán, vigilarán y cumplirán con su ratio de cobertura de liquidez en la divisa de referencia en relación con todos los elementos, independientemente de su divisa real de denominación.

7. Sin perjuicio de lo dispuesto en el apartado 6, el Banco de España, en caso de que lo considere oportuno atendiendo al perfil de riesgo del establecimiento, su actividad transfronteriza y su estructura de activos y pasivos, podrá exigir a los establecimientos que:

a) Calculen y vigilen la ratio de cobertura de liquidez en una divisa distinta del euro, en relación con los elementos denominados en una divisa objeto de información por separado.

Una divisa distinta del euro será objeto de información por separado cuando el establecimiento tenga pasivos agregados denominados en dicha divisa por un importe igual o superior al 5 % de los pasivos totales del establecimiento, excluidos los fondos propios y las partidas fuera de balance.

b) Calculen y vigilen la ratio de cobertura de liquidez en euros, exclusivamente en relación con los elementos denominados en euros, si el importe agregado de los pasivos denominados en divisas distintas del euro es igual o superior al 5 % de los pasivos totales del establecimiento, excluidos los fondos propios y las partidas fuera de balance.

1. De acuerdo con el apartado 3 del artículo 30 del Real Decreto 309/2020, el colchón de liquidez deberá estar constituido por:

a) Efectivo y otros activos líquidos equivalentes.

b) Depósitos en entidades de crédito admisibles.

c) Importe disponible y no utilizado de las líneas de crédito admisibles.

d) Valores negociables admisibles.

2. Los establecimientos cumplirán en todo momento los requisitos siguientes, relativos a la composición de su colchón de liquidez:

a) Al menos el 40 % estará compuesto por activos de nivel 1.

b) Al menos el 20 % estará compuesto por activos de nivel 1, con exclusión de los bonos garantizados de calidad sumamente elevada contemplados en la letra f) del apartado 1 del artículo 10 del Reglamento Delegado (UE) 2015/61.

c) Un máximo del 15 % podrá estar compuesto por activos de nivel 2B.

1. Solo se considerarán líquidos, a los efectos de esta circular, los activos de un establecimiento que cumplan los siguientes requisitos:

a) Que estén libres de cargas, conforme a lo previsto en el apartado 2 del artículo 7 del Reglamento Delegado (UE) 2015/61.

b) Que no hayan sido emitidos por el propio establecimiento financiero de crédito, ni por su empresa matriz, ni por sus filiales, ni por otra filial de su empresa matriz, ni por otro establecimiento financiero de crédito.

c) Que su valor pueda ser determinado sobre la base de precios de mercado ampliamente divulgados y de fácil disposición, o con arreglo a una fórmula de cálculo sencilla que no dependa de manera significativa de supuestos poco realistas, de acuerdo con lo previsto en el apartado 5 del artículo 7 del Reglamento Delegado (UE) 2015/61.

d) Que coticen en un mercado organizado reconocido o sean negociables en mercados activos de venta directa o mediante un pacto de recompra simple en mercados de recompra generalmente aceptados, según lo establecido en el apartado 6 del artículo 7 del Reglamento Delegado (UE) 2015/61.

2. El apartado 1 no se aplicará a:

a) Los billetes de banco y las monedas contemplados en la letra a) del apartado 1 del artículo 10 del Reglamento Delegado (UE) 2015/61.

b) Las exposiciones frente a administraciones centrales de Estados no miembros de la Unión Europea contempladas en la letra d) del apartado 1 del artículo 10 del Reglamento Delegado (UE) 2015/61.

c) Las exposiciones frente a bancos centrales contempladas en las letras b) y d) del apartado 1 del artículo 10, y en la letra b) del apartado 1 del artículo 11, del Reglamento Delegado (UE) 2015/61.

3. El apartado 1 no se aplicará a los depósitos en entidades de crédito admisibles. En lugar de la exigencia de libertad de cargas de la letra a) del apartado 1, los depósitos en entidades de crédito admisibles deberán no estar pignorados, ni gravados, ni sometidos a ninguna clase de garantía real, ni estar afectos de cualquier otra forma al cumplimiento de una obligación.

4. El apartado 1 no se aplicará al importe disponible y no utilizado de las líneas de crédito admisibles.

1. Cuando lo considere necesario, atendiendo a criterios como los riesgos a los que los establecimientos estén sometidos, el tipo de actividad que realicen, su estructura societaria y organizativa, y las posibles deficiencias identificadas en sus procedimientos y funciones de control interno, el Banco de España podrá exigir a los establecimientos que adopten políticas y límites con el fin de garantizar que las tenencias de activos líquidos que compongan su colchón de liquidez tengan un grado de diversificación suficiente. A tal efecto, se tendrá en cuenta el grado de diversificación entre las distintas categorías de activos líquidos y dentro de cada una de las categorías contempladas en el apartado 1 de la norma 5, así como otros factores de diversificación pertinentes, como los tipos de emisores y las contrapartes.

Cuando lo considere necesario para garantizar el cumplimiento del requisito establecido en este apartado, el Banco de España podrá imponer restricciones u obligaciones específicas a las tenencias de activos líquidos de los establecimientos. No obstante, tales restricciones u obligaciones no se aplicarán a los activos de nivel 1 enumerados en las letras a) y b) del apartado 1 del artículo 8 del Reglamento Delegado (UE) 2015/61.

2. Los establecimientos dispondrán de un acceso sin trabas a sus tenencias de activos líquidos y podrán convertir estos en efectivo en cualquier momento durante el período de grave inestabilidad financiera de 30 días naturales. Un activo líquido se considerará de fácil acceso para un establecimiento cuando no existan impedimentos legales ni prácticos que menoscaben la capacidad del establecimiento para convertir rápidamente en efectivo el activo en cuestión.

El requisito establecido en este apartado no impedirá a los establecimientos cubrir el riesgo de mercado asociado a sus activos líquidos, en los términos del apartado 5 del artículo 8 del Reglamento Delegado (UE) 2015/61.

3. Los establecimientos velarán por que sus activos líquidos estén sometidos al control de una función de gestión de la liquidez en el marco de su estructura. Este requisito se considerará cumplido tanto si los establecimientos tienen un departamento separado dedicado a la gestión de los activos líquidos como si la gestión de los activos líquidos se encomienda al área general de dirección financiera o de riesgos.

4. Los establecimientos velarán por que exista coherencia entre las divisas de denominación de los activos líquidos y las de las salidas netas de liquidez, con arreglo a lo establecido en el apartado 6 del artículo 8 del Reglamento Delegado (UE) 2015/61.

El Banco de España podrá exigir a los establecimientos que limiten el desajuste entre divisas restringiendo la proporción de salidas netas de liquidez en una determinada divisa que puede afrontarse durante un período de grave inestabilidad financiera mediante la tenencia de activos líquidos no denominados en dicha divisa, en los términos establecidos en el apartado 6 del artículo 8 del Reglamento Delegado (UE) 2015/61.

1. A efectos del cálculo de su ratio de cobertura de liquidez, los establecimientos utilizarán el valor de mercado de sus activos líquidos.

2. El valor de mercado de los activos líquidos se reducirá, en su caso, con arreglo a los siguientes recortes de valoración:

a) Los activos comprendidos en la categoría valores negociables admisibles se someterán a los recortes de valoración mínimos que les correspondan, en tanto que sean activos de nivel 1 o de nivel 2, de acuerdo con el capítulo 2 del título II del Reglamento Delegado (UE) 2015/61.

b) Los activos comprendidos en la categoría valores negociables admisibles a los que no les corresponda un recorte de valoración expreso en el Reglamento Delegado (UE) 2015/61, se someterán a un recorte de, al menos, el 50 %.

No se aplicará recorte de valoración alguno a los activos clasificados como efectivo y otros activos líquidos equivalentes previstos en la definición 6.ª de la letra c) de la norma 3.

3. Como excepción a lo dispuesto en los apartados 1 y 2, la valoración de los depósitos en entidades de crédito admisibles se regirá por su valor contable.

Sobre esta valoración:

a) No se aplicará recorte alguno cuando se trate de un depósito a la vista o de un depósito a plazo cuyo vencimiento residual sea igual o inferior a 30 días naturales.

b) Cuando se trate de un depósito a plazo rescatable anticipadamente a petición del depositante, cuyo vencimiento residual sea superior a 30 días naturales, se aplicará un recorte equivalente, al menos, a las penalizaciones contractuales por reembolso anticipado que afecten al principal del depósito que deban abonarse a la entidad de crédito depositaria.

4. Como excepción a lo dispuesto en los apartados 1 y 2, la valoración del importe disponible y no utilizado de líneas de crédito admisibles se regirá por su valor contable.

Sobre esta valoración se aplicará un recorte de, al menos, el 15 %.

1. Los establecimientos aplicarán, en su caso, las reglas sobre operaciones de financiación garantizada, operaciones de préstamo garantizadas u operaciones de permuta de garantías reales que utilicen activos líquidos que se prevén en el apartado 2 del artículo 17 del Reglamento Delegado (UE) 2015/61.

2. El Banco de España podrá eximir total o parcialmente de la aplicación del apartado 1 de esta norma a una o a varias operaciones de financiación garantizada, operaciones de préstamo garantizadas u operaciones de permuta de garantías reales que utilicen activos líquidos, conforme al apartado 4 del artículo 17 del Reglamento Delegado (UE) 2015/61.

1. El establecimiento dejará de reconocer como líquido aquel activo que se encuentre en alguno de los siguientes supuestos:

a) Que no cumpla alguno de los requisitos generales establecidos en la norma 6.

b) Que no pueda garantizarse el acceso sin trabas a dicho activo según lo establecido en el apartado 2 de la norma 7.

c) Que incumpla cualquier otro criterio de admisibilidad aplicable previsto en esta circular.

2. El establecimiento deberá dejar de reconocer como líquido el activo en un plazo máximo de 30 días naturales a partir de la fecha en que se verifique alguno de los supuestos del apartado 1.

3. Cuando no existan suficientes activos líquidos en una determinada divisa para que los establecimientos satisfagan la ratio de cobertura de liquidez prevista en la norma 4, se aplicarán uno o varios de los enfoques alternativos de tratamiento de la liquidez previstos en el artículo 19 del Reglamento Delegado (UE) 2015/61.

1. El cálculo de las salidas netas de liquidez se regirá por esta norma y por el título III del Reglamento Delegado (UE) 2015/61, con las siguientes excepciones:

a) No serán de aplicación a las salidas de liquidez: ni el artículo 20, ni la letra a) del apartado 2 del artículo 22, ni los apartados 2 y 3 del artículo 23, ni los artículos 24, 25 y 27, ni los apartados 1, 2 y 5 del artículo 28, ni el artículo 29, ni los apartados 2, 3 y 12 del artículo 30, ni el apartado 7 del artículo 31 del Reglamento Delegado (UE) 2015/61.

b) No serán de aplicación a las entradas de liquidez: ni la letra g) del apartado 3 del artículo 32, ni el artículo 33, ni el artículo 34 del Reglamento Delegado (UE) 2015/61.

2. No obstante lo dispuesto en el apartado 1, se multiplicarán por un 0 % las salidas de liquidez que deriven de pasivos, con vencimiento en el plazo de 30 días naturales, que cumplan todos los criterios siguientes:

a) Que la contraparte sea cualquiera de las siguientes:

1. La empresa matriz última del grupo al que pertenece el establecimiento financiero de crédito.

2. Una de las empresas que ejerce el control conjunto sobre el establecimiento financiero de crédito o sobre el establecimiento financiero de crédito matriz del grupo consolidable de establecimientos financieros de crédito.

3. Una filial de la empresa a la que se refiere el punto 1.

4. Una filial de alguna de las empresas a las que se refiere el punto 2.

b) Que la contraparte no sea otro establecimiento financiero de crédito.

c) Que la contraparte esté establecida en España o en un Estado miembro de la Unión Europea distinto de España.

d) Que existan acuerdos y compromisos legalmente vinculantes entre las empresas del grupo o entre las empresas multigrupo y aquellas otras que ejercen el control conjunto respecto de la renovación del pasivo.

Cuando se cumplan todas las condiciones contempladas en el presente apartado, a excepción de lo dispuesto en la letra d), y el establecimiento demuestre, según el análisis del comportamiento histórico de los pasivos, que se trata de instrumentos con un alto grado de estabilidad, incluso en un escenario de grave inestabilidad financiera, las salidas de liquidez se multiplicarán por los índices de salida de conformidad con el apartado 1 de esta norma, con un máximo del 50 %.

3. Las salidas netas de liquidez serán resultado de restar las salidas de liquidez indicadas en la letra a) menos las entradas de liquidez previstas en la letra b):

a) La suma de las salidas de liquidez definidas en los apartados 2, 5 y 6 de esta norma y en el capítulo 2 del título III del Reglamento Delegado (UE) 2015/61, con las excepciones previstas en la letra a) del apartado 1 de esta norma.

b) La suma de las entradas de liquidez definidas en los apartados 7 y 8 de esta norma y en el capítulo 3 del título III del Reglamento Delegado (UE) 2015/61, con las excepciones previstas en la letra b) del apartado 1 de esta norma.

Las salidas netas de liquidez no podrán ser inferiores a cero.

4. Las entradas y las salidas de liquidez se evaluarán a lo largo de un período de grave inestabilidad financiera de 30 días naturales.

5. Las salidas de liquidez adicionales relativas a otros productos y servicios previstas en el apartado 1 del artículo 23 del Reglamento Delegado (UE) 2015/61, se evaluarán sobre la base de un escenario de grave inestabilidad financiera. Para esa evaluación, los establecimientos tendrán en cuenta los perjuicios importantes para su reputación que podría acarrearles el hecho de no proporcionar apoyo en términos de liquidez a dichos productos o servicios.

Los establecimientos notificarán al Banco de España, como mínimo una vez al año, aquellos productos y servicios en relación con los cuales la probabilidad y el volumen potencial de las salidas de liquidez a que se refiere el apartado 1 del artículo 23 del Reglamento Delegado (UE) 2015/61, sean importantes, y el Banco de España determinará las salidas que se asignarán. El Banco de España podrá aplicar un índice de salida de hasta un 5 % para los productos relacionados con las partidas fuera de balance de financiación comercial contemplados en el artículo 429 y en el anejo I del Reglamento (UE) n.º 575/2013.

6. Además de las salidas previstas en el apartado 1, los establecimientos computarán como salida de liquidez sus gastos de explotación y los pasivos resultantes de ellos que venzan en el período de referencia, que multiplicarán por un índice de salida del 100 %.

7. Tendrán un índice de entrada del 0 % los importes disponibles y no utilizados de líneas de crédito, de líneas de liquidez y de otros compromisos recibidos que no cumplan los requisitos para computar en el colchón de activos líquidos.

8. Como excepción al apartado 7, el Banco de España podrá autorizar, caso por caso, la aplicación de un índice de entrada superior a las líneas de crédito o de liquidez no utilizadas, cuando se cumplan todas las condiciones siguientes:

a) Que haya motivos para esperar entradas superiores, incluso en una situación de grave inestabilidad financiera que combine tensiones del mercado e idiosincrásicas del proveedor.

b) Que la contraparte sea cualquiera de las siguientes:

1. La empresa matriz última del grupo al que pertenece el establecimiento financiero de crédito.

2. Una de las empresas que ejerce el control conjunto sobre el establecimiento financiero de crédito o sobre el establecimiento financiero de crédito matriz del grupo consolidable de establecimientos financieros de crédito.

3. Una filial de la empresa a la que se refiere el punto 1.

4. Una filial de alguna de las empresas a las que se refiere el punto 2.

c) Que, en caso de que la contraparte esté sujeta al requerimiento de liquidez previsto en la parte sexta del Reglamento (UE) n.º 575/2013 y en el Reglamento Delegado (UE) 2015/61, cuando el índice de entrada exceda del 50 %, la contraparte aplique un índice de salida correspondiente simétrico, en lugar del previsto en el artículo 31 del Reglamento Delegado (UE) 2015/61.

d) Que la contraparte no sea otro establecimiento financiero de crédito.

e) Que la contraparte esté establecida en España; si la contraparte está establecida en un Estado miembro de la Unión Europea distinto de España, será necesario cumplir también con las siguientes condiciones adicionales:

1.ª Que el proveedor de la liquidez, en caso de que esté sujeto al requerimiento de liquidez previsto en la parte sexta del Reglamento (UE) n.º 575/2013 y en el Reglamento Delegado (UE) 2015/61, y el receptor acrediten que presentan un perfil de riesgo de liquidez bajo tras la aplicación del índice de entrada superior y, en su caso, del índice de salida contemplado en la letra c).

2.ª Que existan acuerdos y compromisos legalmente vinculantes entre las empresas del grupo o entre las empresas multigrupo y aquellas otras que ejercen el control conjunto respecto a la línea de crédito o de liquidez no utilizada.

9. En relación con los activos líquidos, salidas de liquidez y entradas de liquidez de empresas filiales en Estados no miembros de la Unión Europea, los grupos consolidables de establecimientos financieros de crédito y los subgrupos de liquidez de establecimientos financieros de crédito aplicarán lo dispuesto en las letras a), b) y c) del apartado 3 del artículo 2 del Reglamento Delegado (UE) 2015/61.

1. El colchón de liquidez que los establecimientos financieros de crédito deberán mantener nunca podrá ser inferior al 10 % de sus salidas brutas de liquidez a lo largo de un período de grave inestabilidad financiera de 30 días naturales, incluso en situaciones en las que, durante el período de referencia, el establecimiento financiero de crédito experimente entradas netas de liquidez o salidas netas de liquidez reducidas.

Este valor mínimo del colchón se obtendrá conforme a la siguiente fórmula:

VMCEFC individual AG = SB × 10 %

VMCEFC individual AG = valor mínimo del colchón de liquidez de un establecimiento financiero de crédito que no se beneficia de la reducción del límite mínimo del colchón del apartado 2 de esta norma, por no cumplir los requisitos allí previstos.

SB = salidas brutas de liquidez del establecimiento financiero de crédito.

2. El límite mínimo que para el colchón de liquidez establece el apartado 1 se reducirá al 5 % de las salidas brutas de liquidez del establecimiento financiero de crédito cuando se cumplan las siguientes condiciones:

a) Que la proporción del balance dedicada a las actividades de arrendamiento financiero, factoring, financiación para la adquisición de vehículos de motor, tarjetas de crédito o crédito para consumo supere el 80 % del balance total del establecimiento financiero de crédito.

b) Que en las cuentas anuales se publique que el establecimiento financiero de crédito está aplicando este límite mínimo del 5 % de las salidas brutas de liquidez, en lugar del general del 10 %.

Este valor mínimo del colchón se obtendrá conforme a la siguiente fórmula:

VMCEFC individual AE = SB × 5 %

VMCEFC individual AE = valor mínimo del colchón de liquidez de un establecimiento financiero de crédito que se beneficia de la reducción del límite mínimo del colchón de este apartado, por cumplir los requisitos allí previstos.

SB = salidas brutas de liquidez del establecimiento financiero de crédito.

Los establecimientos financieros de crédito a los que aplique la reducción del valor mínimo del colchón previsto en este apartado deberán informar al Banco de España, acreditando el cumplimiento de las condiciones previstas en las letras a) y b). En el plazo de tres meses, el Banco de España podrá oponerse a la aplicación del límite mínimo reducido, por considerar que no concurren dichas condiciones.

Los establecimientos financieros de crédito mantendrán a disposición del Banco de España la información necesaria para que aquel pueda comprobar en todo momento el cumplimiento de las condiciones previstas en este apartado.

3. El valor mínimo del colchón de liquidez de los grupos consolidables de establecimientos financieros de crédito o de los subgrupos únicos de liquidez de establecimientos financieros de crédito nunca podrá ser inferior a un porcentaje de sus salidas brutas de liquidez a lo largo de un período de grave inestabilidad financiera de 30 días naturales, incluso en situaciones en las que durante el período de referencia el grupo consolidable de establecimientos financieros de crédito o el subgrupo de liquidez de establecimientos financieros de crédito experimente entradas netas de liquidez o salidas netas de liquidez reducidas.

Este valor mínimo del colchón se obtendrá conforme a la siguiente fórmula:

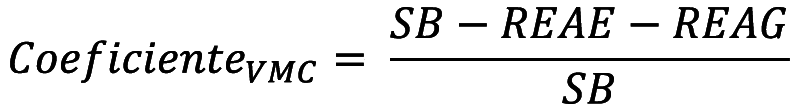

VMCgrupo = SB × mín (CoeficienteVMC , 10 %)

VMCgrupo = valor mínimo del colchón de liquidez de un grupo o subgrupo.

SB = salidas brutas de liquidez del grupo o subgrupo.

Coeficiente VMC = porcentaje aplicable a un grupo o subgrupo.

Dicho porcentaje se calculará utilizando la siguiente fórmula:

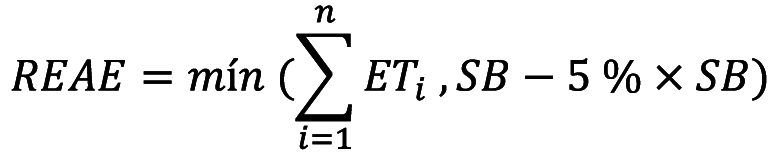

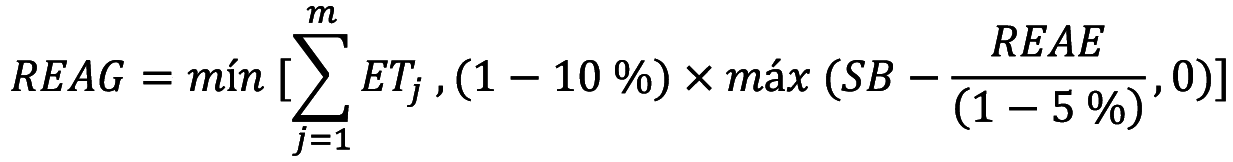

REAE = reducción de las salidas brutas de liquidez a causa de entradas de liquidez procedentes de establecimientos financieros de crédito del grupo o subgrupo que se benefician de la reducción del límite mínimo del colchón del apartado 2 de esta norma, por cumplir los requisitos allí previstos.

REAG = reducción de las salidas brutas de liquidez a causa de entradas de liquidez procedentes de establecimientos financieros de crédito del grupo o subgrupo que no se benefician de la reducción del límite mínimo del colchón del apartado 2 de esta norma, por no cumplir los requisitos allí previstos.

ET = entradas totales de un establecimiento financiero de crédito.

i = subíndice que va desde 1 hasta n e identifica cada establecimiento financiero de crédito.

n = número de establecimientos financieros de crédito del grupo o subgrupo que se benefician de la reducción del límite mínimo del colchón del apartado 2 de esta norma, por cumplir los requisitos allí previstos.

j = subíndice que va desde 1 hasta m e identifica cada establecimiento financiero de crédito.

m = número de establecimientos financieros de crédito del grupo o subgrupo que no se benefician de la reducción del límite mínimo del colchón del apartado 2 de esta norma, por no cumplir los requisitos allí previstos.

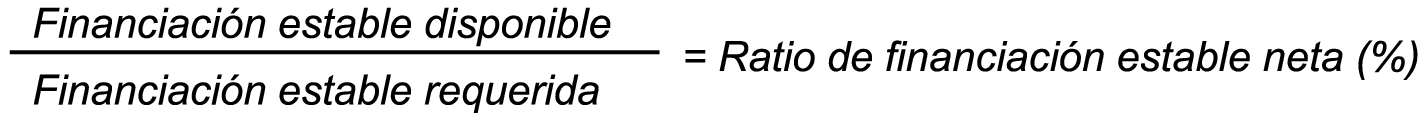

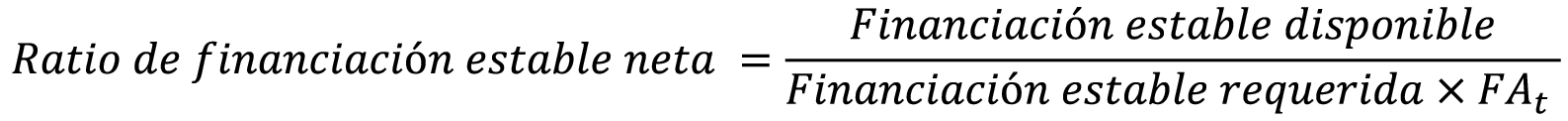

1. El requerimiento de una estructura adecuada de fuentes de financiación y de vencimientos en los activos, pasivos y compromisos, previsto en el apartado 1 del artículo 30 del Real Decreto 309/2020, se configura como una ratio de financiación estable neta.

2. La ratio de financiación estable neta será igual al cociente entre la financiación estable disponible que se regula en la norma 15 y la financiación estable requerida que se regula en la norma 16, y se expresará en porcentaje, con arreglo a esta fórmula:

3. Los establecimientos deberán mantener una ratio de financiación estable neta del 100 % como mínimo, calculado en la divisa de referencia para todas sus operaciones, independientemente de la divisa de denominación de estas.

4. Cuando la ratio de financiación estable neta se aplique en base consolidada, serán de aplicación las disposiciones relativas a activos, pasivos y empresas filiales procedentes de Estados no miembros de la Unión Europea que se prevén en las letras a), b) y c) del artículo 428 bis del Reglamento (UE) n.º 575/2013.

5. Cuando, en un momento dado, la ratio de financiación estable neta de un establecimiento haya caído, o pueda preverse razonablemente que caerá, por debajo del 100 %, debe notificarlo inmediatamente al Banco de España y presentar un plan de retorno al cumplimiento.

Hasta tanto no se haya restablecido el cumplimiento, el establecimiento informará sobre los elementos a los que se refiere la norma 23, diariamente al término de cada día hábil, salvo que el Banco de España autorice otra frecuencia.

El Banco de España decidirá si otorga esa autorización considerando la situación individual del establecimiento, y la escala y la complejidad de sus actividades.

El Banco de España supervisará la ejecución del plan de retorno al cumplimiento y, cuando proceda, exigirá un retorno más rápido al cumplimiento.

El establecimiento deberá procurar restablecer su ratio de financiación estable neta en el nivel mencionado en el apartado 3 de esta norma. El Banco de España evaluará las razones por las que el establecimiento incumple el apartado 3 de esta norma antes de tomar cualquier medida de supervisión.

6. El Banco de España, en caso de que lo considere oportuno atendiendo al perfil de riesgo del establecimiento, su actividad transfronteriza y su estructura de activos y pasivos, podrá exigir a los establecimientos que:

a) Calculen y vigilen la ratio de financiación estable neta en una divisa distinta del euro, en relación con los elementos denominados en una divisa objeto de información por separado.

Una divisa distinta del euro será objeto de información por separado cuando el establecimiento tenga pasivos agregados denominados en dicha divisa por un importe igual o superior al 5 % de los pasivos totales del establecimiento, excluidos los fondos propios y las partidas fuera de balance.