I

La Ley 5/2015, de 27 de abril, de fomento de la financiación empresarial, modifica el régimen jurídico de las titulizaciones en aras a su revitalización. Uno de los ejes en torno a los que se articula la reforma implica el fortalecimiento de las exigencias en materias de transparencia y protección del inversor, en línea con las mejores prácticas internacionales. En este sentido, el capítulo III del título III recoge el régimen de transparencia de los Fondos de Titulización.

Entre las obligaciones de información que establece la Ley 5/2015, de 27 de abril, el artículo 34 señala que la sociedad gestora de Fondos de Titulización deberá elaborar y publicar en su página web el informe anual y los informes trimestrales de cada uno de los Fondos que gestiona. El mismo artículo habilita a la Comisión Nacional del Mercado de Valores (en adelante, CNMV) para determinar la forma, contenido y demás condiciones de elaboración y publicación de la información a los que se refiere el citado capítulo III, incluyendo por tanto los informes trimestrales y anuales. Asimismo, el artículo 35 precisa que la CNMV podrá establecer la obligación de incluir, en el informe anual del Fondo, cualquier otra información que considere adecuada.

Adicionalmente, el apartado 4 del citado artículo 35 de la Ley 5/2015, de 27 de abril, establece que la CNMV podrá establecer y modificar las normas de contabilidad y los modelos a que deberán sujetarse los estados financieros de los Fondos y el alcance y contenido de los informes especiales de auditores u otros expertos independientes.

Por tanto, la presente Circular desarrolla el contenido, forma y demás condiciones de elaboración y publicación de las obligaciones de información financiera y contable que establece la Ley 5/2015, de 27 de abril, en sus artículos 34 y 35.

La adaptación normativa en materia contable de los Fondos de Titulización se ha abordado en esta Circular teniendo en cuenta tanto su naturaleza, configuración legal y forma de funcionar como los principios y normas contables contenidos en el Código de Comercio y en el Plan General de Contabilidad aprobado por el Real Decreto 1514/2007, de 16 de noviembre.

En particular, entre las especiales características de los Fondos de Titulización destacan:

– Tal y como se establece en la Ley 5/2015, de 27 de abril, los Fondos de Titulización son patrimonios separados, carentes de personalidad jurídica, con un valor patrimonial neto nulo.

– Como consecuencia del valor patrimonial nulo del Fondo, cualquier posible beneficio resultante de su actividad se repercute, generalmente, al cedente de los activos titulizados y cualquier posible pérdida se imputa a los pasivos del Fondo, respetando el orden inverso de prelación de pagos, establecido en el acuerdo de constitución para cada fecha de pago.

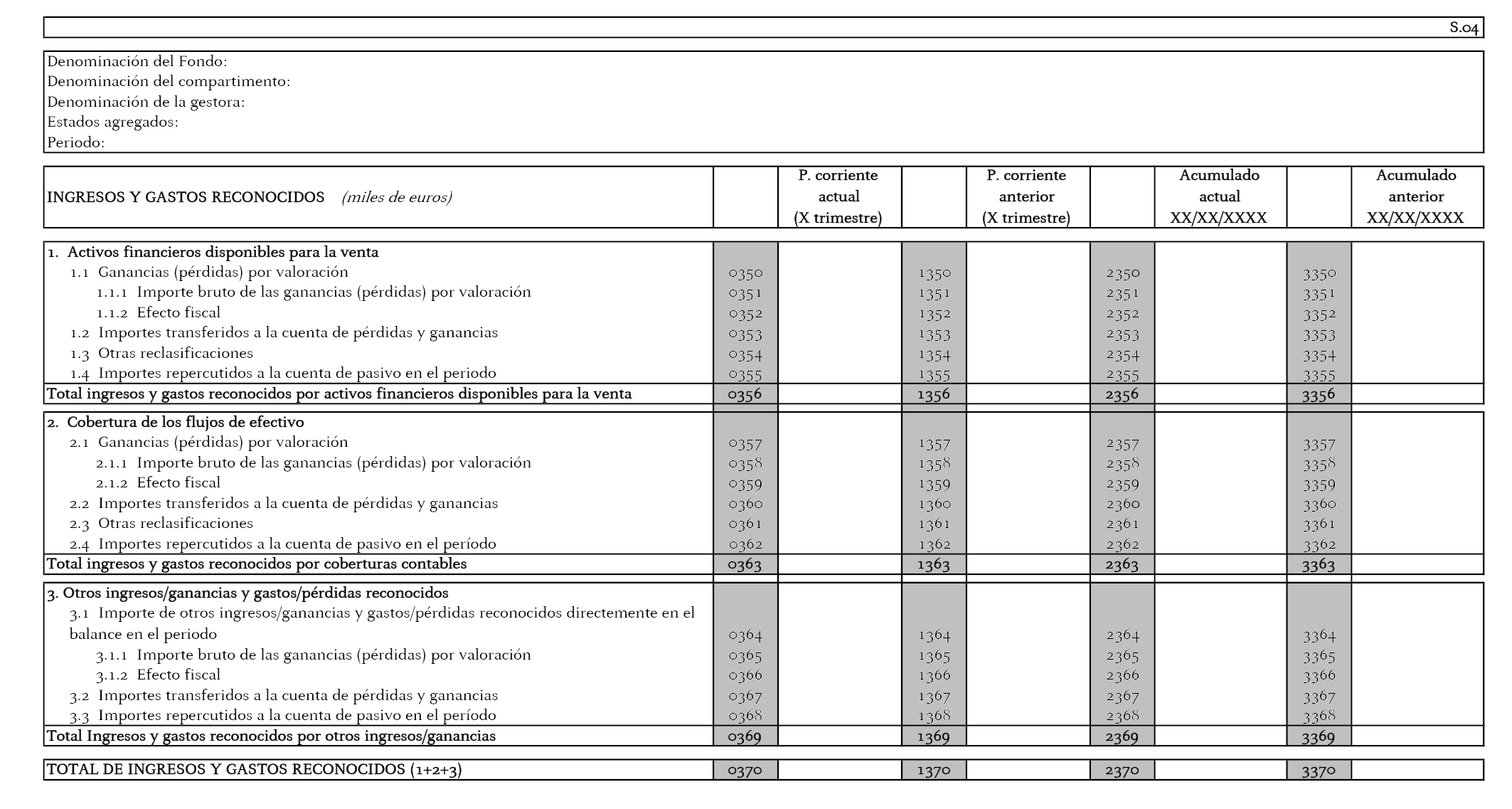

– Considerando la naturaleza jurídica de los Fondos de Titulización se justifica la sustitución del estado de cambios en el patrimonio neto, previsto en el Código de Comercio, por el estado de ingresos y gastos reconocidos, que presentará los conceptos que con arreglo al Plan General de Contabilidad deben registrarse en el patrimonio neto. Teniendo en cuenta la especial naturaleza de los Fondos, todo gasto (ingreso) reconocido directamente en patrimonio supone la repercusión de un ingreso (gasto) de sentido contrario, que mantiene el patrimonio nulo. Por ello, al cierre de cada periodo se repercutirá al balance el saldo neto de los importes registrados directamente en este estado, para lo cual se ha previsto el epígrafe de «Ajustes repercutidos en balance de ingresos y gastos reconocidos», que se presentará separadamente en el pasivo con el signo que corresponda.

– Asimismo, se recogen los criterios contables aplicables a las titulizaciones sintéticas, previstas en la Ley 5/2015, de 27 de abril, mediante las cuales los Fondos titulizan de forma sintética préstamos y otros derechos de crédito, asumiendo los Fondos, total o parcialmente, el riesgo de crédito de tales préstamos u otros derechos de crédito, bien mediante la contratación con terceros de derivados crediticios, o mediante el otorgamiento de garantías financieras o avales en favor de los titulares de dichos préstamos o derechos de crédito.

Los desgloses informativos contenidos en la presente Circular persiguen dos finalidades diferentes pero complementarias: facilitar una mayor transparencia al mercado y permitir un adecuado seguimiento y evolución a nivel europeo de las estructuras de titulización de activos. Consecuentemente, la remisión de la información financiera pública y de los estados reservados de información estadística se exige de forma trimestral.

II

Es importante destacar que esta norma entronca claramente con la regulación previamente vigente y operativa en España. En efecto, esta Circular es heredera de la Circular 2/2009, de 25 de marzo, de la CNMV, sobre normas contables, cuentas anuales, estados financieros públicos y estados reservados de información estadística de los Fondos de Titulización. Se asienta sobre los mismos principios, replica buena parte de su estructura y articulado y ha de entenderse como un instrumento que refunde la regulación anterior y la completa con las modificaciones y nuevas exigencias de información introducidas por Ley 5/2015, de 27 de abril.

La Circular 2/2009, de 25 de marzo, de la CNMV, se ha mostrado robusta desde su aprobación, recogiendo las especificidades propias de las estructuras de titulización y extendiendo a este tipo de instituciones el régimen de transparencia previsto por la Directiva 2004/109/CE, del Parlamento Europeo y del Consejo, de 15 de diciembre de 2004, sobre la armonización de los requisitos de transparencia relativos a la información sobre los emisores cuyos valores se admiten a negociación en un mercado regulado y por la que se modifica la Directiva 2001/34/CE. Dicha Circular se había publicado haciendo uso de la habilitación expresa a la que se refería la Disposición final única del Real Decreto 926/1998, de 14 de mayo, por el que se regulan los fondos de titulación de activos y las sociedades gestoras de fondos de titulización, que fue derogado por la Ley 5/2015, de 27 de abril.

El hecho de que la presente Circular opte por la derogación de la Circular previa, en vez de modificarla, no obedece sino al esfuerzo por mejorar la sistematicidad y claridad de las normas financieras. Asimismo, este es también otro de los ejes sobre los que se articula la reforma del régimen de titulizaciones contenido en la Ley 5/2015, de 27 de abril, que, ante la enorme dispersión normativa en el régimen jurídico español de las titulizaciones, procede a su necesaria refundición, para garantizar la coherencia y sistemática de todos los preceptos que disciplinan esta materia, aportando mayor claridad y seguridad jurídica al marco regulatorio.

III

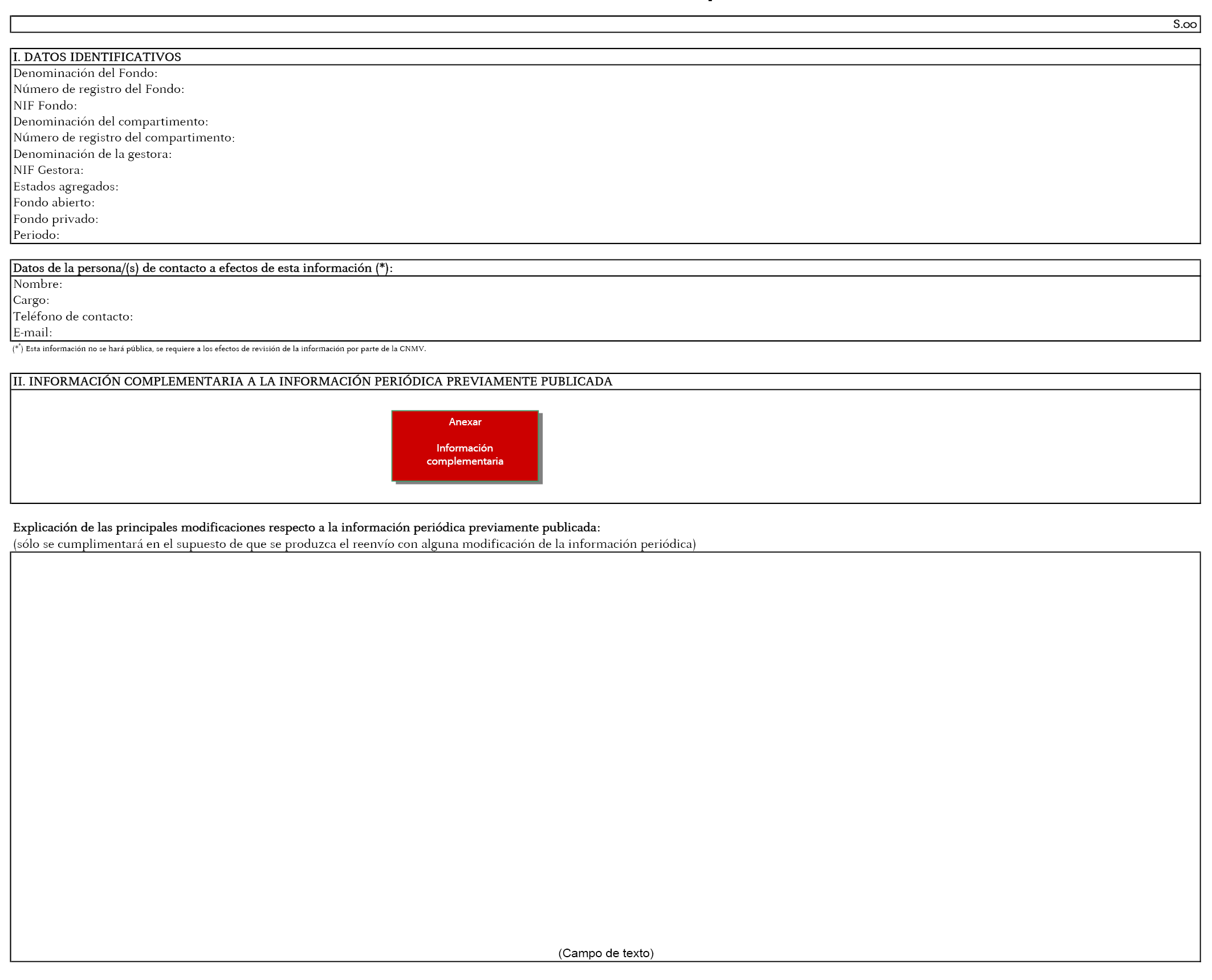

La Circular consta de treinta y cuatro normas, repartidas en ocho secciones, una disposición transitoria, una disposición derogatoria, una disposición final y dos anejos.

La sección primera de la Circular está dedicada a las cuestiones formales y de procedimiento. En ella se recoge el ámbito de aplicación de la Circular, que abarca los Fondos de Titulización regulados por la Ley 5/2015, de 27 de abril, así como los Fondos de Titulización hipotecaria y Fondos de Titulización de activos regulados, respectivamente, mediante la Ley 19/1992, de 7 de julio, sobre Régimen de Sociedades y Fondos de Inversión Inmobiliaria y sobre Fondos de Titulización Hipotecaria, y el Real Decreto 926/1998, de 14 de mayo, que se hubiesen constituido con anterioridad a la aprobación de la Ley 5/2015, de 27 de abril, así como la forma de presentación de la información.

La sección segunda recoge los criterios generales de contabilización, en línea con los contenidos en el Plan General de Contabilidad. Asimismo, y siguiendo los principios y criterios contenidos en el mencionado Plan, se incluyen en la sección tercera ciertas normas específicas que toman en consideración la particular estructura y configuración legal y operativa de los Fondos de Titulización.

En concreto, en la sección tercera destacan las siguientes normas específicas:

– Los criterios de deterioro de los activos financieros incorporan un calendario de dotaciones de deterioros similar al establecido en el anejo IX de la Circular 4/2004, de 22 de diciembre, del Banco de España, a entidades de crédito, sobre normas de información financiera pública y reservada y modelos de estados financieros. Se permite, así, obtener un régimen de deterioro específico de los activos de los Fondos de Titulización similar al existente para una parte significativa de los activos de los originadores de dichos Fondos (entidades de crédito). De esta forma se facilita la coherencia en la información y la simplicidad en la consolidación de los Fondos de Titulización en los balances de las entidades de crédito.

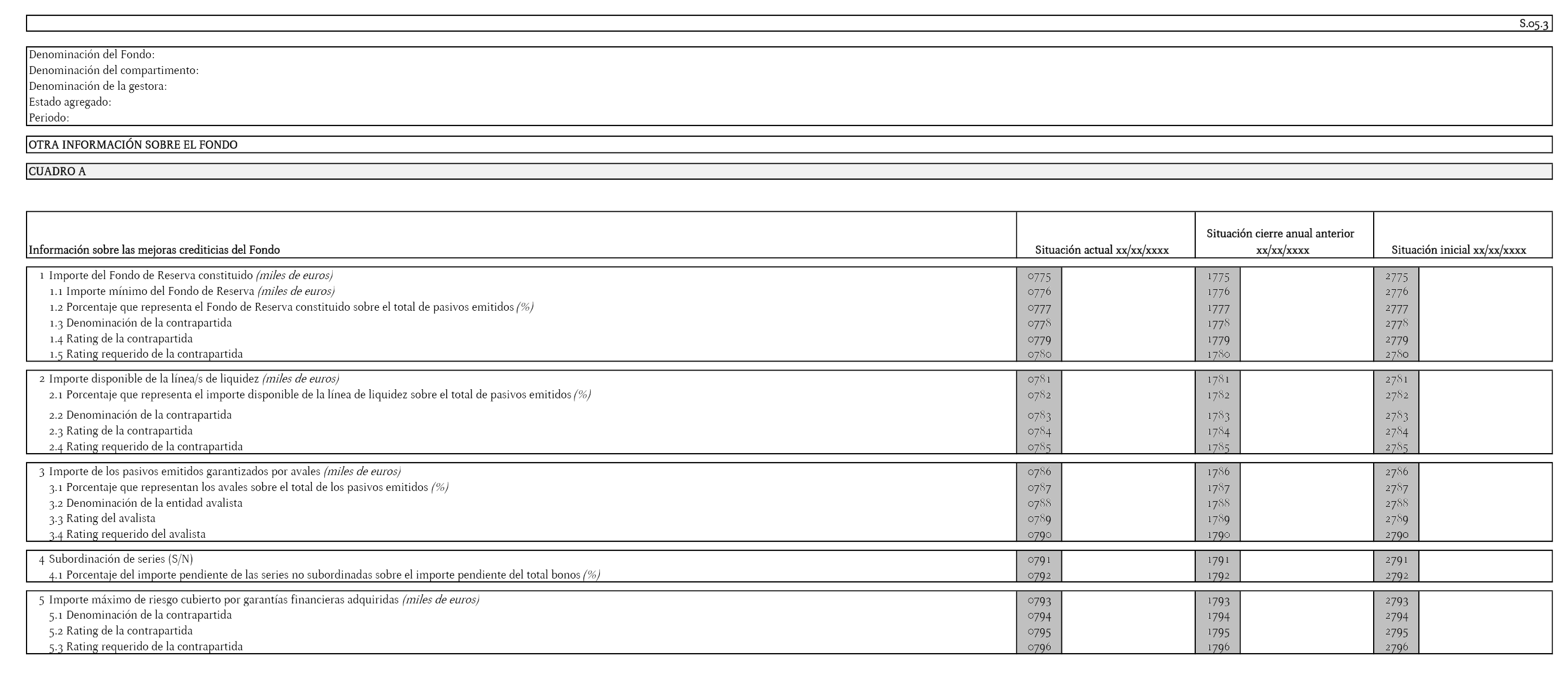

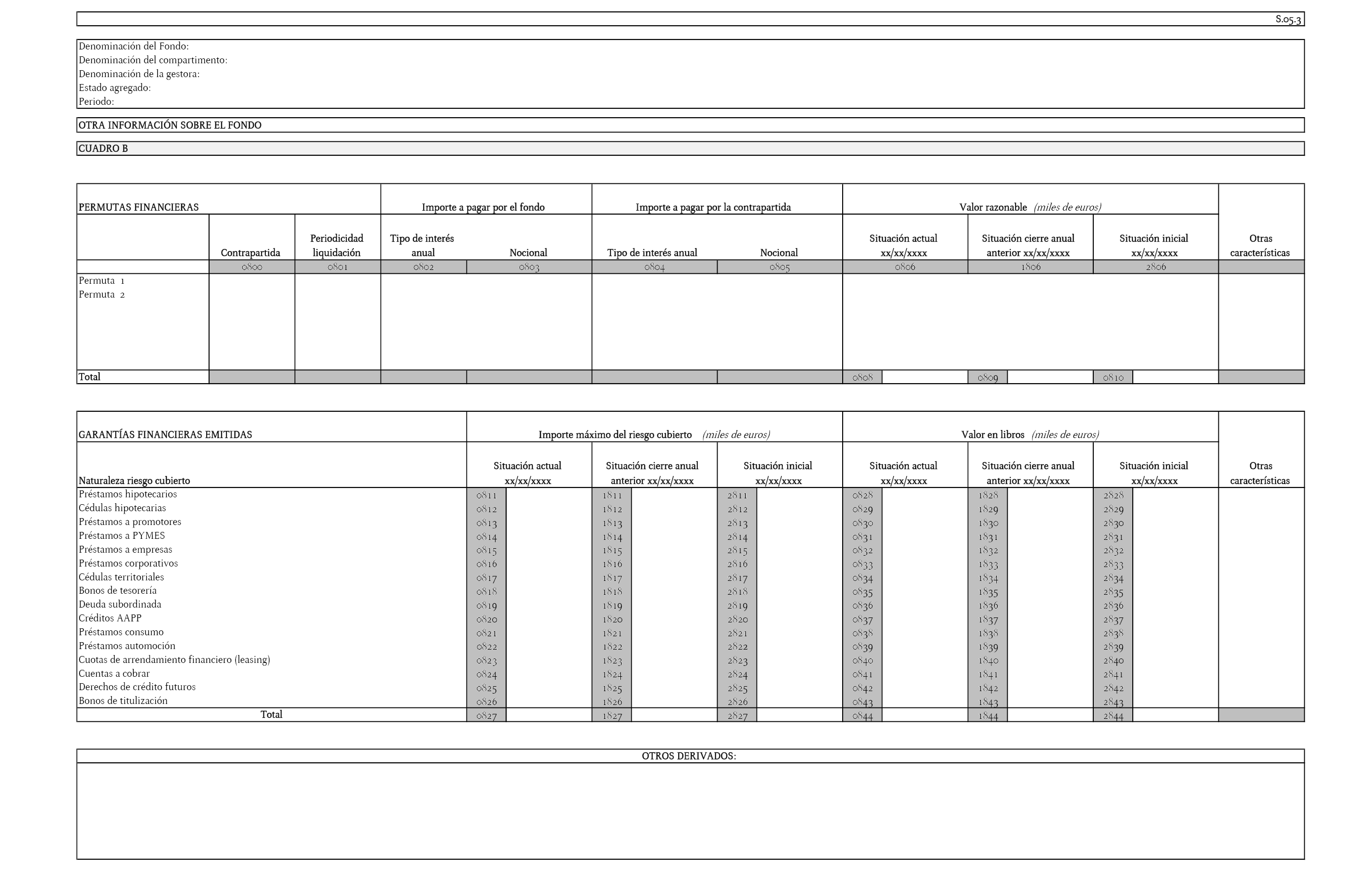

– Los criterios de registro contable de las garantías financieras emitidas por los Fondos de Titulización, especialmente relevantes para los Fondos de Titulización sintéticos, se basan en el tratamiento previsto en la Circular 4/2004, de 22 de diciembre, del Banco de España. Asimismo, se recogen en la sección cuarta desgloses específicos de información para estos Fondos.

– Respecto al reconocimiento inicial de los activos adjudicados, de acuerdo con los principios generales previstos en el Plan General de Contabilidad, se realizará por su valor razonable menos los costes de venta. No obstante, se presumirá la inexistencia de beneficio, en ausencia de una valoración, realizada por un experto independiente, de antigüedad inferior a 6 meses.

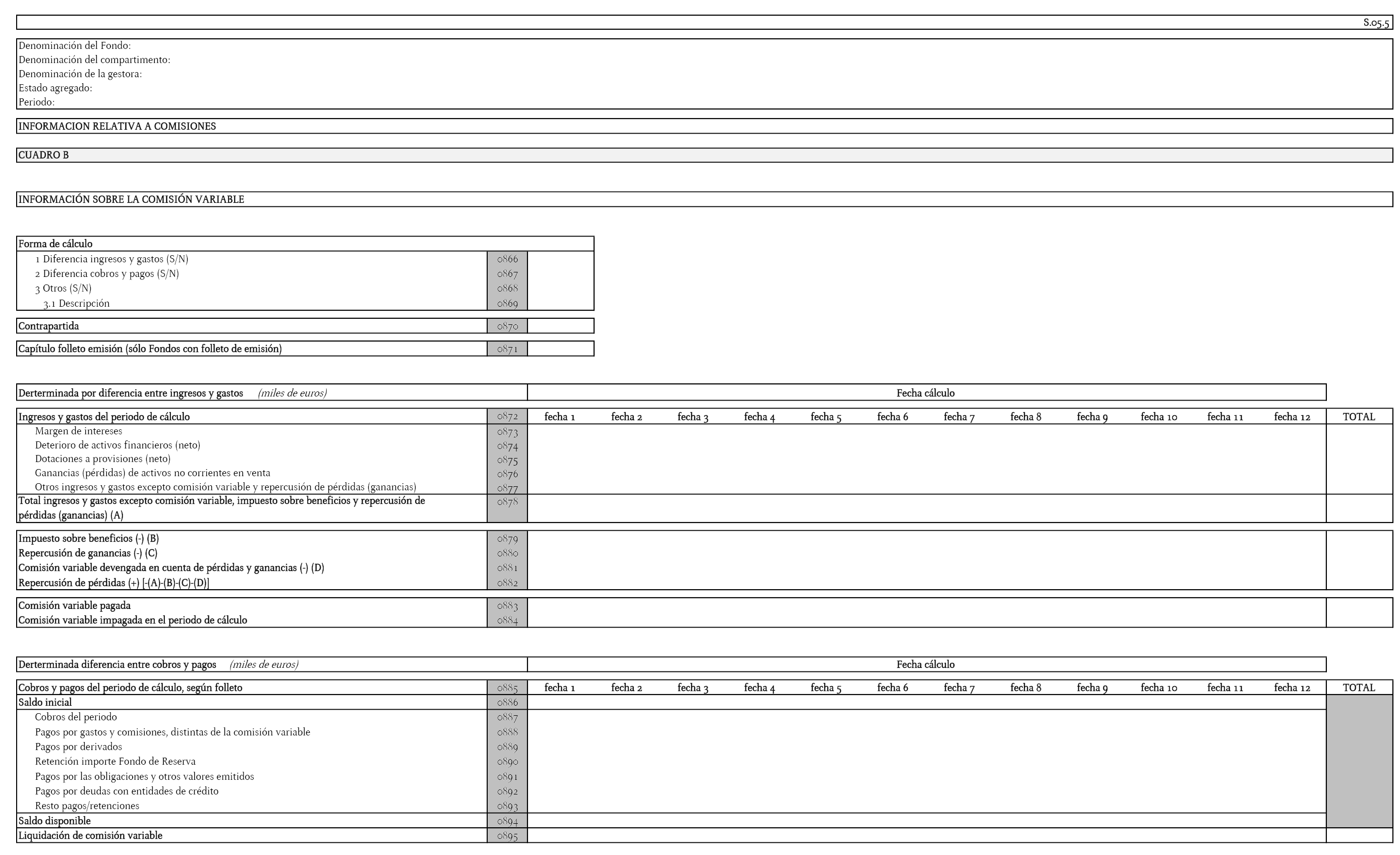

– Se establece el tratamiento del registro contable de la comisión variable de los Fondos de Titulización, tanto si ésta se determina por diferencia entre ingresos y gastos como por diferencia entre cobros y pagos, así como el de los criterios de imputación de los beneficios y pérdidas previas, considerando la premisa de que el resultado contable final del ejercicio debe ser nulo.

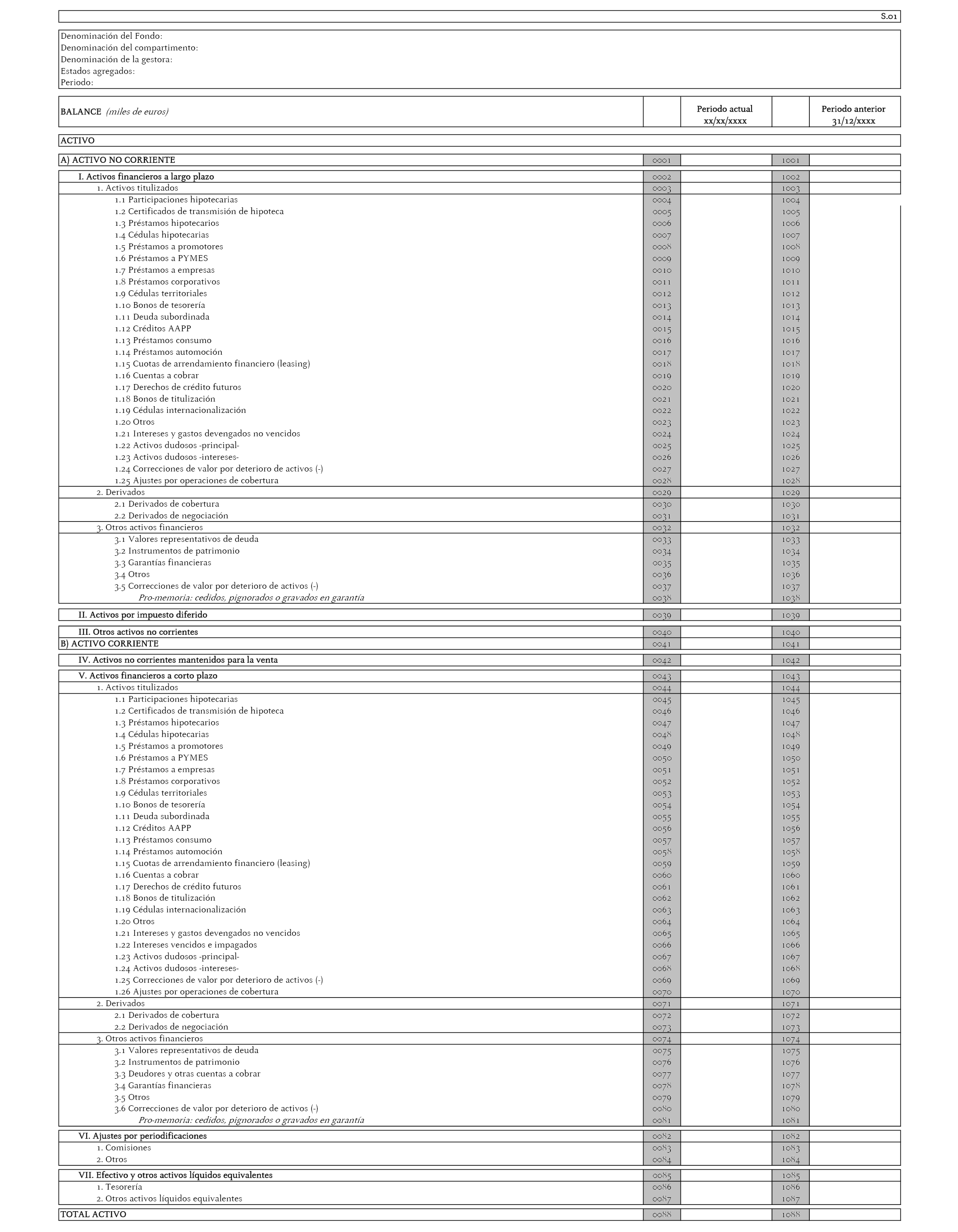

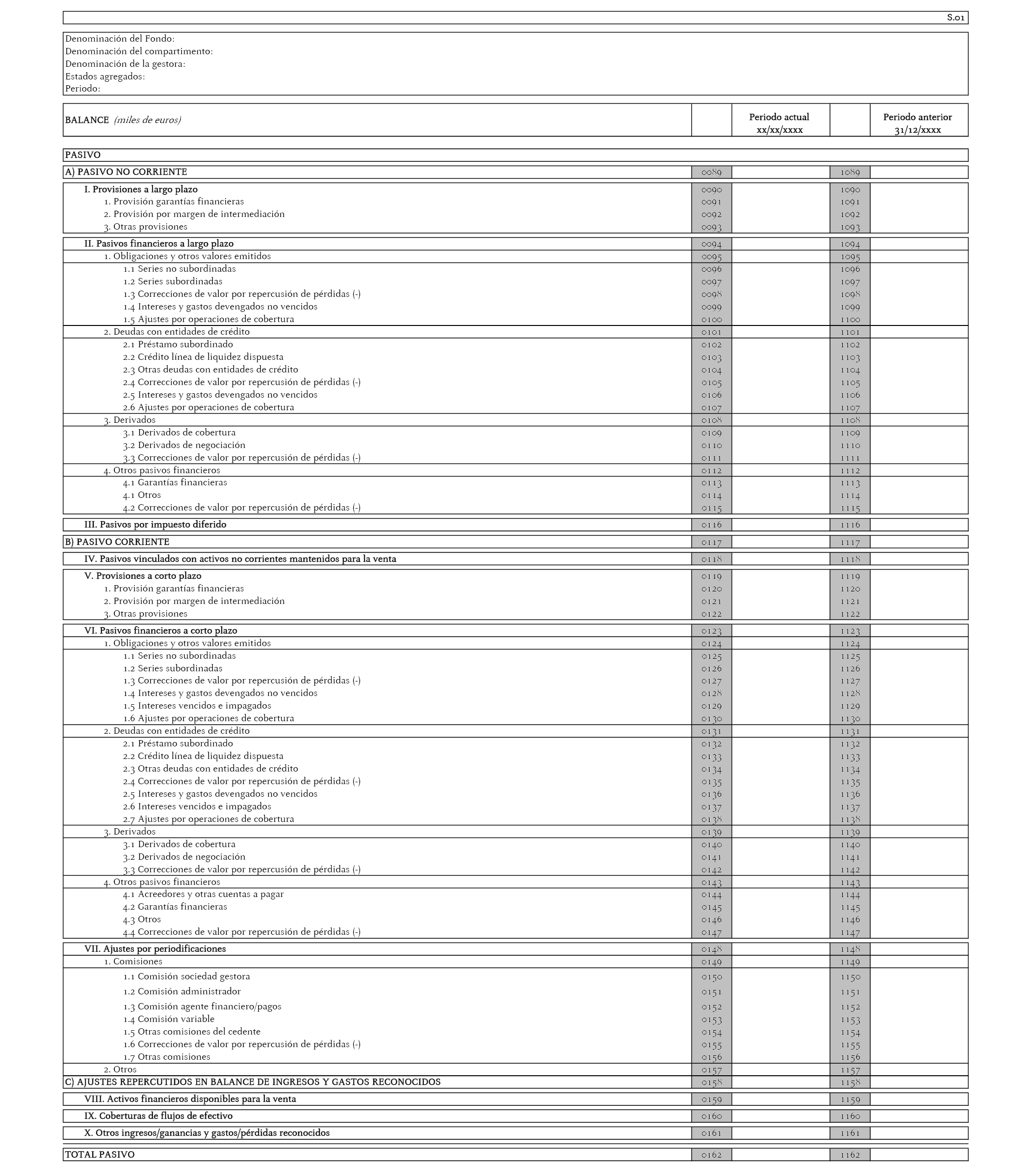

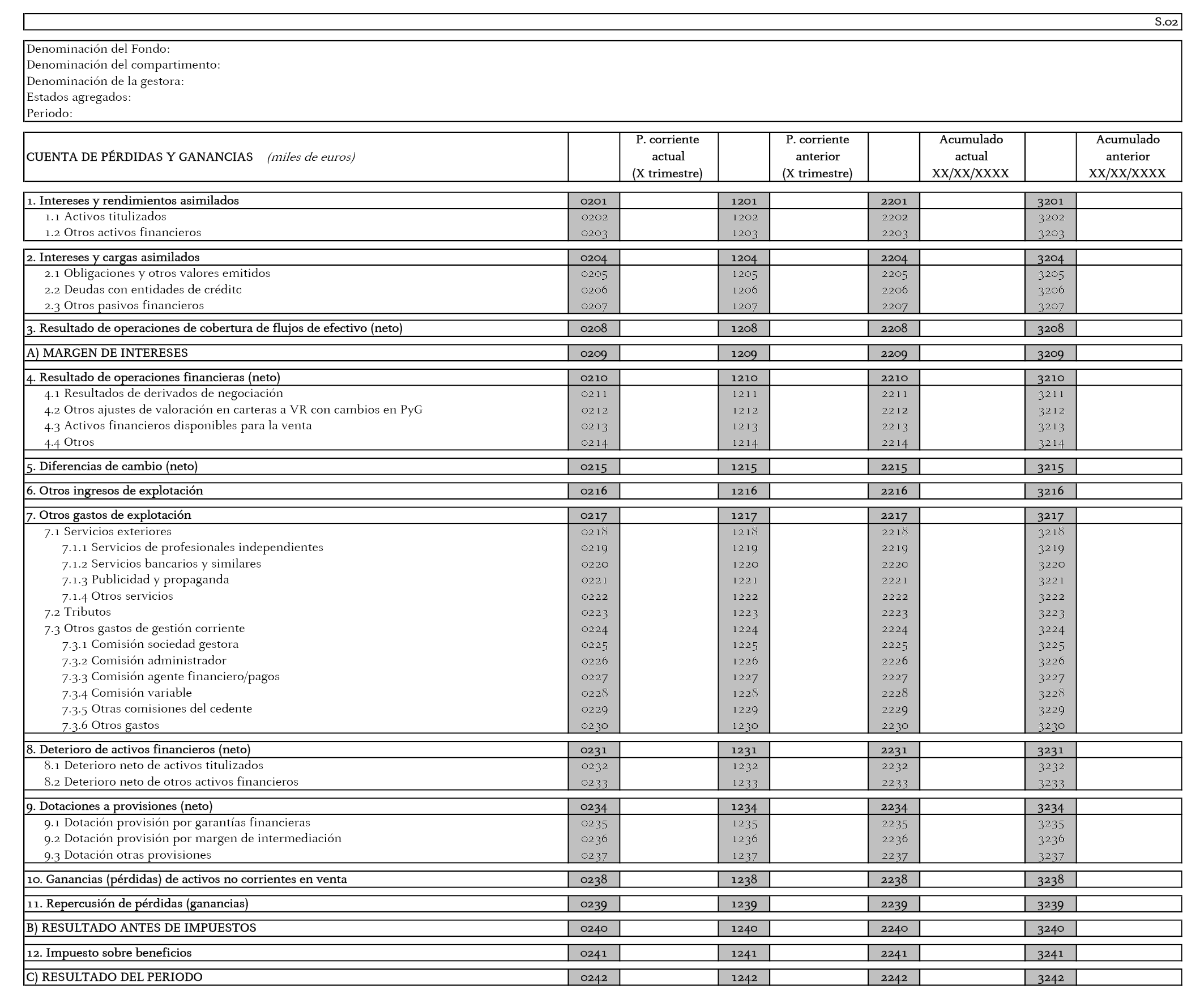

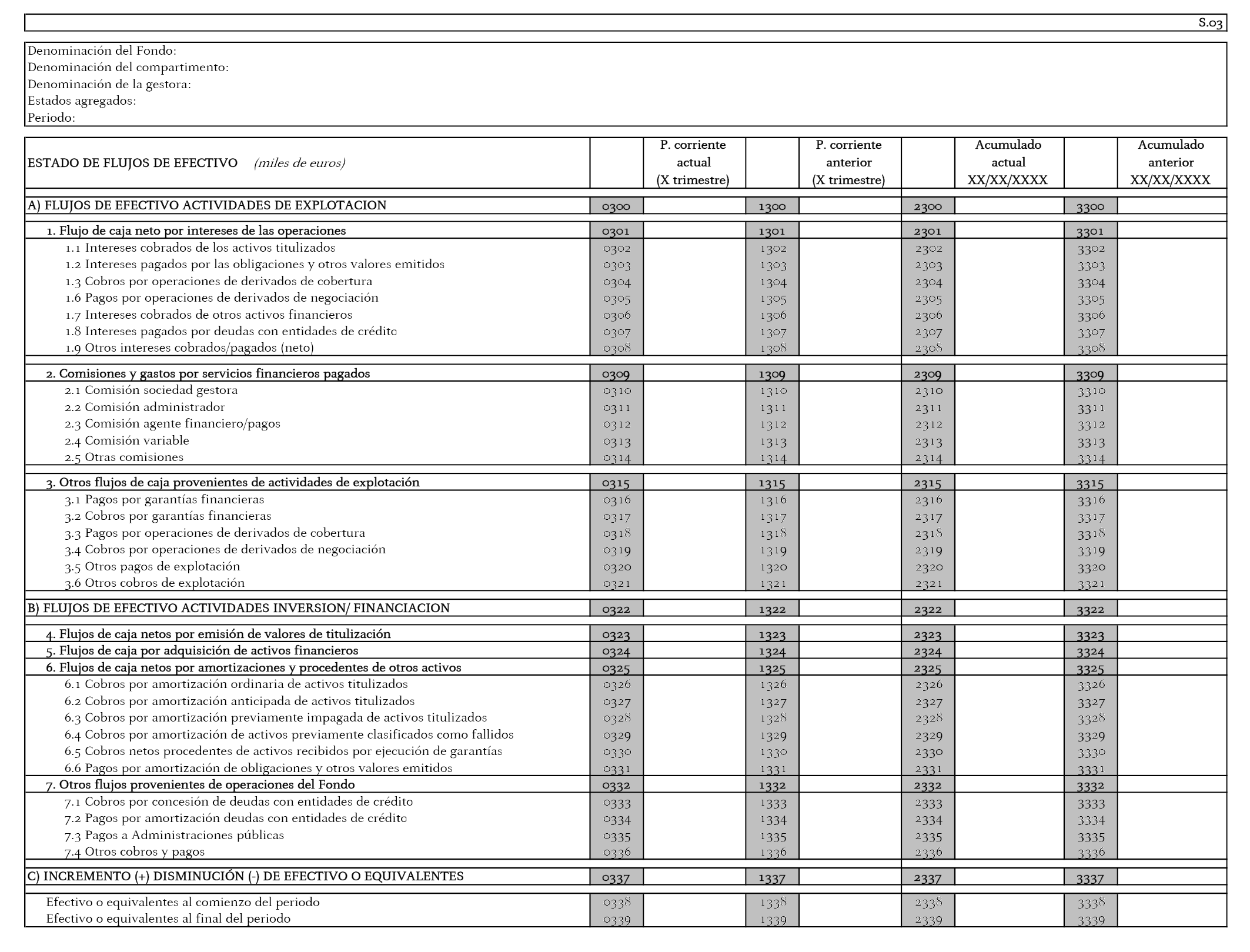

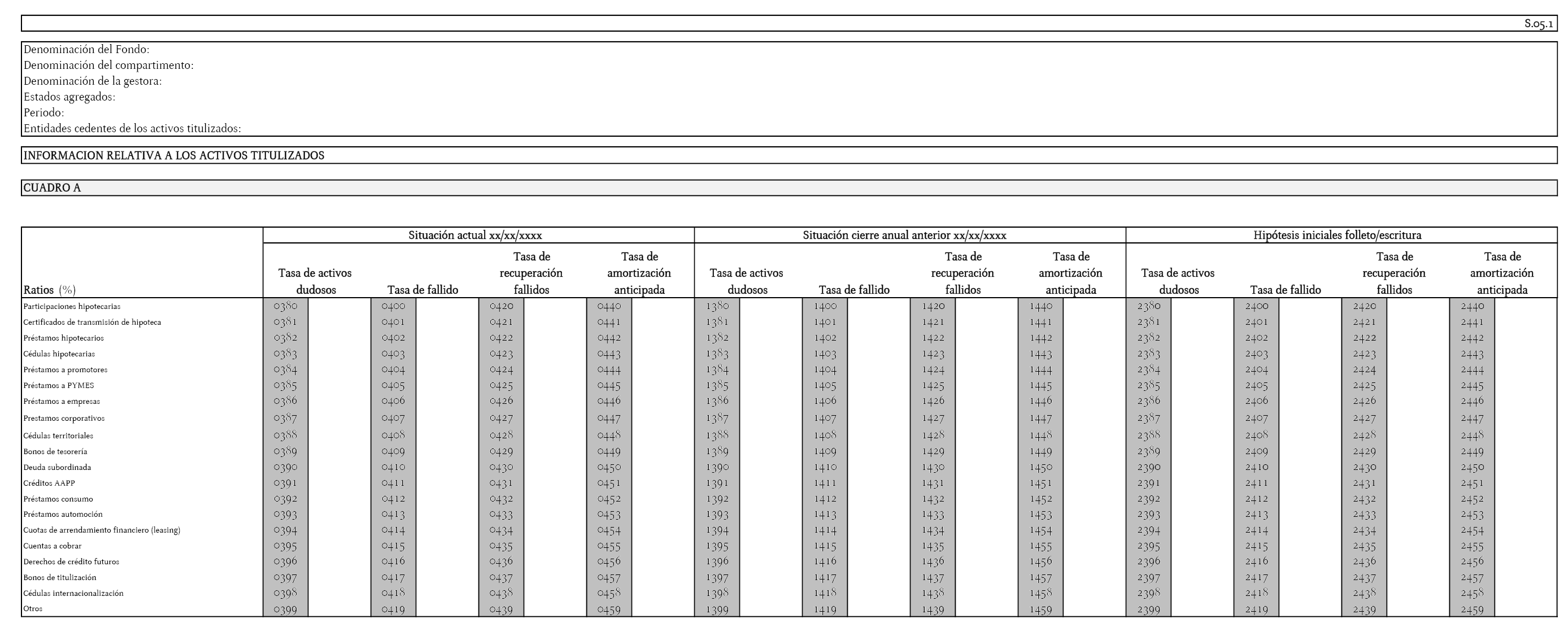

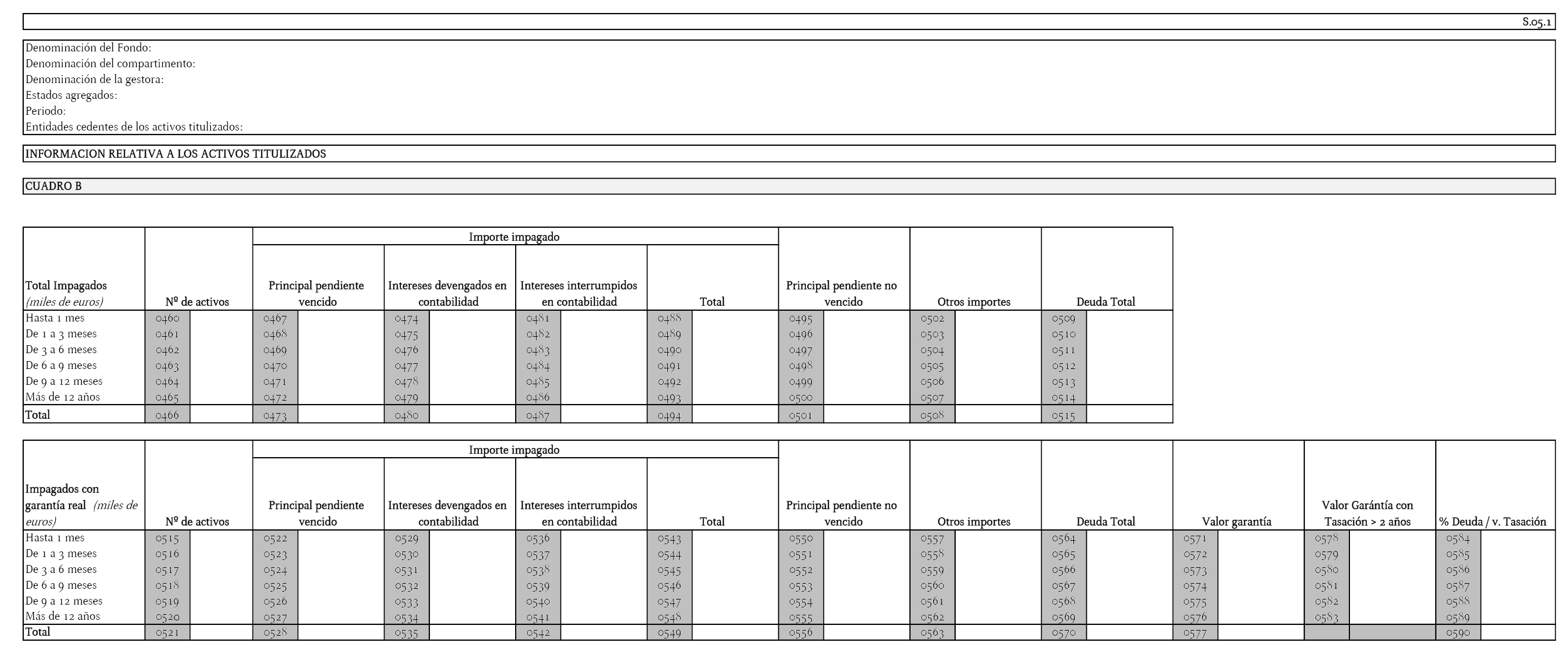

La sección cuarta incluye los modelos de estados financieros públicos, a remitir a la CNMV, y la periodicidad y plazo de remisión. Esta sección desarrolla normas relativas a la elaboración y cumplimentación de los estados públicos principales, incorporando aclaraciones, respecto a la presentación de la información, que se desprende de la aplicación de las normas contables específicas contenidas en la sección anterior.

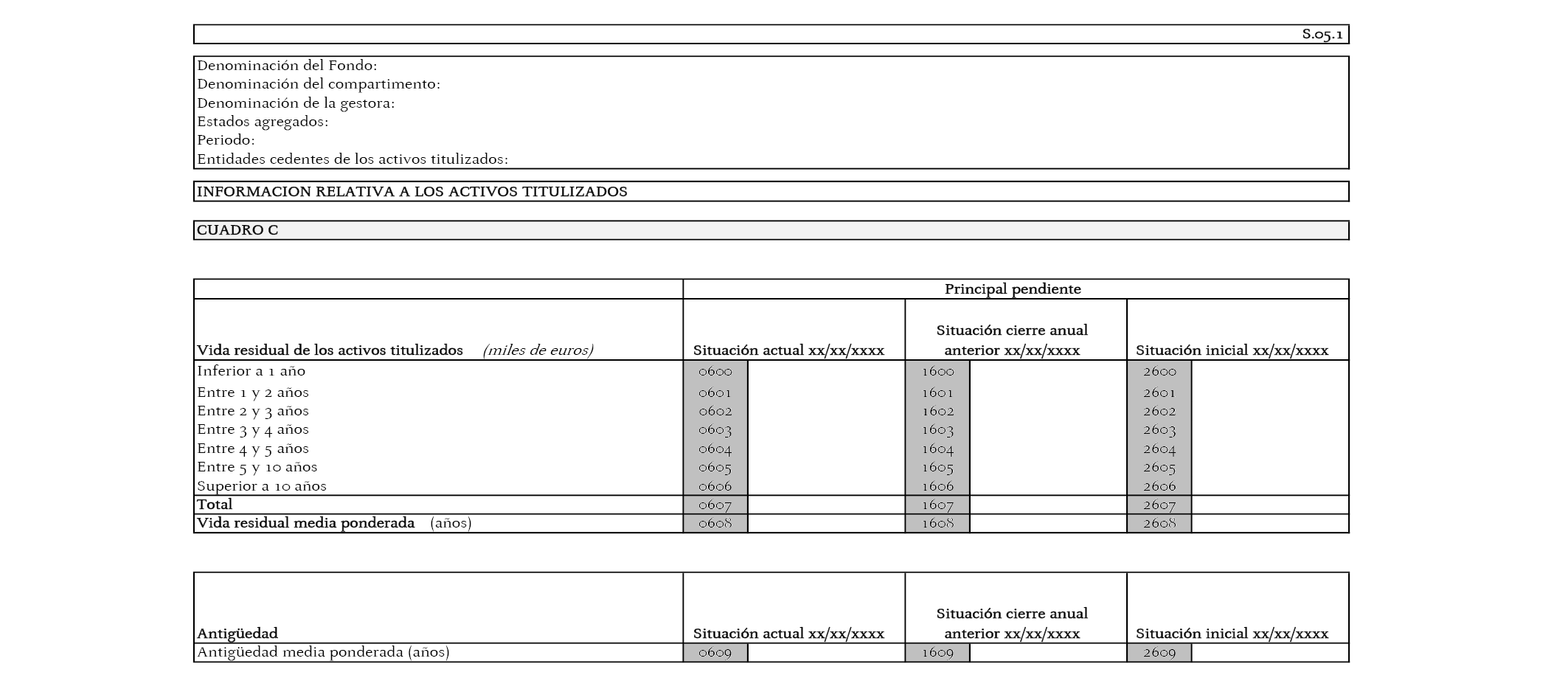

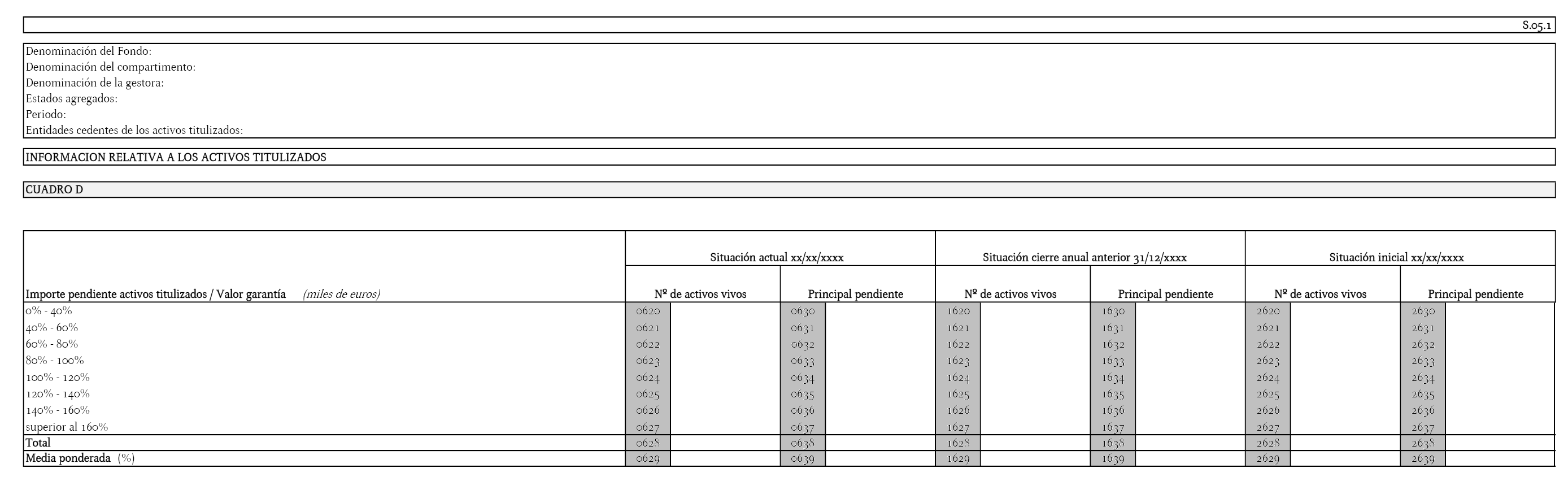

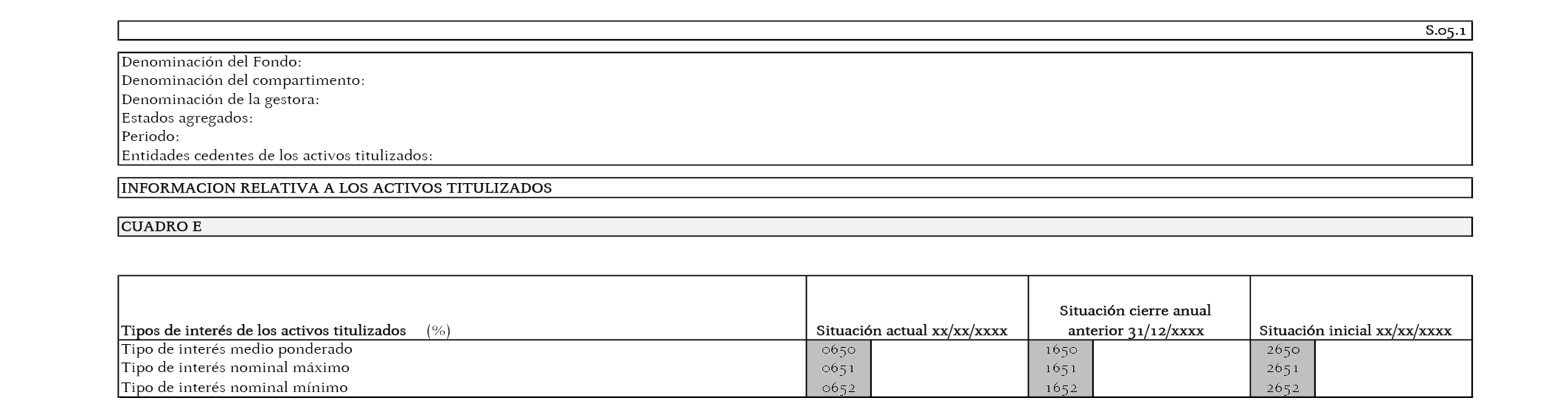

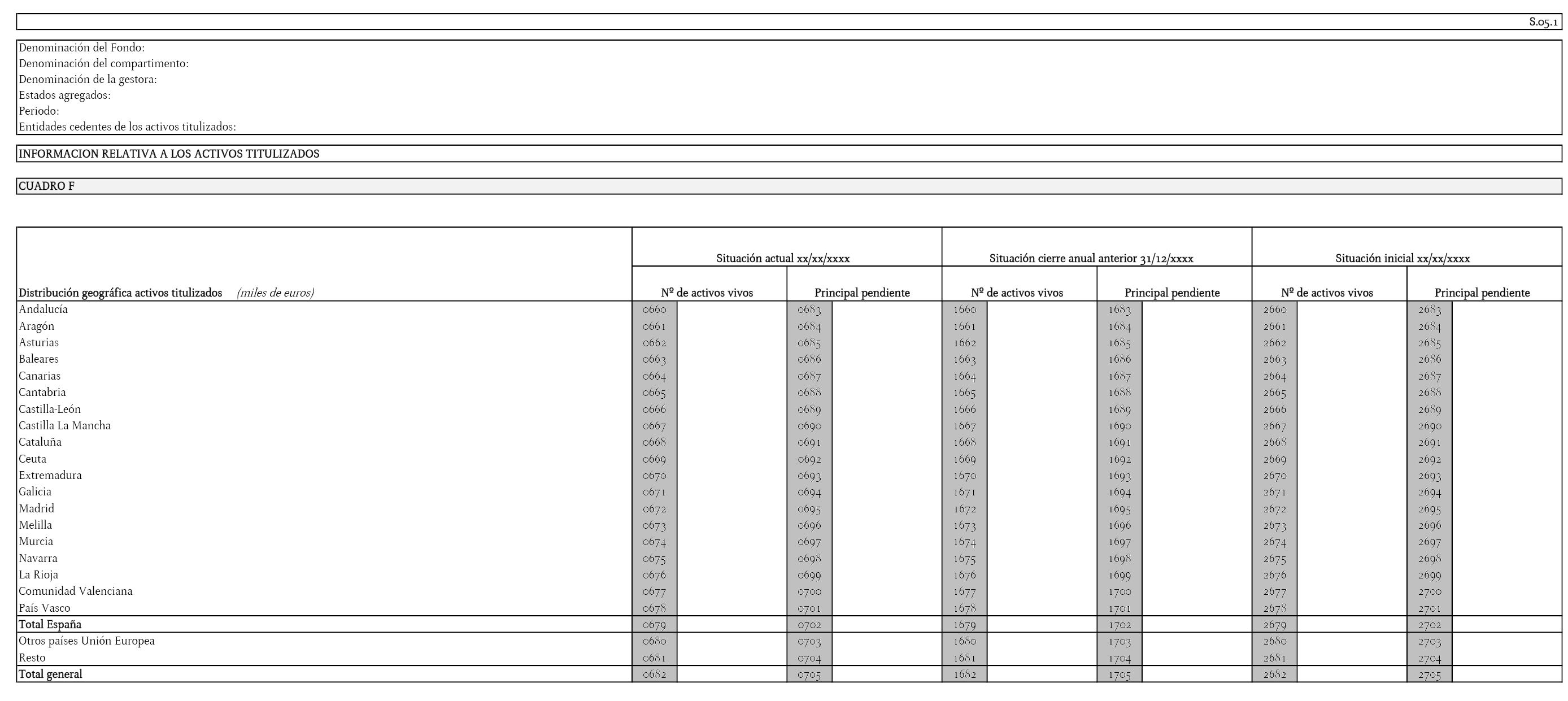

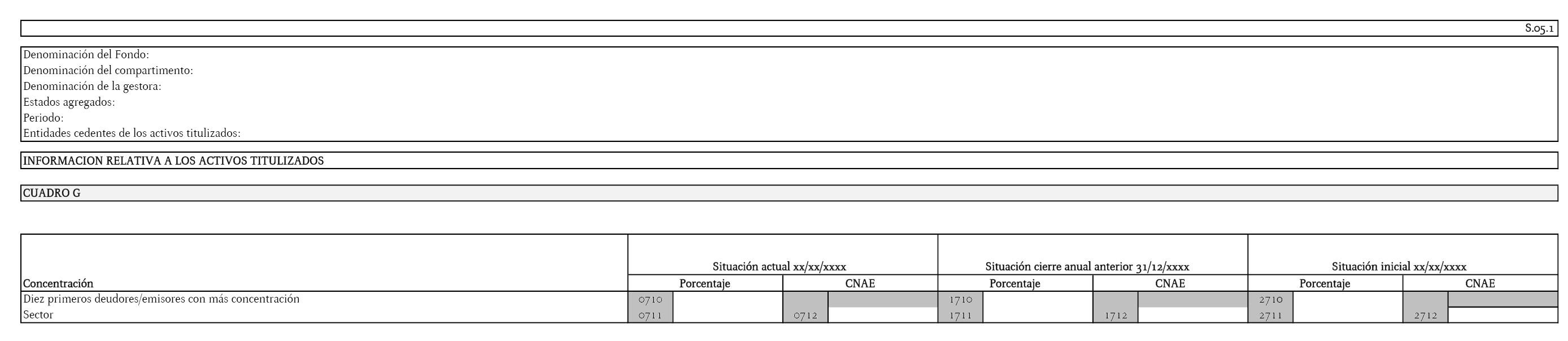

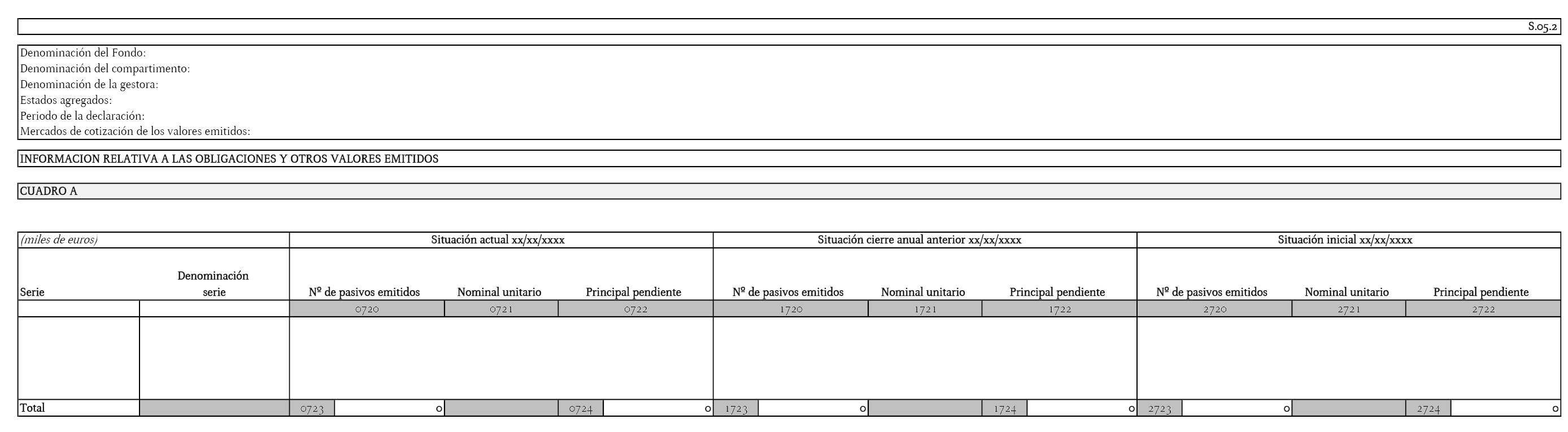

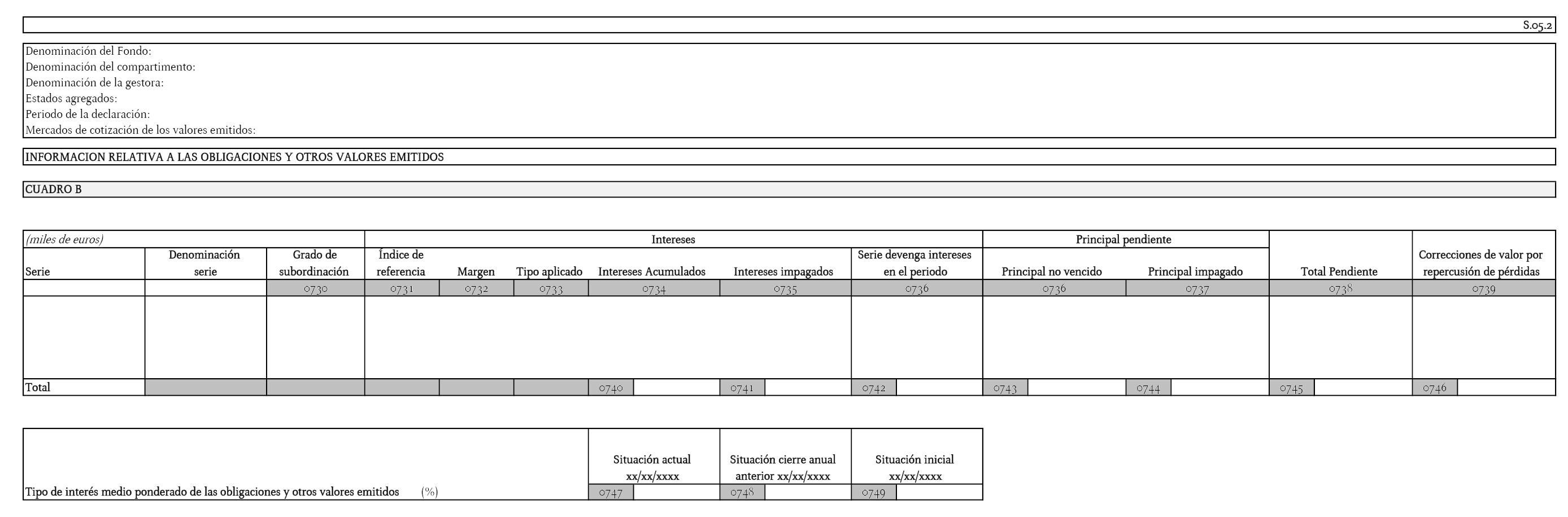

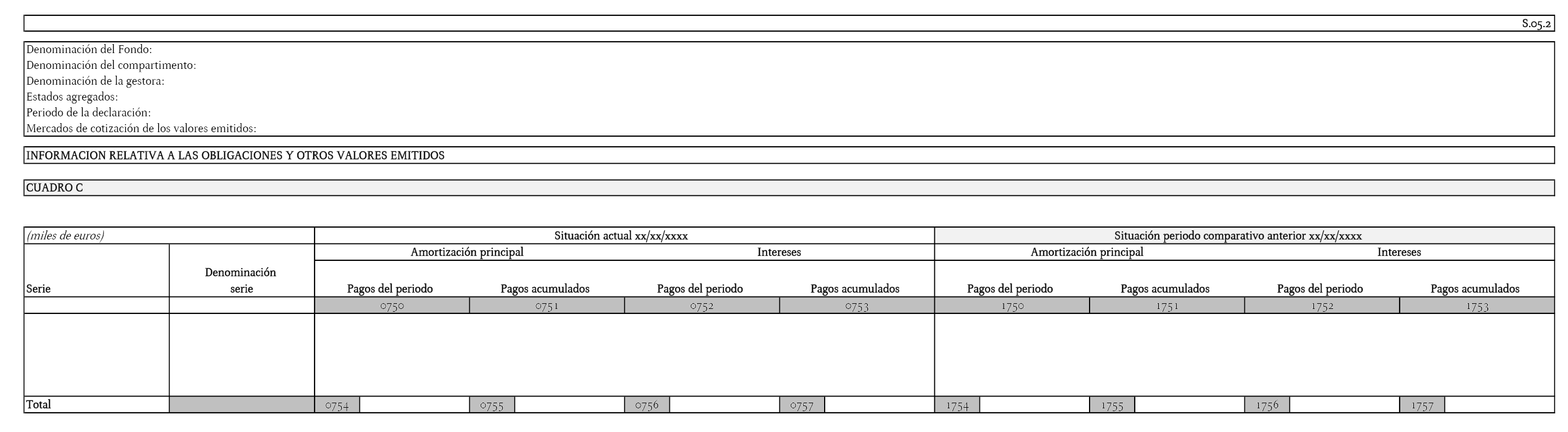

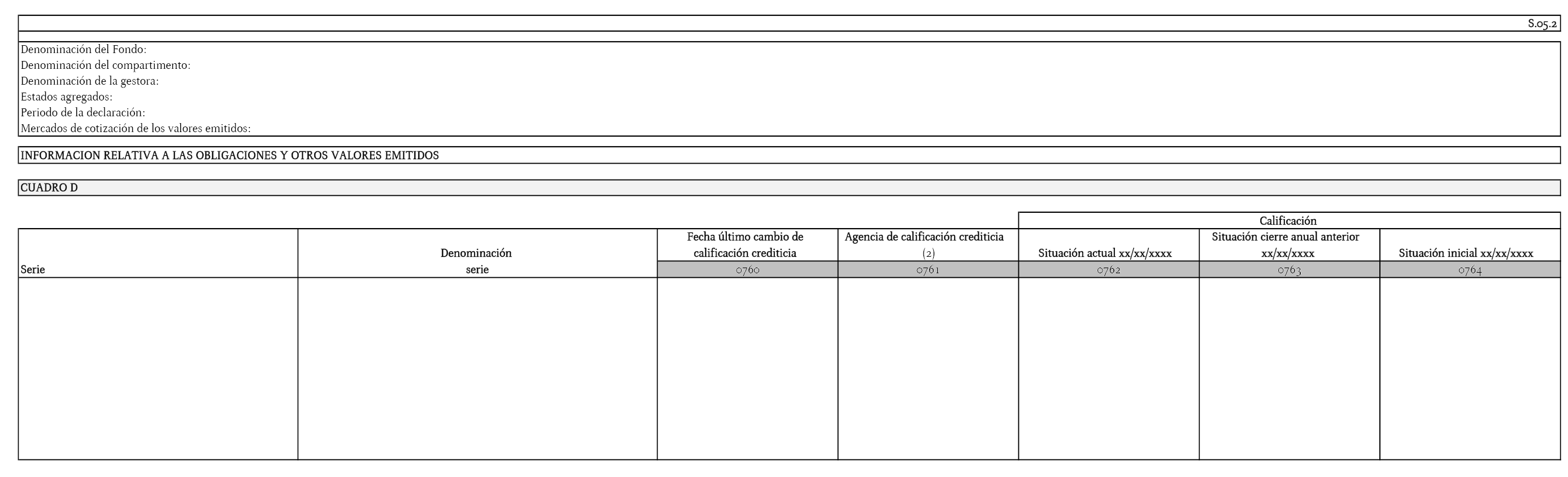

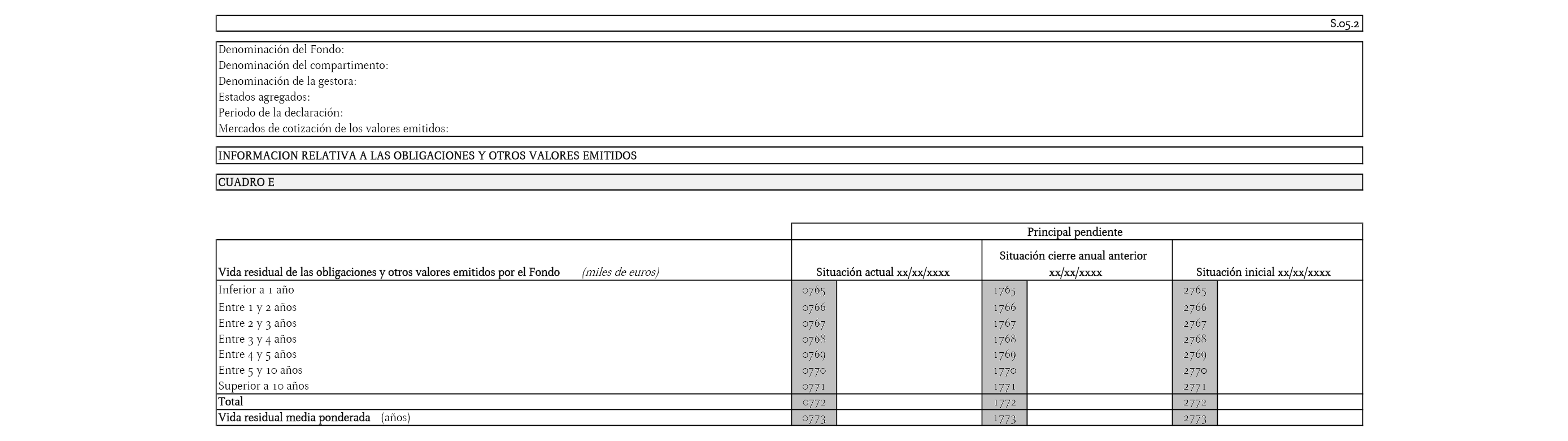

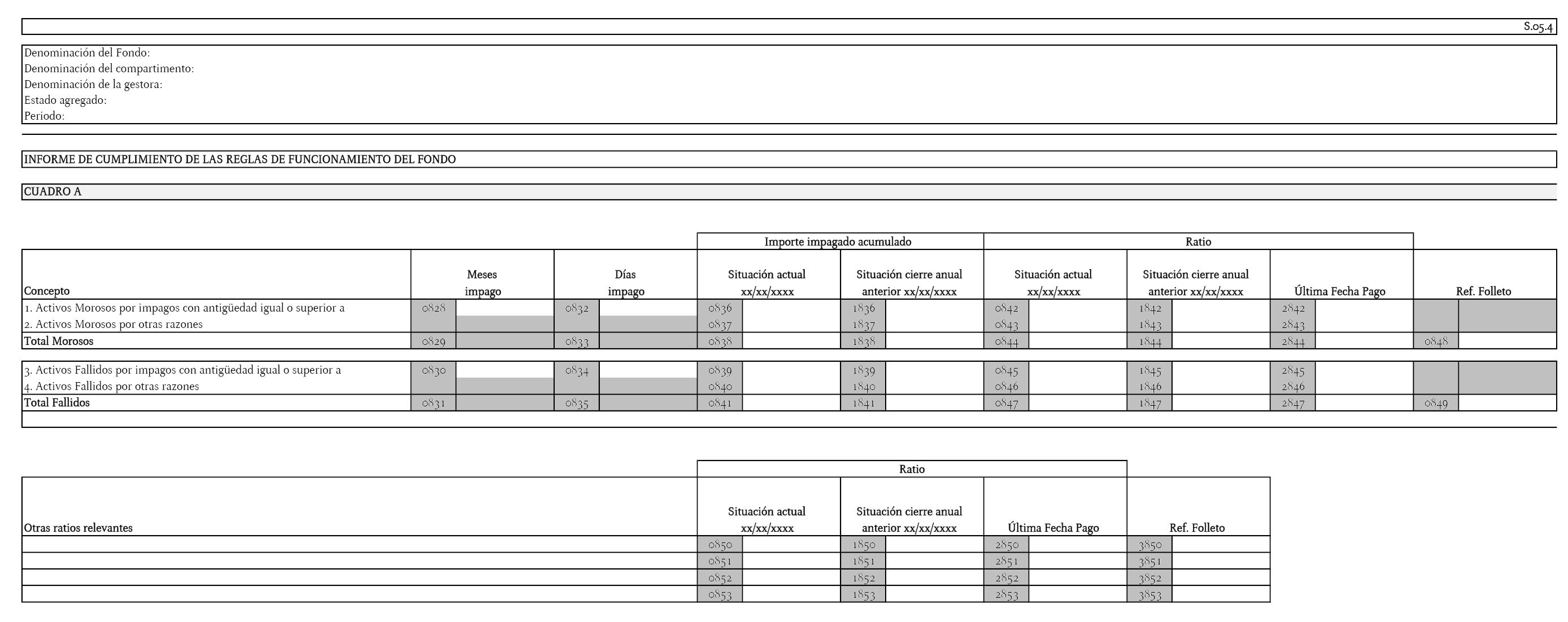

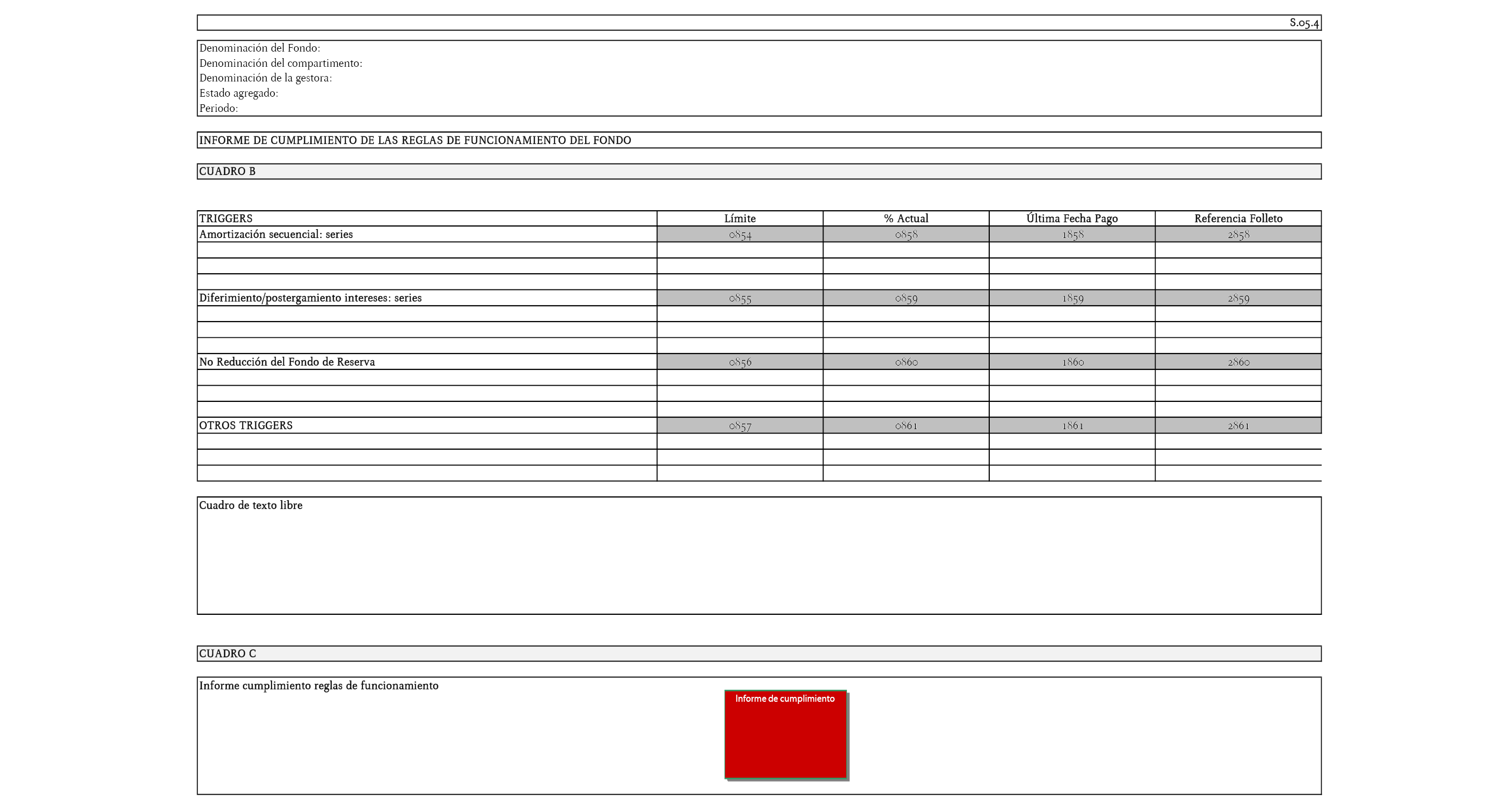

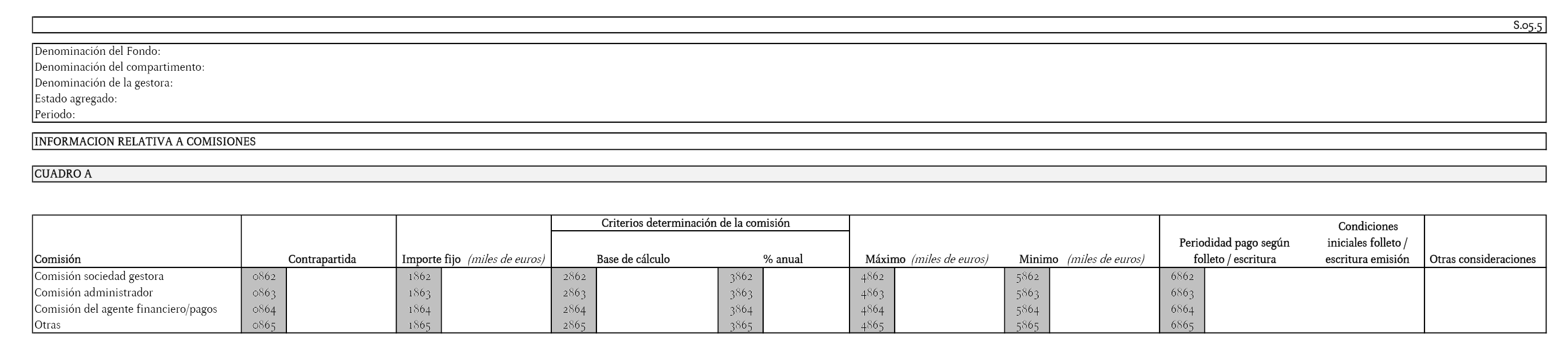

El aspecto más destacable de esta sección radica en la inclusión de un mayor desglose de información, de forma que, adicionalmente al balance, la cuenta de pérdidas y ganancias, el estado de flujos de efectivo y el estado de ingresos y gastos reconocidos, se incorporan determinados cuadros que suministran detalles adicionales que completan el marco de información necesaria para el inversor.

Dichos desgloses adicionales se refieren a los activos titulizados, los pasivos emitidos por el fondo, las mejoras crediticias, los compromisos emanados de los derivados contratados por el fondo, las comisiones, el cumplimiento de las reglas de funcionamiento del Fondo y, en su caso, el informe de cumplimiento de las políticas de gestión de activos y de riesgos. Parte de la información contenida en estos desgloses adicionales deberá ser incorporada en la memoria de las cuentas anuales del Fondo.

La sección quinta se refiere a las cuentas anuales de carácter público. Los modelos a los que se ha de ajustar el balance, la cuenta de pérdidas y ganancias, el estado de flujos de efectivo y el estado de ingresos y gastos reconocidos son los previstos en la sección cuarta para los modelos de información financiera pública. En esta sección también se recoge el contenido mínimo de la memoria.

La sección sexta se refiere al contenido del informe de gestión del Fondo, que deberá incluir una exposición fiel sobre la evolución del negocio y la situación del mismo, junto con una descripción de los principales riesgos e incertidumbres a los que se enfrenta. Igualmente, el informe de gestión incluirá una previsión de las entradas y salidas de flujos de efectivo del Fondo hasta el vencimiento de sus activos y pasivos, en base a la actualización, a la fecha de las cuentas anuales, de las hipótesis asumidas en relación con las tasas de morosidad, fallidos y amortización anticipada de los activos titulizados.

La sección séptima se refiere al desarrollo contable interno y el control de gestión del Fondo.

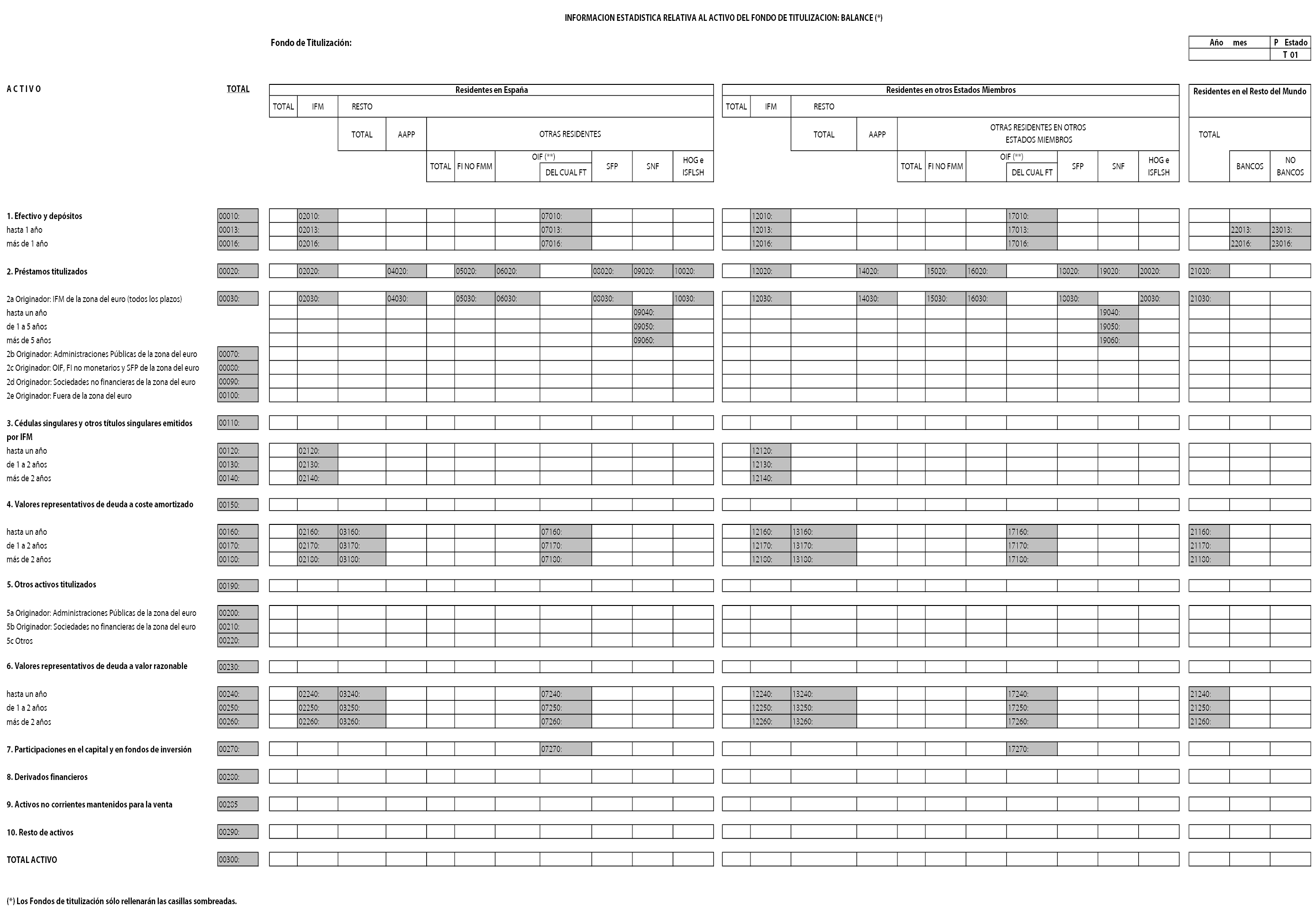

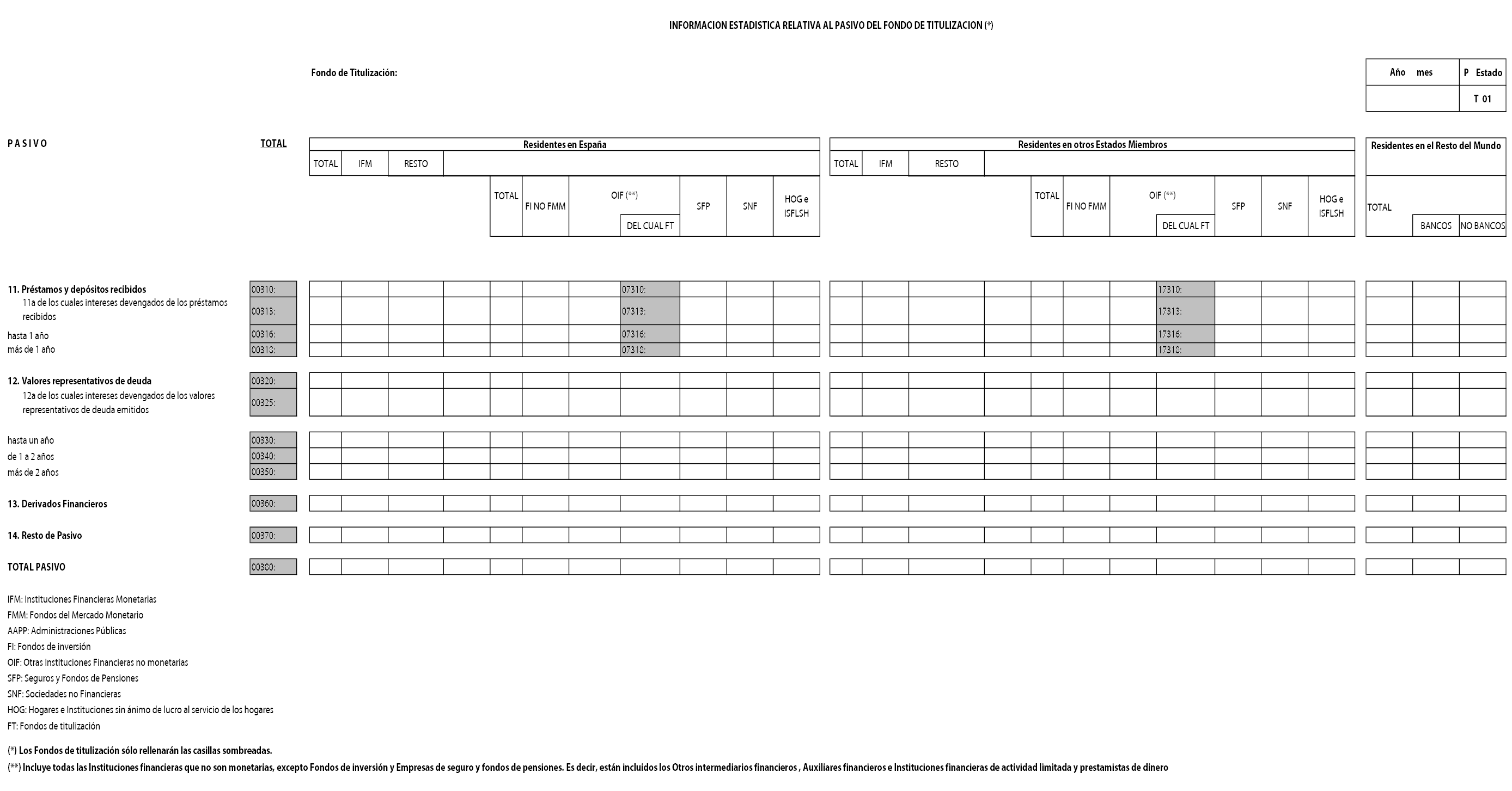

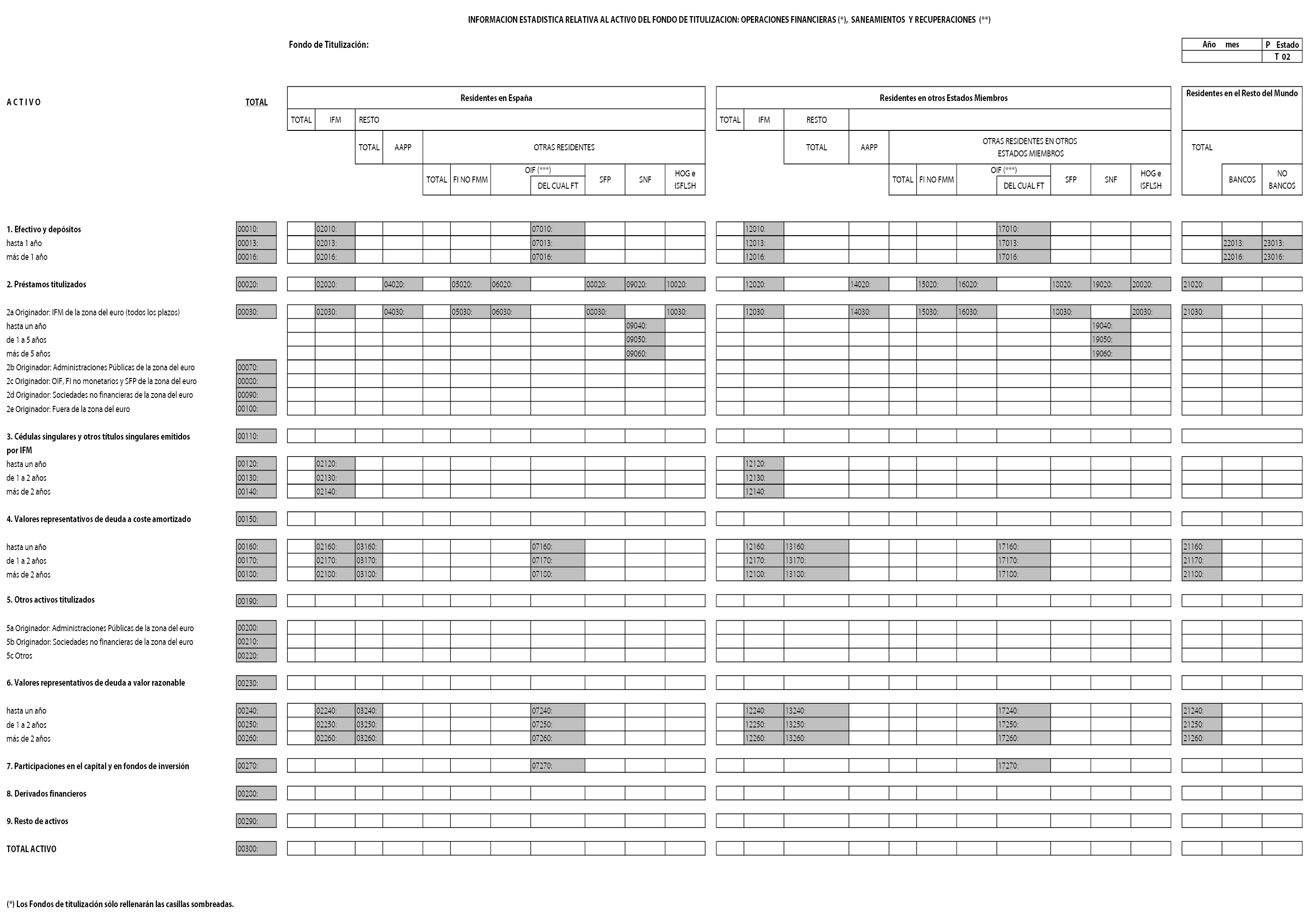

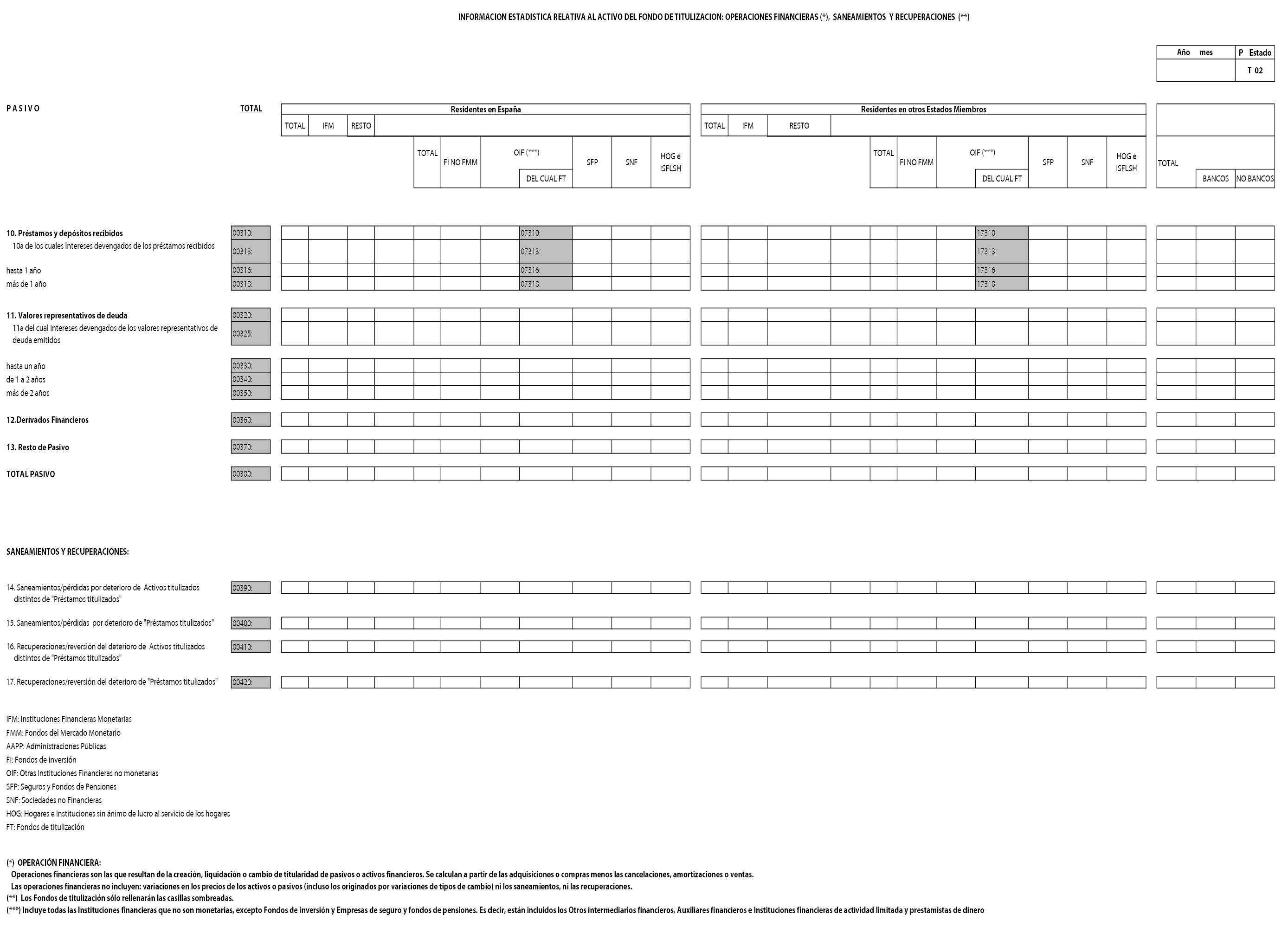

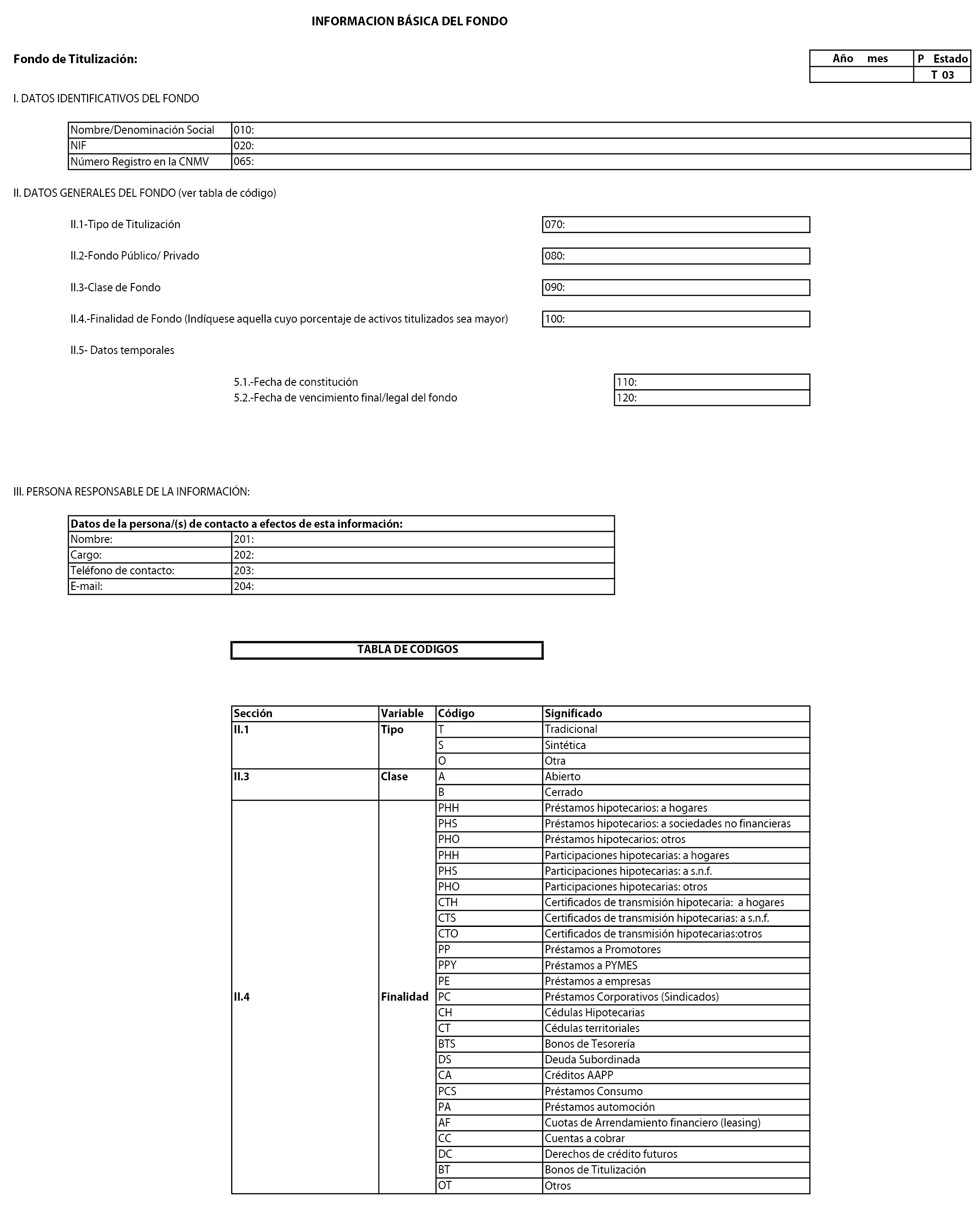

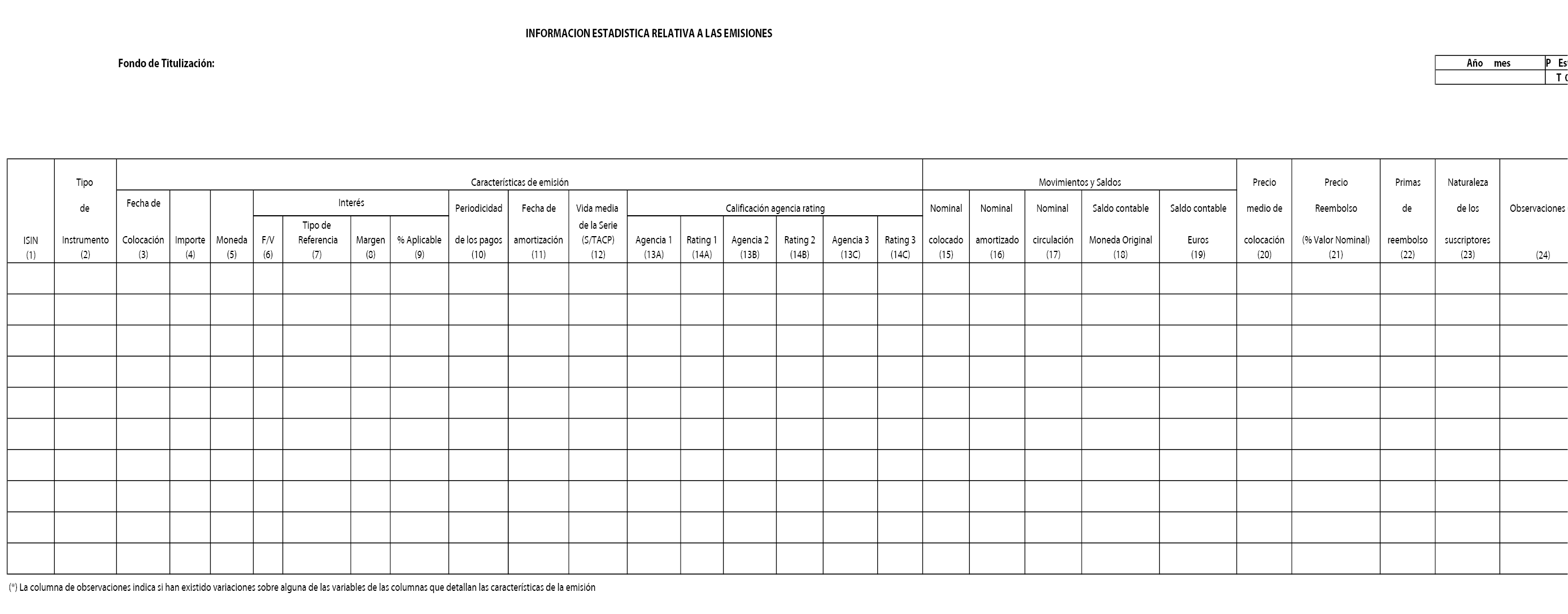

La sección octava, en línea con las iniciativas marcadas por el Banco Central Europeo y para un mejor control y supervisión de los Fondos de Titulización, incorpora los modelos de información estadística trimestral, a remitirse por parte de las sociedades gestoras de dichos Fondos.

Por último, la Circular incluye dos anejos: el primero, contiene los modelos de estados financieros públicos a los que se refiere la sección cuarta y el segundo, los modelos de estados reservados de información estadística a los que se refiere la sección octava.

En consecuencia, en virtud de la habilitación recogida en los artículos 34 y 35 de la Ley 5/2015, de 27 de abril, el Consejo de la CNMV, previo informe del Instituto de Contabilidad y Auditoría de Cuentas y del Comité Consultivo de la CNMV, de acuerdo con el Consejo de Estado, en su reunión del día 20 de abril de 2016, ha dispuesto lo siguiente:

1. La presente Circular regula las normas específicas de contabilidad, las cuentas anuales, los estados financieros públicos y los estados reservados de información estadística de los Fondos de Titulización.

2. Quedan sujetos al cumplimiento de esta Circular los Fondos de Titulización regulados por la Ley 5/2015, de 27 de abril, de fomento de la financiación empresarial, así como los Fondos de Titulización Hipotecaria y Fondos de Titulización de Activos regulados mediante la Ley 19/1992, de 7 de julio, sobre Régimen de Sociedades y Fondos de Inversión Inmobiliaria y sobre Fondos de Titulización Hipotecaria, y el Real Decreto 926/1998, de 14 de mayo, por el que se regulan los fondos de titulización de activos y las sociedades gestoras de fondos de titulización, respectivamente, que se hubiesen constituido con anterioridad a la aprobación de la Ley 5/2015, de 27 de abril (en adelante «Fondo» o «Fondos»).

3. La inclusión en esta Circular de normas contables y criterios de valoración y clasificación para determinadas operaciones no supondrá autorización al Fondo para realizarlas, si por la naturaleza de éste o de aquéllas, por limitaciones a su operativa impuestas por disposiciones vigentes de aplicación, por acuerdo contractual de emisión o su folleto informativo, o porque se necesitase autorización específica para ello, no pudieran ser realizadas.

1. Las normas contables específicas que deben cumplir los Fondos serán las contenidas en esta Circular.

2. En lo no previsto por esta Circular, se estará sujeto a lo indicado en el Plan General de Contabilidad, aprobado por el Real Decreto 1514/2007, de 16 de noviembre (en adelante Plan General de Contabilidad).

3. Los Fondos cuyo patrimonio se divida en compartimentos independientes, con cargo a los cuales puedan emitirse valores o asumirse obligaciones de diferentes clases y que puedan liquidarse de forma independiente, llevarán en su contabilidad cuentas separadas que diferencien los activos y pasivos, e ingresos y gastos imputables a cada compartimento, sin perjuicio de la unicidad de las cuentas anuales del Fondo.

1. La presente Circular será de aplicación a la información contenida en las cuentas anuales, en los estados financieros públicos y en los estados reservados de información estadística de los Fondos.

2. La Comisión Nacional del Mercado de Valores podrá exigir, en desarrollo de las funciones que le competen, cualquier otra información adicional a la requerida por la presente Circular.

1. Los registros contables deberán contener el detalle necesario sobre las características de los activos, pasivos, compromisos, ingresos y gastos, para que pueda derivarse de ellos con claridad toda la información contenida en las cuentas anuales y diferentes estados a rendir, los cuales mantendrán la necesaria correlación tanto entre sí como con aquella base contable.

2. La sociedad gestora establecerá políticas, métodos y procedimientos adecuados para la correcta valoración de los riesgos del activo y dispondrá de documentación detallada sobre las operaciones realizadas por el Fondo.

Todos los Fondos ajustarán el ejercicio económico al año natural.

1. Los estados financieros públicos y los estados reservados de información estadística serán remitidos a la Comisión Nacional del Mercado de Valores en los plazos y condiciones establecidos en las Normas 21.ª y 34.ª de esta Circular, respectivamente, sin perjuicio de la obligación de remisión de las cuentas anuales e informe de auditoría.

2. Los estados financieros trimestrales correspondientes al cierre de ejercicio se entenderán presentados a la Comisión Nacional del Mercado de Valores con la provisionalidad que implica la preceptiva formulación posterior de las cuentas anuales por el Órgano de Administración de la sociedad gestora del Fondo. En el caso de que las cuentas anuales auditadas no resulten aprobadas en los mismos términos en que se remitieron los estados financieros del cuarto trimestre a la Comisión Nacional del Mercado de Valores, la sociedad gestora vendrá obligada a remitir los estados trimestrales rectificados en los diez días hábiles siguientes a la formulación de las cuentas anuales, destacando y explicando las variaciones introducidas.

3. El Fondo, o su sociedad gestora, no podrá modificar los modelos de estados públicos y reservados establecidos, ni suprimir ninguna de sus partidas, que deberán figurar siempre, aunque sus saldos sean nulos.

4. La presentación a la Comisión Nacional del Mercado de Valores de los modelos de los estados financieros públicos y de los estados reservados de información estadística deberá hacerse por vía telemática a través de la sede electrónica de la Comisión Nacional del Mercado de Valores, u otro sistema similar, de acuerdo con los requerimientos técnicos establecidos por dicha Comisión en cada momento. La información deberá presentarse suscrita por persona de la sociedad gestora que posea facultades para ello.

5. La moneda de presentación de las cuentas anuales de los Fondos y de los estados recogidos en esta Circular, a rendir a la Comisión Nacional del Mercado de Valores, será el euro.

1. Las cuentas anuales, la información pública periódica y los estados reservados de información estadística deben redactarse con claridad, debiendo mostrar la imagen fiel de la situación financiera, flujos de efectivo y de los resultados del Fondo, de conformidad con los requisitos de esta Circular. A tal efecto, en la contabilización de las operaciones se atenderá a su realidad económica y no sólo a su forma jurídica.

2. La información incluida en las cuentas anuales, en la información pública periódica y en los estados reservados de información estadística debe ser relevante, fiable, íntegra, clara y comparable.

La contabilidad del Fondo y, en especial, el registro y la valoración de los elementos integrantes de las cuentas anuales y de la información pública periódica, se desarrollarán aplicando obligatoriamente los principios contables que se indican a continuación:

(a) Empresa en funcionamiento.

Se considerará, salvo prueba en contrario, que la gestión del Fondo continuará en un futuro previsible. En aquellos casos en que no resulte de aplicación este principio por encontrarse el Fondo en situación de liquidación final o liquidación anticipada, se dará cumplida información en la memoria de las cuentas anuales sobre dicha liquidación y su orden de prelación de pagos.

(b) Devengo.

Los efectos de las transacciones o hechos económicos se registrarán cuando ocurran, imputándose, en el periodo al que la información se refiera, los gastos y los ingresos que le afecten, con independencia de su fecha de pago o cobro.

(c) Uniformidad.

Adoptado un criterio dentro de las alternativas que, en su caso, se permitan, deberá mantenerse en el tiempo y aplicarse de manera uniforme para transacciones, otros eventos y condiciones que sean similares, en tanto no se alteren los supuestos que motivaron su elección. De alterarse estos supuestos, podrá modificarse el criterio adoptado en su día; en tal caso, estas circunstancias se harán constar en la memoria de las cuentas anuales, indicando la incidencia cuantitativa y cualitativa de la variación sobre dichas cuentas anuales.

(d) Prudencia.

Se deberá ser prudente en las estimaciones y valoraciones a realizar en condiciones de incertidumbre. La prudencia no justifica que la valoración de los elementos integrantes de las cuentas anuales, de la información pública periódica y de la información estadística de los estados reservados no responda a la imagen fiel que éstos deben reflejar. Asimismo, únicamente se contabilizarán los beneficios obtenidos hasta la fecha a la que se refiere la información publicada. Por el contrario, se deberán tener en cuenta todos los riesgos, con origen en el periodo o en otro anterior, tan pronto sean conocidos, incluso si sólo se conocieran entre la fecha de cierre de las cuentas anuales y la fecha en que éstas se formulen. En tales casos se dará cumplida información en la memoria, sin perjuicio de su reflejo, cuando se haya generado un pasivo y un gasto, en otros documentos integrantes de las cuentas anuales. Deberán tenerse en cuenta las amortizaciones y correcciones de valor por deterioro de los activos.

(e) No compensación.

Salvo que una norma disponga de forma expresa lo contrario, no podrán compensarse las partidas del activo y del pasivo o las de gastos e ingresos, y se valorarán separadamente los elementos integrantes de las cuentas anuales, de la información pública periódica y de los estados reservados de información estadística.

(f) Importancia relativa.

Se admitirá la no aplicación estricta de algunos de los principios y criterios contables cuando la importancia relativa en términos cuantitativos y cualitativos de la variación que tal hecho produzca sea escasamente significativa y, en consecuencia, no altere la expresión de la imagen fiel. Las partidas o importes cuya importancia relativa sea escasamente significativa podrán aparecer agrupados con otros de similar naturaleza o función. En los casos de conflicto entre principios contables, deberá prevalecer el que mejor conduzca a que las cuentas anuales expresen la imagen fiel de la situación financiera y de los resultados del Fondo.

Los elementos que, cuando cumplan los criterios de reconocimiento que se establecen posteriormente, se registran en el balance, son:

(a) Activos: Bienes, derechos y otros recursos controlados económicamente por el Fondo, resultantes de sucesos pasados, de los que se espera que el Fondo obtenga beneficios o rendimientos económicos en el futuro.

(b) Pasivos: Obligaciones actuales surgidas como consecuencia de sucesos pasados, para cuya extinción el Fondo espera desprenderse de recursos que puedan producir beneficios o rendimientos económicos en el futuro. A estos efectos, se entienden incluidas las provisiones.

El epígrafe de pasivo «Ajustes repercutidos en balance de ingresos y gastos reconocidos» incluye los importes, en su caso netos del efecto fiscal, derivados de los ajustes por valoración de activos y pasivos registrados en el estado de ingresos y gastos reconocidos, así como de la aplicación de la contabilidad de coberturas de flujos de efectivo, hasta que se produzca su extinción o realización, momento en el que se reconocen definitivamente en la cuenta de pérdidas y ganancias.

Se registrarán también en las cuentas de activo y pasivo aquellos ajustes que surjan de la valoración de determinados activos y pasivos y que, atendiendo a las normas expuestas en esta Circular, no deban contabilizarse en la cuenta de pérdidas y ganancias.

(c) Ingresos: Incrementos de recursos u orígenes de fondos del Fondo durante el ejercicio, ya sea en forma de entradas o aumentos en el valor de los activos, o de disminución de los pasivos.

(d) Gastos: Disminución de recursos o aplicaciones de fondos del Fondo durante el ejercicio, ya sea en forma de salidas o disminuciones en el valor de los activos, o de reconocimiento o aumento del valor de los pasivos.

1. El registro o reconocimiento contable es el proceso por el que se incorporan a los estados financieros los diferentes elementos integrantes de las cuentas anuales, de los estados financieros públicos periódicos y de los estados estadísticos reservados, de acuerdo con lo dispuesto en las normas de registro relativas a cada uno de ellos. El registro de los elementos procederá cuando, además de satisfacer las definiciones de los mismos incluidas en la norma anterior, se cumplan los criterios de probabilidad en la obtención o cesión de recursos que incorporen beneficios o rendimientos económicos y su valor pueda determinarse con un adecuado grado de fiabilidad. Cuando el valor deba estimarse, el uso de estimaciones razonables no menoscaba su fiabilidad. En particular:

(a) Los activos deben reconocerse en el balance cuando sea probable la obtención a partir de los mismos de beneficios o rendimientos económicos para el Fondo en el futuro, y siempre que se puedan valorar con fiabilidad. El reconocimiento contable de un activo implica también el reconocimiento simultáneo de un pasivo, la disminución de otro activo o el reconocimiento de un ingreso en la cuenta de pérdidas y ganancias o en el estado de ingresos y gastos reconocidos.

(b) Los pasivos deben reconocerse en el balance cuando sea probable que, a su vencimiento y para liquidar la obligación, deban entregarse o cederse recursos que incorporen beneficios o rendimientos económicos futuros, y siempre que se puedan valorar con fiabilidad. El reconocimiento contable de un pasivo implica el reconocimiento simultáneo de un activo, la disminución de otro pasivo, el reconocimiento de un gasto en la cuenta de pérdidas y ganancias o en el estado de ingresos y gastos reconocidos.

(c) El reconocimiento de un ingreso tiene lugar como consecuencia de un incremento de los recursos del Fondo, y siempre que su cuantía pueda determinarse con fiabilidad. Por lo tanto, conlleva el reconocimiento simultáneo o el incremento de un activo, o la desaparición o disminución de un pasivo y, en ocasiones, el reconocimiento de un gasto.

(d) El reconocimiento de un gasto tiene lugar como consecuencia de una disminución de los recursos del Fondo, y siempre que su cuantía pueda valorarse o estimarse con fiabilidad. Por lo tanto, conlleva el reconocimiento simultáneo o el incremento de un pasivo, o la desaparición o disminución de un activo y, en ocasiones, el reconocimiento de un ingreso.

2. Se registrarán en el periodo a que se refieren las cuentas anuales, los estados financieros públicos periódicos y los estados estadísticos reservados, los ingresos y gastos devengados en éste, estableciéndose, en los casos en que sea pertinente, una correlación entre ambos, que en ningún caso puede llevar al registro de activos o pasivos que no satisfagan la definición de éstos.

1. La sociedad gestora del Fondo, responsable de proveer la información periódica, pública y reservada, relativa a los activos y pasivos del Fondo y de realizar las valoraciones de los mismos, deberá contar con modelos que le permitan:

(a) Proyectar los flujos de caja esperados de los activos subyacentes, en función de sus características contractuales y de determinadas hipótesis sobre los factores de riesgo que condicionan dichos flujos de caja, tales como las probabilidades de impago, las tasas de recuperación, el tiempo de recuperación y las tasas de amortización anticipada.

(b) Determinar los flujos de caja que se espera que reciban los pasivos, en función del orden de prelación de pago establecido.

2. La valoración es el proceso por el que se asigna un valor monetario a cada uno de los elementos integrantes de las cuentas anuales, de los estados financieros públicos periódicos y de los estados estadísticos reservados, de acuerdo con lo dispuesto en las normas de valoración relativas a cada uno de ellos, incluidas en la sección tercera de esta Circular. A tal efecto, se tendrán en cuenta los siguientes criterios valorativos y definiciones relacionadas:

(a) Coste histórico o coste.

El coste histórico o coste de un activo es su precio de adquisición.

El precio de adquisición es el importe en efectivo y otras partidas equivalentes pagadas o pendientes de pago más, en su caso y cuando proceda, el valor razonable de las demás contraprestaciones comprometidas derivadas de la adquisición, debiendo estar todas ellas directamente relacionadas con ésta. El coste histórico o coste de un pasivo es el valor razonable que corresponda a la contrapartida recibida a cambio de incurrir en la deuda o, en algunos casos, la cantidad de efectivo y otros activos líquidos equivalentes que se espere entregar para liquidar una deuda en el curso normal del negocio.

(b) Valor razonable.

Es el importe por el que puede ser intercambiado un activo o liquidado un pasivo, entre partes interesadas y debidamente informadas, que realicen una transacción en condiciones de independencia mutua. El valor razonable se determinará sin deducir los costes de transacción en los que pudiera incurrirse en su enajenación. No tendrá en ningún caso el carácter de valor razonable el que sea resultado de una transacción forzada, urgente o como consecuencia de una situación de liquidación involuntaria. Con carácter general, el valor razonable se calculará por referencia a un valor fiable de mercado.

En este sentido, el precio cotizado en un mercado activo será la mejor referencia del valor razonable, entendiéndose por mercado activo aquél en el que se den las siguientes condiciones:

(i) Los bienes o servicios intercambiados en el mercado son homogéneos;

(ii) Pueden encontrarse prácticamente en cualquier momento compradores o vendedores para un determinado bien o servicio, y

(iii) Los precios son conocidos y fácilmente accesibles para el público. Estos precios, además, reflejan transacciones de mercado reales, actuales y producidas con regularidad.

Para aquellos elementos respecto de los cuales no exista un mercado activo, el valor razonable se obtendrá, en su caso, mediante la aplicación de modelos y técnicas de valoración. Entre los modelos y técnicas de valoración se incluye el empleo de referencias a transacciones recientes en condiciones de independencia mutua entre partes interesadas y debidamente informadas, si estuviesen disponibles, así como referencias al valor razonable de otros activos que sean sustancialmente iguales, métodos de descuento de flujos de efectivo futuros estimados y modelos generalmente utilizados para valorar opciones.

En cualquier caso, las técnicas de valoración empleadas deberán ser consistentes con las metodologías aceptadas y utilizadas por el mercado para la fijación de precios, debiéndose usar, si existe, la técnica de valoración empleada por el mercado que haya demostrado ser la que obtiene unas estimaciones más realistas de los precios.

En concreto, a efectos de determinar el valor razonable de activos inmobiliarios localizados en España, se tomarán en consideración los criterios establecidos para determinar el valor de mercado en la Orden ECO/805/2003, de 27 de marzo, sobre normas de valoración de bienes inmuebles y de determinados derechos para ciertas finalidades financieras. A efectos del cálculo del deterioro de los activos financieros, conforme se establece en la norma 13.ª de esta Circular, se tomará el valor de tasación definido en la citada orden.

Para activos inmuebles localizados en algún otro país perteneciente a la Unión Europea, se utilizarán los criterios de equivalencia establecidos en el artículo 6 del Real Decreto 716/2009, de 24 de abril, por el que se desarrollan determinados aspectos de la Ley 2/1981, de 25 de marzo, de regulación del mercado hipotecario y otras normas del sistema hipotecario y financiero.

Las técnicas de valoración empleadas deberán maximizar el uso de datos observables de mercado y otros factores que los participantes en el mercado considerarían al fijar el precio, limitando en todo lo posible el empleo de consideraciones subjetivas y de datos no observables o contrastables.

La sociedad gestora deberá evaluar periódicamente la efectividad de las técnicas de valoración que utilice de manera periódica en el Fondo, empleando como referencia los precios observables de transacciones recientes en el mismo activo o utilizando los precios basados en datos o índices observables de mercado que estén disponibles y resulten aplicables. En este sentido, la sociedad gestora deberá mantener valoraciones actualizadas de los activos inmobiliarios, realizadas con base a los métodos descritos anteriormente. En todo caso, y en función de la importancia relativa del inmueble, cuando la situación lo requiera, bien, por variaciones significativas de las condiciones de mercado, o bien por una elevada antigüedad de la última tasación disponible, la sociedad gestora deberá solicitar tasaciones actualizadas de los activos inmobiliarios.

El valor razonable de un activo para el que no existan transacciones comparables en el mercado, puede valorarse con fiabilidad si la variabilidad en el rango de las estimaciones del valor razonable del activo no es significativa o las probabilidades de las diferentes estimaciones, dentro de ese rango, pueden ser evaluadas razonablemente y utilizadas en la estimación del valor razonable. Cuando corresponda aplicar la valoración por el valor razonable, los elementos que no puedan valorarse de manera fiable, ya sea por referencia a un valor de mercado o mediante la aplicación de los modelos y técnicas de valoración antes señalados, se valorarán, según proceda, por su coste amortizado o por su precio de adquisición o coste de producción, minorado, en su caso, por las partidas correctoras de su valor que pudieran corresponder, haciendo mención en la memoria de este hecho y de las circunstancias que lo motivan.

(c) Valor neto realizable.

El valor neto realizable de un activo es el importe que el Fondo puede obtener por su enajenación en el mercado, en el curso normal del negocio, deduciendo los costes estimados necesarios para llevarla a cabo.

(d) Valor actual.

El valor actual es el importe de los flujos de efectivo a recibir o pagar en el curso normal del negocio, según se trate de un activo o de un pasivo, respectivamente, actualizados a un tipo de descuento adecuado.

(e) Costes de venta.

Son los costes incrementales directamente atribuibles a la venta de un activo en los que el Fondo no habría incurrido de no haber tomado la decisión de vender, excluidos los gastos financieros y los impuestos sobre beneficios. Se incluyen los gastos legales necesarios para transferir la propiedad del activo y las comisiones de venta.

(f) Coste amortizado.

El coste amortizado de un instrumento financiero es el importe al que inicialmente fue valorado un activo financiero o un pasivo financiero, menos los reembolsos de principal que se hubieran producido, más o menos, según proceda, la parte imputada en la cuenta de pérdidas y ganancias, mediante la utilización del método del tipo de interés efectivo, de la diferencia entre el importe inicial y el valor de reembolso en el vencimiento, menos cualquier reducción de valor por deterioro (o repercusión de pérdidas) que hubiera sido reconocida, ya sea directamente como una disminución del importe del activo (o pasivo) o mediante una partida correctora de su valor.

El tipo de interés efectivo es el tipo de actualización que iguala el valor en libros de un instrumento financiero con los flujos de efectivo estimados a lo largo de la vida esperada del instrumento, a partir de sus condiciones contractuales y sin considerar las pérdidas por riesgo de crédito futuras; en su cálculo se incluirán las comisiones financieras y otros costes asociados que se carguen por adelantado en la concesión de financiación.

(g) Costes de transacción atribuibles a un activo o pasivo financiero.

Son los costes incrementales directamente atribuibles a la compra, emisión, enajenación u otra forma de disposición de un activo financiero, o a la emisión o asunción de un pasivo financiero, en los que no se habría incurrido si el Fondo no hubiera realizado la transacción. Entre ellos se incluyen los honorarios y las comisiones pagadas a agentes, asesores e intermediarios, tales como las de corretaje, los gastos de intervención de fedatario público y otros, así como los impuestos y otros derechos que recaigan sobre la transacción, y se excluyen las primas o descuentos obtenidos en la compra o emisión, los gastos financieros y los costes de mantenimiento.

(h) Valor contable o en libros.

El valor contable o en libros es el importe neto por el que un activo o un pasivo se encuentra registrado en balance una vez deducida, en el caso de los activos, su amortización acumulada y cualquier corrección valorativa por deterioro acumulada que se haya registrado.

(i) Valor residual.

El valor residual de un activo es el importe que el Fondo estima que podría obtener en el momento actual por su venta u otra forma de disposición, una vez deducidos los costes de venta, tomando en consideración que el activo hubiese alcanzado la antigüedad y demás condiciones que se espera que tenga al final de su vida útil.

La vida útil es el periodo durante el cual el Fondo espera utilizar el activo amortizable o el número de unidades de producción que espera obtener del mismo.

La vida económica es el periodo durante el cual se espera que el activo sea utilizable por parte de uno o más usuarios o el número de unidades de producción que se espera obtener del activo por parte de uno o más usuarios.

A. Reconocimiento.

1. El Fondo reconocerá un activo financiero en su balance cuando se convierta en una parte obligada del contrato o negocio jurídico conforme a sus disposiciones.

2. La presente norma resulta de aplicación, entre otros, a los siguientes activos financieros: efectivo y otros activos líquidos equivalentes; instrumentos de patrimonio; deudores varios; créditos presentes o futuros a terceros (tales como los préstamos y créditos financieros concedidos o adquiridos directamente, por endoso o a través de certificados de transmisión de hipoteca o de participaciones hipotecarias, incluidos los surgidos de la venta de activos no corrientes); valores representativos de deuda de otras entidades adquiridos (tales como las obligaciones, cédulas, bonos y pagarés); derivados con valoración favorable para el Fondo (entre ellos, futuros, opciones, permutas financieras y compraventa de moneda extranjera a plazo); y otros activos financieros (tales como depósitos en entidades de crédito, fianzas y depósitos constituidos).

B. Clasificación.

Los activos financieros de un Fondo, a efectos de su valoración, se clasificarán en alguna de las siguientes categorías:

(a) Préstamos y partidas a cobrar.

(b) Inversiones mantenidas hasta el vencimiento.

(c) Activos financieros mantenidos para negociar.

(d) Otros activos financieros a valor razonable con cambios en la cuenta de pérdidas y ganancias.

(e) Activos financieros disponibles para la venta.

B.1 Préstamos y partidas a cobrar.

En esta categoría se clasificarán, salvo que sea aplicable lo dispuesto en los apartados B.3 y B.4 siguientes, aquellos activos financieros que, no siendo instrumentos de patrimonio ni derivados, sus cobros son de cuantía determinada o determinable y no se negocian en un mercado activo. No se incluirán aquellos activos financieros para los cuales el tenedor pueda no recuperar sustancialmente toda la inversión inicial, por circunstancias diferentes al deterioro crediticio.

Se incluirán en esta categoría los derechos de crédito de que disponga el Fondo en cada momento.

B.1.1 Valoración inicial.

Los activos financieros incluidos en esta categoría se valorarán inicialmente por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, el cual equivaldrá al valor razonable de la contraprestación entregada, más los costes de transacción que les sean directamente atribuibles.

No obstante lo señalado en el párrafo anterior, las cuentas a cobrar cuyo importe se espera recibir en un plazo inferior a tres meses se podrán valorar por su valor nominal cuando el efecto de no actualizar los flujos de efectivo sea totalmente inmaterial. En estos casos no se registrarán ingresos o gastos por los intereses devengados.

B.1.2 Valoración posterior.

Los activos financieros incluidos en esta categoría se valorarán por su coste amortizado. Los intereses devengados se contabilizarán en la cuenta de pérdidas y ganancias, aplicando el método del tipo de interés efectivo.

No obstante lo anterior, los activos financieros con vencimiento no superior a tres meses que, de acuerdo con lo dispuesto en el apartado anterior, se valoren inicialmente por su valor nominal, continuarán valorándose por dicho importe.

B.2 Inversiones mantenidas hasta el vencimiento.

Se pueden incluir en esta categoría los valores representativos de deuda con una fecha de vencimiento fijada, cobros de cuantía determinada o determinable, que se negocien en un mercado activo y que la sociedad gestora tenga la intención efectiva, y el Fondo la capacidad, de conservarlos hasta su vencimiento.

Adicionalmente, se incluirán en esta categoría aquellos títulos adquiridos por el Fondo cuyos riesgos o beneficios dependan de préstamos controlados por terceros cuando estén representados en valores que coticen en un mercado activo y se cumplan los requisitos previstos en el punto anterior, tales como bonos de titulización.

B.2.1 Valoración inicial.

Las inversiones mantenidas hasta el vencimiento se valorarán inicialmente por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, el cual equivaldrá al valor razonable de la contraprestación entregada, más los costes de transacción que les sean directamente atribuibles.

B.2.2 Valoración posterior.

Las inversiones mantenidas hasta el vencimiento se valorarán por su coste amortizado. Los intereses devengados se contabilizarán en la cuenta de pérdidas y ganancias, aplicando el método del tipo de interés efectivo.

B.3 Activos financieros mantenidos para negociar.

Se considera que un activo financiero se posee para negociar cuando:

(a) Se origine o adquiera con el propósito de venderlo en el corto plazo (por ejemplo, valores representativos de deuda, cualquiera que sea su plazo de vencimiento, que se adquieran para venderlos en el corto plazo);

(b) Forme parte de una cartera de instrumentos financieros identificados y gestionados conjuntamente de la que existan evidencias de actuaciones recientes para obtener ganancias en el corto plazo, o

(c) Sea un instrumento financiero derivado, siempre que no sea un contrato de garantía financiera ni haya sido designado como instrumento de cobertura.

B.3.1 Valoración inicial.

Los activos financieros mantenidos para negociar se valorarán inicialmente por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, el cual equivaldrá al valor razonable de la contraprestación entregada. Los costes de transacción que les sean directamente atribuibles se reconocerán en la cuenta de pérdidas y ganancias del ejercicio.

B.3.2 Valoración posterior.

Los activos financieros mantenidos para negociar se valorarán por su valor razonable, sin deducir los costes de transacción en que se pudiera incurrir en su enajenación. Los cambios que se produzcan en el valor razonable se imputarán en la cuenta de pérdidas y ganancias del ejercicio.

B.4 Otros activos financieros a valor razonable con cambios en la cuenta de pérdidas y ganancias.

Esta categoría únicamente incluirá los instrumentos financieros híbridos.

Un instrumento híbrido es aquel que combina un contrato principal no derivado y un derivado financiero, denominado derivado implícito, que no puede ser transferido de manera independiente y cuyo efecto es que algunos de los flujos de efectivo del instrumento híbrido varían de forma similar a los flujos de efectivo del derivado considerado de forma independiente.

Cuando la sociedad gestora no fuese capaz de valorar el derivado implícito de forma separada o no pudiese determinar de forma fiable su valor razonable, ya sea en el momento de su adquisición por el Fondo o en una fecha posterior, tratará el instrumento financiero híbrido en su conjunto como un activo financiero incluido en la categoría de «Otros activos financieros a valor razonable con cambios en la cuenta de pérdidas y ganancias». Se aplicará este mismo criterio cuando la sociedad gestora opte, en el momento de su reconocimiento inicial, por valorar el instrumento financiero híbrido en su totalidad a valor razonable.

B.4.1 Valoración inicial y posterior.

En la valoración de los activos financieros incluidos en esta categoría se aplicarán los criterios señalados en el apartado B.3 de esta norma.

B.5 Activos financieros disponibles para la venta.

En esta categoría se incluirán los valores representativos de deuda e instrumentos de patrimonio de otras empresas que no se hayan clasificado en ninguna de las categorías anteriores.

B.5.1 Valoración inicial.

Los activos financieros disponibles para la venta se valorarán inicialmente por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, el cual equivaldrá al valor razonable de la contraprestación entregada, más los costes de transacción que les sean directamente atribuibles.

B.5.2 Valoración posterior.

Los activos financieros disponibles para la venta se valorarán por su valor razonable, sin deducir los costes de transacción en que se pudiera incurrir en su enajenación. Los cambios que se produzcan en el valor razonable se registrarán en el estado de ingresos y gastos reconocidos hasta que el activo financiero cause baja del balance o se deteriore, momento en que el importe así reconocido se imputará a la cuenta de pérdidas y ganancias.

No obstante lo anterior, las correcciones valorativas por deterioro del valor y las pérdidas y ganancias que resulten por diferencias de cambio en activos financieros monetarios en moneda extranjera se registrarán en la cuenta de pérdidas y ganancias.

También se registrarán en la cuenta de pérdidas y ganancias el importe de los intereses, calculados según el método del tipo de interés efectivo.

C. Reclasificación de activos financieros.

Los derivados no podrán ser reclasificados fuera de la categoría de «Activos financieros mantenidos para negociar». Los instrumentos financieros híbridos no podrán ser reclasificados fuera de la categoría de «Activos financieros a valor razonable con cambios en la cuenta de pérdidas y ganancias».

Un activo financiero que no sea un derivado, podrá ser reclasificado fuera de la categoría de «Activos financieros mantenidos para negociar» si deja de estar mantenido con el propósito de su venta o recompra en el corto plazo, siempre que se produzca alguna de las siguientes situaciones:

(a) En raras y excepcionales circunstancias, salvo que se trate de activos susceptibles de haberse incluido en la categoría de «Préstamos y partidas a cobrar». A estos efectos, raras o excepcionales circunstancias son aquéllas que surgen de un evento particular, que es inusual y altamente improbable que se repita en el futuro previsible.

(b) Cuando el activo financiero hubiera cumplido la definición para su clasificación en la categoría de «Préstamos y partidas a cobrar» en su reconocimiento inicial y la sociedad gestora tiene la intención y el Fondo la capacidad financiera para mantener dicho activo en un futuro previsible o hasta su vencimiento.

Los beneficios o pérdidas previamente reconocidos en la cuenta de pérdidas y ganancias no deben ser revertidos. El valor razonable del activo financiero a la fecha de la reclasificación será su nuevo coste o coste amortizado, según corresponda.

Un activo financiero clasificado como «Activo financiero disponible para la venta» que cumpla la definición de «Préstamos y partidas a cobrar» puede ser reclasificado de la primera categoría a la segunda si la sociedad gestora tiene la intención y el Fondo la capacidad financiera de mantenerlo en un futuro previsible o hasta su vencimiento. El valor razonable del activo financiero a la fecha de la reclasificación será su nuevo coste o coste amortizado, según corresponda. Los beneficios o pérdidas previamente reconocidos en el estado de ingresos y gastos reconocidos se mantendrán en el epígrafe de balance de «Ajustes repercutidos en balance de ingresos y gastos reconocidos» y se traspasarán a la cuenta de pérdidas y ganancias a lo largo de la vida residual del activo financiero, utilizando el método del tipo de interés efectivo; si el activo financiero no tuviera un vencimiento fijo la imputación a la cuenta de pérdidas y ganancias se realizará cuando el activo sea vendido o deteriorado.

Ningún activo financiero podrá ser reclasificado a la categoría de «Activos financieros mantenidos para negociar».

No se podrá clasificar o tener clasificado ningún activo financiero en la categoría de «Inversiones mantenidas hasta el vencimiento» si en el ejercicio a que se refieren las cuentas anuales o en los dos precedentes, se han vendido o reclasificado activos incluidos en esta categoría por un importe que no sea insignificante en relación con el importe total de la categoría de «Inversiones mantenidas hasta el vencimiento», salvo aquellas que correspondan a ventas o reclasificaciones:

(a) Muy próximas al vencimiento, o

(b) Que hayan ocurrido cuando la sociedad gestora haya cobrado la práctica totalidad del principal, o

(c) Atribuibles a un suceso aislado, fuera del control de la sociedad gestora, no recurrente y que razonablemente no podía haber sido anticipado por la misma.

Cuando dejase de ser apropiada la clasificación de un activo financiero como «Inversión mantenida hasta el vencimiento», como consecuencia de un cambio en la intención o en la capacidad financiera del Fondo o por la venta o reclasificación de un importe que no sea insignificante según lo dispuesto en el apartado anterior, dicho activo, junto con el resto de activos financieros de la categoría de «Inversiones mantenidas hasta el vencimiento», se reclasificarán a la categoría de «Activos financieros disponibles para la venta» y se valorarán por su valor razonable. La diferencia entre el importe por el que figure registrado y su valor razonable se reconocerá en el estado de ingresos y gastos reconocidos del periodo y se aplicarán las reglas relativas a los activos disponibles para la venta.

Si como consecuencia de un cambio en la intención o en la capacidad financiera del Fondo, o si pasados dos ejercicios completos desde la reclasificación de un activo financiero de la categoría de «Inversión mantenida hasta el vencimiento» a la de «Activo financiero disponible para la venta», se reclasificase un activo financiero en la categoría de «Inversión mantenida hasta el vencimiento», el valor contable del activo financiero en esa fecha se convertirá en su nuevo coste amortizado. Cualquier pérdida o ganancia procedente de ese activo que previamente se hubiera reconocido en el estado de ingresos y gastos reconocidos se mantendrá en el epígrafe de balance de «Ajustes repercutidos en balance de ingresos y gastos reconocidos» y se transferirá a la cuenta de pérdidas y ganancias a lo largo de la vida residual de la inversión mantenida hasta el vencimiento, utilizando el método del tipo de interés efectivo.

D. Intereses recibidos de activos financieros.

Los intereses de activos financieros devengados con posterioridad al momento de la adquisición se reconocerán como ingresos en la cuenta de pérdidas y ganancias. Los intereses deben reconocerse utilizando el método del tipo de interés efectivo.

A estos efectos, en la valoración inicial de los activos financieros, se registrarán de forma independiente, atendiendo a su vencimiento, el importe de los intereses explícitos devengados y no vencidos en dicho momento. A estos efectos, se entenderá por «intereses explícitos» aquellos que se obtienen de aplicar el tipo de interés contractual del instrumento financiero.

E. Reclasificación de activos dudosos y fallidos.

Se clasifica como activo dudoso el importe total de los instrumentos de deuda y derechos de crédito que cuenten con algún importe vencido por principal, intereses o gastos pactados contractualmente, con más de tres meses de antigüedad, así como aquéllos que presentan dudas razonables sobre su reembolso total (principal e intereses) en los términos pactados contractualmente, salvo que proceda clasificarlos como fallidos. También se incluirán en esta categoría los importes de todas las operaciones del Fondo con un mismo deudor cuando los saldos calificados como dudosos como consecuencia de impagos sean superiores al 25 % de los importes pendientes de cobro.

En las operaciones con cuotas de amortización periódica, la fecha de primer vencimiento, a efectos de la clasificación de las operaciones en esta categoría, será la correspondiente a la cuota más antigua de la que, en la fecha de balance, permanezca impagado algún importe por principal o intereses.

La prórroga o reinstrumentación de las operaciones no interrumpe su morosidad, ni producirá reclasificación, salvo que exista una razonable certeza de que el deudor puede hacer frente a su pago en el calendario previsto o se aporten nuevas garantías eficaces que cubran plenamente el riesgo que garanticen, y, en ambos casos, se perciban los intereses ordinarios pendientes de cobro, sin tener en cuenta los intereses de demora.

Se consideran fallidos aquéllos instrumentos de deuda y derechos de crédito, vencidos o no, para los que después de un análisis individualizado se considere remota su recuperación y proceda darlos de baja del activo.

1. Al menos al cierre de cada periodo la sociedad gestora será la responsable de efectuar las correcciones valorativas necesarias siempre que exista evidencia objetiva de que el valor de un activo financiero, o grupo de activos con similares características de riesgo valorados colectivamente, se ha deteriorado.

2. Existe evidencia objetiva de deterioro en un activo financiero cuando después de su reconocimiento inicial ocurra un evento, o se produzca el efecto combinado de varios eventos, que suponga un impacto negativo en sus flujos de efectivo futuros estimados. No se reconocerán pérdidas esperadas como resultado de eventos futuros, con independencia de su grado de probabilidad.

A. Instrumentos de deuda valorados por su coste amortizado.

3. El importe de las pérdidas por deterioro incurridas en los instrumentos de deuda valorados por su coste amortizado es igual a la diferencia entre su valor en libros y el valor actual de sus flujos de efectivo futuros estimados, excluyendo, en dicha estimación, las pérdidas crediticias futuras en las que no se haya incurrido.

4. Para los instrumentos cotizados con vencimiento inferior a tres meses, como sustituto del valor actual de los flujos de efectivo futuros, se puede utilizar su valor de mercado siempre que éste sea suficientemente fiable como para considerarlo representativo del importe recuperable.

5. Los flujos de efectivo futuros estimados de un instrumento de deuda son todos los importes, principal e intereses, que la sociedad gestora estima que el Fondo obtendrá durante la vida del instrumento. En su estimación se considerará toda la información relevante que esté disponible en la fecha de formulación de los estados financieros, que proporcione datos sobre la posibilidad de cobro futuro de los flujos de efectivo contractuales.

En la estimación de los flujos de efectivo futuros de instrumentos que cuenten con garantías reales, siempre que éstas se hayan considerado en la cesión del instrumento o figuren en la información facilitada a los titulares de los pasivos emitidos por el Fondo, se tendrán en cuenta los flujos que se obtendrían de su realización, menos el importe de los costes necesarios para su obtención y posterior venta, con independencia de la probabilidad de la ejecución de la garantía.

6. En el cálculo del valor actual de los flujos de efectivo futuros estimados se utilizará como tipo de actualización el tipo de interés efectivo original del instrumento, si su tipo contractual es fijo, o el tipo de interés efectivo a la fecha a que se refieran los estados financieros, determinado de acuerdo con las condiciones del contrato, cuando sea variable.

Cuando se renegocien o modifiquen las condiciones de los instrumentos de deuda se utilizará el tipo de interés efectivo antes de la modificación del contrato, salvo que pueda probarse que dicha renegociación o modificación se produce por causa distinta a las dificultades financieras del prestatario o emisor.

El descuento de los flujos de efectivo no es necesario realizarlo cuando su impacto cuantitativo no sea material. En particular, cuando el plazo previsto para el cobro de los flujos de efectivo sea igual o inferior a tres meses.

7. En el cálculo de las pérdidas por deterioro de un grupo de activos financieros se podrán utilizar modelos basados en métodos estadísticos.

8. No obstante, el importe de la provisión que resulte de la aplicación de lo previsto en los puntos anteriores no podrá ser inferior al que se obtenga de la aplicación para los activos dudosos de los porcentajes mínimos de cobertura por calendario de morosidad que se indican en los siguientes apartados de esta Norma, que calculan las pérdidas por deterioro en función del tiempo transcurrido desde el vencimiento de la primera cuota o plazo que permanezca impagado de una misma operación:

a) Tratamiento general:

|

Porcentaje |

|

|---|---|

|

Hasta 6 meses |

25 |

|

Más de 6 meses, sin exceder de 9 |

50 |

|

Más de 9 meses, sin exceder de 12 |

75 |

|

Más de 12 meses, |

100 |

La escala anterior también se aplicará, por acumulación, al conjunto de operaciones que el Fondo mantenga con un mismo deudor, en la medida que en cada una presente impagos superiores a tres meses. A estos efectos, se considerará como fecha para el cálculo del porcentaje de cobertura la del importe vencido más antiguo que permanezca impagado, o la de la clasificación de los activos como dudosos si es anterior.

En caso de que el Fondo no dispusiera de la información de los activos por deudores, y no fuese razonable el obtenerla, no acumulará todas las operaciones con impagos superiores a tres meses que el Fondo mantenga con el mismo deudor, y justificará en las notas explicativas la ausencia de dicha información.

b) Operaciones con garantía inmobiliaria:

A los efectos de estimar el deterioro de los activos financieros calificados como dudosos, el valor de los derechos reales recibidos en garantía, siempre que sean primera carga y se encuentren debidamente constituidos y registrados a favor del Fondo o, en su caso, de la entidad cedente o gestora, se estimará, según el tipo de bien sobre el que recae el derecho real, con los siguientes criterios:

(i) Vivienda terminada residencia habitual del prestatario. Incluye las viviendas con cédula de ocupación en vigor donde el prestatario vive habitualmente y tiene los vínculos personales más fuertes. La estimación del valor de los derechos recibidos en garantía será como máximo el valor de tasación, ponderado por un 80 por 100.

(ii) Fincas rústicas en explotación, y oficinas, locales y naves polivalentes terminados. Incluye terrenos no declarados como urbanizables en los que no está autorizada la edificación para usos distintos a su naturaleza agrícola, forestal o ganadera; así como los inmuebles de uso polivalente, vinculados o no a una explotación económica, que no incorporan características o elementos constructivos que limiten o dificulten su uso polivalente y por ello su fácil realización en efectivo. La estimación del valor de los derechos recibidos en garantía será como máximo el valor de tasación, ponderado por un 70 por 100.

(iii) Viviendas terminadas (resto). Incluye las viviendas terminadas que, a la fecha a que se refieren los estados financieros, cuentan con la correspondiente cédula de habitabilidad u ocupación expedida por la autoridad administrativa correspondiente pero que no están cualificadas para su consideración en el apartado (i) anterior. El valor de los derechos recibidos en garantía será como máximo el valor de tasación, ponderado por un 60 por 100.

(iv) Parcelas, solares y resto de activos inmobiliarios. El valor de los derechos recibidos en garantía será como máximo el valor de tasación ponderado por un 50 por 100.

(v) En el supuesto en que la entidad gestora acredite que no puede acceder a la información necesaria para realizar las ponderaciones establecidas anteriormente, el valor de los derechos recibidos en garantía será como máximo el valor de tasación, ponderado por un 80% En este caso, en las notas explicativas, se indicarán las razones que justifiquen la imposibilidad de acceder a dicha información.

c) Operaciones de arrendamiento financiero:

(i) En las operaciones de arrendamiento financiero, las cuotas vencidas y no cobradas hasta el momento de recuperar materialmente la posesión o el uso de los bienes cedidos seguirán el tratamiento general previsto en el apartado a) precedente, aplicando a los arrendamientos financieros sobre activos inmobiliarios los criterios establecidos en el apartado b) anterior.

(ii) No obstante el apartado anterior, en arrendamientos financieros sobre activos mobiliarios, cuando se haya decidido rescindir el contrato para recuperar el bien, y en tanto en cuanto no se haya recuperado materialmente la posesión o el uso de los bienes cedidos, el deterioro de los activos financieros por operaciones de arrendamiento financiero calificados como dudosos será la pérdida que se estime que se va a producir al rescindir el contrato, que será, como mínimo, la diferencia entre el valor en libros de los activos financieros y el 75 % del valor razonable de los bienes sujetos a arrendamiento financiero.

La cobertura por riesgo de crédito aplicable a todas las operaciones calificadas como «activos dudosos» a que se refiere el apartado b) se estimará aplicando al importe del riesgo vivo pendiente que exceda del valor de la garantía, estimada de acuerdo con la metodología de las letras anteriores, y sobre la base de la fecha más antigua que permanezca incumplida, los porcentajes señalados en la letra a) de este apartado.

En las operaciones con garantía inmobiliaria a las que se refiere el presente apartado, incluidas las de arrendamiento financiero, las coberturas se calcularán una vez deducido del importe del riesgo el valor estimado de la garantía, siempre que no existan dudas sobre la posibilidad de separar el bien de la masa concursal y reintegrarlo, en su caso, al patrimonio del Fondo.

9. Las operaciones «calificadas como activos dudosos» que cuenten con alguna de las garantías pignoraticias que se indican a continuación, se cubrirán aplicando los siguientes criterios:

a. Las operaciones que cuenten con garantías dinerarias parciales se cubrirán aplicando a la diferencia, entre el importe por el que estén registradas en el activo y el valor actual de los depósitos, los porcentajes de cobertura señalados en el tratamiento general del apartado 8 anterior.

b. Las operaciones que cuenten con garantías pignoraticias parciales sobre participaciones en instituciones financieras monetarias o valores representativos de deuda emitidos por las administraciones públicas o entidades de crédito con elevada calificación crediticia, u otros instrumentos financieros cotizados en mercados activos, se cubrirán aplicando a la diferencia entre el importe por el que estén registradas en el activo y el 90 % del valor razonable de dichos instrumentos financieros, los porcentajes de cobertura señalados en el tratamiento general establecido en el apartado 8 anterior.

En el supuesto de existir garantías pignoraticias no valoradas en la cesión de los activos o en la emisión de los pasivos, se considerará que su valor es nulo y se aplicará al importe por el que dichas operaciones estén registradas en el activo los porcentajes de cobertura señalados en el tratamiento general establecido en el apartado 8 anterior.

10. La sociedad gestora ajustará, al alza o a la baja, el importe que resulte de aplicar lo previsto en los puntos 8 y 9 anteriores cuando disponga de evidencias objetivas adicionales sobre el deterioro de valor de los activos. Las operaciones de importe significativo para el Fondo se analizarán individualmente. Los ajustes que impliquen una cobertura diferente a la determinada con arreglo a los puntos 8 y 9 anteriores requerirán de un desglose pormenorizado en memoria que incluya las evidencias obtenidas y los flujos estimados de recuperación, así como la metodología y los tipos de interés de actualización empleados.

11. El importe estimado de las pérdidas incurridas por deterioro se reconocerá en la cuenta de pérdidas y ganancias del período en el que se manifiesten utilizando como contrapartida una cuenta compensadora para corregir el valor de los activos. Cuando, como consecuencia de un análisis individualizado de los instrumentos, se considere remota la recuperación de algún importe, éste se dará de baja del activo, sin perjuicio de, en tanto le asistan derechos al Fondo, continuar registrando internamente sus derechos de cobro hasta su extinción por prescripción, condonación u otras causas. La reversión del deterioro, cuando el importe de la pérdida disminuyese por causas relacionadas con un evento posterior, se reconocerá como un ingreso en la cuenta de pérdidas y ganancias, y tendrá como límite el valor en libros del activo financiero que estaría reconocido en la fecha de reversión, si no se hubiese registrado el deterioro del valor.

12. El reconocimiento, en la cuenta de pérdidas y ganancias, del devengo de intereses, sobre la base de los términos contractuales, se interrumpirá para todos los instrumentos de deuda calificados como dudosos. El criterio anterior se entiende sin perjuicio de la recuperación del importe de la pérdida por deterioro que, en su caso, se deba realizar por transcurso del tiempo como consecuencia de utilizar en su cálculo el valor actual de los flujos de efectivo futuros estimados. En todo caso, este importe se reconocerá como una recuperación de la pérdida por deterioro.

B. Activos financieros disponibles para la venta.

13. El importe de las pérdidas por deterioro incurridas en valores incluidos en la cartera de activos financieros disponibles para la venta será igual a la diferencia positiva entre su coste de adquisición, neto de cualquier amortización del principal, y su valor razonable menos cualquier pérdida por deterioro previamente reconocida en la cuenta de pérdidas y ganancias.

14. Cuando existan evidencias objetivas de que el descenso en el valor razonable de una activo financiero se deba a su deterioro, las minusvalías latentes que se hubieran reconocido en el estado de ingresos y gastos reconocidos y que se mantenían en el epígrafe de balance de «Ajustes repercutidos en balance de ingresos y gastos reconocidos» se transferirán inmediatamente a la cuenta de pérdidas y ganancias a través del estado de ingresos y gastos reconocidos.

15. Si con posterioridad se recuperan todas o parte de las pérdidas por deterioro, su importe se reconocerá en la cuenta de pérdidas y ganancias del período de recuperación si se trata de valores de representativos de deuda y, en el estado de ingresos y gastos reconocidos si se trata de instrumentos de patrimonio.

A. Reconocimiento.

1. Los instrumentos financieros emitidos, incurridos o asumidos por el Fondo, se clasificarán como pasivos financieros siempre que, de acuerdo con su realidad económica, supongan para éste una obligación contractual, directa o indirecta, de entregar efectivo u otro activo financiero, o de intercambiar activos o pasivos financieros con terceros en condiciones potencialmente desfavorables.

2. La presente norma resulta de aplicación, entre otros, a los siguientes pasivos financieros: acreedores varios; deudas con entidades de crédito, obligaciones y otros valores negociables emitidos tales como bonos y pagarés; derivados con valoración desfavorable para el Fondo: entre ellos, futuros, opciones, permutas financieras y compraventa de moneda extranjera a plazo; deudas con características especiales; y otros pasivos financieros tales como deudas con terceros distintos de entidades de crédito, fianzas y depósitos recibidos y desembolsos exigidos por terceros sobre participaciones.

B. Clasificación.

3. Los pasivos financieros, a efectos de su valoración, se clasificarán en alguna de las siguientes categorías:

(a) Débitos y partidas a pagar.

(b) Pasivos financieros mantenidos para negociar.

(c) Otros pasivos financieros a valor razonable con cambios en la cuenta de pérdidas y ganancias.

B.1 Débitos y partidas a pagar.

4. En esta categoría se clasificarán, principalmente, aquellos pasivos financieros emitidos por el Fondo, con el fin de financiar la adquisición de activos financieros, es decir, las obligaciones, bonos y pagarés de titulización emitidos por el Fondo.

Adicionalmente, se registrarán en esta categoría las deudas con entidades de crédito que hubieren sido contraídas con el fin de financiar la actividad del Fondo, como son los préstamos subordinados concedidos al Fondo por la entidad cedente de los activos, así como cualquier disposición realizada de líneas de crédito concedidas al Fondo.

En ningún caso se incluirán en esta categoría los derivados financieros.

B.1.1 Valoración inicial.

5. Los pasivos financieros incluidos en esta categoría se valorarán inicialmente por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, el cual equivaldrá al valor razonable de la contraprestación recibida, ajustado por los costes de transacción que les sean directamente atribuibles.

Se considerarán costes directamente atribuibles a las emisiones los costes de dirección y aseguramiento de la emisión, la comisión inicial de la sociedad gestora si hubiere, las tasas del órgano regulador, los costes de registro de los folletos de emisión y los costes derivados de la admisión a negociación de los valores emitidos, entre otros.

No obstante, lo señalado en los párrafos anteriores, los débitos con vencimiento no superior a tres meses y que no tengan un tipo de interés contractual, cuyo importe se espera pagar en el corto plazo, se podrán valorar por su valor nominal, cuando el efecto de no actualizar los flujos de efectivo sea totalmente inmaterial. En estos casos no se registrarán ingresos o gastos por los intereses devengados.

B.1.2 Valoración posterior.

6. Los pasivos financieros incluidos en esta categoría se valorarán por su coste amortizado. Los intereses devengados se contabilizarán en la cuenta de pérdidas y ganancias, aplicando el método del tipo de interés efectivo.

No obstante lo anterior, los débitos con vencimiento no superior a tres meses que, de acuerdo con lo dispuesto en el apartado anterior, se valoren inicialmente por su valor nominal, continuarán valorándose por dicho importe.

B.2 Pasivos financieros mantenidos para negociar.

7. Se considera que un pasivo financiero se posee para negociar cuando:

(a) Se emita principalmente con el propósito de readquirirlo en el corto plazo;

(b) Forme parte de una cartera de instrumentos financieros identificados y gestionados conjuntamente de la que existan evidencias de actuaciones recientes para obtener ganancias en el corto plazo, o

(c) Sea un instrumento financiero derivado, siempre que no sea un contrato de garantía financiera ni haya sido designado como instrumento de cobertura.

El hecho de que un pasivo financiero se utilice para financiar actividades de negociación no implica por sí mismo su inclusión en esta categoría.

B.2.1 Valoración inicial.

8. Los pasivos financieros mantenidos para negociar se valorarán inicialmente por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, el cual equivaldrá al valor razonable de la contraprestación recibida. Los costes de transacción que les sean directamente atribuibles se reconocerán en la cuenta de pérdidas y ganancias del ejercicio.

B.2.2 Valoración posterior.

9. Los pasivos financieros mantenidos para negociar se valorarán por su valor razonable, sin deducir los costes de transacción en que se pudiera incurrir en su enajenación. Los cambios que se produzcan en el valor razonable se imputarán en la cuenta de pérdidas y ganancias del ejercicio.

B.3 Otros pasivos financieros a valor razonable con cambios en la cuenta de pérdidas y ganancias.

10. Esta categoría únicamente incluirá los instrumentos financieros híbridos definidos en el Plan General de Contabilidad. Cuando la sociedad gestora no fuese capaz de valorar el derivado implícito de forma separada o no pudiese determinar de forma fiable su valor razonable, ya sea en el momento de su adquisición por el Fondo o en una fecha posterior, tratará el instrumento financiero híbrido en su conjunto como un pasivo financiero incluido en la categoría de «Otros pasivos financieros a valor razonable con cambios en la cuenta de pérdidas y ganancias». Se aplicará este mismo criterio cuando la sociedad gestora opte, en el momento de su reconocimiento inicial, por valorar el instrumento financiero híbrido en su totalidad a valor razonable.

B.3.1 Valoración inicial y posterior.

11. En la valoración de los pasivos financieros incluidos en esta categoría se aplicarán los criterios señalados en el apartado B.2 de esta norma.

C. Repercusión de pérdidas a los pasivos financieros.

12. Las pérdidas incurridas en el periodo, determinadas conforme a lo previsto en la Norma 19.ª, serán repercutidas a los pasivos emitidos por el Fondo, comenzando por la cuenta de periodificación de la comisión variable, devengada y no liquidada en periodos anteriores, y continuando por el pasivo más subordinado, teniendo en cuenta el orden inverso de prelación de pagos establecido contractualmente para cada fecha de pago.

Dicha repercusión se registrará como un ingreso en la partida «Repercusión de pérdidas (ganancias)» en la cuenta de pérdidas y ganancias.

13. El importe correspondiente a las pérdidas a repercutir a un pasivo financiero será la diferencia entre su valor en libros y el valor actual de los flujos de efectivo futuros estimados y se presentará separadamente en el balance en las correspondientes partidas específicas de «Correcciones de valor por repercusión de pérdidas».

En el cálculo del valor actual de los flujos de efectivo futuros estimados se utilizará como tipo de actualización el tipo de interés efectivo original del instrumento, si su tipo contractual es fijo, o el tipo de interés efectivo a la fecha a que se refieran los estados financieros, determinado de acuerdo con las condiciones del contrato, cuando sea variable.

14. La reversión de las pérdidas repercutidas a los pasivos financieros, que se produzca cuando el Fondo obtenga beneficios en el periodo de acuerdo con lo previsto en la Norma 19.ª, se realizará en el orden inverso al establecido en el punto 12 anterior para la repercusión de pérdidas, terminando por la comisión variable periodificada.

Dicha reversión se registrará como un gasto en la partida «Repercusión de pérdidas (ganancias)» en la cuenta de pérdidas y ganancias, y tendrá como límite el valor en libros de los pasivos financieros que estaría reconocido en la fecha de reversión si no se hubiese realizado la repercusión de pérdidas.

D. Reclasificación de pasivos financieros.

15. Los derivados no podrán ser reclasificados de la categoría de «Pasivos financieros mantenidos para negociar».

1. Un contrato de garantía financiera es aquel que exige que el emisor efectúe pagos específicos para reembolsar al tenedor por la pérdida en la que incurre cuando un deudor específico incumpla su obligación de pago de acuerdo con las condiciones, originales o modificadas, de un instrumento de deuda, con independencia de su forma jurídica, que puede ser, entre otras, la de fianza, aval financiero, contrato de seguro o derivado de crédito.

2. Los contratos de garantía relacionados con el riesgo de crédito, tanto si el Fondo compra o vende protección, que no satisfagan los criterios del apartado anterior de esta norma se tratarán como instrumentos financieros derivados. Entre este tipo de contratos se incluirán tanto aquellos en los que la ejecución de la garantía no requiera, como condición necesaria para el pago, que el tenedor esté expuesto y haya incurrido en una pérdida por haber impagado el deudor cuando correspondía, según las condiciones del activo financiero garantizado, como en los contratos en los que la ejecución de la garantía dependa de los cambios en una calificación crediticia específica o en un índice crediticio.

A. Contratos de garantía financiera emitidos por el Fondo.

A.1 Valoración inicial.

3. Un contrato de garantía financiera emitido por el Fondo se reconocerá en la partida «Otros pasivos financieros – Garantías financieras» por su valor razonable más los costes de la transacción que sean directamente atribuibles a su emisión. En el inicio, y salvo evidencia en contrario, el valor razonable de los contratos de garantía financiera emitidos a favor de un tercero no vinculado, dentro de una transacción aislada en condiciones de independencia mutua, será la prima recibida más, en su caso, el valor actual de los flujos de efectivo a recibir, utilizando un tipo de interés similar al que se hubiera concedido financiación (activos financieros para el Fondo) a la contraparte con similar plazo y riesgo; simultáneamente, se reconocerá como un crédito en el activo en la partida «Otros activos financieros – Otros» el valor actual de los flujos de efectivo futuros pendientes de recibir, utilizando el tipo de interés anteriormente citado.

A.2 Valoración posterior.

4. Con posterioridad al reconocimiento inicial, los contratos de garantía financiera emitidos se valorarán de acuerdo con los siguientes criterios: