Contenu non disponible en français

La regulación del Impuesto sobre la Renta de las Personas Físicas se contiene fundamentalmente en la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, y en el Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo.

Los artículos 96 y 97 de la citada Ley 35/2006 regulan la obligación de declarar por el Impuesto sobre la Renta de las Personas Físicas. Conforme al apartado 1 del artículo 96, los contribuyentes están obligados a presentar y suscribir declaración por este impuesto, con los límites y condiciones que reglamentariamente se establezcan. No obstante, en los apartados 2 y 3 se excluye de la obligación de declarar a los contribuyentes cuyas rentas no superen las cuantías brutas anuales que, en función de su origen o fuente, se señalan en los mismos. Por su parte, el apartado 4 del citado artículo dispone que estarán obligados a declarar en todo caso los contribuyentes que tengan derecho a deducción por inversión en vivienda, por cuenta ahorro-empresa, por doble imposición internacional o que realicen aportaciones a patrimonios protegidos de las personas con discapacidad, planes de pensiones, planes de previsión asegurados o mutualidades de previsión social, planes de previsión social empresarial y seguros de dependencia que reduzcan la base imponible, en las condiciones que se establezcan reglamentariamente. A estos últimos efectos, el artículo 61 del Reglamento del Impuesto sobre la Renta de las Personas Físicas establece que la obligación de declarar a cargo de estos contribuyentes únicamente surgirá cuando los mismos ejerciten el derecho a la práctica de las correspondientes reducciones o deducciones.

Por lo que respecta a los contribuyentes obligados a declarar, el artículo 97 de la citada Ley 35/2006, dispone en su apartado 1 que estos, al tiempo de presentar su declaración, deberán determinar la deuda tributaria correspondiente e ingresarla en el lugar, forma y plazos determinados por el Ministro de Economía y Hacienda, estableciendo, además, en su apartado 2 que el ingreso del importe resultante de la autoliquidación se podrá fraccionar en la forma que reglamentariamente se determine. En este sentido, el apartado 2 del artículo 62 del Reglamento del Impuesto sobre la Renta de las Personas Físicas establece que, sin perjuicio de la posibilidad de aplazamiento o fraccionamiento del pago prevista en el artículo 65 de la Ley 58/2003, de 17 de diciembre, General Tributaria y desarrollada en los artículos 44 y siguientes del Reglamento General de Recaudación, aprobado por el Real Decreto 939/2005, de 29 de julio, el ingreso del importe resultante de la autoliquidación se podrá fraccionar, sin interés ni recargo alguno, en dos partes: la primera, del 60 por 100 de su importe, en el momento de presentar la declaración, y la segunda del 40 por 100 restante, en el plazo que determine el Ministro de Economía y Hacienda, siendo necesario, para disfrutar de este beneficio, que la declaración se presente dentro del plazo establecido y que ésta no sea una autoliquidación complementaria.

Completa la regulación de esta materia el apartado 6 del artículo 97 de la Ley 35/2006, de 28 de noviembre, reguladora del Impuesto sobre la Renta de las Personas Físicas, en el que se establece el procedimiento de suspensión del ingreso de la deuda tributaria entre cónyuges, sin intereses de demora. La regulación de la obligación de declarar se cierra, por último, con los apartados 5 y 6 del artículo 96 de la citada Ley 35/2006, de 28 de noviembre, y el apartado 5 del artículo 61 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, en los que se dispone que la declaración se efectuará en la forma, plazos e impresos que establezca el Ministro de Economía y Hacienda, quien podrá aprobar la utilización de modalidades simplificadas o especiales de declaración y determinar los lugares de presentación de las mismas, los documentos y justificantes que deben acompañarlas, así como los supuestos y condiciones para la presentación de las declaraciones por medios telemáticos.

Por lo que atañe a los contribuyentes no obligados a declarar, aunque no les resulte exigible la presentación de una declaración con resultado a ingresar, sí están obligados, de acuerdo con lo dispuesto en el artículo 65 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, a la presentación de la correspondiente declaración, ya consista ésta en una autoliquidación o en el borrador de declaración debidamente suscrito o confirmado por el contribuyente, cuando soliciten la devolución derivada de la normativa del Impuesto sobre la Renta de las Personas Físicas que, en su caso, les corresponda, precisándose en el artículo 66.1 del citado Reglamento que en estos casos la liquidación provisional que pueda practicar la Administración tributaria, no podrá implicar a cargo del contribuyente no obligado a presentar declaración ninguna obligación distinta de la restitución de lo previamente devuelto más el interés de demora a que se refiere el artículo 26.6 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

Para determinar el importe de la devolución que proceda realizar a estos contribuyentes, deben tenerse en cuenta, además de los pagos a cuenta efectuados, la deducción por maternidad que, en su caso, corresponda a cada uno de ellos. Por esta razón, no se estima necesario proceder a desarrollar el procedimiento de regularización de la situación tributaria a que se refiere el artículo 60.5.4º del Reglamento del Impuesto sobre la Renta de las Personas Físicas, en los supuestos en que el importe de la deducción por maternidad correspondiente a los contribuyentes no obligados a declarar sea superior al percibido de forma anticipada, ya que en estos casos la regularización que proceda, debe efectuarla el contribuyente en la correspondiente declaración por el Impuesto sobre la Renta de las Personas Físicas. En caso contrario, es decir, cuando el importe de los pagos anticipados percibidos sea superior al de la deducción por maternidad, no es preciso que los contribuyentes no obligados a declarar procedan al suministro de información adicional a la realizada en la solicitud del abono anticipado de esta deducción y, en su caso, en la comunicación de variaciones que afecten a dicho abono anticipado, puesto que la Administración tributaria, al disponer de los antecedentes precisos y de los datos necesarios, procederá a efectuar de oficio la regularización que, en cada caso, proceda.

Por lo que respecta a la configuración del Impuesto sobre la Renta de las Personas Físicas como un impuesto cedido parcialmente a las Comunidades Autónomas, el 1 de enero de 2010 entraron en vigor, en virtud de lo establecido en la disposición final quinta de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, las nuevas competencias normativas atribuidas a las citadas Comunidades Autónomas en su artículo 46 y las modificaciones introducidas por la disposición final segunda de la misma en la normativa del impuesto para adecuarlo al nuevo porcentaje del 50 por ciento de participación de las Comunidades Autónomas en este impuesto.

El artículo 46 de la mencionada Ley 22/2009, de 18 de diciembre, con los requisitos y condiciones en el mismo establecidos, otorga a las Comunidades Autónomas competencias normativas sobre el importe del mínimo personal y familiar aplicable para el cálculo del gravamen autonómico; sobre la escala autonómica aplicable a la base liquidable general; sobre las deducciones en la cuota íntegra autonómica por circunstancias personales y familiares, por inversiones no empresariales, por aplicación de renta y por subvenciones y ayudas públicas no exentas que se perciban de la Comunidad Autónoma y sobre aumentos o disminuciones en los porcentajes de deducción por inversión en vivienda habitual, a que se refiere el apartado 2 del artículo 78 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas.

El ejercicio de las competencias normativas por las Comunidades Autónomas de régimen común en los aspectos indicados se concreta para el ejercicio 2011 en las siguientes normas:

En cuanto al mínimo personal y familiar previsto en el artículo 46.1.a) de la Ley 22/2009, de 18 de diciembre, únicamente la Comunidad de Madrid ha regulado en el Decreto Legislativo 1/2010, de 21 octubre, por el que se que aprueba el texto refundido de las Disposiciones Legales de la Comunidad de Madrid en materia de tributos cedidos por el Estado, el importe del mínimo por descendientes del Impuesto sobre la Renta de las Personas Físicas aplicable para el cálculo del gravamen autonómico.

Por otra parte, en uso de sus competencias para la aprobación de la escala autonómica aplicable a la base liquidable general a efectos del cálculo del gravamen autonómico previstas en el artículo 46.1.b) de la Ley 22/2009, de 18 de diciembre, todas las Comunidades Autónomas han aprobado para el ejercicio 2011 sus correspondientes escalas autonómicas. Así la Comunidad Autónoma de Andalucía en la Ley 11/2010, de 3 de diciembre, de medidas fiscales para la reducción del déficit público y para la sostenibilidad; la Comunidad Autónoma de Aragón en su Decreto Legislativo 1/2005, de 26 de septiembre, del Gobierno de Aragón, por el que se aprueba el Texto Refundido de las disposiciones dictadas por la Comunidad Autónoma de Aragón en materia de tributos cedidos; la Comunidad Autónoma del Principado de Asturias en la Ley 5/2010, de 9 de julio, de medidas urgentes de contención del gasto y en materia tributaria para la reducción del déficit público; la Comunidad Autónoma de Illes Balears en su Ley 6/2010, de 17 de junio, por la que se adoptan medidas urgentes para la reducción del déficit público; la Comunidad Autónoma de Canarias en su Decreto Legislativo 1/2009, de 21 de abril, por el que se aprueba el texto refundido de las disposiciones legales vigentes dictadas por la Comunidad Autónoma de Canarias en materia de tributos cedidos; la Comunidad Autónoma de Cantabria en el Decreto Legislativo 62/2008, de 19 de julio, de la Comunidad Autónoma de Cantabria, por el que se aprueba el texto refundido de la Ley de Medidas Fiscales en materia de tributos cedidos por el Estado; la Comunidad Autónoma de Castilla-La Mancha en la Ley 18/2010, de 29 de diciembre, por la que se aprueba la escala autonómica del Impuesto sobre la Renta de las Personas Físicas; la Comunidad Autónoma de Castilla y León en el Decreto Legislativo 1/2008, de 25 de septiembre, por el que se aprueba el Texto Refundido de las Disposiciones Legales de la Comunidad de Castilla y León en materia de Tributos cedidos por el Estado; la Comunidad Autónoma de Cataluña en la Ley 24/2010, de 22 de julio, de aprobación de la escala autonómica del Impuesto sobre la Renta de las Personas Físicas; la Comunidad Autónoma de Extremadura en la Ley 19/2010, de 28 de diciembre, de medidas tributarias y administrativas de la Comunidad Autónoma de Extremadura; la Comunidad Autónoma de Galicia en el Decreto Legislativo 1/2011, de 28 de julio, por el que se aprueba el Texto Refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado; la Comunidad Autónoma de Madrid en su Decreto Legislativo 1/2010, de 21 octubre, por el que se que aprueba el Texto Refundido de las Disposiciones Legales de la Comunidad de Madrid en materia de tributos cedidos por el Estado; la Comunidad Autónoma de la Región de Murcia en el Decreto Legislativo 1/2010, de 5 de noviembre, por el que se aprueba el Texto Refundido de las disposiciones legales vigentes en la Región de Murcia en materia de tributos cedidos; la Comunidad Autónoma de la Rioja en la Ley 7/2011, de medidas fiscales y administrativas para el año 2012; y la Comunidad Autónoma de Valencia en la Ley 13/1997, de 23 de diciembre, por el que se regula el tramo autonómico del Impuesto sobre la Renta de las Personas Físicas y restantes tributos cedidos.

En relación con las competencias del artículo 46.1.c) de la Ley 22/2009, las Comunidades Autónomas que han desarrollado normativamente las deducciones autonómicas aplicables por los contribuyentes del Impuesto sobre la Renta de las Personas Físicas residentes en sus respectivos territorios en el ejercicio 2011 son las siguientes:

Comunidad Autónoma de Andalucía. Decreto Legislativo 1/2009, de 1 de septiembre, por el que se aprueba el texto refundido de las disposiciones dictadas por la Comunidad Autónoma de Andalucía en materia de tributos cedidos.

Comunidad Autónoma de Aragón. Decreto Legislativo 1/2005, de 26 de septiembre, del Gobierno de Aragón, por el que se aprueba el texto refundido de las disposiciones dictadas por la Comunidad Autónoma de Aragón en materia de tributos cedidos.

Comunidad Autónoma del Principado de Asturias. Ley 13/2010, de 28 de diciembre, de medidas presupuestarias y tributarias de acompañamiento a los presupuestos generales para 2011.

Comunidad Autónoma de Illes Balears. Ley 6/2007, de 27 de diciembre, de medidas tributarias y económico-administrativas y Ley 1/2009, de 25 de febrero, de medidas tributarias para impulsar la actividad económica en las Illes Balears.

Comunidad Autónoma de Canarias. Decreto Legislativo 1/2009, de 21 de abril, por el que se aprueba el texto refundido de las disposiciones legales vigentes dictadas por la Comunidad Autónoma de Canarias en materia de tributos cedidos.

Comunidad Autónoma de Cantabria. Decreto Legislativo 62/2008, de 19 de junio, por el que se aprueba el texto refundido de la Ley de medidas fiscales en materia de tributos cedidos por el Estado.

Comunidad Autónoma de Castilla-La Mancha. Ley 9/2008, de 4 de diciembre, de medidas en materia de tributos cedidos; disposición adicional única de la Ley 18/2010, de 27 de diciembre, por la que se aprueba la escala autonómica del Impuesto sobre la Renta de las Personas Físicas.

Comunidad Autónoma de Castilla y León. Decreto Legislativo 1/2008, de 25 de septiembre, por el que se aprueba el texto refundido de las Disposiciones Legales de la Comunidad de Castilla y León en materia de tributos cedidos por el Estado.

Comunidad Autónoma de Cataluña. Ley 21/2001, de 28 de diciembre, de Medidas Fiscales y Administrativas; Ley 31/2002, de 30 de diciembre, de Medidas Fiscales y Administrativas; Ley 7/2004, de 16 de julio, de Medidas Fiscales y Administrativas; Ley 21/2005, de 29 de diciembre, de medidas financieras; Ley 5/2007, de 4 de julio, de medidas fiscales y financieras; Ley 16/2007, de 21 de diciembre, de presupuestos de la Generalitat de Cataluña para el año 2008; Ley 16/2008, de 23 de diciembre, de medidas fiscales y financieras; Ley 26/2009, de 23 de diciembre, de medidas fiscales, financieras y administrativas; Ley 7/2011, de 27 de julio, de Medidas Fiscales y Financieras.

Comunidad Autónoma de Extremadura. Decreto Legislativo 1/2006, de 12 de diciembre, por el que se aprueba el texto refundido de las disposiciones legales de la Comunidad Autónoma de Extremadura en materia de Tributos Cedidos por el Estado; Ley 19/2010, de 28 de diciembre, de medidas tributarias y administrativas de la Comunidad Autónoma de Extremadura.

Comunidad Autónoma de Galicia. Decreto Legislativo 1/2011, de 28 de julio, por el que se aprueba el Texto Refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado.

Comunidad de Madrid. Decreto Legislativo 1/2010, de 21 octubre, por el que se que aprueba el Texto Refundido de las Disposiciones Legales de la Comunidad de Madrid.

Comunidad Autónoma de la Región de Murcia. Decreto Legislativo 1/2010, de 5 de noviembre, por el que se aprueba el texto refundido de las disposiciones legales vigentes en la Región de Murcia en materia de tributos cedidos.

Comunidad Autónoma de La Rioja. Ley 7/2011, de 22 de diciembre, de medidas fiscales y administrativas para el año 2012.

Comunitat Valenciana. Ley 13/1997, de 23 de diciembre, por la que se regula el tramo autonómico del Impuesto sobre la Renta de las Personas Físicas y restantes tributos cedidos.

Finalmente, por lo que se refiere a los porcentajes de deducción aplicables en el tramo autonómico de la deducción por inversión en vivienda habitual a que se refiere el artículo 78 de la Ley 35/2006, de 28 de noviembre, reguladora del Impuesto sobre la Renta de las Personas Físicas, en la redacción dada al mismo por la disposición final segunda de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, los contribuyentes residentes en el territorio de la Comunidad Autónoma de Cataluña deberán aplicar los que correspondan de los establecidos en la Ley 31/2002, de 30 de diciembre, de medidas fiscales y administrativas. Los contribuyentes residentes en el territorio de la Comunidad Autónoma de Murcia deberán aplicar los que correspondan de los establecidos en el Decreto Legislativo 1/2010, de 5 de noviembre, por el que se aprueba el Texto Refundido de las disposiciones legales vigentes en la Región de Murcia en materia de tributos cedidos. Finalmente los contribuyentes residentes en el territorio de la Comunidad Autónoma de las Illes Balears deberán aplicar los que correspondan de los establecidos en el Decreto Ley 6/2011, de 2 de diciembre, de medidas tributarias urgentes.

En relación con el Impuesto sobre el Patrimonio, tributo cedido a las Comunidades Autónomas en los términos establecidos en la Ley Orgánica 8/1980, de 22 de septiembre, de Financiación de las Comunidades Autónomas, así como en las normas reguladoras de la cesión de tributos del Estado a las Comunidades Autónomas, y cuya regulación básica se contiene en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, debe recordarse que fue materialmente exigible hasta la entrada en vigor de la Ley 4/2008, de 23 de diciembre, por la que se suprime el gravamen del Impuesto sobre el Patrimonio, se generaliza el sistema de devolución mensual en el Impuesto sobre el Valor Añadido y se introducen otras modificaciones en la normativa tributaria, norma que, sin derogar el impuesto, eliminó la obligación efectiva de contribuir por el mismo con efectos desde el 1 de enero de 2008.

Posteriormente, el Real Decreto-ley 13/2011, de 16 de septiembre, por el que se restablece el Impuesto sobre el Patrimonio, ha reactivado la exigibilidad de dicho impuesto, con carácter temporal y exclusivamente para los ejercicios 2011 y 2012, aunque sin introducir modificaciones sustanciales en la estructura del mismo. Para ello, se ha suprimido la bonificación estatal hasta ahora existente y se han recuperado los elementos del tributo que fueron objeto de una eliminación técnica en su momento, entre los cuales se encuentran las obligaciones de presentar declaración, de practicar autoliquidación y de ingresar la deuda tributaria resultante de la misma. Al mismo tiempo, se han elevado los importes de la exención parcial de la vivienda habitual y del mínimo exento, sin perjuicio de las competencias normativas que sobre esta materia ostentan las Comunidades Autónomas.

Por lo que se refiere a la obligación de declarar, el artículo 37 de la Ley 19/1991, en la redacción dada por el Real Decreto-ley 13/2011, de 16 de septiembre, dispone que solo están obligados a presentar declaración del Impuesto sobre el Patrimonio los sujetos pasivos, tanto por obligación personal como por obligación real, cuya cuota tributaria, determinada de acuerdo con las normas reguladoras del Impuesto y una vez aplicadas las deducciones o bonificaciones que procedieren, resulte a ingresar. No obstante, los sujetos pasivos de dicho impuesto estarán también obligados a declarar cuando el valor de sus bienes y derechos, calculado según la normativa del mismo y sin computar a estos efectos las cargas, gravámenes, deudas u otras obligaciones personales, resulte superior a 2.000.000 de euros, aun cuando la cuota tributaria no resulte a ingresar. Por su parte, el artículo 38 de la citada Ley dispone que la declaración se efectuará en la forma, plazos y modelos que establezca el titular del Ministerio de Economía y Hacienda, que podrá establecer los supuestos y condiciones de presentación de las declaraciones por medios telemáticos.

Respecto de las competencias normativas de las Comunidades Autónomas de régimen común en este Impuesto, el alcance de las mismas se establece en el artículo 47 de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, de acuerdo con el cual las Comunidades Autónomas de régimen común pueden asumir competencias normativas sobre el mínimo exento, el tipo de gravamen y las deducciones y bonificaciones de la cuota, que serán compatibles con las establecidas en la normativa estatal y no podrán suponer una modificación de las mismas. Por su parte, la Ley 41/2003, de 18 de noviembre, de Protección Patrimonial de las Personas con Discapacidad y de modificación del Código Civil, de la Ley de Enjuiciamiento Civil y de la Normativa Tributaria con esta finalidad, establece en su disposición adicional segunda que las Comunidades Autónomas podrán declarar la exención en el Impuesto sobre el Patrimonio de los bienes y derechos integrantes del patrimonio protegido de las personas con discapacidad.

En ejercicio de las competencias normativas atribuidas por la citada Ley 22/2009, las siguientes Comunidades Autónomas de régimen común han establecido en sus correspondientes leyes, con efectos para el ejercicio 2011, importes específicos del mínimo exento, escalas de tipos de gravamen o bonificaciones de la cuota a que se refieren, respectivamente, los artículos 28.Uno, 30 y 33.Dos de la Ley del Impuesto:

Comunidad Autónoma de Andalucía. Decreto legislativo 1/2009, de 1 de septiembre, por el que se aprueba el texto refundido de las disposiciones dictadas por la Comunidad Autónoma de Andalucía en materia de tributos cedidos.

Comunidad Autónoma de Illes Balears. Decreto-Ley 6/2011, de 2 de diciembre, de Medidas Tributarias Urgentes.

Comunidad Autónoma de Canarias. Decreto legislativo 1/2009, de 21 de abril, por el que se aprueba el texto refundido de las disposiciones legales vigentes dictadas por la Comunidad Autónoma de Canarias en materia de tributos cedidos.

Comunidad Autónoma de Cantabria. Decreto legislativo 62/2008, de 19 de junio, por el que se aprueba el texto refundido de la Ley de medidas fiscales en materia de tributos cedidos por el Estado.

Comunidad Autónoma de Castilla-La Mancha. Ley 9/2008, de 4 de diciembre, de medidas en materia de tributos cedidos y se establecen otras medidas fiscales.

Comunidad Autónoma de Cataluña. Ley 31/2002, de 30 de diciembre, de Medidas Fiscales y Administrativas; Ley 7/2004, de 16 de julio, de Medidas Fiscales y Administrativas.

Comunidad Autónoma de Extremadura. Decreto legislativo 1/2006, de 12 de diciembre, por el que se aprueba el texto refundido de las disposiciones legales de la Comunidad Autónoma de Extremadura en materia de tributos cedidos por el Estado.

Comunidad Autónoma de Galicia. Decreto legislativo 1/2011, de 28 de julio, aprueba el texto refundido de las disposiciones legales de la Comunidad Autónoma de Galicia en materia de tributos cedidos por el Estado.

Comunidad de Madrid. Decreto Legislativo 1/2010, de 21 de octubre, del Consejo de Gobierno, por el que se aprueba el texto refundido de las Disposiciones Legales de la Comunidad de Madrid en materia de tributos cedidos por el Estado.

Comunidad Valenciana. Ley 13/1997, de 23 de diciembre, por la que se regula el tramo autonómico del Impuesto sobre la Renta de las Personas Físicas y restantes tributos cedidos; Ley 9/2001, de 26 de diciembre, de Medidas Fiscales, de Gestión Administrativa y Financiera y de Organización de la Generalitat.

Por su parte, haciendo uso de la posibilidad otorgada por la Ley 41/2003, anteriormente citada, la Comunidad Autónoma de Castilla y León ha establecido en el Decreto Legislativo 1/2008, de 25 de septiembre, por el que se aprueba el texto refundido de disposiciones legales de la Comunidad de Castilla y León en materia de tributos cedidos por el Estado, la exención en el Impuesto sobre el Patrimonio de los bienes y derechos de contenido económico que formen parte del patrimonio especialmente protegido del contribuyente con discapacidad, constituido al amparo de la referida Ley estatal.

En cumplimiento de las habilitaciones normativas a que anteriormente se ha hecho referencia, se procede a la aprobación de los modelos de declaración de los Impuestos sobre la Renta de las Personas Físicas y sobre el Patrimonio, que deben utilizar tanto los contribuyentes obligados a declarar en el ejercicio 2011 por uno, otro o ambos impuestos, como los contribuyentes del Impuesto sobre la Renta de las Personas Físicas no obligados a declarar que soliciten la devolución derivada de la normativa del citado tributo que, en su caso, les corresponda.

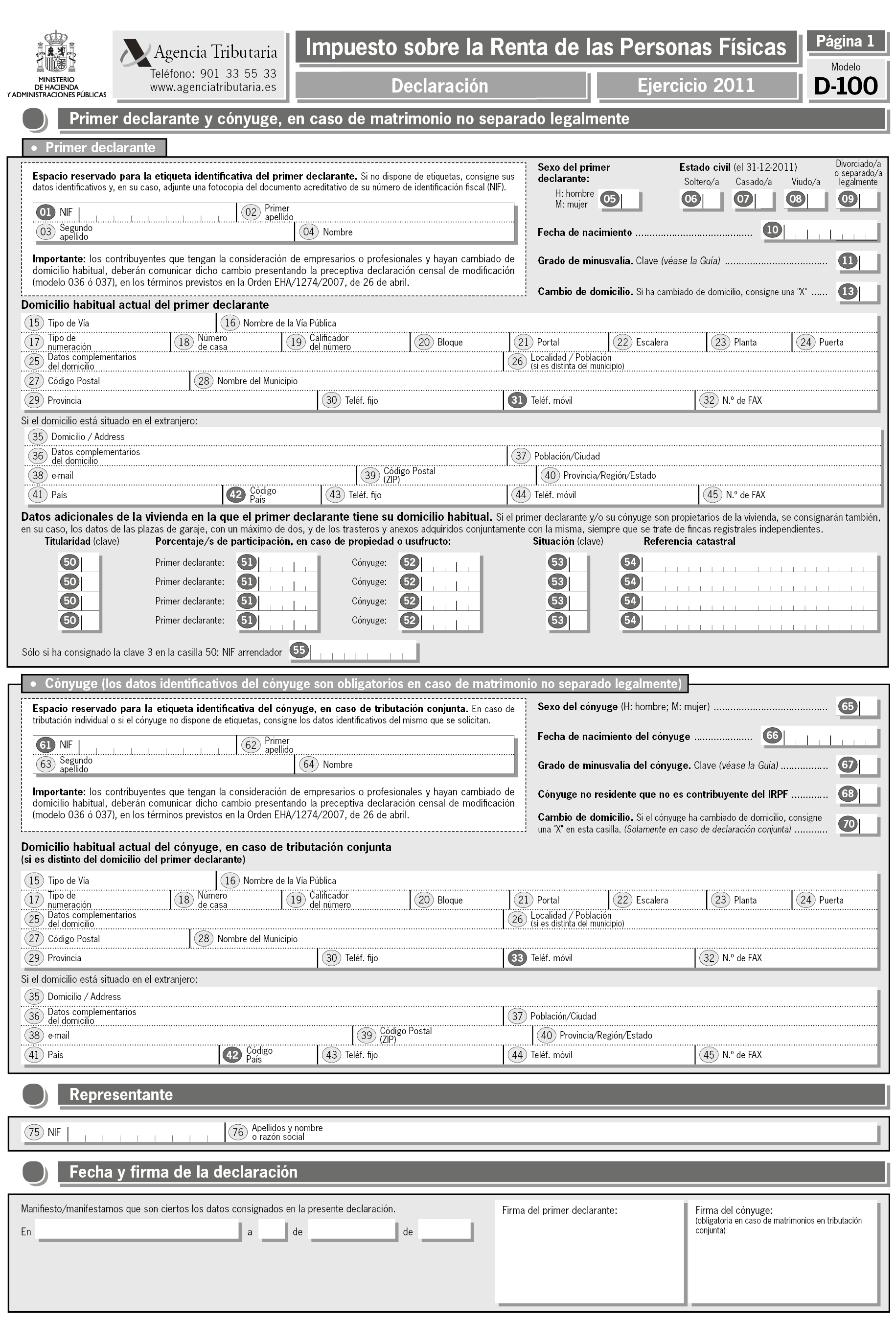

A este respecto, el modelo de declaración del Impuesto sobre la Renta de las Personas Físicas que se aprueba en la presente orden da respuesta a lo establecido en el artículo 46.5 de la Ley 22/2009, de 18 diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, en cuya virtud los modelos de declaración por el Impuesto sobre la Renta de las Personas Físicas serán únicos, si bien en ellos deberán figurar debidamente diferenciados los aspectos autonómicos, con el fin de hacer visible el carácter cedido del impuesto.

Así, el modelo de declaración del Impuesto sobre la Renta de las Personas Físicas aprobado deberá ser utilizado por todos los contribuyentes, cualquiera que sea la Comunidad Autónoma de régimen común en la que hayan tenido su residencia en el ejercicio 2011, tanto si resultan obligados a declarar como si no lo están y solicitan la devolución derivada de la normativa del Impuesto sobre la Renta de las Personas Físicas que, en su caso, les corresponda.

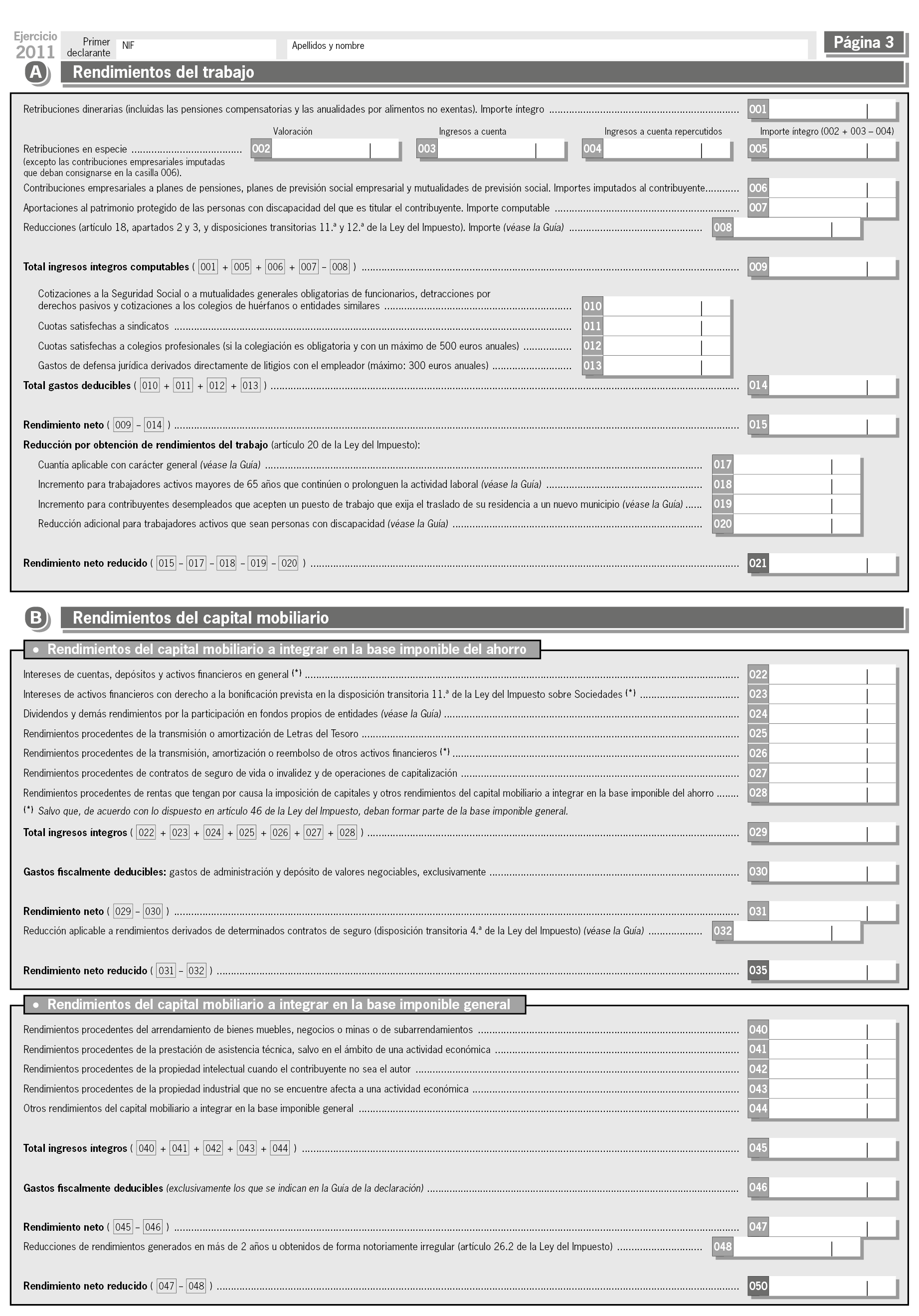

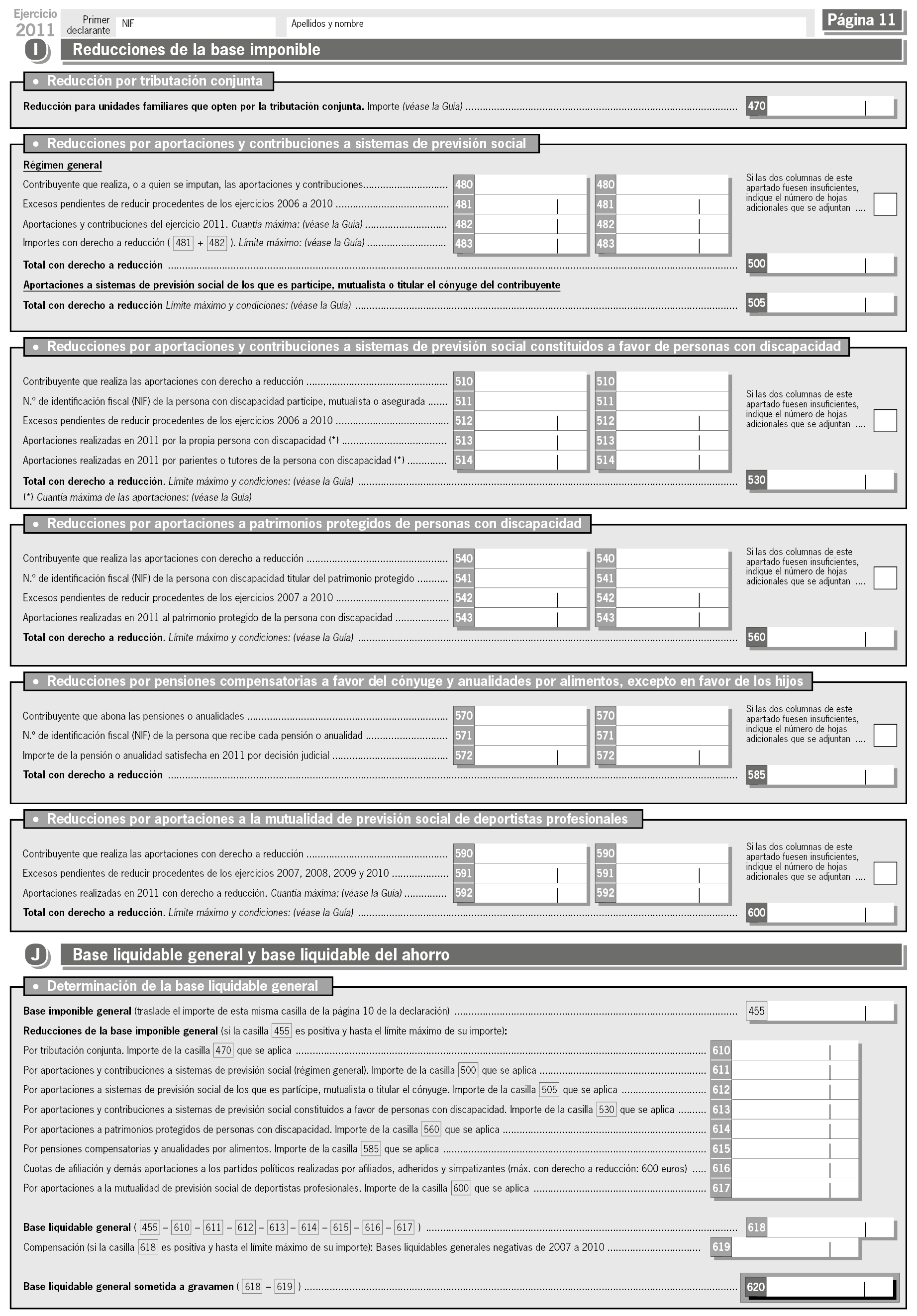

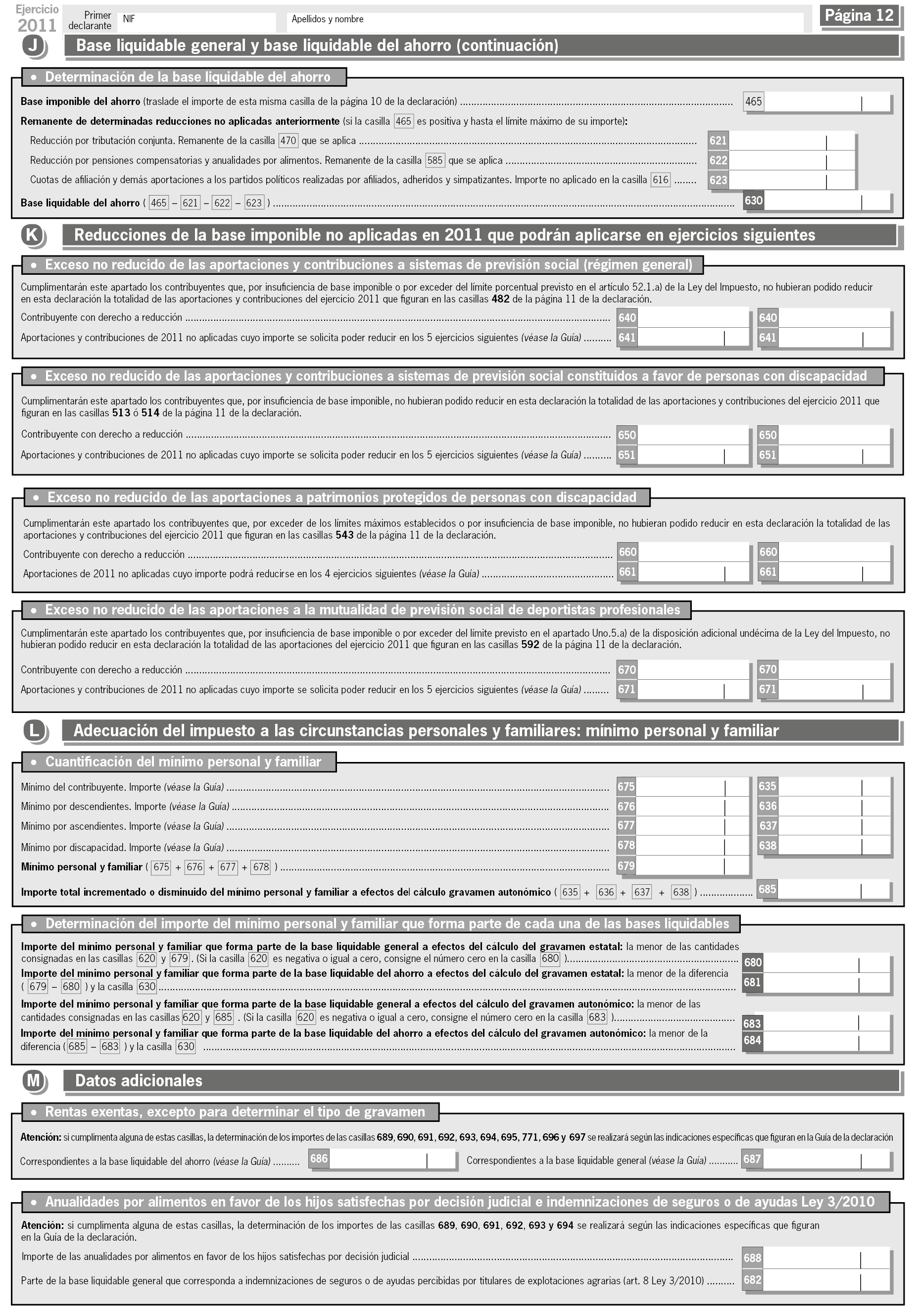

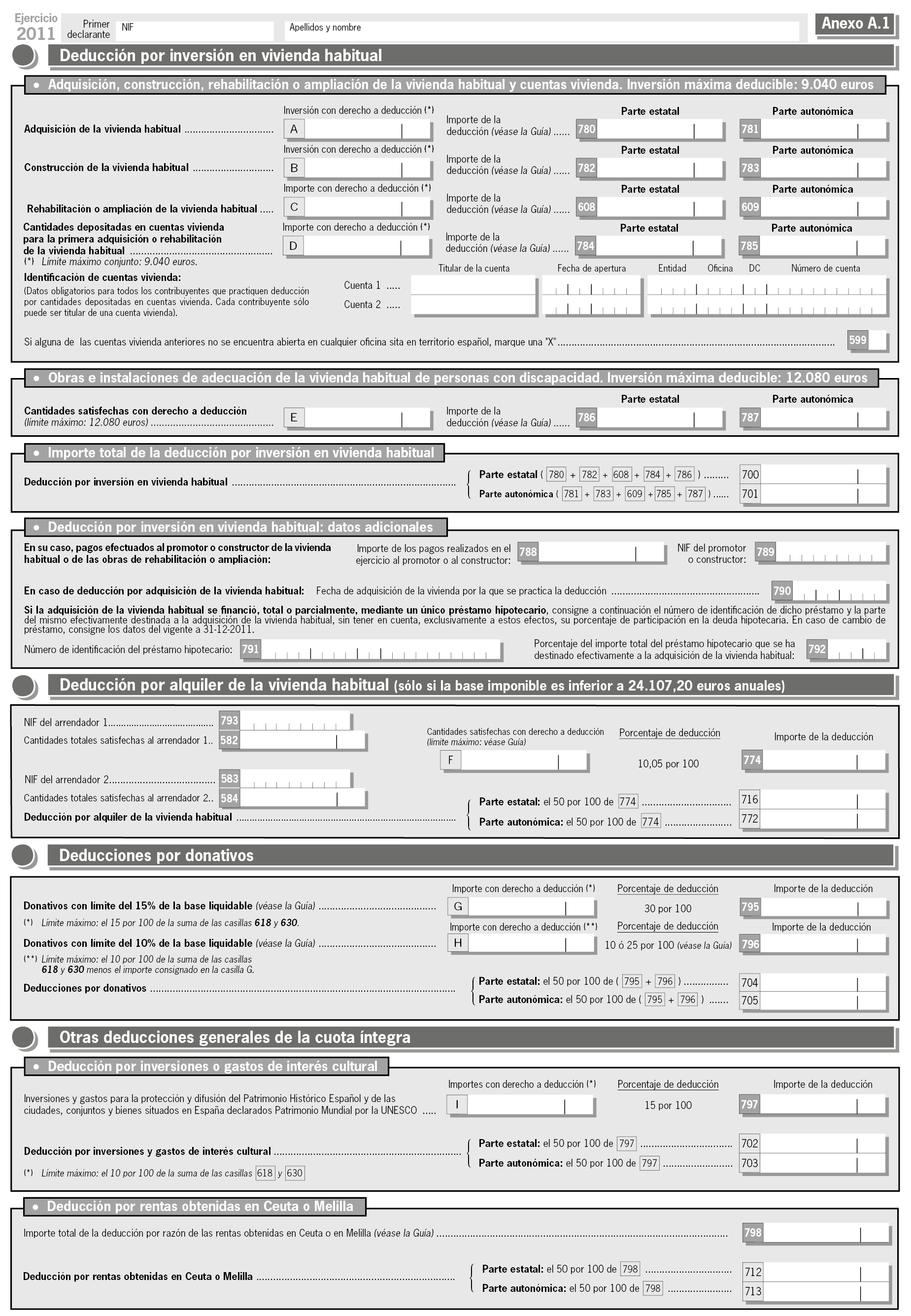

Las novedades más relevantes del Impuesto sobre la Renta de las Personas Físicas correspondiente al ejercicio 2011 reflejadas en el modelo de declaración aprobado en el Anexo I de la presente orden tienen por objeto, en primer término, restablecer, con efectos desde el 1 de enero de 2011, la deducción por inversión en vivienda habitual cualquiera que sea la base imponible del contribuyente, con la única diferencia respecto a la regulación aplicable en ejercicio 2010 de que se eleva la base máxima de deducción a 9.040 euros en los supuestos de adquisición o rehabilitación de vivienda y para las cantidades depositadas en cuenta vivienda, y a 12.080 euros en el caso de obras e instalaciones de adecuación de la vivienda habitual por razón de discapacidad.

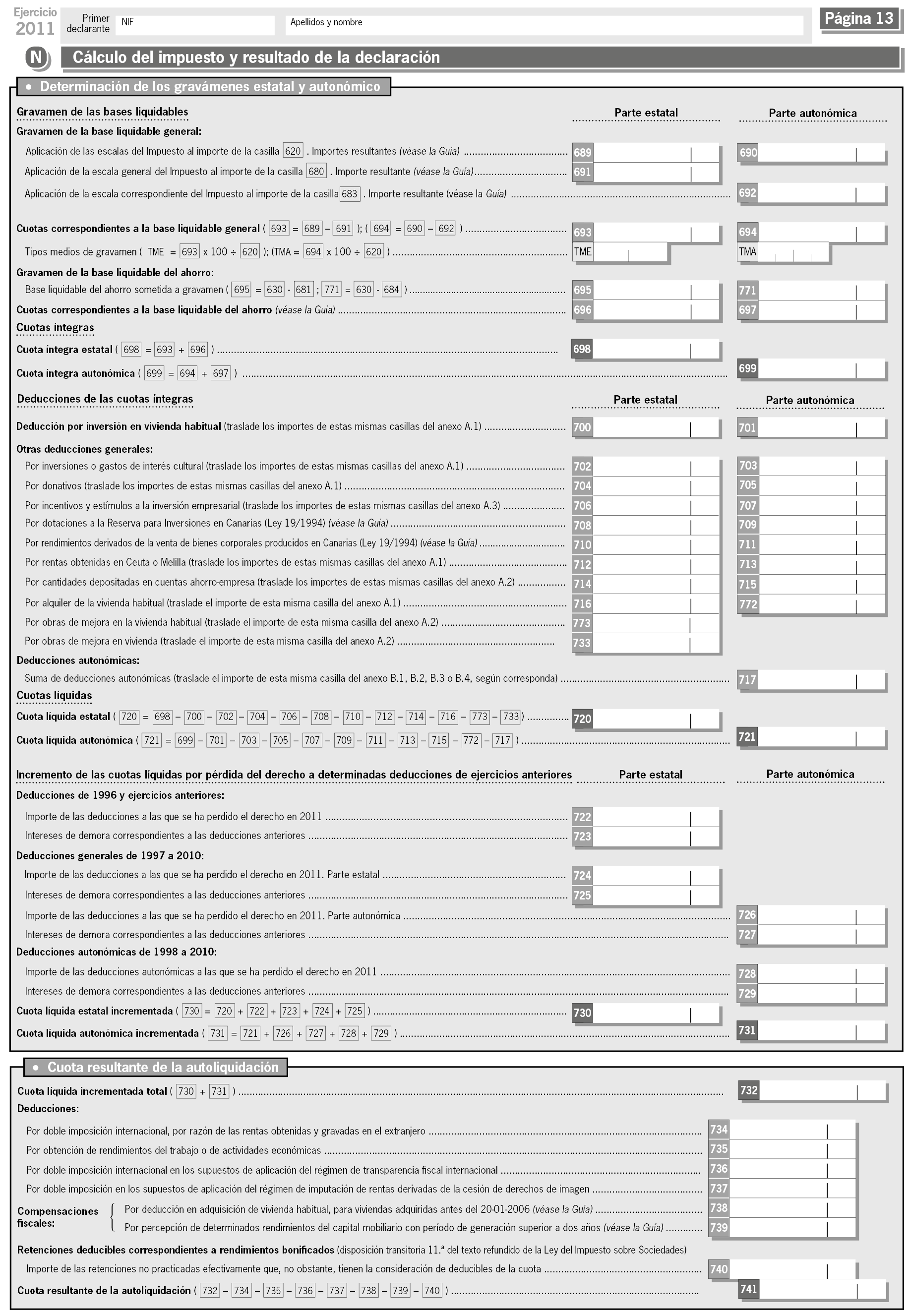

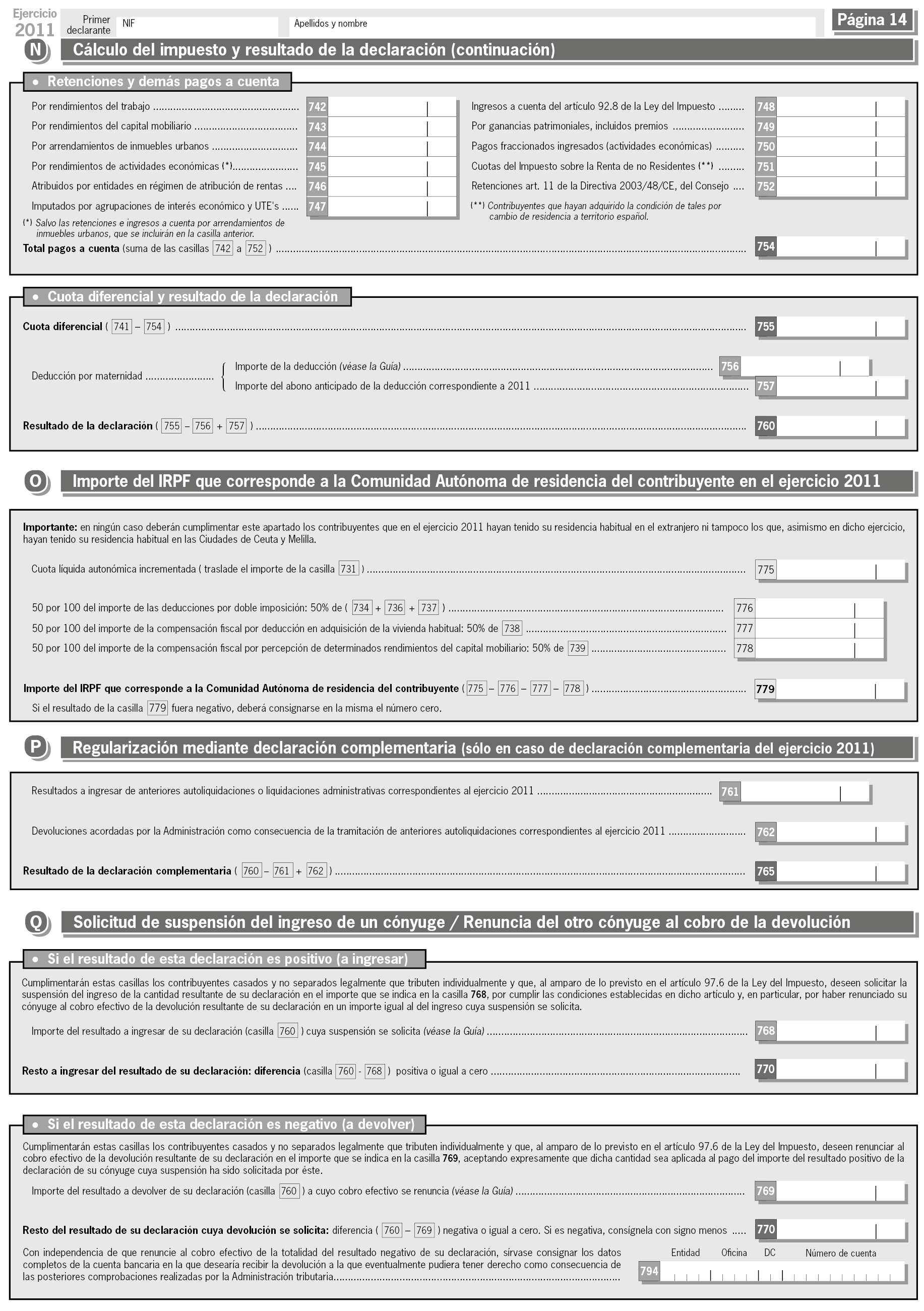

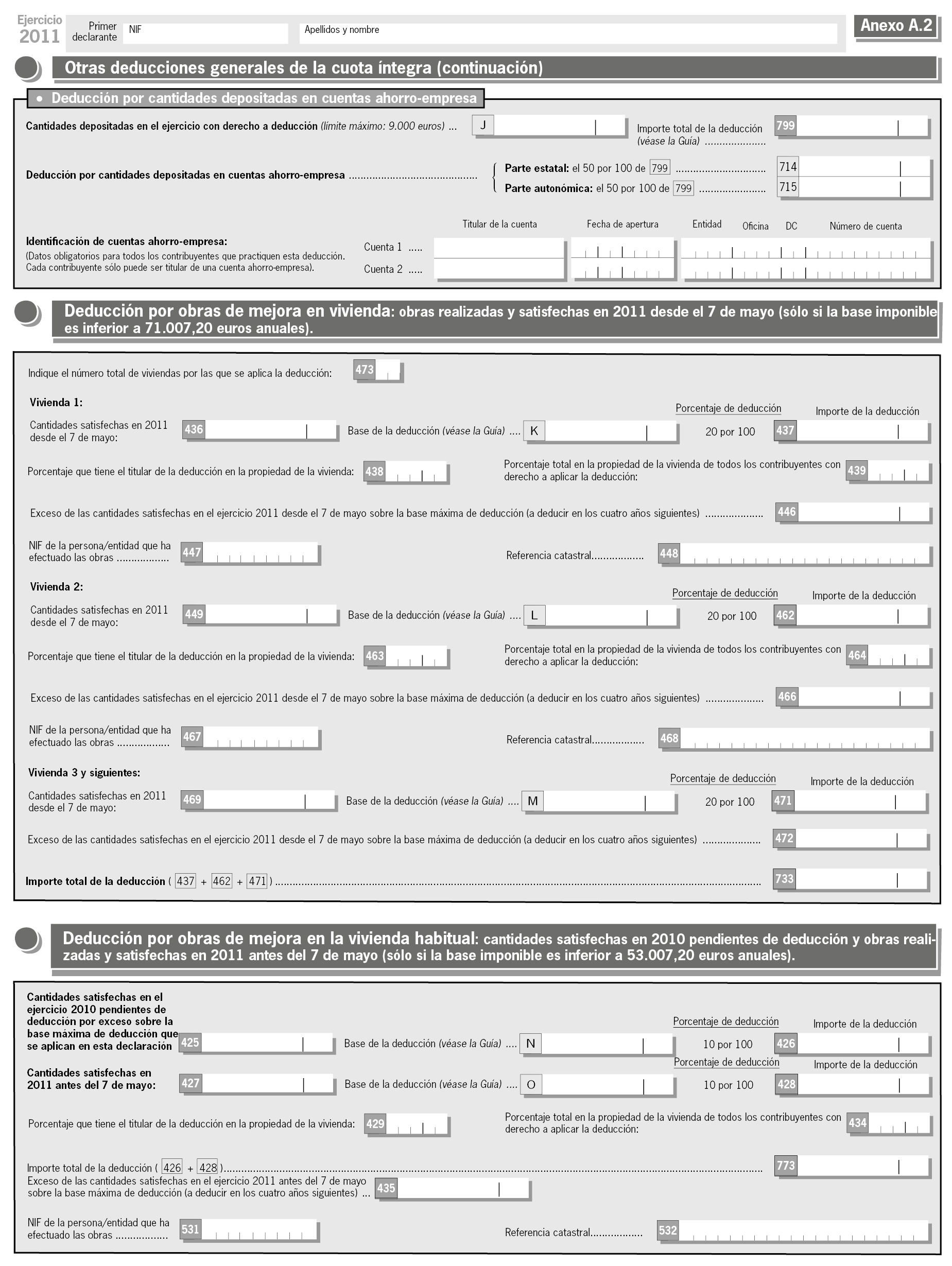

En segundo lugar, contempla el modelo de declaración la deducción por obras de mejora en la vivienda introducida por el Real Decreto-ley 5/2011, de 29 de abril, de medidas para la regularización y control del empleo sumergido y fomento de la rehabilitación de viviendas, cuya disposición final primera modifica la actual regulación de la deducción por obras de mejora en la vivienda habitual introducida en la normativa del Impuesto sobre la Renta de las Personas Físicas por el Real Decreto-ley 6/2010, de 9 de abril, de medidas para el impulso de la recuperación económica y el empleo. En concreto, se amplía tanto el objeto de la deducción, que ya no estará limitado a las obras que se realicen en la vivienda habitual, como el colectivo de potenciales beneficiarios, al incrementarse el límite anual de base imponible para acceder a la misma de 53.007,20 a 71.007,20 euros. Al mismo tiempo, se mejora la propia cuantía de la deducción, elevándose del 10 al 20 por ciento el porcentaje de deducción, y de 4.000 a 6.750 euros, la base anual máxima de deducción. Igualmente, se incrementa de 12.000 a 20.000 euros el límite plurianual por vivienda. La nueva regulación de la deducción resultará de aplicación a las obras que se realicen desde el 7 de mayo de 2011, fecha de la entrada en vigor del Real Decreto-ley 5/2011, hasta el 31 de diciembre de 2012. Así, para integrar en el procedimiento liquidatorio del impuesto esta nueva deducción, en el apartado N de la página 13 de la declaración dedicado a la «Determinación de los gravámenes estatal y autonómico» se introduce una nueva casilla para recoger la deducción «Por obras de mejora en vivienda», necesaria para la determinación de la cuota líquida estatal, recogiéndose la información necesaria para su cálculo en el Anexo A.2.

En tercer lugar, se suprimen en el modelo de declaración las deducciones por doble imposición de dividendos pendientes de aplicar provenientes de la Ley del Impuesto sobre la Renta de las Personas Físicas anterior a la vigente ley, al haber transcurrido el plazo límite de cuatro años para su aplicación desde 2006. Igualmente, debe destacarse la supresión en el modelo de declaración de la deducción por nacimiento o adopción, derogada desde el 1 de enero de 2011.

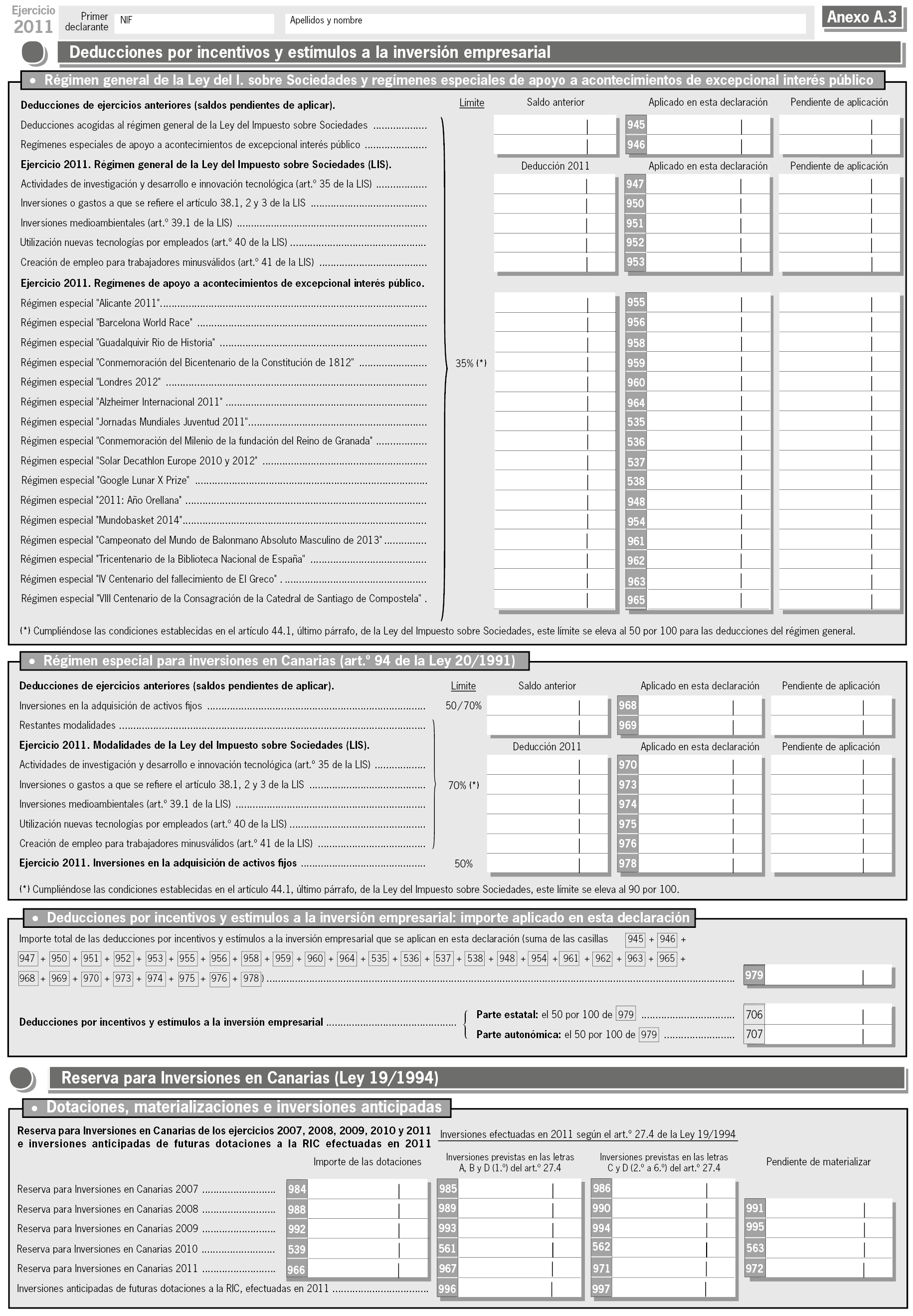

Por lo que se refiere a las deducciones por incentivos y estímulos a la inversión empresarial, en el Anexo A.3 del modelo de declaración se realiza la adaptación de las deducciones del régimen general de la Ley del Impuesto sobre Sociedades a los cambios producidos en 2011, básicamente por la derogación de varias deducciones para incentivar la realización de determinadas actividades; además, se ha actualizado la relación de regímenes especiales de apoyo a acontecimientos de excepcional interés público que en el ejercicio 2011 dan derecho a tales deducciones.

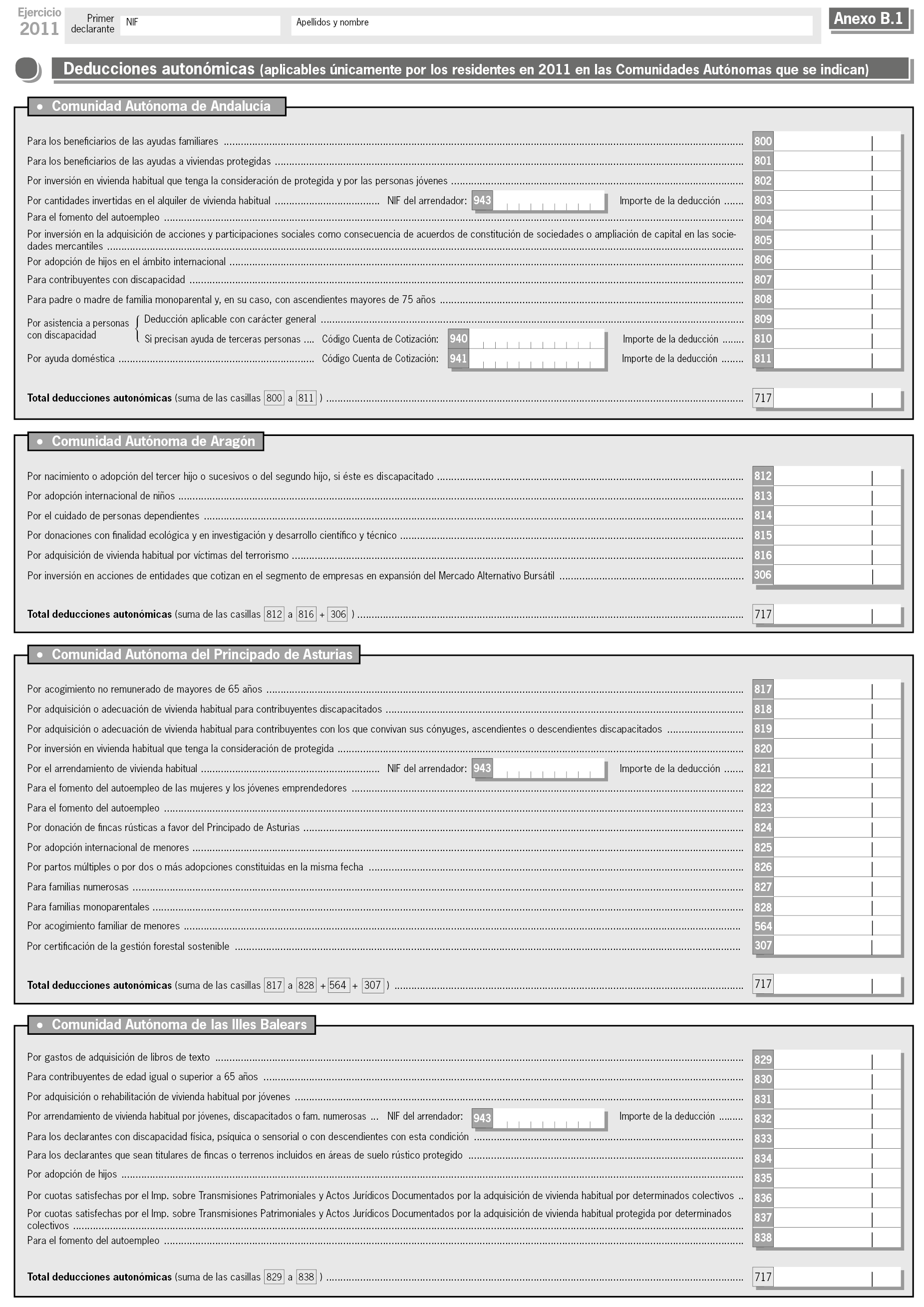

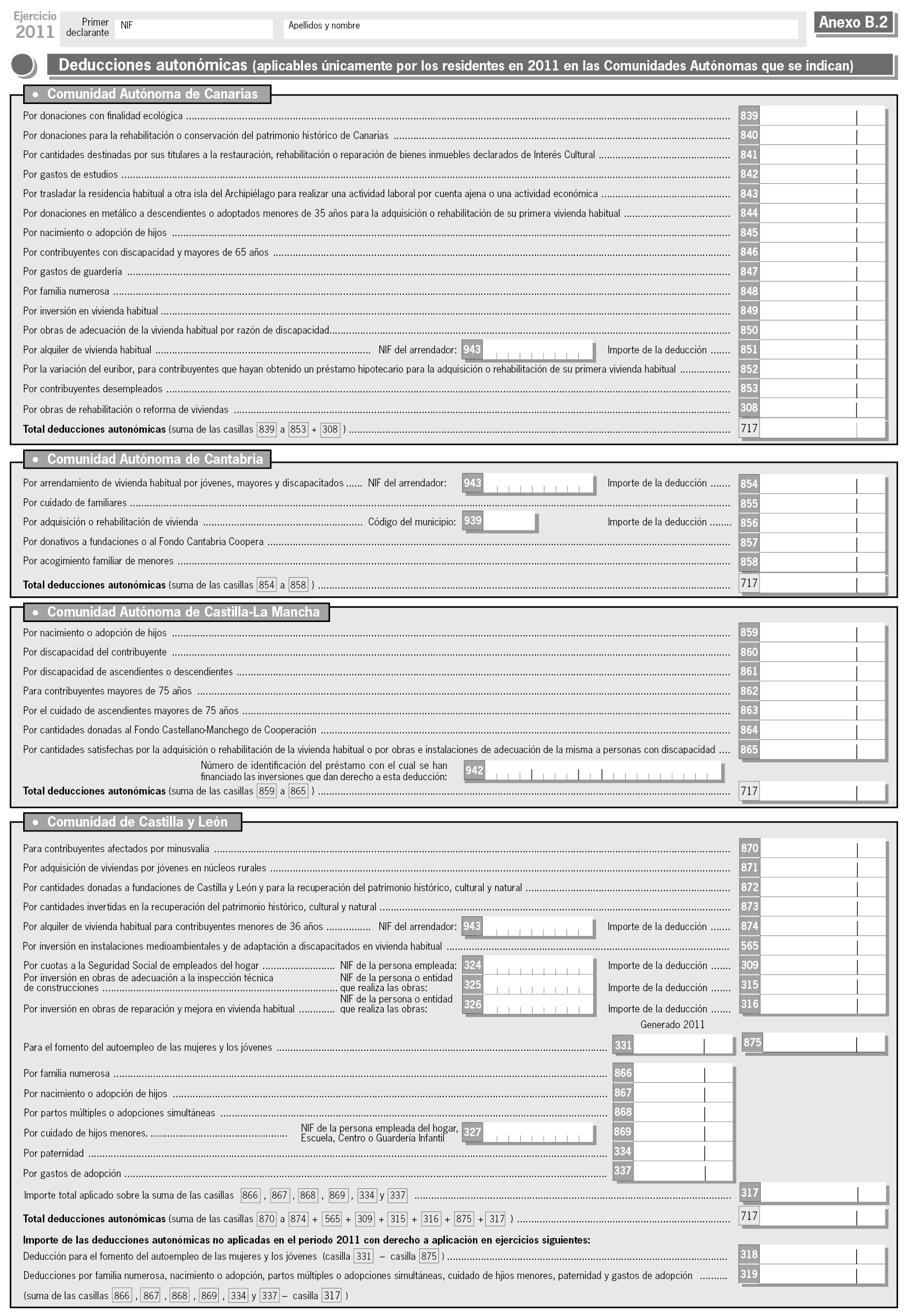

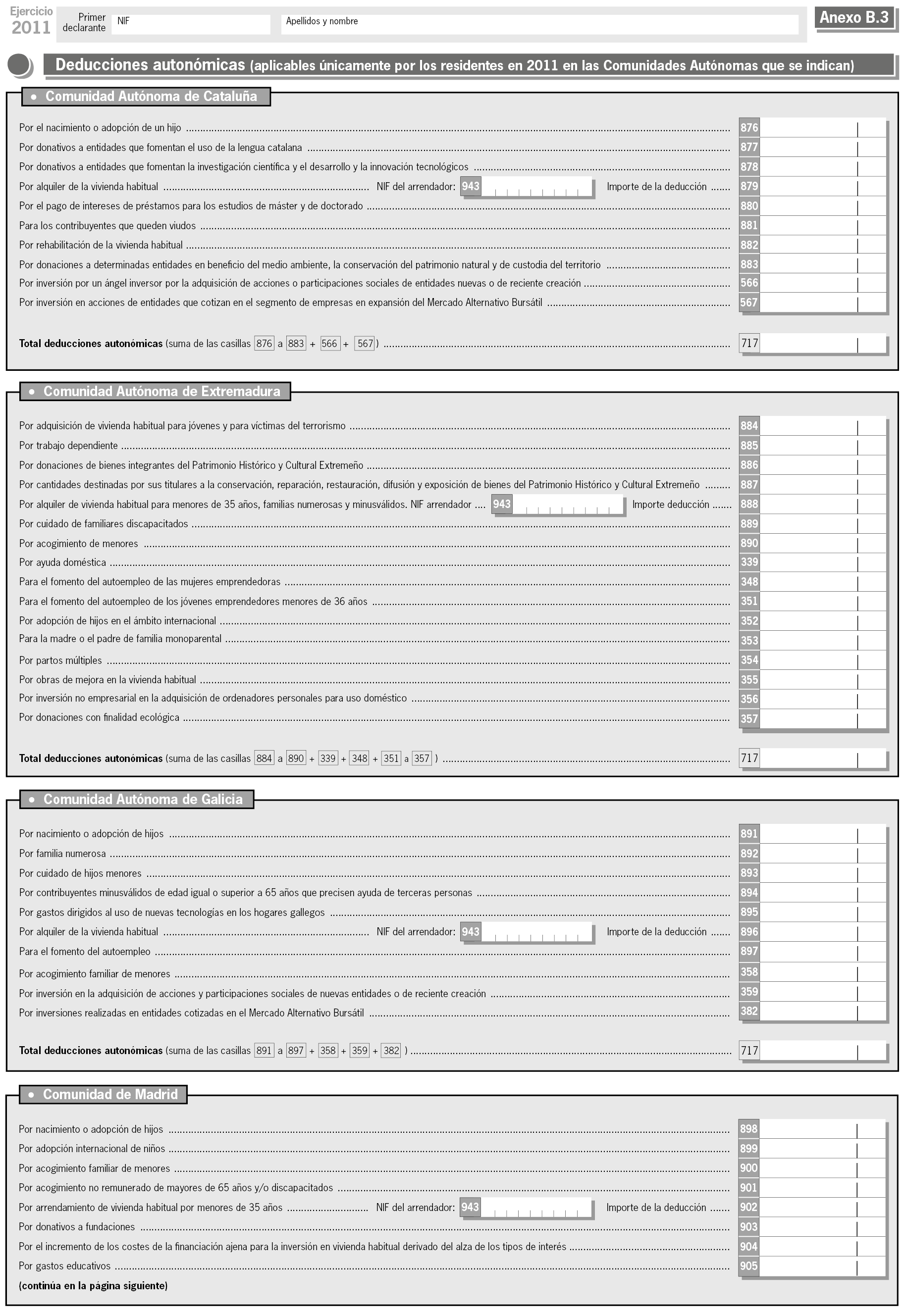

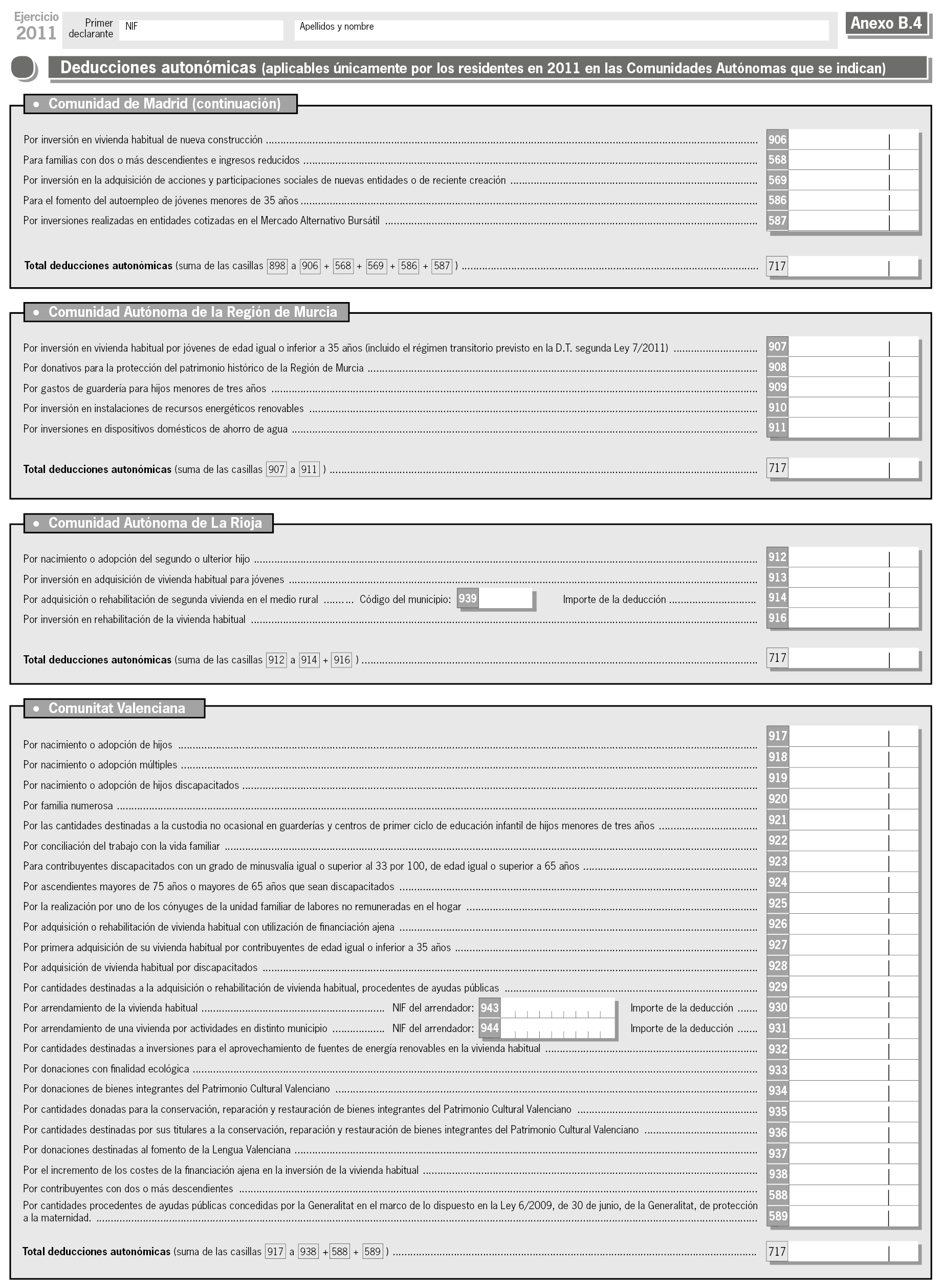

En el Anexo A.3 del modelo de declaración se incluyen los epígrafes destinados al «Régimen especial para inversiones en Canarias», con la adaptación de las deducciones del régimen general de la Ley del Impuesto sobre Sociedades a los cambios producidos en 2011, también por la derogación de varias deducciones para incentivar la realización de determinadas actividades, y se actualizan los ejercicios respecto de los cuales se solicitan datos de la Reserva para Inversiones en Canarias. Por último, en los Anexos B.1, B.2, B.3 y B.4., relativos a las deducciones autonómicas, se han efectuado las necesarias modificaciones en el modelo de declaración para recoger las vigentes para el ejercicio 2011.

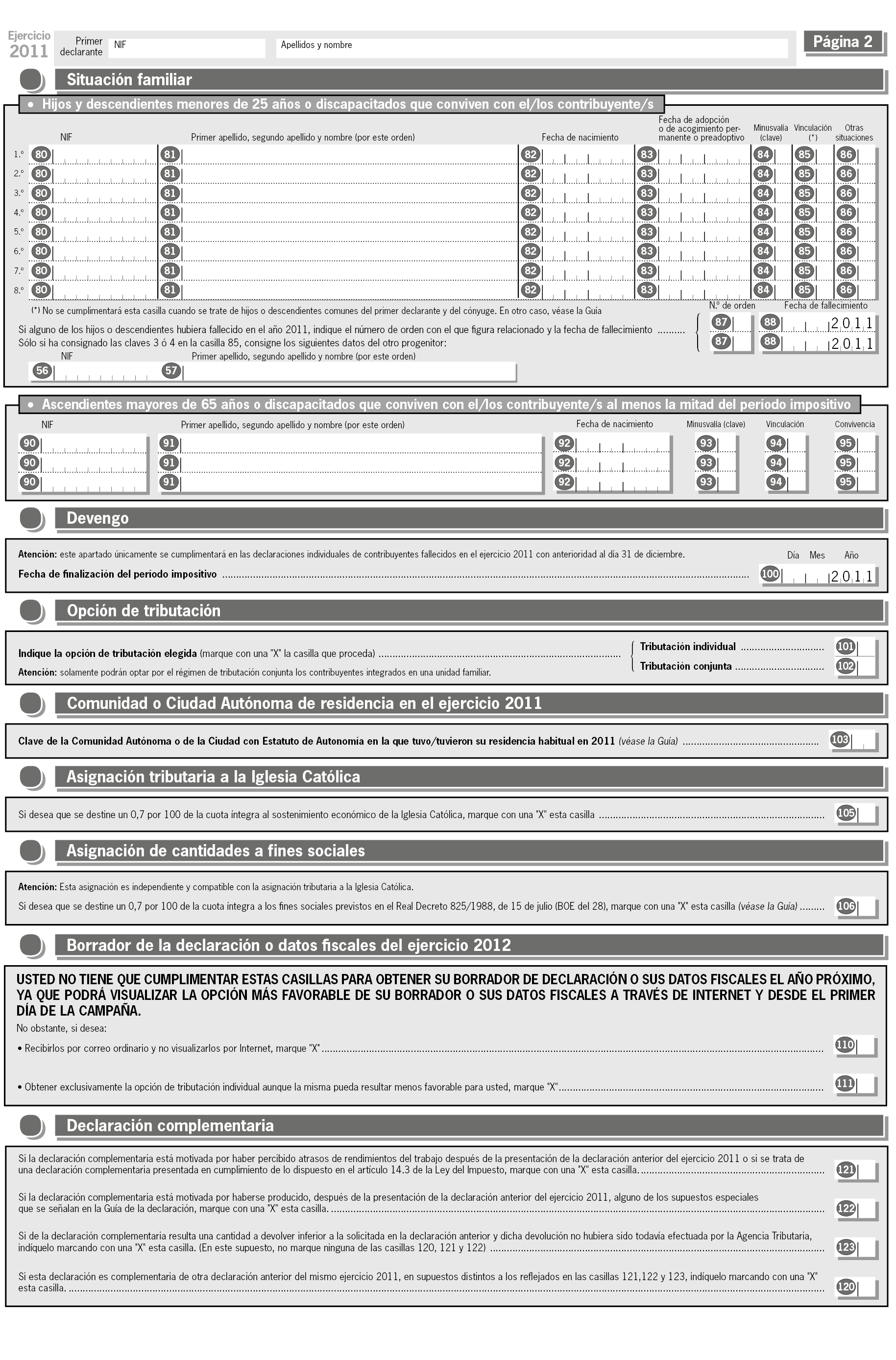

En cuanto a las novedades efectuadas en el modelo de declaración para mejorar la gestión del impuesto debe destacarse la supresión de la posibilidad de suscribirse a las alertas SMS a través del modelo, ya que a partir de 2012 las suscripciones a este servicio solo podrán realizarse por Internet. Además, en el apartado relativo al borrador o datos fiscales del ejercicio 2012 de la página 2 del modelo, el contribuyente no tendrá que cumplimentar las casillas del mismo para obtener su borrador o datos fiscales del ejercicio 2012, ya que podrá visualizarlos a través de Internet desde el primer día de la campaña y solo tendrá que cumplimentar las casillas de este apartado en el caso de que desee recibirlos por correo ordinario y/u obtener exclusivamente la opción de tributación individual aunque no sea la más favorable.

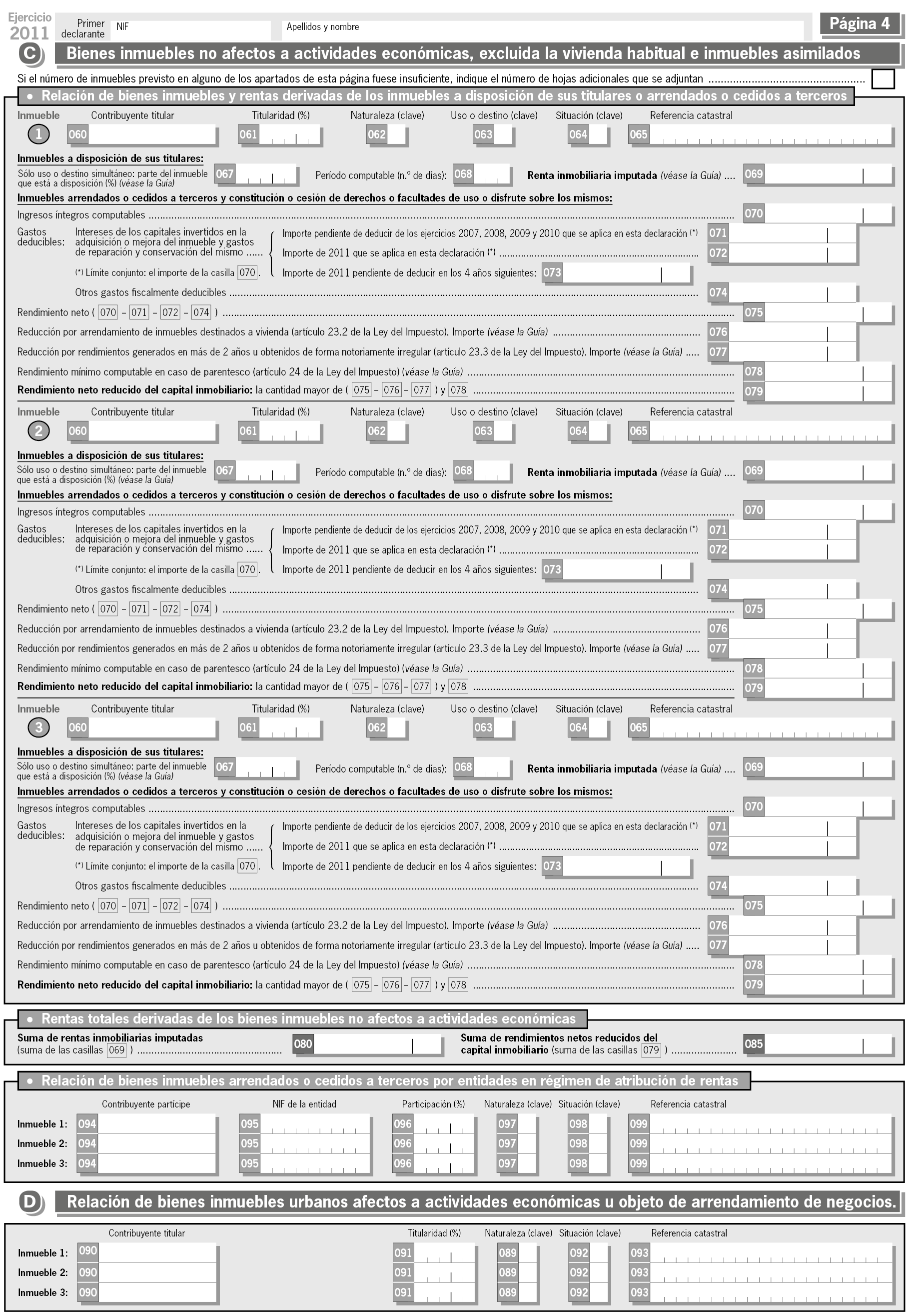

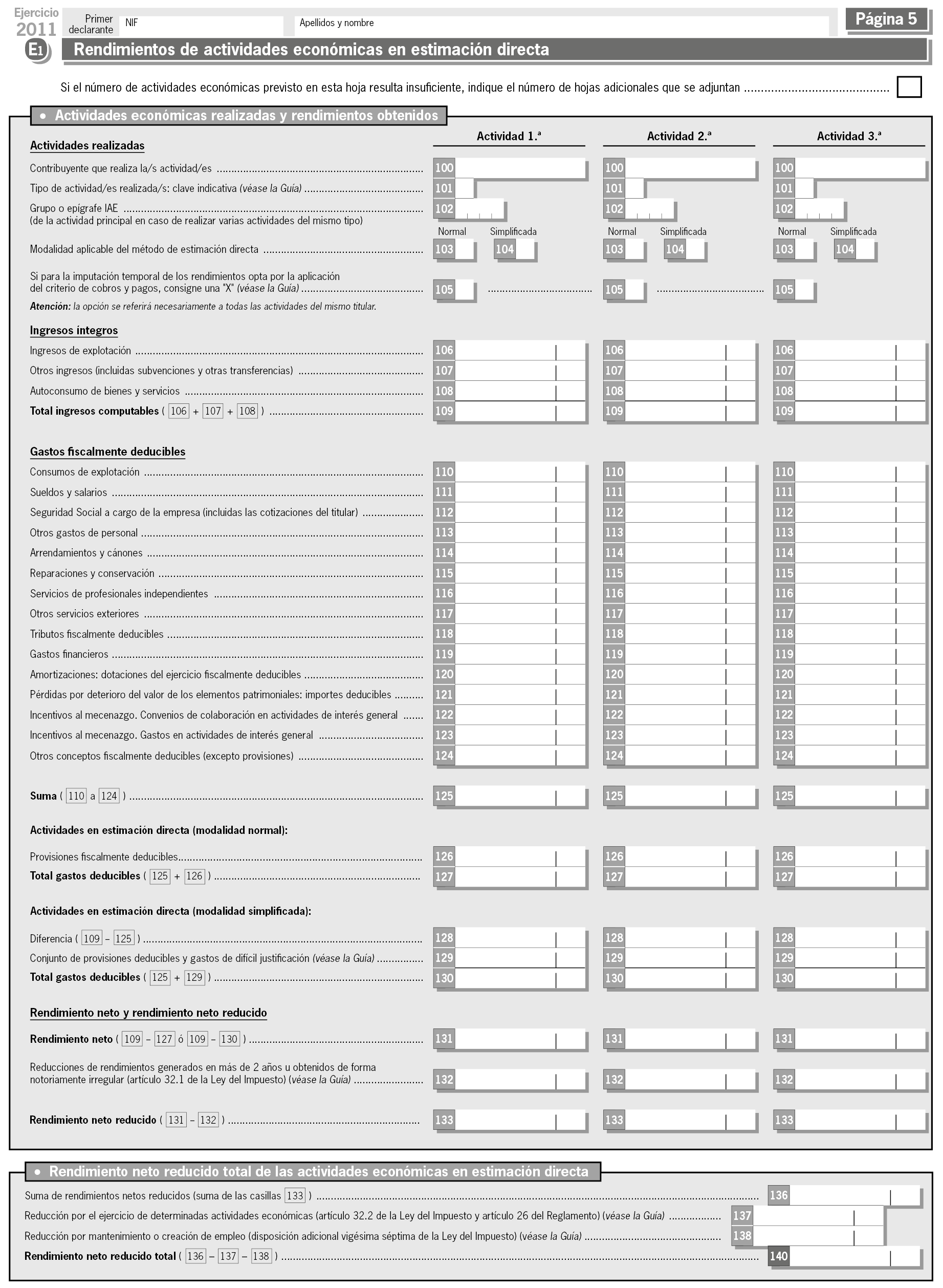

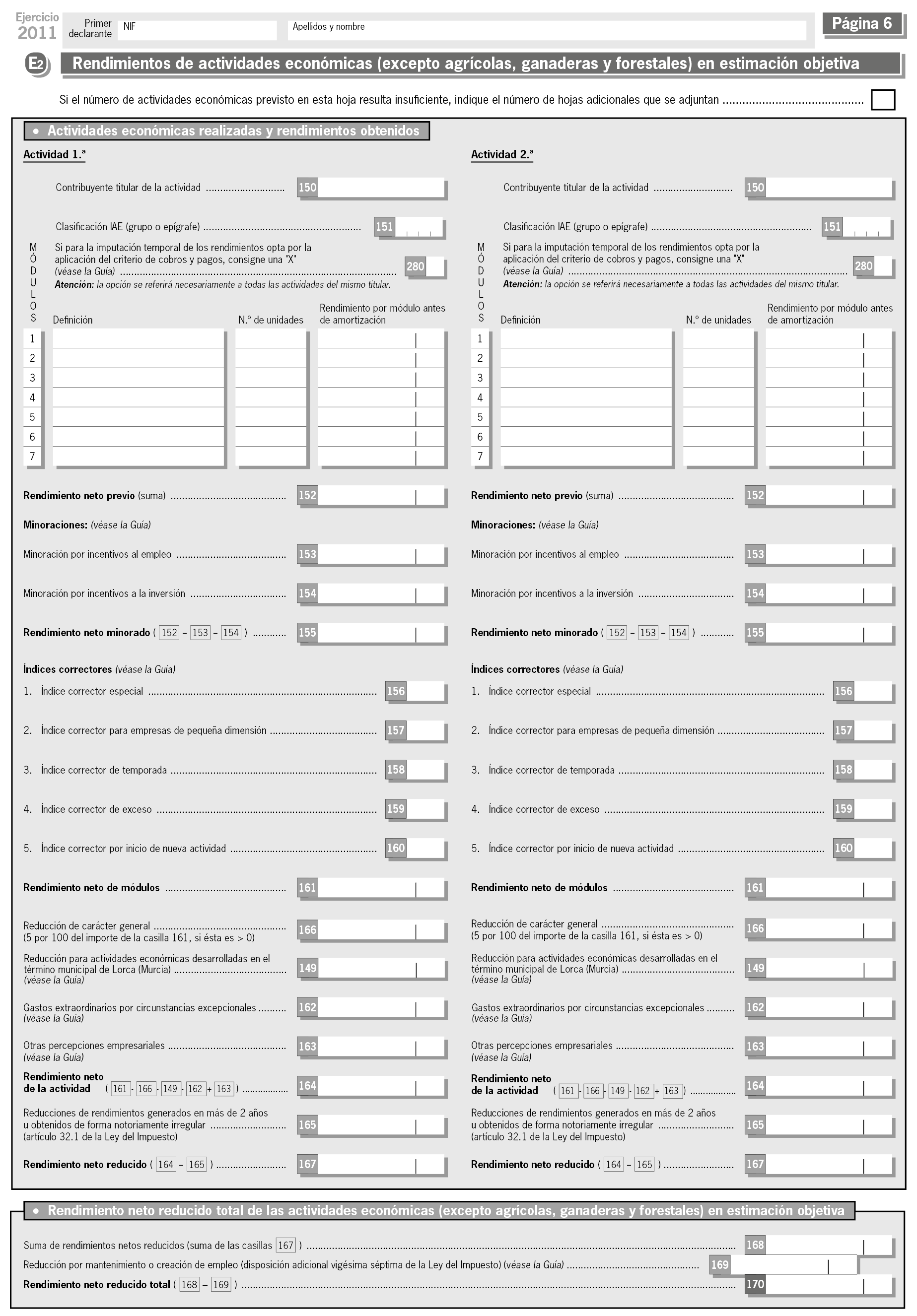

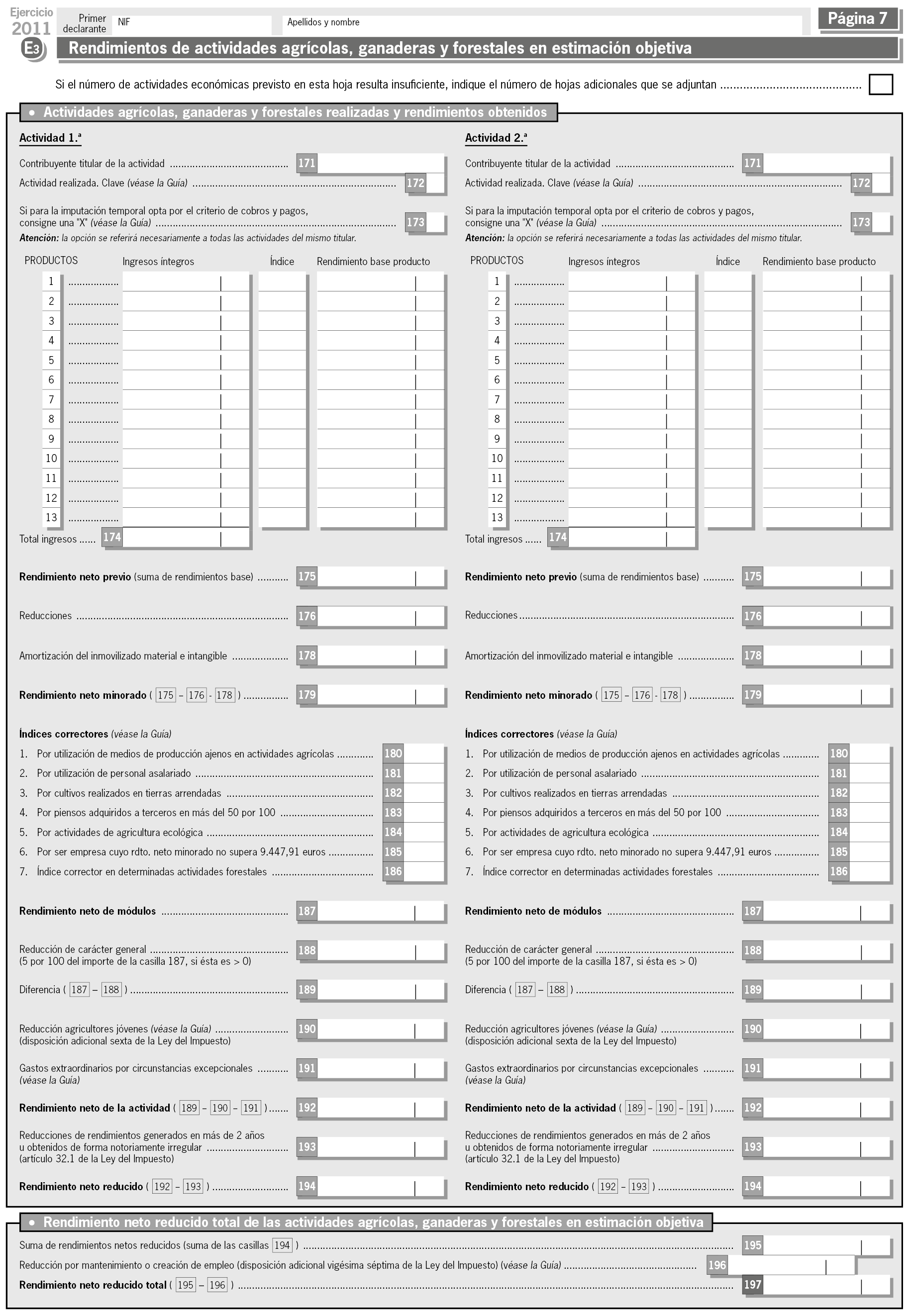

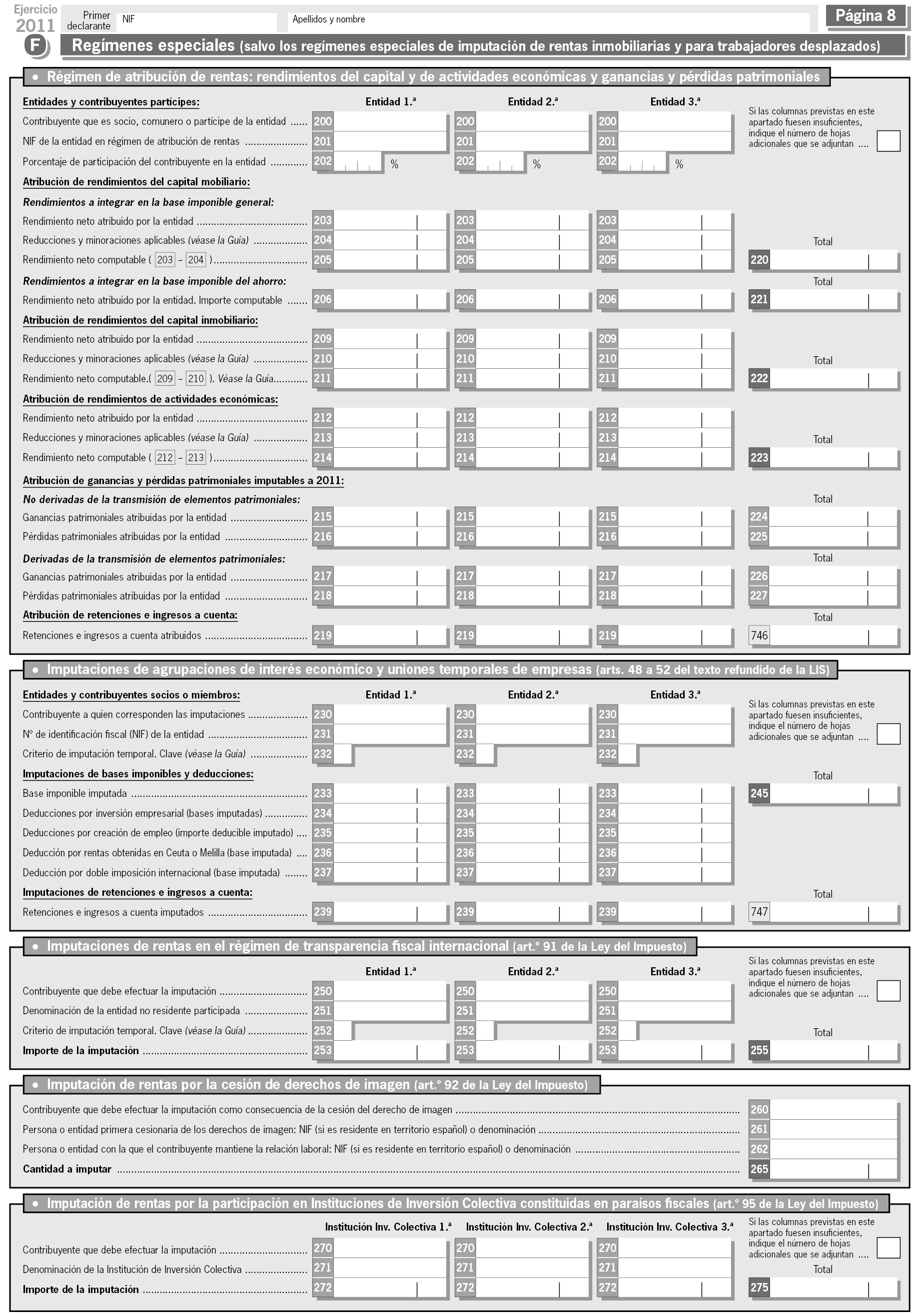

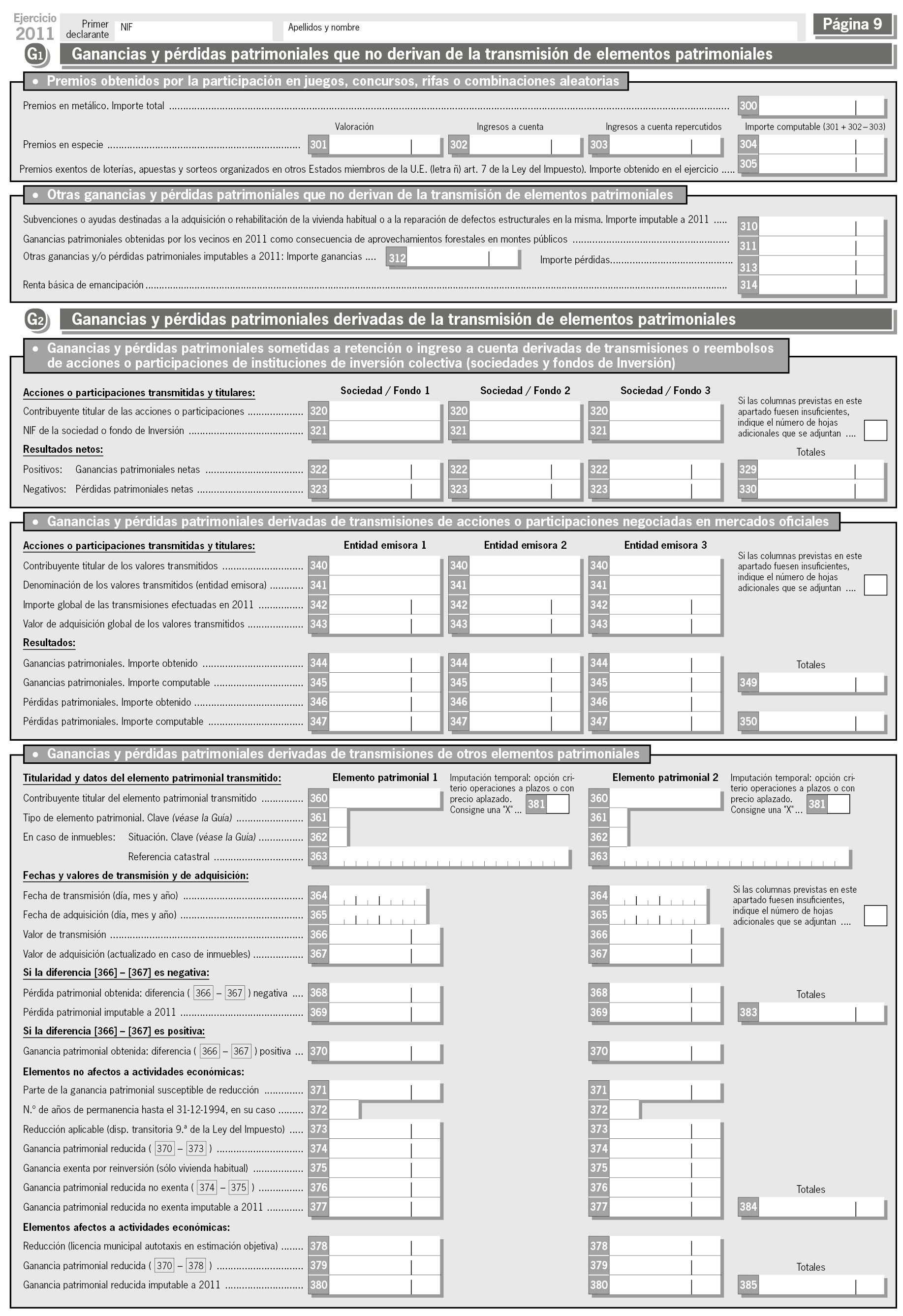

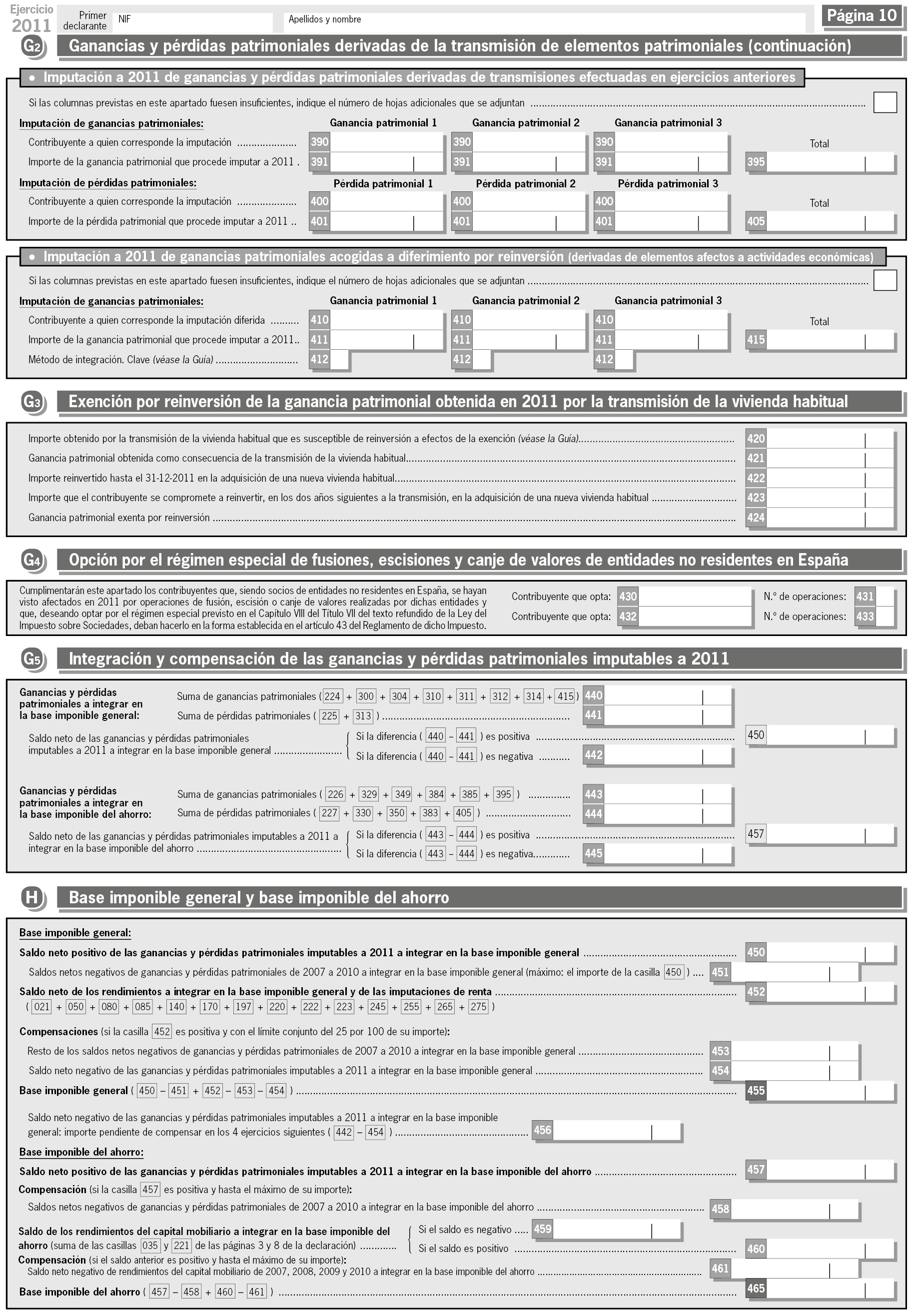

Se completan las novedades del modelo de declaración con las siguientes mejoras técnicas: en el apartado D de la página 4, se añaden a la relación de bienes inmuebles afectos a actividades económicas aquellos que hayan sido objeto de arrendamiento de negocios; en el apartado E2, «Rendimientos de actividades económicas (excepto agrícolas, ganaderas y forestales) en estimación objetiva» de la página 6 del modelo, se incluye una nueva casilla para que el contribuyente pueda señalar su opción expresa para la aplicación del criterio de cobros y pagos para su imputación temporal; en el apartado G1, «Ganancias y pérdidas patrimoniales que no derivan de la transmisión de elementos patrimoniales» de la página 9 del modelo, se incorpora una nueva casilla para individualizar la renta básica de emancipación de las demás ganancias patrimoniales; en esta misma página 9 del modelo, en el apartado G2 «Ganancias y pérdidas patrimoniales que derivan de la transmisión de otros elementos patrimoniales», se incluye una nueva casilla por cada elemento patrimonial para que el contribuyente pueda señalar su opción expresa por la aplicación del criterio de operaciones a plazo o con cobros aplazados, en la imputación temporal de estas ganancias.

En la presente orden también debe procederse a regular los procedimientos de obtención del borrador de declaración y su remisión o puesta a disposición por la Agencia Estatal de Administración Tributaria, así como el procedimiento de modificación del borrador y el de confirmación o suscripción del mismo por el contribuyente. En la regulación de estos extremos, los excelentes resultados obtenidos en la campaña de la renta del año precedente aconsejan mantener el mecanismo para la obtención del número de referencia para que el contribuyente pueda disponer del borrador o los datos fiscales desde el primer día de la campaña, sin esperar al envío por correo ordinario, así como la posibilidad de presentar telemáticamente la declaración del Impuesto sobre la Renta de las Personas Físicas con el número de referencia del borrador o datos fiscales, sin necesidad de tener instalado en el navegador un sistema de firma electrónica, bien sea la incorporada al Documento Nacional de Identidad (DNI) electrónico o la basada en los certificados electrónicos. Estas medidas responden, por una parte, al objetivo de promover entre los contribuyentes la utilización de medios electrónicos o telemáticos en este ámbito y, por otra, para conseguir una mayor racionalidad y eficiencia en la gestión de los recursos materiales y humanos asignados al desarrollo de la campaña.

Con el propósito de seguir facilitando a los contribuyentes el cumplimiento de sus obligaciones tributarias, en la presente orden se procede a mantener en su integridad el procedimiento utilizado en anteriores campañas para la domiciliación bancaria en las entidades de crédito que actúen como colaboradoras en la gestión recaudatoria del pago de las deudas tributarias resultantes de determinadas declaraciones del Impuesto sobre la Renta de las Personas Físicas. En concreto, la domiciliación bancaria sigue quedando reservada en el presente ejercicio únicamente a las declaraciones que se presenten por vía telemática, a las que se efectúen a través de los servicios de ayuda prestados en las oficinas de la Agencia Estatal de Administración Tributaria o las habilitadas a tal efecto por las Comunidades Autónomas y Entidades Locales y que se presenten telemáticamente a la Agencia Estatal de Administración Tributaria, así como a los borradores de declaración del Impuesto sobre la Renta de las Personas Físicas cuya confirmación o suscripción se realice por medios telemáticos, telefónicos o en las oficinas antes citadas.

Finalmente, con idéntico propósito de facilitar a los contribuyentes el cumplimiento de sus obligaciones tributarias, se prevé la posibilidad de presentar la declaración del Impuesto sobre la Renta de las Personas Físicas y confirmar o suscribir el borrador de declaración en las oficinas de las Administraciones tributarias de las Comunidades Autónomas, en los términos previstos en los convenios de colaboración que se suscriban entre la Agencia Estatal de Administración Tributaria y dichas Administraciones tributarias para la implantación de sistemas de ventanilla única tributaria.

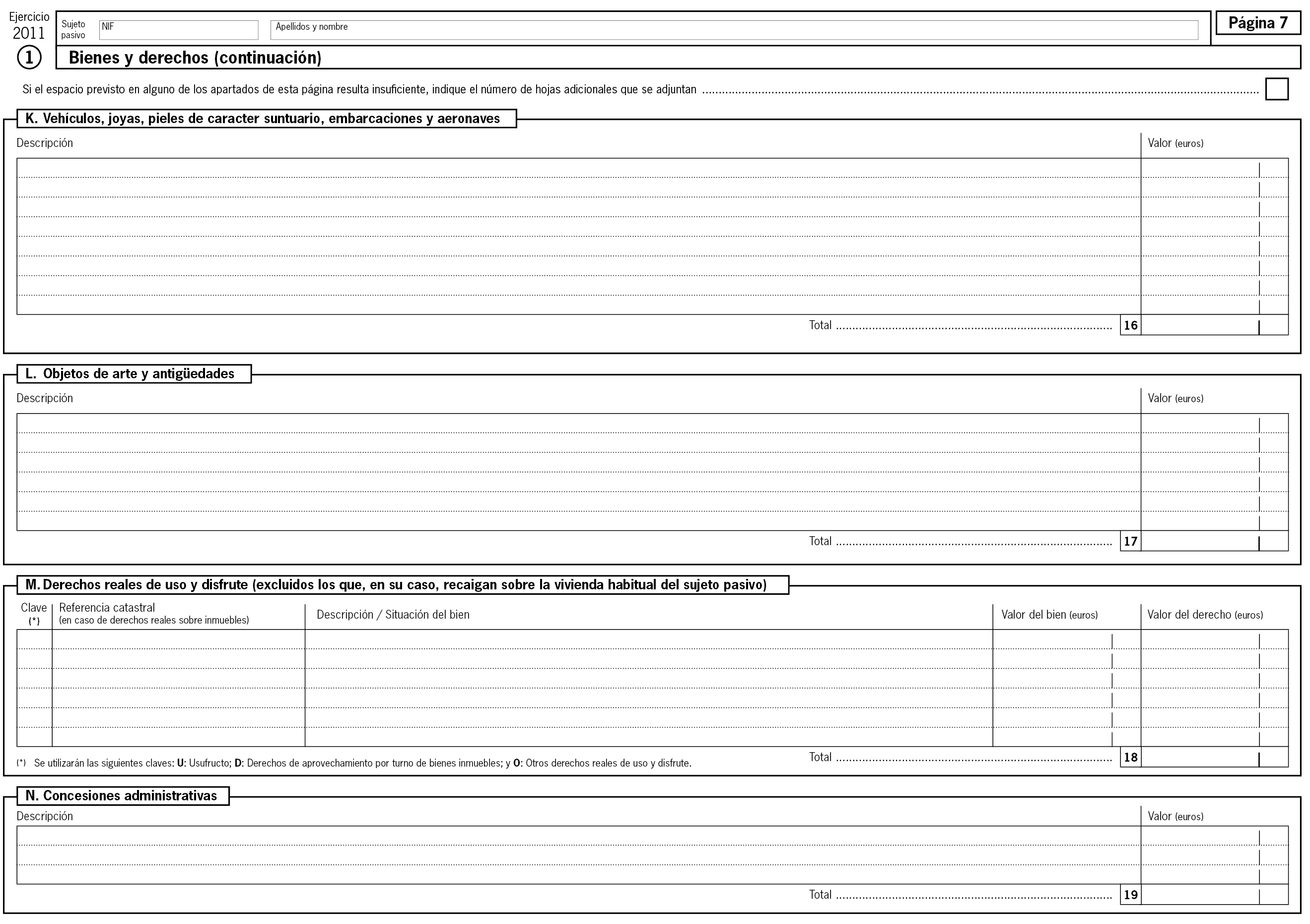

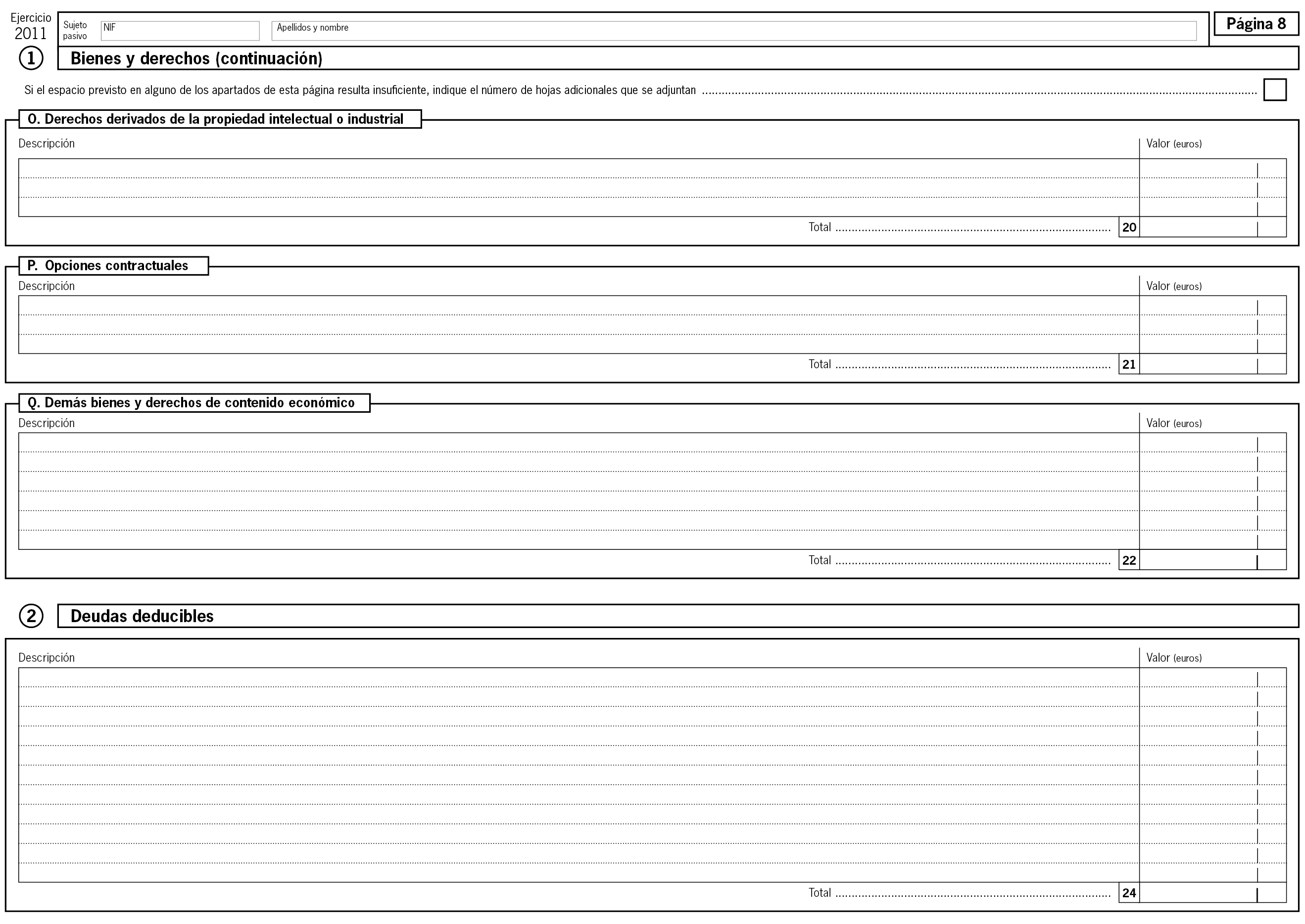

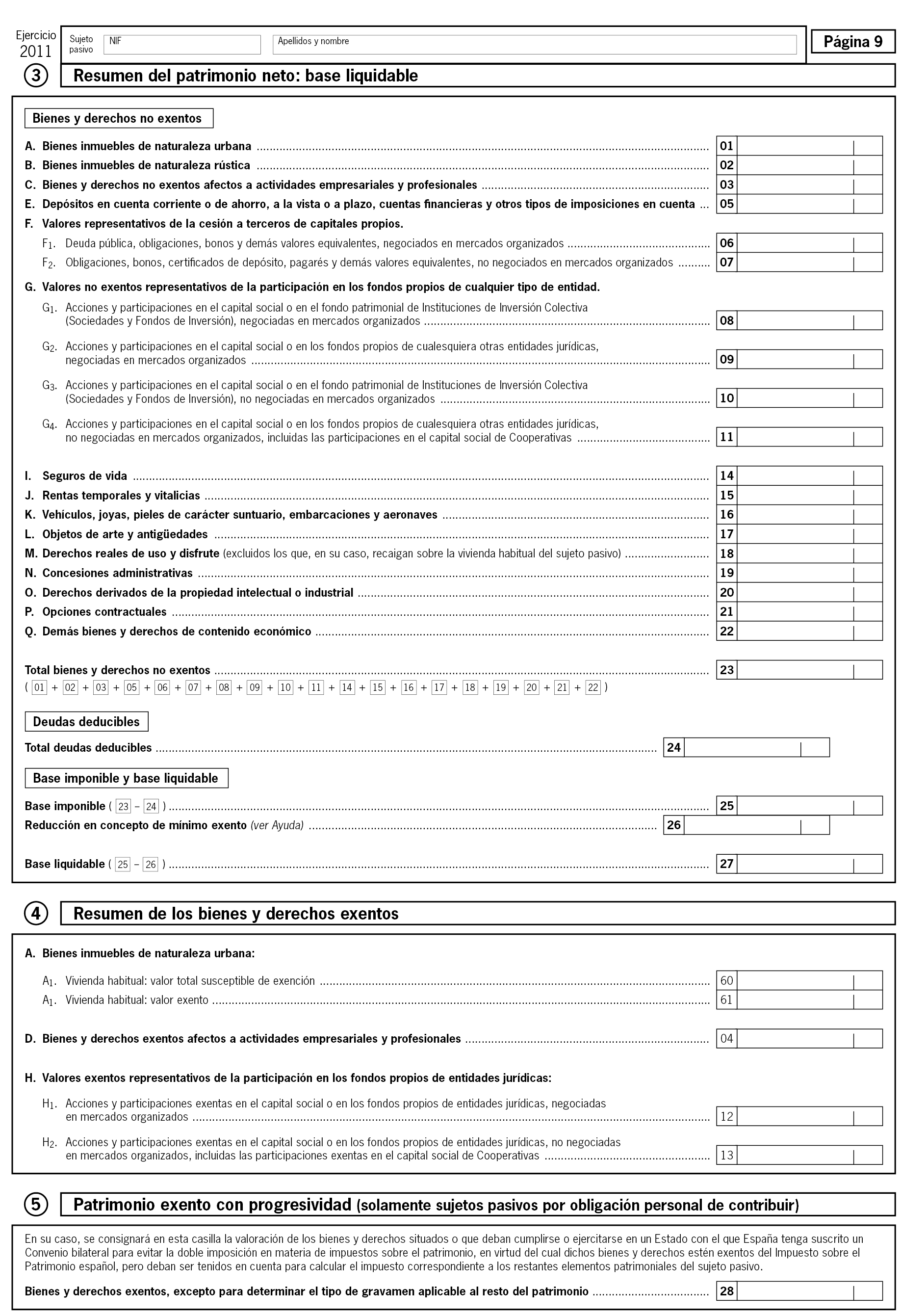

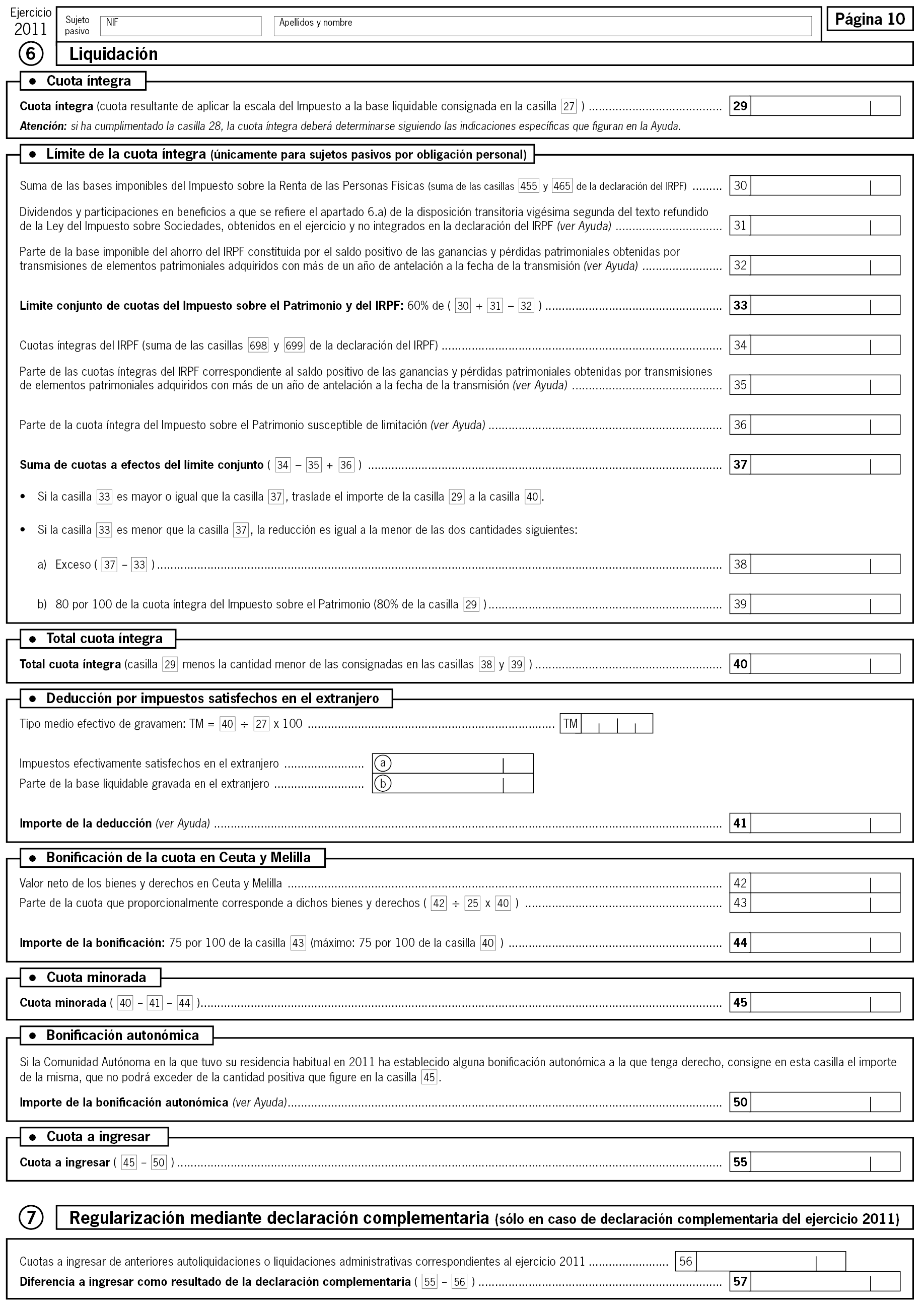

Por lo que se refiere a la declaración del Impuesto sobre el Patrimonio, el modelo que se aprueba en la presente orden reproduce sustancialmente la misma estructura de contenidos de las declaraciones de los ejercicios 2007 y anteriores, habiéndose simplificado no obstante determinados aspectos formales, como los elementos gráficos, con objeto de facilitar su tratamiento en los procesos informáticos relacionados con la generación de los ficheros electrónicos para la presentación telemática de las declaraciones y con la obtención de copias electrónicas de las mismas.

Todo ello teniendo en cuenta que, de acuerdo con la habilitación conferida al titular del Ministerio de Economía y Hacienda en el artículo 38 de la Ley 19/1991, reguladora del Impuesto, para establecer los supuestos y condiciones de presentación de las declaraciones por medios telemáticos, y atendiendo a la especial capacidad económica puesta de manifiesto por los sujetos pasivos obligados a declarar por este impuesto, en la presente orden se establece como forma de presentación de las declaraciones del Impuesto sobre Patrimonio, exclusivamente, la presentación telemática a través de Internet, si bien se permite que dicha presentación se pueda realizar, además de con sistema de firma electrónica, ya sea la incorporada al Documento Nacional de Identidad (DNI) electrónico o la basada en certificados electrónicos, utilizando el número de referencia del borrador o de los datos fiscales del Impuesto sobre la Renta de las Personas Físicas puestos a disposición del contribuyente por la Agencia Estatal de Administración Tributaria.

Idénticas razones, justifican que los contribuyentes que presenten declaración por el Impuesto sobre Patrimonio también deban utilizar la vía telemática, o, en su caso, la vía telefónica, para la presentación de la declaración del Impuesto sobre la Renta de las Personas Físicas o para la confirmación del borrador de la misma, según proceda.

Las habilitaciones al Ministro de Economía y Hacienda recogidas en este preámbulo deben entenderse realizadas al Ministro de Hacienda y Administraciones Públicas de acuerdo con la nueva estructura ministerial establecida por el Real Decreto 1823/2011, de 21 de diciembre, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

1. De acuerdo con lo dispuesto en el artículo 96 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, y en el artículo 61 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, los contribuyentes estarán obligados a presentar y suscribir declaración por este Impuesto, con los límites y condiciones establecidos en dichos artículos.

2. No obstante, no tendrán que declarar los contribuyentes que hayan obtenido en el ejercicio 2011 rentas procedentes exclusivamente de las siguientes fuentes, en tributación individual o conjunta:

a) Rendimientos íntegros del trabajo con el límite general de 22.000 euros anuales cuando procedan de un solo pagador. Este límite también se aplicará cuando se trate de contribuyentes que perciban rendimientos procedentes de más de un pagador y concurra cualquiera de las dos situaciones siguientes:

1.ª Que la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, no superen en su conjunto la cantidad de 1.500 euros anuales.

2.ª Que sus únicos rendimientos del trabajo consistan en las prestaciones pasivas a que se refiere el artículo 17.2.a) de la Ley del Impuesto y la determinación del tipo de retención aplicable se hubiera realizado de acuerdo con el procedimiento especial regulado en el artículo 89.A) del Reglamento del Impuesto sobre la Renta de las Personas Físicas para los perceptores de este tipo de prestaciones.

b) Rendimientos íntegros del trabajo con el límite de 11.200 euros anuales, cuando:

1.º Procedan de más de un pagador, siempre que la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, superen en su conjunto la cantidad de 1.500 euros anuales.

2.º Se perciban pensiones compensatorias del cónyuge o anualidades por alimentos diferentes de las percibidas de los padres, en virtud de decisión judicial previstas en el artículo 7, letra k) de la Ley del Impuesto.

3.º El pagador de los rendimientos del trabajo no esté obligado a retener de acuerdo con lo previsto en el artículo 76 del Reglamento del Impuesto sobre la Renta de las Personas Físicas.

4.º Se perciban rendimientos íntegros del trabajo sujetos a tipo fijo de retención.

c) Rendimientos íntegros del capital mobiliario y ganancias patrimoniales sometidos a retención o ingreso a cuenta, con el límite conjunto de 1.600 euros anuales.

d) Rentas inmobiliarias imputadas en virtud del artículo 85 de la Ley del Impuesto, rendimientos íntegros del capital mobiliario no sujetos a retención derivados de Letras del Tesoro y subvenciones para la adquisición de viviendas de protección oficial o de precio tasado, con el límite conjunto de 1.000 euros anuales.

Tampoco tendrán que declarar los contribuyentes que obtengan exclusivamente rendimientos íntegros del trabajo, de capital o de actividades económicas, así como ganancias patrimoniales, con el límite conjunto de 1.000 euros anuales y pérdidas patrimoniales de cuantía inferior a 500 euros.

A efectos de la determinación de la obligación de declarar en los términos anteriormente relacionados, no se tendrán en cuenta las rentas exentas.

3. Estarán obligados a declarar los contribuyentes que tengan derecho a deducción por inversión en vivienda, por cuenta ahorro-empresa, por doble imposición internacional o que realicen aportaciones a patrimonios protegidos de las personas con discapacidad, planes de pensiones, planes de previsión asegurados o mutualidades de previsión social, planes de previsión social empresarial y seguros de dependencia que reduzcan la base imponible, cuando ejerciten tal derecho.

4. Sin perjuicio de lo anterior, la presentación de la declaración será necesaria, en todo caso, para solicitar y obtener devoluciones derivadas de la normativa del tributo. Tienen dicha consideración las que procedan por alguna de las siguientes razones:

a) Por razón de las retenciones, ingresos a cuenta y pagos fraccionados del Impuesto sobre la Renta de las Personas Físicas, correspondientes al ejercicio 2011.

b) Por razón de las cuotas del Impuesto sobre la Renta de no Residentes a que se refiere el párrafo d) del artículo 79 de la Ley 35/2006, de 28 de noviembre, reguladora del Impuesto sobre la Renta de las Personas Físicas.

c) Por razón de la deducción por maternidad prevista en el artículo 81 de la Ley 35/2006, de 28 de noviembre, reguladora del Impuesto sobre la Renta de las Personas Físicas.

5. De acuerdo con lo dispuesto en el artículo 66 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, a los contribuyentes no obligados a presentar declaración solo se les practicará la liquidación provisional a que se refiere el artículo 102 de la Ley del Impuesto, cuando los datos facilitados por el contribuyente al pagador de rendimientos del trabajo sean falsos, incorrectos o inexactos, y se hayan practicado, como consecuencia de ello, unas retenciones inferiores a las que habrían sido procedentes. Para la práctica de esta liquidación provisional sólo se computarán las retenciones efectivamente practicadas que se deriven de los datos facilitados por el contribuyente al pagador.

Igualmente, cuando los contribuyentes no obligados a presentar declaración soliciten la devolución que corresponda mediante la presentación de la oportuna autoliquidación o del borrador debidamente suscrito o confirmado, la liquidación provisional que pueda practicar la Administración tributaria no podrá implicar a cargo del contribuyente ninguna obligación distinta de la restitución de lo previamente devuelto más el interés de demora a que se refiere el artículo 26.6 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

De acuerdo con lo dispuesto en el artículo 37 de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, estarán obligados a presentar declaración por este Impuesto, ya lo sean por obligación personal o por obligación real, los sujetos pasivos cuya cuota tributaria, determinada de acuerdo con las normas reguladoras del Impuesto y una vez aplicadas las deducciones o bonificaciones que procedieren, resulte a ingresar, o cuando, no dándose esta circunstancia, el valor de sus bienes o derechos, determinado de acuerdo con las normas reguladoras del impuesto, resulte superior a 2.000.000 de euros.

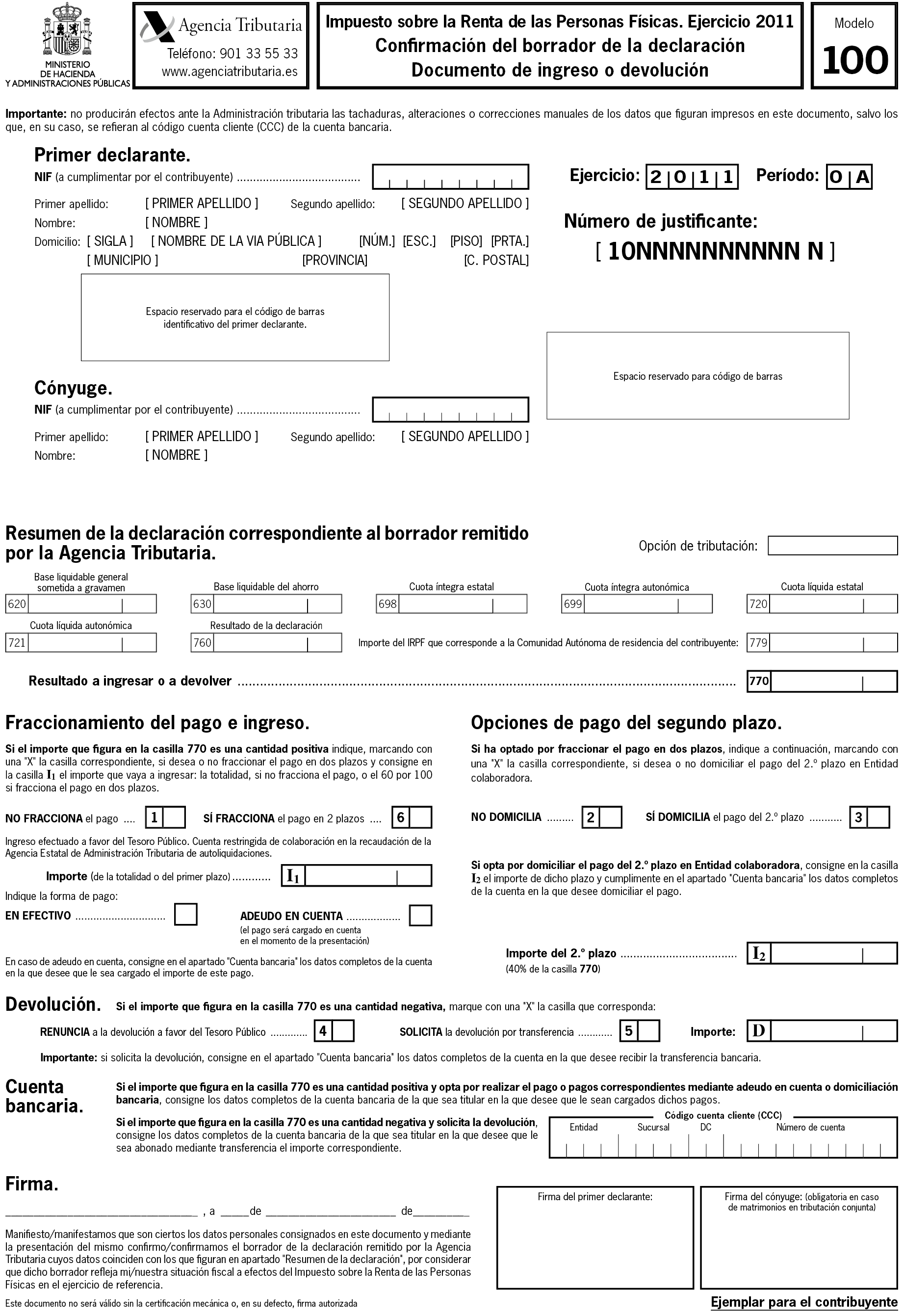

1. Se aprueba el modelo de declaración del Impuesto sobre la Renta de las Personas Físicas y los documentos de ingreso o devolución, consistentes en:

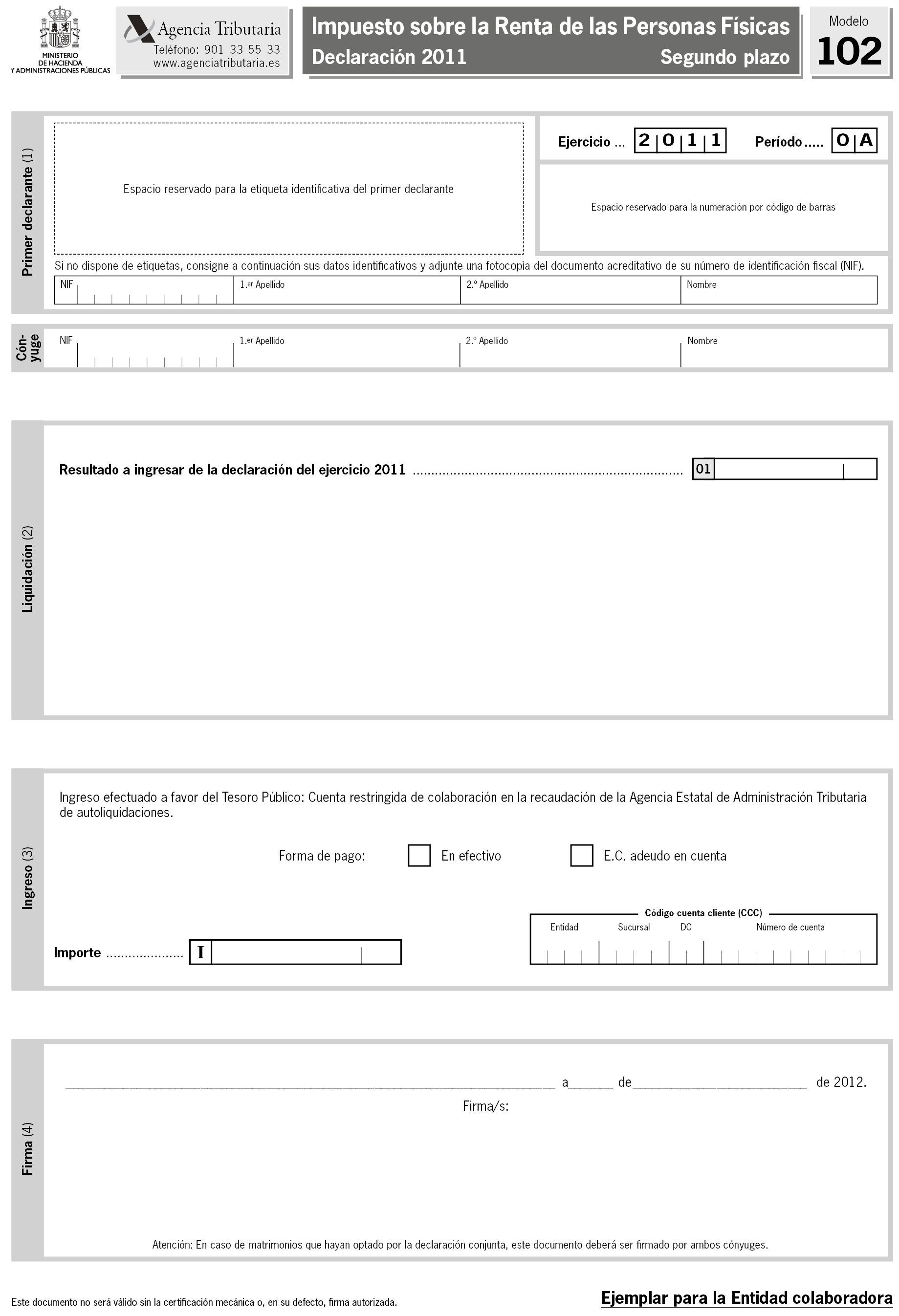

a) Declaración del Impuesto sobre la Renta de las Personas Físicas, Modelo D-100, que se reproduce en el Anexo I de la presente orden, y que consta de dos ejemplares, uno para la Administración y otro para el contribuyente.

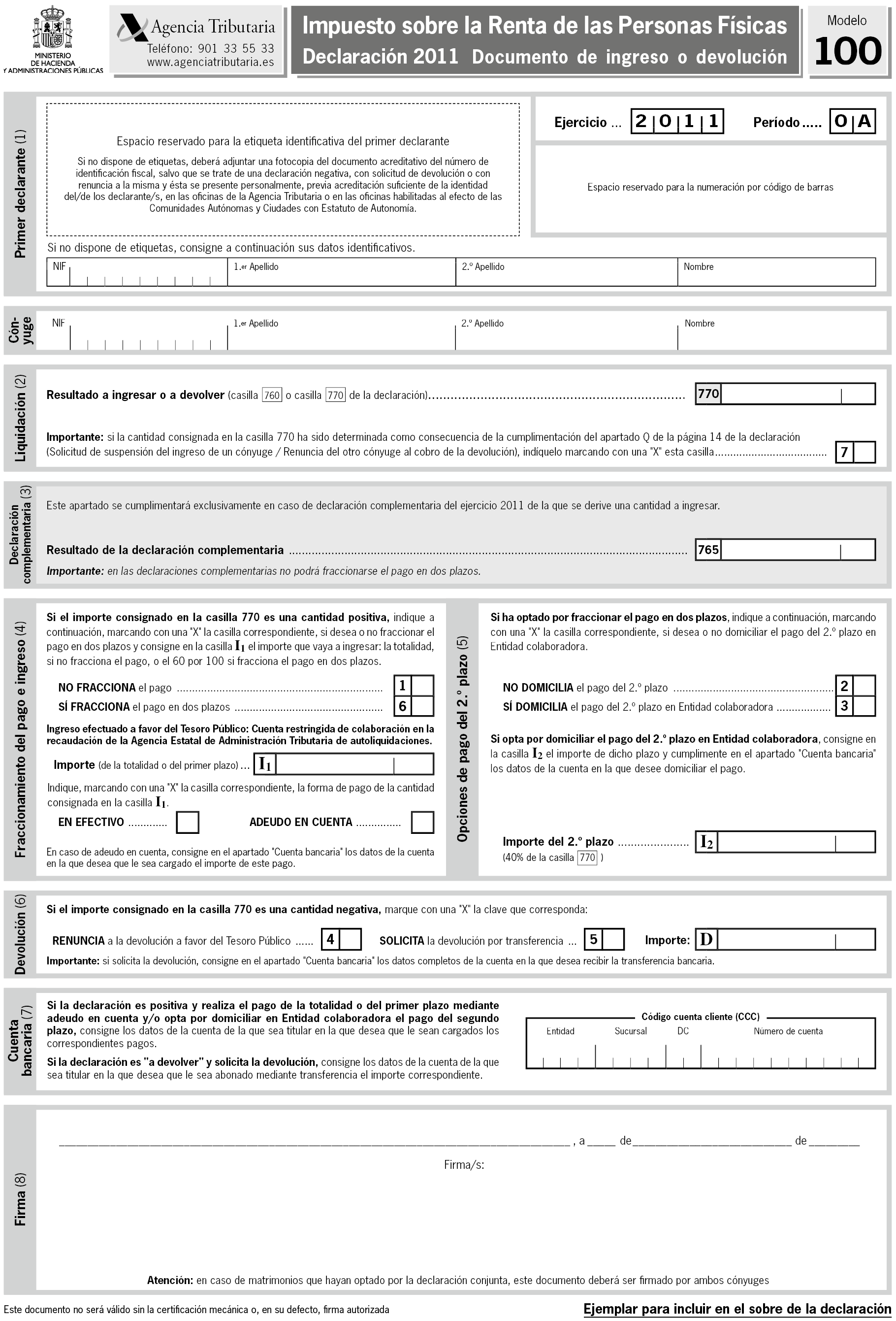

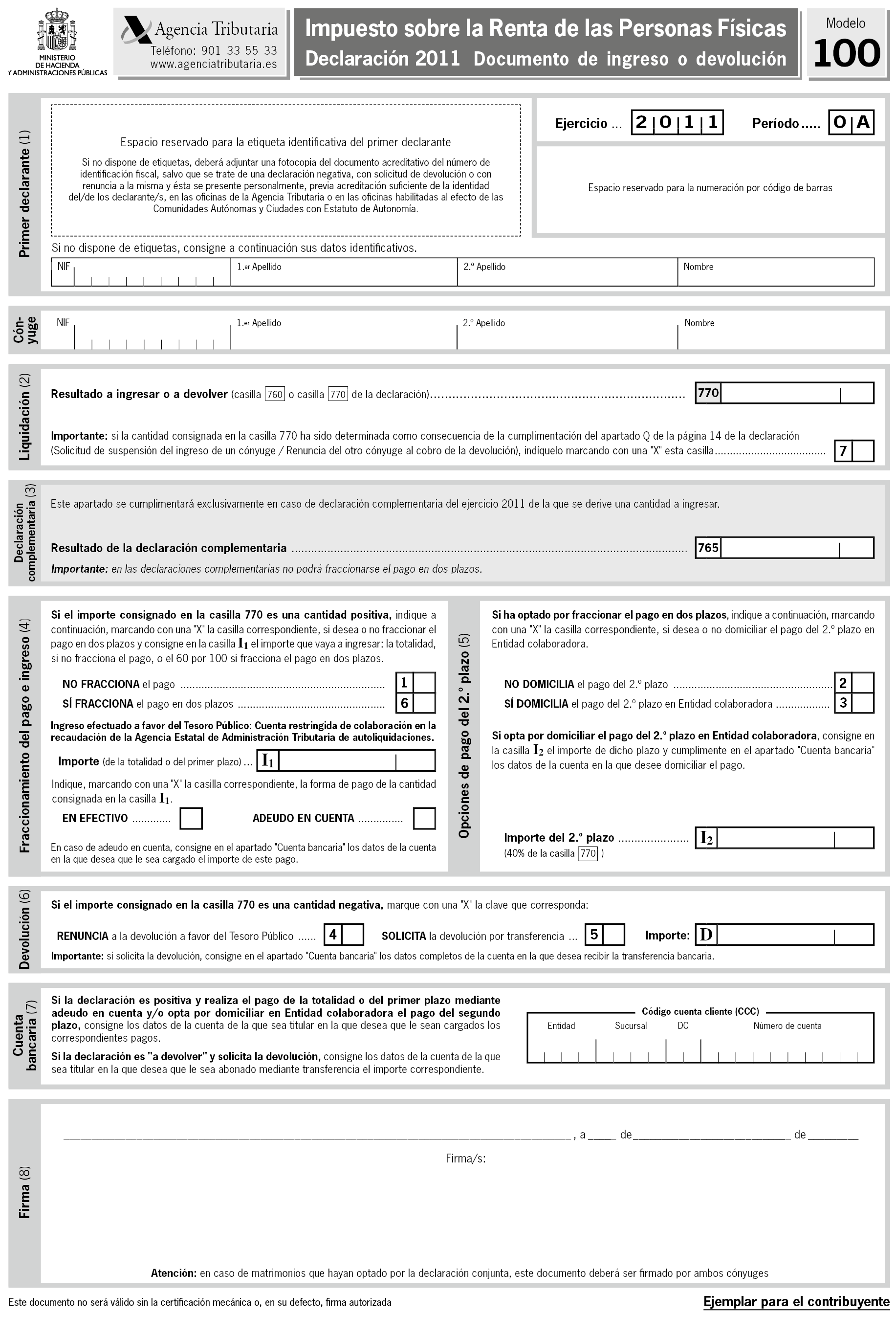

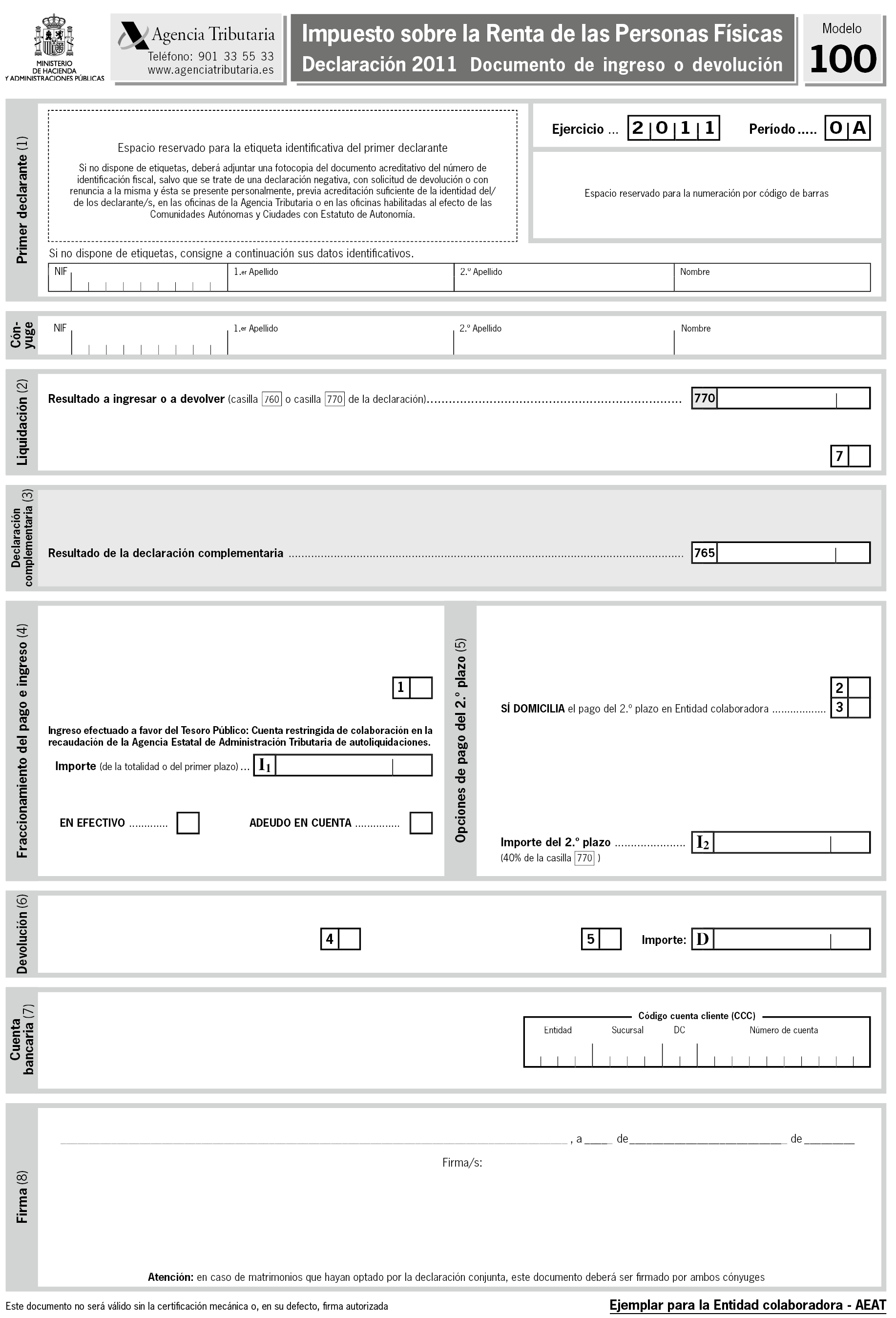

b) Documentos de ingreso o devolución, que se reproducen en el Anexo II de la presente orden, con el siguiente detalle:

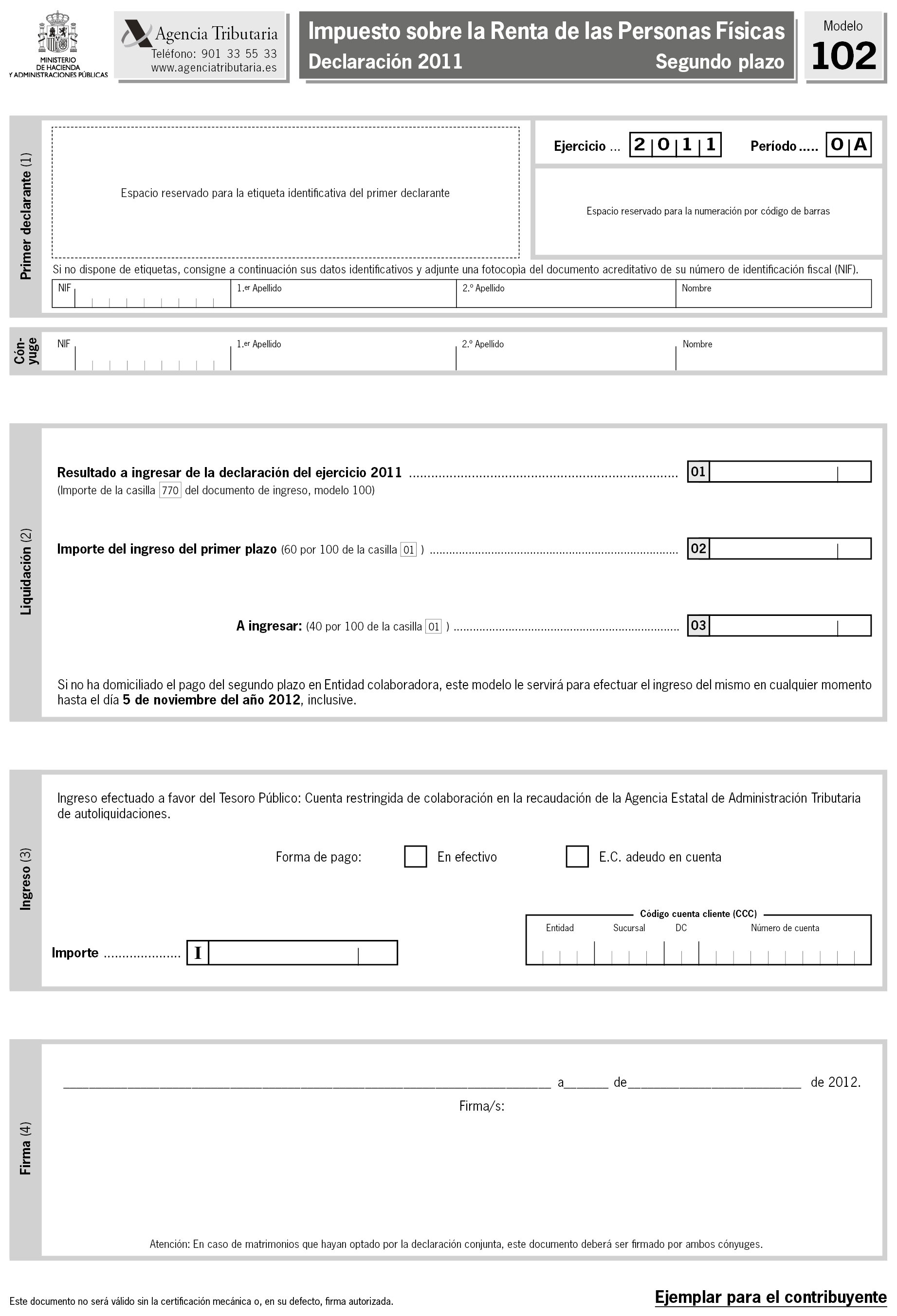

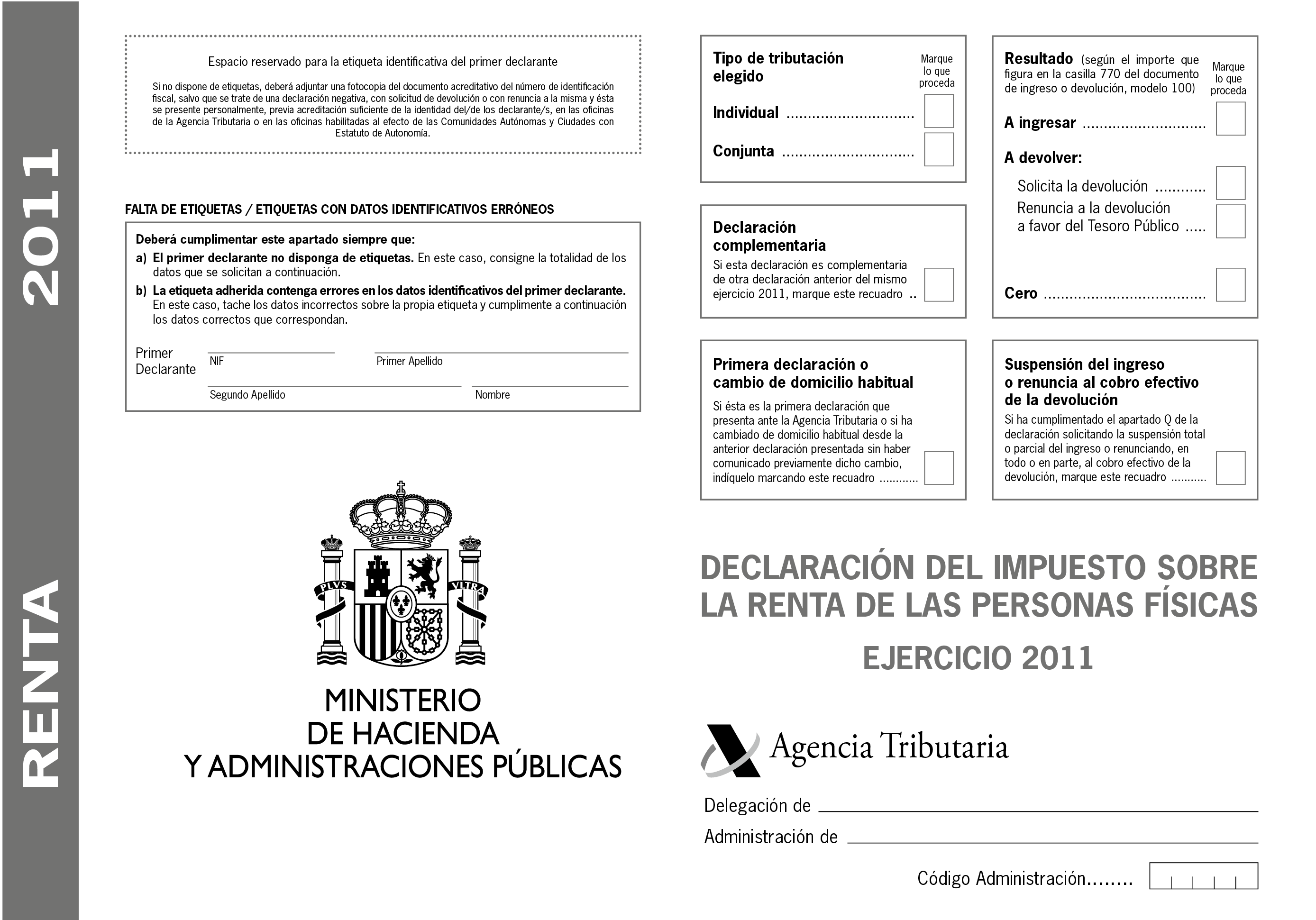

1.º Modelo 100. Documento de ingreso o devolución de la declaración del Impuesto sobre la Renta de las Personas Físicas. El número de justificante que habrá de figurar en este documento será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 100.

2.º Modelo 102. Documento de ingreso del segundo plazo de la declaración del Impuesto sobre la Renta de las Personas Físicas. El número de justificante que habrá de figurar en este documento será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 102.

2. Se aprueba el sobre de envío de la declaración del Impuesto sobre la Renta de las Personas Físicas, que figura en el Anexo III de la presente orden.

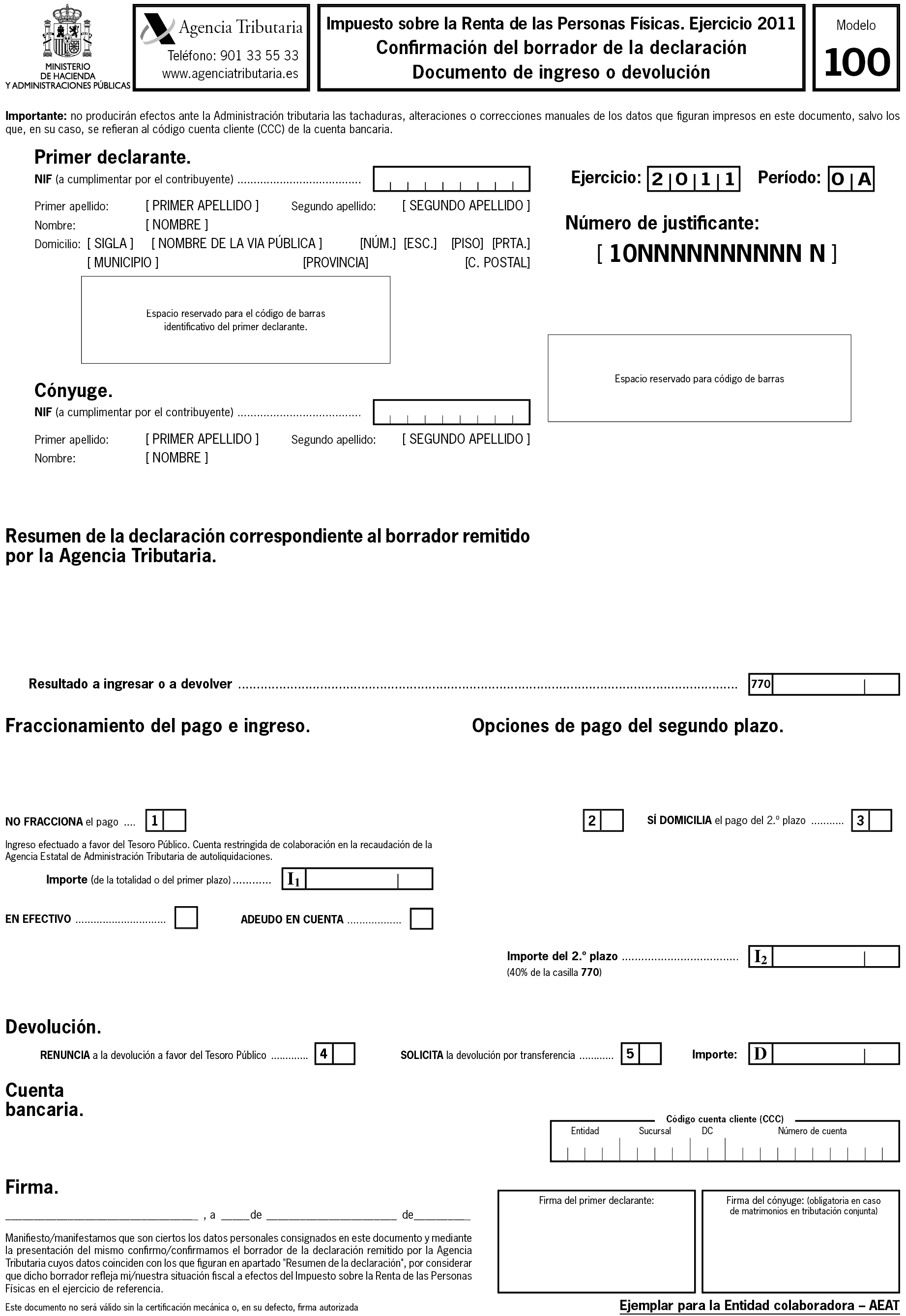

3. Se aprueba el modelo para la presentación de las declaraciones del Impuesto sobre la Renta de las Personas Físicas que se efectúen a través de los servicios de ayuda prestados en las oficinas de la Agencia Estatal de Administración Tributaria, en las de las Administraciones tributarias de las Comunidades Autónomas y Ciudades con Estatuto de Autonomía que hayan suscrito con la Agencia Estatal de Administración Tributaria un convenio de colaboración para la implantación de sistemas de ventanilla única tributaria, así como en las habilitadas por las restantes Comunidades Autónomas, Ciudades con Estatuto de Autonomía o Entidades Locales para la prestación del mencionado servicio de ayuda, consistente en:

Modelo 100. Impuesto sobre la Renta de las Personas Físicas. Ejercicio 2011. Resumen de la declaración. Documento de ingreso o devolución.

Este modelo, que se reproduce en el Anexo IV, constará de dos ejemplares, uno para la Administración y otro para el contribuyente.

4. Serán válidas las declaraciones y sus correspondientes documentos de ingreso o devolución suscritos por el declarante que se presenten en los modelos que, ajustados a los contenidos de los modelos aprobados en este artículo, se generen exclusivamente mediante la utilización del módulo de impresión desarrollado a estos efectos por la Agencia Estatal de Administración Tributaria. Los datos impresos en estas declaraciones y en sus correspondientes documentos de ingreso o devolución prevalecerán sobre las alteraciones o correcciones manuales que pudieran producirse sobre los mismos, por lo que éstas no producirán efectos ante la Administración tributaria.

Las mencionadas declaraciones deberán presentarse en el sobre de retorno «Programa de ayuda», aprobado en la Orden EHA/702/2006, de 9 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2005, se establecen el procedimiento de remisión del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas y las condiciones para su confirmación o suscripción, se determinan el lugar, forma y plazos de presentación de los mismos, así como las condiciones generales y el procedimiento para su presentación por medios telemáticos o telefónicos.

Se aprueba el «Modelo 100. Impuesto sobre la Renta de las Personas Físicas. Ejercicio 2011. Confirmación del borrador de la declaración. Documento de ingreso o devolución», que figura como Anexo V de la presente orden.

El número de justificante que debe figurar en este modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 101 si el resultado de la declaración es a ingresar, y con el código 103 si el resultado de la declaración es a devolver o negativo.

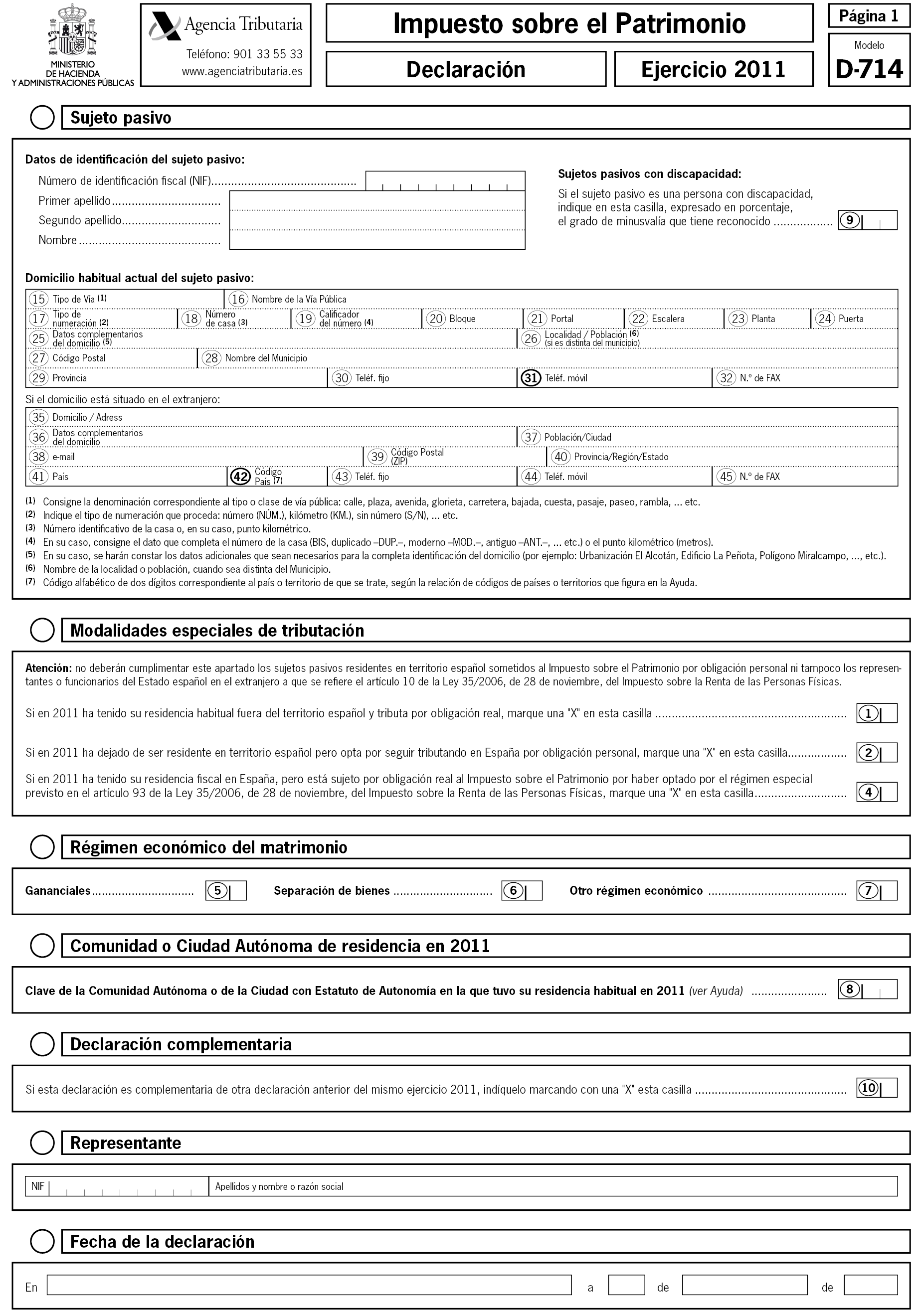

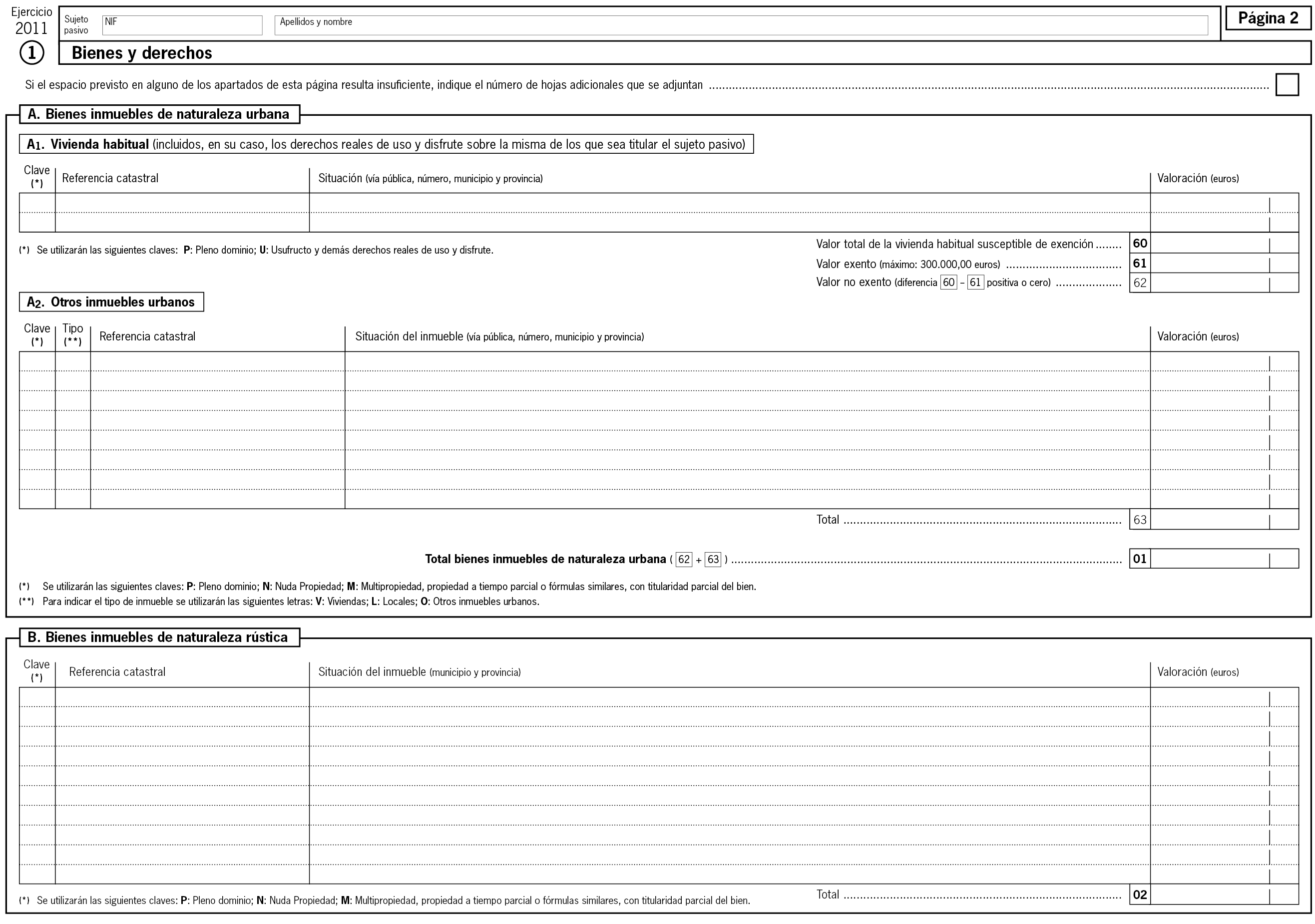

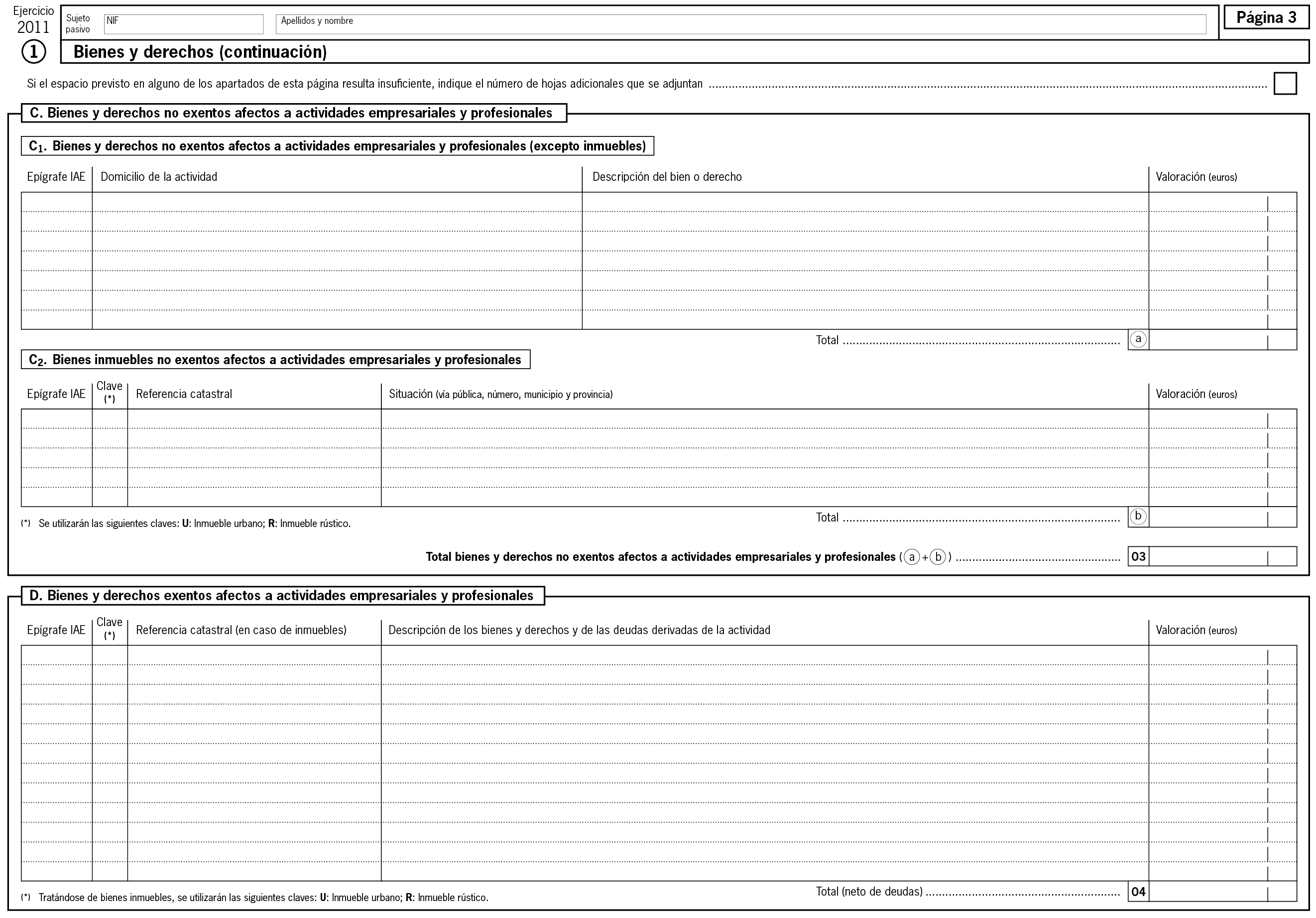

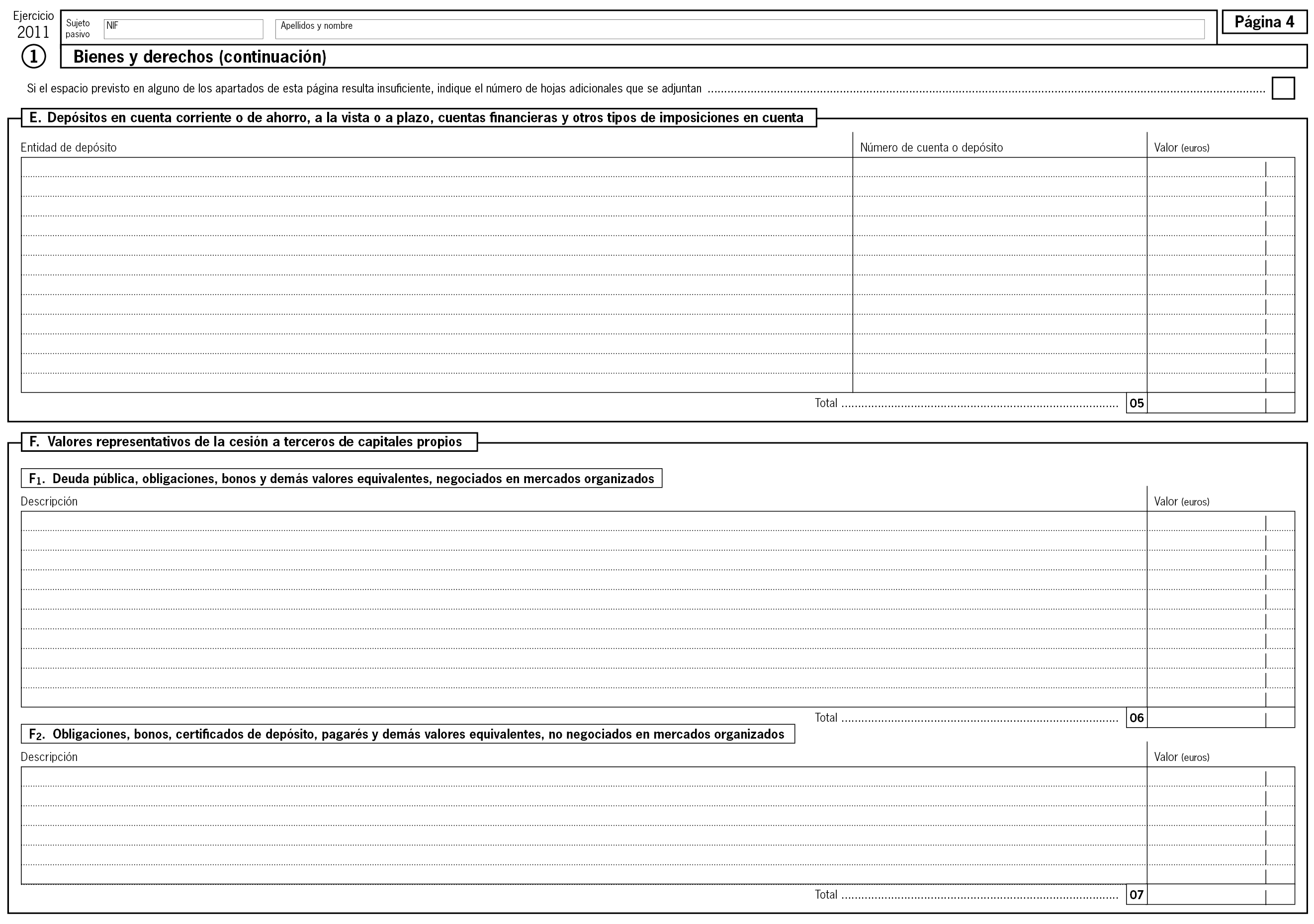

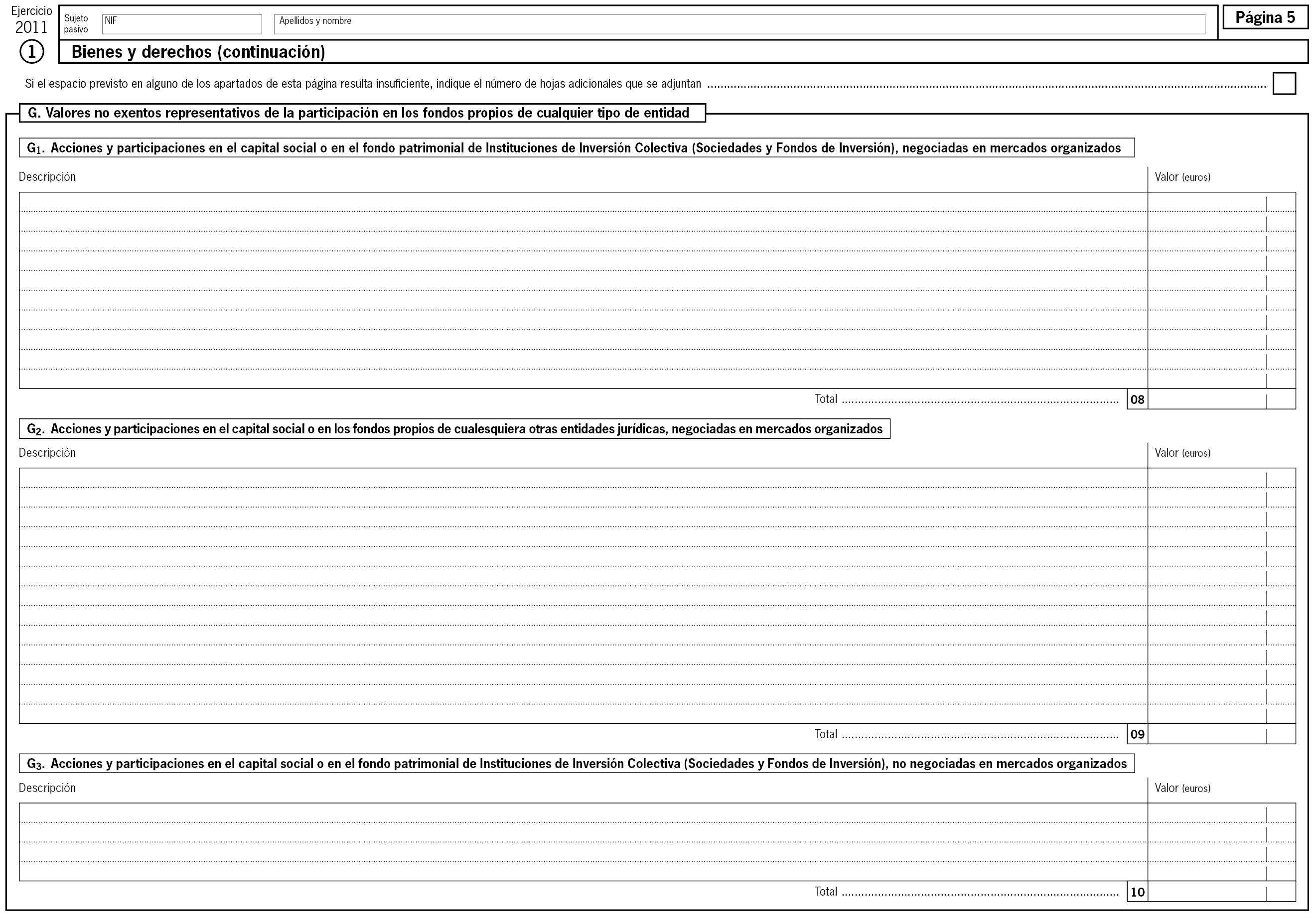

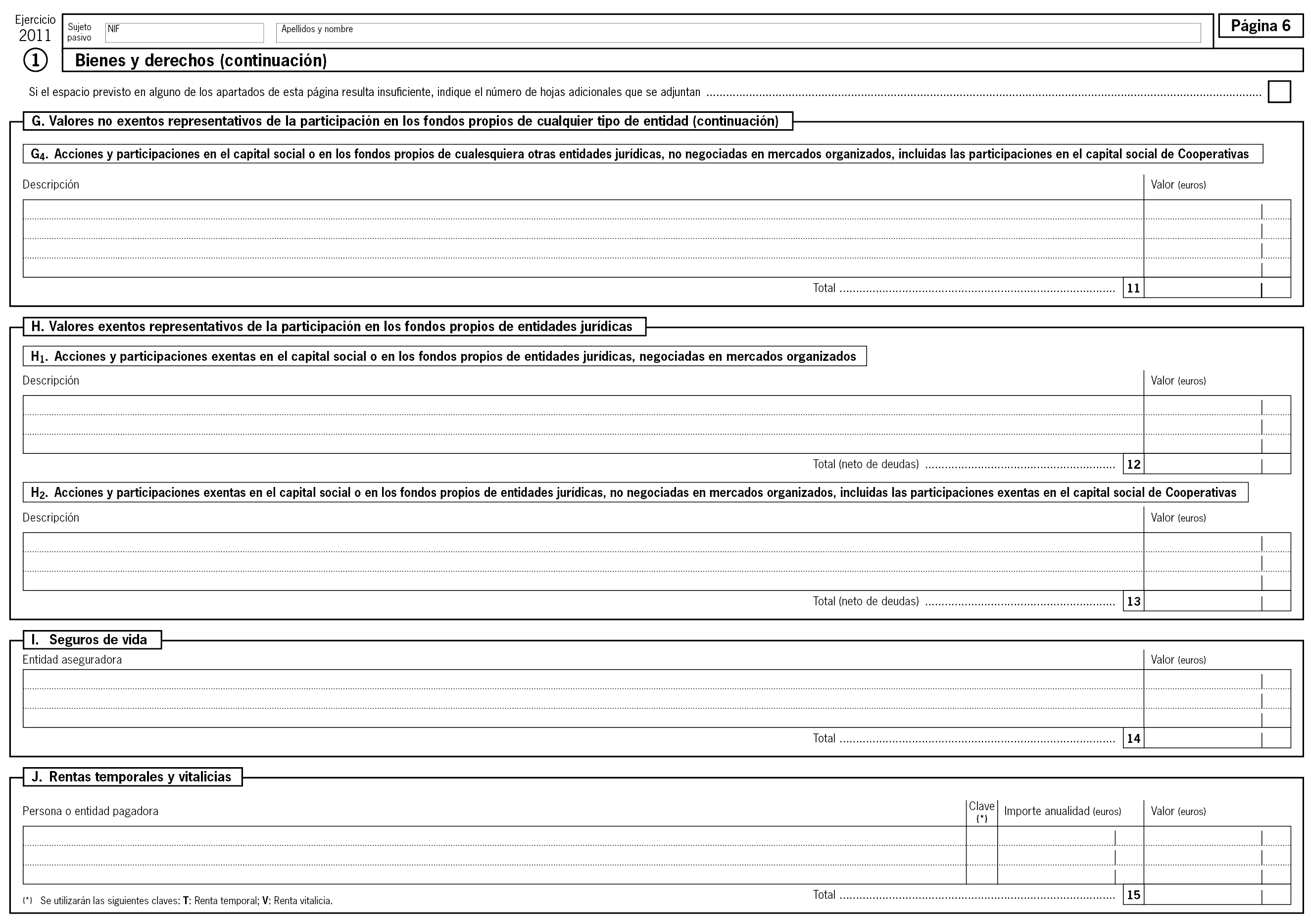

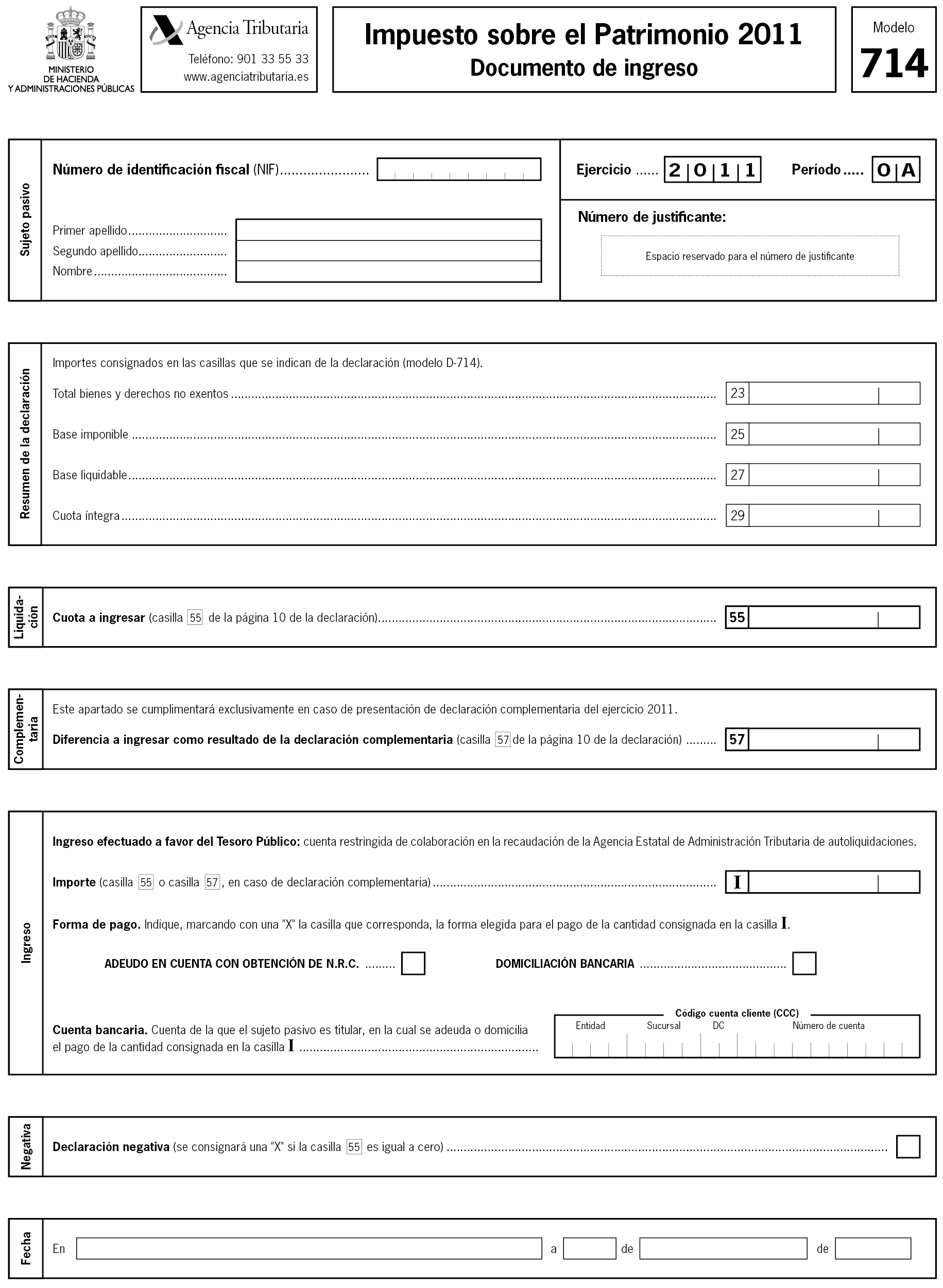

Se aprueban los modelos de declaración y de documento de ingreso del Impuesto sobre el Patrimonio a cuyos contenidos deberán ajustarse los ficheros electrónicos para la presentación telemática de las declaraciones de dicho Impuesto y las copias electrónicas de las mismas. Dichos modelos consisten en:

a) Modelo D-714. Declaración del Impuesto sobre el Patrimonio, que se reproduce en el Anexo VI de la presente orden.

b) Modelo 714. Documento de ingreso de la declaración del Impuesto sobre el Patrimonio, que se reproduce en el Anexo VII de la presente orden. El número de justificante que habrá de figurar en este documento será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 714.

1. De acuerdo con lo establecido en el apartado 1 del artículo 98 de la Ley 35/2006, de 28 de noviembre, reguladora del Impuesto sobre la Renta de las Personas Físicas, los contribuyentes podrán obtener un borrador de declaración del Impuesto sobre la Renta de las Personas Físicas, siempre que obtengan rentas procedentes exclusivamente de las siguientes fuentes:

a) Rendimientos del trabajo.

b) Rendimientos del capital mobiliario sujetos a retención o a ingreso a cuenta, así como los derivados de Letras del Tesoro.

c) Imputación de rentas inmobiliarias siempre que procedan, como máximo, de dos inmuebles.

d) Ganancias patrimoniales sometidas a retención o ingreso a cuenta, así como las subvenciones para la adquisición de vivienda habitual.

2. En el supuesto que, de los datos y antecedentes obrantes en poder de la Administración tributaria, se ponga de manifiesto el incumplimiento de los requisitos y condiciones establecidos en el apartado anterior, así como cuando la Administración tributaria carezca de la información necesaria para la elaboración del borrador de declaración, en los términos establecidos en el apartado 2 del artículo 98 de la Ley 35/2006, de 28 de noviembre, reguladora del Impuesto sobre la Renta de las Personas Físicas, la Administración tributaria pondrá a disposición del contribuyente los datos que puedan facilitar la confección de la declaración por el citado impuesto.

A estos efectos, los contribuyentes que deseen disponer de sus datos fiscales podrán obtenerlos, de acuerdo con lo dispuesto en el apartado 3 de este artículo.

La falta de obtención o recepción de los datos fiscales no exonerará al contribuyente de su obligación de presentar declaración. En estos supuestos, la declaración deberá presentarse en el plazo, lugar y forma establecidos en la presente orden.

3. La Agencia Estatal de Administración Tributaria pondrá a disposición de los contribuyentes el borrador o datos fiscales de la declaración del Impuesto sobre la Renta de las Personas Físicas por medios telemáticos, a través de la sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, en la dirección electrónica «https://www.agenciatributaria.gob.es», desde el 10 de abril hasta el 2 de julio de 2012.

Para obtener el número de referencia que les permita acceder por Internet a su borrador o datos fiscales, los contribuyentes deberán comunicar su Número de Identificación Fiscal (NIF), el importe de la casilla 620 de la declaración del Impuesto sobre la Renta de las Personas Físicas correspondiente al ejercicio 2010, «Base liquidable general sometida a gravamen», y el número del teléfono móvil en el que deseen recibir mediante SMS el número de referencia del borrador o de los datos fiscales. En el supuesto de obtención del borrador de declaración por la opción de tributación conjunta deberá hacerse constar también el Número de Identificación Fiscal (NIF) del cónyuge. Con dicho número los contribuyentes podrán acceder a sus datos fiscales y al borrador y, en su caso, confirmar este último, con o sin modificación.

A tal fin, la Agencia Estatal de Administración Tributaria adoptará las medidas de control precisas que permitan garantizar la identidad de la persona o personas que solicitan el número de referencia, así como, en su caso, la conservación de los datos comunicados.

Sin perjuicio de lo anterior, tratándose de contribuyentes que estuviesen suscritos al servicio de alertas a móviles de la Agencia Estatal de Administración Tributaria, la puesta a disposición del número de referencia del borrador o, en su defecto, de los datos fiscales también se llevará a cabo mediante mensaje SMS por el que se comunicará el número de referencia que le permita acceder a los mismos por Internet.

Asimismo a los contribuyentes abonados a la notificación electrónica se les remitirán los resultados de su borrador o, en su defecto, los datos fiscales a su dirección electrónica habilitada.

Los contribuyentes que dispongan de firma electrónica, podrán acceder directamente a su borrador o a los datos fiscales a través de la sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, en la dirección electrónica «https://www.agenciatributaria.gob.es», en cuyo caso no será preciso hacer constar el importe de la citada casilla 620. En el supuesto de obtención del borrador de declaración por la opción de tributación conjunta será necesario también que disponga de firma electrónica el cónyuge.

La Agencia Estatal de Administración Tributaria remitirá, por correo ordinario, a partir del 3 de mayo de 2012, el borrador de la declaración del Impuesto sobre la Renta de las Personas Físicas, o en su caso los datos fiscales, a los contribuyentes que no los hayan obtenido a través de estas vías y lo hubieran solicitado en la declaración del Impuesto sobre la Renta de las Personas Físicas del ejercicio 2010, salvo que expresamente solicitasen en la misma su puesta a disposición a través de Internet.

4. En cualquier caso, la falta de obtención o recepción del borrador de declaración o de los datos fiscales no exonerará al contribuyente de su obligación de declarar. En estos supuestos, la declaración deberá presentarse en el plazo, lugar y forma establecidos en la presente orden.

5. El borrador de declaración contendrá, al menos, los siguientes documentos:

a) El borrador de la declaración propiamente dicho y los datos fiscales que han servido de base para su cálculo.

b) El modelo 100 de confirmación del borrador de la declaración, documento de ingreso o devolución, a que se refiere el artículo 4.

6. No obstante lo dispuesto en el apartado anterior, en los supuestos en que de los datos y antecedentes obrantes en poder de la Agencia Estatal de Administración Tributaria se ponga de manifiesto la existencia de datos personales incompletos o la falta de datos personales o económicos necesarios para la elaboración completa del borrador de declaración, se pondrá a disposición del contribuyente o, en su caso, se le remitirá un borrador de declaración pendiente de modificar sin que, por tal motivo, se incorpore, además, el modelo 100 de confirmación del borrador de la declaración, documento de ingreso o devolución. En estos casos, el contribuyente podrá instar la modificación del borrador recibido en los términos establecidos en el artículo 7. En caso contrario, deberá proceder a la presentación de la correspondiente declaración.

También se pondrá a disposición o se remitirá un borrador no confirmable y, en consecuencia, sin el modelo 100 de confirmación del borrador de la declaración, documento de ingreso o devolución, a aquellos contribuyentes no obligados a declarar cuyo borrador arroje como resultado una cantidad a ingresar.

1. De acuerdo con lo dispuesto en el artículo 64.2 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, el contribuyente podrá instar la modificación del borrador de declaración por este impuesto cuando considere que han de añadirse datos personales o económicos no incluidos en el mismo o advierta que contiene datos erróneos o inexactos. En ningún caso, la modificación del borrador de declaración podrá suponer la inclusión de rentas distintas de las enumeradas en el apartado 1 del artículo 6.

La solicitud de modificación del borrador de declaración, que determinará la elaboración por la Agencia Estatal de Administración Tributaria de un nuevo borrador de declaración con su correspondiente modelo de confirmación, documento de ingreso o devolución, podrá realizarse a través de alguna de las siguientes vías:

a) Por medios telemáticos, a través de la sede electrónica de la Agencia Estatal de Administración Tributaria, en la dirección electrónica «https://www.agenciatributaria.gob.es», haciendo constar el contribuyente su Número de Identificación Fiscal (NIF), el NIF del cónyuge en los supuestos de declaración conjunta formulada por ambos cónyuges, así como el número de referencia del borrador de declaración. En este caso, la Agencia Estatal de Administración Tributaria adoptará el correspondiente protocolo de seguridad que permita garantizar la identidad de los contribuyentes que efectúan la solicitud de modificación del borrador de declaración.

También podrá utilizarse esta vía mediante la firma electrónica incorporada al Documento Nacional de Identidad (DNI) electrónico o basada en los certificados electrónicos a que se refiere la letra b) del apartado 1 del artículo 18.

b) Por medios telefónicos, mediante llamada al número 901 200 345, comunicando el contribuyente su Número de Identificación Fiscal (NIF), el NIF del cónyuge en los supuestos de declaración conjunta formulada por ambos cónyuges, así como el número de referencia del borrador de declaración. A estos efectos, por la Agencia Estatal de Administración Tributaria se adoptarán las medidas de control precisas que permitan garantizar la identidad de los contribuyentes que efectúan la solicitud de modificación del borrador de declaración.

c) Mediante personación en cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria, aportando, el contribuyente para acreditar su identidad, entre otros datos, su Número de Identificación Fiscal (NIF), el NIF del cónyuge en los supuestos de declaración conjunta formulada por ambos cónyuges, así como el número de referencia del borrador de declaración.

2. Asimismo, podrá solicitarse la modificación del borrador de la declaración en las oficinas de las Administraciones tributarias de las Comunidades Autónomas y Ciudades con Estatuto de Autonomía que hayan suscrito con la Agencia Estatal de Administración Tributaria un convenio de colaboración para la implantación del sistema de ventanilla única tributaria, en los términos previstos en dicho convenio.

3. El contribuyente podrá modificar directamente la asignación tributaria a la Iglesia Católica y/o la asignación de cantidades a fines sociales, así como los datos del identificador único de la cuenta a la que deba realizarse, en su caso, la devolución (Código Cuenta Cliente) que a tal efecto figuren en el modelo de confirmación del borrador de la declaración, documento de ingreso o devolución, sin necesidad de instar la modificación del borrador en los términos comentados en el apartado 1 anterior de este mismo artículo.

4. Cuando el contribuyente considere que el borrador de declaración no refleja su situación tributaria a efectos del Impuesto sobre la Renta de las Personas Físicas y no opte por instar la modificación de aquél en los términos establecidos en este artículo, deberá presentar la correspondiente declaración en el plazo, forma y lugar establecidos en esta orden.

1. De acuerdo con lo dispuesto en el artículo 98 de la Ley 35/2006, de 28 de noviembre, reguladora del Impuesto sobre la Renta de las Personas Físicas, cuando el contribuyente considere que el borrador de la declaración refleja su situación tributaria a efectos de este impuesto podrá suscribirlo o confirmarlo, sin necesidad de adherir las etiquetas identificativas que suministra la Agencia Estatal de Administración Tributaria, teniendo el mismo, en este caso, la consideración de declaración del Impuesto sobre la Renta de las Personas Físicas a todos los efectos.

La confirmación o suscripción del borrador de declaración por vía telemática o telefónica podrá efectuarse, cualquiera que sea su resultado, a ingresar, a devolver o negativo, a partir del 10 de abril y hasta el 2 de julio de 2012, ambos inclusive.

Si la confirmación o suscripción del borrador de declaración se efectúa por alguna de las restantes vías, cualquiera que sea su resultado, a ingresar, a devolver o negativo, el plazo para realizarlo será el comprendido entre el 3 de mayo y el 2 de julio de 2012, ambos inclusive.

En todo caso, si el resultado del borrador de declaración arroja una cantidad a ingresar y su pago se domicilia en cuenta en los términos establecidos en el artículo 16, la confirmación o suscripción del mismo no podrá realizarse con posterioridad al 27 de junio de 2012, salvo que se opte por domiciliar únicamente el segundo plazo, en cuyo caso la confirmación o suscripción podrá realizarse hasta el 2 de julio de 2012.

2. No podrán suscribir ni confirmar el borrador de declaración en los términos anteriormente comentados los contribuyentes que se encuentren en alguna de las situaciones siguientes:

a) Los contribuyentes que hubieran obtenido rentas exentas con progresividad en virtud de convenios para evitar la doble imposición suscritos por España.

b) Los contribuyentes que compensen partidas negativas de ejercicios anteriores.

c) Los contribuyentes que pretendan regularizar situaciones tributarias procedentes de declaraciones anteriormente presentadas.

d) Los contribuyentes que tengan derecho a la deducción por doble imposición internacional y ejerciten tal derecho.

3. Confirmación o suscripción del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas con resultado a ingresar, cuando el contribuyente no opte por la domiciliación bancaria en entidad colaboradora como medio de pago de la totalidad del importe resultante o, en su caso, del correspondiente al primer plazo.

En estos casos, la confirmación o suscripción del borrador de declaración, su presentación y la realización del ingreso se efectuarán por alguno de los siguientes medios:

a) Por medios telemáticos a través de Internet. En este caso, el contribuyente deberá tener instalado en el navegador el correspondiente sistema de firma electrónica, bien sea el incorporado al Documento Nacional de Identidad (DNI) electrónico o el basado en los certificados electrónicos a que se refiere la letra b) del apartado 1 del artículo 18. Tratándose de declaraciones conjuntas formuladas por ambos cónyuges, los dos deberán disponer de la correspondiente firma electrónica.

El procedimiento a seguir será el siguiente:

1.º El declarante deberá conectarse con la sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, en la dirección electrónica «https://www.agenciatributaria.gob.es». A continuación, cumplimentará en el formulario correspondiente el identificador único de la cuenta (Código Cuenta Cliente) y, en su caso, las opciones de fraccionamiento del pago y domiciliación del segundo plazo.

2.º Una vez efectuado el ingreso en la entidad colaboradora, se procederá a la confirmación o suscripción del borrador y si la declaración es aceptada, la Agencia Estatal de Administración Tributaria devolverá en pantalla los datos del modelo de confirmación del borrador de la declaración, documento de ingreso o devolución, validado con un código seguro de verificación de 16 caracteres en el que constará, además de la fecha y hora de la presentación, el fraccionamiento del pago y, en su caso, la domiciliación del segundo plazo, que el contribuyente deberá imprimir y conservar.

b) En las oficinas de las entidades de crédito que actúen como colaboradoras en la gestión recaudatoria (Bancos, Cajas de Ahorro o Cooperativas de crédito) sitas en territorio español, incluso cuando el ingreso se efectúe fuera del plazo establecido en el apartado 1 de este mismo artículo, mediante el modelo de confirmación del borrador de la declaración, documento de ingreso o devolución, debidamente suscrito por el contribuyente, o por los contribuyentes en el supuesto de declaración conjunta formulada por ambos cónyuges, en el que se deberá hacer constar, en su caso, el identificador único de la cuenta (Código Cuenta Cliente), así como las opciones de fraccionamiento del pago y domiciliación del segundo plazo.

c) En los cajeros automáticos, banca electrónica, banca telefónica o a través de cualquier otro sistema de banca no presencial, de aquellas entidades de crédito colaboradoras en la gestión recaudatoria que así lo hayan establecido, al amparo del correspondiente protocolo de seguridad. A estos efectos, el contribuyente deberá facilitar, entre otros datos, su Número de Identificación Fiscal (NIF), así como el número de justificante del modelo de confirmación del borrador de la declaración, documento de ingreso o devolución. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá comunicarse también el NIF del cónyuge.

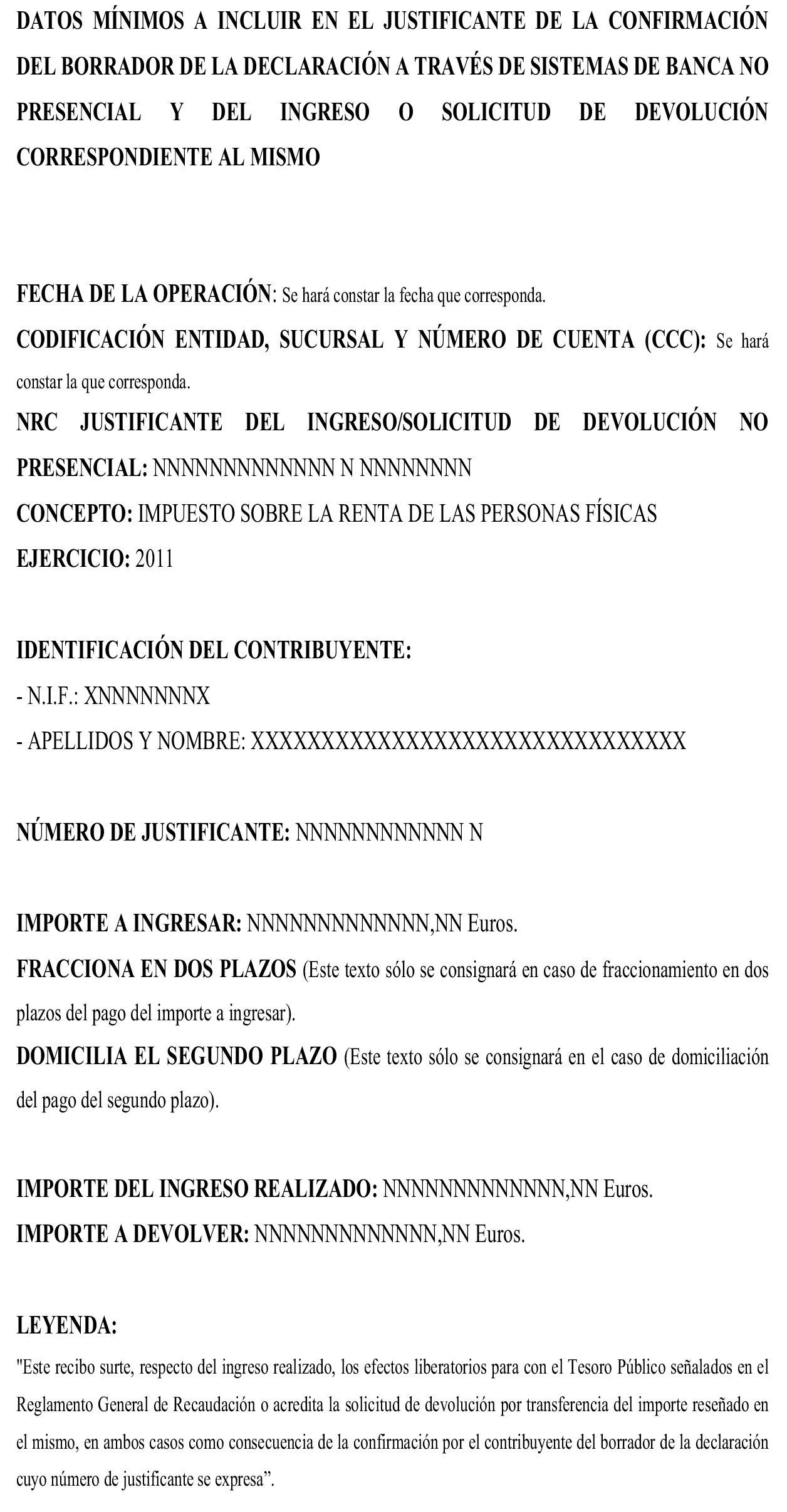

En los casos señalados en las letras b) y c) anteriores, la entidad colaboradora entregará posteriormente al contribuyente justificante de la presentación e ingreso realizados, de acuerdo con las especificaciones recogidas en el Anexo VIII, que servirá como documento acreditativo tanto de la presentación e ingreso realizados como de las opciones de fraccionamiento del pago y domiciliación del segundo plazo, en su caso, realizadas por el contribuyente.

4. Confirmación o suscripción del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas con resultado a ingresar, cuando el contribuyente opte por la domiciliación bancaria en entidad colaboradora a que se refiere el artículo 16 como medio de pago del importe resultante o, en su caso, del correspondiente al primer plazo.

En estos casos, la confirmación o suscripción del borrador de declaración, su presentación y la realización del ingreso se efectuarán por alguno de los siguientes medios:

a) Por medios telemáticos a través de Internet. En este caso, el declarante deberá hacer constar, entre otros datos, su Número de Identificación Fiscal (NIF) y el número de referencia de su borrador. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá hacerse constar también el Número de Identificación Fiscal (NIF) del cónyuge. Alternativamente, podrá utilizarse esta vía mediante la firma electrónica incorporada al Documento Nacional de Identidad (DNI) electrónico o basada en los certificados electrónicos a que se refiere la letra b) del apartado 1 del artículo 18. Tratándose de declaración conjunta formulada por ambos cónyuges, los dos deberán disponer de firma electrónica.

El procedimiento a seguir será el siguiente:

1.º El declarante deberá conectarse con la sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, en la dirección electrónica «https://www.agenciatributaria.gob.es». A continuación, cumplimentará el identificador único de la cuenta (Código Cuenta Cliente) y, en su caso, las opciones de fraccionamiento del pago y la domiciliación bancaria, en el formulario.

2.º Se procederá a la confirmación o suscripción del borrador y si la declaración es aceptada, la Agencia Estatal de Administración Tributaria devolverá en pantalla los datos del modelo de confirmación del borrador de la declaración, documento de ingreso o devolución, validado con un código seguro de verificación de 16 caracteres en el que constará, además de la fecha y hora de la presentación de la declaración, la orden de domiciliación efectuada y, en su caso, la opción de fraccionamiento de pago elegida por el contribuyente, que este deberá imprimir y conservar.

b) Por medios telefónicos, mediante llamada al número 901 200 345. A tal efecto, el contribuyente deberá comunicar, entre otros datos, su Número de Identificación Fiscal (NIF), el número de referencia del borrador de la declaración, así como el identificador único de la cuenta (Código Cuenta Cliente) en el que desee efectuar la citada domiciliación. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá comunicarse también el NIF del cónyuge. A estos efectos, por la Agencia Estatal de Administración Tributaria se adoptarán las medidas de control precisas que permitan garantizar la identidad de los contribuyentes que efectúan la comunicación y la suscripción o confirmación del borrador de declaración.

La Agencia Estatal de Administración Tributaria remitirá posteriormente al contribuyente el documento acreditativo correspondiente a la declaración presentada en el que constará la orden de domiciliación efectuada y, en su caso, la opción de fraccionamiento de pago elegida por el contribuyente.

c) En las oficinas de la Agencia Estatal de Administración Tributaria, así como en las oficinas habilitadas por las Comunidades Autónomas, Ciudades con Estatuto de Autonomía y Entidades Locales para la confirmación del borrador de declaración y su inmediata transmisión electrónica. A tal efecto, el contribuyente deberá presentar debidamente suscrito el modelo de confirmación del borrador de la declaración, documento de ingreso o devolución, en el que constarán los datos relativos a la orden de domiciliación bancaria en entidad colaboradora del importe resultante o, en su caso, del correspondiente al primer plazo.

Al contribuyente se le entregará su ejemplar del «Modelo 100. Impuesto sobre la Renta de las Personas Físicas. Ejercicio 2011. Confirmación del borrador de la declaración. Documento de ingreso o devolución», debidamente sellado como justificante de la presentación realizada.

5. Confirmación o suscripción del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas con resultado a devolver o negativo.

En estos casos, la confirmación o suscripción del borrador de declaración, su presentación, así como la solicitud de la devolución o, en su caso, la renuncia a la misma se efectuará por alguno de los siguientes medios:

a) Por vía telemática a través de los siguientes medios:

1.º Por Internet, a través de la sede electrónica de la Agencia Estatal de Administración Tributaria, en la dirección electrónica «https://www.agenciatributaria.gob.es», haciendo constar el contribuyente, entre otros datos, su Número de Identificación Fiscal (NIF) y el número de referencia de su borrador. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá hacerse constar también el Número de Identificación Fiscal (NIF) del cónyuge. Alternativamente, podrá utilizarse esta vía mediante la utilización de sistemas de firma electrónica incorporados al Documento Nacional de Identidad (DNI) electrónico o basados en los certificados electrónicos a que se refiere la letra b) del apartado 1 del artículo 18. Tratándose de declaración conjunta formulada por ambos cónyuges, los dos deberán disponer de firma electrónica.

Se procederá a la confirmación o suscripción del borrador y si la declaración es aceptada, la Agencia Estatal de Administración Tributaria devolverá en pantalla los datos del modelo de confirmación del borrador de la declaración, documento de ingreso o devolución, validado con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación, que el contribuyente deberá imprimir y conservar.

2.º Mediante mensaje SMS dirigido a tal efecto a la Agencia Estatal de Administración Tributaria. El contribuyente hará constar, entre otros datos, su Número de Identificación Fiscal (NIF) y el número de justificante del modelo de confirmación del borrador de la declaración, documento de ingreso o devolución. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá comunicarse también el NIF del cónyuge.

La Agencia Estatal de Administración Tributaria devolverá un mensaje SMS al contribuyente, aceptando la confirmación del borrador de la declaración efectuada junto con un código seguro de verificación de 16 caracteres que deberá conservar. La Agencia Estatal de Administración Tributaria remitirá posteriormente al contribuyente el documento acreditativo de la declaración presentada.

En caso de no aceptarse la confirmación, la Agencia Estatal de Administración Tributaria enviará un mensaje SMS al contribuyente comunicando dicha circunstancia e indicando el error que haya existido.

No se podrá utilizar este medio para confirmar aquellos borradores de declaración cuyo resultado sea a devolver y el contribuyente renuncie a la devolución a favor del Tesoro Público.

b) En cualquier oficina sita en territorio español de la entidad de crédito que actúe como colaboradora en la gestión recaudatoria en la que se desee recibir el importe de la devolución. En estos supuestos, deberá presentarse el modelo de confirmación del borrador de la declaración, documento de ingreso o devolución, debidamente suscrito por el contribuyente o contribuyentes en el supuesto de declaración conjunta formulada por ambos cónyuges.

c) En los cajeros automáticos, banca electrónica, banca telefónica o a través de cualquier otro sistema de banca no presencial, de aquellas entidades de crédito colaboradoras en la gestión recaudatoria que así lo hayan establecido, en la que se desee recibir el importe de la devolución, al amparo del correspondiente protocolo de seguridad. A tal efecto, el contribuyente deberá hacer constar, entre otros datos, su Número de Identificación Fiscal (NIF), así como el número de justificante del modelo de confirmación del borrador de la declaración, documento de ingreso o devolución. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá hacerse constar también el NIF del cónyuge.

En los casos señalados en los párrafos b) y c) anteriores, la entidad colaboradora entregará al contribuyente justificante de la presentación de la declaración, de acuerdo con las especificaciones que correspondan de las recogidas en el Anexo VIII de esta orden, que servirá como documento acreditativo de dicha operación.

No obstante lo anterior, no podrán utilizarse los medios a que se refieren los párrafos b) y c) para la confirmación del borrador de la declaración en aquellos supuestos en que el resultado de la declaración sea negativo o cuando el contribuyente renuncie a la devolución.

d) Por medios telefónicos, mediante llamada al número 901 200 345 o 901 121 224, comunicando el contribuyente, entre otros datos, su Número de Identificación Fiscal (NIF) y el número de referencia del borrador de la declaración o, en su caso, el número de justificante del mismo. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá comunicarse también el NIF del cónyuge. Realizada la presentación, la Agencia Estatal de Administración Tributaria devolverá el código justificante de su presentación. A estos efectos, por la Agencia Estatal de Administración Tributaria se adoptarán las medidas de control precisas que permitan garantizar la identidad de los contribuyentes que efectúan la comunicación y la confirmación del borrador de declaración.

La Agencia Estatal de Administración Tributaria remitirá posteriormente al contribuyente el documento acreditativo de la declaración presentada.

e) En cualquier oficina de la Agencia Estatal de Administración Tributaria, así como en las oficinas habilitadas por las Comunidades Autónomas, Ciudades con Estatuto de Autonomía y Entidades Locales para la confirmación del borrador de declaración y su inmediata transmisión electrónica. En estos supuestos, el contribuyente deberá presentar debidamente suscrito el modelo de confirmación del borrador de declaración, documento de ingreso o devolución.

f) En las oficinas de las Administraciones tributarias de las Comunidades Autónomas y Ciudades con Estatuto de Autonomía que hayan suscrito con la Agencia Estatal de Administración Tributaria un convenio de colaboración para la implantación de sistemas de ventanilla única tributaria, en los términos previstos en dicho convenio.

En los casos señalados en las letras e) y f) anteriores se entregará al contribuyente su ejemplar del «Modelo 100. Impuesto sobre la Renta de las Personas Físicas. Ejercicio 2011. Confirmación del borrador de la declaración. Documento de ingreso o devolución», debidamente sellado como justificante de la presentación realizada.

6. Al suscribir o confirmar el borrador de declaración, salvo en los supuestos en que dicha suscripción o confirmación se efectúe en las oficinas de las entidades de crédito, a través de banca no presencial o por SMS, los contribuyentes podrán manifestar su opción por la asignación tributaria a la Iglesia Católica, por la asignación de cantidades a fines sociales, por ambas asignaciones o por ninguna de ellas o, en su caso, modificar las que a tal efecto figuren en el borrador de la declaración, sin necesidad de instar el procedimiento de modificación del borrador de declaración regulado en el artículo 7.

Asimismo, en los supuestos contemplados en el apartado 4 y en las letras a.1º), b), c), d), e) y f) del apartado 5 del presente artículo, los contribuyentes, al suscribir o confirmar el borrador de declaración, podrán aportar los datos del identificador único de la cuenta a la que debe realizarse la devolución o se domicilie el ingreso (Código Cuenta Cliente) o, en su caso, modificar los que a tal efecto figuren en el modelo de confirmación del borrador de la declaración, documento de ingreso o devolución, sin necesidad de instar el procedimiento de modificación del borrador de declaración regulado en el artículo 7. No obstante, la modificación por medios telefónicos del código cuenta cliente sólo será posible mediante llamada al 901 200 345.

7. Los contribuyentes por el Impuesto sobre la Renta de las Personas Físicas que tengan su residencia habitual en el extranjero y aquellos que se encuentren fuera del territorio nacional durante el plazo a que se refiere el artículo 9 de esta orden, podrán confirmar el borrador de declaración así como, en su caso, realizar el ingreso o solicitar la devolución por los medios no presenciales a que se refieren las letras a) y c) del apartado 3; a) del apartado 4 y a) y c) del apartado 5 de este artículo.