La Ley 36/2014, de 26 de diciembre, de Presupuestos Generales del Estado para el año 2015, establece, en su artículo 79, la fórmula para el cálculo del esfuerzo fiscal de los municipios, necesario para proceder a la liquidación definitiva de su participación en los tributos del Estado correspondiente a 2015. Esta fórmula se desarrolla en términos análogos a los ejercicios anteriores.

Asimismo, en virtud de la citada Ley, el 30 de junio de 2015 se considera fecha límite de presentación de la información sobre esfuerzo fiscal ante las Delegaciones de Economía y Hacienda.

Dicha presentación, de acuerdo con lo dispuesto en el artículo 97.Dos de la Ley 36/2014, de 26 de diciembre, de Presupuestos Generales del Estado para el año 2015, podrá realizarse en papel o a través de su transmisión telemática con la firma electrónica del Interventor o, en su caso, del titular del órgano de la Corporación local que tenga atribuida la función de contabilidad. Para el caso de la transmisión telemática con firma electrónica esta Secretaría General ha puesto a disposición de las Entidades locales una aplicación accesible desde la Oficina Virtual de Entidades Locales del portal del Ministerio de Hacienda y Administraciones Públicas.

Al objeto de facilitar a los ayuntamientos el cumplimiento de esta obligación, esta Secretaría General dicta la presente Resolución, con arreglo a la habilitación establecida en el artículo 97.tres de la Ley 36/2014, antes mencionada.

Apartado 1. Información a suministrar por las Corporaciones Locales.

Para calcular el esfuerzo fiscal municipal con la mayor precisión, se requiere la información que, con carácter básico y complementario, se cita en los apartados siguientes.

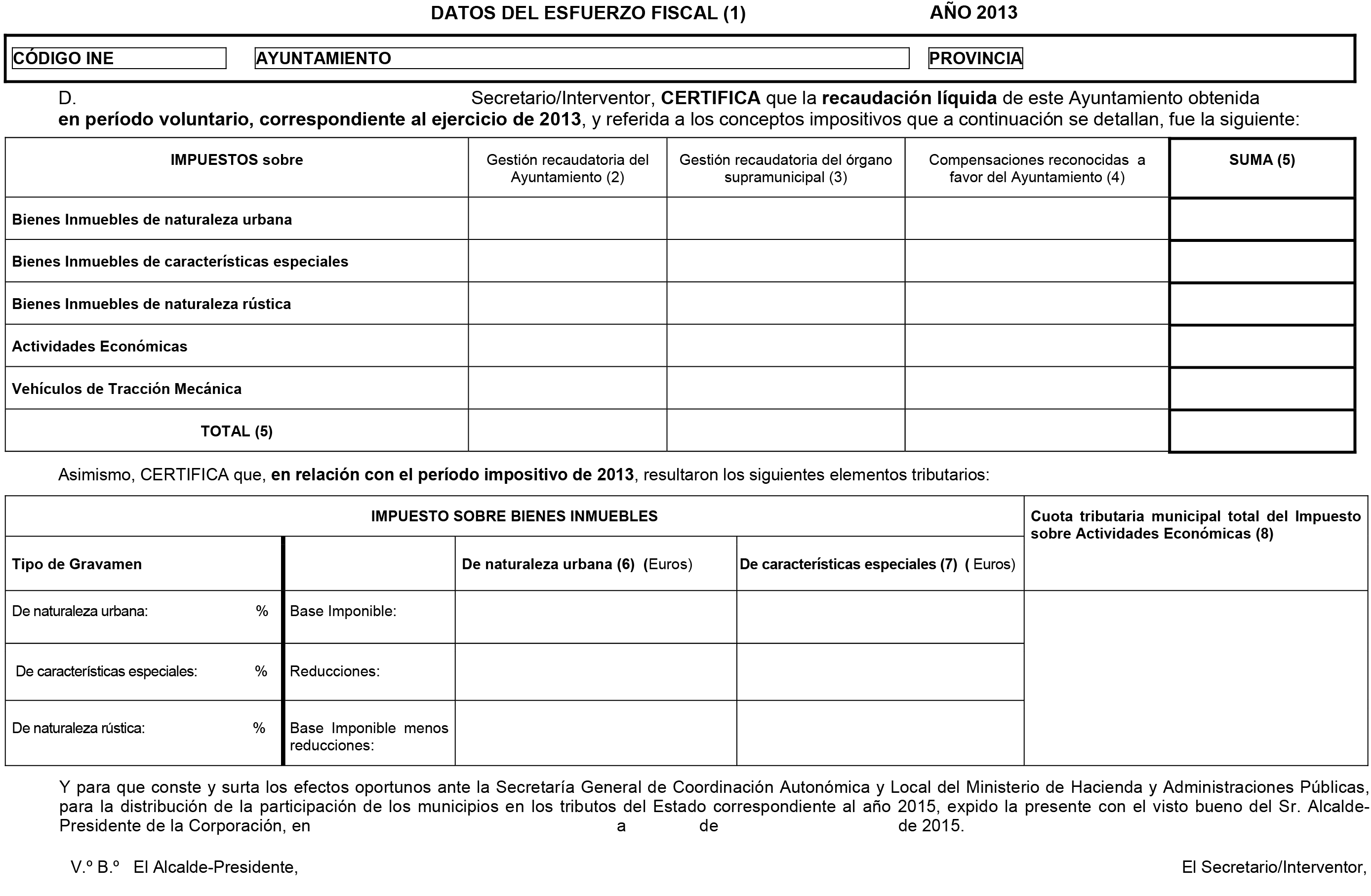

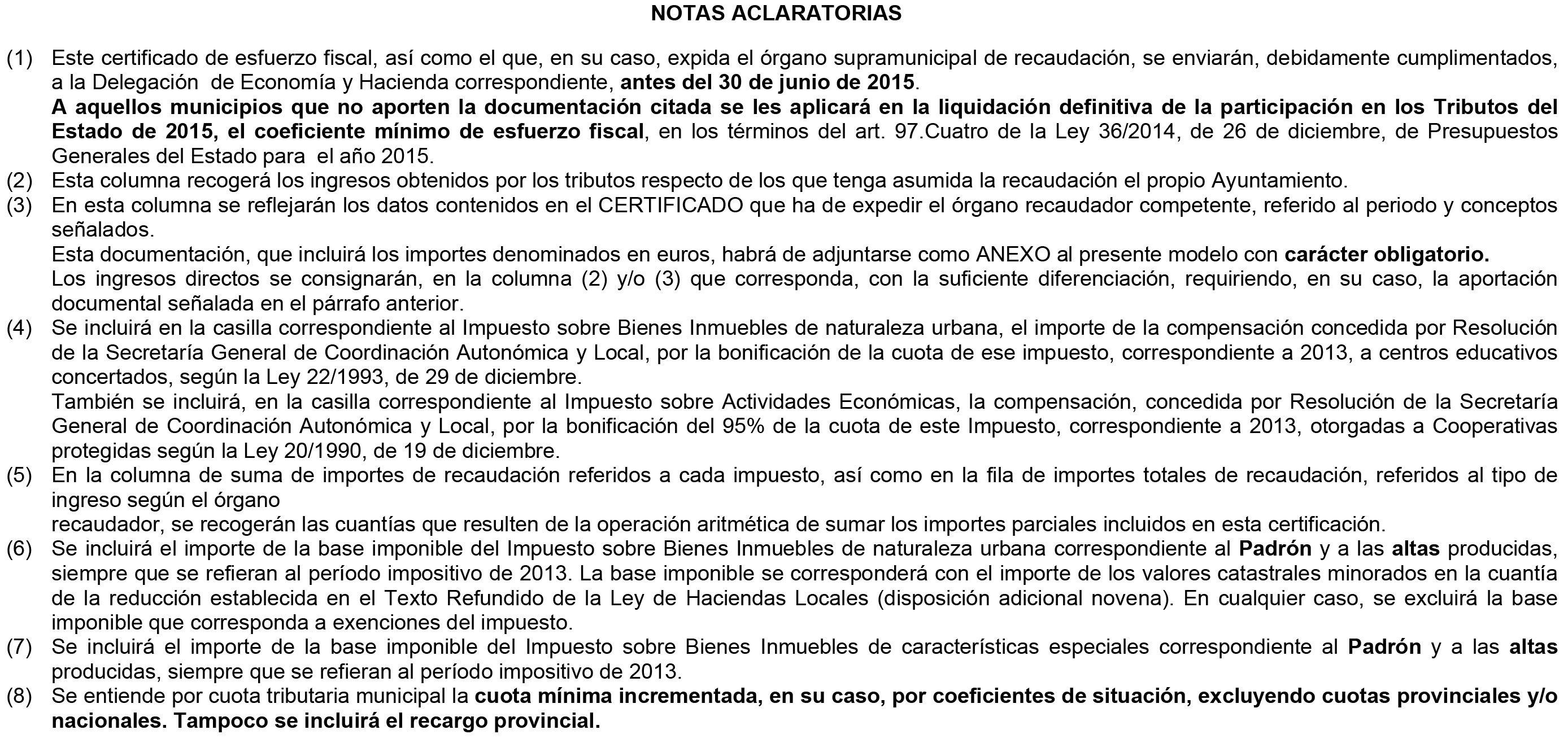

1.1 Información básica.–Los ayuntamientos deberán aportar certificación de los siguientes datos referidos al ejercicio 2013:

a) Recaudaciones líquidas de los siguientes tributos:

Impuesto sobre Bienes Inmuebles, tanto de naturaleza urbana, especificándose, en su caso, y por separado, la recaudación por bienes inmuebles de características especiales, como de naturaleza rústica.

Impuesto sobre Actividades Económicas.

Impuesto sobre Vehículos de Tracción Mecánica.

b) Base imponible del Impuesto sobre Bienes Inmuebles de naturaleza urbana. Siempre que se cite la base imponible del Impuesto sobre Bienes Inmuebles se entenderá en los términos de la disposición adicional novena del texto refundido de la Ley Reguladora de las Haciendas Locales, aprobado mediante el Real Decreto Legislativo 2/2004, de 5 de marzo, que establece que las bases imponibles del mencionado impuesto a considerar en el cálculo del esfuerzo fiscal, a efectos de la distribución de la participación en tributos del Estado a favor de los ayuntamientos «... se corresponderán con el importe de los valores catastrales minorados en la cuantía de la reducción establecida en esta Ley que, en su caso, corresponda a los inmuebles del municipio en cada ejercicio económico» (artículos 65 a 70 del citado texto refundido). Además, se especificará, en su caso, la base imponible de los bienes inmuebles de características especiales.

c) Tipos de gravamen aplicados del Impuesto sobre Bienes Inmuebles, tanto de naturaleza urbana como rústica y, en su caso, el correspondiente a los bienes inmuebles de características especiales.

d) Cuota tributaria total exigible en el municipio por el Impuesto sobre Actividades Económicas.

En el caso en que se opte por la transmisión de la información en formato papel, estos datos se proporcionarán por los ayuntamientos utilizando el modelo de certificado recogido en el Anexo de esta Resolución. Dicho modelo podrá ser descargado a través de la aplicación mencionada en el preámbulo de esta Resolución o solicitarse a las Delegaciones de Economía y Hacienda de la Administración General del Estado.

Aquellas Corporaciones locales que opten por la transmisión telemática de los datos con firma electrónica, cumplimentarán directamente el certificado a través de la aplicación ofrecida en la Oficina Virtual de Coordinación Financiera con las Entidades Locales, accesible en el portal del Ministerio de Hacienda y Administraciones Públicas.

1.2 Información complementaria.–En el caso de que la gestión recaudatoria esté encomendada a otro ente territorial a cuya demarcación pertenezcan los ayuntamientos, con el que se hubiere formalizado el correspondiente convenio o en el que se hubiere delegado esta facultad, se deberá remitir, además, certificado de la recaudación obtenida por aquel ente, el cual deberá emitirlo en cumplimiento de la obligación dimanante de las relaciones interadministrativas a las que hace referencia el artículo 55 de la Ley 7/1985, de 2 de abril, Reguladora de las Bases de Régimen Local.

En el documento que expida el órgano competente deberá quedar constancia de que los ingresos corresponden al ejercicio 2013 y que han sido recaudados dentro del período voluntario. Igualmente, habrá de especificarse que la recaudación líquida por el Impuesto sobre Actividades Económicas contenida en las certificaciones expedidas, corresponde exclusivamente a ingresos municipales, excluidos en su caso los recargos a favor de entes provinciales y las cuotas nacionales y provinciales.

Apartado 2. Remisión de la información a las Delegaciones de Economía y Hacienda.

Los ayuntamientos que opten por tramitar el certificado en soporte papel, reunida la información citada en el apartado 1, la remitirán a la Delegación de Economía y Hacienda de su provincia antes del día treinta de junio de 2015, según establece el artículo 97 de la Ley 36/2014, de 26 de diciembre, de Presupuestos Generales del Estado para el año 2015.

Los ayuntamientos que opten por la tramitación telemática, deberán grabar y transmitir con la firma electrónica, la información solicitada antes de esa misma fecha. En su caso, la documentación complementaria se aportará en la manera habilitada para ello en la tramitación telemática.

A aquellos ayuntamientos que no aporten la documentación anterior, bien mediante soporte papel, bien a través de la transmisión telemática con firma electrónica, en las condiciones señaladas, les será de aplicación, a efectos de practicar la liquidación definitiva de su participación en los tributos del Estado correspondiente a 2015, el coeficiente mínimo del esfuerzo fiscal medio calculado en los términos del apartado 4 del mencionado artículo 97.

Apartado 3. Comprobación de la información suministrada por las Corporaciones Locales.

3.1 Las Delegaciones de Economía y Hacienda proporcionarán a los ayuntamientos que lo soliciten el modelo de certificado incluido en el anexo de esta Resolución y, en el caso en que la información sea suministrada por los ayuntamientos en formato papel, procederán a la grabación de los datos correspondientes tal y como figuran en los certificados aportados por aquellos.

Alternativamente, los ayuntamientos podrán acceder directamente a cumplimentar el certificado a través de la aplicación ofrecida en la Oficina Virtual de Coordinación Financiera con las Entidades Locales, accesible en el portal del Ministerio de Hacienda y Administraciones Públicas y proceder a su tramitación telemática con firma electrónica.

En todo caso, las Delegaciones de Economía y Hacienda, recibido el certificado a través de una u otra vía, debidamente cumplimentado y documentado, comprobarán su contenido con arreglo a los apartados siguientes.

3.2 Comprobación de las recaudaciones.–Para la comprobación de las recaudaciones obtenidas por los diferentes tributos se deberán tener en cuenta los siguientes extremos:

a) Los ayuntamientos deberán aportar datos de la recaudación líquida obtenida en período voluntario correspondiente al ejercicio de 2013.

b) En el caso de que existan discrepancias respecto a los mismos tributos entre los datos del certificado expedido por el órgano recaudador provincial o supramunicipal y las cifras aportadas por el ayuntamiento, prevalecerán las recogidas en aquél, salvo cuando haya habido actuaciones de recaudación municipal (por ejemplo: altas en padrones tributarios), en cuyo caso se recogerán por separado y se sumarán ambos importes.

c) La recaudación del Impuesto sobre Actividades Económicas no podrá exceder de la cuota tributaria total, deducida de la Tarifa (cuota modificada por la aplicación del coeficiente de ponderación, incrementada, en su caso, por los coeficientes de situación, excluyendo los recargos provinciales y las cuotas provinciales y nacionales). Esta recaudación se incrementará con el importe de la compensación que en relación a 2013 se hubiere reconocido a los ayuntamientos por bonificaciones en la cuota de este impuesto concedidas a cooperativas fiscalmente protegidas.

d) La recaudación del Impuesto sobre Bienes Inmuebles de naturaleza urbana no podrá exceder en ningún caso de la aplicación del tipo de gravamen acordado por el ayuntamiento sobre la base imponible sujeta a tributación, datos que se incluyen en el modelo de impreso de recogida de datos del esfuerzo fiscal. Esta recaudación se incrementará con el importe de la compensación que en relación a 2013 se hubiere reconocido a los ayuntamientos por bonificaciones en la cuota de este impuesto concedidas a centros educativos concertados.

3.3 Comprobación de elementos tributarios básicos.–La comprobación de los elementos tributarios básicos deberá incidir en los siguientes aspectos:

a) La base imponible del Impuesto sobre Bienes Inmuebles de naturaleza urbana en los términos de la disposición adicional novena y en los artículos 65 a 70 del texto refundido de la Ley Reguladora de las Haciendas Locales, aprobado por el Real Decreto Legislativo 2/2004, de 5 de marzo. En aquélla no se incluirá la base imponible de los bienes inmuebles de características especiales, que deberá recogerse en el certificado de forma separada. En cualquier caso, se excluirá la base imponible que corresponda a bienes exentos de tributación en este impuesto.

b) Los tipos de gravamen del Impuesto sobre Bienes Inmuebles, tanto de naturaleza urbana como rústica, así como el correspondiente a los bienes inmuebles de características especiales, en su caso, deberán estar incluidos en los límites que se fijan en el artículo 72 del citado texto refundido de la Ley Reguladora de las Haciendas Locales.

c) La cuota tributaria total del Impuesto sobre Actividades Económicas no deberá incluir cuotas provinciales o nacionales ni recargos provinciales.

3.4. Resultados de la comprobación.–Realizada la comprobación con arreglo a los criterios anteriores, las Delegaciones de Economía y Hacienda ajustarán a los mismos las certificaciones correspondientes, accediendo a la aplicación habilitada a estos efectos por la Secretaría General de Coordinación Autonómica y Local.

En el supuesto de que haya resultado necesario ajustar las certificaciones a los criterios anteriores, deberá comunicarse tal circunstancia a los ayuntamientos correspondientes al objeto de que, en el plazo de quince días desde su recepción, manifiesten las alegaciones que consideren oportunas sobre las diferencias observadas por las Delegaciones de Economía y Hacienda, las cuales, una vez transcurrido dicho plazo, consolidarán los datos en la aplicación y remitirán a la Secretaría General de Coordinación Autonómica y Local la documentación aportada por las Entidades locales, conforme a lo dispuesto en el apartado 4 siguiente.

Apartado 4. Remisión a la Secretaría General de Coordinación Autonómica y Local de la información sobre esfuerzo fiscal.

Antes del 30 de octubre de 2015, las Delegaciones de Economía y Hacienda remitirán, en envío único, a la Secretaría General de Coordinación Autonómica y Local la documentación aportada por las Entidades locales en soporte papel. Ésta se remitirá ordenada con arreglo a los códigos asignados a cada municipio por el Instituto Nacional de Estadística, una vez grabados los datos incluidos en las correspondientes certificaciones.

Antes de esa misma fecha y una vez efectuada la comprobación de la información recibida, con arreglo al contenido de esta Resolución, independientemente del procedimiento de transmisión por el que se haya obtenido la información, la Delegación de Economía y Hacienda procederá a dar por concluido el proceso mediante el bloqueo de la información correspondiente a los ayuntamientos de su provincia de acuerdo con las instrucciones de la aplicación habilitada al efecto.

Para todos los ayuntamientos de la provincia, y como documentación complementaria a la del párrafo primero de este apartado, se acompañará la siguiente documentación:

a) En el supuesto de que se hubieran incluido en los importes de recaudación, de bases imponibles o de cuotas tributarias, las compensaciones que por beneficios fiscales en los Impuestos sobre Bienes Inmuebles o sobre Actividades Económicas se hayan reconocido, las Delegaciones de Economía y Hacienda deberán acompañar una relación conteniendo los nombres de los municipios afectados y los importes que correspondan a cada compensación, especificando ésta y el impuesto municipal al que se refiera. Si no hubieren incluido las compensaciones antes citadas en las cifras de recaudación, de bases imponibles o de cuotas tributarias, se deberá especificar esta circunstancia.

b) En el caso de que, a pesar de la limitación establecida en el epígrafe c) del apartado 3.2 de esta Resolución, la recaudación del Impuesto sobre Actividades Económicas supere a la cuota tributaria municipal, la Delegación correspondiente deberá acompañar una relación de los municipios en los que se da esta circunstancia, especificando el motivo de la misma.

Apartado 5. Prórroga de los plazos.

Los plazos señalados en la presente Resolución podrán ser prorrogados de oficio en la forma prevista en el Artículo 49 de la Ley 30/1992, de 26 de noviembre, de Régimen Jurídico de las Administraciones Públicas y del Procedimiento Administrativo Común, en cuyo caso, la Secretaría General de Coordinación Autonómica y Local adoptará el oportuno acuerdo que será comunicado a los municipios a través de los Delegados de Economía y Hacienda.

Madrid, 19 de febrero de 2015.–La Secretaria General de Coordinación Autonómica y Local, Rosana Navarro Heras.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid