La Circular 4/2004 supuso un cambio profundo, en la medida en que incorporó las normas internacionales de información financiera adoptadas por la Unión Europea a la regulación básica contable aplicable a las entidades de crédito. Este cambio, no obstante, no alteró la filosofía de ofrecer a las entidades unas guías de buenas prácticas en materia de cobertura del riesgo de crédito, que orientaran a estas sobre los niveles mínimos de las mismas y que garantizaran la cobertura de toda pérdida estimada asociada a préstamos dudosos. Estas presunciones, recogidas en el anejo IX, son las que hoy aplican las entidades, y reconocen en la estimación del deterioro -si bien de manera indirecta y parcial- el efecto de la existencia de ciertas garantías para algunas categorías de préstamos.

La experiencia acumulada con la aplicación de dicho anejo IX en un entorno tan complejo como el vigente en los últimos años ha guiado una reflexión sobre algunos aspectos que pueden ser objeto de mejoras.

En primer lugar, el reconocimiento indirecto de las garantías sobre activos inmobiliarios, mediante calendarios distintos, resultaba parcial y daba lugar a situaciones incongruentes que suponían tanto la falta de cobertura de potenciales quebrantos en períodos de tiempo largos (en esencia, por el efecto del calendario largo de seis años) como la obligación de provisionar créditos al 100% a pesar de la existencia de garantías que minorarían la pérdida.

En segundo lugar, ese tratamiento indirecto de las garantías, mediante distintos calendarios, conllevaba que potenciales quebrantos en distintos préstamos se provisionaran en diferente proporción y con diversidad de plazos en función de su naturaleza. Además, dichos plazos resultaban muy amplios, oscilando entre los 24 y los 72 meses, cuando el montante potencial del quebranto asociado al préstamo dañado se podría inferir en plazos mucho más cortos.

En tercer lugar, las recomendaciones y presunciones asociadas al anejo IX se centraban en los problemas ex post del daño en la cartera de créditos, sin que existieran recomendaciones que, ex ante, ayudaran a prevenir la aparición de problemas en las carteras crediticias.

En cuarto y último lugar, las adquisiciones de activos en pago de deudas, ausentes del anejo IX, constituyen una opción legítima de paliar los problemas derivados de los créditos dañados. No obstante, su elevado volumen en circunstancias de tensión de la mora aconseja establecer algunos principios básicos para la estimación de su deterioro.

Las modificaciones propuestas vienen a introducir mejoras en estos aspectos. En primer lugar, se reconocen las garantías inmobiliarias, con la condición de que sean primera carga, a partir del menor valor entre el coste escriturado o acreditado del bien inmueble o su valor de tasación, pero aplicando recortes que reflejen tanto la heterogeneidad de las garantías como las distintas posibilidades de movilización de las mismas en el corto plazo. Estos recortes oscilan entre un 20% para las viviendas terminadas que son residencia habitual del prestatario y un 50% para parcelas y solares urbanizables. En segundo lugar, se unifican los distintos calendarios en uno solo, que garantiza la cobertura total del riesgo de crédito (bien a partir del importe del préstamo o crédito dudoso, bien a partir del mismo tras deducir el valor ajustado de las garantías) una vez transcurridos 12 meses, esto es, se recorta sustancialmente el período de tiempo para provisionar los préstamos. En tercer lugar, se establecen principios ex ante de gestión del riesgo, que inciden en aspectos como la correcta evaluación de la generación de flujos de efectivo del prestatario, el papel que las garantías deben desempeñar en el análisis de concesión y gestión de las operaciones de crédito, así como las condiciones que se deben introducir en el caso de reestructuraciones financieras. Por último, se establecen ciertas presunciones en materia de provisiones para los activos adquiridos en pago de deudas, que incentivan la búsqueda de soluciones de gestión relativas a este tipo de activos que permitan liberar con premura los recursos invertidos en ellos en beneficio de la actividad típica de las entidades de crédito.

En consecuencia, en uso de las facultades que tiene concedidas, el Consejo de Gobierno del Banco de España, a propuesta de la Comisión Ejecutiva, ha aprobado la presente Circular, que se regirá por las siguientes normas:

NORMA PRIMERA

Se introducen las siguientes modificaciones en el anejo IX de la Circular 4/2004, de 22 de diciembre, a las entidades de crédito, sobre las normas de información financiera pública y reservada, y modelos de estados financieros:

1. Se añade el siguiente párrafo al apartado 27 de la norma trigésima cuarta:

«En la estimación de las pérdidas por deterioro de los activos adjudicados presentados en el balance como ‘‘activos no corrientes en venta’’, las entidades aplicarán los métodos y criterios del anejo IX de esta Circular.»

2. Se modifica el título del anejo IX, que pasará a ser «Análisis y cobertura de riesgos».

3. Se da nueva redacción al apartado 1, que queda redactado como sigue:

«1. Las entidades establecerán las políticas, métodos y procedimientos que aplicarán en la concesión, estudio y documentación de sus instrumentos de deuda, riesgos contingentes y compromisos contingentes (en adelante, operaciones), así como en la identificación de su deterioro y del cálculo de los importes necesarios para la cobertura de su riesgo de crédito, tanto por insolvencia atribuible al cliente como por riesgo-país, para todas las entidades del grupo, españolas y extranjeras.

Las políticas, métodos y procedimientos deberán:

a) Ser aprobados por el Consejo de Administración, u órgano equivalente de la entidad, y ratificados por la entidad dominante en el caso de entidades dependientes de grupos españoles.

b) Estar adecuadamente justificados y documentados. Entre la documentación necesaria se deberán incluir las propuestas y dictámenes de los correspondientes departamentos internos de la entidad.

c) Estar sustentados en unos criterios de concesión vinculados con la capacidad de pago del prestatario para cumplir, en tiempo y forma, con el total de las obligaciones financieras asumidas a partir de los ingresos procedentes de su negocio, o fuente de renta, habitual, sin depender de avalistas, fiadores o activos entregados como garantía, que deberán ser siempre considerados como una segunda –y excepcional– vía de recobro para cuando haya fallado la primera. Para el caso de financiación a empresas y negocios en general, la fuente principal para devolver el capital entregado en préstamo, más los intereses y comisiones, deberá ser la generación de flujos netos de efectivo estimados a partir de los estados financieros del negocio, que la entidad pueda contrastar debida y periódicamente. Para el caso de particulares, la fuente primaria de recobro serán los ingresos procedentes de su trabajo habitual y otras fuentes recurrentes de generación de aquellos.

d) Estar basados en un plan de pagos realista respecto de la financiación concedida, con vencimientos periódicos relacionados con las fuentes primarias de generación de ingresos del prestatario y, en su caso, con la vida útil de la garantía. Para el caso de la financiación a particulares, los planes de amortización deberán observar una relación máxima entre el servicio de sus deudas, incluidos todos los pagos recurrentes para atender sus créditos en la entidad y para otras deudas, y la renta recurrente disponible del prestatario que la entidad pueda evidenciar como procedente de su fuente de generación de ingresos más recurrente. En ningún caso, la renta disponible resultante tras atender el servicio de sus deudas podrá suponer una limitación notoria para cubrir los gastos de vida familiares del prestatario.

e) Incluir condiciones de financiación de proyectos inmobiliarios, aprobadas por el máximo órgano de gobierno, que contengan prácticas que impongan un límite preciso respecto del porcentaje de financiación del coste de adquirir la propiedad del terreno y su desarrollo posterior, incluyendo su desarrollo urbanístico y edificación posterior. Los costes se estimarán a partir del importe declarado en escrituras públicas, o de su valor de tasación si este resultase inferior, más, sobre la base del importe del presupuesto de ejecución material del proyecto adecuadamente visado, las certificaciones parciales de obra realizadas por técnicos debidamente acreditados, incluyendo en cada fase los gastos necesarios e impuestos devengados. Como regla general, la financiación inicial del coste de adquisición de terrenos para su posterior desarrollo urbanístico no será superior al 50% del menor importe entre el declarado en escritura pública y su valor de tasación.

f) Incluir las circunstancias y situaciones en las que la entidad permitiría, excepcionalmente, operaciones de crédito en condiciones fuera de los límites y condiciones generales aprobadas.

g) Disponer de una política de renegociación de deudas aprobada por el máximo órgano de gobierno, que considere, para acceder a la renegociación de las condiciones inicialmente pactadas, al menos, los siguientes requisitos: a) una experiencia mínima con el prestatario; b) una experiencia de cumplimientos del prestatario durante un período suficientemente amplio, o un importe de amortización del principal prestado que sea equivalente, y c) un límite a la frecuencia de renegociación durante un número suficientemente amplio de años.

h) Extremar la prudencia en el uso de valores de tasación, y de cualquier otro tipo de trabajos de profesionales externos, en las operaciones de crédito que cuenten con activos reales inmobiliarios como garantía adicional a la personal del prestatario. En el ejercicio de esa prudencia, las entidades utilizarán su propio juicio profesional, valorando el grado de movilización potencial de los activos reales inmobiliarios y considerando que, frecuentemente, su valor tiende a declinar cuando son más necesarios para proteger a la entidad contra el deterioro de los créditos a los que sirven de protección. Los requerimientos de tasación para estimar el valor de los derechos reales que sirven de garantía en las operaciones calificadas como «activos dudosos», así como los recibidos en pago de deudas, serán realizados por sociedades de tasación independientes y, para los activos localizados en España, conforme a la OM ECO/805/2003, de 27 de marzo, efectuadas por sociedades inscritas en el Registro Oficial de Sociedades de Tasación del Banco de España. Para los activos inmobiliarios localizados en otros países, las entidades deberán disponer de un procedimiento escrito, aprobado por el máximo órgano de gobierno, que enfatice la necesidad de obtener estimaciones prudentes, realizadas con normas escritas generalmente aceptadas y que sean llevadas a cabo por profesionales externos independientes a la entidad con competencia reconocida en el país donde radique el activo. Para el caso de inmuebles localizados en algún otro país perteneciente a la Unión Europea, se utilizarán los criterios de equivalencia establecidos en el artículo 6 del Real Decreto 716/2009, de 24 de abril, por el que se desarrollan determinados aspectos de la Ley 2/1981, de 25 de marzo, de regulación del mercado hipotecario y otras normas del sistema hipotecario y financiero.

i) Establecer una frecuencia mínima para revisar las garantías reales tomadas como cobertura de préstamos concedidos y actualizar las tasaciones vinculándolas a los cambios que experimente el mercado del activo recibido en garantía o, en su caso, adquirido en pago de deudas. Para el caso de los activos afectos a operaciones de crédito calificadas como «activos dudosos», la antigüedad máxima de la tasación será de tres años, a menos que caídas significativas en los precios de mercado aconsejen una tasación más reciente para reflejar mejor estas situaciones. Para el caso de activos inmobiliarios adjudicados o recibidos en pago de deudas, las tasaciones deberán ser emitidas, en su caso, por sociedades de tasación diferentes en cada actualización. Como excepción, para las operaciones inferiores a 500.000 euros con garantía de primera carga sobre vivienda terminada, o activos adquiridos en pago de deudas que procedan de esta clase de operaciones, la entidad podrá utilizar como mejor estimación de su valor actual el menor importe entre el 80% de la última tasación disponible, y el que resulte de la actualización de esa tasación, con antigüedad inferior a un año, obtenida mediante métodos estadísticos por una sociedad de tasación que reúna las condiciones señaladas en el apartado h).

j) Fijar condiciones y plazos de financiación a entidades vinculadas, semejantes a las concedidas a otras entidades de similar riesgo de crédito pero con las que no existe vinculación. Estas condiciones también se observarán en las operaciones concedidas a otros socios para financiar su participación en el capital de aquel tipo de entidades.

k) Detallar, entre otras cuestiones:

i) Los criterios para la concesión de operaciones, entre los que se incluirán cuestiones tales como los mercados, productos, tipo de clientela, etc., en los que se va a operar, así como los límites globales de los riesgos que se vayan a asumir para cada uno de ellos, y los requisitos que deben cumplir los clientes y las garantías para concederles las operaciones.

ii) La necesidad de identificar en cada operación las fuentes de generación de ingresos ordinarios de cada prestatario, y su cuantificación, que servirán como primera y fundamental vía de recuperación de las operaciones de crédito concedidas. El Banco de España espera que las entidades dispongan de este tipo información, no solo en el momento de concesión de las operaciones de crédito, sino con la frecuencia que mejor se adapte al perfil de riesgo de los prestatarios. Entre aquellos aspectos que las entidades deben evitar en la evaluación del riesgo de crédito se encuentra la utilización de información financiera del prestatario antigua o poco fiable, así como una excesiva dependencia de los activos entregados en garantía como vía de recuperación del importe prestado.

iii) La política de precios que se ha de aplicar, que, al menos, deberá estar orientada a cubrir los costes de financiación, de estructura y de riesgo de crédito inherente a cada clase de operaciones de crédito ofertadas. La revisión periódica de la política de precios deberá ajustarse en respuesta a los cambios habidos en la estructura de costes, en factores competitivos y al cambio en los riesgos de cada uno de los tipos de operaciones de crédito ofrecidos por la entidad.

iv) Las responsabilidades y facultades delegadas de los diferentes órganos y personas encargadas de la concesión, formalización, seguimiento, valoración y control de las operaciones.

v) Los requisitos que deberán reunir los estudios y análisis de las operaciones que se han de realizar antes de su concesión y durante su vigencia.

vi) La documentación mínima que deben tener los diferentes tipos de operaciones para su concesión y durante su vigencia.

vii) La definición de los criterios para clasificar las operaciones en función de su riesgo de crédito y la forma de cuantificar las estimaciones individuales y colectivas de las pérdidas por deterioro, incluidos en este último caso los parámetros que se han de utilizar en la estimación.

La Comisión de Auditoría y el Departamento de Auditoría Interna velarán por que las políticas, métodos y procedimientos sean adecuados, se implanten efectivamente y se revisen regularmente.

La documentación a la que se refiere este apartado estará a disposición del Banco de España y de los auditores externos.»

4. Se suprime la letra d) del apartado 13, cuyas letras e) y f) pasan a ser las nuevas d) y e).

5. Se da nueva redacción a los apartados 17 y 18, que quedan redactados como sigue:

«17. Los activos calificados como dudosos por razón de la morosidad del cliente, salvo los regulados en los siguientes apartados, se cubrirán aplicando los porcentajes que se indican a continuación, en función del tiempo transcurrido desde el vencimiento de la primera cuota o plazo que permanezca impagado de una misma operación:

a) Tratamiento general.–Los porcentajes de cobertura aplicables a las operaciones distintas de las enumeradas entre las clases de riesgo como ‘‘sin riesgo apreciable’’, siempre que no cuenten con alguna de las garantías mencionadas en la letra b) ni en el siguiente apartado 18, serán las que se señalan a continuación:

|

% |

|

|---|---|

|

Hasta 6 meses |

25 |

|

Más de 6 meses, sin exceder de 9 |

50 |

|

Más de 9 meses, sin exceder de 12 |

75 |

|

Más de 12 meses |

100 |

La escala anterior se aplicará a las operaciones clasificadas como dudosas por morosidad del cliente por acumulación de importes morosos en otras operaciones. A estos efectos, se considerará como fecha para el cálculo del porcentaje de cobertura de estas operaciones la del importe vencido más antiguo que permanezca impagado, o la de la calificación de los activos como dudosos si es anterior.

b) Operaciones con garantía inmobiliaria.–A los efectos de estimar el deterioro de los activos financieros calificados como dudosos, el valor de los derechos reales recibidos en garantía, siempre que sean primera carga y se encuentren debidamente constituidos y registrados a favor de la entidad, se estimará, según el tipo de bien sobre el que recae el derecho real, con los siguientes criterios:

(i) Vivienda terminada residencia habitual del prestatario.–Incluye las viviendas con cédula de habitabilidad u ocupación en vigor, expedida por la autoridad administrativa correspondiente, donde el prestatario vive habitualmente y tiene los vínculos personales más fuertes. La estimación del valor de los derechos recibidos en garantía será como máximo el menor importe, ponderado por un 80 %, entre el coste de la vivienda terminada y el valor de tasación en su estado actual. A estos efectos, el coste estará representado por el precio de compra declarado por el prestatario en la escritura pública. En el supuesto de una antigüedad notoria de la escritura, el coste podrá obtenerse ajustando el original con un indicador que refleje adecuadamente la evolución media de la vivienda de segunda mano entre la fecha de la escritura y la de estimación.

(ii) Fincas rústicas en explotación, y oficinas, locales y naves polivalentes terminados.– Incluye terrenos no declarados como urbanizables en los que no está autorizada la edificación para usos distintos a su naturaleza agrícola, forestal o ganadera; así como los inmuebles de uso polivalente, vinculados o no a una explotación económica, que no incorporan características o elementos constructivos o normativos que limiten o dificulten su uso polivalente y por ello su fácil realización en efectivo. La estimación del valor de los derechos recibidos en garantía será, como máximo, el menor importe, ponderado por un 70 %, entre el coste de la finca o del inmueble polivalente y el valor de tasación en su estado actual. A estos efectos, el coste estará formado por el precio de compra declarado en escritura pública; en el supuesto de construcción a cargo del prestatario, el coste vendrá formado por el precio de adquisición del terreno declarado en escritura pública más los importes de las certificaciones de obra, incluidos otros gastos necesarios e impuestos devengados y excluidos los gastos financieros y comerciales.

(iii) Viviendas terminadas (resto).–Incluye las viviendas terminadas que, a la fecha a que se refieren los estados financieros, cuentan con la correspondiente cédula de habitabilidad u ocupación en vigor expedida por la autoridad administrativa correspondiente, pero que no están cualificadas para su consideración en el apartado i) anterior. El valor de los derechos recibidos en garantía será, como máximo, el menor importe, ponderado por un 60 %, entre el coste de la vivienda terminada y el valor de tasación en su estado actual. El coste estará representado por el precio de compra declarado por el prestatario en la escritura pública. En el caso de financiación a promotores inmobiliarios, el coste, además del importe declarado en la escritura por la adquisición del terreno, incluirá los gastos necesarios y efectivamente incurridos para su desarrollo, excluidos los comerciales y financieros, más la suma de los costes de construcción acreditados mediante certificaciones de obra parciales, incluida la correspondiente al fin de obra, realizadas por técnicos con suficiente cualificación profesional. En los supuestos de grupos de viviendas que formen parte de promociones parcialmente vendidas a terceros, el coste será el que de manera racional se pueda imputar a las viviendas que conforman la garantía.

(iv) Parcelas, solares y resto de activos inmobiliarios.–El valor de los derechos recibidos en garantía será, como máximo, el menor importe, ponderado por un 50 %, entre el coste de la parcela o del activo inmobiliario afectado y el valor de tasación en su estado actual. A estos efectos, el coste estará formado por el importe declarado de compra en escritura pública, más los gastos necesarios y efectivamente incurridos por el prestatario para la consideración de las parcelas o solares como suelo urbano consolidado, así como los señalados en el apartado iii) precedente.

La cobertura por riesgo de crédito aplicable a todas las operaciones calificadas como «activos dudosos» a que se refiere este apartado b) se estimará aplicando al importe del riesgo vivo pendiente que exceda del valor de la garantía, calculado de acuerdo con la metodología de las letras anteriores, y en función del tiempo transcurrido desde el vencimiento de la primera cuota o plazo que permanezca impagado de una misma operación, los porcentajes señalados en la letra a) de este apartado.

En ningún caso la cobertura será inferior al importe que resulte de la cobertura genérica sobre la base de la clase de riesgo que corresponda, calculada sobre el 100 % del parámetro α que corresponda de entre los previstos en el apartado 29.b).

18. Las operaciones a nombre de clientes distintos de aquellos a los que se refiere el siguiente apartado que cuenten con alguna de las garantías pignoraticias que se indican a continuación se cubrirán aplicando los siguientes criterios:

a) Las operaciones que cuenten con garantías dinerarias parciales se cubrirán aplicando a la diferencia entre el importe por el que estén registradas en el activo y el valor actual de los depósitos los porcentajes de cobertura señalados en el tratamiento general establecido en el apartado 17 anterior.

b) Las operaciones que cuenten con garantías pignoraticias parciales sobre participaciones en instituciones financieras monetarias o valores representativos de deuda emitidos por las Administraciones Públicas o entidades de crédito mencionadas en las clases de riesgo como ‘‘sin riesgo apreciable’’, u otros instrumentos financieros cotizados en mercados activos, se cubrirán aplicando a la diferencia entre el importe por el que estén registradas en el activo y el 90 % del valor razonable de dichos instrumentos financieros los porcentajes de cobertura señalados en el tratamiento general establecido en el apartado 17 anterior.»

6. Se da nueva redacción al apartado 20, que queda redactado como sigue:

«20. En las operaciones de arrendamiento financiero, las cuotas vencidas no cobradas hasta el momento de recuperar materialmente la posesión o el uso de los bienes cedidos seguirán el tratamiento de cobertura previsto para las restantes operaciones en el apartado 17 anterior, aplicando a los arrendamientos financieros sobre activos inmobiliarios los criterios establecidos en su letra b).

Cuando se haya decidido rescindir el contrato para recuperar el bien, si este tuviese un valor razonable inferior al valor en libros del arrendamiento financiero, se procederá a realizar una corrección de valor por deterioro de activos por el importe estimado de la pérdida. En tanto se determine el valor razonable con las peritaciones o valoraciones que procedan, el importe de la corrección de valor no será inferior al 25%, salvo en el caso de arrendamientos financieros inmobiliarios, en que se aplicarán los criterios establecidos en los apartados de la sección IV posterior.

No obstante lo anterior y lo previsto en el apartado 17.a), las entidades de crédito cuyo volumen de negocio con operaciones de arrendamiento financiero sobre bienes muebles sea relevante podrán solicitar del Banco de España la aplicación de los porcentajes y plazos sobre la parte del riesgo vivo que exceda del valor estimado del derecho sobre el bien mueble, siempre que:

a) La entidad disponga de evidencias históricas contrastables de pérdidas y recuperaciones sobre la base de la ejecución y realización de los bienes muebles, que abarquen, al menos, un ciclo económico completo. A estos efectos, la entidad deberá agrupar las operaciones en un máximo de cinco categorías, según el tipo de bien y las tasas de recuperación históricas basadas en su propia experiencia en la ejecución y realización de los bienes por operaciones impagadas.

b) Los derechos sobre los bienes muebles se encuentren debidamente inscritos en la sección correspondiente del Registro de Bienes Muebles.

c) Exista un mercado activo de segunda mano del bien mueble con suficiente número de compradores y vendedores dispuestos a negociar, y los precios sean fácilmente observables.

En estos casos, el valor estimado de los derechos recibidos se estimará como el 75 % del menor importe de entre el saldo vivo de la deuda ponderada por la tasa de recuperación correspondiente al bien mueble que sirve de cobertura y el valor de mercado de este a la fecha a que se refieren los estados financieros.»

7. Se suprime el tercer párrafo del apartado 22.

8. Se da nueva redacción al número iv) de la letra b) del apartado 25, que queda redactado como sigue:

«iv) Se exceptúa de lo dispuesto en los puntos precedentes el importe de los riesgos que dispongan de las garantías mencionadas en los apartados 7.a).i) o 17.b).i) de este anejo, siempre que, en este último caso, no exista duda de que el riesgo dinerario que pudiera derivarse del aval gozaría de derecho de separación en un concurso de acreedores.»

9. Se añade una nueva sección IV, bajo el título «ACTIVOS INMOBILIARIOS ADJUDICADOS O RECIBIDOS EN PAGO DE DEUDAS», con el siguiente contenido:

«32. El valor por el que deben ser reconocidos los activos recibidos en pago de deudas, con independencia de la forma jurídica utilizada, será el menor importe entre el valor contable de los activos financieros aplicados, esto es, su coste amortizado, teniendo en cuenta el deterioro estimado con la metodología del apartado III de este anejo, y en todo caso un mínimo del 10 %, y el valor de tasación de mercado del activo recibido en su estado actual menos los costes estimados de venta, que en ningún caso serán inferiores al 10 % del valor de tasación en su estado actual. El importe neto de ambos conceptos será considerado como el coste inicial del activo recibido.

33. Salvo en muy raras circunstancias y con clara evidencia, la recepción de activos en pago de deudas no dará lugar al reconocimiento de ganancias ni, en su caso, a la liberación de coberturas de los activos financieros aplicados, cuando previamente estos hubiesen sido calificados como «activos dudosos».

34. Todos los gastos procesales se reconocerán inmediatamente en la cuenta de resultados del período de adjudicación. Los gastos registrales e impuestos liquidados podrán adicionarse al valor inicialmente reconocido siempre que con ello no se supere el valor de tasación menos los costes estimados de venta a que se refiere el apartado 32. Todos los costes en que se incurra entre la fecha de adjudicación y la de venta debidos a mantenimiento y protección del activo, tales como seguros, servicios de seguridad, etc., se reconocerán en la cuenta de resultados del período en que se devenguen.

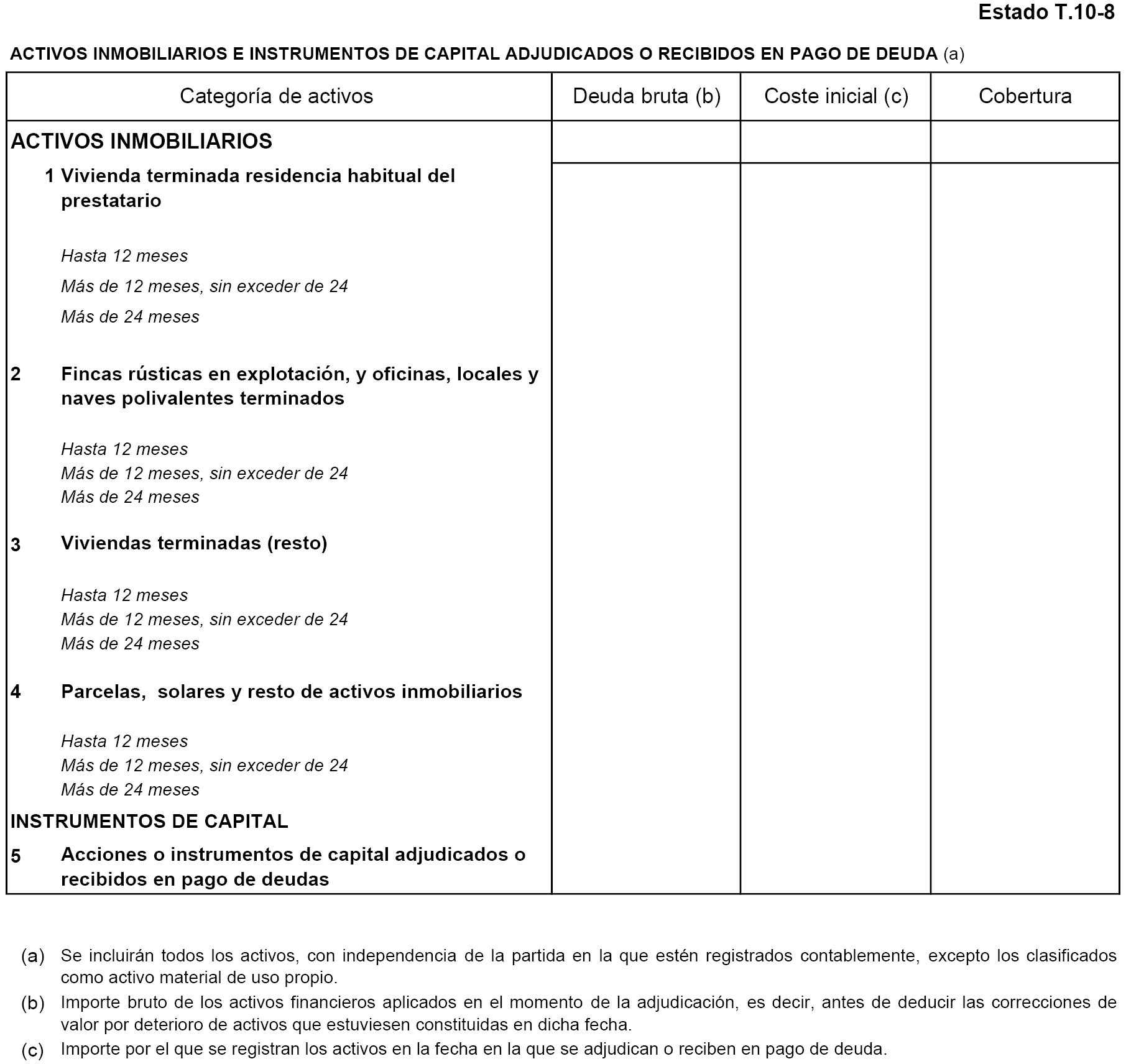

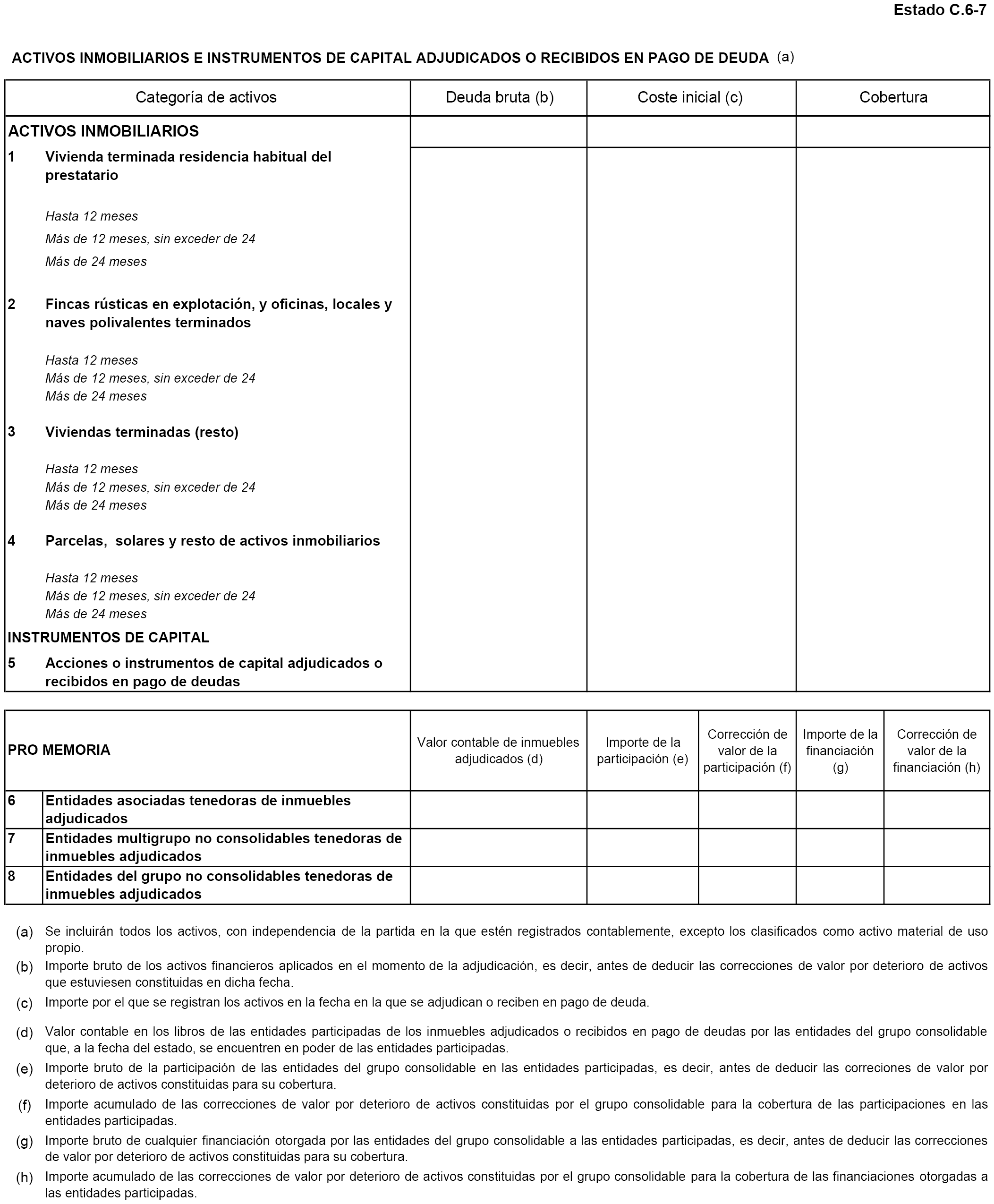

35. La antigüedad en balance de los activos recibidos en pago de deudas es un inequívoco indicio de deterioro. En ningún caso la entidad retrasará el reconocimiento de este deterioro, que, a menos que las ofertas recibidas indiquen una cantidad superior, no será menor que el resultante de elevar el porcentaje del 10 % al que se refiere el apartado 32 anterior hasta los siguientes porcentajes:

|

Plazo desde la adquisición |

% de cobertura |

|---|---|

|

Más de 12 meses |

20 |

|

Más de 24 meses |

30 |

Las coberturas para los activos que permanezcan en balance más de 24 meses podrán sustituirse por las que se pongan de manifiesto mediante una tasación relativa al momento a que se refieren los estados financieros. En ningún caso el importe de cobertura será inferior al estimado para los activos que permanezcan en balance más de 12 meses. Para los activos que permanezcan en balance más de 24 meses, las entidades dispondrán de procedimientos que aseguren la adecuación de los valores de tasación de mercado utilizados a las condiciones reales de mercado en la zona de ubicación de aquellos.

36. El tratamiento de evaluación del valor de los activos adquiridos en pago de deudas se aplicará por igual en los estados individuales y en los consolidados. Por tanto, sin perjuicio de lo previsto en el apartado D) de la norma trigésima cuarta, la corrección por deterioro de los activos financieros de entidades del grupo, multigrupo o asociadas que surgen por la entrega de activos inmobiliarios adjudicados o recibidos en pago de deudas deberá ser equivalente a la que habrían tenido de haber permanecido en el balance de la entidad de crédito cedente.»

NORMA SEGUNDA

Se introducen las siguientes modificaciones en los anejos IV y V de la Circular 4/2004, de 22 de diciembre, a las entidades de crédito, sobre las normas de información financiera pública y reservada, y modelos de estados financieros:

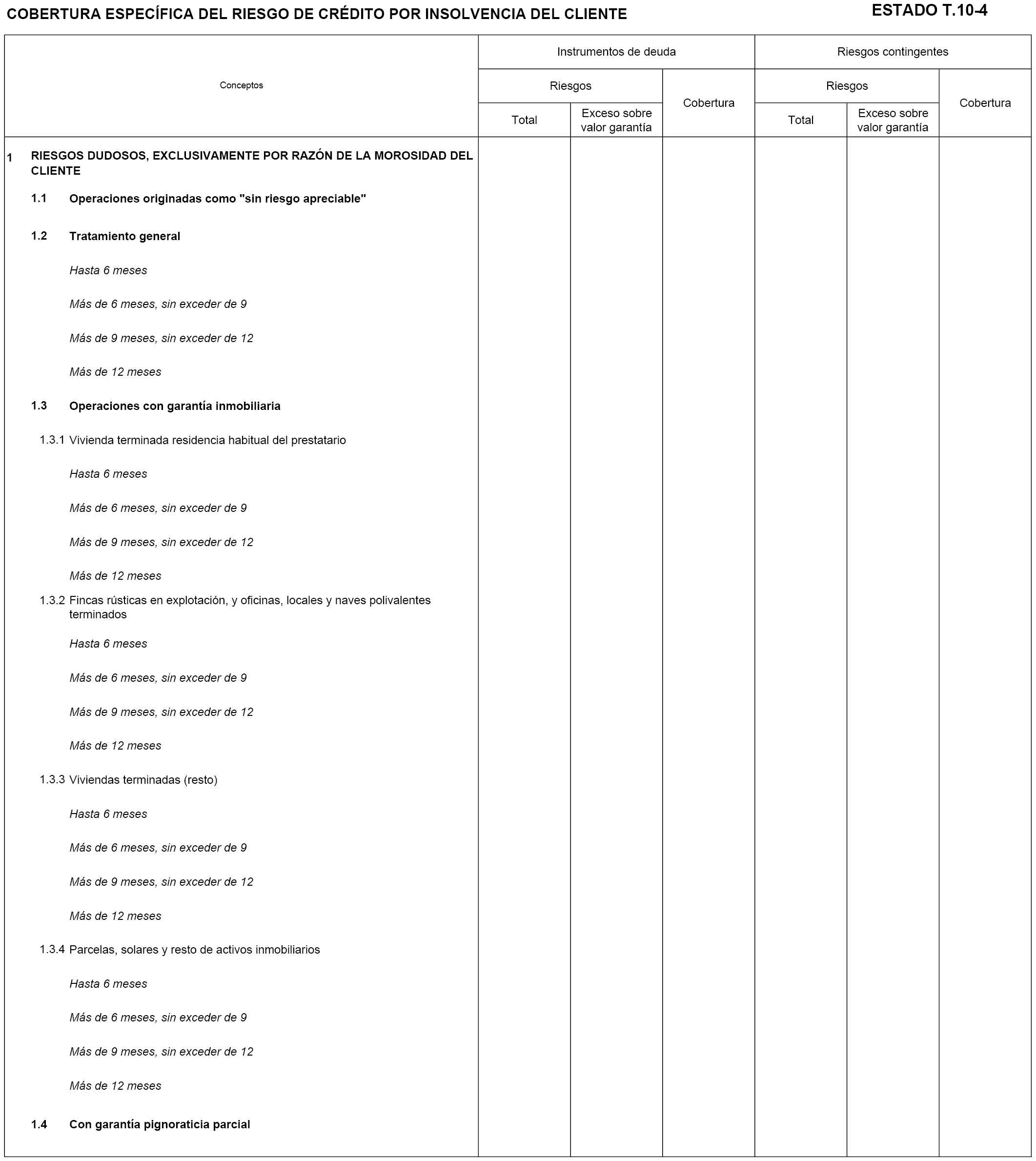

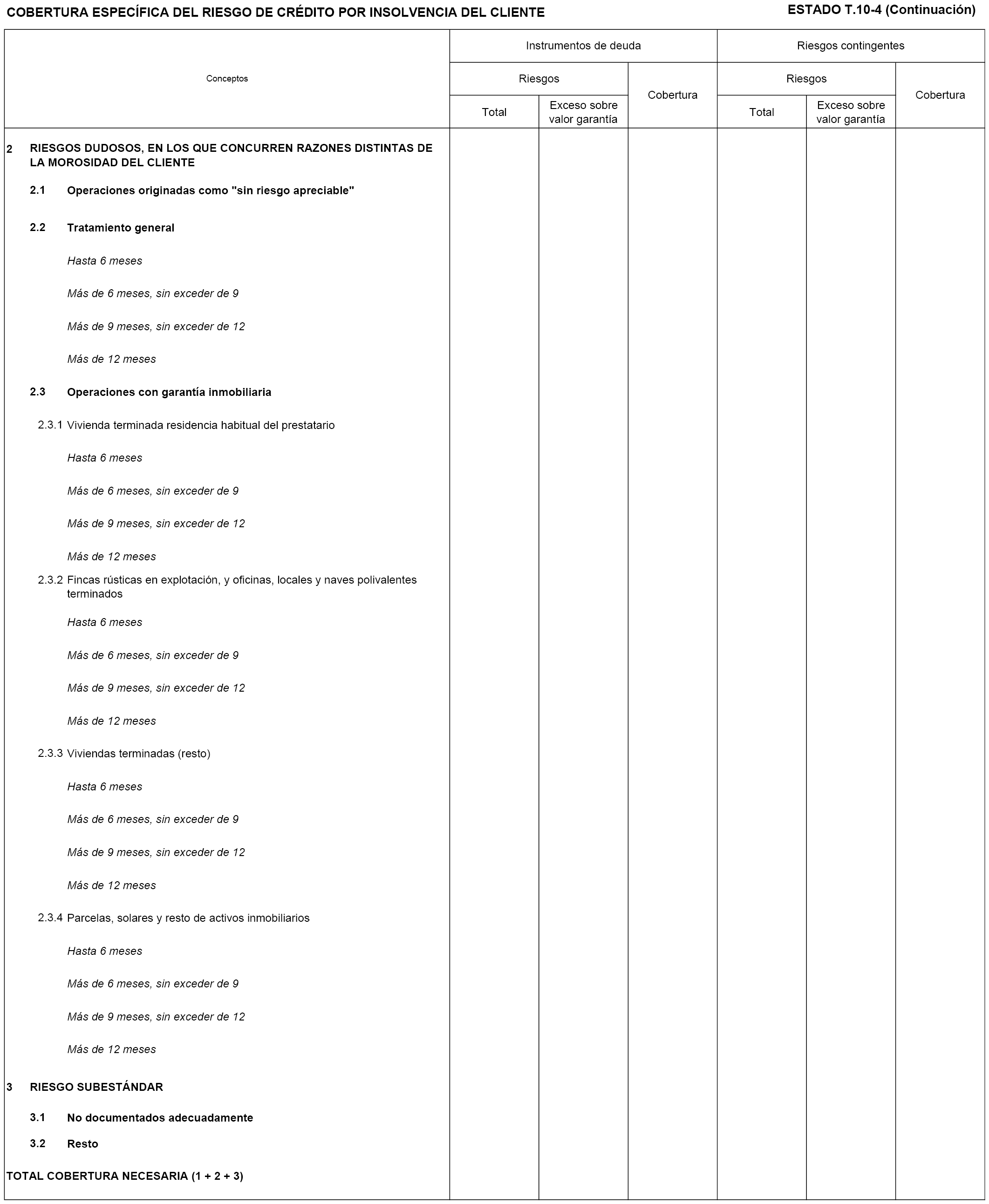

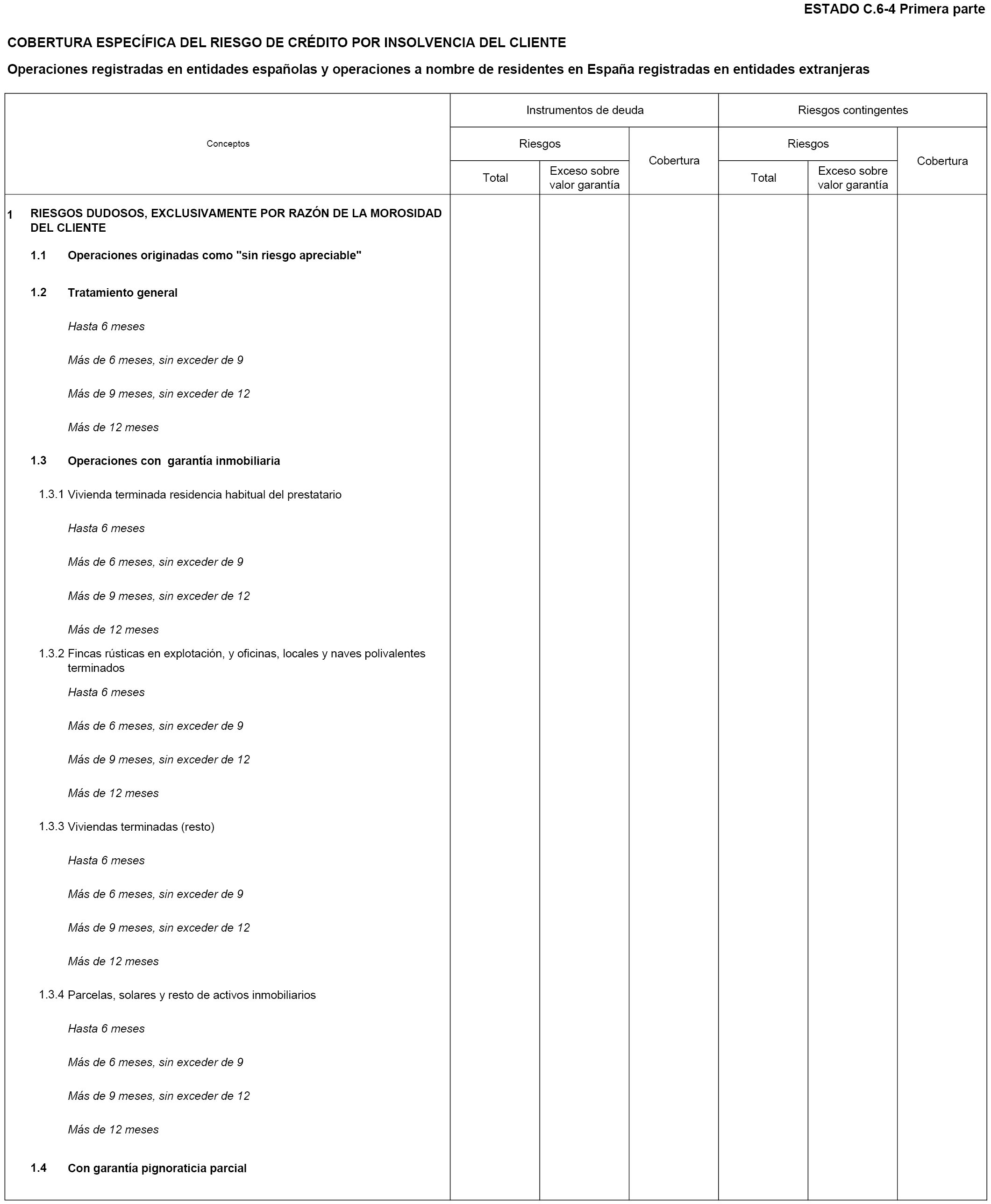

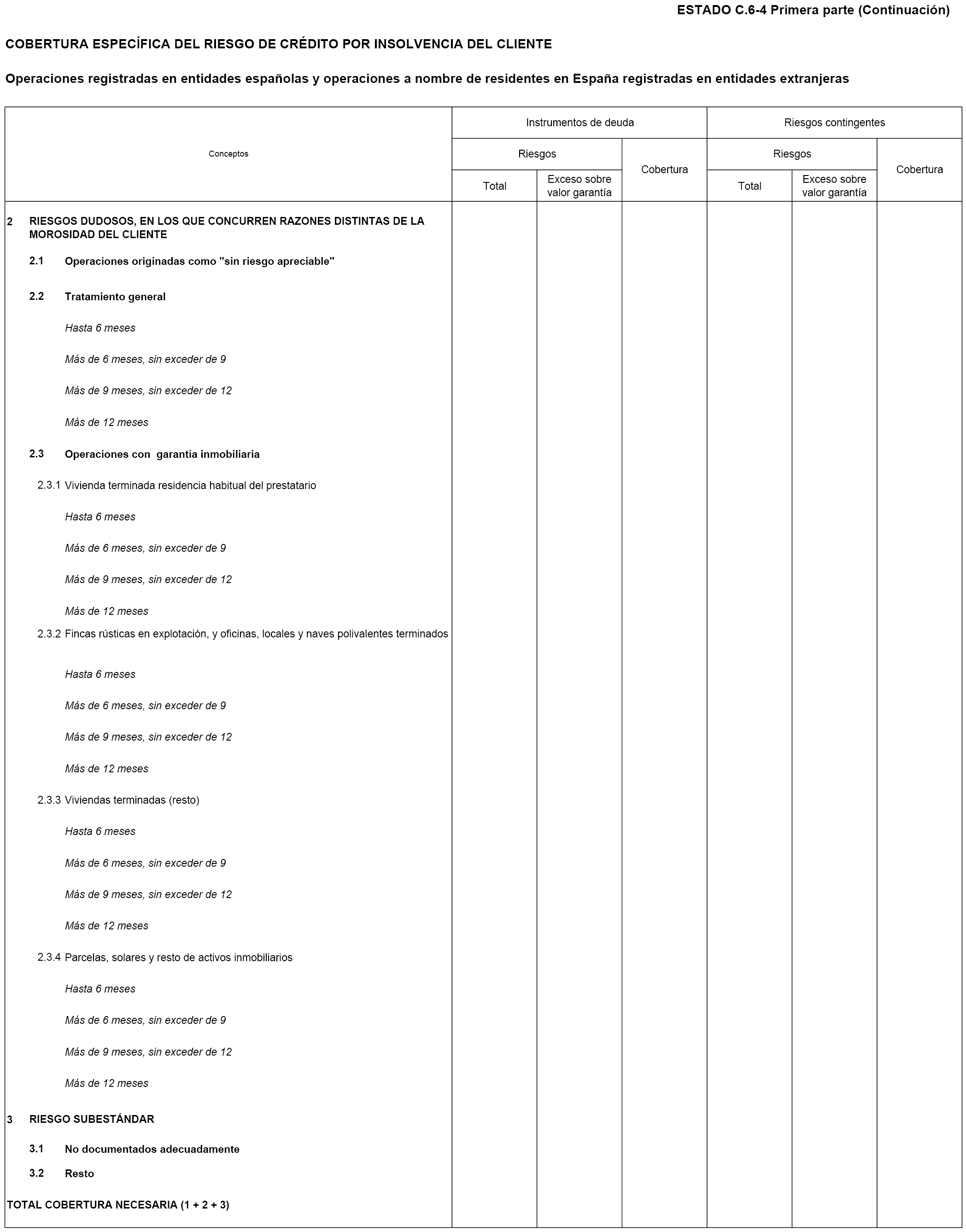

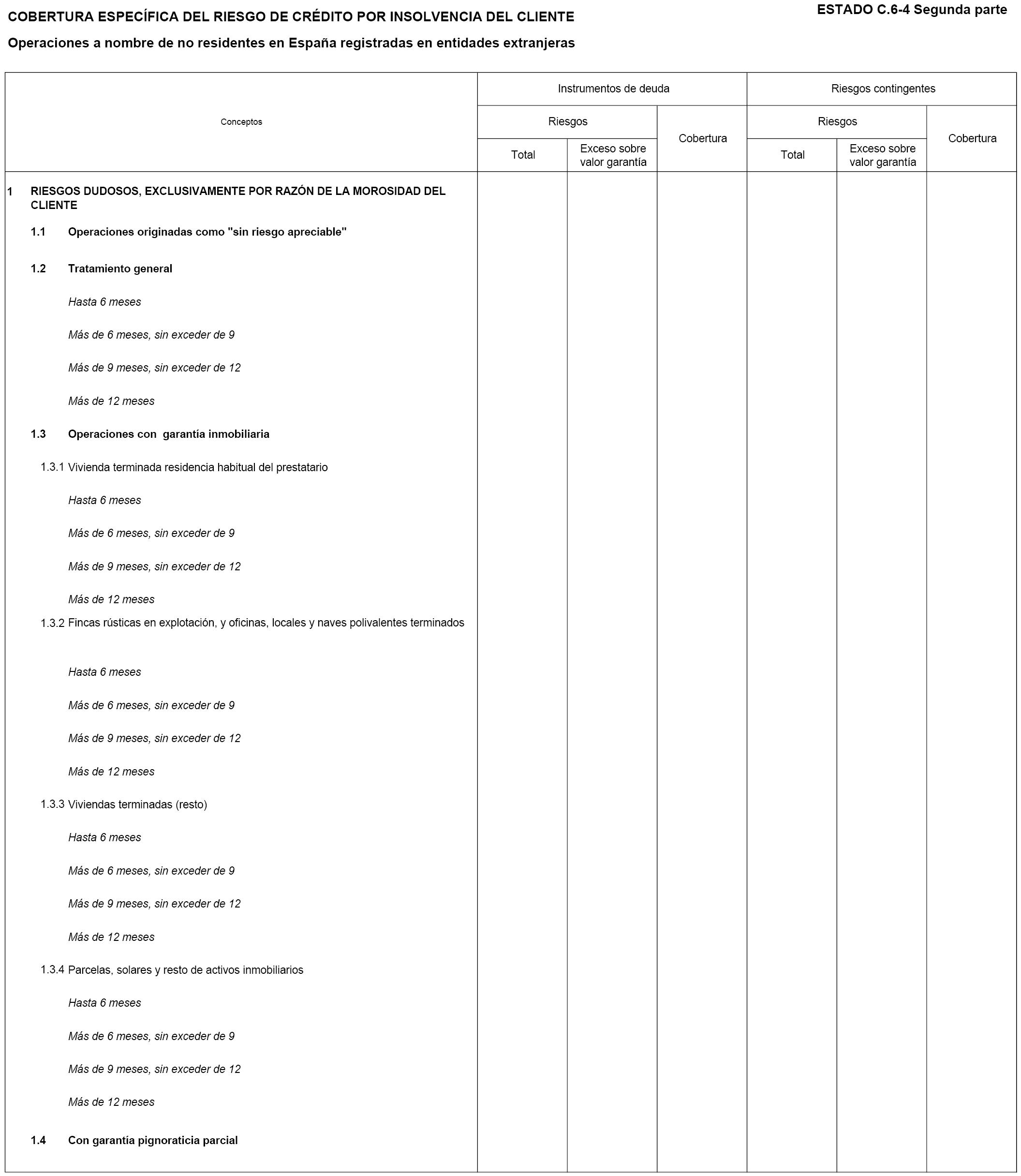

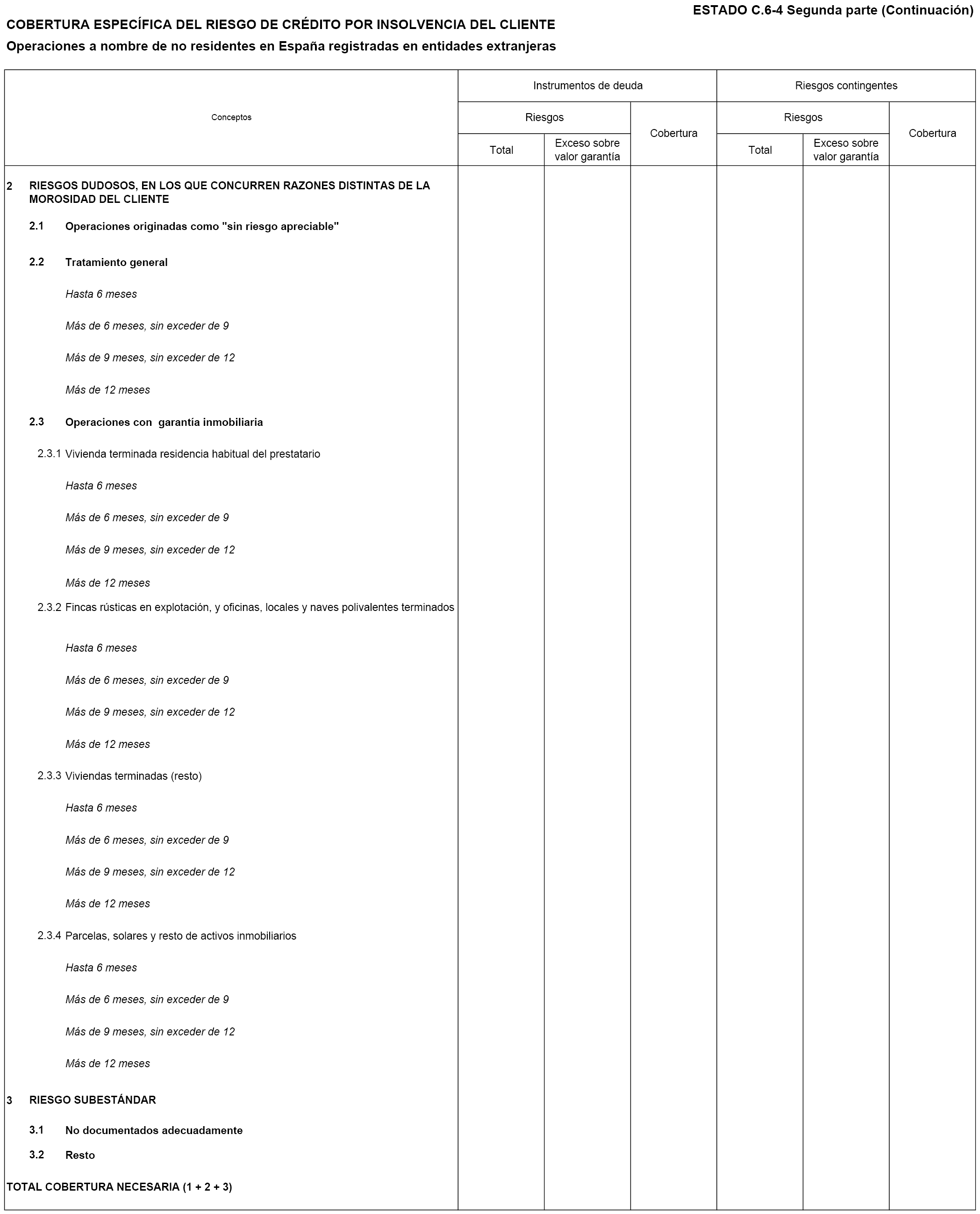

1. Los estados T.10-4 y C.6-4, ambos denominados COBERTURA ESPECÍFICA DEL RIESGO DE CRÉDITO POR INSOLVENCIA DEL CLIENTE, se sustituyen por los de igual numeración y título que se incluyen en el anejo de esta Circular.

2. Se añaden dos nuevos estados T.10-8 y C.6-7, ambos denominados ACTIVOS INMOBILIARIOS E INSTRUMENTOS DE CAPITAL ADJUDICADOS O RECIBIDOS EN PAGO DE DEUDA, que se incluyen en el anejo de esta Circular.

La presente Circular entrará en vigor el día 30 de septiembre de 2010.

Madrid, 29 de junio de 2010.–El Gobernador del Banco de España, Miguel Ángel Fernández Ordóñez.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid