En cumplimiento de lo dispuesto en el Real Decreto 222/2004, de 6 de febrero, por el que se aprueba la oferta de empleo público para el año 2004, y con el fin de atender las necesidades de personal de la Administración Pública.

Este Ministerio, en uso de las competencias que le están atribuidas en el artículo 13 de la Ley 6/1997, de 14 de abril, de Organización y Funcionamiento de la Administración General del Estado, previo informe favorable de la Dirección General de la Función Pública, acuerda convocar proceso selectivo para ingreso en el Cuerpo Superior de Inspectores de Seguros del Estado con sujeción a las siguientes

Bases de convocatoria

1. Normas generales

1.1 Se convoca proceso selectivo para cubrir 8 plazas del Cuerpo Superior de Inspectores de Seguros del Estado, Código A0013, por el sistema general de acceso libre y 4 plazas por el sistema de promoción interna, de las comprendidas en el artículo 5 del Real Decreto 222/2004, de 6 de febrero.

En el caso de que las plazas convocadas por el sistema de promoción interna quedaran vacantes no podrán acumularse a las de la convocatoria de acceso libre, según lo establecido en el artículo 79 del Real Decreto 364/1995, de 10 de marzo (Boletín Oficial del Estado de 15 de abril).

1.2 Los aspirantes sólo podrán participar en una de las dos convocatorias.

1.3 El proceso selectivo se realizará mediante el sistema de oposición para los aspirantes que se presenten por el turno de acceso libre y mediante el sistema de concurso-oposición para los aspirantes que se presenten por el turno de promoción interna, con las valoraciones, ejercicios y puntuaciones que se especifican en el Anexo I.

Incluirá la superación de un curso selectivo. Para la realización de este curso selectivo, los aspirantes que hayan superado la fase de oposición y de concurso serán nombrados funcionarios en prácticas por la autoridad convocante.

1.4 El programa que ha de regir el proceso selectivo es el que figura como Anexo II a esta convocatoria.

1.5 El proceso selectivo se desarrollará de acuerdo con el siguiente calendario: El primer ejercicio de la fase de oposición se iniciará antes de julio de 2004. La duración máxima de la fase de oposición será de 7 meses, contados a partir de la fecha de realización del primer ejercicio.

1.6 Concluido el proceso selectivo, los aspirantes que lo hubieran superado y que hayan acreditado cumplir los requisitos exigidos, serán nombrados funcionarios de carrera mediante resolución de la Secretaría General para la Administración Pública, que se publicará en el «Boletín Oficial del Estado», con indicación del destino adjudicado.

2. Requisitos de los candidatos

2.1 Para ser admitidos a la realización del proceso selectivo los aspirantes deberán poseer en el día de finalización del plazo de presentación de solicitudes y mantener hasta el momento de la toma de posesión como funcionario de carrera los siguientes requisitos de participación:

2.1.1 Nacionalidad: Ser español.

2.1.2 Edad: Tener dieciocho años de edad y no haber alcanzado la edad de jubilación.

2.1.3 Titulación: Estar en posesión o en condiciones de obtener el título de Doctor, Licenciado, Arquitecto o equivalente. En el caso de titulaciones obtenidas en el extranjero se deberá estar en posesión de la credencial que acredite su homologación.

2.1.4 Compatibilidad Funcional: No padecer enfermedad ni estar afectado por limitación física o psíquica incompatible con el desempeño de las correspondientes funciones.

2.1.5 Habilitación: No haber sido separado, mediante expediente disciplinario, del servicio de cualquiera de las Administraciones Públicas ni hallarse inhabilitado para el desempeño de las funciones públicas.

Los aspirantes que concurran a la convocatoria de acceso por promoción interna deberán cumplir, además:

2.1.6 Pertenencia a Cuerpo: Pertenecer como funcionario de carrera a alguno de los Cuerpos o Escalas del Grupo B, incluidos en el ámbito de aplicación del artículo 1.1 de la Ley 30/1984, de 2 de agosto; o a Cuerpos o Escalas Postales y de Telecomunicación, adscritos al grupo B y estar además destinados en la Administración General del Estado.

2.1.7 Antigüedad: Haber prestado servicios efectivos, durante al menos dos años, como funcionario de carrera en Cuerpos o Escalas del Grupo B, incluidos en el ámbito de aplicación del artículo 1.1 de la Ley 30/1984, de 2 de agosto; o a Cuerpos o Escalas Postales y de Telecomunicación, adscritos al grupo B.

3. Solicitudes

3.1 Quienes deseen participar en este proceso selectivo deberán cumplimentar el modelo oficial de solicitud de admisión a pruebas selectivas en la Administración Pública y liquidación de derechos de examen (modelo 790) que se facilitará gratuitamente en el Ministerio de Economía y Hacienda, en el Centro de Información Administrativa del Ministerio de Administraciones Públicas, en la Dirección General de la Función Pública, en las Delegaciones y Subdelegaciones del Gobierno, en las representaciones diplomáticas y consulares de España en el extranjero y en la página de Internet: www.map.es/serviciospalpciudadano/empleoppublico/Procesospselectivos

La solicitud se cumplimentará de acuerdo con las instrucciones del Anexo IV.

3.2 La presentación de solicitudes se realizará en el Registro General del Ministerio de Economía y Hacienda (Paseo de la Castellana, 162, o calle Alcalá 5 y 9), en la Dirección General de Seguros y Fondos de Pensiones, (P.o de la Castellana n.o 44 en Madrid), en el Instituto de Estudios Fiscales (Avda Cardenal Herrera Oria n.o 378 en Madrid), o en la forma establecida en el artículo 38.4 de la Ley 30/1992, de 26 de noviembre, de Régimen Jurídico de las Administraciones Públicas y del Procedimiento Administrativo Común, en el plazo de veinte días naturales contados a partir del día siguiente al de la fecha de publicación de esta convocatoria en el «Boletín Oficial del Estado» y se dirigirán a la Subsecretaria del Ministerio de Economía y Hacienda. La no presentación de la solicitud en tiempo y forma supondrá la exclusión del aspirante.

3.3 A la solicitud se acompañará:

Una fotocopia compulsada del Documento de Identidad o del pasaporte.

Los aspirantes que tengan la condición de funcionarios de Organismos Internacionales deberán acompañar a la solicitud las certificaciones de homologación o, con carácter excepcional, presentarlas al órgano de selección con antelación a la celebración de las correspondientes pruebas.

Los aspirantes con discapacidad con un grado de minusvalía igual o superior al 33% que soliciten adaptación de tiempo y/o medios deberán adjuntar Dictamen Técnico Facultativo emitido por el Órgano Técnico de Valoración que dictaminó el grado de minusvalía.

3.4 Los errores de hecho, materiales o aritméticos, que pudieran advertirse en la solicitud podrán subsanarse en cualquier momento de oficio o a petición del interesado.

4. Admisión de aspirantes

4.1 Transcurrido el plazo de presentación de solicitudes, la Subsecretaria del Ministerio de Economía y Hacienda dictará orden, en el plazo máximo de un mes, declarando aprobada la lista de admitidos y excluidos. En dicha orden, que deberá publicarse en el «Boletín Oficial del Estado», se indicarán los lugares en que se encuentren expuestas al público las listas certificadas completas de aspirantes admitidos y excluidos, señalándose un plazo de diez días hábiles para subsanar el defecto que haya motivado la exclusión u omisión y determinándose el lugar, fecha y hora de comienzo del primer ejercicio de la oposición.

4.2 Finalizado dicho plazo, en el caso de que se hubieran producido modificaciones, éstas se expondrán en los mismos lugares en que lo fueron las relaciones iniciales.

4.3 No procederá la devolución de los derechos de examen en los supuestos de exclusión por causa imputable a los aspirantes.

5. Tribunal

5.1 El Tribunal calificador de este proceso selectivo es el que figura como Anexo III a esta convocatoria.

5.2 El procedimiento de actuación del Tribunal se ajustará en todo momento a lo dispuesto en la Ley 30/1992, de 26 de noviembre, de Régimen Jurídico de las Administraciones Públicas y del Procedimiento Administrativo Común y demás disposiciones vigentes.

5.3 Los aspirantes podrán recusar a los miembros del Tribunal cuando concurran las circunstancias previstas en el artículo 28 de la ley citada en la base anterior.

5.4 A efectos de comunicaciones y demás incidencias, el Tribunal tendrá su sede en la Dirección General de Seguros y Fondos de Pensiones, P.o de la Castellana n.o 44, 28046 Madrid, teléfono 91.339.70.00, dirección de correo electrónico: Seleccion.Información@mineco.es

6. Desarrollo del proceso selectivo

6.1 El orden de actuación de los aspirantes en la fase de oposición se iniciará alfabéticamente por el primero de la letra «S», según lo establecido en la Resolución de la Secretaria de Estado para la Administración Pública de 29 de enero de 2004 (Boletín Oficial del Estado de 6 de febrero de 2004).

6.2 Los aspirantes serán convocados para cada ejercicio en llamamiento único, siendo excluidos de la oposición quienes no comparezcan.

6.3 Concluido cada uno de los ejercicios de la oposición, el Tribunal hará públicas, en el lugar o lugares de su celebración y en la sede del Tribunal, la relación de aspirantes que hayan alcanzado el mínimo establecido para superarlo, con indicación de la puntuación obtenida.

6.4 Una vez comenzado el proceso selectivo, los anuncios de celebración de los restantes ejercicios se harán públicos con doce horas de antelación, al menos, a la señalada para su inicio, si se trata del mismo ejercicio, o con veinticuatro horas, si se trata de uno nuevo. Estos anuncios se efectuarán, al menos, en los locales donde se haya celebrado el anterior y en la sede del Tribunal señalada en la base 5.4.

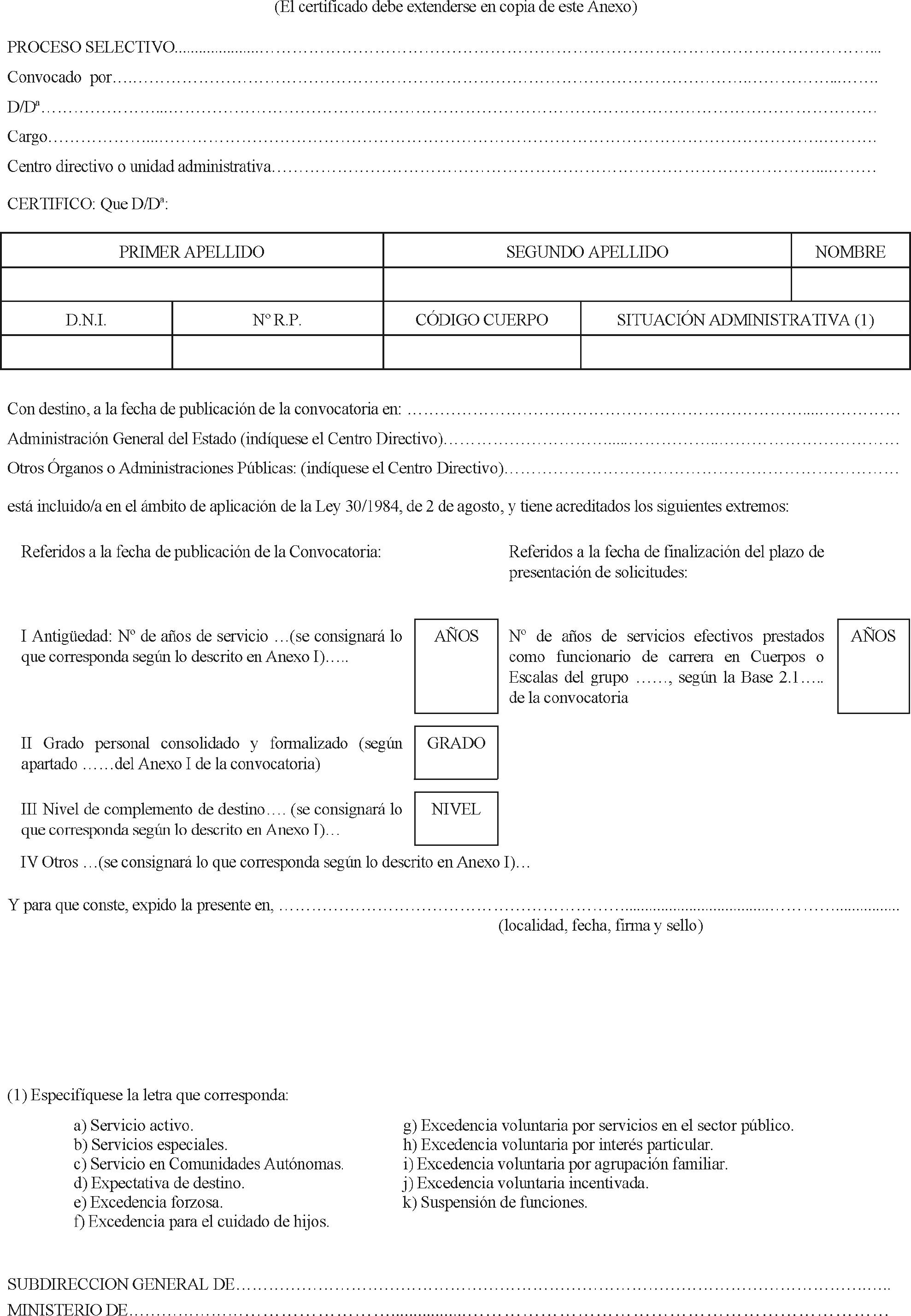

6.5 Finalizada la fase de oposición, los aspirantes que participen por el turno de promoción interna y que la hubieran superado dispondrán de un plazo de veinte días naturales para presentar en el Registro General del Ministerio de Economía y Hacienda (Paseo de la Castellana, 162, o calle Alcalá 9 y 11) en Madrid, en la Dirección General de Seguros y Fondos de Pensiones, (P.o, de la Castellana n.o 44 en Madrid), en el Instituto de Estudios Fiscales (Avda. Cardenal Herrera Oria n.o 378 en Madrid), o en la forma establecida en el artículo 38.4 de la Ley 30/1992, de 26 de noviembre, de Régimen Jurídico de las Administraciones Públicas y del Procedimiento Administrativo Común, una certificación expedida por los servicios de personal de los Ministerios u Organismos donde presten o, en su caso, hayan prestado sus servicios, según modelo que figura como Anexo V. La no presentación de la certificación en el plazo señalado supondrá la no valoración al aspirante de la fase de concurso.

6.6 El Tribunal calificador publicará en el lugar o lugares de la celebración de la fase de oposición y en la sede del Tribunal, la relación que contenga la valoración provisional de méritos de la fase de concurso, con indicación de la puntuación obtenida en cada mérito y la total. Los aspirantes dispondrán de un plazo de diez días hábiles a partir del siguiente al de la publicación de dicha relación, para efectuar las alegaciones pertinentes. Finalizado dicho plazo el Tribunal publicará la relación con la valoración definitiva de la fase de concurso.

6.7 El Tribunal podrá requerir, en cualquier momento del proceso selectivo, la acreditación de la identidad de los aspirantes. Asimismo, si tuviera conocimiento de que alguno de los aspirantes no cumple cualquiera de los requisitos exigidos en la convocatoria, previa audiencia al interesado, deberá proponer su exclusión a la autoridad convocante.

7. Superación del proceso selectivo

7.1 Finalizada la fase de oposición, en el caso de los participantes por el turno libre, y las fases de oposición y de concurso, en el caso de los participantes por el turno de promoción interna, el Tribunal hará pública la relación de aprobados por orden de puntuación en los locales en donde se haya celebrado la última prueba.

Dicha relación se elevará a la autoridad convocante, que la publicará en el «Boletín Oficial del Estado», disponiendo los aspirantes propuestos de un plazo de veinte días naturales, desde la publicación en el «Boletín Oficial del Estado», para la presentación de la documentación acreditativa de los requisitos exigidos en la convocatoria.

Los aspirantes que no presenten dicha documentación en el plazo indicado no serán nombrados funcionarios en prácticas para la realización del curso selectivo.

7.2 No se podrá declarar superado el proceso selectivo a un número de aspirantes superior al de plazas convocadas en cada uno de los sistemas de acceso.

7.3 La adjudicación de los puestos a los aspirantes que superen el proceso selectivo en ambas convocatorias se efectuará según la petición de destino de acuerdo con la puntuación total obtenida.

8. Norma final

Al presente proceso selectivo le serán de aplicación la Ley 30/1984, de 2 de agosto; el Real Decreto 364/1995, de 10 de marzo; el resto de la legislación vigente en la materia y lo dispuesto en la presente convocatoria.

Contra la presente convocatoria, podrá interponerse, con carácter potestativo, recurso de reposición ante el excelentísimo señor Ministro de Economía y Hacienda en el plazo de un mes desde su publicación o bien recurso contencioso-administrativo, en el plazo de dos meses desde su publicación, ante el órgano jurisdiccional competente, de conformidad con lo dispuesto en la Ley 30/1992, de 26 de noviembre, de Régimen Jurídico de las Administraciones Públicas y del Procedimiento Administrativo Común, y en la Ley 29/1998, de 13 de julio, reguladora de la Jurisdicción Contencioso-Administrativa, significándose, que en caso de interponer recurso de reposición, no se podrá interponer recurso contencioso-administrativo hasta que aquel sea resuelto expresamente o se haya producido la desestimación presunta del mismo.

Asimismo, la Administración podrá, en su caso, proceder a la revisión de las resoluciones del Tribunal, conforme a lo previsto en la citada Ley 30/1992, de 26 de noviembre.

Madrid, 5 de mayo de 2004.–P. D. (Orden de 3 de agosto de 2000, Boletín Oficial del Estado del 11, y Orden EHA/1112/2004, de 28 de abril, Boletín Oficial del Estado del 29), la Subsecretaria, Juana María Lázaro Ruiz.

Ilmos. Sres. Director General de Seguros y Fondos de Pensiones, Secretario General Técnico del Ministerio de Economía y Hacienda, Director del Instituto de Estudios Fiscales y Presidente del Tribunal Calificador.

1. Fase de Oposición.

La oposición estará formada por los siguientes ejercicios obligatorios, siendo eliminatorios cada uno de ellos, en la forma que se expone a continuación:

Primer ejercicio: Consistirá en la resolución, por escrito, en un tiempo máximo de cinco horas, de un cuestionario de 20 preguntas que el Tribunal propondrá para cada uno de los tres grupos de materias siguientes: A) Jurídicas, B) Económicas y C) Actuariales. El aspirante deberá optar expresamente, en el apartado A) del punto 25 de su instancia, por uno sólo de estos tres grupos de materias cuyo temario figura en el Anexo II.1 de esta convocatoria.

Los aspirantes de la convocatoria de promoción interna están exentos de este primer ejercicio.

Segundo ejercicio: Consistirá en la resolución, por escrito, en un tiempo máximo de cinco horas, de casos prácticos de Contabilidad, según el temario que figura como Anexo II.2 de la presente convocatoria.

Tercer ejercicio: Versará sobre el conocimiento de los idiomas inglés o francés, a elección del aspirante, según opción que deberá hacerse constar en el apartado B) del punto 25 de la solicitud. El ejercicio tendrá una duración máxima de dos horas y consistirá en la realización de traducciones directas o inversas o en la contestación de preguntas sobre textos de contenido jurídico, económico o financiero. Se realizará por escrito y sin diccionario.

Cuarto ejercicio: Consistirá en la resolución, por escrito, en un tiempo máximo de cuatro horas, de casos prácticos que versarán sobre operaciones financieras, según el temario que figura como Anexo II.3 de la presente convocatoria, y cuestiones de aplicación práctica sobre materias del programa de Teoría General de Seguros y Derecho de Seguros y Fondos de Pensiones del temario que figura como Anexo II.4.

Quinto ejercicio: Consistirá en exponer, de forma oral y por el orden en el que figuran en el programa recogido en el Anexo II.4, cuatro temas extraídos al azar, durante un tiempo máximo de sesenta minutos, con la siguiente distribución: un tema del programa de Derecho Constitucional, Administrativo y Comunitario; dos temas del programa de Teoría General de Seguros y Derecho de Seguros y Fondos de Pensiones, uno de los cuales se extraerá de entre los temas 1 a 22 y el otro de entre los temas 23 a 55; un tema del programa de Sistema Financiero y Derecho Tributario.

Con carácter previo a la exposición, y después de la extracción de los temas, se concederá un tiempo máximo de diez minutos para que el aspirante elabore, en presencia del Tribunal, un guión que podrá utilizar en el desarrollo de su exposición, consultando para ello exclusivamente el programa de la oposición que le será facilitado por el Tribunal.

Con posterioridad a la exposición, el Tribunal podrá formular preguntas y recabar comentarios del opositor sobre el contenido de los temas expuestos durante un tiempo máximo de diez minutos.

Valoración de los ejercicios de la fase de oposición: La calificación del primer ejercicio será de «apto», «apto consolidado» o «no apto», siendo necesaria la calificación de «apto» o «apto consolidado» para acceder al ejercicio siguiente. La calificación de «apto» se otorgará cuando se alcance, al menos, el 50 por 100 de la valoración total del ejercicio y la de «apto consolidado» cuando se obtenga un mínimo del 60 por 100.

Quienes habiendo obtenido la calificación de «apto consolidado» en esta convocatoria no superen todas las pruebas de la fase de oposición, quedarán exentos de la realización del primer ejercicio en las pruebas selectivas inmediatas siguientes.

La calificación del segundo ejercicio será de 0 a 50 puntos, siendo necesaria para aprobar alcanzar un mínimo de 25 puntos. Quienes en la presente convocatoria hayan obtenido la calificación de «apto consolidado» en el primer ejercicio, y obtuviesen en el segundo ejercicio 30 puntos o más, quedarán exentos del primer y segundo ejercicio en las pruebas selectivas inmediatas siguientes.

La calificación del tercer ejercicio será de 0 a 10 puntos, siendo necesario para aprobar alcanzar un mínimo de 5 puntos.

La calificación del cuarto ejercicio será de 0 a 40 puntos, siendo necesario para aprobarlo alcanzar un mínimo de 20 puntos.

La calificación del quinto ejercicio será de 0 a 40 puntos, siendo necesario para aprobarlo alcanzar un mínimo de 20 puntos.

Quienes estando exentos de algún ejercicio en la presente convocatoria, renuncien a la exención y opten voluntariamente por su realización, quedarán a resultas de la calificación que obtengan en esta convocatoria.

Todos los ejercicios se realizarán en Madrid.

La puntuación final de la fase de oposición vendrá determinada por la suma de las puntuaciones de cada ejercicio.

2. Fase de concurso.

Se valorará a los aspirantes que participen por el turno de promoción interna los siguientes méritos:

I. Antigüedad: por cada año completo de servicios en las distintas Administraciones Públicas: 0,40 puntos hasta un máximo de 4 puntos. Cuando se trate de funcionarios de carrera de los Cuerpos Técnicos de Hacienda regulados en el Artículo 49 de la Ley 24/2001, de 31 de diciembre, de Medidas Fiscales Administrativas y del Orden Social, y de los Cuerpos del Grupo B adscritos al Ministerio de Economía conforme al Acuerdo del Consejo de Ministros de fecha 16 de marzo de 2001, publicado por Resolución del Ministerio de Administraciones Públicas de fecha 9 de abril de 2001, la puntuación por cada año completo de servicios en activo será en este caso de 0,50 puntos hasta un máximo de 5 puntos.

II. Grado personal consolidado y formalizado: por la posesión de grado personal se adjudicará la puntuación resultante de multiplicar 0,10 por la diferencia entre el grado consolidado y 12.

La puntuación final del concurso-oposición vendrá determinada por la suma de las puntuaciones obtenidas en la fase de concurso y en la de oposición.

3. Curso selectivo a realizar en la Escuela de la Hacienda Pública del Instituto de Estudios Fiscales.

Comienzo y contenido: El curso comenzará en el plazo máximo de dos meses a partir de la terminación de la fase de oposición. Tendrá una duración de ocho meses lectivos, tratándose en el mismo las materias que correspondan en el desarrollo del programa de estudios diseñado conjuntamente por la Dirección General de Seguros y Fondos de Pensiones y el Instituto de Estudios Fiscales, que abarcará los aspectos básicos de la técnica aseguradora, ordenación y supervisión de la actividad aseguradora y de fondos de pensiones, contrato de seguro, contabilidad de entidades aseguradoras y de fondos de pensiones, matemáticas actuariales y estadística, finanzas, idiomas, informática, así como los de carácter complementario necesarios para el desempeño de la función pública superior.

Valoración del curso selectivo: Se calificará de 0 a 100 puntos por el total de las materias, siendo necesario para superarlo obtener un mínimo de 50 puntos y no haber obtenido en ninguna asignatura una puntuación inferior a 5 puntos sobre 10. Los aspirantes que no superen inicialmente el curso realizarán, en el plazo máximo de dos meses, una nueva prueba sobre las asignaturas no aprobadas, que en ningún caso se calificará en más de 5 puntos sobre 10. De no superar dicha prueba, perderán todos sus derechos al nombramiento como funcionarios de carrera.

4. Calificación final y terminación del proceso.

La calificación final del proceso selectivo, para cada convocatoria, vendrá determinada por la suma de las puntuaciones obtenidas en la fase de oposición o concurso-oposición y en el curso selectivo.

En caso de empate el orden de prelación se establecerá atendiendo a los siguientes criterios:

1.º Prevalecerá la puntuación de la fase de oposición.

2.º A igual puntuación en la fase de oposición prevalecerá la puntuación obtenida en el quinto ejercicio. En caso de mantenerse el empate, el orden se establecerá atendiendo a la mayor puntuación obtenida en alguno de los restantes ejercicios, comparados en orden inverso a su realización hasta que desaparezca el empate.

Una vez concluido el curso selectivo y hasta tanto se produzca su nombramiento como funcionarios de carrera, los funcionarios en prácticas se incorporarán a la Dirección General de Seguros y Fondos de Pensiones, donde completarán su formación a través de un período en prácticas conforme al programa de trabajo que se acuerde por ese Centro Directivo.

Los aspirantes que tengan la condición de funcionarios de Organismos Internacionales estarán exentos de la realización de aquellos ejercicios que la Comisión Permanente de Homologación considere que tienen por objeto acreditar conocimientos ya exigidos para el desempeño de sus puestos de origen en el Organismo Internacional correspondiente.

Se adoptarán las medidas precisas para que los aspirantes con discapacidad gocen de similares condiciones que el resto de los aspirantes en la realización de los ejercicios. En este sentido, para las personas con discapacidad que así lo hagan constar en su solicitud, se establecerán las adaptaciones posibles en tiempos y medios para su realización.

PROGRAMA DE LA OPOSICIÓN DE ACCESO AL CUERPO SUPERIOR DE INSPECTORES DE SEGUROS DEL ESTADO

Anexo II.1 Primer ejercicio

A) Grupo de materias jurídicas

Derecho Civil

Tema 1. Las fuentes del Derecho en general y, en especial, el sistema jurídico positivo español. Código Civil y legislación complementaria.

Tema 2. Aplicación de las normas jurídicas. Eficacia general. Límites en el tiempo y en el espacio. Eficacia constitutiva del Derecho.

Tema 3. La persona, concepto y clases. Persona individual. Capacidad. La persona jurídica

Tema 4. El objeto de Derecho. Hecho, acto y negocio jurídico. Elementos esenciales.

Tema 5. La representación y el mandato.

Tema 6. El derecho de propiedad. Contenido. Protección.

Adquisición: sistema español. Modos originarios y derivativos de adquisición del dominio. Pérdida del dominio. La comunidad de bienes.

Tema 7. Los derechos reales. Concepto, caracteres y clases. El usufructo, uso y habitación. Las servidumbres y demás derechos reales limitados.

Tema 8. El derecho registral o hipotecario. Sistemas registrales con especial referencia al sistema español.

Tema 9. Derechos reales de garantía.

Tema 10. La obligación. Concepto, fuentes y estructura. Clasificaciones.

Tema 11. Cumplimiento normal de las obligaciones. El pago.

Formas especiales de pago. Otros modos de extinción de las obligaciones. Cumplimiento anormal de las obligaciones: causas y consecuencias. Protección del crédito. Prueba de las obligaciones.

Tema 12. El contrato. Elementos y requisitos. Sistemas de contratación. Clasificaciones. Generación, perfección y consumación del contrato. Contrato preliminar. Contrato de opción.

Tema 13. Ineficacia de los contratos. Confirmación. Interpretación de los contratos.

Tema 14. El contrato de compraventa. Elementos. Obligaciones del vendedor y comprador. Compraventas especiales. Cesión de derechos y acciones. La permuta.

Tema 15. El arrendamiento en general. Arrendamiento de servicios. Arrendamiento de obra. Arrendamiento de cosas. Arrendamiento de fincas rústicas. Arrendamiento de fincas urbanas.

Tema 16. Contratos normativos. Contrato de adhesión. El préstamo. El precario. El depósito. El secuestro. La fianza.

Tema 17. Contratos aleatorios. Transacción. Compromiso. Arbitraje. Contratos abstractos. El enriquecimiento sin causa. Concurrencia y prelación de créditos. Los cuasicontratos. Obligaciones que nacen de la culpa o negligencia.

Tema 18. Influencia del tiempo en las relaciones jurídicas. La prescripción y la caducidad.

Tema 19. Derecho de familia. El matrimonio. Regímenes económicos del matrimonio. Patria potestad y filiación. La tutela.

Tema 20. Los sistemas sucesorios. El derecho hereditario. Conceptos generales. Capacidad para suceder. Aceptación y repudiación de la herencia. Las reservas hereditarias. Derecho a acrecer. Colación y partición de la herencia.

Tema 21. Sucesión testamentaria, forzosa e intestada. El testamento. Institución de herederos. Sustitución. Legados. Albaceazgo. La desheredación. La preterición.

Tema 22. El derecho foral. Principales peculiaridades de los sistemas jurídicos forales.

Derecho Mercantil

Tema 1. Concepto del Derecho Mercantil. Las fuentes del Derecho Mercantil. Incidencia del Derecho comunitario en el ordenamiento mercantil interno.

Tema 2. Empresa y establecimiento mercantil. Clases de establecimientos. Transmisión del establecimiento. Las sucursales.

Tema 3. El empresario individual. Estatuto jurídico del empresario extranjero. Auxiliares del empresario.

Tema 4. La contabilidad de los empresarios. La verificación de las cuentas anuales.

Tema 5. La publicidad en el Derecho Mercantil. El Registro Mercantil. Principios. Organización. Objeto de inscripción en el Registro Mercantil

Tema 6. Las sociedades mercantiles. El contrato de sociedad. La sociedad irregular. Nacionalidad de las sociedades.

Tema 7. La sociedad colectiva. La sociedad comanditaria simple. La sociedad comanditaria por acciones.

Tema 8. La sociedad de responsabilidad limitada (I). Naturaleza. Constitución. Estatutos. Capital social. Régimen de las participaciones sociales. Órganos.

Tema 9. La sociedad de responsabilidad limitada (II). Modificación de los estatutos. Aumento de capital: modalidades de aumento; derecho de asunción preferente. Reducción del capital.

Tema 10. La sociedad anónima (I). Concepto y caracteres. El capital y las reservas. Fundación. Aportaciones sociales y desembolso de capital.

Tema 11. La sociedad anónima (II). Las acciones. Clases de acciones. Adquisición por la sociedad de sus propias acciones. Copropiedad, usufructo y prenda de acciones.

Tema 12. La sociedad anónima (III). La emisión de obligaciones. Naturaleza y clases. Requisitos legales. Garantías. Sindicato de obligacionistas.

Tema 13. La sociedad anónima (IV). Órganos. La junta General de Accionistas. Los administradores. El Consejo de Administración. Delegación de facultades. Impugnación de acuerdos sociales.

Tema 14. La sociedad anónima (V). El cierre del ejercicio social. Las cuentas anuales. El informe de gestión. Aprobación y depósito. Aplicación de resultados.

Tema 15. La sociedad anónima (VI). Modificación de los estatutos. Aumento del capital: modalidades de aumento; derecho de suscripción preferente. Reducción de capital.

Tema 16. Modificaciones estructurales de las sociedades mercantiles. Transformación de sociedades. Fusión y escisión.

Tema 17. Extinción de las sociedades mercantiles. La disolución. La liquidación.

Tema 18. La unión o concentración de empresas. Sociedades y entidades con régimen jurídico especial. Las sociedades cooperativas.

Tema 19. Los títulos valores. El cheque. El pagaré.

Tema 20. La letra de cambio (I). Concepto y función económica. Creación de la letra: capacidad cambiaria y representación; requisitos formales. Aceptación de la letra.

Tema 21. La letra de cambio (II). La circulación de la letra y el endoso. El aval. Vencimiento y pago de la letra. Acciones y excepciones cambiarias.

Tema 22. Las obligaciones y los contratos mercantiles. La prescripción en Derecho Mercantil.

Tema 23. Los contratos con condiciones generales. Protección de los consumidores y contratación mercantil. La contratación electrónica.

Tema 24. Contratos de colaboración y de distribución comercial. El contrato de comisión. El contrato de agencia. Los contratos de concesión y de franquicia. Otras formas de distribución: contrato de suministro y contrato estimatorio.

Tema 25. El contrato de compraventa. Compraventas especiales. Contratos afines a la compraventa: el contrato de permuta; la transferencia de créditos.

Tema 26. Contrato de depósito. Afianzamientos mercantiles. Contrato de préstamo. Contrato de cuenta corriente mercantil.

Tema 27. Contratos bancarios (I). Los contratos de financiación. Préstamo bancario. Apertura de crédito. Descuento. Factoring. Arrendamiento financiero.

Tema 28. Contratos bancarios (II): Los contratos de captación de pasivo: Depósitos bancarios. Servicios de pago: la cuenta corriente bancaria; giros y transferencias. Servicios de custodia y administración: depósitos de custodia, administración de valores y cajas de seguridad.

Tema 29. Las garantías bancarias. El crédito documentario. Los avales bancarios. Otros instrumentos de garantía.

Tema 30. Los valores negociables. Clases. Requisitos de emisión. Los sindicatos de emisión. Transmisión. Contratos sobre valores admitidos a negociación.

Tema 31. Contrato de transporte terrestre.

Tema 32. Régimen jurídico de las transacciones con el extranjero. Importaciones y exportaciones de mercancías: operaciones triangulares, contratos de mercancías a plazo. Contratos internaciones de ejecución de obras. Operaciones financieras. Préstamos, avales, garantías e hipotecas.

Tema 33. Las inversiones extranjeras en España. Inversiones directas. Las inversiones de cartera: Modalidades, sujetos y medios de pago. Régimen de las inversiones españolas en el exterior.

Tema 34. El concurso (I). Presupuesto subjetivo y objetivo. El auto de declaración de concurso. Efectos sobre los acreedores, los créditos y los contratos. Determinación de la masa activa. Las acciones de reintegración patrimonial.

Tema 35. El concurso (II). La masa pasiva y los créditos contra la masa: clasificación y pago. El convenio: contenido y sus efectos. Efectos de la apertura de la fase de liquidación. Las causas de conclusión del concurso y su reapertura: efectos. La calificación del concurso.

Tema 36. El Derecho marítimo. La empresa mercantil marítima. El buque. Ventas marítimas. El Derecho aeronáutico. La aeronave. La empresa aeronáutica.

Tema 37. Contrato de fletamento. Contrato de «time charter». Contratos de subfletamento, pasaje y remolque. Las averías. Asistencia y salvamento. El abordaje. Los contratos de transporte aéreo.

Tema 38. La defensa de la competencia. Prácticas prohibidas. El control de las concentraciones económicas. Órganos de defensa de la competencia. La competencia desleal.

B) Grupo de materias económicas

Economía

Tema 1. Magnitudes agregadas básicas: producto nacional, consumo e inversión, gasto nacional. Producto nacional bruto y producto nacional neto. Renta nacional y renta disponible. El flujo circular de la renta y el producto. Contabilidad de la renta nacional en una economía abierta.

Tema 2. Modelo de determinación de la renta en una economía cerrada. Análisis por el lado de la demanda (I). Equilibrio en el mercado de bienes: la curva IS. Equilibrio en el mercado de dinero: la curva LM.

Tema 3. Modelo de determinación de la renta en una economía cerrada: Análisis por el lado de la demanda (II). Obtención de la curva de demanda. Factores que explican la ley de la demanda decreciente.

Tema 4. El sector público y la demanda agregada. Efectos de las fluctuaciones del consumo público, las transferencias al sector privado y los impuestos. Efectos de la política monetaria sobre los componentes de la demanda agregada. Problemas de diagnóstico y retardos.

Tema 5. Modelo de determinación de la renta en una economía cerrada: análisis por el lado de la oferta. El equilibrio en el mercado de trabajo y la curva de oferta agregada de la economía: el planteamiento keynesiano. El planteamiento clásico. Diferencias con el modelo keynesiano.

Tema 6. Modelo de determinación de la renta en una economía cerrada: Equilibrio en el modelo keynesiano. Equilibrio en el modelo clásico. Efectos de la política monetaria. Efectos de la política fiscal.

Tema 7. La función de demanda agregada de consumo privado: la teoría keynesiana.

Tema 8. La función de inversión. El criterio del valor de la inversión. La tasa marginal del capital. El tipo de interés y la eficacia marginal del capital.

Tema 9. La función de ahorro. Su naturaleza. Equilibrio ahorro-inversión. El papel del sector público en la canalización del ahorro.

Tema 10. La demanda de dinero: la teoría cuantitativa clásica. La formulación de Cambridge. La preferencia por la liquidez keynesiana. La teoría cuantitativa moderna. El método de inventario aplicado a la demanda de dinero.

Tema 11. La oferta monetaria. Definición de la M1, M2 y M3. Otros agregados monetarios. El mecanismo de expansión monetaria. La oferta monetaria sensible al interés y su inserción en el modelo estático clásico.

Tema 12. Un modelo de determinación de la renta en una economía abierta: la cuenta corriente y el equilibrio del mercado productivo. La cuenta de capital y el equilibro de la balanza de pagos.

Tema 13. El ajuste de la balanza de pagos y la política monetaria. El ajuste de la balanza de pagos en un sistema de cambio fijo. El ajuste de la balanza de pagos en un sistema de cambio fluctuante.

Tema 14. La política monetaria y la política fiscal ante las situaciones de desequilibrio en una economía abierta. Retardo y coordinación.

Tema 15. Los precios y la política de rentas. El nivel de precios y sus variaciones. Las curvas de Phillips y la política de rentas.

Tema 16. La inflación. Conceptos y clases. La inflación de la demanda. La inflación de costes. El proceso inflacionista. Efectos de la inflación.

Tema 17. El sistema financiero. Estructura del sistema monetario. El Banco Central. Sus funciones. Los bancos comerciales. Variaciones en las reservas bancarias. Controles indirectos y controles selectivos del crédito.

Tema 18. La crítica monetarista al modelo keynesiano. La Nueva Macroeconomía clásica. Modelos neokeynesianos de equilibrio.

Tema 19. El mercado de competencia perfecta. El precio de equilibrio. Las elasticidades de la oferta y la demanda. Efectos de las variaciones de la oferta y la demanda. La estabilidad del equilibrio.

Tema 20. El monopolio de oferta. Los ingresos y el precio. El equilibrio. Discriminación de precios. Efectos del monopolio. La intervención sobre los monopolios. El oligopolio. Tipos de interdependencia de oligopolistas. Teoría del comportamiento oligopolista. La competencia monopolista.

Tema 21. Imperfecciones de la competencia. Externalidades y fallos del mercado. Fundamento de la intervención del sector público.

Tema 22. Estructura económica de España. Aspectos esenciales de los principales sectores económicos.

Tema 23. La economía española dentro de la Unión Económica y Monetaria: el proceso de convergencia.

Tema 24. La cooperación económica internacional. Organismos económicos y financieros internacionales. Los procesos de integración económica. La liberalización de los mercados de capitales y la globalización de la Economía.

Tema 25. Actividad económica y actividad financiera. Concepto y características. Funciones de la Hacienda Pública. Instrumentos y medios. Coordinación de dichas funciones.

Tema 26. El gasto público. Concepto y clasificación. Efectos económicos de las diferentes clases de gasto público. El gasto público en el estado de bienestar. Gastos sociales. Prestaciones económicas.

Tema 27. Efectos económicos de los impuestos. Los costes de la imposición. Costes de eficiencia. Exceso de gravamen e imposición óptima. Costes recaudatorios. El fraude fiscal: conceptos, efectos y condicionantes. La planificación fiscal: conceptos y aplicaciones.

Tema 28. El déficit público. Diversas acepciones del concepto. Causas. Efectos económicos. La deuda pública: concepto, clases y efectos económicos.

Administración de empresas

Tema 1. La empresa y su marco institucional. La empresa y el mercado: la actividad comercial en la empresa y el sistema económico. El mercado y la competencia. La demanda.

Tema 2. Los objetivos de la empresa. Sistemas de dirección y gestión.

Tema 3. Las teorías y principios de organización. Principales modelos de organización.

Tema 4. La planificación de la empresa. Concepto. El papel de la planificación. Establecimiento de objetivos. La dimensión de la planificación. El proceso de planificación.

Tema 5. Las decisiones en la empresa y los sistemas de toma de decisiones. Concepto y clases. El proceso de toma de decisiones.

Tema 6. Sistemas de control en la empresa: concepto y elementos. Los principales sistemas de control. El proceso de control. La integración de la planificación y el control.

Tema 7. Política de recursos humanos. Planificación, selección, formación, promoción y retribución. Motivación.

Tema 8. La comercialización. Concepto, funciones. Sistemas de marketing. Técnicas y modelos principales.

Tema 9. La estructura económico-financiera de la empresa. Las fuentes de financiación de la empresa. Equilibrio entre inversiones y financiaciones. El fondo de maniobra.

Tema 10. La inversión en la empresa. Métodos clásicos de valoración y selección de inversiones. El período de maduración: concepto y cálculo.

Tema 11. Los métodos dinámicos de selección de inversiones. El valor actualizado neto. La tasa de retorno. Comparación entre ambos modelos. El problema de las tasas de retorno múltiples.

Tema 12. Las decisiones de inversión secuenciales. Los árboles de decisión. El análisis Bayesiano.

Tema 13. La inversión en bienes de equipo. Determinación de la duración óptima. Decisiones de renovación de equipos.

Tema 14. La inversión en activo circulante. La inversión en inventarios. La inversión en efectivo. El saldo óptimo de la tesorería. Determinación del activo circulante.

Tema 15. La financiación interna o autofinanciación. La amortización. Causas de la depreciación. La función financiera de las amortizaciones. Métodos de amortización. El efecto expansivo de la amortización.

Tema 16. La autofinanciación propiamente dicha. La autofinanciación en el balance. Su efecto multiplicador. Ventajas e inconvenientes. El coste de la autofinanciación para la empresa.

Tema 17. La financiación de la empresa: Mercado primario y secundario de valores. La emisión de valores. El derecho de suscripción. Valoración de acciones y obligaciones.

Tema 18. La financiación de la empresa: El crédito a largo, medio y corto plazo. El endeudamiento permanente.

Tema 19. La financiación externa de la empresa. Contratos de arrendamiento financiero y gestión de cobros. Otras formas de financiación externa.

Tema 20. La financiación de la empresa en los mercados financieros internacionales. El mercado de divisas al contado y a plazo. Los euromercados: Préstamos sindicados y emisiones internacionales.

Tema 21. El coste del capital. El coste efectivo de una fuente de financiación particular. El coste de la deuda. El coste del capital ordinario. El coste de las acciones privilegiadas. Coste de los beneficios retenidos. El coste del capital medio ponderado.

Tema 22. La estructura financiera óptima de la empresa y la política de dividendos. Endeudamiento y rentabilidad financiera. La estructura financiera óptima. La tesis de Modigliani-Miller y la tradicional. Política de dividendos y el valor de las acciones.

Tema 23. La valoración externa de la empresa. Principios básicos. Valor matemático o contable, valor de liquidación, valor de reposición, valor sustancial, valor bursátil y valor de rendimiento de la empresa. El concepto de fondo de comercio. Métodos para determinar el valor global de la empresa.

Tema 24. Teoría del beneficio contable. El beneficio de la empresa. La rentabilidad del beneficio. Las ganancias de capital. Instante crítico de reconocimiento de ingresos y gastos. El postulado de la realización del beneficio.

Tema 25. Gestión de carteras. Modelo de Markowitz. La simplificación de Sharpe. Teorías de valoración de activos financieros.

Tema 26. La planificación financiera. Concepto. Modelos de planificación financiera. Modelo simplificado de planificación financiera.

Tema 27. La dimensión de la empresa. Criterios delimitadores del tamaño. Factores relacionados con la dimensión óptima. Teorías sobre el tamaño de la empresa basadas en las economías de escala. Dimensión y ocupación.

Tema 28. El crecimiento de la empresa. Estrategias de crecimiento. Planificación. Adaptación organizativa al objetivo del crecimiento.

Tema 29. Estrategias competitivas en la empresa. La cadena de valor en la estrategia competitiva. Factores de competitividad dentro de un sector.

Tema 30. Los grupos empresariales. Modelos de organización, gestión y control.

Tema 31. Las empresas multinacionales. Evolución y causas de aparición. Estructura. Características fundamentales de su gestión.

Tema 32. La empresa pública. Concepto y objetivos. Efectos macroeconómicos. Características de su gestión. El sistema de control. La financiación de la empresa pública. Los procesos de privatización.

C) Grupo de materias actuariales

Estadística

Tema 1. Estadística descriptiva. Distribución unidimensional de frecuencias. Medidas de posición y dispersión. Momentos y otros estadísticos. Variable tipificada.

Tema 2. Distribución bidimensional de frecuencias. Distribuciones marginales y condicionadas.

Tema 3. Números índices. Clases y propiedades. Series temporales. Análisis de sus componentes.

Tema 4. Concepto de probabilidad. Probabilidad objetiva y subjetiva. Teorema de Bayes.

Tema 5. Variable estadística y variable aleatoria. Distribución unidimensional de probabilidad. Función de distribución. Función de cuantía y función de densidad. Momentos. Esperanza matemática. Varianza. Propiedades. Teorema de Tchebycheff.

Tema 6. Función generatriz de momentos. Función característica y sus propiedades. Distribución bidimensional de probabilidades. Distribuciones marginales condicionadas.

Tema 7. Teorema de Bernoulli: Ley de los Grandes Números. Distribución binomial. Distribución hipergeométrica. Distribución geométrica y binomial negativa. Distribución de Poisson. Distribuciones gamma y beta. Distribución uniforme. Distribución multinomial.

Tema 8. Distribución normal. Importancia de la distribución normal. Variable asintóticamente normal. Teorema central del límite. Distribución normal bidimensional.

Tema 9. Distribución gi-cuadrado de Pearson. Distribución T de Student. Distribución F de Snedecor. Aplicación a la inferencia estadística.

Tema 10. Muestreo: tipos. Muestreo de poblaciones finitas. Distribuciones en el muestreo. Distribución de la media y de la varianza en el muestreo.

Tema 11. Muestreo aleatorio simple. Errores de muestreo. Determinación del tamaño de la muestra.

Tema 12. Teoría de la estimación: estimador y estimación. Propiedades de los estimadores. Estimación por punto: métodos, con especial referencia al de máxima verosimilitud. Estimación por intervalo.

Tema 13. Contraste de hipótesis. Teoría general de Neyman-Pearson.

Tema 14. Bondad de un ajuste. Análisis de la varianza.

Tema 15. Teoría estadística de la decisión. Función de utilidad. Criterios de decisión en ambiente de riesgo y de incertidumbre.

Matemática actuarial

Tema 1. Concepto de estadística actuarial: fenómeno actuarial. Variante biométrica. Principios fundamentales del modelo biométrico. Grupos homogéneos.

Tema 2. Matemática actuarial. Fundamento financiero y estadístico. Principio de equivalencia actuarial. Enfoques estático y dinámico.

Tema 3. Estructuras biométricas. Leyes biométricas. Estimación lineal del modelo biométrico. Tablas de mortalidad. Tipos. Elaboración y contraste.

Tema 4. Probabilidades biométricas. Número de personas que viven en cada edad. Tanto instantáneo de mortalidad. Esperanza de vida y vida media. Coeficiente medio de mortalidad. Probabilidades para grupos de dos o más cabezas.

Tema 5. Capital diferido. Proceso de capitalización actuarial. Rentas temporales y vitalicias. Rentas inmediatas y diferidas. Rentas variables en progresión aritmética y geométrica.

Tema 6. Rentas continuas. Rentas fraccionarias. Rentas sobre varias cabezas. Rentas de supervivencia simple y compuesta. Enfoques estático y dinámico.

Tema 7. Seguros sobre una cabeza. Principales modalidades. Seguro integral, a término fijo y de anualidades. Seguro variable en progresión aritmética para caso de muerte.

Tema 8. Seguros de supervivencia. Seguro dotal. Contraseguro de primas puras en seguros de capitales y renta. Contraseguro de primas comerciales.

Tema 9. Distintas clases de primas. Sistemas de recargos. Análisis de los componentes de la prima.

Tema 10. La provisión matemática individual. Cálculo por el método prospectivo y retrospectivo. Provisiones negativas. Cálculo de la provisión en un momento cualquiera. Métodos de recurrencia.

Tema 11. Cálculo de la provisión por medio de las primas de inventario. Provisiones calculadas por la prima de tarifa. Provisión Zillmer. Provisión de los contratos con participación en beneficios.

Tema 12. Interpretación actuarial de la propiedad de las provisiones. Rescate. Capital reducido. Métodos empíricos para establecer los valores de rescate y el capital reducido. Transformación de contratos.

Tema 13. Los seguros en los que el tomador asume el riesgo de la inversión. Principales modalidades. Consideración del factor de supervivencia. Determinación de las primas; tipo de interés técnico y principios básicos en la administración de los fondos invertidos. Cobertura de fallecimiento y valores garantizados.

Tema 14. Teoría unitaria en la matemática del seguro de vida. Ecuación dinámica de las provisiones.

Tema 15. El seguro de invalidez: tablas de invalidez, cálculo de primas y reservas. Seguros complementarios del seguro de vida. El seguro de enfermedad y el de asistencia sanitaria.

Tema 16. Matemática de los seguros generales. Proceso de riesgo. Distribuciones básicas: número de siniestros y cuantía de los siniestros. Distribución del daño total. Cálculo de la prima. Seguro con franquicia y a primer riesgo.

Tema 17. Tarificación de los seguros generales. Sistemas de tarificación: sistemas a priori o «class rating». Factores de riesgo: aplicación al seguro del automóvil. Sistemas a posteriori o «experience-rating». Modelos matemáticos para el cálculo de la prima. Teoría de la credibilidad: aplicación a los sistemas de tarificación.

Tema 18. Provisiones de seguros distintos de los seguros de vida: provisión para primas no consumidas. Provisión de riesgos en curso. Provisión de prestaciones.

Tema 19. El problema de la estabilidad de la empresa de seguros. Magnitudes de estabilidad. El recargo de seguridad y la provisión de estabilización. Determinación de la cuantía del recargo de seguridad. El margen de solvencia: fijación de su cuantía. Teorías del riesgo individual y colectivo.

Tema 20. El reaseguro. Ecuaciones de equilibrio fundamentales. El reaseguro de riesgo. El reaseguro de exceso de pérdida. Distintos criterios para la determinación del pleno y de la prima.

Tema 21. El beneficio en las empresas de seguros. El resultado técnico: componentes. El resultado técnico en el ramo de vida. Fundamento actuarial del seguro con participación en beneficios.

Tema 22. Los seguros colectivos. Sistemas de reparto. Sistemas de capitalización individual y colectiva. Estudio comparativo.

Tema 23. Los planes de pensiones. Coste actuarial total. Sistemas de asignación de beneficios. Sistemas de asignación de costes. Capitalización colectiva. Pasivo actuarial.

Inversión y financiación

Tema 1. La estructura económico-financiera de la empresa. Las fuentes de financiación de la empresa. Equilibrio entre inversiones y financiaciones. El fondo de maniobra.

Tema 2. La inversión en la empresa. Métodos clásicos de valoración y selección de inversiones El periodo de maduración: concepto y cálculo.

Tema 3. Los métodos dinámicos de selección de inversiones. El valor actualizado neto. La tasa de retorno. Comparación entre ambos modelos. El problema de las tasas de retorno múltiples.

Tema 4. Las decisiones de inversión secuenciales. Los árboles de decisión. El análisis Bayesiano.

Tema 5. La inversión en bienes de equipo. Determinación de la duración óptima. Decisiones de renovación de equipos.

Tema 6. La inversión en activo circulante. La inversión en inventarios. La inversión en efectivo. El saldo óptimo de la tesorería. Determinación del activo circulante.

Tema 7. La financiación interna o autofinanciación. La amortización. Causas de la depreciación. La función financiera de las amortizaciones. Métodos de amortización. El efecto expansivo de la amortización.

Tema 8. La autofinanciación propiamente dicha. La autofinanciación en el balance. Su efecto multiplicador. Ventajas e inconvenientes. El coste de la autofinanciación para la empresa.

Tema 9. La financiación de la empresa: mercado primario y secundario de valores. La emisión de valores. El derecho de suscripción. Valoración de acciones y obligaciones.

Tema 10. La financiación de la empresa: el crédito a largo, medio y corto plazo. El endeudamiento permanente.

Tema 11. La financiación externa de la empresa. Contratos de arrendamiento financiero y gestión de cobros. Otras formas de financiación externa.

Tema 12. La financiación de la empresa en los mercados financieros internacionales. El mercado de divisas al contado y a plazo. Los euromercados: préstamos sindicados y emisiones internacionales.

Tema 13. El coste del capital. El coste efectivo de una fuente de financiación particular. El coste de la deuda. El coste del capital ordinario. El coste de las acciones privilegiadas. Coste de los beneficios retenidos. El coste del capital medio ponderado.

Tema 14. La estructura financiera óptima de la empresa y la política de dividendos. Endeudamiento y rentabilidad financiera. La estructura financiera óptima. La tesis de Modigliani-Miller y la tradicional. Política de dividendos y el valor de las acciones.

Tema 15. La valoración externa de la empresa. Principios básicos. Valor matemático o contable, valor de liquidación, valor de reposición, valor sustancial, valor bursátil y valor de rendimiento de la empresa. El concepto de fondo de comercio. Método para determinar el valor global de la empresa.

Tema 16. Teoría del beneficio contable. El beneficio de la empresa. La rentabilidad del beneficio. Las ganancias de capital. Instante crítico de reconocimiento de ingresos y gastos. El postulado de la realización del beneficio.

Tema 17. Gestión de carteras. Modelo de Markowitz. La simplificación de Sharpe. Teorías de valoración de activos financieros.

Tema 18. La planificación financiera. Concepto. Modelos de planificación financiera. Modelo simplificado de planificación financiera.

ANEXO II.2 Segundo ejercicio

Contabilidad

Contabilidad financiera superior.

Contabilidad de sociedades.

Análisis económico, financiero y patrimonial de estados financieros.

Consolidación de estados financieros.

ANEXO II.3 Cuarto ejercicio

Operaciones financieras

Capitalización simple y compuesta.

Rentas constantes, variables y fraccionadas.

Amortizaciones de préstamos y empréstitos.

Operaciones con valores. Operaciones al contado, a crédito y a plazo.

Valores de renta fija. Duración financiera. Sensibilidad. Convexidad.

Operaciones básicas con instrumentos derivados. Contratos de tipos de interés a plazo.

Operaciones de permuta financiera. Contratos de futuros. Contratos de opciones.

Anexo II.4 Quinto ejercicio

Derecho Constitucional, Administrativo y Comunitario

Tema 1. La Constitución Española de 1978. Características. Estructura. La reforma constitucional.

Tema 2. Las Cortes Generales. Las funciones de las Cortes. El funcionamiento de las Cortes.

Tema 3. La Corona. El Rey. El Tribunal Constitucional: organización y funciones. Recursos y procesos ante el Tribunal Constitucional.

Tema 4. El Poder Judicial. Los derechos y libertades públicas.

Tema 5. El Gobierno. Composición y funciones. La Administración y el Derecho Administrativo.

Tema 6. Las fuentes del Derecho Administrativo. La Constitución. La Ley. Los Decretos-leyes. La delegación legislativa.

Tema 7. El reglamento. La potestad reglamentaria. Los reglamentos ilegales. Actos administrativos generales, circulares e instrucciones.

Tema 8. Los ordenamientos de las Comunidades Autónomas. Concepto y naturaleza de los Estatutos de Autonomía. Distribución de competencias entre el Estado y las Comunidades Autónomas.

Tema 9. Los diversos entes públicos y su personificación. La personalidad jurídica de la Administración Institucional. La administración corporativa y las fundaciones públicas.

Tema 10. Las entidades municipales. Las entidades provinciales. Relación del ordenamiento local con el autonómico y el estatal.

Tema 11. Las potestades administrativas. El principio de legalidad. La actividad administrativa discrecional. La autotutela administrativa.

Tema 12. Los actos jurídicos de la Administración General del Estado. El acto administrativo. Elementos. Forma. La notificación y publicación de los actos administrativos. El silencio administrativo.

Tema 13. Clases de actos administrativos. Eficacia de los actos administrativos.

Tema 14. La invalidez de los actos administrativos. La revisión de oficio de los actos administrativos.

Tema 15. Los contratos administrativos. Los contratos privados de la Administración. El procedimiento de contratación en general. Contratos administrativos de obras, gestión de servicios públicos, suministro y consultoría y asistencia técnica.

Tema 16. El dominio público y el patrimonio de los entes públicos. La potestad expropiatoria de la Administración.

Tema 17. La noción de servicio público. Los modos de gestión del servicio público.

Tema 18. La posición jurídica del administrado. Los derechos subjetivos del administrado. Las situaciones favorables y desfavorables del administrado. Las sanciones administrativas.

Tema 19. La responsabilidad de la Administración y sus agentes.

Tema 20. El procedimiento administrativo (I): Naturaleza y fines. Regulación. Los principios generales del Procedimiento Administrativo. Los interesados. Capacidad, legitimación y representación. Derecho de los ciudadanos. Términos y plazos.

Tema 21. El procedimiento administrativo (II). Iniciación. Ordenación. Instrucción. Finalización del procedimiento.

Tema 22. Los recursos administrativos. Principios generales. Procedimiento de tramitación y resolución. Recurso de alzada. Recurso potestativo de reposición. Recurso extraordinario de revisión.

Tema 23. La jurisdicción contencioso-administrativa. Extensión y límites. Las partes del procedimiento. La sentencia. Recursos.

Tema 24. La Administración pública y la justicia: conflictos jurisdiccionales, cuestiones de competencia y conflictos de atribuciones.

Tema 25. La organización administrativa estatal. Los principios. La organización administrativa central y periférica. La administración consultiva.

Tema 26. El Ministerio de Economía y Hacienda: organización central, territorial, y en el exterior. La Administración Institucional adscrita al Ministerio de Economía y Hacienda.

Tema 27. La función pública. Naturaleza de la relación funcionarial. Adquisición y pérdida de la condición de funcionario. Situaciones administrativas. Derechos y deberes. El régimen disciplinario de la función pública. El régimen de incompatibilidades.

Tema 28. La Hacienda Pública en la Constitución Española. La Ley de Estabilidad Presupuestaria. La Ley General Presupuestaria: Principios. Derechos y obligaciones de la Hacienda Pública estatal.

Tema 29. Los Presupuestos Generales del Estado: Contenido, elaboración y estructura. Ejecución. El control de la actividad financiera pública.

Tema 30. El Derecho Comunitario Europeo: concepto y caracteres. Fuentes del Derecho Comunitario Europeo. Derecho originario, Derecho derivado y Derecho complementario. El Derecho Comunitario y la Constitución Española. Aplicación y eficacia del Derecho Comunitario en España.

Tema 31. El proceso de construcción de la unidad europea: del Tratado de Roma a nuestros días. La libre circulación de mercancías, personas y capitales. La Unión política y la Unión Económica y Monetaria. El Pacto de estabilidad y crecimiento.

Tema 32. Estructura institucional de la Unión Europea. El Parlamento Europeo. El Consejo de Ministros y el Consejo Europeo. La Comisión. El Tribunal de Justicia. El Tribunal de Cuentas. Otras instituciones comunitarias.

Teoría General de Seguros y Derecho de Seguros y Fondos de Pensiones

Tema 1. La institución aseguradora. Necesidad y riesgo. La conducta del hombre frente al riesgo: prevención, ahorro y seguro. Conceptos del seguro. Antecedentes históricos.

Tema 2. El riesgo: Concepto y elementos. Clases. Presupuestos técnicos de asegurabilidad de los riesgos: independencia, individualización, frecuencia, acumulación, homogeneidad cuantitativa y cualitativa, riesgo objetivo y subjetivo. El riesgo moral y la selección adversa.

Tema 3. Los elementos principales de la operación de seguro: el valor asegurado. Las valoraciones previas en los seguros de daños a las cosas. El capital como límite de responsabilidad. Seguro a valor total. Seguro a valor parcial. Sobreseguro. Infraseguro y regla proporcional. Seguros a primer riesgo. Seguros a valor convenido. Descubierto obligatorio y franquicia.

Tema 4. La inflación y el seguro: revalorización y reducción del valor asegurado. El seguro a índice variable en los seguros personales, de daños y de responsabilidad civil. Seguros con revalorización automática. Cláusulas de margen y de compensación de capitales. Sistemas de participación en beneficios en los seguros de vida.

Tema 5. La prima: concepto y diferencia con otros precios. Cálculo y clases. Bases técnicas y tarifas. Los principios de indivisibilidad, invariabilidad y suficiencia de la prima. Variabilidad de la prima.

Tema 6. La indemnización: concepto, clases y límites. Su función en los seguros personales y en los seguros de daños. Siniestro total: valor en uso y valor nuevo. Valor convenido. Siniestro parcial: evaluación directa y por deducción de salvamento. Abandono. Peritación.

Tema 7. El coaseguro: concepto y clases, funcionamiento y liquidación de siniestros. El denominado coaseguro interno. Pools. El Lloyds de Londres. El reaseguro: concepto y función técnica, económica y financiera. Criterios de clasificación del reaseguro. El reaseguro financiero. La retrocesión.

Tema 8. Reaseguro de riesgos. Método facultativo: ventajas e inconvenientes, modalidades y aplicación. Método obligatorio: ventajas, clases de tratados y su funcionamiento. Determinación del precio en los reaseguros de riesgo. Reaseguro de siniestros. Reaseguro excess-loss: concepto, ventajas e inconvenientes y clases. Cálculo de la prima y cláusula de estabilización. El stop loss cover: características generales. Nuevas modalidades de reaseguro.

Tema 9. Clasificación de las operaciones de seguros. Seguros de vida: principales características. Seguros distintos del de vida: elementos definidores comunes. Seguros patrimoniales.

Tema 10. El contrato de seguro: concepto y caracteres. La regulación del contrato de seguro en el Derecho español. La Ley de Contrato de Seguro: antecedentes, estructura y ámbito de aplicación.

Tema 11. Elementos personales del contrato de seguro: el asegurador, el tomador, el asegurado y el beneficiario. Naturaleza jurídica de las figuras del asegurado y del beneficiario. Elementos reales: el riesgo, la prima y el objeto asegurado. Los conceptos de riesgo e interés en los seguros de daños y en los seguros de personas.

Tema 12. Elementos formales: la póliza, la proposición y la solicitud. Documentos de cobertura provisional. Contenido mínimo de la póliza.

Tema 13. Disposiciones generales sobre el contrato de seguro. Las condiciones generales, especiales y particulares. Cláusulas limitativas de los derechos del asegurado. Prohibición de las cláusulas lesivas. Derechos y deberes del tomador, del asegurado y del asegurador. La mora. Duración, prescripción y jurisdicción.

Tema 14. Disposiciones generales sobre el contrato de seguro contra daños. El interés asegurable como objeto del contrato. El principio indemnizatorio. La suma asegurada y el interés asegurable. El infraseguro y la regla proporcional. El sobreseguro. Seguro múltiple y coaseguro. La transmisión del objeto asegurado. La peritación de los daños. Los derechos de los acreedores sobre la indemnización. La subrogación del asegurador.

Tema 15. Seguros específicos sobre cosas. El seguro de incendios: objeto. Riesgos cubiertos y excluidos. El seguro contra el robo: objeto y modalidades; extensión de la indemnización. Delimitación del riesgo. La recuperación del objeto asegurado. El seguro de transporte terrestre: objeto y modalidades. El transporte combinado. La facultad de abandono. La póliza flotante.

Tema 16. Seguros sobre el patrimonio. El seguro de lucro cesante: objeto y modalidades. La concurrencia de cobertura por daño emergente y lucro cesante. El seguro de pérdida de beneficios: modalidades. La predeterminación de la indemnización. El seguro de caución, concepto y diferencias con figuras afines. Régimen jurídico. Modalidades. El seguro de crédito: concepto. La insolvencia del deudor. La indemnización: la noción de pérdida final. Deberes del asegurado y del tomador.

Tema 17. El seguro de responsabilidad civil: concepto. El riesgo en el seguro de responsabilidad civil. El siniestro: la reclamación y el hecho motivador. Las denominadas cláusulas claim made. Alcance de la prescripción. La dirección jurídica frente a la reclamación. La acción directa del perjudicado: el problema de las excepciones. El derecho de repetición del asegurador.

Tema 18. Los seguros de personas: concepto, clases y diferencias con los seguros contra daños. Disposiciones generales sobre los seguros de personas. Generalidades sobre el seguro de vida: clases de seguros de vida y características peculiares de este tipo de seguros. El riesgo en el seguro de vida: la selección de los riesgos. Los valores garantizados: fundamento y régimen jurídico.

Tema 19. Aspectos específicos del seguro de vida. La protección de los menores e incapaces. Análisis especial de la figura del beneficiario: la naturaleza de su derecho, formas de designación y reglas para su determinación y revocación, límites a los derechos del beneficiario y la protección del beneficiario. La declaración del riesgo; la declaración inexacta del asegurado y las cláusulas de indisputabilidad. Riesgos excluidos. El suicidio del asegurado.

Tema 20. El seguro de accidentes: régimen jurídico. Delimitación del riesgo cubierto. El siniestro en el seguro de accidentes. Consecuencias de su producción dolosa. Régimen de la indemnización. Los seguros de salud. El seguro de enfermedad: prestaciones del asegurador. El seguro de asistencia sanitaria: naturaleza y alcance de la prestación del asegurador. La urgencia vital.

Tema 21. El seguro en la circulación de vehículos a motor. Su regulación. La responsabilidad civil y su aseguramiento obligatorio. Ámbito del aseguramiento. La indemnización. La mora del asegurador. El sistema de valoración de los daños y perjuicios causados a las personas en accidentes de circulación.

Tema 22. El seguro de defensa jurídica: concepto, forma de prestación y exclusiones. El seguro de asistencia: concepto y modalidades. El seguro de decesos: concepto, naturaleza y modalidades.

Tema 23. Los seguros marítimos. El seguro aéreo. El seguro de riesgos nucleares. El seguro de embarcaciones de recreo o deportivas. Otros seguros obligatorios.

Tema 24. La Ley de Ordenación y Supervisión de los Seguros Privados. Antecedentes. Líneas directrices. Estructura. Objeto, ámbito subjetivo, ámbito objetivo y ámbito territorial. La Dirección General de Seguros y Fondos de Pensiones: funciones y estructura orgánica.

Tema 25. Acceso a la actividad aseguradora. Necesidad de autorización administrativa. Requisitos necesarios. Forma jurídica de las entidades aseguradoras. Objeto social. Programa de actividades. Capital social y fondo mutual. Socios y directivos de entidades aseguradoras.

Tema 26. Condiciones para el ejercicio de la actividad aseguradora. Garantías financieras: las provisiones técnicas, su concepto y fundamento general. Provisiones técnicas de no vida. La provisión de primas no consumidas. La provisión de riesgos en curso. La provisión de participación en beneficios y para extornos en los seguros distintos del seguro de vida.

Tema 27. La provisión de seguros de vida: concepto y cálculo. El tipo de interés aplicable. Tablas de mortalidad, de supervivencia y de invalidez. La provisión de participación en beneficios y para extornos en el seguro de vida. Provisión de seguros de vida cuando el tomador asume el riesgo de la inversión.

Tema 28. La provisión de prestaciones. La provisión de estabilización. Otras provisiones técnicas.

Tema 29. La cobertura de las provisiones técnicas. Provisiones técnicas a cubrir. Bienes y derechos aptos para la inversión de las provisiones técnicas. Titularidad, situación y valoración de las inversiones. Límites de diversificación y dispersión. Reglas de congruencia. Cobertura consolidada de provisiones técnicas.

Tema 30. El margen de solvencia y el fondo de garantía (I). Concepto y fundamento. Obligación de disponer del margen de solvencia. El patrimonio propio no comprometido individual. El patrimonio propio no comprometido de los grupos consolidables de entidades aseguradoras.

Tema 31. El margen de solvencia y el fondo de garantía (II). Cuantía mínima del margen de solvencia en los seguros distintos del seguro de vida. Cuantía mínima del margen de solvencia en los seguros de vida. El fondo de garantía: definición, cuantía mínima y composición.

Tema 32. Contabilidad de las entidades aseguradoras (I). Estructura del Plan de Contabilidad de las entidades aseguradoras. Principios contables. Las cuentas anuales: Normas de elaboración y contenido

Tema 33. Contabilidad de las entidades aseguradoras (II). Normas de valoración. Normas sobre el inmovilizado material e inversiones materiales. Inmovilizado inmaterial. Gastos de establecimiento. Gastos a distribuir en varios ejercicios. Valores negociables. Créditos y deudas.

Tema 34. Contabilidad de las entidades aseguradoras (III). Normas de valoración sobre acciones y obligaciones propias. Inversiones por cuenta de tomadores de seguros de vida que asuman el riesgo de la inversión. Diferencias de cambio de moneda extranjera. Impuesto sobre el Valor Añadido. Provisiones para pensiones y obligaciones similares. Instrumentos derivados. Cesiones temporales de activos. Mercados regulados. Transacciones entre entidades de un grupo. Conversión de estados financieros en moneda extranjera. Libros y registros contables. Obligaciones contables y deberes de información.

Tema 35. Deber de consolidación. Las cuentas anuales consolidadas y la documentación estadístico contable consolidada. Legislación aplicable. Entidades que participan en el proceso de consolidación. Normas sobre formulación de las cuentas de los grupos consolidables de entidades aseguradoras. Métodos de consolidación.

Tema 36. Régimen de participaciones significativas. Las cesiones de cartera. Las operaciones societarias: transformación, fusión, escisión y agrupación de entidades aseguradoras.

Tema 37. La intervención de entidades aseguradoras. Revocación de la autorización administrativa. Causas y efectos. La disolución. El procedimiento administrativo de disolución.

Tema 38. La liquidación de entidades aseguradoras. Medidas. Nombramiento, actuación y responsabilidad de los liquidadores. La liquidación administrativa. Normas generales. Beneficios de la liquidación. Procedimiento de liquidación.

Tema 39. Las medidas de control especial. Concepto. Situaciones en las que se pueden adoptar. Clases de medidas. El procedimiento administrativo de adopción de medidas de control especial. Las medidas de garantía de la solvencia futura de las entidades aseguradoras.

Tema 40. El régimen de infracciones y sanciones. Infracciones: clases. Sujetos infractores. Sanciones: clases, criterios de graduación y prescripción. El procedimiento sancionador.

Tema 41. La Inspección de Seguros. El Cuerpo Superior de Inspectores de Seguros del Estado. Procedimiento administrativo de supervisión por inspección: iniciación, desarrollo y terminación de las actuaciones inspectoras. El deber de secreto profesional. Ámbito territorial y contenido de las competencias de supervisión por inspección. Colaboración entre Autoridades de supervisión.

Tema 42. La actividad en régimen de derecho de establecimiento y en régimen de libre prestación de servicios en el Espacio Económico Europeo: entidades aseguradoras autorizadas. Normas aplicables. Especialidades.

Tema 43. Mutualidades de previsión social. Concepto. Autorización administrativa. Cobertura y prestaciones. El régimen de ampliación de prestaciones. Competencias del Estado y de las Comunidades Autónomas sobre las entidades aseguradoras.

Tema 44. La protección del asegurado. Concepto. Clases. La protección administrativa: el Comisionado para la Defensa del Asegurado y del Partícipe en Planes de Pensiones. Ámbito de actuación. Procedimiento. Los departamentos de atención al cliente y el Defensor del cliente de las entidades aseguradoras.

Tema 45. El deber de información del asegurador. La publicidad de las entidades aseguradoras. Régimen de pólizas, bases técnicas y tarifas.

Tema 46. La actividad en España de entidades aseguradoras extranjeras. La actividad en España de entidades aseguradoras domiciliadas en otros países miembros del Espacio Económico Europeo. La actividad en España de entidades aseguradoras domiciliadas en terceros países. Régimen especial de las entidades aseguradoras suizas.

Tema 47. El Consorcio de Compensación de Seguros: naturaleza jurídica, régimen jurídico y fines. Organización. Funciones: funciones privadas en el ámbito asegurador y funciones públicas. Régimen de funcionamiento. Régimen de personal y patrimonial.

Tema 48. El Consorcio de Compensación de Seguros y la cobertura de los riesgos extraordinarios. El sistema español de cobertura: marco legal. Riesgos cubiertos. Obligación de aseguramiento. Daños indemnizables. Sumas aseguradas, franquicia y plazo de carencia. Recargos y primas del Consorcio de Compensación de Seguros y su recaudación.

Tema 49. El Consorcio de Compensación de Seguros y otros seguros. Seguro de responsabilidad civil de vehículos a motor. Seguro obligatorio de viajeros. Seguro obligatorio del cazador. Seguro de crédito a la exportación. Seguros agrarios combinados.

Tema 50. La Ley de mediación en seguros privados. Antecedentes. Estructura. Ámbito material y subjetivo. Obligaciones generales de los mediadores. Clases de mediadores. Los agentes de seguros: delimitación subjetiva. El contrato de agencia. Régimen de actuación, obligaciones y responsabilidad. Registro de agentes.

Tema 51. Los corredores de seguros y las corredurías de seguros. Régimen de autorización, actuación y revocación. Régimen de los nacionales de otros Estados miembros de la Unión Europea. El control administrativo de la mediación en seguros privados: competencia e inspección. Libros-Registro. Responsabilidad administrativa, infracciones y sanciones. Procedimiento, competencia y prescripción. Medidas de control especial.

Tema 52. La previsión social complementaria. Instrumentos y objetivos. Seguridad social. Instituciones y elementos que conforman el sistema de planes y fondos de pensiones. Los planes de pensiones: antecedentes, naturaleza, clases, elementos personales y principios básicos. Las especificaciones del plan de pensiones.

Tema 53. Régimen de contribuciones y prestaciones del sistema. Aportaciones. Contingencias. Prestaciones. Incompatibilidades del régimen de aportaciones y prestaciones. Régimen financiero especial para personas con discapacidad.

Tema 54. Aspectos financieros y actuariales de los planes de pensiones. Derechos económicos. Revisión del plan. Terminación de los planes de pensiones.

Tema 55. Planes de pensiones de empleo. Ámbito personal y promoción. La Comisión de Control de los planes de empleo. Desarrollo del plan de empleo.

Tema 56. Los planes de pensiones de promoción conjunta del sistema de empleo. Los planes de pensiones individuales. Los planes de pensiones asociados.

Tema 57. Los fondos de pensiones. Naturaleza. Clases. Promoción y constitución. Funcionamiento y disolución de los fondos de pensiones. Operaciones con planes de pensiones. Los fondos de pensiones de empleo. La inversión en fondos abiertos. La multiadscripción. Los fondos de pensiones personales.

Tema 58. Régimen de inversiones de los fondos de pensiones. Principios generales. Inversiones aptas. Dispersión, diversificación y congruencia. Criterios de valoración. Inversión en fondos abiertos. La garantía externa en planes de aportación definida.

Tema 59. Entidades gestoras de fondos de pensiones. Entidades depositarias de fondos de pensiones. Contratación de la gestión y el depósito de activos financieros de los fondos de pensiones.

Tema 60. Régimen de ordenación y supervisión administrativa. Las medidas de intervención administrativa. Infracciones y sanciones. Los registros administrativos. Obligaciones contables. Obligaciones de información. La publicidad de planes de pensiones.

Tema 61. Instrumentación de los compromisos por pensiones de las empresas con sus trabajadores. Régimen general. Instrumentación a través de planes de pensiones. Instrumentación a través de seguros colectivos. Régimen especial de las entidades financieras. Previsión social complementaria del personal al servicio de las administraciones, entidades y empresas públicas.

Sistema Financiero y Derecho Tributario

Tema 1. La estructura institucional del sistema financiero español. La organización directora del sistema financiero: el Ministerio de Economía. El Instituto de Crédito Oficial como agente financiero del Gobierno.

Tema 2. El Banco de España. La ejecución de la política monetaria y el control sobre el sistema financiero. Otras funciones. El sistema europeo de Bancos Centrales y el Banco Central Europeo. El sistema europeo de medios de pago. Tema 3. La banca. Derecho de establecimiento. Operaciones activas. Operaciones pasivas. Normativa sobre transparencia.

Tema 4. La solvencia de las entidades de crédito. Regulación. Coeficientes obligatorios: sus clases. Límites a la concentración de riesgos. El fondo de garantía de establecimientos bancarios.

Tema 5. Las Cajas de Ahorro. Los órganos de gobierno y administración. Las cuotas participativas. El fondo de garantía de las Cajas de Ahorro. Las competencias de las Comunidades Autónomas.

Tema 6. Las Cooperativas de crédito. Régimen general de las sociedades cooperativas. Sus clases. El fondo de garantía de las cooperativas de crédito. Los establecimientos financieros de crédito. Otros intermediarios financieros.

Tema 7. Las instituciones de inversión colectiva. Sociedades y fondos de inversión mobiliaria. Naturaleza, constitución, estructura. Normas sobre inversiones. Criterio de valoración. Sociedades y fondos de inversión inmobiliaria.

Tema 8. Las sociedades de garantía recíproca y de reafianzamiento. Las sociedades y fondos de capital riesgo. Fondos de titulización hipotecaria. Fondos de titulización de activos. Sociedades gestoras de fondos de titulización.

Tema 9. Mercados monetarios. Los mercados interbancarios. Los mercados descentralizados de valores: el mercado de deuda pública anotada, el mercado AIAF de renta fija privada. Importancia económica. Instrumentos negociados. Organización. Operativa. El mercado hipotecario: títulos hipotecarios.