Uno de los objetivos fundamentales de la Administración tributaria es reducir, en la medida de lo posible, las cargas administrativas indirectas que se deriven del cumplimiento de las obligaciones fiscales.

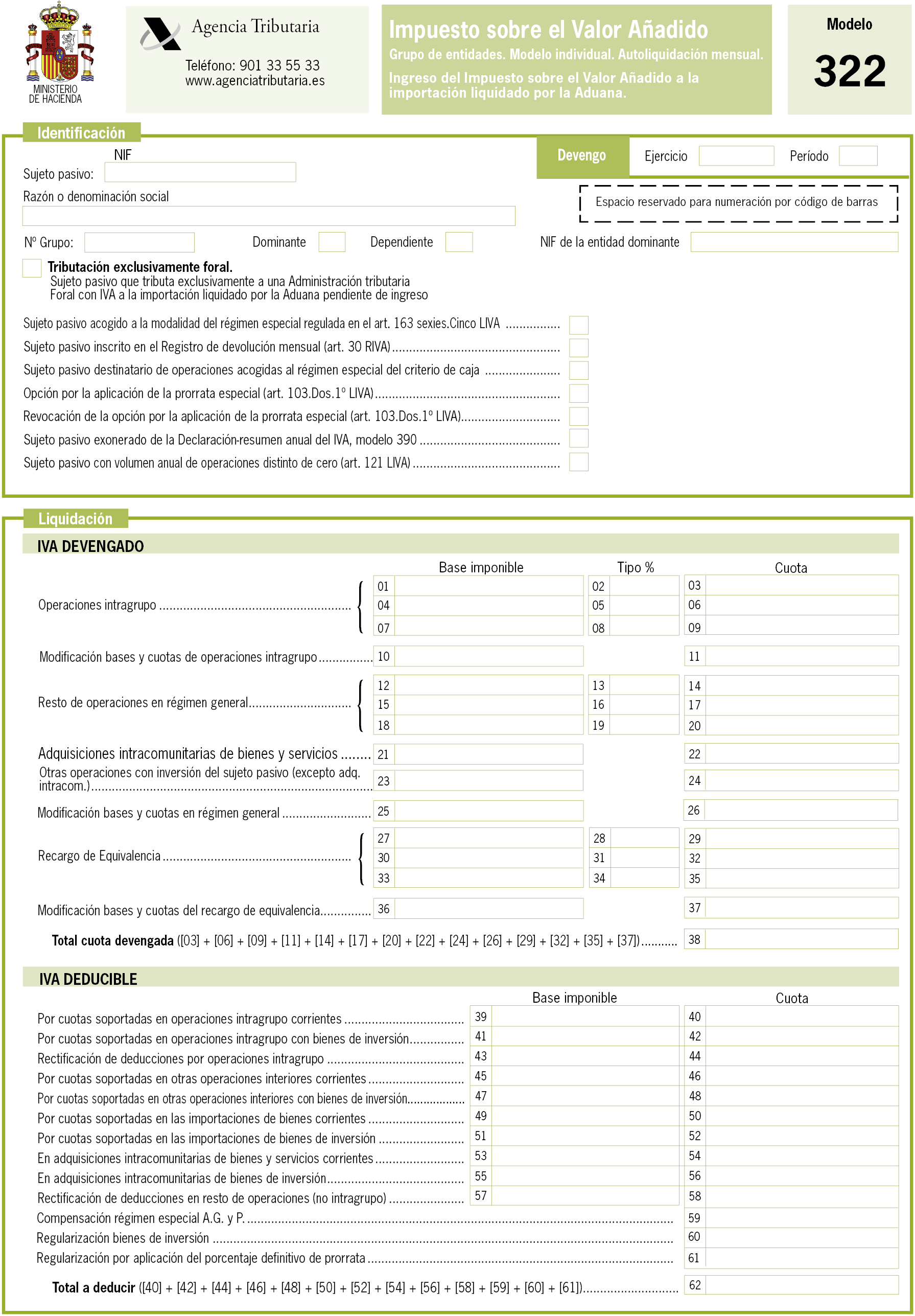

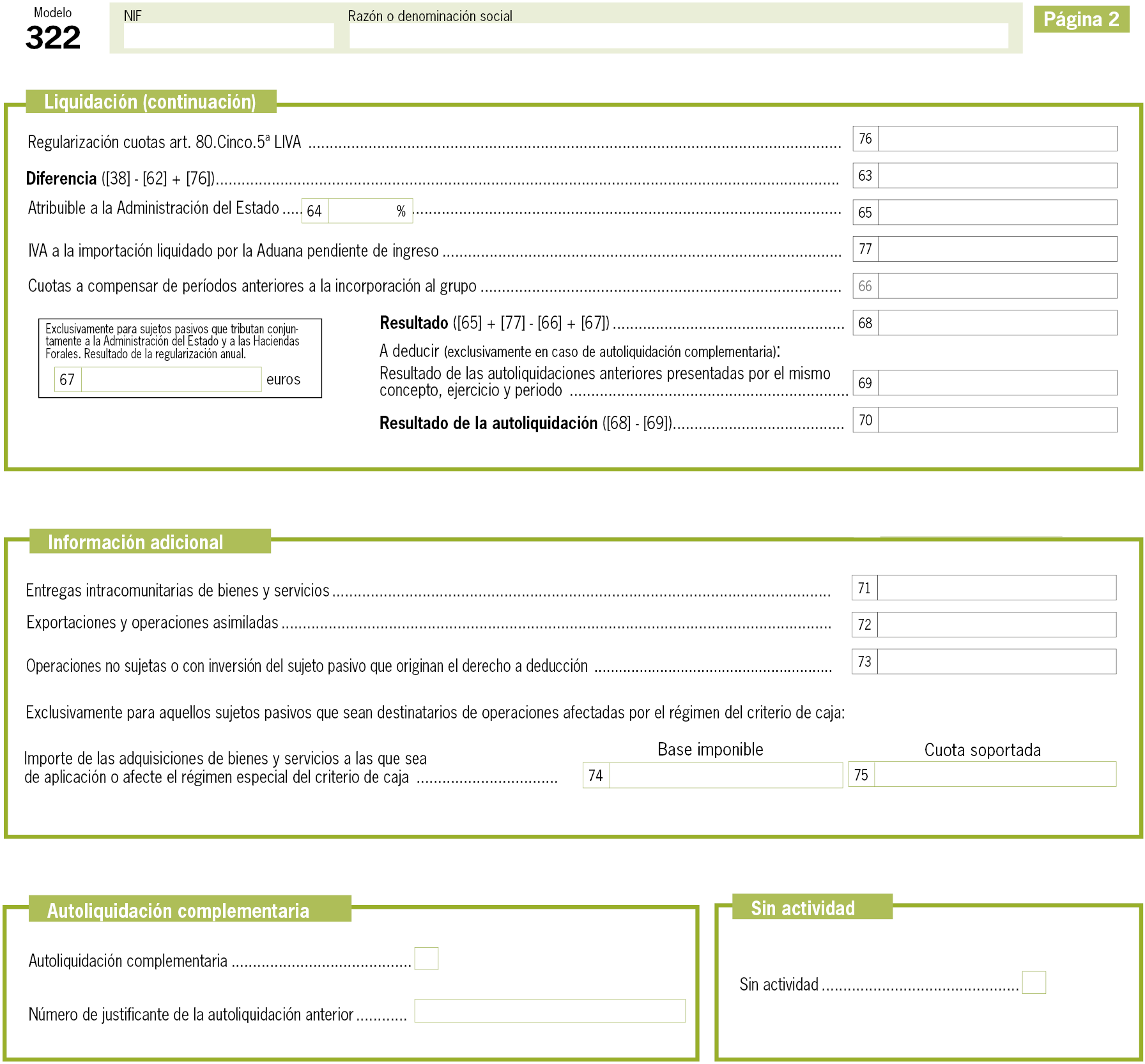

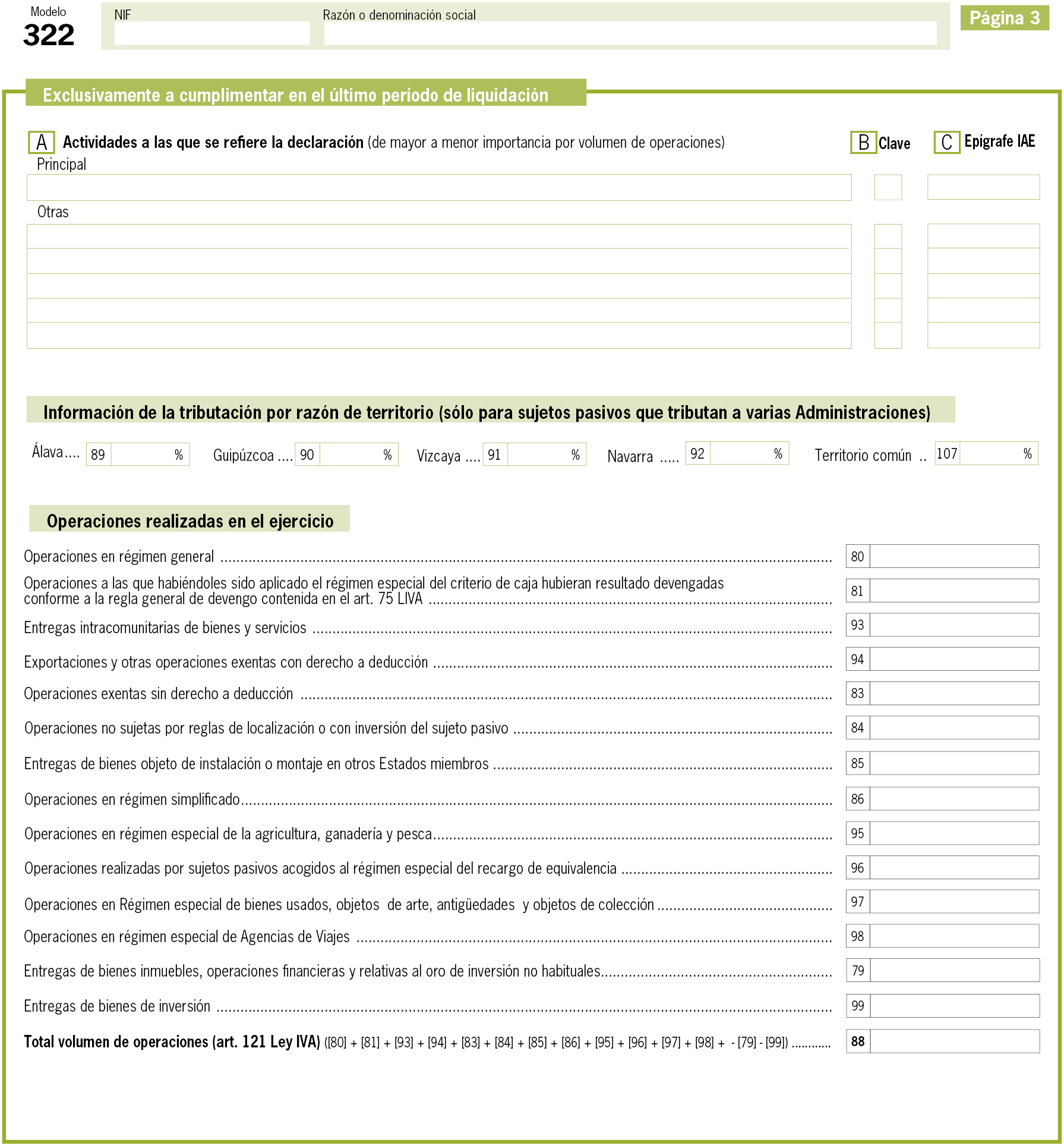

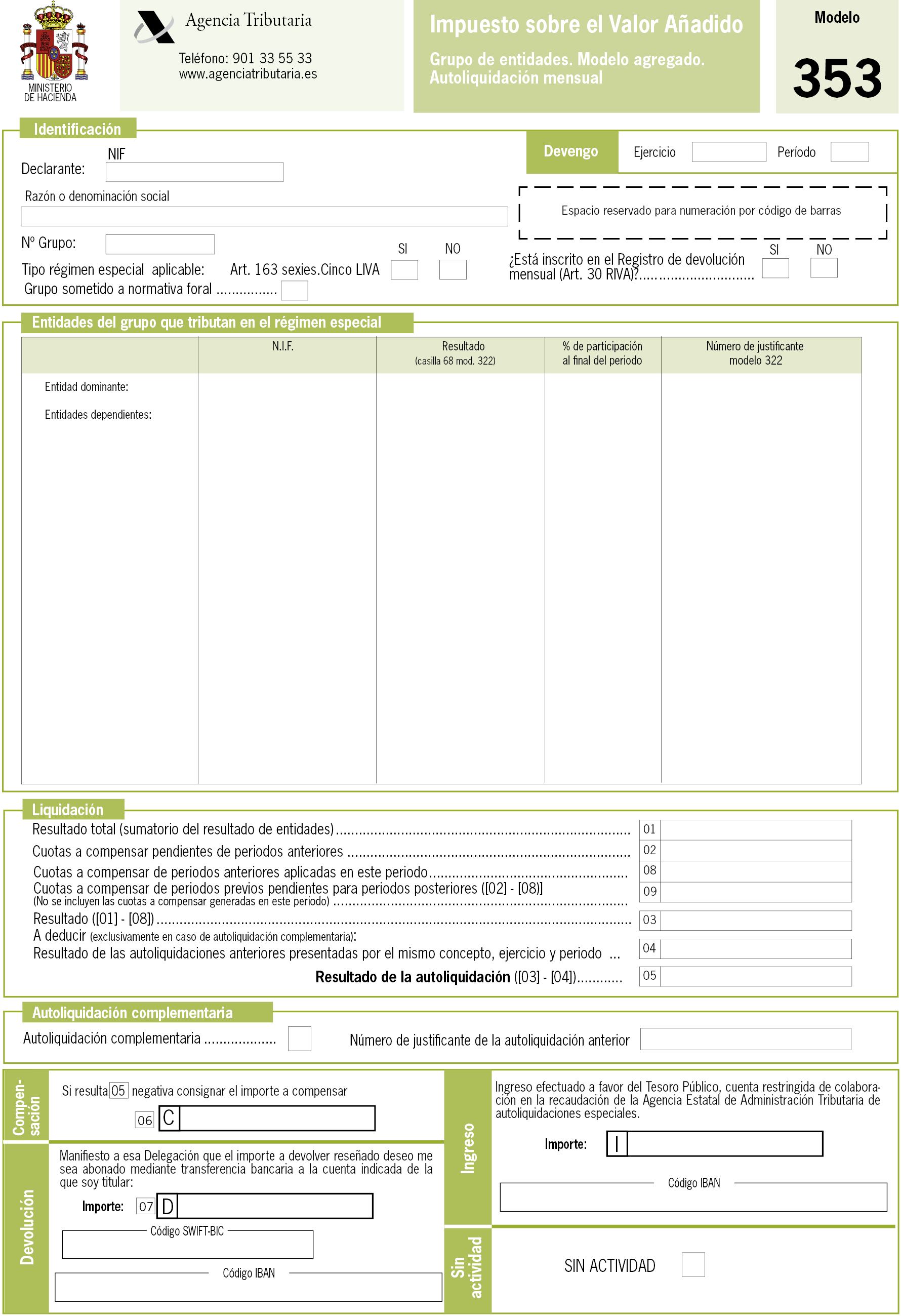

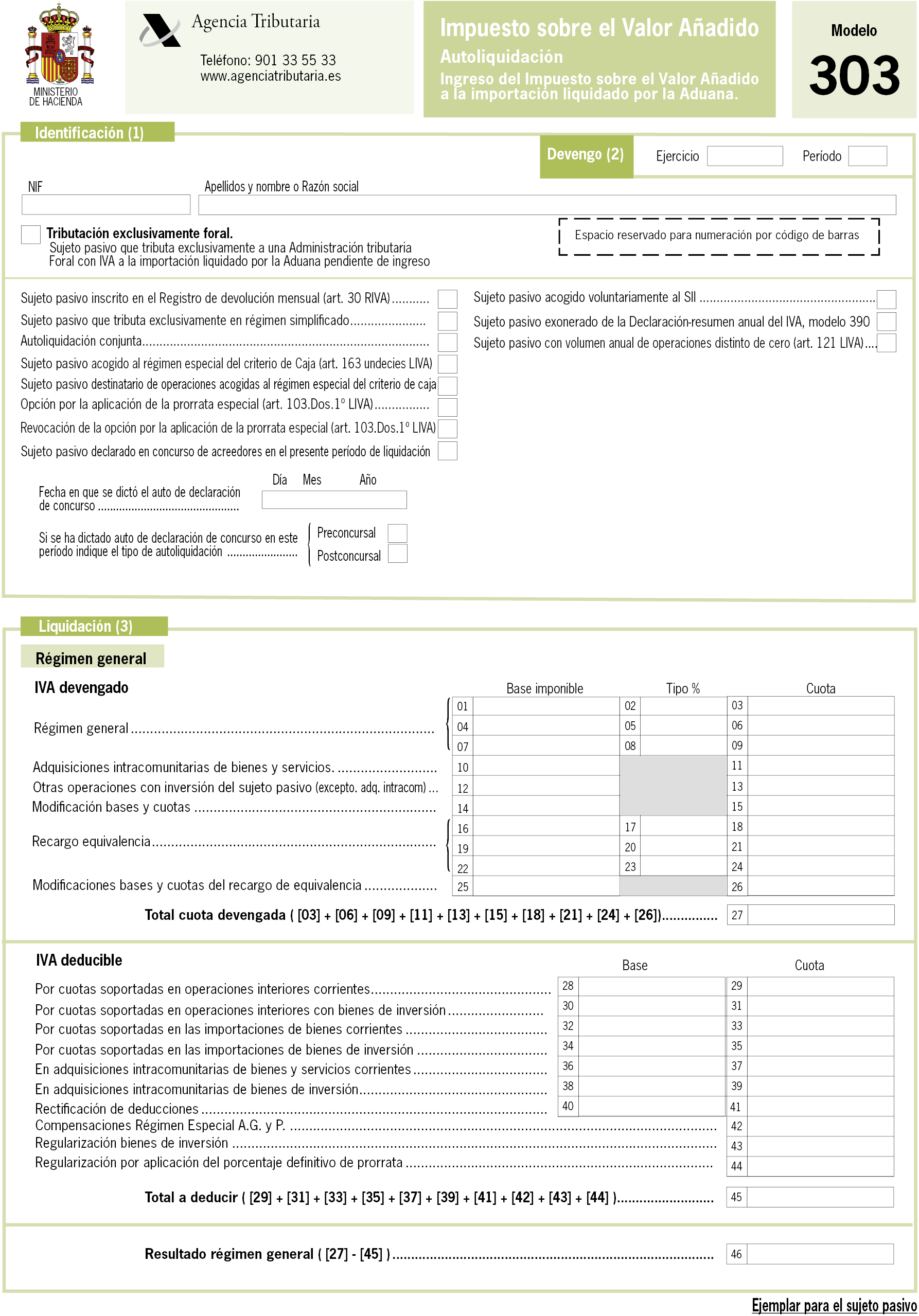

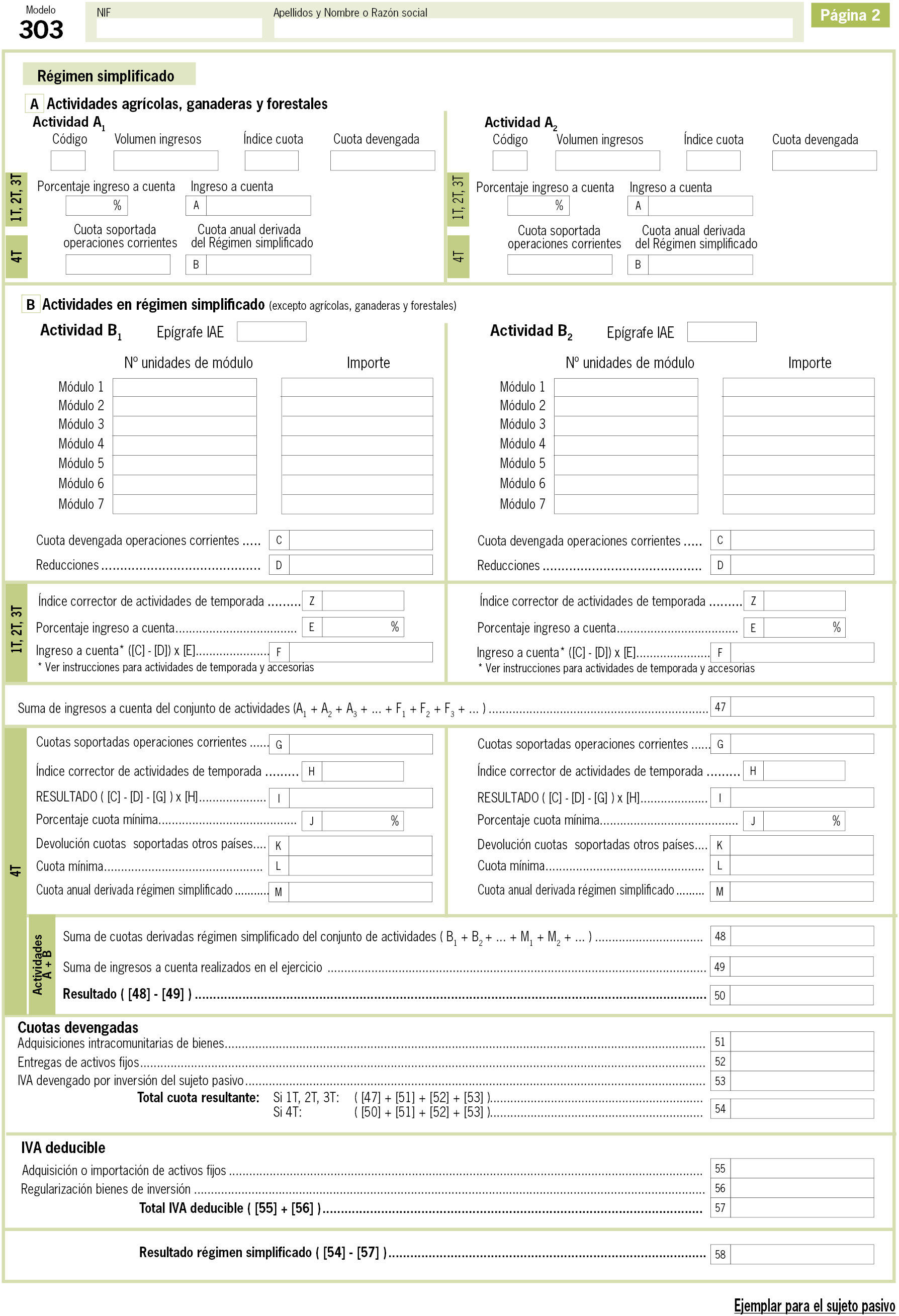

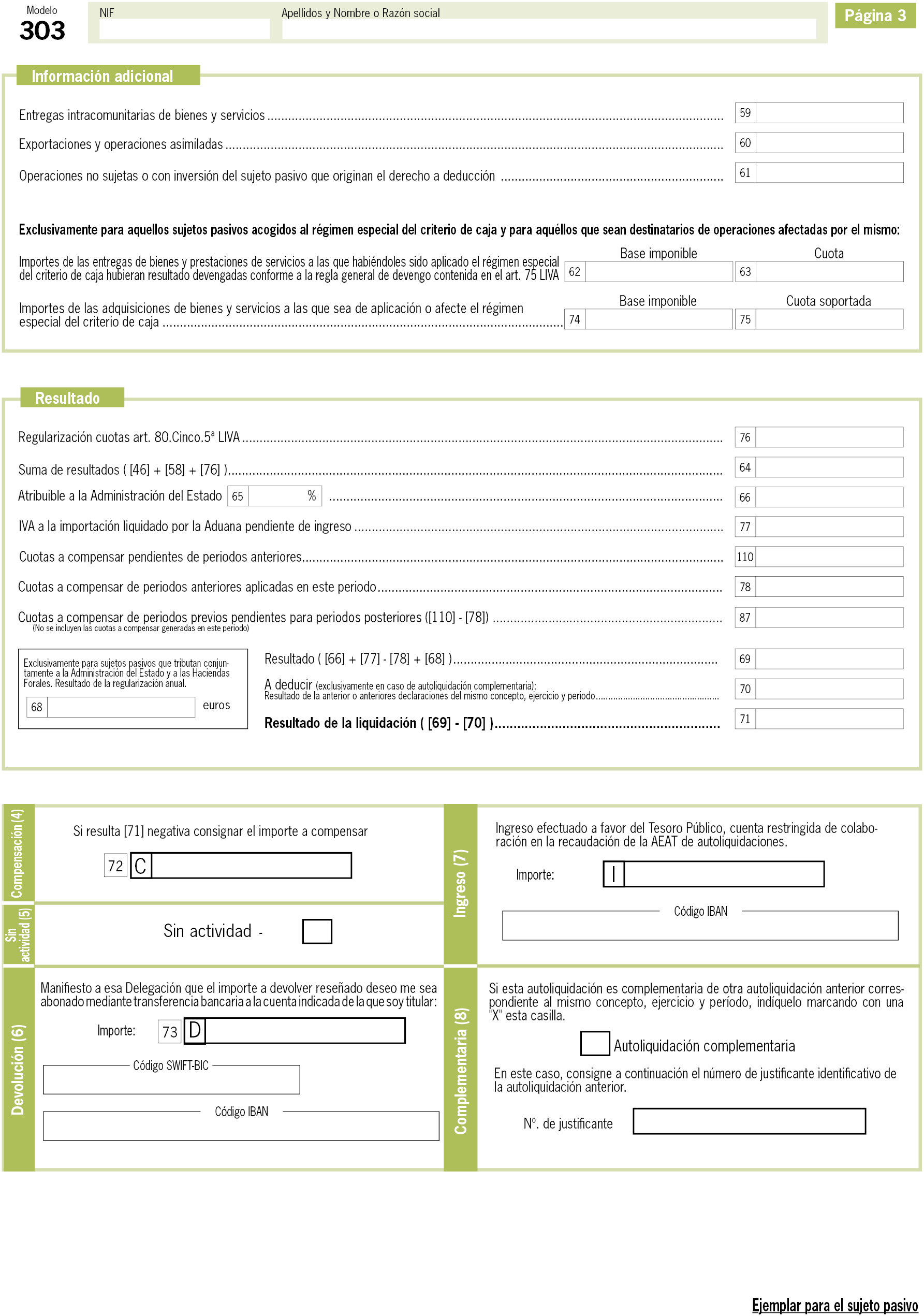

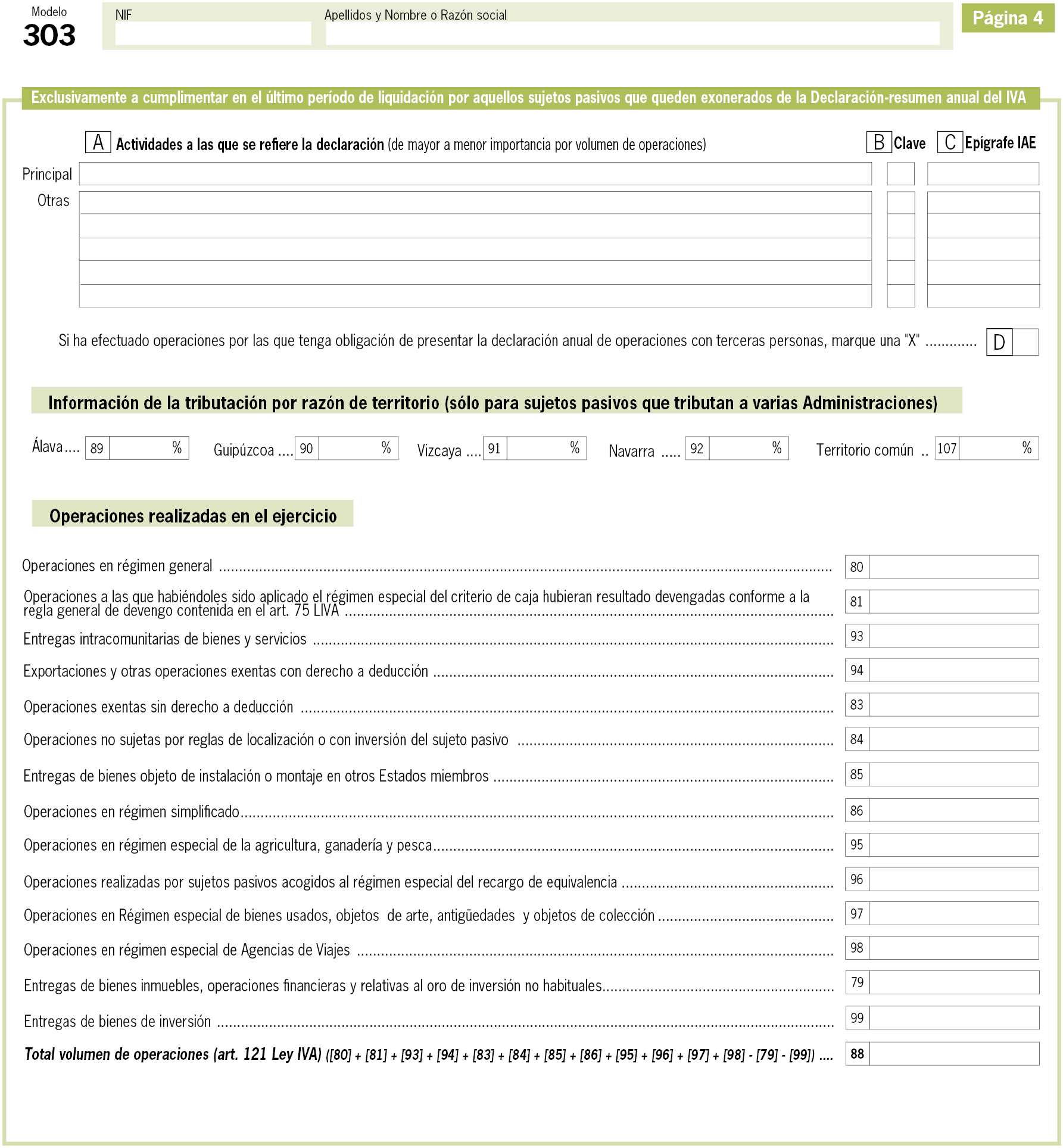

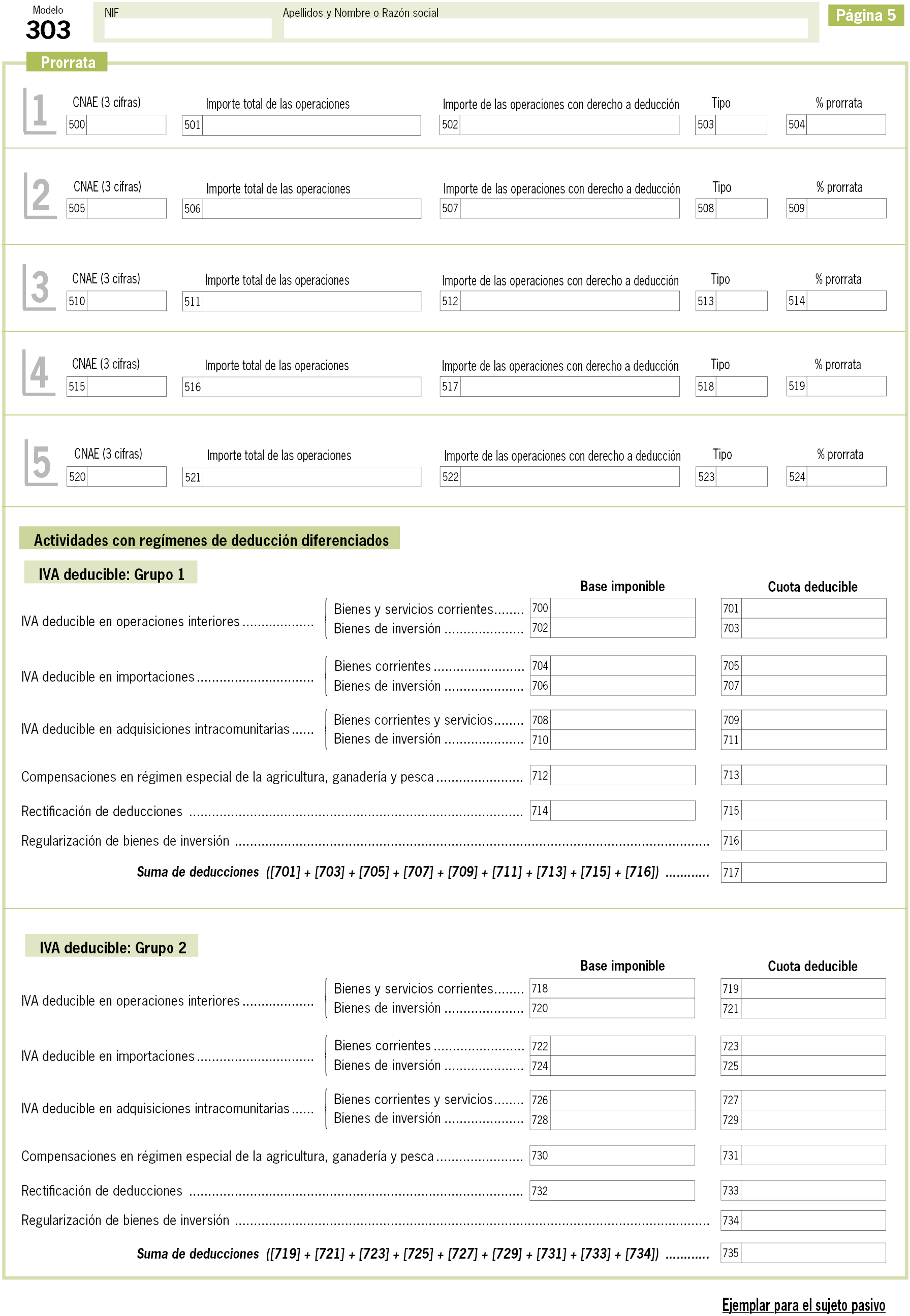

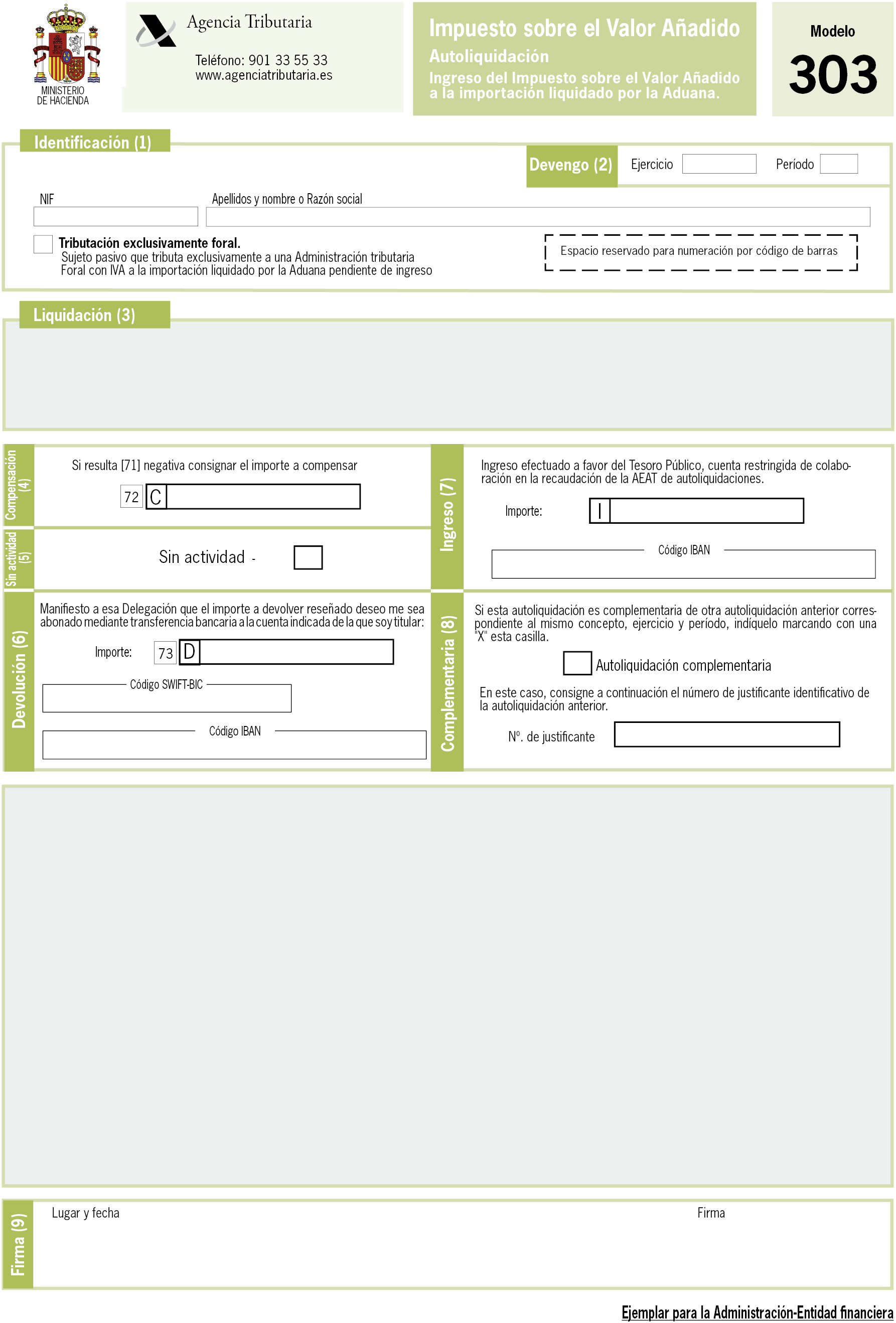

De acuerdo con lo indicado anteriormente, con la finalidad de facilitar el cumplimiento de las obligaciones tributarias, reducir requerimientos y costes de gestión, así como mejorar la información disponible para la lucha contra el fraude fiscal, se introducen modificaciones de carácter técnico en los modelos de autoliquidación del Impuesto sobre el Valor Añadido, 303, 322 y 353.

En esta línea, con la finalidad de facilitar la correcta cumplimentación de los modelos 303 y 322, se modifica el formato de las casillas del apartado «Identificación» de ambos modelos, transformando el diseño de cumplimentación de las mismas mediante dos casillas excluyentes en un diseño basado en una única casilla. Al mismo tiempo, se adapta la denominación de las casillas al nuevo diseño.

En el apartado «Resultado» del modelo 303, la casilla 67, que hasta ahora mostraba las cuotas pendientes de compensación aplicadas en la autoliquidación, se desglosa en tres nuevas casillas que facilitarán al contribuyente conocer los saldos de las cuotas a compensar aplicados y pendientes en cada período. Con el mismo objetivo, la casilla 02 del modelo 353 se desglosa también en tres nuevas casillas.

Por otra parte, se da nueva denominación a la casilla 93 del modelo 303 para que su contenido coincida con el de la casilla 59 de dicho modelo.

Con idéntica finalidad, se modifica la casilla 93 del modelo 322 para que su contenido coincida con la casilla 71.

En el modelo 353 se introduce una casilla para identificar a los grupos de entidades sometidos a normativa foral.

Finalmente, en la declaración recapitulativa de operaciones intracomunitarias, modelo 349 se introducen modificaciones en la codificación del NIF IVA para posibilitar la correcta declaración de operaciones intracomunitarias en los términos que resulten del Acuerdo relativo a la retirada del Reino Unido de Gran Bretaña e Irlanda del Norte de la Unión Europea.

De acuerdo con lo dispuesto en la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, la elaboración de esta orden se ha efectuado de acuerdo con los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica, transparencia y eficiencia.

Se cumplen los principios de necesidad y eficacia jurídica por ser el desarrollo necesario para adaptar los modelos 303, 322 y 353 al objetivo de facilitar el cumplimiento de las obligaciones tributarias y reducir requerimientos innecesarios.

Se cumple también el principio de proporcionalidad al contener la regulación necesaria para conseguir los objetivos que justifican su aprobación.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico nacional, generando un marco normativo estable, predecible, integrado, claro y de certidumbre que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados sin introducción de cargas administrativas innecesarias.

El principio de transparencia, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado», se ha garantizado mediante la publicación del proyecto de orden y su correspondiente memoria en la página web del Ministerio de Hacienda, a efectos de que pudiera ser conocido dicho texto en el trámite de audiencia e información pública por todos los ciudadanos.

Por último, en relación con el principio de eficiencia se ha procurado que la norma genere las menores cargas administrativas para los ciudadanos, así como los menores costes indirectos, fomentando el uso racional de los recursos públicos y el pleno respeto a los principios de estabilidad presupuestaria y sostenibilidad financiera.

El artículo 117 del Reglamento General de las Actuaciones y los Procedimientos de Gestión e Inspección Tributaria y de Desarrollo de las Normas Comunes de los Procedimientos de Aplicación de los Tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como para establecer la forma, lugar y plazos de su presentación.

El artículo 61 ter.3 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, establece que el Ministro de Hacienda y Función Pública aprobará los modelos de declaración-liquidación individual y agregada que procedan para la aplicación del régimen especial del grupo de entidades.

El artículo 71.4 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, establece que la declaración-liquidación deberá cumplimentarse y ajustarse al modelo que, para cada supuesto, determine el Ministro de Hacienda y Función Pública.

El artículo 81.1 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por Real Decreto 1624/1992, establece que la presentación de la declaración recapitulativa de operaciones intracomunitarias se realizará en el lugar, forma y a través del modelo aprobado por el Ministro de Economía y Hacienda.

Las habilitaciones al Ministro de Hacienda y Función Pública y al Ministro de Economía y Hacienda recogidas en este preámbulo deben entenderse realizadas a la Ministra de Hacienda de acuerdo con la nueva estructura ministerial establecida por el Real Decreto 2/2020, de 12 de enero, por el que se reestructuran los Departamentos ministeriales.

En su virtud, dispongo:

Se introducen las siguientes modificaciones en la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, y el modelo 039 de Comunicación de datos, correspondientes al Régimen especial del Grupo de Entidades en el Impuesto sobre el Valor Añadido:

«Uno. El anexo I de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, y el modelo 039 de Comunicación de datos, correspondientes al Régimen especial del Grupo de Entidades en el Impuesto sobre el Valor Añadido, se sustituye por el anexo I de esta orden.

Dos. El anexo II de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, y el modelo 039 de Comunicación de datos, correspondientes al Régimen especial del Grupo de Entidades en el Impuesto sobre el Valor Añadido, se sustituye por el anexo II de esta orden.»

Se introduce la siguiente modificación en la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueban el modelo 303 Impuesto sobre el Valor Añadido, Autoliquidación, y el modelo 308 Impuesto sobre el Valor Añadido, solicitud de devolución: Recargo de equivalencia, artículo 30 bis del Reglamento del IVA y Sujetos Pasivos Ocasionales y se modifican los anexos I y II de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, así como otra normativa tributaria:

«El anexo I de la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueban el modelo 303 Impuesto sobre el Valor Añadido, Autoliquidación, y el modelo 308 Impuesto sobre el Valor Añadido, solicitud de devolución: Recargo de equivalencia, artículo 30 bis del Reglamento del IVA y Sujetos Pasivos Ocasionales y se modifican los anexos I y II de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, así como otra normativa tributaria, se sustituye por el anexo III de esta orden.»

Se introduce la siguiente modificación en la Orden EHA/769/2010, de 18 de marzo, por la que se aprueba el modelo 349 de declaración recapitulativa de operaciones intracomunitarias, así como los diseños físicos y lógicos y el lugar, forma y plazo de presentación, se establecen las condiciones generales y el procedimiento para su presentación telemática, y se modifica la Orden HAC/3625/2003, de 23 de diciembre, por la que se aprueban el modelo 309 de declaración-liquidación no periódica del Impuesto sobre el Valor Añadido, y otras normas tributarias:

«El anexo de la Orden EHA/769/2010, de 18 de marzo, por la que se aprueba el modelo 349 de declaración recapitulativa de operaciones intracomunitarias, así como los diseños físicos y lógicos y el lugar, forma y plazo de presentación, se establecen las condiciones generales y el procedimiento para su presentación telemática, y se modifica la Orden HAC/3625/2003, de 23 de diciembre, por la que se aprueban el modelo 309 de declaración-liquidación no periódica del Impuesto sobre el Valor Añadido, y otras normas tributarias, se sustituye por el anexo IV de esta orden.»

La presente orden entrará en vigor el día siguiente de su publicación en el «Boletín Oficial del Estado» y será aplicable por primera vez a las autoliquidaciones del Impuesto sobre el Valor Añadido, modelos 303, 322 y 353, correspondientes a los periodos de liquidación que se inicien a partir del 1 de enero de 2021 y a las declaraciones recapitulativas de operaciones intracomunitarias, modelo 349, correspondientes a 2021.

Madrid, 28 de diciembre de 2020.‒La Ministra de Hacienda, María Jesús Montero Cuadrado.

ANEXO

Diseños lógicos a los que deben ajustarse los archivos que se generen para la presentación telemática del modelo 349

Diseños lógicos

Descripción de los registros

Para cada declarante se incluirán dos tipos diferentes de registro, que se distinguen por la primera posición, con arreglo a los siguientes criterios:

– Tipo 1: Registro del declarante: Datos identificativos y hoja resumen de la declaración. Diseño de tipo de registro 1 de los recogidos más adelante en estos mismos apartados y Anexo de la presente orden.

– Tipo 2: Registro de operador intracomunitario y Registro de rectificaciones. Diseño de tipo de registro 2 de los recogidos más adelante en estos mismos apartados y Anexo de la presente orden.

El orden de presentación será el del tipo de registro, existiendo un único registro del tipo 1 y tantos registros del tipo 2 como operadores intracomunitarios y rectificaciones tenga la declaración, siendo diferentes los de operadores intracomunitarios y los de rectificaciones.

Todos los campos alfanuméricos y alfabéticos se presentarán alineados a la izquierda y rellenos de blancos por la derecha, en mayúsculas sin caracteres especiales, y sin vocales acentuadas.

Para los caracteres específicos del idioma se utilizará la codificación ISO-8859-1. De esta forma la letra «Ñ» tendrá el valor ASCII 209 (Hex. D1) y la «Ç» (cedilla mayúscula) el valor ASCII 199 (Hex. C7).

Todos los campos numéricos se presentarán alineados a la derecha y rellenos a ceros por la izquierda sin signos y sin empaquetar.

Todos los campos tendrán contenido, a no ser que se especifique lo contrario en la descripción del campo. Si no lo tuvieran, los campos numéricos se rellenarán a ceros y tanto los alfanuméricos como los alfabéticos a blancos.

Modelo 349

A. Tipo de registro 1: Registro de declarante

(Posiciones, naturaleza y descripción de los campos)

|

Posiciones |

Naturaleza |

Descripción de los campos |

|---|---|---|

|

1 |

Numérico. |

Tipo de registro. Constante número «1». |

|

2-4 |

Numérico. |

Modelo declaración. Constante «349». |

|

5-8 |

Numérico. |

Ejercicio. Las cuatro cifras del ejercicio fiscal al que corresponde la declaración. |

|

9-17 |

Alfanumérico. |

NIF del declarante. Se consignará el NIF del declarante. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones de la izquierda, de acuerdo con las reglas previstas en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007 de 27 de julio (BOE del 5 de septiembre). |

|

18-57 |

Alfanumérico. |

Apellidos y nombre o razón social del declarante. Si es una persona física se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este orden. Para personas jurídicas y entidades en régimen de atribución de rentas, se consignará la razón social completa, sin anagrama. En ningún caso podrá figurar en este campo un nombre comercial. |

|

58 |

Blanco. |

|

|

59-107 |

Alfanumérico. |

Persona con quién relacionarse. Datos de la persona con quién relacionarse. Este campo se subdivide en dos: 59-67 Teléfono: Campo numérico de 9 posiciones. 68-107 Apellidos y nombre: Se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este orden. |

|

108-120 |

Numérico. |

Número identificativo de la declaración. Se consignará el número identificativo correspondiente a la declaración. Campo de contenido numérico de 13 posiciones. El número identificativo que habrá de figurar, será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 349. |

|

121-122 |

Alfabético. |

Declaración complementaria o sustitutiva. En el caso excepcional de segunda o posterior presentación de declaraciones, deberá cumplimentarse obligatoriamente uno de los siguientes campos: 121 Declaración complementaria: Se consignará una «C» si la presentación de esta declaración tiene por objeto incluir registros que, debiendo haber figurado en otra declaración del mismo ejercicio presentada anteriormente, hubieran sido completamente omitidas en la misma. La presentación de una declaración complementaria que tenga por objeto la modificación del contenido de datos declarados en otra declaración del mismo ejercicio presentada anteriormente se realizará desde el servicio de consulta y modificación de declaraciones informativas en la Oficina Virtual de la Agencia Tributaria (www. agenciatributaria. es). 122 Declaración sustitutiva: Se consignará una «S» si la presentación tiene como objeto anular y sustituir completamente a otra declaración anterior, del mismo ejercicio. Una declaración sustitutiva sólo puede anular a una única declaración anterior. |

|

123-135 |

Numérico. |

Número identificativo de la declaración anterior. En el caso de que se haya consignado una «C» en el campo «Declaración complementaria» o en el caso de que se haya consignado «S» en el campo «Declaración sustitutiva», se consignará el número identificativo correspondiente a la declaración a la que sustituye. Campo de contenido numérico de 13 posiciones. En cualquier otro caso deberá rellenarse a ceros. |

|

136-137 |

Alfanumérico. |

Período. Se hará constar el periodo al que corresponda la declaración. Se consignará el que corresponda según la siguiente relación de claves: «01» Enero. «02» Febrero. «03» Marzo. «04» Abril. «05» Mayo. «06» Junio. «07» Julio. «08» Agosto. «09» Septiembre. «10» Octubre. «11» Noviembre. «12» Diciembre. «1T» Primer trimestre. «2T» Segundo trimestre. «3T» Tercer trimestre. «4T» Cuarto trimestre. |

|

138-146 |

Numérico. |

Número total de operadores intracomunitarios. Deberá consignar el número total de sujetos pasivos a los que se hayan efectuado entregas intracomunitarias exentas, entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, adquisiciones intracomunitarias sujetas, prestaciones intracomunitarias de servicios, adquisiciones intracomunitarias de servicios, transferencias de bienes, devoluciones de bienes y sustituciones del empresario o profesional destinatario de los bienes transferidos en el marco de un acuerdo de ventas de bienes en consigna, declarados para este declarante que figuren en el registro de operador intracomunitario (registro de tipo 2). [Número de registros de operador intracomunitario (registro de tipo 2) con clave de operación, posición 133, igual a «E», «M», «H», «T», «A», «S», «I», «R», «D» o «C».] |

|

147-161 |

Numérico. |

Importe de las operaciones intracomunitarias. Numérico de 15 posiciones. Deberá consignar la suma total de las bases imponibles que correspondan a entregas intracomunitarias exentas, entregas en otros Estados miembros, subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, adquisiciones intracomunitarias sujetas, prestaciones intracomunitarias de servicios, adquisiciones intracomunitarias de servicios, así como del valor de las transferencias, devoluciones y sustituciones del empresario o profesional destinatario de los bienes transferidos efectuadas en el marco de un acuerdo de ventas de bienes en consigna. [Suma de Bases Imponibles e importes, posiciones 134-146, de los registros de operador intracomunitario (registro de tipo 2) y clave de operación, posición 133, igual a «E», «M», «H», «T», «A», «S», «I», «R», «D» o «C»]. Los importes deben consignarse en euros. Este campo se subdivide en dos: 147-159 Parte entera del importe de las operaciones intracomunitarias, si no tiene contenido se consignará a ceros. 160-161 Parte decimal del importe de las operaciones intracomunitarias, si no tiene contenido se consignará a ceros. |

|

162-170 |

Numérico. |

Número total de operadores intracomunitarios con rectificaciones. Deberá consignar el número total de registros de rectificaciones de entregas intracomunitarias exentas, de entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, de adquisiciones intracomunitarias sujetas, prestaciones intracomunitarias de servicios, adquisiciones intracomunitarias de servicios, así como también las transferencias y, devoluciones de bienes o sustituciones del empresario o profesional destinatario de los bienes transferidos efectuadas en el marco de un acuerdo de ventas de bienes en consigna, declarados para este declarante que figuren en el registro de rectificaciones (registro de tipo 2). [Número de registros de rectificaciones (registro de tipo 2) con clave de operación, posición 133, igual a «E», «M», «H», «T», «A», «S», «I», «R», «D» o «C»]. |

|

171-185 |

Numérico. |

Importe de las rectificaciones. Deberá consignar la suma total de las bases imponibles rectificadas que correspondan a las entregas intracomunitarias exentas, entregas en otros Estados miembros, subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, a adquisiciones intracomunitarias sujetas, a prestaciones intracomunitarias de servicios, a adquisiciones intracomunitarias de servicios, así como del valor las transferencias y devoluciones de bienes, o sustituciones del empresario o profesional destinatario de los bienes transferidos efectuadas en el marco de un acuerdo de ventas de bienes en consigna, y efectuadas por la totalidad de sujetos pasivos mencionados en el apartado anterior. [Suma de Bases Imponibles Rectificadas, posiciones 153-165, de los registros de rectificaciones (registro de tipo 2) y clave de operación, posición 133, igual a «E», «M», «H», «T», «A», «S», «I», «R», «D» o «C»]. Los importes deben consignarse en euros. Este campo se subdivide en dos: 171-183 Parte entera del importe de las bases imponibles rectificadas, si no tiene contenido se consignará a ceros. 184-185 Parte decimal del importe de las bases imponibles rectificadas, si no tiene contenido se consignará a ceros. |

|

186 |

Alfabético. |

Indicador cambio periodicidad en la obligación de declarar. En caso de que el importe total de las entregas de bienes y prestaciones de servicio superen los 50.000 euros en el segundo mes de cada trimestre (febrero, mayo, agosto, noviembre) deberá presentarse una declaración mensual por ese período en la que se incluirán las operaciones correspondientes a ese mes (segundo mes del trimestre) y al anterior (primer mes del trimestre). Se consignará el valor que corresponda según la siguiente relación: X: Si se corresponde con una declaración mensual con operaciones correspondientes a los dos primeros meses del trimestre Blanco: En cualquier otro caso. |

|

187-390 |

– |

Blancos. |

|

391-399 |

Alfanumérico. |

NIF del representante legal. Si el declarante es menor de 14 años se consignará en este campo el número de identificación fiscal de su representante legal (padre, madre o tutor). Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. En cualquier otro caso el contenido de este campo se rellenará a espacios. |

|

400 - 500 |

– |

Blancos. |

* Todos los importes serán positivos.

* Los campos numéricos que no tengan contenido se rellenarán a ceros.

* Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos.

* Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda.

* Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, en mayúsculas, sin caracteres especiales y sin vocales acentuadas, excepto que se especifique lo contrario en la descripción del campo.

Modelo 349

Tipo de registro 2: Registro de operador intracomunitario

(Posiciones, naturaleza y descripción de los campos)

|

Posiciones |

Naturaleza |

Descripción de los campos |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

1 |

Numérico. |

Tipo de registro. Numérico de una posición. Constante «2» (Dos). |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2-4 |

Numérico. |

Modelo declaración. Numérico de 3 posiciones. Constante «349». |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

5-8 |

Numérico. |

Ejercicio. Numérico de 4 posiciones. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

9-17 |

Alfanumérico. |

NIF del declarante. Alfanumérico de 9 posiciones. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

18-75 |

Alfanumérico. |

Blancos. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

76-92 |

Alfanumérico. |

NIF operador comunitario. Alfanumérico de 17 posiciones. Se compone de los subcampos: 76-77 Código país. Alfabético de 2 posiciones. Se compone de las dos primeras letras identificativas del Estado miembro de la UE. 78-92 Número. Alfanumérico de 15 posiciones. Campo alfanumérico, que se ajustará a la izquierda y se rellenará con blancos a la derecha en los casos en que dicho número tenga menos de 15 posiciones. Composición del NIF comunitario de los distintos Estados miembros: Debe tenerse en cuenta la composición del NIF aplicable a cada uno de los Estados miembros de la UE, a efectos de la declaración recapitulativa de operaciones intracomunitarias, modelo 349.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

93-132 |

Alfanumérico. |

Apellidos y nombre o razón social del operador intracomunitario. Alfanumérico de 40 posiciones. Se cumplimentará con el mismo criterio que el especificado para el declarante en el registro de tipo 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

133 |

Alfabético. |

Clave de operación. Alfabético de una posición. Se consignará la que corresponda según la siguiente relación: E: Entregas intracomunitarias exentas, excepto las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, que se consignará «T», y las entregas intracomunitarias de bienes posteriores a una importación exenta, que se consignarán con las claves «M» o «H» según corresponda. M: Entregas intracomunitarias de bienes posteriores a una importación exenta, de acuerdo con el artículo 27.12.° de la Ley del Impuesto sobre el Valor Añadido. H: Entregas intracomunitarias de bienes posteriores a una importación exenta, de acuerdo con el artículo 27.12.° de la Ley del Impuesto sobre el Valor Añadido, efectuadas por el representante fiscal según lo previsto en el artículo 86.Tres de la Ley del Impuesto. A: Adquisiciones intracomunitarias sujetas. T: Entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares. Cuando se realice alguna entrega de bienes de las mencionadas en el artículo 79, apartado cinco del Reglamento del IVA. Estas operaciones, cuando sean efectuadas para un destinatario para el cual se hayan realizado entregas intracomunitarias, se consignarán en un registro independiente de aquél en que se hayan consignado estas últimas operaciones. S: Prestaciones intracomunitarias de servicios realizadas por el declarante. I: Adquisiciones intracomunitarias de servicios localizadas en el TAI prestadas por empresarios o profesionales establecidos en otros EM cuyo destinatario es el declarante. R: Transferencias de bienes efectuadas en el marco de acuerdos de ventas de bienes en consigna. D: Devoluciones de bienes desde otro Estado miembro al que previamente fueron enviados desde el TAI en el marco de acuerdos de ventas de bienes en consigna. C: Sustituciones del empresario o profesional destinatario de los bienes expedidos o transportados a otro Estado miembro en el marco de acuerdos de ventas de bienes en consigna. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

134-146 |

Numérico. |

Base imponible o importe. Numérico de 13 posiciones. Se hará constar el importe total de la Base Imponible del conjunto de las entregas intracomunitarias exentas, si se ha consignado clave de operación E, del conjunto de las entregas intracomunitarias de bienes posteriores a una importación exenta, si ha consignado la clave de operación M, del conjunto de las entregas intracomunitarias de bienes posteriores a una importación exenta, efectuadas por el representante fiscal en nombre y por cuenta del importador, si ha consignado la clave de operación H, del conjunto de las adquisiciones intracomunitarias sujetas, si se ha consignado clave de operación A, del conjunto de las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, si se ha consignado clave de operación T, del conjunto de prestaciones intracomunitarias de servicios realizadas si se ha consignado clave de operación S, del conjunto de adquisiciones intracomunitarias de servicios si se ha consignado clave de operación I, el valor del conjunto de transferencias de bienes efectuadas en el marco de acuerdos de ventas de bienes en consigna si se ha consignado la clave R, el valor del conjunto de devoluciones de bienes desde otro Estado miembro al que previamente fueros enviados desde el TAI en el marco de acuerdos de ventas de bienes en consigna si se ha consignado clave de operación D, o el valor del conjunto de sustituciones del sujeto pasivo destinatario de los bienes expedidos o transportados a otro Estado miembro en el marco de acuerdos de ventas de bienes en consigna si se ha consignado clave de operación C para cada operador intracomunitario. Por lo tanto, si en un mismo periodo se han realizado varias operaciones con un operador intracomunitario, éstas deberán acumularse por clave de operación con el fin de consignar un único registro por cada clave de operación y periodo. En cuanto a las operaciones triangulares, también deberán acumularse por operador intracomunitario y periodo, no obstante se consignarán en un registro independiente de aquellas operaciones distintas de éstas. Se consignarán las operaciones mencionadas en los artículos 79 y 80 del Reglamento del IVA. Los importes deben consignarse en euros. Este campo se subdivide en dos: 134-144 Parte entera del importe de las entregas, si no tiene contenido se consignará a ceros. 145-146 Parte decimal del importe de las entregas, si no tiene contenido se consignará a ceros. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

147-178 |

– |

Blancos. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

179-195 |

Alfanumérico. |

NIF empresario o profesional destinatario final sustituto. (Sólo se cumplimentará en caso de clave C en tipo de operación). Alfanumérico de 17 posiciones. Se compone de los subcampos: 179-180 Código país. Alfabético de 2 posiciones. Se compone de las dos primeras letras identificativas del Estado miembro de la UE. Deben referirse al mismo Estado miembro que el indicado en el operador al que se sustituye. 181-195 Número. Alfanumérico de 15 posiciones. Campo alfanumérico, que se ajustará a la izquierda y se rellenará con blancos a la derecha en los casos en que dicho número tenga menos de 15 posiciones. Composición del NIF comunitario de los distintos Estados miembros: Debe tenerse en cuenta la composición del NIF aplicable a cada uno de los Estados miembros de la UE, a efectos de la declaración recapitulativa de operaciones intracomunitarias, modelo 349.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

196-235 |

Alfanumérico. |

Apellidos y nombre o razón social del sujeto pasivo sustituto. (Sólo se cumplimentará en caso de clave C en tipo de operación). Alfanumérico de 40 posiciones. Se cumplimentará con el mismo criterio que el especificado para el declarante en el registro de tipo 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

236-500 |

– |

Blancos. |

* Todos los importes serán positivos.

* Los campos numéricos que no tengan contenido se rellenarán a ceros.

* Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos.

* Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda, sin signos, sin empaquetar y sin decimales.

* Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, excepto que se especifique lo contrario en la descripción del campo.

Tipo de registro 2: Registro de rectificaciones

(Posiciones, naturaleza y descripción de los campos)

|

Posiciones |

Naturaleza |

Descripción de los campos |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

1 |

Numérico. |

Tipo de registro. Numérico de una posición. Constante «2» (Dos). |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2-4 |

Numérico. |

Modelo declaración. Numérico de 3 posiciones. Constante «349». |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

5-8 |

Numérico. |

Ejercicio. Numérico de 4 posiciones. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

9-17 |

Alfanumérico. |

NIF del declarante. Alfanumérico de 9 posiciones. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

18-75 |

Alfanumérico. |

Blancos. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

76-92 |

Alfanumérico. |

NIF operador comunitario. Alfanumérico de 17 posiciones. Se compone de los subcampos: 76-77 Código país. Alfabético de 2 posiciones. Se compone de las dos primeras letras identificativas del Estado miembro de la UE. 78-92 Número. Alfanumérico de 15 posiciones. Campo alfanumérico, que se ajustará a la izquierda y se rellenará con blancos a la derecha en los casos en que dicho número tenga menos de 15 posiciones. Composición del NIF comunitario de los distintos Estados miembros: Debe tenerse en cuenta la composición del NIF aplicable a cada uno de los Estados miembros de la UE, a efectos de la declaración recapitulativa de operaciones intracomunitarias, modelo 349.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

93-132 |

Alfanumérico. |

Apellidos y nombre o razón social del operador intracomunitario. Alfanumérico de 40 posiciones. Se cumplimentará con el mismo criterio que el especificado para el declarante en el registro de tipo 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

133 |

Alfabético. |

Clave de operación. Alfabético de una posición. Se consignará la que corresponda según la siguiente relación: E: Rectificaciones de las entregas intracomunitarias exentas, excepto las que deban consignarse, según corresponda, con las claves T, M ó H. M: Rectificaciones de las entregas intracomunitarias de bienes posteriores a una importación exenta, de acuerdo con el artículo 27.12.° de la Ley del Impuesto sobre el Valor Añadido. H: Rectificaciones de las entregas intracomunitarias de bienes posteriores a una importación exenta efectuadas por el representante fiscal, de acuerdo con el artículo 27.12.° de la Ley del Impuesto sobre el Valor Añadido, efectuadas por el representante fiscal según lo previsto en el artículo 86.Tres de la Ley del Impuesto. A: Rectificaciones a las adquisiciones intracomunitarias sujetas. T: Rectificaciones a las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares. Cuando se realice alguna entrega de bienes de las mencionadas en el artículo 79, apartado cinco del Reglamento del IVA. Estas operaciones, cuando sean efectuadas para un destinatario para el cual se hayan realizado entregas intracomunitarias, se consignarán en un registro independiente de aquél en que se hayan consignado estas últimas operaciones. S: Rectificaciones a las prestaciones intracomunitarias de servicios realizadas por el declarante. I: Rectificaciones a las adquisiciones intracomunitarias de servicios localizadas en el TAI prestadas por empresarios o profesionales establecidos en otros EM cuyo destinatario es el declarante. R: Rectificaciones de transferencias de bienes efectuadas en el marco de acuerdos de ventas de bienes en consigna. D: Rectificaciones de devoluciones de bienes desde otro Estado miembro al que previamente fueron enviados desde el TAI en el marco de acuerdos de ventas de bienes en consigna. C: Rectificaciones de sustituciones del empresario o profesional destinatario de los bienes expedidos o transportados a otro Estado miembro en el marco de acuerdos de ventas de bienes en consigna. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

134-146 |

– |

Blancos. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

147-178 |

Alfanumérico. |

Rectificaciones. Estos campos se cumplimentarán cuando se hayan producido circunstancias que supongan errores o rectificaciones de las bases consignadas en declaraciones anteriores. La rectificación se incluirá en el periodo en que se hubiera notificado tal modificación al destinatario de los bienes. Por tanto, este campo se rellenará únicamente si la operación que se consigna es una rectificación a una entrega, adquisición intracomunitaria, operación triangular, prestación intracomunitaria de servicios, adquisición intracomunitaria de servicios, transferencias, devoluciones de bienes o sustituciones del empresario o profesional destinatario de los bienes transferidos efectuadas en el marco de un acuerdo de ventas de bienes en consigna. Se compone de los siguientes subcampos: 147-150 Ejercicio. Numérico de 4 posiciones. Las cuatro cifras del ejercicio fiscal al que corresponde la declaración que se corrige. 151-152 Periodo. Alfanumérico de 2 posiciones. Periodo al que corresponde la declaración que se corrige, codificado con las siguientes claves: «01» Enero. «02» Febrero. «03» Marzo. «04» Abril. «05» Mayo. «06» Junio. «07» Julio. «08» Agosto. «09» Septiembre. «10» Octubre. «11» Noviembre. «12» Diciembre. «1T» Primer trimestre. «2T» Segundo trimestre. «3T» Tercer trimestre. «4T» Cuarto trimestre. «0A» Periodicidad anual. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

153-165 |

Numérico. |

Base imponible o importes rectificados. Numérico de 13 posiciones. Se consignará el nuevo importe total de la Base Imponible de las entregas intracomunitarias exentas, si se ha consignado clave de operación E, de las entregas intracomunitarias de bienes posteriores a una importación exenta, si ha consignado la clave de operación M, de las entregas intracomunitarias de bienes posteriores a una importación exenta, efectuadas por el representante fiscal en nombre y por cuenta del importador, si ha consignado la clave de operación H, de las adquisiciones intracomunitarias sujetas, si se ha consignado clave de operación A, de las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, si se ha consignado clave de operación T, de las prestaciones intracomunitarias de servicios realizadas si se ha consignado clave de operación S, del conjunto de adquisiciones intracomunitarias de servicios si se ha consignado clave de operación I, el nuevo valor de las transferencias de bienes, si se ha consignado la clave de operación R, el nuevo valor de las devoluciones de bienes, si se ha consignado la clave de operación D, y el nuevo valor de las sustituciones del sujeto pasivo, si se ha consignado la clave de operación C que corresponda al operador intracomunitario y al periodo indicado, una vez modificado el importe de la Base imponible o el valor de la operación que se desea rectificar. Por lo tanto, si en un mismo periodo se han realizado varias operaciones con un operador intracomunitario y en una o varias de ellas se quiere rectificar la base imponible o el valor que se declaró, se acumularán en un único registro, por clave de operación y periodo, el total de bases imponibles o valores de todas las operaciones una vez rectificadas las bases imponibles o valores que correspondan. Los importes deben consignarse en euros. Este campo se subdivide en dos: 153-163 Parte entera del importe de la base imponible rectificada, si no tiene contenido se consignará a ceros. 164-165 Parte decimal del importe de la base imponible rectificada, si no tiene contenido se consignará a ceros. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

166-178 |

Numérico. |

Base imponible declarada anteriormente. Numérico de 13 posiciones. Importe de la Base imponible o del valor de la operación que se consignó en la declaración que se corrige. Los importes deben consignarse en euros. Este campo se subdivide en dos: 166-176 Parte entera del importe de la base imponible declarada anteriormente, si no tiene contenido se consignará a ceros. 177-178 Parte decimal del importe de la base imponible declarada anteriormente, si no tiene contenido se consignará a ceros. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

179-195 |

Alfanumérico. |

NIF empresario o profesional destinatario final sustituto (Sólo se cumplimentará en caso de clave C en tipo de operación). Alfanumérico de 17 posiciones Se compone de los subcampos: 179-180 Código país. Alfabético de 2 posiciones. Se compone de las dos primeras letras identificativas del Estado miembro de la UE. Deben referirse al mismo Estado miembro que el indicado en el operador al que se sustituye. 181-195 Número. Alfanumérico de 15 posiciones. Campo alfanumérico, que se ajustará a la izquierda y se rellenará con blancos a la derecha en los casos en que dicho número tenga menos de 15 posiciones. Composición del NIF comunitario de los distintos Estados miembros: Debe tenerse en cuenta la composición del NIF aplicable a cada uno de los Estados miembros de la UE, a efectos de la declaración recapitulativa de operaciones intracomunitarias, modelo 349.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

196-235 |

Alfanumérico. |

Apellidos y nombre o razón social del sujeto pasivo sustituto (Sólo se cumplimentará en caso de clave C en tipo de operación). Alfanumérico de 40 posiciones. Se cumplimentará con el mismo criterio que el especificado para el declarante en el registro de tipo 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

236-500 |

– |

Blancos. |

* Todos los importes serán positivos.

* Los campos numéricos que no tengan contenido se rellenarán a ceros.

* Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos.

* Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda.

* Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, excepto que se especifique lo contrario en la descripción del campo.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid