Contido non dispoñible en galego

Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.El artículo 62 del Reglamento (CEE) n.º 2913/1992 del Consejo, de 12 de octubre de 1992, por el que se aprueba el Código aduanero comunitario exige que las declaraciones presentadas por escrito se cumplimenten en un modelo oficial. Este modelo, el Documento Único Administrativo (en adelante DUA), se recoge y desarrolla en el Reglamento (CEE) n.º 2454/93 de la Comisión, de 2 de julio de 1993, por el que se fijan determinadas disposiciones de aplicación del Reglamento (CEE) n.º 2913/1992 del Consejo por el que se establece el Código Aduanero Comunitario, en el Título VII, Capítulo 1.º y en los Anexos 36, 37 y 38. De acuerdo con el artículo 205 de este texto legal, el DUA deberá utilizarse para «realizar por escrito la declaración en aduana de mercancías, según el procedimiento normal, para incluirlas en un régimen aduanero o para reexportarlas».

La declaración en aduanas se podrá efectuar utilizando un procedimiento informático tal y como prevé el artículo 61 del Reglamento (CEE) n.º 2913/1992 del Consejo, de 12 de octubre de 1992. De hecho, la presentación de declaraciones escritas constituye, actualmente, un porcentaje mínimo frente a la presentación por medios informáticos siendo incluso ésta obligatoria para algunos regímenes, como el tránsito y la exportación (artículos 353 y 787 del Reglamento (CEE) n.º 2454/93 de la Comisión, de 2 de julio de 1993). El contenido de la declaración electrónica debe corresponder con las indicaciones exigidas para las declaraciones escritas, según preceptúa el artículo 77.1 del Reglamento (CEE) n.º 2913/1992 del Consejo, de 12 de octubre de 1992. Es por ello que los capítulos 2.º a 5.º de esta Resolución contienen las instrucciones para cumplimentar la declaración aduanera, incluso en formato electrónico, siguiendo el impreso DUA. El capítulo 6.º incluye instrucciones específicas del procedimiento electrónico.

Pero la utilización y la formalización de un DUA no sólo depende de la normativa aduanera, sino que se ven afectadas por otras disposiciones nacionales o de la Unión Europea que regulan aspectos relacionados con la entrada, salida y permanencia de la mercancía en el territorio aduanero de la Unión y cuyo cumplimiento se debe realizar con anterioridad al destino o régimen aduanero que se solicite con el DUA y condicionando su autorización.

Para facilitar el cumplimiento de las obligaciones de los operadores económicos en relación con la declaración aduanera se hace necesario que un instrumento jurídico recopile la dispersa normativa indicada y la articule en función de los diferentes regímenes o destinos aduaneros y de los procedimientos y simplificaciones aduaneras. Instrumento jurídico que para una mayor seguridad jurídica del administrado se realiza a través de una Resolución del Departamento de Aduanas e Impuestos Especiales como órgano encargado de la adopción de las medidas necesarias para coordinación de la gestión de los tributos y gravámenes que recaigan sobre el comercio exterior y demás medidas previstas en el derecho de la Unión o nacional, de los regímenes aduaneros y fiscales y el control del tráfico entre territorios nacionales sometidos a distintos regímenes aduaneros y fiscales, según se prevé en el artículo 7.1.a), b) y c) de la Orden PRE/3581/2007, de 10 de diciembre, por la que se establecen los departamentos de la Agencia Estatal de Administración Tributaria y se les atribuye funciones y competencias.

Para dar cumplimiento al objetivo descrito en el párrafo anterior, la indicada resolución debe ser objeto de actualización periódica, considerándose conveniente la elaboración de un texto completo de la resolución y no proceder a modificar los apartados de la misma que deban actualizarse por los cambios de la normativa de la Unión o nacional que los afecte. La presente actualización se fundamenta en los motivos que seguidamente se indican.

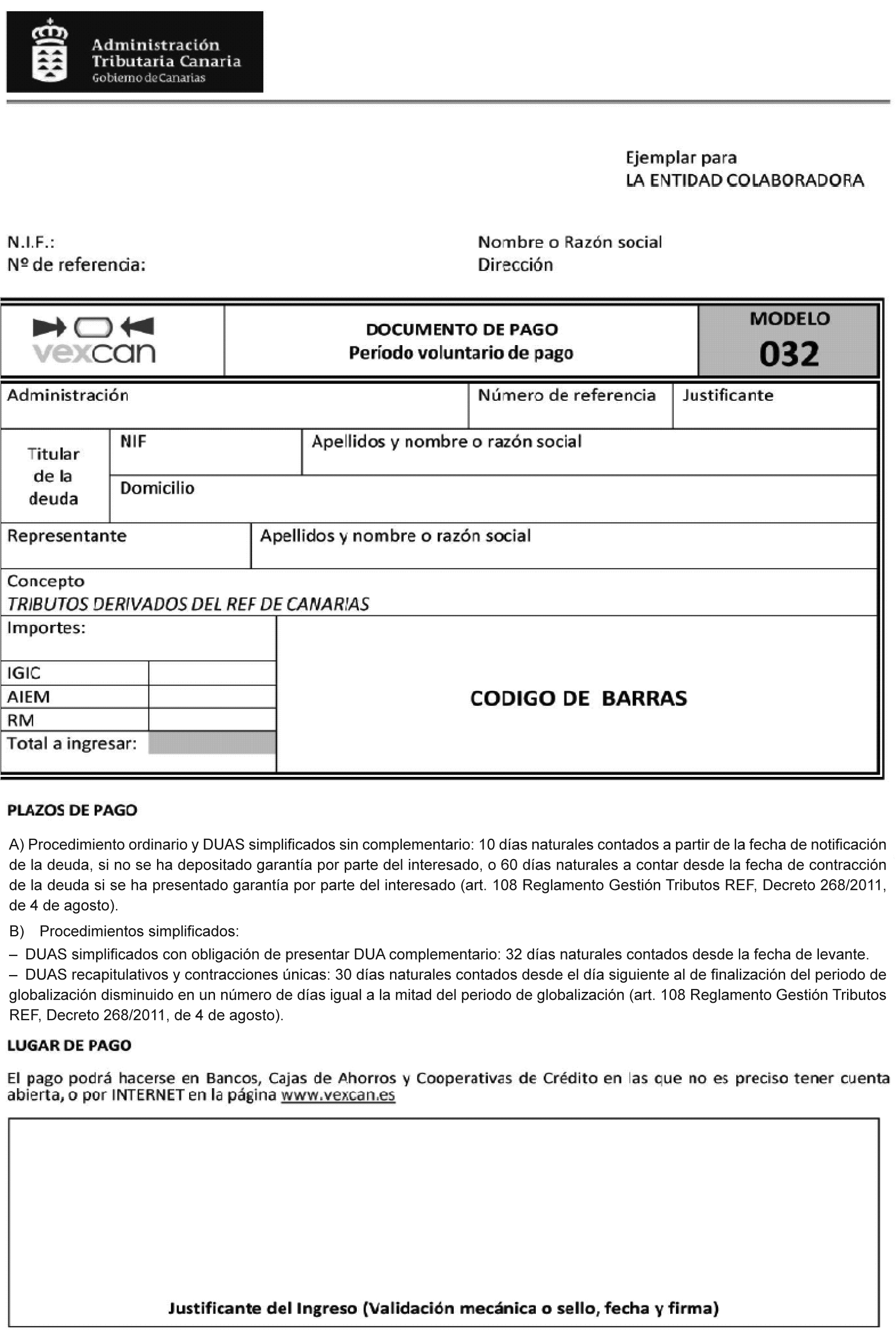

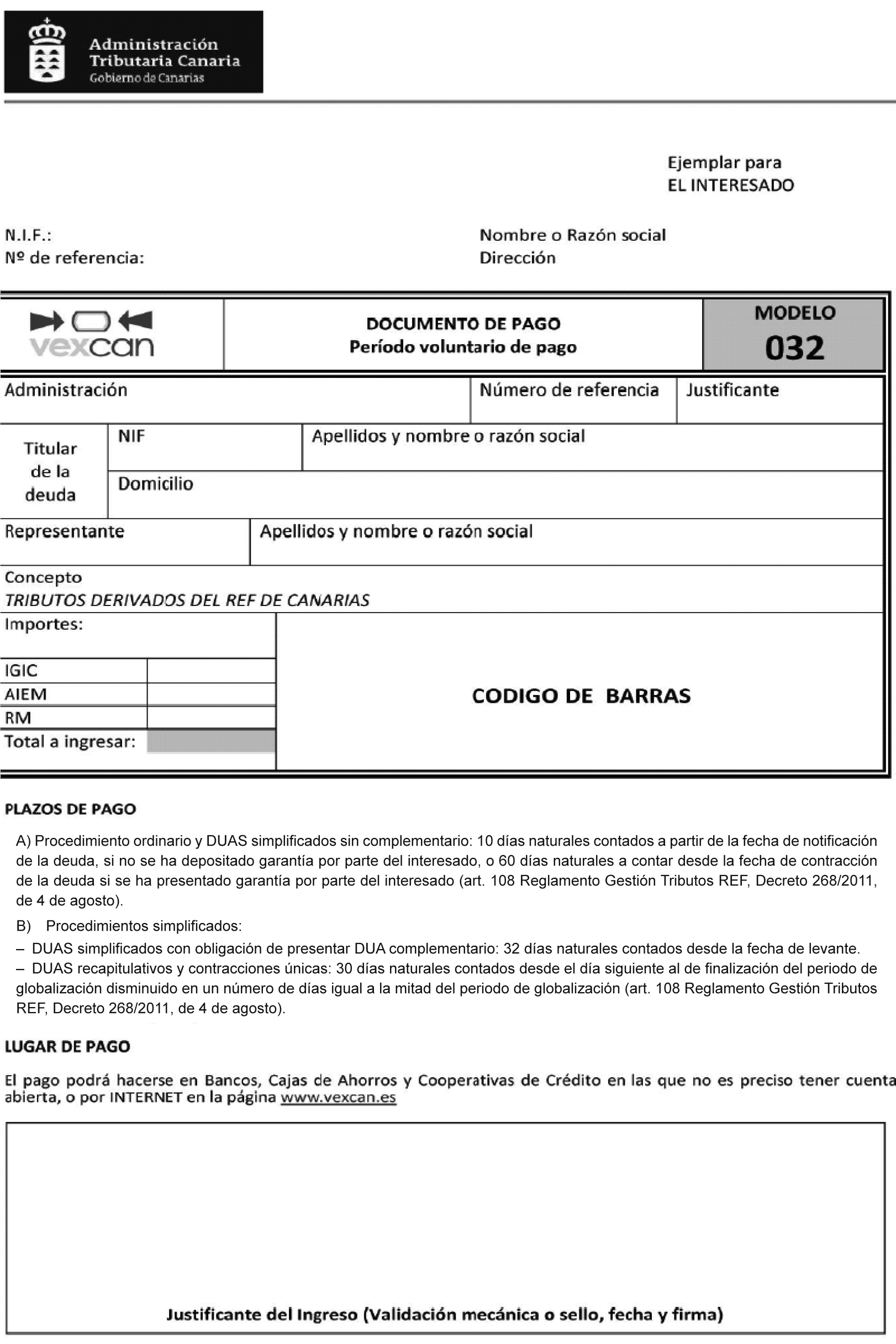

Se adaptan las instrucciones de la casilla 14 del DUA (capítulos 2.º, 3.º y 5.º) al nuevo Registro de Representantes Aduaneros creado por la Orden HAP/308/2013, que desarrolla parcialmente el Real Decreto 335/2010, de 19 de marzo, por el que se regula el derecho a efectuar declaraciones en aduana y la figura del representante aduanero, pasando a ser el número EORI/NIF la única forma de identificar a los declarantes y representantes aduaneros. Asimismo se crea un nuevo código de tipo de representación (código 5) para dar cabida a las distintas posibilidades que pueden darse en esta materia en la aplicación conjunta de la normativa nacional y autonómica en Canarias en el marco de acuerdo VEXCAN, que afecta a los capítulos indicados y al capítulo I.

Encaminado a facilitar el comercio en las Islas Canarias, se amplía el ámbito del procedimiento simplificado mediante documento comercial a las expediciones desde las Islas a otros Estados Miembros (Capítulo 3.º, apartado 3.4).

Se simplifica el procedimiento previsto para la solicitud de T2L electrónico en el caso de granel, capítulo 6.º, permitiendo su modificación posterior al despacho para ajustar la cantidad solicitada a la realmente embarcada. Con esta simplificación se persigue evitar los perjuicios que pudieran causarle al operador los retrasos en la presentación de este justificante en el puerto de destino. Asimismo se prevé que el operador pueda solicitar de forma electrónica la modificación y el T2LF.

Se indica cómo debe solicitarse la exención de IVA por inclusión en el régimen de depósito distinto del aduanero a la importación de los productos a los que hace referencia el artículo 108 bis del Reglamento de los Impuestos Especiales, aprobado por Real Decreto 1165/1995, de 7 de julio, cuando tenga como destino un local autorizado a fabricar o almacenar productos destinados a su uso como carburante o combustible (Apéndice II).

Procede adaptar las instrucciones relativas al embarque de avituallamiento a buques y aeronaves al contenido de la Disposición adicional única de la Ley 16/2013, de 29 de octubre, por la que se establecen determinadas medidas en materia de fiscalidad medioambiental y se adoptan otras medidas tributarias y financieras, así como de la Disposición final cuarta de la Ley Orgánica 9/2013, de 20 de diciembre, de control de la deuda comercial en el Sector Público, por la que se aprueba una franquicia arancelaria para estas operaciones en determinadas condiciones. Para la aplicación de dicha franquicia se distinguen dos formas de declarar dependiendo de si el avituallamiento se realiza inmediatamente después de la importación y por el propio importador o si se realiza en un momento posterior o por persona diferente del importador. Se procede a modificar el apéndice IV

El procedimiento normal para la tramitación de la entrada y salida de la mercancía del territorio aduanero puede suponer un coste desproporcionado para los pequeños envíos realizados por o con destino a un particular o que se refieren a documentación, muestras, y en general mercancía sin valor comercial estimable que se intercambian las empresas o particulares. Estos envíos, pese a tener un riesgo fiscal reducido, no pueden ser excluidos de los controles aduaneros cuya finalidad no es sólo de naturaleza fiscal, sino también de seguridad y protección. En aras a reducir las cargas administrativas de los operadores en este tipo de tráficos y dar fiel cumplimiento a las funciones de la aduana, se incluye el contenido del mensaje informático que deberá completar la declaración sumaria permitiendo el despacho aduanero de estas mercancías. Se considera necesario dar más claridad y transparencia a las instrucciones sobre su forma de declaración, así como definir las posibles simplificaciones para la declaración de envíos con franquicia arancelaria pero no de otros impuestos. Por todo ello se procede a incorporar en la presente resolución las mencionadas instrucciones hasta ahora dispersas en varias normas. A estos efectos se introduce un nuevo apéndice IX.

El intenso trabajo llevado a cabo por la Agencia Estatal de Administración Tributaria y otros organismos con responsabilidades en el control de mercancías en frontera ha llevado a la sustitución, en un alto grado, del sistema de autenticación de certificados de los servicios de inspección fronteriza mediante NRC por sistemas de intercambio de información por servicio web. Esta nueva práctica administrativa ha simplificado la forma de identificar estos documentos en la casilla 44, por lo que se ha suprimido el contenido del Apéndice IX al no resultar necesarias instrucciones específicas.

El especial régimen fiscal de las Islas Canarias con el que se intenta compensar la lejanía e insularidad respecto del resto del territorio aduanero de la Unión, implica que la Aduana, en los intercambios comerciales entre la Península y Baleares y ese territorio, debe realizar los controles pertinentes, tanto a la expedición como en la introducción de mercancía, sumándose a los mismos los que realiza la Administración Autonómica Canaria. El acuerdo de ventanilla única entre la Administración Estatal y la Administración de la Comunidad Autónoma Canaria supuso una importante simplificación en los trámites a realizar. Ahora bien, dentro de la política de reducción de cargas administrativas y considerando que la tramitación aduanera puede suponer un coste duplicado al tener que realizarse en ambas partes del territorio nacional, se establecen, dos simplificaciones para estos intercambios, ambas opcionales para los interesados:

a) Simplificación general: no se exige DUA de expedición a la salida de una de las partes del territorio aduanero sino únicamente DUA de introducción en la otra parte. Esta simplificación será posible para envíos inferiores a 3.000 euros o para envíos sin transferencia de propiedad.

El ejercicio de esta simplificación implica la utilización de una factura comercial con la mención de T2LF y especial referencia a este procedimiento. En la aduana de introducción, el destinatario presentará la declaración de introducción a partir de la cual el sistema informático de Aduanas generará un apunte de expedición y un justificante de salida utilizable a efectos de IVA o IGIC al que el expedidor tendrá acceso directamente por Sede electrónica.

Se excluyen de este procedimiento determinadas mercancías para las que necesariamente debe presentarse una declaración de expedición que permita realizar los controles previstos por normativas específicas.

b) La segunda simplificación está destinada al comercio electrónico y ventas a distancia, cuando el vendedor se haga cargo de todos los gastos del envío hasta su entrega en el domicilio del comprador/destinatario (incoterm DDP). El procedimiento será el mismo del apartado a) con la especialidad de que el DUA de introducción se realizará por cuenta del expedidor así como el ingreso de los impuestos correspondientes.

Ambos aspectos son objeto de regulación con la introducción de un nuevo apéndice XVI.

El incremento en el volumen de comercio electrónico y la necesidad de facilitación de las cargas administrativas para los ciudadanos en sus compras particulares han llevado a la creación de un formulario en sede electrónica accesible con firma digital (Apéndice XVII).

Por último, se recogen los diferentes cambios en las codificaciones que desde la Resolución del Departamento de Aduanas e Impuestos Especiales de 27 de junio de 2012 han sido aprobadas por normativa de la Unión o que son consecuencia de cambios en la normativa nacional y que inciden en la forma de cumplimentarse las declaraciones aduaneras:

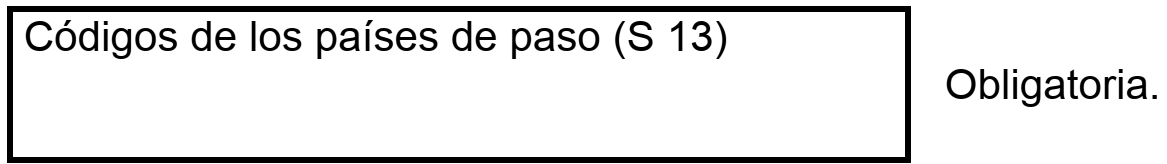

– Reglamento (UE) n.º 1106/2012 de la Comisión, de 27 de noviembre de 2012, por el que se aplica el Reglamento (CE) n.º 471/2009 del Parlamento Europeo y del Consejo, sobre estadísticas comunitarias relativas al comercio exterior con terceros países, en lo que concierne a la actualización de la nomenclatura de países y territorios.

– Reglamento de Ejecución (UE) n.º 756/2012 de la Comisión, de 20 de agosto de 2012, por el que se modifica el Reglamento (CEE) n.º 2454/1993, que actualiza la codificación de los embalajes (anexo XIII), descripción de los códigos de régimen 42 y 63 y otros códigos de régimen adicional (anexo XIV).

– Actualización del Apéndice X de acuerdo con el Reglamento (UE) n.º 228/2013 del Parlamento Europeo y del Consejo, de 13 de marzo de 2013, por el que se establecen medidas específicas en el sector agrícola en favor de las regiones ultraperiféricas de la Unión y por el que se deroga el Reglamento (CE) n.º 247/2006 del Consejo.

– Codificaciones que son actualizadas por TARIC cómo los códigos de unidades suplementarias o fiscales (anexo IX) y los códigos de documentos de la casilla 44 (anexo XV).

– Inclusión de nueva relación de territorios de la Unión, proporcionado por la Comisión (anexo II-A).

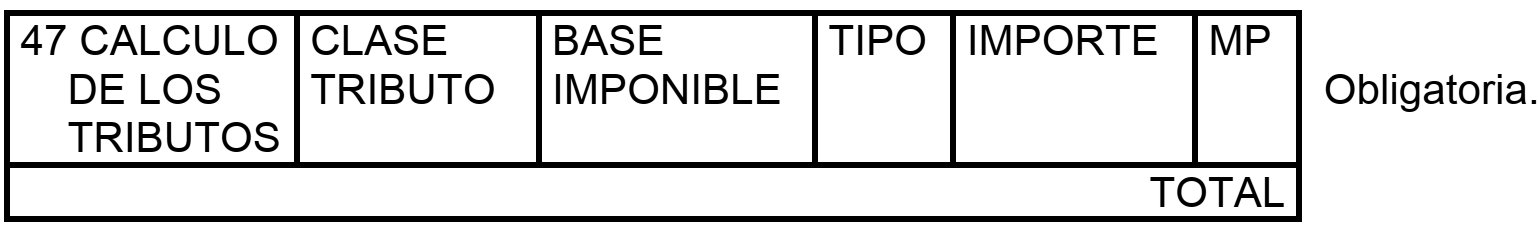

– Actualización de códigos de epígrafes de Impuestos Especiales (anexo VII), códigos de tributos de la casilla 47 (anexo X), codificación nacional de régimen adicional y de tipo de documentos (anexo XIV-A y B y XV-B respectivamente), y de códigos de Aduana contable (anexo IV-A).

Asimismo, se incluyen supuestos específicos de cómo deben declararse determinadas operativas (Apéndice VIII, letra F) y se actualiza la resolución con las nuevas opciones que han sido incorporadas en la Sede Electrónica en relación con las declaraciones aduaneras.

Por último, para una mejora en la estructura de la resolución, se agrupan en el apéndice IX determinadas regulaciones existentes en los capítulos y que regulan determinada simplificaciones para pequeños envíos.

Por todo lo anterior, este Departamento de Aduanas e Impuestos Especiales, en cumplimiento de las funciones atribuidas en el artículo 7.1.a), b) y c) de la Orden PRE/3581/2007, de 10 de diciembre, por la que se establecen los departamentos de la Agencia Estatal de Administración Tributaria y se les atribuyen funciones y competencias, a fin de recoger los cambios en la normativa de la Unión y adecuar estas instrucciones a las nuevas necesidades, ha resuelto lo siguiente:

Se aprueban las Instrucciones para la formalización del Documento Único Administrativo (DUA) que se adjuntan como anexo.

Queda derogada la Resolución de 27 de junio de 2012, del Departamento de Aduanas e Impuestos Especiales de la Agencia Estatal de Administración Tributaria, en la que se recogen las instrucciones para la formalización del documento único administrativo y todas aquellas instrucciones de igual o inferior rango incompatibles con las contenidas en la presente Resolución.

La presente Resolución entrará en vigor al día siguiente de su publicación en el «Boletín Oficial del Estado». No obstante, la supresión del código de Agente de Aduanas de la casilla 14 del DUA y el apéndice XVI serán aplicables a partir del 13 de enero de 2015.

Madrid, 11 de julio de 2014.–La Directora del Departamento de Aduanas e Impuestos Especiales, Pilar Jurado Borrego.

ÍNDICE

Relación de modificaciones

Capítulo 1.º Instrucciones preliminares.

Capítulo 2.º Introducción/lmportación.

2.1 Preliminar.

2.1.1 Composición del documento.

2.1.2 Definiciones.

2.1.3 Ventanilla Única Canaria (VEXCAN).

2.2 Documento completo Importación.

2.2.1 Operaciones que pueden formalizarse con DUA completo.

2.2.2 Instrucciones de casillas.

2.3 Formularios complementarios del documento completo de importación.

2.4 Declaración simplificada de importación.

2.4.1 Declaración simplificada formalizada en DUA.

2.4.2 DUA complementario.

2.5 Declaración simplificada en documento comercial.

2.6 PreDUA, solicitud de MRN.

2.7 H7 Declaración mercancías sin valor estimable.

Capítulo 3.º Expedición/Exportación.

3.1 Preliminar.

3.1.1 Composición del documento.

3.1.2 Definiciones.

3.1.3 Ventanilla única canaria (VEXCAN).

3.2 Documento completo de Exportación.

3.2.1 Operaciones que deben formalizarse con DUA completo.

3.2.2 Instrucciones de casillas.

3.3 Formularios complementarios del documento completo de Exportación.

3.4 Declaración simplificada en documento comercial.

3.4.1 Declaración simplificada.

3.4.2 Declaración recapitulativa.

3.5 Declaración incompleta por valor provisional.

3.6 Reexportación de mercancía previamente vinculada a D. Aduanero.

3.6.1 Instrucciones de casillas.

Capítulo 4.º Tránsito.

4.1 Preliminar.

4.1.1 Composición del documento.

4.1.2 Definiciones.

4.2 Documento de Tránsito.

4.2.1 Operaciones que pueden formalizarse.

4.2.2 Instrucciones de casillas.

4.2.3 Datos de seguridad.

4.2.4 Tránsitos expedidos a partir de declaraciones de exportación.

4.2.5 Tránsito simplificado por ferrocarril.

4.3 T2L/T2LF.

4.3.1 Utilización del documento único como T2L o T2LF.

4.3.2 Utilización del documento único para la declaración conjunta de exportación y T2LF.

4.4 Formularios complementarios del documento de tránsito y T2L.

Capítulo 5.º Vinculación al régimen de depósito aduanero y otros almacenes autorizados.

5.1 Preliminar.

5.1.1 Composición del Documento.

5.2 Vinculación /introducción.

5.2.1 Operaciones que deben formalizarse de acuerdo con las instrucciones del apartado 5.2.2.

5.2.2 Instrucciones de casillas.

5.3 Formularios complementarios.

Capítulo 6.º Presentación de DUAs por transmisión electrónica de datos.

6.1 Preliminar.

6.2 Características del sistema.

6.3 Funcionamiento del sistema para declaraciones de importación, exportación o vinculación a depósito.

6.3.1 Contenido.

6.3.2 Presentación y admisión.

6.3.3 Despacho de la mercancía.

6.3.4 Comunicaciones mediante correo electrónico.

6.3.5 Exportaciones con salida indirecta (ECS): impresión del DAE.

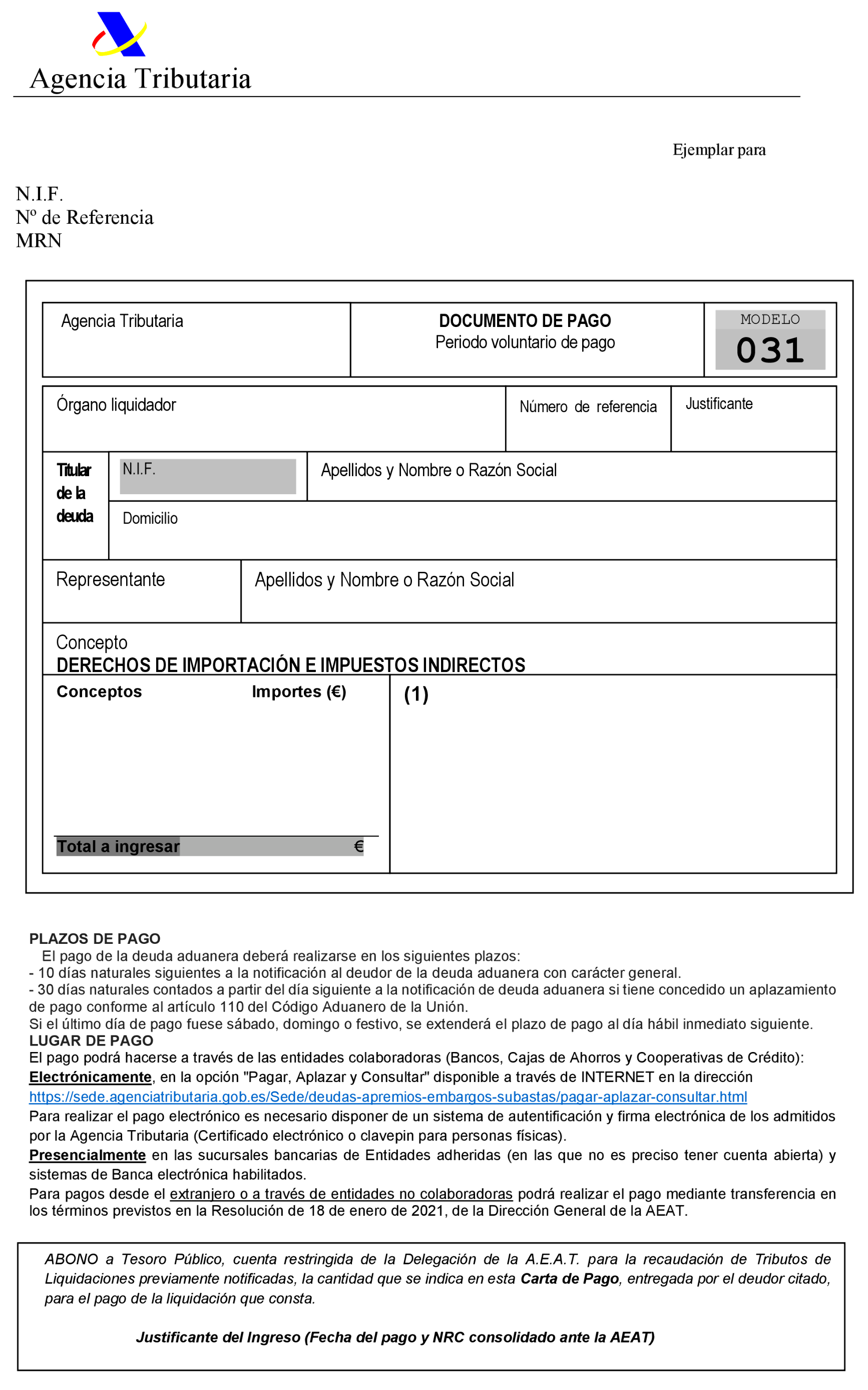

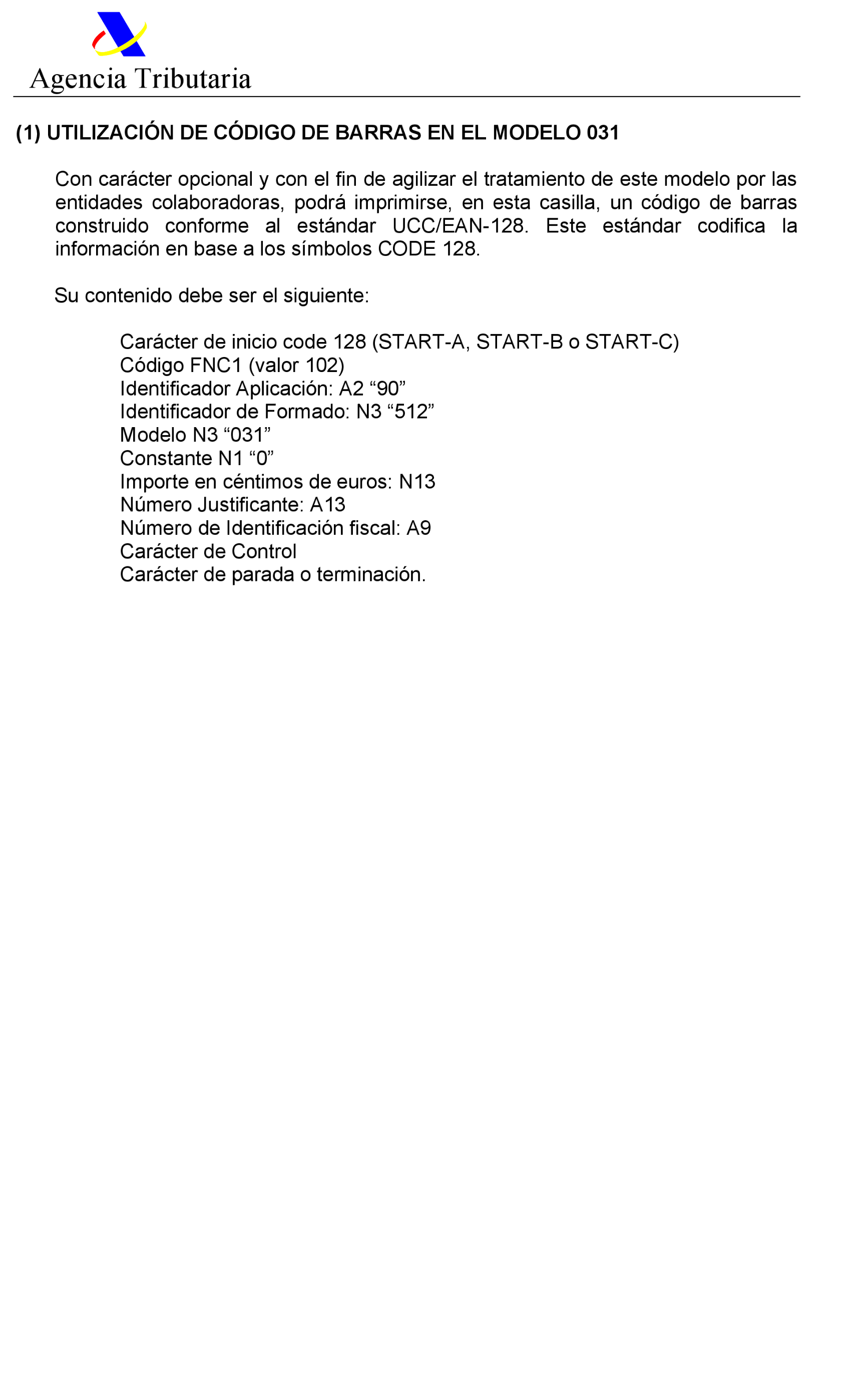

6.3.6 Impresión de la carta de pago (031 y 032).

6.3.7 Consulta de deudas pendientes de ingreso y pago.

6.3.8 Modificación telemática de DUAs de exportación con posterioridad a la autorización del levante.

6.4 ECS declaración en la aduana de salida

6.4.1 Comunicación de llegada de la mercancía.

6.4.2 Mensaje de respuesta de la Aduana.

6.4.3 Impresión de la respuesta de la Aduana.

6.4.4 Despacho de salida.

6.4.5 Declaración en el manifiesto de salida.

6.4.6 Inexistencia del aviso de llegada.

6.4.7 Certificación de salida de la mercancía.

6.5 Funcionamiento del sistema para las declaraciones de tránsito.

6.6.1 Expedición de tránsitos.

6.6.2 Recepción del tránsito.

6.6 T2L/T2LF electrónico.

6.6.1 Expedición del T2L/T2LF.

6.6.2 Presentación T2L.

6.7 Archivo de la documentación de las declaraciones electrónicas.

6.8 Normativa aplicable.

APÉNDICE

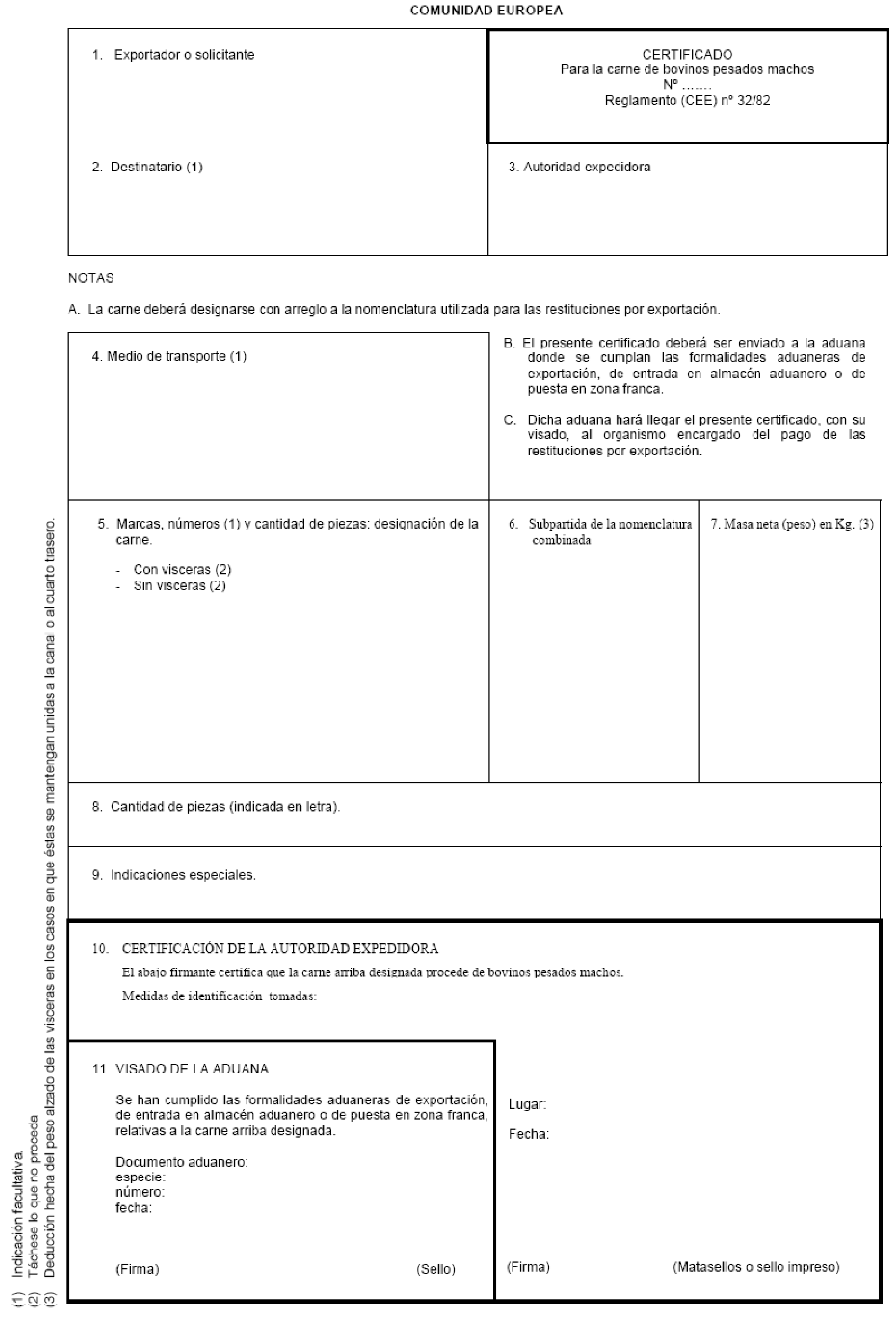

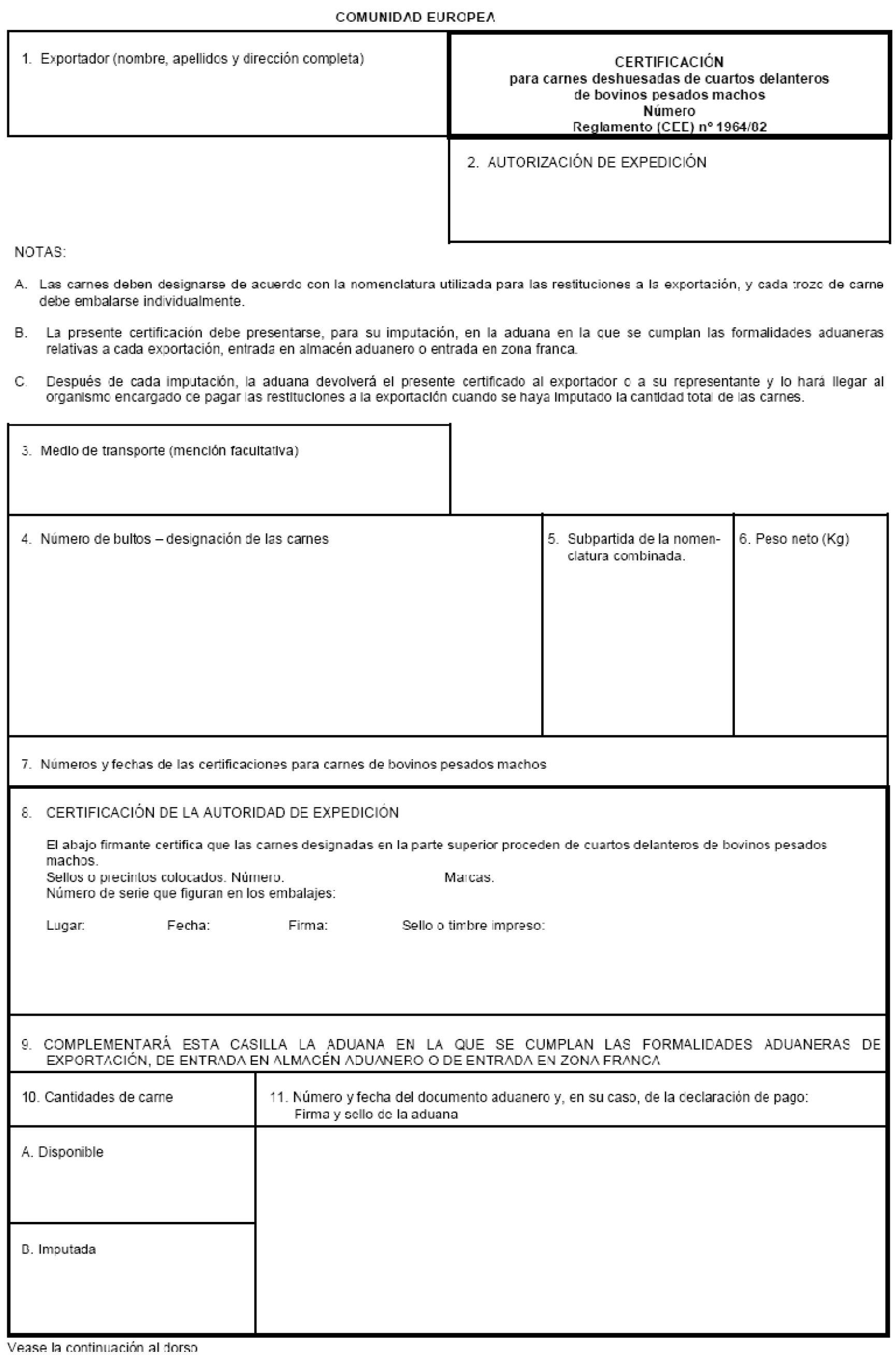

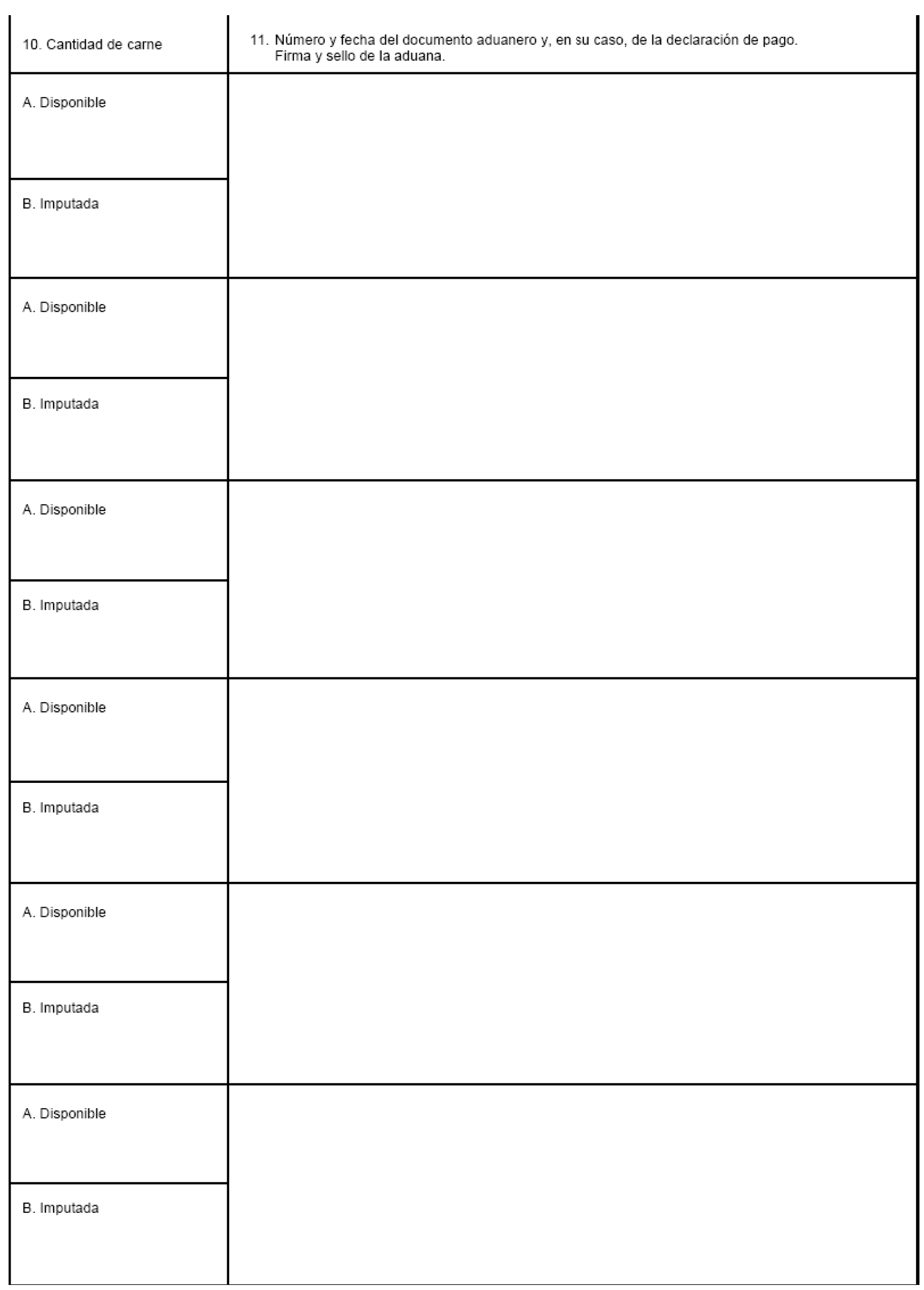

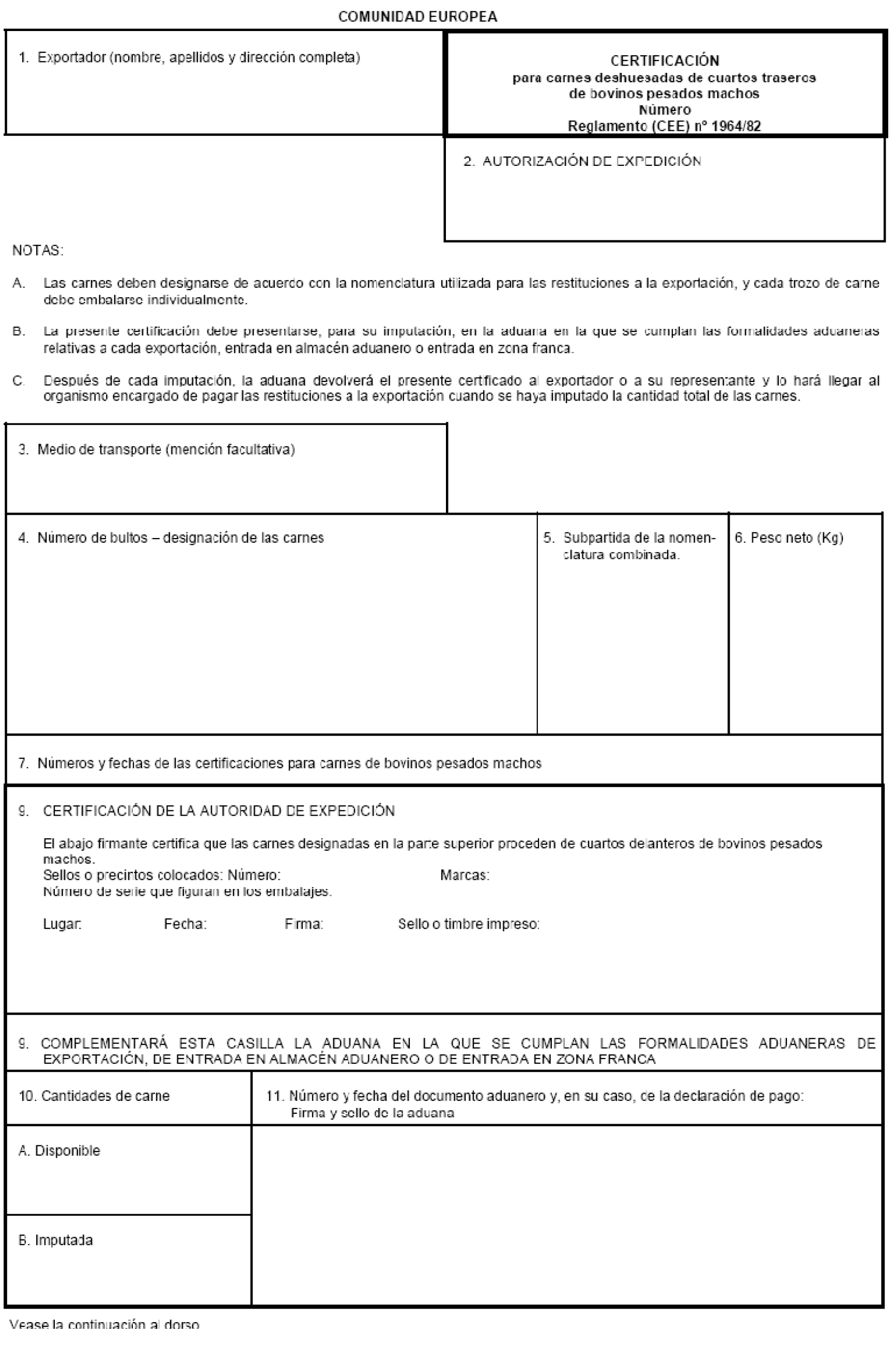

| I | Normas de utilización del Documento Único Administrativo en los supuestos de exportación de productos agrícolas acogidas al beneficio de la restitución |

| 1. Datos declarables y documentos a incorporar. | |

| 2. Prueba acreditativa de la exportación. | |

| 3. Operaciones asimiladas a la exportación a los efectos del beneficio de la restitución. | |

| 4. Restituciones anticipadas. | |

| 5. Almacenes de Avituallamiento. | |

| 6. Envíos a Ceuta y Melilla. | |

| 7. Restituciones y régimen de perfeccionamiento activo. | |

| 8. Certificaciones. | |

| II | Normas para cumplimentar el DUA en el caso de mercancías sujetas a Impuestos Especiales. |

| III | Descripción estados ECS y condiciones para modificar las declaraciones de exportación. |

| IV | Mercancía para buques y aeronaves. |

| V | Ventas de pescado extraído por buques nacionales y directamente exportado desde el mismo buque, sin pasar por territorio nacional. |

| VI | (Suprimido) |

| VII | Utilización de determinadas claves de régimen aduanero. |

| VIII | Importación en Ceuta y Melilla de mercancía que ha sido previamente objeto de exportación en el resto del territorio nacional. |

| IX | Simplificaciones previstas para el despacho de Bajo Valor y Pequeños Envíos. |

| X | Normas para la cumplimentación del DUA en las Islas Canarias a efectos del régimen específico de abastecimiento (REA). |

| XI | Procedimiento de emergencia en caso de caída de sistema. |

| XII | Despacho centralizado. |

| XIII | Cambio de ubicación. |

| XIV | Normas para cumplimentar el DUA en caso de mercancías sujetas al Impuesto sobre las Labores del Tabaco aplicable en Canarias. |

| XV | Supuestos especiales de declaración. |

| XVI | Simplificaciones en los intercambios nacionales de mercancía de la Unión con las Islas Canarias. |

| XVII | Formulario web de importación para particulares. |

| XVIII | Instrucciones para la declaración de determinados regímenes especiales |

ANEXO

| I | Relación de códigos Aduaneros. |

| II-A | Relación de Países por orden alfabético. |

| II-B | Lista de territorios, dependientes de los Estados miembros, con estatuto especial a efectos aduaneros, de Impuestos Especiales y de IVA. |

| III | Relación de claves consideradas como países especiales. |

| IV-A | Códigos de Aduanas contables. |

| IV-B | Códigos de las islas Canarias. |

| V | Condiciones de entrega. |

| VI | Relación de divisas. |

| VII | Códigos de Impuestos Especiales. |

| VIII | Codificaciones TARIC para casos especiales. |

| IX | Códigos de unidades suplementarias o fiscales. |

| X | Códigos tributos (casilla 47). |

| XI-A | Códigos de garantías de Tránsitos. |

| XI-B | Códigos de indicaciones especiales de tránsitos (casilla 44). |

| XII | Naturaleza de la transacción. |

| XIII | Tipo de bulto según la presentación de la mercancía. |

| XIV-A | Claves de regímenes aduaneros. |

| XIV-B | Claves casilla 37.2. |

| XV-A | Códigos de menciones especiales. |

| XV-B | Códigos documentos casilla 44. |

| XV-C | Formatos. |

| XVI | Impresos y modelos. |

| XVII | Códigos Ayuda Régimen Especial de Abastecimiento de Canarias (REA) |

RESUMEN DE MODIFICACIONES

| Apartado/casilla | Descripción |

|---|---|

| Capítulo 1.º Instrucciones preliminares. | |

| Apdo. C | Supresión mención EDI en el último párrafo. |

| Apdo. E | Actualización redacción de acuerdo a nueva normativa y nuevo código 5 en el ámbito VEXCAN. |

| Capítulo 2.º Importación/introducción. | |

| Cas 2 | Procedimiento simplificado en intercambios nacionales: obligatoriedad del NIF e indicador de modalidad de simplificación. |

| Cas 14 |

Supresión uso del código de Agente. Apartado 2, inclusión nuevo código 5 (VEXCAN). Apartado 3, inclusión referencia a los Apéndices IX y XVI. |

| Cas 36 | Actualización referencias legales códigos 84 y 86. |

| Cas 37 | Régimen 42 y 63, modificación texto de acuerdo al R.UE 756/2012 Régimen 49, también para inclusión en DDA. |

| Cas 44 |

Adaptación texto apartado c) guión 4.º al Apéndice XVI. Se suprime el penúltimo punto referido a incluir el NIF del EORI declarado en la casilla 8. |

| Capítulo 3.º Expedición/Exportación. | |

| Apdo. 3.2.1 | Nota a pie de página: inclusión referencia a procedimientos simplificados. |

| Cas 14 |

Supresión uso del código de Agente. Apartado 2, inclusión nuevo código 5 (VEXCAN). |

| Cas 44 | Se suprime el penúltimo punto referido a incluir el NIF del EORI declarado en la casilla 2. |

| Cas 46 | Mención al valor en las ventas en cadena y a los acuerdos previos de valoración. |

| Apdo. 3.4.1 | Supresión de este apartado por estar recogido en el Apéndice IX. |

| Apdo. 3.4.2 | Declaración simplificada de exportación en documento comercial ampliada a las expediciones al resto de Estados Miembros. Pasa a ser Apdo. 3.4. |

| Apdo. 3.5 | Ampliación de provisionalidad a la magnitud de control de la cuenta de existencias del DA o DDA. |

| Capítulo 4.º Tránsito. | |

| Apdo. 4.1 | Adaptación al TFUE. |

| Apdo. 4.3 | Referencia al T2LF electrónico. |

| Apdo. 4.3 | lmpresión T2LF en Sede a partir de la declaración de expedición. |

| Capítulo 5.º Vinculación al régimen de depósito aduanero. | |

| Cas 14 | Supresión uso código de Agente de Aduanas Apartado 2, inclusión nuevo código 5 (VEXCAN). |

| Cas 44 | Se suprime el penúltimo punto referido a incluir el NIF del EORI declarado en la casilla 8. |

| Cas 47 | Obligatoriedad de esta casilla también para el régimen 73. |

| Capítulo 6.º Presentación de DUAs or transmisión electrónica de datos. | |

| 6.3.3.4 | Ultimo párrafo: impresión de la liquidación realizada por la aduana. |

| 6.3.8 | Nuevo: solicitud anulación electrónica de una exportación. |

| 6.4.3 | Autorización de salida en Sede. |

| 6.6.1.2 | T2L envíos a granel, modificación de la tramitación. |

| 6.6.1.3 | Nuevo: solicitud de T2LF a través de la aplicación de T2L. |

| Apéndice II. | |

| Apdo. A |

Cas. 31: Supresión 2.º párrafo en letra d). Cas. 33: Modificación textos códigos B y N. Caso Especial: inclusión código exención IVA y modificación referencia. |

| Apdo. B |

Cas. 37: Supresión código 127 e inclusión nuevo código 128. Cas. 40: Inclusión ARC para las salidas indirectas nacionales. Cas. 44: Supresión declaración del ARC para las salidas indirectas nacionales. |

| Apéndice III |

|

Modificación declaraciones exportación: se admite para las tipo «C», tanto para régimen 10 como para régimen 31. Nuevo código de documento 1224 para las declaraciones que sustituyen una anulada previamente. Nueva opción electrónica: solicitud de anulación de la declaración de exportación. |

| Apéndice IV |

| Adaptación del procedimiento a la franquicia arancelaria aprobada con la Disposición adicional única de la Ley 16/2013, de 29 de octubre. |

| Apéndice VII |

| Inclusión de letra F para la declaración de productos compensadores en retorno y apartado G para vinculación a DDA. |

| Apéndice IX |

| Sustitución contenido. Nuevo apéndice «Simplificaciones previstas para el despacho de Bajo Valor y Pequeños Envíos». |

| Apéndice X |

| Nuevas referencias legales y adaptación a nueva normativa. |

| Apéndice XIII |

| Posibilidad de que la Aduana establezca el control de la mercancía en la ubicación de destino. |

| Apéndice XIV |

| Inclusión nuevo epígrafe 4T8. |

| Apéndice XVI |

| Nuevo Apéndice: Simplificaciones en los intercambios nacionales de mercancía comunitaria con las Islas Canarias. |

| Apéndice XVII |

| Nuevo Apéndice: Formulario web de importación. |

| Anexo I |

| Actualización códigos de recinto: supresión 1171 y 2914. Incorporación 3441. |

| Anexo II-A |

| Nuevo cuadro de acuerdo al R.UE 1106/2012. |

| Anexo II-B |

| Nuevo cuadro de territorios elaborado por la Comisión Europea. |

| Anexo III |

| Actualización columna observaciones en los códigos QR y QS. |

| Anexo IV-A |

| Supresión códigos de aduanas contables en desuso: 072, 074, 075, 114, 172, 173, 202, 352, 353. |

| Anexo VII |

| Inclusión nuevos códigos: 0H4, 0H5, 0H6, 0E4, 0FA, 0FB, 0FC, 0F6 y 0F7. |

| Anexo VIII |

| Inclusión nuevos códigos 99900007 y 99900008 y remisión del Apéndice IX. |

| Anexo IX |

| Nuevos códi os PW, TD y TG. |

| Anexo X |

| Inclusión nuevos códigos: 0H4, 0H5, 0H6, 0E4, 0FA, 0FB, 0FC, 0F6 y 0F7, 4T7 y 4T8. |

| Anexo XIII |

| Actualización códigos de embalaje a nueva versión publicada por R.UE 756/2012. |

| Anexo XIV-A |

| Actualización descripción códigos 42, 49 y 63. |

| Anexo XIV-B |

|

Actualización referencia legal códigos «C», E02 y 801 a 806. Nuevos códigos: F06, 110, 111, 112, 113, 128, 342 504. |

| Anexo XV-B |

|

Actualización textos y referencias legales códigos. Nuevos códigos comunitarios: C048, C401 a C405 C691-C692, D017-D018, E020, U065 a U071, IJ092 a U094, Y044, Y047-Y048, Y051 a Y056, Y800, Y910, Y932 a Y936. Nuevos códigos nacionales: 1015, 1117-1118, 1223-1224, 5012, 5013, 9007, 9009 a 9013. Supresión códigos: A024 a A026, C031, C634, U030, Y005 e Y050. |

A) Contenido de esta resolución: En esta Resolución se incluyen las instrucciones para presentar declaraciones en aduana y declaraciones de reexportación, entendiendo por tales las definidas en los apartados 12 y 13 del artículo 5 del CAU:

– declaración en aduana»: el acto por el que una persona expresa, en la forma y el modo establecidos, la voluntad de incluir las mercancías en un determinado régimen aduanero, con mención, en su caso, de las disposiciones particulares que deban aplicarse;

– declaración de reexportación: el acto por el que una persona expresa, en la forma y el modo establecidos, la voluntad de sacar del TAU mercancías no pertenecientes a la Unión, a excepción de las que se hallen en régimen de zona franca o en depósito temporal.

La Resolución tiene como base la normativa de la Unión y más específicamente lo establecido en el Título V del CAU y los correspondientes en la normativa de desarrollo y en el Anexo B del Reglamento Delegado (UE) 2015/2446 de la Comisión de 28 de julio de 2015 por el que se completa el Reglamento (UE) n.º 952/2013 citado (en adelante RDCAU) y en el Anexo B del Reglamento de Ejecución (UE) 2015/2447 de la Comisión de 24 de noviembre de 2015 por el que se establecen normas de desarrollo de determinadas disposiciones del Reglamento (UE) n.º 952/2013 (en adelante RECAU), así como en el Reglamento Delegado (UE) 2016/341 (en adelante Reglamento Transitorio) mientras se realiza la adaptación de los sistemas informáticos al CAU. Esta normativa se completa con instrucciones nacionales en aquellos puntos en que está previsto por dicha normativa, así como para las operaciones que afectan al territorio nacional no de la Unión.

B) Operaciones para las que se requiere una declaración aduanera. Se empleará para la declaración ante los servicios de Aduanas de:

1. Mercancía no de la Unión,

a) para su despacho a libre práctica o a consumo;

b) para su inclusión bajo cualquier otro régimen aduanero, incluido el tránsito comunitario;

c) para su reexportación fuera del territorio aduanero de la Unión, excepto reexportación tras el régimen de Zona Franca y tras el depósito temporal;

2. Mercancía de la Unión

a) para su exportación y vinculación a régimen de perfeccionamiento pasivo;

b) para cumplir las formalidades de exportación en operaciones de avituallamiento y equipamiento (artículo 269.3 del CAU y artículo 245.1 letra o) del RDCAU);

c) en los intercambios entre partes del territorio aduanero de la Unión, cuando en una de ellas sean de aplicación las disposiciones de la Directiva 2006/112/CE del Consejo, de 28 de noviembre de 2006, relativa al sistema común del Impuesto sobre el Valor Añadido, y la otra esté excluida del ámbito de aplicación de la misma, sin perjuicio de las especialidades que se acuerden en el marco de la VEXCAN;

d) en los intercambios entre partes del territorio de la Unión donde no sean de aplicación las disposiciones de la Directiva 2006/112/CE, de 28 de noviembre de 2006;

e) para amparar la circulación por el territorio aduanero de la Unión de mercancías previamente despachadas de exportación en un Estado miembro distinto del Estado miembro de salida efectiva;

f) en los supuestos de inclusión en el régimen fiscal de depósito distinto del aduanero.

g) despacho a consumo de mercancía no sujeta a IIEE:

– Previamente despachada a libre práctica y vinculada al régimen de depósito distinto del aduanero, o

– procedente de parte del territorio aduanero de la Unión donde no son de aplicación las disposiciones de la Directiva 2006/112/CE, de 28 de noviembre de 2006 y vinculada al régimen de depósito distinto del aduanero.

3. Los productos de la pesca,

a) introducidos para su consumo en territorio nacional que puedan justificar el carácter de mercancías de la Unión en la forma prevista en el artículo 253 del RECAU, cuando dicha introducción esté sujeta al IVA o al Impuesto General Indirecto Canario (IGIC) y no proceda la exención prevista en el artículo 59 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido o en el artículo 14.6 de la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias;

b) exportados directamente desde el propio buque nacional que los ha capturado, sin pasar por territorio nacional.

4. Mercancías procedentes de Ceuta y Melilla para su importación en la Península y Baleares, o en las Islas Canarias.

5. Mercancías de cualquier procedencia que se despachen de importación o exportación en Ceuta y Melilla.

6. En aquellos otros casos en que una normativa comunitaria así lo disponga expresamente.

7. La declaración de las operaciones de introducción o salida de mercancía del territorio canario ante la Administración Tributaria Canaria (DUA VEXCAN).

Las especificaciones del DUA VEXCAN serán aplicables en el marco del Convenio de Colaboración formalizado entre la Agencia Estatal de Administración Tributaria y la Comunidad Autónoma de Canarias para la creación de una Ventanilla Única Aduanera de presentación Telemática de declaraciones de importación y exportación y aduaneras en Canarias.

Las actuaciones de la Agencia Tributaria Canaria (ATC) y de la Agencia Estatal de Administración Tributaria que se acuerden en el desarrollo de la Ventanilla Única de presentación telemática de declaraciones aduaneras en Canarias, se entenderán como propias de ambas Administraciones (VEXCAN).

C) Forma de presentación de las declaraciones.

Las declaraciones deben ser presentadas mediante sistemas informáticos ajustados a las especificaciones que se publican en el Portal de la Agencia Tributaria, salvo en aquellos casos específicos que, de acuerdo a lo previsto en el artículo 158.2 del CAU se permita su presentación por otros medios. El capítulo 6.º de esta Resolución contiene instrucciones relativas al intercambios de mensajes referidos a las declaraciones aduaneras.

Para aquellos supuestos en que esté prevista la presentación de la declaración aduanera por escrito, deberá utilizarse el formulario previsto en el artículo 15 y en el Anexo IX, Apéndice B1 y C1 del Reglamento Transitorio.

El justificante de levante será expedido por la Administración, en formato PDF, y podrá ser impreso directamente por los operadores económicos desde la página web de la Agencia Tributaria.

El operador también podrá imprimir en papel virgen, respetando el formato del modelo previsto en el artículo 6 del Reglamento Transitorio, la Declaración de Valor en Aduana (documento DV1), así como el resto de modelos nacionales utilizados para informaciones complementarias.

D) Aduana competente. La declaración deberá presentarse ante la Aduana competente del lugar donde se encuentren las mercancías salvo autorización de despacho centralizado u disposiciones nacionales que dispongan lo contrario.

E) Declarante. Es la persona que presenta la declaración en aduana o la declaración de reexportación en nombre propio o la persona en cuyo nombre se realiza la declaración en Aduana (artículo 5 apartado 15 del CAU).

Esta persona deberá estar en condiciones de presentar, o hacer que se presente al servicio de Aduanas competente, la mercancía de que se trate y todos los documentos cuya aportación este prevista en la normativa de la Unión. El declarante deberá estar establecido en la Unión Europea, salvo las excepciones previstas en el artículo 170.3 del CAU.

La declaración en la Aduana podrá hacerse:

a) en nombre y por cuenta propia (autodespacho);

b) en nombre y por cuenta ajena (con autorización de despacho de representación directa);

c) en nombre propio y por cuenta ajena (con autorización de despacho de representación indirecta).

d) o bien, en el caso exclusivo de Canarias, podrán presentarse las declaraciones con tipo de representación distinta para cada Administración.

Representante aduanero: la normativa nacional que desarrolla esta figura se encuentra en el Real Decreto 335/2010, de 19 de marzo (Boletín Oficial del Estado de 14 de abril de 2010) y en la Orden HAP/308/2013, de 26 de febrero, (Boletín Oficial del Estado de 1 de marzo de 2013) que crea y regula el Registro de Representantes Aduaneros.

F) Firma. La declaración deberá ser firmada por el declarante o por su representante mediante la firma electrónica prevista en el capítulo 6, o, en su caso, manuscrita. Dicha firma le compromete en relación con:

– La exactitud de los datos que figuran en la declaración.

– La existencia y autenticidad de los documentos unidos o reseñados en la declaración.

– El cumplimiento de las obligaciones inherentes a la inclusión de las mercancías en el régimen solicitado.

G) Presentación y admisión. La declaración deberá contener todos los datos y los documentos necesarios para la aplicación de las disposiciones que regulan el régimen aduanero para el cual se declaran las mercancías deberán estar a disposición de las autoridades aduaneras.

De acuerdo con lo dispuesto en el artículo 172 del CAU, las declaraciones que cumplan estas condiciones serán admitidas por la autoridad aduanera siempre que la mercancía a que se refieren haya sido previamente presentada en la Aduana.

Al objeto de dar cumplimiento a lo previsto por la Ley 39/2015, de 1 de octubre, de Procedimiento Administrativo Común y de las

Administraciones Públicas y de facilitar la correcta tramitación de las declaraciones electrónicas, serán rechazadas, de forma inmediata, aquellas que no cumplan con los requisitos necesarios para su admisión, con indicación de los motivos de tal rechazo, pudiendo el declarante presentar de nuevo la declaración una vez rectificados dichos errores.

Sin perjuicio de lo anterior, se podrá solicitar el prerregistro de una declaración de importación o presentar dicha declaración antes de la llegada de la mercancía según lo previsto en el artículo 171 del CAU:

a) Prerregistro (en adelante PDI) que hará las veces de solicitud de MRN que facilite el intercambio de información con los Servicios de Inspección Fronteriza, y que deberá ser completada necesariamente para poder ser admitida.

b) Predeclaración completa (en adelante PDC o PDS según se trate del procedimiento normal o el simplificado) que deberá contener la información necesaria según el régimen y el procedimiento solicitado y que será admitida de forma automática con la presentación de las mercancías.

El MRN de la predeclaración no se modificará con su admisión al presentar las mercancías.

También como excepción al párrafo segundo y en el marco de la Ventanilla Única Aduanera (en adelante VUA), se podrá presentar una declaración antes de haber obtenido los certificados emitidos por los Servicios de Inspección Fronteriza necesarios para obtener el levante, en las condiciones que se establecen en el capítulo 6 de esta Resolución.

2.1 Preliminar.

2.1.1 Composición del documento.

Los ejemplares necesarios para una declaración de importación son los siguientes:

‒ Ejemplar n.º 6, para la Aduana de introducción/importación.

‒ Ejemplar n.º 8, para el interesado.

2.1.2 Definiciones.

A los efectos de esta Resolución, se entenderá por:

1. «Introducción». Entrada en la Península y Baleares o en las Islas Canarias, de mercancías comunitarias.

2. «Importación». Entrada en la Península y Baleares o en las Islas Canarias de mercancías no comunitarias, o entrada de mercancía comunitaria o no comunitaria en Ceuta y Melilla.

3. «Reintroducción». Entrada en la Península y Baleares de mercancías comunitarias previamente expedidas temporalmente a otra área del territorio aduanero de la Unión donde no sean de aplicación las disposiciones de la Directiva 2006/112/CE o, entrada en las Islas Canarias de mercancías comunitarias previamente expedidas temporalmente a otra área del territorio aduanero de la Unión, donde sea o no de aplicación las disposiciones de la Directiva citada.

4. «Reimportación». Entrada en la Península, Baleares e Islas Canarias de mercancías que anteriormente fueron exportadas temporalmente a un país tercero.

5. «Mercancías de retorno». Importación de mercancías comunitarias exportadas definitivamente que se reintroduzcan acogiéndose a lo previsto en el Código Aduanero, arts. 185 a 187.

2.1.3 Ventanilla única canaria (VEXCAN).

Las declaraciones de importación/introducción, reimportación, etc., referidas a mercancías que se introduzcan en las Islas Canarias surtirán los efectos correspondientes tanto ante la AEAT como ante la Administración Tributaria Canaria (ATC).

2.2 Documento completo de importación.

2.2.1 Operaciones que deben formalizarse con documento completo.

1. Importación de mercancía procedente de terceros países.

2. Introducción definitiva o temporal de mercancía comunitaria que deba documentarse con DUA:

‒ mercancía procedente de parte del territorio aduanero de la Unión donde no sea de aplicación la Directiva 2006/112/CE, y viceversa (1);

‒ mercancías cuya introducción implique la realización del hecho imponible de importación a efectos del IVA y no esté exento (2);

‒ mercancía procedente del Principado de Andorra y la República de San Marino.

3. Importación de mercancía no comunitaria procedente de depósitos francos o zonas francas.

4. Importación en Península, Islas Baleares e Islas Canarias de mercancía procedente de Ceuta o Melilla y de cualquier otro territorio de un Estado miembro que no sea territorio aduanero de la Unión (Ver ANEXO II-A).

5. Importación en Ceuta o Melilla de mercancía de cualquier procedencia (3).

6. Declaración de vinculación de mercancía bajo un régimen aduanero de importación temporal, de perfeccionamiento activo o de transformación bajo control aduanero, o de un régimen fiscal de perfeccionamiento activo o de importación temporal.

7. Despacho a consumo de mercancía no comunitaria previamente vinculada a un régimen aduanero o fiscal de perfeccionamiento activo, importación temporal, transformación bajo control aduanero o depósito aduanero.

8. Despacho a consumo de mercancía previamente vinculada a un régimen especial de importación de los tributos del Régimen Económico Fiscal de Canarias (REF).

9. Vinculación a un régimen especial de importación de los tributos del Régimen Económico Fiscal de Canarias (inclusión en régimen de importación temporal, depósito, etc.).

10. Despacho a consumo de mercancía previamente despachada a libre práctica o procedente de parte del territorio aduanero de la Unión donde no sea de aplicación la Directiva 2006/112/CE y vinculada al régimen de depósito distinto del aduanero.

Notas:

(1) Ver Anexo II-A.

(2) Por ejemplo: pesca de altura no incluida en la exención prevista en el art. 59 de la Ley 37/92.

(3) Cuando se trate de mercancía exportada desde la Península, Baleares o de las Islas Canarias, véase el Apéndice VIII de esta Resolución.

2.2.2 Instrucciones relativas a las diferentes casillas del documento.

Espacio reservado para numeración y registro del documento. Este número constará de 18 caracteres de los cuales:

1.º y 2.º: dos últimos dígitos del año en curso;

3.º y 4.º: código ISO del país de registro de la declaración (ES, si la aduana es española);

5.º a 17.º: número (puede ser alfanumérico). En el caso de España, los seis primeros dígitos corresponderán al código de recinto y el siguiente dígito corresponderá al tipo de declaración (el «3» indicará que se trata de una importación);

18.º: dígito de control.

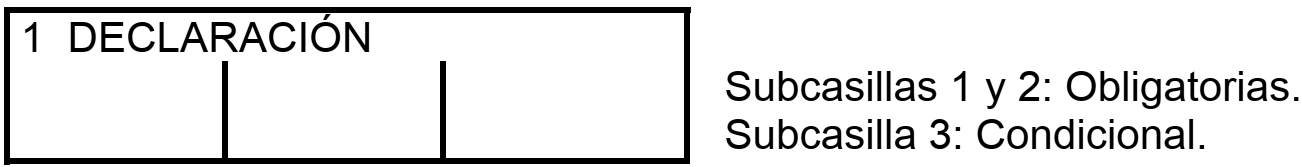

Las subcasillas 1 y 2 serán cumplimentadas de la forma siguiente:

Subcasilla 1.

Identifica el estatuto de las mercancías (comunitaria, terceros, etc.), mediante las siguientes claves:

| CO | CO Introducción en parte del territorio aduanero de la Unión donde se aplican las disposiciones de la Directiva 2006/112/CE, de mercancía de la Unión procedente de otra zona del territorio aduanero de la Unión donde no sea de aplicación dicha directiva y, viceversa. |

| Declaración de introducción de pesca de altura con carácter de mercancía de la Unión. | |

| Declaración a consumo de mercancía importada/introducida y vinculada a depósito distinto del aduanero. | |

| IM | Declaración de inclusión bajo cualquier régimen aduanero de mercancías procedentes de un tercer país o de Ceuta y Melilla (excepto relaciones con la AELC). |

| Declaración de inclusión de mercancías no comunitarias bajo un régimen aduanero en destino, en el marco de un intercambio con otro Estado miembro. | |

| Declaración de importación en Ceuta y Melilla de mercancías, cualquiera que sea su procedencia. | |

| EU | EU Declaración de importación de mercancía procedente de un país de la AELC u otra parte contratante de los convenios sobre tránsito común y simplificación de formalidades en los intercambios de mercancías. |

Subcasilla 2.

Identifica el procedimiento al amparo del cual se presenta la declaración con las siguientes claves:

| A | Declaración normal (procedimiento normal, artículo 162 del CAU). |

| B | Declaración simplificada por falta de documentos (artículo 166 del CAU). |

| C | Declaración simplificada por falta de datos (artículo 166 del CAU). |

| X | Declaración complementaria de declaración simplificada tipo B. |

| Y | Declaración complementaria de declaración simplificada tipo C. |

| Z | Declaración complementaria en el contexto de un procedimiento simplificado de inscripción en los registros (artículos 166 y 182 del CAU). |

Deberá indicarse el nombre o razón social y la dirección completa del último vendedor de las mercancías antes de su importación en la Comunidad.

Cuando se trate de DUAs recapitulativos o DUAs normales en los que la Aduana haya autorizado excepcionalmente la presentación de un solo DUA con varios proveedores, se pondrá el código «00200», debiendo adjuntarse, en este caso, la lista de dichos proveedores en la que figuren sus nombres o razones sociales y sus direcciones completas.

En aquellos casos en que se solicite el procedimiento simplificado en intercambios entre las distintas partes del territorio aduanero nacional de la Unión (ver Apéndice XVI) será obligatoria la inclusión del NIF del expedidor, así como uno de los códigos siguientes:

| A | Procedimiento simplificado (apartado A Apéndice XVI Resolución DUA) intercambios nacionales con Canarias de mercancía de la Unión. |

| B | Procedimiento simplificado (apartado B Apéndice XVI Resolución DUA) para el comercio electrónico en intercambios nacionales con Canarias de mercancía de la Unión. |

En el resto de declaraciones se dejará esté indicador en blanco.

Se cumplimentará cuando el documento se componga de varios formularios (Ver apartado 3.5). En ese caso se conformará de la manera siguiente:

Subcasilla 1.ª

Se pondrá el número correlativo de orden del formulario.

Subcasilla 2.ª

Se pondrá el número total de formularios.

Se indicará el número total de partidas de orden declaradas por el interesado en el conjunto de formularios que componen el documento. Normalmente, coincidirá con el total de casillas 31 utilizadas, salvo que, por necesidad de espacio, hubiera de emplearse dos o más casillas 31 para identificar una misma mercancía.

Se indicará el número total de bultos, considerando como tales las unidades físicas aisladas, incluido el «pallet». En caso de granel, esta casilla no se cubrirá.

Podrá indicarse la referencia asignada en el plano comercial al envío. Se recomienda la utilización del formato de «número de referencia único» (RUE) de acuerdo con la Recomendación del Consejo de Cooperación Aduanera relativa al número de referencia único para los envíos para fines aduaneros.

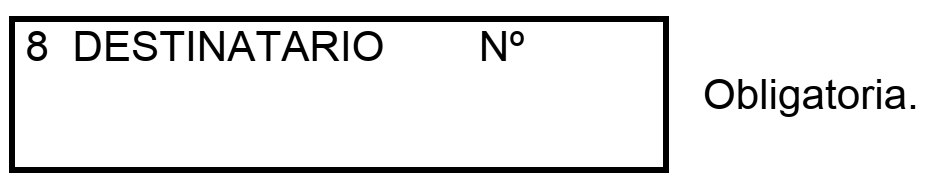

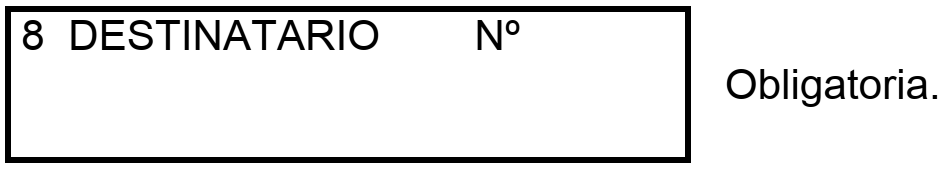

Se consignará el nombre o razón social y la dirección completa de la persona a la que va destinada la mercancía.

A continuación de «N», deberá declararse el número comunitario de identificación a efectos aduaneros, EORI (sin perjuicio de la obligación que establece la disposición adicional sexta de la Ley 58/2003, de 17 de diciembre, General Tributaria, referente al NIF).

Se excluyen de la obligación de consignar un n.º EORI, las declaraciones que tengan como destinatario una persona física o asociación que no actúe como operador económico tal y como éste se define en el artículo 1, punto 12, del Reglamento (CEE) n.º 2454/1993. En estos supuestos deberá incluirse el NIF o el pasaporte previamente registrado en la aduana y, a continuación y separado del anterior, la letra «P». Además, en los supuestos autorizados por el Código Aduanero Comunitario, si se trata de una persona no establecida en la Comunidad, la declaración deberá ser presentada utilizando la modalidad de representación indirecta.

Esta casilla tiene una triple función:

1. Nombre del declarante y n.º:

a) Cuando el declarante sea el mismo que el destinatario indicado en la casilla 8, es decir, en caso de autodespacho, se consignará la palabra «destinatario». En «N.º» se colocará el mismo número EORI de la casilla 8.

b) Cuando se efectúe el despacho con intervención de un representante aduanero se consignará su nombre y apellidos o razón social y, en el «N.º», su EORI.

2. Forma de representación (ver Resolución de este Departamento de 12 de julio de 2000, BOE 3-8-2000). Deberá incluirse uno de los códigos siguientes:

| 1 | En caso de autodespacho. |

| 2 | Cuando la representación sea directa: si el representante actúa en nombre y por cuenta de su comitente. |

| 3 | Cuando la representación sea indirecta, es decir, si el representante actúa en nombre propio y por cuenta de su comitente. |

| 4 | (Únicamente para Canarias) Cuando sea de aplicación el caso señalado en la letra d), apartado E) de las Instrucciones Preliminares. |

| 5 | (Únicamente para Canarias) Cuando la representación sea directa ante la Agencia Tributaria e indirecta ante la Administración Tributaria Canaria. |

Este código debe aparecer entre corchetes y antes del nombre del declarante.

3. Autorización de despacho.

Cuando la declaración sea presentada por un representante, este deberá estar autorizado por la persona por cuya cuenta presenta la declaración. La presentación de la declaración por un representante implicará la aceptación por parte de este del apoderamiento otorgado en los términos contenidos en el mismo.

La autorización de despacho puede ser:

– Global, que deberá estar previamente registrada en la Aduana y será comprobada de forma automática para admitir la declaración.

– Para una operación concreta. En este caso se indicará en esta casilla la clave “O” Esta autorización deberá acompañar a la declaración e indicarse en la casilla 44 excepto cuando esté registrada en la Aduana o se trate de una declaración presentada por cuenta de una persona física en las condiciones previstas en el apéndice IX.

Se incluirá también la “O” cuando la autorización de despacho sea del expedidor en el marco del procedimiento previsto en el apéndice XVI, apartado B.

Subcasilla a).

Indíquese el código correspondiente al país a partir del cual se expidieron inicialmente las mercancías hacia el Estado miembro importador, sin que se haya producido una parada ni operación jurídica no inherente al transporte en un país intermedio. En el caso de que sí se hayan producido tales paradas u operaciones, se considerará país de expedición/exportación el último país intermedio (ver códigos en los Anexos II y III).

En el supuesto de introducciones/importaciones de productos de la pesca de altura, se consignará el código correspondiente al país de matriculación del buque que haya efectuado la captura.

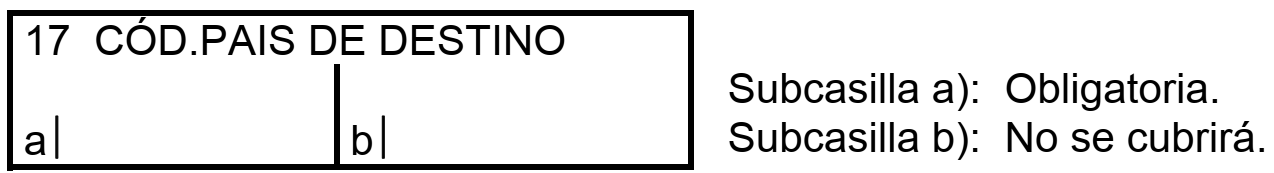

Subcasilla a).

Se cumplimentará cuando los bienes que se declaran de importación se destinen directamente a otro Estado de la UE acogiéndose a la exención de IVA prevista en el art. 27.12 de la Ley 37/92. En este caso se consignará el código del Estado miembro de destino de la mercancía (ver Anexo II).

Subcasilla b).

Se hará constar, salvo que se haya cumplimentado la subcasilla a), la clave de la provincia de destino final de las mercancías, según la codificación del Anexo IV-A. Cuando la importación se realice en recintos de Canarias, se sustituirá el código de provincia por el código de la isla de destino (Anexo IV-B).

Subcasilla 1.ª

Deberá identificarse el medio de transporte a la llegada de la mercancía a la aduana de importación. Si se utilizan un vehículo tractor y un remolque con matrículas diferentes, deberá consignarse la matrícula de ambos.

En función del medio de transporte que se utilice, podrán consignarse las siguientes indicaciones:

| Medio transporte | Método de identificación |

|---|---|

| Transporte por mar. | Nombre del buque. |

| Transporte aéreo. | Número y fecha del vuelo o, en su defecto, matrícula de la aeronave. |

| Transporte por carretera. | Matrícula del vehículo y, en su caso, de la cabeza tractora y del remolque. |

| Transporte ferroviario. | Número del vagón. |

No deberá cubrirse en caso de instalaciones fijas o envío por correo, ni cuando se trate de una declaración recapitulativa (casilla 1.2, claves Y o Z).

Se indicará si, en el momento de cruzar la frontera exterior de la Unión Europea, la mercancía venía transportada o no en contenedores, con arreglo a las siguientes claves:

| 0 | Mercancías NO transportadas en contenedores. |

| 1 | Mercancías SI transportadas en contenedores. |

En los supuestos de introducción de mercancía, se consignará la misma información, pero referida al momento de entrada en la Península y Baleares o en las Islas Canarias. En las importaciones en Ceuta y Melilla dicha información vendrá referida a la entrada en estas localidades.

En el tráfico ro-ro, tendrá la consideración de contenedor cualquier otra unidad de carga intermodal (UTI/UCI) como remolques, semirremolques o camiones.

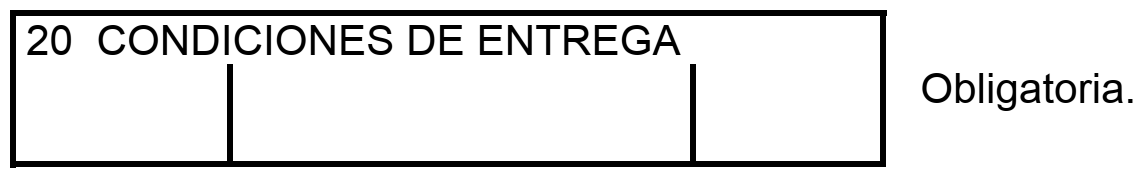

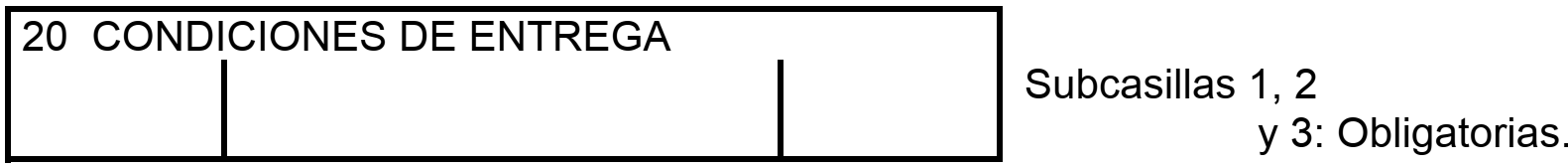

Subcasilla 1.ª

Se indicará el código incoterms que determina las condiciones de entrega según la columna «Código» del Anexo V.

Subcasilla 2.ª

Se precisará el nombre del punto geográfico a que se refiere el código anterior, según la columna «Lugar que se debe precisar» del Anexo V.

Subcasilla 3.ª

Se indicará uno de los códigos siguientes:

| 1 | Lugar situado en el territorio español. |

| 2 | Lugar situado en otro Estado miembro. |

| 3 | Otros (lugar situado fuera de la Unión). |

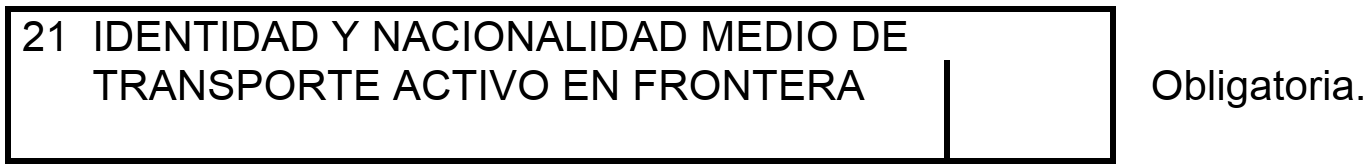

Subcasilla 2.

Se pondrá la clave del país tercero o Estado miembro donde esté matriculado el medio de transporte (Anexo II).

No obstante, en los casos de:

‒ envíos postales

‒ transporte por ferrocarril.

‒ transporte por instalaciones fijas,

la casilla se dejará en blanco.

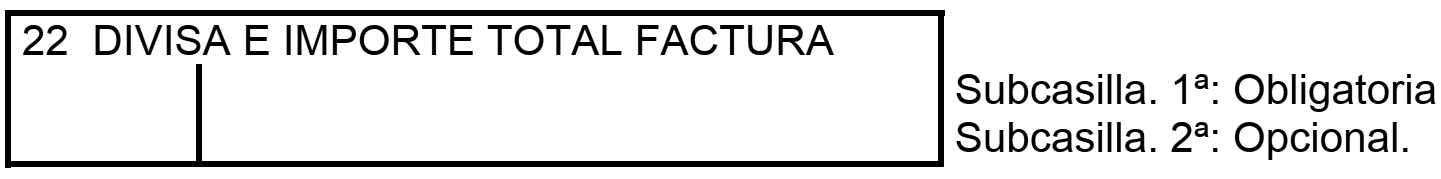

Subcasilla 1.

Se indicará la clave de la divisa que figura en la factura comercial (Anexo VI). Si se trata de una moneda sin cotización en el Banco Central Europeo (BCE), debe indicarse el código del euro o del dólar USA, y en las casillas correspondientes el contravalor en esa moneda. En la casilla 44 se incluirá el código de la divisa de facturación y el cambio aplicado.

Subcasilla 2.

Se consignará el importe total que figura en la factura comercial o no comercial (proforma, a efectos estadísticos, etc.), aunque no hubiera movimiento de divisas. Esta subcasilla es opcional para los operadores.

Se recuerda, a efectos del cálculo del valor en aduana de la mercancía, que la normativa sobre el tipo de cambio aplicable es la contenida en el artículo 146 del RECAU. Sin perjuicio de lo anterior, debe tenerse en cuenta los siguientes supuestos:

– En las declaraciones complementarias de declaraciones simplificadas, el tipo de cambio aplicable será el correspondiente a la declaración simplificada;

– En los PDC (predeclaración completa) en los que se prevea que en el momento de la presentación de la mercancía (y, por tanto, admisión de la declaración) será aplicable un tipo de cambio distinto ya conocido, se incluirá en la casilla 44 el código de documento 7010 y el tipo de cambio previsto para 1 euro, por ejemplo, si el cambio es 1 € = 1,1425 USD, deberá declararse:

|

Tipo documento |

Referencia |

|---|---|

|

7010 |

1,1425 |

– En aquellas ultimaciones de un régimen especial en que deba aplicarse el tipo de cambio correspondiente a la fecha de vinculación al régimen, se consignará en la casilla 44 el código de documento 7008 y la fecha del cambio que debe aplicarse;

– En el caso de DUAs presentados por particulares, cuando la factura estuviera en una moneda sin cotización por el Banco Central Europeo (BCE), la declaración se realizará en euros con el tipo de cambio que le hubiera aplicado la entidad bancaria.

Se indicará el código correspondiente formado por dos dígitos, el segundo de los cuales desarrolla la información aportada por el primero, según las opciones que figuran en las columnas A (1.º dígito) y B (2.º dígito) del Anexo XII.

Se indicará la modalidad correspondiente al medio de transporte activo en que han entrado las mercancías en el territorio aduanero de la Unión o, en el caso de envíos intracomunitarios, en el Estado o área correspondiente, según los siguientes códigos de una cifra:

| 1 | Transporte marítimo. |

| 2 | Transporte por ferrocarril. |

| 3 | Transporte por carretera. |

| 4 | Transporte aéreo. |

| 5 | Envíos Postales. |

| 7 | Instalaciones de transportes fijas. |

| 8 | Transporte por navegación interior. |

| 9 | Propulsión propia. |

Deberá declararse la modalidad correspondiente al medio de transporte utilizado en el momento de la llegada de la mercancía, mediante los códigos previstos en la casilla 25.

Sólo se rellenará esta casilla en el caso de que las formalidades de importación no se efectúen en el punto de entrada en la Unión Europea.

Se indicará la Aduana de entrada de la mercancía en el territorio aduanero de la Unión, cuando ésta fuera diferente a la de despacho, de la forma siguiente: clave alfabética del Estado miembro de que se trate y código numérico de 6 dígitos correspondiente a la Aduana, según la codificación establecida para las declaraciones de tránsito.

En esta casilla se indicará, mediante la codificación elaborada por cada Aduana, el lugar donde se encuentren depositadas las mercancías pendientes de despacho.

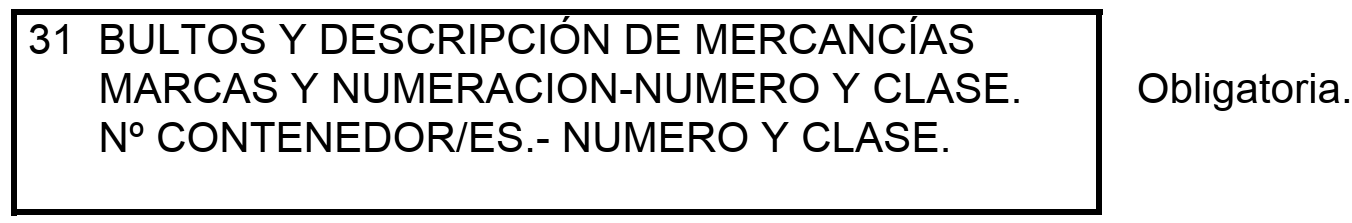

Se indicará en esta casilla:

‒ Número de bultos, refiriéndose a los de la partida de orden. En mercancías sin envasar se expresará el número de éstas. Si se trata de un granel, únicamente deberá incluirse la clave correspondiente al tipo de granel.

En caso de que un mismo bulto comprenda mercancías de dos o más partidas de orden, deberá hacerse constar los datos del mismo en la primera partida referida a ese bulto, permitiéndose en la siguientes declarar o bultos.

La suma de los bultos declarados en las partidas debe coincidir con lo declarado en la casilla n.º 6.

‒ Clase de bultos, de acuerdo con la codificación prevista en el Anexo XIII.

‒ Marcas y numeración, refiriéndose a las ostentadas exteriormente por los bultos, incluyéndose también las marcas de identificación de los contenedores, remolques o cualquier vehículo en el que las mercancías se encuentren directamente cargadas.

‒ Descripción, entendiéndose como tal la denominación de mercancías, en términos suficientemente claros para su identificación y clasificación arancelaria a nivel de subpartida TARIC y, en su caso, del código adicional.

‒ Unidades, se indicará la cantidad de la mercancía en el tipo de unidad de medida, así como la clave de ésta, que esté fijada en la normativa aplicable o en el procedimiento autorizado salvo que sea el peso neto en Kg declarado en la casilla 38. Por ejemplo:

• contingentes cuantificados en una unidad de medida diferente al peso;

• unidad fiscal de los Impuestos Especiales;

• despacho a consumo de mercancía en depósito, cuyo control se realice por la unidad declarada por el operador; etc.

‒ N.º de chasis, cuando se trate de vehículos (el tipo de bulto deberá ser «FR») será obligatorio la declaración del número de chasis, marca y modelo del vehículo.

‒ Datos necesarios:

• Para la aplicación de las disposiciones que regulan el régimen aduanero solicitado.

• Para la aplicación de la normativa del Impuesto sobre el Valor Añadido.

• Para la aplicación de la normativa de Impuestos Especiales (ver Apéndice II).

• Para la aplicación de la normativa del Impuesto sobre las Labores del Tabaco aplicable en Canarias (ver Apéndice XIV).

Cuando por necesidades de cumplimiento de esta casilla resultase insuficiente el espacio, se utilizarán, sólo a este efecto, los formularios complementarios que fueran necesarios, (ver apartado 2.3).

Se indicará el número de orden de la partida. Cuando la declaración tuviera una sola partida, así expresada en la casilla 5, se dejará en blanco.

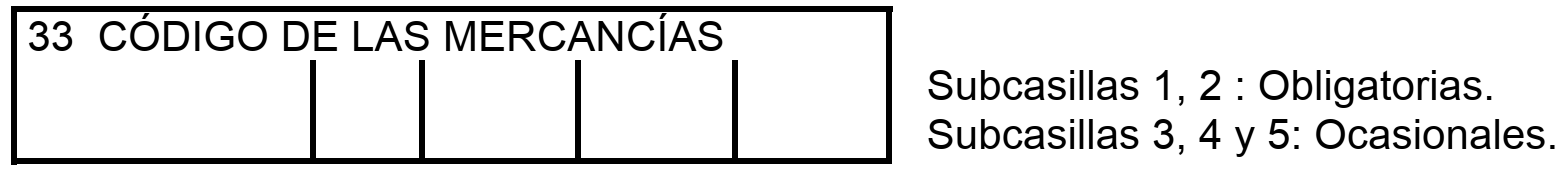

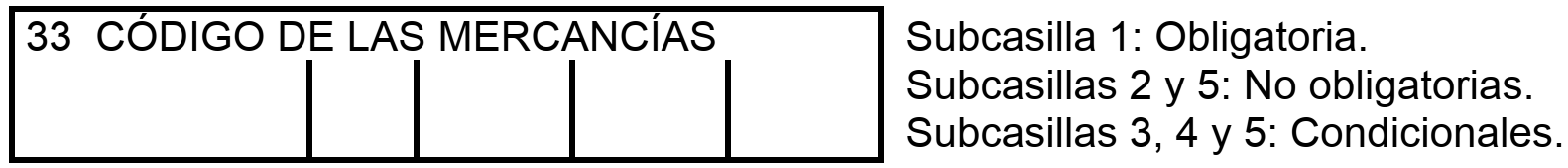

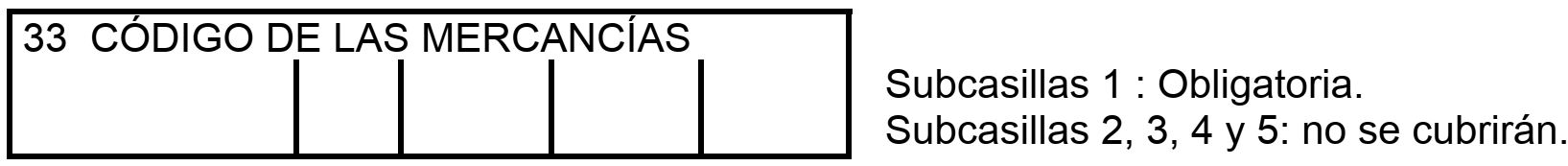

A. Codificación general.

Subcasilla 1.ª

Se indicarán, sin separación de puntos, las ocho primeras cifras del código TARIC correspondiente.

Subcasilla 2.ª

Se indicarán, sin separación de puntos, las cifras de orden 9 y 10 del código TARIC correspondiente.

Subcasilla 3.ª

Espacio reservado para el código adicional TARIC, si lo hubiera.

Subcasilla 4.ª

Espacio reservado para un 2º código adicional TARIC, si lo hubiera.

Subcasilla 5.ª

Espacio reservado para codificación nacional.

‒ En el supuesto de mercancías sujetas a Impuestos Especiales, deberá consignarse un código de 4 dígitos, de los cuales los 3 primeros corresponderán al código de epígrafe según la clase del producto (ver Anexo VII) y el 4 dígito indicará si se acoge a régimen suspensivo, exención, etc., de acuerdo con los códigos previstos en el Apéndice II.

‒ En el supuesto de mercancía sujeta al Impuesto sobre las Labores del Tabaco aplicable en Canarias, deberá consignarse un código de 4 dígitos compuesto por el código de epígrafe según la clase de producto y el dígito indicativo de régimen suspensivo, exención u otros, según lo indicado en el Apéndice XIV.

B. Codificación especial.

Se trata de códigos estadísticos especiales para registrar supuestos de puntualización especial expresamente determinados en la normativa estadística comunitaria y que están recogidos en el Anexo VIII.

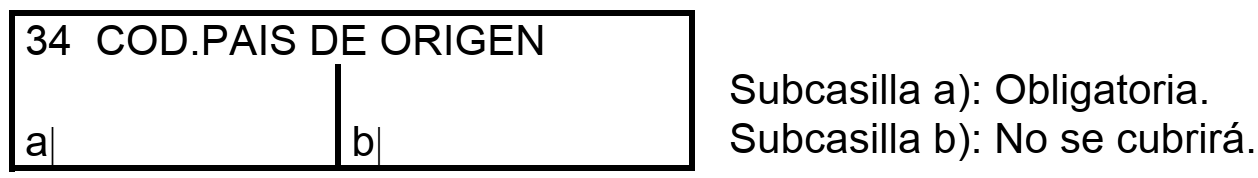

Subcasilla a).

Se consignará el código del país de donde son originarias las mercancías conforme a las disposiciones establecidas en el Reglamento (CEE) n.º 2913/1992, de 12 de octubre de 1992 (Ver códigos de países en Anexo II y III).

Cuando se trate de mercancías procedentes de países terceros pero cuyo origen sea un Estado miembro, deberá declararse el código genérico correspondiente a la Unión Europea, «EU» (Ver Anexo III).

En los supuestos de declaración de pesca de altura de origen comunitario se consignarán las claves previstas para ello en el Anexo III.

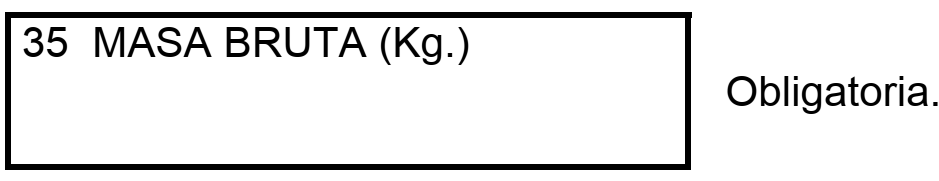

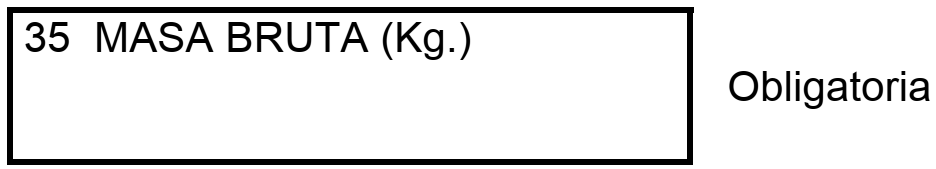

Se indicará en kilogramos el peso bruto de las mercancías correspondientes a la partida, incluyendo los envases y pallets, pero excluyendo el material de transporte y los contenedores.

En caso de conocerse el peso total del embalaje de la expedición pero no el de cada partida, habrá de repartirse éste entre todas ellas, proporcionalmente a la masa neta.

Sólo se admitirán decimales cuando la masa bruta fuera inferior a un Kg, en cuyo caso se admitirán hasta 3 decimales. Podrán declararse en un mismo DUA varias partidas con cantidades inferiores al Kg. con cargo a una misma partida de sumaria.

Para cantidades superiores a 1 Kg, cuando sea necesario redondear, se hará de la forma siguiente:

‒ de 0,001 a 0,499 = se redondeará a la unidad inferior.

‒ de 0,5 a 0,999 = se redondeará a la unidad superior.

Se indicará el régimen arancelario que se solicita para las mercancías declaradas. Para ello se consignará un código de tres cifras combinando las que se indican a continuación:

Primera cifra del código:

| 0 | Mercancía comunitaria en intercambios entre partes del territorio aduanero de la Unión. |

| 1 | Mercancía que no se acoge a ninguna preferencia arancelaria por razón de origen. |

| 2 | Mercancía acogida al sistema de preferencias generalizadas. |

| 3 | Mercancía acogida a cualquier otra preferencia arancelaria en razón de su origen. |

| 4 | Mercancía acogida a los derechos previstos en los acuerdos de unión aduanera celebrados por la Unión Europea (Andorra, San Marino y Turquía). |

Segunda y tercera cifra del código:

| 00 | Cuando no se acoja a ninguna de las reducciones de los códigos siguientes (se incluyen aquí las mercancías acogidas a un límite máximo arancelario). |

| 10 | Mercancía acogida a suspensión arancelaria, no comprendida en otros puntos. |

| 15 | Mercancía acogida a suspensión con destino especial. |

| 18 | Mercancía acogida a suspensión con certificado sobre la naturaleza particular del producto. |

| 19 | Mercancía acogida a suspensión temporal para las piezas importadas con un certificado de aeronavegabilidad (Reglamento (CE) n.º 1147/2002). |

| 20 | Mercancía acogida a contingente arancelario, no incluido en otro punto. |

| 23 | Mercancía acogida a contingente arancelario con destino especial. |

| 25 | Mercancía acogida a contingente con certificado sobre la naturaleza particular del producto. |

| 28 | Mercancía acogida a contingente arancelario a la reimportación en régimen de perfeccionamiento pasivo. |

| 40 | Mercancía acogida a destino especial, no incluido en otro punto. |

| 50 | Mercancía con certificado sobre la naturaleza particular del producto. |

| 83 | Mercancía acogida a contingente dentro de las Medidas Específicas Arancelarias de Canarias (Reglamento (UE) n.º 1412/2013). |

| 84 | Mercancía acogida a las Medidas Específicas Arancelarias de Canarias y a destinos especiales (Anexo I y II del Reglamento (UE) n.º 1386/2011). |

| 85 | Mercancía acogida al Régimen Especial de Abastecimiento (REA) en Canarias. |

| 86 | Mercancía acogida al Régimen Especial de Abastecimiento y a destino especial (Anexo VII del Reglamento (UE) n.º 180/2014). |

| 96 | Mercancía acogida a suspensión con destino especial sobre determinadas armas y equipos militares previsto Reglamento (CE) n.º 150/2003. |

Subcasilla 1.ª

En ella se indicará el régimen aduanero que debe aplicarse a la mercancía declarada. Este régimen se expresará mediante un código de 4 dígitos resultante de la combinación de dos códigos que corresponden:

Primer código. Corresponde al régimen solicitado para la mercancía en el momento de presentarse la declaración aduanera. Si para un mismo envío deben declararse regímenes diferentes, podrán declararse en partidas distintas de la misma declaración, por ejemplo, cuando el envase que contiene el producto que se importa estuviera en régimen de exportación temporal o cuando el total del envío no supere 1 Kg. En otro caso, no deben declararse en un mismo DUA vinculaciones a regímenes económicos junto con despachos a libre práctica, consumo o reimportaciones.

Segundo código. Corresponde al régimen precedente, es decir, al régimen aduanero bajo el cual las mercancías hubieran estado situadas en el territorio aduanero de la Unión con anterioridad al régimen solicitado.

En caso de existir dos regímenes precedentes, tendrá prioridad el código correspondiente a un régimen aduanero económico como perfeccionamiento activo, perfeccionamiento pasivo, o transformación bajo control aduanero al código correspondiente a un régimen de depósito, o de importación temporal, o de procedencia de una zona o Depósito Franco.

Por ejemplo:

Despacho a consumo de una mercancía exportada en régimen de perfeccionamiento pasivo e incluida en régimen de depósito aduanero en el momento de la reimportación:

– Primera operación:

Exportación temporal para perfeccionamiento pasivo - código 21.00.

– Segunda operación:

Introducción en el depósito aduanero del producto compensador - código 71.21.

– Tercera operación:

Despacho a consumo del producto compensador - código 61.21 y NO 61.71.

A continuación se incluyen los regímenes que pueden solicitarse siguiendo las instrucciones de éste capítulo de la Resolución del DUA y los regímenes precedentes más habituales, incluyéndose la lista completa de códigos Anexo XIV-A.

A) Régimen solicitado, códigos posibles:

| 01 | Despacho a libre práctica de mercancías con reexpedición simultánea en el marco de intercambios entre partes del territorio aduanero de la Unión donde sea de aplicación la Directiva 2006/112/CE y partes de este territorio donde no sean de aplicación esas disposiciones o en el caso de intercambios entre partes de ese territorio donde no sean de aplicación estas disposiciones. |

| Despacho a libre práctica de mercancías con reexpedición simultánea en el marco de los intercambios entre la Unión Europea y los países con los que ésta ha establecido una unión aduanera (Andorra, San Marino y Turquía). | |

| 07 | Despacho a libre práctica e inclusión simultanea en un depósito REF, o en un régimen de depósito distinto del aduanero (únicamente las mercancías contempladas en el artículo 65 de la Ley 37/92 del IVA). |

| 40 | Despacho a consumo con despacho simultáneo a libre práctica de mercancías. |

| 42 | Despacho a consumo con despacho a libre práctica simultáneo de mercancías objeto de una entrega exenta del IVA a otro Estado miembro y, en su caso, en régimen suspensivo de Impuestos Especiales. |

| 48 | Despacho a consumo con despacho a libre práctica simultáneo de productos de sustitución en el marco del régimen de perfeccionamiento pasivo, intercambios estándar, con importación anticipada. |

| 49 | Despacho a consumo en parte del territorio aduanero de la Unión donde sea de aplicación la Directiva 2006/112/CE de mercancía comunitaria procedente de otra parte del territorio donde no sea de aplicación la citada Directiva. |

| Introducción de mercancía comunitaria en las Islas Canarias. | |

| Despacho aduanero e inclusión en régimen de depósito REF o en Depósito Distinto del Aduanero de mercancía comunitaria. | |

| Despacho a consumo en el marco de los intercambios entre la Unión Europea y los países con los que ésta ha establecido una unión aduanera (Andorra y San Marino). No se utilizará este código para las importaciones que se acojan al acuerdo de unión aduanera con Turquía. | |

| 51 | Inclusión en el régimen de perfeccionamiento activo (sistema de suspensión). |

| 53 | Inclusión régimen de importación temporal. |

| 61 | Reimportación con despacho a libre práctica y a consumo simultáneamente. Incluye los supuestos de retorno. |

| 63 | Reimportación con despacho a consumo y despacho simultáneo a libre práctica de mercancías objeto de una entrega exenta del IVA a otro Estado miembro y, en su caso, en régimen suspensivo de Impuestos Especiales. |

| 80 | Despacho a consumo (tributos REF) de mercancía comunitaria previamente vinculada a un depósito REF. |

| 82 | Despacho a consumo de mercancía no sujeta a II. EE. previamente despachada a libre práctica o procedente de parte del territorio aduanero de la Unión donde no sea de aplicación la Directiva 2006/112/CE y vinculada a un depósito distinto del aduanero. |

B) Régimen precedente, códigos más habituales:

| 07 | Despacho a libre práctica con inclusión simultánea en un depósito REF o en un depósito distinto del aduanero. |

| 10 | Exportación definitiva (supuestos de retorno). |

| 11 | Exportación de mercancía con vinculación al régimen de perfeccionamiento activo en la modalidad de exportación anticipada. |

| 21 | Exportación temporal en el marco de perfeccionamiento pasivo. |

| 22 | Exportación temporal distinta de la contemplada en el código 21. |

| 23 | Mercancías exportadas temporalmente para su posterior reintroducción en el mismo estado. |

| 49 | Mercancías incluidas en depósito REF o en depósito distinto del aduanero. |

| 51 | Mercancías incluidas en régimen de perfeccionamiento activo (sistema suspensión). |

| 53 | Mercancías incluidas en el régimen de importación temporal. |

| 54 | Mercancías incluidas en el régimen de perfeccionamiento activo (sistema de suspensión) en otro Estado miembro. |

| 71 | Mercancías vinculadas al régimen de depósito aduanero. |

| 91 | Mercancías vinculadas al régimen de transformación bajo control aduanero. |

| 92 | Transformación bajo control aduanero en otro Estado miembro (sin que las mercancías se hayan despachado a libre práctica en él). |

| 95 | Mercancías incluidas en depósito REF o en depósito distinto del aduanero. |

| 00 | En el resto de los casos. |

Segunda subcasilla.

Consiste en una codificación, formada por tres caracteres alfanuméricos con información adicional al régimen aduanero. La codificación y su descripción se encuentran en el Anexo XIV-B.

No será necesaria la declaración de un código adicional cuando no suponga una información distinta de la que implica el régimen.

La utilización de códigos que impliquen una exención de derechos condicionada al cumplimiento de requisitos posteriores al despacho, deberán declararse conjuntamente con la clave correspondiente de declaración incompleta (códigos 9) salvo autorización expresa de la Aduana.

Nota: Se permite la declaración de hasta tres códigos. En este supuesto se consignará, en esta subcasilla, el primero (en su caso el código comunitario) y el resto en el recuadro de la derecha de la casilla 44.

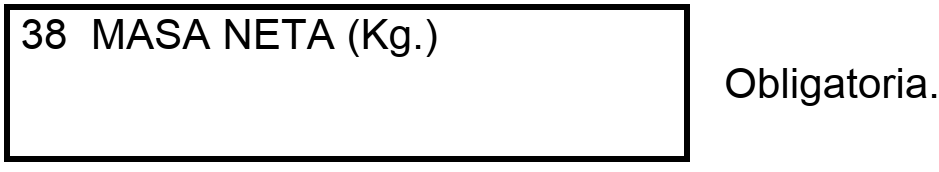

Se indicará en kilogramos con posibilidad de tres decimales el peso neto de las mercancías correspondientes a la partida, sin incluir en ningún caso los envases o pallets.

Se utilizará siempre que el importador solicite, en la casilla 36, los beneficios de un contingente. Para ello se consignará, en esta casilla, el número de orden con el que el contingente que se solicita está identificado en el Reglamento comunitario que lo establece. Su omisión o error implicará la no validación de la solicitud de los beneficios arancelarios que corresponda.

La condición de acceso al contingente, si la hubiera, deberá consignarse en la casilla 44.

Se indicará la declaración sumaria con la que ha sido introducida la mercancía o el documento precedente si se trata de mercancía previamente vinculada a un régimen. Se identificará dicho documento mediante una codificación compuesta de tres elementos:

1.º El tipo de documento, que se indicará mediante uno de los códigos siguientes:

| X | Declaración sumaria. |

| Y | Declaración inicial en un procedimiento simplificado. |

| Z | Declaración de un régimen precedente. |

2.º La clase de documento, que se indicará mediante un código alfanumérico de 3 dígitos. No es necesario incluir clase de documento cuando se trate de una declaración sumaria registrada en el sistema informático de la aduana.

3.º La identificación del documento concreto, cuya estructura dependerá de la clase de documento.

Los códigos y estructura de documentos que pueden declararse, son los siguientes:

| Documentos de cargo | 1.º | 2.º | 3.º |

|---|---|---|---|

| Declaración de depósito temporal (DDT) formato aéreo. | X | (a) | |

| Resto de declaraciones de depósito temporal (DDT). | X | RRRRANNNNNNPPPPP (b) | |

| DUA simplificado. | Y | DUA | AAPPRRRRRRNNNNNNNC |

| Declaración de importación o introducción o H7. | Z | DUA |

AAPPRRRRRRNNNNNNNCPPP AAAAMM DD (d) AAPPH7NNNNNNNNNNNC |

| DUA de vinculación a depósito. | Z | DVD | AAPPRRRRRRNNNNNNNC o RRRRAAAANNNNNNPPP |

| Declaración de vinculación a depósito. | Z | IDA | AAPPRRRRRRNNNNNNNC o RRRRAAAANNNNNNPPP |

| Declaración de transferencia. | Z | TRS | AAPPRRRRRRNNNNNNNC o RRRRAAAANNNNNNPPP |

| Declaración de reconversión de unidades. | Z | RUN | AAPPRRRRRRNNNNNNNC o RRRRAAAANNNNNNPPP |

| Cuaderno ATA. | Z | 955 | AAAAMMDDAAAAMMDD (e) |

| T2M. | Z | T2M | NNNNNNNNNN (c) |

| N.º de entrada en Zona o Depósito Franco. | Z | EZF | (f) |

| Entrada en equipaje de viajeros. | Z | EQV | AAAAMMDD |

| Entrada irregular. | Z | IRR | AAAAMMDD |

| Otros documentos. | Z | ZZZ | (g) |

En donde:

‒ RRRR, RRRRRRR: código de recinto.

‒ A, AA, AAAA: año.

‒ MM: mes.

‒ DD: día.

‒ N: número.

‒ C: dígito de control.

‒ P: partida de orden.

| (a) | La declaración sumaria aérea deberá declararse de la forma siguiente: año (4 dígitos), mes (2 dígitos), día (2 dígitos), código compañía aérea (3 dígitos), número de vuelo (5 dígitos) y número de conocimiento aéreo (11 o 19 dígitos). Asimismo podrá declararse con la estructura del resto de las declaraciones sumarias, en cuyo caso deberá declararse el número de conocimiento en la casilla 44. |

| (b) | Se refiere a declaraciones sumarias, de cualquier tipo, que estén dadas de alta como tales en el sistema informático de la AEAT. En las importaciones en Ceuta y Melilla de mercancía nacional, podrá consignarse el número de conocimiento de embarque en vez de la partida de orden. |

| (c) | Sin estructura predefinida, pueden tratarse de caracteres alfanuméricos de cualquier extensión. |

| (d) | Fecha de finalización del plazo otorgado para ultimar el régimen de que se trate. Únicamente deberá incluirse esta fecha cuando se trate del despacho a libre práctica de mercancía en perfeccionamiento activo o en importación temporal (regímenes 0751, 0753, 4051, 4053, 4251, 4253). |

| (e) | En los cuadernos ATA deberá declararse la fecha de introducción de la mercancía amparada en dicho cuaderno en la Unión Europea y el último día de vigencia previsto para dicho cuaderno. |

| (f) | El número de registro y fecha en la Zona Franca o Depósito Franco. |

| (g) | El código ZZZ sólo se admitirá en los supuestos de medios de transporte introducidos por sus propios medios, introducciones por instalaciones fijas o envíos postales (si no existe un documento de cargo), según lo declarado en la casilla 25. En estos casos se incluirá la fecha de la introducción o la fecha última del periodo a que se refiere. |