Content not available in English

Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.JUAN CARLOS I

A todos los que la presente vieren y entendieren.

Sabed: Que las Cortes Generales han aprobado y Yo vengo en sancionar la siguiente ley.

PREÁMBULO

I

El Sistema de Financiación de las Comunidades Autónomas de régimen común y de las Ciudades con Estatuto de Autonomía se ha ido configurando siguiendo las disposiciones constitucionales sobre la base de los acuerdos tomados en el seno del Consejo de Política Fiscal y Financiera.

Pese a los resultados globalmente positivos en términos de suficiencia y autonomía, algunos aspectos estructurales del sistema aprobado en el Consejo de Política Fiscal y Financiera de 27 de julio de 2001 y recogido en la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo Sistema de Financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía, junto al significativo y asimétrico aumento de la población experimentado en los años de su aplicación y la aprobación de las reformas de los Estatutos de Autonomía de seis Comunidades Autónomas, han determinado la necesidad de su reforma.

Como culminación de un largo proceso en el que se ha producido un intenso debate entre el Estado y las Comunidades Autónomas y Ciudades con Estatuto de Autonomía, el Consejo de Política Fiscal y Financiera de las Comunidades Autónomas, en su reunión de 15 de julio de 2009, ha adoptado, a propuesta del Gobierno de la Nación, el Acuerdo 6/2009, de reforma del Sistema de Financiación autonómica y de las Ciudades con Estatuto de Autonomía cuya puesta en práctica exige llevar a cabo una serie de reformas legales. Esta Ley acomete las reformas que no requieren el rango de Ley Orgánica, complementando así la reforma de la Ley Orgánica 8/1980, de 22 de septiembre, de Financiación de las Comunidades Autónomas por la Ley Orgánica 3/2009.

Esta Ley se estructura en un título preliminar, cuatro títulos, ocho disposiciones adicionales, seis disposiciones transitorias, una disposición derogatoria y cinco disposiciones finales.

El título preliminar define el objeto de la Ley, consistente en regular el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía desde 1 de enero de 2009, incluyendo la garantía de financiación de servicios públicos fundamentales, los fondos de convergencia autonómica, el régimen general de la cesión de tributos del Estado a las Comunidades Autónomas y los órganos de coordinación de la gestión tributaria, al mismo tiempo que se modifican determinadas normas tributarias afectadas.

II

Los ejes básicos de este nuevo sistema son el refuerzo de las prestaciones del Estado del Bienestar, el incremento de la equidad y la suficiencia en la financiación del conjunto de las competencias autonómicas, el aumento de la autonomía y la corresponsabilidad y la mejora de la dinámica y la estabilidad del sistema y de su capacidad de ajuste a las necesidades de los ciudadanos.

Estos ejes se concretan en los distintos elementos del sistema regulados en la Ley. Así, el Estado de Bienestar se refuerza mediante la incorporación por el Estado de recursos adicionales que se integran gradualmente en el nuevo sistema, dentro del marco de la política de estabilidad macroeconómica y presupuestaria.

El principio de suficiencia, por su parte, queda garantizado mediante el Fondo de Suficiencia Global, que permite asegurar la financiación de la totalidad de las competencias de las Comunidades Autónomas y Ciudades con Estatuto de Autonomía, al tiempo que se respetan los resultados del modelo actual a través de la cláusula del statu quo, de manera que ninguna pierda con el cambio de modelo.

El refuerzo de la equidad se instrumenta básicamente a través del nuevo Fondo de Garantía de Servicios Públicos Fundamentales, el cual garantiza que, en cumplimiento del artículo 158.1 de la Constitución y del decimoquinto de la Ley Orgánica 8/1980, de Financiación de las Comunidades Autónomas, todas las Comunidades Autónomas van a recibir los mismos recursos por habitante, en términos de población ajustada o unidad de necesidad, no sólo en el primer año de aplicación, sino también en el futuro. También contribuyen a incrementar la equidad en el sistema los Fondos de Convergencia, creados mediante fondos adicionales del Estado con los objetivos de reforzar la convergencia en financiación per cápita y la convergencia en los niveles de vida de los ciudadanos.

Los principios de autonomía y corresponsabilidad se refuerzan en este nuevo sistema mediante el aumento de los porcentajes de cesión de los tributos parcialmente cedidos a las Comunidades Autónomas y mediante el incremento de las competencias normativas de éstas de cara a que tengan una mayor capacidad para decidir la composición y el volumen de ingresos de que disponen. Igualmente se refuerza la colaboración recíproca entre las Administraciones tributarias de las Comunidades Autónomas y la Agencia Estatal de Administración Tributaria, así como se prevé novedosamente la posibilidad de delegar en las Comunidades Autónomas la revisión en vía administrativa de los actos de gestión dictados por sus Administraciones tributarias. Este aumento de la corresponsabilidad se hace compatible con el respeto a la unidad de mercado.

Se mejora la dinámica del sistema con el objetivo de favorecer su estabilidad. Para ello, se introducen mecanismos efectivos y explícitos de ajuste de los recursos a las necesidades de los ciudadanos mediante la actualización anual de las variables que determinan la necesidad de financiación a efectos de calcular la participación en el Fondo de Garantía de cada Comunidad Autónoma, además de preverse una evaluación quinquenal de los resultados del sistema. También el incremento del peso de los recursos tributarios en el global de la financiación de las Comunidades Autónomas va a contribuir a una evolución más equilibrada de los recursos.

Finalmente, cabe destacar de esta reforma, por su importancia financiera, la posibilidad de aplazamiento y fraccionamiento a favor de las Comunidades y Ciudades Autónomas del reintegro de las cantidades que resulten a favor del Estado en las liquidaciones de los ejercicios 2008 y 2009.

El título I, bajo la rúbrica «El Sistema de Financiación de las Comunidades Autónomas» se estructura en las siguientes secciones: Sección 1.ª: «Necesidades globales de financiación del año base» (artículos 2 a 6), sección 2.ª: «Recursos financieros del sistema en el año base» (artículos 7 a 10) y sección 3.ª: «Evolución del sistema de financiación: Suficiencia dinámica» (artículos 11 a 21).

La sección 1.ª regula la determinación de las necesidades globales de financiación en el año base, que están constituidas por el resultado de sumar a las necesidades de financiación en el año base los recursos adicionales del Estado que se integran en el sistema en los años 2009 y 2010, detallando estos recursos adicionales. Por lo que se refiere al año 2009, el objetivo del sistema es que las Comunidades Autónomas vean incrementada la financiación que les proporcionaría en dicho año el sistema regulado en la Ley 21/2001, de 27 de diciembre, en unos recursos adicionales cuyo reparto figura perfectamente determinado con arreglo a distintos criterios objetivos. En cuanto a los recursos que se integran en el sistema para 2010, la Ley detalla igualmente su cuantía y criterios de reparto, fijando su efectividad en la liquidación que se practicará en 2012 de los recursos definitivos. Incorpora por último una garantía de crecimiento mínimo de estos recursos, junto a los fondos de convergencia, respecto a los proporcionados para el año 2009.

En la sección 2.ª se regulan los recursos financieros del sistema en el año base que se destinan a financiar las necesidades globales, como son los tributos cedidos, la transferencia del Fondo de Garantía de Servicios Públicos Fundamentales y el Fondo de Suficiencia Global.

Los tributos cedidos, que conforman lo que se denomina en la Ley la capacidad tributaria de las Comunidades Autónomas, son los que ya recogía la Ley 21/2001, de 27 de diciembre, aunque se produce una elevación del porcentaje de cesión del Impuesto sobre la Renta de las Personas Físicas del 33% al 50%, del Impuesto sobre el Valor Añadido del 35% al 50% y de los Impuestos Especiales de Fabricación sobre la Cerveza, el Vino y Bebidas Fermentadas, Productos Intermedios, Alcohol y Bebidas Derivadas, Hidrocarburos y Labores del Tabaco del 40% al 58%.

La transferencia del Fondo de Garantía de Servicios Públicos Fundamentales instrumenta la participación de las Comunidades en este Fondo, garantía de equidad y nivelación inexistente en el sistema anterior, que tiene por objeto asegurar que cada Comunidad Autónoma recibe los mismos recursos por unidad de necesidad para financiar los servicios públicos fundamentales esenciales del Estado de Bienestar. Se concretan los recursos que constituyen este Fondo (el 75% de la capacidad tributaria de las Comunidades Autónomas y la aportación del Estado), así como los criterios de reparto del mismo mediante una serie de variables que van a determinar la población ajustada o unidad de necesidad, incluyendo novedosamente la población en edad escolar, mejorando la ponderación de las variables no poblaciones (dispersión, superficie e insularidad) y diversificando la población protegida equivalente por edades para reconocer mejor el envejecimiento.

El Fondo de Suficiencia Global opera como recurso de cierre del sistema, asegurando que las necesidades globales de financiación de cada Comunidad en el año base se cubren con su capacidad tributaria, la transferencia del Fondo de Garantía y el propio Fondo de Suficiencia.

La sección 3.ª de este título primero se dedica a la evolución del sistema de financiación, conteniendo el marco general para la aplicación del sistema en los años de su vigencia. Al igual que el sistema regulado en la Ley 21/2001, de 27 de diciembre, el nuevo sistema de financiación opera mediante unas entregas a cuenta de los recursos sujetos a liquidación y una liquidación definitiva de los mismos, realizando una liquidación conjunta de los recursos sujetos a liquidación y de los Fondos de Convergencia.

Son recursos sujetos a liquidación la Tarifa autonómica del Impuesto sobre la Renta de las Personas Físicas, el rendimiento cedido del Impuesto sobre el Valor Añadido y los Impuestos Especiales de Fabricación, la transferencia del Fondo de Garantía y el Fondo de Suficiencia Global.

La Ley describe el cálculo de las entregas a cuenta y de las liquidaciones de los recursos tributarios, la secuencia temporal de los pagos y su instrumentación presupuestaria, manteniendo el esquema de los artículos vigentes en la Ley 21/2001, de 27 de diciembre, y su contenido sustancial, aunque adaptando dicha regulación a los nuevos porcentajes de cesión y mejorando el cálculo de las entregas a cuenta de la tarifa autonómica del Impuesto sobre la Renta de las Personas Físicas.

Al tratarse de un nuevo elemento en el sistema de financiación, se incorpora la regulación de las entregas a cuenta y la liquidación definitiva de la transferencia del Fondo de Garantía. El importe de la entrega a cuenta de dicha transferencia parte de la previsión del Fondo de Garantía y de la previsión de la participación en el mismo a partir de las variables que componen la población ajustada, estimadas según los últimos datos disponibles. La liquidación definitiva de esta transferencia exige determinar el importe definitivo del Fondo, para lo cual es preciso previamente valorar la aportación del Estado a partir del ITE definitivo. También exige conocer los valores definitivos de las variables que constituyen la población ajustada. Precisamente esta actualización anual de las variables determinantes de la unidad de necesidad constituye una de las principales novedades del sistema, proporcionándole estabilidad y flexibilidad y permitiendo su ajuste a la evolución de las necesidades de las Comunidades Autónomas.

Al igual que el sistema regulado por la Ley 21/2001, de 27 de diciembre, la entrega a cuenta del Fondo de Suficiencia Global se determina cada año en función de la actualización provisional del Fondo de Suficiencia Global de cada Comunidad Autónoma y Ciudad con Estatuto de Autonomía en el año base a partir de la estimación de la variación del ITE entre el año base y el año para el que se determina la entrega a cuenta. Esta variación se convierte en el elemento técnico clave del precepto, tanto para la determinación de la entrega a cuenta como para la posterior liquidación definitiva. El término ITE se define como la caja del Estado en un determinado año derivada de los tributos compartidos (recaudación menos pagos) y se regula la homogeneización de este término en el año base y el corriente para permitir que la variación estimada lo sea en términos homogéneos.

Por último, se desarrollan los supuestos de revisión del Fondo de Suficiencia Global, que puede obedecer, bien a los traspasos de nuevos servicios o ampliaciones o revisiones de traspasos anteriores, bien a la efectividad de la cesión de tributos, epígrafe bajo el que se incluyen los supuestos de variación en los tipos impositivos de Impuestos Especiales de Fabricación e Impuesto sobre el Valor Añadido, previendo la revisión automática por el Estado.

III

El título II se ocupa de la regulación detallada de los nuevos Fondos de Convergencia Autonómica: el Fondo de Competitividad y el Fondo de Cooperación. Se trata de Fondos creados con recursos adicionales del Estado y con los objetivos de aproximar las Comunidades Autónomas en términos de financiación por habitante ajustado y de favorecer el equilibrio económico territorial, contribuyendo a la igualdad y la equidad.

El Fondo de Competitividad se crea con el fin de reforzar la equidad y la eficiencia en la financiación de las necesidades de los ciudadanos y reducir las diferencias en financiación homogénea per cápita entre Comunidades Autónomas, al mismo tiempo que se incentiva la autonomía y la capacidad fiscal y se desincentiva la competencia fiscal a la baja.

La Ley recoge el importe de la dotación presupuestaria de este Fondo en el año 2009 y las reglas de evolución de dicha dotación, define de manera pormenorizada todos los conceptos relevantes en la operativa de este fondo, determina las condiciones que deben cumplir las Comunidades Autónomas para ser beneficiarias y el reparto del Fondo entre las Comunidades Autónomas que acceden al mismo. También se regula la gestión del fondo, que se liquidará de manera conjunta con todos los recursos que forman parte del sistema y con el Fondo de Cooperación.

El Fondo de Cooperación se crea con el objetivo último de equilibrar y armonizar el desarrollo regional, estimulando el crecimiento de la riqueza y la convergencia regional en términos de renta de Comunidades Autónomas y Ciudades con Estatuto de Autonomía.

Se define el importe de su dotación presupuestaria en el año 2009 y las reglas de evolución de dicha dotación, las Comunidades Autónomas beneficiarias y los repartos del Fondo, destacando la existencia de un subfondo para las Comunidades Autónomas de más bajo crecimiento de su población.

IV

El título III se dedica a regular la cesión de tributos del Estado a las Comunidades Autónomas, desarrollando la modificación de la Ley Orgánica 8/1980, de Financiación de las Comunidades Autónomas en este punto, como consecuencia del Acuerdo 6/2009 del Consejo de Política Fiscal y Financiera, por la que se incrementan los porcentajes de cesión en los principales impuestos cedidos (Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre el Valor Añadido e Impuestos Especiales de Fabricación) y se aumentan las competencias de las Comunidades Autónomas respecto del Impuesto sobre la Renta de las Personas Físicas, lo que supone un claro avance en su autonomía y corresponsabilidad tributarias.

La sección 1.ª mantiene el listado de tributos cedidos que ya recogía la Ley 21/2001, de 27 de diciembre, y que se contiene en algunos de los Estatutos de Autonomía recientemente reformados.

La sección 2.ª regula el alcance y condiciones generales de la cesión de estos tributos.

Las modificaciones que se introducen en esta Sección obedecen al incremento en los porcentajes de cesión de los tributos parcialmente cedidos. Así, se redefinen los componentes de la deuda tributaria cedida en el Impuesto sobre la Renta de las Personas Físicas de acuerdo con la nueva cesión acordada del 50%, además de mejorarse ciertos aspectos técnicos de dicha cesión para ajustar los componentes que se ceden al 50% del rendimiento. Por otra parte, se incrementa al 50% el porcentaje cedido a las Comunidades Autónomas del Impuesto sobre el Valor Añadido y al 58% el porcentaje de cesión de los Impuestos Especiales de Fabricación sobre la Cerveza, el Vino y Bebidas Fermentadas, los Productos Intermedios, el Alcohol y Bebidas Derivadas, los Hidrocarburos y las Labores del Tabaco.

También en esta Sección se modifica el concepto de residencia habitual a efectos del Impuesto sobre Sucesiones y Donaciones, ampliando el periodo a considerar para su determinación de uno a cinco años y haciendo coincidir el punto de conexión para la atribución del rendimiento con el que determina la normativa aplicable.

La sección 3.ª, dedicada a regular el alcance y condiciones específicas de la cesión de los tributos, es objeto de puntuales modificaciones respecto a la Ley 21/2001, de 27 de diciembre, que obedecen a distintas causas.

Así, en relación con el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados se articulan dos modificaciones. Por un lado, se adapta la definición del hecho imponible que es objeto de cesión a la nueva redacción del artículo 19 del Texto Refundido del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados prevista en la Ley 4/2008, de 23 de diciembre, por la que se suprime el gravamen del Impuesto sobre el Patrimonio, se generaliza el sistema de devolución mensual en el Impuesto sobre el Valor Añadido, y se introducen otras modificaciones en la normativa tributaria, para adaptarlo a la Directiva 2008/7/CE. Por otra parte, se clarifica el punto de conexión para la atribución del rendimiento entre Comunidades Autónomas en el caso de anotaciones preventivas de embargo, cuando el valor real de los bienes embargados en diferentes Comunidades Autónomas sea superior a la base imponible gravada con arreglo a las normas del impuesto, en línea con la doctrina administrativa.

En relación con la Tasa Estatal sobre Rifas, Tómbolas, Apuestas y Combinaciones Aleatorias se modifica el punto de conexión como consecuencia de la supresión del régimen de autorización previa para la organización y celebración de las combinaciones aleatorias.

En cuanto al Impuesto sobre Hidrocarburos y el Impuesto sobre la Electricidad, se especifica que es el Ministerio de Industria, Turismo y Comercio el que proporciona el índice de entregas de los productos gravados y el índice de consumo neto de energía eléctrica, respectivamente.

Por lo que se refiere al Impuesto Especial sobre Determinados Medios de Transporte, se explicita que el punto de conexión es el domicilio fiscal de la persona física o jurídica a nombre de la cual se efectúa la primera matriculación, de forma coherente con la aplicación que de este impuesto se está realizando en la actualidad.

Las novedades que se recogen en la sección 4.ª, reguladora de las competencias normativas de las Comunidades Autónomas, se refieren al Impuesto sobre la Renta de las Personas Físicas. En concreto, se amplían las facultades de las Comunidades Autónomas para regular la escala autonómica aplicable a la base liquidable y también el tramo autonómico de la deducción por inversión en vivienda habitual, se permite que las Comunidades Autónomas puedan establecer deducciones autonómicas por subvención o ayudas públicas en determinadas condiciones y, novedosamente, se posibilita que aprueben incrementos o disminuciones en las cuantías del mínimo personal y familiar.

Por otra parte, y con la finalidad de que la Comunidades Autónomas hagan un ejercicio más explícito de corresponsabilidad, se excepciona la aplicación supletoria de la normativa estatal en materia de tarifa autonómica para el supuesto en que las Comunidades Autónomas no hicieran uso de sus competencias normativas, salvo, transitoriamente, para el año 2010.

Finalmente, la sección 5.ª, bajo el rótulo «otras materias», introduce la posibilidad de que las Comunidades Autónomas asuman, por delegación del Estado, la competencia para la revisión de los actos por ellas dictados en relación con los tributos totalmente cedidos tradicionales, el Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos y el Impuesto Especial sobre Determinados Medios de Transporte. Todo ello sin perjuicio de la labor unificadora del Estado, que será ejercida por el Tribunal Económico-Administrativo Central y por la Sala Especial para la Unificación de Doctrina establecida en la Ley General Tributaria.

V

El título IV se ocupa de regular los órganos de coordinación de la gestión tributaria entre las Administraciones tributarias del Estado y de las Comunidades Autónomas y Ciudades con Estatuto de Autonomía. Por un lado, se crea el Consejo Superior para la Dirección y Coordinación de la Gestión Tributaria, un órgano que refunde los vigentes Consejo Superior de Dirección y Comisión Mixta de Coordinación de la Gestión Tributaria, a partir de la experiencia acumulada en estos años, regulándose su composición, organización y funciones. Por otro, se mantienen los Consejos Territoriales para la Dirección y Coordinación de la Gestión Tributaria, con su composición, organización y funciones.

VI

La Ley incluye ocho disposiciones adicionales, seis disposiciones transitorias, una disposición derogatoria y cinco disposiciones finales.

La primera y segunda disposiciones adicionales regulan especialidades en la aplicación del sistema de financiación en atención a los territorios. En concreto, se regulan la aplicación del sistema a las Ciudades con Estatuto de Autonomía de Ceuta y Melilla y las especialidades de la Comunidad Autónoma de Canarias derivadas de su especial estructura tributaria.

La disposición adicional tercera prevé una posible compensación estatal para aquellas Comunidades Autónomas que, teniendo signo negativo en su transferencia al Fondo de Garantía y en el Fondo de Suficiencia Global, no alcancen la media de financiación homogénea por habitante ajustado, después de aplicar el Fondo de Competitividad.

La disposición adicional cuarta regula los aplazamientos y fraccionamientos de las eventuales liquidaciones negativas de recursos del sistema correspondientes a los años 2008 y 2009, en los términos previstos en el Acuerdo 6/2009 del Consejo de Política Fiscal y Financiera.

La disposición adicional quinta regula aspectos funcionales de las actualmente existentes Comisiones Mixtas.

La disposición adicional sexta concreta determinados aspectos del principio de lealtad institucional establecido en la LOFCA, en línea con lo recogido en el Acuerdo 6/2009 del Consejo de Política Fiscal y Financiera.

La disposición adicional séptima establece la valoración quinquenal de los elementos estructurales del Sistema por el Comité Técnico Permanente de Evaluación, a efectos de su posible modificación por el Consejo de Política Fiscal y Financiera.

La disposición adicional octava atribuye a la Comunidad Autónoma de Canarias de competencias normativas en el Impuesto General Indirecto Canario y en el Arbitrio sobre Importaciones y Entregas de Mercancías en las Islas Canarias.

La primera de las disposiciones transitorias de la Ley regula con carácter general el régimen transitorio para la aplicación del sistema de financiación a los años 2009 y 2010, años en que las entregas a cuenta se han determinado aplicando las normas de la Ley 21/2001, de 27 de diciembre. La segunda recoge la autorización al titular del Ministerio de Economía y Hacienda para que pueda conceder anticipos a cuenta de los recursos adicionales del nuevo sistema. La disposición transitoria tercera fecha la primera evaluación de los resultados de la aplicación del sistema y recoge el régimen que se aplicaría a las Comunidades Autónomas que no aceptaran el nuevo sistema así como el plazo para hacerlo. La disposición transitoria cuarta detalla las reglas técnicas necesarias de homogeneización para el cálculo de los ITEs en los años 2009 a 2013. La disposición transitoria quinta regula la conversión de las revisiones del Fondo de Suficiencia por determinados traspasos con año base 1999, al año base del nuevo sistema, el 2007. Finalmente la disposición transitoria sexta se refiere a la compensación por la supresión del gravamen del Impuesto sobre el Patrimonio en 2009, 2010 y 2011.

La disposición derogatoria deroga la Ley 21/2001, de 27 de diciembre, para todas las Comunidades Autónomas y Ciudades con Estatuto de Autonomía que acepten el nuevo sistema en Comisión Mixta y también deroga el artículo primero del Real Decreto-ley 12/2005, de 16 de septiembre, por el que se aprueban determinadas medidas urgentes en materia de financiación sanitaria.

Las disposiciones finales, por su parte, regulan el título competencial (disposición final primera), las modificaciones de otras Leyes derivadas del nuevo texto legal, como la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas (disposición final segunda), la Ley 58/2003, de 17 de noviembre, General Tributaria (disposición final tercera) y el artículo 103 de la Ley 31/1990, de 27 de diciembre, de Presupuestos Generales del Estado para 1991 (disposición final cuarta), finalizando con la entrada en vigor del nuevo texto legal (disposición final quinta) con efectos, en general, desde 1 enero de 2009, y las excepciones a esta regla.

La presente Ley regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía desde el 1 de enero de 2009, incluyendo la garantía de financiación de servicios públicos fundamentales, los fondos de convergencia autonómica, el establecimiento del régimen general de la cesión de tributos del Estado a las Comunidades Autónomas y los órganos de coordinación de la gestión tributaria.

Asimismo, se adaptan al sistema de financiación la normativa de los tributos cedidos y demás disposiciones tributarias afectadas.

Las necesidades globales de financiación en el año base para cada Comunidad Autónoma resultan de adicionar a las necesidades de financiación de cada Comunidad Autónoma en el año 2007, el importe que le corresponda en el reparto de los recursos adicionales que se integran en el sistema previsto en los artículos 5 y 6.

Están integradas por los siguientes importes, para cada Comunidad Autónoma.

a) El importe de los recursos definitivos liquidados proporcionados por el Sistema de Financiación en el año 2007, en términos normativos. Se incluye el importe liquidado de la garantía de financiación de los servicios de asistencia sanitaria correspondiente al 2007.

En el supuesto de recursos sujetos a liquidación se entiende por valor normativo el importe de su rendimiento sin tener en cuenta el ejercicio de competencias normativas realizado por la Comunidad Autónoma.

b) Los ingresos por los Impuestos sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, Sucesiones y Donaciones y Tributos sobre el Juego, computados con criterio normativo, en valores del 2007.

El valor normativo de estos ingresos se computará conforme a las siguientes reglas:

1. Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. Se corresponde con el 85% del importe recaudado por este impuesto en el año 2007.

2. Impuesto sobre Sucesiones y Donaciones. Se corresponde con el resultado de duplicar su valor normativo del año base 1999, de acuerdo con la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo Sistema de Financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía, y posteriormente actualizarlo por el incremento del ITE nacional aplicado a los recursos del sistema en la liquidación del 2007.

3. Tributos sobre el Juego. Se corresponde con el valor normativo del año base 1999, de acuerdo con la Ley 21/2001, de 27 de diciembre, una vez actualizado por el incremento del ITE nacional aplicado a los recursos del sistema en la liquidación del 2007.

c) Los ingresos por tasas afectas a los servicios transferidos computados con criterio normativo, en valores del 2007. En este supuesto el criterio normativo se corresponde con el valor normativo del año base 1999, de acuerdo con la Ley 21/2001, de 27 de diciembre, una vez actualizado por el incremento del ITE nacional aplicado a los recursos del sistema en la liquidación del 2007.

d) La compensación estatal por la supresión del gravamen del Impuesto sobre el Patrimonio.

e) Los ingresos por la recaudación del Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos e Impuesto Especial sobre Determinados Medios de Transporte, por su valor normativo en el año 2007, entendiendo por tal la recaudación real imputada a cada Comunidad Autónoma en dicho año sin el ejercicio de las competencias normativas.

f) El coste de los servicios transferidos hasta la entrada en vigor del sistema regulado en esta Ley cuyo importe no haya sido tenido en cuenta en la determinación de los recursos definitivos del año base mencionados en la letra a) de este artículo.

g) Los importes de la dotación complementaria para la financiación de la asistencia sanitaria y de la dotación de compensación de insularidad incluidas en la Ley de Presupuestos Generales del Estado para el año 2007, por un importe para el conjunto de las Comunidades Autónomas de 655 millones de euros.

h) El importe de la financiación por los servicios traspasados por el Instituto Social de la Marina con anterioridad a 2002, que se transfirió desde el Presupuesto del Organismo a determinadas Comunidades Autónomas, correspondiente al año 2007.

El Estado adicionará a las necesidades de financiación de cada Comunidad Autónoma señaladas en el artículo anterior, los importes necesarios para el cumplimiento de lo señalado en los artículos 5 y 6, referidos a los recursos adicionales que se integran en el sistema.

Por este motivo, la determinación de las necesidades globales de financiación de cada Comunidad Autónoma en el año base se realizará inicialmente de forma provisional, incluyendo como recursos adicionales los derivados de la aplicación de los importes y criterios de reparto contenidos en el artículo 5, atendiendo a los últimos datos disponibles de las variables que inciden en la distribución de estos recursos, sin perjuicio de una primera regularización cuando se conozcan las variables y los recursos necesarios para determinar el cumplimiento del objetivo contenido en el mencionado artículo.

Dicha regularización surtirá efectos en la primera liquidación de los recursos del sistema en la que se conozca ese reparto definitivo.

Las necesidades globales de financiación del año 2010 correspondientes a cada Comunidad Autónoma, representadas por los recursos definitivos que les proporciona el sistema para ese año, se verán incrementadas mediante la adición de los recursos adicionales previstos en el artículo 6. Como consecuencia de esta adición, se procederá a regularizar definitivamente las necesidades globales de financiación de cada Comunidad Autónoma correspondientes al año base.

1. El Estado incrementará los recursos que el sistema proporcionará a las Comunidades Autónomas en el año 2009, de manera que, como objetivo final, estas vean aumentados los recursos definitivos que les proporcionaría el Sistema de Financiación regulado en la Ley 21/2001, de 27 de diciembre, en el año 2009, en los importes y con los criterios de distribución descritos en las letras A y B de este apartado.

Para ello se garantiza el statu quo del año 2009 con el sistema de financiación regulado en la Ley 21/2001 y, además, se añaden a ese statu quo los recursos adicionales que se describen a continuación.

A. Recursos para refuerzo del estado de bienestar por un total de 4.900 millones de euros distribuidos de la siguiente manera.

I. El 75% de estos recursos se distribuirán entre las Comunidades Autónomas de régimen común en atención al peso relativo de la variación de su población ajustada entre 1999 y 2009, en relación a la variación del total de la población ajustada en las Comunidades Autónomas de régimen común, para ese mismo periodo. La población ajustada se calculará para los años de referencia mediante las variables y ponderaciones que figuran en el artículo 9.

II. El 25% restante se distribuirá entre las Comunidades Autónomas de régimen común en atención a:

a) El peso relativo de la población ajustada de cada Comunidad Autónoma en 2009, en relación a la población ajustada total de las Comunidades Autónomas de régimen común, en esa misma fecha. La población ajustada se calculará mediante las variables y ponderaciones que figuran en el artículo 9.

b) El peso relativo de la población potencialmente dependiente de cada Comunidad Autónoma corregida por el factor de ponderación en relación al total correspondiente a todas las Comunidades Autónomas de régimen común, según los datos de la Resolución de 21 de mayo de 2009, del Instituto de Mayores y Servicios Sociales (IMSERSO), por la que se publica el Acuerdo del Consejo de Ministros de 8 de mayo de 2009, por el que se aprueba el marco de cooperación interadministrativa y criterios de reparto de créditos de la Administración General del Estado para la financiación durante el 2009 del nivel acordado previsto en la Ley 39/2006, de 14 de diciembre, de promoción de la autonomía personal y atención a las personas en situación de dependencia.

c) El peso relativo del número de personas reconocidas como dependientes con derecho a prestación, registradas en el Sistema de Información del SAAD (SISAAD), en relación al total correspondiente a todas las Comunidades Autónomas de régimen común, según los datos y ponderaciones utilizados en la Resolución de 21 de mayo de 2009, del IMSERSO, por la que se publica el Acuerdo del Consejo de Ministros de 8 de mayo de 2009, por el que se aprueba el marco de cooperación interadministrativa y criterios de reparto de créditos de la Administración General del Estado para la financiación durante el 2009 del nivel acordado previsto en la Ley 39/2006, de 14 de diciembre, de promoción de la autonomía personal y atención a las personas en situación de dependencia.

La variable a) se ponderará al 50% mientras que la b) se ponderará al 40% y la c) al 10%, a los efectos de realizar la distribución del porcentaje de los recursos adicionales de este epígrafe II.

B. Otros recursos adicionales.

I. Recursos para las Comunidades Autónomas con dispersión superior a la media: El Estado aportará un fondo de 50 millones para las Comunidades Autónomas de régimen común cuya dispersión sea superior a la media de estas, que se asignará en atención al peso relativo de su número de entidades singulares de población en el año 2009 en relación al total del de las Comunidades Autónomas que cumplen esta condición. La dispersión se medirá en términos de habitante por entidad singular de población, siendo la dispersión superior a la media si el citado ratio es inferior al medio, refiriéndose los valores al año 2009.

II. Recursos para las Comunidades Autónomas con densidad poblacional inferior a la media: El Estado aportará un fondo de 50 millones que se distribuirán entre las Comunidades Autónomas de régimen común cuya densidad poblacional sea inferior a la media de éstas, en atención al peso relativo de su población ajustada del año 2009 en relación al total de la de las Comunidades Autónomas que cumplen esta condición. La densidad poblacional se medirá en términos de habitante por kilómetro cuadrado, refiriéndose los valores al año 2009. La población ajustada se calculará mediante las variables y ponderaciones que figuran en el artículo 9.

III. Recursos para las políticas de normalización lingüística: Se refuerza la financiación de estas políticas con un importe equivalente a multiplicar por 2,5 la financiación que proporcionaría el sistema regulado en la Ley 21/2001, de 27 de diciembre, en el año 2009, por estas políticas, en aquellas Comunidades Autónomas con competencias en la materia.

2. En relación a la aplicación del statu quo 2009 y a la incorporación de recursos adicionales, a los efectos del presente artículo se entenderán como recursos proporcionados por el Sistema de Financiación regulado en la Ley 21/2001, de 27 de diciembre, los siguientes, para cada Comunidad Autónoma:

a) El importe de los recursos definitivos correspondientes al Sistema de Financiación regulado en la Ley 21/2001, de 27 de diciembre, que se liquidarían para el año 2009, en términos normativos.

b) El importe de la garantía de financiación de los servicios de asistencia sanitaria, que hubiera correspondido a cada Comunidad Autónoma, en el supuesto de serles aplicables la regulación prevista en el artículo 115 de la Ley 2/2008, de Presupuestos Generales del Estado para el año 2009, a los supuestos y variables del año 2009, con el límite conjunto de 500 millones de euros.

c) Los ingresos por los Impuestos sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, Sucesiones y Donaciones y Tributos sobre el Juego, computados con criterio normativo, en valores del 2009.

El valor normativo de estos ingresos se computará conforme a las siguientes reglas:

1. Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. Se corresponde con el 85% del importe recaudado por este impuesto en el año 2009, en términos homogéneos.

Se entiende por el importe de lo recaudado en términos homogéneos, el importe de la recaudación en cada Comunidad Autónoma que se corresponde con la aplicación de la normativa de estos impuestos en vigor a 1 de enero de 2009.

2. Impuesto sobre Sucesiones y Donaciones. Se corresponde con el valor normativo del año 2009, en los términos definidos en los artículos 3 y 19.

3. Tributos sobre el Juego. Se corresponde con el valor normativo del año 2009, en los términos definidos en los artículos 3 y 19.

d) Los ingresos por tasas afectas a los servicios transferidos computados en valores normativos del 2009, en los términos definidos en los artículos 3 y 19.

e) La compensación estatal por la supresión del gravamen del Impuesto sobre el Patrimonio.

f) Los ingresos por la recaudación del Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos e Impuesto Especial sobre Determinados Medios de Transporte, por su valor normativo en el año 2009, entendiendo por tal la recaudación real imputada a cada Comunidad Autónoma en dicho año sin el ejercicio de las competencias normativas.

g) El coste de los servicios transferidos hasta la entrada en vigor del sistema regulado en esta Ley cuyo importe no haya sido tenido en cuenta en la determinación de los recursos definitivos del año 2009 mencionados en el apartado a).

h) Los importes de la dotación complementaria para la financiación de la asistencia sanitaria y de la dotación de compensación de insularidad incluidas en la Ley de Presupuestos Generales del Estado para 2009, por un importe para el conjunto de las Comunidades Autónomas de 655 millones de euros.

i) El importe de la financiación por los servicios traspasados por el Instituto Social de la Marina con anterioridad a 2002, que se transfiere desde el Presupuesto del Organismo a determinadas Comunidades Autónomas, correspondiente al año 2009.

El Estado incorpora a los recursos definitivos proporcionados por el sistema para el 2010 los siguientes recursos adicionales:

A. Un importe de 1.200 millones de euros repartidos entre las Comunidades Autónomas de régimen común, en atención al peso relativo del número de personas reconocidas como dependientes con derecho a prestación, registradas en el SISAAD, en relación al total correspondiente a todas las Comunidades Autónomas de régimen común, según los datos y ponderaciones utilizados en la Resolución de 21 de mayo de 2009, del IMSERSO, por la que se publica el Acuerdo del Consejo de Ministros de 8 de mayo de 2009, por el que se aprueba el marco de cooperación interadministrativa y criterios de reparto de créditos de la Administración General del Estado para la financiación durante el 2009 del nivel acordado previsto en la Ley 39/2006, de 14 de diciembre, de promoción de la autonomía personal y atención a las personas en situación de dependencia.

B. Un importe de 1.200 millones de euros, repartidos en atención al peso relativo de la población ajustada de cada Comunidad Autónoma en 2009, en relación a la población ajustada total de las Comunidades Autónomas de régimen común, en esa misma fecha. La población ajustada se calculará mediante las variables y ponderaciones que figuran en el artículo 9.

La incorporación de estos recursos adicionales, en virtud de la gradualidad, surtirá efectos por primera vez en 2012, con la liquidación definitiva de los recursos del sistema correspondientes al año 2010.

En la liquidación del 2012 se garantiza que el importe de los recursos adicionales, incluidos los Fondos de Convergencia, será un 30% superior al resultado del total de los incorporados en 2009, que se liquidarán en 2011.

Las necesidades globales de financiación a que se refiere el artículo 2 se financiarán con todos los recursos del sistema, en sus valores del año 2007, que se relacionan en los artículos 8, 9 y 10.

La capacidad tributaria en el año base se define como el conjunto de los recursos tributarios que corresponden a cada Comunidad Autónoma, en el año 2007.

Forman parte de la capacidad tributaria en el año base los siguientes recursos tributarios:

a) Recaudación del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados en el año 2007, conforme a su valor normativo computado según lo previsto en el artículo 3.

b) Recaudación del Impuesto sobre Sucesiones y Donaciones, Tributos sobre el Juego y Tasas afectas a los servicios transferidos, por sus valores normativos del año 2007, computados según lo previsto en el artículo 3.

c) Recaudación del Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos y del Impuesto Especial sobre Determinados Medios de Transporte por su valor normativo en el año 2007, computadas según lo previsto en el artículo 3.

d) Tarifa autonómica del Impuesto sobre la Renta de las Personas Físicas de los residentes en la Comunidad Autónoma, correspondiente a una participación autonómica del 50% en el rendimiento de dicho impuesto.

e) Cesión del 50 por ciento de la recaudación líquida por IVA.

La atribución a la Comunidad Autónoma del rendimiento del 50 por ciento de la recaudación líquida por IVA en su territorio se sujeta a las siguientes reglas:

Se entiende por recaudación líquida el conjunto de ingresos líquidos de la Hacienda Estatal, antes de descontar la participación de las Comunidades Autónomas de régimen común y Entidades Locales, con criterio de caja, por los conceptos que integran el Impuesto sobre el Valor Añadido, obtenidos una vez deducidas de la recaudación bruta, las devoluciones reguladas en la normativa tributaria y las transferencias o ajustes (positivos o negativos) establecidos en el Concierto con la Comunidad Autónoma del País Vasco y en el Convenio con la Comunidad Foral de Navarra.

El valor de la cesión del 50 por ciento del IVA para el año base 2007, se determina del modo siguiente:

IVAi(2007) = IVAE(2007) * 50% * ICVi(2007)

El término IVAE(2007) representa la recaudación líquida por IVA obtenida por el Estado en 2007.

El término ICVi(2007) representa el índice de consumo de la Comunidad Autónoma i para 2007, certificado por el INE.

f) Cesión del 58 por ciento de la recaudación líquida por el Impuesto sobre la Cerveza.

La atribución a la Comunidad Autónoma del rendimiento del 58 por ciento de la recaudación líquida por el Impuesto sobre la Cerveza en su territorio se sujeta a las siguientes reglas:

Se entiende por recaudación líquida el conjunto de ingresos líquidos de la Hacienda Estatal, antes de descontar la participación de las Comunidades Autónomas de régimen común y Entidades Locales, con criterio de caja, por los conceptos que integran el Impuesto sobre la Cerveza, obtenidos una vez deducidas de la recaudación bruta, las devoluciones reguladas en la normativa tributaria y las transferencias o ajustes (positivos o negativos) establecidos en el Concierto con la Comunidad Autónoma del País Vasco y en el Convenio con la Comunidad Foral de Navarra.

El valor de la cesión del 58 por ciento del Impuesto sobre la Cerveza para el año base 2007 se determina del modo siguiente:

IECi(2007) = IECE(2007) * 58% * ICCi(2007)

El término IECE(2007) representa la recaudación líquida por el Impuesto sobre la Cerveza obtenida por el Estado en 2007.

El término ICCi(2007) representa el índice de consumo de la Comunidad Autónoma i para 2007, certificado por el INE.

g) Impuesto sobre el Vino y Bebidas Fermentadas.

h) Cesión del 58 por ciento de la recaudación líquida por los Impuestos sobre Productos Intermedios y sobre Alcohol y Bebidas Derivadas.

La atribución a la Comunidad Autónoma del rendimiento del 58 por ciento de la recaudación líquida por los Impuestos sobre Productos Intermedios y sobre Alcohol y Bebidas Derivadas en su territorio se sujeta a las siguientes reglas:

Se entiende por recaudación líquida el conjunto de ingresos líquidos de la Hacienda Estatal, antes de descontar la participación de las Comunidades Autónomas de régimen común y Entidades Locales, con criterio de caja, por los conceptos que integran los Impuestos sobre Productos Intermedios y sobre Alcohol y Bebidas Derivadas, obtenidos una vez deducidas de la recaudación bruta, las devoluciones reguladas en la normativa tributaria y las transferencias o ajustes (positivos o negativos) establecidos en el Concierto con la Comunidad Autónoma del País Vasco y en el Convenio con la Comunidad Foral de Navarra.

El valor de la cesión del 58 por ciento de los Impuestos sobre Productos Intermedios y sobre Alcohol y Bebidas Derivadas para el año base 2007, se determina del modo siguiente:

IEAi(2007) = IEAE(2007) * 58% * ICAi(2007)

El término IEAE(2007) representa la recaudación líquida por los Impuestos sobre Productos Intermedios y sobre Alcohol y Bebidas Derivadas obtenida por el Estado en 2007.

El término ICAi(2007) representa el índice de consumo de la Comunidad Autónoma i para 2007, certificado por el INE.

i) Cesión del 58 por ciento de la recaudación líquida por el Impuesto sobre Hidrocarburos.

La atribución a la Comunidad Autónoma del rendimiento del 58 por ciento de la recaudación líquida por el Impuesto sobre Hidrocarburos en su territorio se sujeta a las siguientes reglas:

Se entiende por recaudación líquida el conjunto de ingresos líquidos de la Hacienda Estatal, antes de descontar la participación de las Comunidades Autónomas de régimen común y Entidades Locales, con criterio de caja, por los conceptos que integran el Impuesto sobre Hidrocarburos, obtenidos una vez deducidas de la recaudación bruta, las devoluciones reguladas en la normativa tributaria y las transferencias o ajustes (positivos o negativos) establecidos en el Concierto con la Comunidad Autónoma del País Vasco y en el Convenio con la Comunidad Foral de Navarra.

El valor de la cesión del 58 por ciento del Impuesto sobre Hidrocarburos para el año base 2007, se determina del modo siguiente:

IEHi(2007) = IEHE(2007) * 58% * ICHi(2007)

El término IEHE(2007) representa la recaudación líquida por el Impuesto sobre Hidrocarburos obtenida por el Estado en 2007.

El término ICHi(2007) representa el índice de entregas de gasolinas, gasóleos y fuelóleos, según datos del Ministerio de Industria, Turismo y Comercio ponderados por los correspondientes tipos impositivos, en la Comunidad Autónoma i en 2007.

j) Cesión del 58 por ciento de la recaudación líquida por el Impuesto sobre las Labores del Tabaco.

La atribución a la Comunidad Autónoma del rendimiento del 58 por ciento de la recaudación líquida por el Impuesto sobre las Labores del Tabaco en su territorio se sujeta a las siguientes reglas:

Se entiende por recaudación líquida el conjunto de ingresos líquidos de la Hacienda Estatal, antes de descontar la participación de las Comunidades Autónomas de régimen común y Entidades Locales, con criterio de caja, por los conceptos que integran el Impuesto sobre las Labores de Tabaco, obtenidos una vez deducidas de la recaudación bruta, las devoluciones reguladas en la normativa tributaria y las transferencias o ajustes (positivos o negativos) establecidos en el Concierto con la Comunidad Autónoma del País Vasco y en el Convenio con la Comunidad Foral de Navarra.

El valor de la cesión del 58 por ciento del Impuesto sobre las Labores del Tabaco para el año base 2007, se determina del modo siguiente:

IELTi(2007) = IELTE(2007) * 58% * ICTi(2007)

El término IELTE(2007) representa la recaudación líquida por el Impuesto sobre las Labores del Tabaco obtenida por el Estado en 2007.

El término ICTi(2007) representa el índice de ventas a expendedurías de la Comunidad Autónoma i en 2007, certificadas por el Comisionado para el Mercado de Tabacos, ponderadas por los correspondientes tipos impositivos.

k) Cesión del 100 por cien de la recaudación líquida por el Impuesto sobre la Electricidad.

La atribución a la Comunidad Autónoma del rendimiento del 100 por cien de la recaudación líquida por el Impuesto sobre la Electricidad en su territorio se sujeta a las siguientes reglas:

Se entiende por recaudación líquida, el conjunto de ingresos líquidos de la Hacienda Estatal, antes de descontar la participación de las Comunidades Autónomas de régimen común, con criterio de caja, por los conceptos que integran el Impuesto sobre la Electricidad, obtenidos una vez deducidas de la recaudación bruta, las devoluciones establecidas en la normativa tributaria.

El valor de la cesión del 100 por cien del Impuesto sobre la Electricidad para el año base 2007, se determina del modo siguiente:

IEEi(2007) = IEEE(2007) * ICEi(2007)

El término IEEE(2007) representa la recaudación líquida por el Impuesto sobre la Electricidad obtenida por el Estado en 2007.

El término ICEi(2007) representa el índice de consumo neto de energía eléctrica en la Comunidad Autónoma i en 2007, elaborado a partir de los datos del Ministerio de Industria, Turismo y Comercio.

Las recaudaciones líquidas y los índices de consumo, ventas y entregas que determinan el valor de la cesión del impuesto a cada Comunidad Autónoma en el año base, se corresponden con los certificados en la liquidación referida en la letra a) del artículo 3.

La transferencia del Fondo de Garantía de Servicios Públicos Fundamentales tiene por objeto asegurar que cada Comunidad Autónoma recibe los mismos recursos por habitante ajustado para financiar los servicios públicos fundamentales esenciales del Estado de Bienestar. Es un mecanismo de garantía en el cual participan todas las Comunidades Autónomas con un porcentaje de sus recursos tributarios anteriormente definidos, en términos normativos, y el Estado con su aportación de recursos adicionales.

Este mecanismo de garantía se instrumenta mediante los siguientes elementos:

a) Fondo de Garantía de Servicios Públicos Fundamentales: El Fondo de Garantía de Servicios Públicos Fundamentales, en adelante el Fondo de Garantía, se forma en el año base con el 75% de los recursos tributarios anteriormente definidos del año 2007 que corresponden a cada Comunidad Autónoma, en términos normativos y debidamente homogeneizados, y con la aportación provisional del Estado por los recursos adicionales de la letra A y epígrafes I y II de la letra B, ambos del artículo 5, y el importe de la letra g) del artículo 3.

Posteriormente, con la incorporación de los recursos adicionales previstos en el artículo 6 a las necesidades globales de financiación, se añadirá el importe de estos recursos adicionales a la aportación provisional del Estado al Fondo de Garantía en el año base, constituyendo la aportación definitiva del Estado en el año base.

b) Participación de las Comunidades Autónomas en el Fondo de Garantía: Las Comunidades Autónomas participan en el Fondo de Garantía correspondiente al 2007, con arreglo a su reparto atendiendo a las siguientes variables, que determinan la unidad de necesidad o población ajustada:

Población. La distribución por esta variable se efectúa proporcionalmente a la población contenida en el Padrón para cada Comunidad Autónoma, a 1 de enero de 2007, elaborado por el Instituto Nacional de Estadística (INE). La ponderación de esta variable es del 30 por ciento.

Superficie. El reparto de acuerdo con esta variable se lleva a cabo en función de la superficie territorial, en km2, de cada Comunidad Autónoma publicada por el INE. La ponderación de esta variable es del 1,8 por ciento.

Dispersión. La asignación por esta variable se efectúa en proporción al número de entidades singulares, núcleos de población, de cada Comunidad Autónoma, según los datos facilitados por el INE obtenidos del Padrón Municipal de 2007. La ponderación de esta variable es del 0,6 por ciento.

Insularidad. La imputación por esta variable se efectúa proporcionalmente a la distancia en kilómetros, ponderada por tramos, entre las costas de la península y las capitales insulares, sobre la base de la información facilitada por el Ministerio de Fomento o departamento competente. La ponderación de esta variable es del 0,6 por ciento.

Población protegida equivalente distribuida en siete grupos de edad, con arreglo a la metodología descrita en el Informe del Grupo de Trabajo de Análisis del Gasto Sanitario, publicado en septiembre de 2007. La distribución por esta variable se efectúa proporcionalmente al valor de la misma para 2007, según las estadísticas elaboradas por el Ministerio de Sanidad y Consumo. La ponderación de esta variable es del 38 por ciento.

Conforme a dicha metodología, a efectos de determinar la población protegida equivalente, la población protegida se pondera por 1,031 para niños de 0 a 4 años, por 0,433 entre 5 y 14, por 0,547 entre 15 y 44, por 0,904 entre 45 y 54, por 1,292 entre 55 y 64, por 2,175 entre 65 y 74, y finalmente por 2,759 a partir de 75 años.

Población mayor de sesenta y cinco años. La asignación, de acuerdo con esta variable, se lleva a cabo en función de la población mayor de sesenta y cinco años del Padrón para cada Comunidad Autónoma, a 1 de enero de 2007, elaborado por el INE. La ponderación de esta variable es del 8,5 por ciento.

Población entre 0 y 16 años. La asignación, de acuerdo con esta variable, se lleva a cabo en función de la población entre 0 y 16 años del Padrón para cada Comunidad Autónoma, a 1 de enero de 2007, elaborado por el INE. La ponderación de esta variable es del 20,5 por ciento.

c) Cálculo de la transferencia de garantía: La transferencia de garantía es el saldo positivo o negativo por Comunidad Autónoma, de la diferencia entre el importe de la participación de cada Comunidad en el Fondo de Garantía para el año 2007 y el 75% de los recursos tributarios en términos normativos de cada Comunidad Autónoma correspondientes al año 2007.

TGi(2007) = PFGi(2007) - 75% RTi(2007)

1. El Fondo de Suficiencia Global de cada Comunidad Autónoma en el año base es la diferencia, positiva o negativa, entre las necesidades globales de financiación de la Comunidad Autónoma en el año base y la suma de su capacidad tributaria, más la transferencia positiva o negativa del Fondo de Garantía de Servicios Públicos Fundamentales, en el mismo año.

2. Como consecuencia de lo señalado en el artículo 5, la determinación del Fondo de Suficiencia Global de cada Comunidad Autónoma en el año base se realizará inicialmente de forma provisional sin perjuicio de una primera regularización cuando se conozcan las variables y los recursos necesarios para determinar el cumplimiento del objetivo señalado en el mencionado artículo.

Para el cumplimiento de lo señalado en el párrafo anterior, se parte de las necesidades globales de financiación de cada Comunidad Autónoma en el año 2009, representadas por el cumplimiento del objetivo señalado en el artículo 5. Se comparan dichas necesidades globales de financiación con la suma de la capacidad tributaria y de la transferencia positiva o negativa del Fondo de Garantía de Servicios Públicos Fundamentales que corresponden a cada Comunidad Autónoma en sus valores del año 2009, con arreglo a lo establecido en este título. Por diferencia se obtiene el Fondo de Suficiencia Global de la Comunidad Autónoma en el año 2009, cuyo importe se convierte a valores del año base, mediante la aplicación de la variación entre el ITE 2009 y el ITE 2007, determinados con arreglo a lo establecido en el artículo 20.

3. En el momento de la incorporación de los recursos adicionales descritos en el artículo 6 a las necesidades globales de financiación y como consecuencia de la inclusión de estos recursos en la aportación del Estado al Fondo de Garantía en el año base, se procederá a determinar el Fondo de Suficiencia Global de cada Comunidad Autónoma para el año 2010, regularizándose definitivamente el correspondiente al año base.

Para el cumplimiento de lo señalado en el párrafo anterior se parte de las necesidades globales de financiación de cada Comunidad Autónoma correspondientes al año 2010, una vez incrementadas con los recursos adicionales establecidos en el artículo 6. Se comparan dichas necesidades globales de financiación con la suma de la capacidad tributaria y de la transferencia positiva o negativa del Fondo de Garantía de Servicios Públicos Fundamentales que corresponden a cada Comunidad Autónoma en sus valores del año 2010, calculada esta última a partir de la aportación definitiva del Estado al Fondo de Garantía en el año base, descrita en el último párrafo de la letra a) del artículo 9. Por diferencia se obtiene el Fondo de Suficiencia Global de la Comunidad Autónoma en el año 2010, cuyo importe se convierte a valores del año base, mediante la aplicación de la variación entre el ITE 2010 y el ITE 2007, determinados con arreglo a lo establecido en el artículo 20.

1. La financiación de cada Comunidad Autónoma estará constituida por el valor definitivo, correspondiente a cada año, de los recursos del Sistema de Financiación que le sean aplicables.

2. A estos efectos, a partir de la entrada en vigor del sistema y, en relación con los recursos constituidos por la tarifa autonómica del IRPF, el porcentaje cedido de IVA e Impuestos Especiales de Fabricación, la transferencia del Fondo de Garantía de Servicios Públicos Fundamentales y el Fondo de Suficiencia Global, las Comunidades Autónomas recibirán, cada año, la financiación correspondiente a las entregas a cuenta de cada uno de los citados recursos que les sean de aplicación y, en el año en que se conozcan todos los valores definitivos de los citados recursos, la liquidación definitiva que corresponda, por diferencia entre el importe de los valores definitivos de los mismos y las entregas a cuenta percibidas.

Para la determinación del importe de las entregas a cuenta señaladas en el párrafo anterior se utilizarán las previsiones existentes a la fecha de elaboración por el Gobierno del anteproyecto de Ley de presupuestos generales del Estado del ejercicio que corresponda.

3. La liquidación definitiva de todos los recursos del sistema y de los Fondos de convergencia regulados en el título II, se practicará de forma conjunta en un solo acto. En el supuesto de que la liquidación definitiva de los recursos señalados en el apartado 2 anterior sea negativa se ingresará mediante compensación en el importe que la Comunidad Autónoma perciba en concepto de liquidación del resto de recursos del sistema y de los Fondos de convergencia autonómica regulados en el título II, y, no siendo este suficiente, el saldo restante se compensará en el importe que reciba mensualmente por las entregas a cuenta de cualquier recurso del sistema, hasta su total cancelación.

En el anterior supuesto se compensará, en primer lugar, el saldo negativo de la liquidación de las transferencias del Fondo de Garantía, importe que deberá cancelarse en todo caso en el año de la liquidación.

En el supuesto en que no sea posible efectuar las compensaciones anteriores con los recursos del ejercicio en que se practica la liquidación, se emplearán las entregas a cuenta del ejercicio siguiente, de cualquier recurso del sistema.

Las Comunidades Autónomas participarán en la recaudación líquida que se obtenga en cada ejercicio, mediante la determinación de una entrega a cuenta del rendimiento definitivo.

La determinación de la cuantía de esta entrega a cuenta se efectuará mediante la siguiente operación:

ACTIRi(x) = RPCPGE(x) * IaTIRi(x/ua) * 0,98

Siendo:

|

ACTIRi(x) |

el importe anual del anticipo que deberá abonar el Estado a la Comunidad Autónoma i en concepto de entrega a cuenta del rendimiento en el año (x) de la tarifa autonómica del IRPF. |

|

RPCPGE(x) |

el importe de la previsión presupuestaria de ingresos de IRPF para el año (x) por retenciones, pagos a cuenta y pagos fraccionados. |

|

IaTIRi(x/ua) |

el índice de actualización o incremento previsto, para la tarifa autonómica del impuesto de la Comunidad Autónoma i, entre el último año (ua) con liquidación definitiva practicada y el año (x). |

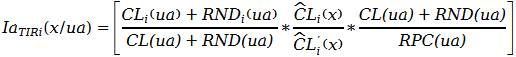

El índice de actualización es el resultado de practicar la siguiente operación.

En esta fórmula, las razones que figuran en el segundo miembro representan respectivamente:

|

|

Relación de las cuotas líquidas por tarifa autonómica del IRPF más retenciones de no declarantes de la Comunidad Autónoma i, sobre la cuota líquida total del IRPF más las retenciones de no declarantes totales, en el último año con datos definitivos. |

|

|

Relación entre la estimación de la cuota autonómica de la Comunidad Autónoma i resultante de aplicar modificaciones normativas aprobadas por ella para el año (x), respecto al último año conocido (ua), e igual estimación sin considerar dichas modificaciones. |

|

|

Índice de discrepancia entre la cuota líquida total más las retenciones de no declarantes totales, ambos del último ejercicio conocido y los derechos reconocidos netos correspondientes a retenciones, pagos a cuenta y pagos fraccionados, por el IRPF, en ese mismo ejercicio. |

El importe que se obtenga en concepto de entrega a cuenta, según la fórmula establecida en los párrafos anteriores, se hará efectivo a cada Comunidad Autónoma mediante entrega por doceavas partes mensuales, tramitándose como devoluciones de ingresos en el concepto del IRPF.

La liquidación definitiva se determinará por la diferencia entre el valor definitivo de la Tarifa Autonómica del IRPF definida en el artículo 26.1.B).a) correspondiente a cada año y las entregas a cuenta percibidas por este tributo en ese año.

Las Comunidades Autónomas participarán en la recaudación líquida que se obtenga en cada ejercicio, mediante la determinación de una entrega a cuenta del rendimiento definitivo.

La determinación de la cuantía de esta entrega a cuenta se efectuará mediante la siguiente operación:

ACIVAi(x) = 50% * RPIVA(x) * ICVPi(x) * 0,98

Siendo:

ACIVAi(x) es el importe anual del anticipo a la Comunidad Autónoma i, en concepto de entrega a cuenta de la recaudación de IVA obtenida en el año (x).

RPIVA(x) la recaudación líquida prevista de IVA en el año (x).

ICVPi(x) el índice provisional de consumo de la Comunidad Autónoma i para el año (x).

El importe que se obtenga en concepto de entrega a cuenta, según la fórmula establecida en los párrafos anteriores, se hará efectivo a cada Comunidad Autónoma mediante entrega por doceavas partes mensuales, tramitándose como devoluciones de ingresos en el concepto de IVA.

La liquidación definitiva se determinará por la diferencia entre el valor definitivo de la cesión de la recaudación líquida por IVA que resulte de la aplicación de la fórmula contenida en la letra e) del artículo 8 a cada año, y las entregas a cuenta percibidas por este tributo en ese año.

Las Comunidades Autónomas participarán en la recaudación líquida que se obtenga en cada ejercicio, mediante la determinación de una entrega a cuenta del rendimiento definitivo.

La determinación de la cuantía de esta entrega a cuenta se efectuará mediante la siguiente operación:

ACIECi(x) = 58% * RPIEC(x) * ICCPi(x) * 0,98

Siendo:

ACIECi(x) es el importe anual del anticipo a la Comunidad Autónoma i, en concepto de entrega a cuenta de la recaudación del Impuesto sobre la Cerveza obtenida en el año (x).

RPIEC(x) la recaudación líquida prevista por el Impuesto sobre la Cerveza en el año (x).

ICCPi(x) el índice provisional de consumo de la Comunidad Autónoma i para el año (x).

El importe que se obtenga en concepto de entrega a cuenta, según la fórmula establecida en los párrafos anteriores, se hará efectivo a cada Comunidad Autónoma mediante entrega por doceavas partes mensuales, tramitándose como devoluciones de ingresos en el concepto de Impuesto sobre la Cerveza.

La liquidación definitiva se determinará por la diferencia entre el valor definitivo de la cesión de la recaudación líquida por el Impuesto sobre la Cerveza que resulte de la aplicación de la fórmula contenida en la letra f) del artículo 8 a cada año, y las entregas a cuenta percibidas por este tributo en ese año.

Las Comunidades Autónomas participarán en la recaudación líquida que se obtenga en cada ejercicio, mediante la determinación de una entrega a cuenta del rendimiento definitivo.

La determinación de la cuantía de esta entrega a cuenta se efectuará mediante la siguiente operación:

ACIEAi(x) = 58% * RPIEA(x) * ICAPi(x) * 0,98

Siendo:

ACIEAi(x) el importe anual del anticipo a la Comunidad Autónoma i, en concepto de entrega a cuenta de la recaudación de los Impuestos sobre Productos Intermedios y sobre Alcohol y Bebidas Derivadas obtenida en el año (x).

RPIEA(x) la recaudación líquida prevista por los Impuestos sobre Productos Intermedios y sobre Alcohol y Bebidas Derivadas en el año (x).

ICAPi(x) el índice provisional de consumo de la Comunidad Autónoma i para el año (x).

El importe que se obtenga en concepto de entrega a cuenta, según la fórmula establecida en los párrafos anteriores, se hará efectivo a cada Comunidad Autónoma mediante entrega por doceavas partes mensuales, tramitándose como devoluciones de ingresos en el concepto de los Impuestos sobre Productos Intermedios y sobre Alcohol y Bebidas Derivadas.

La liquidación definitiva se determinará por la diferencia entre el valor definitivo de la cesión de la recaudación líquida por los Impuestos sobre Productos Intermedios y sobre Alcohol y Bebidas Derivadas, que resulte de la aplicación de la fórmula contenida en la letra h) del artículo 8 a cada año, y las entregas a cuenta percibidas por este tributo en ese año.

Las Comunidades Autónomas participarán en la recaudación líquida que se obtenga en cada ejercicio, mediante la determinación de una entrega a cuenta del rendimiento definitivo.

La determinación de la cuantía de esta entrega a cuenta se efectuará mediante la siguiente operación:

ACIEHi (x) = [58% * RPIEH1(x) + 100% * RPIEH2 (x)]* ICHPi(x) *0,98

Siendo:

ACIEHi (x) el importe anual del anticipo a la Comunidad Autónoma i, en concepto de entrega a cuenta de la recaudación por los tipos estatales del Impuesto sobre Hidrocarburos obtenida en el año (x).

RPIEH1(x) la recaudación líquida prevista por el Impuesto sobre Hidrocarburos en el año (x), derivada de la aplicación del tipo estatal general.

RPIEH2 (x) la recaudación líquida prevista por el Impuesto sobre Hidrocarburos en el año (x) derivada de la aplicación del tipo estatal especial.

ICHPi (x) el índice provisional de entregas de gasolinas, gasóleos y fuelóleos, ponderadas por los correspondientes tipos impositivos estatales, de la Comunidad Autónoma i para el año (x).

El importe que se obtenga en concepto de entrega a cuenta, según la fórmula establecida en los párrafos anteriores, se hará efectivo a cada Comunidad Autónoma mediante entrega por doceavas partes mensuales, tramitándose como devoluciones de ingresos en el concepto de Impuesto sobre Hidrocarburos.

El valor definitivo de la cesión de la recaudación líquida por los tipos estatales del Impuesto sobre Hidrocarburos en el año (x) será el que se derive de la aplicación de la siguiente fórmula:

IEHi (x) = [IEH1 (x) * 58% + IEH2 (x) * 100%] * ICHi (x)

Siendo:

IEHi (x) el valor definitivo de la cesión de la recaudación líquida por el Impuesto sobre Hidrocarburos en el año (x), correspondiente a la Comunidad Autónoma i.

IEH1 (x) la recaudación líquida del Impuesto sobre Hidrocarburos obtenida por el Estado en el año (x), derivada de la aplicación del tipo estatal general.

IEH2 (x) la recaudación líquida del Impuesto sobre Hidrocarburos obtenida por el Estado en el año (x), derivada de la aplicación del tipo estatal especial.

ICHi (x) el índice de entregas de gasolinas, gasóleos y fuelóleos, según datos del Ministerio de Industria, Energía y Turismo, ponderadas por los correspondientes tipos impositivos estatales, de la Comunidad Autónoma i para el año (x).

La liquidación definitiva se determinará por la diferencia entre el valor definitivo de la cesión de la recaudación líquida por los tipos estatales del Impuesto sobre Hidrocarburos que resulte de la aplicación de la fórmula anterior y las entregas a cuenta percibidas por este tributo en ese año.

Las Comunidades Autónomas participarán en la recaudación líquida que se obtenga en cada ejercicio, mediante la determinación de una entrega a cuenta del rendimiento definitivo.

La determinación de la cuantía de esta entrega a cuenta se efectuará mediante la siguiente operación:

PIELTi(x) = 58% * RPIELT(x) * ICTPi(x) * 0,98

Siendo:

PIELTi(x) el importe anual del anticipo a la Comunidad Autónoma i, en concepto de entrega a cuenta de la recaudación del Impuesto sobre las Labores del Tabaco obtenida en el año (x).

RPIELT(x) la recaudación líquida prevista por el Impuesto sobre las Labores de Tabaco en el año (x).

ICTPi(x) el índice provisional de ventas a expendedurías, de la Comunidad Autónoma i para el año (x), ponderadas por los correspondientes tipos impositivos.

El importe que se obtenga en concepto de entrega a cuenta, según la fórmula establecida en los párrafos anteriores, se hará efectivo a cada Comunidad Autónoma mediante entrega por doceavas partes mensuales, tramitándose como devoluciones de ingresos en el concepto de Impuesto sobre las Labores del Tabaco.

La liquidación definitiva se determinará por la diferencia entre el valor definitivo de la cesión de la recaudación líquida por el Impuesto sobre las Labores del Tabaco que resulte de la aplicación de la fórmula contenida en la letra j) del artículo 8 a cada año y las entregas a cuenta percibidas por este tributo en ese año.

Las Comunidades Autónomas participarán en la recaudación líquida que se obtenga en cada ejercicio, mediante la determinación de una entrega a cuenta del rendimiento definitivo.

La determinación de la cuantía de esta entrega a cuenta se efectuará mediante la siguiente operación:

PIEEi(x) = RPIEE(x) * ICEPi(x) * 0,98

Siendo:

PIEEi(x) el importe anual del anticipo a la Comunidad Autónoma i en concepto de entrega a cuenta de la recaudación del Impuesto sobre la Electricidad obtenida en el año (x).

RPIEE(x) la recaudación líquida prevista por el Impuesto sobre la Electricidad en el año (x).

ICEPi(x) el índice provisional de consumo neto de energía eléctrica en la Comunidad Autónoma i para el año (x).

El importe que se obtenga en concepto de entrega a cuenta, según la fórmula establecida en los párrafos anteriores, se hará efectivo a cada Comunidad Autónoma mediante entrega por doceavas partes mensuales, tramitándose como devoluciones de ingresos en el concepto de Impuesto sobre la Electricidad.

La liquidación definitiva se determinará por la diferencia entre el valor definitivo de la cesión de la recaudación líquida por el Impuesto sobre la Electricidad que resulte de la aplicación de la fórmula contenida en la letra k) del artículo 8 a cada año y las entregas a cuenta percibidas por este tributo en ese año.

1. Las Comunidades Autónomas recibirán una entrega a cuenta de la Transferencia positiva o negativa del Fondo de Garantía que les corresponda en cada ejercicio.

La determinación de la cuantía de esta entrega a cuenta se efectuará mediante la siguiente operación:

ACTGi(x) = PPFGi(x) - 75% PRTi(x)

Siendo:

ACTGi(x) el importe anual del anticipo con destino o procedente de la Comunidad Autónoma i en concepto de entrega a cuenta de la transferencia del Fondo de Garantía correspondiente al año (x).

PPFGi(x) la previsión de participación en el Fondo de Garantía, correspondiente a la Comunidad Autónoma i en el año (x).

PRTi(x) la previsión de recaudación de recursos tributarios correspondientes a la Comunidad Autónoma i en el año (x), en términos normativos.

2. Previsión del Fondo de Garantía. La previsión del Fondo de Garantía para el año (x) se integra por los siguientes importes:

a) El 75% de la previsión de los recursos tributarios sujetos a liquidación para el año (x), en términos normativos y homogeneizados.

En relación con los recursos sujetos a liquidación se entiende por valor normativo el importe de su rendimiento sin tener en cuenta el ejercicio de competencias normativas realizado por la Comunidad Autónoma.

b) El 75% de la previsión de los recursos tributarios que no se liquidan por la Administración General del Estado, en valores normativos, para el año (x), de acuerdo con los últimos datos disponibles.

La suma de las letras a) y b), para cada Comunidad Autónoma, se corresponde con el 75% de la previsión de recursos tributarios [PRTi (x)].

c) El importe provisional de la aportación del Estado en el año (x). Este se determina mediante la aplicación al importe aportado por el Estado en el año base, del cociente entre el ITE provisional del año (x) en relación al ITE del año base, calculados conforme se definen en el artículo 20.

3. Previsión de la participación de cada Comunidad Autónoma en el Fondo de Garantía. La previsión de la participación de la Comunidad Autónoma i en el año x [PPFGi (x)] es el resultado de distribuir el importe del Fondo de Garantía descrito en el apartado anterior, con arreglo a las variables y sus ponderaciones establecidas en la letra b) del artículo 9, por sus valores previstos para el año (x).

Se entiende por valores previstos de las variables para el año (x), los correspondientes al último año publicado en el momento de determinar las entregas a cuenta de los recursos tributarios a liquidar.

4. Los valores normativos de los recursos tributarios que no se liquidan por el Estado serán los siguientes:

I. Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. Los valores normativos serán los siguientes:

a) Para el año 2009, el valor normativo de este impuesto para cada Comunidad Autónoma se corresponde con el 85% del importe recaudado por este impuesto, en términos homogéneos.

b) Para el resto de años, el valor normativo en el año (x) para cada Comunidad Autónoma será el resultado de aplicar al valor normativo del año 2009 el índice que resulta de la variación de la suma de los rendimientos definitivos por el IRPF, IVA e IIEE de fabricación percibidos por cada Comunidad Autónoma en el año (x) respecto a los rendimientos por esos mismos conceptos en el año 2009, en términos homogéneos y sin capacidad normativa.

II. Impuesto sobre Sucesiones y Donaciones, Tributos sobre el Juego y tasas afectas a los servicios transferidos. Los valores normativos en el año (x) serán el resultado de actualizar sus importes en el año base, por el cociente entre el ITE definitivo del año (x) en relación al ITE del año base, calculados conforme se definen en el artículo 20.

III. Impuesto Especial sobre Determinados Medios de Transporte. El valor normativo en el año (x) se corresponde con la recaudación real por este impuesto imputada a cada Comunidad Autónoma en el año (x), sin el ejercicio de competencias normativas.

5. El importe que se obtenga en concepto de entrega a cuenta, según la fórmula establecida en los apartados anteriores, se hará efectivo a cada Comunidad Autónoma, en el supuesto de ser positiva la transferencia, o por cada Comunidad Autónoma, en el caso de que su signo sea negativo, mediante entrega por doceavas partes mensuales, tramitándose como pagos o ingresos, respectivamente, por operaciones no presupuestarias del Estado.

En el supuesto de que la transferencia del Fondo de Garantía sea negativa, las entregas a cuenta se ingresarán mediante compensación en el importe que la Comunidad Autónoma perciba mensualmente por las entregas a cuenta del resto de recursos.

6. La liquidación definitiva se determinará por la diferencia entre el valor definitivo de la transferencia del Fondo de Garantía, que resulte del cálculo para cada año de lo previsto en el artículo 9 y las entregas a cuenta percibidas.

Los valores definitivos de las variables de reparto del Fondo de Garantía para el año (x) serán los últimos disponibles en el momento de conocerse los valores definitivos de los recursos tributarios a liquidar en el año (x), referidos a 1 de enero.

La aportación definitiva del Estado al Fondo de Garantía en el año (x) se calculará mediante la aplicación a la aportación del Estado en el año base, del cociente entre el ITE definitivo del año (x) en relación al ITE del año base, calculados conforme se definen en el artículo 20.

El importe que se obtenga en concepto de liquidación definitiva se hará efectivo a cada Comunidad Autónoma, tramitándose como pagos o ingresos, respectivamente, por operaciones no presupuestarias del Estado.