El propósito fundamental de esta Circular es modificar, al amparo de las competencias contables del Banco de España previstas en los artículos primero y segundo de la Orden de 31 de marzo de 1989, los requerimientos estadísticos de la Unión Económica y Monetaria (en adelante, estados UEM), contenidos en el Título II y en el Anejo VII de la Circular 4/2004.

Los cambios que se introducen en los estados UEM permiten que el Banco de España, además de utilizar dichos estados para elaborar estadísticas, los continúe empleando para cumplir con la exigencia de remitir al Banco Central Europeo estadísticas sobre datos del balance, cuyo contenido se ve afectado como consecuencia de la publicación del Reglamento (CE) 25/2009 del Banco Central Europeo, de 19 de diciembre de 2008, relativo al balance del sector de las instituciones financieras monetarias (versión refundida) (en adelante, nuevo Reglamento).

Las mayores exigencias estadísticas suponen la modificación de los estados UEM.1, UEM.2 y UEM.3, y la creación de cinco nuevos estados, tres de ellos de frecuencia mensual, y dos, trimestral. En síntesis, la nueva información que se solicita consiste, por un lado, en mayores desgloses para determinados activos y pasivos (depósitos transferibles, pasivos computables exentos de cobertura, depósitos con sociedades y fondos de titulización, adquisiciones y cesiones temporales de activos a través de contrapartidas centrales, operaciones sindicadas, créditos a empresarios individuales, créditos renovables y descubiertos, tarjetas de crédito de pago único contado y pago aplazado, créditos a hogares con garantía inmobiliaria); y, por otro, en información, tanto de flujos netos en el período como de saldos acumulados, de operaciones afectadas por titulizaciones y otras transferencias de activos.

Con el fin de reducir la excesiva carga administrativa que el incremento de los requerimientos de información podría suponer para las entidades de menor tamaño, se prevén excepciones para aquellas entidades cuyo total activo del estado UEM.1, Balance resumido, a 31 de diciembre de 2009, no alcance el umbral de 1.500 millones de euros. En particular, las entidades que no alcancen ese umbral estarán obligadas a enviar trimestralmente únicamente los estados UEM.1 y UEM.2 y dispondrán de un mayor plazo para su presentación que el resto de entidades. Asimismo, se establece el criterio para determinar la aplicación del régimen general de declaración de aquellas entidades que traspasen el umbral de 1.500 millones de euros en el futuro.

La Circular también introduce modificaciones menores para atender otras necesidades de información, fundamentalmente de naturaleza estadística.

Por último, la presente Circular amplía el contenido de la información del registro contable especial de operaciones hipotecarias para evitar que las entidades tengan que llevar dos registros diferentes: el de la Circular 4/2004 y el regulado en el Real Decreto 716/2009, de 24 de abril, por el que se desarrollan determinados aspectos de la Ley 2/1981, de 25 de marzo, de regulación del mercado hipotecario y otras normas del sistema hipotecario y financiero.

En consecuencia, en uso de las facultades que tiene concedidas, el Consejo de Gobierno del Banco de España, a propuesta de la Comisión Ejecutiva, ha aprobado la presente Circular, que se regirá por las siguientes normas:

Norma primera.–Se introducen las siguientes modificaciones en la Circular 4/2004, de 22 de diciembre, a las entidades de crédito, sobre normas de información financiera pública y reservada, y modelos de estados financieros:

1. En la Norma Sexagésima Cuarta. Criterios de reconocimiento, valoración y presentación, se modifica la letra c) del apartado 9, que queda redactada del siguiente modo:

«9.c) Depósitos con preaviso: Son depósitos no susceptibles de transformación en medios de pago, sin plazo de vencimiento acordado, que no puedan convertirse en efectivo sin un período de preaviso, antes del cual la conversión en efectivo no es posible, o bien lo es únicamente con una penalización o restricción significativa.»

2. La Norma Sexagésima Quinta. Cuentas de orden pasa a denominarse Norma Sexagésima Quinta. Cuentas de orden e informaciones complementarias, y en ella se añade el apartado 9 con el siguiente texto:

«9. En informaciones complementarias al Balance, las siguientes partidas tienen el contenido que se indica a continuación:

a) Saldos a nombre de sucursales propias en el extranjero: Recoge el importe de los saldos que, conforme a lo señalado en la norma cuadragésima quinta, figuran en el activo y pasivo del balance de negocios en España a nombre de las sucursales propiedad de la entidad abiertas en el extranjero. Este concepto comprende:

(i) Dotaciones: Recoge el importe, registrado en la partida «depósitos en entidades de crédito», de las dotaciones específicas de recursos a las sucursales radicadas en países en los que sea obligatorio realizarlas para operar, así como el de aquellas que tengan la naturaleza jurídica de fondos sociales en el país de la sucursal porque se hayan instrumentado como tales.

(ii) Otras financiaciones permanentes concedidas: Recoge el importe de las financiaciones que no tienen la naturaleza jurídica de dotaciones de recursos, pero cuya liquidación no está contemplada ni es posible que ocurra en el futuro previsible.

(iii) Otras cuentas de activo: Recoge el importe de los restantes saldos registrados en partidas de activo.

(iv) Cuentas de pasivo: Recoge el importe de los saldos registrados en las partidas del pasivo.

Las partidas «Dotaciones» y «Otras financiaciones permanentes concedidas» se desglosarán en función del país en el que esté radicada la sucursal en «Residentes en otros Estados de la Unión Económica y Monetaria (UEM)» y «Resto del mundo».

b) Saldos a nombre del resto de la entidad (solo sucursales en España de entidades extranjeras): Importe de los saldos que figuran en el activo y en el pasivo del balance de las sucursales en España de entidades de crédito extranjeras a nombre de la sede central y otras sucursales de la entidad de la que forme parte. Este concepto comprende:

(i) Cuentas de activo: Recoge el importe de los saldos registrados en las partidas del activo.

(ii) Dotaciones: Recoge el importe registrado en «otros fondos sociales» por corresponder a dotaciones específicas de recursos escrituradas como tales.

(iii) Otros fondos permanentes recibidos: Recoge el importe de las financiaciones recibidas que no tienen la naturaleza de dotaciones de recursos, pero cuya liquidación no está contemplada ni es posible que ocurra en el futuro previsible.

(iv) Otras cuentas de pasivo: Recoge el importe de los restantes saldos registrados en partidas de pasivo.

Las partidas «Dotaciones» y «Otros fondos permanentes recibidos» se desglosarán en función del país en el que esté radicado el titular de los saldos en «Residentes en otros Estados de la Unión Económica y Monetaria (UEM)» y «Resto del mundo».»

3. En la Norma Sexagésima Sexta. Sectorización de saldos personales según titulares, se modifican el segundo párrafo del apartado 1, la letra b) del apartado 4, la letra d) del apartado 7 y el apartado 8, que quedan redactados del siguiente modo:

«1. (…) Estos atributos comprenderán, entre otros, por lo que respecta a los titulares, el sector, tipo de entidad y condición de residencia, según las categorías relacionadas en el Anejo VIII.1, la ubicación geográfica (provincia o país) y, en su caso, la actividad económica; y, por lo que respecta a las operaciones, el tipo de instrumento y garantías, la moneda, la fecha de inicio y de vencimiento, la situación en relación con el riesgo de crédito, y la finalidad de la operación, especialmente en las crediticias.»

«4.b) Las entidades extranjeras que desarrollen la actividad descrita en el número 1 del artículo primero de la norma citada que estén inscritas y calificadas como entidades de crédito en los registros de su país de origen, así como los bancos multilaterales de desarrollo.»

«7.d) Hogares: Comprende a todas las personas físicas, incluso cuando sean empresarios individuales o realicen negocios a través de entidades sin personalidad jurídica. Asimismo, se incluyen las comunidades de propietarios y de bienes con naturaleza jurídica propia.»

«8. En la clasificación de los saldos correspondientes a otros sectores no residentes en España se aplicarán criterios equivalentes a los mencionados en el apartado precedente. En particular, se clasificarán como «otros intermediarios financieros», además de las entidades equivalentes a las enumeradas en el Anejo VIII.2, aquellas que realicen actividades similares a las de las entidades de crédito, pero que no tengan dicha consideración en su país de origen por incurrir en pasivos distintos de depósitos y sustitutos próximos de los mismos.»

4. En la Norma Sexagésima Séptima. Estados reservados individuales de las entidades de depósito, se modifica el segundo párrafo del apartado 1, que queda redactado con el siguiente texto:

«1. (…) Las entidades de crédito que no formen parte de un grupo consolidable de entidades de crédito español, siempre que tengan inversiones en instrumentos de capital o formen parte de un grupo económico, y las sucursales en España de entidades de crédito extranjeras también enviarán trimestralmente el estado C.5, y el detalle de los recursos de clientes fuera de balance, en el estado C.8, en los formatos del Anejo V, antes del día 10 del segundo mes siguiente a la fecha a la que correspondan.»

5. En la Norma Sexagésima Octava. Estados reservados individuales de los establecimientos financieros de crédito, se modifica el segundo párrafo del apartado 1, que queda redactado con el siguiente texto:

«1. (…) Los establecimientos financieros de crédito que no formen parte de un grupo consolidable de entidades de crédito español, siempre que tengan inversiones en instrumentos de capital o formen parte de un grupo económico, deberán enviar trimestralmente el estado C.5 antes del día 10 del segundo mes siguiente a la fecha a la que correspondan.»

6. En la Norma Sexagésima Novena. Estados reservados de los grupos consolidables de entidades de crédito, se modifica el apartado 3, que queda redactado con el siguiente texto:

«3. El estado C.5 incluirá información, además de los instrumentos de capital propiedad de la entidad y de los que haya recibido en préstamo, del grupo económico del que forme parte.»

7. En la Norma Septuagésima Primera. Estados reservados relativos a los requerimientos estadísticos de la Unión Económica y Monetaria, se modifican el apartado 1, así como el punto (ii) de la letra b), los puntos (iii) y (ix) de la letra c), el punto (i) de la letra d) y la letra e) del apartado 2, y se añaden en este último apartado el punto (iv) en la letra b), los puntos (iii) y (iv) en la letra d) y las letras f) a h), que quedan redactados con el siguiente texto:

«1. Todas las entidades de crédito españolas y las sucursales en España de las entidades de crédito extranjeras (en adelante, las entidades) deberán enviar al Banco de España los siguientes estados reservados (en adelante, estados UEM), en los formatos que se incluyen en el Anejo VII, con la periodicidad y plazos de presentación que se indican para cada uno de ellos:

|

Estado |

Denominación |

Periodicidad |

Plazo máximo de presentación |

|---|---|---|---|

|

UEM.1 |

Balance resumido |

Mensual. |

Día 10 mes siguiente. |

|

UEM.2 |

Clasificación por sujetos y residencia de algunos activos y pasivos |

Mensual. |

Día 10 mes siguiente. |

|

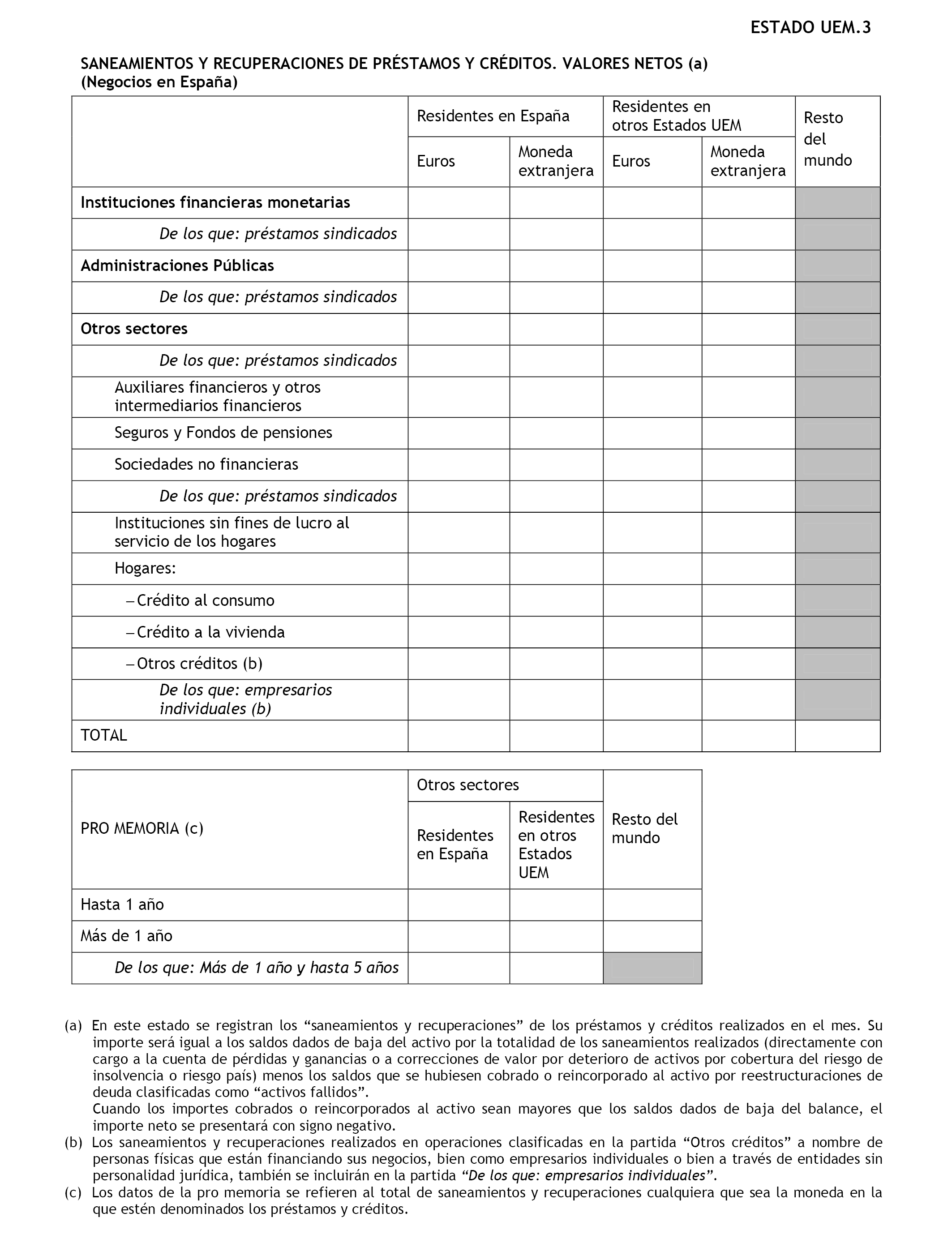

UEM.3 |

Saneamientos y recuperaciones de préstamos y créditos. Valores netos |

Mensual. |

Día 10 mes siguiente. |

|

UEM.4 |

Clasificación por sujetos de algunos activos y pasivos. Otras Administraciones Públicas |

Trimestral. |

Día 20 mes siguiente. |

|

UEM.5 |

Clasificación por países de algunos activos y pasivos |

Trimestral. |

Día 20 mes siguiente. |

|

UEM.6 |

Clasificación por monedas de algunos activos y pasivos |

Trimestral. |

Día 20 mes siguiente. |

|

UEM.7 |

Ajustes a los movimientos de cartera de valores |

Mensual. |

Día 10 mes siguiente. |

|

UEM.8 |

Detalle del resto de instituciones financieras no monetarias residentes en España |

Trimestral. |

Día 20 mes siguiente. |

|

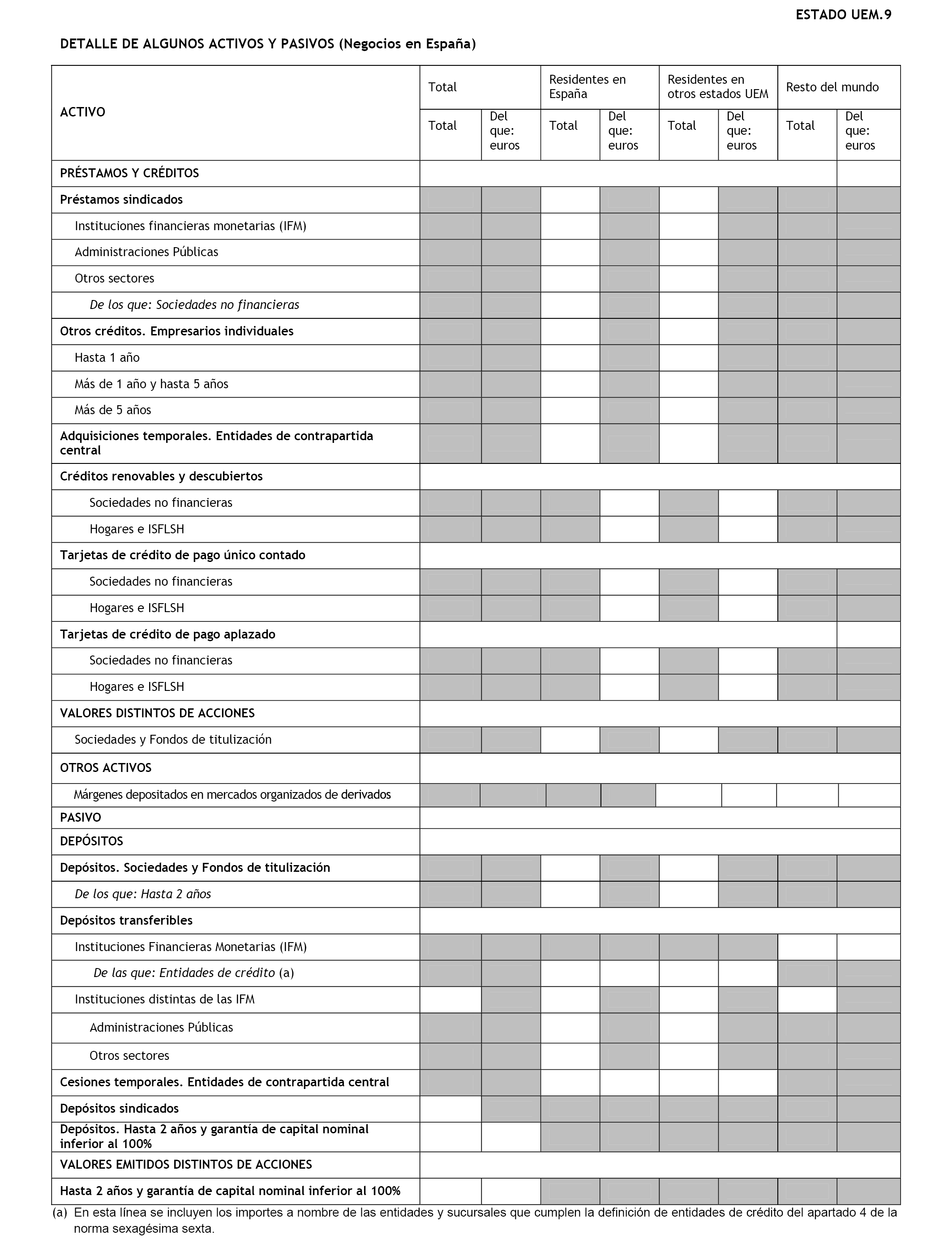

UEM.9 |

Detalle de algunos activos y pasivos |

Mensual. |

Día 10 mes siguiente. |

|

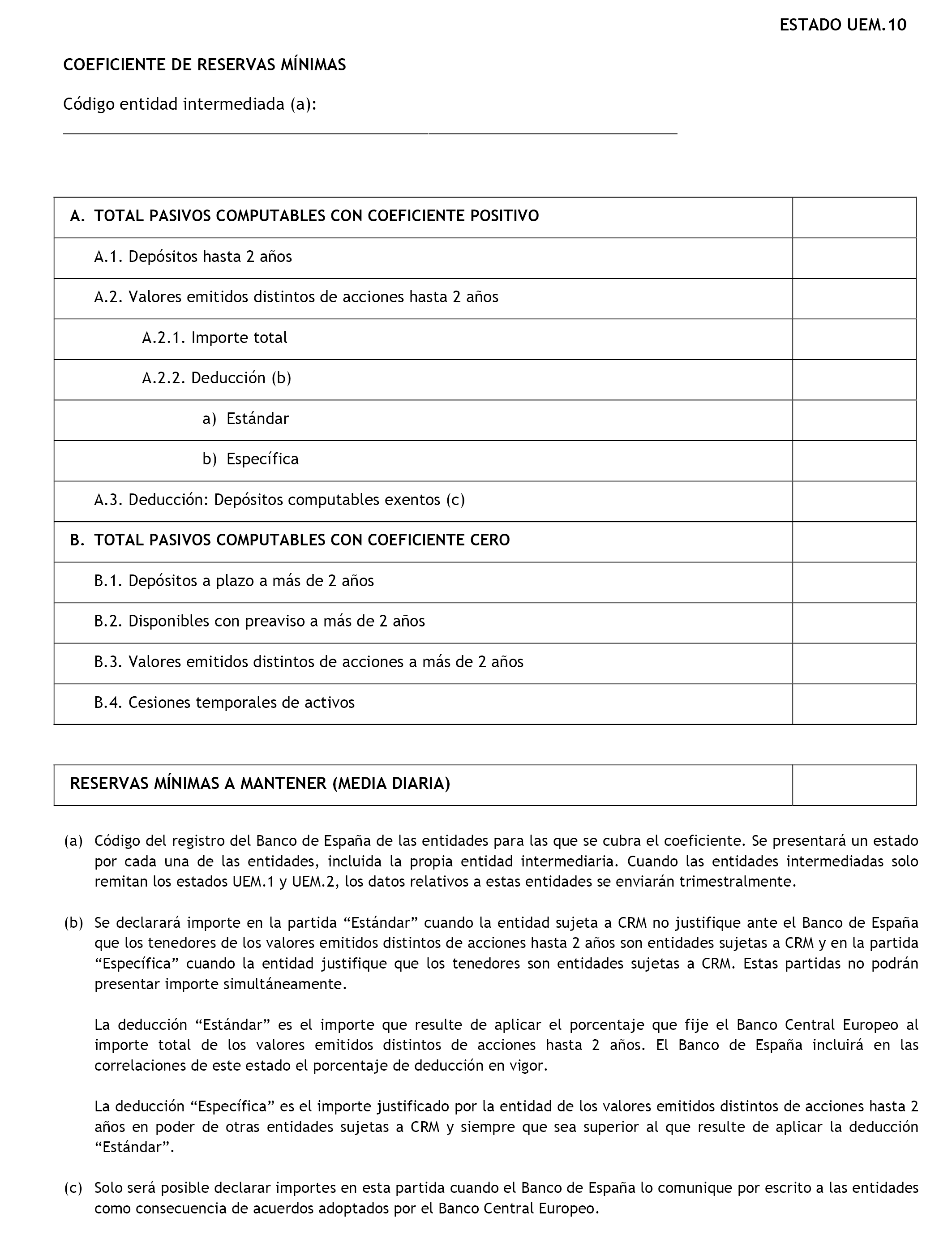

UEM.10 |

Coeficiente de reservas mínimas |

Mensual. |

Día 10 mes siguiente. |

|

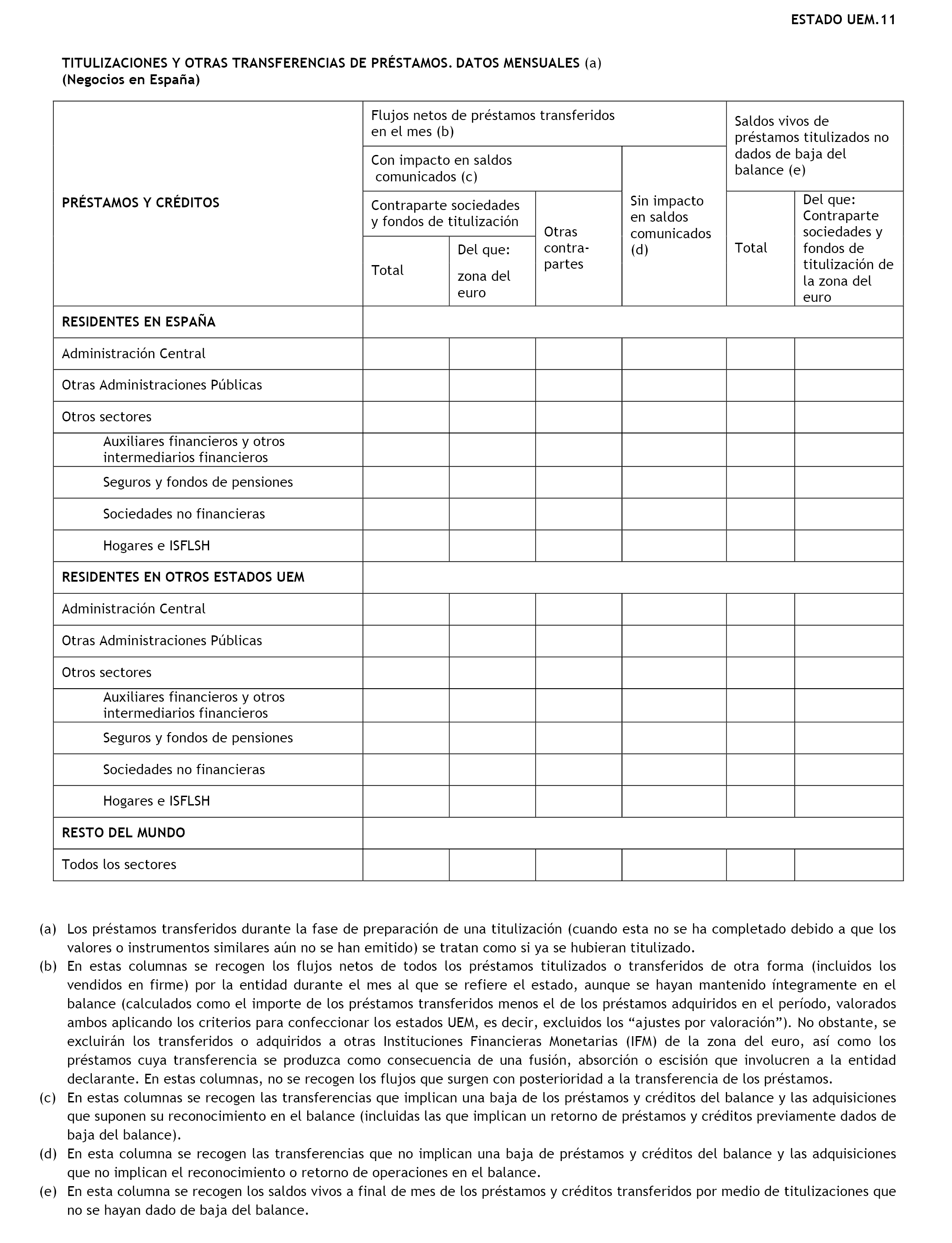

UEM.11 |

Titulizaciones y otras transferencias de préstamos. Datos mensuales |

Mensual. |

Día 10 mes siguiente. |

|

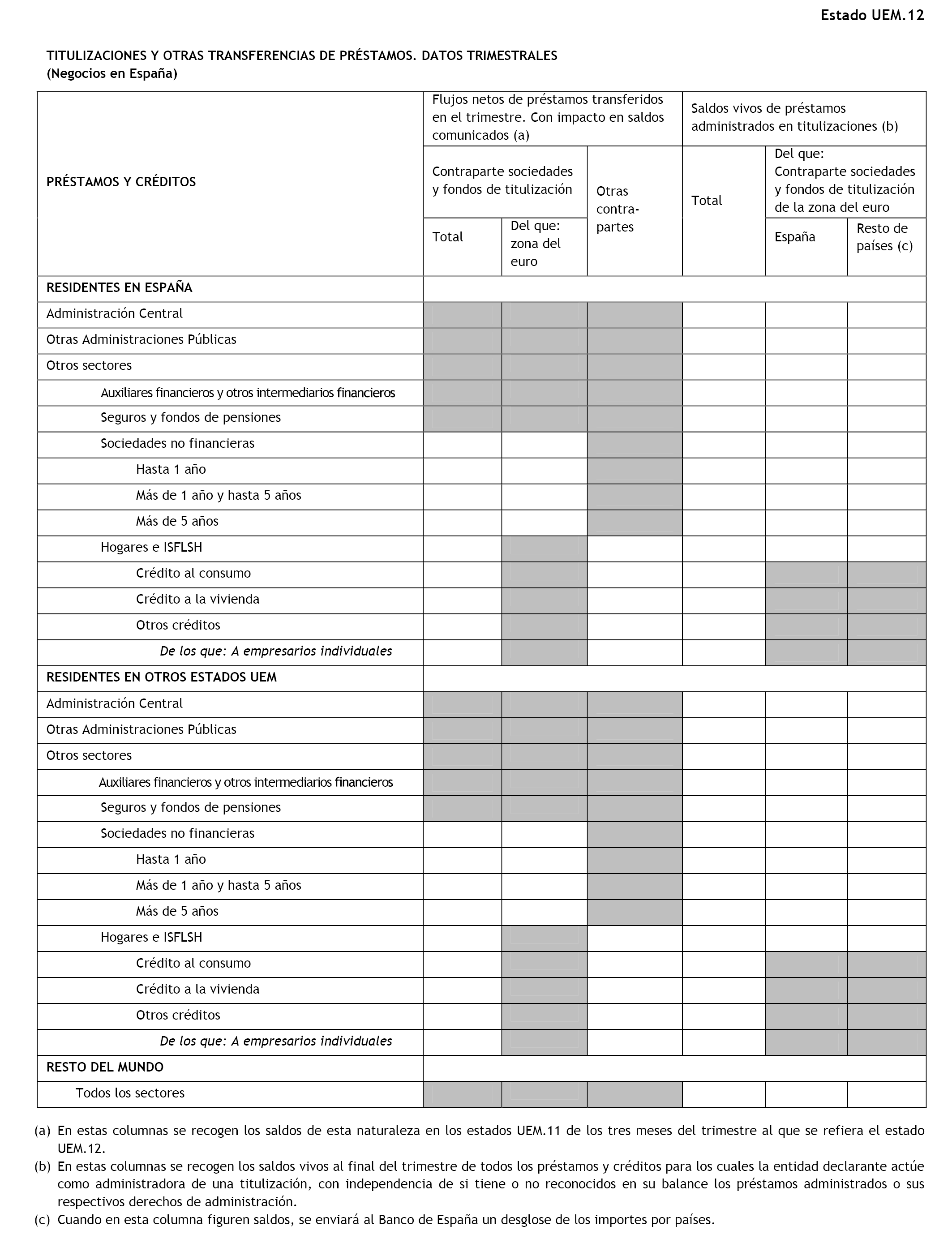

UEM.12 |

Titulizaciones y otras transferencias de préstamos. Datos trimestrales |

Trimestral. |

Día 20 mes siguiente. |

|

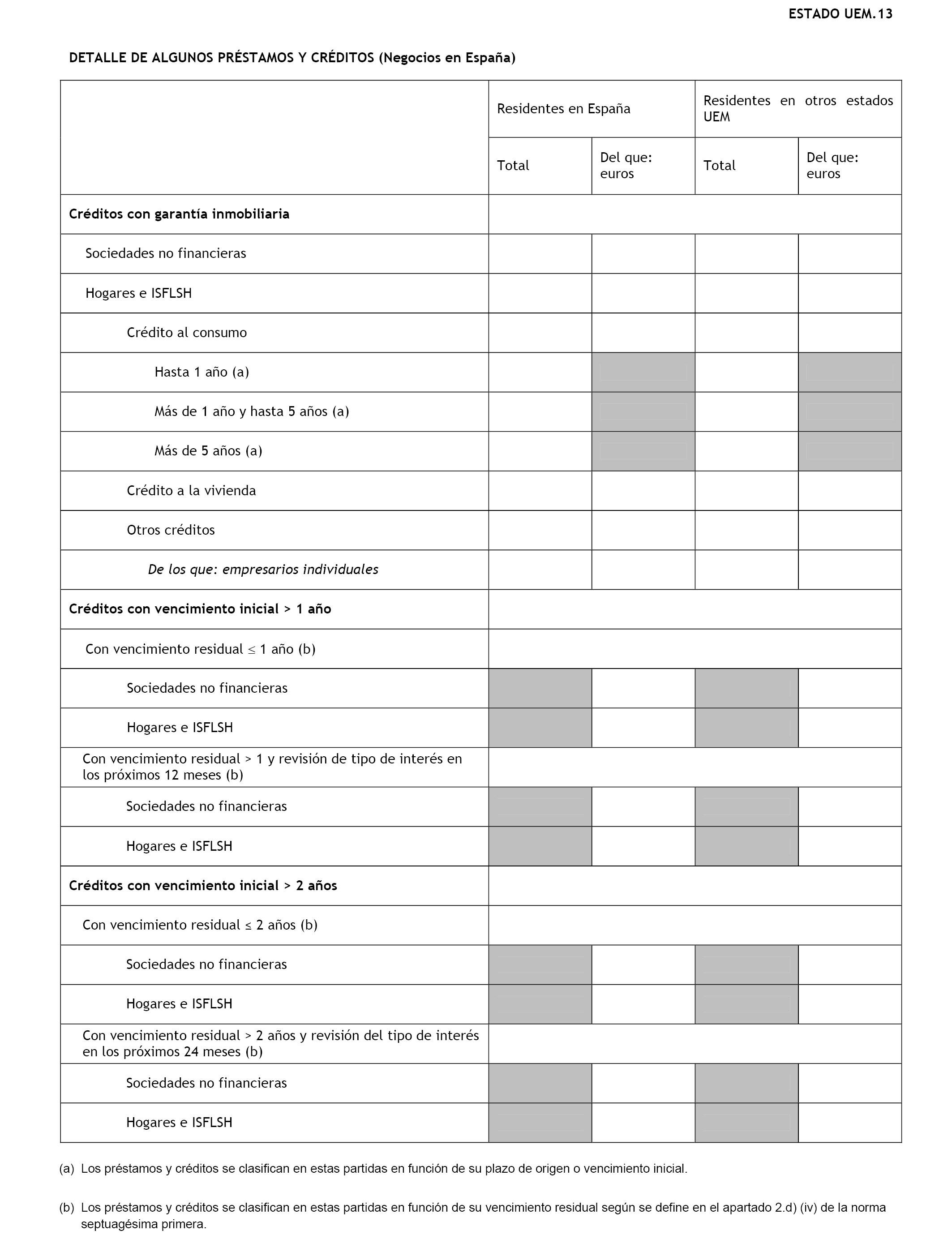

UEM.13 |

Detalle de algunos préstamos y créditos |

Trimestral. |

Día 20 mes siguiente. |

No obstante lo anterior, las entidades cuyo activo total en el estado UEM.1, Balance resumido, a 31 de diciembre de 2009 sea inferior a 1.500 millones de euros enviarán al Banco de España exclusivamente los estados UEM.1 y UEM.2, ambos con periodicidad trimestral y plazo máximo de presentación hasta el día 20 inclusive del mes siguiente. El Banco de España podrá requerir a las entidades que no alcancen el citado importe la remisión de todos los estados UEM con la periodicidad y plazo máximo de presentación establecidos con carácter general siempre que lo considere necesario para que el importe declarado por las entidades alcance la representatividad requerida. En este último caso, el Banco de España comunicará por escrito a las entidades correspondientes su obligación de remitir todos los estados, dándoles, como mínimo, un plazo de seis meses desde la fecha de la comunicación para que comiencen a presentar los estados.

Las entidades que vengan presentando todos los estados UEM, aunque con posterioridad al 31 de diciembre de 2009 su activo total en el estado UEM.1 no alcance los 1.500 millones euros, continuarán remitiéndolos con la misma periodicidad y plazo máximo de presentación hasta que el Banco de España les comunique por escrito el período a partir del cual ya solo tendrán que enviar trimestralmente los estados UEM.1 y UEM.2.

Las entidades que presenten exclusivamente los estados UEM.1 y UEM.2 y cuyo activo total en el estado UEM.1 pase a ser igual o superior a 1.500 millones de euros no tendrán que presentar todos los estados UEM mientras el Banco de España no les comunique por escrito, con una antelación mínima de seis meses, que deben remitirlos con la periodicidad y frecuencia establecida con carácter general.

Las entidades que solo envíen los estados UEM.1 y UEM.2 trimestralmente cubrirán el coeficiente de reservas mínimas conforme a lo dispuesto en el artículo 3.4 del Reglamento (CE) 1745/2003 del Banco Central Europeo, de 12 de septiembre de 2003, relativo a la aplicación de las reservas mínimas.

El estado UEM.10, Coeficiente de reservas mínimas, solo lo enviarán las entidades que actúen como intermediarias de otras entidades en el cumplimiento de dicho coeficiente. Las entidades intermediarias remitirán un estado por cada entidad por la que cumplan el coeficiente; cuando las entidades intermediadas solo remitan los estados UEM.1 y UEM.2, los datos relativos a estas entidades se enviarán trimestralmente, ampliándose exclusivamente para los datos de estas entidades el plazo máximo de presentación hasta el día 20 inclusive del mes siguiente.»

«2.b) (ii) El agregado denominado “Instituciones Financieras Monetarias” (IFM) está compuesto por el Banco Central Europeo, los bancos centrales y autoridades monetarias nacionales, los bancos multilaterales de desarrollo que realicen actividades similares a las de un banco central, las entidades de crédito y el resto de instituciones financieras monetarias a las que se refiere el apartado 7.a) (i) de la norma sexagésima sexta. El Banco Central Europeo se clasificará en el sector residentes en la Unión Económica y Monetaria, indicando como país de residencia Alemania. Asimismo, se incluirán en este agregado aquellas entidades que califique como tales el Banco Central Europeo.»

«2.b) (iv) Todas las operaciones con entidades de contrapartida central según se definen en el apartado 6 de la norma sexagésima sexta se clasificarán en el agregado Auxiliares financieros y otros intermediarios financieros.»

«2.c) (iii) Valores distintos de acciones: Incluirá el saldo de la partida “valores representativos de deuda” del balance reservado, excepto los importes correspondientes a “ajustes por valoración”. Además, se deducirán, en su caso, los importes de las partidas “posiciones cortas de valores” correspondientes a «valores representativos de deuda», aunque el importe de la partida “valores distintos de acciones” pase a ser negativo. Además, se sumarán los importes en términos absolutos de las partidas “valores representativos de deuda” que, en su caso, figuren en las partidas del pasivo “menos: participaciones emitidas propias”.»

«2.c) (ix) Valores emitidos distintos de acciones: Incluirá el saldo de las partidas «débitos representados por valores negociables» y “débitos representados por valores negociables subordinados” del balance reservado, excepto los importes correspondientes a las partidas “ajustes por valoración”.»

«2.d) (i) El plazo en el que se deben clasificar los diferentes activos y pasivos es el plazo total pactado a su inicio (plazo de origen o vencimiento inicial), salvo lo dispuesto en el punto (iv) de esta letra. El plazo de los activos se contará desde el inicio de la operación hasta su vencimiento, incluso en las operaciones que tengan amortizaciones parciales, salvo para los “valores distintos de acciones”, que se contará desde la fecha de emisión del valor, aunque se hubiera adquirido con posterioridad. El plazo de los depósitos se contará desde el inicio de la operación hasta el vencimiento; no obstante, si tienen amortizaciones parciales pactadas en el contrato, su importe se dividirá y clasificará en función de cada uno de los vencimientos parciales. El plazo de los valores emitidos distintos de acciones se contará desde el inicio de la operación hasta el vencimiento. Las cuentas de ahorro-vivienda se incluirán entre los depósitos a plazo a más de dos años. Los productos financieros con cláusulas de prórroga se deben clasificar en el plazo de origen sin considerar las posibles prórrogas.»

«2.d) (iii) Los importes correspondientes a pasivos asociados a activos transferidos en titulizaciones mantenidos en el balance, cualquiera que sea su vencimiento inicial, se clasificarán, por convención, como depósitos a plazo a más de 2 años».

«2.d) (iv) En el estado UEM.13, Detalle de algunos préstamos y créditos, la clasificación en función de su vencimiento residual se hará contando el plazo desde la fecha a la que se refiere el estado a la fecha de su vencimiento.»

«2.e) Los préstamos y créditos a los hogares e instituciones sin fines de lucro al servicio de los hogares se clasificarán en función de su finalidad en:

(i) “Crédito a la vivienda”: importes de los préstamos y créditos a hogares, con o sin garantía real, que tengan como finalidad invertir en viviendas para uso propio o alquiler, incluyendo en dicho concepto las adquisiciones, construcciones, rehabilitaciones y reformas; excepto cuando a la entidad le conste que la vivienda se utiliza con carácter predominante para fines relacionados con negocios de los titulares, bien como empresarios individuales, bien a través de entidades sin personalidad jurídica, en cuyo caso se clasificarán en “Otros créditos”.

(ii) “Crédito al consumo”: importes de los préstamos y créditos a hogares concedidos principalmente para el uso personal en el consumo de bienes y servicios, incluidos los concedidos a empresarios cuando a la entidad le conste que se utilizan predominantemente para consumo personal.

(iii) “Otros créditos”: importes de los préstamos y créditos a hogares concedidos para finalidades distintas del crédito al consumo y a la vivienda según se definen en los puntos anteriores, tales como negocios, consolidación de deudas y educación, así como todos los préstamos y créditos a instituciones sin fines de lucro al servicio de los hogares.»

«2.f) Los desgloses de los préstamos y créditos que se solicitan en los estados UEM tendrán el siguiente contenido:

(i) Préstamos sindicados: importes dispuestos de los préstamos y créditos en los que participan en el propio contrato varios prestamistas.

(ii) Adquisiciones temporales. Entidades de contrapartida central: importes de las adquisiciones temporales de activos realizadas a través de entidades de contrapartida central según se definen en el apartado 6 de la norma sexagésima sexta.

(iii) Otros créditos. Empresarios individuales: importes de los préstamos y créditos clasificados como “otros créditos”, según se definen en el punto (iii) de la letra e) anterior, a nombre de personas físicas que sean empresarios individuales o realicen negocios a través de entidades sin personalidad jurídica.

(iv) Créditos renovables y descubiertos: importes dispuestos en los créditos renovables, aunque estén fuera de los límites cuantitativos o temporales acordados en los contratos, entendidos como aquellos préstamos y créditos distintos de los instrumentados como tarjetas de crédito que tienen las siguientes características: 1) el prestatario puede usar o retirar fondos hasta un límite de crédito previamente aprobado sin tener que avisar con antelación al prestamista; 2) el importe de crédito disponible puede aumentar o disminuir conforme se obtengan los fondos prestados y se devuelvan; 3) el crédito puede utilizarse repetidamente, y 4) no existe la obligación de reembolso periódico de los fondos. Los créditos renovables incluyen los importes desembolsados mediante líneas de crédito, aunque tengan un vencimiento establecido en el contrato, que todavía no se hayan reembolsado. Esta partida también incluye los importes de los descubiertos, es decir, de los saldos deudores en las cuentas corrientes.

(v) Tarjetas de crédito de pago único contado: importes dispuestos por medio de tarjetas de débito diferido o tarjetas de crédito para las que los titulares no hayan solicitado el pago aplazado (es decir, con posterioridad a la fecha en la que proceda el pago único contado al final del ciclo de facturación), con un tipo de interés del 0% entre la fecha de disposición y la de rembolso.

(vi) Tarjetas de crédito de pago aplazado: importes dispuestos por medio de tarjetas de crédito para las que los titulares hayan solicitado el pago aplazado, con un tipo de interés normalmente por encima del 0%.

(vii) Créditos con garantía inmobiliaria: importes dispuestos de los préstamos y créditos garantizados con alguno de los derechos reales sobre inmuebles regulados en los apartados 11 y 12 de la norma trigésima novena de la Circular 3/2008, de 22 de mayo, sobre determinación y control de los recursos propios mínimos, siempre que la ratio del préstamo sobre el valor de la garantía sea igual o inferior a 1.»

«2.g) Los desgloses de los depósitos que se solicitan en los estados UEM tendrán el siguiente contenido:

(i) Depósitos a la vista, Depósitos a plazo, Depósitos disponibles con preaviso y Cesiones temporales: importes de los depósitos, cualquiera que sea su titular, que cumplan las definiciones de igual término que figuran en el apartado 9 de la norma sexagésima cuarta para los depósitos de la clientela.

(ii) Depósitos. Resto: para las Instituciones financieras monetarias y Administraciones centrales, importes de todos los depósitos disponibles con preaviso, así como de los depósitos a plazo con un plazo de origen igual o inferior a dos años.

(iii) Depósitos transferibles: importes de los «depósitos a la vista» que son transferibles directamente para realizar pagos a terceros por los medios de pago habituales, como transferencias, cheques, órdenes bancarias, adeudos en cuenta, tarjetas de crédito o de débito, transacciones de dinero electrónico u otros medios similares, sin demora, restricción o penalización significativas. En este tipo de depósitos no se incluyen los que únicamente se pueden utilizar para la retirada de efectivo ni aquellos en los que solo se pueden retirar o transferir fondos por medio de otra cuenta del mismo titular.

(iv) Cesiones temporales. Entidades de contrapartida central: importes de las cesiones temporales de activos realizadas a través de entidades de contrapartida central según se definen en el apartado 6 de la norma sexagésima sexta.

(v) Depósitos sindicados: importes dispuestos de los depósitos instrumentados como préstamos o créditos a la entidad en los que participan en el propio contrato varios prestamistas.

(vi) Depósitos. Hasta 2 años y garantía de capital nominal inferior al 100%: importes de los instrumentos financieros híbridos emitidos por la entidad, con vencimiento inicial hasta 2 años, contabilizados como depósitos, que en el momento de su vencimiento se puedan reembolsar, en la moneda de denominación, por un valor inferior al importe inicialmente desembolsado, debido a la evolución del derivado implícito incorporado.»

«2.h) Las siguientes partidas que se solicitan en los estados UEM tendrán el contenido que se indica a continuación:

(i) Valores emitidos distintos de acciones. Hasta 2 años y garantía de capital nominal inferior al 100%: importes de los instrumentos financieros híbridos emitidos por la entidad contabilizados como «Valores emitidos distintos de acciones» que tengan las características que se señalan en la anterior letra g) (vi).

(ii) Márgenes depositados en mercados organizados de derivados: importes de las fianzas o depósitos en efectivo entregados en mercados organizados como garantía en la contratación de derivados. Se entiende por «mercados organizados» aquellos en los que, teniendo establecido un sistema de depósitos en garantía actualizables diariamente en función de cotizaciones registradas, exista un centro de compensación que organice la cotización y negociación del mercado, registre sus operaciones y se interponga entre las partes actuando como comprador ante el vendedor y como vendedor ante el comprador.»

Norma segunda.–Se introducen las siguientes modificaciones en los anejos de la Circular 4/2004, de 22 de diciembre, a las entidades de crédito, sobre normas de información financiera pública y reservada, y modelos de estados financieros:

1. En el anejo IV, Estados reservados individuales, se realizan las siguientes modificaciones:

a) En el estado M.1-2, Informaciones complementarias al balance, las partidas 3.2 y 3.3 pasan a ser las partidas «3.3 Otros fondos permanentes recibidos» y «3.4 Otras cuentas de pasivo», y se añade la partida «3.2 Dotaciones». Además, se incluye el desglose «Residentes en otros Estados UEM» y «Resto del mundo» en las partidas «2.1 Dotaciones», «2.2 Otras financiaciones permanentes concedidas», «3.2. Dotaciones» y «3.3 Otros fondos permanentes recibidos».

b) En el estado T.1-3, Cuenta de pérdidas y ganancias. Informaciones complementarias, dentro del apartado «Detalle de productos y costes por sujetos», se añade el siguiente desglose «NO RESIDENTES (todos los sectores)» con el detalle «Residentes en otros Estados UEM» y «Resto del mundo».

c) En el estado T.13, Clasificación por finalidades del crédito a otros sectores residentes», se introducen las siguientes modificaciones:

(i) Se suprime la columna «Código de la CNAE/93».

(ii) Se añade la partida «Del que: sociedades holding» con código CNAE/09 «64.20» como detalle de la partida «A.10.2 Otra intermediación financiera».

(iii) En la columna «Código de la CNAE/09» se sustituyen «K - 641 – 649» y «642 + 643 + 66» por «K – entidades de crédito y de contrapartida central» y «K – entidades de crédito, de contrapartida central y de seguros» respectivamente.

(iv) Dentro la columna «Crédito (1)» se incluyen las columnas «Total» y «Del que: Empresarios individuales». Esta última solo recogerá información en las líneas correspondientes al apartado «A. Créditos aplicados a financiar actividades productivas».

(v) En las notas se sustituye la (1) por la siguiente: «(1) Incluye el importe del «Crédito a otros sectores residentes», excepto los saldos correspondientes a «Ajustes por valoración». En la columna «Del que: Empresarios individuales» se incluyen los saldos a nombre de personas físicas cuando realicen negocios como empresarios individuales o a través de entidades sin personalidad jurídica.»

d) En el estado A.2, Información complementaria anual, al final de apartado «Número de productos. Negocios en España», se añaden las partidas: «Número de cuentas de depósitos transferibles a la vista con titulares distintos de las IFM» y «De las que: Conectadas con Internet/ordenadores personales».

2. En el Anejo VII, Estados reservados relativos a los requerimientos estadísticos de la Unión Económica y Monetaria, se realizan las siguientes modificaciones:

a) En el estado UEM.1, Balance resumido, se introducen las siguientes modificaciones:

(i) Las partidas 9.1.1.2, 9.1.2.2. y 9.2.2 «Depósitos a más de 2 años» pasan a denominarse «Depósitos a plazo a más de 2 años».

(ii) Se añaden, después de la partida «Reservas mínimas a mantener (media diaria)», las siguientes partidas: «Valores emitidos distintos de acciones hasta 2 años en poder de otras entidades sujetas a CRM (d)», «Depósitos disponibles con preaviso a más de 2 años (e)» y «Depósitos computables exentos (f)».

(iii) Se incluyen las siguientes notas:

«(d) Solo se declarará importe en esta partida cuando la entidad justifique ante el Banco de España que el importe de sus valores emitidos distintos de acciones hasta 2 años en poder de otras entidades sujetas a CRM es superior al que resulte de aplicar el porcentaje que fije el Banco Central Europeo a la suma de las partidas 11.1 y 11.2 a efectos de deducirlo de la partida «Pasivos computables con coeficiente del 2%». El Banco de España incluirá en las correlaciones de este estado el porcentaje de deducción en vigor».

«(e) Importes de los depósitos con plazo de preaviso superior a 2 años cualquiera que sea el titular, excepto los correspondientes a bancos centrales y entidades sujetas a CRM».

«(f) Solo será posible declarar importes en esta partida cuando el Banco de España lo comunique por escrito a las entidades como consecuencia de acuerdos adoptados por el Banco Central Europeo».

b) El estado UEM.2, Clasificación por sujetos de algunos activos y pasivos. Otros sectores no IFM y resto del mundo, pasa a denominarse «UEM.2, Clasificación por sujetos y residencia de algunos activos y pasivos», y se introducen las siguientes modificaciones:

(i) La columna «Otros» del desglose de los préstamos y créditos a los hogares pasa a denominarse «Otros créditos».

(ii) En la parte relativa a «Resto del mundo. Todos los sectores», esta denominación se cambia por «Todos los sectores», y las columnas «Euros» y «Moneda extranjera» se sustituyen por «Residentes en otros Estados UEM» y «Resto del mundo», cada una de ellas con el desglose «Euros» y «Moneda extranjera». En las columnas de «Residentes en otros Estados UEM», las partidas de la «Pro memoria» no tendrán datos.

c) El estado UEM.3, Saneamientos y recuperaciones de préstamos y créditos. Valores netos, se sustituye por el que se incluye en el anejo de esta Circular.

d) Se añaden los estados UEM.9, Detalle de algunos activos y pasivos; UEM.10, Coeficiente de reservas mínimas; UEM.11, Titulizaciones y otras transferencias de préstamos. Datos mensuales; UEM.12, Titulizaciones y otras transferencias de préstamos. Datos trimestrales, y UEM.13, Detalle de algunos préstamos y créditos, con los formatos que se incluyen en el anejo de esta Circular.

3. En el Anejo VIII.1, Esquema de sectorización mínima en la base contable, se añaden, tanto en el sector residentes en España como en el sector residentes en otros países de la Unión Europea, dentro de «Otros intermediarios financieros», los desgloses «Sociedades y fondos de titulización» y «Resto», y, dentro de «Hogares», los desgloses «Empresarios individuales (2)» y «Resto»; en el sector residentes en el resto del mundo, dentro de «Bancos multilaterales de desarrollo», el desglose «Entidades con actividades similares a bancos centrales» y «Resto», y, al final, una nueva nota con el texto «(2) Personas físicas cuando realicen negocios como empresarios individuales o a través de entidades sin personalidad jurídica».

4. En el Anejo X.1, Registro contable especial de operaciones hipotecarias, se realizan las siguientes modificaciones:

a) En el apartado «Datos de la escritura de la hipoteca», se añaden a continuación de «Inscrita en el Registro de la Propiedad» los campos «Fecha de la escritura», «Fecha de inscripción en el Registro de la Propiedad» y «Fecha de cancelación registral de la hipoteca (cuando sea gestionada o conocida por cualquier otra circunstancia por la entidad)», y, a continuación de «Orden de la hipoteca», el campo «Importe de la responsabilidad hipotecaria fijada en la escritura (cuando hay varias fincas, la suma de todas)».

b) En el apartado «Datos de las tasaciones», se añade al principio el campo «N.º de la tasación (original, última)».

c) en el apartado «Garantías personales que cumplen los requisitos del mercado hipotecario», se añaden a continuación de «Nombre» los campos «País de residencia» y «Orden del riesgo asumido por el garante (primero, último, prorrata, etc.)».

d) En el apartado «Vínculo con mercado hipotecario», se añaden a continuación de «Tipo de vínculo» los campos «Elegible según artículo 3 del RD 716/2009 (sí, no)», «Fecha de emisión», «Fecha de inscripción de la emisión en el Registro Mercantil (solo bonos hipotecarios)», «Fecha de vencimiento (solo participaciones hipotecarias)», «Tipo de interés (solo participaciones hipotecarias)», «Tipo de interés de referencia (fijo, Euribor, etc.)» y «Margen vigente sobre tipo de referencia».

e) La nota «(a)» se sustituye por el siguiente texto: «(a) Las entidades que, con carácter excepcional y por razones técnicas, no pudieran incluir en el registro toda la información relativa a los datos de los titulares o del vínculo con el mercado hipotecario deberán disponer de procedimientos informáticos que permitan relacionar cada una de las operaciones con los datos de todos sus titulares y títulos hipotecarios.»

Las entidades cuyo activo total en el estado UEM.1, Balance resumido, a 31 de diciembre de 2009 sea superior a 1.500 millones de euros enviarán al Banco de España, no más tarde del 10 de julio de 2010, el estado UEM.11, Titulizaciones y otras transferencias de préstamos. Datos mensuales, con los datos correspondientes a diciembre de 2009 y a los 5 primeros meses de 2010, y el estado UEM.12, Titulizaciones y otras transferencias de préstamos. Datos trimestrales, con los datos correspondientes a diciembre de 2009 y marzo de 2010.

1 . Para las operaciones hipotecarias que estuvieran vigentes a 31 de diciembre de 2008 y para las que se formalizaron hasta el 3 de mayo de 2009, se incluirán en el registro contable especial de operaciones hipotecarias, antes del 3 de mayo de 2010, además de los nuevos campos introducidos en dicho registro en el apartado 4 de la norma segunda de la presente Circular, los datos de los siguientes campos: origen de la operación, límite en el origen de la operación, novaciones realizadas hasta el 31 de diciembre de 2008, TAE en el origen, tipo de interés inicial inferior al del mercado para igual plazo, cláusulas especiales incluidas en los contratos de préstamo, localización de la garantía, propietario de la garantía diferente del deudor y tipo de hipoteca.

2. Para las operaciones hipotecarias que se formalizaron desde el 4 de mayo de 2009, se incluirán en el registro contable especial de operaciones hipotecarias, antes del 3 de noviembre de 2010, los nuevos campos introducidos en dicho registro en el apartado 4 de la norma segunda de la presente Circular.

A la fecha de entrada en vigor de esta Circular queda derogado el apartado 2 de la disposición transitoria tercera. Registros contables especiales de operaciones hipotecarias, activos de sustitución del mercado hipotecario e instrumentos financieros derivados y otras operaciones vinculados al mercado hipotecario, de la Circular 6/2008, de 26 de noviembre, de modificación de la Circular 4/2004, de 22 de diciembre, sobre normas de información financiera pública y reservada, y modelos de estados financieros.

La presente Circular entrará en vigor el día siguiente al de su publicación en el Boletín Oficial del Estado. No obstante, lo dispuesto en la norma primera, apartados 1, 2 y 7, y en la norma segunda, apartados 1 y 2, entrará en vigor el 30 de junio de 2010, siendo aplicable por primera vez a los estados correspondientes a dicha fecha, salvo la información de las partidas «Préstamos sindicados» y «Depósitos sindicados» de los estados UEM.3, Saneamientos y recuperaciones de préstamos y créditos. Valores netos, y UEM.9, Detalle de algunos activos y pasivos, que se declarará por primera vez en el estado correspondiente a diciembre de 2011.

Madrid, 27 de enero de 2010.–El Gobernador del Banco de España, Miguel Ángel Fernández Ordóñez.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid