La Ley 26/2014, de 27 de noviembre, por la que se modifican la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y otras normas tributarias, introdujo importantes modificaciones en la determinación de la cuota tributaria del Impuesto sobre la Renta de las Personas Físicas con el objetivo de minorar la carga tributaria soportada por los contribuyentes, incrementando de esta forma su renta disponible, minoración que resultó especialmente significativa para los perceptores de rendimientos del trabajo y de actividades económicas, intensificándose para los contribuyentes con menores recursos o con mayores cargas familiares.

Para el año 2016 es necesario introducir determinadas modificaciones en la Orden EHA/3127/2009, de 10 de noviembre, por la que se aprueba el modelo 190 para la declaración del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta, con el objeto de finalizar y mejorar las adaptaciones necesarias a la reforma fiscal citada en el párrafo anterior, así como para incorporar determinados cambios producidos respecto a los porcentajes de retención aplicables a los rendimientos de actividades profesionales.

En relación con el incremento de los gastos deducibles de los rendimientos íntegros del trabajo a aplicar por aquellos contribuyentes desempleados inscritos en una oficina de empleo que acepten un puesto de trabajo que exija el traslado de su residencia habitual a un nuevo municipio, la Ley 26/2014 introdujo una disposición transitoria sexta en la Ley 35/2006, que estableció un período transitorio, aplicable únicamente en el ejercicio 2015, en virtud del cual los contribuyentes que hubieran tenido derecho a aplicar en 2014 la reducción prevista en el artículo 20.2.b) de la Ley del Impuesto sobre la Renta de las Personas Físicas, en su redacción vigente a 31 de diciembre de 2014, como consecuencia de haber aceptado en dicho ejercicio un puesto de trabajo, y continuasen desempeñando dicho trabajo en el período impositivo 2015, aplicarían en dicho período impositivo 2015 la reducción a que se refiere el artículo 20 de dicha Ley, en su redacción vigente a 31 de diciembre de 2014, en lugar del incremento de gastos deducibles previsto con carácter general para esta circunstancia en el artículo 19.2.f),segundo párrafo, de la citada Ley. Dado que dicho régimen transitorio resultó únicamente aplicable respecto del ejercicio 2015 procede suprimir dicha posibilidad a partir de 1 de enero de 2016.

Por otra parte, el Real Decreto-ley 9/2015, de 10 de julio, de medidas urgentes para reducir la carga tributaria soportada por los contribuyentes del Impuesto sobre la Renta de las Personas Físicas y otras medidas de carácter económico, anticipó, ya desde mediados del pasado ejercicio 2015, la implantación de alguna de las medidas de la reforma tributaria cuya aplicación se encontraba prevista inicialmente para 2016.

En el marco de esta reforma, respecto a los trabajadores autónomos, se redujo de forma generalizada a partir del pasado 11 de julio de 2015 el tipo de retención, que queda fijado, cualquiera que sea el nivel de sus ingresos, en un 15 por ciento a partir de la entrada en vigor del citado Real Decreto-ley. Al mismo tiempo, a partir de dicha fecha, se rebaja al 7 por ciento el tipo de retención o ingreso a cuenta aplicable durante los tres primeros años de inicio de la actividad profesional. Ello hace necesario redefinir, a partir del ejercicio 2016, las subclaves de la clave G, correspondientes a los rendimientos de actividades profesionales.

Por último, y con la finalidad de mejorar la calidad de los borradores de declaración del Impuesto, en aquellos casos en los que el trabajador percibe rendimientos en concepto de incapacidad laboral temporal, se considera conveniente reorganizar el contenido de las subclaves contenidas dentro de las claves A y B, para facilitar la cumplimentación de los datos adicionales correspondientes a los rendimientos que se satisfagan al trabajador por este concepto de incapacidad laboral temporal, tanto cuando éstos sean satisfechos directamente por la Seguridad Social o las entidades colaboradoras con la Seguridad Social, como cuando dichas prestaciones sean directamente abonadas por el empleador (en virtud del respectivo acuerdo de colaboración con la Seguridad Social).

Por lo que respecta al artículo segundo de la presente orden, debe destacarse que, desde 2017, la nueva redacción dada al artículo 37.1.a) de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio por la Ley 26/2014, de 27 de noviembre, conlleva la modificación del régimen fiscal derivado de la venta de derechos de suscripción derivados de valores negociados en algún mercado oficial definidos en la Directiva 2004/39/CE del Parlamento Europeo y del Consejo, de 21 de abril de 2004, homogeneizando su tratamiento con los valores no negociados en dichos mercados.

Así, el importe obtenido en la transmisión genera una ganancia patrimonial para el contribuyente en el período impositivo en que se produzca la citada transmisión, sin que se difiera fiscalmente la misma, como venía ocurriendo con la redacción vigente hasta 31 de diciembre de 2016.

Por su parte, se establece a partir de 2017 por la mencionada Ley 26/2014, de 27 de noviembre, una nueva obligación de retención (del 19 por 100) para las ganancias patrimoniales derivadas de la transmisión de derechos de suscripción procedentes de valores admitidos o no a negociación en alguno de los mercados oficiales de la mencionada Directiva, en la nueva redacción dada al artículo 101.6 de la Ley 35/2006, de 28 de noviembre.

Lo anterior conlleva la inclusión de estas rentas sometidas a retención en el correspondiente modelo de autoliquidación periódica y, en su momento, en el resumen anual de retenciones.

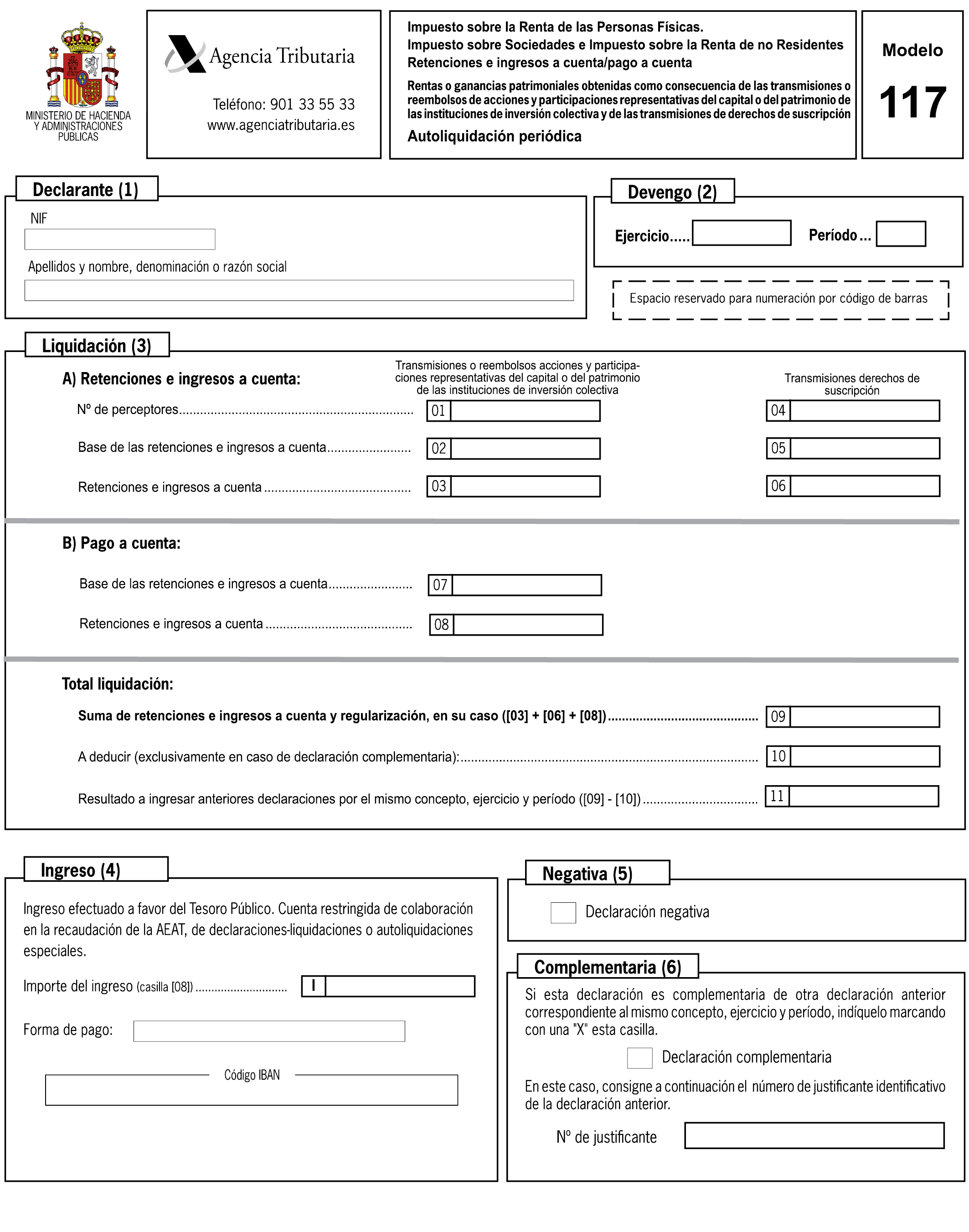

Por lo que respecta a las autoliquidaciones periódicas de retenciones de estas ganancias patrimoniales, y con el objetivo de no incrementar el número de las existentes, se incluyen en el modelo 117 aplicable actualmente a las ganancias derivadas de transmisiones o reembolsos de acciones y participaciones de instituciones de inversión colectiva, para lo cual se cambia su denominación, al objeto de incluir este tipo de ganancias patrimoniales, modificando de esta forma la Orden EHA/3435/2007, de 23 de noviembre, por la que aprueban los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario, y adaptando al mismo tiempo el modelo contenido en el anexo I de dicha Orden EHA/3435/2007.

Por último, en el artículo tercero de esta orden se modifica la redacción del artículo 1 de la Orden EHA/3111/2009, de 5 de noviembre, por la que se aprueba el modelo 390 de declaración-resumen anual del Impuesto sobre el Valor Añadido y se modifica el anexo I de la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de declaración censal de alta, modificación y baja en el Censo de Empresarios, Profesionales y Retenedores y 037 declaración censal simplificada de alta, modificación y baja en el Censo de Empresarios, Profesionales y Retenedores, con la finalidad de aclarar la aplicación de la exoneración de la obligación de presentar la declaración-resumen anual modelo 390 a la que habilitan los apartados 1 y 7 del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre.

Con esta modificación se precisa que la exoneración no tiene carácter opcional, de modo que los sujetos pasivos incluidos en los colectivos delimitados en el referido artículo deberán cumplimentar el apartado específico reservado a los sujetos pasivos exonerados de la declaración-resumen anual del Impuesto sobre el Valor Añadido que se requiere en la autoliquidación del Impuesto sobre el Valor Añadido correspondiente al último periodo de liquidación del ejercicio.

La competencia para aprobar modelos y sistemas normalizados de presentación de las autoliquidaciones y declaraciones informativas se encuentra establecida en el artículo 98.3 de la Ley 58/2003, de 17 de diciembre, General Tributaria. Asimismo, la regulación de la presentación telemática de autoliquidaciones y declaraciones tributarias se encuentra recogida en el artículo 98.4 de la citada Ley General Tributaria.

Como desarrollo de estas normas y, en el ámbito específico de la declaración resumen anual del modelo 190, conforme a lo dispuesto en el artículo 108.5 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, dicha declaración se realizará en los modelos que para cada clase de rentas establezca el Ministro de Economía y Hacienda, quien, asimismo, podrá determinar los datos que deben incluirse en las declaraciones, de los previstos en el apartado 2 del mencionado artículo 108, estando obligado el retenedor u obligado a ingresar a cuenta a cumplimentar la totalidad de los datos así determinados y contenidos en las declaraciones que le afecten.

Asimismo, y en el ámbito de las obligaciones de información, el artículo 30.2 del Reglamento General de las actuaciones y procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, establece que, en el ámbito de competencias del Estado, el Ministro de Hacienda y Administraciones Públicas aprobará los modelos de declaración que, a tal efecto, deberán presentarse, el lugar y plazo de presentación y los supuestos y condiciones en que la obligación deberá cumplirse mediante soporte directamente legible por ordenador o por medios telemáticos.

Adicionalmente, el artículo 117 del citado Real Decreto 1065/2007, de 27 de julio, habilita al Ministro de Economía y Hacienda para que determine los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus declaraciones, autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria.

Las habilitaciones al Ministro de Economía y Hacienda anteriormente citadas deben entenderse conferidas en la actualidad al Ministro de Hacienda y Administraciones Públicas, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 1823/2011, de 21 de diciembre, por el que se reestructuran los Departamentos ministeriales.

En su virtud, dispongo:

Se introducen las siguientes modificaciones en el anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo» de la citada Orden EHA/3127/2009:

Uno. Se modifica el contenido del campo «Importe total de las percepciones», correspondiente a las posiciones 145 a 160, del tipo de registro 1 (registro de declarante), que queda redactado en los siguientes términos:

«Importe total de las percepciones

Este campo se subdivide en dos:

145 Signo: Campo alfabético que se cumplimentará cuando el resultado de la suma para obtener el importe de las percepciones satisfechas (posiciones 146 a 160 de este registro de tipo 1) sea menor de 0 (cero). En este caso se consignará una “N”, en cualquier otro caso el contenido de este campo será un espacio.

146-160 Importe: Campo numérico en el que se consignará la suma de las cantidades, sin coma decimal, reflejadas en las percepciones íntegras satisfechas (posiciones 82 a 94, 109 a 121 y 256 a 268, correspondientes a los registros de percepciones), con independencia de la clave de percepción a la que correspondan. En el supuesto de que en los registros de perceptores se hubiera consignado “N” en los campos “Signo de la percepción íntegra”, “Signo de la percepción en especie” o “Signo de la percepción integra/valoración derivada de incapacidad laboral” (posiciones 81, 108 y 255, respectivamente, del registro de tipo 2), por corresponder al reintegro de percepciones indebida o excesivamente satisfechas en ejercicios anteriores, dichas cantidades se computarán igualmente con signo menos al totalizar los importes que deben reflejarse en esta suma.

Los importes deben consignarse en euros.

Este campo se subdivide en dos:

146-158 Parte entera del importe total de las percepciones. Si no tiene contenido se consignará a ceros.

159-160 Parte decimal del importe total de las percepciones. Si no tiene contenido se consignará a ceros.»

Dos. Se modifica el contenido del campo «Importe total de las retenciones e ingresos a cuenta», correspondiente a las posiciones 161 a 175, del tipo de registro 1 (registro de declarante), que queda redactado en los siguientes términos:

«Importe total de las retenciones e ingresos a cuenta

Se consignará sin signo y sin coma decimal, la suma de las cantidades reflejadas en los campos “Retenciones practicadas”, “Ingresos a cuenta efectuados” y “Retenciones practicadas/ingresos a cuenta efectuados derivadas de incapacidad laboral” (posiciones 95 a 107, 122 a 134 y 269 a 281, respectivamente, correspondientes a los registros de tipo 2), con independencia de las claves o subclaves de percepción a que correspondan.

Los importes deben consignarse en eurOS.

Este campo se subdivide en dos:

161-173 Parte entera del importe total de las retenciones e ingresos a cuenta. Si no tiene contenido se consignará a ceros.

174-175 Parte decimal del importe total de las retenciones e ingresos a cuenta. Si no tiene contenido se consignará a ceros.»

Tres. Se modifica el contenido del campo «Clave de percepción», correspondiente a la posición 78, del tipo de registro 2 (registro de perceptor), quedando las claves «A» y «G» redactadas en los siguientes términos:

«A. Rendimientos del trabajo: Empleados por cuenta ajena en general. Se utilizará esta clave para relacionar todas aquellas percepciones, dinerarias o en especie, que hayan sido satisfechas por la persona o entidad declarante en concepto de rendimientos del trabajo, siempre que para determinar el importe de la retención hubiese resultado aplicable el procedimiento general establecido en el artículo 82 del Reglamento del Impuesto y que sean distintas de las que deban reflejarse específicamente en las claves B, C y D. Por consiguiente, también se incluirán en esta clave, entre otras, las percepciones correspondientes a los trabajadores manuales que perciban sus retribuciones por peonadas o jornales diarios como consecuencia de una relación esporádica y diaria con el empleador, así como las correspondientes a las relaciones laborales especiales de carácter dependiente y a los contratos o relaciones laborales de duración inferior al año.

Se incluirán también en esta clave las percepciones en concepto de incapacidad laboral abonadas directamente por el empleador al trabajador (en virtud del respectivo acuerdo de colaboración con la Seguridad Social, sea esta colaboración de carácter obligatorio o voluntario). En otro caso, estas percepciones por incapacidad laboral se reflejarán por parte de la entidad pagadora en la clave B, subclave 01.

Por excepción, no se incluirán en el modelo 190 las retribuciones del trabajo en especie respecto de las cuales no exista obligación de efectuar ingresos a cuenta conforme a lo previsto en el artículo 102.2 del Reglamento del Impuesto (contribuciones satisfechas por los promotores de Planes de Pensiones y de Mutualidades de Previsión Social y los Planes de Previsión Social Empresarial que reduzcan la base imponible), sin perjuicio de la obligación de declarar los datos relativos a dichos conceptos en el modelo 345.

Las retribuciones del trabajo en especie que tengan la consideración de retribuciones exentas de acuerdo con lo dispuesto en las letras a) a f) del art. 42.3 de la Ley del impuesto se incluirán en la subclave correspondiente de la clave L. “Rentas exentas y dietas exceptuadas de gravamen”. No obstante, respecto de los rendimientos del trabajo exentos previstos en las letras a) y b) de dicho apartado, únicamente se exigirán datos cuando para la prestación de los servicios se utilicen fórmulas indirectas.»

«G. Rendimientos de actividades económicas: Actividades profesionales. Se identificarán con esta clave las percepciones, dinerarias o en especie, satisfechas por la persona o entidad declarante que sean contraprestación de las actividades económicas de naturaleza profesional a que se refiere la letra a) del apartado 5 del artículo 101 de la Ley del Impuesto. Se consignará, obligatoriamente, la subclave que en cada caso proceda de las indicadas en el campo subclave.»

Cuatro. Se modifica el contenido del campo «Subclave», correspondiente a las posiciones 79-80, del tipo de registro 2 (registro de perceptor), cuyo primer párrafo queda redactado en los siguientes términos:

«Tratándose de percepciones correspondientes a las claves B, E, F, G, H, I, K y L, deberá consignarse, además, la subclave numérica de dos dígitos que corresponda a las percepciones de que se trate, según la relación de subclaves que para cada una de las mencionadas claves figura a continuación.»

Cinco. Se suprimen en el campo «Subclave», correspondiente a las posiciones 79-80, del tipo de registro 2 (registro de perceptor), las subclaves a utilizar en las percepciones correspondientes a la clave A.

Seis. Se da nueva redacción, dentro del campo «Subclave», correspondiente a las posiciones 79-80, del tipo de registro 2 (registro de perceptor), a las subclaves a utilizar en percepciones correspondientes a la clave B, que pasan de cuatro a tres, y que quedarán redactadas en los siguientes términos:

«01 Se consignará esta subclave cuando se trate de percepciones consistentes en pensiones y haberes pasivos de los regímenes de la Seguridad Social y Clases Pasivas, con excepción de las que deban relacionarse bajo la subclave 02.

También se consignarán en esta subclave las percepciones en concepto de incapacidad laboral abonadas directamente al trabajador por alguno de los regímenes públicos de la Seguridad Social o Clases Pasivas o, en su caso, por la respectiva mutua colaboradora con la Seguridad Social. Si dichas prestaciones son directamente abonadas por el empleador (en virtud del respectivo acuerdo de colaboración con la Seguridad Social), se reflejarán en la clave A.

02 Se consignará esta subclave en todas las percepciones de la clave B en las que el importe de las retenciones se haya determinado con arreglo al procedimiento especial previsto en el artículo 89.A del Reglamento del Impuesto.

03 Se consignará esta subclave en todas las percepciones de la clave B distintas de las que deban relacionarse bajo las subclaves 01 y 02.»

Siete. Se suprime en el campo «Subclave», correspondiente a las posiciones 79-80, del tipo de registro 2 (registro de perceptor), la subclave 04 a utilizar en las percepciones correspondientes a la clave G hasta el 11 de julio de 2015.

Ocho. Se modifica el contenido del campo «Percepciones dinerarias» (posiciones 81-107) del tipo de registro 2 (registro de perceptor), que queda redactado en los siguientes términos:

«Percepciones dinerarias no derivadas de incapacidad laboral.

Este campo se subdivide en tres:

81 Signo de la percepción íntegra: Se cumplimentará este campo cuando las percepciones correspondan a cantidades reintegradas por el perceptor en el ejercicio, como consecuencia de haber sido indebida o excesivamente percibidas en ejercicios anteriores. En este caso se consignará una “N”, en cualquier otro caso el contenido de este campo será un espacio.

82-94 Percepción Íntegra (dineraria): Campo numérico de 13 posiciones. Se hará constar, sin signo y sin coma decimal, el importe íntegro anual de las percepciones dinerarias efectivamente satisfechas a cada perceptor, salvo las que deban consignarse en el campo “Percepción integra/valoración derivada de incapacidad laboral” satisfechas por el mismo pagador.

Los importes deben consignarse en Euros.

Este campo se subdivide en dos:

82-92 Parte entera del importe de la percepción íntegra, si no tiene contenido se consignará a ceros.

93-94 Parte decimal del importe de la percepción íntegra, si no tiene contenido se consignará a ceros.

95-107 Retenciones practicadas: Campo numérico de 13 posiciones. Se consignará, sin signo y sin coma decimal, el importe anual efectivamente retenido a cuenta del IRPF en relación con las percepciones dinerarias consignadas en el campo anterior, sin incluir las que deban consignarse en el campo “Retenciones practicadas/ingresos a cuenta efectuados derivadas de incapacidad laboral” practicadas por el mismo pagador.

Si algún perceptor no ha sufrido retención este campo se consignará relleno a ceros.

Los importes deben consignarse en euros.

Este campo se subdivide en dos:

95-105 Parte entera del importe de las retenciones practicadas, si no tiene contenido se consignará a ceros.

106-107 Parte decimal del importe de las retenciones practicadas, si no tiene contenido se consignará a ceros.»

Nueve. Se modifica el contenido del campo «Percepciones en especie» (posiciones 108-147) del tipo de registro 2 (registro de perceptor), que queda redactado en los siguientes términos:

«Percepciones en especie no derivadas de incapacidad laboral:

Este campo se subdivide en cuatro:

108 Signo de la percepción en especie: Se cumplimentará este campo cuando el perceptor reintegre en este ejercicio percepciones en especie, como consecuencia de haber sido indebida o excesivamente percibidas en ejercicios anteriores.

En este caso se consignará una “N», en cualquier otro caso el contenido de este campo será un espacio.

109-121 Valoración (de la percepción en especie): Campo numérico de 13 posiciones. Se hará constar, sin signo y sin coma decimal, la suma de las valoraciones correspondientes a las percepciones en especie efectivamente satisfechas en el ejercicio al perceptor de que se trate, determinadas con arreglo a lo establecido en el artículo 43 de la Ley del Impuesto y sin incluir en ningún caso el importe del ingreso a cuenta. No se incluirán en este campo las percepciones en especie que deban incluirse, en su caso, en el campo “Percepción integra/valoración derivada de incapacidad laboral”.

Los importes deben consignarse en euros.

Este campo se subdivide en dos:

109-119 Parte entera del importe de la valoración, si no tiene contenido se consignará a ceros.

120-121 Parte decimal del importe de la valoración, si no tiene contenido se consignará a ceros.

122-134 Ingresos a cuenta efectuados: Campo numérico de 13 posiciones. Se consignará, sin signo y sin coma decimal, el importe anual efectivamente ingresado a cuenta por el pagador en relación con las percepciones en especie consignadas en el campo anterior. No se incluirán en este campo los ingresos a cuenta efectuados que corresponda a percepciones en especie derivadas de incapacidad laboral que deban incluirse, en su caso, en el campo “Retenciones practicadas/ingresos a cuenta efectuados derivadas de incapacidad laboral”.

Los importes deben consignarse en euros.

Este campo se subdivide en dos:

122-132 Parte entera del importe de los ingresos a cuenta efectuados, si no tiene contenido se consignará a ceros.

133-134 Parte decimal del importe de los ingresos a cuenta efectuados, si no tiene contenido se consignará a ceros.

135-147 Ingresos a cuenta repercutidos: Campo numérico de 13 posiciones. Se consignará, sin signo y sin coma decimal, el importe anual de los ingresos a cuenta efectuados que, en su caso, el pagador de las retribuciones en especie hubiera repercutido al perceptor. No se incluirán en este campo los ingresos a cuenta repercutidos que correspondan a percepciones en especie derivadas de incapacidad laboral que deban incluirse, en su caso, en el campo “Ingresos a cuenta repercutidos derivados de incapacidad laboral”.

Los importes deben consignarse en euros.

Este campo se subdivide en dos:

135-145 Parte entera del importe de los ingresos a cuenta repercutidos, si no tiene contenido se consignará a ceros.

146-147 Parte decimal del importe de los ingresos a cuenta repercutidos, si no tiene contenido se consignará a ceros.»

Diez. Se modifica el contenido del campo «Ejercicio devengo», correspondiente a las posiciones 148-151, del tipo de registro 2 (registro de perceptor), que quedará redactado en los siguientes términos:

«Únicamente se cumplimentará este campo en los supuestos que a continuación se indican:

a) Cuando alguna de las percepciones relacionadas en el resumen anual se refiera a cantidades satisfechas en concepto de atrasos cuyo devengo o exigibilidad corresponda a ejercicios anteriores al que es objeto de declaración. En tal caso, además de cumplimentar los demás datos que procedan, se reflejarán en este campo las cuatro cifras del ejercicio de devengo.

Cuando se hayan satisfecho a un mismo perceptor cantidades cuyo devengo corresponda a diferentes ejercicios, el importe de dichas percepciones, así como el de las retenciones practicadas o el de los ingresos a cuenta efectuados, deberá desglosarse en varios apuntes o registros, de forma que cada uno de ellos refleje exclusivamente percepciones y retenciones o ingresos a cuenta correspondientes a devengos de un mismo ejercicio.

b) Cuando se incluyan en el modelo 190 los datos relativos a cantidades reintegradas por sus perceptores en el ejercicio, como consecuencia de haber sido indebida o excesivamente percibidas en ejercicios anteriores.

En estos supuestos, cada reintegro se relacionará, por su importe íntegro, bajo la misma clave y, en su caso, subclave de percepción bajo la cual se incluyeron en su día las cantidades indebidas o excesivamente satisfechas, reflejando su importe en el campo “Percepción íntegra”, “Valoración” o bien “Percepción íntegra/Valoración derivada de incapacidad laboral”, según proceda, cumplimentando el campo “Signo de la percepción íntegra”, “Signo de la percepción en especie”, o el campo “Signo de la percepción íntegra/Valoración derivada de incapacidad laboral” respectivamente, con la letra “N”. En estos casos, se consignará también el importe (0) en el campo “Retenciones practicadas”, “Ingresos a cuenta efectuados” o “Retenciones practicadas/Ingresos a cuenta efectuados derivadas de incapacidad laboral”, y se hará constar en el campo “Ejercicio devengo” el año en el que se hubieran devengado originariamente las percepciones reintegradas. Adicionalmente, si entre los datos de la percepción reintegrada reflejados en su día en el modelo 190 se hubiera incluido alguna cantidad en concepto de “Reducciones”, en el campo “Reducciones aplicables” se hará constar, sin signo, el importe de las mismas que corresponda a la cuantía efectivamente reintegrada.

Cuando se hayan producido reintegros procedentes de una misma persona o entidad que correspondan a percepciones originariamente devengadas en varios ejercicios, su importe deberá desglosarse en varios apuntes o registros, de forma que cada uno de ellos refleje exclusivamente reintegros de percepciones correspondientes a un mismo ejercicio.

En cualquier otro caso este campo se rellenará a ceros (0).»

Once. Se modifica la descripción del campo «Datos adicionales», correspondiente a las posiciones 153-254, del tipo de registro 2 (registro de perceptor), que quedará redactado del siguiente modo:

«Datos adicionales (solo en las claves A, B.01, B.03, C, E.01 y E.02).»

Doce. Se suprime la referencia a la subclave B.02 y se sustituye la referencia a la subclave B.04 por la referencia a la subclave B.03 en el párrafo primero de la descripción de los siguientes campos del tipo de registro 2 (registro de perceptor), que quedará redactado como sigue:

«Solo para percepciones correspondientes a las claves A, B.01, B.03 y C.»

“Año de nacimiento”, posiciones 153-156,

“Situación familiar”, posición 157,

“NIF del cónyuge”, posiciones 158-166,

“Discapacidad”, posición 167,

“Reducciones aplicables”, posiciones 171-183,

“Pensiones compensatorias”, posiciones 197-209,

“Anualidades por alimentos”, posiciones 210-222,

“Hijos y otros descendientes”, posiciones 223-228,

“Hijos y otros descendientes con discapacidad”, posiciones 229-240,

“Ascendientes”, posiciones 241-244,

“Ascendientes con discapacidad”, posiciones 245-250,

“Cómputo de los 3 primeros hijos”, posiciones 251-253,

“Comunicación préstamos vivienda habitual”, posición 254.»

Trece. Se modifica el párrafo primero en el campo «Gastos deducibles», correspondiente a las posiciones 184-196, del tipo de registro 2, que quedará redactado del siguiente modo:

«Solo para percepciones correspondientes a las claves A, B.01, B.03, C, E.01 y E.02.»

Catorce. Se suprime el campo «Movilidad geográfica-aceptación en 2014» (posición 169), por no resultar de aplicación a partir del 1 de enero de 2016.

Quince. Se crea un nuevo campo, de tipo alfanumérico, denominado «Percepciones derivadas de incapacidad laboral» (posiciones 255-294), con el siguiente contenido:

«Percepciones derivadas de incapacidad laboral.

Sólo para percepciones correspondientes a las claves A y B.01.

Este campo se subdivide en tres:

255 Signo de la percepción íntegra/valoración derivada de incapacidad laboral: Se cumplimentará este campo cuando las percepciones correspondan a cantidades reintegradas por el perceptor en el ejercicio, como consecuencia de haber sido indebida o excesivamente percibidas en ejercicios anteriores. En este caso se consignará una “N”, en cualquier otro caso el contenido de este campo será un espacio.

256-268 Percepción íntegra/valoración derivada de incapacidad laboral: Campo numérico de 13 posiciones. Se hará constar, sin signo y sin coma decimal, el importe íntegro anual de las percepciones en concepto de incapacidad laboral abonadas directamente por el pagador al trabajador.

Asimismo, cuando excepcionalmente se satisfagan prestaciones por incapacidad laboral en forma de prestaciones en especie, se harán constar también en este campo, sin signo y sin coma decimal, la suma de las valoraciones correspondientes a dichas percepciones en especie derivadas de incapacidad laboral efectivamente satisfechas en el ejercicio al perceptor de que se trate, determinadas con arreglo a lo establecido en el artículo 43 de la Ley del Impuesto y sin incluir en ningún caso el importe del ingreso a cuenta.

Cuando la prestación por incapacidad laboral sea satisfecha por el empleador en virtud del respectivo acuerdo de colaboración con la Seguridad Social (ya sea esta colaboración de carácter voluntario u obligatorio), se hará constar en el campo “Clave de percepción” la clave “A”. En otro caso, estas percepciones se reflejarán en la clave «B», subclave 01.

Los importes deben consignarse en euros.

Este campo se subdivide en dos:

256-266 Parte entera del importe de la percepción íntegra (o, excepcionalmente, de la valoración de la percepción en especie). Si no tiene contenido se consignará a ceros.

267-268 Parte decimal del importe de la percepción íntegra (o, excepcionalmente, de la valoración de la percepción en especie). Si no tiene contenido se consignará a ceros.

269-281 Retenciones practicadas/ingresos a cuenta efectuados derivadas de incapacidad laboral: Campo numérico de 13 posiciones. Se consignará, sin signo y sin coma decimal, el importe anual efectivamente retenido a cuenta del Impuesto sobre la Renta de las Personas Físicas en relación con las percepciones dinerarias derivadas de incapacidad laboral consignadas en el campo anterior.

Asimismo, cuando excepcionalmente se satisfagan prestaciones por incapacidad laboral en forma de prestaciones en especie, se consignará en este campo, sin signo y sin coma decimal, el importe anual efectivamente ingresado a cuenta por el pagador en relación con las percepciones en especie derivadas de incapacidad laboral consignadas en el campo anterior.

Si algún perceptor no ha sufrido retención (o, ingreso a cuenta, si la percepción es en especie), este campo se consignará relleno a ceros.

Los importes deben consignarse en euros.

Este campo se subdivide en dos:

269-279 Parte entera del importe de las retenciones practicadas (o, en su caso, excepcionalmente, de los ingresos a cuenta efectuados). Si no tiene contenido se consignará a ceros.

280-281 Parte decimal del importe de las retenciones practicadas (o, en su caso, excepcionalmente, de los ingresos a cuenta efectuados). Si no tiene contenido se consignará a ceros.

282-294 Ingresos a cuenta repercutidos derivados de incapacidad laboral: Campo numérico de 13 posiciones. Cuando excepcionalmente se satisfagan prestaciones por incapacidad laboral en forma de prestaciones en especie, se consignará, sin signo y sin coma decimal, el importe anual de los ingresos a cuenta efectuados que, en su caso, el pagador de la retribución en especie derivada de la incapacidad laboral hubiera repercutido al perceptor. Los importes deben consignarse en euros.

Este campo se subdivide en dos:

282-292 Parte entera del importe de los ingresos a cuenta repercutidos. Si no tiene contenido se consignará a ceros.

293-294 Parte decimal del importe de los ingresos a cuenta repercutidos, si no tiene contenido se consignará a ceros.»

Dieciséis. Se modifican las posiciones vacantes (blancos) del tipo de registro 2 (registro de perceptor), que pasan a ser las posiciones desde la 295 hasta la 500.

Se introducen las siguientes modificaciones en la Orden EHA/3435/2007, de 23 de noviembre, por la que aprueban los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario.

Uno. Se modifica la letra a) del artículo 1, que queda redactado de la siguiente manera:

«a) Modelo 117. Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes. Retenciones e Ingresos a cuenta/Pago a cuenta. Rentas o ganancias patrimoniales obtenidas como consecuencia de las transmisiones o reembolsos de acciones y participaciones representativas del capital o del patrimonio de las instituciones de inversión colectiva y de las transmisiones de derechos de suscripción (anexo I).

El número de justificante que habrá de figurar en este modelo será un número secuencial cuyos tres primeros dígitos se correspondan con el código 117.»

Dos. Se sustituye el anexo I de la Orden EHA/3435/2007, de 23 de noviembre, por el que figura como anexo a la presente orden.

Se modifica el artículo 1 de la Orden EHA/3111/2009, de 5 de noviembre, por la que se aprueba el modelo 390 de declaración-resumen anual del Impuesto sobre el Valor Añadido y se modifica el anexo I de la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de declaración censal de alta, modificación y baja en el Censo de Empresarios, Profesionales y Retenedores y 037 declaración censal simplificada de alta, modificación y baja en el Censo de Empresarios, Profesionales y Retenedores, que queda redactado de la siguiente forma:

«Artículo 1. Aprobación del modelo 390.

1. Se aprueba el modelo 390 «Declaración-resumen anual del Impuesto sobre el Valor Añadido», que figura como anexo I de la presente orden.

El número identificativo que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 390.

2. Este modelo será presentado por los sujetos pasivos del Impuesto obligados a la presentación de autoliquidaciones periódicas, del Impuesto sobre el Valor Añadido, y los sujetos pasivos autorizados a la presentación conjunta de las autoliquidaciones, según lo dispuesto en el artículo 71.7 del Reglamento del Impuesto.

3. No obstante lo anterior, de acuerdo con la habilitación conferida en los apartados 1 y 7 del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, se excluye de la obligación de presentar la declaración-resumen anual del Impuesto sobre el Valor Añadido a los siguientes sujetos pasivos del Impuesto obligados a la presentación de autoliquidaciones periódicas, con periodo de liquidación trimestral que tributando solo en territorio común realicen exclusivamente las actividades siguientes:

a) Actividades que tributen en régimen simplificado del Impuesto sobre el Valor Añadido, y/o

b) Actividad de arrendamiento de bienes inmuebles urbanos.

La exoneración de presentar la declaración-resumen anual del Impuesto sobre el Valor Añadido no procederá en el caso de que no exista obligación de presentar la autoliquidación correspondiente al último periodo de liquidación del ejercicio por haber declarado la baja en el Censo de Empresarios, Profesionales y Retenedores antes del inicio del mismo.

4. Los sujetos pasivos excluidos de la obligación de presentar la declaración-resumen anual del Impuesto sobre el Valor Añadido deberán cumplimentar el apartado específico reservado a los sujetos pasivos exonerados de la declaración-resumen anual del Impuesto requerido a estos efectos en el modelo de autoliquidación del Impuesto correspondiente al último periodo de liquidación del año en relación con las actividades a las que se refiere la declaración y el detalle del volumen total de operaciones realizadas en el ejercicio.»

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado», y será de aplicación, por primera vez, para la presentación de las declaraciones-resúmenes anuales correspondientes a 2016 del modelo 390 y del modelo 190, así como para la presentación de las autoliquidaciones de retenciones e ingresos a cuenta sobre las rentas procedentes de la transmisión o reembolso de acciones o participaciones en instituciones de inversión colectiva y de las transmisiones de derechos de suscripción del modelo 117 correspondientes a 2017.

Madrid, 6 de octubre de 2016.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid