EL PRESIDENTE DE LA COMUNIDAD AUTÓNOMA DE LA RIOJA

Sepan todos los ciudadanos que el Parlamento de La Rioja ha aprobado, y yo, en nombre de su Majestad el Rey y de acuerdo con lo que establece la Constitución y el Estatuto de Autonomía, promulgo la siguiente Ley:

EXPOSICIÓN DE MOTIVOS

I

Los Presupuestos Generales requieren para su efectiva aplicación la adopción de diferentes medidas, no solo ejecutivas, sino también de carácter normativo, que por su naturaleza deben adoptar rango de ley. Sin embargo, tal y como ha precisado el Tribunal Constitucional, estas medidas complementarias no deben integrarse en las leyes anuales de Presupuestos Generales sino en leyes específicas.

El debate doctrinal acerca de la naturaleza de las llamadas leyes de acompañamiento ha sido resuelto por el Tribunal Supremo, que ha configurado este tipo de normas como leyes ordinarias cuyo contenido está plenamente amparado por la libertad de configuración normativa de la que goza el legislador y que permiten una mejor y más eficaz ejecución del programa del Gobierno en los distintos ámbitos en los que se desenvuelve su acción. Sin embargo, se diferencian de la Ley de Presupuestos en que la facultad de enmienda es plena y no se encuentra limitada.

El contenido principal de esta ley lo constituyen las medidas de naturaleza tributaria, si bien se incorporan también otras de carácter administrativo.

El contenido de esta norma encuentra cobertura en diversos preceptos del Estatuto de Autonomía de La Rioja, aprobado por Ley Orgánica 3/1982, de 9 de junio, en concreto, en sus artículos 8.Uno, 26.Uno y 48.

II

La ley comienza con normas de naturaleza tributaria, dictadas en uso de las facultades normativas atribuidas por el artículo 48 del Estatuto de Autonomía de La Rioja y por la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias.

Las medidas de carácter tributario relativas a los tributos cedidos conservan sin cambios las ya introducidas en años anteriores por el Parlamento de La Rioja en una versión consolidada, de modo que toda la normativa a aplicar en el ejercicio 2014 se encuentre compilada en un único texto, facilitando su aplicación por los interesados y garantizando la seguridad jurídica.

En materia de tributos propios se actualiza también el coeficiente aplicable del canon de saneamiento, en la línea marcada en los programas de depuración plurianuales y en las directivas comunitarias sobre aguas, consistente en acercar la cantidad que pagan los usuarios a los costes reales de saneamiento y depuración.

La ley revisa diferentes tasas para adaptarlas a diversos cambios normativos, técnicos o procedimentales, como sucede en el caso de las tasas por controles sanitarios y de carnes frescas, que a través de la supresión, creación y modificación de algunas tarifas, y la inclusión de algunos nuevos criterios de cuantificación, reordenan ligeramente las que corresponden a la prestación de los servicios que más han variado en los últimos ejercicios. Se suprime la tasa por adopción del centro de acogida de animales, que ya no se presta desde el Gobierno de La Rioja. También se aclara la redacción de algunos apartados en tasas de educación, que pretende evitar problemas interpretativos para dar más seguridad a los usuarios. Finalmente, se establecen nuevas tasas correspondientes a nuevos servicios y prestaciones, como la desinfección de embarcaciones, el acceso a determinadas pruebas para mayores de 20 años y la tramitación del certificado de eficiencia energética de edificios que se ha introducido como requisito para la transmisión de inmuebles en la normativa estatal.

III

El segundo y último bloque de la ley, integrado en el título II, recoge la modificación de diversas leyes y adopta algunas medidas independientes, con el objetivo de facilitar la consecución de los fines previstos en la Ley de Presupuestos.

El capítulo I introduce dos cambios en un artículo de la Ley 1/2007, de 12 de febrero, de Fundaciones de la Comunidad Autónoma de La Rioja, al efecto de adaptarlo a la doctrina del Tribunal Constitucional en esta materia.

El capítulo II modifica la Ley 2/2007, de 1 de marzo, de Vivienda de la Comunidad Autónoma de La Rioja, con la finalidad de flexibilizar el régimen de los beneficios de las viviendas de protección pública, permitiendo dotar de mayor contenido a los planes de vivienda.

El capítulo III introduce novedades en la Ley 5/2006, de 2 de mayo, de Ordenación del Territorio y Urbanismo de La Rioja, con motivos de distinto orden. En primer lugar, se trasladan a nuestra legislación los cambios efectuados por la Ley 8/2013, de 26 de junio, de Rehabilitación, Regeneración y Renovación Urbanas, que ha modificado algunos artículos del Texto Refundido de la Ley del Suelo, aprobado por Real Decreto Legislativo 2/2008, de 20 de junio, que a su vez tienen incidencia en distintos artículos de la Ley 5/2006. También, dadas la situación económica y las necesidades empresariales y de empleo detectadas en la actualidad, con el fin de facilitar la implantación de empresas en el suelo industrial urbanizado y prácticamente consolidado, se permite que, siempre que se respeten y cumplan la superficie de zonas verdes y dotaciones exigibles en la LOTUR, se puedan hacer modificaciones para la recalificación de terrenos a uso industrial de solares vacíos dentro del suelo ejecutado conforme al planeamiento. Finalmente, se incluyen algunas otras modificaciones menores, relativas a procedimientos.

El capítulo IV modifica la Ley 2/2006, de 28 de febrero, de Pesca de La Rioja. La modificación tiene por objeto simplificar los requisitos necesarios para la obtención por primera vez de la licencia de pesca de La Rioja, equiparando los mismos a los exigidos en otras comunidades. La discrepancia en los requisitos exigidos implica unas dificultades mayores a los pescadores cuyo destino es nuestra comunidad y, por consiguiente, la derivación de jornadas de pesca fuera de La Rioja. La Ley 42/2007, de 13 de diciembre, de Patrimonio Natural y de la Biodiversidad, suprimió la necesidad de un examen, permitiendo otros modos de obtener la licencia, que ahora se introducen.

El capítulo V establece cambios en el régimen sancionador de la Ley 7/2002, de 18 de octubre, de Sanidad Animal de la Comunidad Autónoma de La Rioja, al efecto de adaptar el régimen a la normativa básica estatal posterior a dicha ley.

El capítulo VI efectúa una modificación similar y por los mismos motivos, en relación con el régimen sancionador establecido en la Ley 8/2002, de 18 de octubre, de Vitivinicultura de La Rioja.

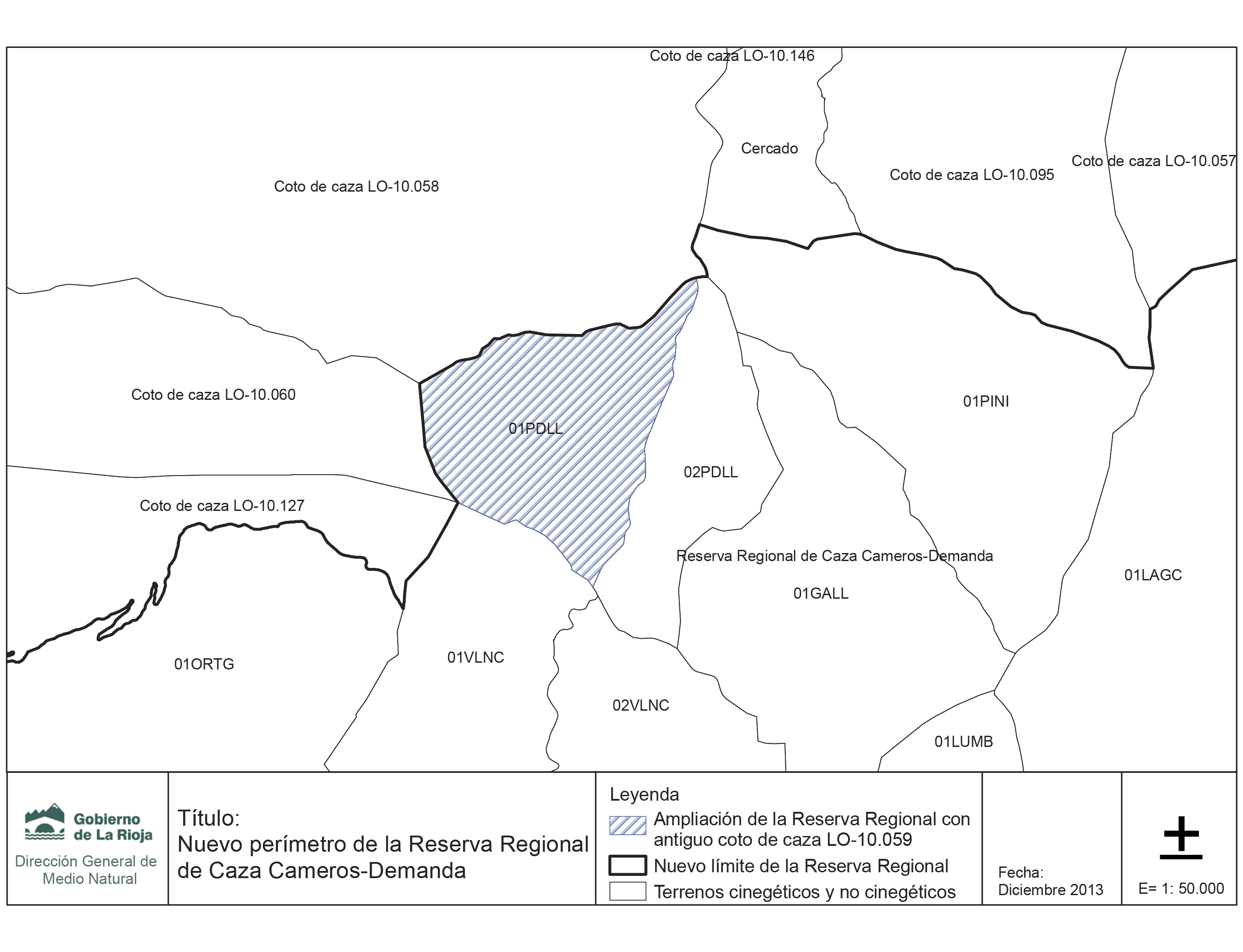

El capítulo VII incluye una ampliación de la Reserva Regional de Caza Cameros-Demanda con terrenos propios del Ayuntamiento de Pradillo de Cameros, modificándose la delimitación de lindes, e incluyendo un plano con la ampliación.

El capítulo VIII modifica la Ley 4/2001, de 2 de julio, de Cooperativas de La Rioja, con la finalidad de satisfacer algunas inquietudes de las cooperativas agrarias, en un procedimiento que ha contado con el asesoramiento de la Fundación Universidad de La Rioja.

El capítulo IX modifica la Ley 5/1999, de 13 de abril, reguladora del Juego y Apuestas, para establecer que la competencia para fijar el horario de apertura y cierre de los establecimientos de juego corresponde a la consejería competente en materia de interior, frente a la actual regulación que la atribuía a la competente en asuntos de juego. También se incluye una aclaración en la parte relativa a las condiciones que ha de reunir el personal de los establecimientos de juego, al efecto de especificar los delitos que resultan en prohibición para trabajar en este sector.

El capítulo X incluye una modificación de la Ley 1/2003, de 3 de marzo, de Administración Local de La Rioja, al efecto de que las mancomunidades se hagan responsables del cobro de las deudas que los municipios mancomunados mantengan con ellas.

El capítulo XI modifica la Ley 4/2000, de 25 de octubre, de Espectáculos y Actividades Recreativas de la Comunidad Autónoma de La Rioja, para concordar su contenido con la reforma operada en el capítulo IX.

El capítulo XII contiene una modificación de la Ley 5/2003, de 26 de marzo, reguladora de la Red de Itinerarios Verdes de La Rioja. La reforma tiene la finalidad de permitir la construcción de vía verde respecto de terrenos para los que se obtiene la disponibilidad por cualquier medio admitido en el ordenamiento jurídico, sin necesidad de que se produzca la adquisición de la propiedad, tal y como se establecía en el anterior texto de la ley.

El capítulo XIII cierra la ley con una modificación de la Ley 5/2013, de 12 de abril, para la defensa de los consumidores en la Comunidad Autónoma de La Rioja, como consecuencia de un acuerdo al que se ha llegado en la Comisión Bilateral de Cooperación Administración General del Estado-Comunidad Autónoma de La Rioja. La modificación garantiza que, en caso de confluencia de normas jurídicas, se aplicará la que resulte más beneficiosa para el consumidor.

1. Conforme a lo previsto en la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, la escala autonómica en el impuesto sobre la renta de las personas físicas será la siguiente:

|

Base liquidable hasta (en euros) |

Cuota íntegra (en euros) |

Resto base liquidable hasta (en euros) |

Tipo porcentaje aplicable |

|---|---|---|---|

|

0,00 |

0,00 |

17.707,20 |

11,60 |

|

17.707,20 |

2.054,04 |

15.300,00 |

13,70 |

|

33.007,20 |

4.150,14 |

20.400,00 |

18,30 |

|

53.407,20 |

7.883,34 |

En adelante |

21,40 |

2. Se entenderá por tipo medio de gravamen general autonómico el previsto en el apartado 2 del artículo 74 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.

De conformidad con lo dispuesto en el artículo 46.1.c) de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, se establecen las siguientes deducciones a aplicar sobre la cuota íntegra autonómica del impuesto sobre la renta de las personas físicas:

a) Deducción por nacimiento y adopción del segundo o ulterior hijo:

Por cada hijo nacido o adoptado a partir del segundo en el periodo impositivo, que conviva con el contribuyente en la fecha de devengo del impuesto: 150 euros, cuando se trate del segundo; 180 euros, cuando se trate del tercero y sucesivos.

Cuando los hijos nacidos o adoptados en el periodo impositivo convivan con ambos progenitores o adoptantes, el importe de la deducción se practicará por mitad en la declaración de cada uno de los progenitores o adoptantes, salvo que estos tributen presentando una única declaración conjunta, en cuyo caso se aplicará en la misma la totalidad del importe que corresponda por esta deducción.

No es obstáculo para la aplicación de la deducción el hecho de que el hijo nacido o adoptado tenga la condición de segundo o ulterior tan solo para uno de los progenitores. En este último caso se mantiene el derecho de ambos progenitores a aplicarse la deducción.

En caso de nacimientos o adopciones múltiples, la deducción que corresponde a cada hijo se incrementará en 60 euros.

b) Deducción por inversión en rehabilitación de vivienda habitual en La Rioja, a aplicar sobre la cuota íntegra autonómica del impuesto sobre la renta de las personas físicas:

De conformidad con lo dispuesto en el artículo 46.1.c) de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, se establece la siguiente deducción a aplicar sobre la cuota íntegra autonómica del impuesto sobre la renta de las personas físicas, siempre que se cumplan los requisitos para tener derecho a la deducción estatal por inversión en vivienda habitual:

1.º Los jóvenes con residencia habitual, a efectos fiscales, en la Comunidad Autónoma de La Rioja, podrán deducir el 5% de las cantidades satisfechas en el ejercicio en la rehabilitación de aquella vivienda que, radicando en la Comunidad Autónoma de La Rioja, constituya o vaya a constituir su residencia habitual.

2.º Los jóvenes con residencia habitual, a efectos fiscales, en la Comunidad Autónoma de La Rioja, cuya base liquidable general, sometida a tributación según el artículo 56 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, no exceda de 18.030 euros en tributación individual o de 30.050 euros en tributación conjunta, siempre que la base liquidable del ahorro, sometida a tributación según el artículo 56, no supere los 1.800 euros, podrán aplicar un porcentaje de deducción del 7% de las cantidades satisfechas en el ejercicio en la rehabilitación de aquella vivienda que, radicando en la Comunidad Autónoma de La Rioja, constituya o vaya a constituir su residencia habitual.

3.º El resto de contribuyentes con residencia habitual, a efectos fiscales, en la Comunidad Autónoma de La Rioja podrán deducirse el 2% de las cantidades satisfechas en el ejercicio en la rehabilitación de aquella vivienda que, radicando en la Comunidad Autónoma de La Rioja, constituya o vaya a constituir su residencia habitual.

c) Deducción autonómica por inversión en adquisición de vivienda habitual en La Rioja, para los jóvenes con residencia habitual en la Comunidad Autónoma de La Rioja, a aplicar sobre la cuota íntegra autonómica del impuesto sobre la renta de las personas físicas.

De conformidad con lo dispuesto en el artículo 46.1.c) de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, se establece la siguiente deducción a aplicar sobre la cuota íntegra autonómica del impuesto sobre la renta de las personas físicas:

1.º Los jóvenes con residencia habitual, a efectos fiscales, en la Comunidad Autónoma de La Rioja podrán deducir el 3% de las cantidades satisfechas en el ejercicio en la adquisición de aquella vivienda que, radicando en la Comunidad Autónoma de La Rioja, constituya o vaya a constituir su residencia habitual, siempre que se cumplan los requisitos para tener derecho a la deducción estatal por inversión en vivienda habitual.

2.º Los jóvenes con residencia habitual, a efectos fiscales, en la Comunidad Autónoma de La Rioja, cuya base liquidable general, sometida a tributación según el artículo 56 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, no exceda de 18.030 euros en tributación individual o de 30.050 euros en tributación conjunta, siempre que la base liquidable del ahorro, sometida a tributación según el artículo 56, no supere los 1.800 euros, podrán aplicar un porcentaje de deducción del 5% de las cantidades satisfechas en el ejercicio en la adquisición de aquella vivienda que, radicando en la Comunidad Autónoma de La Rioja, constituya o vaya a constituir su residencia habitual, siempre que se cumplan los requisitos para tener derecho a la deducción estatal por inversión en vivienda habitual.

d) Deducción por adquisición o rehabilitación de segunda vivienda en el medio rural.

Los contribuyentes con residencia habitual, a efectos fiscales, en la Comunidad Autónoma de La Rioja que adquieran o rehabiliten una vivienda que constituya su segunda residencia en cualquiera de los municipios que se relacionan en el anexo al artículo 3 de la presente ley, y siempre que dicho municipio sea diferente al de su vivienda habitual, podrán deducir el 7% de las cantidades invertidas durante el ejercicio para tal fin, con el límite anual de 450,76 euros. De esta deducción solo podrá beneficiarse una única vivienda distinta de la habitual por contribuyente.

1. Para tener derecho a la deducción autonómica regulada en las letras b), c) y d) del artículo anterior, se exigirá el cumplimiento de todos los requisitos que establece la normativa estatal reguladora del impuesto sobre la renta de las personas físicas para los conceptos de vivienda habitual, adquisición y rehabilitación de la misma; fechas de adquisición y rehabilitación que originan el derecho a la deducción; y elementos que integran la base de la deducción aplicable, así como sobre comprobación de la situación patrimonial del contribuyente al finalizar el periodo de la imposición.

2. La base máxima anual de las deducciones autonómicas para adquisición de vivienda y de segunda vivienda en el medio rural vendrá constituida por el importe resultante de minorar la cantidad de 9.040 euros en aquellas cantidades que constituyan para el contribuyente la base de la deducción por inversión en vivienda habitual contemplada en la normativa estatal del impuesto. A estos efectos, en la consideración de la base de la deducción no se tendrá en cuenta lo que corresponda, en su caso, por las obras e instalaciones de adecuación efectuadas por las personas con discapacidad a que se refiere la normativa estatal reguladora del impuesto sobre la renta de las personas físicas.

3. La base máxima de la deducción para rehabilitación de vivienda habitual se establece en 9.040 euros.

4. A los efectos de la aplicación de las deducciones previstas en el artículo anterior, tendrá la consideración de joven aquel contribuyente que no haya cumplido los 36 años de edad a la finalización del periodo impositivo.

|

Ábalos. |

Agoncillo. |

Aguilar del Río Alhama. |

|

Ajamil de Cameros. |

Alcanadre. |

Alesanco. |

|

Alesón. |

Almarza de Cameros. |

Anguciana. |

|

Anguiano. |

Arenzana de Abajo. |

Arenzana de Arriba. |

|

Arnedillo. |

Arrúbal. |

Ausejo. |

|

Azofra. |

Badarán. |

Bañares. |

|

Baños de Rioja. |

Baños de Río Tobía. |

Berceo. |

|

Bergasa y Carbonera. |

Bergasillas Bajera. |

Bezares. |

|

Bobadilla. |

Brieva de Cameros. |

Briñas. |

|

Briones. |

Cabezón de Cameros. |

Camprovín. |

|

Canales de la Sierra. |

Canillas de Río Tuerto. |

Cañas. |

|

Cárdenas. |

Casalarreina. |

Castañares de Rioja. |

|

Castroviejo. |

Cellorigo. |

Cidamón. |

|

Cihuri. |

Cirueña. |

Clavijo. |

|

Cordovín. |

Corera. |

Cornago. |

|

Corporales. |

Cuzcurrita de Río Tirón. |

Daroca de Rioja. |

|

Enciso. |

Entrena. |

Estollo. |

|

Foncea. |

Fonzaleche. |

Galbárruli. |

|

Galilea. |

Gallinero de Cameros. |

Gimileo. |

|

Grañón. |

Grávalos. |

Herce. |

|

Herramélluri. |

Hervías. |

Hormilla. |

|

Hormilleja. |

Hornillos de Cameros. |

Hornos de Moncalvillo. |

|

Huércanos. |

Igea. |

Jalón de Cameros. |

|

Laguna de Cameros. |

Lagunilla del Jubera. |

Ledesma de la Cogolla. |

|

Leiva. |

Leza de Río Leza. |

Lumbreras. |

|

Manjarrés. |

Mansilla de la Sierra. |

Manzanares de Rioja. |

|

Matute. |

Medrano. |

Munilla. |

|

Murillo de Río Leza. |

Muro de Aguas. |

Muro en Cameros. |

|

Nalda. |

Navajún. |

Nestares. |

|

Nieva de Cameros. |

Ocón. |

Ochánduri. |

|

Ojacastro. |

Ollauri. |

Ortigosa de Cameros. |

|

Pazuengos. |

Pedroso. |

Pinillos. |

|

Pradejón. |

Pradillo. |

Préjano. |

|

Rabanera. |

Rasillo de Cameros (El). |

Redal (El). |

|

Ribafrecha. |

Robres del Castillo. |

Rodezno. |

|

Sajazarra. |

San Asensio. |

San Millán de la Cogolla. |

|

San Millán de Yécora. |

San Román de Cameros. |

Santa Coloma. |

|

Santa Engracia de Jubera. |

Santa Eulalia Bajera. |

San Torcuato. |

|

Santurde de Rioja. |

Santurdejo. |

San Vicente de la Sonsierra. |

|

Sojuela. |

Sorzano. |

Sotés. |

|

Soto en Cameros. |

Terroba. |

Tirgo. |

|

Tobía. |

Tormantos. |

Torrecilla en Cameros. |

|

Torrecilla sobre Alesanco. |

Torre en Cameros. |

Torremontalbo. |

|

Treviana. |

Tricio. |

Tudelilla. |

|

Uruñuela. |

Valdemadera. |

Valgañón. |

|

Ventosa. |

Ventrosa. |

Viguera. |

|

Villalba de Rioja. |

Villalobar de Rioja. |

Villanueva de Cameros. |

|

Villar de Arnedo (El). |

Villar de Torre. |

Villarejo. |

|

Villarroya. |

Villarta-Quintana. |

Villavelayo. |

|

Villaverde de Rioja. |

Villoslada de Cameros. |

Viniegra de Abajo. |

|

Viniegra de Arriba. |

Zarratón. |

Zarzosa. |

|

Zorraquín. |

Para el cálculo de la base liquidable resultarán aplicables las reducciones recogidas en el artículo 20.2 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, con las especialidades que se establecen en el artículo siguiente.

1. Cuando en la base imponible de una adquisición mortis causa esté incluido el valor de una empresa individual o de un negocio profesional situados en La Rioja, para obtener la base liquidable se aplicará en la imponible una reducción del 99% del mencionado valor, siempre que concurran las siguientes circunstancias:

a) Que la empresa individual, el negocio profesional o las participaciones en entidades estén exentos del impuesto sobre el patrimonio.

b) Que la adquisición corresponda al cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho, descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo, ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo y colaterales, por consanguinidad, hasta el cuarto grado, de la persona fallecida.

c) Que el adquirente mantenga en su patrimonio la adquisición durante los cinco años siguientes al fallecimiento del causante, salvo que falleciese a su vez dentro de este plazo. El adquirente no podrá realizar en el mismo plazo actos de disposición ni operaciones societarias que, directa o indirectamente, puedan dar lugar a una minoración sustancial del valor de la adquisición.

d) Que se mantenga el domicilio fiscal y social de la entidad en el territorio de La Rioja durante los cinco años siguientes al fallecimiento del causante.

e) Que el adquirente tenga su domicilio fiscal en el territorio de La Rioja en la fecha del fallecimiento del causante.

2. Si en la base imponible de la adquisición mortis causa está incluido el valor de participaciones en entidades cuyo domicilio fiscal y social se encuentre en La Rioja y que no coticen en mercados organizados, para obtener la base liquidable se aplicará en la imponible una reducción del 99% del mencionado valor, siempre que concurran los mismos requisitos establecidos en las letras a), b), c), d) y e) del apartado anterior. La exención en el impuesto sobre el patrimonio a la que se refiere la letra a) deberá afectar, en este caso, a las participaciones en entidades que cumplan los requisitos previstos en el presente apartado. A los solos efectos de aplicar esta reducción, el porcentaje del 20% previsto en el artículo 4.Ocho.Dos.b) de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, se computará conjuntamente con el cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho, descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo, ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo y colaterales, por consanguinidad, hasta el cuarto grado, del causante.

3. Si en la base imponible está incluido el valor de una explotación agraria, también le será aplicable la reducción para adquisición de empresa individual prevista en el apartado 1 de este artículo, con las siguientes especialidades:

a) El causante ha de tener la condición de agricultor profesional en la fecha del fallecimiento.

b) El adquirente ha de conservar en su patrimonio la explotación agraria durante los cinco años siguientes al fallecimiento del causante, salvo que durante ese plazo fallezca a su vez el adquirente.

c) El adquirente ha de tener en la fecha de devengo del impuesto la condición de agricultor profesional, ser titular de una explotación agraria a la que se incorporen los elementos de la explotación que se transmiten y tener su domicilio fiscal en La Rioja.

d) La adquisición ha de corresponder al cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho, descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo, ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo y colaterales, por consanguinidad, hasta el cuarto grado, de la persona fallecida.

e) Los términos «explotación agraria», «agricultor profesional» y «elementos de la explotación» son los definidos en la Ley 19/1995, de 4 de julio, de Modernización de las Explotaciones Agrarias.

4. De la reducción del 95% prevista en la letra c) del apartado 2 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, con el límite de 122.606,47 euros para cada sujeto pasivo, y con el periodo mínimo de conservación de cinco años, gozarán las adquisiciones mortis causa de la vivienda habitual del causante, siempre que los causahabientes sean cónyuge, descendientes o adoptados, ascendientes o adoptantes, o bien pariente colateral mayor de 65 años que hubiese convivido con el causante durante los dos años anteriores al fallecimiento.

Las reducciones previstas en el artículo anterior serán incompatibles, para una misma adquisición, con la aplicación de las reducciones previstas en la letra c) del apartado 2 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones.

En caso de incumplirse los requisitos de permanencia regulados en las letras c) y d) del apartado 1 del artículo 5 de esta ley, en la letra b) del apartado 3 de dicho artículo o en el apartado 4 del mismo artículo, o en la letra c) del apartado 2 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, el adquirente beneficiario de esta reducción deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja, dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar la parte del impuesto que se hubiese dejado de ingresar como consecuencia de la reducción practicada, así como los correspondientes intereses de demora.

En las adquisiciones mortis causa por sujetos pasivos incluidos en los grupos I y II de la letra a) del apartado 2 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, se aplicará una deducción del 99% de la cuota que resulte después de aplicar las deducciones estatales y autonómicas que, en su caso, resulten procedentes.

Disfrutarán de esta deducción los contribuyentes con residencia habitual durante los cinco años previos al hecho imponible en la Comunidad Autónoma de La Rioja y en otras comunidades autónomas que no excluyan de los beneficios fiscales en este impuesto a los contribuyentes con domicilio fiscal en La Rioja.

Para el cálculo de la base liquidable resultarán aplicables las reducciones recogidas en el artículo 20.6 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, con las especialidades que se establecen en el artículo siguiente.

1. En los casos de transmisión de participaciones ínter vivos, a favor del cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho, descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo, ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo, y colaterales, por consanguinidad, hasta el cuarto grado, del donante de una empresa individual o un negocio profesional situados en La Rioja, o de participaciones en entidades cuyo domicilio fiscal y social se encuentre en La Rioja y que no coticen en mercados organizados, para obtener la base liquidable se aplicará en la imponible una reducción del 99% del valor de adquisición, siempre que concurran las condiciones previstas en el apartado 6 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, y además se mantenga el domicilio fiscal y, en su caso, social de la empresa, negocio o entidad en el territorio de La Rioja durante los cinco años siguientes a la fecha de la escritura pública de donación.

El adquirente no podrá realizar en el mismo plazo actos de disposición ni operaciones societarias que, directa o indirectamente, puedan dar lugar a una minoración sustancial del valor de la adquisición.

A los solos efectos de aplicar esta reducción, el porcentaje del 20% previsto en el artículo 4.Ocho.Dos.b) de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, se computará conjuntamente con el cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho, descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo, ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo, o colaterales, por consanguinidad, hasta el cuarto grado, del donante.

La reducción prevista en este artículo será incompatible, para una misma adquisición, con la aplicación de las reducciones previstas en el apartado 6 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones.

2. Si la empresa individual que se dona es una explotación agraria, también le será aplicable la reducción para adquisición de empresa individual prevista en el apartado anterior de este artículo, siempre que se reúnan los siguientes requisitos de manera conjunta:

a) El donante ha de tener 65 o más años o encontrarse en situación de incapacidad permanente en grado de absoluta o gran invalidez.

b) El donante, a la fecha de devengo del impuesto, ha de tener la condición de agricultor profesional, y la perderá a causa de dicha donación.

c) El adquirente ha de conservar en su patrimonio la explotación agraria durante los cinco años siguientes a la donación, salvo que durante ese plazo fallezca a su vez el adquirente.

d) El adquirente ha de tener en la fecha de devengo del impuesto la condición de agricultor profesional, ser titular de una explotación agraria a la que se incorporen los elementos de la explotación que se transmite y tener su domicilio fiscal en La Rioja.

e) La adquisición ha de corresponder al cónyuge o pareja de hecho inscrita en cualquier registro oficial de uniones de hecho, descendientes, adoptados o personas objeto de un acogimiento familiar permanente o preadoptivo, ascendientes, adoptantes o personas que realicen un acogimiento familiar permanente o preadoptivo, y colaterales, por consanguinidad, hasta el cuarto grado, del donante.

f) Los términos «explotación agraria», «agricultor profesional» y «elementos de la explotación» son los definidos en la Ley 19/1995, de 4 de julio, de Modernización de las Explotaciones Agrarias.

En caso de incumplirse los requisitos regulados en el artículo anterior o en las letras b) y c) del apartado 6 del artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, el adquirente beneficiario de esta reducción deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja, dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar la parte del impuesto que se hubiese dejado de ingresar como consecuencia de la reducción practicada, así como los correspondientes intereses de demora.

1. A las donaciones de dinero efectuadas de padres a hijos, ambos con residencia habitual en la Comunidad Autónoma de La Rioja durante los cinco años previos al hecho imponible, para la adquisición de vivienda habitual dentro de su territorio se aplicará una deducción del 100% de la cuota que resulte después de aplicar las deducciones estatales que, en su caso, resulten procedentes.

2. Para la aplicación de la presente deducción será necesario que el donatario destine la totalidad de las cantidades recibidas a la inmediata adquisición de la vivienda habitual en la Comunidad Autónoma de La Rioja y que la vivienda adquirida no sea propiedad de cualquiera de sus padres o de ambos.

Se entenderá que la adquisición es inmediata cuando, dentro del plazo de declaración del impuesto, se celebre el correspondiente contrato o escritura de adquisición de la vivienda habitual.

No obstante, también podrán aplicar la deducción aquellos sujetos pasivos en los que concurra cualquiera de las dos circunstancias siguientes:

a) Que depositen las cantidades recibidas en las cuentas a las que se refiere la normativa estatal reguladora del impuesto sobre la renta de las personas físicas, a condición de que las destinen a la adquisición de la vivienda habitual en los términos y plazos previstos en la citada normativa.

En caso de que el contribuyente incumpla este requisito, deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja, dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar el impuesto que se hubiera dejado de ingresar como consecuencia de la deducción practicada, así como los correspondientes intereses de demora.

b) Que destinen las cantidades recibidas a cancelar o amortizar parcialmente el préstamo o crédito hipotecario suscrito para la adquisición de la vivienda habitual.

3. La aplicación de la deducción regulada en el presente artículo se encuentra condicionada al cumplimiento de las siguientes obligaciones formales:

a) Si las cantidades recibidas se destinan a la inmediata adquisición de la vivienda habitual, deberá hacerse constar en el mismo documento en que se formalice la adquisición la donación recibida y su aplicación al pago del precio. No se aplicará la deducción si no consta o si no puede constar por cualquier causa dicha declaración en el documento, ni tampoco se aplicará cuando se produzcan rectificaciones del documento que subsanen su omisión, salvo que las mismas se realicen dentro del plazo de presentación de la declaración del impuesto. Asimismo, deberá presentarse copia de dicho documento de adquisición junto con la declaración del impuesto.

b) Si las cantidades recibidas se aportan a una cuenta ahorro vivienda, deberá acompañarse, junto con la declaración del impuesto, certificación de la entidad financiera que justifique dicho depósito.

c) Si las cantidades se destinan a cancelar o amortizar parcialmente el préstamo o crédito hipotecario, deberá acompañarse, junto con la declaración del impuesto, certificación de la entidad financiera que justifique la cancelación o amortización.

No podrá aplicarse esta deducción sin el cumplimiento estricto y en el momento preciso señalado en las letras a), b) y c) de este apartado para cada una de las obligaciones formales precedentes.

4. A los efectos de la aplicación de este artículo, se estará a los conceptos de adquisición de vivienda y de vivienda habitual contenidos en la normativa reguladora del impuesto sobre la renta de las personas físicas.

5. La aplicación de esta deducción queda condicionada al legítimo origen del metálico donado, que deberá justificarse por el contribuyente.

6. En caso de incumplirse los requisitos regulados en la normativa del impuesto sobre la renta de las personas físicas para la consideración del inmueble como vivienda habitual, el adquirente beneficiario de esta deducción deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja, dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar la parte del impuesto que se hubiese dejado de ingresar como consecuencia de la reducción practicada, así como los correspondientes intereses de demora.

1. En las donaciones de vivienda de padres a hijos, cuando se cumplan todas las condiciones previstas en este artículo, se aplicará la deducción en la cuota prevista en el apartado 3 siguiente, después de aplicar las deducciones estatales que, en su caso, resulten procedentes.

2. La donación y quienes en ella intervienen han de cumplir los siguientes requisitos:

a) La vivienda deberá estar ya construida, con su calificación definitiva en su caso, y hallarse dentro del territorio de la Comunidad Autónoma de La Rioja, y deberá donarse en su integridad y en pleno dominio, sin que los donantes puedan reservarse parte del inmueble o derechos de uso y habitación sobre el mismo.

b) La vivienda deberá ser la primera vivienda habitual para el adquirente.

c) El adquirente ha de ser menor de 36 años y su renta no debe superar 3,5 veces el Indicador Público de Renta de Efectos Múltiples (IPREM).

d) El adquirente ha de conservar en su patrimonio la vivienda durante los cinco años siguientes a la donación, salvo que fallezca durante ese plazo.

e) En el supuesto de que una misma vivienda se done por los padres a más de uno de sus hijos, estos deberán reunir individualmente las condiciones especificadas en los apartados b), c) y d) anteriores.

f) Tanto los donantes como el adquirente han de tener su residencia habitual en la Comunidad Autónoma de La Rioja.

3. La deducción en la cuota será la que proceda en función del valor real de la vivienda donada con arreglo a la siguiente tabla:

|

Valor real |

Deducción en la cuota – Porcentaje |

|---|---|

|

Hasta 150.253,00 euros |

100 |

|

De 150.253,01 euros a 180.304,00 euros |

80 |

|

De 180.304,01 euros a 210.354,00 euros |

60 |

|

De 210.354,01 euros a 240.405,00 euros |

40 |

|

De 240.405,01 euros a 270.455,00 euros |

20 |

|

De 270.455,01 euros a 300.506,00 euros |

10 |

|

Más de 300.506,00 euros |

0 |

4. La aplicación de esta deducción se encuentra condicionada a que se haga constar en el documento público en el que se formalice la donación que el inmueble va a constituir la primera vivienda habitual para el donatario o donatarios. No se aplicará la deducción si no consta dicha declaración en el documento, ni tampoco se aplicará cuando se produzcan rectificaciones del documento que subsanen su omisión, salvo que las mismas se realicen dentro del plazo de presentación de la declaración del impuesto. Asimismo, deberá presentarse copia de dicho documento de donación junto con la declaración del impuesto. No podrá aplicarse esta deducción sin el cumplimiento estricto de esta obligación formal en el momento preciso señalado en este apartado.

5. A los efectos de la aplicación de este artículo, se estará al concepto de vivienda habitual contenido en la normativa reguladora del impuesto sobre la renta de las personas físicas.

6. En caso de incumplirse los requisitos de permanencia regulados en este artículo o los que establece la normativa del impuesto sobre la renta de las personas físicas para la consideración del inmueble como vivienda habitual, el adquirente beneficiario de esta deducción deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja, dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar la parte del impuesto que se hubiese dejado de ingresar como consecuencia de la reducción practicada, así como los correspondientes intereses de demora.

La presentación de la solicitud de tasación pericial contradictoria o la reserva del derecho a promoverla, en caso de notificación conjunta de los valores y de las liquidaciones que los hayan tenido en cuenta, determinará la suspensión del ingreso de las liquidaciones practicadas y de los plazos de reclamación contra las mismas.

De acuerdo con lo que disponen los artículos 11.1.a) y 13 del Texto refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, aprobado mediante Real Decreto Legislativo 1/1993, de 24 de septiembre, a partir de la entrada en vigor de la presente ley, y con carácter general, la cuota tributaria se obtendrá aplicando sobre la base liquidable el tipo del 7% en los siguientes casos:

a) En las transmisiones de bienes inmuebles, así como en la constitución y la cesión de derechos reales que recaigan sobre los mismos, excepto los derechos reales de garantía.

b) En el otorgamiento de concesiones administrativas, así como en las transmisiones y constituciones de derechos sobre las mismas, excepto los derechos reales de garantía, y en los actos y negocios administrativos equiparados a ellas, siempre que sean calificables como inmuebles y se generen en el ámbito territorial de la Comunidad Autónoma de La Rioja.

1. No obstante lo dispuesto en el artículo anterior, el tipo de gravamen aplicable a las adquisiciones de bienes inmuebles que vayan a constituir la vivienda habitual de familias que tengan la consideración de numerosas según la normativa aplicable será del 5% con carácter general y del 3%, siempre que se cumplan los siguientes requisitos:

a) Que la adquisición tenga lugar dentro de los cinco años siguientes a la fecha en que la familia del sujeto pasivo haya alcanzado la consideración legal de numerosa o, si ya lo fuere con anterioridad, en el plazo de los cinco años siguientes al nacimiento o adopción de cada hijo.

b) Que dentro del mismo plazo a que se refiere el apartado anterior se proceda a la venta de la anterior vivienda habitual, si la hubiere.

c) Que la superficie útil de la vivienda adquirida sea superior en más de un 10% a la superficie útil de la anterior vivienda habitual, si la hubiere.

d) Que la suma de las bases imponibles en el impuesto sobre la renta de las personas físicas de todas las personas que vayan a habitar la vivienda, tras la aplicación del mínimo personal y familiar, no exceda de 30.600 euros.

2. El tipo de gravamen aplicable a las transmisiones de viviendas de protección oficial, así como a la constitución y cesión de derechos reales sobre las mismas, exceptuados los derechos reales de garantía que tributarán al tipo previsto en la normativa estatal, será del 5%, siempre que constituyan o vayan a constituir la vivienda habitual del adquirente o cesionario.

3. El tipo de gravamen aplicable a las adquisiciones de viviendas que vayan a constituir la vivienda habitual de jóvenes, menores de 36 años de edad en la fecha de dicha adquisición, será del 5%.

En los casos de solidaridad tributaria, el tipo de gravamen reducido se aplicará, exclusivamente, a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que sea menor de 36 años.

No obstante lo dispuesto en el párrafo anterior y con independencia de lo previsto en la legislación civil, en las adquisiciones para la sociedad de gananciales por cónyuges casados en dicho régimen, el tipo de gravamen reducido se aplicará al 50% de la base liquidable cuando solo uno de los cónyuges sea menor de 36 años.

4. Se aplicará el tipo de gravamen del 5% a las adquisiciones de viviendas que vayan a constituir la vivienda habitual de personas que tengan la consideración legal de minusválidos, con un grado de discapacidad igual o superior al 33%, de acuerdo con el baremo a que se refiere el artículo 148 del Texto refundido de la Ley General de la Seguridad Social, aprobado mediante Real Decreto Legislativo 1/1994, de 20 de junio.

En los casos de solidaridad tributaria, el tipo de gravamen reducido se aplicará, exclusivamente, a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que tenga la consideración legal de minusválido.

No obstante lo dispuesto en el párrafo anterior y con independencia de lo previsto en la legislación civil, en las adquisiciones para la sociedad de gananciales por cónyuges casados en dicho régimen, el tipo de gravamen reducido se aplicará al 50% de la base liquidable cuando solo uno de los cónyuges tenga la consideración legal de minusválido.

5. A los efectos de la aplicación de este artículo, se estará a los conceptos de adquisición de vivienda y de vivienda habitual contenidos en la normativa reguladora del impuesto sobre la renta de las personas físicas.

6. Los adquirentes que soliciten la aplicación de los tipos reducidos reconocidos en los apartados 3 y 4 de este artículo deberán presentar certificación acreditativa de estar en la situación requerida por los mismos.

7. En caso de incumplirse los requisitos que establece la normativa del impuesto sobre la renta de las personas físicas para la consideración del inmueble como vivienda habitual, el adquirente beneficiario de este tipo reducido deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja, dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar la parte del impuesto que se hubiese dejado de ingresar como consecuencia de la reducción practicada, así como los correspondientes intereses de demora.

1. No obstante lo dispuesto en el artículo 15 de esta ley, el tipo de gravamen aplicable a las adquisiciones de viviendas que vayan a ser objeto de inmediata rehabilitación será del 6%.

2. A los efectos de este artículo son obras de rehabilitación de viviendas las que reúnan los requisitos establecidos en el número 22.º.B) del apartado uno del artículo 20 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, excepto las obras destinadas a la mejora y adecuación de cerramientos, instalaciones eléctricas, agua y climatización y protección contra incendios, que se considerarán como obras análogas.

3. La aplicación del tipo reducido regulado en el presente artículo se encuentra condicionada a que se haga constar en el documento público en el que se formalice la compraventa, que la vivienda va a ser objeto de inmediata rehabilitación. No se aplicará este tipo si no consta dicha declaración en el documento ni tampoco se aplicará cuando se produzcan rectificaciones del documento que subsanen su omisión, salvo que las mismas se realicen dentro del plazo de presentación de la declaración del impuesto.

4. Se entiende por inmediatas aquellas obras de rehabilitación que se finalicen en un plazo inferior a dieciocho meses desde la fecha de devengo del impuesto, entendiendo por devengo la fecha de formalización del necesario documento público. A estos efectos, en el plazo de treinta días posteriores a la finalización de los dieciocho meses, el sujeto pasivo deberá presentar ante la Administración tributaria la licencia de obras, el proyecto de obra, el certificado de final de obra y las facturas derivadas de la rehabilitación con desglose por partidas. El incumplimiento de estas obligaciones determinará la pérdida del derecho al tipo reducido, de forma que el adquirente beneficiario de esta reducción deberá presentar declaración en el plazo de un mes desde que se hubiera producido el incumplimiento y pagar la parte del impuesto que se hubiese dejado de ingresar como consecuencia de la reducción practicada, así como los correspondientes intereses de demora.

Las transmisiones onerosas de una explotación agraria prioritaria familiar, individual, asociativa o asociativa cooperativa especialmente protegida en su integridad tributarán, por la parte de la base imponible no sujeta a reducción, de conformidad con lo dispuesto en la Ley 19/1995, de 4 de julio, de Modernización de las Explotaciones Agrarias, al tipo reducido del 4%.

1. Las transmisiones onerosas de inmuebles en las que el adquirente sea una sociedad mercantil participada en su integridad por jóvenes menores de 36 años con domicilio fiscal en La Rioja tributarán al tipo reducido del 4%, siempre que el inmueble se destine a ser la sede de su domicilio fiscal durante al menos los cinco años siguientes a la adquisición y que se mantenga durante el mismo periodo la forma societaria de la entidad adquirente. Los socios en el momento de la adquisición deberán mantener también durante dicho periodo una participación mayoritaria en el capital de la sociedad y su domicilio fiscal en La Rioja. Para no perder este beneficio fiscal, también será requisito necesario que durante el citado periodo de cinco años solo se incorporen como nuevos accionistas menores de 36 años con domicilio fiscal en La Rioja.

2. Las transmisiones onerosas de inmuebles en las que el adquirente sea una sociedad mercantil participada en su integridad por jóvenes menores de 36 años y con domicilio fiscal en la Comunidad Autónoma de La Rioja tributarán al tipo reducido del 4%, siempre que el inmueble se destine a ser un centro de trabajo y que mantenga su actividad como tal durante al menos los cinco años siguientes a la adquisición. También durante el mismo periodo la entidad adquirente deberá mantener tanto la forma societaria en la que se constituyó como el domicilio fiscal en La Rioja. Los socios en el momento de la adquisición deberán mantener también durante dicho periodo una participación mayoritaria en el capital de la sociedad y su domicilio fiscal en La Rioja. Para no perder este beneficio fiscal, también será requisito necesario que durante el citado periodo de cinco años solo se incorporen como nuevos accionistas menores de 36 años con domicilio fiscal en La Rioja.

3. La aplicación de los tipos reducidos regulados en el presente artículo se encuentra condicionada a que se haga constar en el documento público en el que se formalice la compraventa la finalidad de destinarla a ser la sede del domicilio fiscal o centro de trabajo de la mercantil adquirente, así como la identidad de los socios de la sociedad y la edad y la participación de cada uno de ellos en el capital social. No se aplicarán estos tipos si no consta dicha declaración en el documento ni tampoco se aplicarán cuando se produzcan rectificaciones del documento que subsanen su omisión, salvo que las mismas se realicen dentro del plazo de presentación de la declaración del impuesto. No podrán aplicarse estos tipos reducidos sin el cumplimiento estricto de esta obligación formal en el momento preciso señalado en este apartado.

4. Cuando la adquisición prevista en los apartados 1 y 2 de este artículo se formalice dentro de los tres meses posteriores a la constitución de la sociedad, se podrá deducir además la cuota pagada por la constitución de la sociedad correspondiente a la modalidad de «operaciones societarias» de este impuesto.

En la modalidad de actos jurídicos documentados del impuesto sobre transmisiones patrimoniales y actos jurídicos documentados, las primeras copias de escrituras y actas notariales, cuando tengan por objeto cantidad o cosa valuable, contengan actos o contratos inscribibles en los Registros de la Propiedad, Mercantil, de la Propiedad Industrial y de Bienes Muebles, y no sujetos al impuesto sobre sucesiones y donaciones o a los conceptos comprendidos en los números 1 y 2 del artículo 1 del Texto refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, aprobado por Real Decreto Legislativo 1/1993, de 24 de septiembre, tributarán, además de por la cuota fija prevista en el artículo 31.1 de dicha norma, al tipo de gravamen del 1% en cuanto a tales actos o contratos.

1. En los supuestos previstos en el artículo anterior se aplicará el tipo de gravamen reducido del 0,5% en las adquisiciones de viviendas para destinarlas a vivienda habitual por parte de los sujetos pasivos que en el momento de producirse el hecho imponible cumplan los siguientes requisitos:

a) Familias que tengan la consideración de numerosas según la normativa aplicable.

b) Sujetos pasivos menores de 36 años.

En los casos de solidaridad tributaria, el tipo de gravamen reducido se aplicará, exclusivamente, a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que sea menor de 36 años.

No obstante lo dispuesto en el párrafo anterior y con independencia de lo previsto en la legislación civil, en las adquisiciones para la sociedad de gananciales por cónyuges casados en dicho régimen, el tipo de gravamen reducido se aplicará al 50% de la base liquidable cuando solo uno de los cónyuges sea menor de 36 años.

c) Sujetos pasivos cuya base imponible a efectos del impuesto sobre la renta de las personas físicas, disminuida en el mínimo personal y familiar, no haya sido superior, en el último periodo impositivo, al resultado de multiplicar el Indicador Público de Renta de Efectos Múltiples (IPREM) por 3,5.

En los casos de solidaridad tributaria, el tipo de gravamen reducido se aplicará, exclusivamente, a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que cumpla el requisito previsto en esta letra.

No obstante lo dispuesto en el párrafo anterior y con independencia de lo previsto en la legislación civil, en las adquisiciones para la sociedad de gananciales por cónyuges casados en dicho régimen, el tipo de gravamen reducido se aplicará al 50% de la base liquidable cuando solo uno de los cónyuges cumpla el requisito previsto en esta letra.

d) Sujetos pasivos que tengan la consideración legal de minusválidos, con un grado de discapacidad igual o superior al 33%, de acuerdo con el baremo a que se refiere el artículo 148 del Texto Refundido de la Ley General de la Seguridad Social, aprobado mediante Real Decreto Legislativo 1/1994, de 20 de junio.

En los casos de solidaridad tributaria, el tipo de gravamen reducido se aplicará, exclusivamente, a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que tenga la consideración legal de minusválido.

No obstante lo dispuesto en el párrafo anterior y con independencia de lo previsto en la legislación civil, en las adquisiciones para la sociedad de gananciales por cónyuges casados en dicho régimen, el tipo de gravamen reducido se aplicará al 50% de la base liquidable cuando solo uno de los cónyuges tenga la consideración legal de minusválido.

2. En los supuestos previstos en el número anterior el tipo será del 0,40% cuando el valor real de la vivienda sea inferior a 150.253 euros.

3. Los sujetos pasivos con residencia habitual a efectos fiscales en la Comunidad Autónoma de La Rioja podrán deducirse el 20% de la cuota resultante de la modalidad de actos jurídicos documentados del impuesto sobre transmisiones patrimoniales y actos jurídicos documentados, después de aplicar las deducciones estatales y autonómicas que, en su caso, resulten procedentes, en la adquisición de vivienda en la Comunidad Autónoma de La Rioja que vaya a constituir su vivienda habitual.

4. A los efectos de la aplicación de este artículo, se estará a los conceptos de adquisición de vivienda y de vivienda habitual contenidos en la normativa reguladora del impuesto sobre la renta de las personas físicas.

5. En caso de incumplirse los requisitos que establece la normativa del impuesto sobre la renta de las personas físicas para la consideración del inmueble como vivienda habitual, el adquirente beneficiario de este tipo reducido y de esta deducción deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja, dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar la parte del impuesto que se hubiese dejado de ingresar como consecuencia de la reducción practicada, así como los correspondientes intereses de demora.

1. Se aplicará una deducción del 100% de la cuota resultante de la modalidad de actos jurídicos documentados del impuesto sobre transmisiones patrimoniales y actos jurídicos documentados, después de aplicar las deducciones estatales y autonómicas que, en su caso, resulten procedentes a:

a) Los documentos descritos en el artículo 21 de esta ley que documenten la modificación del método o sistema de amortización y cualesquiera otras condiciones financieras de los préstamos hipotecarios a que se refiere el apartado IV del punto 2 del artículo 4 de la Ley 2/1994, de 30 de marzo, sobre subrogación y modificación de préstamos hipotecarios, siempre que se trate de préstamos concedidos para la inversión en vivienda habitual.

b) Los documentos descritos en el artículo 21 de esta ley que documenten la subrogación, la alteración del plazo o la modificación de las condiciones del tipo de interés inicialmente pactado o vigente, el método de amortización y cualesquiera otras condiciones financieras de los créditos hipotecarios, siempre que se trate de créditos concedidos u obtenidos para la inversión en vivienda habitual.

2. En ningún caso se aplicará esta deducción a la ampliación o reducción del capital del préstamo o crédito.

3. A los efectos de la aplicación de este artículo, se estará a los conceptos de adquisición de vivienda y de vivienda habitual contenidos en la normativa reguladora del impuesto sobre la renta de las personas físicas.

4. En caso de incumplirse los requisitos que establece la normativa del impuesto sobre la renta de las personas físicas para la consideración del inmueble como vivienda habitual, el adquirente beneficiario de este tipo reducido deberá comunicar tal circunstancia a la Dirección General de Tributos de la Comunidad Autónoma de La Rioja, dentro del plazo de treinta días hábiles desde la fecha en que se produzca el incumplimiento, y pagar la parte del impuesto que se hubiese dejado de ingresar como consecuencia de la reducción practicada, así como los correspondientes intereses de demora.

De acuerdo con lo dispuesto en el artículo 31.2 del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, aprobado por Real Decreto Legislativo 1/1993, de 24 de septiembre, la cuota tributaria se obtendrá aplicando sobre la base liquidable el tipo del 1,5% en las primeras copias de escrituras que documenten transmisiones de bienes inmuebles en las que se haya procedido a renunciar a la exención del impuesto sobre el valor añadido, tal y como se contiene en el artículo 20.Dos de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

Cuando se presente a liquidación por actos jurídicos documentados cualquier documento al que sea de aplicación el artículo 20.Uno.22.º.A.c) de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, la oficina liquidadora solicitará del Registro de la Propiedad correspondiente una anotación preventiva que refleje que dicho inmueble estará afecto al pago por el impuesto de transmisiones patrimoniales y actos jurídicos documentados, en su modalidad de transmisiones patrimoniales onerosas, en el caso de que el adquirente no proceda a la demolición y promoción previstas en el indicado artículo 20.Uno.22.º.A.c) antes de efectuar una nueva transmisión.

1. Los supuestos previstos en el artículo 21 de esta ley, en los que el adquirente sea una sociedad mercantil participada en su integridad por jóvenes menores de 36 años con domicilio fiscal en La Rioja, tributarán al tipo reducido que se establece en el apartado 3 de este artículo, siempre que el inmueble se destine a ser la sede de su domicilio fiscal o centro de trabajo durante al menos los cinco años siguientes a la adquisición y que se mantenga durante el mismo periodo la forma societaria de la entidad adquirente y su actividad económica. Los socios en el momento de la adquisición deberán mantener también durante dicho periodo una participación mayoritaria en el capital de la sociedad y su domicilio fiscal en La Rioja. Para no perder este beneficio fiscal, también será requisito necesario que durante el citado periodo de cinco años solo se incorporen como nuevos accionistas menores de 36 años con domicilio fiscal en La Rioja.

2. La aplicación de los tipos reducidos regulados en el presente artículo se encuentra condicionada a que se haga constar en el documento público en el que se formalice la compraventa la finalidad de destinarla a ser la sede del domicilio fiscal o centro de trabajo de la mercantil adquirente, así como la identidad de los socios de la sociedad y la edad y la participación de cada uno de ellos en el capital social. No se aplicarán estos tipos si no consta dicha declaración en el documento, ni tampoco se aplicarán cuando se produzcan rectificaciones del documento que subsanen su omisión, salvo que las mismas se realicen dentro del plazo de presentación de la declaración del impuesto. No podrán aplicarse estos tipos reducidos sin el cumplimiento estricto de esta obligación formal en el momento preciso señalado en este apartado.

3. Los tipos aplicables a los supuestos contemplados en este artículo serán del 0,5% si el valor real del inmueble es igual o superior a 150.253 euros, y del 0,4% si su valor real es inferior a dicha cuantía.

4. Cuando el documento notarial al que se refiere el apartado 1 de este artículo se formalice dentro de los tres meses posteriores a la constitución de la sociedad, se podrá deducir además la cuota pagada por la constitución de la sociedad correspondiente a la modalidad de operaciones societarias de este impuesto.

El tipo impositivo aplicable a los documentos notariales que formalicen la constitución de derechos reales de garantía cuyo sujeto pasivo sea una sociedad de garantía recíproca que tenga su domicilio fiscal en el ámbito de la Comunidad Autónoma de La Rioja será del 0,3%.

A partir de la entrada en vigor de esta ley, será obligatorio para los colaboradores sociales en la gestión tributaria el pago y presentación por medios telemáticos de todos los modelos propios del impuesto sobre transmisiones patrimoniales onerosas y actos jurídicos documentados, en los términos regulados por la Ley 58/2003, de 17 de diciembre, General Tributaria; del Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos y legislación concordante en la materia.

Asimismo, será obligatorio para los sujetos pasivos de los documentos negociados por entidades autorizadas para colaborar en la recaudación de los tributos, documentos de acción cambiaria o endosables a la orden y para exceso de letras de cambio, el pago y presentación telemática de las autoliquidaciones correspondientes.

Todo lo anterior se entiende sin perjuicio de que mediante orden del titular de la consejería con competencias en materia de hacienda se puedan concretar o establecer otros supuestos de obligatoriedad en el pago y presentación de los tributos gestionados por la misma, en la medida en que lo permitan los sistemas informáticos.

El coeficiente 0,48 fijado en los apartados 2 y 3 del artículo 40 será sustituido desde el día 1 de enero de 2014 por el coeficiente 0,49.

Primero. Tasa 06.04. Tasa por servicios sanitarios. Se efectúan las siguientes modificaciones en la tasa:

a) Se modifica la tarifa 1.2, a la que se da la siguiente redacción:

«1.2 Por las visitas de inspección extraordinarias de comprobación o a petición de parte, según la siguiente escala en función del número de empleados del establecimiento:

|

N.º empleados |

|

|---|---|

|

Ninguno |

15,71 |

|

Hasta 2 |

17,96 |

|

De 3 a 5 |

22,44 |

|

De 6 a 10 |

28,07 |

|

De 11 a 20 |

34,78 |

|

De 21 a 30 |

38,16 |

|

De 31 a 50 |

44,91 |

|

De 51 a 100 |

48,26 |

|

Más de 100 |

53,87» |

b) Se crea la tarifa 1.3, con la siguiente redacción:

«1.3 Por los controles motivados por solicitudes de inclusión en listas para exportación en países terceros: 115,6 euros.»

c) Se crea la tarifa 1.4, con el contenido siguiente:

«1.4 Por los controles motivados por la intervención sistemática para la ejecución de programas exigibles en acuerdos bilaterales para la exportación a países terceros, adicionales a los requisitos comunitarios: 47,13 euros.»

d) Se crean las siguientes tarifas 3.7 y 3.8 en el grupo de tarifas 3:

«3.7 Inscripción en el Registro Oficial de Establecimientos y Servicios Biocidas.

3.7.1 Fabricación, envasado, almacenamiento: 24,72 euros.

3.7.2 Comercialización, servicios biocidas corporativos o a terceros, instalaciones fijas de tratamientos: 12,36 euros.

3.8 Apertura y diligenciado de libros.

Por apertura y diligenciado del libros oficiales de movimientos de biocidas: 7,43 euros.»

e) Se suprimen las tarifas 4.5, 4.6 y 4.7.

f) Se modifica el grupo de tarifas 4.8, que queda redactado en los siguientes términos:

«4.8 Por expedición de certificado sanitario para la exportación de productos alimenticios:

4.8.1 Certificados emitidos sin desplazamiento del inspector: 15,45 euros.

4.8.2 Certificados emitidos con desplazamiento del inspector: 25,46 euros. Si se emitiera más de un certificado en la misma visita, al segundo y posteriores se les aplicaría la tarifa 4.8.1.»

Segundo. Tasa 06.05. Tasa por inspecciones y controles sanitarios de carnes frescas y otros productos de origen animal. Se añaden al epígrafe «Cuota tributaria» los números 10 y 11 siguientes:

«10. Cuando se produzcan sacrificios fuera del horario regular diurno de 7 a 20 horas de lunes a viernes laborables, se incrementará un 10% la cuota mensual resultante de la autoliquidación.

11. Cuando se produzcan sacrificios en sábados y festivos, se incrementará la cuota en 57,30 euros.»

Tercero. Se suprime la tasa 06.06. Tasa por adopción de animales del centro de acogida de animales.

Cuarto. Tasa 08.04. Tasa por la prestación de servicios docentes de las escuelas oficiales de idiomas y de los conservatorios de música de La Rioja.

Se modifica el apartado 4 del epígrafe «Exenciones y bonificaciones», que queda redactado en los siguientes términos:

«Quedarán exentos del pago de las tasas por servicios docentes, una única vez por asignatura o por idioma y nivel, los funcionarios docentes dependientes de la Comunidad Autónoma de La Rioja que estén en la situación de servicio activo en el momento de formalizar la matrícula. Esta exención se aplicará igualmente a sus cónyuges e hijos no independientes económicamente menores de 23 años de edad.»

Quinto. Tasa 08.05. Tasa por expedición de títulos académicos y profesionales. Se modifica el apartado 4.5, que queda redactado con el siguiente tenor literal:

«4.5 Enseñanzas Artísticas Superiores: Títulos de:

Titulado/Titulada Superior en Diseño Gráfico.

Titulado/Titulada Superior en Diseño de Producto.

Titulado/Titulada Superior en Diseño de Interiores.

Titulado/Titulada Superior en Diseño de Moda.

4.5.1 Tarifa normal + suplemento europeo: 100 euros.

4.5.2 Familia numerosa categoría general: 50 euros.

4.5.3 Familia numerosa categoría especial: 00.»

Sexto. Se crea la Tasa 08.07. Tasa por la realización del servicio de limpieza y desinfección de embarcaciones de recreo y material deportivo en las instalaciones el Club Náutico del Pantano González Lacasa, con el siguiente contenido:

«Hecho imponible: Constituye el hecho imponible de la tasa la realización de las operaciones de limpieza y desinfección de las embarcaciones y material deportivo realizadas en las instalaciones del Club Náutico del Pantano González Lacasa.

Sujetos pasivos: Son sujetos pasivos de esta tasa los propietarios, poseedores o titulares de derechos reales que permitan el uso y disfrute de las embarcaciones sometidas a las operaciones de limpieza y desinfección.

Devengo: La tasa se devengará cada vez que se realice el servicio, el cual es de prestación obligatoria siempre que las embarcaciones sean recibidas, abandonen o retornen a las instalaciones deportivas.

Tarifas:

Piraguas: 2 euros.

Embarcaciones de motor: 4 euros.

Material deportivo: 2 euros.»

Séptimo. Se crea la Tasa 08.08. Tasa por inscripción en las pruebas libres para la obtención del título de Bachiller para mayores de 20 años, con el siguiente contenido:

«Hecho imponible: Constituye el hecho imponible de la presente tasa la inscripción en las pruebas libres para la obtención del título de Bachiller para mayores de 20 años.

Sujetos pasivos: Serán sujetos pasivos de esta tasa las personas que soliciten la inscripción en las pruebas libres para la obtención del título de Bachiller para mayores de 20 años.

Devengo: La tasa se devengará en el momento de formalizarse la solicitud, que igualmente determinará la exigibilidad del pago.

Tarifas: La tasa se exigirá según las siguientes tarifas:

Tarifa general: 20 euros.

Familia numerosa de categoría general: 10 euros.

Familia numerosa de categoría especial: 0 euros.»

Octavo. Se crea la Tasa 08.09. Tasa por inscripción en las pruebas de acceso a ciclos formativos de grado medio y superior en el ámbito de la Comunidad Autónoma de La Rioja, con el siguiente contenido:

«Hecho imponible: Constituye el hecho imponible de la presente tasa la inscripción en las pruebas que anualmente son convocadas por la consejería competente en materia de educación, para el acceso a ciclos formativos de Grado Medio y Superior en la Comunidad Autónoma de La Rioja.

Sujetos pasivos: Serán sujetos pasivos de esta tasa las personas que realicen la inscripción para participar en las pruebas de acceso a ciclos formativos de Grado Medio y Superior en la Comunidad Autónoma de La Rioja.

Devengo: La tasa se devengará en el momento de formalizarse la solicitud, que igualmente determinará la exigibilidad del pago.

Tarifas: La tasa se exigirá según las siguientes tarifas:

Tarifa general: 20 euros.

Familia numerosa de categoría general: 10 euros.

Familia numerosa de categoría especial: 0 euros.»

Noveno. Se crea la Tasa 19.12. Tasa por tramitación de los certificados de eficiencia energética de edificios, con el siguiente contenido:

«Hecho imponible: Constituye el hecho imponible de esta tasa la tramitación del certificado de eficiencia energética de edificios, bien sea de oficio o a instancia de parte.

Sujetos pasivos: Son sujetos pasivos de esta tasa:

a) Los propietarios o promotores de edificios de nueva construcción o de partes de los mismos.

b) Los propietarios o promotores de edificios existentes o de partes de los mismos.

Devengo:

1. La tasa se devengará en el momento de solicitud del servicio.

2. Cuando el servicio se preste de oficio por la Administración o en aquellos casos en que por su complejidad no sea posible la liquidación de la tasa en el momento mismo de producirse el devengo, de acuerdo con lo dispuesto en el número anterior, la Administración, previa valoración del hecho imponible, practicará la subsiguiente liquidación, que deberá ser debidamente notificada al interesado, con expresión de los plazos para su pago voluntario.

Tarifas: La tarifa será de 37,95 euros por la tramitación de cada certificado.»

Se modifica el artículo 37, que queda redactado en los siguientes términos:

«Artículo 37. Fusión.

1. Las fundaciones podrán fusionarse, siempre que no lo haya prohibido el fundador, previo acuerdo de los respectivos patronatos. Los acuerdos de fusión deberán comunicarse al Protectorado, acompañando memoria acreditativa de las circunstancias que aconsejan la fusión frente a otras posibles alternativas, e informando de las condiciones convenidas con las fundaciones afectadas.

2. La fusión deberá formalizarse en escritura pública que contendrá los estatutos de la fundación resultante de la fusión, así como la identificación de los miembros de su primer patronato. La fusión se inscribirá en el Registro de Fundaciones de La Rioja.

El Protectorado podrá oponerse expresamente por razones de legalidad a la fusión en el plazo de tres meses, mediante resolución motivada, en cuyo caso no podrá llevarse a cabo. El Protectorado podrá comunicar en cualquier momento dentro de dicho plazo y de forma expresa su no oposición al acuerdo de fusión.

Si el Protectorado no se opone en la forma establecida en el apartado anterior, el patronato podrá realizar las actuaciones necesarias para materializar la fusión, remitiendo al Protectorado la correspondiente escritura pública para constancia en el mismo.

3. La fusión podrá realizarse por la absorción de una fundación por otra u otras que se extingan, o bien mediante la creación de una nueva fundación a la que se transmitirán en bloque los patrimonios de las fusionadas que se extingan.

4. El Protectorado podrá requerir a cualquier fundación que resulte incapaz de alcanzar sus fines para que se fusione con otra de análogos fines, siempre que esta última haya manifestado previamente ante el Protectorado su voluntad favorable a dicha fusión y que el fundador no lo hubiera prohibido.

Si la fundación que resulta incapaz de alcanzar sus fines se opusiera a la fusión, el Protectorado podrá solicitar a la autoridad judicial que ordene la referida fusión.»

Primero. Se modifica el apartado 3 del artículo 47, que queda redactado en los siguientes términos:

«3. Mediante el otorgamiento de la calificación definitiva, las viviendas afectadas quedan incorporadas al régimen de viviendas protegidas, quedando sujetas a las limitaciones y beneficios que al efecto contemple la normativa aplicable. La calificación definitiva y la licencia de primera ocupación permiten utilizar las viviendas para el uso habitacional y para la contratación de los servicios correspondientes.

Los plazos de duración del régimen de protección pública y de descalificación se fijarán reglamentariamente en función de la planificación de expansión de vivienda vigente, y desde la fecha de otorgamiento de la calificación definitiva.»

Segundo. Se modifica el apartado 5 del artículo 48, que queda redactado en los siguientes términos:

«5. Las viviendas de protección pública que se acojan a las medidas de financiación de los Planes Estatales de Vivienda en los que se fije un plazo de descalificación superior al dispuesto reglamentariamente, no podrán ser descalificadas hasta que transcurra el plazo señalado al efecto en el Plan Estatal de Vivienda correspondiente.»

Primero. Se da nueva redacción al artículo 41, que queda redactado en los siguientes términos:

«Artículo 41. Suelo urbano.

1. Tendrán la condición de suelo urbano:

a) Los terrenos ya transformados por contar con acceso rodado desde la malla urbana, servicios de abastecimiento de agua y evacuación de aguas, y suministro de energía eléctrica de características adecuadas para servir a la edificación que sobre ellos exista o se haya de construir.

Los servicios construidos en ejecución de un sector o unidad de ejecución, las vías perimetrales de los núcleos urbanos, las vías de comunicación entre núcleos y las carreteras no servirán de soporte para la clasificación como urbanos de los terrenos adyacentes.

b) Los terrenos integrados en áreas que se encuentren edificadas en, al menos, dos tercios de los espacios aptos para la misma, según la ordenación que el planeamiento municipal establezca en los municipios con población superior a veinticinco mil habitantes, o el 50% de dichos espacios en el resto de los municipios.

c) Los terrenos que en ejecución del planeamiento hayan sido urbanizados de acuerdo con el mismo.

d) Los núcleos rurales tradicionales legalmente asentados en el medio rural, aunque no cuenten con suficientes dotaciones, infraestructuras y servicios, cuando su consolidación resulte de interés.

2. Reglamentariamente se establecerán los requisitos mínimos que han de reunir los servicios urbanísticos a que se refiere el apartado a) para que puedan considerarse suficientes en relación con la ordenación prevista.»

Segundo. Se da nueva redacción al artículo 42, que queda redactado en los siguientes términos:

«Artículo 42. Categorías de suelo urbano.

El suelo urbano tendrá la consideración de consolidado o no consolidado.

a) Tendrán la consideración de suelo urbano no consolidado los terrenos que el planeamiento defina expresamente como tales por estar sometidos a procesos integrales de urbanización, a procesos integrales de renovación o a procesos de reforma interior.

b) El resto de suelo urbano tendrá la consideración de suelo urbano consolidado, incluidos los núcleos rurales del artículo 41.1.d).»

Tercero. Se da nueva redacción al artículo 44, que queda redactado de la siguiente forma:

«Artículo 44. Derechos y deberes en suelo urbano.

1. Los propietarios de suelo urbano tienen el derecho y el deber de completar la urbanización de los terrenos para que adquieran la condición de solar, y de edificarlos en las condiciones y plazos que en cada caso establezca el planeamiento.