La Ley 39/2010, de 22 de diciembre, de Presupuestos Generales del Estado para el año 2011, con efectos a partir del 1 de enero, a través de su Disposición adicional Cuadragésima novena añade un nuevo párrafo segundo al apartado 4.º del artículo 21 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, por el que se establece el derecho a solicitar la devolución del Impuesto soportado que no haya podido deducirse totalmente, previa justificación de su importe, por las entregas de bienes que realicen los Entes públicos o los establecimientos privados de carácter social a Organismos reconocidos que los exporten fuera del territorio de la Comunidad en el marco de sus actividades humanitarias, caritativas o educativas, previo reconocimiento del derecho a la exención.

De acuerdo con lo expuesto, es necesario habilitar un sistema que permita ejercer el derecho a solicitar la devolución indicada. En este sentido, se considera oportuno modificar el modelo 308, «Impuesto sobre el Valor Añadido, solicitud de devolución: recargo de equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales», con la finalidad de introducir un nuevo supuesto de presentación en el modelo a través del cual se pueda ejercer el citado derecho a solicitar la devolución.

El apartado 1 del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, aprobado el Real Decreto 1624/1992, de 29 de diciembre, establece que salvo lo dispuesto en relación con las importaciones, los sujetos pasivos deberán realizar por sí mismos la determinación de la deuda tributaria mediante declaraciones-liquidaciones ajustadas a las normas contenidas en los apartados siguientes. Por otra parte, el apartado 7 de dicho artículo dispone que deberán presentar declaración-liquidación especial de carácter no periódico, en el lugar, forma, plazos e impresos que establezca el Ministro de Economía y Hacienda cualesquiera otros sujetos pasivos para los que así se determine por Orden del Ministro de Economía y Hacienda.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación.

En su virtud dispongo:

Se introducen las siguientes modificaciones en la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueban el modelo 303 Impuesto sobre el Valor Añadido, Autoliquidación, y el modelo 308 Impuesto sobre el Valor Añadido, solicitud de devolución: Recargo de equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales y se modifican los Anexos I y II de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, así como otra normativa tributaria:

Uno. Se modifica el artículo 2, que queda redactado de la siguiente forma:

«Artículo 2. Aprobación del modelo 308.

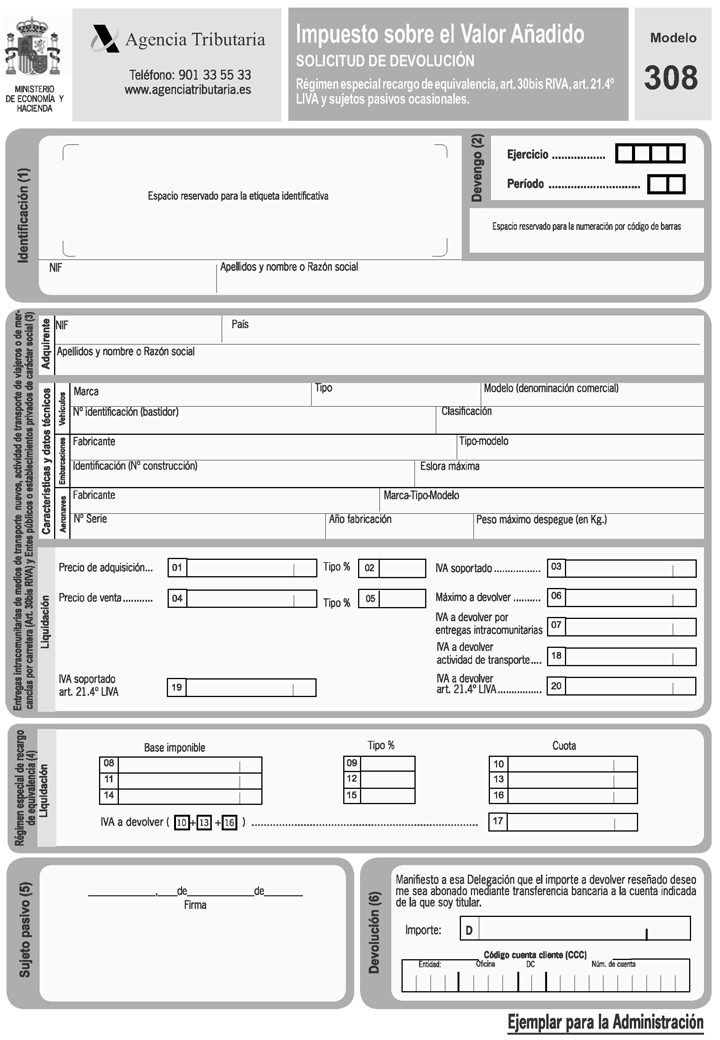

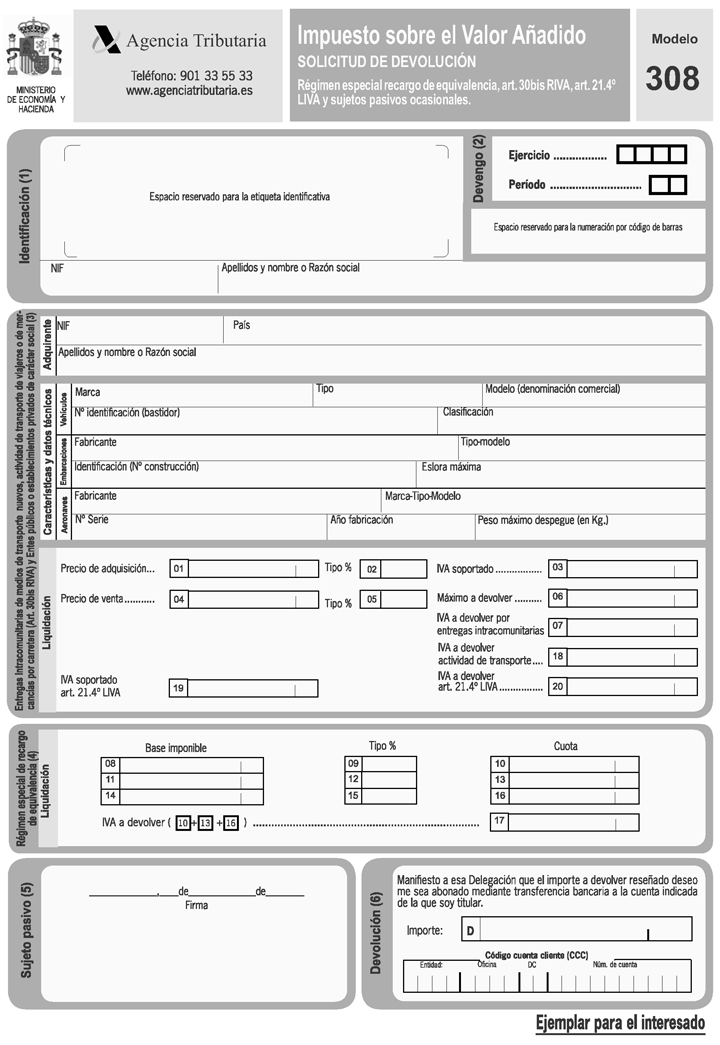

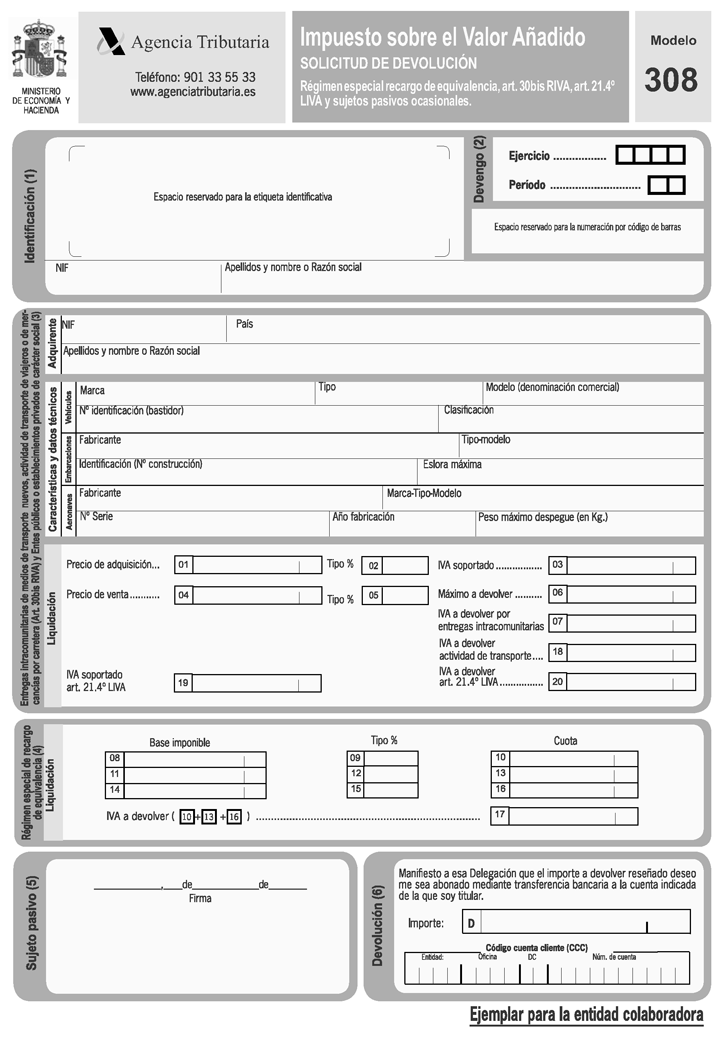

1. Se aprueba el modelo 308 “Impuesto sobre el Valor Añadido, solicitud de devolución: recargo de equivalencia, artículo 30 bis del Reglamento del IVA, artículo 21.4.º de la Ley del IVA y sujetos pasivos ocasionales” que figura como anexo II de la presente Orden.

Dicho modelo consta de los tres ejemplares siguientes:

Ejemplar para el sujeto pasivo.

Ejemplar para la Entidad colaboradora – AEAT.

Ejemplar para la Administración.

El número de justificante que habrá de figurar en el modelo 308 de autoliquidación será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 308.

2. Este modelo será presentado por los siguientes sujetos pasivos del Impuesto:

a) Aquellos que realicen con carácter ocasional entregas exentas de medios de transporte nuevos y que, conforme con lo dispuesto en los artículos 93, apartado dos, y 94, apartado dos, de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, soliciten la devolución de las cuotas soportadas o satisfechas en la adquisición del medio de transporte.

b) Aquellos que ejerzan la actividad de transporte de viajeros o de mercancías por carretera, tributen por el régimen simplificado del Impuesto y, cumpliendo los requisitos establecidos en el artículo 30.3. b) y c) del Reglamento del Impuesto sobre el Valor Añadido, hayan soportado cuotas deducibles del Impuesto como consecuencia de la adquisición de medios de transporte afectos a dicha actividad, y en el supuesto de que los citados medios de transporte hayan sido adquiridos por sujetos pasivos que ejerzan la actividad de transporte de mercancías por carretera estén comprendidos en la categoría N1, que tengan al menos 2.500 kilos de masa máxima autorizada, o comprendidos en las categorías N2 y N3 del anexo II de la Directiva 70/156/CEE, del Consejo, de 6 de febrero de 1970, y que soliciten la devolución de dichas cuotas, siempre que no hayan consignado, o en su caso, no vayan a consignar, las referidas cuotas deducibles en las autoliquidaciones trimestrales correspondientes al Régimen simplificado de acuerdo con lo dispuesto en el artículo 38.2 del Reglamento del Impuesto.

c) Aquellos que tributen en régimen especial del recargo de equivalencia, que hayan efectuado las devoluciones a exportadores en régimen de viajeros a que se refiere el artículo 117 de la citada Ley 37/1992, y que soliciten el reintegro del importe de las cuotas que hayan sido objeto de devolución.

d) Aquellos que tengan la consideración de Ente público o de establecimiento privado de carácter social, para solicitar la devolución de las cuotas soportadas que no hayan podido deducirse totalmente, en la adquisición de bienes que sean objeto de una entrega posterior a Organismos reconocidos que los exporten fuera del territorio de la Comunidad en el marco de sus actividades humanitarias, caritativas o educativas, previo reconocimiento del derecho a la exención, de acuerdo con lo establecido en el segundo párrafo del número 4.º del artículo 21 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.»

Dos. Se sustituye el anexo II «Impuesto sobre el Valor Añadido, solicitud de devolución: Recargo de equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales» por el que figura como anexo I de la presente Orden.

Tres. Se modifica el apartado 1 del artículo 8, que queda redactado de la siguiente forma:

«1. En el supuesto de los sujetos pasivos a que se refieren los apartados 2.a) y 2.c) del artículo 2 de esta Orden, la presentación del modelo 308 podrá realizarse en impreso o potestativamente por vía telemática a través de Internet, en las condiciones y de acuerdo con el procedimiento previsto en los artículos 9 y 10 de la presente Orden.

En el supuesto de los sujetos pasivos a que se refieren los apartados 2.b) y 2.d) del artículo 2 de esta Orden, la presentación del modelo 308 deberá realizarse obligatoriamente por vía telemática a través de Internet, en las condiciones y de acuerdo con el procedimiento previsto en los artículos 9 y 10 de la presente Orden.»

Cuatro. Se modifica el apartado 2.c) del artículo 9, que queda redactado de la siguiente forma:

«c) Para efectuar la presentación telemática el declarante o, en su caso, el presentador deberá cumplimentar y transmitir los datos del formulario, ajustado al modelo 308, que estará disponible en la Sede Electrónica de la Agencia Estatal de Administración Tributaria a la que se puede acceder a través del portal de la Agencia Estatal de Administración Tributaria en Internet (www.agenciatributaria.es) o bien directamente en https://www.agenciatributaria.gob.es.

Asimismo, cuando el declarante sea uno de los sujetos pasivos a que se refiere el apartado 2.d) del artículo 2 de la presente Orden, junto con la declaración deberá presentar, a través del Registro electrónico de la Agencia Tributaria, regulado en el artículo Quinto de la Resolución de 28 de diciembre de 2009 de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se crea la sede electrónica y se regulan los registros electrónicos de la Agencia Estatal de Administración Tributaria, la documentación que justifique el importe de la devolución solicitada.»

Cinco. Se introduce un nuevo apartado 4 en el artículo 11, con la siguiente redacción:

«4. La presentación de la autoliquidación con solicitud de devolución por los sujetos pasivos a que se refiere el apartado 2.d) del artículo 2 de la presente Orden se efectuará en el plazo de tres meses desde que se haya realizado la entrega de bienes que origina el derecho a la devolución.»

La presente Orden entrará en vigor el día 1 de julio de 2011.

Madrid, 18 de abril de 2011.–La Vicepresidenta Segunda del Gobierno y Ministra de Economía y Hacienda, Elena Salgado Méndez.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid