El artículo 107 de la Ley 37/1988, de 28 de diciembre («Boletín Oficial del Estado» del 29), de Presupuestos Generales del Estado para 1989, según la redacción dada por la Ley 53/2002, de 30 de diciembre («Boletín Oficial del Estado» del 31), de Medidas Fiscales, Administrativas y del Orden Social, establece que las personas o entidades que desarrollen o vayan a desarrollar en territorio español actividades empresariales o profesionales o satisfagan rendimientos sujetos a retención deberán comunicar a la Administración tributaria a través de las correspondientes declaraciones censales su alta en el Censo de obligados tributarios, las modificaciones que se produzcan en su situación tributaria y la baja en dicho Censo. El Censo de obligados tributarios formará parte del Censo de contribuyentes, en el que figurarán la totalidad de personas físicas o jurídicas y entidades a que se refiere el artículo 33 de la Ley General Tributaria, identificadas a efectos fiscales en España.

El artículo 107 de la Ley 37/1988 continúa diciendo que las declaraciones censales servirán, asimismo, para comunicar el inicio de las actividades económicas que desarrollen, las modificaciones que les afecten y el cese en las mismas.

El citado precepto dispone que reglamentariamente se regulará el contenido, la forma y los plazos para la presentación de estas declaraciones censales.

En cumplimiento de la citada norma se ha aprobado el Real Decreto 1041/2003, de 1 de agosto («Boletín Oficial del Estado» de 5 de septiembre de 2003), por el que se regulan determinados censos tributarios y se modifican otras normas relacionadas con la gestión del Impuesto sobre Actividades Económicas.

Por otro lado, la reforma de la Ley 39/1988, de 28 de diciembre («Boletín Oficial del Estado» del 30), reguladora de las Haciendas Locales, por la Ley 51/2002, de 27 de diciembre («Boletín Oficial del Estado» del 28), así como la modificación del Real Decreto 243/1995, citada en el párrafo anterior, establecen que los sujetos pasivos del Impuesto sobre Actividades Económicas que no estén obligados al pago del mismo por resultar exentos, no tienen que presentar declaración de alta por dicho Impuesto, por lo que la información relativa a las actividades económicas que realicen y a los establecimientos o locales en que se desarrollen las mismas, así como sus variaciones, se comunicarán a través de la declaración censal, lo que hace necesario coordinar las obligaciones formales que deben cumplir los obligados tributarios en función de que estén o no obligados al pago del Impuesto sobre Actividades Económicas.

Por otra parte, el artículo 11 del Reglamento por el que se regulan determinados censos tributarios dispone que las declaraciones censales de alta, modificación y baja, previstas en los artículos 7, 8 y 9 del mismo, se presentarán en el lugar, forma, plazos y modelos que establezca el Ministro de Hacienda.

Asimismo, sin perjuicio de las autorizaciones concretas contenidas en el articulado del Reglamento por el que se regulan determinados censos tributarios, la disposición final única del mismo establece que el Ministro de Hacienda dictará cuantas disposiciones resulten necesarias para la aplicación de lo dispuesto en aquél.

En consecuencia, y haciendo uso de las autorizaciones que tengo conferidas, dispongo:

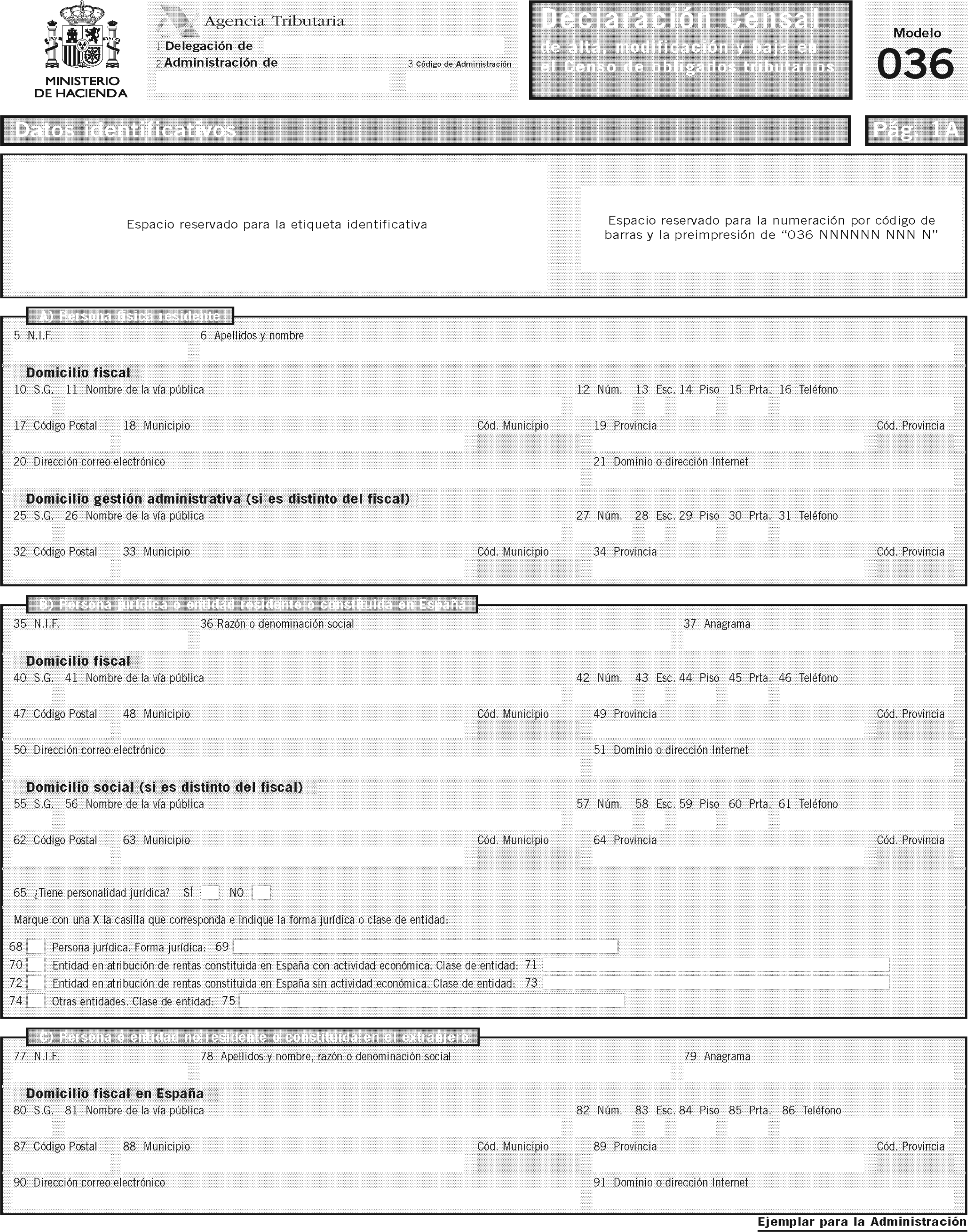

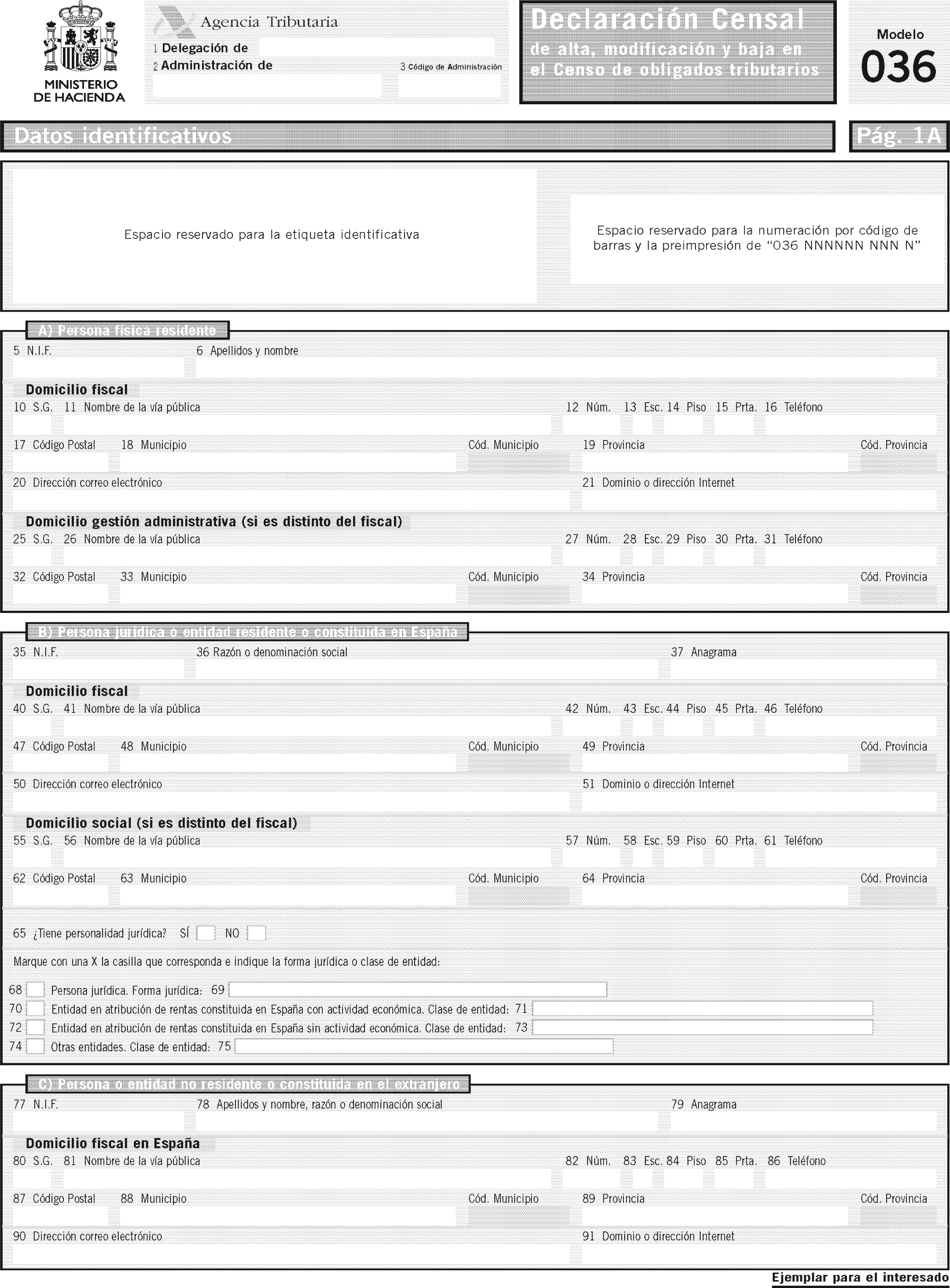

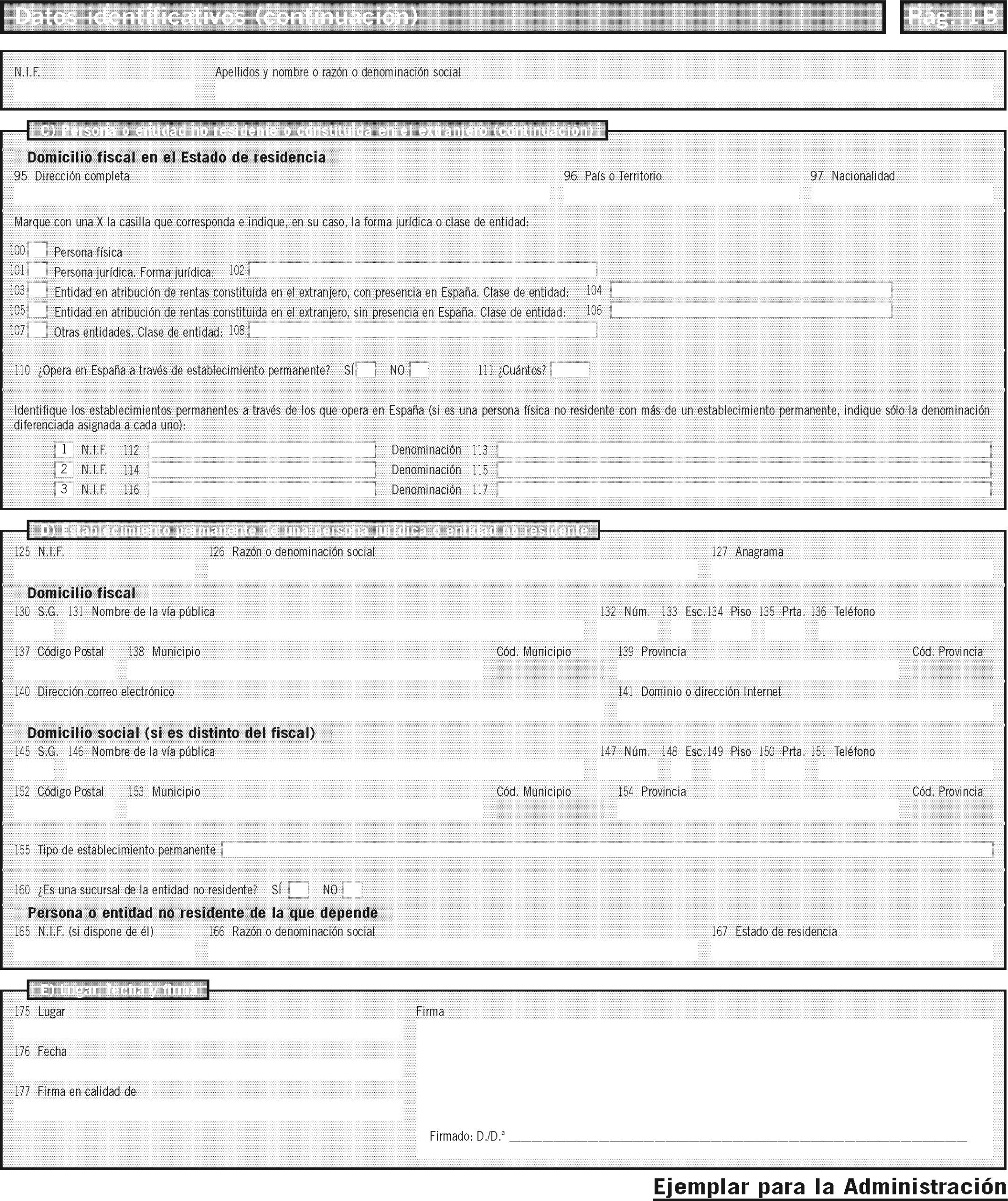

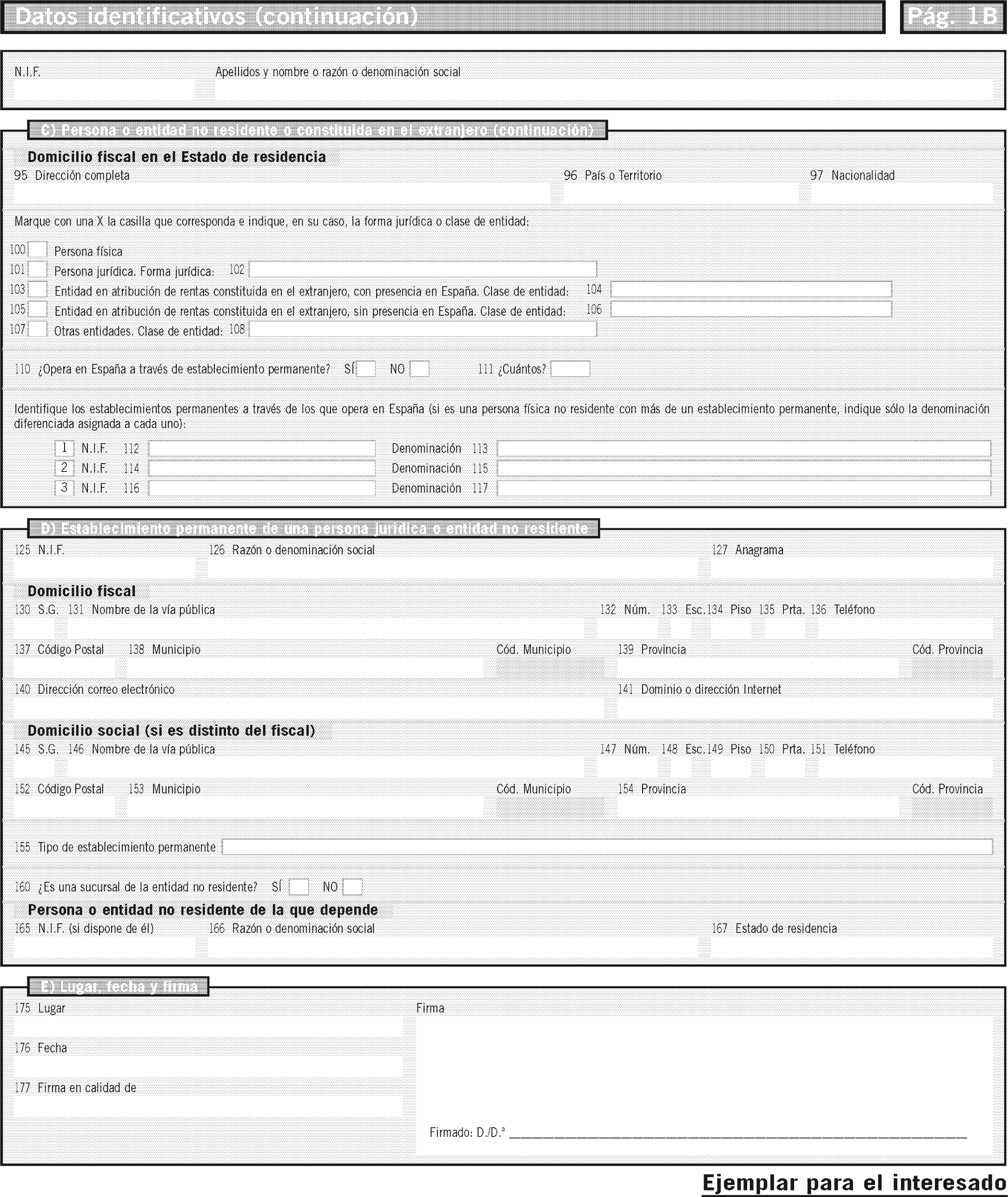

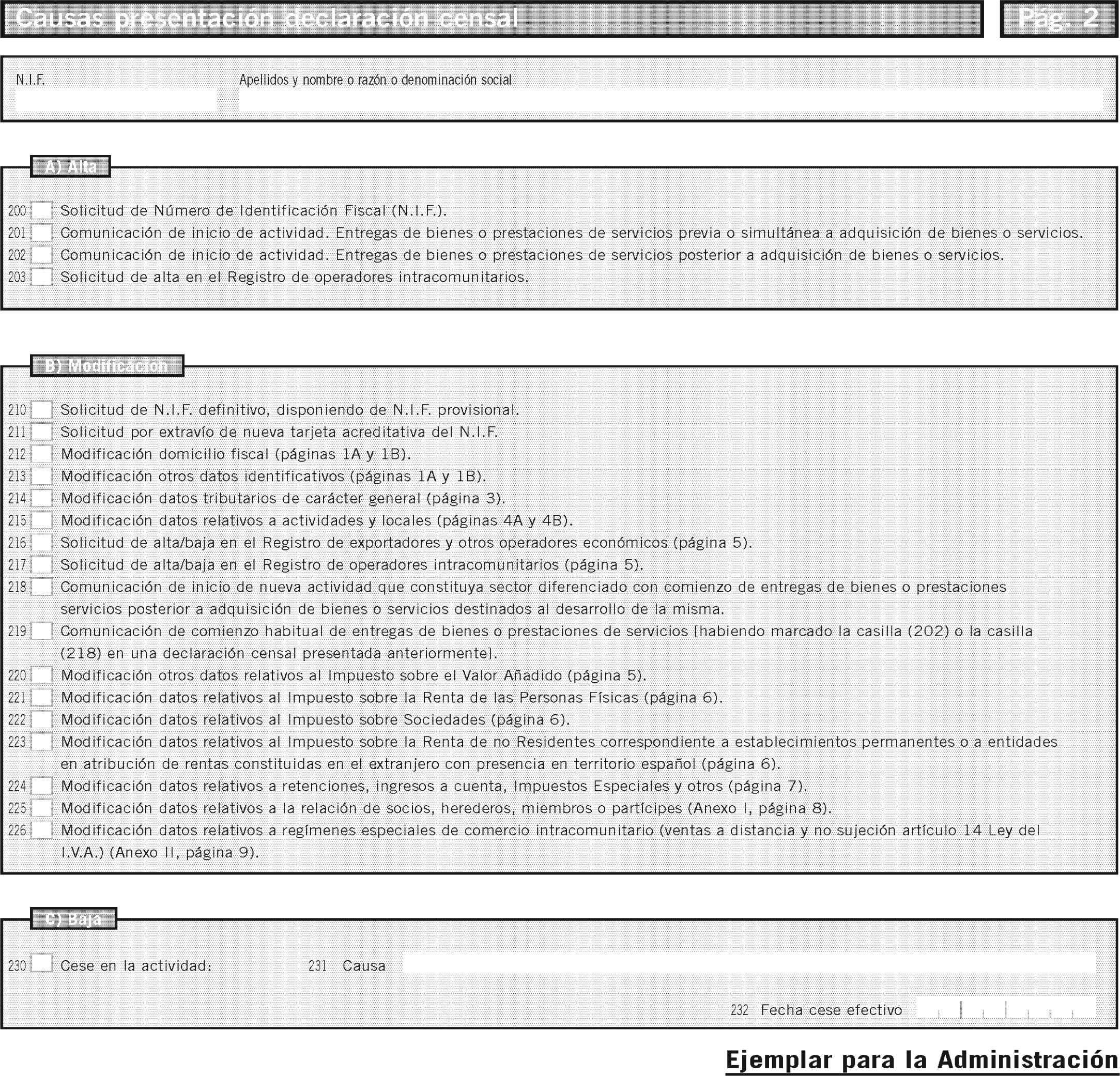

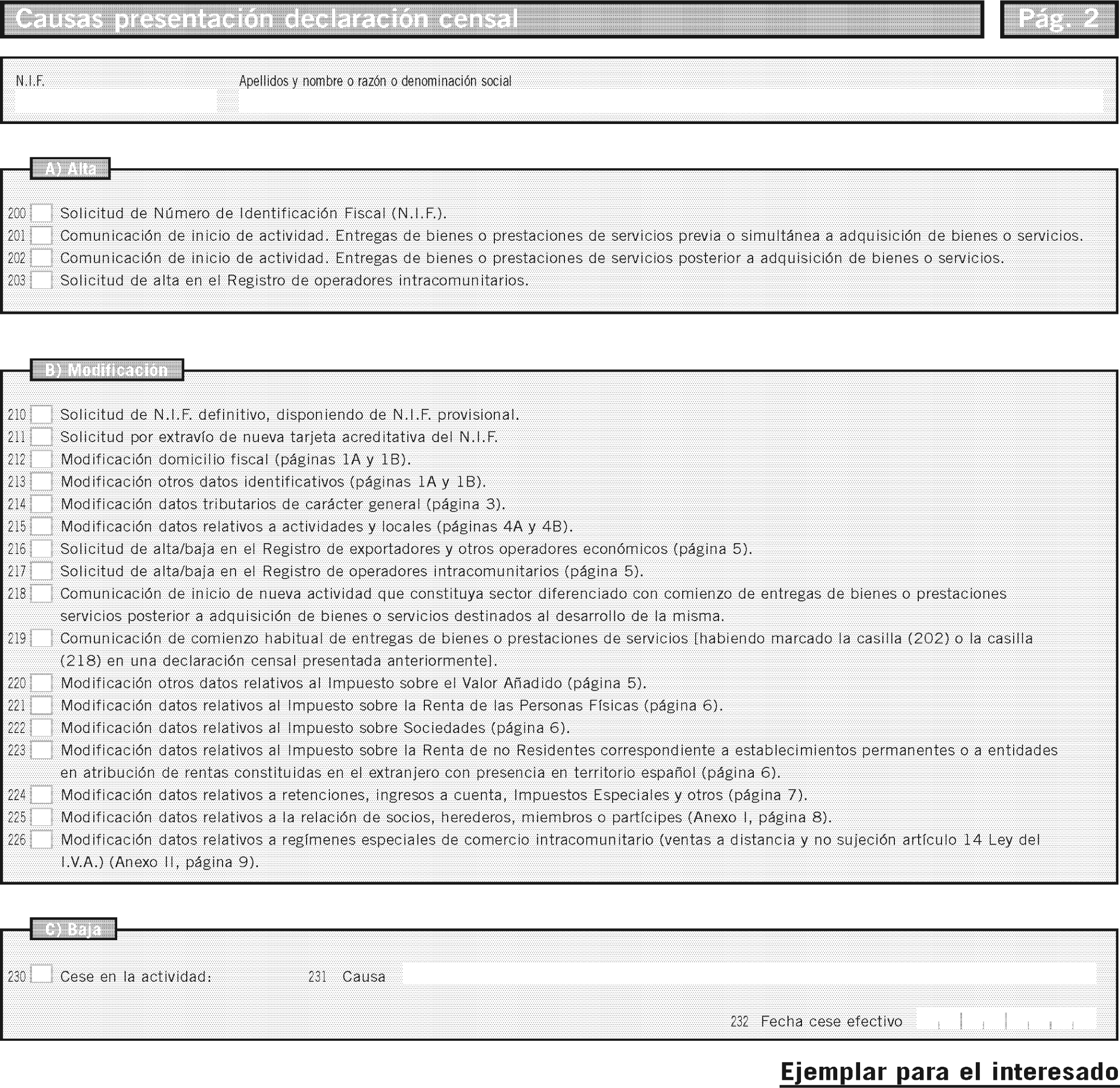

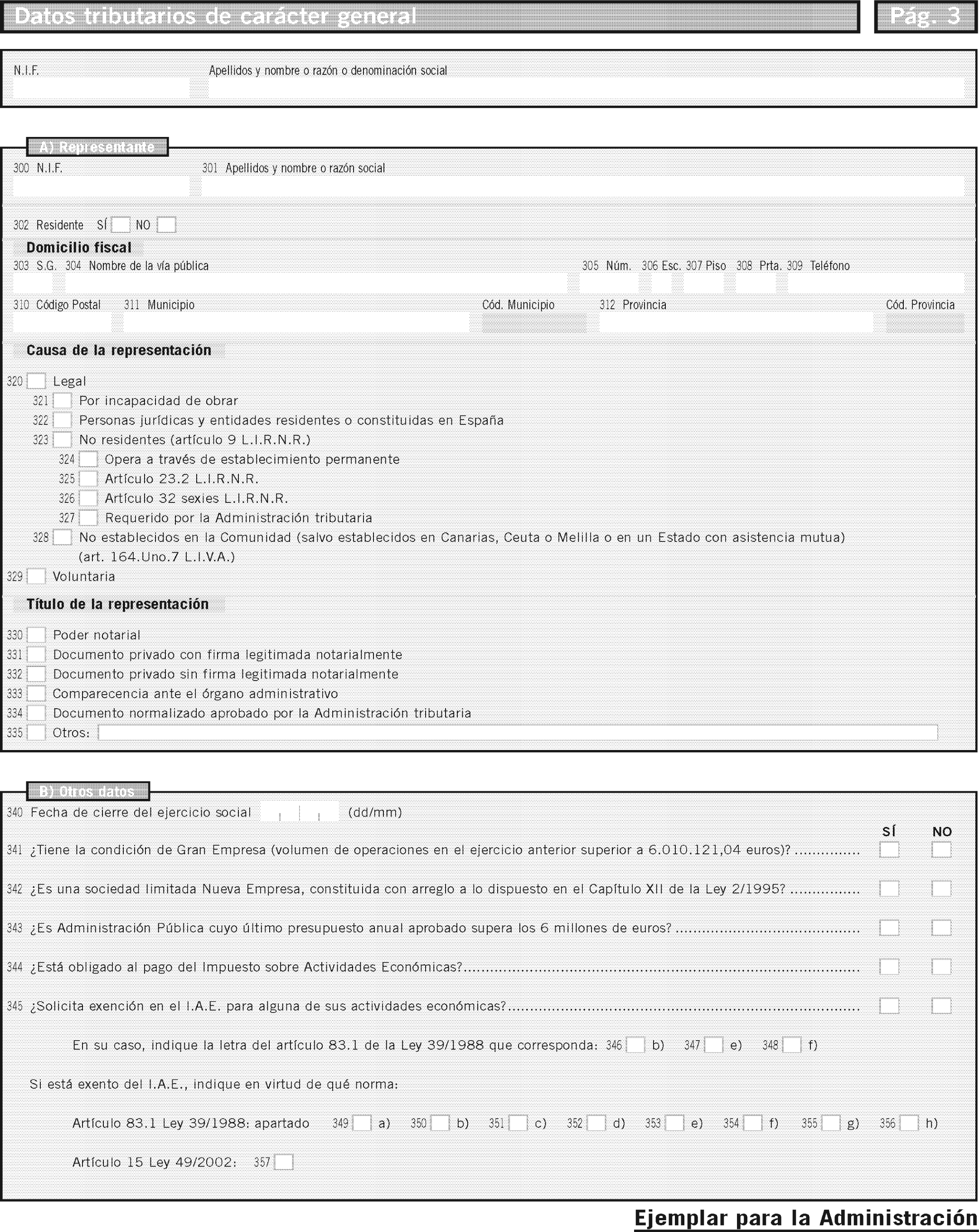

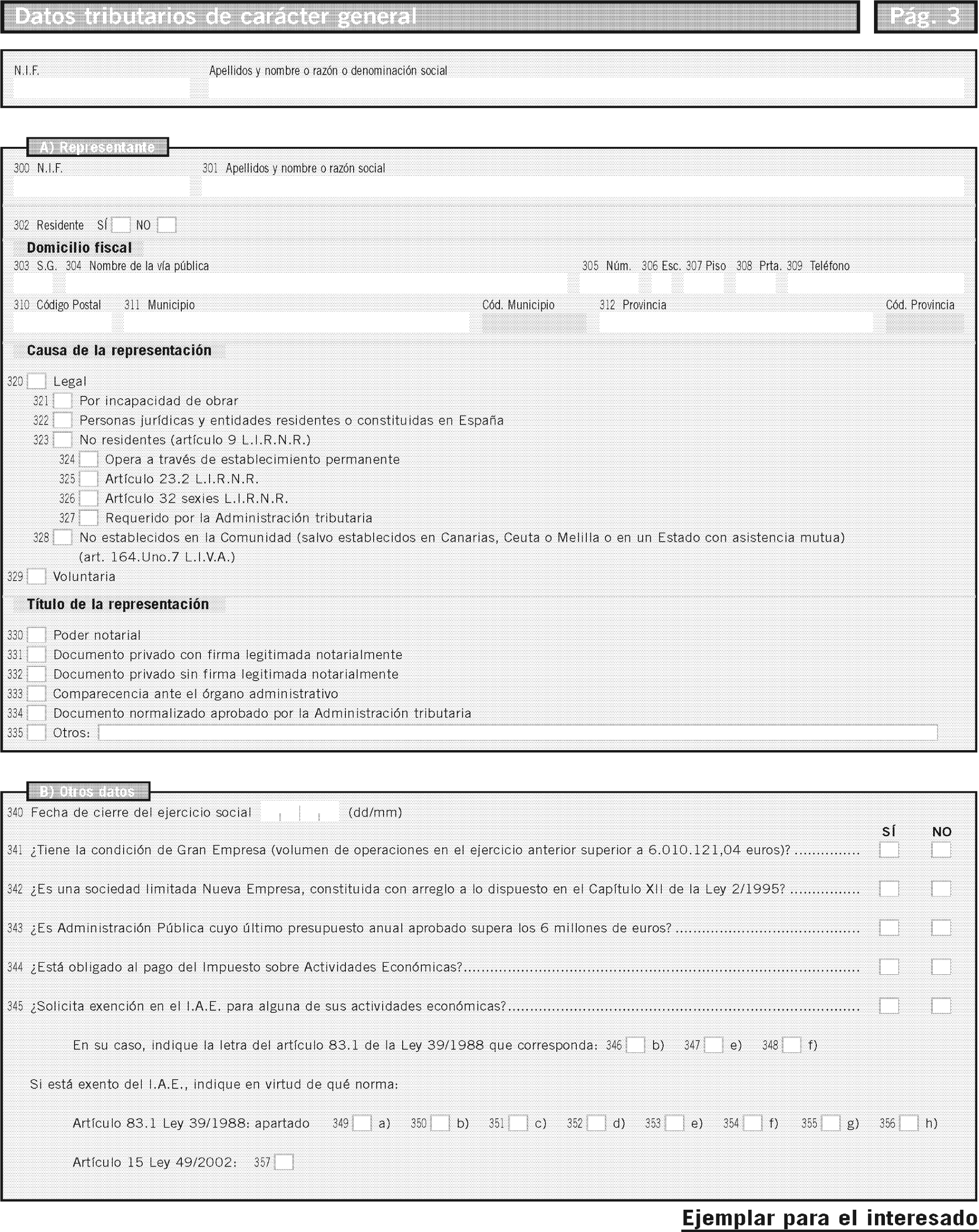

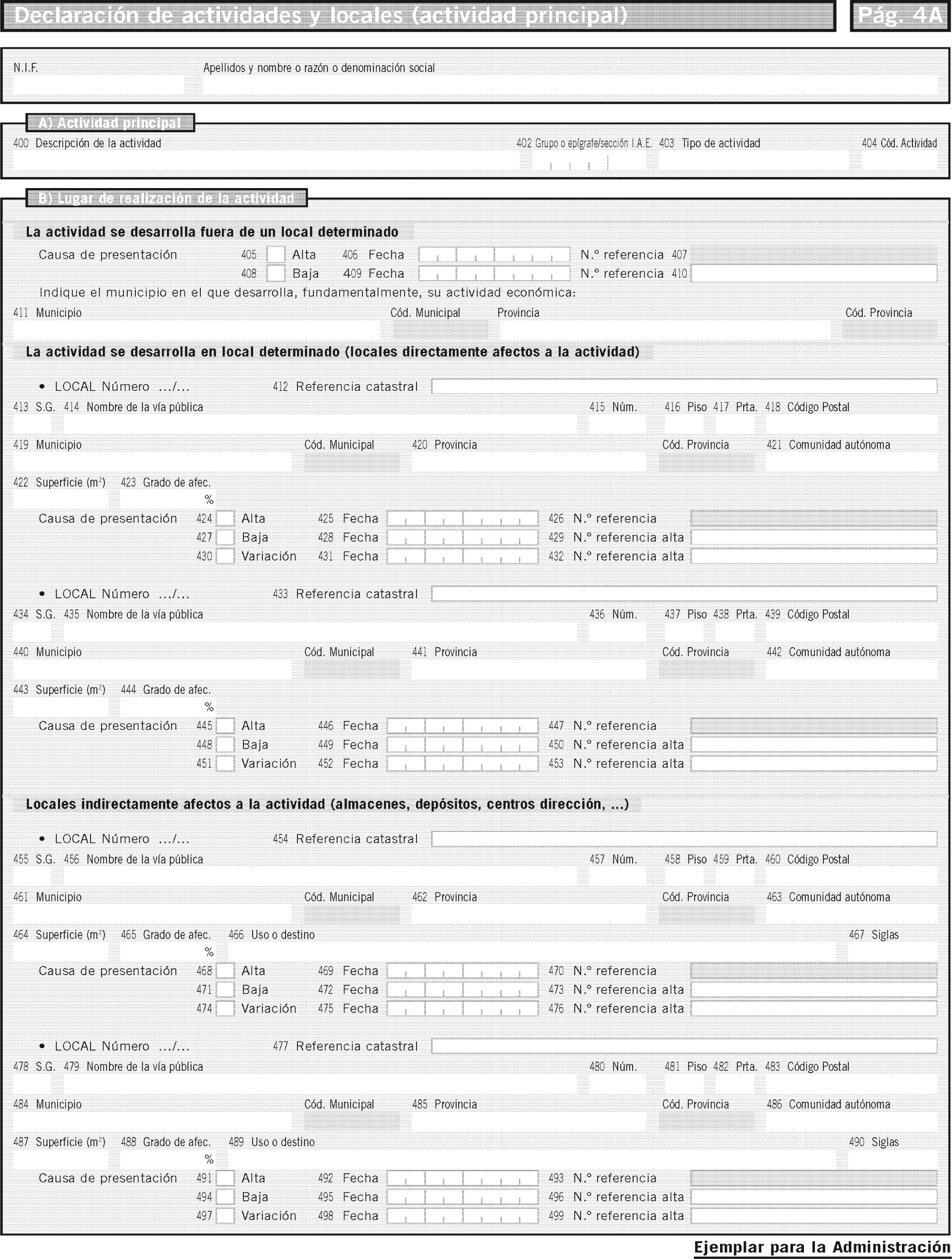

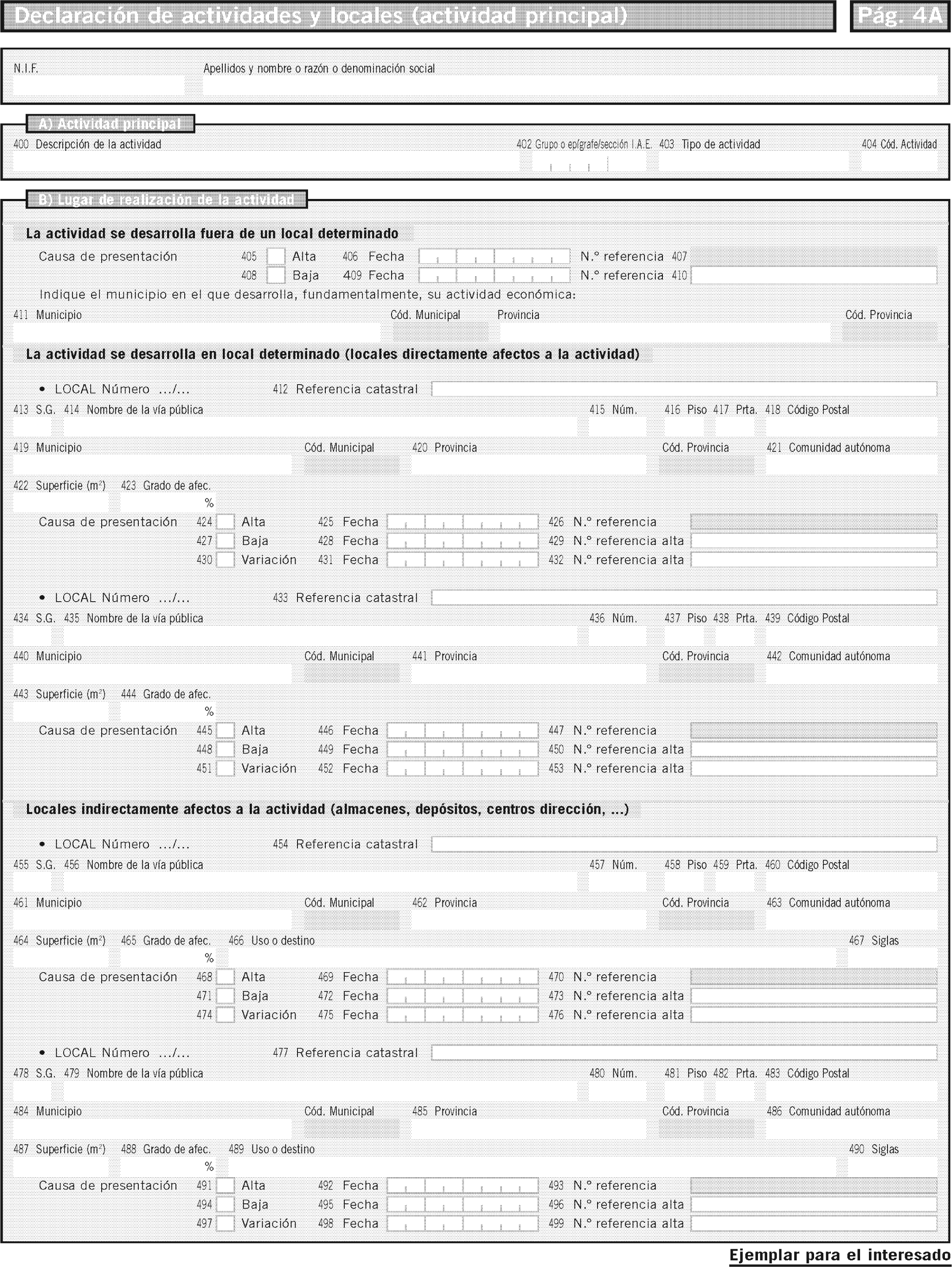

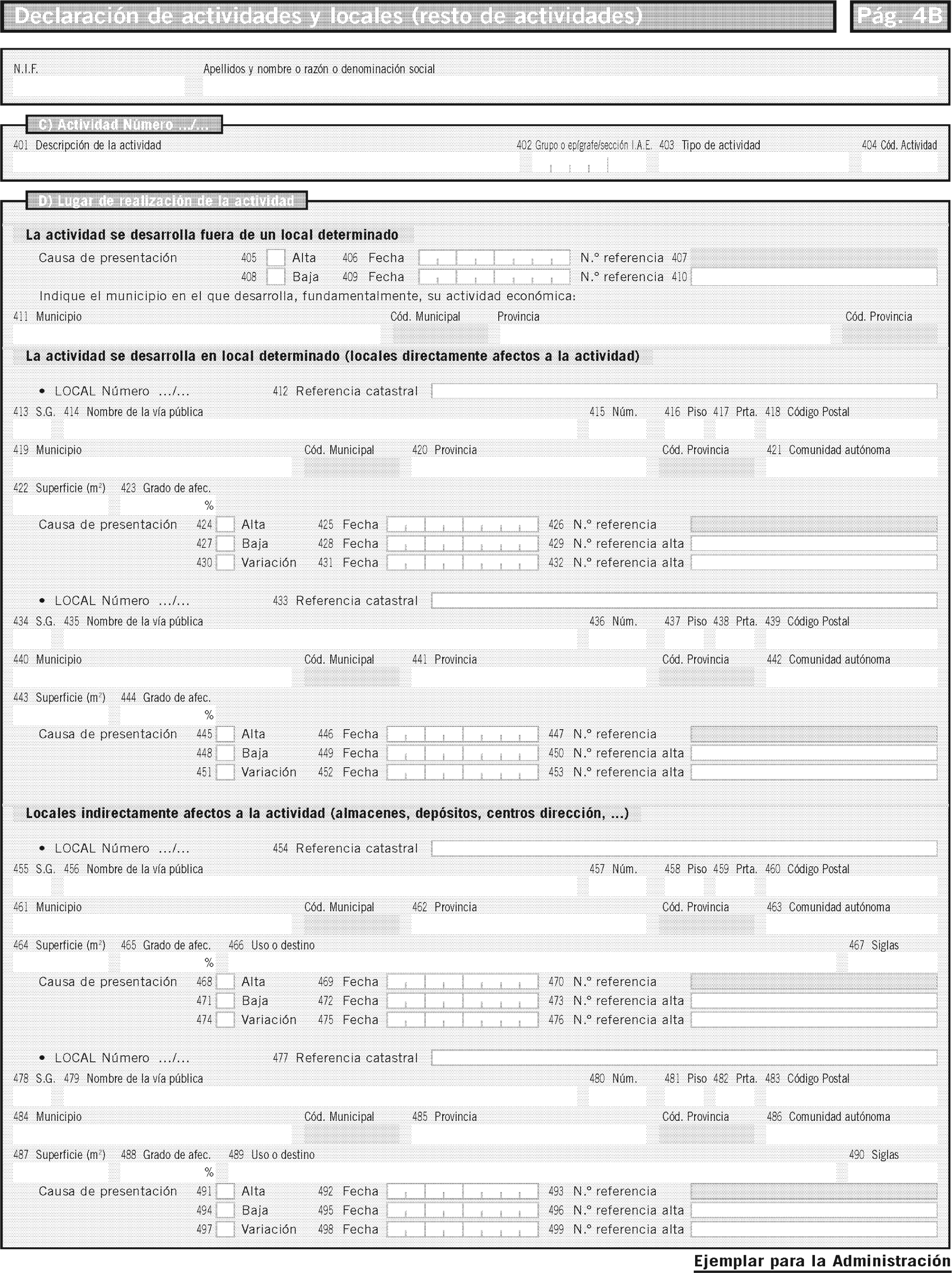

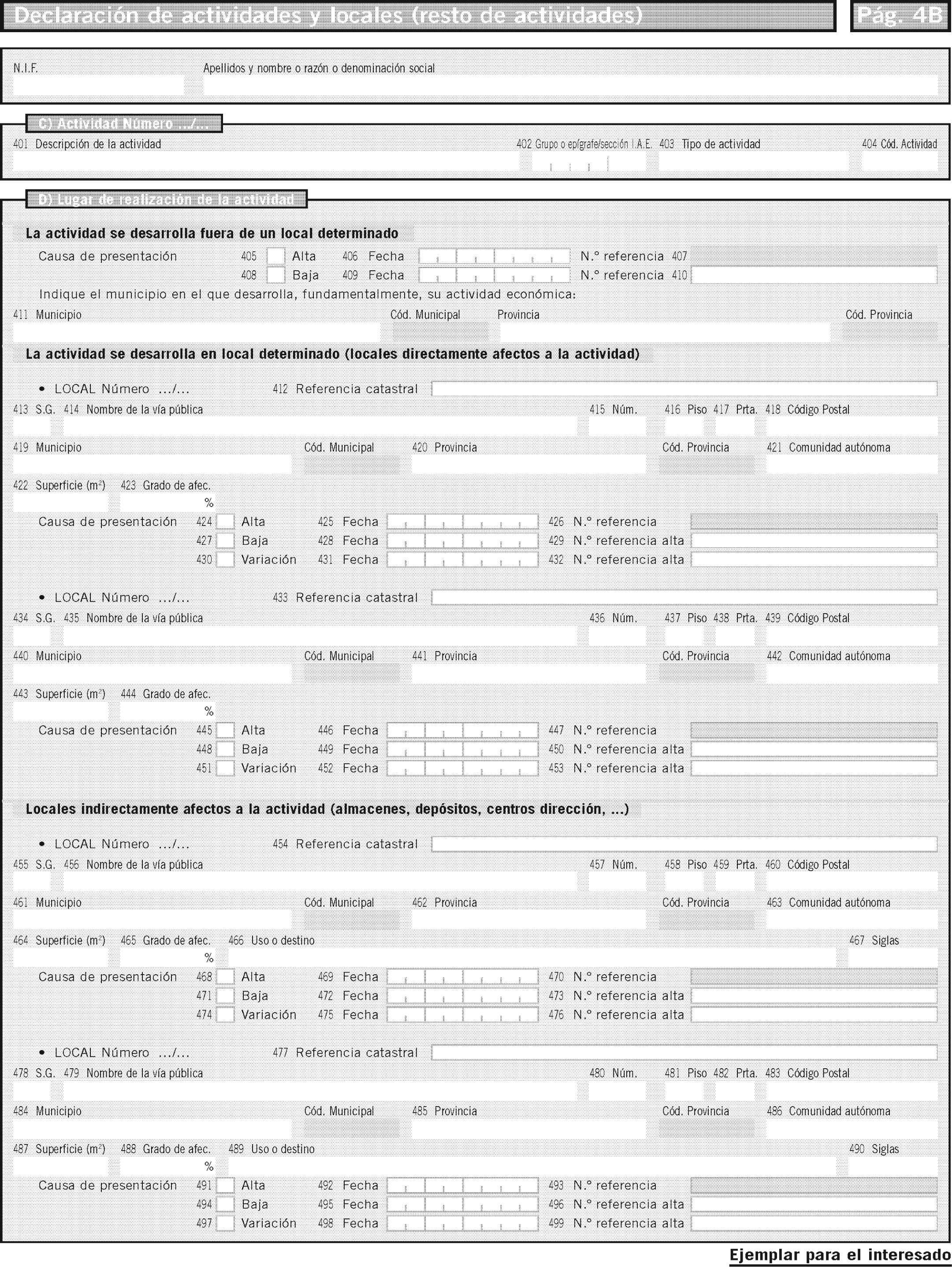

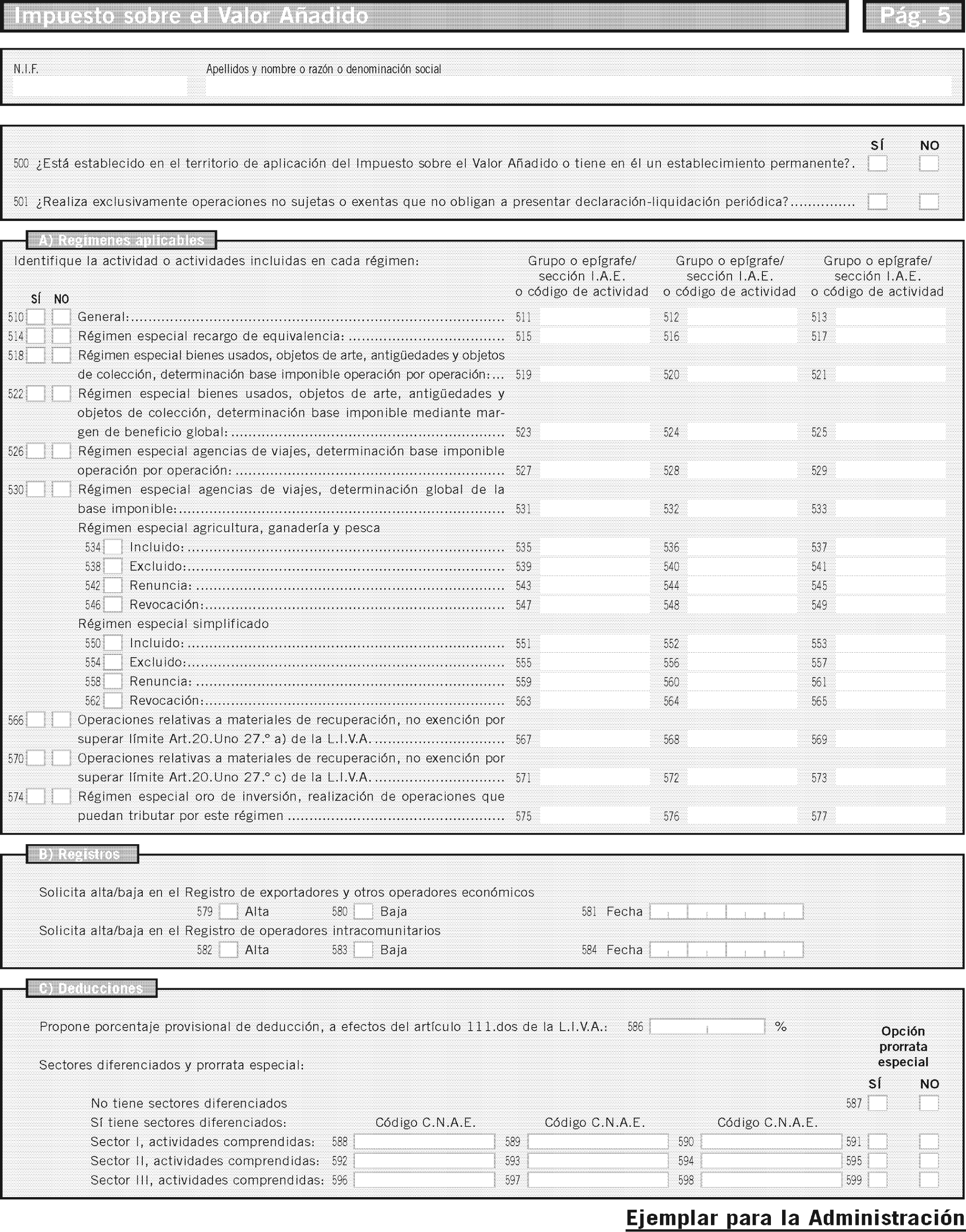

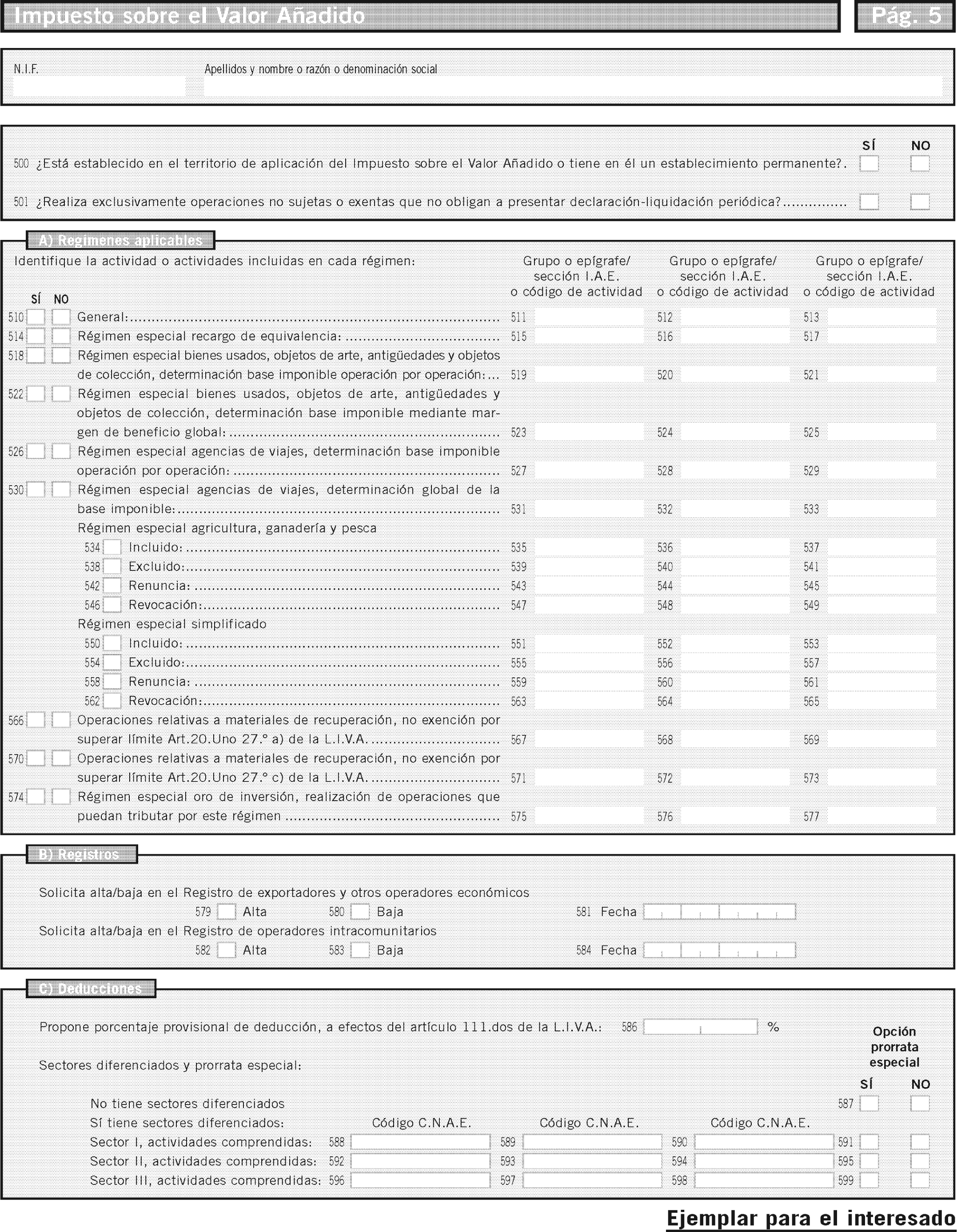

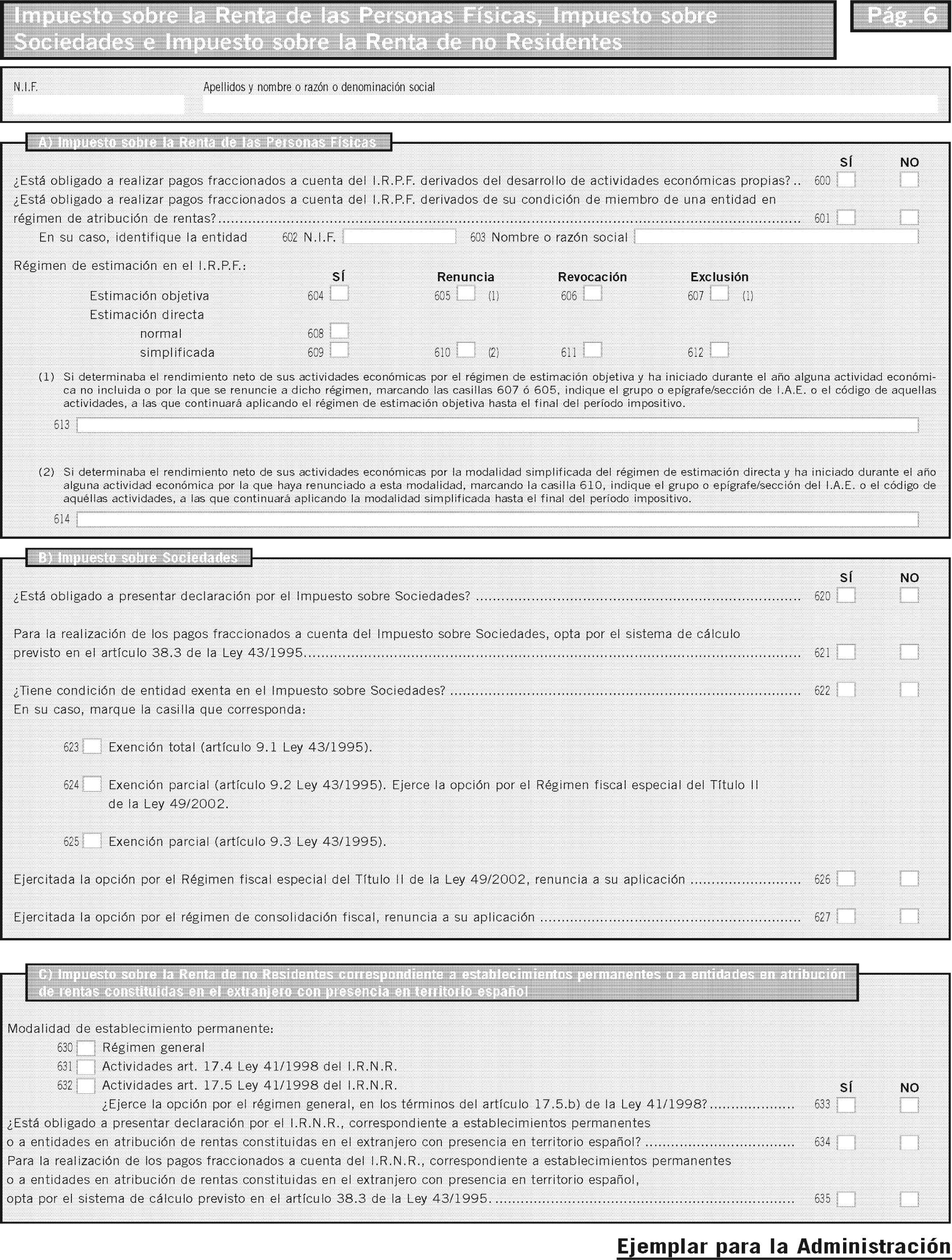

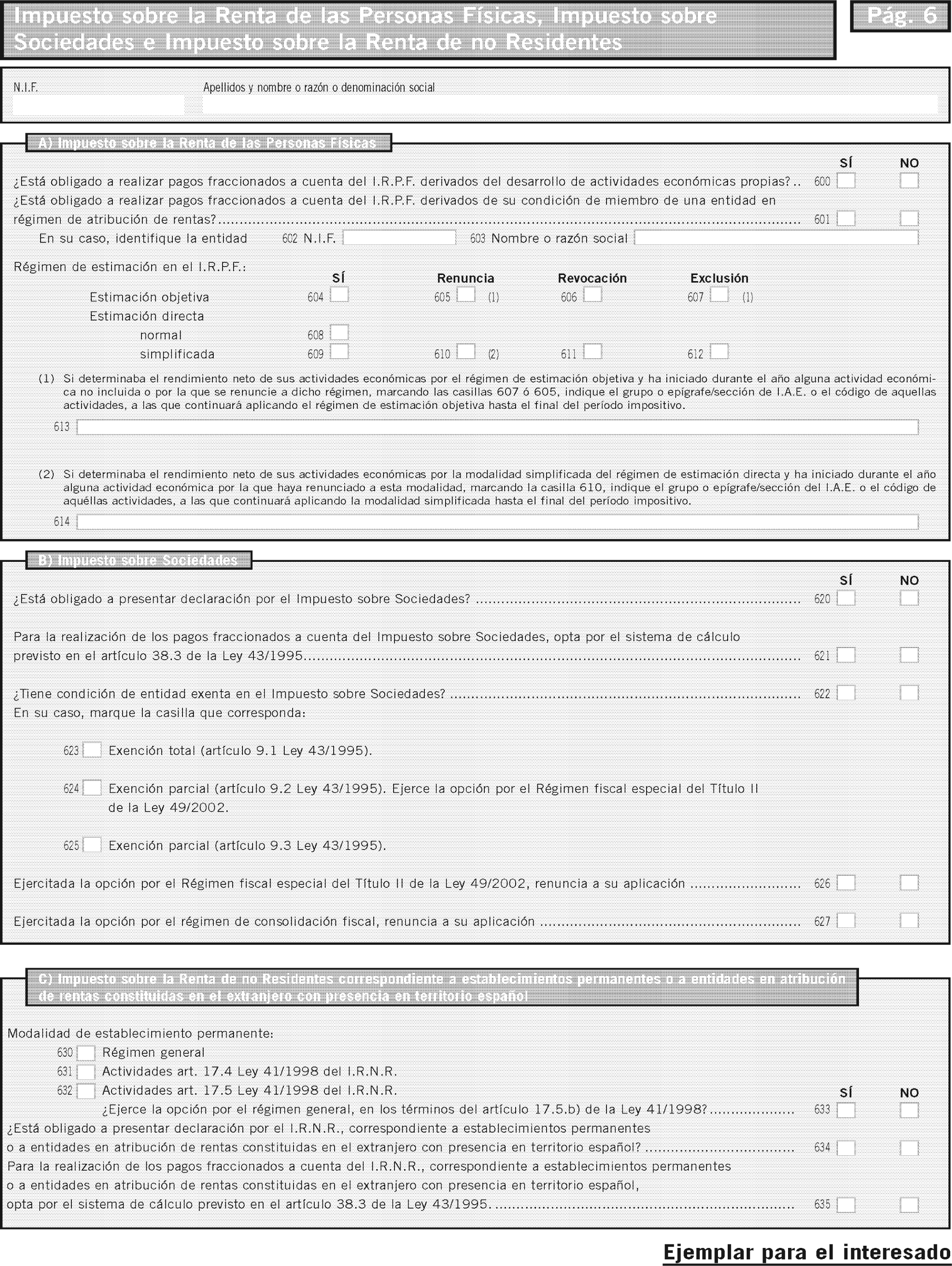

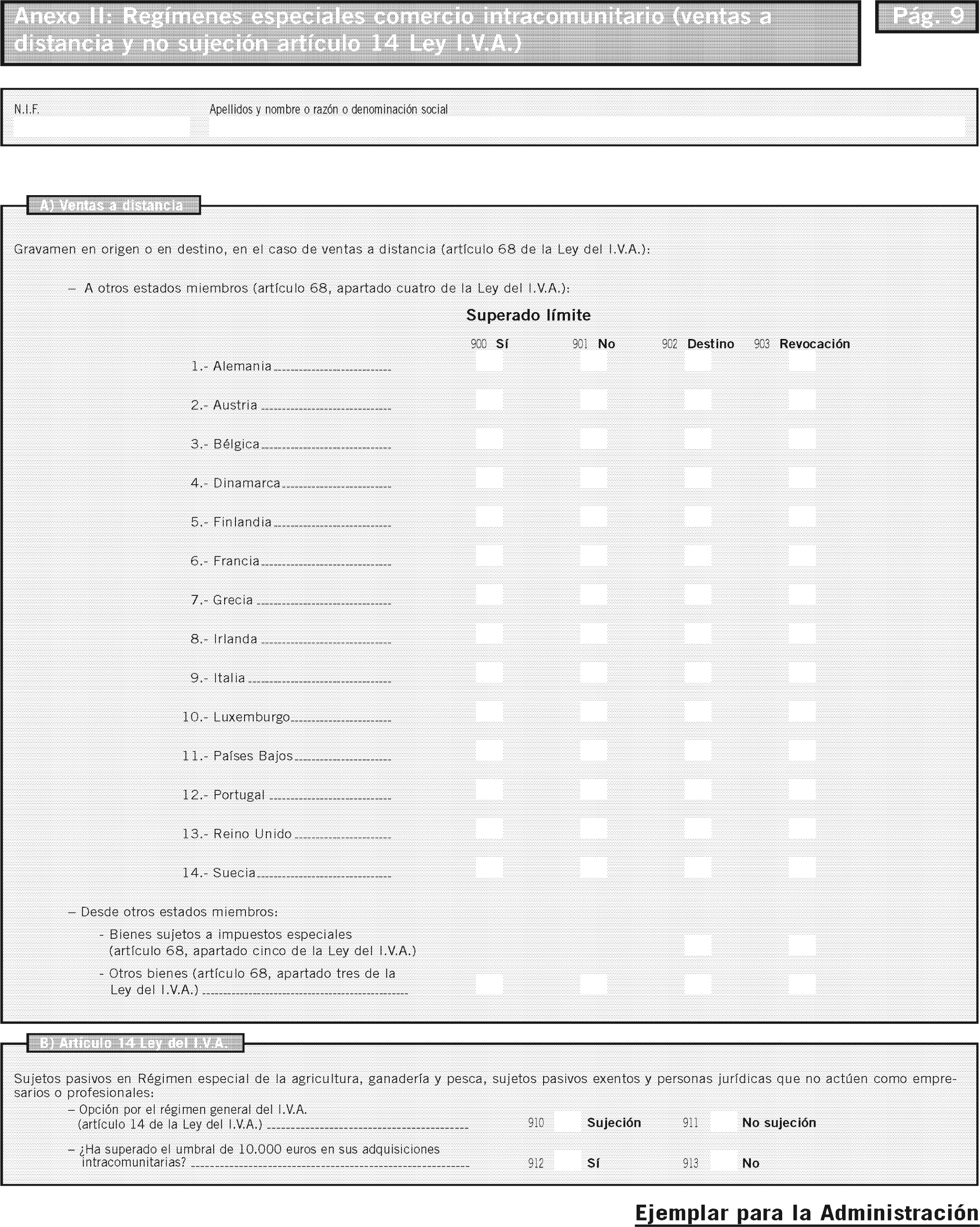

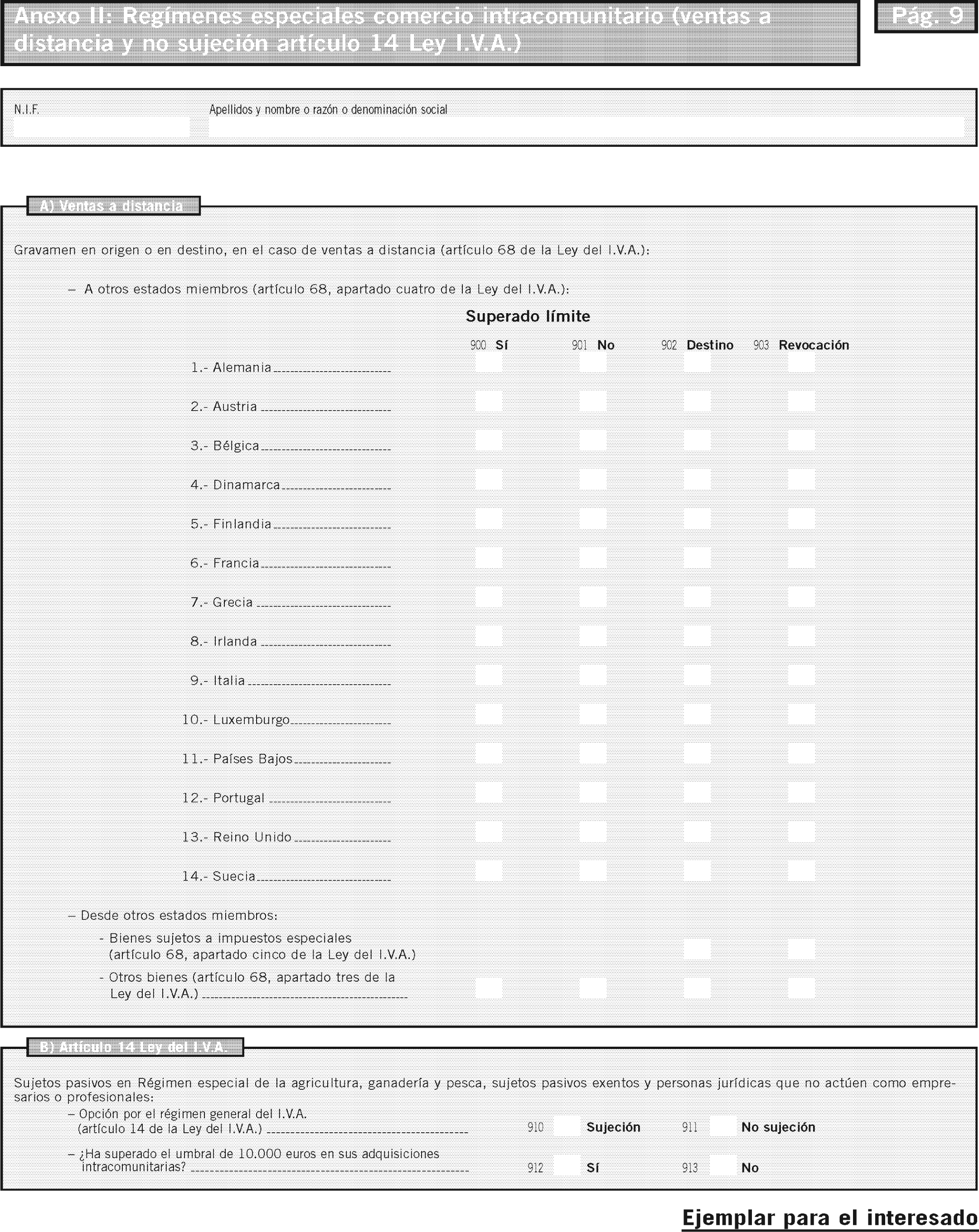

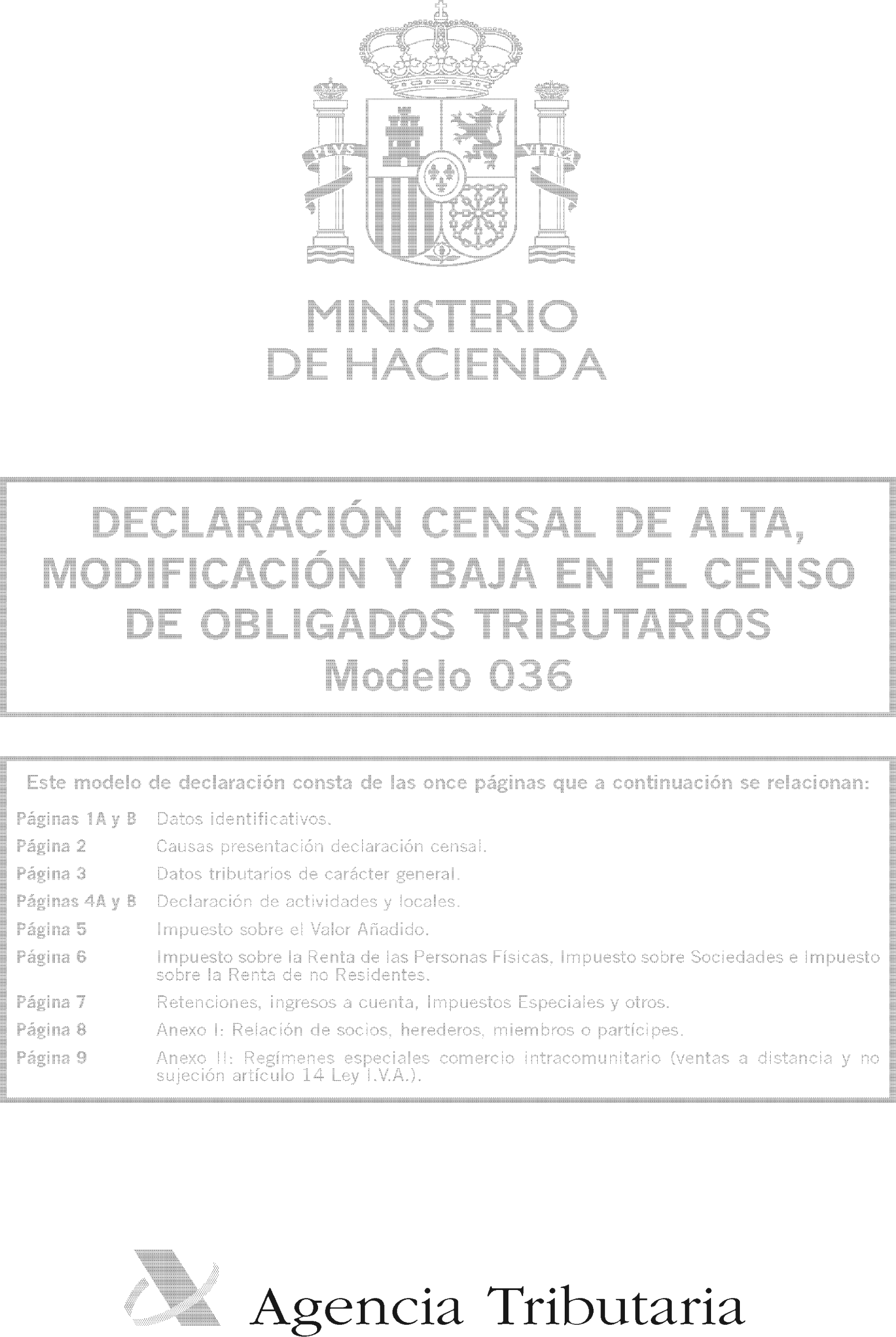

De conformidad con lo establecido en el artículo 11 del Reglamento por el que se regulan determinados censos tributarios, aprobado por el Real Decreto 1041/2003, de 1 de agosto, se aprueba el modelo 036, que figura en el anexo de esta Orden, de declaración censal de alta, modificación y baja en el Censo de obligados tributarios.

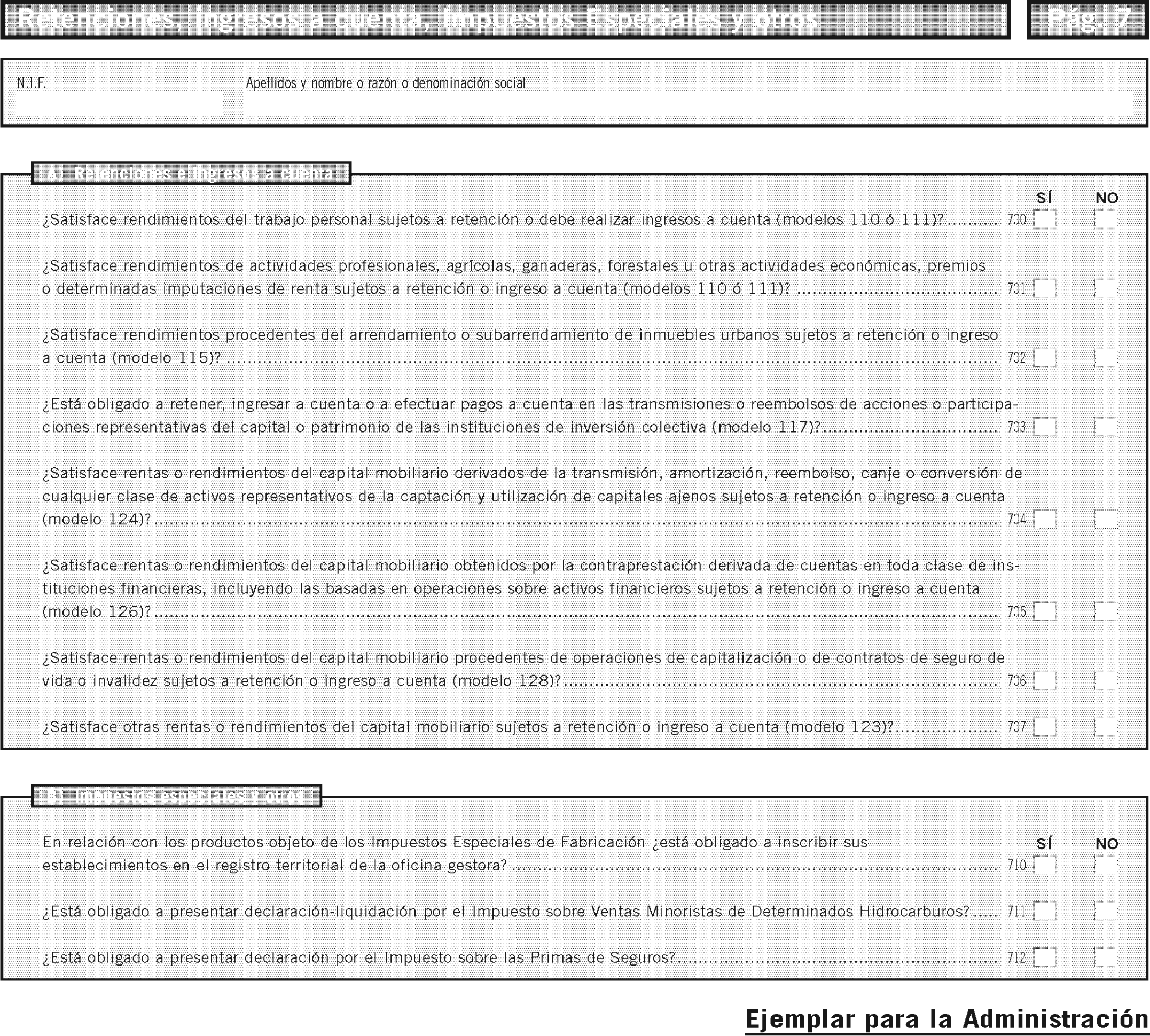

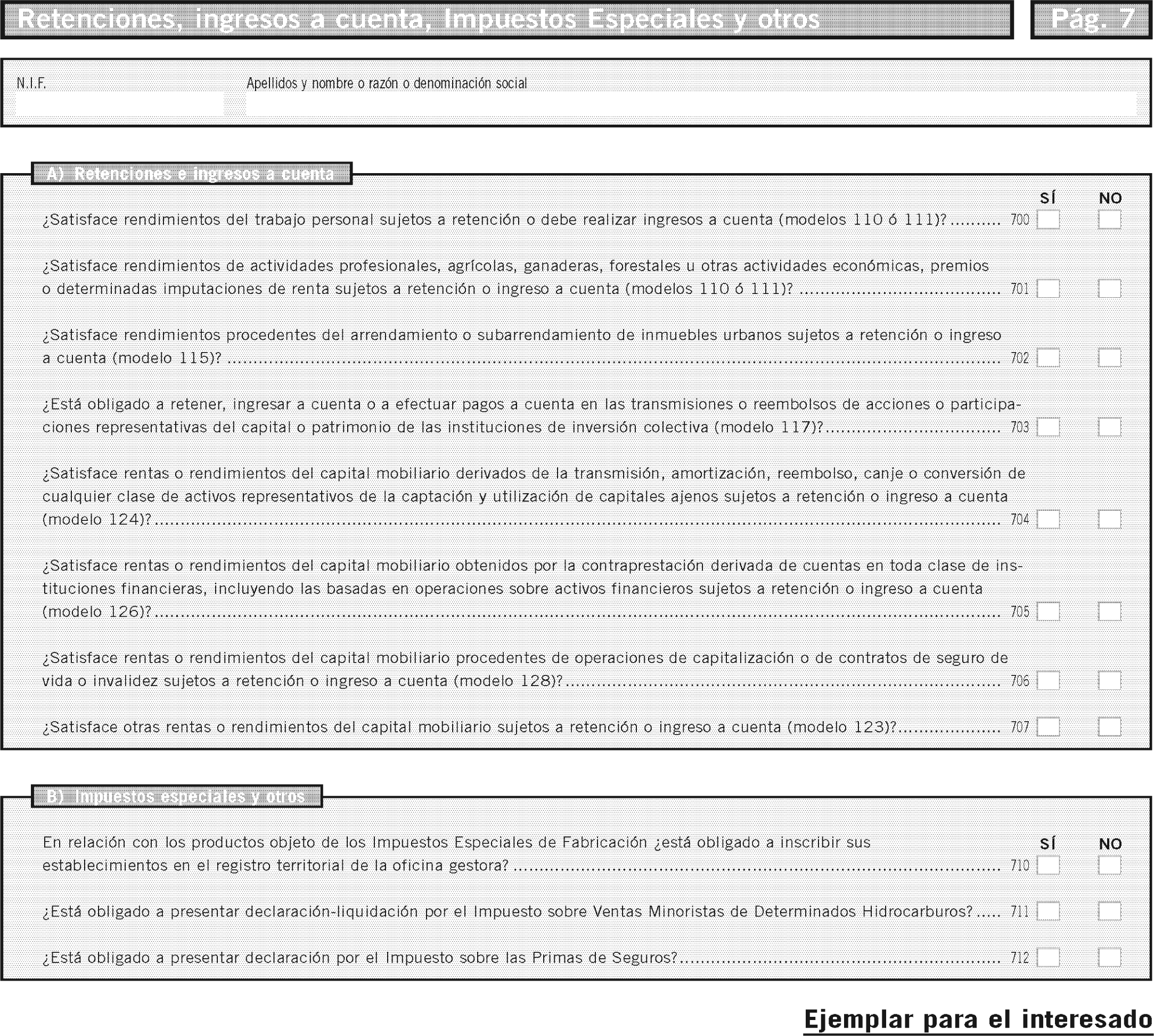

Este modelo consta de dos ejemplares, uno para la Administración y otro para el interesado.

Uno. Quienes hayan de formar parte del Censo de obligados tributarios deberán presentar una declaración de alta en el mismo.

El Censo de obligados tributarios estará formado por las siguientes personas o entidades:

a) Quienes desarrollen o vayan a desarrollar en territorio español actividades empresariales o profesionales.

b) Quienes abonen rentas sujetas a retención o ingreso a cuenta.

c) Quienes, no actuando como empresarios o profesionales, realicen adquisiciones intracomunitarias de bienes sujetas al Impuesto sobre el Valor Añadido.

d) Quienes, siendo no residentes en España de acuerdo con lo dispuesto en el artículo 6 de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias, operen en territorio español mediante establecimiento permanente o satisfagan en dicho territorio rentas sujetas a retención o ingreso a cuenta, así como las entidades a las que se refiere el artículo 5.c) de la citada Ley.

e) Quienes sean socios, herederos, comuneros o partícipes de entidades en régimen de atribución de rentas que desarrollen actividades empresariales o profesionales y tengan obligaciones tributarias derivadas de su condición de miembros de tales entidades.

f) Quienes no estén establecidos en el territorio de aplicación del Impuesto sobre el Valor Añadido y sean sujetos pasivos del mismo, excepto que hubieran resultado exonerados del cumplimiento de obligaciones censales por el Departamento de Gestión Tributaria de la Agencia Estatal de Administración Tributaria.

La declaración de alta también servirá para solicitar la asignación del Número de Identificación Fiscal, con independencia de que la persona jurídica o entidad solicitante no esté obligada a darse de alta en el Censo de obligados tributarios, de acuerdo con lo dispuesto en las letras anteriores. La asignación del Número de Identificación Fiscal, a solicitud del interesado o de oficio, determinará la inclusión automática en el Censo de contribuyentes de la persona o entidad de que se trate.

Asimismo, por medio de la declaración censal, los obligados tributarios personas físicas que sean empresarios o profesionales, y no dispongan del Número de Identificación Fiscal, solicitarán la asignación de dicho número.

Dos. Cuando varíe cualquiera de los datos recogidos en la declaración de alta o en otra declaración posterior, el obligado tributario lo deberá comunicar a la Administración tributaria mediante la oportuna declaración de modificación.

Cuando una persona o entidad en constitución que tenga asignado un Número de Identificación Fiscal provisional aporte la documentación pendiente necesaria para la asignación del Número de Identificación Fiscal definitivo, deberá solicitar éste mediante una declaración censal de modificación.

No obstante, cuando en virtud de un convenio la Agencia Estatal de Administración Tributaria tenga conocimiento a través de otros organismos e instituciones de la información necesaria para asignar a una entidad el Número de Identificación Fiscal definitivo, podrá exonerar a la entidad de presentar una declaración censal solicitando la asignación de dicho número, sin perjuicio de la obligación que incumbe a la entidad de comunicar otro tipo de modificaciones que se hayan producido respecto de la información que haya hecho constar en las declaraciones censales que haya presentado con anterioridad.

Tres. Deberán presentar la declaración de baja en el Censo de obligados tributarios quienes cesen en el desarrollo de todo tipo de actividades empresariales o profesionales o no deban formar parte del mismo por no estar incluidos en ninguna de las letras previstas en el número Uno de este apartado.

No están obligadas a presentar las declaraciones censales las personas o entidades que no abonen rentas sujetas a retención o ingreso a cuenta y que realicen exclusivamente las siguientes operaciones:

a) Arrendamientos de inmuebles exentos del Impuesto sobre el Valor Añadido, conforme al número 23.º del apartado Uno del artículo 20 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

b) Entregas a título ocasional de medios de transporte nuevos exentas del Impuesto sobre el Valor Añadido en virtud de lo dispuesto en los apartados uno y dos del artículo 25 de la Ley del Impuesto sobre el Valor Añadido.

c) Adquisiciones intracomunitarias de bienes exentas del Impuesto sobre el Valor Añadido en virtud de lo dispuesto en el apartado tres del artículo 26 de la Ley del Impuesto sobre el Valor Añadido.

Uno. En relación con los sujetos pasivos del Impuesto sobre Actividades Económicas que resulten exentos del mismo por todas sus actividades económicas, la presentación de las declaraciones censales de alta, modificación o baja sustituye a la presentación de las declaraciones específicas de dicho Impuesto. Por tanto, y sin perjuicio de sus obligaciones censales de carácter general, identificarán a través de la declaración censal las actividades económicas que desarrollen, así como los establecimientos y locales en los que se lleven a cabo dichas actividades, y comunicarán el alta, la variación o la baja en aquéllas o en éstos.

Asimismo, podrán solicitar a través del modelo 036 las exenciones en el Impuesto sobre Actividades Económicas que tengan carácter rogado, a efectos de comunicárselo al órgano competente para que adopte el correspondiente acuerdo sobre la procedencia de las mismas.

Dos. Los sujetos pasivos del Impuesto sobre Actividades Económicas que resulten obligados a tributar por el mismo por cualquiera de sus actividades económicas comunicarán el alta, la variación o la baja en todas su actividades económicas a través de las declaraciones propias de dicho Impuesto. Asimismo, solicitarán, en su caso, la exención en el Impuesto sobre Actividades Económicas que les corresponda a través de los modelos propios del mismo. Todo ello sin perjuicio del cumplimiento de sus obligaciones censales de carácter general.

Las sociedades en constitución que presenten el Documento Único Electrónico para realizar telemáticamente sus trámites de constitución, de acuerdo con lo previsto en la Ley 7/2003, de 1 de abril («Boletín Oficial del Estado» del 2), de la sociedad limitada Nueva Empresa, quedarán exoneradas de la obligación de presentar la declaración censal de alta, sin perjuicio de la presentación posterior de las declaraciones de modificación y baja que correspondan en la medida en que varíe o deba ampliarse la información y circunstancias reflejadas en dicho Documento Único Electrónico.

Las personas jurídicas y entidades en general, así como las personas físicas que formen parte del Censo de obligados tributarios, comunicarán el cambio de domicilio fiscal mediante una declaración censal de modificación, de acuerdo con lo dispuesto en la letra a) del apartado 2 del artículo 8 del Reglamento por el que se regulan determinados censos tributarios.

Las declaraciones censales permitirán solicitar la inclusión o baja en el Registro de operadores intracomunitarios.

De acuerdo con lo dispuesto en el apartado 3 del artículo 1 del Reglamento por el que se regulan determinados censos tributarios, el Registro de operadores intracomunitarios estará formado por las personas o entidades que tengan atribuido el Número de Identificación Fiscal regulado a efectos del Impuesto sobre el Valor Añadido en la letra d) del artículo 2 y en el artículo 16 del Real Decreto 338/1990, que vayan a efectuar entregas o adquisiciones intracomunitarias de bienes sujetas a dicho tributo.

Formarán parte igualmente de este Registro los sujetos pasivos del Impuesto sobre el Valor Añadido que vayan a ser destinatarios de prestaciones de servicios cuyo lugar de realización a efectos del mismo se determine efectivamente en función de cuál sea el Estado que haya atribuido al adquirente el Número de Identificación Fiscal con el que se haya realizado la operación.

La inclusión será asimismo obligatoria en el caso de personas o entidades a las que se refiere el artículo 14 de la Ley del Impuesto sobre el Valor Añadido cuando vayan a realizar adquisiciones intracomunitarias de bienes sujetas a dicho Impuesto. En tal caso, la inclusión en este Registro determinará la asignación automática a la persona o entidad solicitante del Número de Identificación Fiscal regulado en la letra d) del artículo 2 y en el artículo 16 del Real Decreto 338/1990.

La circunstancia de que las personas o entidades a las que se refiere el artículo 14 de la Ley del Impuesto sobre el Valor Añadido dejen de estar incluidas en el Registro de operadores intracomunitarios por producirse el supuesto de que las adquisiciones intracomunitarias de bienes que realicen resulten no sujetas al Impuesto en atención a lo establecido en dicho precepto determinará la revocación automática del Número de Identificación Fiscal específico regulado en la letra d) del artículo 2 y en el artículo 16 del Real Decreto 338/1990.

Este Registro formará parte del Censo de obligados tributarios.

Asimismo, la declaración censal de modificación servirá para que los empresarios o profesionales que tengan derecho al procedimiento de devolución que se regula en el artículo 30 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el artículo 1 del Real Decreto 1624/1992, de 29 de diciembre, soliciten la inscripción, así como la baja en su caso, en el Registro de exportadores y otros operadores económicos en régimen comercial, el cual también forma parte del Censo de obligados tributarios.

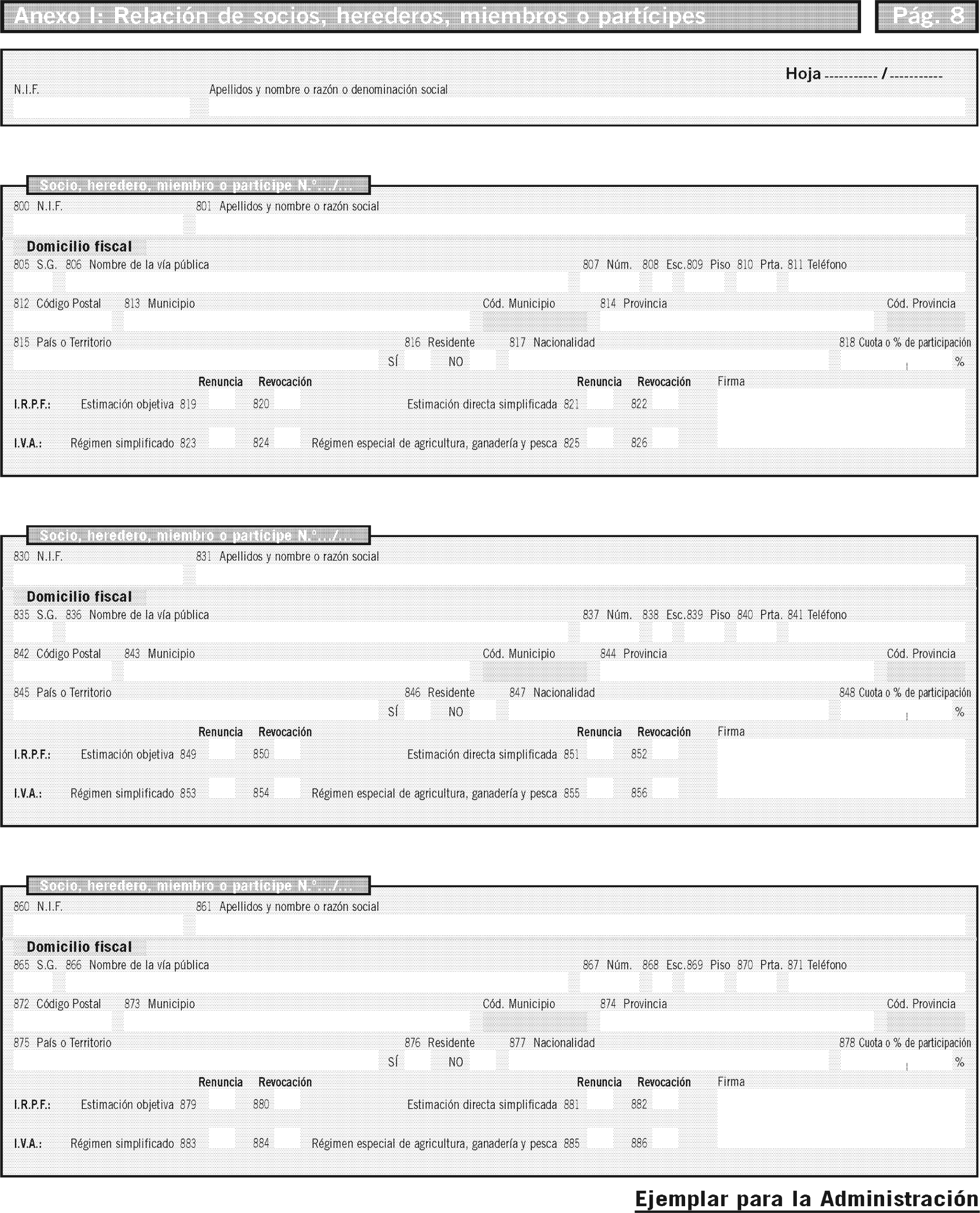

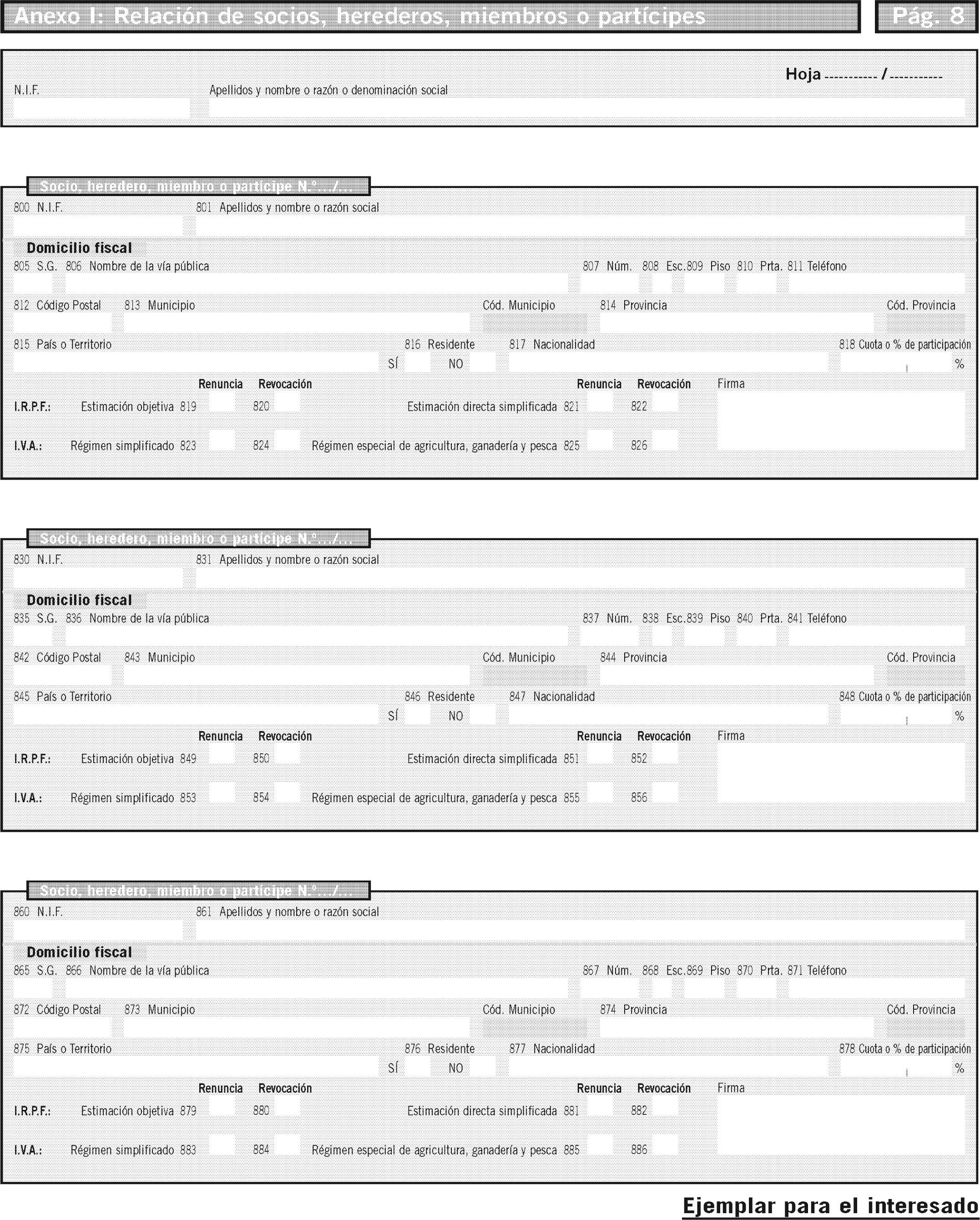

Uno. Las personas jurídicas o entidades sujetas al Impuesto sobre Sociedades deberán cumplimentar el «Anexo I: Relación de socios, herederos, miembros o partícipes» cuando presenten la declaración censal de alta.

Asimismo, en tanto no dispongan de Número de Identificación Fiscal definitivo, comunicarán las variaciones relativas a sus socios, miembros o partícipes a través de la correspondiente declaración censal de modificación.

Dos. Las entidades a las que sea aplicable el régimen de atribución de rentas que desarrollen actividades empresariales o profesionales deberán presentar una única declaración censal de alta, en la que deberán cumplimentar el «Anexo I: Relación de socios, herederos, miembros o partícipes».

Cuando se produzca alguna variación relativa a sus miembros, la entidad lo comunicará mediante la presentación de una declaración censal de modificación, salvo que disponga de Número de Identificación Fiscal definitivo y, además, deba presentar la declaración informativa regulada en el artículo 74 bis de la Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias.

Asimismo, cada socio, heredero, miembro o partícipe deberá presentar una declaración censal para comunicar las obligaciones tributarias que se deriven de su condición de miembro de tales entidades.

La renuncia al régimen de estimación objetiva y a la modalidad simplificada del régimen de estimación directa del Impuesto sobre la Renta de las Personas Físicas, así como la renuncia al régimen especial simplificado y al régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido, se realizarán mediante la presentación por la entidad de un modelo de declaración censal, consignando en el «Anexo I: Relación de socios, herederos, miembros o partícipes» la renuncia y la firma de todos y cada uno de ellos.

La revocación de la renuncia a la modalidad y regímenes citados en el párrafo anterior se comunicará por la entidad mediante la presentación de la correspondiente declaración censal de modificación, si bien, en este caso, no será necesario que el «Anexo I: Relación de socios, herederos, miembros o partícipes» sea firmado por todos, siendo suficiente que la declaración sea suscrita por cualquiera de ellos.

Uno. Declaración de alta.−Con carácter general, la declaración censal de alta deberá presentarse con anterioridad al inicio de las correspondientes actividades, a la realización de las operaciones, al nacimiento de la obligación de retener o ingresar a cuenta sobre las rentas que se satisfagan, abonen o adeuden o a la concurrencia de las circunstancias previstas en el artículo 7 del Reglamento por el que se regulan determinados censos tributarios.

A efectos de lo dispuesto en el citado Reglamento, se entiende producido el comienzo de una actividad empresarial o profesional desde el momento que se realicen cualesquiera entregas, prestaciones o adquisiciones de bienes o servicios, se efectúen cobros o pagos o se contrate personal laboral, con la finalidad de intervenir en la producción o distribución de bienes o servicios.

No obstante, en su caso, la declaración censal de alta se presentará en los plazos previstos en las disposiciones que regulan las opciones o comunicaciones que se manifiesten a través de ella.

Dos. Declaración de modificación.−La declaración censal de modificación deberá presentarse en el plazo de un mes, a contar desde el día siguiente a aquel en que se hayan producido los hechos que determinan su presentación, salvo en los casos que se indican a continuación:

a) En los supuestos en que la normativa propia de cada tributo establezca plazos específicos, en los que la declaración se presentará de conformidad con éstos.

b) Las declaraciones a que se refiere la letra a’) de la letra k) del apartado 2 del artículo 8 del Reglamento por el que se regulan determinados censos tributarios deberán presentarse con anterioridad al momento en que se inicie la nueva actividad empresarial que vaya a constituir, a efectos del Impuesto sobre el Valor Añadido, un sector diferenciado de actividad respecto de las actividades que se venían desarrollando con anterioridad.

c) La solicitud a que se refiere el primer párrafo de la letra e) del apartado 2 del artículo 8 del Reglamento citado deberá presentarse con anterioridad al momento en que se produzcan las circunstancias previstas en el apartado 3 del artículo 1 del mismo Reglamento.

d) La comunicación prevista en la letra m) del apartado 2 del artículo 8 ya citado se formulará en el plazo general y, en cualquier caso, antes del vencimiento del plazo para la presentación de la primera declaración periódica afectada por la variación puesta en conocimiento de la Administración tributaria o que hubiese debido presentarse de no haberse producido dicha variación.

e) La opción de tributación en destino por las operaciones de ventas a distancia, a que se refiere el apartado cuatro del artículo 68 de la Ley del Impuesto sobre el Valor Añadido, se efectuará durante el mes de diciembre anterior al año natural en que deba surtir efecto.

En el año de inicio de la actividad, la opción deberá efectuarse con anterioridad a la realización de dichas operaciones.

La opción producirá efecto durante un período mínimo de dos años naturales. Esta deberá ser reiterada por el sujeto pasivo una vez transcurridos dos años naturales, quedando, en caso contrario, automáticamente revocada.

Tres. Declaración de baja.−La declaración censal de baja deberá presentarse en el plazo de un mes desde que se cumplan las condiciones previstas en el apartado 1 del artículo 9 del Reglamento por el que se regulan determinados censos tributarios.

Cuando una sociedad o entidad se disuelva, la declaración de baja deberá ser presentada en el plazo de un mes desde que se haya realizado, en su caso, la cancelación efectiva de los correspondientes asientos en el Registro Mercantil.

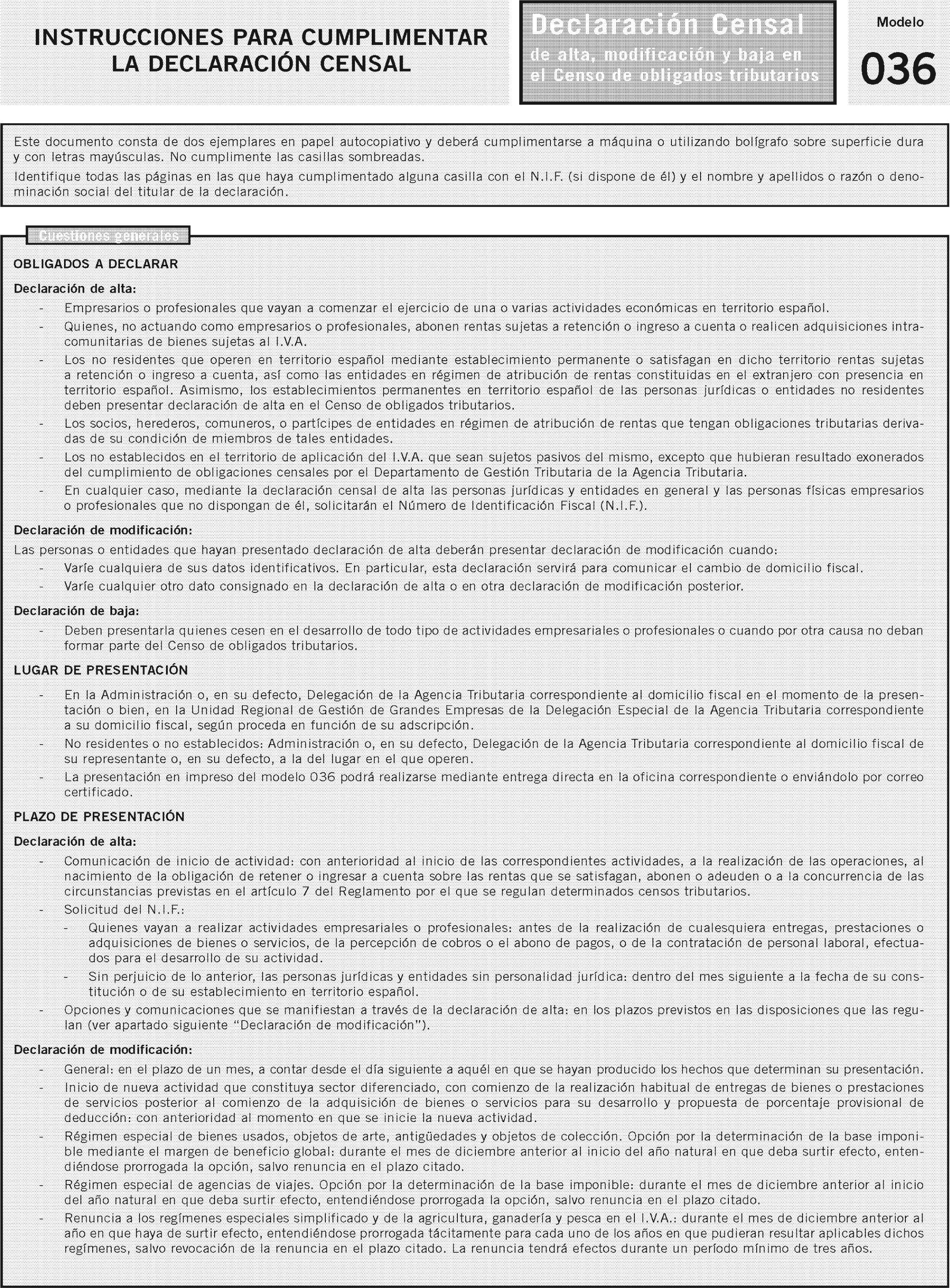

Uno. El modelo 036 podrá presentarse en impreso o por vía telemática a través de Internet.

Dos. La presentación en impreso se realizará en la Administración o, en su defecto, Delegación de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del titular de la declaración en el momento de su presentación.

Las personas o entidades no residentes en España o no establecidas en el territorio de aplicación del Impuesto sobre el Valor Añadido presentarán el modelo 036 en la Administración o Delegación de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal de su representante o, en caso de que no lo hubieran nombrado, a la del lugar donde operen.

La presentación en impreso del modelo 036 podrá realizarse mediante entrega directa en las oficinas indicadas o enviándolo por correo certificado a las mismas.

Tres. La presentación telemática del modelo 036 se realizará conforme lo dispuesto en el apartado siguiente de esta Orden.

Uno. Ámbito de aplicación del sistema de presentación telemática de la declaración censal correspondiente al modelo 036.

Los obligados tributarios que deban presentar la declaración censal correspondiente al modelo 036 podrán, a su elección, efectuar la citada presentación en impreso o por vía telemática.

La presentación de la declaración por vía telemática podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en el Real Decreto 1377/2002, de 20 de diciembre («Boletín Oficial del Estado» del 21), por el que se desarrolla la colaboración social en la gestión de los tributos para la presentación telemática de declaraciones, comunicaciones y otros documentos tributarios y en la Orden HAC/1398/2003, de 27 de mayo («Boletín Oficial del Estado» de 3 de junio) por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

Cuando la declaración censal deba acompañarse de otros documentos como, por ejemplo, la escritura pública de constitución de la entidad o sus estatutos sociales, la presentación telemática del modelo 036 sólo podrá realizarse al amparo de una Resolución del Director General de la Agencia Estatal de Administración Tributaria en la que se establezcan los supuestos y condiciones en los que se podrá realizar la presentación por medios telemáticos de dicha documentación adicional. No obstante, cuando dicha presentación se realice por las personas o entidades a que se refiere el párrafo anterior y así se haya contemplado en los convenios suscritos, también se podrán presentar telemáticamente el modelo 036 y la documentación adicional.

Dos. Condiciones generales para la presentación telemática de la declaración censal correspondiente al modelo 036.

1. Requisitos para la presentación telemática de la declaración correspondiente al modelo 036: La presentación telemática de las declaraciones correspondientes al modelo 036 estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (N.I.F.).

b) El declarante deberá tener instalado en el navegador de su ordenador un certificado de firma electrónica X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda de acuerdo con el procedimiento establecido en los anexos III y VI de la Orden de 24 de abril de 2000 («Boletín Oficial del Estado» del 29), por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas, o cualquier otro certificado de entre los que se encuentren admitidos por la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo («Boletín Oficial del Estado» del 15), por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

c) Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá tener instalado en el navegador cualquiera de los certificados de usuario a que se refiere la letra anterior.

d) Para efectuar la presentación telemática de la declaración correspondiente al modelo 036, se deberá generar un fichero cumplimentando los formularios que el propio programa de transmisión presentará en pantalla, o utilizando otros programas que generan el mismo fichero.

Asimismo, cuando se opte por esta modalidad de presentación se deberán tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas.

2. Presentación de declaraciones con deficiencias de tipo formal: En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del presentador de la declaración por el propio sistema mediante los correspondiente mensajes de error, para que proceda a su subsanación.

Tres. Procedimiento para la presentación telemática de la declaración censal correspondiente al modelo 036.

El procedimiento para la presentación telemática de las declaraciones será el siguiente:

a) El presentador se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: http://aeat.es y seleccionará el modelo de declaración a transmitir.

A continuación, procederá a transmitir la correspondiente declaración con la firma electrónica, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda o cualquier otro certificado admitido a efectos del cumplimiento de obligaciones tributarias, en los términos previstos en la letra b) del número 1 anterior y previamente instalado en el navegador a tal efecto.

b) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del formulario validados con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada, se mostrarán en pantalla los datos del formulario y la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos volviendo a cumplimentar el formulario.

c) El presentador deberá imprimir y conservar la declaración aceptada, debidamente validada con el correspondiente código electrónico.

Los conceptos y definiciones relativos a la presentación de declaraciones por vía telemática se recogen en el anexo V de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas.

Queda derogada la Orden HAC/1025/2002, de 7 de mayo, por la que se aprueban nuevos modelos de declaración censal de comienzo, modificación o cese de la actividad, que han de presentar a efectos fiscales los empresarios, los profesionales y otros obligados tributarios, y se establece el ámbito, condiciones generales y procedimiento para su presentación telemática.

La presente Orden entrará en vigor al día siguiente al de su publicación en el «Boletín Oficial del Estado».

Madrid, 10 de septiembre de 2003.

MONTORO ROMERO

Excmos. Sres. Secretario de Estado de Hacienda y Director General de la Agencia Estatal de Administración Tributaria.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid