La Orden HAC/360/2002, de 19 de febrero, aprobó el modelo 349, de Declaración recapitulativa de operaciones intracomunitarias que se ha venido utilizando hasta la aprobación de la presente Orden ministerial, el cual se adaptaba a la regulación prevista en los artículos 78 a 81 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre.

La Directiva 2008/8/CE del Consejo, de 12 de febrero, por la que se modifica la Directiva 2006/112/CE en lo que respecta al lugar de la prestación de servicios con efectos a partir del 1 de enero de 2010, introduce importantes novedades por lo que se refiere a los estados recapitulativos regulados en los artículos 262 a 271, ambos inclusive, de la citada Directiva 2006/112/CE. Amplía el ámbito subjetivo de los sujetos pasivos y personas jurídicas que no tengan la condición de sujeto pasivo que se deben relacionar en el estado recapitulativo, incluyendo aquellos a quienes hayan prestado servicios que no están exentos del IVA en el Estado miembro en el que la transacción está gravada. Por otra parte, el artículo 266 de la Directiva 2006/112/CE habilita a los Estados miembros para establecer estados recapitulativos que contengan más información.

La Directiva 2008/117/CE del Consejo, de 16 de diciembre, relativa al sistema común del Impuesto sobre el Valor Añadido, a fin de combatir el fraude fiscal vinculado a las operaciones intracomunitarias, modifica el artículo 263 de la Directiva 2006/112/CE, de 28 de noviembre, estableciendo la obligación de presentar un estado recapitulativo por cada mes natural, en un plazo no superior a un mes y con arreglo a las condiciones que establezcan los Estados miembros. Asimismo, autoriza a los Estado miembros a determinar las condiciones y límites que permitan a los sujetos pasivos presentar el estado recapitulativo para cada trimestre civil, en un plazo que no exceda de un mes a partir del final del trimestre, siempre que el importe total trimestral de entregas de bienes o prestaciones de servicios no supere determinado límite cuantitativo.

La transposición de las dos Directivas indicadas ha supuesto la modificación de los artículos 78 a 81, ambos inclusive, del Reglamento del Impuesto, por medio de los que se regula la obligación de presentar la Declaración recapitulativa de operaciones intracomunitarias, así como su contenido, lugar y plazo de presentación. Dicha modificación ha sido llevada por el artículo primero del Real Decreto 192/2010, de 26 de febrero, de modificación del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, y del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, para la incorporación de determinadas directivas comunitarias.

En primer lugar se introduce como novedad la obligación de presentar la declaración recapitulativa de operaciones intracomunitarias por parte de aquellos empresarios o profesionales que realicen operaciones de prestación intracomunitaria de servicios, y haciendo uso de la habilitación contenida en el artículo 266 de la Directiva 2006/112/CE, se amplía dicha obligación a los empresarios o profesionales que realicen adquisiciones intracomunitarias de servicios, tal y como estas se definen en el Reglamento del Impuesto. Por tanto, deben incluirse este tipo de operaciones de servicios dentro del contenido de la declaración recapitulativa. Asimismo, se modifica el período de declaración, que con carácter general corresponderá a cada mes natural. No obstante, también podrá ser trimestral, anual y excepcionalmente bimestral, cuando concurran determinadas circunstancias establecidas en los apartados 2 y 4 del artículo 81 del Reglamento del Impuesto sobre el Valor Añadido. Todo ello determina la obligación de aprobar un nuevo modelo 349 de Declaración recapitulativa de operaciones intracomunitarias, que se ajuste a la normativa vigente a partir del 1 de enero de 2010.

Asimismo, la nueva redacción del apartado cuatro del artículo 5 de la Ley del Impuesto sobre el Valor Añadido, introducida por la Ley 2/2010, de 1 de marzo, por la que se trasponen determinadas Directivas en el ámbito de la imposición indirecta y se modifica la Ley del Impuesto sobre la Renta de no Residentes para adaptarla a la normativa comunitaria, otorga la condición de empresarios o profesionales actuando como tales, respecto a todos los servicios intracomunitarios que les sean prestados, a las personas jurídicas que no actúen como empresarios o profesionales siempre que tengan asignado un número de identificación a efectos del Impuesto sobre el Valor Añadido suministrado por la Administración española. Al obtener tal condición vendrían obligados a presentar todas y cada una de las autoliquidaciones periódicas del Impuesto. Para evitar esa carga innecesaria el Real Decreto 192/2010, de 26 de febrero, ha dado una nueva redacción al número 3º del apartado 7 del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido permitiendo que dichas entidades liquiden el Impuesto mediante la presentación de liquidaciones especiales de carácter no periódico, modelo 309. Por ello, es necesario modificar la orden ministerial que aprueba dicho modelo para incluir dentro de sus presentadores a las citadas personas jurídicas.

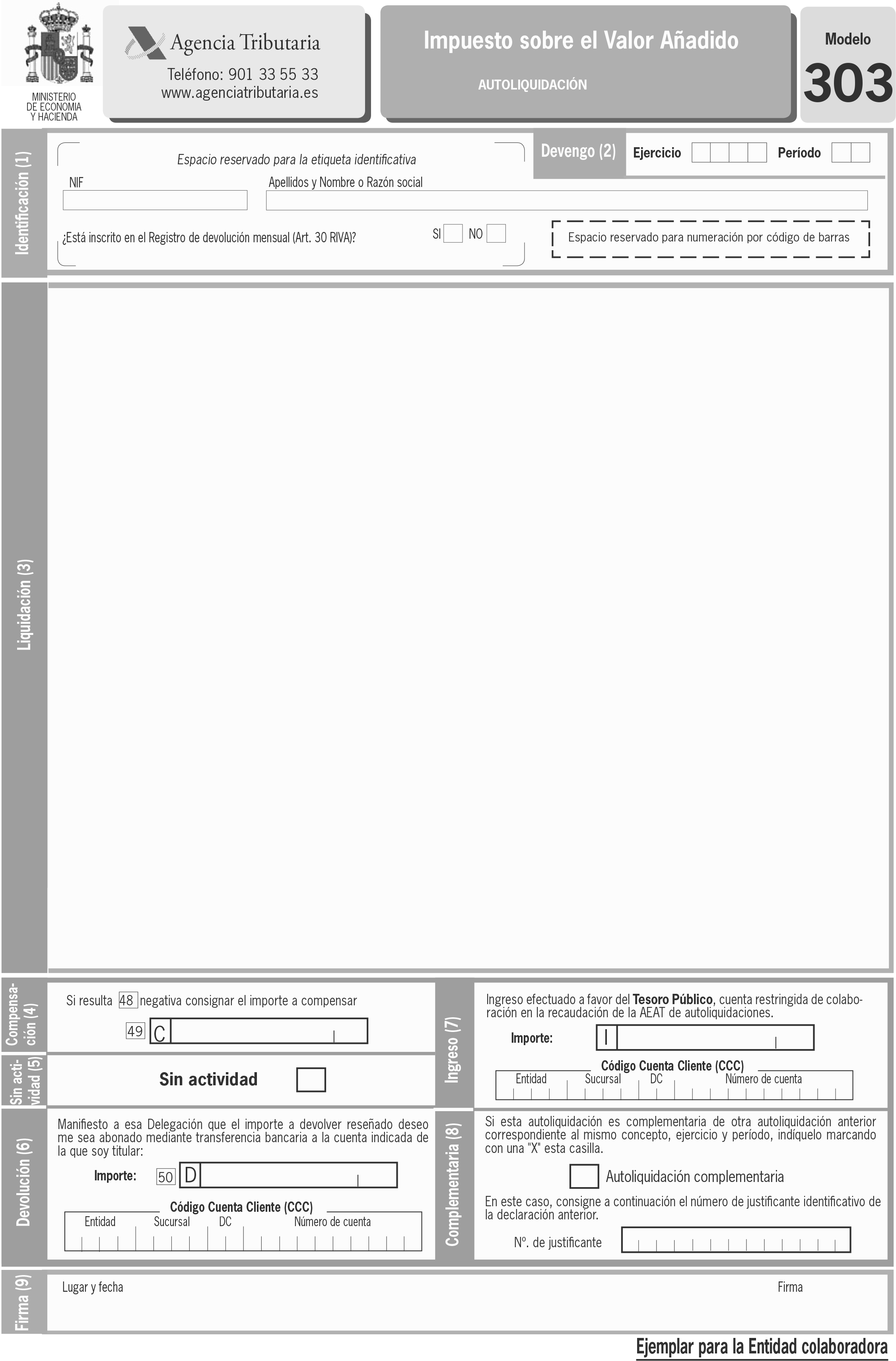

Con el fin de preservar el carácter reservado de los datos con trascendencia tributaria obtenidos por la Administración a través del modelo 303 de autoliquidación del Impuesto sobre el Valor Añadido, se ha considerado necesario que el «Ejemplar para la entidad colaboradora» de dicho modelo contenga exclusivamente los datos identificativos del declarante, el ejercicio, período y el resultado de la autoliquidación. Por ello, se modifica el anexo I de la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueban el modelo 303 Impuesto sobre el Valor Añadido, Autoliquidación, y el modelo 308 Impuesto sobre el Valor Añadido, solicitud de devolución: Recargo de equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales y se modifican los anexos I y II de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, así como otra normativa tributaria.

Por último, con el objeto de que en las declaraciones presentadas por teleproceso sea posible generar un código seguro de verificación, tanto para aquellas que sean erróneas como para las correctas, se ha introducido la oportuna modificación en la Orden de 21 de diciembre de 2000, por la que se establece el procedimiento para la presentación por teleproceso de las declaraciones correspondientes a los modelos 187, 188, 190, 193, 194, 196, 198, 296, 345 y 347.

El artículo 81 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, dispone que la declaración recapitulativa de operaciones intracomunitarias se realizará en el lugar, forma y a través del modelo aprobado por el Ministro de Economía y Hacienda.

Asimismo, el artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación.

En su virtud dispongo:

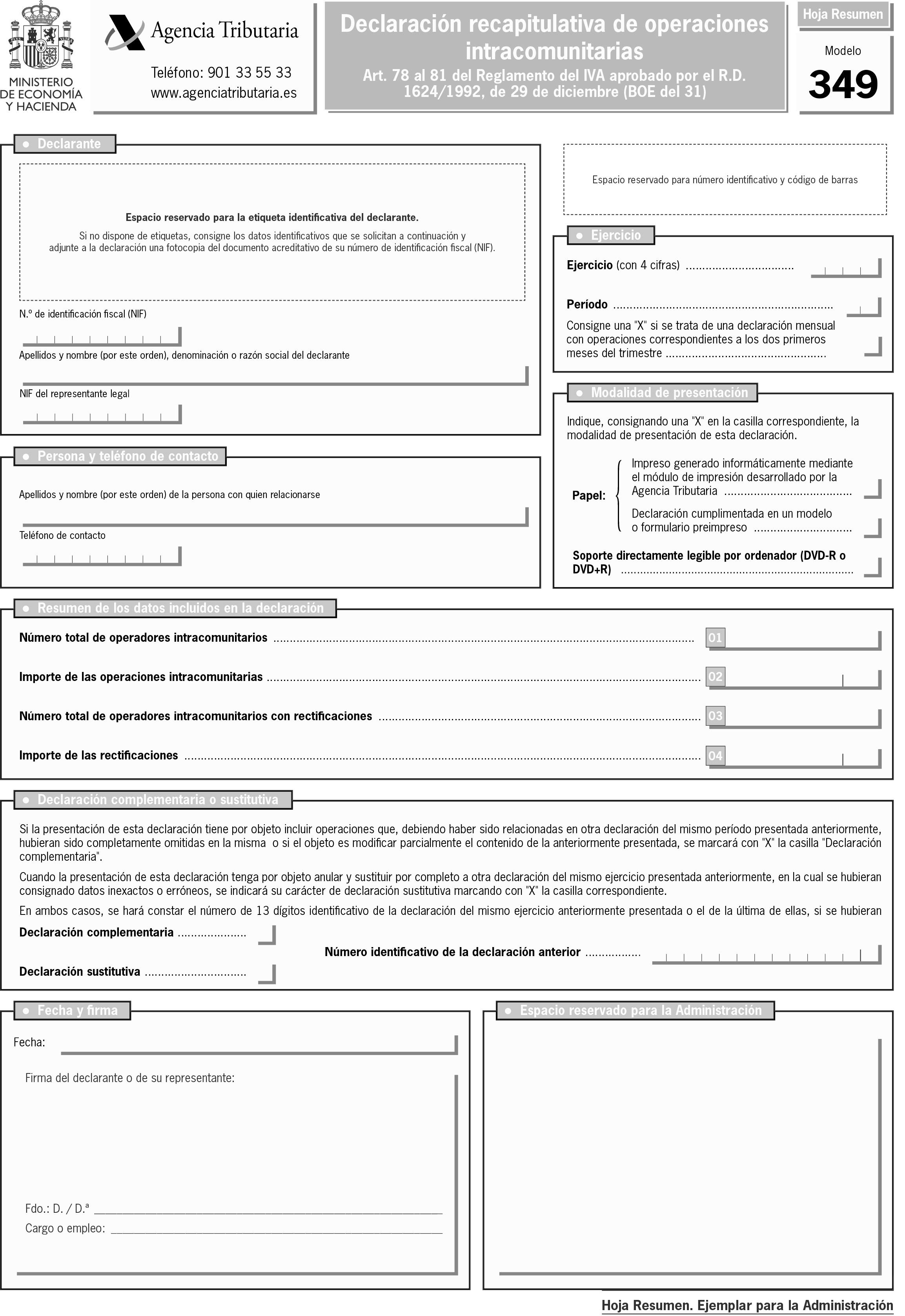

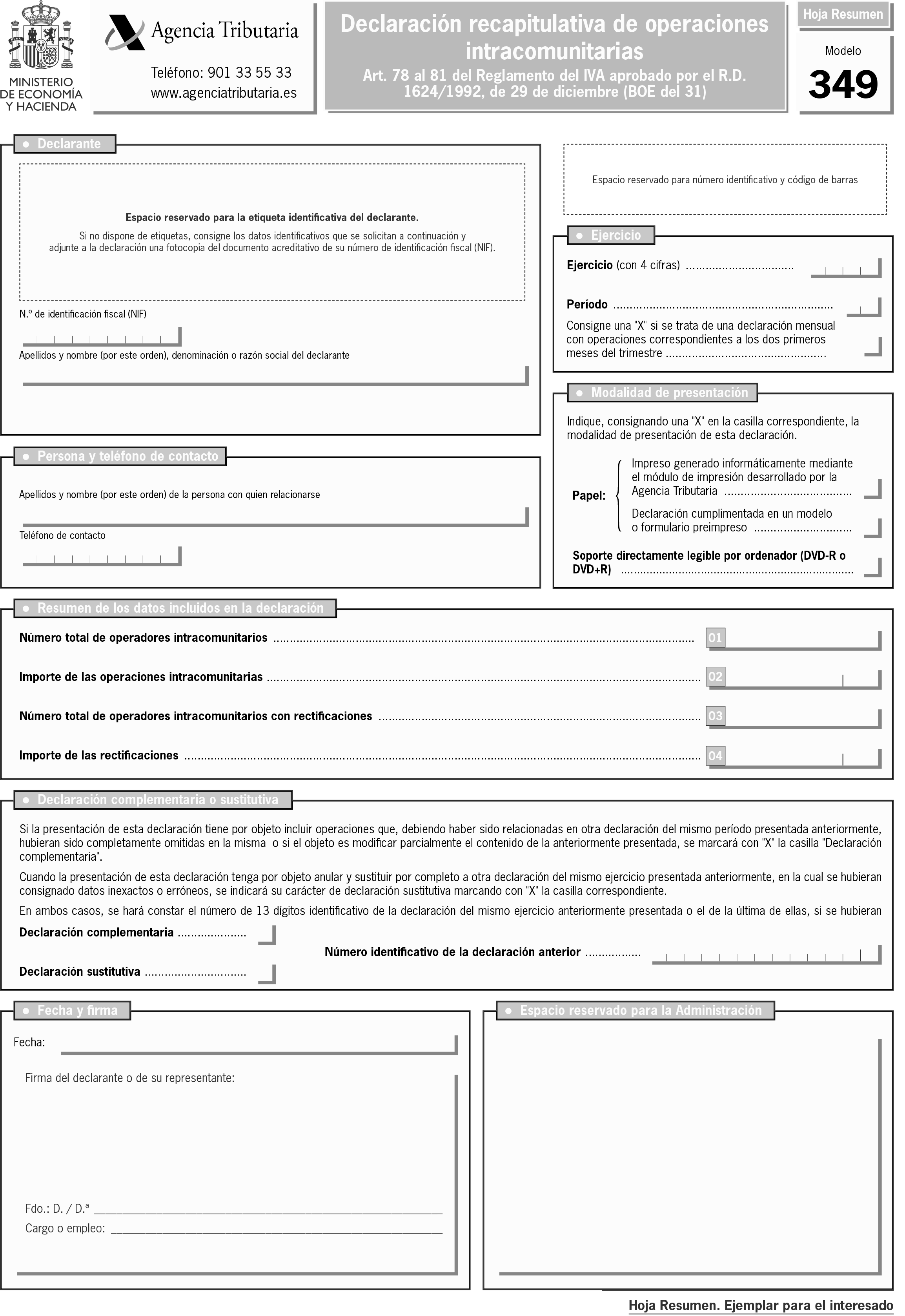

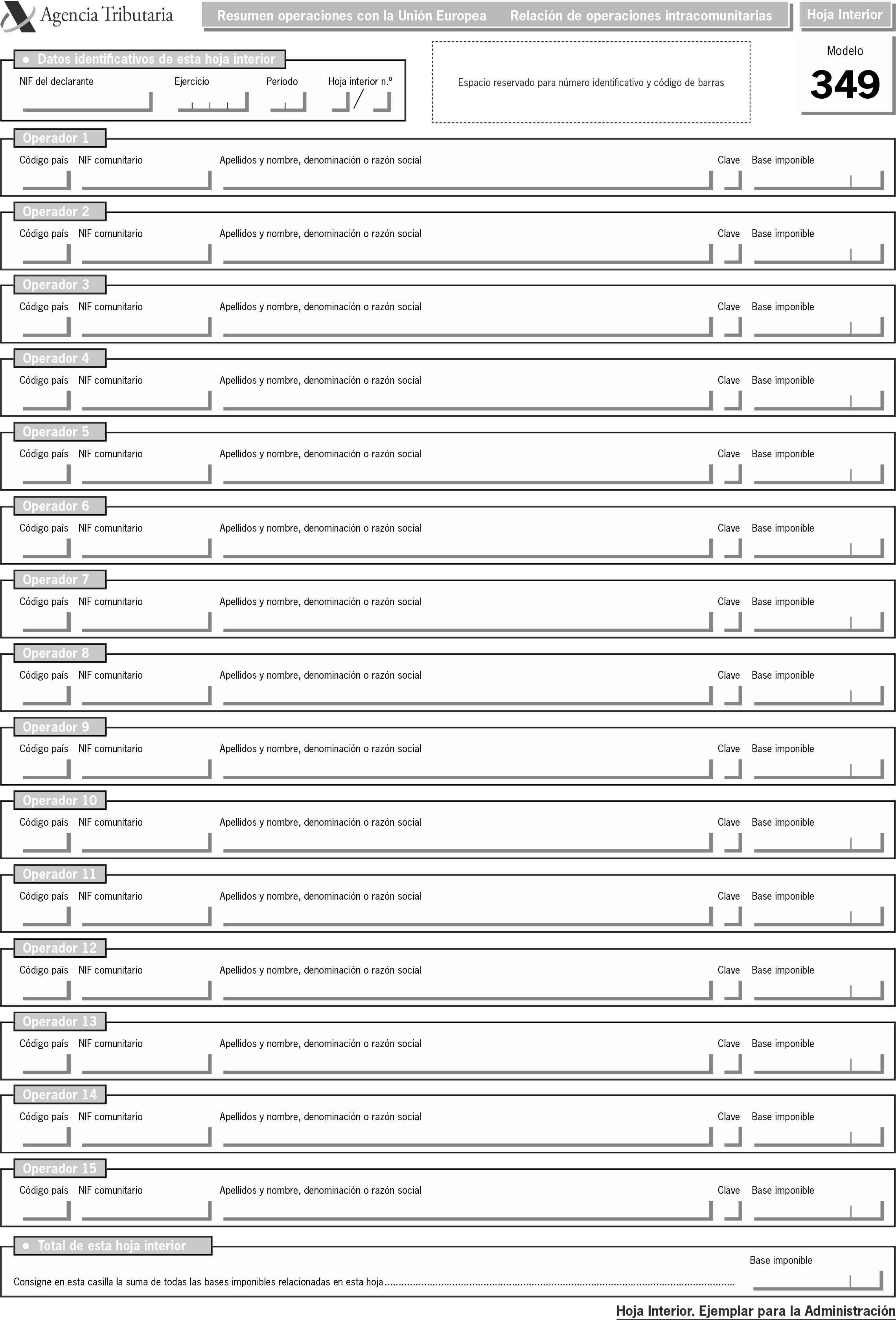

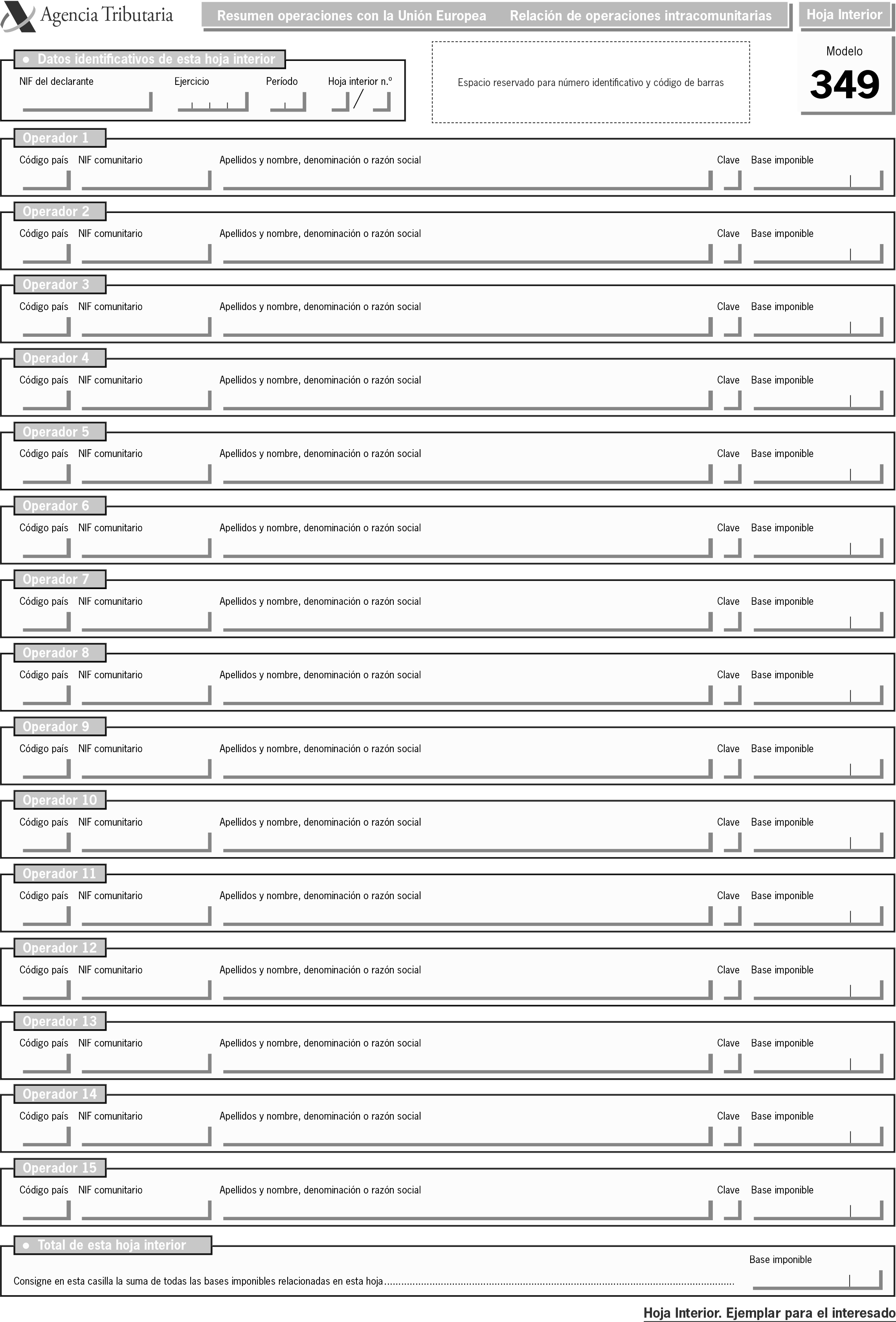

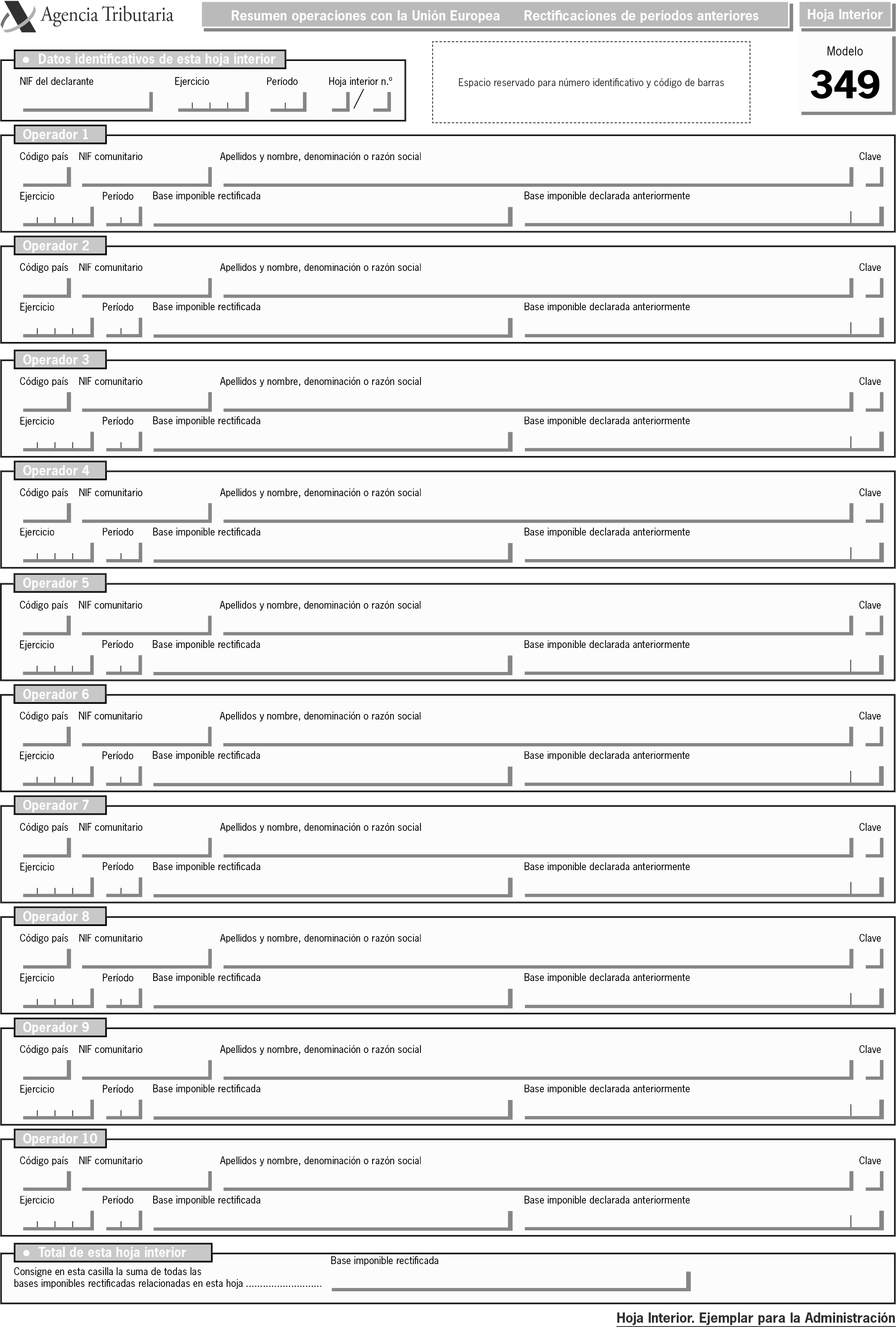

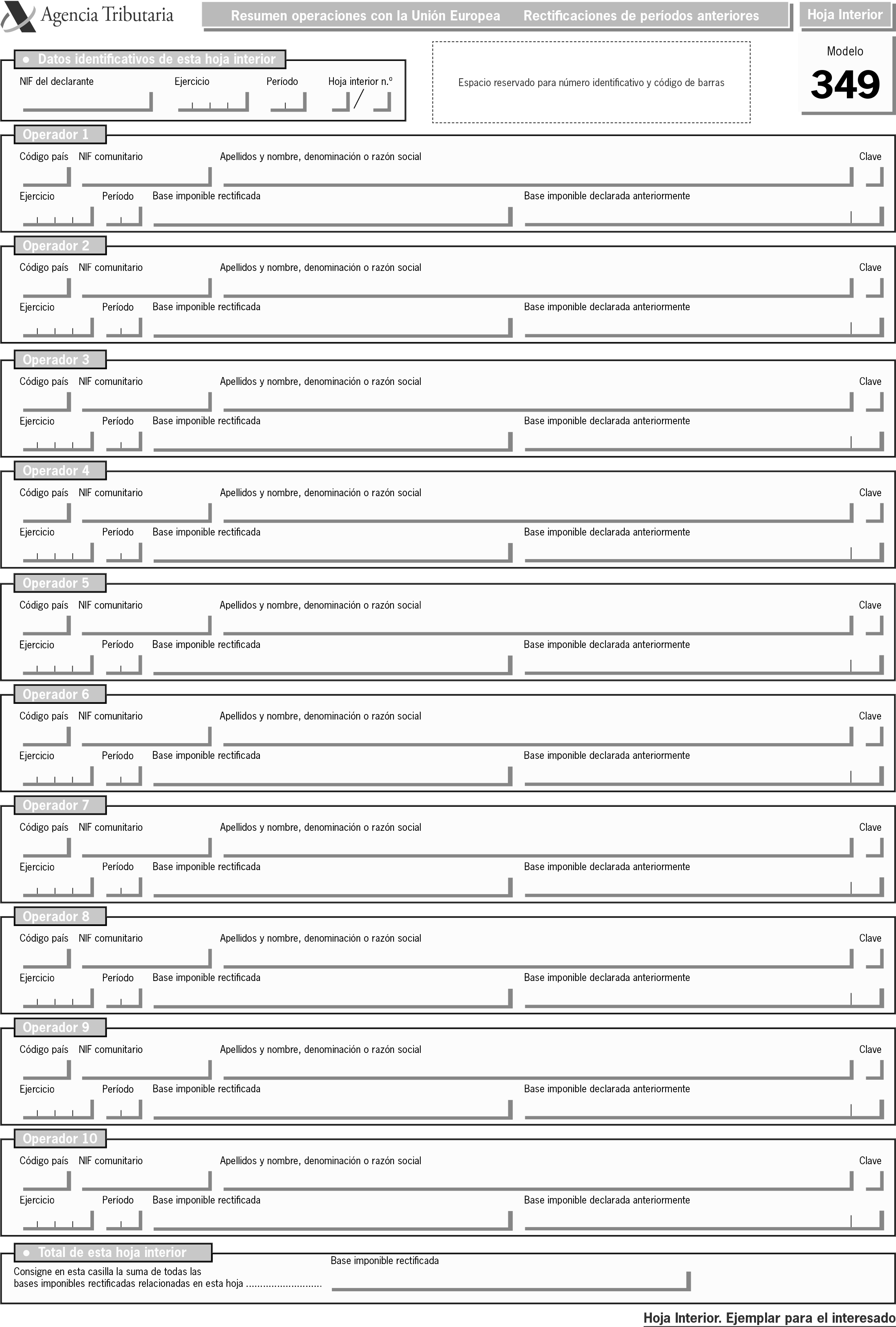

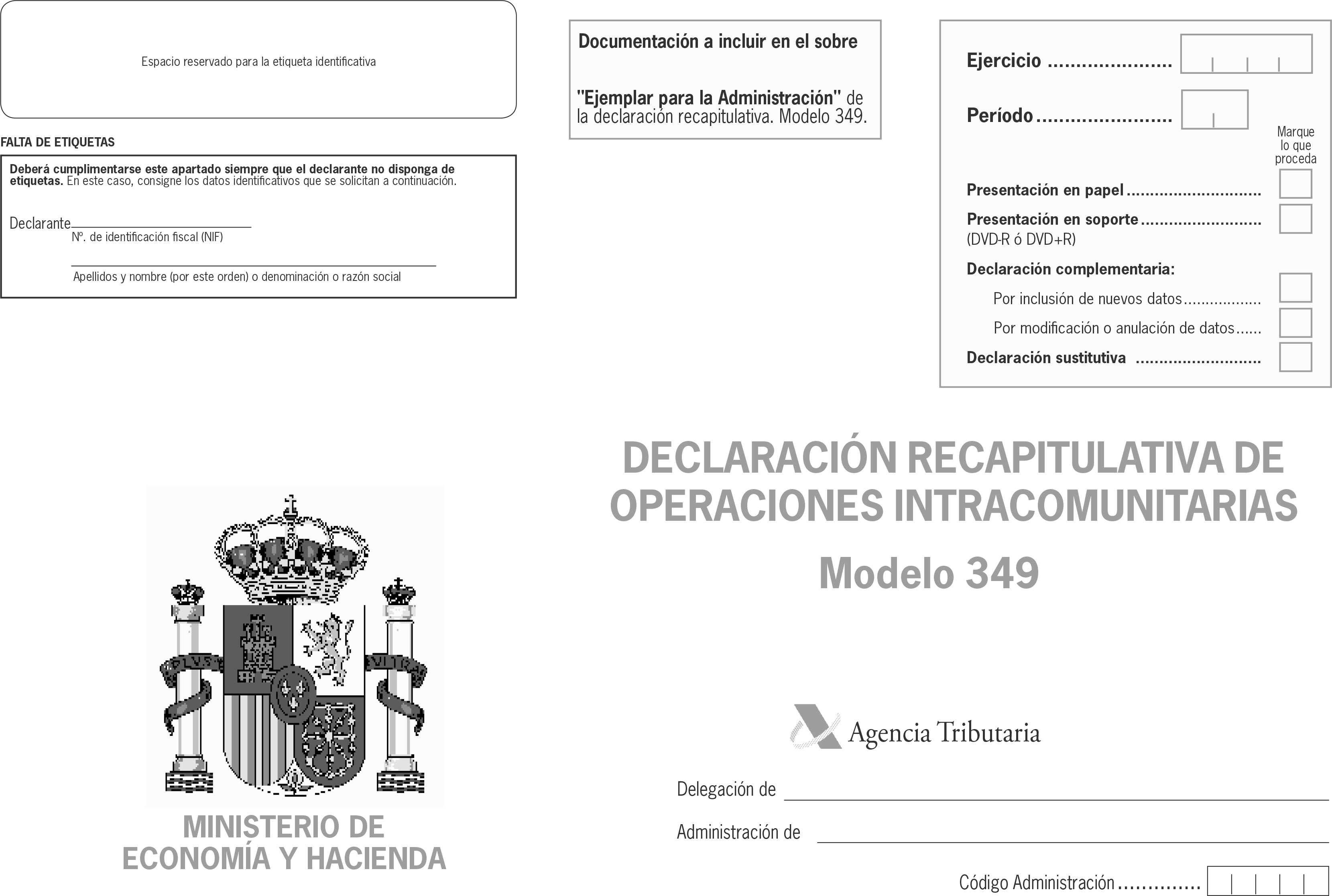

1. Se aprueba el modelo 349 de «Declaración recapitulativa de operaciones intracomunitarias» que figura en el anexo I de la presente Orden. Dicho modelo se compone de:

a) Hoja resumen.

b) Hojas interiores de relación de operaciones intracomunitarias.

c) Hojas interiores de rectificación de períodos anteriores.

d) Sobre de envío.

Cada una de las hojas de las que se compone el modelo consta de dos ejemplares, uno para la Administración y otro para el interesado.

El número identificativo que habrá de figurar en el modelo 349 para su presentación telemática a través de Internet, en soporte o en impreso, será un número secuencial cuyos tres primeros dígitos se correspondan con el código 349. No obstante, las declaraciones complementarias presentadas por vía telemática que modifiquen el contenido de datos declarados en otra declaración del mismo ejercicio, presentada anteriormente, se realizarán desde el servicio de consulta y modificación de declaraciones informativas en la sede electrónica de la Agencia Tributaria (https://www.agenciatributaria.gob.es). En este caso, la declaración complementaria quedará identificada por el código seguro de verificación de su presentación, no siendo necesario indicar ningún número identificativo.

2. Serán igualmente válidas las declaraciones que, ajustándose a los contenidos del modelo aprobado en el apartado 1 de este artículo, se realicen con el módulo de impresión en papel blanco que, en su caso y a estos efectos, elabore la Agencia Estatal de Administración Tributaria. Para estas declaraciones deberá utilizarse el sobre de retorno «Programa de ayuda», aprobado por el artículo 3.3 de la Orden EHA/702/2006, de 9 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2005, se establecen el procedimiento de remisión del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas y las condiciones para su confirmación o suscripción, se determinan el lugar, forma y plazos de presentación de los mismos, así como las condiciones generales y el procedimiento para su presentación por medios telemáticos o telefónicos.

Los datos impresos en estas declaraciones prevalecerán sobre las alteraciones o correcciones manuales que pudieran producirse sobre los mismos, por lo que éstas no producirán efectos ante la Administración tributaria.

Estarán obligados a presentar la Declaración recapitulativa de operaciones intracomunitarias los empresarios y profesionales que realicen cualquiera de las siguientes operaciones:

a) Las entregas de bienes destinados a otro Estado miembro que se encuentren exentas en virtud de lo dispuesto en los apartados uno, dos y tres del artículo 25 de la Ley del Impuesto.

Se incluirán entre estas operaciones las transferencias de bienes comprendidas en el número 3.º del artículo 9 de la Ley del Impuesto y, en particular, las entregas ulteriores de bienes cuya importación hubiera estado exenta de acuerdo con lo dispuesto en el número 12.º del artículo 27 de la Ley del Impuesto.

Quedarán excluidas de las entregas de bienes a que se refiere este número las siguientes:

1.º Las que tengan por objeto medios de transporte nuevos realizadas a título ocasional por las personas comprendidas en la letra e) del apartado uno del artículo 5 de la Ley del Impuesto.

2.º Las realizadas por sujetos pasivos del Impuesto para destinatarios que no tengan atribuido un número de identificación a efectos del citado tributo en cualquier otro Estado miembro de la Comunidad.

b) Las adquisiciones intracomunitarias de bienes sujetas al Impuesto realizadas por personas o entidades identificadas a efectos del mismo en el territorio de aplicación del Impuesto.

Se incluirán entre estas operaciones las transferencias de bienes desde otro Estado miembro a que se refiere el número 2.º del artículo 16 de la Ley del Impuesto y, en particular, las adquisiciones intracomunitarias de bienes que hayan sido previamente importados en otro Estado miembro donde dicha importación haya estado exenta del Impuesto en condiciones análogas a las establecidas por el apartado 12.º del artículo 27 de la Ley del Impuesto.

c) Las prestaciones intracomunitarias de servicios, en las condiciones previstas en el artículo 79 del Reglamento del Impuesto sobre el Valor Añadido.

d) Las adquisiciones intracomunitarias de servicios, en las condiciones previstas en el artículo 79 del Reglamento del Impuesto sobre el Valor Añadido.

e) Las entregas subsiguientes a las adquisiciones intracomunitarias de bienes a que se refiere el apartado tres del artículo 26 de la Ley del Impuesto, realizadas en otro Estado miembro utilizando un número de identificación a efectos de Impuesto sobre el Valor Añadido asignado por la Administración tributaria española.

Se aprueban los diseños físicos a los que deberán ajustarse los soportes directamente legibles por ordenador, así como los diseños lógicos a los que deberán ajustarse los ficheros que contengan la información a suministrar en el modelo 349, tanto en el supuesto de presentación del mismo mediante soporte directamente legible por ordenador como por vía telemática. Ambos diseños, físicos y lógicos, figuran en el anexo II de la presente Orden.

En todo caso, la información contenida en el soporte directamente legible por ordenador deberá haber sido validada con carácter previo a su presentación. Dicha validación se realizará utilizando el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, salvo que, por razones técnicas objetivas, no resulte posible, en cuyo caso la validación deberá realizarse en cualquier Delegación de la mencionada Agencia. En el supuesto de obligados tributarios adscritos a la Delegación Central de Grandes Contribuyentes o a alguna de las Unidades de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria a quienes, asimismo por razones técnicas objetivas, no resulte posible utilizar el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, la mencionada validación podrá también realizarse en la correspondiente Delegación Central o Unidad de Gestión.

No obstante lo anterior, cuando el fichero incluido en el soporte directamente legible por ordenador haya sido generado mediante el Programa de Ayuda elaborado por la Agencia Estatal de Administración Tributaria, no será preciso efectuar la mencionada validación previa.

La Declaración recapitulativa de operaciones intracomunitarias se presentará con arreglo a los criterios que a continuación se especifican:

a) Las declaraciones que correspondan a obligados tributarios personas jurídicas que tengan la forma de sociedades anónimas o sociedades de responsabilidad limitada o a obligados tributarios adscritos a la Delegación Central de Grandes Contribuyentes o a alguna de las Unidades de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria y que no contengan más de 5.000.000 registros, deberán presentarse por vía telemática a través de Internet, con arreglo a lo establecido en los artículos 8 y 9 de la presente Orden.

b) Las declaraciones que correspondan a obligados tributarios no incluidos en la letra a) anterior y que no contengan más de 5.000.000 registros, deberán presentarse, a elección del obligado tributario, a través de alguno de los siguientes medios:

1.º En impreso, siempre que la declaración no contenga más de 15 registros. En tal caso, la declaración podrá presentarse tanto en el formulario ajustado al modelo 349 aprobado en el artículo 1 de la presente Orden, como en un impreso generado mediante la utilización, exclusivamente, del módulo de impresión desarrollado por la Agencia Estatal de Administración Tributaria.

2.º Por vía telemática a través de Internet, con arreglo a las condiciones y procedimiento establecidos en los artículos 8 y 9 de la presente Orden.

c) Las declaraciones que contengan más de 5.000.000 registros, cualquiera que sea la persona o entidad obligada a su presentación, deberán presentarse en soporte directamente legible por ordenador, con arreglo a lo establecido en los artículos 6 y 7 de la presente Orden.

Los soportes directamente legibles por ordenador, que habrán de ser exclusivamente individuales, deberán cumplir las siguientes características:

Tipo: DVD-R o DVD+R.

Capacidad: Hasta 4,7 GB.

Sistema de archivos UDF.

De una cara y una capa simple.

La Declaración recapitulativa de operaciones intracomunitarias, modelo 349, tanto en el impreso aprobado en el anexo I de la presente Orden como en el generado a través del módulo de impresión elaborado por la Agencia Estatal de Administración Tributaria, se presentará en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del obligado tributario.

La presentación se efectuará, directamente o por correo certificado, utilizando el sobre de envío que corresponda de los que se relacionan en el artículo 1 de la presente Orden, en el cual se habrá introducido previamente la siguiente documentación:

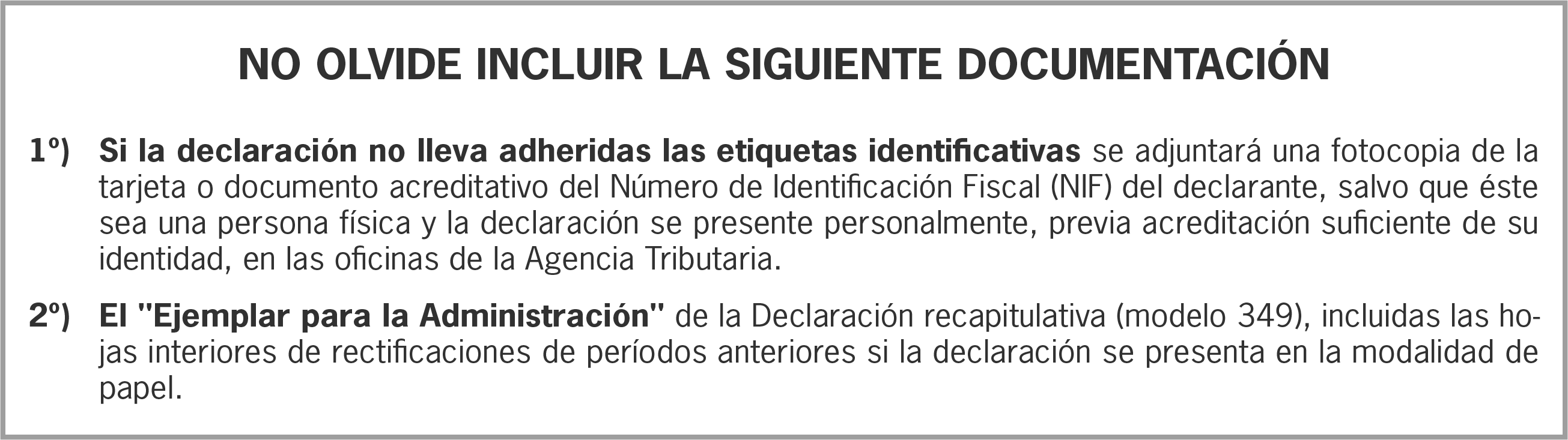

a) El «ejemplar para la Administración» de la hoja resumen del modelo 349 debidamente cumplimentada, en la que deberá adherirse en el espacio correspondiente la etiqueta identificativa que suministra la Agencia Estatal de Administración Tributaria. En el supuesto de no disponer de etiquetas identificativas se cumplimentarán la totalidad de los datos de identificación y se acompañará fotocopia de la tarjeta acreditativa del número de identificación fiscal.

No obstante lo anterior, no será preciso adjuntar fotocopia del documento acreditativo del número de identificación fiscal (NIF) cuando se trate de declaraciones correspondientes a personas físicas que se presenten personalmente en las oficinas de la Agencia Estatal de Administración Tributaria, siempre que acrediten su identidad.

b) Los «ejemplares para la Administración» de las hojas interiores del modelo 349 de relación de operaciones intracomunitarias.

c) Los «ejemplares para la Administración» de las hojas interiores de rectificación de períodos anteriores.

1. El soporte directamente legible por ordenador deberá presentarse en la Delegación o Delegación Especial de la Agencia Estatal de Administración Tributaria en cuyo ámbito territorial esté situado el domicilio fiscal del declarante, o bien en la Delegación Central de Grandes Contribuyentes o en la Unidad de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria, según proceda en función de la adscripción del obligado tributario a una u otra Delegación o Unidad.

A tal efecto, el obligado tributario deberá presentar además los siguientes documentos:

Los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen del modelo 349, en cada uno de las cuales deberá adherirse, en el espacio correspondiente, la etiqueta identificativa que suministre la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados y se acompañará fotocopia de la tarjeta acreditativa del número de identificación fiscal.

No obstante lo anterior, no será preciso adjuntar fotocopia del documento acreditativo del número de identificación fiscal (NIF) cuando se trate de declaraciones correspondientes a personas físicas que se presenten personalmente en las oficinas de la Agencia Estatal de Administración Tributaria, siempre que acrediten su identidad.

Asimismo, dichos ejemplares deberán estar debidamente firmados indicando en los espacios correspondientes la identidad del firmante así como los restantes datos que en la citada hoja-resumen se solicitan.

Una vez sellados por la oficina receptora, el declarante retirará el «ejemplar para el interesado» de la hoja-resumen del modelo 349 presentado, que servirá como justificante de la entrega.

2. Todas las recepciones de soportes legibles por ordenador serán provisionales, a resultas de su proceso y comprobación. Cuando no se ajusten al diseño y demás especificaciones establecidas en la presente Orden, o cuando no resulte posible el acceso a la información contenida en los mismos, se requerirá al declarante para que en el plazo de diez días hábiles subsane los defectos de que adolezca el soporte informático presentado, transcurridos los cuales y de persistir anomalías que impidan a la Administración tributaria el acceso a los datos exigibles, se tendrá por no válida la declaración informativa a todos los efectos, circunstancia ésta que se pondrá en conocimiento del obligado tributario de forma motivada.

3. Por razones de seguridad, los soportes legibles directamente por ordenador, no se devolverán, salvo que se solicite expresamente, en cuyo caso se procederá al borrado y entrega de los mismos u otros similares.

1. El soporte directamente legible por ordenador deberá tener una etiqueta adherida en el exterior en la que se harán constar los datos que se especifican a continuación y, necesariamente, por el mismo orden:

a) Delegación, Unidad de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúe la presentación individual.

b) Ejercicio.

c) Modelo de presentación: 349.

d) Número identificativo de la hoja-resumen que se acompaña.

e) Número de identificación fiscal (NIF) del declarante.

f) Apellidos y nombre, o razón social, del declarante.

g) Apellidos y nombre de la persona con quien relacionarse.

h) Teléfono y extensión de dicha persona.

i) Número total de registros.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

2. En el supuesto de que el archivo conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etc., siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

1. La presentación de la declaración por vía telemática a través de Internet podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

2. Requisitos para la presentación telemática del modelo 349. La presentación telemática del modelo 349 estará sujeta al cumplimiento de los siguientes requisitos:

a) El declarante deberá disponer de Número de Identificación Fiscal (NIF).

b) El declarante deberá tener instalado en el navegador un certificado electrónico X.509.V3 expedido por la Fábrica Nacional de la Moneda y Timbre-Real Casa de la Moneda, de acuerdo con el procedimiento establecido en los anexos III y VI de la Orden de 24 de abril de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas, o cualquier otro certificado de entre los que se encuentren admitidos por la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

c) Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá tener instalado en el navegador su certificado electrónico X.509.V3 expedido por la Fábrica Nacional de la Moneda y Timbre-Real Casa de la Moneda, o cualquier otro certificado electrónico admitido en las relaciones de la Agencia Estatal de Administración Tributaria por medios electrónicos, informáticos o telemáticos, en los términos previstos en la citada Orden de 12 de mayo de 2003.

d) Para efectuar la presentación telemática de la declaración correspondiente al modelo 349, el declarante o, en su caso, el presentador autorizado, deberá utilizar previamente un programa de ayuda para obtener el fichero con la declaración a transmitir. Este programa de ayuda podrá ser el desarrollado por la Agencia Estatal de Administración Tributaria para la declaración correspondiente al modelo 349 u otro que obtenga un fichero con el mismo formato.

El contenido de dicho fichero se deberá ajustar a los diseños de registros de tipo 1 y de tipo 2 establecidos en el anexo II de la presente Orden.

Asimismo, los declarantes que opten por esta modalidad de presentación, deberán tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la citada Orden de 24 de abril de 2000.

3. Cuando se detecten anomalías de tipo formal en la transmisión telemática de la declaración, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

4. En aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación telemática por Internet, en el plazo a que se refiere el artículo 10 de la presente Orden, dicha presentación podrá efectuarse durante los tres días naturales siguientes al de finalización del mencionado plazo.

El procedimiento para la presentación telemática de la declaración correspondiente al modelo 349, será el siguiente:

a) El declarante o presentador se conectará a la sede electrónica de la Agencia Estatal de Administración Tributaria, dirección electrónica https://www.agenciatributaria.gob.es y seleccionará el concepto fiscal y el tipo de declaración a transmitir.

b) A continuación, procederá a transmitir la correspondiente declaración con la firma electrónica generada al seleccionar el certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del registro tipo 1 validados con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada, se mostrarán en pantalla los datos del registro tipo 1, y la descripción de los errores detectados, debiendo procederse a la subsanación de los mismos.

El presentador deberá conservar la declaración aceptada, así como el registro tipo 1 debidamente validado con el correspondiente código seguro de verificación.

d) Con posterioridad a la recepción del fichero transmitido y con el fin de que la información sea procesada e incorporada al sistema de información de la Agencia Estatal de Administración Tributaria correctamente, el Departamento de Informática Tributaria efectuará un proceso de validación de los datos suministrados telemáticamente, en el que se verificará que las características de la información se ajustan a las especificaciones de acuerdo con los diseños físicos y lógicos descritos en el anexo II de la presente Orden. Como consecuencia de este proceso, se ofrecerá al obligado tributario, en el servicio de consulta y modificación de declaraciones informativas en la sede electrónica de la Agencia Tributaria (https://www.agenciatributaria.gob.es), la información individualizada de los errores detectados en las declaraciones para que pueda proceder a su corrección.

En caso de que no se hayan subsanado los defectos observados, se podrá requerir al obligado para que en el plazo de 10 días, contados a partir del día siguiente al de la notificación del requerimiento, subsane los defectos de que adolezca. Transcurrido dicho plazo sin haber atendido el requerimiento, de persistir anomalías que impidan a la Administración tributaria el conocimiento de los datos, se le tendrá, en su caso, por no cumplida la obligación correspondiente y se procederá al archivo sin más trámite.

1. Con carácter general, la declaración recapitulativa comprenderá las operaciones realizadas en cada mes natural, y se presentará durante los veinte primeros días naturales del mes inmediato siguiente al correspondiente período mensual, salvo la correspondiente al mes de julio, que podrá presentarse durante el mes de agosto y los veinte primeros días naturales del mes de septiembre, y la correspondiente al mes de diciembre, que deberá presentarse durante los 30 primeros días naturales del mes de enero.

2. Cuando ni durante el trimestre de referencia ni en cada uno de los cuatro trimestres naturales anteriores el importe total de las entregas de bienes y prestaciones de servicios que deban consignarse en la declaración recapitulativa sea superior a 50.000 euros, excluido el Impuesto sobre el Valor Añadido, la declaración recapitulativa deberá presentarse durante los veinte primeros días naturales del mes inmediato siguiente al correspondiente período trimestral, salvo la del último trimestre del año, que deberá presentarse durante los treinta primeros días naturales del mes de enero.

Si al final de cualquiera de los meses que componen cada trimestre natural se superara el importe mencionado en el párrafo anterior, deberá presentarse una declaración recapitulativa para el mes o los meses transcurridos desde el comienzo de dicho trimestre natural durante los veinte primeros días naturales inmediatos siguientes, de acuerdo con el siguiente criterio:

a) Si se supera el importe mencionado en el párrafo anterior en el primer mes del trimestre natural, deberá presentarse una declaración mensual incluyendo las operaciones realizadas en dicho mes.

b) Si se supera el importe mencionado en el párrafo anterior en el segundo mes del trimestre natural, deberá presentarse una declaración mensual, en la que se incluirán las operaciones correspondientes a los dos primeros meses del trimestre y se incorporará una marca en la que se indique que se trata de un trimestre truncado.

3. La declaración recapitulativa se referirá al año natural y se presentará durante los treinta primeros días naturales del mes de enero siguientes a dicho año, cuando concurran las dos circunstancias siguientes:

a) Que el importe total de las entregas de bienes y prestaciones de servicios, excluido el Impuesto sobre el Valor Añadido, realizadas durante el año natural anterior no sea superior a 35.000 euros.

b) Que el importe total de las entregas de bienes, que no sean medios de transporte nuevos, exentas del impuesto de acuerdo con lo dispuesto en los apartados uno y tres del artículo 25 de la Ley del Impuesto realizadas durante el año natural anterior, no sea superior a 15.000 euros.

El umbral a que se refiere el artículo 10.2 de la presente Orden, será de 100.000 euros para las declaraciones recapitulativas correspondientes a los años 2010 y 2011.

Quedan derogadas las siguientes disposiciones:

1. La Orden HAC/360/2002, de 19 de febrero, por la que se aprueba el modelo 349, de declaración recapitulativa de operaciones intracomunitarias, se establecen las condiciones generales y el procedimiento para su presentación telemática y se regula la colaboración social en la presentación telemática de la declaración anual de operaciones con terceras personas, modelo 347, y el artículo undécimo de la Orden EHA/3061/2005, de 3 de octubre, por la que se establecen las condiciones y el procedimiento para la presentación telemática por Internet de las declaraciones correspondientes al modelo 038 y el procedimiento para la presentación telemática por teleproceso de las declaraciones correspondientes al modelo 180, se regula el lugar, plazo y forma de presentación de la declaración-resumen anual correspondiente al modelo 392 y se modifican determinadas normas de presentación de los modelos de declaración 180, 193, 345, 347 y 349, y otras normas tributarias.

2. Lo regulado en relación con el modelo 349, en la Disposición adicional cuarta de la Orden EHA/3895/2004, de 23 de noviembre, por la que se aprueba el modelo 198, de declaración anual de operaciones con activos financieros y otros valores mobiliarios, así como los diseños físicos y lógicos para la sustitución de sus hojas interiores por soporte directamente legible por ordenador y se establecen las condiciones y el procedimiento para su presentación telemática a través de Internet y por teleproceso y se modifican las Órdenes de aprobación de los modelos de declaración 193, 296 y 347.

3. Lo dispuesto en relación con el modelo 349, en el artículo 4 de la Orden EHA/3435/2007, de 23 de noviembre, por la que aprueban los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario.

Se modifica el apartado dos del artículo primero de la Orden HAC/3625/2003, de 23 de diciembre, que quedará redactado como sigue:

«Dos. Este modelo será presentado:

1.º Por las personas y entidades que se indican a continuación en la medida en que realicen adquisiciones intracomunitarias de bienes y estén identificadas a efectos del Impuesto sobre el Valor Añadido por haber alcanzado su volumen de adquisiciones intracomunitarias el límite establecido en el artículo 14 de la Ley 37/1992, del Impuesto sobre el Valor Añadido o por haber ejercitado la opción contemplada en el mismo artículo:

a) Sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando se trate de adquisiciones intracomunitarias de bienes destinados al desarrollo de la actividad sometida a dicho régimen.

b) Sujetos pasivos que realicen exclusivamente operaciones que no originan el derecho a la deducción total o parcial del Impuesto.

2.º Por los sujetos pasivos que realicen exclusivamente actividades a las que sea aplicable el régimen especial de la agricultura, ganadería y pesca cuando realicen en el ejercicio de su actividad entregas de bienes inmuebles sujetas y no exentas del Impuesto sobre el Valor Añadido, así como cuando resulten ser sujetos pasivos de dicho tributo, de acuerdo con lo dispuesto en el artículo 84, apartado uno, número 2.° de su Ley reguladora.

3.º Por los sujetos pasivos del Impuesto sobre el Valor Añadido que realicen exclusivamente actividades a las que sea aplicable el régimen especial del recargo de equivalencia y que estén obligados al pago de dicho impuesto y del citado recargo por las adquisiciones intracomunitarias de bienes que efectúen, así como en los supuestos contemplados en el artículo 84, apartado uno, número 2.° de la Ley 37/1992.

De la misma forma, habrán de presentar el modelo citado los sujetos pasivos que realicen exclusivamente actividades a las que sea de aplicación el régimen especial del recargo de equivalencia, cuando realicen operaciones en relación con las cuales hayan ejercitado la renuncia a la aplicación de la exención contemplada en el artículo 20, apartado dos de la Ley 37/1992 y en el artículo 8, apartado 1 de su Reglamento.

4.º Por las personas o entidades que no tengan la condición de empresarios o profesionales y realicen adquisiciones intracomunitarias de medios de transporte nuevos, a título oneroso.

5.º Por las personas jurídicas que no actúen como empresarios o profesionales, cuando efectúen adquisiciones intracomunitarias de bienes distintos de los medios de transporte nuevos que estén sujetas al Impuesto, así como cuando se reputen empresarios o profesionales de acuerdo con lo dispuesto por el apartado cuatro del artículo 5 de la Ley del Impuesto.

6.º Por los adjudicatarios, en los procedimientos administrativos o judiciales de ejecución forzosa, que tengan la condición de empresarios o profesionales del Impuesto sobre el Valor Añadido, que estén facultados para presentar en nombre y por cuenta del sujeto pasivo de dicho tributo, la declaración-liquidación correspondiente y para ingresar el impuesto resultante de la operación de adjudicación, en los términos previstos en la disposición adicional quinta del Reglamento del Impuesto sobre el Valor Añadido.

7.º Por los sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando deban efectuar el reintegro de las compensaciones indebidamente percibidas, según lo dispuesto en el artículo 133 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

8.º Por los sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando realicen el ingreso de las regularizaciones practicadas como consecuencia del inicio en la aplicación del citado régimen especial, según lo dispuesto en el artículo 49.bis del Reglamento del Impuesto sobre el Valor Añadido.

9.º Por aquellos sujetos pasivos del Impuesto sobre el Valor Añadido para los que así se determine.»

Modificación del anexo I de la Orden EHA/3786/2008, de 29 de diciembre.

El «Ejemplar para la entidad colaboradora» del modelo 303 Impuesto sobre el Valor Añadido. Autoliquidación, incluido en el anexo I de la Orden EHA/3786/2008, se sustituye por el que figura como anexo III de la presente Orden.

Se modifica el apartado tres del artículo tercero de la Orden de 21 de diciembre de 2000, que quedará redactado como sigue:

«Tres. Todas las recepciones de información presentadas por este medio serán provisionales, a resultas de su proceso y comprobación. Cuando no se ajuste al diseño y demás especificaciones establecidas en las Ordenes que aprueban cada modelo, se requerirá al declarante para que en el plazo de diez días hábiles subsane los defectos de que adolezca la presentación realizada, transcurridos los cuales y de persistir anomalías que impidan a la Administración Tributaria el acceso a los datos exigibles, se tendrá por no presentada la declaración informativa a todos los efectos, circunstancia esta que se pondrá en conocimiento del obligado tributario de forma motivada.

Con este fin, el fichero de respuesta contendrá un registro para cada una de las declaraciones recibidas. Dicho registro se ajustará al diseño detallado en el anexo II. Los resultados de la validación pueden ser los siguientes:

La declaración es aceptada por haber resultado correcta en el proceso de validación.

La declaración ha sido presentada erróneamente por haberse detectado errores en el proceso de validación. Deben corregirse los errores comunicados y transmitir una declaración sustitutiva de la anterior.

La declaración no ha podido ser procesada, bien porque es incompatible con la información que consta en el sistema, o bien porque no se ajuste a los diseños lógicos y físicos de los registros de tipo 1 y tipo 2 establecidos en cada una de las Ordenes que aprueban los diferentes modelos de declaración previstos en esta Orden. Debe corregirse el error comunicado y repetirse la transmisión.

Cuando la declaración haya sido presentada y procesada se generará un código seguro de verificación en el registro de respuesta de la validación».

La presente Orden entrará en vigor el día siguiente al de su publicación en el Boletín Oficial del Estado.

Madrid, 18 de marzo de 2010.–La Vicepresidenta Segunda del Gobierno y Ministra de Economía y Hacienda, Elena Salgado Méndez.

A) CARACTERÍSTICAS DE LOS SOPORTES MAGNÉTICOS

Los soportes directamente legibles por ordenador para la presentación de la declaración recapitulativa de operaciones intracomunitarias (modelo 349) habrán de cumplir las siguientes características:

• Tipo: DVD-R o DVD+R

• Capacidad: Hasta 4,7 GB

• Sistema de archivos UDF

• De una cara y una capa simple

Si las características del equipo de que dispone el declarante no le permite ajustarse a las especificaciones técnicas exigidas, y está obligado a presentar declaración recapitulativa de operaciones intracomunitarias, en soporte directamente legible por ordenador, deberá dirigirse por escrito a la Subdirección General de Aplicaciones del Departamento de Informática Tributaria de la Agencia Estatal de Administración Tributaria (AEAT), calle Santa María Magdalena, 16, 28016 Madrid, exponiendo sus propias características técnicas y el número de registros que presentaría, con objeto de encontrar, si lo hay, un sistema compatible con las características técnicas de la AEAT.

B) DISEÑOS LÓGICOS

DESCRIPCIÓN DE LOS REGISTROS

Para cada declarante se incluirán dos tipos diferentes de registro, que se distinguen por la primera posición, con arreglo a los siguientes criterios:

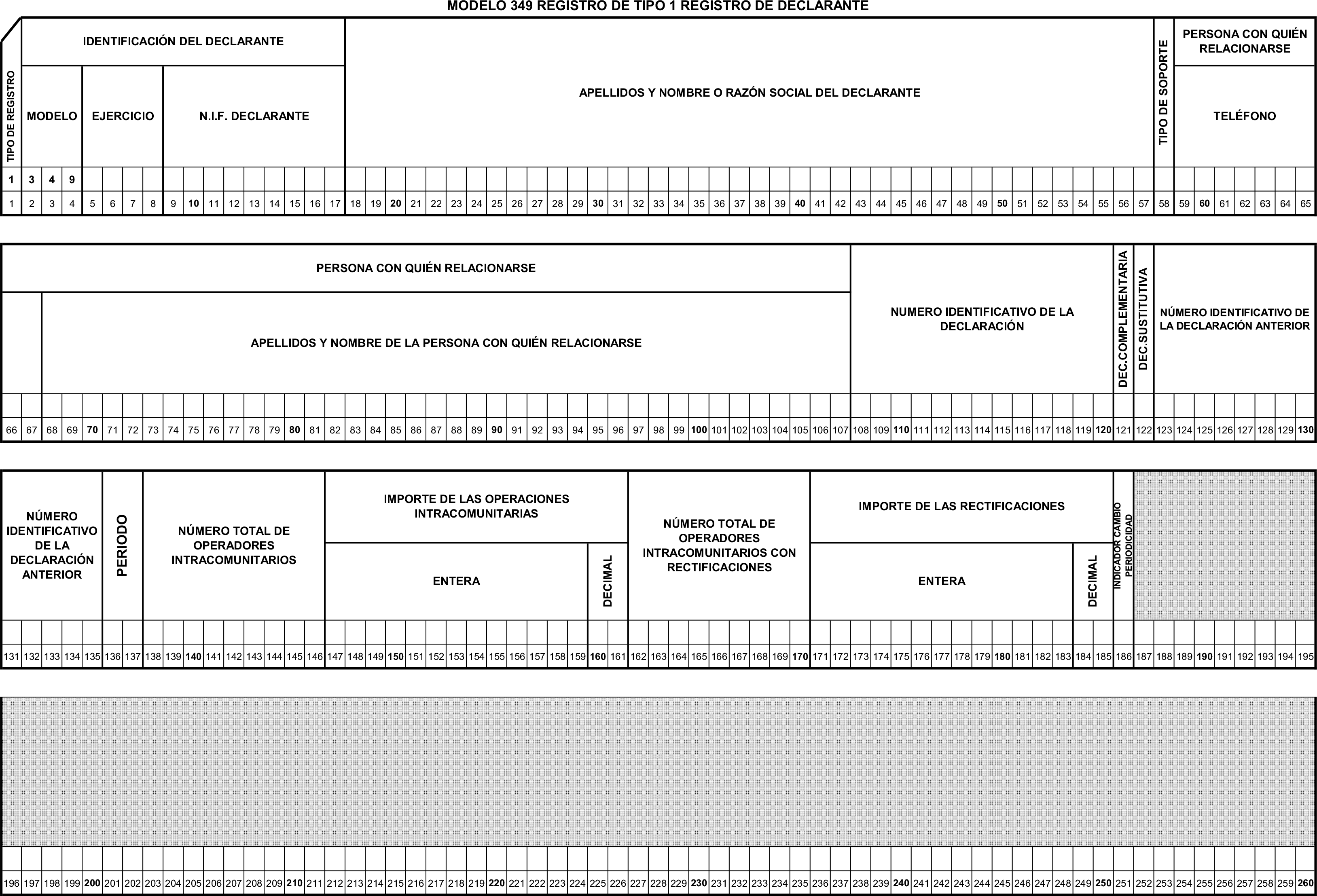

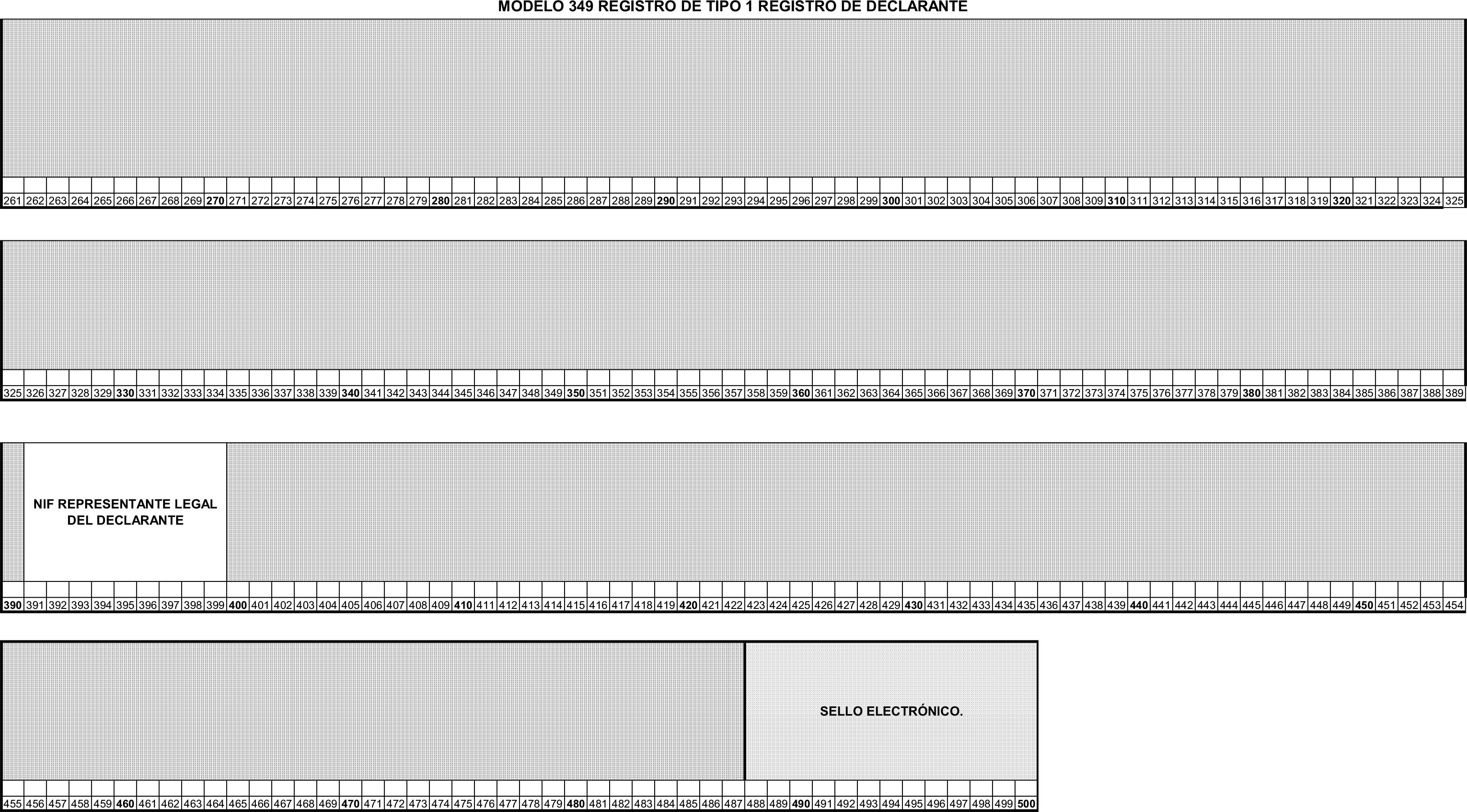

• Tipo 1: Registro del declarante: Datos identificativos y hoja resumen de la declaración. Diseño de tipo de registro 1 de los recogidos más adelante en estos mismos apartados y Anexo de la presente orden.

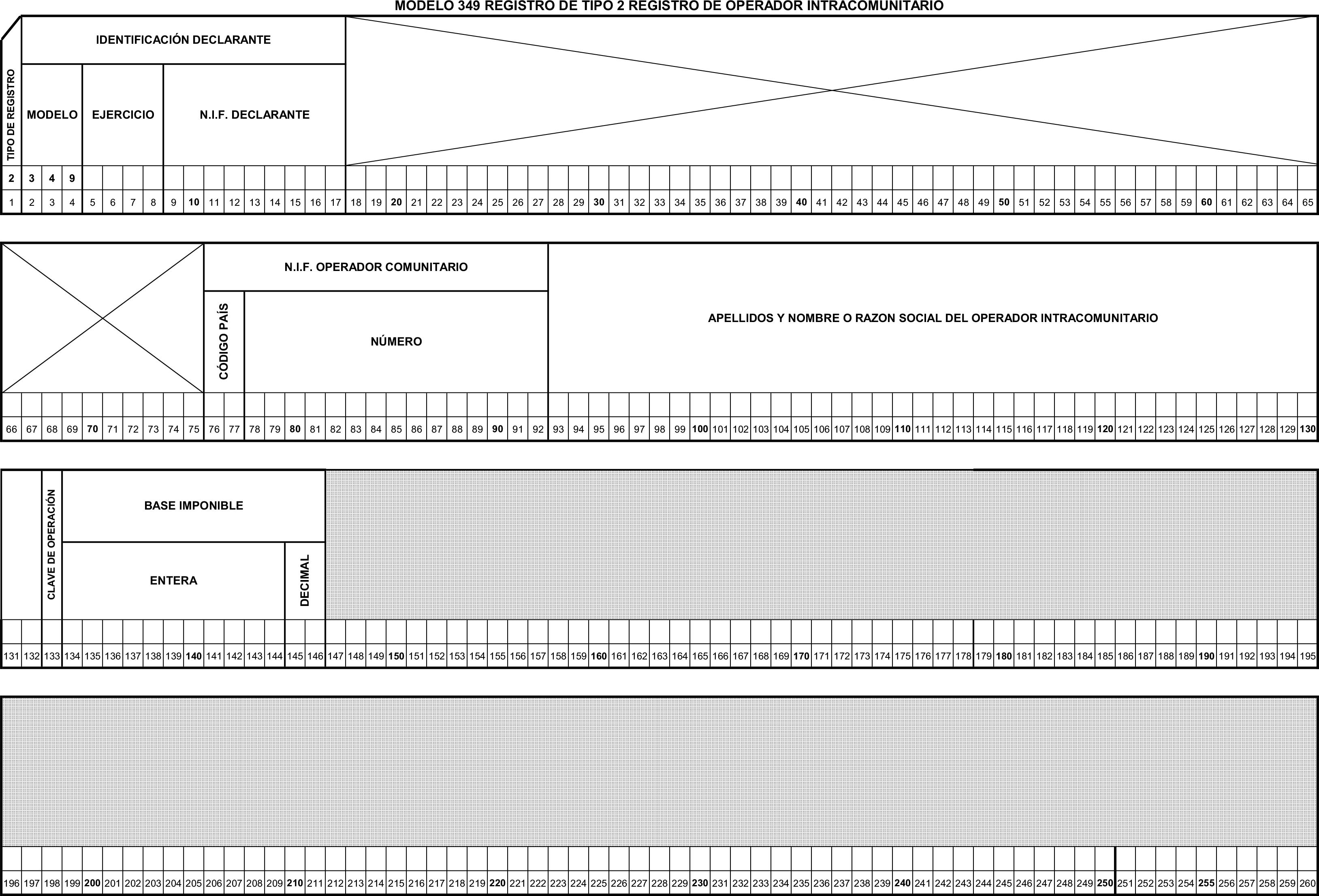

• Tipo 2: Registro de operador intracomunitario y Registro de rectificaciones. Diseño de tipo de registro 2 de los recogidos más adelante en estos mismos apartados y Anexo de la presente orden.

El orden de presentación será el del tipo de registro, existiendo un único registro del tipo 1 y tantos registros del tipo 2 como operadores intracomunitarios y rectificaciones tenga la declaración, siendo diferentes los de operadores intracomunitarios y los de rectificaciones.

Todos los campos alfanuméricos y alfabéticos se presentarán alineados a la izquierda y rellenos de blancos por la derecha, en mayúsculas sin caracteres especiales, y sin vocales acentuadas.

Para los caracteres específicos del idioma se utilizará la codificación ISO-8859-1. De esta formala letra "Ñ" tendrá el valor ASCII 209 (Hex. D1) y la "Ç" (cedilla mayúscula) el valor ASCII 199 (Hex. C7).

Todos los campos numéricos se presentarán alineados a la derecha y rellenos a ceros por la izquierda sin signos y sin empaquetar.

Todos los campos tendrán contenido, a no ser que se especifique lo contrario en la descripción del campo. Si no lo tuvieran, los campos numéricos se rellenarán a ceros y tanto los alfanuméricos como los alfabéticos a blancos.

MODELO 349

A. TIPO DE REGISTRO 1: REGISTRO DE DECLARANTE.

(POSICIONES, NATURALEZA Y DESCRIPCIÓN DE LOS CAMPOS).

| POSICIONES | NATURALEZA | DESCRIPCIÓN DE LOS CAMPOS | ||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Numérico |

TIPO DE REGISTRO. Constante número '1'. |

||||||||||||||||||||||||||||||||||

| 2-4 | Numérico |

MODELO DECLARACIÓN. Constante '349'. |

||||||||||||||||||||||||||||||||||

| 5-8 | Numérico |

EJERCICIO. Las cuatro cifras del ejercicio fiscal al que corresponde la declaración. |

||||||||||||||||||||||||||||||||||

| 9-17 | Alfanumérico |

NIF DEL DECLARANTE. Se consignará el NIF del declarante. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones de la izquierda, de acuerdo con las reglas previstas en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007 de 27 de Julio (BOE del 5 de septiembre). |

||||||||||||||||||||||||||||||||||

| 18-57 | Alfanumérico |

APELLIDOS Y NOMBRE O RAZÓN SOCIAL DEL DECLARANTE. Si es una persona física se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este orden. Para personas jurídicas y entidades en régimen de atribución de rentas, se consignará la razón social completa, sin anagrama. En ningún caso podrá figurar en este campo un nombre comercial. |

||||||||||||||||||||||||||||||||||

| 58 | Alfabético |

TIPO DE SOPORTE. Se cumplimentará una de las siguientes claves: "C': la información se presenta en soporte. 'T': Transmisión telemática. |

||||||||||||||||||||||||||||||||||

| 59-107 | Alfanumérico |

PERSONACON QUIÉN RELACIONARSE. Datos de la persona con quién relacionarse. Este campo se subdivide en dos: 59-67 TELÉFONO: Campo numérico de 9 posiciones. 68-107 APELLIDOSY NOMBRE: Se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este orden. |

||||||||||||||||||||||||||||||||||

| 108-120 | Numérico |

NUMERO IDENTIFICATIVO DE LA DECLARACIÓN. Se consignará el número identificativo correspondiente a la declaración. Campo de contenido numérico de 13 posiciones. El número identificativo que habrá de figurar, será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 349. |

||||||||||||||||||||||||||||||||||

| 121-122 | Alfabético |

DECLARACIÓN COMPLEMENTARIA O SUSTITUTIVA. En el caso excepcional de segunda o posterior presentación de declaraciones, deberá cumplimentarse obligatoriamente uno de los siguientes campos: 121 DECLARACIÓN COMPLEMENTARIA: Se consignará una "C" si la presentación de esta declaración tiene por objeto incluir registros que, debiendo haber figurado en otra declaración del mismo ejercicio presentada anteriormente, hubieran sido completamente omitidas en la misma. La presentación de una declaración complementaria que tenga por objeto la modificación del contenido de datos declarados en otra declaración del mismo ejercicio presentada anteriormente se realizará desde el servicio de consulta y modificación de declaraciones informativas en la sede electrónica de la Agencia Tributaria (https://www.agenciatributaria.gob.es). 122 DECLARACIÓNSUSTITUTIVA: Se consignará una "S" si la presentación tiene como objeto anular y sustituir completamente a otra declaración anterior, del mismo ejercicio. Una declaración sustitutiva sólo puede anular a una única declaración anterior. |

||||||||||||||||||||||||||||||||||

| 123-135 | Numérico |

NUMERO IDENTIFICATIVO DE LA DECLARACIÓN ANTERIOR. En el caso de que se haya consignado una "C" en el campo "Declaración complementaria" o en el caso de que se haya consignado "S" en el campo "Declaración sustitutiva", se consignará el número identificativo correspondiente a la declaración a la que sustituye. Campo de contenido numérico de 13 posiciones En cualquier otro caso deberá rellenarse a CEROS. |

||||||||||||||||||||||||||||||||||

| 136-137 | Alfanumérico |

PERÍODO. Se hará constar el periodo al que corresponda la declaración. Se consignará el que corresponda según la siguiente relación de claves:

|

||||||||||||||||||||||||||||||||||

| 138-146 | Numérico |

NÚMERO TOTAL DE OPERADORES INTRACOMUNITARIOS. Deberá consignar el número total de sujetos pasivos a los que se hayan efectuado entregas intracomunitarias exentas, entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, adquisiciones intracomunitarias sujetas, prestaciones intracomunitarias de servicios o adquisiciones intracomunitarias de servicios declarados en el soporte para este declarante que figuren en el registro de operador intracomunitario (registro de tipo 2). (Número de registros de operador intracomunitario (registro de tipo 2) con clave de operación, posición 133, igual a "E", "T,"A", "S" o "I"). |

||||||||||||||||||||||||||||||||||

| 147-161 | Numérico |

IMPORTE DE LAS OPERACIONES INTRACOMUNITARIAS. Numérico de 15 posiciones. Deberá consignar la suma total de las bases imponibles que correspondan a entregas intracomunitarias exentas, entregas en otros Estados miembros, subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, adquisiciones intracomunitarias sujetas, prestaciones intracomunitarias de servicios o adquisiciones intracomunitarias de servicios, efectuadas por la totalidad de sujetos pasivos mencionados en el apartado anterior. (Suma de Bases Imponibles, posiciones 134-146, de los registros de operador intracomunitario (registro de tipo 2) y clave de operación, posición 133, igual a "E", "T","A", "S" o "I". Los importes deben consignarse en EUROS. Este campo se subdivide en dos: 147-159 Parte entera del importe de las operaciones intracomunitarias, si no tiene contenido se consignará a ceros. 160-161 Parte decimal del importe de las operaciones intracomunitarias, si no tiene contenido se consignará a ceros. |

||||||||||||||||||||||||||||||||||

| 162-170 | Numérico |

NÚMERO TOTAL DE OPERADORES INTRACOMUNITARIOS CON RECTIFICACIONES. Deberá consignar el número total de registros de rectificaciones de entregas intracomunitarias exentas, de entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, de adquisiciones intracomunitarias sujetas, prestaciones intracomunitarias de servicios o adquisiciones intracomunitarias de servicios declarados en el soporte para este declarante que figuren en el registro de rectificaciones (registro de tipo 2). (Número de registros de rectificaciones (registro de tipo 2) con clave de operación, posición 133, igual a "E", "T","A", "S" o "I". |

||||||||||||||||||||||||||||||||||

| 171-185 | Numérico |

IMPORTE DE LAS RECTIFICACIONES. Deberá consignar la suma total de las bases imponibles rectificadas que correspondan a las entregas intracomunitarias exentas, entregas en otros Estados miembros, subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, a adquisiciones intracomunitarias sujetas, a prestaciones intracomunitarias de servicios o a adquisiciones intracomunitarias de servicios efectuadas por la totalidad de sujetos pasivos mencionados en el apartado anterior. (Suma de Bases Imponibles Rectificadas, posiciones 153-165, de los registros de rectificaciones (registro de tipo 2) y clave de operación, posición 133, igual a "E", "T","A", "S" o "I". Los importes deben consignarse en EUROS. Este campo se subdivide en dos: 171-183 Parte entera del importe de las bases imponibles rectificadas, si no tiene contenido se consignará a ceros. 184-185 Parte decimal del importe de las bases imponibles rectificadas, si no tiene contenido se consignará a ceros. |

||||||||||||||||||||||||||||||||||

| 186 | Alfabético |

INDICADOR CAMBIO PERIODICIDAD EN LA OBLIGACIÓN DE DECLARAR. En caso de que el importe total de las entregas de bienes y prestaciones de servicio superen los 50.000 euros (en los ejercicios 2010 y 2011 este límite será de 100.000€) en el segundo mes de cada trimestre (Febrero, Mayo, Agosto, Noviembre) deberá presentarse una declaración mensual por ese período en la que se incluirán las operaciones correspondientes a ese mes (segundo mes del trimestre) y al anterior (primer mes del trimestre). Se consignará el valor que corresponda según la siguiente relación: X:. Si se corresponde con una declaración mensual con operaciones correspondientes a los dos primeros meses del trimestre. Blanco: En cualquier otro caso. |

||||||||||||||||||||||||||||||||||

| 187-390 | -------------- | BLANCOS. | ||||||||||||||||||||||||||||||||||

| 391-399 | Alfanumérico |

NIFDEL REPRESENTANTE LEGAL. Si el declarante es menor de 14 años se consignará en este campo el número de identificación fiscal de su representante legal (padre, madre o tutor). Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. En cualquier otro caso el contenido de este campo se rellenará a espacios. |

||||||||||||||||||||||||||||||||||

| 400-487 | -------------- | BLANCOS. | ||||||||||||||||||||||||||||||||||

| 488-500 | Alfanumérico |

SELLO ELECTRONICO. Campo reservado para el sello electrónico, que será cumplimentado exclusivamente por los programas de la A.E.A.T. En cualquier otro caso se rellenará a blancos. |

||||||||||||||||||||||||||||||||||

|

* Todos los importes serán positivos. * Los campos numéricos que no tengan contenido se rellenarán a ceros. * Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos. * Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda. * Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, en mayúsculas, sin caracteres especiales y sin vocales acentuadas, excepto que se especifique lo contrario en la descripción del campo. |

||||||||||||||||||||||||||||||||||||

MODELO 349

TIPO DE REGISTRO 2: REGISTRO DE OPERADOR INTRACOMUNITARIO.

(POSICIONES, NATURALEZA Y DESCRIPCIÓN DE LOS CAMPOS).

| POSIC. | NATURALEZA | DESCRIPCIÓN DE LOS CAMPOS | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Numérico |

TIPO DE REGISTRO. Numérico de una posición. Constante "2" (Dos). |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2-4 | Numérico |

MODELO DECLARACIÓN. Numérico de 3 posiciones. Constante "349". |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 5-8 | Numérico |

EJERCICIO. Numérico de 4 posiciones. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9-17 | Alfanumérico |

NIF DEL DECLARANTE. Alfanumérico de 9 posiciones. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 18-75 | Alfanumérico | BLANCOS. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 76-92 | Alfanumérico |

NIF OPERADOR INTRACOMUNITARIO. Alfanumérico de 17 posiciones. Se compone de los subcampos: 76-77 Código país Alfabético de 2 posiciones Se compone de las dos primeras letras identificativas del Estado miembro de la UE. 78-92 Número Alfanumérico de 15 posiciones. Campo alfanumérico, que se ajustará a la izquierda y se rellenará con blancos a la derecha en los casos en que dicho número tenga menos de 15 posiciones. Composición del NIF comunitario de los distintos Estados miembros: A partir del 1 de mayo de 2004, con la incorporación de nuevos países a la Unión Europea, debe tenerse en cuenta la composición del NIF aplicable en cada uno de dichos países, a efectos de la declaración recapitulativa de operaciones intracomunitarias, modelo 349. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 93-132 | Alfanumérico |

APELLIDOS Y NOMBRE O RAZÓN SOCIAL DEL OPERADOR INTRACOMUNITARIO. Alfanumérico de 40 posiciones. Se cumplimentará con el mismo criterio que el especificado para el declarante en el registro de tipo 1. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 133 | Alfabético |

CLAVE DE OPERACIÓN. Alfabético de una posición. Se consignará la que corresponda según la siguiente relación: E: Entregas intracomunitarias exentas, excepto las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares que se consignará "T". A: Adquisiciones intracomunitarias sujetas. T: Entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares. Cuando se realice alguna entrega de bienes de las mencionadas en el artículo 79, apartado 5º del Reglamento del IVA. Estas operaciones, cuando sean efectuadas para un destinatario para el cual se hayan realizado entregas intracomunitarias, se consignarán en un registro independiente de aquél en que se hayan consignado estas últimas operaciones. S: Prestaciones intracomunitarias de servicios realizadas por el declarante. I: Adquisiciones intracomunitarias de servicios localizadas en el territorio de aplicación del Impuesto, prestadas por empresarios o profesionales establecidos en otros Estados miembros cuyo destinatario es el declarante. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 134-146 | Numérico |

BASE IMPONIBLE. Numérico de 13 posiciones Se hará constar el importe total de la Base Imponible del conjunto de las entregas intracomunitarias exentas, si se ha consignado clave de operación E, del conjunto de las adquisiciones intracomunitarias sujetas, si se ha consignado clave de operación A, del conjunto de las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, si se ha consignado clave de operación T, del conjunto de prestaciones intracomunitarias de servicios realizadas si se ha consignado clave de operación S, o del conjunto de adquisiciones intracomunitarias de servicios si se ha consignado clave de operación I para cada operador intracomunitario. Por lo tanto, si en un mismo periodo se han realizado varias operaciones con un operador intracomunitario, éstas deberán acumularse por clave de operación con el fin de consignar un único registro por cada clave de operación y periodo. En cuanto a las operaciones triangulares, también deberán acumularse por operador intracomunitario y periodo, no obstante se consignarán en un registro independiente de aquellas operaciones distintas de éstas. Se consignarán las operaciones mencionadas en los artículos 79 y 80 del Reglamento del IVA. Los importes deben consignarse en EUROS. Este campo se subdivide en dos: 134-144 Parte entera del importe de las entregas, si no tiene contenido se consignará a ceros. 145-146 Parte decimal del importe de las entregas, si no tiene contenido se consignará a ceros. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 147-500 | -------------- | BLANCOS. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

* Todos los importes serán positivos. * Los campos numéricos que no tengan contenido se rellenarán a ceros. * Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos. * Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda, sin signos, sin empaquetar y sin decimales. * Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, excepto que se especifique lo contrario en la descripción del campo. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

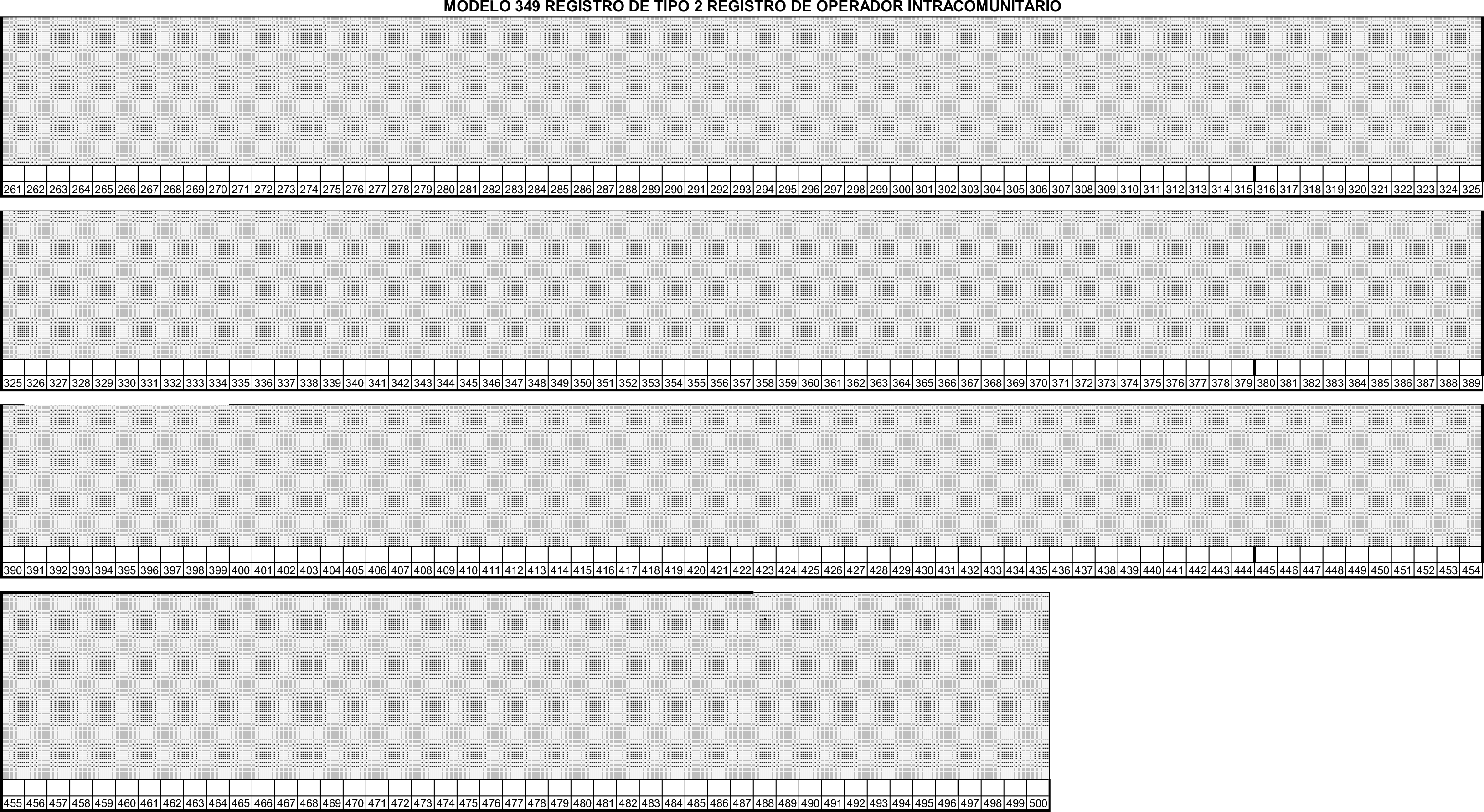

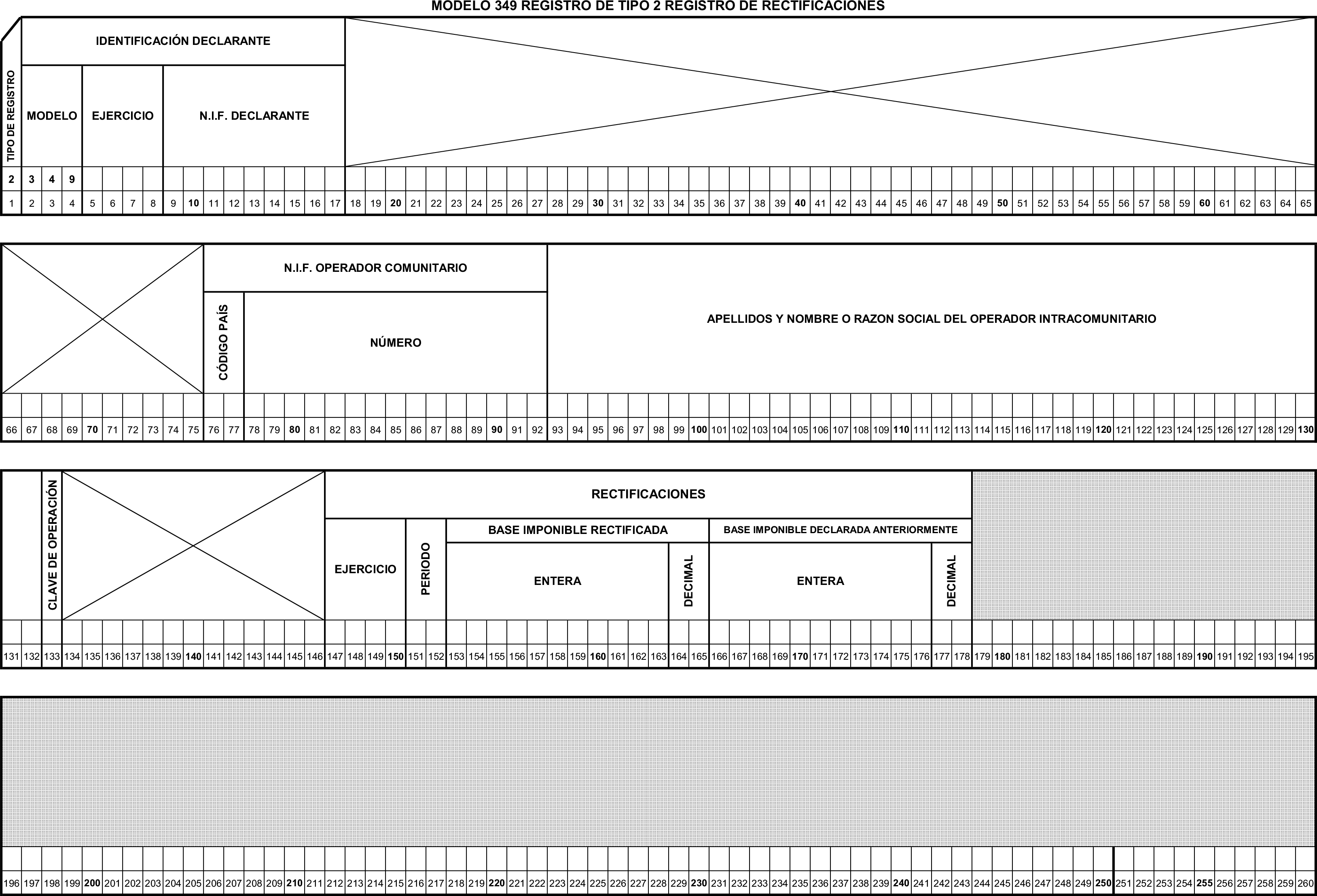

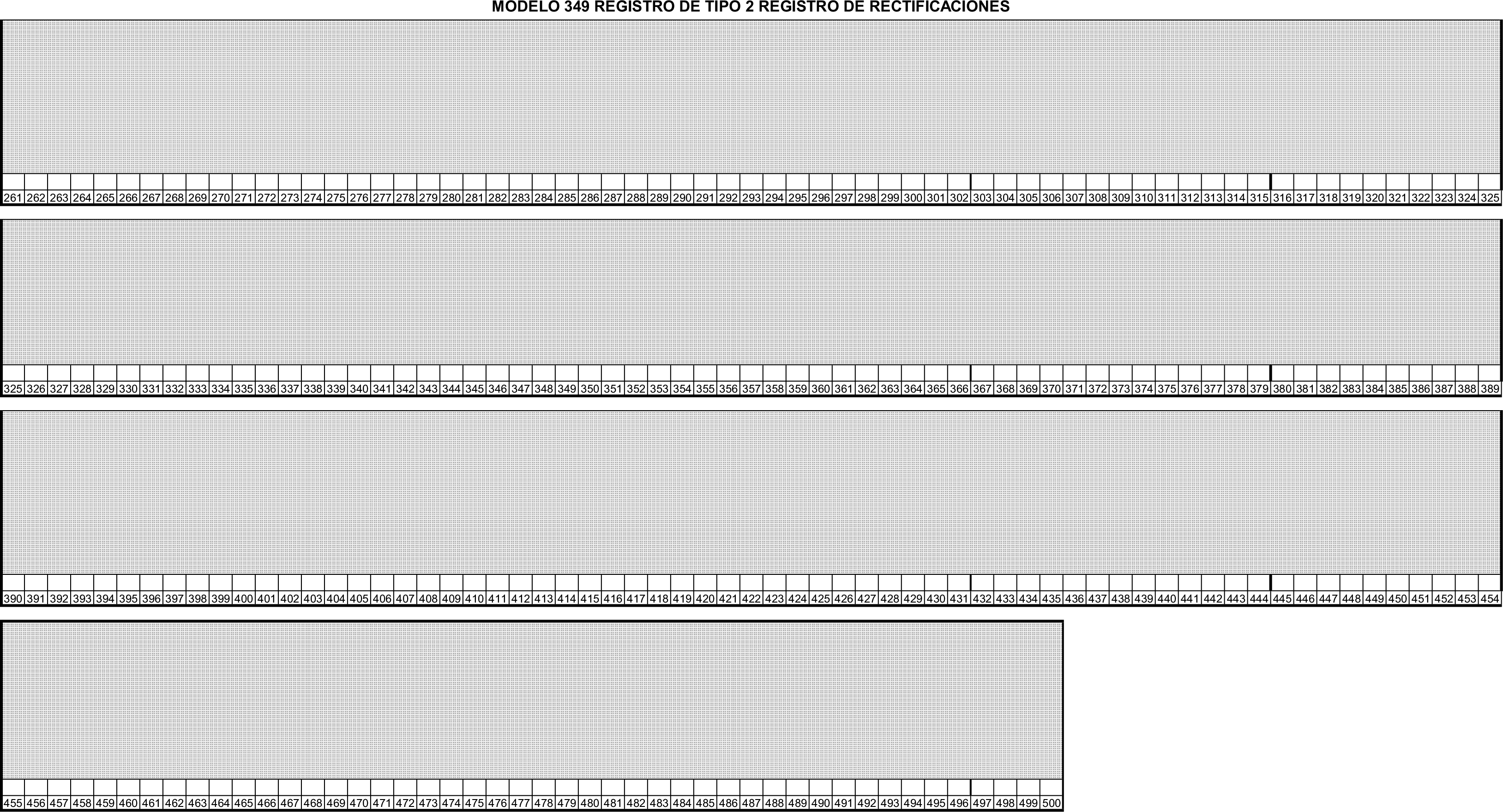

TIPO DE REGISTRO 2: REGISTRO DE RECTIFICACIONES.

(POSICIONES, NATURALEZA Y DESCRIPCIÓN DE LOS CAMPOS).

| POSIC. | NATURALEZA | DESCRIPCIÓN DE LOS CAMPOS | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Numérico |

TIPO DE REGISTRO. Numérico de una posición. Constante "2" (Dos). |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2-4 | Numérico |

MODELO DECLARACIÓN. Numérico de 3 posiciones. Constante "349". |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 5-8 | Numérico |

EJERCICIO. Numérico de 4 posiciones. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9-17 | Alfanumérico |

NIF DEL DECLARANTE. Alfanumérico de 9 posiciones. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 18-75 | Alfanumérico | BLANCOS. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 76-92 | Alfanumérico |

NIF OPERADOR INTRACOMUNITARIO. Alfanumérico de 17 posiciones. Se compone de los subcampos: 76-77 Código país: Alfabético de 2 posiciones. Se compone de las dos primeras letras identificativas del Estado miembro de la UE. 78-92 Número: Alfanumérico de 15 posiciones. Campo alfanumérico, que se ajustará a la izquierda y se rellenará con blancos a la derecha en los casos en que dicho número tenga menos de 15 posiciones. Composición del NIF comunitario de los distintos Estados miembros: A partir del 1 de mayo de 2004, con la incorporación de nuevos países a la Unión Europea, debe tenerse en cuenta la composición del NIF aplicable en cada uno de dichos países, a efectos de la declaración recapitulativa de operaciones intracomunitarias, modelo 349. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 93-132 | Alfanumérico |

APELLIDOS Y NOMBRE O RAZÓN SOCIAL DEL OPERADOR INTRACOMUNITARIO. Alfanumérico de 40 posiciones. Se cumplimentará con el mismo criterio que el especificado para el declarante en el registro de tipo 1. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 133 | Alfabético |

CLAVE DE OPERACIÓN. Alfabético de una posición. Se consignará la que corresponda según la siguiente relación: E: Rectificaciones a las entregas intracomunitarias exentas. A: Rectificaciones a las adquisiciones intracomunitarias sujetas. T: Rectificaciones a las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares. Cuando se realice alguna entrega de bienes de las mencionadas en el artículo 79, apartado 5.º del Reglamento del IVA. Estas operaciones, cuando sean efectuadas para un destinatario para el cual se hayan realizado entregas intracomunitarias, se consignarán en un registro independiente de aquél en que se hayan consignado estas últimas operaciones. S: Rectificaciones a las prestaciones intracomunitarias de servicios realizadas por el declarante. I: Rectificaciones a las adquisiciones intracomunitarias de servicios localizadas en el territorio de aplicación del Impuesto prestadas por empresarios o profesionales establecidos en otros Estados miembros cuyo destinatario es el declarante. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 134-146 | -------------- | BLANCOS. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 147-178 | Alfanumérico |

RECTIFICACIONES. Estos campos se cumplimentarán cuando se hayan producido circunstancias que supongan errores o rectificaciones de las bases consignadas en declaraciones anteriores. La rectificación se incluirá en el periodo en que se hubiera notificado tal modificación al destinatario de los bienes. Por tanto este campo se rellenará únicamente si la operación que se consigna es una rectificación a una entrega, adquisición intracomunitaria, operación triangular, prestación intracomunitaria de servicios o adquisición intracomunitaria de servicios. Se compone de los siguientes subcampos: 147-150 Ejercicio: Numérico de 4 posiciones. Las cuatro cifras del ejercicio fiscal al que corresponde la declaración que se corrige. 151-152 Periodo: Alfanumérico de 2 posiciones. Periodo al que corresponde la declaración que se corrige, codificado con las siguientes claves:

153-165 Numérico Base Imponible Rectificada: Numérico de 13 posiciones. Se consignará el nuevo importe total de la Base Imponible de las entregas intracomunitarias exentas, si se ha consignado clave de operación E, de las adquisiciones intracomunitarias sujetas, si se ha consignado clave de operación A, de las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, si se ha consignado clave de operación T, de las prestaciones intracomunitarias de servicios realizadas si se ha consignado clave de operación S, y del conjunto de adquisiciones intracomunitarias de servicios si se ha consignado clave de operación I que corresponda al operador intracomunitario y al periodo indicado, una vez modificado el importe de la Base imponible de la operación que se desea rectificar. Por lo tanto, si en un mismo periodo se han realizado varias operaciones con un operador intracomunitario y en una o varias de ellas se quiere rectificar la base imponible que se declaró, se acumularán en un único registro, por clave de operación y periodo, el total de bases imponibles de todas las operaciones una vez rectificadas las bases imponibles que correspondan. Los importes deben consignarse en EUROS. Este campo se subdivide en dos: 153-163 Parte entera del importe de la base imponible rectificada, si no tiene contenido se consignará a ceros. 164-165 Parte decimal del importe de la base imponible rectificada, si no tiene contenido se consignará a ceros. 166-178 Numérico Base imponible declarada anteriormente: Numérico de 13 posiciones. Importe de la Base imponible de la operación que se consignó en la declaración que se corrige. Los importes deben consignarse en EUROS. Este campo se subdivide en dos: 166-176 Parte entera del importe de la base imponible declarada anteriormente, si no tiene contenido se consignará a ceros. 177-178 Parte decimal del importe de la base imponible declarada anteriormente, si no tiene contenido se consignará a ceros. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 179-500 | -------------- | BLANCOS. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

* Todos los importes serán positivos. * Los campos numéricos que no tengan contenido se rellenarán a ceros. * Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos. * Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda. * Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, excepto que se especifique lo contrario en la descripción del campo. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

CUMPLIMENTACIÓN DEL REGISTRO DE RECTIFICACIONES

El registro de rectificaciones tiene como finalidad que el contribuyente pueda corregir operaciones declaradas en una declaración anterior, cuando se haya incurrido en errores o se hayan producido alteraciones derivadas de las circunstancias a que se refiere el artículo 80 de la Ley del Impuesto sobre el Valor Añadido.

La manera en que se cumplimentará el registro de rectificaciones será diferente dependiendo del error o alteración que se quiera corregir.

A) Cuando únicamente se quiera rectificar el importe de la base imponible debido a que la misma se declaró por un importe erróneo o se ha producido una alteración derivada de las circunstancias a que se refiere el artículo 80 de la Ley del Impuesto sobre el Valor Añadido, se cumplimentará un único registro. El registro de rectificación se cumplimentará respecto a los campos ‘NIF OPERADOR COMUNITARIO’ (posición 76-92), ‘APELLIDOS Y NOMBRE O RAZON SOCIAL DEL OPERADOR INTRACOMUNITARIO’ (posición 93-132) y ‘CLAVE DE OPERACIÓN’ (posición 133) con los mismos datos que los que se consignaron en el registro que ahora se quiere rectificar. Respecto al campo ‘RECTIFICACIONES’ (posiciones 147-178) se consignarán en los subcampos ‘Ejercicio’ (posición 147-150) y ‘Periodo’ (posición 151-152) el ejercicio fiscal y periodo a los que corresponde la declaración que se corrige, respecto al subcampo ‘Base imponible rectificada’ (posición 153-165) se consignará el nuevo importe total de la Base Imponible de las entregas, si se ha consignado clave de operación E, de las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, si se ha consignado clave de operación T, de las adquisiciones, si se ha consignado clave de operación A, de las prestaciones intracomunitarias de servicios realizadas si se ha consignado clave de operación S, y del conjunto de adquisiciones intracomunitarias de servicios si se ha consignado clave de operación I que corresponda al operador intracomunitario y al período indicado, una vez modificado el importe de la Base imponible de la operación que se desea rectificar, y en cuanto al campo ‘Base imponible declarada anteriormente’ (posición 166-178) se consignará el importe que se declaró en la declaración que se corrige. Por lo tanto, si en un mismo período se han realizado varias operaciones con un operador intracomunitario y en una o varias de ellas se quiere rectificar la base imponible que se declaró, se acumularán en un único registro, por clave de operación y período, el total de bases imponibles de todas las operaciones una vez rectificadas las bases imponibles que correspondan.

Ejemplo:

El contribuyente español con NIF: B22222222 consigna en su declaración del ejercicio 2009 y periodo 4T la siguiente operación:

REGISTRO DE OPERADOR INTRACOMUNITARIO

| Nombre campo | Posiciones | Dato consignado |

|---|---|---|

| TIPO DE REGISTRO | 1 | 2 |

|

MODELO EJERCICIO NIF DECLARANTE |

2-4 5-8 9-17 |

349 2009 B22222222 |

| N.I.F. OPERADOR COMUNITARIO | 76-92 | PT123456789 |

| APELLIDOS Y NOMBRE O RAZÓN SOCIAL DEL ‘OPERADOR INTRACOMUNITARIO | 93-132 | OPERADOR PORTUGUÉS |

| CLAVE DE OPERACIÓN | 133 | A |

| BASE IMPONIBLE | 134-146 | 0000000123456 |

En enero del 2010 se rescinde una de las adquisiciones que se habían realizado durante el cuarto trimestre del año 2009 con el operador portugués (PT123456789), siendo la nueva base imponible de la totalidad de las adquisiciones realizadas durante dicho periodo de 1000,00 euros. En su declaración del 1T del ejercicio 2010 se consignará el registro de la siguiente manera:

REGISTRO DE RECTIFICACIONES

| Nombre campo | Posiciones | Dato consignado |

|---|---|---|

| TIPO DE REGISTRO | 1 | 2 |

|

MODELO EJERCICIO NIF DECLARANTE |

2-4 5-8 9-17 |

349 2010 B22222222 |

| N.I.F. OPERADOR COMUNITARIO | 76-92 | PT123456789 |

| APELLIDOS Y NOMBRE O RAZÓN SOCIAL DEL ‘OPERADOR INTRACOMUNITARIO | 93-132 | OPERADOR PORTUGUÉS |

| CLAVE DE OPERACIÓN | 133 | A |

|

EJERCICIO PERIODO BASE IMPONIBLE RECTIFICADA BASE IMPONIBLE DECLARADA ANTERIORMENTE |

147-150 151-152 153-165 166-178 |

2009 4T 0000000100000 0000000123456 |

B) Cuando el campo que desea corregir es el ‘NIF OPERADOR COMUNITARIO’ (posición 76-92), ‘APELLIDOS Y NOMBRE O RAZON SOCIAL DEL OPERADOR INTRACOMUNITARIO’ (posición 93-132) o ‘CLAVE DE OPERACIÓN’ (posición 133), será necesario cumplimentar dos registros de rectificaciones.

El primer registro de rectificación se cumplimentará, respecto a los campos anteriormente mencionados, con los mismos datos que los que se consignaron en el registro que ahora se quiere rectificar. El campo ‘RECTIFICACIONES’ (posiciones 147-178) se cumplimentará de la siguiente manera: en los subcampos ‘Ejercicio’ (posición 147-150) y ‘Periodo’ (posición 151-152) el ejercicio fiscal y periodo a los que corresponde la declaración que se corrige, respecto al subcampo ‘Base imponible rectificada’ (posición 153-165) se rellenará a ceros y en cuanto al subcampo ‘Base imponible declarada anteriormente’ se consignará el importe que se declaró en la declaración que se corrige.

El segundo registro de rectificación se cumplimentará respecto a los campos ‘NIF OPERADOR COMUNITARIO’ (posición 76-92), ‘APELLIDOS Y NOMBRE O RAZON SOCIAL DEL OPERADOR INTRACOMUNITARIO’ (posición 93-132) y ‘CLAVE DE OPERACIÓN’ (posición 133) con los datos corregidos de los errores o alteraciones que se quieren comunicar. Respecto al campo ‘RECTIFICACIONES’ (posiciones 147-178) se consignarán en los subcampos ‘Ejercicio’ (posición 147-150) y ‘Periodo’ (posición 151-152) el ejercicio fiscal y periodo a los que corresponde la declaración que se corrige, respecto al subcampo ‘Base imponible rectificada’ (posición 153-165) se consignará el importe total de la Base Imponible de las entregas, si se ha consignado clave de operación E, de las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, si se ha consignado clave de operación T, de las adquisiciones, si se ha consignado clave de operación A, de las prestaciones intracomunitarias de servicios realizadas si se ha consignado clave de operación S, y del conjunto de adquisiciones intracomunitarias de servicios si se ha consignado clave de operación I, que corresponda al operador intracomunitario y al período indicado, y en cuanto a la ‘Base imponible declarada anteriormente’ (posición 166-178) se consignará cero al ser un nuevo registro.

Ejemplo:

El contribuyente español con NIF: B22222222 consigna en su declaración del ejercicio 2009 y periodo 4T la siguiente operación:

REGISTRO DE OPERADOR INTRACOMUNITARIO

| Nombre campo | Posiciones | Dato consignado |

|---|---|---|

| TIPO DE REGISTRO | 1 | 2 |

|

MODELO EJERCICIO NIF DECLARANTE |

2-4 5-8 9-17 |

349 2009 B22222222 |

| N.I.F. OPERADOR COMUNITARIO | 76-92 | PT123456789 |

| APELLIDOS Y NOMBRE O RAZÓN SOCIAL DEL ‘OPERADOR INTRACOMUNITARIO | 93-132 | OPERADOR PORTUGUÉS |

| CLAVE DE OPERACIÓN | 133 | A |

| BASE IMPONIBLE | 135-147 | 0000000123456 |

En marzo del 2010 el operador portugués le comunica que su NIF comunitario no es ‘PT123456789’ sino ‘PT987654321’. En su declaración del 1T del ejercicio 2010 será necesario declarar dos registros de rectificaciones. El primero de ellos se consignará de la siguiente manera:

REGISTRO DE RECTIFICACIONES

| Nombre campo | Posiciones | Dato consignado |

|---|---|---|

| TIPO DE REGISTRO | 1 | 2 |

|

MODELO EJERCICIO NIF DECLARANTE |

2-4 5-8 9-17 |

349 2010 B22222222 |

| N.I.F. OPERADOR COMUNITARIO | 76-92 | PT123456789 |

| APELLIDOS Y NOMBRE O RAZÓN SOCIAL DEL ‘OPERADOR INTRACOMUNITARIO | 93-132 | OPERADOR PORTUGUÉS |

| CLAVE DE OPERACIÓN | 133 | A |

|

EJERCICIO PERIODO BASE IMPONIBLE RECTIFICADA BASE IMPONIBLE DECLARADA ANTERIORMENTE |

147-150 151-152 153-165 166-178 |

2009 4T 0000000000000 00000002000,00 |

El segundo registro se consignará:

REGISTRO DE RECTIFICACIONES

| Nombre campo | Posiciones | Dato consignado |

|---|---|---|

| TIPO DE REGISTRO | 1 | 2 |

|

MODELO EJERCICIO NIF DECLARANTE |

2-4 5-8 9-17 |

349 2010 B22222222 |

| N.I.F. OPERADOR COMUNITARIO | 76-92 | PT987654321 |

| APELLIDOS Y NOMBRE O RAZÓN SOCIAL DEL ‘OPERADOR INTRACOMUNITARIO | 93-132 | OPERADOR PORTUGUÉS |

| CLAVE DE OPERACIÓN | 133 | A |

|

EJERCICIO PERIODO BASE IMPONIBLE RECTIFICADA BASE IMPONIBLE DECLARADA ANTERIORMENTE |

147-150 151-152 153-165 166-178 |

2009 4T 0000000123456 0000000000000 |

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid