El artículo 9 de la Ley 24/2001, de 27 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social creó el Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos. Se trata de un impuesto de naturaleza indirecta que recae sobre el consumo de gasolinas, gasóleos, fuelóleos y querosenos y se justifica como un instrumento de la política fiscal dirigido a financiar los gastos derivados de la aplicación de las políticas sanitarias y de medio ambiente. Dicha Ley exige para su aplicación un desarrollo de los procedimientos de gestión y recaudación del impuesto, así como de lo relativo al cumplimiento de las obligaciones formales a que quedan sometidos los sujetos pasivos del impuesto.

Dado que el impuesto grava las ventas efectuadas por los minoristas de los citados productos que, a su vez, son objeto del Impuesto Especial sobre Hidrocarburos, la Ley mantiene un tratamiento acorde con el de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales, haciendo distintas referencias a lo dispuesto en la misma e, incluso, se remite a aquélla al referirse a distintos elementos del tributo, especialmente en el tratamiento de las exenciones derivadas de la aplicación de los Acuerdos y Convenios internacionales.

En la misma línea señalada, en la presente norma, se efectúan ciertas remisiones a la Ley y al Reglamento de los Impuestos Especiales con el fin de simplificar la gestión, evitando la duplicidad innecesaria de una serie de trámites, documentación y formalidades. No obstante, al estar contemplada la cesión de la gestión, liquidación, recaudación e inspección del impuesto, ha sido preciso adaptar el contenido de esta Orden, en la remisión que se hace a la Ley de Impuestos Especiales, para recoger la posibilidad de un tratamiento descentralizado del Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos.

No obstante, el hecho de que si bien, en un primer momento, la gestión del impuesto va a realizarse exclusivamente por la Administración del Estado, en una segunda fase las Comunidades Autónomas asumirán competencias en materia de gestión, liquidación, recaudación e inspección de este impuesto, por lo que el desarrollo, en la presente Orden, de los procedimientos de gestión queda abierto ante una próxima asunción de tales competencias por parte de las Comunidades Autónomas.

Con el fin de coordinar la tramitación de los expedientes de autorización de exención que deban iniciarse preceptivamente ante otros órganos de la Administración y de posibilitar el control de las cantidades máximas de productos que pueden beneficiarse de la exención del impuesto, de acuerdo con lo dispuesto en los módulos establecidos al efecto en aplicación de los Acuerdos y Convenios internacionales, cualquiera que sea el ámbito de aplicación de determinadas exenciones que se concedan, la presente Orden establece que determinados procedimientos se instruyan y resuelvan ante el Centro Gestor de la Agencia Estatal de la Administración Tributaria.

Por otra parte, en cuanto a modelos de declaración, la presente disposición se remite a la Orden HAC/299/2002, de 27 de diciembre, que aprueba el modelo 569 de declaración-liquidación y de relación de suministros exentos en el Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos.

Finalmente, el procedimiento de recaudación de tributos a través de entidades colaboradoras se regula en la Orden de 15 de junio de 1995 por la que se desarrolla parcialmente el Reglamento General de Recaudación en la redacción dada al mismo por Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria. Esta norma establece una clasificación de los modelos que se pueden tramitar en entidades colaboradoras por lo que se actualiza la relación de modelos del anexo II (Autoliquidaciones especiales. Agrupación 022).

Por todo lo expuesto, de acuerdo con el Consejo de Estado, este Ministerio ha acordado:

A efectos de la aplicación de la presente Orden, se entenderá por:

1. Centro Gestor. El órgano de la Agencia Estatal de Administración Tributaria o de las Comunidades Autónomas que, en la esfera central estatal o de cada Comunidad Autónoma, sea competente en materia de gestión del Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos.

En la esfera central, este órgano es el Departamento de Aduanas e Impuestos Especiales de la Agencia Estatal de Administración Tributaria.

2. Oficina Gestora:

En los casos en los que la gestión del impuesto corresponda a la Administración del Estado, la unidad de la Agencia Estatal de Administración Tributaria, en la esfera territorial, competente en materia de gestión de los impuestos especiales de fabricación.

En los casos en que la competencia de gestión sea ejercida por las Comunidades Autónomas, la habilitada por cada Comunidad Autónoma para la gestión y recaudación de los tributos.

3. Autoconsumos. El consumo o la utilización de los productos objeto del impuesto en los establecimientos desde los que se realice su venta minorista, sin que tenga tal consideración el consumo o la utilización de dichos productos en las operaciones propias del régimen suspensivo a que alude el apartado 20 del artículo 4 de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales.

A los efectos previstos en el apartado cinco.3 del artículo 9 de la Ley 24/2001, de Medidas Fiscales, Administrativas y del Orden Social (en adelante, la Ley), los sujetos pasivos justificarán que los productos han sido vendidos y puestos a disposición de los adquirentes mediante copias de las facturas, recibos, justificantes de abono o documentos similares y por cualquier otro medio de prueba admitido en Derecho. En su caso, los sujetos pasivos deberán aportar las pruebas que justifiquen que los productos no han sido vendidos o puestos a disposición de los adquirentes, como consecuencia de la pérdida irremediable de los mismos por causas inherentes a su naturaleza o por caso fortuito o fuerza mayor.

1. Para la aplicación de las exenciones a que se refieren los párrafos a), b) y c) del apartado seis.1 del artículo 9 de la Ley, las cantidades de productos objeto del Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos que se consideran adecuadas para el consumo de las personas y entidades beneficiarias de la exención, serán las correspondientes a los módulos aprobados y, en su caso, necesidades de consumo justificadas, a efectos de la exención del Impuesto Especial sobre Hidrocarburos.

2. La solicitud de aplicación de la exención y la autorización de utilización exenta se realizará por el mismo procedimiento y documento que los utilizados para la tramitación de la exención del Impuesto sobre Hidrocarburos.

1. El reconocimiento de la exención del impuesto se justificará, en cada caso, con el previo reconocimiento de la exención o autorización de devolución del Impuesto sobre Hidrocarburos, excepto en las operaciones de avituallamiento a buques y aeronaves y cuando en la normativa no se establezca autorización previa alguna.

2. Dentro de los cinco primeros días hábiles del mes siguiente al trimestre en que se han producido los devengos, el sujeto pasivo presentará a la oficina gestora correspondiente a su domicilio fiscal, una declaración por Comunidad Autónoma ajustada al modelo de la Orden HAC/299/2002, de 14 de febrero, en la que se declaren las operaciones exentas del período. En los supuestos en que la relación comprenda suministros exentos realizados desde distintos establecimientos por el mismo sujeto pasivo, deberá presentarse la hoja de desglose a que se refiere el apartado décimo.3 de la presente Orden.

En los casos en que la competencia para la gestión y recaudación del impuesto corresponda a las Comunidades Autónomas, éstas decidirán la oficina de presentación de la relación de suministros exentos.

El Centro Gestor podrá autorizar que esta información se presente en formato electrónico.

1. La aplicación de las exenciones previstas en los párrafos a), b) y c) del apartado seis.1 del artículo 9 de la Ley, cuando las ventas de los productos gravados se efectúen en establecimientos de venta al público al por menor, se efectuará, según lo previsto en el apartado 2 de la citada disposición, mediante la devolución de las cuotas del impuesto incluidas en el precio de los carburantes adquiridos, de acuerdo con el procedimiento que se establece en los apartados siguientes.

2. La adquisición de los carburantes deberá efectuarse mediante la utilización de tarjetas de crédito, de débito o de compras, a que se refiere el apartado 2 del artículo 5 del Reglamento de los Impuestos Especiales, aprobado por Real Decreto 1165/1995, de 7 de julio.

3. Las entidades emisoras de tarjetas remitirán al Centro Gestor de la Agencia Estatal de Administración Tributaria, dentro de los veinte primeros días hábiles siguientes al de finalización de cada trimestre, relación desglosada por cada Comunidad Autónoma de producción del devengo, en formato electrónico, con la presentación, contenido y formato autorizado a efectos del Impuesto sobre Hidrocarburos, compresiva de los siguientes datos:

Nombre o razón social, domicilio y NIF de la entidad emisora.

Matrícula del vehículo, así como NIF y nombre de su propietario y código de la cuenta de cliente (C.C.C.) de cargo.

Cantidad total de cada clase de carburante, expresada en litros, adquirida mediante la utilización de la tarjeta, hasta el máximo mensual autorizado, e importe total adeuado en el trimestre.

4. El Centro Gestor de la Agencia Estatal de Administración Tributaria acordará, en su caso, la devolución de las cuotas por el Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos correspondientes a los litros de carburante adquiridos, sin exceder del máximo autorizado, ordenando el pago del importe a devolver a la entidad emisora de las tarjetas. Para la determinación de la cuota a devolver se aplicarán los tipos impositivos que han estado vigentes durante el trimestre para cada uno de los carburantes; si hubiese habido modificación de los tipos, se aplicará el tipo medio ponderado por los días de vigencia de cada uno de ellos.

La entidad emisora de las tarjetas abonará a cada beneficiario el importe de las cuotas devueltas, no más tarde de la fecha en que le practique la primera liquidación, consignando expresamente la cantidad correspondiente a la devolución y el trimestre a que corresponde.

5. Anualmente se procederá a regularizar los saldos derivados de las devoluciones efectuadas por la Administración del Estado correspondientes a los consumos efectuados en las distintas Comunidades Autónomas.

La aplicación del supuesto de no sujeción prevista en el apartado cinco.2 del artículo 9 de la Ley requerirá la comunicación previa a la oficina gestora correspondiente al establecimiento de producción del devengo.

En la comunicación que efectúen los sujetos pasivos se deberá indicar el establecimiento donde se encuentren los productos a restituir o sustituir, así como la cantidad y naturaleza de los mismos y el establecimiento de destino.

1. En los casos en que exista obligación de expedir y entregar facturas, la repercusión de las cuotas devengadas se efectuará por los sujetos pasivos a los adquirentes en la factura o documento análogo, separadamente del resto de conceptos comprendidos en la misma.

2. Cuando la consignación separada de la repercusión del impuesto, perturbe sustancialmente el desarrollo de las actividades de los sujetos pasivos, el Centro Gestor podrá autorizar, previa solicitud de éstos, la repercusión del impuesto dentro del precio, debiendo hacer constar en el documento la expresión «Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos incluido en el precio al tipo de....»

3. Cuando resulte aplicable una exención o en el supuesto de no sujeción a que se refiere el anterior apartado sexto, se hará constar esta circunstancia en la factura o documento análogo.

1. Los sujetos pasivos que realicen las operaciones de autoconsumo sujetas y las ventas de los productos gravados a través de establecimientos de venta al público al por menor, definidos en el apartado cuatro.2 del artículo 9 de la Ley, estarán obligados a inscribir tales establecimientos en el registro territorial de la oficina gestora en cuya demarcación se encuentre ubicado el establecimiento.

Del mismo modo, los titulares de establecimientos de consumo propio a que se refiere el apartado cuatro.3 del artículo 9 de la Ley, en relación con los productos gravados que reciban directamente de otros Estados miembros o desde la Aduana de importación, estarán obligados a inscribirlos en el registro territorial de la oficina gestora en cuya demarcación se encuentre ubicado el establecimiento.

2. Con carácter general, los sujetos pasivos obligados a inscribir los establecimientos en el registro territorial presentarán en la oficina gestora solicitud de inscripción, en la que se hará constar:

El nombre y apellidos o razón social, domicilio fiscal y número de identificación fiscal del sujeto pasivo así como, en su caso, del representante, que deberá acompañar la documentación que acredite su representación.

La clase de establecimientos y el lugar en que éstos se encuentran situados, con expresión de su dirección y localidad.

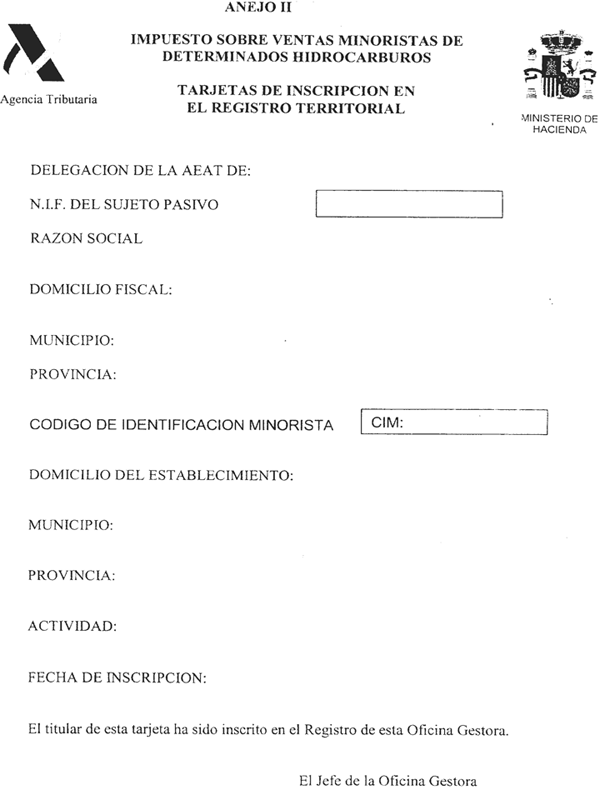

3. Una vez efectuada la inscripción, la oficina gestora entregará al interesado una tarjeta acreditativa de la inscripción. A estos efectos, se aprueba el anexo II, que comprende el modelo de tarjeta de inscripción en el que consta el código de identificación de los establecimientos en los que se realizan las ventas minoristas y desde los que se efectúan los suministros o en los que se realizan los autoconsumos sujetos.

1. El código de identificación minoristas (CIM) es el código, configurado en la forma que se establece en este artículo, que identifica las actividades y los establecimientos donde se realizan las operaciones gravadas.

2. El código constará de ocho caracteres distribuidos en la forma siguiente:

Dos dígitos que identifican las oficinas gestoras, de acuerdo con la codificación establecida en la Orden HAC/299/2002, de 14 de febrero, por la que se aprueba el modelo de declaración-liquidación y de relación de suministros exentos.

Dos caracteres que identifican la actividad que se desarrolla en el establecimiento.

Tres caracteres alfanuméricos que expresarán el número de inscripción, dentro de cada actividad, en el registro territorial.

Una letra de control.

3. A estos efectos, se aprueba el anexo I en el que se determinan los caracteres identificativos a que se refiere el número 2 de este apartado.

Los sujetos pasivos del Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos están obligados a presentar una declaración-liquidación por cada una de las Comunidades Autónomas donde se produzca el rendimiento del impuesto, ajustada al modelo aprobado por Orden HAC/299/2002, de 14 de febrero, comprensiva de las cuotas devengadas y, en su caso, de las operaciones exentas dentro de los plazos que se indican en el apartado 4 de este artículo, así como a efectuar, simultáneamente, el pago de las cuotas.

La presentación de la declaración-liquidación y el pago simultáneo de las cuotas se efectuará, con carácter general, por cada uno de los sujetos pasivos, en entidad colaboradora o en entidades de depósito que prestan servicio de caja a las Delegaciones-Administraciones de la Agencia Estatal de Administración Tributaria que correspondan a su domicilio fiscal.

La entidad colaboradora, una vez efectuado el ingreso, devolverá al interesado los ejemplares para la Administración y el sujeto pasivo.

La presentación de los ejemplares para la Administración de la declaración-liquidación y, en su caso, las hojas de desglose mencionadas en el párrafo siguiente, se hará en la oficina gestora de impuestos especiales correspondiente al domicilio fiscal, dentro de los cinco primeros días hábiles del mes siguiente al establecido para la presentación de la declaración e ingreso de las cuotas.

En los supuestos en los que la declaración-liquidación comprenda las cuotas de varios establecimientos a través de los cuales opera el mismo sujeto pasivo, se incluirán, en la hoja de desglose, ajustada al modelo aprobado por Orden HAC/299/2002, de 14 de febrero, las cuotas correspondientes a cada uno de los establecimientos y lugares de consumo.

Cuando en la declaración-liquidación se declaren exclusivamente suministros exentos deberá presentarse junto con, en su caso, la hoja de desglose en la oficina y en los plazos indicados en apartado cuarto.

Los períodos de liquidación y los plazos para la presentación de la declaración-liquidación e ingreso simultáneo de las cuotas serán los siguientes:

Período de liquidación: Un trimestre natural.

Plazo: Los veinte primeros días naturales siguientes a aquel en que finaliza el trimestre en que se han producido los devengos.

Las declaraciones-liquidaciones y, en su caso, las hojas de desglose correspondientes, podrán presentarse por vía telemática, siguiendo el procedimiento establecido en la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345, en lo que pudiera ser de aplicación.

Una vez aceptada la presentación, la Agencia Estatal de Administración Tributaria devolverá en pantalla la declaración validada con un código electrónico de 16 caracteres además de la hora y fecha de la presentación.

Las declaraciones-liquidaciones y, en su caso, las hojas de desglose, presentadas por Internet no se trasladarán a la oficina gestora citada en el número 2 de este apartado décimo.

Cuando se produzca el cese de actividad de los establecimientos inscritos, el sujeto pasivo, titular de los mismos o a través de los cuales realiza las operaciones sujetas, lo pondrá en conocimiento de la oficina gestora, como trámite previo a dar de baja el establecimiento en el registro correspondiente.

Los acuerdos de reconocimiento de exención adoptados por el Centro Gestor en relación con el Impuesto sobre Hidrocarburos a la entrada en vigor de la presente Orden se extenderán provisionalmente a las exenciones equivalentes del Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos, excepto los relativos a la exención establecida en el apartado 3 del artículo 51 de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales, sin perjuicio de la capacidad del Centro Gestor competente para evaluar el cumplimiento de los requisitos y condiciones necesarias para la aplicación de las exenciones.

Se modifica el anexo II «Código 022 Autoliquidaciones especiales» de la Orden de 15 de junio de 1995, por la que se desarrolla parcialmente el Reglamento General de Recaudación, en la relación dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria, en el sentido siguiente:

En la relación de modelos que se recaudan por entidades colaboradoras en la agrupación 022.–Autoliquidaciones especiales se incluye el modelo:

Código del modelo: 569.

Denominación: Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos.

Periodicidad: Trimestral.

Las Comunidades Autónomas que hayan asumido competencias en materia de gestión y recaudación decidirán el lugar de presentación de la declaración-liquidación, ingreso de cuotas y hojas de desglose, en su caso.

La presente Orden entrará en vigor al día siguiente de su publicación en el «Boletín Oficial del Estado».

Madrid, 17 de junio de 2002.

MONTORO ROMERO

Excmo. Sr. Secretario de Estado de Hacienda e Ilmo. Sr. Director de la Agencia Estatal de Administración Tributaria.

Los caracteres identificativos de los establecimientos de venta al público al por menor sujetos a inscripción, son los siguientes:

ES: Estaciones de servicio.

CP: Establecimientos de consumo propio.

SU: Suministradores.

VM: Resto establecimientos de venta al público al por menor.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid