Ilustrísimo señor:

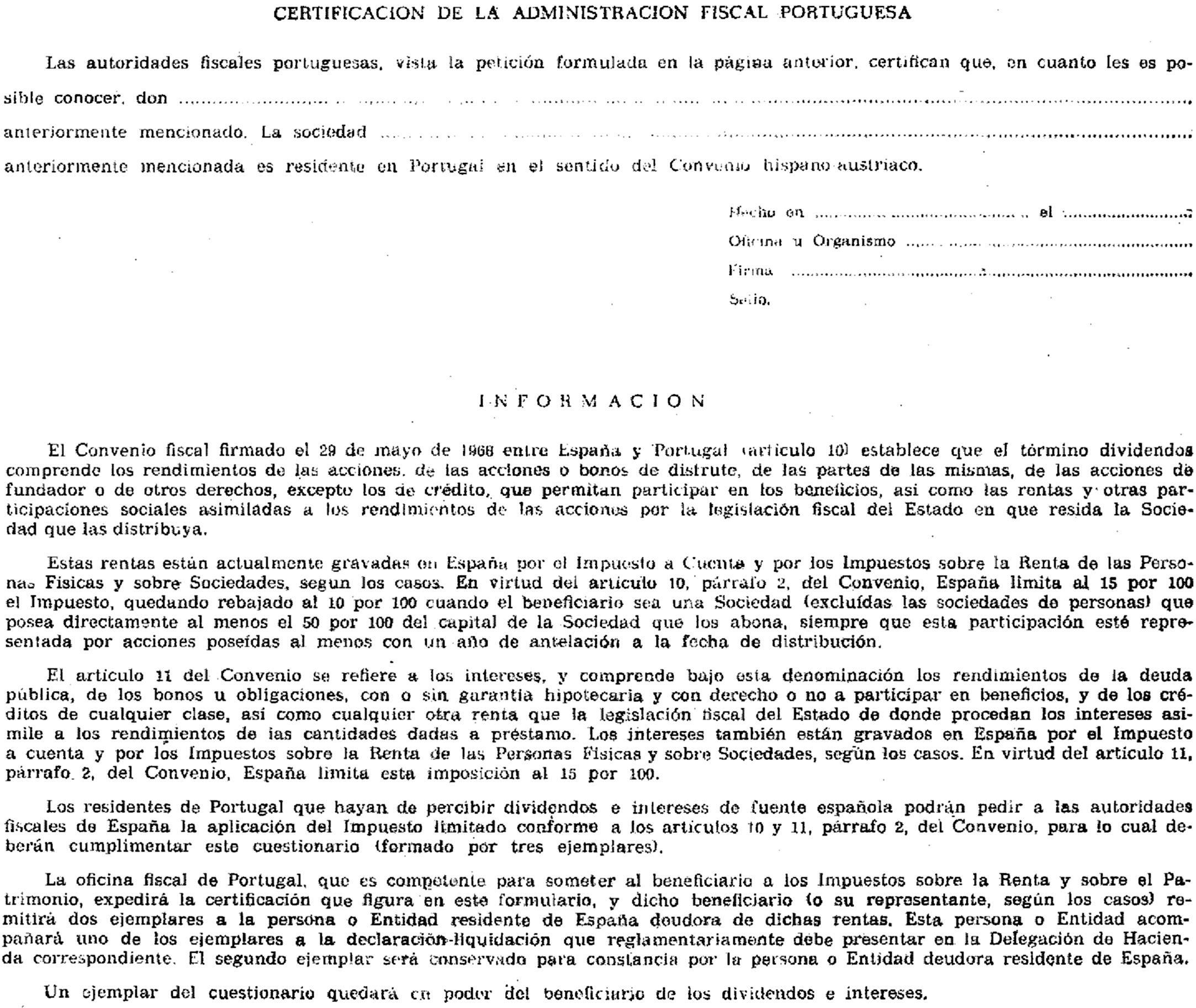

El Convenio entre España y Portugal para evitar la doble imposición en materia de impuestos sobre la renta y sobre el patrimonio fue firmado el 29 de mayo de 1988 («Boletín Oficial del Estado» de 3 de marzo de 1970).

La aplicación de alguna de las disposiciones del Convenio, como son las relativas a dividendos, intereses y cánones, determina la conveniencia de establecer normas que regulen el procedimiento a seguir para la mejor efectividad de los límites que se establecen en dichas disposiciones.

En su virtud, este Ministerio, de acuerdo con el informe preceptivo de la Comisión Permanente de Relaciones Fiscales Internacionales, se ha servido disponer:

Dividendos, intereses y cánones de fuente portuguesa:

A) Reducción en la fuente.

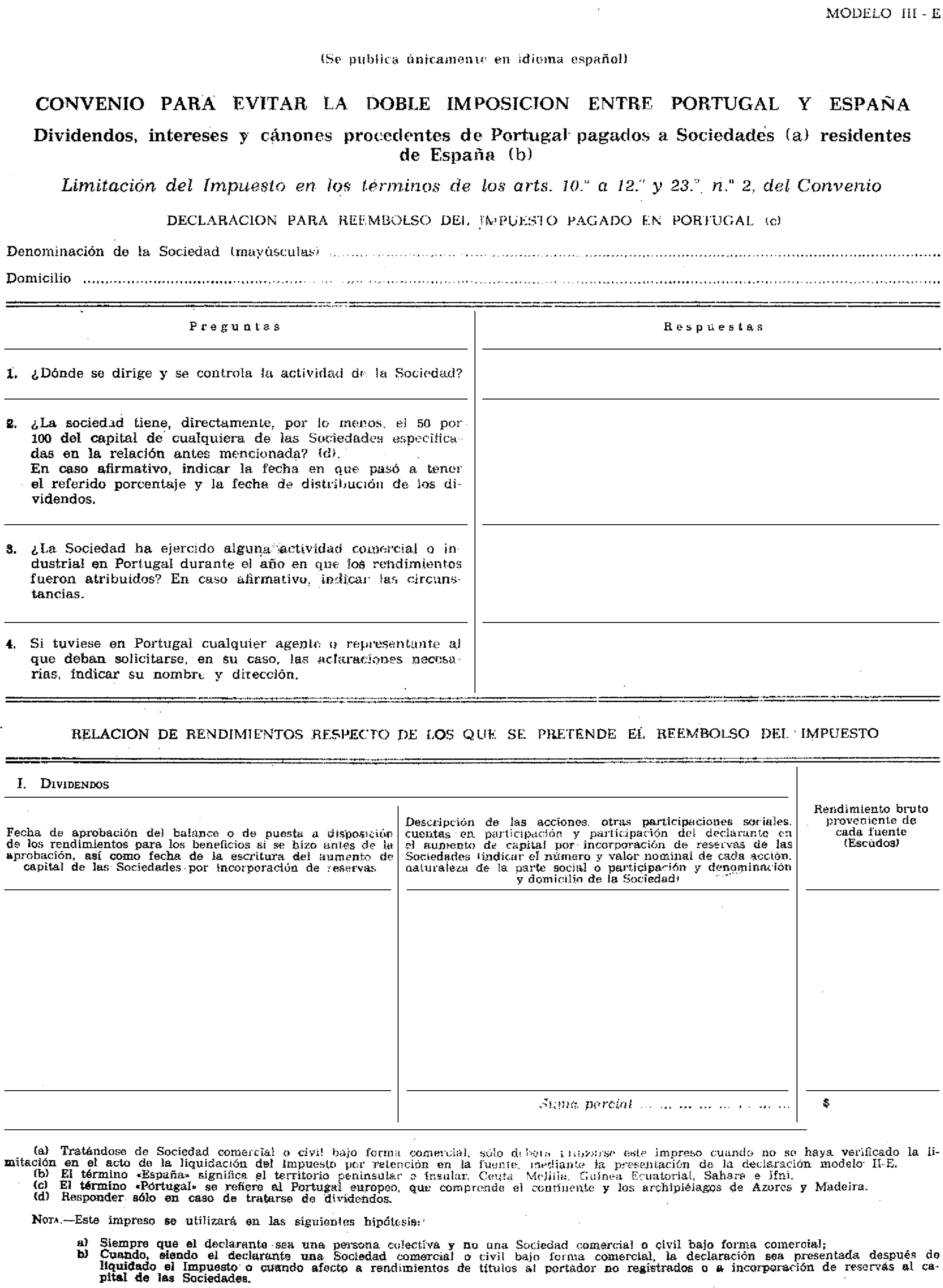

Los dividendos, intereses y cánones, procedentes de Portugal que perciban las personas o Entidades que, conforme al artículo 4 del Convenio, tengan la condición de residentes de España y sean Sociedades comerciales o civiles, bajo forma comercial, serán objeto de imposición limitada en los términos de los artículos 10, 11 y 12 del Convenio mediante retención en la fuente.

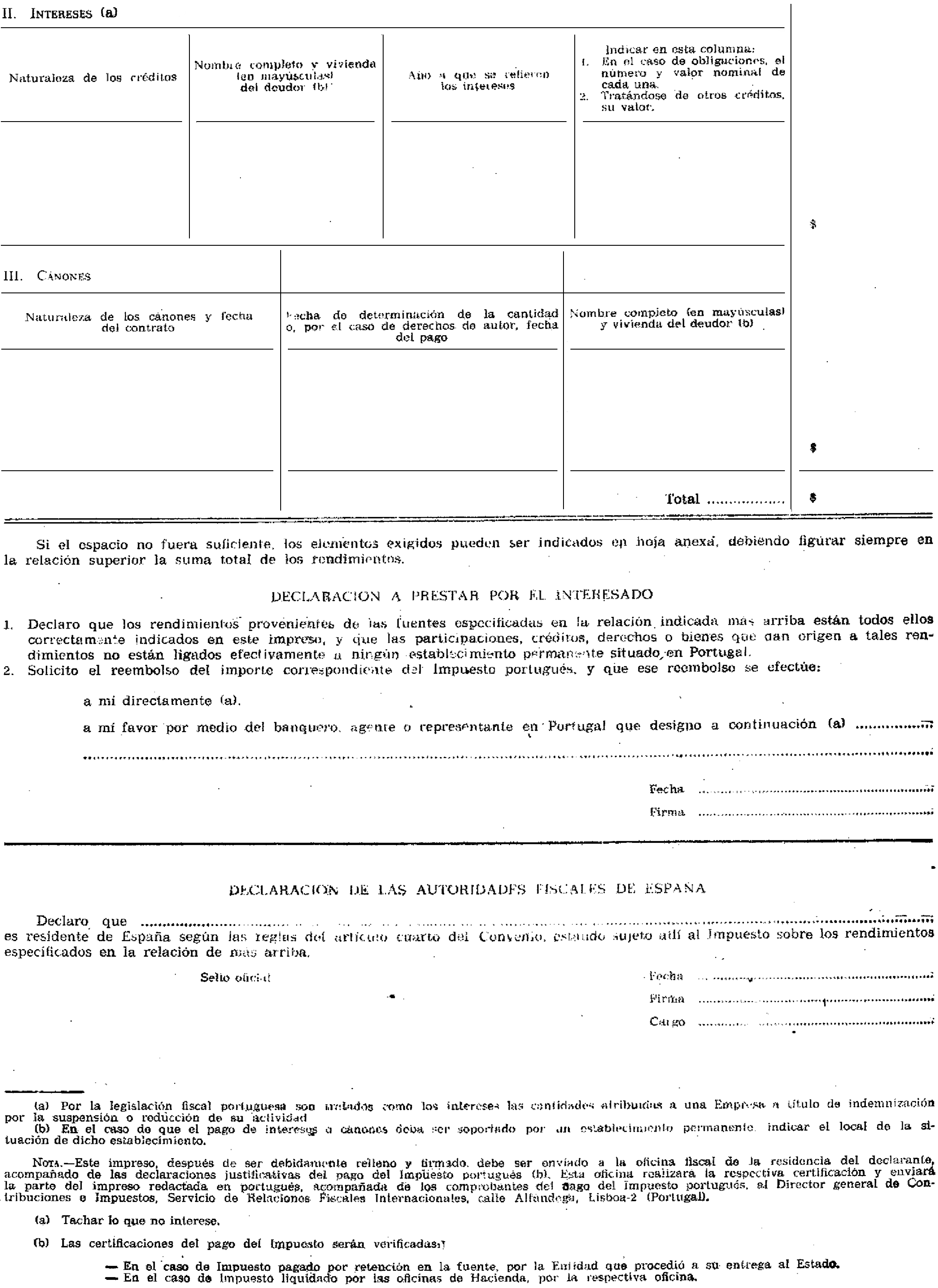

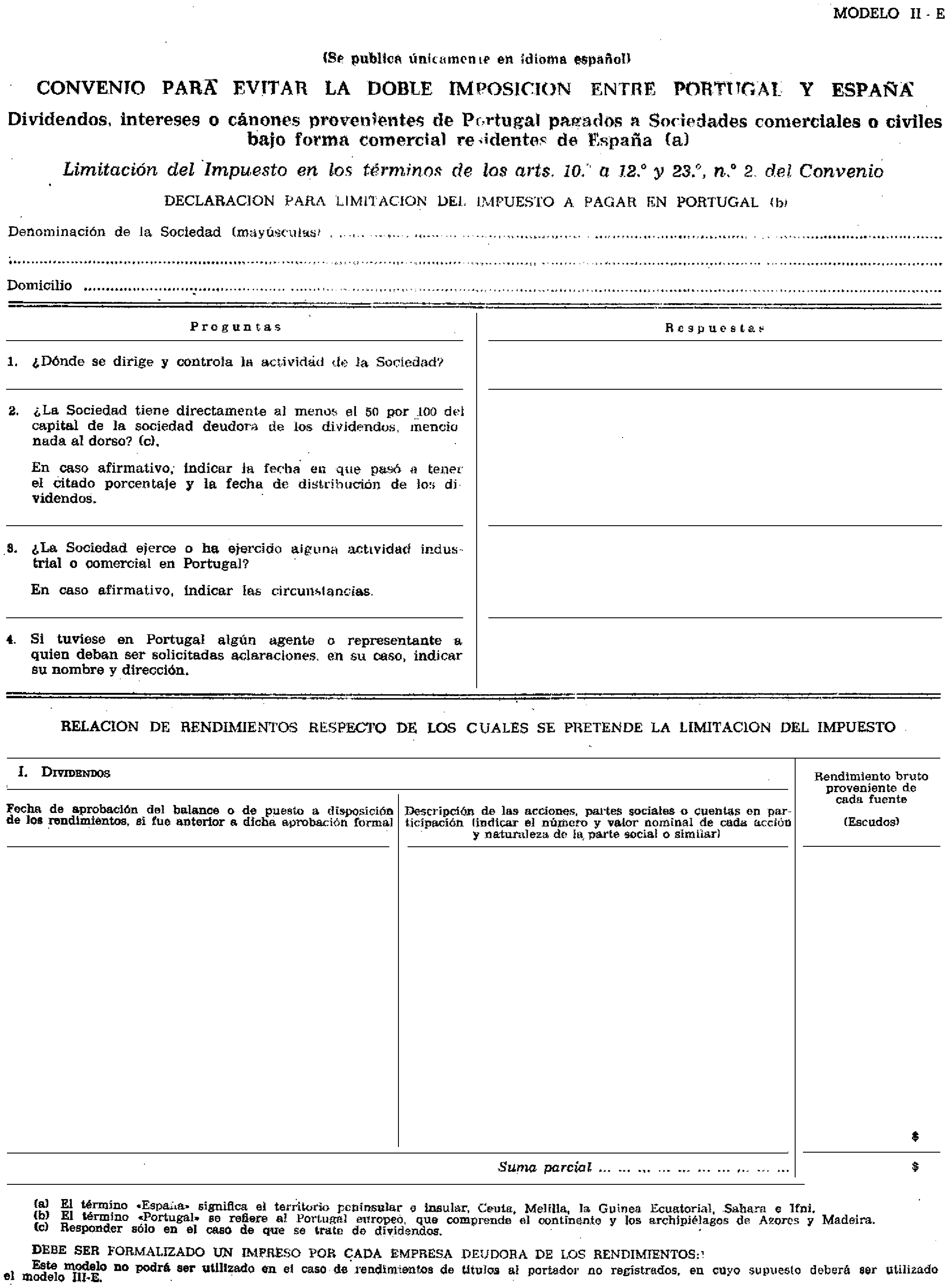

Para ello se precisará que por los beneficiarios de las rentas de que se trata se efectúe la correspondiente petición, utilizando al efecto el modelo de formulario que figura como anexo número 2 de esta Orden. El formulario se facilitará por las Delegaciones de Hacienda de España. Cumplimentado el formulario se presentar en la Delegación de Hacienda correspondiente al domicilio fiscal del beneficiario de las rentas, cuya oficina, cuando proceda, expedirá la certificación de residencia y enviará los dos ejemplares del formulario redactados en lengua portuguesa al deudor de las rentas residente de Portugal.

Este deudor, al satisfacer las rentas deducirá el impuesto portugués, que liquidará con el límite del Convenio, acompañando a la declaración que debe presentar ante la Oficina Fiscal de Portugal uno de los ejemplares del formulario con objeto de justificar la retención efectuada con el límite convencional.

Cuando corresponda practicar la liquidación del impuesto a la Oficina Fiscal de Portugal, el deudor de las rentas remitirá a esta Oficina el referido ejemplar para que por la misma se aplique el límite del Convenio.

B) Devolución del exceso de impuesto obtenido en la fuente.

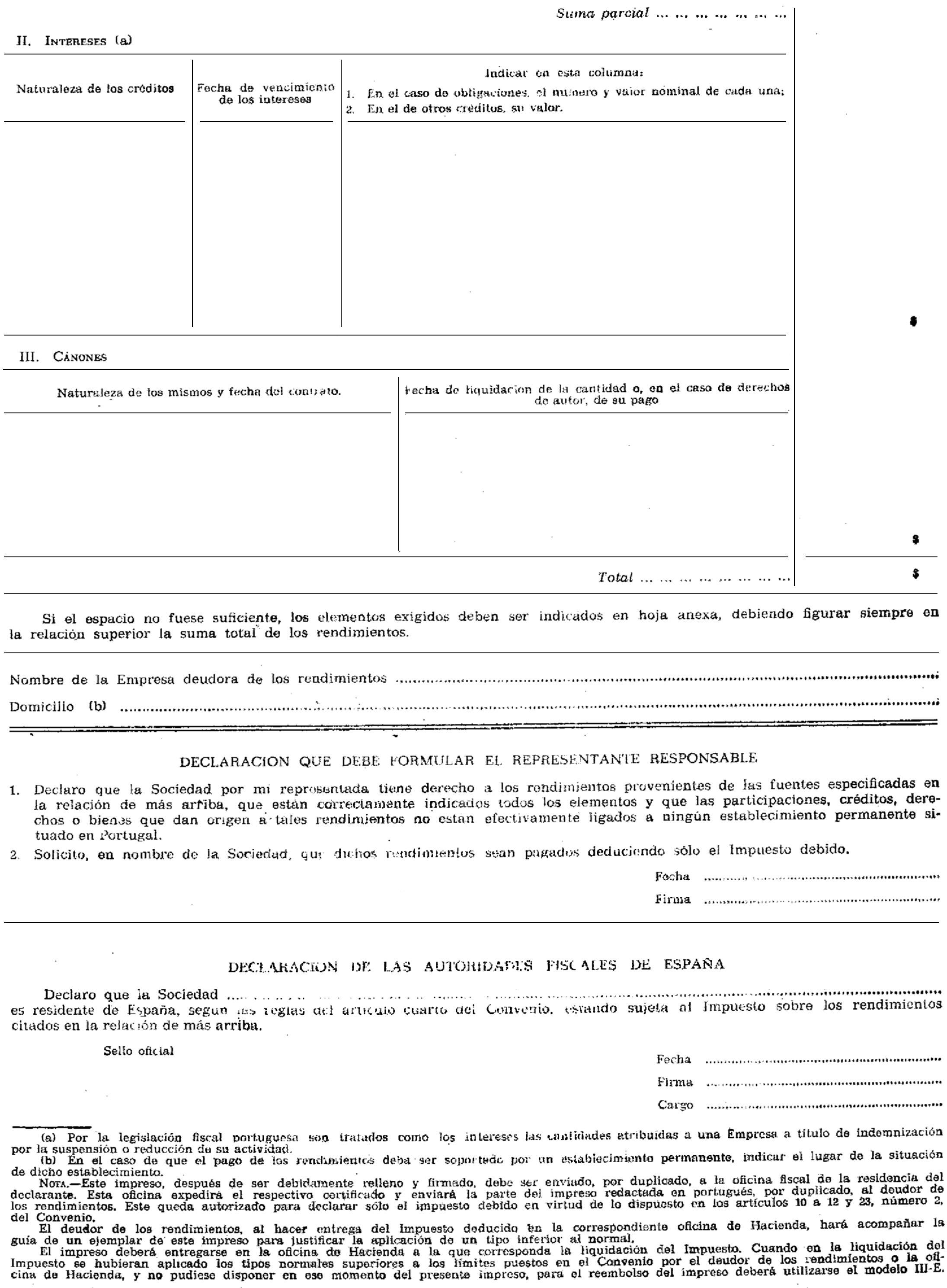

Cuando se trate de rentas de títulos al portador no registrados de incorporación de reservas al capital de las Sociedades no se aplicará el método de redacción. Tampoco se aplicará este método cuando el beneficiario de las rentas sea una Sociedad que no tenga la condición de comercial o de civil bajo forma comercial, o cuando se trate de una persona física. En todos estos casos la aplicación de los límites convencionales se llevará a cabo mediante el método de devolución.

Este método consiste en aplicar en la liquidación del impuesto las normas y los tipos tributarios contenidos en la legislación común, tal y como resultaría si no existiera Convenio. La limitación operará mediante posterior solicitud que formulará el beneficiario de las rentas, residente de España, a las autoridades fiscales de Portugal, de la devolución del exceso del impuesto portugués retenido en la fuente. Este exceso estará constituido por la diferencia entre el impuesto portugués retenido efectivamente y el que hubiere resultado aplicando los límites establecidos en los artículos 10, 11 y 12 del Convenio.

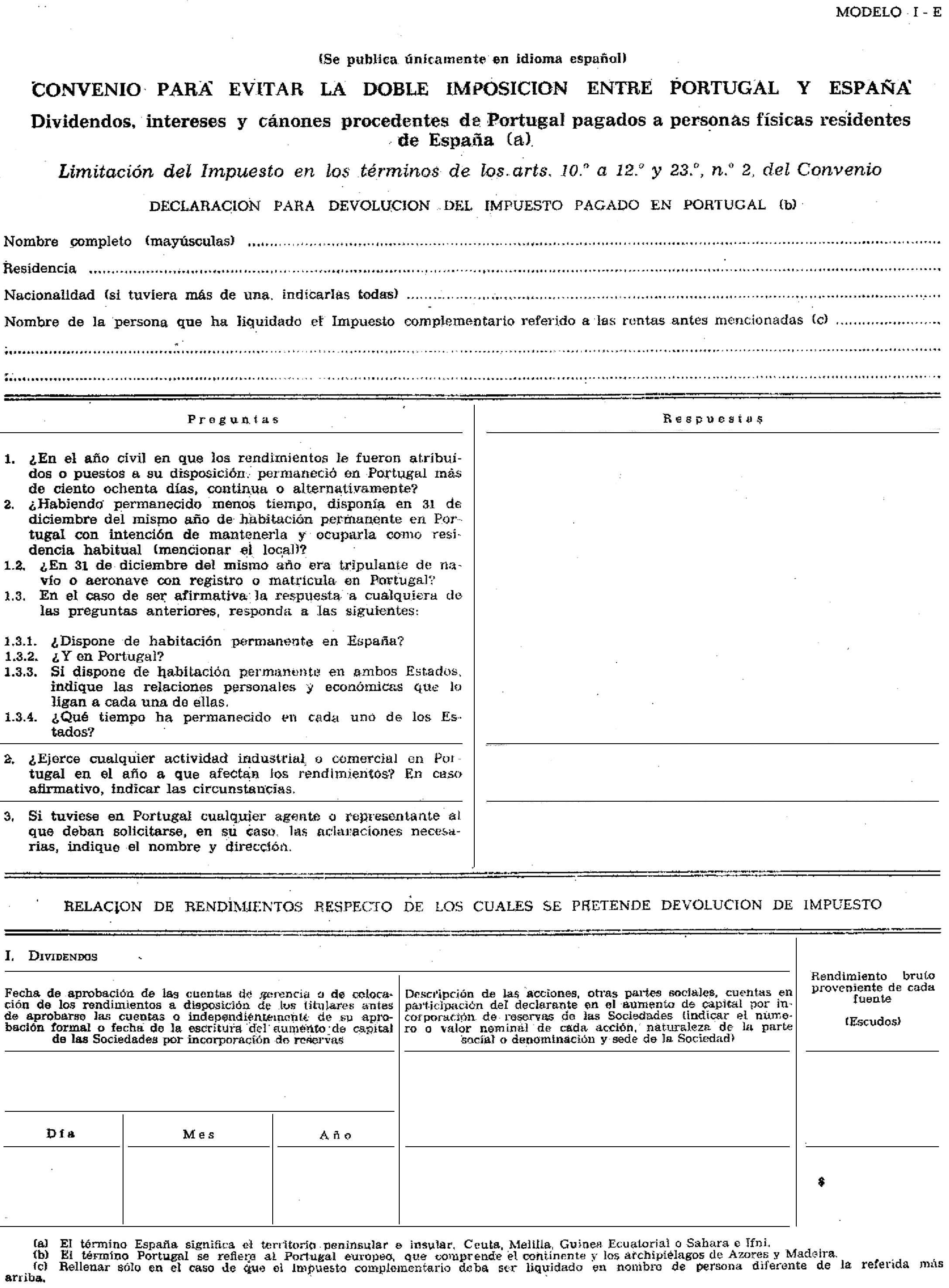

Cumplimentado por el beneficiario de las rentas el formulario de devolución (anexo número 1 de esta Orden, para el caso de personas físicas, y número 3, para el de personas jurídicas), este documento deberá presentarse en la Delegación de Hacienda correspondiente al domicilio natal de dicho beneficiario, acompañado del documento justificativo del pago del impuesto portugués, del modo que se indica en el citado formulario. La referida Delegación de Hacienda expedirá la certificación de residencia y remitirá el ejemplar del formulario redactado en lengua portuguesa y el justificante del pago del impuesto portugués al Director general de Contribuciones e Impuestos, Servicio de Relaciones Fiscales Internacionales, de Portugal.

Las solicitudes de devolución se formularán en el plazo de cuatro años computados desde el día en que el impuesto portugués se hubiere satisfecho.

I. Dividendos e intereses de fuente española:

A) Reducción en la fuente.

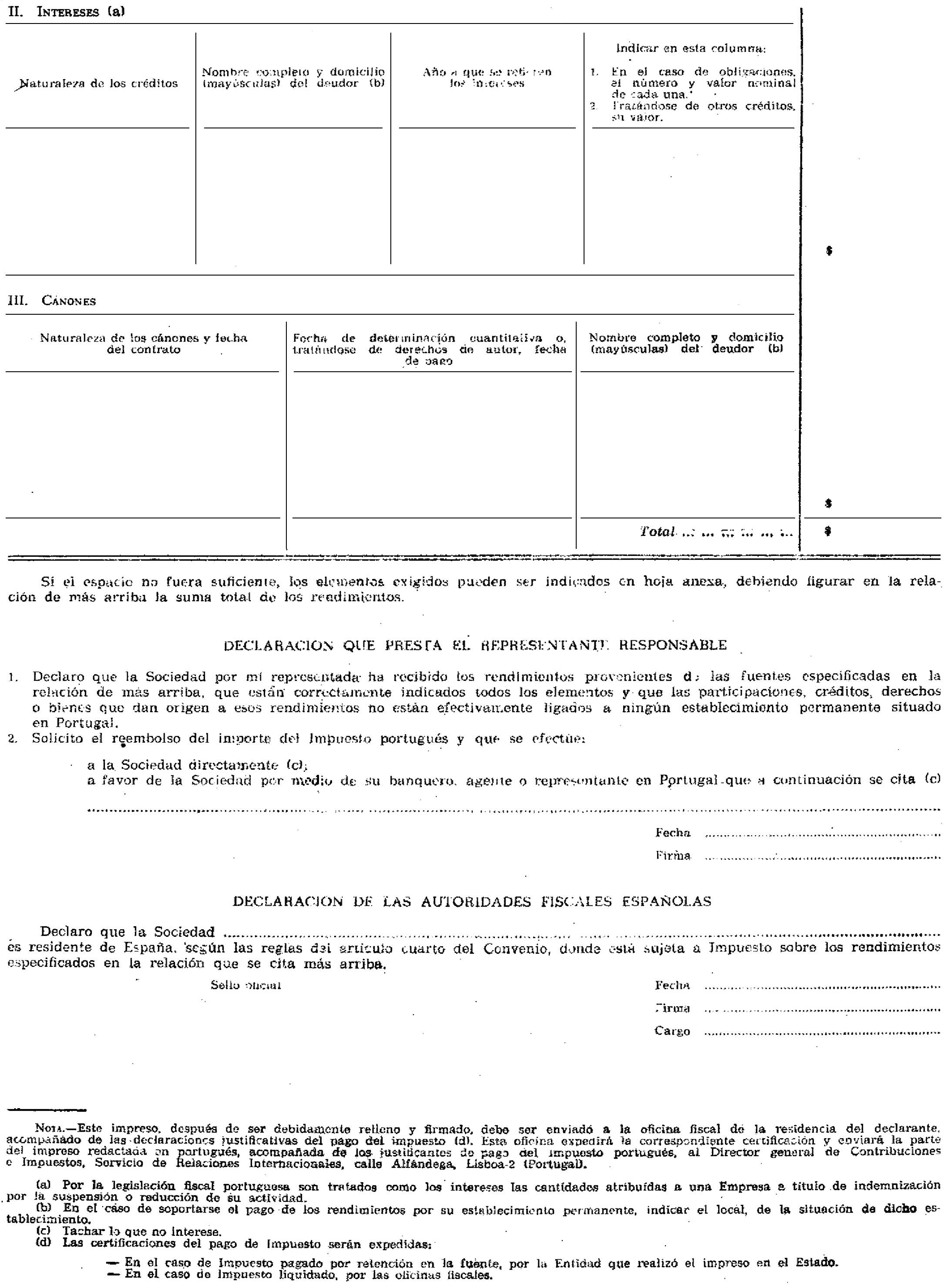

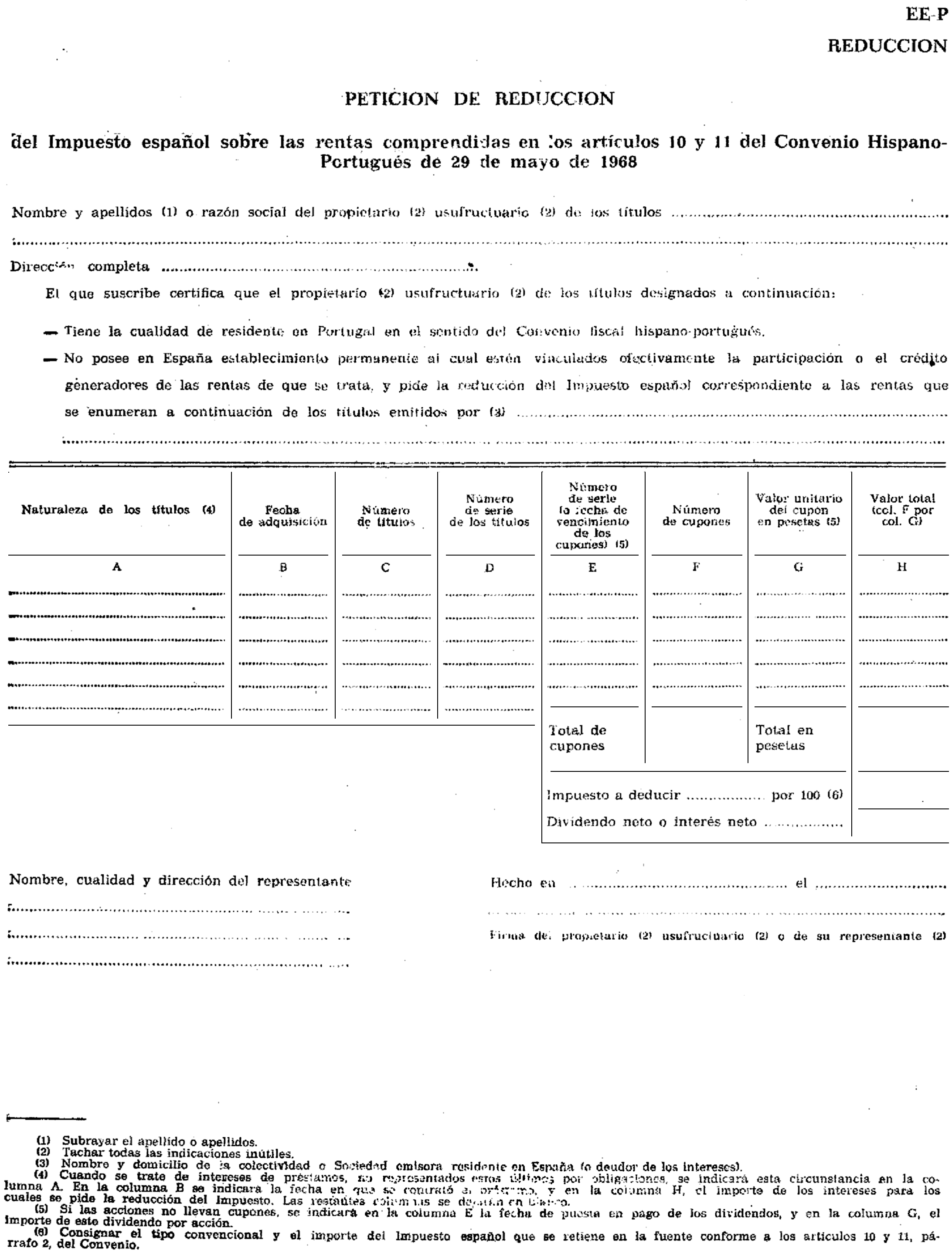

a) Los dividendos e intereses procedentes de España que perciban las personas o Entidades que, conforme al artículo 4.° del Convenio, tengan la condición de residentes de Portugal, se gravarán en España por el Impuesto sobre las Rentas del Capital mediante retención en la fuente practicada con los límites establecidos en los artículos 10 y 11 de dicho texto. Para que tenga lugar la aplicación de estos límites será preciso efectuar la petición a las autoridades fiscales españolas.

b) La solicitud se hará en el modelo de formulario EE. RP. Reducción, que figura como anexo número 4 de esta Orden, el cual se facilitará por las oficinas fiscales de Portugal. Cumplimentado el formulario y suscrita por la oficina competente de Portugal la diligencia que figura en el mismo, el beneficiario de los dividendos o de los intereses remitirá los dos ejemplares redactados en idioma español a la persona o Entidad residente de España deudora de las rentas. Esta persona o Entidad, al abonar los dividendos o los intereses, efectuará la retención del impuesto español aplicando los límites del Convenio (artículos 10 y 11).

La persona o Entidad residente de España que pague los dividendos o los intereses, acompañará a la declaración liquidación tributaria que reglamentariamente debe presentar en la Delegación de Hacienda de su domicilio fiscal uno de los ejemplares del formulario, el cual servirá como justificante de que se ha efectuado la retención con los límites del Convenio.

B) Devolución del exceso de impuesto retenido en la fuente.

Cuando no se haya aplicado el método de reducción, la persona o Entidad, residente de Portugal, beneficiaria de las rentas podrá pedir a las autoridades fiscales españolas la devolución del exceso del impuesto español retenido en la fuente. Este exceso estará constituido por la diferencia entre el impuesto español retenido efectivamente y el que hubiere resultado aplicando los límites establecidos en los artículos 10 y 11 del Convenio.

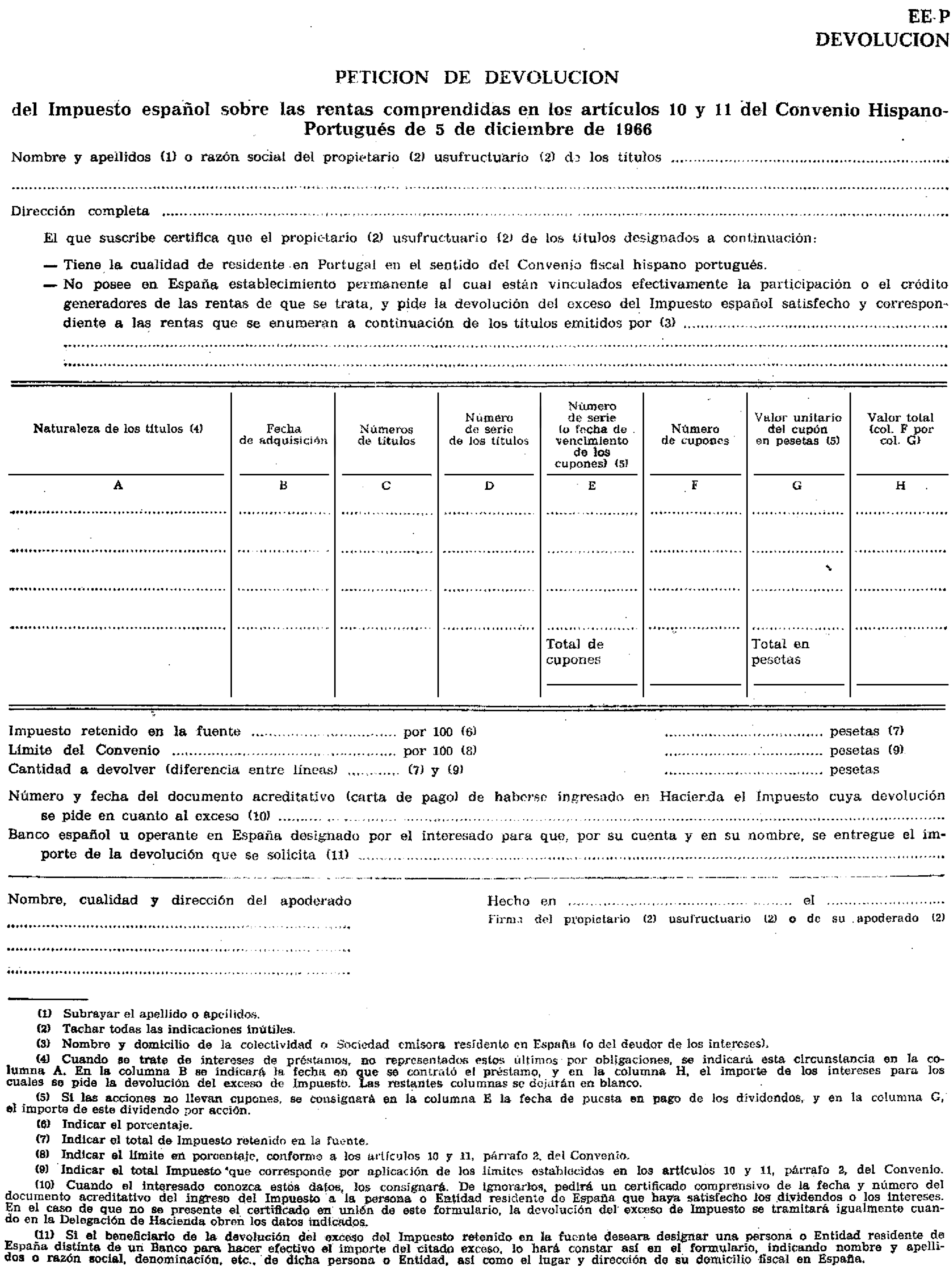

La solicitud se hará en el modelo de formulario EE. RP. Devolución, que figura como anexo número 5 de esta Orden, el cual se facilitará por las oficinas fiscales de Portugal.

Cumplimentado el formulario y expedida por las oficinas competentes de Portugal la diligencia que figura en el mismo, el beneficiario de los dividendos o de los intereses remitirá el ejemplar redactado en idioma español a la Delegación de Hacienda de España correspondiente al domicilios fiscal de la persona o Entidad que hubiere pagado las rentas.

A la solicitud de devolución se acompañará una certificación expedida por esta persona o Entidad en la que conste la fecha y el número de la carta de pago del ingreso efectuado en el Tesoro en el cual estuviera comprendida la retención del impuesto español. Cuando los datos relativos a dicho ingreso se tomen directamente por la Administración, se harán constar en el expediente por medio de diligencia. Si no se acompañara la expresada certificación o cuando no constaran en la Delegación de Hacienda respectiva los datos indicados, la oficina de gestión requerirá al interesado para que en el plazo de treinta días subsane la falta.

Cuando el beneficiario de los dividendos o de los intereses actúe por medio de persona que le represente, se unirá también a la solicitud el correspondiente poder que lo acredite.

La solicitud de devolución se formulará dentro del plazo de un año contado desde la fecha del ingreso. A estos efectos se entenderá como fecha del ingreso el último día del plazo en que reglamentariamente debe efectuarlo la persona o Entidad que retuvo el impuesto.

El expediente se tramitará por la Sección de Convenios Internacionales o, en su defecto, por la oficina que desempeñe dicho Servicio, del modo establecido en el artículo 6.° del Decreto 363/1971, de 25 de febrero. La devolución se acordará por la Delegación de Hacienda.

En un mismo formulario podrán solicitarse varias devoluciones cuando todas ellas se encuentren dentro del plazo antes indicado y siempre que correspondan a ingresos efectuados en una misma Delegación de Hacienda.

II. Rentas comprendidas en el artículo 12 del Convenio.

A) Reducción en la fuente.

Los cánones procedentes de España que perciban las personas o Entidades que, conforme al artículo 4.° del Convenio, tengan la condición de residentes de Portugal, se gravaran en España por el Impuesto sobre las Rentas del Capital, mediante retención en la fuente practicada con el límite establecido en el artículo 12 de dicho texto. Para efectuar esta retención limitada no será necesario formular petición concreta por el beneficiario de las rentas, bastando solamente que por éste se acredite su condición de residente de Portugal.

En la declaración-liquidación tributaria que reglamentariamente debe de presentar el deudor de los cánones, se hará constar que el beneficiario de los mismos es residente de Portugal, expresando además las circunstancias que sobre este particular figuren en los respectivos documentos otorgados para el uso, o la concesión del uso, de los derechos y elementos en general contenidos en el artículo 12 del Convenio.

B) Devolución del exceso de impuesto retenido en la fuente.

Cuando el deudor de los cánones retuviera el impuesto español según resultare de la aplicación de las normas, y los tipos tributarios contenidos en la legislación común española, es decir, como si no existiera Convenio, la persona o Entidad residente de Portugal, beneficiaria de tales cánones, podrá pedir a las autoridades fiscales españolas la devolución del exceso de impuesto español retenido en la fuente. En este caso no se precisará utilizar formulario especial. A la solicitud se acompañará el documento acreditativo de la condición de residente de Portugal expedido por las autoridades fiscales portuguesas, así como la certificación a que se refiere el párrafo cuarto del apartado segundo, 1, B), de esta Orden, con referencia a la fecha y número de la carta de pago del ingreso efectuado en el Tesoro en el cual estuviera comprendida la retención del impuesto español.

Excepto en la materia específica de formularios, las devoluciones en los casos de cánones de fuente española se regularán por las disposiciones contenidas en esta Orden para los dividendos y los intereses.

Dentro de sus respectivas competencias de orden territorial, las Secciones de Convenios Internacionales de las Delegaciones de Hacienda, o en su defecto, las oficinas que desempeñen dichos servicios, expedirán, previas las oportunas comprobaciones, los certificados de residencia que se soliciten por escrito y, para los efectos de aplicar el Convenio, por las personas y Entidades que tengan la condición de residentes de España en el sentido del artículo 4.° del mismo.

Igualmente corresponderá a las expresadas oficinas expedir otros certificados que se soliciten de las mismas por las personas y Entidades interesadas con motivo de la aplicación de las disposiciones del Convenio.

Lo que comunico a V. I. para su conocimiento y efectos.

Dios guarde a V. I. muchos años.

Madrid, 25 de junio de 1973.

BARRERA DE IRIMO

Ilmo. Sr. Director general de Impuestos.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid